Как новая налоговая уловка превращает управляющих инвестфирм в миллиардеров

Когда «Детройт Пистонс» начали сезон 2017-2018 года с того, что распродали все билеты и приветствовали зрителей концертом рэпера Эминема, владелец команды миллиардер Том Горс широко улыбался с трибун. Поводом для его хорошего настроения была не только блестящая новенькая арена стоимостью $863 млн в центре города, но и закрытие сделки всей его жизни, в результате которой бизнесмен получал десятизначную сумму от своей фирмы Platinum Equity Partners в Беверли-Хиллз, которая занимается прямыми инвестициями.

Сделка прошла тихо, без фанфар и пресс-релиза. Горс передал около 15% своей доли в Platinum фирме Dyal Capital Partners, которая за четыре года выплатит ему $1 млрд. Таким образом, Горс, чье состояние после сделки равняется $5,6 млрд, неожиданно обогатился сам, повысил капитализацию своей фирмы, которую он по-прежнему контролирует, и избежал налогов.

Так поступил не он один. По данным PitchBook, за последние четыре года не менее 60 компаний, инвестирующих в основной капитал, выставляли небольшую долю на продажу, зачастую по ошеломительной оценке.

Реклама на Forbes

Инвестиционные фирмы, которые обычно держат в секрете свои финансы, неохотно обсуждают эти сделки. Горс отказался дать комментарии, как и большинство других инвестиционных магнатов. Однако на основе отчетности за многие месяцы и десятков бесед с инсайдерами и инвесторами этих фондов Forbes смог выделить 13 новых миллиардеров, которые заработали состояния именно так. Слышали ли вы о Стивене Б. Клински, Эгоне Дербане, Майке Бингле или Скотте Кэпнике? Это всё новые титаны рынка инвестиций, которые пользуются преимуществами мира, полного дешевого капитала и налоговых льгот.

Пока инвестиционные банки и хедж-фонды переживают непростые времена, инвестиционные фирмы, занимающиеся прямыми инвестициями, процветают. Десятилетие «бычьего» рынка позволило им добиться среднего годового возврата от инвестиций в размере 13,69% за 15 лет в сравнении с 8,57% у индекса S&P 500. Только в прошлом году объем сделок с прямыми инвестициями составил около $1,4 трлн, а в США фирмам, занимающимся прямыми инвестициями, принадлежит более 8000 компаний в сравнении с 4000 компаний в 2006 году.

Десятилетие «бычьего» рынка позволило им добиться среднего годового возврата от инвестиций в размере 13,69% за 15 лет в сравнении с 8,57% у индекса S&P 500. Только в прошлом году объем сделок с прямыми инвестициями составил около $1,4 трлн, а в США фирмам, занимающимся прямыми инвестициями, принадлежит более 8000 компаний в сравнении с 4000 компаний в 2006 году.

Неподалеку от роскошного офиса Горса в Санта-Монике (Калифорния) Хосе Э. Фелисиано и Бехдад Эгбали управляют Clearlake Capital, бутиковой фирмой с относительно скромными активами на $10 млрд. Фелисиано вырос в Баямоне, городе в Пуэрто-Рико, известном свиными шкварками, и учился в Принстоне. Уроженец Ирана Эгбали приехал в США в 1986 году в возрасте 10 лет по туристической визе с родителями, которые хотели защитить его от призыва на Ирано-иракскую войну. После окончания колледжа Фелисиано и Эгбали набирались опыта в инвестиционных фирмах старой школы, таких как TPG Capital. В 2006 году они объединились, чтобы создать Clearlake Capital.

Их фирма, которая преимущественно покупает малоизвестных поставщиков программного обеспечения, промышленные компании и производителей потребительских товаров, добилась невероятного успеха. Например, один из фондов Clearlake сообщил о годовой внутренней норме доходности в размере 42,7%. Поэтому в прошлом году за долю в Clearlake разгорелась настоящая война. Фелисиано и Эгбали добились того, что Dyal и Goldman объединились и приобрели долю, в результате чего Clearlake была оценена в $4,2 млрд. Как следствие, 46-летний Фелисиано и 43-летний Эгбали стали самыми молодыми миллиардерами в мире прямых инвестиций.

Бизнес-логика в основе таких сделок очевидна. Деньги на рынке прямых инвестиций льются рекой. При формировании новых фондов институциональные инвесторы обычно настаивают на том, чтобы фирмы продемонстрировали собственную заинтересованность, вложив в фонды свои средства. Нехватка ликвидности, особенно для молодых инвестиционных фирм, может стать проблемой. Продажи долей позволяют получить средства и обеспечить постоянный капитал.

Перехитрить Дядю Сэма

Но есть и другой движущий фактор: желание перехитрить Дядю Сэма. Фонды прямых инвестиций уже пользуются самой невероятной налоговой льготой Америки, связанной с удерживаемым вознаграждением (carried interest). Удерживаемое вознаграждение наряду с комиссией за управление средствами — это то, на чем зарабатывают фонды прямых инвестиций и их менеджеры. Его уплачивают инвестиционной компании или управленцам этой компании, когда инвесторы получают возмещение их первоначальных инвестиций в фонд.

Льгота позволяет менеджерам фондов платить не подоходный налог, а налог на прирост капитала, взимаемый по более низкой ставке. Это основано на идее, что интеллектуальный вклад управляющих фондами следует рассматривать наравне с прибылью, которую заработали инвесторы. Удерживаемое вознаграждение уже много лет остается излюбленной темой политиков. В 2016 году даже Дональд Трамп осудил такую практику, которая позволяет менеджерам инвестиционных фирм платить налоги по более низким ставкам, чем большинству наемных работников. Однако Вашингтон до сих пор не положил этому конец.

Однако Вашингтон до сих пор не положил этому конец.

Сделки продолжают заключаться. Фактически они превращают и комиссию за управление в размере 2% из обычного дохода в прирост капитала. Как? Взять, например, случай Горса. Продав свой миноритарный пакет Dyal, он передал этой фирме и право на часть своей комиссии за управление. И вот поток обычного дохода внезапно превращается в прирост капитала, а следовательно, максимальная ставка налога уменьшается с 37% до 23,8% — и выплата этого налога потенциально отодвигается на годы.

«Официальная версия всегда заключалась в том, что мы не зарабатываем на комиссиях за управление, мы зарабатываем только на проценте от прибыли, — говорит Людовик Фалиппу, преподаватель Оксфорда и автор книги Private Equity Laid Bare («Вся правда о прямых инвестициях»). — На самом деле это означает: я зарабатываю не только на проценте с прибыли, я зарабатываю миллионы на комиссиях за управление».

Волки с Уолл-стрит

Когда крупнейшая инвестиционная фирма мира Blackstone Group вышла на биржу в 2007 году, сооснователь Blackstone Стивен Шварцман устроил в честь своего шестидесятилетия вечеринку с участием множества звезд в нью-йоркском «Парк-Авеню Армори», которую многие считают высшим проявлением докризисной роскоши. В том году миллиардер Шварцман получил выплаты в размере $684 млн.

В том году миллиардер Шварцман получил выплаты в размере $684 млн.

Но затем наступила Великая рецессия, правительство было вынуждено оказать финансовую помощь множеству финансовых учреждений, и началось движение «Захвати Уолл-стрит». Шварцман и другие обитатели Уолл-стрит неожиданно стали плохими парнями. Поэтому неудивительно, что нынешний рост числа миллиардеров, разбогатевших на выкупе контрольных пакетов не привлекает внимания общественности.

По общему мнению, новая волна сделок с долями в инвесткомпаниях началась в 2015 году, когда основатель Vista Equity Partners Роберт Ф. Смит провел переговоры с инвестиционным банкиром Солом Гудманом из Evercore, обсуждался поиск капитала на частном рынке. Смит стал ярчайшим воплощением новой эры. Vista инвестировала исключительно на рынке программного обеспечения — когда-то эта отрасль считалась закрытой для приобретений с использованием заемных средств, и крупнейшие инвестиционные фирмы ею пренебрегали. Смит доказал, что системные приобретения с использованием заемных средств на рынке программного обеспечения не только возможны, но и чрезвычайно прибыльны, и добился лучших показателей доходности в индустрии прямых инвестиций.

Ведущие миллиардеры мира прямых инвестиций, такие как Шварцман, Дэвид Рубенштейн и Генри Кравис, вывели свои инвестиционные фирмы на биржу в попытке продать доли и привлечь постоянный капитал. Но они были вынуждены мириться с недостатками публичных компаний — от звонков аналитиков до, казалось бы, иррациональных колебаний рынка. Смит не хотел каждый квартал связываться с инвесторами фондового рынка.

Поэтому он обратился к Гудману, который работал в Evercore, маленьком инвестиционном банке, который основал бывший заместитель министра финансов США Роджер Альтман. Вместе они встретились с Майклом Ризом, которые управлял подразделением Neuberger Berman, Dyal Capital, которое скупало доли в хедж-фондах. В июле 2015 года Dyal приобрела более 10% Vista Equity Смита, оценив компанию почти в $4,3 млрд. На тот момент Vista управляла активами всего на $14 млрд. Сегодня под ее управлением находится более $50 млрд.

«Сделка с Vista всех заставила задуматься», — говорит один ведущий переговорщик с Уолл-стрит.

Реклама на Forbes

Риз быстро переключился на инвестиции в акционерный капитал. Уже в сентябре 2015 года он рассказывал институциональным инвесторам, что сделки Dyal с долями в акционерном капитале были «естественным продолжением существующего бизнеса по приобретению подобных долей в управляющих компаниях хедж-фондов». Он позиционировал инвестиционные фонды Dyal как надежные источники дохода с двузначными показателями доходностями во времена, когда доходность по казначейским облигациям была близка к нулю, а корпоративные облигации с рейтингом AAA приносили менее 4%. Для пенсионных фондов и страховых компаний, которые стремятся балансировать активы и обязательства, его слова звучали как музыка.

Бум хедж-фондов подходил к концу, и инвестиции в акционерный капитал с фондами, рассчитанными на 10 лет, казались более удачным вариантом. Активы под управлением стабильны, а значит, связанные с ними комиссии в размере 2% более предсказуемы.

Хедж-фонды, напротив, оказались более волатильными. Например, в начале 2015 года Dyal приобрела долю 20% в хедж-фонде Jana Partners по оценке в $2 млрд, в то время как Jana управляла активами на $11 млрд. Однако через четыре года, когда прибыльность упала, и инвесторы вывели капитал, объем активов под управлением Jana снизился до $2,5 млрд. Казалось, что долгосрочная модель инвестиций в акционерный капитал с использованием заемного капитала придумана специально для рынка с низкими процентными ставками, где уже давно велась игра на повышение.

Например, в начале 2015 года Dyal приобрела долю 20% в хедж-фонде Jana Partners по оценке в $2 млрд, в то время как Jana управляла активами на $11 млрд. Однако через четыре года, когда прибыльность упала, и инвесторы вывели капитал, объем активов под управлением Jana снизился до $2,5 млрд. Казалось, что долгосрочная модель инвестиций в акционерный капитал с использованием заемного капитала придумана специально для рынка с низкими процентными ставками, где уже давно велась игра на повышение.

Если менеджеры инвестиционных фирм решают оставить выручку от продажи доли внутри фирмы или передать ее в другие фонды, они не платят с нее налоги: уплата налога отложена до вывода средств. Иными словами, продавец может превратить будущий обычный доход в прирост капитала в долгосрочной перспективе, а если он оставит деньги в фонде, он фактически инвестирует до уплаты налогов и отодвигает их уплату на неопределенный срок.

В любом случае правительство получает меньше налогов, потому что инвесторы Dyal зачастую иностранные учреждения, не подпадающие под требования об уплате налогов, а ее фонды используют структуры, известные как «корпоративные блоки», которые защищают инвестиции от налогообложения.

Реклама на Forbes

Это весьма изящный способ уклонения от налогов, и в нем или в корпоративных блоках нет ничего незаконного. Десять лет назад налоговые юристы называли «отказы от комиссий за управление» — когда менеджеры выкупов отказывались от комиссий за управление в обмен на более высокий процент от прибыли — «святым Граалем», потому что отказы превращали высокий доход, облагаемый налогом, в прирост капитала и на годы отодвигали уплату налога. Однако в 2015 году Налоговая служба США (IRS) сообщила, что начнет проверять эти отказы от комиссий. Например, Thoma Bravo, инвестиционная фирма под управлением миллиардера Орландо Браво, сообщила своим инвесторам, что IRS проводит аудит в отношении отказов от комиссий за управление в фонде 2012 года. Так что игрокам на Уолл-стрит пришлось искать другую схему, и ею стала покупка долей в инвесткомпаниях. Такую схему даже называют «синтетическим отказом от комиссии».

Инвестиционные фирмы, ориентированные на кредитование, которые процветают сейчас, когда банки из-за ужесточения законодательства стали отказываться от рискованных займов, тоже вступают в игру.

Взять случай Скотта Кэпника. Бывший руководитель подразделения по банковскому сопровождению инвестиций в Goldman Sachs основал HPS Investment Partners в 2017 году, когда работал в хедж-фонде Highbridge Capital при JPMorgan Chase. Платформа частного кредитования HPS, специализировавшаяся на первоочередной задолженности и мезонинных кредитах, оказалась настолько успешной, что Кэпник стал генеральным директором всего Highbridge, когда его сооснователь миллиардер Гленн Дубин покинул банк в 2013 году. Однако в 2016 году JPMorgan решил выделить большую часть HPS вместе с Кэпником как генеральным директором.

Перенесемся на два года вперед, в июль 2018 года, и HPS уже управляет активами на $45 млрд. Доля Dyal в HPS, подпадающая под налоговые льготы, превратила 60-летнего Кэпника, бывшего профессионального банкира, в миллиардера.

Не ждите, что возгласы популистов о неравенстве замедлят волну сделок с долями в акционерном капитале, которая вот-вот затопит рынок.

Реклама на Forbes

Перевод Натальи Балабанцевой

10 лучших банков для российских миллионеров — 2019

10 фотоО фактах выплаты «серой» заработной платы можно сообщить в налоговые органы | ФНС России

Дата публикации: 25. 05.2015 15:26 (архив)

05.2015 15:26 (архив)

Одним из основных принципов правового регулирования трудовых отношений в России является обеспечение права каждого работника на своевременную и в полном размере выплату справедливой заработной платы, обеспечивающей достойное существование для него самого и его семьи.

Минимизируя затраты на ведение бизнеса, некоторые работодатели выплачивают заработную плату или ее часть неофициально. Выплаты работникам, не учитываемые при налогообложении, налоговые органы называют «теневой» или «серой» заработной платой.

Соглашаясь на такие условия, сотрудники лишаются или не получают в полном объеме пособия по временной нетрудоспособности, отпускные, выходные пособия при увольнении, налоговые вычеты по налогу на доходы физических лиц при приобретении квартиры, получении платного образования и медицинских услуг. Без подтверждения официальных доходов кредитные организации отказывают в выдаче займов, в том числе ипотечных.

«Теневые» выплаты влекут за собой не только нарушение трудового законодательства, но и приводят к социальной незащищенности граждан. Финансирование социальной сферы напрямую зависит от объема налоговых поступлений. Недополученные с «теневых» зарплат налоги и отчисления являются прямыми потерями бюджета того муниципального образования, в котором живет и работает каждый работник. Это приводит к недостаточному финансированию национальных проектов, социальных программ, сокращению объемов бесплатной медицинской помощи, отсутствию средств для увеличения пенсий и пособий.

Финансирование социальной сферы напрямую зависит от объема налоговых поступлений. Недополученные с «теневых» зарплат налоги и отчисления являются прямыми потерями бюджета того муниципального образования, в котором живет и работает каждый работник. Это приводит к недостаточному финансированию национальных проектов, социальных программ, сокращению объемов бесплатной медицинской помощи, отсутствию средств для увеличения пенсий и пособий.

Налоговые органы Карелии совместно с органами власти, а также другими контролирующими органами, на протяжении ряда лет проводят кампанию по легализации «теневой» заработной платы. Однако проблема выплаты заработной платы неофициальным путем может быть решена только при активном участии граждан в деле защиты своих социальных прав.

Сообщить о выплате нелегальной заработной платы можно по телефонам налоговых органов республики, направив обращение в письменном или в электронном виде с помощью электронного сервиса «Обратиться в ФНС России», размещенного на официальном сайте Федеральной налоговой службы (www. nalog.ru).

nalog.ru).

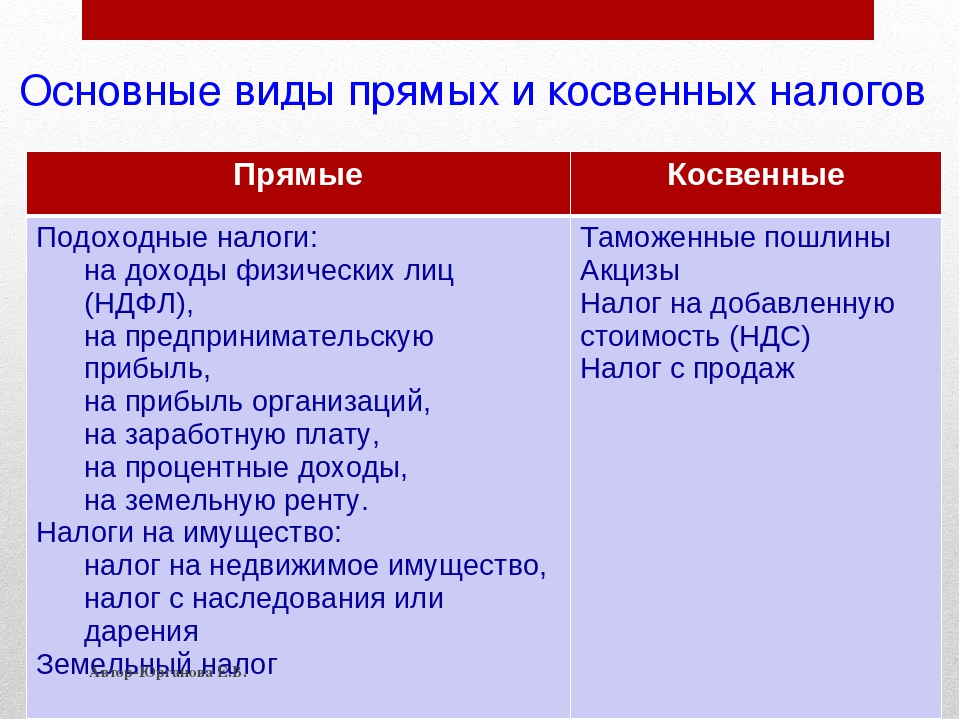

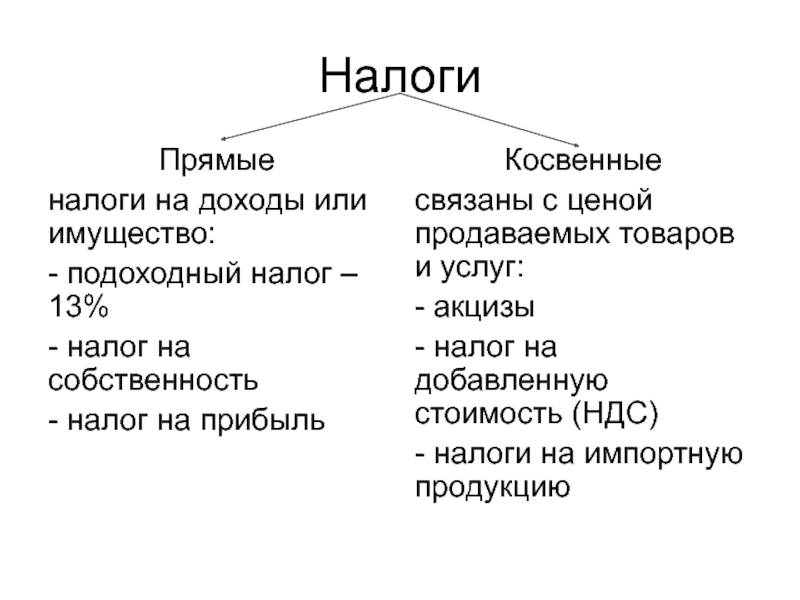

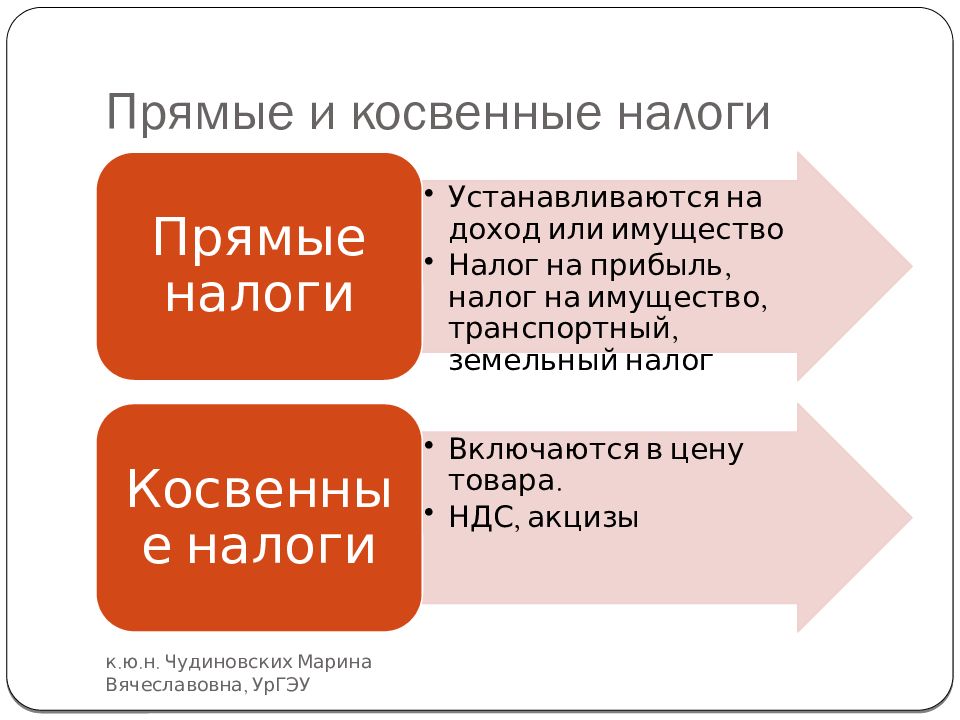

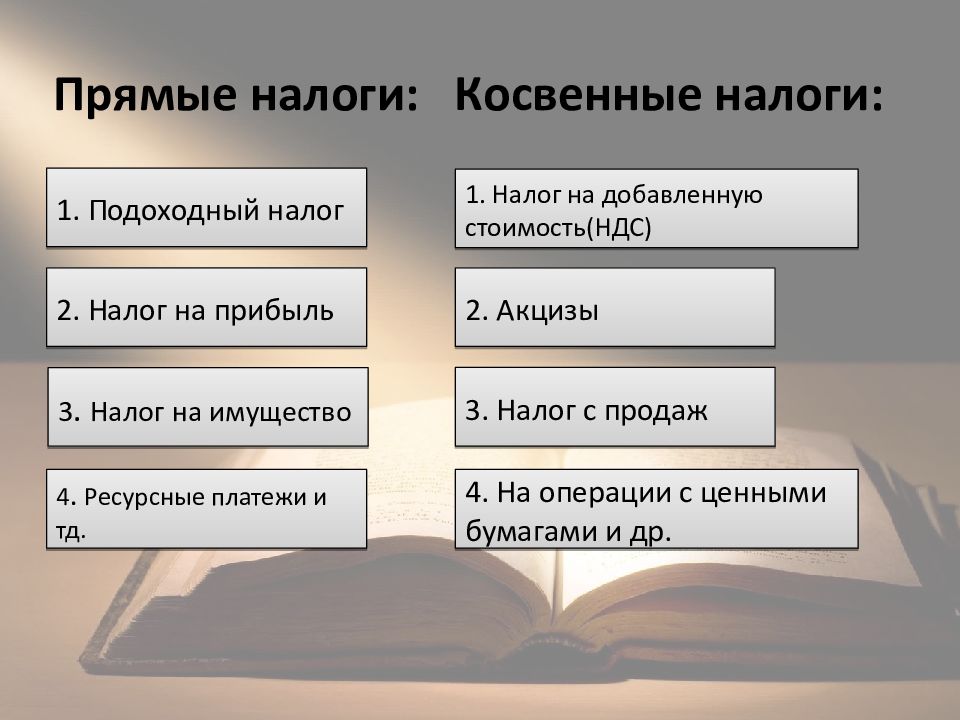

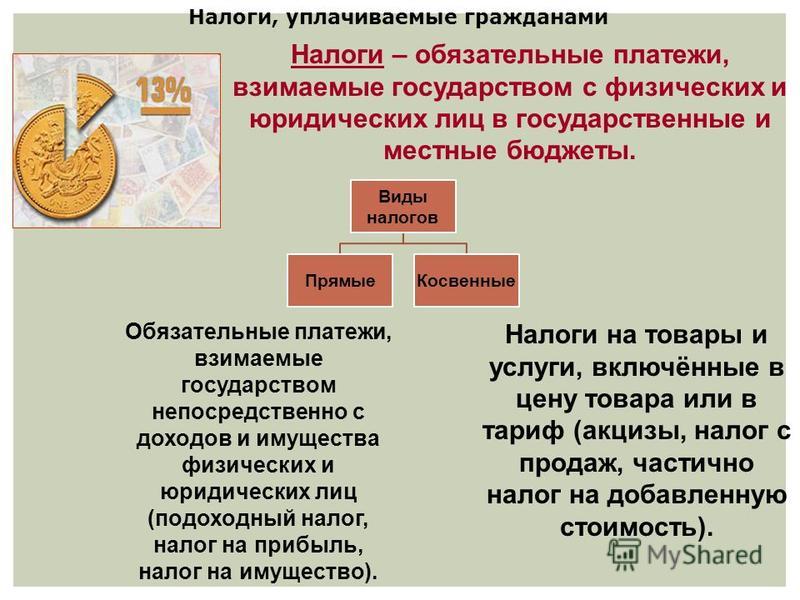

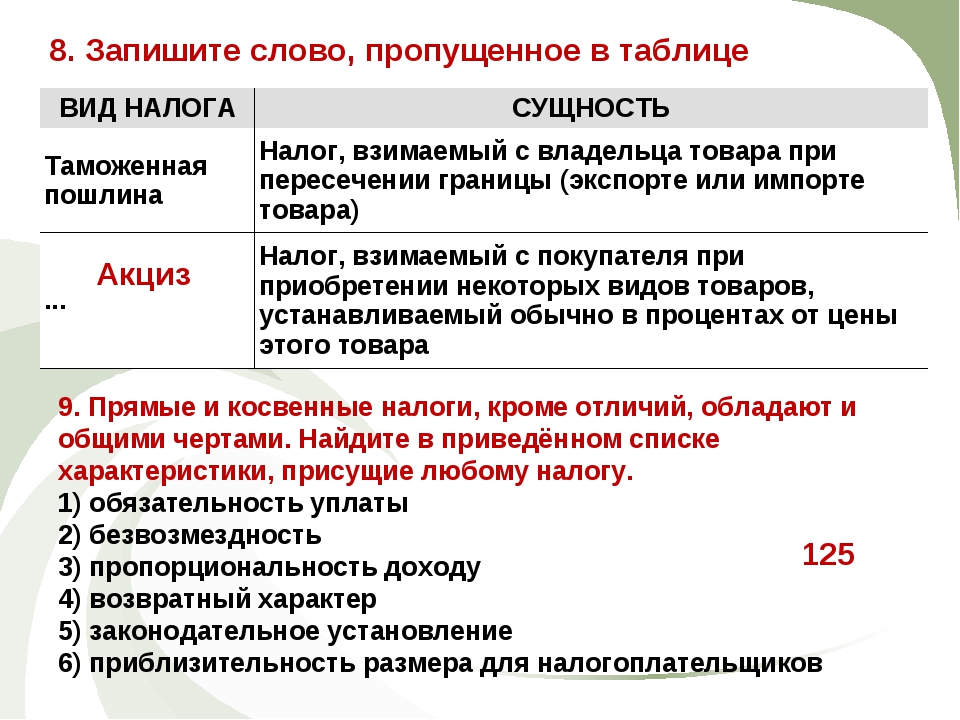

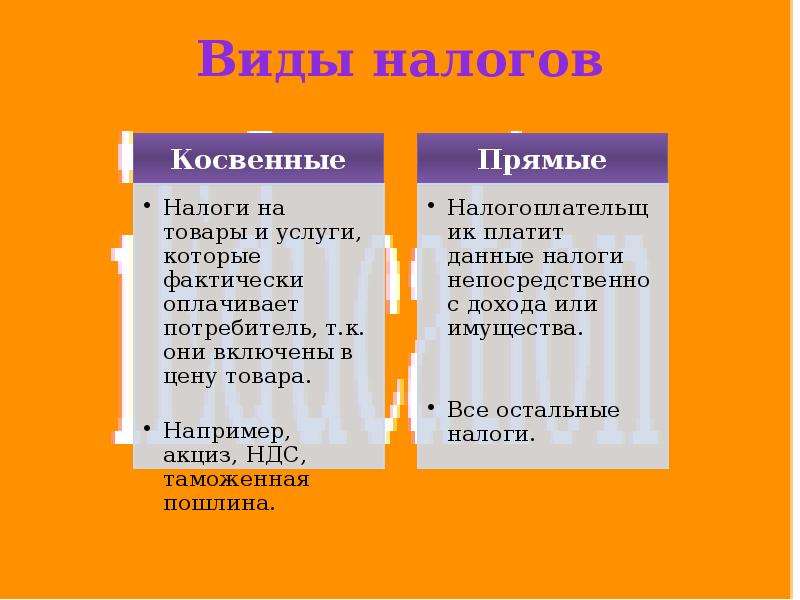

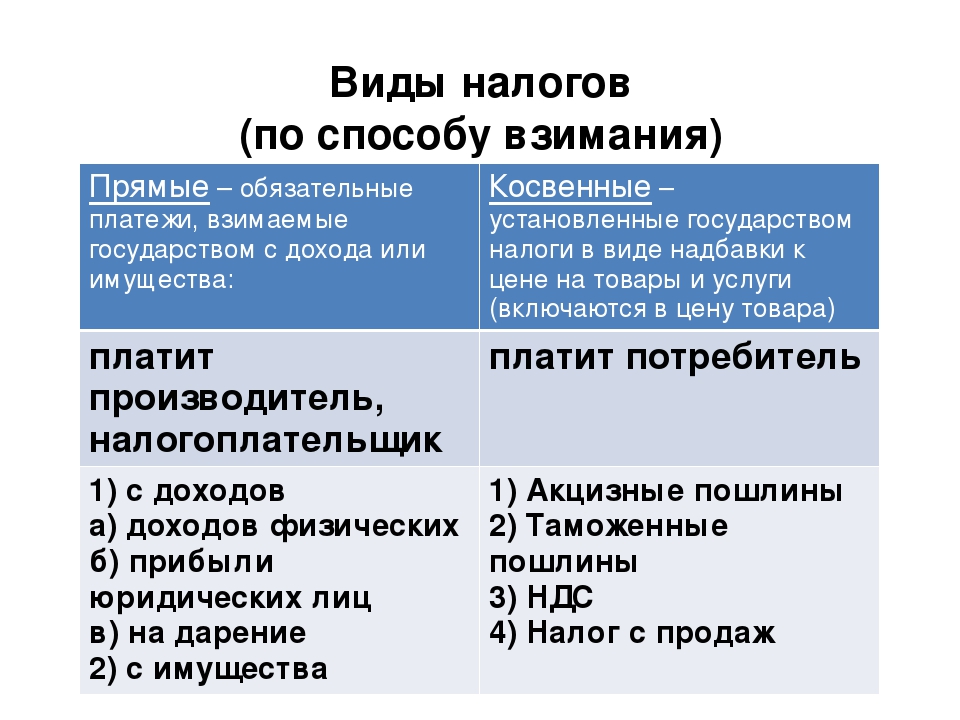

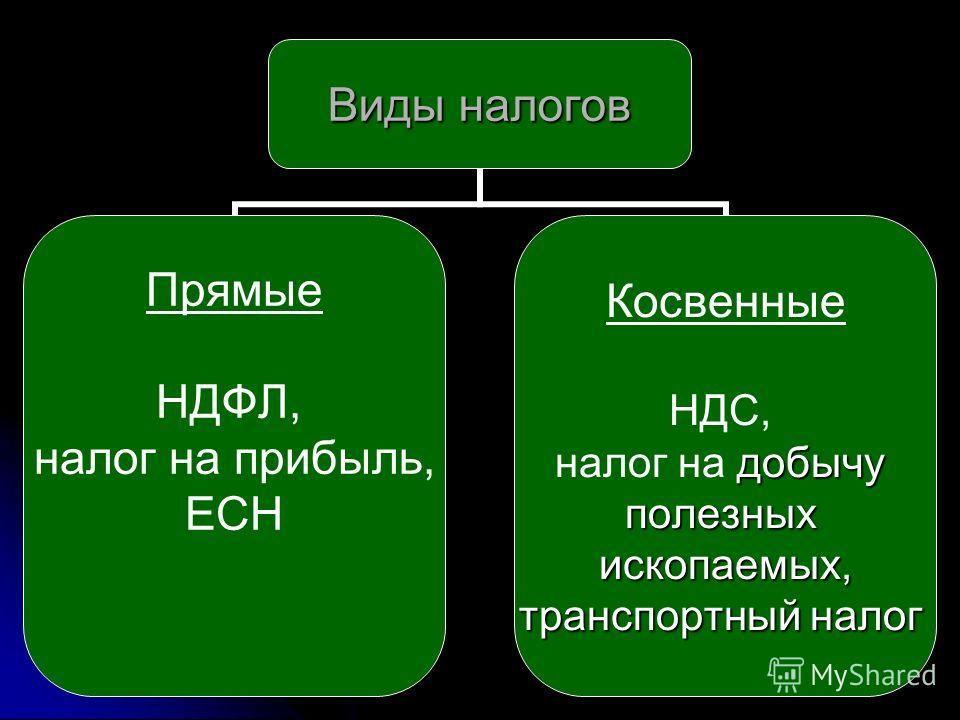

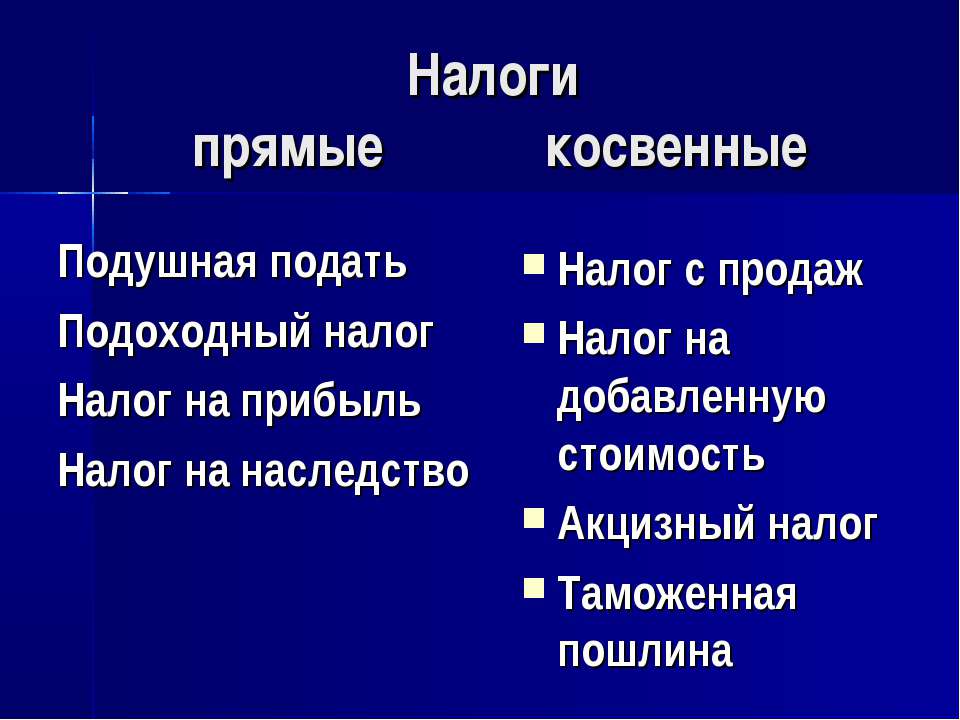

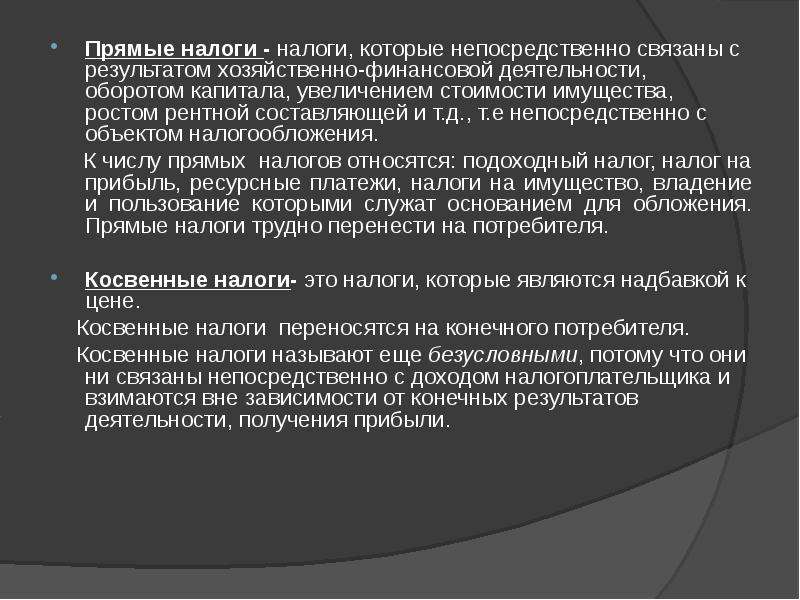

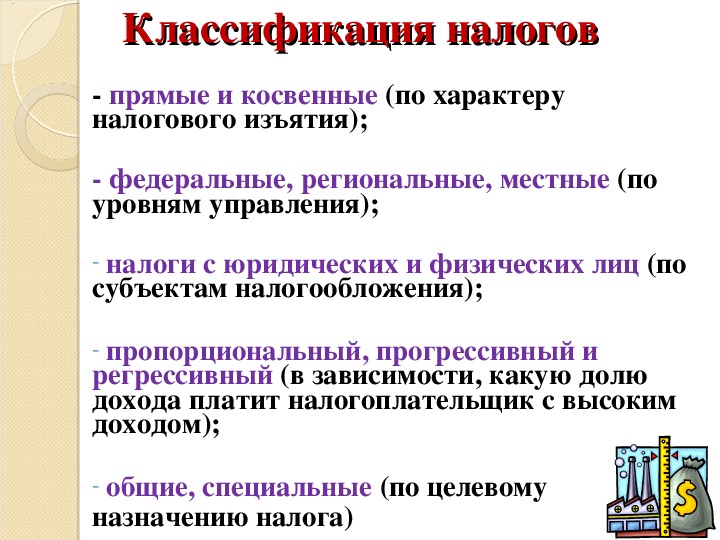

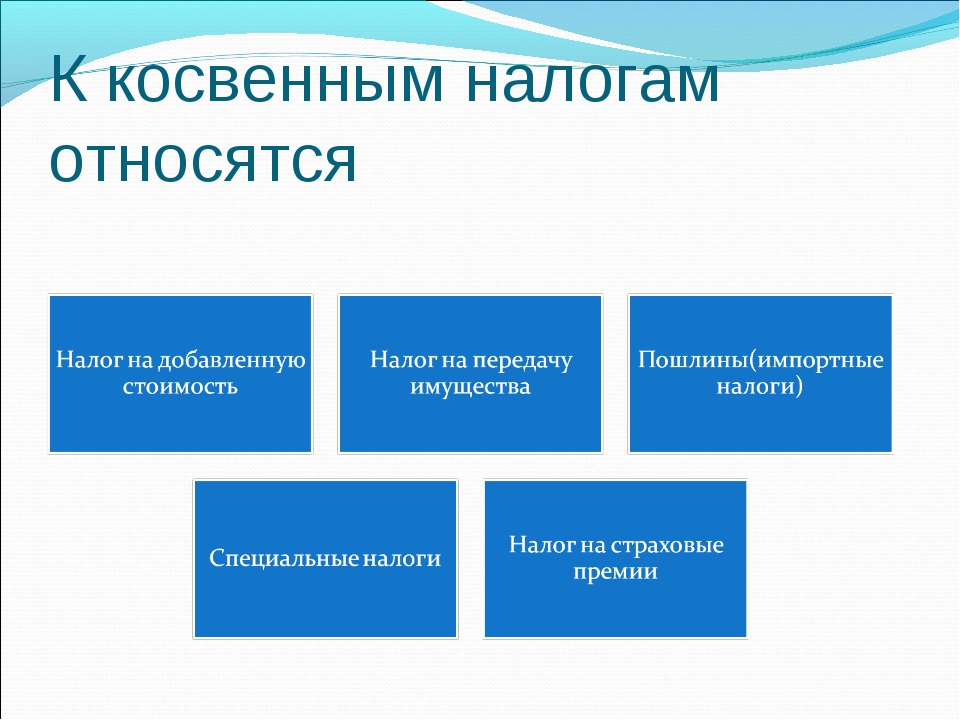

Разница между прямым налогом и косвенным налогом (Бизнес)

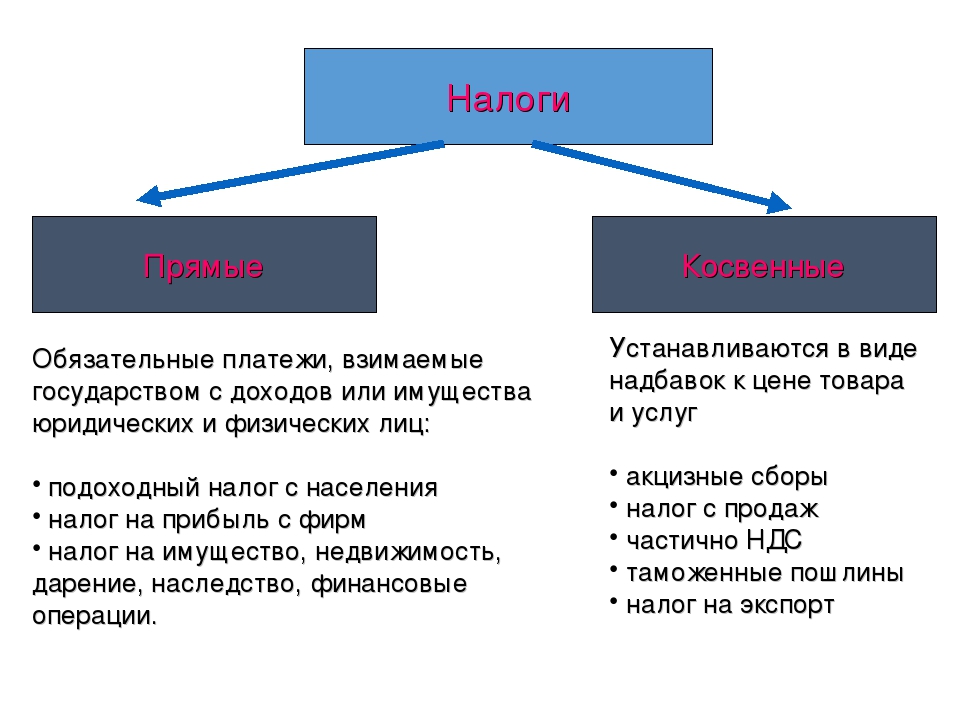

Прямой налог против косвенного налога

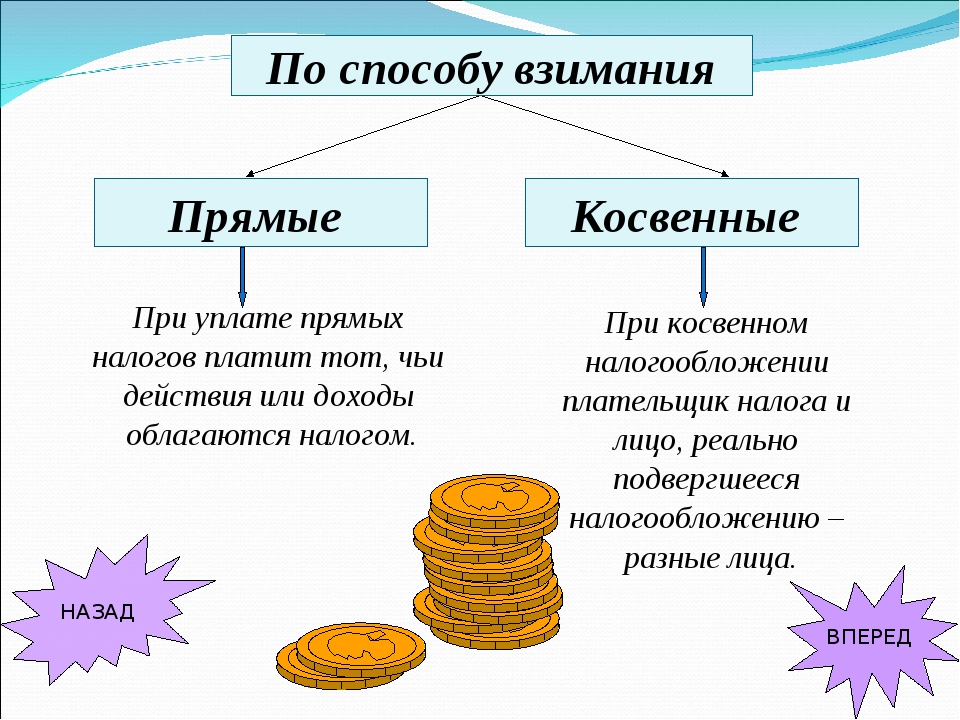

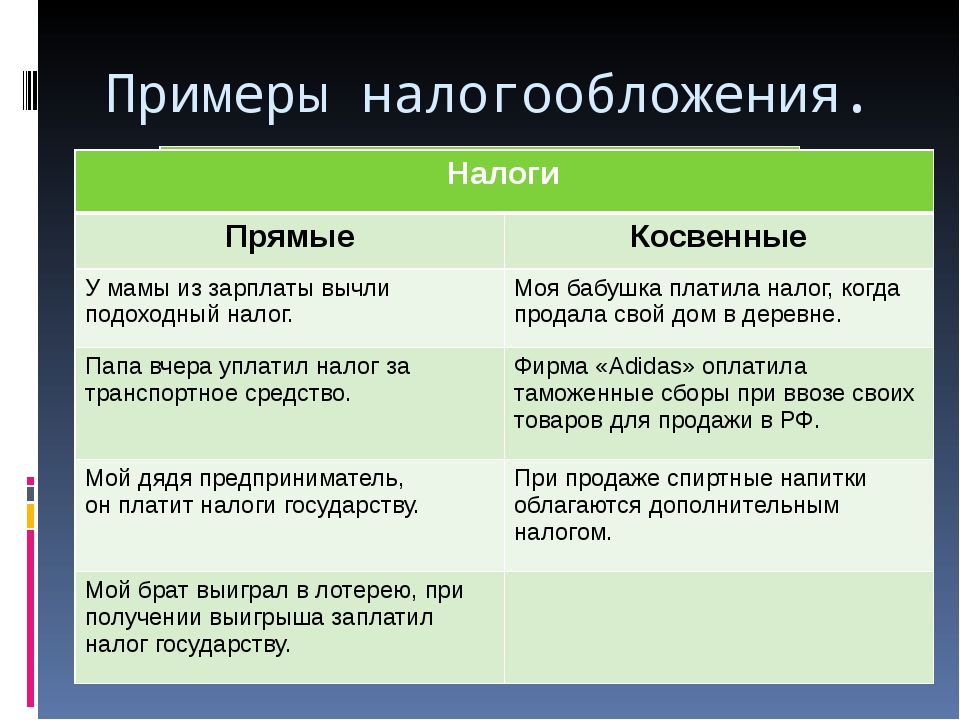

Налоги — это финансовые сборы или бремя, налагаемое правительствами на граждан для реализации денег на различные цели. Основной целью является проведение административных и благотворительных мероприятий для населения, а также сбор средств на оборону страны. Налоги — это не добровольные взносы, а навязанные людям. Существует два типа налогов, называемых прямыми и косвенными налогами, и оба используются в различных пропорциях всеми правительствами мира. Хотя целью получения дохода служат как прямые, так и косвенные налоги, они различны по своей природе. Эта статья пытается прояснить это различие и убрать все сомнения из сознания читателей..

Налог, который реализуется непосредственно от лица, с которого он взимается, называется прямым налогом, а налоги, которые взимаются с посредников, а не с тех, кто фактически их уплачивает, называются косвенными налогами. Примером прямого налога может быть подоходный налог, который также называется прогрессивным видом налога. С другой стороны, налог с продаж является примером косвенного налога, поскольку налог взимается с торговцев, которые, в свою очередь, собирают его с конечных потребителей. Косвенные налоги также называют регрессивными налогами, поскольку они приводят к росту неравенства в обществе. Однако они могут стать прогрессивными, если богатые будут платить им, а бедные освобождены от уплаты этих налогов..

Примером прямого налога может быть подоходный налог, который также называется прогрессивным видом налога. С другой стороны, налог с продаж является примером косвенного налога, поскольку налог взимается с торговцев, которые, в свою очередь, собирают его с конечных потребителей. Косвенные налоги также называют регрессивными налогами, поскольку они приводят к росту неравенства в обществе. Однако они могут стать прогрессивными, если богатые будут платить им, а бедные освобождены от уплаты этих налогов..

В чем разница между прямым налогом и косвенным налогом? • Косвенный налог меняет предпочтения потребителя по отношению к товарам из-за изменения цены. Таким образом, косвенный налог оказывает неблагоприятное влияние на распределение ресурсов, тогда как в случае прямых налогов такой эффект отсутствует, и, следовательно, реализация в большей степени. • Еще одно отличие заключается в том, что прямые налоги являются прогрессивными, поскольку они уменьшают неравенство, тогда как косвенные налоги являются регрессивными и ведут к еще большему неравенству. • Однако косвенные налоги легче администрировать, чем прямые налоги. Тогда нет никаких исключений в случае косвенных налогов, тогда как есть много видов исключений в прямых налогах. • Косвенные налоги, заключенные в розничные цены, более эффективны, чем прямые налоги, и их сложнее избежать. • Стоимость сбора также меньше в случае прямых налогов, которая довольно высока в прямых налогах. • Косвенные налоги носят инфляционный характер. С другой стороны, прямые налоги приносят стабильность и снижают инфляционное давление, поскольку они отнимают у людей избыточную покупательную способность. • Прямые налоги уменьшают сбережения, и люди не могут делать инвестиции, которые влияют на рост. С другой стороны, косвенные налоги ориентированы на рост. Косвенные налоги не позволяют людям тратить слишком много и, как таковые, стимулируют сбережения. |

Что такое прямой налог в Индии? Какие бывают его типы?

Налоговая структура в Индии в целом состоит из двух типов налогов, а именно косвенного налога и прямого налога. Понимание основных принципов и компонентов этих налогов может помочь вам стать более финансово грамотными. В свою очередь, это может помочь вам лучше управлять своими деньгами и инвестициями.

Понимание основных принципов и компонентов этих налогов может помочь вам стать более финансово грамотными. В свою очередь, это может помочь вам лучше управлять своими деньгами и инвестициями.

Итак, в этом руководстве мы более подробно рассмотрим прямой налог в Индии. Возможно, вы встречали названия многих прямых налогов в своей повседневной жизни, не осознавая их актуальности.Фактически, вы, скорее всего, также платили прямые налоги правительству. Хотите знать, как? Продолжайте читать, чтобы узнать.

Что такое прямой налог?

Во-первых, что означает прямой налог? Что ж, как следует из названия, прямой налог — это просто вид налога, который взимается непосредственно с человека, который должен его уплатить, или, другими словами, с налогоплательщика. Налогоплательщик должен сам нести бремя платежа. И в этом контексте налогоплательщиком может быть физическое лицо, индусская неделимая семья (HUF), партнерская фирма, траст или даже юридическое лицо.

Итак, это подводит итог значения прямых налогов. Но чтобы лучше понять этот компонент налоговой структуры в Индии, вам также необходимо поближе познакомиться с различными типами прямых налогов, взимаемых в стране. Ознакомьтесь с ними в разделе ниже.

Виды прямых налогов в Индии

Правительство Индии взимает различные виды прямых налогов. В общих чертах можно выделить три вида прямых налогов, а именно:

- Налог на прибыль

- Налог на прирост капитала

- Корпоративный налог

Давайте рассмотрим каждый из них один за другим и разберемся с ними лучше.

1. Налог на прибыль

Скорее всего, вы хорошо знакомы с подоходным налогом. Это налог, который вы платите с полученного дохода. Достаточно просто, не правда ли? Этот налог рассчитывается и взимается в соответствии с положениями Закона о подоходном налоге 1961 года. Вот несколько важных моментов, на которые следует обратить внимание в отношении подоходного налога — наиболее распространенного вида прямого налога, взимаемого в Индии.

- Подоходный налог рассчитывается по пяти основным статьям дохода, а именно: заработная плата, доход от дома, доход от бизнеса или профессии, прирост капитала и доход из других источников.

- Подоходный налог взимается не только с физических лиц. В соответствии с положениями Закона о подоходном налоге 1961 года он также взимается с HUF, компаний, партнерских фирм и других лиц.

- Подоходный налог рассчитывается с дохода, полученного лицом в течение финансового года (FY), который начинается с 1 апреля текущего года и продолжается до 31 марта следующего года. Например, 2021–22 финансовый год начинается 1 апреля 2021 г. и заканчивается 31 марта 2022 г.

- Доход, полученный в течение финансового года, оценивается в течение следующего года, который называется годом оценки (AY).Таким образом, доход, который вы заработаете в 2021–2022 финансовом году, оценивается в 2022–2023 финансовом году.

- Подоходный налог с физических лиц взимается по ставкам, установленным в соответствующем бюджете.

Ставка сляба зависит от уровня дохода человека и его возраста.

Ставка сляба зависит от уровня дохода человека и его возраста. - В рамках процесса оценки вам необходимо будет подать декларацию о подоходном налоге (ITR) в Департамент подоходного налога. Также существуют различные типы ITR . ITR содержит подробную информацию о вашем доходе, уплаченных налогах и причитающемся возмещении, если таковое имеется.

2. Налог на прирост капитала

Налог на прирост капитала, как вы видели в предыдущем разделе, является разновидностью прямого налога. Он взимается с любой прибыли, которую вы можете получить при продаже основных средств. Основным активом может быть дом, земельный участок, акции или другие финансовые инструменты, золото и другие драгоценные металлы, произведения искусства, автомобили и другое оборудование.

В зависимости от того, как долго вы удерживали актив перед продажей, прирост капитала может быть двух видов: долгосрочный прирост капитала (LTCG) или краткосрочный прирост капитала (STCG).

• Долгосрочная прибыль от прироста капитала (LTCG)

LTCG относится к прибыли от продажи основных средств, которые удерживались в течение 24 месяцев или дольше. В случае только долевых инструментов период LTCG составляет 12 месяцев вместо 24. В случае паевого инвестиционного фонда, ориентированного на долговые обязательства, период владения паевым инвестиционным фондом составляет 36 месяцев.

• Краткосрочная прибыль от прироста капитала (STCG)

STCG относится к прибыли от продажи основных средств, которые удерживались менее 24 месяцев.В случае только долевых инструментов период STCG составляет 12 месяцев, а в случае долгового паевого инвестиционного фонда период STCG составляет 36 месяцев вместо 24 месяцев. Таким образом, если вы продаете акции в течение 12 месяцев с момента их покупки, полученная вами прибыль является налогом в размере STCG.

3. Корпоративный налог

Корпоративный налог также является разновидностью подоходного налога, а значит, и разновидностью прямого налога. Подобно налогу на прирост капитала, корпоративный налог также подпадает под действие Закона о подоходном налоге 1961 года. Этот налог взимается с чистой прибыли, полученной компаниями, учрежденными в Индии.Что касается иностранных компаний, ведущих деятельность в Индии, они, как правило, должны платить корпоративный налог на прибыль, полученную в результате таких операций.

Подобно налогу на прирост капитала, корпоративный налог также подпадает под действие Закона о подоходном налоге 1961 года. Этот налог взимается с чистой прибыли, полученной компаниями, учрежденными в Индии.Что касается иностранных компаний, ведущих деятельность в Индии, они, как правило, должны платить корпоративный налог на прибыль, полученную в результате таких операций.

Помимо налога, взимаемого с прибыли юридических лиц, существуют также другие налоги, которые им, возможно, придется уплатить в соответствии с другими положениями применимого законодательства. Давайте посмотрим на эти налоги, чтобы вы могли лучше понять структуру прямого налогообложения в стране.

• Минимальный альтернативный налог (MAT):

MAT — это вид прямого налога, которым облагаются компании, которые декларируют незначительный доход или не декларируют его отсутствие в течение финансового года.Они известны как «компании с нулевым налогом».

• Налог на операции с ценными бумагами (STT):

SST — это вид налога, который взимается с стоимости ценных бумаг в сделках, совершаемых через биржу.

Льготы по прямому налогу

Структура прямого налога в Индии была разработана и внедрена, чтобы предложить несколько преимуществ для страны в целом и для дальнейшего развития. Давайте подробнее рассмотрим некоторые ключевые преимущества прямых налогов.

1. Упрощенное администрирование

Поскольку прямой налог взимается и взимается напрямую с налогоплательщика, администрирование становится проще и экономичнее.

2. Высокая степень четкости

Оценка и расчет выручки или дохода очевидны. Следовательно, исчисление прямых налогов имеет большую степень ясности.

3. Масштабируемое налогообложение

Прямые налоги, взимаемые с доходов физических лиц, увеличиваются по мере увеличения доходов.Это делает его очень масштабируемым.

4. Отчисления для налогоплательщиков

Система прямого налогообложения также дает возможность налогоплательщикам производить многие вычеты, чтобы снизить налоговое бремя.

Часто задаваемые вопросы по прямым налогам

1. Что такое авансовый налог?

Авансовый налог — это просто налог, который уплачивается авансом на доход, который вы ожидаете получить в течение определенного финансового года. Он выплачивается до фактического получения дохода.И в отличие от обычного подоходного налога, который вы платите единовременно в конце финансового года, авансовый налог уплачивается частями, как указано в Законе о подоходном налоге 1961 года. оплачено:

Плита подоходного налога | Ставки плиты подоходного налога на 2020-2021 финансовый год и 2021-22 финансовый год (новый режим) |

|---|---|

₹ 0,0 — ₹ 2,5 лакх | 0% |

₹ 2.5 лакхов — 3.00 ₹ | 5% (налоговая скидка разрешена в соответствии с разделом 87A) |

3,00 лакха — 5,00 | 5% (налоговая скидка разрешена в соответствии с разделом 87A) |

5,00 лакхов — 7,5 лакхов | 10% |

7,5 лакхов — 10,00 | 15% |

10,00 Лак — 12. | 20% |

12,50 лакхов — 15,00 | 25% |

> 15,00 ₹ Лак | 30% |

2. Чем прямой налог отличается от косвенного налога?

Прямой налог взимается и уплачивается налогоплательщиком напрямую. С другой стороны, косвенный налог взимается с одной стороны и оплачивается другой.Таким образом, в случае прямых налогов налоговое бремя ложится непосредственно на налогоплательщика. В случае косвенных налогов налоговое бремя ложится на конечного пользователя.

3. Могу ли я требовать каких-либо вычетов из моего дохода для уменьшения моих прямых налоговых обязательств?

Да, Закон о подоходном налоге 1961 года допускает множество вычетов и освобождений, поэтому бремя подоходного налога на ваши финансы уменьшается. С 2020-2021 финансового года вы можете выбирать между старым или новым налоговым режимом. Новый налоговый режим предусматривает более низкие налоговые ставки, но не допускает никаких вычетов.С другой стороны, старый налоговый режим предусматривает более высокие налоговые ставки, но допускает такие вычеты, как:

Новый налоговый режим предусматривает более низкие налоговые ставки, но не допускает никаких вычетов.С другой стороны, старый налоговый режим предусматривает более высокие налоговые ставки, но допускает такие вычеты, как:

- Пособие на образование детей

- Транспортные расходы

- Суточные расходы при работе

- Удержание согласно главе VI-A

- Пособие на помощника

- Пособие на аренду дома (HRA)

- Проценты по жилищной ссуде (Раздел 24)

- Пособие на выезд (LTA)

- Прочие специальные надбавки [Раздел 10 (14)]

- Профессиональный налог

- Пособие на переезд

- Стандартный вычет из заработной платы

4.Должен ли я платить прямой налог с выплат по страхованию жизни?

Если полис освобожден от налогообложения в соответствии с разделом 10 (10D) Закона о подоходном налоге 1961 года, любые доходы, полученные от полиса, не будут облагаться налогом. Если полис не освобожден от налогообложения согласно пункту 10 (10D) Закона о подоходном налоге 1961 года, прибыль от полиса будет облагаться подоходным налогом.

Если полис не освобожден от налогообложения согласно пункту 10 (10D) Закона о подоходном налоге 1961 года, прибыль от полиса будет облагаться подоходным налогом.

5. Каков курс STCG и LTCG?

Следующие пункты помогут вам лучше понять это.

- STCG облагается налогом по ставке подоходного налога, применимой к вам, если STT не применяется.

- Если применяется STT, STCG облагается налогом в размере 15%.

- LTCG в целом облагается налогом в размере 20%.

- LTCG на фонды акций — если более рупий. 1 лакх — 10%.

Заявление об ограничении ответственности: читателям рекомендуется обратиться за независимой профессиональной консультацией к налоговым консультантам по применимым положениям о подоходном налоге, прежде чем принимать какие-либо инвестиционные решения.

BJAZ-WEB-ECNF-01889/21

Факты о прямом налоге для детей

A Прямой налог — это налог, уплачиваемый непосредственно государству физическим или юридическим лицом. Прямой налог не может быть передан другому физическому или юридическому лицу, но должен быть уплачен организацией, ответственной за налог. Прямой налог отличается от косвенного налога, который уплачивается кем-то, кроме физического или юридического лица, которые обычно несут ответственность за него. Например, налог на недвижимость является прямым налогом. Налог на продажу этой собственности будет считаться косвенным налогом.

Прямой налог не может быть передан другому физическому или юридическому лицу, но должен быть уплачен организацией, ответственной за налог. Прямой налог отличается от косвенного налога, который уплачивается кем-то, кроме физического или юридического лица, которые обычно несут ответственность за него. Например, налог на недвижимость является прямым налогом. Налог на продажу этой собственности будет считаться косвенным налогом.

Налог на прибыль

Подоходный налог — это налог, который правительство взимает с физических и юридических лиц с их доходов.В США и других странах юридические и физические лица должны ежегодно подавать налоговую декларацию. Это необходимо для того, чтобы сообщить обо всех формах дохода и узнать, должны ли они платить какие-либо налоги или могут ли они получить возврат налога. Подоходный налог — важный источник средств для правительств большинства уровней.

16-я поправка

В Конституции Соединенных Штатов разница между косвенными и прямыми налогами была достаточно важной, чтобы потребовать внесения поправки в Конституцию, чтобы федеральное правительство могло взимать подоходный налог. Это была шестнадцатая поправка, ратифицированная в 1913 году. До шестнадцатой поправки любой прямой налог, взимаемый федеральным правительством, должен был распределяться между штатами по численности населения. Поскольку распределение населения оказалось практически невозможным, взимание прямых налогов запрещалось этой статьей Конституции до тех пор, пока она не была изменена в 1913 году. Таким образом, федеральное правительство полагалось на косвенные налоги, такие как пошлины и пошлины на импортируемые товары и материалы.

Это была шестнадцатая поправка, ратифицированная в 1913 году. До шестнадцатой поправки любой прямой налог, взимаемый федеральным правительством, должен был распределяться между штатами по численности населения. Поскольку распределение населения оказалось практически невозможным, взимание прямых налогов запрещалось этой статьей Конституции до тех пор, пока она не была изменена в 1913 году. Таким образом, федеральное правительство полагалось на косвенные налоги, такие как пошлины и пошлины на импортируемые товары и материалы.

Корпоративный налог

Другой формой прямого налога является корпоративный налог.Это налог на прибыль корпораций и других компаний. В Соединенных Штатах федеральный корпоративный налог является прямым налогом, но отличается от подоходного налога. Он облагает налогом чистую прибыль (прибыль), а не валовую прибыль (на которой основан налог на прибыль). Корпоративный налог позволяет вычитать большинство расходов, связанных с ведением бизнеса. Кроме того, это относится только к корпорациям. Это не относится к партнерствам или индивидуальному предпринимательству.

Это не относится к партнерствам или индивидуальному предпринимательству.

Налог на имущество

Налог на недвижимость, также называемый налогом на мельницу, — это налог на недвижимость, который должен уплатить владелец.Обычно они собираются местными органами власти и основываются на стандартной стоимости недвижимости. Деньги, полученные от налога на имущество, обычно расходуются на школы, общественную безопасность и местную инфраструктуру. Ставки миллинга относятся к или : одна тысячная доллара. Ставка вознаграждения — это сумма налогов, взимаемых за 1 000 долларов стоимости собственности. Например, если ставка мельницы составляет 3 мельницы (или 3 десятых пенни), недвижимость стоимостью 300 000 долларов будет облагаться налогом в размере 900 долларов.

Связанные страницы

Прямое налогообложение: Налогообложение физических лиц и компаний | Информационные бюллетени по Европейскому Союзу

Сфера прямого налогообложения прямо не регулируется правилами Европейского Союза. Тем не менее, ряд директив и прецедентное право Суда Европейского Союза (CJEU) устанавливают гармонизированные стандарты налогообложения компаний и частных лиц. Кроме того, приняты меры по предотвращению уклонения от уплаты налогов и двойного налогообложения.

Тем не менее, ряд директив и прецедентное право Суда Европейского Союза (CJEU) устанавливают гармонизированные стандарты налогообложения компаний и частных лиц. Кроме того, приняты меры по предотвращению уклонения от уплаты налогов и двойного налогообложения.

Правовая основа

Договор ЕС не содержит прямых положений о законодательной компетенции в области прямого налогообложения. Законодательство о налогообложении компаний обычно основывается на статье 115 Договора о функционировании Европейского Союза (TFEU), которая уполномочивает Союз принимать директивы по сближению законов, постановлений или административных положений государств-членов, которые непосредственно влияют на внутренний рынок; для этого требуется единогласие и процедура консультации.

Статья 65 TFEU (свободное движение капитала) позволяет государствам-членам проводить различие между налогоплательщиками, которые не находятся в одинаковом положении в отношении своего места жительства или в отношении места, куда инвестируется их капитал. Однако в 1995 году CJEU постановил (в деле C-279/93), что статья 45 TFEU непосредственно применима в области налогообложения и социального обеспечения: эта статья предусматривает, что свобода передвижения для рабочих влечет за собой «отмену любой дискриминации на основе по национальности […] в отношении занятости, вознаграждения и других условий труда и занятости ». Статьи 110-113 TFEU требуют, чтобы государства-члены вступили в переговоры об отмене двойного налогообложения в ЕС. Статья 55 TFEU запрещает дискриминацию между гражданами государств-членов в отношении участия в капитале компаний. Однако большая часть договоренностей в области прямого налогообложения выходит за рамки законодательства ЕС. Обширная сеть двусторонних налоговых соглашений с участием как государств-членов, так и третьих стран охватывает налогообложение трансграничных потоков доходов.

Однако в 1995 году CJEU постановил (в деле C-279/93), что статья 45 TFEU непосредственно применима в области налогообложения и социального обеспечения: эта статья предусматривает, что свобода передвижения для рабочих влечет за собой «отмену любой дискриминации на основе по национальности […] в отношении занятости, вознаграждения и других условий труда и занятости ». Статьи 110-113 TFEU требуют, чтобы государства-члены вступили в переговоры об отмене двойного налогообложения в ЕС. Статья 55 TFEU запрещает дискриминацию между гражданами государств-членов в отношении участия в капитале компаний. Однако большая часть договоренностей в области прямого налогообложения выходит за рамки законодательства ЕС. Обширная сеть двусторонних налоговых соглашений с участием как государств-членов, так и третьих стран охватывает налогообложение трансграничных потоков доходов.

Цели

Две конкретные цели — это предотвращение уклонения от уплаты налогов и устранение двойного налогообложения. В целом, степень гармонизации налогообложения компаний оправдана, чтобы предотвратить искажение конкуренции (в частности, в связи с инвестиционными решениями), предотвратить «налоговую конкуренцию» и уменьшить возможности для манипулятивного учета.

В целом, степень гармонизации налогообложения компаний оправдана, чтобы предотвратить искажение конкуренции (в частности, в связи с инвестиционными решениями), предотвратить «налоговую конкуренцию» и уменьшить возможности для манипулятивного учета.

Результаты

А. Налогообложение компаний

Предложения по гармонизации корпоративного налога обсуждались в течение нескольких десятилетий (1962: отчет Neumark; 1970: отчет Van den Tempel; 1975: предложение о директиве о выравнивании налоговых ставок между 45% и 55%).В 1980 году Комиссия заявила, что попытка гармонизации, вероятно, обречена на провал (COM (80) 0139), и сосредоточилась на мерах по завершению внутреннего рынка. В «Руководящих принципах по корпоративному налогу» 1990 г. (SEC (90) 0601) были приняты три предложения, а именно Директива о слияниях (90/434 / EEC — теперь 2009/133 / EC), Директива о материнских компаниях и дочерних компаниях (90 / 435 / EEC — теперь 2011/96 / EU) и Конвенцию об арбитраже (90/436 / EEC). Судьба предложения 1991 года о директиве об общей системе налогообложения, применимой к выплатам процентов и роялти, осуществляемых между материнскими компаниями и дочерними компаниями в разных государствах-членах, иллюстрирует часто затяжной характер переговоров с государствами-членами: несмотря на то, что они были пересмотрены и получили Положительное заключение парламента, Комиссия отозвала его в результате неспособности прийти к соглашению в Совете.Новая версия появилась в 1998 году как часть «пакета Монти» и впоследствии была принята как Директива 2003/49 / EC.

Судьба предложения 1991 года о директиве об общей системе налогообложения, применимой к выплатам процентов и роялти, осуществляемых между материнскими компаниями и дочерними компаниями в разных государствах-членах, иллюстрирует часто затяжной характер переговоров с государствами-членами: несмотря на то, что они были пересмотрены и получили Положительное заключение парламента, Комиссия отозвала его в результате неспособности прийти к соглашению в Совете.Новая версия появилась в 1998 году как часть «пакета Монти» и впоследствии была принята как Директива 2003/49 / EC.

Тем временем в 1991 году был создан Комитет независимых экспертов Рудинга. В его отчете рекомендовалась программа действий по устранению двойного налогообложения, гармонизации ставок корпоративных налогов и обеспечению полной прозрачности налоговых льгот, предлагаемых государствами-членами для поощрения инвестиций. Комиссия внесла ряд предложений, которые впоследствии были сняты.

В 1996 году Комиссия внедрила новый подход к налогообложению. В области налогообложения компаний основным результатом стал Кодекс поведения при налогообложении бизнеса, принятый в качестве резолюции Совета в 1998 году. Совет также учредил Группу по кодексу поведения (известную как «Группа Primarolo») для рассмотрения случаев несправедливости. налогообложение бизнеса. В 2001 году Комиссия подготовила «аналитическое исследование налогообложения компаний в Европейском сообществе» (SEC (2001) 1681).В сопроводительном сообщении Комиссии (COM (2001) 0582) отмечалось, что основная проблема, с которой столкнулись компании, заключалась в том, что им приходилось адаптироваться к различным национальным нормам на внутреннем рынке. Комиссия предложила несколько подходов к проблеме предоставления компаниям консолидированной налоговой базы для их деятельности в ЕС: налогообложение государства происхождения, необязательная общая консолидированная налоговая база (CCTB), европейский налог на компании и обязательная, полностью гармонизированная налоговая база. В 2004 году была создана рабочая группа, и результаты ее работы были включены в предложение Комиссии (COM (2011) 0121).

В области налогообложения компаний основным результатом стал Кодекс поведения при налогообложении бизнеса, принятый в качестве резолюции Совета в 1998 году. Совет также учредил Группу по кодексу поведения (известную как «Группа Primarolo») для рассмотрения случаев несправедливости. налогообложение бизнеса. В 2001 году Комиссия подготовила «аналитическое исследование налогообложения компаний в Европейском сообществе» (SEC (2001) 1681).В сопроводительном сообщении Комиссии (COM (2001) 0582) отмечалось, что основная проблема, с которой столкнулись компании, заключалась в том, что им приходилось адаптироваться к различным национальным нормам на внутреннем рынке. Комиссия предложила несколько подходов к проблеме предоставления компаниям консолидированной налоговой базы для их деятельности в ЕС: налогообложение государства происхождения, необязательная общая консолидированная налоговая база (CCTB), европейский налог на компании и обязательная, полностью гармонизированная налоговая база. В 2004 году была создана рабочая группа, и результаты ее работы были включены в предложение Комиссии (COM (2011) 0121). Предлагаемая «общая консолидированная база корпоративного налогообложения» (CCCTB) будет означать, что компании получают выгоду от системы с центральным контактным лицом, куда они могут подавать свои требования о возмещении налогов. Они также смогут консолидировать все свои прибыли и убытки, полученные в ЕС. Государства-члены сохранят полную ответственность за установление собственных ставок корпоративного налога. В апреле 2012 года Европейский парламент принял законодательную резолюцию по этому предложению. В июне 2015 года, чтобы придать новый импульс переговорам в Совете, Комиссия разработала стратегию повторного запуска предложения CCCTB в 2016 году.Комиссия выбрала двухэтапный процесс, разделяющий элементы общей базы и консолидации, с двумя взаимосвязанными законодательными предложениями: об общей налоговой базе для корпораций (CCTB) и об общей консолидированной налоговой базе для корпораций (CCCTB). Хотя это потребует обязательного введения CCCTB, будут предусмотрены положения для его поэтапного внедрения.

Предлагаемая «общая консолидированная база корпоративного налогообложения» (CCCTB) будет означать, что компании получают выгоду от системы с центральным контактным лицом, куда они могут подавать свои требования о возмещении налогов. Они также смогут консолидировать все свои прибыли и убытки, полученные в ЕС. Государства-члены сохранят полную ответственность за установление собственных ставок корпоративного налога. В апреле 2012 года Европейский парламент принял законодательную резолюцию по этому предложению. В июне 2015 года, чтобы придать новый импульс переговорам в Совете, Комиссия разработала стратегию повторного запуска предложения CCCTB в 2016 году.Комиссия выбрала двухэтапный процесс, разделяющий элементы общей базы и консолидации, с двумя взаимосвязанными законодательными предложениями: об общей налоговой базе для корпораций (CCTB) и об общей консолидированной налоговой базе для корпораций (CCCTB). Хотя это потребует обязательного введения CCCTB, будут предусмотрены положения для его поэтапного внедрения. Обновленное предложение, скорректированное с учетом работы, проделанной ОЭСР, может также решить проблему уклонения от уплаты налогов путем устранения нормативных пробелов между национальными системы и тем самым положить конец распространенным схемам уклонения от уплаты налогов.В марте 2018 года Комиссия предложила две директивы Совета, призванные обеспечить справедливое налогообложение компаний, предлагающих цифровые услуги. ЕС продолжает работать над глобальным решением по цифровому налогообложению в рамках G20 / OECD. В октябре 2019 года исполнительный вице-президент Комиссии Маргрет Вестагер обязалась подготовить предложение ЕС по цифровому налогообложению, если к концу 2020 года не будет достигнуто глобального соглашения.

Обновленное предложение, скорректированное с учетом работы, проделанной ОЭСР, может также решить проблему уклонения от уплаты налогов путем устранения нормативных пробелов между национальными системы и тем самым положить конец распространенным схемам уклонения от уплаты налогов.В марте 2018 года Комиссия предложила две директивы Совета, призванные обеспечить справедливое налогообложение компаний, предлагающих цифровые услуги. ЕС продолжает работать над глобальным решением по цифровому налогообложению в рамках G20 / OECD. В октябре 2019 года исполнительный вице-президент Комиссии Маргрет Вестагер обязалась подготовить предложение ЕС по цифровому налогообложению, если к концу 2020 года не будет достигнуто глобального соглашения.

Б.Справедливое налогообложение, налоговая прозрачность и меры по борьбе с уклонением от уплаты налогов и вредной налоговой конкуренцией

Во время финансового кризиса 2008 года внимание было обращено на борьбу с уклонением от уплаты налогов и на справедливое налогообложение компаний. Повышение прозрачности рассматривается как один из способов достижения этого, о чем свидетельствует Пакет налоговой прозрачности от марта 2015 года, который включал Директиву Совета об автоматическом обмене информацией о налоговых решениях между государствами-членами (Директива (ЕС) 2015/2376) и сообщение о налоговой прозрачности для борьбы с уклонением от уплаты налогов и их избежанием (COM (2015) 0136).В 2015 году Комиссия приняла план действий по созданию справедливой и эффективной системы корпоративного налогообложения в Европейском союзе (COM (2015) 0302) с положениями о реформировании системы корпоративного налогообложения в целях борьбы с налоговыми злоупотреблениями, обеспечения стабильных доходов и поддержки улучшенная среда для ведения бизнеса на внутреннем рынке. В январе 2016 года Комиссия предложила пакет мер по борьбе с уклонением от уплаты налогов, который включал предложение о директиве Совета по борьбе с практикой уклонения от уплаты налогов с немедленным воздействием на функционирование внутреннего рынка (принята в июле 2016 года).

Повышение прозрачности рассматривается как один из способов достижения этого, о чем свидетельствует Пакет налоговой прозрачности от марта 2015 года, который включал Директиву Совета об автоматическом обмене информацией о налоговых решениях между государствами-членами (Директива (ЕС) 2015/2376) и сообщение о налоговой прозрачности для борьбы с уклонением от уплаты налогов и их избежанием (COM (2015) 0136).В 2015 году Комиссия приняла план действий по созданию справедливой и эффективной системы корпоративного налогообложения в Европейском союзе (COM (2015) 0302) с положениями о реформировании системы корпоративного налогообложения в целях борьбы с налоговыми злоупотреблениями, обеспечения стабильных доходов и поддержки улучшенная среда для ведения бизнеса на внутреннем рынке. В январе 2016 года Комиссия предложила пакет мер по борьбе с уклонением от уплаты налогов, который включал предложение о директиве Совета по борьбе с практикой уклонения от уплаты налогов с немедленным воздействием на функционирование внутреннего рынка (принята в июле 2016 года). В апреле 2016 года Комиссия предложила поправку к Директиве 2013/34 / ЕС в отношении раскрытия информации о подоходном налоге определенными предприятиями и филиалами. Предложение требует, чтобы транснациональные корпорации раскрывали публично определенные части информации, представленной налоговым органам. В июне 2017 года Комиссия предложила новые правила прозрачности для посредников (например, консалтинговых фирм, банков, юристов, налоговых консультантов), которые разрабатывают или продают потенциально вредные налоговые схемы, после запроса законодательного предложения в резолюции парламента (TAXE 2).Затем это предложение было принято Советом в мае 2018 года. В декабре 2017 года Совет опубликовал первый в истории ЕС список юрисдикций, отказывающихся от сотрудничества. Список регулярно обновляется.

В апреле 2016 года Комиссия предложила поправку к Директиве 2013/34 / ЕС в отношении раскрытия информации о подоходном налоге определенными предприятиями и филиалами. Предложение требует, чтобы транснациональные корпорации раскрывали публично определенные части информации, представленной налоговым органам. В июне 2017 года Комиссия предложила новые правила прозрачности для посредников (например, консалтинговых фирм, банков, юристов, налоговых консультантов), которые разрабатывают или продают потенциально вредные налоговые схемы, после запроса законодательного предложения в резолюции парламента (TAXE 2).Затем это предложение было принято Советом в мае 2018 года. В декабре 2017 года Совет опубликовал первый в истории ЕС список юрисдикций, отказывающихся от сотрудничества. Список регулярно обновляется.

Налоговые системы государств-членов должны соответствовать правилам ЕС о государственной помощи. В связи с продолжающимся расследованием Комиссии по налоговым постановлениям, вынесенным в отношении определенных компаний, Европейский парламент учредил временный Специальный комитет по налоговым постановлениям и другим мерам, аналогичным по характеру или последствиям (комитет TAXE) и последующий комитет TAXE 2.

С. Налогообложение МСП

С 2001 года Комиссия применяет схему «налогообложения государства происхождения», в соответствии с которой МСП будет разрешено рассчитывать свою прибыль (включая прибыль, полученную в других государствах-членах) на основе своих (знакомых) правил государства происхождения. Была создана группа экспертов по устранению налоговых препятствий для трансграничных венчурных инвестиций, о которой в 2010 г.

Д. Налогообложение физических лиц

1. Налог на прибыль

Налогообложение физических лиц, которые работают или получают пенсию в одном государстве-члене ЕС, но живут или имеют родственников-иждивенцев в другом, всегда было спорным вопросом.С помощью двусторонних соглашений двойного налогообложения, как правило, можно избежать, но это не решило таких проблем, как применение различных форм налоговых льгот, доступных в стране проживания, к доходу в стране работы. В целях обеспечения равного обращения между резидентами и нерезидентами Комиссия выдвинула предложение о директиве о гармонизации положений о подоходном налоге в отношении свободы передвижения (COM (1979) 0737), на основе которой налогообложение в страна проживания была бы правилом. После того, как Совет отклонил это предложение, это предложение было снято, и Комиссия просто выпустила рекомендацию о принципах, которые должны применяться к налоговому режиму доходов нерезидентов. Кроме того, против некоторых государств-членов были возбуждены дела о дискриминации в отношении иностранных сотрудников. В 1993 году CJEU постановил (в деле C-112/91), что государство-член не может относиться к негражданам из другого государства-члена менее благоприятно с точки зрения сбора прямых налогов, чем к своим собственным гражданам (см. Дело C-279. / 93).В целом можно сказать, что интеграции в области прямого налогообложения физических лиц в большей степени способствовали постановления СЕС, чем законодательные предложения. В октябре 2017 года Совет принял директиву (Директива (ЕС) 2017/1852), направленную на улучшение существующих механизмов разрешения споров об двойном налогообложении в ЕС.

После того, как Совет отклонил это предложение, это предложение было снято, и Комиссия просто выпустила рекомендацию о принципах, которые должны применяться к налоговому режиму доходов нерезидентов. Кроме того, против некоторых государств-членов были возбуждены дела о дискриминации в отношении иностранных сотрудников. В 1993 году CJEU постановил (в деле C-112/91), что государство-член не может относиться к негражданам из другого государства-члена менее благоприятно с точки зрения сбора прямых налогов, чем к своим собственным гражданам (см. Дело C-279. / 93).В целом можно сказать, что интеграции в области прямого налогообложения физических лиц в большей степени способствовали постановления СЕС, чем законодательные предложения. В октябре 2017 года Совет принял директиву (Директива (ЕС) 2017/1852), направленную на улучшение существующих механизмов разрешения споров об двойном налогообложении в ЕС.

2. Налогообложение банковских и иных процентов, выплачиваемых нерезидентам

В принципе, налогоплательщики обязаны декларировать доход от процентов. На практике свободное движение капитала и банковская тайна открывают возможности для уклонения от уплаты налогов. Некоторые государства-члены ЕС взимают налог у источника с процентного дохода. В 1989 г. Комиссия предложила ввести общую систему удерживаемого налога на процентный доход, взимаемого по ставке 15%. Затем это предложение было отозвано и заменено новым, чтобы обеспечить минимальное эффективное налогообложение доходов от сбережений в виде процентных платежей (с налоговой ставкой 20%). После длительных переговоров был достигнут компромисс, и была принята Директива Совета 2003/48 / EC о налогообложении процентного дохода.С тех пор она была заменена более далеко идущей Директивой 2014/107 / ЕС, которая вместе с Директивой 2011/16 / ЕС предусматривает всесторонний обмен информацией между налоговыми органами.

На практике свободное движение капитала и банковская тайна открывают возможности для уклонения от уплаты налогов. Некоторые государства-члены ЕС взимают налог у источника с процентного дохода. В 1989 г. Комиссия предложила ввести общую систему удерживаемого налога на процентный доход, взимаемого по ставке 15%. Затем это предложение было отозвано и заменено новым, чтобы обеспечить минимальное эффективное налогообложение доходов от сбережений в виде процентных платежей (с налоговой ставкой 20%). После длительных переговоров был достигнут компромисс, и была принята Директива Совета 2003/48 / EC о налогообложении процентного дохода.С тех пор она была заменена более далеко идущей Директивой 2014/107 / ЕС, которая вместе с Директивой 2011/16 / ЕС предусматривает всесторонний обмен информацией между налоговыми органами.

Роль Европейского парламента

Что касается налоговых предложений, то роль парламента обычно ограничивается процедурой консультаций. Его решения в целом поддержали все предложения Комиссии в области как прямого налогообложения компаний, так и физических лиц, при этом поддерживая расширение их сферы действия.

Парламент работает над «ежегодными налоговыми отчетами». Первый из них, поддержанный семинаром, был принят в феврале 2012 года. Он касается, в частности, вопросов двойного налогообложения. В отчете за 2015 год осуждается агрессивная налоговая политика и предлагается единый подход для более эффективной борьбы с налоговым мошенничеством и уклонения от уплаты налогов, а также для обеспечения улучшенной основы для правильного функционирования единого рынка.

В продолжение работы временных специальных комитетов по налоговым постановлениям и другим мерам, аналогичным по характеру или последствиям, парламент принял две резолюции (TAXE и TAXE 2).

В 2016 году, после утечки «Панамских документов», Парламент учредил Комитет по расследованию (Комитет PANA) для расследования предполагаемых нарушений и недобросовестного администрирования при применении законодательства ЕС в отношении отмывания денег, уклонения от уплаты налогов и уклонения от уплаты налогов. В октябре 2017 года комитет PANA принял окончательный отчет о расследовании. В декабре 2017 года Парламент принял рекомендацию Совету и Комиссии по результатам работы Следственной комиссии.

В октябре 2017 года комитет PANA принял окончательный отчет о расследовании. В декабре 2017 года Парламент принял рекомендацию Совету и Комиссии по результатам работы Следственной комиссии.

Специальный комитет по финансовым преступлениям, уклонению от уплаты налогов и уклонению от уплаты налогов (TAX3) с несколько расширенным мандатом был учрежден парламентом в марте 2018 года. После работы комитета TAX3 парламент принял отчет в марте 2019 года.

Дирк Вербекен

Федеральный прямой налог от 1798 г.

Примечание. Щелкните любое из изображений бухгалтерской книги ниже, чтобы просмотреть версии с очень высоким разрешением.

В 1798 году таверна «Джозайя Смит» (вверху) принадлежала Джоэлю Смиту, сыну Иосии. Две восточные бухты еще не добавлены.

Федеральный прямой налог 1798 года (PDF), также известный как налог на оконное стекло или налог на стекло, был введен Конгрессом в 1798 году для сбора средств на случай угрозы конфликта с Францией. Собранные данные о жилых домах и собственности включали такие детали, как количество окон и площадь остекления для каждого дома стоимостью более 100 долларов, а также размеры сараев и хозяйственных построек.Более подробную информацию можно найти в разделе «Темы: Федеральный прямой налог 1798 года» и в Интернете.

В бухгалтерской книге оценки были разделены на две таблицы (A) и (B). В список (A) входили жилые дома стоимостью более 100 долларов.

Если дом из списка A находился на большом участке, оценщик рассматривал только два акра непосредственно вокруг дома для Списка (A) и включал остальную собственность и хозяйственные постройки в График (B) (см. Ниже).

Обратите внимание, что в столбце 3 описания часто говорят что-то вроде «Восток на городской дороге. Это означает, что участок был ограничен на востоке городской дорогой, а это означает, что дом находился на западной стороне этой дороги.

Это означает, что участок был ограничен на востоке городской дорогой, а это означает, что дом находился на западной стороне этой дороги.

Приложение А: Жилые дома. Столбец 2 в алфавитном порядке по владельцам: от Натаниэля Аллена до Джонатана Фиске

Приложение A: «Особый или частичный список жилых домов с пристройками к ним и земельными участками, на которых они построены, в любом случае не более двух акров и стоимостью выше ста долларов в город Уэстон в округе Мидлсекс Оценочный округ No.5 в пятом дивизионе штата Массачусетс, принадлежащий, находящийся во владении или занятый на 1 октября 1798 г.

Приложение А: Жилые дома. Столбец 2 в алфавитном порядке по владельцу: от Эбенезера Фиске до Мэтью Хоббса

Приложение А: Жилые дома. Столбец 2 в алфавитном порядке по владельцу: от Эбенезера Хоббса до Амоса Сандерсона

Приложение А: Жилые дома. Столбец 2 в алфавитном порядке по владельцу: Джоэл Смит — Томас Таунсенд

Столбец 2 в алфавитном порядке по владельцу: Джоэл Смит — Томас Таунсенд

Приложение А: Жилые дома.Столбец 2 в алфавитном порядке по владельцу: Arthur Train to Aaron Whittemore

Таверну «Золотой мяч» (вверху) можно найти в таблицах (A) и (B) под именем владельца Исаака Джонса.

Сараи и другие важные хозяйственные постройки обычно включались в Список B вместе со стоимостью оставшейся земли (не считая того, что уже было внесено в Список A). Если основной дом на участке не стоил по крайней мере 100 долларов, его включали в Список (B).

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцам: от Натаниэля Аллена до Джесси Чейни

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцу: Джеймс Кэмпбелл — Мозес Фуллер

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей. «Столбец 2 в алфавитном порядке по владельцу: от Джона Флэгга до Абрахама Хьюса

«Столбец 2 в алфавитном порядке по владельцу: от Джона Флэгга до Абрахама Хьюса

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцу: Джозайя Гастингс — Исааку Хоббсу младшему

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцу: от Эбенезера Хоббса до Джоэла Лидбеттера

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей.Столбец 2 в алфавитном порядке по владельцу: Джозеф Ледбеттер — Пол Пратт

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцам: от Джонаса Пирса младшего до Эбигейл Стимсон

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцу: Thaddeus Spring to David Stearns

Столбец 2 в алфавитном порядке по владельцу: Thaddeus Spring to David Stearns

Приложение B: «Частный или частичный список всех земель, участков, построек и верфей.»Столбец 2 в алфавитном порядке по владельцу: от Дэниела Стрэттона до Джозефа Севернса

.Приложение B: «Частный или частичный список всех земель, участков, построек и верфей». Столбец 2 в алфавитном порядке по владельцу: Х. Томас Таунсенд Джону Уоррену

прямых продавцов и налогов — как это работает?

Вы работаете дома независимым дистрибьютором в многоуровневой маркетинговой компании? Если да, то вы, вероятно, поняли это предложение.Avon, Mary Kay, Amway, Tupperware и Herbalife — несколько известных компаний, которые предоставляют такие возможности.

Каждый год мы слышим от людей, которые с удивлением узнают, что они все еще должны подавать Schedule-C и облагаются прямым налогом с продаж, даже если они заработали лишь небольшую сумму денег благодаря этим усилиям. Если вы задумались о том, чтобы стать прямым продавцом одного из ваших любимых товаров, тогда присоединяйтесь!

Если вы задумались о том, чтобы стать прямым продавцом одного из ваших любимых товаров, тогда присоединяйтесь!

Давайте рассмотрим возможные налоговые последствия прямых продаж.

Как рассчитать налог на самозанятость

Дело в том, что налоговое законодательство применяется к прямым продавцам так же, как и к другим налогоплательщикам. Обычно это означает, что доходы и расходы от коммерческой деятельности указываются в Таблице C как доход от самозанятости.

В доход от самозанятости входит любая чистая прибыль от деятельности, облагаемая 15.3% налогом на самозанятость, который действует аналогично налогам на социальное обеспечение и медицинскую помощь, которые сотрудники удерживали бы из своей заработной платы.

Отчисления в домашний офис

Если вы используете место жительства для деловых целей, связанных с прямыми продажами, вы можете потребовать вычет домашнего офиса за используемую часть жилища. Однако, чтобы иметь право на вычет, площадь дома должна использоваться исключительно для ведения бизнеса.

Например, если вы используете комнату в своем доме исключительно для хранения инвентаря, вы можете потребовать расходы домашнего офиса за эту комнату. С другой стороны, если вы устраиваете вечеринки для продажи продуктов в своей гостиной, вы не сможете требовать вычет за гостиную, поскольку она используется в личных целях.

Деловые вычеты, связанные с транспортировкой

Как прямой продавец, вы можете вычесть определенные транспортные расходы. Как правило, расходы на поездку между вашим домом и первой и последней остановками рабочего дня не подлежат вычету. Однако расходы на переезд из дома в другое место работы вычитаются, если у вас есть постоянное место работы вдали от дома.

Если ваш дом квалифицируется как ваше основное место работы и вы берете вычет из домашнего офиса, вы можете вычесть ежедневные расходы на поездку между домом и другим местом работы в той же компании, независимо от расстояния и от того, является ли другое место постоянным. или временный.

Примечание. Любые личные транспортные расходы не подлежат вычету, даже если ваш автомобиль рекламирует ваш бизнес.

Дополнительные вычеты, связанные с бизнесом

Одна из основных налоговых ловушек, с которой сталкиваются прямые продавцы, связана с образцами и демонстрационными продуктами. Если вы держите некоторые продукты компании под рукой, чтобы попробовать их потенциальным клиентам, эти расходы могут быть вычтены.

Однако, если вы планируете продать демонстрационные комплекты или продукты, а не исчерпать их стоимость, их следует учитывать как запасы.

В любой ситуации, если продукты используются в личных целях, стоимость не подлежит вычету. Это применимо, даже если вы лишь изредка показываете продукт (ы) потенциальным клиентам.

Узнайте факты

Стать прямым продавцом — это хороший способ заработать дополнительные деньги и получить скидку на продукты, которыми вы уже пользуетесь. Если вы решите сделать решительный шаг, обязательно сообщайте обо всех своих доходах и расходах должным образом, чтобы избежать каких-либо осложнений с IRS в результате вашей деятельности.

Если у вас есть какие-либо вопросы, прежде чем начинать новую побочную суть, поговорите с местным налоговым профи H&R Block Tax Pro, чтобы начать на правильном пути.

Льгота по налогу на имущество

Обновленная информация о кредитных проверках STAR и налоговых льгот

Примечание: Срок действия льготы по налогу на имущество истек после 2019 года.

Если вы ожидаете получить кредитный чек STAR, но еще не получили его, выполните следующие действия.

- Просмотрите счет по налогу на имущество в школе.(См. Примеры.) Если вы получили освобождение от налога на STAR в своем счете, в этом году вы не получите никаких дополнительных льгот по STAR или налогу на имущество. Вы не имеете права на получение кредита STAR ни в один год, когда получаете освобождение от налога STAR.

- См. График доставки чеков STAR . Если вы не получили освобождение от налога на STAR в своем школьном налоговом счете, проверьте график доставки и следуйте всем предоставленным инструкциям.

Чтобы узнать больше о программе STAR и бывших льготах по налогу на имущество? Смотрите наш вопрос и ответ.

Готовите налоговую декларацию?

Льгота по налогу на недвижимость напрямую снижает ваше налоговое бремя, если вы соответствуете требованиям домовладельца. Сумма кредита представляла собой процент от ваших сбережений STAR.

Срок действия льготы по налогу на имущество истек. Однако, если вы имели право на получение кредита в 2018 или 2019 году, но считаете, что не получили его:

- Убедитесь, что вы не получали чек, с помощью нашей службы поиска налоговых льгот на имущество.

- После того, как вы подтвердите, что , а не получили чек, обратитесь за помощью в наш информационный центр по налогу на имущество.

Право на участие

Чтобы иметь право на участие в предыдущем году, вы должны иметь:

- проживал в школьном округе, который соответствовал верхнему пределу налога на имущество штата Нью-Йорк (проверьте, соблюдается ли ваш: соблюдение школьным округом верхнего предела налога на имущество).

- имел право на получение льготы или кредита Basic или Enhanced STAR,

- имел доход не более 275000 долларов, а

- уплаченных налогов на собственность школы за соответствующий год.

Определение дохода для льготы по налогу на имущество

Для льготного налога на имущество доход определяется как федеральный скорректированный валовой доход (FAGI) за два года до этого, измененный таким образом, чтобы:

- чистая сумма убытка, указанная в Федеральных таблицах C, D, E или F, не превышает 3000 долларов США;

- чистая сумма любой другой отдельной категории убытков не превышает 3000 долларов США; и

- совокупная сумма всех убытков не превышает 15 000 долларов США.

Например, для льготного налога на имущество в 2019 году право на доход основывалось на 2017 налоговом году.

Жители Нью-Йорка

Город Нью-Йорк не подлежит обложению налогом, поэтому жители города не имели права на получение этого кредита.

Суммы льгот по налогу на имущество

Получатели Basic STAR

Если вы получили Basic STAR и имели право на льготу по налогу на имущество, сумма вашего кредита составляла определенный процент (определяемый вашим доходом) от ваших сбережений Basic STAR.

| Доход | 2018 процент от вашей экономии Basic STAR | 2019 процент от вашей экономии Basic STAR |

|---|---|---|

| 75 000 долл. США или меньше | 60,0% | 85,0% |

| от 75 000 до 150 000 долларов | 42,5% | 60,0% |

| от 150 000 до 200 000 долларов | 25,0% | 35,0% |

| от 200 000 до 275 000 долларов | 7.5% | 10,0% |

Получатели Enhanced STAR

Если вы получаете льготу или зачет по программе Enhanced STAR, ваш доход не влияет на размер вашей льготы по налогу на имущество. Сумма вашего кредита будет представлять собой установленный процент от ваших сбережений Enhanced STAR на каждый из следующих лет:

Сумма вашего кредита будет представлять собой установленный процент от ваших сбережений Enhanced STAR на каждый из следующих лет:

Обновлено:

Помощь с возвратом денег | FTB.ca.gov

Возврат средств за предыдущий год

Вы должны связаться с нами, чтобы проверить статус возврата налога за предыдущий год.

Прямой депозит

Прямой депозит — это самый быстрый способ получить возврат налога.

Настройка прямого депозита

Выберите прямой перевод, чтобы получить возмещение на свой банковский счет. Вы можете сделать это через:

- Налоговое программное обеспечение

- Ваш налоговый специалист

- Бумажная налоговая форма

В бумажной налоговой декларации за 2020 год укажите свою банковскую информацию в следующих строках:

- Форма 540: строки 116 и 117

- Форма 540 2EZ: строки 37 и 38

- Форма 540NR: строки 126 и 127

Проверьте маршрут вашего банка и номера счетов, чтобы ваш банк не отклонил ваш возврат.

Другая сумма возврата

Иногда вы получаете возмещение больше или меньше, чем вы ожидали. Общие причины включают изменения в налоговой декларации или выплату просроченных федеральных долгов или долгов штата.

Изменения в налоговой декларации

Если мы внесем какие-либо изменения в вашу налоговую декларацию, сумма вашего возмещения может измениться. Вы получите письмо по почте (Уведомление об изменении налоговой декларации) с подробной информацией об изменениях и обновленной сумме возмещения.

Общие изменения включают:

- Удержание или выплаты не соответствуют нашим записям

- Вы не имеете права на налоговый кредит

- Мы использовали ваш возврат для погашения прошлой налоговой задолженности

Просроченная государственная задолженность

Если вы должны деньги государственному учреждению, они могут сотрудничать с нами, чтобы получить их.

Общая задолженность включает:

Мы также можем использовать ваш возврат для погашения всей или части долга.

Посетите Межведомственный перехватчик для получения дополнительной информации.

Изменение суммы возврата

Как правило, если сумма возврата изменится, вы все равно получите возврат путем прямого депозита.

Вы получите письмо по почте с объяснением причин изменения вашей налоговой декларации.

Заем с ожиданием возврата: Если вы заключите это соглашение, обратитесь к своему налоговому инспектору с любыми вопросами.

Возврат не получен, либо чек на возмещение утерян или поврежден

Если вы еще не получили возмещение, дайте достаточно времени для обработки налоговой декларации.

Если вы так и не получили возмещение либо ваш чек был утерян или поврежден, свяжитесь с нами.

Получили возврат, но не ожидали

| Причина | Что делать |

|---|---|

| Ваш платеж был отправлен в неправильный год | Если вы знаете, что ваш платеж был отправлен в неправильный год, отправьте нам чек возврата с письмом с объяснением того, что произошло. Отправить письмо с:

Если вы не знаете, почему получили возмещение, свяжитесь с нами. |

| Вы еще не подали заявку, но получили возмещение | Свяжитесь с нами по поводу возврата. |

Невозможно внести или обналичить старый чек для возврата

Чеки возврата действительны в течение года с даты выдачи. Если прошло больше года, вы должны отправить нам запрос на получение нового чека.

| Дата возврата | Что включать в запрос | Время обработки |

|---|---|---|

| От 1 года до 3 лет | Напишите нам письмо.Не забудьте включить:

| Разрешить не менее 8 недель |

| Более 3 лет | Заполните свой запрос в форме замены. Включает:

| Разрешить до 18 месяцев |

* Указанный выше срок в 18 месяцев может быть связан с предполагаемым временем, необходимым налогоплательщику для сбора и предоставления необходимой информации до того, как FTB сможет оформить новое возмещение.

Хотите получить возмещение излишка SDI?

Если вы заплатили больше, чем максимальный налог на государственное страхование по инвалидности (SDI) или добровольное страхование по инвалидности (VPDI), у вас может быть право потребовать кредит на превышение SDI.

Вы можете потребовать этот кредит , только если вы выполняете все следующие требования :

- В 2020 году у вас было два или более работодателя

- Ваша заработная плата составила более 122 909 долларов

- SDI (или VPDI) указывается в вашей форме W-2

Если один из ваших работодателей удержал SDI (или VPDI) из вашей заработной платы в размере более 1.00% от вашей брутто-заработной платы, вы не можете требовать излишка SDI (или VPDI) в форме 540 или форме 540NR. Свяжитесь с работодателем для возврата.

Чтобы определить сумму, которую нужно ввести в строке 74 формы 540 или строке 84 формы 540NR, заполните рабочий лист Excess SDI (или VPDI). Если вы состоите в браке / зарегистрированном домашнем партнере (RDP) и подаете совместно, рассчитайте сумму превышения SDI (или VPDI) отдельно для каждого супруга / RDP.

Для получения дополнительной информации просмотрите Форму 540: Буклет по подоходному налогу с населения 2020 или Форму 540NR: 2020 Буклет по подоходному налогу для нерезидентов или резидентов с неполным годом.

Умер супруга

На чеке указано ваше имя и имя вашего супруга. Отнесите чек и копию свидетельства о смерти в свой банк и попробуйте обналичить или внести их.

Если ваш банк не принимает чек на возврат, свяжитесь с нами.

Мы отправим вам письмо, разрешающее банку принять чек. Отнесите в банк наше письмо, чек и копию свидетельства о смерти.

Если ваш банк по-прежнему не принимает чек:

Напишите нам письмо и попросите, чтобы чек на возврат был выписан только на ваше имя, так как ваш супруг скончался

В конверте:

- Письмо

- Оригинал чека возврата

- Подтвердите оборотную сторону чека: оплатите заказ FTB (не пишите VOID на чеке)

- Копия свидетельства о смерти

Пишите на:

- Стойка возврата ордеров MS F283

Департамент налогообложения франшиз - а / я 942867

Сакраменто, Калифорния, 94267-0001

Подождите не менее 8 недель, чтобы получить новый чек для возврата.

.

. Ставка сляба зависит от уровня дохода человека и его возраста.

Ставка сляба зависит от уровня дохода человека и его возраста. 50 лакхов

50 лакхов

Добавить комментарий

Комментарий добавить легко