Бухотчетность: об ОФР коротко и ясно | журнал «Главная книга. Конференц-зал» | № 3 от 2018 г.

Семинар «Годовой отчет — 2017: бухучет, налог на прибыль, УСН, имущественные налоги и кадры», актуально на 28 февраля 2018 г.

СодержаниеБухотчетность: об ОФР коротко и ясно

Выручка, себестоимость продаж, валовая прибыль (убыток): строки 2110, 2120, 2100

В отчете о финансовых результатах (ОФР) отражают данные о доходах и расходах отчетного года и 2 предыдущих лет. Чтобы заполнить строки с показателями за отчетный год, вам нужна общая оборотно-сальдовая ведомость и оборотно-сальдовые ведомости по субсчетам:

— 91-1 «Прочие доходы» с расшифровкой по видам доходов;

— 91-2 «Прочие расходы» с расшифровкой по видам расходов.

В строке 2110 «Выручка» ОФР укажите выручку за минусом НДС. Для этого из годового кредитового оборота по субсчету 90-1 «Выручка» вычтите дебетовый оборот по субсчету 90-3 «Налог на добавленную стоимость». Если у вас несколько видов деятельности, то нужно в рекомендованную форму ОФР добавить новые строки и показать выручку по каждому из видов деятельности. Традиционный порог существенности — 5% от суммы доходов за годп. 18.1 ПБУ 9/99.

В строке 2120 «Себестоимость продаж» ОФР укажите в скобках годовой дебетовый оборот по одноименному субсчету 90-2. Проверьте, чтобы туда не попали суммы проводок в корреспонденции со счетами 26 «Общехозяйственные расходы» и 44 «Коммерческие расходы». Если в строке 2110 «Выручка» вы выделяли доходы по отдельным видам деятельности, то в дополнительных подстроках к строке 2120 «Себестоимость продаж» также нужно показать расшифровку затрат по тем же видамп. 21.1 ПБУ 10/99.

Выручку и расходы в ОФР показывают с учетом всех предоставленных и полученных скидок независимо от того, уменьшают они цену договора или нетп. 6.5 ПБУ 9/99; п. 6.5 ПБУ 10/99.

Разница между строками 2110 «Выручка» и 2120 «Себестоимость продаж» — это валовая прибыль (убыток) от продаж. Результат надо записать в строку 2100 ОФР. Если сумма отрицательная, то это убыток, записывайте его в скобках.

Коммерческие и управленческие расходы, прибыль (убыток) от продаж: строки 2210, 2220, 2200

В скобках строки 2210 «Коммерческие расходы» поставьте годовой дебетовый оборот по субсчету «Расходы на продажу» к счету 90 «Продажи». На этот субсчет вы каждый месяц переносили накопленные на счете 44 суммы затрат на рекламу, доставку товаров до покупателя, хранение товаров, страхование грузов.

Дебетовый оборот за год по субсчету «Управленческие расходы» к счету 90 нужно отразить в скобках в одноименной строке 2220 ОФР. Обычно такие расходы сначала накапливают на счете 26 «Общехозяйственные расходы» и после ежемесячно переносят в дебет счета 90.

Справка

Строки 2110 и 2220 не заполняют, если полную себестоимость продаж организация формирует на счете 20 «Основное производство». В этом случае накопленные затраты по счетам 26 и 44 ежемесячно переносят на счета 20, 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства».

Тогда в ОФР будет только строка 2120 «Себестоимость продаж», включающая все расходы по обычным видам деятельности.

Строку 2200 «Прибыль (убыток) от продаж» посчитайте так: из строки 2110 «Выручка» вычтите строки 2120, 2210 и 2220. Это самый простой способ, точно не запутаетесь с плюсами и минусами.

Есть другой вариант — посчитать показатель строки 2200 от валовой прибыли в строке 2100, вычитая из нее строки 2210 и 2220. Правда, здесь нужно быть внимательным со знаками. Если в строке 2100 убыток, то есть себестоимость продаж получилась больше выручки, то берите в расчет именно отрицательный показатель. А далее вычитайте управленческие и коммерческие расходы. В итоге по правилам арифметики сумма убытка должна обязательно увеличиться. Его и покажите в скобках в строке 2200.

Проверьте, правильно ли вы посчитали прибыль либо убыток от продаж, по такой формуле:

Прочие доходы и расходы: строки 2310—2340

Переходим к прочим доходам и расходам в ОФР. Отдельно нужно показать:

— объявленные вам дивиденды — по строке 2310 «Доходы от участия в других организациях»;

— причитающиеся вам проценты — в строке 2320 «Проценты к получению»;

— проценты, которые вы должны заимодавцам и банкам, — по строке 2330 «Проценты к уплате».

Подсчет показателя последней строки прост — это дебетовый оборот по субсчету 91-2 «Прочие расходы» в корреспонденции со счетами 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам».

Что до дивидендов и процентов к получению, то хорошо, если вы ведете аналитический учет: тогда доходы распределяются по видам уже при начислении. А потому сумму дивидендов и процентов можно быстро вытащить из оборота по субсчету 91-1 «Прочие доходы». Если же аналитический учет в упадке, придется вручную просматривать аналитику кредитового оборота к субсчету 91-1 в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами».

Показатели строк 2310, 2320 и 2330 ОФР — необходимый минимум расшифровки прочих доходов и расходов по видам. Остальное вы отражаете обособленно при существенности суммп. 23 ПБУ 4/99.

Прочие доходы, которые не преодолели порог существенности, за минусом НДС вместе покажите в строке 2340 «Прочие доходы» ОФР. Формула такая:

В скобках строки 2350 «Прочие расходы» укажите разницу между дебетовым оборотом по субсчету 91-2 и показателем строки 2330 «Проценты к уплате». Так все несущественные прочие расходы точно попадут куда следует.

Но есть нюанс. Если НДС, начисленный к уплате, вы учитываете на том же субсчете 91-2, что и сами прочие расходы, то дебетовый оборот по субсчету нужно уменьшить на сумму налога. Она равна дебетовому обороту по субсчету 91-2 в корреспонденции с кредитом субсчета «НДС» к счету 68 «Расчеты по налогам и сборам».

Кстати, некоторые прочие доходы и расходы, относящиеся к одной операции, можно показать в отчете свернуто. Например, это справедливо для курсовых разниц от переоценки валютып. 18.2 ПБУ 9/99.

Посчитайте сальдо прочих доходов и расходов от сальдируемых операций. Если сальдо положительное, то есть доходы больше расходов, то впишите его в строку 2340 «Прочие доходы» ОФР. Если отрицательное (расходы больше доходов) — в строку 2350.

Справка

При продаже иностранной валюты Минфин рекомендует учитывать в прочих доходах (расходах) только разницу между поступившей суммой денег в рублях и рублевой оценкой валюты на дату операции. Так ОФР будет отражать реальное положение дел в компанииприложение к Письму Минфина от 28.12.2016 № 07-04-09/78875.

Прибыль (убыток) до налогообложения и текущий налог на прибыль: строки 2300, 2410

Прибыль до налогообложения, как и прибыль от продаж, для строки 2300 ОФР можно посчитать двумя способами.

Первый позволит не запутаться со знаками плюс и минус. Сложите все строки, в которых отражены доходы, и вычтите все строки, в которых записаны расходы. Вот вам и бухгалтерская прибыль до налогообложения. Или убыток, если сумма получилась с минусом.

Второй способ такой. К прибыли от продаж в строке 2200 прибавьте данные строк 2310 «Доходы от участия в других организациях», 2320 «Проценты к получению» и 2340 «Прочие доходы». Затем вычтите показатели строк 2330 «Проценты к уплате» и 2350 «Прочие расходы». Если в строке 2200 убыток, то в расчет берите именно отрицательную сумму. А дальше считайте так, как я сказал, по правилам арифметики.

Итог второго способа вычисления показателя строки 2300 совпал с итогом первого? Замечательно. Ну и чтобы уж наверняка не ошибиться, перепроверить себя можно по следующей формуле:

В скобки строки 2410 «Текущий налог на прибыль» ОФР перенесите показатель строки 180 «Сумма исчисленного налога — всего» листа 02 декларации по налогу на прибыль за 2017 г. Там ноль? Тогда в строке 2410 ОФР поставьте прочерк.

Спецрежимники вместо налога на прибыль показывают по этой строке налог при УСН либо ЕНВД. Если же вмененщик одновременно применяет ОСН, то сумму ЕНВД он вписывает в строку 2460 «Прочее» ОФРприложение к Письму Минфина от 06.02.2015 № 07-04-06/5027.

Постоянные налоговые обязательства (активы): строка 2421

Если вы ведете упрощенный бухучет и ПБУ 18/02 не применяете, то прочеркните строки 2421, 2440, 2450 ОФР и переходите к заполнению строки 2460 «Прочее». Если же вы обязаны применять ПБУ 18/02, то эти строки нужно заполнить так.

В строке 2421 «в т. ч. постоянные налоговые обязательства (активы)» нужно свернуто показать постоянные налоговые обязательства (ПНО) и постоянные налоговые активы (ПНА), возникшие в отчетном году. Сальдируйте их по следующей формуле:

Чаще всего ПНО больше ПНА, поскольку многие расходы в налоговом учете признать нельзя, а в бухгалтерском — пожалуйста. Обратная ситуация встречается редко. Поэтому сальдо для строки 2421 ОФР обычно положительное.

Но ПНО по сути — часть налога на прибыль, а значит, оно, так же как и сам налог на прибыль, уменьшает прибыль до налогообложения (она же бухгалтерская прибыль). Поэтому в строке 2421 ОФР положительное сальдо ПНО и ПНА отразите в скобках.

Соответственно, если за год ПНА начислено больше, чем ПНО, то сальдо будет отрицательным. ПНА, наоборот, уменьшает условный расход по налогу на прибыль, тем самым увеличивая бухгалтерскую прибыль. Поэтому в строке 2421 ОФР отрицательное сальдо ПНО и ПНА запишите без скобок.

Изменение отложенных налоговых обязательств: строка 2430

Показатель строки 2430 «Изменение отложенных налоговых обязательств» посчитайте так:

Положительный результат укажите в скобках, отрицательный — без. Объясню это правило.

Если кредитовый оборот по счету 77 «Отложенные налоговые обязательства» больше дебетового, значит, в отчетном году ОНО вы начислили больше, чем списали. Тем самым вы уменьшили платежи в бюджет, отложив уплату налога на прибыль. А это значит, что финансовый результат года завышен. Чтобы исключить влияние временных разниц на сумму чистой прибыли, нужно на сумму прироста ОНО уменьшить бухгалтерскую прибыль отчетного года. Потому записываем дельту в скобках.

Отрицательный результат формулы означает, что в текущем году вы погасили ОНО больше, чем начислили. То есть в целом платежи в бюджет стали больше, а финансовый результат года занижен. Нужно это исправить, прибавив итог вычислений к бухгалтерской прибыли. Для чего мы и пишем сумму без скобок.

А еще вполне возможно, что в отчетном году часть ОНО вы списали не в кредит субсчета «Налог на прибыль» счета 68 «Расчеты по налогам и сборам», а в кредит счета 99 «Прибыли и убытки». Так бывает, если актив, по которому начислено ОНО, выбыл и сумма обязательства точно не увеличит налог на прибыль ни сейчас, ни потом. Такие ОНО должны попасть в строку 2460 «Прочее», а не в строку 2440п. 18 ПБУ 18/02.

Изменение отложенных налоговых активов: строка 2450

Величину, на которую изменились отложенные налоговые активы, следует внести в строку 2450 ОФР. Формула следующая:

Положительный результат расчета впишите без скобок, отрицательный — в скобках.

Тут механизм обратный изменению ОНО. Начислили ОНА больше, чем списали? Значит, платежи в бюджет увеличились. Если вычесть из бухгалтерской прибыли текущий налог на прибыль без учета изменения ОНА, то финансовый результат года будет занижен. Соответственно, на дельту ОНА со знаком плюс нужно увеличить бухгалтерскую прибыль либо уменьшить бухгалтерский же убыток. Именно поэтому положительный результат формулы приводим по строке 2450 ОФР без скобок.

Отрицательное сальдо изменения ОНА означает, что вы списали ОНА больше, чем начислили. То есть снизили платежи в бюджет. И прибыль без учета изменения ОНА больше, чем должна быть. Оттого ее надо уменьшить на дельту ОНА со знаком минус. Для чего мы и пишем отрицательный результат в скобках.

Остальные строки

В строке 2460 «Прочее» ОФР покажите суммы, которые не относятся к расчету налога на прибыль за отчетный год, но учитываются на субсчетах к счету 99. Например, перерасчеты по налогу на прибыль за прошлые годы, пени и штрафы по нему, ЕНВД при совмещении спецрежима с ОСН. Положительную разницу между кредитовыми и дебетовыми оборотами укажите в строке 2460 без скобок, отрицательную — в скобках.

Показатель строки 2400 «Чистая прибыль (убыток)» рассчитайте так:

Помните: при убытке по строке 2300 берите его в расчет со знаком минус. Если и результат формулы отрицательный, то получен чистый убыток, укажите его в строке 2400 в скобках.

К слову, именно строка 2400 показывает, какая сумма прибыли либо убытка попала при реформации баланса на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Если вы не переоценивали активы в отчетном году, то на этом заполнение ОФР почти закончено. Осталось скопировать показатель строки 2400 в строку 2500 «Совокупный финансовый результат периода».

Те же, кто занимался переоценкой ОС и НМА, должны посчитать показатель строки 2510 «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода». Формула следующая:

Затем в строку 2500 нужно вписать совокупный результат года, равный сумме строк 2400 и 2510.

Строки 2900 «Базовая прибыль (убыток) на акцию» и 2910 «Разводненная прибыль (убыток) на акцию» ОФР заполняют только акционерные общества. Остальные организации ставят прочерки.

Читать далееglavkniga.ru

11. Формирование выручки.

Доходами от обычных видов деятельности (далее – выручкой) являются поступления от продажи продукции, товаров, выполнения работ и оказания услуг.

Помимо указанных поступлений, в составе доходов от обычных видов деятельности могут учитываться:

-арендная плата;

-лицензионные платежи за пользование объектами интеллектуальной собственности;

-поступления, связанные с участием в уставных капиталах других организаций.

Включение этих доходов в состав выручки от продаж зависит от определения предмета деятельности хозяйствующего субъекта. В том случае, когда приведенные операции не являются предметом деятельности, все поступления по ним признаются прочими поступлениями.

Выручка формируется в результате деятельности предприятия по трем основным направлениям:

-основному;

-инвестиционному;

-финансовому.

1.Выручка от основной деятельности выступает в виде выручки от реализации продукции (выполненных работ, оказанных услуг).

2.Выручка от инвестиционной деятельности выражается в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг.

3.Выручка от финансовой деятельности включает в себя результат от размещения среди инвесторов облигаций и акций предприятия.

Если поступление выручки на денежные счета предприятия — завершение кругооборота средств, то ее использование представляет собой, как начало нового кругооборота, так и стадию распределительных процессов, при которой формируется доходная база бюджетов разных уровней и обеспечиваются тем самым общегосударственные интересы, а также образуются собственные финансовые ресурсы предприятия.

Выручка, поступившая на счета предприятия, используется в первую очередь на оплату счетов поставщиков сырья, материалов, покупных полуфабрикатов, комплектующих изделий, запасных частей для ремонта, топлива, энергии. Из выручки выплачивается заработная плата, возмещается износ основных фондов, формируется прибыль предприятия

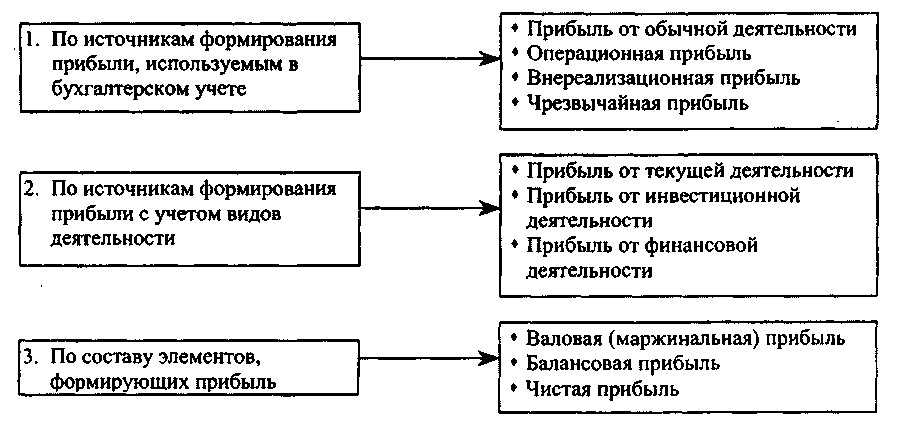

12. Экономическая природа прибыли, ее виды.

Прибылью считается превышение доходов над расходами. Обратное положение называется убытком.

Прибыль — основной фактор экономического и социального развития предприятия.

Каждое предприятие имеет цель — максимизация прибыли.

Прибыль — один из основных финансовых показателей эффективности деятельности предприятия.

Она выполняет следующие функции:

1. Показывает меру эффективности производства — прибыль и рентабельность являются показателями успешной деятельности предприятия. Основываясь на них, принимаются управленческие решения.

2. Стимулирующая — прибыль позволяет не только получать личный доход акционерам компании, но и наращивать капитал.

Факторы роста прибыли:

— увеличение объема реализации;

— повышение цены, снижение себестоимости;

— оптимизация издержек;

— повышение качества продукции;

— сокращение срока оборачиваемости оборотных средств;

— поиск более выгодных рынков сбыта.

Модель формирования показателей прибыли:

Выручка от продажи товаров (работ, услуг) – Себестоимость проданных товаров(р,у)

Валовая прибыль – Коммерческие и управленческие расходы

Прибыль (убыток) от продаж – Сальдо прочих доходов и расходов

Прибыль до налогообложения – Налог на прибыль и др. аналог. платежи

Прибыль (убыток) от обычной деятельности – Сальдо чрезвычайных доходов и рас-в Чистая прибыль (нераспределенная прибыль(убыток)) отчетного периода

studfile.net

Доходы от обычных видов деятельности

Доходы

Вся доходность и издержки учреждения подразделяются на результаты от обычной деятельности и прочие.

К доходам от обычных видов деятельности относят средства, поступающие на счета учреждения от реализации товаров, работ и услуг (п. 5 ПБУ 9/99), а также иные поступления, непосредственно связанные с основным функционалом предприятия.

Предмет организации своей работы устанавливается самим учреждением в уставных документах. Там же определяется и тип доходности от основного занятия.

- арендная плата, платежи за временное пользование активами организации;

- участие в уставных капиталах различных учреждений;

- лицензионные и иные платежи, образующиеся за счет предоставления прав на патенты и иные виды интеллектуальной собственности.

Такая доходность является правомерной при соблюдении условий п. 12 ПБУ 9/99.

Бухучет поступлений осуществляется по счету 90 «Продажи» субсчет «Выручка» (90.1).

Для отражения поступлений от основных операций некоммерческой организации составляется следующая бухгалтерская запись:

Дт 50, 62, 76 Кт 90.1 — выручка от реализации товаров, работ, услуг.

Расходы

Расходы, образующиеся от основного занятия организации, — это издержки на производство (выполнение) и реализацию товаров, работ и услуг (п. 5 ПБУ 10/99). Иными словами, затраты по ОВД учреждения — это издержки на осуществление основных занятий предприятия, прописанных в организационных и уставных документах.

К расходам по обычным видам деятельности относятся следующие категории затрат (п. 8 ПБУ 10/99):

- материальные;

- социальные взносы и иные отчисления;

- амортизация и проч.

Учет расходов по обычным видам деятельности ведется по Дт 90 субсчет 90.2 «Себестоимость продаж» в корреспонденции со счетами учета затрат (20, 23, 25, 26, 29, 44 и т. д.). Организация бухгалтерского учета таких издержек производится в соответствии с потребностями и отраслевыми особенностями функционирования учреждения и прописывается в учетной политике.

Проводки для отражения затрат будут такими:

- Дт 20 Кт 70 — зарплата работникам основного производства;

- Дт 25 Кт 02 — амортизация производственного оборудования;

- Дт 20 Кт 10 — списание материалов, задействованных в изготовлении продукции;

- Дт 44 Кт 60 — издержки на транспортировку и доставку;

- Дт 90.2 Кт 41 — списание себестоимости проданных товаров.

Расходы по обычным видам деятельности — формула по балансу определяется в соответствии с актуальными бухгалтерскими сведениями за отчетный период, отражающими дебетовый оборот по счету 90.2 в корреспонденции со следующими счетами: 20, 23, 25, 26, 40, 41, 43, 44 и проч. Итоговый показатель рассчитывается как разность строки «Расходы по ОВД» и оборота по Дт 90.2.

Добавить комментарий

Комментарий добавить легко