ЦПП • Вопросы экспертам

Здравствуйте! Где посмотреть, какие виды деятельности по ОКВЭД попадают под 1% на 2022 год? Обязательно ли эта деятельность должна быть основным видом? Спасибо.

Вид деятельности ИП 81.22 «Деятельность по чистке и уборке жилых зданий и нежилых помещений прочая». Смогу ли я применять в 2022 году пониженную ставку по УСН?

Добрый день! А как быть ИП если примут Закон по пониженным ставкам по УСН задним числом с 01.01.2022 г а ИП должны были выбрать систему до 31.12.2021 г и поменять ее в течение года нельзя? Будут ли послабление и продление срока подачи уведомление о смене налогообложения по УСН ?

Здравствуйте, подскажите, пжл, налоговые ставки для ИП в 2022 году.

Сегодня последний рабочий день 2021 г.

Подскажите продлены ли льготы по УСН на 2022 год?

Добрый день. Подскажите будет ли продление пониженных ставок по упрощенной системе налогообложения на 2022 год

Добрый день. Будут в продлены пониженные ставки по УСН на 22 год для предприятий с ОКВЭД 47.1?

Добрый день! Имеет ли право ИП применять пониженную ставку по УСН Доходы в размере 1% в данном случаи: У ИП был Павильон (НТО) и Магазин действующий (снимает в аренду). Павильон работал с 01.01.2021 по 10.06.2021 г после его снесли, доход составил 6 150 00,00 (Павильон).

Магазин (продукты питание и бытовая химия) продолжает работать и по году его доход будет примерно 20 000 000,00. Может ли в данном случаи ИП применять пониженную ставку по УСН Доходы в размере 1% ? И какие нужно будет предоставить потдверждающие документы кроме КУДиР?

Магазин (продукты питание и бытовая химия) продолжает работать и по году его доход будет примерно 20 000 000,00. Может ли в данном случаи ИП применять пониженную ставку по УСН Доходы в размере 1% ? И какие нужно будет предоставить потдверждающие документы кроме КУДиР?

Применение УСН для ИП с 2022 года ограничат

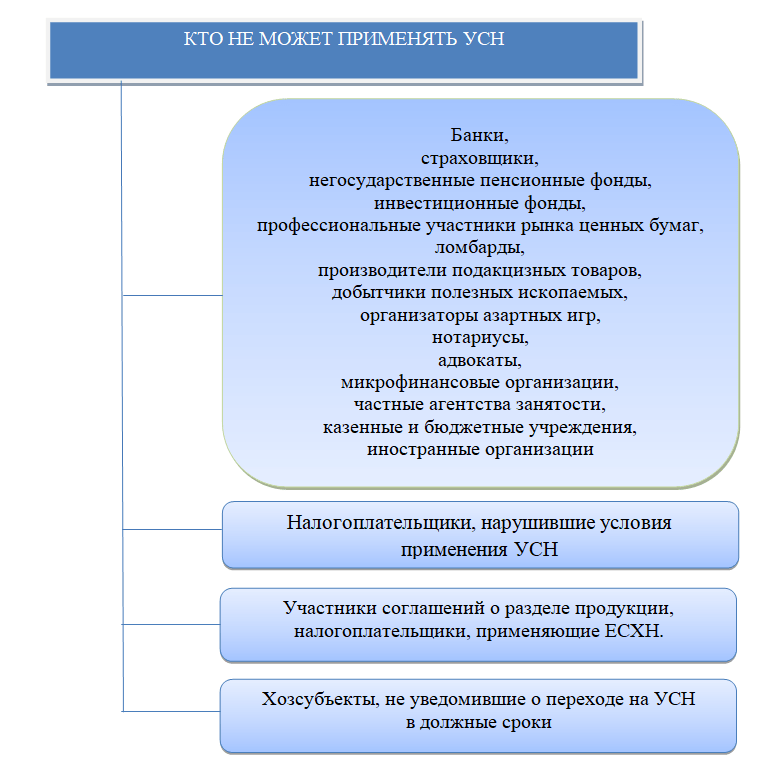

Фото: freepik Министерство по налогам и сборам Республики Беларусь разместило информацию, что проектом Закона Республики Беларусь «Об изменении законов» с 1 января 2022 г. планируется ограничение права применения упрощенной системы налогообложения (далее – УСН) индивидуальными предпринимателями, оказывающими услуги за исключением:- туристической деятельности;

- деятельности в сфере здравоохранения;

- деятельности сухопутного транспорта;

- услуг по общественному питанию;

-

деятельности в области компьютерного программирования.

При принятии проекта Закона в данной редакции, ИП, которые с 1 января 2022 г. не смогут применять УСН, обязаны уплачивать: подоходный налог с физических лиц (далее – подоходный налог) в отношении доходов, полученных от осуществления предпринимательской деятельности,

или

применять систему уплаты единого налога с ИП и иных физических лиц (при соблюдении условий его применения, определенных в главе 33 Налогового кодекса).

При этом в данном случае не требуется уведомлять налоговый орган о прекращении применения УСН (путем проставления отметок в декларации, подачи уведомления либо иным способом).

Индивидуальные предприниматели, изъявившие желание перейти с 1 января 2022 г. на общий порядок налогообложения, предусматривающий уплату подоходного налога, должны представить в налоговый орган в срок:

-

не позднее 20 апреля 2022 г. налоговую декларацию (расчет) по подоходному налогу с физических лиц индивидуального предпринимателя (нотариуса, осуществляющего нотариальную деятельность в нотариальном бюро) за I квартал 2022 года.

Индивидуальные предприниматели, изъявившие желание с 1 января 2022 г. применять систему уплаты единого налога и соответствующие условиям применения данного режима, должны представить в налоговый орган в срок:

- не позднее рабочего дня, предшествующего дню осуществления такой деятельности в январе 2022 г., налоговую декларацию (расчет) по единому налогу (например, при начале осуществления деятельности с 4 января 2022 г. декларация представляется не позднее 3 января 2022 г.)

Ознакомиться с Письмом МНС от 28.12.2021 №3-1-9/02885 «О нормах проекта Закона»

4 января 2022 года Закон Республики Беларусь от 31 декабря 2021 г. № 141-З Об изменении законов по вопросам налогообложения официально опубликован на Национальном правовом Интернет-портале.

Перечень видов деятельности, по которым действует ставка 0% («налоговые каникулы») по упрощенной системе налогообложения

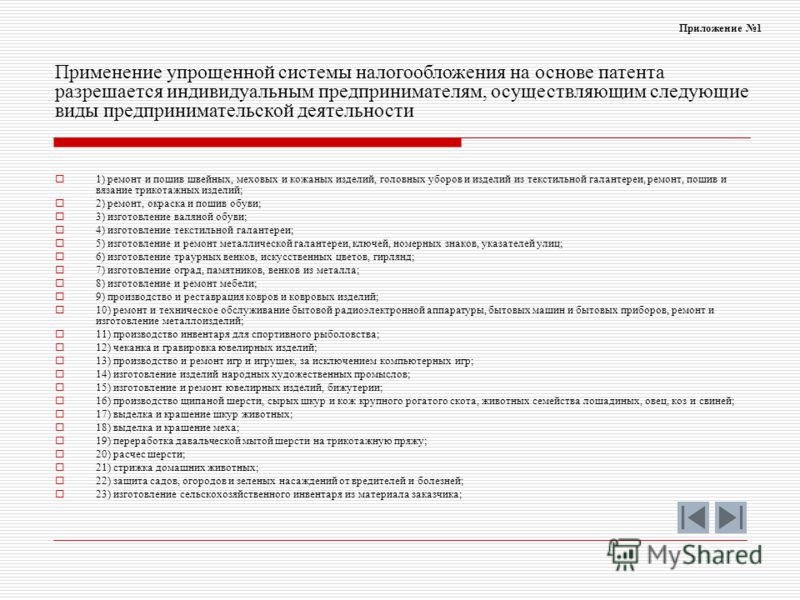

Налоговая ставка 0 процентов предоставляется впервые зарегистрированным индивидуальным предпринимателям, применяющим упрощенную систему налогообложения и осуществляющим деятельность в производственной, научной и социальной сферах.

Максимальный срок применения нулевой ставки – 2 налоговых периода (в случае непрерывного применения). Общий срок действия – до 01 января 2021 года.

Виды деятельности, по которым в Свердловской области действует ставка 0 процентов:

1) Производство пищевых продуктов;

2) Производство безалкогольных напитков;

3) Производство текстильных изделий;

4) Производство одежды;

5) Производство кожи и изделий из кожи;

6) Обработка древесины и производство изделий из дерева;

7) Производство бумаги и бумажных изделий;

8) Деятельность полиграфическая и копирование носителей информации;

9) Производство химических веществ и химических продуктов;

10) Производство резиновых и пластмассовых изделий;

11) Производство прочей неметаллической минеральной продукции;

12) Производство металлургическое;

13) Производство готовых металлических изделий, кроме машин и оборудования;

14) Производство компьютеров, электронных и оптических изделий;

15) Производство электрического оборудования;

16) Производство машин и оборудования, не включенных в другие группировки;

17) Производство автотранспортных средств, прицепов и полуприцепов;

18) Производство прочих транспортных средств и оборудования;

19) Производство мебели;

20) Производство прочих готовых изделий;

21) Ремонт и монтаж машин и оборудования.

22) Научные исследования и разработки;

23) Образование дошкольное;

24) Образование дополнительное;

25) Деятельность по уходу с обеспечением проживания;

26) Предоставление социальных услуг без обеспечения проживания;

27) Деятельность в области исполнительских искусств;

28) Деятельность вспомогательная, связанная с исполнительскими искусствами;

29) Деятельность в области художественного творчества;

30) Деятельность библиотек, архивов, музеев и прочих объектов культуры;

31) Деятельность в области спорта, отдыха и развлечений.

Как Москва поддерживает бизнес / Новости / Сайт Москвы

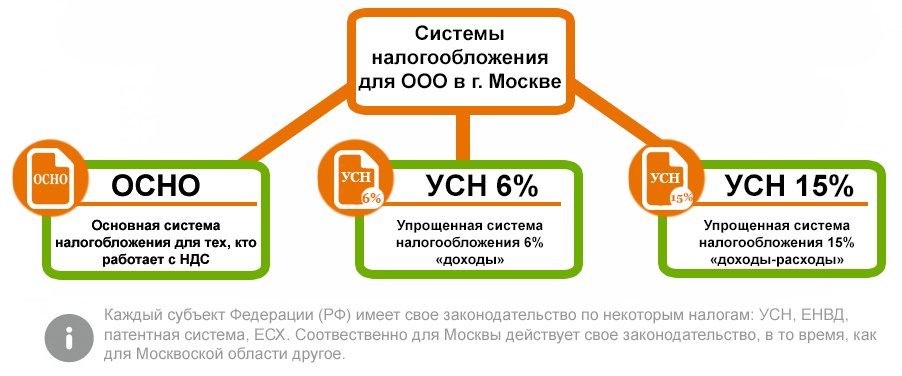

В Москве действует несколько программ поддержки бизнеса, включая налоговые льготы, снижение арендной платы и цен на недвижимость, субсидии. Они доступны для промышленных предприятий, технопарков и их резидентов, владельцев гостиниц.

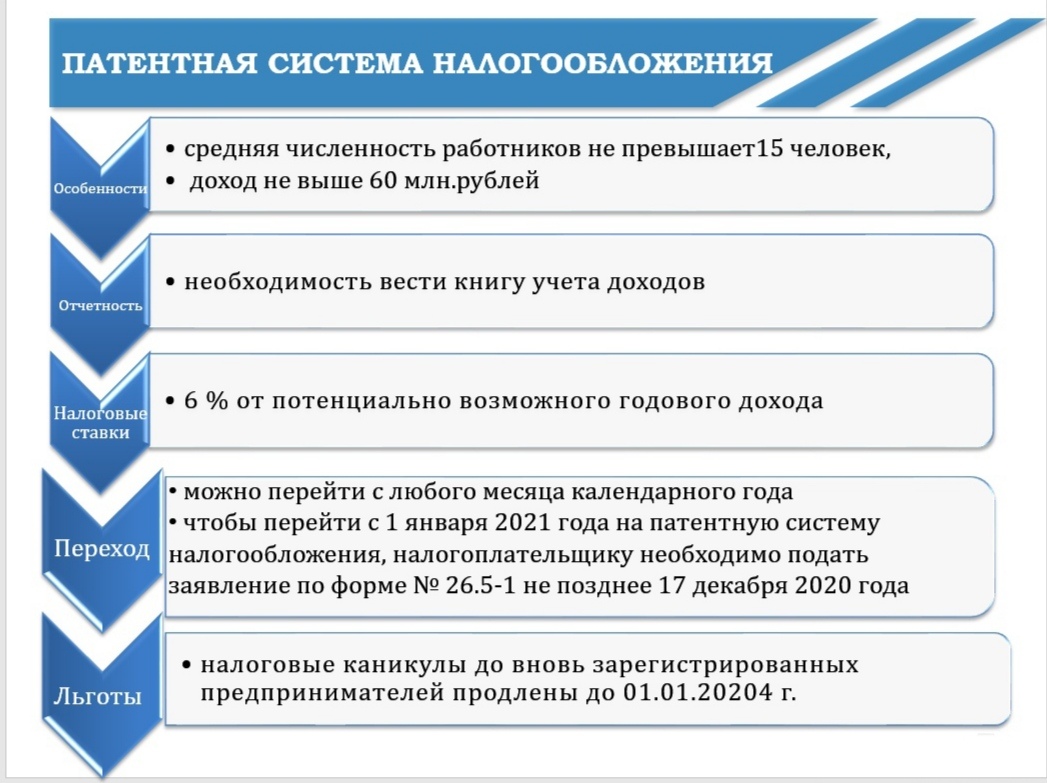

Индивидуальные предприниматели имеют право на двухгодичные налоговые льготы, если они зарегистрировались впервые и выбрали упрощенное налогообложение или патентное налогообложение. Количество индивидуальных предпринимателей в Москве сейчас превышает 250 тысяч.Более того, в Москве работает каждый седьмой индивидуальный предприниматель России, что делает город ведущим регионом.

Количество индивидуальных предпринимателей в Москве сейчас превышает 250 тысяч.Более того, в Москве работает каждый седьмой индивидуальный предприниматель России, что делает город ведущим регионом.

Помимо финансовой и имущественной поддержки, программа предоставляет консультационные услуги. Деловые люди могут получить консультацию в Штабе поддержки бизнеса, общественной организации «Малый бизнес Москвы», Московском агентстве инноваций и Московском конгрессно-выставочном бюро. В городе также разработана специальная программа по снижению административных барьеров и развитию бизнеса.

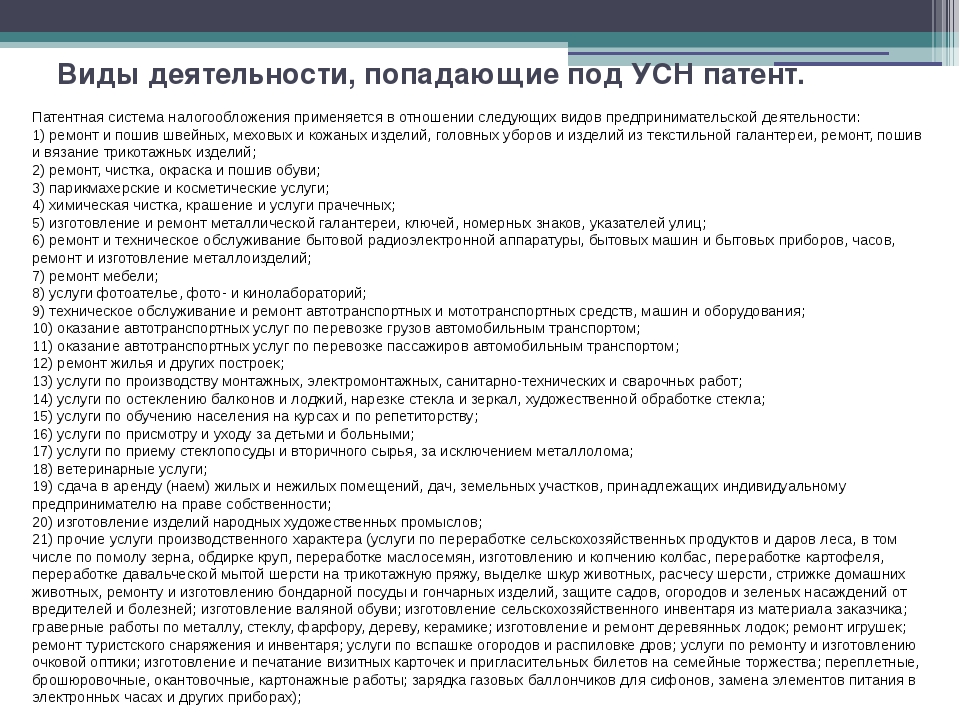

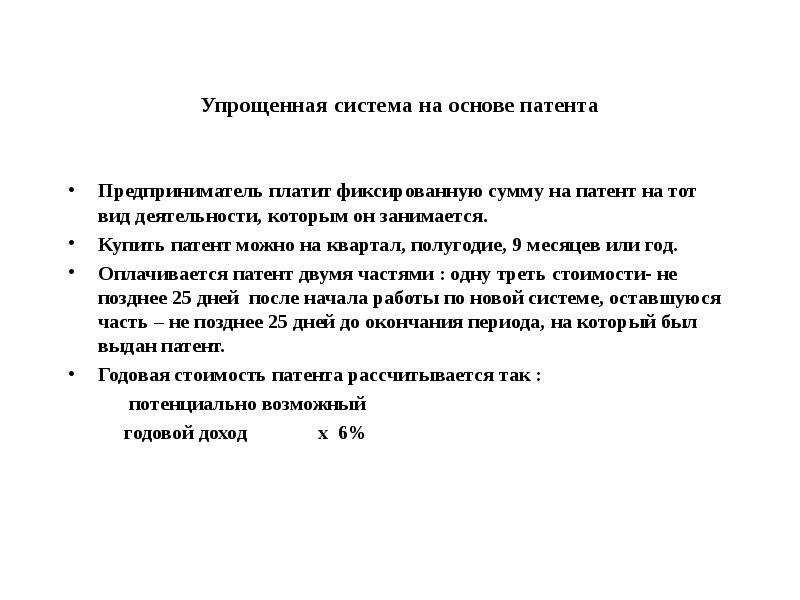

98% индивидуальных предпринимателей Москвы используют патент и упрощенную систему налогообложения. За девять месяцев 2016 года индивидуальными предпринимателями было выкуплено 50 тысяч патентов, что на 60 процентов больше, чем за аналогичный период 2015 года. Чаще всего патенты покупали работники сферы бытового обслуживания, общественного питания и розничной торговли.

За девять месяцев 2016 года индивидуальными предпринимателями было выкуплено 50 тысяч патентов, что на 60 процентов больше, чем за аналогичный период 2015 года. Чаще всего патенты покупали работники сферы бытового обслуживания, общественного питания и розничной торговли.

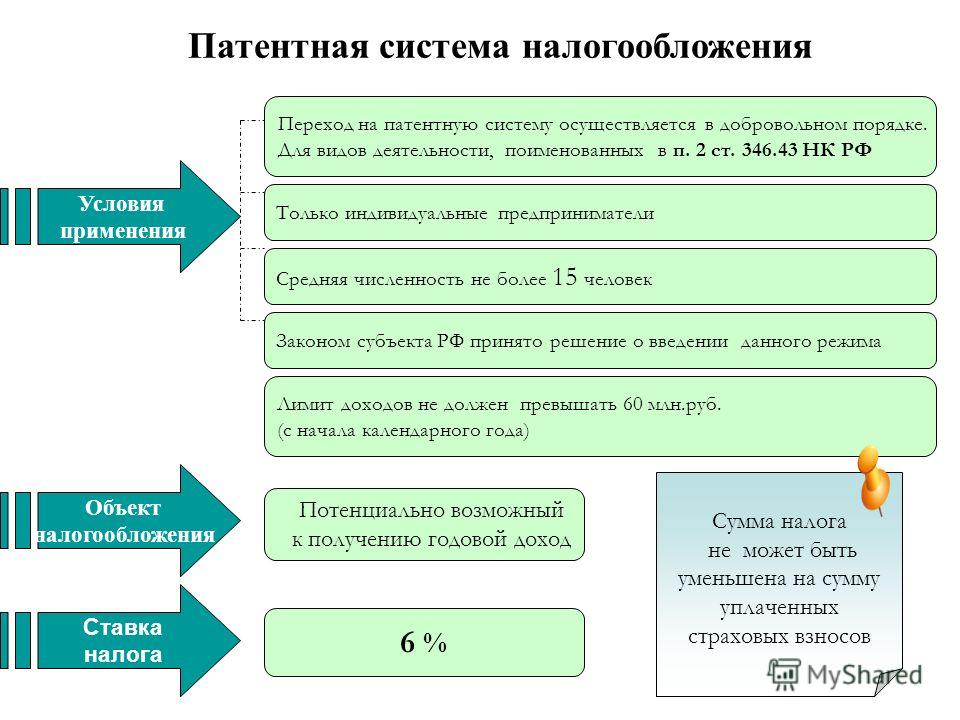

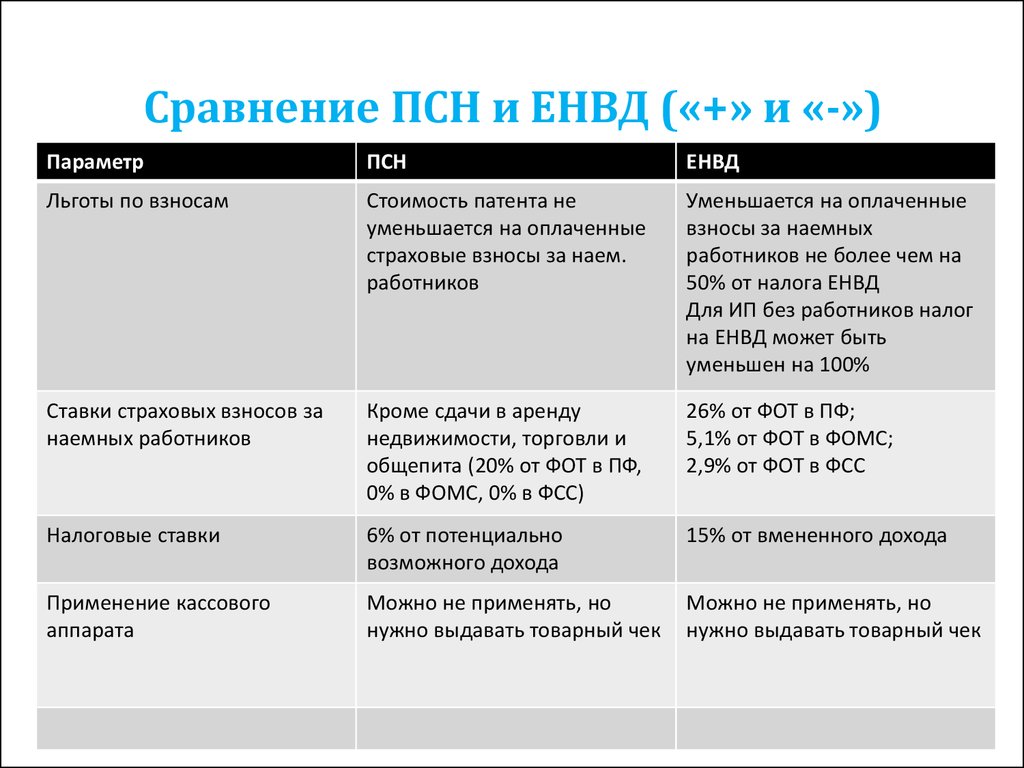

Патентная система доступна не только новичкам, но и тем, кто уже некоторое время является индивидуальным предпринимателем.Система освобождает налогоплательщиков от уплаты налога на доходы физических лиц, налога на имущество физических лиц, НДС и налога с продаж. При этом предпринимателям не нужно подавать налоговую декларацию, нанимать бухгалтера или пользоваться контрольно-кассовой техникой. Достаточно вести учет доходов.

При этом предпринимателям не нужно подавать налоговую декларацию, нанимать бухгалтера или пользоваться контрольно-кассовой техникой. Достаточно вести учет доходов.

Система доступна для 80 видов предпринимательской деятельности и предпринимателей, имеющих до 15 сотрудников. Виды деятельности: розничная торговля, пассажирские и грузовые перевозки, ремонт автомобилей, сдача жилья внаем, присмотр за детьми, репетиторство и другие бытовые услуги.С 1 января 2016 года в список вошли разработка программного обеспечения, ремонт компьютеров, производство кожи, производство молочных продуктов и некоторые другие. Со следующего года станет доступен патент на вендинговые продажи.

Стоимость патентов в Москве также корректируется. Например, патенты стали дешевле для арендодателей небольших жилых площадей до 75 квадратных метров. Патенты на грузовые перевозки в автомобилях грузоподъемностью более 10 тонн также дешевле. Плата за патент на аренду нежилого помещения меняется в зависимости от района города, аналогично патентам на аренду жилья. Процедура оформления патента для водителей такси, работающих не по найму, упрощена. Их патенты теперь не привязаны к конкретному транспортному средству, что позволяет им использовать несколько автомобилей.

Процедура оформления патента для водителей такси, работающих не по найму, упрощена. Их патенты теперь не привязаны к конкретному транспортному средству, что позволяет им использовать несколько автомобилей.

Заявители на получение патента могут платить в рассрочку при подаче заявки на срок не менее шести месяцев. Они должны уплатить одну треть пошлины в течение 90 дней с даты вступления патента в силу и выплатить оставшуюся сумму до истечения срока действия.

Более 8 600 торговых объектов в Москве освобождены от налога с продаж, введенного с 1 июля 2015 года.Это фиксированный обязательный сбор с отдельного объекта розничной торговли. Размер налога с продаж зависит от вида деятельности, а также характеристик объекта и его местонахождения.

As a bonus, the sales tax regulation supports honest entrepreneurs through levelling out competition. » data-person-image=»/upload/newsfeed/newsfeed/rechetnikov_2(1).jpg» data-person-name=»Maxim Reshetnikov» data-person-position=»City Government Minister, Head of the Moscow Department for Economic Policy and Development «> Налог с продаж уплачивается ежеквартально. Это не увеличивает нагрузку на бизнес, так как налогоплательщики могут вычесть сумму налога с продаж из своего подоходного налога или налога, подлежащего уплате при упрощенной системе налогообложения. Список предпринимателей, не подавших уведомление о постановке на учет налогоплательщиком с продаж или предоставивших недостоверные данные, опубликован на сайте Департамента экономической политики и развития города Москвы.Предприниматели могут обжаловать внесение в черный список в городскую управу в течение 20 дней с момента публикации по двум основаниям: если торговый объект не используется для коммерческой деятельности; или если предприниматель освобожден от налога с продаж, например, если он или она подлежит патентному налогообложению.

Освобождение от налога с продаж распространяется на планетарии и цирки, продавцов и предпринимателей, работающих в кинотеатрах, театрах и музеях; религиозные организации, торговцы уличными и розничными рынками, а также владельцы предприятий по производству сельскохозяйственной продукции; индивидуальные предприниматели, использующие патенты; и лица, занимающиеся потребительскими и личными услугами, включая продажи.От налога с продаж также освобождаются разъездные торговцы (адвокаты), выпуск товаров со склада, нестационарные помещения для торговли прессой и торговые автоматы.

С 1 января 2017 года книготорговцы также будут освобождены от налога с продаж, если площадь выкладки книг и печатных изданий составляет не менее 60 процентов всей торговой площади. Доля доходов от книг, газет и журналов в общей сумме доходов с начала календарного года должна составлять не менее 60 процентов к концу налогового периода.Ожидается, что льготами воспользуются более 200 торговых точек.

Земельный налог

В этом году утверждены новые льготы по земельному налогу для объектов, на которых строятся или реконструируются спортивные сооружения с футбольным полем или катком вместимостью не менее 12 тысяч зрителей. Льгота также будет применяться к объектам, на которых такие объекты были построены или реконструированы после 1 января 2014 года. Налог на таких объектах составляет 20 процентов от исчисленного налога в 2014–2017 годах, 27 процентов в 2018 году, 34 процента в 2019 году и 50 процентов. процентов в 2020–2023 годах.

Город также принял решение применить данную льготу к земельным участкам, используемым под промышленные и инвестиционные объекты, являющиеся сторонами специальных инвестиционных контрактов, заключенных с органом Правительства Москвы. Подробнее с расчетом земельного налога и графиком платежей можно ознакомиться на сайте Департамента экономической политики и развития города Москвы.

Налог на имущество организаций

С этого года предприятия платят 10 процентов налога за использование зданий и помещений медицинского назначения, построенных или реконструированных после 1 января 2013 года. Льгота действует с 1 января 2015 года по 1 января 2025 года. Она не распространяется на здания, налог на которые рассчитывается исходя из их кадастровой стоимости.

Льгота действует с 1 января 2015 года по 1 января 2025 года. Она не распространяется на здания, налог на которые рассчитывается исходя из их кадастровой стоимости.

С апреля 2016 года предприятия не платят налоги за жилые дома и помещения, не зарегистрированные в качестве основных средств. Льгота применяется к жилым домам и помещениям, приобретенным или находящимся в хозяйственном ведении по договору о пожизненном наследовании или договору о переходе права собственности в связи с переселением прежних собственников в социальное жилье.Отменен налог с движимого и недвижимого имущества железнодорожных компаний, используемого для пассажирских перевозок по Московскому центральному кольцу.

Эта льгота также распространяется на сельскохозяйственные кластеры, которые будут платить 25 процентов от исчисленного налога в 2016 и 2017 годах, 35 процентов в 2018 году, 45 процентов в 2019 году и 50 процентов в 2020–2025 годах.

Налог на прибыль

С 2017 по 2021 год снижен налог на прибыль для отдельных групп компаний с 13,5 до 12,5 процента, в том числе автомобилестроительных и нефтяных компаний, компаний, созданных людьми с инвалидностью, и компаний, нанимающих инвалидов, а также компаний-резидентов Зеленоградская особая экономическая зона, управляющие компании технопарков и индустриальных парков и их якорные резиденты.

Инновационные компании Москвы пользуются и другими льготами. Например, технопарки получают субсидии до 100 млн рублей, а объекты технополисов — в три раза больше. Они платят нулевой налог на имущество, 0,7 процента исчисленного земельного налога и 0,01 процента арендных платежей за землю, исчисляемых исходя из ее кадастровой стоимости.

Льготы доступны не только действующим компаниям, но и строящимся, например, новым инвестиционным проектам. Их инвесторы также имеют право на другие меры поддержки в период запуска, который включает этапы проектирования, строительства и технического перевооружения.Статус инвестиционного проекта присваивается проектам, направленным на создание промышленного комплекса, технопарка или индустриального парка, проектам, направленным на создание, реконструкцию и (или) запуск промышленного производства с объемом инвестиций не менее 750 млн рублей в срок до трех лет, а также как проекты по договорам концессии и договорам государственно-частного партнерства.

Основы инвестиционной политики (PFI)

Об основах инвестиционной политики

Основы инвестиционной политики (PFI) были разработаны в 2006 году и обновлены в 2015 году.Это наиболее комплексный и систематический подход к улучшению инвестиционных условий из когда-либо разработанных. В ответ на новые силы, изменяющие глобальный инвестиционный ландшафт, и на многочисленные уроки, извлеченные из его использования за эти годы, PFI был обновлен, чтобы отразить новые глобальные экономические основы и учесть отзывы международного сообщества инвестиционной политики.

PFI рассматривает 12 различных областей политики, влияющих на инвестиции: инвестиционная политика, поощрение и упрощение инвестиций, конкуренция, торговля, налогообложение, корпоративное управление, финансы, инфраструктура, развитие человеческих ресурсов, политика поощрения ответственного ведения бизнеса и инвестиции в поддержку зеленого роста. и, наконец, более широкие вопросы государственного управления.Эти области политики широко признаны, в том числе в Монтеррейском консенсусе, как основа здоровой среды для всех инвесторов, от малых и средних фирм до многонациональных предприятий. Но в то время как PFI смотрит на политику с точки зрения инвестора, его цель состоит в том, чтобы максимизировать более широкое влияние инвестиций на развитие, а не просто повысить корпоративную прибыльность.

и, наконец, более широкие вопросы государственного управления.Эти области политики широко признаны, в том числе в Монтеррейском консенсусе, как основа здоровой среды для всех инвесторов, от малых и средних фирм до многонациональных предприятий. Но в то время как PFI смотрит на политику с точки зрения инвестора, его цель состоит в том, чтобы максимизировать более широкое влияние инвестиций на развитие, а не просто повысить корпоративную прибыльность.

PFI не является ни предписывающим, ни обязывающим. В нем подчеркиваются основополагающие принципы верховенства права, прозрачности, недискриминации и защиты прав собственности, но оставляется за заинтересованной страной выбор политики, основанной на ее экономических условиях и институциональных возможностях.Он помогает правительствам разрабатывать и проводить политические реформы для создания действительно привлекательной, надежной и конкурентоспособной среды для внутренних и иностранных инвестиций.

Несмотря на то, что PFI адресовано правительствам, его необходимо рассматривать в более широком контексте других сходящихся международных инициатив по улучшению инвестиционного климата, включая Руководящие принципы ОЭСР для многонациональных предприятий.

Кто использует PFI?

Благодаря широкому горизонтальному подходу PFI помогает правительствам, участвующим во внутренних реформах, региональном сотрудничестве или международном политическом диалоге по инвестициям.Он также служит ориентиром для агентств по продвижению инвестиций, доноров, помогающих партнерам из стран-получателей помощи в улучшении инвестиционного климата, а также для предприятий, профсоюзов и НПО в их диалоге с правительствами.

В контексте обзоров инвестиционной политики ОЭСР (ОИП) ИПФ использовался почти в 35 странах с разным уровнем развития и на всех континентах в качестве инструмента для оценки инвестиционного и делового климата, а также для разработки реформ для их улучшения. .

PFI также обеспечивает основу для поддержки регионального диалога по инвестиционной политике. Созданные региональные экономические сообщества в настоящее время используют PFI для продвижения взаимного обучения по региональной инвестиционной политике и гармонизации политики среди своих членов. Примеры включают Инвестиционную инициативу ОЭСР в Африке, Инвестиционную программу АСЕАН-ОЭСР. Инвестиционная инициатива для Латинской Америки и Карибского бассейна, Инвестиционный договор для Юго-Восточной Европы, Ближнего Востока и Программы повышения конкурентоспособности Северной Африки.

Примеры включают Инвестиционную инициативу ОЭСР в Африке, Инвестиционную программу АСЕАН-ОЭСР. Инвестиционная инициатива для Латинской Америки и Карибского бассейна, Инвестиционный договор для Юго-Восточной Европы, Ближнего Востока и Программы повышения конкурентоспособности Северной Африки.

Корпоративные налоги и высококачественное предпринимательство

Анализ на муниципальном уровне: появление компаний и создание рабочих мест

Чтобы оценить влияние налоговой реформы на результаты предпринимательской деятельности — появление компаний и создание рабочих мест — мы оцениваем следующую спецификацию разницы в различиях для муниципалитета i, год t и месяц м , за период с 1997 по 2011 год Сноска 11 :

$$ {y}_{imt}={\theta}_i+{\alpha}_m+\delta (t)+\lambda\ Treate{d}_i\times {Post\ Period}_{it}+X{\ простое} _ {it} \ beta + {\ varepsilon} _ {imt} $ $

(1)

Зависимыми переменными являются коэффициент входа на рынок и создание новых рабочих мест в фирме, как определено ранее. Обработано — это бинарная переменная, которая равна единице, если муниципалитет снизил ставку корпоративного налога, и нулю в противном случае. Постпериод — индикаторная переменная, равная единице, для периода с 2001 по 2011 год. X — вектор следующих социально-демографических факторов: покупательная способность для контроля за экономической активностью на уровне муниципалитета и население плотность для контроля факторов населения. α m – месячные фиктивные переменные для контроля сезонных эффектов, θ i – фиксированные эффекты муниципалитета, а δ ( t 901 –Стандартные ошибки для этой и всех последующих оценок сгруппированы на уровне муниципалитета (Bertrand et al. 2004). Коэффициент интереса в уравнении. (1) составляет λ , что измеряет разницу в создании фирм и рабочих мест между рассматриваемыми и контрольными муниципалитетами.

Обработано — это бинарная переменная, которая равна единице, если муниципалитет снизил ставку корпоративного налога, и нулю в противном случае. Постпериод — индикаторная переменная, равная единице, для периода с 2001 по 2011 год. X — вектор следующих социально-демографических факторов: покупательная способность для контроля за экономической активностью на уровне муниципалитета и население плотность для контроля факторов населения. α m – месячные фиктивные переменные для контроля сезонных эффектов, θ i – фиксированные эффекты муниципалитета, а δ ( t 901 –Стандартные ошибки для этой и всех последующих оценок сгруппированы на уровне муниципалитета (Bertrand et al. 2004). Коэффициент интереса в уравнении. (1) составляет λ , что измеряет разницу в создании фирм и рабочих мест между рассматриваемыми и контрольными муниципалитетами.

При оценке причинно-следственного воздействия налогов на предпринимательство возникают три основные проблемы. Во-первых, предприниматели выбирают из большого количества разнородных мест для создания своих предприятий.Многие характеристики этих мест остаются незамеченными. Чтобы смягчить эту проблему, мы контролируем характеристики муниципального уровня и оцениваем муниципалитеты на границе. В принципе, контрольные муниципалитеты больше похожи на обработанные. Во-вторых, уникальные особенности налоговой системы могут быть эндогенными для входа фирмы, что может привести к обратной причинно-следственной связи. Мы обходим эти опасения, воспользовавшись квазиестественным экспериментом и приняв метод инструментальной переменной.Наконец, чтобы измерить влияние налоговой реформы, нам нужна контрфактическая гипотеза о том, какими были бы появление фирм и создание рабочих мест в рассматриваемых муниципалитетах, если бы налоговая реформа не состоялась. С этой целью мы выбираем набор контрольных муниципалитетов, которые, как мы ожидаем, были бы жизнеспособным представлением эффективности рассматриваемых муниципалитетов, если бы не было налоговой реформы.

Во-первых, предприниматели выбирают из большого количества разнородных мест для создания своих предприятий.Многие характеристики этих мест остаются незамеченными. Чтобы смягчить эту проблему, мы контролируем характеристики муниципального уровня и оцениваем муниципалитеты на границе. В принципе, контрольные муниципалитеты больше похожи на обработанные. Во-вторых, уникальные особенности налоговой системы могут быть эндогенными для входа фирмы, что может привести к обратной причинно-следственной связи. Мы обходим эти опасения, воспользовавшись квазиестественным экспериментом и приняв метод инструментальной переменной.Наконец, чтобы измерить влияние налоговой реформы, нам нужна контрфактическая гипотеза о том, какими были бы появление фирм и создание рабочих мест в рассматриваемых муниципалитетах, если бы налоговая реформа не состоялась. С этой целью мы выбираем набор контрольных муниципалитетов, которые, как мы ожидаем, были бы жизнеспособным представлением эффективности рассматриваемых муниципалитетов, если бы не было налоговой реформы. В частности, мы предполагаем, что налоговая реформа не была введена таким образом, чтобы это коррелировало с ненаблюдаемыми тенденциями в зависимой переменной.Чтобы исследовать эту проблему, мы анализируем детерминанты принятия налоговой реформы. В табл. 4 представлены пробит-результаты за период 1997–1999 гг. (до налоговой реформы). Мы включаем манекен мэра муниципалитета (партия СДП), чтобы учесть тот факт, что налоговая реформа была проведена после муниципальных выборов 1997 года, а также то, что законопроект о налоговой реформе был предложен основной оппозиционной партией. В качестве изменяющихся во времени экономических переменных мы включаем плотность населения и покупательную способность. Пропущенные категории включают муниципалитеты, мэры которых принадлежали к другим политическим партиям, включая коалиции. Сноска 12

В частности, мы предполагаем, что налоговая реформа не была введена таким образом, чтобы это коррелировало с ненаблюдаемыми тенденциями в зависимой переменной.Чтобы исследовать эту проблему, мы анализируем детерминанты принятия налоговой реформы. В табл. 4 представлены пробит-результаты за период 1997–1999 гг. (до налоговой реформы). Мы включаем манекен мэра муниципалитета (партия СДП), чтобы учесть тот факт, что налоговая реформа была проведена после муниципальных выборов 1997 года, а также то, что законопроект о налоговой реформе был предложен основной оппозиционной партией. В качестве изменяющихся во времени экономических переменных мы включаем плотность населения и покупательную способность. Пропущенные категории включают муниципалитеты, мэры которых принадлежали к другим политическим партиям, включая коалиции. Сноска 12

Муниципалитеты, мэры которых принадлежали к партии, предложившей законопроект (партия СДП), имели значительно больше шансов получить право на налоговую реформу. Это говорит о том, что мэры могли порекомендовать партии внести законопроект о налоговой реформе в парламент. Как и ожидалось, экономические изменяющиеся во времени ковариаты являются значительными и экономически значимыми. Муниципалитеты с высоким доходом и плотностью населения с меньшей вероятностью будут иметь право на налоговую реформу.

Это говорит о том, что мэры могли порекомендовать партии внести законопроект о налоговой реформе в парламент. Как и ожидалось, экономические изменяющиеся во времени ковариаты являются значительными и экономически значимыми. Муниципалитеты с высоким доходом и плотностью населения с меньшей вероятностью будут иметь право на налоговую реформу.

Столбец (1) панели A Таблицы 5 представляет расчетный коэффициент входа фирмы с использованием оценки МНК для уравнения. (1). Чтобы учесть возможные проблемы эндогенности, в столбце (2) представлены результаты с использованием оценки инструментальной переменной (IV). Мы инструментируем переменную Treated , используя фиктивную переменную, которая равна единице, если мэр принадлежал к партии PSD. Сноска 13 Оценки для λ являются положительными и статистически значимыми на уровне 1% в столбце (1) и на уровне 10% в столбце (2).Сообщаемый эффект имеет значительную величину. Используя точечные оценки столбца (2), мы находим, что муниципалитеты, которые снизили корпоративный налог, продемонстрировали увеличение на 41 процентный пункт при входе фирмы. Принимая во внимание, что до реформы среднемесячный уровень входа в рассматриваемые муниципалитеты составлял 0,358% (таблица 1), наши точечные оценки соответствуют существенному увеличению входа фирм. Предварительные расчеты показывают, что за первые 3 года влияние на национальном уровне составит примерно 29 150 новых фирм. Сноска 14

Принимая во внимание, что до реформы среднемесячный уровень входа в рассматриваемые муниципалитеты составлял 0,358% (таблица 1), наши точечные оценки соответствуют существенному увеличению входа фирм. Предварительные расчеты показывают, что за первые 3 года влияние на национальном уровне составит примерно 29 150 новых фирм. Сноска 14

Еще один важный вопрос касается действительности нашего документа. Чтобы инструмент был действительным, должны быть выполнены два условия: i) политическая партия мэра, предложившая политику (партия PSD), должна быть связана с принятием налоговой реформы, и ii) инструмент не должен быть коррелирован. со сроком ошибки. Первое условие выполнено (см. сокращенную форму в Приложении 3, табл. 11).Для второго условия мы предположили, что политическая идеология мэра влияет на фискальную политику, не влияя напрямую на решение предпринимателя начать и развивать бизнес. Чтобы проверить, не коррелирует ли инструментальная переменная (вечеринка PSD) с выходом на рынок фирмы и созданием рабочих мест, мы регрессировали ее на вход фирмы и создание рабочих мест при рождении. Результаты представлены в Приложении 3, Таблице 12. Мы обнаружили, что политическая фиктивная переменная не коррелировала с тенденциями создания фирм и рабочих мест до налоговой реформы.Тем не менее, можно утверждать, что партия СДП, будучи либерально-консервативной партией, может быть более снисходительна к предпринимательской деятельности. Действительно, партия СДП правее, а партия ПС левее; однако обе партии находятся в центре политического спектра. Чтобы проверить это опасение, мы запускаем нашу базовую спецификацию, исключая муниципалитеты, мэры которых раньше принадлежали к партии PS, но перешли в партию PSD. Наши основные результаты остаются статистически значимыми (приложение 3, табл. 13).Наконец, тест слабой идентификации отклоняется с F-статистикой Кляйбергена-Паапа выше порогового уровня 10% во всех оценках.

Чтобы проверить, не коррелирует ли инструментальная переменная (вечеринка PSD) с выходом на рынок фирмы и созданием рабочих мест, мы регрессировали ее на вход фирмы и создание рабочих мест при рождении. Результаты представлены в Приложении 3, Таблице 12. Мы обнаружили, что политическая фиктивная переменная не коррелировала с тенденциями создания фирм и рабочих мест до налоговой реформы.Тем не менее, можно утверждать, что партия СДП, будучи либерально-консервативной партией, может быть более снисходительна к предпринимательской деятельности. Действительно, партия СДП правее, а партия ПС левее; однако обе партии находятся в центре политического спектра. Чтобы проверить это опасение, мы запускаем нашу базовую спецификацию, исключая муниципалитеты, мэры которых раньше принадлежали к партии PS, но перешли в партию PSD. Наши основные результаты остаются статистически значимыми (приложение 3, табл. 13).Наконец, тест слабой идентификации отклоняется с F-статистикой Кляйбергена-Паапа выше порогового уровня 10% во всех оценках.

Колонка (3) оценивает различные изменения налоговой реформы. Мы заменяем переменную Post Period тремя бинарными переменными для следующих различных периодов времени: T1, для периода 2001–2004 гг.; Т2 за 2005–2007 гг. и; Т3 на 2008–2011 гг. В первом, втором и третьем периодах уровень входа увеличился на 38, 22 и 32 процентных пункта соответственно.Эффект сильнее и значителен только в первый период.

Стратегия идентификации наших исходных результатов основывается на двух допущениях: (i) характеристики муниципалитета должны быть сбалансированы в экспериментальной и контрольной группах, и (ii) муниципалитеты должны демонстрировать аналогичные параллельные тенденции в период до лечения. Что касается первого требования, мы решаем его, используя IV-подход и включив несколько социально-экономических переменных муниципалитета. Что касается второго предположения, мы выполнили три упражнения.Во-первых, мы сравниваем эволюцию входа фирм в обработанные и контрольные муниципалитеты в периоды до и после обработки (Angrist and Pischke, 2009). {2011}\ {\omega}_l Treate{d}_i\times {Post \ Period}_{it}+X{\prime}_{it}\beta +{\varepsilon}_{it} $$

{2011}\ {\omega}_l Treate{d}_i\times {Post \ Period}_{it}+X{\prime}_{it}\beta +{\varepsilon}_{it} $$

(2)

, где ω l — набор индикаторных переменных за 3 года до налоговой реформы и 11 лет после налоговой реформы.Наш пропущенный индикатор ω 2000 . На рис. 4 представлены коэффициенты ω l . Коэффициенты на «лаги» вообще близки к нулю. Используя F-тест, мы не можем отвергнуть гипотезы о том, что ω 1997 , …, ω 1999 = 0, что говорит о том, что в среднем в годы, предшествовавшие налоговой реформе, не было необычной тенденции в твердый вход. Только с 2001 г. условия взаимодействия становятся существенно положительными.Наш тест F легко отвергает нулевую гипотезу о том, что эти коэффициенты вместе равны нулю. Результаты показывают, что в первый год после снижения ставки корпоративного налога существует статистически значимая разница в показателях входа между рассматриваемыми и контролируемыми муниципалитетами. Наконец, мы проводим тест на фальсификацию (плацебо), ограничивая период анализа 1994–1999 гг. Лечебная и контрольная группы остаются прежними; однако переменная Post Period равна единице для периода между 1997 и 1999 годами.Результаты представлены в столбце (4) таблицы 5. Это упражнение не показывает статистически значимых эффектов. Следовательно, все эти тесты усиливают интерпретацию того, что результаты обусловлены конкретными сроками и масштабами налоговой реформы.

Наконец, мы проводим тест на фальсификацию (плацебо), ограничивая период анализа 1994–1999 гг. Лечебная и контрольная группы остаются прежними; однако переменная Post Period равна единице для периода между 1997 и 1999 годами.Результаты представлены в столбце (4) таблицы 5. Это упражнение не показывает статистически значимых эффектов. Следовательно, все эти тесты усиливают интерпретацию того, что результаты обусловлены конкретными сроками и масштабами налоговой реформы.

Исследование событий. Примечания. На этом рисунке показаны коэффициенты ω l из уравнения. (2). Зависимой переменной является годовой уровень входа. Вертикальные линии — это 95% доверительные интервалы для коэффициентов. F -статистика для предшествующего периода составляет 1,87 ( p = 0,143), а тестовая статистика F для постпериода составляет 17,74 ( p < 0,001). В столбце (5) представлены результаты IV за период с 2001 по 2012 год, а переменная Post Period установлена равной единице для 2012 года, в отличие от столбца (2), где переменная равна единице для периода между 2001 и 2001 годами. и 2011. Отрицательный и статистически значимый коэффициент подтверждает наше предыдущее понимание того, что снижение корпоративных налогов увеличивает проникновение фирм в правомочные муниципалитеты.

и 2011. Отрицательный и статистически значимый коэффициент подтверждает наше предыдущее понимание того, что снижение корпоративных налогов увеличивает проникновение фирм в правомочные муниципалитеты.

В части B таблицы 5 мы запускаем те же спецификации, чтобы изучить влияние налоговой реформы на создание рабочих мест в новых фирмах. После поправки на потенциальную эндогенность коэффициенты в столбце (2) показывают, что те муниципалитеты, которые снизили ставку корпоративного налога, продемонстрировали увеличение количества новых рабочих мест, создаваемых фирмами, на 24 процентных пункта в месяц, что соответствует 223 500 рабочих мест, созданных стартапами в течение первых лет. деятельности на национальном уровне. Сноска 15

Мы ожидаем, что влияние налоговой реформы на вход фирм должно быть обнаружено в высококачественных фирмах, а точнее в немного более крупных и более продуктивных предприятиях.Соответственно, мы оцениваем наше базовое уравнение. (1) для скорости входа, но с классификацией по первоначальному размеру стартапа. В столбцах (1)–(4) панели А таблицы 6 представлены коэффициенты, использующие оценки IV для коэффициента входа стартапов с 1–2, 3–10, 11–50 и более 50 сотрудников. Наши оценки указывают на статистически значимое увеличение скорости входа стартапов с 3–10 сотрудниками.

В столбцах (1)–(4) панели А таблицы 6 представлены коэффициенты, использующие оценки IV для коэффициента входа стартапов с 1–2, 3–10, 11–50 и более 50 сотрудников. Наши оценки указывают на статистически значимое увеличение скорости входа стартапов с 3–10 сотрудниками.

Затем уровень входа разбит на пять секторов: производство, строительство, оптовая и розничная торговля, услуги и другие отрасли.Панель B Таблицы 6 представляет результаты этого анализа, снова используя уравнение. (1). Предполагаемое положительное влияние налоговой реформы проявляется в сферах строительства и торговли. Чтобы дополнительно изучить влияние налоговой реформы, мы разделили нашу выборку на наукоемкие и неинтеллектуальные отрасли, а также в соответствии с технологическим уровнем компаний. Согласно ОЭСР (2002), технологические отрасли можно разделить на высокотехнологичные и средне-высокотехнологичные, а также средне-низкие и низкотехнологичные отрасли. Наши результаты, представленные в Таблице 14 Приложения 3, свидетельствуют о положительном и значительном влиянии налоговой реформы на отрасли, не основанные на знаниях. Сосредоточив внимание на производственном секторе, мы находим положительный, но незначительный эффект налоговой реформы в текстильной, швейной и обувной продукции, а также в основных металлах. Обратите внимание, что экономика Португалии ориентирована на услуги; таким образом, положительное влияние реформы на отрасли, не связанные с наукой, оправдано важностью этих отраслей в экономике Португалии.{\prime}\vartheta +{\epsilon}_{jimt} $$

Наши результаты, представленные в Таблице 14 Приложения 3, свидетельствуют о положительном и значительном влиянии налоговой реформы на отрасли, не основанные на знаниях. Сосредоточив внимание на производственном секторе, мы находим положительный, но незначительный эффект налоговой реформы в текстильной, швейной и обувной продукции, а также в основных металлах. Обратите внимание, что экономика Португалии ориентирована на услуги; таким образом, положительное влияние реформы на отрасли, не связанные с наукой, оправдано важностью этих отраслей в экономике Португалии.{\prime}\vartheta +{\epsilon}_{jimt} $$

(3)

, где j обозначает учредителя.

Зависимыми переменными являются выживаемость и продуктивность стартапов. Выживаемость — это индикаторная переменная, которая равна единице для стартапов, переживших первые 3 года, и нулю в противном случае. Производительность измеряется как логарифм первоначальных продаж, деленный на начальное количество сотрудников (с продажами, выраженными в ценах 2011 года, в евро). Опять же, наша интересующая переменная λ , и мы включаем фиксированные эффекты муниципалитета ( θ i ) и месяца ( α m ), квадратичный временной тренд ( 12 t 9090 ) )), а также дополнительные управляющие переменные ( X it ).Мы также включаем вектор характеристик основателя ( W j ): пол; четыре индикаторные переменные для возраста основателя, разделенные на 20, 30, 40 и 50 лет; переменная «отраслевой опыт»; «управленческий опыт»; иностранные учредители; переменная «предпринимательский опыт»; и образование (см. Таблицу 10 в Приложении 3). При расчете оценочных коэффициентов мы опустили категории учредителей в возрасте 20–29 лет с «очень низким уровнем образования».

Опять же, наша интересующая переменная λ , и мы включаем фиксированные эффекты муниципалитета ( θ i ) и месяца ( α m ), квадратичный временной тренд ( 12 t 9090 ) )), а также дополнительные управляющие переменные ( X it ).Мы также включаем вектор характеристик основателя ( W j ): пол; четыре индикаторные переменные для возраста основателя, разделенные на 20, 30, 40 и 50 лет; переменная «отраслевой опыт»; «управленческий опыт»; иностранные учредители; переменная «предпринимательский опыт»; и образование (см. Таблицу 10 в Приложении 3). При расчете оценочных коэффициентов мы опустили категории учредителей в возрасте 20–29 лет с «очень низким уровнем образования».

В столбцах (1) и (2) табл. 7 представлены оценки трехлетней выживаемости для полной выборки предпринимателей с использованием оценки IV. Сноска 16 В первый столбец мы включаем наши контрольные переменные. В соответствии с предыдущими исследованиями выживаемости контрольные переменные находятся в том же направлении, что и ожидаемые в соответствии с предыдущей литературой. Выживаемость выше у более крупных фирм, основанных хорошо образованными мужчинами и людьми относительно старшего возраста, имеющими опыт работы в отрасли. В столбец (2) добавляется интересующая переменная взаимодействия: Пролечено i × Последующий период it .Положительный коэффициент указывает на то, что стартапы, созданные после налоговой реформы, имеют примерно на 37 процентных пунктов больше шансов выжить. Приложение 3, таблица 15, представлена в сокращенной форме.

В соответствии с предыдущими исследованиями выживаемости контрольные переменные находятся в том же направлении, что и ожидаемые в соответствии с предыдущей литературой. Выживаемость выше у более крупных фирм, основанных хорошо образованными мужчинами и людьми относительно старшего возраста, имеющими опыт работы в отрасли. В столбец (2) добавляется интересующая переменная взаимодействия: Пролечено i × Последующий период it .Положительный коэффициент указывает на то, что стартапы, созданные после налоговой реформы, имеют примерно на 37 процентных пунктов больше шансов выжить. Приложение 3, таблица 15, представлена в сокращенной форме.

В столбцах (4) и (5) таблицы 7 представлены результаты продаж на одного работника. Наши результаты показывают, что введение налоговой реформы связано с увеличением объема продаж на одного работника. {\prime}\vartheta +{\epsilon}_{imt} $$

{\prime}\vartheta +{\epsilon}_{imt} $$

(4)

, где j — физическое лицо.

Зависимая переменная является индикаторной переменной, которая равна 1, если физическое лицо j переходит к предпринимательству и создает стартап в муниципалитете i и году t , и 0, если это физическое лицо не становится предпринимателем. Опять же, мы включаем фиксированные эффекты муниципалитета ( θ i ), квадратичный временной тренд, вектор управляющих переменных X it и вектор индивидуальных характеристик W .Оценки для этой спецификации, полученные методом IV, представлены в таблице 8. Сноска 17

Таблица 8 Влияние налоговой реформы на решение о переходе к предпринимательству с увеличением вероятности того, что физическое лицо станет предпринимателем. Следует отметить, однако, что лишь небольшая часть физических лиц становится предпринимателями в год (0,3%). Поэтому налоговая реформа связана с большим увеличением решения стать предпринимателем.Что касается демографических и образовательных переменных, мы можем сделать вывод, что мужчины, пожилые и более образованные люди относительно чаще переходят к предпринимательству. Чтобы учесть альтернативные издержки перехода к предпринимательству, мы учитываем логарифм почасовой оплаты труда в столбце (3). Сноска 18 Точечная оценка снижается до 0,16; однако он продолжает оставаться статистически значимым.

Поэтому налоговая реформа связана с большим увеличением решения стать предпринимателем.Что касается демографических и образовательных переменных, мы можем сделать вывод, что мужчины, пожилые и более образованные люди относительно чаще переходят к предпринимательству. Чтобы учесть альтернативные издержки перехода к предпринимательству, мы учитываем логарифм почасовой оплаты труда в столбце (3). Сноска 18 Точечная оценка снижается до 0,16; однако он продолжает оставаться статистически значимым. Чтобы оценить, какой тип людей с большей вероятностью воспользуется преимуществами налоговой реформы, мы взаимодействуем с каждой из демографических и образовательных переменных с нашим индикатором налоговой реформы ( Леченные i × Последующий период это ) и добавить эти взаимодействия к уравнению.(4). Для каждого взаимодействия мы построили инструмент. Опять же, переменная Treated обрабатывается фиктивной переменной, равной единице, если мэр принадлежал к партии PSD. Оценки приведены в столбце (2) таблицы 8. После налоговой реформы вероятность перехода к предпринимательству возрастает для более образованных лиц (низко-, средне- и высокообразованных) по сравнению с очень низкообразованными ( опущенная категория). Точно так же доля женщин и предпринимателей старшего возраста (в возрасте 30–60 лет) также увеличивается по сравнению с мужчинами и более молодыми людьми соответственно.Напротив, доля иностранных предпринимателей уменьшается по сравнению с неупомянутой категорией (португальскими физическими лицами).

Оценки приведены в столбце (2) таблицы 8. После налоговой реформы вероятность перехода к предпринимательству возрастает для более образованных лиц (низко-, средне- и высокообразованных) по сравнению с очень низкообразованными ( опущенная категория). Точно так же доля женщин и предпринимателей старшего возраста (в возрасте 30–60 лет) также увеличивается по сравнению с мужчинами и более молодыми людьми соответственно.Напротив, доля иностранных предпринимателей уменьшается по сравнению с неупомянутой категорией (португальскими физическими лицами).

Потенциальное беспокойство вызывает то, что налоговая реформа могла привести к тому, что существующие активные незарегистрированные/неформальные фирмы стали формальными. Развивая это наблюдение, мы оценили влияние налоговой реформы на начинающих предпринимателей, т. е. лиц, которые до перехода к предпринимательству работали наемными работниками. Результаты представлены в столбцах (3) и (4) Таблицы 8.Мы находим, что половина созданных новых фирм была основана этими «начинающими предпринимателями». Тем не менее, некоторые из них также могут быть существующими фирмами, работающими в неформальном секторе. Чтобы исследовать опасения, что результаты по производительности и типу предпринимателей были обусловлены неформальными предпринимателями, мы оцениваем наш предыдущий анализ на выборке начинающих предпринимателей. Результаты по выживаемости и типу предпринимателей представлены в столбце (3) таблицы 7 и столбце (4) таблицы 8. В выборке начинающих предпринимателей введение налоговой реформы связано с повышением выживаемости стартапов. используя как спецификации (OLS и IV), так и продажи на одного работника только в спецификации OLS.Начинающие предприниматели имеют схожие социально-демографические характеристики: чаще это женщины, они относительно старше и лучше образованы.

Тем не менее, некоторые из них также могут быть существующими фирмами, работающими в неформальном секторе. Чтобы исследовать опасения, что результаты по производительности и типу предпринимателей были обусловлены неформальными предпринимателями, мы оцениваем наш предыдущий анализ на выборке начинающих предпринимателей. Результаты по выживаемости и типу предпринимателей представлены в столбце (3) таблицы 7 и столбце (4) таблицы 8. В выборке начинающих предпринимателей введение налоговой реформы связано с повышением выживаемости стартапов. используя как спецификации (OLS и IV), так и продажи на одного работника только в спецификации OLS.Начинающие предприниматели имеют схожие социально-демографические характеристики: чаще это женщины, они относительно старше и лучше образованы.

Кроме того, может возникнуть опасение, что налоговая реформа могла привести к тому, что существующие фирмы закрыли свои операции в прибрежных муниципалитетах и вместо этого открыли новую фирму во внутренних муниципалитетах. Чтобы решить эту проблему, мы оцениваем влияние реформы на коэффициент выхода существующих фирм. Результаты представлены в Приложении 3, Таблица 16.Коэффициент не является статистически значимым. Таким образом, наше исследование свидетельствует о том, что положительное влияние налоговой реформы не связано с миграцией фирм.

Чтобы решить эту проблему, мы оцениваем влияние реформы на коэффициент выхода существующих фирм. Результаты представлены в Приложении 3, Таблица 16.Коэффициент не является статистически значимым. Таким образом, наше исследование свидетельствует о том, что положительное влияние налоговой реформы не связано с миграцией фирм.

Проверка устойчивости

Наше первое упражнение на устойчивость выполняет уравнение. (1) для полной выборки муниципалитетов материковой части Португалии (Приложение 3, таблица 17). Эта спецификация включает 161 муниципалитет, которые снизили свои ставки корпоративного налога в 2001 году, а также 98 муниципалитетов, не соответствующих критериям. Результаты остаются такими же, как и на исходном уровне.

Кроме того, мы также вычисляем три дополнительных упражнения (см. Приложение 3, Таблицу 18). Во-первых, мы включаем 2000 год, который был годом, когда реформа была впервые объявлена, хотя она вступила в силу только в 2001 году. Во-вторых, мы включаем 2000 год и меняем переменную Post Period на единицу для лет. после 2000 г. В-третьих, мы удаляем из нашей выборки самый тяжелый кризисный год (2011 г.), когда Португалия запросила программу финансовой помощи. Эти результаты дополнительно подтверждают наши базовые спецификации.

после 2000 г. В-третьих, мы удаляем из нашей выборки самый тяжелый кризисный год (2011 г.), когда Португалия запросила программу финансовой помощи. Эти результаты дополнительно подтверждают наши базовые спецификации.

Наши результаты по-прежнему устойчивы, если мы используем другой временной тренд (линейный и кубический) или если мы применяем другие модели оценки (пробит и IV пробит), Сноска 19 или даже когда мы включаем другие контрольные переменные, такие как: индекс восприятия коррупции; коэффициент открытости торговли страны; коэффициент уклонения от уплаты налогов, или; реформа «единого окна» (Branstetter et al. 2014). Наконец, мы использовали среднюю заработную плату в качестве альтернативного показателя эффективности. Коэффициент, связанный с принятием реформы, положительный, хотя и не является статистически значимым.

Индивидуальные предприниматели | Valsts ieņēmumu dienests

Физическое лицо, занимающееся предпринимательской деятельностью, считается самозанятым для целей Закона о государственном социальном обеспечении.

Взносы MSSIC до 30 июня 2021 г.

Если ежемесячный доход превышает 500 евро, необходимо уплачивать обязательные взносы, в том числе взносы на пенсионное страхование в размере 5%.

Если ежемесячный доход составляет менее 500 евро, необходимо уплачивать взносы на обязательное пенсионное страхование в размере 5% от фактического дохода.

Если годовой доход меньше 50 евро, обязательные взносы не вносятся.

При получении доходов от сельскохозяйственного производства пенсионные страховые взносы в размере 5 % от дохода уплачиваются до 15 апреля следующего года.

Индивидуальные предприниматели должны представить отчет до 17 числа месяца, следующего за кварталом.

Обязательные взносы, в том числе взносы на пенсионное страхование, уплачиваются ежеквартально до 23 числа месяца, следующего за кварталом.

| Лица, необходимые для получения MSSIC* | Ставка (%) |

| Самозанятые, инвалиды I, II или III группы, получатели досрочной или специальной пенсии | 31,07 |

| Самозанятые, получающие пенсию по старости | 29,36 |

| Самозанятый управляющий недвижимым имуществом | 26,59 |

*Не подлежат обязательному социальному страхованию:

Владельцы фермерских (рыболовных) хозяйств, получающие пенсию по возрасту или имеющие инвалидность I или II группы.

Физические лица, которые управляют своим недвижимым имуществом или зарегистрированы в качестве предпринимателей и получают пенсию по старости, или имеют инвалидность I или II группы или постоянное место жительства которых не находится в La tvia.

Взносы MSSIC 1 июля – 31 декабря 2021 г.

Доход сверх минимальной заработной платы | Доход, полученный в рамках минимальной заработной платы |

500 евро или более | Менее 500 евро |

31,07 % + не менее 10 % разницы между фактическим доходом и евро 500 евро | MSSIC ( 10% дохода) |

! С 1 июля 2021 года минимальный обязательный взнос за квартал исчисляется из трех минимальных месячных заработных плат.

Самозанятые лица (не являющиеся также работниками) должны уплачивать минимальные обязательные взносы на государственное пенсионное страхование с 1 июля 2021 года по 31 декабря 2021 года согласно расчетам, проведенным Агентством государственного социального страхования (АГСС). ГАСС информирует об этой сумме СГД, а СГД информирует налогоплательщика через ЭЦП.

Если самозанятое лицо подсчитало, что его доход упадет ниже минимального, то он должен проинформировать СГД до 15 июля (за 3 квартал) и до 15 октября (4 квартал). квартал) и уплатить обязательный пенсионный взнос в размере 10% от полученного дохода.

Если самозанятое лицо не представило никаких отчетов, АГСС рассчитает и сообщит СГД необходимую сумму до 20 марта 2022 года.

Этот минимальный платеж также применяется к MET.

См. раздел нашей веб-страницы «Налоги > Обязательные взносы государственного социального страхования».

Налогообложение и МСП

Большинство МСП ЕС считают вопросы налогообложения наиболее обременительной областью политики, которая их затрагивает. Главное управление внутреннего рынка, промышленности, предпринимательства и МСП проводит исследования и проекты в области налогообложения МСП, чтобы выяснить, как можно улучшить их налоговую ситуацию.

Главное управление внутреннего рынка, промышленности, предпринимательства и МСП проводит исследования и проекты в области налогообложения МСП, чтобы выяснить, как можно улучшить их налоговую ситуацию.

В то время как крупные предприятия обычно могут обращаться к налоговым экспертам за советом по оптимизации своей чистой прибыли, у МСП возникает много трудностей в налоговых вопросах, например,

- косвенное налогообложение (НДС)

- прямое налогообложение (доход, капитал, двойное налогообложение и т. д.)

- затраты на соблюдение налоговых требований

- административное бремя, возникающее в связи с налоговыми правилами

Исследования и проекты

Исследование: затраты на соблюдение налоговых требований для МСП (2018)

В исследовании рассматриваются затраты предприятий и МСП в частности.Он анализирует, как затраты различаются по Европе в зависимости от размера компании и сектора. Как европейские МСП справляются с различными налоговыми системами? Как эти различия влияют на затраты МСП и на принятие решений? Как можно повысить конкурентоспособность МСП в отношении административного бремени?

МСП сталкиваются с пропорционально более высокими затратами на соблюдение налогового законодательства, чем более крупные предприятия. В исследовании предлагаются потенциальные улучшения на национальном уровне и уровне ЕС. Выводы подкреплены обширными количественными и качественными исследованиями.Эти данные показывают, что основные налоги (особенно налог на прибыль, налог на добавленную стоимость и налог на заработную плату) налагают множество обязательств. МСП часто борются с ограниченными внутренними ресурсами и ищут более дорогостоящий аутсорсинг.

В исследовании предлагаются потенциальные улучшения на национальном уровне и уровне ЕС. Выводы подкреплены обширными количественными и качественными исследованиями.Эти данные показывают, что основные налоги (особенно налог на прибыль, налог на добавленную стоимость и налог на заработную плату) налагают множество обязательств. МСП часто борются с ограниченными внутренними ресурсами и ищут более дорогостоящий аутсорсинг.

Исследование, которое охватывает 20 стран, обращает внимание на различные национальные налоговые требования, которые могут создавать препятствия для трансграничной деятельности на внутреннем рынке. МСП наименее подготовлены для решения этих проблем. В своих рекомендациях исследование сначала рассматривает меры на уровне ЕС.Затем в нем определяется, как отдельные страны могут поощрять МСП, упрощая и удешевляя управление своими налоговыми обязательствами. В исследовании также освещается передовой опыт в нескольких странах ЕС.

Исследование затрат на соблюдение налоговых требований для МСП

Информационная брошюра об исследовании

В 2020 году было начато дополнительное исследование. Оно охватит все страны ЕС и предоставит данные о пяти самых обременительных налогах для МСП. Исследование будет доступно к началу 2022 года.

Оно охватит все страны ЕС и предоставит данные о пяти самых обременительных налогах для МСП. Исследование будет доступно к началу 2022 года.

Исследование: Налогообложение МСП в Европе – эмпирическое исследование применяемого корпоративного подоходного налога для МСП по сравнению с крупными предприятиями (2015 г.)

В этом отчете анализируются налоговые льготы для МСП в 20 странах ЕС и пяти страны, не входящие в ЕС, в период с 2009 по 2013 год.Его выводы и рекомендации основаны на всестороннем обзоре налоговых кодексов, моделировании налогового бремени с использованием двух разных моделей, описательном анализе финансовых показателей компаний и мнениях налоговых консультантов и компаний в каждой стране.

Исследование применяемого корпоративного подоходного налога для МСП по сравнению с крупными предприятиями

Исследование: Влияние налоговых систем на удержание прибыли и увеличение собственного капитала (2008 г.)

Исследование посвящено налоговым системам и правилам и их влиянию о решениях владельцев бизнеса удерживать прибыль или распределять прибыль. Представлены и проанализированы налоговые системы в 19 странах. Исследуются представления предприятий об этих налоговых системах. Для оценки их воздействия используются три показателя: само налогообложение и его цели; понимание и восприятие владельцем бизнеса налогообложения; и эволюция ситуации с равными правами среди предприятий в 19 целевых странах как возможный признак того, что налогообложение влияет на бизнес.

Представлены и проанализированы налоговые системы в 19 странах. Исследуются представления предприятий об этих налоговых системах. Для оценки их воздействия используются три показателя: само налогообложение и его цели; понимание и восприятие владельцем бизнеса налогообложения; и эволюция ситуации с равными правами среди предприятий в 19 целевых странах как возможный признак того, что налогообложение влияет на бизнес.

Исследование влияния налоговых систем на удержание прибыли и увеличение собственного капитала

Проект: Упрощенные процедуры соблюдения налоговых требований для МСП (2007 г.)

Соблюдение налоговых правил может быть сложной задачей для малых предприятий.Налоговое законодательство часто бывает сложным и составлено таким образом, что позволяет применять его к предприятиям любого размера, даже к операциям, которые осуществляются только крупными корпорациями.

В рамках этого проекта были рассмотрены различные меры, принятые странами-участницами для снижения затрат МСП на соблюдение налогового законодательства. Его цель заключалась в содействии обмену передовым опытом между странами и поддержке распространения проверенных методов улучшения деловой среды для европейских МСП.Основное внимание в отчете уделяется налогам на прибыль (личным и корпоративным) и налогам на заработную плату (налогам на заработную плату). Налог на добавленную стоимость не включен.

Его цель заключалась в содействии обмену передовым опытом между странами и поддержке распространения проверенных методов улучшения деловой среды для европейских МСП.Основное внимание в отчете уделяется налогам на прибыль (личным и корпоративным) и налогам на заработную плату (налогам на заработную плату). Налог на добавленную стоимость не включен.

Заключительный отчет: Упрощенные процедуры соблюдения налогового законодательства для МСП

Для получения дополнительной информации обращайтесь по телефону

Европейская комиссия

Главное управление внутреннего рынка, промышленности, предпринимательства и МСП

Отдел C1 Доступ МСП к финансам

B — 1049 Брюссель

Электронная почта: [email protected]

Другие службы Комиссии, работающие в этой области

Генеральная дирекция по налогам и сборам Таможенного союза

Подоходный налог с предприятий и физических лиц

Что такое подоходный налог с предприятий и физических лиц?

В этой статье мы обсудим корпоративный подоходный налог и налог на доходы физических лиц. Корпоративный налог — это расходы бизнеса (отток денежных средств), взимаемые государством и представляющие собой основной источник дохода страны, в то время как подоходный налог с физических лиц — это тип налога, взимаемого государством с доходов физических лиц, таких как заработная плата и оклады. компенсация или оплата, которую физическое лицо или сотрудник получает в качестве оплаты за свои услуги или работу, которую они выполняют для организации или компании. Он включает в себя любую базовую заработную плату, которую получает работник, наряду с другими видами оплаты, которые начисляются в ходе их работы, которые.

Корпоративный налог — это расходы бизнеса (отток денежных средств), взимаемые государством и представляющие собой основной источник дохода страны, в то время как подоходный налог с физических лиц — это тип налога, взимаемого государством с доходов физических лиц, таких как заработная плата и оклады. компенсация или оплата, которую физическое лицо или сотрудник получает в качестве оплаты за свои услуги или работу, которую они выполняют для организации или компании. Он включает в себя любую базовую заработную плату, которую получает работник, наряду с другими видами оплаты, которые начисляются в ходе их работы, которые.

Резюме

- Корпоративный налог – это прямой налог, уплачиваемый предприятиями государству со своих доходов. Средства, собираемые от налогов, служат источником дохода страны и направляются на финансирование различных проектов на благо ее граждан.

- Максимальная ставка корпоративного налога равна 35%.

- Подоходный налог с населения – это прямой налог, уплачиваемый физическими лицами государству со своего личного дохода, получаемого из ежемесячной заработной платы и заработной платы.

Что такое корпоративный налог?

Корпоративный налог, также называемый корпоративным налогом или корпоративным налогом, представляет собой прямой налог, взимаемый государством с дохода или капитала компании.

Корпоративное налогообложение является сложным аспектом в юрисдикции страны, и правила, связанные с ним, сильно различаются от страны к стране. Некоторые страны считаются налоговыми убежищами., такие как Кюрасао, Фиджи, Кипр и др., и очень ценятся корпорациями благодаря мягкой налоговой политике в таких областях.

Корпоративный налог вычитается из суммы прибыли до налогообложения в отчете о прибылях и убытках компанииОтчет о прибылях и убытках является одним из основных финансовых отчетов компании, который показывает ее прибыль и убытки за определенный период времени. Прибыль или получение чистой прибыли (чистой прибыли), полученной за определенный период.

Прибыль или получение чистой прибыли (чистой прибыли), полученной за определенный период.

Максимальная ставка корпоративного налога равна 35%.

На что распространяется корпоративный налог?

Корпоративные налоги применяются к следующим учреждениям:

- Все корпорации, созданные в стране (малые, средние и крупные)

- Корпорации, ведущие бизнес внутри страны

- Иностранные предприятия с постоянным представительством в стране

- Корпорации которые являются резидентами для целей налогообложения внутри страны

Что такое подоходный налог с населения?

Налог на доходы физических лиц — это налог, взимаемый государством с доходов физических лиц.Другими словами, подоходный налог уплачивается с заработной платы работника.

Большинство физических лиц не платят индивидуальный подоходный налог с полной суммы дохода из-за налоговых льгот, вычетов и зачетов. Служба внутренних доходов США предлагает ряд вычетов, например, вычеты на расходы на здравоохранение и образование, которые налогоплательщики получают для уменьшения своего налогооблагаемого дохода.

Представьте себе человека, который зарабатывает 200 000 долларов дохода и имеет право на налоговые вычеты в размере 30 000 долларов.В таком случае налогооблагаемый доход будет уменьшен до 170 000 долларов США (200 000 – 30 000 долларов США).

Что касается налоговых кредитов, они используются для уменьшения налогового обязательства налогоплательщика или суммы задолженности. Например, кому-то нужно заплатить подоходный налог в размере 30 000 долларов США, и он имеет право на налоговые льготы только в размере 5 000 долларов США. Таким образом, их налоговые обязательства будут снижены до 25 000 долларов США (30 000–5 000 долларов США).

Ставки налога на доходы физических лиц варьируются от страны к стране из-за различных законов и государственных систем. Хотя в большинстве стран используется так называемая прогрессивная система подоходного налога. Прогрессивный налогПрогрессивный налог — это налоговая ставка, которая увеличивается по мере увеличения налогооблагаемой стоимости. Обычно он подразделяется на налоговые категории, которые переходят к другим, что означает, что те, кто зарабатывает больше, облагаются более высокой ставкой налога по сравнению с лицами с более низким доходом.

Обычно он подразделяется на налоговые категории, которые переходят к другим, что означает, что те, кто зарабатывает больше, облагаются более высокой ставкой налога по сравнению с лицами с более низким доходом.

На что распространяется налог на доходы физических лиц?

Налог на доходы физических лиц применяется к следующим организациям:

- Индивидуальные предприниматели

- Штатные сотрудники

Что такое налоговая декларация?

Налоговая декларация – это специальный документ, представляемый в налоговый орган и содержащий информацию, необходимую для расчета налогов для организации.В документе указываются отчетные доходы, расходы и другая финансовая информация. Он состоит из трех разделов:

- Доходы (указывается все источники доходов субъекта)

- Вычеты

- Налоговые кредиты

После учета налоговых льгот (вычетов и налоговых кредитов и т.п.) налогоплательщики получают свой налог доход, который представляет собой сумму, причитающуюся правительству в виде налогов.

Как правило, налоговые декларации необходимо подавать ежегодно (относится как к корпорациям, так и к физическим лицам).

Дополнительная литература

CFI является официальным поставщиком глобальной программы сертификации коммерческих банковских и кредитных аналитиков (CBCA)™, призванной помочь каждому стать финансовым аналитиком мирового класса. Для дальнейшего продвижения по карьерной лестнице вам будут полезны дополнительные ресурсы CFI, приведенные ниже:

- Прибыль до налогообложения (EBT) и доход до налогообложения. Прибыль до налогообложения (EBT) и доход до налогообложения. .Оба термина обозначают одно и то же понятие и могут использоваться

- Доход против дохода против дохода Доход против дохода против дохода Доход, доход и прибыль, вероятно, являются тремя наиболее широко используемыми понятиями в бухгалтерском учете и финансах. Все термины обозначают меры

- Налогооблагаемый доходНалогооблагаемый доходНалогооблагаемый доход относится к любой компенсации физического лица или предприятия, которая используется для определения налоговых обязательств.

Общая сумма дохода или валовой доход используется в качестве основы для расчета суммы, которую физическое лицо или организация должны правительству за конкретный налоговый период.

Общая сумма дохода или валовой доход используется в качестве основы для расчета суммы, которую физическое лицо или организация должны правительству за конкретный налоговый период. - Налоговый щитНалоговый щитНалоговый щит — это допустимый вычет из налогооблагаемого дохода, который приводит к уменьшению причитающихся налогов. Стоимость этих щитов зависит от эффективной налоговой ставки для корпорации или физического лица. Общие расходы, подлежащие вычету, включают износ, амортизацию, выплаты по ипотеке и процентные расходы

КАК УЧРЕДИТЬ ИНДИВИДУАЛЬНОЕ ПРЕДПРИНИМАТЕЛЬСТВО ЮРИДИЧЕСКОЕ ЛИЦО В 5 ПРОСТЫХ ШАГОВ И ИЗБЕЖАТЬ ШТРАФОВ

Нынешний поток информации, многочисленные тренинги по открытию бизнеса и обретению финансовой независимости, каждый хоть раз задумывался о юридической стороне предпринимательства.Однако далеко не всем удавалось воплотить мечту в реальность. У кого-то внутренняя честность и не хотелось терять «яйцо сегодня», кто-то разорился и больше не хочет рисковать, а у кого-то просто не было начального капитала.

Как бы странно это ни звучало, но для того, чтобы начать свой бизнес и обеспечить финансовое благополучие в этой стране, вовсе не обязательно иметь так называемую финансовую подушку. Достаточно знать юридическую сторону вопроса, позволяющую учредить такое юридическое лицо, как индивидуальное предпринимательство.В этой статье мы расскажем, как быстро и безболезненно зарегистрироваться, избежав штрафов и лишней бюрократии.

Что такое индивидуальное предпринимательство и как оно работает

Прежде чем перейти к процессу регистрации индивидуального предпринимательства, давайте разберемся, что же на самом деле представляет собой эта организационно-правовая форма.

Индивидуальный предприниматель – одна из простейших форм хозяйствования в нашей стране, не предполагающая наличия учредительных документов и стартового капитала.

Согласно Гражданскому кодексу Украины каждый гражданин, достигший 18 лет с официально зарегистрированным местом жительства, может претендовать на индивидуальное предпринимательство. Эта опция также доступна для лица, достигшего 16-летнего возраста, однако в этом случае требуется согласие родителей или опекуна.

Эта опция также доступна для лица, достигшего 16-летнего возраста, однако в этом случае требуется согласие родителей или опекуна.

Регистрация индивидуального предпринимательства осуществляется по месту жительства. Для внутренне перемещенных лиц из Республики Крым и зоны АТО регистрация возможна без привязки к зарегистрированному месту жительства, однако в этом случае лицо должно получить справку о временном месте жительства в миграционной службе.

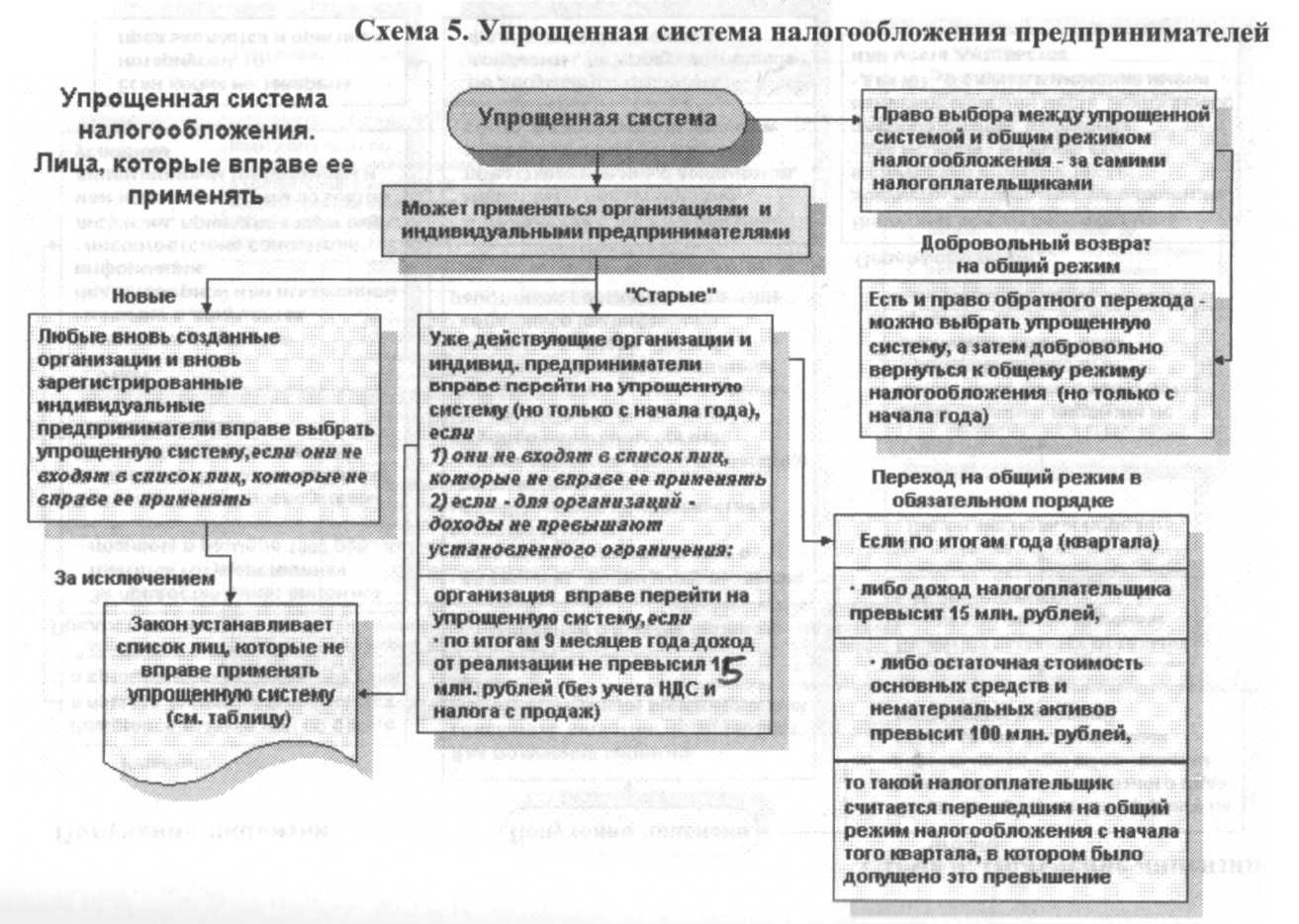

Предприниматель в нашей стране может заниматься экономической деятельностью на общей или упрощенной системе налогообложения. Люди, которые развивают собственный бизнес в условиях упрощенной системы налогообложения, составляют значительную часть малого бизнеса в Украине. Данная тенденция связана с тем, что данный механизм работы дает возможность платить только фиксированный налог и обязательные отчисления на государственное социальное страхование.

Следует знать, что предприниматель отвечает за накопившиеся долги всем своим имуществом. Долги включают в себя все обязательства перед клиентами, а также долги по налогам!

Долги включают в себя все обязательства перед клиентами, а также долги по налогам!

Индивидуальное предпринимательство: с чего начать

Революция Достоинства завершилась, а это значит, что наше правительство начало упрощать процедуру регистрации ИП. Вам не нужно стоять в очереди в налоговой инспекции или в Министерстве юстиции, так как государство предлагает широкий спектр онлайн-услуг.

Если вы занятой человек, и процедура регистрации индивидуального предпринимательства не для вас, ее реально осуществить с помощью специальных юридических фирм.Стоимость такой услуги устанавливается каждым агентом самостоятельно. Все зависит от региона, скорости оформления и проблем, которые могут возникнуть при регистрации субъекта хозяйственной деятельности, связанных с изменением зарегистрированного места жительства, а также имени и фамилии заказчика.

Перед регистрацией индивидуального предпринимательства следует обратить внимание на несколько моментов:

Прежде всего, для заполнения регистрационной формы (через агента или самостоятельно) будущий индивидуальный предприниматель должен выбрать специальный классификатор видов экономической деятельности, которым он собирается заниматься. Ознакомиться со всем перечнем кодов можно на официальном сайте;

Ознакомиться со всем перечнем кодов можно на официальном сайте;

Во-вторых, для оформления индивидуального предпринимательства потребуется также получение ЭЦП. Получить его можно через online.minjust.gov.ua или в авторизованном центре сертификации ЭП. Каждая организация самостоятельно устанавливает перечень необходимой документации для прохождения данной процедуры, по этой причине эту информацию лучше проверить заранее.В целом при наличии всех необходимых документов процедура получения ЭП для будущих предпринимателей занимает около 20 минут.

Регистрация индивидуального предпринимателя: простая инструкция для самостоятельной регистрации

Чтобы стать предпринимателем, можно обратиться в государственные органы, либо, как мы уже упоминали, сделать это через интернет-ресурсы Минюста и портал госуслуг.Давайте проверим это шаг за шагом.

Государственный регистратор

Для оформления индивидуального предпринимательства обратитесь в ответственные органы местного самоуправления по месту жительства. В этом случае вам не потребуется много документов: вам нужно будет только заполнить заявление о регистрации ИП, указав ФИО, паспортные данные, национальный идентификационный номер, адрес и место жительства, а также Классификатор Виды экономической деятельности.Рекомендуется ввести несколько соответствующих кодов классификации, так как если вы когда-нибудь захотите вести бизнес по-другому, но его код не указан в приложении, вам придется перерегистрировать свое юридическое лицо.

В этом случае вам не потребуется много документов: вам нужно будет только заполнить заявление о регистрации ИП, указав ФИО, паспортные данные, национальный идентификационный номер, адрес и место жительства, а также Классификатор Виды экономической деятельности.Рекомендуется ввести несколько соответствующих кодов классификации, так как если вы когда-нибудь захотите вести бизнес по-другому, но его код не указан в приложении, вам придется перерегистрировать свое юридическое лицо.

Регистрация ИП онлайн: как это работает

Чтобы стать предпринимателем, избежав очередей и бумажной волокиты, вы можете воспользоваться электронным сервисом «Дома Юстиции» в несколько шагов.

Для начала зарегистрируйтесь на сайте и укажите тип услуги, которую хотите использовать.В нашем случае это «Государственная регистрация индивидуального предпринимательства».

Затем заполните стандартную заявку на регистрацию. Для завершения процедуры обязательно подписать форму с помощью электронной подписи. Мы упоминали об этом выше.

Мы упоминали об этом выше.

Обратите внимание, что Вы также можете зарегистрировать Индивидуальное предпринимательство на портале госуслуг. К сожалению, в большинстве регионов Украины до сих пор ограничен доступ к этой системе. Однако, если вы живете в Донецкой, Тернопольской или Днепропетровской областях, сделать это несложно.Процедуры на этом ресурсе аналогичны той, что представлена в «Онлайн-доме» Минюста.

Как осуществляется процедура регистрации индивидуального предпринимательства?

После того, как заявление подано в Государственный регистратор или заполнено онлайн, оно должно быть обработано в течение 24 часов. Первая процедура регистрации бесплатна.

В случае если заявление заполнено по правилам и нет оснований для отказа, все сведения о регистрации вносятся в базу данных Государственного реестра юридических лиц и индивидуальных предпринимателей.

Как проверить, завершена ли ваша регистрация

Если вам не терпится убедиться, что ваш бизнес официально зарегистрирован и вам еще не отправлена бумажная копия выписки из ЕГРЮЛ, вы можете воспользоваться онлайн-сервисом, где публикуется статус индивидуального предпринимательства.

Чтобы проверить это, нажмите на ссылку и выберите опцию «Бесплатный запрос». Эта функция позволяет убедиться, что вы зарегистрированы как предприниматель.

Регистрация завершена: что дальше

После получения выписки из Государственного реестра юридических лиц и индивидуальных предпринимателей о создании юридических лиц для осуществления экономической деятельности необходимо зарегистрироваться в ГФС. Также нужно определиться, с какой системой налогообложения вы хотите работать, а затем подать заявку на упрощенную систему с указанием группы.

С 1 января 2017 года на упрощенной системе налогообложения могут действовать три группы индивидуальных предпринимателей.Они различаются размером дохода, количеством занятых и некоторыми ограничениями в выборе классификации экономической деятельности. Полный перечень КВЭД, разрешенных для каждой группы, можно найти на портале ГФС.

Следует отметить, что сделать это можно одновременно с подачей документов на регистрацию, как в Государственный регистратор, так и через Интернет. Также в ГФС необходимо зарегистрировать Книгу доходов и расходов и получить выписку из Реестра плательщиков фиксированного налога.

Также в ГФС необходимо зарегистрировать Книгу доходов и расходов и получить выписку из Реестра плательщиков фиксированного налога.

После того, как все вышеописанные процедуры выполнены, можно смело начинать собственное дело.

Как прекратить предпринимательскую деятельность – краткая инструкция

При организации или ведении предпринимательской деятельности вы поняли, что индивидуальное предпринимательство является формой экономической деятельности, которая вам не подходит. Или, скажем, вы просто хотите бросить это и снова стать наемным работником. Прекращение предпринимательской деятельности – самый простой способ распрощаться с упрощенной системой ведения бизнеса.На самом деле, это так же просто, как включить его.

Для прекращения предпринимательской деятельности необходимо предоставить в совет по месту жительства следующие документы:

- заявление в Государственный регистратор о прекращении предпринимательской деятельности ИП; паспорт

- ;

- доверенность – если документы подает представитель предпринимателя.

Если регистратор увидит, что все налоги уплачены и у вас нет долгов (о них мы упоминали выше), он выдаст уведомление о прекращении деятельности ИП.

Несколько часто задаваемых вопросов по регистрации IE

В каком банке открыть счет: в местной или в иностранной валюте