Виды депозитов банков, срочные банковские депозиты, процентные ставки по депозитам

Найти и рассчитать самый выгодный для Вас депозит

Выбирать депозит всегда необходимо исходя из Вашей цели. Она и обусловит вид необходимого Вам депозита или перечень характеристик, которыми он должен обладать. А чтобы Вы имели представление, какие виды депозитов вообще бывают, проведем ознакомительный экскурс.

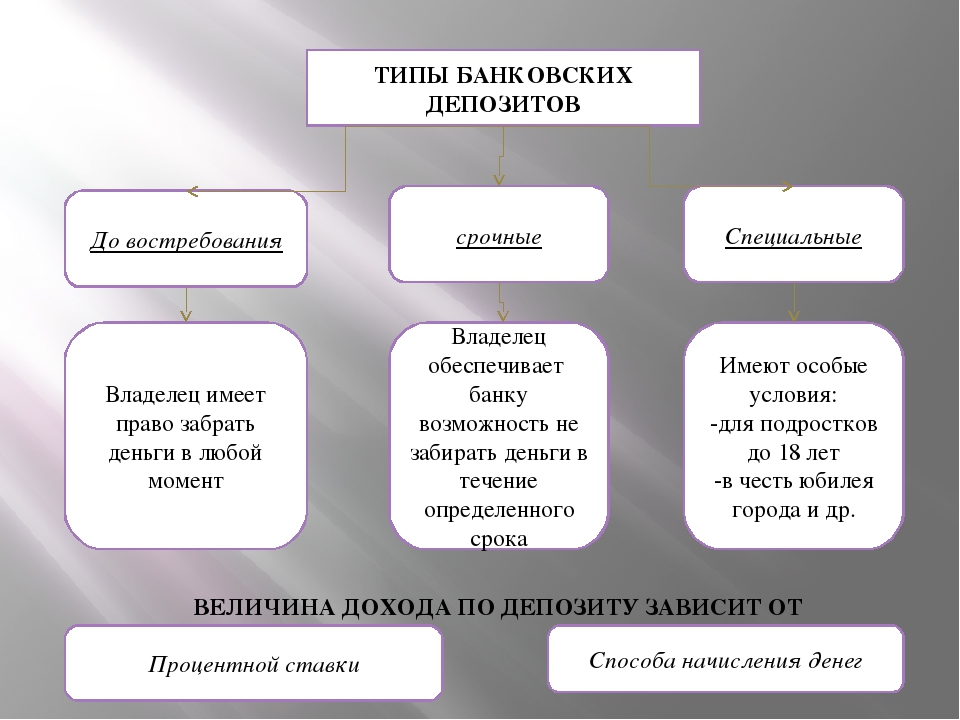

Депозиты в РБ делятся на три основные категории: до востребования, срочные и условные.

Под условным понимается депозит, по которому сумма вклада с начисленными процентами возвращается вкладчику при наступлении/ненаступлении определенного в заключенном договоре обстоятельства (события). Пока применяется для частных лиц достаточно редко.

По вкладам до востребования конкретный срок хранения не устанавливается. Это самый простой и удобный вклад. На него можно вносить, в том числе пополнять, и с него можно снимать любые суммы и в любое удобное для вас время. Такой вклад есть во всех банках, он открывается в любой валюте, с которой может работать банк, деньги на таком счёте доступны всегда. Но и заработать не удастся – на таких вкладах крайне низкая процентная ставка. Такой вклад подходит тем, кто просто не хочет хранить деньги дома, но которые могут понадобиться в любой момент, либо для проведения разовых расчетных операций (внес и вскоре снял/перевел).

Срочные депозиты открываются на определенный срок, в течение которого клиент не имеет права забрать деньги. Чем больше срок, тем выше доходность депозита. Доходность также зависит от суммы (чем больше сумма, тем больше ставка) и от частоты начисления процентов (чем чаще, тем меньше доходность).По окончании срока клиент получает всю сумму депозита с процентами (или без них, если их выплачивали в течение срока). Процентные ставки по срочным вкладам достаточно высокие, поэтому их открывают те, кто хочет увеличить итоговую сумму.

В случае, если Вы досрочно забираете средства со срочного депозита, проценты по вкладам обычно начисляются по ставке «до востребования», т.е. минимальной. Однако некоторые банки, стремясь повысить привлекательность своей депозитной линейки, вводят вклады, в условиях которых предусмотрены повышенные, по сравнению со ставкой вклада «до востребования», проценты при досрочном снятии. Это может быть удобно, если вероятность досрочного изъятия Вами депозита крайне мала, но все же вероятна.

Если же вы забыли вовремя забрать деньги, то банк переводит ваши деньги на счёт до востребования или продлевает (пролонгирует) действие договора. Процентный доход за основной период начисляется в полном объеме согласно договору.

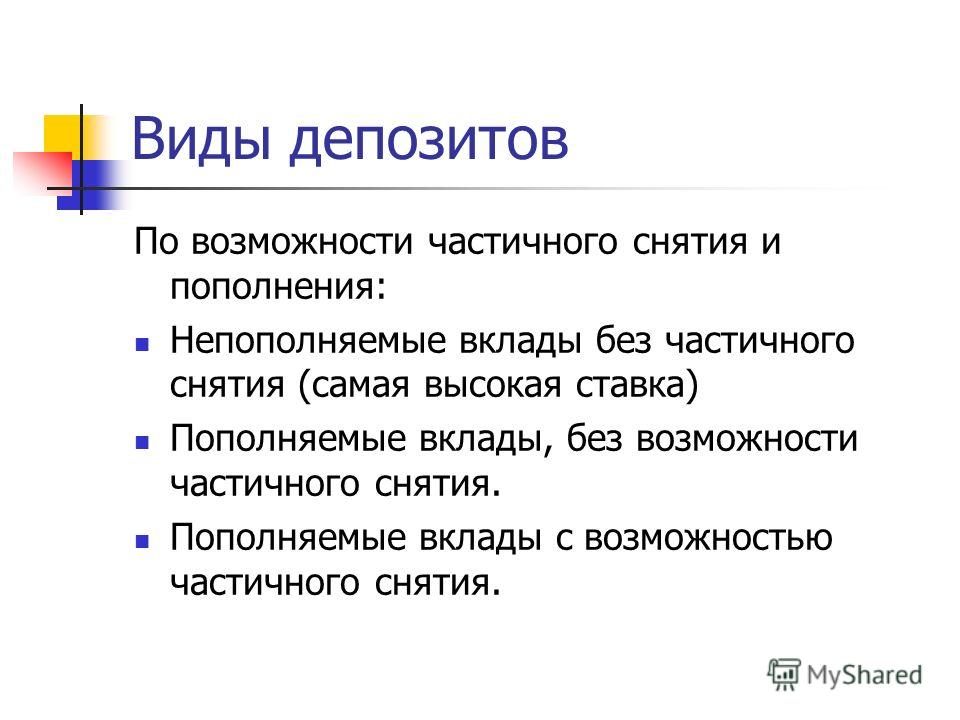

Оговоримся, что нижеприведенные деления депозитов на практике условно, т.к. часто встречаются вклады, сочетающие «разнородные» характеристики.

Срочные вклады делят на сберегательные и накопительные. Главное их отличие – в возможности или невозможности пополнения.

Сберегательный

Если Вам не принципиально получать дополнительный доход ежемесячно, можете открыть сберегательный депозит. Как правило, по нему внесение денег в период действия договора не предусмотрено. Однако он – очень удобный способ сберечь свои накопления, не растратив их на мелочи. Другими словами, вы приносите в банк определенную сумму, заключаете договор, выбираете вклад с удобным режимом выплаты процентов (доходный – помесячно, поквартально; сберегательный – в конце срока, а бывает, но не в РБ, авансом!), но денег на счет больше не вносите.

При этом, стоит учитывать, что депозиты с капитализацией процентов (ежемесячно начисленные проценты по вкладу прибавляются к сумме вклада и в дальнейшем начисление происходит уже на сумму вклада с учетом ранее капитализированных процентов) при равных ставках процентов дают дополнительный выигрыш в итоговой сумме. Система поиска benefit.by учитывает это при расчете итоговых выплат, так что «капитализация» — это просто к сведению.

Накопительные депозиты – это вклады с возможностью увеличения первоначальной суммы. Основная задача — накопить сумму для крупной покупки. Их главное преимущество в том, что, открыв такой депозит, можно реально увеличить итоговую сумму, причем проценты по вкладам будут начисляться на все увеличивающуюся сумму. В этом случае уже не так важно, в каком режиме их будут выплачивать. Как правило, люди, открывающие накопительный вклад, стремятся скопить побольше и проценты не забирают, плюсуя их к сумме вклада.

Данные вклады зачастую предлагаются банками в рамках комплексных программ.

К примеру, в рамках «жилищной» программы клиенту предлагается накопить часть стоимости жилья на специальном вкладе, после чего банк выдает кредит на недвижимость на оставшуюся сумму.

К примеру, в рамках «жилищной» программы клиенту предлагается накопить часть стоимости жилья на специальном вкладе, после чего банк выдает кредит на недвижимость на оставшуюся сумму.Процентные ставки по накопительным депозитам немного ниже, чем по сберегательным и доходным, так как банк заранее не знает, сколько же денег окажется на счете в определенный момент времени. Но если у клиента нет на руках большой суммы, но он может делать небольшие ежемесячные взносы, то размер ставки отходит на второй план.

Стоит отметить, что доход по депозитам в РБ начисляется в виде процентов, потому иногда банковские депозиты называют «процентные депозиты».

В Беларуси ставка процентов на сумму пополнения вклада, как правило, не отличается от основной. Однако в депозитном договоре банк может прописать различные ограничения, которые могут помешать вкладчику максимально эффективно пользоваться накопительным счетом.

Во-вторых, могут быть ограничения по срокам. Например, вклад разрешается пополнять только первые полгода или нельзя пополнять в последний месяц и т.п. Со стороны банков такое ограничение вполне логично: им невыгодно выплачивать клиенту высокий процент как по годовому вкладу за сумму, которая пролежала месяц.

Существуют также пополняемые депозиты с возможностью частичного изъятия средств без потери процентов. Такие счета можно пополнять, однако размер минимального взноса и сроки пополнения чётко оговариваются в договоре. Деньги можно снимать, но сумма средств на счёте не должна опускаться ниже оговоренного порога – неснижаемого остатка. На подобных счетах процентная ставка чуть ниже, чем на классических срочных депозитах.

Стоит еще упомянуть несколько обособленных видов вкладов.

Расчетные (как правило, с выпуском банковской дебетовой карточки). Для желающих сохранить контроль над размещенными средствами. Такие вклады также пополняемые, кроме этого в рамках таких вкладов обычно предлагается периодическая (к примеру, ежемесячная) выплата процентов на счет или пластиковую карту и возможность свободно использовать средства вклада с одним условием: на счете всегда должна оставаться сумма в размере особо оговоренного минимального остатка, в противном случае ставка автоматически снижается.

Мультивалютный депозит позволяет хранить деньги в нескольких валютах с отдельной процентной ставкой по каждой из них. Здесь также есть неснижаемый остаток по каждой валюте, всё, что выше него, может быть снято или переведено в другую валюту по курсу банка.

Специализированные вклады, предназначенные для отдельных категорий клиентов — для ветеранов, пенсионеров, детей, работников определенных предприятий, клиентов банка.

виды и проценты по вкладам в России

Крупные денежные суммы следует хранить в банке в целях создания безопасности и сохранности средств, при этом дополнительно можно получить неплохую прибыль в зависимости от суммы вклада. В данной статье речь пойдет о том, что такое банковский депозит и как его открыть.

Содержание

Скрыть- Понятие банковского депозита простыми словами

- Типы банковских депозитов

- Как начисляются проценты по банковским депозитам?

- «Сложные» проценты, начисляемые с капитализацией

- «Простые» проценты, начисляемые без капитализации

- Что влияет на процентную ставку?

- Виды банковских депозитов

- Валютные депозиты

- Условия депозитов

- Безопасность и страхование депозитов

- Налогообложение депозитов

- Плюсы и минусы депозитов

- Как открыть депозит – инструкция

Понятие банковского депозита простыми словами

Депозит — это банковский вклад, который размещается в банке на заранее оговоренных договором условиях хранения и начисления процентов. Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени. При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени. При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Открывать собственный счет c депозитными начислениями могут как юридические, так и физические лица. Стоит отметить, что не только банки занимаются оформлением депозитных вкладов — некоторые микрофинансовые организации также предоставляют данную услугу, но клиенты не всегда готовы доверять подобным учреждениям крупные суммы и предпочитают создавать вклады в проверенных банках.

По сути, депозит — это и есть вклад, но отличием данного понятия является то, что помимо денежных средств можно использовать дополнительные банковские активы в виде ценных металлов, выгодных акций и так далее.

Типы банковских депозитов

Банковский депозит представлен несколькими видами. Клиент может открывать его в нескольких формах:

Клиент может открывать его в нескольких формах:

- Денежный счет. Является самой популярной и востребованной формой депозита, когда вкладчик вносит денежные средства на личный счет и получает фиксированную сумму процентов согласно условиям, прописанным в договоре.

- Металлический счёт. При открытии данного депозита вкладчик вносит определенную сумму, которую банк далее «переводит» в драгоценные металлы — золото, серебро, платину. Начисление процентов осуществляется в соответствии с текущим курсом стоимости выбранного вкладчиком металла.

- Стандартная банковская ячейка. Клиенту выдается специальный ключ от ячейки, в которую можно поместить на хранение любые ценности, а также важные бумаги. Данный депозит осуществляется без начисления процентов, его суть заключается в безопасном хранении ценного имущества клиента на определённых условиях.

Как начисляются проценты по банковским депозитам?

Порядок начисления процентов может различаться у некоторых банков, но есть общие принципы, на которые клиенту необходимо обратить особое внимание перед осуществлением вклада. Существуют определенные виды процентных ставок, имеющих некоторые отличия:

Существуют определенные виды процентных ставок, имеющих некоторые отличия:

«Сложные» проценты, начисляемые с капитализацией

Процентная ставка может оставаться фиксированной, а также может меняться от единого порогового значения. Общая сумма процентов прибавляется непосредственно к телу депозита. Процедура начисления происходит обязательно через равные промежутки времени. При этом в новом периоде происходит капитализация процентов — денежные средства начисляются дополнительно на сумму процентов, «набежавшую» за предыдущий период.

Капитализация может быть ежемесячной, ежеквартальной или ежегодной в зависимости от условий, предлагаемых в договоре.

Расчёт конечной суммы вклада может производиться по формуле:

S = C x (1 + % x d/g)n,

где S — значение, представляющее собой итоговую сумму вклада после начисления процентов;

C — тело депозита — начальная сумма, предоставленная банку;

% — предписанная договором ставка / 100;

d — общее количество дней, по истечению которых должна произойти капитализация согласно договору;

g – сумма дней в году;

n – общее количество предусмотренных периодов капитализации.

«Простые» проценты, начисляемые без капитализации

Процентная ставка по кредиту здесь остается фиксированной. Общая сумма процентов может начисляться ежемесячно или концу срока осуществляемого вклада — при этом начисления происходят в едином размере и не суммируются с телом вклада.

Клиент может в любое время воспользоваться суммой начисленных процентов, которая может переводиться на личный карточный счет. Расчёт суммы может производиться по следующей формуле:

где значение П — общая процентная сумма, набежавшая по личному вкладу;

S — фиксированная сумма самого вклада;

Ср — точный срок вклада, рассчитываемый в днях;

% — стандартный годовой процент по текущему вкладу, предписанный договором;

365(366) — количество дней в текущем году.

Что влияет на процентную ставку?

Процентные ставки в различных банках существенно отличаются. На размер процентов по вкладам могут влиять различные критерии, среди которых специалисты выделяют наиболее важные:

наличие постоянной конкуренции между банками может приводить к увеличению количества начисляемых по вкладу процентов;

- Необходимость пополнения банковского финансового фонда.

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам; - Новые финансовые организации могут повышать процентную ставку с целью привлечения вкладчиков. Крупные популярные банковские организации редко повышает процент до 8-9%, привлекая клиентов лишь высокой репутацией и относительной надежностью.

Также на количество и процентной ставки могут влиять виды вкладов — к примеру, для срочных депозитов, ограниченных по времени, действует всегда более высокая ставка.

Виды банковских депозитов

Существует несколько стандартных видов депозитов, имеющих свои отличительные особенности. Выделяют разновидности депозитов по сроку, а также по целевым критериям.

По срокам

- Вклад «до востребования» — данный вид депозита предполагает сниженную процентную ставку, поскольку клиент в любое время может снять средства личного счёта.

- Срочные вклады. Денежные средства могут храниться в банковском учреждении до 12 месяцев — краткосрочные, а также до 36 месяцев — долгосрочные. Процентная ставка здесь значительно повышена, но клиент ограничен в своих правах и не может снять личные сбережения до окончания срока договора.

По целям

- Накопительный депозит — вкладчик может переводить ограниченную сумму денежных средств несколько раз в месяц. Депозитный счет позволяет значительно расширять сумму вклада.

- Сберегательный депозит. Клиент может положить определенную сумму на счёт в целях сохранности сбережений.

- Целевой депозит — данный вид склада открывают преимущественно родители для своих детей с целью дальнейшей оплаты учебы в университете. При этом необходимо представить документ, подтверждающий, что обучение производится на платной основе.

Валютные депозиты

Данный вид депозита предполагает, что на личный счет могут осуществляться переводы в иностранной валюте, а также в рублях, при этом банк может самостоятельно конвертировать средства в зависимости от текущего курса.

Стоит отметить, что по сравнению с рублевыми вкладами, данный вид депозита предполагает небольшую процентную ставку.

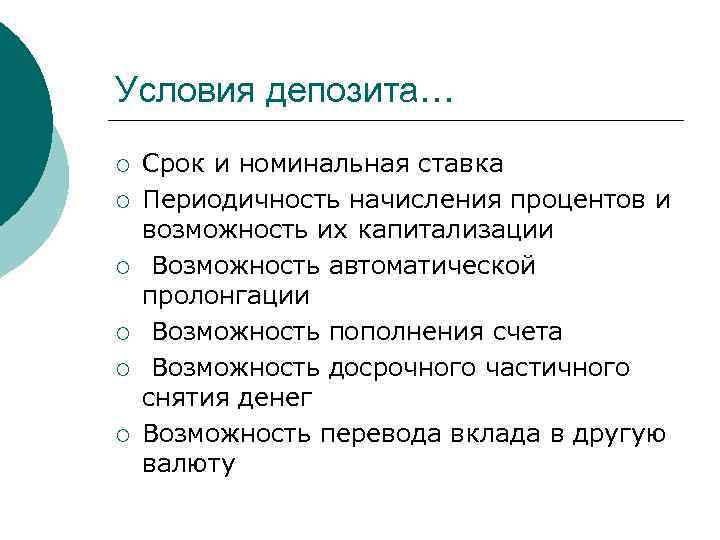

Условия депозитов

Условия депозитных вкладов значительно отличаются у разных финансовых учреждений. Но существуют общие критерии определения стандартных критериев, которые прописываются в договоре любого банка. Главными пунктами являются:

- Основная процентная ставка по открываемому депозиту;

- Максимально возможная сумма вклада;

- Стандартные сроки, предусмотренный договором порядок выплаты, а также капитализация процентов;

- Возможность дальнейшего пополнения счёта;

- Возможность досрочного закрытия депозита, а также его пролонгации по договору.

Перед открытием депозита клиенты должны детально изучить условия, предлагаемые банками по договору и выбрать наиболее выгодный вариант.

Безопасность и страхование депозитов

Для защиты финансовых средств, находящихся на депозите, предусмотрены специальные условия страхования. Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии. При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии. При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Налогообложение депозитов

С полученных дивидендов от депозита может взиматься налог в случае, если ставка по нему превышает ставку рефинансирования, установленную центральным банком. Некоторые виды вкладов подлежат обязательному налогообложению — этого рублевый, валютный, а также металлический вклад.

Ранее рублевые вклады не облагались налогом, но с 2016 года предусмотрена система налогообложения, при которой в случае, если ставка по вкладам превышает 13%, налог обязательно взимается.

Что касается валютного вклада, данный депозит облагается налогом в случае, если стандартная ставка превышает 9%. В 2018 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

В 2018 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

Плюсы и минусы депозитов

Основные преимущества депозита заключаются в следующем:

- Постоянное повышение общей суммы вклада за счет начисленных процентов;

- Средства нельзя снимать ранее оговоренного в договоре срока — это позволяет воздержаться от лишних трат и накопить необходимую сумму;

- Некоторые виды депозитов предполагают возможность регулярного пополнения счёта;

- За короткие сроки можно значительно увеличить сумму общего вклада.

Недостатки:

- Всегда существует риск возникновения неожиданного банкротства любого финансового учреждения;

- Стандартная процентная ставка относительно низкая;

- В случае досрочного снятия средств банк перестает начислять проценты по основному депозиту.

Как открыть депозит – инструкция

Для того, чтобы открыть вклад, необходимо, прежде всего, определиться с депозитным продуктом, а также непосредственно с финансовым учреждением, где будет осуществляться вклад. Далее необходимо обратиться в офис банка и предоставить стандартный пакет документов:

- подписать заявление на открытие личного депозитного счёта. Форма данного документа разрабатывается каждым банком индивидуально, поэтому важно обратиться за бланком в офис учреждения;

- Необходимо представить подтверждающие документы в виде паспорта, а также дополнительной документации, требования к которой у разных банков отличаются. Некоторые банки предлагают дополнительно предъявить военный билет, пенсионное удостоверение, а также вид на жительство. Для юридических лиц и ИП также предусматривается отдельный перечень документов, который устанавливается банковским учреждением индивидуально. Перед подачей заявления необходимо обратиться на сайт компании и узнать информацию по всей необходимой документации, которая понадобится для открытия депозита.

- Далее производится подписание договора, в котором отражены основные обязанности банковского учреждения, а также права клиента. Также в договоре отражаются стандартные спорные вопросы по вкладам, а также возможность их досрочного расторжения.

При подписании договора необходимо учитывать все нюансы, поскольку именно здесь отражены основные требования по вкладу и количеству начисляемых процентов.

Виды вкладов, вклады физических лиц, денежные вклады, новые и основные виды вкладов

Денежные сбережения не стоит хранить дома в национальной валюте. Деньги имеют свойство обесцениваться под влиянием инфляции, общей экономической обстановки в мире. Поэтому нужно выбрать подходящую альтернативу хранения, чтобы финансовые запасы не обесценивались и еще приносили прибыль.

Содержание

Скрыть- Виды вкладов физических лиц

- Виды денежных вкладов

- Новые виды вкладов

- Основные виды вкладов

Существуют разнообразные виды вкладов в банках. Можно вложить средства в ценные бумаги, акции, получая дивиденды, или играя с их помощью на бирже. Открытие банковского депозита – более безопасный способ вложения. Но сначала нужно решить, какая из разновидностей вкладов вам подходит.

Можно вложить средства в ценные бумаги, акции, получая дивиденды, или играя с их помощью на бирже. Открытие банковского депозита – более безопасный способ вложения. Но сначала нужно решить, какая из разновидностей вкладов вам подходит.

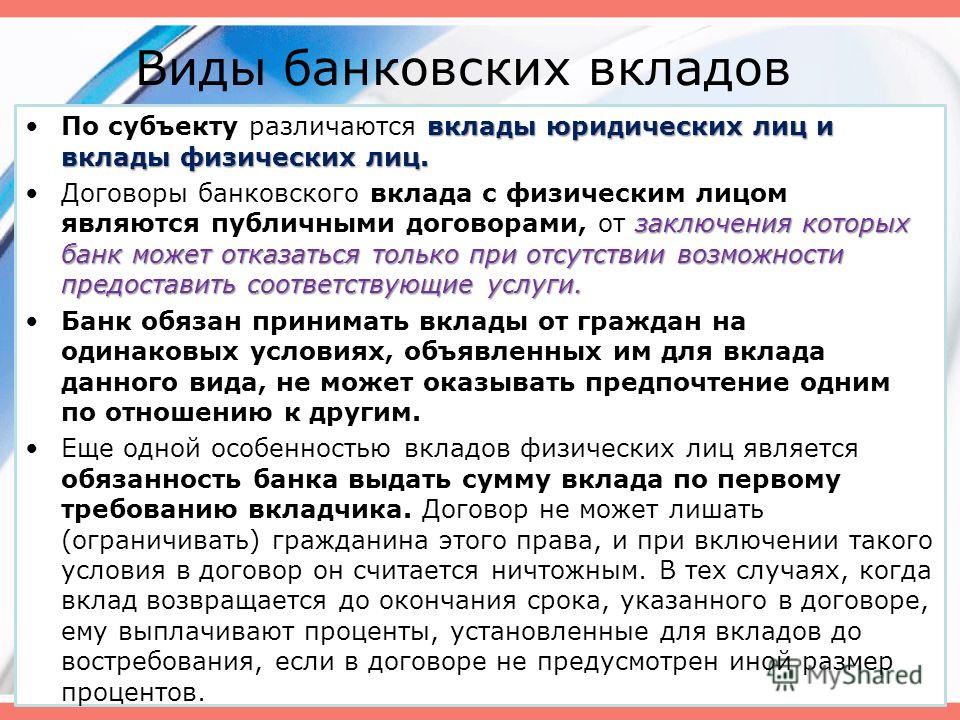

Виды вкладов физических лиц

Необходимо рассмотреть виды вкладов физических лиц, чтобы понять, какие из них приносят максимальную прибыль, а какие отличаются минимальными рисками для владельца. Выделяют следующие разновидности вкладов в банк:

- срочные;

- накопительные;

- сберегательные;

- до востребования.

Срочный вклад самый распространенный и самый выгодный, потому что по нему начисляются самые высокие проценты. За это вкладчик вынужден выполнять ряд условий. Он не может снять средства до окончания срока действия договора без потери процентов. Он не может делать дополнительные вложения на депозитный счет или снимать сумму частями.

Виды денежных вкладов

Существуют и менее рисковые виды денежных вкладов. Накопительный депозит предполагает, что клиент может вносить дополнительные платежи, пополняя сумму вклада. Но для расчета процентов по депозиту в этом случае используется сложная формула.

Накопительный депозит предполагает, что клиент может вносить дополнительные платежи, пополняя сумму вклада. Но для расчета процентов по депозиту в этом случае используется сложная формула.

Сберегательный вклад и депозит до востребования отличаются лишь сроком действия договора. Во втором случае вклад бессрочный. По сути, такая банковская услуга мало чем отличается от открытия текущего счета в банке.

Таким способом можно копить деньги на какие-то долгосрочные цели – обучение ребенка, приобретение недвижимости. Желательно открывать вклад в валюте, чтобы избежать дополнительного обесценивания имеющейся суммы.

Новые виды вкладов

Молодыми банками, которые только выходят на рынок, предлагаются новые виды вкладов. Они отличаются выгодными условиями выплат обязательств перед клиентом. Например, вложить деньги вы можете всего на три месяца, чтобы убедиться в целесообразности сотрудничества с финансовой структурой, увидеть все преимущества этого процесса. Процентная ставка по таким вкладам тоже повышенная.

Несмотря на многочисленные преимущества, не все готовы рисковать своими накоплениями. Молодые банки зачастую еще не стоят прочно на рынке. Малейшие финансовые трудности могут привести к банкротству. Получить обратно свои деньги реально, но проблематично.

Основные виды вкладов

Почему стоит выбирать основные виды вкладов в надежных банках, которые давно работают на рынке? Пусть в этом случае вы получите чуть меньше, чем при сотрудничестве с другими молодыми банками, зато уровень риска тоже снижается. Надежность крупных банков с иностранным капиталом не подвергается сомнениям.

Совет от Сравни.ру: Выбирая финансовую структуру для открытия тут депозита, следует изучить результаты ее деятельности за истекшие периоды. Надежные банки, которым можно доверять, имеют крупные резервные фонды, чтобы в случае необходимости быстро выплатить все обязательства перед клиентами.

ГК РФ Статья 837. Виды вкладов / КонсультантПлюс

ГК РФ Статья 837. Виды вкладов

Виды вкладов

(в ред. Федерального закона от 26.07.2017 N 212-ФЗ)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 837 ГК РФ

1. Договор банковского вклада заключается на условиях выдачи вклада по требованию (вклад до востребования) либо на условиях возврата вклада по истечении определенного договором срока (срочный вклад). Договором может быть предусмотрено внесение вкладов на иных не противоречащих закону условиях их возврата.

2. По договору вклада любого вида, заключенному с гражданином, банк в любом случае обязан выдать по первому требованию вкладчика сумму вклада или ее часть и соответствующие проценты (за исключением вкладов, внесение которых удостоверено сберегательным сертификатом, условия которого не предусматривают право вкладчика на получение вклада по требованию).

3. Сроки и порядок выдачи суммы вклада или ее части и соответствующих процентов юридическому лицу по договору вклада любого вида определяются договором банковского вклада.

4. Условие договора об отказе гражданина от права на получение срочного вклада или вклада до востребования по его требованию ничтожно, за исключением случая, когда внесение вклада удостоверено сберегательным сертификатом, условия которого не предусматривают право вкладчика на получение вклада по требованию.

5. В случаях, когда срочный вклад возвращается вкладчику по его требованию до истечения срока либо до наступления иных обстоятельств, указанных в договоре банковского вклада, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором банковского вклада не предусмотрен иной размер процентов.

6. В случаях, когда вкладчик не требует возврата суммы срочного вклада по истечении срока либо по наступлении предусмотренных договором обстоятельств, договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором.

7. В случае, когда внесение вклада удостоверено сберегательным или депозитным сертификатом, все права по договору банковского вклада принадлежат владельцу соответствующего сертификата.

Открыть полный текст документа

Виды вкладов — НБРБ. Единый портал финансовой грамотности

Основные виды вкладов

В Беларуси законодательно утверждены несколько видов банковских вкладов:

-

Срочные вклады. По таким вкладам возврат денег осуществляется по истечении срока, определенного договором. Процентная ставка при таком виде депозита зависит от суммы и срока размещения денег – чем они больше, тем выше процентный доход;

-

Условные вклады. По ним возврат средств осуществляется при наступлении определенного условия (события), описанного в договоре;

-

Вклады до востребования. Деньги с такого вклада можно снимать в любое время без потери процентов, но процентная ставка по ним обычно ниже по сравнению с другими видами вкладов.

Договоры срочного и условного банковского вклада бывают двух видов: безотзывные и отзывные. Главным их отличием являются условия досрочного возврата денег.

Главным их отличием являются условия досрочного возврата денег.

При заключении отзывного договора у вкладчика есть возможность забрать деньги до истечения периода действия депозита. При этом конкретные сроки и условия возврата оговариваются между банком и вкладчиком. Они могут быть любыми при условии, что не противоречат закону. Также договором может быть предусмотрена возможность пополнения и расхода части средств вклада в период его действия.

Такие депозиты, безусловно, более гибкие и позволяют в случае крайней необходимости получить свои деньги, не дожидаясь окончания действия договора. Однако проценты по ним ниже, чем по безотзывным депозитам, и даже не всегда покрывают размер инфляции, так что рассматривать отзывной депозит в качестве средства увеличения сбережений не совсем практично. С другой стороны, и отзывные, и безотзывные депозиты относятся к срочным вкладам, а по ним, как правило, проценты выше, чем по вкладам до востребования.

Почему ставки по безотзывным депозитам выше?

Безотзывнй договор не предусматривает досрочный возврат денег по желанию вкладчика, но гарантирует более высокую доходность. Такие депозиты призваны увеличить количество долгосрочных вложений денег в банковскую систему от населения, так как это более выгодно для экономики.

Такие депозиты призваны увеличить количество долгосрочных вложений денег в банковскую систему от населения, так как это более выгодно для экономики.

Когда банк знает, что может пользоваться вашим вкладом не менее оговоренного срока, он с большей уверенностью может совершать кредитные и инвестиционные операции с деньгами, не опасаясь, что в любой момент их придётся вернуть. Так как риски для банка в таком случае ниже, он гарантирует более высокие проценты вкладчику.

Досрочный возврат безотзывных вкладов не предусмотрен, однако в особых случаях банк может пойти на это, например, если в жизни вкладчика сложились трагические обстоятельства. Однако возврат безотзывных вкладов является исключением из правила.

Налог с дохода, полученного при открытии вклада

Также стоит знать, что, если вы открываете вклад менее, чем на один год в белорусских рублях или менее, чем на два года в иностранной валюте, прибыль с этого вклада облагается подоходным налогом в 13%. Но налог не действует на вклады, которые лежат дольше.

Но налог не действует на вклады, которые лежат дольше.

Внося деньги на банковский депозит, следует знать, что государство гарантирует полную сохранность средств, размещенных на счетах или вкладах в банках и возмещение 100% суммы этих средств в валюте счета либо вклада с выплатой процентов даже в случае форс-мажоров (например, отзыва у банка лицензии на осуществление банковской деятельности).

Регион | Реквизиты счета для размещения в депозит |

| Забайкальский край, Иркутская область, Республика Бурятия, Республика Саха (Якутия) | |

| Нижегородская область, Владимирская область, Кировская область, Республика Мордовия, Республика Марий Эл, Чувашская Республика, Республика Татарстан, Пермский край, Удмуртская Республика | |

| Хабаровский край, Приморский край, Амурская область, Сахалинская область, Еврейская автономная область, Магаданская область, Камчатский край, Чукотский автономный округ | |

| Москва | |

| Самарская область, Ульяновская область, Оренбургская область, Саратовская область, Волгоградская область, Астраханская область, Пензенская область | |

г. Санкт-Петербург, Ленинградская область, Мурманская область, Калининградская область, Псковская область, Новгородская область, Вологодская область, Архангельская область, Республика Карелия, Республика Коми, Ненецкий автономный округ Санкт-Петербург, Ленинградская область, Мурманская область, Калининградская область, Псковская область, Новгородская область, Вологодская область, Архангельская область, Республика Карелия, Республика Коми, Ненецкий автономный округ | |

| Новосибирская область, Томская область, Кемеровская область, Алтайский край, Республика Алтай, Красноярский край, Республика Тыва, Республика Хакасия, Омская область | |

| Московская область, Тверская область, Калужская область, Брянская область, Смоленская область, Тульская область, Ярославская область, Костромская область, Ивановская область, Рязанская область | |

| Ростовская область, Краснодарский край, Республика Адыгея, Ставропольский край, Республика Ингушетия, Республика Северная Осетия – Алания, Кабардино-Балкарская Республика, Республика Дагестан, Карачаево-Черкесская Республика, Республика Калмыкия, Чеченская Республика | |

| Свердловская область, Челябинская область, Курганская область, Республика Башкортостан, Тюменская область, Ханты-Мансийский автономный округ — Югра, Ямало-Ненецкий автономный округ | |

| Воронежская область, Орловская область, Липецкая область, Курская область, Белгородская область, Тамбовская область |

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальные ограничения досрочного снятия денег.

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 9,3% | 10,4% | 12,7% |

| Предельная ставка по годовым вкладам без пополнения | 9,3% | 10,7% | 13,9% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

Know Top 5 типов депозитных счетов

Банки позволяют размещать деньги на различных типах счетов. Узнайте о различных типах депозитных счетов в этой статье.

Основные выводы

- Банки предлагают различные типы депозитных счетов.

- Вы можете открывать сберегательные, текущие и зарплатные счета.

- Вы также можете открывать фиксированные и регулярные депозитные счета.

- Вы можете легко снимать суммы со всех счетов, кроме FDS и RD, для которых предусмотрены штрафы за досрочное снятие.

- Вы также должны поддерживать минимальный остаток по большинству типов вкладов.

Введение

Банк — это место, где вы можете положить деньги на счет и снять их по мере необходимости. В некоторых учетных записях вам необходимо поддерживать определенные балансы, тогда как вам может не потребоваться поддерживать какой-либо баланс в других. Точно так же вы можете легко снять деньги с одних счетов, но, возможно, вам придется заплатить штраф за снятие денег с других. Кроме того, на некоторых учетных записях нет ограничений на транзакции, тогда как другие имеют дневные или ежемесячные лимиты транзакций.По сути, вам необходимо знать о различных типах депозитов, предлагаемых банками. Продолжайте читать эту статью, чтобы узнать больше.

Типы вкладов на счетах

В основном существует пять типов вкладов на счетах. Они следующие:

Сберегательные счета

Сберегательный счет — это основной банковский счет, который есть у большинства из нас.

Это счет, на который вы можете вносить свои деньги и получать проценты по вкладам. Вы всегда должны поддерживать минимальный баланс, указанный вашим банком на этом счете.Требование к минимальному остатку может составлять от 500 до 10 000–100 000 индийских рупий в зависимости от банка и типа счета. Хотя вы можете вносить и снимать средства через банкоматы, обычно на сберегательных счетах существуют ограничения на транзакции как в банке, так и в банкоматах. Сберегательные счета бывают различных типов, включая индивидуальные счета, совместные счета, счета для женщин, детей, пенсионеров и привилегированные счета.

Это счет, на который вы можете вносить свои деньги и получать проценты по вкладам. Вы всегда должны поддерживать минимальный баланс, указанный вашим банком на этом счете.Требование к минимальному остатку может составлять от 500 до 10 000–100 000 индийских рупий в зависимости от банка и типа счета. Хотя вы можете вносить и снимать средства через банкоматы, обычно на сберегательных счетах существуют ограничения на транзакции как в банке, так и в банкоматах. Сберегательные счета бывают различных типов, включая индивидуальные счета, совместные счета, счета для женщин, детей, пенсионеров и привилегированные счета.С приложением digibank by DBS вы можете открыть новый сберегательный счет за несколько минут! Загрузите приложение, чтобы начать.

Загрузите digibank сейчас

Текущие счета

В отличие от сберегательного счета, который предназначен для того, чтобы помочь вам вносить, сохранять и приумножать свои деньги, текущий счет — это тип депозита, предназначенный для ваших деловых операций.

Это счет, который вы должны открыть для внесения и снятия наличных в коммерческих целях. Банки обычно предоставляют неограниченное количество ежедневных транзакций без каких-либо ограничений или лимитов на суммы, снимаемые или депонированные на текущих счетах. При этом требования к минимальному остатку на текущих счетах обычно выше, чем на депозитах на сберегательных счетах.

Это счет, который вы должны открыть для внесения и снятия наличных в коммерческих целях. Банки обычно предоставляют неограниченное количество ежедневных транзакций без каких-либо ограничений или лимитов на суммы, снимаемые или депонированные на текущих счетах. При этом требования к минимальному остатку на текущих счетах обычно выше, чем на депозитах на сберегательных счетах.Счета заработной платы

Хотя счет заработной платы также является разновидностью сберегательного счета, он стоит особняком, поскольку ваш работодатель открывает его для вас с единственной целью — внести на счет ваше вознаграждение. В отличие от большинства счетов, где вы можете выбрать предпочтительный банк, вы не можете выбрать предпочтительный банк для своей учетной записи заработной платы. Компании обычно связываются с одним конкретным банком, чтобы открыть счет заработной платы для своих работодателей. Вы можете снять все до последней рупии, внесенные вашим работодателем на этот счет, поэтому счет заработной платы также известен как счет с нулевым балансом.

Срочные депозитные счета

Срочные депозиты — это тип депозита, который идеально подходит для консервативных инвесторов. Счет с фиксированным депозитом — это счет, на который вы вносите или откладываете денежную сумму на определенный срок в банке. Вы получаете проценты от фиксированной суммы за весь срок депозита. Вы можете открыть накопительный счет с фиксированным депозитом для снятия как основной суммы, так и выплаты процентов по истечении срока депозита. Вы также можете выбрать фиксированную ежемесячную или ежеквартальную выплату процентов.На счетах с фиксированным депозитом вы не можете снимать деньги до наступления срока погашения. Если вы решите это сделать, вам придется заплатить штраф в размере, установленном банком.

Счета повторяющихся депозитов

С фиксированными депозитами обычно откладывается единовременная сумма. С другой стороны, счет повторяющегося депозита — это счет, на который вы вносите фиксированную сумму денег через фиксированные и повторяющиеся интервалы, обычно ежемесячно или ежеквартально.

С помощью периодических вкладов вы можете откладывать небольшую сумму каждый месяц для достижения большей цели — создания единовременной суммы.Как правило, вы должны внести одну и ту же фиксированную сумму в выбранную дату на весь срок владения инвестициями. РД, естественно, имеют срок погашения от 6 месяцев до 10 лет. Как и в случае с FD, если вы решите досрочно снять свой счет с периодического депозита, вам придется заплатить штраф, посредством которого банк снижает процентные ставки.

С помощью периодических вкладов вы можете откладывать небольшую сумму каждый месяц для достижения большей цели — создания единовременной суммы.Как правило, вы должны внести одну и ту же фиксированную сумму в выбранную дату на весь срок владения инвестициями. РД, естественно, имеют срок погашения от 6 месяцев до 10 лет. Как и в случае с FD, если вы решите досрочно снять свой счет с периодического депозита, вам придется заплатить штраф, посредством которого банк снижает процентные ставки.

Заключение

Банки помогут вам сэкономить и приумножить свои деньги. Вы можете открыть все перечисленные выше типы депозитных счетов в одном банке, чтобы эффективно управлять своими финансами.С помощью цифровых банковских услуг и мобильных приложений сегодня вы можете открывать депозиты в Интернете и удобно отслеживать их. Просто активируйте свою учетную запись в интернет-банке и получите доступ ко всем своим депозитам на единой платформе.

Итак, загрузите дигибанк через приложение DBS и используйте его для увеличения своего благосостояния

Загрузите дигибанк сейчас

* Заявление об ограничении ответственности: Эта статья предназначена только для информации. Мы рекомендуем вам связаться с вашим консультантом по подоходному налогу или CA для получения совета.

Мы рекомендуем вам связаться с вашим консультантом по подоходному налогу или CA для получения совета.

Различия между срочными депозитами и депозитами до востребования — Советник Forbes

От редакции: мы получаем комиссию за партнерские ссылки на советнике Forbes. Комиссии не влияют на мнения или оценки наших редакторов.

Существует множество различных типов банковских счетов, каждый из которых предназначен для достижения различных финансовых целей. Две основные категории счетов определяются как срочные депозитные счета и депозитные счета до востребования. Возможно, стоит понять разницу между депозитом до востребования и депозитом до востребования.срочный депозитный счет.

Мы более подробно рассмотрим депозитные счета до востребования и срочные вклады, также называемые срочными депозитами.

Обзор: вклад до востребования и срочный вклад

Два основных различия между депозитным счетом до востребования и счетом срочного депозита (или срочного депозита) заключаются в том, насколько легко вы можете получить доступ к деньгам на счете и сколько процентов зарабатывает счет.

Счета до востребования позволяют снимать деньги со счета «до востребования» в любое время.Деньги на депозитном счете до востребования обычно считаются ликвидными или эквивалентными наличным деньгам. Со счетом до востребования вы можете снимать любую сумму денег, вплоть до всего баланса счета, в любое время без штрафных санкций.

Вы можете получить депозитные счета до востребования или срочные депозитные счета в банках или кредитных союзах, хотя банки и кредитные союзы могут использовать несколько разную терминологию для одного и того же типа счетов. Например, кредитный союз может использовать черновой счет именного паевого фонда вместо текущего счета.

Что такое депозитные счета до востребования?

Депозитные счета до востребования включают текущие счета, сберегательные счета и счета денежного рынка. С депозитным счетом до востребования вы можете вносить деньги на счет или снимать деньги со счета в любое время без штрафных санкций.

Однако некоторые банки могут взимать комиссию, если вы делаете определенное количество сверхнормативных снятий со сберегательного счета в течение периода выписки, в соответствии с Положением D. Как правило, депозитные счета до востребования предназначены для того, чтобы вы могли получить доступ к своим деньгам по требованию. исходя из ваших финансовых потребностей и целей.

Как правило, депозитные счета до востребования предназначены для того, чтобы вы могли получить доступ к своим деньгам по требованию. исходя из ваших финансовых потребностей и целей.

Если вам нужен легкий доступ к своим деньгам для повседневных расходов, оплаты счетов или получения ежемесячной зарплаты прямым переводом, выберите счет до востребования. Депозитные счета до востребования могут служить надежным местом для хранения ваших денег и доступа к ним в любое время.

Что такое срочные депозитные счета?

В отличие от депозитных счетов до востребования, которые позволяют снимать деньги в любое время, срочные депозитные счета, также называемые срочными депозитами, требуют, чтобы вы вносили деньги на определенный период времени.Самый распространенный тип срочного депозитного счета — это депозитный сертификат или компакт-диск, который требует, чтобы вы вносили свои сбережения на определенный срок в месяцы или годы.

Как владелец счета и клиент, вы обычно не увидите фразу «срочный депозит» в качестве названия счета. Однако некоторые банки называют свои сертификаты депозитных срочных депозитных счетов, а некоторые используют названия срочных вкладов и CD как синонимы в своем маркетинге и онлайн-присутствии. Кредитные союзы называют компакт-диски сертификатами акций.Некоторые банки или кредитные союзы могут также называть эти счета срочными депозитами.

Однако некоторые банки называют свои сертификаты депозитных срочных депозитных счетов, а некоторые используют названия срочных вкладов и CD как синонимы в своем маркетинге и онлайн-присутствии. Кредитные союзы называют компакт-диски сертификатами акций.Некоторые банки или кредитные союзы могут также называть эти счета срочными депозитами.

Как работают вклады до востребования и срочные вклады?

Если вы когда-либо использовали банкомат для снятия наличных со своего текущего счета, использовали дебетовую карту для оплаты в магазине или использовали мобильный кошелек для совершения покупок в Интернете, вы знаете, как легко получить деньги со своего депозитного счета до востребования.

Деньги на депозитном счете до востребования, как правило, доступны вам в любое время, если вы не перерасходуете свой счет, хотя даже в этом случае вы часто можете получить защиту от овердрафта, которая поможет вам продолжать тратить без отклонения транзакций.

В обмен на такой легкий доступ к вашим деньгам, по депозитным счетам до востребования обычно не выплачиваются высокие проценты, а многие текущие счета вообще не выплачивают проценты. Некоторые текущие счета являются процентными, но годовая процентная доходность, или APY, может быть ниже, чем у высокодоходных сберегательных счетов.

Некоторые текущие счета являются процентными, но годовая процентная доходность, или APY, может быть ниже, чем у высокодоходных сберегательных счетов.

работают несколько иначе. Вместо того, чтобы легко снимать деньги, как с текущего или сберегательного счета, с помощью срочного депозита, вы должны оставить свои деньги на депозите на согласованный период времени.

Например, CD со сроком действия 12 месяцев потребует от вас оставить деньги на счете до наступления срока погашения CD или достижения согласованной даты срока действия. Если вы вытащите деньги из компакт-диска до истечения этого срока, вам, возможно, придется заплатить штраф за досрочное снятие. (Некоторые компакт-диски, называемые компакт-дисками без штрафа, не взимают этот штраф.)

В обмен на то, что вы оставите свои деньги на срочном депозитном счете, вы ожидаете получить более высокую доходность по своим сбережениям, чем вы могли бы получить с обычного банковского сберегательного счета. За компакт-диски часто выплачивается более высокая процентная ставка, чем на сберегательных счетах, и их процентная ставка может варьироваться в зависимости от продолжительности выбранного вами срока. По данным FDIC, по состоянию на 20 сентября 2021 года средние APY на национальных сберегательных счетах составляли 0,06% годовых, в то время как средние ставки CD за 12 месяцев составляли 0,14% годовых.

За компакт-диски часто выплачивается более высокая процентная ставка, чем на сберегательных счетах, и их процентная ставка может варьироваться в зависимости от продолжительности выбранного вами срока. По данным FDIC, по состоянию на 20 сентября 2021 года средние APY на национальных сберегательных счетах составляли 0,06% годовых, в то время как средние ставки CD за 12 месяцев составляли 0,14% годовых.

Направляя свои сбережения на срочный депозитный счет, вы можете рассчитывать на более высокую прибыль в размере APY. Тем не менее, не забудьте присмотреться, когда выбираете между срочным депозитом или депозитом до востребования. В нынешних условиях низких процентных ставок некоторые из лучших сберегательных онлайн-счетов или счетов денежного рынка могут иметь конкурентоспособные ставки по сравнению с компакт-дисками.И некоторые текущие счета в настоящее время платят более высокие APY, чем сберегательные счета.

Федеральное страхование вкладов до востребования и срочных вкладов

Депозитные счета до востребования и срочные депозитные счета застрахованы на федеральном уровне, в зависимости от того, храните ли вы свои деньги в банке, застрахованном FDIC, или кредитном союзе, застрахованном NCUA. Если ваш банк или кредитный союз застрахован на федеральном уровне, ваши деньги защищены в размере до 250 000 долларов на подходящего владельца счета для каждой категории счетов на случай банкротства вашего финансового учреждения.

Если ваш банк или кредитный союз застрахован на федеральном уровне, ваши деньги защищены в размере до 250 000 долларов на подходящего владельца счета для каждой категории счетов на случай банкротства вашего финансового учреждения.

Депозит до востребования и срочные депозитные счета: за и против

Как и любой другой финансовый счет, вклады до востребования и срочные вклады имеют свои плюсы и минусы.

Как выбрать между вкладом до востребования и счетом срочного вклада

Для повседневных расходов, оплаты счетов и получения зарплаты депозитный счет до востребования, особенно текущий счет, почти всегда является правильным выбором. Текущий счет дает вам возможность тратить, переводить и перемещать деньги для различных финансовых целей.

Срочные депозитные счета, такие как компакт-диски, могут быть полезны для определенных сберегательных целей. Если вы откладываете деньги на краткосрочную цель, например, на отпуск, новую машину, свадьбу или первоначальный взнос за дом, срочный депозитный счет может быть хорошим местом для хранения ваших краткосрочных сбережений. Вы можете выбрать срок, который соответствует временной шкале вашей сберегательной цели, и при этом получить безопасность страхования FDIC / NCUA, но обычно с более высокой APY, чем может предложить типичный депозит до востребования, такой как сберегательный счет или счет денежного рынка.

Вы можете выбрать срок, который соответствует временной шкале вашей сберегательной цели, и при этом получить безопасность страхования FDIC / NCUA, но обычно с более высокой APY, чем может предложить типичный депозит до востребования, такой как сберегательный счет или счет денежного рынка.

Но не все сбережения следует вкладывать на срочный депозит. Если у вас есть деньги, к которым вам может потребоваться немедленный доступ, например, в чрезвычайный сберегательный фонд, вам может быть лучше хранить эти сбережения на депозитном счете до востребования, таком как текущий, сберегательный или денежный счет.

Наконец, не забудьте присмотреться к ставкам, прежде чем переходить на срочный депозитный счет. Лучшие ставки CD обычно будут выше, чем APY, предлагаемые типичным сберегательным счетом.Тем не менее, вы можете получить более высокий APY с некоторых из лучших онлайн-сбережений или текущих счетов без необходимости связывать свои деньги в течение определенного периода времени.

Итог

Принимая решение о том, что лучше — срочный вклад или вклад до востребования, подумайте о своих конкретных финансовых целях. Дело не в том, что один тип аккаунта лучше другого. Как вклады до востребования, так и срочные вклады могут иметь место в вашем общем финансовом плане. В зависимости от того, что доступно, вам, возможно, не придется выбирать между более высокой APY для срочного депозитного счета и гибкостью депозитного счета до востребования.Небольшое исследование поможет вам выбрать лучшую учетную запись для ваших нужд.

Типы сберегательных счетов: где хранить наличные

Типы сберегательных счетов

Банки обычно имеют три типа сберегательных счетов:

Обычный сберегательный счет: приносит проценты и предлагает быстрый доступ к средствам.

Счет на денежном рынке: приносит проценты и может предоставлять права на выписку чеков и доступ к банкоматам.

Депозитный сертификат или CD: обычно имеет самую высокую процентную ставку среди сберегательных счетов, но самый ограниченный доступ к средствам.

Discover Bank Online Savings

APY0,40% Рекламируемый сберегательный счет в Интернете APY актуален на 02/12/2021

Synchrony Bank High Yield Savings

APY0,50% APY может быть изменен в любое время без уведомления, в том числе после открытия счета.Предложения относятся только к личным счетам. Сборы могут снизить заработок. Член FDIC.

Федерально застрахован NCUA

Alliant Credit Union High-Rate Savings

LendingClub High-Yield Savings

Мин. баланс для APY$ 2,500

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

SoFi Money®

Wealthfront Cash Account

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Synchrony Bank CD

APY0.55% годовых могут быть изменены в любое время без предварительного уведомления. Предложения относятся только к личным счетам. За досрочное снятие с компакт-диска может быть наложен штраф. По истечении срока погашения, если вы решите пролонгировать свой компакт-диск, вы получите базовую процентную ставку, действующую на тот момент. Сборы могут снизить заработок. Член FDIC.

Quontic Bank CD

APY 0,60% Для получения раскрываемой годовой процентной доходности необходимо поддерживать минимальный баланс в размере 500,00 долларов США на счете каждый день.

Synchrony Bank CD

APY0.70% годовых могут быть изменены в любое время без предварительного уведомления. Предложения относятся только к личным счетам. За досрочное снятие с компакт-диска может быть наложен штраф. По истечении срока погашения, если вы решите пролонгировать свой компакт-диск, вы получите базовую процентную ставку, действующую на тот момент. Сборы могут снизить заработок. Член FDIC.

Capital One 360 CD

Текущие счета используются для повседневного внесения и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Депозиты застрахованы FDIC

One Spend

Депозиты застрахованы FDIC

Chime Spending Account

Citi Priority Checking

APY0,01% 0,01% Годовая процентная доходность

Федерально застрахована

High Union

NCUA Проверка ставок APY 0,25% Вы будете иметь право на годовую процентную доходность в размере 0,25%, если откажетесь от бумажных выписок и сделаете хотя бы один электронный депозит на свой счет каждый месяц, такой как прямой, банкомат, мобильный депозит или перевод из другого финансового учреждения.

LendingClub Rewards Checking

APY0.10% 0.10% APY для остатков от 2500 до 99 999 долларов

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Обычные сберегательные счета

Зарабатывайте проценты, обеспечивайте быстрый доступ к фондам

Ставки и минимальный остаток: в традиционных банках норма сбережений составляет всего 0.Годовая процентная доходность 01%. В этом APY счет с 10 000 долларов будет приносить 1 доллар процентов в год. На традиционных сберегательных счетах также, как правило, взимается ежемесячная комиссия в размере 5 долларов США и более, если вы не выполняете определенные требования, например, поддерживаете минимальный дневной баланс.

Однако другие банки, особенно онлайн-банки, имеют высокодоходные сберегательные счета, которые предлагают около 0,50% годовых без требований к минимальному балансу и ежемесячной комиссии. Онлайн-банки предлагают счета с федеральной страховкой, как и их обычные аналоги.

Онлайн-банки предлагают счета с федеральной страховкой, как и их обычные аналоги.

Доступ к счету: обычно вы можете получить доступ к своим деньгам в любое время. Некоторые операции по снятию средств и переводам, включая онлайн-транзакции, могут быть ограничены до шести раз в месяц. Снятие наличных в банкоматах и личные запросы в отделении, как правило, не подпадают под эти ограничения.

Что нужно знать: если вам нужно получить доступ к своим деньгам для повседневных расходов больше, чем нужно для максимизации дохода APY, рассмотрите возможность открытия текущего счета.

Счета денежного рынка

Более высокие требования к балансу, некоторые привилегии по выписанию чеков

Ставки и минимальный остаток: на счетах денежного рынка, как правило, выплачиваются такие же ставки, что и на сберегательных счетах, но для них обычно требуется баланс в размере 1000 долларов США или более. избегать ежемесячных платежей. Однако лучшие счета денежного рынка имеют низкие минимумы и не имеют ежемесячных комиссий.

Однако лучшие счета денежного рынка имеют низкие минимумы и не имеют ежемесячных комиссий.

Доступ к счету: счета денежного рынка обычно имеют те же варианты снятия средств, что и сберегательные счета, но некоторые также поставляются с дебетовой картой или чековой книжкой. Однако банк может установить ограничение на снятие средств со сберегательных счетов шесть раз в месяц, поэтому покупки все равно будут ограничены.

Что нужно знать: Как и другие сберегательные средства, счета денежного рынка застрахованы на федеральном уровне для защиты ваших денег. Они отличаются от похожих по звучанию продуктов, являющихся инвестициями.

Депозитные сертификаты

Высокие процентные ставки, ограниченный доступ к фондам

Ставки и минимальный остаток: CD, как правило, приносят самые высокие процентные ставки из трех типов сберегательных счетов. Обычно для их открытия требуется около 1000 долларов, но есть компакт-диски без требований к минимальному начальному балансу. Обычно за компакт-диски не взимается ежемесячная плата.

Обычно за компакт-диски не взимается ежемесячная плата.

Доступ к счету: Нет. С обычным компакт-диском вы соглашаетесь не снимать деньги в течение определенного времени, называемого сроком.Если вы заберете деньги раньше, вы, скорее всего, заплатите комиссию за досрочное снятие.

Что нужно знать. Срок действия CD обычно составляет от шести месяцев до пяти лет. Чем дольше срок, тем лучше процентная ставка. В онлайн-банках вы найдете одни из самых конкурентоспособных цен на компакт-диски.

Аналогично сберегательным счетам

Некоторые небанковские счета могут помочь вам сэкономить деньги.

Счета управления денежными средствами

Связь с поставщиками инвестиций, а не банковский счет

Ставки и минимальный остаток: Счета управления денежными средствами, или CMA, обычно имеют процентные ставки, которые сопоставимы или немного ниже, чем базовые сберегательные счета . У CMA обычно нет требований к минимальному балансу.

У CMA обычно нет требований к минимальному балансу.

Доступ к счету: внесение и снятие наличных является проблемой для некоторых CMA, но электронный перевод между CMA и внешними банковскими счетами обычно выполняется легко.

Что нужно знать: CMA имеют функции, аналогичные текущим и сберегательным счетам, но на самом деле они не являются банковскими счетами. CMA предлагаются небанковскими поставщиками финансовых услуг, такими как консультанты по робототехнике и инвестиционные фирмы, которые переводят средства клиентов на счета в партнерских банках, чтобы обеспечить покрытие FDIC за кулисами.Если у вас есть инвестиционный счет у того же провайдера, вы обычно можете привязать его к своему CMA для быстрых денежных переводов.

Долгосрочные счета

Если вы хотите откладывать сбережения для долгосрочных целей, таких как выход на пенсию или средства на учебу ваших детей, рассмотрите IRA Roth, планы 529 и другие средства. Они могут стать важной частью вашей сберегательной стратегии.

Далее: Лучшие сберегательные счета

Готовы повысить свои сбережения? Эти высокодоходные счета помогут вам быстрее приумножить свои деньги.

ФИНАНСОВЫЙ КОД ГЛАВА 95. ДЕПОЗИТНЫЕ СЧЕТА

ФИНАНСОВЫЙ КОД

РАЗДЕЛ 3. ФИНАНСОВЫЕ УЧРЕЖДЕНИЯ И ПРЕДПРИНИМАТЕЛЬСТВА

СУБТИТР C. СБЕРБАНКИ

ГЛАВА 95. ДЕПОЗИТНЫЕ СЧЕТА

ПОДРАЗДЕЛЕНИЕ A. ОБЩИЕ ПОЛОЖЕНИЯ

Sec. 95.001. ДЕПОЗИТЫ. (а) Сберегательный банк может получить денежный депозит.

(b) Деньги, депонированные в сберегательном банке, могут быть сняты или выплачены по чеку владельца депозитного счета.

(c) Если депозитный договор прямо не предусматривает иное, депозит должен быть выплачен по требованию без предварительного уведомления.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.002. ОГРАНИЧЕНИЯ ПО СЧЕТАМ. Совет может ограничить количество и размер депозитных счетов, которые сберегательный банк может принять.

Закон 1997 г. , 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

, 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.003. ИНВЕСТИЦИИ В СЧЕТУ. (а) Любое лицо может быть владельцем депозитного счета.

(b) Инвестиции на депозитный счет могут быть сделаны только наличными.

(c) Лицо может вкладывать средства в депозитный счет от своего имени, в доверительное управление или иное доверительное управление.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.004. ДЕПОЗИТНЫЙ ДОГОВОР. (а) Каждый владелец депозитного счета должен подписать депозитный договор. В контракте необходимо указать:

(1) любые особые условия, применимые к счету; и

(2) условия, на которых может производиться снятие средств.

(b) Сберегательный банк должен хранить депозитный договор в записях, относящихся к счету.

(c) Депозитный договор, относящийся к депозитному счету государственного или государственного учреждения, должен предусматривать, что владелец счета не может становиться членом сберегательного банка.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.005. УЧЕТНАЯ ЗАПИСЬ. Если сберегательный банк не подтверждает в письменной форме залог депозитного счета, сберегательный банк может рассматривать держателя счета как владельца счета для всех целей, и на него не влияет уведомление об обратном.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.006. ПЕРЕВОД СЧЕТА. (a) Депозитный счет может быть переведен в бухгалтерские книги сберегательной кассы только при предъявлении сберегательной кассе:

(1) свидетельство о переводе, удовлетворительное сберегательной кассой; и

(2) заявление о передаче получателем.

(b) Получатель принимает счет в соответствии с условиями:

(1) депозитного договора; и

(2) устав и положения сберегательной кассы.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.007. ПРОЦЕНТЫ ИЛИ ДИВИДЕНДЫ, ВЫПЛАЧЕННЫЕ ПО СЧЕТАМ. (a) Сберегательный банк может заключить договор о выплате процентов по депозитным счетам или может выплачивать доходы по депозитным счетам в виде дивидендов, объявленных правлением сберегательного банка.

(a) Сберегательный банк может заключить договор о выплате процентов по депозитным счетам или может выплачивать доходы по депозитным счетам в виде дивидендов, объявленных правлением сберегательного банка.

(b) Сберегательный банк рассчитывает и выплачивает проценты и дивиденды в соответствии с правилами, принятыми финансовой комиссией.

(c) Сберегательный банк зачисляет проценты или дивиденды на депозитный счет в бухгалтерских книгах сберегательного банка, если владелец счета не требует, а сберегательный банк не соглашается с тем, что сберегательный банк будет выплачивать проценты или дивиденды по счету наличными.

(d) Сберегательный банк может выплачивать дивиденды наличными чеком или банковским переводом.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г. Изменения внесены законами 2001 г., 77-й лег., Гл. 867, п. 60, эфф. 1 сентября 2001 г.

сек. 95.008. ВЫКУП ДЕПОЗИТНОГО СЧЕТА. (a) Если не существует договорного запрета, сберегательный банк может выкупить так, как совет директоров определяет все или часть его депозитных счетов, если сберегательный банк:

(1) не позднее 31-го дня до даты погашения уведомляет о погашении по почте заказным письмом каждому затронутому владельцу счета по последнему адресу владельца, зарегистрированному в бухгалтерских книгах сберегательного банка; и

(2) не позднее даты погашения, откладывает сумму, необходимую для погашения, и сохраняет сумму, доступную для погашения.

(b) Погашение депозитных счетов должно производиться на недискриминационной основе.

(c) Цена выкупа депозитного счета — это сумма снятия со счета.

(d) Все права, включая начисление доходов, которые относятся к депозитному счету, подлежащему погашению, за исключением права зарегистрированного владельца счета на получение выкупной цены, прекращаются с даты погашения.

(e) Сберегательный банк не может погашать какие-либо из своих депозитных счетов, если сберегательный банк подлежит надзорному контролю или мерам по сохранению в соответствии с главой 96, если только комиссар не направит погашение.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.009. ЛИНИЯ НА ДЕПОЗИТНЫЙ СЧЕТ. (a) Без дальнейшего соглашения или залога сберегательный банк или федеральный сберегательный банк, ведущий свою деятельность в этом штате, имеет право удержания на всех депозитных счетах, принадлежащих владельцу счета, которому или от имени которого сберегательный банк предоставил деньги в виде ссуды или иным образом. .

.

(b) При невыполнении платежа или погашения обязательства владельца счета сберегательный банк без уведомления или согласия владельца счета может аннулировать в своих книгах все или часть депозитного счета владельца счета и применить эту сумму. к оплате обязательства.

(c) Сберегательный банк посредством письменного документа может полностью или частично отказаться от залогового права на депозитный счет.

(d) Сберегательный банк может принять залог депозитного счета сберегательного банка, который принадлежит держателю счета, не являющемуся заемщиком, в качестве дополнительного обеспечения ссуды, обеспеченной:

(1) депозитным счетом;

(2) недвижимое имущество; или

(3) как депозитный счет, так и недвижимое имущество.

Закон 1997 г., 75-й лег., Гл. 1008, п.1, эфф. 1 сентября 1997 г.

сек. 95.010. СЧЕТ КАК ЮРИДИЧЕСКАЯ ИНВЕСТИЦИЯ. (a) Каждое из следующих лиц может инвестировать деньги, принадлежащие этому лицу, на депозитный счет сберегательного банка, ведущего бизнес в этом штате:

(1) любой фидуциар, включая администратора, исполнителя, опекуна или попечителя;

(2) политическое подразделение или орган этого государства;

(3) коммерческая или некоммерческая корпорация;

(4) благотворительная или образовательная корпорация или ассоциация; и

(5) финансовое учреждение, включая банк, ссудо-сберегательную ассоциацию или кредитный союз.

(b) Инвестиции страховой компании на депозитный счет имеют право на снижение налогов в соответствии с Главами 221 и 222 Страхового кодекса.

(c) Инвестиции школьного округа на депозитный счет, застрахованный Федеральной корпорацией по страхованию вкладов, соответствуют требованиям разделов 45.102 и 45.208 Кодекса об образовании.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

Изменено:

Acts 2005, 79th Leg., Ch. 728 (H.Б. 2018), гл. 11.110, эфф. 1 сентября 2005 г.

сек. 95.011. ПРИМЕНЕНИЕ НЕДВИЖИМОСТИ КОДЕКСА. Применимые положения Подглавы B Главы 111 и Глав 112 и 113 Кодекса о собственности регулируют депозитные счета в сберегательном банке.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

Изменено:

Acts 2015, 84th Leg., R.S., Ch. 1236 (S.B. 1296), разд. 20.011, эфф. 1 сентября 2015 года.

ПОДРАЗДЕЛ B.ПОЛОЖЕНИЯ, ПРИМЕНЯЕМЫЕ К КОНКРЕТНЫМ ВИДАМ СЧЕТОВ

Разл. 95.101. АККАУНТ, ВЕДУЩИЙ НЕСОВЕРШЕННОЛЕТНИЕ. (a) Сберегательный банк или федеральный сберегательный банк может принимать депозитный счет от несовершеннолетнего в качестве единственного и абсолютного владельца счета.

95.101. АККАУНТ, ВЕДУЩИЙ НЕСОВЕРШЕННОЛЕТНИЕ. (a) Сберегательный банк или федеральный сберегательный банк может принимать депозитный счет от несовершеннолетнего в качестве единственного и абсолютного владельца счета.

(b) По распоряжению несовершеннолетнего сберегательная касса может:

(1) оплатить снятие наличных;

(2) принимать залог в сберегательную кассу; и

(3) действовать любым другим способом в отношении счета.

(c) Согласно Подразделу (e), платеж или передача прав несовершеннолетнему или оправдательный приговор, подписанный несовершеннолетним, у которого есть депозитный счет, являются выпиской из сберегательного банка для этого платежа или доставки.

(d) Если сберегательный банк требует, чтобы несовершеннолетний представил оправдательный приговор или залог, или предпринял другие действия в отношении депозитного счета несовершеннолетнего, это действие является обязательным для несовершеннолетнего, как если бы несовершеннолетний имел дееспособность взрослого.

(e) Если родитель или опекун несовершеннолетнего информирует сберегательный банк в письменной форме, что несовершеннолетний не имеет права контролировать депозитный счет несовершеннолетнего, несовершеннолетний не может контролировать счет во время несовершеннолетия без присоединения родитель или опекун.

(f) Если несовершеннолетний умирает, оправдание родителя или опекуна несовершеннолетнего освобождает сберегательный банк на суммы, которые в совокупности не превышают 1000 долларов.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.102. ЗАЛОГ СОВМЕСТНОГО СЧЕТА. (a) Если условиями счета не предусмотрено иное, лицо, на подпись которого деньги могут быть сняты с депозитного счета на имя двух или более лиц, может посредством подписанного залога внести залог и перевести в сберегательный банк или в федеральные сбережения. банк полностью или частично.

(b) Залог, сделанный в соответствии с Подразделом (a), не прекращает и не прекращает совместного и продолжающегося владения счетом.

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.103. СЧЕТ УПРАВЛЯЕМ. (a) Сберегательный банк или федеральный сберегательный банк, ведущий бизнес в этом штате, может принять депозитный счет на имя доверенного лица, включая администратора, исполнителя, хранителя, опекуна или попечителя, для указанного бенефициара.

(b) Доверительный управляющий может:

(1) голосовать как член, как если бы членство было абсолютным; и

(2) открывать, добавлять или снимать деньги со счета.

(c) За исключением случаев, предусмотренных законом, платеж доверительному управляющему или оправдательный приговор, подписанный доверительным управляющим, которому производится платеж, является освобождением сберегательного банка от платежа.

(d) После смерти лица, владеющего депозитным счетом в доверительном управлении, сберегательный банк может выплатить или передать бенефициару сумму снятия средств со счета, плюс прибыль на счете или другие права, относящиеся к счету, в полностью или частично, если сберегательный банк не имеет письменного уведомления или постановления суда по наследственным делам о:

(1) аннулировании или прекращении доверительных отношений; или

(2) любое другое распоряжение бенефициарной недвижимостью.

(e) Сберегательный банк больше не несет ответственности за произведенный платеж или предоставленное право в соответствии с Подразделом (d).

Закон 1997 г., 75-й лег., Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.104. ТРАСТОВЫЙ СЧЕТ: НЕРАКРЫТЫЙ ТРАСТОВЫЙ ИНСТРУМЕНТ. (a) Если сберегательный банк открывает депозитный счет для лица, претендующего на роль доверительного управляющего другого лица, и сберегательный банк не имеет другого уведомления о существовании или условиях траста, кроме письменного требования к счету:

(1 ) лицо, претендующее на роль доверительного управляющего, может под его подписью снимать деньги со счета; и

(2), если это лицо умирает, сберегательный банк может выплатить сумму снятия всей или части счета, плюс прибыль на счете, лицу, для которого счет был открыт.

(b) Сберегательный банк больше не несет ответственности за платеж, произведенный в соответствии с Подразделом (а).

Закон 1997 г., 75-й лег. , Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

, Гл. 1008, п. 1, эфф. 1 сентября 1997 г.

сек. 95.105. ДОВЕРЕННОСТЬ. (a) Сберегательный банк, ведущий свою деятельность в этом штате, может продолжать признавать полномочия поверенного, фактически уполномоченного в письменной форме управлять или снимать деньги со депозитного счета участника, пока сберегательный банк не получит письменное или фактическое уведомление о аннулирование этих полномочий.