Типы активов. ⋆ FINAN$I$TEM

Классификация активов на основе конвертируемости, физического существования и использования.

Каковы основные типы активов?

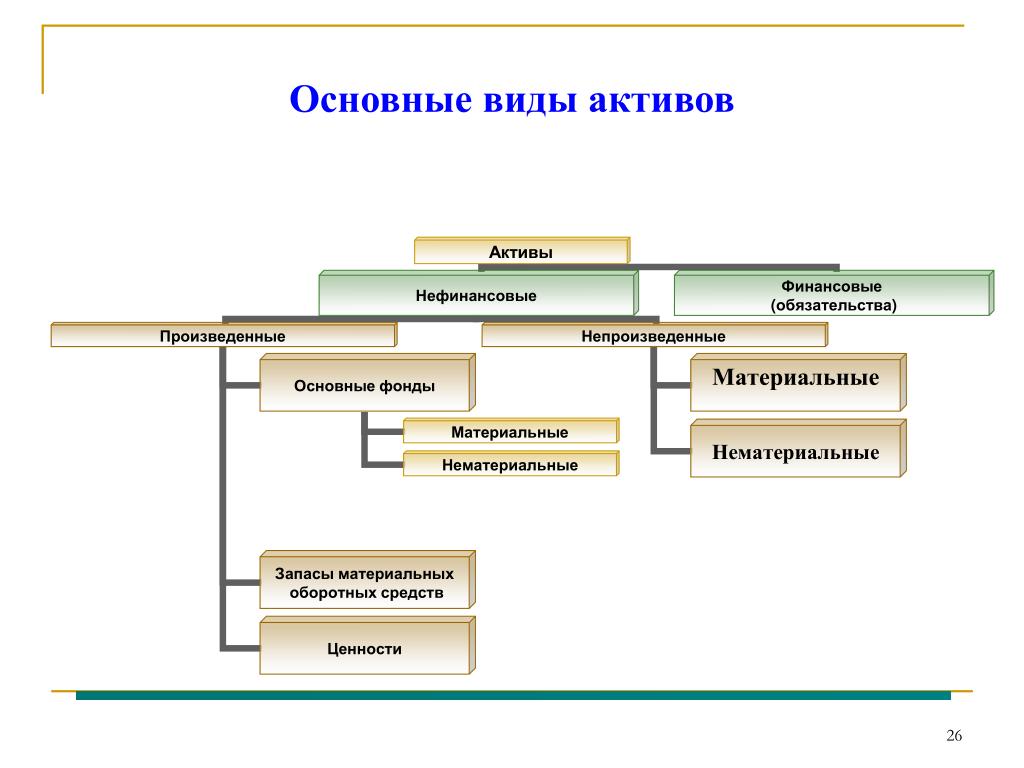

Актив — это ресурс, принадлежащий или контролируемый физическим лицом, корпорацией или правительством в расчете на то, что он будет генерировать будущие денежные потоки. К общим типам активов относятся: текущие, долгосрочные, физические, нематериальные, операционные и неоперационные. Правильная идентификация и классификация типов активов имеет решающее значение для выживания компании, особенно ее платежеспособности и связанных рисков.

Система международных стандартов финансовой отчетности (МСФО) определяет актив следующим образом: «Актив — это ресурс, контролируемый предприятием в результате прошлых событий, от которого ожидается получение будущих экономических выгод».

Примеры активов:

- Денежные средства и их эквиваленты

- Инвентарь

- Вложения

- Транспортные средства

- Мебель

- Патенты (нематериальный актив)

- Склад

Свойства актива

Есть три ключевых свойства актива:

- Собственность: активы представляют собой собственность, которая может быть в конечном итоге превращена в денежные средства и их эквиваленты.

- Экономическая ценность: активы имеют экономическую ценность и могут быть обменены или проданы.

- Ресурс: активы — это ресурсы, которые можно использовать для получения будущих экономических выгод.

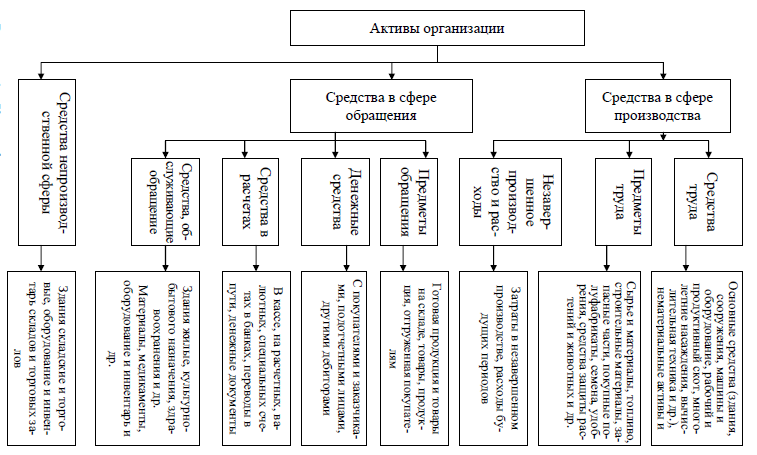

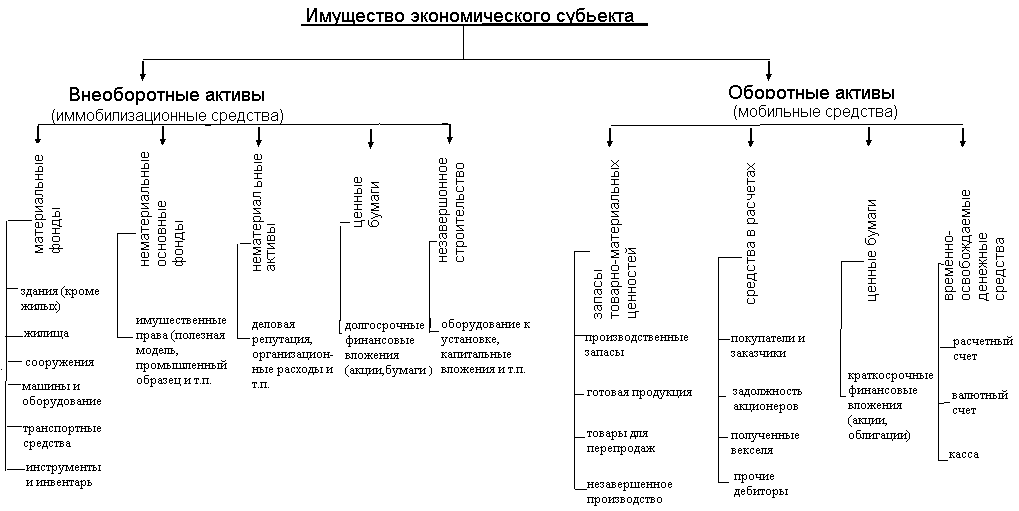

Классификация активов

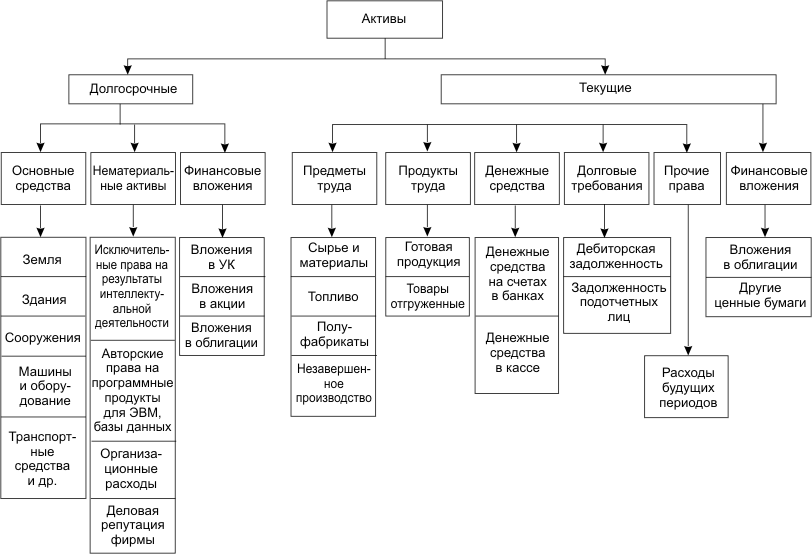

Активы обычно классифицируются тремя способами:

- Конвертируемость: классификация активов на основе того, насколько легко конвертировать их в наличные.

- Физическое существование: классификация активов на основе их физического существования (другими словами, материальные и нематериальные активы).

- Использование: классификация активов на основе использования / цели их бизнес-операций.

Классификация активов: конвертируемость

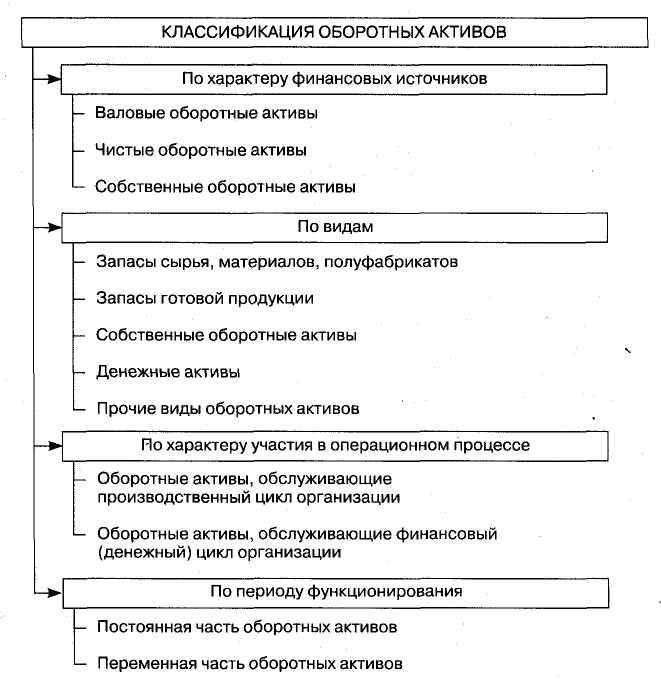

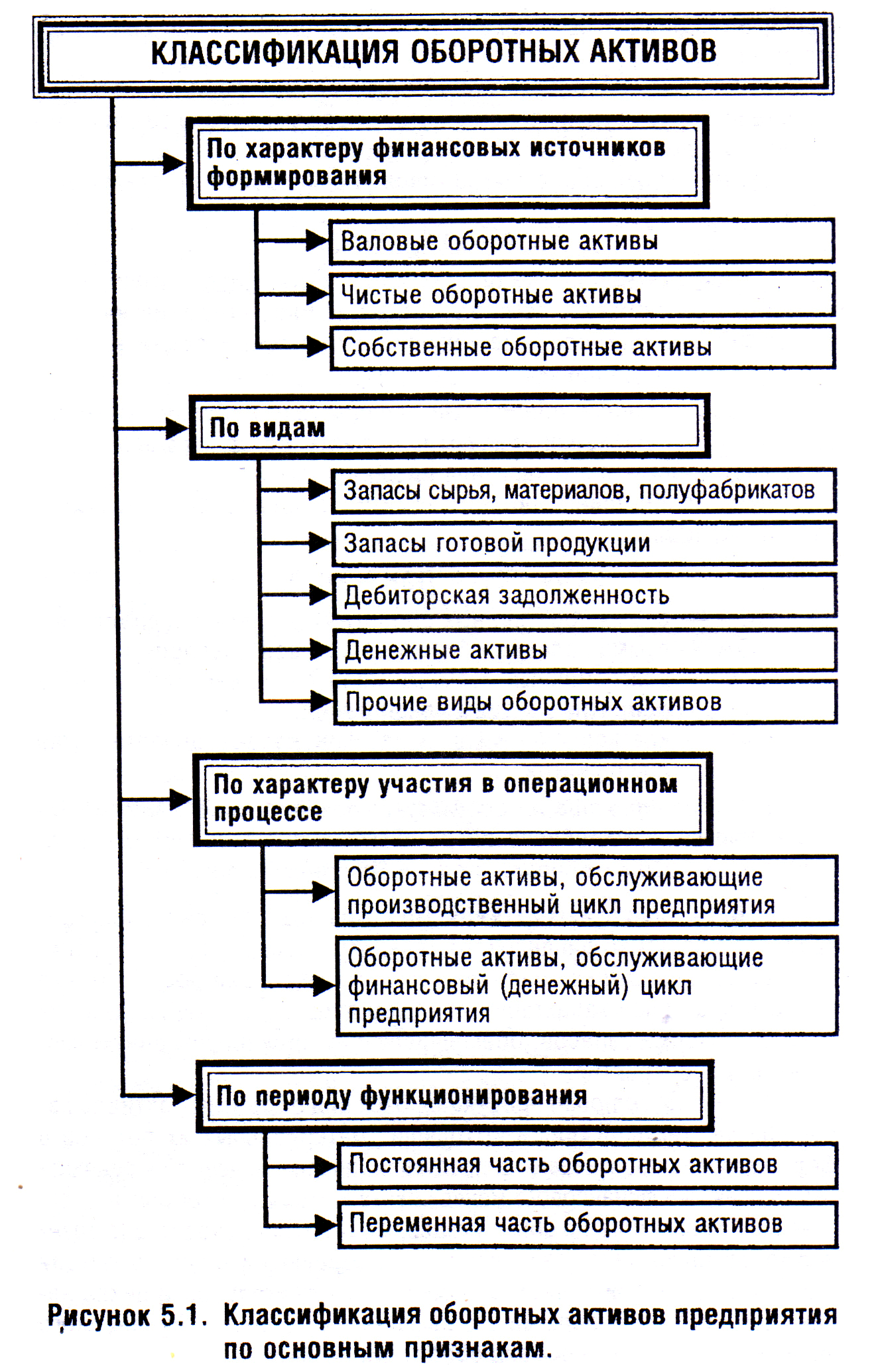

Если активы классифицируются на основе их конвертируемости в денежные средства, то это текущие активы или основные средства. Альтернативное выражение этой концепции — краткосрочные и долгосрочные активы.

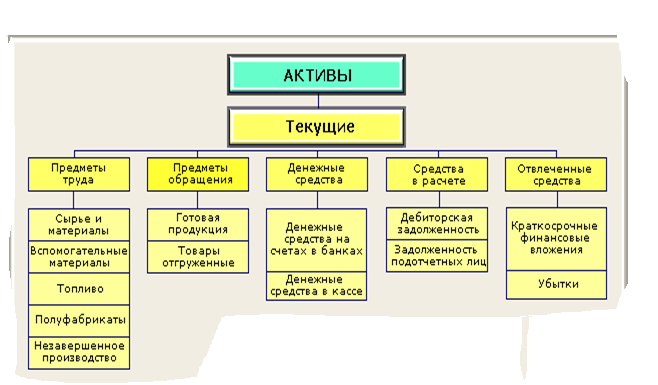

1. Текущие активы

Оборотные активы — это активы, которые можно легко конвертировать в денежные средства и их эквиваленты (как правило, в течение года). Оборотные активы также называют ликвидными активами, примерами которых являются:

- Денежные средства

- Денежные эквиваленты

- Краткосрочные вклады

- Склад

- Рыночные ценные бумаги

- Офисные принадлежности

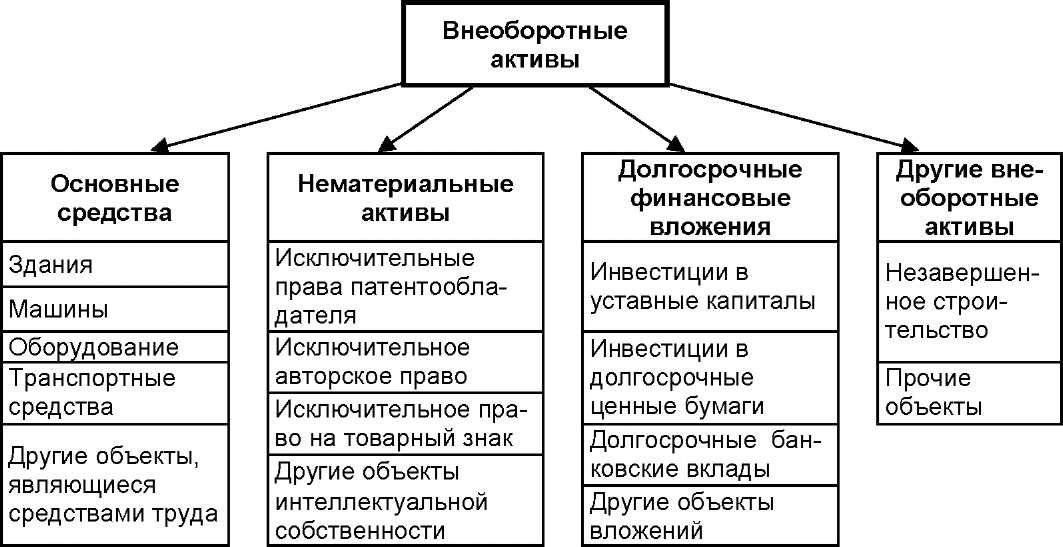

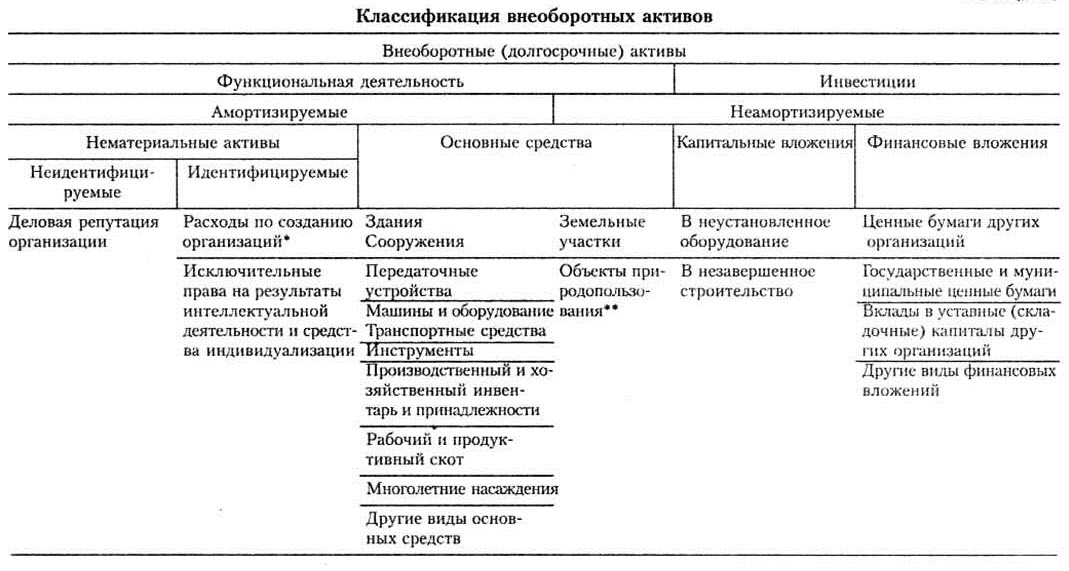

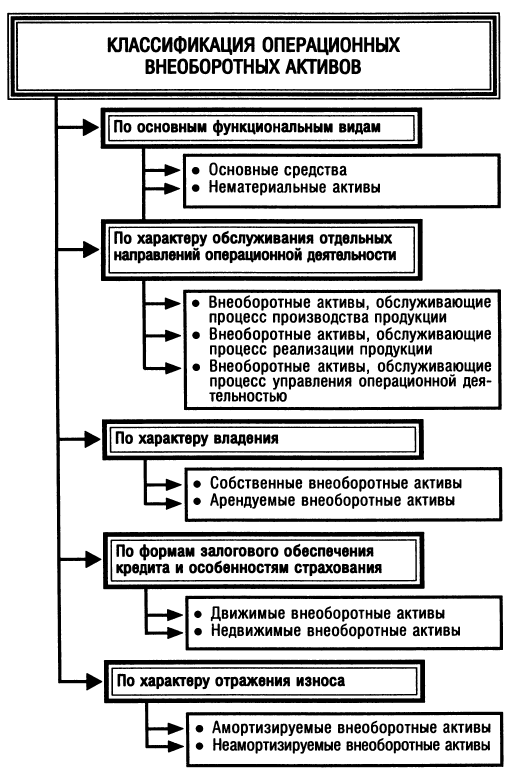

2. Основные средства или внеоборотные активы

Внеоборотные активы — это активы, которые нельзя легко и быстро конвертировать в денежные средства и их эквиваленты. Внеоборотные активы также называются основными средствами, долгосрочными активами или твердыми активами. Примеры долгосрочных или основных средств:

- Земля

- Строительство

- Машины

- Оборудование

- Патенты

- Торговая марка

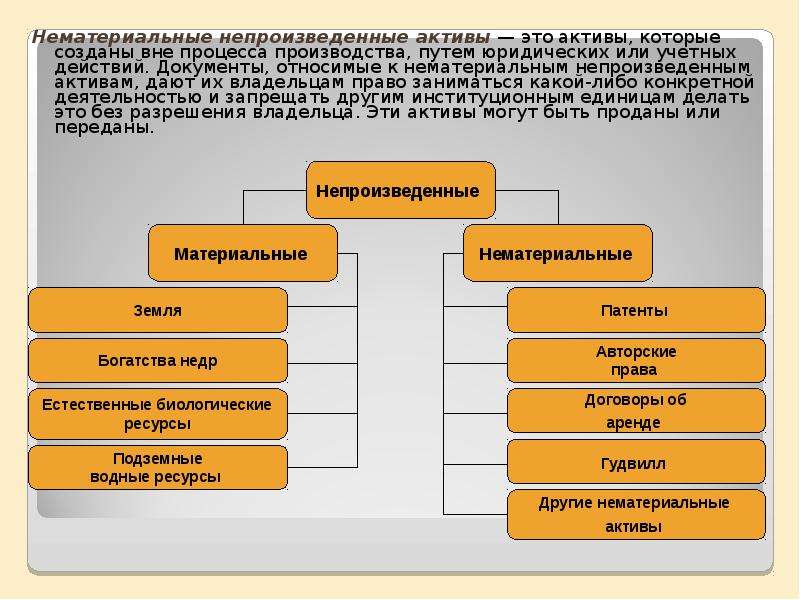

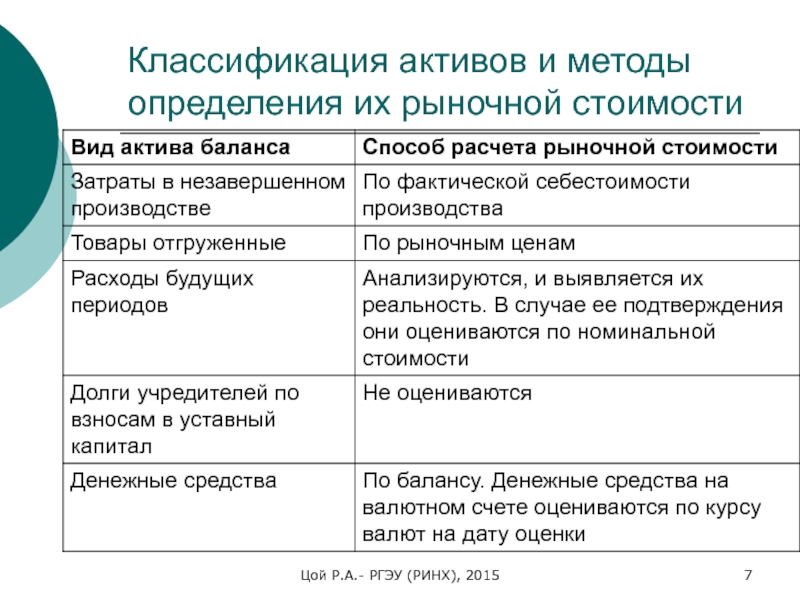

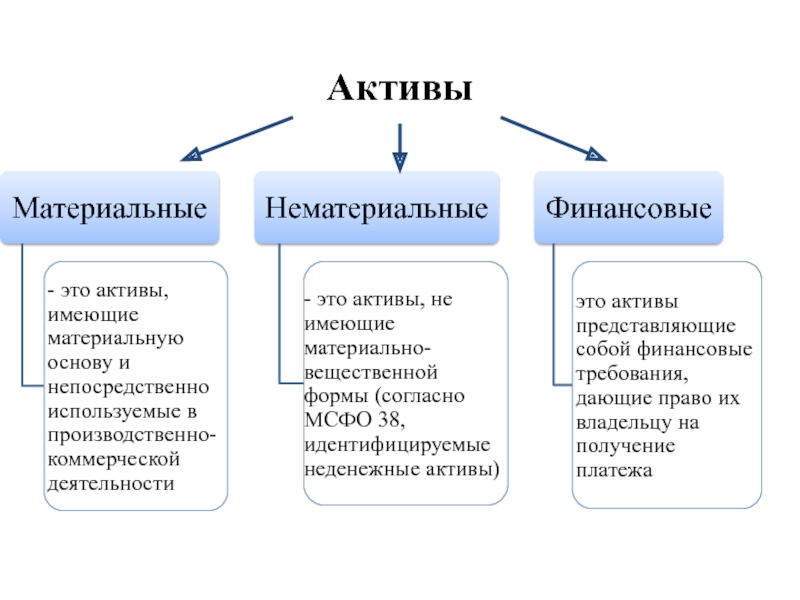

Классификация активов: физическое существование

Если активы классифицируются на основании их физического существования, то это материальные активы или нематериальные активы.

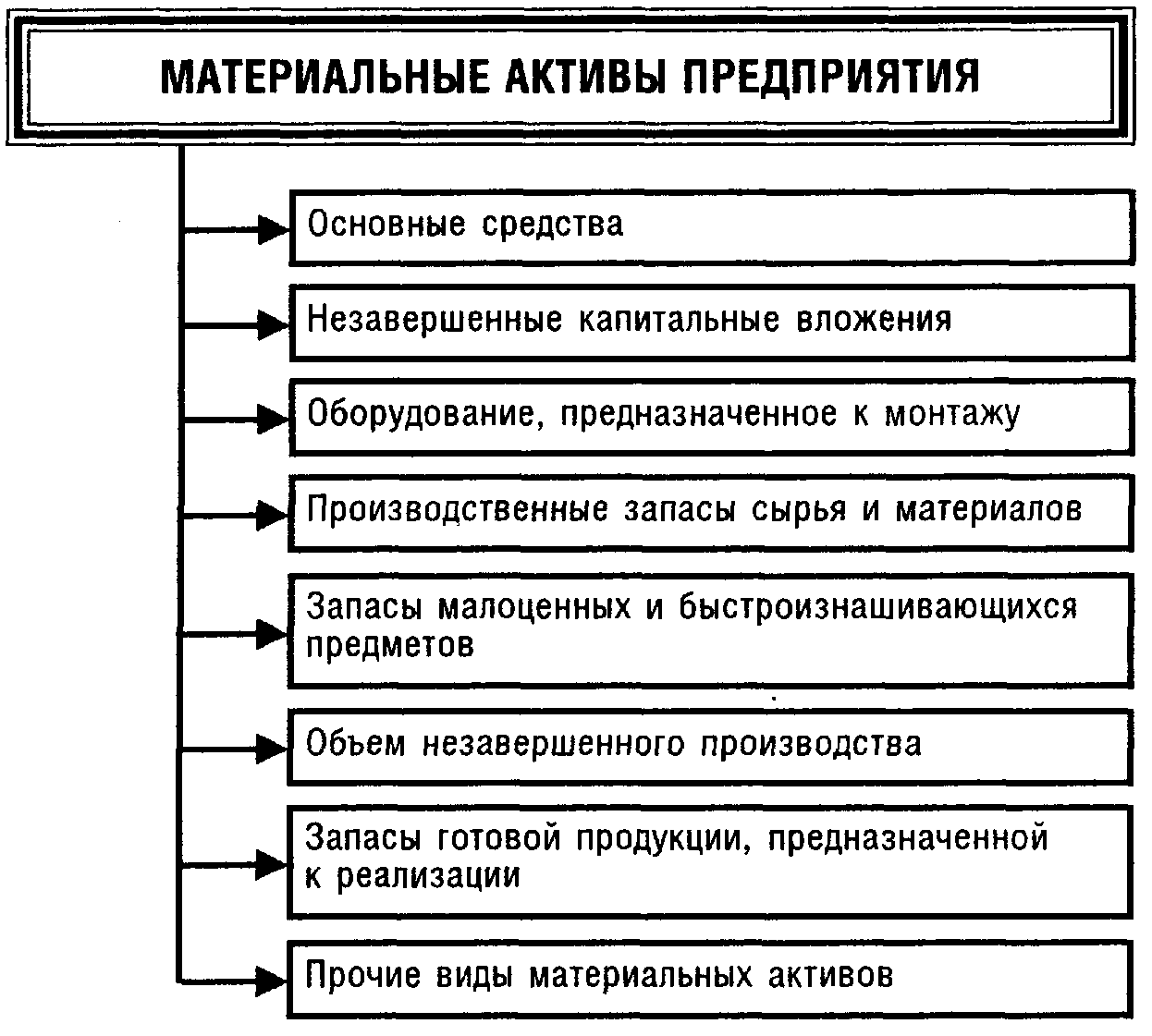

1. Материальные активы

Материальные активы — это активы, которые существуют физически (мы можем потрогать, почувствовать и увидеть их). Примеры материальных активов:

- Земля

- Недвижимость

- Машины

- Оборудование

- Денежные средства

- Офисные принадлежности

- Склад

- Рыночные ценные бумаги

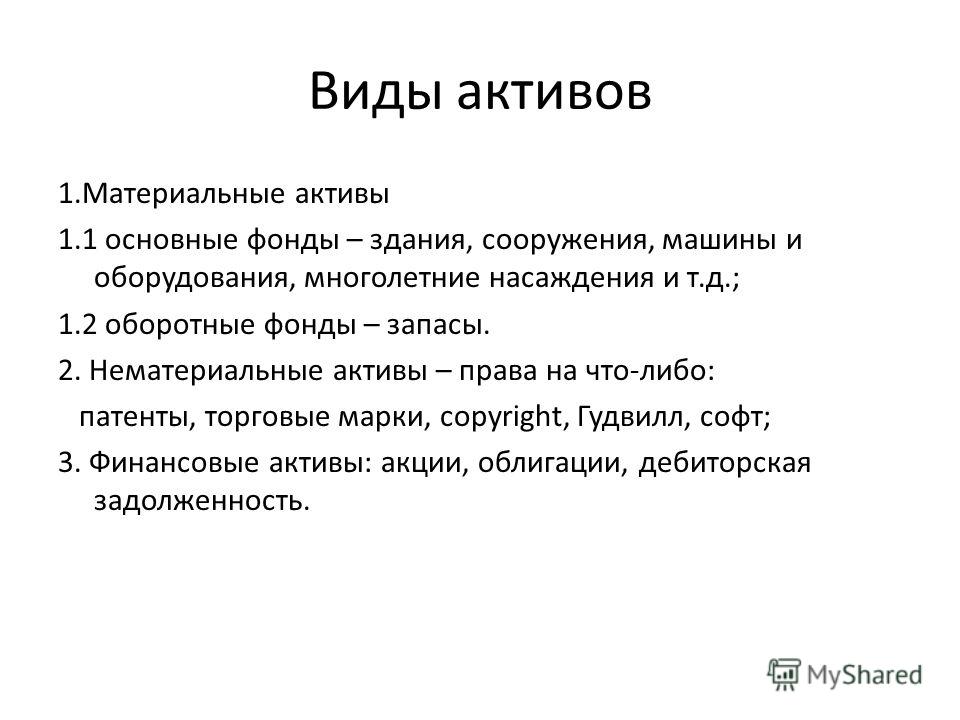

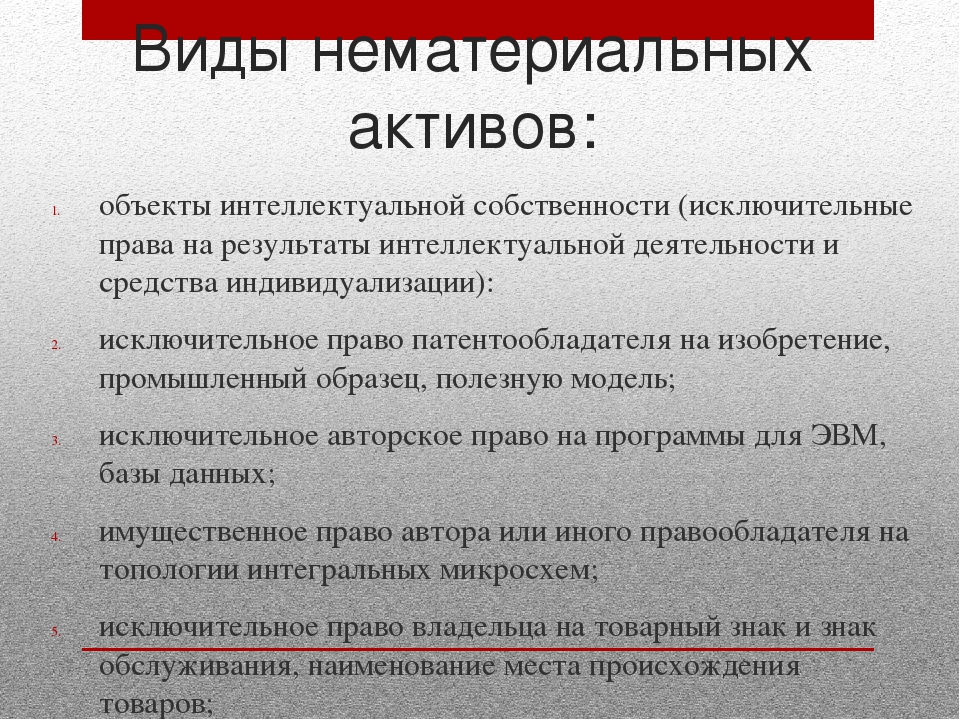

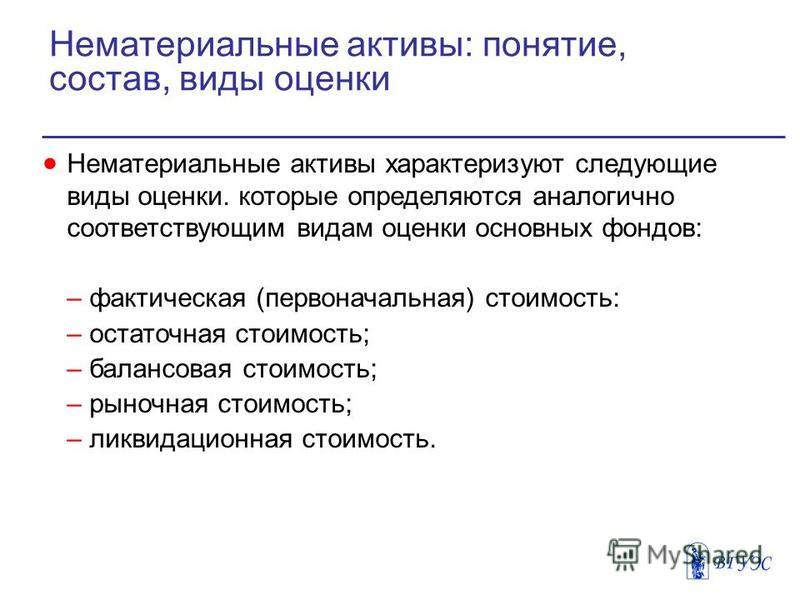

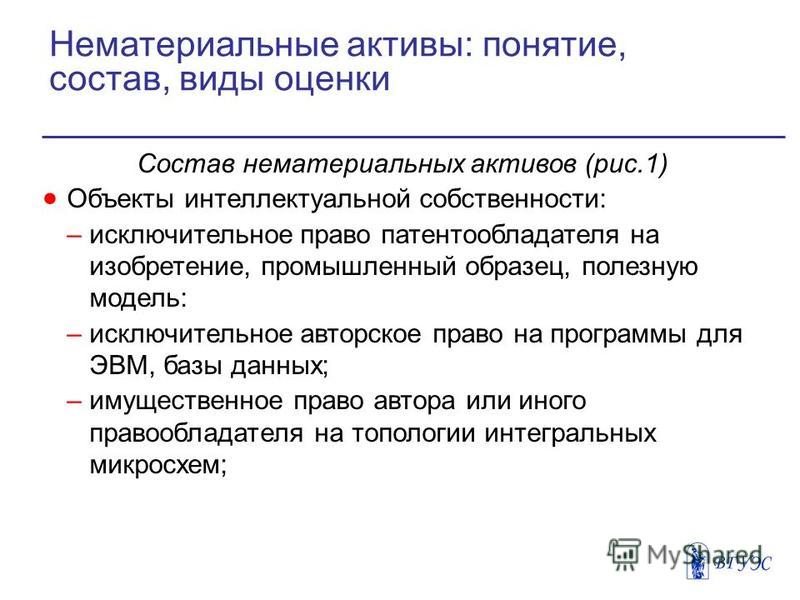

2. Нематериальные активы

Нематериальные активы — это активы, которые не имеют физического существования. Примеры нематериальных активов:

- Доброжелательность

- Патенты

- Марка

- Авторские права

- Торговая марка

- Торговые секреты

- Разрешения

- Корпоративная интеллектуальная собственность

Классификация активов: использование

Если активы классифицируются на основании их использования или назначения, то это операционные активы или неоперационные активы.

1. Операционные активы

Операционные активы — это активы, которые необходимы в повседневной деятельности бизнеса. Другими словами, операционные активы используются для получения доходов от основной деятельности компании. Примеры операционных активов:

Другими словами, операционные активы используются для получения доходов от основной деятельности компании. Примеры операционных активов:

- Денежные средства

- Склад

- Строительство

- Машины

- Оборудование

- Патенты

- Авторские права

- Доброжелательность

2. Внеоперационные активы

Внеоперационные активы — это активы, которые не требуются для повседневных деловых операций, но все же могут приносить доход. Примеры неоперационных активов:

- Краткосрочные инвестиции

- Рыночные ценные бумаги

- Свободная земля

- Процентный доход от фиксированного депозита

Важность классификации активов

Классификация активов важна для бизнеса. Например понимание того, какие активы являются текущими активами, а какие основными средствами, важно для понимания чистого оборотного капитала компании. В сценарии компании с высокой степенью риска понимание того, какие активы являются материальными и нематериальными, помогает оценить ее платежеспособность и риск.

Дополнительные ресурсы

Мы надеемся, что вам понравилось читать руководство CFI по типам активов. Изучите следующие бесплатные ресурсы CFI для получения дополнительной информации:

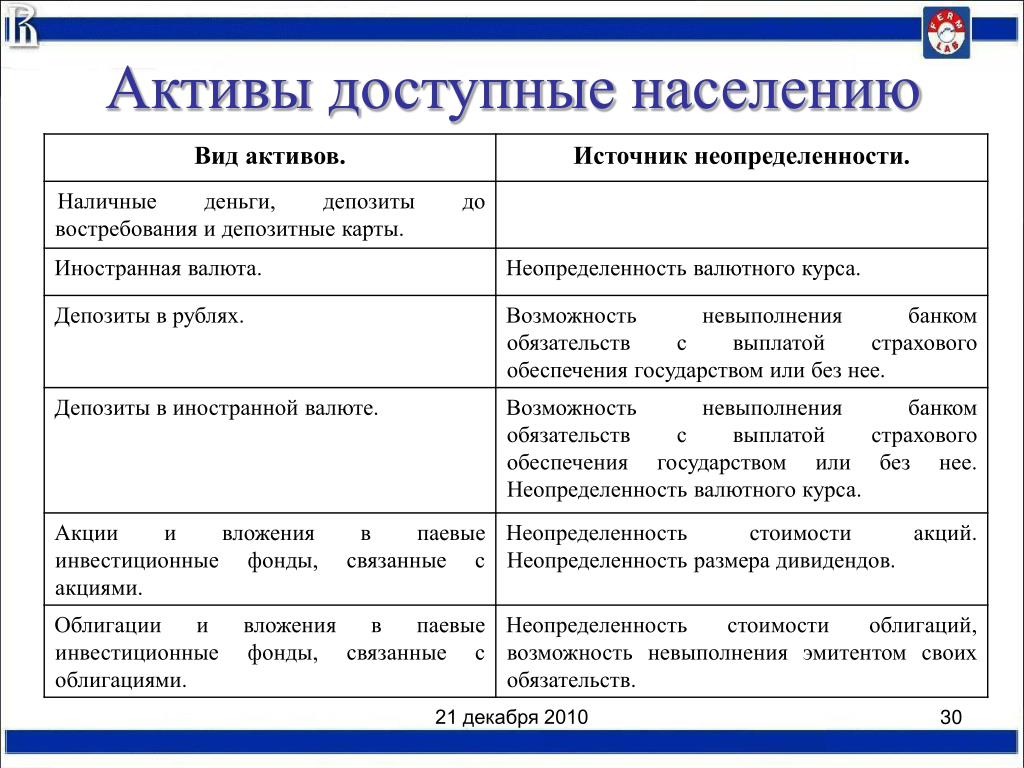

В какие активы вложить средства? Основные виды активов.

Актив — это ресурс, который может зарабатывать деньги для своего владельца. Активы покупают именно в расчете на то, что они принесут положительную экономическую ценность, то есть – доход. В этой статье мы расскажем об основных видах активов, чтобы помочь инвестору разобраться, в какие активы вложить средства.

Важность классификации активов

Чтобы ответить на вопрос, в какие

активы вложить средства нужно эти активы классифицировать. Классификация

активов важна не только для бизнеса, но и для инвестора в акции или облигации,

который хочет разобраться насколько компания является стабильной и способной

приносить инвестору прибыль.

Например, понимание того, какие активы являются оборотными, а какие — основными, важно для понимания чистого оборотного капитала компании. В случае инвестирования в компании в высокорисковой отрасли понимание того, какие активы являются материальными и нематериальными, помогает оценить ее платежеспособность и риск.

Определение того, какие активы являются операционными активами, а какие-внереализационными, важно для понимания вклада выручки от каждого актива, а также для определения того, какой процент выручки компании приходится на ее основную деятельность.

Общие виды активов включают текущие, долгосрочные, физические, нематериальные, операционные и внереализационные. Правильная идентификация и классификация видов активов имеет решающее значение для выживания компании, в частности ее платежеспособности и связанных с ней рисков.

Виды активов

Примерами активов являются:

Денежные средства.

Дебиторская задолженность.

Оборудование.

Акции.

Облигации.

Транспортные средства.

Мебель, раритетные автомобили, вина, картины (нестандартный вариант актива).

Патенты (нематериальный актив)

Свойства актива.

3 свойства активаТри ключевых свойства актива, которые стоит упомянуть:

Собственность: активы — это собственность физических и юридических лиц. Собственность всегда можно превратить в деньги, путем продажи или обмена.

Экономическая ценность: активы имеют экономическую ценность, любой актив можно оценить в денежных средствах.

Способность приносить доход: активы — это ресурсы, которые способны приносить доход и поэтому могут быть использованы для получения будущих экономических выгод. Почему могут быть использованы?

Дело в том, что один и тот же предмет может быть, как

активом, так и пассивом. Возьмем автомобиль. Если вы на тем таксуете или сдаете

в аренду, то это актив, так как он приносит вам положительный денежный поток. А если вы его используете для поездок

на работу и дачу, то это пассив, который сам требует деньги на свое содержание.

То есть создает

А если вы его используете для поездок

на работу и дачу, то это пассив, который сам требует деньги на свое содержание.

То есть создает

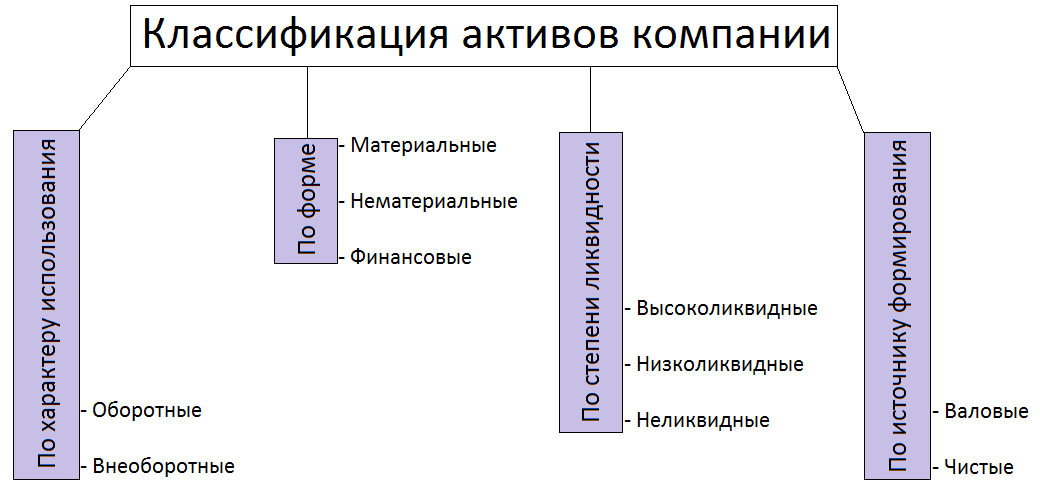

Классификация активов

Чтобы разобраться, в какие активы вложить средства, давайте активы попробуем классифицировать. Мы их классифицируем четырьмя способами:

Ликвидность: скорость, с которой можно преобразовать актив в денежные средства без потери основной суммы.

Реализуемость: насколько легко конвертировать активы в деньги по любой цене.

Физическое существование: классификация активов на основе их физического существования (другими словами, материальные и нематериальные активы).

Оформление прав: как оформлены права требования на получение денежных средств.

Классификация активовКлассификация активов: Ликвидность

Чем быстрее можно обменять актив на денежные средства без

потери его стоимости, то более ликвидным является такой актив. В этом отношении

самым ликвидным активом являются наличные денежные средства, которые можно

легко обменять на другие блага.

В этом отношении

самым ликвидным активом являются наличные денежные средства, которые можно

легко обменять на другие блага.

Ниже наше видение ликвидности различных видов активов от самых ликвидных до наименее ликвидных:

- Наличные деньги.

- Деньги на текущих счетах.

- Акции, котируемые на бирже.

- Облигации, включенные в котировальные списки. Чем выше котировальный список, тем ликвиднее облигация.

- Деньги на депозите в банке.

- Краткосрочная дебиторская задолженность.

- Машины и оборудование.

- Недвижимость.

- Патенты и товарные знаки.

- Долгосрочная дебиторская задолженность (от 6 месяцев).

Классификация активов: реализуемость

Бывают ситуации, когда могут срочно потребоваться деньги.

Например, в случае серьезной просадки фондового рынка, при условии, конечно,

что падение рынка не вызвано фундаментальными причинами. Если денег нет, взять

их можно только продав что-то из имеющихся пассивов или активов. Однако не все

активы можно быстро обменять на деньги по их справедливой стоимости.

Однако не все

активы можно быстро обменять на деньги по их справедливой стоимости.

Например, свободно конвертируемую валюту можно обменять на рубли быстро и практически без потерять. А если вы захотите поменять на рубли турецкие лиры, то сделать это можно будет только с большим дисконтом. Или другой пример, чтобы получить за продажу квартиры в Москве рыночную цену необходимо 2-4 месяц на поиск покупателей. Но можно продать и в течение недели, но только скорее всего сделать это можно будет со значительной скидкой.

1. Активы, которые могут быть легко конвертированы в денежные средства:

Наличные.

Депозиты, с возможностью досрочного расторжения.

Акции, торгуемые на бирже.

Облигации, торгуемые на бирже.

С точки зрения бизнеса компаний такие активы называются оборотными.

2. Активы, которые не могут быть легко и быстро конвертированы в деньги:

Земля.

Здания и помещения.

Оборудование.

Патенты.

Займы.

Товарные знаки.

В бизнесе такие активы называются внеоборотными, а также основными средствами или долгосрочными активами.

Профессиональное инвестирование в недвижимость для физических лиц.

Классификация активов: физическое существование

Если активы классифицируются на основе их физического существования, то они классифицируются либо как материальные активы, либо как нематериальные активы.

1. Материальные Активы.

Материальные активы — это активы с физическим существованием (мы можем их увидеть, потрогать и почувствовать).

Земля.

Здания и помещения.

Оборудование.

Наличные.

Инвентарь

Рыночные ценные бумаги (в виде выписки со счета депозитария)

Экзотические варианты инвестиций (картины, коньяки, вина).

2. Нематериальные Активы

Нематериальные активы — это активы, которые не имеют

физического существования. Например:

Например:

Патенты.

Авторские права.

Товарные знаки.

Коммерческая тайна.

Лицензии и разрешения.

Корпоративная Интеллектуальная собственность.

Классификация активов: оформление прав.

Инвестиции в активы можно оформить в форме кредита и в форме собственных средств.

1. Активы в форме собственности:

Акции.

Доли в ООО.

Недвижимость.

Оборудование.

Предметы искусства.

Патенты.

Авторские права.

Товарные знаки.

2. Активы в форме кредита.

Активы в форме кредита – это активы, по которым у инвестора не права собственности, но есть право требования исполнения обязательства. Такие активы, как правило, имеют фиксированную ставку доходности, в отличие от активов, оформленных в собственность. Примерами, активов в форме кредита могут быть:

Облигации (купоны).

Кредиты или займы (процентный доход).

Что спасаем? Виды активов. Управляемое банкротство

Читайте также

83. Виды оценки и порядок определения внеоборотных активов. Переоценка основных фондов

83. Виды оценки и порядок определения внеоборотных активов. Переоценка основных фондов Выделяется рентабельность активов с детализацией на внеоборотные, оборотные и чистые активы и рентабельность продажРентабельность оборотных активов показывает отдачу каждого

4.2.2. Приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

4.2.2. Приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком Нематериальные активы – это приобретенные или созданные налогоплательщиком результаты интеллектуальной деятельности, иные объекты интеллектуальной

3.

3.4. Виды нематериальных активов, по которым амортизация не начисляется

3.4. Виды нематериальных активов, по которым амортизация не начисляется

3.3.4. Виды нематериальных активов, по которым амортизация не начисляется По нематериальным активам с неопределенным сроком полезного использования (к ним могут быть отнесены товарные знаки, знаки обслуживания, наименования места происхождения товаров и т. п.)

1.2. Виды договоров, которыми оформляется передача нематериальных активов

1.2. Виды договоров, которыми оформляется передача нематериальных активов 1.2.1. Общие положения По общему правилу (ст. 1233 ГК РФ), правообладатель может распорядиться принадлежащим ему исключительным правом на результат интеллектуальной деятельности или на средство

Анализ активов

Анализ активов Многие люди не представляют, каким «богатством» они располагают, а про некоторые активы забывают вовсе или не берут их в расчет – например, земельный участок на другом конце страны, доставшийся в наследство от прадедушки, или полуразвалившаяся дача за

Секьюритизация активов

Секьюритизация активов

Секьюритизация – это превращение будущих денежных потоков, обеспеченных какими-то активами или правами требования, в ценные бумаги (для вас это означает деньги сейчас). Например, вы – девелопер, у вас есть офисное здание, в котором куча

Например, вы – девелопер, у вас есть офисное здание, в котором куча

Накопление активов

Накопление активов Первый дом Брэд приобрел в 2001 году. Это был коттедж площадью более 200 м2, с тремя спальнями, в новом развивающемся районе города. «Я заплатил за него 305 тыс. долл., и это был предел наших возможностей, – говорит Брэд. – Но буквально сразу после покупки

Классы активов

Классы активов Сколькими различными классами активов вам следует владеть? Это все равно что спрашивать о смысле жизни. Примерно все, что вам могут сказать, – «больше трех». Портфели бывают различной степени сложности, и количество используемых активов зависит большей

2.

2. Учет активов

2. Учет активов

2.2. Учет активов Структура активов включает в себя пропорцию различных типов активов, которыми владеет компания, отраженная в балансе компании. Например, предприятия, производящие продукцию или представляющие государственный сектор экономики должны иметь большую долю

3.1 Покупка активов

3.1 Покупка активов Купля-продажа является не только самым распространенным и надежным способом приобрести активы, но и самым затратным.Под приобретением активов в смысле организации своего бизнеса следует понимать то имущество, которое необходимо компании для

3.2 Аренда активов

3.2 Аренда активов

Аренда является во многом альтернативой собственности, так как необходимое имущество переходит к арендатору и он имеет право им пользоваться. Ограничен он, по большому счету, только в распоряжении объектом аренды.Оформляется аренда таким же образом,

Ограничен он, по большому счету, только в распоряжении объектом аренды.Оформляется аренда таким же образом,

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком

5.3. Расходы на приобретение нематериальных активов, а также создание нематериальных активов самим налогоплательщиком Данные расходы принимаются налогоплательщиками в следующем порядке:1) в отношении приобретенных (созданных самим налогоплательщиком) нематериальных

66. Присвоение активов

66. Присвоение активов

Недобросовестное составление финансовой (бухгалтерской) отчетности подразумевает искажение или неотражение числовых показателей либо нераскрытие информации в финансовой (бухгалтерской) отчетности. Различают два типа преднамеренных искажений ,

Различают два типа преднамеренных искажений ,

От чего спасаем? Виды рисков

От чего спасаем? Виды рисков Очевидно, что от кредиторов: залоговых и незалоговых, бюджетных фондов и налоговых органов, а также претензий работников. И здесь следует оставить разрешение этической дилеммы на потом. Главная цель – сохранить свой бизнес, находящийся в

Рентабельность активов

Рентабельность активов Чтобы понять, какое общее влияние оказывает рентабельность продаж и оборачиваемость активов, мы можем подсчитать доходность, или рентабельность, активов (return on assets – ROA): ROA = рентабельность продаж ? оборачиваемость активов = чистая

Оборачиваемость активов

Оборачиваемость активов

Некоторые новички в сфере финансов полагают, что активы – это хорошо, т. е. чем их больше, тем лучше. Но в действительности это не совсем так. Если компания не собирается выходить из бизнеса, то ее ценность – в потоке получаемой прибыли, а активы –

е. чем их больше, тем лучше. Но в действительности это не совсем так. Если компания не собирается выходить из бизнеса, то ее ценность – в потоке получаемой прибыли, а активы –

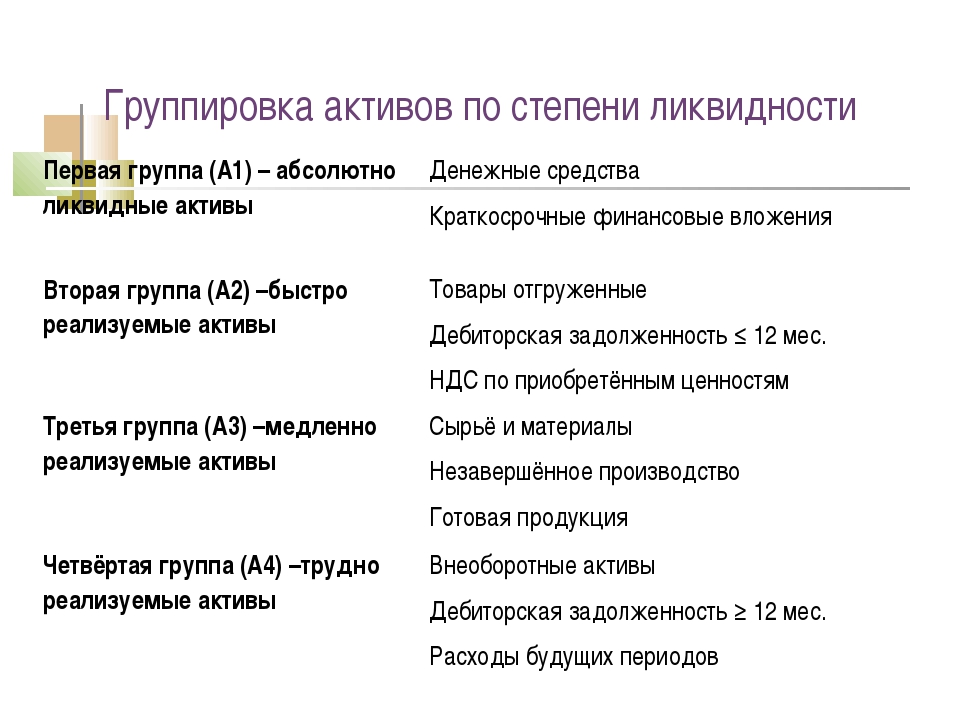

Виды ликвидности предприятия. Показатели оценки. Виды ликвидности активов

В статье разберем, какие существуют виды ликвидности и какие методы оценки существуют.

Ликвидность. Определение

Ликвидность (англ. liquidity) – экономическое понятие характеризующее способность трансформации активов предприятия в денежные средства. Ликвидность напрямую определяет уровень платежеспособности и кредитоспособности предприятия. Платежеспособность и кредитоспособность – это способность предприятия расплачиваться по своим обязательствам своевременно и в полном объеме перед инвесторами и кредиторами.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курсВиды ликвидности активов предприятия

Чем больше ликвидность предприятия, тем выше скорость трансформации его активов в денежные средства. На рисунке ниже представлены виды активов и соответствующий тип ликвидности. Денежные средства обладают максимальной ликвидностью, а внеоборотные средства имеют минимальную ликвидность, так как здания, сооружения имеют длительный срок продажи и трансформации в денежные средства.

На рисунке ниже представлены виды активов и соответствующий тип ликвидности. Денежные средства обладают максимальной ликвидностью, а внеоборотные средства имеют минимальную ликвидность, так как здания, сооружения имеют длительный срок продажи и трансформации в денежные средства.

Различные виды активов применяются в оценке платежеспособности и кредитоспособности предприятия. Отличие платежеспособности от кредитоспособности заключается в том, что платежеспособность учитывает возможность погашения своих обязательств с помощью всех видов активов, тогда как кредитоспособность отражает способность погашения текущих долгов только с помощью высоколиквидных и быстрореализуемых активов. Реализация медленно и трудно реализуемых активов может привести к потере долгосрочной устойчивости, так как для погашения обязательств будут проданы основные средства: станки, оборудование, машины, которые обеспечивают основную деятельность предприятия. Поэтому платежеспособность рассчитывают при оценке финансового потенциала предприятия при его ликвидации и продаже, а кредитоспособность используют в оценке стоимости заемного капитала и кредитовании.

Видео-урок: “Основные показатели ликвидности”

Показатели и коэффициенты оценки ликвидности предприятия

В финансовом анализе уровень ликвидности предприятия оценивается с помощью абсолютных и относительных показателей. На рисунке ниже представлены коэффициенты диагностики ликвидности различного типа.

Текущая ликвидность – отражает абсолютную величину покрытия быстро реализуемыми и высоколиквидными активами текущих (краткосрочных) обязательств предприятия. Формула расчета текущей ликвидности имеет следующий вид:

Текущая ликвидность = (А1 + А2) – (П1 + П2)

Перспективная ликвидность (аналог. антиципированная ликвидность) – показывает абсолютную величину превышения медленно реализуемых активов над долгосрочными обязательствами.

Перспективная ликвидность = А3 – П3

Коэффициент текущей ликвидности – показывает возможность расплачиваться предприятию по своим краткосрочным обязательствам с помощью оборотных средств.

Коэффициент текущей ликвидности = (А1 + А2 + А3) / (П1 + П2)

Коэффициент быстрой ликвидности – показывает возможность погашать краткосрочные обязательства с помощью быстрореализуемых и высоколиквидных активов.

Коэффициент быстрой ликвидности = (А1 + А2) / (П1 + П2)

Коэффициент абсолютной ликвидности – показывает возможность погашать краткосрочные обязательства с помощью высоколиквидных активов.

Коэффициент абсолютной ликвидности = А1/ (П1 + П2)

Коэффициент абсолютной ликвидности используют кредиторы для оценки финансовой надежности предприятия. Более подробно про коэффициент абсолютной ликвидности читайте в статье: “Коэффициент абсолютной ликвидности (Cash ratio). Расчет на примере ОАО “Газпром” и ООО “Внешфинбанк”“.

Расчет на примере ОАО “Газпром” и ООО “Внешфинбанк”“.

На рисунке ниже показано сравнение различных показателей ликвидности между собой по форме расчета.

Каждый коэффициент ликвидности отражает различную степень платежеспособности предприятия. Анализ ликвидности должен включать в себя оценку всех коэффициентов как на текущий момент, так и в динамике.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Автор: к.э.н. Жданов Иван Юрьевич

Активы организации как ключевые факторы риска

Ключевым элементом риска является актив, подверженный этому риску. Риски информационной безопасности обусловлены наличием у организации информационных активов. К информационным активам относится любая информация, представляющая ценность для организации. Они включают в себя информацию, напечатанную или записанную на бумаге, пересылаемую по почте или демонстрируемую в видеозаписях, передаваемую устно, информацию, хранимую в электронном виде на серверах, веб-сайтах, мобильных устройствах, магнитных и оптических носителях и т. п., информацию, обрабатываемую в корпоративных информационных системах и передаваемую по каналам связи, а также программное обеспечение: операционные системы, приложения, утилиты, программную документацию и т.п.

п., информацию, обрабатываемую в корпоративных информационных системах и передаваемую по каналам связи, а также программное обеспечение: операционные системы, приложения, утилиты, программную документацию и т.п.

Помимо информации организация располагает и другими видами материальных и нематериальных активов, которые она использует для достижения своих бизнес-целей. Это имущество организации, имущественные и неимущественные права, интеллектуальная собственность, кадровые ресурсы, а также имидж и репутация организации. Современные международные стандарты также определяют еще одну категорию активов – это процессы, а также информационные и неинформационные сервисы. Это агрегированные типы активов, которые оперируют другими активами для достижения бизнес-целей.

_____________________________________

Виды активов организации

материальные;

финансовые;

имущественные и неимущественные права;

интеллектуальная собственность;

кадровые;

информационные;

процессы и сервисы;

имидж и репутация.

_______________________________________

Все активы определенным образом взаимосвязаны. Реализация угроз в отношении одних активов, например помещений или оборудования, может приводить к нарушению безопасности других активов, например информации, хранимой в этих помещениях или обрабатываемой на данном оборудовании, и т.д. В свою очередь нарушение безопасности информации, например ее конфиденциальности или достоверности, может обуславливать финансовые или политические риски. Сбой сервера влияет на доступность хранящихся на нем информации и приложений, а его ремонт отвлекает людские ресурсы, создавая их дефицит на определенном участке работ и вызывая дезорганизацию бизнес-процессов, при этом временная недоступность клиентских сервисов может негативно повлиять на имидж компании.

Таким образом, во многих видах бизнес-рисков есть информационная составляющая, обусловленная тем, что все активы организации и соответствующие риски в отношении этих активов связаны между собой.

Рассмотрим, например, физические угрозы, такие как пожар или землетрясение. С этими угрозами связаны, прежде всего, риски для жизни и здоровья людей, также с ними связаны риски потери оборудования и помещений, нарушения бизнес-операций, а также риски потери информационных активов, которые размещаются на этом оборудовании и в этих помещениях. Мы видим, что с одной и той же угрозой связано множество активов и уязвимостей, т.е. множество различных рисков, которые находятся в сфере компетенции различных людей: работников службы безопасности, пожарников, кадровиков, IT-специалистов, специалистов по управлению непрерывностью бизнеса.

Поэтому руководству организации, вообще говоря, было бы проще рассматривать все эти взаимосвязанные бизнес-риски в совокупности, в рамках единого процесса и общей методологии, охватывающей все виды информационных, физических и операционных рисков.

Все виды активов важны для организации. Однако у каждой организации есть основные активы и есть вспомогательные. Определить, какой актив является основным и жизненно важным, очень просто, т.к. бизнес организации построен вокруг основного актива. Так, бизнес может быть построен на владении и использовании материальных активов (земля, недвижимость, оборудование, полезные ископаемые), бизнес может быть построен на управлении финансовыми активами (кредитные организации, страхование, инвестирование), бизнес может быть основан на компетенции и авторитете конкретных специалистов (консалтинг, аудит, обучение, высокотехнологичные и наукоемкие отрасли) или все может вращаться вокруг информационных активов (разработка ПО, информационных продуктов, электронная коммерция, бизнес в Интернет).

Определить, какой актив является основным и жизненно важным, очень просто, т.к. бизнес организации построен вокруг основного актива. Так, бизнес может быть построен на владении и использовании материальных активов (земля, недвижимость, оборудование, полезные ископаемые), бизнес может быть построен на управлении финансовыми активами (кредитные организации, страхование, инвестирование), бизнес может быть основан на компетенции и авторитете конкретных специалистов (консалтинг, аудит, обучение, высокотехнологичные и наукоемкие отрасли) или все может вращаться вокруг информационных активов (разработка ПО, информационных продуктов, электронная коммерция, бизнес в Интернет).

Риски основных активов чреваты потерей бизнеса и невосполнимыми потерями, поэтому на этих рисках в первую очередь сосредоточено внимание владельцев бизнеса и ими руководство организации занимается лично и в первую очередь. Риски вспомогательных активов приводят к восполнимому ущербу и не являются основным приоритетом в системе управления организации. Обычно управлением такими рисками занимаются специально назначаемые люди, либо эти риски передаются, скажем, аутсорсинговой организации. Управление такими неосновными рисками – это вопрос эффективности управления, а не выживания для организации.

Обычно управлением такими рисками занимаются специально назначаемые люди, либо эти риски передаются, скажем, аутсорсинговой организации. Управление такими неосновными рисками – это вопрос эффективности управления, а не выживания для организации.

II. Виды активов, принимаемых в покрытие страховых резервов ПРИКАЗ Минфина РФ от 22.02.99 N 16н «ОБ УТВЕРЖДЕНИИ ПРАВИЛ РАЗМЕЩЕНИЯ СТРАХОВЩИКАМИ СТРАХОВЫХ РЕЗЕРВОВ»

отменен/утратил силу Редакция от 22.02.1999 Подробная информация| Наименование документ | ПРИКАЗ Минфина РФ от 22.02.99 N 16н «ОБ УТВЕРЖДЕНИИ ПРАВИЛ РАЗМЕЩЕНИЯ СТРАХОВЩИКАМИ СТРАХОВЫХ РЕЗЕРВОВ» |

| Вид документа | приказ, правила |

| Принявший орган | минфин рф |

| Номер документа | 16Н |

| Дата принятия | 01.01.1970 |

| Дата редакции | 22.02.1999 |

| Номер регистрации в Минюсте | 1744 |

| Дата регистрации в Минюсте | 02. 04.1999 04.1999 |

| Статус | отменен/утратил силу |

| Публикация |

|

| Навигатор | Примечания |

II. Виды активов, принимаемых в покрытие страховых резервов

6. В покрытие страховых резервов принимаются следующие виды активов:

1) государственные ценные бумаги Российской Федерации;

2) государственные ценные бумаги субъектов Российской Федерации;

3) муниципальные ценные бумаги;

4) векселя банков;

5) акции;

6) облигации, кроме относящихся к подпунктам 1 — 3 настоящего пункта;

7) жилищные сертификаты, кроме относящихся к подпунктам 1 — 3 настоящего пункта;

8) инвестиционные паи паевых инвестиционных фондов;

9) банковские вклады (депозиты), в том числе удостоверенные депозитными сертификатами;

10) сертификаты долевого участия в общих фондах банковского управления;

11) доли в уставном капитале обществ с ограниченной ответственностью и вклады в складочный капитал товариществ на вере;

12) недвижимое имущество;

13) доля перестраховщиков в страховых резервах;

14) депо премий по рискам, принятым в перестрахование;

15) дебиторская задолженность страхователей <*>, перестраховщиков, перестрахователей, страховщиков и страховых посредников;

<*> Дебиторская задолженность страхователей принимается в покрытие страховых резервов только после утверждения Министерством финансов Российской Федерации порядка учета страховых взносов методом начисления.

16) денежная наличность;

17) денежные средства на счетах в банках;

18) иностранная валюта на счетах в банках;

19) слитки золота и серебра.

7. В покрытие страховых резервов принимается недвижимое имущество, за исключением отдельных квартир, а также подлежащих государственной регистрации воздушных и морских судов, судов внутреннего плавания и космических объектов.

8. В покрытие страховых резервов не принимаются акции, вклады и доли в складочном или уставном капитале страховщиков.

9. По согласованию с Министерством финансов Российской Федерации в покрытие страховых резервов могут быть приняты активы, не перечисленные в пункте 6 настоящих Правил.

Оценка активов в Москве

- Соответствие российским и мировым стандартам!

- Опыт работы с 2009 года!

- Более 1000 реализованных проектов!

- Гибкая система ценообразования!

Активы – это имущество, которое находится в собственности юридических или физических лиц, и которое имеет свою актуальную стоимость. Под активами подразумеваются материальные и финансовые ресурсы, объекты недвижимости, бренды, патенты и т.д. Все это, в той или иной степени, представляет собой определенную ценность, и может приносить доход. Поэтому, активы нуждаются в адекватной оценке, т.е. компетентном определении цены имущества на основании исследования рынка, изначальной стоимости и многих других критериев.

Под активами подразумеваются материальные и финансовые ресурсы, объекты недвижимости, бренды, патенты и т.д. Все это, в той или иной степени, представляет собой определенную ценность, и может приносить доход. Поэтому, активы нуждаются в адекватной оценке, т.е. компетентном определении цены имущества на основании исследования рынка, изначальной стоимости и многих других критериев.

Классификация активов

Основные виды активов:

- Объекты недвижимости.

- Вклады и депозиты.

- Денежные ресурсы.

- Автомобили и промышленное оборудование.

- Акции и векселя.

- Лицензии, бренды, ноу-хау.

Классификация активов компании:

- Долгосрочные активы (к данным активам относятся нематериальные активы, денежные вклады на долгий срок, основные средства).

- Оборотные средства (к данным активам относятся наличные денежные средства, кредиты, денежные вклады на короткий срок).

- Банковские активы (к данным активам относятся недвижимое имущество, акции, векселя, и прочие имущественные объекты).

Исходя из того, подвержены ли активы предприятия инфляционным процессам, выделяют: активы монетарные (такое имущество не может быть переоценено, так как оно представляет собой депозиты, вклады, денежные средства и т.д. – все то, что присутствует на дату оценки) и активы немонетарные (такие активы могут быть переоценены, так как их стоимость меняется с течением времени; к ним относятся производственные объекты, вновь изготовленная продукция, незаконченное строительство и т.д.).

ОЦЕНКА СТОИМОСТИ ЦЕННЫХ БУМАГ |

||

Услуга |

Цена |

Сроки проведения |

Оценка пакета акций |

от 50000 |

неделя |

Оценка векселей |

от 50000 |

неделя |

Оценка облигаций |

от 50000 |

неделя |

Оценка паевых вкладов |

|

неделя |

Оценка активов

Оценка активов предприятия или физического лица – это многоэтапный процесс определения рыночной (или другой) цены активов с учетом их материального и нематериального износа.

Как правило, оценка активов осуществляется для следующих видов имущества:

- Объекты недвижимости (один из самых популярных видов имущества, который требует оценки активов, т.е. определения адекватной стоимости недвижимости, а также прав в ее отношении; к данному виду относятся: комнаты, квартиры, склады, гаражи, дома, земельные наделы, неоконченное строительство и т.д.).

- Автомобили и промышленное оборудование (оценка данного вида имущества может проводиться обособленно от оценки активов прочих видов имущества компании в следующих случаях: оформление наследства или залога при получении кредита, передача арендатору автомобиля или промышленной техники, переоценка основных средств и т.д.).

- Акции, векселя и ценные бумаги (оценку этого вида актива необходимо осуществлять для того, чтобы определить цену имущества, долговых отношений, а также прав в отношении векселей, акций и т.д.).

- Нематериальные активы (данное имущество не имеет материальной и вещественной формы, однако, вместо этого имеет стоимость и способно приносить прибыль).

Итогом оценки актива является оптимальная цена, по которой может осуществиться передача прав собственности на имущество. Причинами для проведения оценки активов может послужить изменение в налогообложении, увеличение чистых активов компании, желание продать или списать активы и т.д. Оценка тех или иных видов активов имеет свои особенности. Например, оценка нематериальных активов не совпадает с оценкой таких активов, как незавершенное строительство или материальные запасы.

Услуги по оценке активов

Компания «Финконсалт-Центр» оказывает профессиональные услуги по оценке активов всех видов. Мы обладаем большим опытом работы с оценками активов и предоставляем 100% гарантию качества предоставляемых нами услуг.

Для юридических лиц мы предоставляем услуги по оценке активов предприятия:

- основных средств: недвижимости, автомобилей;

- нематериальных активов: брендов, деловой репутации, лицензий, патентов;

- оборотных активов: ресурсов, резервов, продукции, неоконченного строительства;

- долговых обязательств;

- акций, векселей, ценных бумаг;

- бизнес-проектов, готового бизнеса.

Для физических лиц мы предоставляем услуги по оценке ряда активов:

- ущерба от возгорания и залива дома, коттеджа и т.д.;

- ущерба от порчи личного имущества и грабежа;

- ущерба от дорожно-транспортных происшествий;

- судебные и строительно-финансовые экспертизы.

Компания «Финконсалт-Центр» осуществляет оценку активов в соответствии со всеми существующими в отечественной и международной практике современными методами к оценкам. Специалисты нашей компании завоевали безупречную репутацию и зарекомендовали себя как ответственный деловой партнер.

Почему мы?

Опыт по оспариванию с 2009 года

Более 150 успешно реализованных проектов

Беремся за работу, когда уверены в результате

Оплата по результатам работы над задачей

Бесплатный предварительный расчет

Гарантии выполнения поставленной задачи

Заказать бесплатную консультацию

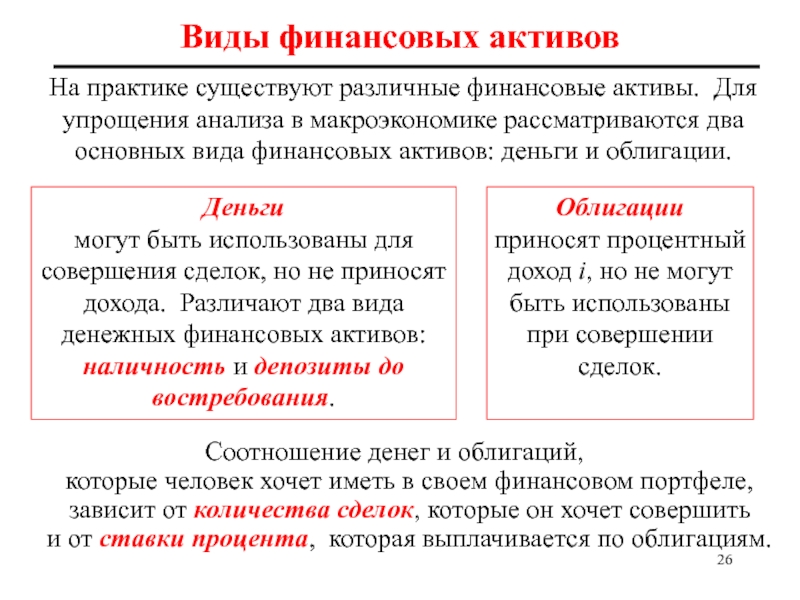

Определение класса активов

Что такое класс активов?

Класс активов — это группа инвестиций, которые обладают схожими характеристиками и регулируются одними и теми же законами и постановлениями. Классы активов состоят из инструментов, которые часто ведут себя одинаково на рынке. Исторически сложилось так, что тремя основными классами активов были акции (акции), фиксированный доход (облигации) и денежный эквивалент или инструменты денежного рынка. В настоящее время большинство специалистов по инвестициям включают недвижимость, товары, фьючерсы, другие производные финансовые инструменты и даже криптовалюты. к сочетанию классов активов.Инвестиционные активы включают как материальные, так и нематериальные инструменты, которые инвесторы покупают и продают с целью получения дополнительного дохода на краткосрочной или долгосрочной основе.

Классы активов состоят из инструментов, которые часто ведут себя одинаково на рынке. Исторически сложилось так, что тремя основными классами активов были акции (акции), фиксированный доход (облигации) и денежный эквивалент или инструменты денежного рынка. В настоящее время большинство специалистов по инвестициям включают недвижимость, товары, фьючерсы, другие производные финансовые инструменты и даже криптовалюты. к сочетанию классов активов.Инвестиционные активы включают как материальные, так и нематериальные инструменты, которые инвесторы покупают и продают с целью получения дополнительного дохода на краткосрочной или долгосрочной основе.

Ключевые выводы

- Класс активов — это группа инвестиций, которые обладают схожими характеристиками и регулируются одними и теми же законами и нормативными актами.

- Акции (акции), фиксированный доход (облигации), денежные средства и их эквиваленты, недвижимость, товары, фьючерсы и другие производные финансовые инструменты являются примерами классов активов.

- Обычно существует очень слабая корреляция, а в некоторых случаях и отрицательная корреляция между различными классами активов.

- Финансовые консультанты фокусируются на классе активов как на способе помочь инвесторам диверсифицировать свой портфель.

Общие сведения о классах активов

Проще говоря, класс активов — это группа сопоставимых финансовых ценных бумаг. Например, IBM, MSFT, AAPL — это группа акций. Классы активов и категории классов активов часто смешиваются.Обычно существует очень слабая корреляция, а в некоторых случаях и отрицательная корреляция между различными классами активов. Эта характеристика является неотъемлемой частью области инвестирования.

Финансовые консультанты рассматривают инвестиционные инструменты как категории классов активов, которые используются для целей диверсификации. Ожидается, что каждый класс активов будет отражать различные характеристики риска и доходности инвестиций и работать по-разному в любой конкретной рыночной среде. Инвесторы, заинтересованные в максимизации прибыли, часто делают это за счет снижения риска портфеля за счет диверсификации классов активов.

Инвесторы, заинтересованные в максимизации прибыли, часто делают это за счет снижения риска портфеля за счет диверсификации классов активов.

Финансовые консультанты фокусируются на классе активов как на способе помочь инвесторам диверсифицировать свой портфель. Различные классы активов имеют разные потоки денежных средств и разную степень риска. Инвестирование в несколько различных классов активов обеспечивает определенное разнообразие вариантов инвестирования. Диверсификация снижает риск и увеличивает вероятность возврата.

Класс активов и стратегия инвестирования

Инвесторы, ищущие альфа-версию, используют инвестиционные стратегии, ориентированные на достижение альфа-доходности.Инвестиционные стратегии могут быть привязаны к росту, стоимости, доходу или множеству других факторов, которые помогают идентифицировать и классифицировать варианты инвестирования в соответствии с определенным набором критериев. Некоторые аналитики связывают критерии с показателями производительности и / или оценочными показателями, такими как рост прибыли на акцию (EPS) или отношение цены к прибыли (P / E). Другие аналитики меньше озабочены производительностью и больше озабочены типом или классом активов. Инвестиции в определенный класс активов — это вложения в актив, который демонстрирует определенный набор характеристик.В результате инвестиции в один и тот же класс активов, как правило, имеют схожие денежные потоки.

Другие аналитики меньше озабочены производительностью и больше озабочены типом или классом активов. Инвестиции в определенный класс активов — это вложения в актив, который демонстрирует определенный набор характеристик.В результате инвестиции в один и тот же класс активов, как правило, имеют схожие денежные потоки.

Типы классов активов

Акции или акции; облигации или ценные бумаги с фиксированным доходом; наличные деньги или обращающиеся на рынке ценные бумаги; и товары являются наиболее ликвидными классами активов и, следовательно, наиболее котируемыми классами активов. Существуют также альтернативные классы активов, такие как недвижимость, и ценный инвентарь, такой как произведения искусства, марки и другие торгуемые предметы коллекционирования. Некоторые аналитики также называют вложения в хедж-фонды, венчурный капитал, краудсорсинг или криптовалюты в качестве примеров альтернативных инвестиций.При этом неликвидность актива не говорит о его потенциальной доходности; Это только означает, что может потребоваться больше времени, чтобы найти покупателя, который конвертирует актив в наличные.

активов: что это такое?

Активы — это все, что имеет денежную стоимость и принадлежит физическому или юридическому лицу.

Узнайте о том, как работают активы, как их можно разделить на разные типы и почему их отслеживание важно как для отдельных лиц, так и для организаций.

Что такое активы?

Активы могут быть любыми ценностями, принадлежащими отдельным лицам или организациям, и их можно классифицировать по-разному.

Личные активы обычно включают денежные средства и их эквиваленты; недвижимость и земля; личное имущество, такое как автомобили, лодки и драгоценности; и инвестиции.

Для организаций активы обычно помогают поддерживать производство и рост, и они обычно классифицируются и выражаются с точки зрения их денежной стоимости в финансовой отчетности.

Как работают активы

Отслеживание активов — важная часть ведения бизнеса, но важно, чтобы как отдельные лица, так и организации проводили их инвентаризацию. Если вы хотите защитить себя или свой бизнес, вам необходимо знать, какие активы у вас есть и сколько они стоят, чтобы застраховать их. Кроме того, кредиторы могут принять во внимание многие из ваших активов при принятии решения об одобрении ссуды, и они могут даже использоваться в качестве залога.

Если вы хотите защитить себя или свой бизнес, вам необходимо знать, какие активы у вас есть и сколько они стоят, чтобы застраховать их. Кроме того, кредиторы могут принять во внимание многие из ваших активов при принятии решения об одобрении ссуды, и они могут даже использоваться в качестве залога.

Активы являются ключом к определению чистой стоимости активов. Простой способ рассчитать чистую стоимость — вычесть обязательства (то, что вы должны) из активов (то, что вам принадлежит).

Определение стоимости активов помимо денежных средств и их эквивалентов обычно должно выполняться профессиональным оценщиком.Существует два распространенных способа определения стоимости активов: метод стоимости и метод рыночной стоимости.

Метод затрат — это простой способ оценки актива, поскольку он использует его первоначальную закупочную цену. Однако рыночная стоимость или метод рыночной оценки может быть более точным способом определения стоимости активов, поскольку со временем она может уменьшаться или увеличиваться по сравнению с первоначальной покупной ценой. Этот метод основывает стоимость на цене, по которой актив будет продаваться на открытом рынке.

Этот метод основывает стоимость на цене, по которой актив будет продаваться на открытом рынке.

Виды активов

Что касается бизнеса, активы обычно классифицируются по конвертируемости (текущие или основные активы), физическому существованию (материальные или нематериальные активы) и использованию (операционные или внеоперационные активы).

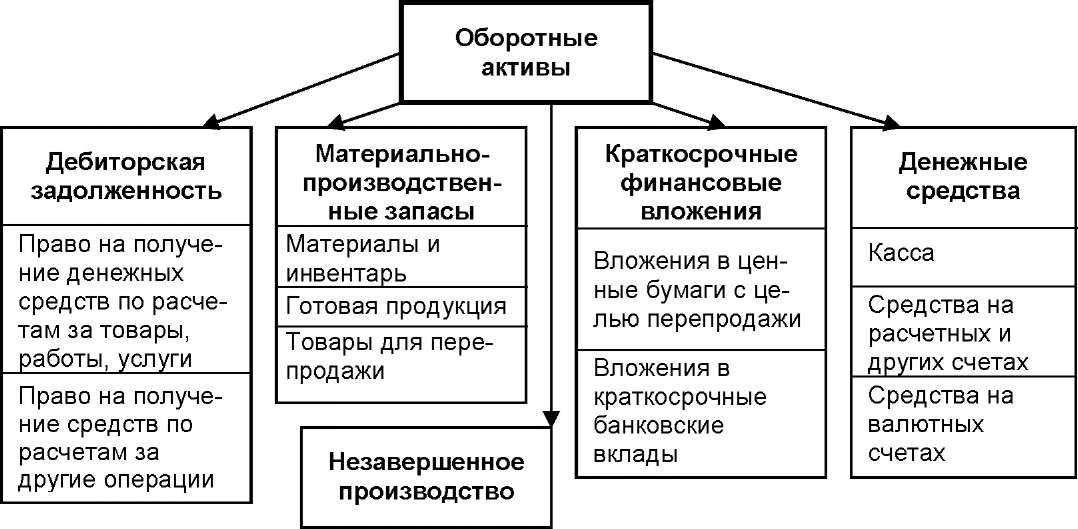

Конвертируемость: оборотные и основные средства

Конвертируемость означает, насколько легко активы могут быть превращены в наличные.

Оборотные активы — это статьи, которые в настоящее время являются денежными средствами или которые, как ожидается, будут переведены в денежные средства в течение одного года. Для бизнеса они могут включать наличные деньги, запасы и дебиторскую задолженность.

Основные средства — это материальные активы, приобретенные для ведения бизнеса компании со сроком службы более одного года. Примеры могут включать землю, здания, транспортные средства, лодки, самолеты, инструменты, машины, компьютерное оборудование, мобильные телефоны и другое оборудование.

Физическое существование: материальные и нематериальные активы

Когда речь идет о физическом существовании активов, их обычно разделяют на материальные и нематериальные.

Материальные активы существуют в физической форме. Обычно они включают наличные деньги, инвестиции, землю, здания, инвентарь, автомобили, грузовики, лодки или другие ценности.

Нематериальные активы не существуют в физической форме. Они могут включать такие элементы, как торговые марки, сети распространения, патенты, патентованные процессы и методологии, а также авторские права.

Оборотные и основные средства обычно относятся к категории материальных активов. Нематериальные активы не отображаются в балансах, но, в зависимости от бизнеса, они могут составлять значительную часть стоимости активов бизнеса.

Классификация активов на материальные или нематериальные не всегда является простой процедурой. Например, в нефтегазовой отрасли действуют специальные правила учета для классификации запасов нефти как материальных или нематериальных, в зависимости от стадии разработки.

Операционные и внеоперационные активы

Когда активы классифицируются по их использованию, они обычно делятся на рабочие и нерабочие.

Операционные активы — это те активы, которые необходимы для повседневной работы бизнеса, такие как наличные деньги, запасы, здания, машины, оборудование, авторские права и патенты.

Внеоперационные активы могут приносить доход, но они не требуются для ведения бизнеса. Они включают краткосрочные инвестиции, пустующую недвижимость и землю, а также процентный доход.

Ключевые выводы

- Активы — это любые денежные средства, принадлежащие физическим или юридическим лицам.

- Для частных лиц и организаций важно отслеживать активы.

- Оценщик может определить стоимость активов помимо денежных средств и их эквивалентов.

- Активы можно разделить на категории по конвертируемости (текущие или основные активы), физическому существованию (материальные или нематериальные активы) и использованию (операционные или внеоперационные активы).

Различные типы бизнес-активов

Бизнес-активы — это ценности, которыми ваш бизнес владеет, создает или извлекает из них.Активы могут варьироваться от наличных денег, сырья и запасов до офисного оборудования, зданий и интеллектуальной собственности.

Что такое актив в бизнесе?

Актив, с точки зрения бизнеса, — это ценный ресурс, которым вы владеете или арендуете, который помогает вам вести свой бизнес. Это могут быть материальные предметы, такие как компьютеры и мелкие деньги, или нефизические вещи, такие как репутация, репутация и бренд.

Активы с точки зрения бухгалтерского учета — это ресурсы, которые вы можете продать, конвертировать в наличные или использовать для создания ценности.Например, ваши запасы, банковские остатки, дебиторская задолженность, предоплаченные расходы и т. Д.

Счета активов являются важным фактором в балансе вашего бизнеса. В зависимости от того, как вы на них смотрите, активы можно разделить на разные категории.

Категории бизнес-активов

В целом активы можно классифицировать по их характеру и типу. Основываясь на их конвертируемости в наличные, вы можете классифицировать активы как:

- оборотные активы — активы с более коротким сроком службы и легко переводимые в денежные средства

- основные фонды — предназначенные для долгосрочного использования и маловероятные для преобразования быстро в наличные

Другой способ группировки бизнес-активов — по их физическим характеристикам.При таком подходе вы можете различать:

- материальные активы — физические, материальные и финансовые ресурсы вашего бизнеса

- нематериальные активы — ресурсы без материального содержания, но с четкой коммерческой стоимостью

Бизнес-активы также можно обозначить как либо работающие в нерабочем состоянии в зависимости от их использования.

Список и примеры бизнес-активов

Оборотные активы | Основные средства | Материальные активы | Денежные средства эквиваленты денежных средств | Имущество | Наличные | Интеллектуальная собственность, включая товарные знаки, патенты, авторские права и образцы) |

Для успешного ведения бизнеса в идеале вы должны владеть комбинацией текущих, материальных и нематериальных активов, чтобы обеспечить хороший денежный поток, эффективные процессы и долгосрочную ценность . Узнайте больше о важности активов в бизнесе.

Узнайте больше о важности активов в бизнесе.

7 типов активов в организации

Актив — это ресурс любого вида, материальный или нематериальный, который принадлежит предприятиям и который, как считается, дает положительную экономическую ценность. Финансово стабильная организация будет иметь на больше активов, чем на обязательств, и хотя это означает хорошее финансовое здоровье, противоположное означает плохое финансовое состояние организации. Баланс организации включает все активы, принадлежащие этой организации.

7 Типы активов в организации

Для каждого типа активов существует три аспекта, в отношении которых тип подтверждает: собственность, экономическая ценность и ресурс.

- Право собственности — Кто является владельцем актива и кто может принять решение о конвертации актива в наличные деньги, если необходимо

- Экономическая стоимость — какова экономическая стоимость этого актива, при условии, что его можно обменять или продать

- Ресурс — Какие ресурсы использует актив или для какой цели он служит и как он приносит выгоду в будущем.

Эти три аспекта определяют все категории активов.

1. Материальные активы

Активы, которые можно почувствовать, увидеть и потрогать, называются материальными активами. Эти активы имеют физическое содержание и экономическую ценность. Такие активы, как валюта, наличные деньги, недвижимость, автомобили и т. Д., Являются материальными активами. Обычной практикой является применение амортизации к материальным активам, срок службы которых превышает один год.

2. Нематериальные активы

В отличие от материальных активов нематериальные активы не имеют физического содержания и их очень сложно оценить.примеры нематериальных активов включают патенты, авторские права, деловую репутацию, товарные знаки и торговые наименования. Отсутствие физического присутствия нематериальных активов иногда затрудняет их определение и измерение.

Отдел исследований и разработок компании также считается нематериальным активом. Отдел исследований и разработок занимается исследованием новых теорий, гипотез и продуктов для организации. Результаты исследований и разработок обеспечат конкурентное преимущество для организации и выведут на рынок новые продукты, и, следовательно, отдел исследований и разработок рассматривается как актив.

Результаты исследований и разработок обеспечат конкурентное преимущество для организации и выведут на рынок новые продукты, и, следовательно, отдел исследований и разработок рассматривается как актив.

В то время как, с другой стороны, нематериальные активы, такие как гудвил, создаваемый клиентами, торговые марки, которые помогают идентифицировать продукты компании и т. Д., Не менее важны. Общие стандарты бухгалтерского учета предлагают несколько примеров того, как следует учитывать нематериальные активы в финансовой отчетности. В соответствии с ОПБУ США нематериальные активы далее классифицируются на внутренние нематериальные активы и приобретенные нематериальные активы и нематериальные активы с ограниченным сроком службы и нематериальные активы с неограниченным сроком службы.

- Капитал бренда

- Товарный знак

- Авторские права

3.Оборотные активы

Оборотные активы — это активы, которые можно легко конвертировать в наличные. К ним относятся запасы, товарно-материальные запасы, фиксированные депозиты, банковский баланс, предоплаченные расходы и т. Д. Текущие активы имеют относительно более короткий срок службы по сравнению с основными активами, и иногда текущие активы также называют ликвидными активами.

К ним относятся запасы, товарно-материальные запасы, фиксированные депозиты, банковский баланс, предоплаченные расходы и т. Д. Текущие активы имеют относительно более короткий срок службы по сравнению с основными активами, и иногда текущие активы также называют ликвидными активами.

Преимущество оборотных активов заключается в том, что организация может ликвидировать их по своему желанию, и они предоставляют денежные средства для ведения бизнеса. В условиях чрезвычайной ситуации в первую очередь распродаются оборотные средства.Способность фирмы конвертировать быстрые денежные средства или оборотные активы для аннулирования своих обязательств называется коэффициентом быстрой ликвидности или коэффициентом кислотной проверки.

- Опись или запас

- Банковский баланс

- Дебиторская задолженность

4. Основные средства

Как следует из названия, основные фонды по своей природе являются фиксированными, и их нелегко конвертировать в наличные. Их перевод в денежные средства требует много времени, однако по сравнению с оборотными средствами основные средства более прибыльны.Строительное оборудование — вот некоторые из примеров основных фондов. Основные средства никогда не продаются компанией, кроме как в случае возникновения чрезвычайной ситуации. Иногда организация может подумать о замене основных средств, но выживание организации очень сложно без основных средств. Основные средства также называются ОС, то есть «Машины, основные средства и оборудование». По сравнению с оборотными активами, это покупка на очень долгий срок, а затем гарантированная прибыль для бизнеса. Основные средства также определяются как активы, которые не могут быть проданы конечному потребителю напрямую.Основные средства бывают двух типов: основные средства в собственном владении и основные средства в арендованном владении.

Их перевод в денежные средства требует много времени, однако по сравнению с оборотными средствами основные средства более прибыльны.Строительное оборудование — вот некоторые из примеров основных фондов. Основные средства никогда не продаются компанией, кроме как в случае возникновения чрезвычайной ситуации. Иногда организация может подумать о замене основных средств, но выживание организации очень сложно без основных средств. Основные средства также называются ОС, то есть «Машины, основные средства и оборудование». По сравнению с оборотными активами, это покупка на очень долгий срок, а затем гарантированная прибыль для бизнеса. Основные средства также определяются как активы, которые не могут быть проданы конечному потребителю напрямую.Основные средства бывают двух типов: основные средства в собственном владении и основные средства в арендованном владении.

- Freehold Основные средства — это активы, приобретенные на законном праве собственности. Это включает землю, когда она принадлежит владельцу.

- Leasehold Основные средства — это активы, которые сдаются в аренду на заранее определенный период времени. Право собственности на арендованные основные фонды принадлежит собственнику, а права пользования принадлежат заемщику. После завершения фиксированного периода владелец может решить, продолжать ли сдавать недвижимость или актив в аренду заемщику.

5. Операционные активы

Операционные активы — это все активы, необходимые для повседневных деловых операций. Другими словами, активы, которые компания использует для производства услуги или продукта, называются операционными активами. Они включают наличные деньги, банковский баланс, инвентарь, оборудование и т. Д. Операционные активы очень полезны для ведения бизнеса, и без операционных активов ваша организация не может производить продукцию.

6. Внеоперационные активы

Активы, которые не используются на регулярной основе для повседневной деятельности предприятия, называются внеоперационными активами. Однако эти активы очень важны для будущих потребностей бизнеса и поэтому считаются недействующими. пример может включать покупку недвижимости организацией для признательности, но не для повседневных операций и производства. Краткосрочные инвестиции, рыночные ценные бумаги, свободная земля — примеры внеоперационных активов.

Однако эти активы очень важны для будущих потребностей бизнеса и поэтому считаются недействующими. пример может включать покупку недвижимости организацией для признательности, но не для повседневных операций и производства. Краткосрочные инвестиции, рыночные ценные бумаги, свободная земля — примеры внеоперационных активов.

7. Финансовые активы

Финансовый актив — это актив, который сам по себе имеет ценность. Финансовый актив используется для преобразования актива в ликвидные денежные средства.Это может быть что угодно, от наличных денег до акций, облигаций и т. Д. Краткосрочные и долгосрочные инвестиции также классифицируются как финансовые активы. Все основные средства, текущие и операционные активы относятся к финансовым активам. Нематериальные активы в эту категорию не попадают.

Важность классификации различных видов активов для бухгалтерского учета

- Для правильного движения денег, понимания денежного потока и генерируемых расходов очень важно, чтобы активы были классифицированы, поскольку классификация дает лучшее понимание того, какой руководитель несет больше расходов и приносит больше прибыли.

- Классификация активов на материальные и нематериальные, операционные и внеоперационные и другие типы помогает фирме определить свою платежеспособность и риски.

- Каждый тип активов служит определенной цели. Например, основные средства нельзя продать во время финансового кризиса, а оборотные средства можно продать. Знание этого важно для бесперебойного ведения бизнеса, а также помогает в принятии финансовых решений.

Примеры активов

Вот различные примеры типов активов, которые можно использовать в бизнесе или бухгалтерском учете

- Примеры краткосрочных активов — Актив, удерживаемый в течение года или меньше.Пример — текущий товарный запас, который может быть распродан в течение года. Или рыночная непогашенная / дебиторская задолженность, которую необходимо взыскать в краткосрочной перспективе, также является примером актива.

- Примеры основных средств — Основные средства удерживаются в течение длительного периода времени.

К ним относятся инвестиции в недвижимость или приобретенное оборудование. Эта категория активов останется в компании надолго.

К ним относятся инвестиции в недвижимость или приобретенное оборудование. Эта категория активов останется в компании надолго. - Примеры нематериальных активов — Эти активы нематериальны по своей природе и физически не присутствуют, но они приносят большую пользу бизнесу или организации.Лучшим примером является капитал бренда таких компаний, как Coca Cola или Nike. Эти компании обладают капиталом бренда, который нематериален по своей природе, но очень дорого стоит для компании.

- Примеры финансовых вложений — Многие компании неоднократно делают финансовые вложения, чтобы уберечь компанию от потрясений. Некоторые из таких инвестиций могут включать в себя акции, облигации или другие подобные ценные бумаги

6 типов бизнес-активов и способы их учета

Мы можем получать компенсацию от партнеров и рекламодателей, чьи продукты представлены здесь.Компенсация может повлиять на то, где продукты размещены на нашем сайте, но редакционные мнения, оценки и обзоры не зависят от какого-либо рекламодателя или партнера и не зависят от них.

Активы — это все ценные вещи, которыми владеет ваш бизнес. Активы всегда находятся в вашем балансе и должны быть классифицированы по типу. Все, от вашего компьютера до вашего инвентаря, считается активом и должно регистрироваться как таковое.

Самый простой и точный способ управления активами и их учета — использование программного обеспечения для бухгалтерского учета, но даже если вы используете ручную систему учета, активами все равно нужно будет правильно управлять.

Обзор: Что такое активы?

В бухгалтерском учете активы — это вещи, которыми владеет ваш бизнес. Активы могут быть материальными, например офисная мебель или служебный автомобиль, или нематериальными, например патенты, авторские права и товарные знаки.

Активы также могут быть текущими или фиксированными. Денежные счета и остатки на счетах к получению считаются оборотными активами, а здание считается основным активом. Несмотря на то, что существует много разных типов активов, определение актива остается тем же.

Активы можно классифицировать тремя различными способами:

- Конвертируемость: Конвертируемость зависит от того, насколько быстро актив может быть конвертирован в денежные средства. Оборотные и основные средства используют показатель конвертируемости.

- Физические свойства: Материальные и нематериальные активы являются примером физических свойств. Материальные активы — это активы, к которым вы можете прикоснуться, в то время как нематериальные активы не имеют физической формы, но имеют ценность.

- Операционные и внеоперационные активы: Некоторые предприятия предпочитают классифицировать активы как операционные и внеоперационные.Операционные активы — это активы, которые регулярно используются в бизнесе, в то время как неоперационные активы могут включать землю, процентный доход и инвестиции.

Давайте рассмотрим различные типы активов, которые необходимо будет регистрировать вашей компании.

6 типов активов

В зависимости от того, насколько детализирован ваш баланс, вы можете записывать до шести различных типов активов. При записи актива вы должны правильно классифицировать его. Например, вы не хотите регистрировать свою дебиторскую задолженность в качестве долгосрочного актива, поскольку она будет выплачена в течение года.

При записи актива вы должны правильно классифицировать его. Например, вы не хотите регистрировать свою дебиторскую задолженность в качестве долгосрочного актива, поскольку она будет выплачена в течение года.

1. Оборотные активы

Оборотные активы классифицируются в зависимости от того, насколько они конвертируемы или насколько легко актив может быть конвертирован в денежные средства. Оборотные активы могут включать:

- Счета денежных средств

- Счета эквивалентов денежных средств

- Счета к получению

- Запасы

Большинство активов, которые могут быть конвертированы в денежные средства менее чем за год, считаются оборотными активами.

2. Основные средства или внеоборотные активы

Основные средства, иногда называемые внеоборотными активами, также классифицируются по тому, насколько легко их можно конвертировать в наличные.Основные средства обычно представляют собой дорогостоящие объекты, которые хранятся более одного года и могут включать в себя любое из следующего.

- Здания

- Транспортные средства

- Земля

- Машины

- Оборудование

- Патенты

- Авторские права

Каждый раз, когда у вас есть актив, который нельзя быстро конвертировать в наличные, его следует рассматривать как основной актив.

3. Материальные активы

Если вы отслеживаете активы по физическому существованию, вы можете классифицировать их как материальные или нематериальные активы в зависимости от их свойств.Материальные активы могут включать в себя любое из следующего:

- Денежные средства

- Товарно-материальные запасы

- Рыночные ценные бумаги

- Машинное оборудование

Все, что вам принадлежит и физически присутствует, может считаться материальным активом.

4. Нематериальные активы

В отличие от материального актива, который имеет физическое свойство, к которому вы можете прикоснуться, нематериальные активы не имеют физического присутствия. Нематериальные активы могут включать следующее.

Нематериальные активы могут включать следующее.

- Деловая репутация

- Авторские права

- Товарные знаки

- Лицензии

- Патенты

Нематериальные активы могут иметь значительную стоимость, но не имеют физических свойств.

5. Операционные активы

Если вы классифицируете активы в зависимости от того, как они используются в вашем бизнесе, вы можете классифицировать их как операционные или внеоперационные активы. Ниже приведены несколько примеров операционных активов:

- Денежные счета

- Дебиторская задолженность

- Запасы

- Патенты

- Авторские права

Когда эти активы используются в вашем бизнесе регулярно, они считаются операционными активами.

6. Внеоперационные активы

Если вы владеете активами, которые не используются в вашей повседневной деятельности, их можно классифицировать как внеоперационные активы.Следующие активы будут считаться внеоперационными активами:

- Свободная земля

- Рыночные ценные бумаги

- Краткосрочные инвестиции

Хотя эти активы все еще сохраняют свою стоимость, они не используются в ходе обычной деятельности, поэтому они будут классифицироваться как внеоперационные активы.

Как записывать бизнес-активы

Как записывать актив, зависит от типа приобретаемого актива. Некоторые активы, такие как дебиторская задолженность, регистрируются каждый раз, когда вы совершаете продажу, в то время как другие, такие как машины или оборудование, должны регистрироваться по-другому.

Например, предположим, что ваш клиент платит вам 1450 долларов в понедельник, которые вы позже отправляете в банк для внесения депозита. Запись депозита увеличит ваши денежные средства, которые являются активом, и уменьшит остаток вашей дебиторской задолженности, что также является активом.

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

| 1-11-2021 | Наличные | 1450 долл. США США | |

| 1-11-2021 | Задолженность на счетах | 1450 долл. США |

1.Определите тип актива

В приведенной выше записи в журнале актив является текущим активом, поскольку он влияет на ваш денежный счет и ваш счет дебиторской задолженности. Если бы вы приобрели оборудование для своего завода за 5000 долларов, актив был бы зарегистрирован как основной актив.

| Дата | Счет | Списание средств | Кредит |

|---|---|---|---|

| 1-11-2021 | Наличные | 5 000 долл. США США | |

| 1-11-2021 | Основные средства — Машины | 5 000 долл. США |

2.Правильно классифицируйте актив

В зависимости от того, как структурирован ваш баланс, в приведенной выше записи журнала может быть указано «Основные средства», «Материальные активы» или «Операционные активы». Большинство малых предприятий используют оборотные и основные средства при классификации активов, хотя более крупные компании с несколькими активами могут вместо этого использовать одну из других классификаций.

Балансовый отчет ниже отображает типичный формат.

Сопоставимый баланс отображает стандартный формат баланса, в котором отслеживаются текущие и внеоборотные или основные средства.Источник: Accountingguide.com.

3. Разместите запись в журнале

Заключительный шаг — запись вашего актива с помощью записи в журнале. Если вы используете хорошее бухгалтерское программное обеспечение, большая часть этого процесса будет выполнена за вас. Например, когда вы продаете продукт или услугу, запись продажи автоматически увеличит общую сумму ваших активов. Если вы продаете товары, общая сумма активов вашего инвентаря также будет обновлена.

При использовании бухгалтерского программного обеспечения баланс вашего актива также будет автоматически обновляться при покупке оборудования, такого как новый принтер или копировальный аппарат, хотя вам также потребуется создать счет амортизации для нового добавленного актива.Если вы не пользуетесь программным обеспечением, вам нужно будет записать покупку в ручную бухгалтерскую книгу и обновить свой баланс.

Лучшие практики при подсчете активов

Когда придет время подсчитывать активы, вам нужно будет добавить все отдельные балансы для каждого актива в вашем балансе, а также любые добавления или вычитания. Вот еще несколько рекомендаций, которые стоит рассмотреть.

1. Убедитесь, что активы не дублируются

Всегда проверяйте, правильно ли распределены ваши активы по категориям и не дублируются.Например, если вы регистрируете оборудование в составе основных средств, убедитесь, что оно не зарегистрировано в составе материальных активов или операционных активов. Эта проблема исчезает с бухгалтерским программным обеспечением.

2. Включите все свои активы в общую сумму

При добавлении активов вручную обязательно включайте активы в каждую категорию. Чтобы сравнить итоговые суммы ваших активов с вашими обязательствами и капиталом, используйте следующую формулу уравнения бухгалтерского учета:

Итого активы = Итого обязательства + Собственный / акционерный капитал

Основное уравнение бухгалтерского учета, в котором общая сумма активов всегда равна общей сумме обязательств и собственного капитала. Источник: educationba.com.

Источник: educationba.com.

Чтобы активы в балансе были точными, ваши общие активы всегда должны равняться вашим общим обязательствам и собственному капиталу вместе взятым.

3. Используйте бухгалтерское программное обеспечение

Опасения по поводу дублирования записей и отсутствия актива при подсчете исчезают, если вы используете бухгалтерское программное обеспечение.

В процессе настройки вы можете выбрать тип классификации баланса, который вы хотите использовать, и каждый раз, когда вы продаете продукт, предоставляете услугу, получаете платеж или приобретаете оборудование, инвентарь или другие активы, информация будет автоматически заносится в ваш баланс без какой-либо дополнительной информации от вас.

Правильно отслеживайте свои активы

Активы являются важным компонентом любого бизнеса, поэтому крайне важно, чтобы ими правильно управляли и регистрировали. Конечно, лучший способ отслеживать активы — использовать бухгалтерское программное обеспечение, но даже если вы регистрируете транзакции вручную, важно, чтобы они управлялись должным образом.

Помните, что без активов у вас нет бизнеса.

Шесть различных типов активов при размещении капитала

Компании вкладывают средства в объекты, оборудование и другие виды активов для достижения своих стратегических целей.То, как и где фирма инвестирует в эти активы, называется распределением капитала. При инвестировании полезно определить основные типы активов и то, как они вписываются в стратегии внутреннего распределения капитала, будь то расширение существующего бизнеса или даже добавление материальные активы, такие как недвижимость или товары, на баланс.

Поступая таким образом, вы можете составить свой собственный портфель и структурировать свою финансовую жизнь так, чтобы добиться желаемого от личных и деловых инвестиций с меньшим риском.

Активы, обеспечивающие высокую доходность капитала

Эти типы активов подходят для долгосрочного владения, поскольку основная деятельность может быть расширена за счет органического увеличения капитала, что позволяет бизнесу и его инвесторам получать значительную стабильную прибыль с течением времени.

Думайте о франчайзинговом бизнесе как о сети ресторанов быстрого питания. Когда владельцы бизнеса хотят развивать бизнес, они могут просто построить новый филиал в другом месте и получить в новом месте такую же или лучшую прибыль, как и в старом.По мере роста бизнеса может потребоваться больше инвестиций, но бизнес может делать эти инвестиции в один и тот же актив.

Активы с высокой доходностью, которые нелегко увеличить

Это надежное вложение, которое следует включить в распределение капитала, потому что вы можете получить большую первоначальную прибыль с небольшими деньгами, но падение — это то, что известно как «риск реинвестирования». То есть бизнес, инвестирующий в эти быстрорастущие активы, в конечном итоге должен реинвестировать в другие активы, которые приносят более низкую доходность (или выплачивают значительные дивиденды из своей прибыли), потому что они, как правило, не могут увеличить прибыль, инвестируя больше в базовый актив. .Взаимодействие с другими людьми

Патент является примером этого типа активов. Представьте, что вы хотите инвестировать в фирму, у которой есть патент на устройство, которое может приносить сотни тысяч долларов в год. Когда начнут поступать денежные средства, инвестиционные потребности практически не потребуются, но фирма не может обязательно инвестировать в большее количество патентов при той же норме прибыли. Изобретатель может получить свой патентный гонорар и перейти к чему-то еще привлекательному. . Другими словами, в отличие от первого типа активов, этот актив не позволяет вам заставить ваши деньги работать на том же уровне, продолжая инвестировать с течением времени.

Представьте, что вы хотите инвестировать в фирму, у которой есть патент на устройство, которое может приносить сотни тысяч долларов в год. Когда начнут поступать денежные средства, инвестиционные потребности практически не потребуются, но фирма не может обязательно инвестировать в большее количество патентов при той же норме прибыли. Изобретатель может получить свой патентный гонорар и перейти к чему-то еще привлекательному. . Другими словами, в отличие от первого типа активов, этот актив не позволяет вам заставить ваши деньги работать на том же уровне, продолжая инвестировать с течением времени.

В какой-то момент все активы, вероятно, перейдут в этот тип активов — обычно в точке насыщения. Когда наступит этот момент, бизнес может начать возвращать гораздо больше денег акционерам либо в виде более высокого коэффициента выплаты дивидендов, либо в виде агрессивных планов обратного выкупа акций, направленных на сокращение общего количества акций в обращении.

Высоко оцениваемые активы без денежного потока

Этот тип активов имеет тенденцию приносить доход, превышающий уровень инфляции — подумайте о коллекции изобразительного искусства в качестве примера. Если ваши прадедушка и прадедушка купили Рембрандта или Моне несколько десятилетий назад, сегодня они могут стоить миллионы долларов по сравнению с относительно небольшими инвестициями с их стороны. Но за те годы, что ваша семья владела им, вы не смогли бы использовать прирост актива для оплаты аренды или покупки еды, если бы вы не взяли взаймы под залог и не понесли процентных расходов.

Если ваши прадедушка и прадедушка купили Рембрандта или Моне несколько десятилетий назад, сегодня они могут стоить миллионы долларов по сравнению с относительно небольшими инвестициями с их стороны. Но за те годы, что ваша семья владела им, вы не смогли бы использовать прирост актива для оплаты аренды или покупки еды, если бы вы не взяли взаймы под залог и не понесли процентных расходов.

По этой причине эти активы часто лучше оставить:

- Те, кто может позволить себе их владеть : У них должно быть значительное богатство и ликвидные активы в другом месте в их распределении капитала, чтобы привязка денег к инвестициям не была бременем или трудностями для семьи.

- Те, кто разбирается в рынке коллекционирования и увлечен им. : Эти инвесторы с большей вероятностью добьются успеха и получат значительное удовольствие от искусства сбора активов (например, масляных картин, вина, монет, бейсбольных карточек) . Выбор этого типа активов является для них беспроигрышным вложением, потому что они получают личную полезность и счастье от создания коллекции и денежные выгоды в качестве дополнительного бонуса.

Инвестируйте только в активы, не приносящие денежные потоки, которые вас лично волнуют.

«Ценные магазины», поддерживающие темп инфляции

Если вы когда-нибудь смотрели старый фильм и слышали, как персонаж предупреждает других «спрятать столовое серебро», когда в дверях появляется человек с дурной репутацией, вы уже имеете представление об этом типе актива. Определенные активы по своей сути достаточно ценны, чтобы идти в ногу с инфляцией, если вы купили их разумно по самой низкой цене, которую вы могли получить. Хотя эти товары не являются инвестициями в традиционном смысле, они обеспечивают хеджирование от инфляции при включении в распределение капитала.Взаимодействие с другими людьми