Возмещение ндс необлагаемая деятельность \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Возмещение ндс необлагаемая деятельность (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Возмещение ндс необлагаемая деятельность Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 171 «Налоговые вычеты» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган отказал налогоплательщику в возмещении НДС, поскольку счел, что вскрышные работы приобретены налогоплательщиком, применяющим УСН, для деятельности, не облагаемой НДС, и не приняты им к учету. Суд признал отказ правомерным и указал, что налогоплательщик не представил первичные документы, подтверждающие факт принятия к учету спорных работ. Суд отклонил довод налогоплательщика о том, что он не имел права применять УСН в силу подп.

Подборка судебных решений за 2019 год: Статья 171 «Налоговые вычеты» главы 21 «Налог на добавленную стоимость» НК РФ

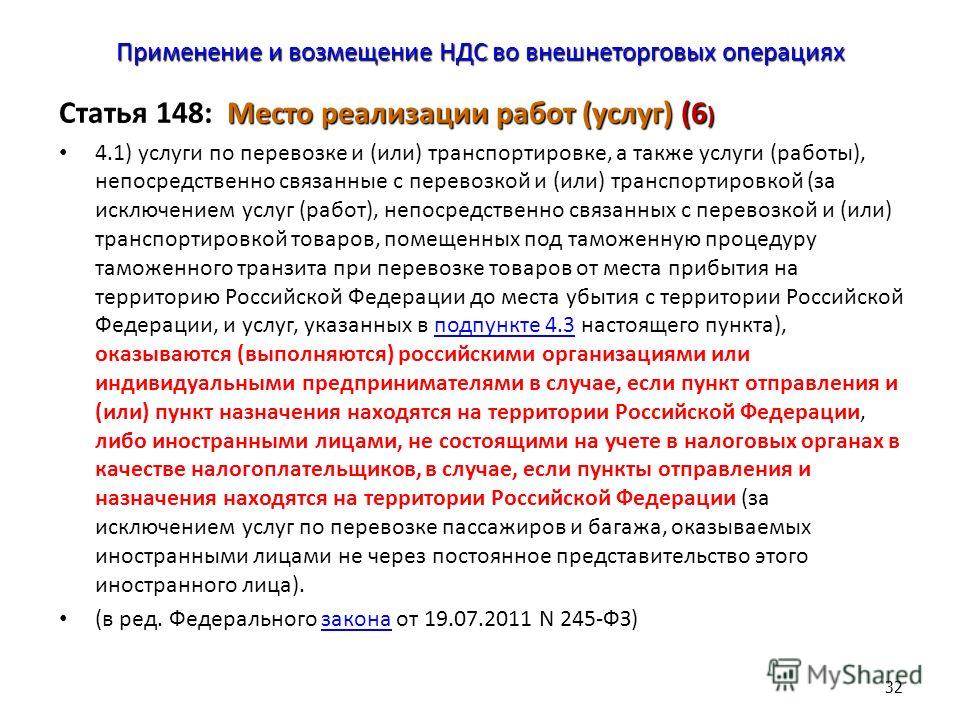

(Юридическая компания «TAXOLOGY»)Налоговый орган пришел к выводу о неправомерном применении обществом налоговых вычетов по НДС при приобретении на территории РФ у российских организаций услуг по подготовке научно-технической документации с целью их дальнейшей реализации в адрес иностранных организаций, так как данные услуги в дальнейшем были использованы для осуществления операций, местом реализации которых в силу подп. 4 п. 1.1 ст. 148 НК РФ не признается территория РФ. По мнению общества, услуги использовались как в облагаемой, так и в не облагаемой НДС деятельности, а реализация обществом научно-технической документации в адрес иностранных компаний не является самостоятельной услугой, так как без научно-технической документации невозможны ввоз и эксплуатация ядерного топлива на АЭС, необходимость ее представления предусмотрена на законодательном уровне, а не является волеизъявлением сторон.

Банка России от 13.08.2015

«Разъяснение по вопросам, связанным с применением Положения Банка России от 22.12.2014 N 448-П «О порядке бухгалтерского учета основных средств, нематериальных активов, недвижимости, временно неиспользуемой в основной деятельности, долгосрочных активов, предназначенных для продажи, запасов, средств труда и предметов труда, полученных по договорам отступного, залога, назначение которых не определено, в кредитных организациях»Учитывая изложенное, кредитная организация, применяющая пункт 5 статьи 170 Налогового кодекса Российской Федерации, при формировании в бухгалтерском учете первоначальной стоимости приобретаемого объекта основных средств вправе включать в нее сумму НДС, уплаченную кредитной организацией и не подлежащую возмещению в соответствии с законодательством Российской Федерации о налогах и сборах.

Услуги по возмещению экспортного НДС в Екатеринбурге

Бесплатная консультация в офисе ГРОССБУХ

Ответим в течение 5 минут

Регулярная практика возмещения НДС

Заказать звонок

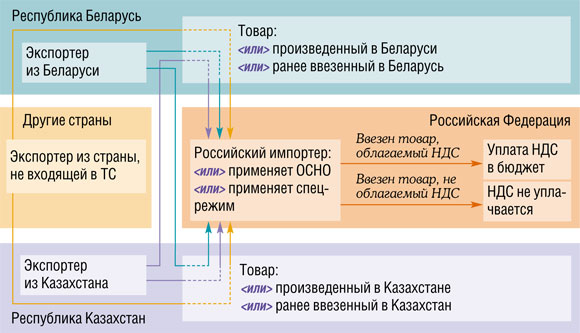

Консалтинговая компания ГРОССБУХ оказывает услуги по возмещению НДС по внешнеэкономической деятельности, в том числе возмещение ндс Казахстан.

Возмещение НДС является правом налогоплательщика, которое гарантирует ему закон. Однако данная процедура является одной из наиболее сложных для налогоплательщиков.

Возмещение НДС стоимость

| Услуга | Стоимость, руб |

| Возмещение НДС | По договоренности |

| Возмещение НДС по ВЭД | от 10 000 |

Почему стоит заказать услугу по возмещению НДС в компании ООО «ГРОССБУХ»

| Подтверждаем право на возмещение НДС по экспортным операциям на любом этапе возврата налога | |

| Профессиональные бухгалтера с большим опытом работы по Внешнеэкономической Деятельности | |

| Регулярная и успешная практика возврата НДС | |

| Мы предложим несколько вариантов оказания услуг – от поэтапной оплаты до % за факт «возврата НДС» |

Основная причина этого заключается в том, что налоговики, исходя из презумпции виновности компании, стремятся найти любые основания, зачастую формальные, для того чтобы отказать в возможности проведения данной процедуры. Именно это обстоятельство заставляет налогоплательщиков обращаться за профессиональной помощью к специалистам, способным отстоять их позицию в споре с налоговой, и добиться желаемого возмещения.

Именно это обстоятельство заставляет налогоплательщиков обращаться за профессиональной помощью к специалистам, способным отстоять их позицию в споре с налоговой, и добиться желаемого возмещения.

Скачать полный прайс-лист на бухгалтерские услуги

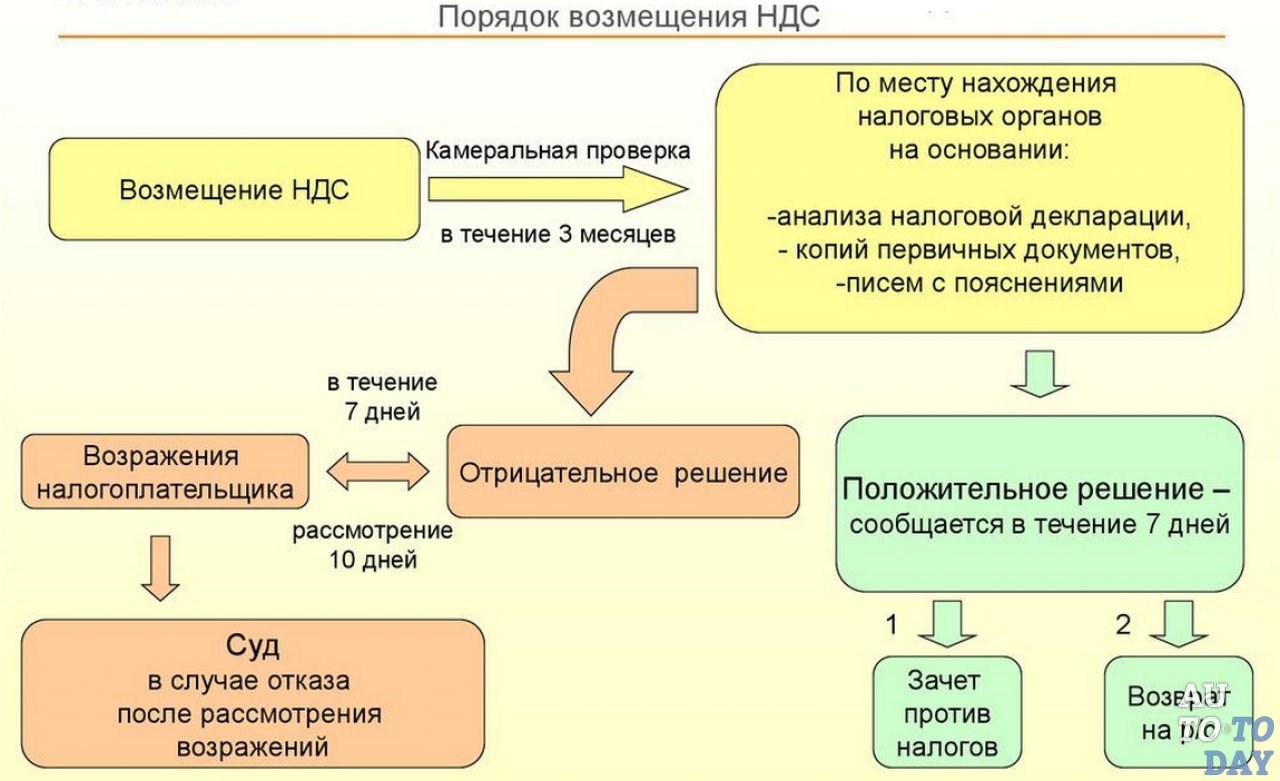

Что собой представляет возмещение НДС

Плательщики налога, помимо обязанности своевременно начислять и уплачивать данный налог в бюджет, имеют право уменьшить его размер за счет суммы этого же налога, который был уплачен продавцу в общей стоимости приобретенных предприятием активов (входного НДС). Такое право предоставляет налогоплательщикам п. 1. ст. 171 НК РФ.

Возмещение НДС, которое производится из бюджета, происходит путем применения вычета по НДС, при этом должны быть соблюдены требования налогового законодательства (ст.ст. 171-172).

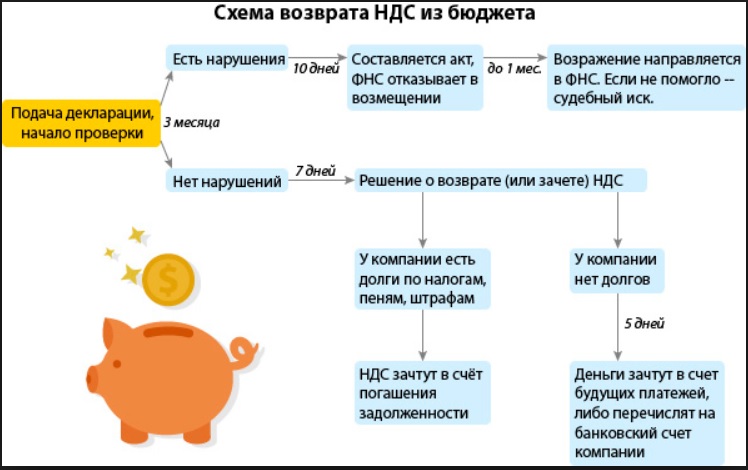

Когда возникает право на возмещение

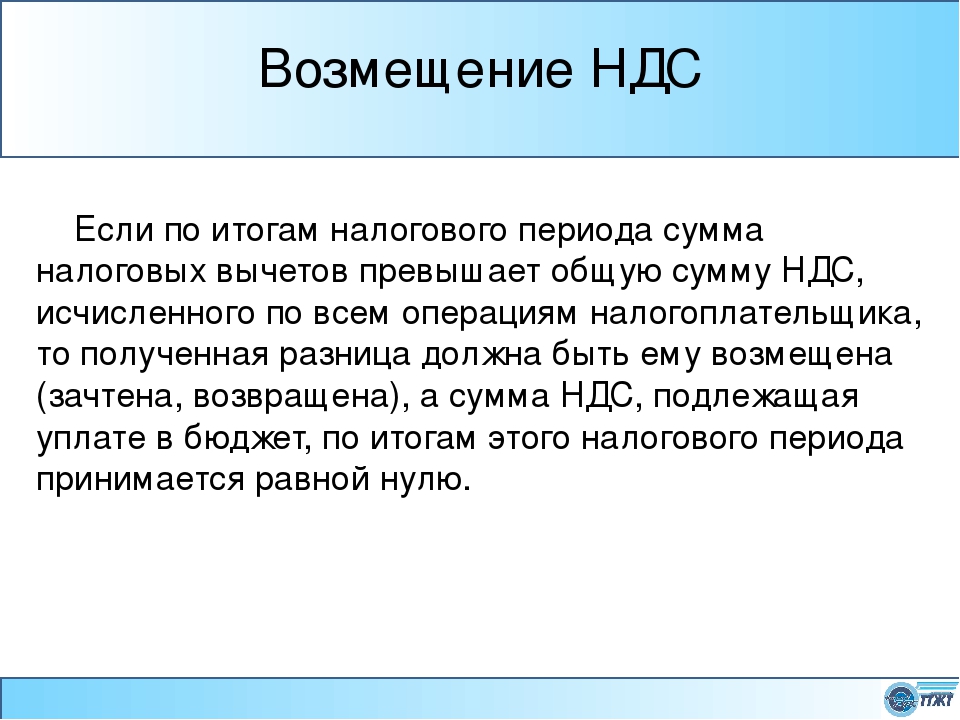

Право на возмещение возникает, если сумма принятых плательщиком вычетов за отчетный период превышает сумму начисленного налога. Такую разницу налогоплательщик может вернуть.

Важно! Чтобы воспользоваться правом на применение вычета налогоплательщик должен его задекларировать.

Значение компетентности специалиста занимающегося вопросами возмещения

Если перед компанией поставлена задача, добиться возмещения НДС, следует помнить, что результат полностью зависит от компетентности специалиста, который занимается данным вопросом, поскольку данная процедура требует абсолютного понимания его экономической природы, а также сути хозяйственной операции в свете налогового права. Добиться положительного результата в вопросах возмещения сможет специалист, который в состоянии просчитать все последующие шаги, а также ответные действия налогового органа.

Российским компаниям доступны два варианта бюджетного возмещения НДС:

- возврат переплаченных сумм на расчетный счет компании;

- зачет переплаты в будущем в налоговых периодах.

Выбор метода возмещения находится в компетенции специалиста, занимающегося данным вопросом, который должен спрогнозировать налоговые последствия от применения того или иного метода.

Важно! Если возмещение НДС не было произведено своевременно, органы ФНС должны уплатить налогоплательщику проценты за каждый день задержки возмещения (ст. 176 НК РФ).

Достаточно часто попытки возвратить НДС заканчиваются для налогоплательщика судебным спором, поэтому знание и сила убеждения специалиста, занимающегося вопросами возмещения НДС для вашего предприятия, должны быть достаточными, для того чтобы убедить суд и превосходить знания специалистов фискальных органов.

Возмещение НДС в Москве по выгодным ценам, стоимость услуг

Любые предприниматели, осуществляющие покупку или продажу услуг, товаров и работ, должны подавать декларацию на уплату НДС. Однако существует ряд случаев, когда можно возместить этот налог. После изучения законодательных актов может показаться, что процедура достаточно простая. Но на практике возмещение НДС требует соблюдения ряда тонкостей, незнание которых может привести к отказу. Поэтому лучше доверить работу опытным специалистам «Ответ-Консалтинг». Они помогут вам вернуть налог в кратчайшие сроки.

Они помогут вам вернуть налог в кратчайшие сроки.

В каких случаях можно возместить НДС?

- Экспортные операции. Фирма может вернуть НДС, выплаченный внутреннему поставщику товаров, которые будут продаваться на зарубежном рынке.

- Импортные операции. Ввозя товары в РФ, предприниматели выплачивают налог представителям таможенных органов. В дальнейшем его можно возместить из бюджета.

- Внутренний налог. При накоплении суммы, перечисленной поставщикам товара, её можно и нужно вернуть.

Что входит в услугу?

Компания «Ответ-Консалтинг» предлагает услуги по возмещению НДС. Мы готовы взять на себя:

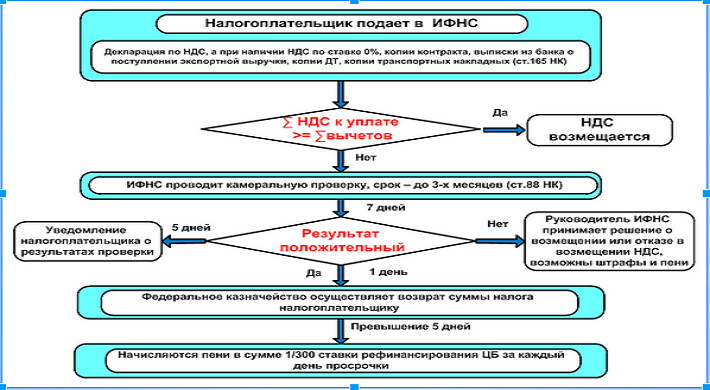

- оформление, проверку и подачу документации в ФНС;

- экспертизу решения налоговой инспекции;

- разбирательства в досудебном и судебном порядках.

Крупные суммы часто приходится возвращать через арбитражный суд. Зачастую ФНС отказывается признавать требования истца. Также они начинают налоговые проверки, заявляют о признании сделок недействительными, стараются ликвидировать контрагентов и так далее. Поэтому перед подачей документов о возмещении налога специалисты «Ответ-Консалтинг» проводят тщательную проверку договоров, отчётности и пр.

Также они начинают налоговые проверки, заявляют о признании сделок недействительными, стараются ликвидировать контрагентов и так далее. Поэтому перед подачей документов о возмещении налога специалисты «Ответ-Консалтинг» проводят тщательную проверку договоров, отчётности и пр.

Какие документы понадобятся?

Для возмещения НДС вам потребуется предоставить:

- отчётность об убытках и прибыли;

- счета-фактуры;

- накладные на товары;

- налоговую декларацию по НДС;

- доверенности, подтверждающие вручение и выгрузку товаров;

- книги продаж и покупок;

- развёрнутую оборотную ведомость по всем счетам.

Если операции касались экспорта, то также необходимо передать:

- договоры, заключённые с контрагентами;

- выписки с банковских счетов о получении прибыли в иностранной валюте;

- грузовые декларации, сопроводительную и транспортную документацию с пометками сотрудников таможни;

Все бумаги должны соответствовать периоду, за который планируется возместить НДС.

Начисление и возмещение НДС при факторинге

Бухгалтерский и налоговый учет в факторинге нередко вызывают затруднения – тем более, в законодательстве на этот счет до сих пор нет четких разъяснений.

Часто у компаний возникают вопросы по начислению НДС по факторинговым операциям. На какие операции при получении финансирования НДС начисляется, а на какие нет? Когда и как отразить налог в учете? Сегодня мы поговорим именно об этом.

1. Отражение поставщиком НДС от продажи товаров или оказания услуг

Факторинг – это финансирование, которое выплачивается под уступку денежных требований по контракту между поставщиком и заказчиком. По сути, факторинговая компания выкупает дебиторскую задолженность заказчика – она сразу переводит поставщику оплату по контракту, а когда придет установленный срок, заказчик оплатит задолженность уже не поставщику, а факторинговой компании. Та сторона контракта, которая привлекла финансирование (это может быть как поставщик, так и заказчик), дополнительно оплатит комиссию за оказанную финансовую услугу.

Та сторона контракта, которая привлекла финансирование (это может быть как поставщик, так и заказчик), дополнительно оплатит комиссию за оказанную финансовую услугу.

Таким образом, неотъемлемый этап факторинговой сделки – это исполнение контракта (поставка товара или оказание услуг), в результате чего возникает денежное требование к заказчику. При этом факторинговое финансирование может быть выплачено как по исполненному контракту, так и по еще не исполненному (в форме предоплаты).

Все операции, которые связаны с исполнением обязательств по контракту (отгрузка товара, выполнение работ, предоставление услуг, начисление НДС, списание себестоимости), отражаются проводками в обычном для поставщика режиме, оформление факторинга на них никак не влияет.

2. НДС на финансирование, полученное поставщиком от факторинговой компании

Напомним, что при любом типе факторинга денежные средства выплачиваются поставщику в виде оплаты обязательств заказчика. Следовательно, налоговый учет заказчика мы здесь не затрагиваем и говорим только об исполнителе контракта.

Следовательно, налоговый учет заказчика мы здесь не затрагиваем и говорим только об исполнителе контракта.

Начисляется ли дополнительный НДС при получении финансирования? Нет, не начисляется, так как деньги от факторинговой компании – это фактически оплата товара или услуг по контракту.

Согласно статье 167 Налогового Кодекса РФ, моментом определения налоговой базы по НДС является более ранняя из двух дат: отгрузки или оплаты. Таким образом:

-

Если факторинговое финансирование выплачивается по исполненному контракту (факторинг существующих денежных требований, факторинг качества), НДС будет начислен в момент отгрузки.

-

Если финансирование выплачено в форме предоплаты по контракту (факторинг будущих требований, факторинг аванса) – в момент получения финансирования.

Согласно законодательству, если сумма финансирования при уступке права требования превышает сумму денежного требования, то разница (доход организации) облагается НДС. В факторинге такие ситуации не встречаются, так как сумма финансирования всегда меньше или равна объему уступленной дебиторской задолженности.

В факторинге такие ситуации не встречаются, так как сумма финансирования всегда меньше или равна объему уступленной дебиторской задолженности.

Как соотносятся суммы контракта, уступки и финансирования, читайте в статье «Разбираемся в терминах факторинга»

Чтобы узнать индивидуальные условия факторингового онлайн-финансирования для вашей компании,

заполните заявку на сайте GetFinance или свяжитесь со специалистом по телефону 8 (800) 500 55 52.

3. НДС на факторинговую комиссию

Факторинг нередко ошибочно причисляют к кредитованию и ожидают, что на него действуют те же законодательные предписания – например, относительно начисления НДС. Но юридически факторинг это разновидность уступки (цессии), на него не распространяются правила налогового учета кредитов и займов.

Так, на проценты по кредитам не начисляется НДС (согласно ст. 149 НК РФ), но в отношении факторинговых комиссий это правило не применяется, и они облагаются налогом в стандартном порядке. Таким образом, дополнительно к процентной ставке финансирующая компания начислит налог на добавленную стоимость.

В учете компании–клиента, которая привлекла финансирование (это может быть как поставщик, так и заказчик) проводки по факторинговой комиссии должны выглядеть следующим образом:

- Выплата в адрес факторинговой компании комиссий за выдачу финансирования и за использование средств: Дт76 – Кт51 (суммы учитываются без НДС).

- Учет НДС с комиссии финансового агента: Дт19 – Кт76.

- Предъявление НДС к вычету: Дт68 – Кт19.

Когда банки и другие финансирующие организации публикуют тарифы по факторингу, они обычно указывают процентную ставку без НДС. При оформлении финансирования размер комиссии увеличивается на 20%, а затем выплаченный налог предъявляется к вычету. Дополнительных затрат компания, находящаяся на общей системе налогообложения, не несет.

Дополнительных затрат компания, находящаяся на общей системе налогообложения, не несет.

В статье «НДС по факторинговым операциям для клиентов на УСН» мы подробно описывали механизм взаиморасчетов по налогу для компаний на «упрощенке»

О том, какие проводки нужно сделать поставщику и заказчику по факторинговым операциям, читайте в статье «Как отразить факторинг в бухучете»

Факторинг довольно простой финансовый продукт с понятной схемой расчетов, но относительно налогообложения операций часто возникают вопросы, особенно в отношении НДС с факторинговых комиссий. Так как налог принимается к вычету, его наличие не должно тревожить – величина НДС будет возмещена. При этом финансирующие организации чаще всего проводят первичный расчет комиссий без НДС, поэтому следует заранее уточнять окончательный размер выплат, чтобы эффективнее планировать взаиморасчеты.

Возмещение НДС

Товары и услуги, в отношении которых можно получить возмещение уплаченного НДС, включая (среди прочего): дизельное топливо / бензин, смазочное масло, мойку автобусов дальнего следования и грузовиков, ремонт, запасные части и аксессуары, карты дорог, сборы за парковку, размещение в отелях, оплата такси / аренда автомобиля, расходы на связь (телефон/факс) и деньги на питание.

Получить возмещение

Итак, почему стоит доверить выплату возврата НДС именно NIKOSAX?

• Мы работаем уже 50 лет и постоянно расширяем клиентскую базу. Более 6 000 довольных клиентов возвращаются к нам снова и снова на протяжении многих лет, что является ярким свидетельством нашего профессионализма.

• Каждое усовершенствование обслуживания в возврате НДС ориентировано на клиента. Мы ставим потребности клиентов на первое место, поэтому мы перевели рабочие процессы в цифровую форму с помощью системы оптического распознавания символов. Таким образом достигается максимальная скорость обработки возвратов в этой отрасли.

• Помимо получения выгоды благодаря нашим конкурентоспособным и гибким ценам, у вас, как у клиента по возврату НДС, есть доступ к более дешевому источнику финансирования, не зависящему от банков. Для вас открывается возможность получить деньги в течение 15 дней после подачи инвойсов, то есть даже до отправки заявок на возврат средств.

• Наши клиенты всегда довольны сотрудничеством, поскольку мы обеспечиваем прозрачность процесса, регулярно сообщая о состоянии заявок. Мы также даем полезные советы о том, как использовать каждую возможность возврата НДС везде, где это возможно.

• Наши специалисты говорят на родных языках налоговых органов каждой страны. Кроме того, мы сотрудничаем с налоговыми организациями на протяжении 50 лет, поэтому ваши заявки на возврат средств в надежных руках.

• Мы ГАРАНТИРУЕМ возврат средств*

* после выполнения всех процедур

Службы категории «Другие» влияет на возмещение НДС в Microsoft Dynamics AX 2012 R2

Данная статья относится к Microsoft Dynamics AX для региона индийского (хинди).

Симптомы

Под налога на услуги при выборе категории услуг «Другие» в списке ДИСК и Реверс, полный службы налог должен быть зарезервированы как расходов вместо первого бронирования восстанавливаемых и более поздних версий передача акциза восстановления учетной записи. На последнее изменение Реверс службы категории «Другие» включена для обычной службы также. Таким образом этого требуют изменения в бухгалтерского учета. Согласно текущему оформлению системы всегда книги налога на услуги в счет подлежит возмещению независимо от категории, выбранной для операции службы.

На последнее изменение Реверс службы категории «Другие» включена для обычной службы также. Таким образом этого требуют изменения в бухгалтерского учета. Согласно текущему оформлению системы всегда книги налога на услуги в счет подлежит возмещению независимо от категории, выбранной для операции службы.

Решение

Сведения об обновлении

Это обновление для конкретной страны включается в 7 накопительного обновления (CU7) для Microsoft Dynamics AX 2012 R2. Для установки этого обновления определенных стран, установите CU7 для Microsoft Dynamics AX 2012 R2. Дополнительные сведения о CU7 для Microsoft Dynamics AX 2012 R2 щелкните следующий номер статьи базы знаний Майкрософт:

2885603 накопительного обновления 7 для Microsoft Dynamics AX 2012 R2

Статус

Корпорация Майкрософт подтверждает, что это проблема продуктов Майкрософт, перечисленных в разделе «Относится к».

Примечание. Это статья «БЫСТРАЯ ПУБЛИКАЦИЯ», созданная непосредственно из технической поддержки корпорации Майкрософт. Сведения, содержащиеся в настоящем документе, предоставляются «как есть» в ответ на возникающие проблемы. В результате скорости предоставления материалов они могут включать опечаток и быть изменены в любое время без предварительного уведомления. Другие вопросы, связанные с Условиями использования см.

НДС в лизинге | ООО «Альфа-Лизинг»

Лизинговые услуги облагаются НДС. Среди клиентов лизинговых компаний, однако, существуют компании, которые полностью или частично освобождены от уплаты НДС, например медицинские и транспортные.

В соответствии с подп. 2 п. 2 ст. 149 НК РФ НДС не облагаются медицинские услуги, оказываемые медицинскими организациями и (или) учреждениями. При оплате услуг с НДС у таких компаний он к вычету не берется, а списывается на затраты.

Услуги по международной перевозке товаров, фактически оказываемые налогоплательщиками между пунктами, один из которых расположен на территории РФ, а другой — на территории иностранного государства, облагаются НДС по ставке в размере 0% (подп. 2.1 п. 1 ст. 164 НК РФ).

2.1 п. 1 ст. 164 НК РФ).

В таком случае транспортная компания постоянно возмещает полученный НДС из бюджета деньгами, что делает лизинговую схему для такой компании менее привлекательной, так как лизинговая компания не использует такой механизм, связанный со значительными издержками администрирования.

Особенность администрирования НДСа в сделках лизинга связана с тем, что лизинговая компания ставит НДС к вычету (получает налоговый щит) после ввода имущества в эксплуатацию (одновременно с передачей в лизинг) или с авансов поставщикам. Лизингополучатель получает возможность вычета по НДС со всей суммы авансового платежа, а лизингодатель также получает вычет по НДС с оплат в адрес российских поставщиков.

В каждой сделке лизинга у лизингодателя таким образом формируется в конечном итоге налоговый щит — НДС к возмещению, за счет постоянно приобретаемого большого количества имущества с НДС. Поэтому в рамках сделки НДС, который лизинговая компания получает в лизинговых платежах, не сразу платится в бюджет, а аккумулируется до того момента, пока НДС в лизинговых платежах не сравняется с НДС при покупке имущества. На расчетном счете лизингодателя таким образом формируется подушка НДС, который лизинговая компания может использовать для погашения кредитов, а в конечном счете удешевлять стоимость лизинга для клиента.

На расчетном счете лизингодателя таким образом формируется подушка НДС, который лизинговая компания может использовать для погашения кредитов, а в конечном счете удешевлять стоимость лизинга для клиента.

Лизинговая компания может быть освобождена от уплаты НДСа, если она соответствует требованиям для применения УСНО.

Как подать заявку на возврат НДС из другой страны ЕС

Вы владеете компанией в Нидерландах и платили ли вы НДС в другом государстве-члене ЕС? Вы можете вернуть этот НДС в Нидерландах (на голландском языке).

Условия возврата НДС

Вы должны соответствовать этим условиям (на голландском языке):

- ваша компания учреждена в Нидерландах

- вы не подаете декларацию по НДС в государстве-члене

- вы используете товары или услуги для деятельность компании, подлежащая обложению НДС

Минимальная сумма для подачи заявления на возврат НДС составляет:

- 50 евро за запрос за весь календарный год или последнюю его часть.

- 400 € за запрос на срок не менее 3 месяцев, но менее календарного года.

Вы можете потребовать меньшую сумму, но тогда страна, в которую вы подаете заявление, может решить не принимать ваш запрос во внимание.

Вы должны подать запрос на возврат НДС (на голландском языке) до 1 октября года, следующего за годом, за который вы запрашиваете возврат НДС. Например, вы заплатили НДС другой стране ЕС в 2020 году. Если вы хотите вернуть этот НДС, отправьте запрос до 1 октября 2021 года.

Запрос данных для входа в систему

Для возврата НДС из другого государства-члена ЕС вам необходимы данные для входа. Сначала вы устанавливаете, соответствуете ли вы требованиям, используя инструмент на голландском языке «Inloggegevens voor terugvragen btw uit EU-landen» (прокрутите вниз). Затем вы можете запросить данные для входа с помощью того же инструмента в налоговой и таможенной администрации Нидерландов (Belastingdienst).

Требование возврата НДС

Если вы владеете компанией в Нидерландах и хотите вернуть НДС из другого государства-члена ЕС (на голландском языке), вы подаете онлайн-заявку на возврат НДС через веб-сайт налоговой и таможенной администрации Нидерландов. В брошюре на голландском языке Требования и объяснение для запроса возврата НДС из других стран ЕС (Vereisten en toelichting bij verzoek om teruggaaf btw uit andere EU-land) вы найдете информацию для каждой страны, каким требованиям должно соответствовать ваше заявление и каким документы, которые необходимо приложить к заявлению. Для получения дополнительной информации на английском языке вы можете обратиться к базе данных налоговой информации Европейской комиссии (TIC).

В брошюре на голландском языке Требования и объяснение для запроса возврата НДС из других стран ЕС (Vereisten en toelichting bij verzoek om teruggaaf btw uit andere EU-land) вы найдете информацию для каждой страны, каким требованиям должно соответствовать ваше заявление и каким документы, которые необходимо приложить к заявлению. Для получения дополнительной информации на английском языке вы можете обратиться к базе данных налоговой информации Европейской комиссии (TIC).

Налоговая и таможенная администрация Нидерландов направит ваш запрос в налоговый департамент государства-члена, в котором вы хотите подать претензию.Эта страна обработает ваш запрос.

Возврат НДС в Нидерландах

Если вы зарегистрированы в качестве предпринимателя в другой стране ЕС или за пределами ЕС и хотите вернуть НДС в Нидерландах, применяются другие правила.

Модуль электронного обучения Европейской комиссии

В бесплатном модуле электронного обучения на веб-сайте Европейской комиссии вы шаг за шагом научитесь подавать заявление на возврат НДС из другого государства ЕС.

Возврат НДС для розничных продавцов

Для более быстрого отслеживания возврата средств за покупки в Tax Free введите данные своей формы Tax Free ниже.Не используйте пробелы и дефисы — только цифры и буквы.

Если у вас есть вопрос о ходе возврата налогов, нажмите здесь.

Для покупок в режиме Tax Free в Объединенных Арабских Эмиратах посетите специальный веб-сайт ОАЭ, щелкнув здесь.

Чтобы узнать о покупках Tax Free в Финляндии, посетите нашу веб-страницу в Финляндии.

Введите номер штрих-кода вашей формы Tax Free: Требуется

reCAPTCHA.

Отследить мой возврат

Каждая из наших форм Tax Free имеет уникальный номер — обычно вы можете найти его вверху формы.

Если вам нужна дополнительная помощь, воспользуйтесь ссылками ниже:

Мы не получили соответствующую форму Tax Free для вашего возмещения НДС, и в результате мы списываем / списываем ваш счет в соответствии с Условиями, которые вы подписали при получении возмещения наличными.

Для получения дополнительной информации перейдите на эту страницу.

Если у вас есть другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из формы (форм) Tax Free на этой странице запроса Tax Free.

Ваша форма Tax Free была успешно получена, и мы обрабатываем ваш возврат. Если вы выбрали один из следующих способов возврата, пожалуйста, дайте 30 дней, чтобы получить ваш возврат:

- Кредитная карта

- Алипай

- Чек

- Банковский перевод

- Пасс.

Ctrip

Ctrip

Если вы не получили сумму через 30 дней или у вас возникнут другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из формы (форм) Tax Free на этой странице запроса Tax Free.

Мы ждем получения вашей формы Tax Free с печатью.

Убедитесь, что вы отправили нам оригинал формы Tax Free с печатью в один из наших офисов. См. Полный список наших доступных страновых офисов.

Если вы недавно отправляли форму Tax Free, подождите до 30 дней.

Если у вас есть другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из формы (форм) Tax Free на этой странице запроса Tax Free.

У нас возникли проблемы с обработкой вашей формы Tax Free, пожалуйста, свяжитесь с нашей службой поддержки клиентов, указав детали из вашей формы (форм) Tax Free на этой странице запроса Tax Free.

Мы получили вашу соответствующую форму Tax Free и пополнили ваш счет. Обратите внимание, что за повторные кредиты может взиматься дополнительная плата.

Если у вас есть какие-либо другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из ваших форм Tax Free на этой странице запроса Tax Free https://www.planetpayment.com/en/tax-refund-customer- услуги /

Мы получили вашу форму Tax Free и выплатили вам возврат одним из следующих способов:

- Наличные

- Мгновенный возврат через Alipay

- WeChat мгновенный возврат

На этом процесс возврата завершен.

Если у вас есть другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из ваших форм Tax Free на этой странице запроса Tax Free https://www. planetpayment.com/en/tax-refund-customer- услуги /

planetpayment.com/en/tax-refund-customer- услуги /

Мы выплатили вам возврат одним из следующих способов:

- Кредитная карта

- Алипай

- Чек / карта предоплаты

- Банковский перевод

- Пасс. Ctrip

Пожалуйста, подождите до 10 рабочих дней, прежде чем возврат будет зачислен на ваш счет.Если у вас есть какие-либо другие вопросы, свяжитесь с нашей службой поддержки клиентов, предоставив информацию из ваших форм Tax Free на этой странице запроса Tax Free https://www.planetpayment.com/en/tax-refund-customer-services /

Мы получили вашу форму Tax Free, и процесс возврата денег завершен.

Сумма возврата была вычтена из первоначальной суммы покупки во время покупки в магазине.

Если у вас есть какие-либо другие вопросы, свяжитесь с нашей службой поддержки клиентов, указав детали из ваших форм Tax Free на этой странице запроса Tax Free https://www. planetpayment.com/en/tax-refund-customer- услуги /

planetpayment.com/en/tax-refund-customer- услуги /

| Андерсен в Греции

Андерсен в Греции является членом международной сети Cash Back Network, которая является мировым лидером в предоставлении услуг по возврату НДС в Европейском Союзе и третьих странах, подписавших соглашения о взаимности со странами-членами ЕС.

Andersen в Греции в сотрудничестве с более чем тридцати офисами United Cash Back Network в Европейском Союзе, Литве, Швейцарии, Норвегии и т. Д. Может предоставить компаниям, расположенным в Греции, полный перечень услуг по НДС.

Расходы, подлежащие уплате НДС

При ведении бизнеса за рубежом, таком как посещение международных торговых конференций или выставок, учебных курсов, возврат НДС по многим расходам, понесенным во время поездки, хотя такие же расходы в Греции, в соответствии с принятием Греческим законом о НДС, не могут быть установлены внутри страны и рассматривается как стоимость. Расходы, по которым может потребоваться возврат НДС, обычно включают:

Расходы, по которым может потребоваться возврат НДС, обычно включают:

- Конференции, выставки, выставки

- Гостиницы и B &

- Рестораны и развлечения

- Прокат автомобилей

- Маркетинговые расходы

- Бензин / дизель

- Учебные курсы или семинары

- Общественный транспорт (включая автобусы, поезда и такси)

Однако список услуг, тарифы и правила, а также необходимая документация различаются от страны к стране и часто меняются.Заявления по НДС необходимо подавать в налоговые органы тех стран, где были понесены расходы, и в определенные сроки. Составление счетов-фактур и выполнение требований властей к заявкам — трудоемкая и сложная задача, усугубляемая языковой разницей.

Услуги по возврату НДС

- Анализ возможностей возврата НДС

- Оценка существующих процедур возмещения НДС для выявления дополнительных возможностей возмещения НДС, которые все еще могут существовать

- Получение всех соответствующих счетов-фактур из бухгалтерских записей, выполняемое нашим обученным персоналом.

В качестве альтернативы мы можем предоставить внутреннее обучение и рекомендации по процессу для эффективного сбора возвращаемых счетов

В качестве альтернативы мы можем предоставить внутреннее обучение и рекомендации по процессу для эффективного сбора возвращаемых счетов - Официальные исправления иностранных счетов-фактур путем обращения к поставщикам с целью исправления неправильных или отсутствующих данных, таких как название компании и т. Д.

- Подача официального заявления на возмещение НДС и рассмотрение всех запросов от иностранных налоговых органов

- Обращение к поставщикам для получения кредита, если НДС был начислен и уплачен неправильно и который не будет возмещен властями

- Система онлайн-слежения за статусом претензий

- Другие возможные услуги включают местную регистрацию и соблюдение требований НДС, а также технические консультации по НДС, предоставляемые нашей сетью международных специалистов по НДС и партнеров по сотрудничеству.

для британских компаний — Intertax — Налоговые услуги и налоговые консультации Польша

1 января 2021 года в связи с Brexit Великобритания официально стала третьей страной. Это означает изменение расчетов по НДС для всех налогоплательщиков. Транзакции с GB, рассматриваемые как приобретение внутри Сообщества и доставка внутри Сообщества, теперь определяются как импорт и экспорт.

Это означает изменение расчетов по НДС для всех налогоплательщиков. Транзакции с GB, рассматриваемые как приобретение внутри Сообщества и доставка внутри Сообщества, теперь определяются как импорт и экспорт.

Изменения касаются также процедуры НДС-REF. Как правило, заявки на НДС-REF за данный год подаются до 30 сентября следующего года.Исключением был НДС-REF за 2020 год в Великобританию. До 31 марта 2021 года налогоплательщики имели возможность подать заявку на НДС-REF на 2020 год в электронной системе в соответствии с Директивой 2008/9 / EC. По истечении этого времени можно подать заявку на НДС-REF в соответствии с тринадцатой директивой ЕС (86/560 / EEC).

Заявления о возмещении НДС из третьих стран заполняются в бумажном виде на языке PL и передаются руководителю компании Drugi Urzd Skarbowy Warszawa-ródmieście.Нет возможности подать заявку на возврат НДС через электронную систему (как для заявок, поданных на основании Директивы 2008/9 / EC).

Заявление должно относиться к покупке товаров и услуг или ввозу товаров, произведенных в течение периода не менее трех месяцев и не более календарного года. Это может относиться к более короткому периоду, если это касается последних трех месяцев налогового года. Если период, к которому относится заявление, составляет менее одного налогового года, но не менее трех месяцев, общая сумма налогового возмещения, в отношении которого подается заявление, не должна быть меньше эквивалента 400 евро в злотых.В случае, если период составляет один налоговый год или оставшаяся часть налогового года, сумма налогового возмещения, для которого подается заявление, не должна быть меньше, чем эквивалент 50 евро в злотых. Преобразование сумм, выраженных в евро, должно производиться в соответствии с со средним обменным курсом, опубликованным НБП, действующим в последний рабочий день, предшествующий дню выставления счета или таможенного документа.

Это может относиться к более короткому периоду, если это касается последних трех месяцев налогового года. Если период, к которому относится заявление, составляет менее одного налогового года, но не менее трех месяцев, общая сумма налогового возмещения, в отношении которого подается заявление, не должна быть меньше эквивалента 400 евро в злотых.В случае, если период составляет один налоговый год или оставшаяся часть налогового года, сумма налогового возмещения, для которого подается заявление, не должна быть меньше, чем эквивалент 50 евро в злотых. Преобразование сумм, выраженных в евро, должно производиться в соответствии с со средним обменным курсом, опубликованным НБП, действующим в последний рабочий день, предшествующий дню выставления счета или таможенного документа.

Налогоплательщик обязан приложить к заявлению следующие документы в оригиналах:

- свидетельство НДС, подтверждающее, что правомочное лицо является лицом, облагаемым налогом на добавленную стоимость или налогом аналогичного характера, зарегистрированным в стране своего учреждения,

- счетов-фактур и таможенных документов.

Возмещение производится в польских злотых на указанный банковский счет налогоплательщика, открытый в Польше или в стране его местонахождения.

Заявление на НДС-REF может быть подано от имени налогоплательщика по доверенности.

Подробнее о наших службах отчетности по НДС https://polishtax.com/services/vat-reporting-poland/

Правительство острова Мэн — Возврат НДС в ЕС для трейдеров IoM

Все претензии о возмещении предналога, понесенного путем ведения бизнеса в других государствах-членах ЕС, обрабатываются онлайн-системой, доступной на веб-сайте налоговой и таможенной службы Ее Величества по адресу https: // online.hmrc.gov.uk/

Компании, зарегистрированные в Великобритании и на острове Мэн, должны подавать претензии по уплате НДС, уплаченного в других странах ЕС, через систему HMRC. Торговец, зарегистрированный в качестве плательщика НДС, должен сначала зарегистрироваться, чтобы использовать онлайн-сервисы HMRC, а затем зарегистрироваться для использования этой услуги по адресу http://online. hmrc.gov.uk/registration

hmrc.gov.uk/registration

Для регистрации вам понадобится 5 единиц информации для подтверждения действительности заявки:

- Номер плательщика НДС

- Основное место деятельности Почтовый индекс

- EDR (дата вступления в силу)

- Последний месяц подачи последней декларации по НДС

- Число в графе 5 последней поданной декларации по НДС

Эти данные будут сверяться с данными, хранящимися в соответствующих британских системах.Однако детали декларации по НДС для торговцев с острова Мэн, зарегистрированных в качестве плательщика НДС, не хранятся в системе HMRC. В результате трейдеры с острова Мэн, зарегистрированные в качестве плательщика НДС, должны указать «н / д» (не применимо) в качестве «Последний месяц последней поданной декларации по НДС». Для цифры в поле 5 нажмите значок справки рядом с этим полем и следуйте инструкциям для недавно зарегистрированных трейдеров, которые не подали декларацию по НДС.

Уведомление 723A «Возврат НДС в Европейском сообществе для предприятий из ЕС и за его пределами» доступен здесь.

Разрешение агента на возмещение НДС в ЕС

Трейдеры могут зарегистрироваться и зарегистрироваться для использования услуги HMRC «Возврат НДС в ЕС для агентов» и настроить онлайн-авторизацию, чтобы вы могли действовать от имени своих клиентов и подавать заявки на возврат онлайн.

Чтобы настроить авторизацию клиентов с помощью процесса авторизации онлайн-агента, вам необходимо подписаться на услугу «Возврат НДС в ЕС для агентов». Если вы уже пользуетесь онлайн-сервисами HMRC, вы можете добавить НДС в ЕС для агентов в свой портфель в разделе «Услуги, которые вы можете добавить» в разделе «Ваши услуги HMRC».Агентам, впервые использующим онлайн-сервисы HMRC, необходимо зарегистрироваться для получения услуги «Возврат НДС в ЕС для агентов», посетив https://online.hmrc.gov.uk/. Нажмите «Зарегистрироваться» в разделе «Новый пользователь», затем выберите «Агент» и следуйте инструкциям на экране.

Вы можете использовать эту услугу, даже если вы не зарегистрированы в качестве плательщика НДС в Великобритании. Вам следует запросить ссылочный номер агента по НДС, перейдя по ссылке на странице «Что вам потребуется для регистрации» во время процесса регистрации и зачисления.

Вам следует запросить ссылочный номер агента по НДС, перейдя по ссылке на странице «Что вам потребуется для регистрации» во время процесса регистрации и зачисления.

Регистрация и процесс зачисления

Получив ссылочный номер агента по НДС (он будет отображаться на экране), вы можете продолжить подписку на услугу «Возврат НДС в ЕС для агентов».

Процесс регистрации занимает всего несколько минут. Вам нужно будет:

- расскажите немного о себе

- создать пароль

- запишите свой идентификатор пользователя — он появится на экране, и HMRC подтвердит его по почте в течение 7 дней.

Вы получите код активации (также известный как PIN) по почте в течение 7 дней после регистрации.Вы должны использовать его для активации услуги в течение 28 дней с даты, указанной в письме.

После того, как вы это сделаете, вы сможете настроить авторизацию клиентов в Интернете, чтобы иметь возможность подавать претензии клиента на возврат онлайн с помощью службы возврата НДС в ЕС.

Чтобы завершить процесс авторизации агента для клиентов с острова Мэн, вам потребуются следующие 5 частей информации:

- Номер плательщика НДС

- Основное место деятельности Почтовый индекс

- EDR (дата вступления в силу)

- Последний месяц подачи последней декларации по НДС

- Число в графе 5 последней поданной декларации по НДС

Чтобы просмотреть последние 2 части информации, следуйте приведенным выше инструкциям по регистрации трейдера.

После того, как вы запросите онлайн-авторизацию, HMRC отправит вашему клиенту письмо, содержащее уникальный код авторизации. Две буквы перед кодом показывают, для какой услуги он предназначен — код для НДС включает буквы «VR».

Важно сообщить вашему клиенту, что он получит это письмо и что ему нужно будет сообщить вам код. Ваш клиент должен сделать это быстро, поскольку срок действия кода истекает через 30 дней после его выпуска HMRC. Для завершения процесса авторизации вам необходимо войти в учетную запись онлайн-агента и ввести код.

Новые клиенты с возвратом НДС из ЕС появятся в вашем списке клиентов в течение 24 часов после завершения процесса авторизации.

Обмен валюты и возврат налогов

ОБМЕН ВАЛЮТЫ В АЭРОПОРТУ КЕФЛАВИК

Арион Банк обеспечивает обмен валюты в пунктах обслуживания в зале прибытия и отправления. Он также имеет 14 банкоматов в терминале: восемь в зале вылета, где вы можете снимать неисландскую валюту, и шесть в зале прибытия, где вы можете снять исландские кроны.

См. Часы работы

ВОЗВРАТ НДС

Вы совершали покупки в Исландии и вам необходимо потребовать возмещения НДС? Вы можете запросить возврат НДС в Арион Банке, номер находится в зале прибытия напротив пункта проката автомобилей. (См. Карту со знаком Tax Free). Пассажиры должны вернуть свой НДС перед регистрацией багажа. Услуга Tax Free доступна в пункте обмена валюты, когда стойка Tax Free закрыта.

ПРАВИЛА ВОЗВРАТА НДС

Налог на добавленную стоимость (НДС) может быть возвращен лицам, постоянно проживающим за пределами Исландии за товары, приобретенные в Исландии, при условии, что условия Регламента No. 1188/2014 выполнены.

1188/2014 выполнены.

Возврат осуществляется при условии постоянного проживания покупателя за пределами Исландии. В качестве доказательства постоянного проживания за пределами Исландии покупатель должен предъявить паспорт или другое удостоверение личности, четко подтверждающее постоянное проживание в другой стране. Иностранцы, постоянно проживающие в Исландии, не имеют права на возврат НДС.

Чтобы иметь право на возмещение, должны быть выполнены все следующие условия:

1. Покупатель должен вывезти товары из страны в течение трех месяцев с момента покупки.

2. Покупная цена товара, включая НДС, должна быть не менее 6000 исландских крон.

3. При отбытии товар необходимо предъявить вместе с необходимой документацией.

НДС может быть возмещен за товары в том же чеке, если их общая покупная цена составляет 6000 исландских крон или более, включая НДС, даже если один или несколько отдельных товаров не достигают минимальной суммы.

При отбытии из Исландии через аэропорт Кефлавик покупатель должен предоставить товары вместе с заполненной формой Tax Free и квитанцией поставщику услуг по возврату налогов, который осуществит возврат при соблюдении условий, изложенных в Регламенте. в остальном.

в остальном.

За дополнительной информацией обращайтесь в Арион Банк в аэропорту:

Услуги по возврату НДС| Бухгалтерия

Как получить номер плательщика НДС в другой стране, специалисты по возврату НДС и налоговому возврату

Euro Start Entreprises может помочь вам определить, изучить и организовать возможности возврата налогов из-за рубежа. Наш сервис предлагает возврат налога на добавленную стоимость (НДС) для иностранных корпораций, совершающих операции в пределах Европейского Союза (ЕС).

На территории ЕС НДС взимается с различных транзакций.Это включает в себя отели, рестораны, услуги или товары, предоставляемые поставщиками из ЕС, и импорт товаров, и это лишь некоторые из них. В среднем НДС составляет около 20% транзакционных издержек в Европе, и иностранные компании имеют право на возмещение этого налога на добавленную стоимость.

Euro Start Entreprises может познакомить вас с нашей командой опытных дипломированных бухгалтеров, специализирующихся на вопросах НДС. Мы предлагаем комплексное решение от начала до конца. Эта услуга взимается только в случае успеха.Наши бригады дипломированных бухгалтеров могут помочь вам со следующими услугами:

Мы предлагаем комплексное решение от начала до конца. Эта услуга взимается только в случае успеха.Наши бригады дипломированных бухгалтеров могут помочь вам со следующими услугами:

- НДС на импорт

- Регистрация и соответствие НДС

- Консультации по НДС

- Возврат НДС

Международная служба возврата НДС и налогов — на что вы можете претендовать?

Деловые расходы, по которым возможно возмещение НДС, среди прочего, включают:

- Гостиницы и B &

- Прокат автомобилей

- Конференции, выставки, выставки

- Учебные курсы или семинары

- Счета за мобильную и прочую связь

- Общественный транспорт (включая автобусы, поезда и такси)

- Рестораны и развлечения

- Расходы на информационное бюро

- Арендованные линии

- Маркетинговые расходы

- Бензин / дизель

Конкретные расходы, подлежащие возмещению НДС, зависят от страны, из которой вы подаете заявление, а также от того, где вы находитесь.

Ctrip

Ctrip В качестве альтернативы мы можем предоставить внутреннее обучение и рекомендации по процессу для эффективного сбора возвращаемых счетов

В качестве альтернативы мы можем предоставить внутреннее обучение и рекомендации по процессу для эффективного сбора возвращаемых счетов

Добавить комментарий

Комментарий добавить легко