В ЕАЭС подписано Соглашение о принципах ведения налоговой политики в области акцизов на табачную продукцию

Вице-премьеры стран

Евразийского экономического союза (ЕАЭС) подписали Соглашение о принципах

ведения налоговой политики в области акцизов на табачную продукцию. Документ

был подписан 19 декабря в Санкт-Петербурге.

Соглашение

позволит гармонизировать ставки акцизов на сигареты и тем самым обеспечить

условия для функционирования рынка табачной продукции в ЕАЭС.

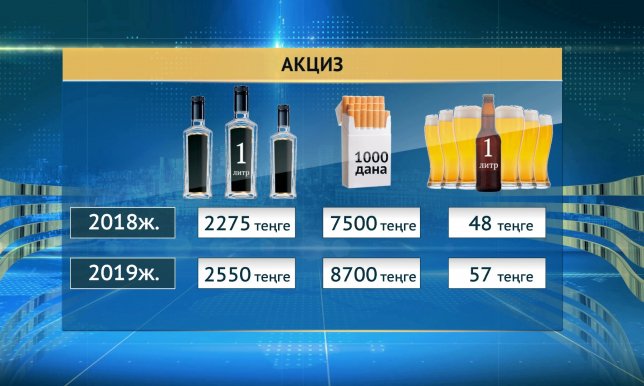

С 2024

года при расчете национальных ставок акциза на сигареты страны ЕАЭС будут исходить

из индикативной ставки €35 за 1 тысячу сигарет с отклонением не более чем на

20% в меньшую или большую стороны. Для адаптации бизнеса к новым требованиям сроком

достижения индикативной ставки определен период с 2020 по 2024 годы.

«Существующий разрыв в ставках

является основной причиной растущего перетока нелегальной табачной продукции в

странах Союза.

Государства Союза также наделили Совет ЕЭК полномочиями по утверждению индикативной ставки и диапазона отклонений на очередной пятилетний период. Помимо этого, вводится консультативный механизм в случае резкой волатильности курсов национальных валют.

зачем их вводят и чем это заканчивается / Авторские материалы / Радиостанция «Вести FM» Прямой эфир/Слушать онлайн

Россия готовится пополнить список экзотических акцизов. К налогам на пальмовое масло и вредную еду могут добавиться сборы на автомобильные шины. Такую идею активно обсуждают в деловых СМИ. Глава Минфина Антон Силуанов заявил, что решения по данному вопросу еще нет. А вот информация про акцизы на продукты ранее подтвердилась. Эксперты отмечают, что Россия может стать одной из первых стран, где действуют налоги на нездоровую еду. Впрочем, в мире можно найти и более странные акцизы. Например, на автомобильные кондиционеры, ядерное топливо, проституцию и даже на тяжелые наркотики. Зачем вводят такие налоги и чем это заканчивается, выяснял экономический обозреватель «Вестей ФМ» Валерий Емельянов.

К налогам на пальмовое масло и вредную еду могут добавиться сборы на автомобильные шины. Такую идею активно обсуждают в деловых СМИ. Глава Минфина Антон Силуанов заявил, что решения по данному вопросу еще нет. А вот информация про акцизы на продукты ранее подтвердилась. Эксперты отмечают, что Россия может стать одной из первых стран, где действуют налоги на нездоровую еду. Впрочем, в мире можно найти и более странные акцизы. Например, на автомобильные кондиционеры, ядерное топливо, проституцию и даже на тяжелые наркотики. Зачем вводят такие налоги и чем это заканчивается, выяснял экономический обозреватель «Вестей ФМ» Валерий Емельянов.

Родиной акцизов считают Голландию, но в полной мере этот вид налога реализовали британцы. В отдельные периоды истории у них появлялись такие странные явления, как акциз на количество окон в доме. Логика властей была примерно следующей: тот, кто может себе позволить много окон, неплохо зарабатывает и, вероятно, скрывает доходы. Говорят, пока действовал этот акциз, горожане просто замуровывали окна.

«С одной стороны, подорожают продукты, в отношении которых будут применяться акцизы, а с другой стороны, его введение, особенно на молочные продукты (я бы сделала акцент на них), снизит резко ценовую конкурентоспособность относительно молочных продуктов из натурального сырья. Я думаю, после этого вырастет спрос на натуральные продукты».

Список продуктов питания, которые когда-либо облагались акцизами, не очень велик. В стародавние времена в некоторых странах власти вводили сборы на соль и перец. Но на тот момент это была разновидность налога на роскошь. В сегодняшний Германии сохранился отголосок тех дней — до сих пор существует акциз на кофе. Причем на растворимый он — вдвое выше, чем на молотый. Западные политики в последнее время очень много говорят о налогах на фаст-фуд и сахар. Но лишь в одной стране его ввели реально — 5 лет назад в Дании. Эксперимент был признан неудавшимся, поскольку считать налог было сложно, а потребление вредной пищи за год в этой стране так и не изменилось. Чуть лучше вышел эксперимент с акцизом на газировку. Он действует в Норвегии, Мексике и в одном из районов Калифорнии. Но отзывы о нем среди экспертов неоднозначные. Цены на газировку практически не поменялись, потребление напитков — тоже не изменилось. В плане налоговых сборов изменений также нет, говорит директор московского офиса компании Tax Consulting U.K.

В стародавние времена в некоторых странах власти вводили сборы на соль и перец. Но на тот момент это была разновидность налога на роскошь. В сегодняшний Германии сохранился отголосок тех дней — до сих пор существует акциз на кофе. Причем на растворимый он — вдвое выше, чем на молотый. Западные политики в последнее время очень много говорят о налогах на фаст-фуд и сахар. Но лишь в одной стране его ввели реально — 5 лет назад в Дании. Эксперимент был признан неудавшимся, поскольку считать налог было сложно, а потребление вредной пищи за год в этой стране так и не изменилось. Чуть лучше вышел эксперимент с акцизом на газировку. Он действует в Норвегии, Мексике и в одном из районов Калифорнии. Но отзывы о нем среди экспертов неоднозначные. Цены на газировку практически не поменялись, потребление напитков — тоже не изменилось. В плане налоговых сборов изменений также нет, говорит директор московского офиса компании Tax Consulting U.K.

«Как ни крути, люди пьют газировки поменьше, чем добывают нефти. Налоги такие на Западе существуют, они рассчитываются, как правило, по бутылке. Но если говорить честно, то, безусловно, это прибавка к бюджету, какие-то деньги, но в бюджете сумма этих акцизов не будет видна. Она вряд ли займет больше одной сотой в бюджете».

Налоги такие на Западе существуют, они рассчитываются, как правило, по бутылке. Но если говорить честно, то, безусловно, это прибавка к бюджету, какие-то деньги, но в бюджете сумма этих акцизов не будет видна. Она вряд ли займет больше одной сотой в бюджете».

Есть брать самые редкие акцизы, то реально эффективными можно считать налог на запрещенные наркотики. Во многих штатах он существует с одной единственной целью — чтобы было за что сажать представителей наркобизнеса. Как правило, доказать в суде причастность боссов мафии к производству и сбыту зелья очень сложно, а вот неуплату налогов — гораздо легче.

Впрочем, есть примеры и другого рода — акциз на легальную проституцию. В Канаде его взимают с каждого борделя. Там же существует еще один экзотический акциз — на автомобильные кондиционеры. Предполагается, что они вредны для экологии. Кстати, по той же причине в Германии и Британии потребители электричества вынуждены доплачивать, если получают энергию с атомной станции.

Ну а по количеству акцизов всех опережает Индия — там облагаются почти все товары местного производства подакцизные, в том числе и автомобильные шины.

Повышение ставки акцизов не повлияет на стоимость бензина и дизтоплива

14 Февраля 2022 17:40

НУР-СУЛТАН. КАЗИНФОРМ — Во исполнение поручения Главы государства Касым-Жомарта Токаева, озвученного на заседании Мажилиса Парламента РК от 11 января 2022 года, Министерством национальной экономики разработан проект постановления Правительства «О внесении изменений в постановление Правительства РК от 6 апреля 2018 года № 173 «Об утверждении ставок акцизов на бензин (за исключением авиационного), дизельное топливо, газохол, бензанол, нефрас, смесь легких углеводов и экологическое топливо», передает МИА «Казинформ» со ссылкой на пресс-службу ведомства.

Проект постановления предусматривает:

— увеличение ставки акцизов на оптовую реализацию бензина, газохола, бензанола, нефраса, смеси легких углеводов и экологического топлива производителями с 24 435 тенге до 38 134 тенге за 1 тонну;

— увеличение ставки акцизов на оптовую реализацию дизельного топлива производителями с 9 300 тенге до 35 726 тенге за 1 тонну;

— исключение сезонного изменения акцизов на дизельное топливо;

— установление равной ставки на импорт дизельного топлива;

— уточнение кодов ТН ВЭД ЕАЭС на дизельное топливо.

Повышение ставок акцизов позволит привлечь дополнительные средства для обеспечения реализации социально-экономических задач государства, отметили в Миннацэкономики.

«При этом, цены на ГСМ расти не будут, так как в соответствии с приказом и.о. министра энергетики Республики Казахстан от 6 января 2022 года № 2 «О внесении изменения в приказ Министра энергетики Республики Казахстан от 19 мая 2015 года № 361 «Об установлении предельных цен на розничную реализацию нефтепродуктов, на которые установлено государственное регулирование цен» установлены предельные цены на розничную реализацию ГСМ», — сообщили в Миннацэкономики.

С полным текстом документа можно ознакомиться здесь.

Напомним, на заседании Мажилиса Парламента 11 января Президент Казахстана предложил пополнять госбюджет путем акцизов на бензин.

«В условиях благоприятной конъюнктуры рынка производители бензина и различные посредники получают дополнительные прибыли. Считаю, необходимым изымать часть этой маржи в пользу бюджета посредством акцизов. Правительство должно произвести соответствующие расчеты. Там нельзя допустить роста цен», — сказал Глава государства, выступая в Парламенте.

По словам Президента, дополнительные источники доходов бюджета необходимы для обеспечения макроэкономической стабильности страны.

Проверить моторное масло на подлинность

«Явная подделка ушла с витрин в подпол» — под таким заголовком вышел последний материал нашего масляного расследования, датируемого еще весной 2019 года. Читатели подтверждали: действительно, контрафакта стало меньше. По внешним признакам оригинал от подделки не отличишь. Особенно эффективно в борьбе помогал верный и простой способ проверки канистры на подлинность — с помощью акцизной марки. Недавно в сфере произошли изменения — вместо привычных буквенно-цифровых кодов стали печатать QR-коды (если точно — коды DMC). Очевидно, что подделки не исчезли полностью с белорусских прилавков. Как сейчас проверять масло на подлинность?

Читатели подтверждали: действительно, контрафакта стало меньше. По внешним признакам оригинал от подделки не отличишь. Особенно эффективно в борьбе помогал верный и простой способ проверки канистры на подлинность — с помощью акцизной марки. Недавно в сфере произошли изменения — вместо привычных буквенно-цифровых кодов стали печатать QR-коды (если точно — коды DMC). Очевидно, что подделки не исчезли полностью с белорусских прилавков. Как сейчас проверять масло на подлинность?

Если попадается банка со старой акцизной маркой

Все помнят, что моторное масло — подакцизный товар. На наклейке, которую обычно размещают на крышке канистры, указаны сведения о поставщике или реализаторе. Чтобы расшифровать буквенно-цифровой код на старом акцизе, нужно обратиться к электронному банку данных бланков документов. А затем сопоставить информацию со списком официальных дистрибьюторов на сайте производителя масла.

На следующем фото — пример. Код для моторных масел единый — 204607. Серия — ЭГ. А дальше — идентификационный номер. В данном случае удалось узнать, что товар поставлен «ПС Авто Групп» (официальный поставщик Total в Беларусь).

Теперь будет по-другому

С ноября 2021 года в редакцию стали поступать письма от обеспокоенных читателей. В качестве примера приведем слова Александра: «После статьи о поддельном моторном масле всегда проверяю акциз согласно вашей инструкции. Но сегодня при покупке масла попалась акциза, которая никак не вводится в банк данных. Информации об акцизах в общем доступе почти не найти. Были ли какие-то изменения по акцизам или это подделка?»

Действительно, акцизные марки изменили свой внешний вид, их правильно называть контрольными знаками. Требования закреплены официально — в редакции от 06.01.2021 указа №243 «О маркировке товаров контрольными (идентификационными) знаками». С 8 июля текущего года введена обязательная маркировка унифицированными контрольными знаками. На фото ниже — прежняя и новая марка в сравнении.

На фото ниже — прежняя и новая марка в сравнении.

«Для того чтобы узнать, кто импортер, нужно было вручную вводить данные, указанные на контрольном знаке (код, серия, номер). Сейчас все стало проще: скачал приложение „Электронный знак“, навел камеру — и готово, — говорит Павел Черногоров, начальник отдела продаж продуктовых направлений компании „Армтек“. — Если вдруг не сработает, также можно ввести данные вручную. Действительно стало намного удобнее».

Также проверить данные, указанные на контрольном знаке, можно на сайте Государственной информационной системы маркировки товаров.

Важно подчеркнуть, что в продаже осталось еще достаточно много продуктов со старой маркировкой, что допустимо.

Что даст информация об импортере?

В нашем масляном расследовании четко прослеживалась мысль: самый безопасный способ покупки оригинальной продукции — у официального дистрибьютора напрямую или в любой точке продаж с одновременной проверкой контрольного знака. На фото ниже — список официальных распространителей, которым, по нашим данным, можно доверять. Информация об основных дистрибьюторах периодически меняется, с момента публикации серии наших материалов список мог быть скорректирован.

На фото ниже — список официальных распространителей, которым, по нашим данным, можно доверять. Информация об основных дистрибьюторах периодически меняется, с момента публикации серии наших материалов список мог быть скорректирован.

Узнать, кто является официальным дилером масла в Беларуси, можно на сайте производителя (чаще всего в разделе «Где купить»). Приведем несколько примеров со ссылками: Areol, Total, Elf, Shell.

Для чего все это?

Отслеживание реализации позволит выявлять неофициальные потоки продаж, что в теории очистит рынок от серого импорта. Общая цель нововведения — контролировать движение каждой единицы товара и препятствовать нелегальному обороту или импорту продукции.

Простым языком: Россия решила таким образом бороться с контрабандой и инициировала введение новой маркировки в Беларуси.

Будет три вида акциза: два варианта с системой защиты от подделки полиграфическими средствами и спецматериалами (как на масле, с «голограммой») и один вариант с системой защиты от подделки оптическими средствами. На фото ниже — марки третьего типа, по ним можно отследить информацию вплоть до артикула.

На фото ниже — марки третьего типа, по ним можно отследить информацию вплоть до артикула.

Для юрлиц цели прозрачные: компании смогут отследить движение товаров на пути от производителя к конечному покупателю на внутреннем рынке ЕАЭС. Юрлиц обяжут использовать обмен электронными накладными через аттестованных EDI-провайдеров. В итоге должен произойти полный переход на обмен электронными документами и отказ от бланков строгой отчетности в бумажном виде.

Где еще стоит ждать «акцизы с QR-кодом»?

Новые акцизы третьего типа достались целому перечню товаров. Для всех юрлиц теперь является обязательным их нанесение. С помощью такого кода можно узнать название конкретного товара и «обеспечить прослеживаемость его реализации». Третий тип марок касается молочки, легпрома, обуви, фототоваров, духов, мехов и т. д.

Но вернемся к автомобильной теме. Среди товаров, которые получили унифицированные контрольные знаки (как на масле, с «голограммой»), есть немало автопродукции: антифризы, само масло, средства для стекол, моющие средства. В магазинах уже встречаются образцы новой маркировки, просто не всегда покупатель обращает внимание на наклейку на крышке. Да и не всегда в этом есть нужда. Конечно, если речь не идет о рынке моторного масла, на котором периодически всплывает контрафакт. На фото — пример нового акциза на таре стеклоомывающей жидкости.

В магазинах уже встречаются образцы новой маркировки, просто не всегда покупатель обращает внимание на наклейку на крышке. Да и не всегда в этом есть нужда. Конечно, если речь не идет о рынке моторного масла, на котором периодически всплывает контрафакт. На фото — пример нового акциза на таре стеклоомывающей жидкости.

Но это еще не все. С 1 декабря к товарам с третьим видом акциза добавляются и шины — как для легковушек, так и для грузовиков, автобусов и даже для мотоциклов с сельхозмашинами.

В начале ноября, когда требование о специальной маркировке коснулось обуви, из крупного интернет-магазина пропала вся категория товаров. Площадка просто не продавала обувь. В сети уже стали утверждать, что и на шинном рынке стоит ждать дефицита. Проверке этих слухов мы посвятим отдельный материал.

Auto.Onlíner в Telegram: обстановка на дорогах и только самые важные новости

Есть о чем рассказать? Пишите в наш телеграм-бот. Это анонимно и быстро

Это анонимно и быстро

Перепечатка текста и фотографий Onlíner без разрешения редакции запрещена. [email protected]

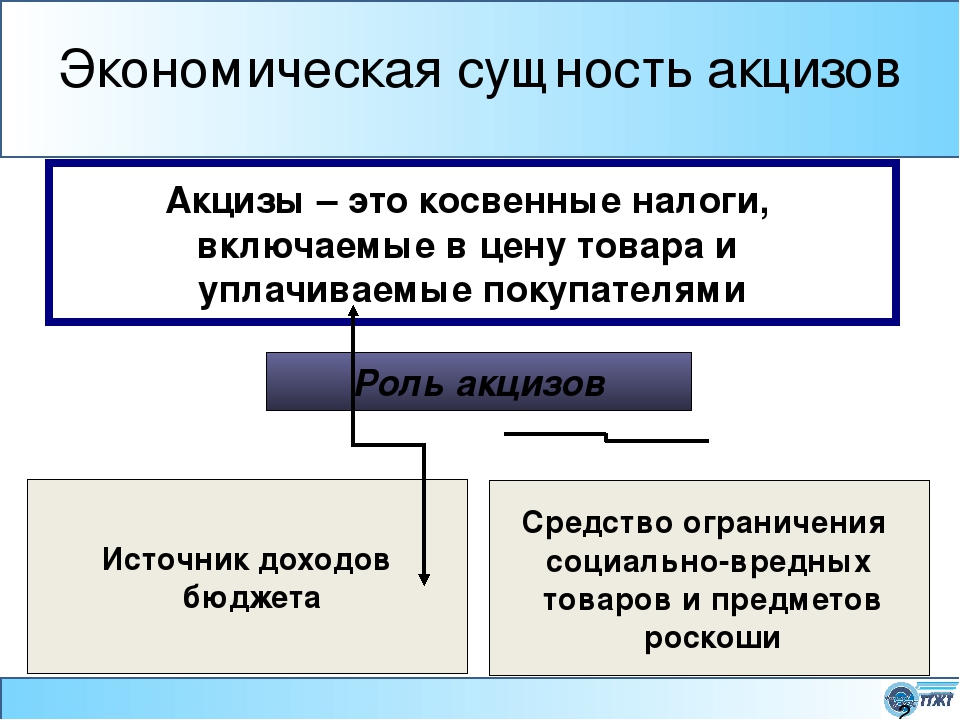

размер, повышение, вычет, ставки, доля

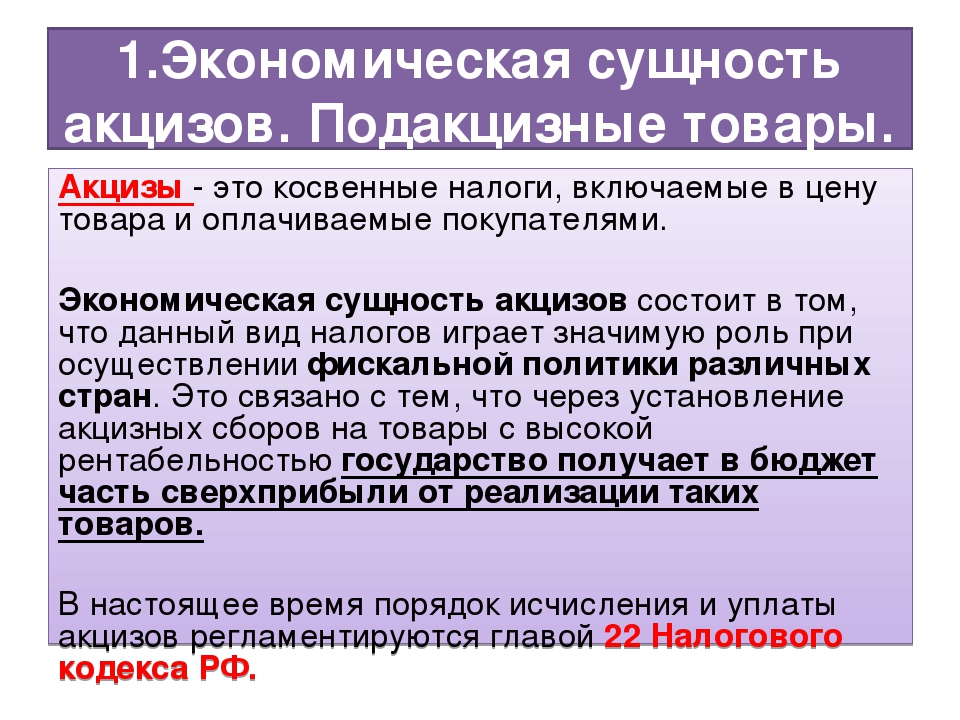

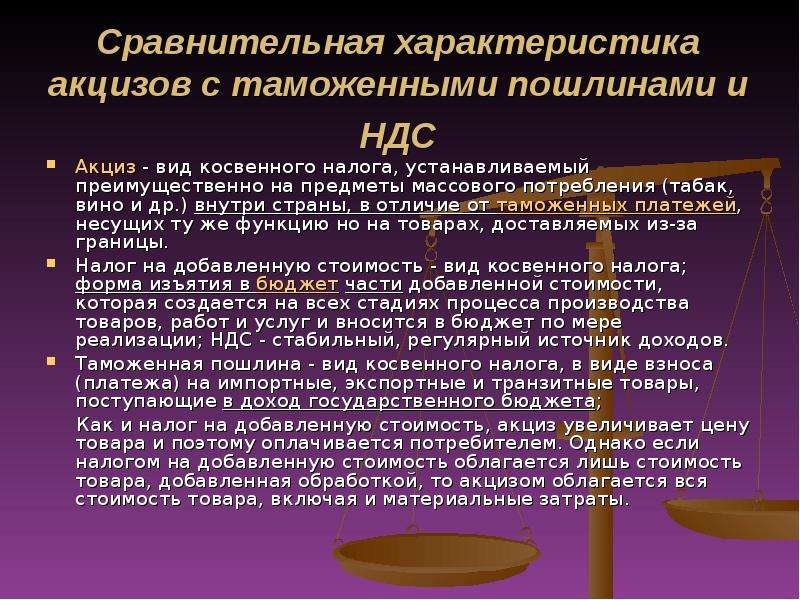

При совершении операций с некоторыми категориями товаров, взимается специальный налог – акциз. Это косвенный тип обложения, который накладывается на продукцию массового потребления. Самые распространенные операции с товарами, которые подлежат налогообложению – передача прав собственности, то есть продажа, ввоз на территорию страны, производство.

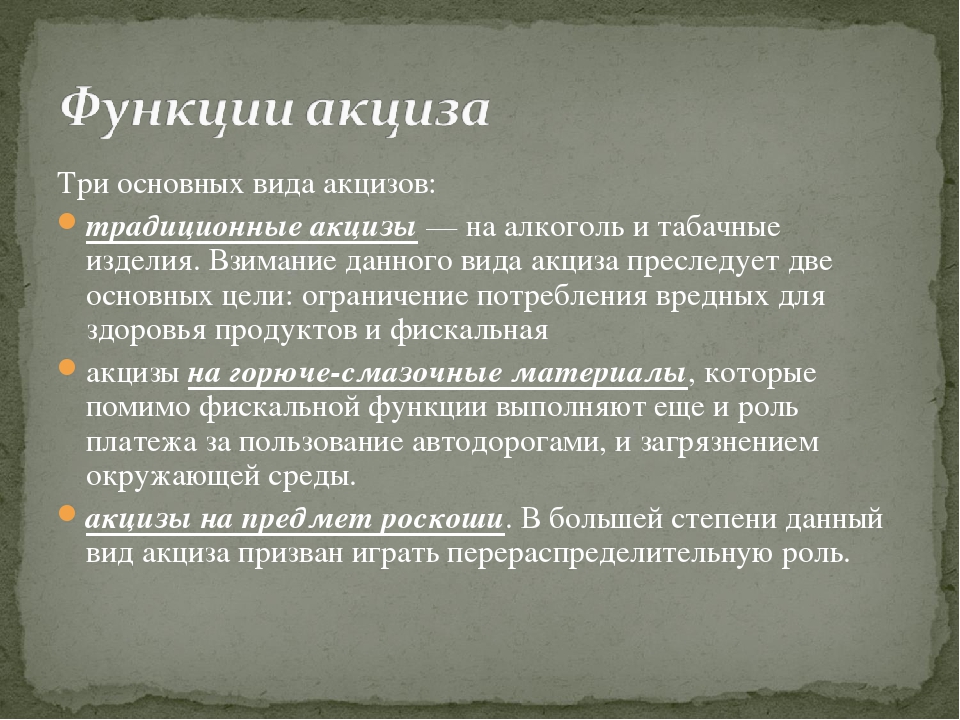

Стягивание распространяется на такие категории, как напитки с содержанием алкоголя, в том числе пиво, сигареты, сигары, другие изделия из табака, медицинские препараты с содержанием спирта, парфюмерные изделия с долей этила, природный газ, нефтепродукты.

Общие сведения об акцизе на нефтепродукты

Рассмотрим подробнее последнюю категорию товаров, нефтепродукты. К ней относится нефть и все нефтесодержащие товары, среди которых – бензин и дизельное топливо.

Акциз является федеральным, нецелевым налогом. То есть, средства, полученные мытом, не имеют определенного предназначения, а используются на возникающие нужды государства. Деньги, полученные в последствии стягивания, идут как в основной, федеральный, так и в региональные бюджеты.

Правовым основанием процесса налогообложения бензина является 22 глава Налогового Кодекса РФ. Так как налог относится к категории неокладных, оплачивает его налогоплательщик, к числу которых относятся юридические лица или индивидуальные предприниматели.

Уплата налогового сбора регулируется пунктом 1, 182 статьи Налогового кодекса, которая устанавливает, что оплачивается мыто непосредственно компанией, занимающейся производством или продажей продукта. Более подробно стоит рассмотреть случай уплаты акциза во время переработки давальческого сырья. В таком случае, повинность оплачивается не компанией-владельцем, а компанией, занимающейся переработкой.

- При ввозе бензина на территорию России, акцизный сбор оплачиваете прямо на границе, кроме случаев, когда товар поставляется из стран-членов Таможенного союза.

Для продукта из Таможенного союза, акциз оплачивается по месту нахождения налогоплательщика. Опирается такой способ оплаты на Соглашении «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» (2008) и Протоколе О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе» (2009).

Для продукта из Таможенного союза, акциз оплачивается по месту нахождения налогоплательщика. Опирается такой способ оплаты на Соглашении «О принципах взимания косвенных налогов при экспорте и импорте товаров, выполнении работ, оказании услуг в Таможенном союзе» (2008) и Протоколе О порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в Таможенном союзе» (2009). - Так же, в Протоколе указано, что если нефтепродукт ввозится на территорию России на давальческой основе для переработки, после которой снова покинет территорию страны, налог не взимается. Если товар, импортируемый из Таможенного союза был ранее произведен в России, то ответственность за акциз ложится на компанию, которая ввозит сырье в страну.

Важно отметить 3 пункт той же 182 статьи, что процесс смешивания приравнивается к процессу производства. Обложение налогом в таком случае имеет свои особенности. Смешивание приравнивается к производству только тогда, когда в результате выходит продукт, имеющий более высокую акцизную ставку, чем сырье.

183 статья Кодекса перечисляет ряд операций, не подпадающих под обложение налогом. Если сырье идет на экспорт, то согласно подпункту 4, 1 пункта статьи 183, акциз не уплачивается. Не уплачивается он и при передаче сырья из одного структурного отдела другому структурному отделу одной организации.

Акциз на бензин детально рассмотрен в этом видео:

Уплата сбора

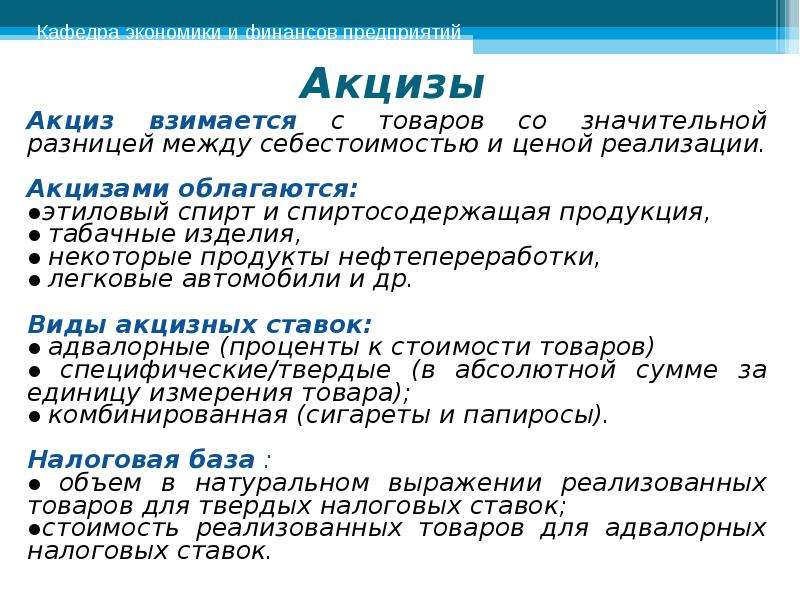

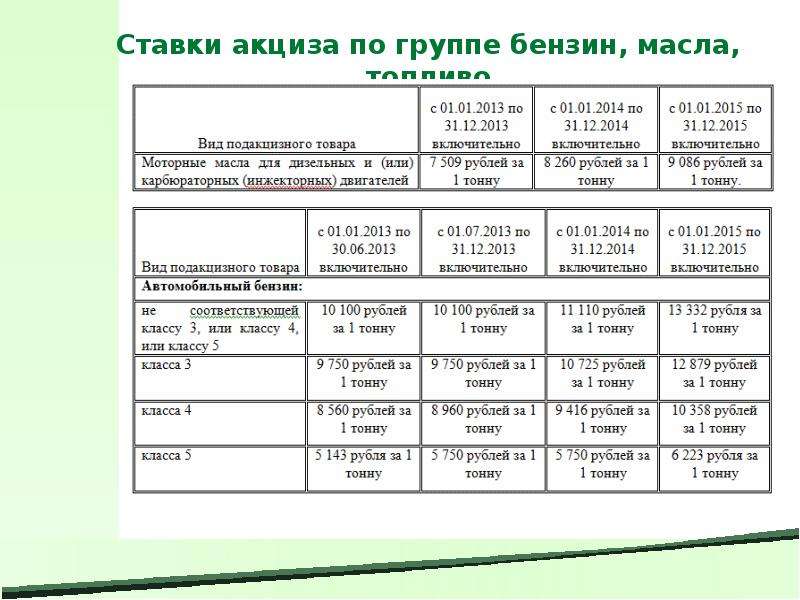

Ставки

Размеры акциза для нефтепродуктов также указаны в НК РФ, статья 193. Рассчитаны они в цене за одну тонну топлива, литры в расчетах не применяются. То есть, рассчитывается налог по количеству реализованного товара. Важно отметить, что транспортный налог в сумму акциза не включается.

На разные типы продукции разные ставки, сумма их зависит от класса сырья, определяемого уровнем качества. Закреплено это в 187 статье НК. Во внимание берутся и процессы инфляции, а также нужны дорожных фондов. Рассмотрим акцизные ставки на 2017 год:

Рассмотрим акцизные ставки на 2017 год:

| Тип продукции | Ставка в рублях (за 1 т) |

|---|---|

| Бензин, не соответствующий классам 3-5 | 13 332 |

| 3 класс | 12 879 |

| 4 класс | 10 358 |

| 5 класс | 6 223 |

| Прямогонный бензин | 13 502 |

| Дизельное топливо | 6 800 |

| Моторные масла | 5 400 |

| Бензол | 2 800 |

| Авиа-керосин | 2 800 |

| Дистилляты | 7 800 |

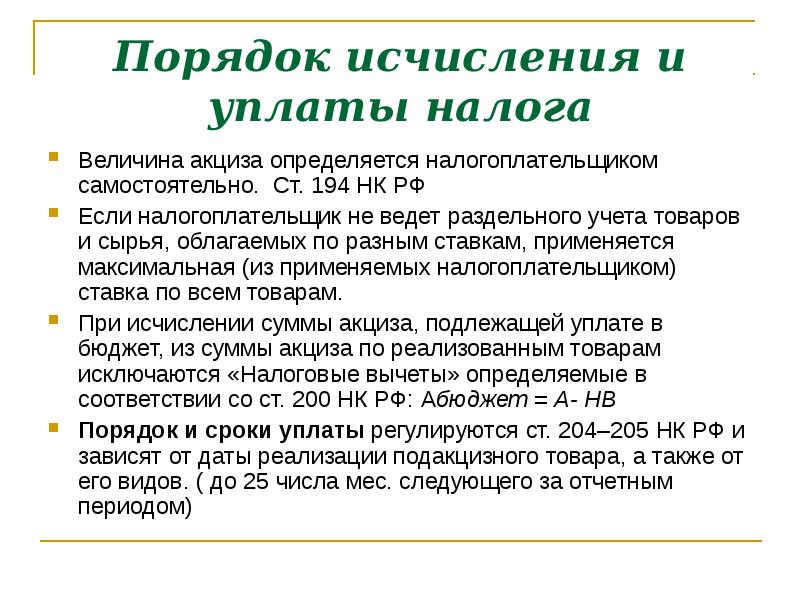

Расчет

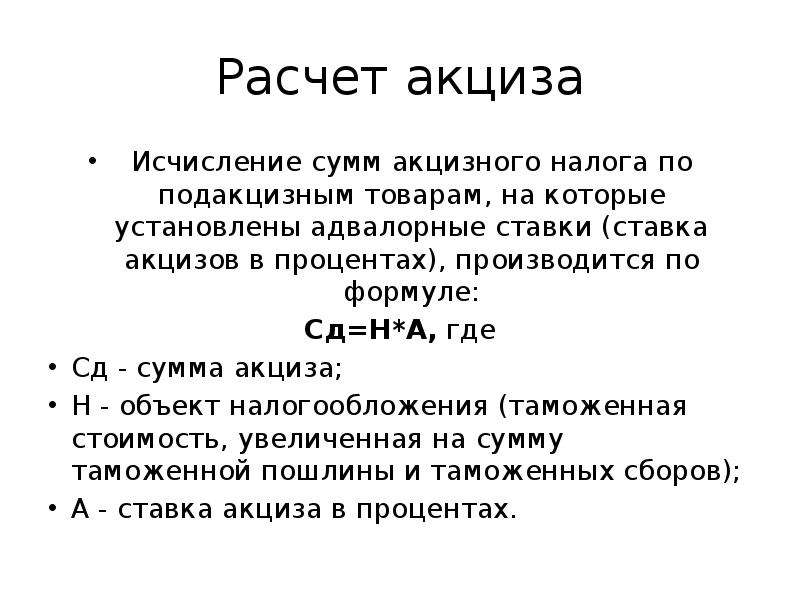

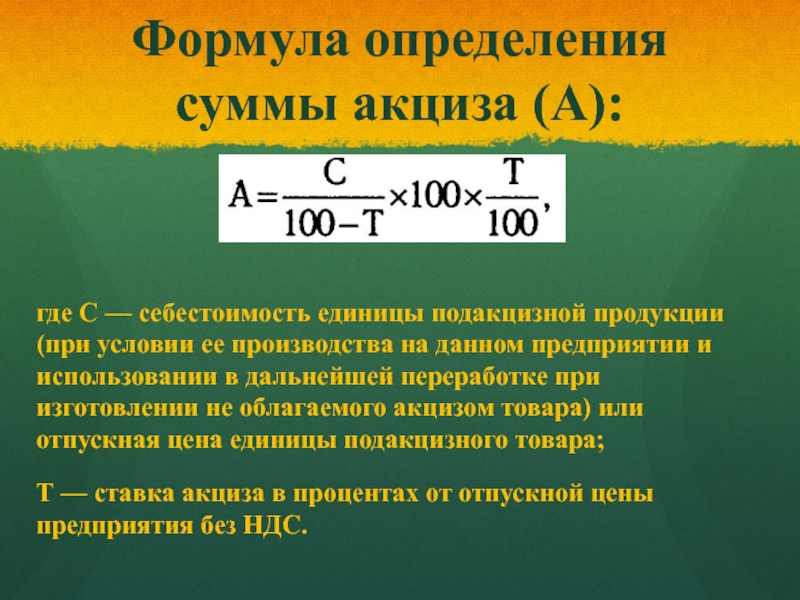

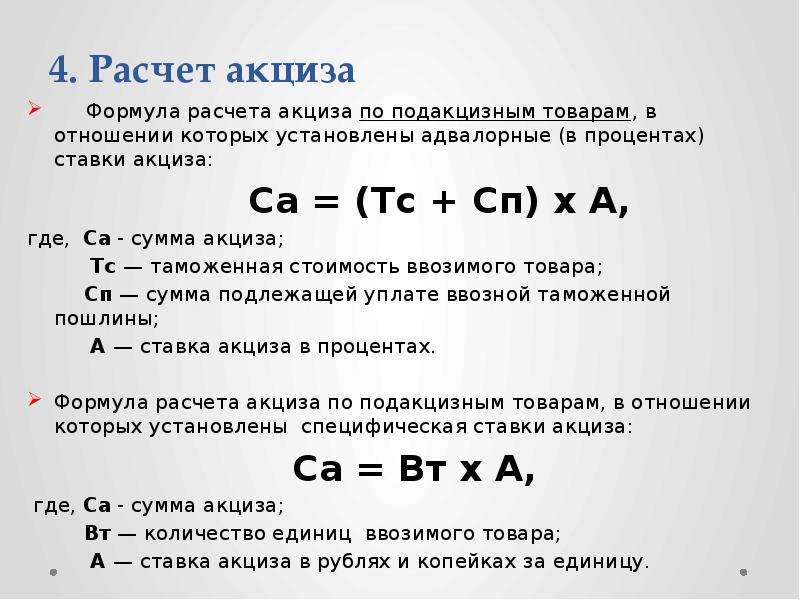

Для того, чтоб вычислить, какой будет сумма обложения, используется установленная формула. Выглядит она так: С = О х А, где:

- С – сумма сбора;

- О – объем товара, то есть, налоговая база;

- А – ставка.

К примеру, предприятие закупило 9 тонн прямогонного бензина, ставка на него – 13 тысяч 502 рубля. Выходит, 9 т х 13 509 = 121 581 рубля.

Сумма акцизного сбора учитывается при выставлении стоимости сырья. Такое правило распространяется как на операции ввоза, так и производства продукта.

Оплату налогов такого типа для всех подпадающих видов товаров проводят по одной схеме, в два этапа: 25 числа следующего и 15 через месяц после отчетного. Оплачивается сбор в равных частях. Так же, до 15 числа следует подать соответствующую декларативную документацию.

Акцизы на бензин и дизель повышены — что будет с ценой? Об этом расскажет видео ниже:

Вычеты

Есть в сборе акциза и вычеты, указаны они в статье 200. Происходят они в двух основных случаях:

- если в процессе передачи участвует товар, который изготавливался из давальческого материала;

- если покупатель совершает возврат продукции.

Повышение ставок и прогнозы

Повышение ставок на нефтепродукты началось еще в 2016 году. Тогда, ставка на бензин была дважды повышена, в сумме – на 4 рубля за каждый литр топлива. С начала 2017-го года размер уплаты так же поднят, на 1,3 рубля для бензина, 2,3 – для дизельного топлива. В связи с этим, цены на автомобильный бензин также подняты и в течение года могут подняться еще на 8-12%.

Тогда, ставка на бензин была дважды повышена, в сумме – на 4 рубля за каждый литр топлива. С начала 2017-го года размер уплаты так же поднят, на 1,3 рубля для бензина, 2,3 – для дизельного топлива. В связи с этим, цены на автомобильный бензин также подняты и в течение года могут подняться еще на 8-12%.

Акциза является обязательным к уплате налогом при работе с попадающими под обложение категориями товаров. Оплачивают его фирмы, индивидуальные предприниматели или другие лица, осуществляющие операции с продуктом. Деньги, попадающие в государственную казну в такой счет, укрепляют бюджет и экономическое состояние страны.

Почему повышают акцизы на бензин, смотрите в видео ниже:

Жайық Пресс — Что сейчас больше страшит: рак или коронавирус?

Что сейчас больше страшит: рак или коронавирус?

Если за все время пандемии от КВИ скончалось свыше 880 западноказахстанцев, то 20% всех умерших вообще в мире – это пациенты с онкологией, которая наряду с болезнями сердечно-сосудистой системы держит антилидерство по смертности. Почти каждый сотый казахстанец борется с раком, а на диспансерном учете в онкодиспансере ЗКО состоит свыше 7600 онкобольных.

Почти каждый сотый казахстанец борется с раком, а на диспансерном учете в онкодиспансере ЗКО состоит свыше 7600 онкобольных.

Ежегодно в начале февраля отмечается Всемирный день борьбы с онкозаболеваниями, а 15-го – Международный день детей, больных раком. Нельзя не признать, что рак сегодня лечат, и у больных, которым поставлен этот страшный диагноз, особенно выявленный на ранних стадиях, не такие уж и безнадежные перспективы. Хотя…

Эта злосчастная мутация

Каждый год раком впервые заболевают до 1400 жителей ЗКО, а умирает от онкологии – до 600 человек. Причем, не щадит рак и детей, что говорит о том, что в последние годы он молодеет. Всего на диспансерном учете в онкологическом диспансере области состоитсвыше 70 детей, больше 30 из них – подростки, а самому маленькому онкобольному всего 2 года.

По мнению экспертов, причины возникновения онкологии остаются неизученными. Есть только различные теории, в числе которых по-прежнему выделяют неправильное питание, ожирение, малоподвижный образ жизни, курение, а также вредное воздействие окружающей среды и радиации. В их числе также наследственность и различные инфекции. Однако среди первопричин рака специалисты все-таки называют нервный стресс, который зачастую провоцирует развитие онкоболезни. Онкологи поясняют: в основе появления любой опухоли значится мутация. То есть генетические нарушения, возникшие в одной из миллиардов клеток человеческого организма. Мутация нарушает нормальную работу клеток, что приводит к их неконтролируемому и неограниченному росту, распространению метастаз по организму.

В их числе также наследственность и различные инфекции. Однако среди первопричин рака специалисты все-таки называют нервный стресс, который зачастую провоцирует развитие онкоболезни. Онкологи поясняют: в основе появления любой опухоли значится мутация. То есть генетические нарушения, возникшие в одной из миллиардов клеток человеческого организма. Мутация нарушает нормальную работу клеток, что приводит к их неконтролируемому и неограниченному росту, распространению метастаз по организму.

– В сравнении с минувшим годом, в ЗКО отмечается увеличение количества состоящих на учете с онкозаболеваниями на 0,9 %, – говорит заместитель директора по лечебной части областного онкодиспансера Нурлан Тулемисов. – Всего на начало этого года у нас было 7605 онкобольных. Причем, 31% из них – это мужчины и 69% – женщины. Средний возраст больных раком от 50 до 75 лет.

Рост заболеваемости злокачественными новообразованиями за минувший год составил 212 на 100 тысяч населения против 201, что было в 2020-м. Однако снижениеэтих показателей двумя годами ранее специалистысвязываютс периодической приостановкой профосмотров, что происходило в начале эпидемии коронавируса. Если же вести речь о пятилетней давности, то впервые в 2017 году раком заболели 1388 западноказахстанцев, в 2018-м – 1444, в 2019-м – 1552, в 2020-м – 1318, в 2021-м –1406. За 10 лет, начиная с 2011 года, прирост выявленных случаев составил 11,4% (с 1262 в 2011-м до 1406 в 2021-м), а за пять лет – 1,3% с 2017 года. Причем, прирост онкозаболеваемости за 10 лет на 100 тысяч населения составил 2,5% (с 206,7 в 2011году до 211,9 в 2021-м). При этом смертность от злокачественных новообразований за последние три года колеблется в пределах 621-634 человек в год, и здесь наблюдается снижение показателя – на 2,7%.

Однако снижениеэтих показателей двумя годами ранее специалистысвязываютс периодической приостановкой профосмотров, что происходило в начале эпидемии коронавируса. Если же вести речь о пятилетней давности, то впервые в 2017 году раком заболели 1388 западноказахстанцев, в 2018-м – 1444, в 2019-м – 1552, в 2020-м – 1318, в 2021-м –1406. За 10 лет, начиная с 2011 года, прирост выявленных случаев составил 11,4% (с 1262 в 2011-м до 1406 в 2021-м), а за пять лет – 1,3% с 2017 года. Причем, прирост онкозаболеваемости за 10 лет на 100 тысяч населения составил 2,5% (с 206,7 в 2011году до 211,9 в 2021-м). При этом смертность от злокачественных новообразований за последние три года колеблется в пределах 621-634 человек в год, и здесь наблюдается снижение показателя – на 2,7%.

– В структуре смертности превалирующими локализациями в ЗКО остаются рак молочной железы у женщин – 13%, легкого – 11,5%, колоректальный рак – 8,8%, желудка – 8,4% и пищевода – 5,3%, которые диагностируются чаще среди граждан 65 лет и старше, что составляет 45,1% уже с 3-4 стадией, когда даже специализированная помощь не оказывает должного результата, – отмечает Нурлан Тулемисов.

Задача №1: оснастить онкодиспансер

Областной онкологический диспансер, рассчитанный на 150 коек, оснащен современным компьютерным томографом на 16 срезов, системой видеодермотаскопии (метод диагностики кожных заболеваний, – авт.), рентген аппаратами, ультразвуковым электрохирургическимгенератором, аппаратом гамма-терапевтического контактного облучения и другим оборудованием. Только за прошлый год на его базебыло пролечено свыше 4000 человек. В хирургическом отделении проведено более 700 операций, включая сложные на пищеводе – 32, полное удаление желудка – 12, на кишечнике – 14, лапароскопическое удаление злокачественных опухолей женской половой сферы – 7.

Что касается устаревшего медоборудования, по словам Нурлана Тулемисова, в 2019 году в отделении гистологии было проведено обновление. Для проведения исследований при определении онкозаболеваний в 2021-м установили ротационный полуавтоматический микротом для подготовки срезов биологической ткани и дальнейшего их исследования, станцию парафиновой заливки СД-200 (производство Италия), микроскоп лабораторный Human (Германия). Также для проведения скрининга был закуплен передвижной цифровой маммографический комплекс «Маммокар-У» вдобавок к уже функционирующему с 2015 года такому аппарату в комплекте со стереотаксической приставкой для проведения биопсии (забор образцов ткани с целью их дальнейшего изучения для подтверждения определенного диагноза, – авт.).

Также для проведения скрининга был закуплен передвижной цифровой маммографический комплекс «Маммокар-У» вдобавок к уже функционирующему с 2015 года такому аппарату в комплекте со стереотаксической приставкой для проведения биопсии (забор образцов ткани с целью их дальнейшего изучения для подтверждения определенного диагноза, – авт.).

К слову, на совещаниях по вопросам здравоохранения, которые проходили в акимате области, неоднократно озвучивалась информация, что в ЗКО для лечения онкобольных со злокачественными новообразованиями в брюшной полости (с метастазами и поражением печени) необходимо внедрение метода радиочастотной абляции. Данный метод в лечении онкозаболеваний неновый в Казахстане, но новый для нашей области. С его помощью определенные электроды точечно вводят в толщу опухоли, и она прижигается, что позволяет проводить лечение тех участков организма, куда лекарству обычно сложно добраться. Закуп такого аппарата, конечно, обойдется недешево. Его предварительная стоимость – 30 млн тенге. Однако сейчас пациентов с такой патологией приходится направлять в республиканские центры либо в регионы по квоте.

Однако сейчас пациентов с такой патологией приходится направлять в республиканские центры либо в регионы по квоте.

– Для оснащения онкодиспансера данным видом оборудования в управление здравоохранения ЗКО была подана заявка, – говорит заместитель директора по лечебной части. – В течение первого полугодия мы планируем провести мастер-класс по внедрению радиочастотной абляциив леченииметастаз и очаговых поражений печени. Наряду с этим была подана заявка и для приобретения в 2022 году системы вакуумной биопсии молочной железы, видеоуретроцистоскопа, видеокольпоскопа и другого медоборудования.

Напомним, что в рамках государственно-частного партнерства еще с прошлого года рассматривается вопрос открытия хосписа в старом здании онкодиспансера. По словам Нурлана Тулемисова, в данное время для реализации этой цели инвестором проводится его капитальный ремонт. Предполагается, что хоспис на 30 коек будет рассчитан для облегчения состояния тяжелых пациентов, которые нуждаются в медицинском уходе и иных условиях, нежели домашние, чтобы с такой категорией больных могли работать специально обученные медсестры и психологи, что тоже немаловажно.

Не пренебрегайте скринингом!

– А можно ли предупредить рак? – часто интересуются наши читатели.

– Для этого необходимо следить за своим здоровьем и не пренебрегать скрининговыми медосмотрами, – советуют специалисты. – Именно они являются на сегодня наиболее эффективным методом профилактики и ранней диагностики онкозаболеваний, когда шансов на излечение гораздо больше. Осмотры женщин на рак молочной железы (40-70 лет) и рак шейки матки (30-70 лет), мужчин и женщин на колоректальный рак (50-70 лет) доступны в поликлиниках и совершенно бесплатны. Областной онкоцентр располагает ресурсами для оказания специализированной помощи населению, главное – своевременно диагностировать новообразование и принять необходимые меры.

Заметим, что самым инновационным на сегодняшний день методом выявления и лечения рака является геномное профилирование на определение всех онкоразновидностей. Эксперты говорят, что это очень дорогостоящее исследование – свыше 1,5 млн тенге. Лидерами в этом направлении является США и еще порядка 50 стран мира. В Казахстане тоже присматриваются к данному методу диагностики, который брался внедрять Казахский научно-исследовательский институт онкологии и радиологии. Но о результатах пока говорить очень рано – требуются и средства, и время. Однако за этим ноу-хау многие врачи видят будущее современной онкологии. Ведь молекулярно-генетический анализ позволит изучить опухоль каждого конкретного пациента и сформировать перечень потенциальных молекул-мишеней. По словам онкоспециалистов, берется опухолевая часть и выявляется наличие или отсутствие мутаций, а потом назначаются определенные препараты, которые блокируют их распространение. Иными словами, проводится точечное лечение рака, когда можно подобрать персонализированную эффективную лекарственную терапию в каждом конкретном случае с учетом всех генетических изменений. Такая методика, по мнению экспертов, позволит достичь очень хороших результатов в онколечении.

Лидерами в этом направлении является США и еще порядка 50 стран мира. В Казахстане тоже присматриваются к данному методу диагностики, который брался внедрять Казахский научно-исследовательский институт онкологии и радиологии. Но о результатах пока говорить очень рано – требуются и средства, и время. Однако за этим ноу-хау многие врачи видят будущее современной онкологии. Ведь молекулярно-генетический анализ позволит изучить опухоль каждого конкретного пациента и сформировать перечень потенциальных молекул-мишеней. По словам онкоспециалистов, берется опухолевая часть и выявляется наличие или отсутствие мутаций, а потом назначаются определенные препараты, которые блокируют их распространение. Иными словами, проводится точечное лечение рака, когда можно подобрать персонализированную эффективную лекарственную терапию в каждом конкретном случае с учетом всех генетических изменений. Такая методика, по мнению экспертов, позволит достичь очень хороших результатов в онколечении.

И отвечая на вопрос, выдвинутый в качестве заголовка данной статьи, с чем читатели, скорее всего, согласятся: рака мы все-таки боимся гораздо больше и возлагаем огромные надежды на современную медицину в поисках прогрессивных и ударных методов его лечения. Берегите себя и свое здоровье, развивайте стрессоустойчивость и боритесь с болезнью! Во всяком случае, в жизни всегда есть место и научным экспериментальным открытиям, и чуду…

Берегите себя и свое здоровье, развивайте стрессоустойчивость и боритесь с болезнью! Во всяком случае, в жизни всегда есть место и научным экспериментальным открытиям, и чуду…

Галина Каренских

Zhaikpress.kz

Акциз повышен: на сколько подорожают сигареты в 2018 году

Верховная Рада приняла изменения в Налоговый кодекс Украины, которыми предусматривается повышение стоимости акцизов на табачные изделия.

За принятие законопроекта №6776-д проголосовали 252 народных депутата, передает Экономическая правда.

В частности, проект предусматривает постепенное до 2025 года повышение ставок акцизного налога на табачные изделия и минимального акцизного налогового обязательства по уплате акциза с табачных изделий, а именно в 2018 году — на 11,2% и дополнительно на 16,7% (то есть, с учетом предыдущей индексации в среднем на 29,7%).

[news_post name=» img=» align=’left’]

В последующие годы предусмотрено повышение на 20% до уровня, эквивалентного 90 евро за тысячу штук (сейчас минимальное налоговое обязательство для сигарет в Украине составляет 20 евро за тысячу штук — ЭП).

Кроме того, проектом предусматривается, что с 1 января 2025 года будут соблюдаться требования Директивы ЕС о структуре и ставках акцизов, применяемых к табачным изделиям относительно доли акциза в средневзвешенной розничной цене продажи сигарет как минимум 60%.

[news_post name=» img=» align=’right’]

«Для этого вводится механизм определения такой цены», — говорится в пояснительной записке.

Проектом также предлагается повысить ставки экологического налога на 11,2%, а ставки рентной платы за пользование недрами в целях, не связанных с добычей полезных ископаемых, ренты за специальное использование воды и лесных ресурсов — на 16,8%.

По оценкам Министерства финансов, общие поступления от внедрения норм этого проекта закона в 2018 году составят 12,46 млрд гривен.

Напомним, в первом чтении соответствующий проект закона был принят 14 ноября.

Поделиться с друзьямиПоделитесь с друзьями в соцсетях

Как правительства добились успеха в создании акцизных сборов | ЭЙ

Таким образом, акцизный сбор, взимаемый с продукта, можно сравнить с своего рода «стоимостью ремонта» за случайный ущерб, который он причиняет здоровью, окружающей среде или общественному кошельку.

Еще одна характеристика подакцизных товаров заключается в том, что базовый товар представляет собой значительную отрасль, доходы и рост которой не должны подавляться уровнем применимых пошлин. Поэтому, несмотря на любые филантропические причины для введения акцизного сбора, правительства должны найти разумный баланс между дополнительными затратами, которые представляет собой налог, и его влиянием на эту отрасль в целом.

Например, при установлении ставки акцизного сбора на табачные изделия правительства могут учитывать негативное экономическое воздействие на табачную промышленность, а также издержки общественного здравоохранения, связанные с употреблением табака.

Эти специфические характеристики присущи «серым» налогам (т. е. акцизам на ископаемое топливо), «зеленым» налогам (например, налогам на загрязнение окружающей среды и упаковке, такой как пластиковые пакеты) и налогам, связанным со здоровьем, таким как налоги на кофеин или сладкие напитки и алкоголь.

Еще одним общим фактором всех этих налогов являются публичные заявления, сделанные правительствами при их введении или увеличении, о том, что они направлены на снижение рисков для здоровья, окружающей среды или экономики.Однако часто единственным непосредственно измеримым эффективным результатом может быть увеличение государственных доходов.

Как выглядит мировая картина акцизных сборов?

В 2016 году мы провели опрос сети косвенных налогов EY о существующих и будущих акцизных налогах, взимаемых по всему миру. Наше исследование показывает, что 97% ответивших стран ввели акцизные сборы на табачные изделия и алкоголь, а 78% из них применяют акцизные сборы на топливо.

Наше исследование показывает, что 97% ответивших стран ввели акцизные сборы на табачные изделия и алкоголь, а 78% из них применяют акцизные сборы на топливо.

Эти три продукта можно рассматривать как «три столпа» традиционных акцизных сборов.Однако они никоим образом не являются единственными подакцизными товарами; разные страны применяют налог к широкому спектру различных продуктов, включая услуги в некоторых юрисдикциях.

На самом деле поразительно наблюдать, как акцизные сборы могут использоваться для воздействия на очень специфические сектора или поведение потребителей. Например, в Чили действуют акцизы на ювелирные изделия и драгоценные камни, в Эфиопии — на парфюмерию, а на Мальте — на жевательную резинку.

Это указывает на широкий уровень местных, культурных и исторических особенностей продуктов, которые считаются «вредными» или «снисходительными», возможно, с большей вариацией, чем для любых других косвенных налогов, применяемых во всем мире.

Особые местные правила: гибкость для правительства, путаница для бизнеса?

Помимо потенциальной уникальности типа товаров, подлежащих налогообложению, международным компаниям также приходится иметь дело с гибкостью этих налогов и их способностью изменяться правительствами в отношении их объема, ставки или освобождений.

Акцизные сборы обладают значительной способностью быстро адаптироваться к изменениям на рынке, например, с быстрорастущим развитием электронных сигарет; с 1 января 2017 года Финляндия ввела специальную пошлину на жидкости, используемые для этих альтернативных сигарет, независимо от содержания в них никотина.В результате электронные сигареты могут рассматриваться по-разному в разных юрисдикциях: облагаться налогом как сигареты в одних и освобождаться от пошлин в других.

Эти различия могут применяться даже между странами, которые иначе связаны своими законами о косвенном налогообложении. Однако они также могут быстро исчезнуть, поскольку у национальных законодателей может быть больше свободы для введения новых акцизных сборов, и им не нужно ждать международного консенсуса.

Однако такое отсутствие гармонизации может означать, что отрасли, связанные с целевыми акцизными видами деятельности, могут столкнуться с неопределенностью нормативно-правовой среды, что может увеличить их бремя соблюдения и вызвать трудности в промышленном планировании и ценообразовании.

Акцизные сборы, таким образом, являются еще одним ключевым вопросом в налоговой сфере, требующим высокого уровня местного опыта и поддержки. Этот аспект местных акцизных сборов может сделать управление ими особенно сложным для многонациональных предприятий, поскольку эти компании все больше полагаются на централизованные налоговые функции и функции отчетности.

Единственный путь вверх? Тарифы только растут.

Важность эффективного управления акцизными налогами подтверждается растущими финансовыми затратами, которые представляют собой эти пошлины.Основной тенденцией является последовательное повышение ставок акцизов. Исследование EY показывает, что 63% опрошенных стран повысили акцизы на алкоголь за последние три года; это распространяется на 84% для табачных изделий и 61% для налогов на топливо.

Это увеличение может быть частично связано с увеличением доказательств вреда для общества от этих продуктов; однако может также случиться так, что, поскольку у подакцизных товаров, как правило, мало прямых конкурентов, правительства рассматривают высокий спрос на них как простой способ увеличить налоговые поступления, не искажая конкуренцию.

Согласно нашему исследованию, двумя основными причинами повышения ставок и введения новых акцизов являются увеличение государственных доходов (56%) и влияние на поведение потребителей (31%).

Сахар и кофеин — новые «грехи»

Однако очевидно, что некоторые акцизы, особенно те, которые были введены в последние годы, направлены на достижение положительных изменений.

Наше исследование показывает, что в 18% стран, где применяются специальные налоги на здоровье, эти налоги, скорее всего, будут применяться к напиткам с высоким содержанием сахара (например,г., Чили или Франции), а в 13% из них на продукты, содержащие кофеин, взимаются медицинские налоги (например, в Панаме или Венгрии).

Как правило, основной целью введения налогов на здоровье является влияние на поведение потребителей с целью улучшения здоровья и снижения ожирения. Представляя процесс консультаций по планируемому введению нового налога на сладкие напитки, правительство Великобритании прямо заявило, что его цель – сократить потребление этих продуктов. 1

После волны пошлин на кофеин акцизные сборы на сладкие напитки и сладости, похоже, стали определенной тенденцией.Только в США такие штаты, как Калифорния, Колорадо или Иллинойс ввели или планируют ввести налог на сахаросодержащие напитки, а также такие города, как Филадельфия и Окленд.

Волна акцизов на сахар также достигла стран GCC 2 , которые применяют этот тип налогов, поскольку они вводят свои новые режимы косвенного налогообложения (включая НДС).

В ходе нашего опроса 80% стран, в которых в настоящее время действует налог на сладкие напитки, сообщили, что причина его введения заключалась в том, чтобы повлиять на поведение потребителей.

Расширенный поиск: CQR

Для поиска полной фразы заключите ее в кавычки. Используйте операторы поиска, чтобы сузить поиск: и, или, не, *, w/#.

Советы по поиску

Поиск: Ключевое слово/весь текст Только заголовки отчетов Только темы

Диапазон дат:

AnytimeOnSinceBeforeBetween MonthMonth

январь

февраль

марш

апрель

Мая

июнь

июль

август

сентябрь

Октябрь

ноябрь

Декабрь

ДеньДень

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

ГодГод

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г.

1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973 г.

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967 г.

1966 г.

1965 г.

1964 г.

1963 г.

1962 г. 1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950 г.

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г. и МесяцМесяц

январь

февраль

марш

апрель

Мая

июнь

июль

август

сентябрь

Октябрь

ноябрь

Декабрь

ДеньДень

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

ГодГод

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г.

1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973 г.

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967 г.

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г.

1961 г.

1960 г.

1959 г.

1958 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950 г.

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г. и МесяцМесяц

январь

февраль

марш

апрель

Мая

июнь

июль

август

сентябрь

Октябрь

ноябрь

Декабрь

ДеньДень

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

ГодГод

2022

2021

2020

2019

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009 г.

2008 г.

2007 г.

2006 г.

2005 г.

2004 г.

2003 г.

2002 г.

2001 г.

2000 г.

1999 г.

1998 г.

1997 г.

1996 г.

1995 г.

1994 г.

1993 г.

1992 г.

1991 г.

1990 г.

1989 г.

1988 г.

1987 г.

1986 г.

1985 г.

1984 г.

1983 г.

1982 г.

1981 г.

1980 г.

1979 г.

1978 г.

1977 г.

1976 г.

1975 г.

1974 г.

1973 г.

1972 г.

1971 г.

1970 г.

1969 г.

1968 г.

1967 г.

1966 г.

1965 г.

1964 г.

1963 г.

1962 г.

1961 г.

1960 г.

1959 г.

1958 г. 1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950 г.

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г.

1957 г.

1956 г.

1955 г.

1954 г.

1953 г.

1952 г.

1951 г.

1950 г.

1949 г.

1948 г.

1947 г.

1946 г.

1945 г.

1944 г.

1943 г.

1942 г.

1941 г.

1940 г.

1939 г.

1938 г.

1937 г.

1936 г.

1935 г.

1934 г.

1933 г.

1932 г.

1931 г.

1930 г.

1929 г.

1928 г.

1927 г.

1926 г.

1925 г.

1924 г.

1923 г.

Тема:

ЛюбоеСельское хозяйствоИскусство, культура и спортБизнес и экономикаОборона и национальная безопасностьОбразованиеЗанятость и трудЭнергетикаОкружающая среда, климат и природные ресурсыГосударственный бюджет и налогиГосударственные функцииЗдоровьеЖилье и развитиеПрава человекаМеждународные отношенияМеждународная торговля и развитиеПраво и правосудиеСМИЛично-семейные отношенияРелигияНаука и технологииОбщественные движенияТранспортУниверситеты и инвалиды.S. Конгресс США президент США Верховный суд и судебная системаВойны и конфликты

Искать во всех разделах отчета.

Поиск только в определенных разделах отчета:

(Обратите внимание, что отчеты до 1991 года могут не содержать этих разделов. )

)

- Введение

- Обзор

- Фон

- Текущая ситуация

- Перспективы

- Pro / Con

- Вопросы для обсуждения

- хронология

- Краткое Характеристики

- Библиография

- Следующий шаг

- Контакты

- Сноски

- Обновление

Сортировать результаты по: релевантность Дата в алфавитном порядке по названию

результатов на странице: 102550

| Введение Соединенные Штаты

Штаты — это правительство перечисленных полномочий.

Конгресс и две другие ветви федерального

правительство может осуществлять только те полномочия, которые даны в

Конституция. полномочия Конгресса перечислены в нескольких

места в Конституции.  В Bailey против Drexel Furniture

(1922) , Суд признал недействительным 10-процентный налог на

годовая прибыль работодателей, которые сознательно

использовать детский труд.Налог, взимаемый после

предыдущая попытка заблокировать межгосударственную

транспортировка и реализация продукции, произведенной

детский труд был ликвидирован в Hammer , был

рассматривается судом как неконституционная попытка

сделать остановку вокруг своего предыдущего

решение. В 1925 году в деле Линдер против Юнайтед

США, суд отменил обвинительный приговор

врача, который дал три таблетки кокаина

пациенту для избавления от зависимости.То

осуждение, основанное на законе, взимающем налог в размере 3 долларов США

на врачей, прописавших кокаин, отдыхали на

теории о том, что закон ограничивал давность

кокаин для лечения болезней, не

пристрастия, и что ответчик дал

таблетки кокаина наркоману. В Bailey против Drexel Furniture

(1922) , Суд признал недействительным 10-процентный налог на

годовая прибыль работодателей, которые сознательно

использовать детский труд.Налог, взимаемый после

предыдущая попытка заблокировать межгосударственную

транспортировка и реализация продукции, произведенной

детский труд был ликвидирован в Hammer , был

рассматривается судом как неконституционная попытка

сделать остановку вокруг своего предыдущего

решение. В 1925 году в деле Линдер против Юнайтед

США, суд отменил обвинительный приговор

врача, который дал три таблетки кокаина

пациенту для избавления от зависимости.То

осуждение, основанное на законе, взимающем налог в размере 3 долларов США

на врачей, прописавших кокаин, отдыхали на

теории о том, что закон ограничивал давность

кокаин для лечения болезней, не

пристрастия, и что ответчик дал

таблетки кокаина наркоману. Суд

пришли к выводу, что закон может существовать только как

мера дохода, и что налоговая власть дала

Конгресс не имеет права напрямую регулировать

медицинской практике, то есть рассказать врачам, которые

заплатили требуемый налог, что они могут или не могут

сделать для своих пациентов. Суд

пришли к выводу, что закон может существовать только как

мера дохода, и что налоговая власть дала

Конгресс не имеет права напрямую регулировать

медицинской практике, то есть рассказать врачам, которые

заплатили требуемый налог, что они могут или не могут

сделать для своих пациентов. Суд отменил запрет на налоги,

главным образом регулирующие (а не

цели, приносящие доход) в Steward Machine

(1937) , который оставил в силе налог на работодателей.

разработан, чтобы побудить штаты принять меры по безработице

компенсационные схемы. В Каригер (1953) ,

Суд оставил в силе закон, требующий от букмекеров

зарегистрироваться и платить налог со всех ставок, даже если

у налога была регулятивная цель уничтожить

букмекерских операций и нельзя было ожидать, что

приносят значительный доход. Закон о доступном медицинском обслуживании («Obamacare») выжил, в основном, когда пять судей нашли » индивидуальный мандат» находиться в пределах налоговой власти Конгресс. Возможно, в самом важном случае налоговой власти когда-либо решено, суд вынес решение в Национальной Федерации Независимого бизнеса против Себелиуса (2012) что так называемый «индивидуальный мандат» (обычно считается требованием, чтобы люди приобретали медицинское страхование), содержащееся в доступном медицинском обслуживании Закон может быть сохранен в качестве налога, даже если требование не входило в полномочия Конгресса регулировать торговлю.Письмо для пяти участников Верховный судья Робертс постановил, что даже хотя сторонники Закона последовательно заявляли, что Штраф, а не налог, будет применяться к лицам, которые не приобрел страховку, она по-прежнему действовала как налог и что функциональный анализ должен контроль.  Суд отметил, что неспособность

покупка страховки требовала платежа в IRS,

что за несоблюдение

приобрести страховку, и что стоимость налога

в большинстве случаев будет меньше, чем стоимость

покупка страховки.В общем, закон не

сделать незаконным приобретение страховки, что позволяет

физические лица выбор уплаты налога

вместо. Робертс также подтвердил, что

Конгресс может стремиться к достижению целей регулирования

из-за своей налоговой власти, что он, возможно, не сможет

для достижения в соответствии с другими своими полномочиями по статье I.

Судьи Кеннеди, Алито, Скалиа и Томас

возражал, утверждая, что налоговая власть не может

поддерживать мандат. Суд отметил, что неспособность

покупка страховки требовала платежа в IRS,

что за несоблюдение

приобрести страховку, и что стоимость налога

в большинстве случаев будет меньше, чем стоимость

покупка страховки.В общем, закон не

сделать незаконным приобретение страховки, что позволяет

физические лица выбор уплаты налога

вместо. Робертс также подтвердил, что

Конгресс может стремиться к достижению целей регулирования

из-за своей налоговой власти, что он, возможно, не сможет

для достижения в соответствии с другими своими полномочиями по статье I.

Судьи Кеннеди, Алито, Скалиа и Томас

возражал, утверждая, что налоговая власть не может

поддерживать мандат.

|

Вопросы НАЛОГООБЛОЖЕНИЕ — ВОПРОСЫ 1. Имеет ли Конгресс право взимать налоги исключительно регулирование, не привлечение доходов, цель? Мог Конгресс требует от всех проституток регистрироваться и платить налог если бы это не могло сделать проституцию федеральным преступлением напрямую?2.Является ли решение суда в национальной федерации Независимого бизнеса против Себелиуса предлагают, чтобы Конгресс будет все больше полагаться на свою налоговую власть для достижения цели, которые он может быть не в состоянии достичь в рамках своей коммерческой деятельности сила? 3.  Считаете ли вы, что описание механизма

в действии как «штраф», а не «налог» должен контролировать, или

правильно ли суд использовал функциональный анализ для

сделать вывод, что индивидуальный мандатный штраф/налог действовал

в качестве налога — никакого уголовного наказания, например, за не

приобретение медицинской страховки до тех пор, пока вы делаете

платеж в IRS (и выплачиваемая сумма, как правило, будет

меньше стоимости страховки)? Считаете ли вы, что описание механизма

в действии как «штраф», а не «налог» должен контролировать, или

правильно ли суд использовал функциональный анализ для

сделать вывод, что индивидуальный мандатный штраф/налог действовал

в качестве налога — никакого уголовного наказания, например, за не

приобретение медицинской страховки до тех пор, пока вы делаете

платеж в IRS (и выплачиваемая сумма, как правило, будет

меньше стоимости страховки)? |

Корпоративный и прочий акциз Описание

Корпоративный и прочий акциз ОписаниеКорпоративный и прочий акциз Описание

Начиная с 2013 финансового года,

корпоративный раздел бюджета налоговых расходов включает прочее

акцизы наряду с корпоративным акцизом.Эти дополнительные деловые акцизы

налоги – это акциз на финансовые учреждения, акциз на коммунальные услуги (который

отменен с 1 января 2014 г. ), акцизы на страховые компании,

и акциз на охранные корпорации. Акциз финансового учреждения и

акциз на коммунальные услуги структурирован аналогично корпоративному акцизу. Они

начните с федерального чистого дохода с некоторыми модификациями штата Массачусетс, продолжайте

к дополнительным вычетам штата Массачусетс применить соответствующую пропорцию

процента, примените соответствующую налоговую ставку для расчета акциза до

кредиты и применять кредиты для достижения окончательного акцизного сбора.Оценки доходов

для предметов в списке теперь будет отражаться их использование финансовыми учреждениями

и коммунальные услуги. Обратите внимание, что большинство статей расходов недоступны

страховым компаниям, поскольку эти компании не облагаются налогом на чистую прибыль.

Однако страховые компании могут использовать определенные кредиты, чтобы уменьшить их

акцизы. Кредиты, доступные страховым компаниям, указаны в

описания предметов и оценки доходов для этих кредитов будут отражать

их использование.

), акцизы на страховые компании,

и акциз на охранные корпорации. Акциз финансового учреждения и

акциз на коммунальные услуги структурирован аналогично корпоративному акцизу. Они

начните с федерального чистого дохода с некоторыми модификациями штата Массачусетс, продолжайте

к дополнительным вычетам штата Массачусетс применить соответствующую пропорцию

процента, примените соответствующую налоговую ставку для расчета акциза до

кредиты и применять кредиты для достижения окончательного акцизного сбора.Оценки доходов

для предметов в списке теперь будет отражаться их использование финансовыми учреждениями

и коммунальные услуги. Обратите внимание, что большинство статей расходов недоступны

страховым компаниям, поскольку эти компании не облагаются налогом на чистую прибыль.

Однако страховые компании могут использовать определенные кредиты, чтобы уменьшить их

акцизы. Кредиты, доступные страховым компаниям, указаны в

описания предметов и оценки доходов для этих кредитов будут отражать

их использование.

В 2013 финансовом году доходы от корпоративного акциза и других коммерческих акцизов, упомянутых выше составлял 10,3% от общей суммы налоговых поступлений Департамента доходов. Вместе эти Налоги заняли третье место в 2013 финансовом году с точки зрения общей суммы налогов, после индивидуальный подоходный налог и налог с продаж и использования.

Корпоративный акциз: краткая история и базовая структура

Введен корпоративный акциз в 1919 году, заменив корпоративный налог на франшизу, который взимался со стоимости основной капитал.Первоначально корпоративный акциз взимался с корпоративных излишеств. и по чистой прибыли.

В 1962 году корпоративный избыток мера была отменена. Корпоративный акциз теперь взимается с материальных имущество или собственный капитал (в зависимости от сочетания имущества, принадлежащего корпорация) и по чистой прибыли.

Налоговая база:

Большинство коммерческих корпораций

облагается налогом по корпоративному акцизу, который состоит из трех компонентов:

мера, мера недохода и минимальный акциз.

Показателем дохода налога является на основе чистой прибыли для целей федерального налогообложения с некоторыми дополнениями, такими как проценты, полученные по государственным обязательствам, и некоторые отчисления, большая часть которых допускается в соответствии с положениями Налогового кодекса. Многие из отчисления считаются частью базовой структуры. Например, в предусматривая амортизационные отчисления, базовая структура позволила бы себестоимость имущества, подлежащего списанию равномерно в течение срока его полезного использования (т.н. «линейная амортизация»).Однако правила, допускающие ускоренное амортизационные отчисления учитываются как налоговые расходы.

В соответствии с показателем, не связанным с доходом, корпорации

с соответствующими материальными активами в Массачусетсе, которые равны или превышают 10%

их соответствующие общие активы в Массачусетсе (распределенные в соответствии с их

проценты распределения доходов) облагаются налогом на стоимость их материальных

характеристики. Другие корпорации облагаются налогом на основе чистой стоимости.

Другие корпорации облагаются налогом на основе чистой стоимости.

Минимальный акциз составляет 456 долларов.

Налогооблагаемая единица: A корпорация является налогоплательщиком, отдельным и отличным от своих акционеров.

Структура тарифа: С января 2010 г.

было запланировано отклонение (дополнительную информацию см. в Приложении A). Тем не менее

минимальный акциз остается неизменным на уровне 456 долларов. Текущая (TY2013) ставка акциза на

C-corporations составляет 8,00% чистой прибыли, приходящейся на Массачусетс, и 2,60 доллара США.

за 1000 долларов стоимости материального имущества или собственного капитала в Массачусетсе

отнесены к штату Массачусетс.Ставка акциза на S-корпорации составляет 2,75% для

компании с общей выручкой более 9 миллионов долларов и 1,83% для компаний с

общая выручка от 6 до 9 миллионов долларов. Ставка налога на материальные

собственность или собственный капитал такой же, как и для C-корпораций. Нет дальнейшего снижения налога

тариф запланирован. Тем не менее, налоговые ставки для S-корпораций планируется снизить.

немного увеличатся, поскольку эти ставки связаны со ставкой налога на доходы физических лиц Части B,

который уменьшился с 5,25% до 5.20% с 1 января 2014 г. В результате

с 1 января 2014 г. ставка акциза для S-корпораций немного увеличена

до 2,80% для компаний с общей выручкой более 9 миллионов долларов и 1,87%

для компаний с общей выручкой от 6 до 9 миллионов долларов.

Нет дальнейшего снижения налога

тариф запланирован. Тем не менее, налоговые ставки для S-корпораций планируется снизить.

немного увеличатся, поскольку эти ставки связаны со ставкой налога на доходы физических лиц Части B,

который уменьшился с 5,25% до 5.20% с 1 января 2014 г. В результате

с 1 января 2014 г. ставка акциза для S-корпораций немного увеличена

до 2,80% для компаний с общей выручкой более 9 миллионов долларов и 1,87%

для компаний с общей выручкой от 6 до 9 миллионов долларов.

При оценке статей расходов по корпоративному налогу учитываются эти изменения ставки налога.

Налоговый период и чистая операционная прибыль

Перенос убытков : Налоговые периоды для корпораций разнообразны и могут быть выбраны каждым налогоплательщиком.

файл.Расчетные платежи производятся каждые три месяца в течение налогооблагаемого

период. Чистый операционный убыток (NOL) разрешен к переносу на будущее

вычеты. До января 2010 г. квалификационные убытки могли быть перенесены на более поздние периоды. до пяти лет. Тем не менее, было законодательно расширено общее NOL

период переноса с 5 до 20 лет для коммерческих корпораций. Ссылаться на

Приложение А для подробностей.

до пяти лет. Тем не менее, было законодательно расширено общее NOL

период переноса с 5 до 20 лет для коммерческих корпораций. Ссылаться на

Приложение А для подробностей.

Межгосударственный и международный Аспекты: Все отечественные и иностранные корпорации со связями в Массачусетсе облагаются корпоративным акцизом.Корпорации обязаны распределять свои чистые доходы, если они имеют доходы от предпринимательской деятельности, которая облагается налогом в другой юрисдикции, использующей формулу, основанную на пропорциях корпоративного реального и материальное имущество, платежная ведомость и продажи, расположенные в Массачусетсе. При определенных обстоятельствах налогоплательщики могут ходатайствовать, или Уполномоченный могут навязывать альтернативные методы бухгалтерского учета для более справедливого отражения доход налогоплательщика от коммерческой деятельности в штате Массачусетс.

Комбинированная отчетность: С 1 января 2009 г. Массачусетс требует, чтобы некоторые предприятия, занимающиеся унитарным бизнесом,

рассчитать свой доход на комбинированной основе. Под это подпадает корпорация

требование, если он облагается налогом на свой доход в соответствии с Законом штата Массачусетс

Законы (МГЛ). в. 63, с. 2, с. 2Б, с. 32Д, с. 39 или с. 52А и занимается унитарным бизнесом с одним или несколькими другими

корпорации под общим контролем, независимо от того, являются ли другие корпорации

облагается налогом в штате Массачусетс.Эти определенные предприятия могут быть общими корпорациями,

финансовые учреждения или коммунальные службы. Обратите внимание, что комбинированная отчетность

не применяется к недоходному показателю корпоративного акциза.

Массачусетс требует, чтобы некоторые предприятия, занимающиеся унитарным бизнесом,

рассчитать свой доход на комбинированной основе. Под это подпадает корпорация

требование, если он облагается налогом на свой доход в соответствии с Законом штата Массачусетс

Законы (МГЛ). в. 63, с. 2, с. 2Б, с. 32Д, с. 39 или с. 52А и занимается унитарным бизнесом с одним или несколькими другими

корпорации под общим контролем, независимо от того, являются ли другие корпорации

облагается налогом в штате Массачусетс.Эти определенные предприятия могут быть общими корпорациями,

финансовые учреждения или коммунальные службы. Обратите внимание, что комбинированная отчетность

не применяется к недоходному показателю корпоративного акциза.

Прочие акцизы для бизнеса

Другие коммерческие акцизы обладают некоторыми особенностями, отличными от

корпоративный акциз. Во-первых, многие финансовые учреждения и коммунальные службы по-прежнему

не подпадают под комбинированную отчетность, и ни одна страховая компания не подлежит

к комбинированной отчетности. Во-вторых, этим предприятиям не разрешается

отчисления от операционных убытков. В-третьих, финансовые учреждения и коммунальные услуги

компании взвешивают три фактора распределения (продажи, заработная плата, имущество)

одинаково. В-четвертых, основной налоговой базой страховых компаний является страховая

страховые взносы, взимаемые этими компаниями. В-пятых, некоторые кредиты, такие как инвестиции

налоговый кредит не распространяется на эти предприятия. Есть некоторые дополнительные

различия. Для получения дополнительной информации см. соответствующие формы налоговых деклараций.То

базовый

структура акцизов для этих предприятий представлена на диаграммах

которые следуют. Обратите внимание, что до 1 января 2014 г.

корпорации облагались акцизным налогом в размере 6,5% от чистой прибыли. Законодательство

принятый в 2013 году отменил отдельный акцизный налог для коммунальных предприятий,

которые в настоящее время подлежат корпоративному акцизному сбору, взимаемому с коммерческих корпораций.

Во-вторых, этим предприятиям не разрешается

отчисления от операционных убытков. В-третьих, финансовые учреждения и коммунальные услуги

компании взвешивают три фактора распределения (продажи, заработная плата, имущество)

одинаково. В-четвертых, основной налоговой базой страховых компаний является страховая

страховые взносы, взимаемые этими компаниями. В-пятых, некоторые кредиты, такие как инвестиции

налоговый кредит не распространяется на эти предприятия. Есть некоторые дополнительные

различия. Для получения дополнительной информации см. соответствующие формы налоговых деклараций.То

базовый

структура акцизов для этих предприятий представлена на диаграммах

которые следуют. Обратите внимание, что до 1 января 2014 г.

корпорации облагались акцизным налогом в размере 6,5% от чистой прибыли. Законодательство

принятый в 2013 году отменил отдельный акцизный налог для коммунальных предприятий,

которые в настоящее время подлежат корпоративному акцизному сбору, взимаемому с коммерческих корпораций.

| Налоговая форма | Тип компании | Иностранный или внутренний | Налоговая база | Налоговая ставка | Ответное налоговое положение |

|---|---|---|---|---|---|

| 63-20П | Страхование жизни | Домашний | Налогооблагаемые взносы по страхованию жизни, от несчастных случаев и по болезни, чистая стоимость полисов | 2% на жизнь и согл./здравоохранение премии | н/д |

| Страхование жизни | Иностранный | Налогооблагаемые премии по страхованию жизни, относящиеся к штату Массачусетс, премии по страхованию от несчастных случаев и болезни | 2% на все взносы | Да | |

| 63-23П | Страховые компании, кроме Life Insurance или Ocean Marine | Домашний | Налогооблагаемые страховые премии (кроме жизни) и валовой доход от инвестиций | 2. 28% на премии; затем: 1%, 0,8%, 0,6%, 0,4%, 0,2% или 0,0% на инвестиционный доход 28% на премии; затем: 1%, 0,8%, 0,6%, 0,4%, 0,2% или 0,0% на инвестиционный доход | н/д |

| Страховые компании, кроме Life Insurance или Ocean Marine | Иностранный | Налогооблагаемые премии по страхованию имущества или интересов, относящиеся к штату Массачусетс | 2,28% | Да | |

| Привилегированные поставщики (страховщики от несчастных случаев и болезней, некоммерческие больницы, HMO и другие некоммерческие медицинские, оптометрические или стоматологические компании) | Отечественные и зарубежные | Валовые страховые взносы для лиц, проживающих в Массачусетсе | 2.28% | н/д |

Виды налоговых расходов

Как и в случае подоходного налога с населения,

базовая структура корпоративного акцизного налога зависит от нескольких различных

виды модификаций, которые могут привести к налоговым расходам.

Исключения из валового дохода: валовой доход доход является отправной точкой при расчете доходной составляющей корпоративный акциз.При отсутствии налоговых расходов он будет включать все доход, полученный из всех источников. Статьи доходов, которые исключаются из валовой доход навсегда избегает налогообложения.

Отложенный валовой доход: Где статья дохода не включается в валовой доход в том году, когда он фактически получено, но вместо этого включено в более поздний год, результатом являются налоговые расходы в виде беспроцентной ссуды от государства налогоплательщику в сумма отсроченного налогового платежа.

Вычеты из валового дохода: Некоторые

суммы вычитаются из валового дохода для получения налогооблагаемого дохода. Многие из

эти вычтенные суммы отражают затраты на получение дохода (бизнес

расходы) и не включаются в показатель акцизного дохода предприятия; такой

отчисления не являются налоговыми расходами. Другие вычеты, не отражающие

деловые расходы, но позволять доходам постоянно избегать налогообложения,

составляют налоговые расходы.

Другие вычеты, не отражающие

деловые расходы, но позволять доходам постоянно избегать налогообложения,

составляют налоговые расходы.

Ускоренные вычеты из брутто Доход: В ряде случаев корпорациям разрешено вычитать бизнес расходы из валового дохода раньше, чем такие расходы обычно признаются в соответствии с принятыми принципами бухгалтерского учета. Общая сумма допустимого вычета не увеличивается, но может использоваться более быстро уменьшить налогооблагаемый доход. Результатом является отсрочка уплаты налогов, что фактически беспроцентной ссуды от государства налогоплательщику.

Корректировка распределения

Формула: В случае бизнеса, который получает доход как внутри, так и

за пределами Содружества формула распределения используется для определения того, что

часть общего дохода от бизнеса, выделяемая Массачусетсу для расчета

корпоративного акциза. Когда стандартная формула корректируется для уменьшения

коэффициенты распределения по отдельным предприятиям, налоговые расходы в результате. То

практический эффект заключается в том, чтобы исключить определенные части этих доходов от бизнеса из

налогообложение.

То

практический эффект заключается в том, чтобы исключить определенные части этих доходов от бизнеса из

налогообложение.

Исключения из компонента свойства: In В дополнение к акцизу, основанному на доходах, корпорации платят акцизный налог, основанный на о стоимости их имущества в государстве. В той мере, в какой определенные классы собственности не включаются в имущественную меру акциза, налога результат расходов.

Налоговый вычет: После корпорация рассчитала свои базовые налоговые обязательства, она может вычесть определенные суммы кредита при определении фактической суммы причитающихся налогов.Это важно отметить, что, хотя исключение или вычет в размере одного доллара приводит к экономии на налогах всего несколько центов (один доллар, умноженный на применимую налоговую ставку), кредит в один доллар обычно приводит к экономии на налогах в размере одного доллара.

Юридическое лицо, освобожденное от налогообложения: В некоторых случаях бизнес или другое юридическое лицо может быть полностью освобождено от налогообложения. В той мере, в какой доходы от бизнеса или инвестиций не облагаются налогом, возникают налоговые расходы.

В той мере, в какой доходы от бизнеса или инвестиций не облагаются налогом, возникают налоговые расходы.

Часть 29 — Налоги | Приобретение.GOV

Взимание Государственных и местных налогов май результат в специальном контракте Contracts do not include grants and cooperative agreements covered by 31 U.S.C.6301, et seq. For discussion of various types of contracts, see part 16.»> соображения, включая следующие:

(a) По согласованию с назначенным агентством адвокатом, контракт S.C.6301, et seq. For discussion of various types of contracts, see part 16.»> май (1) заявить, что контракт Contracts do not include grants and cooperative agreements covered by 31 U.S.C.6301, et seq. For discussion of various types of contracts, see part 16.»> цена включает или не включает указанный налог или (2) требует, чтобы подрядчик предпринял определенные действия в отношении уплаты, неуплаты, возмещения, опротестования или иного обращения с указанным налогом.Такое особое обращение май быть уместным, когда есть сомнения относительно применимости или распределения налога, или когда применимость налога является предметом судебного разбирательства.

(b) Применимость государственных и местных налогов на закупки федеральным правительством However, the words "no person may…" mean that no person is required, authorized, or permitted to do the act described.»> май зависит от места и условий доставки. Когда контракт «> цена будет существенной, альтернативные места и условия доставки должны рассматриваться в свете возможных налоговых последствий.