Рентабельность собственного капитала: формула расчета в 2020 году

Рентабельность собственного капиталаРентабельность собственного капитала — один из ключевых показателей, который отражает эффективность использования вложенных инвестиций.

Данная информация имеет особую важность для инвесторов и кредиторов, так как первые смогут предположить, насколько выгодными окажутся вложенные инвестиции, а вторые — получить некие гарантии, что компания не обанкротится.

В этой статье разберем, что такое рентабельность собственного капитала, по какой формуле рассчитывается этот показатель и покажем наглядные примеры определения коэффициента рентабельности собственного капитала.

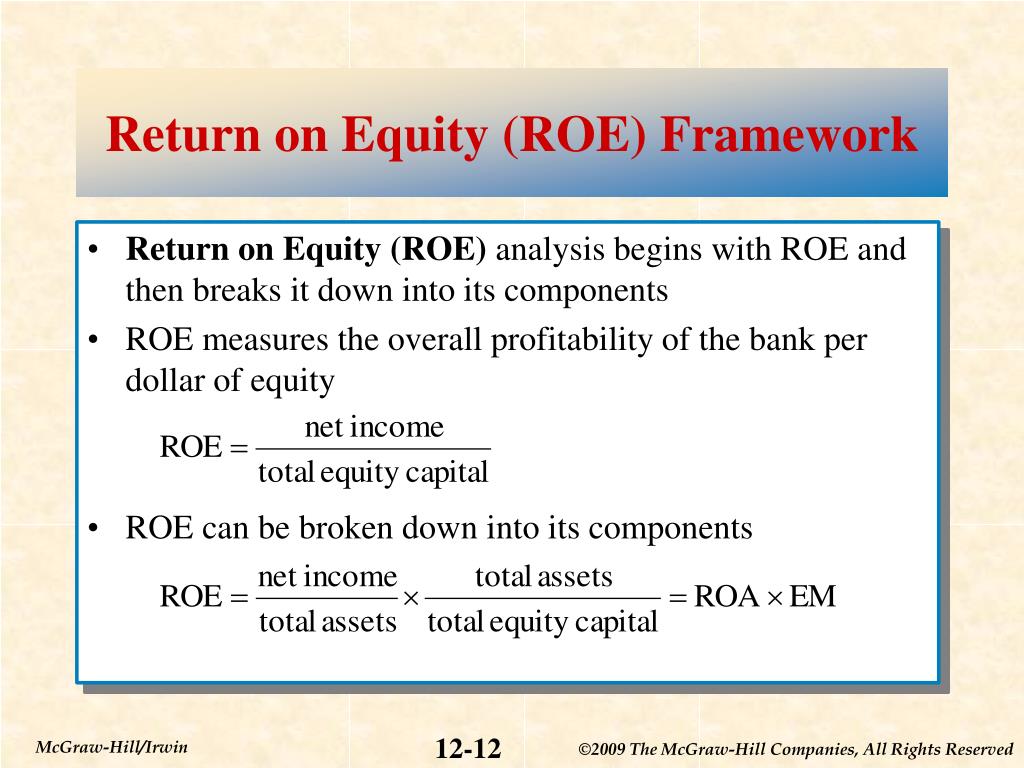

Что такое рентабельность капитала компанииРентабельность собственного капитала (англ. return on equity, ROE) — это финансовый показатель, которые отображает процент чистой прибыли от общего капитала компании. Если говорить простыми словами, то ROE показывает, сколько копеек или центов приносить каждый рубль или доллар собственного капитала компании, т.

Начинающие предприниматели часто путают коэффициент собственного капитала с похожим показателем рентабельности активов. Разница между ними заключается в том, что рентабельность собственного капитала отражает, насколько эффективно был использован не весь капитал, а только та его часть, которая принадлежит собственникам, в то время как рентабельность активов показывает эффективность использования всего капитала (активов) компании.

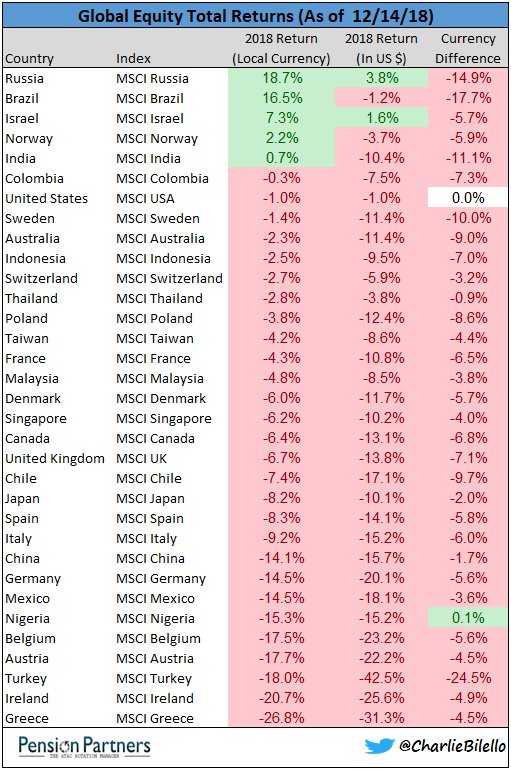

Нормативное значение рентабельности собственного капитала зависит от экономического благосостояния страны, в котором работает компания.

Так, для развитых стран (Европа, США, Австралия) ROE должен составлять около 10-12%. Для стран третьего мира (Россия и другие страны СНГ), для которых свойственна высокая инфляция, этот показатель должен быть значительно выше — не менее 20%.

В целом, чтобы понять насколько полученный коэффициент отвечает норме, нужно сравнить ROE компании с рентабельностью вложений в альтернативные виды бизнеса, например, облигации, акции и другие ценные бумаги или просто в банковские депозиты.

Так, согласно данным ЦБ РФ в 2019 году средняя ставка по депозитам для физлиц составляла 6,6%, соответственно, если коэффициент рентабельности вашей компании ниже данного показателя, то очевидно, что бизнес является нерентабельным, в первую очередь, для самого владельца, и инвесторы выберут другие объекты для вложения денег.

Как рассчитать рентабельность собственного капитала:

- Определить чистую прибыль (строка 2400 ОФР).

- Определить собственный капитал (строка 1300 ОФР).

- Разделить чистую прибыль на собственный капитал.

- Умножить полученный коэффициент на 100%.

Полученный результат отражает рентабельность собственного капитала в процентном соотношении.

Есть несколько советов, которые позволяют получить более реалистичный и точный результат. Во-первых, каждое значение берется в динамике нескольких периодов, т.е. сначала необходимо рассчитать среднестатистический показатель.

☝️

Во-вторых, рассчитывать ROE имеет смысл только тогда, когда у компании есть собственный капитал (а не кредитные средства, например), в противном случае у вас может получиться отрицательный показатель, которые имеет мало общего с реальностью.

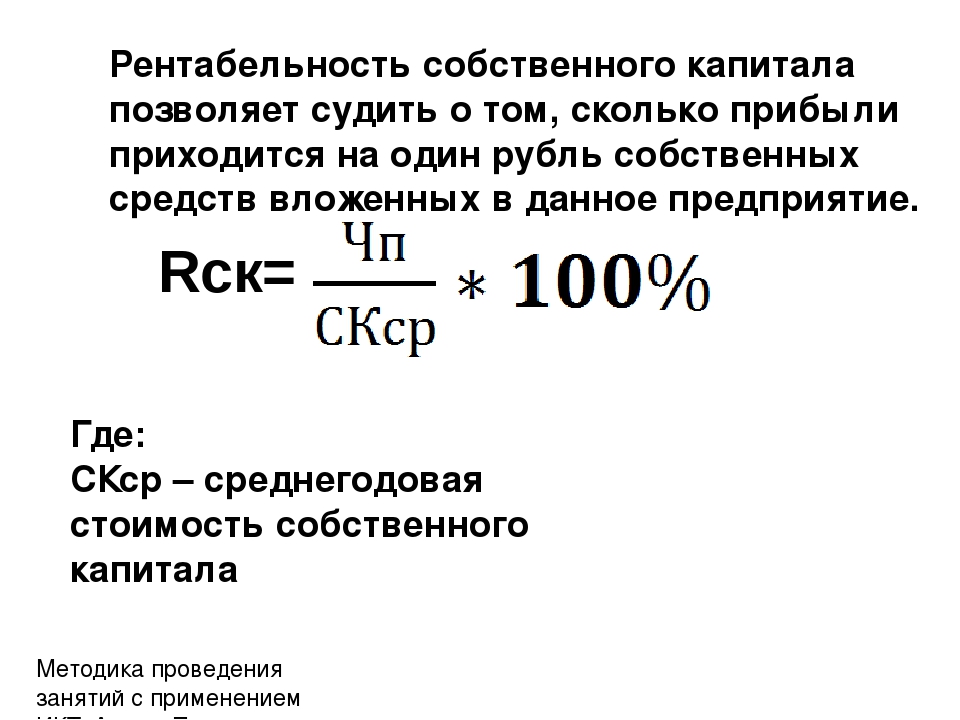

Существует две формулы, при помощи которых можно рассчитать рентабельность собственного капитала: формула расчета по балансу и формула Дюпона.

Это более простая формула, в которой используются данные, взятые из Отчета о финансовых результатах (ОФР). Чтобы рассчитать ROE, нужно эти данные подставить в формулу ниже:

ROE = ЧП/СК х 100%,

где

- ЧП — чистая прибыль;

- СК — собственный капитал.

При внесении данных в формулу, стоит обратить на рекомендации, представленные выше.

Если посмотреть, какие строки отчетности следует использовать при расчете, то формула будет выглядеть следующим образом:

ROE = стр. 2400 (Форма 2) / стр. 1300 (Форма 1) х 100%

Правила расчета рентабельности собственного капитала

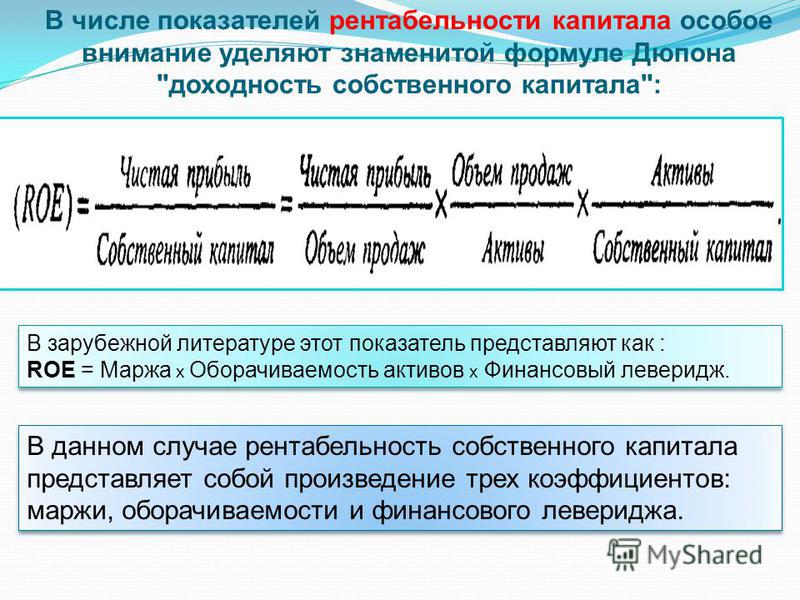

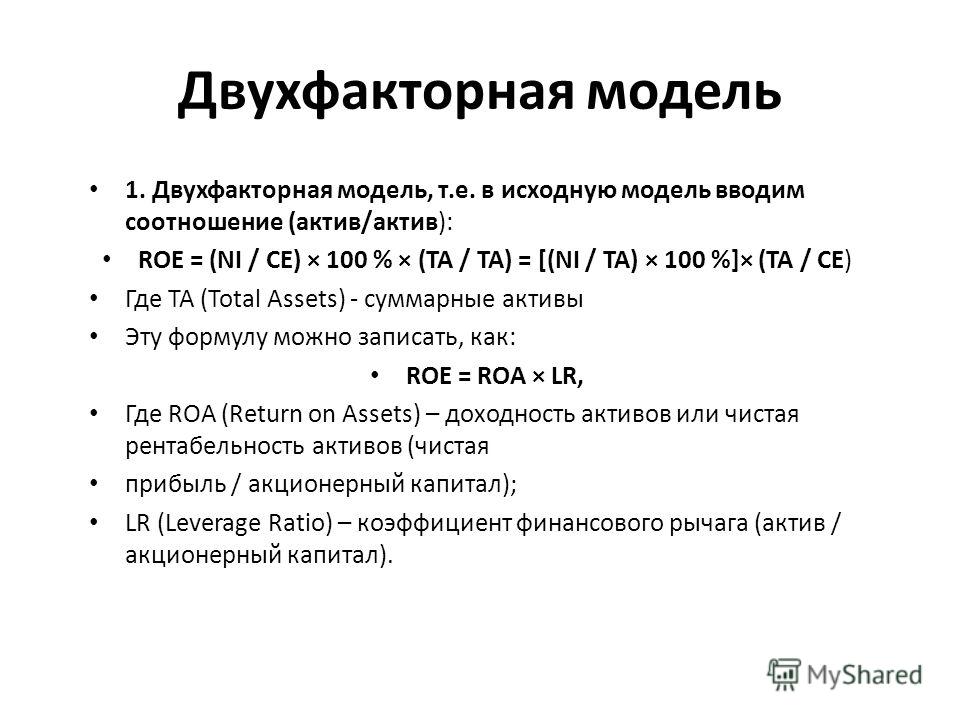

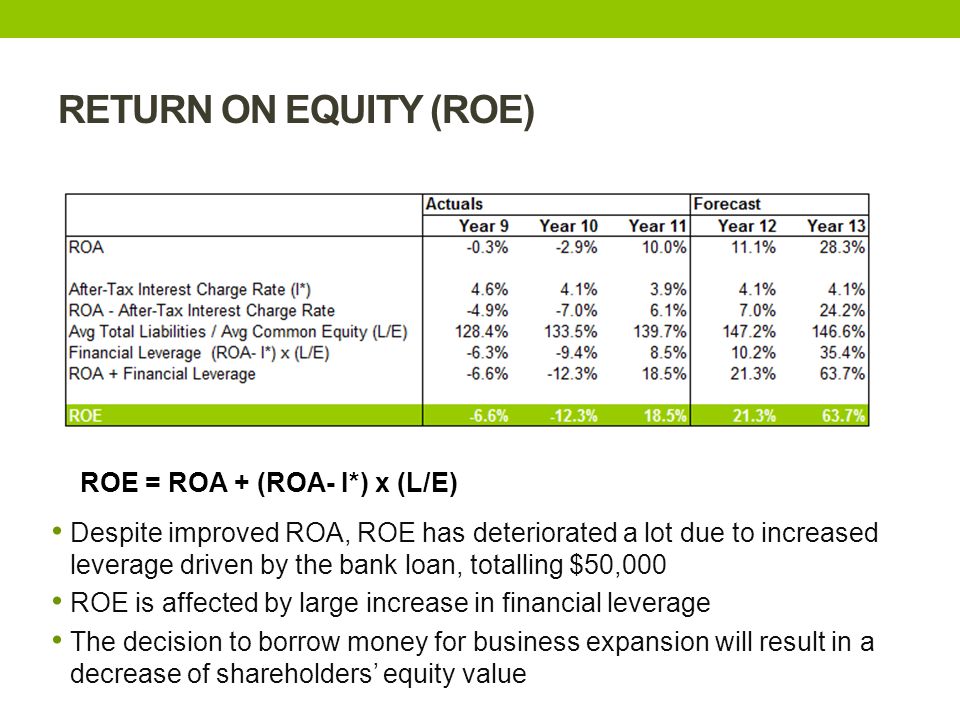

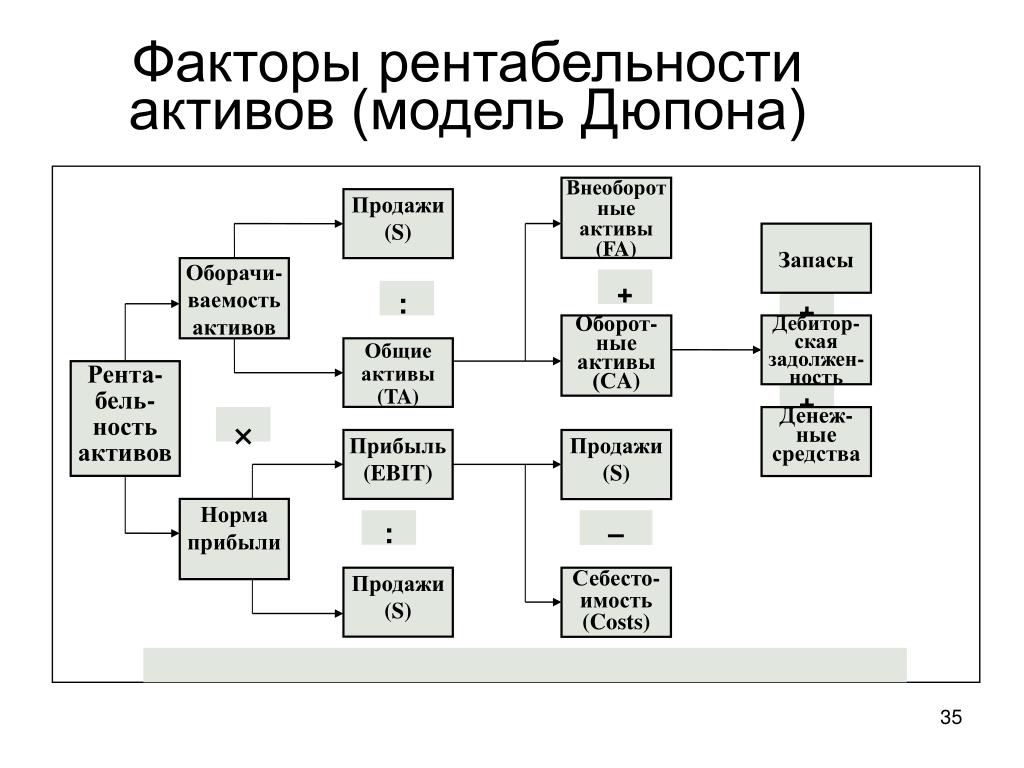

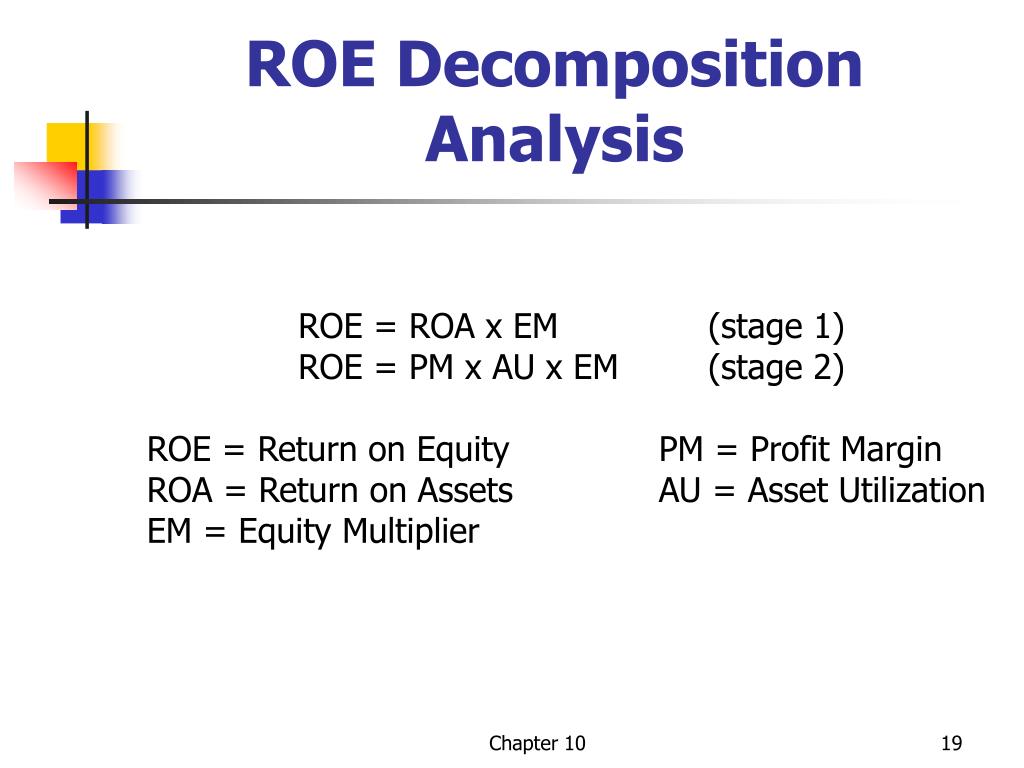

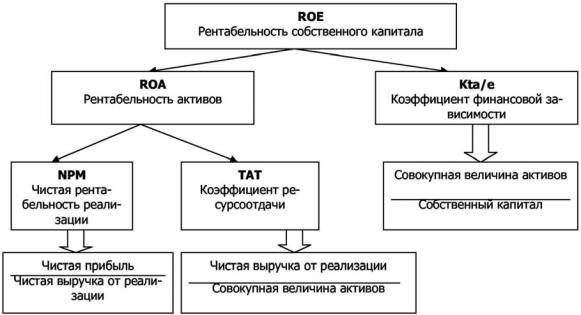

Выглядит формула расчета ROE по Дюпону следующим образом:

ROE = (ЧП/В) х (В/А) х (А/СК) х 100%,

где

- ЧП — чистая прибыль;

- В — выручка;

- А — активы компании;

- СК — собственный капитал.

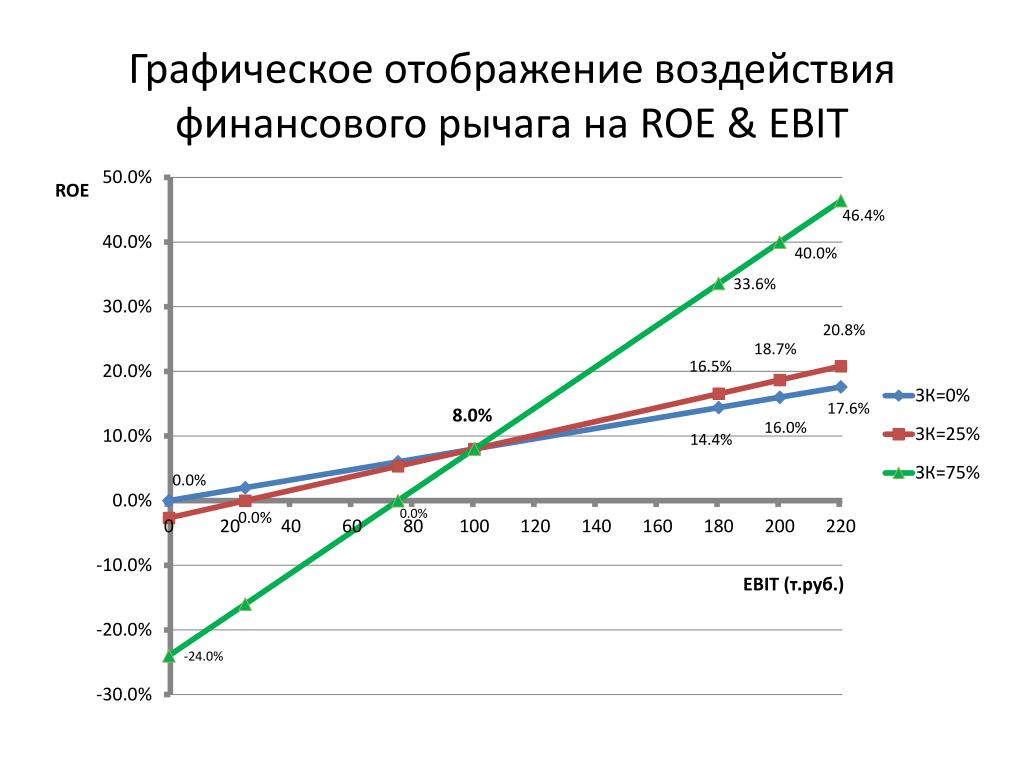

Преимущество формулы Дюпона в том, что она позволяет увидеть, какой конкретный фактор повлиял на рентабельность собственного капитала. По формуле выше видно, есть три таких фактора:

- Операционная прибыльность (чистая прибыль/выручка) — показывает риски компании;

- Оборот активов (выручка/активы) — показывает, как изменились риски;

- Финансовый рычаг (активы/собственный капитал) — показывает, как соотносятся привлеченный и собственный капитал компании.

☝️

Расчет по Дюпону используется не тогда, когда нужно узнать сам коэффициент, а когда необходимо определить, с какими из вышеперечисленных факторов имеются проблемы у компании.

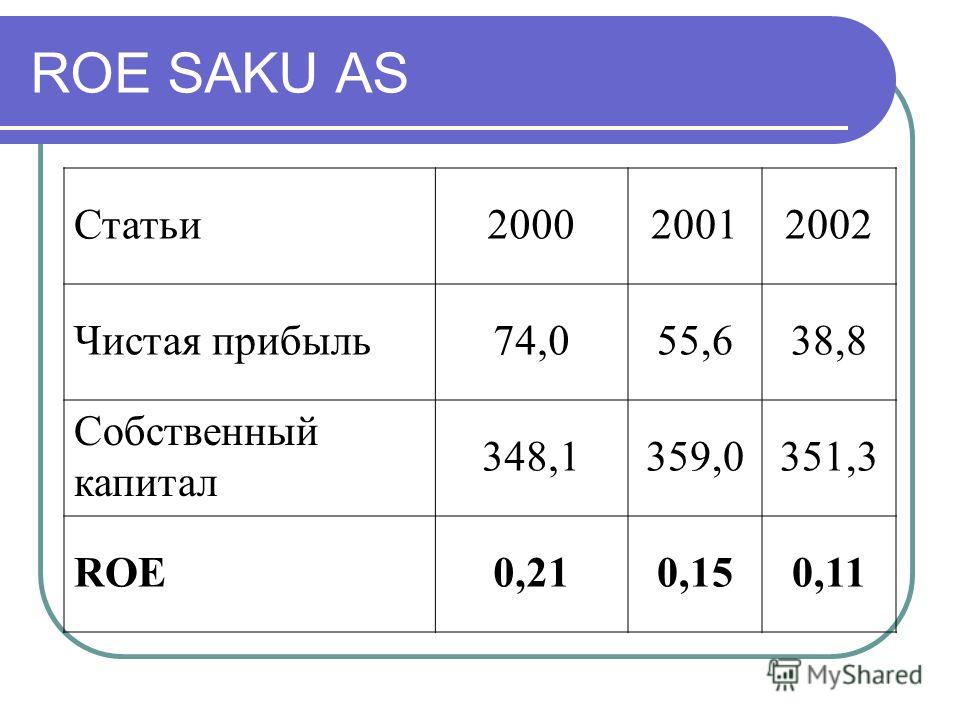

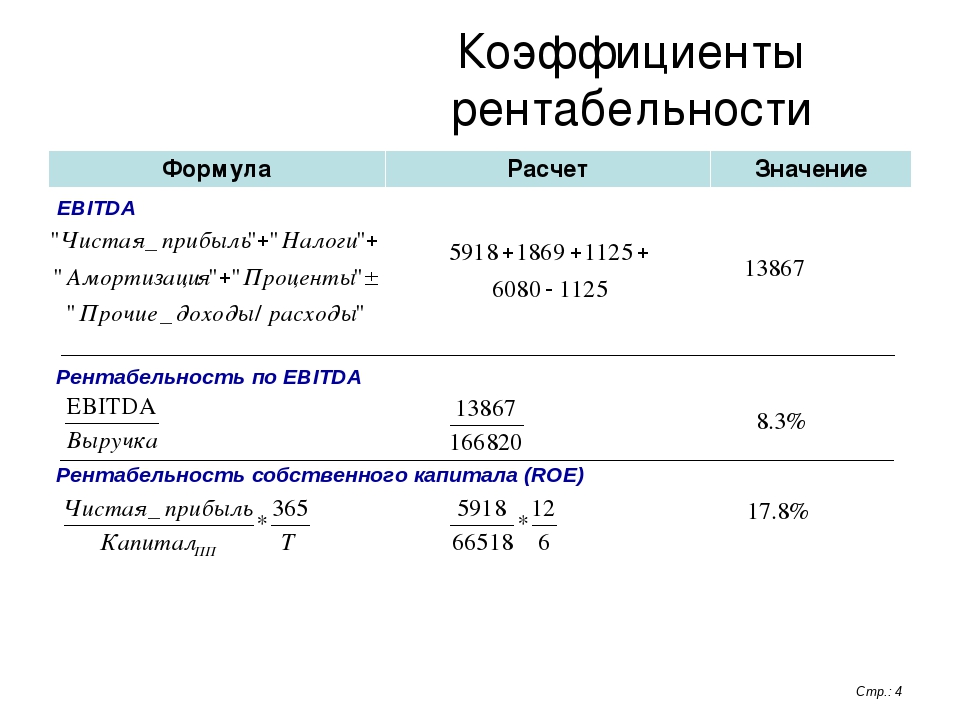

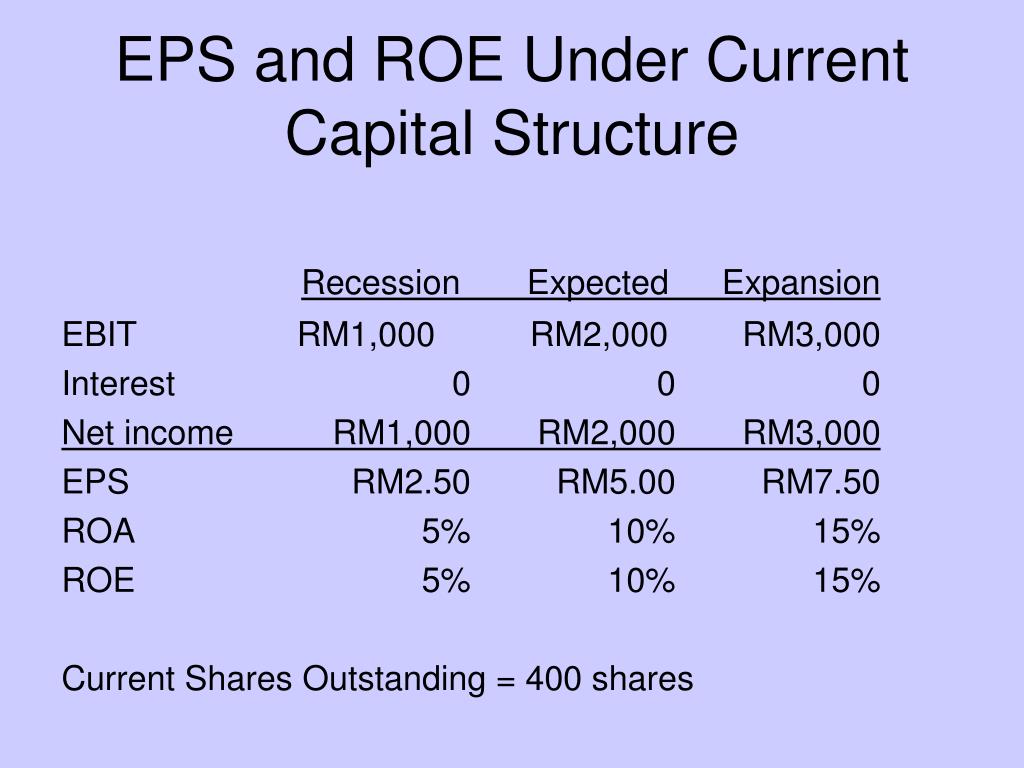

Посмотрим пример расчета рентабельности собственного капитала на конкретном примере. Условие задачи представлено на картинке ниже:

Условие задачи представлено на картинке ниже:

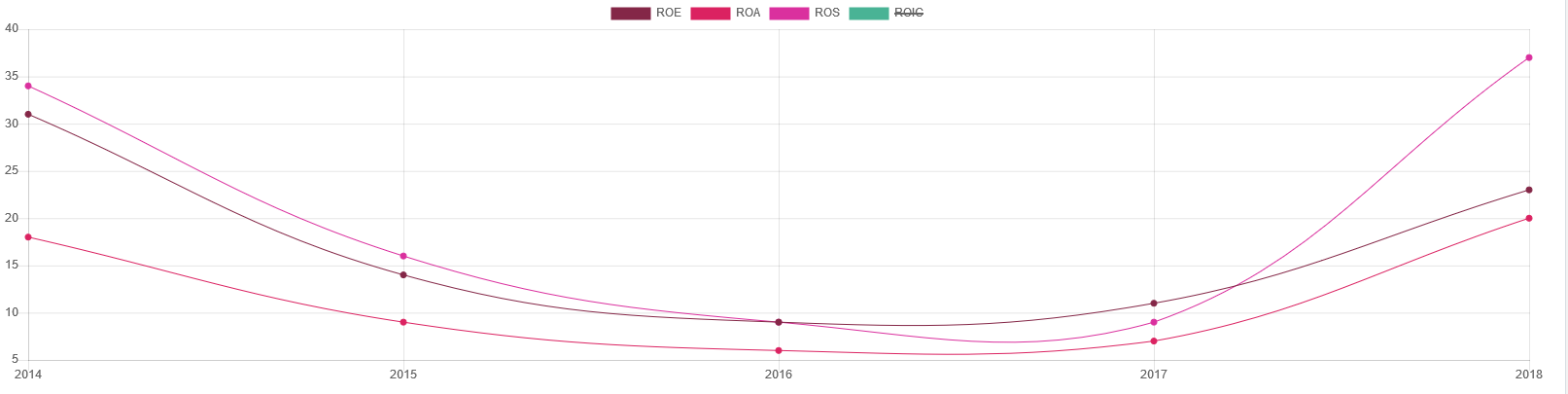

Как видно из графика, рентабельность продаж первые два года была примерно на одном уровне — это нормальная ситуация при условии правильного запуска бизнеса. На третьем году работы компания показала резкий рост — в это время предприятие имело возможность наращивать собственный капитал, сохранять и приумножать инвестиции.

На четвертый год виден резкий спад рентабельности собственного капитала, он опустился даже ниже того значения, которое было в начале работы компании. Далее последовало планомерное снижение.

Несмотря на то, что в последний год ROE все еще находится на положительном уровне, компания должна принять меры для спасения своего положения на рынке, так как существует большой риск, что в последующие несколько лет коэффициент рентабельность собственного капитала может стать отрицательным.

Одним из самых эффективных способов понять причины ухудшения ROE является анализ рентабельности собственного капитала. Как его правильно проводить, показано в видео ниже:

Анализ рентабельности собственного капитала☝️

Однако при использовании стандартной формулы может быть один подвох, ведь высокий ROE может получится даже тогда, когда у компании большая доля заемного капитала и малая собственного, т.е. когда финансовый рычаг (А/СК) показывает слишком большое значение.

Поэтому нужно помнить одно правило: рассчитывать рентабельность собственного капитала имеет смысл только в том случае, когда у компании есть собственный капитал.

Читайте также:

Рентабельность производства: что показывает и как рассчитать

Рентабельность инвестиций: формула и как рассчитать

Рентабельность предприятия — как рассчитать и какую формулу использовать

Что такое Internal Rate of Return (Внутренняя норма доходности) ? ОпределениеInternal Rate of Return (Внутренняя норма доходности) (IRR) — учётная ставка, которая определяет чистую приведенную стоимость (net present value) с нулевым значением для серии будущих потоков денежной наличности. Разница между IRR и NPVОсновное отличие заключается в том, что тогда как Net Present Value (Чистая текущая стоимость) выражается в денежных единицах (евро или долларах, например), IRR — реальная процентная доходность, ожидаемая от инвестиции и выраженная в процентах. Internal Rate of Return (Внутренняя норма доходности) — обратная сторона чистой приведенной стоимости и основана на таких же принципах и вычислениях. NPV показывает ценность потока будущей денежной наличности, дисконтированной к настоящему моменту по некоторому проценту, представлящему минимально заданный уровень доходности, часто стоимость капитала вашей компании. Многие люди считают IRR более легким для понимания методом, чем Net Present Value (Чистая текущая стоимость). Другое преимущество IRR в том, что ее можно высчитать без оценки (абсолютной) стоимости капитала. Подход IRRПри использовании IRR, обычный подход заключается в выборе проектов, для которых IRR превышает стоимость капитала ( или пороговую рентабельность (hurdle rate) в контексте IRR). Это может показаться просто на первый взгляд. Тем не менее большой недостаток использования Internal Rate of Return (Внутренняя норма доходности) вместо Net Present Value (Чистая текущая стоимость) заключается в том, что если менеджеры концентрируются на максимизации IRR, а не NPV, то существует значительный риск в компаниях, где доходность на инвестиции выше средневзвешенной стоимости капитала (WACC): менеджеры не будут инвестировать в проекты, по которым ожидаемая доходность больше, чем WACC, но ниже, чем доходность на существующие . Цель менеджера, ориентированного на создание ценности, заключается в том, чтобы инвестировать в проекты с положительным NPV! Если применение IRR неизбежно, то менеджерам рекомендуется использовать так называемый модифицированный IRR (несовершенный метод, но, по крайней мере, позволяющий установить более реалистичные промежуточные ставки рефинансирования) и, в добавок, более тщательно отслеживать промежуточные денежные потоки, особенно если они сдвинуты к начальному периоду проекта (тогда искажение будет больше). Иначе говоря: цель состоит в том, чтобы максимизировать Net Present Value (Чистую текущую стоимость), а не Internal Rate of Return (Внутреннюю норму доходности). Книга: Aswath Damodaran — Investment Valuation: Tools and Techniques for Determining the Value. Книга: James R. Hitchner — Financial Valuation: Applications and Models Книга: Steven M. Bragg — Business Ratios and Formulas: A Comprehensive Guide

Сравните с: Net Present Value (Чистая текущая стоимость) Возврат на главную страницу: Процесс принятия решений и Оценка | Финансы и Инвестиции Больше: Методы, Модели и Теории Менеджмента |

| ||||||||||||

Статьи информационного портала Findirector.by | Findirector.by

Снижение процентных ставок по кредитам не привело, как опасались некоторые аналитики, к снижению прибыльности банков. В январе-сентябре текущего года (год к году) чистая прибыль банков в номинальном выражении выросла на 19%. Она составила 672 млн. BYN (в долларовом эквиваленте в пересчете по среднему курсу – 345 млн. USD).

Прибыль можно увеличить двумя путями – увеличить чистые доходы или уменьшить чистые расходы. В январе-сентябре (год к году) прирост прибыли был полностью обеспечен за счет увеличения чистых доходов. Чистые доходы банков выросли на 4,4%, расходы – на 0,5%.

Чистые доходы банков выросли на 4,4%, расходы – на 0,5%.

Чистые доходы банков на 96% формируются из трех источников: из процентных доходов (их доля составляет 65% от общих доходов), комиссионных доходов (20%), доходов по операциям с иностранной валютой (11%). Доля доходов по операциям с ценными бумагами, драгметаллами, деривативами, и доходов от собственности, составляет 4%.

Все основные крупные статьи доходов в январе-сентябре (год к году) показали прирост. Чистые процентные доходы выросли на 3%, чистые комиссионные доходы (10%), чистые доходы по операциям с иностранной валютой (20%).

Чистые расходы банков состоят из операционных расходов (63%), отчислений в резервы (33%) и прочих расходов (4%). В январе-сентябре (год к году) операционные расходы увеличились на 16%, а чистые отчисления в резервы уменьшились на 19,5%. Уменьшение чистых отчислений в резервы полностью компенсировало увеличение операционных расходов, и позволило обеспечить в итоге прирост чистой прибыли по всему банковскому сектору.

Существенно увеличили чистую прибыль Беларусбанк (на 72%), Приорбанк (38%), БПС-Сбербанк (в 3,4 раза), Белагропромбанк (45%), Банк Москва-Минск (в 1,7 раза). Значительно уменьшили чистую прибыль – Белгазпромбанк (на 42%), ТК-банк (72%), Белинвестбанк (85%) – рис. 1.

Рис. 1. Прибыль банков в номинальном выражении

Примечание. На рисунке отдельным цветом подписаны коммерческие банки государственной формы собственности.

Источник: Macrocenter по данным Нацбанка Беларуси

На три банка (Беларусбанк, Приорбанк и БПС-Сбербанк) приходится 60% от общей прибыли банков.

Поскольку банки делятся на крупные, средние и малые, то для сопоставимости при оценке их прибыльности аналитики используют два относительных показателя – рентабельность активов (ROA, Return On Assets) и рентабельность собственного капитала (ROE, Return On Equity). Например, по абсолютному показателю Беларусбанк занимает по прибыльности первое место (рис. 1), а по относительным показателям (по отношению чистой прибыли к величине активов и собственного капитала) – 17-место по ROA (рис. 2) и 16-место по ROE (рис. 3)

1), а по относительным показателям (по отношению чистой прибыли к величине активов и собственного капитала) – 17-место по ROA (рис. 2) и 16-место по ROE (рис. 3)

Самую высокую рентабельность активов (ROA) на 1 октября текущего года имели – Приорбанк (4,6%) и МТБанк (3,9%). Самую низкую – два коммерческих госбанка (Белагропромбанк и Белинвестбанк) – рис. 2.

Рис. 2. Рентабельность активов (ROA) после вычета налогов

Примечание. На рисунке банки расположены по убыванию показателя ROA на 1 октября 2017 года

Источник: Macrocenter по данным Нацбанка Беларуси

Рентабельность активов (ROA) иллюстрирует эффективность деятельности банка с учетом размера его суммарных активов, которые включают как собственный, так и заемный капитал. Рентабельность активов (ROA) после вычета налогов на начало октября текущего года по данным Нацбанка по всему банковскому сектору составила 1,59% (на 1 октября 2016 года – 1,00%). У крупных госбанков в Беларуси уровень ROA традиционно ниже среднего (1,15% на 1 октября), у частных банков и банков с иностранным капиталом – выше среднего (3,50% и 2,36% соответственно). Нормальная величина для ROA в банковском бизнесе считается – 1-2% и выше.

Нормальная величина для ROA в банковском бизнесе считается – 1-2% и выше.

Самую высокую рентабельность капитала (ROE) на 1 октября текущего года имели все те же Приорбанк (27,3%) и МТБанк (29,7%). Аутсайдерами по данному показателю являются Белинвестбанк (0,2%), Цептер Банк (0,7%), Банк «Решение» (0,8%), Белагропромбанк (1,1%) – рис. 3.

Рис. 3. Рентабельность капитала (ROE) после вычета налогов

Примечание. На рисунке банки расположены по убыванию показателя ROE на 1 октября 2017 года

Источник: Macrocenter по данным Нацбанка Беларуси

Рентабельность капитала (ROE) иллюстрирует эффективность деятельности банка с учетом размера его собственного капитала. Рентабельность капитала (ROE) после вычета налогов на начало октября текущего года по данным Нацбанка по банковскому сектору Беларуси составила 11,16% (на 1 октября 2016 года – 7,80%). Опять же у крупных госбанков в Беларуси уровень ROE традиционно ниже среднего (8,1% на 1 октября), у частных банков и банков с иностранным капиталом – выше среднего (18,5% и 16,6% соответственно). Обычно профессиональные инвесторы ищут банки с ROE – 10-15% и выше. На 1 октября текущего года 10 банков в Беларуси соответствовали этому уровню (рис. 3).

Обычно профессиональные инвесторы ищут банки с ROE – 10-15% и выше. На 1 октября текущего года 10 банков в Беларуси соответствовали этому уровню (рис. 3).

Показатель ROE лучше рассматривать вместе с ROA. Потому что если ROA низкий, но банк имеет много долгов, то ROE будет намного выше. В этом случае высокий ROE может давать ложное представление о перспективе этого банка.

Справка. В настоящее время банковская система Беларуси включает 24 банка, в том числе пять госбанков (Беларусбанк, Белагропромбанк, Белинвестбанк, Банк Москва-Минск и Паритетбанк), 5 частных банков, 14 дочерних учреждений иностранных банков (5 – с российским капиталом, 9 – с капиталом других стран). Филиалы иностранных банков в банковской системе Беларуси отсутствуют.

Источник: EKONOMIKA.BY

Википедия — свободная энциклопедия

Избранная статья

Прохождение Венеры по диску Солнца — разновидность астрономического прохождения (транзита), — имеет место тогда, когда планета Венера находится точно между Солнцем и Землёй, закрывая собой крошечную часть солнечного диска. При этом планета выглядит с Земли как маленькое чёрное пятнышко, перемещающееся по Солнцу. Прохождения схожи с солнечными затмениями, когда наша звезда закрывается Луной, но хотя диаметр Венеры почти в 4 раза больше, чем у Луны, во время прохождения она выглядит примерно в 30 раз меньше Солнца, так как находится значительно дальше от Земли, чем Луна. Такой видимый размер Венеры делает её доступной для наблюдений даже невооружённым глазом (только с фильтрами от яркого солнечного света), в виде точки, на пределе разрешающей способности глаза. До наступления эпохи покорения космоса наблюдения этого явления позволили астрономам вычислить расстояние от Земли до Солнца методом параллакса, кроме того, при наблюдении прохождения 1761 года М. В. Ломоносов открыл атмосферу Венеры.

При этом планета выглядит с Земли как маленькое чёрное пятнышко, перемещающееся по Солнцу. Прохождения схожи с солнечными затмениями, когда наша звезда закрывается Луной, но хотя диаметр Венеры почти в 4 раза больше, чем у Луны, во время прохождения она выглядит примерно в 30 раз меньше Солнца, так как находится значительно дальше от Земли, чем Луна. Такой видимый размер Венеры делает её доступной для наблюдений даже невооружённым глазом (только с фильтрами от яркого солнечного света), в виде точки, на пределе разрешающей способности глаза. До наступления эпохи покорения космоса наблюдения этого явления позволили астрономам вычислить расстояние от Земли до Солнца методом параллакса, кроме того, при наблюдении прохождения 1761 года М. В. Ломоносов открыл атмосферу Венеры.

Продолжительность прохождения обычно составляет несколько часов (в 2004 году оно длилось 6 часов). В то же время, это одно из самых редких предсказуемых астрономических явлений. Каждые 243 года повторяются 4 прохождения: два в декабре (с разницей в 8 лет), затем промежуток в 121,5 года, ещё два в июне (опять с разницей 8 лет) и промежуток в 105,5 года. Последние декабрьские прохождения произошли 9 декабря 1874 года и 6 декабря 1882 года, а июньские — 8 июня 2004 года и 6 июня 2012 года. Последующие прохождения произойдут в 2117 и 2125 годах, опять в декабре. Во время прохождения наблюдается «явление Ломоносова», а также «эффект чёрной капли».

Последние декабрьские прохождения произошли 9 декабря 1874 года и 6 декабря 1882 года, а июньские — 8 июня 2004 года и 6 июня 2012 года. Последующие прохождения произойдут в 2117 и 2125 годах, опять в декабре. Во время прохождения наблюдается «явление Ломоносова», а также «эффект чёрной капли».

Хорошая статья

Резня в Благае (сербохорв. Масакр у Благају / Masakr u Blagaju) — массовое убийство от 400 до 530 сербов хорватскими усташами, произошедшее 9 мая 1941 года, во время Второй мировой войны. Эта резня стала вторым по счету массовым убийством после создания Независимого государства Хорватия и была частью геноцида сербов.

Жертвами были сербы из села Велюн и его окрестностей, обвинённые в причастности к убийству местного мельника-хорвата Йосо Мравунаца и его семьи. Усташи утверждали, что убийство было совершено на почве национальной ненависти и свидетельствовало о начале сербского восстания. Задержанных сербов (их число, по разным оценкам, составило от 400 до 530 человек) содержали в одной из школ Благая, где многие из них подверглись пыткам и избиениям. Усташи планировали провести «народный суд», но оставшаяся в живых дочь Мравунаца не смогла опознать убийц среди задержанных сербов, а прокуратура отказалась возбуждать дело против кого-либо без доказательства вины. Один из высокопоставленных усташей Векослав Лубурич, недовольный таким развитием событий, организовал новый «специальный суд». День спустя дочь Мравунаца указала на одного из задержанных сербов. После этого 36 человек были расстреляны. Затем усташи казнили остальных задержанных.

Усташи планировали провести «народный суд», но оставшаяся в живых дочь Мравунаца не смогла опознать убийц среди задержанных сербов, а прокуратура отказалась возбуждать дело против кого-либо без доказательства вины. Один из высокопоставленных усташей Векослав Лубурич, недовольный таким развитием событий, организовал новый «специальный суд». День спустя дочь Мравунаца указала на одного из задержанных сербов. После этого 36 человек были расстреляны. Затем усташи казнили остальных задержанных.

Изображение дня

Эхинопсисы, растущие на холме посреди солончака Уюни

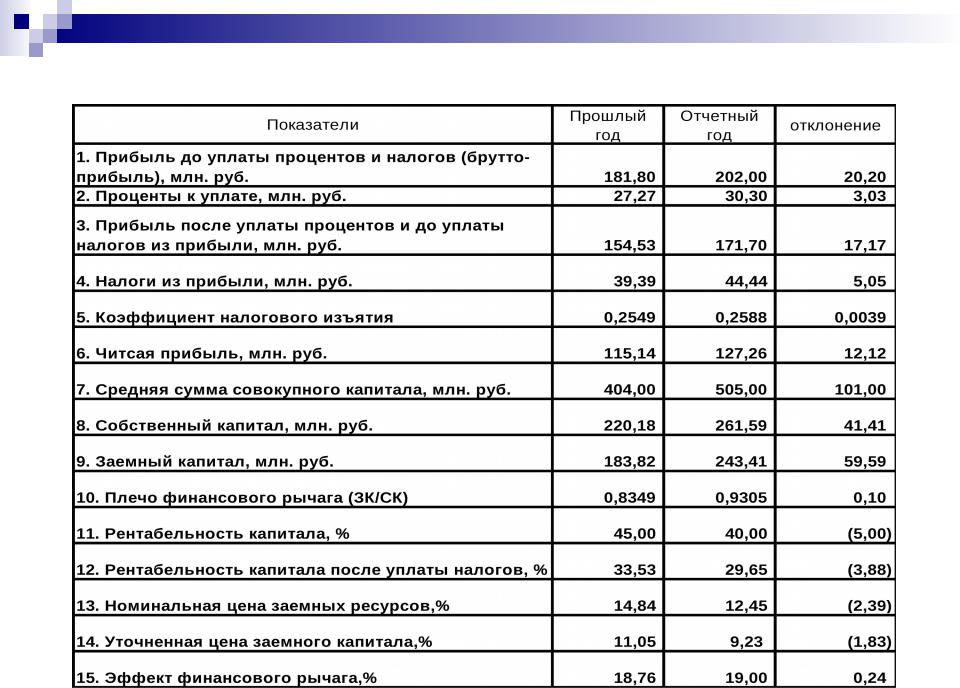

Роль финансового анализа в разработке путей повышения рентабельности

Please use this identifier to cite or link to this item: http://hdl.handle.net/10995/68166

| Title: | Роль финансового анализа в разработке путей повышения рентабельности |

| Other Titles: | Role of Financial Analysis in Elaboration Ways of Increasing Profitability |

| Authors: | Барри Лансине Синянская, Е.  Р. Р.Barry Lansine Sinyanskaya, Elena |

| Issue Date: | 2018 |

| Publisher: | ООО «Издательство УМЦ УПИ» |

| Citation: | Барри Лансине. Роль финансового анализа в разработке путей повышения рентабельности / Барри Лансине, Е. Р. Синянская // Российские регионы в фокусе перемен: сборник докладов со специальных мероприятий XII Международной конференции. 16-18 ноября 2017 года. — Екатеринбург: Издательство УМЦ УПИ, 2018. — С. 284-289. |

| Abstract: | В статье рассмотрены возможности использования методов анализа «Отчета о финансовых результатах » при разработке мероприятий по повышению рентабельности в организациях. Проведен анализ рентабельности продукции, продаж, активов и собственного капитала, а также нормы прибыли металлургического предприятия, на основании которых предложены меры по повышению эффективности его деятельности. The article studied considers the possibilities of using methods of analysis of financial statements in elabor ation of measures to increase profitability in the enterprises.  Analysis of product profitability, return on sales , rate of profitability, return on assets and return on equity of metallurgical enterprise (RUSAL) on the basis of which proposed measures to improve the effectiveness of its activities. Analysis of product profitability, return on sales , rate of profitability, return on assets and return on equity of metallurgical enterprise (RUSAL) on the basis of which proposed measures to improve the effectiveness of its activities. |

| Keywords: | РЕНТАБЕЛЬНОСТЬ ПРОДУКЦИИ РЕНТАБЕЛЬНОСТЬ ПРОДАЖ НОРМА ПРИБЫЛИ РЕНТАБЕЛЬНОСТЬ АКТИВОВ ЭФФЕКТ ФИНАНСОВОГО РЫЧАГА РЕНТАБЕЛЬНОСТЬ СОБСТВЕННОГО КАПИТАЛА PRODUCT PROFITABILITY RETURN ON SALES RATE OF PROFITABILITY RETURN ON ASSETS (ROA) DEGREE OF FINANCIAL LEVERAGE (DFL) RETURN ON EQUITY (ROE) |

| URI: | http://hdl.handle.net/10995/68166 |

| Conference name: | XII Международная конференция «Российские регионы в фокусе перемен» |

| Conference date: | 16.11.2017–18.11.2017 |

| RSCI ID: | https://elibrary.ru/item.asp?id=37327739 |

| ISBN: | 978-5-8295-0582-0 |

| Origin: | Российские регионы в фокусе перемен: Сборник докладов со специальных мероприятий. — Екатеринбург, 2018 — Екатеринбург, 2018 |

| Appears in Collections: | Междисциплинарные конференции, семинары, сборники |

Items in DSpace are protected by copyright, with all rights reserved, unless otherwise indicated.

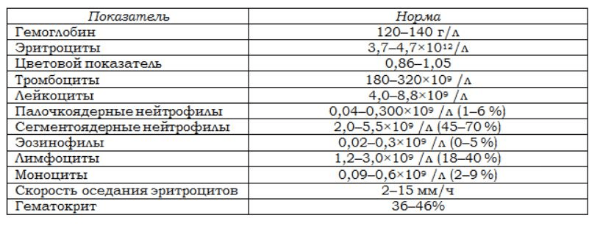

РОЭ в крови: норма, повышение, заниженный показатель

В общем анализе крови не последнее место занимает СОЭ (современный вариант — РОЭ). В крови норма его определяется для выявления многих заболеваний. Данный показатель дает возможность заподозрить анемию, злокачественные новообразования, гепатит, иммунопатологию и т.п.

РОЭ: что это?

Реакция (или скорость) оседания эритроцитов — так расшифровывается аббревиатура РОЭ. Удельный вес красных телец крови является большим, чем плазмы, поэтому под действием гравитационных сил кровь распределяется на слои. Нижний, более темный, должен быть насыщенного красного цвета, в нем и собираются эритроциты. Верхний слой является более прозрачным и содержит в основном плазму. Чтобы рассчитать реакцию, учитывается временная единица, в течение которой осуществляется оседание (как правило, это 1 час), а также длина столбика (измеряется в мм). Для получения достоверных данных лучше сдавать утром анализ крови. РОЭ, норма которого превышена, может свидетельствовать об увеличении удельного веса эритроцитов вследствие их быстрого склеивания. А это указывает на заболевание.

Чтобы рассчитать реакцию, учитывается временная единица, в течение которой осуществляется оседание (как правило, это 1 час), а также длина столбика (измеряется в мм). Для получения достоверных данных лучше сдавать утром анализ крови. РОЭ, норма которого превышена, может свидетельствовать об увеличении удельного веса эритроцитов вследствие их быстрого склеивания. А это указывает на заболевание.

Норма РОЭ

Как отмечают медики, у женщин и мужчин значительно отличается РОЭ в крови. Норма для лиц мужского пола составляет 2-8 мм за один час. С возрастом такой показатель может изменяться, после 60 лет он может достигать 15 мм. Для женщин нормой является увеличение реакции до15 мм в час в зрелом возрасте и до 20 мм в старости. Не обойтись без данного показателя и при постановке диагноза детям. 2-12 мм в час — таким должно быть у детей РОЭ в крови. Норма для новорожденных обычно в разы меньше, она составляет 0-2 мм в час. Но не стоит паниковать, если такой показатель несколько повышен. У детей СОЭ часто колеблется. Основное значение при оценке анализа крови имеет соотношение данного показателя с общим количеством эритроцитов, лимфоцитов.

У детей СОЭ часто колеблется. Основное значение при оценке анализа крови имеет соотношение данного показателя с общим количеством эритроцитов, лимфоцитов.

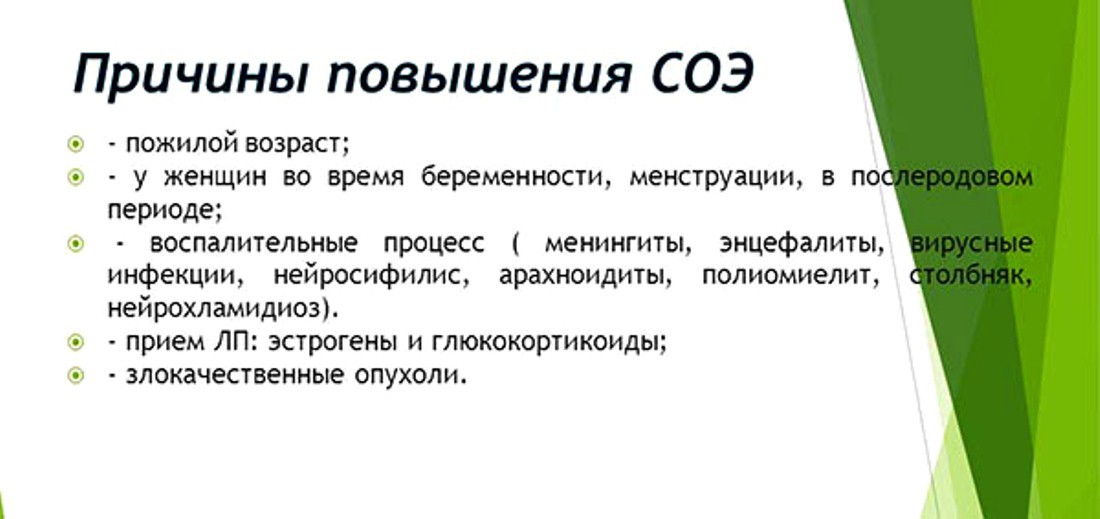

Повышение нормы

Повышенное РОЭ в крови наблюдается обычно при воспалительных заболеваниях, вызванных грибками или вирусами. Все дело в том, что при попадании в организм «противников» сразу же начинают возникать и «защитники» — глобулины (крупные белковые частицы). Чем сильнее воспалительный процесс, тем больше таких антител, следовательно, соотношение белков в плазме большее. Именно поэтому при ангинах, пневмониях, туберкулезе, артритах, сифилисе и т.д. реакция всегда повышенная. Другая причина повышения показателя — появление заболеваний, провоцирующих увеличение эритроцитов. Это может быть эритремия или эритроцитемия. Кроме этого, увеличение нормы показателя может возникать и при таких заболеваниях:

- анемия;

- инфаркт миокарда;

- опухоли;

- сепсис;

- лейкоз;

- аутоиммунные недуги.

Также повышение СОЭ возможно при интоксикациях, частых переливаниях крови, при заболеваниях эндокринной системы, в период беременности и во время менструации, после принятия некоторых лекарств (например, после препарата «Аспирин»).

Понижение РОЭ

Бывают ситуации, когда снижается РОЭ в крови. Норма нарушается в меньшую сторону в случае:

- увеличения вязкости крови;

- беременности;

- изменения формы эритроцитов;

- снижения уровня кровяного рН;

- выявления большего количества пигментов желчи;

- использования некоторых препаратов, снижающих показатель (лекарств, изготовленных на основе ртути).

РОЭ в совокупности с другими важными показателями анализа крови помогает врачу достаточно быстро если и не установить диагноз, то хотя бы заподозрить то или иное заболевание, а затем либо назначить адекватное лечение, либо направить пациента на дополнительное диагностирование.

Мультипликаторы на бирже – что это, виды мультипликаторов, как использовать показатели в анализе

Последняя группа – это отраслевые мультипликаторы, то есть мультипликаторы, характерные только для отдельной отрасли.

Например, телекоммуникационные компании используют мультипликатор ARPU (средняя выручка на одного пользователя) и MoU (количество минут на абонента), авиакомпании имеют свой мультипликатор – расход топлива на кресло-километр, в банковском секторе популярен коэффициент отношения операционных расходов к операционным доходам (CIR), нефтегазовые компании используют EV/Production и EV/Capacity.

Нефтегазовый сектор вообще очень специфичен и вместо EV/EBITDA использует EV/EBITDAX, где учитывается EBITDA до вычета расходов на разведывательные работы.

EV/Production позволяет оценить соотношение стоимости компании и ежедневную добычу в баррелях, а EV/Capacity нужен для оценки нефтеперерабатывающих заводов, так как показывает отношение стоимости предприятия к мощности производства.

Отраслевых мультипликаторов очень много, поэтому прошу вас не полениться и во время анализа того или иного сектора изучить их, потому что лишь они могут показать характерные для этого сектора особенности.

Нефтегазовый сектор России представлен в основном вертикально интегрированными компаниями, то есть они осуществляют всё, начиная от разведки и добычи, заканчивая переработкой и сбытом, поэтому предлагаю вам заполнить следующую таблицу и определить, кто из представителей данного сектора имеет наибольший потенциал.

| Market Cap. | P/E | P/S | P/BV | EV/EBITDA | ROE | NetDebt/EBITDA | EV/Production | |

| Лукойл | 4148 | 6,7 | 0,52 | 1,03 | 3,76 | 15% | 0,03 | 1,6 |

| Роснефть | 4458 | 5,38 | 0,54 | 1,15 | 3,85 | 20% | 1,7 | 1,4 |

| Газпром | ||||||||

| Газпромнефть | ||||||||

| НОВАТЭК | ||||||||

| Татнефть | ||||||||

| Башнефть | ||||||||

| Среднее по сектору |

Мы уже начали сравнивать «Лукойл» и «Роснефть». Да, мы ещё не знаем средний показатель по отрасли, но сравнить компании между собой можем. Ситуация складывается спорная. «Роснефть» умеет более эффективно генерировать прибыль, что нам показывают мультипликаторы P/BV и ROE, при этом «Лукойл» имеет низкую долговую нагрузку, что подтверждается NetDebt/EBITDA, а также способен более эффективно использовать свои ресурсы, которые несмотря на меньшие расходы на амортизацию позволяют держать добычу на уровне чуть меньше, чем у «Роснефти», что видно исходя из EV/Production. На Р/Е и на P/S я пока не смотрю, так как нужно рассчитать средний показатель по сектору.

Да, мы ещё не знаем средний показатель по отрасли, но сравнить компании между собой можем. Ситуация складывается спорная. «Роснефть» умеет более эффективно генерировать прибыль, что нам показывают мультипликаторы P/BV и ROE, при этом «Лукойл» имеет низкую долговую нагрузку, что подтверждается NetDebt/EBITDA, а также способен более эффективно использовать свои ресурсы, которые несмотря на меньшие расходы на амортизацию позволяют держать добычу на уровне чуть меньше, чем у «Роснефти», что видно исходя из EV/Production. На Р/Е и на P/S я пока не смотрю, так как нужно рассчитать средний показатель по сектору.

Но, прежде чем вы начнёте применять полученные знания на практике, я хочу напомнить вам, что мультипликаторы не панацея, а всего лишь инструмент. Не стоит искать недооценённую компанию и сразу её покупать или выходить из переоценённой бумаги. Нужно понять, почему компания переоценена или недооценена, посмотреть на менеджмент, структуру долга, динамику расходов и темпы роста прибыли и выручки.

Рентабельность капитала (ROE) по сравнению с рентабельностью активов (ROA)

Рентабельность собственного капитала (ROE) и рентабельность активов (ROA) являются двумя наиболее важными показателями для оценки того, насколько эффективно руководство компании выполняет свою работу по управлению вверенным ей капиталом. Основное различие между ROE и ROA — это финансовый рычаг или долг. Хотя ROE и ROA — это разные показатели эффективности управления, формула DuPont Identity показывает, насколько они тесно связаны.

Формула ROE:

Взаимодействие с другими людьми ИКРА знак равно Чистый доход Акционерный капитал куда: Акционерный капитал знак равно Ресурсы — Пассивы \ begin {align} & \ text {ROE} = \ frac {\ text {Чистый доход}} {\ text {Акционерный капитал}} \\ & \ textbf {где:} \\ & \ text {Акционерный капитал} = \ текст {Активы} — \ text {Обязательства} \\ \ end {Выровнены} ROE = Чистая прибыль акционеров, где: Собственный капитал = Активы-Обязательства

Формула ROA:

Взаимодействие с другими людьми ROA знак равно Чистый доход Итого Активы куда: Итого Активы знак равно Акционерный капитал + Пассивы \ begin {align} & \ text {ROA} = \ frac {\ text {Чистый доход}} {\ text {Total Assets}} \\ & \ textbf {где:} \\ & \ text {Total Assets} = \ text {Акционерный капитал} + \ text {Обязательства} \\ \ end {Выровнено} ROA = Общий доход Чистый доход, где: Общие активы = Собственный капитал + Обязательства

Основные отличия

То, как учитывается долг компании, является основным различием между ROE и ROA. При отсутствии долга акционерный капитал и совокупные активы компании будут равны. Логично, что их ROE и ROA также будут одинаковыми.

При отсутствии долга акционерный капитал и совокупные активы компании будут равны. Логично, что их ROE и ROA также будут одинаковыми.

Но если эта компания воспользуется финансовым рычагом, ее рентабельность собственного капитала превысит рентабельность активов. Взяв заем, компания увеличивает свои активы за счет поступающих денежных средств. Но поскольку акционерный капитал равен активам за вычетом общей суммы долга, компания уменьшает свой капитал за счет увеличения долга.

Другими словами, когда долг увеличивается, собственный капитал сокращается, а поскольку акционерный капитал является знаменателем рентабельности собственного капитала, его рентабельность капитала, в свою очередь, увеличивается.

ROE и DuPont Identity

Фирменный стиль DuPont объясняет взаимосвязь между ROE и ROA как показателями эффективности управления. Это популярная формула, которая представляет собой другой взгляд на ROE. DuPont Identity делит ROE на три основных компонента:

Взаимодействие с другими людьми ИКРА знак равно Рентабельность × Оборот активов в ходе хозяйственной деятельности × SE куда: SE знак равно Акционерный капитал Рентабельность знак равно Чистый доход Доход Оборот активов в ходе хозяйственной деятельности знак равно Доход Итого Активы Финансовый рычаг знак равно Итого Активы SE \ begin {align} & \ text {ROE} = \ text {Маржа прибыли} \ times \ text {Оборачиваемость активов} \ times \ text {SE} \\ & \ textbf {where:} \\ & \ text {SE} = \ text {Акционерный капитал} \\ & \ text {Маржа прибыли} = \ frac {\ text {Чистый доход}} {\ text {Доход}} \\ & \ text {Оборот активов} = \ frac {\ text { Выручка}} {\ text {Общие активы}} \\ & \ text {Финансовое плечо} = \ frac {\ text {Общие активы}} {\ text {SE}} \\ \ end {выровнено} ROE = Маржа прибыли × Оборачиваемость активов × SE, где: SE = Акционерный капитал Маржа прибыли = Выручка Чистая прибыль Оборачиваемость активов = Общие активы Доход Финансовый рычаг = SET Общие активы

Первая половина уравнения (чистая прибыль, деленная на общую сумму активов) на самом деле является определением ROA, который измеряет, насколько эффективно руководство использует свои общие активы (как указано в балансе) для получения прибыли (как измеряется чистой прибылью на Справка о доходах).

Вторая половина уравнения называется финансовым плечом, которое также известно как множитель собственного капитала. Более высокая доля активов по сравнению с акционерным капиталом показывает, в какой степени заемные средства (леверидж) используются в структуре капитала компании.

Пример

ROE и ROA являются важными компонентами в банковской сфере для измерения корпоративных результатов. Рентабельность собственного капитала (ROE) помогает инвесторам оценить, как их инвестиции приносят доход, в то время как рентабельность активов (ROA) помогает инвесторам измерить, как руководство использует свои активы или ресурсы для получения большего дохода.

В 2013 году банковский гигант Bank of America Corp (BAC) сообщил о рентабельности активов 0,53% при финансовом рычаге 9,60. Использование обоих приравнивается к рентабельности собственного капитала в 4,8%, что является довольно низким уровнем. Чтобы банки могли покрыть стоимость капитала, уровень рентабельности собственного капитала должен быть ближе к 10%. До финансового кризиса 2008-2009 годов Bank of America сообщал об уровнях ROE, близких к 13%, и ROA, близких к 1%.

До финансового кризиса 2008-2009 годов Bank of America сообщал об уровнях ROE, близких к 13%, и ROA, близких к 1%.

Итог

Между ROE и ROA есть ключевые различия, которые заставляют инвесторов и руководителей компаний учитывать оба показателя при оценке эффективности управления и операционной деятельности компании.В зависимости от компании один может быть более актуальным, чем другой, поэтому важно рассматривать рентабельность собственного капитала и рентабельность инвестиций в контексте с другими показателями финансовых показателей.

Акционерный капитал — определение SE

Что такое акционерный капитал (SE)?

Для корпораций акционерный капитал (SE), также называемый акционерным капиталом и акционерным капиталом, является остаточным требованием владельцев корпорации по активам после выплаты долгов. Собственный капитал равен совокупным активам фирмы за вычетом совокупных обязательств.

Нераспределенная прибыль является частью акционерного капитала и представляет собой процент от чистой прибыли, которая не была выплачена акционерам в качестве дивидендов. Нераспределенную прибыль не следует путать с денежными средствами или другими ликвидными активами. Это связано с тем, что годы нераспределенной прибыли можно использовать для покрытия расходов или любого типа активов для развития бизнеса. Акционерный капитал непрерывно действующей компании — это не то же самое, что ликвидационная стоимость. При ликвидации стоимость физических активов была снижена, и существуют другие чрезвычайные условия.

Нераспределенную прибыль не следует путать с денежными средствами или другими ликвидными активами. Это связано с тем, что годы нераспределенной прибыли можно использовать для покрытия расходов или любого типа активов для развития бизнеса. Акционерный капитал непрерывно действующей компании — это не то же самое, что ликвидационная стоимость. При ликвидации стоимость физических активов была снижена, и существуют другие чрезвычайные условия.

Формула и расчет акционерного капитала

Взаимодействие с другими людьми Собственный капитал знак равно общие активы — Всего обязательства \ begin {выровненный} & \ text {акционерный капитал} = \ text {общие активы} — \ text {общие обязательства} \ end {выровненный} Собственный капитал = общие активы — общие обязательства

Приведенная выше формула также известна как уравнение бухгалтерского учета или уравнение баланса. Бухгалтерский баланс составляет основу бухгалтерского уравнения.

Шаги для расчета акционерного капитала следующие:

- Найдите общие активы компании в балансе за период.

- Итого все обязательства, которые должны быть отдельной строкой в балансе.

- Найдите общую сумму акционерного капитала и прибавьте ее к общей сумме обязательств.

- Общая сумма активов будет равна сумме обязательств и общей суммы капитала.

Для некоторых целей, таких как дивиденды и прибыль на акцию, более подходящим показателем являются акции «выпущенные и находящиеся в обращении». Эта мера не включает казначейские акции (акции, принадлежащие самой компании).

О чем может рассказать акционерный капитал

Собственный капитал может быть как отрицательным, так и положительным.В случае положительного результата у компании достаточно активов для покрытия своих обязательств. Если отрицательный, обязательства компании превышают ее активы; в случае продления это считается несостоятельностью баланса.

По этой причине многие инвесторы рассматривают компании с отрицательным акционерным капиталом как рискованные или небезопасные инвестиции. Сам по себе акционерный капитал не является окончательным показателем финансового здоровья компании; при использовании в сочетании с другими инструментами и показателями инвестор может точно проанализировать состояние организации.

Сам по себе акционерный капитал не является окончательным показателем финансового здоровья компании; при использовании в сочетании с другими инструментами и показателями инвестор может точно проанализировать состояние организации.

Вся информация, необходимая для расчета акционерного капитала компании, доступна на ее балансе. Общие активы включают оборотные и внеоборотные активы. Оборотные активы — это активы, которые можно конвертировать в наличные в течение года (например, наличные деньги, дебиторская задолженность, запасы и т. Д.). Долгосрочные активы — это активы, которые не могут быть преобразованы в денежные средства или потреблены в течение года (например, инвестиции; основные средства; и нематериальные активы, такие как патенты).

Итого обязательства состоят из текущих и долгосрочных обязательств.Краткосрочные обязательства — это долги, которые обычно подлежат погашению в течение одного года (например, кредиторская задолженность и задолженность по налогам). Долгосрочные обязательства — это обязательства, которые подлежат погашению в периоды более одного года (например, задолженность по облигациям, договорам аренды и пенсионным обязательствам). После расчета общих активов и пассивов можно определить акционерный капитал.

После расчета общих активов и пассивов можно определить акционерный капитал.

Акционерный капитал является важным показателем при определении получаемой прибыли по сравнению с общей суммой, инвестированной долевыми инвесторами.Например, такие коэффициенты, как рентабельность собственного капитала (ROE), которая является результатом деления чистой прибыли компании на акционерный капитал, используются для измерения того, насколько хорошо руководство компании использует свой капитал инвесторов для получения прибыли.

Пример использования акционерного капитала

Например, предположим, что общие активы компании ABC составляют 2,6 миллиона долларов, а общие обязательства — 920 000 долларов. Таким образом, акционерный капитал ABC составляет 1,68 миллиона долларов.

В качестве реального примера PepsiCo Inc.(NYSE: PEP) совокупный акционерный капитал снизился за двухлетний период с 17,4 млрд долларов в 2014 году до 11,1 млрд долларов в 2016 году, что — в зависимости от причин — может вызвать у аналитиков опасения по поводу здоровья гиганта по производству газированных напитков и закусок. За тот же период общий акционерный капитал главного конкурента Coca-Cola Corporation (NYSE: KO) упал с 30,3 млрд долларов до 23,01 млрд долларов. Но это падение не так велико, потому что обязательства и кредиторская задолженность Coke также постоянно сокращались, в то время как Pepsi выросла, что говорит о том, что Coke лучше справляется со своими долгами.

За тот же период общий акционерный капитал главного конкурента Coca-Cola Corporation (NYSE: KO) упал с 30,3 млрд долларов до 23,01 млрд долларов. Но это падение не так велико, потому что обязательства и кредиторская задолженность Coke также постоянно сокращались, в то время как Pepsi выросла, что говорит о том, что Coke лучше справляется со своими долгами.

Расшифровка DuPont Analysis

Рентабельность капитала (ROE) — это показатель, за которым внимательно следят осведомленные инвесторы. Это надежный показатель того, насколько хорошо руководство компании создает ценность для своих акционеров. Однако это число может вводить в заблуждение, поскольку оно уязвимо для мер, которые увеличивают его стоимость, а также делают акции более рискованными. Не имея возможности разбить компоненты ROE, инвесторов можно обмануть, поверив в то, что компания является хорошей инвестицией, хотя это не так. Читайте дальше, чтобы узнать, как использовать анализ DuPont, чтобы разделить ROE и лучше понять, откуда происходят изменения в ROE.

Ключевые выводы

- Анализ DuPont — это основа для анализа фундаментальных показателей деятельности, первоначально популяризированная DuPont Corporation, а теперь широко используемая для сравнения операционной эффективности двух аналогичных фирм.

- Анализ DuPont — это полезный метод, используемый для разложения различных факторов рентабельности капитала (ROE).

- Существует две версии анализа DuPont: одна использует разбиение на 3 шага, а другая — 5 шагов.

Рентабельность капитала (ROE)

Прелесть ROE в том, что это важный показатель, для вычисления которого требуется всего два числа: чистая прибыль и собственный капитал.

Взаимодействие с другими людьми ИКРА знак равно Чистый доход Акционерный капитал \ begin {выровнен} & \ text {ROE} = \ frac {\ text {Чистый доход}} {\ text {Акционерный капитал}} \\ \ end {выровнен} ROE = Чистая прибыль акционеров

Если это число увеличивается, это, как правило, хороший знак для компании, поскольку это показывает, что норма прибыли на акционерный капитал растет. Проблема в том, что это число также может увеличиваться просто, когда компания берет на себя больше долгов, тем самым уменьшая акционерный капитал.Это увеличит леверидж компании, что может быть хорошо, но также сделает акции более рискованными.

Проблема в том, что это число также может увеличиваться просто, когда компания берет на себя больше долгов, тем самым уменьшая акционерный капитал.Это увеличит леверидж компании, что может быть хорошо, но также сделает акции более рискованными.

Трехступенчатый DuPont

Чтобы избежать ошибочных предположений, необходимо более глубокое знание ROE. В 1920-х годах корпорация DuPont создала метод анализа, который восполняет эту потребность, разбивая ROE на более сложное уравнение. Анализ DuPont показывает причины сдвигов в количестве.

Существует два варианта анализа DuPont: исходное трехшаговое уравнение и расширенное пятишаговое уравнение.Трехэтапное уравнение разбивает ROE на три очень важных компонента:

Взаимодействие с другими людьми ИКРА знак равно НПМ × Оборот активов в ходе хозяйственной деятельности × Множитель капитала куда: НПМ знак равно Маржа чистой прибыли, показатель операционной эффективность Оборот активов в ходе хозяйственной деятельности знак равно Измерение эффективности использования активов Множитель капитала знак равно Мера финансового рычага \ begin {align} & \ text {ROE} = \ text {NPM} \ times \ text {Оборот активов} \ times \ text {Equity Multiplier} \\ & \ textbf {where:} \\ & \ text {NPM} = \ text {Норма чистой прибыли, мера операционной} \\ & \ text {эффективность} \\ & \ text {Оборачиваемость активов} = \ text {Мера эффективности использования активов} \\ & \ text {Множитель капитала} = \ text {Мера финансового рычага} \\ \ end {выравнивается}

ROE = NPM × Оборачиваемость активов × Множитель капитала, где: NPM = Норма чистой прибыли, показатель операционной эффективности Оборачиваемость активов = Показатель эффективности использования активов Множитель капитала = Показатель финансового рычага.

Трехэтапный расчет DuPont

Взяв уравнение ROE: ROE = чистая прибыль / акционерный капитал и умножив уравнение на (продажи / продажи) , мы получим:

Взаимодействие с другими людьми ИКРА знак равно Чистый доход Продажи × Продажи Собственный капитал \ begin {align} & \ text {ROE} = \ frac {\ text {Чистая прибыль}} {\ text {Продажи}} \ times \ frac {\ text {Продажи}} {\ text {Акционерный капитал}} \ \ \ конец {выровнено} Рентабельность собственного капитала = Чистая прибыль от продаж × Продажи акционерного капитала

Теперь у нас есть рентабельность собственного капитала, разбитая на две составляющие: первая — это чистая прибыль, а вторая — коэффициент оборачиваемости капитала.Теперь, умножая (активы / активы), мы получаем трехступенчатую идентификацию DuPont:

Взаимодействие с другими людьми ИКРА знак равно Чистый доход Продажи × Продажи Ресурсы × Ресурсы Собственный капитал \ begin {align} & \ text {ROE} = \ frac {\ text {Чистый доход}} {\ text {Sales}} \ times \ frac {\ text {Sales}} {\ text {Assets}} \ times \ frac {\ text {Активы}} {\ text {Акционерный капитал}} \\ \ end {выравнивается} ROE = Чистая прибыль от продаж × Объем продаж × Собственные активы акционеров

Это уравнение для ROE разбивает его на три широко используемых и изучаемых компонента:

Взаимодействие с другими людьми ИКРА знак равно НПМ × Оборот активов в ходе хозяйственной деятельности × Множитель капитала \ begin {выровнен} & \ text {ROE} = \ text {NPM} \ times \ text {Оборот активов} \ times \ text {множитель капитала} \\ \ end {выровнен} ROE = NPM × Оборачиваемость активов × Множитель собственного капитала

Мы разбили ROE на чистую прибыль (сколько прибыли компания получает от своих доходов), оборачиваемость активов (насколько эффективно компания использует свои активы) и мультипликатор собственного капитала (показатель того, насколько компания использует заемные средства). Теперь полезность должна быть яснее.

Теперь полезность должна быть яснее.

Если рентабельность собственного капитала компании увеличивается из-за увеличения чистой прибыли или оборачиваемости активов, это очень позитивный сигнал для компании. Однако, если мультипликатор собственного капитала является источником роста, и компания уже использовала надлежащий кредитный заем, это просто делает ситуацию более рискованной. Если компания получает чрезмерную долю заемных средств, акции, возможно, заслуживают большей скидки, несмотря на рост рентабельности собственного капитала. Компания также может иметь недостаточную долю заемных средств. В этом случае это могло быть положительно и свидетельствовало о том, что компания лучше управляет собой.

Даже если рентабельность собственного капитала компании осталась неизменной, такое обследование может оказаться очень полезным. Предположим, компания публикует цифры, а рентабельность собственного капитала не изменилась. Анализ с помощью анализа DuPont может показать, что снизилась и чистая прибыль, и оборачиваемость активов, что является двумя негативными признаками для компании, и единственной причиной, по которой рентабельность собственного капитала не изменилась, было значительное увеличение левериджа. Независимо от того, в каком исходном положении находилась компания, это было бы плохим знаком.

Независимо от того, в каком исходном положении находилась компания, это было бы плохим знаком.

Пятиступенчатый DuPont

Пятиступенчатое, или расширенное, уравнение DuPont дополнительно анализирует маржу чистой прибыли.Из трехэтапного уравнения мы увидели, что в целом рост маржи чистой прибыли, оборачиваемости активов и кредитного плеча увеличивает рентабельность собственного капитала. Уравнение из пяти шагов показывает, что увеличение кредитного плеча не всегда означает увеличение ROE.

Пятиэтапный расчет

Поскольку числителем чистой прибыли является чистая прибыль, ее можно преобразовать в прибыль до налогообложения (EBT), умножив трехступенчатое уравнение на 1 минус ставка налога компании:

Взаимодействие с другими людьми ИКРА знак равно EBT S × S А × А E × ( 1 — TR ) куда: EBT знак равно Прибыль до налогообложения S знак равно Продажи А знак равно Ресурсы E знак равно Беспристрастность TR знак равно Ставка налога \ begin {align} & \ text {ROE} = \ frac {\ text {EBT}} {\ text {S}} \ times \ frac {\ text {S}} {\ text {A}} \ times \ frac {\ text {A}} {\ text {E}} \ times (1 — \ text {TR}) \\ & \ textbf {where:} \\ & \ text {EBT} = \ text {Прибыль до налогообложения} \\ & \ text {S} = \ text {Продажи} \\ & \ text {A} = \ text {Assets} \\ & \ text {E} = \ text {Equity} \\ & \ text {TR} = \ text {Налоговая ставка} \\ \ end {выровнено} ROE = SEBT × AS × EA × (1 − TR) где: EBT = прибыль до налогообложенияS = SalesA = AssetsE = EquityTR = налоговая ставка

Мы можем разбить это еще раз, поскольку прибыль до налогообложения — это просто прибыль до уплаты процентов и налогов (EBIT) за вычетом процентных расходов компании. Итак, если есть замена процентным расходам, мы получим:

Итак, если есть замена процентным расходам, мы получим:

Взаимодействие с другими людьми ИКРА знак равно ( EBIT S × S А — IE А ) × А E × ( 1 — TR ) куда: IE знак равно Расходы в процентах \ begin {align} & \ text {ROE} = \ left (\ frac {\ text {EBIT}} {\ text {S}} \ times \ frac {\ text {S}} {\ text {A}} — \ frac {\ text {IE}} {\ text {A}} \ right) \ times \ frac {\ text {A}} {\ text {E}} \ times (1 — \ text {TR}) \\ & \ textbf {где:} \\ & \ text {IE} = \ text {Процентные расходы} \\ \ end {выровнено} ROE = (SEBIT × AS −AIE) × EA × (1 − TR), где: IE = процентные расходы

Практичность этой разбивки не так очевидна, как трехступенчатая, но эта идентичность дает нам:

Взаимодействие с другими людьми ИКРА знак равно ( OPM × В — IER ) × ЭМ × TRR куда: OPM знак равно Маржа операционной прибыли В знак равно Оборот активов в ходе хозяйственной деятельности IER знак равно Ставка процентных расходов ЭМ знак равно Множитель собственного капитала TRR знак равно Уровень удержания налогов \ begin {align} & \ text {ROE} = (\ text {OPM} \ times \ text {AT} — \ text {IER}) \ times \ text {EM} \ times \ text {TRR} \\ & \ textbf {where:} \\ & \ text {OPM} = \ text {Маржа операционной прибыли} \\ & \ text {AT} = \ text {Оборачиваемость активов} \\ & \ text {IER} = \ text {Процентные расходы ставка} \\ & \ text {EM} = \ text {Множитель капитала} \\ & \ text {TRR} = \ text {Ставка удержания налога} \\ \ end {выровнено} ROE = (OPM × AT − IER) × EM × TRR, где OPM = маржа операционной прибыли AT = оборачиваемость активов IER = ставка процентных расходов EM = множитель капитала TRR = ставка удержания налогов

Если у компании высокая стоимость заимствования, ее процентные расходы по большему долгу могут приглушить положительный эффект от левериджа.

Узнайте причину следствия

Как трех-, так и пятиступенчатые уравнения обеспечивают более глубокое понимание рентабельности собственного капитала компании, исследуя, что меняется в компании, а не рассматривает одно простое соотношение. Как всегда, показатели финансовой отчетности следует сравнивать с историей компании и ее конкурентов.

Например, если посмотреть на две компании-конкуренты, у одной может быть более низкая рентабельность собственного капитала. С помощью пятиступенчатого уравнения вы можете увидеть, меньше ли это, потому что: кредиторы воспринимают компанию как более рискованную и взимают с нее более высокие проценты, компания плохо управляется и имеет слишком низкую долговую нагрузку, или компания имеет более высокие затраты, которые уменьшают ее маржа операционной прибыли.Выявление подобных источников позволяет лучше узнать о компании и о том, как ее следует оценивать.

Итог

Простой расчет ROE может быть легким и рассказать немного, но он не дает полной картины. Если рентабельность собственного капитала компании ниже, чем у ее аналогов, трех- или пятиступенчатая идентификация может помочь показать, где компания отстает. Это также может пролить свет на то, как компания увеличивает или поддерживает свою рентабельность собственного капитала. Анализ DuPont помогает значительно расширить понимание ROE.

Если рентабельность собственного капитала компании ниже, чем у ее аналогов, трех- или пятиступенчатая идентификация может помочь показать, где компания отстает. Это также может пролить свет на то, как компания увеличивает или поддерживает свою рентабельность собственного капитала. Анализ DuPont помогает значительно расширить понимание ROE.

Как рассчитать рентабельность капитала (ROE)

Рентабельность собственного капитала (ROE) — это коэффициент, который дает инвесторам представление о том, насколько эффективно компания (или, точнее, ее менеджмент) распоряжается деньгами, внесенными в нее акционерами. Другими словами, он измеряет прибыльность корпорации по отношению к акционерному капиталу. Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования.

ROE часто используется для сравнения компании с конкурентами и рынком в целом. Формула особенно полезна при сравнении фирм одной отрасли, поскольку она дает точные указания о том, какие компании работают с большей финансовой эффективностью, и для оценки почти любой компании, имеющей в основном материальные, а не нематериальные активы.

Ключевые выводы

- Рентабельность собственного капитала (ROE) — это финансовый коэффициент, показывающий, насколько хорошо компания управляет капиталом, вложенным в нее акционерами.

- Чтобы рассчитать ROE, нужно разделить чистую прибыль на собственный капитал.

- Чем выше рентабельность собственного капитала, тем эффективнее менеджмент компании в получении дохода и роста за счет долевого финансирования.

- При использовании ROE для сравнения компаний важно сравнивать компании в одной отрасли, как и со всеми финансовыми показателями.

Формула и расчет рентабельности капитала (ROE)

Основная формула для расчета ROE:

Взаимодействие с другими людьми р О E знак равно Чистый доход Акционерный капитал ROE = \ frac {\ text {Чистая прибыль}} {\ text {Акционерный капитал}} ROE = Чистая прибыль акционеров

Чистая прибыль — это чистая прибыль до выплаты дивидендов по обыкновенным акциям, которая указывается в отчете о прибылях и убытках фирмы. Свободный денежный поток (FCF) — это еще одна форма прибыльности, которую можно использовать вместо чистой прибыли.

Свободный денежный поток (FCF) — это еще одна форма прибыльности, которую можно использовать вместо чистой прибыли.

Акционерный капитал — это активы за вычетом обязательств на балансе фирмы, и это бухгалтерская стоимость, которая остается для акционеров, если компания погасит свои обязательства с помощью своих заявленных активов.

Обратите внимание, что ROE не следует путать с рентабельностью совокупных активов (ROTA). Хотя это также показатель прибыльности, ROTA рассчитывается путем деления прибыли компании до вычета процентов и налогов (EBIT) на общие активы компании.

ROE также можно рассчитать в разные периоды, чтобы сравнить изменение его стоимости с течением времени. Например, сравнивая изменение темпов роста ROE от года к году или от квартала к кварталу, инвесторы могут отслеживать изменения в деятельности менеджмента.

Собираем все вместе

Показатель рентабельности собственного капитала всего фондового рынка, измеренный S&P 500, составил 12% в четвертом квартале 2020 года. Первый, важный компонент принятия решения о том, как инвестировать, включает сравнение определенных промышленных секторов с рынком в целом.

Первый, важный компонент принятия решения о том, как инвестировать, включает сравнение определенных промышленных секторов с рынком в целом.

Например, анализ показателей рентабельности собственного капитала по отраслям может показать, что акции железнодорожного сектора работают очень хорошо по сравнению с рынком в целом, со значением рентабельности собственного капитала 19,66%, в то время как у секторов коммунальных услуг и розничных продаж рентабельность собственного капитала составляет 5,77. % и 18,11% соответственно. Это может указывать на то, что железнодорожные компании являются стабильно развивающейся отраслью и приносят инвесторам отличную прибыль.

Следующий шаг включает изучение отдельных компаний, чтобы сравнить их ROE с рынком в целом и с компаниями в своей отрасли.Например, в конце 2019 финансового года Procter & Gamble (PG) сообщила о чистой прибыли в размере 4 млрд долларов США и общем акционерном капитале в размере 47,6 млрд долларов США. Таким образом, рентабельность капитала PG по состоянию на 2019 финансовый год составила:

- 4 млрд долл.

÷ 47,6 млрд долл. США = 8,4%

÷ 47,6 млрд долл. США = 8,4%

Рентабельность капитала P&G была ниже средней рентабельности собственного капитала для сектора потребительских товаров, составлявшей 14,41% в то время. Другими словами, на каждый доллар акционерного капитала P&G приносила 8,4 цента прибыли.

Не все ROE одинаковы

Измерение рентабельности собственного капитала компании по сравнению с ее сектором — это только одно сравнение.

Например, в четвертом квартале 2020 года у Bank of America Corporation (BAC) рентабельность собственного капитала составила 8,4%. По данным Федеральной корпорации по страхованию депозитов (FDIC), средняя рентабельность собственного капитала для банковского сектора в течение за тот же период было 6,88%, иными словами, Bank of America превзошел отрасль.

Кроме того, расчеты FDIC касаются всех банков, включая коммерческие, потребительские и общественные банки. Рентабельность собственного капитала коммерческих банков составила 5..png) 62% в четвертом квартале 2020 года. Поскольку Bank of America частично является коммерческим кредитором, его рентабельность собственного капитала была выше, чем у других коммерческих банков.

62% в четвертом квартале 2020 года. Поскольку Bank of America частично является коммерческим кредитором, его рентабельность собственного капитала была выше, чем у других коммерческих банков.

Короче говоря, важно сравнивать ROE компании не только со средней по отрасли, но и с аналогичными компаниями в этой отрасли.

При оценке компаний некоторые инвесторы также используют другие измерения, такие как рентабельность задействованного капитала (ROCE) и рентабельность оборотного капитала (ROOC). Инвесторы часто используют ROCE вместо стандартной ROE при оценке долговечности компании.Вообще говоря, оба являются более полезными индикаторами для капиталоемких предприятий, таких как коммунальные услуги или производство.

Когда собственный капитал отрицательный

Могут быть обстоятельства, когда капитал компании отрицательный. Обычно это происходит, когда компания понесла убытки в течение определенного периода времени и была вынуждена занимать деньги, чтобы продолжить свою деятельность. В этом случае обязательства будут больше, чем активы.

В этом случае обязательства будут больше, чем активы.

ROE всегда будет рассказывать разные истории в зависимости от финансовых показателей, например, если капитал изменяется из-за обратного выкупа акций или прибыль небольшая или отрицательная из-за разового списания.Понимание компонентов имеет решающее значение.

Если в этом сценарии рассчитать рентабельность собственного капитала при положительной прибыли, то получится отрицательная рентабельность собственного капитала; однако это число не раскрывает всей истории. Это может указывать на то, что компания фактически не получает прибыли, работает в убыток, потому что, если бы компания работала в убыток и имела положительный акционерный капитал, рентабельность собственного капитала также была бы отрицательной.

В ситуации, когда ROE отрицательный из-за отрицательного акционерного капитала, чем выше отрицательный ROE, тем лучше.Это потому, что это будет означать, что прибыль будет намного выше, что укажет на возможную долгосрочную финансовую жизнеспособность компании.

Итог

Рентабельность собственного капитала (ROE) — важный финансовый показатель, который инвесторы могут использовать для определения того, насколько эффективно менеджмент использует долевое финансирование, предоставляемое акционерами. Он сравнивает чистую прибыль с собственным капиталом фирмы. Чем выше число, тем лучше, но всегда важно измерять количество яблок и яблок, то есть компании, работающие в одной отрасли, поскольку каждая отрасль имеет разные характеристики, которые изменяют их прибыль и использование финансирования.

Как и в случае любого инвестиционного анализа, рентабельность собственного капитала — это всего лишь один показатель, отражающий лишь часть финансовых показателей фирмы. Очень важно использовать различные финансовые показатели, чтобы получить полное представление о финансовом состоянии компании перед инвестированием.

ROE (рентабельность капитала): расчет и сравнительный анализ

Рентабельность собственного капитала ( ROE ) — это сумма чистой прибыли, возвращенная как процент от собственного капитала. Он показывает, какую прибыль получила компания по сравнению с общей суммой акционерного капитала, указанной в балансе.

Он показывает, какую прибыль получила компания по сравнению с общей суммой акционерного капитала, указанной в балансе.ROE — один из важнейших финансовых показателей и показателей прибыльности. Часто говорят, что это окончательный коэффициент или «мать всех коэффициентов», который можно получить из финансового отчета компании. Он измеряет, насколько прибыльна компания для владельца инвестиций и насколько прибыльно компания использует свой капитал.

Расчет (формула)Рентабельность собственного капитала рассчитывается путем деления годовой прибыли на средний размер собственного капитала за этот год и выражается в процентах:

ROE = Чистая прибыль после налогообложения / Собственный капитал

Вместо чистой прибыли в числителе формулы можно использовать совокупный доход (см. Отчет о совокупном доходе).

Рентабельность собственного капитала также может быть рассчитана путем деления чистой прибыли на в среднем акционерного капитала; точнее рассчитать соотношение так:

ROE = Чистая прибыль после налогообложения / Средний акционерный капитал

Средний собственный капитал рассчитывается путем прибавления собственного капитала на начало периода к собственному капиталу на конец периода и деления результата на два.

Распространенный способ разбить ROE на три важных компонента — это формула DuPont, также известная как модель стратегической прибыли.Разделение рентабельности собственного капитала на три части упрощает понимание изменений рентабельности собственного капитала с течением времени.

ROE (формула DuPont) = (Чистая прибыль / Доход) * (Доход / Общие активы) * (Общие активы / Собственный капитал) = Маржа чистой прибыли * Оборачиваемость активов * Финансовый рычаг

Нормы и ограниченияИсторически средняя рентабельность собственного капитала составляла от 10% до 12%, по крайней мере, в США и Великобритании. Для стабильной экономики желательной считается рентабельность собственного капитала более 12-15%.Но соотношение сильно зависит от многих факторов, таких как отрасль, экономическая среда (инфляция, макроэкономические риски и т. Д.).

Чем выше ROE, тем лучше. Но более высокая рентабельность собственного капитала не обязательно означает лучшие финансовые показатели компании. Как показано выше, в формуле DuPont более высокая рентабельность собственного капитала может быть результатом высокого финансового рычага, но слишком высокий финансовый рычаг опасен для платежеспособности компании.

Точная формула в аналитическом программном обеспечении ReadyRatiosROE (версия чистой прибыли) = F2 [ProfitLoss] * (365 / NUM_DAYS) / ((F1 [b] [Equity] + F1 [e] [Equity]) / 2)

ROE (версия совокупного дохода) = F2 [совокупный доход] * (365 / NUM_DAYS) / ((F1 [b] [Equity] + F1 [e] [Equity]) / 2)

F2 — Отчет о совокупном доходе (МСФО).

F1 [b], F1 [e] — Отчет о финансовом положении (на [b] начало и [e] число анализируемого периода).

NUM_DAYS — количество дней в анализируемом периоде.

365 — дней в году.

Это наш отраслевой сравнительный анализ, рассчитанный с использованием данных SEC США, где вы можете найти средние значения для коэффициентов рентабельности собственного капитала.

| Все отрасли | 3.2% | 1% | -1,5% | -3,4% | -5,1% | -2,3% |

| 01 — Сельскохозяйственные культуры (27) | -8.5% | -1,2% | 2,3% | 4,5% | -4,6% | -12% |

| 02 — Сельскохозяйственная продукция животноводства и животноводства (6) | -28% | 39% | 1.3% | -5,2% | -2,4% | -7,7% |

| 07 — Сельскохозяйственные услуги (18) | -4% | 3,5% | -5.4% | -536,8% | 0% | -1465,2% |

| 08 — Лесное хозяйство (2) | 6,2% | 3% | 9,8% | 3.1% | 6% | 8% |

| 09 — Рыболовство, охота и отлов рыбы (7) | 7,3% | -24% | -0,9% | -403.7% | -123% | -167,9% |

| 10 — Горное дело (272) | -2745,5% | 0% | 0% | 0% | 0% | 0% |

| 12 — Угольная промышленность (28) | 75.2% | 19,7% | 15,4% | -58,5% | -37,1% | -26,6% |

| 13 — Добыча нефти и газа (492) | 0.4% | -6,5% | -28,6% | -80% | -116,2% | -36,9% |

| 14 — Добыча и разработка неметаллических полезных ископаемых, кроме топлива (41) | -97.7% | -17,5% | -10% | -77,9% | -34,1% | -10,8% |

| 15 — Строительные организации Генеральные подрядчики и операторы (48) | 40.1% | 12,8% | 8,3% | 8,3% | 6,6% | 5,7% |

| 16 — Тяжелое строительство, кроме подрядчиков по строительству зданий (20) | 29.5% | 10,2% | 7,2% | 5,9% | 7,2% | 6,3% |

| 17 — Строительные организации специальной торговли (33) | 18.9% | 2% | -3,7% | 5,1% | -20% | -5,7% |

| 20 — Продовольствие и аналогичные товары (190) | 6.7% | 4,1% | 1,9% | 4% | 3,8% | 2,1% |

| 21 — Табачные изделия (21) | -372,5% | -186.7% | 0% | 0% | 0% | -746,6% |

| 22 — Продукция текстильного комбината (16) | 41,6% | 12.4% | 11,5% | 15% | 13,3% | 7,7% |

| 23 — Одежда и другие готовые изделия из тканей и аналогичных материалов (56) | 22,2% | 12.2% | 4,8% | 5,3% | 7,7% | -43,5% |

| 24 — Пиломатериалы и изделия из дерева, кроме мебели (29) | 88,3% | 13.9% | 16,8% | 12,2% | 4% | 4,8% |

| 25 — Мебель и оборудование (29) | 20,8% | 10.4% | 13,2% | 15,7% | 17,5% | 13,9% |

| 26 — Бумага и сопутствующие товары (41) | 50,2% | 13.4% | 7% | 5,6% | 12,3% | 10,2% |

| 27 — Типография, издательское дело и смежные отрасли (67) | -0,4% | -4.2% | -8% | -6,3% | -1,7% | 0,8% |

| 28 — Химические вещества и сопутствующие товары (1076) | -248,5% | -80% | -84.3% | -75,4% | -76,5% | -75,2% |

| 29 — Нефтеперерабатывающая и родственные отрасли (38) | 37% | 6,4% | 5.6% | -0,9% | 7,8% | 13,1% |

| 30 — Резина и прочие пластмассовые изделия (54) | -5,6% | 0% | 4.7% | 1,9% | -8,8% | -7,9% |

| 31 — Кожа и кожаные изделия (16) | 27,7% | 12,2% | 11.3% | 11,5% | 14,2% | 16,3% |

| 32 — Камень, глина, стекло и бетонные изделия (31) | 12,7% | 7,3% | 4% | 8.8% | 3% | 6,4% |

| 33 — Первичная металлургия (60) | 22,4% | 11,3% | 4,6% | 0.9% | -2,8% | 4,6% |

| 34 — Металлические изделия готовые, кроме машин и транспортного оборудования (78) | 32,4% | 11,4% | 7,7% | 7.6% | 6,9% | 9,9% |

| 35 — Промышленное и торговое оборудование и компьютерное оборудование (299) | 7,2% | 4,6% | 3,8% | -0.6% | 0,9% | 4,1% |

| 36 — Электронное и другое электрическое оборудование и компоненты, кроме компьютерного оборудования (487) | -1,2% | 0,4% | -3% | -4% | -1.7% | -4,4% |

| 37 — Транспортное оборудование (156) | 26,6% | 10,4% | 9,7% | 8,2% | 6% | 6.7% |

| 38 — Приборы для измерения, анализа и контроля; Фотографические, медицинские и оптические товары; Наручные часы (460) | -59% | -18,6% | -21% | -18% | -17.6% | -8,8% |

| 39 — Разные обрабатывающие производства (70) | -4,5% | 4,2% | 1,2% | -96,8% | -117% | -17.3% |

| 40 — Железнодорожный транспорт (13) | 98,1% | 16,8% | 32,8% | 12,3% | 11,9% | 13% |

| 42 — Автомобильные грузовые перевозки и складирование (31) | 49.9% | 13,7% | 18,6% | 11,5% | 17,8% | 14,3% |

| 44 — Водный транспорт (30) | 12.4% | 2,7% | 3% | -2,6% | 6% | -1,6% |

| 45 — Воздушный транспорт (32) | 46.5% | 14% | 25,1% | 19,8% | 13,9% | 7,7% |

| 46 — Трубопроводы, кроме природного газа (26) | 50.5% | 13,3% | 8,8% | 8,7% | 10,8% | 11,6% |

| 47 — Транспортные услуги (41) | -54.6% | -33,6% | 3,5% | 1,3% | -5,8% | 3,3% |

| 48 — Связь (225) | -8.8% | -1,4% | -23,2% | -30,2% | -11,6% | -33,7% |

| 49 — Электроэнергетика, газ и сантехника (310) | 29.1% | 8,9% | 8,5% | 7,2% | 6,8% | 8,8% |

| 50 — Оптовая торговля товарами длительного пользования (149) | 7.8% | 5,4% | 6,4% | -0,4% | -9,5% | -1,9% |

| 51 — Оптовая торговля товарами недлительного пользования (123) | 12.5% | 4,1% | 5,6% | 4,2% | 1,3% | 5,7% |

| 52 — Торговцы строительными материалами, скобяными изделиями, садовыми принадлежностями и передвижными домами (20) | 67.6% | 14,5% | 9,7% | 12,1% | -7,7% | 8,7% |

| 53 — Универсальные магазины (30) | 40.4% | 10,1% | 13,2% | 9,7% | 7,1% | 12,1% |

| 54 — Продовольственные магазины (32) | 12,1% | 6.2% | 7,8% | 9,7% | 13,4% | 12,2% |

| 55 — Автомобильные дилеры и заправочные станции (38) | 52,3% | 16.8% | 22,7% | 15,9% | 18,5% | 16,2% |

| 56 — Магазины одежды и аксессуаров (55) | 9,5% | 5.8% | 4,6% | 0,8% | 6,6% | 9,4% |

| 57 — Магазины домашней мебели, мебели и оборудования (32) | -17,4% | -1.1% | 4,1% | 6,4% | 5,9% | 9,4% |

| 58 — Еда и питье (109) | -12,3% | -8.1% | -5,9% | 3,1% | 7,5% | 8,8% |

| 59 — Разное Розничная торговля (186) | -203,7% | -51.8% | -134,8% | -702,3% | -1126,5% | -1960,1% |

| 60 — Депозитарные учреждения (724) | 37,8% | 10.1% | 7,5% | 8,4% | 8,1% | 7,8% |

| 61 — Недепозитные кредитные организации (125) | 29,9% | 7.3% | 6,9% | 7,6% | 6,9% | 5,9% |

| 62 — Брокеры по ценным бумагам и товарам, дилеры, биржи и услуги (255) | 25,1% | 6.1% | 4,8% | 5,2% | -0,3% | 5,2% |

| 63 — Страховые компании (186) | 28,8% | 6.3% | 6,3% | 8% | 8,7% | 9% |

| 64 — Страховые агенты, брокеры и службы (23) | 34% | 14.3% | 16% | 10,7% | 5% | 8,1% |

| 65 — Недвижимость (247) | -1,9% | -3,7% | -2.1% | -7,9% | -26,5% | -60,6% |

| 67 — Офисы холдинговых и других инвестиций (849) | 7,4% | 1,7% | 2% | 1% | -1.6% | -1,6% |

| 70 — Гостиницы, частные дома, лагеря и другие места проживания (69) | 34% | 10,2% | 5,7% | 5,4% | 3.8% | 0,8% |

| 72 — Персональные услуги (54) | -325,6% | -86,8% | -97% | 0% | -2426.2% | -465,5% |

| 73 — Деловые услуги (1247) | -50,7% | -23,3% | -26,3% | -25,9% | -32.2% | -31% |

| 75 — Ремонт автомобилей, услуги и парковка (14) | 42,2% | 13,1% | 25,7% | 14,3% | 14.6% | 12,8% |

| 76 — Разные ремонтные услуги (8) | -196,9% | — 218,9% | -2599,5% | -187 43,1% | -1886.9% | 0% |

| 78 — Кинофильмы (61) | -438% | -201,3% | -211,4% | -930,8% | -344.3% | -3673,2% |

| 79 — Службы развлечений и отдыха (85) | 2,7% | 1,8% | -10,5% | -56,9% | -44.3% | -35,9% |

| 80 — Здравоохранение (137) | -121,3% | -36,9% | -28,8% | -36,2% | -23.2% | -20,2% |

| 81 — Юридические услуги (2) | 45,8% | 11,1% | 3,7% | 6,1% | 3,6% | 6.2% |

| 82 — Образовательные услуги (57) | -52,5% | -37,4% | -39,5% | -38,5% | -101,6% | -49.2% |

| 83 — Социальные службы (7) | 81,7% | 20,7% | -3,6% | 0% | 4% | -96% |

| 87 — Инженерные, бухгалтерские, исследовательские, управленческие и сопутствующие услуги (189) | -101.5% | -65,1% | -69,7% | -153,8% | -168,2% | -138,4% |

| 89 — Разные услуги (3) | 0% | 0% | -677.4% | -677,4% | -677,4% | -1072,6% |

| 41 — Местный и пригородный транзит и междугородний автомобильный пассажирский транспорт (2) | -1072,6% | -1072.6% | -1072,6% | -1072,6% | 0% | 0% |

| 99 — Неклассифицируемые предприятия (9) | 0% | 0% | 0% | 0% | 0% | 0% |

Рентабельность капитала (ROE) | Значение

Что такое рентабельность капитала (ROE)?

Рентабельность собственного капитала (ROE) — это показатель того, насколько эффективно бизнес использует собственный капитал — или деньги, внесенные его акционерами, и совокупную нераспределенную прибыль — для получения дохода.Другими словами, ROE указывает на способность компании превратить собственный капитал в чистую прибыль.

Вы также можете услышать, что ROE называют «рентабельностью чистых активов».

Интерпретация рентабельности капитала

Более высокая рентабельность собственного капитала предполагает, что управленческая команда компании более эффективна, когда дело доходит до использования инвестиционного финансирования для развития своего бизнеса (и с большей вероятностью обеспечит более высокую прибыль инвесторам). Однако низкая рентабельность собственного капитала указывает на то, что компания может неправильно управлять и реинвестировать прибыль в непродуктивные активы.

ROE — это больше, чем показатель прибыли: это также показатель эффективности. Растущая рентабельность собственного капитала предполагает, что компания увеличивает получение прибыли, не нуждаясь в таком большом капитале. Это также показывает, насколько хорошо руководство компании использует акционерный капитал.

Другими словами, более высокая ROE обычно лучше, в то время как падающая ROE может указывать на менее эффективное использование собственного капитала.

Будьте осторожны при интерпретации высокой доходности капитала

При интерпретации ROE важно не рассматривать этот коэффициент изолированно.Высокая рентабельность собственного капитала может указывать на хорошее использование собственного капитала, но также может означать, что компания взяла на себя большой объем долгов. Избыточный долг и минимальный собственный капитал — также известный как высокое отношение долга к собственному капиталу — могут привести к тому, что рентабельность собственного капитала будет казаться искусственно выше по сравнению с конкурентами с более низким уровнем долга.

Как интерпретировать рентабельность собственного капитала в различных отраслях промышленности

Интерпретация рентабельности собственного капитала может зависеть от средней рентабельности собственного капитала в отрасли компании. Некоторые отрасли, как правило, имеют более высокую рентабельность собственного капитала, чем другие (или требуют меньше собственного капитала для работы).В результате сравнения рентабельности собственного капитала, как правило, наиболее значимы для компаний одной отрасли, и определение «высокого» или «низкого» соотношения следует делать в этом контексте.

Например, в 2020 году стандартная рентабельность собственного капитала для компаний, работающих в автомобильной промышленности, составляла около 12,5%. Однако рентабельность собственного капитала для компании в розничном секторе была значительно выше 18%.

Пример интерпретации рентабельности капитала в различных отраслях промышленности

Допустим, автомобильная компания XYZ имела устойчивую рентабельность собственного капитала в размере 14% за последние три года, в то время как аналогичные компании в этой отрасли в среднем составляли 12.5%. Из этого сравнения мы можем предположить, что управленческая команда Auto Company XYZ лучше среднего использует собственный капитал компании для получения прибыли (при условии, что использование долга одинаково во всей автомобильной промышленности).

Теперь предположим, что рентабельность собственного капитала розничной компании UVW за последние три года составила 16% (в то время как аналогичные компании в ее отрасли в среднем составляли 18%). Даже несмотря на то, что у розничной компании UVW показатель рентабельности собственного капитала выше, чем у автомобильной компании XYZ, она может быть сравнительно менее эффективной в получении прибыли из-за низкой эффективности (по сравнению с аналогичными компаниями, если предположить, что использование долга одинаково во всей розничной торговле).

Как рассчитать рентабельность собственного капитала

Рентабельность собственного капитала рассчитывается путем деления чистой прибыли компании на средний размер собственного капитала. Уравнение ROE часто используется для расчета эффективности использования капитала за финансовый год, однако его также можно применить к разным периодам времени.

Чтобы рассчитать рентабельность собственного капитала за последние 12 месяцев, мы разделим чистую прибыль за 12 месяцев на средний размер собственного капитала за тот же 12-месячный период. Анализ изменений годовой или квартальной рентабельности собственного капитала компании может быть чрезвычайно полезным для отслеживания колебаний эффективности собственного капитала.

Формула рентабельности капитала

ROE можно рассчитать с помощью простого уравнения: