Рентабельность акционерного капитала — Энциклопедия по экономике

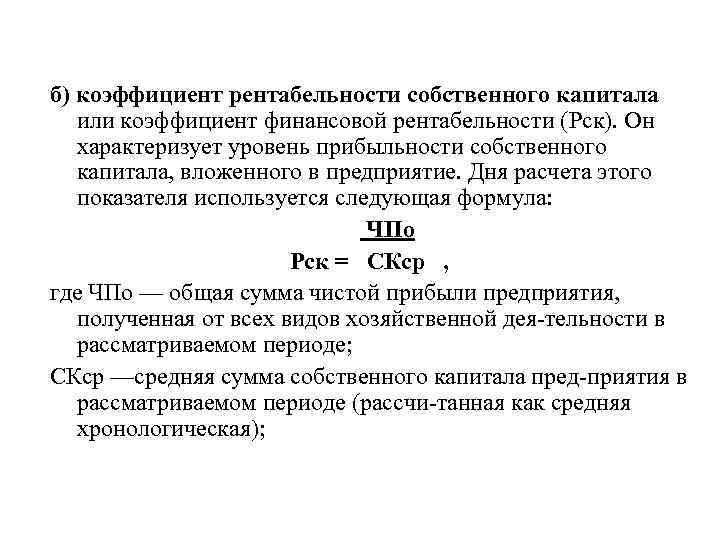

Рассмотренную зависимость нельзя понимать буквально. В реальной действительности невозможно заранее точно узнать будущий дивиденд. Неопределенность связана и с тем, что нельзя предугадать ту пропорцию, в которой прибыль будет разделена на две части — остающуюся в распоряжении АО и распределяемую между акционерами. Поэтому основным показателем деятельности акционерного общества с точки зрения воздействия на курс акций является не дивиденд, а прибыль в расчете на акцию, или рентабельность акционерного капитала (77,,) [c.234]Кп — коэффициент рентабельности акционерного капитала (рассчитывается как отношение прибыли к собственному капиталу) [c.538]

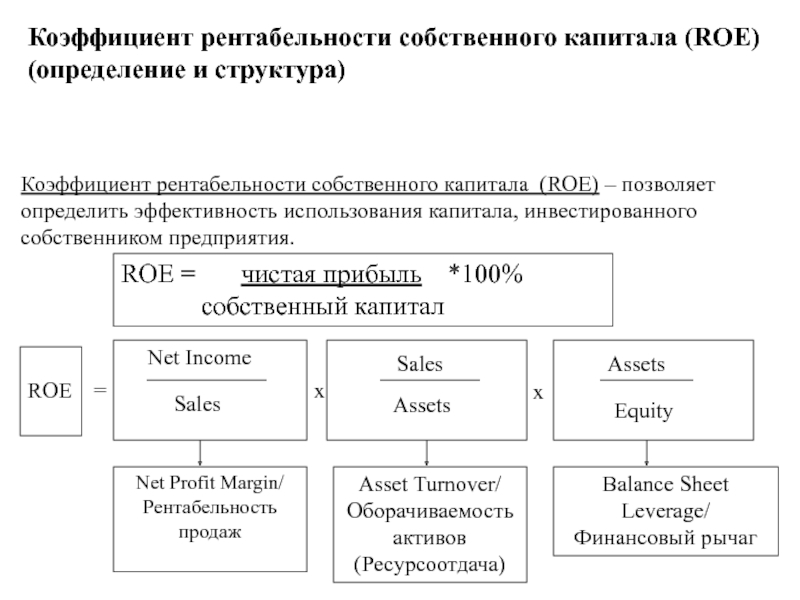

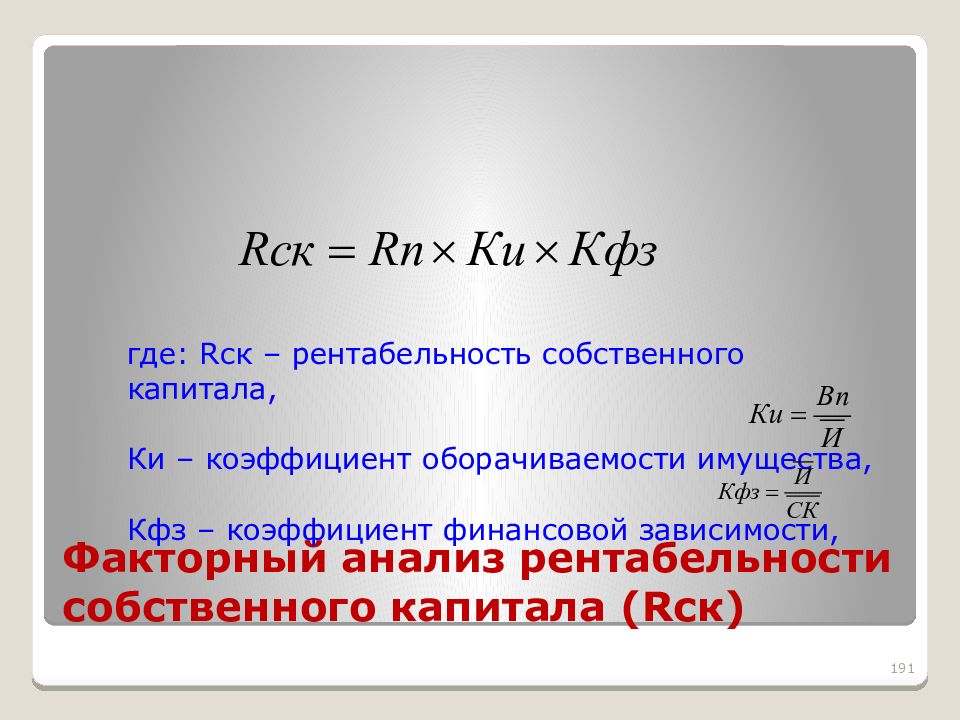

При этом рентабельность акционерного капитала можно представить в виде следующей модели [c.141]

Совершенно очевидно, что параметры учетной политики через рассмотренное выше их влияние на активы (имущество) предприятия и его чистую прибыль оказывают соответствующее воздействие на каждый фактор, определяющий уровень рентабельности акционерного капитала.

Как рассчитывают рентабельность акционерною капитала [c.142]

Назовите факторы, от которых зависит уровень рентабельности акционерного капитала. [c.142]

На какие факторы, воздействующие на уровень рентабельности акционерного капитала, оказывает влияние учетная поли гика предприятия [c.142]

Как рассчитать влияние отдельного элемента учетной политики на рентабельность акционерного капитала способом цепных подстановок [c.142]

Рентабельность акционерного капитала можно рассчитать также отношением чистой прибыли, направленной на выплату дивидендов (ЧП), к акционерному капиталу. В этом случае модели (4.37) и (4.44) дополнятся фактором удельного веса дивидендов в чистой прибыли (ЧП J ЧП), характеризующим дивидендную политику предприятия. [c.142]

Каждый год «Птенчик» реинвестирует 40% своей прибыли в новые активы. В первый год компания инвестирует 3,33 дол. , рентабельность акционерного капитала остается постоянной и составляет 25%. Таким образом, сумма денежной наличности, которую приносят эти инвестиции, равна 0,25 х 3,33 = =0,83 дол. в год начиная с года (= 2. Чистая приведенная стоимость инвестиций в год t= 1 равна

[c.60]

, рентабельность акционерного капитала остается постоянной и составляет 25%. Таким образом, сумма денежной наличности, которую приносят эти инвестиции, равна 0,25 х 3,33 = =0,83 дол. в год начиная с года (= 2. Чистая приведенная стоимость инвестиций в год t= 1 равна

[c.60]

Рентабельность собственного капитала. Третий метод прогнозирования дохода основан на анализе рентабельности акционерного капитала, оцененной по ее балансовой стоимости (ROE)13. Благодаря накоплению нераспределенной прибыли и обычной практике размещения новых акций по цене, превышающей их балансовую оценку, балансовая стоимость со временем растет. В силу того, что из списка компаний S P 400 одни компании выбывают, а другие появляются, в результате изменения практики учета, размещения новых акций и выкупа собственных [c.91]

Показатель ROE можно анализировать более детально, если вычислить отношение объема продаж и прибыли к балансовой стоимости за десятилетие или еще более продолжительный период. Рентабельность акционерного капитала можно выразить в связи с 1) объемом сбыта на 1 дол. балансовой стоимости (оборачиваемость) и 2) прибылью на 1 дол. сбыта. Анализ и прогнозирование показателя рентабельности акционерного капитала можно вести с позиций его оборачиваемости или прибыльности продаж.

[c.92]

балансовой стоимости (оборачиваемость) и 2) прибылью на 1 дол. сбыта. Анализ и прогнозирование показателя рентабельности акционерного капитала можно вести с позиций его оборачиваемости или прибыльности продаж.

[c.92]

Вычисляя рентабельность акционерного капитала, аналитик различает собственный (или акционерный) капитал и работающий капитал. [c.391]

Рентабельность акционерного капитала — ROE [c.170]

Рентабельность акционерного капитала Позитивные изменения — рост показателя [c.171]

Показатель рентабельности акционерного капитала представляет наибольший интерес для владельцев (акционеров) проектируемого предприятия. [c.69]

Важнейшим показателем рентабельности акционерного капитала и всего собственного капитала, на основе которого определяется дивидендная политика АО, является прибыль на акцию (EPS). Анализ и использование этого показателя в экономических расчетах приводит к довольно интересным результатам. В частности, на основании этого показателя можно определить величину финансового и операционного рычагов.

Рентабельность акционерного капитала 6—7 (57) 13 (27) 13 (18) [c.268]

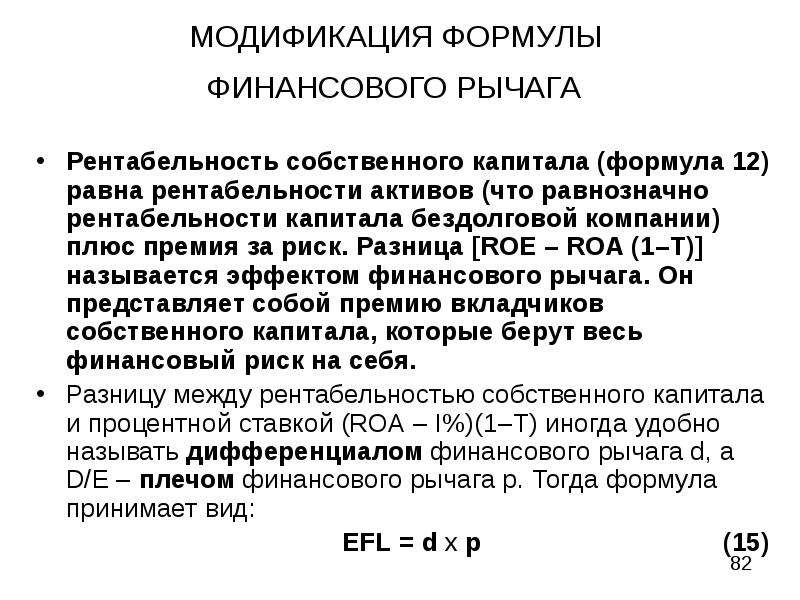

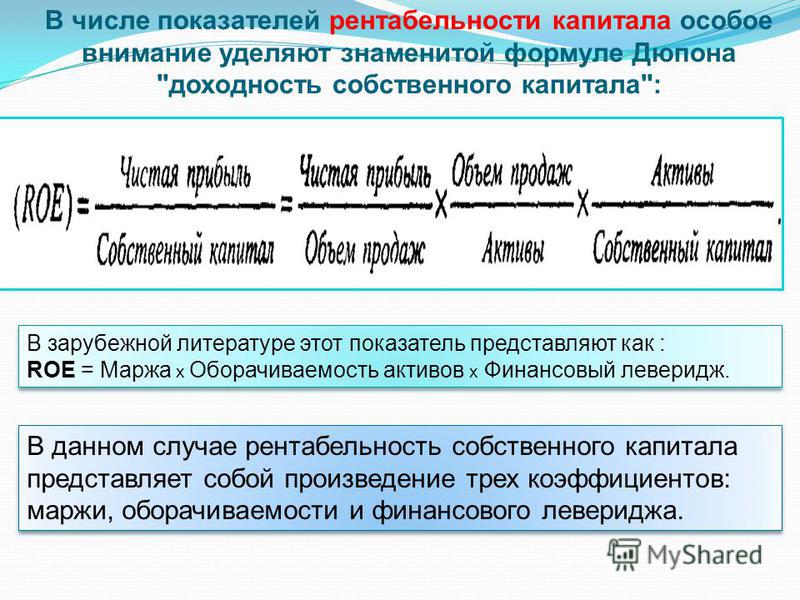

При сильном возрастании чистой рентабельности акционерного капитала по этой формуле можно определить, за счет чего это произошло благодаря увеличению чистой прибыли на каждый рубль оборота за счет более эффективного использования активов за счет изменения или более рационального использования акционерного капитала за счет сопряженного воздействия этих факторов и т. д. [c.141]

Кстати говоря, сомножитель АКТИВ/АКЦИОНЕРНЫЙ КАПИТАЛ показывает, во сколько раз чистая рентабельность акционерного капитала при использовании кредита оказывается больше, чем чистая рентабельность акционерного капитала в варианте опоры лишь на самофинансирование. [c.141]

Прибыль на акционерный капитал (рентабельность акционерного капитала) = [c.428]

ЧИСТАЯ РЕНТАБЕЛЬНОСТЬ АКЦИОНЕРНОГО КАПИТАЛА [c.636]

Особое место среди показателей рентабельности занимает рентабельность акционерного капитала

[c. 393]

393]

Так, например, рентабельность акционерного капитала вычисляется как [c.103]

Рентабельность акционерного капитала, % 75% [c.226]

Коэффициент рентабельности акционерного капитала является наилучшим показателем результатов работы предприятия с точки зрения акционеров. Он непосредственно связан с рыночной стоимостью акций предприятия [c.229]

С рентабельностью акционерного капитала неразрывно связан другой важный коэффициент — прибыль на акцию [c.229]

Действие операционного рычага проявляется в том, что любое изменение выручки от реализации продукции отзывается более сильным изменением величины прибыли в связи с различной степенью влияния постоянных и переменных затрат в составе себестоимости на формирование финансовых результатов деятельности предприятия. Данная зависимость носит нелинейный характер, поэтому найти оптимальное сочетание постоянных и переменных расходов нелегко. Чем выше доля постоянных расходов в составе себестоимости продукции, тем выше уровень операционного рычага.

Экспресс анализ, предложенный нами, производится на основе трех показателей таких как рентабельности чистых активов, формулой «du Pont», показывающей рентабельность акционерного капитала показателем и интегральной бальной оценки, характеризующей финансовую устойчивость (см.

Особое внимание стоит обратить на показатель «du Pont», который характеризует рентабельность акционерного капитала, а факторный анализ его составляющих позволяет выяснить, какие параметры финансовой деятельности фирмы в наибольшей степени повлияли или могли бы повлиять на ее прибыльность. [c.80]

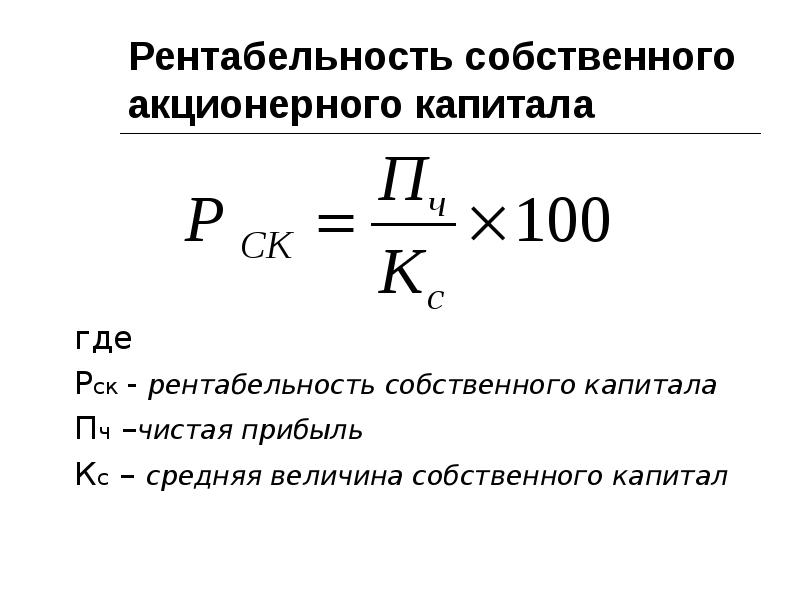

Для инвесторов компаний наибольший интерес представляет прибыльность акционерного капитала (return on equity). Уровень рентабельности акционерного капитала определяется отношением прибыли к средней стоимости акционерного капитала. [c.259]

Изложенная выше методика позволяет не только обоснованно выбрать премлемую для предприятия учетную политику, осознанно внести в нее изменения, оценить ее фактическое влияние (в разрезе отдельных элементов) на финансовые показатели, но и произвести более глубокий факторный анализ таких важнейших показателей эффективности деятельности предприятия, как рентабельность реализации, рентабельность отдельных видов имущества и всей его совокупности, а также рентабельность акционерного капитала.

В силу этого результаты, получаемые по методу оценки рентабельности акционерного капитала, приблизительны. Как показывает таблица 6.5, несмотря на неравномерное воздействие инфляции на экономические показатели, есть смысл использовать коэффициент рентабельности акционерного капитала (ROE). Он расширяет возможности прогнозирования прибыли14. [c.92]

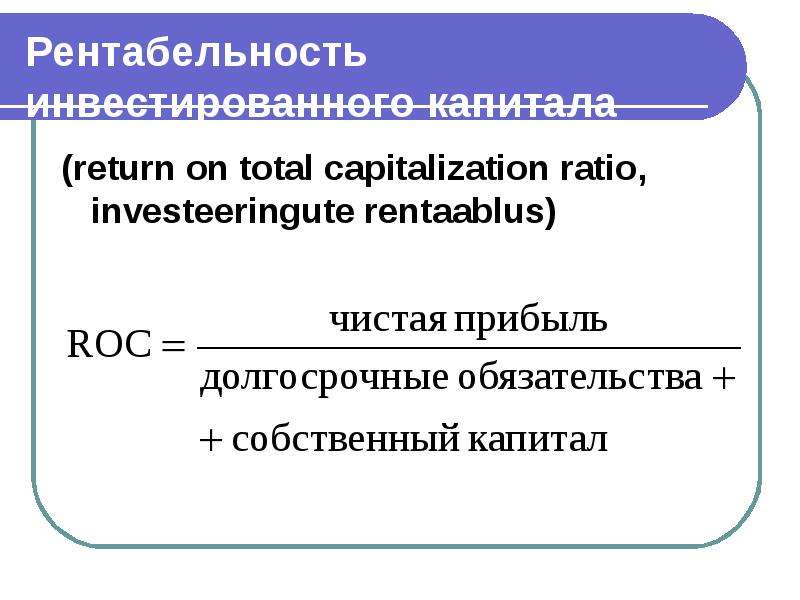

Если предприятие не пользуется заемными средствами и потому не платит процентов, его активы численно равны собственному капиталу, а рентабельность инвестированного капитала равна рентабельности акционерного капитала (Return on Equity — ROE) [c.219]

РЕНТАБЕЛЬНОСТЬ АКЦИОНЕРНОГО КАПИТАЛА (return on equity, «ROE») — рассчитывается как а) отношение чистой прибыли к акционерному капиталу учредителей б) отношение чистой прибыли, к общему акционерному капиталу. [c.341]

Инвесторы капитала (акционеры) вкладывают в предприятие свои средства с целью получения дохода от инвестиций. Поэтому, с точки зрения акционеров, наилучшей оценкой результатов хозяйственной деятельности является наличие прибыли на вложенный капитал — рентабельность собственного капитала. Надо иметь в виду, что акционеры следят за суммой объявленного дивиденда, падающего на одну акцию. Такой показатель указывается в составе основных показателей работы предприятия в годовых финансовых отчетах. Сопоставив сумму объявленного дивиденда со стоимостью акции, определяют рентабельность акционерного капитала для владельца акции, rl если она, по мнению акционеров, будет недостаточной в сравнении с показателями рентабельности ис.поггк-чования капиталов самим предприятием и нормой прибыли на вложенный капитал, то акционеры будут принимать меры к более выгодному помещению своих капиталов.

[c.25]

Надо иметь в виду, что акционеры следят за суммой объявленного дивиденда, падающего на одну акцию. Такой показатель указывается в составе основных показателей работы предприятия в годовых финансовых отчетах. Сопоставив сумму объявленного дивиденда со стоимостью акции, определяют рентабельность акционерного капитала для владельца акции, rl если она, по мнению акционеров, будет недостаточной в сравнении с показателями рентабельности ис.поггк-чования капиталов самим предприятием и нормой прибыли на вложенный капитал, то акционеры будут принимать меры к более выгодному помещению своих капиталов.

[c.25]

Рентабельность совокупного капитала. Виды рентабельности :: BusinessMan.ru

Ежегодно на рынок приходит множество новых компаний, целью которых является получение прибыли, что вполне логично. Но для того чтобы оставаться на плаву, необходимо проводить постоянную аналитику предприятия, позволяющую оценить уровень его доходности. Рентабельность совокупного капитала показывает эффективность использования всех ресурсов конкретной организации и поэтому является одним из наиболее актуальных показателей в сфере бизнеса.

Уровень доходности предприятия

Нынешний рынок динамично развивается, и одни тенденции стремительно сменяются другими, поэтому каждая компания, руководство которой ориентировано на стабильный рост, должна мониторить экономические показатели организации. Полученные в результате такого анализа данные позволят грамотно планировать работу производства, что, в свою очередь, приведет к максимальному росту прибыли.

В свою очередь, степень эффективности предприятия можно оценить только посредством определения такого обобщающего показателя, как уровень рентабельности. Вычисляя доходность предприятия, можно дать точную оценку ее финансовым результатам и уровню развития в целом. Рентабельность подразумевает вычисление прибыльности предприятия с различных позиций, что позволяет отобразить работу всех составляющих компании.

Совокупный капитал

Прежде чем углубляться в такую тему, как рентабельность совокупного капитала, необходимо разобраться с той смысловой нагрузкой, которая скрыта в данных терминах.

Под совокупным капиталом стоит понимать общее количество всех активов, товаров, имущества и других ресурсов, которые используются для получения прибыли. Если рассматривать данное понятие в более узком смысле, то можно сказать, что речь идет об источнике дохода, имеющем вид средств производства (определяется как физический капитал). Инвестиции (денежные и материальные средства, вкладываемые в экономику) также есть смысл отнести к группе совокупных ресурсов.

Если попытаться взглянуть на данную тему в широком смысле, то капиталу можно дать следующую характеристику — это ценность, генерирующая поток дохода.

Виды капиталовложений

Рассматривая рентабельность совокупного капитала, необходимо изучить различные виды формирования основных средств компании. Капиталовложения подразумевают использование различных источников финансирования, которые имеют свои отличительные признаки:

- Принцип формирования. Используется акционерный капитал, средства партнерских компаний, командных обществ, а также инвестиционные ресурсы.

- Форма собственности, в основе которой лежит классификация организаций и предприятий (частный и государственный капитал).

- По характеру использования собственниками. Используемый и реинвестируемый капитал, который задействуется для потребления и является дезинвестицией.

- По принадлежности к организации. Средства, которые принадлежат компании на правах собственности и отражаются в 3-м разделе баланса: заемный капитал, привлеченный на возвратной основе и являющийся финансовым обязательством компании.

Рентабельность

Под рентабельностью предприятия или бизнеса нужно понимать показатель доходности, который выражается в процентах. Иногда этот термин используется для определения эффективности деятельности (актуально для некоммерческих предприятий). Можно сказать, что рентабельность — это показатель, для определения которого используется вычисление соотношения затрат к прибыли. Другими словами, происходит фиксация того факта, насколько полученный доход перекрывает имеющиеся расходы компании.

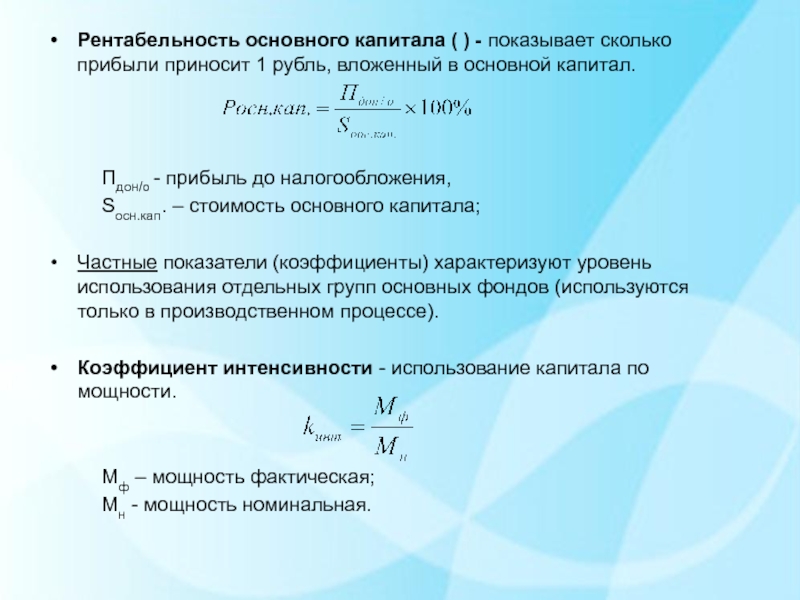

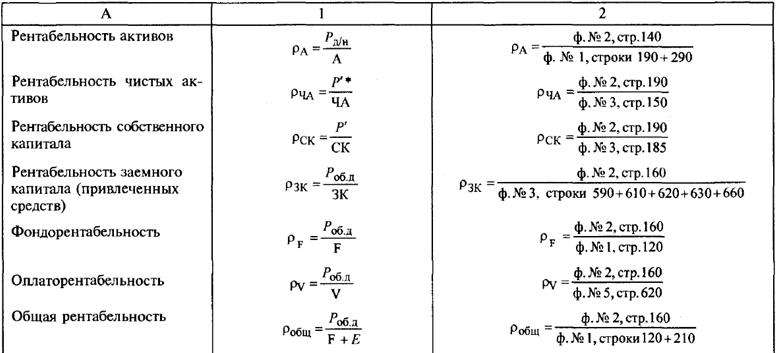

Общая рентабельность активов

Для того чтобы разобраться в данной тематике, стоит изучить различные виды рентабельности. Когда речь идет об относительном общем показателе доходности активов, то подразумевается величина, отображающая количество средств, привлеченных предприятием для получения одного рубля прибыли.

Чтобы вычислить этот показатель в случае как с внеоборотными, так и с оборотными активами, нужно соотнести прибыль со средней величиной стоимости всех ресурсов предприятия в рамках определенного промежутка времени, скажем, за полтора года.

Что касается источников, которые формируют активы, то уровень их рентабельности определяется посредством соотношения прибыли до момента налоговых выплат и усредненной стоимости активов оборотных и внеоборотных за конкретный промежуток времени.

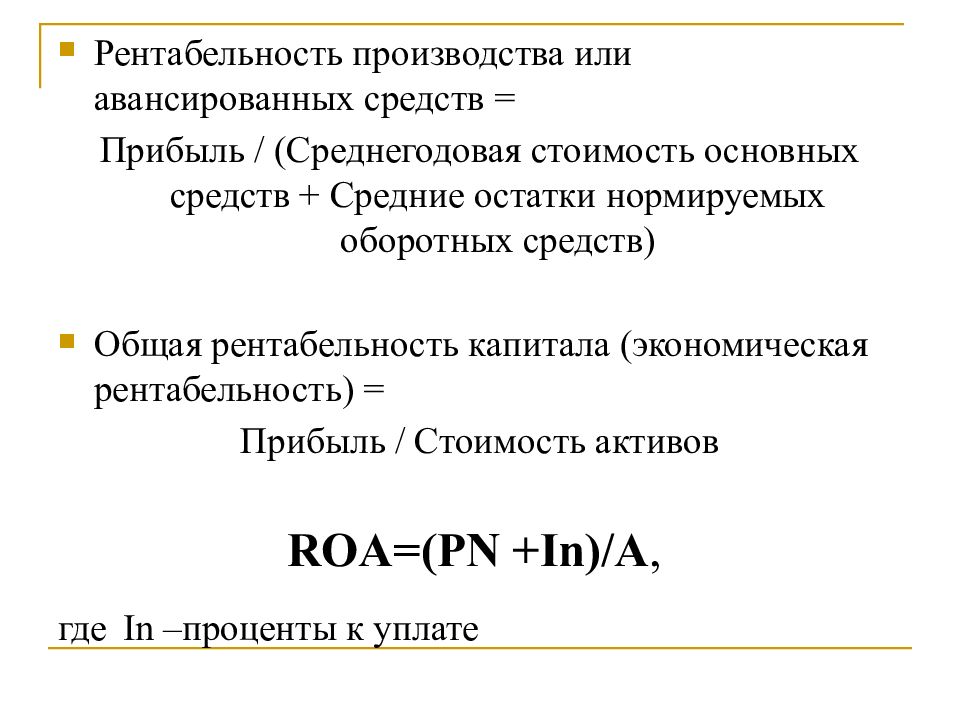

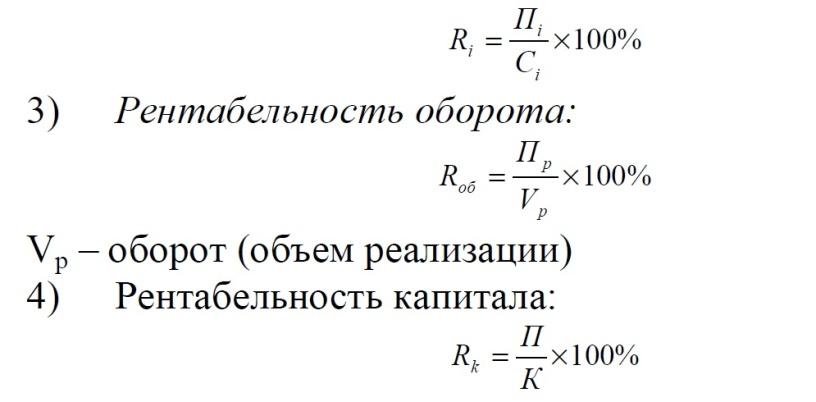

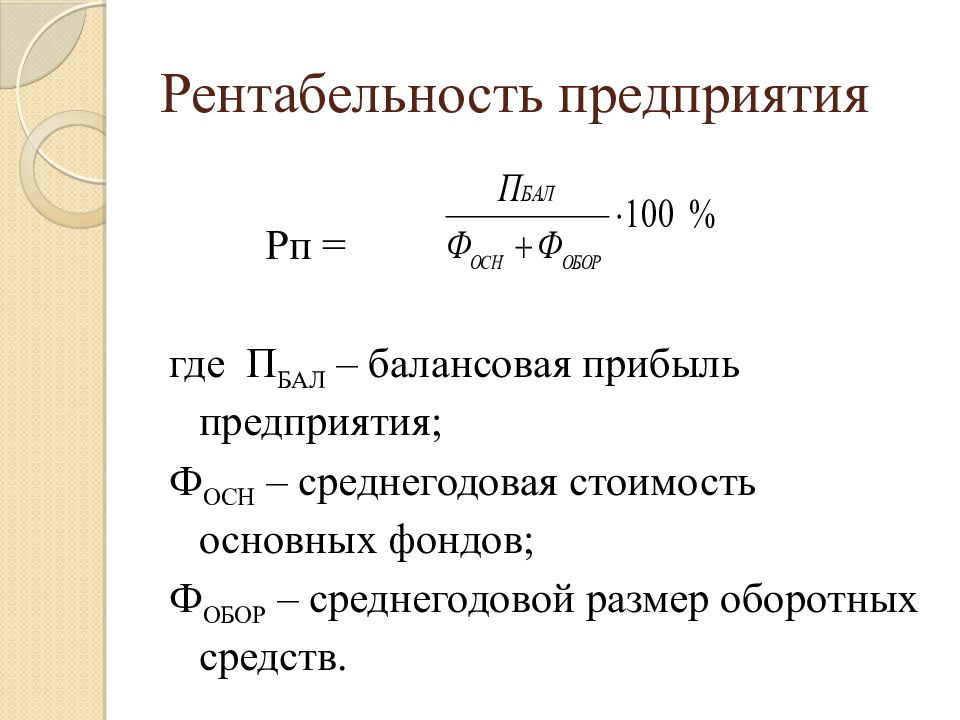

Рентабельность производства

Продолжая рассматривать виды рентабельности, стоит уделить внимание и этому направлению оценки окупаемости. В данном случае имеется в виду обобщающий показатель, использование которого актуально для характеристики экономической эффективности предприятия и его подразделений. Чтобы выявить этот показатель, необходимо соотнести чистый доход с затратами на производство выпускаемой продукции. Если в результате расчетов доходы от продаж окажутся выше производственных расходов, то компанию можно определить как рентабельную.

Чтобы выявить этот показатель, необходимо соотнести чистый доход с затратами на производство выпускаемой продукции. Если в результате расчетов доходы от продаж окажутся выше производственных расходов, то компанию можно определить как рентабельную.

Ключевыми факторами роста показателя доходности производства являются повышение качества продукции и снижение ее себестоимости.

Анализ рентабельности операционной деятельности

Это еще один вид показателя доходности, который отображает финансовые результаты, ставшие следствием различных операций и обстоятельств. Суть анализа заключается в изучении динамики и причин полученных убытков и прибыли в каждом конкретном случае, не связанном с реализацией продукции.

Например, убытки, которые имеют отношение к штрафам, возникшим из-за нарушения конкретными службами договорных условий сотрудничества с другими организациями, предприятиями и учреждениями. Во время анализа определяются причины, по которым были допущены ошибки, и предпринимаются соответствующие меры для предотвращения таких недочетов в будущем.

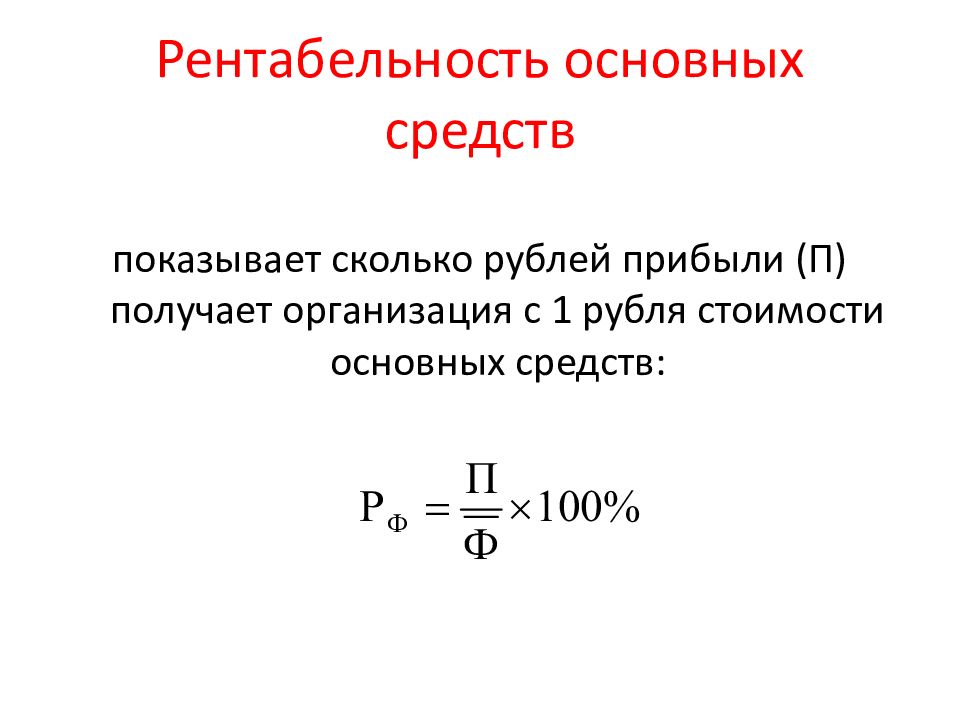

Рентабельность совокупного капитала — формула

Стоит вспомнить, что совокупный капитал объединяет оборотные и внеоборотные средства. Показатель их рентабельности сводится к тому, чтобы выявить активы, привлеченные фирмой для получения выручки в один рубль.

Учитывая это обстоятельство, можно определить рентабельность любой компании. Но важно понимать, что рентабельность совокупного капитала оценивается только по соотношению стоимости всех активов за определенный срок до того, как были выплачены налоги.

При этом формула рентабельности сводится к делению прибыли операционной на общий размер активов. На практике факт привлечения инвестиций будет свидетельствовать о понижении доходности совокупного капитала.

Расчет совокупного показателя очень похож на стандартную формулу рентабельности основных средств, имеющую следующий вид: доходность капитала равна отношению чистой прибыли, которая была получена предприятием за конкретный промежуток времени, к средней годовой сумме собственного капитала компании.

Использование баланса

При определении такого показателя, как рентабельность совокупного капитала, формула расчета по балансу также может быть актуальна. Прежде всего складываются величины заемного и акционерного капитала, включающего в себя обыкновенные, привилегированные акции, нераспределенную прибыль и добавочный капитал.

При выявлении совокупного капитала в цифрах баланса за конкретный год нужно сложить показатель акционерного капитала и только долгосрочную задолженность. Краткосрочные долги брать во внимание не стоит, поскольку они погашаются в течение года.

Далее необходимо разделить чистый доход (дивиденты нужно вычесть изначально) на суммарный капитал. Таким образом будет получена рентабельность совокупного капитала. Формула расчета по балансу, как можно заметить, достаточно проста.

Как определять состояние активов

Доходность имущества, принадлежащего компании, является одним из ключевых показателей его стабильности. Для того чтобы вычислить рентабельность совокупного капитала активов, необходимо использовать следующую схему расчетов: показатель рентабельности = чистая прибыль/среднегодовая величина активов × 100%.

Другими словами, показатель рентабельности — это прибыль, которая осталась в распоряжении предприятия после деления на величину активов и после умноженная на 100%. При этом уровень доходности может расти, если объемы заемных ресурсов будут увеличиваться по отношению к общей сумме собственных активов предприятия.

Собственный капитал

Учитывая, что экономическая рентабельность совокупного капитала показывает общую доходность ресурсов, необходимо уделить внимание собственным средствам компании, которые оказывают существенное влияние на развитие предприятия.

Для того чтобы вычислить состояние собственного капитала, нужно использовать следующую формулу: прибыль, которая осталась у компании, умноженная на 100% и поделенная на величину собственных средств.

При этом стоит заметить, что данная схема вычисления отличается от принципа, определяющего рентабельность совокупного капитала, формула которой выглядит следующим образом: ROTA = EBIT / активы предприятия. Где ROTA — это непосредственно сам показатель рентабельности, а EBIT — прибыль, из которой были вычтены налоги и проценты (операционная).

Где ROTA — это непосредственно сам показатель рентабельности, а EBIT — прибыль, из которой были вычтены налоги и проценты (операционная).

Если стоит цель определить степень использования компанией финансовых рычагов для повышения уровня прибыльности, то нужно сопоставить доходность собственных средств и заемных активов.

Стоит отметить, что основные средства компании будут обеспечивать большую отдачу, если в общей доле источников дохода процент заемных ресурсов будет доминирующим.

Эффект финансового рычага

В рамках такой темы, как коэффициент рентабельности совокупного капитала, стоит уделить внимание разнице между доходностью собственных ресурсов и общей величины средств компании. Показатель, получаемый в итоге такого сравнения, называют эффектом финансового рычага. Другими словами, происходит вычисление роста капитала предприятия посредством использования кредитных денег.

Но чтобы такая схема давала реальное приращение прибыли, необходимо выполнение следующего условия: рентабельность активов за минусом процентов, которые выплачиваются за использование кредита, должна быть выше нулевой отметки.

Изучая такой показатель, как рентабельность совокупного капитала, расчет которого был приведен выше, есть смысл обратить внимание и на плечо финансового рычага. Под этим определением стоит понимать долю заемных средств в общей сумме источников финансов, которые формируют имущество предприятия.

В некоторых случаях компаниям, имеющим значительную величину собственных ресурсов, выгодно брать кредиты. Это объясняется тем фактом, что рентабельность совокупного капитала (и собственного в том числе) ощутимо увеличится, поскольку доход, ставший следствием вложения заемных средств, значительно превысит проценты по кредиту.

Нетрудно сделать вывод, что определение доходности предприятия путем оценки общих и собственных активов является необходимой мерой для грамотного и стабильного развития компании. Без подобной аналитики в условиях постоянно меняющегося рынка с растущим уровнем конкуренции выжить будет достаточно сложно.

Рентабельность собственного капитала ROE — ключевой показатель.

..

..Важнейшим показателем для инвесторов и собственников бизнеса является показатель рентабельность собственного капитала (return on equity, ROE). Он показывает насколько эффективно был использован вложенный в бизнес капитал.

Ответьте на вопрос: чистая прибыль в один миллион долларов это хорошо или плохо?

Если Вы вложили 500 тысяч долларов — тогда это хорошо, но если инвестиции были 500 млн долларов — то скорее всего это плохо.

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал *100%

Обычно этот показатель рассчитывают в годовом базисе: берут чистую прибыль за 12 месяцев и делят на среднюю хронологическую величину собственного капитала (СК) за аналогичный период.

Чтобы правильно рассчитать среднюю хронологическую величину собственного капитала за год вам необходимо сложить 1/2 величину собственного капитала на начало первого месяца, прибавить 11 величин собственного капитала на конец каждого месяца и прибавить 1/2 величину собственного капитала на конец последнего месяца (на конец года), получившуюся сумму разделить на 12.

Мы рекомендуем всегда этот показатель анализировать в годовом базисе, даже если вы его рассчитываете, например за 5 месяцев.

Рентабельность собственного капитала = Чистая прибыль * (365/Количество дней в периоде) / Среднюю хронологическую величину собственного капитала *100%

Например, чистая прибыль за 2 месяца составила 20 тысяч долларов, в этом периоде — 61 день; собственный капитал на начало составлял 600 тысяч долларов, на конец первого месяца — 610 тысяч долларов, на конец второго месяца — 619 тысяч долларов.

ROE = 20’000 * (365 /61) / ((600’000 * 1/2 + 610’000 + 619’000 * 1/2) /2) *100% = 19,63%

По усредненным статистическим данным рентабельность собственного капитала составляет примерно 10-12% (в США и Великобритании). Для экономик развивающихся стран, показатель должен быть выше. Главным сравнительным критерием при анализе рентабельности собственного капитала выступает процент альтернативной доходности, которую мог бы получить собственник, вложив свои деньги в другой бизнес или актив. Например, если банковский депозит может принести 8% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Например, если банковский депозит может принести 8% годовых, а бизнес приносит лишь 5%, то может встать вопрос о целесообразности дальнейшего ведения такого бизнеса.

Задача №275 (факторный анализ рентабельности собственного капитала)

Выполнить финансовую диагностику предприятия (факторный анализ рентабельности собственного капитала) по данным таблицы:

| Показатели | Базисный год, 2009 | Отчетный год, 2010 |

| 1. Прибыль от обычной деятельности до налогообложения тыс. ден. ед. | 45610 | 42286 |

| 2. Налог на прибыль, тыс. ден. ед. | 12507 | 12270 |

| 3. Выручка от реализации продукции, тыс. ден. ед. | 266892 | 242001 |

| 4. Совокупный капитал, тыс. ден. ед. | 490431 | 500113 |

| 5. Собственный капитал, тыс. ден. ед. | 383067 | 381743 |

Рекомендуемые задачи по дисциплине

Решение задачи:

Рентабельность собственного капитала рассчитывается по формуле:

Рск=ЧП/СК,

где ЧП – чистая прибыль предприятия, тыс. ден. ед.;

ден. ед.;

Ск – собственный капитал предприятия, тыс. ден. ед.

Чистая прибыль (разница между прибылью до налогообложения и суммой налога на прибыль) равна:

в 2009 г.:

ЧП0=45610-12507=33103 тыс. ден. ед.;

в 2010 г.:

ЧП1=42286-12270=30016 тыс. ден. ед.

Рентабельность собственного капитала составляет:

в 2009 г.:

Рск0=33103/383067=0,0864;

в 2010 г.:

Рск1=30016/381743=0,0786.

Следовательно, изменение рентабельности собственного капитала составило -0,0078 (0,0786-0,0864).

Рассмотрим, как отдельные факторы повлияли на такое изменение.

Факторная модель для оценки факторов, оказывающих влияние на изменение рентабельности собственного капитала, имеет вид:

Рск=ЧП*(1/СК).

Изменение рентабельности собственного капитала за счет изменения чистой прибыли предприятия составило:

иРск(иЧП)=(ЧП1-ЧП0)*(1/СК0)=

=(30016-33103)*(1/381743)=-0,0081.

Изменение рентабельности собственного капитала за счет изменения величины собственного капитала составило:

иРск(иСК)=ЧП1*(1/СК1-1/СК0)=

=30016*(1/381743-1/383067)=+0,0003.

Общее изменение составляет:

иРск=иРск(иЧП)+иРск(иСК)=

=-0,0081+0,0003=-0,0078.

Таким образом, изменение чистой прибыли негативно повлияло на рентабельность собственного капитала, а изменение величины собственного капитала положительно повлияло на рентабельность собственного капитала.

Рентабельность капитала (ROE): что означает данный показатель?

Рентабельность капитала (или ROE) – это общий показатель производительности и прибыльности. Для инвесторов это показывает, насколько хорошо компания чувствует себя в финансовом отношении и насколько хорошо она может использовать деньги, вложенные в фирму акционерами. Данный показатель может использоваться для анализа чистой прибыли, поскольку он относится к прибыльности компании и самим акционерам.

Как рассчитать рентабельность капитала (ROE)?

Рентабельность собственного капитала рассчитывается путем деления чистой прибыли компании на ее акционерный капитал. Но чтобы добраться до этой стадии, необходимо определить как акционерный капитал, так и чистую прибыль.

Акционерный капитал – это, по сути, сумма, которую владельцы могут потребовать после выплаты долгов и обязательств. Простой способ сделать это – взять общую сумму активов на балансе и вычесть общие долги и обязательства. Полученное число может быть положительным либо отрицательным, что означает, что у компании либо достаточно денег для покрытия своих долгов, либо нет. В любом случае, это число является акционерным капиталом, и оно необходимо для определения рентабельности собственного капитала.

Чистая прибыль рассчитывается до выплаты дивидендов ее держателям обыкновенных акций и включает общую прибыль за вычетом налогов и расходов за определенный период. Чтобы определить рентабельность собственного капитала, необходимо взять чистую прибыль на конец периода и собственный капитал с начала периода, а затем разделить.

Для получения наиболее точной рентабельности собственного капитала считается хорошей практикой производить эти расчеты с учетом среднего акционерного капитала, взятого за период, поскольку часто могут быть различия между отчетом о прибылях и убытках компании и ее балансом.

Рентабельность собственного капитала – это показатель годовой прибыли (чистой прибыли) компании, деленный на стоимость ее общего акционерного капитала, выраженный в процентах (например, 12%). В качестве альтернативы, рентабельность собственного капитала также может быть получена путем деления темпа роста дивидендов фирмы на коэффициент удержания ее прибыли.

Данное число представляет собой общую рентабельность компании и показывает способность фирмы превращать вложения в акционерный капитал в прибыль. Другими словами, оно измеряет прибыль, полученную на каждый доллар от собственного капитала.

Как оценивать показатели ROE?

Более высокая рентабельность собственного капитала говорит о том, что управленческая команда компании более эффективна, когда дело доходит до использования инвестиционного финансирования для развития своего бизнеса. Низкая рентабельность собственного капитала указывает на то, что компания может неправильно управляться и может реинвестировать прибыль в непродуктивные активы.

ROE – это больше, чем показатель прибыли: это также показатель эффективности. Растущая рентабельность собственного капитала предполагает, что компания увеличивает свою прибыль, не нуждаясь в большом капитале. Это также показывает, насколько хорошо руководство компании использует акционерный капитал.

Другими словами, более высокая рентабельность собственного капитала обычно говорит о росте компании, в то время как падающая рентабельность капитала может указывать на менее эффективное использование собственного капитала.

Высокая рентабельность собственного капитала может указывать на эффективное использование собственного капитала, но также может означать, что компания взяла на себя большой объем долгов. Избыточный заем и минимальный собственный капитал – также известный как высокое отношение долга к собственному капиталу – могут привести к тому, что рентабельность собственного капитала будет казаться искусственно завышенной по сравнению с конкурентами с более низким уровнем долга.

Чем может быть полезна рентабельность собственного капитала?

ROE также можно использовать для прогнозирования. Для многих инвесторов дивиденды – хороший способ заработать на вложениях. Посмотрев на ROE и умножив ее на коэффициент выплаты дивидендов, можно оценить процент дивидендов на предстоящий период. В аналогичной ситуации ROE может также прогнозировать устойчивость темпов роста компании. Это делается путем умножения ROE на коэффициент удержания (процент от чистой прибыли, которая не выплачивается в виде дивидендов, а вместо этого сохраняется). Рассчитанный темп роста показывает, насколько компания может вырасти в будущем.

Рентабельность собственного капитала также хорошо использовать для выявления проблем с акциями, которые могут вас заинтересовать. Если ROE необычно высок, это может сигнализировать о непоследовательной прибыли, избыточном долге или отрицательной чистой прибыли. Когда рентабельность собственного капитала намного выше, чем средние показатели по отрасли, всегда полезно погрузиться в оценку текущего баланса компании, чтобы более пристально взглянуть на долги или расходы, которые может иметь компания.

Как интерпретировать рентабельность капитала в различных отраслях?

Интерпретация рентабельности собственного капитала может зависеть от средней рентабельности в других отраслях. Некоторые отрасли, как правило, имеют более высокие показатели, чем другие (или требуют меньше собственного капитала для работы). В результате сравнения рентабельности собственного капитала, как правило, наиболее значимы для компаний одной отрасли, и определение «высокого» или «низкого» соотношения следует делать в этом контексте.

ROE оценивается в зависимости от среднего показателя по отрасли. Например, в аэрокосмической отрасли в настоящее время средняя рентабельность собственного капитала составляет 26%, а в секторе коммунальных услуг – в среднем 5,9%. Компания должна стремиться к среднему отраслевому или более высокому уровню, чтобы показать, что она управляет своими финансами так же, если не лучше, чем другие компании в том же секторе. ROE ниже 10% часто считается плохим, независимо от среднего промышленного показателя.

Например, в 2020 году стандартная рентабельность для компаний, работающих в автомобильной промышленности, составляла около 12,5%. Однако рентабельность собственного капитала для компании в розничном секторе была значительно выше 18%.

Допустим, автомобильная компания XYZ имела устойчивую рентабельность собственного капитала на уровне 14% за последние три года, в то время как аналогичные компании в ее отрасли в среднем составляли 12,5%. Из этого сравнения мы можем предположить, что управленческая команда Auto Company XYZ лучше среднего использует собственный капитал компании для получения прибыли.

Теперь предположим, что рентабельность собственного капитала розничной компании UVW за последние три года составила 16% (в то время как аналогичные компании в ее отрасли в среднем составляли 18%). Несмотря на то, что розничная компания UVW имеет более высокую рентабельность собственного капитала, чем автомобильная компания XYZ, она может быть сравнительно менее эффективной в получении прибыли из-за низкой эффективности.

Устойчивые темпы роста

Рентабельность собственного капитала компании может использоваться для прогнозирования темпов ее роста (также известных как темпы устойчивого роста).

Устойчивые темпы роста (SGR) – это реалистичные темпы, с которыми бизнес может расти за счет внутренней чистой прибыли или прибыли без необходимости финансировать рост за счет заемных средств или добиваться увеличения капитала у акционеров.

Более высокий SGR предполагает, что компания сохраняет прибыль и реинвестирует ее обратно в бизнес для обеспечения роста. Инвесторы могут использовать показатели SGR компании для прогнозирования финансового состояния компании и определения рискованности компании, а значит, способности акций поддерживать и увеличивать свою стоимость.

Как показывает практика, высокий показатель SGR указывает на то, что руководство считает, что существует достаточно инвестиционных возможностей для получения стабильной прибыли для акционеров при росте бизнеса. Низкий SGR часто наблюдается в более зрелых компаниях, где инвестиционные возможности дают более низкую рентабельность капитала.

SGR рассчитывается путем вычитания коэффициента выплаты дивидендов компании (то есть части чистой прибыли, распределяемой среди акционеров в форме дивидендов) из 1. Затем умножьте это число на ROE компании.

Предположим, что компании DEF и GHI имеют одинаковые показатели ROE, но предлагают разные коэффициенты выплаты дивидендов. Компания DEF имеет рентабельность собственного капитала 18% и выплачивает 20% дивидендов акционерам (таким образом, удерживая 80% своей прибыли).

Компания GHI также имеет рентабельность собственного капитала 18%, но выплачивает 10% дивидендов акционерам (удерживая 90% прибыли).

Мы можем оценить коэффициент устойчивого роста компаний DEF и GHI по следующей формуле:

Эти цифры говорят о том, что компания GHI реинвестировала больше своей прибыли обратно в свой бизнес, чем компания DEF, и поэтому более привлекательна для инвесторов. Однако некоторые инвесторы могут предпочесть высокие выплаты дивидендов, чем высокие темпы устойчивого роста (поскольку дивидендные акции обеспечивают стабильный доход).

Что еще нужно иметь в виду?

ROE – это не конечная цель для измерения эффективности компании. При расчете ROE для компании, которая имеет неденежные активы, такие как товарные знаки и патенты, этот процесс становится намного труднее сравнивать с другими компаниями в той же отрасли.

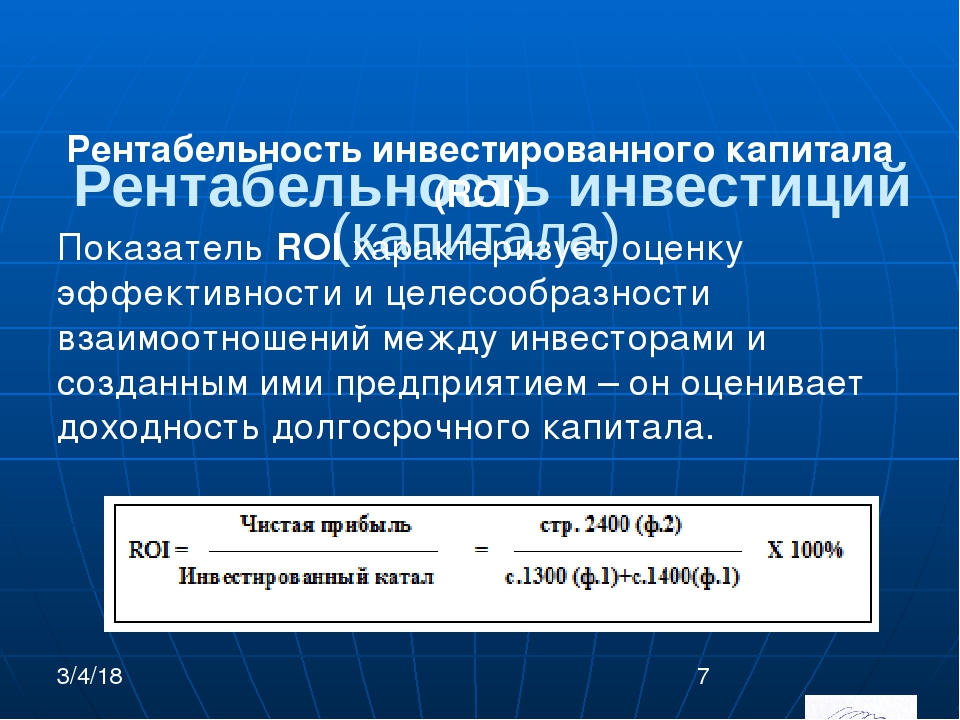

Существуют и другие меры, которые делают разные вещи, такие как рентабельность инвестиционного капитала (ROIC), которая продвигает расчеты ROE на несколько шагов дальше и анализирует, насколько хорошо все источники дохода используются после выплаты дивидендов.

В случае отрицательной рентабельности собственного капитала помимо множества проблем, которые он выделяет для долга и капитала, его больше нельзя использовать в качестве инструмента для сравнения, и было бы целесообразно найти другой инструмент, чтобы выделить и сравнить рост и прибыльность компании.

Хотя высокая рентабельность собственного капитала может указывать на то, что компания эффективно использует собственный капитал для получения дохода и развития своего бизнеса, это не всегда хорошо.

Если рентабельность собственного капитала компании значительно выше, чем средняя рентабельность капитала аналогичных компаний в их отрасли, это может быть предупреждающим признаком одного из следующих событий:

Выкуп акций или высокие коэффициенты выплаты дивидендов

В некоторых случаях компания может уменьшить свой капитал, выкупив свои собственные акции используя чрезмерные суммы долга для ведения бизнеса. Когда собственный капитал уменьшается, рентабельность собственного капитала растет, даже если компания плохо управляется.

Более высокий долг

Рост уровня долга может привести к повышению рентабельности собственного капитала. Долги вычитаются из активов для расчета собственного капитала, что уменьшает делитель и приводит к более высокой рентабельности собственного капитала. С другой стороны, погашение долга может снизить рентабельность собственного капитала, даже если в долгосрочной перспективе компания окажется более устойчивой в финансовом отношении, поскольку у нее нет более высокого долгового бремени.

Неустойчивый доход

В некоторых случаях высокий ROE может указывать на нестабильную прибыль. Например, если компания была убыточной в течение нескольких лет, совокупные убытки могут уменьшить акционерный капитал. Когда это происходит, меньший делитель приводит к более высокому ROE.

Читайте также:

Рентабельность активов, ROA — Альт-Инвест

Открыть эту статью в PDF

Формула расчета ROA и ее вариантыОсновная формула расчета показателя Return on Assets (ROA) основана на отношении чистой прибыли и суммарных активов:

где:

Net Profit — годовая чистая прибыль

Total Assets — среднегодовая величина суммарных активов компании (иногда в расчетах также используется просто сумма активов на конец года)

В числителе формулы расчета ROA — чистая прибыль — доход акционеров уже после вычета процентов, начисленных на долги. Знаменатель включает весь капитал компании, в том числе и заемный. Из-за этого некоторые аналитики предпочитают изменить формулу расчета показателя и добавляют к чистой прибыли сумму начисленных за этот период процентов. Поскольку прибыль отображается после налога, то и из процентов они вычитают налог на прибыль. В результате формула приобретает следующий вид:

Знаменатель включает весь капитал компании, в том числе и заемный. Из-за этого некоторые аналитики предпочитают изменить формулу расчета показателя и добавляют к чистой прибыли сумму начисленных за этот период процентов. Поскольку прибыль отображается после налога, то и из процентов они вычитают налог на прибыль. В результате формула приобретает следующий вид:

где:

Interest — проценты к уплате

Tax — ставка налога на прибыль

Встречается также и вариант, в котором вместо чистой прибыли используют прибыль до налога: это может быть операционная прибыль или EBIT. Но основным, наиболее распространенным вариантом показателя, можно считать расчет, в котором числитель содержит просто чистую прибыль.

Интерпретация значений ROA

Показатель ROA демонстрирует эффективность использования капитала, задействованного в деятельности компании. Суммарные активы в балансе всегда равны суммарным обязательствам, поэтому значение в знаменателе ROA можно интерпретировать и как активы, и как все обязательства и капитал, привлеченные для ведения бизнеса.

Суммарные активы в балансе всегда равны суммарным обязательствам, поэтому значение в знаменателе ROA можно интерпретировать и как активы, и как все обязательства и капитал, привлеченные для ведения бизнеса.

Величину ROA можно сравнивать со средневзвешенной стоимостью капитала компании или с требуемой доходностью ее акционерного капитала, но в обоих случаях надо учитывать, что рентабельность собственного капитала не совсем точно отражает эти процентные показатели.

В сравнении с доходностью собственного капитала отличие заключается в том, что знаменатель ROA включает все активы, в том числе и те, которые были профинансированы заемным капиталом. Следовательно, для ROA вполне допустимы значения меньше, чем требуемая доходность на собственный капитал.

Такая же картина наблюдается и в сравнении ROA с WACC. Средневзвешенная стоимость капитала учитывает доход, который получают владельцы как собственного, так и заемного капитала компании. Но показатель ROA (в своем основном варианте расчета) не учитывает проценты, которые получат кредиторы, то есть его величина будет ниже.

Из этого видно, что если значение ROA достигает требуемой доходности на собственный капитала или даже значения WACC, то обычно это отличный результат.

Распространенный подход — расчет ROA по конкурирующим компаниям одной отрасли, чтобы сравнить общую эффективность ведения их бизнеса. Чем выше ROA — тем эффективнее работает компания. А вот от отрасли к отрасли показатель ROA существенно меняется, поэтому сравнение компаний из разных отраслей не позволит делать выводы об эффективности.

Сравнение показателей ROIC и ROA

Показатель ROA демонстрирует рентабельность, с которой компания использует свои активы. Другой хорошо известный показатель из этой группы — рентабельность инвестированного капитала, ROIC. Однако между этими показателями есть два важных отличия:

- Показатель ROIC всегда основан на прибыли до вычета процентов по кредитам. Таким образом, он учитывает все доходы, которые могут быть использованы для оплаты капитала.

А для расчета ROA обычно используется чистая прибыль.

А для расчета ROA обычно используется чистая прибыль. - В расчете показателя ROA учитываются все активы, задействованные в деятельности компании. ROIC уделяет внимание главным образом долгосрочным источникам и лишь иногда затрагивает элементы оборотного капитала.

Если финансовый анализ проводят для оценки бизнеса, то чаще всего применяют показатель ROIC. Но для более широких целей, а особенно в случаях, когда акцент на финансовой устойчивости бизнеса, показатель ROA не менее популярен.

Пример расчета ROA

Вот как выглядит расчет ROA на примере фрагментов реальной отчетности компании:

Вы можете загрузить этот фрагмент расчета в Excel: roa.xlsx

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Рентабельность — совокупный капитал — Большая Энциклопедия Нефти и Газа, статья, страница 1

Рентабельность — совокупный капитал

Cтраница 1

Рентабельность совокупного капитала ( RKO), при сравнении его значения с величиной ROA, позволяет выявить резервы повышения эффективности работы предприятия. Если Код окажется больше чем RKO, значит есть повод задуматься — тот ли вид деятельности следует оставить основным для предприятия. Применение данного показателя основано на предположении, что прибыль порождается капиталом и не зависит от стоимости имущества. Оценка капитала предприятия в этом случае прямо зависит от величины чистой прибыли, подтверждая что капитал — это актив, способный приносить прибыль. [1]

Аналогично осуществляется факторный анализ рентабельности совокупного капитала. [2]

Как показывают приведенные данные, при одинаковом уровне рентабельности совокупного капитала в 20 % рентабельность собственного капитала разная. [3]

[3]

Данная взаимосвязь показывает зависимость между степенью финансового риска и прибыльностью собственного капитала. По мере снижения рентабельности совокупного капитала предприятие должно увеличивать степень финансового риска, чтобы обеспечить желаемый уровень доходности собственного капитала. [4]

Недостатком такого подхода надо считать слишком большую условность оценки капитала и ориентацию больше на будущие доходы, чем на реально полученные. Другим важным недостатком показателя рентабельности совокупного капитала является то, что он искажает представление о финансовых результатах предприятия в условиях инфляции. Он оценивает эффективность экономической деятельности в зависимости от величины прибыли, полученной за отчетный период, но в будущем предприятие может столкнуться с совершенно новой ситуацией. [5]

Данная взаимосвязь показывает зависимость между степенью финансового риска и прибыльностью собственного капитала. Очевидно, что по мере снижения рентабельности совокупного капитала предприятие должно увеличивать степень финансового риска, чтобы обеспечить желаемый уровень доходности собственного капитала.

[6]

Очевидно, что по мере снижения рентабельности совокупного капитала предприятие должно увеличивать степень финансового риска, чтобы обеспечить желаемый уровень доходности собственного капитала.

[6]

Эффект финансового рычага показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Он возникает в тех случаях, когда рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов. [7]

Эффект финансового рычага показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в оборот предприятия. Положительный ЭФР возникает в тех случаях, если рентабельность совокупного капитала выше средневзвешенной цены заемных ресурсов, т.е. если ROA Цзк. [8]

Показатели этой группы предназначены для оценки общей эффективности вложения средств в данное предприятие. В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, а анализируют рентабельность капитала в целом. Основными показателями поэтому являются рентабельность совокупного капитала и рентабельность собственного капитала.

[9]

В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, а анализируют рентабельность капитала в целом. Основными показателями поэтому являются рентабельность совокупного капитала и рентабельность собственного капитала.

[9]

Показатели этой группы предназначены для оценки общей эффективности вложения средств в данное предприятие. В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, анализируют рентабельность капитала в целом. Основными показателями поэтому являются рентабельность совокупного капитала и рентабельность собственного капитала. [10]

Обычная ошибка заключается в том, что берется величина капитала на конец периода. Например, можно неверно вычислять доходность относительно собственного капитала, разделив прибыль за год на балансовую стоимость активов на конец года. Проблема в том, что капитал, названный балансовой стоимостью активов, не работал ни в начале, ни в течение года. Это просто величина, накопленная или оставшаяся на конец года. Приемлемы следующие подходы: 1) прибыль, деленная на среднегодовую сумму капитала, или 2) прибыль, деленная на величину капитала на начало года. Для анализа приемлем любой из этих показателей, но подход следует строго обозначить и твердо его придерживаться. Проблема с показателем на конец года существует для всех вычисляемых показателей ( доходность активов, рентабельность совокупного капитала, долгосрочного капитала и пр.

[11]

Это просто величина, накопленная или оставшаяся на конец года. Приемлемы следующие подходы: 1) прибыль, деленная на среднегодовую сумму капитала, или 2) прибыль, деленная на величину капитала на начало года. Для анализа приемлем любой из этих показателей, но подход следует строго обозначить и твердо его придерживаться. Проблема с показателем на конец года существует для всех вычисляемых показателей ( доходность активов, рентабельность совокупного капитала, долгосрочного капитала и пр.

[11]

Страницы: 1

Возврат на общий капитал — узнайте, как рассчитать и использовать ROTC

Что такое возврат на общий капитал?

Рентабельность общего капитала (ROTC) — это коэффициент рентабельности инвестиций, который количественно определяет, какую прибыль компания получила за счет использования структуры капитала Структура капитала Структура капитала относится к сумме долга и / или собственного капитала, используемых фирмой для финансирования своего капитала. операций и финансирует свои активы. Структура капитала фирмы. Этот коэффициент отличается от рентабельности обыкновенного капитала Рентабельность обыкновенного капитала Коэффициент рентабельности обыкновенного капитала (ROCE) относится к доходности, которую инвесторы в обыкновенный капитал получают от своих инвестиций.Он отличается от рентабельности капитала (ROE) тем, что изолирует прибыль, которую видит компания, только от ее обычного капитала, а не измеряет общую прибыль, которую компания произвела на всех (ROCE), поскольку первый дает количественную оценку прибыли компании. сделал вложения в обыкновенные акции. Цифра ROCE может вводить в заблуждение, поскольку не учитывает использование компанией долга. Компания, в структуре капитала которой используется большая сумма долга, будет иметь высокий показатель ROCE.

операций и финансирует свои активы. Структура капитала фирмы. Этот коэффициент отличается от рентабельности обыкновенного капитала Рентабельность обыкновенного капитала Коэффициент рентабельности обыкновенного капитала (ROCE) относится к доходности, которую инвесторы в обыкновенный капитал получают от своих инвестиций.Он отличается от рентабельности капитала (ROE) тем, что изолирует прибыль, которую видит компания, только от ее обычного капитала, а не измеряет общую прибыль, которую компания произвела на всех (ROCE), поскольку первый дает количественную оценку прибыли компании. сделал вложения в обыкновенные акции. Цифра ROCE может вводить в заблуждение, поскольку не учитывает использование компанией долга. Компания, в структуре капитала которой используется большая сумма долга, будет иметь высокий показатель ROCE.

ROTC дает более справедливую оценку использования компанией средств для финансирования своих проектов и лучше работает в качестве показателя общей прибыльности. Этот коэффициент защищен от искусственной инфляции Инфляция Инфляция — это экономическое понятие, которое относится к повышению уровня цен на товары в течение определенного периода времени. Повышение уровня цен означает, что валюта в данной экономике теряет покупательную способность (то есть за ту же сумму денег можно купить меньше). вызвано структурой капитала, в которой используется значительно больший или меньший размер заемного капитала, чем собственный капитал.

Этот коэффициент защищен от искусственной инфляции Инфляция Инфляция — это экономическое понятие, которое относится к повышению уровня цен на товары в течение определенного периода времени. Повышение уровня цен означает, что валюта в данной экономике теряет покупательную способность (то есть за ту же сумму денег можно купить меньше). вызвано структурой капитала, в которой используется значительно больший или меньший размер заемного капитала, чем собственный капитал.

Рентабельность общего капитала может использоваться для оценки того, насколько хорошо руководство компании использует структуру капитала для создания ценности как для акционеров, так и для держателей долговых обязательств.ROTC — лучший показатель для оценки способностей менеджмента, чем коэффициент ROCE, поскольку последний отслеживает только использование менеджментом обычного акционерного капитала.

Как рассчитать рентабельность общего капитала

Рентабельность общего капитала можно рассчитать по следующей формуле:

Выражается в процентах

Где:

Прибыль до уплаты процентов и налогов (EBIT) — Представляет прибыль, полученную предприятием без учета процентов или налоговых платежей

Общий капитал — Относится к общему доступному капиталу предприятия, рассчитанному как Общий капитал = Краткосрочная задолженность + Долгосрочная задолженность + Собственный капитал

В случае бизнеса, у которого нет обязательств, кроме краткосрочного долга, долгосрочного долга и совокупного капитала, рентабельность всего капитала практически идентична коэффициенту рентабельности активов (ROA). .Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы. Это связано с тем, что структура капитала бизнеса будет составлять всю часть пассивов бизнеса на его балансе. простынь. Эта цифра будет равна совокупным активам бизнеса. (Активы = Обязательства + Собственный капитал).

.Рентабельность активов (ROA) — это тип показателя рентабельности инвестиций (ROI), который измеряет прибыльность бизнеса по отношению к его общим активам. Этот коэффициент показывает, насколько хорошо компания работает, сравнивая прибыль (чистую прибыль), которую она генерирует, с капиталом, который она инвестирует в активы. Это связано с тем, что структура капитала бизнеса будет составлять всю часть пассивов бизнеса на его балансе. простынь. Эта цифра будет равна совокупным активам бизнеса. (Активы = Обязательства + Собственный капитал).

Хотя ROA также является полезным показателем прибыльности, он требует более реактивного подхода к расчету использования капитала бизнесом. ROA измеряет ценность, которую бизнес может создать, на основе используемых активов, а не на решениях о распределении капитала.

Пример рентабельности общего капитала

Mark’s Donuts хочет оценить, насколько хорошо компания развернула свою структуру капитала, рассчитав ROTC бизнеса за последние несколько лет. Ниже приведены финансовые отчеты компании за последние несколько лет:

Ниже приведены финансовые отчеты компании за последние несколько лет:

Из шаблона отчета о прибылях и убытках CFI Шаблон отчета о прибылях и убыткахБесплатный шаблон отчета о прибылях и убытках для загрузки.Создайте свой собственный отчет о прибылях и убытках с помощью годовых и ежемесячных шаблонов в файле Excel.

Из шаблона баланса CFI Шаблон баланса Этот шаблон баланса предоставляет вам основу для создания финансового отчета вашей компании с указанием общих активов, обязательства и собственный капитал. Бухгалтерский баланс основан на фундаментальном уравнении: Активы = Пассивы + Собственный капитал Используя этот шаблон, вы можете добавлять и удалять отдельные позиции под ea

Красные поля выделяют важную информацию, которая нам нужна для расчета ROTC, а именно EBITEBIT GuideEBIT стоит для прибыли до уплаты процентов и налогов и является одним из последних промежуточных итогов в отчете о прибылях и убытках перед чистой прибылью. EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. и структура капитала. Используя приведенную выше формулу, мы получаем следующие цифры:

EBIT также иногда называют операционным доходом, потому что он определяется путем вычета всех операционных расходов (производственных и непроизводственных затрат) из выручки от продаж. и структура капитала. Используя приведенную выше формулу, мы получаем следующие цифры:

ROTC более чем утроился с 2015 по 2017 год. Это указывает на то, что компания эффективно использует структуру капитала и реализует проекты с положительным значением NPV.

Дополнительные ресурсы

Спасибо, что прочитали эту статью CFI о коэффициенте рентабельности общего капитала! CFI предлагает программу сертификации аналитика финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® для тех, кто хочет вывести свою карьеру на новый уровень.Чтобы узнать больше о связанных темах, ознакомьтесь со следующими ресурсами CFI:

- Как рассчитать коэффициент покрытия обслуживания долга Как рассчитать коэффициент покрытия обслуживания долга В этом руководстве описывается, как рассчитать коэффициент покрытия обслуживания долга.

Сначала мы рассмотрим краткое описание коэффициента покрытия обслуживания долга, почему он важен, а затем рассмотрим пошаговые решения для нескольких примеров расчетов коэффициента покрытия обслуживания долга.

Сначала мы рассмотрим краткое описание коэффициента покрытия обслуживания долга, почему он важен, а затем рассмотрим пошаговые решения для нескольких примеров расчетов коэффициента покрытия обслуживания долга. - Текущая часть долгосрочной задолженности Текущая часть долгосрочной задолженности Текущая часть долгосрочной задолженности — это часть долгосрочной задолженности, которая подлежит погашению в течение года.Долгосрочный долг имеет срок погашения

- Коэффициент защитного интервала Коэффициент защитного интервала Коэффициент защитного интервала (DIR) — это коэффициент финансовой ликвидности, который показывает, сколько дней компания может работать без необходимости использовать другие источники капитала, кроме своих текущих активов. Он также известен как коэффициент основного защитного интервала (BDIR) или коэффициент периода защитного интервала (DIPR).

- ROAS (рентабельность рекламных расходов) ROAS (рентабельность рекламных расходов) ROAS (рентабельность рекламных расходов) является важным показателем электронной торговли.

ROAS измеряет доход, полученный на каждый доллар, потраченный на маркетинг. Это показатель рентабельности, аналогичный показателю рентабельности, или «рентабельности инвестиций». ROAS обычно используется в компаниях электронной коммерции для оценки эффективности маркетинговой кампании.

ROAS измеряет доход, полученный на каждый доллар, потраченный на маркетинг. Это показатель рентабельности, аналогичный показателю рентабельности, или «рентабельности инвестиций». ROAS обычно используется в компаниях электронной коммерции для оценки эффективности маркетинговой кампании.

Рентабельность капитала | Определение | Формула

На главную Финансы Оценка результативности Рентабельность совокупного капиталаРентабельность общего капитала — это коэффициент рентабельности, который измеряет прибыль, полученную компанией, используя как свой заемный, так и собственный капитал.Он также известен как рентабельность инвестированного капитала (ROIC) или рентабельность вложенного капитала (ROCE).

Коэффициент рентабельности обыкновенного капитала обычно используется для оценки прибыльности. Однако бывают ситуации, когда левередж компании (то есть уровень ее долга) искусственно увеличивает ее прибыльность. В таких ситуациях полезно найти доллары, заработанные на единицу занятого доллара (независимо от того, является ли это доллар долга или доллар собственного капитала). Этого можно достичь, используя либо коэффициент рентабельности активов, либо коэффициент рентабельности общего капитала.Рентабельность совокупного капитала более точна, чем рентабельность активов, поскольку она учитывает только тот капитал, затраты на который несет компания.

Чем выше коэффициент рентабельности общего капитала, тем лучше.

Формула

| Рентабельность общего капитала | |

| = | Прибыль до уплаты процентов и налогов |

| Общий капитал | |

Общий капитал

= Краткосрочная задолженность + Долгосрочная задолженность 9000 + Акционерный капитал

EBIT используется в числителе, потому что проценты — это доход от долга и должны быть включены в показатель прибыли для этой конкретной цели.Использование чистой прибыли в этой ситуации будет означать включение в расчет только прибыли, полученной от собственного капитала.

Пример

Выдержка соответствующих финансовых данных из финансовой отчетности Nike Inc. (NYSE: NKE) за 2013 год приведена ниже:

| Описание | Миллион долларов |

|---|---|

| EBIT | 2,862 |

| Краткосрочный заем | 178 |

| Долгосрочный заем 9011 | 11,156 |

Требуется: рассчитать рентабельность общего капитала.

Решение

| Рентабельность всего капитала | |

| = | 2,862 |

| 178 + 1,210+ 11,156 | |

| = 22,8% | |

заемных и собственных средств.

, Обайдулла Ян, ACA, CFA, последнее изменение:

Учиться по программе CFA ® ? Заметки и банк вопросов для CFA ® Level 1, созданный мной в AlphaBetaPrep.com

Рентабельность инвестированного капитала (ROIC) Определение

Какова рентабельность инвестированного капитала (ROIC)?

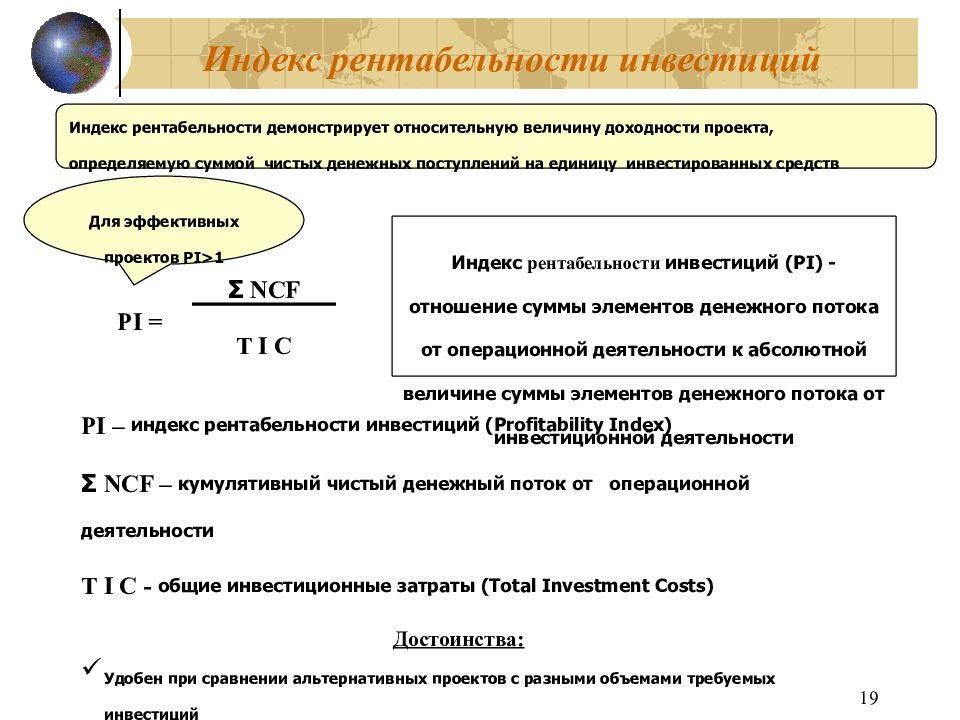

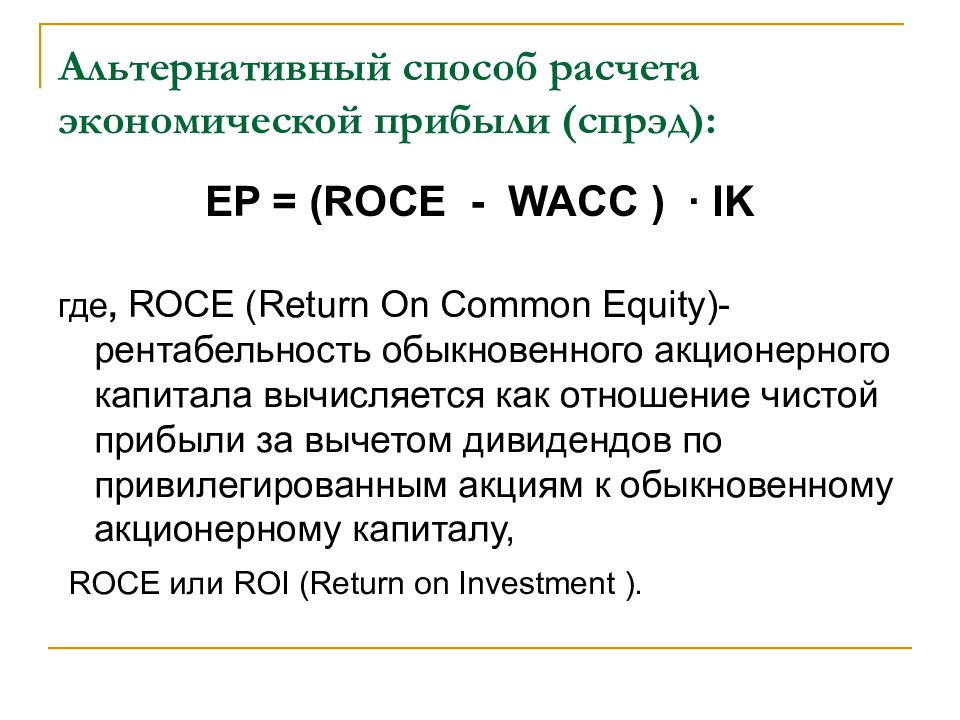

Рентабельность инвестированного капитала (ROIC) — это расчет, используемый для оценки эффективности компании при распределении капитала, находящегося под ее контролем, на прибыльные инвестиции. Коэффициент рентабельности инвестированного капитала дает представление о том, насколько хорошо компания использует свой капитал для получения прибыли.

Сравнение рентабельности инвестированного капитала компании со средневзвешенной стоимостью капитала (WACC) показывает, эффективно ли используется инвестированный капитал.Эта мера также известна как «рентабельность капитала».

Ключевые выводы

- Рентабельность инвестированного капитала (ROIC) — это сумма денег, которую зарабатывает компания, которая превышает средние затраты, которые она платит за свой заемный и собственный капитал.

- Рентабельность инвестированного капитала может использоваться в качестве ориентира для расчета стоимости других компаний

- Считается, что компания создает стоимость, если ее ROIC превышает 2%, и разрушает стоимость, если она составляет менее 2%.

Рентабельность инвестированного капитала (ROIC)

Как рассчитать рентабельность инвестированного капитала (ROIC)

Формула ROIC:

ROIC = (чистая прибыль — дивиденды) / (долг + капитал)

Формула ROIC рассчитывается путем оценки значения в знаменателе, общего капитала, который представляет собой сумму долга и собственного капитала компании.Есть несколько способов рассчитать это значение. Один из них заключается в вычитании денежных средств и непроцентных текущих обязательств (NIBCL), включая налоговые обязательства и кредиторскую задолженность, если они не облагаются процентами или сборами, из общей суммы активов.

Другой, более точный способ составить формулу ROIC:

Взаимодействие с другими людьми ROIC знак равно НОПАТ Вложенный капитал где: НОПАТ знак равно Чистая операционная прибыль после налогообложения \ begin {align} & \ text {ROIC} = \ frac {\ text {NOPAT}} {\ text {Инвестированный капитал}} \\ & \ textbf {где:} \\ & \ text {NOPAT} = \ text { Чистая операционная прибыль после налогообложения} \\ \ end {align} ROIC = инвестированный капитал NOPAT, где: NOPAT = чистая операционная прибыль после налогообложения

Третий метод расчета инвестированного капитала — это прибавление балансовой стоимости капитала компании к балансовой стоимости ее долга и последующее вычитание внеоперационных активов, включая денежные средства и их эквиваленты, рыночные ценные бумаги и активы прекращенной деятельности.

Последний способ расчета инвестированного капитала — это получить показатель оборотного капитала путем вычитания текущих обязательств из текущих активов. Затем вы получаете безналичный оборотный капитал, вычитая денежные средства из только что рассчитанной вами стоимости оборотного капитала. Наконец, безналичный оборотный капитал добавляется к основным фондам компании. (Основные средства также известны как долгосрочные или внеоборотные активы.)

ROIC выше стоимости капитала означает, что компания здорова и растет, в то время как ROIC ниже стоимости капитала предполагает неустойчивую бизнес-модель.

Значение в числителе также можно рассчитать несколькими способами. Самый простой способ — вычесть дивиденды из чистой прибыли компании.

С другой стороны, поскольку компания могла извлечь выгоду из единовременного источника дохода, не связанного с ее основным бизнесом — например, непредвиденных доходов от колебаний обменного курса, — часто предпочтительнее смотреть на чистую операционную прибыль после уплаты налогов (NOPAT ). NOPAT рассчитывается путем корректировки операционной прибыли с учетом налогов:

NOPAT = (операционная прибыль) * (1 — эффективная ставка налога).

Операционная прибыль также называется прибылью до уплаты процентов и налогов (EBIT). Многие компании сообщают свои эффективные налоговые ставки за квартал или финансовый год в своих отчетах о прибылях и убытках, но не все компании делают это.

Как использовать рентабельность инвестированного капитала (ROIC)

ROIC всегда рассчитывается в процентах и обычно выражается в виде годовой или конечной 12-месячной стоимости. Чтобы определить, создает ли компания стоимость, ее следует сравнить со стоимостью капитала компании.

Если ROIC превышает средневзвешенную стоимость капитала (WACC), наиболее распространенную метрику стоимости капитала, создается стоимость, и эти фирмы будут торговать с премией. Обычным критерием для доказательства создания стоимости является доходность, превышающая 2% стоимости капитала фирмы.

Если рентабельность инвестиций компании составляет менее 2%, это считается разрушителем стоимости. Некоторые фирмы работают с нулевой доходностью, и, хотя они могут и не разрушать стоимость, у этих компаний нет избыточного капитала для инвестирования в будущий рост.

ROIC — один из наиболее важных и информативных показателей оценки для расчета. Однако для одних секторов это важнее, чем для других, поскольку компании, эксплуатирующие нефтяные вышки или производящие полупроводники, вкладывают капитал гораздо более интенсивно, чем компании, которым требуется меньше оборудования.

Ограничение доходности инвестированного капитала (ROIC)

Обратной стороной этого показателя является то, что он ничего не говорит о том, какой сегмент бизнеса создает ценность. Если вы сделаете свои расчеты на основе чистой прибыли (минус дивиденды) вместо NOPAT, результат может быть еще более непрозрачным, поскольку прибыль может быть получена из единственного, разового события.

ROIC обеспечивает необходимый контекст для других показателей, таких как коэффициент P / E. Если рассматривать изолированно, коэффициент P / E может указывать на то, что компания перепродана, но снижение может быть связано с тем, что компания больше не генерирует стоимость для акционеров с той же скоростью (или вообще). С другой стороны, компании, которые постоянно генерируют высокие нормы прибыли на инвестированный капитал, вероятно, заслуживают торговать с премией по сравнению с другими акциями, даже если их коэффициенты P / E кажутся чрезмерно высокими.

Пример использования рентабельности инвестированного капитала

В качестве исторического примера рассмотрим отчет о прибыли Target Corporation (TGT) за 4 квартал 2018 года. Компания рассчитала свою 12-месячную рентабельность инвестиций за этот год, указав компоненты, которые вошли в расчет:

| Target Corp. FY 2018 Расчет ROIC | ||

|---|---|---|

| (Все значения в миллионах долларов США) | ТТМ 03.02.18 | ТТМ 28.01.17 |

| Прибыль от продолжающейся деятельности до уплаты процентов и налогов на прибыль | 4,312 | 4 969 |

| + Проценты по операционной аренде * | 80 | 71 |

| — Налог на прибыль | 864 | 1,648 |

| Чистая операционная прибыль после налогообложения | 3,528 | 3,392 |

| Текущая часть долгосрочной задолженности и прочих займов | 270 | 1,718 |

| + Внеоборотная часть долгосрочной задолженности | 11317 | 11 031 |

| + Собственный капитал | 11 709 | 10,953 |

| + Капитализированные обязательства по операционной аренде * | 1,339 | 1,187 |

| — Денежные средства и их эквиваленты | 2 643 | 2,512 |

| — Чистые активы от прекращенной деятельности | 2 | 62 |

| Инвестированный капитал | 21 990 | 22 315 |

| Средний инвестированный капитал | 22,152 | 22 608 |

| Декларация после уплаты налогов на инвестированный капитал | 15.9% | 15,0% |

Расчет ROIC начинается с прибыли от продолжающейся деятельности до вычета процентных расходов и налогов на прибыль (EBIT), затем добавляются проценты по операционной аренде и вычитаются налоги на прибыль, что дает чистую прибыль после уплаты налогов в размере 3,5 миллиарда долларов: это числитель. Затем добавьте текущая часть долгосрочного долга и прочих займов, внеоборотная часть долгосрочного долга, акционерный капитал и капитализированные обязательства по операционной аренде.

Вычтите денежные средства и их эквиваленты и чистые активы от прекращенной деятельности, что дает общий инвестированный капитал в размере 22,2 миллиарда долларов. Усредните эту цифру с вложенным капиталом на конец периода предыдущего года (22,3 миллиарда долларов), и вы получите знаменатель в 22,2 миллиарда долларов.

В результате прибыль на инвестированный капитал после уплаты налогов составляет 15,9%. Компания объяснила увеличение по сравнению с предыдущими 12 месяцами в основном влиянием налогового закона, принятого в конце 2017 года.Этот расчет было бы трудно получить только на основе отчета о прибылях и убытках и бухгалтерского баланса, поскольку значения, отмеченные звездочкой, занесены в приложение. По этой причине подсчет ROIC может быть сложным, но стоит прийти к приблизительной цифре, чтобы оценить эффективность компании в использовании капитала.

Часто задаваемые вопросы

Что такое инвестированный капитал?

Инвестированный капитал — это общая сумма денег, полученная компанией путем выпуска ценных бумаг (акционерный капитал для акционеров и задолженность перед держателями облигаций), где общая сумма долга и обязательств по капитальной аренде добавляется к сумме капитала, выпущенного для инвесторов.Инвестированный капитал не является строкой в финансовом отчете компании, потому что долг, аренда капитала и акционерный капитал перечислены в балансе отдельно.

О чем говорит доходность инвестированного капитала?

Рентабельность инвестированного капитала (ROIC) оценивает эффективность компании при распределении капитала, находящегося под ее контролем, на прибыльные инвестиции или проекты. Коэффициент ROIC дает представление о том, насколько хорошо компания использует деньги, привлеченные извне, для получения прибыли.Сравнение рентабельности инвестированного капитала компании со средневзвешенной стоимостью капитала (WACC) показывает, эффективно ли используется инвестированный капитал.

Как рассчитать ROIC?

ROIC учитывает четыре ключевых компонента: операционная прибыль, налоговые ставки, балансовая стоимость и время. Формула ROIC — это чистая операционная прибыль после налогообложения (NOPTAT), деленная на инвестированный капитал. Компании со стабильной или улучшающейся рентабельностью капитала вряд ли задействуют значительные объемы нового капитала.

Рентабельность общего капитала Определение и пример

Что такое рентабельность общего капитала?

Рентабельность капитала — коэффициент рентабельности. Это мера прибыли, которую инвестиции приносят тем, кто вкладывает капитал, то есть держателям облигаций и акционерам. Рентабельность общего капитала показывает, насколько эффективно компания превращает капитал в прибыль.

Как работает окупаемость всего капитала?

Общее уравнение рентабельности общего капитала: (Чистая прибыль — Дивиденды) / (Долг + Собственный капитал)

Рентабельность всего капитала также называется «рентабельностью инвестированного капитала (ROIC)» или «рентабельностью капитала».»

Рассмотрим пример. Производственная компания MM имеет чистую прибыль в размере 100 000 долларов США, общий долг 500 000 долларов и акционерный капитал 100 000 долларов США. Операции просты — MM производит и продает виджеты.

Мы можем рассчитать рентабельность капитала MM с помощью данное уравнение: (Чистая прибыль — Дивиденды) / (Долг + Собственный капитал) = (100000 — 0) / (500000 + 100000) = 16,7%

обратите внимание, что для некоторых компаний чистая прибыль может быть не самым полезным показателем рентабельности для Вы хотите убедиться, что показатель прибыли, который вы вводите в числитель, дает истинную оценку прибыльности.

Рентабельность общего капитала наиболее полезна, когда вы пытаетесь определить прибыль от самой бизнес-операции, а не краткосрочные результаты от разовых событий. Прибыли / убытки от колебаний валютных курсов и других разовых событий включаются в чистую прибыль, указанную в нижней строке, но они не являются результатом хозяйственной деятельности. Постарайтесь подумать о том, чем «занимается» ваш бизнес, и подумайте только о доходах, связанных с основными бизнес-операциями.

В качестве примера, скажем, Conglomerate CC показывает 100 000 долларов как чистую прибыль, 500 000 долларов в виде общего долга и 100 000 долларов в качестве акционерного капитала.Но если вы посмотрите на отчет о прибылях и убытках CC, вы увидите множество дополнительных статей, таких как «прибыль от операций с иностранной валютой» и «прибыль от разовых операций».

В случае CC, если вы используете число чистой прибыли, вы не используете конкретный показатель того, где генерируются доходы. От сильных бизнес-результатов? Были ли они из-за колебаний на валютных рынках? CC продала дочернюю компанию?

Для CC лучше использовать в качестве числителя показатель дохода, называемый чистой операционной прибылью после налогообложения (NOPAT).Его нет в отчете о прибылях и убытках, но вы можете рассчитать его самостоятельно, используя следующее уравнение:

NOPAT = Прибыль до уплаты процентов и налогов * (1 — Налоговая ставка)

Использование NOPAT в уравнении покажет вам доход для обоих держатели облигаций и акционеры, созданные компанией в результате своей деятельности.

Почему рентабельность всего капитала?

Прибыль фирмы на общий капитал может быть выдающимся показателем размера и прочности ее рва.Если компания может приносить доход в размере 15-20% из года в год, у нее есть отличная система для преобразования капитала инвесторов в прибыль.

Рентабельность общего капитала особенно полезна для компаний, которые вкладывают большой капитал, таких как нефтегазовые компании, компании, производящие компьютерное оборудование, и даже большие магазины. Как инвестору необходимо знать, что если компания использует ваши деньги, вы получите приличную прибыль на свои инвестиции.

Рентабельность общего капитала — исследование QS

Рентабельность всего капитала сравнивает прибыльность бизнеса с совокупной суммой вложенных в него средств.Эта концепция наиболее применима к компаниям, которые используют большие суммы долга в структуре своего капитала. Эти компании используют леверидж для достижения высокой рентабельности собственного капитала. Чтобы увидеть, как они работают при использовании всех форм финансирования, мы используем рентабельность общего капитала.

Формула рентабельности общего капитала заключается в разделении прибыли до вычета процентов и налогов на совокупную сумму долга и собственного капитала. Расчет выглядит следующим образом:

Например, компания получила прибыль в размере 150 000 долларов до вычета процентов и налогов.На конец отчетного периода у него было 300 000 долларов США долга и 700 000 долларов США собственного капитала. Его доходность на общий капитал составляет:

Измерение может быть изменено, чтобы использовать операционную прибыль, если есть случайные результаты рентабельности от финансирования и другой деятельности, которые существенно искажают результаты. Например, может существовать большая сумма дохода на основе производных финансовых инструментов, которая маскирует операционный убыток.

Пример

Рентабельность инвестированного капитала (ROIC) — это коэффициент рентабельности.Он измеряет прибыль, которую инвестиции приносят тем, кто вложил капитал, то есть держателям облигаций и акционерам. ROIC говорит нам, насколько хорошо компания превращает капитал в прибыль.

Как это работает

Общее уравнение ROIC: (Чистая прибыль — Дивиденды) / (Долг + Собственный капитал)

ROIC также может быть известен как «рентабельность капитала» или «рентабельность всего капитала». столица.»

Например, производственная компания MM указывает 100 000 долларов в качестве чистой прибыли, 500 000 долларов в качестве общего долга и 100 000 долларов в качестве акционерного капитала.Его бизнес-операции просты — MM производит и продает виджеты.

Мы можем рассчитать ROIC MM по формуле:

ROIC = (Чистая прибыль — Дивиденды) / (Долг + Собственный капитал)

= (100000 — 0) / (500000 + 100000) = 16,7%

Обратите внимание, что для некоторых компаний чистая прибыль может не быть показателем прибыльности, который вы хотите использовать. Вы хотите убедиться, что показатель прибыли, который вы вводите в числитель, дает вам необходимую информацию.

Рентабельность капитала — расчеты и коэффициенты

Рентабельность капитала

«Расчеты и коэффициенты рентабельности капитала» позволяют оценить качество аналитиков, ищущих долгосрочные инвестиции.

Инвесторам, которые предпочитают искать больше, чем просто ценность, нужны показатели, с помощью которых можно искать компании, обеспечивающие избыточную прибыль на капитал. Без таких показателей стоимостной инвестор должен сосредоточиться только на покупке инвестиций с большой скидкой и продаже их, когда они приближаются к истинной стоимости.

Долгосрочный инвестор (например, Уоррен Баффет) не только стремится покупать активы со скидкой, но и пытается покупать компании, которые получают избыточную прибыль. Только так компания может поддерживать темп роста выше среднего.

Облигации по доходности капитала (ROC)Стандартных формул для этих соотношений не существует. Будьте осторожны при поиске в Интернете. Я нашел много разных формул, некоторые из них имели смысл, а некоторые были просто неверны.

Если вы действительно хотите углубиться в тему, я рекомендую ROC, ROIC и ROE: Mearsicing and Implications, автор Aswath Damodaran. В статье профессора эта тема идет гораздо дальше и глубже, чем я могу здесь.

Это коэффициенты ROC и расчеты, которые аналитики используют для определения компаний, которые могут стать долгосрочными холдингами:

1. Рентабельность инвестированного капитала (ROIC)Коэффициент ROIC измеряет доходность собственного и заемного капитала, инвестированного предприятием. Для стоимостных инвесторов, ищущих качество, это один из самых популярных и ценных показателей:

Рентабельность инвестированного капитала (ROIC) = Чистая операционная прибыль после уплаты налогов (NOPAT) / Балансовая стоимость инвестированного капитала

где….

Чистая операционная прибыль после налогообложения (NOPAT) = Чистая прибыль после налогообложения + Процентные расходы после налогообложения — процентный доход после налогообложения + Амортизация деловой репутации (если есть)