Объекты инвестирования – пора менять стереотипы

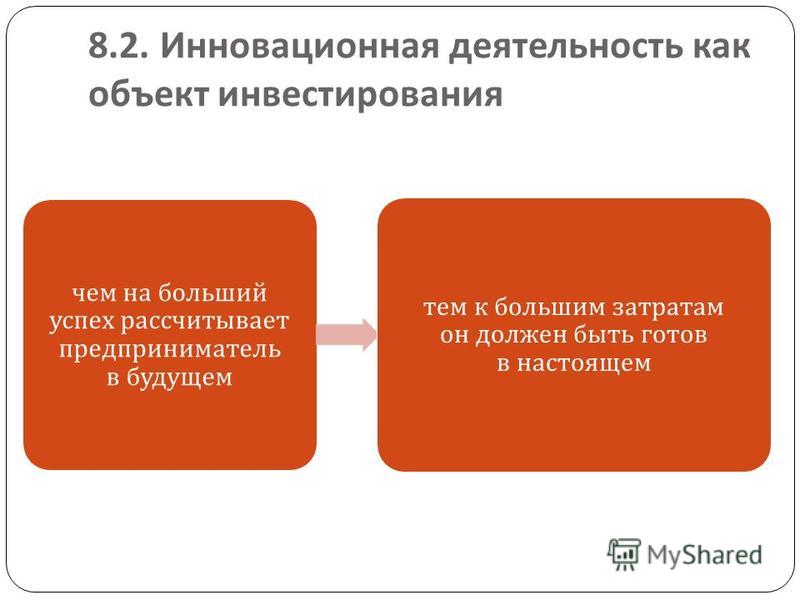

Успешность любого бизнеса определяется, как известно, не только правильной постановкой целей, умением управлять бизнес процессами, но и знанием того, куда и как вкладывать предпринимательскую энергию и правильной расстановкой приоритетов в выборе средств и инструментов для достижения поставленных задач.

Обширная деловая практика показывает, что для того, чтобы бизнес приносил результаты, необходимо как минимум знание — какие сектора экономики (предел уровня компетенции) наиболее подходят для воплощения в жизнь бизнес проектов и какие объекты инвестиций или рыночные инструменты будут наиболее эффективными

В этой статье будет сделан краткий обзор того, какие объекты инвестирования наиболее перспективны, почему их следует выбирать в текущих условиях постиндустриальной экономики, и будут даны их краткие характеристики с учетом сложившихся практик делового оборота современности.

Содержание статьи

Общая методология классификации инвестиционных инструментов и их краткие характеристики

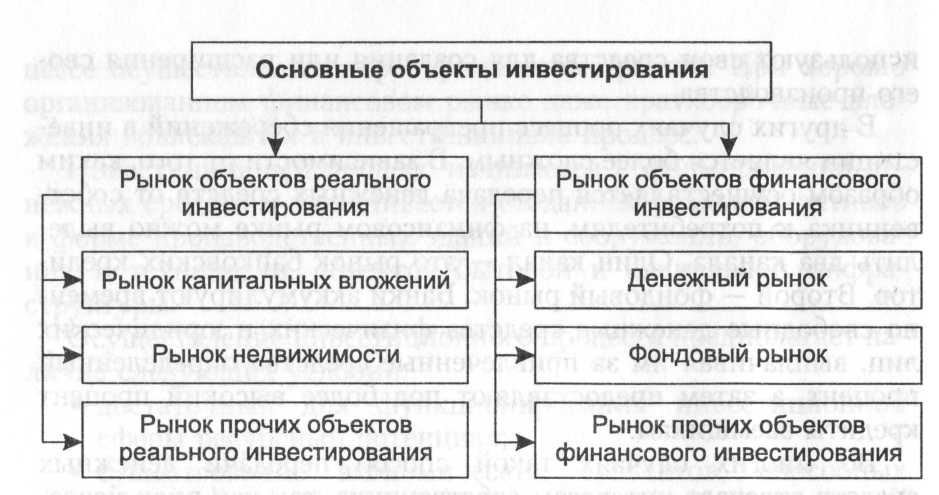

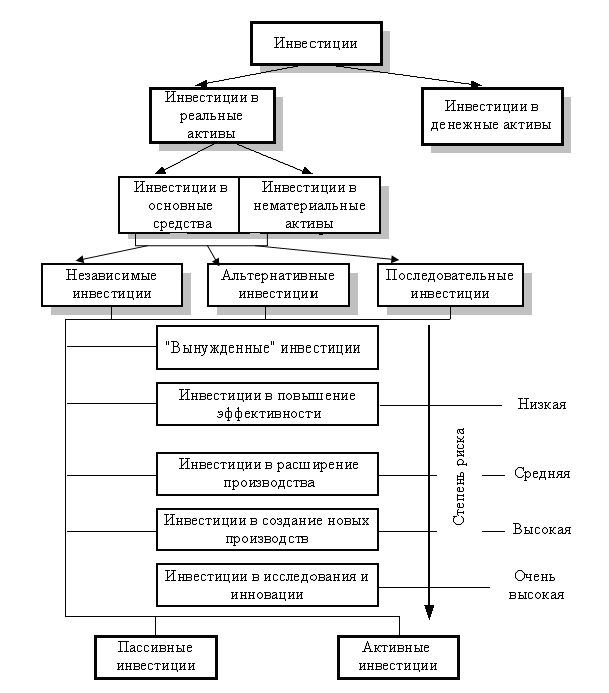

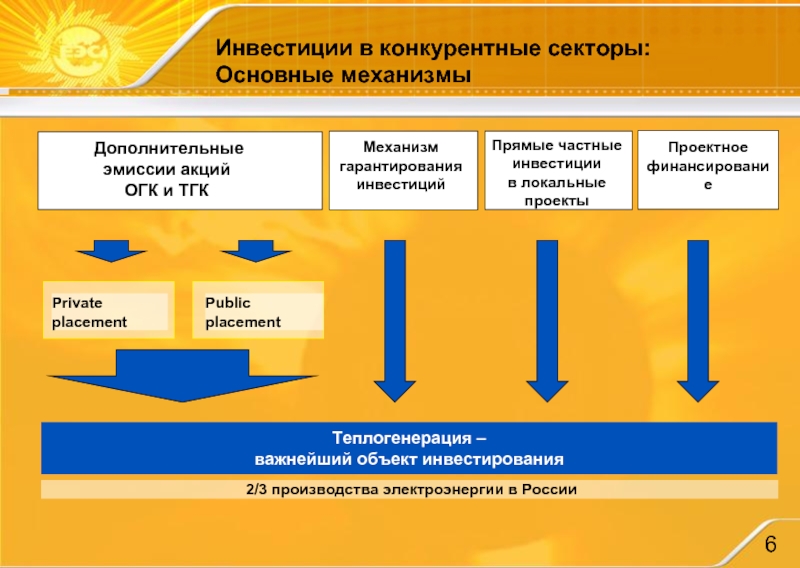

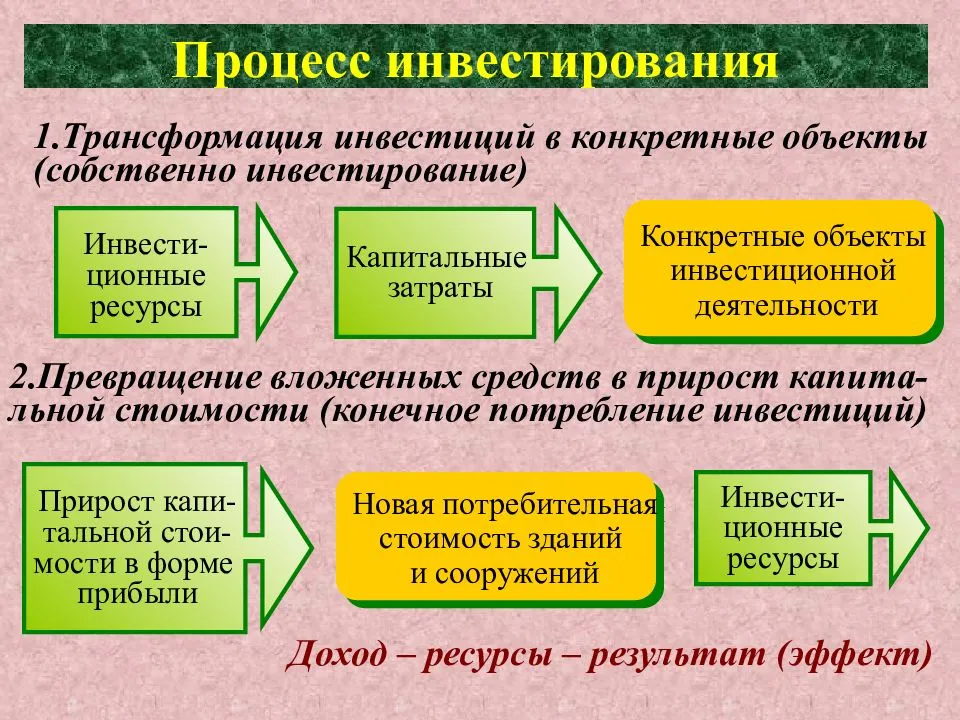

Для полного понимания сущности инвестирования как процесса вложения денег в проекты с целью получения прибыли в определенные периоды времени необходима четкая классификаций инвестиций, объекты которых являются непосредственными реципиентами вложенных в бизнес капиталов инвесторов.

Эта классификация должна учитывать кроме самой специфики каждой группы активов также и моменты, связанные непосредственно с происходящими в мировой экономике изменениями, которые можно охарактеризовать как:

- Отсутствие практически любых границ для перемещения капиталов, знаний или носителей информации

- Быстрота изменения технологических новаций

- Высокая волатильность или изменчивость ситуации на всех мировых рынках, что дополнительно привносит риски при осуществлении инвестиционных проектов

- Отсутствие однозначных различий между видами активов, высокие скорости перехода их из одного состояния в другое, распределение контроля над ресурсами (виртуальная экономика).

В связи со всеми указанными условиями наиболее оправданным, с точки зрения практики, будет подход к классификации инвестиционных объектов с позиций их функциональной значимости и целевого назначения.

В общем виде эта типология может выглядеть следующим образом:

- Инвестиции материального типа, или капитальные. До недавнего времени — наиболее значимая часть всего инвестиционного рынка, на которую приходится более половины всех инвестиций в мировой экономике. Они включают в себя:

- капитальные вложения инвестиции в любые объекты, которые составляют основу производства, оказания услуг или инфраструктурного обеспечения бизнес-процессов.

- инвестиции в промышленные объекты, в частности в приобретение компаний или фирм как целого имущественного комплекса, так и отдельных объектов, имеющих инвестиционное значение. Однако следует помнить, что не всегда возможно приобрести отдельный объект без потери критически важных связей с общим хозяйственным комплексом. Например, приобретение морского порта без инвестиций в причальную линию или подъездных железнодорожных путей не может считаться хорошей инвестицией, поскольку нарушена целостная связь всего бизнес-процесса

- объекты ОС, приобретенные по инвестиционным проектам, могут быть отнесены к инвестиционным активам только в том случае, если они непосредственно включены в цепь создания общей добавленной стоимости.

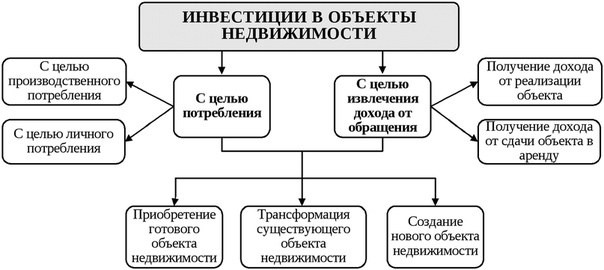

- инвестирование в объекты недвижимости. Жилищное строительство, девелоперские проекты как объекты реального инвестирования были в недавнем прошлом фаворитами инвестиционного рынка практически во всем мире. Главной причиной того, что объекты недвижимости для инвестирования перестали быть доходным инвестиционным бизнесом, является общий глобальный экономический спад, неспособность существующей кредитной модели экономики обеспечить дальнейший устойчивый спрос на жилую недвижимость. Кроме этого, все более значительную долю рынка недвижимости стали представлять объекты реальных средств инвестирования, использующих инновационные технологии домостроения (например, 3Д принтеры, возводящие индивидуальный жилой дом за несколько дней).

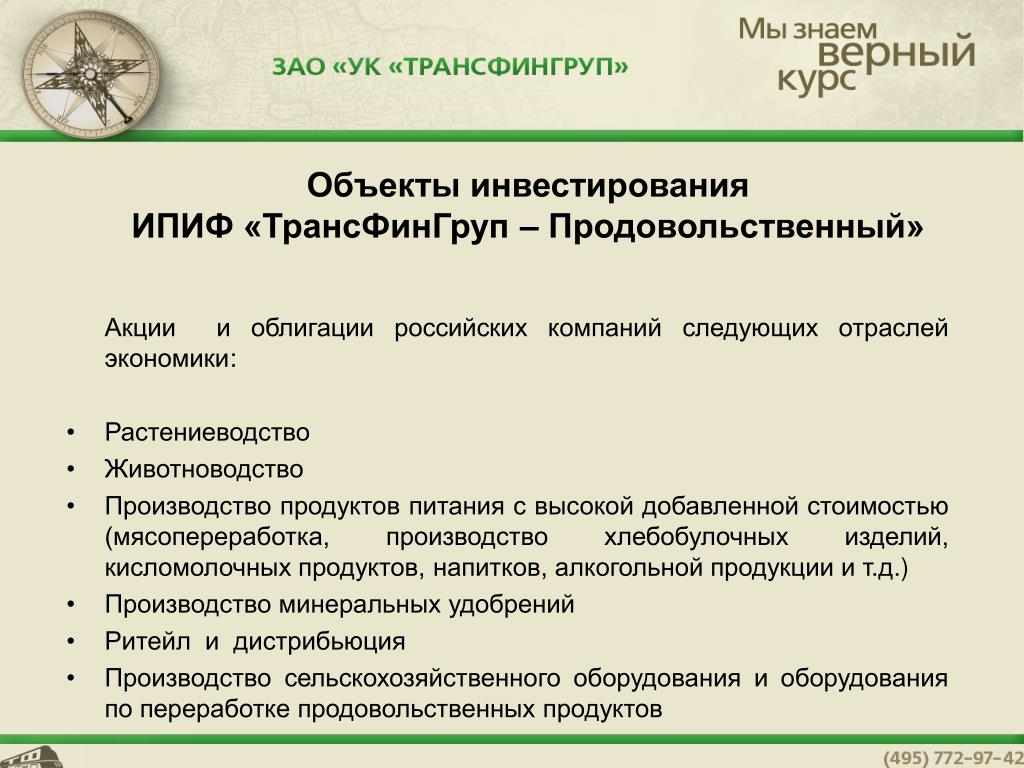

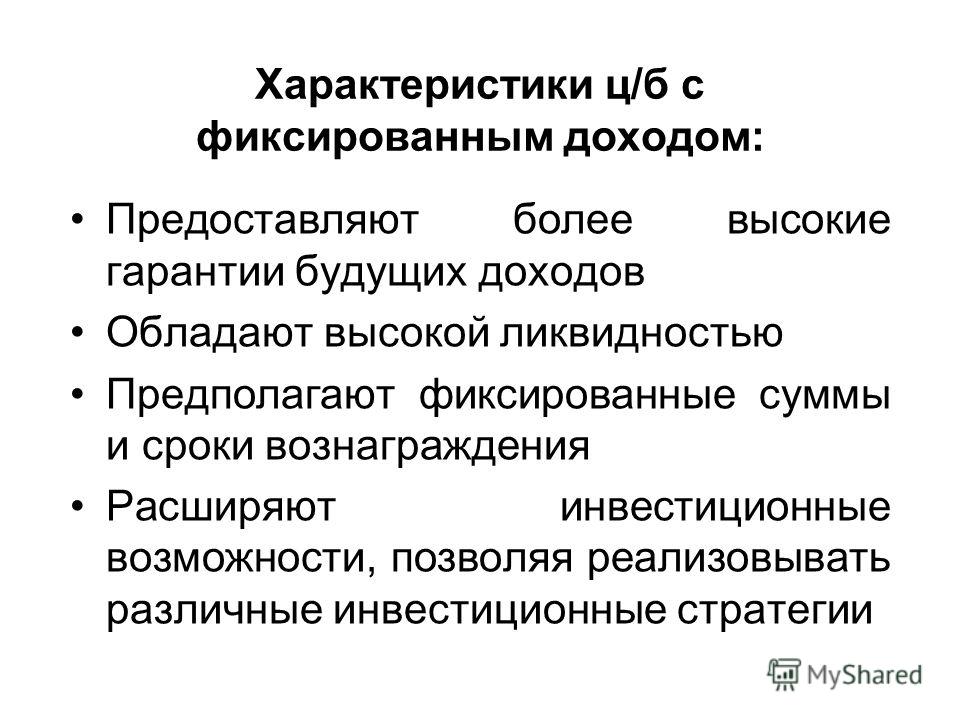

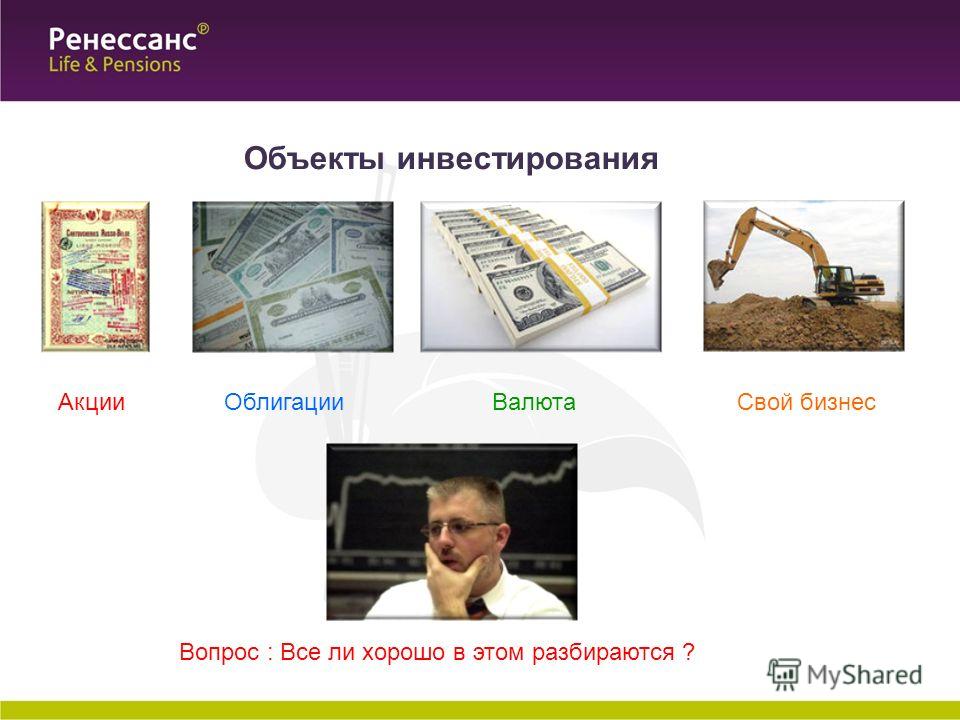

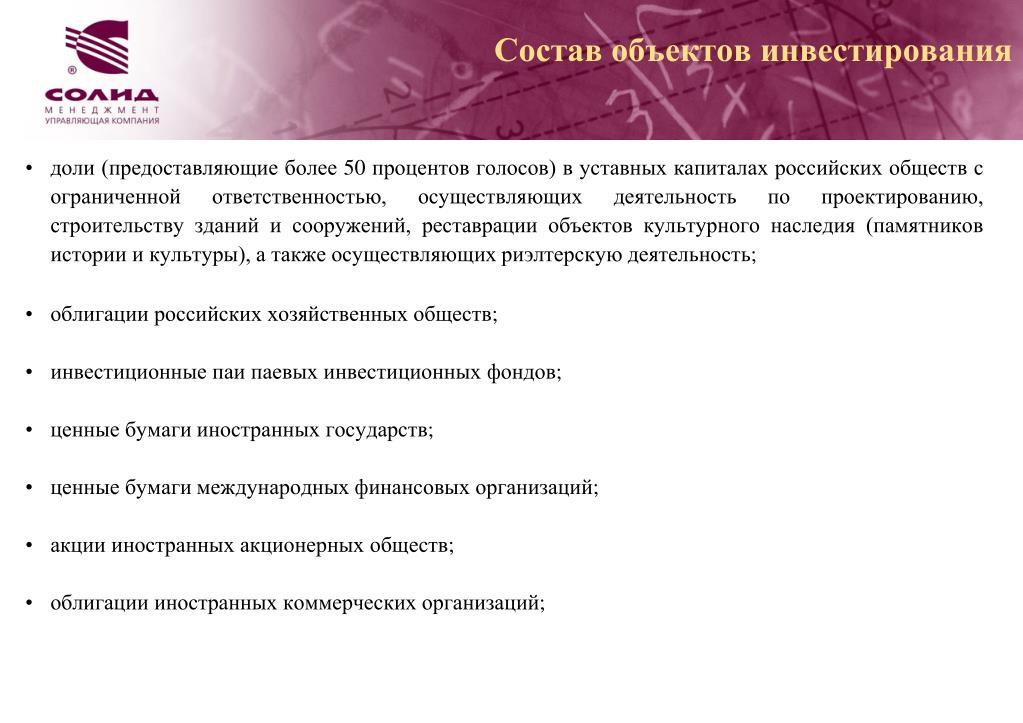

- Финансовые активы или инвестиционные объекты, имеющие денежную форму (или ее заменяющую). Сюда относятся, прежде всего:

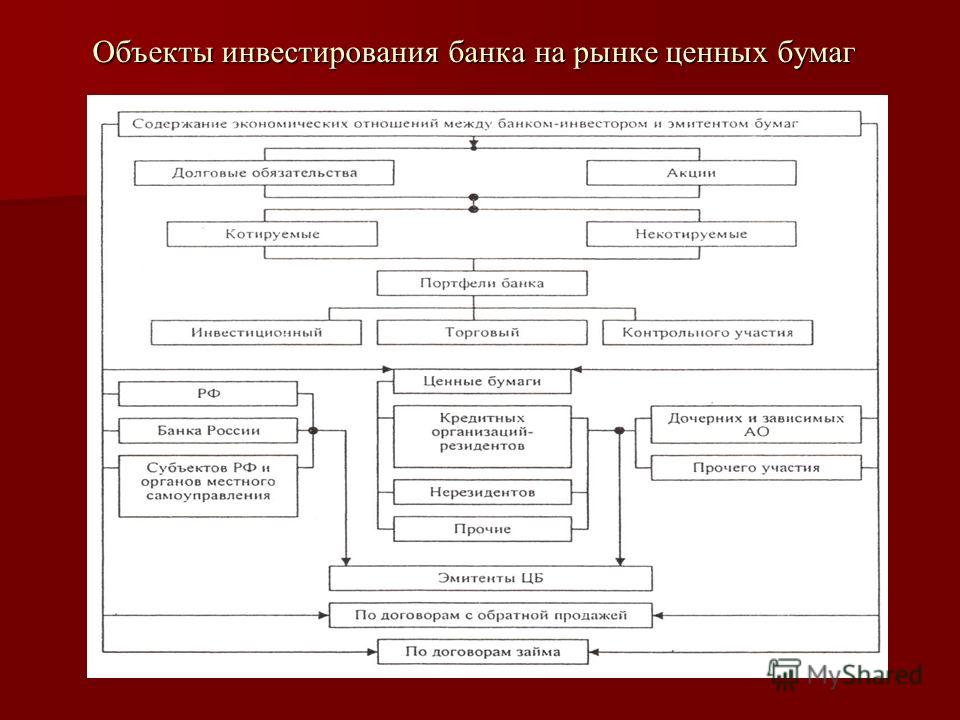

- ценные бумаги различного назначения и типа (эмиссионные (см. Эмиссионные ценные бумаги и их виды) и не эмиссионные) — акции и облигации. Эти финансовые активы как объекты портфельного инвестирования составляют значительную долю оборота в финансовой системе страны, обеспечивая экономику необходимым уровнем ликвидности для обеспечения условий расширенного воспроизводства бизнеса.

- инструменты и объекты краткосрочного инвестирования – это фьючерсные контракты и различного вида опционы и множество других производных финансовых инструментов

- Различные активы, имеющие финансовую оценку и являющиеся инструментами спроса на инвестиционных рынках – например, валютные депозиты, драгоценные металлы (платина, золото, серебро палладий), сберегательные сертификаты, банковские чеки и векселя.

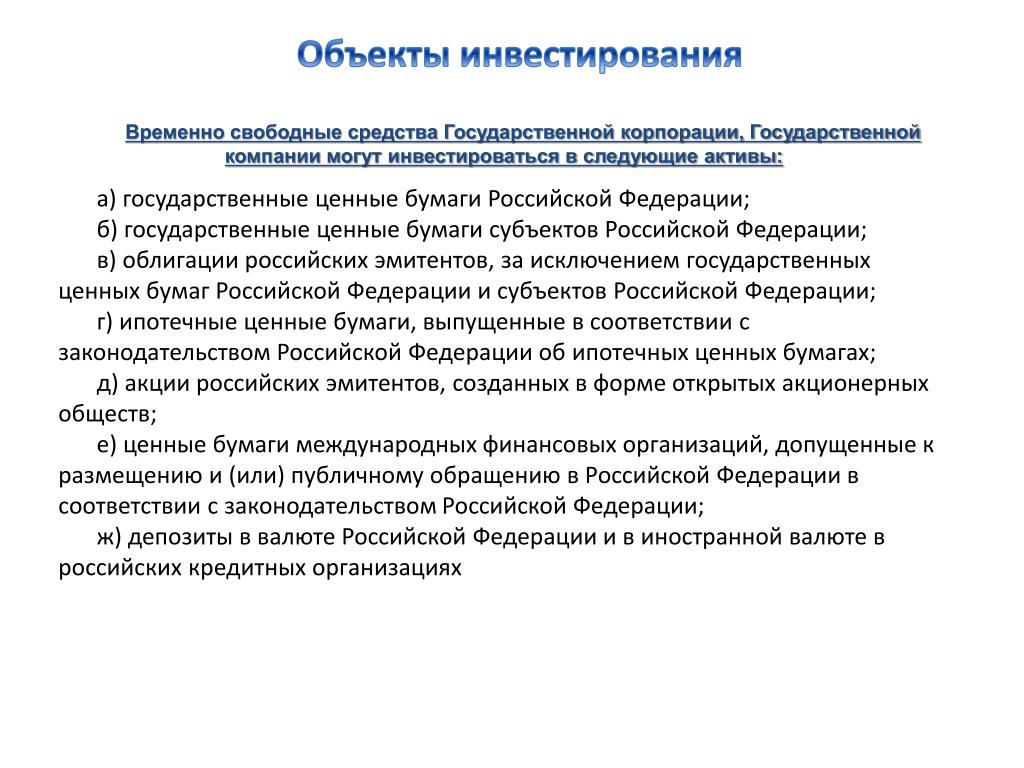

Например, объекты пенсионного инвестирования в системе государственного социального страхования (через уполномоченные фонды и банки) представлены портфелями, состоящими из ценных бумаг (см. Портфель ценных бумаг: что это такое) как отечественных компаний и государственных долговых обязательств, так и высоколиквидными инструментами мирового финансового рынка.

Например, объекты пенсионного инвестирования в системе государственного социального страхования (через уполномоченные фонды и банки) представлены портфелями, состоящими из ценных бумаг (см. Портфель ценных бумаг: что это такое) как отечественных компаний и государственных долговых обязательств, так и высоколиквидными инструментами мирового финансового рынка.- Нематериальные активы или информационный инвестиционный ресурс.

- Интеллектуальная собственность во всех ее видах — авторские права, патенты на технологии и «ноу-хау», изобретения, компьютерные программы и лицензии на их использование

- Нематериальные активы, которые воплощают в себе модели и практики успешного бизнеса — торговые марки, товарные и корпоративные бренды, франшизы и деловая репутация («гудвилл»).

Заключение

В дополнении ко всему сказанному следует также отметить и такую очень важную сторону современного бизнеса, как его связь с контрагентами, находящимися в любой точке мира. Например, интернет-магазин как бизнес модель построена на том, что для нее объекты международного инвестирования являются определяющим моментом — начиная от налаживания связей с поставщиками и контрагентами и заканчивая покупкой (инвестированием) в складские помещения и логистические маршруты.

Кроме этого инвестиционными инструментами для трансграничного бизнеса могут быть практически все классы активов при условии, что инвестор хорошо знает особенности их использования в каждой конкретной стране (например, выбор офшорной юрисдикции для учреждения компании – центра прибыли при налоговой оптимизации) и учитывает все связанные с этим риски в своем инвестиционном проекте.

Во что можно инвестировать, обзор инструментов для инвестирования, с чего начать

Вложение в банковские депозиты — наиболее распространённый вид инвестирования, но и наименее доходный. Дело в том, что банки, принимая денежные средства от инвесторов, обычно объявляют ставку доходности, приблизительно равную ключевой ставке, что не всегда способно сохранить деньги даже от реальной инфляции. Как правило, открывая депозит в банке, инвесторы ссылаются на надёжность таких вложений, так как сохранность вкладов гарантирована государством. Но стоит помнить, что желательно не только сохранить деньги, но и приумножить.

Недвижимость в сознании большинства является наиболее интересным инвестиционным объектом. Она часто дорожает в цене как минимум на реальную инфляцию, это позволяет сохранять деньги, а сдача недвижимости в аренду — ещё и получать доход. Ещё один плюс недвижимости в том, что это реальный объект собственности, а значит, отобрать его невозможно. Это достаточно актуально: практика показывает, что лицензии у банков могут быть отозваны, да и фактическая стоимость денег тоже может быстро меняться. Недвижимость поможет сохранить деньги, а впоследствии — передать следующему поколению. К минусам этого инвестиционного объекта относят его высокую стоимость, а также низкую ликвидность, ведь в случае необходимости быстрой продажи придётся терять в цене весомую сумму. Также не стоит забывать о том, что цена недвижимости может не только расти, но и снижаться.

Инвестиции в бизнес — потенциально доходны, но и дорогостоящи, а также обладают определённой степенью риска, присущей выбранному бизнесу. Бизнес способен приносить неплохой доход, но им необходимо постоянно заниматься, а это потребует значительных временных ресурсов. Риск при вложениях в бизнес заключается в верности оценки его потенциала. Но также стоит понимать, что на бизнес, помимо внутренней конъюнктуры, может влиять ещё и внешняя, что мы наблюдали в 2008 и 2014 годах, когда многие компании закрывались в связи со снижающейся потребительской активностью населения.

Бизнес способен приносить неплохой доход, но им необходимо постоянно заниматься, а это потребует значительных временных ресурсов. Риск при вложениях в бизнес заключается в верности оценки его потенциала. Но также стоит понимать, что на бизнес, помимо внутренней конъюнктуры, может влиять ещё и внешняя, что мы наблюдали в 2008 и 2014 годах, когда многие компании закрывались в связи со снижающейся потребительской активностью населения.

В периоды экономических потрясений можно увидеть очереди людей, желающих приобрести валюту. В сознании многих валюта — эффективный инструмент сохранения денежных средств. К примеру, курс доллара США в кризисные годы показывал весьма неплохую динамику относительно рубля. Однако, как показывают последние годы, курс валюты может не только расти, но и снижаться. Причём для инвестирования доступна не только сама валюта, но и инвестиционные объекты, основанные на ней. К ним относятся и валютные депозиты, и структурные продукты, а также еврооблигации, позволяющие заработать валютную доходность на качественных надёжных российских компаниях.

Непосредственную покупку или продажу валюты удобно совершать на Московской бирже, где спреды составляют крайне малые величины по сравнению с банковскими. Для совершения конверсионных сделок с валютой на биржевых торгах необходимо только наличие брокерского счёта.

Теперь разберём, что даёт инвестирование в ценные бумаги. Активы фондового рынка способны приносить хороший доход, обгоняющий ставку реальной инфляции. Причём инвестирование в ценные бумаги способно приносить деньги не только в периоды всеобщих экономических подъёмов, но и в периоды спадов в экономике, так как ценные бумаги позволяют монетизировать и снижения. Многие качественные активы фондового рынка росли в период кризиса 2014 года, реагируя на девальвацию рубля.

Инвестирование в ценные бумаги требует от инвестора специфических знаний, чтобы осуществлять вложения эффективно. Получение знаний подобного рода повышает финансовую грамотность инвестора, а также способствует лучшему пониманию общих экономических тенденций. В наши дни, помимо самостоятельного управления ценными бумагами, инвестор может прибегнуть к помощи профессионалов — например, получать актуальные рекомендации по вложениям или вовсе передать деньги в доверительное управление. Такой подход поможет избежать распространённых ошибок, а это, в свою очередь, означает, что инвестирование будет более эффективным.

В наши дни, помимо самостоятельного управления ценными бумагами, инвестор может прибегнуть к помощи профессионалов — например, получать актуальные рекомендации по вложениям или вовсе передать деньги в доверительное управление. Такой подход поможет избежать распространённых ошибок, а это, в свою очередь, означает, что инвестирование будет более эффективным.

Стоит отметить, что на основе ценных бумаг создано большое количество инвестиционных активов, объединяющих свойства различных вариантов вложений. Например, структурные продукты, вложения в которые позволяют заранее определить риск или даже полностью отказаться от него при сохранении потенциала доходности ценных бумаг. Также в последнее время широкой популярностью пользуется инвестирование в ИИС (индивидуальный инвестиционный счёт), которое предполагает получение налоговых преференций.

Субъекты и объекты инвестиционной деятельности и инвестиций

Инвестиционный процесс соединяет в себе субъекты и объекты инвестиционной деятельности.

Они взаимодействуют между собой определенным образом, в результате такого взаимодействия появляется некий продукт, который потребляется обществом, принося субъектам выгоды, в виде прибыли или иных материальных благ.

Инвестиционная деятельность может протекать без создания продукта, в виде движения капитала, преобразованием одной формы капитала в другую. Результат такого преобразования приносит выгоду субъекту инвестиционного процесса, без потребления обществом результатов этого преобразования. В этом случае объекты и субъекты инвестирования замыкаются только друг на друга.

Содержание статьи

Субъекты инвестиционной деятельности

Субъектами инвестиционной деятельности являются:

- инвесторы, поставщики инвестиционных ресурсов;

- субъекты производственной и финансовой сферы деятельности в экономике страны;

- разнообразные посредники, способствующие инвестиционной деятельности.

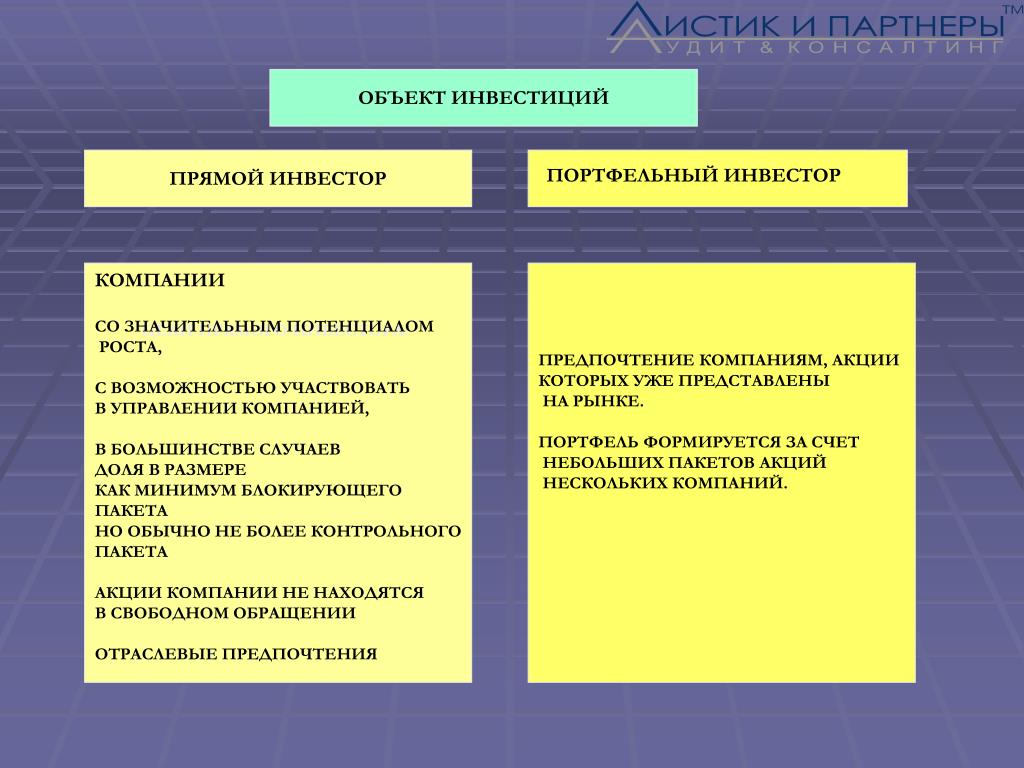

Инвесторы — главные субъекты инвестиционной деятельности. Инвестором может быть любое физическое или юридическое лицо отечественного и иностранного происхождения и даже государство. Главный признак инвестора: наличие средств денежной или материальной формы, или возможность привлечь таковые, которые он готов предоставить потребителю инвестиций. Ожидания инвестора сосредотачиваются на доходах получаемых им от деятельности объекта инвестирования.

Инвестором может быть любое физическое или юридическое лицо отечественного и иностранного происхождения и даже государство. Главный признак инвестора: наличие средств денежной или материальной формы, или возможность привлечь таковые, которые он готов предоставить потребителю инвестиций. Ожидания инвестора сосредотачиваются на доходах получаемых им от деятельности объекта инвестирования.

Субъекты инвестиций включают в себя потребителей инвестиций:

- предприятия и организации, использующие инвестиции для реализации проектов;

- субъекты финансовой сферы, такие как биржи, брокерские компании, банки и другие финансовые институты;

- соинвесторы различного происхождения, участвующие в финансировании инвестиционного проекта на уровне с инвестором;

- предприятия и организации, физически реализующие инвестиционные проекты;

- посреднические организации. способствующие быстрому продвижению товаров и услуг на объекты инвестиционной деятельности.

Все субъекты инвестирования объединены одной целью — реализацией инвестиционного проекта, поэтому часто в лице инвестора объединяются несколько типов субъектов инвестирования. Например, инвестор может быть одновременно заказчиком проекта, исполнителем и пользователем готового объекта инвестиций. Закон не запрещает такое объединение.

Например, инвестор может быть одновременно заказчиком проекта, исполнителем и пользователем готового объекта инвестиций. Закон не запрещает такое объединение.

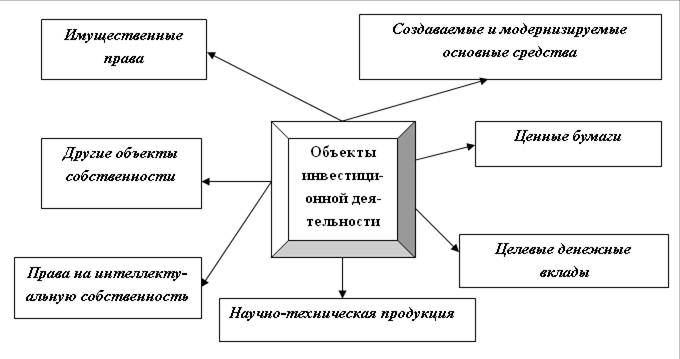

Объекты инвестиционной деятельности

Объектами инвестиционной деятельности являются любые активы в которые инвестор готов вложить финансовые или материальные средства.

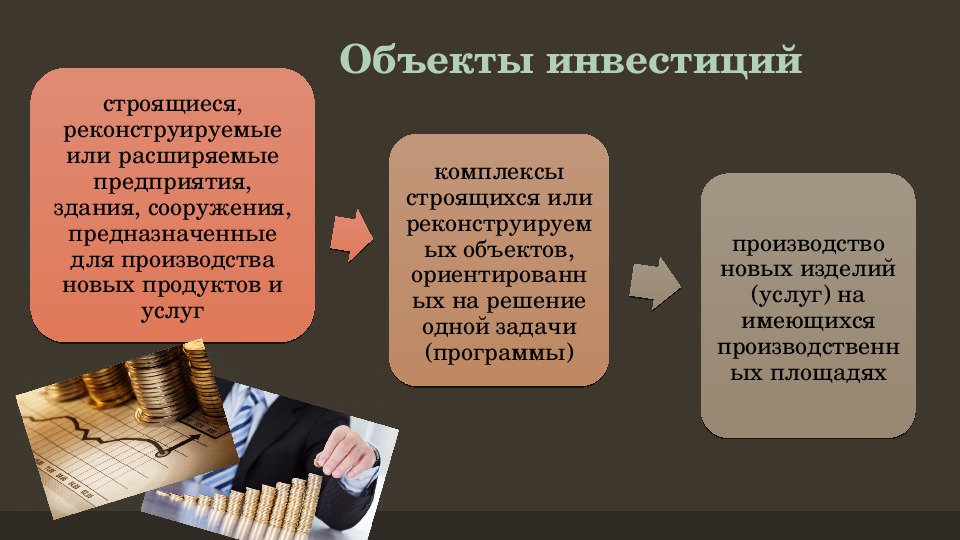

В соответствие с принятой классификацией инвестиции делятся на реальные и финансовые. Соответственно, объекты инвестирования подразделяются на реальные и финансовые. Объекты инвестиций в реальном секторе экономики — это предприятия и организации, их основные фонды или оборотные средства, запасы готовой продукции, научно-техническая продукция, права на нее и товарные знаки, права на изобретения и ноу-хау, права на землю и месторождения природных ресурсов.

Вне реального сектора экономики объектами инвестиций могут быть спортивные организации, культурные и развлекательные организации, музеи, театры, социальные и воспитательные организации. Эти инвестиционные объекты могут даже не приносить прибыль инвестору, инвестор вкладывает средства в эти объекты для достижения поставленных целей. Цели могут быть самые разные, например, повысить свой статус в обществе, вкладывая средства в благотворительные фонды.

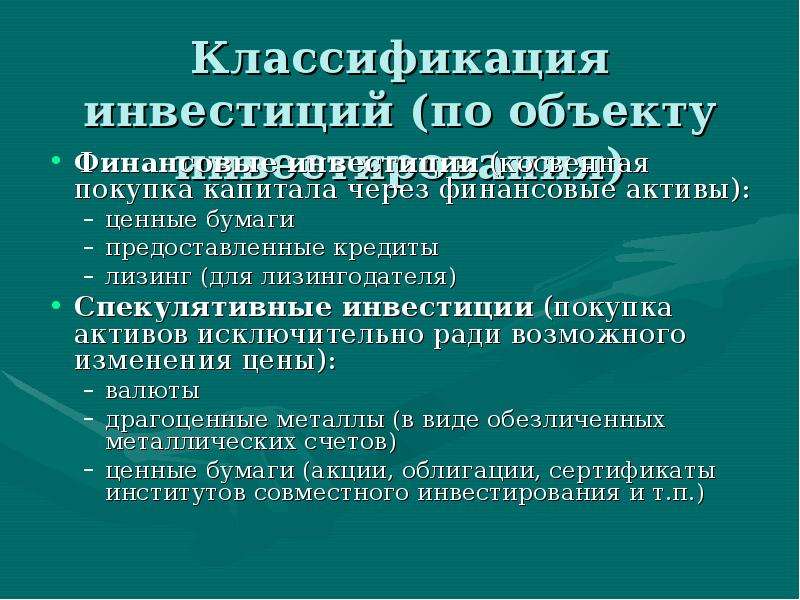

Эти инвестиционные объекты могут даже не приносить прибыль инвестору, инвестор вкладывает средства в эти объекты для достижения поставленных целей. Цели могут быть самые разные, например, повысить свой статус в обществе, вкладывая средства в благотворительные фонды.Особыми объектами инвестиций являются финансовые инвестиции. Инвестиции в эти объекты вкладываются для получения дохода путем биржевых спекуляций. Биржевые спекуляции совершаются на биржах ценных бумаг, где инвестор покупает и продает ценные бумаги в зависимости от их цены на рынке в данный момент. Принцип финансовых инвестиций чрезвычайно прост: купить ликвидные ценные бумаги дешевле и позже продать дороже. Рынок ценных бумаг высоко рисковый, поэтому инвестор вкладывает средства в финансовые объекты, прибегая к посредникам, которые являются профессионалами в биржевой торговле и являются хорошими аналитиками рынка ценных бумаг.

Мотивация инвестиционной деятельности у реальных и финансовых инвесторов различна, хотя оба хотят получать доход от вкладываемых средств. Поэтому так отличны у них объекты и формы инвестиций. Мотивация реального инвестора направлена на создание длительно существующего бизнеса, которым управляет сам инвестор. Его объекты и формы инвестиций отличаются высокой надежностью, стабильным доходом, низкой ликвидностью. Его объекты капитальные, поэтому в плановой экономике инвестиции назывались капитальными вложениями.

Поэтому так отличны у них объекты и формы инвестиций. Мотивация реального инвестора направлена на создание длительно существующего бизнеса, которым управляет сам инвестор. Его объекты и формы инвестиций отличаются высокой надежностью, стабильным доходом, низкой ликвидностью. Его объекты капитальные, поэтому в плановой экономике инвестиции назывались капитальными вложениями.

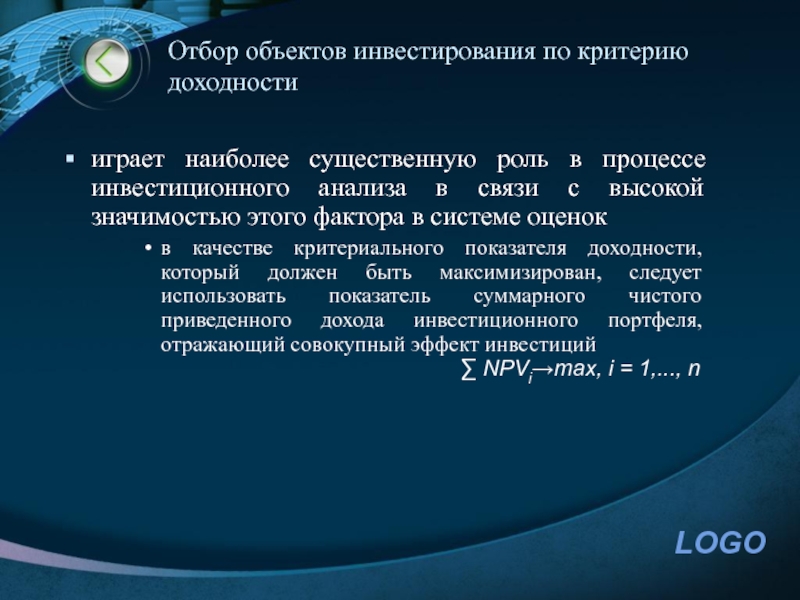

Мотивация финансового инвестора носит спекулятивный характер: сформировать инвестиционный портфель из ценных бумаг различной доходности и различной степени риска, чтобы получать также стабильный доход от своих инвестиций. Но рынок ценных бумаг более подвержен колебаниям, и удержать доходность портфеля при сохранении необходимого уровня риска достаточно сложная задача. Поэтому объектами финансового инвестора являются ценные бумаги, акции крупных компаний, так называемых «голубых фишек», гарантирующих достаточно высокую надежность. В качестве объекта инвестирования финансовые инвесторы используют драгоценные металлы, золото, предметы искусства. Эти объекты также как акции «голубых фишек» добавляют инвестиционному портфелю финансового инвестора надежности и стабильности, правда, несколько снижают его доходность.

Эти объекты также как акции «голубых фишек» добавляют инвестиционному портфелю финансового инвестора надежности и стабильности, правда, несколько снижают его доходность.

Именно мотивация финансового инвестора определяет выбор объектов инвестирования и позволяет классифицировать их на:

- рисковых инвесторов;

- умеренных инвесторов;

- консервативных инвесторов.

Инвестиционный портфель первых состоит из высокодоходных, но и рисковых объектов инвестирования. Это акции молодых венчурных компаний, которые приобретает инвестор в самом начале их деятельности. Если инвестор «попал» в перспективное направление, то по достижению результатов, финансовый инвестор продает акции стратегическому инвестору. Стратегический инвестор уже находится в рядах реальных инвесторов и его задача распространение результатов венчурной компании в массовое производство продукции.

Консервативный инвестор довольствуется меньшей доходностью, но зато высокой стабильностью доходов и эпизодической корректировкой инвестиционного портфеля.

Золотая середина финансовых инвесторов сосредоточена в умеренном поясе. К ним, в частности, относится самый богатый финансовый инвестор мира Уоррен Баффетт. Обычно, это высокие профессионалы фондовых рынков, обладающих помимо знаний фундаментального и технического анализа, отличным чутьем. Это позволяет им получать на рынке ценных бумаг не меньшие доходы, чем реальные инвесторы на своих реальных объектах инвестирования.

Как стать инвестором и кто он такой.

Какие бывают инвесторы и почему им нужно стремиться стать.

Инвестиционный фонд: общее понятие и принцип работы.

Чем являются инвестиционные компании.

Объекты инвестирования — Инвестирование Библиотека русских учебников

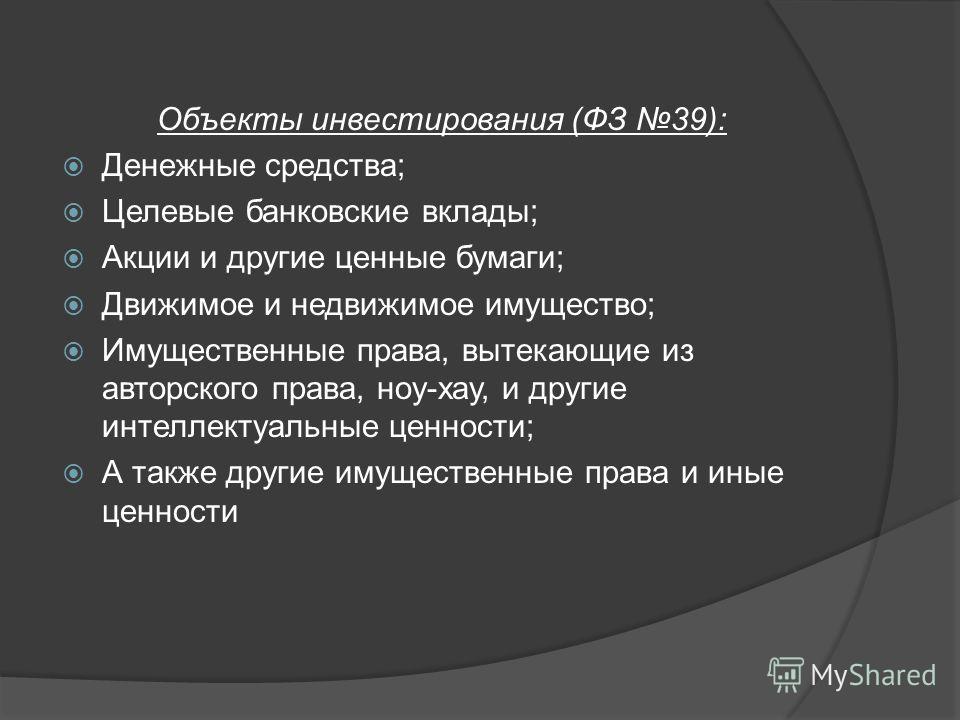

Определенные в. ЗУ»Об инвестиционной деятельности»объекты инвестирования могут быть разделены на следующие группы: материальные ценности, ценные бумаги и имущественные права, интеллектуальные ценности. Определенные виды объект тов инвестирования могут быть как объектами, в которые вкладываются средства, так и формами, в которых осуществляются вложенияя вкладення.

ЗУ»Об инвестиционной деятельности»объекты инвестирования могут быть разделены на следующие группы: материальные ценности, ценные бумаги и имущественные права, интеллектуальные ценности. Определенные виды объект тов инвестирования могут быть как объектами, в которые вкладываются средства, так и формами, в которых осуществляются вложенияя вкладення.

зависимости от характера инвестиций инвестор может вкладывать средства в потребительские, финансовые или предпринимательские объекты

. Потребительские объекты

. Предпринимательские объекты — это вложения в любые виды производственной или коммерческой деятельности

. Финансовые объекты — вложения в учреждения или развитие финансовых структур (банки, страховые компании, инвестиционные компании, кредитные союзы и т. п.), а также приобретение активов в виде ценных бумаг или имущественных прав

п.), а также приобретение активов в виде ценных бумаг или имущественных прав

Реальные и фондовые (финансовые) инвестиции могут осуществляться в предпринимательские объекты и их развитие (через разработку и реализацию инвестиционных проектов) или внедрение наукоемких и высокой ехнологичних производств (венчурное инвестирование.

Любые инвестиции связаны с определенным уровнем риска. Для снижения риска вложения осуществляются не в один, а в большом количестве инвестиционных объектов. Метод генерирования объектов инвестирования в определенную с совокупность называется формированием инвестиционного портфеляля.

. Инвестиционный портфель — целенаправленно сформирована совокупность активов (различного вида инвестиций) инвестора

Теория инвестиционного портфеля предусматривает вложение в различные, часто альтернативные, виды активов. В условиях современной экономической практики портфель, как правило, формируется как совокупность определенного количества об. Объект реального или финансового инвестированияя.

Объект реального или финансового инвестированияя.

Портфель реальных инвестиций формируется из вложений разно-срочных (кратко-, средне-, долгосрочных). Примером краткосрочных инвестиций может быть: приобретение предприятий и производств, ванн ния, не требующего монтажа, незавершенных объектов и другой недвижимостиі.

К среднесрочным относятся проекты реконструкции и технического перевооружения предприятий

Различают два основных вида портфелей ценных бумаг: индивидуальный портфель, портфель предприятия. Предприятие может привлекать денежные средства за счет выпуска ценных бумаг (пассивные операции) и в вкладывать привлеченные средства в ценные бумаги других эмитентов (активные операции) с целью получения прибыли. Помимо указанного, у инвестора могут быть также другие циллі.

Так, через приобретение определенных пакетов ценных бумаг инвестор может получить доступ к дефицитной или необходимой продукции, сырья или материалов. Приобретая определенные имущественные права или паи, — расширить сферу в влияния, осуществить перераспределение собственностиі.

Индивидуальный портфель должен включать три основных элемента: ликвидные ценные бумаги, кратко-и среднесрочные инвестиции и инвестиции, направленные на прирост капитала

Инвестиционный портфель формируется на основе определенных принципов:

— часть портфеля должна формироваться как аварийный резерв и состоять из ликвидных ценных бумаг и инвестиций свободных средств, которые могут быть получены или оплачены срочно (депозиты, сберегательные серти ификаты т.д.)

— остальная часть портфеля должна включать инвестиции в ценные бумаги с перспективой достаточных доходов и прироста капитала в сочетании с возможностью их реализации с незначительными потерями (акции доходных пи идприемств)

— инвестор должен избегать ситуации вынужденной реализации ценных бумаг в условиях их спада на рынке;

— последняя часть портфеля состоит из реальных инвестиций и инвестиций в ценные бумаги, которые должны обеспечить весомый прирост капитала и защиту инвестора от инфляции (акции венчурных предпри тв.

Соотношение размеров частей портфеля и видов инвестиций в каждой из них формируется под влиянием ряда факторов:

— собственных финансовых возможностей инвестора;

— возможностей привлечения дополнительных средств с целью инвестирования;

— необходимость диверсификации вложений как способа снижения риска;

— выбора между доходом и приростом капитала, который зависит от инвестиционной среды;

— долгосрочности планируемых инвестиций;

— состояния финансовых рынков

зависимости от изменений инвестиционной среды и рыночных условий соотношение объемов трех частей портфеля постоянно меняется и регулируется инвестором

Корпорация по развитию Республики Коми

Мы рады приветствовать Вас на сайте Корпорации по развитию Республики Коми! Наш регион обладает огромным промышленным и инвестиционным потенциалом, способствующим его динамичному развитию. Будем рады оказать содействие в реализации Вашего инвестиционного проекта. Республика Коми – территория сотрудничества!

Республика Коми – территория сотрудничества!

Миянлы нимкодь тöдмасьны Тiянкöд Коми Республика сöвмöдан Корпорация сайт вылын! Миян республикаын эм уна позянлун водзö вылö сöвмöдны да паськöдны производство, тшöтш корсьны та вылö содтöд отсöг. Радпырысь отсалам пöртны олöмö тiян мöвпъяс да уджтасъяс. Коми Республика — öтсöгласа олöм вöсна му!

We are delighted to welcome you on the website of the Corporation for Development of Komi Republic! Our region has a huge industrial and investment potential, contributing to its dynamic development. We will be glad to assist you in the implementation of your investment project. Komi Republic – territory of cooperation!

Wir heissen Sie auf der Webseite der Entwicklungsgesellschaft für die Republik Komi willkommen. Unsere Region bietet enormes Potenzial für Industrie und Investment, was zu ihrer dynamischen Entwicklung beiträgt. Wir freuen uns, Sie bei der Verwirklichung Ihres Investmentprojektes zu unterstützen. Republik Komi — Land der Kooperation!

Wir freuen uns, Sie bei der Verwirklichung Ihres Investmentprojektes zu unterstützen. Republik Komi — Land der Kooperation!

Nous vous souhaitons la bienvenue sur le site de la Société pour le développement de la République de Komi! Notre région a un potentiel énorme d’industrie et d’investissement, ce qui contribue à son développement dynamique. Nous serons heureux de vous aider dans la réalisation de votre projet d’investissement. République Komi — le territoire de la coopération!

我們誠摯的歡迎您蒞臨 Komi Republic 發展公司之網站。我們的區域擁有豐富的工業及投資潛質,並有助於其動態發展。我們將很樂意的協助您實行您的投資計劃。Komi Republic— 領域合作!

Vi diamo il benvenuto sul sito internet della Società per lo sviluppo della Repubblica di Komi! La nostra regione ha un enorme potenziale per l’industria e gli investimenti, che contribuisce al suo sviluppo dinamico. Saremo lieti di aiutarvi a realizzare il vostro progetto di investimento. Komi Repubblica — il territorio della cooperazione!

Komi Repubblica — il territorio della cooperazione!

Le damos la bienvenida en la página web de la compañía para el desarrollo de la República de Komi! Nuestra región tiene un enorme potencial para la industria y la inversión, lo que contribuye a su desarrollo dinámico. Estaremos encantados de ayudarle en la realización de su proyecto de inversión. República de Komi — el territorio de la cooperación!

コミ共和国の開発会社のウェブサイトに貴方を歓迎いたします。この地域の投資可能性と産業潜在的は巨大です。私たちは、あなたの投資プロジェクトの実現に貢献して幸せになります。コミ共和国 — 協力の領土。コミ共和国の開発会社のウェブサイトに貴方を歓迎いたします。 この地域の投資可能性と産業潜在的は巨大です。 これは、コミのダイナミックな発展に貢献しています。 私たちは、あなたの投資プロジェクトの実現に貢献して幸せになります。 コミ共和国 — 協力の領土!

Как правильно выбрать объекты инвестирования

Содержание:

Для того чтобы стать финансово независимым и поменять свой активный заработок на пассивный доход, нужно правильно выбирать объекты инвестирования. При этом, вы должны понимать, что любое вложение средств, всегда сопровождается разными рисками потерять свои накопления.

При этом, вы должны понимать, что любое вложение средств, всегда сопровождается разными рисками потерять свои накопления.

Исходя из этого, необходимо тщательно проанализировать все доступные вам объекты инвестирования, попытаться сделать прогноз будущего состояния инвестиций и только потом, определять для себя виды пассивного дохода с минимальными рисками.

Успешные объекты инвестирования – это те, которые могут принести вам постоянный и стабильный доход. Иными словами – это вклады, на которых вы можете заработать и нарастить свой капитал.

Как правильно выбрать объекты инвестирования. Основные принципы

- Планирование инвестирования. Вы должны разработать свой инвестиционный план. Грамотный подход и трезвая оценка своих возможностей дадут вам больше шансов на то, что вы правильно вложите свои средства, не потеряете их, а приумножите.

- Грамотное инвестирование. Лучше всего, вообще никуда не вкладывать свои средства самостоятельно, если вы вообще не понимаете, о чем идет разговор.

Но и просто сидеть и ждать, когда ваши накопления обесценятся, также не стоит. Повышайте свою финансовую грамотность, изучайте все объекты инвестирования и постепенно, к вам придет понимание того, как и куда выгодно вложить средства. В этом случае, даже если вы что-то и потеряете, то это будет небольшая часть накоплений. Или же, как вариант, обратитесь к специалистам, которые разбираются в этом вопросе.

Но и просто сидеть и ждать, когда ваши накопления обесценятся, также не стоит. Повышайте свою финансовую грамотность, изучайте все объекты инвестирования и постепенно, к вам придет понимание того, как и куда выгодно вложить средства. В этом случае, даже если вы что-то и потеряете, то это будет небольшая часть накоплений. Или же, как вариант, обратитесь к специалистам, которые разбираются в этом вопросе. - Постепенное инвестирование. Самые выгодные и прибыльные инвестиции получаются в том случае, если вы не сразу вкладываете все свои деньги, а делаете это по этапам. К примеру, вы вложили небольшую часть капитала, затем видите, что ситуация на рынке улучшается и можете вновь сделать вклад.

- Длительная инвестиция. Как раз вложения на длительный период и приносят самую высокую прибыль. Мы рекомендуем делать такие вклады на перспективу (акции, бизнес). Не забывайте, что бесконечные вложения и вывод инвестиций, приводят к частичной потере капитала.

- Оптимизация издержек инвестирования. Любой инвестиционный процесс всегда сопряжен с дополнительными расходами (налоги, оплата услуг брокеров, банковское обслуживание и т.д. ). Поэтому нужно выбирать такие объекты инвестирования, которые будут приносить вам чистый доход, без расходов.

- Наращивание капитала. Многие инвесторы начинают вложения с небольших сумм, постепенно наращивая свои инвестиции. Это происходит простым путем введения части прибыли к своему инвестиционному капиталу.

Важно знать: только трезвый расчет и рациональный подход к выбору объектов инвестирования, могут привести вас к получению стабильного пассивного дохода. Никогда не подчиняйтесь эмоциям и сиюминутным желаниям, инвестиции любят уравновешенных и терпеливых людей.

Никогда не бойтесь инвестировать, ведь когда ваши деньги просто лежат, вы также можете потерять их.

Не стоит практиковать и такие методы выбора объектов инвестирования, как наугад. Если вы не понимаете, как зарабатывать, например, на криптовалюте, не стоит и пытаться, пока внимательно не изучите этот инструмент вложения средств. Вариант, суть которого «куда все, туда и я» в инвестировании не проходит.

Если вы не понимаете, как зарабатывать, например, на криптовалюте, не стоит и пытаться, пока внимательно не изучите этот инструмент вложения средств. Вариант, суть которого «куда все, туда и я» в инвестировании не проходит.

Разработайте свою инвестиционную стратегию:

- Определите суммы вложений;

- Установите срок инвестирования;

- Выберете методы вывода и ввода средств;

- Поставьте перед собой инвестиционные цели;

- Определите те условия, при которых вы срочно выведете свои средства или наоборот, добавите вложения.

Важно знать: всегда придерживайтесь своей инвестиционной стратегии, кроме форс-мажорных ситуаций.

Куда инвестировать деньги

Такой вопрос в недалеком прошлом вообще не стоял перед населением нашей страны, т.к. единственной доступной возможностью получать доход в советские времена была официальная работа с фиксированной заработной платой.

Сегодня ситуация изменилась и при желании, можно получать доход из разных источников, быть успешным инвестором.

Объектов инвестирования достаточно много и регулярно появляются все новые методы получения дохода. Благодаря такому активному развитию рынка инвестиций, становится понятным, что многие вкладчики, все чаще задаются вопросом о том, как правильно выбрать объекты инвестирования.

Важно знать: нет одного идеального инструмента инвестирования, и никакой аналитик не сможет вам четко определить самый успешный источник пассивного дохода. Это сугубо индивидуальные аспекты выбора, во многом, зависящие от ваших личных предпочтений.

Таким образом, вы должны сами определить для себя «успешный» или «успешные» объекты инвестирования.

Частные инвестиции, которые принесут вам стабильный доход, могут быть:

- Покупка долговых обязательств. В эту группу входят все те инвестиционные инструменты, в которые вы вкладываете свои средства под проценты. Иными словами, вы отдаете свои деньги в долг компании, организации, банковскому учреждению и получаете с них проценты.

Примеры таких отношений: банковские вклады, инвестиции в облигации, депозиты;

Примеры таких отношений: банковские вклады, инвестиции в облигации, депозиты; - Инвестиции спекулятивного характера. Вы купили какие-либо активы, с целью их дальнейшей перепродажи по цене, которая превысит ваши затраты на их приобретение. Сегодня к такому виду вклада, можно отнести любой вид заработка на биржах, покупку недвижимости, которую вы затем перепродаете, вклады в акции, иностранную валюту, драгоценные металлы;

- Создание денежного потока. Вы покупаете определенный актив и получаете источник постоянного и стабильного дохода. Примерами таких инструментов инвестирования, являются вклады в бизнес, покупку недвижимости, которую вы сдадите в аренду, приобретение ценных бумаг, с которых станете получать дивиденды.

Если сравнивать эти три вида инвестиционных объектов, то первый из них – самый простой, идеально подходящий тем инвесторам, кто предпочитает пассивный вид дохода: вложил и забыл, а деньги работают.

В случае со вторым вариантом, инвестору придется быть активным, отслеживая состояние финансового рынка, выбирая оптимальные моменты, подходящие для приобретения или продажи своих активов. Здесь важно понимать, что купив один раз, и, продав один раз, вы получите единоразовый доход. Поэтому, если вы предпочитаете спекулятивный вид инвестирования, вы должны регулярно покупать, а затем продавать свои активы.

Здесь важно понимать, что купив один раз, и, продав один раз, вы получите единоразовый доход. Поэтому, если вы предпочитаете спекулятивный вид инвестирования, вы должны регулярно покупать, а затем продавать свои активы.

Что касается создания своего денежного потока, то он и самый успешный, и вместе с тем, наиболее сложный.

Важно знать: создать успешный денежный поток, сможет только финансово грамотный инвестор. Поэтому вы должны постоянно повышать свои финансовые знания, быть в курсе всех новых инвестиционных объектов, заниматься аналитикой и прогнозированием. Только при грамотном подходе, вы сможете получить максимально большой доход от своих инвестиционных объектов.

И еще один важный момент. Старайтесь опираться на собственные прогнозы и данные анализа инвестиционных объектов, а не руководствуйтесь чужими мнениями. Особенно, это касается мнений экспертов, которые вы находите в сети интернет. Как правило, они все разные и часто, прямо противоположные. Подумайте сами: такой эксперт просто отрабатывает заработную плату и пишет то, что ему заказали и это совершенно не соответствует действительности. При этом, они не несут никакой ответственности за то, что вы, прислушавшись к их советам, потеряли свой капитал или его часть.

Подумайте сами: такой эксперт просто отрабатывает заработную плату и пишет то, что ему заказали и это совершенно не соответствует действительности. При этом, они не несут никакой ответственности за то, что вы, прислушавшись к их советам, потеряли свой капитал или его часть.

Вы можете просто прислушаться к такой рекомендации или мнению, но взять за основу собственный взгляд, подкрепленный фактами, аналитикой и прогнозами.

Понравилась статья? Жмите «Мне нравится»:

Получите доступ Бесплатно к видео курсу сейчас и узнайте:

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

Читайте также

-

Что нужно знать о страховом стаже

Каждое новое правительство обещает украинцам проведение пенсионной реформы, и всякий раз «копья ломаются» об огромный дефицит Пенсионного фонда (ПФ).

Пока, все, что мы видим – это так называемое осовременивание пенсий, которое выражается в обновлении формулы индексации…

Пока, все, что мы видим – это так называемое осовременивание пенсий, которое выражается в обновлении формулы индексации… -

Как оценить доходность инвестиций и куда вложить деньги в 2021-м году?

Не обремененные финансовой грамотностью соотечественники считают, что хранение сбережений «под матрасом» – самый надежный вариант. «Ну и пусть деньги не приносят прибыль, зато нет убытков. А то вложишь куда-то не туда, и останешься ни с…

Важные объекты инвестирования — «Пистяковские источники» социальное предпринимательство

Санаторий- профилакторий высшей категории (****) :

Санаторий высшей категории (****)

«Богатырское село»

Концепция:

«Богатырское село» — это новая форма санаторного обслуживания, вобравшая в себя лучшие традиции национального быта и санаторного отдыха, соединенные с традициями гостеприимства и высшими достижениями современной профилактической медицины Концепция была отработана для профилактики ми восстановления при тяжёлых заболеваниях, учитывающая при этом желание человека отдыхать, а не лечится. В ней формы психического, физического, духовного и другого восстановления совмещены и включены в состав продуктивного отдыха и полноценного питания. Предлагается в рамках «Русской оздоровительной системы».

В ней формы психического, физического, духовного и другого восстановления совмещены и включены в состав продуктивного отдыха и полноценного питания. Предлагается в рамках «Русской оздоровительной системы».

Место расположения:

«Богатырское село» должно располагаться в экологически чистом, с хорошей водой, отстраненном от больших городов и населенных пунктов месте. Место должно иметь рекреационный (восстановительный) ресурс. Начато строительство в п.Пестяки Ивановской области

Форма проживания:

Проживание осуществляется в деревянных домах (из леса заготовленного в экологически чистых местах) 1 – 2 этажей, русского стиля — «изба», с полным набором гостиничных условий «***», «****» отелей. Гостиничная форма – семейная гостиница с индивидуальным проживанием и обслуживанием. В комплекс каждой «избы» входят индивидуальная кухня, трапезная, тренажерная комната, сан. узел, баня и т.д.

Формы открытого отдыха – купание, лодочная станция, спортивные игры, рыбалка, грибная охота, зимние виды спорта и т. д. Ботанический и фруктовый сад, виноградник.

д. Ботанический и фруктовый сад, виноградник.

Форма обслуживания:

Форма обслуживания – «гостеприимство», разработанная Российском Международной Академией туризма. Предполагает индивидуальное обслуживание каждой «избы» отдельной «хозяйкой». «Хозяйка» имеет специальную подготовку. Она (он) умеет содержать «избу» в порядке, готовить, проводить профилактические и восстановительные мероприятия, психологическую разгрузку, заниматься детьми и т. д.

Питание:

Индивидуальное, из натуральных экологически чистых продуктов с учетом потребностей и здоровья каждого проживающего и необходимостью его организма. Согласованное с рекомендациями врачей.

Профилактика и восстановление:

Комплексная методика под общим названием «Русская оздоровительная система», разработанная для предупреждения тяжелых заболеваний методами рекреационной, сорбентной, витаминной, и кинези – терапий. Наблюдение и восстановление проводится Центром Международного Олимпийского Комитета по методике определения и восстановления здоровья олимпийских спортсменов и институтом гематологии и педиатрии. Новейшие достижения официальной и традиционной медицины.

Новейшие достижения официальной и традиционной медицины.

В комплекс восстановления включены взаимоотношения с Русской Православной Церковью. (маленькая церковь при санатории)

В разработке комплекса «Богатырское село» принимали участие:

Директор НИИ детской гематологии педиатрии, академик РАЕН, главный гематолог РФ, главный педиатр КЗ г. Москвы, профессор А.Г. Румянцев.

Директор Центра «Антидопинг» Международного Олимпийского Комитета, доктор медицинских наук, профессор В.А. Семенов.

Изобретатель метода кинезитерапии, президент ассоциации центров кинезитерапии, зав. кафедрой функционального развития и восстановления РГОУ, кандидат медицинских наук, С. М. Бубновский.

Ректор РМАТ, доктор пед.наук, академик РАЕН, И. В. Зорин.

Настоятель храма Успения Пресвятой Богородицы, профессор РМАТ,

протоиерей Михаил (Махов).

(Подробную информация об авторах и концепции в целом можно найти в Интернете)

Медицинское обслуживание:

Профилактика и восстановление при гематологических заболеваниях, заболеваниях связанных с гиподинамией, токсикацией организма вредными веществами, тяжёлыми стрессами и физическими нагрузками, заболеваниями опорно – двигательного аппарата, практологическими, кишечными, желудочными и многими другими.

№ | Тема | Цена |

| Необходимые ресурсы |

|

1.1 | Скважина с чистой водой |

|

1.2 | Участок земли не менее 4 га. |

|

1.3 | Дома гостиницы русского типа площадью не менее 200 м2 – 10 штук |

|

1.4 | Электроснабжение, водоснабжение и отопление |

|

1. | Инфраструктура (баня, спорт-зал, медицинский корпус, управление, прачечная, гаражи — автостоянки) |

|

1.6 | Канализация |

|

1.7 | Телефон |

|

1.8 | Средства транспортировки |

|

1.9 | Персонал |

|

| Ассортимент услуг |

|

2.1 | Гостиничные |

|

2. | Процедуры по очистке организма и лечению различных заболеваний (вода, баня, кинезитерапия, сорбенты и витамины) |

|

2.3 | Занятия (туризм, рыбалка, охота, сбор ягод и грибов, спокойный отдых) |

|

2.4 | Образовательные для длительно — проживающих гостей |

|

2.5 | Творческие занятия (резьба по дереву, рисование, фотография и т.д) |

|

2.6 | Медицинские услуги (физиокабинет, кинезитерапия, апитерапия, стоматология и т.д.) |

|

| Штат |

|

3. | Директор и заместитель |

|

3.2 | Главный бухгалтер, бухгалтер, кассир. |

|

3.3 | Менеджеры (по туризму, гостиничному хозяйству, техническому обеспечению) |

|

3.4 | Домохозяева (управляющие гостиничными домами) 10 чел. |

|

3.5 | Питание и обеспечение продуктами 10 чел. (питание по заказу в домах) |

|

3.6 | Технический персонал (электрик, слесарь, дворник, садовник, пожарник, шофер, охрана и т. |

|

| Всего 35 чел. |

|

| Необходимое оборудование |

|

4.1 | Техническое оборудование домов гостиниц (сантехника, отопление, электрооборудование, мебель и т.д) |

|

4.2 | Для кухни и ресторанного обслуживания |

|

4.3 | Транспорт (автобус на 40 мест, микроавтобусы на 40 человек, легковой и грузовой для обеспечения производства) |

|

4. | Для медицинского обслуживания, отдыха, обучения, творчества |

|

Что принесет вам больше всего денег?

Если вы читаете это, вы уже думаете, как инвестор. Мудрые инвесторы знают, что нельзя слепо класть все яйца в одну корзину.

К счастью, существует множество различных корзин на выбор. Важно знать, какие существуют варианты инвестирования, чтобы понимать все способы заработка денег в качестве инвестора.

Конечно, у каждого типа инвестиций есть свои положительные и отрицательные стороны. Ваша терпимость к риску, уровень понимания определенных рынков, сроки и причина инвестирования будут влиять на то, какие инвестиции лучше всего делать.

Среди различных типов инвестиций, вероятно, есть несколько, которые вам подойдут. Давайте изучим их все, чтобы вы могли решить, во что инвестировать.

Денежные средства и товары

Наличные деньги и товары обычно считаются инвестициями с низким уровнем риска, поэтому, если вы новичок в инвестировании или не склонны к риску, один из этих вариантов может быть хорошим началом. Имейте в виду, что инвестиции с низким уровнем риска также имеют низкую доходность. Это определенно относится к некоторым из этих типов инвестиций…

Имейте в виду, что инвестиции с низким уровнем риска также имеют низкую доходность. Это определенно относится к некоторым из этих типов инвестиций…

1.Золото

Да, вы можете инвестировать в золото и другие товары, такие как серебро или сырую нефть. На самом деле, практика инвестирования в золото существует давно, но это не обязательно означает, что это отличное вложение. Золото — это товар, поэтому его цена основана на его дефиците и страхе, на которые могут повлиять политические действия или изменения окружающей среды.

Если вы инвестируете в золото, имейте в виду, что ваша защита от падения цен, ваш ров, основана на внешних факторах, поэтому цена может сильно и быстро колебаться.Цена имеет тенденцию расти, когда дефицит и страх в изобилии, и снижаться, когда золото широко доступно и страх утихает.

Если вы думаете, что мир станет более страшным местом в будущем, то золото может быть для вас хорошей инвестицией.

Вывод: Следует помнить, что ставки на такие товары, как золото, обычно и есть просто ставки. Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос на золото и поднимает цену.

2. Компакт-диски и банковские продукты

Банковские продукты — это типы инвестиций, предлагаемые банками, которые включают сберегательные счета и счета денежного рынка, которые похожи на сберегательные счета, но обычно приносят более высокие проценты в обмен на более высокие требования к балансу.

Компакт-диск, сокращенно от «депозит сертификата», является еще одним типом банковского продукта. Приобретая компакт-диск, вы соглашаетесь предоставить банку ссуду на определенное время и под проценты.

Компакт-диски— это инвестиция с крайне низким уровнем риска, но с низким риском и низкой прибылью.Большинство банков предлагают компакт-диски с доходностью менее 2% в год, что недостаточно даже для того, чтобы успевать за инфляцией.

Takeaway: Не тратьте время на компакт-диски. Хотя они могут быть безопасным местом, чтобы сэкономить ваши деньги и получить немного больше процентов, чем на сберегательном счете, они не лучшее место для приумножения ваших денег.

3. Криптовалюта

Криптовалюты — это новейший вид инвестиций. Это нерегулируемые цифровые валюты, которые покупаются и продаются на сайтах криптовалюты.

Криптовалюты, такие как биткойн, в последние годы вызвали большой интерес в качестве инвестиционного инструмента. Однако они остаются невероятно рискованным вложением из-за множества неизвестных факторов; существует возможность государственного регулирования и вероятность того, что криптовалюта никогда не получит широкого распространения в качестве формы оплаты.

Takeaway: Послушай мой совет и держись подальше. На данный момент никто не знает наверняка, что ждет криптовалюты в будущем, поэтому инвестирование в криптовалюты — это не более чем спекуляции.

Мы не инвестируем в то, чего не знаем. Это не инвестирование, это азартная игра.

Облигации и ценные бумаги

Облигации и ценные бумаги — это другие виды вложений с низким уровнем риска. Облигации можно приобрести у правительства США, правительств штатов и городов или у отдельных компаний. Ценные бумаги, обеспеченные ипотекой, представляют собой тип облигаций, которые обычно выпускает агентство правительства США, но также могут выпускаться частными фирмами.

Ценные бумаги, обеспеченные ипотекой, представляют собой тип облигаций, которые обычно выпускает агентство правительства США, но также могут выпускаться частными фирмами.

4. Сберегательные и корпоративные облигации США

Когда вы покупаете какую-либо облигацию, вы ссужаете деньги организации, у которой вы ее покупаете, на заранее определенный срок и под проценты.

Облигациисчитаются безопасными и с низким уровнем риска, потому что единственный шанс не получить ваши деньги обратно — это дефолт эмитента. Сберегательные облигации США — это облигации, обеспеченные правительством США, что делает их практически безрисковыми.

Правительства выпускают облигации, чтобы собрать деньги для проектов и операций, и то же самое верно для корпораций, выпускающих облигации.

Корпоративные облигации несколько более рискованны, чем государственные облигации, потому что существует больший риск дефолта корпорации по ссуде.В отличие от того, когда вы инвестируете в корпорацию, покупая ее акции, покупка корпоративной облигации не дает вам права собственности в этой компании.

Вывод: Облигация может принести вам только 3% прибыли на ваши деньги в течение нескольких лет. Это означает, что когда вы берете деньги из облигации, у вас будет меньше покупательной способности, чем когда вы их вкладываете, потому что темпы роста даже не поспевают за темпами инфляции.

Нет ничего «безопасного» в том, чтобы остаться без денег на пенсии, потому что ваша норма прибыли не успевала за инфляцией.Не стоит вкладывать деньги в облигации.

5. Ценные бумаги с ипотечным покрытием

Когда вы покупаете ценную бумагу, обеспеченную ипотекой, вы снова ссужаете деньги банку или государственному учреждению, но ваша ссуда обеспечена пулом ипотечных кредитов на жилье и другую недвижимость.

В отличие от других облигаций, по которым выплачивается основная сумма в конце срока облигации, по ипотечным ценным бумагам проценты и основная сумма выплачиваются инвесторам ежемесячно.

Вывод: Хотя они могут быть одним из видов доходных инвестиций, которые обеспечивают стабильную доходность, ценные бумаги, обеспеченные ипотекой, являются одним из наиболее сложных типов инвестиций, поэтому начинающим инвесторам следует избегать их.

Инвестиционные фонды

Инвестиционные фонды состоят из пула денег, собранных от нескольких инвесторов, которые затем вкладываются во множество различных вещей, включая акции, облигации и другие активы. Сбор инвестиций обычно отслеживает рыночный индекс.

6. Паевые инвестиционные фонды

Паевой инвестиционный фонд — это тип инвестиционного фонда, которым управляет управляющий деньгами, который вкладывает ваши деньги за вас и пытается получить хорошую прибыль.

Паевые инвестиционные фонды обычно состоят из комбинации акций и облигаций, однако они несут меньший риск, поскольку ваши деньги диверсифицированы по множеству акций и облигаций.Вы получите вознаграждение только в виде дивидендов по акциям и процентов по облигациям, или если вы продадите, когда ценность удовольствия будет расти вместе с рынком.

Когда дело доходит до стоимости, в то время как паевые инвестиционные фонды создаются и управляются так называемыми «финансовыми экспертами», им, как правило, трудно обойти рынок, особенно если учесть комиссии, которые управляющие капиталом взимают с тех, кто инвестирует в их фонд.

Вывод: Вам будет намного легче (и веселее!) Научиться вкладывать собственные деньги, чем полагаться на какого-нибудь управляющего паевым инвестиционным фондом, который не может превзойти рынок.

7. Индексные фонды

Подобно паевым инвестиционным фондам, индексные фонды — это один из типов инвестиций в акции, который позволяет диверсифицировать ваши инвестиции по нескольким акциям. Разница между индексными фондами и паевыми фондами заключается в том, что индексные фонды находятся в пассивном управлении, а не под контролем управляющего капиталом.

Поскольку индексные фонды управляются пассивно, в них взимается меньшая комиссия, а это означает, что у вас есть потенциал для несколько более высокой доходности, чем у взаимного фонда. Однако ваши доходы будут полностью зависеть от того, насколько хорошо индексирует ваш фонд.

Вывод: Если вы не хотите выполнять работу (и пожинать плоды) обучения инвестированию в отдельные компании, индексный фонд — хороший вариант «вложите деньги и забудьте об этом», который обычно дает результаты лучше, чем у паевого инвестиционного фонда.

8. Биржевые фонды

Биржевые фонды, или, как их обычно называют, ETF, похожи на индексные фонды в том, что они отслеживают популярный индекс и отражают его эффективность.Однако, в отличие от индексных фондов, ETF покупаются и продаются на фондовом рынке.

Поскольку ETF торгуются на фондовом рынке, у вас больше контроля над тем, по какой цене вы их покупаете, и вы будете платить меньше комиссионных. Ваше вознаграждение полностью зависит от того, насколько хорошо или плохо работает индекс, в который вы инвестируете.

Вы можете минимизировать риск, инвестируя в ETF, который отслеживает широкий индекс, такой как S&P 500.

Вывод: Простое размещение ваших денег в торгуемом на бирже фонде, таком как S&P 500 (SPY), собрание 500 крупнейших компаний на рынке, позволяет вам получать прибыль от роста рынка без необходимости платить комиссионные в фонд. управляющий делами.Помимо инвестирования в отдельные компании (Правило №1 инвестирования), это лучший вариант, доступный начинающим инвесторам.

Фондовый рынок

Есть несколько способов инвестировать в фондовый рынок. Как я уже упоминал выше, вы можете инвестировать в индекс фондового рынка, или вы можете инвестировать в опционы на акции, или — и это мой любимый вариант — вы можете инвестировать в отдельные акции.

9. Индивидуальные акции

Акции — это «доли» собственности в определенной компании.Когда вы покупаете акции отдельной компании, вы становитесь частичным владельцем этой компании. Это означает, что когда компания зарабатывает деньги, вы тоже, а когда компания растет в цене, растет и стоимость ваших акций.

Когда цена акций компании растет, стоимость инвестиций владельца в эту компанию повышается. После этого владелец может продать акции с целью получения прибыли. Однако, когда цена акций компании падает, стоимость инвестиций владельца падает.

Владельцы акций также могут получать вознаграждение в виде дивидендов, если компания решит распределить прибыль между своими акционерами.

В среднем весь фондовый рынок растет примерно на 7% в год, но можно добиться гораздо более высокой доходности, инвестируя в отдельные компании, выбранные вручную. Вы можете минимизировать риск снижения стоимости ваших инвестиций, покупая акции только у замечательных компаний по ценам, гарантирующим большую прибыль. Это Правило №1, способ

Вывод: Среди множества вещей, в которые можно инвестировать, акции — мой личный фаворит и, безусловно, самая полезная вещь.Наиболее успешные инвесторы вкладывают средства в акции, потому что вы можете получить большую прибыль и выйти на пенсию намного быстрее, чем с любым другим типом инвестиций. Уоррен Баффет стал успешным инвестором, покупая акции, и вы тоже можете.

Инвестирование в акции по Правилу №1 — лучший способ со временем приумножить свои деньги. Если вы хотите узнать больше об инвестировании в отдельные акции, вот курс 101.

10. Опционы на акции

Когда вы покупаете опцион в компании, вы делаете ставку на то, что цена акций этой компании будет расти или падать. Покупка опциона дает вам возможность покупать или продавать акции этой компании по установленной цене в течение установленного периода времени без фактического владения акциями.

Покупка опциона дает вам возможность покупать или продавать акции этой компании по установленной цене в течение установленного периода времени без фактического владения акциями.

Опционы невероятно рискованные. Как и в случае с большинством высокорисковых инвестиций, существует потенциал для высокой прибыли, однако существует также вероятность больших потерь, особенно если вы не знаете, что делаете

Вывод: В дополнение к акциям, опционы являются хорошим выбором, если вы ищете инвестиции с высокой доходностью.Однако я не рекомендую инвестировать в опционы новичкам. Узнайте больше о вариантах здесь.

Пенсионные планы

Существует два основных типа пенсионных счетов: 401K и IRA. Оба счета состоят из наличных денег, которые вы откладываете, а затем инвестируете различными способами. Риск и вознаграждение пенсионных счетов полностью зависят от того, во что они вложены, которые могут сильно различаться. В дополнение к этим пенсионным счетам, аннуитеты — это еще одно время вложения, которое вы можете рассмотреть как часть своего пенсионного плана.

11. 401кс

401K — это пенсионный счет, предлагаемый вашим работодателем. Большим преимуществом этого варианта выхода на пенсию является то, что ваш работодатель может предложить «совпадение», когда он будет вносить на ваш счет ту же сумму денег, что и вы, до определенного процента.

Как правило, существует ограниченное количество вариантов инвестирования для 401 тыс., Большинство из которых являются паевыми фондами, что означает, что ваш выход на пенсию находится в руках управляющего деньгами.

Вывод: Моя проблема с 401K заключается в том, что большинство из них вынуждают вас инвестировать в паевые инвестиционные фонды.Это означает, что ваша пенсия находится в руках финансового менеджера.

Если компания, в которой вы работаете, покрывает не менее 50 процентов средств, которые вы в нее вкладываете, возьмите свободные деньги, но вкладывайте только ту сумму, которую они собираются собрать.

12. IRA

IRA — это индивидуальный пенсионный счет, который вы можете создать для себя. Что касается IRA, существует традиционный, который не подлежит налогообложению, и Roth, который не облагается налогом. Ты это слышал? Roth IRA не облагается налогом! Деньги, которые вы инвестируете в Roth IRA, облагаются налогом до того, как они будут инвестированы, поэтому, когда вы вынимаете их во время выхода на пенсию, вы не облагаетесь налогом дохода от ваших инвестиций.

Что касается IRA, существует традиционный, который не подлежит налогообложению, и Roth, который не облагается налогом. Ты это слышал? Roth IRA не облагается налогом! Деньги, которые вы инвестируете в Roth IRA, облагаются налогом до того, как они будут инвестированы, поэтому, когда вы вынимаете их во время выхода на пенсию, вы не облагаетесь налогом дохода от ваших инвестиций.

Как с IRA, так и с Roth IRA, у вас больше контроля над тем, куда вы вкладываете свои деньги, чем с 401K. Вы можете инвестировать деньги с этих счетов в отдельные акции, облигации, ETF и паевые инвестиционные фонды.

Чем больше у вас контроля над своими инвестициями и чем они более диверсифицированы, тем меньше риск.

Вывод: Независимо от того, кто вы и где работаете, Roth IRA — одна из лучших вещей для инвестирования, потому что вы можете иметь полный контроль над тем, во что они вкладываются, и ваши деньги растут без налогов! Максимально используйте его и инвестируйте в соответствии с Правилом №1.

13. Аннуитеты

Аннуитеты — это договор между инвестором и страховой компанией, по которому инвестор выплачивает единовременную сумму в обмен на периодические платежи, производимые страховщиком. Обычно они используются для увеличения дохода и обеспечения стабильной ежемесячной выплаты при выходе на пенсию.

Реального риска для аннуитетов нет, но и нет реальных шансов на возврат. Это просто способ отложить доход на пенсию, а не обеспечить рост.

Вывод: Хотя аннуитеты могут быть полезны для некоторых пенсионеров, они не являются идеальным вариантом инвестиций для начинающих инвесторов или способом приумножить свои деньги.

Недвижимость

Есть множество способов инвестировать в недвижимость: дома, многоквартирные дома, бизнес-здания, квартиры, фермы и трейлерные парки, и это лишь некоторые из них. Хотя вариантов много, цена входа высока, но есть несколько способов обойти это …

14. Имущество

Недвижимость, такая как здания для деловых операций, земля и дома, часто является дорогостоящим вложением, которое легко вытесняет инвесторов с меньшим капиталом. Однако возможности краудфандинга в сфере недвижимости начинают появляться, предлагая новые типы инвестиций для тех, кто хочет инвестировать в недвижимость, но не имеет денег.

Однако возможности краудфандинга в сфере недвижимости начинают появляться, предлагая новые типы инвестиций для тех, кто хочет инвестировать в недвижимость, но не имеет денег.

Самое сложное при инвестировании в недвижимость — это найти недвижимость, которую можно купить с запасом прочности. Если вы можете это сделать, вы можете получить приличную прибыль, инвестируя в недвижимость. Вы можете зарабатывать деньги, покупая недвижимость по цене ниже рыночной и продавая ее по полной цене, а также сдавая недвижимость в аренду арендаторам.

Вывод: Различные типы инвестиций в недвижимость могут быть хорошими вложениями, если вы относитесь к ним так же, как и к любым другим инвестициям в соответствии с Правилом №1.Это означает, что недвижимость должна иметь для вас значение, иметь ров, хорошее управление и приобретаться с запасом прочности.

Несмотря на то, что по недвижимости можно найти много выгодных предложений, может быть проще инвестировать в фондовый рынок, получить такую же или лучшую прибыль и не иметь дело с кучей арендуемой собственности, о которой нужно заботиться.

15. Инвестиционный фонд недвижимости

Инвестиционный фонд недвижимости, или REIT, похож на паевой инвестиционный фонд в том смысле, что он берет средства многих инвесторов и вкладывает их в совокупность объектов недвижимости, приносящих доход.Кроме того, REIT можно покупать и продавать, как акции на фондовом рынке, поэтому они могут быть дешевле и проще для инвестирования, чем в собственность.

Вывод: Без необходимости покупать, управлять или финансировать какую-либо недвижимость самостоятельно, инвестирование в REIT снижает входные барьеры, общие для инвестиций в недвижимость.

Вам не нужны большие деньги и не нужно беспокоиться об уходе за недвижимостью. Хотя вы не получите столько денег от прироста собственности, вы можете получать стабильный доход от REIT.

Неинвестиции, которых следует избегать

Хотя теперь вы знаете, во что инвестировать, может быть еще важнее знать, во что вкладывать средства , а не . Хорошее практическое правило — если вы вкладываете в это много денег, но ничего не получаете от этого. кроме кучи долгов или повышения эго, это плохая инвестиция. Сюда входят дорогие автомобили, модные интерьеры и другие предметы, стоимость которых снижается с течением времени, когда вы ими владеете.

Хорошее практическое правило — если вы вкладываете в это много денег, но ничего не получаете от этого. кроме кучи долгов или повышения эго, это плохая инвестиция. Сюда входят дорогие автомобили, модные интерьеры и другие предметы, стоимость которых снижается с течением времени, когда вы ими владеете.

Хотя причудливые материальные вещи могут помочь вам не отставать от Джонсов в вашем квартале, выгода носит временный характер.Очень важно жить по средствам и с умом тратить деньги, чтобы в будущем иметь возможность позволить себе такую жизнь, как вы хотите.

Избегайте этих распространенных денежных ловушек, и у вас будет больше денег на хорошие вещи, в которые можно инвестировать как сейчас, так и в будущем.

Вывод: Вложение денег в дорогое имущество или хранение их на сберегательном счете, потому что вы думаете, что это «безопасно», только навредит вам в долгосрочной перспективе. Все это не инвестиции — это денежные ловушки.Как и автомобили и лодки, деньги, хранящиеся на сберегательном счете, со временем теряют ценность. Вкладывайте деньги в единственный вид инвестиций, который гарантированно приносит вам деньги, — в фондовый рынок.

Все это не инвестиции — это денежные ловушки.Как и автомобили и лодки, деньги, хранящиеся на сберегательном счете, со временем теряют ценность. Вкладывайте деньги в единственный вид инвестиций, который гарантированно приносит вам деньги, — в фондовый рынок.

Итак, какие виды инвестиций лучше всего?

Здесь я рассказал о 15 различных типах инвестиций, что дает вам множество вариантов. Итак, какие из них самые лучшие?

Что ж, у всех разные причины для инвестирования и индивидуальной терпимости к риску, поэтому вы должны решить за себя, какие типы инвестиций лучше всего подходят вашему образу жизни, срокам, целям и толерантности к риску.

Я не ваш финансовый консультант, но вот что я бы сделал:

Во-первых, я бы открыл Roth IRA и инвестировал до выхода на пенсию, чтобы мои деньги могли расти без налогов. Затем, если бы я просто хотел вложить свои деньги с небольшими исследованиями и забыть об этом, я бы вложил их часть в индексный фонд, такой как S&P 500 или Russel 2000. Наконец, но не в последнюю очередь, Я бы инвестировал в фондовый рынок. Это лучшее место для инвестиций с небольшой суммой денег и получения большой прибыли.

Наконец, но не в последнюю очередь, Я бы инвестировал в фондовый рынок. Это лучшее место для инвестиций с небольшой суммой денег и получения большой прибыли.

Если вы сомневаетесь в инвестировании в акции, потому что считаете их «более рискованными», чем другие варианты инвестирования, приходите ко мне на мой 3-дневный виртуальный семинар по инвестированию в реальном времени. Здесь я помогу вам преодолеть страх перед фондовым рынком и научусь делать большие инвестиции с минимальным риском.

Увидимся там.

Фил Таун — советник по инвестициям, управляющий хедж-фондом, автор трех бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США.Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

определение инвестиционного объекта | Словарь английских определений

инвестиции

n

А Акт вложения денег

млрд вложенная сумма

c предприятие, актив и т. Д., в которые деньги вкладываются или могут быть вложены

Д., в которые деньги вкладываются или могут быть вложены

a Акт инвестирования усилий, ресурсов и т. Д.

млрд вложенная сумма

3 (Экономика) сумма, на которую изменяется запас капитала (завод, оборудование, материалы и т. Д.) На предприятии или в экономике

4 (Биология) внешний слой или покрытие органа, части или организма

5 менее распространенное слово для → инвестиции → 1

6 акт инвестирования или состояние инвестирования, например, официальная одежда, определенное качество и т. Д.

Рынок альтернативных инвестиций

n рынок Лондонской фондовой биржи, позволяющий небольшим компаниям привлекать капитал и продавать свои акции на рынке без затрат на листинг на основном рынке (аббревиатура). AIM

AIM

Схема инвестиций в предприятия

n (в Великобритании) схема предоставления налоговых льгот на инвестиции в некоторые небольшие компании: вступила в действие в 1994 году, когда она заменила схему расширения бизнеса

этические инвестиции

n инвестиции в компанию, деятельность или продукты которой не рассматриваются инвестором как неэтичные

франковский инвестиционный доход

n дивидендов от одной британской компании, полученных другой, по которым компания-плательщик уплатила корпоративный налог, так что у получающей компании нет корпоративного налога для уплаты; налоговый кредит, включенный в дивиденды, может быть засчитан в счет авансового налога на прибыль корпорации на ее собственные дивиденды

инвестиционный аналитик

n специалист по прогнозированию цен акций и акций

инвестиционная облигация

n полис страхования жизни с единовременным взносом, при котором фиксированная сумма инвестируется в фонд, обеспеченный активами

инвестиционный траст

n финансовое предприятие, инвестирующее подписной капитал в ценные бумаги в интересах инвесторов

инвестиция доверительного управляющего

n (Фондовая биржа) инвестиция, в которую доверительные управляющие имеют право инвестировать деньги, принадлежащие доверительному фонду

Определение основных инвестиционных целей

Основные инвестиционные цели: обзор

Варианты инвестирования сбережений постоянно увеличиваются, но каждый из них все еще можно разделить на три основных характеристики: безопасность, доход и рост.

Эти варианты также охватывают цели любого инвестора. Хотя у инвестора может быть несколько из этих целей, а может быть и все три, успех одной из них достигается за счет других.

Первая задача любого успешного индивидуального инвестора — найти правильный баланс между этими тремя достойными целями.

Безопасность

Говорят, что не бывает полностью безопасных и надежных инвестиций. Но можно подойти довольно близко.

Инвестиции в государственные ценные бумаги в стабильных экономических системах — одно из них. Облигации, выпущенные в США, остаются золотым стандартом. Вы должны представить себе крах правительства США, чтобы беспокоиться о потере в них своих инвестиций.

Следующими по безопасности являются корпоративные облигации с рейтингом AAA, выпущенные крупными стабильными компаниями. Такие ценные бумаги, возможно, являются лучшим средством сохранения вашей основной суммы при получении заранее установленной процентной ставки.

Риски аналогичны рискам государственных облигаций. Вы должны представить себе банкротство IBM или Costco, чтобы беспокоиться о потере денег, вложенных в их облигации.

Вы должны представить себе банкротство IBM или Costco, чтобы беспокоиться о потере денег, вложенных в их облигации.

Ключевые выводы

- Любые инвестиции можно охарактеризовать тремя факторами: безопасностью, доходом и приростом капитала.

- Каждый инвестор должен выбрать подходящее сочетание этих трех факторов. Один будет выдающимся.

- Подходящий для вас набор со временем будет меняться по мере изменения ваших жизненных обстоятельств и потребностей.

Чрезвычайно безопасные вложения также встречаются на денежном рынке.В целях увеличения риска эти ценные бумаги включают казначейские векселя (казначейские векселя), депозитные сертификаты (CD), коммерческие бумаги или квитанции об акцепте банкиров.

Безопасность имеет свою цену. Доходность очень скромная по сравнению с потенциальной доходностью более рискованных инвестиций. Это называется «альтернативный риск». Те, кто выбирает самые безопасные инвестиции, могут отказаться от большой прибыли.

В некоторой степени также существует процентный риск. То есть вы можете связать свои деньги облигацией с доходностью 1%, а затем наблюдать, как инфляция вырастет до 2%.Вы только что потеряли деньги с точки зрения реальной покупательной способности.

Вот почему самые безопасные вложения — это краткосрочные инструменты, такие как 3-месячные и 6-месячные компакт-диски. И эти самые безопасные инвестиции приносят меньше всего процентов.

Каковы основные инвестиционные цели?

Доход

Инвесторы, которые сосредоточены на доходе, могут купить некоторые из тех же активов с фиксированным доходом, которые описаны выше. Но их приоритеты смещаются в сторону доходов. Они ищут активы, которые гарантируют стабильную прибавку к доходу.И чтобы попасть туда, они могут пойти на немного больший риск.

Это часто является приоритетом для пенсионеров, которые хотят получать стабильный источник ежемесячного дохода, не отставая от инфляции.

Государственные и корпоративные облигации могут быть смешанными, а доходный инвестор может выйти за рамки самых безопасных вариантов с рейтингом AAA и будет более длительным, чем краткосрочные CD.

Рейтинги присваиваются рейтинговым агентством, которое оценивает финансовую устойчивость компании или государства, выпустившего облигацию.Облигации с рейтингом A или AA лишь немного более рискованны, чем облигации AAA, но предлагают более высокую норму доходности. Облигации с рейтингом BBB несут средний риск, но больший доход.

Ниже этого вы находитесь на территории мусорной облигации, и слово «безопасность» не применяется.

Инвесторы, работающие с доходами, также могут покупать привилегированные акции или обыкновенные акции, которые исторически приносят хорошие дивиденды.

Рост капитала

По определению, рост капитала достигается только за счет продажи актива. Акции — это основной капитал.За исключением выплаты дивидендов, их владельцы должны обналичивать их, чтобы получить прибыль.

Есть много других типов активов для роста капитала, от алмазов до недвижимости. Все они разделяют определенный риск для инвестора. Продажа по цене ниже уплаченной называется убытком капитала.

Фондовые рынки предлагают одни из самых спекулятивных инвестиций, поскольку их доходность непредсказуема. Но есть рискованные и рискованные.

Акции «голубых фишек» обычно считаются лучшими из всех, поскольку многие из них предлагают разумную безопасность, скромный доход от дивидендов и потенциал для роста капитала в долгосрочной перспективе.

Акции роста предназначены для тех, кто может терпеть взлеты и падения. Это быстрорастущие молодые компании, которые могут стать амазонками. Или они могут эффектно разбиться.

Дивидендные звезды — это известные компании, которые могут не расти стремительно, но выплачивают стабильные дивиденды год за годом.

Прибыль от акций дает преимущество более низкой налоговой ставки, если они удерживаются в течение года или более.

Многие индивидуальные инвесторы избегают выбора акций и обращаются к одному или нескольким биржевым фондам или паевым инвестиционным фондам, которые могут принести им доли в широком выборе акций.

Одним из встроенных бонусов акций является благоприятная налоговая ставка. Прибыль от продажи акций, если акции принадлежат по крайней мере в течение года, облагается налогом по ставке прироста капитала, которая ниже, чем ставки налога на прибыль, уплачиваемые большинством.

Вторичные цели

Безопасность, доход и прирост капитала — три главные цели инвестирования. Но есть и другие, о которых следует помнить при выборе инвестиций.

Минимизация налогов: Некоторые инвесторы стремятся минимизировать налоги как фактор в своем выборе.Например, высокооплачиваемый руководитель может искать инвестиции с благоприятным налоговым режимом, чтобы снизить общее налоговое бремя.

Пополнение индивидуального пенсионного счета или любого другого пенсионного плана с налоговыми льготами — это очень эффективная стратегия минимизации налогов для всех нас.

Ликвидность: Такие инвестиции, как облигации или фонды облигаций, относительно ликвидны, что означает, что во многих случаях они могут быть конвертированы в наличные деньги быстро и с небольшим риском потери. Акции менее ликвидны, поскольку их можно легко продать, но продажа в неподходящее время может привести к серьезным убыткам.

Акции менее ликвидны, поскольку их можно легко продать, но продажа в неподходящее время может привести к серьезным убыткам.

Многие другие вложения неликвидны. Недвижимость или искусство могут быть отличными инвестициями, если вы не будете вынуждены продать их в неподходящее время.

Самые безопасные вложения находятся на денежном рынке. К ним относятся казначейские векселя, компакт-диски, коммерческие векселя или квитанции об акцепте банкиров. Другие безопасные инвестиции включают государственные и корпоративные облигации с высоким рейтингом.

Уравновешивание безопасности, роста и прироста капитала

Для большинства инвесторов ответ заключается не в единственном выборе между безопасностью, ростом или приростом капитала.Лучший выбор — это сочетание всех трех, отвечающее вашим потребностям.

И помните, что со временем это меняется. Ваш аппетит к приросту капитала может быть самым высоким, когда вы только начинаете свою карьеру и можете выдерживать большой риск. По мере приближения к пенсии вы можете сделать упор на то, чтобы сохранить это яйцо, и снизить риск.

По мере приближения к пенсии вы можете сделать упор на то, чтобы сохранить это яйцо, и снизить риск.

Однако на любом этапе ваше портфолио, вероятно, будет отражать одну важнейшую цель, а все другие потенциальные цели будут иметь меньший вес в общей схеме.

Типы инвестиций — NerdWallet

Как инвестор, у вас есть много вариантов, куда вкладывать деньги. Важно тщательно взвесить типы инвестиций.

Инвестиции обычно делятся на три основные категории: акции, облигации и их эквиваленты. В каждой корзине есть много разных типов инвестиций.

Вот шесть типов инвестиций, которые вы можете рассмотреть для долгосрочного роста, и что вам следует знать о каждом. Примечание. Мы не будем рассматривать денежные эквиваленты, такие как денежные рынки, депозитные сертификаты или сберегательные счета, поскольку эти типы инвестиционных счетов предназначены не столько для увеличения ваших денег, сколько для их безопасности.

6 типов инвестиций

Акции