Рентабельность собственного капитала (ROE): формула и примеры расчета

Рентабельность собственного капитала (Return on equity) — стратегически важный показатель для инвестора. Из статьи вы узнаете, по какой формуле рассчитать коэффициент и какие значения ROE считать нормальными, а также найдете готовую Excel-модель.

Что означает рентабельность собственного капитала

Рентабельность собственного капитала – это коэффициент, который показывает величину прибыли, которую получит предприятие на единицу стоимости собственного капитала. Другое название для термина — коэффициент рентабельности собственных средств.

Важное отличие этого показателя от «рентабельности активов» в том, что он демонстрирует эффективность использования не всего капитала предприятия, а той его части, которую вложили собственники.

Рентабельность собственного капитала: формула

Как рассчитать рентабельность собственного капитала? Для расчета чаще всего используется следующая формула ROE:

ROE = (Чистая прибыль за период / Средняя величина собственного капитала за период) х 100%

Как провести факторный анализ рентабельности собственного капитала в Excel: воспользуйтесь готовым решением от Системы Финансовый директор

Рентабельность собственного капитала по балансу

Для расчета коэффициента рентабельности собственного капитала по данным бухгалтерского баланса организации используется следующая формула:

ROE = (стр. 2400 Формы 2 / стр. 1300 Формы 1) х 100%

Данные для формулы берутся из Формы 2 Отчета о прибылях и убытках и Формы 1 Баланса в новой редакции.

Коэффициент рентабельности собственного капитала по МСФО

По МСФО формула будет иметь следующий вид:

РСК= ROE =Net Income After Tax / Shareholder’s Equity,

где Net Income After Tax – чистая прибыль после уплаты налогов,

Excel-модель для расчета и анализа рентабельности собственного капитала

Скачайте готовую Excel-модель, подготовленную экспертами Системы Финансовый Директор.

Скачать Excel-модель

Нормальное значение ROE

ROE характеризует прибыль, которую собственник получит с рубля инвестиций в предприятие. Нормальным уровнем рентабельность собственного капитала на Западе считается 10-12%. Для России (как инфляционной экономики) значение ROE должно быть выше — некоторые источники считают приемлемым показателем 20%.

Минимально допустимым уровнем доходности для инвестора считается средняя ставка по банковским депозитам. По данным на конец апреля 2019 года, в России этот показатель составляет 7.5%.

В целом специалисты советуют сравнивать этот коэффициент с доходностью, которую можно получить, если инвестировать в другой проект (или активы/ценные бумаги). То есть чем выше значение показателя в сравнении с альтернативой, тем больше оснований вкладывать деньги в предприятие.

Полезный инструмент:

www.fd.ru

Рентабельность, что такое рентабельность и как ее рассчитать, рентабельность по EBITDA, формулы рентабельности

Рентабельность, ее виды и как она рассчитывается

При анализе эффективности деятельности компании часто используют показатели рентабельности. Обычно рассчитывают следующие 4 основных вида коэффициентов рентабельности: рентабельность продаж, рентабельность всего капитала, рентабельность собственного капитала, рентабельность по EBITDA. Рентабельность продаж показывает, какую долю, чистая прибыль занимает в общем объеме продаж. Соответственно, формула для расчета рентабельности продаж имеет следующий вид:

Рентабельность продаж = чистая прибыль / объем продаж (выручка)

Понятно, что чем выше этот показатель, тем лучше. Однако будут значительные различия в его значениях при анализе компаний различных отраслей. Сравнение рентабельности продаж следует проводить для компаний-аналогов. Причины, например, увеличения этого показателя, могут быть следующими: либо увеличивается числитель нашего отношения (т.е. прибыль), либо уменьшается знаменатель (падает объем продаж), либо первое и второе одновременно. Прибыль может изменяться по разным причинам, не обязательно из-за увеличения цены товаров или услуг.

Что касается уменьшения объема продаж, то здесь важно разобраться в причинах, по которым это происходит. Помогут вам в этом вебинары от форекс-брокера Gerchik & Co. Если продажи уменьшаются на фоне увеличения цены, то такое развитие событий можно расценить как нормальное. Если продажи падают по причине падения интереса к продукции компании, то такая ситуация должна настораживать инвесторов. При этом может быть даже рост рентабельности продаж из-за краткосрочного увеличения прибыли (прибыль – вещь очень изменчивая и зависит от многих факторов, таких как уменьшение издержек, резкое уменьшение амортизационных отчислений и прочих бухгалтерских ухищрений). Резюмируя вышеизложенное, можно сказать, что анализ рентабельности продаж – очень туманное занятие, но при всех недостатках такого метода анализа он позволяет получить первоначальную картину прибыльности компании и сравнить компании-аналоги.

Рентабельность всего капитала дает нам представление о том, как эффективно компания распоряжается всем своим капиталом – собственным и заемным. Рассчитывается рентабельность всего капитала по формуле:

Рентабельность всего капитала = чистая прибыль / весь капитал.

На величину данного показателя сильное влияние оказывает величина заемных средств и стоимость обслуживания долга. Чем выше доля заемных средств под который компания привлекает средства и чем выше процент, тем ниже чистая прибыль и, соответственно, ниже рентабельность всего капитала. Этот показатель является очень важным при анализе эффективности бизнеса. По рентабельности всего капитала можно сравнивать не только компании разных отраслей, но и определять наиболее прибыльные отрасли, куда стоит инвестировать свои средства.

Рентабельность акционерного капитала = чистая прибыль / акционерный капитал.

Акционерный капитал в балансе — это статья пассива «капитал и резервы». Рентабельность акционерного капитала зависит не столько от прибыльности бизнеса, сколько от соотношения заемного и собственного капиталов. Это соотношение называется эффект рычага. Суть эффекта рычага заключается в следующем: компания, используя заемные средства, увеличивает либо уменьшает рентабельность акционерного капитала.

Снижение или увеличение рентабельности акционерного капитала зависит от средней стоимости заемного капитала (средней процентной ставки) и размера финансового рычага. Финансовым рычагом называется соотношение заемного и собственного капитала организации. Формула расчета финансового рычага:

Финансовый рычаг = заемный капитал / собственный (акционерный) капитал.

Если сравнить рентабельность акционерного капитала какой-либо компании за несколько последних лет с другими инвестиционными инструментами, например, с доходностью государственных облигаций или со ставками по банковским вкладам за аналогичный период, то можно многое узнать об уровне прибыльности компании. Компания, которая на протяжении ряда лет получает доходность на собственный капитал ниже, чем дает банковский вклад если и просуществует долгое время, не принесет своим акционерам почти ничего. Лучше, если доходность (рентабельность) акционерного капитала в несколько раз выше ставок по облигациям.

Рентабельность по EBITDA EBITDA (Earnings before Interest, Taxes, Depreciation and Amortization, EBITDA) – показатель прибыли компании до выплаты процентов, налогов, амортизации. Рентабельность по EBITDA или EBITDA margin рассчитывается по формуле:

EBITDA margin = EBITDA / Выручка от продаж

Рентабельность по EBITDA показывает прибыльность компании по первичной прибыли, т.е. по EBITDA. В настоящее время этот показатель очень популярен у аналитиков. Объяснение этому простое — EBITDA показывает прибыль компании до различных выплат. Эти выплаты либо отсрочены по времени, например, налоги, поэтому эти деньги могут быть повторно «прокручены» компанией и за них не надо платить проценты, либо в случае с амортизацией деньги вообще не уходят из компании, что позволяет их использовать в дальнейшем. Что касается процентов к уплате, то здесь необходимо уточнить структуру долга.

Обычно облигационные займы предполагают платежи один или два платежа в год (иногда чаще), а банковские — более частые, поэтому предпочтительнее платить проценты по облигациям, т.к.они более редкие, что позволяет некоторое время использовать деньги компанией на текущие нужды. Напоследок стоит отметить, что все показатели рентабельности являются достаточно изменчивыми, поэтому анализ лучше проводить не отдельного периода времени, а в динамике, за несколько лет, чтобы выявить тенденцию.

betafinance.ru

Рентабельность собственного капитала: формула по балансу

Рентабельность собственного капитала показывает долю чистой прибыли субъекта хозяйствования. Параметр используется собственниками компании и ее инвесторами для оценки эффективности использования инвестиционных средств. Он идентифицирует работу не всех активов, а только принадлежащих собственникам организации. Как рассчитать коэффициент и использоваться его в качестве экономического индикатора?

Оценка рентабельности собственного капитала

Что это такое?

Одним из основных показателей эффективности ведения предпринимательской деятельности субъектом хозяйствования, является коэффициент рентабельности собственных активов.

Все инвесторы перед инвестированием средств для получения прибыли от их работы, оценивают показатели экономического индикатора. Он позволяет определить уровень компетентности руководства компании в области обращения с собственными и инвесторскими активами.

Коэффициент рентабельности собственного капитала позволяет определить соотношение чистой прибыли субъекта к ее активам, являющихся собственностью основателя компании и ее инвесторов. Расчет параметра актуален только в случае наличия в организации положительных активов, не обремененных ограничениями заемного характера.

Как использовать

Условия роста и падения коэффициента рентабельности

Для оценки эффективности функционирования бизнеса в сфере инвестирования, достаточно провести анализ значений коэффициента рентабельности. Чем выше его величина, тем привлекательнее выглядит компания в глазах инвесторов, ввиду эффективного использования вложенных в проект средств и получения высоких результатов доходности.

Нулевые и отрицательные значения индикатора свидетельствуют о низкой продуктивности инвестированных средств. Руководителям компании следует задуматься о внесении изменений в план своей работы, в способы реализации предпринимательской идеи и в использовании для этого свободных средств, которые могли бы впоследствии принести дополнительный доход. Вкладывать средства в такие проекты инвесторам нецелесообразно, поэтому они избегают сотрудничества с компаниями с низкими показателями экономического индикатора предприятия.

Анализ коэффициента рентабельности позволяет провести анализ объекта финансирования и сравнить результаты полученной прибыли с альтернативными вложениями средств в акции и облигации других компаний, в том числе и банковских заведений.

Как проводится оценка

Оценка рентабельности

Нормативное значение рентабельности собственного капитала позволяет произвести оценку отдачи бизнеса. Для реализации мероприятия необходимо сравнить показатель с величиной альтернативной доходности. Она позволяет определить уровень прибыльности, который может достичь бизнесмен, вложив ценности в другую компанию. Сравнив расчетные значения параметра можно легко определить целесообразность сотрудничества с фирмой по ее превышающим показателям индикатора.

На рентабельность капитала собственника и инвесторов влияет не только величина чистой прибыли от реализации продукции и отдачи всех активов, но и соотношение собственных средств к кредитным.

Сравнение критерия с нормативными значениями, сформированными на основе исторических данных предприятия конкретного региона, позволит оценить перспективность компании. В каждой местности на величину коэффициента оказывает влияние отдельные факторы: инфляция, развитие конкурентной промышленности или риски макроэкономического характера.

Воздействие на рентабельность собственного капитала

Высокие показатели коэффициента рентабельности не всегда характеризуют отличные финансовые результаты. Актуальность анализа определяется наличием на предприятии инвестированных собственных ценностей. При преобладании над ними заемных средств, оценить эффективность компании по экономическому индикатору невозможно. Сложившиеся обстоятельства обуславливают угрозу ее платежеспособности.

Долговая нагрузка на предприятие оказывает негативное воздействие на его финансовую устойчивость.

Рентабельность рассчитывается, только если есть собственный оборотный капитал, определяемый величиной активов, остающихся в распоряжении субъекта после погашения задолженности предприятия, имеющей кратковременный характер. Преобладание кредитных средств над собственными ценностями является причиной отрицательного показателя рентабельности, свидетельствующего о невыгодности сотрудничества с таким субъектом.

Для большинства субъектов хозяйствования реализация деятельности без привлечения земных средств невозможна. Даже банковские учреждения функционируют за счет привлеченных средств, являющихся депозитами вкладчиков. Чистые активы таких учреждений являются гарантией финансовой устойчивости.

Ограничения применения

Не стоит полагаться на коэффициент рентабельности как на инструмент оценки эффективности ведения предпринимательства. Его применение в анализе должно быть скомбинировано с другими показателями. Реальный доход заинтересованного субъекта определяется не количеством активов, а операционной эффективностью, выраженной в продажах произведенной продукции или оказанных услуг. Несмотря на ограниченную информативность параметра, он иллюстрирует прибыль организации, распределяемую между заинтересованными лицами.

Оценка эффективности собственного капитала

Формула расчету по балансу

Учредители юридического лица при его создании формируют уставный капитал. Внесенные в него ценности можно применять с целью получения определенного процента с полученной прибыли от их использования. Экономический индикатор позволяет определить величину дохода от каждого авансированного участниками рубля. Он характеризует эффективность использования собственного капитала.

Проведя анализ значения параметра, и сопоставив его с нормативными величинами, инвестор может определить целесообразность сотрудничества с субъектом предпринимательства. Вкладчики обычно сравнивают характеристики нескольких предприятий и выбирают тот субъект, показатель которого отличается высокими отметками.

При одинаковых величинах стартового капитала у нескольких субъектов хозяйствования могут быть различные показатели прибыльности. Такие условия способствуют более высокому показателю рентабельности у предприятия с меньшей доходностью. Это обусловлено формированием критерия за счет собственных средств, а не за счет выручки. В данной ситуации будет выгоднее сотрудничать с компанией, для которой характерен более низкий показатель.

Рентабельность собственного капитала формула расчета по балансу

Коэффициент определяется расчетным способом. Предусмотрено несколько формул, по которым можно его вычислить. Их выбор осуществляется в зависимости от задач расчета. Исходные данные берутся из бухгалтерской документации. «Отчет о прибыли и убытках», а также «Баланс», являются основными документами для оценщика.

Рентабельность собственного капитала определяется с использованием значения чистой прибыли компании за отчетный годовой период, отнесенной к личным средствам субъекта. В некоторых случаях важно выражение коэффициента в процентном измерении. Для этого базовый параметр следует умножить на 100.

Формула для определения экономического индикатора представлена частным величин:

- чистой прибыли, рассчитанной за определенный временной период, принятый за расчетный период;

- инвестиционных средств, поступивших на счет предприятия за тот же период.

Как рассчитать рентабельность собственного капитала ROE по формуле Дюпона

При расчете коэффициента по формуле Дюпона, индикатор разбивается на три составляющие, каждая из которых позволяет провести анализ влияния параметров на итоговое значение. Такое решение позволяет увеличить эффективность оценки работы руководителя компании с инвестированными средствами и, в случае необходимости, откорректировать его действия с целью улучшения финансовых результатов.

Формула расчета по Дюпону

Проведение трехфакторного анализа позволяет изучить результаты деятельности субъекта хозяйствования изнутри и своевременно выявить элемент, являющийся неэффективным. Его корректировка или устранение повлияет на итоговый результат коэффициента.

Рентабельность по Дюпону оценивается с учетом операционной активности, определяемой по рентабельности продаж, эффективности использования активов по их оборачиваемости и кредитного плеча, идентифицируемого по финансовому левериджу. Произведение всех параметров позволит оценить общее значение коэффициента. Выделение трех факторов позволяет лучше определить взаимосвязи величин и идентифицировать их актуальность в успешном производственном цикле за счет сопоставления критериев с нормативными значениями.

Нормативное значение

Для каждой страны актуальны свои нормативные значения рентабельности капитала. Они определяются на основании статистической информации по большинству предприятий. Для США и Евросоюза показатель соответствует 10-12 процентов. Для стран, для которых характерна инфляционная экономика, критерий определяется 20 процентами. При его анализе необходимо учитывать величину альтернативной доходности, которую мог бы получить инвестор в результате сотрудничества с другими представителями бизнеса.

Высокие показатели рентабельности идентифицируют отличные результаты хозяйствования в сфере работы инвестиционных средств. Однако сильно завышенные критерии требуют проведения анализа посредством реализации расчетных операций по методу Дюпона. Завышенные показатели актуальны при наличии высокого финансового рычага, определяемого соотношением большой доли кредитных средств к сравнительно малой доле собственного капитала. Такое решение руководителя может привести к ослаблению финансовой устойчивости компании и идентификацию ее как рисковой. Инвесторы всегда учитывают закон бизнеса, определяющий большие риски при предоставленной возможности получения хорошей прибыли.

Можно ли повлиять на значение коэффициента?

Коэффициент рентабельности несложно корректировать. Для этого необходимо знать, что может снизить значимость рентабельности собственного капитала и что может его увеличить. Падение параметра характерно в ситуации увеличения инвестиционных средств за счет сторонних организаций или при увеличении уставного капитала за счет дополнительных вкладов учредителей. Уменьшение коэффициента непременно последует при резком снижении величины заемного капитала за счет полного погашения компанией обязательств. Падение оборачиваемости активов негативно повлияет на эффективность работы компании со средствами вкладчиков.

Рассчитывать на рост рентабельности собственных активов можно при увеличении прибыльности за счет грамотного ведения деятельности. Оформление займов и кредитов способствует увеличению показателя, однако в такой ситуации применение его в анализе эффективности работы бизнеса будет нереально.

Вконтакте

Одноклассники

Google+

101biznesplan.ru

Расчет показателей рентабельности капитала по данным бухотчетности

При проведении анализа финансово-хозяйственной деятельности рассчитываются различные экономические показатели, в том числе рентабельность.

Рентабельность – это основной показатель хозяйственной эффективности вложений в различные финансовые объекты хозяйствующего субъекта.

- Коэффициент рентабельности понимается как отношение прибыли к статьям активов или источникам их формирования.

- Рентабельность обычно выражается в процентах.

Что такое рентабельность собственного капитала?

Наиболее показательный экономический коэффициент деятельности предприятия – рентабельность собственного капитала (СК), которая показывает размер отдачи вложенного капитала.

Для собственников бизнеса коэффициент рентабельности СК весьма полезен, так как он характеризует полезность вложения именно средств участников, а не привлеченного капитала.

- Формула рентабельности СК представляет собой отношение прибыли к СК.

- Для исчисления в процентах полученный результат умножают на сто.

- Для более точного вычисления используют среднее арифметическое значение собственных средств за анализируемый период.

По данным бухгалтерской отчетности можно определить рентабельности:

Строка 190 (на начало периода) : 0,5(строка 490 (на начало периода) + строка 490 (на конец периода).

При определении рентабельности СК также применяется формула Дюпона:

Рентабельность СК = (Чистая прибыль : Выручка) х (Выручка : Активы) х (Активы : СК) = Рентабельность по чистой прибыли х Оборачиваемость активов х Финансовый левередж.

Нормальное значение этого показателя для развитых экономик колеблется в пределах 10-12 %

Но для российской экономики с инфляционной составляющей этот показатель должен быть выше.

При проведении анализа рентабельности СК полученный показатель сравнивается с величиной альтернативной доходности, которую могли бы получить собственники при вложении своих средств в другое предприятие.

Рентабельность совокупного капитала

Еще одним признаком, определяющим экономическую устойчивость, и составляющим индекс рентабельности предприятия, является рентабельность совокупного капитала.

Совокупный капитал – это сумма оборотных и внеоборотных активов.

Формула рентабельности совокупного капитала характеризуется отношением прибыли к среднегодовой величине инвестированного капитала (общей сумме активов компании).

По данным бухгалтерской отчетности этот показатель можно рассчитать как отношение значения строки 2300 отчета о прибылях и убытка к строке 1700 баланса.

Первичные документы бухгалтерского учета – правила их составления.

ПБОЮЛ – расшифровка и есть ли разница с ИП?

Рентабельность заемного капитала

Для анализа экономики предприятия применяется коэффициент рентабельности заемного капитала.

Заемный капитал (ЗК) – это привлеченные средства в виде материальной помощи, кредитов и займов.

Рентабельность ЗК определяет отношение прибыли к среднему за период размеру заемного капитала

По информации в отчетности рентабельность ЗК определяется так:

Строка 2400 Отчета о прибылях и убытках : (Строка 1410 + Строка 1510 баланса).

Рентабельность оборотного капитала

При определении экономической эффективности деятельности компании также используют рентабельность оборотного капитала (или оборотных активов).

Оборотный капитал – это средства, направленные на настоящую деятельность для обеспечения производственного цикла.

Оборотный капитал может разделяться на постоянный или переменный:

- Постоянный оборотный капитал – это средства, которые обеспечивают минимально допустимые экономические результаты деятельности.

- Переменный капитал – это привлечение дополнительных средств для расширения производственных задач.

Как правильно оформить проводки по прибыли и налогу на нее?

Как списываются основные средства в бухгалтерии, как делаются проводки?

Правила написания единого расчетного документа для ПФР читай здесь: https://buhguru.com/buhgalteria/edinyjj-raschetnyjj-dokument-v-pfr.html

Рентабельность оборотного капитала рассчитывается как отношение прибыли к среднегодовому (или среднему за рассматриваемый период) значению оборотных активов.

Вычислить рентабельность по данным бухотчетности можно так:

Строка 2400 отчета о прибылях и убытках : Строка 1200 баланса.

Рентабельность инвестированного и перманентного капитала

Рентабельность инвестированного капитала (ИК) характеризует доходность средств, инвестируемых в коммерческую деятельность.

- Инвестированный капитал составляют собственные средства компании и долгосрочные обязательства.

- Рентабельность ИК – это отношение прибыли к размеру ИК .

- Этот показатель зачастую рассчитывают для оценки целесообразности привлечения заемных средств.

При анализе деятельности также используется понятие рентабельности перманентного капитала (ПК)

Он характеризует уровень эффективности привлечения собственных и заемных средств в деятельность компании на продолжительное время.

Рентабельность (ПК) расчитывается как прибыль, деленная на среднюю стоимость собственного капитала и долгосрочных займов.

По данным бухгалтерской отчетности показатель рассчитывается так:

Строка 2400 отчета о прибылях и убытках : (строка 1300 + строка 1530 бухгалтерского баланса).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

| Все отрасли РФ | 20,6% | 41,4% | 37% | 38,3% | 35,5% | 30,5% | |

| 01. Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях | 7,4% | 10% | 11,8% | 16,2% | 13,8% | 9,7% | 9,2% |

| 02. Лесоводство и лесозаготовки | 11,6% | 37,1% | 33,8% | 34,3% | 35,3% | 36,6% | 36,5% |

| 03. Рыболовство и рыбоводство | 5,5% | 22,5% | 20,3% | 31% | 26,1% | 20% | 19,5% |

| 05. Добыча угля | 21,1% | 13,5% | 11% | 23,9% | 23% | 33% | 33% |

| 06. Добыча сырой нефти и природного газа | 20,1% | 15,9% | 14,9% | 20,5% | 15% | 18,2% | 25% |

| 07. Добыча металлических руд | 25,5% | 9,3% | 19,8% | 34,6% | 16,5% | 15,5% | 27,6% |

| 08. Добыча прочих полезных ископаемых | 15,6% | 21,4% | 18,9% | 19,8% | 16,6% | 16,7% | 19,3% |

| 09. Предоставление услуг в области добычи полезных ископаемых | 23,7% | 34,4% | 34,4% | 35,1% | 28,4% | 34,1% | 29,9% |

| 10. Производство пищевых продуктов | 11,1% | 26,5% | 24,3% | 27,4% | 25,2% | 24,7% | 22,9% |

| 11. Производство напитков | 7,4% | 17% | 15,2% | 16,2% | 16,6% | 15,5% | 14,3% |

| 12. Производство табачных изделий | 14,8% | 10,7% | 37,1% | 55% | 42,8% | 69,2% | 67% |

| 13. Производство текстильных изделий | 20,9% | 38% | 29,6% | 32% | 33,1% | 30,1% | 26,7% |

| 14. Производство одежды | 12,8% | 35,8% | 28% | 27,2% | 28,4% | 26,8% | 24,9% |

| 15. Производство кожи и изделий из кожи | 10,7% | 25,4% | 23,8% | 29,1% | 30,5% | 28,4% | 20,6% |

| 16. Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения | 24% | 44,4% | 35,7% | 37,2% | 34,1% | 32,4% | 33,5% |

| 17. Производство бумаги и бумажных изделий | 14,3% | 26% | 27,3% | 33,9% | 32,5% | 31,2% | 26,6% |

| 18. Деятельность полиграфическая и копирование носителей информации | 9,7% | 37,6% | 29,9% | 30,4% | 29,4% | 27,2% | 22,8% |

| 19. Производство кокса и нефтепродуктов | 18,5% | 25% | 22,1% | 27,7% | 15,2% | 23,1% | 24,5% |

| 20. Производство химических веществ и химических продуктов | 16,3% | 27,7% | 26,1% | 31% | 31,6% | 29,7% | 26,9% |

| 21. Производство лекарственных средств и материалов, применяемых в медицинских целях | 11,3% | 20,5% | 19,8% | 22,7% | 22,3% | 18,4% | 14,7% |

| 22. Производство резиновых и пластмассовых изделий | 19,9% | 33,5% | 28,8% | 29,3% | 29,5% | 29,9% | 26,9% |

| 23. Производство прочей неметаллической минеральной продукции | 17,5% | 35,2% | 33% | 29,1% | 27,2% | 26,8% | 24,1% |

| 24. Производство металлургическое | 14,1% | 22,5% | 24,5% | 27,2% | 26,5% | 30,7% | 27,7% |

| 25. Производство готовых металлических изделий, кроме машин и оборудования | 25,8% | 42% | 36,2% | 38,2% | 36,9% | 40,2% | 37,3% |

| 26. Производство компьютеров, электронных и оптических изделий | 17,5% | 27,3% | 22,9% | 24,2% | 21,7% | 25% | 23,4% |

| 27. Производство электрического оборудования | 17,9% | 29% | 26,9% | 30,8% | 30,3% | 31,9% | 29,6% |

| 28. Производство машин и оборудования, не включенных в другие группировки | 16,8% | 29,2% | 27,3% | 30,9% | 30,6% | 31,3% | 28,5% |

| 29. Производство автотранспортных средств, прицепов и полуприцепов | 18,5% | 23,4% | 17,7% | 22,5% | 24,8% | 26,2% | 22,3% |

| 30. Производство прочих транспортных средств и оборудования | 14,9% | 36% | 36,6% | 47,5% | 31,3% | 24,3% | 24,7% |

| 31. Производство мебели | 24,3% | 54,5% | 38,6% | 34,1% | 31,5% | 30,7% | 29,3% |

| 32. Производство прочих готовых изделий | 14,2% | 31,8% | 26,4% | 32,4% | 30,3% | 25,9% | 24,5% |

| 33. Ремонт и монтаж машин и оборудования | 24,1% | 40,8% | 33,6% | 34% | 32,5% | 30,3% | 28,7% |

| 35. Обеспечение электрической энергией, газом и паром; кондиционирование воздуха | 6% | 21,3% | 19,9% | 18,8% | 16,7% | 15,5% | 14,7% |

| 36. Забор, очистка и распределение воды | 1,1% | 11% | 9,4% | 8,1% | 7,9% | 8% | 6,2% |

| 37. Сбор и обработка сточных вод | 2,4% | 41,8% | 39,4% | 32,5% | 29,8% | 26,9% | 21,2% |

| 38. Сбор, обработка и утилизация отходов; обработка вторичного сырья | 12,6% | 40,6% | 41,2% | 40,6% | 38,4% | 39,5% | 36,4% |

| 39. Предоставление услуг в области ликвидации последствий загрязнений и прочих услуг, связанных с удалением отходов | 1,1% | 30,4% | 30,6% | 21% | 17,1% | 16,1% | 18,9% |

| 41. Строительство зданий | 44,4% | 55,3% | 51,9% | 52,4% | 51,4% | 47% | 42,1% |

| 42. Строительство инженерных сооружений | 11% | 28,5% | 25,5% | 25,4% | 25,8% | 33,3% | 33,6% |

| 43. Работы строительные специализированные | 43,2% | 54,5% | 44,9% | 42,6% | 41,1% | 41,7% | 39,2% |

| 45. Торговля оптовая и розничная автотранспортными средствами и мотоциклами и их ремонт | 42,7% | 46,1% | 40% | 39,4% | 36,7% | 37,8% | 33,7% |

| 46. Торговля оптовая, кроме оптовой торговли автотранспортными средствами и мотоциклами | 53,1% | 52,5% | 52% | 60% | 53,8% | 46,4% | 40% |

| 47. Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами | 27,6% | 32,6% | 28,5% | 28% | 27,1% | 24,5% | 23,7% |

| 49. Деятельность сухопутного и трубопроводного транспорта | 17% | 42,4% | 40,8% | 45,1% | 46,1% | 54,1% | 50,3% |

| 50. Деятельность водного транспорта | 32,1% | 32% | 31,9% | 33,7% | 32,4% | 27,4% | 23,1% |

| 51. Деятельность воздушного и космического транспорта | 21,3% | 44,2% | 40,5% | 47,3% | 43,3% | 31,2% | 24,1% |

| 52. Складское хозяйство и вспомогательная транспортная деятельность | 24,1% | 48,5% | 46,1% | 47,8% | 44,4% | 41,1% | 35,5% |

| 53. Деятельность почтовой связи и курьерская деятельность | 23,5% | 60,6% | 46,4% | 46,9% | 41,6% | 44,1% | 46,8% |

| 55. Деятельность по предоставлению мест для временного проживания | 8,5% | 34,9% | 27,8% | 25,8% | 25,3% | 19,1% | 20,9% |

| 56. Деятельность по предоставлению продуктов питания и напитков | 25,3% | 49,2% | 38% | 36% | 35,2% | 36,4% | 37% |

| 58. Деятельность издательская | 10% | 31,3% | 23,2% | 21,4% | 18,7% | 17,8% | 14,6% |

| 59. Производство кинофильмов, видеофильмов и телевизионных программ, издание звукозаписей и нот | 15,9% | 45,5% | 41,1% | 31,5% | 29,9% | 37,2% | 30,5% |

| 60. Деятельность в области телевизионного и радиовещания | 15,1% | 32,3% | 21,8% | 20,7% | 18,8% | 16,1% | 13,4% |

| 61. Деятельность в сфере телекоммуникаций | 14,7% | 31,7% | 27,7% | 27,8% | 25% | 21,2% | 21,3% |

| 62. Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги | 29,2% | 57,8% | 49,1% | 48,1% | 44,5% | 42,6% | 39,7% |

| 63. Деятельность в области информационных технологий | 27,9% | 53,7% | 44,6% | 42,4% | 37,9% | 38,5% | 38,7% |

| 64. Деятельность по предоставлению финансовых услуг, кроме услуг по страхованию и пенсионному обеспечению | 6,6% | 23,3% | 20% | 21,3% | 18,8% | 15,6% | 13,9% |

| 65. Страхование, перестрахование, деятельность негосударственных пенсионных фондов, кроме обязательного социального обеспечения | 2% | 45,3% | 12,3% | 17% | 10,7% | 8,4% | 23,7% |

| 66. Деятельность вспомогательная в сфере финансовых услуг и страхования | 3,6% | 43,6% | 32% | 32,1% | 30,5% | 31,6% | 38,3% |

| 68. Операции с недвижимым имуществом | 6,8% | 26,4% | 22,7% | 20,2% | 17,2% | 15,6% | 14% |

| 69. Деятельность в области права и бухгалтерского учета | 28,4% | 65,1% | 50,1% | 46,4% | 41,1% | 38,9% | 34,2% |

| 70. Деятельность головных офисов; консультирование по вопросам управления | 7,9% | 36,1% | 33,2% | 32,4% | 28,5% | 30,7% | 29,8% |

| 71. Деятельность в области архитектуры и инженерно-технического проектирования; технических испытаний, исследований и анализа | 14,7% | 44,7% | 36,2% | 32,5% | 28,2% | 31,6% | 32% |

| 72. Научные исследования и разработки | 9,7% | 28,7% | 25,7% | 26,6% | 24,9% | 22,7% | 21,2% |

| 73. Деятельность рекламная и исследование конъюнктуры рынка | 39,5% | 63,2% | 50,9% | 48,6% | 45,3% | 43,8% | 38,7% |

| 74. Деятельность профессиональная научная и техническая прочая | 22,7% | 57,6% | 41,4% | 38,1% | 31,2% | 36,2% | 40% |

| 75. Деятельность ветеринарная | 68,9% | 39,8% | 33,6% | 34,4% | 32,8% | 32% | 40,2% |

| 77. Аренда и лизинг | 9% | 31,3% | 29,3% | 28,1% | 28,9% | 27% | 28,1% |

| 78. Деятельность по трудоустройству и подбору персонала | 38,8% | 70,1% | 58,7% | 55,5% | 44,7% | 40% | 41,1% |

| 79. Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма | 15% | 73% | 44,7% | 36,6% | 35,4% | 38,8% | 37,7% |

| 80. Деятельность по обеспечению безопасности и проведению расследований | 27,5% | 50,8% | 37,9% | 34,8% | 31,5% | 29,5% | 29,2% |

| 81. Деятельность по обслуживанию зданий и территорий | 18,7% | 63,2% | 52,3% | 53,5% | 51,8% | 52,4% | 48,6% |

| 82. Деятельность административно-хозяйственная, вспомогательная деятельность по обеспечению функционирования организации, деятельность по предоставлению прочих вспомогательных услуг для бизнеса | 24,5% | 55,2% | 48,7% | 52,2% | 49,4% | 40,2% | 35% |

| 84. Деятельность органов государственного управления по обеспечению военной безопасности, обязательному социальному обеспечению | 17,2% | 38,7% | 30,7% | 24,2% | 24% | 25,7% | 18,6% |

| 85. Образование | 10,3% | 45,1% | 30% | 26,9% | 24,3% | 19,5% | 17,8% |

| 86. Деятельность в области здравоохранения | 5,6% | 53,2% | 37,9% | 33,8% | 29,4% | 30,7% | 28,8% |

| 87. Деятельность по уходу с обеспечением проживания | 0% | 68% | 73,1% | 58,3% | 53,4% |

www.testfirm.ru

Рентабельность заемного капитала. Формула. Пример в Excel

В статье мы рассмотрим один из важнейших коэффициентов оценки финансового состояния компании – показатель рентабельности заемного капитала.

Рентабельность заемного капитала

Рентабельность заемного капитала (аналог. доходность заемного капитала) – показатель характеризующий прибыльность использования заемного капитала, и отражает доходность на 1 рубль заемных средств. Коэффициент рентабельности заемного капитала называется также эффект финансового рычага (Degree of Financial Leverage). Данный показатель используется в финансовом и инвестиционном анализе компаний. Применяется также для оценки прибыльности инвест. проекта или бизнес-плана.

→ Основные показатели рентабельности для оценки бизнеса, 14 формул расчета.

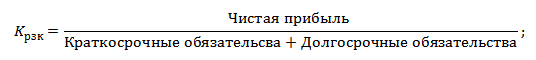

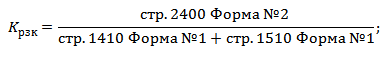

Формула расчета рентабельности заемного капитала в балансе

Для расчета показателя по бухгалтерскому балансу используют Форма №1 и Форма №2. Формула расчета рентабельности заемного капитала по балансу имеет следующий вид:

Нормативное значение показателя

Конкретное нормативное (оптимальное) значение у данного показателя отсутствует. Необходимо анализировать его изменение в динамике и в сопоставлении с аналогичными предприятиями отрасли. При сравнении двух компаний, чем выше рентабельность заемного капитала, тем больше эффективность управления менеджментом заемными средствами. Повышающая динамика показателя является индикатором роста качества управления привлеченным капиталом, что повышает инвестиционную привлекательность и стоимость компании. Анализ рентабельности необходимо проводить комплексно и оценивать также рентабельность собственного капитала, более подробно читайте в статье: “Рентабельность собственного капитала“.

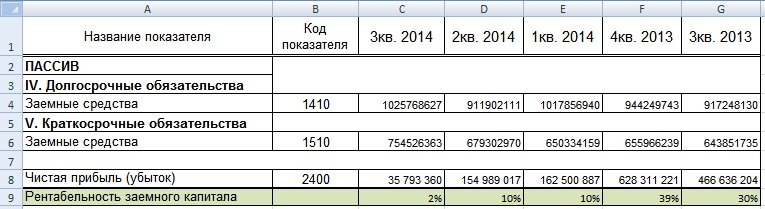

Пример расчета рентабельности заемного капитала для ОАО «Газпром»

Рассмотрим пример расчета показателя для компании ОАО «Газпром», для этого воспользуемся программой Excel и бухгалтерским балансом, который может взять с официального сайта фирмы. На рисунке ниже представлена выборка из баланса предприятия необходимых для расчета строк баланса. Формула расчета будет иметь следующий вид:

Рентабельность заемного капитала =C8/(C4+C6)

Пример расчета рентабельности заемного капитала в Excel

Можно заметить негативную тенденцию, снижения доходности привлеченного капитала. Помимо рентабельности заемного капитала необходимо оценивать эффективность использования собственного капитала с помощью коэффициента рентабельности собственного капитала (ROE). Более подробно читайте в статье: “Рентабельность собственного капитала (ROE). Формула. Пример расчета для ОАО “КАМАЗ”“.

Резюме

Показатель рентабельности заемного капитала является важным показателем эффективности использования привлеченных средств. Данный коэффициент отражает качество управления менеджментом компании заемными средствами. Чем выше его значение, тем выше отдача и больше инвестиционная привлекательность компании.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru

Рентабельность перманентного капитала для бизнес-плана

В статье разберем рентабельность перманентного капитала предприятия. Показатель применяется как в оценке компаний, так и для анализа бизнес-планов.

Рентабельность перманентного капитала. Формула расчета

Рентабельность перманентного капитала (аналог: рентабельность инвестированного капитала, англ: Return on Invest Capital, ROIC) – показатель отражающий эффективность (доходность) использования долгосрочного (перманентного) капитала предприятием. Чем выше значение показателя, тем более эффективно работает предприятие. Тем не менее, при высоких значениях показателя рентабельности перманентного капитала появляется риск банкротства предприятия из-за наличия большого количества необеспеченных обязательств.

→Основные показатели рентабельности для оценки бизнеса, 14 формул расчета.

Формула расчета рентабельности перманентного капитала по балансу

Показатель вычисляется как отношение чистой прибыли организации к среднегодовой стоимости собственного капитала и долгосрочных займов. Формула расчета показателя выглядит следующим образом:

Средняя стоимость собственного капитала и долгосрочных займов рассчитывается как сумма значений на начало года и конец, деленная на 2. Иногда в формуле расчета используют не чистую прибыль, а прибыль до налогообложения, а в зарубежных формулах расчета используется показатель EBIT.

В экономической литературе показатель рентабельности перманентного капитала также называют рентабельностью инвестированного капитала. Инвестированный капитал является суммой долгосрочно привлеченных инвестиций и собственных средств. Более подробно про рентабельность собственного капитала читайте в статье: “Рентабельность собственного капитала (ROE). Формула. Пример расчета для ОАО “КАМАЗ”“.

Резюме

Рентабельность перманентного капитала показывает эффективность использования капитала (собственного и заемного), вложенного на длительный срок в деятельность предприятия. Данный показатель позволяет производить сравнение эффективности деятельности различных предприятий, чем выше значение, тем больше прибыли создает предприятие. Данный показатель может использовать инвесторами для оценки различных альтернативных инвестиционных проектов, а также для оценки целесообразности привлечения заемных средств.

Спасибо за внимание!

Автор: Жданов Василий, к.э.н.

finzz.ru

Добавить комментарий

Комментарий добавить легко