формулы для расчета, виды, определения

Выручка компании Apple в 2021 году составила $365,817 млрд, а «идейный предприниматель» Андрей Остапчук на одной поставке рогов сайгака из Киргизии заработал $2 млн. Но у кого дела идут лучше: у мирового гиганта или обычного предпринимателя? Это станет понятно, если знать, какая у них рентабельность.

Редакция MС.today разобралась, как посчитать рентабельность и какой она бывает.

Что такое рентабельность

Рентабельность показывает, приносит ли прибыль бизнес и правильно ли используют ресурсы: людей, сырье, деньги и другое. Можно рассчитать показатель по всей компании или только для одного выбранного актива. Так вы поймете, как можно увеличить доход компании.

С помощью рентабельности можно сравнить компанию с конкурентами. Например, понять, чей бизнес дает больше прибыли и почему. Еще этот экономический показатель всегда рассчитывают перед продажей бизнеса. Если рентабельность показала, что бизнес приносит регулярную прибыль и тратит мало ресурсов, то его цена повышается.

Рентабельность – относительный показатель доходности и обычно выражается в процентах.

Виды показателей рентабельности

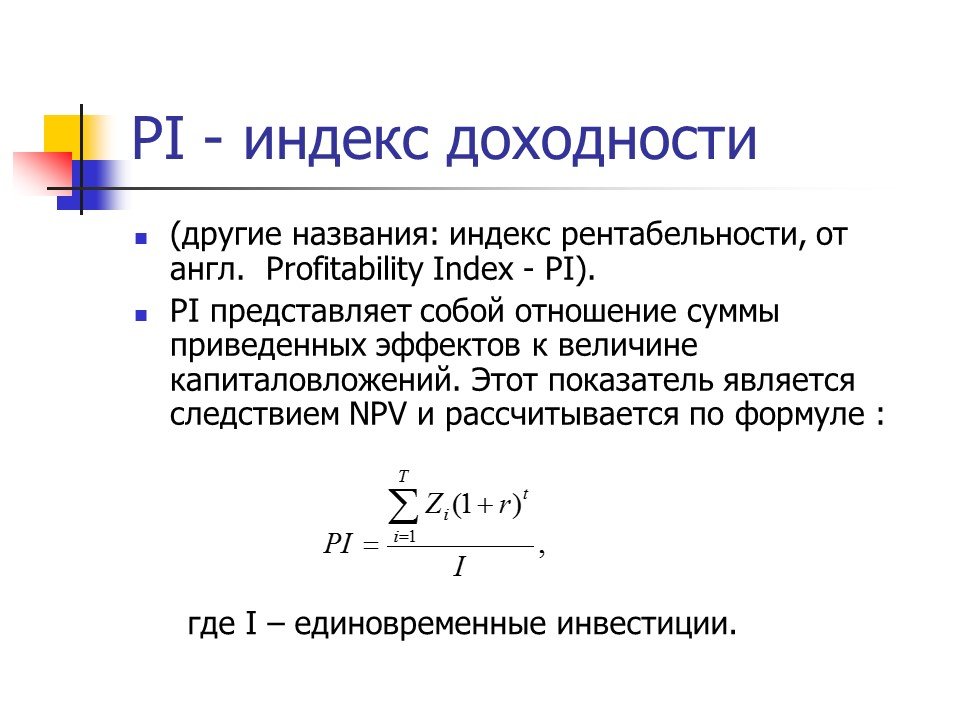

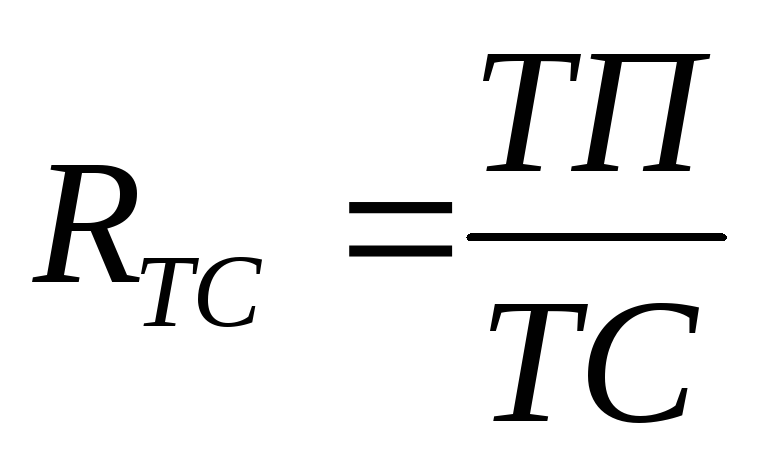

Чтобы посчитать рентабельность, используют формулы. При этом у нее есть несколько разных видов, которые еще называют коэффициентами. Каждый из показателей рассчитывают как отношение прибыли к той или иной величине:

Как рассчитать рентабельность по видам

То есть прибыль делят именно на тот показатель рентабельности, который нужно рассчитать.

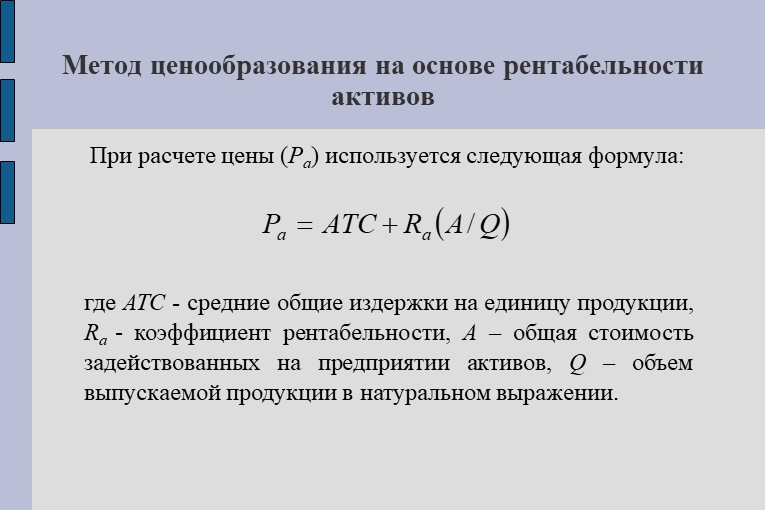

Рентабельность активов (ROA): формула и определение

ROA показывает, какую прибыль приносят активы компании: оборудование, территории, сырье и даже деньги. Если рентабельность активов ниже нуля, то компания работает в минус. И чем выше показатель ROA, тем лучше компания использует собственные ресурсы.

Вот формула расчета рентабельности:

Каждый день в нашем Telegram-канале мы публикуем подборки главных новостей дня и ключевое из статей. Самое интересное и важное, коротко и четко, каждый день 🙂ROA = П / ЦА × 100%

П – прибыль за конкретный период.

ЦА – цена активов, которые использовались в этот период.

Рентабельность продаж (ROS): формула и определение

Рентабельность продаж показывает чистую прибыль компании. Чтобы ее рассчитать, используют такие показатели: размер выручки до уплаты налогов и кредитов или валовую прибыль – разницу между выручкой, полученной от продажи услуги или товара и его себестоимостью.

Эти показатели могут называться:

- коэффициент операционной рентабельности;

- коэффициент рентабельности продаж по валовой прибыли.

Вот формула рентабельности продаж (ROS):

ROS = П / В × 100%.

П – прибыль.

В – выручка.

Рентабельность основных производственных фондов (ROFA): формула и определение

Сюда относят все активы компании, которые та использует в производстве товаров или услуг. Они не могут израсходоваться, а только изнашиваются со временем. Например, электрические сети, оборудование, станки, здания, автомобили и другое.

Важно знать, как посчитать рентабельность основных фондов, если компания хочет обновить активы. ROFA рассчитывается как отношение чистой прибыли к цене основных средств: автомобилей, станков, зданий и прочее.

Вот формула рентабельности основных производственных фондов:

Подписывайтесь на нашу Facebook-страничку, чтобы не пропустить ничего важного из новостей украинского IT 🙂П – чистая прибыль организации за период.

Цс – цена основных средств.

Источник: gifer.com

Рентабельность оборотных активов (RCA): формула и определение

Расходуемые ресурсы, которые компания использует в производстве товаров, называются оборотными активами. Сюда относят:

- сырье;

- готовые товары на складах;

- деньги за товары на счетах предприятия и другое.

Это как конечный продукт того, что было сделано с помощью производственных фондов.

RCA Return on Currency Assets. – Прим. ред. показывает, приносят ли прибыль оборотные активы.

Вот формула рентабельности оборотных активов:

RCA = П / Цо × 100%

П – чистая прибыль за определенный период.

Цо – цена оборотных активов, которые использовали для производства в то же время.

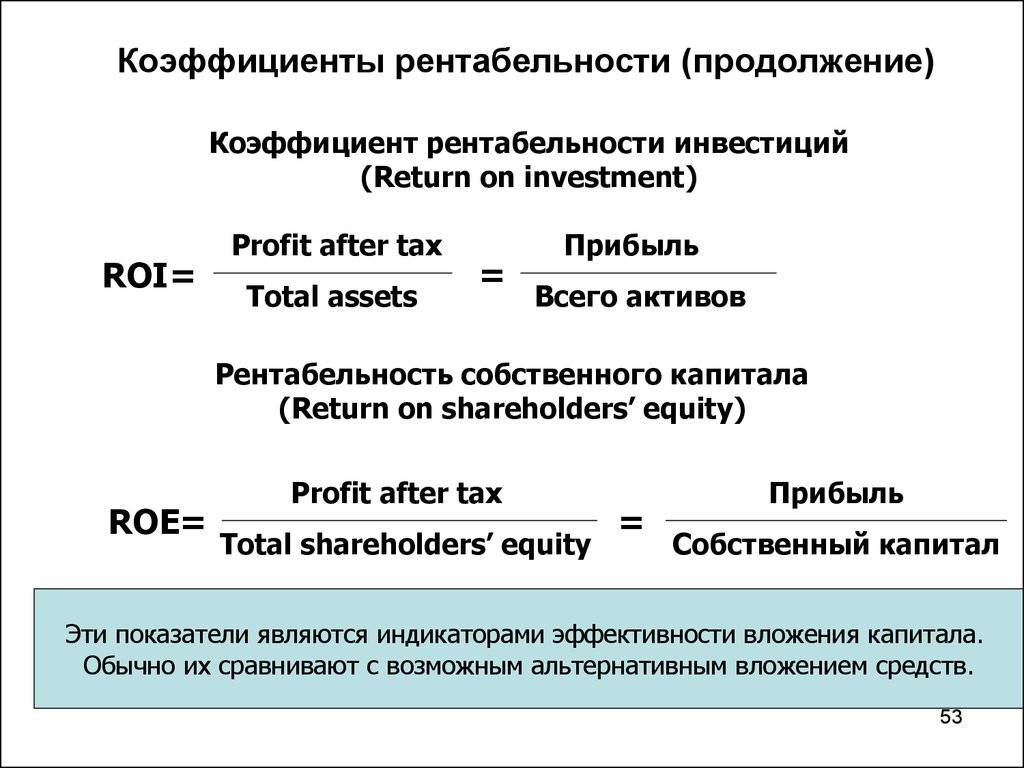

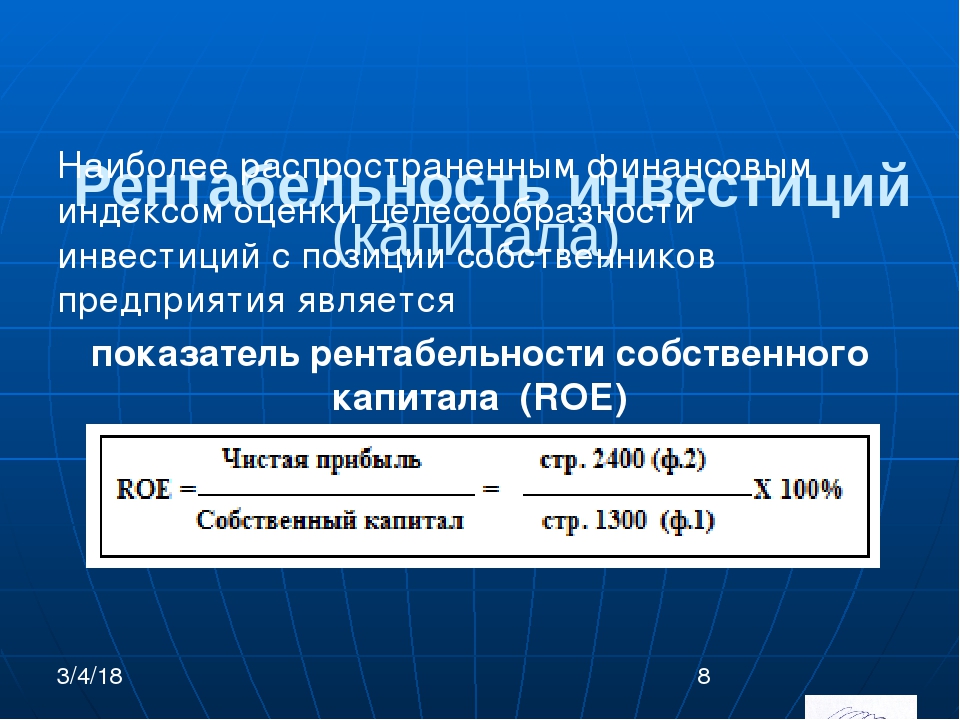

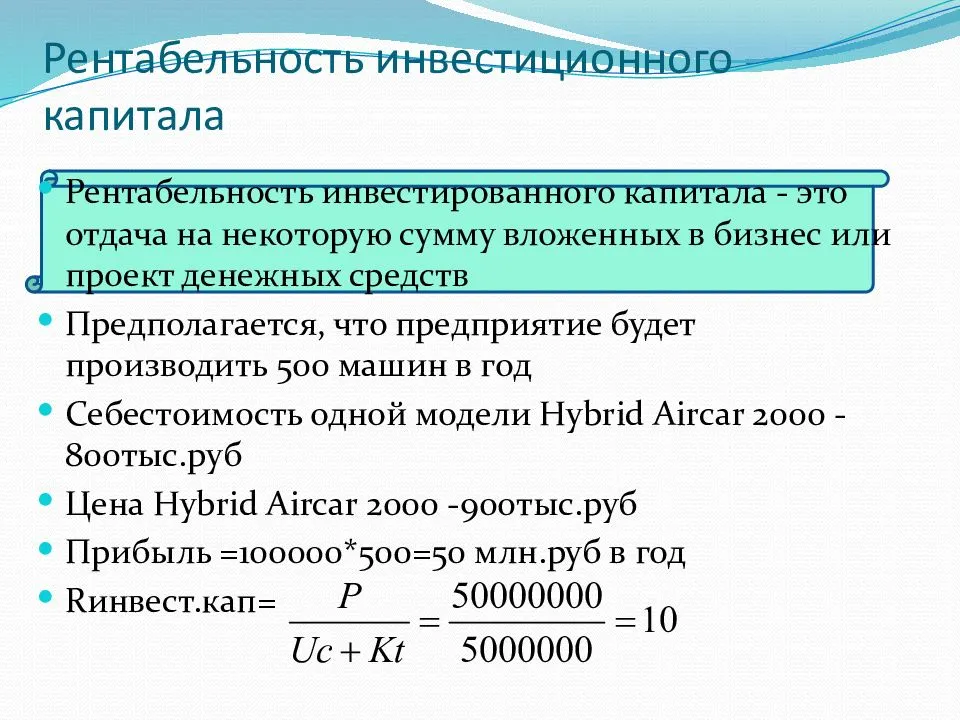

Рентабельность капитала (ROE): формула и определение

Коэффициент ROE показывает, приносят ли прибыль деньги, которые вложили в компанию. Сюда входит акционерный или уставный капитал максимальная сумма, на которую компания имеет право выпустить акции. – Прим. ред..

Рассчитывается рентабельность ROE по формуле:

ROE = П / К × 100%

П – прибыль.

К – капитал.

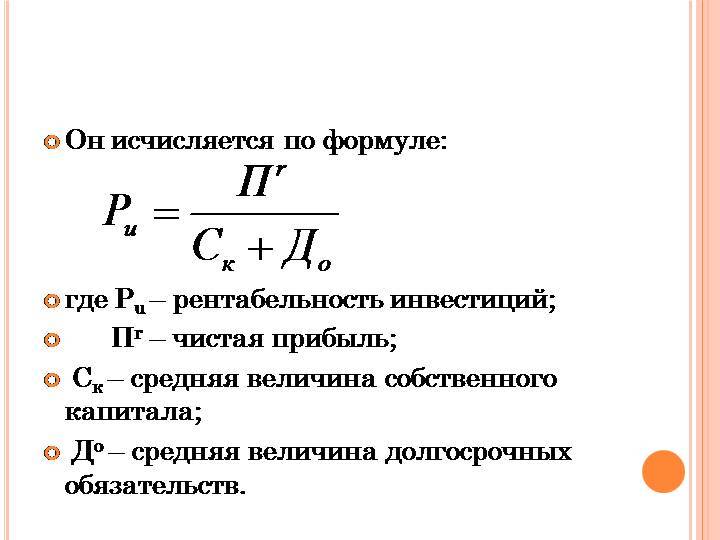

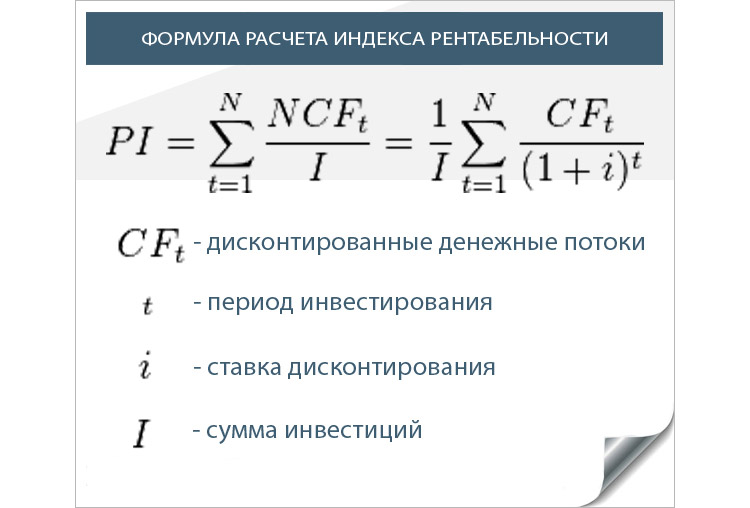

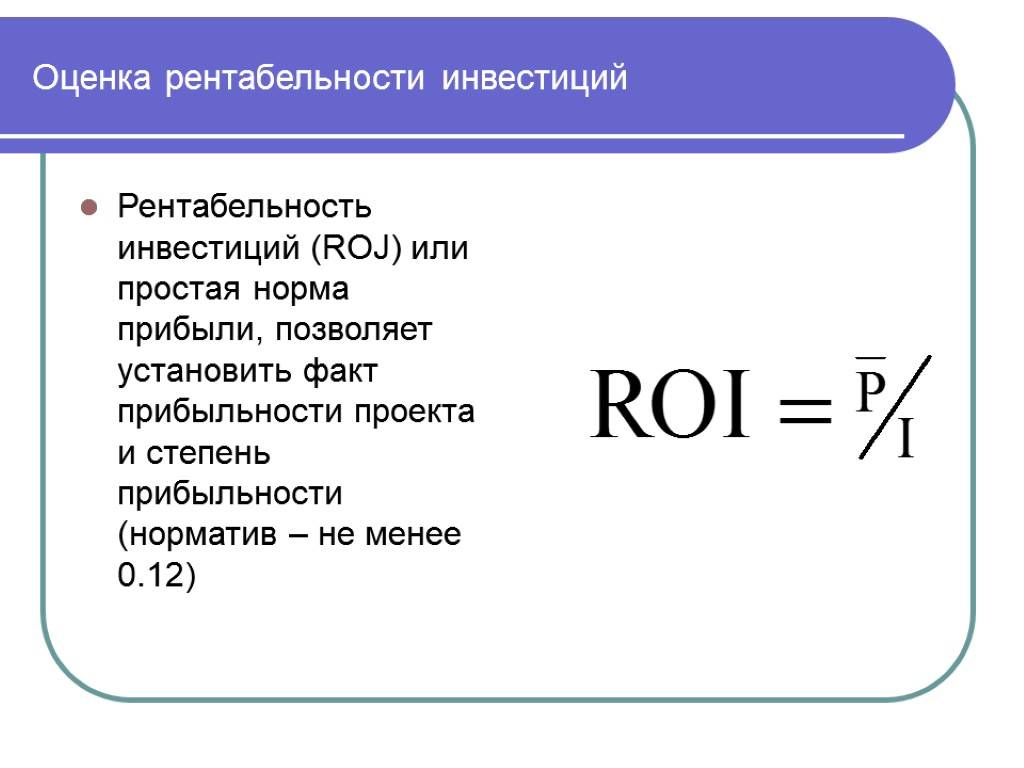

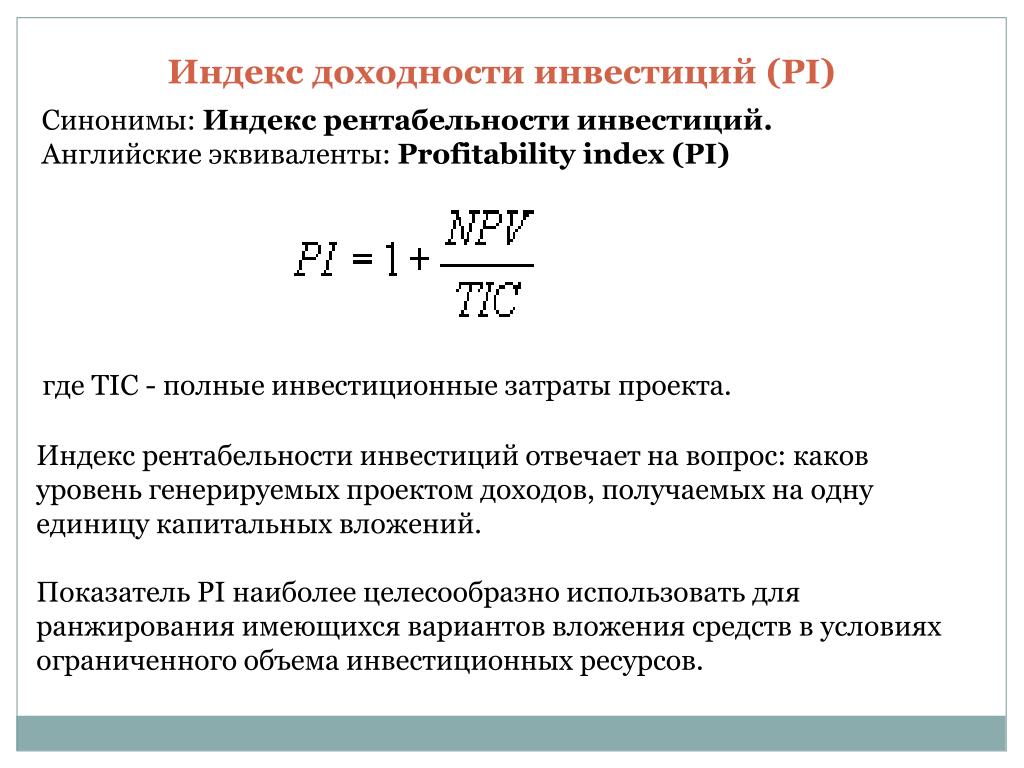

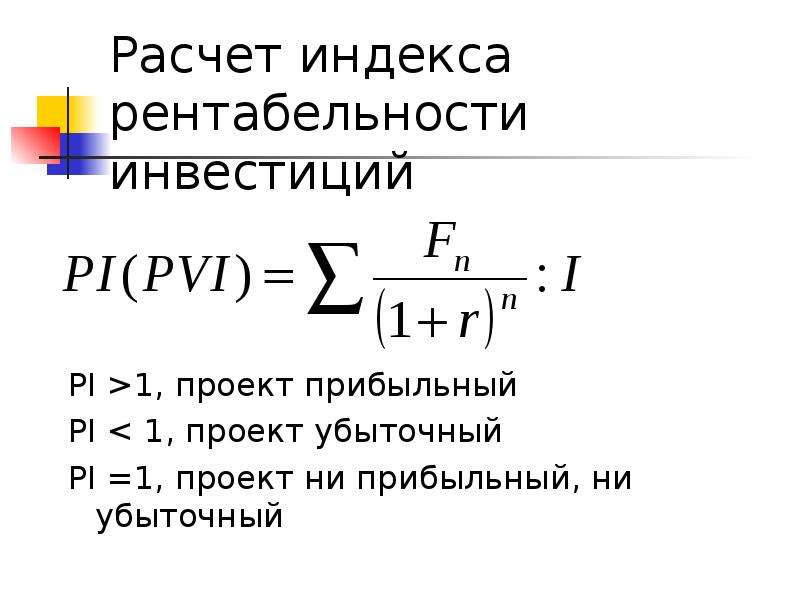

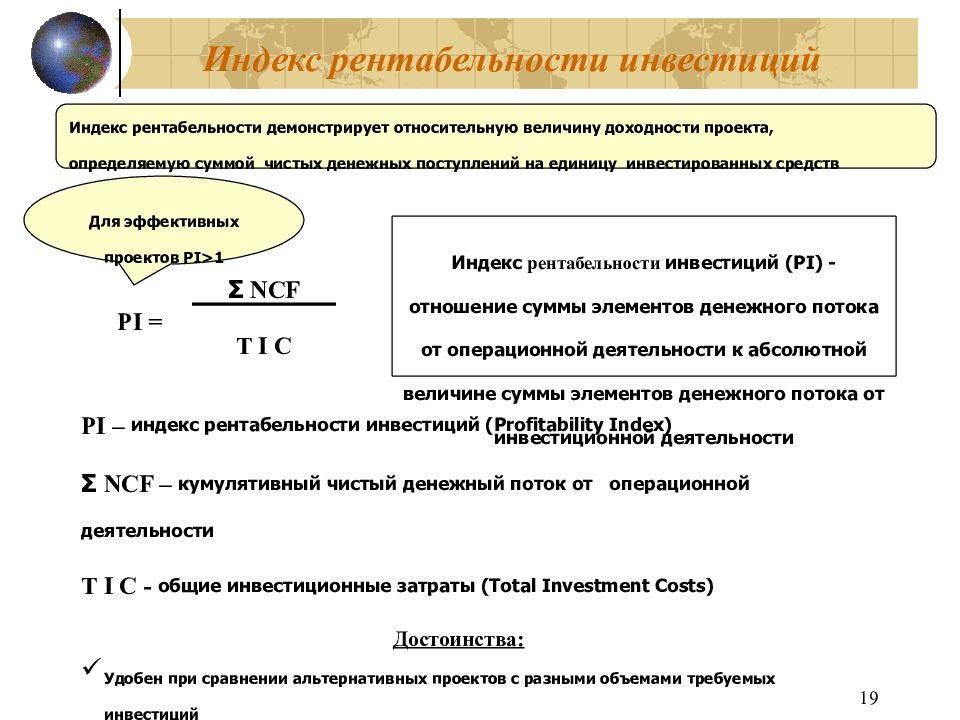

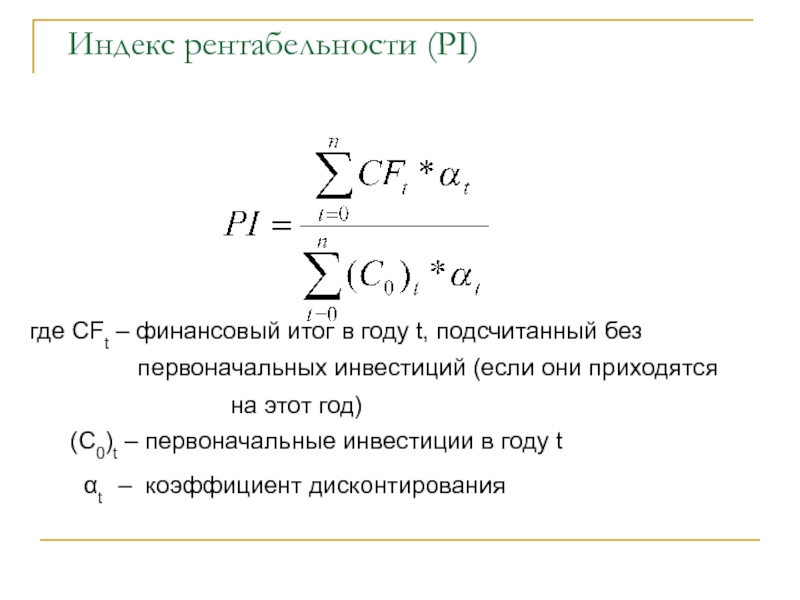

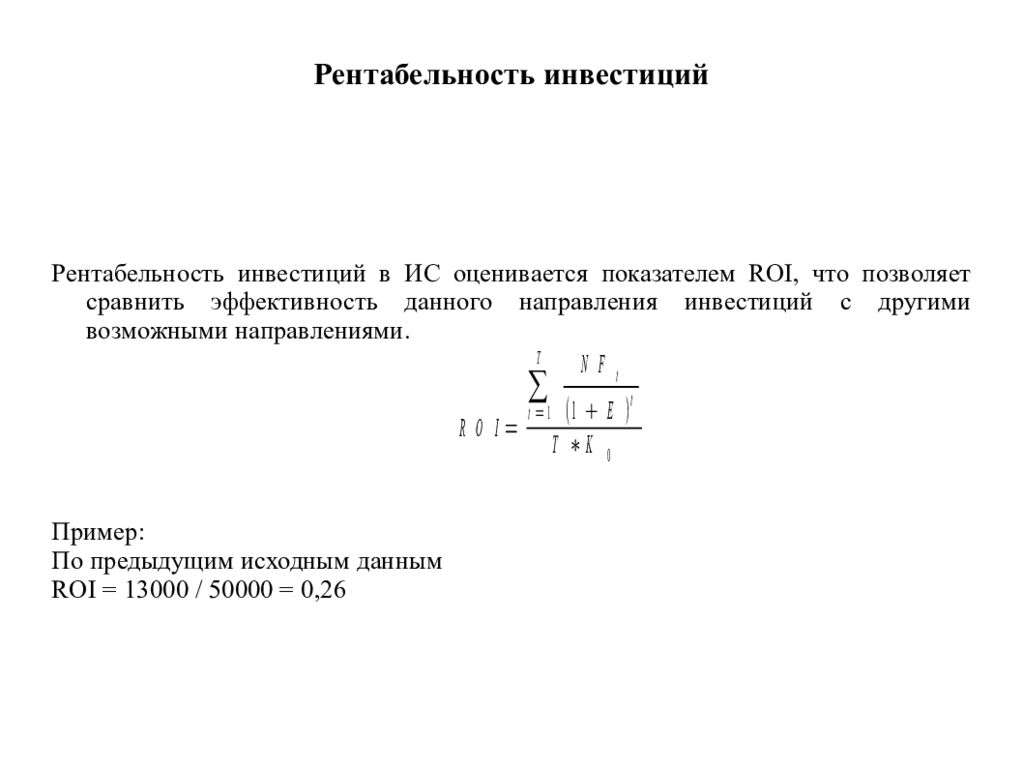

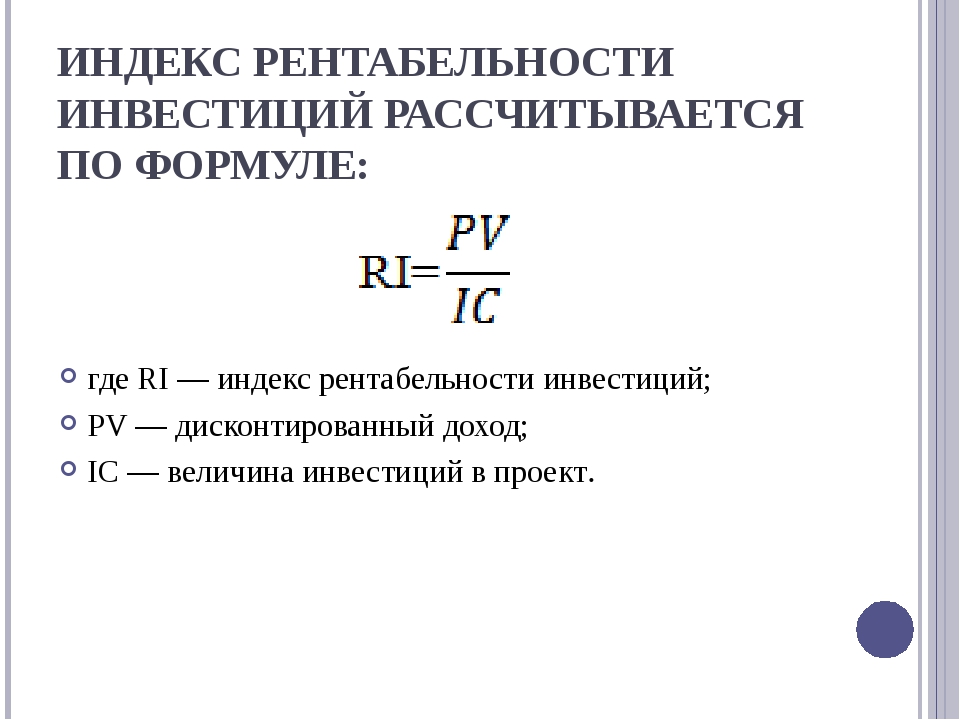

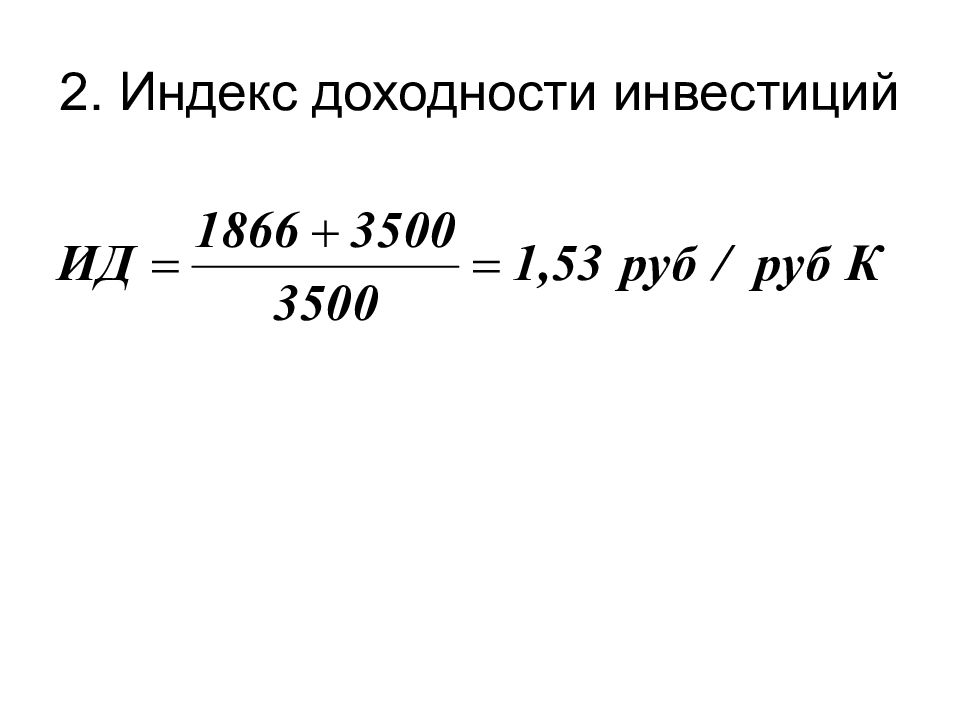

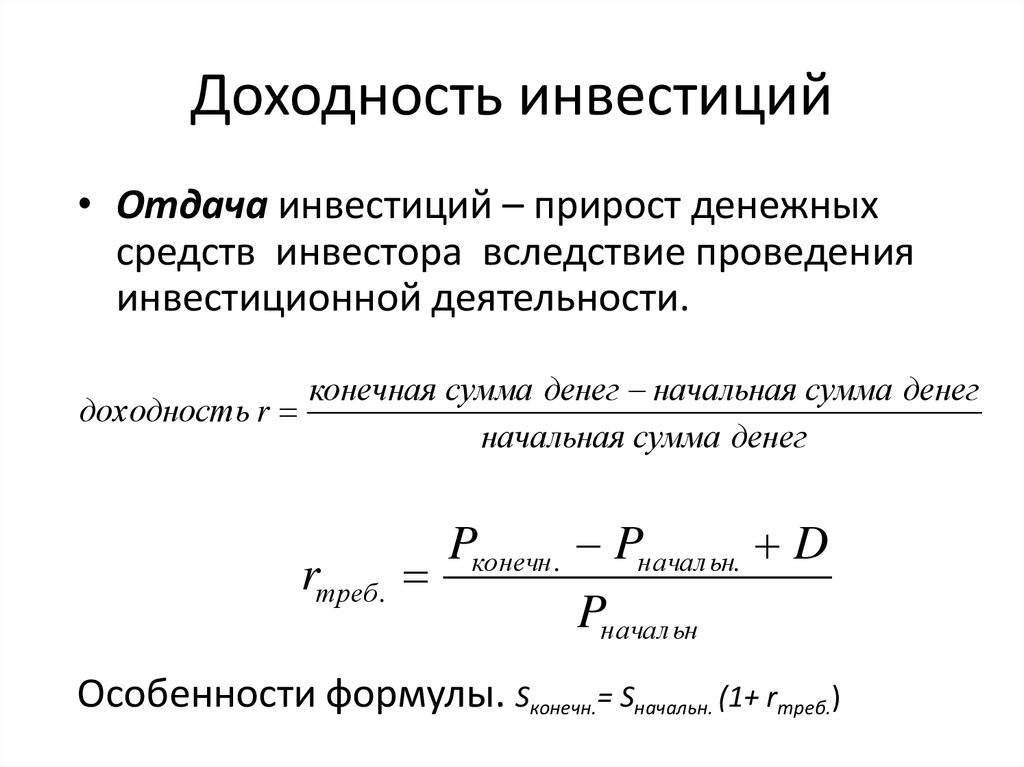

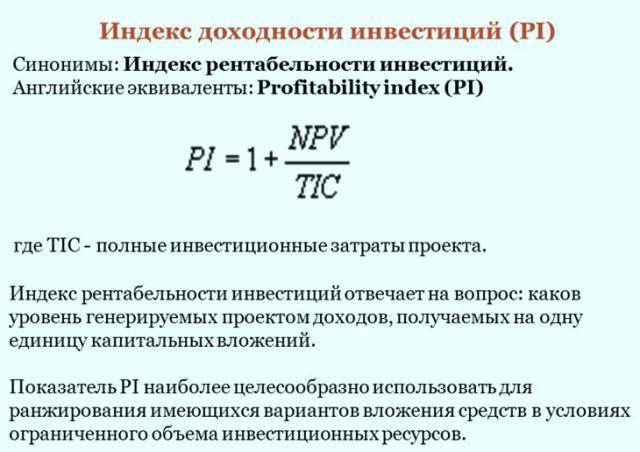

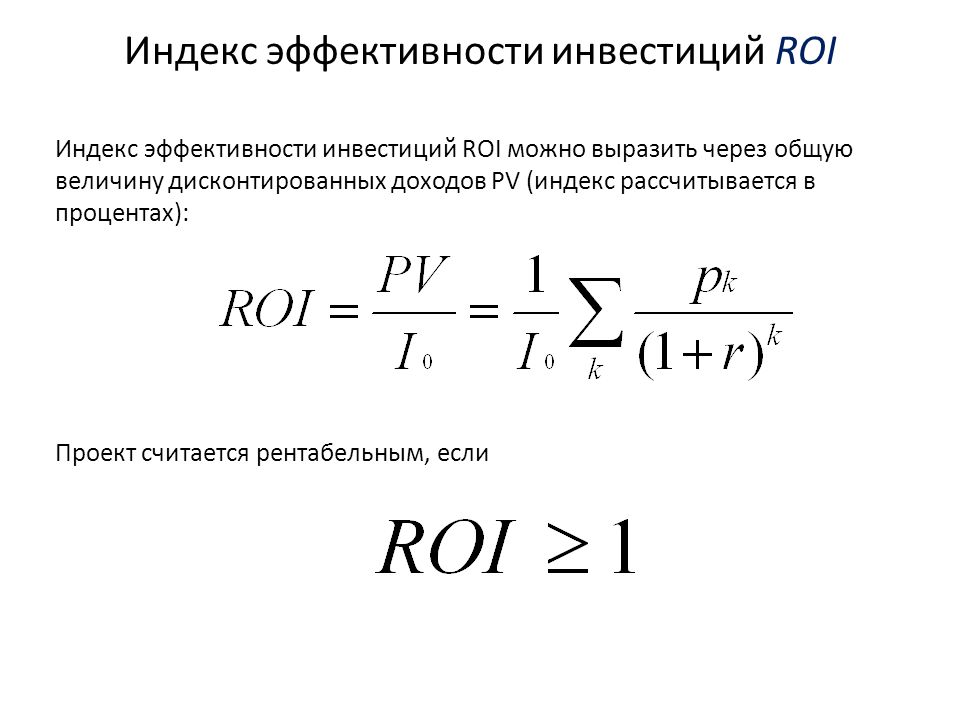

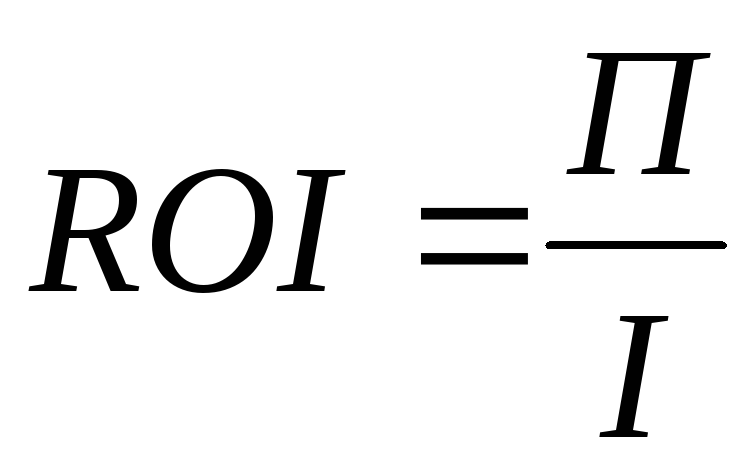

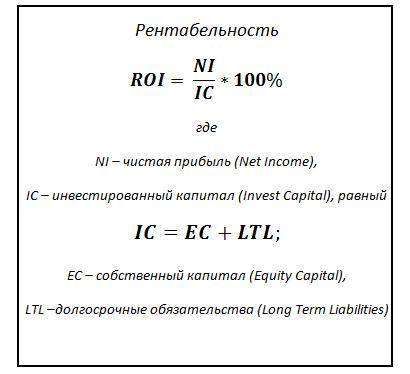

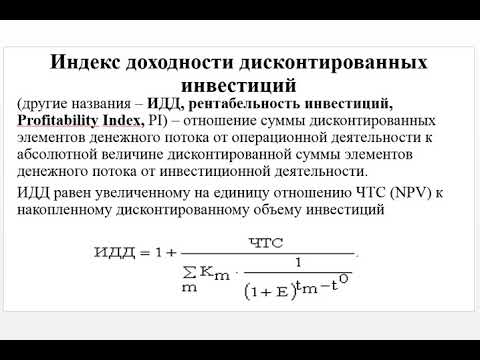

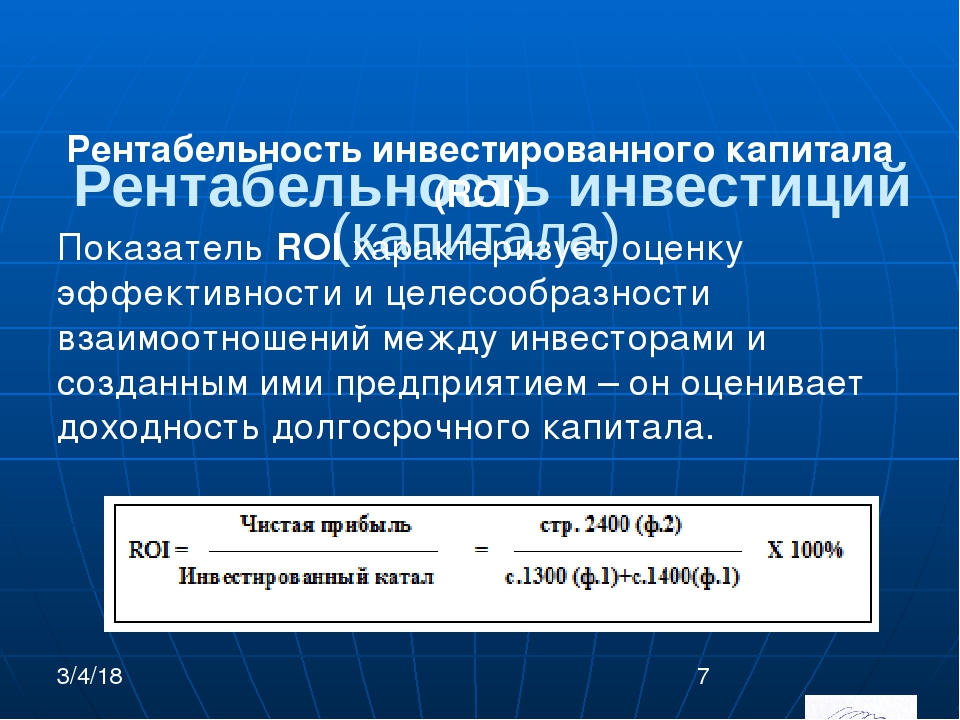

Рентабельность инвестиций (ROI): формула и определение

Но рассчитывается показатель для любых видов вкладов. Сюда можно отнести и банковские депозиты, и биржевые инструменты, например, акции. ROI показывает доходность от инвестиций.

Но рассчитывается показатель для любых видов вкладов. Сюда можно отнести и банковские депозиты, и биржевые инструменты, например, акции. ROI показывает доходность от инвестиций.Вот как рассчитать рентабельность инвестиций:

ROI = П / Ци × 100%

П – прибыль.

Ци – цена инвестиций.

Источник: gifer.com

Рентабельность производства: формула и определение

Такая рентабельность показывает, хорошо ли работает компания. Если работают несколько производств, то показатель рассчитывается отдельно по каждому. Еще можно узнать рентабельность отдельной продукции или какого-то отдельного участка производства. Например, цеха.

Вот формула рентабельности производства:

Rпр = П / (Цс + Цо) × 100%

П – прибыль.

Цс – цена основных фондов.

Цо – цена оборотных активов с учетом амортизации и износа.

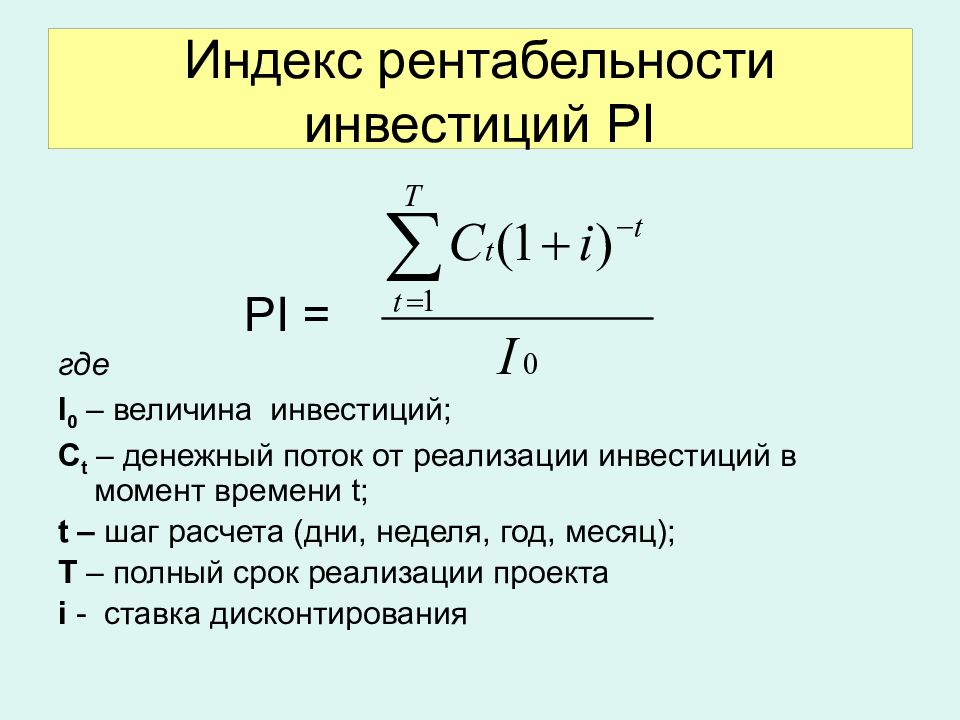

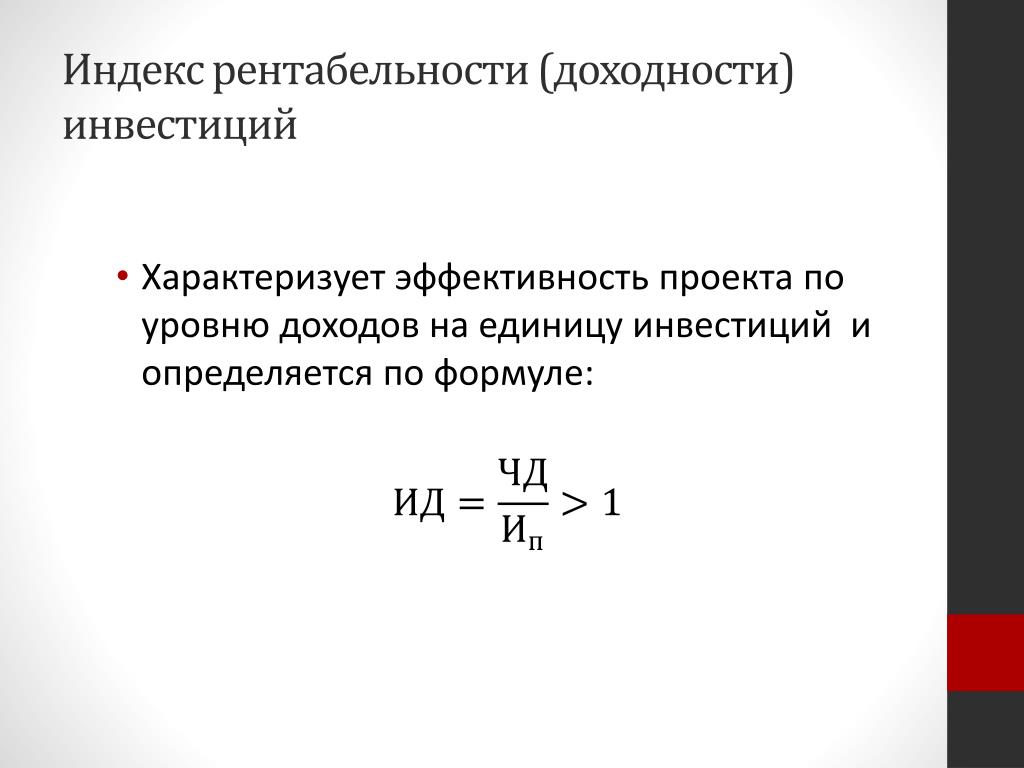

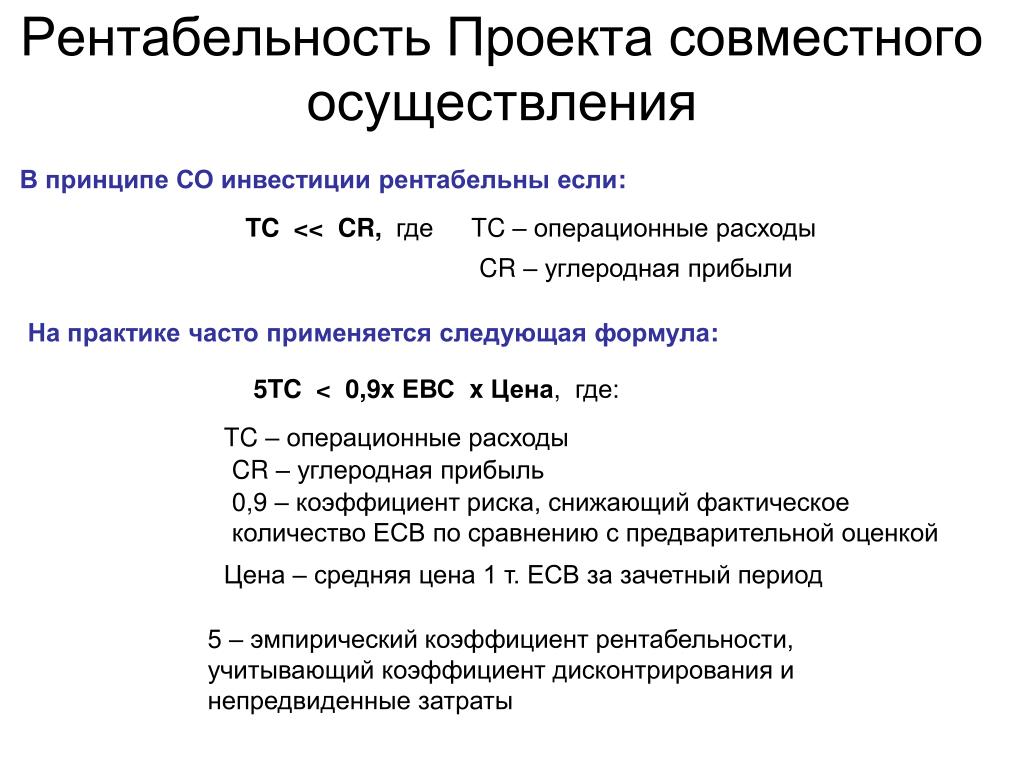

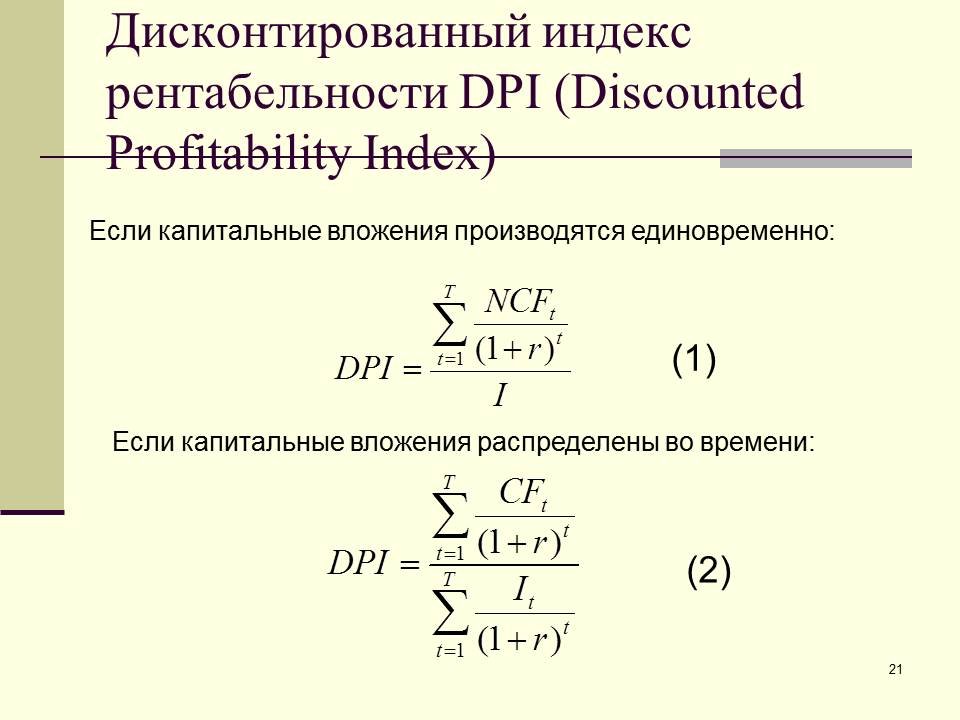

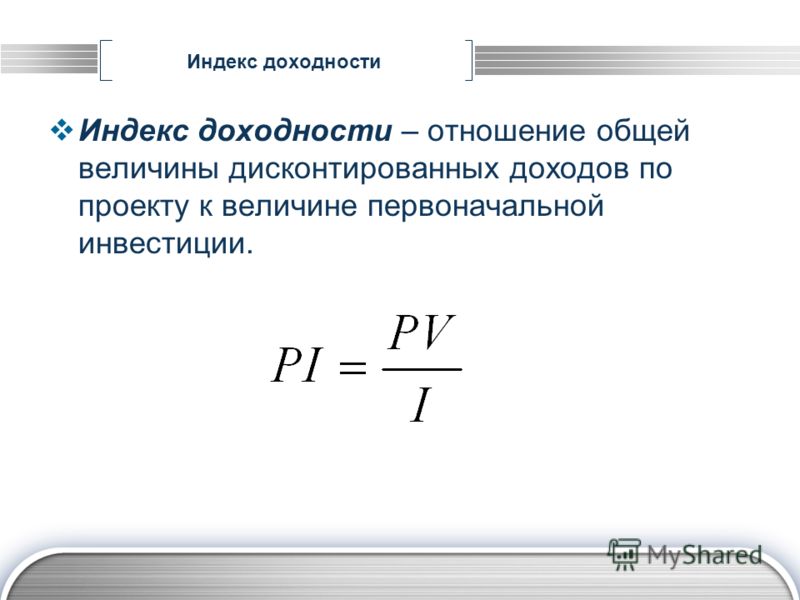

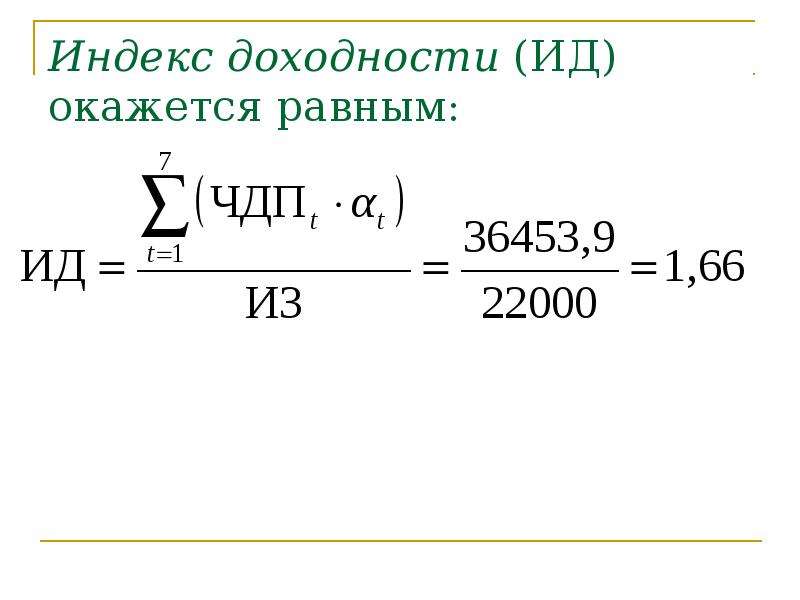

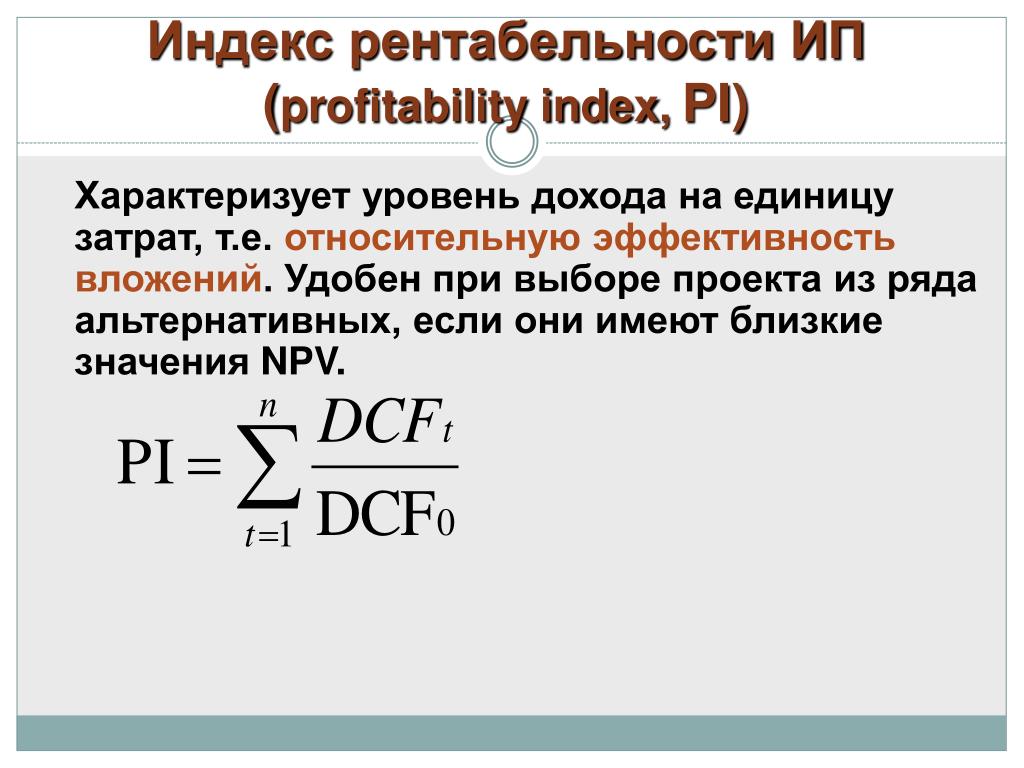

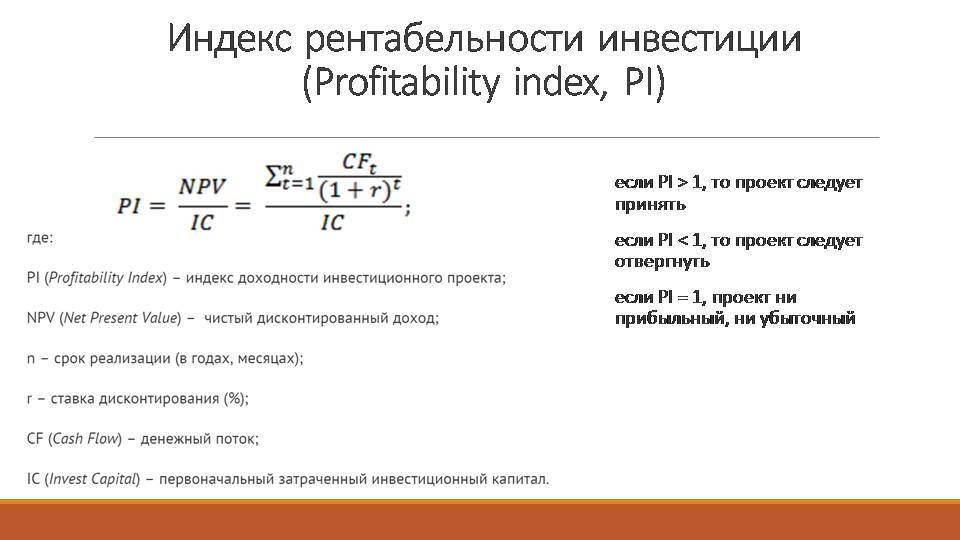

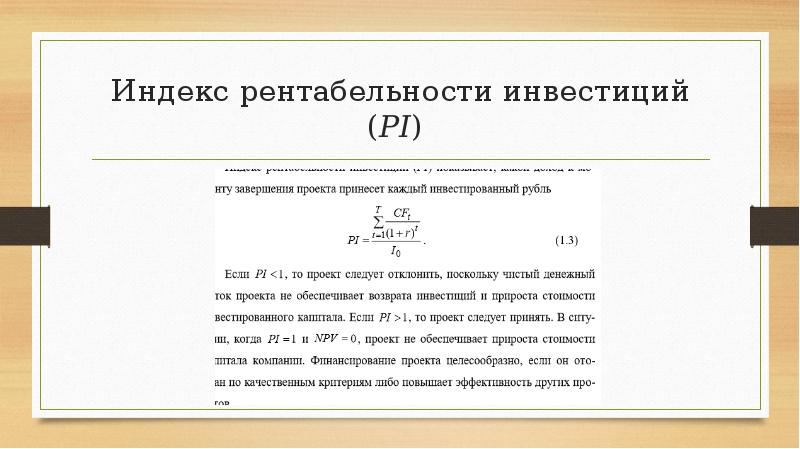

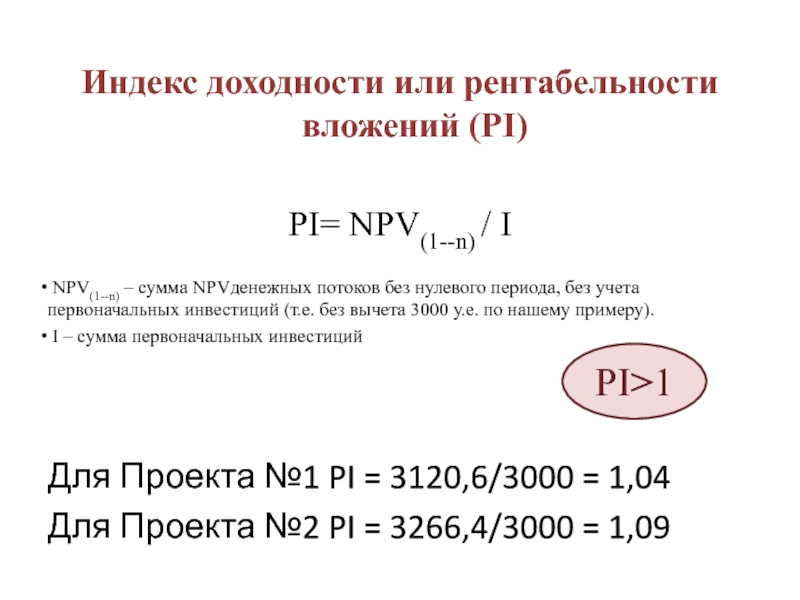

Рентабельность проекта: формула и определение

Как рассчитать рентабельность инвестиций в новый проект? Это можно сделать заранее, перед его запуском, чтобы понять, принесет ли он прибыль. Так инвестор поймет, стоит ли вкладываться.

Поэтому рентабельность проекта – это отношение будущей выручки к затратам, которые понадобятся для запуска бизнеса.

Рассчитать такой коэффициент можно по двум формулам:

- Как отношение стоимости бизнеса к инвестированию его запуска.

Rп = Сб / Ци

Сб – стоимость бизнеса.

Ци – объем вложений.

- Как отношение чистой прибыли и амортизационных расходов к инвестированию его запуска.

Rп = (П + А) / Ци

П – чистая прибыль.

А – амортизация.

Ци – затраты.

Как посчитать рентабельность: пример

Как подсчитать общую рентабельность, например, магазина? Применим простую формулу:

Прибыль / Выручка * 100%

Например, продуктовый магазин за 12 месяцев продал товара на 5 млн грн. Их закупка и доставка обошлись в 3 млн грн. Тогда чистая прибыль составит 2 млн грн, а рентабельность рассчитаем по формуле:

Их закупка и доставка обошлись в 3 млн грн. Тогда чистая прибыль составит 2 млн грн, а рентабельность рассчитаем по формуле:

(2 000 000 / 5 000 000) * 100% = 40%.

Итого: эффективность работы магазина – 40%. А значит, он работает в плюс и это выгодный бизнес. А если рентабельность минусовая, значит, магазин тоже работает в минус.

А вот как сравнить рентабельность двух товаров.

На изготовление и продажу товара А потратили 100 грн, а выручили 150 грн. А на изготовление и продажу товара Б потратили 20 грн, а выручили 200 грн.

Считаем рентабельность товара А:

150 – 100 = 50 грн – прибыль товара А.

50 / 150 * 100% = 33,3% – рентабельность товара А.

Считаем рентабельность товара Б:

200 – 20 = 180 грн – прибыль товара Б

180 / 200 * 100% = 90% – рентабельность товара Б

Второй продукт рентабельнее, и его выгоднее запускать в продажу.

Источник: gifer.com

Порог рентабельности

Порог рентабельности – это такой размер дохода, когда чистая прибыль равна нулю.

При этом выручка полностью покрывает все расходы по производству и ведению бизнеса. То есть у компании нет ни убытка, ни прибыли.

Вот как рассчитать порог рентабельности:

ПРд = В х Зпост / (В – Зпер)

Или формула расчета порога рентабельности в штуках товара:

ПРн = Зпост / (Ц – ЗСпер)

ПРд – порог рентабельности в денежном выражении.

ПРн – порог рентабельности в натуральном выражении.

Зпер – переменные затраты.

Зпост – постоянные затраты.

Ц – цена, выручка на единицу продукции.

ЗСпер – средние переменные затраты (на единицу продукции).

В – выручка.

Как повысить рентабельность

Рентабельность – это отношение прибыли к любому показателю.

Так как показатель относительный, то увеличить его можно двумя способами:

- увеличить выручку;

- уменьшить расходы, стоимость активов, инвестиции, капитал и так далее.

Если формулы даются вам сложно, то можно просчитать коэффициент рентабельности онлайн. Например, на businesscalculator.pro.

Вывод

Рентабельность – относительный показатель. Сложно сказать, что в этом месяце она хорошая, а в другом плохая, полагаясь только на свои цифры, даже если вы получаете прибыль. Есть два способа проверить, хорошая ли у вас рентабельность.

Первый – сравнить себя с «соседями». Хорошо было бы получить информацию по конкурентам и сравнить себя с ними. А если это сложно, то сравниваем себя с рынком в целом. Такие нишевые отчеты регулярно делают многие агентства и размещают в открытом доступе.

Второй – измерить себя в динамике. И чем больше период, тем лучше.

К примеру, если в марте рентабельность по чистой прибыли у вас 15%, в апреле – 20%, а в мае – 12%, то это еще более-менее понятная картина, у которой могут быть свои причины. А вот если у вас в июне вышло 10%, в июле – 6%, в августе – 2%, то тут уже есть над чем задуматься. Скорее всего, что-то работает не так. Либо учет прибыли идет кассовым методом, когда доходы записываются сразу, а расходы – позже, после всех фактических выплат.

А вот если у вас в июне вышло 10%, в июле – 6%, в августе – 2%, то тут уже есть над чем задуматься. Скорее всего, что-то работает не так. Либо учет прибыли идет кассовым методом, когда доходы записываются сразу, а расходы – позже, после всех фактических выплат.

Как измерить рентабельность инвестиций в DevOps? – Digital Enterprise

Влияние DevOps на производительность организации значительно, но оно может стать еще больше, если вы измерите рентабельность инвестиций в DevOps. Узнайте, как его можно улучшить.

DevOps ускорил темпы поставки программного обеспечения и обеспечил создание гибкой среды. В результате повысилась производительность, снизились затраты, сократился период от задумки до реализации, снизился процент отказов и ускорилось восстановление. DevOps является неотъемлемой частью процесса разработки. Он обеспечивает бесперебойную доставку даже самых сложных решений. Влияние DevOps на производительность организации действительно огромно, но оно может стать еще более значительным, если вы измерите рентабельность инвестиций в DevOps и выясните, как ее можно улучшить.

Почему классическая формула ROI не подходит для расчета потенциального дохода от внедрения DevOps?

Начиная новую технологическую трансформацию, вы должны сначала измерить ее ROI, чтобы понять, стоит ли в нее инвестировать. Таким образом, вы сможете оценить прогресс от внедрения новой технологии. В противном случае, как вы поймете, что достигли своих планов DevOps? Кроме того, если DevOps не работает, ROI покажет вам проблемную область, чтобы вы могли трансформировать свои цели.

Расчет ROI DevOps — это не простой шаг. Мы не можем использовать обычную формулу ROI, (((R-I)/I*100%), где R означает «возврат», а I — «инвестиции». «R» имеет много общего с ценностью повышения производительности; «I» тоже непростое понятие, поскольку инвестиции непрерывны и состоят из двух частей:

- первоначальные инвестиции во внедрение практики DevOps, которые включают инструменты и обучение.

- текущие реинвестиции в команду DevOps.

Внедрение DevOps требует расчетов на приобретение и обслуживание технологий, перестройку инфраструктуры данных, замену существующих систем и обучение сотрудников. А поскольку не существует компаний, которые не ориентированы на возврат инвестиций, вам нужен определенный метод для его измерения. Вы можете рассчитать ROI DevOps двумя способами.

А поскольку не существует компаний, которые не ориентированы на возврат инвестиций, вам нужен определенный метод для его измерения. Вы можете рассчитать ROI DevOps двумя способами.

1. Расчет затрат, связанных с простоями.

Здесь вы можете измерить возможную прибыль от стоимости предотвращенного простоя. Согласно исследованию IBM, средняя стоимость незапланированного простоя приложения для предприятий составляет около $400 000 в час. А для 35% респондентов незапланированные простои являются ежемесячной практикой. Таким образом, рассчитайте ROI DevOps, чтобы понять, сколько денег вы можете сэкономить, избегая простоев. Рентабельность можно измерить путем суммирования среднего времени восстановления (MTTR), стоимости простоя, частоты развертывания и процента отказов.

Чтобы рассчитать *instinctools DevOps ROI, необходимо отслеживать эти метрики:

- Философия: Одновременное внимание к людям, процессам и технологиям.

- Производительность: Включает высокую, среднюю и низкую производительность ИТ.

- Скорость: Измерение эффективности, отказоустойчивости и восстановления инфраструктуры, частоты релизов, итераций и уровня автоматизации.

2. Расчет стоимости.

Наиболее непосредственно измеряемая прибыль — это экономия затрат благодаря ускорению доставки программного обеспечения. Чем быстрее вы выпустите приложение, тем больше конкурентов вы оставите позади. DevOps может помочь вам в этом.

Отчет Veritis State of DevOps демонстрирует, что ежегодная прибыль возможна за счет затрат на ненужную переработку, которой удалось избежать. Чтобы измерить их, суммируйте среднюю зарплату и льготы сотрудников, численность технического персонала и процент времени, потраченного на ненужную доработку.

Четыре шага для расчета рентабельности инвестиций в DevOps.

Следуйте этой методике, чтобы получить информацию о том, насколько эффективна и успешна реализация идей DevOps, а также понять, как она может ускорить рост вашей компании.

1. Измерьте затраты на инициирование процессов.

Рассмотрите среды разработки и процессы для CI и CD, а также обратите внимание на безопасность, защиту и сохранение данных. Кроме того, чтобы понять необходимые инвестиции, нужно помнить о приспособлении сотрудников к новой рабочей среде, помимо внедрения самого процесса.

Чем меньше количество ручных задач в практике DevOps, тем лучше. Поэтому на данном этапе автоматизация — это тяжелый удар. Однако здесь скрывается сложный момент, о котором вы должны знать: основным узким местом в потоках ценности DevOps является непрерывное тестирование. Чтобы оптимизировать ROI DevOps, необходимо оптимизировать вердикты тестирования. Сокращение этого узкого места также является ключом к снижению инвестиционных затрат. Вы должны найти золотую середину между объемом тестирования и уровнем автоматизации. Не забудьте добавить стоимость достижения нового уровня автоматизации к стоимости инструментов.

2. Рассчитать затраты на разработку программного обеспечения.

Оценка экономии затрат становится возможной только в том случае, если вы понимаете свои текущие расходы. У вас должно быть что-то, на чем можно основывать свои расчеты. Вы можете начать с затрат на разработку программного обеспечения в час. Чтобы рассчитать это, разделите среднюю годовую зарплату младшего/среднего/старшего разработчика программного обеспечения, включая льготы компании, на количество рабочих часов в год.

У вас должно быть что-то, на чем можно основывать свои расчеты. Вы можете начать с затрат на разработку программного обеспечения в час. Чтобы рассчитать это, разделите среднюю годовую зарплату младшего/среднего/старшего разработчика программного обеспечения, включая льготы компании, на количество рабочих часов в год.

3. Измерьте затраты и экономию времени.

Успешное внедрение идей и инструментов DevOps приводит к общему финансовому улучшению. Эти показатели должны легко выявить эффект от внедрения DevOps. Вы можете измерить отдачу от затрат на ненужные переделки, которых удалось избежать, и от затрат на простои, которых удалось избежать.

4. Подсчитайте прибыль.

Наконец, вы должны определить выгодные области, сравнив экономию времени и стоимость внедрения нового процесса и инструментов в краткосрочной и долгосрочной перспективе. Первый измеряется в течение года, а второй рассчитывается как минимум за три года.

Окончательная реальная формула для измерения возврата инвестиций от внедрения DevOps выглядит следующим образом:

Используйте ее, чтобы понять, на каком этапе внедрения практик DevOps вы находитесь, удачно ли идет процесс, и какой наилучший ROI вы можете получить от своих инвестиций в DevOps.

Получение измеримой ценности

Внедрение DevOps важно для того, чтобы не отставать от конкурентов в бизнесе, а измерение и повышение ROI DevOps необходимо для того, чтобы превзойти их. Рассчитайте рентабельность инвестиций в DevOps, чтобы убедиться, что вы не просто идете в ногу со временем, а используете новый способ работы в полной мере.

А вы согласны с автором? Пишите в комментариии.

Оригинал статьи

Если вы уже приняли решение двигаться строну “продукта”, или только обсуждаете, но не понимаете, что вас ждёт на этом пути, приглашаем на вебинар «Продуктовый подход. Почему у вас не получиться» 16 декабря в 11:00. Зарегистрироваться и узнать больше о вебинаре, можно по ссылке

Как рассчитать рентабельность инвестиций?

Необходимость расчета рентабельности инвестиций (ROI) очень важна для всех, кто хочет максимально использовать активы в инвестиционном портфеле. Это верно для любого типа активов, от акций до недвижимости. Даже если это связано с ресурсами, которые вкладываются в бизнес, необходимо определить, какой тип возврата инвестиций происходит, и достаточно ли этого возврата. В зависимости от обстоятельств процесс выполнения этого расчета может быть простым или несколько сложным.

Это верно для любого типа активов, от акций до недвижимости. Даже если это связано с ресурсами, которые вкладываются в бизнес, необходимо определить, какой тип возврата инвестиций происходит, и достаточно ли этого возврата. В зависимости от обстоятельств процесс выполнения этого расчета может быть простым или несколько сложным.

Одна базовая формула, используемая для расчета рентабельности инвестиций, заключается в том, чтобы взять фактическую прибыль или прибыль от инвестиций и разделить эту сумму на общую стоимость, связанную с активом. Результатом этого подхода является процент, который может облегчить измерение этого дохода и решить, стоит ли выгоды усилий. Например, если цель состоит в том, чтобы рассчитать отдачу от инвестиций в части, касающейся производственной операции, полученный процент предоставит компании измеримый процент, который прояснит, приносит ли работа и ресурсы, вложенные в производственный процесс, достаточную отдачу для заслуга продолжения операции.

Хотя формула, используемая для расчета рентабельности инвестиций, на первый взгляд проста, на самом деле именно информация, лежащая в основе этих элементов, иногда может усложнить процесс. Чтобы получить точную рентабельность инвестиций, необходимо определить и учесть все затраты, связанные с производством. Это включает денежные средства, использованные для финансирования операции, но также включает учет затрат на рабочую силу, затрат на управление, содержание машины и ряд других материальных и нематериальных затрат. Одной из наиболее распространенных ошибок, допущенных при определении рентабельности инвестиций, является невозможность определить все затраты и учесть их при расчете. Когда это происходит, результирующий процент искажается и может дать очень ложный снимок того, что на самом деле происходит с бизнесом.

Важно отметить, что компания может генерировать маржу прибыли и при этом демонстрировать относительно низкую рентабельность инвестиций. Когда дело обстоит так, бизнес может взять эту информацию и начать искать способы снижения затрат, сохраняя при этом тот же уровень качества и сохраняя свою долю рынка. Это увеличивает рентабельность и в конечном итоге позволяет получить более высокую отдачу от инвестиций. Многие компании будут рассчитывать окупаемость инвестиций ежемесячно в качестве средства определения движения вперед в доходах или в качестве способа выявления проблем, которые могут отрицательно влиять на доход, и предпринимают шаги для устранения этих проблем, прежде чем они смогут оказать существенное влияние. на возврат.

Это увеличивает рентабельность и в конечном итоге позволяет получить более высокую отдачу от инвестиций. Многие компании будут рассчитывать окупаемость инвестиций ежемесячно в качестве средства определения движения вперед в доходах или в качестве способа выявления проблем, которые могут отрицательно влиять на доход, и предпринимают шаги для устранения этих проблем, прежде чем они смогут оказать существенное влияние. на возврат.

ДРУГИЕ ЯЗЫКИ

Рентабельность инвестиций (Return On Investment — ROI)

Рентабельность инвестиций или ROI – это мера позволяющая определить эффективность инвестиции или сравнить инвестицию с альтернативой. Для расчета ROI обычно чистую отдачу (доход) делят на стоимость инвестиции. Результат предоставляется как в процентном соотношении так и как коэффициент.

Формула рентабельности инвестиций (ROI) приведена ниже:

Формула рентабельности инвестиций (ROI)

В вышеуказанной формуле “общим доходом” является любой доход за период жизни инвестиции, а также цена продажи инвестиции. Стоимость. Коэффициент рентабельности инвестиций является очень популярным показателем, потому что он универсален и легко рассчитывается. Считается, что если инвестиция имеет отрицательный показатель ROI или существуют возможности с более высоким показателем рентабельности инвестиций, то такое вложение невыгодно и должно быть отменено.

Стоимость. Коэффициент рентабельности инвестиций является очень популярным показателем, потому что он универсален и легко рассчитывается. Считается, что если инвестиция имеет отрицательный показатель ROI или существуют возможности с более высоким показателем рентабельности инвестиций, то такое вложение невыгодно и должно быть отменено.

Формула расчета ROI и соответственно определение термина может быть модифицировано в зависимости от ситуации – все зависит от того, что конкретно вы включаете в общий доход и стоимость. В широком смысле, определение термина и первоначальная формула составлены таким образом, чтобы учесть меру прибыльности инвестиции, тем не менее не существует единственно «правильного» подхода для расчета рентабельности инвестиций.

Например, маркетолог может сравнивать два разных продукта путем деления валовой прибыли с каждого продукта на соответствующие маркетинговые затраты. Однако, финансовый аналитик может сравнить два разных продукта совершенно другим способом нежели маркетолог. Скорее всего финансовый аналитик разделит чистый доход на общую стоимость ресурсов, задействованных при производстве и продаже данного продукта.

Однако, финансовый аналитик может сравнить два разных продукта совершенно другим способом нежели маркетолог. Скорее всего финансовый аналитик разделит чистый доход на общую стоимость ресурсов, задействованных при производстве и продаже данного продукта.

Данная гибкость имеет и отрицательные стороны так как показателем ROI моно легко манипулировать для удовлетворения нужд оценщика, производящего расчет. При расчетах обязательно нужно понимать какие входные данные используются.

Термины по тематике:

Как рассчитать общую стоимость владения и рентабельность инвестиций

Вы размышляете о том, чтобы инвестировать в технологии для своего предприятия? Вы желаете знать, как оценить фактическую стоимость, которую повлечет за собой эксплуатация нового оборудования? Вы хотите найти надежный способ для оценки истинной стоимости нового проекта по упаковке?

Получение четкой и точной картины того, как новое упаковочное оборудование, такое как паллетизаторы, системы упаковки и весы, может повлиять на Вашу компанию, имеет решающее значение при рассмотрении основных капитальных затрат. В конце концов, здесь многое поставлено на карту, и нет единой формулы или набора правил, которых Вы можете придерживаться, чтобы оценить свои варианты при приобретении нового оборудования.

В конце концов, здесь многое поставлено на карту, и нет единой формулы или набора правил, которых Вы можете придерживаться, чтобы оценить свои варианты при приобретении нового оборудования.

Этот процесс требует, чтобы Вы основательно изучили показатели, которые нужны для работы Вашей компании – такие факторы, как затраты на рабочую силу, расходы на недвижимость, прогнозируемый доход и потенциал роста, являются здесь переменными уравнения.

Во-первых, давайте рассмотрим некоторые термины:

- Рентабельность инвестиций: Известный показатель, используемый для оценки прибыли от инвестиций по сравнению с первоначальной инвестиционной суммой.

- Общая стоимость владения: Прогнозирование расходов, связанных с приобретением, внедрением, использованием и выводом из эксплуатации продукта или части оборудования.

- Срок окупаемости: Расчет количества лет, необходимых для окупаемости оборудования, называемый также точкой безубыточности.

- Полезный ресурс: Срок службы продукта, измеряемый либо с точки зрения времени (часы, дни, месяцы, годы), либо с точки зрения циклов.

- Остаточная стоимость: Стоимость оборудования по окончании его полезного ресурса в отношении Вашего конкретного случая применения.

ВЗГЛЯД ЗА ПРЕДЕЛЫ РЕНТАБЕЛЬНОСТИ ИНВЕСТИЦИЙ

Рентабельность инвестиций является промышленным стандартом в отношении капитальных затрат, и когда дело доходит до приобретения нового оборудования, при расчете этого важного показателя предстоит рассмотреть многие аспекты. Несмотря на наличие различных инструментов и формул управления, предназначенных для оптимизации процесса определения рентабельности нового оборудования, фактом остается то, что эти формулы не учитывают уникальные факторы, влияющие на рентабельность инвестиций в Вашем конкретном случае.

Это не означает, что расчеты рентабельности инвестиций следует игнорировать вообще; стандартизованные формулы определения рентабельности следует просто рассматривать как базу, которую Вы можете использовать для создания индивидуального показателя, который представляет собой один из аспектов общей стоимости владения при инвестировании в автоматизированное оборудование.

РАССМОТРЕНИЕ ОБЩЕЙ СТОИМОСТИ ВЛАДЕНИЯ

Первоначальная стоимость основной покупки обычно представляет собой большой кусок бюджета, но что, если после снижения всех затрат и расходов в рамках проекта Вы понимаете, что фактическая цена покупки нового упаковочного оборудования составляет менее 10% всех Ваших расходов?

Звучит безумно? Абсолютно нет. При оценке общей стоимости владения для оборудования необходимо рассмотреть несколько факторов. Наиболее очевидным из них является стоимость приобретения, включая стоимость покупки Вашего нового оборудования, но есть также расходы на доставку, установку, ввод в эксплуатацию и обучение. Но есть еще больше.

ПОВЫШЕННАЯ ЭФФЕКТИВНОСТЬ = НИЗКАЯ СТОИМОСТЬ ВЛАДЕНИЯ

Одним из неоспоримых преимуществ, которые дает автоматизированное упаковочное оборудование, является производительность и точность, что может составлять до 50% от общих расходов, связанных с проектом. Такие проблемы, как избыток продукта, неправильно запечатанные мешки и поврежденные продукты, практически отсутствуют при использовании правильного оборудования, что, в свою очередь, снижает общую стоимость владения и увеличивает прибыль.

Еще одно важное соображение – это прогнозируемые расходы на техобслуживание и коммунальные услуги, включая регулярное обслуживание и ожидаемые простои. Компании, которые хотят купить новое упаковочное оборудование, должны учитывать затраты, связанные с эксплуатационной документацией, тестированием производительности, ежедневными переналадками, расходы на техобслуживание, запчасти и компоненты, поскольку эта категория может составлять до 35% затрат, связанных с новым проектом, в течение 15 лет.

Вот пример реального мира, который демонстрирует, почему Вам нужно основательно разобраться при расчете Вашей общей стоимости владения:

Скажем, совершенно новая система взвешивания дает Вам возможность увеличить точность при дозировании. Учитывая то, что непреднамеренная потеря продукта может стоить Вашей компании до 300 тыс. в год, в течение 15 лет это составит 4,5 млн. долларов.

Инвестирование в новую систему взвешивания не только уменьшит потери продуктов, но и даст Вам другие преимущества. В этом случае простая математика показывает, что новое оборудование окупится всего за два года, при этом углубленный анализ может выявить прибыльность нового упаковочного оборудования задолго до того, как Вы вернете первоначальные капиталовложения.

В этом случае простая математика показывает, что новое оборудование окупится всего за два года, при этом углубленный анализ может выявить прибыльность нового упаковочного оборудования задолго до того, как Вы вернете первоначальные капиталовложения.

ЧЕЛОВЕЧЕСКИЙ ФАКТОР

В отличие от машин, люди просто не созданы для выполнения точных, повторяющихся операций 24 часа в сутки, 7 дней в неделю. Опора на ручной труд включает в себя ряд факторов, которые могут нанести ущерб как Вашей репутации, так и Вашему конечному результату, что затрудняет контроль над Вашими расходами.

В современной сложной и высококонкурентной среде наем и управление рабочими для упаковочной линии требует постоянного контроля, чтобы обеспечить соблюдение не только требований работы, но и бесконечного множества правительственных постановлений и соглашений в отношении прав трудящихся и стандартов для рабочих мест.

Использование рабочей силы создает значительные риски для Вашего производственного процесса, и многие из этих рисков находятся вне Вашего контроля. Хотя Вы и можете предпринять шаги по созданию безопасного для здоровья рабочего места, Вы никогда не сможете полностью устранить риск травмирования. Несмотря на все Ваши усилия по прогнозированию будущих затрат на рабочую силу, Вы останетесь уязвимы в вопросах изменений законов о минимальной заработной плате, перемещений населения и даже судебных процессов, связанных с безопасностью или дискриминацией на рабочем месте, – всё это факторы, которые могут оказать существенное влияние на прибыльность Вашего предприятия.

Хотя Вы и можете предпринять шаги по созданию безопасного для здоровья рабочего места, Вы никогда не сможете полностью устранить риск травмирования. Несмотря на все Ваши усилия по прогнозированию будущих затрат на рабочую силу, Вы останетесь уязвимы в вопросах изменений законов о минимальной заработной плате, перемещений населения и даже судебных процессов, связанных с безопасностью или дискриминацией на рабочем месте, – всё это факторы, которые могут оказать существенное влияние на прибыльность Вашего предприятия.

Перенос Ваших актуальных процессов ручной упаковки в автоматизированную модель позволяет точно прогнозировать рентабельность инвестиций и общую стоимость владения, не беспокоясь о множестве вопросов «что, если», которые возникают при использовании ручного труда для выполнения тех же задач.

ПОИСК ДОЛГОСРОЧНЫХ ПРИБЫЛЕЙ

Когда дело доходит до оценки того, следует ли инвестировать в новое оборудование, многие компании ищут окупаемость в течение двух лет, а в некоторых случаях это является реалистичной целью и важной для рассмотрения статистической информацией. В то же время важно придерживаться сбалансированного представления о таких факторах, как первоначальные затраты и долгосрочные преимущества автоматизации процесса упаковки.

В то же время важно придерживаться сбалансированного представления о таких факторах, как первоначальные затраты и долгосрочные преимущества автоматизации процесса упаковки.

Чтобы увидеть общую картину, перейдите к расчетам рентабельности инвестиций и общей стоимости владения на следующие 15 лет (даже если Вы просто ищете краткосрочную прибыль) – это поможет Вам понять потенциальную долгосрочную прибыль, которая может быть достигнута путем крупных капиталовложений в роботизированное упаковочное оборудование.

АВТОМАТИЗАЦИЯ – ПРЕИМУЩЕСТВО В КОНКУРЕНТНОЙ БОРЬБЕ

Конечно, другой фактор «X» в этом уравнении – это влияние автоматизации на Вашу способность привлекать и удерживать новых, прибыльных рыночных лидеров.

Модернизация Вашего предприятия путем установки нового упаковочного оборудования дает Вашей компании значительное преимущество в конкурентной борьбе при проведении торгов по контрактам, привлечении клиентов и поиске возможностей расширения. Ваши потенциальные клиенты оценят надежность, которую инвестиции в новое оборудование придадут Вашему производственному объекту, предоставляя Вашей компании возможность бороться за более крупные и выгодные контракты.

«ОБЩАЯ КАРТИНА» – РЕНТАБЕЛЬНОСТЬ ИНВЕСТИЦИЙ + ОБЩАЯ СТОИМОСТЬ ВЛАДЕНИЯ = ВАШ КОНЕЧНЫЙ РЕЗУЛЬТАТ

Таким образом, оценка истинной общей стоимости владения и рентабельности инвестиций для нового проекта по упаковке требует тщательного углубленного анализа ряда факторов, включая следующие расходы:

- Первоначальная стоимость оборудования – сюда входят доставка, пошлина и налоги, а также установка и разрешение на строительство.

- Затраты на обучение персонала для эксплуатации нового оборудования, включая управление такими вспомогательными материалами, как химикаты.

- Расходы на коммунальные услуги, связанные с эксплуатацией оборудования.

- Техобслуживание и проверка.

Вам также необходимо будет рассчитать прогнозируемую экономию и потенциально добавленные доходы, которые ожидаются после полной установки и эксплуатации Вашего нового оборудования, в том числе:

- Сокращение связанных с трудовой деятельностью расходов, включая заработную плату, льготы, страхование и инфраструктуру компании, связанную с человеческими ресурсами.

- Повышенная надежность и способность предлагать более крупные и более выгодные контракты.

- Устранение факторов, касающихся рабочей силы, включая проблемы, связанные с разрывом трудовых отношений, нехваткой квалифицированных рабочих и отсутствием опыта.

- Возможность увеличения производства при одновременном уменьшении физического пространства, стоимости коммунальных услуг и потребностей в ресурсах.

- Снижение потерь продукта благодаря улучшению точности измерения и обработки продукта.

- Возможность работать 24 часа в сутки, 7 дней в неделю, с минимальными, прогнозируемыми периодами простоя для проведения техобслуживания.

бесплатных шаблонов и калькуляторов ROI| Умный лист

ROI рассчитывается путем вычитания стоимости проекта из финансовой стоимости. Финансовая ценность — это то, что проект возвращает вам, но иногда возникает неопределенность в определении денежной ценности результатов. Для этого разбейте значения на известные компоненты и определите их. Эти компоненты обычно включают время, объем и доллары как для подарка, так и для проекта, например, эта формула:

Эти компоненты обычно включают время, объем и доллары как для подарка, так и для проекта, например, эта формула:

Финансовая стоимость = настоящее время TVD – проект TVD

Т = время

В = объем, количество единиц

D = доллары/стоимость

Настоящее = текущее значение

Проект = стоимость успешного проекта

Одним из примеров использования этой формулы является проект, который сокращает производственный цикл на 20 процентов.Команда подсчитала, что себестоимость их продукта составила 5000 долларов. Время производства одной единицы продукции составляло 10 часов при заработной плате 90 долларов в час и материалах на 41 000 долларов. Для производства 500 таких единиц стоимость производственной линии составила 2,5 миллиона долларов.

Проект сократил время производственного цикла на 20 процентов, с 10 до 8 часов, при сохранении оставшихся затрат на прежнем уровне. Стоимость нового производства составляет 4820 долларов США за единицу и 2,41 миллиона долларов США за годовую линейку продуктов. Таким образом, используя приведенную выше формулу, финансовая стоимость проекта составляет:

Стоимость нового производства составляет 4820 долларов США за единицу и 2,41 миллиона долларов США за годовую линейку продуктов. Таким образом, используя приведенную выше формулу, финансовая стоимость проекта составляет:

Финансовая стоимость = 2 500 000 долл. США — 2 410 000 долл. США = 90 000 долл. США годовой экономии

Стоимость проекта является вторым компонентом формулы ROI.Есть две основные переменные, которые составляют стоимость проекта: декомпозиция работы во времени и стоимость работы. Декомпозиция работы во времени разбивает работу или задачи на максимально детализированный уровень, а лучше всего в хронологическом порядке. В управлении проектами это также может быть известно как структура декомпозиции работ (WBS). Вот пример:

Вставьте сюда таблицу

Дополнительные сведения о WBS см. в разделе «Приступая к работе со структурами распределения работ (WBS).

Стоимость требуемой работы требует, чтобы практикующий врач учитывал определенные факторы при распределении затрат. Даже эти факторы могут широко варьироваться, они могут включать следующее:

Даже эти факторы могут широко варьироваться, они могут включать следующее:

Любая аренда/аренда

Ресурсы, такие как рабочие

Ставки заработной платы

часов на выполнение работы

Капитальные затраты (аппаратное/программное обеспечение)

После того, как вы определили эти расходы, вы можете добавить их в свою WBS, например, в следующем примере:

Вставьте сюда таблицу

Некоторые другие методы разбивки работы включают следующее:

Все это полезные инструменты для расчета стоимости ваших проектов, но специалисты-практики также должны учитывать следующее:

Единовременные затраты по сравнению с затратами с течением времени : Некоторое оборудование может быть единовременной покупкой или арендой на несколько лет.

Включите эти расходы за период, чтобы получить точные данные о рентабельности инвестиций.

Включите эти расходы за период, чтобы получить точные данные о рентабельности инвестиций.Подумайте, каковы могут быть альтернативные издержки : Когда у вас есть более одного проекта для сравнения, может быть экономия, которую вы можете приписать своей компании. Помните, что возможность выполнить проект может иметь ценность.

Оценить либерально : Всякий раз, когда есть серая зона для оценки стоимости, оценивайте выше. Перерасход средств задерживает проекты и подрывает доверие.

После того, как вы подсчитали все финансовые показатели и стоимость проекта, формула ROI становится простой. Предположим в следующем примере, что для нашего проекта единовременные затраты в размере 400 000 долларов США позволяют сократить время производства на 20 процентов. В этом примере 5-й год безубыточен, и по мере продвижения компании происходит заметная экономия:

Вставьте сюда таблицу

Финансовые формулы (с калькуляторами)

Люди из всех слоев общества, от студентов до биржевых маклеров и банкиров; риелторам, домовладельцам и управляющим домохозяйствами

найти финансовые формулы невероятно полезными в их повседневной жизни. Используете ли вы финансовые формулы для личных или

по образовательным причинам, доступ к правильным финансовым формулам может помочь улучшить вашу жизнь.

Используете ли вы финансовые формулы для личных или

по образовательным причинам, доступ к правильным финансовым формулам может помочь улучшить вашу жизнь.

Независимо от того, в какой области финансов вы работаете или изучаете, от корпоративных финансов до банковского дела, все они построены на та же основа стандартных формул и уравнений. Хотя некоторые из этих сложных формул могут сбить с толку обычного человека, мы помочь, внося ясность в вас.

Независимо от того, имеете ли вы дело со сложными процентами, аннуитетами, акциями или облигациями, инвесторы должны иметь возможность эффективно оценивать уровень ценности или достоинств в их финансовых показателях.Это делается путем оценки будущей прибыли и расчета ее по отношению к текущая стоимость или эквивалентная норма прибыли.

FinanceFormulas.net может помочь.

Финансовая информация и калькуляторы здесь, на FinanceFormulas. net, предназначены не только для профессионалов, но и для всех, кто

необходимость фундаментальных формул, уравнений и основных расчетов, которые составляют мир финансов. От студентов колледжа

которые изучают финансы и бизнес для профессионалов, укоренившихся в области корпоративных финансов, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для успеха.

net, предназначены не только для профессионалов, но и для всех, кто

необходимость фундаментальных формул, уравнений и основных расчетов, которые составляют мир финансов. От студентов колледжа

которые изучают финансы и бизнес для профессионалов, укоренившихся в области корпоративных финансов, FinanceFormulas.сеть

поможет вам найти финансовые формулы, уравнения и калькуляторы, необходимые для успеха.

Кто может получить наибольшую выгоду от FinanceFormulas.net?

Студенты, изучающие финансы и бизнес, могут использовать формулы и калькуляторы, бесплатно предоставляемые FinanceFormulas.net в качестве постоянного справочника, то во время учебы в школе, то во время работы в мир финансов.

Люди, уже работающие в сфере бизнеса , которые могут иметь

забыв, как использовать определенную формулу или набор уравнений, найдут наши инструменты абсолютно бесценным ресурсом. FinanceFormulas.net не только

упрощает поиск формулы, уравнения или калькулятора, который вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы

больше никогда не придется тратить время на поиск нужного инструмента.

FinanceFormulas.net не только

упрощает поиск формулы, уравнения или калькулятора, который вы ищете, мы упрощаем добавление формулы в закладки, чтобы вы

больше никогда не придется тратить время на поиск нужного инструмента.

Любой . Люди всех возрастов могут пользоваться калькуляторами на FinanceFormulas.net им в помощь справляться с финансовыми трудностями повседневной жизни. Ипотека, задолженность по кредитной карте или понимание академической оценки вашей инвестиций, таких как акции и облигации, это доступ к правильным формулам, уравнениям и калькуляторам, которые могут помочь вам проложите свой путь к финансово благополучной жизни.

Планируете ли вы использовать бесплатные формулы, предоставленные FinanceFormulas.net, для личного или академического использования,

FinanceFormulas.net здесь, чтобы помочь вам найти банковские формулы, формулы акций и облигаций, корпоративные или разные

нужные вам формулы.

Вернуться к началу

Формула ROI, расчет ROI и многое другое от Napkin Finance

Много счастливых возвращений

Возврат инвестиций, или ROI, представляет собой коэффициент для измерения прибыльности инвестиций.Он представляет собой процентное соотношение прибыли или прибыли, которую вы заработали, к сумме, которую вы вложили.

Хотя рентабельность инвестиций в основном используется для расчета рентабельности финансовых вложений, ее также можно использовать для измерения рентабельности инвестиций, сделанных за счет вашего времени или других ресурсов.

Как рассчитывается

Формула для расчета ROI:

Конечная стоимость инвестиции – Сумма, которую вы инвестировали

————————————————————————–

Сумма, которую вы инвестировали

Например, допустим, вы инвестируете 1000 долларов в акции, а через два года продаете свои акции за 1500 долларов. Ваша рентабельность инвестиций:

Ваша рентабельность инвестиций:

1500 – 1000 долларов

———————

1000 долларов

= 50%

ROI обычно выражается в процентах, поэтому в этом случае ваш ROI будет равен 50%. Если вы заработали деньги, ваш ROI будет положительным. Отрицательный ROI означает, что вы потеряли деньги.

Как используется

ROI — это полезный инструмент для измерения доходности ваших прошлых инвестиций, сравнения ваших инвестиций или выбора между новыми инвестиционными возможностями.

Но вы также можете использовать его для измерения того, что вы получаете от ресурсов, которые вы вкладываете в другие области, например:

- Маркетинг

- ROI может измерить отдачу компании от ее маркетинговых или рекламных кампаний.

- Окупаемость инвестиций в социальных сетях может измерять, сколько лайков или кликов приносят ваши публикации за ваши усилия.

- Развитие бизнеса

- Компании часто оценивают окупаемость проекта — будь то инвестиции в новую линейку продуктов или замену старого оборудования, — прежде чем решить, продолжать его или нет.

- Компании часто оценивают окупаемость проекта — будь то инвестиции в новую линейку продуктов или замену старого оборудования, — прежде чем решить, продолжать его или нет.

- Образование

- ROI может описать, сколько вы узнали и сохранили в результате своего образования или обучения.

- Вы также можете использовать его для сравнения стоимости дополнительного образования (например, степени магистра) с дополнительным доходом, который вы получите после получения степени.

- Социальное благо

- Социальная рентабельность инвестиций учитывает ценность, которую инвестиции создают для сообщества с точки зрения их социальных, экологических и экономических последствий.

- Недвижимость

- Инвесторы в недвижимость часто используют рентабельность инвестиций при принятии решения о покупке той или иной недвижимости. 90 192 ROI может рассчитывать доход от регулярных арендных платежей или прогнозируемую стоимость дома при перепродаже.

Ограничения

Хотя ROI может быть полезным, у него есть несколько важных ограничений:

- Не учитывается, сколько времени вам понадобилось, чтобы получить прибыль.

- Инвестиции, приносящие 50% дохода в течение одного года, более прибыльны, чем инвестиции, приносящие 50% дохода в течение десяти лет. Но, основываясь только на ROI, они будут выглядеть одинаково.

- Не учитывает риск.

- Вы можете заработать 200% на инвестициях в криптовалюту и только 5% на инвестициях в облигации.

- Судя только по рентабельности инвестиций, криптовалюта безоговорочно выигрывает, но инвестиции в облигации были намного надежнее.

- Нефинансовые выгоды не учитываются.

- Получение этой ученой степени может не увеличить ваш доход так сильно, как вам хотелось бы, но вы все равно можете почувствовать, что оно того стоит по личным причинам.

- Это не может дать вам более глубокого понимания того, как вы заработали свой доход.

- Компания может сделать отдельные инвестиции в онлайн-рекламу, кампании по электронной почте и социальные сети.

- Солидный ROI может сказать, что в целом эти инвестиции окупились, но это не скажет компании, какие из этих усилий были наиболее успешными.

Заключение

ROI — это простой способ измерить прибыль, полученную от инвестиций, независимо от того, инвестируете ли вы в акции и облигации, рост вашей компании или собственное образование.Более высокий ROI сигнализирует о более прибыльных инвестициях, а отрицательный ROI сигнализирует об убытке. Хотя рентабельность инвестиций полезна, это всего лишь одно число, которое не может отразить все, поэтому это не должно быть единственным, что вы должны учитывать при принятии инвестиционных решений.

Интересные факты

- Интересуетесь окупаемостью вашего дорогостоящего диплома об окончании колледжа? Мужчины со степенью бакалавра в среднем зарабатывают примерно на 900 000 долларов больше за свою жизнь, чем те, кто имеет только среднее образование. Женщины зарабатывают примерно на 630 000 долларов больше.

- Если сравнить это со средней стоимостью обучения в колледже примерно в 30 000 долларов в год, то рентабельность инвестиций составит около 750 % для мужчин и 525 % для женщин.

- «Я не рассматриваю чертову рентабельность инвестиций». Это был ответ генерального директора Тима Кука во время ежегодного собрания акционеров, когда его попросили оправдать финансовые вложения компании в экологическую устойчивость и безопасность работников.

Еда на вынос

- ROI означает возврат инвестиций.

- ROI показывает, какую выгоду вы получаете от вложения денег, времени или ресурсов во что-то.

- Многие люди используют ROI для оценки и сравнения доходности инвестиций, но вы также можете использовать его для оценки ценности маркетинговых кампаний, деловых возможностей, образования и даже научных исследований.

- ROI не учитывает некоторые важные факторы, например, как долго вы удерживаете инвестиции до получения прибыли или риск, связанный с конкретными инвестициями.

Рассматривайте ROI как противоположность IOU. — Салфетка Финанс

Ссылки

http://www. investopedia.com/terms/r/returnoninvestment.asp

investopedia.com/terms/r/returnoninvestment.asp

https://www.fool.com/knowledge-center/what-is-return-on-investment.aspx

https://www.investopedia.com/ask/answers/070314/what-factors-go-calculating-social-return-investment-sroi.asp

https://www.investopedia.com/articles/basics/10/guide-to-calculating-roi.asp

https://www.thebalancesmb.com/roi-return-on-investment-1794432

https://www.Fool.com/millionacres/real-estate-basics/articles/whats-average-return-real-estate-investment/

https://www.businessinsider.com/tim-cook-versus-a-conservative-think-tank-2014-2

https://www.salliemae.com/about/leading-research/how-america-pays-for-college/

https://www.ssa.gov/policy/docs/research-summaries/education-earnings.html

Возврат инвестиций (Окупаемость инвестиций за один и несколько периодов): формулы, примеры, калькулятор

Возврат инвестиций — один из наиболее распространенных показателей, используемых для анализа затрат и результатов. Это, вероятно, из-за его простоты и понятности передаваемой информации. В управлении проектами это мера успеха, предложенная Институтом управления проектами (PMI; источник: PMBOK®, 6 th ed., часть 1, гл. 1.2.6.4, стр. 34). Однако базовая рентабельность инвестиций имеет некоторые ограничения, например. если вам нужно сравнить альтернативы с разными тенорами.

Это, вероятно, из-за его простоты и понятности передаваемой информации. В управлении проектами это мера успеха, предложенная Институтом управления проектами (PMI; источник: PMBOK®, 6 th ed., часть 1, гл. 1.2.6.4, стр. 34). Однако базовая рентабельность инвестиций имеет некоторые ограничения, например. если вам нужно сравнить альтернативы с разными тенорами.

В этой статье мы представим основные концепция измерения рентабельности инвестиций, а также модификация, которая позволяет рассчитать рентабельность инвестиций за несколько лет.Если вам нужно рассчитать ROI для варианты вашего проекта или варианты инвестирования, воспользуйтесь нашим бесплатным калькулятором в эта статья.

Что такое возврат инвестиций (ROI)?

Окупаемость инвестиций — это показатель рентабельности инвестиций или проекта. Поскольку ROI представляет собой процентное значение, его можно использовать для сравнения различных проектов и инвестиционных альтернатив с точки зрения их рентабельности.

Результатом является соотношение выгод и доходов по отношению к инвестициям и затратам.Это помогает сравнивать альтернативы с разными суммами инвестиций, когда абсолютная доходность не является подходящей мерой для целей сравнения.

Что такое окупаемость инвестиций в течение нескольких лет?

Возвраты могут происходить в разных точках время для различных альтернатив. Это имеет значение, являетесь ли вы получение прибыли в ранней или поздней точке вашей проекции.

Поэтому существует специальная формула для доход, полученный за несколько периодов или лет.Это поможет вам сравнить ROI инвестиционных альтернатив с другим сроком действия или другими денежными средствами характеристики потока (источник).

Как рассчитывается рентабельность инвестиций?

Основная формула ROI

В самой простой форме ROI рассчитывается путем деления прибыли после затрат на инвестиции:

Эта формула может применяться к

однопериодные проекты и инвестиции (например, проект, реализованный в течение одного

год, облигация со сроком погашения 1 год). На практике он также используется для нескольких

периоды, которые, однако, могут быть неточными, поскольку ценность времени может быть не

достаточно продумано.Если этот аспект не считается существенным, инвестиции и

альтернативы проекта можно сравнивать, используя базовую рентабельность инвестиций, если она относится к

небольшое количество периодов и содержание всех альтернатив идентичны.

Однако это не так точно, как мультипериодный ROI, введенный

ниже.

На практике он также используется для нескольких

периоды, которые, однако, могут быть неточными, поскольку ценность времени может быть не

достаточно продумано.Если этот аспект не считается существенным, инвестиции и

альтернативы проекта можно сравнивать, используя базовую рентабельность инвестиций, если она относится к

небольшое количество периодов и содержание всех альтернатив идентичны.

Однако это не так точно, как мультипериодный ROI, введенный

ниже.

Как рассчитывается окупаемость инвестиций для нескольких Сроки возврата?

Если вы сравниваете варианты проекта и инвестиции альтернативы с разными тенорами, вы достигаете более точных результатов, когда используют формулу ROI в течение нескольких лет вместо базовой концепции ROI.Ты затем сможет сравнить годовой ROI различных альтернатив.

ROI за несколько периодов распределяет доход, полученный в конце срока инвестиции, по периодам. Таким образом, инвестиции с доходностью более 2 лет можно сравнить, например, с инвестициями на 4 года. t), решенной для r как периодическая (т.грамм. в годовом исчислении)

вернуть. Следовательно, r (в %) является подходящей мерой для сравнения различных

альтернативы.

t), решенной для r как периодическая (т.грамм. в годовом исчислении)

вернуть. Следовательно, r (в %) является подходящей мерой для сравнения различных

альтернативы.

Расчет в Excel

В Excel можно определяется с помощью функции RATE. Требуются параметры

- nper: количество периодов,

- pmt: выплаты, этот параметр может оставаться пустым для целей данного расчета,

- текущая стоимость: подлежит заполнению с суммой инвестиций (отрицательная цифра, представляющая первоначальную сумму денежных средств отток),

- будущая стоимость: общий доход (вкл.амортизация первоначальных инвестиций) в конце временного горизонта,

- тип (денежного потока): выбрать происходят ли денежные потоки в конце (типичный случай) или в начале период,

- предположение: оценка ставка, если имеется (может быть пустым).

Результатом является годовая доходность в процентах, которая, однако, не так точна, как метод внутренней нормы доходности, если денежные потоки возникают между первым и последним периодами.

Недостатки и модификации этого метода

Этот подход предполагает, что все возвраты происходят в виде единого кумулятивного притока в последний период тенор. Это подходит для сложных инвестиций, например. связь, которая накапливается доходность с течением времени, которая выплачивается при наступлении срока погашения.

Однако другие инвестиции и виды проектов может дать доход до окончания прогноза. Эти доходы имели бы необходимо накопить, чтобы применить приведенную выше формулу.Часто это делается грубо используя сумму этих доходов в качестве общего дохода за последний период. Этот подход не принимает во внимание стоимость времени — обратите внимание, что доход в более ранний период обычно более ценен, чем более поздний, и поэтому не рекомендуется.

Вычисление и рассмотрение суммы будущего

значения каждого дохода в конце инвестиционного срока тем больше

точный альтернативный метод. Однако это требует дополнительных предположений (т.е.

процентная ставка) и дополнительные усилия по расчету. Еще один более точный метод

метод внутренней нормы доходности (IRR).

Еще один более точный метод

метод внутренней нормы доходности (IRR).

Соображения при расчете рентабельности инвестиций

Какие типы доходности учитываются для рентабельности инвестиций?

Все виды доходов в виде доходов, выгоды и притоки в основном учитываются при расчете рентабельности инвестиций.

Для финансовых инвестиций это может включать, например:

- проценты,

- выплаты дивидендов,

- прирост капитала,

- другие положительные финансовые поступления или прибыль.

Однако определение отдачи в управлении проектами не так просто. Преимущества проектов часто более сложны, чем преимущества простых финансовых инструментов. Они могут состоять как из качественных, так и из денежных выгод – например:

- увеличение или новое производство прибыль или выручка,

- приток денежных средств,

- экономия затрат благодаря эффективности прибыль, реализованная проектом,

- повышение стоимости активов,

- конвертированные качественные выгоды

в денежные эквиваленты.

Если вы проводите анализ затрат и результатов в контексте проекта, вы должны быть прозрачными (и при необходимости запрашивать одобрение заинтересованных сторон) в отношении объема выгод, учитываемых для вашей оценки рентабельности инвестиций. Вы также можете проверить существующие требования к анализу прибыльности и оценке бизнес-кейсов в организации, в которой вы работаете.

Та же рекомендация относится и к вопросу о том, следует ли учитывать налоги. В то время как некоторые организации и инвесторы предпочитают включать налоговые последствия в расчет рентабельности инвестиций, другие могут разделить эти аспекты, чтобы уменьшить сложность или обеспечить более целостную оценку налоговых последствий.

Какой бы объем прибыли вы ни определяли и ни использовали, убедитесь, что вы применяете эти критерии ко всем сравниваемым вариантам. Это необходимо для обеспечения равных условий для альтернатив и обеспечения сопоставимости результатов.

Какие виды затрат и инвестиций учитываются рентабельность инвестиций?

Так же, как и при рассмотрении объема прибыли, вам нужно будет определить инвестиции и затраты, которые вы включите в свою оценку. Что касается финансовых инвестиций, вы, вероятно, в состоянии определить затраты на осуществление и управление инвестициями, помимо первоначальной суммы инвестиций.

Что касается финансовых инвестиций, вы, вероятно, в состоянии определить затраты на осуществление и управление инвестициями, помимо первоначальной суммы инвестиций.

В проектах обычно различают разные виды затрат. Наиболее важным является решение о том, как учитывать прямые и косвенные затраты. Некоторые затраты могут быть частью инвестиций, например. стоимость ресурсов, используемых в проекте, в то время как другие виды, такие как эксплуатационные расходы актива, могут не определяться как часть инвестиций.

Хотя это не обязательно меняет сумма возврата, которая в любом случае является чистой прибылью, повлияет на знаменатель. То чем больше видов затрат вы включаете в общую сумму инвестиций, тем ниже рентабельность инвестиций. стоимость.Таким образом, когда вы сравниваете различные альтернативы, вы должны выделить типы затрат согласованным образом и помните о последствиях, которые они могут иметь в зависимости от характеристик альтернатив.

Калькулятор ROI – расчет возврата инвестиций (базовый Концепция)

Заполните ожидаемую доходность и рассчитанные инвестиции. Допущения и компоненты, которые необходимо учитывать, см. в предыдущем разделе. Калькулятор определит базовую рентабельность инвестиций, которую можно использовать для сроков с одним периодом или инвестиционных альтернатив с идентичным графиком времени.

Допущения и компоненты, которые необходимо учитывать, см. в предыдущем разделе. Калькулятор определит базовую рентабельность инвестиций, которую можно использовать для сроков с одним периодом или инвестиционных альтернатив с идентичным графиком времени.

Примеры базовой и многолетней окупаемости инвестиций

Пример 1) Инвестиции с единовременным доходом по истечении срока погашения

В этом примере компания сравнивает 3 инвестиционные альтернативы с различными характеристиками и доходностью. Все три альтернативы требуют первоначальных инвестиций в год 0 (отрицательный денежный поток) и приходят с разовый платеж по истечении срока, состоящий из погашения и возврата.

Ожидаемые инвестиции и выплаты Как следует за:

| Проекция инвестиций и возврата | год 1 | год 2 | год 3 | |||||

| альтернативы 1 | -10000 | 13000 | ||||||

| Альтернативы 2 | -12000 | 11000 | 11000 | |||||

| альтернативы 3 | -15000 | 17000 | 17000 |

Расчет основного возврата

Инвестиции и многолетний ROI проходит следующие: 1 Альтернативы 1 1 альтернативы 2 1 4 1 1 4 Оба варианта 1 и 2 оплачиваются в

период 3. Таким образом, базового ROI будет достаточно для сравнения этих двух альтернатив.

Вариант 1 с общей доходностью 30% более выгоден (без ущерба для

к другим критериям принятия решения), чем альтернатива 2, которая дает отрицательный доход

(т.е. убыток) в размере 8,33%. Если альтернатива 3 включена в сравнение, необходимо использовать ROI за несколько периодов для рассмотрения различных сроков.Если использовать годовой доход в качестве единственного критерия, вариант 3 будет наиболее прибыльным вложением (с годовым доходом 13,33% по сравнению с 9,14% и -2,86% для вариантов 1 и 2 соответственно). В этом примере сравниваются три опции проекта. Эти цифры использовались и для других подходов к оценке инвестиций — обратитесь к нашему обзору анализа затрат и выгод, чтобы узнать больше деталей, а также результаты других методов. Прогнозы движения денежных средств и

Классификация инвестиций и эксплуатационных расходов следующая: Расчет ROI и результирующие ROI для

Эти примеры суммируются в следующей таблице: 1 1 4 4 0 Сравнение ROI трех вариантов проекта

показывает незначительное преимущество варианта 1 над вариантом 3, в то время как вариант 2 выглядит намного

менее привлекательный. Поскольку проекции всех вариантов имеют временной горизонт 6

лет, ранжирование, основанное на годовой доходности, приведет к тому же результату.

(если доходы не были объединены). Учитывая характеристики 3

прогнозы денежных потоков, использование методов ROI для этого примера не идеально.Притоки и оттоки значительно различаются между вариантами и периодами. Таким образом,

оценка на основе более точного метода (см. раздел «альтернативные методы»

ниже) является более подходящим. Хотя окупаемость инвестиций является популярной и широко распространенной мерой, она имеет ряд плюсов и минусов, описанных ниже. Не менее важным, чем фундаментальные преимущества и недостатки этого метода, является то, как ROI используется в вашем анализе. Для использования в управлении проектами существуют различные альтернативы ROI. Ознакомьтесь с нашим обзором анализа затрат и результатов

методы для полного сравнения этих подходов: Рентабельность инвестиций — это общий показатель для измерения прибыльности инвестиций и проектов. Хотя он может помочь добиться сопоставимости различных альтернатив, он требует некоторых допущений, которые могут повлиять на результаты. существенно.Прозрачность и последовательное их применение являются ключом к обеспечению сопоставимости результатов различных вариантов. Если вы работаете на рентабельности

анализа, вы должны стараться не полагаться на результаты только одного успеха

мера. Узнайте больше о различных

методы оценки

различные варианты проекта и использовать набор мер, который подходит