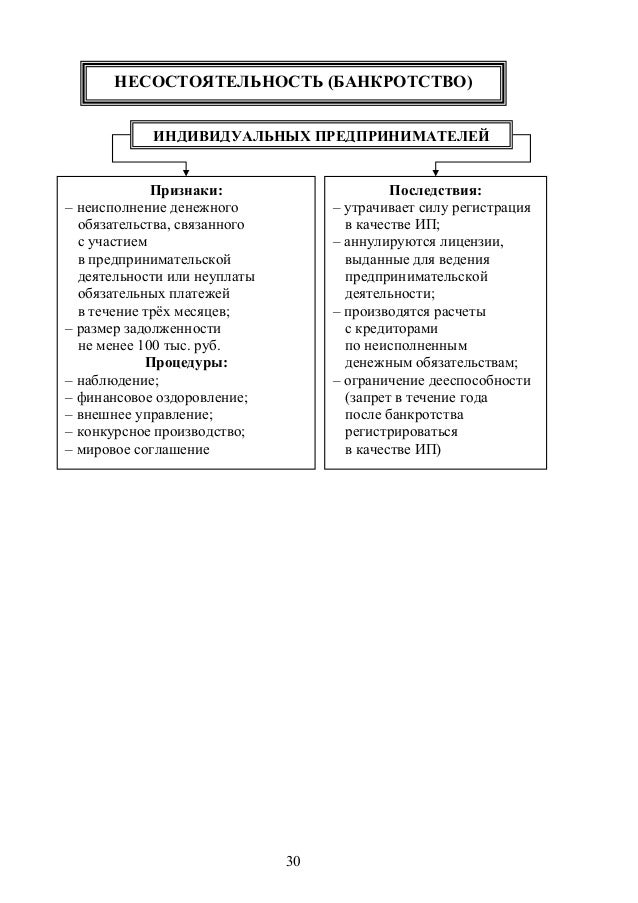

Особенности рассмотрения дел о банкротстве граждан и индивидуальных предпринимателей

В связи с введением в действие новых положений Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)», регулирующих процедуры, применяемые в делах о несостоятельности (банкротстве) граждан, в целях правильного и единообразного их применения Верховный Суд РФ, руководствуясь статьей 126 Конституции Российской Федерации, статьями 2 и 5 Федерального конституционного закона от 5 февраля 2014 года № 3-ФКЗ «О Верховном Суде Российской Федерации», разъяснил особенности рассмотрения дел о банкротстве граждан и индивидуальных предпринимателей (Постановление Пленума Верховного Суда РФ от 13.10.2015 № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан».

С 1 октября 2015 года вступили в силу положения Федерального закона «О несостоятельности (банкротстве)», регулирующие процедуры, применяемые в делах о несостоятельности (банкротстве) граждан, в том числе индивидуальных предпринимателей.

Дела о банкротстве граждан, в том числе индивидуальных предпринимателей, рассматриваются арбитражным судом по правилам, предусмотренным АПК РФ, с особенностями, установленными Законом о банкротстве, который в системе правового регулирования несостоятельности (банкротства) участников гражданского (имущественного) оборота является специальным.

При наличии у должника статуса индивидуального предпринимателя возможно возбуждение и рассмотрение только одного дела о его банкротстве. Не допускается возбуждение и рассмотрение одновременно двух дел о банкротстве такого лица — как гражданина и как индивидуального предпринимателя.

Дело о банкротстве гражданина, в том числе индивидуального предпринимателя, рассматривается арбитражным судом по его месту жительства. В целях проверки достоверности сведений о месте жительства гражданина, указанных в заявлении о признании должника банкротом, при подготовке дела к судебному разбирательству, суд вправе запросить данные о его месте жительства в органах регистрационного учета.

При проведении процедур в делах о банкротстве граждан, в том числе индивидуальных предпринимателей, финансовый управляющий вправе привлекать других лиц для обеспечения своей деятельности только на основании определения суда, рассматривающего дело о банкротстве. Такое определение выносится судом по ходатайству финансового управляющего при условии, что финансовым управляющим доказана необходимость привлечения указанных лиц, обоснована цена их услуг и должником, конкурсным кредитором или уполномоченным органом дано согласие на оплату этих услуг (пункт 6 статьи 213.9 Закона о банкротстве). Согласие на оплату услуг таких лиц может быть также дано финансовым управляющим от своего имени.

Суд вправе разрешить финансовому управляющему привлечь указанных лиц с оплатой их услуг за счет конкурсной массы, если финансовым управляющим будет доказано, что в конкурсной массе имеется имущество в размере, достаточном для оплаты услуг, и без привлечения названных лиц невозможно достижение предусмотренных законом целей процедуры банкротства (например, оплата услуг, связанных с проведением кадастрового учета земельного участка должника, обязательного для регистрации прав на этот участок и его реализации в целях проведения расчетов с кредиторами), а должник, отказывая в даче согласия, действует недобросовестно, злоупотребляя правами.

Судебные расходы по делу о банкротстве должника, в том числе расходы на уплату государственной пошлины, которая была отсрочена или рассрочена, на опубликование сведений в ходе процедур, применяемых в деле о банкротстве должника, и расходы на выплату вознаграждения финансовому управляющему относятся на имущество должника и возмещаются за счет этого имущества вне очереди.

Тема 7. Понятие и признаки банкротства. Предпринимательское право

Читайте также

15. Понятие, сущность, признаки налогов

55. Налоговое правонарушение: понятие и признаки

55. Налоговое правонарушение: понятие и признаки

Налоговое правонарушение – виновно совершенное, вредное, противоправное деяние (действие или бездействие), за которое НК РФ установлена ответственность (ст. 106 НК РФ). Признаки налогового правонарушения включают

Налоговое правонарушение: понятие и признаки

Налоговое правонарушение – виновно совершенное, вредное, противоправное деяние (действие или бездействие), за которое НК РФ установлена ответственность (ст. 106 НК РФ). Признаки налогового правонарушения включают

4. Понятие и признаки налога

4. Понятие и признаки налога Согласно ст. 2 НК налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления

5. Понятие и признаки сборов

5. Понятие и признаки сборов В ст. 8 НК сбор определяется как обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления,

7.

Принципы налогообложения: понятие, признаки, функции

Принципы налогообложения: понятие, признаки, функции7. Принципы налогообложения: понятие, признаки, функции Принцип налогообложения – основополагающее базовое положение, лежащее в основе налоговой системы государства. Часть таких принципов закреплена нормативно, другие выводятся путем толкования налогового

35. Налоговое правонарушение: понятие и признаки

35. Налоговое правонарушение: понятие и признаки Налоговое правонарушение – виновно совершенное, вредное, противоправное деяние (действие или бездействие), за которое НК установлена ответственность.Признаками налогового правонарушения являются противоправность,

14.2. Понятие, юридические признаки и особенности налоговых правонарушений

14.2. Понятие, юридические признаки и особенности налоговых правонарушений Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента

6.

Понятие и признаки государства

Понятие и признаки государства6. Понятие и признаки государства Государство – это политическая организация общества, обеспечивающая его единство и целостность, осуществляющая посредством государственного механизма управление делами общества, суверенную публичную власть, придающая праву

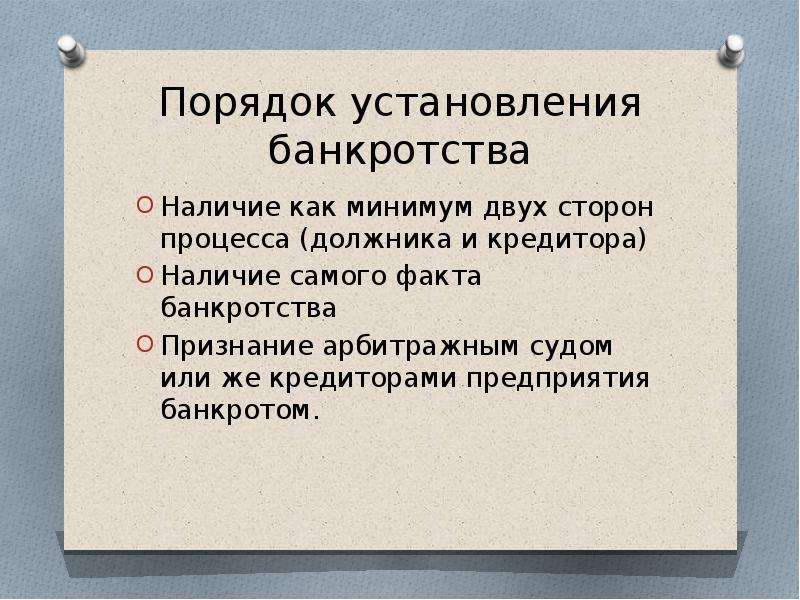

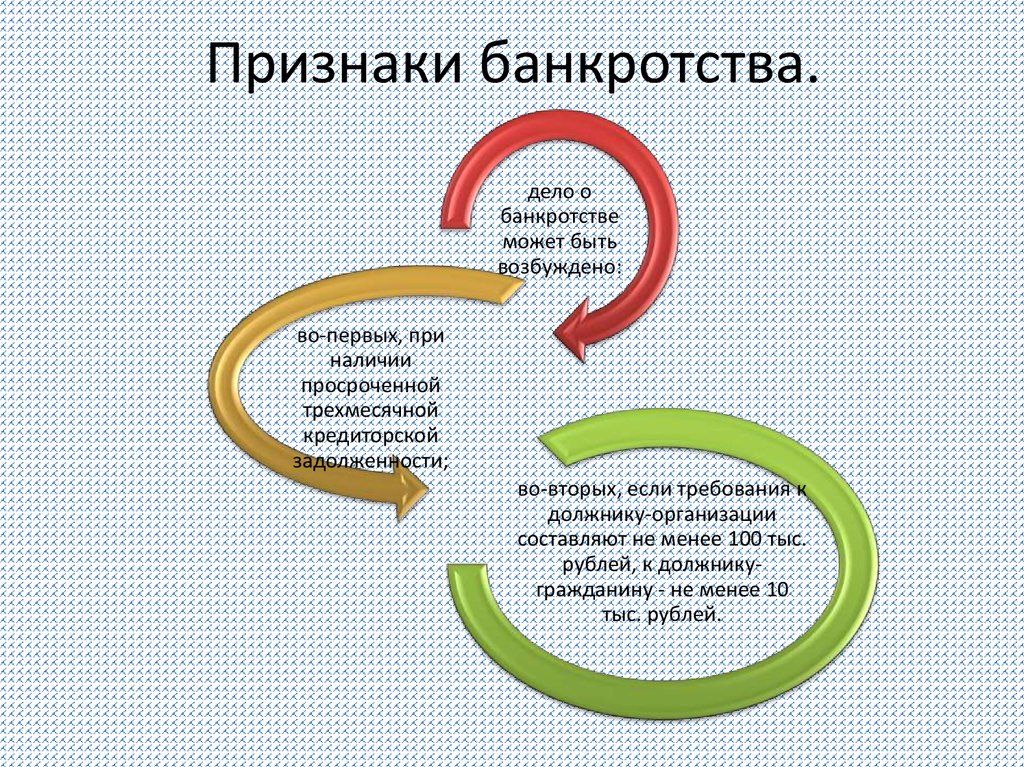

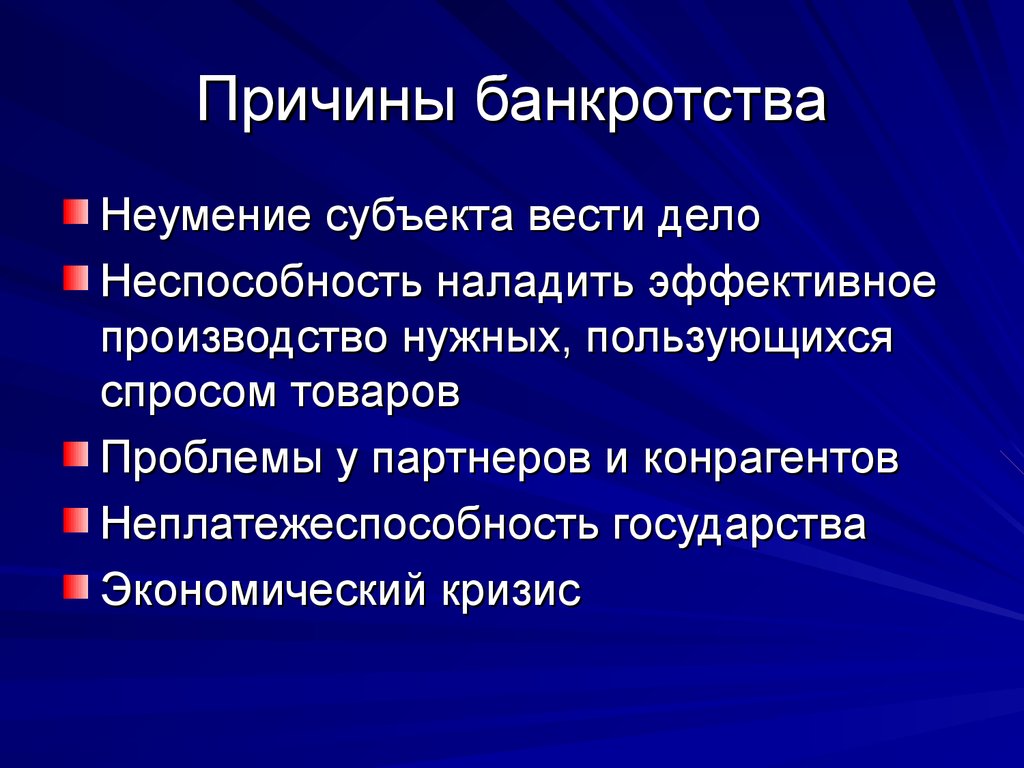

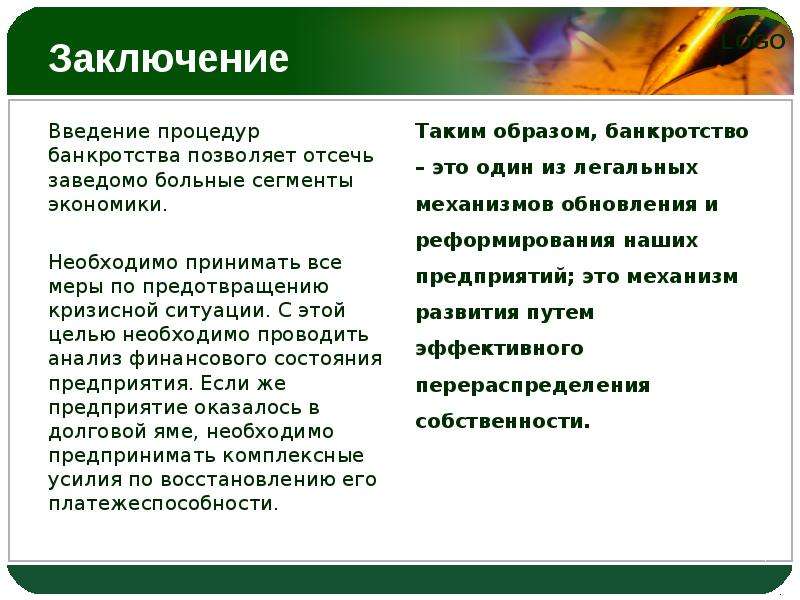

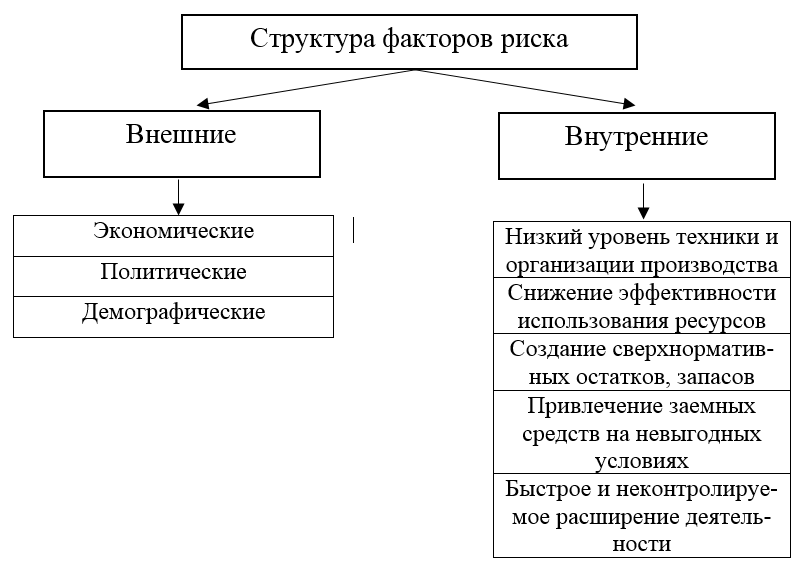

19. Признаки и порядок установления банкротства предприятия

19. Признаки и порядок установления банкротства предприятия В современных условиях такое понятие как «банкротство предприятий» встречается довольно часто. Это связано с активной реформаторской деятельностью государства в сфере экономики, высокой степенью

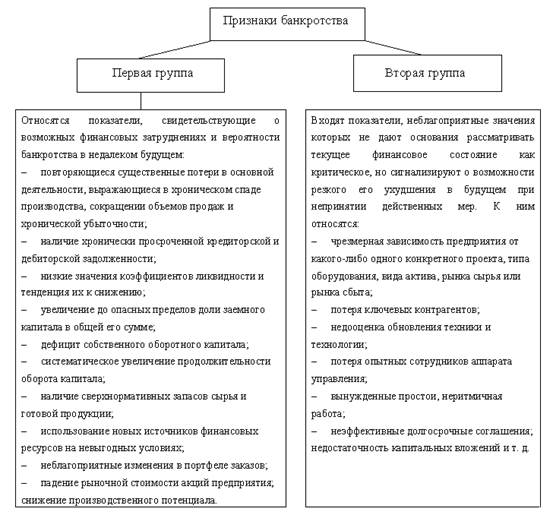

7.7. Особенности финансового анализа предприятий, имеющих признаки несостоятельности (банкротства)

7.7. Особенности финансового анализа предприятий, имеющих признаки несостоятельности (банкротства)

В транзитивной (переходной) экономике современной России неплатежеспособность многих предприятий может быть эпизодической или хронической.

1.2. Понятие и признаки предпринимательской деятельности

1.2. Понятие и признаки предпринимательской деятельности Понятие предпринимательской деятельности содержится в статье 2 ГК РФ.Под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое

3.1. Понятие, признаки и виды субъектов предпринимательского права

3.1. Понятие, признаки и виды субъектов предпринимательского права Субъект предпринимательского права – лицо, которое в силу присущих ему признаков может быть участником предпринимательских правоотношений.Признаки субъектов предпринимательского права1. Легитимация в

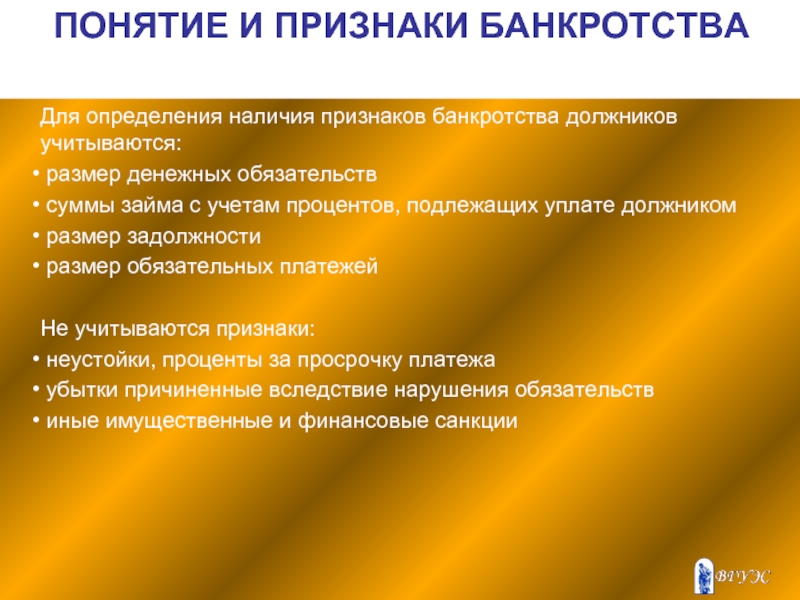

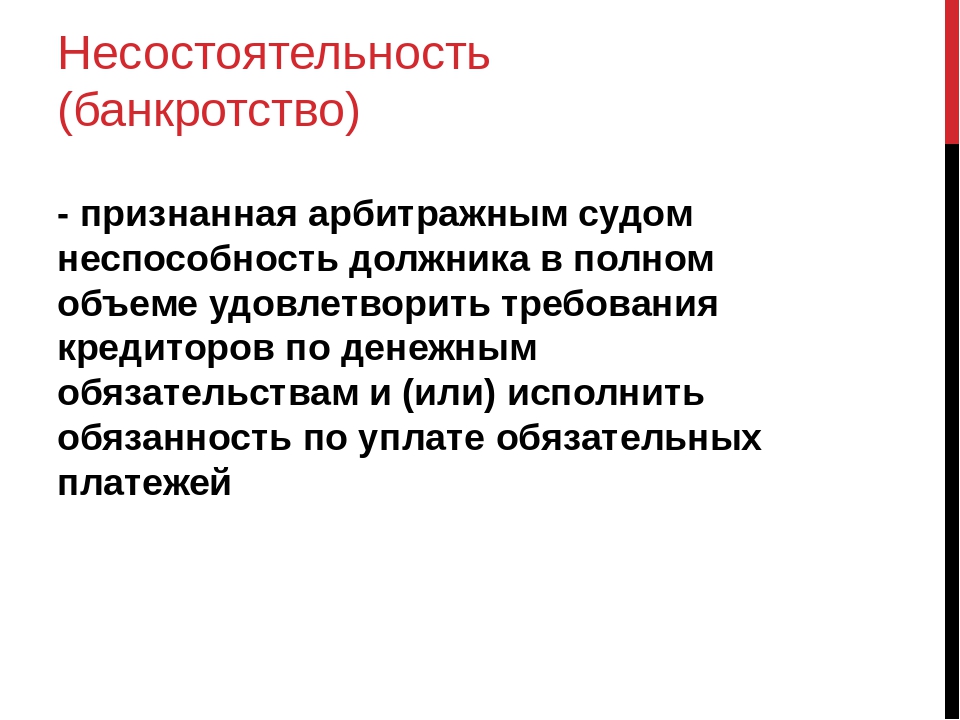

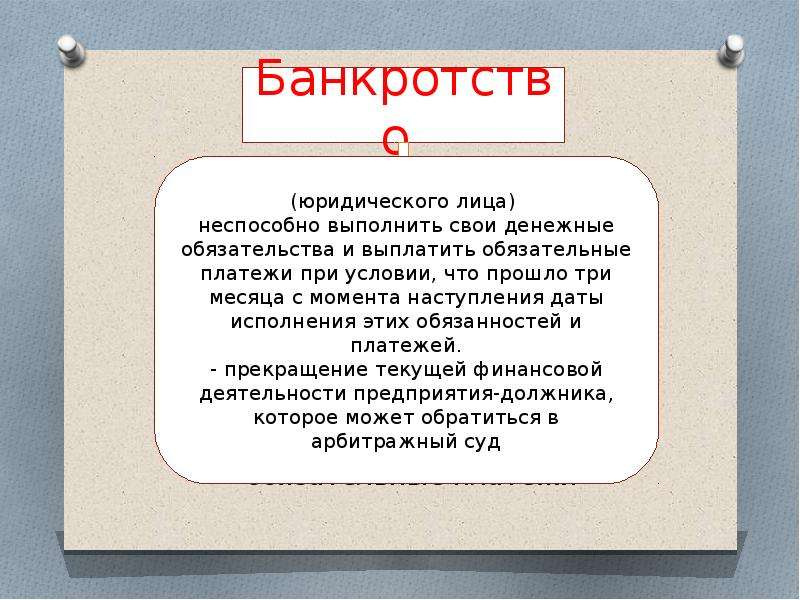

7.1. Понятие и признаки банкротства

7. 1. Понятие и признаки банкротства

В настоящее время отношения, связанные с несостоятельностью, регулируют следующие нормативно-правовые акты:1. Гражданский кодекс РФ;2. Арбитражный процессуальный кодекс РФ от 14 июня 2002 г.;3. Федеральный закон от 25 февраля 1999 г. № 40-ФЗ «О

1. Понятие и признаки банкротства

В настоящее время отношения, связанные с несостоятельностью, регулируют следующие нормативно-правовые акты:1. Гражданский кодекс РФ;2. Арбитражный процессуальный кодекс РФ от 14 июня 2002 г.;3. Федеральный закон от 25 февраля 1999 г. № 40-ФЗ «О

24.1. Понятие и признаки предпринимательских договоров

Тема 7. Понятие и признаки банкротства

Тема 7. Понятие и признаки банкротства

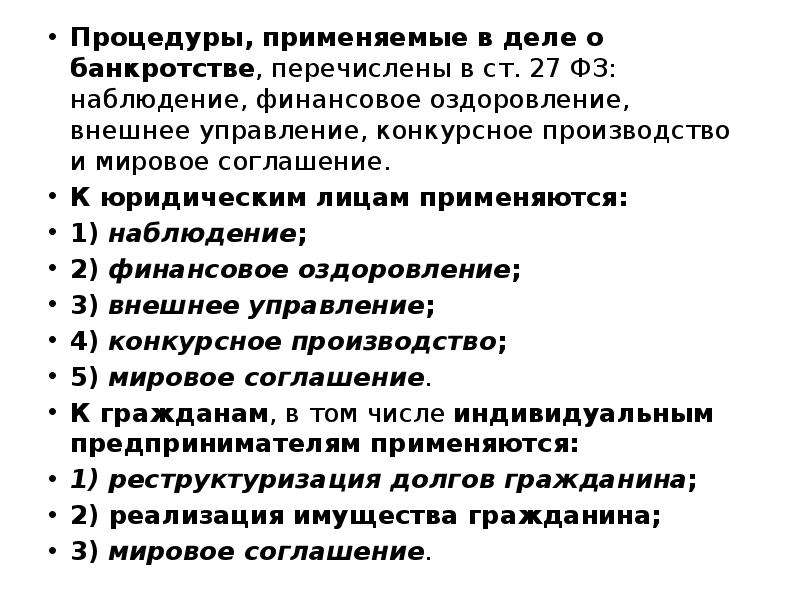

I.Тесты. Из предложенных вариантов выберете один правильный ответ.Федеральный закон 2002 г. «О несостоятельности (банкротстве)» предусматривает:А. 3 процедуры банкротстваБ. 4 процедуры банкротстваВ. 5 процедур банкротстваДля

3 процедуры банкротстваБ. 4 процедуры банкротстваВ. 5 процедур банкротстваДля

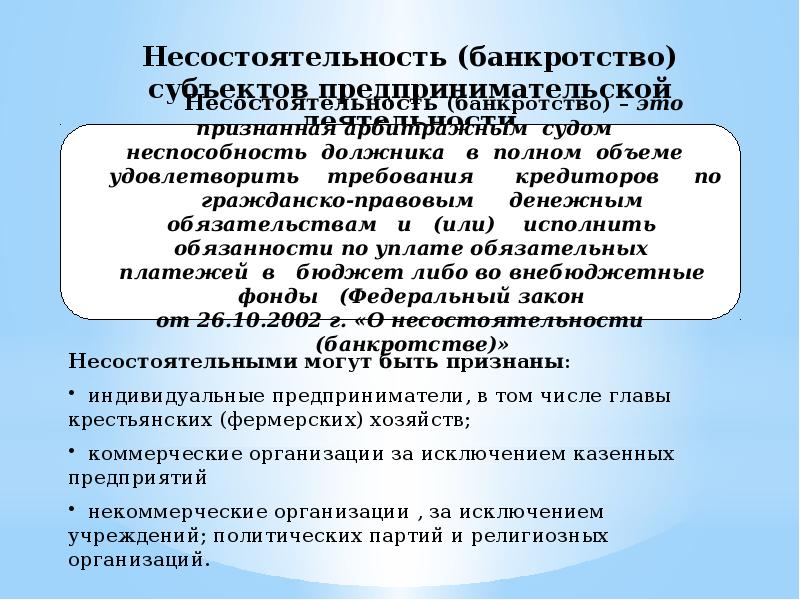

Публикация о банкротстве

Основным законом, регулирующим процедуру банкротства должника, является Федеральный закон от 26.10.2002 № 127-ФЗ (ред. от 23.04.2018 «О несостоятельности (банкротстве)», (далее ФЗ «О несостоятельности (банкротстве)»).

Должник вправе обратиться в арбитражный суд с заявлением о признании его банкротом в случае предвидения банкротства (ст. 8 ФЗ «О несостоятельности (банкротстве)»). Однако по мимо права у должника имеется и обязанность по подаче заявления в арбитражный суд в случае наличия обстоятельств, указанных в пункте 1 статьи 9 ФЗ «О несостоятельности (банкротстве)».

К таким обстоятельствам законодатель относит:

- удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения должником денежных обязательств или обязанностей по уплате обязательных платежей и (или) иных платежей в полном объеме перед другими кредиторами;

- органом должника, уполномоченным в соответствии с его учредительными документами на принятие решения о ликвидации должника, принято решение об обращении в арбитражный суд с заявлением должника;

- органом, уполномоченным собственником имущества должника — унитарного предприятия, принято решение об обращении в арбитражный суд с заявлением должника;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

- должник отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества;

- имеется не погашенная в течение более чем трех месяцев по причине недостаточности денежных средств задолженность по выплате выходных пособий, оплате труда и другим причитающимся работнику, бывшему работнику выплатам в размере и в порядке, которые устанавливаются в соответствии с трудовым законодательством.

Следует отметить, что обязанность по подаче соответствующего заявления возложена на руководителя должника.

Само же право на обращение должника в арбитражный суд возникает у должника при исполнении обязанности, установленной в п. 2.1 ст. 7 ФЗ «О несостоятельности (банкротстве)», не менее чем за 15 календарных дней до обращения в арбитражный суд, опубликования уведомления о намерении обратиться с заявлением о признании должника банкротом путем включения его в Единый федеральный реестр сведений о фактах деятельности юридических лиц.

Требование о публикации в Едином федеральном реестре сведений о фактах деятельности юридических лиц продублировано в п. 4 ст. 37 ФЗ «О несостоятельности (банкротстве)».

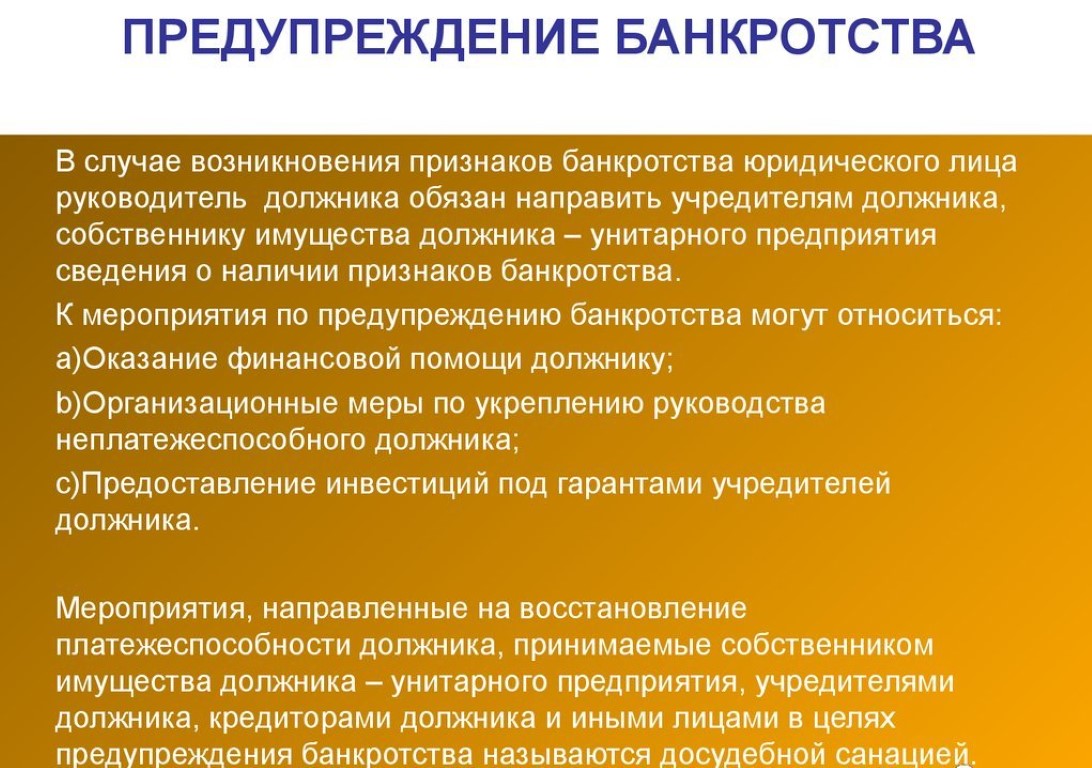

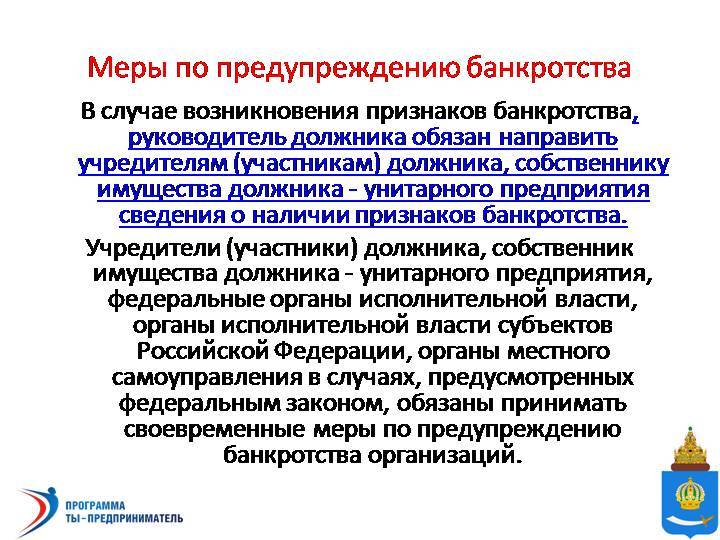

Уведомление должника о намерении обратиться в арбитражный суд с заявлением о признании должника банкротом является не единственной публикацией, так п. 1 ст. 30 ФЗ «О несостоятельности (банкротстве)», обязывает руководителя должника опубликовать сведения о возникновении признаков банкротства, признаков недостаточности имущества (пп. «л1» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.), а также иных обстоятельств, предусмотренных статьей 8 и 9 ФЗ «О несостоятельности (банкротстве)».

«л1» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.), а также иных обстоятельств, предусмотренных статьей 8 и 9 ФЗ «О несостоятельности (банкротстве)».

Срок для исполнения данной обязанности установлен в размере 10 рабочих дней с даты, когда руководителю стало или должно было стать известно о возникновении соответствующих признаков.

В случаи введения процедуры наблюдения в отношении должника, данный факт также подлежит публикации в Едином федеральном реестре сведений о фактах деятельности юридических лиц. Однако срок для данной публикации установлен в размере 3 рабочих дней и регулируется данная обязанность пп.»н» п.7 ст.7.1 ФЗ №129 «О государственной регистрации юридических лиц» от 08.08.2001г.

П.п. 5 п. 2 ст. 61.11. устанавливает субсидиарную ответственность за невозможность полного погашения требований кредиторов, в случае если на дату возбуждения дела о банкротстве не внесены подлежащие обязательному внесению в соответствии с федеральным законом сведения либо внесены недостоверные сведения о юридическом лице в Единый федеральный реестр сведений о фактах деятельности юридических лиц в части сведений, обязанность по внесению которых возложена на юридическое лицо.

Предусмотрена административная ответственность п. 6-8 ст. 14.25. КоАП РФ за нарушение законодательства о государственной регистрации юридических лиц и индивидуальных предпринимателей.

В первом чтении рассмотрен Законопроект № 239932-7 о внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части процедуры реструктуризации долгов в делах о банкротстве юридических лиц, согласно которого, предлагают пункты 1 и 2.1 статьи 7 Федерального закона «О несостоятельности (банкротстве)» слов «заявлением о признании должника банкротом» дополнить словами, «заявлением о введении процедуры реструктуризации долгов».

Принятие данного законопроекта добавит для должника ещё одно обязательное сведение для включения в Единый федеральный реестр сведений о фактах деятельности юридических лиц

Личное банкротство и уровень предпринимательской деятельности по JSTOR

Абстрактный Abstract Система банкротства физических лиц в США функционирует как система банкротства как для малого бизнеса, так и для потребителей, поскольку долги некорпоративных фирм являются личными обязательствами владельцев фирм. Если фирма терпит неудачу, у владельца есть стимул подать заявление о банкротстве, поскольку будут погашены как деловые, так и личные долги владельца. В случае банкротства владелец должен отказаться от активов, превышающих фиксированный уровень освобождения.Поскольку уровни освобождения устанавливаются штатами, они сильно различаются. Мы показываем, что более высокие уровни освобождения от банкротства приносят пользу потенциальным предпринимателям, которые не склонны к риску, предоставляя частичное страхование имущества, и, следовательно, вероятность владения бизнесом увеличивается по мере увеличения уровня освобождения. Мы проверяем этот прогноз и обнаруживаем, что вероятность того, что домохозяйства владеют бизнесом, на 35% выше, если они живут в штатах с неограниченными, а не с низкими исключениями.

Если фирма терпит неудачу, у владельца есть стимул подать заявление о банкротстве, поскольку будут погашены как деловые, так и личные долги владельца. В случае банкротства владелец должен отказаться от активов, превышающих фиксированный уровень освобождения.Поскольку уровни освобождения устанавливаются штатами, они сильно различаются. Мы показываем, что более высокие уровни освобождения от банкротства приносят пользу потенциальным предпринимателям, которые не склонны к риску, предоставляя частичное страхование имущества, и, следовательно, вероятность владения бизнесом увеличивается по мере увеличения уровня освобождения. Мы проверяем этот прогноз и обнаруживаем, что вероятность того, что домохозяйства владеют бизнесом, на 35% выше, если они живут в штатах с неограниченными, а не с низкими исключениями.

Текущие выпуски теперь доступны на веб-сайте Chicago Journals.Прочитайте последний выпуск. Основанный в 1958 году, Журнал права и экономики публикует исследования по широкому кругу тем, включая экономический анализ регулирования и поведения регулируемых фирм, политическую экономию законодательства и законодательных процессов, право и финансы, корпоративное право. финансы и управление, а также промышленная организация. Журнал опубликовал некоторые из наиболее влиятельных и широко цитируемых статей в этих областях.

финансы и управление, а также промышленная организация. Журнал опубликовал некоторые из наиболее влиятельных и широко цитируемых статей в этих областях.

С момента своего основания в 1890 году в качестве одного из трех основных подразделений Чикагского университета издательство University of Chicago Press взяло на себя обязательство распространять научные знания самого высокого уровня и публиковать серьезные работы, которые способствуют образованию, способствуют общественному пониманию. и обогатить культурную жизнь.Сегодня Отдел журналов издает более 70 журналов и периодических изданий в твердом переплете по широкому кругу академических дисциплин, включая социальные науки, гуманитарные науки, образование, биологические и медицинские науки, а также физические науки.

От банкротства до корпоративного банкротства: обзор | Journal of Innovation and Entrepreneurship

Введение

После банковских крахов, вызвавших одно из самых серьезных потрясений в развитых странах, европейский кризис суверенного долга, начавшийся в 2010 году, продолжает формировать картину неплатежеспособности. В странах Западной Европы количество корпоративных крахов выросло в годовом исчислении на 0,3% — с 174 463 в 2010 г. до 174 917 в 2011 г. (Mohr 2012), что является исторически высоким уровнем. Большое количество банкротств в сочетании с участившимися случаями краха крупных компаний привели к увеличению числа потерь рабочих мест, связанных с неплатежеспособностью. С 1,4 миллиона в 2010 году эта цифра выросла до 1,5 миллиона в 2011 году, что соответствует годовому увеличению на 7,1% (в таблице 1 представлены более точные данные о неплатежеспособности в разбивке по странам).Ни одна отрасль не застрахована от этого явления. Из-за их количественного значения для всей экономики торговля (оптовая/розничная, включая общественное питание/гостиницы) и строительство вносят наибольший относительный вклад в объем неплатежеспособности в Европе. Однако сокращение обрабатывающей промышленности, вызванное закрытием крупных дочерних компаний или заводов, является причиной большей доли потерь рабочих мест.

В странах Западной Европы количество корпоративных крахов выросло в годовом исчислении на 0,3% — с 174 463 в 2010 г. до 174 917 в 2011 г. (Mohr 2012), что является исторически высоким уровнем. Большое количество банкротств в сочетании с участившимися случаями краха крупных компаний привели к увеличению числа потерь рабочих мест, связанных с неплатежеспособностью. С 1,4 миллиона в 2010 году эта цифра выросла до 1,5 миллиона в 2011 году, что соответствует годовому увеличению на 7,1% (в таблице 1 представлены более точные данные о неплатежеспособности в разбивке по странам).Ни одна отрасль не застрахована от этого явления. Из-за их количественного значения для всей экономики торговля (оптовая/розничная, включая общественное питание/гостиницы) и строительство вносят наибольший относительный вклад в объем неплатежеспособности в Европе. Однако сокращение обрабатывающей промышленности, вызванное закрытием крупных дочерних компаний или заводов, является причиной большей доли потерь рабочих мест. Помимо кризиса, что можно сказать о причинах, по которым так много компаний оказались в бедственном положении? Чтобы ответить на этот вопрос, в данной статье предлагается обзор литературы по предпринимательству и промышленной экономике.Эта точка зрения не направлена на минимизацию роли делового климата в макроэкономическом контексте. Действительно, вслед за Wadhwani (1986) многие ученые интересовались оценкой роли инфляции в дефолте фирмы. То, что поставлено на карту в этой статье, больше связано с индивидуальными причинами и жизненным циклом фирмы.

Помимо кризиса, что можно сказать о причинах, по которым так много компаний оказались в бедственном положении? Чтобы ответить на этот вопрос, в данной статье предлагается обзор литературы по предпринимательству и промышленной экономике.Эта точка зрения не направлена на минимизацию роли делового климата в макроэкономическом контексте. Действительно, вслед за Wadhwani (1986) многие ученые интересовались оценкой роли инфляции в дефолте фирмы. То, что поставлено на карту в этой статье, больше связано с индивидуальными причинами и жизненным циклом фирмы.

Раньше исследования в области предпринимательства подчеркивали создание бизнеса, рост фирмы и расширение рынка, которые в то время были яркой стороной экономической деятельности.Однако существует и темная сторона предпринимательских предприятий, поскольку риски становятся эффективными и приводят к краху фирмы. Выход обычно считается признаком неудачи фирмы, следствием плохой работы; фирмы, которые отстают в конкурентной борьбе на рынке, рано или поздно уйдут с рынка. Этот процесс лучше знать хотя бы по двум основным причинам: во-первых, шумпетерианская концепция созидательного разрушения, описывающая процесс трансформации, сопровождающий радикальную инновацию, предполагающую замену устоявшихся компаний новыми участниками, предполагает выход определенного количество действующих фирм.Помимо этого обновления производственной системы выход может иметь и положительное значение, поскольку лица, закрывшие компанию, которой они владели или управляли в прошлом году, с большей вероятностью будут успешно заниматься предпринимательской деятельностью в будущем. Во-вторых, несмотря на усилия и меры, принятые США, уровень выхода новых участников едва опускается ниже 50% до их пятого дня рождения, а глобальный уровень корпоративного банкротства демонстрирует редкостную устойчивость, за исключением случаев изменения законодательства.

Выход обычно считается признаком неудачи фирмы, следствием плохой работы; фирмы, которые отстают в конкурентной борьбе на рынке, рано или поздно уйдут с рынка. Этот процесс лучше знать хотя бы по двум основным причинам: во-первых, шумпетерианская концепция созидательного разрушения, описывающая процесс трансформации, сопровождающий радикальную инновацию, предполагающую замену устоявшихся компаний новыми участниками, предполагает выход определенного количество действующих фирм.Помимо этого обновления производственной системы выход может иметь и положительное значение, поскольку лица, закрывшие компанию, которой они владели или управляли в прошлом году, с большей вероятностью будут успешно заниматься предпринимательской деятельностью в будущем. Во-вторых, несмотря на усилия и меры, принятые США, уровень выхода новых участников едва опускается ниже 50% до их пятого дня рождения, а глобальный уровень корпоративного банкротства демонстрирует редкостную устойчивость, за исключением случаев изменения законодательства. Затем важно определить модель отказа и выхода в соответствии с этими теоретическими и фактическими измерениями.

Затем важно определить модель отказа и выхода в соответствии с этими теоретическими и фактическими измерениями.

Этот вопрос тем более важен, что неплатежеспособность — это издержки для всей экономики. Однако это не в равной степени относится к экономическим агентам, поскольку мелкие компании платят высокую цену за это обновление производственной системы. О важности этого вопроса свидетельствует то внимание, которое правительства уделяют модернизации своих режимов банкротства. Коллективные рамки были предложены Международным валютным фондом (МВФ, 1999 г.), Организацией экономического сотрудничества и развития (ОЭСР, 1998 г.) и Европейским союзом (Европейская комиссия, 2007 г.).Однако внесенные изменения считаются недостаточными для значительного улучшения системы. Однако вопрос о том, какой должна быть хорошая система, до сих пор является дискуссионным среди ученых и практиков. Дело в том, что по этому вопросу не существует универсального согласия, даже если широко признается, вслед за Фрэнксом и Тороусом (1992), что обанкротившиеся малые и средние предприятия (МСП) делятся на две категории: находящиеся в затруднительном экономическом положении и не жизнеспособные, которые следует вывести с рынка, и те, которые испытывают временные финансовые трудности и чье бедствие вызвано особыми событиями или условиями, которые следует поддерживать. Эффективная система должна быть в состоянии хорошо отфильтровать эти два типа профилей, т. е. она позволяет спасать временно проблемные компании и разрешать определенно скомпрометированные ситуации путем ликвидации. Как подчеркивается в большом количестве литературы по этой теме, решающая ставка на этом этапе пути неплатежеспособности состоит в том, чтобы свести к минимуму возникновение ошибок типа 1 и типа 2, т. е. ликвидировать фирмы, вероятность восстановления которых определенно скомпрометирована, тогда как компании, которые иметь кредит или возможность восстановить свою долю на рынке, следует поддерживать.Принятие такой системы способно усилить экономический рост благодаря предпринимательству. Однако, как выразили сожаление Кук и соавт. (2012), «в литературе мало практических указаний о том, как следует делать такой выбор» (стр. 276). Вот почему в совсем недавнем обзоре разработки закона о банкротстве Lee et al. (2007) пришел к выводу, что эта тема по-прежнему является «важной, но недостаточно изученной областью» (стр.

Эффективная система должна быть в состоянии хорошо отфильтровать эти два типа профилей, т. е. она позволяет спасать временно проблемные компании и разрешать определенно скомпрометированные ситуации путем ликвидации. Как подчеркивается в большом количестве литературы по этой теме, решающая ставка на этом этапе пути неплатежеспособности состоит в том, чтобы свести к минимуму возникновение ошибок типа 1 и типа 2, т. е. ликвидировать фирмы, вероятность восстановления которых определенно скомпрометирована, тогда как компании, которые иметь кредит или возможность восстановить свою долю на рынке, следует поддерживать.Принятие такой системы способно усилить экономический рост благодаря предпринимательству. Однако, как выразили сожаление Кук и соавт. (2012), «в литературе мало практических указаний о том, как следует делать такой выбор» (стр. 276). Вот почему в совсем недавнем обзоре разработки закона о банкротстве Lee et al. (2007) пришел к выводу, что эта тема по-прежнему является «важной, но недостаточно изученной областью» (стр. 268).

268).

Проблемы, с которыми сталкивается большинство ученых и практиков всякий раз, когда возникает вопрос, как определить, понять или предотвратить банкротство фирмы, начинаются с определения неплатежеспособности и ее разграничения с банкротством.Однако определение границы, отделяющей действующую компанию от неплатежеспособной компании, не является конечной целью исследования неплатежеспособности. Вместо этого огромное количество литературы посвящено выявлению детерминант дефолта или неудачи благодаря выявлению дискриминантных функций, способных отличить здоровые компании от фирм, которые, вероятно, потерпят неудачу в ближайшем будущем. Большая часть этого исследования направлена на выявление статей баланса или отчета о прибылях и убытках, способных отразить бедственное положение фирмы.Однако, сосредоточив внимание на прогностических сигналах неплатежеспособности, эта литература в основном касается симптомов дефолта, а не причин. Вот почему все большее число работ выходят за рамки вопроса об ожидании изучения причин выхода с целью предотвращения неудачи.

Остальная часть документа организована следующим образом: в разделе «Определение несостоятельности» рассматриваются различные определения несостоятельности и в некоторой степени проводится различие между дефолтом, несостоятельностью и банкротством; В разделе «Большое разнообразие причин неплатежеспособности» представлена литература, посвященная прогнозированию неплатежеспособности с учетом ее наиболее заметных проявлений, тогда как в разделе «Различные индивидуальные причины» упор делается на действенные причины или первичные источники неплатежеспособности, которые имеют больше общего с продуктивное сочетание и рыночное позиционирование компании, чем с финансово-бухгалтерскими показателями.

Определение несостоятельности

В своей основополагающей статье о корпоративной несостоятельности Армор (2001) проводит различие между шестью различными значениями термина «неплатежеспособность». Отходя от разговорного значения этого слова, которое связано с неспособностью платить кредиторам, он пытается прояснить бухгалтерские концепции неплатежеспособности баланса, неплатежеспособности денежных потоков и экономического краха, с одной стороны, и юридические аспекты дефолта, которые пройти путь от производства по делу о несостоятельности и реорганизации до ликвидации с другой. Этот обширный подход к фирмам, находящимся в бедственном положении, представляет собой огромное преимущество, заключающееся в том, что он охватывает разнообразие возможных решений, выносимых коммерческими судами по делам о корпоративной несостоятельности a . Более того, такая сложная и утонченная типология неудач вряд ли совместима с эмпирическим анализом явления, которое большую часть времени сосредоточено на определении дискриминантной функции, способной различать два класса фирм в соответствии с их соответствующим экономическим состоянием (Rahman et al. др.2004 г.; Бозе и Пал, 2006). Проблемы возникают из-за того, что корпоративной несостоятельности до сих пор не хватает общего определения, широко принятого сообществом авторов, работающих над этой темой.

Этот обширный подход к фирмам, находящимся в бедственном положении, представляет собой огромное преимущество, заключающееся в том, что он охватывает разнообразие возможных решений, выносимых коммерческими судами по делам о корпоративной несостоятельности a . Более того, такая сложная и утонченная типология неудач вряд ли совместима с эмпирическим анализом явления, которое большую часть времени сосредоточено на определении дискриминантной функции, способной различать два класса фирм в соответствии с их соответствующим экономическим состоянием (Rahman et al. др.2004 г.; Бозе и Пал, 2006). Проблемы возникают из-за того, что корпоративной несостоятельности до сих пор не хватает общего определения, широко принятого сообществом авторов, работающих над этой темой.

Большую часть времени фирма считается находящейся в затруднительном финансовом положении, если балансовая стоимость ее активов меньше стоимости ее обязательств. С этой точки зрения критерии Базеля II определяют фирму как «дефолтную», когда ее запланированные платежи задерживаются более чем на 90 дней. Этот подход, ориентированный на концепцию денежных потоков, выгодно дополняется перспективой запасов, которая сравнивает имеющиеся активы с текущими обязательствами (Belcher, 1997).Если такое определение представляет собой бесспорную пользу, поскольку нас интересует конкретное положение конкретной компании, экспертное заключение, на котором оно основано, не согласуется с изучением общего положения большого числа компаний или с определением функция, позволяющая отделить действующие фирмы от неплатежеспособных. Для этого требуется более простое, но более четкое определение несостоятельности. По этой причине большинство работ, посвященных дискриминации между действующими и неплатежеспособными предприятиями, таким образом ссылаются на правовые нормы, чтобы провести четкую разделительную линию между этими двумя классами.Таким образом, в этом случае компания считается неплатежеспособной, когда она объявляет о банкротстве или когда суд принимает решение о ее ликвидации.

Этот подход, ориентированный на концепцию денежных потоков, выгодно дополняется перспективой запасов, которая сравнивает имеющиеся активы с текущими обязательствами (Belcher, 1997).Если такое определение представляет собой бесспорную пользу, поскольку нас интересует конкретное положение конкретной компании, экспертное заключение, на котором оно основано, не согласуется с изучением общего положения большого числа компаний или с определением функция, позволяющая отделить действующие фирмы от неплатежеспособных. Для этого требуется более простое, но более четкое определение несостоятельности. По этой причине большинство работ, посвященных дискриминации между действующими и неплатежеспособными предприятиями, таким образом ссылаются на правовые нормы, чтобы провести четкую разделительную линию между этими двумя классами.Таким образом, в этом случае компания считается неплатежеспособной, когда она объявляет о банкротстве или когда суд принимает решение о ее ликвидации.

Таким образом, приписывание успехов и/или неудач малым фирмам является сложным, динамичным и проблематичным. В широком смысле неплатежеспособность определяется как неспособность погасить долги в дату, когда они должны быть погашены в ходе обычной деятельности. Это определение позволяет провести различие между здоровыми компаниями, поскольку они соблюдают свои договорные обязательства, и проблемными компаниями, которые только собираются подать петицию.Однако такое определение имеет недостаток. Это действительно приводит к путанице между неплатежеспособностью и дефолтом, который в литературе, посвященной функционированию кредитного рынка, рассматривается главным образом как невыплата долга. Таким образом, слово «неплатежеспособность» относится, прежде всего, к корпоративной реальности, которую не так просто определить, если речь идет о том, чтобы отличить неплатежеспособные фирмы от действующих предприятий.

В широком смысле неплатежеспособность определяется как неспособность погасить долги в дату, когда они должны быть погашены в ходе обычной деятельности. Это определение позволяет провести различие между здоровыми компаниями, поскольку они соблюдают свои договорные обязательства, и проблемными компаниями, которые только собираются подать петицию.Однако такое определение имеет недостаток. Это действительно приводит к путанице между неплатежеспособностью и дефолтом, который в литературе, посвященной функционированию кредитного рынка, рассматривается главным образом как невыплата долга. Таким образом, слово «неплатежеспособность» относится, прежде всего, к корпоративной реальности, которую не так просто определить, если речь идет о том, чтобы отличить неплатежеспособные фирмы от действующих предприятий.

Однако установление четкой границы между двумя предыдущими типами компаний является ключевой задачей в предложении типологии компаний в зависимости от степени их устойчивости.Тем более важно, что такое разграничение является обязательным для банка в соответствии с принципами Базеля II и Базеля III, и что все большее число исследований направлено на то, чтобы предложить эмпирический анализ проблемных фирм. Для решения этих задач в настоящее время в экономике используются два полярных определения неплатежеспособности; первый из них является экономическим, тогда как второй относится к судебным правилам.

Для решения этих задач в настоящее время в экономике используются два полярных определения неплатежеспособности; первый из них является экономическим, тогда как второй относится к судебным правилам.

Экономическая концепция неплатежеспособности

По мнению сторонников экономической концепции, неплатежеспособность определяется как совокупность ситуаций неплатежеспособности, таких как невыплата долга, невозможность выплатить дивиденды акционерам, финансовые затруднения , и т.д., что может привести или не привести к началу судебного разбирательства. При таком подходе приостановка деятельности компании рассматривается как результат прогрессивного процесса. Некоторые авторы, такие как Зопунидис (1995), предлагают очень широкий взгляд на это явление. Дефолт — это просто еще одно слово, которым можно описать компанию, неспособную получать прибыль, чей капитал не создает стоимости главным образом потому, что континуум рынка товаров, производимых предприятием, стал непоследовательным. Такая компания неплатежеспособна еще и потому, что не способствует решению социальных проблем, таких как безработица или повышение покупательной способности.Это широкое определение, однако, слишком велико, чтобы его можно было использовать, что заставляет другую часть литературы сосредотачиваться на проблемах платежей.

Такая компания неплатежеспособна еще и потому, что не способствует решению социальных проблем, таких как безработица или повышение покупательной способности.Это широкое определение, однако, слишком велико, чтобы его можно было использовать, что заставляет другую часть литературы сосредотачиваться на проблемах платежей.

Действительно, невозможность вернуть причитающиеся суммы является явным сигналом дефолта, позволяющим отличить надежные компании от рискованных. Это определение принято Ooghe and Van Wymmersch (1996). По мнению этих авторов, компания считается неплатежеспособной, когда она больше не может достигать своих экономических целей в социально и юридически ограниченной среде. Это бедствие также характеризуется тем фактом, что в течение всего этого процесса компания не может регулярно выполнять обязательства по отношению к своим различным партнерам.Действительно, проблемы, с которыми может столкнуться компания, необходимо анализировать как непрерывный и кумулятивный процесс: неудача начинается с небольших трудностей, которые постепенно трансформируются в более серьезные проблемы. Некоторые работы, вслед за Бивером (1966), таким образом пытались предложить модели, в которых неуплата используется как сигнал о банкротстве компании. Из-за низкого уровня правильной классификации, обеспечиваемой этим нечетким определением, термин «по умолчанию» больше не используется для эмпирической иллюстрации концепции отказа.

Некоторые работы, вслед за Бивером (1966), таким образом пытались предложить модели, в которых неуплата используется как сигнал о банкротстве компании. Из-за низкого уровня правильной классификации, обеспечиваемой этим нечетким определением, термин «по умолчанию» больше не используется для эмпирической иллюстрации концепции отказа.

Для того чтобы избежать тупика, возникающего из-за строгой ассимиляции между неплатежеспособностью и дефолтом, некоторые авторы рассмотрели другие события. В этом случае компания считается неплатежеспособной, если она больше не может выполнять свои экономические, финансовые и социальные задачи на регулярной основе. Некоторые идут еще дальше, считая, что фирмы вступают в периоды упадка, когда им не удается предвидеть, распознавать, нейтрализовать или адаптироваться к внешнему и внутреннему давлению, которое угрожает их долгосрочному выживанию.Платт и Платт (2002) предложили разделение между несостоятельными компаниями и остальными на основе разных критериев эффективности. Они проводят черту между действующими предприятиями и проблемными фирмами, пережившими либо несколько лет убытков, либо сокращение распределения дивидендов, либо серьезную реструктуризацию. Бивер (1966) является представителем этого подхода и определяет неудачу как результат неспособности компании выполнить свои обязательства после того, как они достигли зрелости. Однако результаты довольно плохие и становятся еще хуже, когда цель состоит в том, чтобы провести различие между прибыльными и неприбыльными фирмами, потому что ни одна функция не разделяет должным образом эти два класса.Совсем недавно этот подход также был принят Бозе и Палом (2006), которые получили коэффициент прогнозирования в диапазоне от 65% до 75% в своей попытке отделить априори компаний, считающихся финансово здоровыми, от тех, которые таковыми не являются.

Они проводят черту между действующими предприятиями и проблемными фирмами, пережившими либо несколько лет убытков, либо сокращение распределения дивидендов, либо серьезную реструктуризацию. Бивер (1966) является представителем этого подхода и определяет неудачу как результат неспособности компании выполнить свои обязательства после того, как они достигли зрелости. Однако результаты довольно плохие и становятся еще хуже, когда цель состоит в том, чтобы провести различие между прибыльными и неприбыльными фирмами, потому что ни одна функция не разделяет должным образом эти два класса.Совсем недавно этот подход также был принят Бозе и Палом (2006), которые получили коэффициент прогнозирования в диапазоне от 65% до 75% в своей попытке отделить априори компаний, считающихся финансово здоровыми, от тех, которые таковыми не являются.

Проблемы, возникающие при проверке различных границ между жизнеспособными фирмами и теми, которые обречены на крах, возникают из-за того, что граница между этими двумя ситуациями нечеткая и размытая. Вот почему многочисленные исследования сходятся во мнении, что прекращение платежей является завершающим этапом процесса, иногда называемого «спиралью неудачи», из которого фирма может выйти благодаря принятию корректирующих и превентивных мер, заключающихся в изменении ее операционной деятельности. цикл.

Вот почему многочисленные исследования сходятся во мнении, что прекращение платежей является завершающим этапом процесса, иногда называемого «спиралью неудачи», из которого фирма может выйти благодаря принятию корректирующих и превентивных мер, заключающихся в изменении ее операционной деятельности. цикл.

От юридической до управленческой точки зрения

Второй набор документов рассматривает отказ с юридической точки зрения. Затем он определяется на основе судебных критериев, введенных в законе о несостоятельности, принятом в данной стране в определенный период. Согласно большинству правовых норм, фирма считается банкротом, если судья решает, что она не в состоянии произвести выплаты в срок, когда наступает срок выплаты (Cabrillo and Depoorter, 1999). Неплатежеспособные компании всегда подчиняются этому сочетанию юридической и бухгалтерской логики.На каждом этапе судебного процесса вводятся учетные соображения для усиления рациональности решения, выносимого судьями. Действительно, разбирательство всегда начинается с прекращения платежей и заканчивается ликвидацией или продолжением планов. Чтобы установить момент времени, сигнализирующий о переходе от надежной и здоровой компании к несостоятельной, многие ученые считают, что несостоятельность происходит с момента, когда компания представляет в суд юридические документы, необходимые для ее ликвидации или реорганизации.В таком случае несостоятельность приравнивается к открытию производства по делу о несостоятельности, и подача заявления должна рассматриваться как крайняя ситуация, т. е. уход с рынка в результате несоответствия предпринимательского проекта рыночным условиям.

Чтобы установить момент времени, сигнализирующий о переходе от надежной и здоровой компании к несостоятельной, многие ученые считают, что несостоятельность происходит с момента, когда компания представляет в суд юридические документы, необходимые для ее ликвидации или реорганизации.В таком случае несостоятельность приравнивается к открытию производства по делу о несостоятельности, и подача заявления должна рассматриваться как крайняя ситуация, т. е. уход с рынка в результате несоответствия предпринимательского проекта рыночным условиям.

Хотя смысл и характер разбирательства могут различаться, прибытие в арбитражный суд, который регистрирует прекращение платежей, дает простой критерий для «объективного» разделения двух классов фирм: тех, которые регулируются в соответствии с правилами коллективного разбирательства и те, которые все еще действуют в экономическом мире, где доминирует соблюдение договорных обязательств.Как и в предыдущем наборе статей, надежность этой концепции основывается на бинарном выборе, предоставляемом судебной точкой зрения: либо компания здорова, либо неплатежеспособна. Судебное определение неплатежеспособности породило множество исследований, из которых эта статья дает лишь краткий обзор.

Судебное определение неплатежеспособности породило множество исследований, из которых эта статья дает лишь краткий обзор.

Предлагая эмпирический анализ для проверки различий между юридически неплатежеспособными фирмами и фирмами, сообщающими только о финансовых затруднениях, Agarwal et al. (2001) определяют исполнительскую функцию, точные показатели классификации которой превышают 93% для обеих групп.Представляется, что модели, основанные на юридическом определении и разделении предприятий на два класса, дают более надежные результаты, чем модели, основанные на уровне финансовых показателей. Разные причины объясняют это превосходство. Во-первых, различия между несостоятельными и жизнеспособными фирмами становятся более очевидными по мере приближения к прекращению платежей. Во-вторых, переход между экономическим порядком, в котором доминируют обязательства и контракты, с одной стороны, и судебной вселенной, в которой чистая рыночная логика заменяется правовым порядком, с другой, более нагляден, чем оценка, основанная на корпоративной деятельности. Следовательно, в правовом порядке последовательность структурирована по тройному этапу. Во-первых, это заявление о прекращении платежа. Во-вторых, за этим следует арбитраж между прямой ликвидацией и спасением, который зависит от конкретной ситуации неплатежеспособной фирмы и контекста, в котором принимается решение. В-третьих, справедливость этого решения становится известна позже, если спасенная фирма эффективно выживает.

Следовательно, в правовом порядке последовательность структурирована по тройному этапу. Во-первых, это заявление о прекращении платежа. Во-вторых, за этим следует арбитраж между прямой ликвидацией и спасением, который зависит от конкретной ситуации неплатежеспособной фирмы и контекста, в котором принимается решение. В-третьих, справедливость этого решения становится известна позже, если спасенная фирма эффективно выживает.

Большое разнообразие причин неплатежеспособности

Причинам неплатежеспособности уделяется внимание огромное количество исследований.Большинство из них уделяют значительное внимание нефинансовым аспектам как конкретным причинам банкротства (от Baum and Mezias (1992) до Greening and Johnson (1996) или Swaminathan (1996)). Эти исследования подчеркивают важность одного фактора, иногда даже в пределах определенного типа компании. Однако, даже если широко признано, что неплатежеспособность является результатом длительного и сложного процесса, многие документы и отчеты настаивают на значительно более высокой вероятности банкротства определенных типов компаний. Таким образом, размер является первой характеристикой, принимаемой во внимание в качестве ключевого дискриминантного фактора. В течение долгого времени малый бизнес был главной заботой авторов, работающих в этой области (Hall (1992) или, совсем недавно, Back (2005) являются представителями этого большого круга). Однако изменения в характеристиках компаний-банкротов заставляют некоторых других ученых обращать внимание на уход крупных корпораций. Действительно, банкротство крупных американских компаний в начале 2000-х годов b ставит под сомнение несостоятельность крупных корпоративных групп.Среди многих причин и вслед за неоднозначной статьей Чарана и Юзема (2002) управленческие ошибки часто представляются как основные, в то время как некоторые другие, вновь открывая для себя Котлера (1965) и учитывая, что корпоративным группам может быть выгодно отказаться от некоторых видов деятельности, начать думать о банкротстве как о бизнес-стратегии. Эти новые направления все еще остаются редкими, и, как подчеркивают Ooghe and De Prijcker (2008), «в большинстве этих исследований характеристики управления объявляются наиболее важными факторами корпоративного банкротства», тогда как неплатежеспособность следует рассматривать как процесс, в котором различные причины вмешиваться на разных стадиях.

Таким образом, размер является первой характеристикой, принимаемой во внимание в качестве ключевого дискриминантного фактора. В течение долгого времени малый бизнес был главной заботой авторов, работающих в этой области (Hall (1992) или, совсем недавно, Back (2005) являются представителями этого большого круга). Однако изменения в характеристиках компаний-банкротов заставляют некоторых других ученых обращать внимание на уход крупных корпораций. Действительно, банкротство крупных американских компаний в начале 2000-х годов b ставит под сомнение несостоятельность крупных корпоративных групп.Среди многих причин и вслед за неоднозначной статьей Чарана и Юзема (2002) управленческие ошибки часто представляются как основные, в то время как некоторые другие, вновь открывая для себя Котлера (1965) и учитывая, что корпоративным группам может быть выгодно отказаться от некоторых видов деятельности, начать думать о банкротстве как о бизнес-стратегии. Эти новые направления все еще остаются редкими, и, как подчеркивают Ooghe and De Prijcker (2008), «в большинстве этих исследований характеристики управления объявляются наиболее важными факторами корпоративного банкротства», тогда как неплатежеспособность следует рассматривать как процесс, в котором различные причины вмешиваться на разных стадиях. Мы рассматриваем эти два пункта последовательно.

Мы рассматриваем эти два пункта последовательно.

Различные индивидуальные причины

Различные исследования пытались определить причины корпоративного банкротства, которые могут быть такими же многочисленными и сложными, как и факторы, способствующие росту. Всестороннее видение возможных причин банкротства представлено Брэдли и Рубахом (2002), которые напоминают различным семьям о факторах, определенных как причины неплатежеспособности в ходе опроса, проведенного по заказу Управления по делам малого бизнеса. Управленческие, маркетинговые или финансовые причины являются основными, но их следует уточнять по мере вмешательства дополнительных элементов, таких как следующие:

- 1.

Внешние деловые условия: включает усиление конкуренции, страхование и общие затраты на ведение бизнеса

- 2.

Финансирование: включает потерю капитала, неспособность обеспечить новый капитал и высокий долг

- 3.

Внутренние деловые условия: включая ошибки управления, местоположение, потерю клиентов и проблемы с коммерческим кредитом

- 4.

Налоги: включает проблемы с администрированием налогов

- 5.

Споры с конкретным кредитором: включая обращения взыскания, судебные иски и споры по контракту

- 6.

Личное: включает болезнь и развод

- 7.

Бедствия: включая мошенничество, кражу, стихийные бедствия и несчастные случаи

- 8.

Прочее: включает покупку времени и подачу заявления о банкротстве

Это исследование обеспечивает соответствующую основу для включения неплатежеспособности в комплексную структуру. Некоторым также удается определить профиль уязвимого предприятия, вероятность банкротства которого выше, чем «нормальный» риск банкротства. Все согласны с тем, что слабые фирмы естественным образом предрасположены к банкротству.Ставка тогда состоит в том, чтобы выделить некоторые коэффициенты или индикаторы, которые дают точное представление о хрупкости фирмы. Затем различные группы причин неплатежеспособности могут быть объединены в соответствии с аспектом деятельности компании, вызывающей озабоченность. Исчерпывающая презентация доступна в Caves (1998), где представлен обзор предшествующей литературы.

Размер, возраст и деятельность

Анализ возможных причин неплатежеспособности начался с введения размера фирмы в соответствии с законом Гибрата, часто учитываемым в моделях роста фирмы. Большинство исследователей сходятся во мнении, что чем меньше размер фирмы, тем больше у нее шансов обанкротиться. Действительно, малые фирмы не имеют достаточного количества финансовых ресурсов или поддержки со стороны кредиторов в качестве буфера для рыночных сокращений. Кроме того, небольшие организации сталкиваются с трудностями в привлечении наиболее компетентных кадров, поскольку они не могут предложить карьерный рост, равный крупным организациям. Рассматривая компании строительной отрасли США, риск неудачи которых сначала увеличивается с возрастом, достигает пиковой точки и затем снижается по мере взросления компаний, Кейл и Ардити (1998) пришли к выводу, что молодые неудачи могут быть связаны с неадекватными ресурсами и возможностями (по сравнению с первоначальные взносы).Напротив, старые неудачи должны быть связаны с несоответствием между ресурсами и возможностями и требованиями конкурентной среды. Эти внутренние процессы проявятся в уязвимых бизнес-моделях, которые не смогут генерировать положительный денежный поток.

Большинство исследователей сходятся во мнении, что чем меньше размер фирмы, тем больше у нее шансов обанкротиться. Действительно, малые фирмы не имеют достаточного количества финансовых ресурсов или поддержки со стороны кредиторов в качестве буфера для рыночных сокращений. Кроме того, небольшие организации сталкиваются с трудностями в привлечении наиболее компетентных кадров, поскольку они не могут предложить карьерный рост, равный крупным организациям. Рассматривая компании строительной отрасли США, риск неудачи которых сначала увеличивается с возрастом, достигает пиковой точки и затем снижается по мере взросления компаний, Кейл и Ардити (1998) пришли к выводу, что молодые неудачи могут быть связаны с неадекватными ресурсами и возможностями (по сравнению с первоначальные взносы).Напротив, старые неудачи должны быть связаны с несоответствием между ресурсами и возможностями и требованиями конкурентной среды. Эти внутренние процессы проявятся в уязвимых бизнес-моделях, которые не смогут генерировать положительный денежный поток. Сила взаимосвязи зависит от контекста и, главным образом, от делового климата в отрасли. Затем значительная часть исследований предлагает модели, в которых динамика смертности зависит от механизмов возраста, размера и плотности населения.

Сила взаимосвязи зависит от контекста и, главным образом, от делового климата в отрасли. Затем значительная часть исследований предлагает модели, в которых динамика смертности зависит от механизмов возраста, размера и плотности населения.

Однако рассмотрение этих структурных переменных в качестве подходящих показателей для определения вероятности банкротства не может удовлетворить тех, кто хочет определить, какие фирмы с большей вероятностью объявят дефолт, чтобы использовать эту информацию для принятия правильного решения, например, при финансировании или консультировании менеджеров. Действительно, как следует из статьи Колторти и Гарофоли (2011) о взаимосвязи между размером фирм и результатами деятельности, реальность проблемы неплатежеспособности не может просто ограничиваться некоторыми общими показателями.Действительно, эмпирические результаты анализа данных баланса средних фирм обрабатывающей промышленности в четырех странах Европы исключили положительную связь между размером фирм и результатами (как добавленной стоимостью на одного работника, так и показателями рентабельности). Это должно вызвать большую осторожность в отношении традиционной и общепризнанной интерпретации положительной взаимосвязи между уходом и размером фирмы.

Это должно вызвать большую осторожность в отношении традиционной и общепризнанной интерпретации положительной взаимосвязи между уходом и размером фирмы.

Постепенно были введены другие элементы, более узко зависящие от конкретных характеристик фирм.Источником вдохновения является подход, основанный на ресурсах, который в основном использовался при изучении производительности выше нормы, но также полезен в контексте производительности ниже нормы.

Финансовые причины

В противоречие с теоремой Модильяни-Миллера, которая утверждает, что при определенных допущениях стоимость фирмы не зависит от того, как эта фирма финансируется, большое количество работ проливают некоторый свет на роль, которую играют финансовые структура в уязвимости фирмы.Общепризнано, что компании при прекращении платежей характеризуются более низким уровнем долгосрочных финансовых ресурсов, чем устойчивые. Эта разница все еще актуальна, хотя и менее заметна, когда, во-первых, сравнивают фирмы, выигравшие от попытки спасения, с теми, которые немедленно ликвидируются, а во-вторых, сравнивают выжившие фирмы с определенно обанкротившимися.

Класс моделей банкротства, разработанных в этом ключе, — это модели «риска разорения» (Santomero and Visno, 1977).Они предполагают, что фирма имеет заданную сумму капитала (К) и что изменения К носят случайный характер. Положительные изменения в K являются результатом положительных денежных потоков от операций фирмы. Убытки требуют от фирмы ликвидации активов. Неявно эта модель предполагает, что фирма полностью отрезана от кредитных рынков или рынков ценных бумаг и не может привлекать средства за счет выпуска долговых обязательств или акций. Компания становится банкротом, когда рыночная (ликвидационная) стоимость ее активов (К) становится ниже ее долговых обязательств перед внешними кредиторами.

Можно считать, что процентное покрытие и рыночная стоимость собственного капитала/общих обязательств отрицательно коррелируют с шансами корпоративного банкротства.Точно так же вероятность банкротства увеличивается с уровнем левериджа и капиталоемкостью, но уменьшается с уровнем ликвидности и перспективами роста фирмы. Некоторых также интересуют ожидания и аппетиты акционеров, поскольку чем меньше доходность акций, тем выше вероятность банкротства фирмы. Следуя теории иерархии, можно поддержать идею о том, что компании расставляют приоритеты в своих источниках финансирования (от внутреннего финансирования до собственного капитала), в соответствии с принципом наименьшего усилия или наименьшего сопротивления, предпочитая привлекать собственный капитал как средство финансирования в крайнем случае. .Следовательно, в первую очередь используются внутренние средства, а когда они истощаются, выпускаются долговые обязательства. Когда нет смысла выпускать новые долговые обязательства, выпускаются акции (Myers and Majluf 1984). Способность фирмы финансировать свои инвестиции сама по себе представляется решающим фактором ее стабильности. Таким образом, высокий начальный уровень финансовых ресурсов (собственный капитал и долгосрочный долг) может защитить фирму от риска банкротства.

Некоторых также интересуют ожидания и аппетиты акционеров, поскольку чем меньше доходность акций, тем выше вероятность банкротства фирмы. Следуя теории иерархии, можно поддержать идею о том, что компании расставляют приоритеты в своих источниках финансирования (от внутреннего финансирования до собственного капитала), в соответствии с принципом наименьшего усилия или наименьшего сопротивления, предпочитая привлекать собственный капитал как средство финансирования в крайнем случае. .Следовательно, в первую очередь используются внутренние средства, а когда они истощаются, выпускаются долговые обязательства. Когда нет смысла выпускать новые долговые обязательства, выпускаются акции (Myers and Majluf 1984). Способность фирмы финансировать свои инвестиции сама по себе представляется решающим фактором ее стабильности. Таким образом, высокий начальный уровень финансовых ресурсов (собственный капитал и долгосрочный долг) может защитить фирму от риска банкротства.

Окружающая среда, продажи и положение на рынке

Другие объясняющие переменные связаны с бизнесом и положением компании на рынке. Фирмы, которые могут продавать свою продукцию, с меньшей вероятностью подлежат прекращению платежей. Это следует «портерианскому» взгляду, согласно которому фирмы, извлекающие выгоду из динамичной географической или производственной среды, имеют более высокую вероятность успеха, чем компании, которые не извлекают выгоду из таких положительных внешних эффектов. В самом деле, неудача в бизнесе тем более вероятна, что фирма сталкивается с трудностями при продаже своей продукции, что может привести к постоянному снижению товарооборота, а также снижению прибыльности.Шамуэй (Shumway, 2001) указывает на более высокую важность способности создавать хорошие отношения с клиентами, который считает, что рыночные переменные более полезны, чем финансовые коэффициенты, для прогнозирования банкротства.

Фирмы, которые могут продавать свою продукцию, с меньшей вероятностью подлежат прекращению платежей. Это следует «портерианскому» взгляду, согласно которому фирмы, извлекающие выгоду из динамичной географической или производственной среды, имеют более высокую вероятность успеха, чем компании, которые не извлекают выгоду из таких положительных внешних эффектов. В самом деле, неудача в бизнесе тем более вероятна, что фирма сталкивается с трудностями при продаже своей продукции, что может привести к постоянному снижению товарооборота, а также снижению прибыльности.Шамуэй (Shumway, 2001) указывает на более высокую важность способности создавать хорошие отношения с клиентами, который считает, что рыночные переменные более полезны, чем финансовые коэффициенты, для прогнозирования банкротства.

Макроэкономический контекст оказывает сильное влияние на жизнеспособность компании. Связи между изменениями в общих экономических условиях и совокупными темпами ликвидации корпораций были в центре внимания большого количества исследований, основанных на информации на уровне экономики в целом. Они пришли к выводу, что экономические циклы и изменение цен оказывают сильное влияние на продажи.

Они пришли к выводу, что экономические циклы и изменение цен оказывают сильное влияние на продажи.

Корпоративное управление и акционеры

Becchetti and Sierra (2003) включают фиктивную принадлежность группы в модель прогнозирования, рассчитанную на большой выборке итальянских производственных фирм, и обнаруживают отрицательную связь между вероятностью банкротства и членством в бизнес-группе в период с 1992 по 1997 год. , Это свидетельство может быть расширено. В среднем фирмы, интегрированные в крупные корпоративные группы, с большей вероятностью будут получать поддержку со стороны материнской компании и, следовательно, с меньшей вероятностью окажутся неплатежеспособными.Совсем недавно, изучая выборку публично зарегистрированных фирм в Гонконге, He et al. (2010) настаивают на том факте, что вероятность банкротства увеличивается с увеличением уровня ограничений, налагаемых на корпоративный внутренний контроль.

Все эти различные причины не вмешиваются в процесс разрушения независимо друг от друга, а комбинируют друг друга. Это означает, что ни одна причина сама по себе не способна разорить компанию, но что непреднамеренный выход, такой как банкротство, является результатом совокупности событий, создающих последовательность, чей предсказуемый конец лежит в банкротстве.

Это означает, что ни одна причина сама по себе не способна разорить компанию, но что непреднамеренный выход, такой как банкротство, является результатом совокупности событий, создающих последовательность, чей предсказуемый конец лежит в банкротстве.

В сложном процессе

Как правило, неплатежеспособность не возникает в одночасье. Наоборот, по предыдущим сигналам можно ожидать срыва платежей. Эмпирические работы пытаются идентифицировать эти сигналы, используя либо модели, основанные на дзета-показателях, либо более качественный подход. Эмпирические данные не показывают четкой причинно-следственной связи между практикой надлежащего управления и хорошей корпоративной эффективностью. Практически невозможно провести различие между благоприятной экономической конъюнктурой и передовой практикой как причинами успеха.Корпоративная неплатежеспособность обычно является предсказуемым результатом плохого корпоративного управления, когда компания все еще продолжает свою деятельность.

Рисунок 1 иллюстрирует то, что можно описать как кумулятивный сценарий банкротства, который может привести либо к прямой ликвидации, либо к судебному урегулированию, связанному с продолжением деятельности (кредиторы обязаны принять определенные сроки) или передачей бизнеса ( предприятие и его основные контракты продаются третьей стороне, которая принимает на себя определенные обязательства).

Рисунок 1Путь неплатежеспособности (Источник: Marco 1989 г. ).

Упадок компании в большинстве случаев начинается с плохого управления и нерыночной продукции (Крутцен и Ван Кайли, 2009), что может привести к падению продаж в течение нескольких лет (и соответствующему снижению доходов, если ничего не делать для улучшения положения на рынке) ). В худшем случае спад оборота приводит к снижению рентабельности с последующим ухудшением условий работы, что является причиной кризиса платежеспособности. На этой стадии порочного круга у менеджеров компании появляется сильный стимул соглашаться на менее благоприятные рыночные условия (скидки или более длительные сроки оплаты и т. д.) в надежде восстановить продажи и прибыльность. Однако такая реакция может быть контрпродуктивной, поскольку может привести к увеличению торговой задолженности и товарно-материальных запасов, особенно в обрабатывающей промышленности. Как следствие, у компании может возникнуть нехватка денежных средств и, следовательно, может возникнуть кризис ликвидности, что может привести к тому, что кредиторы будут практиковать кредитное нормирование и повышать процентные ставки, поскольку одновременное увеличение задолженности и снижение самофинансирования ухудшает вероятность погашения долга. такой должник.В условиях нехватки финансовых ресурсов, снижения EBIT, усугубляемого невозможностью погасить требования после наступления срока их погашения, компания может принять решение о подаче заявления о банкротстве до того, как кредиторы примут решение о подаче заявления в арбитражный суд.

На этой стадии порочного круга у менеджеров компании появляется сильный стимул соглашаться на менее благоприятные рыночные условия (скидки или более длительные сроки оплаты и т. д.) в надежде восстановить продажи и прибыльность. Однако такая реакция может быть контрпродуктивной, поскольку может привести к увеличению торговой задолженности и товарно-материальных запасов, особенно в обрабатывающей промышленности. Как следствие, у компании может возникнуть нехватка денежных средств и, следовательно, может возникнуть кризис ликвидности, что может привести к тому, что кредиторы будут практиковать кредитное нормирование и повышать процентные ставки, поскольку одновременное увеличение задолженности и снижение самофинансирования ухудшает вероятность погашения долга. такой должник.В условиях нехватки финансовых ресурсов, снижения EBIT, усугубляемого невозможностью погасить требования после наступления срока их погашения, компания может принять решение о подаче заявления о банкротстве до того, как кредиторы примут решение о подаче заявления в арбитражный суд. Как только происходит одно из этих двух возможных событий, неплатежеспособность превращается в банкротство. Появление судебного мира коренным образом меняет правила игры, поскольку первым следствием этого переключения является автоматическое приостановление, которое останавливает действия кредиторов, пытающихся взыскать долги.Таким образом, ставка больше не в том, чтобы решить, должна ли компания выплатить долг всем заявителям, а в том, чтобы принять решение о том, сколько должны выплатить должники в случае спасения или ликвидации. Аргументы в пользу каждого решения могут различаться в зависимости от институционального контекста, с одной стороны, и ситуации в компании, с другой.

Как только происходит одно из этих двух возможных событий, неплатежеспособность превращается в банкротство. Появление судебного мира коренным образом меняет правила игры, поскольку первым следствием этого переключения является автоматическое приостановление, которое останавливает действия кредиторов, пытающихся взыскать долги.Таким образом, ставка больше не в том, чтобы решить, должна ли компания выплатить долг всем заявителям, а в том, чтобы принять решение о том, сколько должны выплатить должники в случае спасения или ликвидации. Аргументы в пользу каждого решения могут различаться в зависимости от институционального контекста, с одной стороны, и ситуации в компании, с другой.

Прогнозирование и предотвращение неудач

Понимание и прогнозирование дефолта компании является областью обширных исследований в течение как минимум 40 лет.Литература, изучающая корпоративные неудачи, началась с простого подхода одномерного дискриминантного анализа, впервые предложенного Бивером (1966). Его одномерный анализ ряда предикторов банкротства показывает, что ряд индикаторов может различать сопоставленные выборки обанкротившихся и необанкротившихся фирм за 5 лет до банкротства. Его опубликованная выборка содержит 79 компаний, потерпевших крах в период с 1954 по 1964 год из 38 отраслей. Бивер приходит к выводу, что отношение денежного потока к долгу является единственным лучшим предсказателем.Модели такого рода привлекательны своей простотой, но их главный недостаток заключается в невозможности учесть сосуществующие эффекты многих различных индикаторов дефолта.

Его одномерный анализ ряда предикторов банкротства показывает, что ряд индикаторов может различать сопоставленные выборки обанкротившихся и необанкротившихся фирм за 5 лет до банкротства. Его опубликованная выборка содержит 79 компаний, потерпевших крах в период с 1954 по 1964 год из 38 отраслей. Бивер приходит к выводу, что отношение денежного потока к долгу является единственным лучшим предсказателем.Модели такого рода привлекательны своей простотой, но их главный недостаток заключается в невозможности учесть сосуществующие эффекты многих различных индикаторов дефолта.

Начиная с Altman (1968), большинство моделей, посвященных прогнозированию неплатежеспособности, пытались определить наилучшую функцию, позволяющую отличить надежные компании от тех, которые, возможно, объявят дефолт в ближайшем будущем. Альтман выбрал 33 публично торгуемые производственные компании, которые были объявлены банкротами в соответствии с главой X в период с 1946 по 1965 год, и сопоставил их с 33 компаниями, используя стратифицированную случайную выборку на основе их активов и отрасли. Его знаменитая Z оценка c с использованием пяти финансовых коэффициентов d правильно дифференцировала 94% обанкротившихся компаний и 97% компаний, не обанкротившихся с данными за 1 год до банкротства. Эта хорошая производительность способствовала популярности этого подхода. За Альтманом последовало множество работ (среди многих можно назвать Дикина (1972) или Блюма (1974)). Их основная цель состоит, во-первых, в том, чтобы идентифицировать объясняющие переменные дефолта и оценить их вклад, оценивая коэффициенты, которые позволяют точно классифицировать набор фирм по двум априорно определенным категориям.

Его знаменитая Z оценка c с использованием пяти финансовых коэффициентов d правильно дифференцировала 94% обанкротившихся компаний и 97% компаний, не обанкротившихся с данными за 1 год до банкротства. Эта хорошая производительность способствовала популярности этого подхода. За Альтманом последовало множество работ (среди многих можно назвать Дикина (1972) или Блюма (1974)). Их основная цель состоит, во-первых, в том, чтобы идентифицировать объясняющие переменные дефолта и оценить их вклад, оценивая коэффициенты, которые позволяют точно классифицировать набор фирм по двум априорно определенным категориям.

Его эффективность основана на новаторском использовании множественного дискриминантного анализа в области экономики и финансов. Множественный дискриминантный анализ — это статистический метод, используемый для классификации наблюдения в одну из нескольких априорных группировок в зависимости от индивидуальных характеристик наблюдения. Он используется в основном для классификации и/или прогнозирования в задачах, где зависимая переменная появляется в качественной форме, например, банкрот или небанкрот.На основе этих почтенных моделей было проверено неизмеримое количество вариантов: либо количество показателей, составляющих окончательный балл, было изменено, чтобы улучшить пригодность индекса, либо формула была адаптирована, чтобы лучше соответствовать особым ситуациям, таким как конкретные виды деятельности (услуги). , стартапы, …) или рынки (развивающиеся, голубые корабли, …). Еще одно поколение моделей индекса риска вводит концепцию индексации отдельных индикаторов прогнозирования отказов; однако их подход имеет те же недостатки, что и одномерный анализ, и предоставляет в основном произвольные показатели риска.

Он используется в основном для классификации и/или прогнозирования в задачах, где зависимая переменная появляется в качественной форме, например, банкрот или небанкрот.На основе этих почтенных моделей было проверено неизмеримое количество вариантов: либо количество показателей, составляющих окончательный балл, было изменено, чтобы улучшить пригодность индекса, либо формула была адаптирована, чтобы лучше соответствовать особым ситуациям, таким как конкретные виды деятельности (услуги). , стартапы, …) или рынки (развивающиеся, голубые корабли, …). Еще одно поколение моделей индекса риска вводит концепцию индексации отдельных индикаторов прогнозирования отказов; однако их подход имеет те же недостатки, что и одномерный анализ, и предоставляет в основном произвольные показатели риска.

После реализации линейной функции было предложено множество усовершенствований. В основном они касаются техники оценки и заключаются в реализации полупараметрических (логистических) или непараметрических (нейронные сети) методов и . Логистическая процедура соответствует моделям линейной логистической регрессии для двоичных или порядковых данных ответа с использованием оценок максимального правдоподобия и сравнивает оценочные выборки, в то время как системы искусственных нейронных сетей пытаются присвоить соответствующие веса соответствующим входным данным с помощью процедуры оптимизации «генетический алгоритм», чтобы обеспечить правильный вычет конечного результата.В любом случае результат всегда один и тот же: после проверки функция становится прогностической моделью неплатежеспособности. Важным моментом является то, что этот метод требует строгого определения отказа, полученного в результате обзора литературы и знания организации по умолчанию до любого эмпирического анализа. В литературе сосуществуют две полярные точки зрения: экономическая и юридическая.

Логистическая процедура соответствует моделям линейной логистической регрессии для двоичных или порядковых данных ответа с использованием оценок максимального правдоподобия и сравнивает оценочные выборки, в то время как системы искусственных нейронных сетей пытаются присвоить соответствующие веса соответствующим входным данным с помощью процедуры оптимизации «генетический алгоритм», чтобы обеспечить правильный вычет конечного результата.В любом случае результат всегда один и тот же: после проверки функция становится прогностической моделью неплатежеспособности. Важным моментом является то, что этот метод требует строгого определения отказа, полученного в результате обзора литературы и знания организации по умолчанию до любого эмпирического анализа. В литературе сосуществуют две полярные точки зрения: экономическая и юридическая.

Несмотря на свой растущий успех, нейронные сети все еще подвергаются критике из-за отсутствия прозрачности в отношении процесса оценки: их даже подозревают в том, что они являются «черными ящиками», что является реальной слабостью, тогда как точность и раскрытие информации требуется от банков при определении подверженность риску. Вот почему суждение по-прежнему сбалансировано. С одной стороны, нейронные сети, когда они эффективно реализованы и проверены, демонстрируют потенциал для прогнозирования и прогнозирования. С другой стороны, значительная часть исследований нейронных сетей в области прогнозирования и прогнозирования по-прежнему не соответствует действительности. В любом случае, в настоящее время несколько основных коммерческих продуктов для прогнозирования дефолтов по кредитам основаны на нейронных сетях. Например, Moody’s Public Firm Risk Model (онлайн: http://www.moodyskmv.com) основана на нейронных сетях в качестве основной технологии.Многие банки также разработали и используют проприетарные модели прогнозирования дефолта с использованием нейронных сетей.

Вот почему суждение по-прежнему сбалансировано. С одной стороны, нейронные сети, когда они эффективно реализованы и проверены, демонстрируют потенциал для прогнозирования и прогнозирования. С другой стороны, значительная часть исследований нейронных сетей в области прогнозирования и прогнозирования по-прежнему не соответствует действительности. В любом случае, в настоящее время несколько основных коммерческих продуктов для прогнозирования дефолтов по кредитам основаны на нейронных сетях. Например, Moody’s Public Firm Risk Model (онлайн: http://www.moodyskmv.com) основана на нейронных сетях в качестве основной технологии.Многие банки также разработали и используют проприетарные модели прогнозирования дефолта с использованием нейронных сетей.

В настоящее время существует широкий спектр моделей прогнозирования дефолта, т. е. моделей, которые присваивают фирмам вероятность банкротства или кредитный рейтинг в течение заданного периода времени. Литература по этой теме была особенно развита в связи с Базелем II, который позволяет банкам устанавливать внутреннюю рейтинговую систему, т. е. систему присвоения рейтингов должникам и количественной оценки соответствующих вероятностей дефолта.Требование микрорегулирования банковской системы и растущая потребность в более точных ожиданиях в отношении риска убытков финансовых учреждений, вероятно, подтолкнут исследования неплатежеспособности фирм. Тем не менее, лучшее знание причин банкротства фирм необходимо не только для улучшения функционирования финансовой сферы. Это также может стимулировать твердый интерес и консультантов компании к внедрению передовых методов роста (Levratto and Paranque, 2011).

е. систему присвоения рейтингов должникам и количественной оценки соответствующих вероятностей дефолта.Требование микрорегулирования банковской системы и растущая потребность в более точных ожиданиях в отношении риска убытков финансовых учреждений, вероятно, подтолкнут исследования неплатежеспособности фирм. Тем не менее, лучшее знание причин банкротства фирм необходимо не только для улучшения функционирования финансовой сферы. Это также может стимулировать твердый интерес и консультантов компании к внедрению передовых методов роста (Levratto and Paranque, 2011).

Сами компании могут быть заинтересованы в получении информации о своей ситуации.Вместо того, чтобы быть только инструментом, используемым посторонними для принятия решения о возможности кредитовать компании, сами менеджеры могут использовать предсказание неудачи как сигнал. Действительно, для подготовки бизнес-стратегии могут потребоваться инструменты для оценки возможных результатов новых направлений деятельности, определенных советом директоров. Таким образом, в набор инструментов, находящихся в распоряжении менеджеров, можно добавить моделирование, чтобы определить, какая возможность менее рискованна.

Таким образом, в набор инструментов, находящихся в распоряжении менеджеров, можно добавить моделирование, чтобы определить, какая возможность менее рискованна.