Что такое оффшорный счет

Оффшорный счет — это, по меньшей мере, предоставление финансовых услуг банками и другими агентами нерезидентам. Эти услуги включают в себя заимствование денег у нерезидентов и кредитование нерезидентов. Это может осуществляться в форме кредитования корпораций и других финансовых учреждений, финансируемых за счет обязательств перед офисами кредитного банка в других местах или для участников рынка. Он также может принимать форму взятия вкладов от физических лиц и инвестировать средства на финансовых рынках в другое место.

Некоторые из этих мероприятий фиксируются в статистических данных, опубликованных Банком международных расчетов (BIS). Более значимыми являются фонды, управляемые финансовыми учреждениями, которые рискуют от клиента. Такая внебалансовая или фидуциарная деятельность обычно не публикуется в доступных статистических данных.

Важно знать! Оффшорные зоны – это часто ассоциация с теневой экономикой и организованной преступностью, уклонением от уплаты налогов и отмывание денег. Однако юридически оффшорное банковское обслуживание не препятствует тому, чтобы активы облагались подоходным налогом с населения по процентам. За исключением определенных людей, которые удовлетворяют довольно сложные требования (например, постоянных путешественников), законы о подоходном налоге с населения многих стран (например, Франция, Малайзия и Соединенные Штаты) не делают различий между процентами, полученными в местных банках, и что заработанные за границей.

Лица, у которых подоходный налог, обязаны объявлять в виде штрафа за лжесвидетельство любые счета в иностранных банках, которые могут или не могут быть пронумерованы банковскими счетами. Хотя оффшорные банки могут не сообщать о доходах другим налоговым органам и не имеют юридического обязательства, так как они защищены банковской тайной, это не делает отказ в декларировании дохода налогоплательщиком или уклонение от уплаты налога на этот доход законным.

Что такое оффшорная компания

Значение слова “оффшорные компании” в википедии используется по крайней мере двумя различными способами: корпорация и компания.

Более того, определение OFC гораздо менее прямолинейно. Говоря простым языком, оффшорная компания – любой финансовый центр, в котором происходит оффшорная деятельность. Это определение будет включать все основные финансовые компании в мире. В таких центрах кредит нерезиденту может финансироваться на собственном рынке центра, где поставщики средств могут быть резидентами или нерезидентами.

Аналогичным образом, управляющий фондом может не проводить различия между средствами клиентов-резидентов и нерезидентами. Такие центры, например Лондон, Нью-Йорк и Токио, можно с большей пользой назвать «Международными финансовыми компаниями» (МФК).

Более практическое определение OFC — это центр, в котором основная часть деятельности финансового сектора находится в оффшорной зоне по обе стороны баланса (т.е. контрагенты большинства обязательств финансовых учреждений и активов являются нерезидентами), где транзакции инициируются в другом месте и где большинство задействованных учреждений контролируются нерезидентами.

Таким образом, офшорные зоны — это:

- Юрисдикции, которые имеют относительно большое количество финансовых учреждений, занимающихся преимущественно бизнесом с нерезидентами;

- Финансовые системы с внешними активами и обязательствами пропорционально внутреннему финансовому посредничеству, предназначенному для финансирования внутренней экономики;

- Компании, предоставляющие некоторые или все из следующих услуг: низкое или нулевое налогообложение; умеренное или легкое финансовое регулирование; банковская тайна и анонимность.

Однако различие отнюдь не является четким. OФК варьируются от таких центров, как Гонконг и Сингапур, с хорошо развитыми финансовыми рынками и инфраструктурой и где значительная сумма добавляется к сделкам, осуществляемым для нерезидентов, центрам с меньшим населением. Например, некоторые из Карибских центров, где добавленная стоимость ограничивается предоставлением профессиональной инфраструктуры.

Рекомендация! В некоторых небольших компаниях, где финансовые учреждения практически не имеют физического присутствия, добавленная стоимость может быть ограничена бронированием транзакции. Но во всех центрах конкретные транзакции могут быть более или менее «оффшорного» типа. То есть, во всех юрисдикциях можно найти транзакции, в которых только «бронирование» произошло в ОФЦ.

В дополнение к банковской деятельности, другие услуги, предоставляемые офшорными компаниями, включают управление фондами, страхование, доверительное управление, налоговое планирование и деятельность ОФЦ. Статистические данные скудны, но во многих из этих областей в последние годы наблюдается стремительный рост, в отличие от некоторого снижения банковского обслуживания.

Офшор или оффшор, как правильно?

Значение слова оффшор в русском словаре не переводится. Вариант написания офшор и оффшор будет правильным в обоих случаях и подтвержден документально Министерством образования и науки.

Обшоры, в противоположность оффшору, имеет в переводе значение, как “вне берега”, “внутри границ”. Такие компании не оплачивают налоги, вне зависимости от того, проводят ли они свою деятельность на полноналоговой территории или вне ее границ.

Категории оффшорных компаний

Исторически сложилось так, что офшорные компании были в целом разделены на две категории. С одной стороны, были компании, которые были освобождены от налогообложения в своей юрисдикции регистрации при условии, что они не взяли на себя обязательства с лицами, проживающими в этой юрисдикции. Такие компании обычно назывались международными бизнес-компаниями или МКБ.

Совет! Они были в значительной степени популяризированы Британскими Виргинскими островами, но модель была скопирована широко. Однако в начале 2000-х годов ОЭСР начала глобальную инициативу по предотвращению «кольцевого ограждения» налогообложения, и многие ведущие юрисдикции (включая Британские Виргинские острова и Гибралтар) отменили свое законодательство о международных бизнес-компаниях. Но МКБ все еще включены в ряд юрисдикций сегодня, включая Ангилью и Панаму.

Отдельно от МКБ существуют страны, в которых действуют налоговые режимы, и в целом достигают такого же эффекта: до тех пор, пока деятельность компании осуществляется за рубежом, и ни одна из прибыли не репатриируется, компания не облагается налогом в своей стране. Если внутренняя юрисдикция рассматривается как оффшорная юрисдикция, такие компании обычно рассматриваются как оффшорные компании. Примеры этого включают Гонконг и Уругвай. Однако эти налоговые режимы не ограничиваются обычными оффшорными юрисдикциями: Соединенное Королевство действует на аналогичных принципах в отношении налогообложения компаний.

Отдельно есть оффшорные юрисдикции, которые просто не налагают какую-либо форму налогообложения на компании, и поэтому их центры де-факто освобождены от налогов. Исторически лучший пример этих стран на Каймановых и на Бермудских островах. Хотя другие страны, такие как Британские Виргинские острова теперь переместились к этой модели, они могут, возможно, вписаться в одну из двух предыдущих категорий, в зависимости от фискальной точки зрения.

К определению оффшорная компания применяются пять (некумулятивных) предельных условий:

- Правительство в стране регистрации не взимает косвенный налог с ОАК (однако OSC должен платить ежегодную плату правительству).

- Применяются отдельные законы и правила.

- У OSC нет своего физического офиса (адреса), персонала, средств связи и так далее. Это означает, что OAC должен иметь представителя (зарегистрированного агента) и служебный адрес (зарегистрированный офис) в округе регистрации.

- Управление OФК должно управляться (сотрудником) местной доверенной или адвокатской конторы.

- Существует экземпляр элементов, которые приносят пользу анонимности, такие как акции на предъявителя и нет или ограниченные обязательства по подаче.

Плюсы и минусы регистрации

Включение компании за рубежом, также известная как оффшорная компания, является одним из способов для бизнес-инвесторов обойти некоторые налоговые законы в своих странах. Если вы настроены правильно, нет ничего противозаконного в отношении этих оффшорных компаний как способ заниматься бизнесом. Хотя налоговые причины имеют первостепенное значение при принятии решения о создании оффшорных компаний, они могут также предложить другие преимущества. Однако оффшорные компании не являются несмешанным благословением, а также имеют некоторые недостатки.

- Налоговые льготы

Некоторые страны пытаются заманить иностранных бизнес-инвесторов, предложив им ставки корпоративного налога, которые очень низкие. Таким образом, бизнес-инвесторы в конечном итоге платят меньше налогов и держатся за большую часть денег, которые генерирует бизнес. Этот стимул также выгоден для принимающей страны, поскольку он экономически выгоден от присутствия оффшорной компании. Определенные Карибские острова известны такой тактикой.

- Безопасность активов

Еще одно преимущество оффшорных компаний заключается в том, что они помогают бизнес-инвесторам передавать активы, чтобы защитить их. Если инвестор обеспокоен тем, что его активы могут быть конфискованы, он может защитить активы от кредиторов с помощью оффшорной компании. Тогда в случае неблагоприятного юридического или делового развития против него, он может быть уверен в безопасности своих активов.

- Личная конфиденциальность

Существуют законы о конфиденциальности в странах, которые хотят привлечь оффшорные компании для обеспечения конфиденциальности деловых инвесторов. Однако это не дает офшорным инвесторам карт-бланш. Они все еще несут ответственность за соблюдение закона. Принимающая страна может раскрыть личности, чтобы помочь расследованиям, связанным с незаконной деятельностью. Если оффшорная компания занимается, например, торговлей наркотиками, принимающая страна не обязана поддерживать конфиденциальность, в той степени, в которой у хоста есть какая-либо полезная информация.

Недостатки

В то время как оффшорные компании предлагают определенные преимущества, одним из основных недостатков является то, что они дорогостоящие для настройки. Прежде всего, существуют юридические сборы для создания и включения оффшорной компании. Существуют также определенные минимальные пороговые значения для инвестиций в компании.

Важно знать! И принимающая страна может потребовать от инвесторов владеть имуществом в стране. Другим недостатком является то, что правительство ужесточает налоговое законодательство, чтобы препятствовать этим стратегиям оффшорной компании. Служба внутренних доходов пыталась сократить такую деятельность, чтобы получить свою долю налоговых поступлений.

Использование оффшорных компаний

Оффшорные компании используются для различных коммерческих и частных целей, некоторые законные и экономически выгодные, в то время как другие могут быть вредными или даже преступными.

ТОП-15 популярных схем организации бизнеса

- Оффшорные банковские лицензии. Многонациональная корпорация создает оффшорный банк для обработки своих валютных операций или для облегчения финансирования международного совместного предприятия. Береговой банк создает дочернюю компанию в OFC для предоставления услуг по управлению оффшорными фондами (например, полностью интегрированное глобальное хранение, учет фондов, управление фондами и услуги агента передачи). Владелец регулируемого берегового банка создает сестринский «параллельный» банк в ОФЦ. Достопримечательности ОФЦ могут не включать налог на капитал, не облагаться налогом на дивиденды или проценты, без налога на переводы, без корпоративного налога, без налога на прирост капитала, без валютного контроля, регулирования и контроля за освещением, менее строгих требований к отчетности и менее строгих торговые ограничения.

- Оффшорные корпорации или международные бизнес-корпорации (КСГМГ). КСГМГ являются транспортными средствами с ограниченной ответственностью, зарегистрированными в ОФЦ. Они могут использоваться для владения и ведения бизнеса, выпуска акций, облигаций или привлечения капитала другими способами. Их можно использовать для создания сложных финансовых структур. КСГМГ могут быть созданы только с одним директором. В некоторых случаях жители принимающей страны OFC могут выступать в качестве номинальных директоров, чтобы скрыть личность настоящих директоров компаний. В некоторых OFC могут использоваться сертификаты акций на предъявителя. В других OFC используются зарегистрированные сертификаты акций, но публичный реестр оффшорных компаний не поддерживается. Во многих OFC затраты на создание IBC минимальны, и они, как правило, освобождаются от всех налогов. IBC являются популярным средством управления инвестиционными фондами.

- Страховые компании. Коммерческая корпорация создает в ОФК страховую компанию, находящуюся в плену, для управления рисками и минимизации налогов. Береговая страховая компания создает дочернее предприятие в ОФЦ для перестрахования определенных рисков, гарантированных родителем, и сокращения общих резервов и требований к капиталу. Береговая перестраховочная компания включает дочернее предприятие в OFC для перестрахования катастрофических рисков. Достоинства OFC в этих обстоятельствах включают благоприятный режим дохода / удержания / налога на капитал и низкие или слабо соблюдаемые актуарные резервные требования и стандарты капитала.

- Автомобили специального назначения. Одним из наиболее быстро растущих видов использования ОФК является использование специальных транспортных средств (SPV) для участия в финансовой деятельности в более благоприятной налоговой среде. Береговая корпорация создает IBC в оффшорном центре для участия в конкретной деятельности. Выдача ценных бумаг, обеспеченных активами, является наиболее часто цитируемой деятельностью SPV. Береговая корпорация может назначить набор активов для оффшорной SPV (например, портфель ипотечных кредитов, кредитная дебиторская задолженность по кредитным картам). Затем SPV предлагает множество ценных бумаг инвесторам на основе базовых активов. SPV, и, следовательно, береговой родитель, получают выгоду от благоприятного налогового режима в OFC. Финансовые учреждения также используют SPV, чтобы использовать менее ограничительные правила в отношении своей деятельности. Банки, в частности, использовать их для повышения капитала первого уровня в более низких налоговых условиях OFC. SPV также создаются небанковскими финансовыми институтами, чтобы использовать преимущества более либеральных правил взаимозачета, чем в странах происхождения, что снижает их требования к капиталу.

- Налоговое планирование. Богатые люди используют благоприятную налоговую среду в налоговых соглашениях с ОФУ, которые часто связаны с оффшорными компаниями, трестами и фондами. Существует также целый ряд схем, которые, будучи юридически оправданными, полагаются на сложность и двусмысленность, часто связанные с типами трестов, недоступными в стране проживания клиента. Многонациональные компании маршрутизируют деятельность через низкоуровневые ОФК, чтобы свести к минимуму их общий налоговый счет за счет трансфертного ценообразования, т. Е. Товары могут производиться на суше, а счета-фактуры — это оффшорные компании IBC, принадлежащие многонациональным компаниям, переносящие береговые прибыли в низкие налоговые режимы.

- Уклонение от уплаты налогов и отмывание денег. Есть также отдельные лица и предприятия, которые полагаются на банковскую тайну, чтобы избежать объявления активов и доходов соответствующим налоговым органам. Те, кто перемещает деньги, полученные от незаконной сделки, также стремятся к максимальной тайне от налоговых и уголовных расследований.

- Управление активами и защита. Богатые индивиды и предприятия в странах со слабой экономикой и хрупкими банковскими системами могут захотеть сохранить активы за рубежом, чтобы защитить их от краха их национальных валют и внутренних банков и вне досягаемости существующих или потенциальных механизмов валютного контроля. Если эти лица также ищут конфиденциальность, то учетная запись в OFC часто является средством выбора. В некоторых случаях страх оптовых изъятий законно приобретенных активов также является мотивом для выхода на берег. В этом случае конфиденциальность очень важна. Кроме того, многие лица, сталкивающиеся с неограниченной ответственностью в своих родных юрисдикциях, стремятся реструктурировать право собственности на свои активы через оффшорные тресты для защиты этих активов от судебных исков.

- Интеллектуальная собственность, включая компьютерное программное обеспечение, техническое ноу-хау, патенты, торговые марки.

- Использование оффшорной компании для трудоустройства персонала.

- Оффшорные лизинговые компании.

- Котирование оффшорной компании на фондовых рынках.

- Использование оффшорной компании для клиринговой деятельности

- Использование иностранной компании как имиджевый фактор.

- Использование иностранной компании для обоснования крупных расходов в России.

- Использование оффшорных компаний персональных услуг.

Что такое оффшорная зона: 3 основные категории

Оффшорная зона – это территория, где на законных основаниях установлены низкие налоги. Поскольку любой, кто знаком с фразой «налоговая гавань», несомненно, признает, многие страны предлагают очень благоприятные налоговые условия в качестве стимула для привлечения нового бизнеса.

Хотя эти стимулы могут приносить большую прибыль, страна-хозяин обычно выигрывает. Создавая гостеприимную корпоративную среду, меньшие страны могут заманить значительное международное богатство через свои границы.

Кроме того, оффшор – это переход на международный рынок и часто предоставляет компаниям доступ к широкому спектру нетрадиционных инвестиций (возможности, которые могут быть недоступны через внутренний банк или брокерскую фирму).

Таблица 1: рейтинг оффшорных зон | ||||

Африка | Азия и Тихий океан | Европа | средний Восток | Западное полушарие |

Джибути | Острова Кука (FSF) | Андорра (FSF) | Бахрейн (J) (ОГ) (ФСФ) | Ангилья (FSF) |

Либерия (J) | Гуам | Campione | Израиль | Антигуа (FSF) |

Маврикий (ОГ) (ФСФ) | Гонконг, SAR (J) (OG) (FSF) | Кипр (ОГ) (ФСФ) | Ливан (J) (ОГ) (ФСФ) | Аруба (J) (OG) (FSF) |

Сейшельские острова (FSF) | Япония 1 | Дублин, Ирландия (FSF) |

| Багамские Острова (J) (OG) (FSF) |

Танжер | Лабуан, Малайзия (FSF) | Гибралтар (ОГ) (ФСФ) |

| Барбадос (J) (OG) (FSF) |

| Макао, SAR (FSF) | Гернси (OG) (FSF) |

| Белиз (FSF) |

| Марианская | Остров Мэн (OG) (FSF) |

| Бермудские острова (J) (OG) (FSF) |

| Маршалловы Острова (ФСФ) | Джерси (OG) (FSF) |

| Британские Виргинские острова (ФСФ) |

| Микронезия | Лихтенштейн (FSF) |

| Каймановы острова (J) (OG) (FSF) |

| Науру (ФСФ) | Лондон, Великобритания |

| Коста-Рика (FSF) |

| Ниуэ (FSF) | Люксе | ||

Оффшоры — что это такое и в чем их суть

Среди населения нашей стране слово «оффшор» ассоциируются с мошенничеством и бегством капитала. По телевизору нас приучили к этому. Так ли это на самом деле? Рассмотрим понятие оффшорной зоны, компании на простом языке. Определим его плюсы и минусы.

1. Что такое оффшоры простыми словами

Оффшоры (от англ. «offshore», «вне берега», «вне границ») — это страны (регионы, штаты), в которых можно получить налоговые льготы для выгодного ведения бизнеса. Также они полностью скрывают информацию о владельцах этих компаний, что в некоторых моментах бывает крайне необходимо.

Предпринимателей, которые регистрируют фирмы за рубежом в своих странах называют «нерезиденты». Дадим определение оффшорной компании:

Оффшорная компания — это юридическое лицо, которое зарегистрировано в оффшорных странах.

Многие крупные компании, такие как Apple, Google также являются оффшорными и ничего плохого в этом нету. Это мировые бренды. Они успешно развиваются и существуют.

ИсторияОффшорные схемы существуют еще со временем древних Афин, когда купцы специально проезжали мимо города, чтобы избежать пошлин и сборов. Они искали зоны «свободной торговли», где им не приходилось платить никаких сборов.

В целом попытки отклониться от налогов присутствовало всегда. Сейчас оффшоры стали решением этой проблемы. При этом все официально, законно и прозрачно.

Как правильно писать: «офшор» или «оффшор»Используются два варианта написания. Поэтому можно использовать любое удобное и привычное написание. В русских словарях слово употребляется с одним «ф», а с двумя отсутствует. Я использую вариант с двумя «фф», поскольку он гораздо популярнее в массах.

Что значит вывести деньги в оффшорыВывести деньги в оффшор означает то, что компания перебирается официально за границу (в зону с отсутствием налогов). Государство по сути не получает никаких налогов с этой организации, которая работает в свой стране, но просто оформлена за рубежом.

Примечание 1Оншор — это обычная компания, которая зарегистрирована и существует на той же территории, платит налоги и не имеет каких-либо льгот, подчиняется юрисдикции этой страны.

Примечание 2Все оффшорные зоны являются юрисдикциями.

2. Страны оффшоров

Все страны оффшоров можно условно разделить на три группы:

- Островные оффшоры. Находятся в Тихом и Индийском океанах. В этих странах полностью отсутствуют налоги, высокая анонимность. Считаются сомнительными организациями из-за их расположения, поэтому у компаний из этих стран могут возникать проблемы с сотрудничеством с компаниями в других странах.

- Европейские территории. Не являются оффшорами в чистом виде, поскольку за ведение счета приходится платить сборы. Плюс к тому же есть небольшие налоги. Проводятся аудиты. Информацию о владельце можно получить по запросу.

- Административно-территориальные образования. Территории внутри стран с возможностью иметь особый вид налогов.

| Андорра | Ангилья | Антигуа и Барбуда | Аруба |

| Багамы | Барбадос | Белиз | Бермуды |

| Виргинские Острова | Бруней | Вануату | Гамбия |

| Гернси | Гибралтар | Гренада | Джерси |

| Доминика | Острова Кайман | Кипр* | Коста-Рика |

| Лихтенштейн | Маврикий | Мальта | Маршалловы Острова |

| Монако | Новая Зеландия | ОАЭ | Острова Кука |

| Остров Мэн | Панама | Сейшельские Острова | Сингапур |

| Тёркс и Кайкос | Тринидад и Тобаго | Гонконг |

Этим странам выгодно делать оффшорные зоны, поскольку в страну идет постоянный приток капитала. Сборы со множества компаний пополняют бюджет страны и позволяют поддерживать высокий уровень жизни.

3. Деоффшоризация — что это такое

В России оффшоры являются вполне законными и официальными, поэтому любой предприниматель может открыть компанию за рубежом, а работать в своей стране не платя налоги.

С 2014 года в России стала проводится активная политика по «деоффшоризации». Это означает возврат компаний на Российскую территорию с налоговые льготами.

Как показала практика, пока что меры не приносят значительных результатов, но лед стронулся и некоторая часть бизнесов вернулась на территорию РФ и теперь платят налоги.

4. Плюсы и минусы оффшоров

Плюсы- Обычная регистрация. Тому, кто регистрирует даже нет необходимости приезжать в оффшорную страну.

- Льготное или даже полное отсутствие налогообложения. Для компаний с большим доходом это крайне выгодно, особенно для тех стран, где налоги доходят до 50%.

- Отсутствие контролирующих органов

- Отсутствие плат на содержание

- Быстрота открытия нового бизнеса по упрощенным схемам

- Возможность открыть счет в банке, где его счет никто никогда не заблокирует и не даст к нему доступ

- Владелец бизнеса может оставаться в тени

- Можно брать кредиты на международном рынке

- Возможные проверки со стороны международных органов

- Некоторые страны вводят санкции на компании, которые сотрудничают с оффшорными

- Возможное отмывание денег и скрытие правды о реальных действиях фирмы (криминал, коррупция, мошенничество и т.п.)

- Многие компании не ведут дело с подобными компаниями, чтобы обезопасить свой бизнес от возможных рисков и санкций со стороны других более крупных компаний

Смотрите также видео про оффшоры:

Классический оффшор или классическая оффшорная юрисдикция – что это такое? Почему любой успешный бизнес приходит к тому, что необходимо использовать в собственной структуре оффшоры, в том числе классические? Почему, несмотря на всемирную деофшоризацию, бизнес все еще принимает решение использовать оффшоры? Классические оффшоры предлагают конкретные преимущества и инструменты, которые привлекают инвесторов со всего мира.

В этом материале мы разберём, что такое классический оффшор, как его создать, поговорим об его сильных и слабых сторонах, о его реальном положении в современном мире.

К сожалению, вокруг оффшоров и особенно классических оффшоров много дезинформации: одни рекламируют их, как спасение от всех бед, а другие объявляют их самой главной бедой современности. Правда, как нередко бывает, где-то посередине.

Попробуем найти правду вместе?

Как создать классический оффшор?

Сначала определим, что такое классический оффшор: это страна или юрисдикция, в которой на уровне закона прописан нулевой или полностью отсутствующий налог на прибыль компаний. Чаще всего в классических оффшорных юрисдикциях также:

- Отсутствуют другие налоги;

- Предлагается высокий уровень конфиденциальности;

- Высокая скорость регистрации;

- Простота оформления и ликвидации;

- Опытный рынок профессионалов.

Все классические оффшоры славятся стабильной политической и экономической ситуацией. Законодательство заточено под работу с иностранными инвесторами и предлагает гибкость.

Но это не значит, что инструмент решает все проблемы бизнеса – есть и подводные камни. Чтобы составить полное впечатление, разберём важные аспекты классических оффшоров. И, самое главное, сделаем это с учётом реального мира, а не прошедшего времени. Ситуация в экономике в целом и в оффшорной индустрии, в частности, серьёзно изменилась.

Классический оффшор и Налоги

Самое главное, что действительно отличает классический оффшор от других мидшорных и оншорных юрисдикций – это отсутствие налогообложения. Компании, которые зарегистрированы на территории оффшора не платят налог на корпоративную прибыль.

Самое главное, что действительно отличает классический оффшор от других мидшорных и оншорных юрисдикций – это отсутствие налогообложения. Компании, которые зарегистрированы на территории оффшора не платят налог на корпоративную прибыль.

В некоторых случаях освобождают от налогов на прирост капитала, на передачу имущества (даже ценных бумаг). Налоги на дивиденды, проценты и роялти также зачастую отсутствуют.

Именно налоги являются тем, что первым приходит в голову, когда речь заходит об оффшорах вообще. Классические оффшоры прописали отказ от налогов или официальную ставку в размере 0% в своих законах. Примерами классических оффшоров являются Сейшелы, Белиз, Невис, острова Кука.

В противовес им существуют так называемые мидшоры, которые предлагают освобождение от налогов при определённых условиях, как в Сингапуре или Гонконге с их территориальным налогообложением. По-русски это означает, что налоги появляются лишь тогда, когда работа компании, её коммерческая активность осуществляется непосредственно внутри страны. Если же деятельность за пределами – то налогов не будет. По этому признаку, Панама является мидшором, а не классическим оффшором.

Получение Лицензии на Брокерские операции по Перестрахованию на острове Невис

Кстати, большинство классических оффшоров вообще запрещает вести деятельность компаний-оффшоров на собственной территории. Если вы зарегистрировали компанию в Белизе, то торговать здесь или сотрудничать с местными компаниями запрещено. Исключение – лишь такие же «иностранные» компании, которые ведут свою деятельность где-то за пределами Белиза.

Выделяются на этом фоне Британские Виргинские острова (БВО): здесь нет разделения на местные и «оффшорные» компании. Все могут вести бизнес и за пределами юрисдикции, и внутри неё. При этом платить налог на прибыль не придётся. С другой стороны, в БВО необходимо получать дополнительные лицензии для торговой деятельности.

Также добавим, что существуют различные ограничения, которые способны привести к появлению налогов. Практически везде оффшорным компаниям нельзя владеть местной недвижимостью вообще или приходится платить за неё налоги.

Соглашения по избежанию двойного налогообложения в классических оффшорах

Тема налогов не будет полной, если не сказать про двойное налогообложение. Дело в том, что никто в мире не готов заключать с классическими оффшорами подобные соглашения.

Причина проста: здесь нет налогов и, разумеется, бизнесу выгодно выводить свои активы сюда, а бенефициарам аккумулировать прибыль там же. Соглашение позволило бы официально не платить налоги вообще.

Поэтому чаще всего получается так, что бизнес платит полностью все необходимые налоги по месту работы (в России, Германии, Великобритании), а затем прибыль после уплаты налогов переводит в оффшор.

В некоторых случаях вывод активов в оффшор напрямую сопровождается ещё и повышенными налоговыми ставками или прямыми запретами. Особенно, если оффшор находится в чёрном списке конкретной страны. У России в чёрном списке 130 стран и юрисдикций.

Поэтому при разумном подходе и работе в высоконалоговых юрисдикциях, используется структура из нескольких стран и компаний: Россия – Кипр – Сейшелы и аналогичные ей.

В связи с новыми правилами о деофшоризации в России и мире, даже эти простенькие структуры перестали давать эффект. Чтобы разобраться подробнее, изучайте портал или задайте вопрос консультантам: [email protected].

Компания в Невисе и счет на Кипре

Отчётность в классических оффшорах

Классические оффшоры не требуют от компаний отчётности по своей деятельности – это основная мысль, которая звучит после налоговых льгот. И это действительно похоже на правду: запросы к компаниям низкие, как и ежегодная бюрократия.

Основным требованием является оплата ежегодной пошлины или сбора. По факту, это плата за регистрацию и поддержание «активного статуса компании». В зависимости от страны может обходиться в 100 и больше долларов.

Однако не стоит рассчитывать на полную безотчётность и бумажную анархию.

Даже оффшоры вынуждены подстраиваться под мировые тенденции, которые говорят: стань прозрачным и плати налоги! А ведь налоги высчитываются исходя из заполненных документов!

И хотя в классических оффшорных юрисдикциях налогов нет, прибыль компании получают за пределами оффшоров. И именно третьи государства и хотят быть уверенными, что вы заплатили причитающуюся долю.

До последнего времени данные о ваших переводах были известны только банкам. Теперь не так.

До последнего времени данные о ваших переводах были известны только банкам. Теперь не так.

Во-первых, все оффшоры в той или иной мере требуют или рекомендуют вести бухгалтерскую отчётность внутри компании. Это требование существует давно, но мало кто действительно вёл бумаги.

Во-вторых, документы необходимо хранить указанный срок и по декларированному адресу. И этот адрес должен быть известен местным органам. Не обязательно хранить папки с бухгалтерским учётом непосредственно на Невисе или в Белизе. Допускается любая удобная вам страна. Главное условие в том, чтобы регистрирующий агент знал, где лежат документы.

Зачем? Чтобы он мог запросить их по требованию со стороны властей.

Кстати, за отказ сообщить данные о месте хранения отчётности, как и за задержку с обновлением информации, грозит штраф. В Белизе или на БВО он достигает 10 000 долларов.

А если не оплатишь штраф вовремя, то по закону разрешено исключить компанию из реестра активных. Как результат, не будет возможности вести реальную деятельность: открывать счета, сотрудничать с уважаемыми партнёрами и т.п.

К тому же отчётность сегодня пригодиться и по другой причине: доказать легальность происхождения собственных средств. Это отдельный пункт в программе борьбы с отмыванием нелегальных средств по всему миру. В некоторых странах, таких как Великобритания, он приобрёл воистину эпические размеры.

Если у вас есть собственность в Великобритании стоимостью выше 100 000 фунтов, то вам необходимо доказать легальное происхождение средств, на которые вы купили сей актив. Оффшорные компании без отчётности не смогут в этом помочь. Поэтому необходимо думать о таких вещах заранее.

Отчётность нужна, даже если не в том объёме, который требуют в США, России или Люксембурге.

Классический оффшор и конфиденциальность

Ещё одним китом, на котором покоятся настоящие классические оффшоры является конфиденциальность (privacy).

Никому из нас не хочется, чтобы о его бизнесе знали все и всё. Оффшоры зачастую являются интимной стороной бизнес-процесса, его секретной опорой, которая позволяет эффективно конкурировать и развиваться даже на перенасыщенном рынке.

Делиться такими подробностями с другими совсем не хочется.

Именно поэтому классические оффшоры во все времен

Полный перечень оффшорных (офшорных) и оншорных зон, сгруппированных по географическому признаку (все страны распределнены по девяти регионам. Оффшорные (офшорные) зоны упомянуты дважды: в регионе своего реального географичекого положения и в условной группе «оффшорные (офшорные) зоны»), представлен в виде краткой сравнительной таблицы. Для более детального сравнения до трех территорий между собой или же компаний различных организационно-правовых форм, зарегистрированных в одной стране пользуйтесь таблицей сравнения оффшорных (офшорных) юрисдикций. >>

Безусловно, мы лукавим относя к оффшорным ( или следуя правилам русского языка, офшорным с одной «ф» ) такие оншорные зоны, которые не подходят под классическое определение офшорных зон – как Великобритания и США. И уж тем более невозможно назвать оффшором таких рьяных борцов с налоговым планированием как Германия и Франция.

Но, коль скоро, деятельность по международному налоговому планированию выходит далеко за пределы традиционных оффшорных зон мы и посвящаем настоящий радел обзорам корпоративного и налогового законодательства (а также ценам, корпоративным документам, международным соглашениям и многому другому) ста стран (юрисдикций) на всех континентах.

Мы ставили себе задачу максимум – предложить искушенному предпринимателю исчерпывающий набор сведений по ЛЮБОЙ стране, попадающей в его круг интересов (в обоих Америках, Азии и Африке, Австралии и конечно в Европе)

Однако, для простоты изложения мы назвали наш труд «Энциклопедия оффшорных зон», однако ж не только офшорным зонам она посвящена

Развернуть все записи Свернуть все записи

Оффшорные зоны

Оффшорные зоны

В этом разделе вы найдете именно ОФФШОРНЫЕ (офшорные) зоны в классическом их понимании. Однако эти же страны могут Вам встретиться и в тех регионах мира, к которым они относятся вследствии своего географического положения. Так, Гонконг вы встретите также в категории Юго-Восточная Азия, а Британские Виргинские Острова – в регионе Южная и Латинская Америка

Двигайте таблицу

Западная Европа

Западная Европа

Западная Европа вряд ли может похвастаться обилием офшорных зон, однако же Гернси, Джерси, Остров Мэн, Гибралтар, Мальта, Монако, Андорра и Лихтенштейн вполне являются классическими и традиционными представителями офшорных зон. Да и Швейцарию с некоторой натяжкой продолжают относить к оффшорам

Двигайте таблицу

Восточная Европа

Восточная Европа

Пожалуй, лишь Венгрия среди стран восточной Европы может похвастаться статусом оффшорной зоны, да и то помятуя о ее доевропейском прошлом. Тогда, до вступления в ЕС, Венгрия практиковала режим офшорного налогообложения компаний, не ведущих деятельность в стране. Однако же и Словакия начинает проявлять признаки, по которым ее можно использовать для целей международного налогового планирования, хотя оффшорной зоной ее никак не назовешь

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Болгария | 5256 | 3389 | 10% | Нет | Нет | Нет | 1 | 2 | |

| Венгрия | 5234 | 6151 | 9% | Да | Нет | Нет | 1 | 3000000 | |

| Румыния-SRL | 4306 | 5536 | 16% | Да | Да | Нет | 1 | 200 | |

| Словакия | 6598 | 2365 | 21% | Да | Нет | Да | 1 | 5000 | |

| Чехия | 7549 | 4496 | 19% | Да | Нет | Нет | 1 | 1 CZK | |

Прибалтика

Прибалтика

Разве что Эстония предлагает льготный режим налогообложения, при котором не облагается налогом на прибыль нераспределенная прибыль, однако этот фактор не относит страну к оффшорным зонам. А Латвия в контексте оффшоров широко известна лишь банкам, работающим с любой страной из списка офшорных зон

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Латвия | 3377 | 2237 | 20% | Да | Нет | Нет | 1 | 1000 | |

| Эстония | 6039 | 2706 | 20% | Да | Нет | Да | 1 | Не установлен | |

Ближний Восток

Ближний Восток

Объединенные Арабские Эмираты, будучи рассмотренными отдельно (Дубаи, Шарджа, Джабаль-Али и др) представляют собой классические оффшорные зоны, где-то осложненные обременением в виде необходимости аренды складских или офисных помещений, что делает их больше похожими на Свободные Экономические Зоны, нежели на оффшорные зоны

Двигайте таблицу

Южная и Юго-Восточная Азия

Южная и Юго-Восточная Азия

Вектор интереса к оффшорам постепенно смещается из Европы в Азию. Именно здесь на сегодняшний день находится второе по плотности локазизации «скопление» оффшорных зон. Гонконг и Макао, хотя и относятся по юрисдикции к Китаю, однако по всем признакам продолжают считаться к оффшорным зонам. Сингапур (Юго-Азиатская Швейцария) – сейчас не менее популярная оффшорная зона чем ее западноевропейский прообраз

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Гонконг | 2500 | 1740 | 16.5% | Да | Нет | Нет | 1 | 1 | |

| Индия | 7080 | 1500 | 30% | Да | Нет | Да | 2 | 100000 | |

| Китай-RO | 6150 | 3980 | 15% | Да | Нет | Нет | 1 | Не установлен | |

| Китай-WFOE | 12500 | 2800 | 15% | Да | Нет | Нет | 1 | 30000 | |

| Макао | 16500 | 5200 | 12% | Да | Нет | Нет | 1 | 25000 | |

| Сингапур | 3828 | 2333 | 17% | Да | Нет | Да | 1 | 1 | |

| Таиланд | 8760 | 3860 | 20% | Да | Нет | Нет | 1 | 25% | |

| Тайвань-Company Limited by Shares | 9500 | 5500 | 18% | Да | Нет | Нет | 1 | Не установлен | |

| Тайвань-Limited Company | 8150 | 5300 | 18% | Да | Нет | Нет | 1 | Не установлен | |

США & Канада

США & Канада

Только сложность американского налогового законодательства, а также некомпетентность ряда оффшор-провайдеров позволяли относить некоторые штаты США к офшорным зонам. Делавэр и Невада, Вайоминг и Вашингтон далеко не столь просты, чтобы предоставлять оффшорные льготы «направо и налево». Однако, упорному предпринимателю при надлежащей консультации могут открыться оффшорные тайты вовсе неофшорной зоны

Двигайте таблицу

Южная и Латинская Америка

Южная и Латинская Америка

Карибское побережье Латинской Америки, Мексиканский залив, Ост-Индские острова, «наветренные» и «подветренные» острова – не единственные названия Карибского региона, где сосредоточено около половины всех оффшорных зон мира

Двигайте таблицу

Австралия и Океания

Австралия и Океания

В Океании, регионе к северу от Австралии и Новой Зеландии, расположено несколько оффшорных зон, известных скорее своей экзотической экзальтированностью, поэтому они вряд ли могут быть широко использованы как альтернативы классических офшорных зон

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Вануату | 4690 | 2950 | Нет | Нет | Нет | Нет | 1 | 1 акция | |

| Маршалловы острова | 2200 | 1280 | Нет | Нет | Нет | Нет | 1 | Не установлен | |

| Новая Зеландия | 3400 | 1455 | 28% | Нет | Нет | Да | 1 | 1 акция | |

| Норфолк | 6000 | 5000 | Нет | Да | Да | Да | 2 | 2 акции | |

Другие

Другие

Как всегда в любой классификации встречается категория объектов, не попавших ни в какую прочую категорию. Итак, раздел «Другие» включает в себя оффшорные зоны Африки и Индийского Океана к востоку от Африканского побережья

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Либерия | 1430 | 900 | Нет | Нет | Нет | Нет | 1 | 1 акция | |

| Маврикий-Authorised company | 10000 | 4290 | 0% | Да | Нет | Нет | 1 | Не установлен | |

| Маврикий-GBC | 25000 | 8250 | 0% | Да | Нет | Нет | 1 | Не установлен | |

| Сейшельские острова | 1390 | 1200 | 0% | Нет | Нет | Нет | 1 | 1 | |

что такое, как работают, полный список

Последнее обновление:

Оффшоры в России представляют собой свободные или экономические зоны. Используют их предприниматели и бизнесмены реже, чем за границей. Это обусловлено слабой экономикой страны, нестабильным законодательством.

Оффшор в современной России или термин «оффшорная зона» означает специальную территорию, к которой применяют особые правила и требования по налогообложению. Данный термин появился весьма давно и дословно переводится с иностранных языков, как «вне берега».

Компаниями подобные зоны используются для ухода от законного налогообложения в своей стране. Это обусловлено упрощенной процедурой сдачи отчетности, возможностью регистрации организаций на иных лиц. Также стали пользоваться популярностью такие словосочетания, как «оффшорные компании», «оффшорный счет» и «оффшорная схема работы».

Конфиденциальность является еще одним преимуществом оффшора, который привлекает множество деловых людей. Владельцам таких предприятий предоставляется гарантия конфиденциальности на законодательном уровне. Открытие счета в оффшорном банке поможет вам скрыть деньги от посторонних глаз и злоумышленников, поскольку эти банки строго соблюдают условия неразглашения информации о вкладчиках.

Внимание! Рекомендуется различать офшор и свободную экономическую зону. В первом случае это иная территория; во втором случае – территория страны нахождения.

Главные отличия оффшорных зон

Назначение оффшорных зон

Назначение подобных территорий заключается в заниженных налогах (Кипр, Шотландия, Великобритания), применении высоких технологий (Китай и Сингапур), использовании любыми компаниями (Багамские острова, Белиз и другие). Выделяют несколько видов оффшорных территорий. У каждого из них специфические особенности.

Такая зона может стать инструментом для любой компании для привлечения дополнительных инвестиций, потому что многие партнеры получают больше прибыли при виртуальном ведении бизнеса, используя оффшор в качестве буфера. Кроме того, подобная компания помогает стабилизировать платежи и поставки продукции на внутренний рынок. Оффшор используется как инструмент при покупке недвижимости за рубежом, способствует регулированию цен на экспорт и импорт продукции.

Принцип работы оффшорной компании

Виды оффшоров

Виды имеют свои преимущества и недостатки. Каждый имеет особые критерии, которые определяют конкретную зону.

Группы оффшорных зон

Классический оффшор

Компании, зарегистрированные в оффшорных зонах, осуществляют свою коммерческую деятельность за пределами нее, освобождаются от любых налогов и платят только ежегодную государственную пошлину (небольшую и часто фиксированную, независимо от оборота или прибыли компании). Также, такие компании освобождены от обязанности регистрировать финансовые счета.

Подобные зоны часто включают в себя небольшие государства: Багамские Острова, Британские Виргинские острова, Сейшельские Острова, остров Гернси, остров Джерси, Белиз, Гибралтар, Андорру, Ангилью, Антигуа и Барбуда, остров Мэн, Барбадос, Бермудские острова, Гренаду, Каймановы острова, Сент-Винсент и Гренадины, Сент-Китс и Невис, острова Теркс и Кайкос, Маршалловы Острова, Маврикий, Панама, Доминика, Самоа и некоторые другие.

Оффшор с низким налогообложением

Для компаний, зарегистрированных в этих юрисдикциях, налоговые ставки чрезвычайно низки или они вообще не облагаются налогом. Однако, эти компании вынуждены соблюдать определенные требования. Директор (руководитель) организации должен быть резидентом такой юрисдикции, компания должна вести и регистрировать финансовые счета и другую документацию.

Юрисдикции с низкими налоговыми ставками включают следующие страны: Кипр, Мальта, Болгария, Эстония, Латвия, Венгрия, Объединенные Арабские Эмираты, Гонконг, Сингапур, Новая Зеландия и ряд других.

Административно-территориальные образования

Устанавливается нефизическим актом, таким как закон, приказ, указ, для выполнения административных задач. Может включать в себя политические образования со своим правительством, а также статистические регионы или резервы:

- Континентальный союз.

- Страна (в смысле суверенного государства – государства-члена ООН, или государства с ограниченным признанием).

- Страна-подразделение.

- Административные округи.

- Избирательные округа.

- Статистическая область.

- Полицейский участок.

- Школьный округ.

- Приграничный регион (еврорегион, еврорайон).

- Нейтральная зона, не принадлежащая ни к какой стране, или право собственности является общей.

- Другой.

Эта группа состоит из стран, которые предлагают компаниям, зарегистрированным на их территории, привлекательные налоговые льготы при соблюдении определенных условий. Зачастую это страны с определенной респектабельностью: США (Делавэр, Вайоминг, Орегон, Нью-Джерси, Нью-Йорк, Вашингтон, Арканзас и округ Колумбия), некоторые страны ЕС (Австрия, Германия, Великобритания, Нидерланды, Люксембург) Дания, Швейцария и Лихтенштейн, Израиль и несколько других стран.

Оффшорные территории имеются во многих странах мира

Можно ли россиянам использовать оффшоры?

Оффшоры в России пользуются популярностью, но не так, как за границей. Российские организации имеют права наравне с иностранными бизнесменами по участию в такой деятельности и использовании оффшорных зон. Такая процедура не нарушает правовые нормы.

Данные опроса

Порядок регистрации организации в оффшоре

Оффшорная компания – это юридическое лицо, созданное за пределами конкретной юрисдикции, в которой осуществляется деятельность компании. Говоря простыми словами, оффшор означает расположенный за пределами национальных границ.

Самый дешевый оффшорный сервис по регистрации компаний – Law and Trust International – обеспечивает регистрацию оффшорных компаний по всему миру. Law and Trust – международная юридическая фирма с офисами в Москве, Санкт-Петербурге, Казани, Киеве, Лондоне, Нью-Йорке и Никосии с представительствами в 64 странах, успешно работающая в более чем 135 юрисдикциях, сотрудничающая с более чем 150 банками и предоставляющая услуги более 3000 компаний по всему миру. Процесс создания оффшорной компании будет зависеть от юрисдикции, в которой компания регистрируется, процесса регистрации, требований, затрат и услуг в целом.

Деловые люди, которые стремятся создать компанию в безналоговой среде, а также открыть банковский счет, должны выбрать IBC. Бизнес может быть зарегистрирован как частными лицами, так и компаниями. Наконец, источник дохода компании IBC должен быть получен из другой юрисдикции, отличной от той, в которой она зарегистрирована.

Оффшорные зоны мира

Инструкция по созданию организации в специальной зоне:

- Шаг 1. Посредник работает с клиентом, чтобы получить название компании и разрешение на деятельность в Реестре компаний этой юрисдикции.

- Шаг 2. Посредник подает необходимый документ от имени клиента и в соответствующий орган этой юрисдикции.

- Шаг 3. Посредник работает над обеспечением безопасности помещений и договора аренды (минимум 12 месяцев) для компании клиента.

- Шаг 4. Посредник работает над открытием корпоративного банковского счета.

- Шаг 5. Партнеры получают проект Меморандума об ассоциации (MOA).

- Шаг 6. Посредник представляет MOA заявку на лицензию, договор аренды и другие необходимые документы в Реестр компаний этой юрисдикции для утверждения.

Регистрация оффшорной компании юридически сводит к минимуму налоговые сборы компании, что является основной причиной регистрации оффшорной компании. Компании-нерезиденты часто освобождаются от налогов или имеют низкий уровень налогообложения в зависимости от юрисдикции.

Наиболее востребованные оффшорные зоны мира

Оффшорная компания может быть успешно учреждена без контроля налоговых органов, если она отвечает требованиям и юридически объединяется с необходимыми оффшорными компаниями по формированию этой юрисдикции.

Преимущества регистрации через посредника:

- Достаточно низкие цены.

- Сокращенные сроки оформления документации.

- Простота и экономия времени для клиента.

- Полное юридическое сопровождение во время процедуры регистрации компании (по всему миру).

- Консультирование клиента в рамках процесса регистрации.

- Получение юридического адреса, взаимодействие с официальными государственными органами юрисдикции.

- Разработка стратегий или предоставления услуг для анализа и выработки юридической позиции по проблеме, которую клиент ставит в любой точке мира.

- Эффективность и производительность, а также конфиденциальность.

- Налоговое планирование и оптимизация.

- Дополнительные бухгалтерские услуги и аудит.

- Регистрация товарных знаков и патентов.

На сегодня таких посредников насчитывают более 100.

Понадобится следующая документация:

- Документы, удостоверяющие личность.

- Правоустанавливающие документы на ведение коммерческой деятельности.

- Заявка (заявление), которую можно подавать в письменном или электронном виде.

- ИНН.

- ОКПО.

- Коды ОКВЭД.

- Соглашение об утверждении фирмы.

- Квитанция об оплате сбора.

- Оплата дополнительных услуг (чек, квитанция).

- Копии документов и договор, заверенный нотариусом.

В каждой стране перечень бумаг может варьироваться.

Преимущества работы в оффшоре

Среди них можно выделить:

- Сниженные тарифные налоговые ставки или их отсутствие.

- Достаточно высокий уровень конфиденциальности.

- Достаточно быстрая и простая регистрация.

- Возможность открытия личного иностранного счета.

- Упрощенная отчетность или ее отсутствие.

Это самые привлекательные критерии для использования подобных территорий.

Оффшорная схема

Недостатки работы в оффшоре

Среди них можно выделить:

- Несовершенные законодательные нормы стран.

- Несовершенства проведения аудита деятельности.

- «Лицом» организации имеет право быть только иностранное лицо (исключение – зоны России).

- Ведение коммерческой деятельности должно осуществляться только за пределами подобных территорий.

- Плохая репутация подобных территорий.

Это самые распространенные недостатки, выделяемые специалистами.

Преимущества и недостатки оффшорных зон

Оффшорные зоны в России

Оффшорные зоны в России делятся на САР и ОЭЗ. Каждая территориальная зона имеет свои преимущества и недостатки, а также специфические особенности, регулируемые норами права.

Внимание! Не рекомендуется принимать ОЭЗ и САР за оффшоры. Это похожие элементы экономической системы страны, но действующие на основании иных критериев. Все выгоды действительны исключительно в рамках страны.

Виды оффшорных зон в России

Оффшорные зоны в современной России делятся на:

- ОЭЗ (особая экономическая зона).

- САР (специальный административный район).

Особая экономическая зона (ОЭЗ) – это территория в стране, которая ослабила финансовые и экономические законы. Законы изменены с целью привлечения иностранных инвесторов, которые могут быть заинтересованы в ведении бизнеса в той области, где они получают благоприятные условия. Одним из примеров особой экономической зоны является зона свободной торговли, хотя они представляют собой множество других типов особых экономических зон.

Иногда национальное правительство возглавляет развитие особой экономической зоны, в то время как в других случаях это может быть местное правительство с целью оживления местной экономики. Такие зоны часто создаются в сотрудничестве с крупными иностранными инвесторами, такими как корпорации, которые хотели бы разместить фабрики в зоне.

В пределах зоны налоги снижаются и могут быть сокращены полностью, предприятия платят более низкие тарифы, а другие финансовые правила смягчаются. Особая экономическая зона может также сократить экологические нормы.

Идея создания особой экономической зоны заключается в том, что она будет стимулировать быстрый экономический рост. Привлекая иностранных инвесторов, страны могут использовать богатства других стран для улучшения своей экономики и условий жизни. Такие зоны могут развиваться очень быстро, привлекая работников со всей области, а также могут предоставлять возможности для продвижения людей, работающих в сфере управления. Местные предприниматели также могут воспользоваться условиями в особых экономических зонах.

Формирование таких зон подвергается критике с разных точек зрения. Существует некоторая обеспокоенность тем, что создание ОЭЗ может потенциально вытеснить коренное население, которое может не получить справедливой компенсации за потерю земли, и специальные экономические зоны могут создать беженцев. Ослабление законов об охране окружающей среды и гигиене труда, и технике безопасности также подверглось критике, поскольку оно может угрожать окружающей среде и населению. Когда компании концентрируют загрязняющие фабрики и отрасли в зонах с ослабленными экологическими стандартами, странам трудно устанавливать и применять законы, предназначенные для защиты окружающей среды.

Оффшорные зоны России

Организация особых административных регионов в России в значительной степени стала ответом на новый пакет санкций, разработанный США и поддержанный американскими партнерами.

Российские САР на самом деле не являются офшорными районами, поскольку они не предоставляют каких-либо существенных налоговых льгот (применительно к доходам и дивидендам) или облегчают финансовую отчетность (сама процедура повторной юридической или личной юрисдикции юридического лица действительно упрощена, тогда как дальнейшие упрощения не установлены в прямой форме). Еще одной особенностью оффшорных компаний является защита информации о корпоративных и имущественных правах.

Для российских компаний это не является единственным вариантом регулирования информации о международных компаниях. В некоторых аспектах, таких как владение судами, информация должна быть представлена в Российский открытый реестр судов.

Льготы оффшорных зон России

К таким льготам относятся:

- Для тех организаций, которые имеют регистрацию на особых территориях.

- Преференции, которые относятся к используемому транспорту.

- Освобождение от налогов для инвесторов до 15 лет.

- Освобождение от налогов на имущество организации (если оно используется на особой территории, используется для осуществления деятельности на особой территории или применяется для производственной деятельности).

Также законодательством регулируются специализированные льготы. К ним относятся ускоренная амортизация и пониженные коэффициенты на уплату страховых взносов.

Недостатки оффшорных зон России

Можно выделить несколько недостатков:

- Сроки регистрации организаций больше.

- Размещение денежных средств может осуществляться только в российских банках без исключений.

- Пользоваться международными счетами весьма проблематично, а иногда и вовсе невозможно.

- Тарифная налоговая ставка варьируется в зависимости от платежей.

- Нет преимуществ в подаче отчетности.

- Обслуживание намного ниже уровнем эффективности, чем за границей.

- Коммерческую деятельность можно вести исключительно по месту регистрации организации во избежание притязаний со стороны налоговых служб России.

Данное направление только недавно начало свое развитие. Для организаций-новичков с большими объемами разница уплаты налогов и сборов государственный бюджет будет весомой (довольно низкой).

Условия работы с оффшорными зонами России

В России имеются налоговые ограничения по работе с организациями:

- Имеются нормы права о контролируемых иностранных компаниях (КИК).

- Номы права о взаимозависимых лицах и контролируемых сделках.

- Нормы права о дивидендах (пониженных и нулевых ставках).

- Нормы права, регулирующие прибыль от деятельности подобных организаций.

- Условия освобождения от налогов и сборов.

Условия работы также регулируются такими законами, как ЗК РФ, Федеральными законами №325-ФЗ, №7-ФЗ, №311-ФЗ, №57-ФЗ, №44-ФЗ.

Связь оффшорных территорий с Россией

Полный список особых экономических зон в России

В данный перечень входят:

- Территории, регулируемые Федеральным законом №116-ФЗ (промышленно-производственные, технико-внедренческие, туристско-рекреационные, портовые). Это Алабуга, Липецк, Титановая долина, Тольятти, Моглино, Дубна, Томск, Зеленоград, Санкт-Петербург, Иннополис, Мурманск, Ульяновск, Хабаровск и еще 12 территорий.

- Территории, регулируемые иными федеральными нормами права (ОЭЗ Магаданской области, Калининградской области, республики Крым и города Севастополя).

- Прекратившие свое существование.

Сведений про иные особые зоны в российском праве не имеется.

Специалисты указывают на то обстоятельство, что российские законные оффшоры нуждаются в развитии. При внесении поправок в законодательную базу России можно избежать проблемы с привлечением организаций-партнеров, а также повысить эффективность налоговой политики.

Заказать бесплатную консультацию юристаПохожие статьи

«Учитывая глупость большинства людей, широко распространенная точка зрения будет скорее глупа, чем разумна.»

— Бертран Артур Уильям Рассел, 3-й граф Рассел, английский математик, философ и общественный деятель.

«Заблуждение не перестает быть заблуждением от того, что большинство разделяет его.»

— Лев Толстой

«Мнение большинства не всегда верно. Ни миллиард мух, ни два, ни три, ни даже больше не убедят меня, что говно – это вкусно.»

— Иосиф Египетский

Я хотела бы на начать эту статью с притчи о Ходже Насреддине. Однажды к Ходже пристали мальчишки. Чтобы отделаться от них, он сказал, что за углом стоит телега с яблоками. «Яблоки, яблоки!!!», закричали мальчишки и побежали за предполагаемым угощением. Ходжа долго смотрел им вслед, а потом подумал: «Строго говоря, множество людей не может быть не право. Раз эти чистые, невинные дети считают, что за углом дают яблоки, значит так оно и есть!». «Яблоки, яблоки!!!», закричал Ходжа Насреддин и, подобрав полы халата, помчался вслед за мальчишками.

К сожалению, если Вы в современном мире эпохи деофшоризации выберете неверную схему налоговой оптимизации или воспользуетесь нелогичным оффшорным решением — одной из тех самых популярных оффшорных схем, как раз такой, которые налоговая раскусывает на раз, то объяснения о том, что Вы чистый и невинный бизнесмен Вам вряд ли помогут. Если Вы хотите быть как ВСЕ, то Вы повышаете свои шансы стать одной из тех рыб, которые попадут в сети, то Вы вряд ли станете тем везучим дельфином, который уплывет вдаль весело и без царапинки.

Каждое решение с использованием оффшорных схем должно разрабатываться строго индивидуально. Почему Вы думаете, многие схемы налоговой оптимизации годами и десятилетиями сходят с рук крупным предприятиям? Да потому, что они для своих оффшорок и компаний из низконалоговых юрисдикций создают настоящие легенды, которые затем превращаются в явь. Для оффшорных компаний создаются настоящие веб сайты, договоры, нанимаются на работу люди, открываются реальные и виртуальные офисы, разрабатывается логотип оффшорной компании для инвойсов и договоров. Если компания зарегистрирована, например, в Панаме, то легенда продумывается до мелочей. Вплоть до того, что бумага для договоров закупается в Панаме. Постепенно, такая компания обрастает и реальными клиентами и оффшорному решению уже больше не нужно придумывать легенды. Схема действительно становится правильной и логичной.

Более того, в эпоху деофшоризации многие схемы просто опасны без смены ПМЖ и налогового резидентства для бенефициара. Иными словами, чтобы схема работала, приходится в нее добавлять все больше флагов из той самой теории шести флагов, которой вот уже более шестидесяти лет пользуются вечные туристы.

Оффшорные схемы (решения) представляются собой законные схемы оптимизации налогообложения, где грамотно используются оффшорные и иностранные компании для работы с зарубежными бизнес – партнерами. Стандартных схем не существует, но есть примеры, которые используются предприятиями при определенной ситуации с учетом специфики деятельности. Для каждой компании составляется своя уникальная оффшорная схема, учитывающая характерные черты компании и специфику ее деятельности. Безусловно, составлением схемы должны заниматься профессионалы. По причине того, что нужно учесть огромное множество факторов (налоговое резидентство бенефициара, планы по его смене, страновые риски, договоры об избежании двойного налогообложения и их условия, договоры по обмену налоговой информацией, планы о подписании или ратификации подобных договоров, защита инвесторов в юрисдикции, международные банки, которые готовы открывать подходящие для клиента счета под компании, включенные в схему и многое другое) подготовка решений не может быть бесплатной. Если решение по защите активов или по подбору банковского счета для элементарных задач малого бизнеса или защиты капитала еще можно предложить бесплатно, то оффшорные решения для активного, среднего или крупного бизнеса может быть только платной услугой, так как потребуется несколько часов работы консультанта.

Персональные консультации по созданию оффшорных структур для бизнеса и защиты капитала

Платная консультация и разработка решений и стратегий по перечислению средств из СНГ за границу

Использование оффшоров, оншоров с низконалоговыми условиями для иностранных инвесторов и мидшоров вполне легально даже в эпоху деофшоризации, поэтому многие компании и холдинги стали использовать оффшорные схемы. С точки зрения международного инвестора из России оффшорная компания – это инструмент для безопасного использования международных финансовых и инвестиционных услуг с дополнительной защитой от местной агрессивной бизнес среды. Как известно, Россия и оффшоры – это сиамские близнецы и резать без крови не получится.

Начнем рассмотрение популярных в России оффшорных схем.

1. Экспортно-импортная оффшорная схема

Она разделяется на 2 вида. Первый – экспортная схема, в рамках которой оффшорная компания выступает промежуточным звеном между компанией из России и иностранным партнером. Для этой схемы характерно использование реинвойсинга – завышения или занижения цены товара. Суть работы экспортной схемы заключается в приобретении экспортируемого товара оффшорной компанией по самой низкой цене и перепродаже его конечному покупателю в соответствии с рыночными ценами. Прибыль, не облагаемая налогами, остается в оффшорной компании. По факту схема действует так: перемещение товара от продавца конечному покупателю напрямую, прохождение всех финансовых потоков через оффшорную компанию.

Второй вид — импортная схема, в рамках которой товар импортируется в РФ через оффшорную компанию с увеличением цены товара для уменьшения прибыли компании из России, либо снижение цены товара при перемещении товаров с высокими таможенными пошлинами.

Главное в экспортно-импортных схемах – быстрое движение денег. Однако в условиях нынешней работы банковского сектора и валютного контроля в России данное требование обеспечить порой невозможно. Поэтому банковский счет оффшорной компании в зарубежном банке – решение данной проблемы.

Отправка товара через границу -Перечисление денег за товар — Аккумуляция чистой прибыли

2. Агентская оффшорная схема

Смысл агентской схемы заключается в подписании оффшорной компанией и компанией Ltd Великобритании агентского договора. Английская компания платит налог со своего вознаграждения (5% от оборота) и своевременно представляет необходимые отчеты в налоговые органы Великобритании, а на счету оффшорной компании хранится чистая прибыль. Данная схема исключает какую-либо причастность к оффшорным операциям.

Подписание агентского договора — Аккумуляция чистой прибыли

Примечание: оффшорная компания и компания в Великобритании не должны принадлежать одному конечному бенефициару

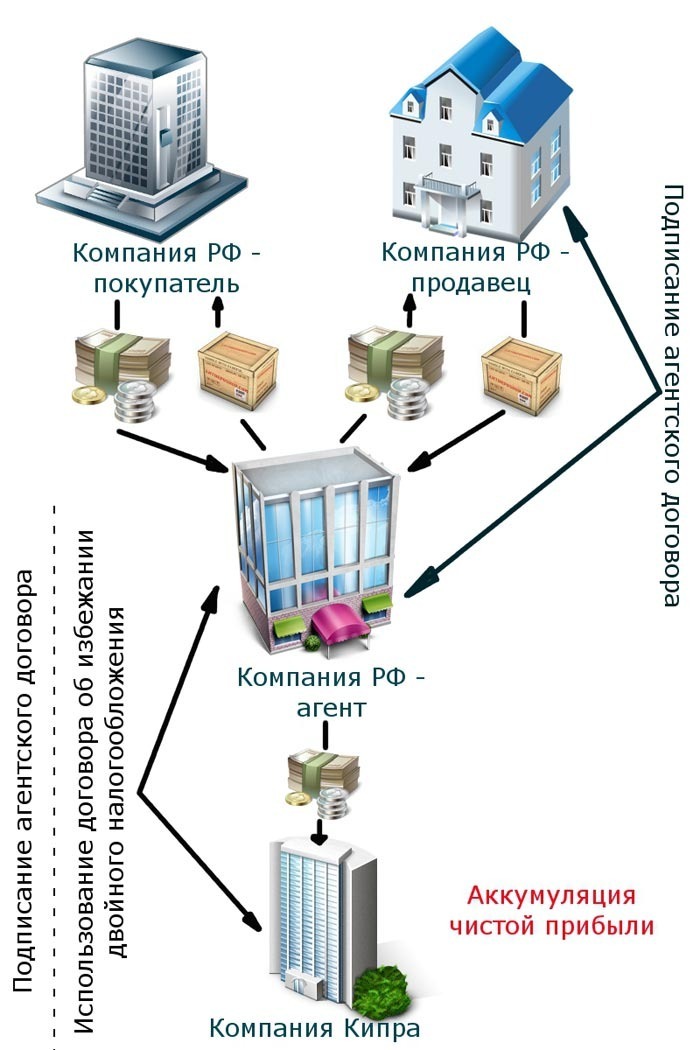

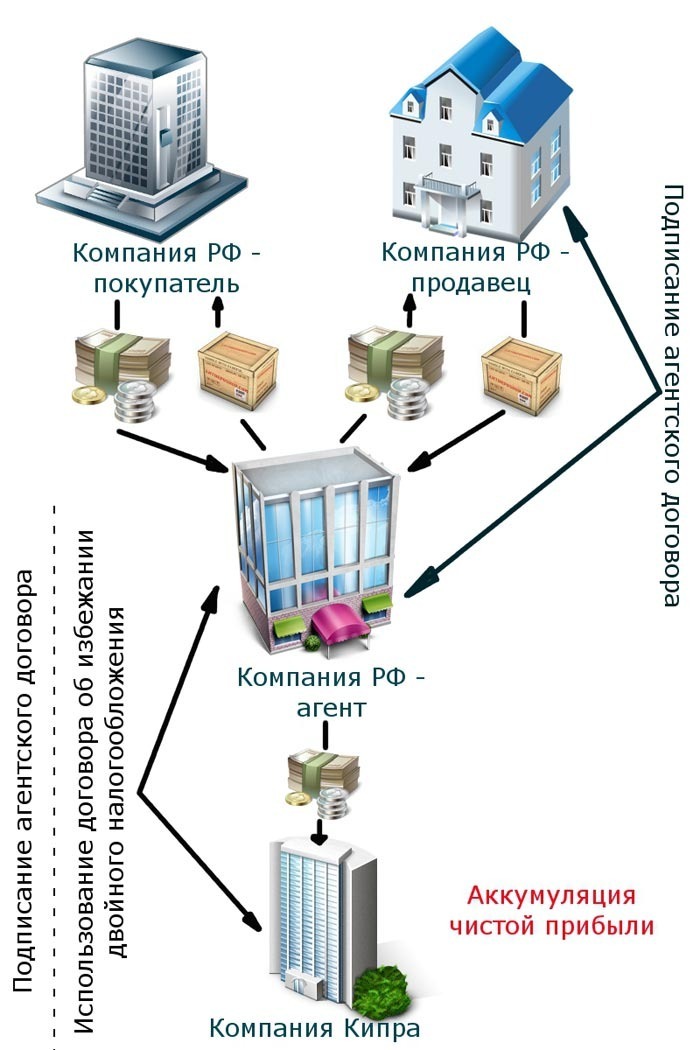

3. Расширенная агентская оффшорная схема при торговле внутри РФ

Товары и денежные средства проходят через компанию РФ, выступающей в качестве посредника между компаниями продавца и покупателя. Данная компания – агент компании Кипра, получающий вознаграждение от оборота средств в размере 5%, то есть основная прибыль перечисляется кипрской компании. С дохода в соответствии с действующим договором об избежании двойного налогообложения кипрской компанией платится налог – 10%. Далее существует 2 варианта организации работы схемы:

1) Завышение затрат компании Кипра.

2) Добавление классической оффшорной компании. Тогда кипрская компания – агент оффшорной компании и налоги взимаются с 5% вознаграждения от оборота. В итоге чистая прибыль аккумулируется в оффшорной компании.

Несмотря на сложность данной схемы в практическом применении и возникновения ряда вопросов о выгодности вычета НДС, возникновения постоянного представительства компании Кипра, эта схема имеет право на жизнь.

Подписание агентского договора — Использование договора об избежании двойного налогообложения — Аккумуляция чистой прибыли

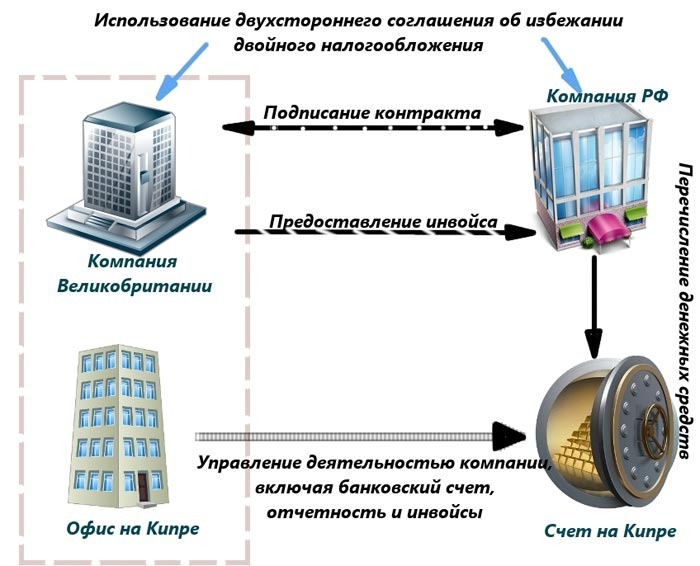

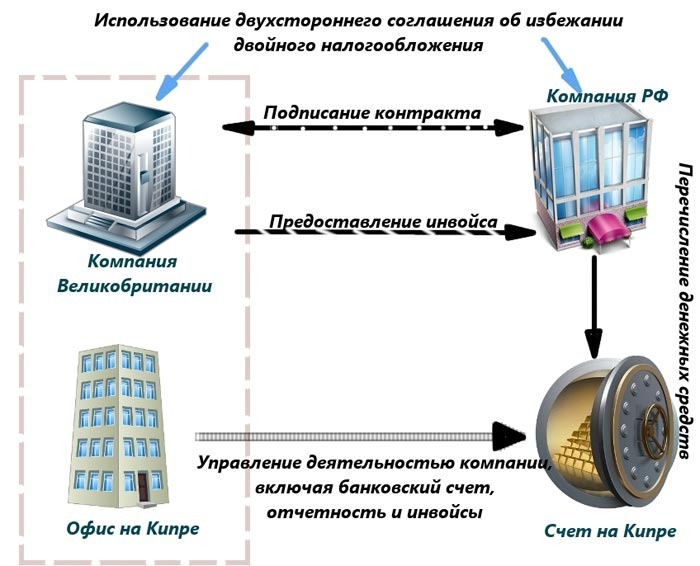

4. Нерезидентная схема в Великобритании

Эта схема заключается в использовании компании, зарегистрированной в Великобритании в качестве нерезидентной для налоговых целей. При управлении и контроле работы английской компании с территории другого государства, с которым подписано соглашения об избежании двойного налогообложения с разделом «пункт прерывания связи», полученная прибыль из небританского источника дохода английской компанией налогообложению не подлежит. Рекомендуется в этой схеме использовать Кипр. При использовании подобной схемы компания Великобритании получается определенный статус – «двойной резидент», что предоставляет возможность выбора страны для уплаты налогов. Главное требование – органы управления и бенефициары компании должны находиться физически на территории Кипра. Если Кипр выбран налоговой резиденцией компании Великобритании, имеется возможность использования положений заключенных юрисдикцией с другими странами соглашений об избежании двойного налогообложения.

Подписание контракта — Предоставление инвойса — Перечисление денежных средств — Управление деятельностью компании, включая банковский счет, отчетность и инвойсы -Использование двухстороннего соглашения об избежании двойного налогообложения

5. Оффшорная схема, применяемая при международных перевозках

В большинстве случаев данную схему используют транспортные компании, занимающиеся международными перевозками. Благодаря использованию положения подписанными между Россией и иными юрисдикциями соглашений об избежании двойного налогообложения можно уменьшить затраты на уплату налогов. Рассмотрим пример с использованием Кипра. На основании подписанного налогового соглашения компания не платит налоги в РФ, а затраты на налоги в Кипре можно свести к минимуму при использовании кипрской компании связного звена с классической оффшорной компанией.

Оказание услуг по перевозке — Перечисление денежных средств — Использование договора об избежании двойного налогообложения

6. Оффшорная схема, используемая при лизинговых операциях

Компании используют данную схему для покупки и дальнейшего ввоза на территорию страну оборудования. Для этих целей учреждается оффшорная компания и резидентная компания на Кипре. Оффшорной компанией выдается кредит кипрской компании, которая приобретает оборудование и заключает лизинговый контракт сроком на 3 года с компанией РФ и использует действующее между странами договор об избежании двойного налогообложения.

После факта передачи оборудования в лизинг, компания РФ выплачивает компании Кипра регулярные лизинговые платежи. Кипрской компанией перечисляются средства оффшорной компании в качестве погашения кредита и процентов по нему. В итоге, компания РФ получает полностью легальный канал перечисления денег в оффшор.

Перечисление денежных средств — Передача оборудования — Совершение лизинговых платежей — Погашение кредита и процентов по нему — Использование договора об избежании двойного налогообложения — Предоставление кредита

7. Оффшорная схема, применяемая при строительной деятельности

Существует два вида этой схемы. В схеме первого вида кипрская компания играет роль подрядчика, получающего от заказчика полную оплату строительных услуг. Кипрская компания и компания РФ заключаются контракт, согласно которому российская компания выступает субподрядчиком и выполняет весь перечень строительных работ. Все денежные расчеты происходят через компанию Кипра – подрядчика, где и оседает основная прибыль.

Контроль работы и снабжение необходимым оборудованием, материалами — Перевод оплаты за строительные работы — Выполнение строительных работ

Второй вид схемы подразумевает, что в качестве подрядчика выступает компания РФ, а субподрядчики – компании Кипра. Заказчик перечисляет средства российской компании за оказание услуг в полном объеме. Компания РФ, в свою очередь, распределяет работу между субподрядчиками. Чистая прибыль будет находиться на счету компаний Кипра.

Оффшорная компания. Азы

Учреждение оффшорной компании на порядок проще, чем создание оншорной компании, благодаря гибкому законодательству и бизнес ориентированной среде оффшорных юрисдикций. По желанию, вы можете приобрести даже готовую оффшорную компанию, которая официально будет переписана на ваше имя в течение нескольких дней, а иногда и часов. Также есть юрисдикции, которые предлагают учреждение оффшорных компаний в исключительно короткие сроки с минимальным уровнем бюрократии.

Главными помощниками при учреждении оффшорной компании будет провайдер финансовых услуг и непосредственно сам регистратор компаний в стране, которую вы предпочтете сделать домом для вашего международного бизнеса. Профессиональный провайдер, каким является наша компания, не только предложит вам возможность учреждения оффшорной компании, но также и поможет сделать правильный выбор оффшорной юрисдикции в тандеме с открытием оффшорного банковского счета, без которого бизнес деятельность невозможна.

В этой статье мы рассмотрим основные аспекты оффшорной компании, как одного из главных финансовых инструментов для структурирования бизнес деятельности и защиты ваших активов.

Базовые вопросы, которыми задаются все желающие уйти в оффшор:

- Какую компанию учредить?

- Сколько лиц необходимо задействовать для учреждения оффшора?

- Какая оффшорная юрисдикция является лучшей для учреждения оффшорной компании?

- Какие дополнительные услуги необходимы – номинальный сервис, банковский счет и так далее?

Юридическая форма компании

Первые два вопроса представленные выше очень тесно связаны, так как именно юридическая форма компании определяет, сколько необходимо лиц для учреждения и управления компанией.

Наиболее популярными оффшорными юрисдикциями являются – Невис, Белиз, и Панама. Эти юрисдикции сегодня имеют наиболее привлекательную и защищенную репутацию, благодаря соблюдению всех международных стандартов прозрачности, гибкому законодательству, а также своей независимости от более сильных юрисдикций, таких как Великобритания.

Этот аспект особенно остро стоит по причине давления со стороны Великобритании на все заморские и подданные территории, которые ранее занимали лидирующие позиции в оффшорном секторе, а теперь ассоциируются с риском потери не только конфиденциальности, но и законодательной гибкости.

Например, Каймановы острова из-за внедрения американского закона FATCA, что обязует все банки мира отчитываться о незадекларированных счетах своих американских клиентов, спровоцировали отток американских клиентов с Кайманов в размере 40%. При том, что именно американские предприниматели были основными покупателями оффшорных компаний и других финансовых инструментов на Каймановых островах.

На БВО и других заморских территориях схожая ситуация, но только по Причине Великобритании, что давит на территории с целью создания единого Центрального реестра бенефициарного владения.

Вот и получается, что Невис, Белиз и Панама, стали именно теми оффшорными направлениями, где на сегодня вы найдете лучшие условия для учреждения оффшорной компании.

Международная бизнес компания (IBC – International Business Company)

IBC очень схожи с частными ограниченными компаниями, такими требованиями, как необходимость наличия совета директоров, акций, и акционерного капитала, но акции не могут быть выставлены на публичные торги.

Основными характеристиками оффшорных компаний IBC являются:

- Полное освобождение от налогов. Требование к уплате ежегодной пошлины на продление компании в размере от 100 – 500 USD, в зависимости от юрисдикции.

- Строгая конфиденциальность. Юрисдикции не имеют открытого реестра компаний с конфиденциальными данными бенефициаров;

- Возможность максимального сокрытия данных бенефициарного владельца компании;

- Очень незначительные ограничения касательно бизнес деятельность компании;

- Именные акции компании не идет в открытый реестр компаний;

- Отсутствие требований по подачи отчетности и проведению аудита;

- Для учреждения компании необходим 1 акционер и 1 директор, которыми может выступать одно частное или корпоративное лицо;

По всему миру уже учреждено сотни тысяч IBC, и их число стремительно растет, так как эта юридическая форма хорошо известна и успешно применима в международном бизнесе.

В наименовании IBC могут быть использованы следующие слова и аббревиатуры: Ltd, Limited, Inc, Incorporated, Corp., Corporation, S.A., и так далее.

Частные ограниченные компании (Private Limited Company)

Второй по популярности является – частная ограниченная компания – или ее вариации. Данная юридическая форма может иметь разное название в разных странах:

- Sociedad Anónima (S.A.): В панаме, Коста-Рике или Уругвае;

- Aktiengesellschaft (AG): в Швейцарии и Лихтенштейне;

- Société Anonyme (S.A.): в Люксембурге, Монако, Швейцарии и Ливане.

Частные ограниченные компании в основном применяются как нерезидентные компании, или на основании территориального принципа налогообложения, что позволяет данным компаниям снизить налоги или полностью избежать налогообложения в стране регистрации компании.

Конфиденциальность в данных юрисдикциях не всегда самая высокая, что приводит к появлению имен директоров, а иногда и акционеров в открытом реестре компаний. Однако такой минус компенсируется использованием номинального сервиса или корпоративных директоров и акционеров, когда корпоративным лицом выступает IBC.

Частные ограниченные компании должны вести и подавать отчетность, а также иногда и проходить аудит.

Общество с ограниченной ответственностью (LLC — Limited Liability Company)

Эта юридическая форма, также имеет своего покупателя. Сила LLC в том, что данные компании могут использоваться с целью защиты активов на международном уровне. А, например, в Невисе, эти компании сравниваются с трастами, только с более широкими возможностями управления бизнесом.

Невис LLC: решение 21 века для многих видов бизнеса

Учредить LLC и воспользоваться всеми его привилегиями вы сможете в таких юрисдикциях, как:

- Белиз;

- Коста-Рика;

- Маршалловы острова;

- Панама;

- Невис и так далее.

SÀRL

Не менее привлекательны и другие юридические формы, например Société à responsabilité limitée (Французский вариант) или Sociedade anónima de responsabilidade limitada (Португальский вариант), сокращенно SÀRL.

Французский вариант SÀRL может быть учрежден в Швейцарии, Монако, Люксембурге и Ливане. Ответственность компании SÀRL ограничена размером взносов его членов. Передача акций требует согласия половины акционеров, если получатель является третьей стороной.

Глобальные бизнес компании класс I и II (GBC- Global Business Company class I and II

Данная юридическая форма компаний уникальна, так как существует только на Маврикии. GBC могут быть учреждены двух классов:

- GBC class I — это резидентные компании, которые по определению платят налог в размере 0-3%. Для учреждения данной компании необходим один местный директор, а также требуется ведение отчетности.

- GBC class II – это нерезидентные компании. При этом нет особенной разницы между GBC II и IBC.

Компании Class I более затратные при учреждении и управлении, однако, они также гарантируют доступ к сети Соглашений об избежании двойного налогообложения Маврикия, что значительно может снизить налоговые затраты. При этом сохранив достойный уровень конфиденциальности.

Регистрация оффшорной компании на Маврикии (GBC I/ II)

Члены компаний

Оффшорные компании с единоличным управлением, как правило, учреждаются, как IBC, частная ограниченная компания или LLC.

Однако, например, в Панаме для учреждения компании необходимо 3 члена для учреждения частной ограниченной компании (Sociedad Anónima). Для выполнения требований предприниматели часто прибегают к услугам номиналов, нанимая двух, а иногда и трех номинальных членов.