ЦБ Китая решил «лечить» экономику с помощью ликвидности

МОСКВА, 4 фев — ПРАЙМ, Надежда Афанасьева. Действия монетарных властей Китая, в том числе вливание ликвидности на рынок РЕПО, окажут временный эффект и не помогут китайской и мировой экономикам избежать ущерба, нанесенного эпидемией коронавируса, считают опрошенные агентством «Прайм» эксперты.

Народный банк Китая в понедельник, 3 февраля, снизил ставки по операциям обратного РЕПО (покупка ценных бумаг с обязательством обратной продажи) на 10 базисных пунктов, чтобы помочь предпринимателям, чей бизнес пострадал из-за негативного влияния коронавируса.

Регулятор также осуществил вливание 1,2 триллиона юаней (около 174 млрд долларов) на свои финансовые рынки за счет операций обратного РЕПО.

Сегодня, 4 февраля, агентство Рейтер сообщило, что ЦБ Китая собирается выпустить специальные однолетние облигации объемом до 14,25 миллиарда юаней (2 млрд долларов), чтобы привлечь средства для помощи в борьбе с эпидемией.

Эпидемия коронавируса уже оказывает давление на китайскую экономику, особенно на потребление, заявили власти. Паника охватила и рынки. В понедельник биржи материкового Китая обвалились более чем на 8%.

ВСЕ СИЛЫ – НА РЫНОК РЕПО

Коронавирус стал тем самым «черным лебедем», который смешал все карты не только китайской экономике, но и многим другим странам, активно сотрудничающим с Китаем, объясняет доцент кафедры экономической теории РЭУ им. Г.В Плеханова Екатерина Новикова. В связи с этим реакция рынков не замедлила себя долго ждать.

Власти Китая: Вспышка нового коронавируса негативно сказывается на экономике страны

О том же говорит ведущий аналитик QBF Олег Богданов и добавляет: «Вполне логично, что на фоне экономического и финансового стресса, вызванного эпидемией коронавируса, Народный банк Китая старается поддержать финансовую систему массированным вливанием ликвидности». По его словам, вливание происходит, в основном, в операции РЕПО, объем которых повысили до предельного максимума.

«Как показывает предыдущий опыт, такие меры дают временный эффект: рынки акций и облигаций перестают паниковать, трейдеры и инвесторы успокаиваются. Однако, если фундаментально обстановка не улучшится, продолжится распространение эпидемии и экономический карантин, то даже такими вливаниями удержать стабильность на финансовом рынке не получится», — убежден эксперт.

Граница на замке. Бизнес Дальнего Востока пострадает от сокращения связей с Китаем

БЕЗ ПОСЛЕДСТВИЙ НЕ ОБОЙДЕТСЯ

Сложившаяся ситуация лишь указывает на то, что любое планирование со стороны правительств теряет всякий смысл в случае непредвиденных обстоятельств, неподвластных человеку, считает Новикова. На данный момент Китай пытается с помощью финансовых инструментов каким-то образом регулировать рынок, но при этом, по ее словам, становится понятно, что различным секторам экономики Китая нанесен значительный ущерб.

«Например, Россия приостанавливает поставки овощей и фруктов из Китая, что означает снижение товарооборота в агропромышленном секторе между двумя странами, а России соответственно нужно искать срочно замену китайским поставкам», — объясняет она. Другой очевидный пример – приостановка туристического потока как в Китай, так и китайцев в другие страны. Из-за этого туристический сектор, по ее словам, понесет убытки в ближайшее время.

«Таким образом, в очередной раз глобальный рынок указал на основной свой недостаток — зависимости одних стран от других», – делает вывод Новикова.

О чем говорит денежная ликвидность в экономике?

Что представляет собой денежная ликвидность в экономике?

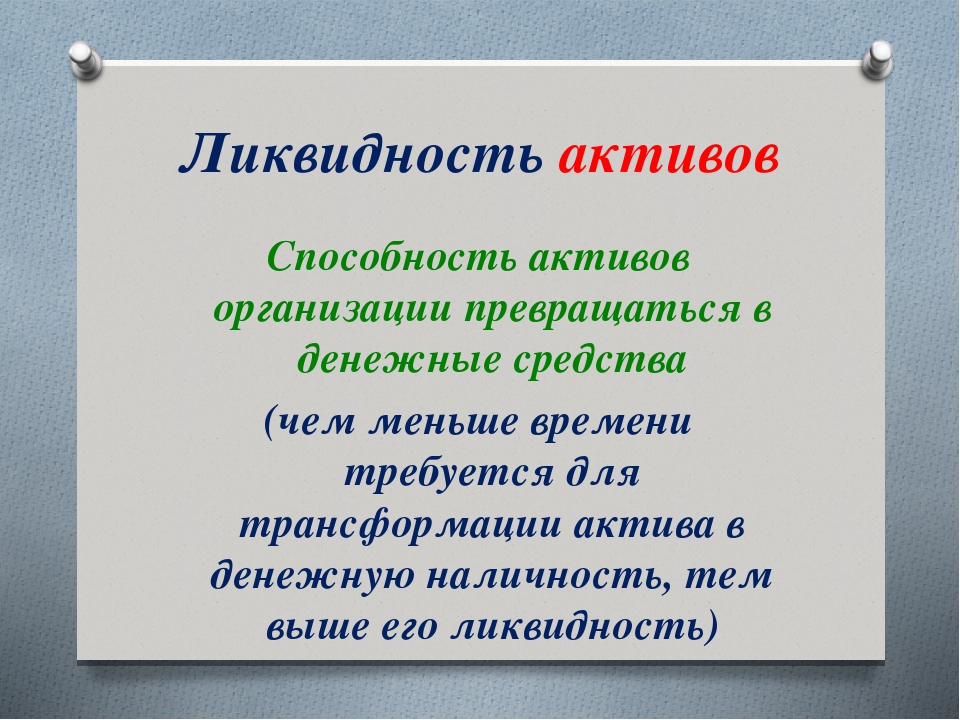

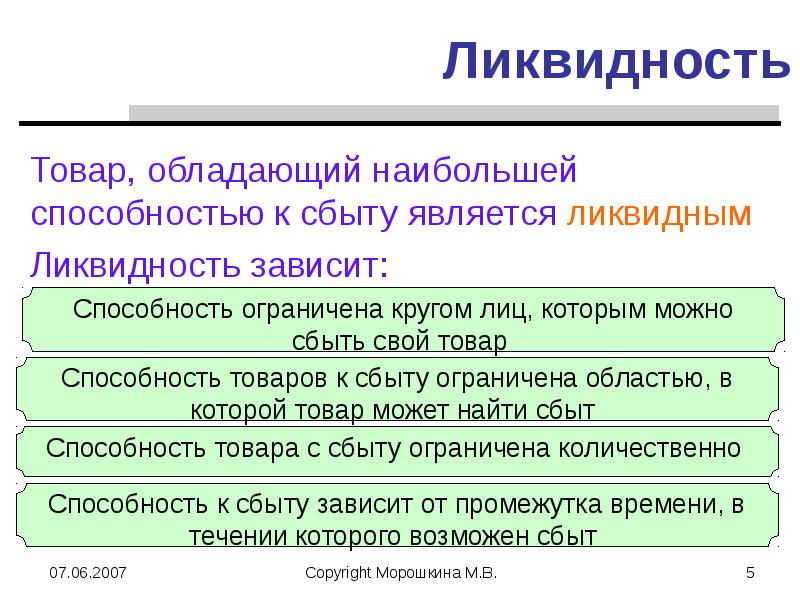

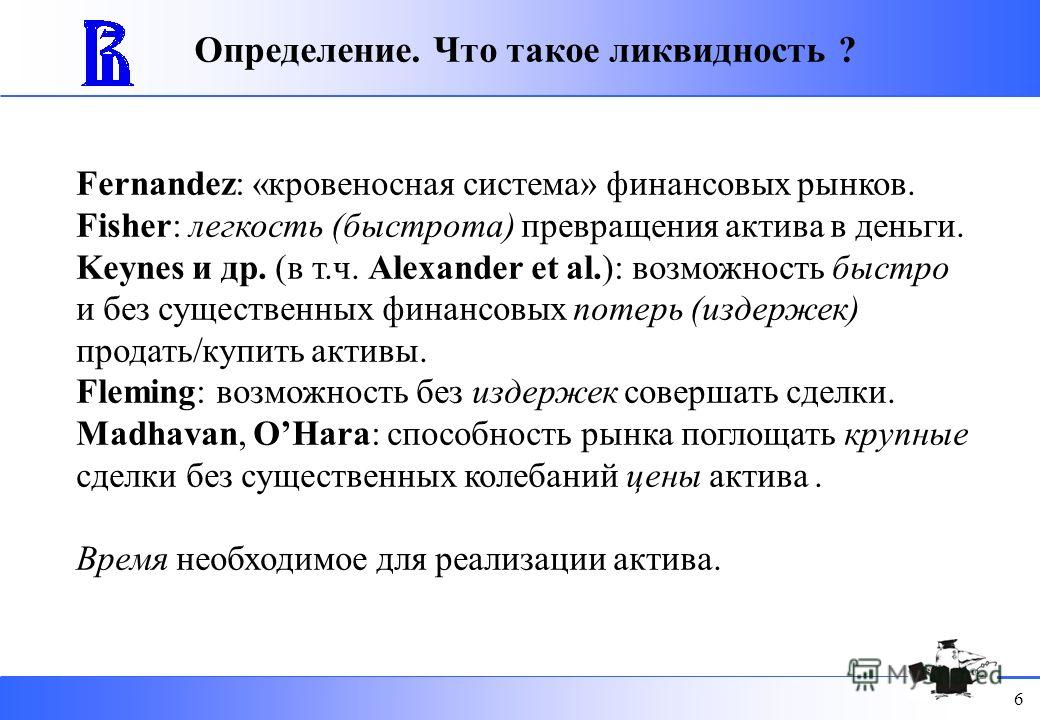

Денежная ликвидность в экономике часто упоминается в качестве термина. Давайте узнаем, что он означает и в каких сферах применяется. Происхождение термина относит нас к латинскому liquidus («жидкий», «текущий»). В экономике он применяется по отношению к активу и означает, что товар имеет спрос, что он может быстро продаться по рыночной цене или близкой к ней.

Денежная ликвидность в экономике и другие виды ликвидности

Ценности могут быть высоко- или низко ликвидными, а также неликвидными вообще. Чем проще в теории и на практике можно обменять ценность на деньги (продав не по дешевке, а по его полной стоимости) – тем выше показатель его ликвидности. Для товара ликвидность – это способность быть быстро распроданным по реальной цене, без демпинга и скидок.

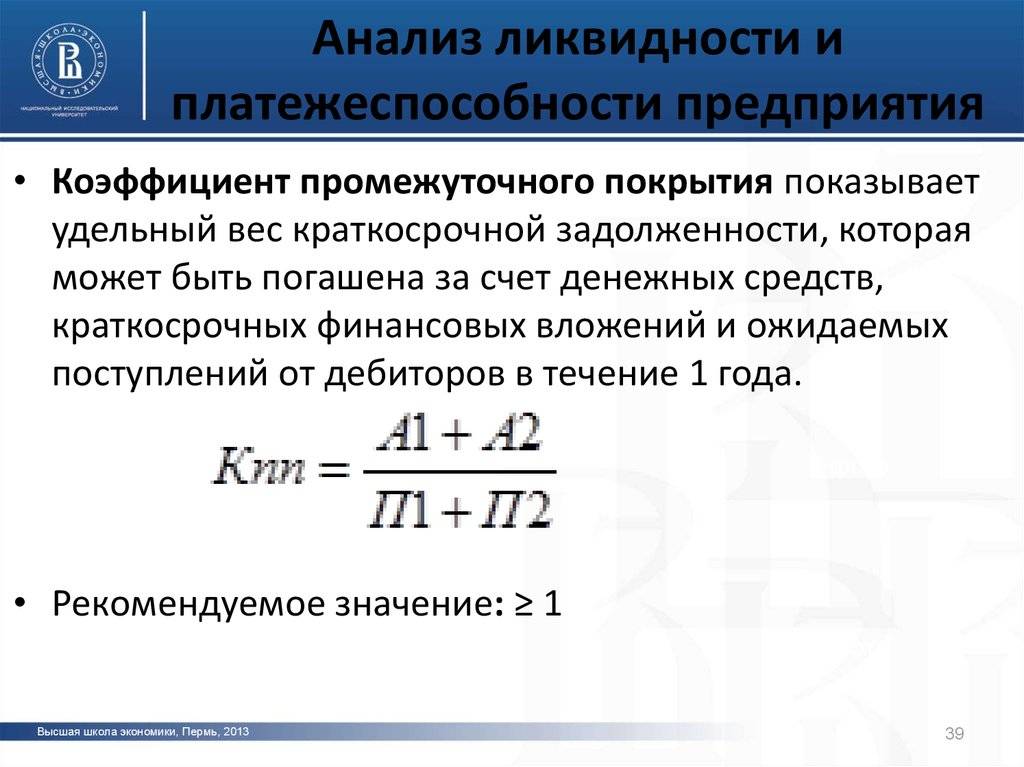

● Что такое ликвидность компании (предприятия)?

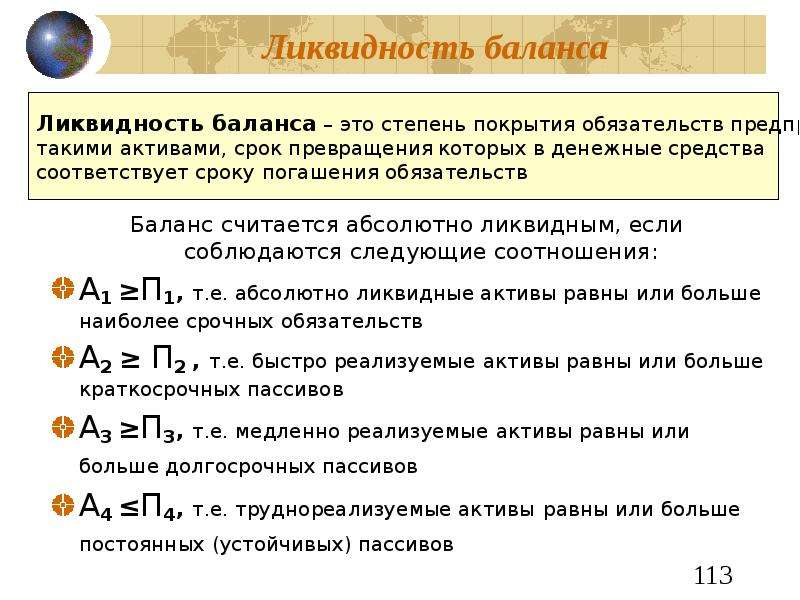

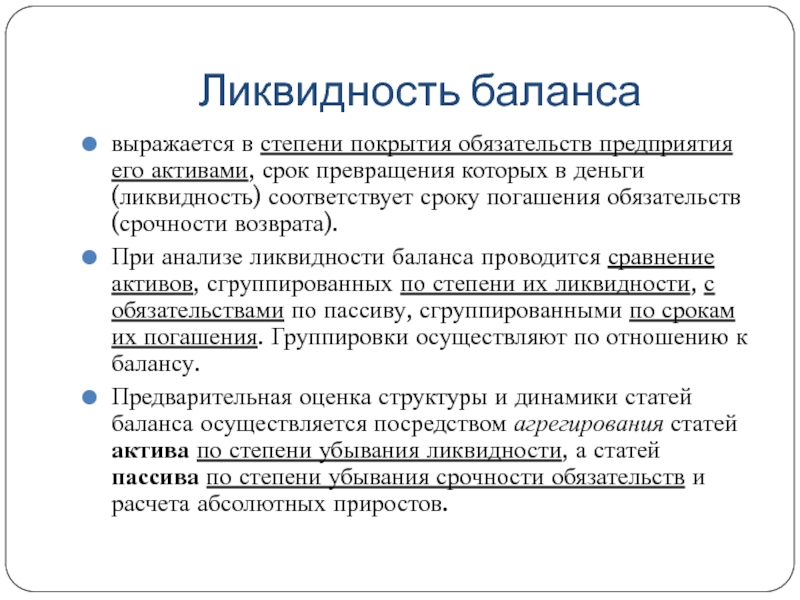

Чтобы сделать выводы о материальном благосостоянии предприятия, эксперты смотрят на два его качества – платежеспособность и ликвидность. О ликвидности предприятия могут свидетельствовать денежные показатели, которые получают из расчетов отчетности предприятия. Иными словами, если предприятие может погашать свои задолженности, не влезая для этого в дополнительные долги – оно является ликвидным.

● Ликвидность рынка

Как определить, является ли рынок хоть сколько-нибудь ликвидным? Следует внимательно изучить динамику сделок на выбранном рынке.

Для рынков придумали английский термин «чёрн» (churn). Он обозначает то, как соотносятся между собой объёмы контрактов, заключаемых игроками на рынке (открытые позиции) и стоимость реальных объемов товаров, которые были поставлены по этим контрактам с определенной торговой площадки. Принято считать, что если чёрн составляет более 15, то рынок является ликвидным.

● Ценные бумаги

Сделки с ценными бумагами проводятся по двум принципам – котировочному и рыночному. В первом случае игрок выставляет свои собственные заявки на покупку или продажу, и сам указывает стоимость. Если сделка проводится по рыночному принципу, то заявки выставляют для немедленного исполнения по текущим ценам спроса или предложения. Благодаря котировочным заявкам строится моментальная ликвидность рынка. Торговая ликвидность формируется при помощи как раз-таки рыночных заявок.

Благодаря котировочным заявкам строится моментальная ликвидность рынка. Торговая ликвидность формируется при помощи как раз-таки рыночных заявок.

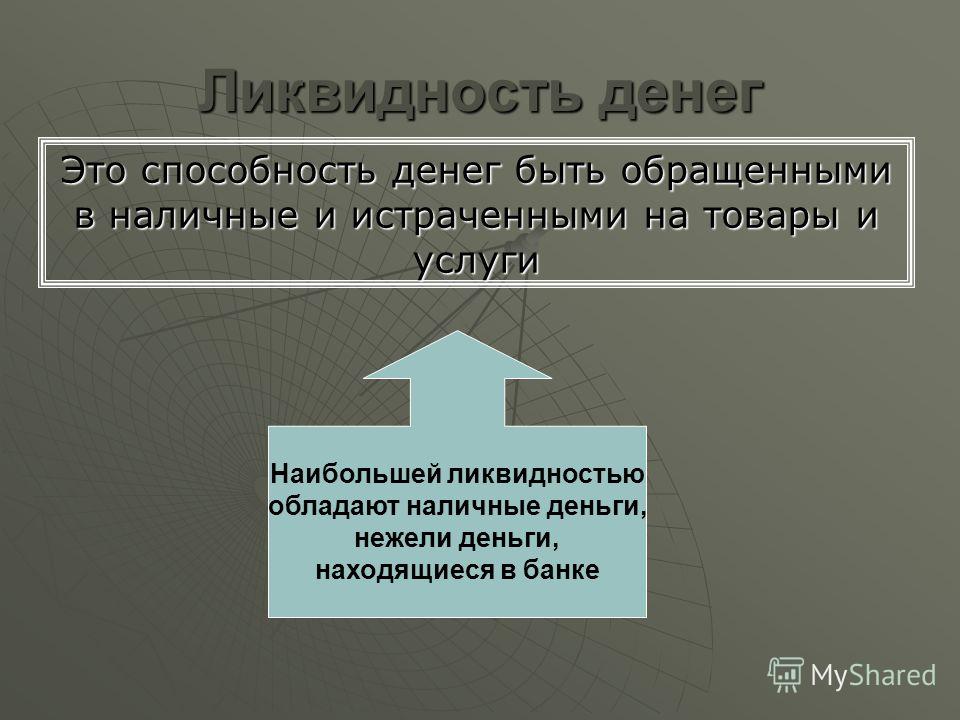

● Ликвидность денег

Ликвидность денег определяется тем, можно ли их использовать как платежное средство без изменения их себестоимости. Деньги имеют высочайшую ликвидность в рамках определенной экосистемы. Но всегда ли можно использовать денежный актив по назначению, обменяв на товары? Далеко не всегда. К примеру, у центральных банков разных государств есть определенные требования к материальному резерву, который нельзя тратить. Увеличение или снижение рамок этого резерва напрямую влияют на ликвидность денежных средств.

ФРС зальет экономику США деньгами: что теперь будет с ценами

Что случилось

Федеральная резервная система (ФРС) США объявила итоги двухдневного заседания: ставки остались на прежнем уровне в 0-0,25% и им «далеко до повышения», cворачивать программу скупки активов на $120 млрд ежемесячно пока тоже рано, сказал глава ФРС Джером Пауэлл.

Что это значит

ФРС решила продолжить вливать деньги в экономику США, пока она не восстановится, сказал на пресс-конференции Пауэлл. Он повторил, что ФРС начнет сокращать ежемесячную покупку активов, когда снизится уровень безработицы и стабилизируется инфляция. «Прогресс» в этом направлении есть, говорится в заявлении FOMC (Федерального комитета открытого рынка). «Прогресс» восприняли как намек, что сворачивание программы может начаться в конце этого года, пишут CNBC и WSJ.

Базовая ставка ФРС тоже останется «близкой к нулю» — 0-0,25%, ее повышение даже «близко не рассматривалось», отметил Пауэлл.

Реклама на Forbes

Решение ФРС не прекращать скупку активов означает, что пока один из факторов роста инфляции в США и многих других странах, включая Россию, останется. В Штатах цены растут самыми высокими за 12 лет темпами. Глава ФРС в этот раз сказал, что инфляция может быть более высокой и устойчивой, чем он ожидал. Но все-таки он уверен, что рост цен скоро замедлится.

Власть над прогнозами: что будет с мировой экономикой, если ФРС не сможет удержать инфляцию в США

Зачем мне это знать

Глобальная картина

В 2020 году в разгар пандемии во II квартале ВВП США упал на 33% по сравнению с предыдуащим кварталом. Тогда ФРС начал вливать в экономику триллионы долларов, каждый месяц выкупая на «напечатанные» деньги государственные облигации и ипотечные ценные бумаги на сумму минимум $120 млрд. Помимо этого, регулятор дважды понизил ключевую ставку: 3 марта — с 1,5–1,75% до 1–1,25% и 15 марта — до 0–0,25%. План сработал: индекс S&P500 в июне 2020 года поднялся более чем на 40% с мартовских минимумов.

В начале 2021 года президент США Джозеф Байден предложил влить в экономику еще почти $2 трлн (это больше российского ВВП за 2019 год), чтобы обеспечить рынкам бычий тренд на весь год. И это опять помогло. Во II квартале этого года ВВП США вырос на 8,5%, следует из прогноза Reuters. Официальные предварительные данные Минторг США опубликует позднее, 29 июля. Аналитики, опрошенные Bloomberg, прогнозируют американской экономике рост за 2021 год на 6,6%. Но за быстрое восстановление пришлось расплачиваться высокой инфляцией: в июне 2021 в США она превысила 5,4%. А долгосрочная цель ФРС — 2%.

И это опять помогло. Во II квартале этого года ВВП США вырос на 8,5%, следует из прогноза Reuters. Официальные предварительные данные Минторг США опубликует позднее, 29 июля. Аналитики, опрошенные Bloomberg, прогнозируют американской экономике рост за 2021 год на 6,6%. Но за быстрое восстановление пришлось расплачиваться высокой инфляцией: в июне 2021 в США она превысила 5,4%. А долгосрочная цель ФРС — 2%.

Пауэлл столкнулся с дилеммой — опасно для экономики отменять программу помощи сейчас, но нельзя и затягивать, иначе инфляция станет долгосрочной проблемой. «Обычно, когда в стране высокая инфляция, занятость тоже находится на высоком уровне… Но сейчас мы временно в такой ситуации, когда занятость и инфляция идут в разных направлениях. У нас не максимальная занятость, но высокая инфляция», — признал он.

Высокая инфляция оказалось проблемой не только в США — в том числе из-за избытка на рынках долларовой ликвидности она растет и в других странах. Центробанки реагируют на это повышением ставки — так, например, сделали регуляторы России и Бразилии. Неопределенности добавляет распространяющийся дельта-вариант коронавируса, из-за которого может начаться новая волна локдаунов.

Неопределенности добавляет распространяющийся дельта-вариант коронавируса, из-за которого может начаться новая волна локдаунов.

Добрые «ястребы» из Федрезерва: почему растущая инфляция не пугает ФРС

Для инвестора

О решении сворачивать скупку активов ФРС может объявить в августе и сентябре, считают большинство экономистов, опрошенных агентством Bloomberg. Само сворачивание начнется в первом квартале 2022 года. Большинство инвестбанков ждут, что это приведет к росту доходности американских гособлигаций до 1,6-1,8%.

Ужесточение политики ФРС будет сдерживать не только инфляцию, но и траты потребителей, а значит, и прибыль компаний. В 2014-2015 годах ФРС тоже сворачивала программу стимулирования, и индекс S&P500 упал на 5-6%. Так будет и сейчас, полагает директор по инвестициям «БКС Мир инвестиций» Константин Черепанов.

Стратеги 15 американских инвестбанков прогнозируют, что индекс S&P500 к концу года почти не изменится от текущих уровней. Но в Bank of America считают, что индекс потеряет 12% к своему текущему значению.

Но в Bank of America считают, что индекс потеряет 12% к своему текущему значению.

Ожидание дальнейших действий ФРС пока добавляет инвесторам нервозности: вчера до начала пресс-конференции Пауэлла индекс доллара, который отслеживает его курс по отношению к шести другим валютам, вырос на 0,1 п. п. — до 92,5. Однако затем он снизился и продолжил падать после объявления итогов заседания до 92,2.

В «Тинькофф Инвестициях» считают, что рост американской экономики приближается к пику, а ужесточение политики ФРС его замедлит. Отчасти поэтому компания в июле внепланово обновила свою стратегию для инвесторов по американскому рынку. В ней говорится, что вместе с замедлением экономики перестанут расти акции стоимости — в основном сырьевых компаний, а также связанных с недвижимостью. Аналитики «Тинькофф Инвестиций» советуют пассивным инвесторам не вкладываться в голубые фишки из S&P500, потому что «потенциал роста не стоит рисков снижения американского рынка», и предлагают приглядеться к бумагам компаний, сильно подешевевшим с начала года — онлайн-ретейлера MercadoLibre (минус 25% с начала года), крупнейшего в мире поставщика телемедицины из США Teladoc Health (минус 50%) и поставщик облачных решений Fastly (минус 60%).

востребованы ли они в России? — ECONS.ONLINE

Прошлый раз словосочетание «вертолетные деньги» занимало заметное место в обсуждениях экономистов и комментаторов 12 лет назад, поздней осенью и в начале зимы памятного 2008 г. То, что об этой мере снова начали говорить в 2020 г. – и на Российском экономическом конгрессе 23 декабря ей посвящен даже отдельный

круглый стол, на основе своего выступления там я подготовил эту колонку, – красноречивое свидетельство того, насколько исключительным стал этот год для экономической политики во всем мире. Но и в 2008, и в 2020 г. это словосочетание так и осталось в заголовках новостей. Ни один из центральных банков мира ни тогда, ни сейчас не задействовал данный инструмент денежно-кредитной политики. Тем не менее в ответ на пандемию COVID-19 и вызванный ограничительными мерами экономический спад центральные банки и правительства отреагировали более стремительно и масштабно, чем 12 лет назад.

Чтобы понять, что из себя представляют нестандартные меры ДКП, давайте разберемся в системе ее координат.

Как устроена стандартная ДКП? Целью денежно-кредитной политики любого ответственного центрального банка является ценовая стабильность. В контексте режима таргетирования инфляции это означает, что центральный банк стремится, чтобы темп роста общего уровня цен в экономике по возможности удерживался вблизи его цели по инфляции, если экономика находится на своем потенциале. Либо, в случае значительного отклонения экономики от потенциала и, как следствие этого, инфляции от цели, – чтобы темп роста цен возвращался к этой цели (а экономика, соответственно, к своему потенциалу). Для Банка России цель по инфляции – «вблизи 4%».

Для Банка России цель по инфляции – «вблизи 4%».

Каким образом центральный банк достигает этой цели? Посредством создания в экономике таких денежно-кредитных условий, которые будут формировать рост кредита, совокупного спроса и в конечном счете ценовой динамики, соответствующей цели по инфляции.

При этом денежно-кредитные условия складываются из ценовых (процентные ставки, стоимость финансовых активов) и неценовых (иные условия предоставления кредита конкретному заемщику) – как на депозитно-кредитном рынке, так и на рынках облигаций, акций, производных финансовых инструментов.

Цены этих финансовых инструментов по отношению друг к другу, процентные ставки по ним определяются рыночными силами спроса и предложения. При эффективно работающем финансовом рынке именно этот механизм позволяет наиболее полно отразить в ценах финансовых инструментов оценку экономическими агентами текущей экономической ситуации, их ожидания относительно будущего, баланс рисков.

Центральный банк не может знать, каковы справедливые соотношения всего этого множества цен финансовых активов. Поэтому в нормальных условиях центральный банк стремится проводить свою денежно-кредитную политику весьма «точечным» образом, влияя исключительно на цену текущей ликвидности – тех денег, которые используются непосредственно в текущих расчетах. Это ставка денежного рынка «овернайт», то есть цена денег на один день.

Процентные ставки на более длинные сроки – а через них и цены более сложных финансовых инструментов – определяются текущим уровнем ставки «овернайт» вкупе с ожиданиями ее значений в каждый момент времени в будущем и оценкой рынком всевозможных премий за риск. Поэтому, влияя на уровень ставки «овернайт», а также в какой-то мере влияя на ожидания рынка о ее значении в будущем (чем больше доверие финансового рынка и общества к центральному банку – тем больше его способность влиять на эти ожидания), центральный банк способен добиться тех средних денежно-кредитных условий, которые обеспечат выполнение его задачи по поддержанию ценовой стабильности.

Соответственно, основным инструментом стандартной ДКП является ключевая ставка центрального банка – то есть тот уровень, вблизи которого центральный банк намерен поддерживать ставку «овернайт» в текущее время. Не менее важную роль играет коммуникация о ДКП, которая позволяет формировать ожидания, как центральный банк будет уточнять эту ставку в будущем в зависимости от изменения экономических условий.

И как центральный банк решает операционную задачу по удержанию ставки «овернайт» вблизи ключевой? Операционные процедуры ДКП центральных банков разнятся техническими деталями, которые определяются особенностями финансовых систем конкретных стран. Но во всех случаях сутью действий центрального банка является изменение остатков на корсчетах коммерческих банков в центральном банке. Это те средства, которые банки могут использовать для расчетов в данный момент времени. Как правило, центральный банк устанавливает обязательные резервные требования, которые обязывают каждый банк поддерживать в среднем определенный объем средств на своем корсчете. Эти требования и потребности в проведении ежедневных платежей (а вовсе не потребность в средствах для выдачи новых кредитов, как нам часто приходится слышать) и формируют спрос банков на текущую ликвидность.

Эти требования и потребности в проведении ежедневных платежей (а вовсе не потребность в средствах для выдачи новых кредитов, как нам часто приходится слышать) и формируют спрос банков на текущую ликвидность.

В случае Банка России эти операции проводятся посредством аукционов репо (предоставление ликвидности) либо депозитных аукционов (абсорбирование излишка ликвидности). Стандартный срок операций – 1 неделя, но при необходимости мы проводим операции «тонкой настройки» на более короткие сроки. Другие центральные банки – в частности, ФРС США – эти операции исторически проводили в виде покупок и продаж государственных облигаций (это то, что до сих является «каноническим» описанием процедуры ДКП в учебниках макроэкономики для первого курса). В рамках стандартной ДКП эти операции осуществляются в весьма ограниченном объеме и в обе стороны, что существенно не меняет размер баланса центрального банка. В моменты дефицита ликвидности – как, например, во время опасений об «ошибке 2000 года» или после террористических атак 11 сентября 2001 г. – ФРС значительно увеличивала размер своего баланса, но эти операции решали исключительно задачу стабилизации ставок денежного рынка вблизи целевой ставки ФРС по федеральным фондам (Federal funds target – ставка «овернайт», по которой банки кредитуют друг друга и заимствуют друг у друга) и поддержания общей финансовой стабильности. Они носили весьма мимолетный характер и не влияли на направленность ДКП.

– ФРС значительно увеличивала размер своего баланса, но эти операции решали исключительно задачу стабилизации ставок денежного рынка вблизи целевой ставки ФРС по федеральным фондам (Federal funds target – ставка «овернайт», по которой банки кредитуют друг друга и заимствуют друг у друга) и поддержания общей финансовой стабильности. Они носили весьма мимолетный характер и не влияли на направленность ДКП.

Стандартная ДКП дает центральному банку возможность влиять на денежно-кредитные условия в очень широких пределах. Но – есть очень важное ограничение. Если ключевая ставка уже достигла нуля, то дальнейшее ее снижение весьма затруднительно.

Как показал опыт ЕЦБ, Швейцарии, Швеции и ряда других стран, при большом желании ключевую ставку можно сделать немного отрицательной, но пространство для этого весьма невелико. По той простой причине, что крайне сложно платить значимо отрицательные ставки по депозитам населения, которое в этих условиях предпочтет держать свои сбережения в наличных.

Данная граница – zero lower bound, или более общий термин effective lower bound, – как раз и определяет тот рубеж, при достижении которого центральному банку может потребоваться активировать дополнительные инструменты.

Такая необходимость может возникнуть только в одном случае – при наличии выраженных дезинфляционных или, хуже того, дефляционных рисков, устойчивого отклонения инфляции вниз от цели центрального банка, которое можно побороть только дополнительным значительным смягчением денежно-кредитных условий. Поскольку дальше снижать ключевую ставку невозможно – или, точнее, ее дальнейшее снижение не даст значимого эффекта для денежно-кредитных условий, так как депозитные, а стало быть, и кредитные ставки не последуют за ключевой, – это приходится делать другими способами.

Перечислю эти способы в том порядке, в котором они упоминаются в

речи Бена Бернанке, которую он произнес в ноябре 2002 г., когда еще не был председателем ФРС, а только членом Совета управляющих.

Forward guidance. Для того чтобы убедить финансовые рынки и экономических агентов, что мягкая ДКП будет проводиться длительное время, центральный банк может пообещать держать ключевую ставку неизменной продолжительный промежуток времени вне зависимости от экономических условий. Или обусловить начало нормализации ДКП определенными наблюдаемыми параметрами экономики – инфляцией, уровнем занятости, – только после достижения которых начнется такая нормализация.

Ценой и очень большим минусом данной политики является то, что это «связывает руки» центральному банку и ограничивает гибкость ДКП. Соответственно, этот инструмент может существенно повысить риск стремительного ускорения инфляции, если развитие экономики пойдет по другому сценарию, нежели предполагает центральный банк, или же если трансмиссионный механизм ДКП будет работать иначе, чем ожидается.

Остальные инструменты связаны с расширением баланса центрального банка, но различаются в механизме действия и характере искажений, привносимых ими в цены финансовых активов.

Покупка активов. В условиях стандартной политики изменения размеров баланса центрального банка носят временный характер и обусловлены исключительно задачей выполнения операционной цели центрального банка – поддержания ставок денежного рынка вблизи ключевой. В условиях применения нестандартных инструментов эти изменения являются значительно более устойчивыми – и гораздо большими по масштабу – и направлены на то, чтобы повлиять на цены широкого круга финансовых активов, то есть на направленность ДКП. Другими словами – если гора не идет к Магомету (ключевая ставка не может быть дальше снижена, чтобы смягчить денежно-кредитные условия), то Магомет идет к горе (центральный банк наполняет, а точнее, переполняет банковскую систему избыточной ликвидностью, чтобы добиться аналогичного результата).

Существует несколько режимов проведения данной политики:

- Контроль кривой доходности (yield curve control, YCC). Этот режим Бернанке в своей речи упоминает раньше других, хотя он более радикальный, чем количественное смягчение, и на практике применялся и в 2008 г.

, и сейчас лишь единичными центральными банками. В рамках YCC центральный банк, по сути, регулирует не только стоимость коротких денег, но и доходности на более длительные сроки. То есть он административно фиксирует форму кривой доходности, выкупая по этой доходности все, что ему готовы продать. Это позволяет добиться более низкого угла наклона кривой безрисковой доходности, сделать ее более плоской, чем это достижимо при проведении стандартной ДКП и нулевой ключевой ставке.

, и сейчас лишь единичными центральными банками. В рамках YCC центральный банк, по сути, регулирует не только стоимость коротких денег, но и доходности на более длительные сроки. То есть он административно фиксирует форму кривой доходности, выкупая по этой доходности все, что ему готовы продать. Это позволяет добиться более низкого угла наклона кривой безрисковой доходности, сделать ее более плоской, чем это достижимо при проведении стандартной ДКП и нулевой ключевой ставке.

В чем здесь проблема? Первое – как со всеми инструментами ДКП, которые опираются на масштабные покупки активов центральным банком, это искажает рыночное ценообразование. Второе – крайне проблематичен выход из использования данного инструмента, так как финансовая система «привыкает» к неограниченной поддержке центрального банка. Третье – финансовые рынки, цены финансовых активов перестают выполнять функцию беспристрастных «агрегаторов» информации о будущем состоянии экономики. Это в конечном счете неизбежно ведет к неэффективному распределению ресурсов в экономике.

- Количественное смягчение (quantitative easing, QE). Это более ограниченный вариант YCC, при котором центральный банк определяет не конкретные уровни доходности на различные сроки, а объемы покупки активов. То есть центральный банк воздействует на общий уровень денежно-кредитных условий в финансовой системе, но позволяет рынку продолжать самостоятельно определять относительные цены финансовых инструментов по отношению друг к другу. Это несколько снижает – но не устраняет – искажения и побочные последствия, перечисленные выше. При этом спектр покупаемых активов ограничен высококлассными активами (гособлигации или аналогичные им инструменты), которые центральный банк покупает или принимает в залог и в рамках своих стандартных операций по предоставлению ликвидности. Только здесь он это делает в гораздо большем объеме и на продолжительное время.

- Кредитное смягчение (credit easing, CE). В случае кредитного смягчения центральный банк стремится воздействовать не только на форму безрисковой кривой доходности, но и на риск-премию, в частности кредитную премию по рискованным облигациям и кредитам.

В предельном случае – это, по сути, bailout кредиторов (банков, но также и держателей облигаций), а заодно и заемщиков, долги которых в противном случае рынок отказался бы рефинансировать. В более умеренном варианте – это введение «стероидов» в трансмиссионный механизм ДКП, чтобы обеспечить более значительную передачу ее смягчения в денежно-кредитные условия для конечных заемщиков.

В предельном случае – это, по сути, bailout кредиторов (банков, но также и держателей облигаций), а заодно и заемщиков, долги которых в противном случае рынок отказался бы рефинансировать. В более умеренном варианте – это введение «стероидов» в трансмиссионный механизм ДКП, чтобы обеспечить более значительную передачу ее смягчения в денежно-кредитные условия для конечных заемщиков.

И если YCC и QE искажают информацию в структуре кривой доходности, то есть time value of money и time risk premium, то искажения от CE искажают credit risk premium. Это значительно увеличивает четвертый побочный продукт нестандартных мер ДКП как таковых и вообще избыточно активной ДКП – moral hazard (риск недобросовестного поведения участников рынка).

- Покупка иных активов. В принципе, центральный банк может и дальше расширять перечень того, что он покупает в стремлении наводнить финансовую систему избыточной ликвидностью. Это могут быть акции (как делает Банк Японии) или, например, иностранные активы (как делает Национальный банк Швейцарии).

Чем шире спектр этих покупок, тем значительнее масштаб искажений, которые эти операции привносят в экономику, тем более значительная доля финансового рынка перестает быть рыночной, а становится администрируемой.

Чем шире спектр этих покупок, тем значительнее масштаб искажений, которые эти операции привносят в экономику, тем более значительная доля финансового рынка перестает быть рыночной, а становится администрируемой.

Ровно поэтому эти меры и называются нестандартными, и к ним центральные банки прибегают только в случае исчерпания возможностей стандартной ДКП, которая позволяет ценам финансовых активов объективно отражать текущие условия и ожидания относительно будущего. А остальным экономическим агентам – принимать решения, ориентируясь на информацию, отраженную в этих ценах.

-

«Вертолетные деньги». Бернанке в самом конце своей речи 2002 г. лишь вскользь вспомнил о притче про вертолет с деньгами из статьи Милтона Фридмана Optimum Quantity of Money 1969 г. У Фридмана эта притча вообще не имела касательства к практическому проведению ДКП. Более того, по воспоминаниям самого Бернанке, пресс-секретарь Совета управляющих ФРС Дейв Скидмор отговаривал его от использования аллегории с вертолетом – «It’s just not the sort of thing a central banker says» («Это не совсем то, о чем говорят центробанкиры»).

Бернанке речь не исправил, и теперь очень многие считают, что это он в 2002 г. изобрел или даже рекомендовал «вертолетные деньги».

Бернанке речь не исправил, и теперь очень многие считают, что это он в 2002 г. изобрел или даже рекомендовал «вертолетные деньги».

В своей речи Бернанке говорит, что частным случаем «вертолетных денег» из притчи Фридмана может быть финансирование широкого снижения налогов – broad-based tax cut – за счет покупок центральным банком государственного долга с очень низкой доходностью. Это некоторое обобщение – на мой взгляд, в такой постановке это все-таки скорее QE, чем «вертолетные деньги». Хотя в пределе – при очень длинных сроках заимствования и при очень низкой ставке – первое практически неотличимо от второго.

Принципиальным отличием «вертолетных денег» в чистом виде от покупок активов является то, что при покупках активов центральный банк обменивает уже существующие в экономике финансовые активы на деньги, получая эти активы на свой баланс. В случае «вертолетных денег» центральный банк просто выдает эти новые деньги, «разбрасывает с вертолета», не прося вообще ничего взамен. Дополнительной большой проблемой, которая возникает в этом случае, – и причина, по которой Дейв Скидмор предлагал исключить вертолет Фридмана из выступления Бернанке, – является то, что этот процесс по своей природе еще более неограничен в масштабах, чем покупка активов. Все гиперинфляции в мире являются результатом политики «вертолетных денег».

Дополнительной большой проблемой, которая возникает в этом случае, – и причина, по которой Дейв Скидмор предлагал исключить вертолет Фридмана из выступления Бернанке, – является то, что этот процесс по своей природе еще более неограничен в масштабах, чем покупка активов. Все гиперинфляции в мире являются результатом политики «вертолетных денег».

И вот здесь очень важно подчеркнуть контекст речи Бернанке и напомнить ее название – Deflation: Making Sure It Doesn’t Happen Here («Дефляция: Как нам ее не допустить»). Все нестандартные меры ДКП и в особенности данная рекомендация про «вертолетные деньги» предлагаются Бернанке исключительно как меры, когда эффективности остальных инструментов ДКП недостаточно для предотвращения дефляции. Не просто временного отклонения инфляции вниз от цели – а устойчивого снижения общего уровня цен, которое может иметь крайне неблагоприятные последствия для устойчивости финансовой системы и экономики в целом. В иных условиях побочные эффекты для финансовых рынков и неопределенные перспективы по способности центрального банка свернуть использование данных инструментов являются крайне весомыми возражениями против начала такого использования.

И это то, как об этом думали крупнейшие центральные банки и до 2008 г., и продолжают думать сейчас. Поэтому то, что эти «популярные идеи» оказались-таки задействованы, – это не проявления «инновационности» или «современности» проводимой ДКП. В этих идеях нет ничего нового (повторю, что Фридман описал притчу о вертолете в 1969 г.). Их «популярность» – это свидетельство исчерпания пространства для стандартной ДКП во многих крупнейших экономиках. Это также является отражением того, что центральные банки вынуждены на постоянной основе использовать инструменты, которые раньше они задействовали весьма краткосрочно в период кризисов ликвидности, для «латания прорех» в финансовой системе и экономике.

Нестандартные меры в России

Востребованы ли эти нестандартные инструменты в сегодняшней России? В настоящее время не видны ни риск дефляции, ни риск устойчивого отклонения инфляции вниз от цели, которое могло бы опустить инфляционные ожидания ниже нашей цели. Напротив, инфляционные ожидания остаются значимо выше цели Центрального банка России, а в этом году они вновь возросли.

Напротив, инфляционные ожидания остаются значимо выше цели Центрального банка России, а в этом году они вновь возросли.

И прогноз Банка России, и прогнозы других экономистов предполагают стабилизацию инфляции на цели «вблизи 4%» самое позднее в 2022 г. А текущая инфляция – и за последние 12 месяцев, и текущий сезонно сглаженный индекс – находится около 4% или даже несколько этот уровень превышает.

Ключевая ставка сейчас находится на уровне 4,25%, что весьма далеко от нуля. И даже если effective lower bound для России находится несколько выше этой отметки, пока нет никаких оснований говорить, что мы его достигли. На каждое предпринятое Центральным банком снижение ключевой ставки депозитные ставки реагировали заметным снижением.

Сбалансированная ДКП, основанная на принципах таргетирования инфляции, в сочетании с консервативной макропруденциальной политикой и эффективным надзором за участниками финансового сектора позволяют достигать цели без использования нестандартных инструментов. Так что ответ и мой, и Банка России: нет, нестандартные меры сегодня в России не востребованы.

Так что ответ и мой, и Банка России: нет, нестандартные меры сегодня в России не востребованы.

Мировая экономика попадет в ловушку ликвидности

экономистНиколай КащеевэкономистНиколай Кащеев

Мир находится на пороге грандиозной монетизации, невероятной по объемам даже на фоне десятых годов эмиссии.Это несложно понять. Огромные дефициты бюджета у тех, у кого и так они были велики и у кого и так рос немалый госдолг — это вопрос решенный. Г-н Ремчуков задал правильный вопрос: кто покупал Treasuries? Помимо внутренних инвесторов, где разрослась роль ФРС, еще — в немалой степени — те, кто имел профицит торговли с долларовым миром: ЮВА и нефтяные экспортеры. Сколько они купят теперь? У них-то теперь совсем другие проблемы, нежели пристройство избыточной долларовой ликвидности.

Сколько они купят теперь? У них-то теперь совсем другие проблемы, нежели пристройство избыточной долларовой ликвидности.

Сколько предложат на рынок госдолга США? 3 триллиона долларов бумаг по номиналу? Два — в хорошем случае? Или 4-6? У Европы будут внутренние проблемы, в Еврозоне: возможно, опять придется вытягивать юг. И не только юг на этот раз. В Китае… понятно. В Заливе? Тоже. Центробанки, не успев справиться с последствиями прежних QE, нормализовать денежную политику, продолжат с того места, где недавно закончили. Печатать.

Что помогло избежать инфляции в 2011-2020 гг., причем настолько, что даже с дефляцией пришлось бороться вполне напряженно, год за годом? Несколько факторов. Первым называют инфляцию активов вместо потребительской. Ок, но она тесно связана с тем, что сливки сняли инвесторы, люди особенные: а средний класс пошел слошь в официанты — с низкими доходами. И тоже не дал инфляции спиралить наверх. Еще ценовое давление убирала конкуренция с emerging markets, прежде всего, с ЮВА.

Теперь, когда денег будет напечатано не просто много, а ОЧЕНЬ много (это вы думали, что уже было много, но МНОГО еще будет), то выхода всего два: либо гипер… ладно, очень быстрая дальнейшая инфляция активов, включая теперь и junk, который выпрет раковой опухолью. Либо, наконец, долгожданная галопирующая инфляция потребительских цен. И, наконец, казалось бы, невероятное и совсем плохое: и то, и это. Впрочем, гибкая современная экономика может ответить на прыжок конечного спроса на дармовых кредитах (если базели не дадут их выдать банкам, за них это сделает теневая банковская система и финструктуры при производителях) быстрым ростом предложения — пока ресурсное голодание (включая трудовые ресурсы) при таком взрыве не даст себя знать. И тогда инфляция возьмет реванш. Да еще какой!

В итоге мы получаем либо очередной вариант субпрайм-кризиса (например, junk на новом витке, в колоссальных объемах и при новой волне секьюритизации), либо классический кризис перепроизводства… либо и то, и другое.

Чем ответят монетарные власти мира на это приятное событие? Как чем? Ничем! Какой смысл добавлять в атмосферу еще воздуха, сгенерированного как-нибудь? Ну, разве какой-нибудь Трамп-джуниор отменит все налоги… чтобы ФРС опять монетизировала еще раз выросший госдолг. Воздух в атмосферу.

(И еще: гудбай, сбережения. А вместо них — новый основной источник инвестиций: эмиссионные деньги. Где тут место оценке риска? Где тут интерес банков в депозитах физиков и т.п.?)

Ловушка ликвидности, как она есть. Мы попали. Если не удастся найти действительно неконвенциальный выход.

Источник

Что будет важнее — уникальность или ликвидность? – Weekend – Коммерсантъ

Две противоположные тенденции определяют перспективы развития жилья — персонализация и имперсональность. Не совсем понятно, какая из них победит и каким окажется результат победы

В 1990–2000-е годы в жилище luxury была распространена приватизация всех возможных функций — досуга, спорта, еды. Площадь частных домов хотя обычно была в пределах полутора тысяч метров, но могла доходить до пяти. Они включали в себя гостиницы для приезжающих друзей и родственников, музеи, спортивные комплексы с бассейнами и хоккейными площадками, зоопарки и ботанические сады, обеденные залы и кухни, выстроенные по стандартам, принятым в ресторанах. Городские квартиры были скромнее, но, в общем-то, вдохновлялись тем же идеалом. Сегодня такое стремление к полной независимости от контекста встречается сравнительно редко, но идея вполне жива.

Площадь частных домов хотя обычно была в пределах полутора тысяч метров, но могла доходить до пяти. Они включали в себя гостиницы для приезжающих друзей и родственников, музеи, спортивные комплексы с бассейнами и хоккейными площадками, зоопарки и ботанические сады, обеденные залы и кухни, выстроенные по стандартам, принятым в ресторанах. Городские квартиры были скромнее, но, в общем-то, вдохновлялись тем же идеалом. Сегодня такое стремление к полной независимости от контекста встречается сравнительно редко, но идея вполне жива.

Как правило, идеал жилья в высшем сегменте потребления постепенно распространяется вниз, хотя следует с прискорбием признать, что процесс несколько тормозится замедлением роста благосостояния. У нас есть образ современного жилья luxury, но что такое массовое постсоветское жилье, мы пока не знаем, вернее, не знаем, чем оно отличается от советского. Половина населения России проживает в типовых индустриальных домах советского производства или произведенных по советскому образцу и вовсе не думает о том, как зажить по-новому. Больше того, мы исполняем национальный проект «Доступное жилье», который предполагает производство такого же продукта в объеме 120 млн кв. м в год.

Больше того, мы исполняем национальный проект «Доступное жилье», который предполагает производство такого же продукта в объеме 120 млн кв. м в год.

Тем не менее даже в России мы достигли рубежа в 25 квадратных метров на человека. В Западной Европе — в два раза больше, а в Северной и в США — в три. Это пространство, в два и более раз превышающее потребности обеспечения советских минимальных жизненных функций, открывает возможности обустройства неповторимого жилья «под себя». Речь идет не только и даже не столько о дизайне, сколько о функциональном наполнении квартиры.

Фундаментальным фактором здесь является то, что организация труда в постиндустриальной экономике больше не требует собирать вместе большое количество людей, чтобы они работали вместе. Неважно, идет ли речь о фабрике или об офисе. Из этого следует, что достаточно маргинальный в ХХ веке образ жизни того, что называется «буржуазный специалист» — адвокат, частный врач, архитектор, писатель,— перестает быть маргинальным. Ходить ли на работу в офис или работать у себя дома оказывается частным выбором большого количества людей — как минимум четверти работающего населения, причем сюда входят не только программисты, дизайнеры, менеджеры, но и люди, производящие что-либо в небольших количествах посредством, скажем, 3D-печати,— дом дополняется в этом случае кабинетом или мастерской.

Ходить ли на работу в офис или работать у себя дома оказывается частным выбором большого количества людей — как минимум четверти работающего населения, причем сюда входят не только программисты, дизайнеры, менеджеры, но и люди, производящие что-либо в небольших количествах посредством, скажем, 3D-печати,— дом дополняется в этом случае кабинетом или мастерской.

Эволюция фитнеса в сторону смещения онлайн- и офлайн-пространств, когда вы можете практически не сходя с места играть в теннис и гольф, стрелять и спускаться на горных лыжах, грести и летать — за счет тренажера, нагружающего вашу физику, и виртуальной среды, нагружающей ваши мозги,— позволяет думать, что спорт сможет переместиться в ваш дом. Ограничения в социальном измерении спорта, скорее всего, будут преодолены — уже сегодня вы можете играть в парные игры с виртуальным партнером, а в будущем, возможно, сможете действовать в составе команд. Думаю, и здесь при прочих равных возможность выбрать себе тренера или партнера из сети, а не из предложенных клубом, пользоваться личным, а не коллективным санузлом и раздевалкой и т. д., постепенно и сообразно развитию технологий могут сделать фитнес в жилище куда более массовым.

д., постепенно и сообразно развитию технологий могут сделать фитнес в жилище куда более массовым.

То же в существенной степени касается и досуга, тем более что уже сегодня большинство людей проводят свой досуг в сети. Здесь, однако, есть ограничения. Индустриальное общество, то есть общество масс, в качестве побочного продукта породило массовый досуг — миллионные зрелища, массовые праздники, танцующие толпы,— чья ценность основана на физическом взаимодействии с коллективным телом социума. Пока ничего в развитии сети не намекает на возможности замены этого ценимого многими удовольствия на виртуальный опыт. В этом смысле досуг вряд ли может быть доставлен по месту жительства. Более того, анализ образа жизни и предпочтений поколений миллениалов и следующих показывает, что чем больше они стремятся работать по отдельности, тем больше они ценят возможность коллективно отдыхать. Исходя из этого, можно предположить, что традиционная гостиная как принадлежность жилища не изменит своих размеров и функций.

Чего не скажешь об оранжерее. Экология уверенно превращается в новую религию, и я бы не исключал вероятности развития экологической религиозности протестантского типа, когда человек предпочитает коллективной связи с природой индивидуальную и личную. Отсюда необходимость присутствия природы на дому круглый год, а особенности жизнедеятельности ее представителей таковы, что потребность в особых помещениях для них легко предсказуема и высоко вероятна.

Если вы добавите сюда традиционные для сегодняшней квартиры спальню, санузел и кухню, а также потерянную в ходе социальных революций в нашей стране кладовку, то вы как раз, по-видимому, и получите жилье в расчете 100 кв. м на человека, которым, по идее, должно было бы стать жилище будущего. Это то, чего хотят люди, и жилище будущего развивалось бы в сторону удовлетворения этих желаний, если бы не прямо противоположная тенденция.

Главный показатель эффективности городов в постиндустриальной экономике — это мобильность, понятая достаточно широко: от времени, которое вы тратите на передвижение по городу, до легкости переезда из города в город. Главное ограничение мобильности — это ваше жилье, вернее, издержки, которые вы несете на то, чтобы его поменять. Отсюда главная ценность жилья — это не его индивидуализация, а ликвидность. А чем менее жилье стандартно, тем менее оно ликвидно. Стандарт предполагает не увеличение, а уменьшение функциональной насыщенности жилья, ведь полный набор функций нужен не всем — кто-то не любит природу, кто-то не хочет работать дома. Собственно, единственное, что объединяет всех людей,— это то, что они дома спят и пользуются санузлом. Все остальное снижает потенциальную аудиторию товара.

Главное ограничение мобильности — это ваше жилье, вернее, издержки, которые вы несете на то, чтобы его поменять. Отсюда главная ценность жилья — это не его индивидуализация, а ликвидность. А чем менее жилье стандартно, тем менее оно ликвидно. Стандарт предполагает не увеличение, а уменьшение функциональной насыщенности жилья, ведь полный набор функций нужен не всем — кто-то не любит природу, кто-то не хочет работать дома. Собственно, единственное, что объединяет всех людей,— это то, что они дома спят и пользуются санузлом. Все остальное снижает потенциальную аудиторию товара.

При этом стоит учесть, что все функции, которые наполняют сегодня или наполнят в будущем жилье, реализованы в городе в коллективном доступе и мало того, что уже есть, но еще и совершенствуются. Опыт коливингов с коворкингами показывает, что граждане, если государство не селит их в общую квартиру принудительно, с радостью объединяются в нее сами, отдавая все функции, кроме сна в отдельном помещении, в коллективное пользование. Совершенно непонятно, что, помимо экзотических российских норм парковки, мешает делать малые офисы на первых этажах многоквартирных домов. Точно так же как и индивидуальные помещения для занятия фитнесом, которые могут использоваться в шесть раз интенсивнее и пропорционально дешевле стоить. Большие города уверенно отбивают у людей архаическую потребность приглашать родственников и друзей к себе домой — для этого город предоставляет кафе и рестораны. Даже с кухней возникает проблема. Сегодня привычка готовить и есть дома определяется экономикой — пока это примерно в четыре раза дешевле, чем в кафе, она вряд ли отомрет. Но если баланс цен поменяется и затраты на приобретение кухни окажутся сравнимы с ценой питания вне дома в течение одного инвестиционного цикла (пять-семь лет), то кто ж согласится сам жарить котлеты? Скорее это станет редким хобби вроде выпиливания лобзиком.

Совершенно непонятно, что, помимо экзотических российских норм парковки, мешает делать малые офисы на первых этажах многоквартирных домов. Точно так же как и индивидуальные помещения для занятия фитнесом, которые могут использоваться в шесть раз интенсивнее и пропорционально дешевле стоить. Большие города уверенно отбивают у людей архаическую потребность приглашать родственников и друзей к себе домой — для этого город предоставляет кафе и рестораны. Даже с кухней возникает проблема. Сегодня привычка готовить и есть дома определяется экономикой — пока это примерно в четыре раза дешевле, чем в кафе, она вряд ли отомрет. Но если баланс цен поменяется и затраты на приобретение кухни окажутся сравнимы с ценой питания вне дома в течение одного инвестиционного цикла (пять-семь лет), то кто ж согласится сам жарить котлеты? Скорее это станет редким хобби вроде выпиливания лобзиком.

Некоторые считают, что само по себе это противостояние двух типов жилья — большого многофункционального индивидуализированного дома и квартиры минимальной площади из стандартной спальни и санузла — достаточно традиционно. Это, в общем-то, противостояние старого родительского дома и квартиры для молодого человека, или семейного дома в субурбии и жилья для одиночки в мегаполисе, или до того — усадьбы и съемной квартиры в доходном доме. Это верно в том смысле, что сами описанные тренды имеют долгую историю. Однако они сильно эволюционировали.

Это, в общем-то, противостояние старого родительского дома и квартиры для молодого человека, или семейного дома в субурбии и жилья для одиночки в мегаполисе, или до того — усадьбы и съемной квартиры в доходном доме. Это верно в том смысле, что сами описанные тренды имеют долгую историю. Однако они сильно эволюционировали.

Человека, который родился бы в той же квартире, в которой умирает, сегодня в мегаполисе крайне трудно найти. Это один даже не на десять тысяч, а на сто тысяч. Люди меняют за время своей жизни несколько квартир, городов и даже стран. Вот эта большая уникальная квартира с высокой степенью индивидуализации — она последняя или предпоследняя перед переездом в дом престарелых. Это тоже в некотором смысле мобильность, поскольку в этой квартире живут сравнительно недолго. Родительские же дома — это больше не место, куда принято возвращаться, это недвижимость, которую принято наследовать и продавать. Но она плохо продается.

В индустриальную эпоху считалось, что дом в традиционном смысле противостоит технологиям — из заводских панелей по типовому проекту его не построишь. Сегодня выяснилось, что дело не в технологиях. Хотя, конечно, в странах догоняющего, как это принято называть, развития строительное лобби пока продолжает навязывать обществу типовое индустриальное жилье, напирая в первую очередь на технологическую необходимость, но это издержки развития цивилизации и в перспективе будущего их можно не рассматривать. Дом, однако, противостоит не только технологиям массового производства, но и рынку потребления.

Сегодня выяснилось, что дело не в технологиях. Хотя, конечно, в странах догоняющего, как это принято называть, развития строительное лобби пока продолжает навязывать обществу типовое индустриальное жилье, напирая в первую очередь на технологическую необходимость, но это издержки развития цивилизации и в перспективе будущего их можно не рассматривать. Дом, однако, противостоит не только технологиям массового производства, но и рынку потребления.

Массовое жилье — это массовый рынок, а на нем идеальный товар — это квадратный метр без индивидуализирующих признаков. Чем обмен интенсивнее, тем меньше шансов существования у индивидуализированного жилища — оно может сохраниться в субурбии и в малых городах. Однако там, где государству, основываясь на необходимости решения жилищной проблемы, удается представить массовую коммерциализацию жилья с целью извлечения прибыли — в деньгах или в политической поддержке — как общественное благо, шансов на сохранение жилья как образа человеческой личности немного. Россия и Китай тут мало отличаются друг от друга.

Россия и Китай тут мало отличаются друг от друга.

И их совсем мало в мегаполисе. Напомню, мы сегодня переживаем период «второй урбанизации» — переезд населения из малых и средних городов в мегаполисы; в будущем мы уверенно прогнозируем, что большинство населения будет не просто жителями городов, но жителями очень больших городов. И это означает, что тренд имперсональности будет побеждать независимо от желаний граждан. Но из этого не следует, что стремление к уникальности исчезнет.

Парадокс ситуации заключается вот в чем. Экономика требует стандартных квартир, но уникальных городов. Мы это прекрасно видим сегодня, когда спальные районы пристраиваются к городам с историческими центрами, паразитируя на их уникальности,— что здесь может поменяться в будущем? Вызов жилья будущего — создать стандартную, ликвидную квартиру в уникальном доме.

Этот вопрос не решен, и неясно, как его решит будущее. XIX век решал ту же задачу (хотя и с совершенно иным функциональным наполнением и площадью квартиры) за счет декорации дома фасадами в исторических стилях. Но я не уверен в том, что это можно повторить. Общество в таких вопросах доверяет профессионалам, архитекторы — повсеместно — при попытке создать дом в историческом стиле издают истошный визг массового негодования. Убедить девелопера в том, что ему нужно потратить большие деньги на то, что все профессионалы считают дрянью и оскорблением общественного вкуса, довольно трудно. Есть чудаки, но это редкость — сколько-нибудь заметное число девелоперов не удалось убедить ни принцу Чарльзу, ни Юрию Лужкову.

Но я не уверен в том, что это можно повторить. Общество в таких вопросах доверяет профессионалам, архитекторы — повсеместно — при попытке создать дом в историческом стиле издают истошный визг массового негодования. Убедить девелопера в том, что ему нужно потратить большие деньги на то, что все профессионалы считают дрянью и оскорблением общественного вкуса, довольно трудно. Есть чудаки, но это редкость — сколько-нибудь заметное число девелоперов не удалось убедить ни принцу Чарльзу, ни Юрию Лужкову.

В рамках же современной архитектуры, наследующей модернистской традиции, создание уникальности, внятной кому-либо, кроме коллег, выглядит почти невыполнимой задачей. Когда архитекторы с правильными модернистскими убеждениями с большим пафосом повторяют, что архитектура должна обеспечивать социальный эффект и быть полезной обществу и технологичность с функциональностью для людей намного эффективнее, чем красота и богатство имперских стилей, они не очень осознают, что эти декларации ведут к уничтожению потребности в архитекторе как таковой. Произведение современной архитектуры понятным образом — отчаянной криволинейностью или абрисом, исключающим всякую возможность равновесия,— создается в общественном здании. Там, где есть неповторимая функция в неповторимой конфигурации. Но создать нечто уникальное, состоящее из стандартных жилых ячеек, не удается. Один технологичный и эффективный дом, будем честны, так мало отличается от другого, что нет смысла заморачиваться авторским проектом. Технологичность и эффективность лучше обеспечивается заводскими изделиями.

Произведение современной архитектуры понятным образом — отчаянной криволинейностью или абрисом, исключающим всякую возможность равновесия,— создается в общественном здании. Там, где есть неповторимая функция в неповторимой конфигурации. Но создать нечто уникальное, состоящее из стандартных жилых ячеек, не удается. Один технологичный и эффективный дом, будем честны, так мало отличается от другого, что нет смысла заморачиваться авторским проектом. Технологичность и эффективность лучше обеспечивается заводскими изделиями.

Я, честно сказать, не вполне уверен, что проблему массового жилья в будущем городе будет решать архитектор. Этого не было до XX века, архитекторы не занимались массовым жильем — это делали подрядчики, строители, спекулянты, но не люди с высшим художественным образованием. Вполне возможно, что не будет и в будущем, тем более что у нас уже три поколения архитекторов, ушибленных модернизмом. Задача создания каркаса для многоквартирного дома из стандартных квартир вообще-то инженерная, а не архитектурная: это то же самое, что компоновка стандартных шкафов для оборудования. Задача расстановки домов в городе только называется градостроительной — на самом деле в реалиях нашей страны она целиком бюрократическая. Что же касается самой квартиры, то она уже сегодня может быть полностью напечатана 3D-принтером. Принтером же можно и подпечатывать квартиры по мере того, как жильцы будут меняться или им просто надоест декор. Осталось только принять стандарты, написать программы, усовершенствовать технологию — и все, можно стартовать.

Задача расстановки домов в городе только называется градостроительной — на самом деле в реалиях нашей страны она целиком бюрократическая. Что же касается самой квартиры, то она уже сегодня может быть полностью напечатана 3D-принтером. Принтером же можно и подпечатывать квартиры по мере того, как жильцы будут меняться или им просто надоест декор. Осталось только принять стандарты, написать программы, усовершенствовать технологию — и все, можно стартовать.

Токенизация активов и её влияние на финансовые рынки

Что же такое токенизация активов и почему это важно?

Учитывая отсутствие единой классификации криптоактивов, рынок определяет токенизацию несколькими различными, иногда противоречивыми способами. Токенизированные активы часто путают с собственно цифровыми активами, такими как биткойны или цифровыми валютами центрального банка, а некоторые эксперты утверждают, что выпуск токенизированных ценных бумаг это следующее поколение ICO.

Токенизация реальных активов, которые существуют вне сети блокчейн

Токенизация — это процесс цифрового представления существующего реального актива в распределенном реестре. Совет по Финансовой Стабильности определяет токенизацию как представление традиционных активов, например, финансовых инструментов, корзину обеспечения или реальных активов, в виде токенов, выпущенных в сети DLT. Токенизация активов включает представление уже существующих реальных активов в распределенном реестре путем создания ссылки или включение экономических и иных прав на эти активы в цифровые токены, выпущенные в блокчейн. Токены, выпущенные в результате токенизации реальных активов, существуют в сети блокчейн и содержат права на активы, которые продолжают существовать в мире «вне сети». В случае токенизации физических активов, их, как правило, необходимо поместить на хранение, чтобы обеспечить ими выпущенные токены. Это указывает на возрастающую роль функции хранения активов в процессе токенизации. Связь между системой «вне сети» (традиционные инфраструктуры финансового рынка) и системой «внутри сети» (блокчейн) будет иметь решающее значение для активов, которые продолжают существовать вне сети DLT.

Совет по Финансовой Стабильности определяет токенизацию как представление традиционных активов, например, финансовых инструментов, корзину обеспечения или реальных активов, в виде токенов, выпущенных в сети DLT. Токенизация активов включает представление уже существующих реальных активов в распределенном реестре путем создания ссылки или включение экономических и иных прав на эти активы в цифровые токены, выпущенные в блокчейн. Токены, выпущенные в результате токенизации реальных активов, существуют в сети блокчейн и содержат права на активы, которые продолжают существовать в мире «вне сети». В случае токенизации физических активов, их, как правило, необходимо поместить на хранение, чтобы обеспечить ими выпущенные токены. Это указывает на возрастающую роль функции хранения активов в процессе токенизации. Связь между системой «вне сети» (традиционные инфраструктуры финансового рынка) и системой «внутри сети» (блокчейн) будет иметь решающее значение для активов, которые продолжают существовать вне сети DLT. Теоретически, любой актив может быть токенизирован, а права на него представлены в распределенном реестре. На диаграмме показан токенизации различных активов:

Теоретически, любой актив может быть токенизирован, а права на него представлены в распределенном реестре. На диаграмме показан токенизации различных активов:

Выпуск токенов, обеспеченных «фиатными» валютами (валютами центрального банка), которые являются одной из форм «стабильных монет» (стейблкоинов), растет в связи с появлением множества новых стабильных монет и с ростом их рыночной капитализации. Реальные активы, которые тестируются в пилотных или концептуальных моделях, включают недвижимость, товары, такие как золото, нефть, металлы или предметы искусства. Нематериальные активы, такие как интеллектуальная собственность, также могут быть токенизированы, создавая новые инновационные цифровые активы и рынки.

Токенизация активов, выпущенных напрямую в блокчейн

Необходимо подчеркнуть различия между токенизированными активами, которые существуют вне сети блокчейн, и токенами, которые являются «родными» для блокчейн. «Родные» токены выпускаются непосредственно в сеть блокчейн и «живут» исключительно в распределенном реестре. Биткойн и другие криптовалюты и токены оплаты являются примерами «родных» для блокчейн токенов. «Родные» токены приобретают стоимость сами по себе, и она определяется их наличием в блокчейн. Токены, выпущенные в первоначальных предложениях монет (ICO), являются еще одним примером «родных» токенов. ICO проводятся путем создания цифровых токенов стартапами для распространения среди инвесторов в обмен на денежные средства. Токены, выпущенные в рамках ICO, генерируются в блокчейн и не обеспечены другим активом. Это имеет важные последствия для структуры такого рынка и управления сетью, так как токены, выпущенные в рамках ICO, не зависят от обычной, не связанной с сетью блокчейн части рынка. Примеры токенизации активов, выпущенных в блокчейн, включают в себя токенизацию акций, не включенных в листинг биржи, где акции, находящиеся в свободном обращении представлены в виде токенов в цифровом виде и размещены на блокчейн. Такая сделка эквивалентна оцифрованному частному размещению ценных бумаг в сети.

Биткойн и другие криптовалюты и токены оплаты являются примерами «родных» для блокчейн токенов. «Родные» токены приобретают стоимость сами по себе, и она определяется их наличием в блокчейн. Токены, выпущенные в первоначальных предложениях монет (ICO), являются еще одним примером «родных» токенов. ICO проводятся путем создания цифровых токенов стартапами для распространения среди инвесторов в обмен на денежные средства. Токены, выпущенные в рамках ICO, генерируются в блокчейн и не обеспечены другим активом. Это имеет важные последствия для структуры такого рынка и управления сетью, так как токены, выпущенные в рамках ICO, не зависят от обычной, не связанной с сетью блокчейн части рынка. Примеры токенизации активов, выпущенных в блокчейн, включают в себя токенизацию акций, не включенных в листинг биржи, где акции, находящиеся в свободном обращении представлены в виде токенов в цифровом виде и размещены на блокчейн. Такая сделка эквивалентна оцифрованному частному размещению ценных бумаг в сети. Аналогичная структура может применяться к частным размещениям долговых инструментов. Инвестиционные фонды и альтернативные им структуры, такие как фонды прямых и венчурных инвестиций, а также инструменты инвестирования в недвижимость, также считаются подходящими для токенизации, учитывая почти полное отсутствие ликвидности участия в таких фондах/механизмах. Чтобы проиллюстрировать разницу между токенизацией дематериализованных (записей в книгах) активов которые существуют в реальном мире, и токенами «родными» для блокчейна (выпущенными только в блокчейн), можно промоделировать последствия технического сбоя технологии блокчейн. Если по какой-либо причине блокчейн столкнулся бы с операционным сбоем, акционеры, чьи акции существуют вне сети и которые были «отражены» в блокчейн, останутся акционерами, в отличие от держателей тех токенов, которые не связаны с реальным миром.

Аналогичная структура может применяться к частным размещениям долговых инструментов. Инвестиционные фонды и альтернативные им структуры, такие как фонды прямых и венчурных инвестиций, а также инструменты инвестирования в недвижимость, также считаются подходящими для токенизации, учитывая почти полное отсутствие ликвидности участия в таких фондах/механизмах. Чтобы проиллюстрировать разницу между токенизацией дематериализованных (записей в книгах) активов которые существуют в реальном мире, и токенами «родными» для блокчейна (выпущенными только в блокчейн), можно промоделировать последствия технического сбоя технологии блокчейн. Если по какой-либо причине блокчейн столкнулся бы с операционным сбоем, акционеры, чьи акции существуют вне сети и которые были «отражены» в блокчейн, останутся акционерами, в отличие от держателей тех токенов, которые не связаны с реальным миром.

Токенизация финансовых активов: акции и долговые инструменты

Когда речь идет о финансовых активах, то токенизация ценных бумаг (акции и/или долговые обязательства) рассматривается рынком как сектор с высоким потенциалом роста. Это обусловлено ажиотажем вокруг токенов, выпущенных, через нерегулируемые ICO, а также набирающими популярность «предложениями токенов ценных бумаг» или STO (Security Token Offering), которые позиционируются как «соответствующие традиционным регуляторным требованиям» преемники ICO, организованные для привлечения капитала, а также «токенов ценных бумаг», представляющих в DLT уже существующие на традиционных рынках ценные бумаги. Тип токенов определяется участниками рынка самостоятельно, и маркирование выпуска как соответствующего действующему законодательству будет зависеть только от конкретного выпуска в каждом конкретном случае. STO — это предложения ценных бумаг, состоящие из выпуска токенов на основе DLT, которые структурированы так чтобы, соответствовать регуляторным требованиям. Правила, применимые к предложению токенов инвесторам и правила работы с токенами на протяжении всего жизненного цикла ценной бумаги, представляются в цифровом виде на блокчейн, например, посредством программируемой защиты прав собственности и торговых ограничений («программируемые ценные бумаги»).

Это обусловлено ажиотажем вокруг токенов, выпущенных, через нерегулируемые ICO, а также набирающими популярность «предложениями токенов ценных бумаг» или STO (Security Token Offering), которые позиционируются как «соответствующие традиционным регуляторным требованиям» преемники ICO, организованные для привлечения капитала, а также «токенов ценных бумаг», представляющих в DLT уже существующие на традиционных рынках ценные бумаги. Тип токенов определяется участниками рынка самостоятельно, и маркирование выпуска как соответствующего действующему законодательству будет зависеть только от конкретного выпуска в каждом конкретном случае. STO — это предложения ценных бумаг, состоящие из выпуска токенов на основе DLT, которые структурированы так чтобы, соответствовать регуляторным требованиям. Правила, применимые к предложению токенов инвесторам и правила работы с токенами на протяжении всего жизненного цикла ценной бумаги, представляются в цифровом виде на блокчейн, например, посредством программируемой защиты прав собственности и торговых ограничений («программируемые ценные бумаги»). Цифровизация финансовых рынков и использование автоматизации для выпуска и торговли финансовыми инструментами не новы. Ценные бумаги долгое время существовали в электронном формате, который называется «дематериализованной» формой. Токенизированные ценные бумаги можно рассматривать как форму дематериализованных ценных бумаг с поддержкой криптографии, которые выпущены и записаны в децентрализованных реестрах, вместо электронных записей в традиционных реестрах ценных бумаг и центральных депозитариев ценных бумаг. Децентрализация токенизированных ценных бумаг в сочетании со способностью автоматически совершать сделки и проводить расчеты без посредников может стать тем местом, где возникнет большая разрушительная сила токенизации. Токенизированные ценные бумаги исключают необходимость использования посредников или доверенных лиц при распределении дивидендов или голосовании, предоставляя инвесторам полный контроль над собственным капиталом.

Цифровизация финансовых рынков и использование автоматизации для выпуска и торговли финансовыми инструментами не новы. Ценные бумаги долгое время существовали в электронном формате, который называется «дематериализованной» формой. Токенизированные ценные бумаги можно рассматривать как форму дематериализованных ценных бумаг с поддержкой криптографии, которые выпущены и записаны в децентрализованных реестрах, вместо электронных записей в традиционных реестрах ценных бумаг и центральных депозитариев ценных бумаг. Децентрализация токенизированных ценных бумаг в сочетании со способностью автоматически совершать сделки и проводить расчеты без посредников может стать тем местом, где возникнет большая разрушительная сила токенизации. Токенизированные ценные бумаги исключают необходимость использования посредников или доверенных лиц при распределении дивидендов или голосовании, предоставляя инвесторам полный контроль над собственным капиталом.

Распределенные реестры для токенизации активов с разрешением доступа и без разрешения доступа

Влияние токенизации на финансовые рынки будет в значительной степени зависеть от типа используемого распределенного реестра и от прав и преимуществ, предоставляемых участникам сетью. В разрешенных распределенных реестрах только авторизованные участники могут присоединяться к сети, а центральный институт (администратор) предоставляет участникам доступ, права на чтение, запись или проверку транзакций. Например, только ограниченное число утвержденных участников сети может проверять транзакции и предлагать обновления в реестр. Разрешенные DLT без труда обеспечивают проверки AML / KYC (ПоД / ФТ) и реализацию требований конфиденциальности, а также высокий уровень безопасности сети за счет обеспечения контроля доступа и проверки транзакций, хотя это достигается за счет потенциально более низкой устойчивости, вызванной зависимостью от центрального института. Механизм консенсуса в такой сети зависит от «валидаторов» (проверяющих), уполномоченных центральным институтом проверять транзакции, выполняемые в сети. С другой стороны, в распределенных реестрах, где не нужно получать разрешение на доступ к сети блокчейн, любой может присоединиться к сети и участвовать в проверке транзакций (например, цепочка биткойнов).

В разрешенных распределенных реестрах только авторизованные участники могут присоединяться к сети, а центральный институт (администратор) предоставляет участникам доступ, права на чтение, запись или проверку транзакций. Например, только ограниченное число утвержденных участников сети может проверять транзакции и предлагать обновления в реестр. Разрешенные DLT без труда обеспечивают проверки AML / KYC (ПоД / ФТ) и реализацию требований конфиденциальности, а также высокий уровень безопасности сети за счет обеспечения контроля доступа и проверки транзакций, хотя это достигается за счет потенциально более низкой устойчивости, вызванной зависимостью от центрального института. Механизм консенсуса в такой сети зависит от «валидаторов» (проверяющих), уполномоченных центральным институтом проверять транзакции, выполняемые в сети. С другой стороны, в распределенных реестрах, где не нужно получать разрешение на доступ к сети блокчейн, любой может присоединиться к сети и участвовать в проверке транзакций (например, цепочка биткойнов). Сети, где не нужно получать разрешение на доступ обеспечивают гораздо большую децентрализацию и полную дезинтермедиацию и, следовательно, позволяют полностью реализовать преимущества повышения эффективности и автоматизации, обещанные DLT. Такие сети обеспечивают большую устойчивость за счет большого количества узлов в сети и отсутствия единой точки отказа сети. Тем не менее, на нынешнем этапе развития рынка токенизации, распределенные реестры с разрешением доступа являются доминирующей архитектурой для выпускающих и торгующих платформ и сетей. Можно предположить, что некоторые из основных функций операций с ценными бумагами будут оставаться централизованными и контролироваться центральными институтами, возможно, в лице существующих посредников традиционных рынков ценных бумаг.

Сети, где не нужно получать разрешение на доступ обеспечивают гораздо большую децентрализацию и полную дезинтермедиацию и, следовательно, позволяют полностью реализовать преимущества повышения эффективности и автоматизации, обещанные DLT. Такие сети обеспечивают большую устойчивость за счет большого количества узлов в сети и отсутствия единой точки отказа сети. Тем не менее, на нынешнем этапе развития рынка токенизации, распределенные реестры с разрешением доступа являются доминирующей архитектурой для выпускающих и торгующих платформ и сетей. Можно предположить, что некоторые из основных функций операций с ценными бумагами будут оставаться централизованными и контролироваться центральными институтами, возможно, в лице существующих посредников традиционных рынков ценных бумаг.

Параллель между токенизацией, обеспеченной активами и секьюритизацией

Простой способ понять токенизацию активов в DLT на основе существующих в мире практик, не связанных с блокчейн, — это использовать параллель с секьюритизацией активов. Подобно секьюритизации как методу структурного финансирования, формирующего в качестве обеспечения пул активов и выпускающего на его основе ценные бумаги с правом требования к пулу (к денежным потокам), токенизация портфеля недвижимости объединяет активы недвижимости и предоставляет права на такой портфель посредством токена. Поскольку токены в большинстве случаев представляют собой цифровое представление ценных бумаг, токенизацию можно рассматривать как вариант секьюритизации на основе активов, выпущенных в сети блокчейн. В результате обоих процессов неликвидные финансовые активы превращаются в ликвидные рыночные ценные бумаги, финансируемые и торгуемые на рынках капитала.

Подобно секьюритизации как методу структурного финансирования, формирующего в качестве обеспечения пул активов и выпускающего на его основе ценные бумаги с правом требования к пулу (к денежным потокам), токенизация портфеля недвижимости объединяет активы недвижимости и предоставляет права на такой портфель посредством токена. Поскольку токены в большинстве случаев представляют собой цифровое представление ценных бумаг, токенизацию можно рассматривать как вариант секьюритизации на основе активов, выпущенных в сети блокчейн. В результате обоих процессов неликвидные финансовые активы превращаются в ликвидные рыночные ценные бумаги, финансируемые и торгуемые на рынках капитала.

Отличия токенизации от секьюритизации

Группирование активов в пул не является обязательной нормой для токенизации. В рамках секьюритизации выпускаемые ценные бумаги защищены (отделены) их создателями, чего нельзя сказать о токенизации. При секьюритизации может иметь место повышение уровня кредитоспособности, тогда как при токенизации кредитное качество ценной бумаги / токена не может быть выше, чем у базового актива. Создание структурированного продукта является дорогостоящим, и эти инвестиции, как правило, представляют собой инвестиции класса «купи и держи». Напротив, возможность дробления базового актива при токенизации допускает небольшие минимальные инвестиции, а применение DLT облегчает торговлю на вторичных рынках. Будут ли соглашения между владельцами токенов и эмитентами обязательны к исполнению в суде, будет зависеть от нормативно-правовой базы, применимой к токенизации. Исходя из сказанного выше, уроки, извлеченные из опыта секьюритизации, следует учитывать и в рамках токенизации. Это относится к прозрачности обеспечения, юридической прозрачности требований держателей токенов к денежным потокам, создаваемых базовыми активами, вопросам защиты инвесторов, обязанностям управляющих пулами активов, а также рисков, характерных для предложения таких продуктов частным инвесторам.

Создание структурированного продукта является дорогостоящим, и эти инвестиции, как правило, представляют собой инвестиции класса «купи и держи». Напротив, возможность дробления базового актива при токенизации допускает небольшие минимальные инвестиции, а применение DLT облегчает торговлю на вторичных рынках. Будут ли соглашения между владельцами токенов и эмитентами обязательны к исполнению в суде, будет зависеть от нормативно-правовой базы, применимой к токенизации. Исходя из сказанного выше, уроки, извлеченные из опыта секьюритизации, следует учитывать и в рамках токенизации. Это относится к прозрачности обеспечения, юридической прозрачности требований держателей токенов к денежным потокам, создаваемых базовыми активами, вопросам защиты инвесторов, обязанностям управляющих пулами активов, а также рисков, характерных для предложения таких продуктов частным инвесторам.

Преимущества токенизации

- Применение технологии DLT в токенизации активов может обеспечить повышение эффективности за счет перевода активов по счетам без участия надежных централизованных посредников, что приведет к более быстрому, и потенциально более дешевому и беспроблемному выполнению транзакций;

- Использование «умных» (smart) контрактов может снизить стоимость выпуска и администрирования ценных бумаг, еще больше снизить стоимость транзакций, повысить скорость исполнения сделок и оптимизировать транзакции.

Умные контракты могут облегчить выполнение корпоративных действий (например, выплаты доходов, голосование), механизмы условного депонирования (например, высвобождение средств) и управление обеспечением;

Умные контракты могут облегчить выполнение корпоративных действий (например, выплаты доходов, голосование), механизмы условного депонирования (например, высвобождение средств) и управление обеспечением; - Цепочки кастодианов (клиентских депозитариев), обычно включаемые в традиционные схемы хранения и учета ценных бумаг, могут быть минимизированы, а прозрачность владения бумагой увеличена, что позволит избежать потенциальных проблем с ликвидностью для участников рынка в случае операционных проблем или финансовых затруднений на уровне кастодианов;

- Автоматизация, внедренная в функции выпуска бумаг, распространения ценных бумаг, управления ценными бумагами, а также в сфере обслуживания ценных бумаг и корпоративных действий, может снизить затраты в течение всего жизненного цикла ценной бумаги, что удобно как эмитентам, так и инвесторам;

- Распределенный характер сети блокчейн без единой «точки отказа», неизменяемость реестра и применение криптографии могут повысить устойчивость и безопасность инфраструктуры рынка;

- В дополнение к повышению эффективности, обусловленному потенциалом дезинтермедиации, токенизация активов может обеспечить повышение прозрачности в отношении транзакционных данных, информации об эмитенте, характеристиках ценных бумаг;

- Финансовые рынки могут извлечь выгоду из обеспечения целостности данных, неизменяемости реестра и безопасности (нет единой «точки отказа»), а также автоматического аудита, то есть качеств, присущих системам на основе блокчейн;

- Кроме того, распределенные реестры могут обеспечить повышенную прозрачность и четкую запись бенефициарного владения бумагой с гарантией ее корректности в любой момент времени.

Таким образом, роль регистраторов / трансфер агентов может стать избыточной, а реестры акционеров могут быть заменены децентрализованным реестром;

Таким образом, роль регистраторов / трансфер агентов может стать избыточной, а реестры акционеров могут быть заменены децентрализованным реестром; - Повышенная прозрачность рынка может быть достигнута в области соответствия нормативным требованиям и взаимодействия с регулирующими органами: поскольку запрограммированные регуляторные ограничения могут автоматически применятся сетью блокчейн. Регуляторы могут также иметь онлайн информацию о конкретных интересующих их событиях в сети;

- Качество данных, которые вводятся в блокчейн, имеет решающее значение для надежности записи и обмена информацией. DLT не решает проблему «мусор на входе/мусор на выходе», а низкое качество вводимых данных приведет к созданию прозрачного, неизменяемого, хранилища содержащего ошибочные и искаженные данные;

- Токенизация активов может обеспечить прямой доступ инвесторов к сети на первичных и вторичных рынках. Вторичная торговля, однако, по-прежнему будет происходить в основном на централизованных биржах;

- Выгоды от более широкого использования токенизации активов могут получить инвесторы, которые получат возможность владеть долями базовых активов (или долей участия в фондах).