≫ Как узнать свою задолженность по налогам Украина

Задолженность по налогам всегда была большой проблемой для предпринимателей, тем более, когда человек не сразу узнает об этом. Очень часто, люди могут производить необходимые платежи согласно действующим тарифам, но из-за неправильно указанных реквизитов или несоблюдения сроков, долги продолжают действовать. Поэтому, чтобы впредь у вас не было проблем, следует знать о том, как узнать задолженность по налогам. И если вы не владеете информацией об этом, продолжайте читать этот материал.

Проверить задолженность по ФОП Украина?

Самый простой способ – обратиться в налоговую службу лично.

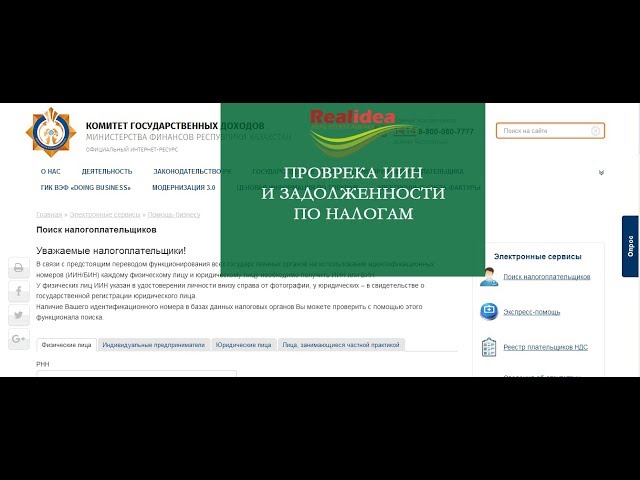

Как правило, большинство лиц, занимающихся предпринимательской деятельностью, выбирают второй вариант. Он является более удобным, так как помогает сразу определить, находится ли человек на учете в органах ГНС, а также помогает проверить состояния расчетов налогоплательщика с бюджетом. Кроме того, вы можете узнать задолженность по налогам не только для себя, но и для контрагента. Просто укажите его код ИНН и сделайте запрос. Информация на сервисе обновляется ежемесячно.

Если не подошел вам такой вариант, узнать задолженность по налогам можно следующим путем:

Если же вы не проходили регистрацию на сайте налоговой службы, можно воспользоваться альтернативным способом и посетить сайт государственной фискальной службы Украины. Там, следует произвести вход с использованием ЭЦП и собственного пароля. Далее, в меню электронного кабинета следует выбрать «порядок расчетов с бюджетом». Там перед вами откроется перечень всех налогов, которые необходимо оплатить, а также расчетные счета для оплаты. Если напротив платежей горит зеленый цвет, это значит, что задолженности нет. Если цвет красный, значит у вас есть задолженность, которую нужно погасить.

Там, следует произвести вход с использованием ЭЦП и собственного пароля. Далее, в меню электронного кабинета следует выбрать «порядок расчетов с бюджетом». Там перед вами откроется перечень всех налогов, которые необходимо оплатить, а также расчетные счета для оплаты. Если напротив платежей горит зеленый цвет, это значит, что задолженности нет. Если цвет красный, значит у вас есть задолженность, которую нужно погасить.

Что в ИНН тебе моем

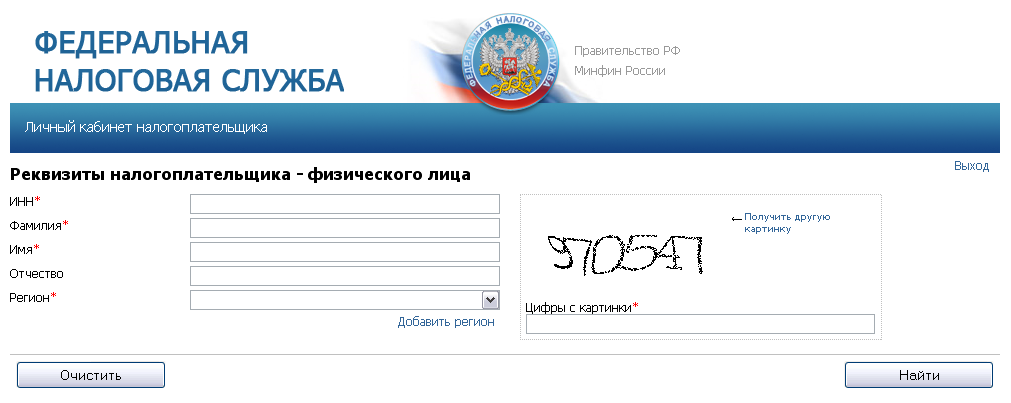

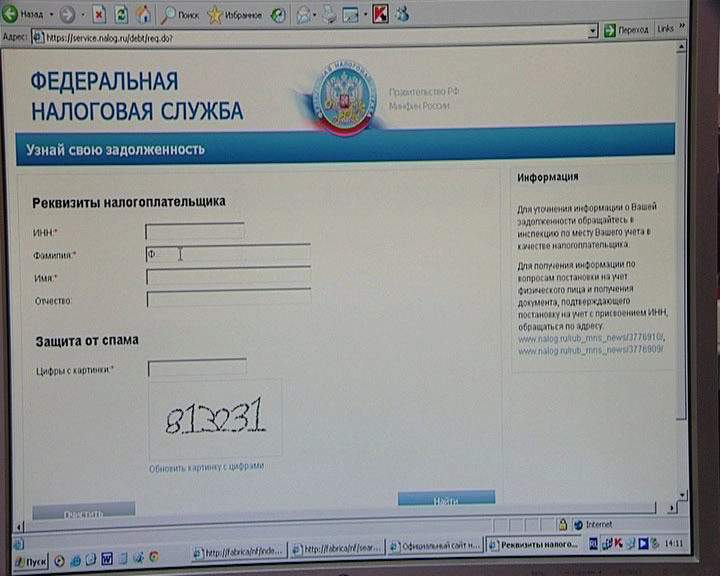

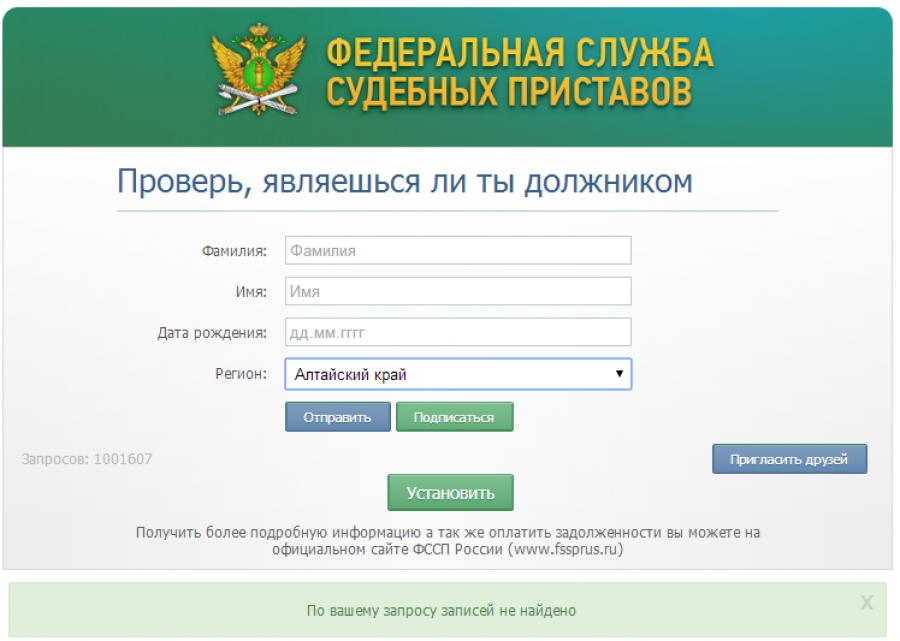

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам «Личного кабинета налогоплательщика» на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту «РГ» в пресс-службе ФНС, эти данные не являются коммерческим секретом. «Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения», — пояснили в пресс-службе. То есть предоставление данных о задолженности налогоплательщика перед бюджетом через эту госуслугу не нарушает законодательства и не требует дополнительных средств защиты информации. «Разглашение этих данных не является противозаконным, — подтверждает член палаты «Налоговый консультант» Максим Лякишев. — Сведения о юридических лицах являются налоговой тайной, а физических лиц — нет».

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова «по вашему запросу информация не найдена», значит, перед государством вы чисты. В случае если задолженность все-таки есть, на том же сайте доступен платежный документ — извещение по форме N ПД. Можно распечатать квитанцию и оплатить свой долг.

Справка «РГ»

Служба «Личный кабинет налогоплательщика» начала действовать с декабря прошлого года в рамках программы «Электронное правительство». Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Как за 5 минут проверить свои налоги и оплатить

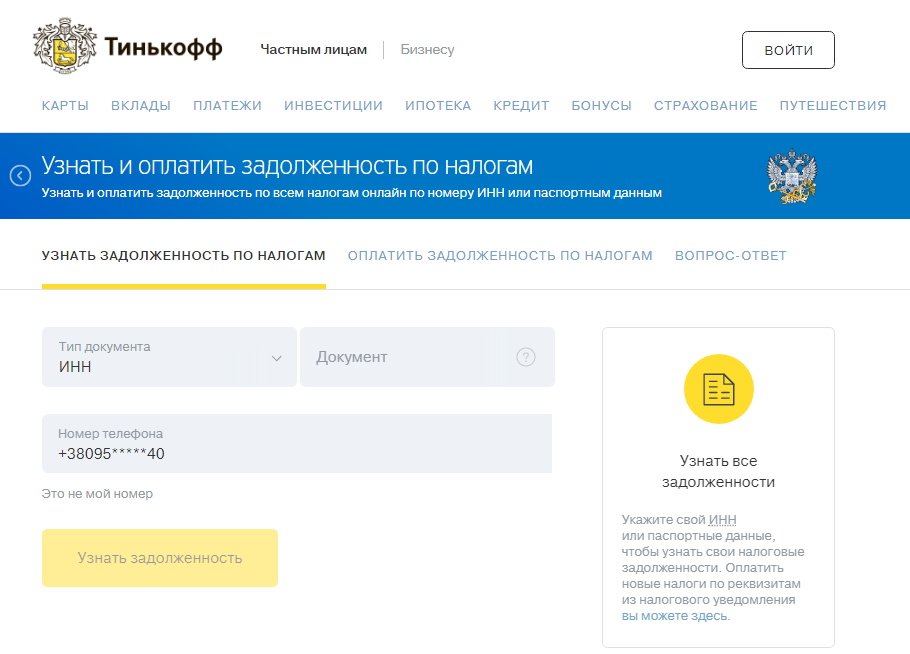

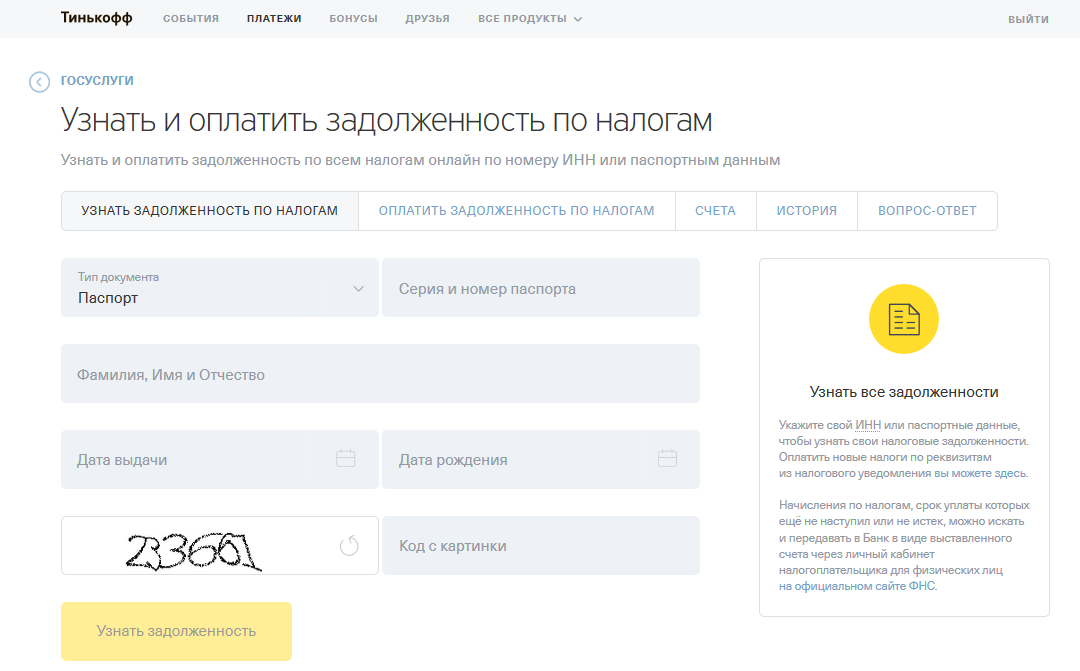

Можно проверить налоги или свою задолженность по налогам онлайн с помощью ИНН налогоплательщика на сервисе Яндекс.Деньги, либо на портале Госуслуг (на последнем потребуется стандартная учетная запись), либо на сайте ФНС (Федеральная налоговая служба).

Единый срок уплаты налогов на имущество физических лиц по всем регионам России – 1 декабря.

На сайте Яндекс.Деньги проверить свои налоги может любой пользователь, в том числе, незарегистрированный на Яндексе, то есть, наличие у пользователя Яндекс.почты НЕ требуется.

Содержание статьи:

1. Полезные ссылки: Узнать задолженность по налогам по ИНН и Где взять ИНН

2. Как проверить задолженность по ИНН

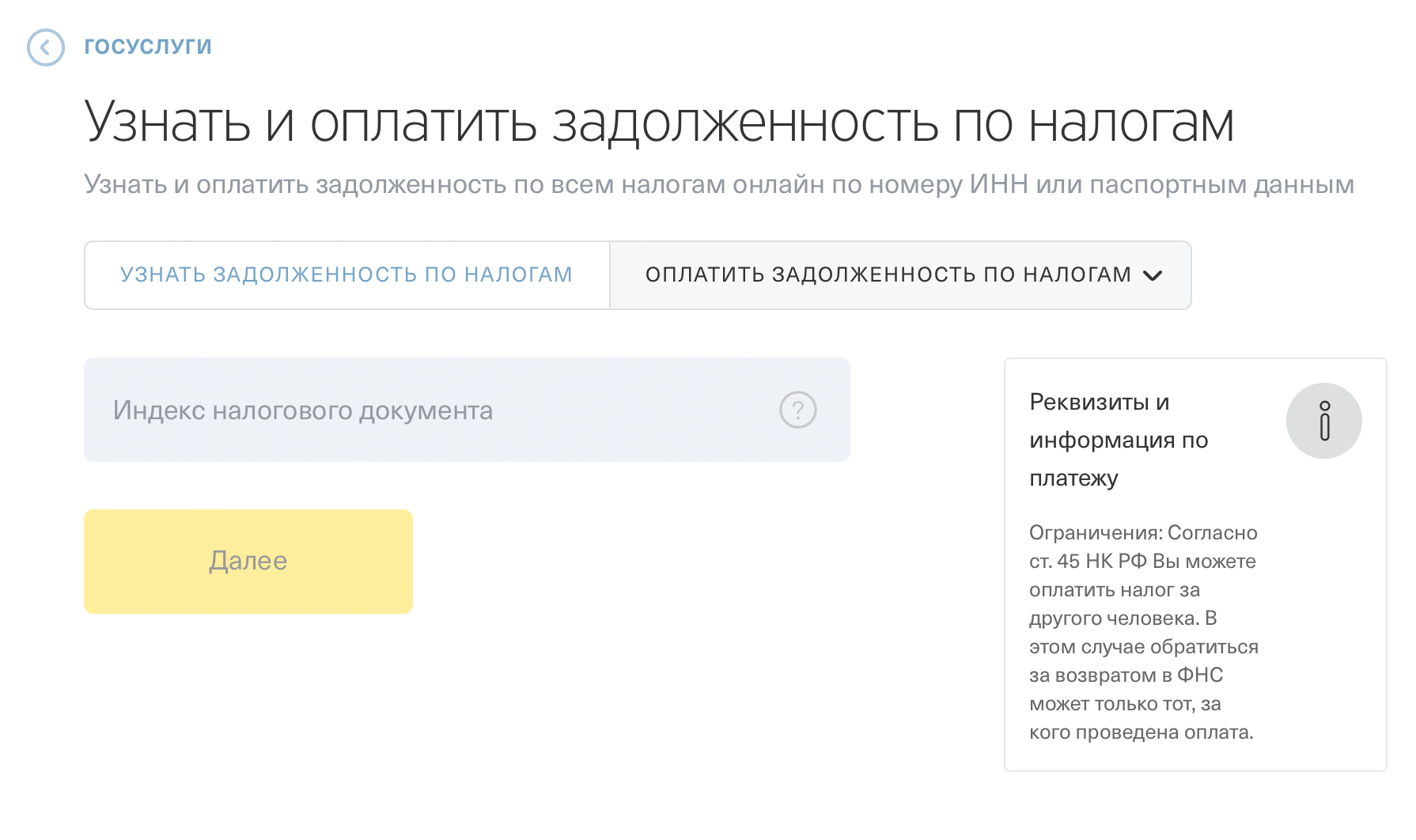

3. Проверка задолженности по квитанции из налоговой

4. Как оплатить задолженность онлайн

Как оплатить задолженность онлайн

ИНН — это сокращение от «Идентификационный Номер Налогоплательщика». ИНН есть у юридических лиц, а с 1999г. он стал обязательным и для физических лиц.

Бывает задолженность по налогу на имущество, по транспортному или по какому-то иному налогу. Раньше почтальон приносил конверт, в котором были квитанции из налоговой инспекции, и опускал их в почтовый ящик. С 2016 года бумажные квитанции заменены на электронные для тех граждан, у кого есть личный кабинет налогоплательщика на сайте ФНС.

Но в жизни всякое бывает: письмо «счастья» из налоговой затеряется или еще что-то случится. Время идет, пени начисляются, а Вы не в курсе дела. Некоторые добропорядочные граждане сами вынуждены ходить в налоговую инспекцию, чтобы получить квитанцию на оплату своих налогов. Однако узнать про свои налоги и оплатить их можно онлайн, через интернет.

Как узнать задолженность по ИНН и Где взять ИНН

Ниже приведены ссылки на официальные сервисы для физических лиц.

Первая ссылка ведет на сервис, который создан Яндексом для того, чтобы узнать правду про свои задолженности. Этот сервис был выкуплен и теперь принадлежит Сбербанку, поэтому находится на сайте yoomoney.ru.

1. Налоги: проверка и оплата на сайте Яндекс.Денег

*** https://yoomoney.ru/taxes

Вторая ссылка идет на сайт Налог.ру, на котором можно узнать двенадцать цифр своего ИНН, имея под рукой паспорт. Это на тот случай, если под рукой нет ИНН.

2. Узнать свой ИНН по данным из своего паспорта можно на сайте Налог.ру:

*** https://service.nalog.ru/inn-my.do

Если у Вас есть стандартная учетная запись на сайте Госуслуг, то можно там посмотреть на ситуацию со своими налогами. Есть три уровня учетной записи на этом портале: упрощенная, стандартная и подтвержденная.

3.

Проверить налоговую задолженность по ИНН на сайте Госуслуги *** https://www.

gosuslugi.ru/10002/1

На сайте ФНС (Федеральная налоговая служба) можно получить максимум информации по своим налогам, написать электронное письмо в свою налоговую инспекцию с вопросами. уточнениями и т.п.

4. Уплата налогов и пошлин на официальном сайте ФНС

*** https://service.nalog.ru/payment

Как проверить задолженность по ИНН

Проверить задолженность и оплатить налоги можно онлайн, например, на сайте Яндекс.Денег. Многие пользователи не доверяют электронным деньгам, которыми являются, в частности, Яндекс.Деньги. По этому поводу могу сказать, что Яндекс.Деньги выкуплены Сбербанком. В связи с этим они получили новое название – ЮМани (Ю Money). Прежние кошельки сохранились, для их владельцев осталось такое же обслуживание, как было до смены названия.

Cервис на сайте Яндекс.Денег называется “Налоги: Проверка и оплата”.

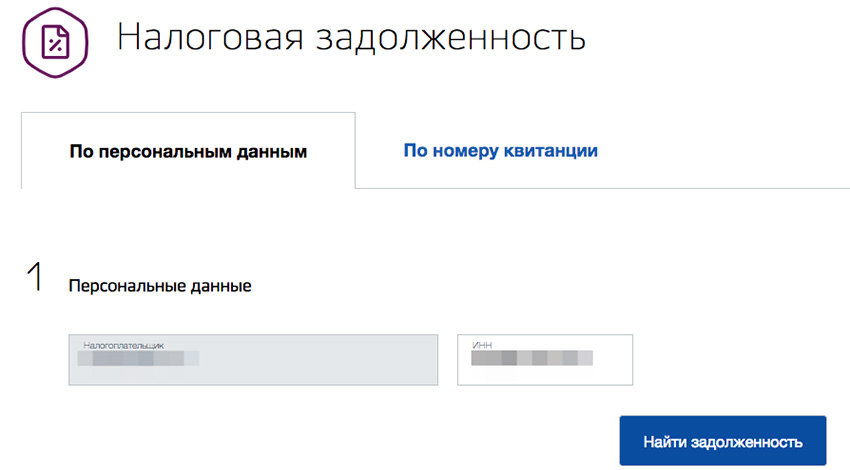

- Перейдя по указанной выше ссылке на сервис Налоги, можно выбрать одну из двух вкладок “Что используем”: Ваш ИНН или Квитанцию (цифра 1 на рис.

1).

1).

- Если выбрать вариант “Ваш ИНН”, то в поле с номером 2 на рис. 1 надо ввести свой номер, который, кстати, состоит из 12 цифр.

- Жмем на кнопку «Проверить» (3 на рис. 1).

- Ждем результаты проверки, которая проходит в Государственной информационной системе. Обычно это проходит быстро. В итоге можно получить результат, как показан ниже на рис. 1:

Рис. 1. Проверяем задолженность по налогам онлайн через свой ИНН.

Об оплате налогов

Итак, если Вы проверили задолженность и увидели, что она есть, то что дальше? Если сайт Яндекс.Денег покажет задолженности или новые начисления, их сразу можно заплатить.

Если квитанция о налоговой задолженности у Вас есть на руках, то можно ее оплатить.

Из личного опыта. Я считаю, что один раз стоит “помучиться”, то есть, зарегистрироваться на сайте ФНС, создать себе таким образом личный кабинет налогоплательщика. Зато потом в личном кабинете ФНС Вам будут видны оплаты по налогам за несколько лет и задолженности. И оплачивать налоги там проще: не нужны квитанции, можно оплатить через Интернет, по банковской карте.

И оплачивать налоги там проще: не нужны квитанции, можно оплатить через Интернет, по банковской карте.

Как зарегистрироваться на сайте ФНС, чтобы через личный кабинет следить за налогами, вести e-mail переписку с налоговой и т.п.? Описала это здесь:

Оплата налогов в личном кабинете на сайте ФНС

Если коротко говорить про ФНС, то главная проблема состоит не в регистрации на сайте, а в том, что надо пойти в ФНС (в налоговую) и там с паспортом удостоверить свою личность.

Если есть подтвержденная учетная запись на портале Госуслуг, то можно ввести на сайте налоговой (то есть, на сайте ФНС) те же логин и пароль, что используете на портале госуслуг (за исключением того случая, когда получали код подтверждения для портала госуслуг по почте).

Как проверить задолженность по квитанции из налоговой?

Если на руках есть извещение из налоговой на уплату налога, то на нем есть номер.

Можно кликнуть по вкладке «Квитанцию» (цифра 1 на рис. 1). Тогда в поле 2 надпись «ИНН» сменится на «Квитанцию».

1). Тогда в поле 2 надпись «ИНН» сменится на «Квитанцию».

Печатаем индекс документа, который находится на квитанции из налоговой, и проверяем наличие задолженности.

Как оплатить задолженность онлайн?

Можно оплатить налоги, не зная свой ИНН, а просто по квитанции, полученной из налоговой инспекции следующим образом:

- банковской карточкой,

- Яндекс.Деньгами,

- а также наличными через терминалы, салоны сотовой связи и банкоматы, работающие с Яндекс.Деньгами.

Комиссии нет. Платеж выполняется 2–3 рабочих дня.

Лучше для платежей в Интернете использовать виртуальную карточку (а не свою обычную карточку).

Квитанция об оплате налога придет на e-mail, в электронном письме. Также квитанция будет сохранена в Истории платежей, если ее оплачивать Яндекс.Деньгами. Налоговая зачтет платеж в течение 1-2 недель.

Рекомендую также по компьютерной грамотности:

1. Оплата домашнего телефона на сайте Ростелекома

2. Как узнать кадастровую стоимость квартиры онлайн на сайте Росреестра

Как узнать кадастровую стоимость квартиры онлайн на сайте Росреестра

3. Как оплатить транспортный налог онлайн и не только

4. Потерян СНИЛС, как его восстановить?

5. Виды мошенничества с банковскими картами и в Интернете

Опубликовано 20 февраля 2015 года.

Последнее обновление 15 ноября 2020 года.

Получайте актуальные статьи по компьютерной грамотности прямо на ваш почтовый ящик.

Уже более 3.000 подписчиков

Важно: необходимо подтвердить свою подписку! В своей почте откройте письмо для активации и кликните по указанной там ссылке. Если письма нет, проверьте папку Спам.

Автор: Надежда Широбокова

15 ноября 2020

5 способов проверить долги по налогам

Сайт или мобильное приложение ФНС1 Регистрируемся на сайте ФНС

Для регистрации нужно что-то одно на выбор: электронная подпись, аккаунт на «Госуслугах» или логин и пароль от личного кабинета, который вы получили в налоговой.

2 Заходим в личный кабинет налогоплательщика — через сайт или мобильное приложение «Налоги ФЛ»

Сведения о долгах вы увидите сразу на главной странице3 Переходим в раздел «Налоги», чтобы узнать подробности.

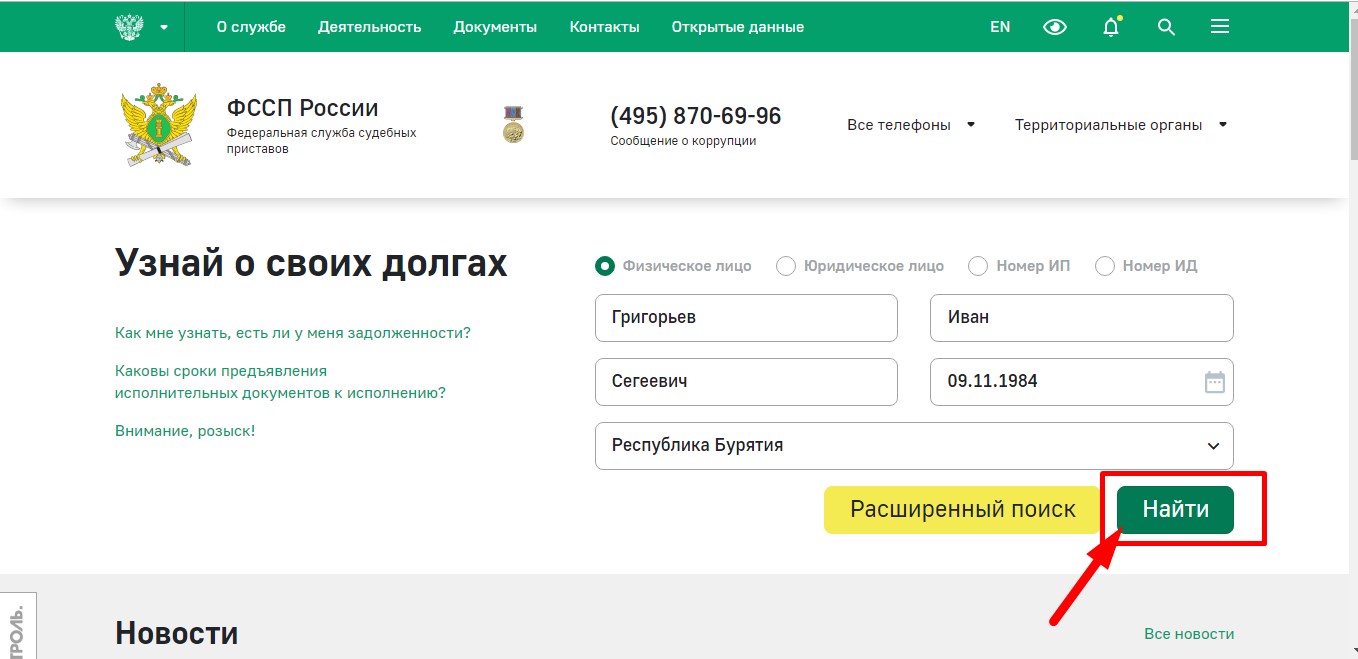

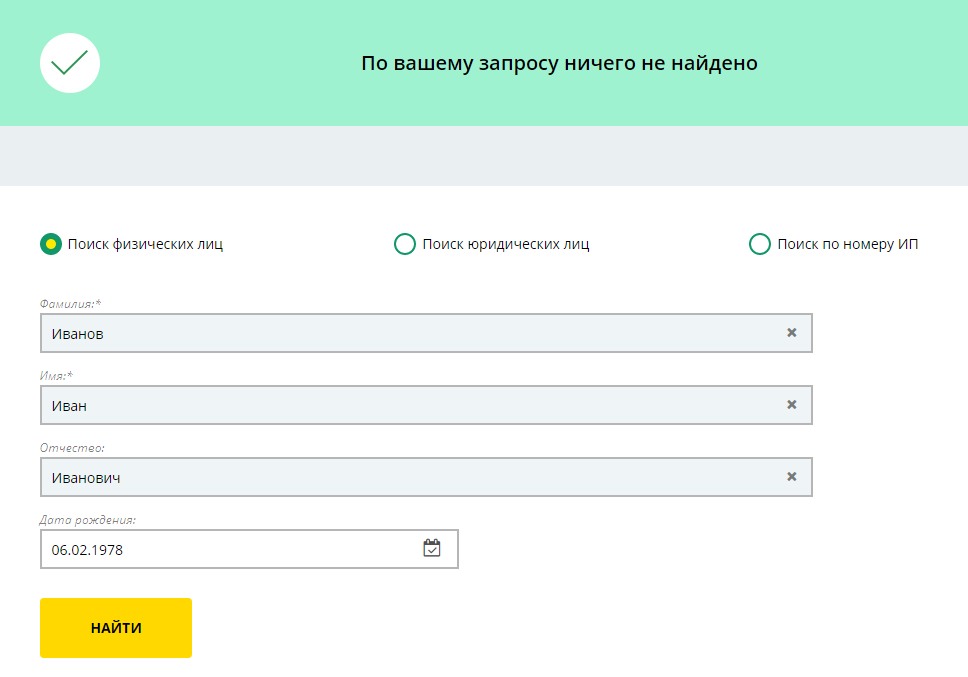

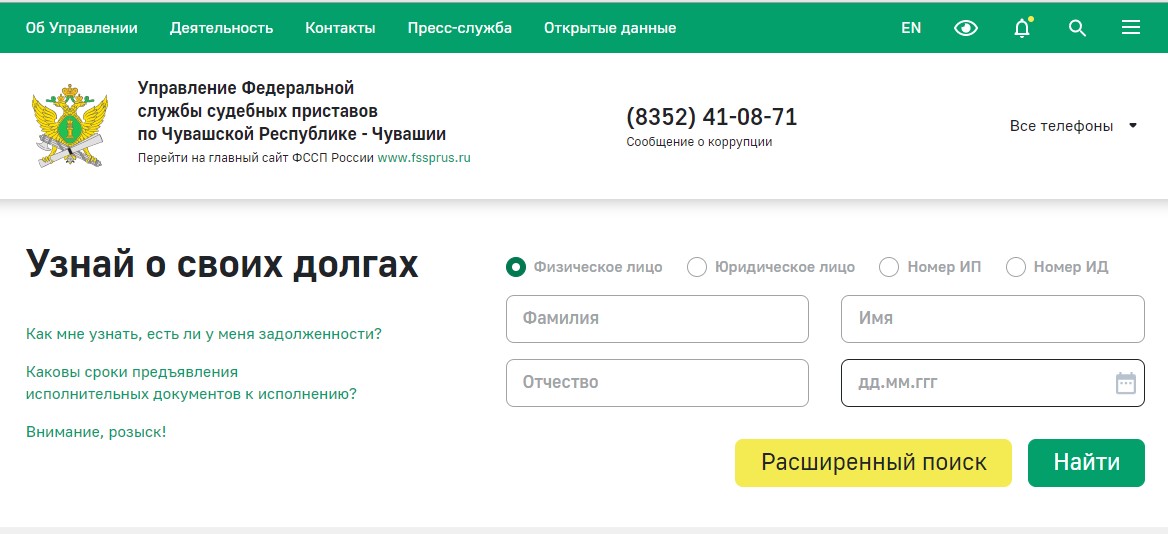

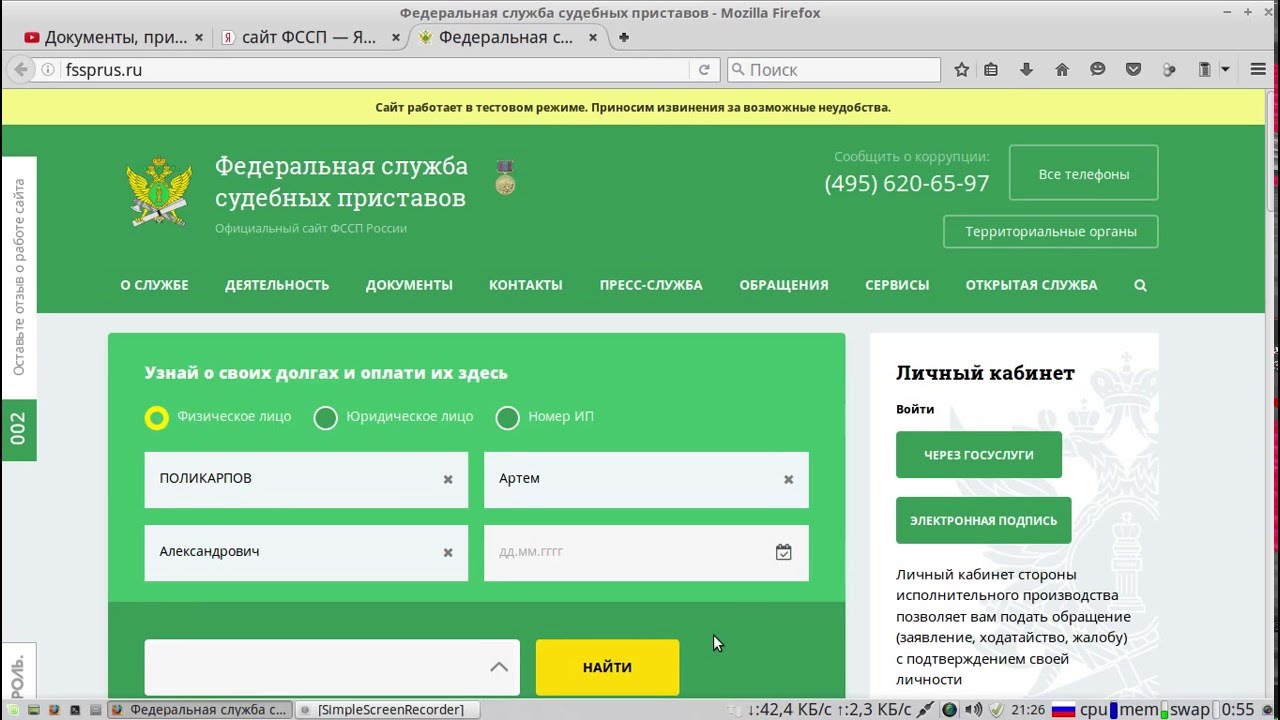

Раздел «Налоги», в котором можно узнать детали платежейСайт ФССП1 Заходим на сайт Федеральной службы судебных приставов.

2 Вводим ФИО, дату рождения и город, в котором вы зарегистрированы.

На сайте отображаются только долги, по которым было вынесено судебное решение. Если информация о долге не была передана в суд, данные не отобразятся.

Проверка налогов на сайте ФССПЗапись на приём в ИФНС1 Узнаём адрес ИФНС по месту прописки.

2 Регистрируемся на приём на сайте ФНС.

При записи на приём выбираем пункт «Приём/выдача документов, информирование».

Выбираем пункт «Приём/выдача документов» Выбираем нужные дату и время записи на приём3 Приходим в нужное время с паспортом и узнаём ситуацию о налогах у налогового инспектора.

Личное посещение МФЦ с портала «Мои документы»

Личное посещение МФЦ с портала «Мои документы»1 На сайте сервиса «Мои документы» жмём кнопку «Найти услуги»

2 Из списка выбираем пункт «Бесплатное информирование налогоплательщиков…» и жмём на кнопку «Информация»

3 Выбираем ближайший МФЦ, который оказывает нужную нам услугу.

4 Приходим в подходящий МФЦ с паспортом и заполняем заявление на признание конфиденциальных налоговых сведений общедоступными (бланк нужно попросить у менеджера).

Затем вы либо узнаете, что долгов по налогам нет, либо получите квитанцию для оплаты задолженностей.

Сайт «Госуслуги»На портале можно узнать не только о задолженностях по налогам, но и о наличии неоплаченных штрафов, госпошлин, счетов и судебных задолженностей.

Разберём пошагово, как проверить долги по налогам через Госуслуги.

1 Регистрируемся на портале Госуслуг. Для этого вам понадобится паспорт, СНИЛС и ИНН.

2 Заходим в личный кабинет.

3 Переходим в раздел «Услуги» — «Налоговая задолженность»

4 Жмём на кнопку «Получить услугу» — вас перенаправят в раздел «Оплата»

Если долги есть, вы увидите их в этом окне.

В окне «Оплата» вы увидите все неоплаченные налогиКак получать уведомления о налогахЧерез портал «Госуслуг». В личном кабинете на сайте можно настроить отправку уведомлений на электронную почту. Также можно получать уведомления через мобильное приложение «Госуслуг».

Через сайт ФНС. Уведомления настраиваются в профиле — нужно указать адрес электронной почты, на которую они будут приходить.

Способы проверить налоговую задолженность- сайт ФНС;

- сайт ФССП;

- запись на приём в ИФНС;

- сайт «Мои документы»;

- портал «Госуслуги».

Проверьте налоговую задолженность в СБИС ― СБИС

Проверьте налоговую задолженность в СБИС ― СБИС Используя официальный сайт sbis. ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

ru, вы даете согласие на работу с cookie, Яндекс.Метрикой, Google Analytics для сбора технических данных. Подробнее

- 77 Москва

- 78 Санкт-Петербург

- 01 Республика Адыгея

- 02 Республика Башкортостан

- 03 Республика Бурятия

- 04 Республика Алтай

- 05 Республика Дагестан

- 06 Республика Ингушетия

- 07 Респ.

Кабардино-Балкария

Кабардино-Балкария - 08 Республика Калмыкия

- 09 Респ. Карачаево-Черкессия

- 10 Республика Карелия

- 11 Республика Коми

- 12 Республика Марий Эл

- 13 Республика Мордовия

- 14 Республика Саха (Якутия)

- 15 Северная Осетия — Алания

- 16 Республика Татарстан

- 17 Республика Тыва

- 18 Республика Удмуртия

- 19 Республика Хакасия

- 20 Республика Чечня

- 21 Республика Чувашия

- 22 Алтайский край

- 23 Краснодарский край

- 24 Красноярский край

- 25 Приморский край

- 26 Ставропольский край

- 27 Хабаровский край

- 28 Амурская обл.

- 29 Архангельская обл.

- 30 Астраханская обл.

- 31 Белгородская обл.

- 32 Брянская обл.

- 33 Владимирская обл.

- 34 Волгоградская обл.

- 35 Вологодская обл.

- 36 Воронежская обл.

- 37 Ивановская обл.

- 38 Иркутская обл.

- 39 Калининградская обл.

- 40 Калужская обл.

- 41 Камчатский край

- 42 Кемеровская обл.

- 43 Кировская обл.

- 44 Костромская обл.

- 45 Курганская обл.

- 46 Курская обл.

- 47 Ленинградская обл.

- 48 Липецкая обл.

- 49 Магаданская обл.

- 50 Московская обл.

- 51 Мурманская обл.

- 52 Нижегородская обл.

- 53 Новгородская обл.

- 54 Новосибирская обл.

- 55 Омская обл.

- 56 Оренбургская обл.

- 57 Орловская обл.

- 58 Пензенская обл.

- 59 Пермский край

- 60 Псковская обл.

- 61 Ростовская обл.

- 62 Рязанская обл.

- 63 Самарская обл.

- 63 Тольятти

- 64 Саратовская обл.

- 65 Сахалинская обл.

- 66 Свердловская обл.

- 67 Смоленская обл.

- 68 Тамбовская обл.

- 69 Тверская обл.

- 70 Томская обл.

- 71 Тульская обл.

- 72 Тюменская обл.

- 73 Ульяновская обл.

- 74 Челябинская обл.

- 75 Забайкальский край

- 76 Ярославская обл.

- 79 Еврейская АО

- 83 Ненецкий АО

- 86 Ханты-Мансийский АО

- 87 Чукотский АО

- 89 Ямало-Ненецкий АО

- 91 Республика Крым

- 92 Севастополь

Как узнать размер своей задолженности :: Общество :: РБК

В России существует множество сервисов, позволяющих узнать размер задолженности по основным видам платежей, например, перед налоговой службой или ГИБДД. Основные из них — в обзоре РБК

Основные из них — в обзоре РБК

Фото: Андрей Пронин / ТАСС

Налоги

Проверить налоговую задолженность можно несколькими способами:

Стационарная телефонная связь

Проверить наличие задолженности за городскую телефонную связь также можно несколькими способами, которые, однако, различаются в зависимости от оператора:

Узнать задолженность по налогам по ИНН – проверка долгов по ФНС, ФССП за 5 минут

28. 02.2020 — 12:18 3133 просмотра

02.2020 — 12:18 3133 просмотра

A A A

РЕКЛАМА

Каждому человеку стоит помнить о важности своевременной уплаты налогов. Задолженности в зависимости от размера могут привести к различным негативным последствиям, например, запрету на выезд из страны, аресту банковского счёта или даже конфискации имущества.

Налоговыми платежами в России облагаются и физические, и юридические лица. Если вы не знаете, все ли налоги вы оплатили, и есть ли у вас какие-либо долги, советуем зайти на сайт ресурса https://rudolgi.com. Здесь в режиме онлайн можно быстро и, главное, бесплатно проверить задолженности по всем типам налогов.

Удобная проверка и погашение долгов

Некоторые люди иногда не знают или не имеют денежных средств для оплаты налогов в срок. В этих случаях у них возникает задолженность, узнать о которой можно на специализированном сервисе. Открыв страницу https://rudolgi.com/uznat-zadolzhennost-nalogi-fns/ и введя свой ИНН, перед пользователем появится подробная информация о задолженностях.

Воспользоваться услугами ресурса могут и те, кто не помнит номер ИНН. Информация о нём будет предоставлена после ввода личных сведений (ФИО, даты рождения, серии и номера паспорта). После этого можно будет отправить заявку и уже через пару минут узнать об имеющихся долгах по налогам.

Спокойная жизнь без долгов

Проверку долгов стоит проводить регулярно (минимум раз в полгода), тем более с помощью сервиса rudolgi.com сделать это можно быстро и не выходя из дома. Всё, что вам потребуется – это мобильное или компьютерное устройство, доступ в интернет и ИНН.

Налоговые задолженности могут возникнуть, если вы вовремя не заплатили один из следующих налогов:

- Транспортный – взимается с владельца зарегистрированного транспортного средства;

- Имущественный – если у частного лица или организации есть какое-либо имущество;

- Подоходный – предъявляется всем, кто получает прибыль за какую-либо деятельность;

- Земельный – предусмотрен для физических лиц, у которых в собственности находятся земельные участки.

Каждый налог необходимо оплатить в определенный срок, например, физические лица должны оплатить земельный, транспортный и имущественный налоги до 1 декабря. Если не внести платёж вовремя, вам будет начислена пеня. Однако помимо пени, начисляемой за каждый просроченный день оплаты, существуют и другие не самые приятные ограничения. Поэтому не забывайте вовремя проверять и оплачивать налоги!

Хотите поделиться?Безопасный доступ: как зарегистрироваться в некоторых онлайн-инструментах самопомощи

Учетная запись онлайн-служб IRS позволяет получить доступ к большинству налоговых инструментов с одним и тем же именем пользователя и паролем.

Если вы не можете зарегистрироваться в Интернете, выполните поиск в Инструментах, чтобы узнать, доступен ли автономный вариант для задачи, которую вы хотите выполнить.

Зарегистрируйте учетную запись онлайн-служб

Когда вы регистрируетесь в онлайн-сервисах, мы просим вас подтвердить свою личность, чтобы никто другой не мог получить доступ к вашей онлайн-учетной записи IRS. Регистрация занимает около 15 минут.

Регистрация занимает около 15 минут.

Подготовьте эту информацию:

- Адрес электронной почты

- Номер социального страхования (SSN) или индивидуальный налоговый идентификационный номер (ITIN)

- Налоговый статус и почтовый адрес

- Один номер финансового счета, связанный с вашим именем:

- Кредитная карта — последние 8 цифр (без American Express, дебетовых или корпоративных карт) или

- Студенческая ссуда — (Введите номер счета студенческой ссуды, указанный в вашей выписке.Номер счета может содержать как цифры, так и буквы. Не включайте никаких символов.) Кроме того, мы не можем проверить студенческие ссуды, выданные Nelnet. или

- Ипотечный или жилищный кредит или

- Кредитная линия собственного капитала (HELOC) или

- Автокредит

- Мобильный телефон, привязанный к вашему имени (для более быстрой регистрации) или возможность получить код активации по почте

Справка по распространенным проблемам

Если у вас возникли проблемы с регистрацией или входом в онлайн-службы IRS, попробуйте выполнить следующие действия.

Примечание: По соображениям безопасности наш колл-центр не может помочь с проблемами проверки личности.

Регистр

Введите адрес, указанный в вашей последней поданной налоговой декларации. Убедитесь, что введенный вами адрес точно соответствует , как он отображается в вашей налоговой декларации.

- Если вы недавно переехали:

Введите адрес из последней поданной вами декларации, даже если это не ваш текущий адрес. Мы используем этот адрес только для проверки личности. - Если вы только что подали налоговую декларацию с новым адресом:

Попробуйте вместо этого ввести свой старый адрес. Обработка вновь отправленных отчетов может занять несколько недель. - Если вы недавно подавали свою первую налоговую декларацию:

Установите переключатель «Я не подавал налоговую декларацию в течение последних семи лет» в параметрах «Статус подачи», если они доступны.

Если вас знают и к вам обращаются под одним юридическим именем или мононимом:

Пожалуйста, введите дефис (-) в поле имени и свое имя в поле фамилии.Если в вашем юридическом документе указано «FNU», имя неизвестно в качестве вашего имени, вам может потребоваться ввести «FNU» вместо «-» в качестве вашего имени.

Форматируйте почтовый ящик, иностранные и военные адреса следующим образом:

- Почтовый ящик

В поле «Строка адреса 1» введите «Почтовый ящик» без точек и номера. - Иностранный адрес

Введите свой город, округ, провинцию или другую юрисдикцию в поле «Город». Нет поля для почтового индекса.Если у вас есть международный почтовый адрес, единственным инструментом IRS.gov, для которого вы можете зарегистрироваться, является Соглашение об онлайн-платежах, и вы должны запросить код активации по почте. Как правило, налогоплательщики или налоговые специалисты с международными адресами не могут зарегистрироваться для получения расшифровки стенограммы онлайн, просмотра своей налоговой учетной записи, получения PIN-кода для защиты личности или инструментов электронных услуг для налоговых специалистов.

- Военный адрес

Введите APO, FPO или DPO в поле «Город». Выберите AA, AE или AP из ‘State / U.Месторождение С. Территория.

Мы используем Experian, кредитную компанию, для проверки номера вашего финансового счета. Если у вас есть проблемы:

- Убедитесь, что вы ввели правильный номер финансового счета.

- Попробуйте ввести другой тип учетной записи:

- Кредитная карта — последние 8 цифр (не используйте American Express, дебетовые или корпоративные карты)

- Студенческая ссуда– (Введите номер счета студенческой ссуды, указанный в вашей выписке.Номер счета может содержать как цифры, так и буквы. Не включайте никаких символов.) Кроме того, мы не можем проверить студенческие ссуды, выданные Nelnet.

- Жилищный ипотечный кредит

- Заем под собственный капитал (вторая ипотека)

- Кредитная линия собственного капитала (HELOC)

- Автокредит

Возможно, мы не сможем проверить все номера финансовых счетов.

Самый быстрый способ подтвердить вашу личность — использовать номер мобильного телефона, связанный с вашим именем.Телефон должен быть зарегистрирован в США и поддерживать текстовые сообщения. Мы отправим одноразовый код активации на номер вашего мобильного телефона. После получения у вас будет 10 минут на использование. Примечание. Возможно, мы не сможем проверить все номера мобильных телефонов.

- Если у вас нет номера мобильного телефона в США, связанного с вашим именем:

Вы можете выбрать получение кода активации по почте при регистрации учетной записи онлайн-сервисов. Доставка займет 10 рабочих дней. Этот одноразовый код позволит вам создать учетную запись и действителен в течение 30 дней.Затем вы можете:- Загрузите мобильное приложение IRS2Go, чтобы генерировать код безопасности, необходимый каждый раз, когда вы входите в свою учетную запись. IRS2Go является бесплатным и доступен для устройств Android, iPhone, iPad и планшетов Amazon Fire; или

- Получать защитный код с помощью телефонного звонка на номер телефона в США каждый раз при входе в систему

- Если ваш мобильный телефон записан на имя члена семьи:

Вы можете попытаться зарегистрироваться, используя подтверждение мобильного телефона. Если ваш телефон не может быть проверен, вы можете запросить код активации по почте.

Если ваш телефон не может быть проверен, вы можете запросить код активации по почте.

Вы можете зарегистрироваться в онлайн-сервисах без мобильного телефона:

- Выполните следующие действия, чтобы зарегистрировать учетную запись онлайн-служб.

- На этапе проверки мобильного телефона выберите «Получить код активации по почте».

- Подождите 10 рабочих дней, пока код будет доставлен по почте. Код действителен 30 дней.

- Следуйте инструкциям, прилагаемым к коду, чтобы завершить регистрацию.

Этот одноразовый код позволит вам создать учетную запись.Затем вы можете:

- Загрузите мобильное приложение IRS2Go, чтобы генерировать код безопасности, необходимый каждый раз, когда вы входите в свою учетную запись. IRS2Go является бесплатным и доступен для устройств Android, iPhone, iPad и планшетов Amazon Fire; или

- Получайте защитный код, звоня по номеру на любой Номер телефона в США каждый раз, когда вы входите в систему

Войти

Каждый раз, когда вы входите в систему, мы отправляем защитный код в текстовом сообщении или по телефону. Текстовые сообщения от службы паролей IRS отправляются с номера «77958», и могут применяться тарифы на передачу сообщений и данных. Телефонные звонки поступают с номера «202-318-5542».

Текстовые сообщения от службы паролей IRS отправляются с номера «77958», и могут применяться тарифы на передачу сообщений и данных. Телефонные звонки поступают с номера «202-318-5542».

- Получив код, введите его быстро и точно.

- Код действителен только 10 минут. Вы можете запросить новый код на экране входа в систему. Примечание: вы ограничены несколькими попытками, прежде чем вы будете заблокированы на 24 часа.

- Если вы не получили текст с кодом безопасности:

- Возможно, вы отказались от получения сообщений от службы паролей IRS.Отправьте текст IN на номер «77958», чтобы возобновить работу и получить защитный код.

- У вашего провайдера могут быть технические проблемы. Запросите код по телефону с экрана входа в систему или повторите попытку позже.

Примечание: Наш колл-центр не может устранять проблемы с доставкой текстовых сообщений. Если вы не можете получить текстовое сообщение прямо сейчас, вы можете получить код безопасности по телефону.

Если вы не можете получить текстовое сообщение прямо сейчас, вы можете получить код безопасности по телефону.

В целях безопасности мы ограничиваем количество попыток входа в систему за короткий период времени.Отправленный нами код безопасности действителен только в течение 10 минут.

Если ваша учетная запись заблокирована и вы думаете, что можете предоставить правильную информацию:

- Подождите 24 часа, прежде чем снова войти в систему.

- Убедитесь, что вы вводите правильное имя пользователя, пароль и защитный код.

Примечание: Наш колл-центр не может разблокировать вашу учетную запись.

Вы можете сбросить имя пользователя и пароль на странице входа.

- Если вы забыли свое имя пользователя: Перейдите на страницу входа и нажмите «Забыли имя пользователя» под полем для имени пользователя.

- Если вы забыли свой пароль: Перейдите на страницу входа, введите свое имя пользователя и нажмите «Войти».

На странице пароля нажмите «Забыли пароль».

На странице пароля нажмите «Забыли пароль».

Вы также можете повторно зарегистрироваться, нажав «Создать учетную запись».

Примечание: Наш колл-центр не может помочь вам найти ваше имя пользователя или сбросить пароль.

Войдите в свою учетную запись и выберите «Профиль», чтобы изменить номер мобильного телефона, имя пользователя или пароль.

Обратите внимание:

- Мобильный телефон — Если вы не можете войти в систему со своим старым номером мобильного телефона, вы можете повторно зарегистрироваться, выбрав «Создать учетную запись» и введя новый номер телефона.

- Имя пользователя — Если вы налоговый специалист и пользуетесь электронными услугами, вы не можете изменить свое имя пользователя.

- Пароль — Если вы забыли пароль, перейдите на страницу входа, введите свое имя пользователя и нажмите «Войти». На странице пароля нажмите «Забыли пароль».

Сообщить о подозрительной активности

Мы, , никогда не звоним по телефону , не отправляем электронные письма или текстовые сообщения с просьбой предоставить информацию или войти в систему, чтобы получить стенограмму или обновить свой профиль.Сообщайте о фишинге, если вы не уверены в подлинности любого нежелательного сообщения, кроме почты США, которое претендует на то, чтобы быть IRS.

Защитите свой счет

Если вы подозреваете подозрительную активность входа в свою учетную запись, защитите свою учетную запись одним из следующих способов. Примечание. Если вы профессиональный налоговый специалист, имеющий доступ к электронным услугам, вы не можете изменить свое имя пользователя.

- Чтобы продолжить использование онлайн-сервисов IRS , войдите в свою учетную запись и выберите «Профиль», чтобы изменить свой пароль.

- Если вам больше не нужен доступ к онлайн-сервисам IRS , вы можете заблокировать доступ к своей онлайн-учетной записи.

Зарегистрируйтесь повторно, подтвердите свои личные данные (SSN, дату рождения, статус регистрации и адрес), затем выберите вариант блокировки своей учетной записи.

Зарегистрируйтесь повторно, подтвердите свои личные данные (SSN, дату рождения, статус регистрации и адрес), затем выберите вариант блокировки своей учетной записи.

Напоминание: Используйте надежные уникальные пароли для всех своих учетных записей. Не используйте пароли повторно и не разглашайте их никому ни по какой причине.

Сколько я должен налогов в IRS? 3 способа узнать информацию

Если вы задолжали налог перед IRS, но не знаете, сколько вы должны, есть несколько способов узнать это.Вы можете сделать это онлайн, по телефону или по почте. Самый надежный способ — по телефону или с помощью онлайн-инструмента, предлагаемого IRS, поскольку почта, которую вы получаете от IRS, может не содержать общих остатков за все годы, или почта могла быть потеряна. Вот подробности.

Выход в Интернет, чтобы узнать, сколько вы должны IRS

IRS предлагает онлайн-инструмент, который поможет вам выяснить, сколько налогов вы должны. Инструмент показывает баланс за каждый налоговый год, включая основную сумму и любые штрафы или пени.Он также показывает платежи, которые вы совершили за последние 18 месяцев, и сумму выплаты.

Инструмент показывает баланс за каждый налоговый год, включая основную сумму и любые штрафы или пени.Он также показывает платежи, которые вы совершили за последние 18 месяцев, и сумму выплаты.

Инструмент обновляет проценты и штрафы каждые 24 часа, но обычно на публикацию платежей уходит от одной до трех недель. Если вы недавно отправляли платеж, не беспокойтесь, если он не появится сразу.

Чтобы воспользоваться услугой, вам нужен номер социального страхования и дата рождения, а для подтверждения вашей личности вам понадобится ваш статус регистрации (холост, женат совместно и т. Д.) И ваш почтовый адрес из вашей последней налоговой декларации.Вам также понадобится адрес электронной почты и мобильный телефон с вашим именем в учетной записи. Наконец, вам понадобится номер счета из ипотечной ссуды или ссуды под залог собственного капитала, автокредита или кредитной карты — который также должен быть указан на ваше имя.

Несмотря на то, что это может показаться прыжком через множество препятствий, все это помогает защитить вашу личность. IRS извлекает кредитный отчет для проверки вас. Это «мягкое притяжение», и оно не влияет на ваш кредитный рейтинг.

IRS извлекает кредитный отчет для проверки вас. Это «мягкое притяжение», и оно не влияет на ваш кредитный рейтинг.

Если вам нужна дополнительная информация, вы можете использовать онлайн-инструмент для просмотра или распечатки стенограммы.Вы также можете попросить IRS выслать вам стенограмму по почте — это займет от пяти до десяти дней.

Онлайн-сервис для проверки суммы вашей задолженности IRS недоступен среди ночи или в течение дня в воскресенье. Вот часы:

- С понедельника по пятницу: с 6:00 до 12:30 по восточному времени

- Суббота: с 6:00 до 22:00. ET

- Воскресенье: 18:00 до 12:00 утра по восточному времени

Позвонить в IRS, чтобы узнать, сколько вы задолжали

Если у вас нет сотового телефона, ссуды или другой информации, необходимой для онлайн-сервиса, вы можете узнать свой баланс, позвонив напрямую в IRS.

Индивидуальные налогоплательщики могут позвонить по телефону 1-800-829-1040 с понедельника по пятницу с 7:00 до 19:00. местное время.

Налогоплательщики, представляющие бизнес, могут позвонить по телефону 1-800-829-4933 с понедельника по пятницу с 7:00 до 19:00. местное время.

Использование почты для определения суммы вашей задолженности IRS

Если у вас есть копия последнего уведомления, отправленного вам IRS, вы можете проверить это для своего баланса. Обратите внимание, что указанная сумма не включает проценты или штрафы, начисленные с момента отправки уведомления.Кроме того, часто IRS будет отправлять уведомления, которые содержат только один год налоговой задолженности, поэтому, если вы должны платить налоги в течение нескольких лет, вероятно, вам придется сложить остатки по всем уведомлениям (при условии, что они отправили письма для всех лет, которые причитаются). Чтобы получить самую свежую информацию, вам нужно проверить онлайн или позвонив в IRS.

Налоговые льготы: как избавиться от уплаты налогов

Налоги — это сложно, но если вы задержите их уплату, все может стать еще более сложным — и быстро.Если у вас есть задолженность по налогам, вот четыре распространенных варианта, которые могут помочь вам найти некоторые налоговые льготы, а также рекомендации о том, сколько лет вы можете подавать налоговую задолженность и как подавать налоговую задолженность.

Если вам нужно больше времени для оплаты налогового счета, IRS, вероятно, предоставит его вам в виде плана платежей.

Краткосрочный план оплаты * (180 дней или меньше) |

| 100 000 долларов США в виде совокупного налога, штрафов и пени. |

План долгосрочных платежей ** (120 дней и более) |

| 50 000 долларов США в виде совокупного налога, пени и пени. |

* 2 ноября 2020 года IRS продлил этот срок со 120 дней. | ||

** Также называется «договором о рассрочке» или договором о рассрочке платежа с прямым дебетом (DDIA) | ||

Вот несколько вещей, которые нужно знать о получении налоговых льгот через план платежей IRS:

Если ваша задолженность превышает 25 000 долларов, вы должны производить платежи путем автоматического снятия средств с банковского счета.

Если вы производите платежи с помощью дебетовой или кредитной карты, вам придется заплатить комиссию за обработку (плата за дебетовую карту составляет от 2 до 4 долларов за платеж; комиссия за кредитную карту составляет около 2% от оплата).

«Заявитель с низким доходом» обычно означает, что ваш скорректированный валовой доход не превышает 250% федерального уровня бедности. Вы можете узнать, соответствуете ли вы требованиям, в форме 13844 IRS.

В рамках продолжающейся реакции правительства на коронавирус людям, у которых уже есть соглашения о рассрочке платежа, не нужно было производить платежи в период с 1 апреля по 15 июля 2020 года.IRS также заявила, что не будет считать какие-либо соглашения о рассрочке невыполнения обязательств в течение этого периода, но проценты по-прежнему будут начисляться на невыплаченные остатки.

Вы можете получить налоговые льготы с помощью так называемого «компромиссного предложения». Это позволяет вам погасить задолженность по налогам в IRS на сумму меньше вашей задолженности. Согласно IRS, это может быть вариантом, если вы абсолютно не можете выплатить свой налоговый долг или если это создает финансовые трудности.

Но гораздо труднее заставить IRS подписать компромиссное предложение, чем план платежей.IRS принимает менее половины запросов. Вам следует изучить другие варианты, прежде чем переходить к компромиссному предложению.

Чтобы определить, имеете ли вы право на налоговые льготы посредством компромиссного предложения, IRS учитывает вашу платежеспособность, ваши доходы и расходы, а также размер ваших активов.

Подача заявки на компромиссное предложение

Материалы и инструкции для подачи компромиссного предложения находятся в форме 656-B IRS. Вот несколько вещей, которые следует знать:

Взнос в размере 205 долларов США не подлежит возмещению (налогоплательщики с низким доходом могут получить отказ).

Вам также потребуется внести первоначальный платеж, который также не подлежит возмещению.

Вы должны своевременно подавать все налоговые декларации. Если вы долгое время не подавали налоговую декларацию, вы можете не соответствовать требованиям.

IRS может подавать или удерживать налоговые залоги до тех пор, пока не примет ваше предложение и вы не выполнили свою часть сделки.

Вы не имеете права участвовать в процессе открытого банкротства.

Вы можете нанять квалифицированного налогового специалиста, который поможет вам оформить документы, но это не обязательно.

После того, как вы подадите заявку, IRS приостанавливает деятельность по взысканию.

Если IRS примет ваше предложение

Ваш первоначальный платеж должен составлять либо 20% от суммы, которую вы предлагаете заплатить (если вы платите пятью или менее частями), либо ваш первый ежемесячный платеж (если вы платите шестью или более ежемесячными платежами).

Имейте в виду, что некоторая информация о вашем компромиссном предложении может быть обнародована.В файлах общественной инспекции IRS по компромиссным предложениям указываются имя налогоплательщика, город, штат, почтовый индекс, сумма ответственности и условия предложения.

Любые федеральные налоговые требования, предъявленные IRS, не отменяются, пока вы не выполните свою часть сделки.

Если IRS отклонит ваше предложение, вы можете подать апелляцию в течение 30 дней. У агентства есть онлайн-инструмент самопомощи, который поможет вам в этом.

Некоторые налоговые правила изменились из-за коронавируса

Узнайте больше о том, что изменилось для налогоплательщиков в рамках реакции федерального правительства на коронавирус.

3. Статус «В настоящее время не подлежит взысканию»

Если вы не можете платить налоги и расходы на проживание по разумным причинам, вы можете попросить IRS перевести вашу учетную запись в статус «В настоящее время не подлежит взысканию». Вам необходимо запросить эту задержку в сборе, и IRS может попросить вас заполнить Заявление о сборе информации, чтобы доказать, что ваши финансы так плохи, как вы их называете. В этой форме вам нужно будет указать информацию о вашем ежемесячном доходе и расходах.

Вот что нужно знать об этой форме налоговых льгот:

Это временно — IRS может ежегодно проверять ваш доход, чтобы узнать, улучшилось ли ваше финансовое положение.

Статус «в настоящее время не подлежит взысканию» не устраняет вашу налоговую задолженность.

IRS все еще может подать на вас налоговое удержание.

4. Должен ли я нанять компанию, предоставляющую налоговые льготы?

Компании, предоставляющие налоговые льготы, обычно предлагают помощь налогоплательщикам, оказавшимся в затруднительном положении.Некоторые из них могут быть полезны, если вы запутались в процессе или вам нужна помощь при заполнении форм. Но помните:

IRS отклоняет большинство заявок на компромиссные предложения.

Если компания, предоставляющая налоговые льготы, проиграет или задержит вашу заявку, вы по-прежнему будете на крючке по уплате налоговой задолженности, процентов и штрафов в IRS.

Возможно, вам придется заплатить предоплату компании, предоставляющей налоговые льготы, и это может быть процент от суммы налога, который вы должны. Эта плата может быть выше, чем то, что вы в конечном итоге сэкономите на своем налоговом счете, если IRS примет ваше предложение в качестве компромисса (и он может не быть возмещен, если IRS отклонит ваше предложение).

Действуйте осторожно, предупреждает Федеральная торговая комиссия; есть несколько плохих актеров. «Правда в том, что большинство налогоплательщиков не имеют права на программы, которые предлагают эти мошенники, их компании не оплачивают налоговую задолженность и во многих случаях даже не отправляют необходимые документы в IRS с просьбой об участии в программах, которые были «Кроме того, некоторые из этих компаний не возвращают деньги и оставляют людей еще больше в долгах», — говорится в сообщении.

Некоторые компании, предоставляющие налоговые льготы, взимают с вас плату, чтобы определить размер вашей задолженности IRS, установить план платежей или проверить, соответствуете ли вы критериям получения компромиссного предложения.Но эти и другие вещи вы можете сделать сами бесплатно:

Узнайте, есть ли у вас непогашенный остаток в IRS и его размер. Вы можете получить это (и до 24 месяцев вашей истории платежей) на IRS.gov/account. Регистрация занимает около 15 минут, и IRS сообщает, что вам нужно будет подтвердить свою личность только один раз.

Получите налоговую отчетность. IRS предоставляет пять типов бесплатных налоговых деклараций, которые позволяют вам просматривать его записи о вас. Например, вы можете увидеть большинство строк из ваших налоговых деклараций, обработанных за последние три года, или получить базовые данные, такие как ваше семейное положение, способ оплаты и скорректированный валовой доход за текущий налоговый год и до последних 10. годы.(Обратите внимание, что выписка из налоговой декларации — это не то же самое, что копия вашей налоговой декларации.)

Настройте план платежей в IRS, как описано выше.

Посмотрите, подходите ли вы для получения компромиссного предложения. Вы можете использовать онлайн-инструмент предварительной квалификации IRS, чтобы узнать, подходит ли вам компромиссное предложение. Помните, что этот инструмент — это только начало пути — вам все равно нужно заполнить формальную заявку.

Найдите компанию по налоговым льготам, которая лучше всего подходит для вас

Мы взвесили плюсы и минусы некоторых крупных игроков в этой сфере.

|

|

|

Налоговые льготы в чрезвычайных ситуациях

Если вы пострадали от объявленного на федеральном уровне стихийного бедствия, такого как ураган, IRS может предоставить людям в вашем регионе автоматическое продление для подачи заявки и оплату вашего налоги. Обычно вы имеете право на получение помощи, если живете или ведете бизнес в зоне бедствия, объявленной на федеральном уровне.Вы также можете вычесть часть потерь вашего личного имущества, которые не покрываются страховкой или другими компенсациями. IRS ведет список чрезвычайных ситуаций, для которых она предлагает налоговые льготы.

Сколько лет вы можете подавать налоговую декларацию?

Вы можете подать налоговую декларацию за любой предыдущий год, но IRS обычно требует от налогоплательщиков подавать налоговые декларации за последние шесть лет, чтобы избежать процедур принудительного исполнения просрочки платежа. Согласно политике IRS, требуется одобрение руководства, чтобы вернуться более чем на шесть лет назад.

Как подавать налоговую задолженность за несколько лет

Вот три шага, которые необходимо выполнить:

Соберите документы за предыдущий год. Вам потребуются налоговые документы за год, за который вы подаете налоговую декларацию (например, вам понадобятся документы W-2, 1099 или другие документы за 2018 год, если вы подаете налоговую декларацию за 2018 год). Если у вас нет этих документов, вы можете запросить налоговую справку в IRS за этот год (вот как это сделать). Хотя вы не получите точных фотокопий документов, вы получите информацию, содержащуюся в этих документах, которая вам понадобится для возврата.

Не бойтесь обращаться за помощью. Налоговые правила меняются каждый год, и вам необходимо убедиться, что вы применяете правильные правила к правильному году. Хорошие новости: многие налоговые пакеты программного обеспечения позволяют подавать налоговые декларации за предыдущий год.

Что произойдет, если вы не подаете налоговую декларацию в течение нескольких лет?

Подача просроченных налоговых деклараций кажется непосильной задачей, но в ней есть несколько вещей.

Это позволяет избежать того, чтобы IRS сделала это за вас.Это называется замещающим возвратом. Что в основном происходит, так это то, что IRS берет имеющуюся у вас информацию, использует ее для составления налоговой декларации и отправляет вам счет. Это может показаться удобным, но на самом деле это почти всегда гарантирует большую головную боль. IRS часто не знает, на какие налоговые вычеты или налоговые льготы вы могли претендовать, в результате чего счет был выше, чем у вас, если бы вы сделали это самостоятельно.

Вы можете оплатить налоговый счет частями.Подача налоговой декларации с опозданием и несвоевременная уплата налогового счета — это две разные вещи с двумя разными наборами штрафов. Не уклоняйтесь от подачи налоговой декларации, потому что вы не можете оплатить счет. Опять же, IRS предлагает несколько типов планов рассрочки (и других платежных программ), которые вы можете использовать для оплаты с течением времени.

Правительство может быть вам должно деньги. Если вам полагается возврат налога за предыдущий год, потребуйте его, заполнив налоговую декларацию за этот год. Не волочите ноги; у вас есть только три года с даты подачи первоначальной налоговой декларации, чтобы потребовать возмещения старых налогов.

Проблем с получением кредита можно избежать. Копии текущих налоговых деклараций являются обычным требованием для получения ипотеки и других ссуд.

Как узнать, должен ли я IRS? Бесплатно 2-мин. Начисление налогов

Определение того, сколько вы должны IRS, является важным первым шагом на пути к урегулированию любых налоговых задолженностей , которые вы потенциально можете задолжать. Но даже простой вопрос может оказаться сложным, когда дело касается IRS. Быстро выяснить, есть ли у вас задолженность перед IRS, имеет решающее значение для избежания финансовых проблем, таких как удержание заработной платы, удержание и сборы с банковских счетов.В этом руководстве объясняются все способы определения того, должны ли вы — и сколько — налогов в IRS.

Признаки вашей задолженности перед IRS

- Вы получаете письмо с уведомлением IRS о взыскании налогов

- Ваша заработная плата удержана

- Вы получаете право удержания имущества

- Вы не получаете возврат налога

Содержание

Определите, сколько именно вы должны IRS за 2 минуты усилий.

Если вы энтузиаст, готовый самостоятельно оплатить федеральный налог, мы дадим вам пошаговые инструкции ниже.Просто будьте готовы к нескольким обручам, которые вам нужно будет перепрыгнуть. Но если вы ищете самый быстрый и простой способ узнать, сколько вы должны IRS с помощью встроенных решений, нажмите кнопку Get Started ниже.

Узнайте, сколько именно вы должны IRS, с помощью бесплатной оценки, которая порекомендует решения с учетом ваших потребностей и бюджета.

Начало работы Ссылка для призыва к действиюКак работает FreeIRSReport.com

- Заполните форму, чтобы разрешить IRS разрешить им сбор вашей информации.

- Щелкните ссылку в электронном письме с подтверждением, чтобы пройти быстрый 60-секундный финансовый опрос.

FreeIRSReport.com свяжется с IRS и сообщит о ваших неуплаченных налогах. Затем их команда изучит информацию и даст рекомендации о том, что вам следует делать в зависимости от вашей ситуации. Они также отметят все, на что вам нужно обратить внимание, в том числе:

- Незаполненные декларации

- Любые непогашенные налоговые обязательства

- Налоговые залоговые права

- Ожидающие проверки

Вы получите свою конфиденциальную исчерпывающую оценку по почте в течение 7- 10 рабочих дней.В отчет будут включены рекомендации по выбору налоговой задолженности от лицензированного налогового специалиста. Возможные решения включают в себя соглашение об оплате , устанавливающее план платежей, и предложение в случае компромисса , которое позволяет урегулировать налоговую задолженность в размере, меньшем, чем ваша задолженность.

Зачем мне FreeIRSReport.com?

FreeIRSReport.com позволяет легко узнать, сколько именно вы в целом задолжали IRS. Даже если вы получили уведомление о взыскании налогов со стороны IRS, вы можете не знать, сколько именно вы должны.Уведомления о сборе обычно применяются только к одному году подачи. Вы можете уплатить налоги за несколько лет и столкнуться с штрафными процентами до 25% от вашей задолженности.

Кроме того, бесплатный налоговый анализ, который вы получите, будет включать встроенные решения, основанные на вашем финансовом положении. Если вы обратитесь напрямую в IRS, они с радостью скажут вам, что вы должны, но не скажут, что с этим делать.

Как узнать, задолжал ли я IRS — инструкции для самостоятельной работы

Если вам не нужна бесплатная оценка решений для устранения вашей налоговой задолженности, просто свяжитесь с IRS напрямую.Вы можете проверить, сколько вы должны IRS, онлайн или по телефону. Вам нужно будет указать дату вашего рождения и номер социального страхования. Если вы используете портал онлайн-аккаунтов, вам также понадобится дополнительная информация.

Как узнать, задолжали ли вы IRS через IRS.gov

Один из ведущих онлайн-инструментов IRS позволяет вам создавать и просматривать свою налоговую учетную запись через портал налоговой учетной записи IRS.

Тем не менее, вот некоторые вещи, которые вам необходимо знать, прежде чем вы попытаетесь войти в систему:

- Вы можете получить доступ к этому порталу только в определенное время:

- Деньги 6:00 утра — суббота 21:00 (EST )

- Воскресенье 10:00 — полночь

- IRS отмечает, что в воскресенье сайт может быть недоступен для планового технического обслуживания

- Помимо номера социального страхования, вам нужна дополнительная информация:

- Текущий статус регистрации (холост, женат, зарегистрирован совместно, женат, зарегистрирован отдельно, глава семьи или соответствующий вдовец)

- Почтовый адрес вашей последней налоговой декларации

- Адрес электронной почты и мобильный телефон с вашим именем на счете

- Номер счета для ипотеки , кредитная карта или другой активный заем, выданный на ваше имя

Если вам не хватает какой-либо информации, вы не сможете использовать онлайн-портал.Это включает в себя наличие тарифного плана на сотовую связь на чье-то имя.

Как только вы войдете в портал учетной записи, он покажет вам:

- Сумма выплаты на эту календарную дату

- Налоги, подлежащие уплате (остаток) за каждый год по налогам, которые вы должны

- Любая история платежей, которая у вас есть, за 24 месяца (2 года)

- Информация о налоговой декларации за предыдущий год в том виде, в котором она была изначально подана

Вы можете просмотреть эту информацию, запросить расшифровку стенограммы или выбрать вариант электронного платежа для уплаты налогов.Однако IRS не будет вдаваться в подробности о различных вариантах погашения. И они, конечно же, не порекомендуют варианты уменьшения вашей задолженности, такие как урегулирование налоговой задолженности и снижение штрафа.

Позвоните в IRS, чтобы узнать, сколько вы должны

Если у вас нет всей необходимой информации для использования онлайн-портала, IRS предлагает бесплатную горячую линию. Для индивидуальных налогоплательщиков — 1-800-829-1040. Можно в любой день с 7:00 до 19:00 по местному времени.

Что делать, если вы быстро узнаете, должны ли вы IRS

Act! Налоговые штрафы и пени быстро накапливаются при недоуплате налогов. Проблема в несколько тысяч долларов может быстро увеличить штрафы до десятков тысяч долларов. Чем дольше вы ждете, тем глубже яму вам придется выкопать. IRS может применять штрафы до 45% от вашего баланса каждый месяц. И эти штрафы начисляются независимо от вашей способности их платить.

Если вы связались напрямую с IRS, вам нужно будет найти лицензированного налогового юриста, который рассмотрит ваши варианты освобождения от уплаты налогов .Если вы использовали бесплатную налоговую оценку от FreeIRSReport.com, то полный набор опций будет указан прямо в вашем отчете. Имеющий лицензию практикующий налоговый специалист даст рекомендации, основанные на финансовых ограничениях, которые вы объяснили в своем опросе. Таким образом, вы сможете быстро решить свои проблемы с налоговой задолженностью, как только вы точно увидите, насколько велики эти проблемы.

Предоставляли ли мы вам необходимую информацию? Если нет, дайте нам знать, и мы улучшим эту страницу.

Сообщите нам, понравился ли вам пост. Это единственный способ стать лучше.

Последнее изменение статьи: 11 августа 2020 г. Опубликовано Debt.com, ООО

Отзыв от

Как и когда платить IRS, если вы задолжали налоги

Осознание того, что у вас есть задолженность по налогам после завершения подготовки налоговой декларации, никогда не приветствуется.Но у вас есть несколько вариантов оплаты того, что вы должны, даже если это больше, чем наличные деньги, которые у вас есть в настоящее время. Вы можете использовать кредитную карту или даже попросить IRS разрешить вам выплатить остаток со временем.

Подать заявку на расширение

Не принимайте заполненную налоговую декларацию и свой долг за чистую монету, по крайней мере, если вы подготовили декларацию самостоятельно. Вы можете получить автоматическое расширение для подачи налоговой декларации, отправив форму 4868 в IRS. Это дает вам возможность до 15 октября тщательно просмотреть и перепроверить свой возврат.

Ищите вычеты, которые вы могли пропустить, или какие-либо просчеты, которые могли сделать. Проконсультируйтесь с налоговым специалистом или воспользуйтесь надежным налоговым программным обеспечением, если вы этого еще не сделали. Возможно, вы имеете право на налоговую скидку или вычет, которые вы упустили из виду, потому что не знали, что они существуют.

Цель состоит в том, чтобы уменьшить вашу предварительную налоговую задолженность, если это вообще возможно, но здесь есть одна оговорка. Вы должны уплатить весь остаток налога на момент подачи формы 4868 с просьбой о продлении, исходя из того, что, по вашему мнению, вы должны, согласно вашим первоначальным расчетам.

Вам будут начислены проценты и штрафы на любой неоплаченный остаток после даты подачи заявки 15 апреля, если вы не выплатите причитающийся остаток к этому времени. Однако IRS отменило это правило в 2021 году в связи с пандемией коронавируса. Вы должны заплатить налоги за 2020 год до 17 мая 2021 года.

Если вы переплатите по налоговому счету, не волнуйтесь. IRS отправит вам возмещение. По крайней мере, переводите столько, сколько сможете, если у вас недостаточно денег для выплаты всей причитающейся суммы.

Уложиться в срок для продления

IRS должно получить форму 4868 не позднее крайнего срока подачи налоговой декларации, который обычно приходится на 15 апреля, если этот день не приходится на выходные или праздничные дни.В этом случае это будет следующий рабочий день.

IRS взимает штраф за просрочку подачи, штраф за просрочку платежа и проценты на любой невыплаченный остаток, который вы должны, если вы не подадите декларацию или продление срока, а также если вы также не заплатите вовремя. Но вы избежите штрафа за несвоевременную подачу налоговой декларации — здоровенных 5% налогов, которые вы должны платить за каждый месяц, когда ваша декларация просрочена, — если вы подадите продление до апрельского срока, а затем подадите декларацию в продленный срок в Октябрь.

Крайний срок подачи заявок также был продлен до 17 мая 2021 года в связи с COVID-19.

Этот штраф увеличивается до 435 долларов или 100% от суммы налогов, которую вы должны заплатить, в зависимости от того, какая сумма меньше, если вы опоздали на 60 дней или более. Этот штраф применяется ко всем возвратам, подлежащим возврату с 1 января 2020 г.

Варианты оплаты

Вы можете заплатить онлайн, вы можете отправить в IRS бумажный чек или можете попросить агентство немного разобраться и разработать условия оплаты, если вы действительно испытываете финансовые затруднения.

Электронная система уплаты федеральных налогов

Электронная система федеральных налоговых платежей (EFTPS) — это веб-сервис, управляемый США.S. Департамент казначейства по обработке федеральных налоговых платежей. Вы должны создать учетную запись профиля, указав информацию о своем банковском счете, но затем вы сможете производить платежи по различным налоговым обязательствам, включая дополнительные платежи, расчетные налоги или даже налоговые остатки за предыдущие годы.

Вы можете запланировать платеж заранее, и он будет автоматически снят с вашего банковского счета в назначенную вами дату.

IRS Direct Pay

IRS также предлагает Direct Pay, аналогичный веб-сервис.Сайт не сохраняет ваш банковский счет или личную информацию, поэтому вам придется повторно вводить все эти данные каждый раз, когда вы хотите произвести платеж.

Вы можете вернуться и изменить или отменить платеж за два рабочих дня до даты оплаты, если вы запланировали платеж на дату в будущем.

Почтовая служба США

Вы также можете отправить свои деньги в IRS старомодным способом — просто отправьте чек по почте. У IRS есть разные адреса для платежей, в зависимости от характера платежа и места вашего проживания.Вы можете найти полный список адресов на веб-сайте IRS, который поможет вам определить, какой из них вам следует использовать.

Настройка плана платежей

IRS предлагает планы платежей, если вы не можете заплатить все или даже что-либо сразу. Важно то, что вы не просто игнорируете свое тяжелое положение, надеясь, что оно уйдет, потому что этого не произойдет.

Вы можете заключить с IRS соглашение о ежемесячной рассрочке платежа, что позволит вам со временем выплатить то, что вы должны. Вы даже можете решить, сколько вы хотите платить в месяц, по крайней мере, в некоторой степени.Весь баланс должен быть выплачен в течение 72 месяцев, поэтому ваш минимальный платеж будет равен сумме вашей задолженности, разделенной на 72. Оставьте место для пени и штрафов при проведении расчетов.

Вам не запрещается платить сумму, превышающую сумму, которую вы взяли на себя в течение любого месяца, поэтому вы можете погасить долг раньше и минимизировать процентные расходы.

IRS по-прежнему будет взимать штраф за просрочку платежа, а также проценты, а также единовременную комиссию за обработку для настройки плана — 149 долларов США по состоянию на 2021 год.Но если вы подадите заявку на рассрочку онлайн и согласитесь, чтобы ежемесячная сумма снималась с вашего банковского счета прямым дебетом, единовременная плата за обработку снижается до 31 доллара. Если ваша задолженность превышает 25 000 долларов США, требуется прямой дебет.

Вы не обязаны соответствовать условиям договора о рассрочке платежа, подавая инкассо для подтверждения ваших активов и кредитоспособности, по крайней мере, если ваша задолженность составляет менее 50 000 долларов. Вы можете подать заявку онлайн, используя приложение соглашения об онлайн-оплате на веб-сайте IRS.

Прочие опции

В зависимости от того, сколько вы должны, и вашего кредита, вы можете рассмотреть варианты частного кредита, если вы не можете заплатить к установленному налоговому сроку. Вы, вероятно, заплатите больше в виде процентов, но это позволит вам погасить налоговую задолженность и избежать плана платежей с IRS. Воспользуйтесь кредитным калькулятором, чтобы определить, подходит ли вам этот вариант.

Закон о налогоплательщиках разрешил IRS принимать платежи по кредитным или дебетовым картам, начиная с 2020 года.

Обратитесь за советом к лицензированному налоговому специалисту, чтобы оценить другие способы урегулирования вашей налоговой задолженности, если вы не можете позволить себе погашать налоговую задолженность ежемесячно или если ваша задолженность превышает 50 000 долларов. IRS также рассматривает предложения как компромисс. Агентство может согласиться принять сумму меньшую, чем ваша задолженность, или отложить выплаты до тех пор, пока вы не встанете на ноги в финансовом отношении.

6 способов, которыми IRS может изъять ваш возврат налога

Если вы все еще ждете возмещения федерального подоходного налога в этом году, есть одна причина, по которой он может быть отложен: правительство могло его конфисковать.То же федеральное агентство, которое занимается возвратом налогов, Министерство финансов США, также имеет право удерживать все или часть вашего возмещения для погашения ваших долгов. Этим занимается Бюро фискальной службы департамента. На бюрократическом языке это называется «зачетом».

Ключевые выводы

- IRS может наложить арест на часть или всю сумму вашего возмещения, если у вас есть задолженность по федеральным налогам или налогам штата.

- Он также может конфисковать ваш возврат, если вы не выплачиваете алименты или задолженность по студенческим ссудам.

- Если вы считаете, что была допущена ошибка, вы можете связаться с IRS.

Существует шесть причин, по которым IRS может наложить арест на ваш возврат. Вот что они собой представляют и что вы можете с этим поделать.

6 причин, по которым IRS может арестовать ваш возврат налога

Все шесть причин связаны с личным долгом, который налогоплательщик не выплатил в срок.

Казначейство также может предоставить вам пособие по социальному обеспечению или страхованию социального обеспечения по инвалидности (SSDI) для возврата долгов.

Ваша задолженность по федеральному подоходному налогу

Если у вас есть задолженность по подоходному налогу, ваш возврат может быть использован для выплаты или компенсации причитающейся суммы. Если что-то останется, оно будет возвращено вам так, как вы указали в своей налоговой декларации, либо прямым залогом, либо чеком. Вы также должны получить уведомление от IRS с объяснением причин удержания денег.

Если вы считаете, что была допущена ошибка, вы можете связаться с IRS. Телефон для звонка: (800) 829-1040.

Ваша задолженность по подоходному налогу в государстве

Федеральные органы также могут удерживать деньги из вашего возврата налога для покрытия любых неуплаченных подоходных налогов штата.Взаимодействие с другими людьми

Первый звонок должен пойти в IRS по телефону (800) 829-1040. Так как правительство штата также вовлечено, вы можете быть в бегах по этому поводу.

Вы задолжали государственную компенсацию по безработице

Если ваш штат считает, что вы получили больше пособия по безработице, чем имели право получить, либо из-за прямого мошенничества, либо из-за неспособности надлежащим образом сообщить о своих доходах, он может попросить Казначейство США компенсировать ваш возврат налога на оспариваемую сумму.Взаимодействие с другими людьми

См. Первый шаг выше. Это IRS по телефону (800) 829-1040. Вы должны быть готовы доказать, что вы по праву получили это пособие по безработице.

Вы не выполнили обязательства по студенческой ссуде

Если вы не выполнили свои обязательства по студенческой ссуде, застрахованной на федеральном уровне, правительство может изъять ваш возврат налога для компенсации вашей задолженности.

В этом случае Казначейство должно направить вам предварительное уведомление о своем намерении и предоставить вам возможность оспорить претензию или погасить ее до того, как вам будет отказано в возмещении.

Кстати, ваш штат также имеет право удерживать деньги из вашего возмещения государственного налога для этой цели. Кроме того, и Министерство образования США, и гарантийное агентство, которое удерживает вашу ссуду, имеют право приказать вашему работодателю удерживать до 15% вашего располагаемого дохода до тех пор, пока ссуда не будет выплачена.

Вы должны алименты

Когда родитель просрочивает выплату алиментов по решению суда, агентство штата по алиментам может потребовать, чтобы Министерство финансов удержало деньги из возмещения налога лицу для покрытия просроченных платежей.

Человек в этой ситуации должен получить предварительное уведомление о зачете, в котором объясняется, какая сумма причитается, как работает процесс зачета и как оспаривать задолженность. После того, как деньги были удержаны из возмещения, налогоплательщик также должен получить уведомление о зачете от Бюро налоговой службы, показывающее, сколько денег было удержано.

Любой в этой ситуации должен связаться с государственным агентством по поддержке детей для получения дополнительной информации.

Вы должны алименты

Выплата алиментов на содержание супруга, являющаяся частью распоряжения о выплате алиментов, также может привести к зачету налоговых возмещений, если платежи просрочены.Взаимодействие с другими людьми

В связи с этим, если вы подали совместную налоговую декларацию со своим супругом, и ваш возврат был компенсирован из-за долгов, принадлежащих только супругу, вы можете запросить свою часть возмещения обратно в IRS. Чтобы подать претензию, налогоплательщик должен подать форму 8379: Распределение пострадавшего супруга.

Другие способы получения государством

Возврат налога — не единственный рычаг, который Казначейство может использовать для взыскания просроченных долгов. В некоторых случаях ваши пособия по социальному обеспечению или страхованию на случай инвалидности (SSDI) могут быть удержаны (то есть частично удержаны).

Однако дополнительный доход по страхованию не может быть получен даже государством. Это программа, которая обеспечивает базовый доход людям пожилого возраста, слепым и инвалидам, и не является частью системы социального обеспечения.

Где мой возврат? Проверить статус моей налоговой декларации

Узнайте, получило ли IRS вашу налоговую декларацию, и проверьте статус вашего возмещения. Узнайте, почему ваш возврат налога может быть меньше, чем вы ожидали.

Проверьте свой федеральный статус возврата налогов

Если вы подали федеральный подоходный налог и ожидаете получить возмещение, вы можете отслеживать его статус.Подготовьте свой номер социального страхования, статус регистрации и точную полную сумму вашего возмещения в долларах. Вы также можете проверить статус своей разовой проверки на коронавирус.

Как проверить статус возврата

Воспользуйтесь инструментом Where’s My Refund или мобильным приложением IRS2Go, чтобы проверить свой возврат онлайн. Это самый быстрый и простой способ отследить возврат средств. Системы обновляются каждые 24 часа.

Вы можете позвонить в IRS, чтобы проверить статус вашего возмещения. Однако в настоящее время помощь по телефону IRS в режиме реального времени крайне ограничена. Время ожидания разговора с представителем может быть долгим. Но вы можете избежать ожидания, воспользовавшись автоматической телефонной системой. При звонке следуйте подсказкам в сообщениях.

Когда ожидать возврата

Возврат обычно осуществляется в течение 21 дня с момента подачи налоговой декларации в электронном виде или 42 дней с момента подачи бумажной декларации. Если прошло больше времени, узнайте, почему ваш возврат может быть задержан или может оказаться не той суммой, которую вы ожидали.

Как проверить статус вашей проверки стимула на коронавирус

Если вы пытаетесь узнать статус вашего платежа стимула на коронавирус, перейдите на страницу IRS Get My Payment.Вы можете узнать, произведен ли ваш платеж и поступил ли он прямым переводом или чеком по почте.

Узнайте больше о стимулирующих выплатах, в том числе о том, имеете ли вы право на них и что вам, возможно, придется сделать, чтобы получить свои.

Узнайте, была ли подана ваша налоговая декларация

Вы можете подать налоговую декларацию по почте, через веб-сайт электронной регистрации или программное обеспечение, или воспользовавшись услугами специалиста по составлению налоговой декларации. Независимо от того, задолжали ли вы налоги или ожидаете возмещения, вы можете узнать статус своей налоговой декларации по телефону:

. Если вы подаете налоговую декларацию по почте, вы можете отследить свою налоговую декларацию и получить подтверждение, когда ее получит IRS.Для этого используйте сертифицированную почту USPS или другую почтовую службу, в которой есть службы отслеживания или подтверждения доставки.

Какая информация мне нужна, чтобы получить статус налоговой декларации?

Если вы позвоните в IRS, у вас должна быть наготове следующая информация, когда вы спросите о статусе своей налоговой декларации:

Номер социального страхования и дата рождения

Статус подачи: вы холост, женаты или глава домашнего хозяйства?

Любые предыдущие сообщения от IRS

Каков статус моей государственной налоговой декларации?

Чтобы узнать, была ли получена ваша государственная налоговая декларация, вы можете проверить на веб-сайте налоговой или налоговой службы вашего штата.Здесь вы можете узнать, обрабатывается ли ваш возврат. Или вы можете получить дополнительную контактную информацию, чтобы подтвердить получение возврата.

Ваш возврат налога ниже, чем вы ожидали?

Если вы должны деньги федеральному агентству или агентству штата, федеральное правительство может использовать часть или весь ваш возврат федерального налога для погашения долга. Это называется зачетом возврата налога.

Как работает казначейская компенсационная программа

Вот как работает казначейская компенсационная программа (TOP):

- Бюро фискальных услуг (BFS) проверит, есть ли ваше имя и информация о налогоплательщиках в своей базе данных о просроченных должниках.

- В случае совпадения BFS уведомит вас, что вычитает сумму вашей задолженности из вашего налогового возврата.

- BFS отправит непогашенную сумму в государственное учреждение, которому вы задолжали деньги.

Если ваша задолженность превышает сумму выплаты, которую вы собирались получить, BFS отправит всю сумму в другое государственное учреждение. Если ваша задолженность меньше, BFS отправит агентству сумму, которую вы задолжали, а затем отправит вам оставшуюся сумму.

Вот пример: вы собирались получить возмещение федерального налога в размере 1500 долларов США.Но у вас просроченная задолженность по студенческой ссуде, и у вас есть непогашенная 1000 долларов. BFS вычтет 1000 долларов из вашего возврата налога и отправит его в соответствующее государственное учреждение. Он также отправит вам уведомление о своем действии вместе с оставшимися 500 долларами, причитающимися вам в качестве возврата налога.

Налоговая служба (IRS) может помочь вам узнать больше о зачетах при возврате налогов.

Если вычет был произведен по ошибке

Если вы считаете, что вычет был ошибкой, свяжитесь с агентством, которое заявило, что вы задолжали деньги.Позвоните в программу компенсации казначейства по телефону 1-800-304-3107, чтобы найти агентство, с которым вам нужно связаться.

Чеки о недоставленных и невостребованных федеральных налогах

Ежегодно Налоговая служба (IRS) возвращает миллионы долларов налоговых возмещений, которые остаются невыполненными или невостребованными.

Недоставленные чеки для возврата федеральных налогов

Чеки для возврата денег отправляются на ваш последний известный адрес. Если вы переезжаете без уведомления IRS или Почтовой службы США (USPS), ваш чек на возмещение может быть возвращен в IRS.

Если вы ожидали возврата федерального налога, но не получили его, проверьте страницу IRS «Где мой возврат». Вам нужно будет ввести свой номер социального страхования, статус регистрации и точную полную сумму вашего возмещения в долларах. Вам может быть предложено изменить адрес онлайн.

Вы также можете позвонить в IRS, чтобы проверить статус вашего возмещения. Время ожидания разговора с представителем может быть долгим. Но вы можете избежать ожидания, используя автоматическую телефонную систему. При звонке следуйте подсказкам в сообщениях.

Если вы переезжаете, подайте в IRS форму 8822 об изменении адреса; вам также следует подать заявление об изменении адреса в USPS.

Невостребованное возмещение федерального налога

Если вы имеете право на возмещение федерального налога и не подаете декларацию, то ваш возврат останется невостребованным. Даже если от вас не требуется подавать налоговую декларацию, вам может быть полезно подать ее, если:

и / или

Возможно, вы не подали налоговую декларацию, потому что ваша заработная плата была ниже требований к подаче. Но вы все равно можете подать декларацию в течение трех лет после крайнего срока подачи, чтобы получить возмещение.

Чеки для возврата государственного налога

Для получения информации о чеке для возврата государственного налога обратитесь в налоговый департамент штата.

У вас есть вопросы?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 3 мая 2021 г.

.

gosuslugi.ru/10002/1

gosuslugi.ru/10002/1 1).

1). Кабардино-Балкария

Кабардино-Балкария

Если ваш телефон не может быть проверен, вы можете запросить код активации по почте.

Если ваш телефон не может быть проверен, вы можете запросить код активации по почте. На странице пароля нажмите «Забыли пароль».

На странице пароля нажмите «Забыли пароль».

Добавить комментарий

Комментарий добавить легко