Как начислить НДС при получении аванса — Контур.НДС+ — СКБ Контур

Продавец (исполнитель), получивший предоплату от покупателя (заказчика), должен начислить НДС. Сделать это следует в день получения аванса. Дело в том, что получение оплаты или частичной оплаты признается моментом определения налоговой базы по НДС (п. 1, 14 ст. 167 НК РФ).

Из этого правила есть исключение. Производитель, реализующий товары (работы, услуги), длительность производственного цикла изготовления которых превышает 6 месяцев, НДС с аванса может не начислять (п. 13 ст. 167 НК РФ, Постановление Правительства РФ от 28.07.2006 №468).

Важно понимать, что аванс облагается НДС, даже если он получен в натуральной форме (письма Минфина России от 10.04.2006 № 03-04-08/77). Следовательно, продавец (исполнитель) должен рассчитать НДС со стоимости полученного имущества и предъявить его покупателю (заказчику).

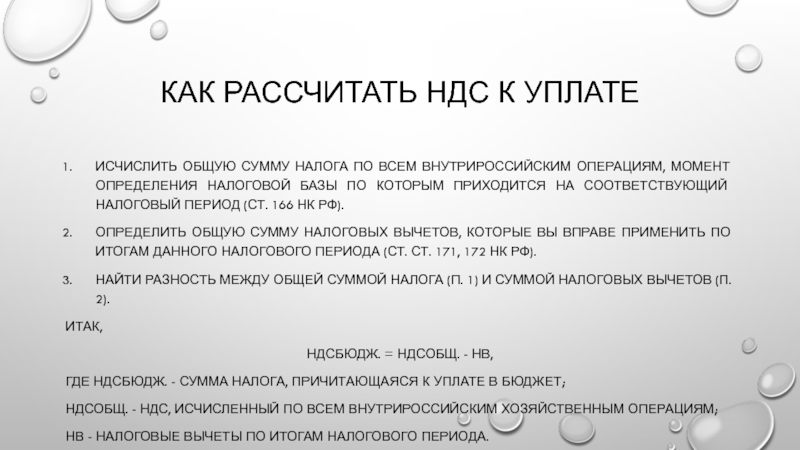

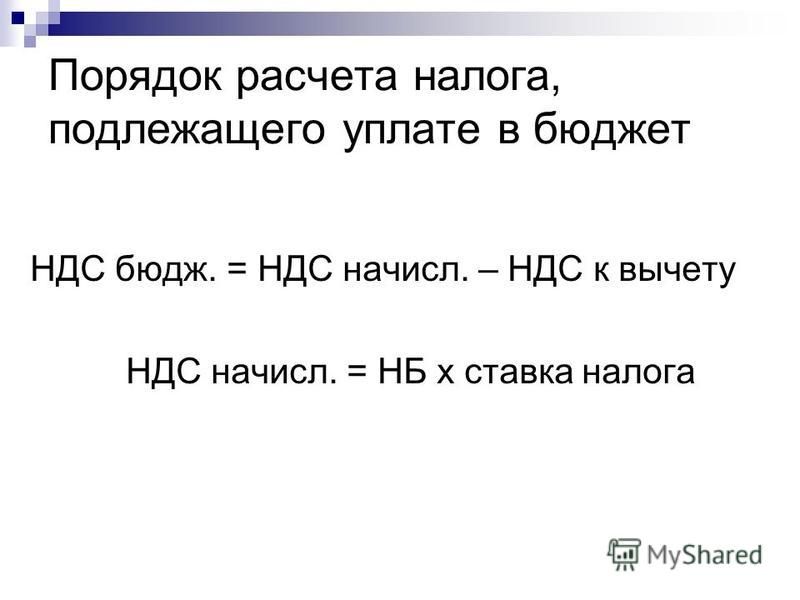

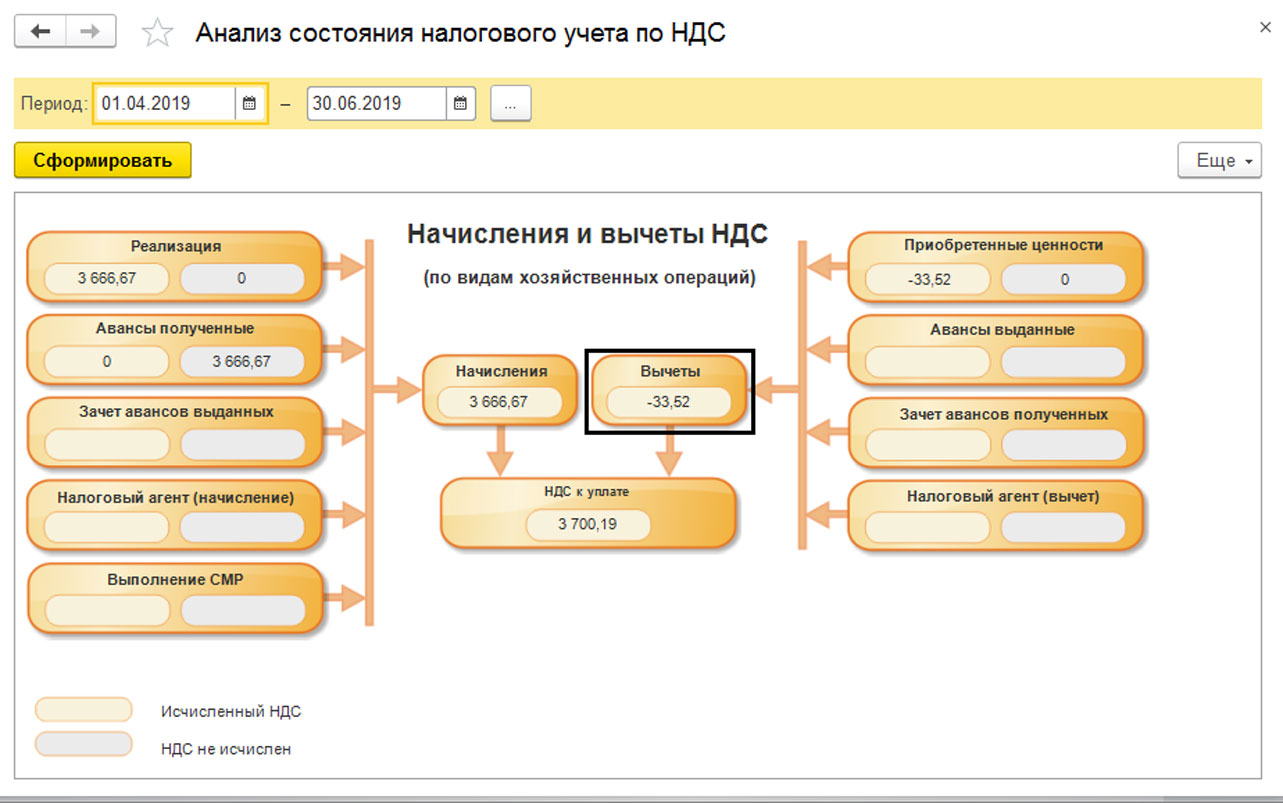

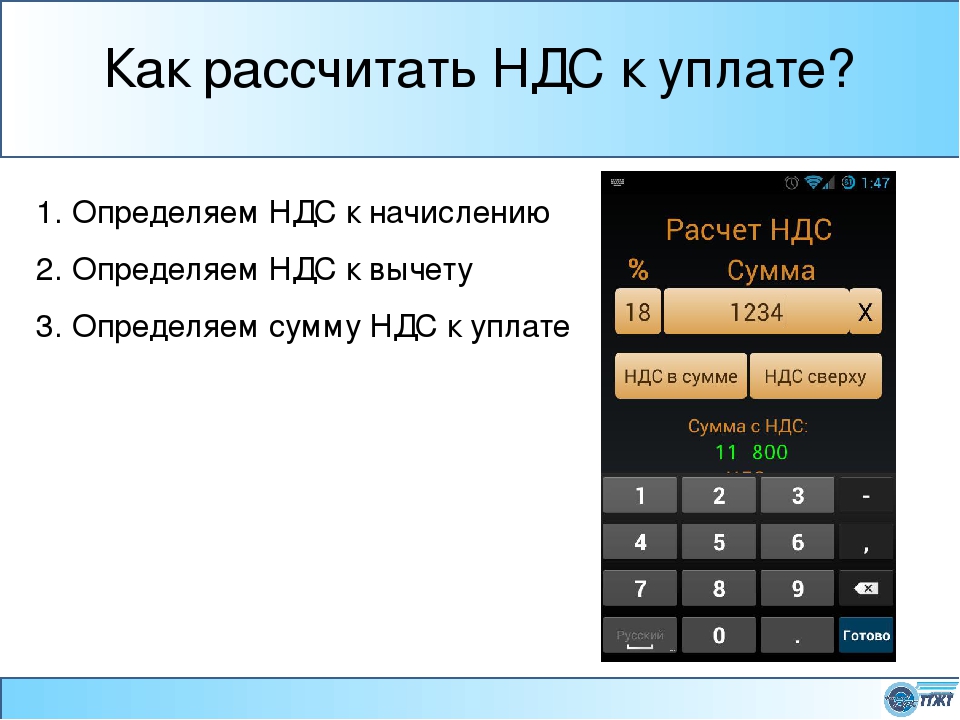

Порядок расчета налога

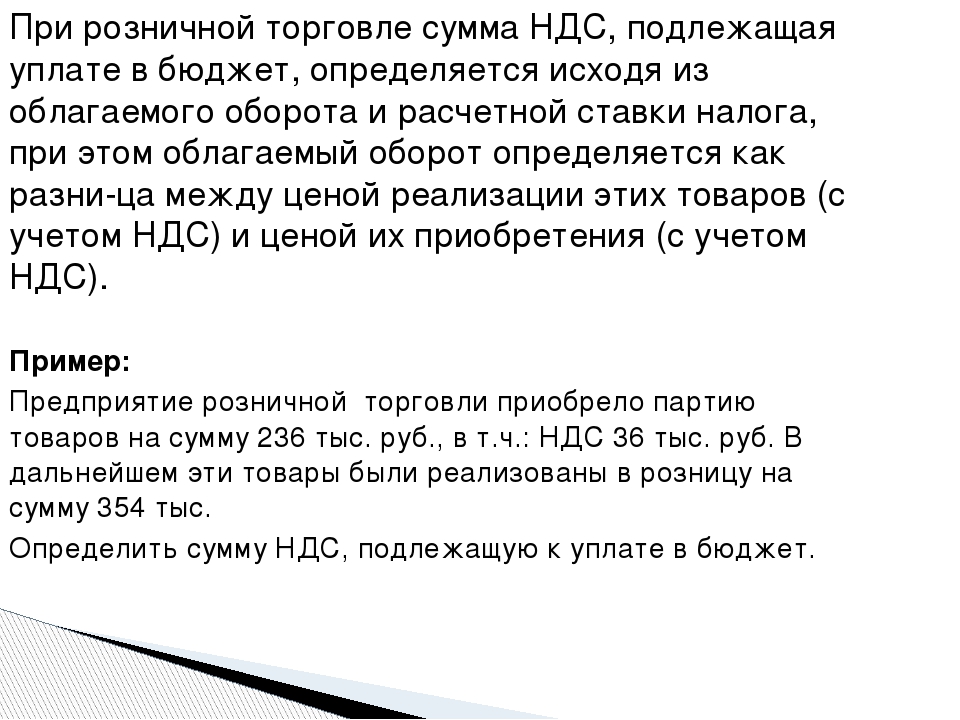

При получении предоплаты налоговую базу нужно определить исходя из суммы полученной оплаты с учетом НДС (п.

В виде формулы это будет выглядеть так (п. 4 ст. 164 НК РФ):

НДС к уплате = Сумма предоплаты х 18/118 |

НДС к уплате = Сумма предоплаты х 10/110 |

Понятно, что выбор расчетной ставки 18/118 или 10/110 зависит от того, по какой ставке облагаются реализуемые товары (работы, услуги).

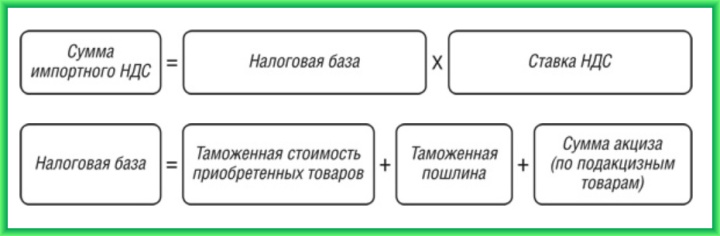

Если предоплата получена в валюте, то, чтобы рассчитать сумму НДС к уплате, нужно умножить сумму полученной предоплаты на валютный курс, установленный ЦБ РФ на дату получения аванса (п. 3 ст. 153, п. 1 ст. 167 НК РФ).

После получения предоплаты продавец (исполнитель) должен выставить счет-фактуру на аванс. Сделать это нужно в течение 5 дней со дня получения аванса (п. 3 ст. 168 НК РФ).

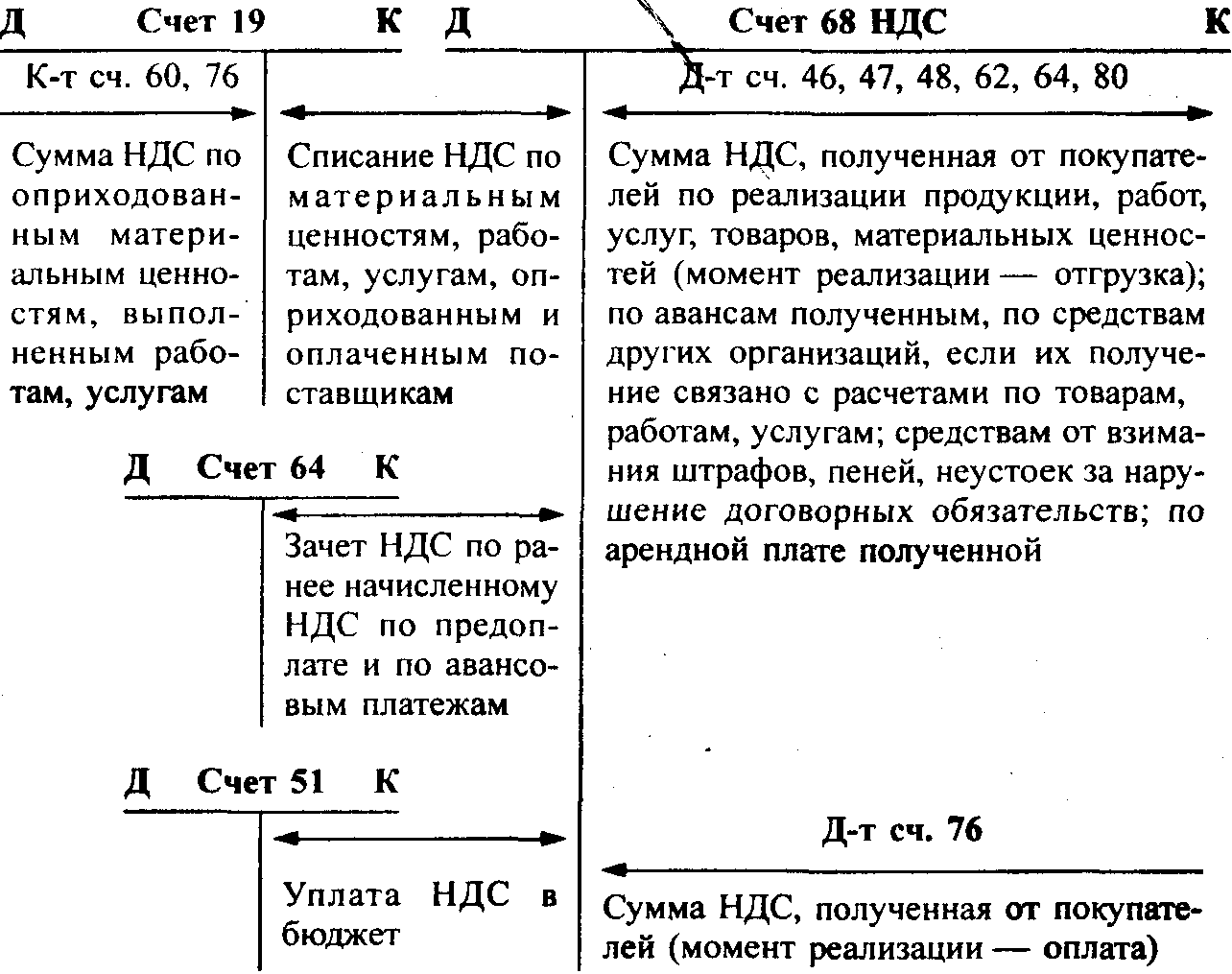

Когда товары (работы, услуги), в счет которых получена предоплата, отгружены, налог, начисленный к уплате в бюджет, можно принять к вычету. Сделать это можно на дату отгрузки товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Сделать это можно на дату отгрузки товаров (выполнения работ, оказания услуг) (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

Также принять налог к вычету можно в случае расторжения (изменения) договора и возврата предоплаты (п. 4 ст. 172 НК РФ).

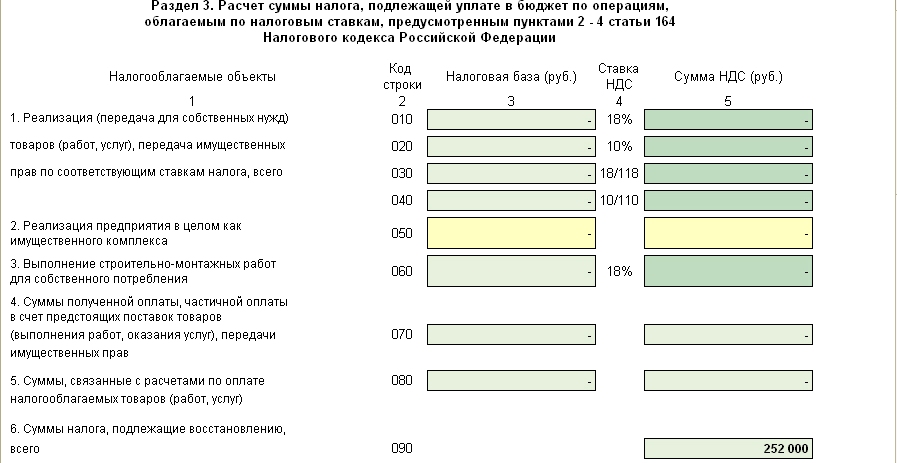

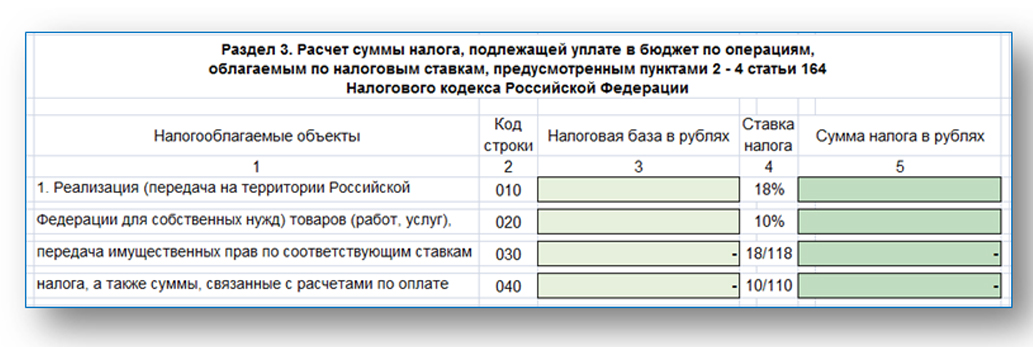

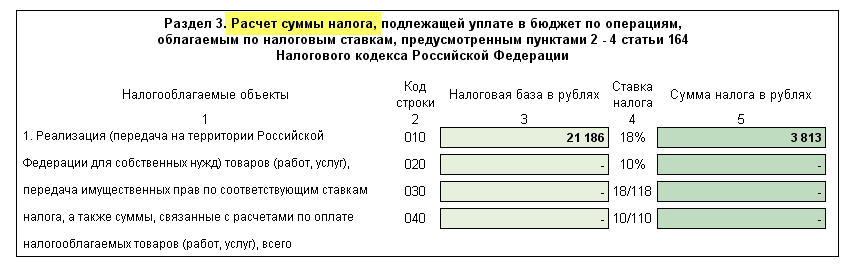

Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 1

Раздел 3. Расчет суммы налога, подлежащей уплате в бюджет по операциям,

облагаемым по налоговым ставкам, предусмотренным пунктами 1 — 4 статьи 164

Налогового кодекса Российской Федерации

Налогооблагаемые объекты Код Налоговая база в рублях Ставка Сумма налога в рублях

строки налога

1 2 3 4 5

1. Реализация (передача на ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Реализация (передача на ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

территории Российской 010 │ │ │ │ │ │ │ │ │ │ │ │ │ 20% │ │ │ │ │ │ │ │ │ │ │ │ │

Федерации для собственных └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

нужд) товаров (работ, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

услуг), передача 020 │ │ │ │ │ │ │ │ │ │ │ │ │ 10% │ │ │ │ │ │ │ │ │ │ │ │ │

имущественных прав └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

по соответствующим ставкам ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

налога, а также суммы, 030 │ │ │ │ │ │ │ │ │ │ │ │ │ 20/120 │ │ │ │ │ │ │ │ │ │ │ │ │

связанные с расчетами по └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

оплате налогооблагаемых ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

товаров (работ, услуг), 040 │ │ │ │ │ │ │ │ │ │ │ │ │ 10/110 │ │ │ │ │ │ │ │ │ │ │ │ │

всего └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

041 │ │ │ │ │ │ │ │ │ │ │ │ │ 18% │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

042 │ │ │ │ │ │ │ │ │ │ │ │ │ 18/118 │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

в том числе:

1. 1. реализация товаров ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

1. реализация товаров ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

(работ, услуг) в 043 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

соответствии с пунктом 7 └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

статьи 164 Налогового

кодекса Российской

Федерации

1.2. реализация ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

организацией розничной 044 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

торговли товаров с └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

оформлением документа

(чека) для компенсации

суммы налога

2. Реализация по истечении ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

срока, указанного в абзаце 3 045 │ │ │ │ │ │ │ │ │ │ │ │ │ 20% │ │ │ │ │ │ │ │ │ │ │ │ │

подпункта 1.1 пункта 1 └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

статьи 151 Налогового ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

кодекса Российской 046 │ │ │ │ │ │ │ │ │ │ │ │ │ 10% │ │ │ │ │ │ │ │ │ │ │ │ │

Федерации, товаров, в └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

отношении которых при

таможенном декларировании

был исчислен налог в

соответствии с абзацем 1

подпункта 1. 1 пункта 1

1 пункта 1

статьи 151 Налогового

кодекса Российской Федерации

3. Реализация предприятия ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

в целом как имущественного 050 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

комплекса └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

4. Выполнение ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

строительно-монтажных работ 060 │ │ │ │ │ │ │ │ │ │ │ │ │ 20% │ │ │ │ │ │ │ │ │ │ │ │ │

для собственного потребления └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

5. Суммы полученной оплаты, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

частичной оплаты в счет 070 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

предстоящих поставок товаров └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(выполнения работ, оказания

услуг), передачи

имущественных прав

6. Суммы налога, подлежащие ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Суммы налога, подлежащие ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

восстановлению, всего 080 │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

в том числе:

6.1. суммы налога, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

подлежащие восстановлению 090 │ │ │ │ │ │ │ │ │ │ │ │ │

в соответствии с подпунктом └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

3 пункта 3 статьи 170

Налогового кодекса

Российской Федерации

6.2. суммы налога, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

подлежащие восстановлению 100 │ │ │ │ │ │ │ │ │ │ │ │ │

при совершении операций, └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

облагаемых по налоговой

ставке 0 процентов

7. Корректировка реализации ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Корректировка реализации ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

товаров (работ, услуг), 105 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

передачи имущественных прав └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

на основании пункта 6 статьи

105.3 Налогового кодекса

Российской Федерации

8. Корректировка реализации ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

предприятия в целом как 109 │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

имущественного комплекса, на └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

основании пункта 6 статьи

105.3 Налогового кодекса

Российской Федерации

9. Уплата сумм налога, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

исчисленных при таможенном 110 │ │ │ │ │ │ │ │ │ │ │ │ │

декларировании товаров в └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

случаях, предусмотренных

абзацем 3 подпункта 1. 1

1

пункта 1 статьи 151

Налогового кодекса

Российской Федерации

10. Уплата сумм налога, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

исчисленных при таможенном 115 │ │ │ │ │ │ │ │ │ │ │ │ │

декларировании товаров в └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

случаях, предусмотренных

пунктом 6 статьи 173

Налогового кодекса

Российской Федерации

11. Общая сумма налога, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

исчисленная с учетом 118 │ │ │ │ │ │ │ │ │ │ │ │ │

восстановленных сумм налога └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

(сумма величин графы 5 строк

010 — 080, 105 — 115)

┌─┐ ┌─┐

└─┘ └─┘

┌─┐ │││││││││││┌─┐ ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

└─┘ │││││││││││└─┘ ИНН │ │ │ │ │ │ │ │ │ │ │ │ │

│0031│3056│ └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┬─┬─┬─┬─┬─┬─┬─┬─┐ ┌─┬─┬─┐

КПП │ │ │ │ │ │ │ │ │ │ Стр. │ │ │ │

│ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┘ └─┴─┴─┘

Налоговые вычеты Код Сумма налога в рублях

строки

1 2 3

12. Сумма налога, предъявленная налогоплательщику ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

при приобретении товаров (работ, услуг), 120 │ │ │ │ │ │ │ │ │ │ │ │ │

имущественных прав на территории Российской └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

Федерации, подлежащая вычету в соответствии с пунктами

2, 2.1, 4, 13 статьи 171 Налогового кодекса Российской

Федерации, а также сумма налога, подлежащая вычету

в соответствии с пунктом 5 статьи 171 Налогового кодекса

Российской Федерации

в том числе:

предъявленная подрядными организациями (застройщиками, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

техническими заказчиками) по выполненным работам при 125 │ │ │ │ │ │ │ │ │ │ │ │ │

проведении капитального строительства └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

13. Сумма налога, предъявленная налогоплательщику- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Сумма налога, предъявленная налогоплательщику- ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

покупателю при перечислении суммы оплаты, частичной 130 │ │ │ │ │ │ │ │ │ │ │ │ │

оплаты в счет предстоящих поставок товаров (выполнения └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

работ, оказания услуг), передачи имущественных прав,

подлежащая вычету у покупателя

14. Сумма налога, исчисленная налогоплательщиком — ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

организацией розничной торговли по товарам, 135 │ │ │ │ │ │ │ │ │ │ │ │ │

реализованным с оформлением документа (чека) для └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

компенсации налога, подлежащая вычету

15. Сумма налога, исчисленная при выполнении ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

строительно-монтажных работ для собственного 140 │ │ │ │ │ │ │ │ │ │ │ │ │

потребления, подлежащая вычету └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

16. Сумма налога, уплаченная налогоплательщиком ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Сумма налога, уплаченная налогоплательщиком ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

таможенным органам при ввозе товаров на территорию 150 │ │ │ │ │ │ │ │ │ │ │ │ │

Российской Федерации и иные территории, находящиеся под └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

ее юрисдикцией, в таможенных процедурах выпуска для

внутреннего потребления, переработки для внутреннего

потребления, временного ввоза и переработки вне

таможенной территории

17. Сумма налога, уплаченная налогоплательщиком ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

налоговым органам при ввозе товаров на территорию 160 │ │ │ │ │ │ │ │ │ │ │ │ │

Российской Федерации и иные территории, находящиеся под └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

ее юрисдикцией, с территории государств — членов

Евразийского экономического союза

18. Сумма налога, исчисленная продавцом с сумм оплаты, ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

частичной оплаты, подлежащая вычету у продавца с даты 170 │ │ │ │ │ │ │ │ │ │ │ │ │

отгрузки соответствующих товаров (выполнения работ, └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

оказания услуг)

19. Сумма налога, уплаченная в бюджет налогоплательщиком ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Сумма налога, уплаченная в бюджет налогоплательщиком ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

в качестве покупателя — налогового агента, подлежащая 180 │ │ │ │ │ │ │ │ │ │ │ │ │

вычету └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

20. Сумма налога, подлежащая вычету в соответствии с ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

пунктом 14 статьи 171 Налогового кодекса Российской 185 │ │ │ │ │ │ │ │ │ │ │ │ │

Федерации └─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

21. Общая сумма налога, подлежащая вычету (сумма ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

величин, указанных в строках 120 — 185) 190 │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

22. Итого сумма налога, подлежащая уплате в бюджет по ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

разделу 3 (разность величин строк 118, 190 >= 0) 200 │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

23. Итого сумма налога, исчисленная к возмещению ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

Итого сумма налога, исчисленная к возмещению ┌─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┬─┐

по разделу 3 (разность величин строк 118, 190 < 0) 210 │ │ │ │ │ │ │ │ │ │ │ │ │

└─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┴─┘

┌─┐ ┌─┐

└─┘ └─┘

НДС по экспортным операциям | ACCA Global

Если нулевая ставка не подтверждена в течение 180 дней, то в соответствии с абз. 2 п. 9 ст. 165 и абз. 2 п. 9 ст. 167 НК РФ не позднее 181-го дня с даты помещения товаров под таможенную процедуру экспорта необходимо начислить и уплатить НДС с экспортной реализации по общей ставке. Общая ставка, это та ставка, которая применяется в отношении реализации данного товара на территории РФ.

При этом налог начисляется, декларируется и уплачивается за тот налоговый период, в котором произошла реализация. То есть, должны быть выполнены все правила подачи уточненной налоговой декларации по НДС за период, в котором произошла реализация данного товара. А валютная сумма сделки пересчитывается в рубли на день отгрузки.

То есть, должны быть выполнены все правила подачи уточненной налоговой декларации по НДС за период, в котором произошла реализация данного товара. А валютная сумма сделки пересчитывается в рубли на день отгрузки.

Следует отметить, что налогоплательщик не лишен права в будущем собрать и предоставить в налоговый орган пакет документов, обосновывающих правомерность применения нулевой ставки. Если впоследствии компания представит в налоговые органы документы, обосновывающие применение нулевой ставки, то уплаченные ранее суммы налога подлежат вычету.

Пример 2

10 марта 2016 ООO «Булочник» отгрузило французской компании «Багет» муку на сумму 18,000 ЕВРО. 10 марта данный товар прошел процедуру таможенной очистки и режим экспорта был подтвержден. Покупная стоимость муки составила 1,210,000 РУБ (в том числе НДС).

Задание:

Рассчитайте НДС к уплате (возмещению) для ООО Булочник, отдельно указав все сумы НДС к начислению и к вычету по каждому из первых трех кварталов 2016 года при условии, что OOO Булочник собрало полный пакет документов для подтверждения нулевой ставки к 20 сентября и представило их в налоговые органы вместе с декларацией за 3 квартал 2016 года.

Обменные курсы ЕВРО/РУБ:

10 марта 72

15 марта 75

31 марта 82

6 сентября 79

30 сентября 80

Решение

Полный пакет подтверждающих экспорт документов не был собран в течение установленного срока, т.к. срок в 180 дней истек 06 сентября 2016 года. Таким образом, компания должна подать уточненную декларацию за 1-й квартал 2016 года, отразив в ней начисление НДС на день отгрузки по ставке 10 %2. Кроме этого, компания имеет право на эту дату поставить в зачет НДС, уплаченный при приобретении данного товара.

1 квартал – Уточненная декларация

Исходящий НДС (18,000*72*10%3) 129,600

НДС к вычету (1,210,000*10/110) (110,000)

–––––––

НДС к уплате в бюджет 19,600

В 3-м квартале, когда собран полный пакет документов, компания начисляет НДС на сумму подтвержденного экспорта, и принимает к вычету НДС, начисленный ранее по неподтвержденному экспорту.

3 квартал

Исходящий НДС (НДС, начисленный по подтвержденному экспорту (18,000*80*0%)1 0

НДС к вычету (восстановленный НДС по неподтвержденному экспорту) (129,600)

–––––––

НДС к возмещению из бюджета (129,600)

1Несмотря на тот факт, что НДС к начислению равен «0», т.к. применяется нулевая ставка, полный расчет исходящего НДС должен быть представлен в ответе. Необходимо правильно рассчитать налоговую базу. Используемый для расчета курс ЕВРО – это курс на последний день квартала, в котором собран и представлен в налоговые органы полный пакет документов.

2 Реализации муки на территории РФ облагается НДС по ставке 10%.

3 Обратите внимание, что в данном случае применяется не расчетная, а общая ставка.

Как рассчитать НДС, Как рассчитать НДС

Важно: с 1 апреля 2018 года НДС составляет 15%

За последние несколько лет мы написали ряд статей, содержащих информацию о налоге на добавленную стоимость (НДС), но популярный вопрос остался без ответа: как рассчитать НДС?

В этой статье мы ответим на этот вопрос на двух уровнях. Первый — это базовое объяснение того, как именно добавлять НДС к цене, а также вычитать НДС из цены.

Для тех, кто рассматривает НДС для своего бизнеса, мы также коснемся более подробного объяснения расчета НДС, включающего входы НДС, выходы НДС и контроль НДС, а также кратко рассмотрим некоторые концепции НДС, которые могут повлиять на то, как начисляется НДС.

По какой формуле я рассчитываю НДС?

Есть две формулы, которые можно использовать для расчета НДС:

Как добавить НДС к цене

Чтобы рассчитать сумму НДС, добавляемую к цене, нам сначала нужно вычислить множитель . В настоящее время НДС составляет 14%, следовательно:

В настоящее время НДС составляет 14%, следовательно:

14 разделить на 100% = 0,14

0,14 + 1 = 1,14

Множитель 1,14

Теперь мы можем использовать этот множитель для расчета НДС , который должен быть добавлен к цене.

Если у вас есть продукт, который вы продаете за 100 рандов, вы можете рассчитать НДС, умножив цену продукта на 1,14:

.R100 x 1,14 = R14

Следовательно, НДС, который вы будете взимать с вашего продукта в размере 100 рандов, будет составлять 14 рандов, что дает вам цену с учетом НДС в размере 114 рандов.

Как вычесть НДС из цены

Чтобы рассчитать сумму до НДС из цены с НДС, нам нужно использовать делитель . Этот делитель рассчитывается с использованием действующей ставки НДС 14%.

14 разделить на 100% = 0,14

0,14 + 1 = 1,14

Делитель 1,14

Если наша цена с НДС составляет 114 рандов, мы берем эту сумму и делим ее на 1,14, чтобы получить нашу цену без НДС в размере 100 рандов.

Как рассчитывается НДС?

Кратко это описывает сайт SARS:

Вычтите входной налог из обязательства по исходящему налогу, что приведет к уплате НДС или возмещению НДС.

Чтобы объяснить это более подробно, ваш исходящий налог можно рассматривать как НДС, взимаемый вами от имени SARS. Это НДС, который вы добавили к продаваемому продукту или услуге, и вы временно удерживаете эти деньги до наступления срока уплаты НДС.

Предварительный налог , с другой стороны, представляет собой НДС, который вы уже заплатили, и сумму, которую SARS должен вам. Например, любые коммерческие расходы, на которые у вас есть действующий налоговый счет.

Контроль НДС представляет собой сводку входящего и выходящего НДС и указывает, должен ли ваш бизнес платить НДС или он должен платить НДС от SARS.

Прочие условия НДС, которые могут повлиять на расчет НДС, включают:

Товары с нулевым рейтингом

Как следует из названия, это услуги или товары, облагаемые налогом по ставке 0%. Примеры: кукуруза, фрукты, черный хлеб и т. Д.

Примеры: кукуруза, фрукты, черный хлеб и т. Д.

Объекты по стандартной ставке

Это товары или услуги, облагаемые налогом по ставке 14%.

Объекты, освобожденные от НДС

Это услуги, освобожденные от НДС по стандартной или нулевой ставке, например, услуги по уходу за детьми.

Для получения дополнительной информации о НДС в целом прочтите нашу статью о НДС здесь, в которой рассматриваются поставщики НДС, ввод и вывод НДС, понимание НДС как налога и многое другое.

Если вы хотите узнать, кому необходимо регистрироваться для уплаты НДС, прочтите нашу статью «НДС».

Если вам нужна помощь с НДС вашего бизнеса, свяжитесь с Dirmeik Consulting по телефону 021 421 4444 . Мы предлагаем услуги, которые не только помогут вам с расчетом НДС, но и могут повысить ценность во всех сферах вашего бизнеса. Обратитесь к нам сегодня!

Учебные советы: как рассчитать НДС

Давайте будем честными, никто не является сторонником налога на добавленную стоимость (НДС).

Как представители общественности, мы знаем, что платим, но не задумываемся о том, как они рассчитываются. Все это меняется, когда вы работаете со счетами. Внезапно ставки НДС, знание того, являются ли цифры включительными или исключающими, и как их точно рассчитать, становится жизненно важным для вашей работы.

В этой статье мы сосредоточимся на двух основных расчетах, которые влияют на показатели облагаемого НДС.

- Расчет НДС по чистой фигуре

- Вычитание НДС из суммы брутто

Это принципиально разные вычисления, но мы регулярно их путаем, поэтому мы подумаем о том, что они на самом деле означают, прежде чем посмотрим, как их вычислять.

Если мы их лучше поймем, мы перестанем их путать.

В чем разница между брутто и нетто? Когда я поискал в Интернете, я нашел это объяснение:

« Брутто относится ко всему чему-то, в то время как чистая относится к части целого после некоторого вычитания. Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Например, чистая прибыль для бизнеса — это доход, полученный после вычета всех расходов, накладных расходов, налогов и процентных платежей из валового дохода ». *

Тот факт, что большинство определений чистой суммы относится к тому, что остается после вычетов , , может быть источником путаницы при расчетах НДС.

То, что осталось, имеет смысл в отношении примера чистой прибыли, а также работает на чистую заработную плату; где мы начинаем с общей суммы и вычитаем налоги, национальное страхование, пенсионные взносы и т. д., чтобы получить чистую сумму, которую мы фактически получаем.

Однако вычеты — это не то, что мы делаем, когда рассчитываем НДС для чистой суммы продаж или покупок.

С практической точки зрения мы делаем прямо противоположное. Мы рассчитываем НДС как процент от суммы нетто, а затем добавляем его к сумме нетто, чтобы получить сумму брутто.

Результат тот же, потому что чистая цифра — это сумма без НДС, но отправная точка отличается, поскольку нам пришлось добавить НДС во время расчета.

Таким образом, с точки зрения расчета НДС проще рассматривать чистую сумму как сумму до добавления НДС.

Когда мы думаем о том, когда мы рассчитываем НДС таким образом, обычно это происходит при составлении счетов-фактур. К ним относятся:

- чистая стоимость продажи, сумма, принадлежащая бизнесу **

- НДС, принадлежащий HMRC

- сумма брутто или общая сумма счета, которая будет оплачена покупателем

Чтобы успешно рассчитать НДС по чистой цифре, нам нужно объединить это понимание с навыками, необходимыми для расчета процентов.Это тоже может быть непростой задачей, поэтому, если вам трудно, сначала прочтите эту статью о процентах.

Использование таблицы% для расчета НДС

Мы собираемся использовать таблицу%, чтобы точно рассчитать НДС.

Он состоит из трех составных частей (нетто, НДС и брутто), столбца для значений и столбца для процентов. У нас не будет всей информации, необходимой для его завершения, поэтому нам нужно будет использовать наше понимание взаимосвязей между тремя компонентами и процентами, чтобы вычислить остальные.

При расчете НДС по нетто-сумме чистая сумма представляет 100%, а для расчета брутто добавляется% НДС.

Давайте представим, что мы совершили продажу на сумму 4682 фунта стерлингов, которая подлежит налогообложению по ставке 20%, и мы готовим цифры для счета-фактуры.

Используя таблицу, мы можем заполнить четыре поля имеющимися у нас цифрами и нашим пониманием расчета НДС:

Теперь мы можем вычислить недостающие значения. Самый простой способ — сначала рассчитать 1%, масштабировать его до 20% для расчета НДС, а затем добавить НДС к нетто, чтобы рассчитать брутто.

Прежде чем продолжить, давайте подумаем, что означают эти цифры.

Мы начали расчет с чистой суммы, которая не включает НДС, поэтому это цифра без НДС. Затем мы подсчитали 20% от этой суммы, чтобы узнать, сколько НДС было начислено.

Путем сложения суммы нетто и НДС мы рассчитали сумму брутто. Это общая сумма счета, которую заплатит клиент.

Сумма брутто теперь включает НДС, так что это цифра с учетом НДС.

Вычитание НДС из суммы брутто

Теперь давайте посмотрим, как извлечь НДС из суммы брутто / включительно.

Хотя все определения остаются неизменными, расчет для вычета НДС из общей суммы существенно отличается, так как теперь мы начинаем с цифры, которая представляет как 100% нетто, так и% НДС, то есть 120% **

** Предполагается, что это предприятие, зарегистрированное в качестве плательщика НДС, которое производит поставки с НДС по стандартной ставке (20% на момент написания).

Работа со значениями с учетом НДС обычно является частью процесса покупки, когда мы проверяем счета-фактуры, полученные от поставщиков.

Предположим, мы получили счет за покупку на сумму 669,60 фунтов стерлингов включительно.

Таблица% будет заполнена как:

Расчеты теперь просто работают в другом порядке и соответствуют определению брутто, являющегося «целым», и нетто, являющегося «частью этого целого» после вычета НДС.

Как только мы поймем определения брутто и нетто, мы сможем использовать их, чтобы проверить наши расчеты и убедиться, что цифры выглядят разумными.

Итого

Поскольку НДС представляет собой процент, добавленный к нетто, валовая сумма всегда должна быть больше 100%, независимо от того, рассчитывается ли НДС на основе чистой суммы или извлекается из суммы брутто.

Поскольку конечный потребитель уплачивает НДС, всегда разумно ожидать, что общая сумма счета будет больше, чем чистые продажи или чистые покупки.

Подробнее из AAT Комментарий:

Гилл Майерс — индивидуальный консультант по счетам. Она преподавала квалификации AAT с 2005 года и написала множество статей и ресурсов для электронного обучения.

О плательщиках НДС — Конституционный суд Литовской Республики

Постановление Конституционного суда Литовской Республики от 2 сентября 2004 г.

ПО ПЛАТЕЛЯМ НДС

Сводка

Дело возбудил Высший административный суд Литвы.Он запросил расследование того, не противоречит ли пункт 11 Порядка регистрации плательщиков налога на добавленную стоимость, утвержденный Постановлением Правительства (№ 546) «О налоге на добавленную стоимость» от 9 мая 1996 г. , пункту 15 статьи 67. и пункт 3 статьи 127 Конституции и пункт 3 статьи 6 Закона о налоге на добавленную стоимость (редакция действовала до принятия Закона № VIII-764 от 2 июня 1998 г.).

, пункту 15 статьи 67. и пункт 3 статьи 127 Конституции и пункт 3 статьи 6 Закона о налоге на добавленную стоимость (редакция действовала до принятия Закона № VIII-764 от 2 июня 1998 г.).

По мнению заявителя, согласно п. 3 статьи 6 Закона о налоге на добавленную стоимость, лица, не зарегистрировавшиеся плательщиками налога на добавленную стоимость (НДС) и чей доход от реализованных товаров или оказанных услуг превысил установленную сумму , должны были рассчитать НДС с месяца, в котором произошло превышение, и уплатить его в бюджет в обычном порядке, т.е.е. к субъекту, не зарегистрировавшему себя плательщиком НДС, должны были применяться общие правила, установленные законом, устанавливающие тарифы по НДС и порядок исчисления налога. Между тем, пунктом 11 Порядка регистрации плательщиков налога на добавленную стоимость установлен особый порядок исчисления и уплаты НДС в отношении субъекта, не зарегистрировавшегося в качестве плательщика НДС, и чей доход от реализованных товаров или оказанных услуг превышает установленный сумма; в соответствии с ним к такому налогоплательщику применялись исключения из общих правил исчисления и уплаты НДС, установленных Законом о налоге на добавленную стоимость. По мнению заявителя, положения пункта 11 Порядка регистрации плательщиков налога на добавленную стоимость также противоречили Конституции, поскольку в соответствии с Конституцией существенные элементы налога, такие как объект налогообложения, подлежат налоговых отношений, их прав и обязанностей, размеры (тарифы) налога, сроки уплаты, исключения и льготы, должны устанавливаться только законом.

По мнению заявителя, положения пункта 11 Порядка регистрации плательщиков налога на добавленную стоимость также противоречили Конституции, поскольку в соответствии с Конституцией существенные элементы налога, такие как объект налогообложения, подлежат налоговых отношений, их прав и обязанностей, размеры (тарифы) налога, сроки уплаты, исключения и льготы, должны устанавливаться только законом.

Конституционный суд постановил, что в соответствии со статьей 2 Закона о налоговом администрировании и статьей 6 Закона о налоге на добавленную стоимость понятие «плательщик НДС» в Законе о налоге на добавленную стоимость включает всех лиц, которым обязаны платить. НДС был установлен, таким образом, включая лиц, которые по закону были обязаны платить НДС, но не зарегистрировались в качестве плательщиков НДС в государственной налоговой инспекции.Правило исчисления суммы НДС, подлежащей уплате в бюджет, установлено в статье 15 Закона о налоге на добавленную стоимость и направлено на всех лиц, указанных в Законе о налоге на добавленную стоимость, которым обязанность по уплате НДС была установлена в соответствии с Закон о налоге на добавленную стоимость: все они должны были уплатить в бюджет разницу между рассчитанной суммой НДС за проданные товары и предоставленные услуги и вычитаемой суммой НДС. Между тем, согласно пункту 11 Порядка регистрации плательщиков налога на добавленную стоимость лица, не зарегистрировавшиеся плательщиками НДС, но имевшие обязанность по уплате НДС, не имели права на вычет суммы НДС за приобретенные товары ( полученных услуг) от суммы НДС, начисленной за проданные товары (оказанные услуги).Конституционный суд постановил, что пунктом 11 Порядка регистрации плательщиков налога на добавленную стоимость круг лиц, которые в соответствии с Законом имели право вычитать НДС на покупку, был сужен, и что правила исчисления налога на добавленную стоимость были сужены. Сумма НДС к уплате в бюджет, установленная в указанном пункте 11, противоречит установленной законом норме.

Между тем, согласно пункту 11 Порядка регистрации плательщиков налога на добавленную стоимость лица, не зарегистрировавшиеся плательщиками НДС, но имевшие обязанность по уплате НДС, не имели права на вычет суммы НДС за приобретенные товары ( полученных услуг) от суммы НДС, начисленной за проданные товары (оказанные услуги).Конституционный суд постановил, что пунктом 11 Порядка регистрации плательщиков налога на добавленную стоимость круг лиц, которые в соответствии с Законом имели право вычитать НДС на покупку, был сужен, и что правила исчисления налога на добавленную стоимость были сужены. Сумма НДС к уплате в бюджет, установленная в указанном пункте 11, противоречит установленной законом норме.

Конституционный суд постановил, что пункт 11 Порядка регистрации плательщиков налога на добавленную стоимость подтвержден пунктом 2.4 Постановления Правительства № 546 «О налоге на добавленную стоимость» от 9 мая 1996 г. противоречило пункту 3 (редакции от 7 апреля 1994 г. и 14 октября 1997 г. ) статьи 6 и статье 15 (редакция от 22 декабря 1993 г.) Закона. о налоге на добавленную стоимость, а также пункта 15 статьи 67 и пункта 3 статьи 127 Конституции.

) статьи 6 и статье 15 (редакция от 22 декабря 1993 г.) Закона. о налоге на добавленную стоимость, а также пункта 15 статьи 67 и пункта 3 статьи 127 Конституции.

Заголовки

Согласно Конституции, только Сейм может устанавливать налоги, и это может быть сделано только в соответствии с законом. При установлении государственных налогов необходимо учитывать принципы и нормы Конституции.

Существенные элементы налога, такие как объект налогообложения, субъекты налоговых отношений, их права и обязанности, размеры (тарифы) налога, сроки уплаты, исключения и преференции, штрафы и пени за просрочку платежа должны устанавливаться только законом. .

Подзаконные акты, устанавливающие порядок применения налогового законодательства, не могут содержать нормы, устанавливающие иное правовое регулирование, кроме установленного законом или противоречащие нормам закона.

3 лучших способа составить бюджет для НДС

Резюме: Что произойдет, если у вас недостаточно денег для оплаты счета по НДС? Не волнуйтесь — вариантов много, познакомьтесь с ними, и вы будете настроены на сезон.

(НДС) — это заноза для клиентов и владельцев бизнеса, но чем быстрее вы поймете, с чем имеете дело, тем меньше он будет укусить в долгосрочной перспективе.

В нашем основном руководстве объясняется, сколько НДС вы должны заплатить, какую сумму вы можете потребовать обратно и что произойдет, если у вас недостаточно денег, чтобы компенсировать разницу.

НДС — это налог с розничных продаж и, следовательно, ценный доход для государства. Шаг 1: начните с знания фактовЧто такое НДС?

НДС — это налог, добавляемый к цене большинства товаров и услуг, обычно составляющий 20%.Владельцы бизнеса взимают НДС с товаров или услуг, которые они продают, но они также должны платить НДС с товаров или услуг, которые они покупают в связи с их бизнесом.

Чтобы взимать НДС в качестве малого бизнеса, вы должны сначала зарегистрироваться в качестве плательщика НДС в HMRC. Вам нужно зарегистрироваться, только если ваш оборот превышает 83000 фунтов стерлингов за 12-месячный период . Тем не менее, многие малые предприятия добровольно регистрируются, если они намереваются быстро расти, или подписываются на схему НДС с фиксированной ставкой, по которой вы можете платить HMRC фиксированный процент в зависимости от сектора, в котором вы работаете, и удерживать разницу от начисленного вами НДС.

Вам нужно зарегистрироваться, только если ваш оборот превышает 83000 фунтов стерлингов за 12-месячный период . Тем не менее, многие малые предприятия добровольно регистрируются, если они намереваются быстро расти, или подписываются на схему НДС с фиксированной ставкой, по которой вы можете платить HMRC фиксированный процент в зависимости от сектора, в котором вы работаете, и удерживать разницу от начисленного вами НДС.

Читайте о фиксированной ставке НДС на сайте GOV.UK.

Когда мне платить?

При подаче декларации по НДС в качестве малого бизнеса вы можете вычесть уплаченный НДС из начисленного вами НДС. Это либо оставит вас с суммой , причитающейся HMRC , либо покажет, что вы должны вернуть от HMRC.

Хорошо понимать ставки НДС, если вы собираетесь контролировать свои расходы:

- Стандартная ставка НДС устанавливается Правительством и в настоящее время составляет 20%.Это взимается с большинства товаров и услуг.

- Пониженная ставка — обычно 5% — устанавливается для предметов, которые часто являются критической «необходимостью». Например, ваш электрический и газовый.

- Нулевая ставка НДС применяется в размере 0% к определенным товарам, включая детскую одежду и обувь или оборудование для людей с ограниченными возможностями. Остальное будет официально освобождено от НДС.

Большинство малых предприятий подают декларацию по НДС онлайн в HMRC каждые 3 месяца. Этот период известен как ваш отчетный период.’Срок подачи онлайн-декларации и оплаты HMRC обычно одинаковый — 1 календарный месяц и 7 дней после окончания отчетного периода. Вам также необходимо подождать, пока платеж поступит на счет HMRC.

Не забывайте, что вы должны подать декларацию по НДС, даже если у вас нет НДС для уплаты или возврата.

Скажем честно — админ — это неинтересно. Надежно храните все данные о продажах в облаке и не утоняйте в бумажной документации старой школы. Шаг 2. Будьте в курсе всех документов и сэкономьте

Будьте в курсе всех документов и сэкономьте Если вы будете держать документы в курсе всего года, вам не нужно будет беспокоиться о том, когда и когда вам нужно будет уплатить НДС.Это можно сделать двумя способами: нанять бухгалтера или использовать бухгалтерское программное обеспечение и самостоятельно расплачиваться с налогами.

Бухгалтерские приложения

POS-приложение Zettle собирает и безопасно хранит все ваши данные о продажах в облаке, чтобы вы могли следить за тем, сколько и когда вы продаете. Вы также можете интегрировать свое приложение с бухгалтерской системой, такой как Xero, чтобы все ваши налоги были рассчитаны заранее.

После того, как вы отсортировали эту информацию, вам просто нужно отложить деньги, которые вы будете платить HMRC каждый период.

Наем бухгалтера — отличный способ избежать бумажной работы. Бухгалтер может помочь во всем, от написания бизнес-плана до заполнения налоговой декларации и расчета вашей задолженности, но он также может посоветовать любые потенциальные ловушки, которые не позволят вам совершить ошибки до того, как они произойдут.

Денежный аванс позволил Аните Дрозд, пользовательнице Zettle, сбалансировать счета для Youjuice, ее сети баров сока в Брайтоне. Шаг 3: Подайте заявку на получение краткосрочной ссуды или денежного авансаВам не нужно нанимать бухгалтера на полный рабочий день, большинство фирм будут взимать с вас почасовую оплату за небольшие работы, когда они вам нужны, чтобы вы могли планировать их время, а также свои налоги.

Большинство малых предприятий имеют ограниченный бюджет, особенно в первые несколько лет торговли, поэтому иногда счет НДС может нанести ущерб вашему денежному потоку.

Возможно, вы раньше не рассматривали возможность получения бизнес-кредита, но они могут быть полезны для покрытия крупных расходов, которые возникают только несколько раз в год.

Может быть трудно получить финансирование от вашего банка для покрытия налоговых счетов, но у уважаемого кредитора малого бизнеса будет ряд вариантов, которые могут сэкономить время, когда оно вам больше всего нужно.

У авторитетного кредитора для малого бизнеса будет ряд вариантов, которые помогут сэкономить время, когда вам это нужно больше всего.

Налог на добавленную стоимость | Квалификация АССА | Студенты

Li всегда платит НДС, который причитается одновременно с подачей соответствующей декларации по НДС.

- Несвоевременная подача декларации по НДС за квартал, закончившийся 30 сентября 2013 г., приведет к тому, что Налоговая и таможенная служба Великобритании выпустит уведомление об обязательстве по уплате дополнительных сборов с указанием периода доплаты до 30 сентября 2014 г.

- Несвоевременная уплата НДС за квартал, закончившийся 31 декабря 2013 г., приведет к наценке в размере 572 фунтов стерлингов (28 600 x 2%).

- Кроме того, период доплаты будет продлен до 31 декабря 2014 года. Затем

- Ли вовремя подал четыре декларации по НДС.

- Таким образом, несвоевременная подача декларации по НДС за квартал, закончившийся 31 марта 2015 г.

, приведет только к уведомлению об обязательстве по начислению (с указанием периода доплаты до 31 марта 2016 г.).

, приведет только к уведомлению об обязательстве по начислению (с указанием периода доплаты до 31 марта 2016 г.).

Ошибки в декларации по НДС

Компания, зарегистрированная в качестве плательщика НДС, допустившая ошибку в декларации по НДС, которая приводит к недоплате НДС, может подлежать как штрафу за неправильную декларацию, так и штрафным процентам.

Пример 5

В марте 2015 года компания Zoo Ltd обнаружила, что при заполнении декларации по НДС за квартал, закончившийся 31 декабря 2014 года, она неправильно подала заявку на входящий НДС на покупку трех легковых автомобилей.

- Если ошибка меньше 10 000 фунтов стерлингов или 1% от оборота Zoo Ltd за квартал, закончившийся 31 марта 2015 г., то ошибку можно добровольно раскрыть, просто указав ее в декларации по НДС за квартал, закончившийся 31 марта 2015 г.

- Если ошибка превышает предельное значение, то она может быть раскрыта добровольно, но раскрытие должно быть сделано отдельно для налоговой и таможенной службы Ее Величества.

- Штрафные проценты будут взиматься только в том случае, если требуется отдельное раскрытие информации, но в любом случае может быть наложен штраф за неправильный возврат.

Сумма штрафа основана на заниженной сумме НДС, но фактическая сумма штрафа зависит от поведения налогоплательщика.

Пример 6

Продолжаем пример 5.

- HM Revenue and Customs не будет взимать штраф, если Zoo Ltd предприняла разумные меры предосторожности при условии, что компания проинформирует их об ошибке.

- Однако требование входящего НДС на покупку автомобилей, скорее всего, будет рассматриваться как неосторожное, поскольку Zoo Ltd должна знать, что такой входящий НДС не подлежит возмещению.

- Таким образом, максимальная сумма штрафа будет составлять 30% от суммы ошибочно заявленного входящего НДС, но этот штраф может быть уменьшен до нуля, если непредвиденное раскрытие будет сделано Налоговой и таможенной службе Ее Величества.

Импорт и экспорт

Если компания, зарегистрированная в Великобритании как плательщик НДС, импортирует товары в Великобританию из-за пределов Европейского Союза, НДС должен быть уплачен во время импорта. Затем этот НДС можно вернуть в качестве входящего НДС в декларации по НДС за период, в течение которого товары были импортированы.

Пример 7

Yung Ltd зарегистрирована в качестве плательщика НДС в Великобритании. Компания может покупать товары стоимостью 1000 фунтов стерлингов (без НДС) либо у поставщика из Великобритании, либо у поставщика, расположенного за пределами Европейского Союза.

- Если Yung Ltd покупает товары у поставщика из Великобритании, она заплатит поставщику 1200 фунтов стерлингов (1000 плюс НДС 200 (1000 x 20%)), а затем вернет входящий НДС в размере 200 фунтов стерлингов.

- Если вместо этого товары приобретаются у поставщика, находящегося за пределами Европейского Союза, то Yung Ltd выплатит поставщику 1000 фунтов стерлингов, 200 фунтов стерлингов налоговой и таможенной службе HM, а затем вернет входящий НДС в размере 200 фунтов стерлингов.

- В каждом случае Yung Ltd заплатила 1200 фунтов стерлингов и потребовала вернуть 200 фунтов стерлингов.

Регулярные импортеры могут отсрочить уплату НДС при импорте, открыв счет в Налоговой и таможенной службе Ее Величества. Необходимо предоставить банковскую гарантию, но в этом случае НДС учитывается ежемесячно.

Когда бизнес, зарегистрированный в Великобритании как плательщик НДС, экспортирует товары за пределы Европейского Союза, поставка облагается нулевой ставкой.

Торговля в Европейском Союзе

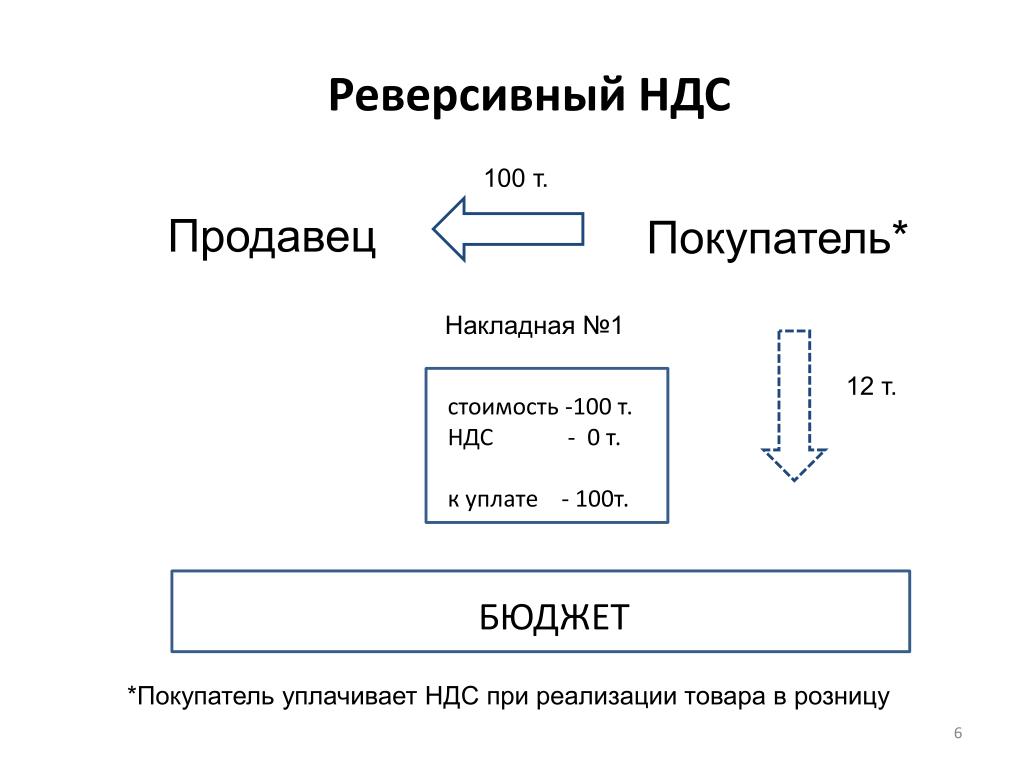

Когда бизнес, зарегистрированный в качестве плательщика НДС в Великобритании, приобретает товары на территории Европейского Союза, НДС должен учитываться в соответствии с датой приобретения.Датой приобретения является более ранняя из даты выставления счета-фактуры или 15 -го числа месяца, следующего за месяцем, в котором товары прибывают в Великобританию.

Это начисление НДС декларируется в декларации по НДС как исходящий НДС, но может быть возвращено как входящий НДС в той же декларации НДС (это известно как процедура обратного начисления). Поэтому для большинства предприятий НДС не взимается, поскольку исходящий НДС и соответствующий входящий НДС противоречат друг другу. Единственный раз, когда существует стоимость НДС, — это если компания осуществляет поставки, освобожденные от налога, поскольку освобожденная компания не может потребовать возмещения входящего НДС.

Поэтому для большинства предприятий НДС не взимается, поскольку исходящий НДС и соответствующий входящий НДС противоречат друг другу. Единственный раз, когда существует стоимость НДС, — это если компания осуществляет поставки, освобожденные от налога, поскольку освобожденная компания не может потребовать возмещения входящего НДС.

Пример 8

Продолжение примера 7

Yung Ltd также имеет возможность покупать товары у поставщика, находящегося в Европейском Союзе.

- Yung Ltd выплатит поставщику 1000 фунтов стерлингов. Затем в декларации по НДС компания покажет исходящий НДС в размере 200 фунтов стерлингов и входящий НДС в размере 200 фунтов стерлингов.

- Конечный результат такой же, как и при импорте из-за пределов Европейского Союза, но при приобретении в Европейском Союзе нет необходимости фактически платить НДС после его возмещения в качестве входящего НДС.

Когда предприятие, зарегистрированное в качестве плательщика НДС в Великобритании, поставляет товары другому предприятию, зарегистрированному в качестве плательщика НДС, в пределах Европейского Союза, поставка облагается нулевой ставкой.

Международные услуги

Услуги, предоставляемые предприятиям, зарегистрированным в качестве плательщиков НДС, обычно считаются оказанными в стране, в которой находится заказчик. Следовательно, если предприятие, зарегистрированное в качестве плательщика НДС в Великобритании, получает международные услуги, местом оказания услуг будет Великобритания.

Пример 9

Wing Ltd зарегистрирована в качестве плательщика НДС в Великобритании.Компания получает поставки стандартных услуг от предприятий, зарегистрированных в качестве плательщиков НДС, расположенных в других странах Европейского Союза. В качестве бизнес-услуг они рассматриваются как предоставляемые в Великобритании.

- НДС будет учитываться на более раннюю дату: дату завершения услуги или дату ее оплаты.

- НДС, взимаемый по ставке НДС Великобритании, должен быть заявлен в декларации Wing Ltd по НДС как исходящий НДС, но затем будет возвращен как входящий НДС в той же декларации по НДС.

Поставка международных услуг бизнесом, зарегистрированным в Великобритании как плательщик НДС, обычно не входит в сферу действия НДС Великобритании, поскольку место поставки находится за пределами Великобритании.

Кассовый учет, годовой учет и фиксированные ставки

Кассовый учет, годовой учет и схемы фиксированной ставки доступны для малых предприятий. Будьте осторожны, чтобы схемы не перепутались, так как они полностью отличаются друг от друга.

Схема кассового учета позволяет предприятию учитывать НДС на кассовой основе.Схема обычно бывает выгодной, если клиентам предоставляется кредит на период. Это также приводит к автоматическому возмещению убытков от обесценения. Недостатком является то, что входящий НДС будет возмещен только после оплаты покупок и расходов.

Пример 10

Мин зарегистрирован в качестве плательщика НДС. Стандартный годовой рейтинг ее продаж составляет 800 000 фунтов стерлингов. Эта цифра включает НДС. Мин оплачивает свои расходы наличными, но дает клиентам трехмесячный кредит при оплате продаж.Некоторые из ее клиентов недавно не выплатили свои долги.

Эта цифра включает НДС. Мин оплачивает свои расходы наличными, но дает клиентам трехмесячный кредит при оплате продаж.Некоторые из ее клиентов недавно не выплатили свои долги.

- Мин может использовать схему кассового учета, если ее ожидаемый налогооблагаемый оборот в течение следующих 12 месяцев не превышает 1 350 000 фунтов стерлингов без НДС.

- Кроме того, она должна быть в курсе своих налоговых деклараций и платежей по НДС.

- Исходящий НДС будет учитываться на три месяца позже, чем в настоящее время, поскольку согласно схеме налоговой точкой станет дата получения платежа от клиентов.

- На возмещение входящего НДС по расходам это не повлияет, так как они оплачиваются наличными.

- Схема предусматривает автоматическое возмещение убытков от обесценения в случае неисполнения клиентом обязательств по выплате долга.

Напротив, преимущество годовой схемы бухгалтерского учета в основном носит административный характер, поскольку бизнес должен подавать только одну декларацию по НДС каждый год.

Пример 11

ООО «Ньют» зарегистрировано в качестве плательщика НДС. Стандартный годовой рейтинг компании составляет 950 000 фунтов стерлингов.Эта цифра включает НДС. Из-за проблем с бухгалтерским учетом Newt Ltd запоздала с подачей последних деклараций по НДС.

- Newt Ltd может подать заявку на использование годовой схемы бухгалтерского учета, если ее ожидаемый налогооблагаемый оборот в течение следующих 12 месяцев не превышает 1 350 000 фунтов стерлингов без НДС.

- Кроме того, компания должна своевременно производить платежи по НДС.

- По этой схеме ежегодно подается только одна декларация по НДС. Это необходимо в течение двух месяцев после окончания годового периода НДС.

- Получающееся в результате сокращенное администрирование должно означать, что можно избежать дополнительных сборов за просрочку подачи деклараций по НДС.

- Девять ежемесячных платежей производятся в счет НДС, начиная с четвертого месяца годового периода декларации по НДС.

Любой балансирующий платеж производится с декларацией по НДС.

Любой балансирующий платеж производится с декларацией по НДС. - Каждый платеж на счету будет составлять 10% от НДС, подлежащего уплате за предыдущий год. Это улучшит как составление бюджета, так и, возможно, денежный поток там, где бизнес расширяется.

Схема фиксированной ставки может упростить способ расчета малыми предприятиями своих обязательств по НДС.

Согласно схеме фиксированной ставки, предприятие рассчитывает свои обязательства по НДС, просто применяя фиксированную процентную ставку к общему доходу. Это избавляет от необходимости рассчитывать и регистрировать исходящий и входящий НДС.

Фиксированная процентная ставка применяется к сумме общего дохода с учетом НДС (включая освобожденные поставки) без возмещения входящего НДС. Процент варьируется в зависимости от типа торговли, в которой участвует компания, и будет указан вам на экзамене.

Пример 12

Омах зарегистрирован в качестве плательщика НДС 1 января 2015 года. Его годовые стандартные рейтинговые продажи составляют 100 000 фунтов стерлингов, и все они публикуются для широкой публики. Стандартные ежегодные расходы Омы составляют 16 000 фунтов стерлингов. Обе цифры не включают НДС. Соответствующий процент по схеме фиксированной ставки для торговли Омах составляет 13%.

Его годовые стандартные рейтинговые продажи составляют 100 000 фунтов стерлингов, и все они публикуются для широкой публики. Стандартные ежегодные расходы Омы составляют 16 000 фунтов стерлингов. Обе цифры не включают НДС. Соответствующий процент по схеме фиксированной ставки для торговли Омах составляет 13%.

- Ома может присоединиться к схеме фиксированной ставки, если его ожидаемый налогооблагаемый оборот (без НДС) в течение следующих 12 месяцев не превышает 150 000 фунтов стерлингов.

- Он может продолжать использовать схему до тех пор, пока его общий оборот (включая НДС, но без учета продаж основных средств) за предыдущий год не превысит 230 000 фунтов стерлингов.

- Основное преимущество схемы — упрощенное администрирование НДС. Клиенты Omah не зарегистрированы в качестве плательщика НДС, поэтому выставлять счета-фактуры не нужно.

- Используя обычную основу для расчета обязательства по НДС, Omah должна будет платить годовой НДС в размере 16 800 фунтов стерлингов (100 000 — 16 000 = 84 000 x 20%).

- Если он использует схему фиксированной ставки, то Ома будет платить НДС в размере 15 600 фунтов стерлингов (100 000 + 20 000 (исходящий НДС 100 000 x 20%) = 120 000 x 13%), что представляет собой ежегодную экономию в размере 1 200 фунтов стерлингов (16 800 — 15 600).

Заключение

При изучении НДС нужно помнить о многом, хотя сам предмет не особо сложен. Обычно вы обнаружите, что в каждом вопросе по НДС в Разделе B рассматривается несколько разных тем, поэтому важно, чтобы вы охватили всю предметную область.

Написано членом группы экспертов Paper F6 (Великобритания)

|

НДС

В течение финансового года может потребоваться несколько операций по составлению бюджета, чтобы помочь управлять бюджетом программы и расходами.

- На начало финансового года:

Возврат распределения

Для программ, которые вернули в OGE часть выделенных средств (10500 фонд) в конце предыдущего финансового года для использования в следующем финансовом году, эти средства будут переведены обратно в вашу строку диаграммы в начале нового финансового года. НГЕ инициирует перечисление этих средств в бюджет. После перевода средств бизнес-менеджеры могут при необходимости перечислить средства на определенные коды счетов.

НГЕ инициирует перечисление этих средств в бюджет. После перевода средств бизнес-менеджеры могут при необходимости перечислить средства на определенные коды счетов.

Для получения дополнительных сведений см. Бюджет 10500 Распределение.

Пошаговые инструкции по созданию перевода бюджета см. В учебном руководстве в учебной библиотеке OneSource.

Отложенные платежи по программе

Для программ, в которых запрашивался отложенный доход для неиспользованных программных сборов, полученных в предыдущем финансовом году, бизнес-менеджерам необходимо будет инициировать бюджетные журналы для этого дохода после его разноски в Бухгалтерии.

Дополнительные сведения см. В разделе «Составление бюджета 14100 доходов от программных сборов».

Пошаговые инструкции по созданию журнала бюджета см. В учебном пособии в учебной библиотеке OneSource.

- По мере необходимости в течение финансового года:

Составление бюджета расходов на личные услуги до крайнего срока на конец года

Согласно ежегодному письму на конец финансового года, установлен крайний срок для перевода средств между личными и неличными услугами (эта дата часто бывает в начале марта). Бизнес-менеджеры отделов несут ответственность за оценку своих программных бюджетов, чтобы определить, сколько потребуется на оставшуюся часть финансового года в личных услугах для заработной платы и льгот, а также произвести любые необходимые перечисления в бюджет.

Бизнес-менеджеры отделов несут ответственность за оценку своих программных бюджетов, чтобы определить, сколько потребуется на оставшуюся часть финансового года в личных услугах для заработной платы и льгот, а также произвести любые необходимые перечисления в бюджет.

Для получения дополнительной информации см. Бюджет 10500 Распределение.

Пошаговые инструкции по созданию перевода бюджета см. В учебном руководстве в учебной библиотеке OneSource.

Составление бюджета ожидаемых доходов и расходов по программе в начале программы

Ответственность за то, чтобы фонд 14100 программы был надлежащим образом профинансирован, является ответственным за бизнес-менеджер отдела.

Для этого необходимо подготовить два журнала бюджета: один для книги DEPT_REV, а другой — для книги DEPT_CHILD.

Для получения дополнительной информации см. Бюджет 14100 Поступления от программных сборов.

Пошаговые инструкции по созданию журнала бюджета см. В учебном пособии в учебной библиотеке OneSource.

В учебном пособии в учебной библиотеке OneSource.

Пересмотр бюджета доходов на основе полученных фактов

В рамках процессов на конец финансового года, ожидаемые суммы доходов могут нуждаться в корректировке в строке диаграммы фонда 14100, поскольку количество студентов-участников, их депозиты или плата за программу могли измениться с момента составления бюджета.Любые корректировки, необходимые для увеличения или уменьшения дохода, необходимо будет внести до крайнего срока окончания финансового года, указанного в годовом письме на конец года.

Важные примечания, которые следует запомнить:

- Будьте осторожны, чтобы не перерасходовать реальный полученный доход.

- При корректировке доходов этого фонда потребуются два журнала бюджета: один для DEPT_CHILD и один для DEPT_REV.

Пошаговые инструкции по созданию журнала бюджета см. В учебном пособии в учебной библиотеке OneSource.

Бюджетирование Распределение НГЭ по коду счета

Распределение фонда 10500 будет переведено в департамент посредством бюджетного перевода, который будет инициирован НГЭ-Ф после утверждения бюджета. При составлении бюджета OGE-F внесет бюджетные ассигнования в строку диаграммы 10500 программы, используя поле ChartField1 этого года. Все средства будут внесены в бюджет с кодом счета «Операции» (700000).

При составлении бюджета OGE-F внесет бюджетные ассигнования в строку диаграммы 10500 программы, используя поле ChartField1 этого года. Все средства будут внесены в бюджет с кодом счета «Операции» (700000).

В обязанности бизнес-менеджеров отдела входит бюджетный перевод этих средств на соответствующий (-ые) счет (-а) на основе утвержденного бюджета для будущих расходов по программе.

Пошаговые инструкции по созданию перевода бюджета см. В учебном руководстве в учебной библиотеке OneSource.

- На конец финансового года:

Возврат неиспользованного распределения программ

Если есть фонды программных ассигнований, которые останутся неиспользованными, их необходимо вернуть в OGE-F, иначе отдел потеряет эти средства и не сможет получить к ним доступ в следующем финансовом году.Управляющий бизнесом должен будет инициировать бюджетный перевод этих средств в НГЕ-Ф.

При создании бюджетного трансферта для возврата неиспользованных средств используйте описание «[введите название вашей программы, включая срок и год], чтобы вернуть неиспользованные ассигнования в OGE». Например, перевод бюджета Cortona Summer 19 будет выглядеть так: «Cortona Summer 19 возвращает неиспользованные ассигнования в OGE».

Например, перевод бюджета Cortona Summer 19 будет выглядеть так: «Cortona Summer 19 возвращает неиспользованные ассигнования в OGE».

- Для программ Study Abroad верните средства по следующему адресу F: 10500 P: 11100 C: 11800 D: 14007001 A: 700000 или 500000 CF1: SAXXXXMM19 или SAXXXXSU19

- Для программ внутренних полевых исследований , верните средства по следующему адресу F: 10500 P: 11100 C: 11800 D: 14007701 A: 700000 или 500000 CF1: FSXXXXMM19 или FSXXXXSU19

Пошаговые инструкции по созданию перевода бюджета см. В учебном пособии в учебной библиотеке OneSource.

Расчет и запрос отложенной выручки

После проверки фонда 14100 и корректировки бюджета при необходимости любое напоминание о неизрасходованных средствах необходимо будет отложить. Эта сумма рассчитывается путем взятия общей полученной выручки (средства за предыдущие годы плюс любой новый доход) и вычитания расходов и обременений.

, приведет только к уведомлению об обязательстве по начислению (с указанием периода доплаты до 31 марта 2016 г.).

, приведет только к уведомлению об обязательстве по начислению (с указанием периода доплаты до 31 марта 2016 г.).

Любой балансирующий платеж производится с декларацией по НДС.

Любой балансирующий платеж производится с декларацией по НДС.

Добавить комментарий

Комментарий добавить легко