Коэффициенты ликвидности и оборачиваемости · Демопримеры

Пример решения задачи на базе аналитической low-code платформы Loginom:

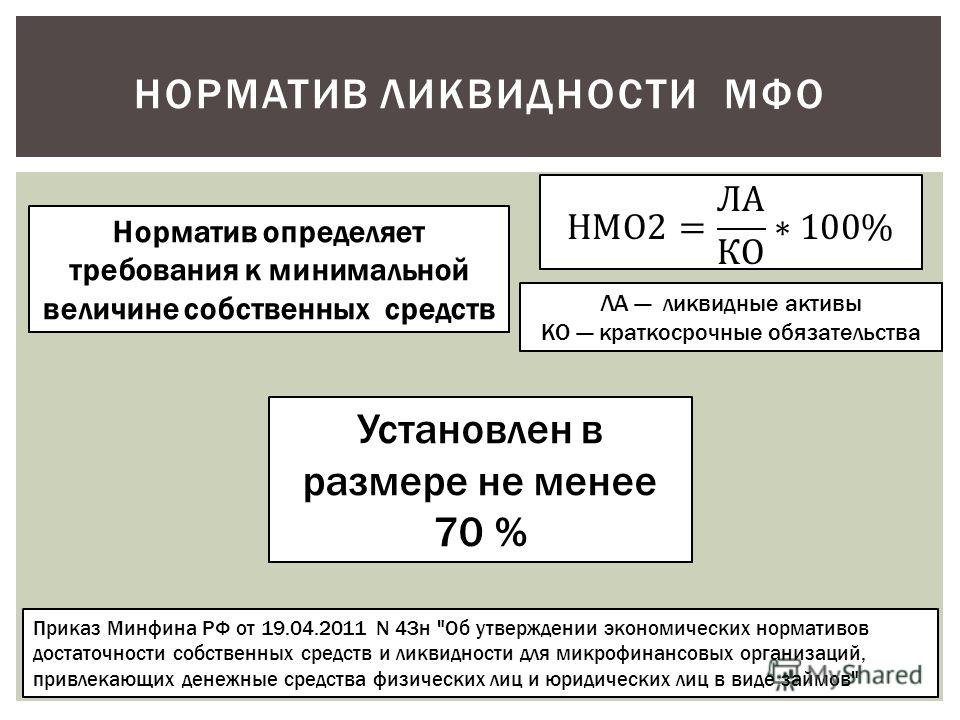

Коэффициенты ликвидности (КЛ) и оборачиваемости (КО) относятся к показателям, которые характеризуют финансовое состояние предприятия. КЛ определяет способность предприятия погасить свои краткосрочные обязательства в течение отчетного периода, а КО характеризуют уровень деловой активности компании, отражая скорость оборота средств или обязательств.

В представленном примере для расчета коэффициентов используются данные из бухгалтерской отчётности — Баланса предприятия (Форма № 1) и Отчета о финансовых результатах (Форма № 2). Для удобства в таблицах исходных данных приведены номера строк из отчетности.

Исходные данныеБаланс предприятия (Форма № 1)

Отчет о финансовых результатах (Форма № 2)

| Имя поля | Метка поля | № строки |

|---|---|---|

| Period | Отчетный период | |

| Sales_proceeds | Выручка от реализации | 2110 |

| Production_price | Себестоимость продукции | 2120 |

- Рассчитываем средние значения показателей (активов, основных средств, оборотных средств, запасов, дебиторской и кредиторской задолженности) на основе их значений на начало и конец отчетного периода.

- Рассчитанные средние значения объединяются в одну таблицу со значениями выручки и себестоимости за тот же отчетный период.

- Рассчитываются коэффициенты оборачиваемости и длительности операционного и финансового циклов.

В Мастере настройки импорта необходимо, чтобы имена полей соответствовали таблице исходных данных. Это нужно для корректного вычисления выражений (формул) всех узлов Калькулятор. Необходимые имена полей заданы в пункте Исходные данные

Скользящее окно создает набор данных, где в одном поле будет содержаться значение, соответствующее текущему отсчету, а слева от него будут расположены поля со значениями, смещенными от текущего отсчета в прошлое. Смещенные поля имеют те же имена, что и исходные поля, но с приставкой [-1].

Средние значения финансовых показателей рассчитываются по общей формуле:

Среднее значение=Значение на начало периода+Значение на конец периода2

Количество дней в отчетном периоде вычисляется встроенной в Калькулятор функцией DaysBetween.

Рисунок 3. Средние значения и количество дней в отчетном периоде. СлияниеРассчитанные средние значения финансовых показателей соединяются в одну таблицу со значениями выручки и себестоимости за аналогичный отчетный период.

Все рассчитываемые коэффициенты оборачиваемости в примере округляются до двух цифр после запятой.

| Имя поля | Метка поля | Описание |

|---|---|---|

| Operat_cycle | Длительность операционного цикла | Определяет, сколько дней в среднем требуется для производства, продажи и оплаты продукции предприятия |

| Financ_cycle | Длительность финансового цикла | Начинается с момента оплаты поставщикам за материалы и заканчивается в момент получения денег от покупателей за отгруженную продукцию |

| Имя поля | Метка поля | Описание |

|---|---|---|

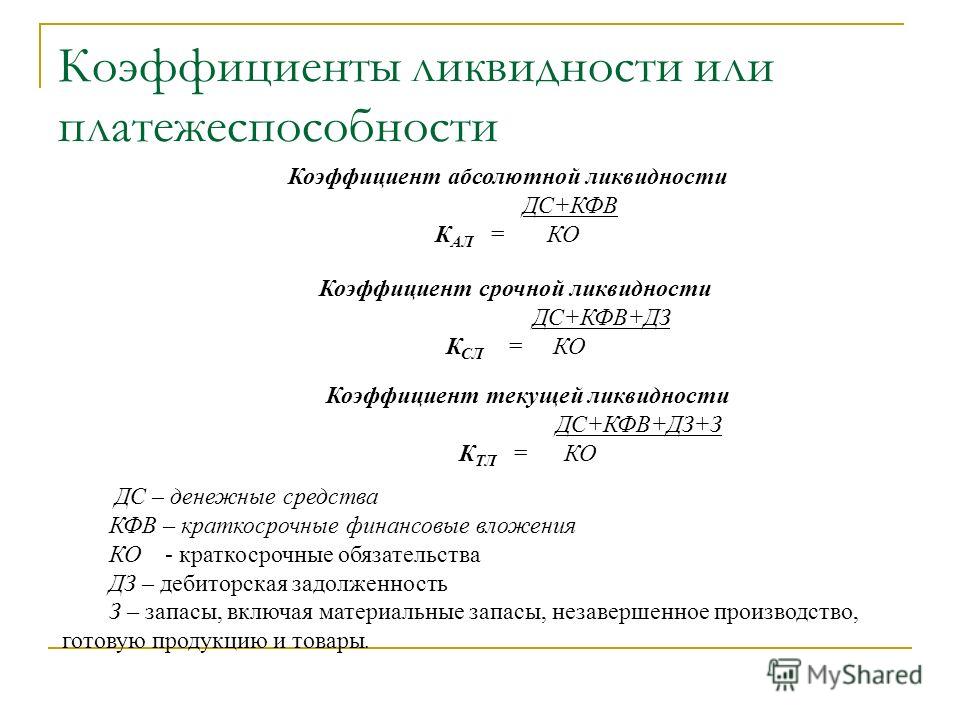

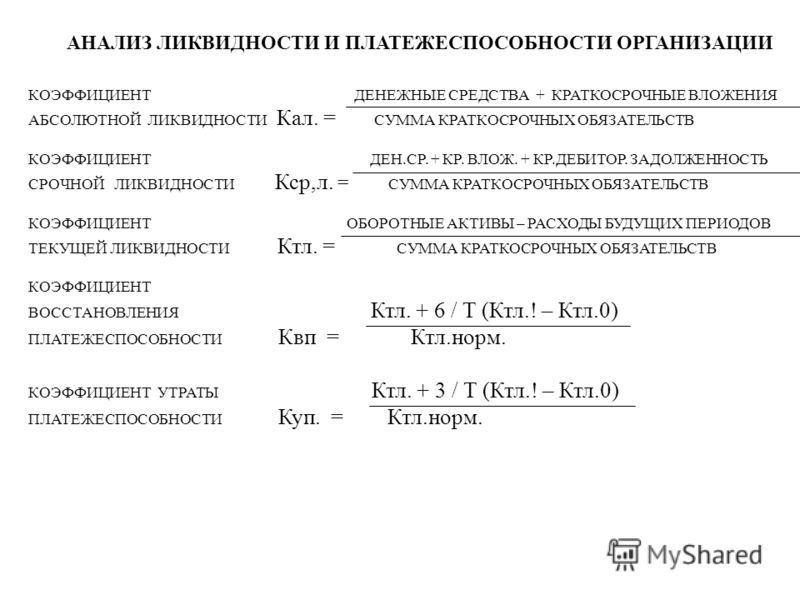

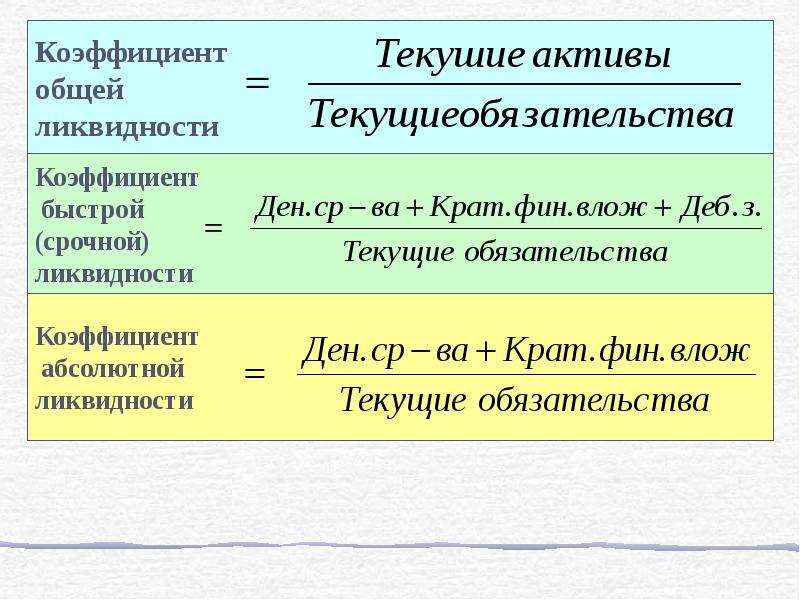

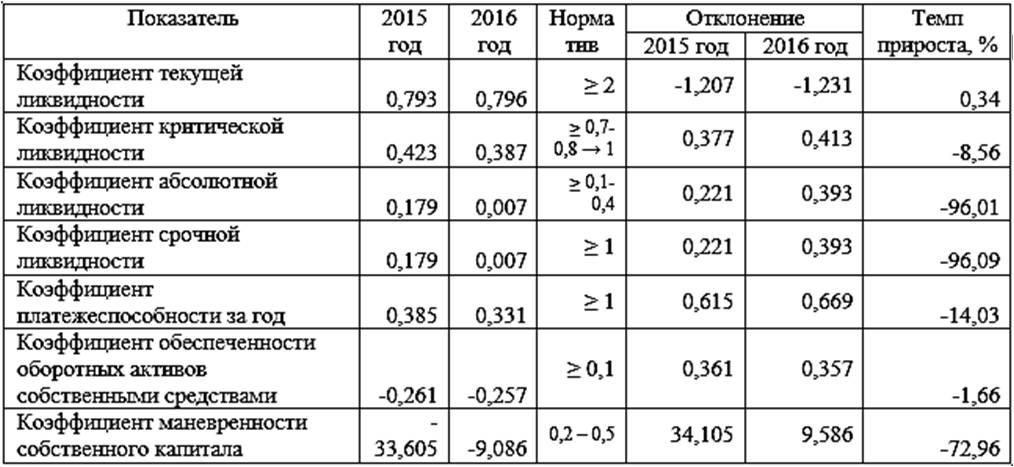

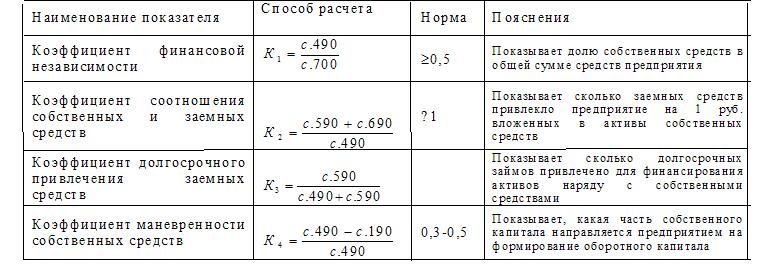

| Current_ratio | Коэффициент текущей ликвидности | Отношение суммы текущих активов к сумме текущих пассивов. Значение ниже 1 говорит о возможной утрате платежеспособности, значение больше 3 может свидетельствовать о нерациональной структуре капитала. |

| Quick_ratio | Коэффициент быстрой ликвидности | Показывает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции. Рекомендуемые значения: больше 1. |

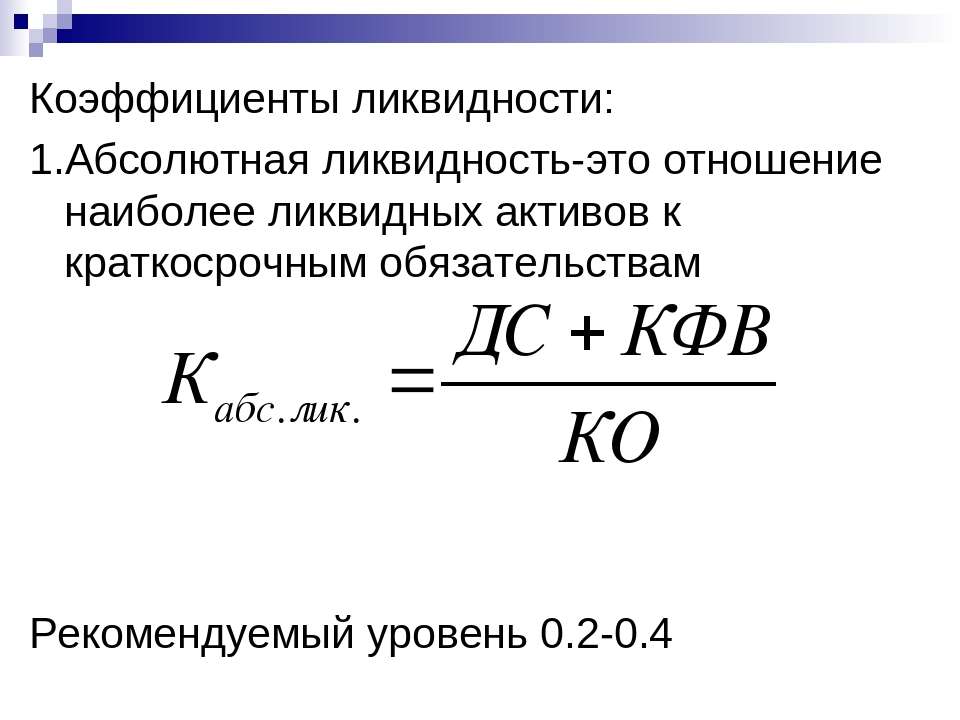

| Liquidity_ratio | Коэффициент абсолютной ликвидности | Показывает, какая доля краткосрочных долговых обязательств может быть покрыта за счет денежных средств и приравненных к ним средств, то есть при необходимости погашена в ближайшее время. Рекомендуемые значения: 0,2-0,5. |

Скачать

Смотри также:все основные показатели и коэффициенты

Автор:

Одним из важнейших показателей эффективности деятельности предприятия является ликвидность. Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность — это способность фирмы:

- быстро реагировать на неожиданные финансовые проблемы и возможности,

- увеличивать активы при росте объема продаж,

- возвращать краткосрочные долги путем обычного превращения активов в наличность.

Существует несколько степеней ликвидности. Так, недостаточная ликвидность, как правило, означает, что предприятие не в состоянии воспользоваться преимуществами скидок и возникающими выгодными коммерческими возможностями. На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства.

На этом уровне недостаток ликвидности означает, что нет свободы выбора, и это ограничивает свободу действий руководства.

Более значительный недостаток ликвидности приводит к тому, что предприятие не способно оплатить свои текущие долги и обязательства. В результате — интенсивная продажа долгосрочных вложений и активов, а в самом худшем случае — неплатежеспособность и банкротство.

Для собственников предприятия недостаточная ликвидность может означать уменьшение прибыльности, потерю контроля и частичную или полную потерю вложений капитала. Для кредиторов недостаточная ликвидность у должника может означать задержку в уплате процентов и основной суммы долга или частичную либо полную потерю ссуженных средств.

Текущее состояние ликвидности компании может повлиять также на ее отношения с клиентами и поставщиками товаров и услуг. Такое изменение может выразиться в неспособности данного предприятия выполнить условия контрактов и привести к потере связей с поставщиками. Вот почему ликвидности придается такое большое значение.

Если предприятие не может погасить свои текущие обязательства по мере того, как наступает срок их оплаты, его дальнейшее существование ставится под сомнение, и это отодвигает все остальные показатели деятельности на второй план. Иными словами, недостатки финансового управления проектом приведут к возникновению риска приостановки и даже его разрушения, т.е. к потере средств инвестора.

Ликвидность характеризует соотношение различных статей текущих (оборотных) активов и пассивов фирмы и, таким образом, наличие свободных (не связанных текущими выплатами) ликвидных ресурсов.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

- А1. Наиболее ликвидные активы. К ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения. Данная группа рассчитывается следующим образом: А1 = строка 250 + строка 260;

- А2. Быстро реализуемые активы — дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

- A3. Медленно реализуемые активы — статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы. A3 = строка 210 + строка 220 + строка 230 + строка 270;

- А4. Трудно реализуемые активы — статьи раздела I актива баланса — внеоборотные активы. А4 = строка 190.

Пассивы баланса группируются по степени срочности оплаты:

- П1. Наиболее срочные обязательства; к ним относится кредиторская задолженность. П1 = строка 620;

- П2. Краткосрочные пассивы — это краткосрочные заемные средства и др. П2 = строка 610;

- П3. Долгосрочные пассивы — это статьи баланса, относящиеся к V и VI разделам, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей. П3 = строка 590 + строка 630 + строка 640 + строка 650 + строка 660;

- П4.

Постоянные пассивы или устойчивые — это статьи IV раздела баланса «Капитал и резервы».

Постоянные пассивы или устойчивые — это статьи IV раздела баланса «Капитал и резервы».

Для определения ликвидности баланса сопоставляются итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 ≥ П1

А2 ≥ П2

A3 ≥ П3

А4 ≤ П4

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Важно также отметить, что недостаток средств по одной группе активов не может компенсироваться их избытком по другой группе, т.е. менее ликвидные активы не могут заместить более ликвидные.

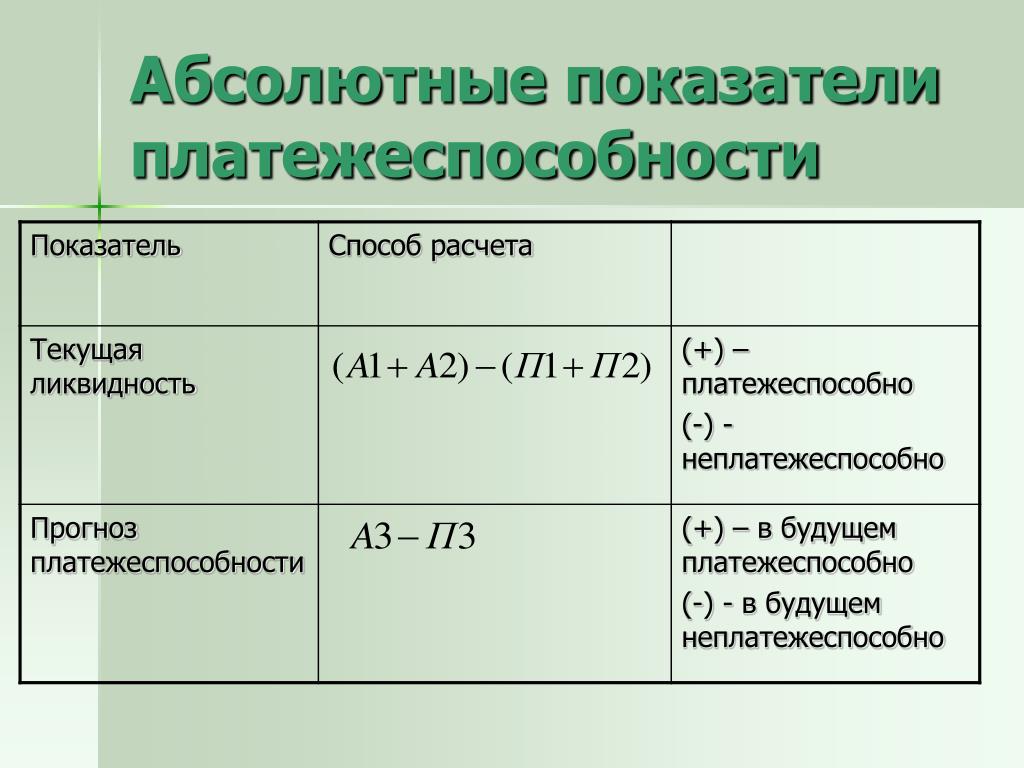

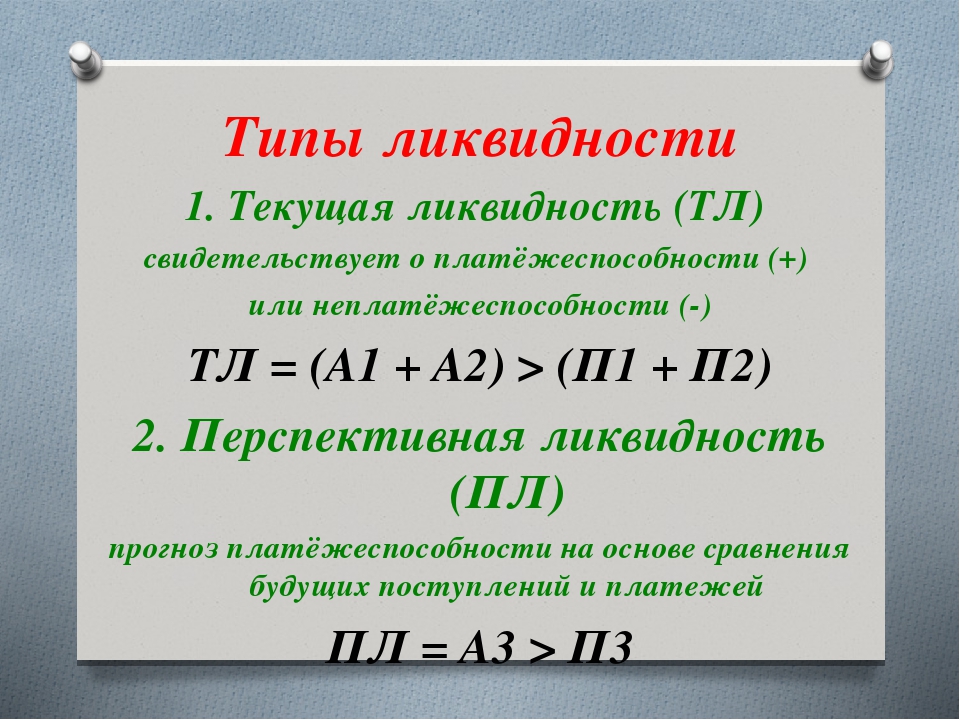

На основе этих сопоставлений можно вычислить следующие показатели:

- текущая ликвидность = А1 + А2 — П1 — П2.

- перспективная ликвидность = A3 — П3.

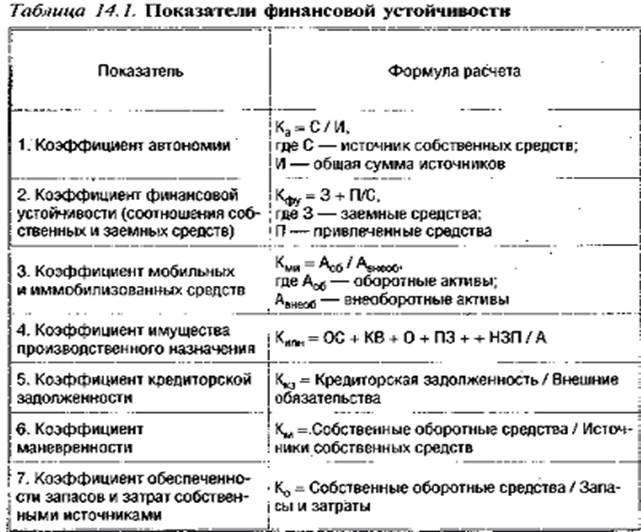

Основными показателями ликвидности в отечественном анализе считаются:

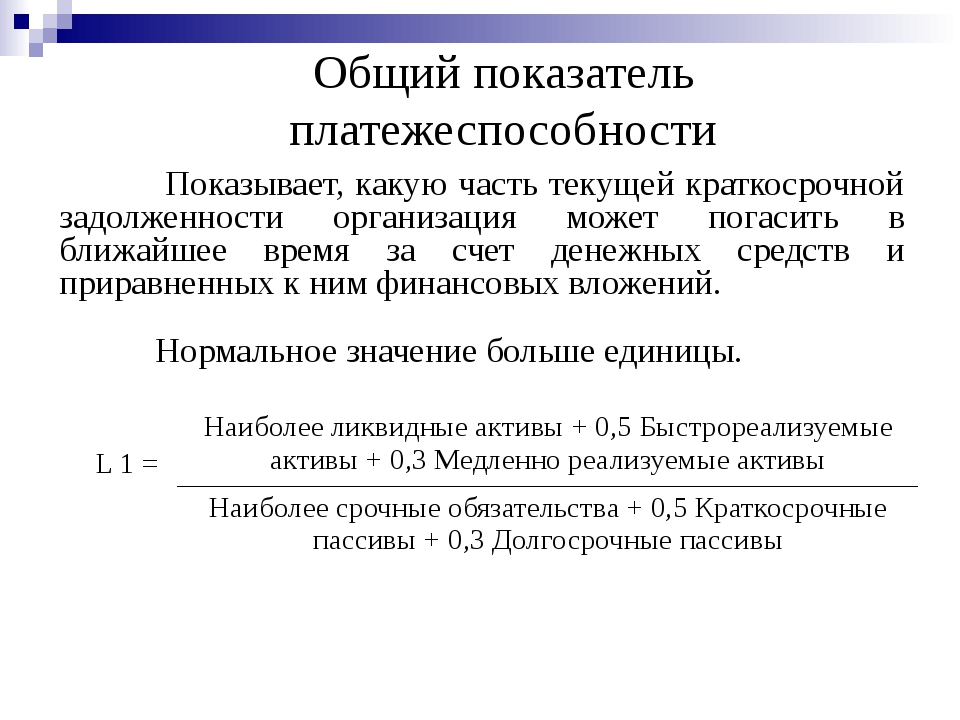

- общий показатель ликвидности L1 = (А1 + 0,5А2 + + 0,3А3) / (П1 + 0,5П2 + 0,3П3).

Нормальное значение больше, либо равно 1. С помощью этого коэффициента происходит наиболее общая оценка изменения финансовой ситуации компании с точки зрения ликвидности;

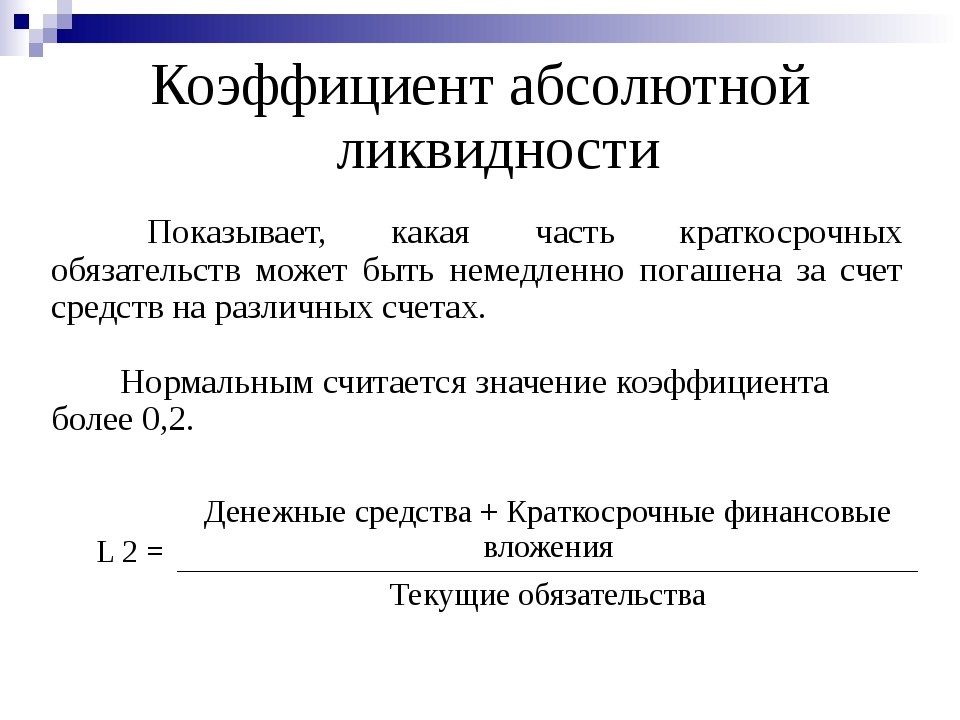

Нормальное значение больше, либо равно 1. С помощью этого коэффициента происходит наиболее общая оценка изменения финансовой ситуации компании с точки зрения ликвидности; - коэффициент абсолютной ликвидности L2 = А1 / (П1 + П2). Оптимальный коэффициент — 0,25, минимально допустимый — 0,1. Показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств;

- коэффициент критической оценки L3 = (А1 + А2) / (П1 + П2). Оптимальный коэффициент больше, либо равен 1,5, допустимое значение 0,7-0,8. Он показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам;

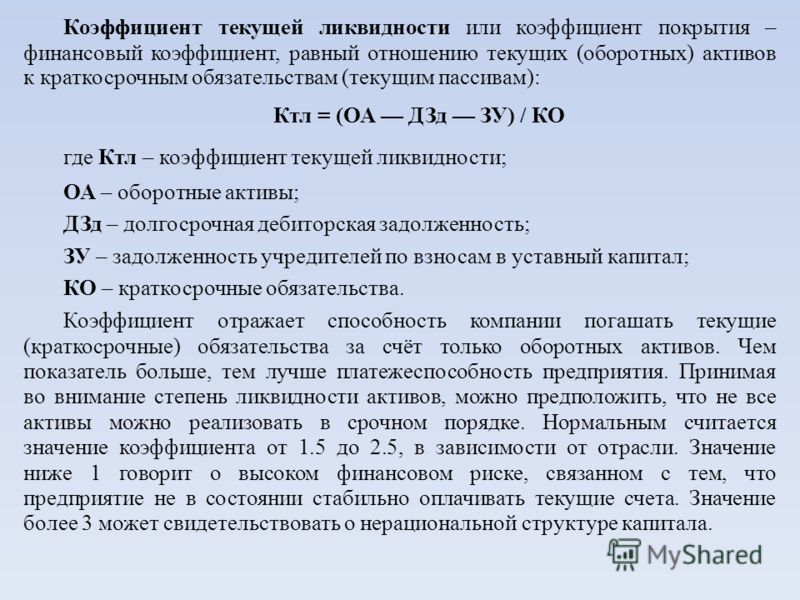

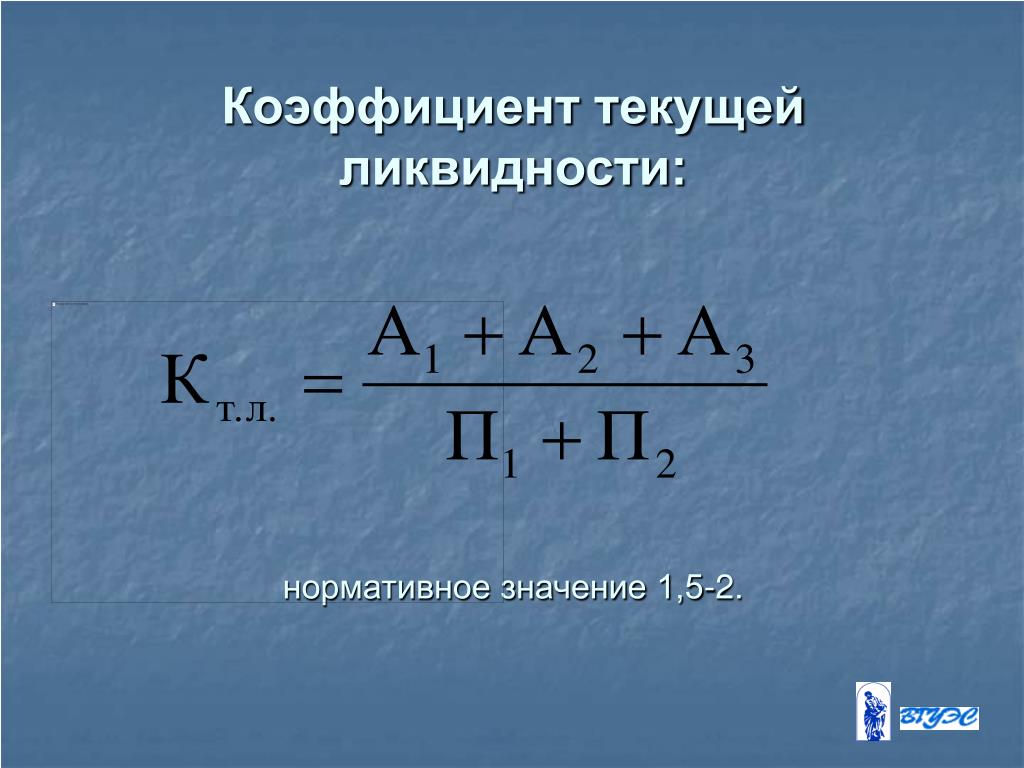

- коэффициент текущей ликвидности L4 = (А1 + А2 + А3) / (П1 + П2). Оптимальный коэффициент в зависимости от отраслевой принадлежности варьируется в диапазоне 1,5—2,5. Минимально допустимый коэффициент равен 1. Значение коэффициента текущей ликвидности меньше 1 означает, что на сегодняшний момент фирма совершенно определенно является неплатежеспособной, т.

к. находящиеся в ее распоряжении ликвидные средства недостаточны для покрытия даже текущих обязательств, без учета процентов по кредиту;

к. находящиеся в ее распоряжении ликвидные средства недостаточны для покрытия даже текущих обязательств, без учета процентов по кредиту; - коэффициент маневренности функционирующего капитала L5 = А3 / (А1 + А2 + A3) — (П1 + П2). Уменьшение данного коэффициента в динамике отмечают как положительный фактор. Коэффициент маневренности показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности;

- доля оборотных средств в активах L6 = (А1+А2+А3) / Б (где Б — итог баланса). Значение данного коэффициента зависит от отраслевой принадлежности организации;

- коэффициент обеспеченности собственными средствами L7 = (П4 — А4) / (А1 + А2 + A3). Критериальное значение не менее 0,1. Характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости.

Общий показатель ликвидности (L1). С помощью данного показателя осуществляется оценка изменения финансовой организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

Коэффициент абсолютной ликвидности (L2) показывает возможность предприятия погасить свои обязательства немедленно. В практике Западной Европы считается достаточным иметь коэффициент ликвидности более 0,2. Несмотря на чисто теоретическое значение этого коэффициента (едва ли предприятию единомоментно придется отвечать по всем своим обязательствам), желательно иметь его достаточным.

Коэффициент критической оценки (L3) также находится за пределами нормы на конец периода.

Коэффициент маневренности (L5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Уменьшение данного показателя в динамике является положительным фактором для предприятия.

Сами по себе рассмотренные коэффициенты не несут серьезной смысловой нагрузки, однако, взятые за ряд временных интервалов, они достаточно полно характеризуют работу предприятия в период реализации проекта, на который составлен бизнес-план.

Рассчитывая аналитические коэффициенты, характеризующие работу предприятия, необходимо иметь в виду, что они носят интегральный характер и для более точного их исчисления целесообразно использовать не только баланс, но и данные, содержащиеся в журналах-ордерах, ведомостях, и др. информацию.

Наконец, о роли коэффициента текущей ликвидности (L4) в анализе проекта. Он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанном с тем, что организация не в состоянии оплатить свои счета.

Коэффициент текущей ликвидности (L4) обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность (неудовлетворительность) бухгалтерского баланса.

Изучите весь практический финансовый менеджмент в курсе «Финансовый менеджмент: управление финансами»:

Финансовый менеджмент (управление финансами): практический интерактивный дистанционный курсКоэффициент абсолютной ликвидности | BRP ADVICE

Коэффициент абсолютной ликвидности

определение, формула расчета, смысл, рекомендованные значения Рассказывает Виктор Рыбцев,

руководитель направлений Финансовое моделирование и финансовый анализ, Банкротства в BRP ADVICE

Что показывает коэффициент абсолютной ликвидности?

Коэффициент абсолютной ликвидности показывает, какую часть текущих обязательств компания способна погасить за счет собственных средств и в кратчайшие сроки.

На условном примере значение коэффициента можно понять так: если кредиторы потребуют погасить всю задолженность прямо сейчас, какую часть обязательств перед ними удастся погасить в кратчайшие сроки. Если компания не сможет исполнить свои обязательства, кредиторы могут попытаться обанкротить компанию. Поэтому коэффициент абсолютной ликвидности используется при оценке финансового положения предприятия.

В расчете используется краткосрочная задолженность перед кредиторами, потому что именно ее нужно погашать в ближайшее время.

Требование рассчитаться в кратчайшие сроки означает, что нужно использовать самые ликвидные активы.

Наиболее ликвидными активами являются деньги и активы, которые можно очень быстро продать без скидок и дисконтов. Например,

краткосрочные финансовые вложения. Но финансовые вложения не всегда абсолютно ликвидны:

вексель ООО «Рога и копыта 2014 Плюс» обычно ценится намного меньше чем облигации федерального займа.

Например,

краткосрочные финансовые вложения. Но финансовые вложения не всегда абсолютно ликвидны:

вексель ООО «Рога и копыта 2014 Плюс» обычно ценится намного меньше чем облигации федерального займа.

Определение коэффициента абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств предприятия может быть погашена в кратчайшие сроки, то есть за счет использования абсолютно ликвидных инструментов: денежных средств и их эквивалентов, краткосрочных финансовых вложений.

Что понадобится для расчета коэффициента абсолютной ликвидности?

Для расчета коэффициента абсолютной ликвидности вам понадобится баланс. Можно использовать бухгалтерский или управленческий баланс (зависит от целей расчета коэффициента).

Можно использовать бухгалтерский или управленческий баланс (зависит от целей расчета коэффициента).

Коэффициент абсолютной ликвидности, формула

Рассчитывается коэффициент абсолютной ликвидности так: общая сумма денежных средств и сумма краткосрочных финансовых вложений, указанных в балансе, делится на общую сумму краткосрочных обязательств.

То есть для расчета коэффициента абсолютной ликвидности используется следующая формула:$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Наиболее ликвидные оборотные активы} \over \text{Текущие обязательства предприятия}}.}$$

Или то же самое подробнее:

$$\style{color:#4e525d}{\text{Коэффициент абсолютной ликвидности} = {\text{Денежные средства, их эквиваленты + Краткосрочные финансовые вложения} \over \text{Текущие обязательства предприятия}}. }$$

}$$

$$\style{display:none}{\text{ Формула может загружаться несколько секунд. Если вы так и не увидели формулу, напишите нам. }}$$

Нормативное значение коэффициента абсолютной ликвидности

Финансовое положение компании признается хорошим, когда коэффициент абсолютной ликвидности получается 0,15 и больше. Иными словами не менее 15% краткосрочных обязательств должно быть обеспечено денежными средствами, их эквивалентами, и другими абсолютно ликвидными активами.

Когда значение коэффициента составляет менее 0,01, то положение предприятия, скорее всего, критическое или тяжелое.

Анализ коэффициента абсолютной ликвидности

Несмотря на кажущуюся легкость анализа (чем коэффициент больше, тем лучше), он не так прост. С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

С одной стороны, конечно, чем большую долю краткосрочных обязательств вы можете мгновенно погасить, тем более устойчив ваш бизнес. С другой стороны, большие остатки денежных средств – это свидетельство их неэффективного использования. Если в бизнесе есть постоянно растущий остаток денежных средств, их целесообразно либо реинвестировать в этот бизнес (раз он такой успешный), либо инвестировать в другие отрасли (раз такая квалифицированная команда), либо вознаграждать сотрудников, топов, акционеров.

Чаще всего рост коэффициента абсолютной ликвидности говорит об улучшении финансового положения предприятия. В такой ситуации оно становится более финансово-устойчивым и платежеспособным. Снижение коэффициента обычно означает противоположное: финансовое положение компании ухудшается.

Иногда снижение коэффициента абсолютной ликвидности может не столько говорить об ухудшении платежеспособности и ликвидности компании, сколько о повышении эффективности использования активов. Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Чаще всего это происходит тогда, когда значение коэффициента значительно больше норматива.

Кроме расчета текущего значения коэффициента полезно провести анализ динамики его изменения. Для этого нужно рассчитать коэффициент абсолютной ликвидности за предыдущие периоды.

При анализе динамики изменения коэффициента можно использовать методы факторного анализа, чтобы выявить основные причины улучшения или ухудшения финансового положения предприятия.

Значение коэффициента абсолютной ликвидности в финансовом анализе

Коэффициент абсолютной ликвидности — один из ключевых показателей, характеризующих финансовое положение компании. Он используется, в том числе, при проведении финансового анализа при банкротстве. Этот коэффициент помогает понять, должен ли директор отвечать своим имуществом по долгам компании-банкрота.

Технические способы завысить значение коэффициента абсолютной ликвидности

Значения коэффициента абсолютной ликвидности будут расти, когда деятельность компании эффективна, прибыль реинвестируются, а в структуре капитала отдается предпочтение более устойчивым пассивам: долгосрочным обязательствам и собственному капиталу. Но технически коэффициент может вырасти и по другим причинам.

Коэффициент абсолютной ликвидности обычно рассчитывается по балансу. Поэтому для его расчета используются остатки денежных средств, их эквивалентов и краткосрочных финансовых вложений на отчетную дату.

Некоторые компании, чтобы улучшить значение коэффициента, переносят платежи с последнего дня отчетного периода на первый день следующего. Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Это несколько повышает остатки денежных средств и, следовательно, ведет к росту коэффициента (в тех случаях, когда он меньше 1).

Кроме того, могут использоваться краткосрочные финансовые вложения в контролируемые компании

как сравнительно простой способ наращивания наиболее ликвидных активов.

Что еще полезно знать?

Прочитайте нашу статью про финансовую отчетность. Вы узнаете, для чего нужна каждая из форм отчетности, как они связаны между собой, и как на них влияют типовые бизнес-операции (ссылка открывается в новом окне).

Посмотрите нашу статью про коэффициент текущей ликвидности.

Желаем вам успешной работы!

Ваш Виктор Рыбцев

и команда BRP ADVICE.

Анализ и оценка ликвидности баланса и платежеспособности предприятия (на примере ОАО Молочного комбината «Воронежского»)

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность.

Понятия платежеспособности

и ликвидности являются очень близкими, но второе более емкое. От

степени ликвидности баланса зависит платежеспособность. В то же время

ликвидность характеризует не только текущее состояние расчетов, но и

перспективу. Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени их ликвидности и

расположенных в порядке убывания ликвидности, с обязательствами по

пассиву, сгруппированными по срокам их погашения и расположенными в

порядке возрастания сроков погашения.

От

степени ликвидности баланса зависит платежеспособность. В то же время

ликвидность характеризует не только текущее состояние расчетов, но и

перспективу. Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени их ликвидности и

расположенных в порядке убывания ликвидности, с обязательствами по

пассиву, сгруппированными по срокам их погашения и расположенными в

порядке возрастания сроков погашения.

Ликвидность текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Таким

образом, ликвидность – это способность активов

трансформироваться в денежные средства, а степень ликвидности

определяется продолжительностью временного периода, в течение

которого эта трансформация может быть осуществлена [3, с. 203].

203].

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные активы (А1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые

активы (А3) — наименее ликвидные активы — это запасы,

дебиторская задолженность (платежи по которой ожидаются более чем

через 12 месяцев после отчетной даты), налог на добавленную стоимость

по приобретенным ценностям, при этом статья «Расходы будущих

периодов» не включается в эту группу.

4. Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

1. Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

При

определении первой и второй групп пассива для получения достоверных

результатов необходимо знать время исполнения всех краткосрочных

обязательств. На практике это возможно только для внутренней

аналитики. При внешнем анализе из-за ограниченности информации эта

проблема значительно усложняется и решается, как правило, на основе

предыдущего опыта аналитика, осуществляющего анализ.

При внешнем анализе из-за ограниченности информации эта

проблема значительно усложняется и решается, как правило, на основе

предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные обязательства».

4. Постоянные пассивы (П4) — статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов».

Таблица 1

Анализ ликвидности баланса ОАО МК «Воронежского», [2]

|

Группировка активов (А) |

На начало года |

На конец года |

Группировка пассивов (П) |

На начало года |

На конец года |

||

|

А1 |

Наиболее ликвидные активы: |

152187 |

154577 |

П1 |

Наиболее срочные обязательства: |

278141 |

339073 |

|

Денежные средства |

2893 |

2650 |

Кредиторская задолженность |

278141 |

339073 |

||

|

Краткосрочные финансовые вложения |

149294 |

151927 |

|||||

|

А2 |

Быстро реализуемые активы: |

942756 |

701511 |

П2 |

Краткосрочные пассивы: |

407963 |

70154 |

|

Дебиторская задолженность (до года) |

942756 |

701511 |

Займы и кредиты до года |

407963 |

70154 |

||

|

Прочие оборотные активы |

— |

— |

|||||

|

А3 |

Медленно реализуемые активы: |

305866 |

381449 |

П3 |

Долгосрочные пассивы: |

462924 |

272454 |

|

Запасы |

311858 |

377104 |

Долгосрочные обязательства |

462924 |

272454 |

||

|

Расходы будущих периодов |

(14826) |

(11552) |

|||||

|

Дебиторская задолженность (после года) |

— |

— |

|||||

|

НДС по приобретенным ценностям |

8834 |

15897 |

|||||

|

А4 |

Трудно реализуемые активы: |

622621 |

697730 |

П4 |

Постоянные пассивы: |

889228 |

1265138 |

|

Внеоборотные активы |

622621 |

697730 |

Капитал и резервы |

889228 |

1265138 |

||

|

Доходы будущих периодов |

— |

— |

|||||

|

Резервы предстоящих расходов |

— |

— |

1) Если

выполнимо неравенство А1 > П1, то это свидетельствует о

платежеспособности организации на момент составления баланса. У

организации достаточно средств для покрытия наиболее срочных

обязательств абсолютно и наиболее ликвидных активов.

У

организации достаточно средств для покрытия наиболее срочных

обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3, то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех

условий приводит автоматически к выполнению условия A4≤П4.

Выполнение этого условия свидетельствует о соблюдении минимального

условия финансовой устойчивости организации, наличия у нее

собственных оборотных средств. Баланс считается ликвидным, если

А1≥П1, А2≥П2, А3≥П3, а значит А4≤П4. Невыполнение

какого-либо из первых трех неравенств свидетельствует о том, что

ликвидность баланса в большей или меньшей степени отличается от

абсолютной.

Невыполнение

какого-либо из первых трех неравенств свидетельствует о том, что

ликвидность баланса в большей или меньшей степени отличается от

абсолютной.

Анализ

ликвидности баланса ОАО МК «Воронежского» показывает, что

наиболее ликвидным баланс был на конец 2009 года, так как выполняется

условие 2, 3 и 4, а на начало года – только 2 и 4 условия. Как

видно из приведенных данных, неравенство А4 < П4 соблюдается, т.е.

стоимость труднореализуемых активов меньше стоимости собственного

капитала, а это, в свою очередь, означает, что собственного капитала

достаточно для пополнения оборотных средств. Если наличие

труднореализуемых активов превышает стоимость собственного капитала,

это означает, что его нисколько не остается для пополнения оборотных

средств, которые придется пополнять преимущественно за счет задержки

погашения кредиторской задолженности в отсутствие собственных средств

для этих целей [1,с. 242].

242].

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным считается анализ платежеспособности при помощи финансовых коэффициентов.

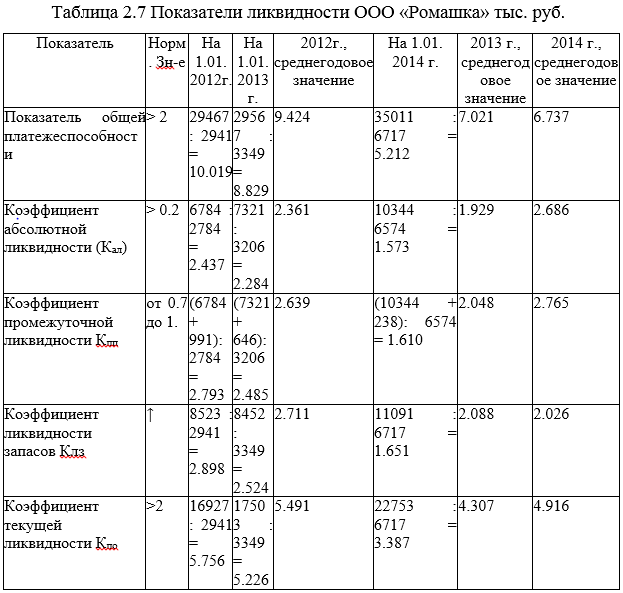

1) Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Он рассчитывается по формуле:

КАЛ = (денежные средства + краткосрочные финансовые вложения)/(краткосрочные обязательства – доходы будущих периодов) ≥ 0,2;

2) Коэффициент

промежуточной ликвидности, или коэффициент критической ликвидности,

показывает, насколько ликвидные средства предприятия покрывают его

краткосрочную задолженность. Данный показатель определяет, какая доля

кредиторской задолженности может быть погашена за счет наиболее

ликвидных активов, т. е. показывает, какая часть краткосрочных

обязательств предприятия может быть немедленно погашена за счет

средств на различных счетах, в краткосрочных ценных бумагах, а также

поступлений по расчетам и определяется по формуле: КПЛ

(критической ликвидности) = (денежные средства + краткосрочные

финансовые вложения + дебиторская задолженность)/(краткосрочные

обязательства – доходы будущих периодов). Рекомендуемое

значение данного показателя ≥ 0,8;

Рекомендуемое

значение данного показателя ≥ 0,8;

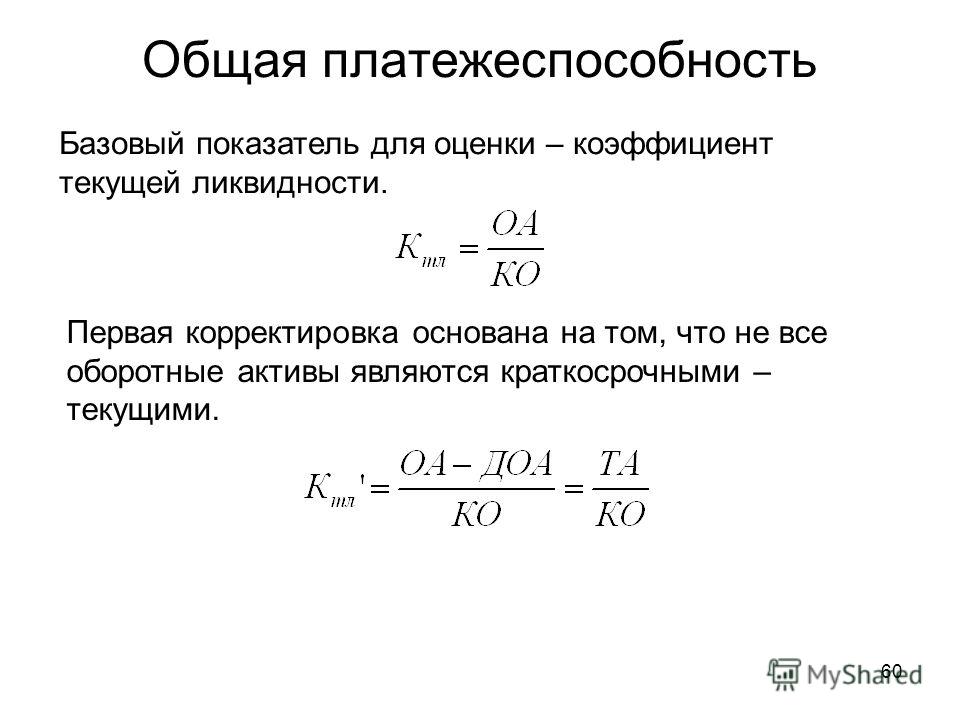

3) Коэффициент текущей ликвидности — основополагающий показатель для оценки финансовой состоятельности организации, достаточности имеющихся у нее оборотных средств, которые при необходимости могут быть использованы для погашения ее краткосрочных обязательств. Значение коэффициента текущей ликвидности должно находиться в пределах от 1 до 2. Значение нижней границы коэффициента, равное 1, обусловлено тем, что оборотных средств должно быть столько же, сколько возникает краткосрочных обязательств. Превышение оборотных активов (в два раза) над краткосрочными обязательствами создает условия для устойчивого развития производственно-финансовой деятельности, в результате чего формируются рабочий капитал, или «чистые оборотные активы». КТЛ = оборотные активы/(краткосрочные обязательства – доходы будущих периодов) [1, с.232] .

Таблица 2

Показатели ликвидности баланса

|

Коэффициент |

На начало отчетного года |

На конец отчетного периода |

|

КАЛ |

0,22 |

0,38 |

|

КПЛ |

1,6 |

2,09 |

|

КТЛ |

2,06 |

3,05 |

Коэф. абсолютной ликвидности как на начало, так и на конец года ≥ 0,2,

это говорит о том, что предприятие является платежеспособным, за 2009

год его платежеспособность возросла, т.к. КАЛ

увеличился

до 0,38. На начало 2009 года предприятие могло погасить немедленно

22% кредиторской задолженности, а на конец 38%.

абсолютной ликвидности как на начало, так и на конец года ≥ 0,2,

это говорит о том, что предприятие является платежеспособным, за 2009

год его платежеспособность возросла, т.к. КАЛ

увеличился

до 0,38. На начало 2009 года предприятие могло погасить немедленно

22% кредиторской задолженности, а на конец 38%.

Значения коэффициентов промежуточной ликвидности также являются нормативными (≥ 0,8). Коэффициенты текущей ликвидности 2,06 и 3,05 выходят за пределы интервала 1-2, это говорит о нерациональном использовании средств предприятия, но оно при этом является платежеспособным.

В целом за 2009 год показатели ликвидности предприятия возросли, и можно говорить о том, что Молочный комбинат «Воронежский» в рассматриваемый период является платежеспособным.

Литература:

Гиляровская Л.Т. Экономический анализ: Учебник / Л.Т. Гиляровская, Г.В. Корнякова, Г.

Н. Соколова. – М.: «ЮНИТИ-ДАНА»,

2004. – 615 с.

Н. Соколова. – М.: «ЮНИТИ-ДАНА»,

2004. – 615 с.Годовой бухгалтерский отчет ОАО МК «Воронежского» за 2009 год.

Миннибаева К.А. Экономический анализ: Учебно-практическое пособие / К.А. Миннибаева.- Б.: Изд-во БГТИ, 2008. – 220 с.

Основные термины (генерируются автоматически): актив, кредиторская задолженность, дебиторская задолженность, доход будущих периодов, обязательство, средство, отчетная дата, пассив, собственный капитал, текущая ликвидность.

Методика анализа ликвидности и платежеспособности

Основной целью анализа ликвидности и платежеспособности предприятия является получение наиболее информативных параметров, дающих объективную и точную картину финансового состояния предприятия, изменений в структуре активов и пассивов, своевременное выявление и устранение правонарушений и недостатков в финансовой деятельности.

Анализ ликвидности баланса предусматривает сравнение активов организации, сгруппированных и расположенных в порядке убывания их степени ликвидности, и пассивов, сгруппированных и расположенных в порядке возрастания сроков погашения обязательств.

Группировка активов по степени ликвидности и пассивов по степени срочности

На практике выделяют высоколиквидные, низколиквидные и неликвидные активы. Степень ликвидности активов определяется их скоростью превращения в денежные средства.

В бухгалтерском балансе активы организации располагаются в порядке убывания ликвидности и делятся на следующие группы:

— наиболее ликвидные активы (А1) – активы, обладающие максимальной скоростью обращения. К ним относятся денежные средства и краткосрочные финансовые вложения организации;

— быстро реализуемые активы (А2) – активы, обладающие высокой скоростью реализации. В данную группу входит дебиторская задолженность и прочие оборотные активы;

— медленно реализуемые активы (А3) – активы, обладающие медленной скорость реализации: запасы и налог на добавленную стоимость по приобретенным ценностям;

— труднореализуемыми активами (А4) являются внеоборотные активы организации.

В тоже время пассивы бухгалтерского баланса группируются по степени срочности погашения обязательств и подразделяются на следующие группы:

— наиболее срочные обязательства (П1) – пассивы, имеющие высокую срочность погашения, а именно кредиторская задолженность;

— краткосрочными пассивами (П2) являются краткосрочные заемные средства организации;

— долгосрочными пассивами (П3) признаются долгосрочные обязательства;

— постоянные пассивы (П4) – собственный капитал предприятия.

Для осуществления анализа ликвидности баланса организации необходимо сопоставить итоги сгруппированных активов и пассивов. Бухгалтерский баланс признается абсолютно ликвидным при выполнении следующих неравенств»:

— А1 > П1 – данное неравенство означает, что организация в состоянии вовремя погасить наиболее срочные обязательства за счет средств наиболее ликвидных активов;

— А2 > П2 – соблюдение данного неравенства показывает, что организация имеет возможность рассчитаться по краткосрочным обязательствам перед кредиторами быстро реализуемыми активами;

— А3 > П3 – выполнение данного неравенства означает, что организация за счет медленно реализуемых активов способна погасить долгосрочные займы;

— А4 ≤ П4 – данное неравенство выполняется автоматически, если соблюдаются предыдущие неравенства [26].

Вне зависимости от состава и методики группировки активов и пассивов баланса, исходя из данных подходов различных авторов, в итоге сопоставление осуществляется единственным методов, который представлен выше. При этом различные авторы корректируют сопоставление данных на знак «≤» или «˂», а так же «≥» или «>».

В таблице 1 представлены основные подходы к группировке актива и пассива бухгалтерского баланса по степени ликвидности.

Таблица 1 – Анализ подходов к группировке актива и пассива бухгалтерского баланса

| Группы активов и пассивов | Вахрушина М.А. | Мельник М.В. | Шеремет А.Д. | Казакова Н.А. | Жминько С.И. |

| А1 Наиболее ликвидные активы | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения | Денежные средства и денежные эквиваленты. Финансовые вложения |

| А2 Быстро реализуемые активы | Краткосрочная дебиторская задолженность Прочие оборотные активы | Дебиторская задолженность. Прочие оборотные активы | Краткосрочная дебиторская задолженность Прочие оборотные активы | Дебиторская задолженность. Запасы (Готовая продукция и товары для перепродажи) | Дебиторская задолженность. Прочие оборотные активы |

| А3 Медленно реализуемые активы | Запасы. НДС | Запасы. НДС | Запасы. НДС Финансовые вложения (вн. активы) | НДС | Запасы. Финансовые вложения (вн. активы) |

| А4 Трудно реализуемые активы | Внеоборотные активы. Долгосрочная дебиторская задолженность | Внеоборотные активы | Внеоборотные

активы — финансовые вложения (вн. активы) – долгосрочная дебиторская задолженность активы) – долгосрочная дебиторская задолженность | НМА Основные средства Доходные вложения в материальные ценности Финансовые вложения Прочие внеоборотные активы | Внеоборотные активы – финансовые вложения |

| П1 Наиболее срочные обязательства | Кредиторская задолженность | Кредиторская задолженность Прочие обязательства Оценочные обязательства Доходы будущих периодов | Кредиторская задолженность Прочие обязательства Оценочные обязательства | Кредиторская задолженность. Прочие обязательства | Кредиторская задолженность |

| П2 Краткосрочные пассивы | Краткосрочные заемные средства Прочие краткосрочные обязательства ОНО Оценочные обязательства | Краткосрочные заемные средства | Краткосрочные заемные средства | Краткосрочные заемные средства | Краткосрочные заемные средства |

| П3 Долгосрочные пассивы | Долгосрочные заемные средства | Долгосрочные обязательства | Долгосрочные обязательства | Долгосрочные обязательства | Долгосрочные обязательства |

| П4 Постоянные пассивы | Собственный

капитал. Доходы

будущих периодов Доходы

будущих периодов | Капитал и резервы | Капитал и резервы. Доходы будущих периодов | Капитал и резервы | Капитал и резервы |

[flat_ab id=»5″]

Группа А1 «Наиболее ликвидные активы» у всех ученых совпадает, сюда отнесены финансовые вложения, денежные средства и денежные эквиваленты, включающие денежные средства и краткосрочные финансовые вложения.

В состав быстро реализуемых активов М.А. Вахрушина [8] и А.Д. Шеремет относят Краткосрочную дебиторскую задолженность и прочие оборотные активы. В свою очередь, М.В. Мельник, помимо прочих оборотных активов, сюда относит и краткосрочную и долгосрочную дебиторские задолженности. Казакова Н.А. включает в эту группу только ту часть запасов, которая быстро может реализовываться, а именно готовую продукцию, товары для перепродажи и отгруженные товары.

В группу А3 все ученые

относят запасы и НДС по приобретенным ценностям. А. Д. Шеремет относит в данный

раздел еще финансовые вложения.

Д. Шеремет относит в данный

раздел еще финансовые вложения.

У всех ученых группа «Трудно реализуемые активы» включает внеоборотные активы, но, помимо этого, М.А.Вахрушина сюда добавляет долгосрочную дебиторскую задолженность, а А.Д. Шеремет – исключает финансовые вложения и добавляет к этому долгосрочную дебиторскую задолженность.

В группу П1 «Наиболее срочные обязательства» все ученые относят краткосрочную кредиторскую задолженность. М.В. Мельник и А.Д. Шеремет также относят в эту группу прочие краткосрочные обязательства и оценочные обязательства. И только М.В.Мельник помимо относит в группу П1 еще и доходы будущих периодов.

Все ученые сошлись во мнениях касательно П2 и включили в этот раздел краткосрочные заемные средства,. М.А.Вахрушина включает, прочие обязательства, отложенные налоговые обязательства и оценочные обязательства.

В группу П3 М.А.

Вахрушина включает долгосрочные заемные средства, а М.В. Мельник и А.Д. Шеремет

включают сумму всех долгосрочных обязательств.

У всех ученых группа постоянных пассивов, то есть П4 состоит из разных составляющих. Например, М.А.Вахрушина включает в эту группу собственный капитал и доходы будущих периодов. М.В.Мельник включает в П4 Капитал и резервы. И, наконец, А.Д. Шеремет включает в данную группу капитал и резервы и доходы будущих периодов. В ряде случаев такой подход выглядит вполне логичным, поскольку в конечном итоге доходы будущих периодов подлежат отнесению на финансовые результаты организации.

Цель и задачи анализа ликвидности и платежеспособности

Целью анализа ликвидности и платежеспособности является изучение возможностей организации и наличия у нее денежных средств и их эквивалентов, в достаточном количестве, что бы погасить краткосрочную кредиторскую задолженность в определенные сроки.

К основным задачам анализа ликвидности и платежеспособности можно отнести:

— осуществление группировки активов бухгалтерского баланса по степени ликвидности;

— расчет показателей платежеспособности;

— определение факторов, влияющих на изменение показателей платежеспособности;

— разработка мер по улучшению ликвидности и платёжеспособности организации.

[flat_ab id=»11″]

Условие абсолютной ликвидности баланса

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 ≥ П1,А2 ≥ П2,А3 ≥ П3,А4 ≤ П4

1. Если выполняется первое неравенство А1 ≥ П1, то это говорит о том, что на момент составления бухгалтерского баланса, организация является платежеспособной и у нее имеется достаточно средств для покрытия срочных обязательств.

2. Если выполнимо неравенство А2 ≥ П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3. Если выполнимо

неравенство А3 ≥ П3 , то в будущем при своевременном поступлении денежных

средств от продаж и платежей организация может быть платежеспособной на период,

равный средней продолжительности одного оборота оборотных средств после даты

составления баланса.

Если выполняются первые три неравенства, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

От классического подхода, функциональный отличается тем, что вместо классических неравенств, сравнивающих различные группы пассивов и активов, проводит сопоставление:

1. А3 и П1, что позволяет понять способны ли запасы обеспечить кредиторскую задолженность, что является логичным, ведь российские компании зачатую расплачиваются с поставщиками по мере реализации готовой продукции, товаров или оказание услуг.

2. А1+ А2 и П2, показывает, есть ли возможность финансирования внеоборотных активов и есть ли устойчивые источники, частично финансирующие оборотные активы.

3. А4 и П3+ П4,помогает узнать возможно ли погашать краткосрочные кредиты и займы за счет дебиторской задолженности.

Для того, чтобы считать баланс полностью ликвидным, должны выполняться следующие неравенства:

А1+ А2 ≥ П2

А3 ≥ П1

А4 и П3≤ П4

Необходимо обратить внимание на имеющийся недостаток классической системы неравенств абсолютной ликвидности баланса. Суть недостатка в следующем: система не отражает возможности покрытия обязательств за счет избытка активов более ликвидной группы. Результатом ее применения могут стать неверные выводы о неполной ликвидности баланса (когда А2 ≤П2 и/или А3≤П3), тогда как в действительности имеет место его ликвидность и даже сверхликвидность.

Суть недостатка в следующем: система не отражает возможности покрытия обязательств за счет избытка активов более ликвидной группы. Результатом ее применения могут стать неверные выводы о неполной ликвидности баланса (когда А2 ≤П2 и/или А3≤П3), тогда как в действительности имеет место его ликвидность и даже сверхликвидность.

Коэффициенты анализа ликвидности и платежеспособности

В силу того, что методика по функциональному подходу отражает интересы менеджмента и иллюстрирует функциональное равновесие между активами и источниками их финансирования в финансово-хозяйственной деятельности организации, она более подходящая для анализа российских организаций, поскольку учитывает их специфику.

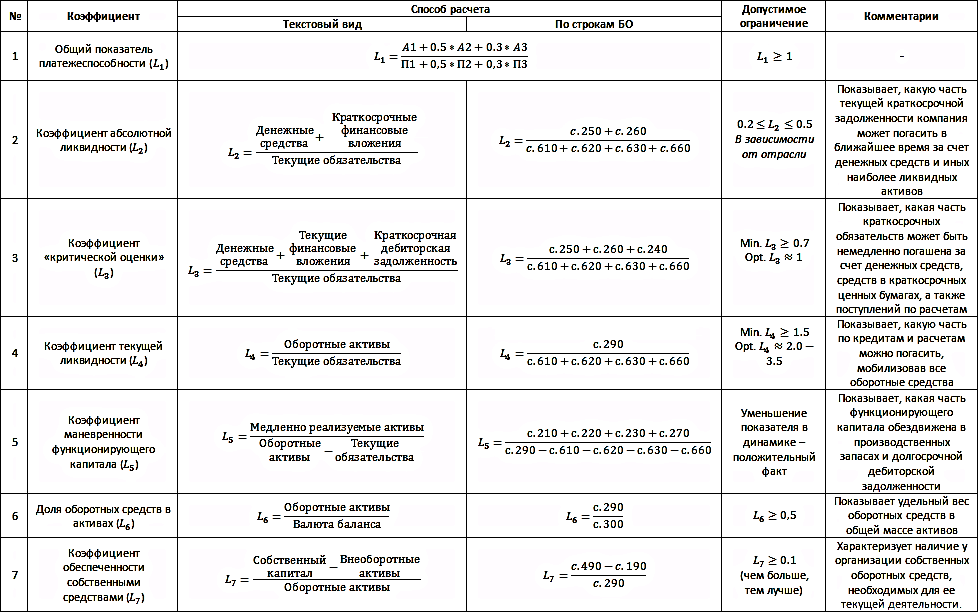

Для более детального определения платежеспособности организации на практике используют финансовые коэффициенты. С целью обобщения оценки ликвидности организации используют следующие относительные коэффициенты ликвидности:

1. Коэффициент абсолютной ликвидности является жестким критерием ликвидности организации и показывает, какая часть кредиторской задолженности организация может быть погашена в кротчайшие сроки с помощью денежных средств и краткосрочных ценных бумаг.

2. Коэффициент быстрой ликвидности показывает ту часть текущих обязательств, которая может быть погашена организацией как за наличные денежные средства, так и за счет реализации продукции, товаров услуг.

3. Коэффициент текущей ликвидности показывает платежные возможности организации в условиях не только своевременных расчетов с дебиторами и реализации собственной продукции, но и реализации в случае необходимости прочих материальных активов.

[flat_ab id=»13″]

При анализе ликвидности баланса организации каждый из рассмотренных выше коэффициентов рассчитывается на начало и конец отчетного периода.

Исследование методик расчета показателей платежеспособности таких авторов как Вахрушина М.А., Мельник М.В, Шеремет А.Д. показал, что в опубликованных материалах встречаются разные нормативные значения коэффициента текущей ликвидности. Они варьируют в диапазоне от 1 до 2. Практика показывает, что у многих успешно функционирующих компаний фактическое значение этого коэффициента ниже 1 и находится в интервале от 0,5 до 0,9. Для устранения этого недостатка следует учитывать специфику и скорость оборота оборотных активов в конкретных отраслях национальной экономики при определении пороговых значений коэффициента текущей ликвидности.

Для устранения этого недостатка следует учитывать специфику и скорость оборота оборотных активов в конкретных отраслях национальной экономики при определении пороговых значений коэффициента текущей ликвидности.

Коэффициент текущей ликвидности определяется по формуле:

КТЛ = (А1 + А2 + А3) / (П1 + П2)

Коэффициент быстрой ликвидности определяется по формуле:

КБЛ = (А1 + А2) / (П1 + П2)

Коэффициент абсолютной ликвидности рассчитывается по формуле:

КАЛ. = А1 / (П1 + П2)

Кроме выше представленных показателей, только Мельник М.В, предлагает еще один: «перспективная ликвидность (ПЛ) – это прогноз платежеспособности на основе сравнения будущих поступлений и платеже»

ПЛ = А3 – П3

Практически идентичную методику системы и расчета показателей платежеспособности предлагает Казакова Н.А.

Коэффициент текущей ликвидности (полного покрытия) = Скорректированные оборотные активы / Скорректированные заемные обязательства.

Коэффициент текущей

ликвидности позволяет установить текущее финансовое состояние фирмы и

показывает достаточность у предприятия оборотных средств, которые могут быть

использованы для погашения краткосрочных обязательств. Низкий уровень ликвидности

может быть следствием затруднений в продаже продукции, увеличения дебиторской

задолженности и др. Соотношение менее 1 означает, что у фирмы нет достаточного

количества средств для погашения своих краткосрочных обязательств, и

свидетельствует о наличии финансового риска и об угрозе банкротства, поэтому

этот коэффициент не может быть меньше 1. Соотношение 2 : 1 означает нормальную

степень ликвидности, когда фирма имеет достаточно средств для погашения

краткосрочных обязательств. Соотношение 3 : 1 и выше считается нежелательным,

так как может свидетельствовать о наличии у фирмы средств больше, чем она может

эффективно использовать, что влечет за собой снижение показателя рентабельности

активов. Вместе с тем высокое значение показателя ликвидности фирмы привлекает

потенциальных инвесторов, что является положительным фактором. В России

нормальным считается значение этого коэффициента от 1 до 2.

В России

нормальным считается значение этого коэффициента от 1 до 2.

Коэффициент критической ликвидности (Промежуточного покрытия) = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) или (Итого оборотных активов — Запасы — НДС по приобретенным ценностям — Долгосрочная дебиторская задолженность) / Скорректированные краткосрочные пассивы.

Коэффициент промежуточной ликвидности показывает отношение ликвидных средств к краткосрочной задолженности и свидетельствует о способности фирмы быстро погасить свои текущие обязательства при условии своевременного проведения расчетов с дебиторами. Характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Ограничение в мировой практике: 1–2, что вытекает из условия платежеспособности. Но в российской практике считается, что теоретически оправданные значения этого коэффициента лежат в диапазоне 0,7–0,8.

Коэффициент абсолютной ликвидности (Абсолютного покрытия) = (Денежные средства + Краткосрочные финансовые вложения) / Скорректированные заемные обязательства.

Коэффициент абсолютной ликвидности, который равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств и краткосрочной задолженности, предприятие может погасить в ближайшее время. Теоретически нормальное значение в мировой практике коэффициента абсолютной ликвидности 0,2–0,25. Это означает, что каждый день подлежат погашению 20–25% краткосрочных обязательств, а в случае поддержания остатка денежных средств на уровне отчетной даты эта краткосрочная задолженность может быть погашена за 4–5 дней.

Просмотров 8 274

Как рассчитать ликвидность предприятия для бизнес плана, если нет еще данных по бухгалтерской отчетности?

Расчет ликвидности предприятия для бизнес-плана нужен для того, чтобы ваш инвестор мог понять, насколько быстро предприятие окупит себя. Ликвидность – это скорость, с которой что-то превращается в деньги, например, имущество, ценные бумаги, дебиторская задолженность, или ваша будущая компания.

Если у вашей компании нет данных бухгалтерского баланса, это не значит, что ликвидность предприятия нельзя рассчитать. Такая ситуация может возникнуть в двух случаях, либо вы еще не открыли компанию и можете только прогнозировать ее стоимость, либо у вас есть группа компаний и вы берете кредит на существующий бизнес, но он состоит из разных частей и вы не можете посчитать, как все его подразделения вместе работают с точки зрения бухгалтерского баланса (генерят ли они все вместе прибыль или убыток). Давайте рассматривать первый вариант, судя по вашему вопросу, вы пишете бизнес-план, и ваша компания еще не открыта.

Вам стоит ориентироваться на компании, которые работают в схожей отрасли. Необходимо понять, в какой бизнес-индустрии вы будете работать, и собрать открытые данные из публичных отчетностей похожих компаний, их интервью прессе и публичных реестров о том, сколько они зарабатывают. У вас еще нет предприятия, но вы можете выбрать ключевые benchmark по рынку – это ключевые экономические показатели, которые существуют у фирм, которые занимаются тем же делом, которым занимаетесь и вы. Конечно, бывают случаи, когда компания является настолько инновационной, что ее продукта не существовало на рынке раньше, и не понятно, на какие показатели ориентироваться. Но, во-первых, люди очень редко изобретают то, чего раньше не было вообще, а во-вторых, клиенты, которым вы будете продавать свой инновационный продукт, все равно будут его сравнивать с теми решениями, которыми они пользуются сегодня, для удовлетворения своих потребностей. Таким образом, в бизнес-плане предприниматель рассказывает, как будет работать его бизнес, за какой период времени он окупится, и от каких бизнес-показателей зависит окупаемость

Конечно, бывают случаи, когда компания является настолько инновационной, что ее продукта не существовало на рынке раньше, и не понятно, на какие показатели ориентироваться. Но, во-первых, люди очень редко изобретают то, чего раньше не было вообще, а во-вторых, клиенты, которым вы будете продавать свой инновационный продукт, все равно будут его сравнивать с теми решениями, которыми они пользуются сегодня, для удовлетворения своих потребностей. Таким образом, в бизнес-плане предприниматель рассказывает, как будет работать его бизнес, за какой период времени он окупится, и от каких бизнес-показателей зависит окупаемость

Во втором случае, у вас уже есть бизнес или предприятие на начальной стадии, и вы планируете взять кредит в банке, чтобы продолжить развивать его. Ликвидность существующего предприятия и его рентабельность рассчитывается по существующему балансу. Банк, рассматривая заявку предприятия о кредите, смотрит на вашу отчетность или бизнес-план. На самом деле, он и сам может рассчитать вашу ликвидность и рентабельность, если бизнес-план предоставлен. Бизнес-план – это документ, который должен быть очень конкретным, но данные, которые в него заложены, могут быть вашим предположением, построенным на знании о том, как работают другие компании в вашей отрасли. Бизнес-план, это модель или уравнение с несколькими неизвестными, вы подставляете разные значения в вашу модель, и получаете разную стоимость компании.

Бизнес-план – это документ, который должен быть очень конкретным, но данные, которые в него заложены, могут быть вашим предположением, построенным на знании о том, как работают другие компании в вашей отрасли. Бизнес-план, это модель или уравнение с несколькими неизвестными, вы подставляете разные значения в вашу модель, и получаете разную стоимость компании.

Данные о ликвидности и рентабельности компании нужны для банка для того, чтобы оценить вашу финансовую стабильность и риски, которые связаны с вашей компанией. От этого зависит объем кредита, который вашей компании будет выдан, условия его предоставления и процентная ставка.

Проблема расчета коэффициентов ликвидности бухгалтерского баланса Текст научной статьи по специальности «Экономика и бизнес»

ПРОБЛЕМЫ УЧЕТА И ФИНАНСОВ № 1(17) 2015

УДК 657.3

С.В. Колчугин

ПРОБЛЕМА РАСЧЕТА КОЭФФИЦИЕНТОВ ЛИКВИДНОСТИ БУХГАЛТЕРСКОГО БАЛАНСА

Выявлены недостатки существующего расчета коэффициентов ликвидности бухгалтерского баланса и предложен способ их устранения.

Ключевые слова: платежеспособность, ликвидность, коэффициенты ликвидности, ликвидность баланса, факторная модель коэффициента ликвидности.

Одним из инструментов определения платежеспособности организации является расчет коэффициентов ликвидности бухгалтерского баланса. Наиболее распространенными

коэффициентами ликвидности являются коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент общей ликвидности [1].

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочной кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т.е. сколько приходится денежных средств и средств в краткосрочных финансовых вложениях на один рубль краткосрочной кредиторской задолженности.

Коэффициент абсолютной ликвидности рассчитывается следующим образом:

L абсол = ДС + КВФ / ККЗ,

где ДС — денежные средства; КФВ — краткосрочные финансовые вложения; ККЗ — краткосрочная кредиторская задолженность.

Из состава краткосрочной кредиторской задолженности целесообразно исключить доходы будущих периодов и резервы предстоящих расходов в части сумм, не носящих обязательственного характера, так как данные пассивы относятся к собственным средствам организации. В этом случае коэффициент абсолютной ликвидности будет иметь следующий вид:

L абсол = ДС + КВФ / ККЗ — ДБП — РПР,

где ДПБ — доходы будущих периодов, не носящие обязательственного характера; РПР -резервы предстоящих расходов не носящие обязательственного характера.

Коэффициент быстрой ликвидности показывает, какая часть краткосрочной кредиторской задолженности может быть погашена за счет наиболее ликвидного имущества и краткосрочной дебиторской задолженности, т.е. сколько приходится денежных средств, средств в краткосрочных финансовых вложениях и краткосрочной дебиторской задолженности на один рубль краткосрочной кредиторской задолженности.

Коэффициент быстрой ликвидности рассчитывается следующим образом:

L быстр = ДС + КВФ + КДЗ / ККЗ — ДБП — РПР,

где КДЗ — краткосрочная дебиторская задолженность.

В расчет коэффициента быстрой ликвидности принимается краткосрочная дебиторская задолженность, реальная для взыскания, т.е. дебиторская задолженность за минусом резерва по сомнительным долгам.

Коэффициент общей ликвидности показывает, какая часть краткосрочной кредиторской задолженности может быть погашена за счет оборотных активов, т. е. какая величина оборотных активов приходится на один рубль краткосрочной кредиторской задолженности.

Коэффициент общей ликвидности рассчитывается следующим образом:

L общ = ОА / ККЗ — ДБП — РПР,

где ОА — оборотные активы организации.

Из состава оборотных активов следует исключить величину расходов будущих периодов, так как величина расходов будущих периодов -это понесенные организацией расходы, которые не могут рассматриваться в качестве имущества. Коэффициент абсолютной ликвидности будет иметь следующий вид:

L общ = ОА — РБП / ККЗ — ДБП — РБП,

где РБП — расходы будущих периодов [2. C. 37].

Рассмотрим влияние на значение коэффициентов ликвидности такой хозяйственной операции, как получение от покупателей авансов в счет будущих поставок готовой продукции (выполнения работ, оказания услуг).

Денежные средства, полученные в качестве аванса в счет поставок продукции, отражаются в бухгалтерском учете по дебету счета «Расчетный счет» («Касса»; «Валютные счета»; «Специальные счета в банках»; «Переводы в пути») и кредиту счета «Расчеты с покупателями и заказчиками». В бухгалтерском балансе денежные

В бухгалтерском балансе денежные

средства, полученные в качестве аванса, отражаются по строке «Денежные средства» в качестве абсолютно ликвидных средств раздела «Оборот-

67

Колчугин С.В.

68

ные активы», а сумма задолженности покупателей отражается по строке «Кредиторская задолженность» раздела «Краткосрочные

обязательства» [3].

Отсюда можно сделать вывод, что получение организацией аванса от покупателей отражается как поступление в организацию наиболее ликвидных активов — денежных средств, так и наиболее срочной кредиторской задолженности — краткосрочной кредиторской задолженности.

Краткосрочная кредиторская задолженность, сформированная за счет полученных авансов в счет будущих поставок готовой продукции (выполнения работ, оказания услуг), будет погашена неликвидными активами, а именно за счет списания готовой продукции (выполнения работ, оказания услуг). Возможность возврата выданного покупателями аванса при расчете коэффициентов ликвидности не рассматривается, так как бухгалтерский баланс отражает имущественное положение организации на определенную дату, а возврат аванса покупателям лишь вероятная, а не действительная хозяйственная операция. Но в том случае, когда на момент составления бухгалтерского баланса организации известно, что полученный аванс должен быть возвращен, корректировке подлежат как сумма денежных средств, так и размер краткосрочной кредиторской задолженности.

Возможность возврата выданного покупателями аванса при расчете коэффициентов ликвидности не рассматривается, так как бухгалтерский баланс отражает имущественное положение организации на определенную дату, а возврат аванса покупателям лишь вероятная, а не действительная хозяйственная операция. Но в том случае, когда на момент составления бухгалтерского баланса организации известно, что полученный аванс должен быть возвращен, корректировке подлежат как сумма денежных средств, так и размер краткосрочной кредиторской задолженности.

Рассмотрим имеющиеся возможности погашения краткосрочной кредиторской задолженности по полученным авансам за счет списания готовой продукции (выполнения работ, оказания услуг).

Возможны два варианта погашения кредиторской задолженности по авансам, полученным путем списания готовой продукции (выполнения работ, оказания услуг).

Первый вариант — на складе организации имеется готовая продукция, которая может быть передана покупателю в счет выданного аванса.

Второй вариант — на складе организации отсутствует готовая продукция, которая может быть передана покупателю в счет выданного аванса, но готовая продукция может быть произведена (работы будут выполнены (услуги оказаны)) в течение финансового года.

Также возможен третий вариант, при котором на складе организации отсутствует готовая продукция, которая может быть передана покупателю в счет выданного аванса, и продукция не может быть произведена в краткосрочном периоде. Но третий вариант не представляет для нас интереса, так как в этом случае кредиторская задолженность по выданным авансам должна быть отражена в составе долгосрочной кредиторской задолженности.

И при первом, и при втором варианте организация имеет возможность в краткосрочный период передать произведенную готовую продукцию в счет полученных от покупателей авансов. Отсюда можно сделать общий вывод, что краткосрочная кредиторская

задолженность, сформированная за счет полученных авансов в счет будущих поставок готовой продукции (выполнения работ, оказания услуг), будет погашена неденежными средствами. Данная отличительная особенность краткосрочной кредиторской задолженности по полученным авансам позволяет выделить её из общего объема краткосрочной кредиторской задолженности, участвующей в расчете коэффициентов абсолютной и быстрой ликТвдимгпбразом, по нашему мнению, при расчете коэффициента абсолютной ликвидности величина краткосрочной кредиторской задолженности должна быть уменьшена на величину полученных авансов в счет поставки готовой продукции.

Данная отличительная особенность краткосрочной кредиторской задолженности по полученным авансам позволяет выделить её из общего объема краткосрочной кредиторской задолженности, участвующей в расчете коэффициентов абсолютной и быстрой ликТвдимгпбразом, по нашему мнению, при расчете коэффициента абсолютной ликвидности величина краткосрочной кредиторской задолженности должна быть уменьшена на величину полученных авансов в счет поставки готовой продукции.

Расчет коэффициента абсолютной ликвидности будет иметь следующий вид:

L абсол = ДС + КФВ / ККЗ — ДБП — РПР — Ап,

где Ап — авансы, полученные в счет будущей поставки готовой продукции (выполнения работ, оказания услуг).

Расчет коэффициента быстрой ликвидности будет иметь следующий вид:

L быстр = ДС + КФВ + КДЗ / ККЗ — ДБП — РБП — Ап.

Расчет коэффициента общей ликвидности

останется неизменным:

L общ = ОА — РБП / ККЗ — ДБП — РПР.

Коэффициент общей ликвидности останется неизменным, так как и готовая продукция, и денежные средства входят в состав оборотных активов организации.

Существующий порядок расчета коэффициентов абсолютной и быстрой ликвидности приводит, на первый взгляд, к парадоксальному выводу: политика организации, направленная на получение денежных авансов от покупателей в счет будущих поставок готовой продукции (работ, услуг), снижает показатели коэффициентов абсолютной и быстрой ликвидности.

Поясним данный вывод, используя алгоритм расчета коэффициентов абсолютной и быстрой ликвидности.

Итак, все денежные средства организации можно разделить на две группы: денежные средства, полученные от покупателей в качестве авансов (ДСав), и прочие денежные средства (ДСпр):

ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ № 1(17) 2015

ПРОБЛЕМА РАСЧЕТА КОЭФФИЦИЕНТОВ ЛИКВИДНОСТИ БУХГАЛТЕРСКОГО БАЛАНСА

J

ДС = ДСав + ДСпр.

Краткосрочную кредиторскую задолженность также можно разделить на кредиторскую задолженность перед покупателями по полученным авансам (ККЗав) и прочую кредиторскую задолженность (ККЗпр):

ККЗ = ККЗав + ККЗпр.

Тогда коэффициент абсолютной ликвидности будет иметь вид

L абсол = ДСав + ДСпр + КФВ /

ККЗав + ККЗпр — ДБП — РПР — Ап.

При исключении из расчета суммы краткосрочной кредиторской задолженности по полученным авансам коэффициент абсолютной ликвидности принимает следующий вид:

L абсол = ДСав + ДСпр + КФВ / ККЗав + + ККЗпр — ДБП — РПР — Ап = ДСав + ДСпр + +КФВ / ККЗпр — ДБП — РПР.

Исключение из расчета коэффициента абсолютной ликвидности денежных средств, полученных от покупателей авансов в счет будущей

поставки продукции увеличивает показатель абсолютной ликвидности.

Аналогичное влияние имеют хозяйственные операции по полученным от покупателей авансам на коэффициент быстрой ликвидности.

Коэффициент быстрой ликвидности имеет следующий вид:

L быстр = ДСав + ДСпр + КФВ + КДЗ / ККЗав + ККЗпр — ДБП — РПР — Ап.

При исключении денежных сумм краткосрочной кредиторской задолженности по полученным авансам коэффициент быстрой ликвидности принимает следующий вид:

L быстр = ДСав + ДСпр + КФВ + КДЗ / ККЗав + ККЗпр — ДБП — РПР — Ап = ДСав + +ДСпр + КФВ + КДЗ / ККЗпр — ДБП — РПР.

Отсюда видно, что исключение из расчета коэффициента быстрой ликвидности полученных от покупателей сумм авансов в счет будущей поставки продукции увеличивает показатель быстрой ликвидности.

Рассмотрим влияние авансов, полученных денежными средствами, в счет будущих поставок на коэффициенты ликвидности с помощью цифрового примера (таблица).

Влияние авансов, полученных денежными средствами, на коэффициенты ликвидности

№ Наименование показателя Сумма

1 Краткосрочная кредиторская задолженность 521 350

В том числе:

1.1 доходы будущих периодов 84 200

1.2 резервы предстоящих расходов 25 700

1.3 краткосрочная кредиторская задолженность перед покупателями по полу- 42 500

ченным авансам

1. 4 прочая кредиторская задолженность 368 950

4 прочая кредиторская задолженность 368 950

2 Оборотные активы предприятия 499 600

В том числе:

2.1 денежные средства, полученные от покупателей в качестве авансов в счет 42 500

будущих поставок продукции

2.2 прочие денежные средства 35 200

2.3 краткосрочные финансовые вложения 59 320

2.4 краткосрочная дебиторская задолженность 127 300

2.5 расходы будущих периодов 23 700

2.6 прочие оборотные активы 211 580

Значение коэффициентов ликвидности до проведения корректировки на величину авансов:

L абсол = 42 500 + 35 200 + 59 320 / 521 350 — 84 200 — 25 700 = 13 7 020 / 411 450 = 0,333;

L быстр = 42 500 + 35 200 + 59 320 +

+ 12 7 300 / 521 350 — 84 200 — 25 700 =

= 264 320 / 411 450 = 0,642;

L общ = 499 600 — 23 700 / 521 350 — 84 200 —

— 25 700 = 475 900 / 411 450 = 1,157.

Значение коэффициентов ликвидности после исключения величины авансов, полученных в счет будущих поставок:

L абсол = 42 500 + 35 200 + 59 320 / 521 350 —

— 84 200 — 25 700 — 42 500 = 13 7 020 /

368 950 = 0,371;

69

Колчугин С.В.

L быстр = 42 500 + 35 200 + 59 320 +

+ 12 7 300/521 350 — 84 200 — 25 700 — 42 500 = 264 320/368 950 = 0,716;

L общ = 499 600 — 23 700 / 521 350 — 84 200 — 25 700 = 475 900 / 411 450 = 1,157.

Как видно из приведенных расчетов, значение коэффициентов абсолютной и быстрой ликвидности увеличилось.

Аналогичное влияние на коэффициент абсолютной и быстрой ликвидности будут иметь хозяйственные операции по получению авансов в счет будущих поставок в виде краткосрочных финансовых вложений. Если организация получает аванс в виде оборотных активов, отличных от денежных средств и краткосрочных финансовых вложений, то такая операция оказывает влияние только на коэффициент быстрой ликвидности.

Теперь сравним величину коэффициентов абсолютной и быстрой ликвидности по двум вариантам реализации готовой продукции (выполнения работ, оказания услуг). Первый вариант — реализация продукции с предварительным получением аванса (предоплаты). Второй вариант — реализация продукции за наличный расчет. Предположим, что при первом варианте реализации организация получает стопроцентную предоплату в счет будущей поставки продукции (выполнения работ, оказания услуг), а при втором варианте расчет за проданную продукцию производится в момент отгрузки продукции (передачи результатов выполненных работ, оказанных услуг). При существующем порядке расчета коэффициентов ликвидности по первому варианту реализации продукции полученный организацией денежный аванс увеличивает как наиболее ликвидные активы организации — денежные средства, так и наиболее срочную кредиторскую задолженность —

При существующем порядке расчета коэффициентов ликвидности по первому варианту реализации продукции полученный организацией денежный аванс увеличивает как наиболее ликвидные активы организации — денежные средства, так и наиболее срочную кредиторскую задолженность —

краткосрочную кредиторскую задолженность. При втором варианте реализации продукции (работ, услуг) происходит увеличение только денежных средств, краткосрочная кредиторская задолженность организации не увеличивается. Величина коэффициентов абсолютной и быстрой ликвидности, рассчитанная по структуре бухгалтерского баланса, сформированной по первому варианту реализации продукции (работ, услуг), будет ниже величины коэффициентов абсолютной и быстрой ликвидности, рассчитанной по структуре бухгалтерского баланса, сформированной по второму варианту реализации продукции (работ, услуг). Стоит подчеркнуть, что при первом варианте реализации продукции (работ, услуг) организация получает аналогичную сумму денежных средств, но в более ранние сроки, чем при втором варианте реализации. Данная аномалия вызвана существующим порядком расчета коэффициентов абсолютной и быстрой ликвидности.

Данная аномалия вызвана существующим порядком расчета коэффициентов абсолютной и быстрой ликвидности.

Таким образом, можно сформулировать существующую проблему расчета показателей абсолютной и быстрой ликвидности: реализация продукции (работ, услуг) с предварительным получением денежных авансов (предоплаты) снижает показатели коэффициентов абсолютной и быстрой ликвидности по сравнению с вариантом реализации продукции (работ, услуг) за наличный расчет.

Литература

1. Тюленева Н.А. Современная методика анализа ликвидности бухгалтерского баланса // Проблемы учета и финансов. 2013. № 4 (12). С. 61-65.

2. Ефимова О.В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник. 3-е изд., испр. и доп. М.: Омега-Л, 2010. 351 с.

3. Приказ Минфина РФ от 06.07.1999 № 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99».

Приказ Минфина РФ от 06.07.1999 № 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99».

70

ПРОБЛЕМЫ УЧЁТА И ФИНАНСОВ № 1(17) 2015

Как рассчитать коэффициенты ликвидности | Малый бизнес

Джим Вудрафф Обновлено 3 августа 2018 г.

Прибыль может выглядеть неплохо, но счета оплачиваются наличными. Как владелец малого бизнеса, отслеживаете ли вы коэффициенты ликвидности своего бизнеса? Вы должны рассчитывать эти коэффициенты как минимум раз в неделю.

Что такое коэффициенты ликвидности?

Ликвидность — это не только количество денег на банковских счетах вашей компании. Речь идет о том, как все ваши текущие активы и обязательства соотносятся друг с другом.Насколько это достаточно и каковы должны быть эти соотношения?

Давайте возьмем компанию и рассмотрим несколько примеров соотношений. Следующие данные относятся к Hasty Rabbit Corporation, производителю кроссовок для кроликов.

Следующие данные относятся к Hasty Rabbit Corporation, производителю кроссовок для кроликов.

- Денежные средства в банках: 85000 долларов США

- Дебиторская задолженность: 210 000 долларов США

- Запасы: 125000 долларов США

- Торговая кредиторская задолженность: 72000 долларов США

- Текущие сроки погашения долгосрочной задолженности: 37000 долларов США

- Начисленные расходы: 19 000 долларов США

- Начисленные расходы: 12 000 долларов США

- Краткосрочные векселя к оплате: 60 000 долларов США

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности является наиболее популярной формулой коэффициента ликвидности.Это сумма текущих активов, разделенная на сумму текущих обязательств. В примере Hasty Rabbit:

Общие текущие активы = Наличные в банках + Дебиторская задолженность + Запасы = 85 000 долларов США + 210 000 долларов США + 125 000 долларов США

Общие текущие активы = 420 000 долларов США

Общие текущие обязательства = Торговая кредиторская задолженность + Текущие сроки погашения LTD + Накопленные расходы + Краткосрочные векселя = 72 000 долларов США + 37 000 долларов США + 19 000 долларов США + 12 000 долларов США + 60 000 долларов США = 200 000 долларов США

Коэффициент текущей ликвидности = Текущие активы / текущие обязательства = 420 000 долларов США / 205 000 долларов США = 2. 1

1

Руководители предприятий, финансовые аналитики и кредиторы считают коэффициент текущей ликвидности более 2: 1 комфортным уровнем ликвидности. Другими словами, у компании есть как минимум 2 доллара текущих активов на каждый доллар текущих обязательств. Причина, по которой коэффициент текущей ликвидности превышает 2: 1, заключается в том, что время для преобразования запасов в продажи в дебиторскую задолженность и, наконец, в наличные, не всегда проходит гладко. Инвентарь не всегда продается должным образом. Клиенты не всегда вовремя оплачивают счета. Между тем наступают сроки погашения всех текущих обязательств.

Коэффициент текущей ликвидности 2: 1 создает подушку для компенсации сбоев в цикле конвертации денежных средств и при этом позволяет своевременно выполнять долговые обязательства компании. Коэффициент текучести Hasty Rabbit составляет 2,1: 1, так что они в хорошей форме.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности, также известный как коэффициент кислотного теста, является более жестким показателем краткосрочной ликвидности по сравнению с коэффициентом текущей ликвидности. Коэффициент быстрой ликвидности — это сумма денежных средств в банках плюс дебиторская задолженность, деленная на общую сумму текущих обязательств.Вернемся к цифрам из Hasty Rabbit:

Коэффициент быстрой ликвидности — это сумма денежных средств в банках плюс дебиторская задолженность, деленная на общую сумму текущих обязательств.Вернемся к цифрам из Hasty Rabbit:

Коэффициент быстрой ликвидности = (Наличные в банках + Дебиторская задолженность) / Общие текущие обязательства = (85000 долларов США + 210 000 долларов США) / 200000 долларов США = 295000 долларов США / 200000 долларов США = 1,5

Рассматривается коэффициент быстрой ликвидности выше 1,5: 1 приемлемо. Опять же, у Hasty Rabbit хороший коэффициент ликвидности.

Чистый оборотный капитал

Другим финансовым показателем, используемым для измерения ликвидности, является чистый оборотный капитал. В отличие от предыдущих индикаторов ликвидности, чистый оборотный капитал — это не коэффициент, а сумма в долларах.Это текущие активы за вычетом текущих обязательств. Давайте посмотрим на наш пример:

Чистый оборотный капитал = Текущие активы — Текущие обязательства = 420 000 долларов США — 200 000 долларов США = 220 000 долларов США

Важность отслеживания чистого оборотного капитала состоит в том, что вы хотите, чтобы эта цифра всегда увеличивалась. По мере роста продаж и общих активов бизнеса чистый оборотный капитал должен расти в той же пропорции.

По мере роста продаж и общих активов бизнеса чистый оборотный капитал должен расти в той же пропорции.