как работает, стоит ли брать микрозаем, проценты и невыплаты

Когда деньги понадобились «на вчера» и нет времени ждать одобрения банка, украинцы смело оформляют быстрые займы, несмотря на их «драконовские» проценты.

разбиралось, так ли страшны микрокредиты, как о них рассказывают, есть ли у них преимущества и что делать, если процент уже капает, а отдать долг денег еще нет.

1

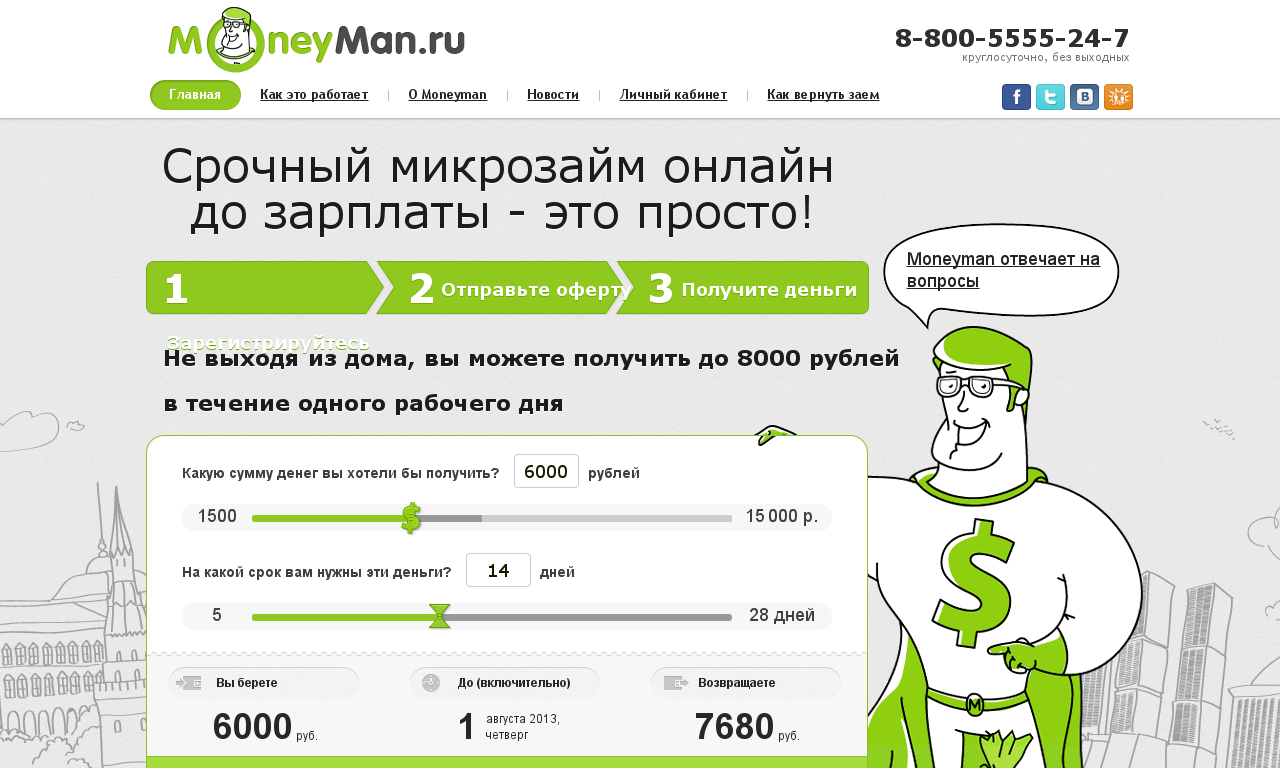

Что такое микрокредит и чем он отличается от обычного кредита?Микрокредит, или микрозаем – это заем небольшой суммы денег, примерно до 15-20 тыс. грн, которую выдают на короткое время микрофинансовые организации (МФО).

Присоединяйтесь к нам в соцсетях!В Украине деятельность МФО регулируется законодательством, в том числе законом «О финансовых услугах и государственном регулировании рынка финансовых услуг», законом «Об электронной коммерции», нормами гражданского права и законом «О защите прав потребителей». Кроме того, 4 февраля 2020 года Верховная Рада приняла поправки к закону «О потребительском кредитовании», благодаря которым им тоже стала регулироваться деятельность МФО.

Кроме того, 4 февраля 2020 года Верховная Рада приняла поправки к закону «О потребительском кредитовании», благодаря которым им тоже стала регулироваться деятельность МФО.

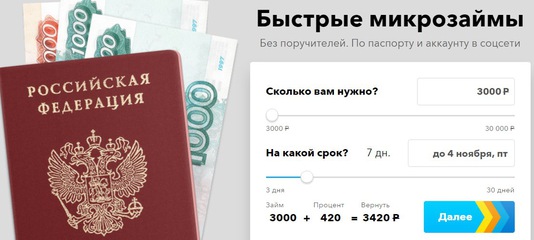

Основное отличие микрокредита от обычного — в процедуре оформления. Для оформления микрокредита клиенту понадобятся паспорт, идентификационный налоговый номер (ИНН) и банковская карта для зачисления денег. Для оформления микрокредита не нужны ни справка о доходах, ни официальное трудоустройство, ни залог.

Подписывайтесь на нас в Google News!Микрокредиты одобряют в около 90% случаев, а деньги на карту клиента могут зачислить в течение 30 минут.

2

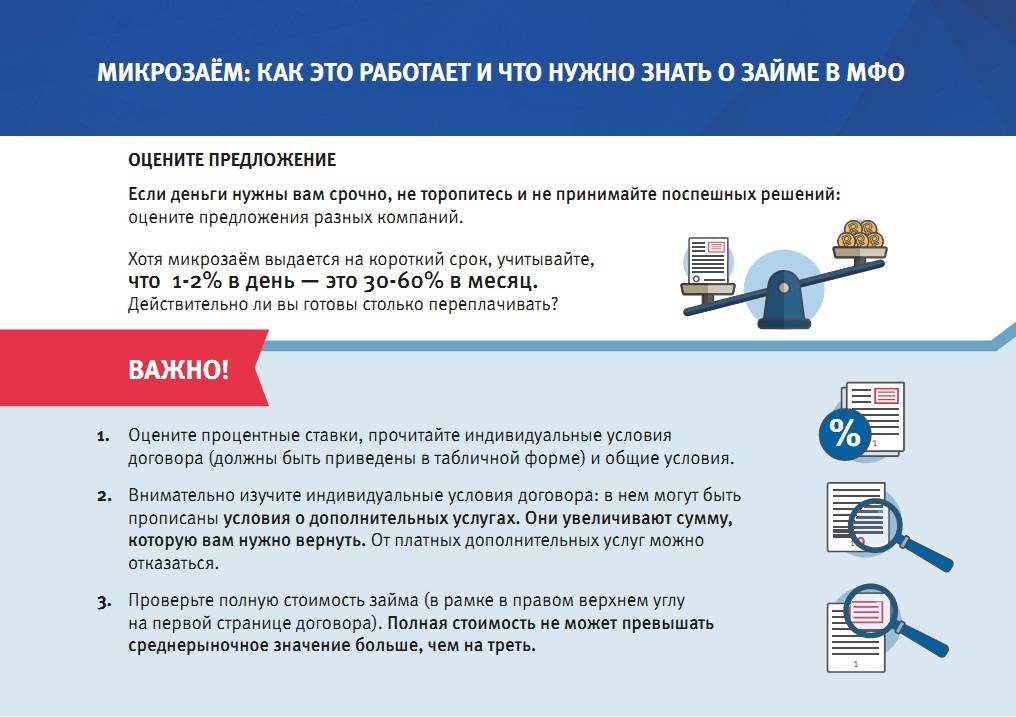

«Драконовские» ставки по микрокредитам. Могут ли проценты превышать сумму займа?Одобрить микрокредит могут даже человеку с плохой кредитной историей. Но за лояльность и легкую процедуру оформления нужно платить процентами, из-за которых долг клиента быстро растет. МФО может потребовать дополнительную плату за заем или начислять до 2,2-2,3% в день, то есть свыше 800% годовых.

Задерживать выплаты по микрокредиту не только дорого, но и опасно. Если не вернуть заем вовремя, кредитор имеет право подать иск в суд для принудительного взыскания долга.

Проценты МФО недаром называют «драконовскими», поэтому 15 сентября 2020 года Верховная Рада приняла законопроект «О внесении изменений в некоторые законы Украины относительно потребительского кредитования и формирования и обращения кредитных историй» для урегулирования размера этих переплат. Теперь, согласно закону, переплатить за кредит можно будет максимум в два раза — например, если заем составляет 2 тыс. грн, то максимальная сумма платежей не должна быть больше 4 тыс. грн. Однако пока этот закон без подписи президента.

3

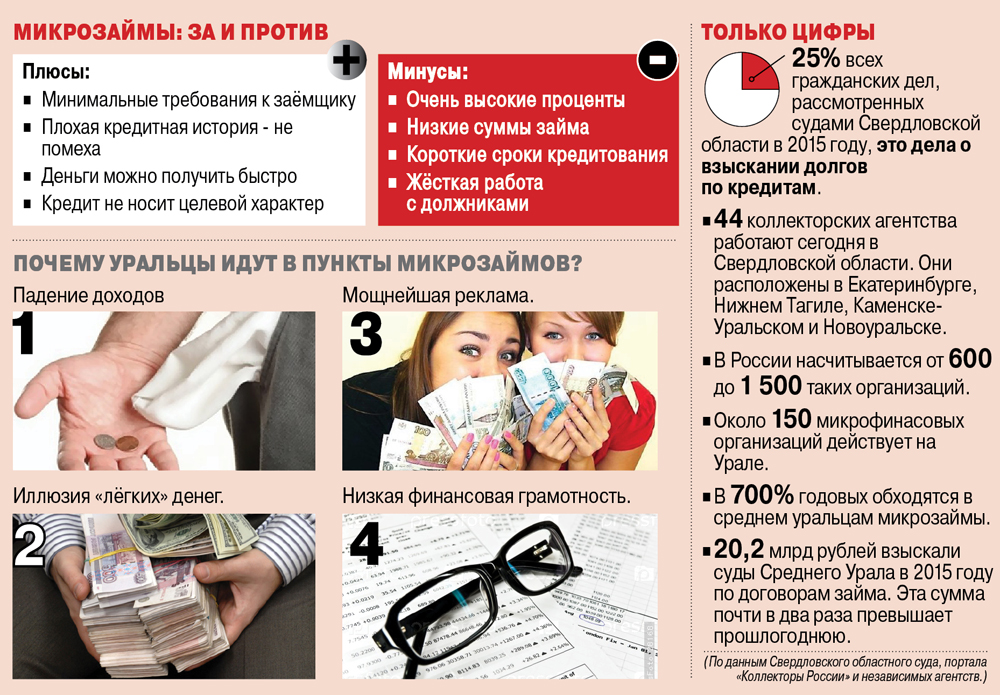

Есть ли плюсы у микрокредитов?В переплатах приятного мало, но простота и скорость оформления микрокредита могут частично подсластить пилюлю больших процентов. Микрокредиты в основном берут тогда, когда деньги нужны прямо сейчас: «деньги до зарплаты», деньги на покупку техники или мебели, на лечение или отдых.

Для привлечения клиентов некоторые МФО устанавливают «нулевую ставку» на первый микрокредит. На деле ставка составляет 0,1 или 0,01%, однако если просрочить выплату займа, то в первый же день просрочки будет начисляться стандартная процентная ставка 1,5-2% в день.

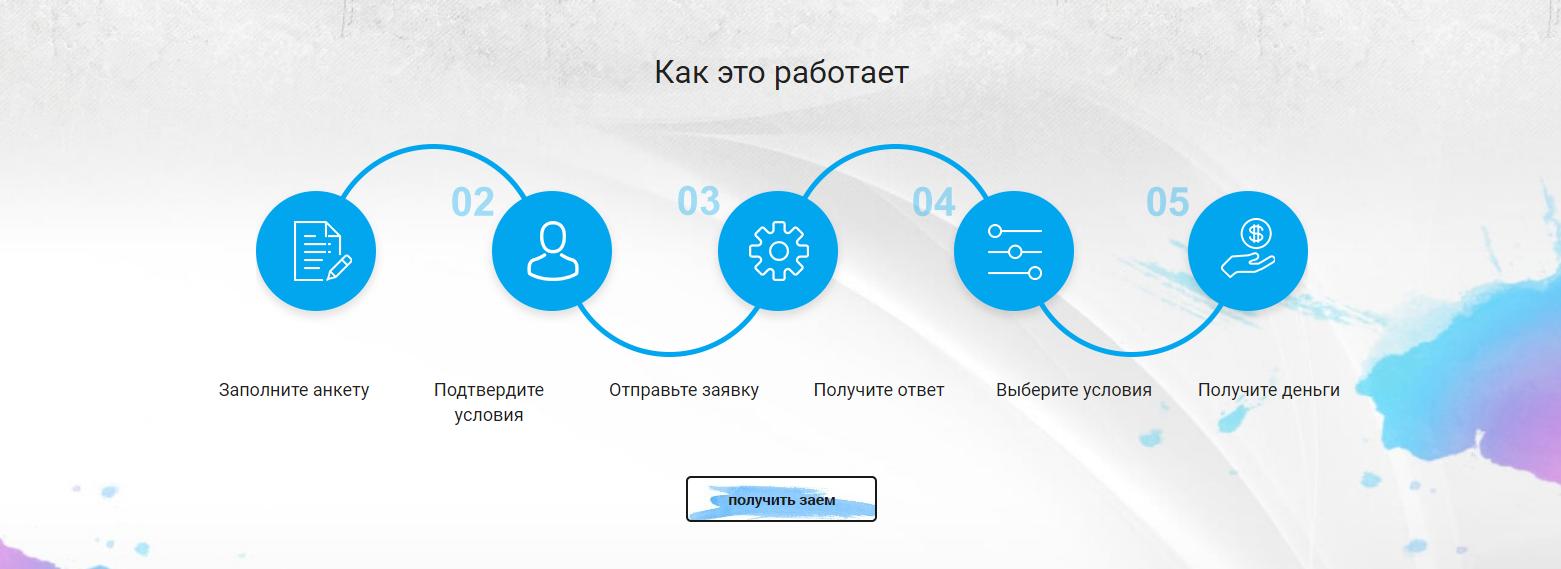

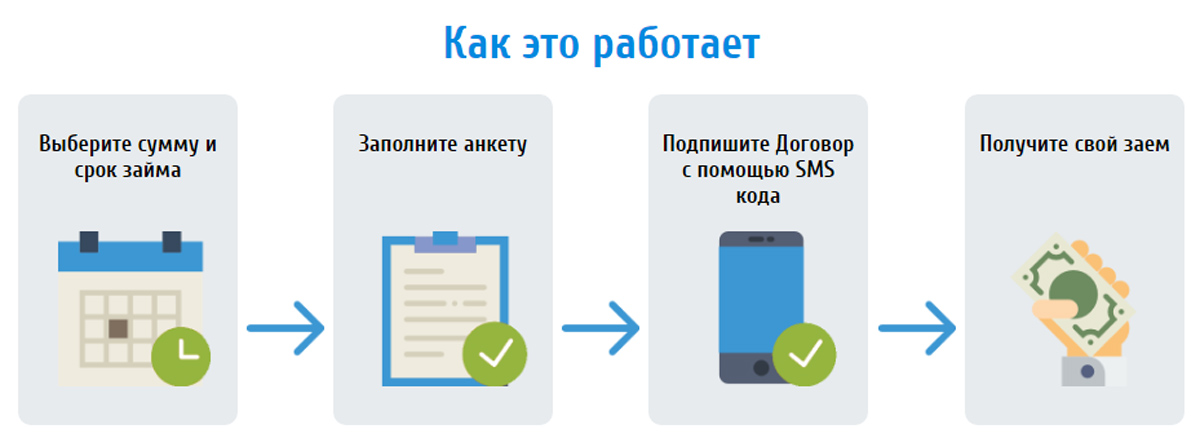

Чтобы взять микрокредит, нужно заполнить небольшую анкету, предоставить паспорт, ИНН и контактные данные. Решение по кредиту принимается очень быстро. Взять микрокредит может любой человек в возрасте от 18 до 65 лет.

4

Что будет, если не выплатить микрокредит?Если клиент не возвращает заем и не выходит на связь с МФО, организация может начать отправлять СМС или письма по электронной почте с напоминанием о необходимости погасить долг. По закону они имеют право вежливо попросить об этом. В случае просрочки такие сообщения могут также приходить контактным лицам клиента. МФО может сначала звонить клиенту, затем родственникам, друзьям, коллегам и т.д., а потом могут начать приходить коллекторы. К слову, если они применяют силу, заемщик может обратиться в правоохранительные органы.

В случае просрочки такие сообщения могут также приходить контактным лицам клиента. МФО может сначала звонить клиенту, затем родственникам, друзьям, коллегам и т.д., а потом могут начать приходить коллекторы. К слову, если они применяют силу, заемщик может обратиться в правоохранительные органы.

Если клиент все же не выходит на связь, нужно быть готовым к судебному процессу. Суд обойдется заемщику дороже штрафов за микрокредит: он должен будет не только погасить заем, но и оплатить судебные издержки. Если должник проиграл суд, но у него нет денег, чтобы погасить микрокредит, то на оплату долга могут пустить недвижимость клиента.

5

Помощь в закрытии микрозаймовЕсли сроки уже поджимают, а денег нет, клиент может попробовать оформить пролонгацию кредита. Отсрочку по выплате лучше оформить до появления больших процентов. Также можно оформить рефинансирование — повторный заем для оплаты предыдущего долга.

Важно: для оформления реструктуризации нужно иметь документы, которые подтверждают ухудшение материального положения клиента, и лучше, чтобы просрочка была впервые.

МФО могут увеличить срок выплаты долга (и уменьшить сумму одного платежа), снизить процентную ставку, списать часть долга в счет имущества и в очень редких случаях даже ликвидировать часть долга.

6

Что делать, если на мое имя взяли микрокредит?Мошенников в сфере микрокредитования достаточно, и бывает так, что человеку приходит извещение о долге за кредит, который он не брал. В таком случае нужно проверить подлинность извещения: МФО должна указать свои реквизиты, по которым можно будет проверить наличие у нее лицензии.

Далее нужно запросить свою кредитную историю и по ней проверить, существует ли этот заем на имя клиента. Если заем действительно есть, но клиент его не оформлял, для начала нужно обратиться в МФО, от которой пришло извещение, и объяснить ситуацию. Организации потребуется подтверждение слов клиента — в этом случае можно уточнить, куда перечислялись средства, и запросить у банка подтверждение, что указанная сумма на счет клиента не поступала или что у клиента нет счета в указанном банке.

Если МФО не признает, что кредит на имя человека открыл мошенник, дело может дойти до суда.

Конечно, еще нужно обратиться в полицию, поскольку пострадали личные данные клиента. После урегулирования ситуации нужно еще раз запросить кредитную историю, чтобы убедиться в том, что информация о несуществующем займе была удалена.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + EnterВзял тысячу, заплатил десять и еще остался должен.

Как в Украине работают микрокредиты

Как в Украине работают микрокредитыМикрокредиты появились в конце XX века, их придумал выходец из Бангладеш Мухаммад Юнус. В 1983 году он открыл банк, где люди могли взять небольшую ссуду, чтобы начать свой бизнес. Таким образом Юнус стремился преодолеть бедность. Письменных подтверждений того, что заемщик сможет вернуть средства, в банке не требовали. Однако тех, кто хотел получить кредиты, делили на группы, внутри которых люди поручались друг за друга и таким образом гарантировали погашение кредита.

Таким образом Юнус стремился преодолеть бедность. Письменных подтверждений того, что заемщик сможет вернуть средства, в банке не требовали. Однако тех, кто хотел получить кредиты, делили на группы, внутри которых люди поручались друг за друга и таким образом гарантировали погашение кредита.

За свою идею Юнус даже получил Нобелевскую премию в 2006 году. Но вместе с ней и критику. Ведь люди использовали ссуды не для того, чтобы основать собственное дело и улучшить жизнь, а тратили их на подарки или визиты к врачу.

Микрокредит от микрофинансовой организации – это заем на месяц, размер которого обычно не превышает одну минимальную заработную плату. Такие кредиты не регулируются отдельным законом Украины. Сегодня права и обязанности заемщика и МФО определяют лишь отдельные нормативно-правовые акты. В Украине понятие «микрозаймов» появилось в 2011 году. Сегодня на территории страны действуют около 100 микрофинансовых учреждений. Одни выдают кредиты на тысячу гривен, другие – на крупные суммы.

Основная проблема микрокредитов – высокие кредитные ставки, которые порой достигают 900 % годовых. А также штрафы, которые приходится платить, если не успел погасить тело кредита в срок.

Микрокредиты имеют ряд преимуществ по сравнению с обычными банковскими займами. Чтобы их оформить, часто не нужно даже выходить из дома – организации по большей части не имеют физического представительства и работают только онлайн. Чтобы получить услугу, достаточно паспорта или его копии, тогда как в классическом банке придется предоставить подтверждение доходов, идентификационный код и тому подобное. МФО иногда не спрашивают даже контакты поручителя и не изучают кредитную историю человека.

Такой вариант сотрудничества с клиентом сопряжен с рисками для компании, поэтому она диктует свои условия и требования.

- Низкие условия получения кредита порождают высокие проценты. Хотя по Закону Украины «О потребительском кредитовании», если человек откажется от кредита в течение 14 дней и вернет деньги, он вообще не обязан платить никаких процентов. Договоры о микрозаймах противоречат этому условию, а люди не знают своих прав. Но когда договор уже заключили и там указано, что с первого же дня будут начисляться проценты, доказать свою правоту можно только написав жалобу в Нацбанк или в судебном порядке. Впрочем, судебный сбор и услуги адвоката обычно превышают саму сумму займа.

- Если вы задолжаете компании средства, вряд ли она будет судиться. Скорее всего, (и в лучшем случае) вам будут звонить коллекторы. В худшем – коллекторы будут звонить и угрожать не только вам, но и друзьям, родственникам, коллегам, то есть всем, чьи контакты найдут. Это делают, используя социальные сети, открытые базы данных, а также путем преступного сотрудничества с правоохранительными органами. В худшем случае коллекторы прибегают к физической расправе.

Заявления на действия коллекторов, которые угрожают только по телефону, в полиции практически не рассматривают. Их принимают, но дальше ничего не делают и через полгода закрывают, поскольку не удается установить лицо, совершившее такое правонарушение.

- Закон «О потребительском кредитовании» говорит, что человек должен сначала погасить тело кредита, потом набежавшие проценты, а после этого – штраф. Ведь когда заемщик погасил тело кредита, на него уже не начисляют проценты. Однако в договорах с МФО прописано наоборот: сначала заемщик выплачивает штраф, потом проценты и только после этого тело кредита. Это играет против клиента, ведь пока он пытается погасить то, что набежало сверху займа, на тело кредита продолжают начислять проценты.

Микрофинансовые организации предлагают платить кредит через онлайн-кабинет. Однако этот инструмент не позволяет проконтролировать, за что именно вы заплатили: за тело кредита или проценты. Лучший вариант в таком случае – платить через банковскую кассу и указывать назначение платежа.

Микрокредит могут оформить на вас, а вы не будете об этом знать. Так случается потому, что микрозаймы оформляют онлайн и только с помощью паспорта или его копии. Усложнить махинации можно, если, к примеру, установить требование: МФО вправе переводить средства только на карту того человека, который оформляет кредит. Получить доступ и к паспорту, и к данным карточки все же сложнее. Однако такое требование на законодательном уровне отсутствует, поэтому микрофинансовые организации сами диктуют правила.

Проверить, не оформили ли на вас микрокредит, можно онлайн в Украинском бюро кредитных историй. Если вы определили, что такая проблема есть, следует обратиться в полицию с соответствующим заявлением. Ведь это – основание для возбуждения уголовного дела.

Также нужно обратиться к МФО, в которой на вас оформили кредит. Там можно получить копии всех документов по кредитному делу. Однако оперативный ответ предоставят разве что на профильный запрос адвоката – в течение пяти рабочих дней. Далее следует подготовить жалобу в Национальный банк. Он обязан назначить проверку деятельности МФО.

Далее следует подготовить жалобу в Национальный банк. Он обязан назначить проверку деятельности МФО.

За рубежом вопрос микрозаймов урегулирован законом. Например, в Грузии с 2017 года процентная ставка не может превышать 100 % от суммы займа, а теперь ее планируют снизить до 50 %. Ограничение в 100 % установлено и в Великобритании.

В Литве ограничили процентную ставку на уровне 75 %. При этом, если человек не заплатит по кредиту вовремя, то общая стоимость со штрафами не может составлять более 100 % от суммы займа.

В Украине существует законопроект, который должен урегулировать законодательные нюансы относительно микрокредитов. В частности установить, что проценты и штрафы по кредиту не могут превышать сумму самого займа; что информацию о микрокредите должны внести хотя бы в одно бюро кредитных историй, которое включено в соответствующий единый реестр и т. п. Впрочем, когда его примут и произойдет ли это вообще – неизвестно.

Почему микрозаймы в МФО лучше потребительских кредитов в банке?

За последние пару лет микрокредитование получило широкое распространение. Несмотря на то, что этот вид финансовых услуг не является новым, усугубление экономического кризиса в стране, безработица и жизненные неурядицы заставляют людей, столкнувшихся с финансовыми трудностями, искать альтернативные источники получения средств. В настоящее время МФО являются полноценными, а главное – легитимными участниками финансового рынка, которые успешно конкурируют с банками. Несмотря на схожий механизм работы, микрозайм и банковский кредит – это совершенно разные вещи. Принципиальные отличия между этими двумя финансовыми институциями заключаются в следующем: ꟷ Микрофинансовые организации выдают займ за 10-15 минут. Если несколько раз обращаться в одну и ту же МФО, процедура будет еще быстрее, поскольку в базе компании уже будут Ваши данные. На оформление кредита в банке уйдет минимум 3-5 дней. Иногда процедура может затянуться на неопределенный срок. Кроме того, высока вероятность отказа в удовлетворении заявки. ꟷ У банков строгие требования к заемщикам. Они тщательно проверяют кредитную историю заявителя и его платежеспособность. Меж тем, МФО не боятся рисковать, давая займ тем, кто, возможно, не погасит его в срок. ꟷ Оформить кредит онлайн в МФО можно с 18 лет. В то время, как банки работают с заявителями от 21 года, а некоторые – с 23 лет. ꟷ Микрозайм можно оформить онлайн, потребительский кредит в банке – только при условии личного присутствия. ꟷ Банк решает проблемы с должниками, применяя юридические инструменты, вплоть до судебных приставов и описи имущества. Микрофинансовые организации стараются не доводить дело до суда, предлагая любые варианты решения проблемы. Одним из самых эффективных инструментов решения проблем является пролонгация кредитных обязательств. Однако, если должник не идет на контакт с МФО, и не пытается разрешить ситуацию, к делу подключаются коллекторы. ꟷ Оформить микрозайм в МФО, в отличие от банков можно без поручителей.

Кроме того, высока вероятность отказа в удовлетворении заявки. ꟷ У банков строгие требования к заемщикам. Они тщательно проверяют кредитную историю заявителя и его платежеспособность. Меж тем, МФО не боятся рисковать, давая займ тем, кто, возможно, не погасит его в срок. ꟷ Оформить кредит онлайн в МФО можно с 18 лет. В то время, как банки работают с заявителями от 21 года, а некоторые – с 23 лет. ꟷ Микрозайм можно оформить онлайн, потребительский кредит в банке – только при условии личного присутствия. ꟷ Банк решает проблемы с должниками, применяя юридические инструменты, вплоть до судебных приставов и описи имущества. Микрофинансовые организации стараются не доводить дело до суда, предлагая любые варианты решения проблемы. Одним из самых эффективных инструментов решения проблем является пролонгация кредитных обязательств. Однако, если должник не идет на контакт с МФО, и не пытается разрешить ситуацию, к делу подключаются коллекторы. ꟷ Оформить микрозайм в МФО, в отличие от банков можно без поручителей. При желании моментальный онлайн займ на карту можно погасить досрочно без штрафных санкций. В некоторых банках за досрочное погашение кредитных обязательств берут комиссию. Услуга микрокредитования полезна тем, кому понадобилась небольшая сумма на короткий промежуток времени. Весомым аргументом в пользу МФО является то, что в отличие от банков они выдают займы даже заемщикам с плохой кредитной историей. Прозрачная процедура оформления обеспечивает отсутствие скрытых комиссий и дополнительных платежей, которые часто приходится платить клиентам банков.

При желании моментальный онлайн займ на карту можно погасить досрочно без штрафных санкций. В некоторых банках за досрочное погашение кредитных обязательств берут комиссию. Услуга микрокредитования полезна тем, кому понадобилась небольшая сумма на короткий промежуток времени. Весомым аргументом в пользу МФО является то, что в отличие от банков они выдают займы даже заемщикам с плохой кредитной историей. Прозрачная процедура оформления обеспечивает отсутствие скрытых комиссий и дополнительных платежей, которые часто приходится платить клиентам банков.Подают ли в суд коллекторы микрозаймов — узнайте, могут ли МФО подать в суд

Несмотря на то что микрофинансовые организации работают в отличном от банков сегменте рынка кредитования, они используют идентичные меры воздействия на недобросовестных заемщиков. Конечно, МФО не спешат обращаться в суд, но передать долг коллекторам — полностью в их правах.

Последствия просрочки микрозайма

Кредитор имеет право воздействовать на неплательщика исключительно в рамках договора и законодательства РФ. Если со стороны клиента были нарушены условия кредитования, МФО вправе:

Если со стороны клиента были нарушены условия кредитования, МФО вправе:

- начислять штрафы за каждый день просрочки;

- передать задолженность коллекторам;

- обратиться в суд.

При кредитовании в микрофинансовой организации нужно учитывать, что процентная ставка указывается не месячная, а ежедневная и в среднем составляет от 1 до 3 %. Это же относится и к штрафам, которые равняются 2 % ежедневно. Поэтому при длительной просрочке конечная сумма выплаты может в 5–10 раз превышать тело кредита.

Почему МФО редко подают в суд?

Одна из причин, почему микрофинансовые организации предпочитают передачу долга коллекторам обращению в суд — прекращение начисления процентов после начала искового производства. То есть в случае подачи иска в суд МФО потенциально рискует потерять значительную часть выплат по задолженности, особенно если будет подано возражение по размеру долга со стороны заемщика.

Другая причина нежелания МФО решать вопрос в судебном порядке — лояльность судов к должникам. В большинстве случаев при рассмотрении исковых заявлений по микрокредитам суды урезают размер процентов и штрафов до минимума. Кроме того, заниматься взысканием через суд — дело финансово затратное, поэтому, если с клиентом не получилось сразу договориться, МФО продают долг коллекторам.

В большинстве случаев при рассмотрении исковых заявлений по микрокредитам суды урезают размер процентов и штрафов до минимума. Кроме того, заниматься взысканием через суд — дело финансово затратное, поэтому, если с клиентом не получилось сразу договориться, МФО продают долг коллекторам.

Что делать, если коллекторы МФО подали в суд

Многие ошибочно полагают, что не обязаны платить стороннему агентству по сбору долгов, аргументируя это тем, что они заключали договор с другой компанией. Но законодательство и условия соглашения допускают, что при неисполнении условий кредитования МФО может продать долг коллекторам вместе с правом требования по нему.

Если коллекторы подали в суд за долги, худшее, что можно сделать, — это проигнорировать их требования. Игнорирование судебных исков навредит заемщику в долгосрочной перспективе, так как агентство запросит у суда разрешение на вычет долга из заработной платы или арест банковского счета неплательщика. Решение будет добавлено в раздел открытых записей отчета БКИ, что крайне негативно скажется на кредитном рейтинге.

Решение будет добавлено в раздел открытых записей отчета БКИ, что крайне негативно скажется на кредитном рейтинге.

Ошибочным также является мнение, что коллекторы не станут судиться из-за микрозайма. На самом деле тело кредита составляет только часть задолженности и, как правило, меньшую. Больший интерес для кредитора представляют проценты и штрафы, поэтому при взыскании относительно небольшой суммы коллекторы подают судебный иск. Но даже после признания судом права требования кредитора заемщик может оспорить сумму взыскиваемой задолженности.

Возражение по судебному иску коллекторов

Возражение подается в той форме, в которой была составлена претензия со стороны истца, и содержит в себе обоснования неправомерности требуемой суммы задолженности. Чтобы заявление было рассмотрено судом, оно должно быть юридически грамотным и составлено в соответствии с правилами и нормами, установленными Федеральным законом № 229-ФЗ. В заявлении указываются:

- адрес суда, которому адресовано письмо;

- обозначение сторон: кредитора, должника и полномочных представителей;

- возражение против размера судебной задолженности или возражение против решения суда;

- аргументы и подтверждения возражения.

Шаблон формы заявления можно найти и бесплатно скачать на сайте Федеральной службы судебных приставов.

Истечение срока исковой давности

Коллекторы МФО могут подать в суд на должника только до момента истечения срока исковой давности, после которого их заявление уже не будет принято судом. Для большинства долгов этот период колеблется от трех до шести лет, что определено статьей 196 Гражданского кодекса РФ. Как только срок истек, договор больше не имеет юридической силы. Если совершается платеж, заключается соглашение об оплате или подтверждается наличие задолженности, срок исковой давности аннулируется, и отсчет начинается заново.

Даже если коллекторы МФО больше не могут подать в суд на должника, они могут заниматься взысканием задолженности во внесудебном порядке. Это предполагает звонки, отправку писем или сообщений на телефон, а также передачу информации о задолженности в кредитное бюро, если она находится в пределах срока кредитной отчетности. Лучший способ предотвратить судебное разбирательство с коллекторами — это погасить задолженность или договориться об условиях ее выплаты.

Лучший способ предотвратить судебное разбирательство с коллекторами — это погасить задолженность или договориться об условиях ее выплаты.

Объяснение микрокредита: как микрокредит может помочь беднейшим в мире

В период с 1980-х до начала 2000-х «микрозаймы» были в моде в международном развитии.

Идея была достаточно проста: дав очень маленькую ссуду человеку, живущему в бедной стране, вы могли бы помочь ему расширить малый бизнес, который вытащил бы их семью из бедности. Когда они возвращают ссуду, деньги могут быть переданы большему количеству заемщиков, что избавит больше семей от бедности.

Организации, предлагающие микрокредиты бедным заемщикам, многие из которых живут на 2 доллара или меньше в день, в те десятилетия процветали. Инвесторы и доноры вкладывали деньги в микрокредитование, сотни организаций предлагали кредиты, а к 2013 году число заемщиков во всем мире взлетело до 211 миллионов.

Кристина Анимашаун/Вокс Движение за микрокредитование, несомненно, преуспело в открытии финансовых услуг для бедных людей во многих странах. Но каков его послужной список, когда дело доходит до избавления людей от бедности?

Но каков его послужной список, когда дело доходит до избавления людей от бедности?

За последнее десятилетие этот вопрос занимал исследователей, которые проводили рандомизированные исследования в различных странах и условиях. Выводы не подтвердили первоначальную надежду на микрокредитование: они не могут найти доказательств того, что кредиты в среднем выводят семьи из бедности. Многие пришли к выводу, что классическая концепция микрокредитования основывалась в большей степени на анекдотах, чем на убедительных доказательствах.Эти результаты, в свою очередь, охладили энтузиазм сообщества разработчиков в отношении микрокредитования.

Но значит ли это, что микрокредит потерпел неудачу? Едва ли.

Вместо того, чтобы рассматривать микрокредитование в том виде, в каком его представляли в период своего расцвета — как способ вызволить людей из бедности, — мы должны рассматривать его с другой точки зрения: как способ расширить возможности для бедных людей, предлагая более надежные финансовые услуги. Крайне бедные люди нуждаются в этих услугах так же, как и все остальные, и наличие капитала, позволяющего справиться с нерегулярными и порой непредсказуемыми доходами, является для них огромным подспорьем.Это преимущество, наряду с его впечатляющим ростом во всем мире, возможно, делает микрокредитование успешным.

Крайне бедные люди нуждаются в этих услугах так же, как и все остальные, и наличие капитала, позволяющего справиться с нерегулярными и порой непредсказуемыми доходами, является для них огромным подспорьем.Это преимущество, наряду с его впечатляющим ростом во всем мире, возможно, делает микрокредитование успешным.

Хотя прежние утверждения о пользе микрокредитов были преувеличены, появляется все больше свидетельств того, что они, тем не менее, играют ценную роль в улучшении жизни нуждающихся людей. Финансовые дневники людей, живущих на 2 доллара или меньше в день, показали, что микрокредит помогает многим семьям справляться с чрезвычайными ситуациями, делать важные покупки, которые они не могли себе позволить в противном случае, и обеспечивать еду на столе в периоды дефицита.Хотя новая история о микрокредитовании — не та, которая подтолкнула его к таким высотам, она гораздо больше основана на доказательствах и во многих отношениях до сих пор вдохновляет.

Краткая история микрокредитования

Одалживать деньги бедным — не новая идея. В своей книге Due Diligence Дэвид Рудман описывает долгую историю микрокредитования, восходящую к Джонатану Свифту (да, автору Путешествий Гулливера ), который начал ссужать небольшие суммы беднякам в Ирландии в начале 1700-х годов.

В своей книге Due Diligence Дэвид Рудман описывает долгую историю микрокредитования, восходящую к Джонатану Свифту (да, автору Путешествий Гулливера ), который начал ссужать небольшие суммы беднякам в Ирландии в начале 1700-х годов.

Несмотря на то, что микрокредитование не ново, оно уже давно сталкивается с некоторыми основными трудностями. Одной из основных проблем с кредитованием крайне бедных людей является стоимость: поскольку кредиты часто небольшие (в среднем несколько сотен долларов), накладные расходы выше в пропорции к кредиту, и труднее сделать кредитование прибыльным.

Еще одна проблема — предсказать, кто будет возвращать кредит. В бедных сообществах ссуды долгое время предоставлялись на местном уровне между людьми, которые уже знали друг друга (местными ростовщиками и семьей/друзьями), с социальными связями, которые могли помочь гарантировать погашение.

Еще одной чрезвычайно распространенной формой кредитования были кредитные кооперативы, в которых люди, часто проживающие в одном регионе и/или связанные определенной торговлей, могли получать кредиты. Но организации за пределами данного сообщества не имеют доступа к информации, которая могла бы помочь им решить, кому кредитовать. Вдобавок ко всему, те, кто живет на 2 доллара или меньше в день, часто не имеют залога, который можно было бы предоставить в качестве гарантии по кредиту. В свете этих трудностей кредитование бедных не считалось многообещающим.

Но организации за пределами данного сообщества не имеют доступа к информации, которая могла бы помочь им решить, кому кредитовать. Вдобавок ко всему, те, кто живет на 2 доллара или меньше в день, часто не имеют залога, который можно было бы предоставить в качестве гарантии по кредиту. В свете этих трудностей кредитование бедных не считалось многообещающим.

Однако ситуация изменилась в конце 1970-х и начале 1980-х годов, когда появилось новое видение того, как предлагать микрокредиты бедным и что они могут для них сделать. Экономист Мухаммад Юнус сыграл большую роль в формировании этой новой точки зрения.

В своей книге « Банкир для бедных » Юнус описывает встречу с женщиной в Бангладеш, которая делала табуретки из бамбука и зарабатывала всего два цента в день, потому что ей приходилось возвращать столько денег своему поставщику бамбука. Если бы у нее был надежный источник кредита, подумал Юнус, она и другие люди в подобных ситуациях могли бы вырваться из бедности.

Эта идея, наряду с его убеждением в том, что «все люди рождаются предпринимателями», привели его к основанию банка Grameen (что означает «деревня») в 1983 году. Он также сделал важный шаг, убедив внешних спонсоров, таких как Фонд Форда, что это хорошая идея — вкладывать средства в кредиты для очень бедных.

Первоначальная модель Grameen Bank включала несколько основных элементов. Во-первых, после выдачи кредита микропредприятию его погашение начинается немедленно, частыми, регулярными платежами в течение года или около того.Второй — это групповые ссуды, когда небольшая группа заемщиков из разных домохозяйств получает ссуды вместе, что затем оказывает давление на членов, чтобы они помогали друг другу погасить ссуду. Наконец, модель сокращает накладные расходы за счет того, что кредитные специалисты проводят еженедельные встречи в деревнях для сбора и выплаты платежей, устраняя необходимость в физических отделениях банка.

Grameen Bank сыграл большую роль в качестве катализатора огромной экспансии микрокредитования (которую некоторые назвали «революцией»). В течение следующих двух десятилетий на сцену вышло огромное количество организаций по всему миру (более 3000, по данным на 2015 год), хотя большинство заемщиков сконцентрировано в нескольких странах, таких как Индия и Бангладеш.Заемщики погашают ссуды микрокредитным организациям по очень высоким ставкам погашения, в среднем выше 96 процентов.

В течение следующих двух десятилетий на сцену вышло огромное количество организаций по всему миру (более 3000, по данным на 2015 год), хотя большинство заемщиков сконцентрировано в нескольких странах, таких как Индия и Бангладеш.Заемщики погашают ссуды микрокредитным организациям по очень высоким ставкам погашения, в среднем выше 96 процентов.

Grameen Bank был не первой группой, которая взялась кредитовать бедных — некоммерческая организация Accion, работавшая независимо в Латинской Америке в 1970-х годах, также разработала аналогичную идею, а в Бангладеш некоммерческая организация BRAC была пионером — но она сыграли решающую роль в создании убедительного примера того, как может работать микрокредитование для беднейших слоев населения. Как пишет Рудман, другие группы делали то же самое, «но никогда не находили формулу, которая сочетала бы такие высокие ставки погашения, управляемые затраты и масштабируемость для миллионов людей.

Помимо модели кредитования, Юнус также активно продвигал концепцию микрокредитования, которая оказала огромное влияние. Тим Огден, управляющий директор Инициативы по доступу к финансам, говорит, что до Grameen Bank существовало общее мнение, что кредитовать тех, кто живет всего на доллар или два в день, плохо, потому что это только затянет их в долговую ловушку. После того, как Юнус начал говорить о кредитах, помогающих людям выбраться из бедности с помощью микропредприятий, в восприятии микрокредитования произошла «огромная трансформация».

Тим Огден, управляющий директор Инициативы по доступу к финансам, говорит, что до Grameen Bank существовало общее мнение, что кредитовать тех, кто живет всего на доллар или два в день, плохо, потому что это только затянет их в долговую ловушку. После того, как Юнус начал говорить о кредитах, помогающих людям выбраться из бедности с помощью микропредприятий, в восприятии микрокредитования произошла «огромная трансформация».

Огден описывает это превращение: «Вы даете деньги взаймы женщине, которая зарабатывает доллар в день? Как это не затянет ее в долг? Ой! Она начинает бизнес и зарабатывает больше денег, чем я беру с нее». Без этого нарратива микрокредитование, возможно, не стало бы таким популярным.

Расширение прав и возможностей женщин также стало неотъемлемой частью истории. Многие микрокредитные организации (в том числе Grameen) сделали приоритетным кредитование групп женщин (около 80 процентов заемщиков микрокредитов в настоящее время составляют женщины).Инвесторы и доноры вкладывали деньги в микрофинансирование, и в 2006 году Юнус получил Нобелевскую премию мира.

Вдохновляющее повествование колеблется

В 2000-х годах начал появляться скептицизм по поводу перспектив микрокредитования. Одной из проблем, высказанных критиками, была возможность того, что некоторые микрокредитные учреждения наносят вред людям. В Андхра-Прадеше, штате на юго-востоке Индии, в 2010 году правительство издало постановление, фактически закрывающее микрокредитные учреждения, указывая на чрезмерную задолженность, необходимость погашать кредиты и многочисленные сообщения о самоубийствах среди заемщиков.

Также ведутся давние споры о том, какой уровень интереса является приемлемым, а какой — эксплуататорским. В среднем учреждения предлагают кредиты по годовой процентной ставке около 20-30 процентов, хотя некоторые ставки намного выше. В то время как некоторые люди, в том числе Юнус, утверждают, что процентные ставки выше определенного уровня означают, что микрокредитные фирмы превратились в хищных ростовщиков, другие возражают, что ставки иногда должны быть высокими, чтобы покрыть расходы на устойчивое кредитование бедных.

Помимо беспокойства о потенциальном вреде, исследователи начали серьезно и публично подвергать сомнению повествование о микрокредитах, позволяющих миллионам людей выбраться из бедности. С самого начала эта история основывалась в основном на анекдотах заемщиков, которые не обязательно были репрезентативными.

Было проведено еще несколько систематических исследований, подтверждающих это утверждение: одним из основных исследований, на которое указывали сторонники, было исследование, опубликованное в 1998 году исследователями Марком Питтом и Шахидом Кхандкером, в котором утверждалось, что заемщики, особенно женщины, выбирались из бедности в значительные показатели в Бангладеш.

Однако, когда Джонатан Мордач и Дэвид Рудман повторно проанализировали исследование, они обнаружили проблемы, которые заставили их усомниться в достоверности результатов. (Мордух впервые прокомментировал оригинальное исследование, которое привело к серии ответов и ответов на ответы, которые продолжались в течение более 15 лет. ) Это, наряду с отсутствием других тщательных исследований, означало, что в первые несколько десятилетий распространения микрокредитования существовал большой пробел в доказательствах.

) Это, наряду с отсутствием других тщательных исследований, означало, что в первые несколько десятилетий распространения микрокредитования существовал большой пробел в доказательствах.

За последнее десятилетие появился поток более систематических данных о микрокредитовании.Рандомизированные контролируемые испытания (РКИ) являются особенно хорошим методом оценки воздействия, поскольку они позволяют легче отличить причинно-следственную связь от корреляции.

Последние шесть исследований микрокредитования, опубликованные в 2015 году, были проведены экономистами, работающими независимо друг от друга в шести странах. Исследования дали довольно последовательные результаты: ни одно из них не обнаружило доказательств того, что доход в среднем вырос среди тех, кому был предложен кредит. У некоторых наблюдались скромные положительные эффекты, такие как люди, предпочитающие тратить больше времени на свой малый бизнес, и некоторые изменения в привычках расходов.Абхиджит Банерджи, Джонатан Зинман и Дин Карлан подводят итоги исследований, заключая: «Мы отмечаем последовательную закономерность умеренно положительных, но не преобразующих эффектов» — не тот результат, на который многие надеялись.

Но в каком-то смысле результаты были и хорошими новостями. Во-первых, они противостояли негативной реакции, которая назревала против микрокредитования: некоторые критики утверждали, что микрокредит не только не помог людям выбраться из бедности, но даже систематически вредил людям, загоняя их в долговую ловушку.Но РКИ не нашли систематических доказательств этого утверждения.

Во-вторых, эти результаты разочаровывают, если думать, что микрокредиты вытащат большинство участников из бедности. Безусловно, это было общепринятым мнением, но многие исследователи говорят, что эта надежда изначально была нереалистичной.

В недавней дискуссии об истории микрокредитования экономист Брюс Видик сравнил микрокредитование в бедных странах с введением кредитных карт в богатых странах, чтобы объяснить, почему нам не следует удивляться.«Когда в США ввели кредитные карты, чтобы почти каждый имел доступ к кредитной линии, вытащило ли это миллионы людей из бедности? Нет, — говорит Видик.

Но тот факт, что микрокредиты не вытягивают большинство заемщиков из бедности, не означает, что микрокредиты не помогают людям.

Чтобы убедиться в ценности микрокредитов, посмотрите, как они помогают бедным жить изо дня в день

Так чем же микрокредиты помогают людям, если не повышая их доходы в среднем? Исследования, которые внимательно изучают финансовую жизнь людей, живущих на 2 доллара или меньше в день, такие как работа исследователей Дэрила Коллинза, Джонатана Мордука, Стюарта Резерфорда и Орланды Рутвен в книге «Портфели бедняков», показывают, что кредит часто играет решающую роль. в жизни заемщиков.

Частью этой истории является то, что люди очень часто используют микрокредиты для своих повседневных нужд, а не для бизнес-кредитов, как изначально предполагал Юнус. У них могут быть потребности в наличных деньгах на случай непредвиденных обстоятельств, или для крупной покупки, или даже просто для обеспечения притока денег, чтобы поставить еду на стол, когда доход колеблется, и микрокредит помогает удовлетворить эту потребность.

На самом деле микрокредитные организации — далеко не единственный источник кредита — люди часто берут небольшие кредиты у друзей и родственников или, например, у местных лавочников.

Но действительно ценным аспектом микрокредитования является его надежность: люди могут рассчитывать на получение ссуды в определенное время, а затем совершать небольшие регулярные выплаты, чтобы они могли получить дополнительную ссуду.

Как пишет Джонатан Мордух:

Доходы редко бывают стабильными и предсказуемыми; потребности также различаются: семьи должны платить за школы, лекарства и продукты питания в периоды затишья… Доказательства того, что микрофинансовые кредиты используются для финансирования некоммерческих потребностей (даже если для образования или здравоохранения), иногда используются для критики микрофинансирования, но это не соответствует действительности. точка….бедные семьи, как и более богатые семьи, нуждаются в широких финансовых инструментах.

На самом деле, бедняки могут нуждаться в них более остро.

Существуют и другие потенциальные преимущества расширения доступа к кредитам. В Due Diligence Рудман также указывает на точку зрения лауреата Нобелевской премии экономиста Амартии Сена о ценности большей свободы в смысле большей свободы действий в жизни. Рудман полагает, что предоставляя бедным больше возможностей для управления своей финансовой жизнью, микрокредиты могут увеличить такую свободу.

Рудман подчеркивает, что важны детали — некоторые способы предоставления микрокредита могут предложить больше свободы, чем другие. Например, он пишет, что групповое микрокредитование «предстает в удивительно негативном свете» при просмотре финансовых дневников. Группы, которые «несут ответственность за кредиты друг друга, могут генерировать «поддержку сверстников» в трудные времена — или давление со стороны сверстников, чтобы они платили, несмотря ни на что».

Есть также некоторые доказательства — из исследования, проведенного экономистами Ксавье Джине и Дином Карланом на Филиппинах, — что групповая ответственность может не быть необходимой для достижения высоких показателей погашения. Со временем некоторые учреждения перешли на индивидуальные кредиты, но продолжали проводить групповые встречи.

Со временем некоторые учреждения перешли на индивидуальные кредиты, но продолжали проводить групповые встречи.

Наконец, есть данные, свидетельствующие о том, что микрокредитование может играть более широкую положительную роль. Например, экономисты Эмили Бреза и Синтия Киннан изучили, что произошло в штате Андхра-Прадеш, Индия, когда в 2010 году закрылись микрокредитные учреждения. Они обнаружили, что за этим последовало заметное снижение заработной платы в сельской местности. Они пишут, что этот результат «показывает, что микрофинансирование, несмотря на небольшой размер кредита, может оказать существенное влияние на сельскую экономику.Это также говорит о том, что полная картина микрокредитования не отражается в исследованиях, в которых рассматриваются только отдельные заемщики.

А как насчет стоимости? Недавнее исследование Всемирного банка показало, что подавляющее большинство микрофинансирования субсидируется в том смысле, что инвесторы и доноры предоставляют капитал по ставкам ниже рыночных. В той мере, в какой классическая история включала утверждение о том, что многие микрокредитные учреждения в конечном итоге будут поддерживать себя без субсидий, в этом отношении она также не подтвердилась.Тем не менее, субсидия не такая уж дорогая и составляет в среднем около 25 долларов на одного заемщика.

В той мере, в какой классическая история включала утверждение о том, что многие микрокредитные учреждения в конечном итоге будут поддерживать себя без субсидий, в этом отношении она также не подтвердилась.Тем не менее, субсидия не такая уж дорогая и составляет в среднем около 25 долларов на одного заемщика.

Итак, подведем итог: микрокредиты, кажется, очень важны в жизни бедных, даже если они не преобразуют. Учитывая, что это обходится относительно недорого, вполне возможно, что микрокредит является весьма рентабельным способом помочь людям.

Сравнение микрокредитов с другими способами помощи людям

Все это говорит о том, что некоторым читателям может понадобиться практический совет: Должны ли они вносить вклад в микрокредитные учреждения?

Это поднимает собственный набор сложных вопросов.Какова относительная эффективность (и рентабельность) микрокредитования по сравнению с другими потенциальными способами помощи крайне бедным людям, включая просто раздачу наличных? Насколько инвестор или донор должен беспокоиться о вреде для некоторых заемщиков? Сколько «места для дополнительного финансирования» сейчас есть у микрокредитных организаций и какие из них наиболее рентабельны?

С одной стороны, полезно ознакомиться с обзором некоммерческой благотворительной организации GiveWell, в которой микрофинансовые организации не рекомендуются как «одни из лучших вариантов для доноров, стремящихся добиться как можно большего добра. GiveWell отмечает, что микрофинансирование далеко не провал, но считает, что доказательства преимуществ денежных переводов более очевидны, и выражает обеспокоенность по поводу потенциального вреда для некоторых заемщиков микрокредитов. (Полное раскрытие: я работал в GiveWell в прошлом.)

GiveWell отмечает, что микрофинансирование далеко не провал, но считает, что доказательства преимуществ денежных переводов более очевидны, и выражает обеспокоенность по поводу потенциального вреда для некоторых заемщиков микрокредитов. (Полное раскрытие: я работал в GiveWell в прошлом.)

С другой стороны, некоторые исследователи, внимательно изучавшие микрокредитование и проделавшие работу по сравнению затрат и преимуществ микрокредитования по сравнению с другими программами помощи бедным, в том числе экономисты Джонатан Мордук, Асли Демиргюч-Кунт и Роберт Калл, утверждают, что он все еще может быть в работе по сравнению с другими программами.Основной причиной этого является низкая стоимость субсидий для микрокредитования, что может сделать программу рентабельной, несмотря на скромные средние выгоды. «Это открытый вопрос, — сказал мне Мордух, — как обстоят дела с микрокредитованием по сравнению с другими программами, такими как денежные переводы, добавив, что «необходимо провести более серьезную сравнительную работу по соотношению затрат и выгод».

Также стоит сделать заключительный вывод: хотя РКИ не обнаружили, что микрокредиты увеличивают доходы средних заемщиков, есть небольшая группа людей, которые достигают более высокой прибыльности бизнеса, когда они получают кредиты, и иногда эти доходы действительно впечатляют, намного превышая процентные ставки.(В одном исследовании исследователи назвали эту группу «энтузиастами-предпринимателями», а не предпринимателями, которые сопротивляются.) Таким образом, в настоящее время в рамках исследования будет задан вопрос, можно ли найти способы лучше ориентироваться на людей, предлагая кредиты для бизнеса, или же условия кредитов могут улучшить прибыль бизнеса.

Независимо от того, приходит ли кто-то к выводу, что микрокредит превосходит денежные переводы или другие способы помощи бедным, все же есть основания полагать, что микрокредиты принесли — и продолжают приносить — много хорошего при довольно низких затратах.Кроме того, есть основания полагать, что могут существовать способы предоставления небольших кредитов (а также более широких финансовых услуг, таких как микросбережения и микрострахование), которые будут еще более полезны для тех, кто живет с очень низкими доходами.

Для некоторых новое видение микрокредитования — помощь бедным людям лучше справляться с финансовыми трудностями — может не иметь простого очарования старого. Но исследователи, написавшие портфеля бедняков и внимательно изучившие жизнь тех, кто живет на 2 доллара в день, тем не менее находят новый нарратив вдохновляющим: медленно осваивает сбережения и другие услуги, его самый большой вклад для нас бесспорен.Это огромный шаг на пути к обеспечению надежности финансовой жизни бедных домохозяйств».

История микрокредитования показывает, что даже если программа не оправдывает ажиотажа, она все равно может быть успешной.

Стефани Викстра ( @swykstr ) — независимый писатель и исследователь из Нью-Йорка.

Подпишитесь на рассылку новостей Future Perfect. Дважды в неделю вы будете получать сводку идей и решений для решения наших самых больших проблем: улучшения общественного здравоохранения, уменьшения страданий людей и животных, уменьшения рисков катастроф и, проще говоря, улучшения в добрых делах.

Как работает микрокредитование | HowStuffWorks

Мы видели, как выглядит микрокредитование на практике; предприниматель подает заявку на получение небольшого кредита — обычно от 100 до 1500 долларов — выплачивает его еженедельно, при этом процентная ставка составляет около 31%, включенных в основную сумму долга. Как правило, он следует структуре типичного кредита.

То, что происходит на другой стороне кредитной сделки (часто на другом конце света), немного отличается от традиционной модели.Во-первых, кредит часто предоставляется физическим лицом, а не кредитным учреждением.

В XXI веке сложились две модели выдачи микрозаймов: коммерческая и некоммерческая. В то время как некоторые крупные инвестиционные фирмы создали взаимные фонды для инвестиций в микрокредитование, микрокредитование все чаще осуществляется в режиме онлайн через индивидуальных кредиторов. Веб-сайты микрозаймов служат агрегаторами, где потенциальные кредиторы могут оценить потребности и обоснованность бизнес-планов потенциальных получателей микрозаймов.

Мы рассмотрим Kiva.com как модель некоммерческого веб-сайта микрокредитования. Kiva позволяет заявителям на получение кредита из таких стран, как Никарагуа, Ливан, Таджикистан и Мали, представить информацию о себе и своем бизнесе. Заявители публикуют сумму, необходимую для получения кредита, в долларах США и указывают, на что будут потрачены деньги, например на сельскохозяйственные товары или закупку товаров оптом для перепродажи. Пользователи Kiva могут внести всего лишь 25 долларов США в запрашиваемую сумму кредита заявителя.Пользователи вносят свой вклад до тех пор, пока кредит не будет профинансирован на 100 процентов.

В этот момент ссуда будет либо выдана заявителю, либо кредитная группа, связанная с сайтом, получит возмещение за ссуду, которую она уже выдала заявителю. Веб-сайты микрокредитования обычно используют сторонних кредиторов (часто местные банки) для фактической выдачи денег получателю.

Причины, по которым человек хочет внести свой вклад в ссуду, приведут его или ее на коммерческий или некоммерческий сайт. Некоммерческие сайты, такие как Kiva, населены людьми, которые рассматривают микрокредитование как социально ответственное дело; их кредиты будут погашены, но без процентов. Другие коммерческие сайты стали популярными как способ реального заработка; Другими словами, эти компании рассматривают микрокредитование как инвестицию.

Некоммерческие сайты, такие как Kiva, населены людьми, которые рассматривают микрокредитование как социально ответственное дело; их кредиты будут погашены, но без процентов. Другие коммерческие сайты стали популярными как способ реального заработка; Другими словами, эти компании рассматривают микрокредитование как инвестицию.

Microplace.com является символом коммерческих веб-сайтов микрокредитования. Он следует практически той же модели, что и Kiva, но предлагает отдельным кредиторам бонус за их добрые дела: доход от их инвестиций.Как выразился один инвестиционный писатель, Microplace предлагает довольно высокую норму прибыли по сравнению с депозитными сертификатами (CD) — в некоторых случаях до 5 процентов. Более того, 97-процентная норма погашения показывает, что микрокредитование также может быть довольно безопасным вложением.

Руководство по использованию микрокредитов для финансирования бизнеса

Благодаря низким процентным ставкам и более гибким квалификационным условиям микрокредитование является жизнеспособным вариантом для предприятий, которым требуется дополнительное финансирование. — Getty Images/katleho Seisa

— Getty Images/katleho SeisaПомимо краудфандинга, микрокредитование является возможной альтернативой для малого бизнеса, ищущего альтернативные формы инвестирования. Многие предприниматели считают, что микрокредитование — это всего лишь вариант финансирования проектов в развивающихся странах. Однако доказано, что микрофинансирование работает в США; и, поскольку многие микрокредитные организации предоставляют консультации и обучение на безвозмездной основе наряду с кредитом, микрофинансирование может быть отличным вариантом для начинающих предпринимателей.Вот что вам нужно знать об этой модели финансирования.

[Подробнее: 5 краудфандинговых сайтов для финансирования вашего стартапа ]

Что такое микрокредитование?

Микрокредитование, также известное как микрокредит, представляет собой тип финансирования, при котором небольшие ссуды выдаются физическими лицами, а не банками или другими кредитными учреждениями. Эти кредиты могут быть использованы предпринимателями или владельцами бизнеса, чтобы реализовать свою идею или расширить свой бизнес с небольшими дополнительными деньгами.В этом смысле микрокредитование мало чем отличается от кредита для малого бизнеса.

Эти кредиты могут быть использованы предпринимателями или владельцами бизнеса, чтобы реализовать свою идею или расширить свой бизнес с небольшими дополнительными деньгами.В этом смысле микрокредитование мало чем отличается от кредита для малого бизнеса.

Уникальность микрокредитования заключается в цели, стоящей за кредитом. Традиционные кредиторы могут стремиться получить прибыль от своего кредита, взимая проценты или сборы. Микрокредиторы заинтересованы в инвестировании в развитие идеи или бизнеса. Основная цель микрозайма — помочь мелкому предпринимателю, который может не иметь доступа к традиционному финансированию и в противном случае не смог бы занять деньги.

Таким образом, многие микрокредитные организации имеют миссию: они предлагают кредиты от некоммерческих организаций или государственных программ, направленных на помощь обездоленным сообществам.Наряду с кредитами, органы микрокредитования также будут проводить коучинг и обучение для создания прочной основы бизнеса. В свою очередь, это помогает гарантировать, что заемщик в конечном итоге сможет погасить свой кредит.

В свою очередь, это помогает гарантировать, что заемщик в конечном итоге сможет погасить свой кредит.

Во всем мире размер микрозайма варьируется. В США Управление по делам малого бизнеса классифицирует микрозайм на сумму менее 50 000 долларов. Микрозаймы могут составлять от 25 до 50 долларов.

По сравнению с традиционными кредитами микрокредиты, как правило, имеют низкие процентные ставки и более гибкие с точки зрения квалификационных требований.

Руководство по коронавирусу для малого бизнеса

CO— работает над тем, чтобы предоставить вам лучшие ресурсы и информацию, которые помогут вам справиться с трудностями в это непростое время. Читайте наш полный обзор коронавируса.

Как работает микрозайм?

Если у вас плохая кредитная история или ее нет, микрозаймы могут быть вариантом. Они предназначены для сообществ, которые часто исключаются из традиционных вариантов финансирования: меньшинства, женщины, ветераны, фрилансеры, консультанты, индивидуальные предприниматели и новые стартапы с небольшим числом сотрудников.

Они предназначены для сообществ, которые часто исключаются из традиционных вариантов финансирования: меньшинства, женщины, ветераны, фрилансеры, консультанты, индивидуальные предприниматели и новые стартапы с небольшим числом сотрудников.

У каждого микрокредитора разные требования и условия кредита; но, как правило, микрокредит будет оценивать кредитные рейтинги заявителей, доходы от бизнеса, другие источники дохода, бизнес-план и продолжительность вашего бизнеса, чтобы оценить, являетесь ли вы хорошим кандидатом для их кредитной программы.

Малые предприятия могут использовать микрозаймы для различных видов деятельности, а не только для начала. Некоторые распространенные виды использования микрозаймов включают:

- Покупка инвентаря или расходных материалов.

- Покрытие заработной платы или расходов на обучение сотрудников.

- Оплата сезонных расходов.

- Инвестиции в новую маркетинговую стратегию или кампанию.

По сравнению с традиционными кредитами микрокредиты, как правило, имеют низкие процентные ставки и более гибкие с точки зрения квалификационных требований. Они имеют более длительные сроки окупаемости, иногда до шести лет.

Они имеют более длительные сроки окупаемости, иногда до шести лет.

Лучшие сайты микрокредитования

Познакомьтесь с некоторыми из этих микрокредитных организаций, чтобы узнать, подходит ли вам какой-либо из их вариантов кредита. Многие микрокредиты действуют в зависимости от штата или региона. SBA также ведет список партнеров по микрокредитованию по штатам.

В качестве альтернативы Prosper и LendingClub представляют собой одноранговые варианты, имитирующие сайты краудфандинга, такие как GoFundMe. Одноранговое микрокредитование — это модель, в которой сайт связывает людей, которые предоставляют небольшие ссуды нуждающимся предприятиям.

[Подробнее: Как создать успешную кампанию GoFundMe ]

Чтобы быть в курсе всех новостей, влияющих на ваш малый бизнес, перейдите сюда для всех наших последних новостей и обновлений малого бизнеса.

CO — стремится помочь вам начать, управлять и развивать свой малый бизнес.Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Опубликовано 22 апреля 2020 г.

Может ли микрокредит работать в Соединенных Штатах?

В последние несколько десятилетий программы микрокредитования использовались во всех странах третьего мира для развития предпринимательства на низовом уровне. Программы, которые предоставляют кредиты малому бизнесу всего на 50 долларов, помогли буквально миллионам малообеспеченных людей улучшить свое материальное благополучие.Например, Grameen Bank в Бангладеш выдал в общей сложности более 1,5 млрд долларов примерно 2,4 млн заемщиков, при этом уровень дефолтов составляет менее 3%. Такие цифры помогли убедить многих, что бедные люди не обязательно подвержены плохим кредитным рискам.

Такие цифры помогли убедить многих, что бедные люди не обязательно подвержены плохим кредитным рискам.

Microcredit за рубежом привлек внимание американских политиков, лидеров бизнеса и благотворительных организаций. Они видят в этом способ сократить бедность в неблагополучных общинах дома. Но до сих пор результаты программ микрокредитования в Соединенных Штатах были явно неоднозначными.

С одной стороны, американские программы микрокредитования помогли многим бедным, но амбициозным заемщикам улучшить свое положение. Исследование Института Аспена, в котором приняли участие 405 микропредпринимателей, показывает, что более половины получателей кредитов избежали бедности в течение пяти лет. В среднем активы их домохозяйств за этот период выросли почти на 16 000 долларов; зависимость группы от государственной помощи снизилась более чем на 60%.

С другой стороны, многие американские программы микрокредитования имеют ограниченный охват.Наш обзор более 33 кредитных программ в Калифорнии, например, показал, что каждая программа выдавала в среднем только семь кредитов в год и что слишком много доступного капитала — около половины — простаивало. Некоторые руководители программ объяснили небольшой объем кредитов отсутствием жизнеспособных предложений от людей, которые, вероятно, вернули бы деньги; другие сообщили об отсутствии спроса.

Некоторые руководители программ объяснили небольшой объем кредитов отсутствием жизнеспособных предложений от людей, которые, вероятно, вернули бы деньги; другие сообщили об отсутствии спроса.

Еще одной серьезной проблемой были чрезмерные накладные расходы. Годовые административные расходы одной программы микрокредитования в США, участвовавшей в нашем исследовании, более чем вдвое превышали стоимость всего портфеля.А высокие накладные расходы не привели к эффективному сбору платежей по кредиту. Программы понесли потери по кредитам, которые достигли 60%, и, таким образом, чтобы остаться в бизнесе, им приходилось зависеть от внешних субсидий.

Что вызвало эти неоднозначные результаты? Во-первых, программы США недостаточно агрессивны в попытках привлечь потенциальных микропредпринимателей. Работники программ в развивающихся странах буквально ходят по домам, чтобы распространять информацию. Напротив, американские программы обычно полагаются на газетную рекламу и объявления общественных служб. Они также медленно выплачивают средства: американским программам может потребоваться до 90 дней, чтобы предоставить наличные деньги. Программы микрокредитования стран третьего мира приносят деньги в течение недели или меньше.

Они также медленно выплачивают средства: американским программам может потребоваться до 90 дней, чтобы предоставить наличные деньги. Программы микрокредитования стран третьего мира приносят деньги в течение недели или меньше.

Во-вторых, американским программам трудно найти кредитоспособных кандидатов. Многим из тех, кто обращается за помощью, не хватает навыков управления малым бизнесом и достаточно большой клиентской базы. Наш опрос около 300 микропредпринимателей в районе Лос-Анджелеса показал, например, что почти у 70 из них не было этих основных компонентов «готовности к кредиту».Их положение контрастирует с положением большинства микропредпринимателей в странах третьего мира, которые могут быть, скажем, успешными уличными торговцами без особого формального образования или опыта. Им не нужно конкурировать с круглосуточным магазином на углу или универмагом в торговом центре.

В-третьих, заработная плата сотрудников программы в Соединенных Штатах намного выше, чем у их коллег в бедных странах, и это увеличивает накладные расходы. Программы США также сталкиваются с юридическими ограничениями на процентные ставки, которые они могут взимать, что еще больше усложняет их усилия по покрытию расходов.Программы третьего мира, напротив, имеют гораздо меньшие накладные расходы и могут взимать процентные ставки, превышающие 30%. Эти преимущества дают им более высокие шансы на достижение финансовой самодостаточности.

Программы США также сталкиваются с юридическими ограничениями на процентные ставки, которые они могут взимать, что еще больше усложняет их усилия по покрытию расходов.Программы третьего мира, напротив, имеют гораздо меньшие накладные расходы и могут взимать процентные ставки, превышающие 30%. Эти преимущества дают им более высокие шансы на достижение финансовой самодостаточности.

В-четвертых, высокие потери по кредитам в некоторых программах США часто являются результатом плохой управленческой практики. Наше исследование показало, что в некоторых программах отсутствовали учетные и информационные системы для обслуживания кредитов, мониторинга заемщиков и наказания неплательщиков. Заемщики, которые понимают, что управление программой слабое, менее заинтересованы в погашении своих кредитов.

Успешные программы в развивающихся странах управляются лучше. Латиноамериканская компания ACCION International, например, придерживается политики «нулевой терпимости» к невозврату кредитов. Кредитор ежедневно отслеживает дефолты и перекрывает доступ к услугам для заемщиков, которые не в состоянии погасить вовремя.

Кредитор ежедневно отслеживает дефолты и перекрывает доступ к услугам для заемщиков, которые не в состоянии погасить вовремя.

Можно ли решить проблемы с микрокредитованием в США? Наш ответ — квалифицированное да. У программ США есть значительные возможности для повышения их эффективности и охвата. Но необходимые изменения требуют сильной поддержки со стороны спонсоров микрокредитных инициатив — таких разнообразных организаций, как Ситибанк, Фонд Форда и Управление по делам малого бизнеса.

Для поощрения большей эффективности спонсорам необходимо разработать более строгие операционные стандарты в отношении накладных расходов на кредит, количества кредитов, выдаваемых на одного сотрудника, и, что, возможно, наиболее важно, времени, необходимого заемщику для получения средств. Затем необходимо последовательно использовать более строгие стандарты в качестве эталонов для оценки деятельности организации и принятия решений о финансировании.

Чтобы расширить охват, спонсоры должны убедиться, что потенциальные программы имеют репутацию в сообществе и что они предпримут интенсивные усилия для привлечения заемщиков. Сообщество разработчиков должно сосредоточиться на повышении кредитоспособности микропредпринимателей, помогая им приобрести управленческие навыки и получить доступ к новым рынкам. Например, программы могут помочь группам людей, производящих аналогичную продукцию, продавать ее за пределами местных рынков, как это делает Grameen Bank, помогая ткачам экспортировать свою продукцию в Соединенные Штаты.

Сообщество разработчиков должно сосредоточиться на повышении кредитоспособности микропредпринимателей, помогая им приобрести управленческие навыки и получить доступ к новым рынкам. Например, программы могут помочь группам людей, производящих аналогичную продукцию, продавать ее за пределами местных рынков, как это делает Grameen Bank, помогая ткачам экспортировать свою продукцию в Соединенные Штаты.

В конечном счете, сделать предпринимателями людей, у которых мало ресурсов, — это вопрос не только увеличения предложения капитала, но и удовлетворения спроса на него.

Сделать предпринимателей из людей с ограниченными ресурсами — это вопрос не только увеличения предложения капитала, но и удовлетворения спроса на него.

Версия этой статьи появилась в выпуске Harvard Business Review за ноябрь–декабрь 1999 г.Микрозаймы: ведущие некоммерческие организации и кредиторы SBA в 2022 году

Микрозаймы — это кредиты для малого бизнеса, которые по определению являются небольшими — во многих случаях менее 50 000 долларов США. Многие также имеют короткие сроки погашения и низкие процентные ставки.

Многие также имеют короткие сроки погашения и низкие процентные ставки.

Микрозаймы могут хорошо подойти владельцам бизнеса, которые не могут претендовать на традиционное финансирование, в том числе основателям стартапов и людям с ограниченной кредитной историей. Эти кредиты также обычно выдаются некоммерческими организациями, ориентированными на миссию, которые сосредоточены на кредитовании женщин, цветных людей и других малообеспеченных слоев населения.

Микрозаймы могут поддерживаться Управлением по делам малого бизнеса США или выдаваться микрофинансовыми организациями с альтернативными моделями кредитования. Многие микрокредиты обслуживают только определенные штаты или регионы.

Если вы хотите получить микрозайм, обратите внимание на некоторых кредиторов. Обратите внимание, что в дополнение к кредитам многие из этих кредиторов предоставляют бесплатное или недорогое обучение и бизнес-коучинг, чтобы помочь предпринимателям развить знания и навыки.

Посмотреть варианты кредита

с Fundera от NerdWallet

Микрокредиты SBA

Администрация малого бизнеса США поддерживает недорогие государственные кредиты для малого бизнеса через сеть частных кредиторов. Программа микрозаймов SBA предлагает кредиты на сумму до 50 000 долларов США для малого бизнеса. По данным Исследовательской службы Конгресса, его средний кредит составляет около 14 400 долларов США с процентной ставкой 6,5% по состоянию на январь 2021 года.

Программа микрозаймов SBA предлагает кредиты на сумму до 50 000 долларов США для малого бизнеса. По данным Исследовательской службы Конгресса, его средний кредит составляет около 14 400 долларов США с процентной ставкой 6,5% по состоянию на январь 2021 года.

Вот некоторые ведущие кредиторы микрокредитов SBA. Если в вашем районе их нет, веб-сайт SBA может помочь вам найти ближайший к вам микрокредит.

Преследование

Размер микрокредита: 10 000–50 000 долларов США.

Процентные ставки: до 9,125%.

Наличие: Нью-Джерси, Нью-Йорк и Пенсильвания.

Преследование обещает решение по микрокредитам SBA в течение двух рабочих дней и финансирование в течение пяти рабочих дней для соответствующих предприятий. Чтобы получить право, вам потребуется два или более лет в бизнесе, два или более сотрудника, положительный или безубыточный денежный поток и годовой доход более 120 000 долларов США, среди других требований.

CDC Small Business Finance

Размер микрозайма: от 20 000 до 50 000 долларов США.

Наличие: в некоторых округах Калифорнии.

CDC Small Business Finance предлагает микрокредиты, предназначенные для новых или начинающих предприятий.Эти кредиты могут быть использованы для оборотного капитала, приобретения бизнеса, покупки оборудования и многого другого; вам не нужно предоставлять залог для утверждения. Обратите внимание, однако, что CDC Small Business Finances выдает микрозаймы только в определенных округах Калифорнии.

Accompany Capital

Размер микрокредита: 500–50 000 долларов США.

Доступность: Нью-Йорк.

Бывший бизнес-центр для новых американцев, Accompany Capital предоставляет микрокредиты беженцам и иммигрантам, владельцам малого бизнеса в Нью-Йорке.Минимального кредитного рейтинга нет, но вам понадобится положительный денежный поток и все необходимые лицензии. В дополнение к этим микрокредитам, Accompany Capital также предоставляет кредиты на создание кредита на сумму до 2000 долларов США и проводит обучение тому, как улучшить свой кредитный рейтинг.

Жюстин Петерсен

Размер микрокредита: 500–50 000 долларов США.

Процентные ставки: 7,25%-11%.

Наличие: Миссури, восточный Канзас, а также южный и центральный Иллинойс.

Жюстин Петерсен, базирующаяся в Санкт-Петербурге.Louis предлагает микрокредиты SBA на сумму до 50 000 долларов США, а также необеспеченные кредиты на сумму до 3 000 долларов США. У Джастин Петерсен также есть программы микрозаймов через партнерское финансовое учреждение развития сообщества и Министерство сельского хозяйства США.

Community First Fund

Размер микрокредита: до 50 000 долларов США.

Процентные ставки: 7% и выше.

Наличие: Восточная Пенсильвания, южный Нью-Джерси и северный Делавэр.

Community First Fund — микрокредитная организация SBA, работающая в районе Филадельфии.Как и большинство микрокредиторов SBA, он предоставляет владельцам бизнеса капитал, а также коучинг и другую поддержку. И, как некоторые кредиторы SBA, он также предлагает альтернативные формы финансирования, такие как программа кредитования Affinity Group, где члены сообщества собираются вместе, чтобы получить финансовое образование и небольшие кредиты на строительство.

И, как некоторые кредиторы SBA, он также предлагает альтернативные формы финансирования, такие как программа кредитования Affinity Group, где члены сообщества собираются вместе, чтобы получить финансовое образование и небольшие кредиты на строительство.

Другие некоммерческие микрокредитные организации

Многие микрофинансовые организации также предлагают небольшие кредиты вне программы микрокредитования SBA.

Некоторые из этих микрокредитных организаций действуют так же, как кредиторы SBA, указанные выше, с аналогичными кредитными лимитами и процентными ставками.Другие, в том числе Kiva и Grameen, опираются на международный опыт микрофинансирования, чтобы представить альтернативные модели кредитования, основанные на социальных сетях и многом другом.

Accion Opportunity Fund

Размер микрозайма: от 5000 до 100 000 долларов США.

Процентные ставки: 5,99% и выше.

Доступность: по всей стране.

Фонд возможностей Accion, который является частью глобальной некоммерческой организации Accion, предоставляет кредиты для малого бизнеса компаниям, которые работают не менее одного года и имеют годовой объем продаж в размере 50 000 долларов США.Когда вы подаете заявку на получение микрокредита, Accion представит вам несколько предложений, все с разными условиями и процентными ставками, и вы сможете выбрать то, которое лучше всего соответствует вашим потребностям. Accion также предлагает бизнес-коучинг и наставничество.

LiftFund

Размер микрозайма: $23 427 — средний размер кредита LiftFund в 2020 году.

Процентные ставки: Не указано.

Наличие: Алабама, Арканзас, Флорида, Джорджия, Кентукки, Луизиана, Миссисипи, Миссури, Нью-Мексико, Нью-Йорк, Оклахома, Южная Каролина, Теннесси и Техас.

Компания LiftFund из Сан-Антонио предлагает кредиты для малого бизнеса предпринимателям в 14 штатах, в основном на юго-востоке. Заемщики также могут посещать групповые занятия и получать индивидуальные консультации от бизнес-тренеров.

Заемщики также могут посещать групповые занятия и получать индивидуальные консультации от бизнес-тренеров.

Pacific Community Ventures

Размер микрокредита: до 250 000 долларов США.

Процентные ставки: 4,25%-13%.

Наличие: Калифорния.

Pacific Community Ventures является кредитором по развитию сообщества, который предлагает кредиты на сумму до 250 000 долларов США малым предприятиям в Калифорнии.Вы должны быть в бизнесе как минимум год и, в идеале, быть прибыльным в течение шести месяцев. У большинства заемщиков есть по крайней мере один сотрудник, и нет минимального кредитного рейтинга.

Kiva США

Размер микрокредита: до 15 000 долларов США.

Доступность: по всей стране.

Kiva U.S. является частью Kiva, некоммерческой организации, работающей более чем в 80 странах. Чтобы получить беспроцентный микрозайм в размере до 15 000 долларов США через Kiva U.S. , заемщики должны подать заявку на предварительную квалификацию, а затем пригласить друзей и членов семьи одолжить это предприятие.Это помогает установить кредитоспособность заемщика. Как только это происходит, Кива открывает кредит людям, которые помогают собрать желаемую сумму. В общей сложности процесс сбора средств может занять около восьми недель, а на погашение кредита у заемщиков есть до 36 месяцев.

, заемщики должны подать заявку на предварительную квалификацию, а затем пригласить друзей и членов семьи одолжить это предприятие.Это помогает установить кредитоспособность заемщика. Как только это происходит, Кива открывает кредит людям, которые помогают собрать желаемую сумму. В общей сложности процесс сбора средств может занять около восьми недель, а на погашение кредита у заемщиков есть до 36 месяцев.

Grameen America

Размер микрозайма: в среднем 4500 долларов.

Наличие: В 18 городах США.

У Grameen America нетрадиционная система кредитования: заемщики должны сформировать группу с четырьмя другими женщинами, которым они доверяют.Затем эта группа вместе участвует в финансовом обучении. После этого каждый участник открывает сберегательный счет и получает микрокредит для создания собственного малого бизнеса. Женщины встречаются еженедельно, чтобы произвести выплаты и получить постоянное образование.

Другие варианты заимствования

Многие микрокредитные организации SBA также предлагают альтернативные формы финансирования, такие как программа кредитования Affinity Group от Community First Fund и кредиты на создание кредита от Accompany Capital.

Если микрокредит не предлагает вам достаточного финансирования, узнайте, можете ли вы претендовать на другие виды бизнес-кредитов, например, на традиционный срочный кредит или кредитную линию для бизнеса.Сравните такие факторы, как процентные ставки и время финансирования, чтобы найти то, что подходит для вашего бизнеса.

Если вы ищете капитал, но не знаете, с чего начать, подумайте о том, чтобы сначала связаться с кредитором в вашем районе, а затем изучить варианты финансирования.

Бывший штатный сотрудник NerdWallet Бенджамин Пиментел участвовал в написании этой статьи.

Как микрокредитование может помочь вам начать бизнес — BCL Circle — Кредиторы бизнеса и сообщества Техаса

Как микрокредитование может помочь вам начать бизнес

27 ноября 2017 г. • Брайан К.Маршалл Если вы хотите начать бизнес, вы, вероятно, думали о том, чтобы использовать свои сбережения, попросить друзей и семью о помощи, положить расходы на свою кредитную карту и подать заявку на традиционный банковский кредит. Первые два варианта работают хорошо, если вы немного нажрались и ваши близкие верят в ваши мечты так же сильно, как и вы. Третий может подвергнуть вашу личную кредитоспособность серьезной опасности, не говоря уже о том, что вам придется начислить сумасшедшие проценты. В-четвертых, традиционные банковские кредиты не всегда легко получить, если вы являетесь предпринимателем (возможно, это удивительно).Вот тут-то и появляются микрозаймы.

Первые два варианта работают хорошо, если вы немного нажрались и ваши близкие верят в ваши мечты так же сильно, как и вы. Третий может подвергнуть вашу личную кредитоспособность серьезной опасности, не говоря уже о том, что вам придется начислить сумасшедшие проценты. В-четвертых, традиционные банковские кредиты не всегда легко получить, если вы являетесь предпринимателем (возможно, это удивительно).Вот тут-то и появляются микрозаймы.

BCL of Texas поможет вам уравнять правила игры с помощью индивидуального плана кредитования, который поможет вам стратегически развивать свой бизнес. Наш фонд малого и разнообразного роста для предприятий, принадлежащих меньшинствам и женщинам, предлагает более гибкие требования к андеррайтингу и обеспечению, чем традиционные программы кредитования, и разработан специально для удовлетворения ваших потребностей как владельца малого бизнеса.

Как работают микрозаймы?

Если вы только начинаете финансировать свой бизнес, вы можете занять до 35 000–50 000 долларов у небольшой общественной некоммерческой организации, называемой микрокредитной организацией. Они работают с SBA (Ассоциация малого бизнеса), и их около 160 по всей стране. Думайте о них как о посредниках, контролируемых SBA. Конечно, есть также микрокредиторы, которые получают финансирование от государственных или местных органов власти, а не от SBA, а также другие, которые действуют через благотворительные фонды. Вы можете искать его на основе вашего географического региона или других критериев, характерных для вашего бизнеса. Если у вас есть микрозайм, который имеет короткий период времени и низкую процентную ставку, вы готовы позаботиться об этих начальных расходах и начать получать прибыль, чтобы вы могли погасить кредит.Даже те, кому нужен небольшой капитал или кто имеет ограниченную кредитную историю, имеют право подать заявку — на самом деле, эти описания применимы к большинству тех, кто выбирает микрозаймы в первую очередь.

Они работают с SBA (Ассоциация малого бизнеса), и их около 160 по всей стране. Думайте о них как о посредниках, контролируемых SBA. Конечно, есть также микрокредиторы, которые получают финансирование от государственных или местных органов власти, а не от SBA, а также другие, которые действуют через благотворительные фонды. Вы можете искать его на основе вашего географического региона или других критериев, характерных для вашего бизнеса. Если у вас есть микрозайм, который имеет короткий период времени и низкую процентную ставку, вы готовы позаботиться об этих начальных расходах и начать получать прибыль, чтобы вы могли погасить кредит.Даже те, кому нужен небольшой капитал или кто имеет ограниченную кредитную историю, имеют право подать заявку — на самом деле, эти описания применимы к большинству тех, кто выбирает микрозаймы в первую очередь.

С чего начать?

Начните с определения ваших расходов. Возможно, вы захотите поговорить с бухгалтером, чтобы он посмотрел на ваш бизнес-план и помог вам спланировать расходы в течение начального периода запуска. Как только вы узнаете, сколько денег вам понадобится, важно убедиться, что ваша прогнозируемая прибыль позволит вам вносить ежемесячные платежи по кредиту.Даже если вы не хотите работать с бухгалтером, вам необходимо создать бизнес-план по шаблону. Тогда вам нужно будет начать поиск микрокредита, который подходит именно вам. Вы можете найти его в своем районе, поговорив с другими владельцами бизнеса или бизнес-группами, а также вы можете проверить в онлайн-каталоге микрокредитования SBA. Будьте готовы внести залог, например, машину или дом, и вложить часть собственных денег. Для большинства кредиторов вам понадобится приличный кредитный рейтинг — что-либо ниже 575, вероятно, не сократит его.