Чистые активы: формула расчета по балансу

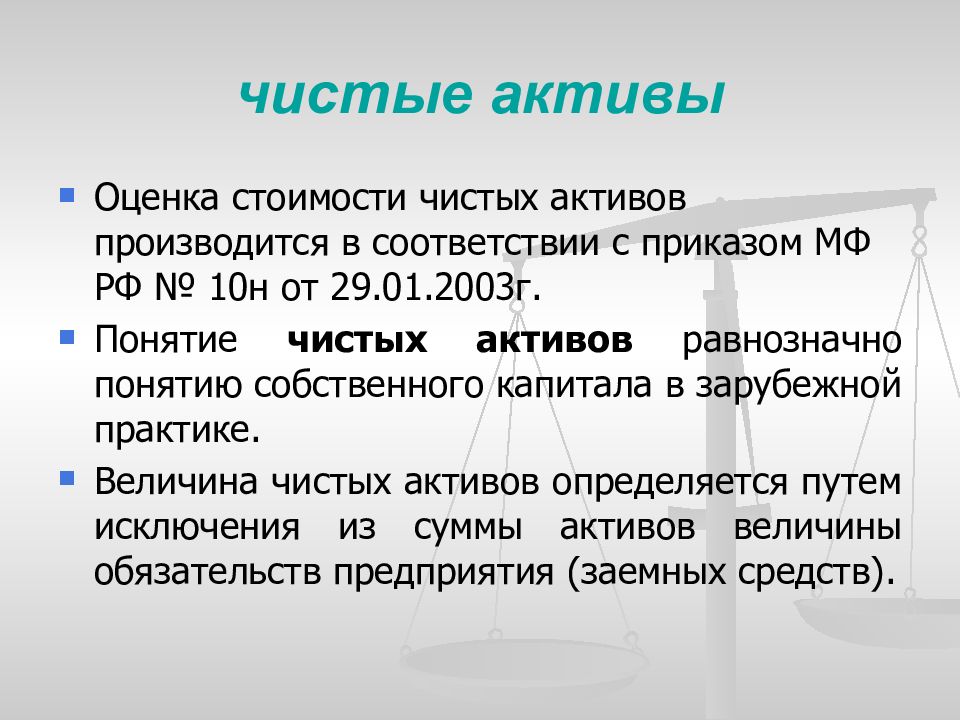

Расчет чистых активов по балансу выполняется согласно требованиям приказа № 84н от 28.08.14 г. Порядок обязаны применять АО, ООО, муниципальные/государственные унитарные предприятия, кооперативы (производственные и жилищные) и хозпартнерства. Рассмотрим подробно, что означает термин чистых активов, какое значение этот показатель имеет для оценки финансового состояния компании и по какому алгоритму рассчитывается.

Что определяет размер чистых активов в балансе

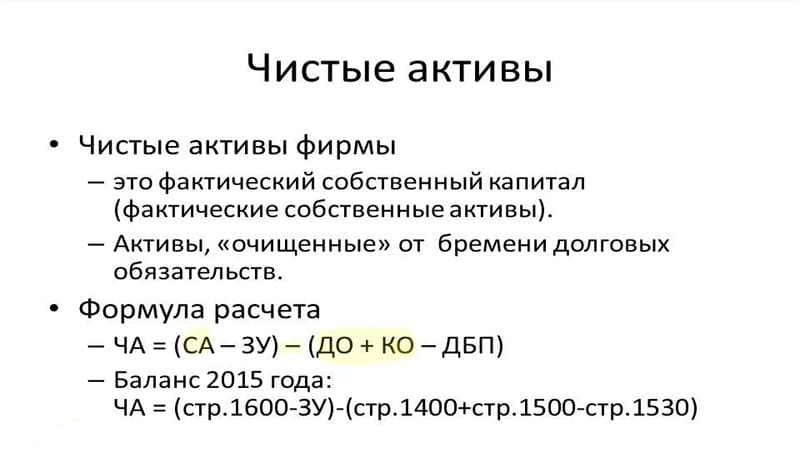

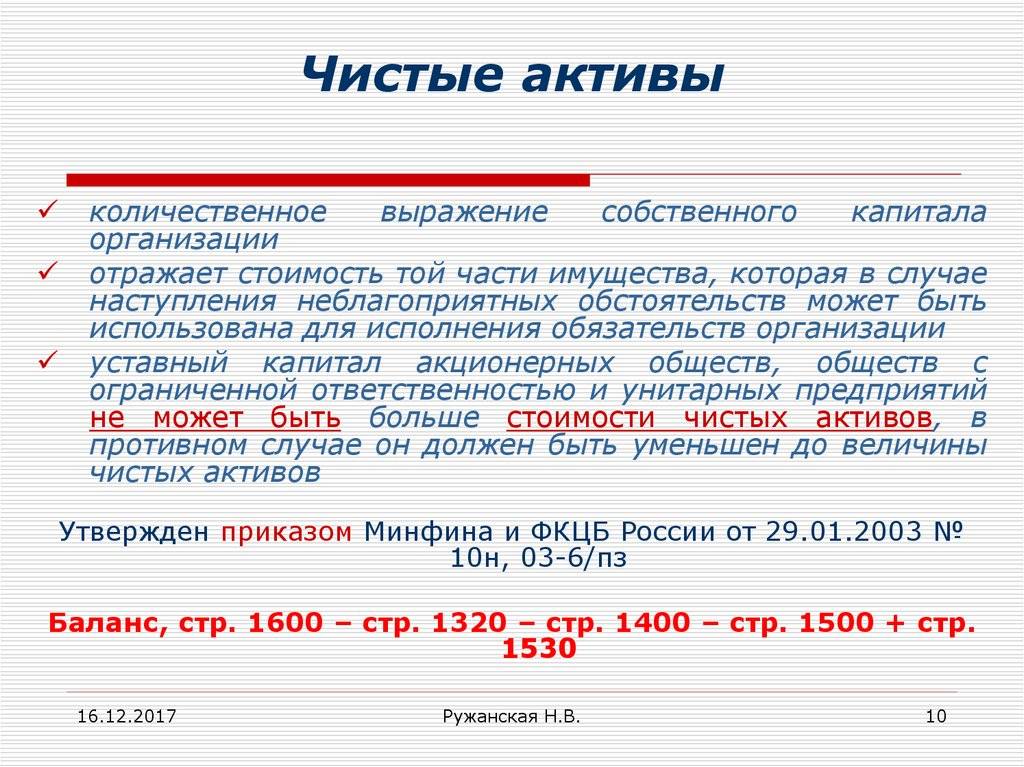

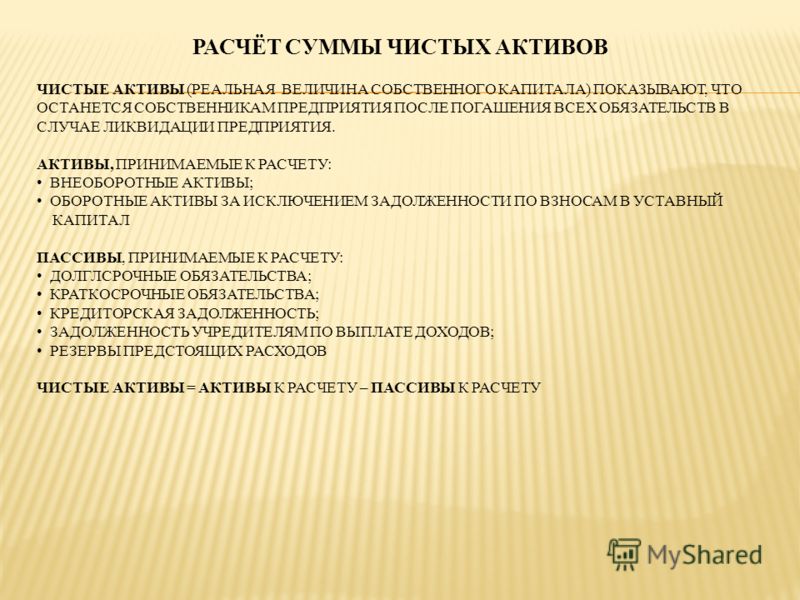

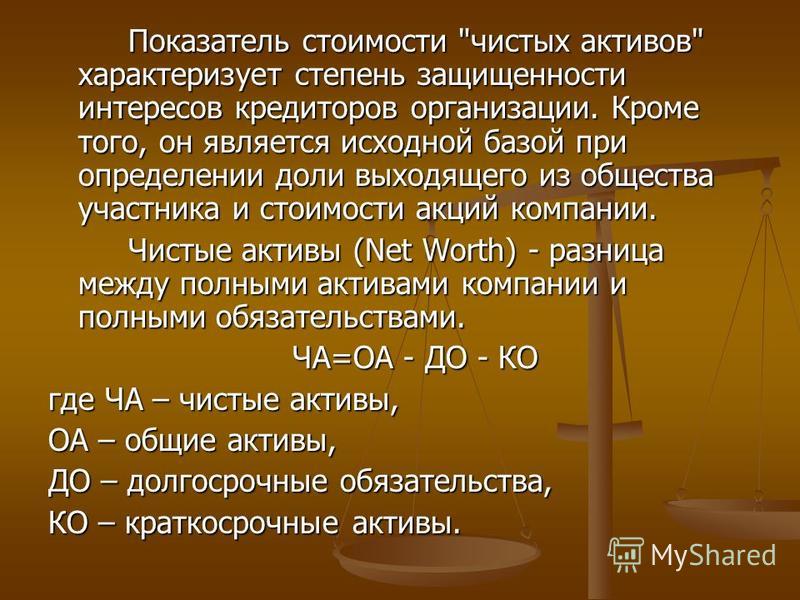

К чистым активам (ЧА) относятся те средства, которые останутся в собственности предприятия после погашения всех текущих обязательств. Определяются, как разница между величиной активов (ТМЦ, НМА, денежными средствами и вложениями и др.) и долгов (перед контрагентами, персоналом, бюджетом и внебюджетными фондами, банками и др.) с применением необходимых корректировок.

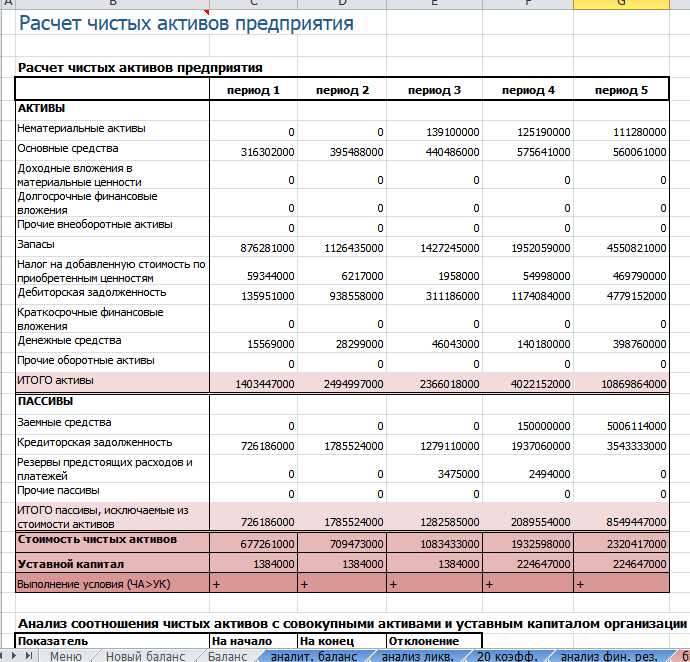

Расчет стоимости чистых активов по балансу выполняется по итогам отчетного периода (календарного года) с целью получения достоверной информации о финансовом состоянии компании, анализа и планировании дальнейших принципов работы, выплаты полученных дивидендов или действительной оценки бизнеса в связи с частичной/полной продажей.

Когда требуется определение чистых активов:

- Во время заполнения годовой отчетности.

- При выходе из компании участника.

- По требованию заинтересованных лиц – кредиторов, инвесторов, собственников.

- В случае увеличения величины уставного капитала за счет имущественных вкладов.

- При выдаче дивидендов.

Вывод – ЧА – это нетто-активы фирмы, образованные за счет собственного капитала и не обремененные какими-либо обязательствами.

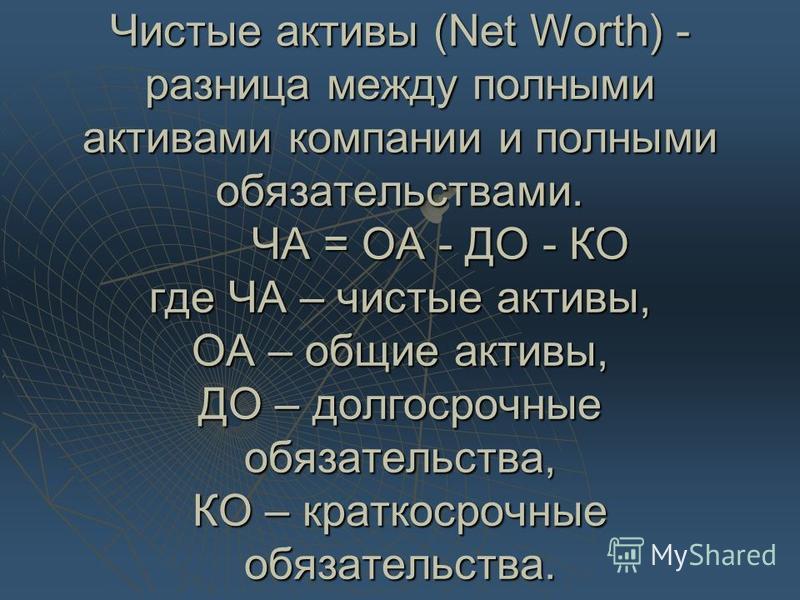

Чистые активы – формула

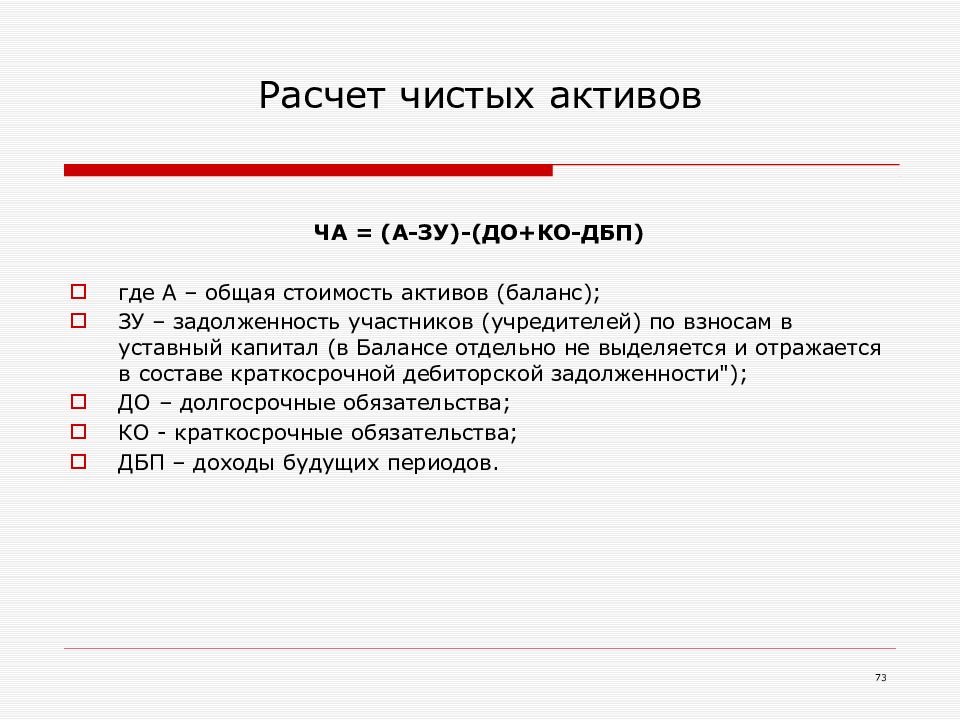

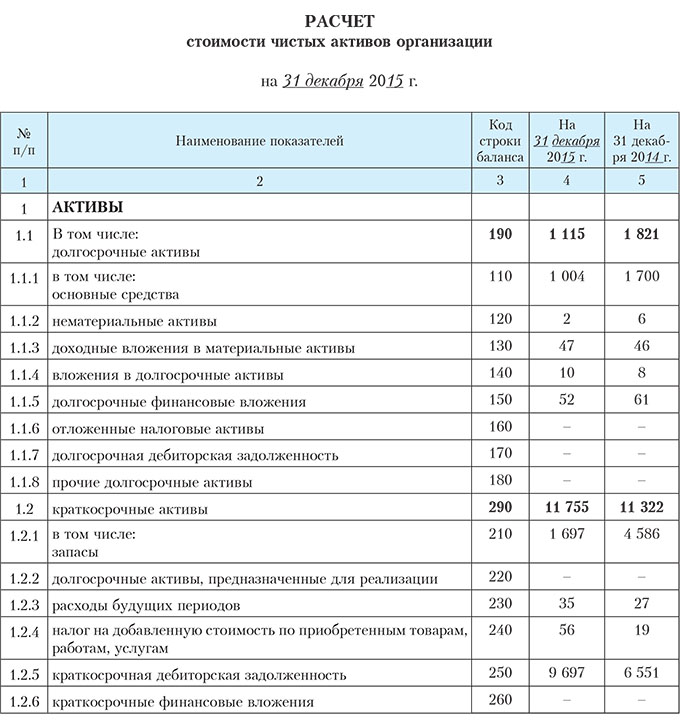

Для определения показателя в расчет включаются активы, кроме задолженности дебиторской участников/учредителей организации, и обязательства из раздела пассивов, за исключением тех доходов будущих периодов, которые возникли по причине получения госпомощи или безвозмездно переданного имущества.

Общая формула расчетов:

ЧА = (Внеоборотные активы + Оборотные активы – Долг учредителей – Долг акционеров в связи с выкупом акций) – (Долгосрочные обязательства + Краткосрочные обязательства – Доходы, относимые к будущим периодам)

Как посчитать чистые активы по строкам баланса:

ЧА = (стр. 1600 –ЗУ) – (стр. 1400 + стр. 1500 – ДБП)

1600 –ЗУ) – (стр. 1400 + стр. 1500 – ДБП)

Обратите внимание! Величина чистых активов (формула по балансу приведена выше), требует при расчете исключить объекты, принятые на забалансовый учет по счетам ответхранения, БСО, резервных фондов и др.

Чистые активы – формула расчета по балансу 2016

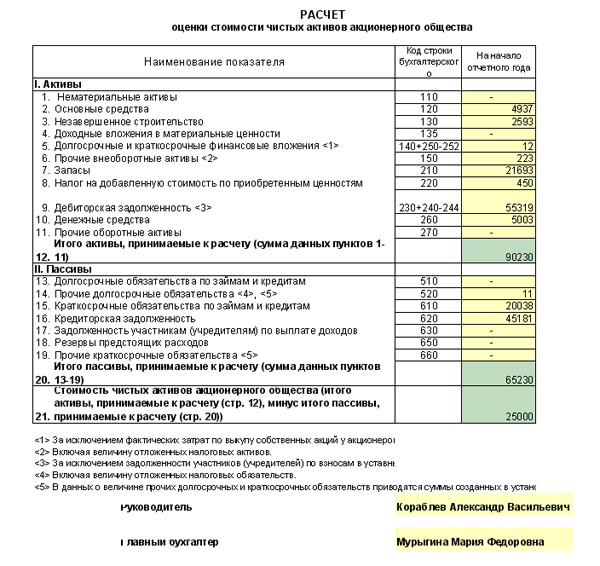

Расчет необходимо составить в понятном виде по самостоятельно разработанному бланку, который утверждается руководителем. Разрешается использовать действовавший ранее документ определения ЧА (Приказ № 10н Минфина). Указанная форма содержит все обязательные строки для заполнения.

Как рассчитать чистые активы по балансу – сокращенная формула

Стоимость чистых активов по балансу – формула 2016 может быть определена и другим, новым методом, который содержится в Приказе № 84н:

ЧА = Капиталы/резервы (стр. 1300) + ДБП (стр. 1530) – Долги учредителей

Анализ и контроль

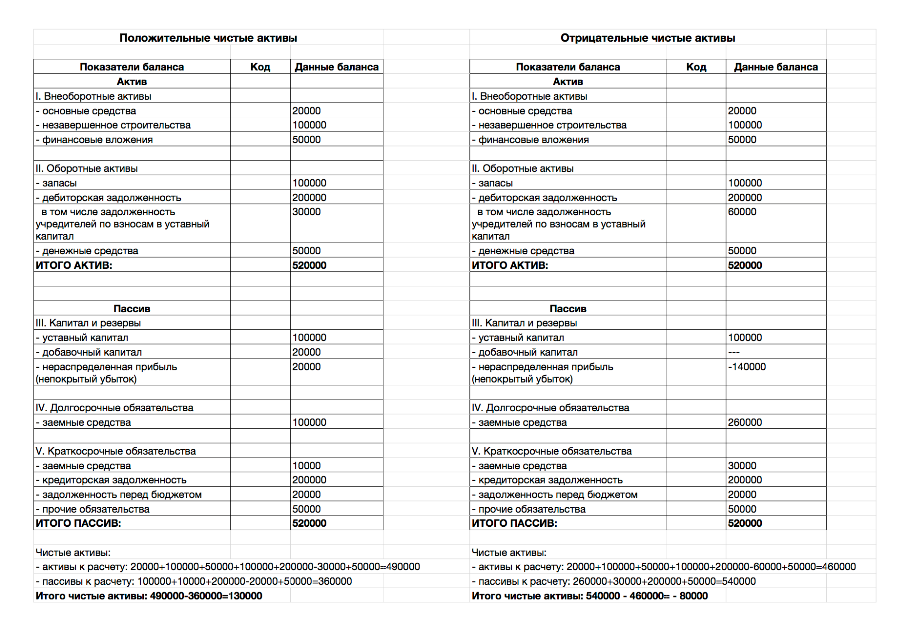

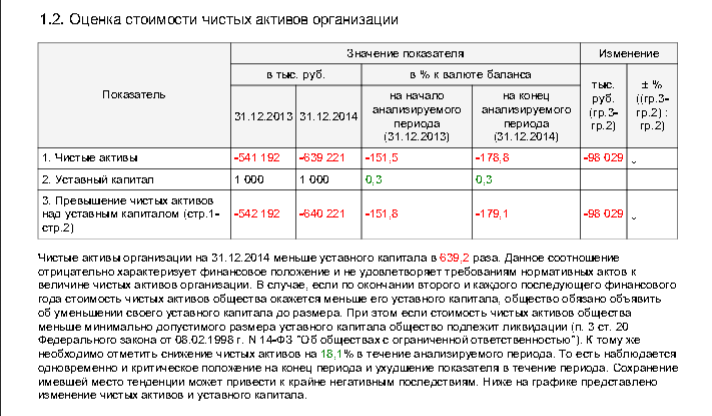

Размер Net Assets (ЧА) – один из основных экономических и инвестиционных показателей работы любого предприятия. Успешность, стабильность и надежность бизнеса характеризуется положительными значениями. Отрицательная величина показывает убыточность фирмы, возможную в скором будущем неплатежеспособность, вероятные риски банкротства.

Успешность, стабильность и надежность бизнеса характеризуется положительными значениями. Отрицательная величина показывает убыточность фирмы, возможную в скором будущем неплатежеспособность, вероятные риски банкротства.

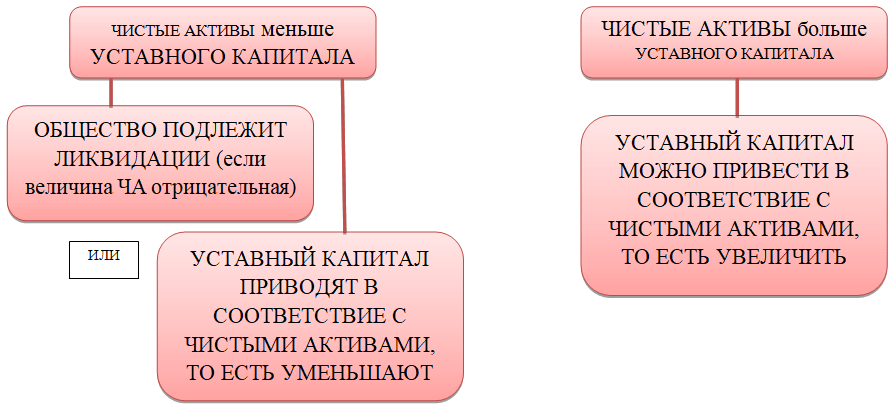

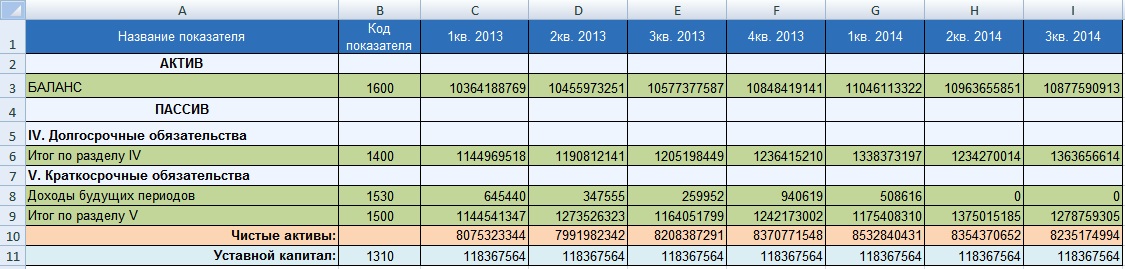

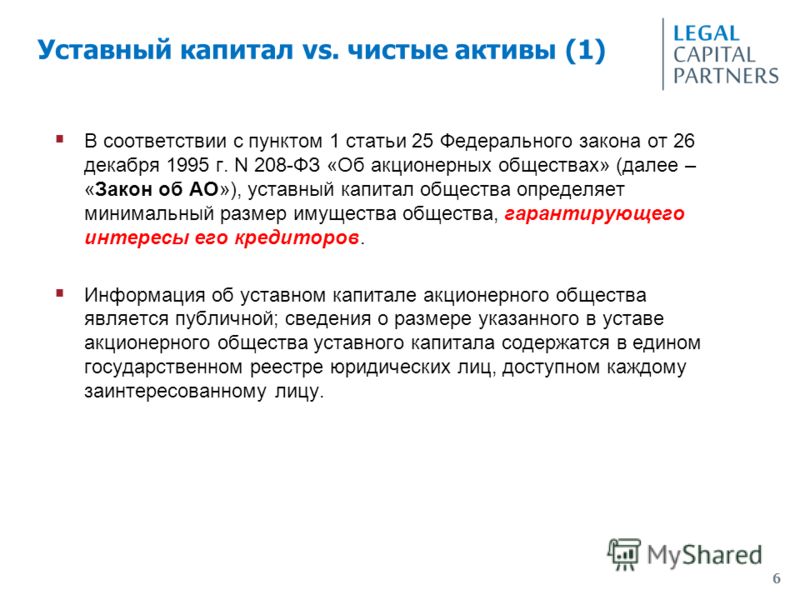

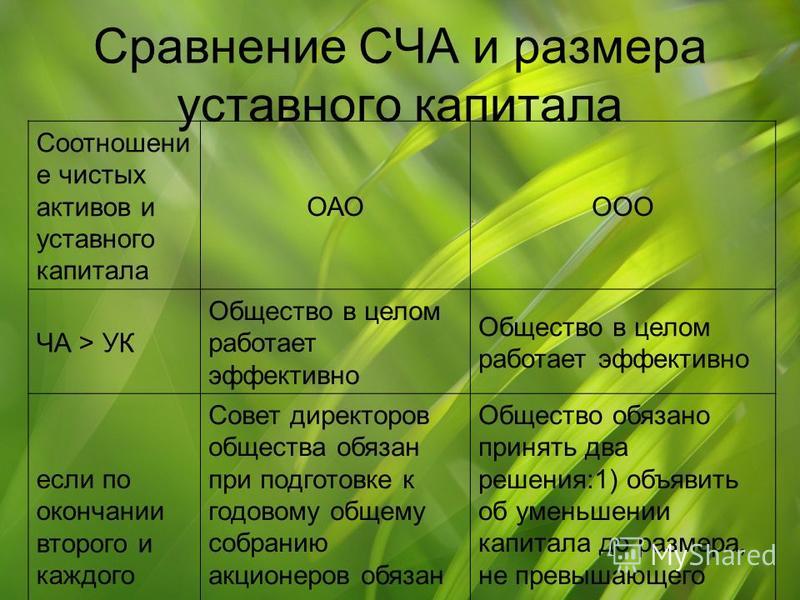

По результатам расчетных действий в динамике оценивается величины чистых активов, которые не должны быть меньше величины уставного капитала (УК) компании. Если снижение все-таки произошло, согласно законодательству РФ предприятие обязано уменьшить свой УК и официально зарегистрировать произведенные изменения в Едином реестре (закон № 14-ФЗ ст. 20 п. 3). Исключением являются вновь созданные организации, работающие первый год. Если же размер чистых активов меньше размера УК, предприятие может быть принудительно ликвидировано по решению ИФНС.

Дополнительно существует взаимосвязь между величиной ЧА и выплатой положенных дивидендов участникам/акционерам. Если после начисления дохода/дивидендов значение чистых активов снижается до критического уровня, требуется уменьшить размер начислений учредителям или полностью отменить операцию до достижения нормативно обозначенных соотношений.

Стоимость чистых активов в балансе – строка

В бухгалтерской отчетности организации содержатся все требуемые для математических расчетов показатели, выраженные в денежном эквиваленте. При этом берутся данные на конец отчетного периода. Когда необходимо определить значение на другую дату, следует составить промежуточные отчеты на конец квартала/месяца или полугодия.

Внимание! Величина чистых активов отображается также в стр. 3600 формы 3 (Отчет об изменении капитала). Если получена отрицательная величина, показатель заключается в круглые скобки.

Формула стоимости чистых активов | Калькулятор (Примеры с шаблоном Excel)

Формула стоимости чистых активов (Содержание)

- формула

- Примеры

- Калькулятор

Что такое формула стоимости чистых активов?

На языке взаимных фондов или биржевых фондов термин «чистая стоимость активов» относится к цене, по которой каждая единица торгуется (либо покупается, либо продается), и это очень важный показатель, который отслеживается ежедневно. Формула для чистой стоимости активов может быть получена путем вычитания всех обязательств из имеющихся активов фонда, а затем результат делится на общее количество находящихся в обращении паев или акций.

Формула для чистой стоимости активов может быть получена путем вычитания всех обязательств из имеющихся активов фонда, а затем результат делится на общее количество находящихся в обращении паев или акций.

Формула для чистой стоимости активов представлена как,

Net Asset Value = (Fund Assets – Fund Liabilities) / Total number of Outstanding Shares

Давайте рассмотрим пример, чтобы лучше понять расчет стоимости чистых активов.

Вы можете скачать этот шаблон Excel для формулы стоимости чистых активов здесь — Шаблон Excel для формулы стоимости чистых активовФормула стоимости чистых активов — пример № 1

Давайте возьмем пример взаимного фонда, завершившего сегодня торговый день, с общим объемом инвестиций в 1 500 000 долл. США и денежными средствами в эквиваленте 500 000 долл. США, в то время как обязательства на конец дня составляли 1 000 000 долл. США. Определите стоимость чистых активов фонда сегодня, если общее количество размещенных акций составляет 500 000.

США. Определите стоимость чистых активов фонда сегодня, если общее количество размещенных акций составляет 500 000.

Решение:

Активы фонда рассчитываются по формуле, приведенной ниже.

Активы фонда = Инвестиции + Денежные средства и их эквиваленты

- Активы фонда = 1 500 000 долларов США + 500 000 долларов США

- Активы фонда = 2 000 000 долларов

Чистая стоимость активов рассчитывается по формуле, приведенной ниже.

Чистая стоимость активов = (активы фонда — обязательства фонда) / общее количество размещенных акций

- Чистая стоимость активов = (2 000 000 — 1 000 000) / 500 000

- Чистая стоимость активов = $ 2 за акцию

Таким образом, стоимость чистых активов фонда составляла 2 доллара на акцию на конец дня.

Формула стоимости чистых активов — пример № 2

Давайте возьмем пример инвестиционной фирмы, которая управляет более крупным взаимным фондом. В конце дня следующая информация доступна для взаимного фонда. Рассчитайте стоимость чистых активов.

В конце дня следующая информация доступна для взаимного фонда. Рассчитайте стоимость чистых активов.

Решение:

Активы фонда рассчитываются по формуле, приведенной ниже.

Активы фонда = рыночная стоимость ценных бумаг, находящихся в распоряжении фонда + накопленный доход + денежные средства и их эквиваленты

- Активы фонда = 60 000 000 долларов США + 8 000 000 долларов США + 10 000 000 долларов США

- Активы фонда = 78 000 000 долларов

Обязательства фонда рассчитываются по формуле, приведенной ниже

Обязательства фонда = Начисленные расходы + Краткосрочные обязательства + Долгосрочные обязательства

- Обязательства фонда = 1 000 000 долларов США + 2 000 000 долларов США + 12 000 000 долларов США

- Обязательства фонда = 15 000 000 долларов

Чистая стоимость активов рассчитывается по формуле, приведенной ниже

Чистая стоимость активов = (активы фонда — обязательства фонда) / общее количество размещенных акций

- Чистая стоимость активов = (78 000 000 — 15 000 000 долларов США) / 10 000 000 долларов США

- Чистая стоимость активов = $ 6, 30 за акцию

Таким образом, чистая стоимость активов фонда составляет 6, 30 долл . США за акцию .

США за акцию .

Формула стоимости чистых активов — пример № 3

Давайте возьмем живой пример управляемого взаимного фонда Fidelity Investments под названием U.Fund College Portfolio по состоянию на 30 июня 2018 года. Следующая информация доступна для взаимного фонда. Рассчитайте стоимость чистых активов.

Решение:

Активы фонда рассчитываются по формуле, приведенной ниже.

Активы фонда = Инвестиции в ценные бумаги + Дебиторская задолженность за проданные инвестиции + Дебиторская задолженность за проданные единицы + Распределение дебиторской задолженности

- Активы фонда = 502 002 366 долл. США + 3 842 604 долл. США + 136 861 долл. США + 706 826 долл. США

- Активы фонда = 506 688 657 долл. США

Обязательства фонда рассчитываются по формуле, приведенной ниже.

Обязательства фонда = подлежащие уплате за приобретенные инвестиции + начисленные расходы + подлежащие уплате за погашенные единицы

- Обязательства фонда = 4 130 402 долл.

США + 83 290 долл. США + 556 155 долл. США

США + 83 290 долл. США + 556 155 долл. США - Обязательства фонда = 4 769 847 долл. США

Чистая стоимость активов рассчитывается по формуле, приведенной ниже

Чистая стоимость активов = (активы фонда — обязательства фонда) / общее количество размещенных акций

- Чистая стоимость активов = (506 688 657 долл. США — 4 769 847 долл. США) / 24 614 310

- Чистая стоимость активов = $ 20, 39 за акцию

Таким образом, чистая стоимость активов U.Fund College Portfolio по состоянию на 30 июня 2018 года составляла 20, 39 долл. США на акцию .

объяснение

Формула для чистой стоимости активов может быть получена с помощью следующих шагов:

Шаг 1: Во-первых, определите общие активы фонда, и примерами таких активов могут быть инвестиции, денежные средства и их эквиваленты, рыночные ценные бумаги, дебиторская задолженность и т. Д.

Шаг 2: Затем определите общую сумму обязательств фонда и примерами таких обязательств могут быть задолженность, начисленные расходы и т. Д.

Д.

Шаг 3: Затем определите общее количество находящихся в обращении акций фонда, доступных на рынке.

Шаг 4: Наконец, чистая стоимость активов может быть получена путем вычета обязательств фонда (шаг 2) из активов фонда (шаг 1), а затем результат делится на общее количество находящихся в обращении акций (шаг 3). как показано ниже.

Чистая стоимость активов = (активы фонда — обязательства фонда) / общее количество размещенных акций

Релевантность и использование формулы чистой стоимости активов

С точки зрения аналитиков взаимных фондов и инвесторов важно понимать концепцию стоимости чистых активов, поскольку это балансовая стоимость взаимного фонда. Стоимость чистых активов взаимного фонда также аналогична рыночной цене акции и, как таковая, помогает в сравнении фонда с другими взаимными фондами или отраслевым эталоном.

Калькулятор формулы чистых активов

Вы можете использовать следующий калькулятор формулы чистой стоимости активов

| Активы фонда | |

| Обязательства фонда | |

| Общее количество размещенных акций | |

| Чистая стоимость активов | |

| Чистая стоимость активов = |

|

|

Рекомендуемые статьи

Это руководство по формуле стоимости чистых активов. Здесь мы обсудим, как рассчитать чистую стоимость активов, а также на практических примерах. Мы также предоставляем калькулятор стоимости чистых активов с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсудим, как рассчитать чистую стоимость активов, а также на практических примерах. Мы также предоставляем калькулятор стоимости чистых активов с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Формула для внутреннего роста

- Шаблон формулы покрытия в формате Excel

- Расчет эффективной налоговой ставки

- Примеры формулы корреляции

Формула расчета чистых активов по балансу. Узнаем как рассчитать чистые активы по балансу: формула расчета. Расчет чистых активов ООО: формула расчета

Существует достаточно большое количество финансовых показателей, которые могут охарактеризовать то, насколько эффективна бизнес-модель той или иной коммерческой фирмы. В числе таковых — чистые активы. Данный показатель может заинтересовать инвестора, партнера, кредитора, он полезен также и для менеджеров фирмы, отвечающих за ее развитие. Как подсчитывается величина чистых активов в современных российских компаниях? Какие учетные данные могут при этом использоваться?

Что такое чистые активы?

Изучим для начала сущность термина, о котором идет речь. Чистые активы представляют собой финансовый показатель, который определяется как разница между всеми активами организации (ООО или АО), которые приняты к учету, и пассивами, также учитываемыми в бухгалтерии. При этом определение цифр по каждому из составляющих формулы чистых активов осуществляется, как правило, исходя из положений нормативно-правовых актов, а также различных приказов и писем государственных ведомств. Но существуют также формулы расчета данного показателя, определяемые в научной и экспертной среде. Но, прежде чем исследовать их, полезно будет изучить то, в какой структуре могут быть представлены чистые активы компании.

Чистые активы представляют собой финансовый показатель, который определяется как разница между всеми активами организации (ООО или АО), которые приняты к учету, и пассивами, также учитываемыми в бухгалтерии. При этом определение цифр по каждому из составляющих формулы чистых активов осуществляется, как правило, исходя из положений нормативно-правовых актов, а также различных приказов и писем государственных ведомств. Но существуют также формулы расчета данного показателя, определяемые в научной и экспертной среде. Но, прежде чем исследовать их, полезно будет изучить то, в какой структуре могут быть представлены чистые активы компании.

Структура чистых активов

Как мы отметили выше, рассматриваемый показатель исчисляется как разница между собственно суммой всех активов и пассивов. В соответствии с распространенной в среде российских экономистов точкой зрения, в состав первых должны включаться:

- внеоборотные активы, представленные основными средствами, нематериальными ресурсами, незавершенным строительством, долгосрочными инвестициями;

- оборотные активы, представленные различными запасами, дебиторскими долгами, краткосрочными инвестициями, НДС по приобретенным товарно-материальным ценностям.

При этом из состава оборотных активов эксперты рекомендуют исключать расходы предприятия на выкуп акций в целях их продажи либо вывода с рынка, а также долги учредителей по платежам в уставный капитал. В свою очередь, в структуре пассивов должны присутствовать:

- долгосрочные и краткосрочные обязательства по корпоративным займам;

- кредиторские долги;

- резервы, относящиеся к предстоящим расходам;

- долги перед учредителями по перечислению доходов.

Также формула чистых активов, основанная на рассматриваемой структуре таковых, предполагает включение в первый и второй показатель любых других сведений, что могут быть тем или иным образом классифицированы как ресурсы фирмы либо ее обязательства. Выше мы отметили, что в качестве источников методологии, которая может быть применена для исчисления финансового показателя, о котором идет речь, могут использоваться различные правовые акты. Так, одним из основных действующих НПА, регулирующих расчет чистых активов, является Приказ Минфина от 28. 08.2014 года № 84н. Рассмотрим то, как рассчитать чистые активы (формула их определения, фактически, также представлена в указанном НПА) предлагает Министерство финансов.

08.2014 года № 84н. Рассмотрим то, как рассчитать чистые активы (формула их определения, фактически, также представлена в указанном НПА) предлагает Министерство финансов.

Определение чистых активов по методу Минфина

Главное финансовое ведомство рекомендует определять показатель, о котором идет речь, следующим способом.

Во-первых, предприятию нужно суммировать все учтенные активы и пассивы. При этом данные на забалансовых бухгалтерских счетах, как полагают специалисты Минфина, не должны приниматься во внимание.

Во-вторых, формула чистых активов по методу Министерства финансов РФ предполагает исключение из активов таких показателей, как долги учредителей (акционеров, собственников) по платежам в уставный капитал либо в акции (в этом смысле позиция Минфина совпадает с подходом экспертов, который мы рассмотрели выше), из пассивов — доходы будущих периодов, что связаны с государственной поддержкой, а также безвозмездным получением какого-либо имущества.

Еще один нюанс определения величины чистых активов в соответствии с рассматриваемой методологией — оба параметра формулы их исчисления должны рассчитываться исходя из стоимости, что отражена в бухгалтерском балансе. При этом формула расчета чистых активов, предложенная Минфином, в целом схожа по своей концепции с иными распространенными в среде экономистов подходами, которые также предполагают задействование цифр из бухгалтерского баланса. Изучим теперь то, каким образом рассматриваемый показатель может вычисляться на практике.

При этом формула расчета чистых активов, предложенная Минфином, в целом схожа по своей концепции с иными распространенными в среде экономистов подходами, которые также предполагают задействование цифр из бухгалтерского баланса. Изучим теперь то, каким образом рассматриваемый показатель может вычисляться на практике.

Как рассчитываются чистые активы на практике?

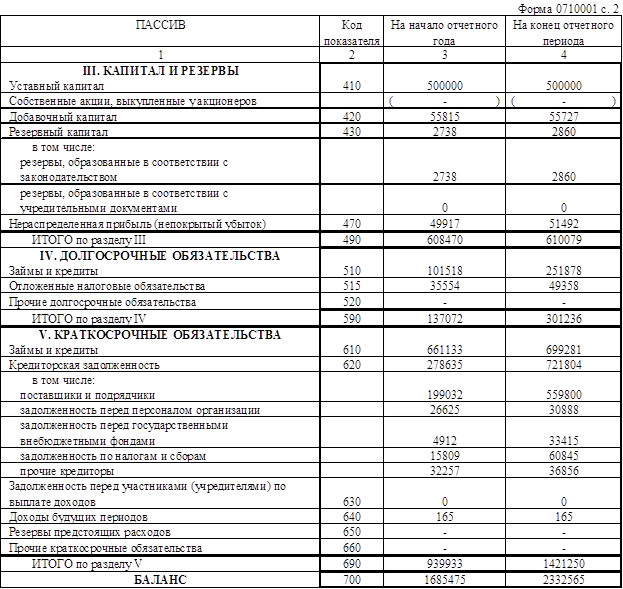

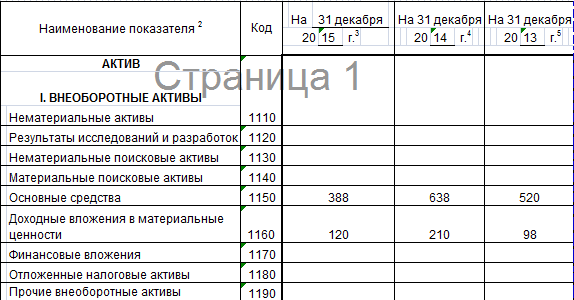

Формула расчета чистых активов, в принципе, имеет очень простую структуру. Главное — иметь доступ к цифрам, которые в ней используются. Основным источником таковых, как мы отметили выше, является бухгалтерский баланс организации. Если брать соответствующий учетный документ в том формате, в котором он утвержден в России, то сведения об активах фирмы содержатся главным образом в строке 1600, о пассивах — в строках 1400 и 1500.

При этом если следовать рекомендациям Минфина РФ и вычитать из первых долги учредителей по платежам в уставный капитал, из вторых — доходы будущих периодов, то нам также пригодятся данные по бухучету, отражающие величину первого показателя (как правило, это дебет счета 75), а также цифры по строке 1530 (для второго параметра).

Таким образом, формула чистых активов будет применяться по определенному алгоритму. Изучим его в подробностях.

Формула чистых активов: структура и схема

- Первым делом вычитаем из цифры по строке 1600 показатель, отражающий долги учредителей перед фирмой по взносам в уставный капитал.

- После суммируем показатели по строкам 1400 и 1500 баланса.

- Далее вычитаем из получившегося результата цифру по строке 1530.

- Завершающим действием будет вычитание из цифры, получившейся в результате вычитания из 1600 величины долгов, показателя, получившегося по факту последнего вычисления.

Как формула чистых активов может выглядеть схематично? Условимся сокращенно именовать рассматриваемый показатель как ЧА, строки бухгалтерского баланса — СТР, счета бухучета — СЧ.

В результате формула расчета чистых активов по балансу будет выглядеть так:

- ЧА = (СТР 1600 — СЧ 75) — (СТР 1400 + СТР 1500 — СТР 1530).

Изучив то, каким образом рассчитывается соответствующий финансовый показатель, рассмотрим, каким образом он может применяться на практике.

В чем заключается практическое значение показателя чистых активов?

Величина чистых активов — один из ключевых индикаторов эффективности бизнес-модели компании. Главный критерий здесь — положительное или отрицательное значение соответствующего показателя. В первом случае правомерно говорить о прибыльности компании, и ее высокой инвестиционной привлекательности. В свою очередь, если формула чистых активов по балансу показала отрицательный результат — скорее всего, фирма имеет определенные проблемы.

Как правильно интерпретировать величину чистых активов?

Многое в интерпретации рассматриваемого показателя зависит от конкретного этапа развития бизнеса. Для молодых компаний, стартапов, отрицательные значения не столь критичны, как для бизнесов, присутствующих на рынке продолжительное время. Для фирм, которые присутствуют в высокорентабельных сегментах, отрицательный показатель чистых активов также допустим, но опять же, желательно, чтобы он наблюдался недолго.

Такой показатель, как чистые активы, полезно наблюдать в динамике, на протяжении нескольких лет. Либо, задействуя данные из текущего бухучета, отслеживать его ежемесячно или ежеквартально.

Чистые активы как фактор управления бизнесом

Определенное значение результаты подсчетов чистых активов имеют с точки зрения управления бизнесом. Например, расчет чистых активов ООО (формула для соответствующих обществ и АО будет одинаковой) может быть полезен:

- в тех случаях, когда уставной капитал увеличивается посредством имущества ООО;

- при выкупе обществом у акционеров ценных бумаг, при выходе одного из участников ООО из бизнеса;

- при выплате соучредителям общества дивидендов;

- при формировании отчетов перед инвесторами;

- при анализе эффективности бизнес-модели общества по требованию собственника;

- как дополнительный источник данных о финансовом состоянии фирмы при рассмотрении кредитных заявок банком либо в ходе взаимодействия с потенциальными инвесторами.

Таким образом, исчисление показателя, о котором идет речь, полезно как с точки зрения отчетности организации перед заинтересованными лицами, так и в аспекте осуществления аналитической работы менеджеров, направленной на оптимизацию бизнес-процессов.

Рассмотрев вопрос, как рассчитать чистые активы по балансу (формула, используемая для этого, также была нами изучена), полезно будет обратить внимание на ряд терминологических нюансов, связанных с практическим использованием соответствующего показателя в качестве характеристики финансового положения предприятия.

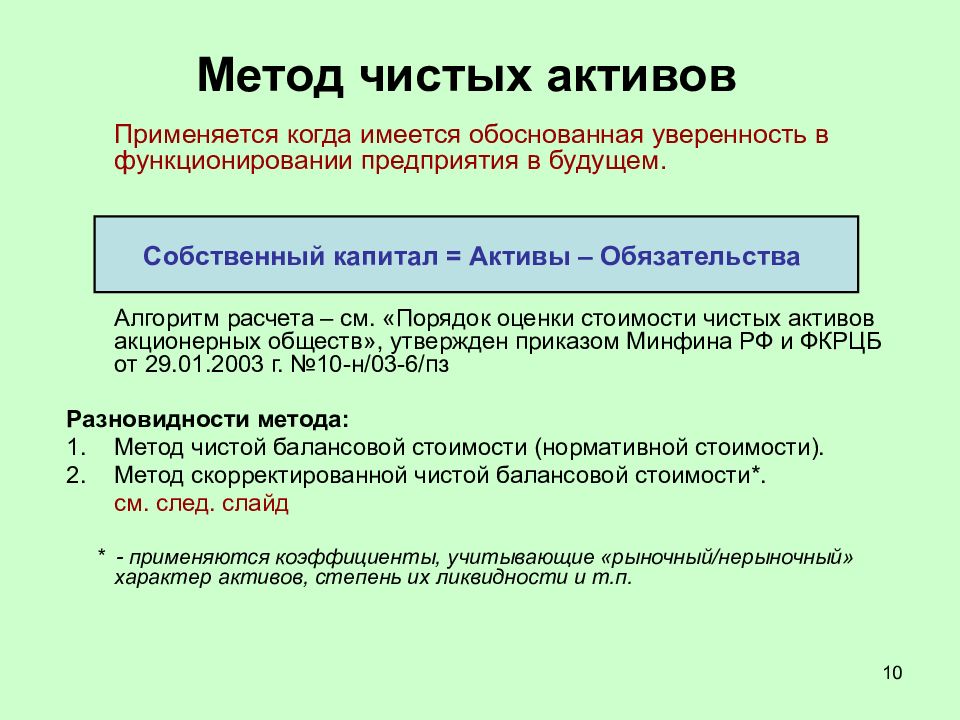

Чистые активы или собственный капитал

Так, например, некоторые эксперты считают, что термин, о котором идет речь, должен отождествляться с понятием собственного капитала. Есть и иная точка зрения на данный тезис. Что касается нормативного регулирования экономических процессов — в соответствующих российских НПА два указанных понятия, в целом, рассматриваются как очень схожие либо идентичные.

Например, в ФЗ № 226 от 18. 07.2011 года указано, что для банковских организаций должны рассчитываться не чистые активы, а как раз таки собственные средства в том порядке, что зафиксирован в НПА, издаваемых ЦБ РФ. Еще один примечательный источник права — Письмо Банка России № 350, изданное 28.10.1996 г. В нем указано, что чистые активы — это показатель, который соответствует понятию собственного капитала банка.

07.2011 года указано, что для банковских организаций должны рассчитываться не чистые активы, а как раз таки собственные средства в том порядке, что зафиксирован в НПА, издаваемых ЦБ РФ. Еще один примечательный источник права — Письмо Банка России № 350, изданное 28.10.1996 г. В нем указано, что чистые активы — это показатель, который соответствует понятию собственного капитала банка.

Таким образом, что касается кредитно-финансовых организаций, в них рассматриваемые понятия следует рассматривать как тождественные. Поэтому, как считают некоторые исследователи, утвержденная в том же Приказе Минфина № 84н и применяемая для подсчета такого показателя, как чистые активы ООО, формула, в принципе, может применяться также и в целях определения величины собственного капитала компании. Который, в свою очередь, также является важнейшим показателем эффективности бизнеса.

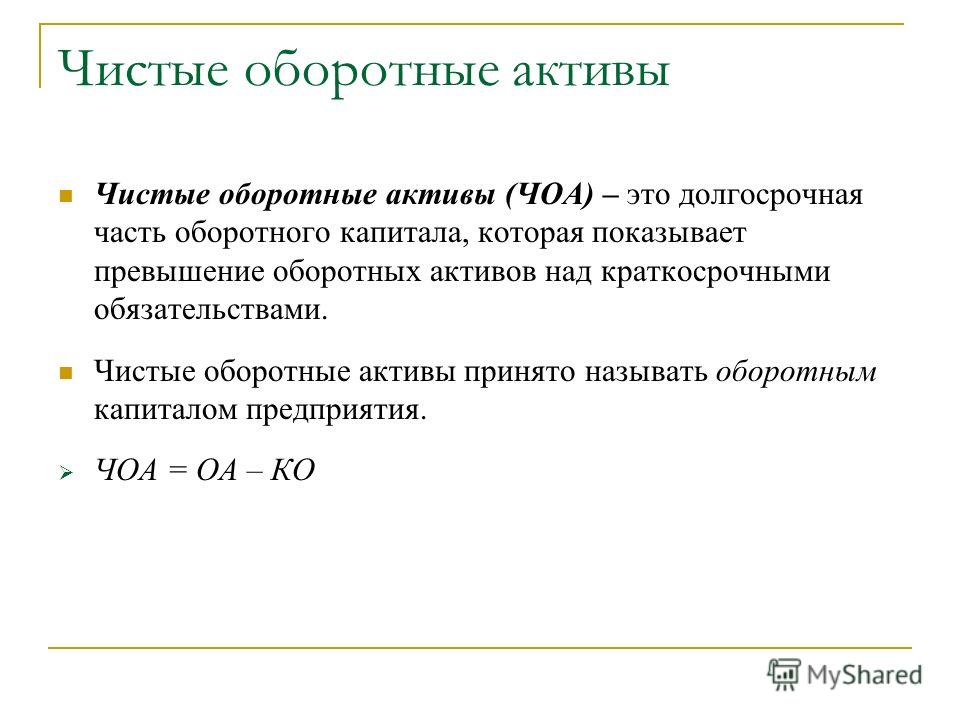

Существует термин, очень близкий по звучанию рассматриваемому, — «чистые оборотные активы».

Что такое чистые оборотные активы

Под чистыми оборотными активами подразумевается сумма собственного капитала фирмы (то есть в одной из интерпретаций — тех же чистых активов), а также долгосрочных обязательств, уменьшенных на величину внеоборотных активов. Некоторые эксперты определяют рассматриваемый показатель как разницу между общей суммой активов фирмы, которые классифицируются как оборотные, и суммой всех тех обязательств компании, что относятся к краткосрочным.

Некоторые эксперты определяют рассматриваемый показатель как разницу между общей суммой активов фирмы, которые классифицируются как оборотные, и суммой всех тех обязательств компании, что относятся к краткосрочным.

Что показывают чистые оборотные активы

Чистые оборотные активы — показатель, который чаще всего используется для оценки финансово-хозяйственной устойчивости фирмы в аспекте наличия у нее ресурсов для погашения текущих долгов, а также инвестирования в расширение производства. Термин, о котором идет речь, имеет еще одно распространенное название — чистый рабочий капитал.

Таким образом, инвестор, рассматривая перспективы вложений в ту или иную фирму (например, в ООО), может обращать внимание также и на чистые оборотные активы. Формула расчета таковых может быть дополнена теми, что задействуются для определения величины собственного капитала. Чем больше оба показателя — тем более привлекательной для инвестирования может быть фирма.

как подсчитать чистые активы своими силами — Контур.

Эксперт — СКБ Контур

Эксперт — СКБ КонтурЧистые активы – это активы, свободные от всех долговых обязательств, от которых зависит эффективность деятельности компании. А в обществах с ограниченной ответственностью чистые активы показывают реальную стоимость доли каждого из участников.

Подробная инструкция по расчету чистых активов от профессионалов далее.

Аналитик сервиса «Эксперт» Екатерина Карсакова рассказывает, как высчитать показатель чистых активов самостоятельно. Для этого:

- Посчитайте сумму активов. В форме бухгалтерского баланса эта величина уже рассчитана и отражена в строке 1600, которая определяется как сумма внеоборотных (строка 1100) и оборотных (строка 1200) активов. При расчете чистых активов не учитывается задолженность учредителей по взносам в уставный капитал (далее ЗУ), в форме баланса для этого показателя отдельной строки не предусмотрено, его значение включается в сумму краткосрочной дебиторской задолженности. Формулой расчета активов является: строка 1600 – ЗУ.

- Посчитайте сумму пассивов. Нужно сложить долгосрочные (строка 1400) и краткосрочные (строка 1500) обязательства. Учитывая, что в расчете суммы пассивов не участвуют капиталы и резервы и доходы будущих периодов, из полученной суммы необходимо вычесть сумму доходов будущих периодов, отображаемую по строке 1530. Тогда получаем следующую формулу для расчета суммы пассива: стр.1400+стр.1500-стр.1530.

- Рассчитайте чистые активы. Для этого из суммы активов вычтите сумму пассивов. Формула для подсчета суммы чистых активов: (стр.1600- ЗУ) — (стр.1400+стр.1500-стр.1530).

Чтобы использовать время эффективнее, не тратя его на расчет чистых активов своими силами, воспользуйтесь сервисом «Эксперт». В нем показатель чистых активов по умолчанию включен в отчет о финансовом состоянии предприятия. Став клиентом «Эксперта», вы также сможете выявлять вероятность выездной налоговой проверки, возможность банкротства и уровень кредитоспособности. А еще для вас будут доступны индивидуальные советы по улучшению бизнеса.

Подключиться к сервису можно на странице покупки.

_______________________________________________________________________________ | ||||

(наименование, дата и номер регистрации проспекта эмиссии ПИФа) | ||||

___________________________________________________________________________________________ | ||||

(наименование управляющей компании) | ||||

___________________________________________________________________________________________ | ||||

(местонахождение управляющей компании и номер телефона для справок) | ||||

___________________________________________________________________________________________ | ||||

(наименование органа, выдающего лицензию управляющей компании, номер и дата выдачи лицензии) | ||||

| (млн сумов) | ||||

| Источники информации | На дату, предшествующую дате оценки | На дату оценки | Отклонение | |

| 1 | 2 | 3 | 4 | 5 = 4-3 |

I. Активы ПИФа Активы ПИФа | ||||

| 1.1. Долгосрочные финансовые вложения по оценочной стоимости, всего | строка 1, графа 3 справки о составе и структуре активов ПИФа | |||

| 1.2. Краткосрочные финансовые вложения по оценочной стоимости, всего | строка 2, графа 3 справки о составе и структуре активов ПИФа | |||

| 1.3. Оценочная стоимость долгосрочных и краткосрочных финансовых вложений — всего (строка 1.1 + строка 1.2) | ||||

| 1.4. Расчеты с дебиторами | данные аналитического бухгалтерского учета по счетам учета задолженности дебиторов | |||

1. 5. Стоимость накопленного дохода 5. Стоимость накопленного дохода | ||||

| 1.6. Денежные средства | данные аналитического бухгалтерского учета по счетам учета денежных средства | |||

| 1.7. Стоимость активов ПИФа — всего (строка1.3 + строка 1.4 + строка 1.5. + строка 1.6) | ||||

| II. Пассивы ПИФа: | ||||

| 2.1. Расчеты с кредиторами | данные аналитического бухгалтерского учета по счетам расчетов с кредиторами | |||

2. 2. Резервы предстоящих расходов и платежей 2. Резервы предстоящих расходов и платежей | по данным аналитического учета | |||

| 2.3. Стоимость пассивов ПИФа — всего (строка 2.1. + строка 2.2.) | ||||

| III. Стоимость чистых активов ПИФа — (строка 1.7. — строка 2.3.) | ||||

| IV. Дивиденды, выплаченные ПИФом со дня проведения последней оценки чистых активов | по данным аналитического учета | |||

| Пошаговый расчет чистых активов на примерах

Формула для расчета чистых активов

Чистые активы можно определить как общие активы. Общие активы — это сумма текущих и внеоборотных активов компании.

Чистые активы = Активы — Обязательства

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Формула чистых активов (wallstreetmojo.com)

Пошаговый расчет чистых активов

Расчет чистых активов довольно прост и понятен. Нам нужно выполнить следующие три шага, и тогда у нас будет стоимость чистых активов.

Нам нужно выполнить следующие три шага, и тогда у нас будет стоимость чистых активов.

- Во-первых, нам нужно рассчитать общую сумму активов, которая является правой частью баланса. Можно также взять все активы в целом, или, если доступен только пробный баланс, нам нужно добавлять активы один за другим, а затем получить общую сумму активов.

- После шага 1 мы можем аналогичным образом вычислить общую сумму обязательств, которые фирма обязана выплатить или будет обязана где-то в будущем. Как и в шаге 1, можно построчно складывать обязательства и получать общую сумму пассивов. Общие обязательства могут включать общую сумму займов, резервов, текущих и других долгосрочных обязательств. Наиболее распространенными примерами долгосрочных обязательств являются долговые обязательства, кредиторская задолженность по облигациям, отложенные налоговые обязательства и т. Д. Долгосрочные обязательства — это кредиторская задолженность или обязательства организации, которые могут не подлежат погашению в течение двенадцати месяцев с момента учета таких операций.

читать далее Наиболее распространенными примерами долгосрочных обязательств являются долговые обязательства, кредиторская задолженность по облигациям, отложенные налоговые обязательства и т. д. Долгосрочные обязательства — это кредиторская задолженность или обязательства предприятия, погашение которых может не быть выполнено в течение двенадцати месяцев с момента учета таких операций. читать далее.

читать далее Наиболее распространенными примерами долгосрочных обязательств являются долговые обязательства, кредиторская задолженность по облигациям, отложенные налоговые обязательства и т. д. Долгосрочные обязательства — это кредиторская задолженность или обязательства предприятия, погашение которых может не быть выполнено в течение двенадцати месяцев с момента учета таких операций. читать далее. - На последнем шаге нам нужно просто вычесть общую сумму, рассчитанную на шаге 1, которая представляет собой общие активы из общей суммы обязательств, которая была рассчитана на шаге 2.

Примеры

Пример # 1

PQR Ltd находится на стадии завершения своей бухгалтерской книги, и управляющий директор компании хочет знать, каковы их чистые активы.Ниже представлена информация, извлеченная из их пробного баланса; от вас требуется рассчитать чистые активы.

Решение:

Итак, расчет чистых активов можно произвести следующим образом.

Ну, это простой пример расчета чистых активов.

Чистые активы = 10 500 000 — 5 500 000 долларов

Чистый актив будет —

Чистые активы = 5 000 000 долларов США

Следовательно, Чистые активы Чистые основные средства — это финансовый показатель, используемый для расчета общей стоимости основных средств фирмы.Вы можете рассчитать его, вычтя общую сумму амортизации или обязательств из общей суммы, уплаченной за все основные средства. подробнее о компании PQR ltd. 5 000 000 долларов США.

Пример # 2

HDFC bank один из ведущих банков в отрасли и один из лучших банков, работающих в Индии. Сэм, ведущий аналитик CRISILCRISIL, представляет Credit Rating Information Services of India Limited, глобальной аналитической компании, которая обслуживает финансовые рынки и помогает им функционировать наиболее прозрачно и эффективно.Он верит в принципы гибкости и инноваций, проводит исследования данных и предоставляет кредитные рейтинги. Читать далее, ищет новые возможности, и одним из критериев для проверяющих акций является то, что чистые активы компании не должны быть ни отрицательными, ни нулевыми.

Читать далее, ищет новые возможности, и одним из критериев для проверяющих акций является то, что чистые активы компании не должны быть ни отрицательными, ни нулевыми.

Ниже выписка из BS (в кр.) За период, закончившийся 2018.

Вы должны оценить, попадут ли указанные выше акции в список проверяемых Сэмом?

Решение:

Здесь даны несколько переменных со стороны пассивов и несколько переменных со стороны активов.Сначала нам нужно рассчитать общую сумму активов, а затем общую сумму обязательств.

Шаг 1: Расчет общей суммы обязательств

Шаг 2: Расчет общих активов

Шаг 3: Мы можем использовать приведенное выше уравнение для расчета чистых активов:

Чистые активы = 11,03,232,77 — 9,93,633,64

Чистые активы будут —

Чистые активы = 1,09,599,13

Таким образом, чистые активы банка HDFC на март 2018 года составили 1,09,599. 13, что поставит под угрозу капитал и резервы.

13, что поставит под угрозу капитал и резервы.

Пример # 3

Брокер Kedia и компания следуют за TATA motors, одной из компаний, котирующихся на бирже NSE. Моторы TATA в последнее время страдают от падения продаж своего наиболее продаваемого продукта Jaguar Land Rover, и, следовательно, с тех пор ее акции падают. Аман, который работает в Kedia LTD., Хочет сначала узнать чистые активы компании.

Вам необходимо рассчитать чистые активы компании.

Решение:

Здесь даны несколько переменных со стороны пассивов и несколько переменных со стороны активов. Сначала нам нужно рассчитать общую сумму активов, а затем общую сумму обязательств.

Шаг 1: Расчет общей суммы обязательств

Шаг 2: Расчет общих активов

Шаг 3: Мы можем использовать приведенное выше уравнение для расчета чистых активов:

Чистые активы = 3,52,882. 09 — 2,57 454,18

09 — 2,57 454,18

Чистые активы будут —

Чистые активы = 95427,91

Таким образом, чистые активы двигателей TATA на март 2018 года составили 95 427,91, что поставит под угрозу капитал и резервы.

Калькулятор чистых активов

Вы можете использовать следующий калькулятор чистых активов

| Формула чистых активов = | Активы — обязательства |

| 0-0 = | 0 |

Актуальность и использование

Активы за вычетом общей суммы обязательств будут зачитаны на собственный капитал.По сути, акционеры Акционер — это физическое лицо или организация, которые владеют одной или несколькими акциями государственной или частной корпорации и, следовательно, являются законными владельцами компании. Процент владения зависит от количества акций, которыми они владеют, по сравнению с общим количеством акций компании. Подробнее или акционеры фирмы, компании или бизнеса владеют активами, которые не должны иметь непогашенных ссуд. Это будет то же самое, что и дом с ипотечной ссудой. Собственный капитал или чистые активы дома — это стоимость дома за вычетом непогашенной ипотечной ссуды.Чистые активы представляют собой аналогичное понятие.

Это будет то же самое, что и дом с ипотечной ссудой. Собственный капитал или чистые активы дома — это стоимость дома за вычетом непогашенной ипотечной ссуды.Чистые активы представляют собой аналогичное понятие.

При желании собственники могут увеличить свои чистые активы несколькими способами. Они могут делать новые инвестиции в фирму или в компанию, или руководство или владельцы могут просто оставлять сверхприбыли на банковском счете компании, вместо того, чтобы требовать распределения или дивидендов. Если владельцы, акционеры или акционеры выводят деньги из бизнеса, скажем, в форме распределения или дивидендов под дивидендами понимается часть доходов от бизнеса, выплачиваемая акционерам в качестве благодарности за вложения в капитал компании.читать дальше, их сетевые активы уменьшатся. Отношение пассивов к совокупным активам будет увеличиваться по мере того, как владельцы забирают денежные средства, которые являются частью актива, у фирмы или бизнеса.

Рекомендуемые статьи

Это был справочник по формуле чистых активов. Здесь мы обсудим, как рассчитать чистые активы, используя эту формулу, а также практические примеры и загружаемый шаблон Excel. Вы можете узнать больше о моделировании в Excel из следующих статей —

Здесь мы обсудим, как рассчитать чистые активы, используя эту формулу, а также практические примеры и загружаемый шаблон Excel. Вы можете узнать больше о моделировании в Excel из следующих статей —

чистых активов (определение, примеры) | Что такое чистые активы?

Что такое чистые активы?

Чистый актив в балансе определяется как сумма, на которую ваши общие активы превышают ваши общие обязательства, и рассчитывается простым добавлением того, что у вас есть (активы), и вычитанием этого из суммы вашей задолженности (пассивов).Он широко известен как чистая стоимость (NW). Чистую стоимость компании можно рассчитать двумя способами: первый — это вычесть общие обязательства из общих активов, а второй — также добавить уставный капитал компании (как собственный, так и привилегированный). как резервы и излишки. читать дальше.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью, которая будет гиперссылкой

Например:

Источник: Net Assets (wallstreetmojo. com)

com)

Ниже приведена формула чистых активов Формула чистых активов оценивает профицит или дефицит общих активов компании по сравнению с ее совокупными обязательствами. Он определяет чистую стоимость или стоимость компании, которая является показателем ее финансового здоровья. Читать далее

Чистые активы = Всего активов — Всего обязательств

Давайте посчитаем это для Colgate в 2014 году.

= 13 459 миллионов долларов — 12 074 миллиона долларов = 1385 миллионов долларов

Пример чистых активов

Ваш баланс (позиционный отчет) одинаково сбалансирован между активами и пассивами.

- Теперь, если каждая статья баланса указана правильно, тогда Общая сумма активов должна быть равна общей сумме обязательств и собственных средств держателя акций.

- Помните, что наша чистая стоимость равна разнице между общими активами и общими обязательствами. Это оставляет нам акционерный капитал.

- Итак, мы можем сказать, что на самом деле он похож на собственный капитал.

Пример увеличения чистых активов

Активы Amazon постоянно увеличивались в течение последних 5 лет.Это связано с тем, что они смогли увеличить свои Активы и прибыль. Прибыль обычно определяется как чистая прибыль компании, полученная после снижения себестоимости продаж, операционных расходов, процентов и налогов от всей выручки от продаж за определенный период времени. В случае физического лица это заработная плата или другие выплаты. Узнать больше за определенный период времени.

Пример уменьшения чистых активов

Sears Holding, однако, является классическим примером уменьшения активов в течение определенного периода времени.Sears сообщала о постоянных убытках, которые привели к отрицательной балансовой стоимости компании.

Чистые активы физических лиц

Недавно Крис Ларсен (соучредитель) криптовалютной компании Ripple стал пятым в списке самых богатых людей с точки зрения собственного капитала. Теперь, когда мы понимаем, какова чистая стоимость компании, давайте посчитаем ее применительно к физическому лицу.

Теперь, когда мы понимаем, какова чистая стоимость компании, давайте посчитаем ее применительно к физическому лицу.

источник: fortune.com

С точки зрения человека, чистые активы — чистые основные средства — это финансовая метрика, используемая для расчета общей стоимости основных средств фирмы.Вы можете рассчитать его, вычтя общую сумму амортизации или обязательств из общей суммы, уплаченной за все основные средства. читать дальше означает разницу между тем, сколько человек владеет и сколько он должен. Это означает, что для улучшения вашего финансового здоровья ваши активы должны быть положительно высокими.

Помните, ваш заработок не отражает ваше истинное финансовое состояние. Давайте рассмотрим пример двух разных людей, чтобы прояснить ситуацию.

- Ram зарабатывает 45000 рупий в месяц во время своих расходов и обязательств (таких как ежемесячные счета, рассрочка ипотечного кредита / автокредита, обязательства по кредитной карте и т.

Д.на общую сумму 47000 рупий / -). Финансовое здоровье Рама считается плохим, так как его чистая стоимость отрицательна, и ему нечего инвестировать.

Д.на общую сумму 47000 рупий / -). Финансовое здоровье Рама считается плохим, так как его чистая стоимость отрицательна, и ему нечего инвестировать. - С другой стороны, Шьям зарабатывает 18000 рупий / — только в месяц. Он получает нулевую ответственность и инвестирует большую часть своего дохода в такие активы, как паевые инвестиционные фонды. Финансовое положение Шьяма, без сомнения, более здоровое, чем у Рама. В приведенном выше примере становится ясно, что:

- Ваше финансовое здоровье в основном определяется тем, какой у вас собственный капитал.

- Заработок важен просто для того, чтобы использовать свои заработанные деньги, чтобы зарабатывать больше.

- Инвестиции в активы помогают защитить ваши активы.

Заключение

Чистые активы — это простой способ определить здоровье как компании, так и человека. Если доходы вашей компании растут, но ваши активы также уменьшаются, состояние вашей компании может не улучшаться.

Рекомендуемые статьи

Это руководство по чистым активам и их определению.

Здесь мы обсуждаем примеры чистых активов для компании и частного лица вместе с подробным объяснением. Подробнее о бухгалтерском учете вы можете узнать из следующих статей —

Здесь мы обсуждаем примеры чистых активов для компании и частного лица вместе с подробным объяснением. Подробнее о бухгалтерском учете вы можете узнать из следующих статей —Определение чистых активов, формула и примеры

Нравится вам это или нет, но инвесторы, кредиторы и даже клиенты будут оценивать ваш бизнес по его финансовому состоянию. Никто не хочет забираться на тонущий корабль. И независимо от того, насколько вы хороши в том, что вы делаете, цифры в вашей бухгалтерской книге могут нарисовать совершенно иную картину вашего бизнеса, чем вы стремитесь к своему брендингу.

Несмотря на то, что существует множество показателей финансового здоровья, многие аналитики и инвесторы будут судить о деятельности вашей компании по ее чистым активам, пропорциональным вашим обязательствам (долгу). Если вы хотите, чтобы ваш бизнес выглядел на бумаге так же хорошо, как и на практике, вам необходимо обратить внимание на этот показатель. Здесь мы рассмотрим все, что вам нужно знать о чистых активах и о том, как их рассчитать.

Что такое чистые активы?

Чистые активы — важная часть баланса вашего бизнеса.Это сумма всего, чем владеет ваша компания (валовые активы), за вычетом общей стоимости ваших долгов (обязательств). Полученную цифру часто называют стоимостью чистых активов вашей компании. Расчет такой же, как и для собственного капитала.

Если вы являетесь индивидуальным предпринимателем, ваши чистые активы равны капиталу владельца бизнеса. Для корпораций стоимость чистых активов указывается как акционерный капитал. Для некоммерческих организаций чистые активы необходимо разделить на две категории — с ограничениями доноров и без них.Это позволяет регулирующим органам убедиться, что НКО действуют в соответствии с установленными ими руководящими принципами.

Как рассчитать чистые активы

Теоретически формула расчета чистых активов вашей компании довольно проста. Это просто вопрос вычета ваших обязательств из ваших общих активов. Однако неточности могут нарисовать нереалистичную картину финансов вашей компании.

Поэтому важно найти время, чтобы сделать это правильно.

Поэтому важно найти время, чтобы сделать это правильно.Давайте разберем это на простые шаги:

Сначала подсчитайте свои валовые активы, то есть все, что находится в правой части вашего баланса.Потратьте время на то, чтобы изучить их по отдельности, поскольку неучтенные или неверно отраженные активы могут дать вашей компании нелестную стоимость чистых активов.

Затем подведите итоги всех своих обязательств. Не делайте ошибки, включив только свои текущие обязательства. Общая сумма ваших обязательств должна включать все резервы, займы, текущие и другие долгосрочные обязательства.

Если вы уверены, что учли все активы и обязательства, вычтите их из своих активов, чтобы получить стоимость чистых активов.

Примеры чистых активов

Гигант розничной торговли Amazon является хорошим наглядным примером того, как чистые активы могут увеличиваться после периода устойчивых инвестиций в инфраструктуру. В начале 2010-х годов стоимость чистых активов Amazon была ниже, чем можно было ожидать от такого широко распространенного бренда с чистой стоимостью около 6 миллиардов долларов к 2010 году.

На протяжении десятилетия ритейлер создавал инфраструктуру для обеспечения прибыльности, поэтому мы с 2016 года наблюдается резкий рост чистой стоимости активов и прибылей.

На протяжении десятилетия ритейлер создавал инфраструктуру для обеспечения прибыльности, поэтому мы с 2016 года наблюдается резкий рост чистой стоимости активов и прибылей.Однако другой широко распространенный в США розничный торговец Sears обнаружил противоположную тенденцию в отношении стоимости чистых активов с высокими накладными расходами и возрастающей угрозой онлайн-конкуренции, что привело к резкому падению стоимости чистых активов в середине 2010-х годов.

Почему важно знать стоимость ваших чистых активов?

Ваши чистые активы являются надежным показателем здоровья вашей компании и, следовательно, того, как она выглядит для внешних инвесторов и внутренних заинтересованных сторон. Компании с отрицательными чистыми активами могут считаться более рискованными.Таким образом, они могут изо всех сил пытаться завоевать расположение инвесторов или получить доступ к кредитам по разумным ставкам.

Это может иметь длительное влияние на прибыльность, что, в свою очередь, может привести к еще большему падению стоимости чистых активов.

Мы можем помочь

Если вы хотите узнать больше о чистых активах, соотношении долга к активам или любом другом аспекте финансов вашего бизнеса, то свяжитесь с нашими финансовыми экспертами GoCardless. Узнайте, как GoCardless может помочь вам со специальными или регулярными платежами.

Стоимость чистых активов — определение, формула и способы интерпретации

Что такое стоимость чистых активов?

Стоимость чистых активов (СЧА) определяется как стоимость активов фонда. Финансовые активы. Финансовые активы — это активы, возникающие в результате договорных соглашений о будущих денежных потоках или владения долевыми инструментами другого предприятия. Ключ за вычетом стоимости своих обязательств. Термин «стоимость чистых активов» обычно используется в отношении паевых инвестиционных фондов. Паевые инвестиционные фонды. Паевые инвестиционные фонды — это совокупность денег, собранных у многих инвесторов с целью инвестирования в акции, облигации или другие ценные бумаги.

Паевые инвестиционные фонды принадлежат группе инвесторов и управляются профессионалами. Узнайте о различных типах фондов, о том, как они работают, а также о преимуществах и компромиссах инвестирования в них, которые используются для определения стоимости имеющихся активов. Согласно SEC, паевые инвестиционные фонды и паевые инвестиционные фонды (ПИФы) должны рассчитывать свою чистую стоимость не реже одного раза в рабочий день.

Паевые инвестиционные фонды принадлежат группе инвесторов и управляются профессионалами. Узнайте о различных типах фондов, о том, как они работают, а также о преимуществах и компромиссах инвестирования в них, которые используются для определения стоимости имеющихся активов. Согласно SEC, паевые инвестиционные фонды и паевые инвестиционные фонды (ПИФы) должны рассчитывать свою чистую стоимость не реже одного раза в рабочий день.Формула стоимости чистых активов

Формула NAV выглядит следующим образом:

Где:

- Рыночная стоимость активов — это стоимость всех ценных бумаг Государственные ценные бумаги или публичные ценные бумаги ценные бумаги — это инвестиции, которыми открыто или легко торгуют на рынке.Ценные бумаги представлены либо долевыми, либо долговыми. в портфеле

- Стоимость обязательств — это стоимость всех обязательств и расходов фонда (таких как заработная плата персонала, управленческие расходы, операционные расходы SG & ASG&A включает все непроизводственные расходы, понесенные компанией в любой данный период.

Сюда входят такие расходы, как аренда, плата за рекламу, маркетинг, аудит и т. д.)

Сюда входят такие расходы, как аренда, плата за рекламу, маркетинг, аудит и т. д.)

СЧА обычно выражается из расчета на акцию. В таком случае формула будет выглядеть так:

Пример

Инвестиционная компания управляет паевым фондом и хотела бы рассчитать стоимость чистых активов для одной акции.Инвестиционной компании предоставляется следующая информация о ее паевом фонде:

- Стоимость ценных бумаг в портфеле: 75 миллионов долларов США (на основе цен закрытия на конец дня)

- Денежные средства и их эквиваленты в размере 15 миллионов долларов США

- Начисленная прибыль за день 24 миллиона долларов

- Краткосрочные обязательства в размере 1 миллиона долларов

- Долгосрочные обязательства в размере 12 миллионов долларов

- Начисленные расходы за день в 5000 долларов

- 20 миллионов акций в обращении

Интерпретация стоимости чистых активов

Стоимость чистых активов представляет собой рыночную стоимость фонда.

При выражении в расчете на одну акцию он представляет собой рыночную стоимость единицы фонда. Стоимость одной акции — это цена, по которой инвесторы могут покупать или продавать паи фонда.

При выражении в расчете на одну акцию он представляет собой рыночную стоимость единицы фонда. Стоимость одной акции — это цена, по которой инвесторы могут покупать или продавать паи фонда.Когда стоимость ценных бумаг в фонде растет, стоимость чистых активов увеличивается. И наоборот, когда стоимость ценных бумаг в фонде снижается, чистая стоимость активов уменьшается:

- Если стоимость ценных бумаг в фонде увеличивается, то чистая стоимость ценных бумаг фонда увеличивается.

- Если стоимость ценных бумаг в фонде уменьшается, то чистая чистая стоимость фонда уменьшается.

Стоимость чистых активов при принятии решений

Ниже представлена стоимость чистых активов ряда фондов TD по состоянию на 7 сентября 2018 г .:

- TD Dividend Income Fund — I: 39,78 долларов США

- TD Balanced Growth Фонд — I: 29,07 долларов США

- Фонд диверсифицированного ежемесячного дохода TD — I: 26,17 долларов США

- Фонд ежемесячного дохода TD — I: 21,96 долларов США

Какие сведения вы можете получить, глядя на чистую стоимость активов различных фондов? Короче — нет.

Если посмотреть на чистую стоимость активов каждого фонда и сравнить ее с другими, нельзя понять, какой фонд работал лучше. Как и в случае с ценами на акции, высокая цена акций не означает «лучшую» стоимость акций.

Если посмотреть на чистую стоимость активов каждого фонда и сравнить ее с другими, нельзя понять, какой фонд работал лучше. Как и в случае с ценами на акции, высокая цена акций не означает «лучшую» стоимость акций.Что касается определения, какой фонд лучше, важно смотреть на историю эффективности каждого паевого инвестиционного фонда, ценные бумаги в каждом фонде, продолжительность работы управляющего фондом и то, как фонд работает по сравнению с эталонным показателем (например, индекс S&P 500).

Если стоимость чистых активов фонда выросла с 10 до 20 долларов по сравнению с другим фондом, чья чистая стоимость активов выросла с 10 до 15 долларов, очевидно, что фонд, показавший 100% -ный прирост чистой чистой стоимости активов, работает лучше.

Ключевые выводы

- Стоимость чистых активов — это стоимость активов фонда за вычетом любых обязательств и расходов.

- СЧА (в расчете на акцию) представляет собой цену, по которой инвесторы могут покупать или продавать паи фонда.

- Когда стоимость ценных бумаг в фонде увеличивается, чистая стоимость активов увеличивается.

- Когда стоимость ценных бумаг в фонде уменьшается, чистая стоимость активов уменьшается.

- Число чистых активов само по себе не дает представления о том, насколько «хороший» или «плохой» фонд.

- СЧА фонда следует рассматривать в течение определенного периода времени, чтобы оценить эффективность фонда.

Дополнительные ресурсы

CFI является официальным поставщиком аналитики финансового моделирования и оценки (FMVA) ™. Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вы обретете необходимую уверенность в своей финансовой карьере. Запишитесь сегодня! программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжать изучать и развивать свои знания в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI, указанные ниже:

- Управление активами Управление активами Управление активами — это процесс разработки, эксплуатации, обслуживания и продажи активов рентабельным способом.

- Ценные бумаги с фиксированным доходом Ценные бумаги с фиксированным доходом Ценные бумаги с фиксированным доходом — это тип долгового инструмента, который обеспечивает доход в виде регулярных или фиксированных процентных платежей и погашение

- Управляющий портфелем Менеджер портфеля Менеджеры портфеля управляют инвестиционными портфелями с использованием шестиступенчатого процесса управления портфелем .Узнайте, что именно делает менеджер портфеля в этом руководстве. Управляющие портфелем — это профессионалы, которые управляют инвестиционными портфелями с целью достижения инвестиционных целей своих клиентов.

- Комиссия по ценным бумагам и биржам (SEC) Комиссия по ценным бумагам и биржам (SEC) Комиссия по ценным бумагам и биржам США, или SEC, является независимым агентством федерального правительства США, которое отвечает за выполнение федеральных законов о ценных бумагах и предложение правил по ценным бумагам. Он также отвечает за обслуживание отрасли ценных бумаг и фондовых бирж и опционов.

Чистые материальные активы — Узнайте, как рассчитать чистые материальные активы

Что такое чистые материальные активы?

Чистые материальные активы (NTA) — это стоимость всех физических («материальных») активов за вычетом всех обязательств Типы обязательств Существует три основных типа обязательств: краткосрочные, долгосрочные и условные обязательства.Обязательства — это юридические обязательства или долги в бизнесе. Другими словами, NTA — это совокупные активы компании за вычетом нематериальных активов и общих обязательств. Общую стоимость чистых материальных активов иногда называют «балансовой стоимостью» или «стоимостью чистых активов».

Формула чистых материальных активов (NTA)

NTA = Итого активы — Нематериальные активы — Итого обязательства

Где:

- 80007 Итого материальные активы и нематериальные активы и его можно найти на балансе компании.

- Нематериальные активы — это активы, не имеющие физической формы, такие как гудвилл Учет обесценения деловой репутации Гудвилл приобретается и отражается в бухгалтерских книгах, когда предприятие покупает другое предприятие по цене, превышающей справедливую рыночную стоимость его активов, торговых марок, авторских прав.

- Итого обязательства включают краткосрочные и долгосрочные обязательства и могут быть найдены на балансе компании.

Пример чистых материальных активов (NTA)

Например, компания A сообщает общие активы в размере 1 млн долларов, общие обязательства в размере 500 000 долларов, нематериальные активы в размере 200 000 долларов.Для расчета NTA:

NTA = 1 миллион долларов — 200000 — 500000 долларов = 300000 долларов

Важность чистых материальных активов (NTA)

Понимание суммы NTA важно, потому что:

- NTA позволяет управлять для определения позиции актива без учета нематериальных активов. По сути, НТА не включают нематериальные активы, которые сложно оценить.

- Компания с высоким NTA может легче получить финансирование для приобретения, так как она владеет большим количеством активов, которые можно использовать в качестве обеспечения по ссудам.

- NTA можно использовать для определения уровней рисков компании, таких как платежеспособность и ликвидность.

Важно знать, что, хотя определение NTA для компании дает преимущества, его полезность сильно варьируется в зависимости от отрасли. Например, производители медицинских устройств часто владеют нематериальными активами (патенты, патенты, патенты — это документы, которые предоставляют право собственности на интеллектуальную собственность — идею или концепцию чего-либо — отдельному лицу, группе или компании. Патент), которые гораздо более ценны, чем их материальные активы.С другой стороны, холдинговые компании по недвижимости практически не владеют нематериальными активами.

Чистые материальные активы (NTA) на акцию

Чистые материальные активы на акцию (NTA / акция) — это расширение NTA, которое теоретически показывает деньги, которые получит каждый акционер в случае ликвидации компании. Коэффициент NTA / акция является полезным соотношением в инвестиционной стратегии, поскольку он может помочь определить, недооценена или переоценена компания, или точно ли цена акции отражает чистые активы компании.

Формула для NTA на акцию

Чистые материальные активы на акцию = NTA / Акции в обращении

Пример NTA на акцию

Вспомните пример выше, где Компания A сообщила об общих активах в размере 1 миллиона долларов , общие обязательства в размере 500 000 долларов США и нематериальные активы в размере 200 000 долларов США, в результате чего чистые материальные активы составляют 300 000 долларов США. Теперь предположим, что в обращении находится 100 000 акций. Для определения NTA на акцию:

NTA на акцию = 300000 долларов / 100000 = 3 доллара на акцию

Если бы акции этой компании торговались на рынке по 3 доллара за акцию, то показатель NTA на акцию означал бы, что Балансовая стоимость компании A определяется по справедливой рыночной стоимости.

Дополнительные ресурсы

CFI является официальным поставщиком услуг аналитика финансового моделирования и оценки (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификация CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить необходимую уверенность в своей финансовой карьере.

Запишитесь сегодня! сертификация, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить обучение и продвинуться по карьерной лестнице, вам будут полезны следующие бесплатные ресурсы CFI:

Запишитесь сегодня! сертификация, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить обучение и продвинуться по карьерной лестнице, вам будут полезны следующие бесплатные ресурсы CFI:- Типы активов Типы активов Общие типы активов включают краткосрочные, долгосрочные, физические, нематериальные, операционные и внеоперационные.Правильная идентификация и

- Net Identifiable AssetsNet Идентифицируемые AssetsNet Идентифицируемые активы состоят из активов, приобретенных у компании, стоимость которых может быть измерена, используемых в M&A для распределения деловой репутации и закупочной цены.

- Прогнозирование статей балансаПроектирование статей балансаПроектирование статей баланса включает анализ оборотного капитала, основных средств, долевого акционерного капитала и чистой прибыли. В этом руководстве подробно рассказывается, как рассчитать

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и предшествующие операции.

Формула возврата чистых активов (RONA) | Пример | Расчет

Рентабельность чистых активов (RONA) — это коэффициент производительности, который сравнивает доход, генерируемый бизнесом, и основные средства, используемые для получения дохода.Следовательно, он измеряет эффективность компании в получении прибыли на активы, которыми она владеет.

Определение: Что такое рентабельность чистых активов (RONA)?

Для многих компаний основной капитал — это самая большая составляющая инвестиций. Следовательно, полезно понимать, какой доход приносят эти активы. Также полезно понять, эффективно ли компания использует свои ресурсы или теряет деньги на дополнительных инвестициях. Это также может дать представление о временном периоде, в течение которого новые инвестиции могут быть возвращены инвесторам.Лучшее использование активов может принести более высокую прибыль, что сделает компанию более прибыльной и повысит способность компании возвращать деньги инвесторам.

Хотя фиксированных стандартов для RONA не существует, как правило, чем выше это соотношение, тем лучше. Более высокий показатель RONA может означать, что компания использует свои активы эффективно и результативно. Также увеличение RONA может указывать на улучшение прибыльности и финансовых показателей компании.

Давайте посмотрим, как рассчитать рентабельность чистых активов.

Формула

Формула рентабельности чистых активов рассчитывается путем деления чистой прибыли на сумму основных средств и оборотного капитала.

Рентабельность чистых активов = Чистая прибыль / (Основные средства + оборотный капитал)

В производственном секторе показатель RONA для конкретного предприятия можно рассчитать как:

Рентабельность чистых активов = (Выручка предприятия — затраты) / (Основные средства + оборотный капитал)

Большинство элементов первого уравнения RONA можно найти в годовом отчете компании.Возможно, вам придется выйти за рамки баланса и отчета о прибылях и убытках, а также изучить примечания к счетам и раздел обсуждения, чтобы получить более подробную информацию по статьям.

Для второй формулы нам потребуется подробная управленческая информация на уровне предприятия, которая может не являться общедоступной. Эта формула используется менеджментом компании или аналитиком M&A.

Чистая прибыль — это итоговая строка отчета о прибылях и убытках компании, подразумевающая продажи за вычетом всех расходов, связанных с деятельностью компании.

Чистые активы учитывают все основные средства компании плюс чистый оборотный капитал. Чистый оборотный капитал — это текущие активы за вычетом текущих обязательств.

Производственные компании хранят информацию о продажах, операционных расходах и активах на уровне завода. Эти данные можно использовать для расчета RONA каждого растения.

Описав основную концепцию и формулу RONA, давайте рассмотрим несколько примеров, чтобы лучше понять концепцию.

Давайте посмотрим на пример.

Пример

В финансовых данных, представленных в таблице ниже, мы рассчитали RONA за три года для гипотетической компании A.

Результаты также суммируются вместе с данными. Очевидно, что соотношение улучшается, поскольку значение чистой прибыли улучшается быстрее, чем чистые активы. Аналитикам необходимо глубже понять причину этого роста и его устойчивость.

Результаты также суммируются вместе с данными. Очевидно, что соотношение улучшается, поскольку значение чистой прибыли улучшается быстрее, чем чистые активы. Аналитикам необходимо глубже понять причину этого роста и его устойчивость.Давайте посмотрим на пару примеров из автомобильной промышленности: GM и Ford.Эти компании претерпели несколько операционных изменений и реструктуризации. После финансового кризиса 2008 года автомобильный сектор США сильно пострадал из-за замедления продаж и проблем с рабочей силой. Здесь сильно пострадала продуктивность активов. Однако компании предприняли инициативы по сокращению затрат и выбытию непрофильных активов, что помогло им улучшить RONA. На RONA в годовом исчислении также влияют разовые события, например, в случае с GM, у которого в 2014 году было несколько отзывов, что повлекло за собой исключительные расходы.

Анализ и интерпретация

RONA — важный инструмент для измерения использования активов компании.

Особенно для производственных компаний с несколькими заводами очень важно, чтобы руководство оценивало производительность каждого завода. Руководство может захотеть отслеживать производительность каждого завода в течение нескольких лет и сравнивать ее с первоначальной целью. Если завод нерентабелен, они могут захотеть рассмотреть различные шаги для повышения производительности или остановки завода.

Особенно для производственных компаний с несколькими заводами очень важно, чтобы руководство оценивало производительность каждого завода. Руководство может захотеть отслеживать производительность каждого завода в течение нескольких лет и сравнивать ее с первоначальной целью. Если завод нерентабелен, они могут захотеть рассмотреть различные шаги для повышения производительности или остановки завода.Аналитик должен отслеживать RONA компании в долгосрочной перспективе и сравнивать его с аналогами. Однако только цифра ни о чем не говорит.На это нужно смотреть с точки зрения бизнес-стратегии. Если компания столкнулась с реструктуризацией, судебными тяжбами, закрытием заводов, то в краткосрочной перспективе RONA может снизиться. Однако в более долгосрочной перспективе он должен вернуться к своему среднему историческому уровню или будущим прогнозам руководства.

Поскольку RONA зависит от размера прибыли и количества активов, развернутых компанией, на это соотношение всегда следует смотреть, сравнивая с коллегами в той же отрасли.

В приведенном выше примере GM удалось значительно снизить стоимость, сохранив при этом свои основные активы.Однако уровни RONA в 2015–2016 годах могут оказаться неустойчивыми, и это следует учитывать аналитику.

В приведенном выше примере GM удалось значительно снизить стоимость, сохранив при этом свои основные активы.Однако уровни RONA в 2015–2016 годах могут оказаться неустойчивыми, и это следует учитывать аналитику.Руководство может не давать прямых указаний по RONA, но комментирует план капитальных вложений и целевые показатели прибыльности. Аналитик должен проанализировать, достижимы ли эти рекомендации, и если да, то как они влияют на показатели прибыльности, такие как RONA. Если в будущем ожидается ухудшение этого отношения, это может стать поводом для беспокойства.

Объяснение практического использования: предостережения и ограничения

При анализе компании важно не видеть туннеля.Единый показатель не даст вам полного представления о финансовом состоянии компании. Таким образом, некоторые другие полезные коэффициенты, на которые следует обратить внимание при анализе доходности компании, — это рентабельность собственного капитала (ROE), рентабельность активов (ROA) и рентабельность задействованного капитала (ROCE).

Следует помнить, что RONA не рассчитывает будущую способность компании создавать ценность. Если вы захотите это сделать, вам нужно будет добавить чрезвычайные расходы к чистой прибыли для будущих расчетов. Это ничего не говорит о будущем RONA компании, скорее, это дает общее представление о том, чего ожидать при сохранении статус-кво.

Как и в случае с любым номером баланса, мы должны быть осторожны с использованием исторической стоимости активов. Эти значения могут не отражать восстановительную стоимость и, следовательно, истинную картину использования активов.

В заключение, RONA дает полезные советы по управлению компанией. Это следует рассматривать в контексте бизнес-цикла и конкретных соображений компании.

Что такое стоимость чистых активов: определение, формула, примеры

Если вы боретесь с решениями, основанными на данных, вам необходимо понимать основы финансового учета и знать, как интерпретировать финансовые KPI.

В зависимости от типа собственности организации, бизнес-ниши и местного законодательства краткий список готовой отчетности должен включать отдельные финансовые показатели. Для акционерных обществ одним из наиболее репрезентативных является стоимость чистых активов или NAV .

Прежде чем дать определение этому термину, напомним некоторые основы бухгалтерского учета.

Основные элементы финансовой отчетности

Все объекты собственности и операции компании раскрываются в первичном отчетном документе — балансе .Это обязательный периодический бюллетень как для коммерческих, так и для некоммерческих организаций. Структура баланса предварительно определяется местным законодательством и международными стандартами, такими как МСФО (Международные стандарты финансовой отчетности).

Пример баланса (Источник: CFI )МСФО определяют 5 компонентов концепции отчетности:

- Активы

Это результаты операционной деятельности компании. Активы необходимы для получения дохода и получения прибыли в будущем. Материальные объекты, деньги на банковских счетах, дебиторская задолженность и гудвил являются наиболее представительными примерами активов.

Активы необходимы для получения дохода и получения прибыли в будущем. Материальные объекты, деньги на банковских счетах, дебиторская задолженность и гудвил являются наиболее представительными примерами активов. - Обязательства

Это обязательства, которые компания должна выплатить или передать другим организациям или государству. Внешний долг, включая проценты, задолженность по облигациям и кредиторскую задолженность, — это некоторые из обязательств, которые компании упоминают в балансе. - Собственный капитал

Это то, что остается от актива после вычитания из него всех связанных обязательств.Например, если вы купили автомобиль стоимостью 50 000 долларов США с ссудой в размере 25 000 долларов США (сумма + проценты), стоимость собственного капитала автомобиля составит 25 000 долларов США . Собственный капитал — это не то, что рассчитывается раз и навсегда, оно оценивается по импульсу.

- Прибыль

В отчете о прибылях и убытках сообщается о финансовых результатах компании за определенный отчетный период со знаком плюс или минус. Последний называется потерь . - Расходы

Расходы демонстрируют уменьшение активов и увеличение обязательств, что приводит к уменьшению капитала.

Организация сообщает об этих пяти компонентах в своей финансовой отчетности, которые в обязательном порядке раскрываются один раз в течение отчетного периода (в большинстве случаев — один финансовый год).

А теперь представьте, что вам нужно оценить финансовый отчет случайной компании и сделать вывод о ее общем финансовом благополучии. Не углубляясь в общепринятые названия показателей, на что бы вы в первую очередь обращали внимание? Даже финансовый любитель скажет — активы должны превышать обязательства.В противном случае в какой-то момент компания неминуемо столкнется с финансовыми проблемами, в том числе с банкротством.

Итак, что такое стоимость чистых активов?

A Стоимость чистых активов является одним из показателей денежно-кредитной стабильности организации. Он рассчитывается как общая стоимость активов компании за вычетом общей стоимости ее обязательств.

Стоимость чистых активов = Стоимость активов — Стоимость обязательств

Если он представлен из расчета на акцию, разница затем делится на количество акций, принадлежащих инвесторам.

Стоимость чистых активов = (Стоимость активов — Стоимость обязательств) / Общее количество акций в обращении

СЧАучитывается как индивидуальными, так и институциональными акционерами при определении справедливой рыночной цены конкретной акции. Например, Организация X проводит IPO (первичное публичное размещение акций) с 1000 акций, чтобы привлечь 200 тысяч долларов. В этом случае заявленная цена за акцию составляет 2000 долларов.

Чтобы определить, были ли акции организации оценены должным образом, вы можете проанализировать ее финансовую отчетность и оценить реальную цену акций.

Если она превысит заявленную цену, выгода перевесит инвестиционные затраты.

Если она превысит заявленную цену, выгода перевесит инвестиционные затраты.Стоимость чистых активов — это стандартный индикатор оценки. В соответствии с требованиями SEC США, паевые инвестиционные фонды и паевые инвестиционные фонды должны рассчитывать его один раз в рабочий день или даже чаще.

Как рассчитать стоимость чистых активов?

Давайте воспользуемся формулой NAT на акцию, которая включает общую стоимость активов компании, общую стоимость ее обязательств и количество акций, принадлежащих инвесторам.

Чтобы рассчитать значение NAV, вам сначала нужно:

- Расчет рыночных ценных бумаг и всех других активов

Для расчета ценных бумаг используйте их цену закрытия в конце дня — найдите ее, проверив котировки на фондовых биржах самостоятельно или воспользуйтесь услугами агрегирования, такими как Exchange Data International. Прочие стоимостные показатели — это денежные средства и их эквиваленты, а также дебиторская задолженность.

- Расчет обязательств и расходов

Комплексный расчет должен основываться как на долгосрочных, так и на текущих обязательствах.Последние подлежат выплате в течение одного года — краткосрочные ссуды, кредитные линии, отсроченный доход и заработная плата.

- Рассмотрите количество акций компании в обращении

Это акции, принадлежащие как внешним, так и внутренним инвесторам. Вы можете найти их стоимость в балансе — под заголовком «Основной капитал». Помимо NAV, это значение также используется для расчета других критериев успеха, таких как EPS (прибыль на акцию) и CFPS (денежный поток на акцию).

Чтобы лучше понять формулу стоимости чистых активов, рассмотрим этот пример расчета.

Паевой фонд ABC Inc. указал следующие значения в финансовой отчетности за первый квартал:

- Активы:

- Рыночные ценные бумаги: 3 300 000 долл. США

- Банковские счета: 1,700 000 долл.

США

США - Дебиторская задолженность: 500 000 долл. США

- Начисленная прибыль: 900 000 долл. США

- Обязательства

- Торговые обязательства Кредиторская задолженность: 500000 долларов

- Краткосрочная задолженность: 400000 долларов

- Облигации: 1000000 долларов США

- Отложенные налоговые обязательства: 300000 долларов США

- Акции:

- 5 2 акций в обращении:

6

На основании следующей информации, ABC Inc.Стоимость чистых активов:

(3 300 000 долларов США + 1 700 000 долларов США + 500 000 долларов США + 900 000 долларов США) — (500 000 долларов США + 400 000 долларов США + 1 000 000 долларов США + 300 000 долларов США) * 2000000 долларов США = 2,1 доллара США за акцию

Метрика обычно рассчитывается в любой другой рабочий день. Таким образом, его можно использовать для отслеживания результатов деятельности одной организации за разные периоды.

Венчурные инвесторы, например, предпочитают раскрывать чистую стоимость активов не реже одного раза в день. Однако круглосуточные колебания не совсем характерны для крупных компаний — они используются только для оценки паевых инвестиционных фондов.

Венчурные инвесторы, например, предпочитают раскрывать чистую стоимость активов не реже одного раза в день. Однако круглосуточные колебания не совсем характерны для крупных компаний — они используются только для оценки паевых инвестиционных фондов.Итог

Однако показательNAV не следует использовать отдельно. Прежде чем делать какие-либо суждения относительно финансовой стабильности организации или вкладывать деньги в ее акции, оцените историю ее деятельности и сравните ее с рыночными ориентирами, такими как индексы Dow Jones или S&P 500.

.

США + 83 290 долл. США + 556 155 долл. США

США + 83 290 долл. США + 556 155 долл. США