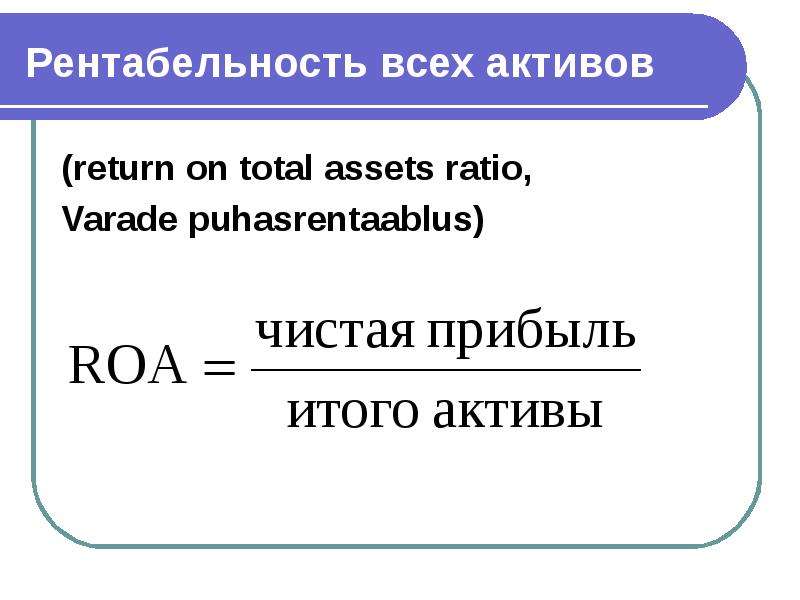

Доходность активов — ROA

Компании делают инвестиции в материальные активы (оборудование, здания, машины и т. д.) для извлечения прибыли. Компании хотят быть уверенными, что от владения активами они извлекают максимальную прибыль.

Ключевой вопрос, на который помогает ответить этот показатель — какова наша способность извлекать прибыль из контролируемых нами активов?

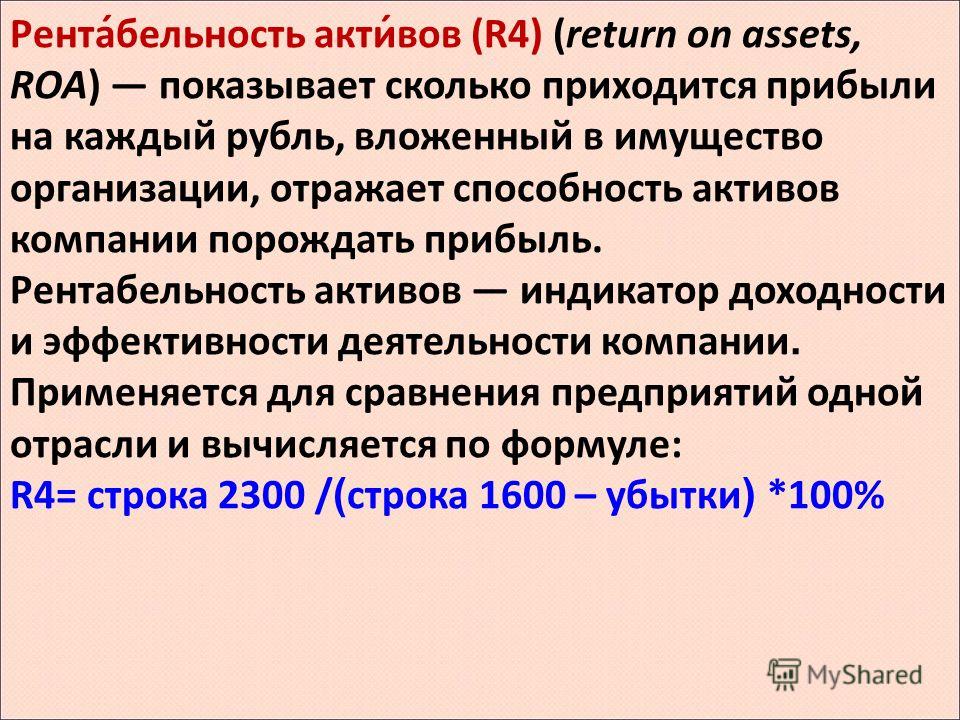

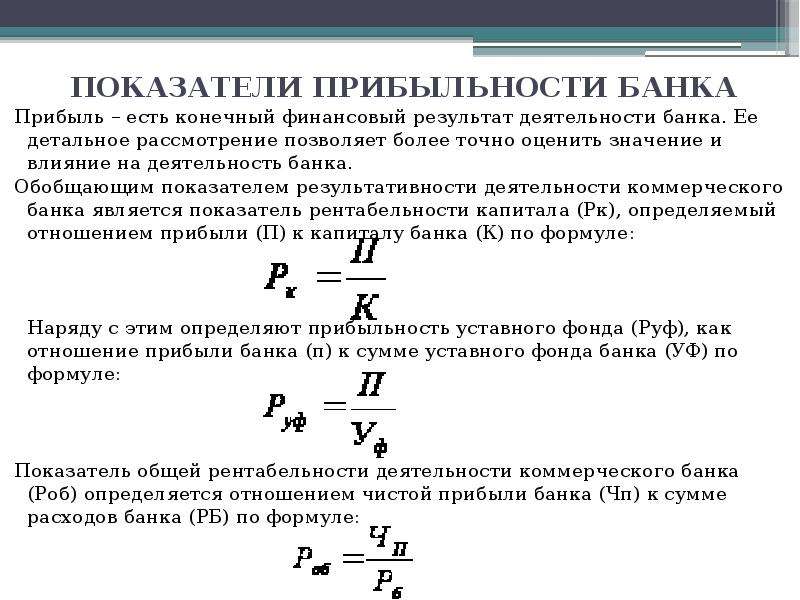

Показатель доходности активов (return on assets, ROA) оценивает прибыльность компании по отношению к контролируемым ею активам и, следовательно, является мерой эффективности использования имеющихся в распоряжении компании активов.

Если величина ROA низкая, то это свидетельствует о низком уровне прибыли по отношению к стоимости имеющихся активов. ROA особенно полезен при сравнении аналогичных компаний из одной отрасли. Если ROA компании ниже среднего значения по отрасли, это говорит о неэффективном использовании бизнес-активов.

Как проводить измерения

Метод сбора информации

Просто возьмите данные из отчета о прибылях и убытках компании и разделите прибыль на стоимость активов.

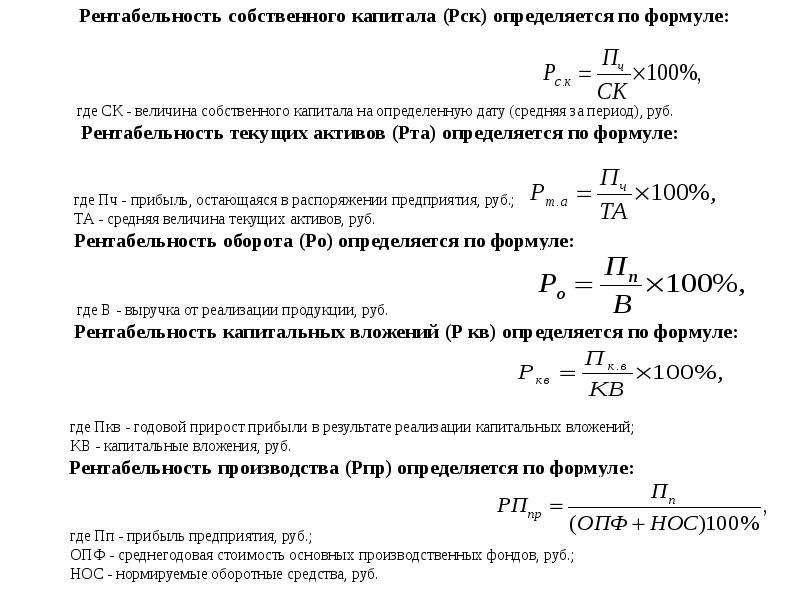

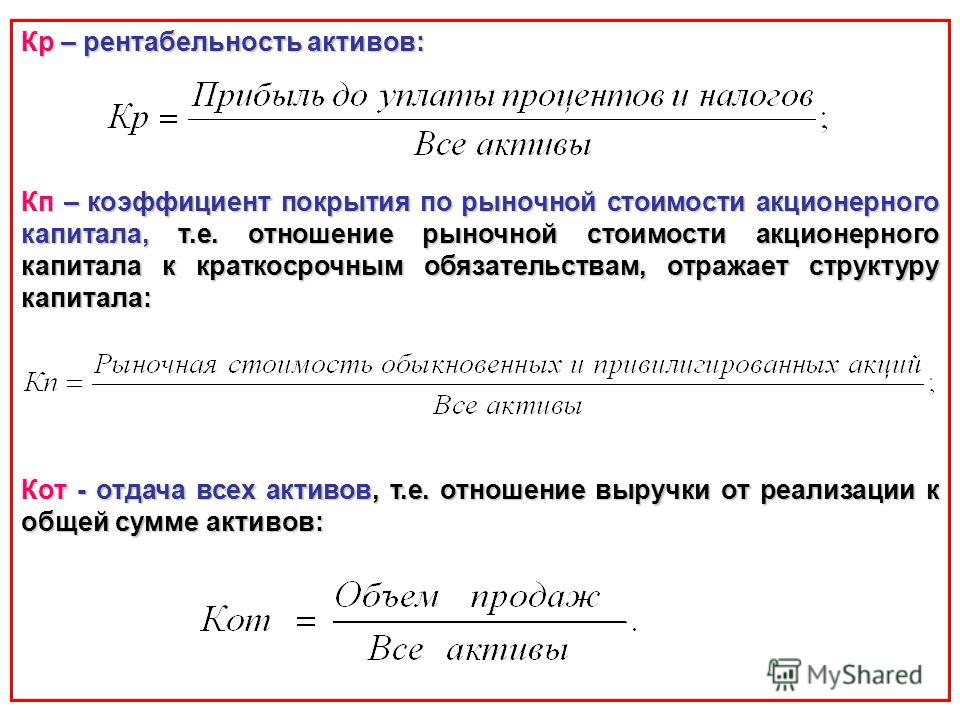

Формула

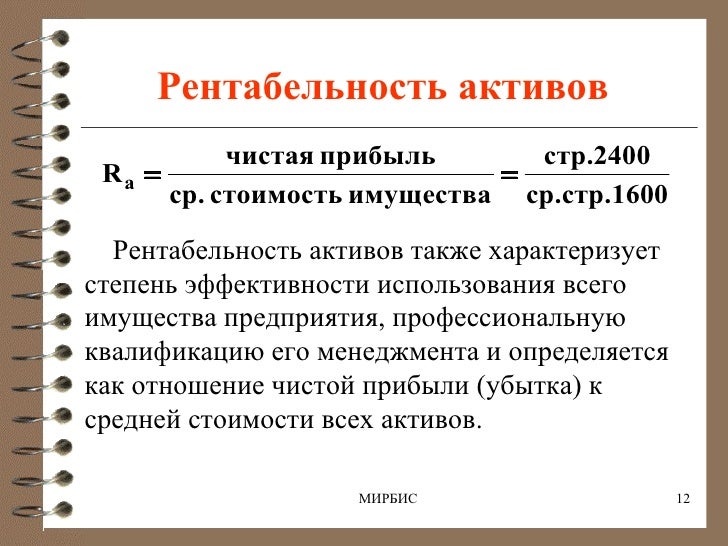

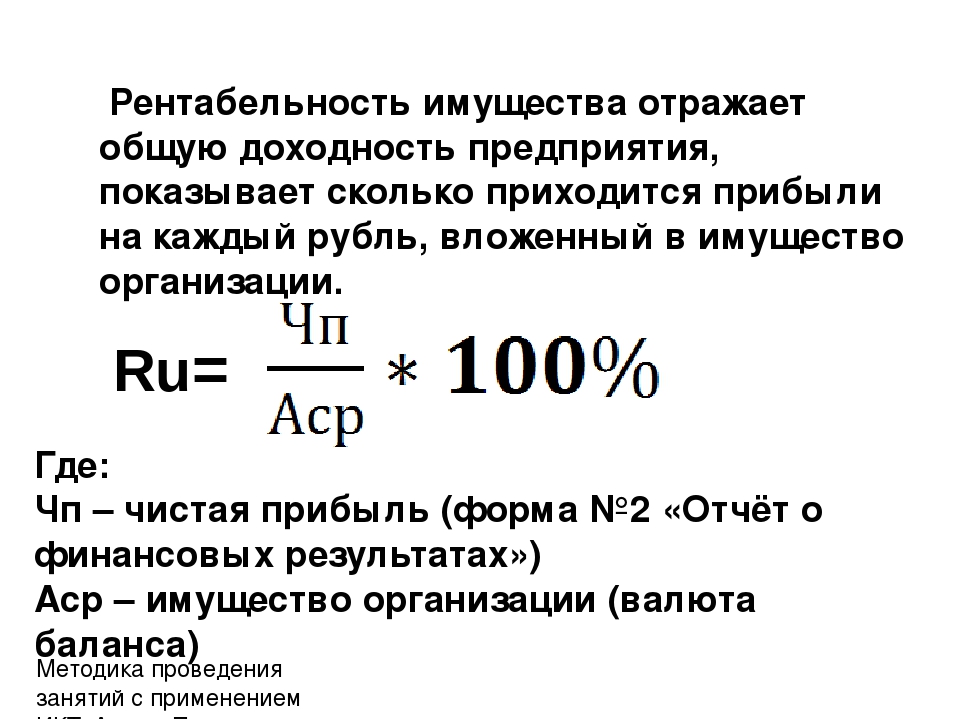

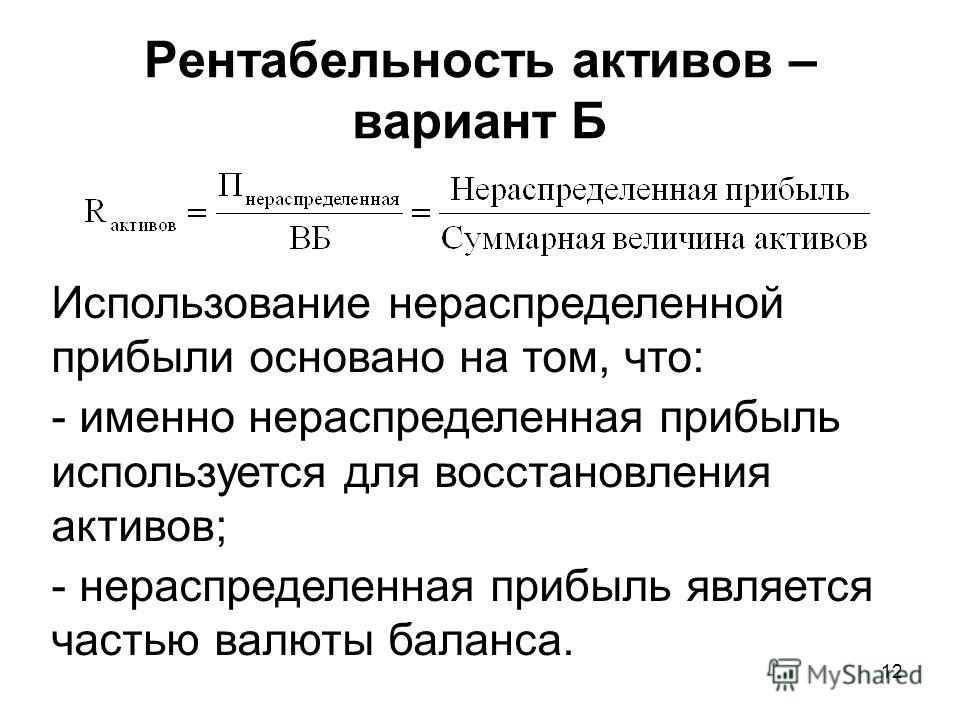

ROA = (Чистая прибыль за период t / Общая стоимость активов на конец периода t) × 100%.

При использовании этой простой формулы возникают две проблемы.

- Компании могут приобретать активы двумя путями — на заемные и собственные средства. Приобретение активов с помощью крупных займов выливается в уплату больших сумм по процентам. При такой структуре капитала необходимо при расчете чистой прибыли учитывать расходы на уплату процентов.

- Определение общей стоимости активов на конец периода (например, на конец налогового года) может быть ошибочным, так как чистая прибыль получена с использованием активов, которыми компания владела и ранее. Вот почему имеет смысл брать среднюю стоимость активов за данный период.

Это приводит к следующей модифицированной формуле расчета ROA:

ROA = ((Чистая прибыль за период t + Расходы на уплату процентов за период t) / Общая стоимость активов на конец периода t) × 100%.

ROA обычно рассчитывается на ежегодной основе, но отчетность по этому показателю ведется ежеквартально.

Источником информации является отчет о прибылях и убытках компании.

Поскольку необходимая информация является легкодоступной, трудозатраты и стоимость сбора данных минимальны.

Целевые значения

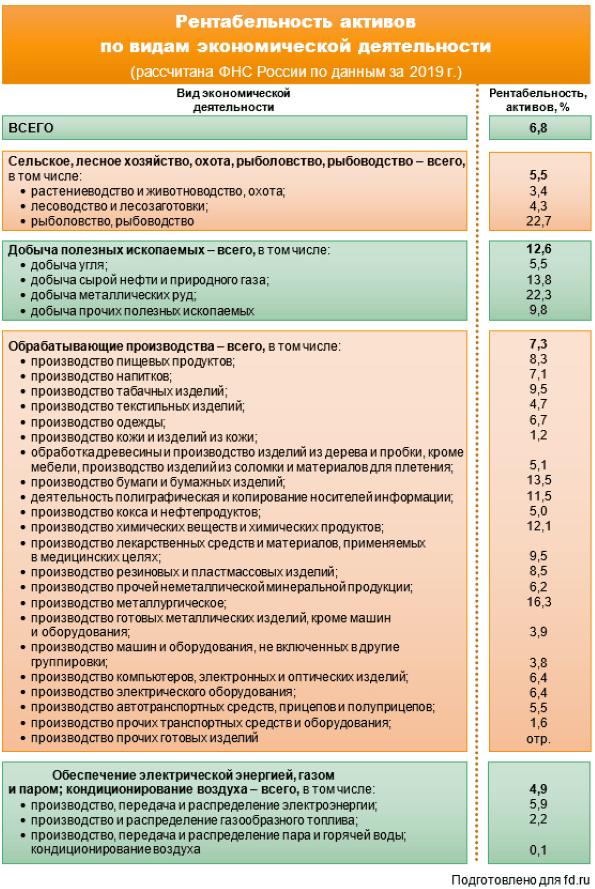

Так как величина ROA существенно варьируется в зависимости от отрасли и сектора экономики, единое целевое значение не устанавливается. Некоторые отрасли весьма капиталоемки (например, сталелитейные, угольные, машиностроительные компании), у других капиталоемкость невелика (например, компании — производители программного обеспечения, рекламные компании, компании, предоставляющие различного рода услуги).

Пример. Давайте рассмотрим компанию, которая получила чистую прибыль за заданный период в размере 10 млн долл. и выплатила за это же время 1 млн долл. по процентам. Стоимость активов компании на начало периода составила 15 млн долл., на конец периода — 22 млн долл.

ROA = ((Чистая прибыль за период t + Расходы на уплату процентов за период t) / Средняя стоимость активов на конец периода t) × 100%.

ROA = ((10 млн + 1 млн) / ((15 млн + 22 млн) / 2)) × 100%.

ROA = (11 млн / 18,5 млн)100%.

ROA = 59%.

Замечания

Ранее мы обсуждали влияние структуры капитала (заемные средства относительно собственных) на показатель ROA. Однако даже с применением модифицированной формулы расчета это влияние сохраняется из-за порядка налогообложения расходов по уплате процентов: компании с крупными займами обычно платят меньше налогов, чем компании, не имеющие займов. Это означает, что у компаний с более высоким соотношением заемных и собственных средств чистая прибыль выше.

Также необходимо отметить, что ROA можно рассчитать только для прибыльных компаний. Сравнение по показателю ROA компаний, имеющих различный уровень прибыльности, может привести к неверным выводам.

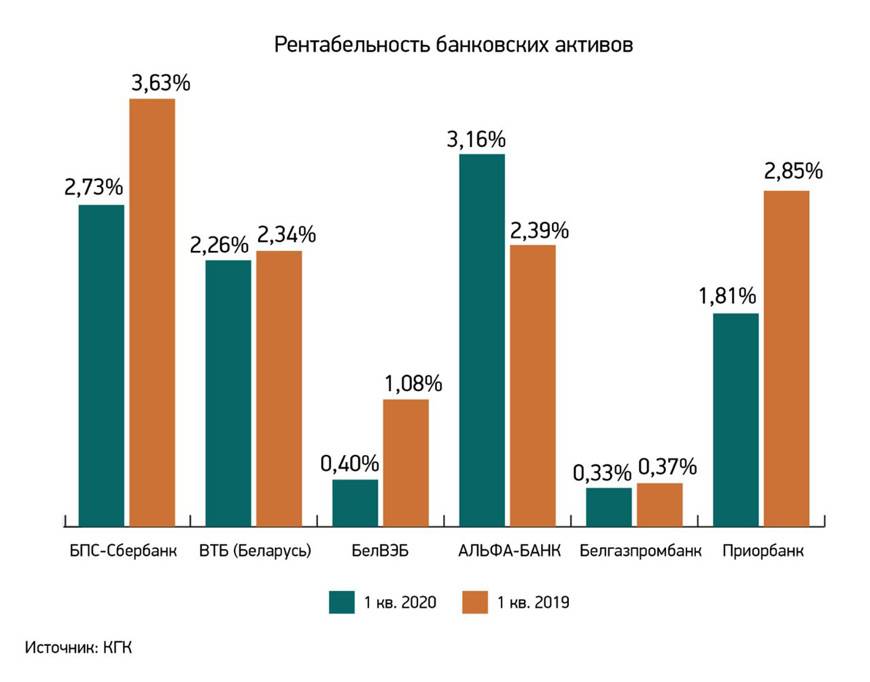

Доходность предприятий достигла максимума за 13 лет

Рентабельность российских крупных и средних предприятий (отношение прибыли к стоимости активов) выросла в 2,4 раза за год и достигла 6,44%. Это максимальный показатель за последние 13 лет – рентабельность активов бизнеса была выше лишь перед мировым кризисом 2008 года, подсчитала аналитическая служба международной аудиторско-консалтинговой сети FinExpertiza на основе статистики за январь-сентябрь.

Каждое десятое предприятие в России могло закрыться в 2021 году, прогнозировал годом ранее институт бизнес-омбудсмена Бориса Титова. В 2020 году прогноз был хуже – три четвертых предприятий, или 76,9%, оценивали свои шансы на выживание 50 на 50.

Бизнес в Белгородской области лидирует по прибыльности (рентабельность 42%), на втором месте – Карелия (32,1%), далее предприятия Мурманской (28,1%), Вологодской (26%), Новгородской (21,1%), Курской (19,8%), Липецкой (19,7%), Астраханской (18,7%), Еврейской автономной области (18,2%) и Владимирской области (15,5%).

Минимальную рентабельность и даже убытки показали предприятия в Ингушетии (-13%), Кабардино-Балкарии (-5,7%), Северной Осетии (-4,6%), Дагестане (-4%), Чечне (-1,3%), Архангельской области (-0,4%), Карачаево-Черкесии (1,5%), Ульяновской области (1,6%), Ненецком автономном округе (1,7%) и Севастополе (2,1%).

Самая высокая рентабельность у предприятий добычи полезных ископаемых (13,1%). Далее следуют компании здравоохранения и социальных услуг (9,3%), административная деятельность (8,6%, аренда оборудования, обслуживание зданий, охрана, колл-центры, клининг), обрабатывающая промышленность (8,2%), оптовая, розничная торговля (рентабельность 7,5%) и сельское хозяйство (7,4%).

Самая низкая доходность в сфере недвижимости (0,7%, покупка, продажа, аренда, управление), строительная отрасль (1,2%), образование (1,7%), гостиничный бизнес и рестораны (2,5%), услуг юристов, аналитиков, инженеров и других квалифицированных специалистов (2,6%).

Рентабельность крупного и среднего бизнеса России достигла максимума за 13 лет — Экономика и бизнес

МОСКВА, 19 января. /ТАСС/. Рентабельность крупного и среднего бизнеса в России дошла до максимума за 13 лет. Об этом сообщается в результатах исследования аналитической службы международной аудиторско-консалтинговой сети FinExpertiza.

/ТАСС/. Рентабельность крупного и среднего бизнеса в России дошла до максимума за 13 лет. Об этом сообщается в результатах исследования аналитической службы международной аудиторско-консалтинговой сети FinExpertiza.

«На волне постпандемийного восстановления экономики рентабельность российских крупных и средних предприятий, или соотношение полученной прибыли и стоимости активов, по итогам января-сентября 2021 года достигла 6,44%. Это максимальный показатель за последние 13 лет — рентабельность активов бизнеса была выше лишь перед кризисом 2008 года», — говорится в исследовании.

Наибольшую прибыль относительно размера своих активов получил бизнес в Белгородской области (42%), Карелии (32,1%), Мурманской области (28,1%), Вологодской области (26%), Новгородской области (21,1%), Курской области (19,8%), Липецкой области (19,7%), Астраханской области (18,7%), Еврейской автономной области (18,2%) и Владимирской области (15,5%).

Минимальную рентабельность либо даже убытки показали предприятия в Ингушетии (-13%), Кабардино-Балкарии (-5,7%), Северной Осетии (-4,6%), Дагестане (-4%), Чечне (-1,3%), Архангельской области (-0,4%), Карачаево-Черкесии (1,5%), Ульяновской области (1,6%), Ненецком автономном округе (1,7%) и Севастополе (2,1%).

«Пандемийные» прибыли

В конце 2020 года экономика и деловая активность начали восстанавливаться после трудного для бизнеса периода карантинных ограничений. На протяжении 2021 года финансовые показатели предприятий стремительно росли. В результате рентабельность активов крупного и среднего бизнеса (отношение прибыли к стоимости активов, то есть совокупного имущества, включая нематериальные активы) за январь-сентябрь 2021 года составила 6,44% против 2,7% в аналогичном прошлогоднем периоде. Таким образом, за год показатель вырос в 2,4 раза и в результате достиг максимального значения за 13 лет — рентабельность российского бизнеса за рассматриваемый период января-сентября была больше лишь в 2008 году, то есть перед тем, как в IV квартале того года Россию захлестнул глобальный экономический кризис.

Прибыльные отрасли

На фоне происходящего в мире сырьевого ралли наибольшую рентабельность продемонстрировала отрасль добычи полезных ископаемых: сырьевые предприятия в январе-сентябре 2021 года получили прибыль в размере 13,1% от своих активов.

На втором и третьем местах по уровню рентабельности оказались сфера здравоохранения и социальных услуг (9,3%; без учета государственных медицинских учреждений), а также административная деятельность (8,6%; сюда относится аренда оборудования, обслуживание зданий, охрана, хозяйственное обеспечение предприятий, деятельность кол-центров, дезинфекция и прочие вспомогательные услуги для бизнеса). Они занимают незначительную долю в экономике по сравнению с реальным сектором, при этом обладают более низкой капиталоемкостью в отличие от тяжелой индустрии, то есть требуют меньших вложений.

Четвертое место по рентабельности занимает обрабатывающая промышленность (8,2%), крупнейшая по абсолютному размеру прибыли макроотрасль, львиная доля которой завязана на сырье. Далее следуют оптовая и розничная торговля (рентабельность 7,5%) и сельское хозяйство (7,4%).

Самые низкие прибыли относительно стоимости активов получил бизнес в сфере недвижимости (покупка, продажа, аренда, управление), где рентабельность составила лишь 0,7%, а также строительная отрасль (1,2%), образование (1,7%), гостиничный бизнес и рестораны (2,5%), сфера профессиональной, научной и технической деятельности (сюда относят юристов, аналитиков, инженеров и других квалифицированных специалистов; рентабельность 2,6%).

Регионы отличившиеся и отстающие

Самая высокая рентабельность активов бизнеса в январе-сентябре 2021 года отмечалась в Белгородской области (42%; основной вклад внесла добыча полезных ископаемых), Карелии (32,1%; в отраслевом разрезе общий показатель рентабельности вновь вытянула вверх добывающая отрасль), Мурманской области (28,1%; здесь по рентабельности лидирует обрабатывающая промышленность, в частности металлургия, и также добыча полезных ископаемых), Вологодской области (26%; лучшие показатели демонстрируют обрабатывающие производства, в частности металлургия), Новгородской области (21,1%; локомотивом вновь выступает обрабатывающая отрасль, в том числе металлургия и химическая промышленность, а также транспортировка и хранение).

Также в десятку лидеров вошли Курская область (рентабельность 19,8%), Липецкая область (19,7%), Астраханская область (18,7%), Еврейская автономная область (18,2%) и Владимирская область (15,5%). В большинстве перечисленных регионов прибыльность бизнеса выросла по сравнению с аналогичным прошлогодним периодом в два и более раза.

Регионы с максимальной рентабельностью бизнеса в январе-сентябре 2021 году. Примерно в 40 регионах рентабельность бизнеса была ниже, чем в среднем по стране. А в шести субъектах бизнес так и вовсе получил убытки — это Ингушетия (рентабельность местных предприятий за 9 месяцев 2021 года составила -13%), Кабардино-Балкария (-5,7%), Северная Осетия (-4,6%), Дагестан (-4%), Чечня (-1,3%), Архангельская область (-0,4%). В Ингушетии весомый убыток пришелся на отрасль добычи полезных ископаемых, кроме того, во всех кавказских регионах глубоко убыточной является сфера ЖКХ. В Архангельской области основной убыток сгенерировала добывающая отрасль.

В десятку регионов с худшими показателями рентабельности также вошли Карачаево-Черкесия (1,5%), Ульяновская область (1,6%), Ненецкий автономный округ (1,7%) и Севастополь (2,1%).

«Прибыльность бизнеса растет по мере преодоления последствий коронавирусного кризиса, восстановления глобального спроса и налаживания цепочек поставок. Однако основные прибыли аккумулируют, прежде всего, сырьевые экспортно ориентированные предприятия, что стимулирует дальнейший приток инвестиций именно в этот сектор, в ущерб высокотехнологичным производствам. Это провоцирует дальнейшее сохранение сырьевой ориентации экономики и ставит ее в зависимость от колебаний ценовой конъюнктуры на товарных рынках. Ситуативно из-за пандемии приток денег ощутила сфера здравоохранения, также выиграла административная деятельность, поскольку компаниям было важно обеспечить стабильную работу в новых непростых реалиях», — обращает внимание президент FinExpertiza Global Елена Трубникова.

Расчет доходности инвестирования средств пенсионных накоплений

В связи с вступлением в силу 20. 07.2007г. приказа Минфина России от 30.05.2007г. №49н «О внесении изменений в стандарты раскрытия информации об инвестировании средств пенсионных накоплений, утвержденные приказом Министерства финансов Российской Федерации от 22.08.2005г. №107н» и по согласованию с ФСФР России доходность инвестирования средств пенсионных накоплений на 31 декабря 2007г. рассчитана в двух вариантах.

07.2007г. приказа Минфина России от 30.05.2007г. №49н «О внесении изменений в стандарты раскрытия информации об инвестировании средств пенсионных накоплений, утвержденные приказом Министерства финансов Российской Федерации от 22.08.2005г. №107н» и по согласованию с ФСФР России доходность инвестирования средств пенсионных накоплений на 31 декабря 2007г. рассчитана в двух вариантах.

(248.69 КБ, 21 января 2022) *

(258.49 КБ, 14 октября 2021) *

(251. 21 КБ, 13 июля 2021) *

21 КБ, 13 июля 2021) *

(277.14 КБ, 14 апреля 2021) *

(226.20 КБ, 12 февраля 2021) *

(234. 37 КБ, 02 ноября 2020) *

37 КБ, 02 ноября 2020) *

(237.46 КБ, 04 августа 2020) *

(26.18 КБ, 06 мая 2020) *

(37. 53 КБ, 11 февраля 2020) *

53 КБ, 11 февраля 2020) *

(27.59 КБ, 31 октября 2019) *

(37.69 КБ, 31 июля 2019) *

(37. 72 КБ, 06 мая 2019) *

72 КБ, 06 мая 2019) *

(38.19 КБ, 11 февраля 2019) *

(35.63 КБ, 01 ноября 2018) *

(36.07 КБ, 02 августа 2018) *

(37. 22 КБ, 04 мая 2018) *

22 КБ, 04 мая 2018) *

(35.20 КБ, 12 февраля 2018) *

(34.82 КБ, 01 ноября 2017) *

(30.88 КБ, 03 августа 2017) *

(35. 68 КБ, 04 мая 2017) *

68 КБ, 04 мая 2017) *

* — документ бессрочного хранения

Бизнес-модель, целью которой является удержание активов для получения предусмотренных договором денежных потоков / КонсультантПлюс

Бизнес-модель, целью которой является удержание активов для получения предусмотренных договором денежных потоков

B4.1.2C. Финансовые активы, удерживаемые в рамках бизнес-модели, целью которой является удержание активов для получения предусмотренных договором денежных потоков, управляются для реализации денежных потоков путем получения предусмотренных договором платежей на протяжении срока действия инструмента. Другими словами, предприятие управляет активами, удерживаемыми в рамках портфеля, с целью получения определенных предусмотренных договором денежных потоков (вместо того, чтобы управлять общей доходностью портфеля, как удерживая, так и продавая активы). При определении того, будут ли денежные потоки реализованы путем получения предусмотренных договором денежных потоков по финансовым активам, необходимо принять во внимание частоту, объемы и сроки продаж в предыдущих периодах, причины таких продаж и ожидания в отношении будущей деятельности по продажам. Однако продажи сами по себе не определяют бизнес-модель и, соответственно, не могут рассматриваться изолированно. Вместо этого, информация о прошлых продажах и ожидания в отношении будущих продаж предоставляют свидетельство того, как достигается заявленная предприятием цель управления финансовыми активами и, в частности, как реализуются денежные потоки. Предприятие должно анализировать информацию о прошлых продажах с учетом причин таких продаж и существовавших на тот момент условий по сравнению с текущими условиями.

При определении того, будут ли денежные потоки реализованы путем получения предусмотренных договором денежных потоков по финансовым активам, необходимо принять во внимание частоту, объемы и сроки продаж в предыдущих периодах, причины таких продаж и ожидания в отношении будущей деятельности по продажам. Однако продажи сами по себе не определяют бизнес-модель и, соответственно, не могут рассматриваться изолированно. Вместо этого, информация о прошлых продажах и ожидания в отношении будущих продаж предоставляют свидетельство того, как достигается заявленная предприятием цель управления финансовыми активами и, в частности, как реализуются денежные потоки. Предприятие должно анализировать информацию о прошлых продажах с учетом причин таких продаж и существовавших на тот момент условий по сравнению с текущими условиями.

B4.1.3. Хотя целью бизнес-модели, используемой предприятием, может быть удержание финансовых активов с целью получения предусмотренных договором денежных потоков, предприятие не должно удерживать все эти инструменты до наступления срока погашения. Таким образом, бизнес-модель, используемая предприятием, может предусматривать удержание финансовых активов для получения предусмотренных договором денежных потоков, даже когда имеют место продажи финансовых активов или ожидаются их продажи в будущем.

Таким образом, бизнес-модель, используемая предприятием, может предусматривать удержание финансовых активов для получения предусмотренных договором денежных потоков, даже когда имеют место продажи финансовых активов или ожидаются их продажи в будущем.

B4.1.3A. Бизнес-модель может предусматривать удержание финансовых активов для получения предусмотренных договором денежных потоков, даже если предприятие продает финансовые активы при увеличении кредитного риска по активам. Для определения того, имело ли место увеличение кредитного риска по активам, предприятие анализирует обоснованную и подтверждаемую информацию, включая прогнозную информацию. Продажи вследствие увеличения кредитного риска по активам, независимо от их частоты и объемов, не противоречат бизнес-модели, целью которой является удержание финансовых инструментов для получения предусмотренных договором денежных потоков, так как кредитное качество финансовых активов имеет значение для способности предприятия получить предусмотренные договором денежные потоки. Деятельность по управлению кредитными рисками, направленная на минимизацию потенциальных кредитных убытков в результате ухудшения кредитного качества активов, является неотъемлемой частью такой бизнес-модели. Продажа финансового актива ввиду того, что он более не удовлетворяет критериям кредитного качества, установленным в документально оформленной инвестиционной политике предприятия, является примером продажи, произошедшей вследствие увеличения кредитного риска. Однако при отсутствии такой политики предприятие может иным способом продемонстрировать, что продажа произошла в связи с увеличением кредитного риска.

Деятельность по управлению кредитными рисками, направленная на минимизацию потенциальных кредитных убытков в результате ухудшения кредитного качества активов, является неотъемлемой частью такой бизнес-модели. Продажа финансового актива ввиду того, что он более не удовлетворяет критериям кредитного качества, установленным в документально оформленной инвестиционной политике предприятия, является примером продажи, произошедшей вследствие увеличения кредитного риска. Однако при отсутствии такой политики предприятие может иным способом продемонстрировать, что продажа произошла в связи с увеличением кредитного риска.

B4.1.3B. Продажи по другим причинам, например, с целью управления концентрацией кредитного риска (без увеличения кредитного риска активов), также могут соответствовать бизнес-модели, целью которой является удержание финансовых активов для получения предусмотренных договором денежных потоков. В частности, такие продажи могут соответствовать бизнес-модели, целью которой является удержание финансовых активов для получения предусмотренных договором денежных потоков, если такие продажи не являются частыми (даже если их объемы являются значительными) или их объемы являются незначительными как по отдельности, так и в совокупности (даже если они являются частыми). Если продажи активов из портфеля не являются редкими и их объемы не являются незначительными (будь то по отдельности или в совокупности), предприятию нужно проанализировать, соответствуют ли они и каким образом они соответствуют цели получения предусмотренных договором денежных потоков. Для целей данного анализа не важно, происходит ли продажа финансовых активов по требованию третьей стороны или по решению предприятия. Увеличение частоты или объемов продаж в определенный период не обязательно противоречит цели удержания финансовых активов для получения предусмотренных договором денежных потоков, если предприятие может объяснить причины таких продаж и продемонстрировать, почему такие продажи не являются отражением изменения его бизнес-модели. Кроме того, продажи могут соответствовать цели удержания финансовых активов для получения предусмотренных договором денежных потоков, если продажи происходят незадолго до наступления срока погашения финансовых активов и поступления от продаж приблизительно равны оставшимся денежным потокам, предусмотренным договором.

Если продажи активов из портфеля не являются редкими и их объемы не являются незначительными (будь то по отдельности или в совокупности), предприятию нужно проанализировать, соответствуют ли они и каким образом они соответствуют цели получения предусмотренных договором денежных потоков. Для целей данного анализа не важно, происходит ли продажа финансовых активов по требованию третьей стороны или по решению предприятия. Увеличение частоты или объемов продаж в определенный период не обязательно противоречит цели удержания финансовых активов для получения предусмотренных договором денежных потоков, если предприятие может объяснить причины таких продаж и продемонстрировать, почему такие продажи не являются отражением изменения его бизнес-модели. Кроме того, продажи могут соответствовать цели удержания финансовых активов для получения предусмотренных договором денежных потоков, если продажи происходят незадолго до наступления срока погашения финансовых активов и поступления от продаж приблизительно равны оставшимся денежным потокам, предусмотренным договором.

B4.1.4. Ниже приводятся примеры ситуаций, когда целью бизнес-модели предприятия может быть удержание финансовых активов для получения предусмотренных договором денежных потоков. Представленный перечень примеров не является исчерпывающим. Более того, примеры не имеют своей целью показать все факторы, имеющие отношение к оценке бизнес-модели, используемой предприятием, а также не устанавливают относительную важность данных факторов.

Пример | Анализ |

Пример 1 Предприятие удерживает инвестиции для получения предусмотренных договором денежных потоков. Потребности предприятия в финансировании являются предсказуемыми, а сроки погашения его финансовых активов совпадают с расчетными потребностями предприятия в финансировании. Деятельность предприятия по управлению кредитным риском имеет целью минимизацию кредитных убытков. В прошлых периодах продажи в основном происходили, когда кредитный риск по финансовым активам увеличивался настолько, что они более не удовлетворяли критериям кредитного качества, установленным в документально оформленной инвестиционной политике предприятия. Основное место в отчетах для ключевого управленческого персонала уделяется кредитному качеству финансовых активов и предусмотренному договором доходу. Также, среди прочей информации, предприятие отслеживает справедливую стоимость финансовых активов. | Хотя предприятие может рассматривать в числе прочей информации справедливую стоимость финансовых активов с точки зрения ликвидности (т.е. суммы денежных средств, которая будет реализована, если предприятию потребуется продать активы), цель предприятия заключается в удержании финансовых активов для получения предусмотренных договором денежных потоков. Продажи не будут противоречить указанной цели, если они были осуществлены в результате увеличения кредитного риска активов, например, если активы более не удовлетворяют критериям кредитного качества, установленным в документально оформленной инвестиционной политике предприятия. |

Пример 2 Бизнес-модель, используемая предприятием, предусматривает покупку портфелей финансовых активов, таких как займы. Эти портфели могут включать или не включать кредитно-обесцененные финансовые активы. Если платежи по займам не производятся своевременно, предприятие пытается реализовать предусмотренные договором денежные потоки различными способами, например, путем установления контакта с должником по почте, телефону или другими методами. Целью предприятия является получение предусмотренных договором денежных потоков, и предприятие не управляет ни одним займом в данном портфеле с целью реализации денежных потоков путем его продажи. В некоторых случаях предприятие заключает договоры процентного свопа, чтобы изменить процентную ставку по определенным финансовым активам портфеля с плавающей на фиксированную. | Целью бизнес-модели, используемой предприятием, является удержание финансовых активов для получения предусмотренных договором денежных потоков. Аналогичный анализ правомерен даже в том случае, если предприятие не ожидает получения всех предусмотренных договором денежных потоков (например, некоторые финансовые активы являются кредитно-обесцененными при первоначальном признании). Кроме того, факт заключения предприятием договоров, являющихся производными инструментами, с целью модификации денежных потоков от портфеля сам по себе не меняет используемую предприятием бизнес-модель. |

Пример 3 Целью бизнес-модели, используемой предприятием, является предоставление займов клиентам и последующая продажа этих займов структуре, обеспечивающей секьюритизацию. Структура, обеспечивающая секьюритизацию, выпускает инструменты для инвесторов. Предприятие, первоначально выдавшее займы, контролирует структуру, обеспечивающую секьюритизацию, и, следовательно, консолидирует ее. Структура, обеспечивающая секьюритизацию, получает предусмотренные договором денежные потоки и направляет их своим инвесторам. Для целей настоящего примера предполагается, что займы продолжают признаваться в консолидированном отчете о финансовом положении, поскольку структура, обеспечивающая секьюритизацию, их признание не прекратила. | Консолидированная группа выдала займы с целью их удержания для получения предусмотренных договором денежных потоков. Однако предприятие, первоначально выдавшее займы, ставит своей целью реализацию денежных потоков по портфелю займов путем продажи их структуре, обеспечивающей секьюритизацию; таким образом, в контексте его отдельной финансовой отчетности предприятие не рассматривается как управляющее этим портфелем с целью получения предусмотренных договором денежных потоков. |

Пример 4 Финансовый институт удерживает финансовые активы для удовлетворения потребностей в ликвидности при «стрессовом» сценарии (например, при массовом изъятии банковских депозитов). Предприятие отслеживает кредитное качество финансовых активов, а его целью при управлении финансовыми активами является получение предусмотренных договором денежных потоков. Предприятие оценивает доходность активов на основе заработанной процентной выручки и реализованных кредитных убытков. Однако предприятие также отслеживает справедливую стоимость финансовых активов с точки зрения ликвидности, чтобы удостовериться в том, что денежной суммы, которая будет реализована при продаже предприятием активов при стрессовом сценарии, будет достаточно для удовлетворения потребностей предприятия в ликвидности. Периодически для демонстрации ликвидности предприятие осуществляет незначительные по объемам продажи. | Целью бизнес-модели, используемой предприятием, является удержание финансовых активов для получения предусмотренных договором денежных потоков. Анализ будет правомерен, даже если при предыдущем «стрессовом» сценарии предприятие осуществило значительные по объему продажи с целью удовлетворения потребностей в ликвидности. Напротив, если предприятие удерживает финансовые активы для удовлетворения ежедневных потребностей в ликвидности и для достижения данной цели необходимо осуществлять частые значительные по объему продажи, то целью используемой предприятием бизнес-модели не является удержание финансовых активов для получения предусмотренных договором денежных потоков. Аналогичным образом, если по требованию регулирующего органа предприятию необходимо на постоянной основе продавать финансовые активы для демонстрации их ликвидности и объемы продаваемых активов являются значительными, целью бизнес-модели, используемой предприятием, не является удержание финансовых активов для получения предусмотренных договором денежных потоков. Для целей данного анализа не важно, происходит ли продажа финансовых активов по требованию третьей стороны или по решению предприятия. |

Открыть полный текст документа

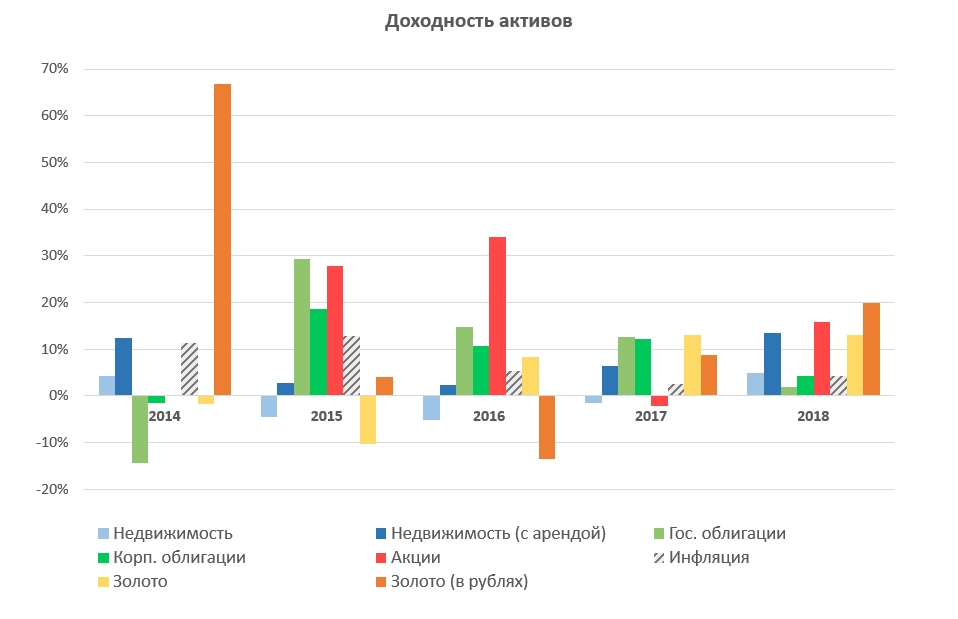

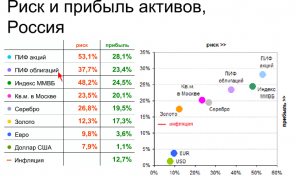

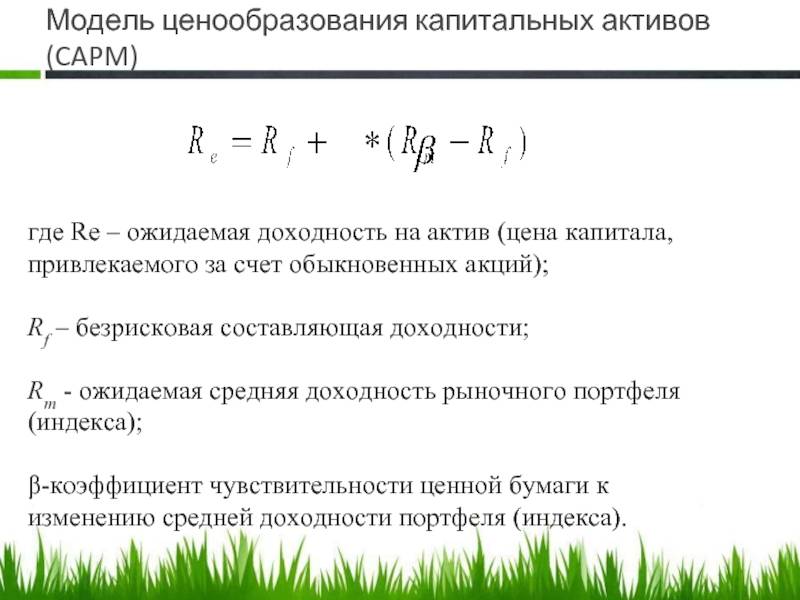

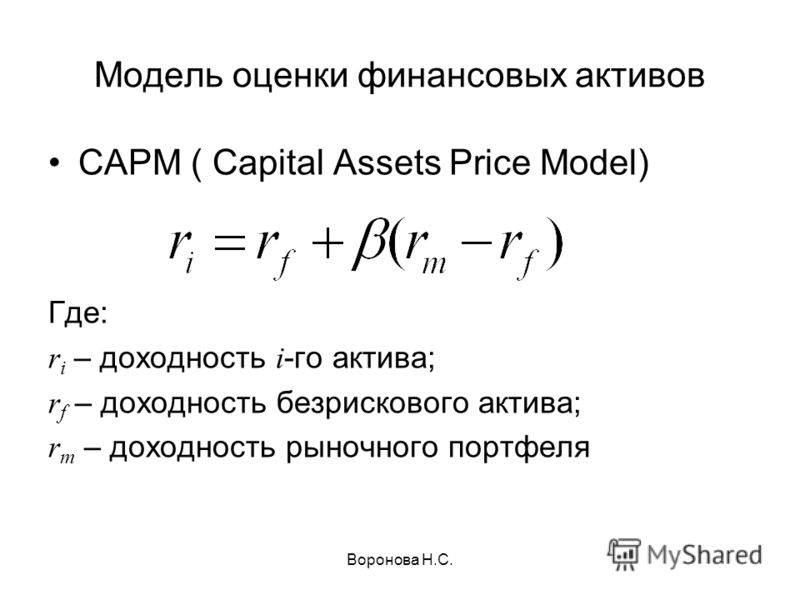

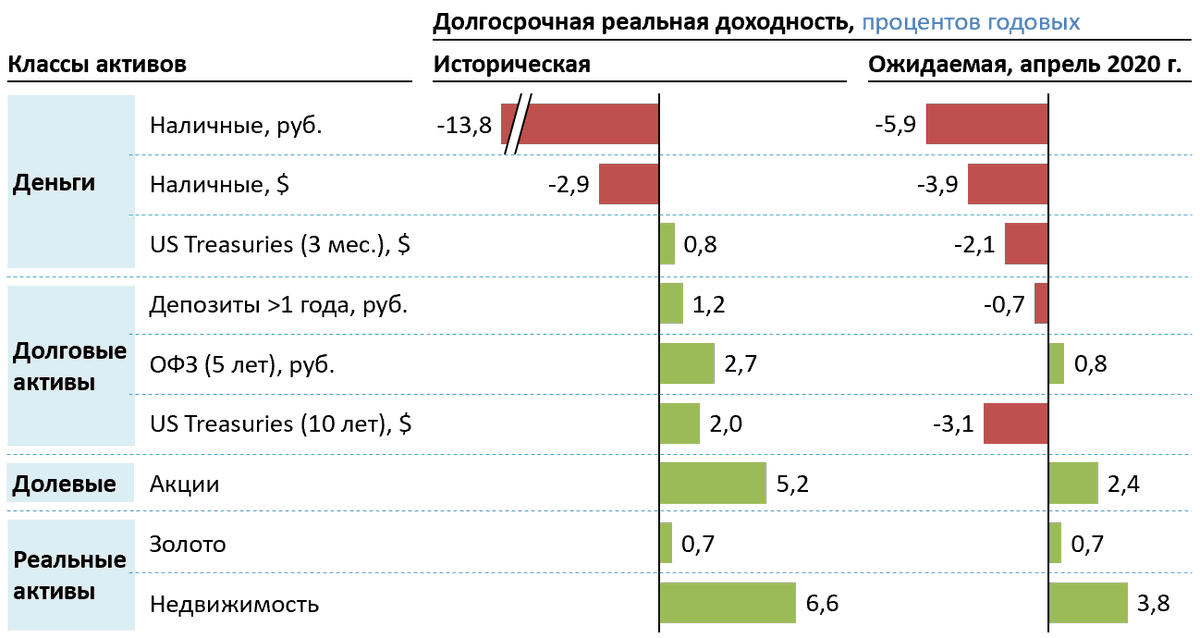

Факторы, влияющие на доходность акций и облигаций российских компаний, и их использование в инвестиционных стратегиях

Структурное подразделение:Лаборатория анализа институтов и финансовых рынков (Абрамов А.Е.)

Руководитель работ: Абрамов Александр Евгеньевич, кандидат экономических наук, заведующий научно-исследовательской лабораторией, Лаборатория анализа институтов и финансовых рынков, ИПЭИ

Сроки выполнения: 2020 год.

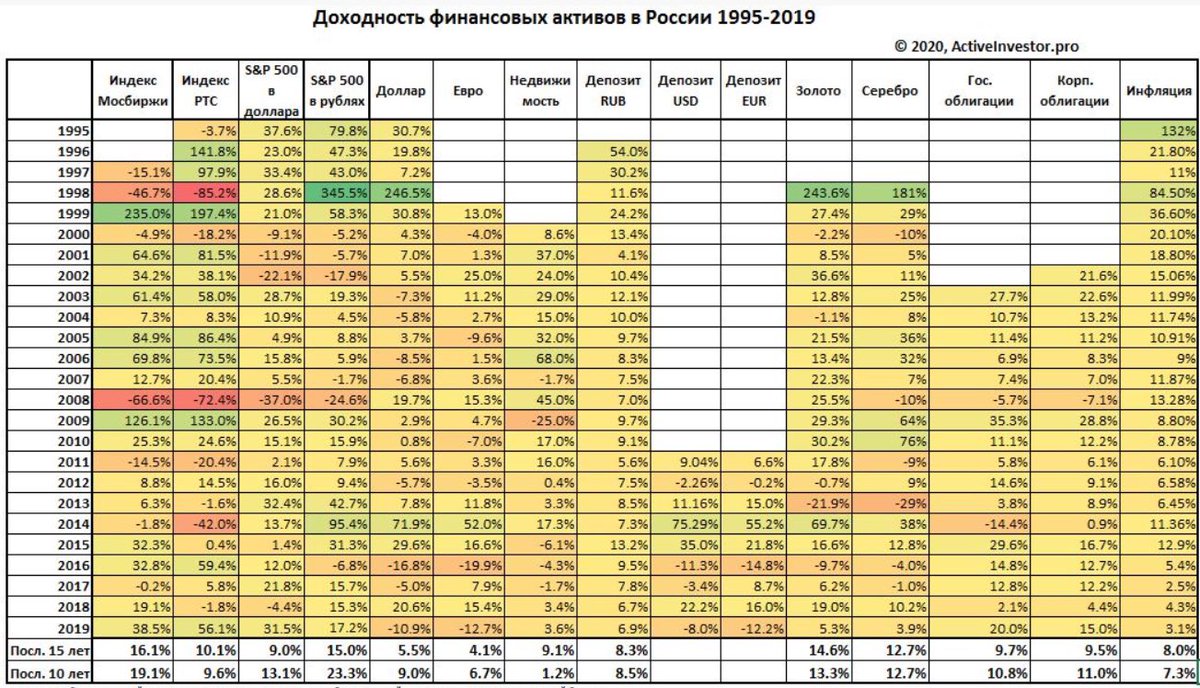

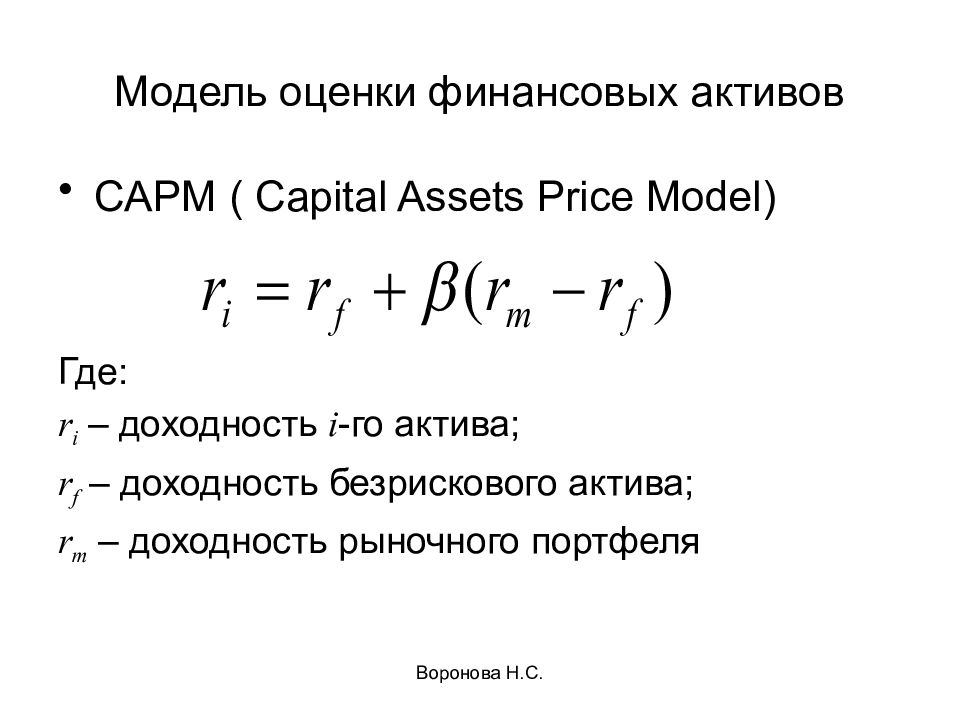

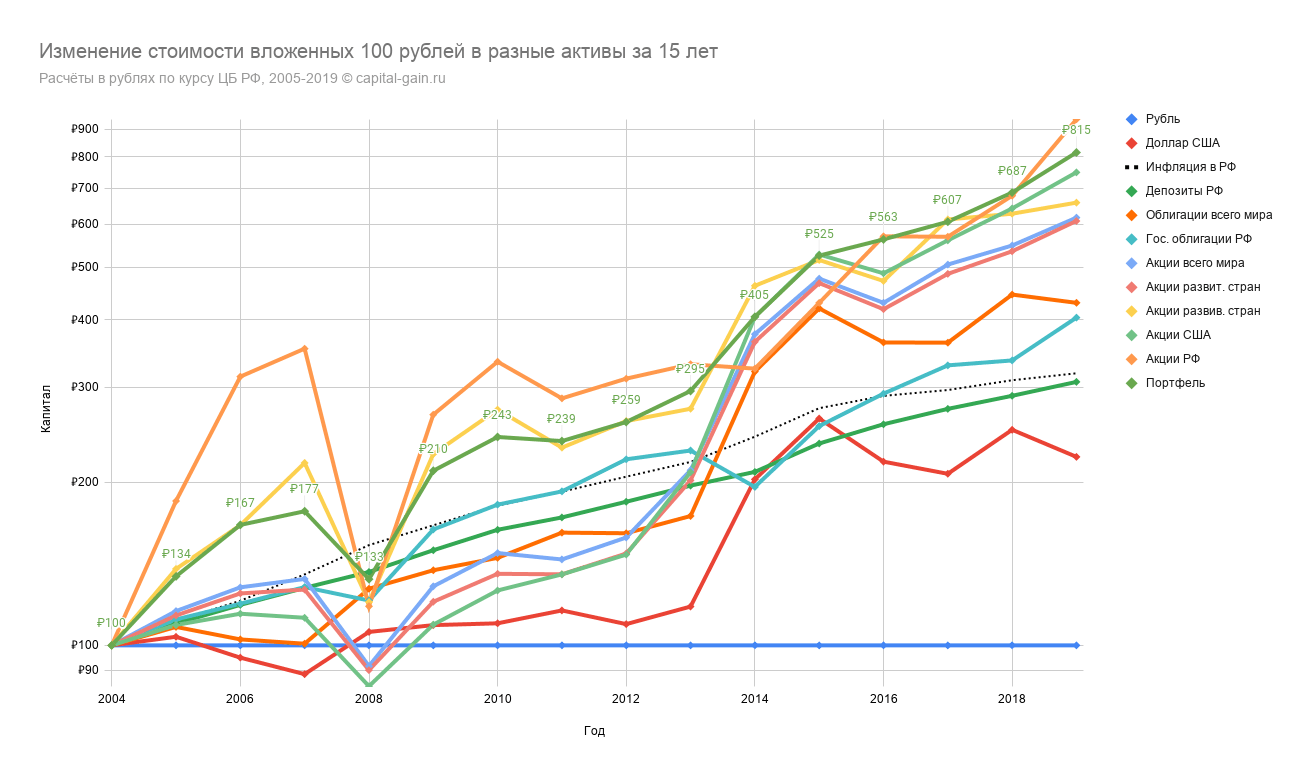

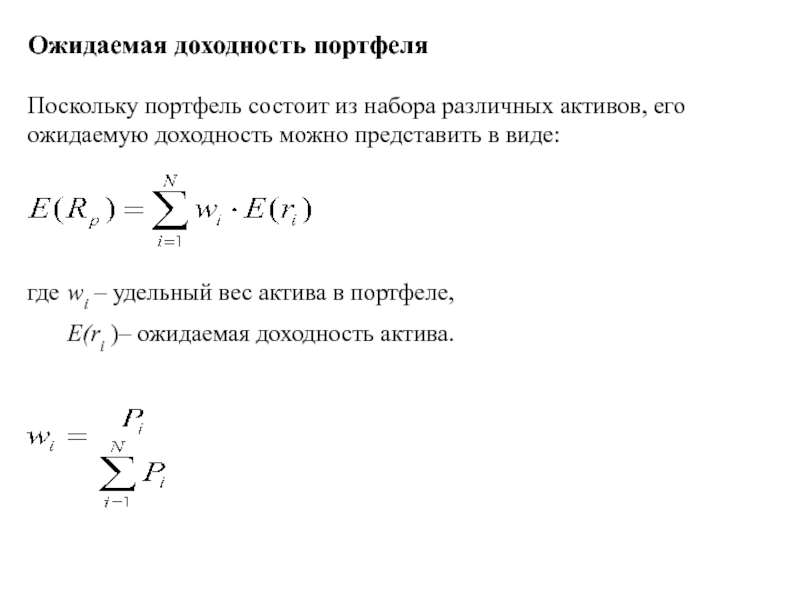

Актуальность исследования: Конкурентоспособность внутреннего фондового рынка и его способность в привлечении инвестиций во многом зависят от понимания фундаментальных факторов, лежащих в основе роста доходности акций и облигаций, выпускаемых российскими компаниями. Актуальность исследования заключается в том, что оно позволит выявить наиболее значимые фундаментальные факторы, объясняющие доходность акций и облигаций российских компаний на максимально широких объемах выборки и долгосрочных временных горизонтах. Решение данной задачи открывает широкие практические возможности для более точного учета эффективности сделок слияния-поглощения компаний, публичного размещения акций, а также применения современных стратегий факторного инвестирования в целях повышения эффективности управления портфелями пенсионных накоплений и паевых инвестиционных фондов. Кроме того, при анализе перспектив развития системы пенсионных накоплений, добровольных корпоративных и индивидуальных пенсионных планов, как правило, необходимы оценки долгосрочной перспективной доходности акций и облигаций. Построение длинных исторических рядов доходности различных групп выпусков акций и корпоративных облигаций позволяет осуществлять прогнозирование доходности активов на долгосрочных временных горизонтах. В отношении рынка акций на данную тему имеются фрагментарные исследования. Однако в последнее время появились новые факторы, такие как дивидендная доходность, ликвидность, размеры пакетов акций, находящиеся в государственной собственности и другие.

Решение данной задачи открывает широкие практические возможности для более точного учета эффективности сделок слияния-поглощения компаний, публичного размещения акций, а также применения современных стратегий факторного инвестирования в целях повышения эффективности управления портфелями пенсионных накоплений и паевых инвестиционных фондов. Кроме того, при анализе перспектив развития системы пенсионных накоплений, добровольных корпоративных и индивидуальных пенсионных планов, как правило, необходимы оценки долгосрочной перспективной доходности акций и облигаций. Построение длинных исторических рядов доходности различных групп выпусков акций и корпоративных облигаций позволяет осуществлять прогнозирование доходности активов на долгосрочных временных горизонтах. В отношении рынка акций на данную тему имеются фрагментарные исследования. Однако в последнее время появились новые факторы, такие как дивидендная доходность, ликвидность, размеры пакетов акций, находящиеся в государственной собственности и другие. Новация работы заключается в том, чтобы исследовать предельно широкий перечень факторов, в том числе, которые никогда не рассчитывались на российском рынке акций, и на этой основе сформировать модель ценообразования акций, наиболее полно объясняемую данными факторами. На рынке корпоративных облигаций факторные модели ценообразования активов практически не исследованы, это предполагается сделать в планируемом НИР на основе собранной предельно широкой выборки сделок с данными облигациями на периоде времени 2005-2018 гг. Полученные в результате работы факторы ценообразования акций и корпоративных облигаций могут использоваться при построении портфелей внутренними институциональными инвесторами, а также для оценки эффективности сделок слияния-поглощения и публичного размещения акций российскими эмитентами. Кроме того, выработанные в ходе исследования факторы ценообразования могут быть использованы в целях прогнозирования долгосрочной доходности акций и корпоративных облигаций при оценке перспектив инвестирования пенсионных накоплений.

Новация работы заключается в том, чтобы исследовать предельно широкий перечень факторов, в том числе, которые никогда не рассчитывались на российском рынке акций, и на этой основе сформировать модель ценообразования акций, наиболее полно объясняемую данными факторами. На рынке корпоративных облигаций факторные модели ценообразования активов практически не исследованы, это предполагается сделать в планируемом НИР на основе собранной предельно широкой выборки сделок с данными облигациями на периоде времени 2005-2018 гг. Полученные в результате работы факторы ценообразования акций и корпоративных облигаций могут использоваться при построении портфелей внутренними институциональными инвесторами, а также для оценки эффективности сделок слияния-поглощения и публичного размещения акций российскими эмитентами. Кроме того, выработанные в ходе исследования факторы ценообразования могут быть использованы в целях прогнозирования долгосрочной доходности акций и корпоративных облигаций при оценке перспектив инвестирования пенсионных накоплений.

Основная цель исследования: Разработка современной факторной модели ценообразования акций и облигаций российских компаний и направлений ее практического использования в целях развития стратегий факторного инвестирования на российском фондовом рынке и повышения прозрачности на нем крупных сделок с ценными бумагами.

Основные фундаментальные и прикладные задачи, решаемые в рамках исследования:

- сбор данных о показателях деятельности российских компаний и ценах их акций за период 2000-2019 гг., расчет ежемесячной курсовой и дивидендной доходности таких факторов как широкий индекс акций, размер компаний, акции стоимости, инерционной стратегии, ликвидности, дивидендной доходности, доли государства в структуре собственности компании, мультипликатор цены/ чистая прибыль и других в целях построения многофакторной модели ценообразования акций с наибольшей объясняющей силой. Построение такой модели позволит более точно оценивать результативность сделок слияний-поглощений и публичного размещения акций компаний путем расчета по таким сделкам альфы на основании модели ценообразования активов.

Кроме того, это позволяет классифицировать акции и облигации российских компаний по критериям, понятным иностранным инвесторам, придерживающихся стратегии факторного инвестирования;

Кроме того, это позволяет классифицировать акции и облигации российских компаний по критериям, понятным иностранным инвесторам, придерживающихся стратегии факторного инвестирования; - тестирование разработанных многофакторных моделей ценообразования акций российских компаний на примере оценки эффективности управления портфелями открытых паевых фондов акций и индексных фондов на длительных временных горизонтах. Данный подход позволит более точно измерять показатель альфы портфелей фондов в условиях отсутствия признаваемых бэнчмарков по таким портфелям. На основе построенных рядов доходности разных факторов будет предложен алгоритм формирования портфелей фондов, позволяющий повысить доходность портфелей данных фондов с помощью стратегий факторного инвестирования. Данный подход может быть распространен и на формирование портфелей пенсионных накоплений и резервов;

- сбор данных и построение исторических рядов ежемесячной доходности факторов, предопределяющих доходность корпоративных облигаций и построение на их основе модели ценообразования корпоративных облигаций российских эмитентов.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации.

Построение исторических рядов доходностей факторов, объясняющих совокупную доходность облигаций, таких как размер эмитента, дюрация выпуска облигаций, кредитный риск, ликвидность выпуска облигаций и некоторых других позволяет в исследовании оценить возможности использования на облигационном рынке стратегий факторного инвестирования в целях повышения эффективности портфелей инвестиционных фондов и пенсионных накоплений, ориентированных на вложения в облигации. - тестирование разработанных многофакторных моделей ценообразования облигаций российских компаний на примере оценки эффективности управления портфелями открытых паевых фондов облигаций и денежного рынка на долгосрочных временных горизонтах. На основе построенных рядов доходности разных факторов будет предложен алгоритм формирования портфелей фондов, позволяющий повысить доходность портфелей данных фондов с помощью стратегий факторного инвестирования. Данный подход также может быть распространен и на формирование портфелей пенсионных накоплений и резервов- будут протестированы методы научного прогнозирования долгосрочной доходности вложений в данные финансовые инструменты, используемые в качестве ориентиров при анализе эффективности портфелей пенсионных накоплений.

Предполагается, что если перспективная доходность вложений в акции и облигации будет превышать прогнозные темпы роста средней заработной платы по экономике и инфляцию, то это будет означать наличие благоприятных перспектив для сохранения в России системы обязательных пенсионных накоплений и развития систем добровольных пенсионных сбережений

Предполагается, что если перспективная доходность вложений в акции и облигации будет превышать прогнозные темпы роста средней заработной платы по экономике и инфляцию, то это будет означать наличие благоприятных перспектив для сохранения в России системы обязательных пенсионных накоплений и развития систем добровольных пенсионных сбережений - по результатам исследования моделей ценообразований акций и корпоративных облигаций на внутреннем фондовом рынке предполагается сформулировать рекомендации по стратегии развития российского финансового рынка с точки зрения создания благоприятных условий для расширения спектра используемых финансовых инструментов, стимулирования роста эффективности деятельности эмитентов ценных бумаг, повышению уровня прозрачности информации о ценных бумагах и их эмитентов для инвесторов.

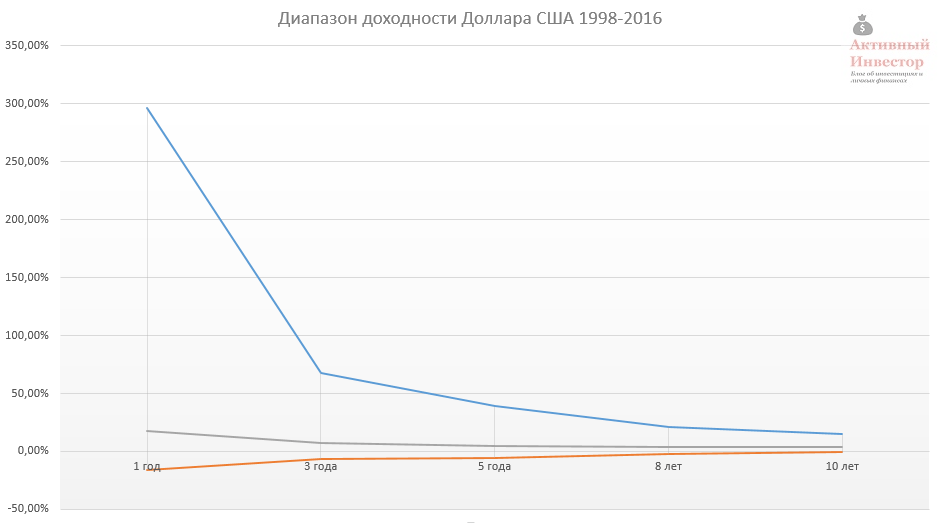

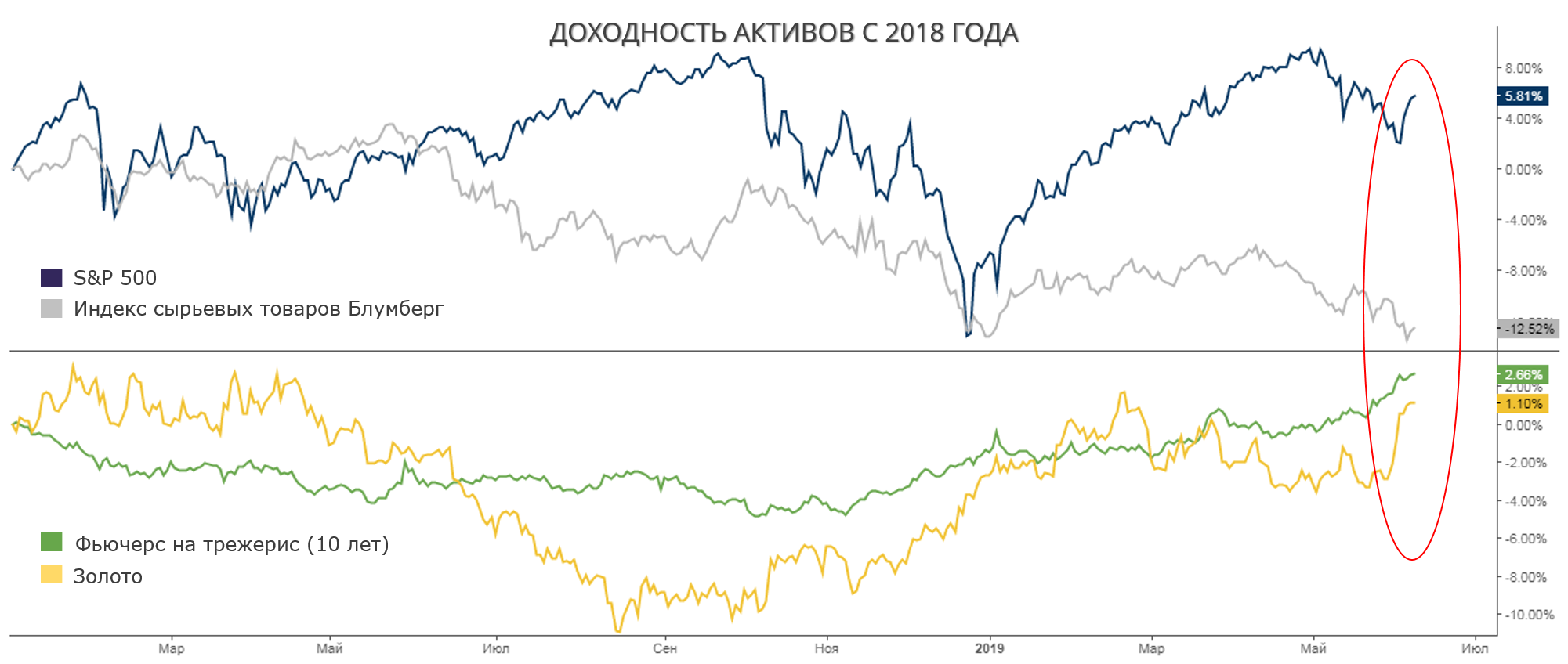

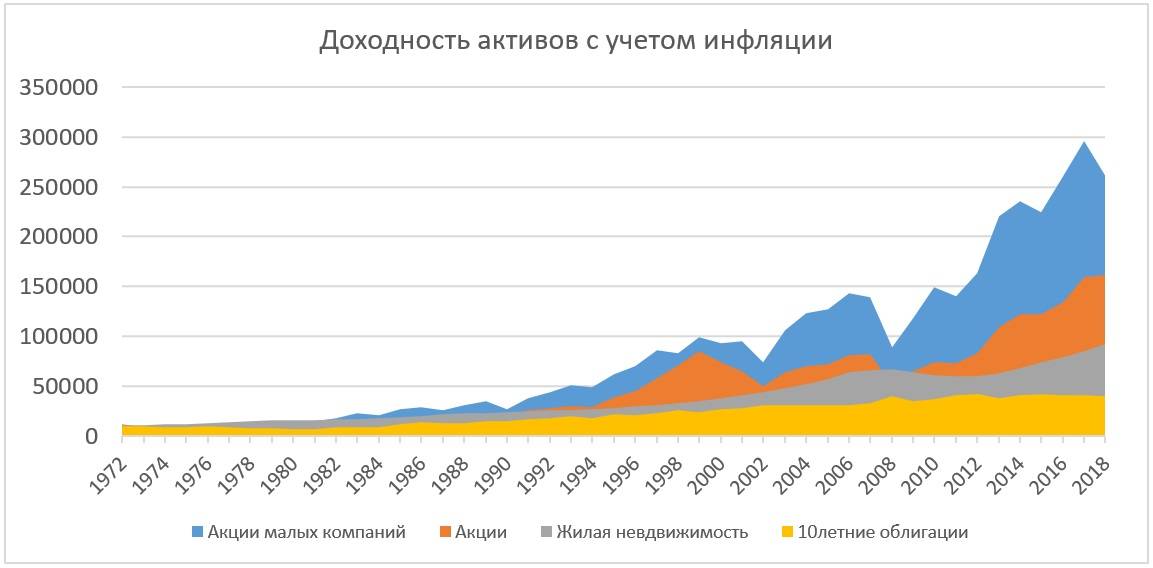

Портфель для терпеливых — Ведомости&

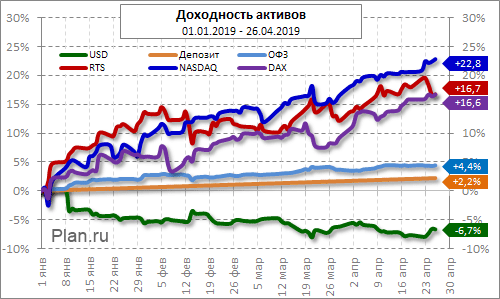

В 2018 г. инвесторы все чаще стали запрашивать инструменты со стабильной и при этом высокой доходностью в валюте, рассказывает управляющий фондами акций УК «Сбербанк Управление Активами» Евгений Линчик.

Самым стабильным способом вложить валюту по-прежнему остаются вклады. Но к концу года ставки по валютным вкладам, хотя и подросли, все еще оставались довольно низкими – около 3,5%.

В качестве альтернативы валютным депозитам в «Сбербанк управление активами» разработали стратегию «Оптимальный глобальный портфель», которая рассчитана на получение дохода при любых колебаниях рынка. Как она работает?

Глубокий анализ

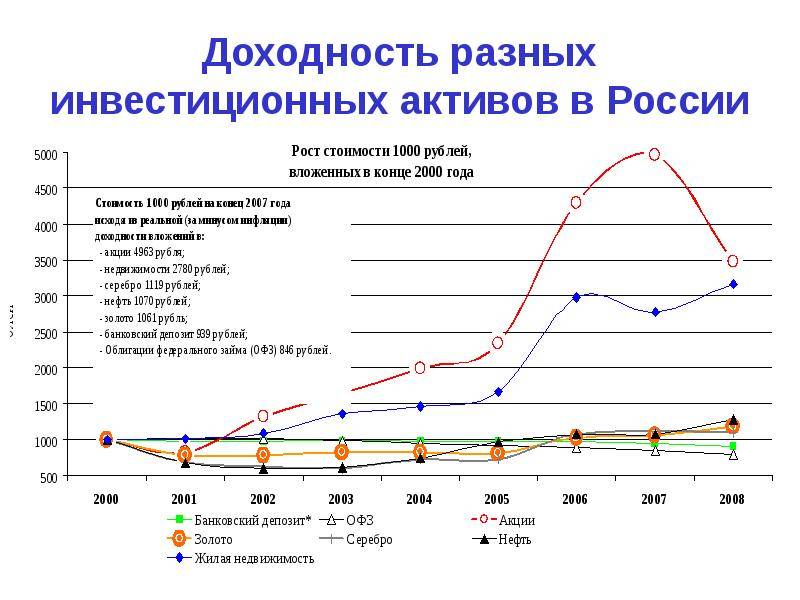

Чтобы составить стратегию, эксперты управляющей компании Сбербанка проанализировали поведение ключевых мировых индексов – американского рынка, развивающихся рынков, золота и нефти – за период с 2000 по 2018 г.

«Мы посмотрели порядка 30–40 финансовых инструментов, которые охватывают весь спектр возможных базовых активов. Оценили, как они себя вели последние 20 лет друг относительно друга, и выбрали шесть из них, которые движутся в разных направлениях (корреляция очень маленькая)», – объясняет Линчик.

В итоге в «Оптимальном глобальном портфеле» более 70% занимают облигации, примерно 15% – дивидендные акции и чуть больше 10% – золото. За прошедшие 20 лет портфель из такого набора активов показал доходность в среднем 8% в год в долларах. При этом его максимальное падение было не более 25% в самых экстремальных ситуациях.

За прошедшие 20 лет портфель из такого набора активов показал доходность в среднем 8% в год в долларах. При этом его максимальное падение было не более 25% в самых экстремальных ситуациях.

Как это работает

Гарантированно получать 8% годовых, как в депозите, вряд ли возможно, если речь идет о фондовом рынке: будут и спады, и подъемы. Чтобы в итоге достичь желаемого уровня среднегодовой доходности, нужно соблюдать два простых правила: диверсифицировать портфель по разным классам активов и увеличить срок инвестирования, потому что на длинном горизонте из-за инфляции активы имеют свойство расти, объясняет логику Линчик.

Диверсификация

С точки зрения рисков облигации – самый консервативный инструмент после депозитов. Они приносят чуть большую доходность по сравнению с вкладами и при этом низковолатильны, поэтому должны быть основой портфеля. Затем по доходности идут акции вместе с сырьевыми товарами (нефть, золото и т. д.) – они могут как сильно расти, так и падать. Риски при вложении в акции и сырье выше, поэтому инвестировать в такие активы необходимо только небольшую часть.

Риски при вложении в акции и сырье выше, поэтому инвестировать в такие активы необходимо только небольшую часть.

Облигации, продолжает Линчик, позволяют снизить волатильность портфеля при резких колебаниях на рынках. При заметном падении они тоже просядут, но не так существенно, как акции и сырье.

Еще один важный нюанс – выбор активов, которые несут в себе не связанные между собой риски: например, акции и золото. «Если два актива коррелируют, то они вам не нужны, одного достаточно. Второй будет себя вести так же, как и первый, если рынок будет падать или расти», – объясняет Линчик.

«Облигации распределяются примерно пополам между американскими и облигациями развивающихся рынков», – отмечает он.

Сроки инвестирования

Российский инвестор, как правило, вкладывает деньги на короткий срок – чаще всего до года. «Мы привыкли инвестировать в депозиты и мыслить в категориях «сохранности». Но чтобы получить более высокий доход и инвестировать на фондовом рынке, нужно действовать стратегически и на более длительном горизонте», – говорит Линчик.

Как показала история, в течение последних 20 лет активы, составляющие «Оптимальный портфель» в предлагаемой «Сбербанк Управление Активами» конфигурации, падали максимально на 25%, но затем отыгрывали позиции. «Мы вышли на текущие параметры портфеля, просчитав стратегию на 20 лет назад, и рекомендуем нашим инвесторам рассчитывать на долгосрочные инвестиции, – объясняет Линчик. – Этот продукт для появившейся уже прослойки инвесторов, которые готовы вложить небольшую часть капитала на длительный срок. Не спекулировать, не продавать-покупать каждый день, не смотреть, что будет через месяц или полгода. Это в основном премиальный сегмент, который обслуживается в «Сбербанке Первом».

Как лучше инвестировать

Минимальная сумма для покупки всех активов, собранных в «Оптимальном портфеле», – $50 000, пополнять его можно с шагом в $10 000.

«Если вы хотите увеличить капитал через инвестирование на рынке акций, то лучше начинать постепенно. Сначала вложить в «Оптимальный глобальный портфель» 5% от своих денег, потом – 10% и т. д., чтобы привыкать к тому, что все инструменты на фондовом рынке имеют свойство как расти, так и падать», – предупреждает Линчик.

д., чтобы привыкать к тому, что все инструменты на фондовом рынке имеют свойство как расти, так и падать», – предупреждает Линчик.

При этом необходимо заранее определить для себя, каково максимально допустимое снижение портфеля в течение срока инвестирования.

История показала, что на каком-то промежутке просадка может быть довольно существенной. Поэтому если инвестор думает, что он не может допустить такой просадки, то ему стоит выбирать портфель с меньшей доходностью, увеличив долю облигаций и депозитов, объясняет Линчик. &

Текст: Валерия Ялилонская

Рентабельность активов: определение, формула, пример

Рентабельность активов (ROA) — это коэффициент, который измеряет прибыльность компании по отношению к ее совокупным активам. Он показывает, насколько хорошо (или плохо) компания использует все, что у нее есть — от оборудования до транспортных средств и интеллектуальной собственности — для заработка.

Как работает ROA

ROA — это один из способов измерения эффективности отдельной компании, который позволяет увидеть, увеличивается или уменьшается этот коэффициент с течением времени.Растущий ROA указывает на повышение эффективности, а падающий ROA указывает на то, что компания, возможно, тратит слишком много на оборудование и другие активы по сравнению с прибылью, которую она получает от этих инвестиций.

Инвесторы или менеджеры могут использовать ROA для оценки общего состояния компании, чтобы увидеть, насколько эффективно она работает и насколько она конкурентоспособна. Инвесторы часто используют ROA при принятии решения о том, стоит ли вкладывать деньги в компанию, и оценивают ее потенциальную доходность по сравнению с другими компаниями в той же отрасли.

«Инвесторы используют ROA, чтобы увидеть, как прибыльность компании по отношению к ее активам изменилась с течением времени и как она сравнивается с аналогами», — говорит Мишель Катцен, управляющий директор HCR Wealth Advisors. «ROA — это один из показателей, который выражает способность компании приносить деньги из своих активов».

«ROA — это один из показателей, который выражает способность компании приносить деньги из своих активов».

Подсказка: При использовании ROA для измерения относительной эффективности компании по сравнению с другими важно сравнивать ее только с компаниями аналогичного размера в той же отрасли.

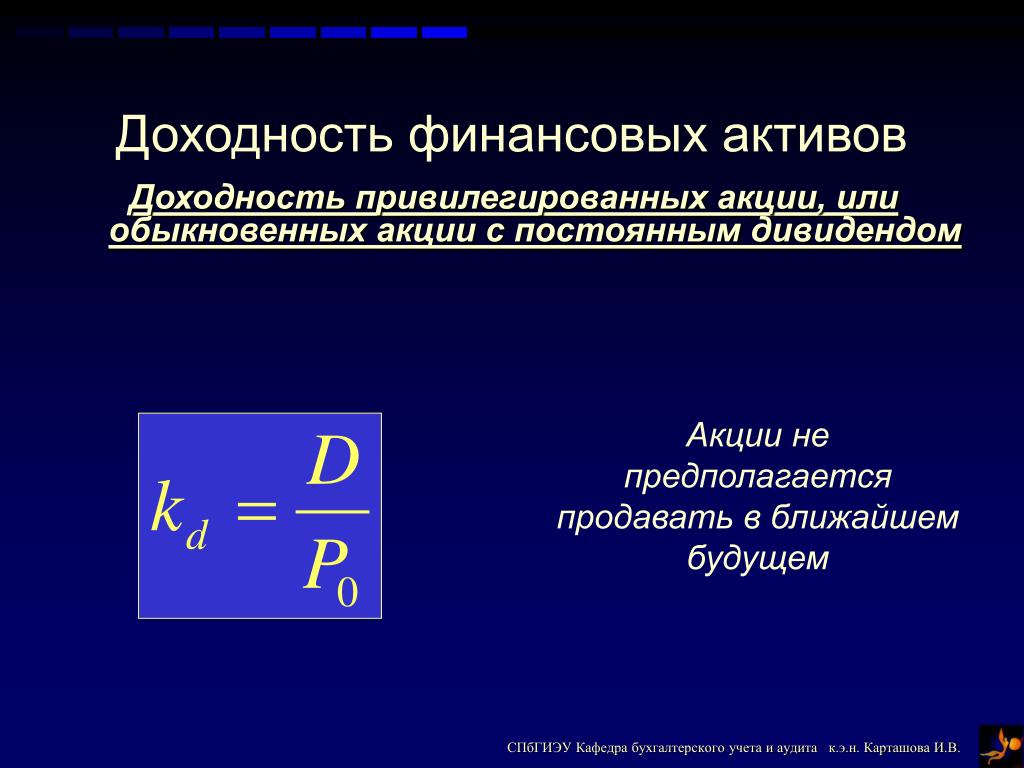

Как рассчитать рентабельность инвестиций?

Рэйчел Мендельсон/Инсайдер Основная формула ROA состоит в том, чтобы разделить чистую прибыль компании на ее средние общие активы, а затем умножить результат на 100, чтобы преобразовать окончательную цифру в проценты.

- Чистая прибыль: Выручка минус себестоимость проданных товаров минус расходы

- Средняя сумма активов: Сумма активов на балансе компании на конец текущего года плюс сумма активов на конец предыдущего года , разделенное на два

Хотя эта формула является самой популярной, она не единственная, используемая для определения ROA компании. Катцен говорит, что для нефинансовых компаний может быть полезно добавить обратно процентные расходы из-за несоответствия, которое может возникнуть из-за разделения долгового и собственного капитала.

«Значения могут отличаться, если формула изменена, — говорит Адам Линч, старший количественный аналитик Schwab Equity Ratings. — Часто эти альтернативные версии изменяют единицу времени, используемую в расчетах». Если ROA компании со временем увеличивается, это хороший признак повышения эффективности ее операций.

Пример ROA

Вот пример того, как использовать данные из балансовых отчетов Nike для расчета ее ROA на 2021 финансовый год

- Сначала найдите общие активы Nike на конец 2021 финансового года, который закончился в мае: 37 долларов.

7 миллиардов

7 миллиардов - Затем найдите общие активы Nike на конец 2020 финансового года: 31,3 миллиарда долларов

- Сложите все вместе и разделите на два, чтобы получить средние активы: 34,5 миллиардов долларов

- Разделите чистую прибыль Nike за 2021 год (5,7 миллиардов долларов) на средние активы ( 34,5 миллиарда долларов), а затем умножьте результат на 100, что даст вам 16,5%

Итак, сложив все вместе, ваша формула будет выглядеть так, когда вы подставите все значения:

ROA = (5,7/34,5)*100 = 0,1652 или 16,5%

Что считается хорошим ROA?

«Хороший» ROA зависит от компании, временных рамок расчета и некоторых других факторов.«Все относительно, — говорит Линч. «Я бы стремился быть лучше, чем ваши конкуренты. Как правило, вы бы сравнивали конкурирующие компании или отрасли».

В качестве эталона обычно считается приемлемым ROA 5% или выше.

«Вообще говоря, ROA 5% или выше считается «хорошим», — говорит Катцен. «Но важно рассматривать ROA компании в контексте конкурентов в той же отрасли, в том же секторе и аналогичного размера».

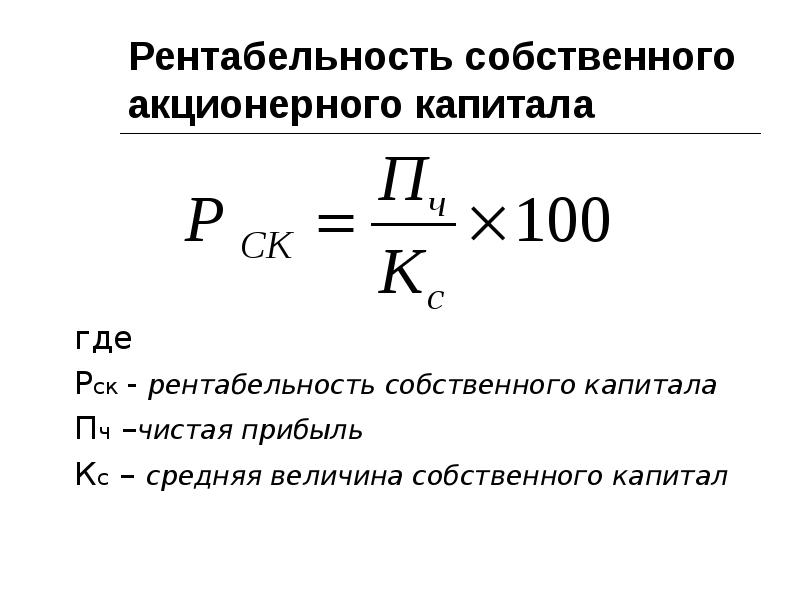

рентабельность инвестиций по сравнению сРентабельность собственного капитала (ROE)

ROA — это один из двух основных показателей, которые менеджеры и инвесторы используют для анализа уровня прибыльности компании. Другой — рентабельность собственного капитала (ROE). Оба дают представление о том, насколько эффективно компания использует вложенные в нее деньги для получения прибыли.

Основное различие между ними заключается в том, что ROE сообщает инвесторам, какой доход приносит компания на каждый доллар стоимости акционерного капитала. Формулы похожи. Для ROE основной расчет состоит в том, чтобы разделить чистую годовую прибыль на акционерный капитал или требования акционеров к активам компании после выплаты ее долгов.

«Основное различие между ROA и ROE заключается в учете долга компании», — говорит Катцен. «При расчете ROE вы вычитаете любые обязательства компании, используя чистые активы (или акционерный капитал) вместо общих активов».

Финансовый вывод

ROA является важным показателем рентабельности инвестиций компании. Он показывает, сколько прибыли генерируется относительно всех его активов.Чем выше число, тем больше возврат.

Для инвесторов ROA может использоваться в сочетании с другими показателями (включая ROE, который измеряет прибыль по отношению к стоимости акционерного капитала), чтобы получить представление об эффективности компании. Его можно использовать для оценки эффективности отдельной компании с течением времени или для ее оценки по сравнению с аналогичными компаниями в той же отрасли.

«ROA — это один из показателей, который выражает способность компании извлекать деньги из своих активов», — говорит Катцен. «Вообще говоря, чем выше ROA, тем эффективнее компания генерирует доход для инвесторов.Чем больше доход приносит компания, тем выше вероятность того, что инвестиции окупятся».

«Вообще говоря, чем выше ROA, тем эффективнее компания генерирует доход для инвесторов.Чем больше доход приносит компания, тем выше вероятность того, что инвестиции окупятся».

Рентабельность активов (ROA): формула и пример расчета

Что такое рентабельность активов (ROA)?

Рентабельность активов (ROA) — это показатель прибыльности, который измеряет эффективность, с которой компания может использовать свои активы для получения большей чистой прибыли.

В этой статье

- Что измеряет показатель рентабельности активов (ROA)?

- Какая связь между рентабельностью активов (ROA) и рентабельностью собственного капитала (ROE)?

- Почему в формуле ROA в качестве знаменателя используется средний баланс активов?

- Если компания имеет высокий (или низкий) ROA, как это можно интерпретировать?

Рентабельность активов (ROA) Формула

Термин ROA расшифровывается как R return o n A ssets и является широко используемым показателем для отслеживания того, насколько эффективно компания может использовать свои активы для получения большей чистой прибыли.

Чем большую стоимость компания может извлечь из активов на своем балансе, тем эффективнее она работает, поскольку ее активы используются почти на полную мощность для максимизации прибыли на уровне чистой прибыли (т. е. «итоговой результат»).

Если руководство может правильно распределять ресурсы, прибыльность компании имеет тенденцию к увеличению, поскольку для достижения определенного уровня производства требуется меньше расходов и капиталовложений.

Как правило, все компании должны стремиться максимизировать уровень производства при минимальных затратах, поскольку достижение этого означает, что компания работает почти на полную мощность и эффективность.

ROA компании рассчитывается путем деления чистой прибыли компании на ее средние общие активы, как показано ниже.

ROA Формула

- Рентабельность активов (ROA) = Чистая прибыль / Средняя сумма активов

Кроме того, расчетный показатель ROA затем выражается в процентном выражении, что позволяет проводить сравнения между компаниями-аналогами, а также оценивать изменения по сравнению с прошлым годом.

По своей сути показатель ROA отвечает на вопрос: «Сколько чистая прибыль зарабатывает компания на каждый доллар принадлежащих активов?»

Числитель, чистая прибыль, берется из отчета о прибылях и убытках, а знаменатель, остаток средних активов, берется из баланса.

Обратите внимание на несоответствие во времени — т. е. отчет о прибылях и убытках охватывает определенный период, но баланс представляет собой моментальный снимок в один конкретный момент времени — следовательно, используется среднее значение между начальным и конечным сальдо совокупных активов в данный период времени. в формуле.

Интерпретация показателя рентабельности активов (ROA)

Проще говоря, компании с постоянно более высоким ROA могут получать больше прибыли, используя тот же объем активов, что и сопоставимые компании с более низким ROA.

Таким образом, компании с высоким ROA с большей вероятностью будут хорошо работать в долгосрочной перспективе и станут лидерами рынка с более высокой прибылью.

- Для компаний с ROA выше, чем у сопоставимых компаний, можно разумно предположить, что активы компании используются почти на полную мощность или, по крайней мере, используются более эффективно, чем ее коллеги по отрасли.

- С другой стороны, более низкий показатель ROA по сравнению со средним показателем по отрасли может быть тревожным сигналом, указывающим на то, что руководство может не извлекать все потенциальные выгоды из активов, которыми оно владеет.

Чтобы ROA можно было использовать для сравнения, компании должны относиться к одному и тому же (или похожему) сектору, поскольку средние показатели по отрасли значительно различаются.

Но помимо сравнения с отраслевыми конкурентами, еще одним вариантом использования отслеживания ROA является отслеживание изменений производительности по сравнению с прошлым годом.

- Если ROA растет с течением времени, это говорит о том, что компания улучшает свою способность увеличивать прибыль с каждым долларом принадлежащих активов.

- Если ROA снижается, это означает, что компания, возможно, приобрела слишком много активов и/или не может использовать свои активы на полную мощность.

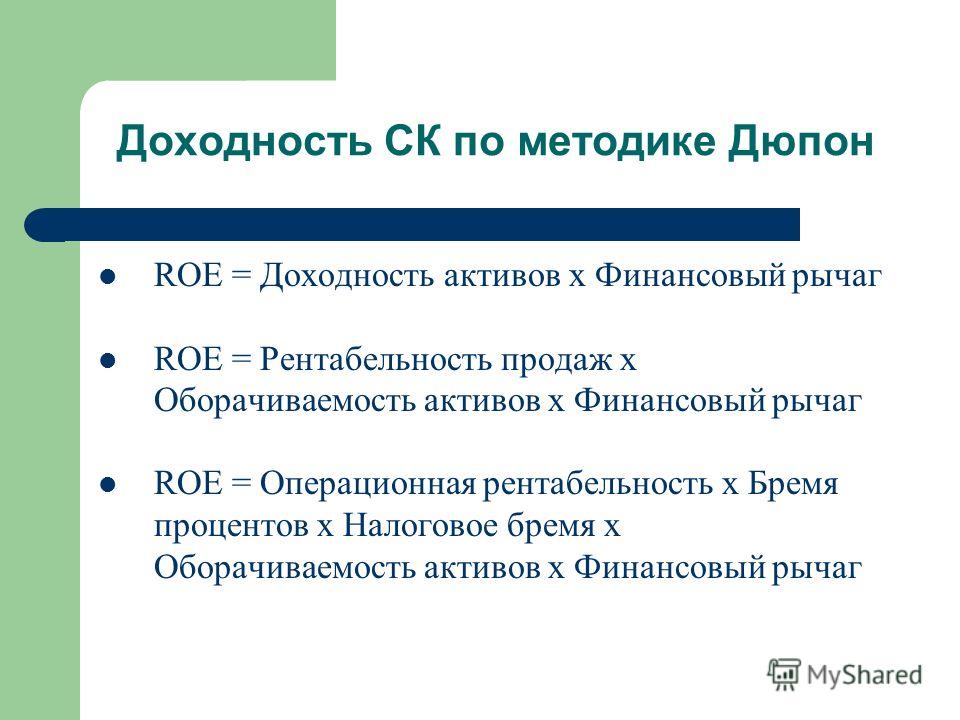

Отношение рентабельности активов (ROA) и рентабельности собственного капитала (ROE)

Отношения между ROA и ROE напрямую связаны с темой долгового финансирования.

В отличие от ROE, ROA не учитывает долг в структуре капитала компании. Для компаний, не имеющих заемных средств, т. е. полностью акционерных компаний, акционерный капитал и общие активы будут эквивалентны (и ROA и ROE будут равны).

Но если бы эти компании привлекли заемный капитал, их ROE превысила бы их ROA из-за увеличения остатка денежных средств, поскольку общая сумма активов увеличилась бы, а собственный капитал уменьшился.

Рентабельность активов (ROA) Шаблон Excel

Теперь, когда мы обсудили концепцию рентабельности активов, мы можем применить то, что мы только что узнали, на практике с помощью упражнения по моделированию рентабельности инвестиций.

Чтобы загрузить файл Excel и продолжить работу, заполните форму ниже для доступа:

Допущения модели рентабельности активов (ROA)

Для нашего моделирования мы будем исходить из следующих операционных допущений.

Бухгалтерские допущения (год 1)

- Денежные средства и их эквиваленты: 20 млн долларов США

- Дебиторская задолженность (A/R): 40 млн долларов

- Запасы: 60 миллионов долларов

- Основные средства, нетто: 120 млн долларов

Здесь мы оценим два разных сценария, между которыми можно переключаться в ячейке «Дело» (L3).

- Верхний футляр

- Нижний ящик

Взяв за отправную точку год 1, мы будем исходить из следующих ежегодных изменений B/S.

Допущения о положительном сценарии

- Денежные средства и их эквиваленты: +$4 млн

- Дебиторская задолженность (A/R): $0 млн – без изменений

- Товарно-материальные запасы: –2 млн долларов

- Основные средства, нетто: –4 млн долларов

Если для активного дела установлено значение «Вверх», «Общие текущие активы» увеличиваются со 150 млн долларов в 1-м году до 158 млн долларов к концу 5-го года.

При том же временном горизонте баланс «Общие активы» уменьшается с 270 млн долларов до 262 млн долларов.

Вывод состоит в том, что текущий остаток активов имеет тенденцию к увеличению, но причина положительного изменения +$8 млн вызвана увеличением остатка наличности, а не запасами.

Что касается базы основных средств (т. е. основных средств), снижение на 16 млн долл. означает, что требуется меньше капитальных затрат.

означает, что требуется меньше капитальных затрат.

Что касается другого случая, если вместо этого мы установим активное дело на «Недостаток», знаки в столбце «Шаг» будут перевернуты.

Неблагоприятные предположения

- Денежные средства и их эквиваленты: –$4 млн

- Дебиторская задолженность (A/R): $0 млн – без изменений

- Товарно-материальные запасы: +$2 млн

- Основные средства, нетто: +$4 млн

Чистое влияние заключается в том, что «Общие оборотные активы» уменьшаются со 150 млн долларов США в 1-м году до 142 млн долларов США в 5-м году — общее снижение на 8 млн долларов США.

Для строки «Общие активы» баланс увеличивается с 270 млн долларов в 1-й год до 278 млн долларов в 5-й год.

Увеличение основных средств на B/S можно интерпретировать как увеличение капитальных затрат, которое часто вызвано вялым ростом и/или усилением конкуренции на рынке.

Рентабельность активов (ROA) Пример расчета

Теперь все, что нам нужно для завершения расчетов рентабельности активов (ROA), — это предположения о чистой прибыли.

Допущения в отчете о прибылях и убытках

- Чистая прибыль за 1 год = 25 млн долларов

- Потенциал повышения по сравнению с прошлым годом = +$2 млн

- Негативное изменение в годовом исчислении = –$2 млн

В «вероятном сценарии» чистая прибыль увеличивается с 25 млн долларов до 33 млн долларов, тогда как в «неблагоприятном сценарии» чистая прибыль снижается с 25 млн долларов до 17 млн долларов.

Разделив чистую прибыль в каждом периоде на средний баланс между предыдущим периодом и текущим периодом «Общие активы», мы можем рассчитать ROA для прогнозируемого периода.

Формула для расчета рентабельности активов (ROA) показана ниже.

Для «Верхнего случая» ROA увеличивается с 10,0% до 12,5%, что предполагает более эффективное распределение ресурсов, что приводит к увеличению чистой прибыли.

Например, остаток денежных средств увеличивается, что означает, что у компании больше ликвидности и меньше оттока денежных средств, связанных с приобретением запасов и капитальными затратами.

Снижение запасов означает более быструю оборачиваемость запасов из-за возросшего потребительского спроса, а снижение основных средств означает, что существующие основные средства создают больше стоимости при минимальных требованиях к капитальным затратам.

Однако в случае «ухудшения» ROA снижается с 8,5% в первый год до 6,1% — с противоположными изменениями (и последствиями) для B/S и I/S.

В заключение, показатель ROA может использоваться инвесторами для лучшего понимания того, насколько эффективно компания конвертирует свои покупки активов в чистую прибыль.

Чем выше показатель ROA, тем более эффективна компания в плане получения большей прибыли при меньших инвестициях.

Рентабельность активов: определение и формула ROE

NicoElNino/iStock через Getty Images

Рентабельность активов (ROA) — это один из набора финансовых коэффициентов, который помогает инвестору оценить финансовую устойчивость компании. В этой статье мы рассмотрим, как его рассчитать, почему это важно и как инвесторы могут использовать его для принятия более обоснованных инвестиционных решений.

ROA Значение

Рентабельность активов (ROA) — это коэффициент, который помогает инвесторам понять, насколько эффективно компания получает доход от своих активов. Чем выше число, тем лучше компания использует свои активы для получения прибыли.

ROA рассчитывается путем деления чистой прибыли компании на ее совокупные активы. Также учитывается задолженность компании. ROA обычно анализируется в отношении компаний аналогичного размера в той же отрасли, поскольку им, вероятно, потребуются аналогичные активы для работы.

Сравнение ROA по секторам — не лучший способ оценить эффективность компании, поскольку ROA может значительно различаться в зависимости от отрасли. Например, капиталоемкие отрасли, такие как нефть и газ, будут иметь более низкую рентабельность активов, чем компания в отрасли с менее необходимой инфраструктурой, такой как поставщик программного обеспечения как услуги.

Формула рентабельности активов

Расчет рентабельности активов прост. Просто разделите чистую прибыль компании на ее чистые активы, а затем умножьте на 100.

Совет: Посмотрите отчет о прибылях и убытках компании, чтобы найти ее чистую прибыль, и ее баланс, чтобы найти ее чистые активы. Однако, поскольку баланс представляет собой мгновенный снимок активов компании, некоторые люди используют средние общие активы за определенный период времени, например квартал или финансовый год.

Формула рентабельности активов (первоначально созданная)

В чем важность ROA?

ROA — полезная метрика для инвесторов. Есть несколько способов, которыми инвесторы могут использовать ROA, чтобы лучше понять финансовые показатели компании.

Есть несколько способов, которыми инвесторы могут использовать ROA, чтобы лучше понять финансовые показатели компании.

1. Определение эффективности и прибыльности

Если ROA компании составляет 2%, она не получает значительного дохода от активов. Однако, если она генерирует 10% дохода от общих активов, компания потенциально работает намного эффективнее, чем компания, производящая меньше. Это повлияет как на краткосрочный, так и на долгосрочный рост, особенно если компания сможет поддерживать высокий ROA с течением времени.

2. Сравнение отраслей

ROA можно использовать для определения того, насколько хорошо компания работает по сравнению с ее коллегами по отрасли. Например, если компания имеет более высокий чистый доход, чем конкурент, может показаться, что компания работает лучше. Однако, если другая компания имеет значительно более высокий ROA, эта компания использует свой капитал и активы более эффективно, чем первая компания, и может превзойти ее в будущем.

Совет: Будьте осторожны при сравнении малых и крупных компаний в одной отрасли, так как наборы их активов могут различаться.Например, устаревшая компания, предоставляющая финансовые услуги, скорее всего, будет иметь больше активов, чем начинающая финтех-компания, бизнес-модель которой основана на предоставлении цифровых услуг.

3. Сравнение с течением времени

Инвесторы могут увеличить стоимость компании, если ее рентабельность инвестиций неизменна из года в год. Это связано с меньшим риском в предположении о будущих результатах. Если происходит значительное снижение ROA, это может указывать на то, что компания может столкнуться с трудностями в будущем или, возможно, что она чрезмерно инвестировала в убыточный актив.

Что такое хороший ROA?

То, что представляет собой хороший ROA, зависит от отрасли, в которой работает компания. Как правило, 5% считается хорошим ROA, но у некоторых компаний ROA достигает 20% и более.

Ограничения ROA

Хотя рентабельность активов является хорошим показателем для понимания способности компании использовать свои активы для получения прибыли, может быть трудно понять, какое число является хорошим. Не забудьте сравнить ROA между компаниями аналогичного размера в одной отрасли, поскольку хороший ROA варьируется в зависимости от сектора и размера компании.

ROA также может быть направлена вниз для компаний, которые недавно приобрели офисные помещения, оборудование или производственные мощности. Возможно, компания решила сделать это из-за проблем с цепочкой поставок или эффективности затрат, которые еще не были реализованы в виде дополнительного дохода и, следовательно, еще не отражены в ее ROA.

Пример расчета рентабельности активов

Acme Company — производственная компания с чистой прибылью в размере 100 миллионов долларов США и совокупными активами в размере 1 миллиарда долларов США.Чтобы рассчитать ROA Acme, разделите 100 миллионов долларов на 1 миллиард долларов. Результат 0,1 или 10%.

Результат 0,1 или 10%.

Ближайший конкурент Acme — производственная компания Build It Company, чистая прибыль которой составляет всего 50 миллионов долларов, а общие активы — 300 миллионов долларов. Чтобы рассчитать Build It’s ROA, разделите 50 миллионов долларов на 300 миллионов долларов. Результат 0,16 или 16%.

В то время как Acme может получать 10% прибыли на каждый доллар активов, Build It может получать 16% прибыли на каждый доллар активов.Это отличная демонстрация того, как ROA может помочь инвесторам понять различия между компаниями, чтобы определить, какие инвестиции являются лучшими.

Часто задаваемые вопросы

Что такое хороший ROA?

5% и выше обычно считается хорошим показателем ROA. Тем не менее, хороший ROA лучше всего определяется в зависимости от отрасли. Это потому, что каждая отрасль требует разного сочетания активов.

Как лучше всего рассчитать рентабельность активов?

Лучший способ рассчитать доходность активов — разделить чистую прибыль на общую сумму активов. Это можно легко сделать, введя эту формулу в электронную таблицу или используя программное обеспечение для бухгалтерского учета.

Это можно легко сделать, введя эту формулу в электронную таблицу или используя программное обеспечение для бухгалтерского учета.

В чем разница между ROA и рентабельностью собственного капитала?

В то время как рентабельность активов показывает, какой доход компания может генерировать по отношению к своим активам, рентабельность собственного капитала показывает, какой доход компания может генерировать по отношению к своему акционерному капиталу. Основное отличие состоит в том, что ROA включает долг компании, а ROE — нет.

Рентабельность активов (ROA) — значение, формула, предположения и интерпретация

Другим показателем, широко используемым инвесторами для оценки прибыльности компании, является рентабельность активов (ROA).Подробнее об этом очень важном соотношении было сказано в этой статье.

Формула

Рентабельность активов = Прибыль / База активов

- Некоторые расчеты могут включать нематериальные активы, тогда как другие могут исключать их из расчета рентабельности активов.

Значение

Коэффициент рентабельности активов (ROA) показывает взаимосвязь между прибылью и базой активов компании. Чем выше соотношение, тем лучше. Это связано с тем, что более высокий коэффициент будет указывать на то, что компания может производить относительно более высокие доходы по сравнению с ее базой активов, т.е.е. более высокая эффективность капитала.

Предположения

- Без списаний:

Коэффициент ROA предполагает, что активы были справедливо оценены в бухгалтерских книгах. Однако в реальной жизни известно, что компании переоценивают и/или недооценивают свои активы, чтобы снизить налогообложение. Это может отрицательно сказаться на ROA и снизить его удобство использования в качестве показателя прибыльности.

- Излишки денежных средств и активов для продажи:

Коэффициент рентабельности активов предполагает, что компания использует все свои активы для выполнения повседневных операций.

Вероятно, это предположение окажется неверным. Многие компании держат на балансе значительные денежные средства. Одним из таких примеров является самая дорогая компания в мире Apple Inc. Также многие другие компании владеют большим количеством обесценившихся и морально устаревших активов, которые планируют продать в ближайшем будущем. Это снижает рентабельность активов (ROA).

Вероятно, это предположение окажется неверным. Многие компании держат на балансе значительные денежные средства. Одним из таких примеров является самая дорогая компания в мире Apple Inc. Также многие другие компании владеют большим количеством обесценившихся и морально устаревших активов, которые планируют продать в ближайшем будущем. Это снижает рентабельность активов (ROA).

Интерпретация

- Не зависит от кредитного плеча:

Рентабельность активов сравнивает прибыль, полученную компанией, с ее базой активов.База активов может финансироваться за счет капитала или долга, но это не будет иметь значения. Таким образом, рентабельность активов не зависит от кредитного плеча.

- Стадия роста:

Рентабельность активов очень чувствительна к стадии роста, которую в настоящее время переживает компания. На этапе внедрения и роста компании вкладывают большие деньги в создание базы активов. Они могут не использовать базу активов сразу, и выгоды могут быть реализованы спустя годы.

Следовательно, две компании в одной отрасли, но на разных стадиях роста, будут иметь очень разную рентабельность активов.

Следовательно, две компании в одной отрасли, но на разных стадиях роста, будут иметь очень разную рентабельность активов.

Авторство/Ссылки — Об авторе(ах)

Статья написана «Prachi Juneja» и проверена Management Study Guide Content Team . В группу MSG Content входят опытные преподаватели, специалисты и профильные эксперты. Мы являемся сертифицированным поставщиком образовательных услуг по стандарту ISO 2001:2015 . Чтобы узнать больше, нажмите «О нас». Использование этого материала бесплатно для целей обучения и образования.Укажите авторство используемого контента, включая ссылки на ManagementStudyGuide.com и URL-адрес страницы контента.

Руководство по рентабельности активов (ROA)

- Руководство по карьере

- Развитие карьеры

- Руководство по рентабельности активов (ROA)

29 декабря 2021 г.

компания использует для получения дохода и получения прибыли. Примеры активов включают здания, запасы, сырье, денежные средства и офисное оборудование.Если вы хотите проанализировать эффективность вашей компании в отношении ее активов, важно понимать показатель рентабельности активов (ROA). В этой статье мы обсудим, что такое ROA, объясним, как его рассчитать, а также рассмотрим его преимущества и ограничения.

Что такое рентабельность инвестиций?

Рентабельность активов (ROA) — это показатель, показывающий, насколько успешно компания получает доход от своих активов. Поскольку основной целью активов компании является получение дохода, этот коэффициент прибыльности является эффективным инструментом, который инвесторы или покупатели могут использовать для оценки того, насколько хорошо работает компания.Это может дать вам представление о том, насколько хорошо компания может конвертировать деньги, которые она тратит, в чистую прибыль.

Коэффициент ROA указывается в процентах. Чем выше процент, тем эффективнее компания использует свои ресурсы. Более высокое число указывает на то, что компания зарабатывает больше денег, используя меньше активов.

Чем выше процент, тем эффективнее компания использует свои ресурсы. Более высокое число указывает на то, что компания зарабатывает больше денег, используя меньше активов.

Как рассчитать рентабельность инвестиций

Чтобы рассчитать рентабельность инвестиций компании, вы делите ее чистую прибыль на совокупные активы. Рекомендуется взять среднее значение общих активов за определенный период времени и использовать его при расчете ROA, поскольку общие активы компании имеют тенденцию колебаться с течением времени.Это может произойти, например, когда компания покупает новый автомобиль или испытывает колебания продаж. Использование средних общих активов компании за определенный период времени даст более точные результаты.

Выполните следующие действия, чтобы рассчитать рентабельность активов компании:

1. Определите чистую прибыль

Чистая прибыль относится к общей прибыли, полученной компанией после вычета всех коммерческих расходов. Расходы должны включать операционные расходы, такие как себестоимость проданных товаров, амортизация оборудования и расходы на маркетинг. Кроме того, вы должны включить такие расходы, как налоговые платежи и проценты по долгу.

Кроме того, вы должны включить такие расходы, как налоговые платежи и проценты по долгу.

Помимо выручки, полученной компанией от продаж, чистая прибыль должна также включать дополнительные доходы, такие как проценты, полученные от инвестиций. Вы можете найти чистую прибыль и убытки вашей компании в нижней части отчета о прибылях и убытках.

2. Определите среднюю общую сумму активов

Вы можете найти сводную информацию об общих активах вашей компании в вашем балансе. Он покажет все активы вашего бизнеса, включая денежные средства, дебиторскую задолженность, инструменты, инвентарь, транспортные средства и здания.Нематериальные вещи, такие как интеллектуальная собственность, также являются частью ваших общих активов. Чтобы рассчитать среднюю общую сумму активов за период времени, прибавьте стоимость активов в начале отчетного периода к стоимости в конце, а затем разделите результат на два.

3. Разделите чистую прибыль на среднюю общую сумму активов

После того, как вы определили чистую прибыль и среднюю общую сумму активов, вы можете применить следующую формулу:

Рентабельность активов = чистая прибыль / общая сумма активов

Результат будет коэффициентом ROA компании за определенный период времени. Например, допустим, вы хотите рассчитать ROA компании, чистая прибыль которой на конец года составляет 200 000 долларов.

Например, допустим, вы хотите рассчитать ROA компании, чистая прибыль которой на конец года составляет 200 000 долларов.

Чтобы рассчитать средние общие активы, необходимо сложить общие активы за два последовательных года. В первый год активы компании составляли 3 миллиона долларов, а во второй год — 4 миллиона долларов, что составляет 7 миллионов долларов. 7 миллионов долларов, разделенные на два, дают среднюю общую сумму активов в 3,5 миллиона долларов. Чтобы рассчитать коэффициент ROA, вы делите 200 000 долларов на 3,5 миллиона долларов, что составляет 0.057. Наконец, умножьте это число на 100, что даст вам процент 5,7%.

Подробнее: Как рассчитать рентабельность активов (ROA) с примерами

Преимущества показателя ROA

Помимо оценки того, насколько эффективно бизнес использует свои активы для получения дохода, инвесторы и руководители компаний также могут использовать коэффициенты ROA для сравнивать разные компании в одной отрасли. Если компания показывает более высокий процент ROA, чем другие, это может служить признаком того, что она превосходит своих конкурентов.

Вы также можете использовать ROA, чтобы определить, насколько активна компания. Низкий процент ROA ниже 5% является показателем активоемкой компании. Однако это не обязательно означает, что компания работает неэффективно. Некоторые компании, такие как авиакомпании, естественно, более активны, чем, например, компании-разработчики программного обеспечения, которые являются предприятиями с небольшим объемом активов.

Связано: Руководство по коэффициентам прибыльности

Ограничения показателя ROA

Самым большим ограничением применения коэффициента ROA при сравнении компаний является то, что вы не можете использовать его в разных отраслях.Это связано с тем, что некоторым отраслям и компаниям требуется дорогостоящее оборудование, недвижимость и заводы, например авиакомпаниям и производителям, в то время как другие тратят гораздо меньше на активы для получения дохода. Сервисная компания, например, имеет минимальные инвестиции в активы, что приводит к очень высокому ROA.

Еще одна причина, по которой иногда сложно сравнивать эффективность компаний на основе их показателей ROA, заключается в том, что некоторые компании используют другую формулу ROA. Это предполагает использование в качестве числителя их операционного дохода, а не чистого дохода.

Связано: Метод анализа DuPont: определение, формула и пример

ROA против ROE

ROA раньше был предпочтительным способом сравнения банков друг с другом, а также для банков, чтобы контролировать свои собственные результаты. Хотя некоторые банки, особенно небольшие банки, все еще используют ROA, сегодня большинство банков используют показатель рентабельности инвестиций (ROE).

ROA и ROE — это коэффициенты, показывающие, насколько прибыльна компания. В то время как ROA помогает инвесторам понять, насколько хорошо руководство использует свои ресурсы для получения дохода, ROE демонстрирует способность компании превращать инвестиции в акции в прибыль.

Обе формулы ROA и ROE используют чистую прибыль в качестве числителя. Однако в то время как формула ROA использует активы в качестве знаменателя, формула ROE использует акционерный капитал. Акционерный капитал равен активам за вычетом обязательств. Именно это включение обязательств отличает ROE от ROA. Если у компании нет долга, ее акционерный капитал и общие активы будут равны, равно как и коэффициенты ROE и ROA.

Однако в то время как формула ROA использует активы в качестве знаменателя, формула ROE использует акционерный капитал. Акционерный капитал равен активам за вычетом обязательств. Именно это включение обязательств отличает ROE от ROA. Если у компании нет долга, ее акционерный капитал и общие активы будут равны, равно как и коэффициенты ROE и ROA.

Высокий коэффициент ROE указывает на то, что компания, вероятно, способна генерировать денежные средства внутри компании и, возможно, ей не нужно слишком полагаться на заемное финансирование.ROE недавно приобрел популярность как показатель прибыльности, особенно потому, что вы можете применять ROE к любому направлению бизнеса, поскольку он не зависит от активов.

Такая гибкость делает показатель ROE полезным инструментом для сравнения компаний с различной структурой активов. Однако инвесторы и руководители компаний часто используют значения как ROA, так и ROE, а также другие показатели прибыльности, такие как валовая прибыль или чистая прибыль, чтобы определить, насколько хорошо работает компания.

Подробнее: ROA vs.ROE: примеры, сходства и различия

Как повысить рентабельность общих активов | Малый бизнес