Чистые активы в минус — негативные последствия в плюс. Налоги & бухучет, № 47, Июнь, 2019

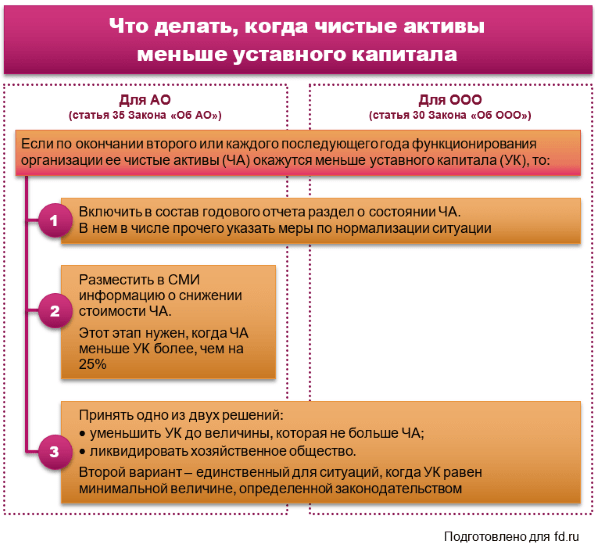

Уменьшение чистых активов (ЧА) с точки зрения Закона об ООО может вызвать ряд негативных последствий как для ООО, так и для его участников. О чем же речь?

Значительные сделки. О значительных сделках вы можете прочесть подробнее на с. 10 этого номера. Здесь же напомним: согласно ч. 2 ст. 44 Закона об ООО для осуществления сделки, стоимость имущества, работ или услуг по которой превышает 50 % стоимости ЧА общества по состоянию на конец предыдущего квартала, необходимо разрешение общего собрания ООО.

Соответственно, снижение ЧА ведет к уменьшению количества возможных сделок без участия общего собрания. Если же ЧА равняются «0», то каждая (!) сделка будет подлежать согласованию. Ведь ее предмет в этом случае будет всегда выше 50 % чистых активов.

Хотя можно попробовать обойти это ограничение, о чем мы писали на с. 10 этого номера.

Снижение ЧА — созыв общего собрания — банкротство — ответственность директора. Согласно ч. 3 ст. 31 Закона об ООО, если стоимость ЧА общества снизилась более чем на 50 % по сравнению с этими показателями по состоянию на конец предыдущего года, исполнительный орган общества (директор/дирекция и т. д.) должен созвать общее собрание участников. Такое собрание нужно провести в течение 60 дней со дня такого снижения. В повестку дня включаются вопросы о:

— мерах, которые нужно осуществить для улучшения финансового состояния общества;

— уменьшении уставного капитала ООО;

— ликвидации общества.

В принципе,

3507964″>обойти эти положения можно с помощью дооценки ЧА*Тем не менее стоит признать: до конца не ясно, что в понимании Закона об ООО может считаться мерами для улучшения финансового состояния общества. Уж очень расплывчатая категория.

Но ведь и это еще не все. Если директор/дирекция не созовет общее собрание по причине снижения ЧА и общество признают банкротом до истечения 3 лет со дня такого снижения стоимости ЧА, члены исполнительного органа (директор/члены дирекции) солидарно несут субсидиарную ответственность по обязательствам общества (ч. 4 ст. 31 Закона об ООО).

Здесь напомним, что означает «солидарно» и «субсидиарная ответственность».

Суть солидарной ответственности в том, что кредитор может обратиться с требованием возместить причитающееся как со всех солидарных должников вместе, так и с любого из них отдельно (ст. 543 ГКУ). При этом если один из должников не смог выполнить обязательство в полном объеме, то недоплаченную сумму кредитор может потребовать от остальных виновных до полного погашения долга.

543 ГКУ). При этом если один из должников не смог выполнить обязательство в полном объеме, то недоплаченную сумму кредитор может потребовать от остальных виновных до полного погашения долга.

Субсидиарная ответственность заключается в том, что вначале кредитор должен обратиться с требованием к должнику. Только если должник откажется от выполнения обязательств или кредитор не получил ответ в разумные сроки на предъявленное требование, то требование о выполнении обязательства в полном объеме направляется лицу, которое вместе с должником несет солидарную ответственность (ст. 619 ГКУ).

Так, например, если речь идет о дирекции, то все члены дирекции будут отвечать таким образом: вначале кредитор должен обратиться за погашением обязательства к ООО. Если ООО откажется удовлетворить требования кредитора, то он может обратиться к любому из членов дирекции или ко всем одновременно для погашения обязательства ООО.

Поэтому будьте осторожны! В случае снижения стоимости ЧА директору/членам дирекции нужно извещать об этом участников общества и созывать общее собрание в порядке, установленном вашим уставом. Ведь если эти должностные лица все сделали в соответствии с процедурой, то они могут избежать ответственности (о чем мы скажем ниже).

А вот в случае, когда директор является еще и участником общества, думаем, волноваться не стоит. Вряд ли ему грозят такие последствия. Он ведь всегда проинформирован о ЧА и как директор, и как участник общества. А для участников не предусмотрена ответственность за непринятие того или иного решения, закрепленного в ч. 3 ст. 31 Закона об ООО (о принятии мер по улучшению финансового состояния/уменьшению уставного капитала/прекращению ООО).

Может ли директор/члены дирекции избежать ответственности за нарушение обязанности по созыву общего собрания в случае банкротства ООО?

3507207″>Да, если докажут, что:а) не знали и не должны были знать о таком снижении стоимости ЧА общества; или

б) голосовали за решение о созыве общего собрания участников в связи со снижением стоимости ЧА общества.

К слову, норма и в части ответственности, и в части освобождения от нее вызывает вопросы. В частности, как применить ее к единоличному директору?

Получается, что о солидарной субсидиарной ответственности речи быть не может. Во-первых, в отношении к нему будет применяться просто субсидиарная ответственность: т. е. вначале для погашения требований будут обращаться в ООО, а уж затем к директору. А во-вторых, основание для освобождения «голосовал за решение о созыве» к нему не применимо.

Это означает, что остается только доказывать, что директор не знал и не должен был знать о таком снижении. И этот момент тоже вызывает большой вопрос! Может ли директор говорить о том, что он «не должен был знать» о снижении активов? Он же подписывает баланс?! То есть теоретически всегда в курсе того, что происходит с ЧА.

И этот момент тоже вызывает большой вопрос! Может ли директор говорить о том, что он «не должен был знать» о снижении активов? Он же подписывает баланс?! То есть теоретически всегда в курсе того, что происходит с ЧА.

Радует только то, что под таким грузом ответственности директор/члены дирекции будут ходить не всегда, а только в случае, если общество попадет под процедуру банкротства. А это случается не так уж и часто.

Выплаты при выходе участника из ООО. Здесь напомним, что согласно ч. 8 ст. 24 Закона об ООО при выходе стоимость доли участника определяется исходя из рыночной стоимости совокупности всех долей участников общества пропорционально размеру доли такого участника. Не совсем, правда, понятно, что законодатель имел в виду под рыночной стоимостью. Мы предполагаем, что здесь речь идет все же о ЧА.

Вот и получается, что чем ниже стоимость ЧА, тем меньше впоследствии получит участник, выходящий из общества ☹.

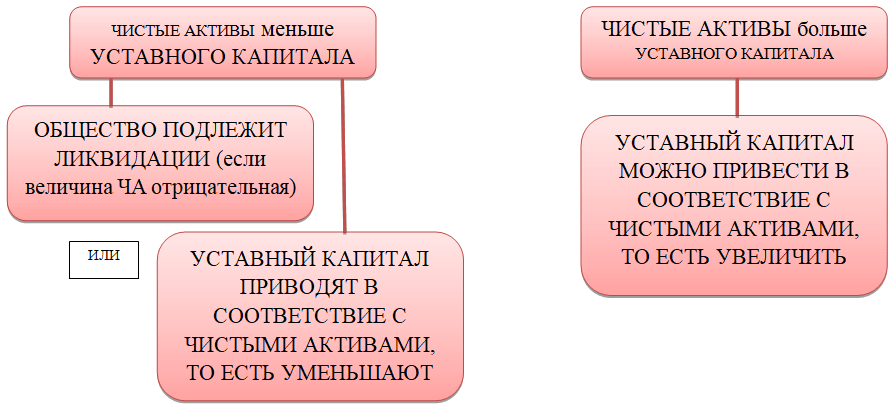

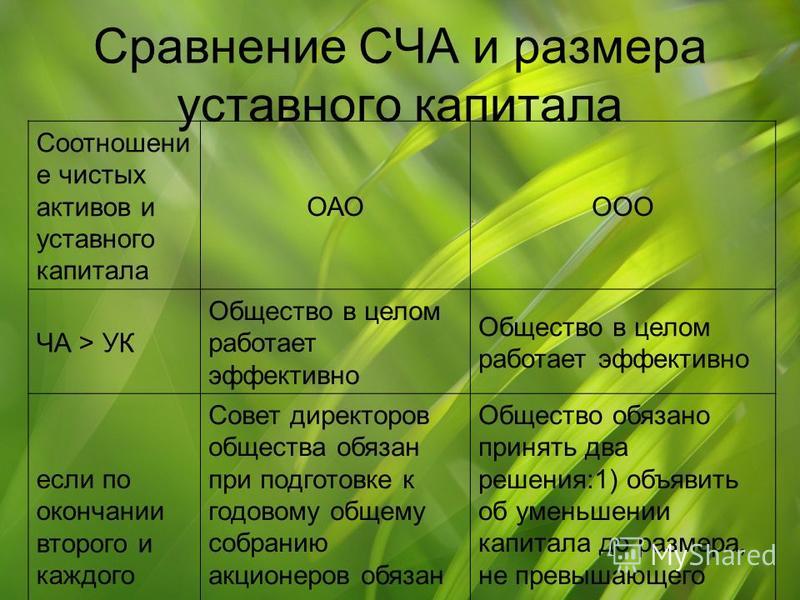

Логика Закона об ООО, конечно, ясна. Директор или дирекция должны в своей деятельности учитывать размер ЧА. И для успешного существования предприятия желательно, чтобы ЧА были хотя бы равны уставному капиталу. Иначе у контрагентов могут возникнуть сомнения в платежеспособности общества. А чтобы директор и общество не расслаблялись — Закон об ООО вводит негативные последствия. Другое дело, что на практике не всегда удается этого достичь… Ведь предпринимательская деятельность — это в первую очередь деятельность на свой страх и риск. И нулевое или отрицательное значение ЧА — это нормальная ситуация. Криминала в этом никакого нет, по крайней мере до определенного момента. Главное — все в меру.

Активам чистят стоимость – Газета Коммерсантъ № 155 (6635) от 29.08.2019

Негосударственные пенсионные фонды (НПФ) неверно оценивают стоимость чистых активов, считают в ЦБ. Это может повлиять на доходность фондов, на величину взимаемого вознаграждения и т. п. В итоге нарушения в расчете стоимости чистых активов, по мнению регулятора, могут привести «к нарушению прав клиентов». Проблема существует, прежде всего для сложных инструментов, однако единый стандарт может привести к противоречию регуляторных и сущностных целей, полагают эксперты.

п. В итоге нарушения в расчете стоимости чистых активов, по мнению регулятора, могут привести «к нарушению прав клиентов». Проблема существует, прежде всего для сложных инструментов, однако единый стандарт может привести к противоречию регуляторных и сущностных целей, полагают эксперты.

Правила расчета стоимости чистых активов (СЧА) большинства НПФ «не соответствуют требованиям законодательства», что приводит к тому, что пенсионные накопления и пенсионные резервы на балансе фондов «неверно оцениваются и принимаются к учету». К такому выводу пришли в ЦБ на совещании, состоявшемся в июле (с протоколом ознакомился “Ъ”, его содержание подтвердил источник в одной из пенсионных СРО). В ЦБ пояснили “Ъ”, что «искажение стоимости активов угрожает финансовой стабильности организации и может привести к нарушению прав клиентов». По мнению регулятора, отраженном в протоколе совещания, эту проблему может решить разработка и утверждение СРО внутреннего стандарта правил расчета СЧА НПФ. В ЦБ ожидают, что разработанный стандарт может вступить в силу уже с начала следующего года.

До 2017 года расчет СЧА определялся правилами, установленными прежним регулятором — Федеральной службой по финансовым рынкам, исходя из рыночной стоимости, определяемой на биржевых торгах. Однако в октябре 2017 года, в связи с переходом фондов на отраслевые стандарты бухучета, ЦБ выпустил новые правила определения рыночной стоимости уже на основе Международных стандартов финансовой отчетности (МСФО 13). Через год регулятор выпустил новое указание, в котором, в частности, учитывалась возможность расчета СЧА на основании стоимости активов, отличной от их рыночной стоимости (также в соответствие с МСФО 13).

«МСФО 13 дает лишь общий механизм расчета справедливой стоимости по уровням, без предоставления детальных моделей»,— говорит старший менеджер департамента управления рисками Deloitte Сергей Гришунин. В связи с их отсутствием, по его мнению, существует большой риск, что активы могут быть оценены неверно с применением некорректных предположений.

Инициатива по созданию стандартов на уровне СРО поможет унифицировать принципы расчета финансовых результатов для фондов со схожей структурой портфелей, считает гендиректор НПФ Сбербанка Александр Зарецкий. Это, по его мнению, «увеличит сопоставимость результатов различных фондов и будет способствовать более объективному анализу пенсионного рынка». Однако, по мнению топ-менеджера другого крупного НПФ, «поженить» МСФО «с каким-то внешним стандартом, разработанным на уровне СРО, будет невозможно, или получится очень кривой гибрид».

Илья Усов

Как НПФ подготовились к периоду низких доходностей

Читать далее

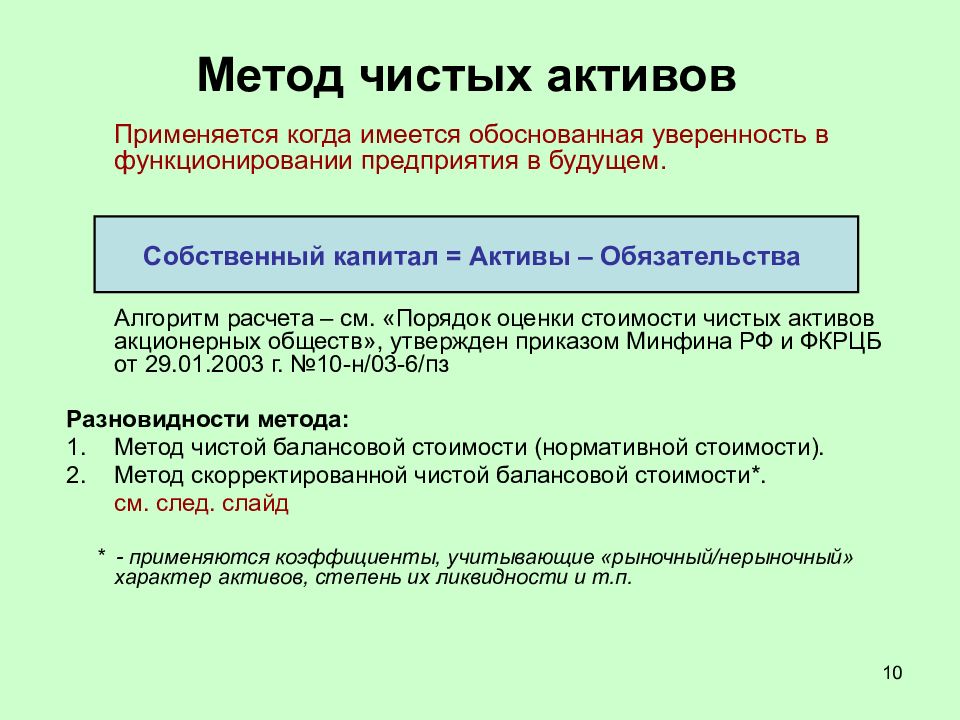

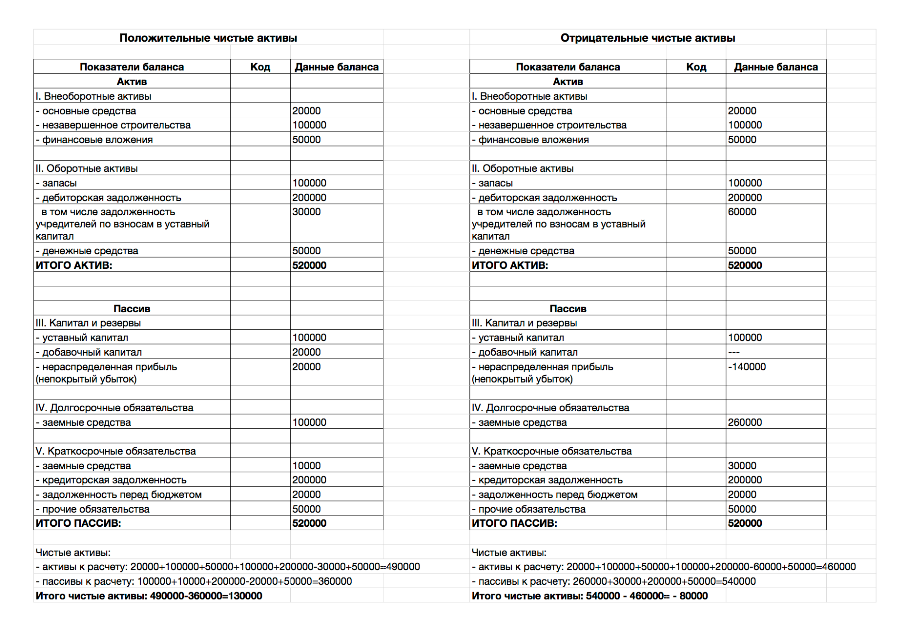

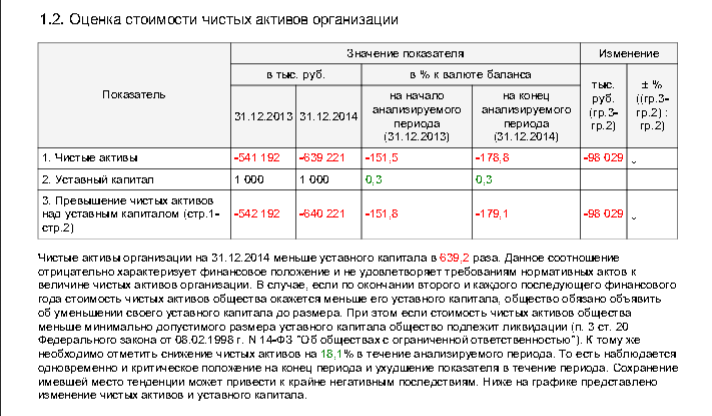

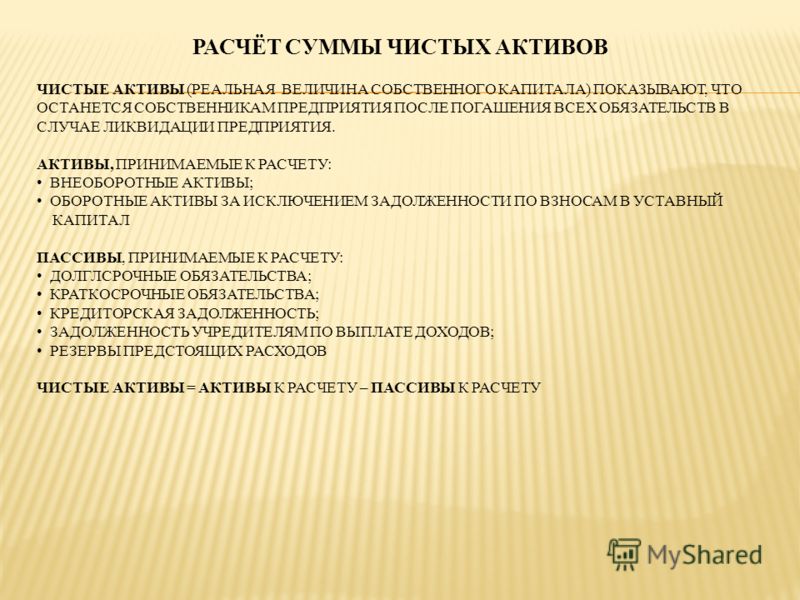

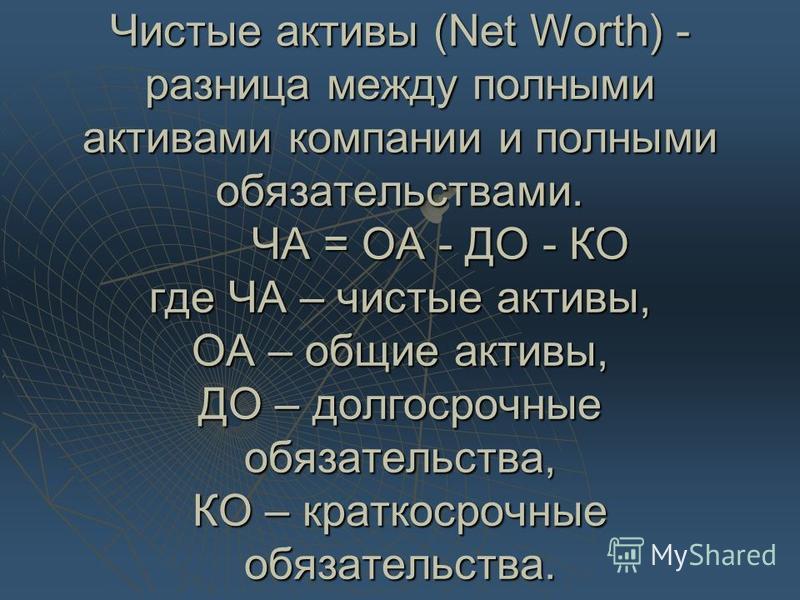

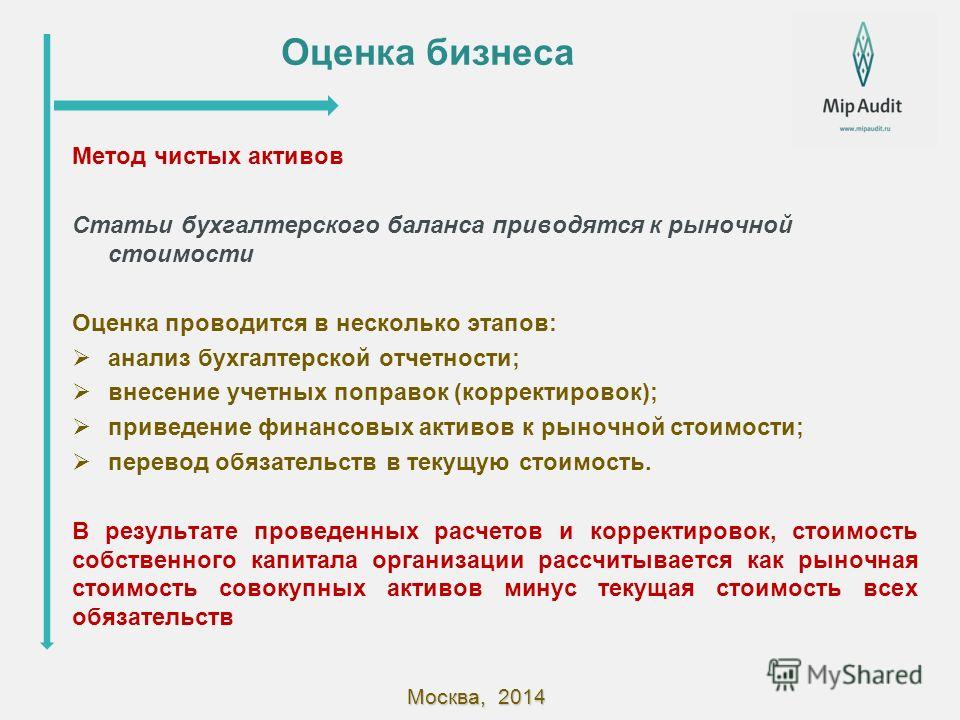

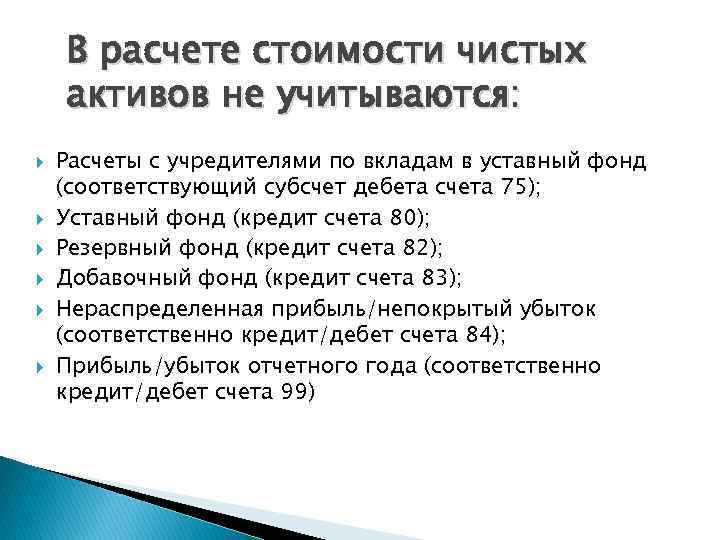

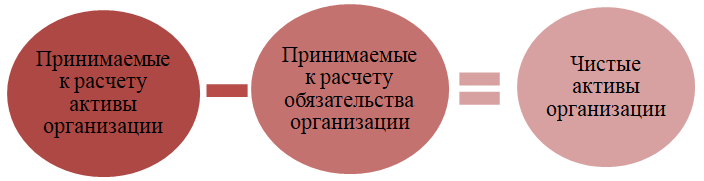

Стоимость чистых активов компании – рабочий инструмент инвестора

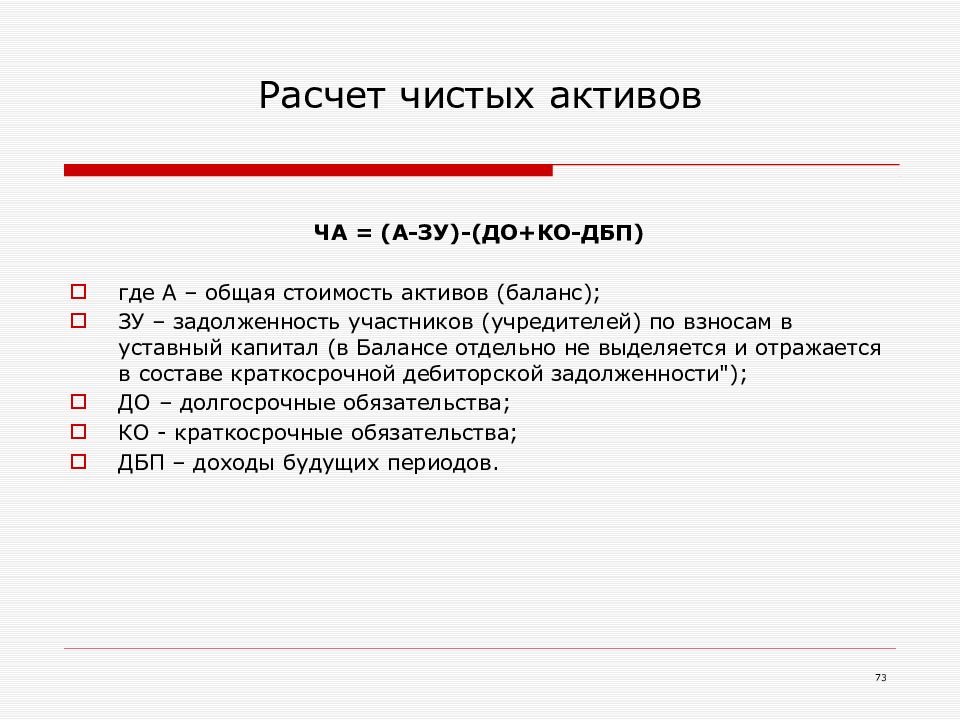

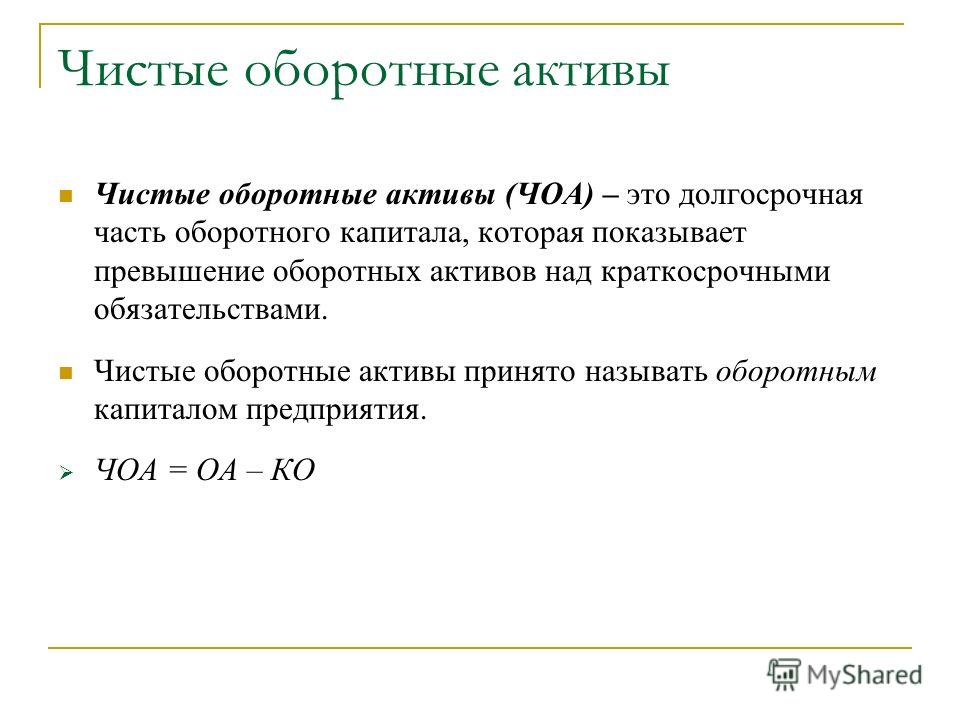

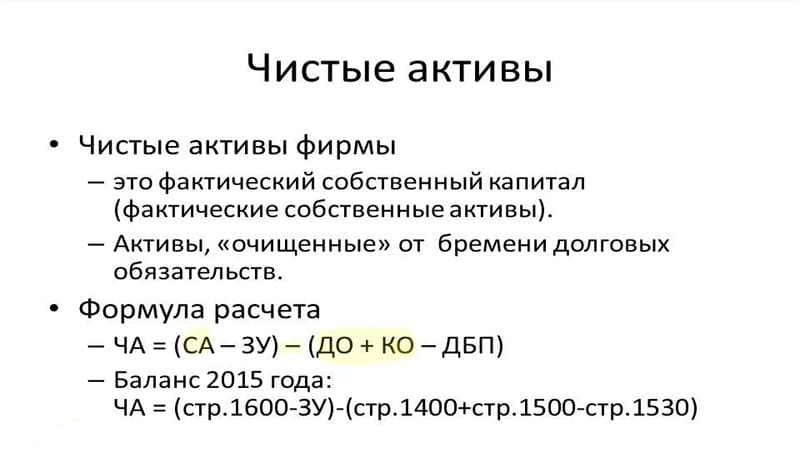

Портфель опытного инвестора наполнен различными акциями. Одни из них рассчитаны на ближайшую перспективу, другие – на средний и долгий срок. Выбирая ценные бумаги для удержания, существует несколько критериев. Один из них – это стоимость чистых активов. Таким образом, осуществляют оценку бизнеса, который ведет компания. Эта версия получила у оценщиков в России широкое распространение. Ее считают весьма результативной. Исходит данная стратегия из следующего положения: что рентабельно и доходно работающая компания не может стоить меньше ее активов. Что ж контапункт вполне логичен. Стратегия использует пропорцию рыночной капитализации предприятия к стоимости чистых активов.Что такое чистые активы? В рамках этой оценки под стоимостью чистых активов принято подразумевать разницу между активами компании и ее обязательствами. По сути это реальная стоимость имущества предприятия. Определять ее принято ежеквартально и ежегодно, причем не учитываются такие факторы, как срочность обязательств и ликвидность активов. В практике российских компаний очень часто объемы ее собственного капитала равны объему чистых активов, либо различаются очень незначительно.

Одни из них рассчитаны на ближайшую перспективу, другие – на средний и долгий срок. Выбирая ценные бумаги для удержания, существует несколько критериев. Один из них – это стоимость чистых активов. Таким образом, осуществляют оценку бизнеса, который ведет компания. Эта версия получила у оценщиков в России широкое распространение. Ее считают весьма результативной. Исходит данная стратегия из следующего положения: что рентабельно и доходно работающая компания не может стоить меньше ее активов. Что ж контапункт вполне логичен. Стратегия использует пропорцию рыночной капитализации предприятия к стоимости чистых активов.Что такое чистые активы? В рамках этой оценки под стоимостью чистых активов принято подразумевать разницу между активами компании и ее обязательствами. По сути это реальная стоимость имущества предприятия. Определять ее принято ежеквартально и ежегодно, причем не учитываются такие факторы, как срочность обязательств и ликвидность активов. В практике российских компаний очень часто объемы ее собственного капитала равны объему чистых активов, либо различаются очень незначительно.

- чистая прибыль, которая показывает, насколько эффективна деятельность компании в целом, с учетом операций по сопутствующим направлениям, уровень нагрузки по долгам, с учетом налогов;

- операционная прибыль, ее изменения показывают, в каком состоянии находятся различные направления бизнеса;

Для получения еще более точной информации можно провести недельный или месячный технический анализ. Требования к инструментам анализа: 1. Акции компании должны иметь высокий уровень ликвидности. Дело в том, что дисконт чаще встречается в «3-ем составе», но не актуален в «голубых фишках» и «2-ом составе».

2. Компания должна постоянно предоставлять реальную и достаточно полную информацию. «Закрытые» компании воспринимаются инвесторами категорически негативно, поскольку им необходимо четкое понимание структуры, а так же возможность реально оценивать факторы, которые влияют на бизнес.

3. Принимая решение приобрести акции компании, нужно учитывать позитивность дел в отрасли, в которой трудится компания. Эту информацию можно почерпнуть из новостей. Этот фактор всегда привлекает игроков рынка и стимулирует поступление капитала. А поскольку данная стратегия предполагает среднесрочный и долгосрочный характер, обязательно и необходимо, чтобы такую же перспективу имела полученная информация.

Для получения еще более точной информации можно провести недельный или месячный технический анализ. Требования к инструментам анализа: 1. Акции компании должны иметь высокий уровень ликвидности. Дело в том, что дисконт чаще встречается в «3-ем составе», но не актуален в «голубых фишках» и «2-ом составе».

2. Компания должна постоянно предоставлять реальную и достаточно полную информацию. «Закрытые» компании воспринимаются инвесторами категорически негативно, поскольку им необходимо четкое понимание структуры, а так же возможность реально оценивать факторы, которые влияют на бизнес.

3. Принимая решение приобрести акции компании, нужно учитывать позитивность дел в отрасли, в которой трудится компания. Эту информацию можно почерпнуть из новостей. Этот фактор всегда привлекает игроков рынка и стимулирует поступление капитала. А поскольку данная стратегия предполагает среднесрочный и долгосрочный характер, обязательно и необходимо, чтобы такую же перспективу имела полученная информация.

Увеличение чистых активов компании

3.3 Увеличение чистых активов компании

Цели обучения

По окончании этого раздела учащиеся должны выполнить следующие задачи:

- Дайте определение «нераспределенной прибыли» и объясните ее состав.

- Дайте определение «основному капиталу» и объясните значение его отчетного сальдо счета.

- Поймите отсутствие финансового воздействия, которое обмен долей собственности между инвесторами оказывает на компанию.

Вопрос: Второй финансовый отчет известен как отчет о нераспределенной прибыли . Термин нераспределенная прибыль еще не введен . Какую информацию баланс нераспределенной прибыли сообщает внешнему лицу, принимающему решения? Например, , 31 января , 2009 , Компания Barnes & Noble сообщила о нераспределенной прибыли в размере почти 721 млн. Что эта цифра говорит лицам, принимающим решения, об этой сети книжных магазинов?

Ответ: Нераспределенная прибыль является одним из наиболее неправильно понимаемых счетов во всей финансовой отчетности. Проще говоря, этот баланс представляет собой просто общую сумму чистой прибыли, о которой сообщила компания с момента ее первого начала деятельности, за вычетом всех дивидендов, выплаченных акционерам за тот же период. Таким образом, эта цифра дает меру прибыли, оставшейся в бизнесе на протяжении всей его истории для обеспечения роста.

Таким образом, эта цифра дает меру прибыли, оставшейся в бизнесе на протяжении всей его истории для обеспечения роста.

Рисунок 3.2

Когда компания получает доход, он становится больше, потому что увеличились чистые активы. Даже если часть прибыли впоследствии распределяется между акционерами в качестве дивидендов, компания выросла в размерах в результате собственной деятельности. Показатель нераспределенной прибыли информирует лиц, принимающих решения, о размере этого внутреннего расширения. Отчетный баланс отвечает на вопрос: какая часть чистых активов компании была получена от операций в течение ее жизни?

Если компания сообщает о чистой прибыли в размере 10 000 долларов в год, а затем выплачивает дивиденды в размере 2 000 долларов своим владельцам, ее размер увеличивается со скоростью 8 000 долларов в год.Например, через четыре года 32 000 долларов США (8 000 долларов США × четыре года) ее чистых активов были получены за счет собственной операционной деятельности. Эта информация передается через баланс нераспределенной прибыли.

Эта информация передается через баланс нераспределенной прибыли.

По состоянию на 31 января 2009 г. компания Barnes & Noble сообщила об общих активах в размере 3,0 млрд долларов и обязательствах в размере 2,1 млрд долларов. Таким образом, чистые активы компании составили 900 миллионов долларов. Он считал, что активов намного больше, чем пассивов. Эти дополнительные активы появились не по волшебству. Они должны были прийти из какого-то источника.Одним из основных способов увеличения чистых активов компании является прибыльная деятельность. Баланс нераспределенной прибыли, показанный Barnes & Noble в настоящее время, позволяет лицам, принимающим решения, знать, что приблизительно 721 миллион долларов ее чистых активов были получены за счет чистой прибыли, полученной с момента основания компании, после вычета всех выплат дивидендов акционерам.

Вопрос: На рис. 3.1 «Отчет о прибылях и убытках» Davidson Groceries рассчитала свою чистую прибыль за 2XX4 год в размере 230 000 долларов . Предположим, что эта компания начала свою деятельность 1 января , 2XX1 , и сообщила о следующих балансах за годы:

Предположим, что эта компания начала свою деятельность 1 января , 2XX1 , и сообщила о следующих балансах за годы:

Рисунок 3.3

Как сообщается эта информация? Какова структура отчета о нераспределенной прибыли в том виде, в каком он представлен в финансовой отчетности компании?

Ответ: За три предыдущих года существования чистые активы Davidson Groceries увеличились в общей сложности на 320 000 долларов США в результате операционной деятельности.Как видно здесь, компания получила общую прибыль за этот период в размере 530 000 долларов США, при этом выплатив акционерам дивиденды в размере 210 000 долларов США, что на 320 000 долларов США больше. Чистые активы выросли еще больше в течение текущего года (2XX4), так как Davidson Groceries получила дополнительную прибыль (см. также Рисунок 3.1 «Отчет о прибылях и убытках») в размере 230 000 долларов США, но распределила 100 000 долларов США в виде дивидендов.

На рис. 3.4 «Отчет о нераспределенной прибыли» показан формат, в котором эта информация передается лицам, принимающим решения, которые оценивают продукты Davidson Groceries.

Рисунок 3.4 Отчет о нераспределенной прибыли

Вопрос: В информации, представленной о Barnes & Noble , , компания сообщила о наличии чистых активов в размере 900 миллионов долларов, но только около 721 миллиона долларов из этой суммы было получено в результате операций, как показано в ее балансе нераспределенной прибыли . Очевидно , что , дополнительных источников , должно быть , помогли компании достичь роста размера . Увеличение чистых активов компании не является результатом волшебства или чудес . Помимо операций , , как еще компания получает свои чистые активы?

Ответ: Помимо операций (что отражено в балансе нераспределенной прибыли), компания накапливает чистые активы, получая взносы от своих владельцев в обмен на основной капитал. Это еще один важный метод, с помощью которого Barnes & Noble смогла собрать свои чистые активы на сумму 900 миллионов долларов. В балансовом отчете мера этого притока обычно обозначается чем-то вроде уставного капитала. Владение акциями корпорации, которые выпускаются для привлечения финансирования капитальных затрат и операций.обыкновенные акции Тип акций, выпускаемых каждой корпорацией; он предоставляет владельцу права, которые определены законами штата, в котором организация зарегистрирована, или внесенный капитал. Суммы, вложенные в корпорацию отдельными лицами или группами для получения доли собственности; баланс указывается в разделе акционерного капитала баланса, чтобы указать сумму чистых активов, полученных от владельцев. Указанная сумма указывает часть чистых активов, которые поступили в бизнес непосредственно от акционеров.

Это еще один важный метод, с помощью которого Barnes & Noble смогла собрать свои чистые активы на сумму 900 миллионов долларов. В балансовом отчете мера этого притока обычно обозначается чем-то вроде уставного капитала. Владение акциями корпорации, которые выпускаются для привлечения финансирования капитальных затрат и операций.обыкновенные акции Тип акций, выпускаемых каждой корпорацией; он предоставляет владельцу права, которые определены законами штата, в котором организация зарегистрирована, или внесенный капитал. Суммы, вложенные в корпорацию отдельными лицами или группами для получения доли собственности; баланс указывается в разделе акционерного капитала баланса, чтобы указать сумму чистых активов, полученных от владельцев. Указанная сумма указывает часть чистых активов, которые поступили в бизнес непосредственно от акционеров.

Величина чистых активов компании представляет собой превышение ее активов над ее обязательствами. Два отчетных баланса указывают на основной источник этих чистых активов:

- Основной капитал (или внесенный капитал) .

Сумма, вложенная в бизнес отдельными лицами и группами, чтобы стать собственниками. Например, по состоянию на 31 декабря 2008 г. компания Motorola Inc. сообщила, что с момента ее основания она получила от своих акционеров в общей сложности около 7,8 млрд долл. США.

Сумма, вложенная в бизнес отдельными лицами и группами, чтобы стать собственниками. Например, по состоянию на 31 декабря 2008 г. компания Motorola Inc. сообщила, что с момента ее основания она получила от своих акционеров в общей сложности около 7,8 млрд долл. США. - Нераспределенная прибыльНакопленная сумма чистого дохода, полученного организацией за время ее существования сверх дивидендов, распределенных собственникам; указывает сумму чистых активов, находящихся в настоящее время, которые были получены в результате операций в течение всего срока существования организации. Весь чистый доход, полученный организацией за период ее существования, за вычетом сумм, распределенных в качестве дивидендов владельцам. 31 декабря 2008 г. Google Inc. сообщила о нераспределенной прибыли в размере 13,6 млрд долларов (рост более чем на 4 млрд долларов всего за один год).

Компании, стремящиеся к росту, должны иметь возможность получать ресурсы от владельцев, операций или того и другого.

Вопрос: Корпорация выпускает (продает) акции инвесторам. Источник полученного притока активов в бизнес отражается на его балансе путем составления баланса уставного капитала (или внесенного капитала). Таким образом, за время своего существования Motorola получила активы в размере 7,8 млрд долларов от акционеров в обмен на акционерный капитал . Получает ли компания деньги таким образом, когда акции продаются каждый день на Нью-Йоркской фондовой бирже, NASDAQ (Автоматизированная служба котировок Национальной ассоциации дилеров по ценным бумагам) или других фондовых биржах?

Ответ: Нет, покупки и продажи на фондовых рынках обычно происходят между инвесторами, а не с компанией. Только первоначальный выпуск акций акционеру создает приток активов, о котором сообщается в уставном капитале компании или в счете внесенного капитала.

Для иллюстрации предположим, что Инвестор А покупает акции капитала непосредственно у Бизнеса Б за 179 000 долларов наличными. Эта транзакция увеличивает чистые активы бизнеса B на эту сумму. Источник увеличения сообщается лицам, принимающим решения, путем добавления 179 000 долларов к балансу основного капитала, о котором сообщает компания. Впоследствии эти акции могут быть обменены между инвесторами множество раз без каких-либо дополнительных финансовых последствий для бизнеса B. Например, предположим, что инвестор A позже продает акции инвестору Z за 200 000 долларов США, используя фондовый рынок, такой как Нью-Йоркская фондовая биржа.Инвестор А получает прибыль в размере 21 000 долларов США (полученные 200 000 долларов США за вычетом затрат в размере 179 000 долларов США), а Инвестор Z заменил Инвестора А в качестве владельца Бизнеса Б. Однако этот новый обмен не повлиял на финансовое состояние компании. Таким образом, баланс основного капитала измеряет только первоначальные инвестиции, внесенные непосредственно в бизнес.

Эта транзакция увеличивает чистые активы бизнеса B на эту сумму. Источник увеличения сообщается лицам, принимающим решения, путем добавления 179 000 долларов к балансу основного капитала, о котором сообщает компания. Впоследствии эти акции могут быть обменены между инвесторами множество раз без каких-либо дополнительных финансовых последствий для бизнеса B. Например, предположим, что инвестор A позже продает акции инвестору Z за 200 000 долларов США, используя фондовый рынок, такой как Нью-Йоркская фондовая биржа.Инвестор А получает прибыль в размере 21 000 долларов США (полученные 200 000 долларов США за вычетом затрат в размере 179 000 долларов США), а Инвестор Z заменил Инвестора А в качестве владельца Бизнеса Б. Однако этот новый обмен не повлиял на финансовое состояние компании. Таким образом, баланс основного капитала измеряет только первоначальные инвестиции, внесенные непосредственно в бизнес.

Ключ на вынос

Источник чистых активов компании (активы за вычетом обязательств) представляет интерес для сторонних лиц, принимающих решения. Отчетный показатель нераспределенной прибыли указывает на сумму этих чистых активов, полученных в результате деятельности компании. Этот рост в размерах был внутренне сгенерирован. Нераспределенная прибыль представляет собой всю чистую прибыль, полученную с момента начала деятельности, за вычетом всех выплат дивидендов. Чистые активы также могут быть получены из вкладов в компанию, сделанных сторонами, желающими стать собственниками. Баланс основного капитала (или внесенного капитала) измеряет этот источник чистых активов. Чтобы повлиять на компанию, активы должны поступать непосредственно от владельцев.Следовательно, обмены между инвесторами на фондовой бирже не влияют на чистые активы компании или ее финансовую отчетность.

Отчетный показатель нераспределенной прибыли указывает на сумму этих чистых активов, полученных в результате деятельности компании. Этот рост в размерах был внутренне сгенерирован. Нераспределенная прибыль представляет собой всю чистую прибыль, полученную с момента начала деятельности, за вычетом всех выплат дивидендов. Чистые активы также могут быть получены из вкладов в компанию, сделанных сторонами, желающими стать собственниками. Баланс основного капитала (или внесенного капитала) измеряет этот источник чистых активов. Чтобы повлиять на компанию, активы должны поступать непосредственно от владельцев.Следовательно, обмены между инвесторами на фондовой бирже не влияют на чистые активы компании или ее финансовую отчетность.

Определение чистых активов компании | Law Insider

Относящийся к

Чистые активы компании Чистые активы продажа», «продажа» и «ценная бумага» имеют те же значения, что и эти термины в Законе 1940 г., с учетом исключения, которое может быть предоставлено Комиссией по ценным бумагам и биржам каким-либо правилом, постановлением или приказом. Если действие требования федерального законодательства о ценных бумагах, отраженное в любом положении настоящего Соглашения, становится менее ограничительным правилом, постановлением или распоряжением Комиссии по ценным бумагам и биржам, будь то специального или общего применения, считается, что такое положение включает действие такого правила, постановления или распоряжения.Настоящее Соглашение может быть подписано в двух экземплярах.

Если действие требования федерального законодательства о ценных бумагах, отраженное в любом положении настоящего Соглашения, становится менее ограничительным правилом, постановлением или распоряжением Комиссии по ценным бумагам и биржам, будь то специального или общего применения, считается, что такое положение включает действие такого правила, постановления или распоряжения.Настоящее Соглашение может быть подписано в двух экземплярах.

Целевые активы означает все активы, приобретаемые в соответствии с Соглашениями о приобретении.

Стоимость чистых активов означает стоимость чистых активов, определенную в соответствии с Проспектом каждого Фонда.

Средние чистые активы означает среднее значение всех определений стоимости чистых активов Фонда на конец рабочего дня каждого рабочего дня в течение каждого месяца, пока действует настоящий Контракт.Плата уплачивается за каждый месяц в течение 15 дней после закрытия месяца. Вознаграждения, выплачиваемые Фондом Управляющему в соответствии с настоящим Разделом 3, будут уменьшены на любые комиссионные, сборы, брокерские или аналогичные платежи, полученные Управляющим или любым аффилированным лицом Управляющего в связи с покупкой и продажей портфельных инвестиций фонда за вычетом любых прямых расходов, утвержденных Доверительными собственниками, понесенных Управляющим или любым аффилированным лицом Управляющего в связи с получением таких платежей.В случае, если расходы Фонда за любой финансовый год превышают ограничение расходов на расходы инвестиционной компании, установленное любым законом или регулирующим органом любой юрисдикции, в которой акции Фонда имеют право на предложение или продажу, компенсация, причитающаяся Управляющему за такие финансовый год будет уменьшен на сумму превышения путем его уменьшения или возмещения. В случае, если расходы Фонда превышают любое ограничение расходов, которое Управляющий может путем письменного уведомления Фонда добровольно объявить вступившим в силу с учетом таких условий, которые Управляющий может указать в таком уведомлении, компенсация, причитающаяся Управляющему будут уменьшены, и при необходимости Управляющий возьмет на себя расходы Фонда в объеме, требуемом условиями такого ограничения расходов.

Вознаграждения, выплачиваемые Фондом Управляющему в соответствии с настоящим Разделом 3, будут уменьшены на любые комиссионные, сборы, брокерские или аналогичные платежи, полученные Управляющим или любым аффилированным лицом Управляющего в связи с покупкой и продажей портфельных инвестиций фонда за вычетом любых прямых расходов, утвержденных Доверительными собственниками, понесенных Управляющим или любым аффилированным лицом Управляющего в связи с получением таких платежей.В случае, если расходы Фонда за любой финансовый год превышают ограничение расходов на расходы инвестиционной компании, установленное любым законом или регулирующим органом любой юрисдикции, в которой акции Фонда имеют право на предложение или продажу, компенсация, причитающаяся Управляющему за такие финансовый год будет уменьшен на сумму превышения путем его уменьшения или возмещения. В случае, если расходы Фонда превышают любое ограничение расходов, которое Управляющий может путем письменного уведомления Фонда добровольно объявить вступившим в силу с учетом таких условий, которые Управляющий может указать в таком уведомлении, компенсация, причитающаяся Управляющему будут уменьшены, и при необходимости Управляющий возьмет на себя расходы Фонда в объеме, требуемом условиями такого ограничения расходов. Если Менеджер проработает меньше всего месяца, вышеуказанная компенсация будет пропорциональна.

Если Менеджер проработает меньше всего месяца, вышеуказанная компенсация будет пропорциональна.

Интернет-активы означает любые имена доменов в Интернете и другие идентификаторы пользователей компьютеров, а также любые права на сайты во всемирной паутине, включая права на любые текстовые, графические, аудио- и видеофайлы и HTML-код или другой код, включенный в такие места.

Материнские активы имеет значение, указанное в Разделе 2.2(b).

ИТ-активы компании означает все программное обеспечение, системы, серверы, компьютеры, аппаратное обеспечение, прошивку, промежуточное программное обеспечение, сети, данные, линии передачи данных, маршрутизаторы, концентраторы, коммутаторы и все другое оборудование информационных технологий, а также всю связанную документацию, принадлежащую или лицензирована в соответствии с действующими и имеющими юридическую силу лицензионными соглашениями Компании и ее Дочерним компаниям.

Скорректированные чистые активы такого Гаранта на любую дату означает наименьшую из (1) суммы, на которую справедливая стоимость имущества такого Гаранта превышает общую сумму обязательств, включая условные обязательства (после вступления в силу всех другие фиксированные и условные обязательства, понесенные или принятые на такую дату), но исключая обязательства по Гарантии такого Гаранта на такую дату и (2) сумму, на которую текущая справедливая продаваемая стоимость активов такого Гаранта на такую дату превышает сумму которые потребуются для оплаты вероятного обязательства такого Гаранта по его долгам (после выполнения всех других фиксированных и условных обязательств, возникших или принятых на такую дату), за исключением долга в отношении Гарантии такого Гаранта, поскольку они становятся абсолютными и созрел.

Текущие чистые активы означает чистые активы Портфеля по состоянию на последний предшествующий день, для которого были рассчитаны чистые активы Фонда.

Консолидированные чистые активы означает на любое конкретное время совокупную сумму активов (за вычетом применимых резервов и других должным образом вычитаемых статей) после вычета из нее всех текущих обязательств, за исключением (a) векселей и займов к оплате, (b) текущих сроков погашения долгосрочная задолженность и (c) текущие сроки погашения обязательств по капитальной аренде, как указано в самом последнем консолидированном балансе Компании и ее консолидированных дочерних компаний и рассчитано в соответствии с общепринятыми принципами и практикой бухгалтерского учета, действующими на [ _____________] [дата подписания основного контракта].

Консолидированные материальные чистые активы означает на любую дату определения и в отношении любого Лица в любое время общую сумму всех активов (включая их переоценку в результате коммерческой оценки, пересчета уровня цен или иным образом), фигурирующих на консолидированный баланс такого Лица и его Консолидируемых дочерних компаний, последний раз предоставленный Кредиторам в соответствии с Разделом 5. 01(i) на такую дату определения, за вычетом применимых резервов и вычетов, но исключая деловую репутацию, торговые наименования, товарные знаки, патенты, непогашенную задолженность дисконт и все другие подобные нематериальные активы (этот термин не должен толковаться как включающий такую переоценку) за вычетом совокупных консолидированных текущих обязательств такого Лица и его Консолидируемых дочерних компаний, фигурирующих в таком балансовом отчете.

01(i) на такую дату определения, за вычетом применимых резервов и вычетов, но исключая деловую репутацию, торговые наименования, товарные знаки, патенты, непогашенную задолженность дисконт и все другие подобные нематериальные активы (этот термин не должен толковаться как включающий такую переоценку) за вычетом совокупных консолидированных текущих обязательств такого Лица и его Консолидируемых дочерних компаний, фигурирующих в таком балансовом отчете.

Общая сумма средних чистых активов открытых взаимных фондов означает среднее значение всех определений совокупных чистых активов всех открытых фондов, спонсируемых Putnam Management (исключая чистые активы таких фондов, инвестирующих или инвестирующих в другими такими фондами, такими как Putnam RetirementReady® Funds и Putnam Money Market Liquidity Fund, в той мере, в какой это необходимо во избежание «двойного учета» таких чистых активов) в конце рабочего дня каждого рабочего дня в течение каждого месяца, в то время как Руководство Контракт в силе.

Активы включает настоящую и будущую собственность, доходы и права любого рода;

Чистая выручка от продажи активов означает, в отношении любой продажи активов, сумму, равную: (i) денежным платежам (включая любые денежные средства, полученные в виде отсроченного платежа в соответствии с векселем к получению или путем его монетизации или иным образом). (в том числе в виде поэтапного платежа), но только в том виде, в котором он был получен), полученных Заемщиком или любой из его Дочерних компаний от такой Продажи Актива, за вычетом (ii) любых разумных комиссий и фактических расходов, а также понесенных прямых прямых затрат. в связи с такой продажей активов, включая (а) налоги на прибыль или прибыль, подлежащие уплате продавцом в результате любой прибыли, признанной в связи с такой продажей активов, (b) выплату непогашенной основной суммы, премии или штрафа, если таковые имеются , а также проценты по любой Задолженности (кроме Займов), которая обеспечена Залогом на соответствующие акции или активы и которая должна быть погашена в соответствии с ее условиями в результате такой Продажи Актива, (c) разумный резерв на любые компенсационные выплаты (фиксированные или условные), относящиеся к возмещению убытков, взносам, участию в расходах и заявлениям продавца, а также гарантиям покупателю или любому консультанту в отношении такой Продажи Актива, осуществляемой Заемщиком или любой из его Дочерних компаний в связи с такой Продажей Актива, и (d) сборы, уплаченные за юридические и финансовые консультационные услуги в связи с такой продажей активов; при условии, что выручка от продажи активов разрешена в соответствии с пунктом (e) раздела 6. 8, не включаются в расчет выручки для целей настоящего определения, за исключением случаев, прямо указанных в таком пункте.

8, не включаются в расчет выручки для целей настоящего определения, за исключением случаев, прямо указанных в таком пункте.

среднедневные чистые активы Фонда – среднее значение стоимости чистых активов Фонда на 16:00. (по нью-йоркскому времени) каждый день, когда определяется стоимость чистых активов Фонда в соответствии с положениями Правила 22c-1 Закона 1940 г., или, если Фонд на законных основаниях определяет стоимость своих чистых активов по состоянию на какой-либо другой момент времени каждый рабочий день, начиная с такого времени.Стоимость чистых активов Фонда всегда определяется в соответствии с применимыми положениями Декларации и Заявления о регистрации. Если определение стоимости чистых активов не производится в какой-либо конкретный день, то для целей настоящего раздела 6 последней определенной стоимостью чистых активов Фонда считается стоимость его чистых активов на дату 4:00 дня (нью-йоркское время) или в другое время, когда стоимость чистых активов портфеля Фонда может быть законно определена в этот день. Если Фонд определяет стоимость чистых активов своего портфеля более одного раза в любой день, то последнее такое определение в этот день считается единственным его определением в этот день для целей настоящей статьи 6.

Если Фонд определяет стоимость чистых активов своего портфеля более одного раза в любой день, то последнее такое определение в этот день считается единственным его определением в этот день для целей настоящей статьи 6.

Отчужденные активы означает все доли Fox в RSN Fox, включая все активы, материальные или нематериальные, необходимые для работы RSN Fox в качестве жизнеспособных, действующих видеосетей или программных активов, включая, помимо прочего, все недвижимое имущество (собственное или арендованное), все вещательное оборудование, офисная мебель, приспособления, материалы, расходные материалы и другое материальное имущество; все лицензии, разрешения и разрешения, выданные любой государственной организацией в отношении эксплуатации актива; все контракты (включая контент, контракты и права на программирование и распространение), соглашения (включая соглашения об услугах по переходу), договоры аренды, а также обязательства и договоренности ответчиков; все товарные знаки, знаки обслуживания, торговые наименования, авторские права, патенты, слоганы, программные материалы и рекламные материалы, относящиеся к каждой видеосети; все списки клиентов, контракты, учетные записи, кредитные записи, а также все журналы и другие записи, которые Fox ведет в связи с каждой видеосетью. За исключением случаев, изложенных в параграфе IV(H) настоящего окончательного решения, отчуждаемые активы не включают товарные знаки, торговые наименования, знаки обслуживания или названия услуг, содержащие имя «Fox».

За исключением случаев, изложенных в параграфе IV(H) настоящего окончательного решения, отчуждаемые активы не включают товарные знаки, торговые наименования, знаки обслуживания или названия услуг, содержащие имя «Fox».

Оборотные активы означает в отношении Заемщика и Ограниченных дочерних компаний на консолидированной основе на любую дату определения все активы (кроме денежных средств и их эквивалентов) Заемщика и Ограниченных дочерних компаний, которые в соответствии с ОПБУ, классифицироваться в консолидированном балансе Заемщика и его Ограниченных дочерних компаний как оборотные активы на такую дату определения, за исключением сумм, относящихся к текущим или отложенным налогам, основанным на доходах или ) третьим сторонам, пенсионные активы, отсроченные банковские сборы и производные финансовые инструменты).

Разрешенные инвестиции в бизнес означает инвестиции, сделанные в ходе обычной деятельности и характер которых является или должен стать обычным в нефтегазовом бизнесе как средство активной эксплуатации, разведки, приобретения, разработки, переработки, сбор, продажа или транспортировка нефти и газа посредством соглашений, сделок, интересов или договоренностей, которые позволяют разделить риски или расходы, соблюдать нормативные требования в отношении местного владения или удовлетворять другие цели, обычно достигаемые посредством ведения нефтегазового бизнеса совместно с третьими сторонами. , включая (i) доли собственности в нефти, природном газе, других объектах углеводородного сырья или любые доли в них или сбор, транспортировку, переработку, хранение или связанные с ними системы или доли в вспомогательной недвижимости, (ii) инвестиции в форме или в соответствии с операционными соглашениями , рабочие интересы, лицензионные платежи, интересы полезных ископаемых, соглашения о переработке, фермерские соглашения, фермерские права соглашения об открытии, соглашения о разработке, соглашения о взаимном интересе, соглашения об объединении, соглашения о объединении, соглашения о совместных торгах, контракты на обслуживание, соглашения о совместном предприятии, соглашения с обществом с ограниченной ответственностью, соглашения о партнерстве (будь то общие или ограниченные), соглашения о подписке, соглашения о покупке акций и другие аналогичные соглашения с третьими сторонами и (iii) прямые или косвенные доли владения или инвестиции в буровые установки, установки для гидроразрыва пласта и другое оборудование, используемое в нефтегазовом бизнесе, или в лицах, которые владеют или предоставляют такое оборудование.

, включая (i) доли собственности в нефти, природном газе, других объектах углеводородного сырья или любые доли в них или сбор, транспортировку, переработку, хранение или связанные с ними системы или доли в вспомогательной недвижимости, (ii) инвестиции в форме или в соответствии с операционными соглашениями , рабочие интересы, лицензионные платежи, интересы полезных ископаемых, соглашения о переработке, фермерские соглашения, фермерские права соглашения об открытии, соглашения о разработке, соглашения о взаимном интересе, соглашения об объединении, соглашения о объединении, соглашения о совместных торгах, контракты на обслуживание, соглашения о совместном предприятии, соглашения с обществом с ограниченной ответственностью, соглашения о партнерстве (будь то общие или ограниченные), соглашения о подписке, соглашения о покупке акций и другие аналогичные соглашения с третьими сторонами и (iii) прямые или косвенные доли владения или инвестиции в буровые установки, установки для гидроразрыва пласта и другое оборудование, используемое в нефтегазовом бизнесе, или в лицах, которые владеют или предоставляют такое оборудование.

Разрешенные инвестиции в бизнес означает любые инвестиции, сделанные в ходе обычной деятельности и характер которых является или должен стать обычным для нефтегазового бизнеса, включая инвестиции или расходы на активную эксплуатацию, разведку, приобретение, разработку, добыча, переработка, сбор, продажа или транспортировка нефти, природного газа или других углеводородов и полезных ископаемых посредством соглашений, сделок, интересов или договоренностей, которые позволяют разделять риски или расходы, соблюдать нормативные требования в отношении местной собственности или удовлетворять другие цели, обычно достигаемые посредством ведение нефтегазового бизнеса совместно с третьими лицами, включая:

чистый внереализационный доход означает разницу между:

Стоимость чистых активов на акцию означает стоимость чистых активов фонда, деленную на

Обязательства материнской компании имеют значение, указанное в Разделе 2. 3(б).

3(б).

Коммерческое предприятие или бизнес означает бизнес, годовой валовой объем продаж которого составляет менее 75 000 000 долларов США, что подтверждается налоговой декларацией по федеральному подоходному налогу. Фирма с валовым объемом продаж, превышающим этот лимит, может обратиться в Совет за сертификацией конкретного контракта, если фирма может продемонстрировать, что контракт окажет значительное влияние на предприятия, принадлежащие представителям меньшинств, женщинам или лицам с ограниченными возможностями в качестве поставщиков или субподрядчиков или занятости представителей меньшинств, женщин или инвалидов.

Значительные активы означает один или несколько активов или предприятий, которые при покупке, опционе или ином приобретении CPC вместе с любыми другими одновременными транзакциями приведут к тому, что CPC будет соответствовать первоначальным листинговым требованиям Биржи.

Остаточная стоимость означает чистую балансовую стоимость соответствующего(их) Актива(ов) Поставщика, рассчитанную в соответствии с политикой амортизации Поставщика, изложенной в письме в согласованной форме от Поставщика Покупателю на четную дату с настоящим Договор отзыва;

Квалифицированный бизнес означает существующий или предполагаемый бизнес-субъект со среднегодовой численностью сотрудников, не превышающей 200 сотрудников. «Квалифицированный бизнес» не включает предприятия, занимающиеся в основном розничными продажами, недвижимостью или предоставлением медицинских или других профессиональных услуг. «Квалифицированный бизнес» включает в себя предприятия, предоставляющие профессиональные услуги, которые предоставляют услуги целевым отраслевым предприятиям или другим организациям. Чтобы считаться квалифицированным бизнесом, бизнес, предоставляющий профессиональные услуги, должен получать большую часть своего дохода от целевых отраслевых предприятий.

«Квалифицированный бизнес» не включает предприятия, занимающиеся в основном розничными продажами, недвижимостью или предоставлением медицинских или других профессиональных услуг. «Квалифицированный бизнес» включает в себя предприятия, предоставляющие профессиональные услуги, которые предоставляют услуги целевым отраслевым предприятиям или другим организациям. Чтобы считаться квалифицированным бизнесом, бизнес, предоставляющий профессиональные услуги, должен получать большую часть своего дохода от целевых отраслевых предприятий.

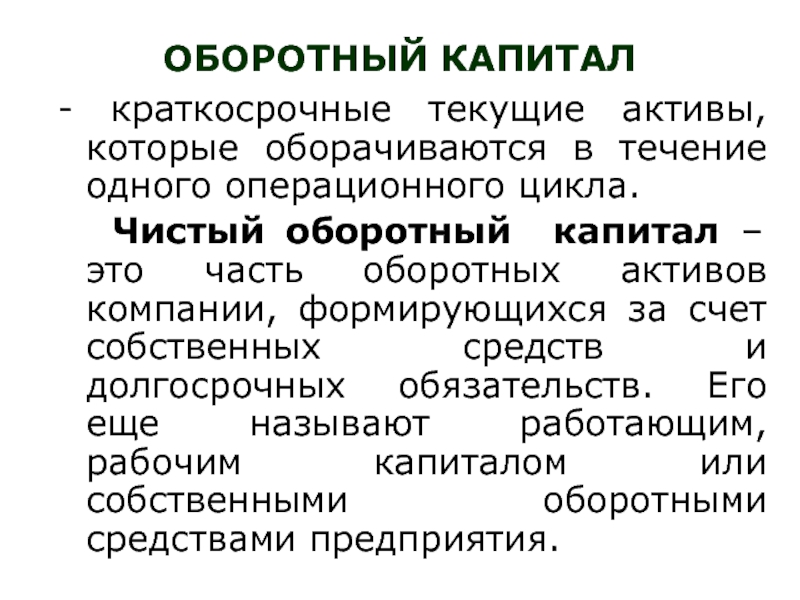

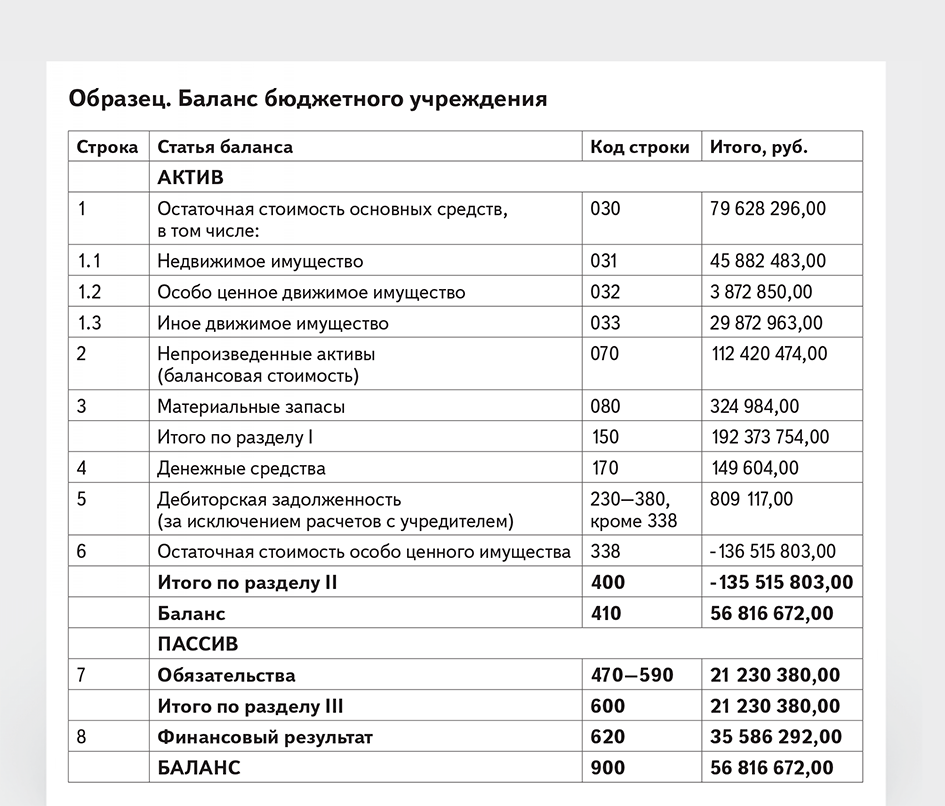

Цель бухгалтерского баланса

Когда вы владеете бизнесом, важно вести точный бухгалтерский учет.От вас может потребоваться ведение книг и подготовка баланса для вашей компании в налоговых, юридических и/или нормативных целях. Кроме того, вы можете добровольно подготовить балансовый отчет, который поможет вам контролировать активы, обязательства и чистую стоимость вашей компании. Умение составлять или читать и понимать балансовый отчет является важным навыком для всех владельцев малого бизнеса. Балансовый отчет является частью финансовой отчетности вашей компании, которая также включает отчет о прибылях и убытках, отчет об акционерном капитале и отчет о движении денежных средств.Финансовые отчеты связаны. Например, балансовый отчет связан с отчетом о движении денежных средств, поскольку остаток денежных средств, отображаемый в балансовом отчете, является конечным остатком, используемым в отчете о движении денежных средств.

Балансовый отчет является частью финансовой отчетности вашей компании, которая также включает отчет о прибылях и убытках, отчет об акционерном капитале и отчет о движении денежных средств.Финансовые отчеты связаны. Например, балансовый отчет связан с отчетом о движении денежных средств, поскольку остаток денежных средств, отображаемый в балансовом отчете, является конечным остатком, используемым в отчете о движении денежных средств.

Финансовые отчеты помогают вам и другим лицам (например, инвесторам, кредиторам) оценить финансовое состояние вашей компании.

Узнайте, для чего можно использовать балансовый отчет и как он может помочь вам определить финансовые сильные и слабые стороны вашей компании.

Для чего используется баланс?

Баланс — это финансовый отчет, в котором отражены активы, обязательства и собственный капитал компании.

Балансовые отчеты составляются на определенный момент времени (например, на конец месяца, конец квартала, конец года).

Примечание: Не за период времени, так как бухгалтерский баланс составляется на определенный момент времени. Бухгалтерский баланс — это финансовый отчет, в котором отражены активы, обязательства и собственный капитал компании.

Бухгалтерский баланс включает следующие элементы:

- Активы: Это все ценное, чем владеет ваша компания. Активы могут быть текущими и внеоборотными. Сюда входят денежные средства и их эквиваленты, предоплаченные расходы, дебиторская задолженность, недвижимость, товарно-материальные запасы, инвестиции, нематериальные активы и другие активы, имеющие стоимость.

- Обязательства: Включая все, что должна ваша компания. Обязательства могут быть текущими и долгосрочными. Некоторые примеры включают проценты к уплате по кредитам, кредиторскую задолженность (т.например, арендная плата, коммунальные услуги), долгосрочная задолженность (например, кредиты) и отложенные налоговые обязательства.

- Акционерный капитал: Это относится ко всему, что принадлежит акционерам вашей компании после учета любых обязательств.

Также известный как чистые активы, акционерный капитал представляет собой разницу между общими активами компании и ее обязательствами. В малых предприятиях или индивидуальных предпринимателях чистые активы называются собственным капиталом.

Также известный как чистые активы, акционерный капитал представляет собой разницу между общими активами компании и ее обязательствами. В малых предприятиях или индивидуальных предпринимателях чистые активы называются собственным капиталом.

Четыре способа использования баланса

Подготовка баланса может помочь в любом количестве ситуаций.Вот четыре способа использования балансового отчета для вашего бизнеса.

1. Оцените финансовое положение и здоровье вашей компании

Балансовый отчет дает вам представление о финансовом положении вашей компании в определенный момент времени. Наряду с отчетом о прибылях и убытках и отчетом о движении денежных средств балансовый отчет может помочь владельцам бизнеса оценить финансовое положение своей компании. Например, когда текущие активы вашей компании превышают ее текущие обязательства, у вас, вероятно, будет хорошая возможность покрыть любые краткосрочные финансовые обязательства.

2. Сравните свой бизнес с конкурентами

Просматривая свой балансовый отчет, вы также можете определить, каковы ваши показатели по сравнению с другими предприятиями в вашей отрасли. Если вы хотите улучшить финансовое положение своей компании, используйте балансовый отчет, чтобы определить, какие финансовые привычки необходимо скорректировать, чтобы помочь вам лучше конкурировать. Вы можете использовать следующие коэффициенты, чтобы сравнить свой бизнес с другими.

Если вы хотите улучшить финансовое положение своей компании, используйте балансовый отчет, чтобы определить, какие финансовые привычки необходимо скорректировать, чтобы помочь вам лучше конкурировать. Вы можете использовать следующие коэффициенты, чтобы сравнить свой бизнес с другими.

- Отношение долга к собственному капиталу: Это поможет вам определить финансовый рычаг вашей компании.Чтобы использовать это соотношение, разделите общую сумму обязательств вашей компании на собственный капитал ее акционеров.

- Коэффициент быстрой ликвидности: Это поможет вам определить, достаточно ли у вашей компании оборотных активов, которые она могла бы ликвидировать для погашения своих текущих обязательств. Чтобы использовать этот коэффициент, сложите свои денежные средства и их эквиваленты, рыночные ценные бумаги и дебиторскую задолженность. Затем разделите сумму на текущие обязательства.

3. Проведение оценки финансового состояния

Балансовый отчет может помочь вам отслеживать эффективность вашей компании, например, способность вашей компании выполнять финансовые обязательства. Кроме того, он позволяет вам сравнить текущий баланс с предыдущим балансом, чтобы лучше понять, как ваша компания работает с течением времени. Например, активы вашей компании увеличились или ваша компания накопила больше долгов?

Кроме того, он позволяет вам сравнить текущий баланс с предыдущим балансом, чтобы лучше понять, как ваша компания работает с течением времени. Например, активы вашей компании увеличились или ваша компания накопила больше долгов?

4. Поддержите существующий или потенциальный инвестор в обзоре чистой стоимости вашей компании?

Инвесторы используют баланс компании для оценки чистой стоимости компании в рамках рассмотрения возможных инвестиций. Инвесторы также используют баланс для расчета финансовых коэффициентов для определения финансового положения компании, в том числе:

- Отношение долга к собственному капиталу: Это представляет собой общую сумму обязательств компании, деленную на ее акционерный капитал.См. формулу выше. Отношение долга к собственному капиталу помогает компаниям и инвесторам определить, в какой степени компания финансирует свою деятельность за счет долга по сравнению с собственными средствами.

- Коэффициент быстрой ликвидности: Определяет, достаточно ли краткосрочных активов компании или краткосрочных активов для покрытия ее текущих краткосрочных обязательств.

См. формулу выше.

См. формулу выше.

Советы по составлению баланса

Следующие советы помогут вам подготовить баланс:

- Определить отчетную дату (т.г., 31 декабря) и через равные промежутки времени подготавливайте баланс (например, ежегодно) — это позволит вам сравнивать текущее финансовое положение вашей компании с предыдущими периодами и отслеживать изменения.

- Перечислите активы и пассивы вашей компании и определите, какие из них являются краткосрочными, а какие долгосрочными. — это поможет вам лучше понять, каковы ваши активы и пассивы и как лучше всего их классифицировать.

- Рассчитайте акционерный капитал и проверьте баланс баланса — это поможет вам обнаружить любые ошибки.

- Используйте шаблон баланса или пример — это поможет вам с форматом.

Какова формула для расчета чистой стоимости компании?

При оценке компании инвесторы обращают внимание на множество показателей и показателей. Это не только важно, чтобы помочь вам понять ваше понимание компании и ее перспектив, но также может помочь вам определить потенциальные возможности, а также компании, которые могут быть переоценены и которых следует избегать.

Это не только важно, чтобы помочь вам понять ваше понимание компании и ее перспектив, но также может помочь вам определить потенциальные возможности, а также компании, которые могут быть переоценены и которых следует избегать.

Но знание рыночной стоимости компании — это только часть уравнения, так как оно описывает только сегодняшнюю ценность компании для инвесторов. Также важно понимать чистую стоимость компании или чистую стоимость всех ее активов после выплаты таких обязательств, как долги. Вот более пристальный взгляд на некоторые показатели, их значение и то, как вы рассчитываете чистую стоимость компании

. Общие показатели «рыночной стоимости»

Такие показатели, как рыночная капитализация и стоимость предприятия, являются удобными способами узнать, сколько компания «стоит» сегодня для инвесторов.В то время как рыночная капитализация — это просто стоимость акций компании, стоимость предприятия — это скорее мера «общей стоимости»: она берет рыночную капитализацию, вычитает денежные средства, а затем добавляет общий долг. Стоимость предприятия — это своего рода «цена покупки» всей компании, поскольку вместе с остальными активами вы получите наличные деньги, но вам также придется взять на себя ее долги.

Стоимость предприятия — это своего рода «цена покупки» всей компании, поскольку вместе с остальными активами вы получите наличные деньги, но вам также придется взять на себя ее долги.

Как рассчитать чистую стоимость компании

Понимание рыночной стоимости компании — это одно, но само по себе оно может не рассказать всей истории с точки зрения стоимости компании.Это может быть особенно актуально для отраслей, которые требуют крупных инвестиций в оборудование, имущество и другие дорогостоящие или ценные активы. Имея это в виду, очень важно понимать, как рассчитать чистую стоимость этих активов. На самом деле довольно просто рассчитать чистую стоимость компании:

Общие активы минус общие обязательства = чистая стоимость.

Это также известно как «акционерный капитал» и представляет собой ту же формулу, которую можно использовать для расчета собственного собственного капитала.Эта простая формула, по сути, вычисляет то, что останется и будет разделено между всеми акционерами, если компания будет ликвидирована и продана по балансовой стоимости всех ее активов после выплаты обязательств.

Это немного отличается от «материальной балансовой стоимости», которая вычитает стоимость нематериальных активов, таких как деловая репутация. Вы можете найти финансовую информацию для расчета этих показателей в годовых 10-K и ежеквартальных отчетах SEC 10-Q.

Глупый результат

Расчет чистой стоимости компании или любых других различных показателей рыночной стоимости и стоимости активов — это только отправная точка для оценки компании.Стоит также отметить, что, поскольку отрасли могут сильно различаться, сравнение стоимости активов высокотехнологичной компании с небольшими активами и сталелитейной компании в пересчете на акцию не является хорошей идеей. Лучше использовать эти метрики для сравнения компаний в одной и той же или очень похожих отраслях, и всегда с долей скептицизма, а также с прицелом на деловые перспективы компании.

Таким образом, использование чистой стоимости или балансовой стоимости как способа определить, торгуется ли рыночная стоимость компании с справедливой премией или даже иногда со скидкой, может быть полезным способом выявления больших возможностей для создания стоимости, а также поможет вам избежать акций, которые могут продаваться дороже, чем они стоят. Только не забывайте учитывать долгосрочные возможности компании как бизнеса, а также ликвидационную стоимость ее активов.

Только не забывайте учитывать долгосрочные возможности компании как бизнеса, а также ликвидационную стоимость ее активов.

Если вы хотите узнать больше об инвестировании, вы можете начать с ознакомления с онлайн-брокерами и изучения типов счетов и инвестиций, которые они предлагают, с помощью нашего инструмента сравнения брокеров.

Эта статья является частью Центра знаний The Motley Fool’s Knowledge Center, который был создан на основе накопленного опыта фантастического сообщества инвесторов.Мы будем рады услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности. Ваш вклад поможет нам помочь миру лучше инвестировать! Напишите нам по адресу [email protected] . Спасибо — и дурак дальше!

17 CFR § 210.4-08 — Общие примечания к финансовой отчетности. | CFR | Закон США

Если это применимо к лицу, для которого подана финансовая отчетность, следующее должно быть указано на лицевой стороне соответствующего отчета или в примечаниях с соответствующими заголовками. Информация должна быть предоставлена для каждого отчета, который необходимо подать, за исключением того, что информация, требуемая пунктами (b), (c), (d), (e) и (f) этого раздела, должна быть предоставлена как можно скорее. недавний проверенный бухгалтерский баланс и пункт (j) настоящего раздела, как указано в нем. Когда конкретные заявления представлены отдельно, соответствующие примечания должны сопровождать такие заявления, если перекрестные ссылки не являются уместными.

Информация должна быть предоставлена для каждого отчета, который необходимо подать, за исключением того, что информация, требуемая пунктами (b), (c), (d), (e) и (f) этого раздела, должна быть предоставлена как можно скорее. недавний проверенный бухгалтерский баланс и пункт (j) настоящего раздела, как указано в нем. Когда конкретные заявления представлены отдельно, соответствующие примечания должны сопровождать такие заявления, если перекрестные ссылки не являются уместными.

(а) [Зарезервировано]

(b) Активы, подлежащие залогу.Имущество, заложенное, заложенное или иным образом подлежащее залогу, и его приблизительные суммы должны быть обозначены, а обязательства, обеспеченные залогом, должны быть кратко идентифицированы.

(в) По умолчанию. Факты и суммы, касающиеся любого неисполнения обязательств по основному долгу, процентам, фонду погашения или выкупа в отношении любого выпуска ценных бумаг или кредитных соглашений, или любого нарушения условия соответствующего договора или соглашения, которое имело место неисполнение или нарушение на дату в примечаниях к финансовым отчетам должен быть указан самый последний балансовый отчет, который был подан и который впоследствии не был исправлен. Если дефолт или нарушение имеет место, но от досрочного исполнения обязательства отказались на указанный период времени после даты подачи самого последнего балансового отчета, укажите сумму обязательства и период отказа.

Если дефолт или нарушение имеет место, но от досрочного исполнения обязательства отказались на указанный период времени после даты подачи самого последнего балансового отчета, укажите сумму обязательства и период отказа.

(d) Совокупные преференции при принудительной ликвидации, если они отличаются от номинальной или установленной стоимости, должны указываться в скобках в разделе капитала баланса.

(e) Ограничения, ограничивающие выплату дивидендов владельцем регистрации.

(1) Опишите наиболее существенные ограничения на выплату дивидендов владельцем регистрации с указанием их источников, их соответствующих положений и суммы нераспределенной прибыли или чистой прибыли, ограниченной или свободной от ограничений.

(2) Раскройте сумму консолидированной нераспределенной прибыли, которая представляет собой нераспределенную прибыль лиц, находящихся в собственности на 50 или менее процентов и учитываемых по методу долевого участия.

(3) Раскрытие информации в параграфах (e)(3)(i) и (ii) данного раздела должно быть предоставлено, если оно является существенным.

(i) Опишите характер любых ограничений способности консолидированных дочерних компаний и неконсолидируемых дочерних компаний переводить средства лицу, осуществляющему регистрацию, в виде денежных дивидендов, займов или авансов (т. е. договоренности о займах, нормативные ограничения, иностранное правительство и т. д.) .

(ii) Раскройте отдельно суммы таких ограниченных чистых активов для неконсолидируемых дочерних компаний и консолидированных дочерних компаний по состоянию на конец последнего завершенного финансового года.

(f) Значительные изменения в облигациях, ипотечных кредитах и аналогичных долгах. Должны быть указаны любые существенные изменения в утвержденных суммах облигаций, ипотечных кредитов и аналогичных долговых обязательств с даты подачи последнего балансового отчета для конкретного лица или группы.

(g) Обобщенная финансовая информация о дочерних компаниях, неконсолидированных и находящихся в собственности лиц на 50 или менее процентов.

(1) Обобщенная информация об активах, обязательствах и результатах деятельности, как указано в § 210.1-02(bb) должны быть представлены в примечаниях к финансовой отчетности на индивидуальной или групповой основе для:

(i) Неконсолидированные дочерние компании; или

(ii) Для лиц, находящихся в собственности 50 или менее процентов, учитываемых по методу долевого участия владельцем регистрации или дочерней компанией владельца регистрации, если соблюдаются критерии в § 210.1-02(w) для значительной дочерней компании:

(A) Индивидуально любой дочерней компанией, не являющейся консолидированной, или любым лицом, находящимся в собственности на 50% или менее; или

(B) На агрегированной основе любой комбинацией таких дочерних компаний и лиц.

(2) Сводная финансовая информация должна быть представлена, насколько это практически возможно, на те же даты и за те же периоды, что и предоставленная проверенная консолидированная финансовая отчетность, и должна включать раскрытие информации, предписанное § 210. 1-02(bb). Обобщенная информация о неконсолидированных дочерних компаниях не должна объединяться для целей раскрытия информации с обобщенной информацией о лицах, владеющих 50 процентами или менее.

1-02(bb). Обобщенная информация о неконсолидированных дочерних компаниях не должна объединяться для целей раскрытия информации с обобщенной информацией о лицах, владеющих 50 процентами или менее.

(h) Расход по налогу на прибыль.

(1) В отчете о совокупном доходе или примечании к нему должны быть раскрыты компоненты дохода (убытка) до налогообложения (выгоды) как отечественные, так и зарубежные.(i) компоненты дохода (убытка) до расхода (дохода) по налогу на прибыль как отечественные, так и зарубежные; (ii) компоненты расхода по налогу на прибыль, включая (A) налоги, подлежащие уплате в настоящее время, и (B) чистый налоговый эффект, если применимо, временных разниц (укажите отдельно сумму расчетного налогового эффекта каждого из различных типов временных разницы, такие как амортизация, гарантийные расходы и т. д., если сумма каждого такого налогового эффекта превышает пять процентов от суммы, рассчитанной путем умножения дохода до налогообложения на применимую установленную законом ставку федерального подоходного налога; другие разницы могут быть объединены. )

)

Примечание 1 к параграфу (h)(1):

Суммы, применимые к федеральному подоходному налогу Соединенных Штатов, иностранным подоходным налогам и другим подоходным налогам, должны указываться отдельно по каждому основному компоненту. Суммы, применимые к иностранным доходам (убыткам), и суммы, применимые к иностранным или другим налогам на прибыль, которые составляют менее пяти процентов от общей суммы доходов до налогообложения или компонента налоговых расходов, соответственно, не должны раскрываться отдельно. Для целей настоящего правила зарубежный доход (убыток) определяется как доход (убыток), полученный от зарубежных операций лица, осуществляющего регистрацию, т.е.д., операции, расположенные за пределами страны регистрации.

(2) При сверке между суммой заявленного общего расхода (дохода) по подоходному налогу и суммой, рассчитанной путем умножения дохода (убытка) до налогообложения на применимую установленную законом ставку федерального подоходного налога, если ни одна отдельная статья сверки не превышает пять процентов от суммы, рассчитанной путем умножения дохода до налогообложения на применимую установленную законом ставку федерального подоходного налога, и общая разница, подлежащая сверке, составляет менее пяти процентов от такой рассчитанной суммы, сверка не требуется, если только она не будет существенной при оценке тенденция заработка. Сверка элементов, которые по отдельности составляют менее пяти процентов от расчетной суммы, может быть объединена при сверке. Если отчитывающееся лицо является иностранным юридическим лицом, при выполнении вышеуказанных расчетов обычно следует использовать ставку подоходного налога в стране постоянного проживания этого лица, но не следует использовать другие ставки для дочерних компаний или других сегментов отчитывающегося предприятия. Если ставка, используемая подотчетным лицом, отличается от ставки федерального налога на прибыль корпораций Соединенных Штатов, информация об используемой ставке и основании для использования такой ставки должна быть раскрыта.

Сверка элементов, которые по отдельности составляют менее пяти процентов от расчетной суммы, может быть объединена при сверке. Если отчитывающееся лицо является иностранным юридическим лицом, при выполнении вышеуказанных расчетов обычно следует использовать ставку подоходного налога в стране постоянного проживания этого лица, но не следует использовать другие ставки для дочерних компаний или других сегментов отчитывающегося предприятия. Если ставка, используемая подотчетным лицом, отличается от ставки федерального налога на прибыль корпораций Соединенных Штатов, информация об используемой ставке и основании для использования такой ставки должна быть раскрыта.

(4) Цена, по которой можно реализовать ордер или право.

(i)-(j) [Зарезервировано]

(k) Операции со связанными сторонами, влияющие на финансовую отчетность.

(1) Суммы операций со связанными сторонами должны быть указаны в бухгалтерском балансе, отчете о совокупном доходе или отчете о движении денежных средств.

(2) В случаях, когда для зарегистрированного лица, определенных объектов инвестиций или дочерних компаний представляются отдельные финансовые отчеты, должны раскрываться любые внутригрупповые прибыли или убытки, возникающие в результате операций со связанными сторонами, и их последствия.

(л) [Зарезервировано]

(m) Договоры обратного и обратного РЕПО —

(1) Договоры обратного выкупа (активы, проданные по договорам выкупа).

(i) Если на самую последнюю отчетную дату балансовая стоимость (или рыночная стоимость, если она выше балансовой стоимости или отсутствует балансовая стоимость) ценных бумаг или других активов, проданных по соглашениям о выкупе (выкупе соглашений) превышает 10% от общей суммы активов, отдельно раскрывать в бухгалтерском балансе совокупную сумму обязательств, возникших в соответствии с соглашениями РЕПО, включая начисленные проценты, подлежащие уплате по ним.

(ii)

(A) Если на самую последнюю отчетную дату балансовая стоимость (или рыночная стоимость, если она выше балансовой стоимости) ценных бумаг или других активов, проданных по соглашениям РЕПО, за исключением ценных бумаг или активов, указанных в пункте (m )(1)(ii)(B) настоящего раздела, превышает 10% от общей суммы активов, раскрывается в сноске с соответствующим заголовком, содержащей табличное представление, с разбивкой по типу таких ценных бумаг или активов, проданных по соглашениям об обратном выкупе (например,g. , обязательства казначейства США, обязательства и займы государственных органов США), следующую информацию на отчетную дату по каждому такому соглашению или группе соглашений (кроме соглашений, связанных с ценными бумагами или активами, указанными в пункте (m)(1)( ii)(B) данного раздела) со сроком созревания (1) в течение ночи; (2) срок до 30 дней; (3) срок от 30 до 90 дней; (4) срок свыше 90 дней и (5) требование:

, обязательства казначейства США, обязательства и займы государственных органов США), следующую информацию на отчетную дату по каждому такому соглашению или группе соглашений (кроме соглашений, связанных с ценными бумагами или активами, указанными в пункте (m)(1)( ii)(B) данного раздела) со сроком созревания (1) в течение ночи; (2) срок до 30 дней; (3) срок от 30 до 90 дней; (4) срок свыше 90 дней и (5) требование:

(i) Балансовая стоимость и рыночная стоимость активов, проданных по соглашению о выкупе, включая начисленные проценты плюс любые денежные средства или другие активы, находящиеся на депозите в соответствии с соглашениями о выкупе; и

(ii) Обязательство по обратной покупке, связанное с такой сделкой или группой сделок, и процентная ставка(и) по ним.

(B) Только для целей параграфа (m)(1)(ii)(A) настоящего раздела не включают ценные бумаги или другие активы, нереализованные изменения рыночной стоимости которых отражаются в составе текущих доходов или которые были получены в соответствии с соглашения обратного РЕПО.

(iii) Если на самую последнюю отчетную дату сумма риска по соглашениям РЕПО с любым отдельным контрагентом или группой связанных контрагентов превышает 10% акционерного капитала (или, в случае инвестиционных компаний, стоимость чистых активов ), раскрыть наименование каждого такого контрагента или группы связанных контрагентов, сумму риска по каждому из них и средневзвешенный срок погашения соглашений об обратном выкупе с каждым.Сумма, подверженная риску по соглашениям РЕПО, определяется как превышение балансовой стоимости (или рыночной стоимости, если она выше балансовой стоимости или отсутствует балансовая стоимость) ценных бумаг или других активов, проданных по соглашению РЕПО, включая начисленные проценты плюс любые денежные средства или другие активы на депозите для обеспечения обязательства по выкупу сверх суммы обязательства по выкупу (с поправкой на начисленные проценты). (Депозиты наличными в связи с соглашениями об обратном выкупе не должны отражаться как неограниченные денежные средства в соответствии с правилом 5-02. 1.)

1.)

(2) Соглашения обратного РЕПО (активы, приобретенные по договорам перепродажи).

(i) Если на последнюю отчетную дату совокупная балансовая стоимость «соглашений обратного РЕПО» (ценных бумаг или других активов, приобретенных по соглашениям о перепродаже) превышает 10% от общей суммы активов:

(A) Отдельно раскрыть такую сумму в балансе; и

(B) Раскройте в соответствующей сноске:

(1) Политика регистранта в отношении вступления во владение ценными бумагами или другими активами, приобретенными по договорам о перепродаже; и

(2) Существуют ли какие-либо положения, гарантирующие, что рыночная стоимость базовых активов остается достаточной для защиты владельца регистрации в случае невыполнения обязательств контрагентом, и если да, то характер этих положений.

(ii) Если на самую последнюю отчетную дату сумма, подверженная риску по соглашениям обратного РЕПО с любым отдельным контрагентом или группой связанных контрагентов, превышает 10% акционерного капитала (или, в случае инвестиционных компаний, чистые активы стоимости), раскрыть наименование каждого такого контрагента или группы связанных контрагентов, сумму риска по каждому из них и средневзвешенный срок погашения соглашений обратного РЕПО с каждым из них. Сумма, подверженная риску по соглашениям обратного РЕПО, определяется как превышение балансовой стоимости соглашений обратного РЕПО над рыночной стоимостью активов, переданных в соответствии с соглашениями контрагентом владельцу регистрации (или стороннему агенту, который утвердительно согласился действовать от имени регистранта) и не возвращаться контрагенту, кроме как в обмен на их приблизительную рыночную стоимость по отдельной сделке.

Сумма, подверженная риску по соглашениям обратного РЕПО, определяется как превышение балансовой стоимости соглашений обратного РЕПО над рыночной стоимостью активов, переданных в соответствии с соглашениями контрагентом владельцу регистрации (или стороннему агенту, который утвердительно согласился действовать от имени регистранта) и не возвращаться контрагенту, кроме как в обмен на их приблизительную рыночную стоимость по отдельной сделке.

(о) Учетная политика для некоторых производных инструментов. Раскрытие информации об учетной политике должно включать, насколько это существенно, сведения о производных финансовых инструментах и связанных с ними прибылях и убытках, как это определено общепринятыми принципами бухгалтерского учета США.

[45 FR 63669, 25 сентября 1980 г., в редакции 46 FR 56179, 16 ноября 1981 г.; 50 ФР 25215, 18 июня 1985 г.; 50 FR 49532, 3 декабря 1985 г.; 51 FR 3770, 30 января 1986 г.; 57 FR 45293, окт.1, 1992; 59 FR 65636, 20 декабря 1994 г.; 62 FR 6063, 10 февраля 1997 г. ; 74 FR 18615, 23 апреля 2009 г.; 76 ФР 50119, 12 августа 2011 г.; 83 ФР 50200, 4 октября 2018 г.]

; 74 FR 18615, 23 апреля 2009 г.; 76 ФР 50119, 12 августа 2011 г.; 83 ФР 50200, 4 октября 2018 г.]Финансовые отчеты: Балансовый отчет

Балансовый отчет представляет собой снимок финансового положения компании в определенный момент времени. Балансовый отчет показывает финансовое положение компании, то, чем она владеет (активы) и что она должна (обязательства и собственный капитал). «Итог» баланса всегда должен быть сбалансированным (т. е. активы = обязательства + чистая стоимость).

Отдельные элементы баланса меняются изо дня в день и отражают деятельность компании. Анализ изменений баланса с течением времени позволит получить важную информацию о тенденциях в бизнесе компании. Следите за тем, как FindLaw поможет вам узнать, как вы можете:

- Мониторинг вашей способности собирать доходы,

- Определите, насколько хорошо вы управляете своим инвентарем, и

- Оцените свою способность удовлетворить требования кредиторов и акционеров.

Обязательства и собственный капитал

Обязательства и собственный капитал в балансе представляют собой источники средств компании. Обязательства и собственный капитал состоят из кредиторов и инвесторов, которые предоставили компании денежные средства или их эквиваленты в прошлом. В качестве источника средств они позволяют компании продолжать свою деятельность или расширять свою деятельность. Если кредиторы и инвесторы недовольны и недоверчивы, шансы компании на выживание ограничены. С другой стороны, активы представляют собой использование компанией денежных средств. Компания использует денежные средства или другие средства, предоставленные кредитором/инвестором, для приобретения активов. Активы включают в себя все ценные вещи, которые принадлежат бизнесу или связаны с ним.