Фонд социального страхования с 1 июля 2020 года перейдет на прямые выплаты

УФА, 6 фев 2020. /ИА «Башинформ», Розалия Валеева/.

С 1 июля Фонд социального страхования перейдет на прямые выплаты: пособия, связанные с материнством и детством, больничные и другие выплаты из фонда будут поступать напрямую на счет застрахованного. Об этом сообщается на официальном сайте ведомства.

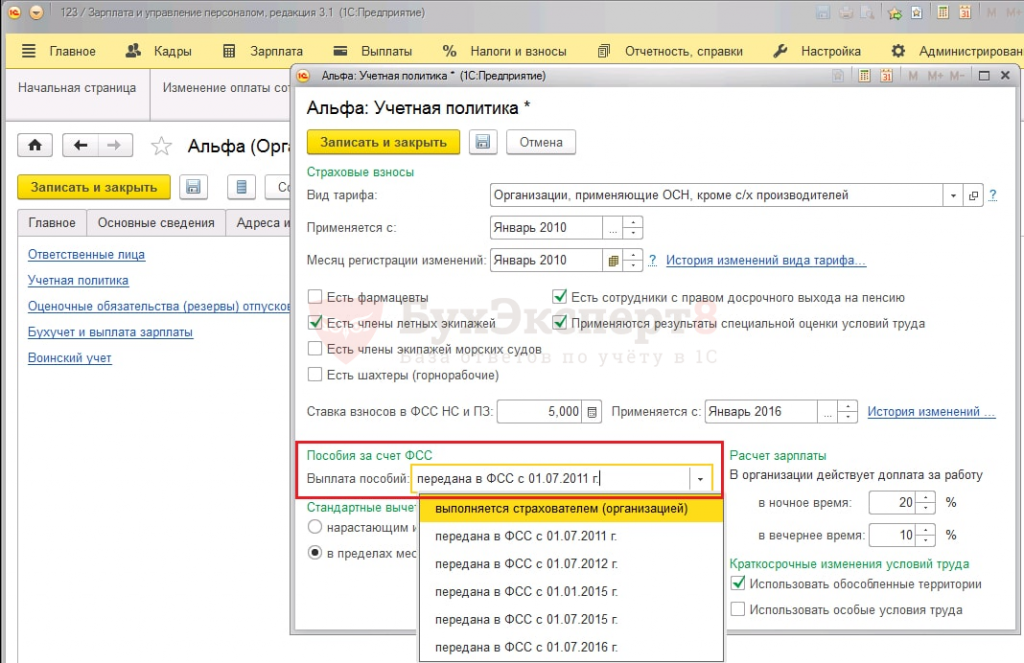

В настоящее время действует зачетная схема: сначала пособия выплачивает работнику его работодатель, а потом возмещает потраченные средства в ФСС Башкортостана.

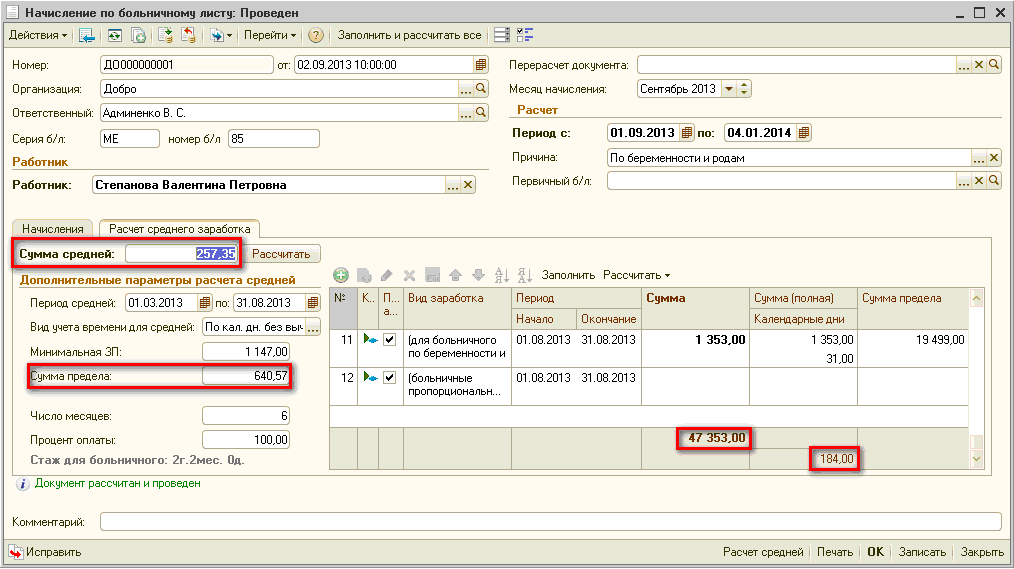

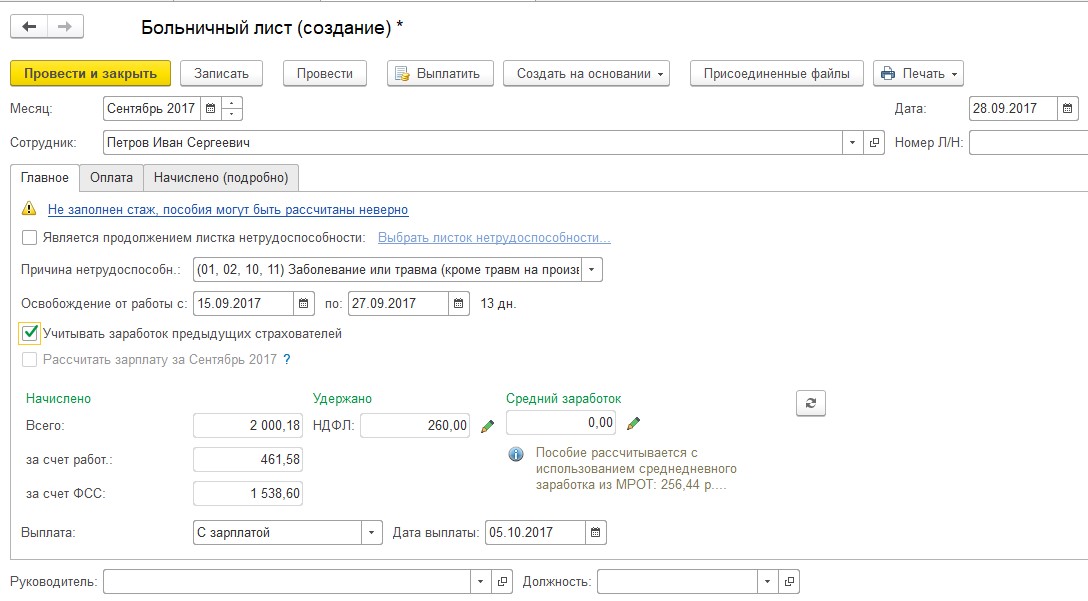

Прямыми выплатами будут перечисляться: пособие по временной нетрудоспособности, в том числе в связи с несчастным случаем на производстве или профессиональным заболеванием; пособие по беременности и родам; единовременное пособие при постановке на учет в ранние сроки беременности; единовременное пособие при рождении ребенка; ежемесячное пособие по уходу за ребенком до достижения им возраста 1,5 лет; оплата дополнительного отпуска пострадавшему на производстве.

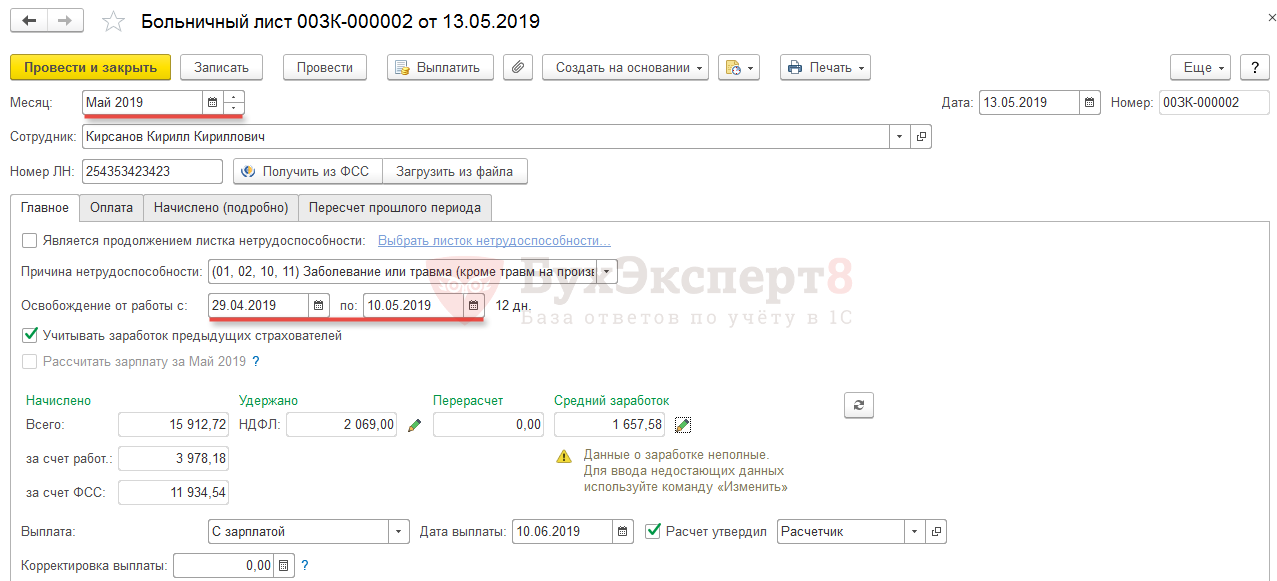

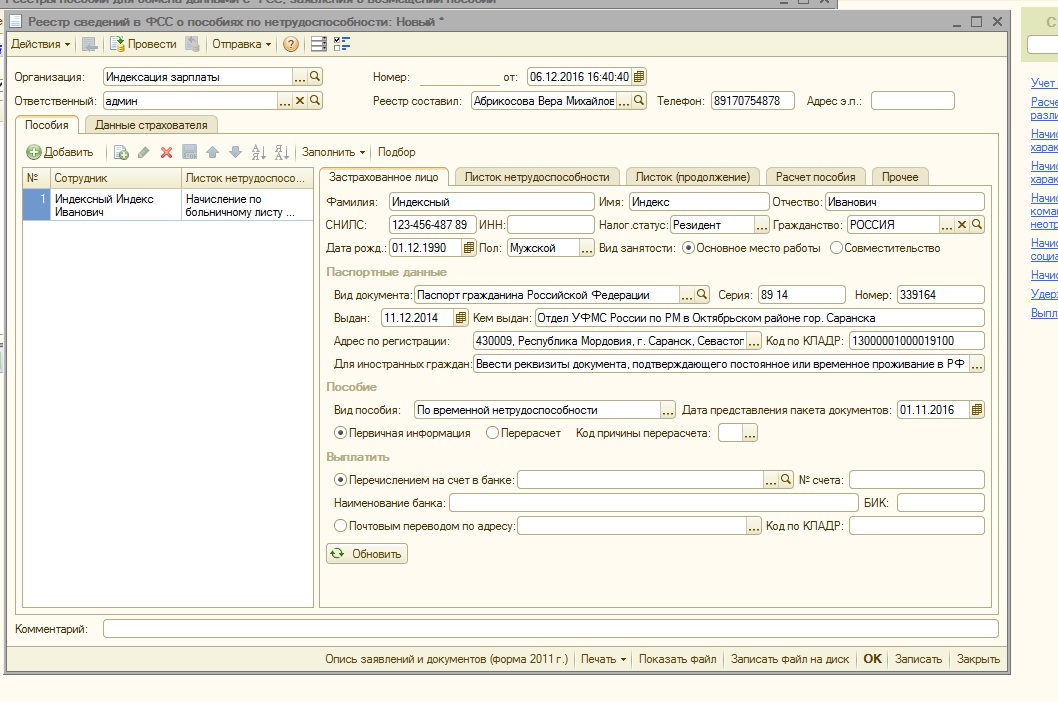

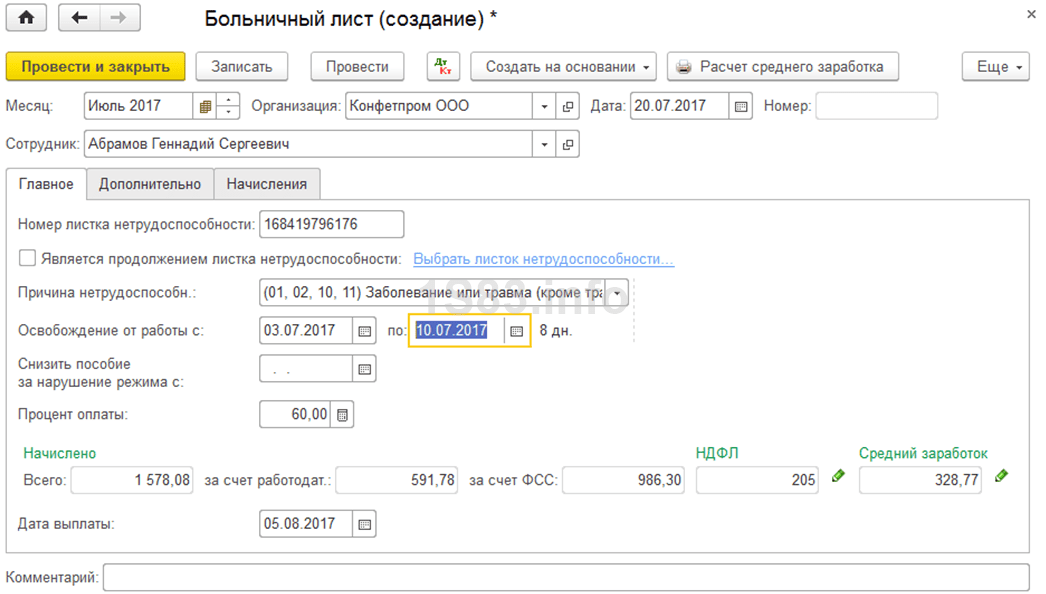

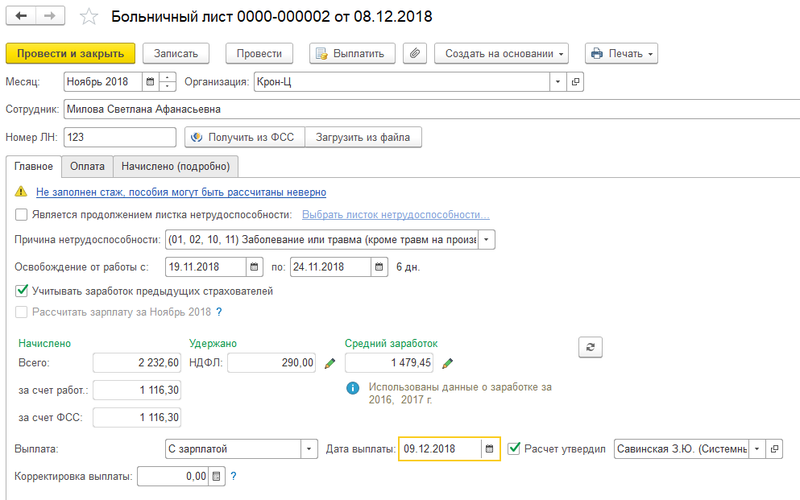

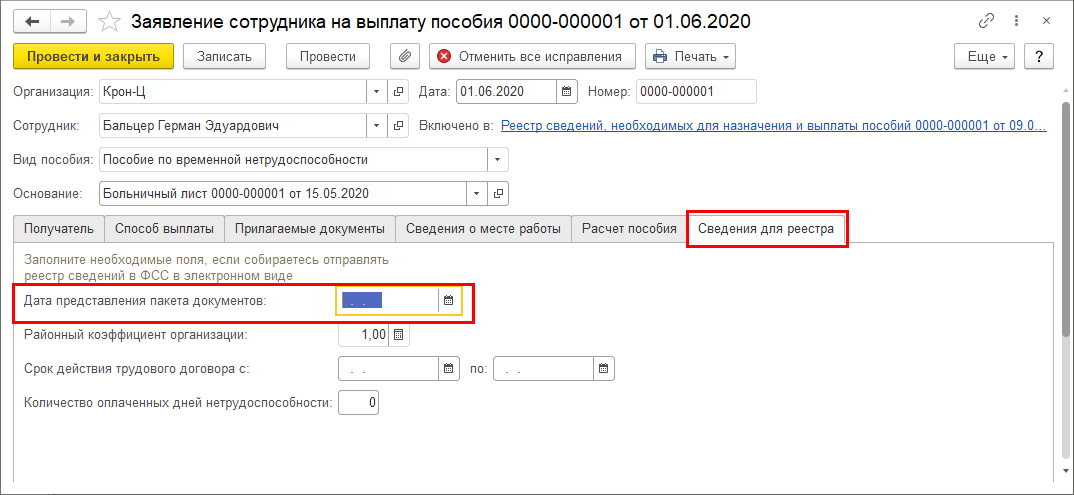

В фонде отметили, что порядок расчета пособий не меняется и дополнительные документы отвозить в ФСС не придется. Работник, как и прежде, будет подавать документы, необходимые для получения пособий, своему работодателю, который будет формировать и передавать сведения в региональное отделение ФСС по Республике Башкортостан для расчета и выплат пособий.

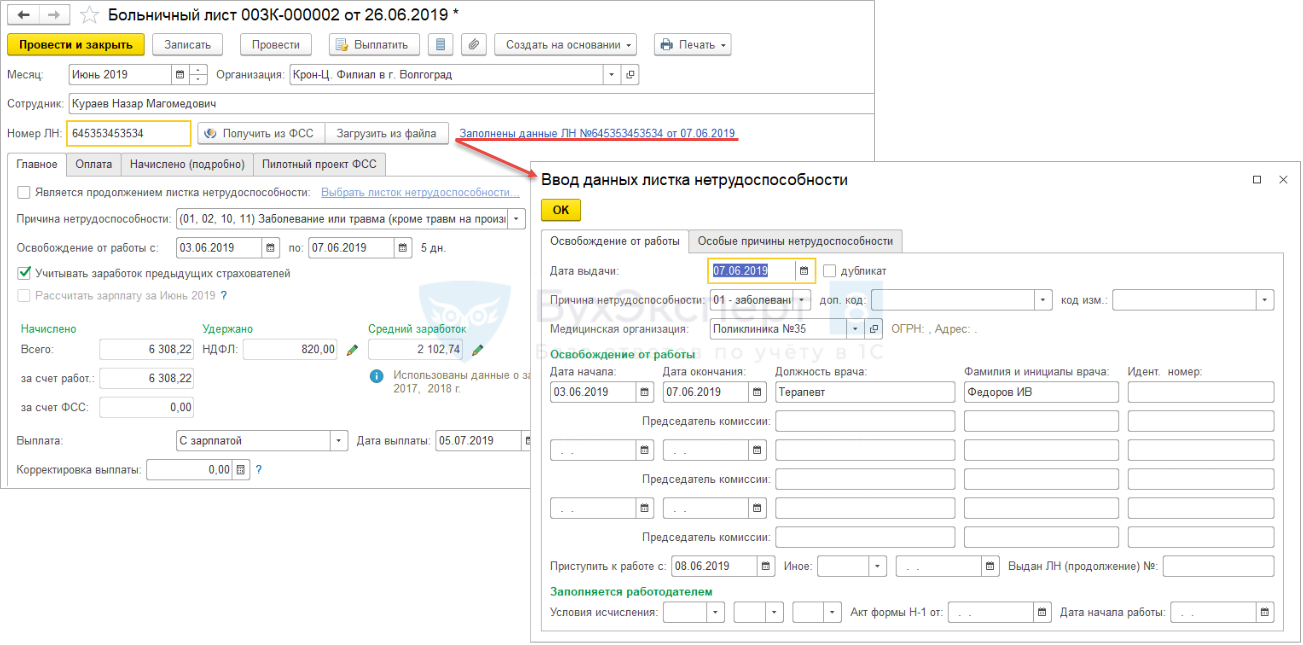

От работника для выплаты пособий потребуется представить работодателю заявление установленного образца на все виды пособий, с указанием реквизитов, на которые ему удобнее получать деньги, а также соответствующие документы на каждый вид пособий, например: листок нетрудоспособности, справка о рождении ребенка, справка о постановке на учет в ранние сроки беременности и т.д.

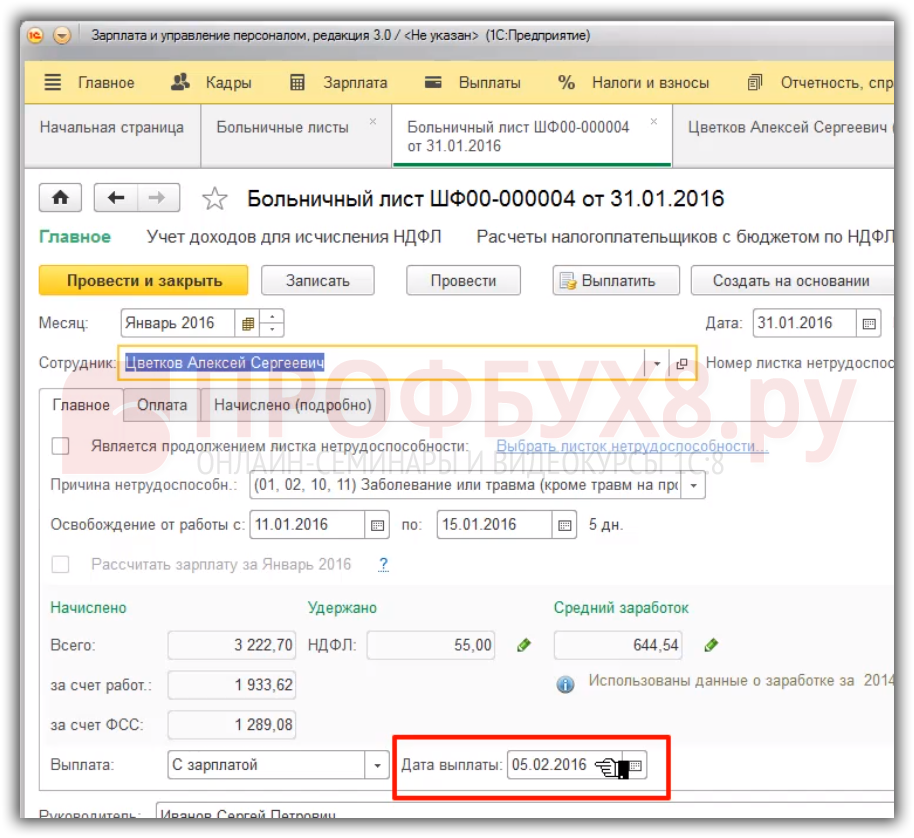

Все пособия будут выплачиваться по факту наступления страхового случая в следующие сроки: работодатель не позднее 5 календарных дней со дня получения от работника полного пакета документов формирует сведения и направляет их в ФСС Башкортостана; затем, в течение 10 календарных дней, после получения от работодателя всех необходимых сведений ФСС Башкортостана производит расчет и выплату пособия гражданину.

Ежемесячные пособия по уходу за ребенком будут выплачиваться с 1 по 15 число каждого месяца, вне зависимости от сроков выплаты зарплаты.

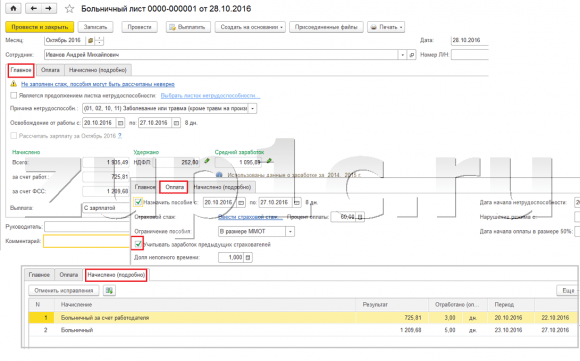

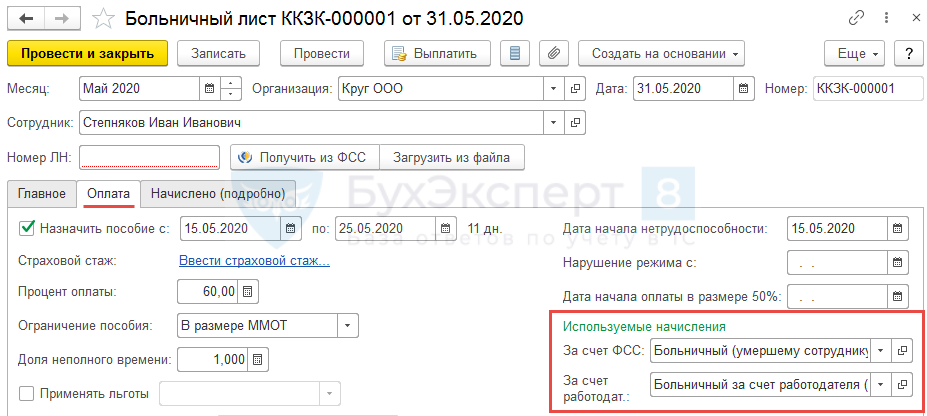

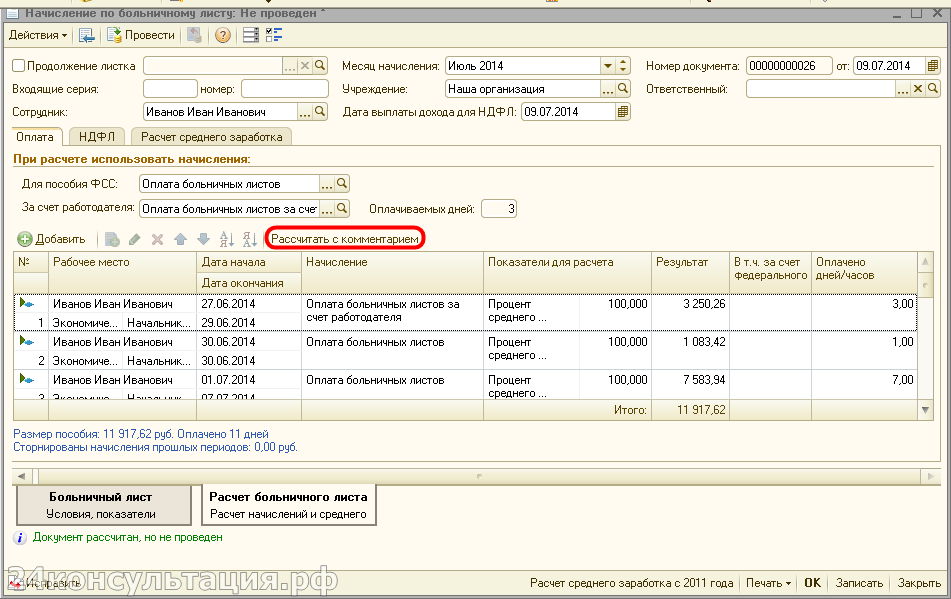

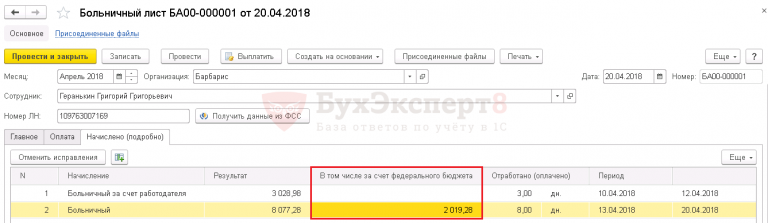

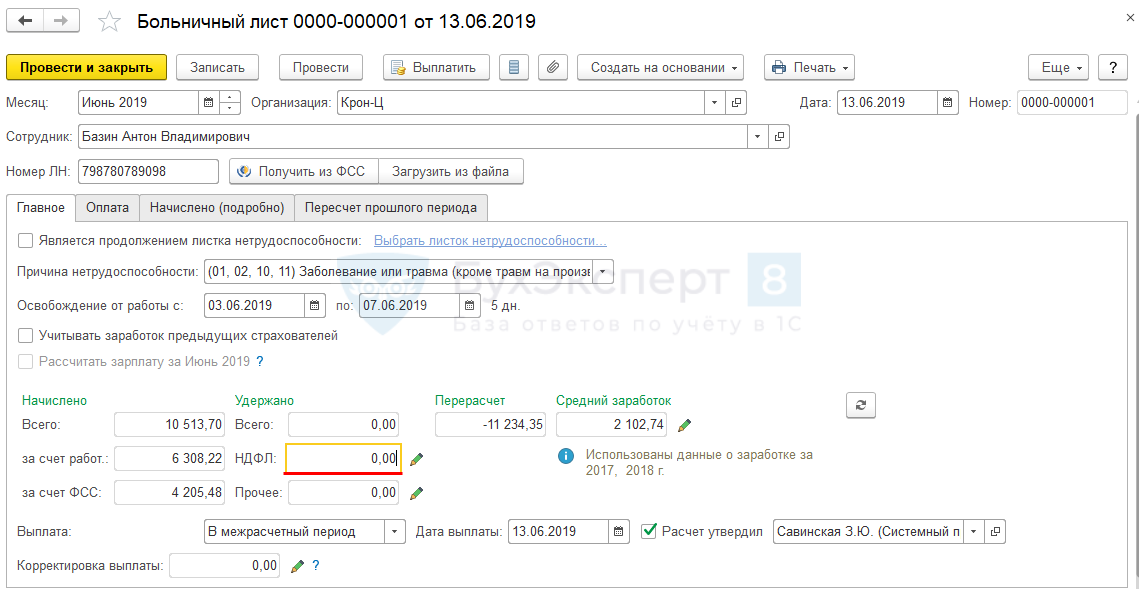

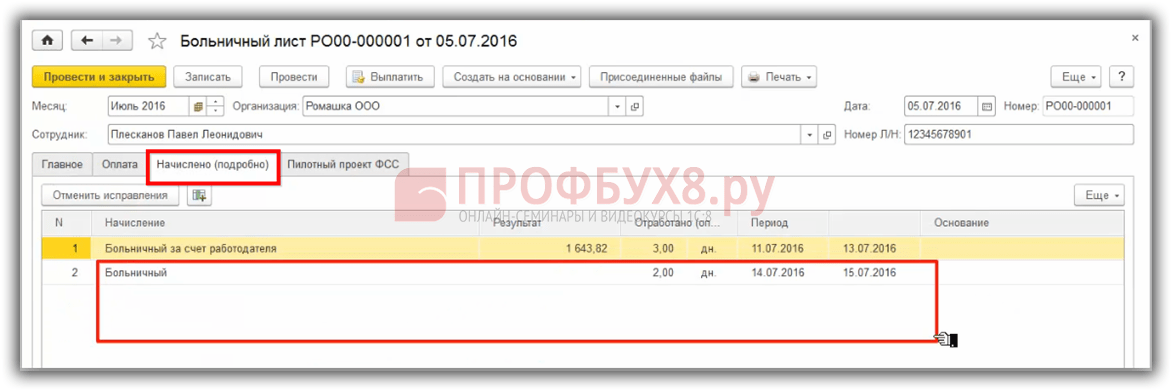

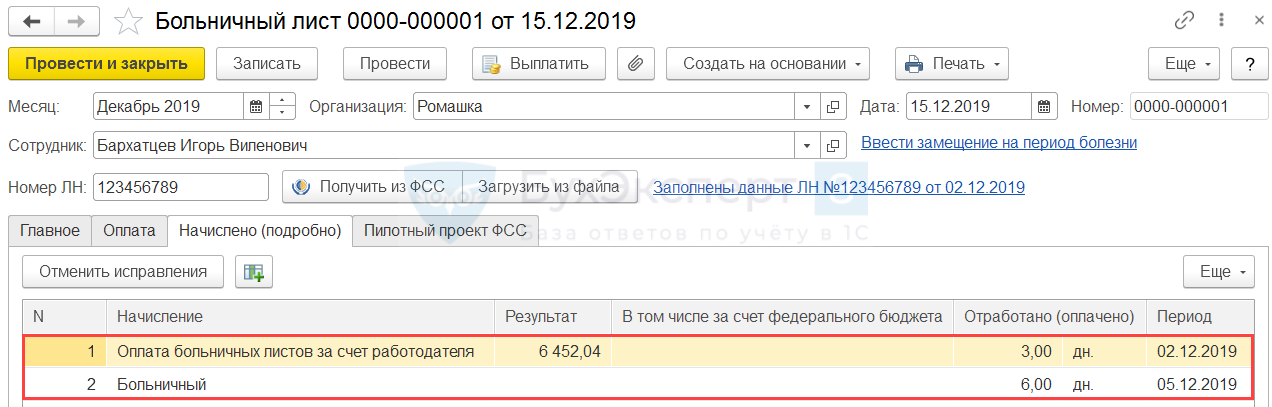

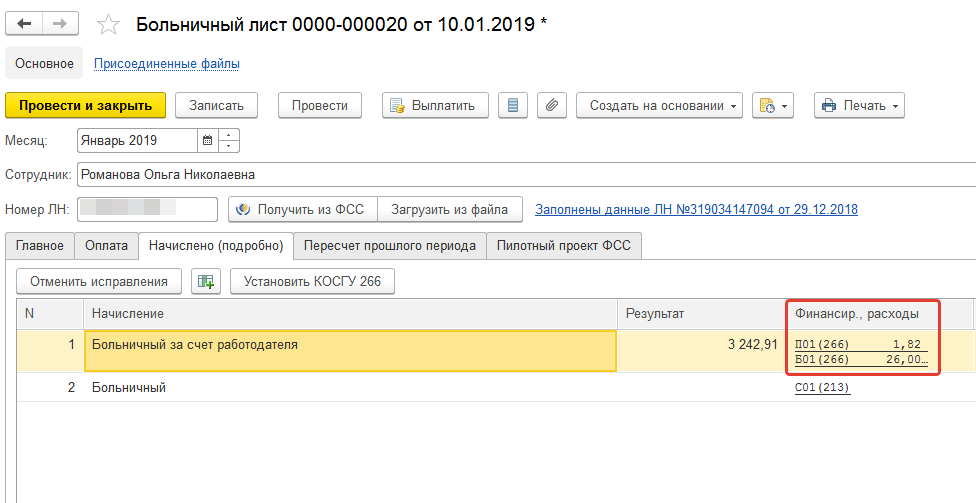

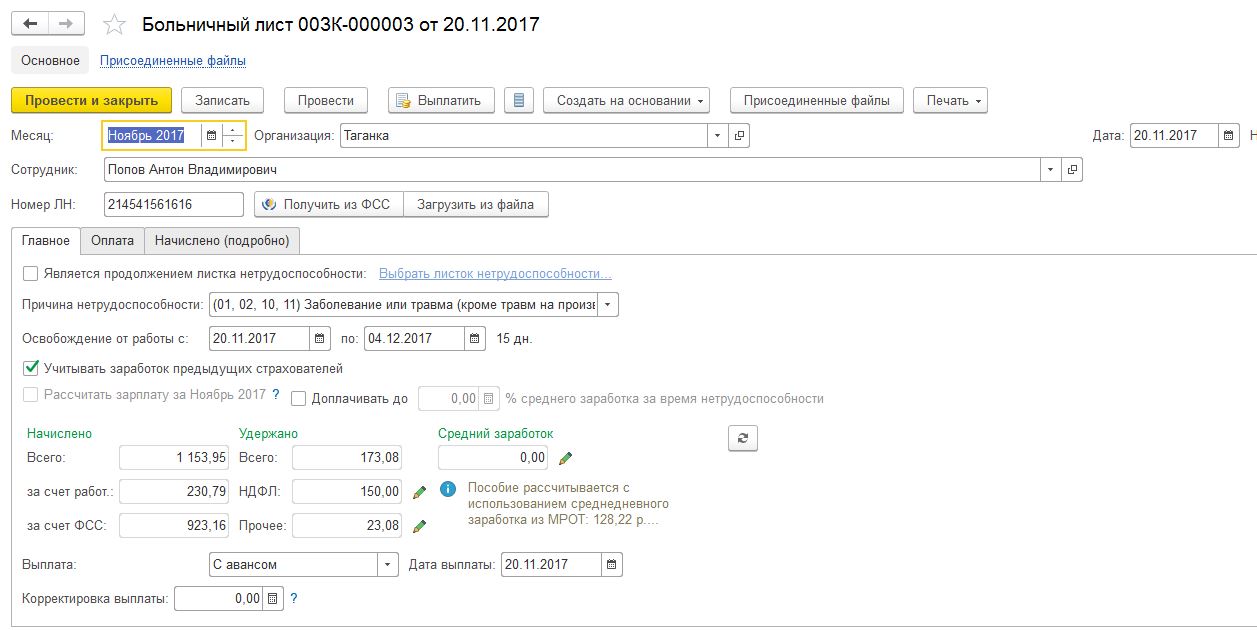

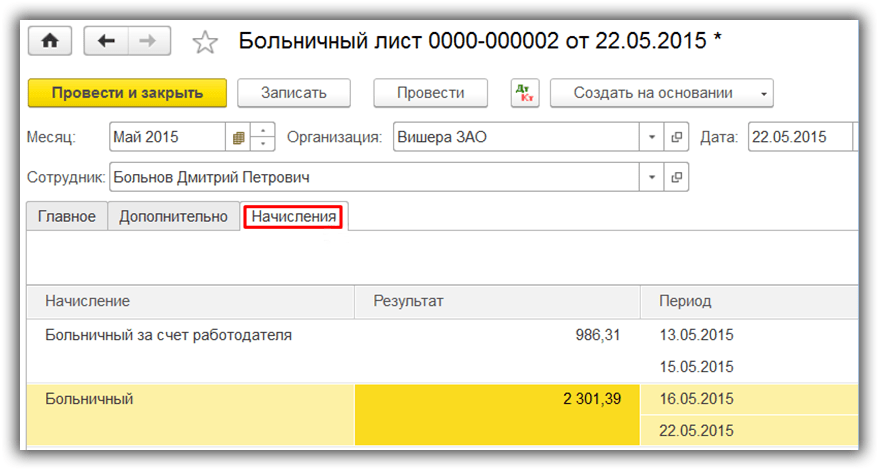

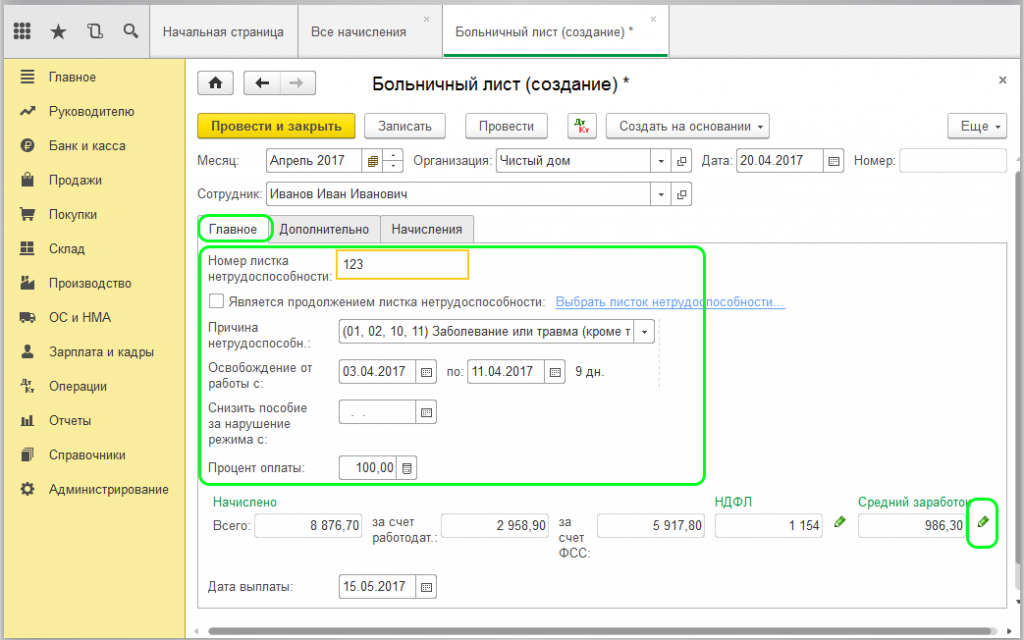

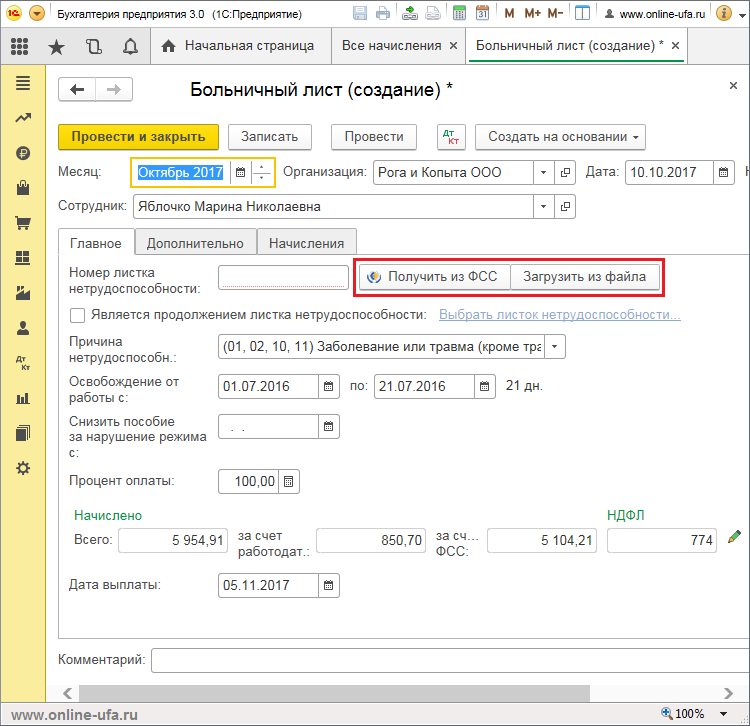

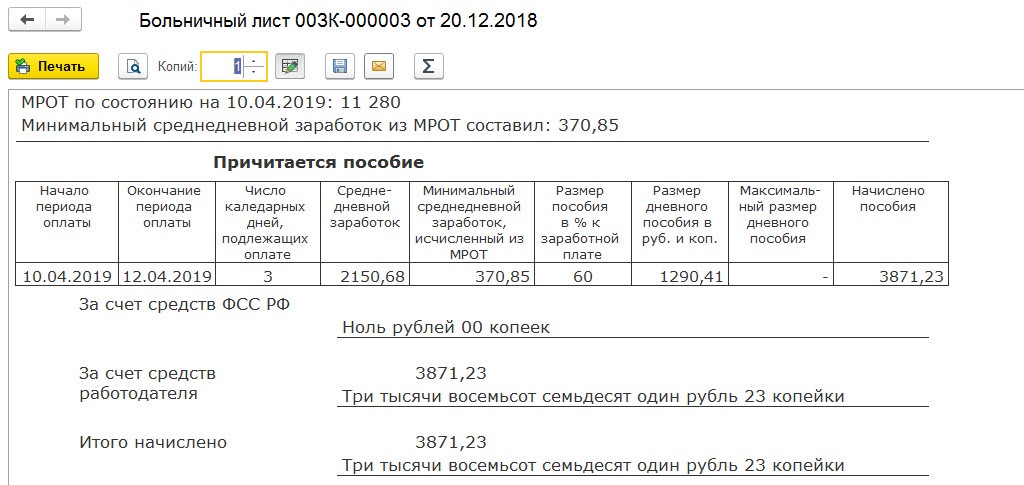

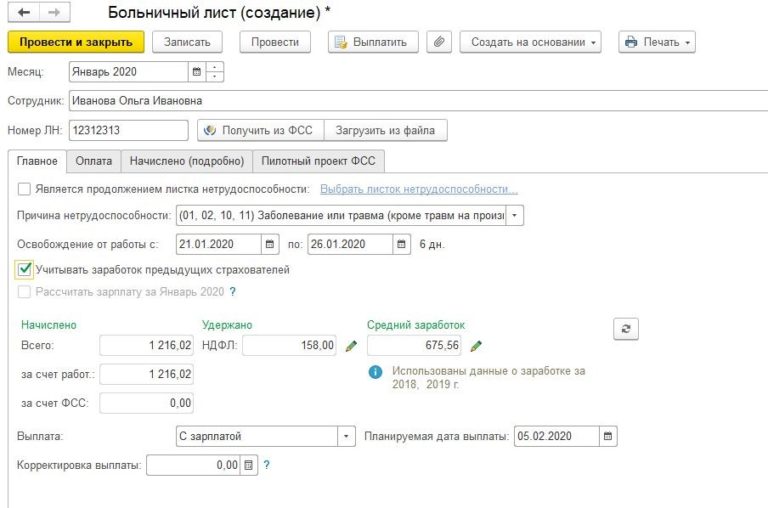

В ФСС напомнили, что пособия за первые три дня временной нетрудоспособности в случае заболевания или травмы самого работника согласно закону выплачивается за счет работодателя, а вся остальная часть — за счет ФСС. Этот пункт остается в силе, и работодатель будет продолжать их выплачивать. То есть по таким больничным работник будет получать пособие двумя перечислениями с разных источников.

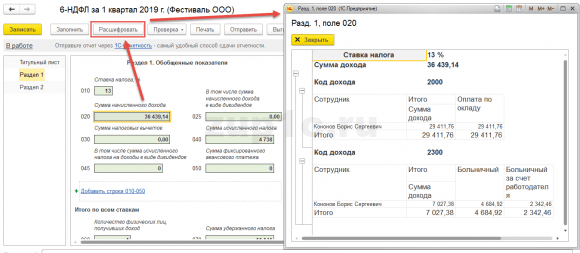

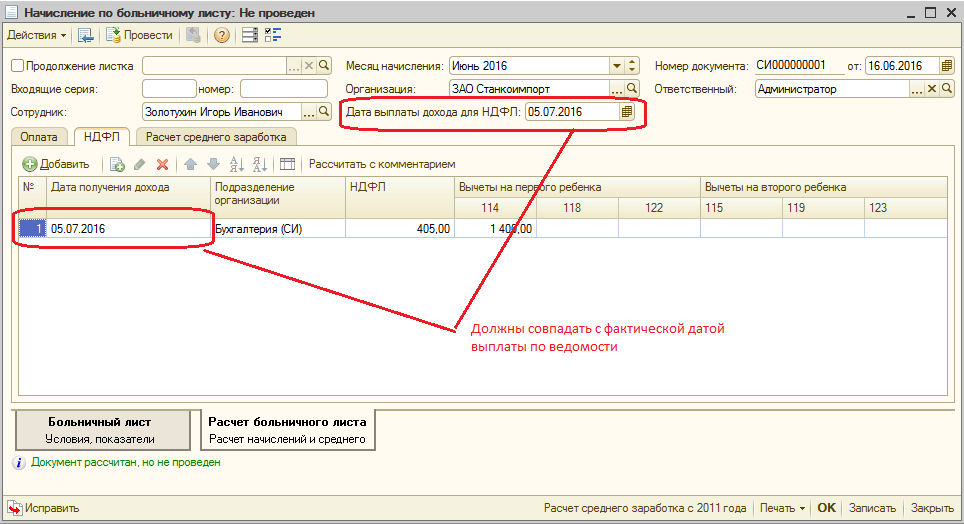

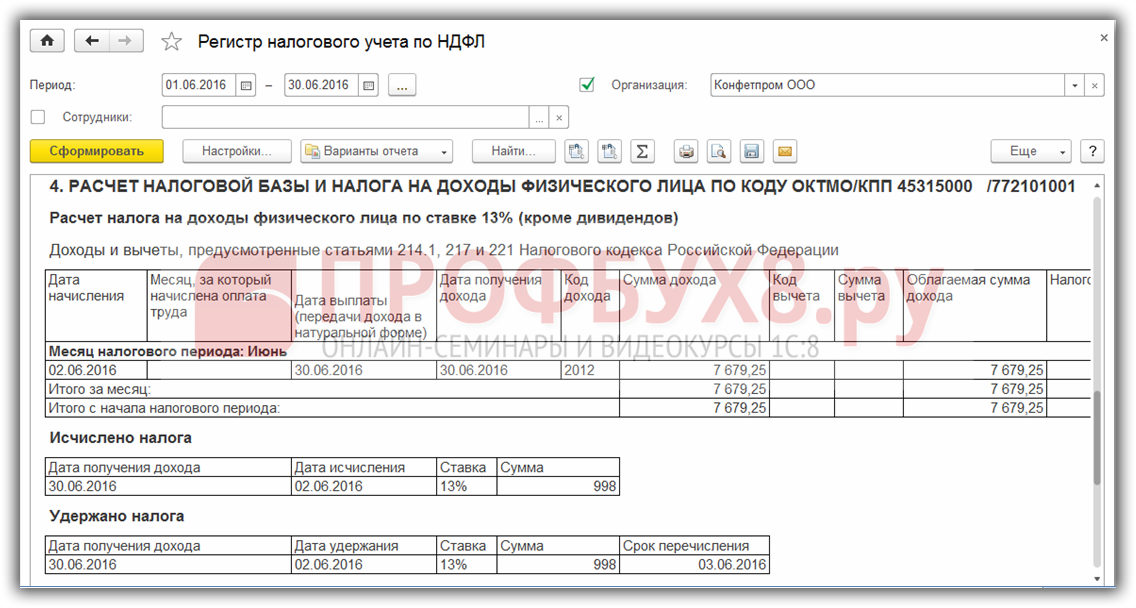

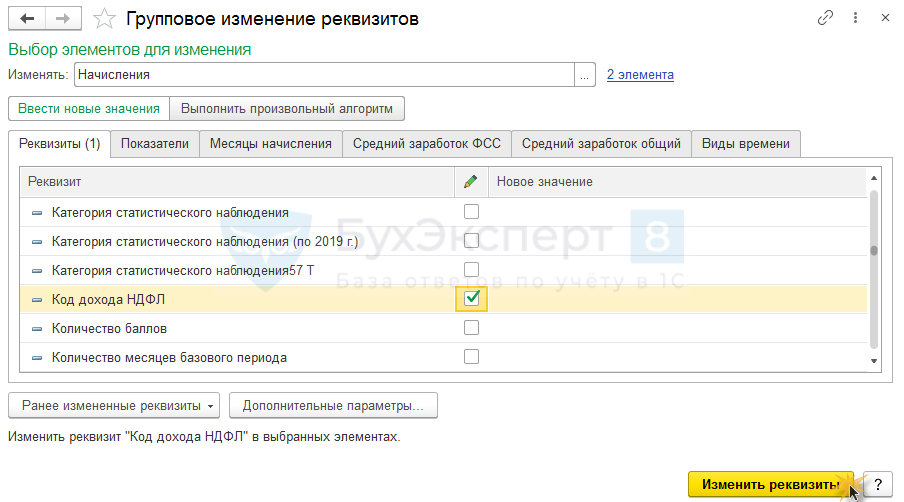

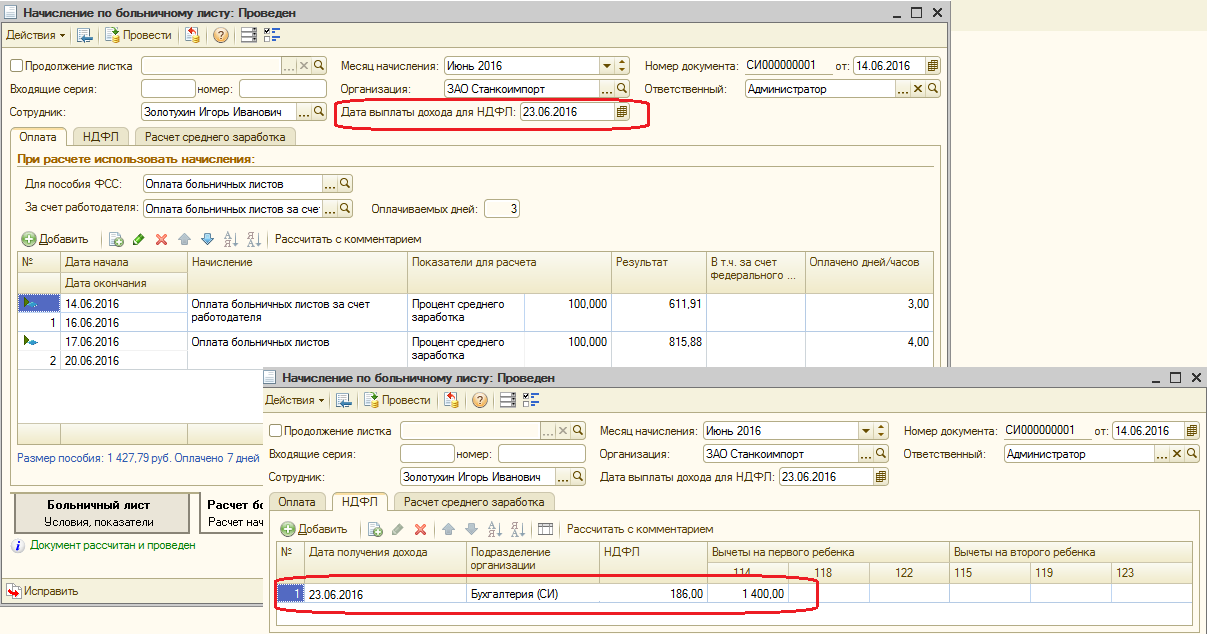

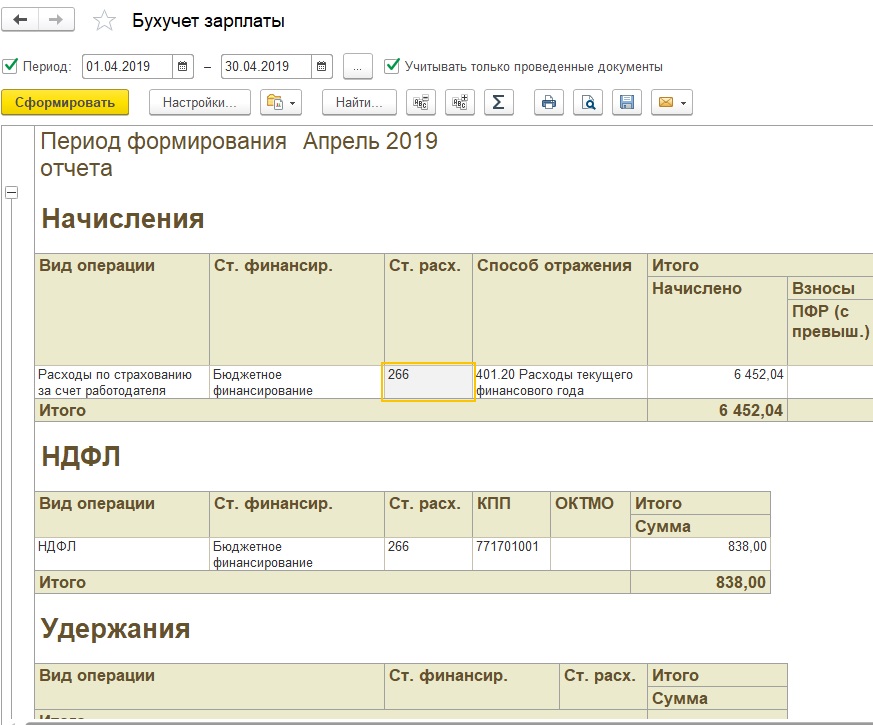

Также с 1 июля 2020 года у региональное отделение ФСС будет исчислять, удерживать и перечислять НДФЛ (без учёта стандартных налоговых вычетов) с суммы выплаченного застрахованному гражданину пособия за счет средств ФСС; выдавать справку 2-НДФЛ по запросу физического лица; выдавать справки о доходах для субсидий и т.п.; удерживать алименты из сумм назначенных пособий при поступлении в региональное отделение ФСС соответствующих исполнительных документов (исполнителем должно быть указано региональное отделение ФСС). По всем выплатам, произведенным за счет ФСС работодателем до 1 июля 2020 года, вышеперечисленные обязательства продолжит исполнять работодатель.

По всем выплатам, произведенным за счет ФСС работодателем до 1 июля 2020 года, вышеперечисленные обязательства продолжит исполнять работодатель.

Вопрос — ответ

-

Обновлено: 03 Декабрь 2019

-

Создано: 06 Сентябрь 2019

-

| Просмотров: 7497

Вопросы, поступившие от работодателей

Вопрос:

В каком виде – бумажном или электронном – работодатели должны подавать в Фонд социального страхования документы для назначения и выплаты работникам пособий?

Ответ:

Работодатели со среднесписочной численностью работников свыше 25 человек представляют информацию для назначения пособий в ФСС только в виде электронных реестров установленной формы, заверенных электронной подписью.

Для работодателей со среднесписочной численностью работников 25 человек и менее таких жестких рамок нет. По своему усмотрению информацию для назначения страхового обеспечения своим работникам они могут представить на бумажном носителе с описью документов или направить электронный реестр, подписанный электронной подписью.

Вопрос:

С какой периодичностью работодатель должен передавать в отделение Фонда сведения на получателей ежемесячного пособия по уходу за ребенком?

Ответ:

Документы для назначения (или продолжения выплаты) пособия по уходу за ребенком до 1,5 лет представляются работодателем один раз.

В дальнейшем работодатель в 3-дневный срок обязан представить в региональное отделение уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком в следующих случаях:

— расторжения трудового договора;

— смерти ребенка;

— лишение родительских прав;

— когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос:

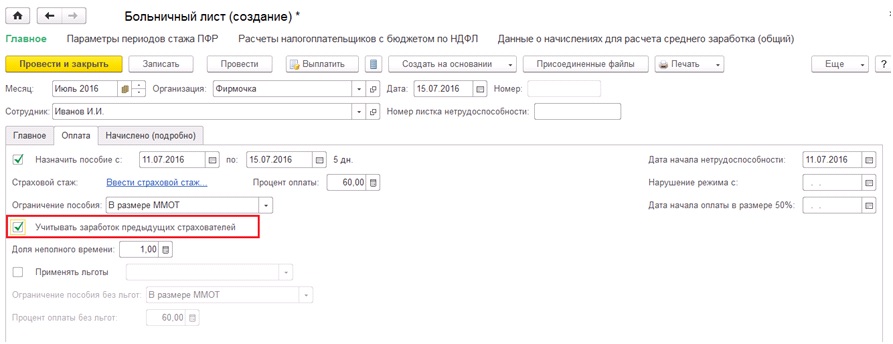

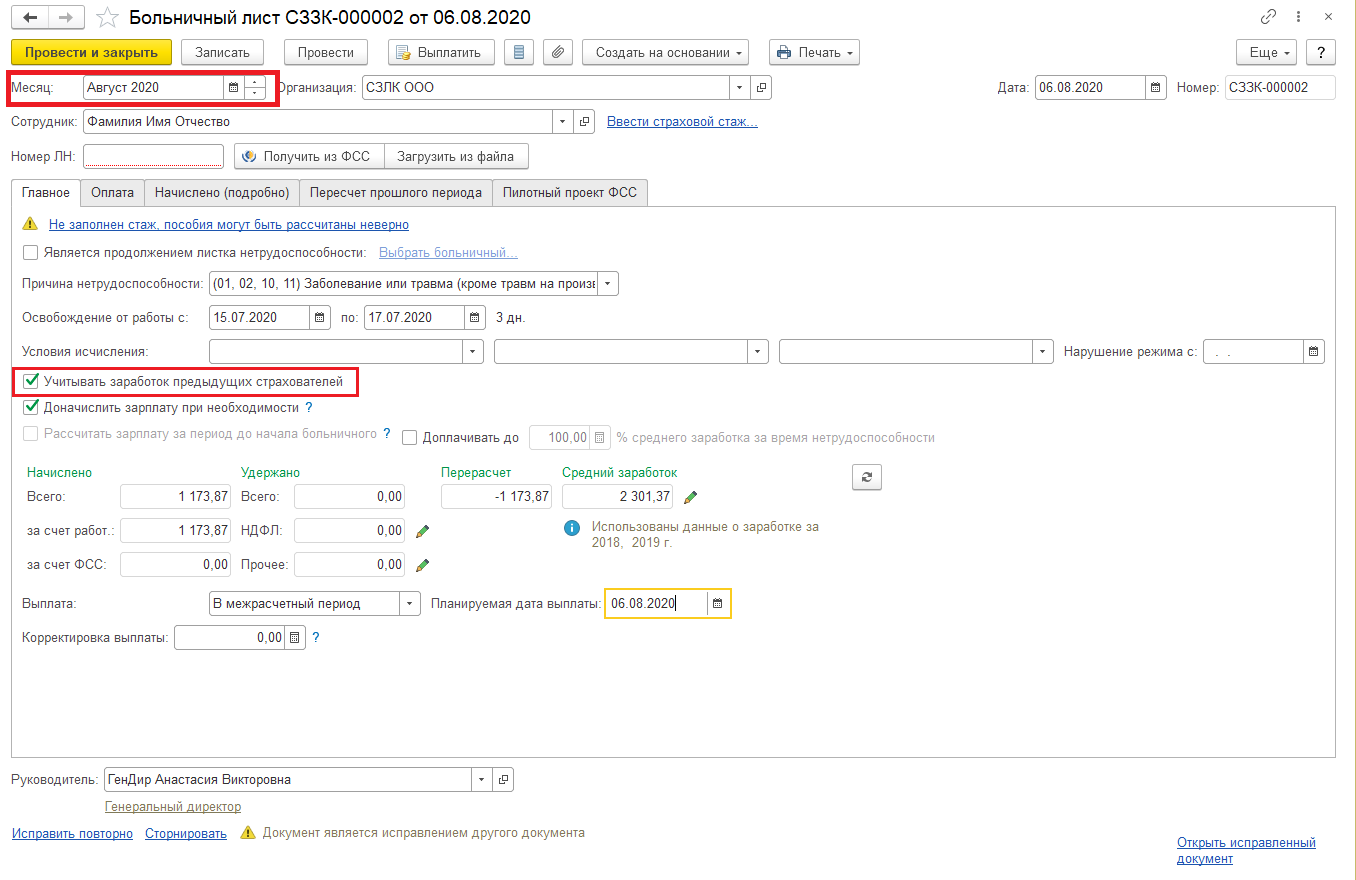

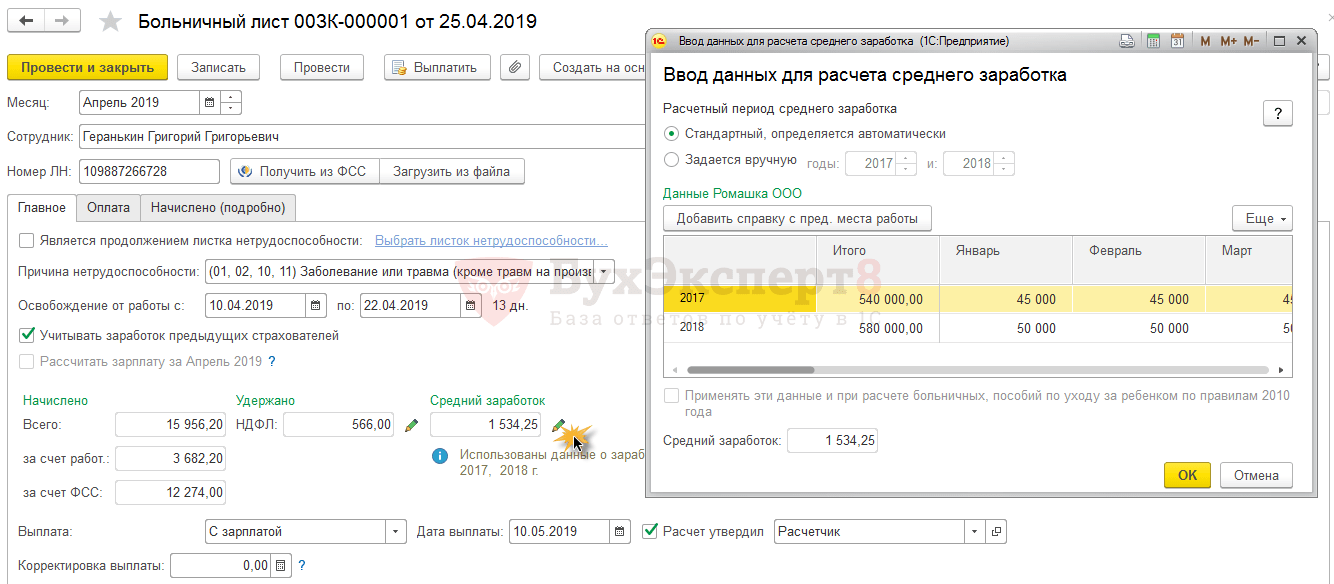

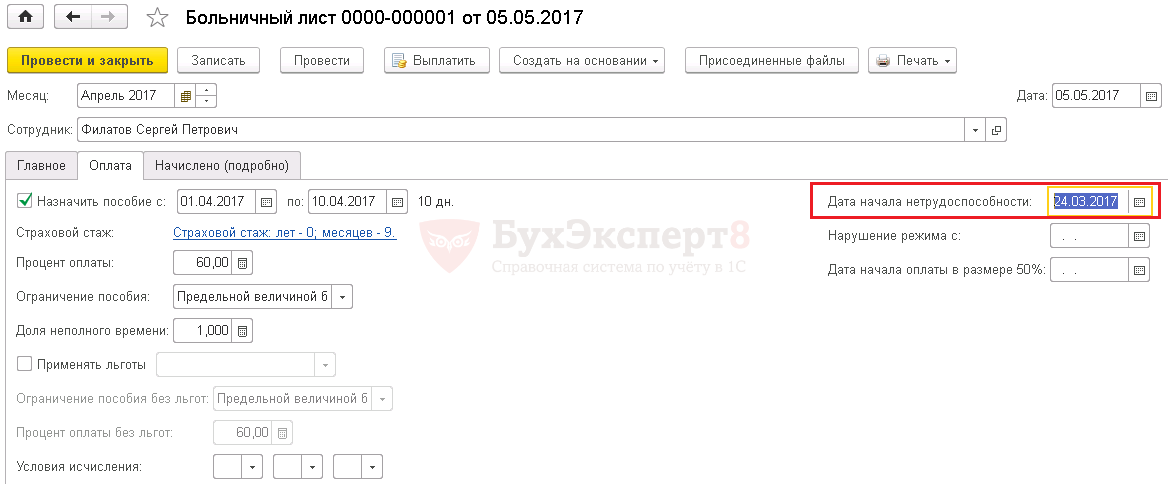

Сотруднику в мае 2019 года работодателем был оплачен листок нетрудоспособности. В августе 2019 года сотрудник представил справку о сумме заработка с предыдущего места работы. Имеет ли право работник на перерасчет пособия по временной нетрудоспособности в данной ситуации? Кто должен будет произвести перерасчет и доплатить ему сумму пособия по временной нетрудоспособности: ФСС РФ или индивидуальный предприниматель?

Ответ:

Работник имеет право на перерасчет назначенного пособия за все прошлое время, но не более чем за три года, предшествующих дню представления справки (справок) о сумме заработка застрахованного лица.

Для перерасчета ранее назначенного пособия работник обращается к страхователю с заявлением о перерасчете ранее назначенного пособия и документами, необходимыми для такого перерасчета.

Вопрос:

Работница организации, работающая на неполном рабочем времени и находящаяся в отпуске по уходу за ребенком, прерывает названный отпуск в связи с тем, что его будет оформлять на себя отец ребенка. Обязан ли работодатель сообщить об этом в региональное отделение Фонда?

Ответ:

Прекращение отпуска по уходу за ребенком до полутора лет влечет прекращение выплаты пособия работнице, в связи с чем, работодатель обязан известить об этом региональное отделение Фонда, представив в 3-дневный срок уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком.

— расторжения трудового договора с работником;

— выхода на работу на условиях полного рабочего дня;

— смерти ребенка;

— лишения родительских прав;

— когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос

Может ли работодатель вместо работника заполнить заявление на выплату пособия (оплату отпуска)?

Ответ:

Работодатель может заполнить заявление, но работник должен проверить личные данные, реквизиты для перечисления средств (счёт в банке, почтовый адрес) и лично подписать заявление.

Если в процессе обработки документов и перечисления пособия регионального отделения или банк обнаружит ошибку, документы будут возвращены работодателю для исправления. Это приведёт к задержке выплаты пособия!

Вопрос:

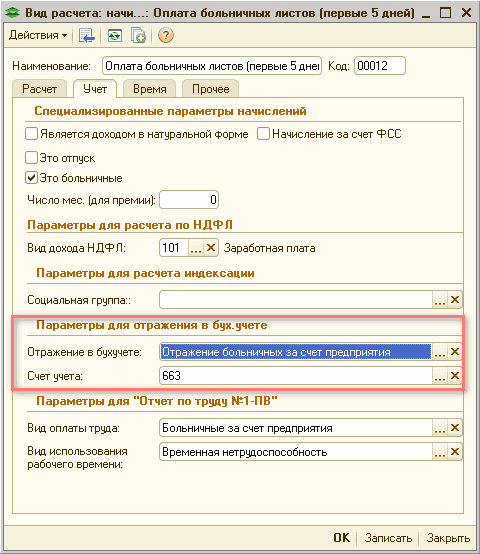

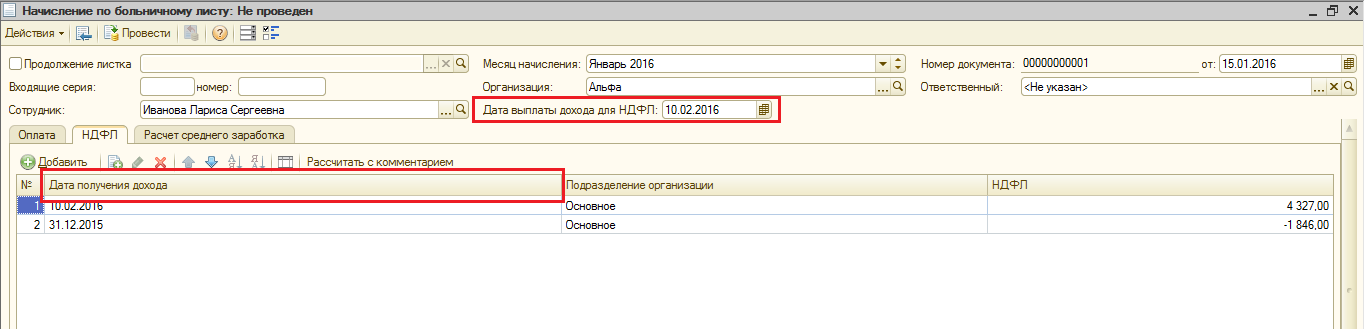

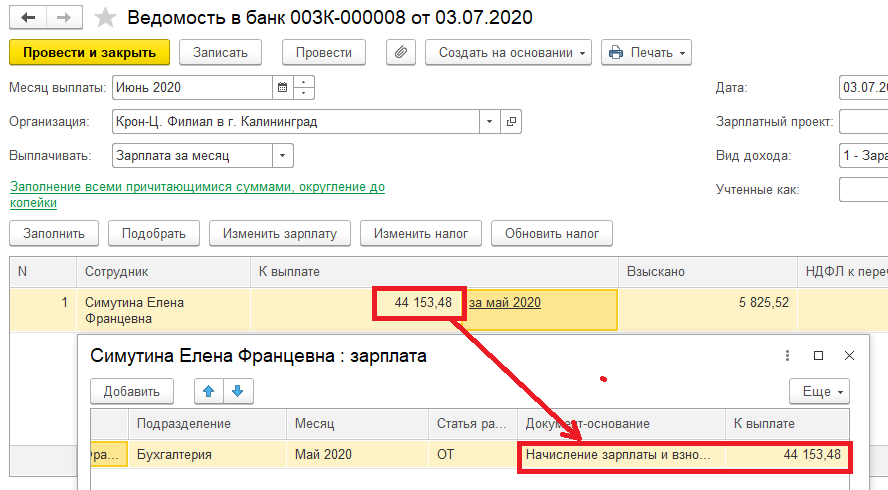

Как уплачивается НДФЛ с пособия по временной нетрудоспособности?

Ответ:

В соответствии с п. 1 ст. 226 НК РФ российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ, исчисленную в соответствии со ст. 224 НК РФ.

224 НК РФ.

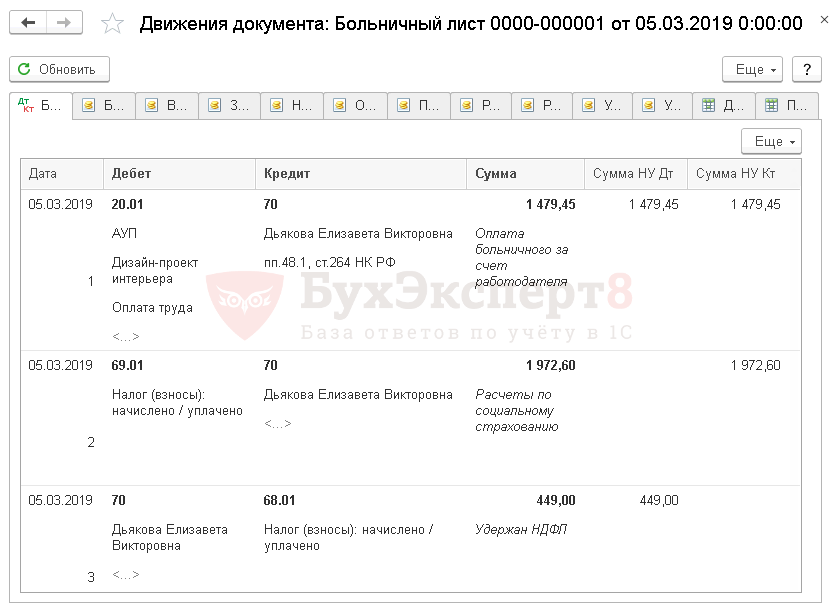

Следовательно, НДФЛ с суммы пособия за счет средств работодателя исчисляет, удерживает и уплачивает работодатель, а НДФЛ с суммы пособия за счет средств Фонда социального страхования РФ исчисляют, удерживают и уплачивают региональное отделение Фонда социального страхования Российской Федерации.

Вопрос:

Как будут учитываться льготы при удержании НДФЛ?

Ответ:

При удержании НДФЛ регионального отделения Фонда не будет учитывать льготы по подоходному налогу, поскольку Налоговым Кодексом предусмотрено, что стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющимся источником выплаты дохода по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие вычеты.

Вопрос:

Где с 1 июля 2019 г. будут храниться оригиналы документов, необходимых для назначения и выплаты пособий (листки нетрудоспособности, справки и т. д.), на предприятии или в ФСС РФ?

д.), на предприятии или в ФСС РФ?

Ответ:

Согласно п. 13 Положения об особенностях назначения и выплаты застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, утвержденного постановлением Правительства от 21.04.2011

№ 294, заявления и документы, направленные в территориальный орган Фонда для назначения и выплаты соответствующих видов пособия, возвращаются страхователю, который осуществляет их хранение в порядке и сроки, которые установлены законодательством Российской Федерации.

Вопрос:

Обязано ли отделение Фонда социального страхования сообщать о размере назначенного пособия работнику и что делать, если работник своевременно пособие не получил?

Ответ:

Обязанность отделения Фонда сообщать работодателю или работнику о размере пособия действующим законодательством не предусмотрена.

Если лицо, находящееся в отпуске по уходу за ребенком не получило пособие, то необходимо обратиться к работодателю и уточнить, когда были представлены сведения для назначения пособия.

В случае, если период с даты отправки работодателем сведений превышает 15 календарных дней, необходимо обратиться в региональное отделение, тел.: (4932) 93-29-88.

Вопросы, поступившие от работников

Вопрос:

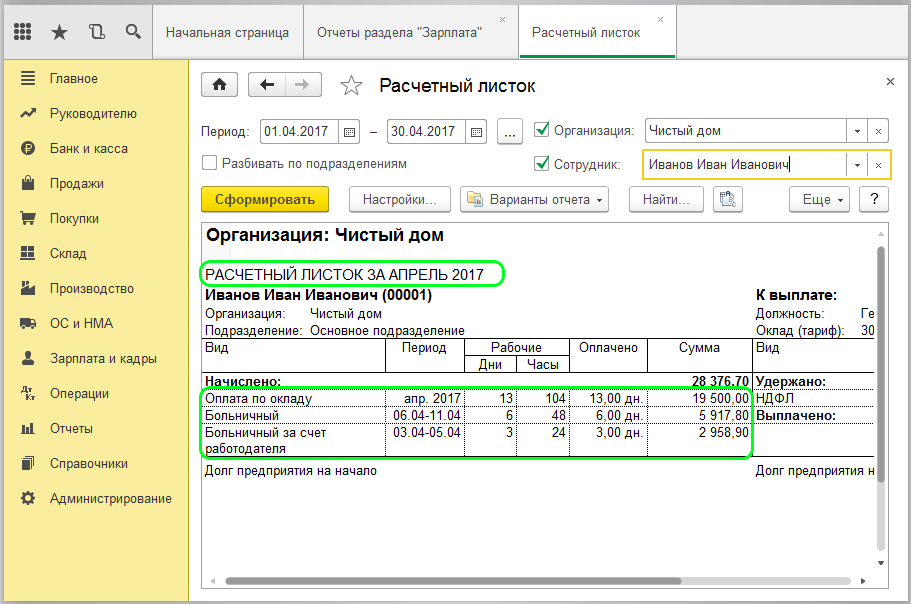

Почему в зарплатном квитке выплата по «больничному» пришла двумя суммами?

Ответ:

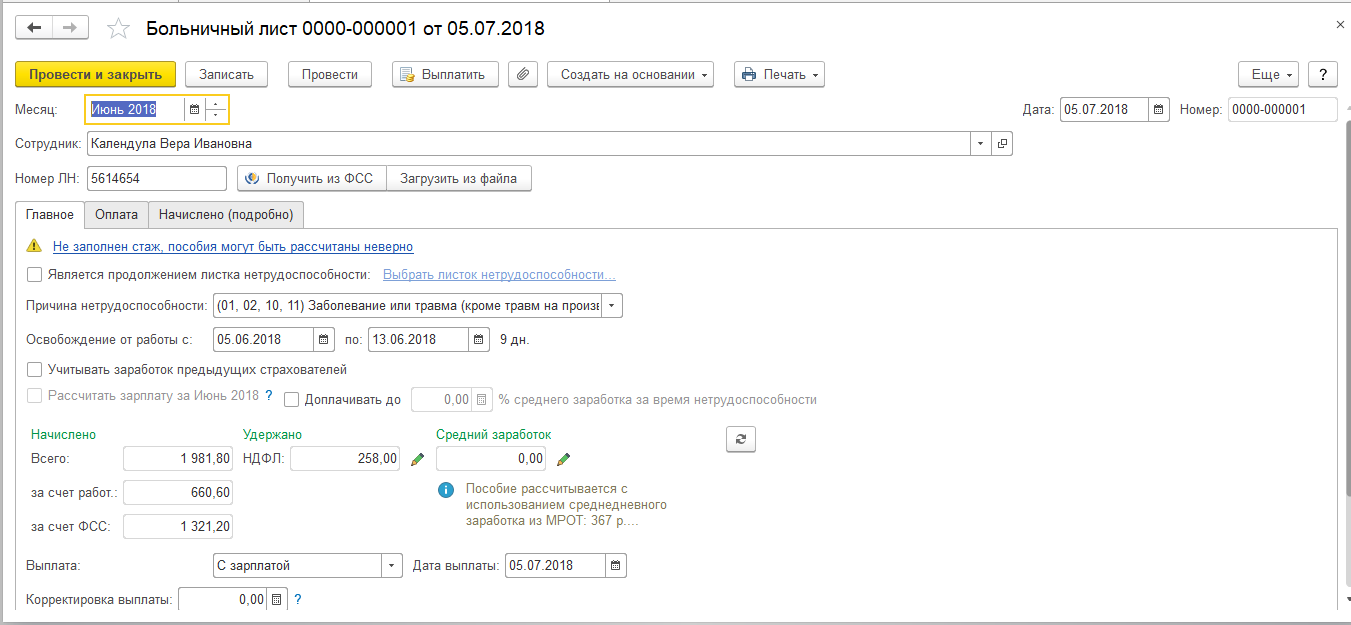

Если работник болел или получил травму, не связанную с производством, то, как и прежде, оплата первых 3 дней временной нетрудоспособности, производится работодателем за счет своих средств, а начиная с четвертого дня временной нетрудоспособности – за счет средств Фонда.

Поэтому и выплата «пришла» двумя суммами. За первые 3 дня болезни – от работодателя в сроки, установленные для выдачи заработной платы, за остальные дни — от Ивановского отделения Фонда в течение 10 календарных дней с момента представления работодателем сведений.

В случае если, работник находился на больничном в результате производственной травмы, то пособие за весть период временной нетрудоспособности назначает и выплачивает Ивановской отделение ФСС.

Вопрос:

Работник представляет на оплату одновременно три больничных листка, являющиеся продолжением первичного. Заявление работник должен написать на каждый больничный, т.е. три заявления?

Ответ:

Нужно писать заявление на каждый больничный.

Вопрос:

Есть ли ограничения по срокам представления документов работником и работодателем на получение пособий?

Ответ:

Сам работник может обратиться за пособиями не позднее 6 месяцев с даты окончания страхового случая, т.е., к примеру, за единовременным пособием при рождении ребёнка — не позднее 6 месяцев со дня рождения ребёнка, по уходу за ребёнком — не позднее 6 месяцев со дня достижения ребёнком возраста полутора лет.

Вопрос:

Пособия перечисляться только на «зарплатные» карточки или на любые банковские?

Ответ:

Выплата пособия получателю осуществляется отделением Фонда путем перечисления суммы пособия способом, указанным самим получателем в заявлении: на лицевой счет в банке, на карту национальной платежной системы «МИР» или почтовым переводом (получение на почтовом отделении в течение 30 дней).

При этом, если получатель пособия в связи с материнством (по беременности и родам; единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; единовременное пособие при рождении ребенка; ежемесячное пособие по уходу за ребенком) указал в заявлении лицевой счет в банке к которому выпущена карта «Виза», «Маэстро» и т.п., а не карта «Мир», то получение возможно только наличными непосредственно в банке. Банк должен уведомить такого получателя о поступлении средств на счет и невозможности их зачисления на карту.

Вопрос:

Если работодатель прекратил свою деятельность, то может ли работник напрямую обратиться в отделение Фонда социального страхования за получением пособия по временной нетрудоспособности или в связи с материнством?

Ответ:

Если работодатель прекратил свою деятельность на момент обращения работника за пособием (ликвидирован в установленном законом порядке) или невозможно установить местонахождения страхователя (имеется соответствующее постановление судебного пристава исполнителя), то работник может напрямую обратиться в регионального отделения Фонда за получением пособия, представив необходимые документы и заявление о выплате соответствующего пособия.

Вопрос:

Если ФСС будет удерживать НДФЛ, как работник сможет собрать документы для предоставления имущественного вычета?

Ответ:

За справкой 2-НДФЛ работнику необходимо обратиться в региональное отделение Фонда социального страхования РФ. Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Подать заявление можно:

1) через «личный кабинет застрахованного», размещенный на сайте Фонда по адресу: https://lk.fss.ru/recipient/.

2) обратиться лично по адресу: г. Иваново, ул. Суворова, д. 39;

3) направить заявление о предоставлении справки по почте по адресу: 153012, г. Иваново, ул. Суворова, д. 39;

В случае невозможности получения данной справки лично она может быть направлена Вам заказным письмом с уведомлением.

Для предоставления справок о полученных пособиях в органы социальной защиты населения нет необходимости, т.к. имеется межведомственное взаимодействие и осуществляется обмен такой информацией.

Компенсация на Интернет и телефонию дистанционному работнику

По словам главы Комитета по финансовому рынку нижней палаты парламента, председателя Совета Ассоциации банков России Анатолия Аксакова, скорость совершенствования нормативной базы продиктована динамичным развитием цифровых финансовых технологий. О своем видении будущего банковской системы, о цифровом рубле, истинной роли криптовалюты и политике Банка России, своевременно подхватившего знамя цифровизации, г-н Аксаков рассказал «Финансовой газете».

О своем видении будущего банковской системы, о цифровом рубле, истинной роли криптовалюты и политике Банка России, своевременно подхватившего знамя цифровизации, г-н Аксаков рассказал «Финансовой газете».

– Анатолий Геннадьевич, расскажите о последних законодательных инициативах Комитета Госдумы по финансовому рынку. Каковы приоритеты в работе по совершенствованию нормативной базы?

– Приоритеты связаны прежде всего с развитием цифровых технологий, поскольку именно финансовую сферу они трансформируют заметнее всего. Нижняя палата парламента приняла закон о цифровых финансовых активах, рассмотрела проект закона, позволяющего с помощью биометрических данных получать финансовые услуги удаленно.

В ближайшее время мы должны рассмотреть законопроект о цифровом профиле. Он позволит с помощью данных из общедоступных источников, полученных с согласия клиента, формировать его профиль. Причем не только физического, но и юридического лица. И, исходя из этого профиля, предлагать клиенту продукты. Чем выше будет качество профиля, тем более благоприятные условия будут предлагаться потребителю по финансовому продукту.

Чем выше будет качество профиля, тем более благоприятные условия будут предлагаться потребителю по финансовому продукту.

Будем работать и над законом о цифровых архивах, что позволит финансовым институтам освободиться от нагрузки в виде помещений, в которых хранятся бумажные документы, зачастую не востребованные ни организациями, которые их хранят, ни теми, кто мог бы затребовать эти документы. Такими бумагами забиты огромные площади, что очень непроизводительно. Всю эту информацию можно перенести на цифровые носители и серверы, освободить помещения и не тратить бумагу, значительно уменьшив издержки финансовых институтов, а это снизит и стоимость продуктов, которые они предлагают потребителям.

Планируем совершенствовать законодательство, связанное с цифровой подписью. Здесь необходим порядок: никаких подделок, подписей-двойников. В то же время цифровая подпись должна активно использоваться во внутрикорпоративном обороте (и не только) и стать привычным атрибутом в жизни людей и компаний.

Ряд законопроектов связан с защитой прав потребителей – физических лиц. Сейчас мы работаем над правилами продаж и более жесткой категоризацией инвесторов. Практика показывает, что отдельные финансовые институты продают гражданам сложные финансовые продукты, не разъясняя им все риски, которые эти продукты в себе несут. Подготовлен законопроект, устанавливающий более жесткие требования при продаже финансовых продуктов. Он предусматривает обязательное информирование о сложности продукта и возможных рисках для клиента. Если же потребитель не будет должным образом проинформирован, то Центральный банк может потребовать применить процедуру buyback. Тестирование неквалифицированных инвесторов, которое планировалось начать с 1 апреля 2022 года, мы предложили перенести на 1 октября 2021 года. На основе результатов тестирования будут определяться возможности инвестора и перечень финансовых продуктов, которые он сможет приобретать, исходя из своей квалификации.

И наконец, мы работаем над законопроектом о банковских рейтингах. Сейчас доступ банков к различным государственным программам определяется исходя из размера капитала финансовой организации. Но размер капитала не всегда определяет устойчивость банка, а рейтинг – это более качественный показатель. Мы считаем, что доступ к государственным, муниципальным и негосударственным программам правильнее осуществлять на основе рейтинга.

Сейчас доступ банков к различным государственным программам определяется исходя из размера капитала финансовой организации. Но размер капитала не всегда определяет устойчивость банка, а рейтинг – это более качественный показатель. Мы считаем, что доступ к государственным, муниципальным и негосударственным программам правильнее осуществлять на основе рейтинга.

Вот такая у нас программа действий. Полагаю, что десятка два (а то и три) законопроектов будут приняты в весеннюю сессию.

– Цифровизация отрасли, рейтинги и жесткая категоризация расширяют возможности кредитно-финансовых организаций, контролирующих органов, но в то же время, как считают некоторые эксперты, это может ограничить доступ к финансовым услугам отдельных категорий потребителей.

– Это неверный посыл. Сейчас с помощью приложений в мобильном телефоне можно покупать ценные бумаги, управлять своим финансовым портфелем. Можно открывать счета, получать кредиты и другие услуги. Банки, страховые компании, негосударственные пенсионные фонды, брокеры заинтересованы в том, чтобы их предложение доходило до самого, скажем так, маленького инвестора, потому что уже есть понимание: маленькие деньги, объединившись вместе, превращаются в широкую реку.

К сожалению, компании, предлагающие финансовые продукты, не всегда добросовестны. Маленький инвестор, как правило, неискушенный и неквалифицированный. Его заманивают в финансовые сети, продавая сложные финансовые продукты. Вот в этом и заключаются риски, а не в том, что кто-то сможет благодаря цифре получить услугу, а кто-то нет. К примеру, старшее поколение, как правило, менее искушено в цифровых вопросах, оно работает с вкладами в основном, но иной раз пенсионеры приобретают сложные финансовые инструменты, думая, что оформляют вклады, а потом удивляются, что им не платят страховку, когда у финансовой организации отзывают лицензию. Страховка в таких ситуациях не предусмотрена. Есть письмо Центрального банка, в котором рекомендуется не продавать сложные финансовые продукты некоторым категориям потребителей. Допускаю, что это правильно.

В целом же я уверен, что «цифра» более демократична в плане оказания финансовых услуг и расширения связанных с этим возможностей.

– Профильный комитет Госдумы рекомендовал нижней палате парламента принять в первом чтении поправки в Налоговый кодекс, связанные с оборотом криптовалют. Как скоро криптовалюта станет полноценным платежным средством?

Как скоро криптовалюта станет полноценным платежным средством?

– Криптовалюта изначально создавалась как платежное средство. Но в последнее время фактически превратилась в финансовый инструмент для инвестирования. Люди зарабатывают не на том, чтобы использовать ее как платежное средство, а на курсовой разнице, которая формируется на рынке. Если говорить о российском правовом пространстве, то мы законодательно прописали, что цифровая валюта (а речь идет как раз о криптовалюте) не может использоваться как средство платежа на территории Российской Федерации. Да и в Конституции у нас закреплена норма о том, что единственным платежным средством на территории страны является рубль.

Но этот инструмент действительно позволяет зарабатывать, многие владеют криптовалютой, и поскольку они получают доход, то очевидно должны платить налог. Более того, многие крупные владельцы давно ставили вопрос о легализации криптовалюты, и мы ее фактически легализовали законом о цифровых финансовых активах и цифровой валюте. Те же самые люди теперь говорят, что готовы платить налоги с дохода, который получают благодаря этим финансовым инструментам.

Те же самые люди теперь говорят, что готовы платить налоги с дохода, который получают благодаря этим финансовым инструментам.

Считаю, что мы нашли очень взвешенное решение. С одной стороны, мы не признаем криптовалюту как платежное средство, с другой – не запрещаем ее. Более того, государство может на ней заработать, получая налоги.

– А как обстоят дела с внедрением цифрового рубля? Не кажется ли вам, что мы немного отстаем здесь, например, от Китая?

– Китай и ряд других стран, например Венесуэла, приступили к созданию своей цифровой валюты раньше России, но ничего драматичного здесь нет. В КНР цифровую валюту сейчас только тестируют. Центральный банк России в прошлом году опубликовал доклад о цифровом рубле. Сейчас идет дискуссия, и думаю, что в ближайшее время будет подведен итог и создан прототип цифрового рубля, который будет тестироваться. Полагаю, что это произойдет ближе к концу текущего года. Дальше – внедрение его в жизнь.

Нам в этом плане даже удобно: мы будем смотреть, что происходит в Китае, и работать дальше, учитывая их ошибки. Мы здесь немного отстаем от Китая и некоторых других стран. Венесуэльский опыт, как мы видим, не был особенно успешным, о китайском пока еще рано говорить. Они планируют запустить этот проект у себя на Олимпиаде в 2022 году.

Мы здесь немного отстаем от Китая и некоторых других стран. Венесуэльский опыт, как мы видим, не был особенно успешным, о китайском пока еще рано говорить. Они планируют запустить этот проект у себя на Олимпиаде в 2022 году.

– Банковское сообщество консервативно и, как говорят, не было в восторге от перспектив цифровизации. Скажите, сопротивляются ли банкиры цифровым новшествам?

– Сопротивление ментальное – да. Оно было, причем я его ощущал от Центрального банка. Сначала там очень настороженно относились к цифровому рублю, но сейчас сами фактически возглавили процесс его разработки и внедрения. Коммерческие банки и сейчас с тревогой к нему относятся, опасаясь, что произойдет вымывание ликвидности из банковских балансов, поскольку цифровой рубль должен учитываться на балансе Центрального банка. Деньги могут перекочевать из коммерческих банков на счета в Центральном банке. Такие опасения существуют, и, естественно, банки предлагают свои варианты решения этой проблемы. В некоторых из них считают, что могли бы имитировать цифровой рубль, обеспеченный депозитом в кредитной организации. То есть у банка есть определенный объем ликвидности и под депозит этого объема они могли бы тоже выпускать цифровые рубли. Для того, чтобы обеспечивать оборот, экономический процесс, например, в блокчейне.

В некоторых из них считают, что могли бы имитировать цифровой рубль, обеспеченный депозитом в кредитной организации. То есть у банка есть определенный объем ликвидности и под депозит этого объема они могли бы тоже выпускать цифровые рубли. Для того, чтобы обеспечивать оборот, экономический процесс, например, в блокчейне.

Эта дискуссия идет между коммерческими банками и Центральным банком, обсуждается в экспертном сообществе – нормальный процесс. Думаю, что в течение этого года дискуссия приведет нас к определенным выводам. Будут приняты выверенные решения.

Если говорить о консервативности системы, то самым консервативным по идее должен быть Центральный банк. Коммерческие банки по своей природе менее консервативны. У нас так сложилось, что они являются локомотивами цифровизации не только экономики, но и вообще всей нашей жизни. Центральный банк это знамя тоже подхватил и уже даже соревнуется с коммерческими банками в том, кто предложит более радикальный вариант цифрового развития финансовой сферы.

Считаю, что наши ведущие коммерческие банки, к примеру Сбербанк, ВТБ, Альфа-банк, Тинькофф, демонстрируют очень быстрый темп цифровизации и постоянно предлагают новые идеи. Есть, конечно, и такие, кто проповедует консерватизм. Но в целом все понимают, что это объективное явление, от этого никуда не уйти, поэтому лучше возглавить процесс, для того чтобы не потерять в доходах в будущем, когда цифра вытеснит традиционные формы обслуживания людей и бизнеса.

– Говоря о политике Банка России, нельзя не упомянуть решение о снижении ключевой ставки до 4,25%, которое в целом было воспринято позитивно. Удается ли регулятору поддерживать баланс, сложившийся на сегодняшний день в финансовой сфере?

– Сейчас ключевая ставка находится на адекватном уровне – 4,25%. Это отражает ситуацию в экономике, в финансовой сфере, должным образом реагирует на уровень инфляции. В конце 2020 года был всплеск инфляции, но фундаментальные факторы сигнализируют о том, что инфляция, скорее всего, будет угасать. У Центрального банка потенциально может появиться возможность даже снизить ключевую ставку, для того чтобы дезинфляционные факторы не набирали темп в нашей экономике. Но в целом баланс, который сложился, говорит о том, что ключевая ставка будет примерно вот в этих пределах в течение года по крайней мере – 3,75–4,25%, то есть около 4%. Это и есть ключевой показатель по инфляции, на который ориентируется регулятор.

У Центрального банка потенциально может появиться возможность даже снизить ключевую ставку, для того чтобы дезинфляционные факторы не набирали темп в нашей экономике. Но в целом баланс, который сложился, говорит о том, что ключевая ставка будет примерно вот в этих пределах в течение года по крайней мере – 3,75–4,25%, то есть около 4%. Это и есть ключевой показатель по инфляции, на который ориентируется регулятор.

Сейчас уровень инфляции около 5%, и повлияли на это факторы, связанные со снижением курса рубля в прошлом году и подорожанием импорта. Был разовый всплеск цен на зерно, на подсолнечное масло, на сахар, то есть на те товары, которые резко подорожали на мировых рынках и начали уходить за пределы страны, возник дефицит. Правительство предприняло необходимые шаги, и мы видим, что цены стабилизируются. Центральный банк прогнозирует, что в течение года цены продолжат выравниваться и даже снизятся. Целевой показатель на конец года – 3,5–4%. Я с этой оценкой согласен, но ведь в жизни всякое бывает. Например, цена на нефть на мировых рынках упадет. Сейчас она растет, курс доллара падает по отношению к рублю, курс евро падает, соответственно, импорт начинает дешеветь. Это способствует снижению цен на внутреннем рынке, и этот дезинфляционный фактор будет стимулировать Центральный банк к снижению ключевой ставки.

Например, цена на нефть на мировых рынках упадет. Сейчас она растет, курс доллара падает по отношению к рублю, курс евро падает, соответственно, импорт начинает дешеветь. Это способствует снижению цен на внутреннем рынке, и этот дезинфляционный фактор будет стимулировать Центральный банк к снижению ключевой ставки.

Избегайте неправильных представлений о налоговых льготах FFCRA

По мере того, как работодатели узнают о требованиях к оплачиваемым отпускам в соответствии с Законом о реагировании на коронавирус в первую очередь для семей (FFCRA) и соответствующих налоговых льготах, возникли заблуждения, связанные с такими деталями, как то, когда требовать льготы и какие работодатели имеют право требовать их.

FFCRA требует, чтобы работодатели со штатом менее 500 сотрудников предоставляли до 80 часов оплачиваемого отпуска по болезни в экстренных случаях и до 12 недель, 10 из которых оплачиваются, в соответствии с Законом о экстренном семейном отпуске и отпуске по болезни для сотрудников, которые не могут работать по конкретным причинам, связанным с пандемией COVID-19. «В соответствии с FFCRA федеральное правительство возместит работодателям стоимость этого отпуска в виде возвращаемых налоговых кредитов», — сказал Джим Паретти, юрист Института политики на рабочем месте Littler в Вашингтоне, округ Колумбия

«В соответствии с FFCRA федеральное правительство возместит работодателям стоимость этого отпуска в виде возвращаемых налоговых кредитов», — сказал Джим Паретти, юрист Института политики на рабочем месте Littler в Вашингтоне, округ Колумбия

. FFCRA в отношении всей или части стоимости предоставления оплачиваемого отпуска по болезни или семейного отпуска, взятого с 1 апреля по 31 декабря, отметила Даша Брокмайер, адвокат Saul Ewing Arnstein & Lehr в Питтсбурге.

Когда подавать

Некоторые работодатели считают, что они должны дождаться конца квартала или конца года, чтобы потребовать кредиты, сказала Асель Линдси, поверенный Dykema в Сан-Антонио.

Правомочные работодатели претендуют на налоговую льготу FFCRA, удерживая налоги на заработную плату — федеральные подоходные налоги, а также налоги на социальное обеспечение и медицинское обслуживание — которые в противном случае были бы депонированы в IRS, сказала она. Если удержанных налогов на заработную плату недостаточно для покрытия полной суммы налогового кредита, работодатели могут подать в IRS запрос по форме 7200 для ускоренного платежа. Форму 7200 можно подать до конца месяца, следующего за календарным кварталом, в котором были произведены соответствующие выплаты по болезни или отпуску по семейным обстоятельствам.

Форму 7200 можно подать до конца месяца, следующего за календарным кварталом, в котором были произведены соответствующие выплаты по болезни или отпуску по семейным обстоятельствам.

Тем не менее, форма не может быть подана позже даты, когда работодатель подает форму 941 за четвертый квартал 2020 года, которая обычно должна быть подана 31 января 2021 года, сказала она.

«Если правомочный работодатель получает налоговые льготы для оплаты квалифицированных отпусков, эта заработная плата не будет считаться расходами на заработную плату для целей получения прощения ссуды в соответствии с Законом CARES [о помощи в связи с коронавирусом, помощи и экономической безопасности]», — сказала Кэрри Хоффман. адвокат Foley & Lardner в Далласе.

Дополнительные распространенные заблуждения касаются права на получение или наличия налоговых льгот FFCRA за оплачиваемый отпуск, по словам Роберта Дельгадо, ответственного за налоговые компенсации и льготы КПМГ в Сан-Диего, и Кэтрин Брейкс, руководителя налоговой службы КПМГ в Вашингтоне. DC Они включают следующие неверные предположения:

DC Они включают следующие неверные предположения:

- Правила групповой агрегации для определения того, имеет ли работодатель право на получение налоговых льгот за оплачиваемый отпуск в соответствии с FFCRA, одинаковы для определения права работодателя на другие льготы, связанные с COVID-19, такие как кредит удержания сотрудников в соответствии с Законом CARES. Хотя некоторые работодатели предполагают, что правила группировки, используемые для определения права на получение налоговых льгот по оплачиваемым отпускам, определяются налоговыми правилами, на самом деле они определяются трудовыми правилами и изложены в рекомендациях Министерства труда США, поскольку налоговый кредит является второстепенным. к требованию предоставления оплачиваемого отпуска. В соответствии с этими правилами корпорация, как правило, считается одним работодателем, но должна быть объединена с другой корпорацией, если она считается совместными работодателями в соответствии с правилами Закона о справедливых трудовых стандартах в отношении определенных сотрудников или если они соответствуют комплексному тесту работодателя в соответствии с Семейными и медицинскими требованиями.

Закон о выходе (FMLA).

Закон о выходе (FMLA). - Работодатели должны выбирать между подачей налоговых льгот на оплачиваемый отпуск в соответствии с FFCRA или на получение заработной платы, выплачиваемой сотрудникам в соответствии с кредитом на удержание сотрудника, но они не могут претендовать на оба этих кредита. Фактически, правомочные работодатели могут получить налоговые льготы, доступные в рамках FFCRA, за обязательный оплачиваемый отпуск, а также кредит на удержание работника, но не на те же выплаты заработной платы. Точно так же работодатели могут предоставлять как квалифицированную заработную плату за отпуск по болезни, так и за квалифицированную заработную плату за отпуск по семейным обстоятельствам, а также требовать налоговую льготу для обоих, но не за одни и те же часы.Работодатели не могут получить двойное пособие, требуя налогового кредита в соответствии с Разделом 45S, с учетом такой же квалифицированной заработной платы за отпуск.

[Вы малый бизнес, у которого есть серьезные юридические вопросы? Ознакомьтесь с новой SHRM LegalNetwork . ]

]

Другие мифы

Delgado and Breaks заявили, что другие заблуждения включают следующее: сотрудник в соответствии с FFCRA для экстренного оплачиваемого отпуска по болезни и расширенного FMLA. Фактически, налоговый кредит обычно равен 100 процентам квалифицированной заработной платы, которую работодатель должен выплачивать в соответствии с FFCRA за оплачиваемый отпуск по болезни в чрезвычайных ситуациях и расширенный FMLA, увеличенный на долю работодателя в программе Medicare, причитающуюся с заработной платы, а также за любое квалифицированное медицинское обслуживание. планировать расходы.

«Если работодатель не запрашивает налоговый кредит оплачиваемого отпуска в своей Форме 941 за соответствующий квартал, в котором выплачивается заработная плата за отпуск, работодатель может представить Форму 941-X, чтобы отразить исправления, включая право на получение кредит », — отметили также Дельгадо и Брейкс.

Особые вопросы для работодателей: налогообложение и удержание налоговых льгот

Особые вопросы для работодателей: налогообложение и удержание налоговых льгот

49. Какую сумму Правомочный работодатель, получающий налоговые льготы для оплаты квалифицированного отпуска (и распределяемых квалифицированных расходов по плану медицинского страхования и доли Правомочного работодателя налога по программе Medicare на заработную плату в рамках соответствующего отпуска), должен включить в доход? (Обновлено 28 января 2021 г.)

Правомочный работодатель должен включить полную сумму кредитов для оплаты квалифицированного отпуска (а также любые распределяемые квалифицированные расходы по плану медицинского страхования и долю правомочного работодателя от налога Medicare на оплату квалифицированного отпуска) в валовой доход.

50. Может ли Правомочный работодатель вычесть в качестве деловых расходов сумму, выплаченную сотруднику для оплаты квалифицированного отпуска (и распределяемых квалифицированных расходов по плану медицинского страхования и доли правомочного работодателя в налоге на Medicare в оплате квалифицированного отпуска), на которую он рассчитывает потребовать налоговые льготы? (Обновлено 28 января 2021 г.)

Как правило, Выплаты правомочным работодателем отпускной заработной платы (а также любые распределяемые квалифицированные расходы по плану медицинского страхования и доля правомочного работодателя в налоге на Medicare на квалифицированную заработную плату) вычитаются Правомочным работодателем как обычные и необходимые деловые расходы в налоговом году, который эта заработная плата выплачивается или взимается.Правомочный работодатель может вычесть в качестве деловых расходов суммы, выплаченные работнику для оплаты квалифицированного отпуска (а также любые подлежащие распределению квалифицированные расходы по плану медицинского страхования и долю налога на участие в программе Medicare в оплате квалифицированного отпуска), на которые Правомочный работодатель рассчитывает потребовать налоговые льготы в соответствии с разделами 7001 или 7003 FFCRA, если Правомочный работодатель имеет право на вычет.

50а. Каковы налоговые последствия обращения за налоговыми льготами для правомочного работодателя, освобожденного от налогов? (Обновлено 28 января 2021 г.)

Правомочный работодатель, освобожденный от федерального подоходного налога в соответствии с разделом 501 (а) Налогового кодекса («Кодекс»), должен выделить кредиты на оплату квалифицированного отпуска (и любые распределяемые квалифицированные расходы по плану медицинского страхования и долю Правомочного работодателя в Налог по программе Medicare на оплачиваемую отпускную зарплату) («налоговые льготы») между видами деятельности, существенно связанными с ее целями освобождения от налога, и любой несвязанной торговой или деловой деятельностью, с использованием того же распределения, которое он использует при распределении квалифицированной отпускной заработной платы (и любых распределяемых квалифицированных расходов по плану здравоохранения и доля Правомочного работодателя в уплате налога по программе Medicare на оплачиваемую отпускную зарплату) для целей расчета его несвязанного налогооблагаемого дохода от бизнеса за год.

Часть (если таковая имеется) налоговых вычетов, которая относится к несвязанной торговле или бизнесу, должна быть включена в валовой доход от этой несвязанной торговли или бизнеса для целей налога, налагаемого разделом 511 Кодекса. Часть налоговых льгот (если таковая имеется), которая может быть отнесена на деятельность освобожденного от налогов Правомочного работодателя, освобождена от федерального подоходного налога в соответствии с разделом 501 (а) Кодекса.

Правомочный работодатель, освобожденный от налогов, может вычесть из валового дохода от несвязанной торговли или бизнеса суммы, выплачиваемые работнику для оплаты квалифицированного отпуска (а также распределяемые квалифицированные расходы по плану медицинского страхования и долю правомочного работодателя налога Medicare на оплату квалифицированного отпуска), напрямую связаны с ведением несвязанной торговли или бизнеса.

Примечание: Федеральное правительство, правительства любого штата или его политического подразделения, а также любые агентства или органы этих правительств не являются правомочными работодателями и не имеют права на получение налоговых льгот за предоставление оплачиваемой отпускной заработной платы в соответствии с EPSLA или расширенным FMLA. . Правительства племен, которые предоставляют оплачиваемый отпуск по болезни и оплачиваемый отпуск для семьи и медицинский отпуск в соответствии с EPSLA или расширенным FMLA, имеют право требовать налоговые льготы для оплаты квалифицированного отпуска, если они в остальном являются правомочными работодателями.

. Правительства племен, которые предоставляют оплачиваемый отпуск по болезни и оплачиваемый отпуск для семьи и медицинский отпуск в соответствии с EPSLA или расширенным FMLA, имеют право требовать налоговые льготы для оплаты квалифицированного отпуска, если они в остальном являются правомочными работодателями.

Для получения дополнительной информации см. «Кто является правомочным работодателем?»

Пример. X, освобожденный от налогов Правомочный работодатель, получает валовой доход от ведения несвязанной торговли или бизнеса. X нанимает Y, которая посвящает 90% своего времени деятельности X, освобожденной от уплаты налога, и 10% своего времени, не связанной с бизнесом. X получает налоговые льготы в размере 2000 долларов США за оплачиваемую отпускную зарплату Y.

X распределяет 200 долларов (10% от 2000 долларов) налоговых вычетов на валовой доход от своей несвязанной торговли или бизнеса.X может вычесть 200 долларов (10% от 2000 долларов), часть квалифицированной отпускной заработной платы Y, которая относится к несвязанной коммерческой деятельности X, из его валового дохода от несвязанной торговли или бизнеса.

51. Уменьшают ли налоговые льготы в соответствии с разделами 7001 и 7003 FFCRA сумму, подлежащую вычету в качестве федерального налога на трудоустройство в декларации о доходах правомочного работодателя? (Обновлено 28 января 2021 г.)

Как правило, уплата работодателем определенных федеральных налогов на трудоустройство вычитается работодателем как обычные и необходимые деловые расходы в том налоговом году, когда эти налоги уплачены или понесены, а сумма вычета, как правило, уменьшается на разрешенные кредиты.Хотя налоговые льготы в соответствии с разделами 7001 и 7003 FFCRA разрешены в счет части налога на социальное обеспечение Правомочным работодателем, эти кредиты рассматриваются как государственные платежи работодателю, которые должны быть включены в валовой доход Правомочного работодателя. Если работодатель имеет право вычесть свою часть налога на социальное обеспечение из всех заработных плат, надлежащая сумма, вычитаемая работодателем, представляет собой сумму федеральных налогов на трудоустройство до вычета налоговых льгот.

51а.Должен ли государственный работодатель, который предоставляет оплачиваемую отпускную заработную плату в соответствии с EPSLA или расширенным FMLA, платить долю налога на социальное обеспечение работодателя с оплачиваемой отпускной заработной платы? (Обновлено 28 января 2021 г.)

№. Раздел 7005 (a) FFCRA гласит, что оплачиваемый отпуск не считается заработной платой в соответствии с разделом 3111 (a) Налогового кодекса («Кодекс»), который охватывает часть работодателя пожилых людей, оставшихся в живых. и налог на страхование по инвалидности (налог на социальное обеспечение) или компенсацию в соответствии с разделом 3221 (a) Кодекса, который относится к ставке, действующей в соответствии с разделом 3111 (b) Кодекса, который охватывает Закон о пенсионном налоге с железных дорог. Уровень 1.

51b. Получает ли государственный работодатель кредит на долю работодателя в налоге на Medicare на оплачиваемую отпускную заработную плату, которую он предоставляет в соответствии с FFCRA? (Обновлено 28 января 2021 г.

)

)Нет. Государственные работодатели не являются правомочными работодателями и не имеют права на получение налоговых льгот за предоставление оплачиваемого отпуска в соответствии с EPSLA или расширенным FMLA.

Обратите внимание, что правительства племен, которые предоставляют оплачиваемый отпуск по болезни и оплачиваемый отпуск для семьи и медицинский отпуск в соответствии с FFCRA, имеют право требовать налоговые льготы для оплаты квалифицированных отпусков, в том числе для доли правомочного работодателя в налоге на Medicare на оплачиваемую отпускную зарплату, при условии, что они в противном случае Правомочные работодатели.

Для получения дополнительной информации см. «Кто является правомочным работодателем?»

51c. Получает ли государственный работодатель кредит на расходы на здравоохранение, относящийся к заработной плате за квалифицированный отпуск? (Обновлено 28 января 2021 г.

)

)Нет. Государственные работодатели не являются правомочными работодателями и не имеют права на получение налоговых скидок на любые медицинские расходы, относящиеся к оплачиваемому отпуску, который они предоставляют в соответствии с EPSLA или расширенным FMLA.

Обратите внимание, что правительства племен, которые предоставляют оплачиваемый отпуск по болезни и оплачиваемый отпуск для семьи и медицинский отпуск в соответствии с FFCRA, имеют право требовать налоговые льготы для оплаты квалифицированного отпуска, в том числе для любых расходов на квалифицированное медицинское обслуживание, относимых к заработной плате за квалифицированный отпуск, при условии, что они в противном случае имеют право Работодатели.

Для получения дополнительной информации см. «Кто является правомочным работодателем?»

Специальные вопросы для работодателей: взаимодействие налоговых льгот FFCRA с другими налоговыми льготами

52.

Могут ли правомочные работодатели получать кредиты как в соответствии с разделом 45S Налогового кодекса, так и налоговые кредиты для оплаты отпусков в соответствии с требованиями FFCRA? (Обновлено 28 января 2021 г.)

Могут ли правомочные работодатели получать кредиты как в соответствии с разделом 45S Налогового кодекса, так и налоговые кредиты для оплаты отпусков в соответствии с требованиями FFCRA? (Обновлено 28 января 2021 г.) Нет. Двойное пособие не допускается. В соответствии с разделами 7001 (e) (1) и 7003 (e) (1) FFCRA, любая квалифицированная отпускная заработная плата, принятая во внимание для налоговых льгот, не может приниматься во внимание для целей определения кредита в соответствии с разделом 45S Внутреннего Код дохода.Таким образом, Правомочный работодатель не может претендовать на кредит в соответствии с разделом 45S в отношении соответствующей заработной платы в связи с отпуском по болезни или квалифицированным отпуском по семейным обстоятельствам, на которые он получает налоговый кредит в соответствии с FFCRA, но может получить кредит в соответствии с разделом 45S в отношении к любой выплаченной дополнительной заработной плате, при условии соблюдения требований раздела 45S в отношении дополнительной заработной платы.

52а. Может ли работодатель получить и ссуду по программе защиты зарплаты («ссуда ГЧП»), и отпускной кредит в течение одного и того же периода? (Обновлено 28 января 2021 г.)

Да.Получение кредитов на оплату квалифицированного отпуска не лишает правомочного получателя ссуды ГЧП, на которую он имеет право согласно разделу 1102 Закона CARES. Однако сумма ссуды ГЧП уменьшается на сумму квалифицированной отпускной заработной платы, на которую работодателю разрешены налоговые льготы, и эта заработная плата не может считаться «расходами на заработную плату» для целей получения прощения ссуды в соответствии с разделом 1106 Закона о страховании. Действовать.

Для получения дополнительной информации о ссуде ГЧП см. Программа защиты зарплаты.

Особые проблемы для работодателей: использование сторонних плательщиков

53.

Может ли правомочный работодатель по общему праву, который использует третью сторону для отчетности и уплаты налогов на трудоустройство в IRS, получить кредиты на отпуск по болезни и по семейным обстоятельствам? (обновлено 25 ноября 2020 г.)

Может ли правомочный работодатель по общему праву, который использует третью сторону для отчетности и уплаты налогов на трудоустройство в IRS, получить кредиты на отпуск по болезни и по семейным обстоятельствам? (обновлено 25 ноября 2020 г.) Да. Если работодатель, действующий по общему праву, имеет право требовать кредиты на отпуск по болезни или по семейным обстоятельствам, он имеет право на получение кредита, независимо от того, использует ли он стороннего плательщика (например, агента по отчетности, поставщика услуг по начислению заработной платы, профессиональной организации работодателей (PEO ), сертифицированной профессиональной организацией работодателей (CPEO) или агентом по разделу 3504) для отчетности и уплаты своих федеральных налогов на трудоустройство.Сторонний плательщик не имеет права на налоговые льготы в отношении заработной платы, которую он выплачивает от имени работодателя по общему праву (независимо от того, считается ли третья сторона «работодателем» для других целей Налогового кодекса). Если работодатель по общему праву использует третью сторону для подачи, отчетности и уплаты налогов на трудоустройство, будут применяться разные правила в зависимости от типа стороннего плательщика, который работодатель по общему праву использует для требования / сообщения о зачетах на отпуск по болезни и по семейным обстоятельствам.

Если работодатель по общему праву использует третью сторону для подачи, отчетности и уплаты налогов на трудоустройство, будут применяться разные правила в зависимости от типа стороннего плательщика, который работодатель по общему праву использует для требования / сообщения о зачетах на отпуск по болезни и по семейным обстоятельствам.

Если правомочный работодатель по общему праву использует отчетного агента для подачи своих федеральных налоговых деклараций о найме на работу, отчетный агент должен будет отразить налоговые льготы для оплаты квалифицированного отпуска в федеральных налоговых декларациях, которые он подает от имени работодателя по общему праву.

Если правомочный работодатель по общему праву использует CPEO или агента по разделу 3504, который получил свое назначение в качестве агента, отправив форму 2678, PDF-файл о назначении агента работодателем / плательщиком, для отчета о федеральных налогах на трудоустройство в сводной форме 941 PDF, CPEO или агент раздела 3504 сообщит о налоговых льготах для квалифицированной заработной платы за отпуск в своей сводной форме 941 PDF и в Приложении R, График распределения для сводной формы 941 Filers PDF, которые он уже хранит. Правомочный работодатель по общему праву может подать собственную форму 7200 PDF, чтобы потребовать авансовый кредит.Работодатель, отвечающий критериям общего права, должен будет предоставить копию формы 7200 PDF агенту CPEO или агенту раздела 3504, чтобы агент CPEO или агент раздела 3504 мог должным образом сообщить о начислениях на отпуск по болезни и по семейным обстоятельствам в форме 941 PDF.

Правомочный работодатель по общему праву может подать собственную форму 7200 PDF, чтобы потребовать авансовый кредит.Работодатель, отвечающий критериям общего права, должен будет предоставить копию формы 7200 PDF агенту CPEO или агенту раздела 3504, чтобы агент CPEO или агент раздела 3504 мог должным образом сообщить о начислениях на отпуск по болезни и по семейным обстоятельствам в форме 941 PDF.

Если правомочный работодатель по общему праву использует несертифицированного PEO или другого стороннего плательщика (кроме CPEO или агента по разделу 3504, который представил форму 2678 PDF), который отчитывается и уплачивает федеральные налоги на трудоустройство работодателя по общему праву в соответствии с третьей стороной Идентификационный номер работодателя (EIN), PEO или другой сторонний плательщик должны будут указать налоговые льготы для оплаты квалифицированных отпусков в сводной форме 941 PDF и отдельно указать налоговые скидки на оплату квалифицированных отпусков, распределяемую между работодателями по общему праву, для которых он заполняет сводную форму 941 PDF в прилагаемом Приложении R PDF. PEO или другой сторонний плательщик не обязан заполнять График R в отношении любого работодателя по общему праву, для которого он не требует налоговых льгот для оплаты квалифицированного отпуска. Правомочный работодатель по общему праву должен будет предоставить копию любой формы 7200 PDF, которую он представил для предоплаты кредита PEO или другому стороннему плательщику, чтобы PEO или другой сторонний плательщик мог должным образом сообщить о налоговых льготах. для получения квалифицированной отпускной заработной платы по Форме 941 PDF. Эти правила аналогичны правилам, которые применяются в отношении выбора налога на заработную плату, доступного в соответствии с разделом 41 (h) Кодекса для кредита на определенные расходы на исследования и разработки.

PEO или другой сторонний плательщик не обязан заполнять График R в отношении любого работодателя по общему праву, для которого он не требует налоговых льгот для оплаты квалифицированного отпуска. Правомочный работодатель по общему праву должен будет предоставить копию любой формы 7200 PDF, которую он представил для предоплаты кредита PEO или другому стороннему плательщику, чтобы PEO или другой сторонний плательщик мог должным образом сообщить о налоговых льготах. для получения квалифицированной отпускной заработной платы по Форме 941 PDF. Эти правила аналогичны правилам, которые применяются в отношении выбора налога на заработную плату, доступного в соответствии с разделом 41 (h) Кодекса для кредита на определенные расходы на исследования и разработки.

53а. Может ли агент по расчету заработной платы подписать и отправить форму 7200 от имени клиента-работодателя? (добавлено 25 ноября 2020 г.)

Агент по начислению заработной платы может подписать форму 7200 PDF для работодателя-клиента, для которого он имеет право подписывать и подавать федеральную налоговую декларацию через форму 8655, PDF-файл с полномочиями отчитывающегося агента. Подписавшееся лицо должно быть главным или ответственным должностным лицом, указанным в электронной заявке RA. Подписавший может подписывать чернилами на бумаге или может использовать альтернативный метод подписи (резиновый штамп, механическое устройство или компьютерная программа; подробные сведения и необходимую документацию см. В Rev.Proc. 2005-39 PDF, 2005-28 I.R.B. 82). В соответствии с Rev. Proc. 2005-39 PDF, альтернативная подпись должна быть в виде факсимильной подписи.

Подписавшееся лицо должно быть главным или ответственным должностным лицом, указанным в электронной заявке RA. Подписавший может подписывать чернилами на бумаге или может использовать альтернативный метод подписи (резиновый штамп, механическое устройство или компьютерная программа; подробные сведения и необходимую документацию см. В Rev.Proc. 2005-39 PDF, 2005-28 I.R.B. 82). В соответствии с Rev. Proc. 2005-39 PDF, альтернативная подпись должна быть в виде факсимильной подписи.

Отчетный агент должен получить письменное разрешение от работодателя-клиента (бумажное, факсимильное или электронное) для выполнения этих действий в отношении формы 7200. Отчитывающемуся агенту не нужно отправлять это разрешение в IRS, но он должен сохранить его в своих файлах, чтобы что сообщающий агент может предоставить его в IRS по запросу. Для работодателя-клиента, для которого третье лицо не имеет авторизации отчитывающегося агента, он может заполнить и распечатать форму, или он может предоставить клиенту-работодателю средство для заполнения и распечатки формы, но работодатель клиента должен будет подписать Это.

Лицо, подписывающее отчет агента, должно поставить свою подпись, дату и напечатать свое имя в соответствующих полях формы 7200 PDF. В поле «Печатный титул» подписавшая сторона должна указать название компании-отчитывающегося агента или название компании, как они указаны в строке 9 формы 8655 PDF. Если название компании-агента или компании из формы 8655 PDF отсутствует, форма 7200 PDF не может быть обработана.

53б. Какую информацию сторонние плательщики должны получить от своих работодателей-клиентов, чтобы потребовать отпуск по болезни и отпуск по семейным обстоятельствам от имени работодателя-клиента? (добавлено 25 ноября 2020 г.)

Если сторонний плательщик (CPEO, PEO или агент по разделу 3504) запрашивает кредиты на отпуск по болезни и семейный отпуск от имени клиента-работодателя, он должен получить от клиента-работодателя любую информацию, необходимую для точного требования кредита на его от имени клиента-работодателя. Это включает в себя получение информации в отношении требований работодателя-клиента о кредитах в соответствии с разделом 45S Налогового кодекса и кредитах на удержание сотрудников.

Это включает в себя получение информации в отношении требований работодателя-клиента о кредитах в соответствии с разделом 45S Налогового кодекса и кредитах на удержание сотрудников.

53c. Когда следует указывать имя и EIN стороннего плательщика в форме 7200? (добавлено 25 ноября 2020 г.)

Работодатели по общему праву, которые подают форму 7200 PDF для требования предоплаты кредитов, должны указать в форме имя и EIN стороннего плательщика, которого они используют для подачи своих федеральных налоговых деклараций (например, формы 941 PDF) если сторонний плательщик использует свой собственный EIN в федеральных налоговых декларациях.Это обеспечит надлежащую выверку авансовых платежей по кредитам, полученным работодателем по общему праву, с федеральной налоговой декларацией, поданной сторонним плательщиком за календарный квартал, за который получен авансовый платеж по кредитам.

Чтобы помочь ускорить и обеспечить надлежащую обработку формы 7200 PDF и выверку авансовых платежей по федеральной налоговой декларации за календарный квартал, только те сторонние плательщики, которые будут подавать федеральную налоговую декларацию от имени Работодатель по общему праву, использующий имя стороннего плательщика и EIN, должен быть указан в форме 7200 PDF. Обычно CPEO, PEO и другие агенты раздела 3504 попадают в эту категорию сторонних плательщиков.

Обычно CPEO, PEO и другие агенты раздела 3504 попадают в эту категорию сторонних плательщиков.

Если сторонний плательщик будет подавать федеральную налоговую декларацию от имени работодателя по общему праву, используя имя работодателя по общему праву и EIN, а не имя и EIN стороннего плательщика, работодатель по общему праву не должен включать имя и EIN стороннего плательщика в форме 7200. Обычно подотчетные агенты и поставщики услуг по расчету заработной платы попадают в эту категорию сторонних плательщиков.

53д. Если работодатель по общему праву использует стороннего плательщика только для части своей рабочей силы, должны ли они указывать стороннего плательщика в форме 7200? (добавлено 25 ноября 2020 г.)

В некоторых случаях работодатель по общему праву может использовать услуги стороннего плательщика (например, CPEO, PEO или другого агента согласно разделу 3504) для выплаты заработной платы только части своей рабочей силы. В этих обстоятельствах сторонний плательщик подает федеральную налоговую декларацию о заработной плате на заработную плату, которую он выплачивал работникам работодателя по общему праву под своим именем и EIN, а работодатель по общему праву подает федеральную налоговую декларацию о заработной плате, которую он выплачивал непосредственно работникам. под своим именем и EIN.

В этих обстоятельствах сторонний плательщик подает федеральную налоговую декларацию о заработной плате на заработную плату, которую он выплачивал работникам работодателя по общему праву под своим именем и EIN, а работодатель по общему праву подает федеральную налоговую декларацию о заработной плате, которую он выплачивал непосредственно работникам. под своим именем и EIN.

Если работодатель по общему праву требует авансовых выплат по кредитам как для заработной платы, выплачиваемой непосредственно сотрудникам, которая будет указана в его собственной федеральной налоговой декларации о занятости, так и для заработной платы, выплаченной другим сотрудникам сторонним плательщиком, которая будет указана в третьей — Федеральная налоговая декларация стороннего плательщика по найму, необходимо подать две отдельные формы 7200 PDF: одну для заработной платы, выплачиваемой штатным работодателем с именем и EIN, и другую для заработной платы, выплачиваемой сторонним плательщиком с указанием имя и EIN как штатного работодателя, так и стороннего плательщика.

Для ускорения и обеспечения надлежащей обработки Формы 7200 и выверки авансовых платежей по кредитам в федеральную налоговую декларацию, когда работодатель по общему праву использует стороннего плательщика, такого как CPEO, PEO или другого агента по разделу 3504, только для часть своей рабочей силы, работодатель по общему праву должен указать имя и EIN стороннего плательщика только в форме 7200 PDF для предоплаты кредитов на заработную плату, выплачиваемую сторонним плательщиком и сообщенную третьей стороне федеральная налоговая декларация плательщика по найму.Работодатель по общему праву не должен включать имя и EIN стороннего плательщика в форму 7200 PDF для авансовых выплат по кредитам, заявленным для выплаты заработной платы, выплачиваемой работодателем по общему праву, и сообщенных в федеральной налоговой декларации работодателя по общему праву.

53e.

Какую информацию сторонние плательщики должны получить от своих клиентов-работодателей, чтобы потребовать кредиты на отпуск по болезни и по семейным обстоятельствам от имени своего клиента? (добавлено 25 ноября 2020 г.)

Какую информацию сторонние плательщики должны получить от своих клиентов-работодателей, чтобы потребовать кредиты на отпуск по болезни и по семейным обстоятельствам от имени своего клиента? (добавлено 25 ноября 2020 г.)Если сторонний плательщик (например, CPEO, PEO или другой агент по разделу 3504) запрашивает кредиты на отпуск по болезни и по семейным обстоятельствам от имени работодателя клиента, он должен получить от работодателя клиента любую информацию, необходимую для точного требования кредиты на отпуск по болезни и по семейным обстоятельствам от имени своего клиента-работодателя.

53f. Могут ли сторонние плательщики полагаться на информацию работодателя клиента в отношении кредитов на отпуск по болезни и по семейным обстоятельствам? (добавлено 25 ноября 2020 г.)

Да. Если сторонний плательщик (например, CPEO, PEO или другой агент по разделу 3504) требует кредиты на отпуск по болезни и по семейным обстоятельствам от имени работодателя клиента, сторонний плательщик может полагаться на информацию работодателя клиента о клиенте. право работодателя на получение кредита на отпуск по болезни и семейного отпуска, а работодатель-клиент может вести все записи, подтверждающие право работодателя-клиента на получение кредита на отпуск по болезни и семейного отпуска.

право работодателя на получение кредита на отпуск по болезни и семейного отпуска, а работодатель-клиент может вести все записи, подтверждающие право работодателя-клиента на получение кредита на отпуск по болезни и семейного отпуска.

Однако, по запросу IRS, сторонний плательщик должен получить от клиента-работодателя и предоставить в IRS записи, подтверждающие право работодателя-клиента на получение кредита на отпуск по болезни и семейный отпуск. Работодатель-клиент и сторонний плательщик будут нести ответственность по налогам на трудоустройство, которые причитаются в результате любого неправомерного требования в отношении кредитов на отпуск по болезни или по семейным обстоятельствам, в соответствии с их ответственностью в соответствии с Налоговым кодексом и применимыми правилами в отношении налогов на трудоустройство. сообщил о федеральной налоговой декларации, поданной сторонним плательщиком, по которой были востребованы кредиты.

53г.

По запросу IRS, какие записи должны получить сторонние плательщики от своих работодателей-клиентов, чтобы подтвердить право работодателя-клиента на получение кредита на отпуск по болезни и по семейным обстоятельствам? (добавлено 25 ноября 2020 г.)

По запросу IRS, какие записи должны получить сторонние плательщики от своих работодателей-клиентов, чтобы подтвердить право работодателя-клиента на получение кредита на отпуск по болезни и по семейным обстоятельствам? (добавлено 25 ноября 2020 г.)Если сторонний плательщик запрашивает кредиты на отпуск по болезни и по семейным обстоятельствам от имени работодателя клиента, он должен, по запросу IRS, иметь возможность получить от работодателя клиента и предоставить записи IRS, подтверждающие право работодателя клиента на получение кредиты на отпуск по болезни и по семейным обстоятельствам.

53ч. Несут ли работодатели-клиенты ответственность за избежание «двойного пособия» в отношении кредитов на отпуск по болезни и по семейным обстоятельствам, а также кредита в соответствии с разделом 45S Кодекса? (добавлено 25 ноября 2020 г.)

Да. Заказчик-работодатель несет ответственность за избежание «двойного пособия» в отношении кредитов на отпуск по болезни и по семейным обстоятельствам, а также кредита в соответствии с разделом 45S Налогового кодекса. Заказчик-работодатель не может использовать заработную плату, которая была использована для получения кредитов на отпуск по болезни и по семейным обстоятельствам и сообщенная сторонним плательщиком от имени работодателя-клиента, для получения кредита по разделу 45S Кодекса в своей налоговой декларации.

Заказчик-работодатель не может использовать заработную плату, которая была использована для получения кредитов на отпуск по болезни и по семейным обстоятельствам и сообщенная сторонним плательщиком от имени работодателя-клиента, для получения кредита по разделу 45S Кодекса в своей налоговой декларации.

Специальные проблемы для работодателей: другие проблемы

54. Могут ли сотрудники делать взносы за сокращение заработной платы из сумм, выплачиваемых в качестве оплаты за отпуск с установленными условиями, по плану медицинского страхования, спонсируемому работодателем, плану 401 (k) или другому пенсионному плану или любым другим пособиям?

FFCRA не делает различий между оплачиваемой отпускной оплатой и другой заработной платой, которую работник может получать с точки зрения работника как налогоплательщика; таким образом, те же правила, которые обычно применяются к регулярной заработной плате (или компенсации, для целей RRTA), будут применяться с точки зрения работника. Если у сотрудника есть соглашение о снижении заработной платы с Правомочным работодателем, FFCRA не включает каких-либо положений, которые прямо запрещают брать взносы за снижение заработной платы для любого плана из заработной платы квалифицированного отпуска по болезни или квалифицированного отпуска по семейным обстоятельствам.

Если у сотрудника есть соглашение о снижении заработной платы с Правомочным работодателем, FFCRA не включает каких-либо положений, которые прямо запрещают брать взносы за снижение заработной платы для любого плана из заработной платы квалифицированного отпуска по болезни или квалифицированного отпуска по семейным обстоятельствам.

54а. Если сумма оплачиваемого отпуска по болезни или семейного отпуска, выплачиваемого Правомочным работодателем работнику, освобождена от налогов на социальное обеспечение и Медикэр, может ли Правомочный работодатель по-прежнему требовать налогового вычета для выплаты этой суммы работнику? (Обновлено 28 января 2021 г.)

Это зависит от обстоятельств.Налоговый кредит за предоставление оплачиваемого отпуска по болезни или оплачиваемого отпуска по семейным обстоятельствам предоставляется только в отношении оплачиваемой работникам оплаты за квалифицированный отпуск. Сумма должна составлять заработную плату (как определено в разделе 3121 (a) Налогового кодекса («Кодекс») для целей налогообложения социального обеспечения и Medicare, определяемая без учета раздела 3121 (b) (1) — (22) of Кодекс и раздел 7005 (a) FFCRA) или компенсация (как определено в разделе 3231 (e) Кодекса, определяемая без учета исключений в соответствии с разделом 3231 (e) (1) Кодекса, и без учета раздел 7005 (a) FFCRA), чтобы иметь право на оплату отпуска.

Сумма должна составлять заработную плату (как определено в разделе 3121 (a) Налогового кодекса («Кодекс») для целей налогообложения социального обеспечения и Medicare, определяемая без учета раздела 3121 (b) (1) — (22) of Кодекс и раздел 7005 (a) FFCRA) или компенсация (как определено в разделе 3231 (e) Кодекса, определяемая без учета исключений в соответствии с разделом 3231 (e) (1) Кодекса, и без учета раздел 7005 (a) FFCRA), чтобы иметь право на оплату отпуска.

Пример 1: В церкви в штате X работает рукоположенный служитель; служитель является служащим церкви по общему праву. Церковь выплачивает рукоположенному служителю отпуск по болезни на периоды, когда он не может работать из-за симптомов COVID-19 и поиска медицинского диагноза. Хотя заработная плата министра и пособие пастора не облагаются налогами на социальное обеспечение и медицинскую помощь, поскольку они не рассматриваются как предназначенные для «занятости» в соответствии с разделом 3121 (b) (8) Кодекса, тем не менее, выплата является заработной платой, как определено в раздел 3121 (а) Кодекса при игнорировании исключения в разделе 3121 (b) (8) Кодекса. Таким образом, оплачиваемый отпуск по болезни является квалифицированной заработной платой за отпуск, на которую церковь может претендовать на налоговые льготы в соответствии с FFCRA.

Таким образом, оплачиваемый отпуск по болезни является квалифицированной заработной платой за отпуск, на которую церковь может претендовать на налоговые льготы в соответствии с FFCRA.

Пример 2: Лицензированный агент по недвижимости в Брокерской фирме Y получает практически все свои платежи за услуги, непосредственно связанные с продажей жилья, и выполняет услуги в соответствии с письменным контрактом, при условии, что она не будет рассматриваться как служащая для целей федерального налогообложения. Следовательно, лицензированный агент по недвижимости в Брокерской фирме Y рассматривается в соответствии с Кодексом как не являющийся сотрудником по закону.Брокерская фирма Y оплачивает агенту отпуск по болезни за периоды, в течение которых она не может работать, потому что поставщик медицинских услуг посоветовал ей пройти карантин из-за опасений, связанных с COVID-19. Суммы, выплачиваемые агенту Брокерской фирмой Y, не являются заработной платой в значении раздела 3121 (а) Кодекса. Следовательно, оплачиваемый отпуск по болезни не является квалификационной заработной платой за отпуск, в отношении которой Брокерская фирма Y может требовать налоговые льготы в соответствии с FFCRA.

Следовательно, оплачиваемый отпуск по болезни не является квалификационной заработной платой за отпуск, в отношении которой Брокерская фирма Y может требовать налоговые льготы в соответствии с FFCRA.

Пример 3: Работодатель Z предоставляет своим сотрудникам, а сотрудники вносят отчисления до налогообложения по сокращению заработной платы в рамках квалифицированного плана 401 (k), полностью застрахованного группового плана медицинского обслуживания, программы помощи иждивенцев по уходу, удовлетворяющих требованиям раздела 129 Кодекса, а также квалифицированные транспортные льготы, удовлетворяющие требованиям раздела 132 (f) Кодекса.Работодатель Z также вносит соответствующие и невыборные взносы в квалифицированный план 401 (k) и оплачивает оставшуюся часть затрат на содержание полностью застрахованного группового плана медицинского страхования.

Работодатель Z может рассматривать в качестве квалифицированной отпускной заработной платы суммы, которые его сотрудники вносят в качестве отчислений за сокращение заработной платы до налогообложения в квалифицированный план 401 (k), поскольку эти суммы являются заработной платой в значении раздела 3121 (a) Кодекса. Работодатель Z может также рассматривать все суммы, выплаченные для поддержания полностью застрахованного группового плана медицинского обслуживания (включая любые взносы на снижение заработной платы до вычета налогов), как квалифицированные расходы по плану медицинского страхования, которые относятся к оплате квалифицированного отпуска.См. «Включает ли сумма квалифицированных расходов по плану медицинского страхования как часть затрат, оплачиваемых Правомочным работодателем, так и часть затрат, оплачиваемых работником?»

Работодатель Z может также рассматривать все суммы, выплаченные для поддержания полностью застрахованного группового плана медицинского обслуживания (включая любые взносы на снижение заработной платы до вычета налогов), как квалифицированные расходы по плану медицинского страхования, которые относятся к оплате квалифицированного отпуска.См. «Включает ли сумма квалифицированных расходов по плану медицинского страхования как часть затрат, оплачиваемых Правомочным работодателем, так и часть затрат, оплачиваемых работником?»

Работодатель Z не может рассматривать в качестве квалифицированного отпускного вознаграждения суммы, которые работодатель Z вносит в качестве соответствующих или невыборных взносов в квалифицированный план 401 (k), а также не может рассматривать в качестве квалифицированного отпускного вознаграждения любые отчисления работника до вычета налогов на пособие по уходу за иждивенцем. программа или квалифицированные транспортные льготы.Эти суммы не являются заработной платой по смыслу статьи 3121 (а) Кодекса и не являются квалифицированными расходами по плану медицинского страхования; следовательно, эти суммы не являются квалификационной заработной платой за отпуск в соответствии с FFCRA.

54б. Каким образом правомочные работодатели сообщают о квалифицированной отпускной заработной плате? (Обновлено 28 января 2021 г.)

Правомочные работодатели должны указать сумму квалифицированной заработной платы в связи с отпуском по болезни и отпуском по семейным обстоятельствам, выплачиваемой сотрудникам в соответствии с EPSLA и расширенным FMLA, в Форме W-2, Отчет о заработной плате и налоге PDF, либо в Графе 14, либо в заявлении, прилагаемом к Форме W- 2.Для формы W-2 2020 г. правомочные работодатели должны сообщать о соответствующей заработной плате в связи с отпуском по болезни и семейным отпуском, выплаченной в 2020 г. Для формы W-2 2021 г. правомочные работодатели должны указывать общую сумму квалифицированной заработной платы в связи с отпуском по болезни и семейным отпускам, выплаченной в 2020 и 2021 гг.

Для получения дополнительной информации, в том числе необязательного языка, который правомочные работодатели могут использовать в инструкциях по форме W-2 для сотрудников, см. Уведомление 2020-54 в формате PDF.

Уведомление 2020-54 в формате PDF.

54c. Должен ли правомочный работодатель указывать соответствующую квалификационную заработную плату за отпуск в графе 14 (или в отдельном заявлении) формы W-2, если эти суммы не являются «заработной платой» из-за исключения из «занятости» в соответствии с разделом 3121 (b) Внутреннего распорядка? Налоговый кодекс («Кодекс») или «компенсация» согласно разделу 3231 (e) (1) Кодекса? (Добавлено 28 января 2021 г.)

Да.Раздел 7002 (d) (3) FFCRA уменьшает эквивалентную сумму квалифицированного отпуска по болезни, на которую самозанятый человек может потребовать налоговый кредит, в той степени, в которой сумма квалифицированного эквивалента отпуска по болезни, описанная в разделе 7002 (c) FFCRA и любые суммы, описанные в разделе 7001 (b) (1) FFCRA, превышают применимые пороговые значения в соответствии с разделом 5102 (a) ESPLA. Аналогичным образом, раздел 7004 (d) (3) FFCRA уменьшает эквивалентную сумму квалифицированного семейного отпуска, на которую самозанятое лицо может требовать налогового кредита, в той степени, в которой сумма квалифицированного семейного отпуска, описанная в разделе 7004 (c ) FFCRA и любые суммы, описанные в разделе 7003 (b) (1) FFCRA, превышают 10 000 долларов.

Разделы 7001 (b) (1) и 7003 (b) (1) FFCRA описывают суммы квалифицированной заработной платы в связи с отпуском по болезни и соответствующей семейной заработной платы, принимаемые во внимание для целей налоговых льгот работодателя по заработной плате за оплачиваемый отпуск по болезни и оплачиваемый семейный отпуск. оставить соответственно. Разделы 7001 (c) и 7003 (c) FFCRA определяют эту квалифицированную заработную плату за отпуск как заработную плату (как определено в разделе 3121 (a) Налогового кодекса («Кодекс»), определяемую без учета раздела 3121 (b) ( 1) — (22) Кодекса и без учета раздела 7005 (a) FFCRA), и компенсация (как определено в разделе 3231 (e) Кодекса, определяемая без учета исключений в соответствии с разделом 3231 (e) (1) Кодекса и без учета раздела 7005 (a) FFCRA).

Таким образом, правомочные работодатели будут определять сумму, которую необходимо указать в графе 14 формы W-2, без учета исключений из «занятости» в соответствии с разделом 3121 (b) (1) — (22) Кодекса и без учета исключения из «компенсации» в соответствии с разделом 3231 (e) (1) Кодекса.

55. Должны ли правомочные работодатели удерживать федеральные налоги на трудоустройство с оплаты квалифицированного отпуска, выплачиваемой работникам? (обновлено 25 ноября 2020 г.)

Да. Квалифицированная заработная плата за отпуск — это заработная плата, подлежащая удержанию из федерального подоходного налога и доли работника в налогах на социальное обеспечение и бесплатную медицинскую помощь.Квалифицированная заработная плата за отпуск также считается заработной платой для целей других льгот, предоставляемых Правомочным работодателем, таких как взносы в планы 401 (k).

56. Имеет ли право на налоговый кредит освобожденный от налогов работодатель? (Обновлено 28 января 2021 г.)

Да. FFCRA дает правомочным работодателям, которые выплачивают квалифицированную заработную плату за отпуск по болезни и соответствующую зарплату за отпуск по семейным обстоятельствам, право на возвращаемые налоговые льготы. Квалифицированная заработная плата за отпуск по болезни и за квалифицированный отпуск по семейным обстоятельствам — это та заработная плата за оплачиваемый отпуск по болезни, а также за оплачиваемый семейный отпуск и отпуск по болезни, которые должны выплачиваться в соответствии с EPSLA или расширенным FMLA.Организации, освобожденные от уплаты налогов, которые обязаны предоставлять такой оплачиваемый отпуск по болезни или расширенный оплачиваемый отпуск для семьи и по болезни, могут претендовать на налоговые льготы.

Квалифицированная заработная плата за отпуск по болезни и за квалифицированный отпуск по семейным обстоятельствам — это та заработная плата за оплачиваемый отпуск по болезни, а также за оплачиваемый семейный отпуск и отпуск по болезни, которые должны выплачиваться в соответствии с EPSLA или расширенным FMLA.Организации, освобожденные от уплаты налогов, которые обязаны предоставлять такой оплачиваемый отпуск по болезни или расширенный оплачиваемый отпуск для семьи и по болезни, могут претендовать на налоговые льготы.

56а. Может ли работодатель отказаться от получения налоговых льгот? (Обновлено 28 января 2021 г.)

Да. Работодатель не обязан требовать налоговые льготы, даже если он является Правомочным работодателем, имеющим право на налоговые льготы. Однако, даже если работодатель не требует налогового кредита, он должен предоставить оплачиваемый отпуск по болезни и оплачиваемую семью в той мере, в какой это требуется FFCRA.