рентабельность бизнеса достигла максимума за 13 лет

На волне постпандемийного восстановления экономики рентабельность российских крупных и средних предприятий, или соотношение полученной прибыли и стоимости активов, по итогам января-сентября 2021 года достигла 6,44%. Это максимальный показатель за последние 13 лет — рентабельность активов бизнеса была выше лишь перед кризисом 2008 года, подсчитала аналитическая служба международной аудиторско-консалтинговой сети FinExpertiza.

Наибольшую прибыль относительно размера своих активов получил бизнес в Белгородской области (42%), Карелии (32,1%), Мурманской области (28,1%), Вологодской области (26%), Новгородской области (21,1%), Курской области (19,8%), Липецкой области (19,7%), Астраханской области (18,7%), Еврейской автономной области (18,2%) и Владимирской области (15,5%).

Минимальную рентабельность либо даже убытки показали предприятия в Ингушетии (-13%), Кабардино-Балкарии (-5,7%), Северной Осетии (-4,6%), Дагестане (-4%), Чечне (-1,3%), Архангельской области (-0,4%), Карачаево-Черкесии (1,5%), Ульяновской области (1,6%), Ненецком автономном округе (1,7%) и Севастополе (2,1%).

Пандемийные прибыли

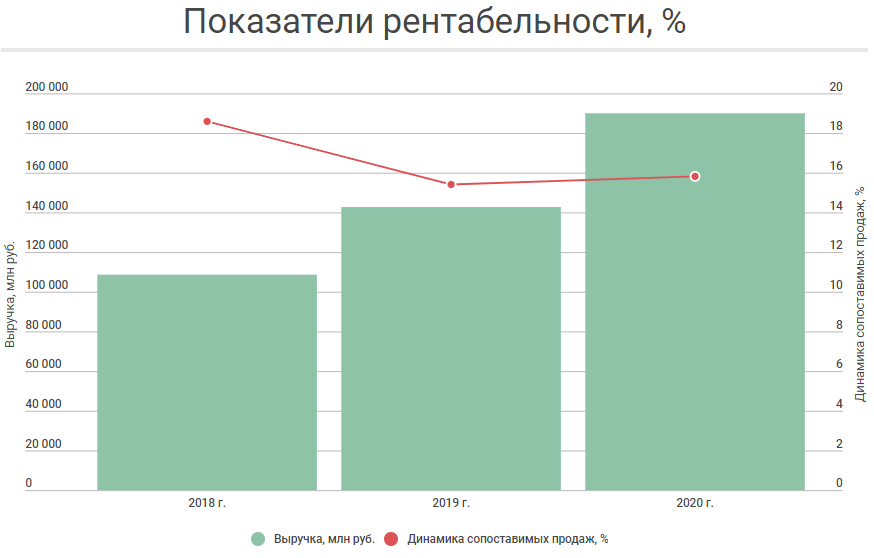

В конце 2020 года экономика и деловая активность начали восстанавливаться после трудного для бизнеса периода карантинных ограничений. На протяжении 2021 года финансовые показатели предприятий стремительно росли. В результате рентабельность активов крупного и среднего бизнеса (отношение прибыли к стоимости активов, то есть совокупного имущества, включая нематериальные активы) за январь-сентябрь 2021 года составила 6,44% против 2,7% в аналогичном прошлогоднем периоде. Таким образом, за год показатель вырос в 2,4 раза и в результате достиг максимального значения за 13 лет — рентабельность российского бизнеса за рассматриваемый период января-сентября была больше лишь в 2008 году, то есть перед тем, как в IV квартале того года Россию захлестнул глобальный экономический кризис.

Рентабельность активов предприятий в январе-сентябре по годам

Прибыльные отрасли

На фоне происходящего в мире сырьевого ралли наибольшую рентабельность продемонстрировала отрасль добычи полезных ископаемых: сырьевые предприятия в январе-сентябре 2021 года получили прибыль в размере 13,1% от своих активов.

На втором и третьем местах по уровню рентабельности оказались сфера здравоохранения и социальных услуг (9,3%; без учета государственных медицинских учреждений), а также административная деятельность (8,6%; сюда относится аренда оборудования, обслуживание зданий, охрана, хозяйственное обеспечение предприятий, деятельность колл-центров, дезинфекция и прочие вспомогательные услуги для бизнеса). Они занимают незначительную долю в экономике по сравнению с реальным сектором, при этом обладают более низкой капиталоемкостью в отличие от тяжелой индустрии, то есть требуют меньших вложений.

Четвертое место по рентабельности занимает обрабатывающая промышленность (8,2%), крупнейшая по абсолютному размеру прибыли макроотрасль, львиная доля которой завязана на сырье. Далее следуют оптовая и розничная торговля (рентабельность 7,5%) и сельское хозяйство (7,4%).

Самые низкие прибыли относительно стоимости активов получил бизнес в сфере недвижимости (покупка, продажа, аренда, управление), где рентабельность составила лишь 0,7%, а также строительная отрасль (1,2%), образование (1,7%), гостиничный бизнес и рестораны (2,5%), сфера профессиональной, научной и технической деятельности (сюда относят юристов, аналитиков, инженеров и других квалифицированных специалистов; рентабельность 2,6%).

Рентабельность активов предприятий в январе-сентябре 2021 г. по отраслям

Регионы отличившиеся и отстающие

Самая высокая рентабельность активов бизнеса в январе-сентябре 2021 года отмечалась в Белгородской области (42%; основной вклад внесла добыча полезных ископаемых), Карелии (32,1%; в отраслевом разрезе общий показатель рентабельности вновь вытянула вверх добывающая отрасль), Мурманской области (28,1%; здесь по рентабельности лидирует обрабатывающая промышленность, в частности металлургия, и также добыча полезных ископаемых), Вологодской области (26%; лучшие показатели демонстрируют обрабатывающие производства, в частности металлургия), Новгородской области (21,1%; локомотивом вновь выступает обрабатывающая отрасль, в том числе металлургия и химическая промышленность, а также транспортировка и хранение).

Также в десятку лидеров вошли Курская область (рентабельность 19,8%), Липецкая область (19,7%), Астраханская область (18,7%), Еврейская автономная область (18,2%) и Владимирская область (15,5%). В большинстве перечисленных регионов прибыльность бизнеса выросла по сравнению с аналогичным прошлогодним периодом в два и более раза.

Регионы с максимальной рентабельностью бизнеса в январе-сентябре 2021 г.

Примерно в 40 регионах рентабельность бизнеса была ниже, чем в среднем по стране. А в шести субъектах бизнес так и вовсе получил убытки — это Ингушетия (рентабельность местных предприятий за 9 месяцев 2021 года составила -13%), Кабардино-Балкария (-5,7%), Северная Осетия (-4,6%), Дагестан (-4%), Чечня (-1,3%), Архангельская область (-0,4%). В Ингушетии весомый убыток пришелся на отрасль добычи полезных ископаемых, кроме того, во всех кавказских регионах глубоко убыточной является сфера ЖКХ. В Архангельской области основной убыток сгенерировала добывающая отрасль.

В десятку регионов с худшими показателями рентабельности также вошли Карачаево-Черкесия (1,5%), Ульяновская область (1,6%), Ненецкий автономный округ (1,7%) и Севастополь (2,1%). Во всех 10 названных регионах отрицательный либо слабый результат в целом продемонстрировала промышленность.

Регионы с убытками и минимальной рентабельностью бизнеса в январе-сентябре 2021 г.

«Прибыльность бизнеса растет по мере преодоления последствий коронавирусного кризиса, восстановления глобального спроса и налаживания цепочек поставок. Однако основные прибыли аккумулируют прежде всего сырьевые экспортно ориентированные предприятия, что стимулирует дальнейший приток инвестиций именно в этот сектор, в ущерб высокотехнологичным производствам. Это провоцирует дальнейшее сохранение сырьевой ориентации экономики и ставит ее в зависимость от колебаний ценовой конъюнктуры на товарных рынках. Ситуативно из-за пандемии приток денег ощутила сфера здравоохранения, также выиграла административная деятельность, поскольку компаниям было важно обеспечить стабильную работу в новых непростых реалиях.

В то же время малый и средний бизнес из-за разогнавшейся инфляции сталкивается с ростом издержек. При этом предприниматели вынуждены планировать свою работу в условиях сохраняющейся неопределенности на фоне угрозы новых волн пандемии. Кроме того, против небольших предприятий, зависящих от розничного спроса, играет фактор медленного роста доходов населения. И вместе с тем повышаются кредитные ставки, что снижает потребление товаров и услуг и сокращает возможности предприятий привлекать заемные средства», — обращает внимание президент FinExpertiza Global Елена Трубникова.

Высокая рентабельность — как она определяется и достигается

Бизнес включает множество экономических категорий и показателей. Успешность предпринимательства определяет высокая рентабельность

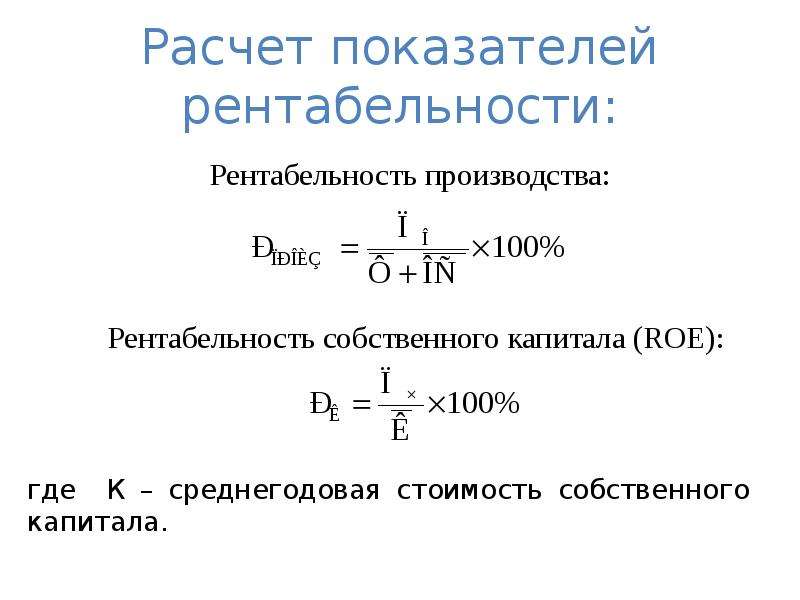

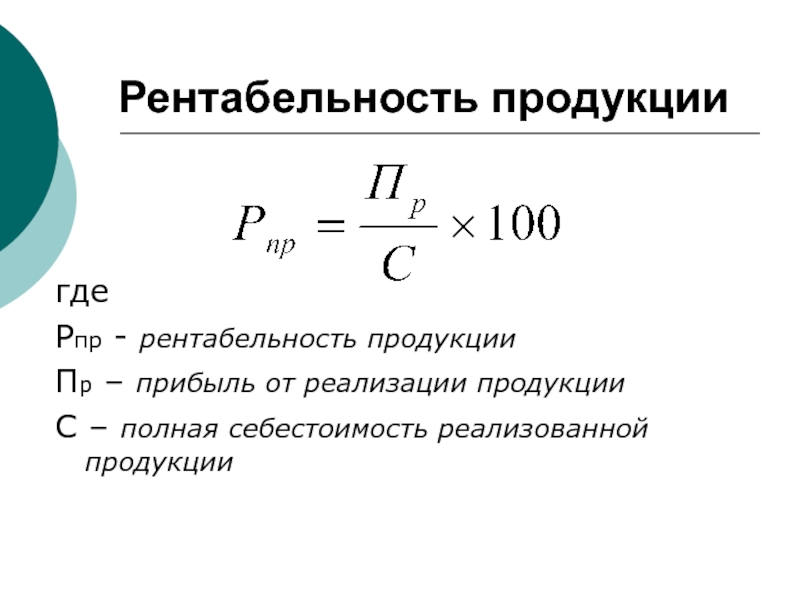

Рентабельность считается, по общим правилам, относительным показателем эффективности бизнеса. Как экономическая категория объективно рентабельность характеризует только доходность бизнеса, финансовый результат его экономической деятельности.

Она способна отражать продуктивность использования в предпринимательстве трудовых, материальных (в том числе и денежных) ресурсов, а также натурального сырья.

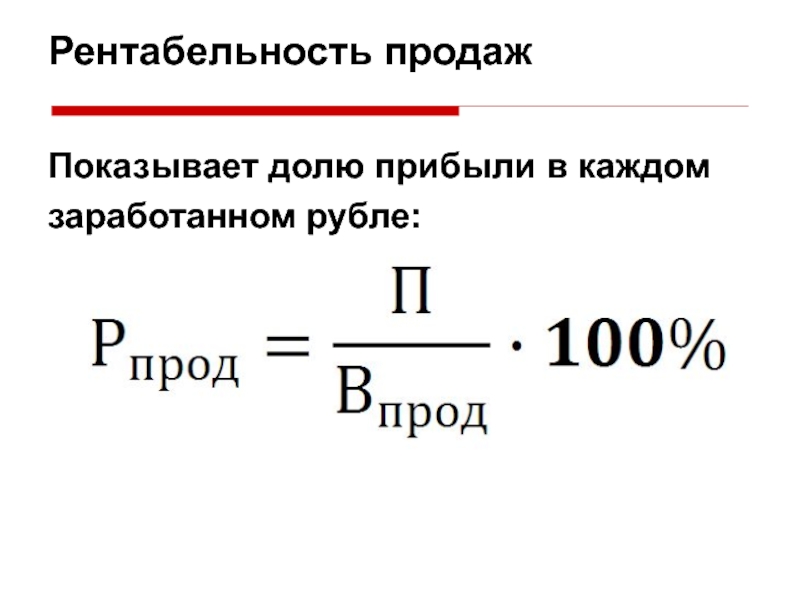

Коэффициент рентабельности может быть рассчитан как отношение прибыли бизнеса к его активам, ресурсам (потокам), которые формируют доход.

Такой показатель выражается как в прибыли, приносимой каждой полученной денежной единицей, так и в прибыли, приходящейся на единицу вложенных средств. Конечные показатели рентабельности, в основном, выражаются в процентах.

А высокая рентабельность означает, что на единицу вложенных материальных ресурсов (средств) приходится несколько единиц получаемого дохода.

Экономическая значимость показателей (коэффициента) рентабельности в сегодняшних условиях ориентации на рыночные взаимоотношения определяется, во многом, интересом к нему наемных работников (сотрудников), задействованных в конкретном бизнесе, а также интересом контрагентов, государства, потенциальных партнеров, заемщиков, кредиторов.

Повышение уровня рентабельности для бизнеса означает укрепление его финансового и экономического положения, а, следовательно, это информирует предпринимателя о результатах применяемой им тактики (стратегии), а также о целесообразности ее возможной корректировки.

Существует еще такое понятие как максимальная рентабельность, являющаяся основной целевой установкой бизнеса, ориентированного на получение определенного денежного притока в обусловленный планом или иной стратегией период.

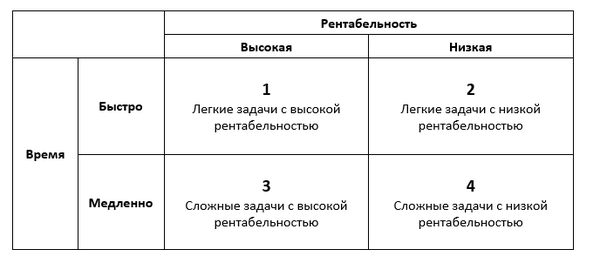

Достижение высокой рентабельности означает стремление:

— к максимально возможному увеличению рентабельности в торговом обороте либо к ее росту на некоторую величину;

— к снижению трат (расходов) до предельного минимума либо к тому, чтобы существующий уровень издержек не повышался;

— к обеспечению ликвидности, а именно: к тому, чтобы предприниматель в любой момент был в состоянии оплачивать все свои срочные обязательства, а также имел материальный резерв к развитию мощностей (оборотов) бизнеса.

Повышению рентабельности бизнеса способствует следующие мероприятия:

— правильно разработанная маркетинговая политика;

— снижение посреднических услуг, когда предприниматель уменьшает число посредников в получении им товара, беря оставшуюся часть бремени на себя;

— увеличение (ускорение) оборотов активов – достигается путем повышения в общей денежной массе доли заемных средств;

— использования части резервных средств (прибыли) для инвестирования, с уже последующим вложением, после получения сверхприбыли, ее в расширение бизнеса;

— закупать продукцию следует, по возможности, оптом, грамотно рассчитывая возможности собственных продаж, а также находить запасные пути реализации;

— применять правильно разработанную систему скидок, а в бессезонье проводить распродажи;

— при отсутствии покупательского спроса необходимо применять своевременные меры для привлечения их внимания.

Высокая рентабельность достигается при таких объемах деятельности, когда максимальный доход равняется верхним предельным затратам. Главное здесь – активные мероприятия, без которых повышение рентабельности просто невозможно.

Главное здесь – активные мероприятия, без которых повышение рентабельности просто невозможно.

Эти статьи блога Вам должны быть интересны:

В дальневосточных регионах увеличили производство сои — Российская газета

Рентабельность сои в Приамурье серьезно снизилась. По информации министерства сельского хозяйства региона, в 2021 году она составила 33,2 процента, в то время как в 2020-м была равна 41,3. В последние пять лет этот показатель варьируется в пределах от 25 до 45 процентов. Что вызывает подобные изменения, от каких факторов зависит успех дальневосточных соеводов и какова оборотная сторона такого успеха, выяснял корреспондент «РГ».

Даешь полтора миллиона!

— Снижение рентабельности связано с ростом цен на материально-технические ресурсы, используемые при производстве сои. Стоимость минеральных удобрений и гербицидов возросла в 1,5-2 раза, горюче-смазочных материалов — на 12,7 процента, запасных частей — на 15 процентов, — рассказал «РГ» первый заместитель министра сельского хозяйства Амурской области Сергей Адаменко.

Соя — гордость Приамурья, которое является основным производителем этой культуры на Дальнем Востоке и в стране. На недавней встрече с журналистами губернатор региона Василий Орлов отметил, что за такие урожаи, каких добились аграрии в 2021 году, в советские времена многие могли бы получить звание Героя Соцтруда. Он также выразил уверенность, что нынешние показатели (1156,7 тысячи тонн после доработки, это выше плана на 56,7 тысячи и выше уровня 2020 года на 178,1 тысячи тонн) — далеко не предел. Область вполне может давать и полтора миллиона тонн в год.

Кстати, нынешних успехов удалось добиться в условиях нулевой квоты на иностранную рабочую силу, установленную из-за пандемии, снижения посевной площади на восемь процентов в сравнении с прошлым годом и паводка (подтоплены оказались 38,6 тысячи гектаров сои). Рост производства обеспечили за счет серьезного повышения урожайности — с 13 центнеров с гектара в 2020 году до 15,7 в 2021-м. Поэтому достижения амурских соеводов переоценить сложно.

Под урожай 2022-го в области планируют разместить сою на площади 880 тысяч гектаров. Это больше, чем в два прошлых года. Общий намолот прогнозируется в объеме 1350 тысячи тонн — на 194 тысячи выше уровня 2021-го.

Избалованные соей

В то же время высокая рентабельность сои имеет оборотную сторону: многие стремятся заниматься именно ею. А в регионе не все благополучно с картофелем и овощами, и власти даже предлагают меры поддержки для тех аграриев, кто готов отказаться от сои в пользу других культур.

— Соя балует многих, — констатировал зампред регионального правительства — министр сельского хозяйства Олег Турков. — Она не только доходна, ее еще и продавать проще. К тебе приедут и заберут товар в любое время года. И сохранить урожай намного легче, чем овощи и картофель.

В Амурской области рост производства сои обеспечили за счет повышения урожайности — с 13 центнеров с гектара в 2020 году до 15,7 в 2021-м

С 2015 года экспорт сои из Амурской области за рубеж превышал вывоз в другие регионы Российской Федерации на 30-60 процентов. По итогам 2021-го ситуация изменилась. В связи с введением экспортной пошлины объем отгрузки соевых бобов в другие страны снизился по отношению к 2020 году на 27 процентов и составил 307,5 тысячи тонн. Основное направление, разумеется, — Китай. Его доля в амурском соевом экспорте — более 95 процентов. Объем вывоза этой культуры за 2021 год в другие регионы страны вырос в сравнении с 2020-м на 68 процентов и достиг 337 тысячи тонн. Главные направления поставок — Иркутская, Белгородская, Калининградская, Воронежская области, Приморский и Краснодарский края. Вывоз продуктов переработки сои — масла и шрота — в другие регионы России также превышает их экспорт по итогам прошлого года: соответственно на десять процентов и в 12 раз.

По итогам 2021-го ситуация изменилась. В связи с введением экспортной пошлины объем отгрузки соевых бобов в другие страны снизился по отношению к 2020 году на 27 процентов и составил 307,5 тысячи тонн. Основное направление, разумеется, — Китай. Его доля в амурском соевом экспорте — более 95 процентов. Объем вывоза этой культуры за 2021 год в другие регионы страны вырос в сравнении с 2020-м на 68 процентов и достиг 337 тысячи тонн. Главные направления поставок — Иркутская, Белгородская, Калининградская, Воронежская области, Приморский и Краснодарский края. Вывоз продуктов переработки сои — масла и шрота — в другие регионы России также превышает их экспорт по итогам прошлого года: соответственно на десять процентов и в 12 раз.

Клин растет

Еще один дальневосточный регион, где соевый клин определяет позиции агросектора, — Еврейская автономная область. На долю сои здесь приходится 92 процента всей посевной площади. За последние пять лет производство выросло более чем на четверть. В 2021 году погодные условия также внесли свои коррективы — площадь погибших посевов составила 13,3 тысячи гектаров. Часть будущего урожая пришла в негодность непосредственно из-за наводнений, а часть — из-за недостаточной влагообеспеченности и высокой температуры воздуха в вегетационный период. Тем не менее валовой сбор культуры в весе после доработки составил 83,4 тысячи тонн (141,4 процента к уровню прошлого года), средняя урожайность — 10,4 центнера с гектара (в 2020 году — 8,7).

В 2021 году погодные условия также внесли свои коррективы — площадь погибших посевов составила 13,3 тысячи гектаров. Часть будущего урожая пришла в негодность непосредственно из-за наводнений, а часть — из-за недостаточной влагообеспеченности и высокой температуры воздуха в вегетационный период. Тем не менее валовой сбор культуры в весе после доработки составил 83,4 тысячи тонн (141,4 процента к уровню прошлого года), средняя урожайность — 10,4 центнера с гектара (в 2020 году — 8,7).

Как сообщили «РГ» в департаменте сельского хозяйства правительства Еврейской автономии, в наступившем году посевные площади под сою планируют увеличить. Под нее собираются отвести 103,3 тысячи гектаров, что на 9,5 тысячи больше уровня 2021-го. Ожидаемое валовое производство — 101 тысяча тонн.

— Единственной рентабельной сельскохозяйственной культурой, возделываемой в Еврейской автономной области, является соя. Поэтому развитие агропромышленного комплекса региона во многом зависит от успехов производителей в данной отрасли, — рассказала первый заместитель начальника департамента сельского хозяйства правительства Еврейской автономной области Татьяна Ракитина. — Доходы, получаемые от реализации этого продукта, служат основой для финансовой устойчивости хозяйств и развития дальнейшего производства.

— Доходы, получаемые от реализации этого продукта, служат основой для финансовой устойчивости хозяйств и развития дальнейшего производства.

На территории автономии действует небольшое предприятие по переработке мощностью 1,2 тысячи тонн в год. На нем изготавливают соевую муку, которую поставляют в Центральную Россию.

Как признаются в департаменте, в настоящее время сохраняется стабильно низкая цена на бобы, аграрии не заинтересованы в их реализации. Но долго «придерживать» не получится: соя является главной экспортируемой продукцией в регионе. Куда поставляют? Конечно, преимущественно в Китайскую Народную Республику. В текущем году запланировано отправить 60 процентов соевых бобов на экспорт и 40 процентов — в Центральную Россию.

Серьезной статьей экспорта является соя и еще в одном регионе ДФО. В Приморье в 2021-м отправили за рубеж в 2,5 раза больше бобов, чем годом ранее, — 521,7 тысячи тонн на 191,3 миллиона долларов.

Между тем

На Дальнем Востоке постоянно внедряют новые «марки» сои. Наступивший год не станет исключением. В Приамурье в 2021-м было использовано 58 сортов, в том числе 21 — селекции расположенного в Благовещенске ВНИИ сои. Есть также сорта, созданные в других регионах страны и за рубежом. В прошлом году в Государственный реестр селекционных достижений внесено две разработки ВНИИ сои (ВНИИС-18 и Золотница). Кроме того, еще два — Апис и Грэй — рекомендованы для включения в 2022-м.

Наступивший год не станет исключением. В Приамурье в 2021-м было использовано 58 сортов, в том числе 21 — селекции расположенного в Благовещенске ВНИИ сои. Есть также сорта, созданные в других регионах страны и за рубежом. В прошлом году в Государственный реестр селекционных достижений внесено две разработки ВНИИ сои (ВНИИС-18 и Золотница). Кроме того, еще два — Апис и Грэй — рекомендованы для включения в 2022-м.

Самые эффективные компании России. Стоит ли покупать их акции

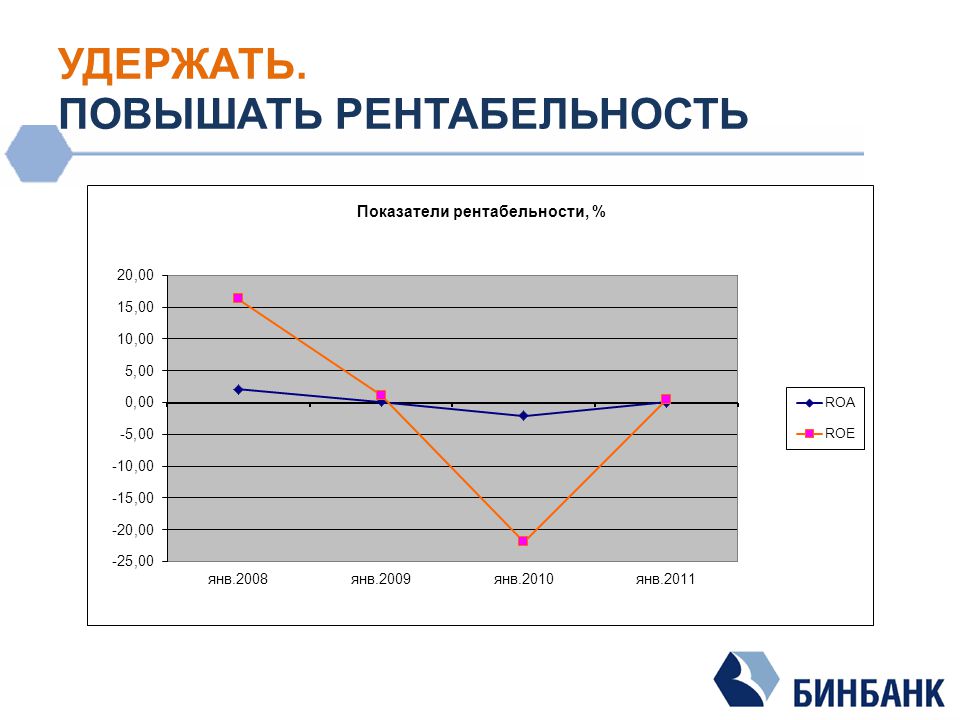

Рентабельность — основной показатель эффективности бизнеса. Самые рентабельные компании приносят больше прибыли на единицу вложенного в них средств, а значит, должны расти быстрее остальных. Пройдемся по компаниям, которые имеют высокую ROA и ROE с точки зрения привлекательности их акций.

В чем отличие ROA от ROE

Рентабельность — это прибыльность бизнеса. Чтобы ее посчитать, чистую прибыль делят на размер активов или капитала, с помощью которого она была получена. Рентабельность косвенно дает понять, сколько максимально могут заработать инвесторы, вложив свои деньги в данную компанию.

Рентабельность косвенно дает понять, сколько максимально могут заработать инвесторы, вложив свои деньги в данную компанию.

Чаще всего эффективность измеряют через ROA или ROE. Первая (Return on assets) означает рентабельность активов, то есть всех активов, которые есть в распоряжении компании, включая заемные. Второй (Return on equity) означает рентабельность собственного капитала, то есть за вычетом долгов.

В США большая часть голубых фишек, обгоняющих индекс, имеет ROA выше среднего. Если мы посмотрим на самые рентабельные зарубежные компании, то увидим, что там собрался весь цвет американского рынка. Это объясняет, почему инвесторы предпочитают технологичные компании: просто там выше прибыль на единицу вложений.

Аналогичное сравнение по ROE выведет в топ компании с высокой долговой нагрузкой. Из-за низких ставок в США рентабельность капитала в голубых фишках может доходить до 500–700%, но и размеры долгов у них в десятки раз выше собственных активов компании. Поэтому ROA в данном случае дает более наглядный пример.

Поэтому ROA в данном случае дает более наглядный пример.

Самые рентабельные компании России

С российскими фишками все не так однозначно. Если отобрать самые рентабельные компании из торгуемых на бирже, то половина из них окажется аутсайдерами, а вовсе не лидерами рынка. В топ-10 по размеру ROA более половины это металлурги.

Да, это все эффективные компании, но инвесторам, условно говоря, от их эффективности мало что достается. Из лидеров ROA наиболее интересную динамику можно наблюдать в акциях FESCO, ФосАгро и ПИК, но опять же одной только рентабельностью ее объяснить нельзя.

На более длинных временных отрезках, например, за последние 5 лет список самых эффективных компаний выглядит несколько иначе. За эти годы наиболее высокую ROA показывали такие компании, как Казаньоргсинтез, НМТП и Globaltrans, но существенно быстрее рынка из топ-10 росла только Распадская.

Отчасти это можно объяснить тем, что рентабельность перечисленных компаний слишком быстро менялась от года к году, например, вслед за динамикой цен на металлы, а также из-за фактора пандемии, ударившей по транспортным компаниям. Так, акции НМТП и Globaltrans упали сильнее остальных, но у них и рентабельность упала сильнее прочих.

На кредитном плече

В отличие от США, где, как уже говорилось, крупный бизнес может себе позволить десятикратные кредитные плечи, в России размер ставки так высок, что невозможно сильно раздувать капитал. У самых рентабельных по ROA компаний размер заемного плеча не превышает 3 единиц.

Учитывая это, можно вполне ориентироваться на ROE, которая показывает рентабельность капитала с учетом долга. И тут уже более или менее соблюдается логика «чем выше эффективность, тем лучше растут акции».

Из топ-10 компаний России с самыми высокими ROE за последние пять лет половина обыграла рынок, причем с сильным перевесом. Так, Распадская и TCS Group подорожали более чем в 6 раз, что вполне соответствует их рекордной средней рентабельности. Солидно поднялись Полюс и ПИК, что опять же логично с их высоким ROE.

Так, Распадская и TCS Group подорожали более чем в 6 раз, что вполне соответствует их рекордной средней рентабельности. Солидно поднялись Полюс и ПИК, что опять же логично с их высоким ROE.

При этом есть и сильно проигравшие индексу Аэрофлот и НМТП, для которых сыграл фактор локдаунов. Хуже бенчмарка также росли акции МТС, Северстали и М.Видео, где перевесили корпоративные истории, динамика продаж, прибыли и других показателей.

Выводы

Рентабельность — ключевой показатель эффективности компании. Высокая рентабельность активов указывает на те из них, которые способны расти лучше рынка. Но это справедливо лишь в отношении зарубежных, в частности американских компаний.

Рентабельность активов не говорит практически ничего о перспективах российских бумаг, поскольку ROA может быстро меняться под влиянием сырьевых цен и других факторов.

Тем не менее можно обратить внимание на отечественные бумаги с высокой ROE. Если нет других (сдерживающих) факторов в отношении компании, то такие акции могут действительно обгонять рынок. Яркие примеры: Распадская и TCS Group.

Также любопытно смотрятся те фишки, которые идут с отставанием от бенчмарка, несмотря на высокую среднегодовую ROE. На сегодняшний день такими «недооцененными» лидерами рынка являются НМТП и Аэрофлот, у которых в обычные годы рентабельность в разы выше, чем сейчас.

БКС Мир инвестиций

Пример 3. Продуктовый портфель, высокая рентабельность

«Северсталь» – крупнейший российский производитель металлопродукции с

высокой добавленной стоимостью. В 2012 году доля такой продукции в портфеле

компании составила 44%. За последние несколько лет компания провела несколько

стратегических инвестиций в производственные мощности, необходимые для

обслуживания растущего числа контрактов на данную высокорентабельную

продукцию.

Автомобильная отрасль

Компания намерена повысить свою долю на растущем рынке стали для

автомобильного производства в России, в настоящее время составляющую около 20%.

Основной акцент уделяется наращиванию объема продаж иностранным

автопроизводителям в России, а также увеличению производства высокоприбыльной

оцинкованной листовой стали. Череповецкий металлургический комбинат запустил

агрегат полимерных покрытий № 2 (АПП-2), что позволяет ему удвоить выпуск

проката с покрытием из полимеров. Компания построила несколько сервисных

центров вблизи Санкт-Петербурга и Всеволожска (совместное предприятие с

компанией «Гестамп») и в настоящее время готовится запустить совместное

предприятие с компанией «Мицуи» по производству штампованных деталей для

автомобильной и машиностроительной отраслей. На этом СП будет установлена

полностью автоматизированная линия сборки автомобильных деталей. В США новая

линия горячего оцинкования (HDGL) на заводе в Дирборне позволит компании

укрепить свои позиции в восстанавливающейся автомобильной отрасли и

удовлетворить высокий спрос на оцинкованную и отожженную оцинкованную

автомобильную сталь.

Трубы большого диаметра

Компания уделяет большое внимание производству товаров с высокой добавленной стоимостью для трубной индустрии и рассчитывает воспользоваться возможностями, открывающимися в связи со строительством трубопроводов «Южный поток» и «Чаянда». Компания обслуживает два рынка: продает штрипс, произведенный на стане 5000, российским трубопрокатным заводам, а также продает специальные трубы большого диаметра, выпускаемые Ижорским трубным заводом, нефтяным и газовым компаниям.

Пассажиропоток на станциях метро Санкт-Петербурга — Статистика загруженности метро СПб

Петербурский метрополитен это:

- 72 действующие станции

- 63 станции с эскалаторами

- 7 подземных переходов

- 83 наземных вестибюля

- 5 линий сообщения

- 301 эскалатор

- 1839 вагонов подвижного состава

- Пассажиропоток – более 2,53 млн.

пассажиров ежедневно

пассажиров ежедневно

Уникальная рекламно-информационная сеть метрополитена обеспечивает:

- высокую рентабельность рекламных инвестиций

- охват большинства трудоспособного населения города с любой необходимой частотой рекламоконтактов

- высокую эффективность коммуникаций за счет широкого спектра типов рекламоносителей

- уникальную продолжительность рекламных контактов

- независимость от сезонов

- лояльность аудитории к рекламным обращениям

Социологические исследования подтверждают – более 90 процентов респондентов настроено наиболее лояльно именно к рекламе в метро.

Рекламная кампания в Петербургском метрополитене позволит осуществить эффективное комплексное решение задач — достижения максимального охвата населения Петербурга и направленного воздействия на целевую потребительскую группу: взрослое трудоспособное население города.

С точки зрения максимальной эффективности использования метрополитена как рекламного канала имеет смысл создание информационно-имиджевого пространства на его территории, с задействованием соответствующих видов рекламоносителей. Для достижения лучших показателей взаимодействия с целевой аудиторией и частоты рекламных контактов предлагается использовать типы рекламоносителей, имеющие наиболее высокие рейтинги.

По данным исследований* 97% людей от общего пассажиропотока обращают свое внимание на внутривагонную рекламу и 94% от общего пассажиропотока обращают внимание на станционную рекламу.

Метрополитен является одним из ведущих видов транспорта в Санкт-Петербурге – в течение месяца пользуются услугами метро 72% всех жителей города (2 012 000 жителей СПб в возрасте от 16 до 55 лет)

Метрополитен в цифрах

Рекламная кампания в Петербургском метрополитене позволит осуществить эффективное комплексное решение задач максимального охвата населения Петербурга и направленного воздействия на целевую потребительскую группу: взрослое трудоспособное население города.

Правильно разработанная кампания в метро предполагает возможность создать комплексный имидж бренда за счёт использования различных рекламных носителей. Для большей эффективности необходима грамотная инвестиционная стратегия, которая, помимо общего пассажиропотока в метро, должна учитывать:

- Статистику загруженности станций метро СПб: показатели загруженности зависят от времени, дня недели (будни или выходные), а также от самой станции. Так, в утренние часы наиболее загруженными являются станции спальных районов, тогда как в вечерний час пик показатель загруженности возрастает на центральных станциях метро Санкт-Петербурга, особенно пересадочных.

- Статистику по количеству пассажиров на эскалаторе, которая так же важна, как и данные по проходимости станций метрополитена. Эти показатели и знание того, на какой станции метро и когда самый большой пассажиропоток, позволяют более эффективно использовать звуковую рекламу на эскалаторах станций, которые считаются наиболее проходимыми в СПб.

В Санкт-Петербургском метрополитене всего 8 станций без эскалаторов. В то время как на 64 станциях находится 301 эскалатор. Во всем метрополитене 753 турникета и 6 депо.

Затраты времени на пользование метро

По данным исследований, проведенных компанией TNS Gallup Media для Петербургского метро, 97% людей от общего пассажиропотока обращают свое внимание на внутривагонную рекламу и 94% от общего пассажиропотока обращают внимание на станционную рекламу.

Преимущества рекламы в метро

- высокая рентабельность рекламных инвестиций

- охват большинства трудоспособного населения города с любой необходимой частотой рекламоконтактов

- высокая эффективность коммуникаций за счет широкого спектра типов рекламоносителей

- большая ёмкость рекламного обращения

- высокое качество и уникальная продолжительность рекламных контактов

- независимость от сезонов

- лояльность аудитории к рекламным обращениям: социологические исследования подтверждают – более 90% респондентов настроено наиболее лояльно именно к рекламе в метро

Пассажиропоток по станциям метрополитена

Временной пассажиропоток

Общая статистика

Социальный состав пассажиропотока

Число пассажиров находящихся единовременно на эскалаторах станций метро

Количество контактов со звуковым роликом

Пассажиропоток 2018-2019г

Формула рентабельности

В последнее время финансовое положение большинства российских строительных организаций определяется рентабельностью не выше 5%. Нехватка оборотных средств и закредитованность не позволяют стройкомплексу в должной мере обновлять основные фонды. По мнению экспертов, основными причинами низкой рентабельности строительных компаний являются административные барьеры и обременения. Но доходность отдельно взятой компании также зависит от ряда факторов, в числе которых наличие собственной производственной базы, политика в вопросах цены за один кв. метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера.

Нехватка оборотных средств и закредитованность не позволяют стройкомплексу в должной мере обновлять основные фонды. По мнению экспертов, основными причинами низкой рентабельности строительных компаний являются административные барьеры и обременения. Но доходность отдельно взятой компании также зависит от ряда факторов, в числе которых наличие собственной производственной базы, политика в вопросах цены за один кв. метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера.Рентабельность без повышения цен: возможно ли это?

По данным Росстата, в последние несколько лет доходность строительной отрасли в России не превышает 5%. При этом с каждым годом ее рентабельность заметно снижается. По мнению заместителя руководителя Госстроя РФ Ильи Пономарева, на хороших проектах меньше 25-30% доходности ни у кого нет. Крупные подрядчики могут работать и за 5%, но добирают прибыль за счет больших объемов. «За голых 5% никто у нас пальцем не пошевелил бы. А вот европейцы, как ни странно, готовы», — отметил в интервью «Российской газете» Илья Пономарев. Основной причиной низкой рентабельности, по его мнению, являются административные барьеры и обременения, которые накладываются на бизнес. Взять, к примеру, плату за подключение, которую берут естественные монополии. Они же понимают, что фактически они не техусловия инвестору предоставляют, а право строить. И знают, что если они это право дадут, то он заработает, к примеру, миллион долларов. Поэтому не стесняются попросить хотя бы 100 тыс. на какую-нибудь трубу. И чем в более доходном месте инвестор будет пытаться дом возводить, тем больше с него будут выторговывать. Будут выжимать монополисты и все, кто «прислонился». По словам Ильи Пономарева, эту проблему можно решить, поставив муниципалитет, на уровне которого сосредоточено 90% регулирования, на сторону инвестора, т.е. сделать стройку выгодной для местного бюджета. Сейчас муниципалитет получает со стройки только налог на добавленную стоимость — это небольшие деньги и земельный налог, собираемость которого не дотягивает до 50%. Илья Пономарев предлагает ввести на местах практику инвестконтрактов, тогда город в лице одного органа брал бы на себя все разрешительные функции, оставаясь при этом в доле и работая по принципу «одного окна».

Основной причиной низкой рентабельности, по его мнению, являются административные барьеры и обременения, которые накладываются на бизнес. Взять, к примеру, плату за подключение, которую берут естественные монополии. Они же понимают, что фактически они не техусловия инвестору предоставляют, а право строить. И знают, что если они это право дадут, то он заработает, к примеру, миллион долларов. Поэтому не стесняются попросить хотя бы 100 тыс. на какую-нибудь трубу. И чем в более доходном месте инвестор будет пытаться дом возводить, тем больше с него будут выторговывать. Будут выжимать монополисты и все, кто «прислонился». По словам Ильи Пономарева, эту проблему можно решить, поставив муниципалитет, на уровне которого сосредоточено 90% регулирования, на сторону инвестора, т.е. сделать стройку выгодной для местного бюджета. Сейчас муниципалитет получает со стройки только налог на добавленную стоимость — это небольшие деньги и земельный налог, собираемость которого не дотягивает до 50%. Илья Пономарев предлагает ввести на местах практику инвестконтрактов, тогда город в лице одного органа брал бы на себя все разрешительные функции, оставаясь при этом в доле и работая по принципу «одного окна». «Это значит, что ему должен выделяться небольшой процент возводимого жилья (порядка 10-12%), что решило бы те самые социальные задачи, стоящие перед властью и населением. Таким образом, внедряя практику инвестконтрактов, а также ужесточая законодательство в сфере налогового регулирования, появляются две возможности: преломить административные барьеры и замотивировать муниципалитеты на создание нормальной конкурентной среды для всех девелоперов, которые могли бы работать на рынке, имея равные права», — разъяснил Илья Пономарев в ходе прошедшего в Санкт-Петербурге форума PROEstate-2012.

«Это значит, что ему должен выделяться небольшой процент возводимого жилья (порядка 10-12%), что решило бы те самые социальные задачи, стоящие перед властью и населением. Таким образом, внедряя практику инвестконтрактов, а также ужесточая законодательство в сфере налогового регулирования, появляются две возможности: преломить административные барьеры и замотивировать муниципалитеты на создание нормальной конкурентной среды для всех девелоперов, которые могли бы работать на рынке, имея равные права», — разъяснил Илья Пономарев в ходе прошедшего в Санкт-Петербурге форума PROEstate-2012.

Специалисты аналитического центра «Индикаторы рынка недвижимости» считают, что на рентабельность влияют два фактора. Первый — разница между себестоимостью и ценой продажи. Но есть и второй: срок, который проходит от начала создания продукта до его продажи. Примечательно, что все прежние годы в строительном и девелоперском бизнесе почти все игроки предпочитали именно повышать цены, а в лучшем случае — экономить на затратах, но всегда попустительски относились к соблюдению сроков строительства и реализации проектов, не говоря уже об их сокращении. Но мировая практика говорит об обратном: во многих странах мира процесс строительства жилья занимает не три-семь лет, как в России, а год-полтора-два, учитывая всю подготовительную работу. А если срок реализации проекта сокращается, скажем, с пяти лет до двух, то можно получить хорошую рентабельность даже при относительно невысоких ценах. Как уже не раз отмечалось в профессиональном сообществе, сам процесс строительно-монтажных работ нередко занимает меньше времени, чем все оформительно-согласовательные процедуры, необходимые накануне. И если технологически сильно ускорить сам процесс строительства проблематично, то сократить в разы затраты времени на все бюрократические проволочки, казалось бы, можно и нужно. Поэтому сейчас необходимость сокращения сроков согласования строительных проектов во всех инстанциях и начинает выходить на первый план.

Но мировая практика говорит об обратном: во многих странах мира процесс строительства жилья занимает не три-семь лет, как в России, а год-полтора-два, учитывая всю подготовительную работу. А если срок реализации проекта сокращается, скажем, с пяти лет до двух, то можно получить хорошую рентабельность даже при относительно невысоких ценах. Как уже не раз отмечалось в профессиональном сообществе, сам процесс строительно-монтажных работ нередко занимает меньше времени, чем все оформительно-согласовательные процедуры, необходимые накануне. И если технологически сильно ускорить сам процесс строительства проблематично, то сократить в разы затраты времени на все бюрократические проволочки, казалось бы, можно и нужно. Поэтому сейчас необходимость сокращения сроков согласования строительных проектов во всех инстанциях и начинает выходить на первый план.

По мнению экспертов, опрошенных Отраслевым журналом «Вестник», у низкой рентабельности строительной отрасли есть несколько причин, одна из которых — дефицит земельных участков. «Для меня основная проблема на рынке жилья — маленькое предложение на рынке участков под строительство и, соответственно, высокая цена земли, которая делает слишком рискованным освоение этих участков», — говорит директор компании «Жилстрой» Андрей Смехунов.

«Для меня основная проблема на рынке жилья — маленькое предложение на рынке участков под строительство и, соответственно, высокая цена земли, которая делает слишком рискованным освоение этих участков», — говорит директор компании «Жилстрой» Андрей Смехунов.

По словам партнера компании «Статский Советник» Алексея Максимова, для Ростовской области существенный прирост вводимого в эксплуатацию жилья можно получить за счет малоэтажного строительства. Самой большой проблемой в этом сегменте является недостаточное количество подготовленных площадок как для индивидуальной застройки, так и для девелоперов. «Я считаю, что подготовку таких площадок должно брать на себя государство. А сегодня вместо того, чтобы строить качественно жилье, застройщик вынужден выбивать сначала «пятно», потом техусловия на подключение мощностей и т.п. Понятно, что после таких мытарств продавать участок с готовой инфраструктурой без контракта на строительство индивидуальному застройщику, девелоперу невыгодно. А говорить о возведении объектов социальной инфраструктуры, таких как школы, детские сады и поликлиники, за счет девелопера вообще не приходится. Ну и, конечно же, необходим прозрачный механизм дальнейшего распределения подготовленных участков», — комментирует г-н Максимов.

А говорить о возведении объектов социальной инфраструктуры, таких как школы, детские сады и поликлиники, за счет девелопера вообще не приходится. Ну и, конечно же, необходим прозрачный механизм дальнейшего распределения подготовленных участков», — комментирует г-н Максимов.

Чистая репутация — полдела

Из каких факторов складывается высокая рентабельность отдельно взятой строительной компании? По мнению большинства экспертов, на доходность организации может влиять ряд аспектов: наличие собственной производственной базы (если это крупный застройщик), политика в вопросах цены за один кв. метр, каналы продаж объектов, репутация фирмы и даже личность топ-менеджера. Руководитель пресс-службы ГК «СУ-155» Роман Черниговцев рассказывает, что политика ГК «СУ-155» — держать цены на 10-15% ниже рынка, т.к. компания старается зарабатывать не на максимальной марже от продаж, а на объемах строительства. Если говорить о каналах продаж, то, по мнению г-на Черниговцева, мелким компаниям удобнее работать с риэлторами, а крупным — иметь собственную службу реализации, гибкую к изменениям. Если девелоперская компания небольшая и малоизвестная, то имеет смысл привлекать к реализации риэлторов (как правило, крупные агентства недвижимости, давно зарекомендовавшие себя на рынке, с наработанной клиентской базой). Создание собственной службы реализации требует значительных временных и финансовых затрат.

Если девелоперская компания небольшая и малоизвестная, то имеет смысл привлекать к реализации риэлторов (как правило, крупные агентства недвижимости, давно зарекомендовавшие себя на рынке, с наработанной клиентской базой). Создание собственной службы реализации требует значительных временных и финансовых затрат.

Риэлторы же могут начать работу сразу после подписания договора. Однако у большинства потенциальных покупателей существует мнение, что «из первых рук», т.е. у застройщика, покупать надежнее, дешевле и т.п. Директор строительной компании «ЮИТ ДОН» Андрей Шумеев считает, что собственные отделы продаж работают намного эффективнее. «В структуре нашей компании есть отдел продаж и маркетинга, который занимается реализацией жилых и нежилых помещений в наших объектах. Мы также сотрудничаем с агентствами недвижимости Ростова-на-Дону. Считаем, что более эффективно работает наш собственный отдел продаж. Наши специалисты лучше ориентируются в материалах и строительных технологиях, применяемых при строительстве объектов ЮИТ. Покупатели лояльно относятся к приобретению первичного жилья у застройщика напрямую, поскольку с них не берут дополнительных комиссий и доплат», — говорит Андрей Шумеев.

Покупатели лояльно относятся к приобретению первичного жилья у застройщика напрямую, поскольку с них не берут дополнительных комиссий и доплат», — говорит Андрей Шумеев.

Алексей Максимов считает, если мелкая компания располагает собственной тяжелой техникой, производственным помещением и дорогостоящим оборудованием, то это бремя для нее. Это постоянные расходы и риски. В теории всю технику можно взять в аренду, а заказы на конструкции разместить на профильных предприятиях. «Но мне не известны успешные примеры работы по такой методике. И риски того, что субподрядчики подведут в самый неподходящий момент, очень велики. Возможно, ситуация изменится, когда-то у нас будет достаточно развит рынок аренды техники и оборудования. Но сегодня на практике серьезное эффективное производство в России невозможно без наличия собственной производственной базы», — говорит Максимов. Аналитик УК «Финам Менеджмент» Максим Клягин также уверен, что для крупных застройщиков наличие собственных производственных мощностей, домостроительных комбинатов — это положительный фактор, экономия на издержках и значительный плюс для рентабельности компании в целом. В конечном итоге оптимизация по всей цепочке может принести экономию на уровне 20-30% в себестоимости проекта. Многие исследования, проведенные ГК «СУ-155», подтвердили, что семь из одиннадцати критериев выбора строительной компании связаны с ее репутацией. Андрей Шумеев также считает, что репутация компании достаточно сильно влияет на бизнес. «Мы представляем интересы крупного международного концерна с вековой историей и сложившимися традициями качества, поэтому для нас репутация — это, c одной стороны, почетно, а с другой — ответственно. Мы стремимся быть новаторами во всех направлениях своей деятельности, уделяя особое внимание энергоэффективности. Мы не просто оказываем услуги в сфере строительства, а создаем благоприятную жилую среду для наших клиентов в рамках международной концепции «ЮИТ ДОМ». Руководитель компании должен сочетать в себе опыт, талант и профессионализм, которые позволяют успешно справляться с ответственными задачами, преодолевать трудности и претворять в жизнь самые масштабные проекты по строительству жилья», — добавляет г-н Шумеев.

В конечном итоге оптимизация по всей цепочке может принести экономию на уровне 20-30% в себестоимости проекта. Многие исследования, проведенные ГК «СУ-155», подтвердили, что семь из одиннадцати критериев выбора строительной компании связаны с ее репутацией. Андрей Шумеев также считает, что репутация компании достаточно сильно влияет на бизнес. «Мы представляем интересы крупного международного концерна с вековой историей и сложившимися традициями качества, поэтому для нас репутация — это, c одной стороны, почетно, а с другой — ответственно. Мы стремимся быть новаторами во всех направлениях своей деятельности, уделяя особое внимание энергоэффективности. Мы не просто оказываем услуги в сфере строительства, а создаем благоприятную жилую среду для наших клиентов в рамках международной концепции «ЮИТ ДОМ». Руководитель компании должен сочетать в себе опыт, талант и профессионализм, которые позволяют успешно справляться с ответственными задачами, преодолевать трудности и претворять в жизнь самые масштабные проекты по строительству жилья», — добавляет г-н Шумеев. Алексей Максимов согласен, что личность топа играет ключевую роль в достижении рентабельности компании. «Взаимодействие с внешним миром — это даже более важная задача, чем производство. Сначала надо получить заказ, оценить свои силы и выполнить условия контракта, а потом еще и суметь получить причитающуюся оплату. Решать эти задачи в зависимости от масштаба бизнеса и типа заказчика приходится по-разному. Очевидно, что когда заказчиком выступает государство, корпорация или частное лицо, нужны разные навыки и умения, но именно взаимодействие с внешним миром является залогом успеха любого предприятия. Поэтому все чаще мы встречаемся с ситуацией, когда руководитель оставляет за собой только «внешние» функции, а непосредственным производством занимается профильный заместитель», — резюмирует г-н Максимов.

Алексей Максимов согласен, что личность топа играет ключевую роль в достижении рентабельности компании. «Взаимодействие с внешним миром — это даже более важная задача, чем производство. Сначала надо получить заказ, оценить свои силы и выполнить условия контракта, а потом еще и суметь получить причитающуюся оплату. Решать эти задачи в зависимости от масштаба бизнеса и типа заказчика приходится по-разному. Очевидно, что когда заказчиком выступает государство, корпорация или частное лицо, нужны разные навыки и умения, но именно взаимодействие с внешним миром является залогом успеха любого предприятия. Поэтому все чаще мы встречаемся с ситуацией, когда руководитель оставляет за собой только «внешние» функции, а непосредственным производством занимается профильный заместитель», — резюмирует г-н Максимов.

Максим Клягин, аналитик УК «Финам Менеджмент»:

— Себестоимость как коммерческого, так и жилищного строительства и, соответственно, конечная стоимость готовых объектов в целом по РФ варьируется в достаточно широком диапазоне. Как правило, основные статьи затрат — это расходы на строительные материалы и строительно-монтажные работы (около 40-50%), аренду или приобретение в собственность земельных участков (около 30-40%), разрешительные процедуры и инфраструктуру проекта: согласования и подключение к коммуникациям, инженерным сетям (около 20-30%). В наибольшей степени, в зависимости от географии проекта, может варьироваться размер затрат на аренду или выкуп локации под застройку, так как на периферийных рынках стоимость земельных участков, естественно, существенно ниже, чем, например, в крупнейших мегаполисах страны или тем более на наиболее капиталоемком столичном рынке. Аналогичным образом существенно различается и уровень затрат на инфраструктуру проекта. Стоимость подключения к коммуникациям и сетям в крупных городах, не говоря уже о столице, может быть выше на порядок, дополнительные расходы подразумевают и различные административные барьеры, а также разрешительные процедуры. Стоимость материалов и СМР, конечно, различается, но, как правило, не так значительно.

Как правило, основные статьи затрат — это расходы на строительные материалы и строительно-монтажные работы (около 40-50%), аренду или приобретение в собственность земельных участков (около 30-40%), разрешительные процедуры и инфраструктуру проекта: согласования и подключение к коммуникациям, инженерным сетям (около 20-30%). В наибольшей степени, в зависимости от географии проекта, может варьироваться размер затрат на аренду или выкуп локации под застройку, так как на периферийных рынках стоимость земельных участков, естественно, существенно ниже, чем, например, в крупнейших мегаполисах страны или тем более на наиболее капиталоемком столичном рынке. Аналогичным образом существенно различается и уровень затрат на инфраструктуру проекта. Стоимость подключения к коммуникациям и сетям в крупных городах, не говоря уже о столице, может быть выше на порядок, дополнительные расходы подразумевают и различные административные барьеры, а также разрешительные процедуры. Стоимость материалов и СМР, конечно, различается, но, как правило, не так значительно.

Что касается наличия избыточных административных барьеров, коррупционной составляющей, то это, несомненно, актуальные для индустрии проблемы. Снижение этих необоснованных издержек в целом могло бы привести к значительному сокращению затрат профильных компаний, стать фактором развития конкуренции и демонополизации рынка, роста эффективности, расширения нового строительства, увеличения предложения и, как следствие, снижения цен.

Какое значение имеют разнообразие, равенство и инклюзивность (DE&I)

Разнообразие побеждает — это третий отчет из серии McKinsey, посвященной бизнес-обоснованию разнообразия, после Почему разнообразие имеет значение (2015) и Обеспечение через разнообразие (2018). Наш последний отчет показывает не только то, что экономическое обоснование остается надежным, но и то, что взаимосвязь между разнообразием в исполнительных командах и вероятностью финансового превосходства со временем укрепилась. Эти выводы основаны на нашем самом большом наборе данных, охватывающем 15 стран и более 1000 крупных компаний. Включив в онлайн-обзоры анализ настроений сотрудников «социального прослушивания», отчет также дает новое представление о том, как важна инклюзивность. Это показывает, что компании должны уделять гораздо больше внимания инклюзивности, даже если они относительно разнообразны.

Эти выводы основаны на нашем самом большом наборе данных, охватывающем 15 стран и более 1000 крупных компаний. Включив в онлайн-обзоры анализ настроений сотрудников «социального прослушивания», отчет также дает новое представление о том, как важна инклюзивность. Это показывает, что компании должны уделять гораздо больше внимания инклюзивности, даже если они относительно разнообразны.

Прослеживая траектории сотен компаний в нашем наборе данных с 2014 года, мы обнаруживаем, что общий медленный рост разнообразия, часто наблюдаемый, на самом деле маскирует растущую поляризацию между этими организациями.В то время как большинство из них добились незначительного прогресса, остановились или даже откатились назад, некоторые добились впечатляющих успехов в разнообразии, особенно в исполнительных командах. Мы показываем, что эти победители разнообразия применяют систематические бизнес-подходы к инклюзивности и разнообразию (I&D). И, уделяя особое внимание инклюзивности, мы выделяем области, в которых компаниям следует предпринять гораздо более смелые действия для создания долгосрочной инклюзивной культуры и поощрения инклюзивного поведения.

(Наше исследование предшествовало вспышке глобальной пандемии, но мы считаем, что эти выводы остаются весьма актуальными.См. врезку «В условиях кризиса, вызванного COVID-19, инклюзивность и разнообразие важны как никогда», чтобы узнать больше о том, почему I&D должны оставаться приоритетом даже при изменении контекста, или прочтите «Разнообразие по-прежнему имеет значение» для еще более глубокого понимания. Вы также можете просмотреть связанный интерактив для другого объектива по этим вопросам.)

Смотреть

Мероприятие McKinsey Live на тему «Женщины на рабочем месте 2021: положение женщин висит на волоске»

Наш последний анализ подтверждает убедительную экономическую обоснованность как гендерного, так и этнического и культурного разнообразия в корпоративном лидерстве, и показывает, что эта экономическая обоснованность продолжает укрепляться.Наиболее диверсифицированные компании сейчас с большей вероятностью, чем когда-либо, превзойдут менее диверсифицированные компании по прибыльности.

Наш анализ 2019 года показывает, что компании, находящиеся в верхнем квартиле по гендерному разнообразию в исполнительных командах, на 25 % чаще имеют прибыль выше среднего, чем компании в четвертом квартиле – по сравнению с 21 % в 2017 году и 15 % в 2014 году (рис. 1). .

Экспонат 1

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту.Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected] Более того, мы обнаружили, что чем больше представительство, тем выше вероятность превосходства. Компании, в которых более 30 процентов руководителей-женщин, с большей вероятностью превзойдут компании, в которых этот процент колеблется от 10 до 30, и, в свою очередь, эти компании с большей вероятностью превзойдут компании, в которых женщин-руководителей еще меньше или вообще не будет.Существенная дифференциальная вероятность превзойти результаты — 48 процентов — отличает компании с наибольшим разнообразием от компаний с наименьшим гендерным разнообразием.

В отношении этнического и культурного разнообразия выводы нашего бизнес-кейса столь же убедительны: в 2019 году компании из верхнего квартиля опередили компании из четвертого на 36 % по прибыльности, что немного выше, чем 33 % в 2017 году и 35 % в 2014 году. , Как мы обнаружили ранее, вероятность превосходства по-прежнему выше для этнического разнообразия, чем для пола.

Тем не менее, прогресс в целом был медленным. В компаниях из нашего исходного набора данных за 2014 год, расположенных в США и Великобритании, представительство женщин в исполнительных командах выросло с 15 процентов в 2014 году до 20 процентов в 2019 году. По всему нашему глобальному набору данных, для которого наши данные начинаются с 2017 года , гендерное разнообразие увеличилось всего на один процентный пункт — до 15 процентов с 14 — в 2019 году. Более трети компаний в нашем наборе данных по-прежнему вообще не имеют женщин в своих исполнительных командах. Это отсутствие материального прогресса очевидно во всех отраслях и в большинстве стран. Точно так же представительство этнических меньшинств в исполнительных командах Великобритании и США составляло всего 13 процентов в 2019 году по сравнению с 7 процентами в 2014 году. Для нашего глобального набора данных эта доля составляла 14 процентов в 2019 году по сравнению с 12 процентами в 2017 году. (Приложение 2).

Точно так же представительство этнических меньшинств в исполнительных командах Великобритании и США составляло всего 13 процентов в 2019 году по сравнению с 7 процентами в 2014 году. Для нашего глобального набора данных эта доля составляла 14 процентов в 2019 году по сравнению с 12 процентами в 2017 году. (Приложение 2).

Экспонат 2

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами.Пожалуйста, напишите нам по адресу: [email protected] Несмотря на то, что общий прогресс в области гендерного и культурного представительства был медленным, это не было одинаковым во всех организациях. Наше исследование ясно показывает, что существует увеличивающийся разрыв между лидерами I&D и компаниями, которым еще только предстоит принять разнообразие. Треть проанализированных нами компаний добились реального прироста разнообразия топ-команд за пятилетний период. Но большинство из них добились незначительного прогресса или совсем не продвинулись вперед, а некоторые даже откатились назад.

Но большинство из них добились незначительного прогресса или совсем не продвинулись вперед, а некоторые даже откатились назад.

Эта растущая поляризация между высокими и низкими показателями отражается в повышенной вероятности штрафных санкций. В 2019 году компании из четвертого квартиля по гендерному разнообразию в исполнительных командах на 19% чаще, чем компании из трех других квартилей, отстают по прибыльности — по сравнению с 15% в 2017 году и 9% в 2015 году. гендерного и этнического разнообразия, в 2019 году наказание было еще более суровым: у них было на 27% больше шансов уступить по прибыльности, чем у всех других компаний в нашем наборе данных.

Узнайте больше о доставке через разнообразие Мы стремились понять, как продвигаются компании в нашем исходном наборе данных за 2014 год, и при этом мы выделили пять когорт. Они были основаны на их отправных точках и скорости прогресса в отношении гендерного представительства в исполнительной команде и, отдельно, представительства этнических меньшинств (Иллюстрация 3). В первых двух когортах, «Лидеры разнообразия» и «Быстро двигающиеся», за последние пять лет представительство разнообразия значительно улучшилось: например, гендерные «Быстро двигающиеся» почти в четыре раза увеличили представительство женщин в исполнительных командах, до 27 процентов, в 2019 году; Что касается этнической принадлежности, то компании в аналогичной группе увеличили уровень разнообразия с 1% в 2014 году до 18% в 2019 году.

В первых двух когортах, «Лидеры разнообразия» и «Быстро двигающиеся», за последние пять лет представительство разнообразия значительно улучшилось: например, гендерные «Быстро двигающиеся» почти в четыре раза увеличили представительство женщин в исполнительных командах, до 27 процентов, в 2019 году; Что касается этнической принадлежности, то компании в аналогичной группе увеличили уровень разнообразия с 1% в 2014 году до 18% в 2019 году.

Экспонат 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected] С другой стороны, и без того плохие показатели разнообразия отстающих устройств еще больше ухудшились. В 2019 году женщины составляли в среднем 8% руководителей этих компаний, и в них вообще не было представителей этнических меньшинств.Две другие когорты — это «умеренно двигающиеся», в которых улучшение разнообразия в среднем происходило медленнее, и «почивающие на лаврах», которые начинали с более высокого уровня разнообразия, чем отстающие, но аналогичным образом стали менее разнообразными с 2014 года.

Мы также обнаружили, что средняя вероятность финансового превосходства в этих когортах согласуется с нашими результатами приведенного выше квартильного анализа. Например, в 2019 году у компаний из когорты «Почившие на лаврах» в среднем была самая высокая вероятность превзойти прибыльность — почти 62 процента, что, вероятно, отражает исторически высокий уровень разнообразия в их исполнительных командах.Отстающие, с другой стороны, с большей вероятностью уступят среднему показателю рентабельности своей национальной отрасли, составляющему 40 процентов.

Анализируя опросы и исследования компаний, мы исследовали, как различные подходы к I&D могли повлиять на траектории компаний в нашем наборе данных. Наша работа выявила два критических фактора: систематический бизнес-подход к I&D и смелые действия по включению. Что касается первого, то мы ранее выступали за подход I&D, основанный на надежном бизнес-кейсе, адаптированном к потребностям отдельных компаний, поставленных на основе фактических данных целей и подотчетности руководства основного бизнеса.

Чтобы глубже понять, какое значение имеет инклюзия и какие ее аспекты сотрудники считают важными, мы провели первый анализ показателей, связанных с инклюзивностью. Мы провели это снаружи, используя «социальное прослушивание», сосредоточив внимание на настроениях сотрудников в отзывах их работодателей, размещенных на онлайн-платформах в США.

Несмотря на то, что этот подход носит ориентировочный, а не окончательный характер, он может обеспечить более объективную картину включения, чем внутренние опросы удовлетворенности сотрудников, и позволяет быстро и одновременно анализировать данные по десяткам компаний.Мы сосредоточились на трех отраслях с самым высоким уровнем разнообразия исполнительной команды в нашем наборе данных: финансовые услуги, технологии и здравоохранение. В этих секторах комментарии, непосредственно относящиеся к I&D, составили около одной трети от общего числа сделанных комментариев, что свидетельствует о том, что эта тема занимает важное место в умах сотрудников.

Мы проанализировали комментарии по пяти показателям. Первые два — разнообразное представительство и ответственность руководства за ИиР — свидетельствуют о системном подходе к ИиР.Остальные три — равенство, открытость и принадлежность — являются ключевыми компонентами включения. По некоторым из этих показателей наши результаты указывают на «болевые точки» в опыте сотрудников:

- В то время как общее отношение к разнообразию было 52 процента положительным и 31 процент отрицательным, отношение к включению было заметно хуже, только 29 процентов положительных и 61 процент отрицательных. Это заключает в себе проблему, с которой сталкиваются даже самые разные компании в решении проблемы инклюзивности (Иллюстрация 4).Найма разносторонних талантов недостаточно — опыт на рабочем месте определяет, останутся ли люди и будут ли они процветать.

- Мнения о лидерстве и подотчетности в I&D получили наибольшее количество упоминаний и были резко негативными. В среднем по отраслям 51 процент от общего числа упоминаний был связан с лидерством, и 56 процентов из них были негативными.

Этот вывод подчеркивает все более очевидную потребность компаний в улучшении взаимодействия I&D с менеджерами основного бизнеса.

Этот вывод подчеркивает все более очевидную потребность компаний в улучшении взаимодействия I&D с менеджерами основного бизнеса. - По трем показателям включения — равенству, открытости и принадлежности — мы обнаружили особенно высокий уровень негативного отношения к равенству и справедливости возможностей. Негативное отношение к равенству варьировалось от 63 до 80 процентов в анализируемых отраслях. Открытость рабочей среды, которая включает в себя предвзятость и дискриминацию, также вызывала серьезную озабоченность — негативные настроения в разных отраслях варьировались от 38 до 56 процентов. Принадлежность вызвала в целом положительные эмоции, но благодаря относительно небольшому количеству упоминаний.

Экспонат 4

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: McKinsey_Website_Accessibility@mckinsey. com

comЭти результаты подчеркивают важность не только включения в целом, но и отдельных аспектов включения. Даже относительно неоднородные компании сталкиваются со значительными трудностями при создании рабочей среды, характеризующейся инклюзивным лидерством и подотчетностью менеджеров, равенством и справедливостью возможностей, а также открытостью и свободой от предвзятости и дискриминации.

Мы внимательно изучили более разнообразные компании из нашего набора данных, которые, как мы видели, с большей вероятностью преуспеют в финансовом отношении. Общим для этих лидеров многообразия является системный подход и смелые шаги по укреплению инклюзивности. В этом отчете, основанном на передовом опыте этих компаний, выделяются пять направлений деятельности (Приложение 5):

- Обеспечьте представление разнообразных талантов. Это по-прежнему важный фактор интеграции. Компании должны сосредоточиться на продвижении различных талантов на руководящие, управленческие, технические должности и должности в совете директоров.

Они должны убедиться, что надежное экономическое обоснование I&D, разработанное для отдельных компаний, будет хорошо принято, и серьезно подумать о том, какие формы многомерного разнообразия следует отдавать приоритетам (например, выход за рамки пола и этнической принадлежности). Им также необходимо установить правильные цели, основанные на данных, для представления разнообразных талантов.

Они должны убедиться, что надежное экономическое обоснование I&D, разработанное для отдельных компаний, будет хорошо принято, и серьезно подумать о том, какие формы многомерного разнообразия следует отдавать приоритетам (например, выход за рамки пола и этнической принадлежности). Им также необходимо установить правильные цели, основанные на данных, для представления разнообразных талантов. - Повысить подотчетность руководства и возможности I&D. Компании должны поставить своих руководителей и менеджеров основного бизнеса в центр усилий по ИиД, а не только отдел кадров или руководителей ресурсных групп сотрудников.Кроме того, они должны не только укреплять инклюзивные лидерские способности своих менеджеров и руководителей, но и более решительно требовать от всех руководителей ответственности за прогресс в области I&D.

- Обеспечение равенства возможностей за счет справедливости и прозрачности. Для продвижения к истинной меритократии крайне важно, чтобы компании обеспечивали равные условия для продвижения и возможностей.

Они должны использовать инструменты аналитики, чтобы показать, что рекламные акции, процессы оплаты и критерии, лежащие в их основе, прозрачны и справедливы; искажать эти процессы; и стремиться к достижению целей разнообразия в своих долгосрочных планах найма.

Они должны использовать инструменты аналитики, чтобы показать, что рекламные акции, процессы оплаты и критерии, лежащие в их основе, прозрачны и справедливы; искажать эти процессы; и стремиться к достижению целей разнообразия в своих долгосрочных планах найма. - Поощряйте открытость и боритесь с микроагрессией. Компании должны придерживаться политики нулевой терпимости к дискриминационному поведению, такому как запугивание и домогательства, и активно помогать руководителям и персоналу выявлять микроагрессию и устранять ее. Они также должны установить нормы открытого, доброжелательного поведения и попросить руководителей и сотрудников оценивать друг друга на предмет того, насколько они соответствуют этому стандарту.

- Приемная принадлежность через недвусмысленную поддержку многомерного разнообразия. Компании должны создать культуру, в которой все сотрудники чувствуют, что могут полностью отдаваться работе. Менеджеры должны сообщать и явно поддерживать свою приверженность многовариантным формам разнообразия, налаживая связи с широким кругом людей и поддерживая ресурсные группы сотрудников, чтобы способствовать развитию чувства общности и принадлежности.

Компании должны явно оценивать принадлежность к внутренним опросам.

Компании должны явно оценивать принадлежность к внутренним опросам.

Экспонат 5

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту.Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected]Для более глубокого понимания загрузите Победы разнообразия: как важна инклюзия , полный отчет, на котором основана эта статья (PDF – 10,6 МБ).

Более высокая производительность предприятия ведет к более высокой прибыльности – DCED

На этой странице представлен обзор данных о взаимосвязи между производительностью фирм и оборотом или прибыльностью.Имеющиеся данные сгруппированы по различным типам вмешательств.

Вмешательства в развитие цепочки создания стоимости, включая сертификацию устойчивого развития

Осени эт. al (2014) в исследовании, основанном на данных Группы общего обследования домохозяйств Нигерии, пришли к выводу, что 10-процентное увеличение производительности сельского хозяйства снижает вероятность бедности на 2,5–3 процента. Центральное значение повышения производительности для увеличения прибыли бедных производителей также подчеркивается в обширном литературном обзоре вмешательств в цепочку добавленной стоимости, проведенном Севильей, Бакстоном и Ворли (2011).Многие исследования показывают, что участие в формальных производственно-сбытовых цепочках, как правило, обеспечивает большую гарантированность дохода, но не обязательно более высокие доходы. Когда более высокие доходы действительно имеют место, это часто является результатом более высоких урожаев.

Центральное значение повышения производительности для увеличения прибыли бедных производителей также подчеркивается в обширном литературном обзоре вмешательств в цепочку добавленной стоимости, проведенном Севильей, Бакстоном и Ворли (2011).Многие исследования показывают, что участие в формальных производственно-сбытовых цепочках, как правило, обеспечивает большую гарантированность дохода, но не обязательно более высокие доходы. Когда более высокие доходы действительно имеют место, это часто является результатом более высоких урожаев.

Джонс и Гиббон (2011) исследуют влияние схемы органического земледелия на контрактной основе, управляемой Esco (U) Ltd в Западной Уганде, которая обеспечила стимулы для производства органического и высококачественного какао. Используя повторные опросы домохозяйств мелких землевладельцев из мест, как подходящих, так и не подходящих для органической сертификации, авторы установили положительное и значительное влияние схемы на благосостояние.Домохозяйства, которые имели право участвовать в схеме, оказались на 100% богаче, чем домохозяйства, не соответствующие критериям (с учетом эндогенного размещения в программе, неоднородности деревень и характеристик домохозяйств). Это увеличение доходов связано не только с надбавкой к цене на экспорт органического какао; действительно, 77% связано с повышением производительности за счет улучшения методов послеуборочной обработки. В исследовании также рассматриваются побочные эффекты. Похоже, что недорогая послеуборочная переработка распространилась по сообществам, где работала схема, при этом в среднем на 40% увеличилось количество фермеров, не отвечающих требованиям, которые начали перерабатывать свои какао-бобы, по крайней мере, до полуферментированного стандарта.

Это увеличение доходов связано не только с надбавкой к цене на экспорт органического какао; действительно, 77% связано с повышением производительности за счет улучшения методов послеуборочной обработки. В исследовании также рассматриваются побочные эффекты. Похоже, что недорогая послеуборочная переработка распространилась по сообществам, где работала схема, при этом в среднем на 40% увеличилось количество фермеров, не отвечающих требованиям, которые начали перерабатывать свои какао-бобы, по крайней мере, до полуферментированного стандарта.

Рубен и Зунига (2011) изучили влияние различных схем сертификации устойчивого развития в Никарагуа: используя сопоставление показателей склонности, они сравнивают влияние Fairtrade, Rainforest Alliance и Starbucks CAFE. Они показали, что фермеры Fairtrade получают более выгодные цены, но Rainforest Alliance и Starbucks CAFE обеспечивают более высокие урожаи и качественные показатели. Чтобы узнать больше о связи между сертификацией устойчивого развития и увеличением доходов, нажмите здесь.

В ходе оценки программы Стратегического альянса сельскохозяйственного развития в Африке (SAADA), финансируемой Нидерландами (Berenschot and Wageningen UR, 2010), было изучено воздействие программы в 7 странах на основе данных мониторинга, тематических исследований, проведенных оценщиками, и качественных интервью с заинтересованными сторонами. .Программа включала мероприятия по улучшению управления плодородием почв и развитию агропромышленного кластера. Было обнаружено, что в период с 2006 по 2009 год 375 000 домохозяйств увеличили свои доходы в среднем более чем на 30% после среднего увеличения производства более чем на 50%.

Мероприятия по развитию малых и средних предприятий

Обучение менеджменту

Исследовательская работа Bloom et al. (2012) оценивает влияние предоставления 4-месячных интенсивных консультационных услуг по вопросам управления средним индийским производителям текстиля.Производительность повысилась на 17% в течение первого года, судя по повышению качества и эффективности и сокращению складских запасов. Основываясь на этих изменениях, авторы подсчитали, что годовая прибыль средней фирмы увеличилась примерно на 325 000 долларов. Хотя фирмы неохотно предоставляли внутреннюю отчетность, перед началом обучения они указывали, что прибыль часто составляет от 0,5 до 2 млн долларов в год.

Основываясь на этих изменениях, авторы подсчитали, что годовая прибыль средней фирмы увеличилась примерно на 325 000 долларов. Хотя фирмы неохотно предоставляли внутреннюю отчетность, перед началом обучения они указывали, что прибыль часто составляет от 0,5 до 2 млн долларов в год.

Развитие кластера

Мерима Али и Джек Пирлингс (2011 г.) — Добавленная стоимость членства в кластере для микропредприятий сектора ручных ткацких станков в Эфиопии — исследуют влияние «кластеризации», которая может привести к экономии за счет масштаба, на прибыль микропредприятий в ручное ткацкое производство в Эфиопии.Используя сопоставление показателя склонности к контролю систематической ошибки выбора, в исследовании сравнивается производительность объединенных в кластер микропредприятий с показателями нескольких контрольных групп рассредоточенных предприятий. Авторы обнаружили, что в городских районах кластерные микропредприятия имеют среднемесячную прибыль примерно на 100% больше, чем в среднем рассредоточенные микропредприятия. В сельской местности разница в среднемесячной прибыли составляет 50%. Прибыль в городских кластерах выше, чем в сельских, что также свидетельствует о преимуществах кластеризации.Авторы приходят к выводу, что чем более концентрированы кластеры, тем выше вероятность получения прибыли.

В сельской местности разница в среднемесячной прибыли составляет 50%. Прибыль в городских кластерах выше, чем в сельских, что также свидетельствует о преимуществах кластеризации.Авторы приходят к выводу, что чем более концентрированы кластеры, тем выше вероятность получения прибыли.

Технологии и инновации

С 1991 года некоммерческое социальное предприятие KickStart продало более 330 000 ирригационных насосов с приводом от человека по низким ценам фермерам в Буркина-Фасо, Мали, Танзании, Кении и других странах.

Впервые за 4 года прибыльность превышает рост – TechCrunch

Джереми Абельсон Автор

Джереми Абельсон — основатель и ведущий портфельный менеджер Irving Investors.Сочетая свой опыт оператора и институционального инвестора, Абельсон управляет Irving как мультистратегической платформой, осуществляющей долгосрочные и надежные инвестиции как на государственном, так и на частном рынках. Другие сообщения этого участника- В то время как рынок IPO восстанавливается, венчурное предприятие остается подозрительным

- Замедление IPO: взгляд на прибыльность компании

Джейкоб Зонненберг Автор

Джейкоб Зонненберг является портфельным менеджером в Irving Investors и управляет фондом Irving Technology and Consumer Crossover Fund. Джейкоб инвестирует в технологии более десяти лет и применяет глубокий аналитический подход с истинной страстью к предпринимательству в своей инвестиционной стратегии.

Джейкоб инвестирует в технологии более десяти лет и применяет глубокий аналитический подход с истинной страстью к предпринимательству в своей инвестиционной стратегии.В течение последнего десятилетия все руководители частных компаний задавали нам один и тот же вопрос:

«Кто инвесторы публичного рынка предпочитают прибыльность или рост?» Хотя ответ на этот вопрос не прост, последние тенденции в данных очевидны.

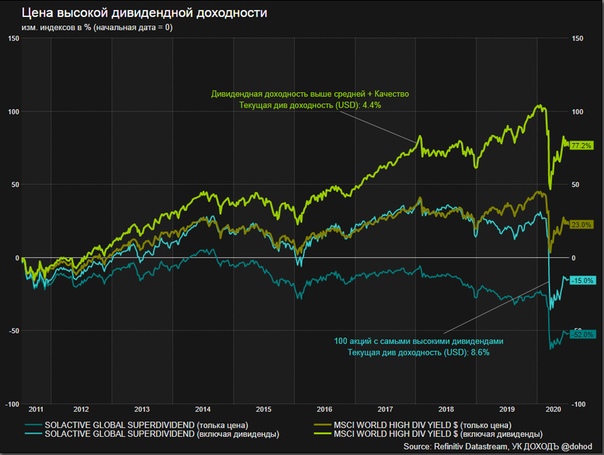

В 2021 году прибыльность, измеряемая маржой свободного денежного потока (FCF), а не рост выручки, имела более высокую корреляцию с положительной доходностью акций в секторе программного обеспечения.

Это нарушило четырехлетнюю тенденцию роста выручки, которая является более важным фактором роста акций компаний-разработчиков программного обеспечения.

В 2021 году прибыльность, а не рост выручки, имела более высокую корреляцию с положительной доходностью акций в секторе программного обеспечения. Кредиты изображений: Irving Investors

Это исправление большое. И изменение настроений инвесторов очевидно.

И изменение настроений инвесторов очевидно.

Помимо отклонения от четырехлетней тенденции, данные показывают, что корреляция прибыльности достигла семилетнего максимума в конце прошлого года, в то время как корреляция роста доходов была близка к семилетнему минимуму.В условиях продолжающейся распродажи корреляция роста выручки упала значительно ниже семилетнего исторического минимума, а корреляция прибыльности осталась на рекордно высоком уровне.

Корреляция роста выручки упала значительно ниже семилетнего исторического минимума, а корреляция прибыльности осталась на рекордно высоком уровне. Кредиты изображений: Irving Investors

Что происходит?

До сих пор в 2022 году S&P 500 и Dow Jones значительно опережали технологически насыщенный Nasdaq. Кроме того, ряд недавних громких/быстрорастущих/убыточных IPO снизил цену IPO (Hashicorp, Sweetgreen, Rivian Automotive, Rent the Runway и т. д.).

Индекс Bessemer Emerging Cloud (состоящий из известных SaaS-компаний) снизился более чем на 30% по сравнению с пиковым значением в ноябре 2021 года, в то время как некоторые компании с большим числом кратностей, такие как Cloudflare и HubSpot, снизились примерно на 50% по сравнению со своими пиковыми значениями. Широкие мультипликаторы оценки SaaS за тот же период скорректировались с пикового значения примерно 17,5x NTM EV/Rev в ноябре 2021 года до примерно 10,5x.