Великобритания: Создание Tax Digital — Создание отчета о возврате НДС для компаний, представивших отчетность как группа НДС в той же базе данных системы Dynamics AX 2012 R3

Hotfix and Security Content Publishing: 109678

Введение

13 июля 2017 г., финансовый секретарь Казначейства и генеральный директор Paymaster в Великобритания объявила, что создание tax Digital (MTD) для налога на добавленную стоимость (НДС) вступает в силу с 1 апреля 2019 года.

Динамика AX 2012 R3 поддерживает MTD для НДС Великобритании. Для поддержки МТД по НДС требования по Динамике AX 2012 R3 были выпущены: 4488588, 4515253, No 4505299, No 4527009, No 4523295.

Текущего

обновление предоставляет возможность сбора общего обобщенные возврата НДС на основе

налоговые операции, размещенные в нескольких юридических лицах в AX 2012 R3. Предполагается, что

что все налоговые операции по возврату НДС находятся в одной и той же системе с использованием

той же базы данных, и предполагается, что налоговые операции включают в себя все

информация, необходимая для возврата НДС ВС Соединенного Королевства и предварительного НДС

100 отчет правильно генерируется для возврата НДС в каждом юридическом лице

участие в суммированном возврате НДС.

Предполагается, что

что все налоговые операции по возврату НДС находятся в одной и той же системе с использованием

той же базы данных, и предполагается, что налоговые операции включают в себя все

информация, необходимая для возврата НДС ВС Соединенного Королевства и предварительного НДС

100 отчет правильно генерируется для возврата НДС в каждом юридическом лице

участие в суммированном возврате НДС.

Использовать правильно обновить следующие шаги должны быть сделаны в каждом юридическом лице участие в обобщеном возврате НДС:

-

Налоговые операции размещаются в каждом дочернее юридическое лицо в соответствии с правилами и принципами Королевство.

-

-

Отчет «НДС 100» правильно генерируется для предварительного просмотра в каждом дочернем юридическом лице.

Чтобы сообщить HMRC возврат НДС группы НДС, одно юридическое лицо должно быть взаимодействие с AIS MTD. Узнайте больше о том, как настроить взаимодействие с НДС MTD в КБ 4488588.

Это статья описывает, как дополнительно настроить и расширить использование MTD для НДС для сценария «группа НДС» с предположениями, замеченными выше.

Обзор

Для подготовки ваша динамика AX 2012 R3, чтобы сообщить о возврате НДС для группы НДС, убедитесь, что бизнес-процессы и настройка системы соответствуют следующим терминам:

-

Налоговая информация от всех дочерних компаний зарегистрирован в той же системе – AX 2012 R3.

Все налоговые операции правильно отражено в системе в соответствии с правилами и принципами Соединенного Королевства.

-

Сроки урегулирования для всех законных организации, вовлеченные в группу НДС, определяются одинаково и в полном объеме в соответствии с интервалами периода, определенными в онлайн-счете HMRC.

-

Расчет НДС (Уплата налога с продаж процедура) осуществляется в каждом дочернем юридическом лице.

-

Отчет «НДС 100» правильно генерируется для предварительного просмотра в каждом дочернем юридическом лице.

-

Одно юридическое лицо взаимодействие с HMRC в соответствии с документацией (КБ No 4488588) и пользователем может запросить НДС обязательства от этого юридического лица для группы НДС.

Это статья содержит информацию:

-

Как настроить дополнительную установку Веб-заявки формируются для сбора данных от нескольких юридических лиц для возврата НДС отчетности группы НДС.

-

Как использовать возврат НДС форма для сбора информации для отчетности по возврату НДС от несколько юридических лиц.

Как настроить дополнительную форму веб-приложений сбор данных от нескольких юридических лиц для возврата НДС отчетности по НДС Группы

Чтобы подготовить AX 2012 R3 для сбора данных от нескольких юридических лиц для отчетности по возврату НДС группы НДС:

-

Открытая Генеральная гексят

-

Выберите веб-приложение, которое вы собираетесь использовать для сотрудничества с HMRC для отчетности по НДС группы НДС и знака «НДС» группа» флажок:

3. Перейти к «НДС группы» быстрая вкладка

и определить компании и связанные с ними периоды урегулирования, налоговые

транзакции, в которых должны быть включены в возврат НДС группы НДС.

Перейти к «НДС группы» быстрая вкладка

и определить компании и связанные с ними периоды урегулирования, налоговые

транзакции, в которых должны быть включены в возврат НДС группы НДС.

Как использовать форму представления о возврате НДС для сбора информации для Отчетность по возврату НДС от нескольких юридических лиц

Кому взаимодействие с HMRC ндс возвращает форму представления используется. Лир больше, как использовать эту форму в КБ No 4488588. Работа с этой формы, как обычно для генерации и представления HMRC возврата НДС для группы НДС. При взыскании ндс (через возврат НДС кнопка обязательств

При НДС

обязательства извлекаются, и вы генерируете возврат НДС (через возврат НДС

кнопка на панели действий), система будет собирать налоговые операции для возврата НДС

от юридических лиц и периодов расчета НДС в соответствии с настройкой в Интернете

форма заявок для активного веб-приложения с пометкой«Группа НДС».

Информация hotfix

Как получить файлы microsoft Dynamics AX

Скачать обновление для Microsoft Dynamics AX 2012 R3

Предварительные условия

Вы должны иметь один из следующих продуктов, установленных для применения этого hotfix:

Требование перезагрузки

После применения hotfix необходимо перезапустить службу Application Object Server (AOS).

Поддерживается hotfix доступен от Microsoft. Если вы столкнулись с проблемой загрузки, установки этого hotfix, или есть другие вопросы технической поддержки, обратитесь к своему партнеру или, если зарегистрирован в плане поддержки непосредственно с Microsoft, вы можете связаться с технической поддержкой для Microsoft Dynamics и создать новый запрос на поддержку.

https://mbs.microsoft.com/support/newstart.aspx

Вы также можете связаться с технической поддержкой Microsoft Dynamics по телефону, используя эти ссылки для конкретных телефонных номеров стран. Для этого посетите один из следующих веб-сайтов Майкрософт:

Партнеров

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Клиентов

https://mbs.microsoft.com/customersource/support/information/SupportInformation/global_support_contacts_eng.

В особых случаях расходы, которые обычно понесены за вызовы поддержки, могут быть отменены, если специалист по технической поддержке Microsoft Dynamics и связанных с ними продуктов установит, что конкретное обновление решит вашу проблему. Обычные расходы на поддержку будут применяться к любым дополнительным вопросам поддержки и вопросам, которые не соответствуют конкретному обновлению.

НК РФ Статья 79. Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа / КонсультантПлюс

НК РФ Статья 79. Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

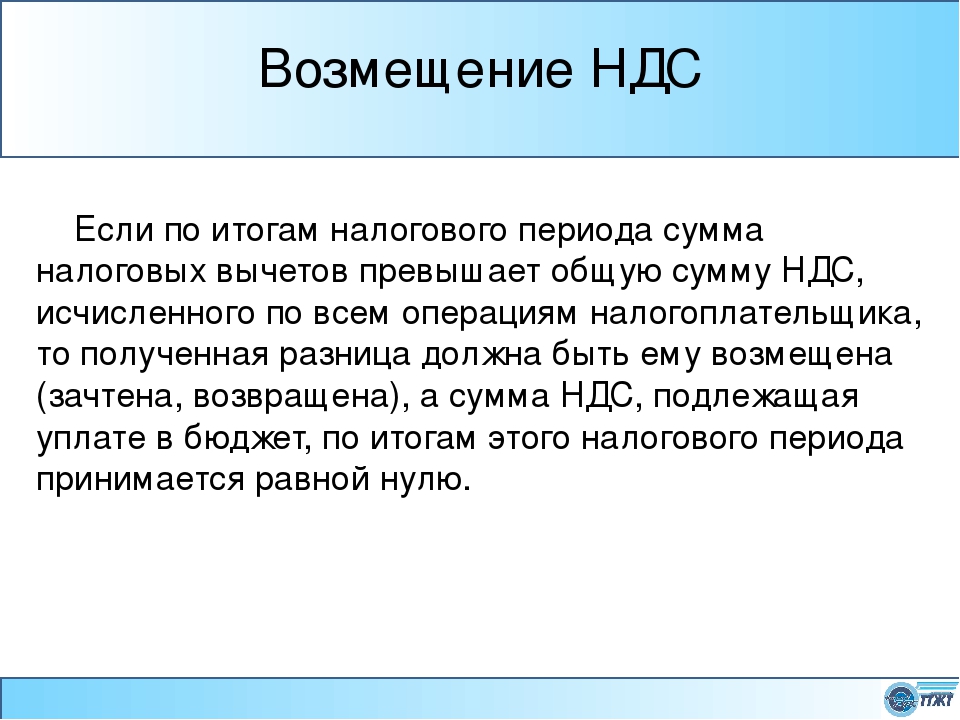

1. Сумма излишне взысканного налога подлежит возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

Возврат налогоплательщику суммы излишне взысканного налога при наличии у него недоимки по иным налогам или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета этой суммы в счет погашения указанной недоимки (задолженности) в соответствии со статьей 78 настоящего Кодекса.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

1.1. Сумма излишне взысканных страховых взносов подлежит возврату плательщику страховых взносов с учетом особенностей, предусмотренных настоящим пунктом.

Возврат плательщику страховых взносов суммы излишне взысканных страховых взносов при наличии у него задолженности по соответствующим пеням, штрафам производится только после зачета этой суммы в счет погашения указанной задолженности по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в соответствии со статьей 78 настоящего Кодекса.

Сумма излишне взысканных страховых взносов на обязательное пенсионное страхование не подлежит возврату, если, по информации территориального органа Пенсионного фонда Российской Федерации, указанная сумма в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования учтена в индивидуальной части тарифа страховых взносов на индивидуальном лицевом счете застрахованного лица, которому на момент представления заявления о возврате суммы излишне взысканных страховых взносов назначена страховая пенсия в соответствии с Федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях».

(в ред. Федерального закона от 01.10.2020 N 312-ФЗ)

(п. 1.1 введен Федеральным законом от 03.07.2016 N 243-ФЗ)

2. Решение о возврате суммы излишне взысканного налога принимается налоговым органом в течение 10 дней со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ)

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат суммы излишне взысканного налога, оформленное на основании решения налогового органа о возврате этой суммы налога, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата налогоплательщику в соответствии с бюджетным законодательством Российской Федерации.

3. Заявление о возврате суммы излишне взысканного налога может быть подано налогоплательщиком в налоговый орган в течение трех лет со дня, когда налогоплательщику стало известно о факте излишнего взыскания с него налога, если иное не предусмотрено по результатам взаимосогласительной процедуры в соответствии с международным договором Российской Федерации по вопросам налогообложения.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

В случае, если установлен факт излишнего взыскания налога, на основании указанного заявления налоговый орган принимает решение о возврате суммы излишне взысканного налога, а также начисленных в порядке, предусмотренном пунктом 5 настоящей статьи, процентов на эту сумму.

(п. 3 в ред. Федерального закона от 14.11.2017 N 322-ФЗ)

4. Налоговый орган, установив факт излишнего взыскания налога, обязан сообщить об этом налогоплательщику в течение 10 дней со дня установления этого факта.

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

5. Сумма излишне взысканного налога подлежит возврату с начисленными на нее процентами в течение одного месяца со дня получения письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика) налогоплательщика о возврате суммы излишне взысканного налога.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ)

Проценты на сумму излишне взысканного налога начисляются со дня, следующего за днем взыскания, по день фактического возврата.

Процентная ставка принимается равной действовавшей в эти дни ставке рефинансирования Центрального банка Российской Федерации.

Возврат суммы излишне взысканного налога осуществляется на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы излишне уплаченного налога.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

6. Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне взысканного налога и начисленных на эту сумму процентов, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне взысканного налога и начисленных на эту сумму процентов, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

7. В случае, если предусмотренные пунктом 5 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне взысканного налога, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата.

8. Возврат суммы излишне взысканного налога и уплата начисленных процентов производятся в валюте Российской Федерации.

9. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне взысканных авансовых платежей, сборов, страховых взносов, пеней, штрафа и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

(в ред. Федеральных законов от 16.11.2011 N 321-ФЗ, от 03.07.2016 N 243-ФЗ)

Положения, установленные настоящей статьей, применяются в отношении возврата или зачета излишне взысканных сумм государственной пошлины с учетом особенностей, установленных главой 25.3 настоящего Кодекса.

Суммы налога на прибыль организаций по консолидированной группе налогоплательщиков, излишне взысканные с участников этой группы, подлежат зачету (возврату) ответственному участнику консолидированной группы налогоплательщиков.

(абзац введен Федеральным законом от 16.11.2011 N 321-ФЗ)

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм процентов, уплаченных в соответствии с пунктом 17 статьи 176.1 настоящего Кодекса.

(абзац введен Федеральным законом от 30.11.2016 N 401-ФЗ)

Возмещение расходов иностранной организации ндс

]]>Подборка наиболее важных документов по запросу Возмещение расходов иностранной организации ндс (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Возмещение расходов иностранной организации ндс Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 153 «Налоговая база» главы 21 «Налог на добавленную стоимость» НК РФ

(Юридическая компания «TAXOLOGY»)Налогоплательщик заключил с иностранной компанией агентский договор, согласно которому обязался от своего имени, но за счет принципала проводить информационные и маркетинговые мероприятия с привлечением медицинских специалистов, изготавливать и распространять рекламные материалы о товарах принципала, проводить научные исследования и клинические испытания производимых принципалом препаратов, а принципал обязуется компенсировать понесенные агентом расходы, а также выплачивать вознаграждение.

Налоговый орган пришел к выводу, что в силу положений ст. ст. 146, 154, 156, 270 НК РФ суммы, полученные налогоплательщиком от иностранной компании по агентскому договору в виде возмещения расходов по оплате труда сотрудников (работающих как на основании трудовых договоров, так и на основании гражданско-правовых договоров), должны учитываться при определении налоговой базы по НДС. Несмотря на то что заработная плата сотрудников налогоплательщика, а также вознаграждение в адрес физических лиц, работающих по гражданско-правовым договорам, полностью компенсировались принципалом, в налоговую базу по НДС налогоплательщик включал только агентское вознаграждение. Суд указал, что расходы агента, связанные с осуществлением его деятельности (прежде всего именно заработная плата сотрудников, соответствующие страховые взносы), являются собственными затратами налогоплательщика. Учитывая, что трудовые договоры с работниками не содержали информации о работе конкретного сотрудника строго во исполнение агентского договора, часть трудовых договоров была заключена на неопределенный срок, сотрудники, чья зарплата полностью компенсировалась принципалом, осуществляли те же функции, что и сотрудники, зарплата которых принципалом не компенсировалась, суд пришел к выводу, что трудовая деятельность работников налогоплательщика не была ограничена выполнением агентского договора, а обязанность по оплате труда работников возложена на налогоплательщика независимо от того, будет ли сумма заработной платы впоследствии компенсироваться принципалом по агентскому договору.

Налоговый орган пришел к выводу, что в силу положений ст. ст. 146, 154, 156, 270 НК РФ суммы, полученные налогоплательщиком от иностранной компании по агентскому договору в виде возмещения расходов по оплате труда сотрудников (работающих как на основании трудовых договоров, так и на основании гражданско-правовых договоров), должны учитываться при определении налоговой базы по НДС. Несмотря на то что заработная плата сотрудников налогоплательщика, а также вознаграждение в адрес физических лиц, работающих по гражданско-правовым договорам, полностью компенсировались принципалом, в налоговую базу по НДС налогоплательщик включал только агентское вознаграждение. Суд указал, что расходы агента, связанные с осуществлением его деятельности (прежде всего именно заработная плата сотрудников, соответствующие страховые взносы), являются собственными затратами налогоплательщика. Учитывая, что трудовые договоры с работниками не содержали информации о работе конкретного сотрудника строго во исполнение агентского договора, часть трудовых договоров была заключена на неопределенный срок, сотрудники, чья зарплата полностью компенсировалась принципалом, осуществляли те же функции, что и сотрудники, зарплата которых принципалом не компенсировалась, суд пришел к выводу, что трудовая деятельность работников налогоплательщика не была ограничена выполнением агентского договора, а обязанность по оплате труда работников возложена на налогоплательщика независимо от того, будет ли сумма заработной платы впоследствии компенсироваться принципалом по агентскому договору. Компенсируемые принципалом выплаты сотрудникам, привлекаемым по гражданско-правовым договорам, также признаны судом собственными расходами налогоплательщика, поскольку во внутренних документах сам налогоплательщик рассматривал их как заработную плату, из текстов договоров не следует, что они были заключены во исполнение агентского договора, из текстов договоров невозможно установить, что проведение предусмотренных ими лекций связано с продвижением тех или иных медицинских препаратов, производимых принципалом. Суд признал правомерным включение в налоговую базу по НДС сумм, выплаченных принципалом в качестве возмещения расходов по оплате труда сотрудников налогоплательщика и лиц, привлекаемых им по гражданско-правовым договорам.Статьи, комментарии, ответы на вопросы: Возмещение расходов иностранной организации ндс Открыть документ в вашей системе КонсультантПлюс:

Компенсируемые принципалом выплаты сотрудникам, привлекаемым по гражданско-правовым договорам, также признаны судом собственными расходами налогоплательщика, поскольку во внутренних документах сам налогоплательщик рассматривал их как заработную плату, из текстов договоров не следует, что они были заключены во исполнение агентского договора, из текстов договоров невозможно установить, что проведение предусмотренных ими лекций связано с продвижением тех или иных медицинских препаратов, производимых принципалом. Суд признал правомерным включение в налоговую базу по НДС сумм, выплаченных принципалом в качестве возмещения расходов по оплате труда сотрудников налогоплательщика и лиц, привлекаемых им по гражданско-правовым договорам.Статьи, комментарии, ответы на вопросы: Возмещение расходов иностранной организации ндс Открыть документ в вашей системе КонсультантПлюс:Вопрос: Организация оказывает услуги по организации участия в выставке на территории РФ иностранной организации.

Также договором предусмотрено возмещение расходов согласно понесенным тратам, таким как аренда павильона, мебели, услуги крана. По какой ставке НДС будет облагаться плата, полученная в счет возмещения расходов?

Также договором предусмотрено возмещение расходов согласно понесенным тратам, таким как аренда павильона, мебели, услуги крана. По какой ставке НДС будет облагаться плата, полученная в счет возмещения расходов?(Консультация эксперта, 2021)Вопрос: Организация на ОСН оказывает услуги по организации участия в выставке на территории РФ иностранной организации, не зарегистрированной в РФ. Помимо оказания услуг по организации участия в выставке договором предусмотрено возмещение расходов согласно понесенным тратам, таким как аренда павильона, мебели, а также услуги крана. По какой ставке НДС будет облагаться плата, полученная в счет возмещения расходов?Нормативные акты: Возмещение расходов иностранной организации ндс

Как вернуть НДС по такс-фри

Елена Бурковская

дважды вернула один налог по такс-фри

Дарья Дундукова

изучила матчасть

Я много путешествую и стараюсь всегда возвращать деньги за покупки в других странах по системе такс-фри, даже если речь идет о небольшой сумме.

Чаще всего все проходит хорошо, но иногда случаются неприятные ситуации. Например, в 2019 году мне сначала вернули 16 000 Р — налог по такс-фри за покупку в Риме — а потом задним числом списали, хотя документы я оформила правильно и в срок. Ошибка произошла по вине «Глобал-блю» — международного оператора по возврату налогов по такс-фри. Я связалась с компанией, и деньги вернулись через три дня.

В статье вместе с юристом расскажем, как и с каких покупок за границей можно вернуть НДС по такс-фри и что делать, если что-то пошло не так.

Что такое такс-фри

Tax free, в переводе с английского «без сборов» — это система возврата налога на добавленную стоимость за покупки. Мы рассказывали, что такое НДС и как он работает, в отдельной статье Т—Ж. Если кратко, то это косвенный налог, который компании и ИП на общем режиме налогообложения включают в цену товаров, работ или услуг. А косвенный он, так как фактически деньги на его уплату продавцам дают покупатели.

Благодаря такс-фри человек, который покупает определенные товары за границей, может не платить налог в бюджет этой страны. Вернее так: в магазине он налог платит, а покидая страну, возвращает его обратно. Из 130 стран, которые взимают НДС, около 50 позволяют путешественникам возвращать налог по такс-фри.

Вернее так: в магазине он налог платит, а покидая страну, возвращает его обратно. Из 130 стран, которые взимают НДС, около 50 позволяют путешественникам возвращать налог по такс-фри.

УЧЕБНИК

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Начать учитьсяУсловия возврата НДС по такс-фри

Возврат НДС по системе такс-фри — это право иностранца, а не обязанность. Если вы не хотите возвращать налог — никто вас за это не накажет. А если все-таки решите сэкономить, то стоит помнить, что в разных странах условия возврата могут различаться — рекомендуем каждый раз уточнять их перед поездкой.

Где работает такс-фри. Вернуть налог по такс-фри можно почти в 50 странах. В основном это страны Европы, например Австрия, Бельгия, Беларусь, Великобритания, Германия, Италия, Чехия, Швейцария и другие. Кроме того, такс-фри работает в Казахстане, Австралии, Аргентине, Мексике, Корее, Сингапуре, ОАЭ, Уругвае, ЮАР и Японии. А вот в США и Канаде оформить такс-фри не получится.

А вот в США и Канаде оформить такс-фри не получится.

- Австралия.

- Австрия.

- Аргентина.

- Багамы.

- Бахрейн.

- Беларусь.

- Бельгия.

- Великобритания.

- Венгрия.

- Германия.

- Греция.

- Дания.

- Израиль.

- Ирландия.

- Исландия.

- Испания.

- Италия.

- Казахстан.

- Кипр.

- Корея.

- Латвия.

- Ливан.

- Литва.

- Лихтенштейн.

- Люксембург.

- Мальта.

- Марокко.

- Мексика.

- Нидерланды.

- Норвегия.

- ОАЭ.

- Польша.

- Португалия.

- Россия.

- Сербия.

- Сингапур.

- Словакия.

- Словения.

- Турция.

- Уругвай.

- Финляндия.

- Франция.

- Хорватия.

- Чехия.

- Швейцария.

- Швеция.

- Эстония.

- ЮАР.

- Япония.

За что можно вернуть НДС по такс-фри. Вернуть налог можно за самые разные покупки в магазинах, например одежду, обувь, вино. Но не получится оформить возврат по такс-фри за услуги, товары, заказанные по интернету, табак, автомобили, оружие. У каждой страны могут быть свои разрешенные категории товаров и ограничения, подробнее о них расскажем в таблице ниже.

Все приобретенные товары необходимо вывезти в личном багаже туриста нераспакованными, а на чеках обязательно должны стоять таможенные штампы.

Кто может вернуть налог. Получить возврат могут все иностранцы, например туристы или люди, которые приехали в страну по делам или навестить родственников. И наоборот, не удастся вернуть НДС, если покупка совершается в стране налогового резидентства покупателя — там, где он живет и платит налоги. Это общее правило для стран Евросоюза, но в России статус налогового резидента неважен: достаточно просто быть иностранным гражданином.

Например, если вы гражданин России и прилетели в Милан на шопинг как турист, вернуть налог удастся. А вот если вы гражданин Италии или другой страны ЕС либо живете там по виду на жительство, статусу беженца, рабочей или учебной визе, НДС вам не вернут. Граждане ЕС могут получать возврат НДС за покупки, сделанные в странах, не входящих в ЕС, например в Норвегии и Швейцарии.

А вот если вы гражданин Италии или другой страны ЕС либо живете там по виду на жительство, статусу беженца, рабочей или учебной визе, НДС вам не вернут. Граждане ЕС могут получать возврат НДС за покупки, сделанные в странах, не входящих в ЕС, например в Норвегии и Швейцарии.

Как правило, возвращать налог по такс-фри могут все, у кого уже есть загранпаспорт или иной документ, удостоверяющий личность. Если путешественнику при этом меньше 14 лет, возврат налога рекомендуют оформлять его родителям. Такая рекомендация есть для шопинга в Литве. Но в некоторых странах, например в Германии, вернуть НДС может только совершеннолетний.

Вернуть налог могут и юридические лица — это называется бизнес-такс-фри. Во время зарубежных деловых поездок возврат можно получить за гостиницу, прокат авто, аренду офиса и другие услуги.

Минимальная сумма покупки, с которой можно вернуть НДС, установлена практически в каждой стране. Но есть исключения: например, Испания отменила установленный ранее минимальный порог в 90,16 €, и теперь путешественники могут получить НДС независимо от стоимости покупки. Перед покупкой всегда уточняйте, какие правила действуют в той или иной стране.

Перед покупкой всегда уточняйте, какие правила действуют в той или иной стране.

В некоторых странах для небольших покупок, не дотягивающих до минимальной суммы, разрешается суммировать чеки. Например, в Италии минимальная стоимость покупок может складываться из нескольких чеков, если покупки были сделаны в один и тот же день и в одном и том же магазине.

Максимальная сумма, с которой вернут налог, не установлена, но нужно учитывать два нюанса.

Во-первых, ограничения по сумме могут быть у конкретных операторов такс-фри. Например, в некоторых офисах «Глобал-блю» в Праге можно вернуть только до 12 500 CZK наличными и до 40 000 CZK на карту — если за вашу покупку вы заплатили больше НДС, вернуть его вам не смогут.

Во-вторых, по прилете в Россию за все товары, которые стоят больше 10 000 €, придется заплатить 30% от суммы, превышающей этот лимит. А еще покупки сверх лимита нужно обязательно декларировать: придется пройти через «красный коридор».

Способ возврата. Деньги возвращают через посредников — операторов по возврату налогов по такс-фри. В каждой стране таких операторов может быть несколько.

Налог можно вернуть наличными либо на карту. Некоторые операторы умеют возвращать НДС на электронные кошельки. Способ возврата никак не связан со способом оплаты покупок — можно заплатить за покупки наличными, а получить деньги по такс-фри на карту и наоборот. Но в любом случае за возврат придется заплатить комиссию.

Самый простой способ возврата — наличными. С положенной суммы вычтут комиссию и сразу выдадут на руки. Но есть и соблазн: можно потратить все до копейки в ближайшем магазине дьюти-фри.

Еще вернуть деньги можно на карту, но это не всегда выгодно: кроме комиссии легко потерять 3—5% от суммы из-за двойной конвертации валют — когда деньги сначала конвертируют в доллары или евро, а потом в валюту покупателя. Например, если такс-фри возвращается с покупки в ЮАР в южноафриканских рэндах на рублевую карту. Чтобы избежать этого, можно использовать для возврата налога счет в валюте возврата. В какой валюте придет возврат, нужно уточнять у конкретного оператора.

Чтобы избежать этого, можно использовать для возврата налога счет в валюте возврата. В какой валюте придет возврат, нужно уточнять у конкретного оператора.

Сроки. При возврате НДС по такс-фри нужно учитывать допустимый срок вывоза купленных товаров из страны и время, в течение которого можно обратиться за деньгами. В разных странах эти сроки различаются — уточняйте их перед поездкой, особенно если путешествие планируется на несколько месяцев.

Скажем, иностранцы, которые хотят вернуть налог с покупок в России, должны вывезти товары из страны в течение трех месяцев, а обратиться за возвратом могут в течение года со дня покупки.

п. 9 ст. 169.1 НК РФ

Таможенный штамп на такс-фри-форме при покупках в Польше тоже нужно поставить в течение трех месяцев, но месяц покупки в расчет не идет. То есть если шопинг был в январе, то отсчет трехмесячного срока начинается с февраля. А обратиться за возвратом можно в течение восьми месяцев, не считая месяц покупки.

Если не уложиться в сроки, никаких штрафов не будет, но и получить возврат НДС уже не выйдет.

Документов для возврата НДС по такс-фри нужно немного: специальная заявка — такс-фри-форма — и чек о покупке.

Форму такс-фри выдаст продавец в магазине или представитель оператора такс-фри, если возврат оформляется в его офисе. Заполненный экземпляр формы подписывается покупателем и продавцом или оператором, а затем с него снимается копия — ее оставляет себе продавец.

Оригинал такс-фри-формы вместе с чеком, как правило, кладется в специальный конверт. При выезде из страны на чек ставится таможенная печать, конверт запаковывается и отправляется оператору такс-фри.

Рекомендуем, когда получите от продавца конверт, убедиться, что чек и заявка внутри и что продавец подписал заявку: без чека и подписанной заявки налог не вернуть.

Магазины, которые работают по системе такс-фри, размещают в витрине или на кассе специальную эмблему.

Обычно вернуть налог по такс-фри можно за покупки в крупных магазинах и универмагах, популярных у туристов. А небольшие продуктовые лавки или хозяйственные магазины, как правило, с такс-фри не работают. Например, в Берлине возврат по такс-фри можно оформить за покупки в универмаге «Ка-Де-Ве», в Париже — в галерее «Лафайет», в Лондоне — в универмаге «Хэрродс».

Полный перечень магазинов, которые наверняка работают по системе такс-фри, можно найти на сайтах операторов по возврату НДС.

Например, на сайте одного из операторов по возврату такс-фри «Глобал-блю» есть список брендов, в чьих магазинах наверняка получится оформить возврат. Источник: globalblue.ru

Источник: globalblue.ruСколько денег можно вернуть

Размер возврата по такс-фри в разных странах различается: он зависит от ставки НДС и размера комиссии, которую оставляет себе оператор такс-фри. Например, в Португалии ставка НДС на товары общего пользования — 23%, минимальная стоимость покупки в этой категории — не менее 61,5 €. Вернуть с такого чека получится около 5 € с учетом комиссии оператора.

Ставки НДС в одной стране также могут различаться, быть больше или меньше в зависимости от типов товаров. В той же Португалии ставка на продовольственные товары, книги, лекарственные препараты и газеты — всего 6%.

Комиссия оператора по возврату такс-фри зависит от суммы возврата. Как правило, она взимается только за возврат наличными или на карты определенных платежных систем. Подробнее об этом расскажем дальше.

Узнать, сколько денег вам вернут с покупок в Европе, можно с помощью нашего калькулятора.

Подробные условия возврата НДС по такс-фри в некоторых странах

| Страна | Стандартная ставка НДС | Минимальная стоимость покупки | Сниженные ставки НДС | За что нельзя вернуть налог |

|---|---|---|---|---|

| Великобритания | 20% | 30 £ | 5% — за автокресла для детей | Товары, заказанные в интернет-магазине; детская одежда; автомобили и запчасти; книги; продукты питания; любые услуги |

| Франция | 20% | 175,01 € | 10% — фармакологические товары; 5,5% — продукты питания и книги | Табак; фармацевтические товары; автомобили и запчасти для них; оружие; предметы искусства, созданные 50 лет назад и ранее; почтовые марки |

| Италия | 22% | 154,95 € | 10% — продукты питания; 5% — травы; 4% — молоко, овощи, фрукты, хлеб и очки по рецепту | Бензин; автомобили |

| Испания | 21% | Нет | 10% — продукты и оптические товары; 4% — лекарства, книги, журналы | Нет ограничений |

| Германия | 19% | 50,01 € | 7% — продукты, книги и карты, предметы старины и артефакты, медоборудование | Автомобили и сопутствующие товары, например запчасти, топливо, навигационные системы, автомобильные радиоприемники; телефоны с установленной симкартой, предусматривающей заключение контракта |

| Чехия | 21% | 2,001 CZK | 15% — книги, очки и фармацевтические товары; 10% — детское питание, некоторые книги и медикаменты | Продукты питания и алкоголь; топливо; оружие; средства передвижения |

| Австрия | 20% | 75,01 € | 10% — продукты и книги | Запчасти |

| Финляндия | 24% | 40 € | 14% — продукты и медицинские изделия; 10% — книги | Любые услуги |

Великобритания

Стандартная ставка НДС

20%

Минимальная стоимость покупки

30 £

Сниженные ставки НДС

5% — за автокресла для детей

За что нельзя вернуть налог

Товары, заказанные в интернет-магазине;

детская одежда;

автомобили и запчасти;

книги;

продукты питания;

любые услуги

Стандартная ставка НДС

20%

Минимальная стоимость покупки

175,01 €

Сниженные ставки НДС

10% — фармакологические товары;

5,5% — продукты питания и книги

За что нельзя вернуть налог

Табак;

фармацевтические товары;

автомобили и запчасти для них;

оружие;

предметы искусства, созданные 50 лет назад и ранее;

почтовые марки

Стандартная ставка НДС

22%

Минимальная стоимость покупки

154,95 €

Сниженные ставки НДС

10% — продукты питания;

5% — травы;

4% — молоко, овощи, фрукты, хлеб и очки по рецепту

За что нельзя вернуть налог

Бензин;

автомобили

Стандартная ставка НДС

21%

Минимальная стоимость покупки

Нет

Сниженные ставки НДС

10% — продукты и оптические товары;

4% — лекарства, книги, журналы

За что нельзя вернуть налог

Нет ограничений

Стандартная ставка НДС

19%

Минимальная стоимость покупки

50,01 €

Сниженные ставки НДС

7% — продукты, книги и карты, предметы старины и артефакты, медоборудование

За что нельзя вернуть налог

Автомобили и сопутствующие товары, например запчасти, топливо, навигационные системы, автомобильные радиоприемники;

телефоны с установленной симкартой, предусматривающей заключение контракта

Стандартная ставка НДС

21%

Минимальная стоимость покупки

2,001 CZK

Сниженные ставки НДС

15% — книги, очки и фармацевтические товары;

10% — детское питание, некоторые книги и медикаменты

За что нельзя вернуть налог

Продукты питания и алкоголь;

топливо;

оружие;

средства передвижения

Стандартная ставка НДС

20%

Минимальная стоимость покупки

75,01 €

Сниженные ставки НДС

10% — продукты и книги

За что нельзя вернуть налог

Запчасти

Стандартная ставка НДС

24%

Минимальная стоимость покупки

40 €

Сниженные ставки НДС

14% — продукты и медицинские изделия;

10% — книги

За что нельзя вернуть налог

Любые услуги

С 2018 года в Италии нерезиденты ЕС могут вернуть налог при покупке на сумму от 154,95 € (14 215 Р). Это общее правило для всех итальянских магазинов, работающих по системе такс-фри

Это общее правило для всех итальянских магазинов, работающих по системе такс-фриКакие организации занимаются возвратом НДС по такс-фри

Крупнейшие компании, предоставляющие услуги по возврату НДС, — это «Глобал-блю», «Плэнэт» и «Иннова». Расскажем подробнее об условиях их работы.

«Глобал-блю» работает в большинстве стран, в которых можно вернуть НДС. Доступные способы возврата — наличными и на карту. Иногда, например во Франции, налог можно вернуть сразу в магазине, воспользовавшись услугой Cash in Store — «возврат наличных сразу после покупки». При этом не стоит расслабляться, получив деньги в магазине: позже все равно нужно будет предоставить оператору чек с таможенным штампом.

«Глобал-блю» умеет возвращать деньги на кредитные и дебетовые карты платежных систем «Виза», «Мастеркард» и некоторых других, например «Маэстро», UnionPay, Diners, Amex, JCB. Кроме того, «Глобал-блю» может перечислить возмещение на ваш счет в Alipay.

За наличный возврат у оператора установлены комиссии, но их размер зависит от страны: единых тарифов нет. Например, в Италии комиссия такая:

Например, в Италии комиссия такая:

- вернули до 25 € — комиссия 3 €;

- от 25,01 до 80 € — 4 €;

- от 80,01 до 150 € — 5 € и так далее.

А вот какая комиссия в Испании:

- вернули до 10 € — комиссия составляет 25% от суммы возмещения;

- от 10,01 до 17 € — 2,5 €;

- от 17,01 до 76 € — 3 € и так далее.

Оформить мгновенный возврат наличными можно в одном из офисов оператора, в аэропорту или по возвращении в Россию.

Иностранцам, оформляющим возврат НДС у «Глобал-блю» до выезда из страны, нужно знать следующее: если оператор не получит все документы в течение 21 дня с момента покупки, он заберет обратно все деньги, которые успел перечислить. А еще спишет комиссию — 5% полной суммы НДС или 15% суммы возврата. В такую ситуацию как раз и попала Елена — расскажем об этом дальше в статье.

п. 5 условий покупок такс-фри от «Глобал-блю»

5 условий покупок такс-фри от «Глобал-блю»

«Плэнет» предлагает три варианта возврата налога:

- стандартный — деньги придут в течение 30 дней после получения формы такс-фри;

- быстрый — сумма НДС перечисляется в течение 72 часов после заполнения формы такс-фри;

- мгновенный — покупатель получает возврат еще до получения печати на такс-фри-форму. Например, если оформляет его сразу в магазине.

Оператор взимает комиссию за возврат денег на банковские карты: в системе «Американ-экспресс» — 1 £, для «Виза» — 0,87 €. Комиссию также придется заплатить за наличный возврат, но ее размеры на сайте оператора не уточняются.

У разных платежных систем есть свои комиссии за транзакции, «Плэнет» это учитывает и сразу удерживает размер комиссии с получателя такс-фри. Источник: planetpayment.com Если возвращать НДС наличными, комиссии, вероятнее всего, тоже не избежать. Источник: planetpayment.com

Источник: planetpayment.com Если возвращать НДС наличными, комиссии, вероятнее всего, тоже не избежать. Источник: planetpayment.com«Иннова» работает только в 15 странах, среди них страны Европы, например Австрия, Германия, Бельгия, Испания, Франция и другие, а также Корея и Сингапур.

Получить возврат по такс-фри, оформленный этим оператором, можно на карту в течение 21 дня после того, как «Иннова» получит такс-фри-форму. Или наличными в одном из городских пунктов — это называется предварительный возврат, или City Cash, когда покупатель получает деньги еще до того, как получит таможенные отметки в форме.

Размер комиссий и какие-то другие подробности оформления возврата по такс-фри этот оператор на сайте не уточняет. Предполагаю, что они зависят от платежных систем, банков, с которыми работает «Иннова», и правил конкретных стран. Например, белорусский «Технобанк» за выплату наличных по чекам этого оператора взимает комиссию 4% от суммы выплаты: минимум — 1,5 € и максимум — 10 €.

Процедура возврата

В Т—Ж уже есть статья с пошаговой инструкцией о том, как возвращать НДС за покупки в Европе. Здесь расскажем кратко, что нужно делать, чтобы вернуть налог.

Если хотите вернуть налог по такс-фри, для начала проверьте:

- Работает ли в стране, в которой вы будете гостить, эта система.

- Какие условия возврата там действуют.

- За покупки в каких магазинах возвращают налог.

- Через каких операторов можно оформить возврат.

- Где находятся пункты возврата: офис может располагаться в городе, в том числе в торговом центре, в аэропорту или в других местах пересечения границы.

Собираясь в магазин, не забудьте паспорт: он понадобится для оформления документов на возврат.

Когда будете оплачивать покупки, сообщите продавцу, что хотите вернуть налог по такс-фри. Даже если вы плохо говорите по-английски, фразы I want to get tax-free будет достаточно — вас поймут.

Даже если вы плохо говорите по-английски, фразы I want to get tax-free будет достаточно — вас поймут.

Если сумма и содержание вашей покупки подходят под условия страны, продавец попросит у вас паспорт для оформления, предложит заполнить такс-фри-форму и особым образом упакует товар. Или направит в ближайшую точку компании, которая занимается возвратом, выдав вам такс-фри-форму и чек.

В некоторых странах чеки могут суммироваться, если покупки сделаны в один и тот же день в одном и том же магазине. Уточняйте это заранее в магазине или у оператора по возврату налога по системе такс-фри перед поездкой.

Покидая страну, не сдавайте покупки в багаж, пока не пройдете таможенный контроль: будьте готовы показать их сотруднику таможни для проверки в неиспользованном виде с кассовыми чеками.

В некоторых странах, например в Финляндии, покупки упакуют так, что доставать и использовать их до выезда из страны будет нельзя. В других странах, скажем, в Чехии, упаковка будет не такая серьезная, но все равно не рекомендуем снимать с товаров бирки и этикетки до тех пор, пока не пройдете таможенный контроль перед выездом.

Во время проверки предъявите сотруднику таможни заполненную такс-фри-форму, паспорт, чеки и покупки. Если все в порядке, вам поставят печать в такс-фри-форму.

Как заполнять такс-фри-форму — инструкция от «Глобал-блю»PDF, 480 КБ

После этого нужно пройти в офис оператора для возврата денег. Как правило, офисы таких компаний расположены рядом с таможней. В некоторых случаях они могут находиться в пунктах обмена валюты.

Предъявите оператору чеки и заполненную такс-фри-форму со штампом таможни. Он проверит документы и оформит возврат НДС выбранным вами способом: наличными, на банковскую карту или электронный кошелек.

Если возврат налога вы получаете наличными, оператор сразу отдаст вам положенную сумму. Если же вы оформили возврат в безналичном порядке, деньги придут в течение трех дней. У некоторых операторов, например у «Глобал-блю», отслеживать статус возврата можно прямо на сайте.

Учтите, что на всю процедуру вам может потребоваться дополнительное время, поэтому рекомендуем приехать в аэропорт пораньше на полтора-два часа.

Иногда офисы находятся не только в аэропорту, но и в городе. В таком случае действуют те же самые правила, но возврат денег оформляется на месте. Туристу останется поставить штамп на таможне и передать бланк в окошко оператора такс-фри — обычно они всегда есть в аэропорту.

Если вы покидаете страну не по воздуху, а по суше или морю либо не успеваете оформить возврат по такс-фри в аэропорту, достаточно поставить печать на таможне, после чего отправить необходимые документы оператору почтой. Тут вам пригодится конверт, полученный в магазине вместе с чеком и покупками. Срок возврата НДС по проштампованному чеку — от 3 месяцев — зависит от страны, в которой совершались покупки.

Если вы совершали покупки в одной стране ЕС, покидаете ее через другую страну ЕС и сдаете все купленное в багаж, то получить экспортный таможенный штамп необходимо в аэропорту, где вы регистрируетесь на рейс. Если покупки в ручной клади — то в последней стране вашего пребывания на территории ЕС.

Ошибки при возврате налога по такс-фри

Несмотря на то что возврат НДС по системе такс-фри — это несложная процедура, есть риск столкнуться с некоторыми проблемами. Расскажем о самых популярных из них, а также о том, как их исправить и все-таки получить свои деньги.

Ошибки в форме, если вы или продавец неправильно ее заполнили. Чтобы их избежать, рекомендуем вносить данные в форму накануне обратного вылета, а не делать этого в аэропорту в самый последний момент.

Если ошиблись — вернуть деньги не получится, поэтому внимательно проверяйте информацию в форме такс-фри.

В форме нет таможенного штампа. Бывает, что офис возврата НДС по такс-фри находится в зоне вылета, то есть уже после пунктов контроля и досмотра пассажиров. Например, такая ситуация в парижском аэропорту Шарль-де-Голль. В этом случае все равно нужно поставить таможенную печать до того, как вы пройдете паспортный контроль.

Если вы прошли границу и не поставили таможенный штамп, сделать это можно в течение трех месяцев. В таком случае нужно вернуться в страну вместе с товарами, упакованными и с бирками, еще раз пройти через таможню и все-таки получить штамп перед тем, как снова их вывезти.

В таком случае нужно вернуться в страну вместе с товарами, упакованными и с бирками, еще раз пройти через таможню и все-таки получить штамп перед тем, как снова их вывезти.

Не совпадают даты на кассовом чеке и в форме такс-фри. Например, вы не успели поставить таможенный штамп и вернулись в страну спустя месяц или пошли оформлять возврат по такс-фри в офис оператора на следующий день после покупки. В этом случае даты могут не совпадать — это нормально, ошибкой не считается и причиной отказа в возврате налога не станет.

Вы сдали покупку в багаж и не смогли предъявить офицеру таможни. Например, в Италии можно оформить возврат НДС за вино, но жидкости более 100 мл нельзя провозить в ручной клади и придется сдавать в багаж. В таком случае имеет смысл сначала оформить возврат налога, показать покупки, а затем уже сдавать багаж и идти на посадку. Если этого не сделать, придется просить сотрудников авиакомпании вернуть ваш багаж, но часто это невозможно, например если его уже загрузили в самолет.

Иногда бывает, что зарегистрировать багаж нужно до того, как появляется возможность получить таможенный штамп. В этом случае надо попросить сотрудников стойки регистрации промаркировать ваш багаж и вернуть вам багажные бирки. После того как сотрудники таможни проверят ваши покупки и такс-фри-формы, они организуют сами доставку вашего багажа в самолет.

Если по правилам аэропорта нет возможности поставить таможенный штамп перед сдачей багажа, то сотрудники таможни сами проверят ваши покупки — нужно только получить багажные бирки на стойке регистрации. Источник: planetpayment.comТовар был использован, даже частично. Для всех стран существует единое правило: для возврата НДС по такс-фри необходимо предъявить покупки в неиспользованном виде с бирками, кассовыми чеками и в упаковке. Не снимайте бирки, пока не пройдете проверку и не получите таможенный штамп.

Если вы забыли об этом правиле, то можно попробовать все равно вернуть НДС, но результат будет зависеть от доброты сотрудника таможни.

Вы налоговый резидент страны, в которой совершались покупки. Для большинства стран в этом случае права на возврат НДС по такс-фри у вас не будет, и с этим ничего не сделаешь. Но в России, например, правила иные и налоговое резидентство значения не имеет: важно быть иностранным гражданином и вывезти товары в течение трех месяцев с момента их покупки.

НДС вернули, а потом списали: что делать

Теперь расскажу о ситуации, с которой я столкнулась в 2019 году: налог по такс-фри за покупку в Риме мне сначала вернули, а потом задним числом списали, хотя документы я оформила правильно и в срок.

113 405 Рстоила шуба от Max Mara за вычетом налога

Я возвращала налог с покупки шубы Teddy Bear из коллекции Max Mara: купила ее в Риме за 1750 €, по курсу 1 € = 74 Р это 129 500 Р.

Шуба Max Mara Teddy Bear в России в магазине Bosco стоит 219 650 Р. Источник: bosco.ru Такая же шуба на итальянском сайте Max Mara стоит 1750 € (159 741 Р). Источник: it.maxmara.com

Источник: it.maxmara.comОплачивая покупку, попросила продавцов дать мне документы для оформления возврата по такс-фри: чек, такс-фри-форму и конверт. В магазине мне помочь не смогли и направили в ближайший офис «Глобал-блю» — я пришла туда в тот же день. На сайте компании указано, что попасть сюда можно только по приглашению, но меня все равно приняли. Возможно, такие условия действуют в период пандемии.

За десять минут я заполнила бланк на возврат НДС и предоставила данные своей карты. Деньги — 16 095,37 Р — пришли на карту через два дня.

Перед вылетом из аэропорта Фьюмичино я получила экспортный таможенный штамп на бланк возврата — тогда сделать это можно было в терминале 3, стойка регистрации 326 — и передала его в офис «Глобал-блю», расположенный на противоположной стороне.

Казалось, все формальности соблюдены, но почти через месяц я обнаружила, что с моей карты задним числом списали 16 134,07 Р.

Расскажу, как действовала в этой ситуации.

Позвонила в банк. Поскольку не сразу связала пропавшие деньги с возвратом НДС по такс-фри, для начала я позвонила в свой банк и попросила со всем разобраться. Мне перезвонили и сообщили, что деньги списала компания «Глобал-блю».

Поскольку не сразу связала пропавшие деньги с возвратом НДС по такс-фри, для начала я позвонила в свой банк и попросила со всем разобраться. Мне перезвонили и сообщили, что деньги списала компания «Глобал-блю».

Приехала в официальное представительство. Дальше я приехала в отделение «Ланта-банка» — это официальный представитель «Глобал-блю» в России по выплатам НДС. В Москве отделение банка находится рядом с метро «Красные ворота». Но помочь мне там никто не смог — посоветовали обращаться напрямую в «Глобал-блю».

Оставила заявку на сайте оператора. После этого на официальном сайте «Глобал-блю» я нашла и заполнила форму обратной связи: указала причину запроса, номер такс-фри-формы, контактные данные и описала проблему на английском языке. Форму можно также заполнить и на русском.

Позвонила в поддержку. Чтобы ускорить решение проблемы, я дополнительно позвонила в службу поддержки по номеру +421 2 32 222 533. Дозвонилась быстро, описала ситуацию и предоставила все данные для проверки. Специалисты службы поддержки говорят на английском, русском, китайском, французском, немецком и испанском языках.

Дозвонилась быстро, описала ситуацию и предоставила все данные для проверки. Специалисты службы поддержки говорят на английском, русском, китайском, французском, немецком и испанском языках.

На следующий день я получила письмо-ответ на свое обращение. В нем было написано, что «Глобал-блю» не получили мою такс-фри-форму с печатью таможни в течение 21 дня, поэтому списали деньги. А дальше было указано, что форма получена и обработана, и деньги перечислены обратно на мою карту. Видимо, это была какая-то внутренняя ошибка. Больше от меня ничего не потребовалось.

Не знаю, вернули бы мне деньги, не начни я писать и звонить в службу поддержки «Глобал-блю», но я рекомендую каждому, кто столкнется с похожей проблемой, не медлить и связываться с оператором. Не стесняйтесь задавать вопросы. Уточняйте детали относительно сроков возврата и возможных форс-мажоров. Здорово, если вы хорошо говорите по-английски. Если нет — нестрашно: в офисах и в поддержке компаний по возврату налога, как правило, работают русскоязычные специалисты.

Как возвращать НДС по такс-фри, чтобы обошлось без происшествий

- Перед поездкой за границу изучите правила такс-фри-шопинга той страны или стран, которые планируете посетить.

- Собираясь в магазин, возьмите паспорт: без него документы на возврат налога не оформят.

- Совершив покупку, заполните специальную форму, сохраните чек и другие документы, которые вам даст продавец или оператор такс-фри.

- Не используйте купленные товары, пока не покинете страну.

- В аэропорту покажите упакованные покупки и чеки таможеннику и получите штамп, а в офисе оператора такс-фри — положенные вам деньги. Если покидаете страну по земле или морю, правила такие же, но иногда достаточно поставить печать на таможне и отправить документы почтой.

- Если вы запросили предварительный возврат НДС по такс-фри в городе, не забудьте поставить таможенную печать, сдать проштампованную форму или отправить необходимые документы по почте в течение срока, установленного такс-фри-оператором.

- Если что-то пошло не так, например сняли деньги с карты, звоните оператору по возврату такс-фри.

Возврат НДС для юридических лиц

Если ваша компания является плательщиком НДС, вы имеете право на возмещение НДС от государства. Так как за рубежом налог не уплачивается, поэтому возврат НДС наиболее актуален для юридических лиц при экспорте и импорте. Это возможно когда отчетный период закончен, и у декларанта сумма вычетов НДС превышает сумму начисленного налога. Но это далеко не показатель того, что НДС вам возместят. Для этого необходимо пройти ряд этапов, и доказать законность процедуры. На всё это в целом может уйти от 2 до 4 месяцев.

Обращение в компанию «ЮрСо», позволит получить возврат НДС для юридических лиц с минимальными потерями времени и сил. Наши квалифицированные юристы имеют большой опыт в том, как произвести эту процедуру успешно.

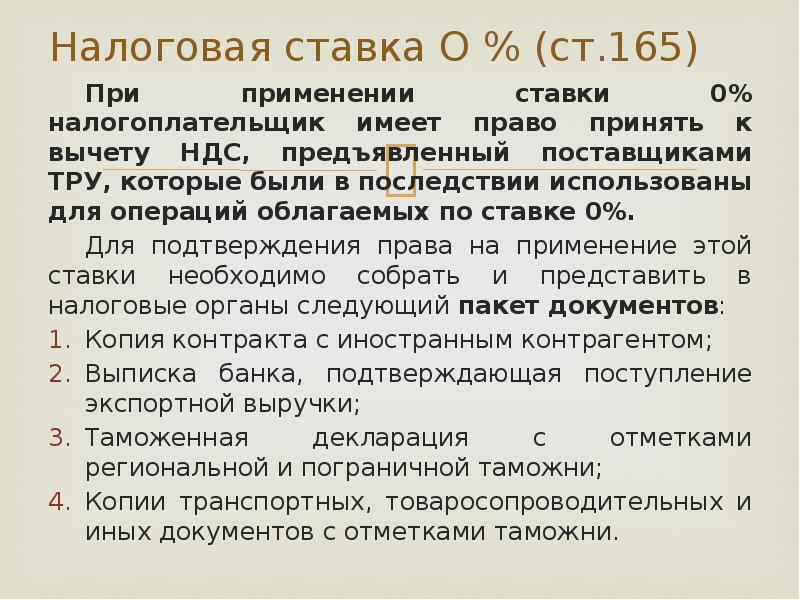

В первую очередь наши услуги включают консультацию и ознакомление с документами, которые будут предоставляться в ходе камеральной проверки. К ним относится: договор купли-продажи, банковская выписка, таможенная декларация и прочие транспортные документы. Как правило, проверка налоговой занимает много времени (до 3-х месяцев), поэтому лучше сразу убедиться, что все документы в порядке и подача на возврат НДС для юридических лиц целесообразна в данном случае.

К ним относится: договор купли-продажи, банковская выписка, таможенная декларация и прочие транспортные документы. Как правило, проверка налоговой занимает много времени (до 3-х месяцев), поэтому лучше сразу убедиться, что все документы в порядке и подача на возврат НДС для юридических лиц целесообразна в данном случае.

Если всё в порядке, мы переходим к следующему этапу: подачи декларации в налоговую службу. Юристы «ЮрСо» помогут составить этот документ правильно. На его основе организуется камеральная проверка. Чтобы всё прошло удачно и не возникло необходимости составлять акт с указанием выявленных правонарушений, наш специалист будет присутствовать при проверке и контролировать действия проверяющих.

В течение недели будет вынесено решение налоговой о возврате средств. После этого налоговая должна известить об этом плательщика максимум через 10 дней. Если по решению вам будет незаконно отказано, наш юрист поможет обжаловать ответ в вышестоящую инстанцию. При отсутствии результата дело будет передано в арбитражный суд.

Если решение налоговой службы будет положительным, деньги должны быть перечислены до 5 рабочих дней, иначе налогоплательщику положена компенсация.

Возврат поставщику НДС при экспорте имеет свои особенности. Помимо предоставления декларации, в течение 180 дней после поступления продукции на таможню нужно подтверждение ставки (0 или 10%).

Возврат НДС для юридических лиц при покупке автомобиля, недвижимости требует отдельных условий. Подробней вы можете узнать у юриста.

Tax free для юридических лиц

Tax free для юридических лиц

Законодательство многих государств позволяет налогоплательщикам,

приехавшим из других стран и потративших определённую сумму на приобретение товара или услуг, вернуть часть денег по системе tax free.

Этим правом могут воспользоваться не только обычные туристы, но и юридические лица.

Для них подобная процедура предоставляется на конкретных условиях и называется business tax free.

Она распространяется на компании, организации, частые фирмы, сотрудники которых совершают поездки за рубеж с деловыми целями. Благодаря business tax free удаётся уменьшить затраты по следующим направлениям:

Благодаря business tax free удаётся уменьшить затраты по следующим направлениям:

— Проживание в апартаментах, гостиницах и пр.

— Питание в кафе, ресторанах.

— Обучение, посещение семинаров и конференций.

— Прокат и ремонт автомобилей.

— Покупка бензина и дизтоплива.

— Услуги маркетологов, юристов и пр.

— Аренда офисов, выставочных площадок.

— Подрядные работы.

— Представительские услуги и др.

Хотя право на льготный режим гарантировано Тринадцатой директивой Европейского Союза, не все страны, входящие в ЕС,

поддерживают business tax free. Каждое государство вправе регулировать список услуг и товаров, а также определять условия возврата средств.

Сумма компенсации, которую может получить юридическое лицо, напрямую зависит от того, какой налог на добавленную стоимость действует в том или ином государстве.

Например, в Австрии за проживание в гостинице и питание можно вернуть по 10%, а в Великобритании – по 20%. Рассчитывать на частичное финансовое возмещение могут компании, применяющие в своей работе общий режим налогообложения.

Использование специальных режимов (ЕДВН, ЕСХН, УСН, ПНС) лишает права на business tax free.

Рассчитывать на частичное финансовое возмещение могут компании, применяющие в своей работе общий режим налогообложения.

Использование специальных режимов (ЕДВН, ЕСХН, УСН, ПНС) лишает права на business tax free.

Налоги, которые выплачивает компания, не должны поступать в бюджет той страны, где происходила деловая поездка. Также юридическое лицо не должно иметь собственного офиса и реализовывать продукцию или услуги в этой стране. Исключительными признаются случаи, когда НДС оплачивает покупатель. Возврат расходов на деловые поездки и мероприятия осуществляется на основании специального заявления, направляемого в налоговую инспекцию. Компания обязана предоставить его в течение полугода после того, как завершится финансовый год. Существует важное требование относительно оформления данного документа. Он должен быть составлен на государственном языке страны, которая будет производить возмещение средств.

Заявлять о желании воспользоваться услугой business tax free можно с разной периодичностью. В одних странах это разрешается делать один раз в год, в других – четыре раза в год.

К заявлению обязательно нужно приложить таможенную и налоговую декларацию, а также оригиналы счетов,

подтверждающие факт приобретения конкретной услуги либо товара. Это могут быть накладные, ваучеры,

платёжные квитанции, банковские чеки и пр. В них должно быть обозначено, что оплата была сделана именно со счетов, принадлежащих компании, а не отдельному гражданину.

В одних странах это разрешается делать один раз в год, в других – четыре раза в год.

К заявлению обязательно нужно приложить таможенную и налоговую декларацию, а также оригиналы счетов,

подтверждающие факт приобретения конкретной услуги либо товара. Это могут быть накладные, ваучеры,

платёжные квитанции, банковские чеки и пр. В них должно быть обозначено, что оплата была сделана именно со счетов, принадлежащих компании, а не отдельному гражданину.

В некоторых случаях дополнительно потребуется выписка из Единого госреестра юридических лиц со сведениями о том, что компания учреждена на территории не входящего в ЕС государства и имеет официальный статус налогоплательщика по месту регистрации.

Если планируется оформить возмещение налога в нескольких странах, в каждую из них требуется подавать отдельный пакет документов. Это можно сделать по почте или при личном посещении налоговой инспекции.

Процедура рассмотрения заявления обычно занимает 6 месяцев. Но в отдельных странах этот срок может составлять больший или меньший период. По его завершении юридическому лицу направляется ответ.

Если он окажется положительным, компенсация в установленном размере будет перечислена на счёт, имеющийся в иностранном банке либо в банке страны,

осуществляющей возврат НДС. Государства-участники Европейского Союза производят выплаты в евро, другие страны – в национальной валюте.

Компания, понёсшая расходы за границей, может получить отказ в business tax free, если не соблюдены основные требования для предоставления

данной услуги или имеются ошибки и несоответствия в предоставленной документации.

Но в отдельных странах этот срок может составлять больший или меньший период. По его завершении юридическому лицу направляется ответ.

Если он окажется положительным, компенсация в установленном размере будет перечислена на счёт, имеющийся в иностранном банке либо в банке страны,

осуществляющей возврат НДС. Государства-участники Европейского Союза производят выплаты в евро, другие страны – в национальной валюте.

Компания, понёсшая расходы за границей, может получить отказ в business tax free, если не соблюдены основные требования для предоставления

данной услуги или имеются ошибки и несоответствия в предоставленной документации.

дизтопливо оптом для юр.лиц здесь, или заказ по телефону.

923-60-01

Возврат НДС юридическим лицам, зарегистрированным в Евросоюзе

10.1. Инструменты;

10.2. Ремонт в гарантийный срок;

10.3. Услуги связанные с образованием;

10.4.1. Работа с недвижимым имуществом;

Работа с недвижимым имуществом;

10.4.2. Работы с недвижимым имуществом, используемым как жилое помещение;

10.4.3. Работы с движимым имуществом, кроме кода 3;

10.5.1. Покупка или аренда недвижимого имущества;

10.5.2. Покупка или аренда недвижимого имущества, используемого как жилище, или для отдыха или досуга;

10.5.3. Покупка или аренда движимого имущества, связанного с недвижимым имуществом, используемым в качестве жилого помещения или для отдыха или досуга, или используемого в нем;

10.5.4. Покупка или аренда движимого имущества, кроме кода 2;

10.6. Обеспечение водой, газом или электричеством через распределительную сеть;

10.7. Подарки небольшой стоимости;

10.8. Офисные расходы;

10.9. Участие в ярмарках и семинарах, обучение или тренинг:

10.9.1. Ярмарки;

10.9.2. Семинары;

10.9.3. Образование;

10.9.4. Обучение;

10.11. Расходы на почтовые отправления в страны за пределами ЕС;

10. 12. Расходы по факсу и телефону в связи с проживанием;

12. Расходы по факсу и телефону в связи с проживанием;

10,13. Товары и услуги, приобретенные организатором путешествия для непосредственной выгоды путешественника;

10.16.1. Работа на недвижимом имуществе, используемом в качестве места проживания, отдыха или досуга;

10.16.2. Работы с недвижимым имуществом, кроме кода 10.16.1 .;

10.16.3. Работы с движимым имуществом, связанное с недвижимым имуществом, указанное в коде 10.16.1, или его использование;

10.16.4. Работы с движимым имуществом, кроме 10.16.3 .;

10.17.1. Расходы на недвижимое имущество, используемое как жилище, или для отдыха или досуга;

10.17.2. Расходы на недвижимое имущество, кроме 10.17.1.

требований о возврате средств | NCDOR

Некоторым некоммерческим организациям разрешено полугодовое возмещение налога с продаж и использования, уплаченного ими в штате Северная Каролина в этом штате, на прямые покупки материального личного имущества и услуг для использования в их некоммерческой деятельности. Налоговое обязательство по налогу на продажи и использование, косвенно понесенное некоммерческой организацией через возмещение уполномоченному лицу этой организации за покупку материального личного имущества и услуг для использования при выполнении работы некоммерческой организации, считается прямой покупкой некоммерческой организации.

Налоговое обязательство по налогу на продажи и использование, косвенно понесенное некоммерческой организацией через возмещение уполномоченному лицу этой организации за покупку материального личного имущества и услуг для использования при выполнении работы некоммерческой организации, считается прямой покупкой некоммерческой организации.

Чтобы получить заключение Департамента о том, является ли организация квалифицируемой некоммерческой организацией, которой разрешено возмещение, организация должна предоставить Департаменту следующую информацию:

- Федеральный идентификационный номер работодателя (FEIN)

- Копия письма с указанием Раздела 501 (c) (3), выданного Налоговой службой.

- Код национальной таксономии освобожденных от налогообложения лиц (NTEE) организации

- Копия устава, устава или других организационных документов организации, если организация не зарегистрирована или не классифицируется как организация, включенная в раздел 501 (c) (3)

Примечание : Некоммерческая организация может подать иск о возмещении до тех пор, пока Департамент не вынесет

определения права организации на получение возмещения.

Всю информацию отправляйте по следующему адресу:

Налоговое управление Северной КаролиныПодразделение налога с продаж и использования

Налог с продаж и использования для некоммерческих организаций

PO Box 25000

Raleigh, NC 27640-0640

Положения о возмещении, предусмотренные в этом разделе , не применяются к следующим налогам :

- Налог с продаж и использования, уплачиваемый с облагаемых налогом продаж некоммерческих организаций.

- Налог с продаж и использования, уплачиваемый служащими при покупке продуктов питания, проживания или других налогооблагаемых дорожных расходах, оплачиваемых служащими и возмещаемых некоммерческой организацией.Эти расходы являются личными для сотрудника, поскольку контракт на питание, жилье и поездки заключается между сотрудником и поставщиком, а уплата налога осуществляется сотрудником индивидуально и лично. Некоммерческая организация не понесла и не уплатила никаких налоговых обязательств по налогу с продаж и использованию; вместо этого он решил возместить личные расходы сотрудника.

- Налог с продаж и использования, уплачиваемый при покупке электроэнергии, телекоммуникационных и дополнительных услуг, а также видеопрограмм.

- Налог с продаж и использования, уплачиваемый при покупке «алкогольных напитков», как это определено в G.С. § 18B-101.

- Местные налоги на проживание, уплачиваемые в определенные округа и города в этом штате.

- Местные налоги на приготовленные продукты питания и напитки, уплачиваемые различным местным органам власти в этом штате.

- Налог на использование автомагистрали или альтернативный налог на использование автомагистрали, уплачиваемый при покупке, аренде или аренде автотранспортных средств.

- Налог на утилизацию утильных шин, уплаченный при покупке новых шин.

- Налог на выбытие бытовой техники, уплаченный при покупке новой бытовой техники.

- Налог на растворитель для химической чистки, уплаченный за растворитель для химической чистки, приобретенный в химчистке.

- Налог с продаж и использования, уплачиваемый при покупке природного газа по трубопроводам.

- Налог с продаж и использования, уплачиваемый при покупке планов с предоплатой питания.

- Налог на привилегии на определенные машины и оборудование в размере 1%.

- Налог на размещение твердых бытовых отходов.

- 911 Плата за предоплаченную услугу беспроводной связи.

- Налог с продаж и использования, уплачиваемый при покупке определенной цифровой собственности.

- Налоги с продаж и использования, уплачиваемые этим штатам в других штатах.

Претензию о возмещении налога с продаж и использования, уплаченного за соответствующие покупки, следует подавать по форме E-585.В случаях, когда уплачены налоги с продаж и использования более чем одного округа, к заявлению о возмещении должна быть приложена форма E-536R — График налога на продажу и использование округа для требований о возмещении с указанием суммы применимого местного и применимого налога каждого округа. отдельно транзитный налог и общая сумма налога, уплаченного при покупке соответствующих продуктов питания.

Для получения дополнительной информации см. Часто задаваемые вопросы Департамента относительно формы E-585, Заявление некоммерческих и государственных организаций о возмещении налогов штата, округа и транзитных налогов с продаж и использования, а также Бюллетень по налогам на продажи и использование для возмещения средств для некоммерческих организаций и лекарств для больниц.

возврат НДС в Германии для юридических лиц, не входящих в ЕС

Иностранные коммерческие предприятия иногда должны платить немецкий налог на добавленную стоимость (НДС), даже если они не являются налоговыми резидентами Германии. Это может быть НДС на поставки и услуги, полученные в Германии, который указан в счетах немецких поставщиков или поставщиков услуг, или импортный НДС. Поскольку обычная ставка НДС в размере 19% является довольно жесткой, важно знать, как иностранное коммерческое предприятие может вернуть немецкий НДС, который был уплачен.

Как правило, поставки или услуги немецких хозяйствующих субъектов иностранным хозяйствующим субъектам будут оплачиваться без НДС. Это, например, случай, если товары экспортируются или доставляются в другое государство-член ЕС. Эти товары не облагаются налогом. Большинство услуг не облагаются налогом, если получатель этих услуг находится за пределами Германии. Однако бывают исключения. Вот два примера:

Это, например, случай, если товары экспортируются или доставляются в другое государство-член ЕС. Эти товары не облагаются налогом. Большинство услуг не облагаются налогом, если получатель этих услуг находится за пределами Германии. Однако бывают исключения. Вот два примера:

- Иностранная компания покупает станок в 01 году у немецкого производителя и хранит его в Германии.Машина будет экспортирована в 02 году. Иностранная компания не осуществляет налогооблагаемые продажи в Германии в 01 году. Немецкий поставщик взимает НДС в размере 19%.

- Иностранная компания планирует построить новое офисное здание в Германии. Она использует немецкое бюро планирования зданий в качестве архитектора и для других услуг, связанных с строительной площадкой в 01 году. Иностранная компания не осуществляет никаких налогооблагаемых продаж в Германии в 01 году. Немецкое бюро планирования строительства взимает 19% НДС.

Иностранная компания должна выполнить следующие предварительные условия, чтобы иметь возможность требовать возмещения. Это должно быть иностранное налогоплательщик (юридическое лицо). Это любое физическое (юридическое) лицо, у которого нет местонахождения или постоянного представительства в Германии. Кроме того, иностранная компания не должна осуществлять налогооблагаемые продажи или приобретения внутри сообщества в Германии. Облагаемые налогом товары также не облагаются налогом на товары и услуги. Однако, если иностранная компания осуществляет только международные перевозки, не облагаемые налогом, или некоторые другие операции, она имеет право использовать процедуру возврата НДС.

Это должно быть иностранное налогоплательщик (юридическое лицо). Это любое физическое (юридическое) лицо, у которого нет местонахождения или постоянного представительства в Германии. Кроме того, иностранная компания не должна осуществлять налогооблагаемые продажи или приобретения внутри сообщества в Германии. Облагаемые налогом товары также не облагаются налогом на товары и услуги. Однако, если иностранная компания осуществляет только международные перевозки, не облагаемые налогом, или некоторые другие операции, она имеет право использовать процедуру возврата НДС.

Примечание: Если иностранная компания осуществляет налогооблагаемые операции (кроме упомянутых выше исключений) в Германии, она должна зарегистрироваться для целей НДС, подавать декларации по НДС и выполнять все обязательства, относящиеся к НДС в Германии. В подобных случаях иностранная компания имеет право вычесть немецкий входящий НДС и импортный НДС в своих декларациях по НДС.

Субъекты хозяйствования, не входящие в ЕС, должны соответствовать дополнительному критерию. Они должны находиться в стране, которая не взимает налог, аналогичный НДС ЕС, или эта страна предоставляет немецким компаниям право на возврат аналогичного налога (принцип взаимности).В списке стран, не соблюдающих принцип взаимности, значатся такие страны, как Бразилия, Китайская Народная Республика (но не Тайвань) и Индия.

Они должны находиться в стране, которая не взимает налог, аналогичный НДС ЕС, или эта страна предоставляет немецким компаниям право на возврат аналогичного налога (принцип взаимности).В списке стран, не соблюдающих принцип взаимности, значатся такие страны, как Бразилия, Китайская Народная Республика (но не Тайвань) и Индия.

Срок подачи заявления на возврат составляет от трех месяцев до одного календарного года. Этот период может быть короче 3 месяцев, если это оставшаяся часть календарного года. Иностранный субъект хозяйствования должен подать заявку в электронном виде. В исключительных случаях он может подать и передать бумажную форму заявки. Заявление необходимо подать в центральную налоговую инспекцию.Иностранное коммерческое предприятие должно предоставить в Центральное федеральное налоговое управление справку своего национального налогового органа, подтверждающую, что оно зарегистрировано для целей налогообложения (НДС или аналогичный налог). Форма называется USt 1 TN. Минимальная сумма возврата составляет 1000 евро. Если период подачи заявления — календарный год, минимальная сумма составляет 500 евро. Иностранный бизнес-субъект должен предоставить оригиналы счетов-фактур или импортных таможенных документов с указанием немецкого входящего или импортного НДС.

Если период подачи заявления — календарный год, минимальная сумма составляет 500 евро. Иностранный бизнес-субъект должен предоставить оригиналы счетов-фактур или импортных таможенных документов с указанием немецкого входящего или импортного НДС.

Примечание:

- Форма заявки и сопроводительные документы должны быть в Центральном федеральном налоговом управлении 30 июня года, следующего за годом операции (поставка, услуга, импорт).Это крайний срок, и, как правило, он не может быть продлен.

- Для хозяйствующих субъектов из других стран-членов ЕС применяются особые правила.

Глоссарий

Налог на добавленную стоимость (НДС) | Umsatzsteuer (USt) |

Входной НДС | Vorsteuer (VSt) |

НДС, импорт | Einfuhrumsatzsteuer (EUSt) |

Возврат НДС | Vorsteuervergütung |

Декларация НДС | Umsatzsteuererklärung (UStE) |

Федеральное центральное налоговое управление | Bundeszentralamt für Steuern (BZST) |

Место деятельности | Sitz der wirtschaftlichen Tätigkeit |

Основное предприятие | Feste Niederlassung |

Автор: Питер Шеллер , налоговый советник, магистр международного налогообложения

Bildquelle: www. fotalia.com

fotalia.com

Департамент доходов Флориды — Корпоративный подоходный налог

Корпоративный налог на прибыль / франшизу во Флориде взимается со всех корпораций за право вести бизнес, получать доход или существовать во Флориде. Корпорации, в том числе юридические лица, которые облагаются федеральным налогом как корпорации, подлежат налогообложению.

Федеральный доход корпорации, скорректированный прибавлениями, вычитаниями и корректировками во Флориде, распределяется во Флориду на основе деятельности корпорации во Флориде. по сравнению с его деятельностью повсюду.В большинстве случаев это сравнение включает в себя собственность корпорации, платежную ведомость и объем продаж.

Кто должен подавать?

- Все корпорации (включая освобожденные от налогов организации), ведущие бизнес, получающие доход или существующие во Флориде.

- Каждый банк и сберегательная ассоциация , ведущая бизнес, получающая доход или существующая во Флориде.

- Все ассоциации или искусственные образования , ведущие бизнес, получающие доход или существующие во Флориде.

- Иностранные корпорации (за пределами штата) , которые являются партнерами или членами партнерства или совместного предприятия Флориды. «Флоридское партнерство» — это партнерство. ведение бизнеса, получение дохода или проживание во Флориде.

- Компания с ограниченной ответственностью (LLC) , классифицируемая как корпорация для целей Флориды и федерального подоходного налога, подчиняется Кодексу о подоходном налоге Флориды и должна заполнить налоговую декларацию о доходах / франшизе во Флориде.

- LLC , классифицированная как партнерство для Флориды и федерального подоходного налога, должна подать

Возврат информации о партнерстве Флориды

(Форма F-1065

), если один или несколько его владельцев являются корпорацией. Кроме того, корпоративный владелец ООО

классифицированное как партнерство для целей Флориды и федерального подоходного налога, должно подать во Флориде корпоративную налоговую декларацию о доходах / франшизе.

- Единоличное LLC , не учитываемое для целей федерального подоходного налога и налога на прибыль Флориды, не обязано подавать отдельную декларацию о корпоративном подоходном налоге Флориды.О доходе необходимо указывать в доходе собственника, если ООО с единственным участником прямо или косвенно принадлежит корпорации. Корпорация должна подать Флориду декларация о корпоративном доходе / налоге на франшизу с указанием собственного дохода и дохода единственного участника LLC, даже если единственным видом деятельности корпорации является владение единоличное ООО.