Увольнение в связи с выходом на пенсию допускается один раз

Роструд разъяснил, может ли работник, ранее уже увольнявшийся в связи с выходом на пенсию, снова требовать увольнения по собственному желанию «в связи с выходом на пенсию» в срок, указанный в заявлении.

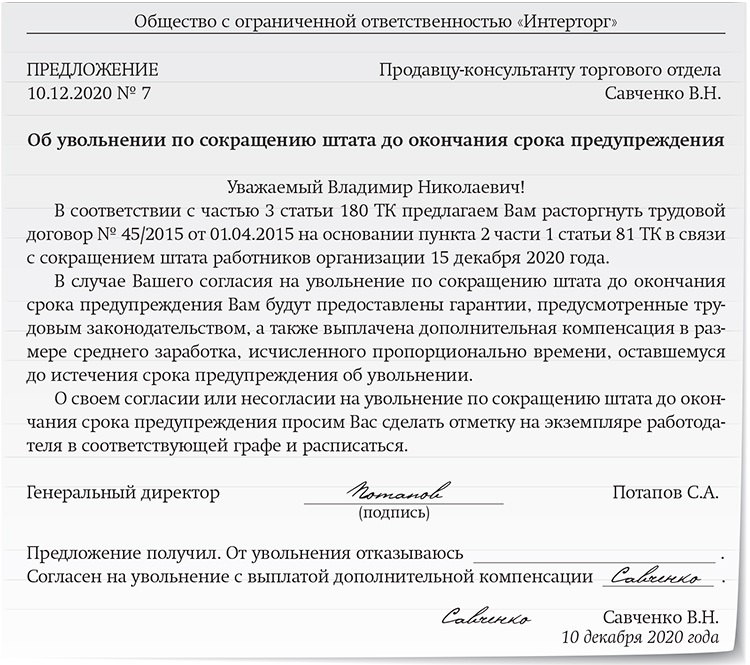

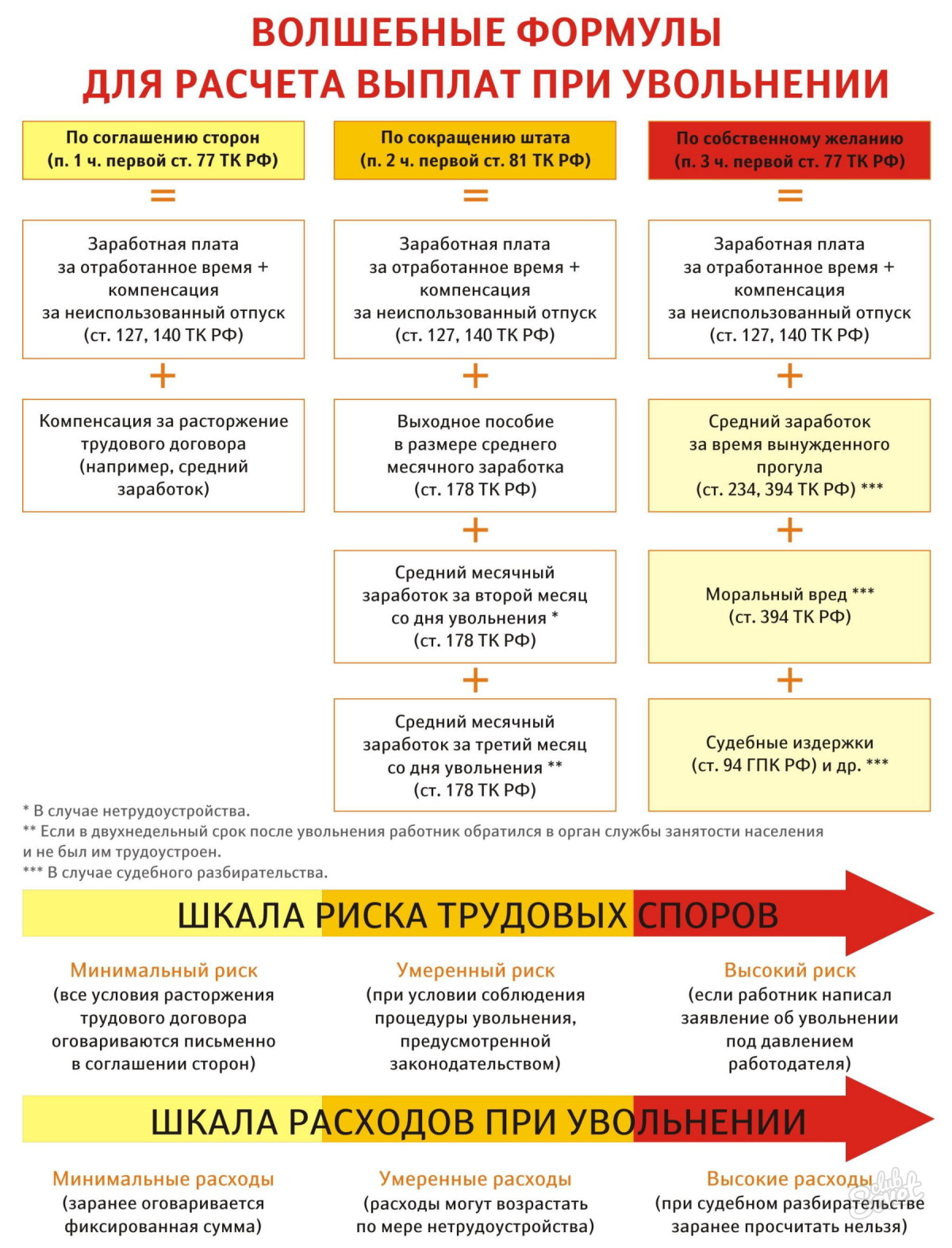

В своем письме от 01.06.2021 № ПГ/16760-6-1 ведомство напоминает, что статья 80 ТК РФ разрешает работнику расторгнуть трудовой договор, предупредив об этом работодателя в письменной форме не позднее чем за две недели.

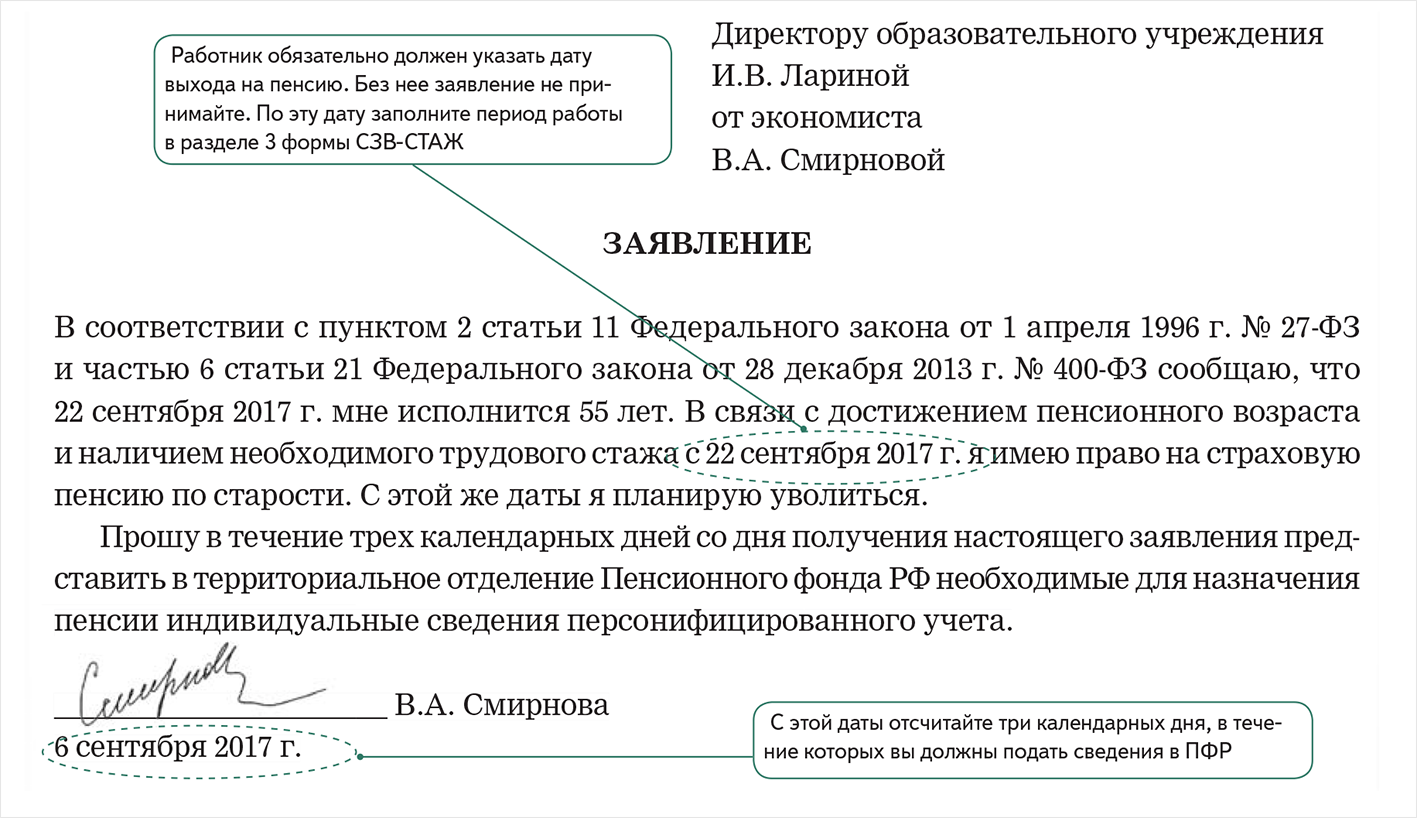

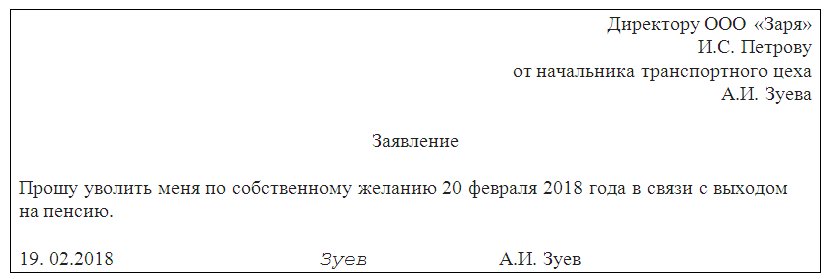

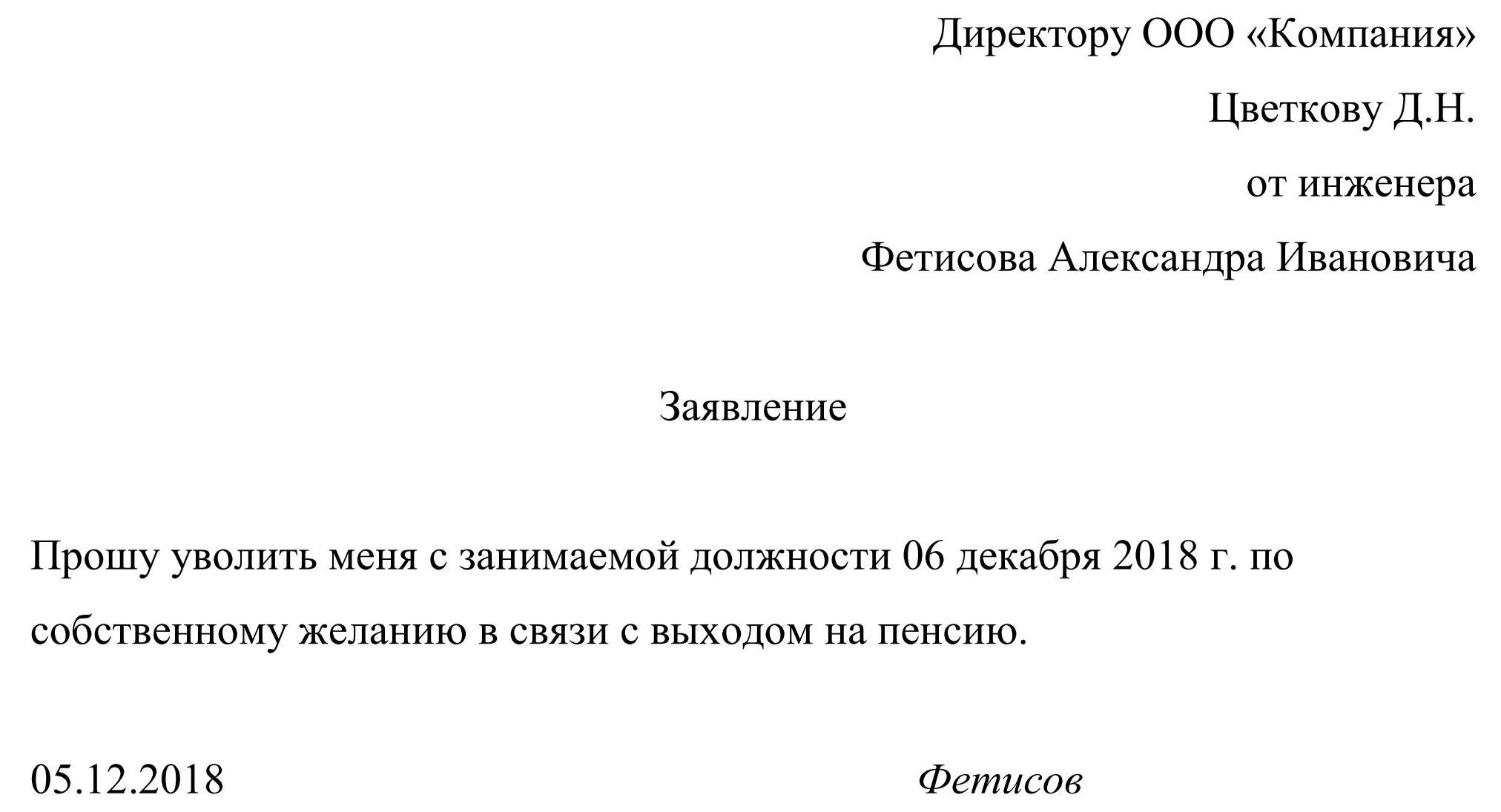

При этом в случаях, когда заявление работника об увольнении по его инициативе (по собственному желанию) обусловлено невозможностью продолжения им работы (выход на пенсию и другие случаи) работодатель обязан расторгнуть трудовой договор в срок, указанный в этом заявлении.

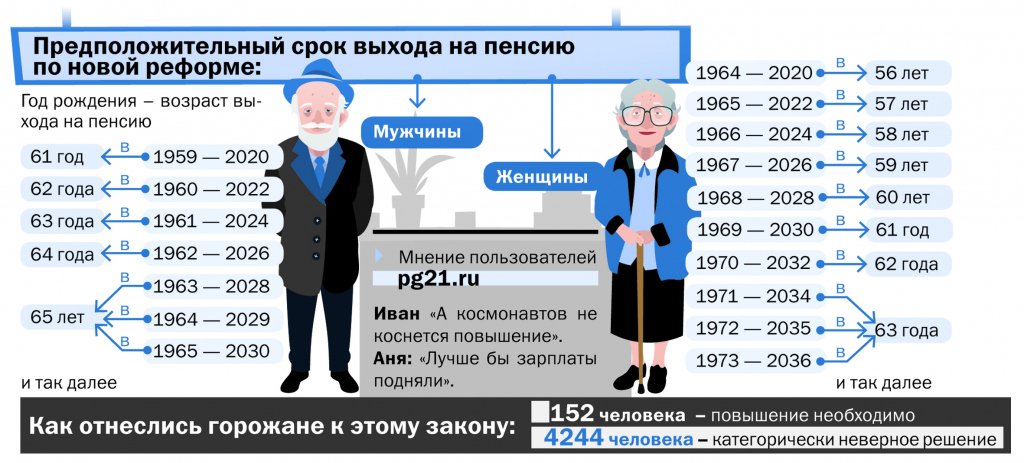

Выход работника на пенсию возможен, в частности, при достижении возраста, дающего право на страховую пенсию в соответствии с федеральным законодательством. Поэтому, если работник принял решение расторгнуть трудовой в связи с выходом на пенсию по достижении пенсионного возраста, он должен быть уволен в день, указанный им в заявлении об увольнении.

В данном случае работодатель не может требовать от работника продолжить работу до истечения двухнедельного срока уведомления об увольнении.

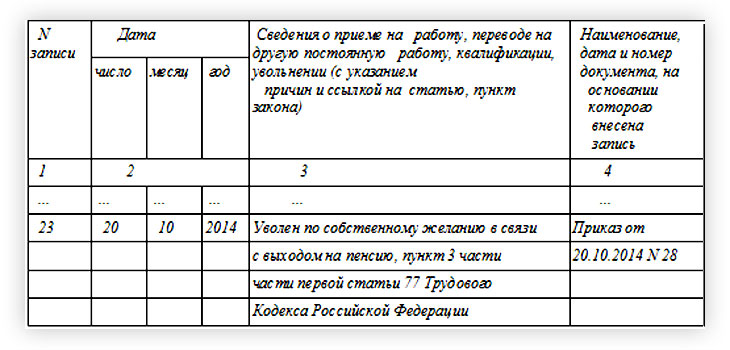

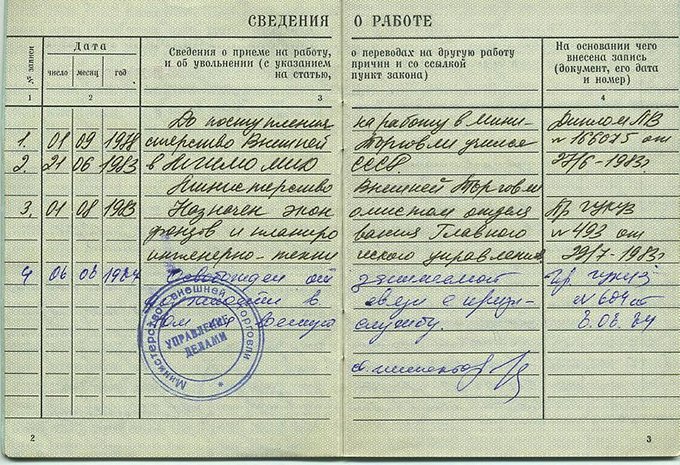

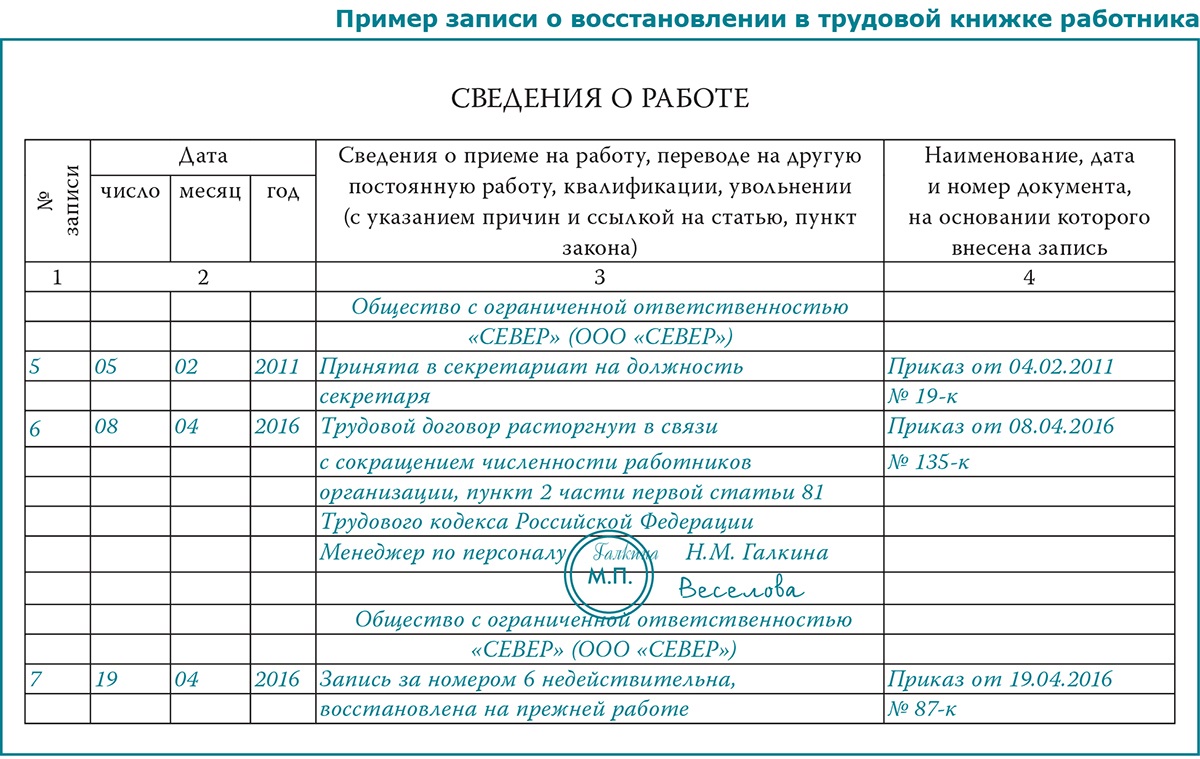

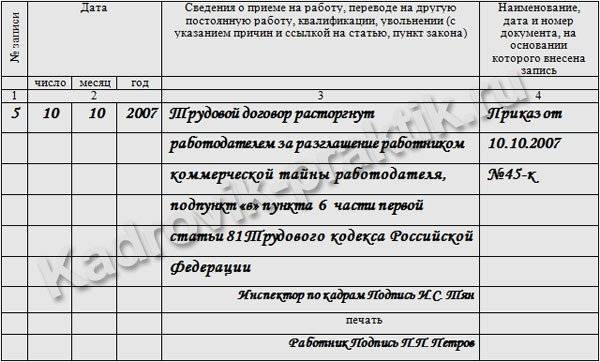

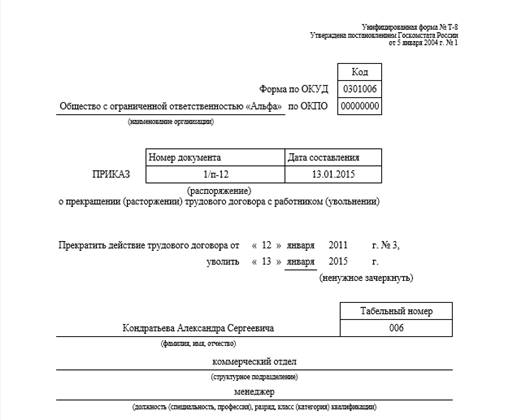

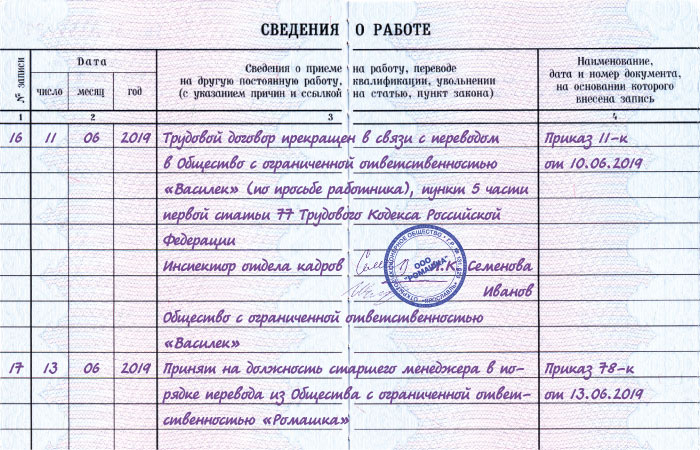

При этом в приказе об увольнении, а также трудовой книжке работника следует отразить причину его увольнения: «в связи с выходом на пенсию».

По мнению Роструда, уволить работника второй раз в связи с выходом на пенсию нельзя, поскольку он уже является пенсионером. Работник может уволиться из-за невозможности продолжения работы в связи с выходом на пенсию только один раз.

Соответственно, работодатель может прекратить трудовой договор с работником, ранее уволившимся в связи с выходом на пенсию, без отработки 2 недель при наличии соглашения сторон об этом.

Для обоснования своей позиции Роструд ссылается на определение Санкт-Петербургского городского суда от 18.06.2013 № 33-7386/13.

Выход на пенсию | Кидрон Хади-Коэн адвокаты

Невозможно недооценить важность планирования выхода работника на пенсию. Деньги, сэкономленные работником до его ухода на пенсию, будут служить ему в течение многих лет, когда он больше не будет работать. Выход на пенсию может быть добровольным (до, после или в момент наступления установленного законом пенсионного возраста) или принудительным, например, в случае увольнения.

Деньги, сэкономленные работником до его ухода на пенсию, будут служить ему в течение многих лет, когда он больше не будет работать. Выход на пенсию может быть добровольным (до, после или в момент наступления установленного законом пенсионного возраста) или принудительным, например, в случае увольнения.

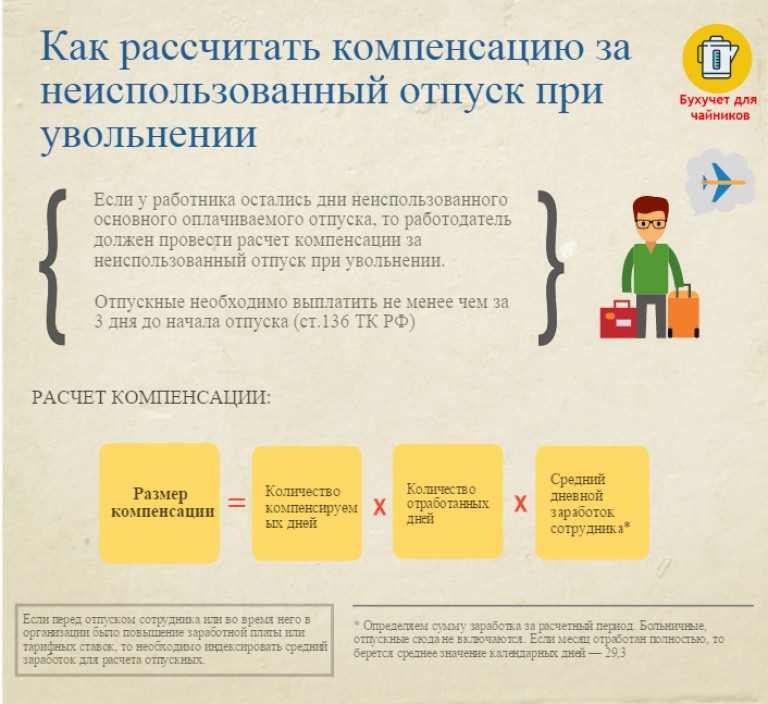

Важно заранее спланировать выход на пенсию и как можно тщательнее подготовиться к нему. Необходимо собрать полные данные о денежных средствах, накопленных в различных фондах. Также рекомендуется найти любые документы, которые могут повлиять на права работника: например, старый трудовой договор, чтобы убедиться, что работодатель действовал в соответствии с законом или договором и перечислял работнику все причитающиеся ему суммы. Во многих случаях при выходе на пенсию работник имеет право на дополнительные выплаты за неиспользованные отпускные дни, оздоровление или больничные (если это допускается трудовым или коллективным договором).

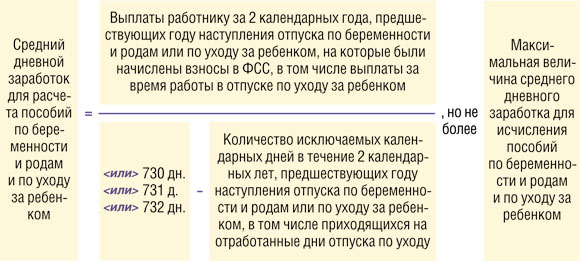

Закон в Государстве Израиль требует от каждого работодателя ежемесячно отчислять каждому работнику (израильскому или иностранному) фиксированную сумму в пенсионный фонд. Начиная с зарплаты за январь 2017 года работодатель обязан отчислять в пенсионный фонд на имя работника минимум 6,5% от заработной платы работника (плюс 6% на выходное пособие). Эти отчисления делаются за счёт работодателя и не зависят от заработной платы работника. Работодатель должен отчислять дополнительно 6% от заработной платы работника в пенсионный фонд (но не на выходное пособие), и эта сумма накапливается вместе с отчислениями, осуществляемыми за счёт работодателя. Эти суммы время от времени обновляются в соответствии с расширительным постановлением об обязательной пенсии.

Начиная с зарплаты за январь 2017 года работодатель обязан отчислять в пенсионный фонд на имя работника минимум 6,5% от заработной платы работника (плюс 6% на выходное пособие). Эти отчисления делаются за счёт работодателя и не зависят от заработной платы работника. Работодатель должен отчислять дополнительно 6% от заработной платы работника в пенсионный фонд (но не на выходное пособие), и эта сумма накапливается вместе с отчислениями, осуществляемыми за счёт работодателя. Эти суммы время от времени обновляются в соответствии с расширительным постановлением об обязательной пенсии.

Наша фирма предоставляет индивидуальные и общие консультации по всем вопросам, связанным с выходом на пенсию и правами, положенными работнику при выходе на пенсию. Мы работаем в сотрудничестве с бухгалтерами и консультантами по налогам, чтобы гарантировать, что работник получит все положенные ему права, и подчёркиваем огромную важность надлежащего планирования выхода на пенсию.

Увольнение в связи с выходом на пенсию и выплата матпомощи

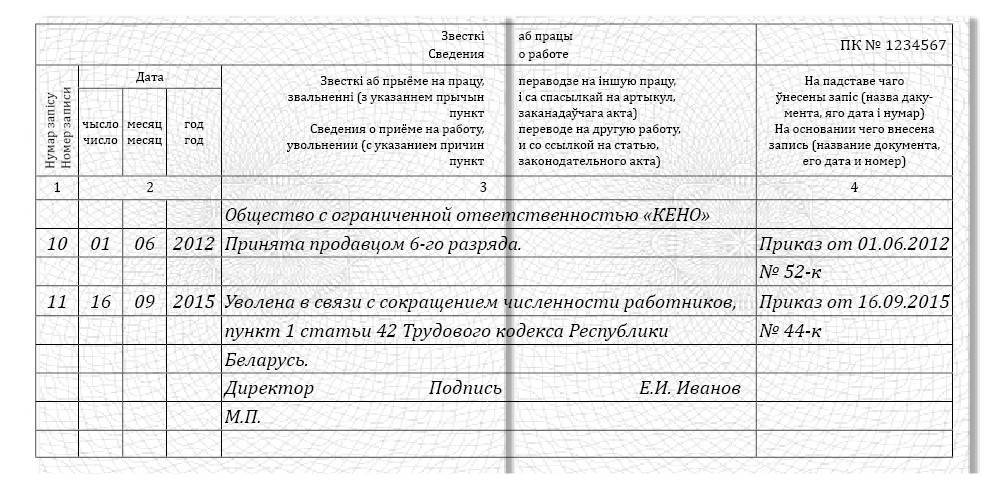

С сотрудницей был заключен трудовой договор на неопределенный срок. Она достигла пенсионного возраста 27.07.2020. В этот же день от нее поступило заявление об увольнении со следующей формулировкой: «Прошу уволить меня 20.08.2020 в связи с выходом на пенсию». 14.08.2020 был издан приказ об увольнении со ссылкой на п. 3 ч. 2 ст. 35 ТК (по желанию работника), данная формулировка была внесена в трудовую книжку.

Она достигла пенсионного возраста 27.07.2020. В этот же день от нее поступило заявление об увольнении со следующей формулировкой: «Прошу уволить меня 20.08.2020 в связи с выходом на пенсию». 14.08.2020 был издан приказ об увольнении со ссылкой на п. 3 ч. 2 ст. 35 ТК (по желанию работника), данная формулировка была внесена в трудовую книжку.

1. Правильно ли указано основание увольнения?

Законодательство о труде не содержит такого основания для прекращения трудового договора (контракта), как выход на пенсию.

Основания прекращения трудового договора предусмотрены, в частности, ч. 2 ст. 35 ТК.

Трудовой договор, заключенный на неопределенный срок, работник имеет право расторгнуть, предупредив об этом нанимателя письменно за 1 месяц (ст. 40 ТК).

С согласия сторон и в случаях, предусмотренных в коллективном договоре, трудовой договор может быть расторгнут до истечения срока предупреждения.

Работник имеет право до истечения срока предупреждения письменно отозвать свое заявление, если на его место не приглашен другой работник, которому в соответствии с законодательством не может быть отказано в заключении трудового договора.

При наличии обстоятельств, исключающих или значительно затрудняющих продолжение работы (состояние здоровья, пенсионный возраст, радиоактивное загрязнение территории и др.), а также в случаях нарушения нанимателем законодательства о труде, коллективного договора, соглашения, трудового договора наниматель обязан расторгнуть трудовой договор в срок, указанный в заявлении работника.

По …

Автор публикации:

Мария КОВАЛЕВИЧ, юристВ Гоструда ответили, могут ли уволить работника, достигшего пенсионного возраста

В Кодексе законов о труде не предусмотрены особенности для увольнения работников, которые достигли пенсионного возраста. Лица, которые имеют право на пенсию оформляют ее в Пенсионном фонде.

В Кодексе законов о труде не предусмотрены особенности для увольнения работников, которые достигли пенсионного возраста. Лица, которые имеют право на пенсию оформляют ее в Пенсионном фонде.Об этом напоминают в Гоструда.

Граждане преклонных лет имеют право на труд наравне с другими гражданами, что дополнительно гарантируется государственными целевыми программами, территориальными и местными программами занятости населения.

Если работник, который достиг пенсионного возраста, не хочет больше работать, он может быть инициатором прекращения трудового договора. Прекращение трудового договора по инициативе работника регулируется ст.

В соответствии с условиями статьи 116 КЗоТ: «При увольнении работника выплата всех сумм, принадлежащих ему от предприятия, учреждения, организации, осуществляется в день увольнения. Если работник в день увольнения не работал, то указанные суммы должны быть выплачены не позже следующего дня после предъявления уволенным работником требования о расчете. О начисленных суммах, надлежащих работнику при увольнении, владелец или уполномоченный им орган должен в письменном виде уведомить работника перед выплатой указанных сумм. В случае спора о размере сумм, надлежащих работнику при увольнении, владелец или уполномоченный им орган в любом случае должен в указанный в данной статье срок выплатить не оспариваемую им сумму».

Если работник в день увольнения не работал, то указанные суммы должны быть выплачены не позже следующего дня после предъявления уволенным работником требования о расчете. О начисленных суммах, надлежащих работнику при увольнении, владелец или уполномоченный им орган должен в письменном виде уведомить работника перед выплатой указанных сумм. В случае спора о размере сумм, надлежащих работнику при увольнении, владелец или уполномоченный им орган в любом случае должен в указанный в данной статье срок выплатить не оспариваемую им сумму».

Если работник, который достиг пенсионного возраста, хочет и в дальнейшем работать, работодатель может его уволить по собственной инициативе только в случаях, предусмотренных ст.40 и 41 КЗоТ. Увольнение работника по любым другим основаниями запрещено. Ни одно из этих оснований не содержит особенностей относительно увольнения работников, которые достигли пенсионного возраста. Указанные лица имеют право работать и имеют право на пенсию, которая оформляется Пенсионным фондом.

Как эффективно организовать работу и защитить свой бизнес в условиях карантина? С решением Liga360:Руководитель. Вы сможете проверить надежность партнеров, контролировать упоминания о вашей компании в ключевых украинских СМИ и получать извещение относительно изменений законодательства и судебных решений. А коммуницировать с коллегами в режиме удаленной работы — не проблема, ведь в Liga360 можно обсуждать риски и возможности всей командой. Заказывайте тестовый доступ к Liga360 по ссылке.

Федеральная таможенная служба

Согласно статье 50 Федерального закона от 21 июля 1997 г. № 114-ФЗ «О службе в таможенных органах Российской Федерации» пенсионное обеспечение сотрудников таможенных органов и членов их семей осуществляется в соответствии с Законом Российской Федерации от 12 февраля 1993 г. № 4468-1 «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, войсках национальной гвардии Российской Федерации, и их семей» (далее – Закон РФ № 4468-1).

Порядок исчисления выслуги лет для назначения пенсий сотрудникам таможенных органов с учетом особенностей прохождения службы в таможенных органах определяется Правительством Российской Федерации.

Постановлением Правительства Российской Федерации от 2 февраля 1998 г. № 103 утверждено Положение об исчислении выслуги лет для назначения пенсий сотрудникам таможенных органов с учетом особенностей прохождения службы в таможенных органах Российской Федерации.

Данное Положение определяет порядок исчисления выслуги лет для назначения пенсий лицам, проходившим службу в таможенных органах и организациях ФТС России и имеющим специальные звания, а также лицам, работавшим в таможенных органах Российской Федерации в должностях, по которым предусмотрены специальные (персональные) звания, и уволенным из таможенных органов с правом на получение пенсии, с учетом особенностей прохождения службы в таможенных органах Российской Федерации.

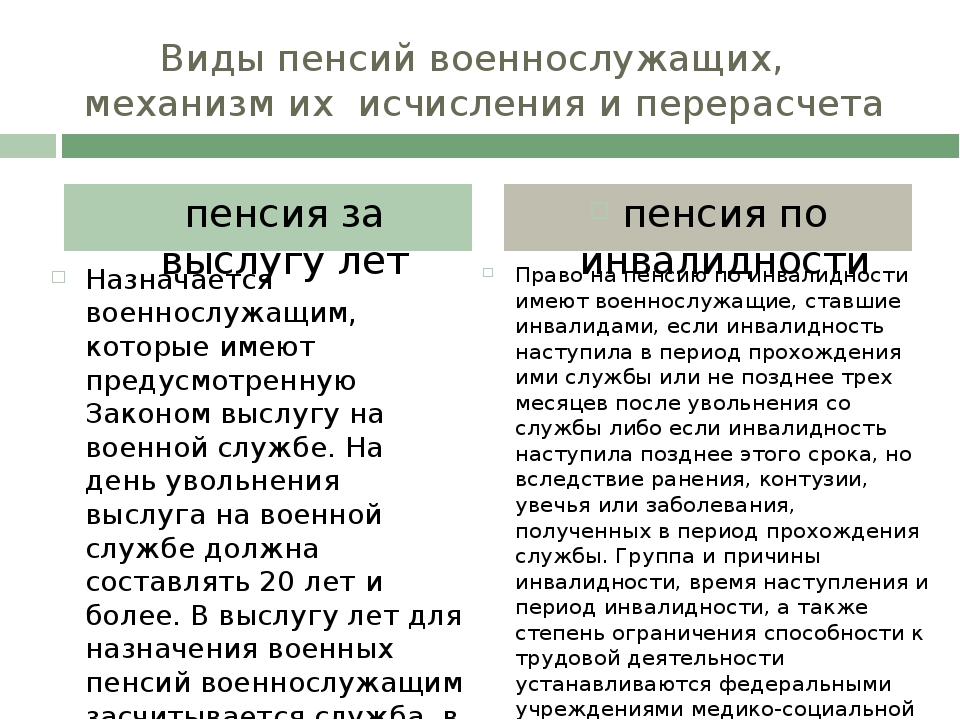

Сотрудники таможенных органов приобретают право на пенсии:

- за выслугу лет, если они имеют предусмотренную законодательством выслугу лет в таможенных органах;

- по инвалидности, если они стали инвалидами при условиях, предусмотренных законодательством.

В случае гибели или смерти сотрудников, их семьи при наличии условий, предусмотренных законодательством, приобретают право на пенсию по случаю потери кормильца.

Право на пенсию за выслугу лет имеют:

а) сотрудники таможенных органов, имеющие на день увольнения выслугу 20 лет и более;

б) сотрудники таможенных органов, уволенные со службы по достижении предельного возраста, по состоянию здоровья или по болезни либо в связи с проведением организационно-штатных мероприятий и достигшие на день увольнения 45-летнего возраста, имеющий общий трудовой стаж 25 календарных лет и более, из которых не менее 12 лет 6 месяцев составляет служба в таможенных органах.

Пенсия за выслугу лет устанавливается в следующих размерах:

а) сотрудникам, имеющим выслугу 20 лет и более: за выслугу 20 лет — 50% и за каждый год выслуги сверх 20 лет — 3% соответствующих сумм денежного довольствия, но всего не более 85% этих сумм;

б) сотрудникам, имеющим общий трудовой стаж 25 календарных лет и более, из которых не менее 12 лет 6 месяцев составляет стаж службы: за общий трудовой стаж 25 лет — 50% и за каждый год стажа сверх 25 лет — 1% соответствующих сумм денежного довольствия.

Право на пенсию по инвалидности имеют сотрудники таможенных органов, ставшие инвалидами, если инвалидность наступила в период прохождения ими службы в таможенных органах или не позднее трех месяцев после увольнения со службы либо если инвалидность наступила позднее этого срока, но вследствие ранения, контузии, увечья или заболевания, полученных в период прохождения службы в таможенных органах.

Сотрудники таможенных органов, ставшие инвалидами, подразделяются на следующие категории:

а) инвалиды вследствие военной травмы;

б) инвалиды вследствие заболевания, полученного в период службы.

Пенсия по инвалидности назначается в следующих размерах:

а) инвалидам вследствие военной травмы I и II групп — 85%, III группы — 50% соответствующих сумм денежного довольствия;

б) инвалидам вследствие заболевания, полученного в период военной службы, I и II групп — 75%, III группы — 40% соответствующих сумм денежного довольствия.

Пенсия по случаю потери кормильца семьям сотрудников таможенных органов назначается, если кормилец умер (погиб) во время прохождения службы в таможенных органах или не позднее трех месяцев со дня увольнения со службы в таможенных органах либо позднее этого срока, но вследствие ранения, контузии, увечья или заболевания, полученных в период прохождения службы (работы) в таможенных органах, а семьям пенсионеров из числа этих лиц — если кормилец умер в период получения пенсии или не позднее пяти лет после прекращения выплаты ему пенсии.

Право на пенсию по случаю потери кормильца имеют нетрудоспособные члены семьи умерших (погибших) сотрудников, состоявшие на их иждивении.

Независимо от нахождения на иждивении кормильца пенсия назначается: нетрудоспособным детям; нетрудоспособным родителям и супругу, если они после смерти кормильца утратили источник средств к существованию; нетрудоспособным родителям и супругам лиц, умерших вследствие военной травмы; супругу, одному из родителей или другому члену семьи, если он (она) занят уходом за детьми, братьями, сестрами или внуками умершего кормильца, не достигшими 14-летнего возраста, и не работает.

Пенсия по случаю потери кормильца устанавливается в следующих размерах:

а) семьям сотрудников, умерших вследствие военной травмы — 50% соответствующих сумм денежного довольствия кормильца на каждого нетрудоспособного члена семьи. По такой же норме устанавливается пенсия, независимо от причины смерти кормильца, семьям умерших пенсионеров, являвшихся на день смерти инвалидами вследствие военной травмы, на детей, потерявших обоих родителей, и на детей умершей одинокой матери;

б) семьям сотрудников, умерших вследствие заболевания, полученного в период военной службы, — 40% соответствующих сумм денежного довольствия кормильца на каждого нетрудоспособного члена семьи.

Статьей 43 Закона РФ № 4468-1 определено денежное довольствие для исчисления пенсии.

В денежное довольствие, учитываемое при исчислении пенсии, включается: должностной оклад, оклад по специальному званию (без учета повышения окладов за службу в отдаленных, высокогорных местностях и в других особых условиях), процентная надбавка за выслугу лет (стаж службы), включая выплаты в связи с индексацией денежного довольствия.

Указанное денежное довольствие учитывается при исчислении пенсии с 1 января 2012 года в размере 54 процентов и начиная с 1 января 2013 года ежегодно увеличивается на 2 процента до достижения 100 процентов его размера. С учетом уровня инфляции (потребительских цен) федеральным законом о федеральном бюджете на очередной финансовый год и плановый период указанное ежегодное увеличение может быть установлено на очередной финансовый год в размере, превышающем 2 процента.

Размер денежного довольствия, учитываемого при исчислении пенсии по состоянию на 1 января 2020 года, составляет 73,68 процента.

Пенсионеров нельзя увольнять без законных оснований: Гоструда

В Кодексе законов о труде Украины не предусмотрены особенности для увольнения работников, достигших пенсионного возраста. Лица имеют право на пенсию оформляют ее в Пенсионном фонде Украины.

В Украине действует принцип равенства трудовых прав граждан независимо от любых обстоятельств (достижение пенсионного возраста, получения пенсии).

Прекращение трудового договора может происходить как по инициативе работника, так и по инициативе работодателя.

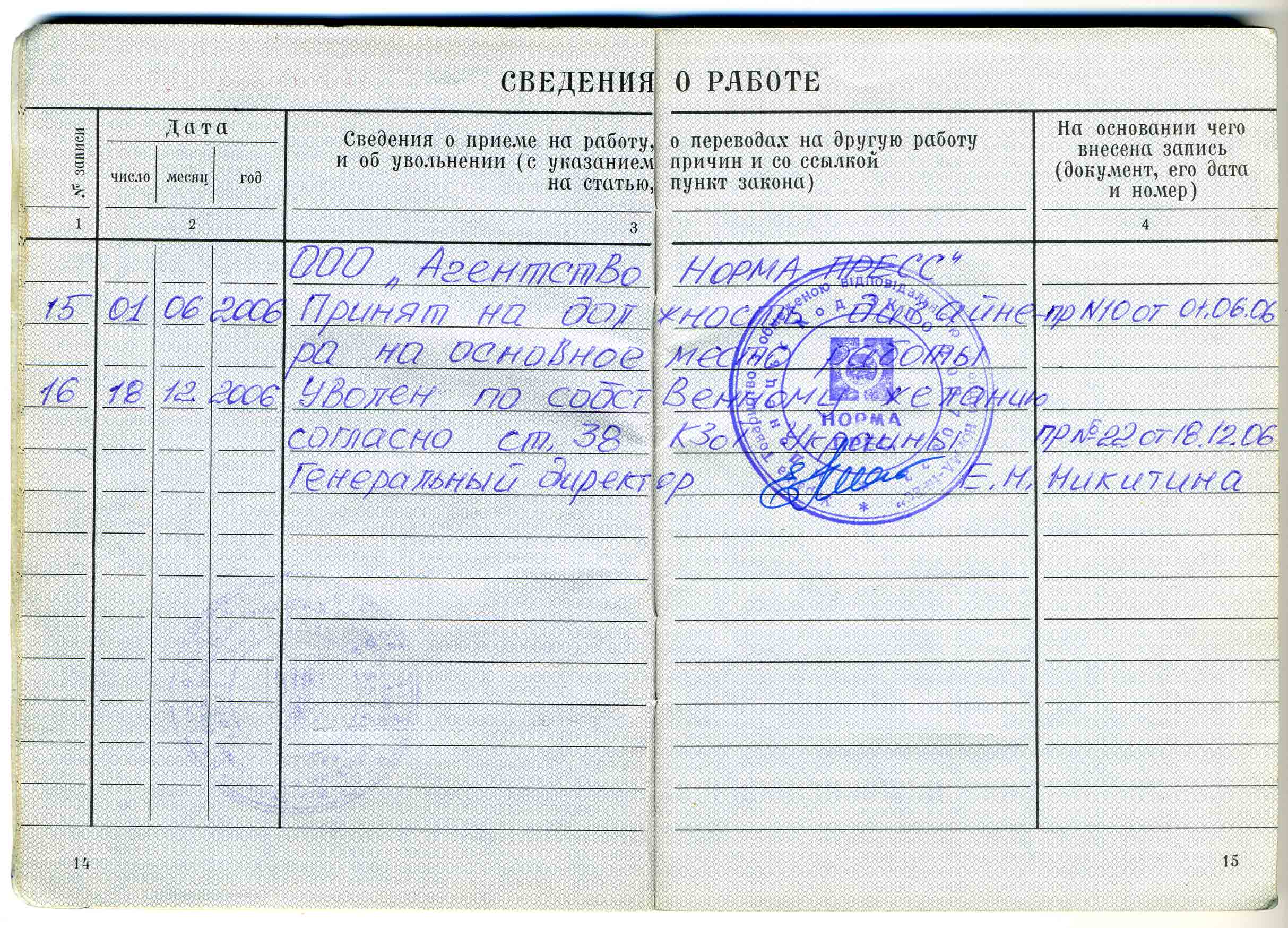

Если работник, достигший пенсионного возраста, не желает больше работать, он может быть инициатором прекращения трудового договора. Прекращение трудового договора по инициативе работника регулируется ст. 38 КЗоТ: «Работник имеет право расторгнуть трудовой договор, заключенный на неопределенный срок, предупредив об этом собственника или уполномоченный им орган письменно за две недели. В случае, когда заявление работника об увольнении с работы по собственному желанию обусловлено невозможностью продолжать работу (переезд на новое место жительства; перевод мужа или жены на работу в другую местность; поступление в учебное заведение; невозможность проживания в данной местности, подтвержденная медицинским заключением; беременность, уход за ребенком до достижения им четырнадцатилетнего возраста или ребенком с инвалидностью, уход за больным членом семьи в соответствии с медицинским заключением или лицом с инвалидностью I группы; выход на пенсию; приня тия на работу по конкурсу, а также по другим уважительным причинам), собственник или уполномоченный им орган должен расторгнуть трудовой договор в срок, о котором просит работник. »

»

День освобождения регулируется ст. 47 КЗоТ: «Собственник или уполномоченный им орган обязан в день увольнения выдать работнику надлежащим образом оформленную трудовую книжку и произвести с ним расчет в сроки.».

Сроки расчета указанные в статье 116 КЗоТ: «При увольнении работника выплата всех сумм, причитающихся ему от предприятия, учреждения, организации, производится в день увольнения. Если работник в день увольнения не работал, то указанные суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете. О начисленных суммах, причитающихся работнику при увольнении, собственник или уполномоченный им орган должен письменно уведомить работника перед выплатой указанных сумм. В случае спора о размере сумм, причитающихся работнику при увольнении, собственник или уполномоченный им орган во всяком случае обязан в указанный в настоящей статье срок выплатить не оспариваемую им сумму.».

Если работник, достигший пенсионного возраста, желает и дальше работать, работодатель может его уволить по собственной инициативе только в случаях, предусмотренных ст. 40 и 41 КЗоТ. В этих статьях содержится исчерпывающий перечень оснований, по которым по инициативе работодателя может быть уволен работник. Увольнение работника по любым другим основаниям не допускается. Ни одна из этих оснований не содержит особенностей об увольнении работников, достигших пенсионного возраста. Указанные лица имеют право работать и имеют право на пенсию, которая оформляется Пенсионным фондом Украины.

40 и 41 КЗоТ. В этих статьях содержится исчерпывающий перечень оснований, по которым по инициативе работодателя может быть уволен работник. Увольнение работника по любым другим основаниям не допускается. Ни одна из этих оснований не содержит особенностей об увольнении работников, достигших пенсионного возраста. Указанные лица имеют право работать и имеют право на пенсию, которая оформляется Пенсионным фондом Украины.

dp.dsp.gov.ua

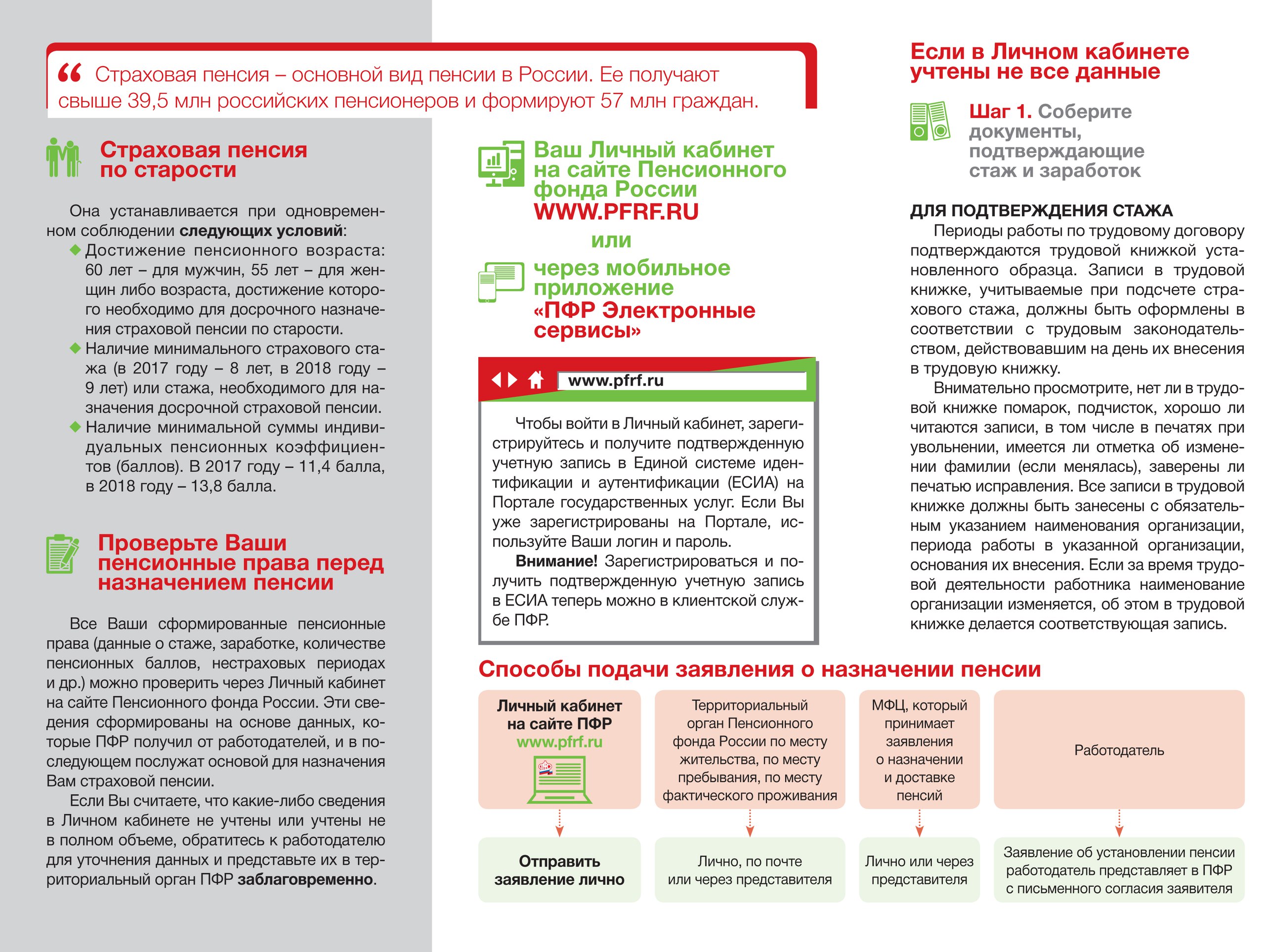

Специалисты Пенсионного фонда России разъяснили порядок выплаты и назначения пенсий

Выгодно ли отказываться от перерасчета, как получить накопления и кто поможет собрать документы для назначения пенсии, специально для читателей «АиФ» рассказали специалисты Пенсионного фонда России.

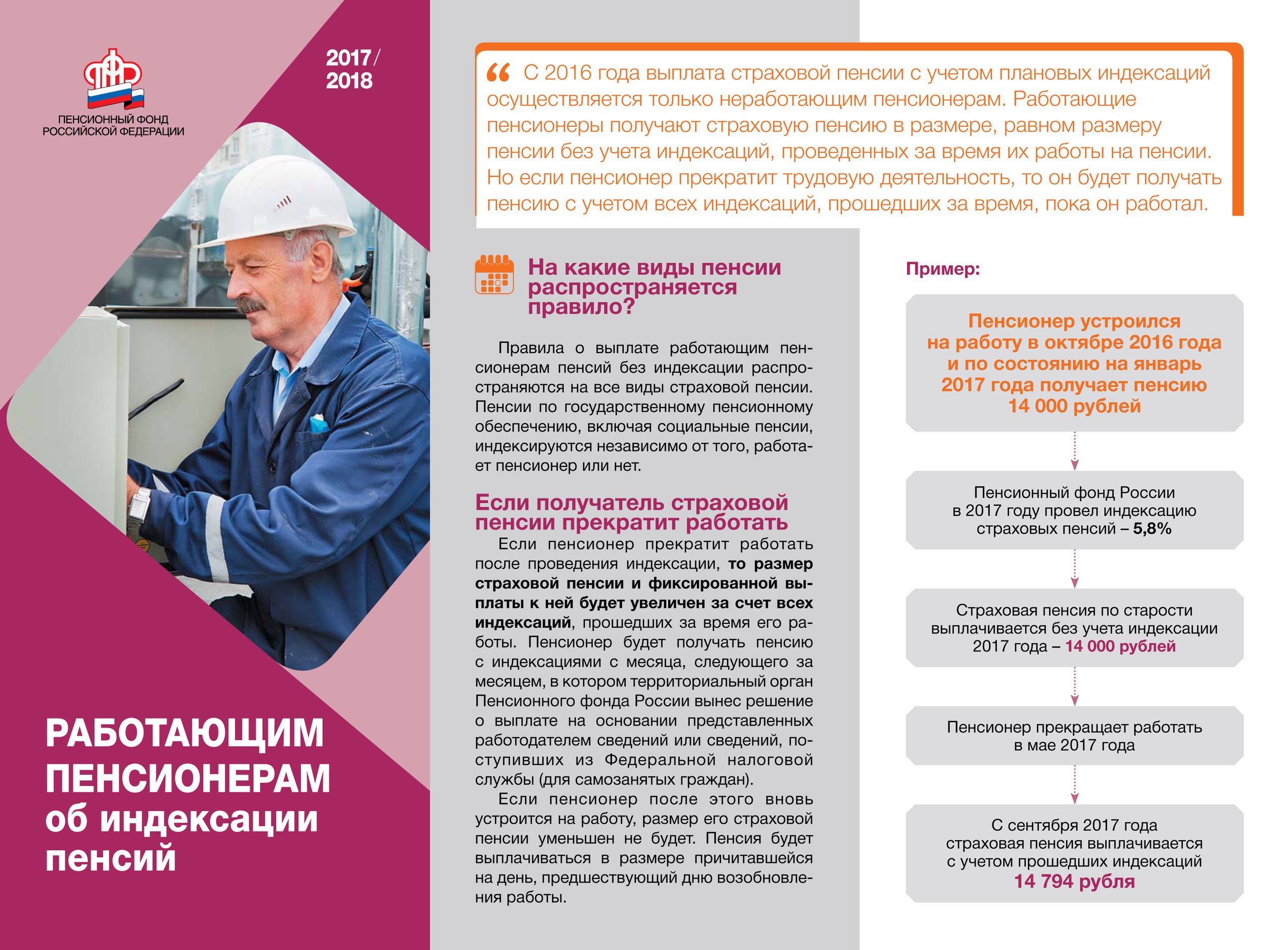

В ПФР предлагают отказаться от перерасчета, который мне как работающему пенсионеру каждый год делают. Это выгодно? Н. Самойлов, Казань

— Отказ от перерасчета — это всего лишь его перенос на другую дату по вашему желанию. К примеру, если вас по какой-либо причине не устраивает, что перерасчет производится в августе, вы можете подать в ПФР заявление об отказе от корректировки. При этом за вами сохраняется право подать заявление о перерасчете через 12 полных месяцев после назначения трудовой пенсии или со дня предыдущей корректировки. Сколько именно составит прибавка к пенсии в результате этого перерасчета — сумма сугубо индивидуальная. Ведь ее размер зависит не только от зарплаты работающего пенсионера, но и от его возраста. Чем дольше вы работаете, находясь на пенсии, тем меньше количество лет, на которые будет делиться сумма уплаченных взносов, в результате чего прибавка к пенсии будет больше.

К примеру, если вас по какой-либо причине не устраивает, что перерасчет производится в августе, вы можете подать в ПФР заявление об отказе от корректировки. При этом за вами сохраняется право подать заявление о перерасчете через 12 полных месяцев после назначения трудовой пенсии или со дня предыдущей корректировки. Сколько именно составит прибавка к пенсии в результате этого перерасчета — сумма сугубо индивидуальная. Ведь ее размер зависит не только от зарплаты работающего пенсионера, но и от его возраста. Чем дольше вы работаете, находясь на пенсии, тем меньше количество лет, на которые будет делиться сумма уплаченных взносов, в результате чего прибавка к пенсии будет больше.

В прошлом году назначили пенсию. Нашла время, чтобы обратиться за выплатой накоплений. Что для этого надо? О. Ларина, Новосибирск

— Первое: вы должны иметь право на назначение трудовой пенсии или, как в вашем случае, уже быть пенсионером.

И второе — у вас должны быть средства пенсионных накоплений, зафиксированные на индивидуальном счете в ПФР. У кого они есть? У граждан 1967 года рождения и моложе, а также у мужчин 1953-1966 и женщин 1957-1966 годов рождения, за которых в период с 2002 по 2004 г. работодатель уплачивал страховые взносы на накопительную часть.

У кого они есть? У граждан 1967 года рождения и моложе, а также у мужчин 1953-1966 и женщин 1957-1966 годов рождения, за которых в период с 2002 по 2004 г. работодатель уплачивал страховые взносы на накопительную часть.

Обращаться за выплатой накоплений нужно в ПФР или негосударственный пенсионный фонд, если ваши пенсионные накопления формируются в НПФ. Стоит отметить, что если пенсионные накопления составят 5% и менее по отношению к общему размеру вашей трудовой пенсии, то они будут выплачены единовременно.

Скоро на пенсию. В ПФР дали список документов, которые я должна им принести. Разве они не должны эти бумаги сами запрашивать? Н. Белобородова, Башкирия

— Большая часть документов, необходимых для назначения трудовой пенсии, относится к документам личного хранения. И по закону будущий пенсионер должен представить их в ПФР самостоятельно, так же как и документы,подтверждающие стаж. При необходимости сотрудники ПФР могут сделать запрос в архив (зачастую единственный источник, подтверждающий трудовую деятельность), оказать содействие в направлении запросов бывшим работодателям. ПФР может запрашивать некоторые документы у других органов власти. Например, справку из службы занятости о получении пособия по безработице.

ПФР может запрашивать некоторые документы у других органов власти. Например, справку из службы занятости о получении пособия по безработице.

Уже после назначения пенсии нашла документы, подтверждающие более высокий заработок. В ПФР размер пенсии пересчитали, но недополученное ранее отказались выплатить. Почему? И. Мартынюк, Вологодская обл.

— При появлении новых данных, влияющих на размер пенсии, делается перерасчет, и в новом размере ее выплачивают с 1-го числа месяца, следующего за месяцем обращения с заявлением о пересчете. О доплате за прошлое время речи не может идти. Кстати, перерасчет пенсии с учетом новой информации возможно делать неоднократно.

Источник: «Аргументы и факты»

Узнайте о пенсионных пособиях | ССА

Планирование — это ключ к тому, чтобы выйти на пенсию наилучшим образом. Вам нужно будет планировать и копить годами, чтобы достичь пенсионных целей. Хотя на планирование выхода на пенсию влияет множество факторов, мы хотим, чтобы вы понимали, что социальное обеспечение может значить для вас и финансового будущего вашей семьи.

Хотя на планирование выхода на пенсию влияет множество факторов, мы хотим, чтобы вы понимали, что социальное обеспечение может значить для вас и финансового будущего вашей семьи.

Социальное обеспечение должно быть лишь частью вашего пенсионного плана

В среднем пенсионеры получают 40% своего предпенсионного дохода от социального обеспечения.Когда вы составляете свой пенсионный план, знание приблизительной суммы, которую вы будете получать в виде пособий по социальному обеспечению, может помочь вам определить, какой другой пенсионный доход вам потребуется для достижения ваших целей.

Вы имеете право?

Когда вы работаете и платите налоги Social Security, вы зарабатываете «кредиты» на пособия Social Security. Количество кредитов, необходимых для получения пенсионных пособий, зависит от того, когда вы родились. Если вы родились в 1929 году или позже, вам нужно 40 кредитов (обычно это 10 лет работы).

Если вы перестанете работать до того, как у вас будет достаточно кредитов, чтобы претендовать на пособие, кредиты останутся в вашей записи социального обеспечения. Если вы вернетесь к работе позже, может быть добавлено больше кредитов. Мы не можем выплачивать пенсионные пособия, пока у вас не будет 40 кредитов. Посетите нашу веб-страницу пенсионных пособий для получения дополнительной информации о том, как работают кредиты социального обеспечения.

Если вы вернетесь к работе позже, может быть добавлено больше кредитов. Мы не можем выплачивать пенсионные пособия, пока у вас не будет 40 кредитов. Посетите нашу веб-страницу пенсионных пособий для получения дополнительной информации о том, как работают кредиты социального обеспечения.

Подтвердите свою историю доходов

Сумма пособий по социальному обеспечению, которую получаете вы или ваша семья, зависит от суммы заработка, указанной в вашей документации.Регулярная проверка истории ваших доходов по социальному обеспечению может помочь вам избежать сюрпризов, когда придет время начать получать пособия. Историю своих доходов можно найти в личной учетной записи my Social Security. Создайте учетную запись сейчас, чтобы проверить историю своих доходов в Интернете.

Оцените свои преимущества

Информация о том, что вы будете получать каждый месяц в виде пенсионных пособий, поможет вам спланировать свою пенсию. Если у вас есть учетная запись my Social Security, вы можете получить оценку своих индивидуальных пенсионных пособий и увидеть влияние различных сценариев пенсионного возраста.Если у вас нет личной учетной записи my Social Security, создайте ее на странице www.ssa.gov/myaccount или воспользуйтесь онлайн-оценщиком пенсий на странице www.ssa.gov/benefits/retirement/estimator.

Если у вас есть учетная запись my Social Security, вы можете получить оценку своих индивидуальных пенсионных пособий и увидеть влияние различных сценариев пенсионного возраста.Если у вас нет личной учетной записи my Social Security, создайте ее на странице www.ssa.gov/myaccount или воспользуйтесь онлайн-оценщиком пенсий на странице www.ssa.gov/benefits/retirement/estimator.

Выход на пенсию | USAGov

Определение целевого уровня пенсионных сбережений

Обеспечить выход на пенсию — одна из ваших целей, верно? Рабочий лист в этом видео может помочь вам в этом.

При составлении бюджета важно учитывать пенсионные сбережения. Вы можете копить через пенсионный план на работе, самостоятельно или и то, и другое.Инструмент целевой нормы пенсионных сбережений поможет вам определить, сколько вам нужно откладывать каждый год. Чем раньше вы начнете экономить, тем дольше ваши сбережения должны расти.

Таблица поможет вам оценить, какой процент от вашей текущей годовой зарплаты вы должны откладывать. Хотя он не принимает во внимание ваши уникальные обстоятельства, он поможет вам спланировать свои пенсионные цели.

Хотя он не принимает во внимание ваши уникальные обстоятельства, он поможет вам спланировать свои пенсионные цели.

Рабочий лист запрашивает четыре элемента информации:

- Количество лет до выхода на пенсию (ваш планируемый пенсионный возраст минус ваш текущий возраст)

- Текущая годовая заработная плата

- Количество лет, которые вы планируете провести на пенсии

- Текущие сбережения

В рабочей таблице предполагается, что вам потребуется компенсировать около 80 процентов вашего предпенсионного дохода.Пенсионные пособия по социальному обеспечению должны заменить около 40 процентов среднего дохода наемного работника после выхода на пенсию. Это оставляет приблизительно 40 процентов, которые должны быть заменены пенсионными сбережениями. Имейте в виду, что это примерная оценка, и вам может понадобиться больше или меньше в зависимости от ваших индивидуальных обстоятельств.

Сколько лет вам осталось до пенсии? Чем больше лет у вас осталось до выхода на пенсию, тем меньше вам придется откладывать каждый месяц, чтобы достичь своей цели. Независимо от вашего возраста, каждые 10 лет, когда вы откладываете начало накопления на пенсию, вам нужно откладывать в 3 раза больше каждый месяц, чтобы наверстать упущенное.

Независимо от вашего возраста, каждые 10 лет, когда вы откладываете начало накопления на пенсию, вам нужно откладывать в 3 раза больше каждый месяц, чтобы наверстать упущенное.

Согласно текущим оценкам, 65-летний мужчина может рассчитывать на то, что проживет примерно 18 лет на пенсии, а 65-летняя женщина может рассчитывать на то, что проживет около 20 лет, но многие люди живут дольше. Планирование дожить до 90 лет может помочь вам не пережить свой доход.

В таблице учтены некоторые факторы, влияющие на ваши пенсионные сбережения. Во-первых, инвестирование — потому что оно сопряжено с риском. Во-вторых, инфляция, потому что на сегодняшние доллары обычно можно купить меньше с каждым годом по мере роста стоимости жизни.Ваша целевая норма сбережений включает в себя любые взносы, которые ваш работодатель делает для вас в плане пенсионных сбережений, например, соответствующий взнос работодателя. Если, например, вы участвуете в плане 401(k), в котором вы вносите 4 процента от своей зарплаты, а ваш работодатель также вносит 4 процента, ваша норма сбережений составит 8 процентов от вашей зарплаты.

Используя таблицу, вы определили целевую норму сбережений. Это дает вам приблизительное представление о цели экономии. Некоторые могут столкнуться с более высокими расходами при выходе на пенсию из-за личных обстоятельств.Например, если у вас или вашего супруга есть хроническое заболевание, вы можете сэкономить больше. У некоторых могут быть другие источники дохода после выхода на пенсию, такие как традиционная пенсия или деньги от продажи дома, что снизит их целевую норму сбережений.

Если вы сейчас не откладываете эту сумму, не расстраивайтесь. Важно начать экономить — даже небольшую сумму — и увеличивать эту сумму, когда вы можете. Возвращайтесь и обновляйте этот рабочий лист время от времени, чтобы отражать изменения и отслеживать свой прогресс.

Вот несколько советов о том, как накопить смарт на пенсию:

- Начните прямо сейчас. Время имеет решающее значение. Начните с малого, если это необходимо.

- Используйте автоматические вычеты из вашей заработной платы или вашего текущего счета.

- Сделайте накопления на пенсию привычкой.

- Будьте реалистичны в отношении возврата инвестиций.

- Если вы меняете работу, оставьте свои сбережения в плане или переведите их на другой пенсионный счет.

- Не тратьте деньги на пенсионные накопления раньше времени.

- Если вы платите кому-то за инвестиционный совет, попросите его подтвердить в письменной форме, что он является «доверенным лицом», то есть обязан работать в ваших интересах.

Чтобы отслеживать другие ресурсы, которые могут быть у вас на пенсии, начните с получения заявления о социальном обеспечении и оценки ваших пенсионных пособий на веб-сайте Администрации социального обеспечения, www.socialsecurity.gov/mystatement.

Интерактивная онлайн-таблица с целевыми показателями пенсионных сбережений и другие таблицы финансового планирования доступны на веб-сайте EBSA: www.dol.gov/agencies/ebsa. Вы можете сохранить данные своего рабочего листа там, чтобы вы могли вернуться, чтобы обновить их, чтобы отслеживать прогресс или корректировать изменения.

Вы можете заказать бесплатную копию публикации Savings Fitness или обратиться к консультанту по льготам с вопросами в электронном виде на сайте askebsa.dol.gov или по бесплатному телефону 1-866-444-3272.

Начните сегодня для надежного финансового будущего!

Контрольный список планирования выхода на пенсию — CalPERS

Мы рекомендуем вам начать действия по выходу на пенсию за один год. Если до даты выхода на пенсию осталось меньше года, не волнуйтесь, мы все равно можем помочь вам выйти на пенсию в запланированный день.

Мы также можем ускорить оформление выхода на пенсию для тех, кто столкнулся с неизлечимой болезнью. Если вы оказались в такой ситуации, немедленно свяжитесь с нами, чтобы обсудить экстренный выход на пенсию.

Ниже приведены основные шаги, которые помогут вам подготовиться к выходу на пенсию. Вы можете найти более подробный контрольный список в документе «Планирование выхода на пенсию» (PUB 1) (PDF) или посмотреть видео с нашим контрольным списком планирования выхода на пенсию.

У нас также есть серия видеороликов, в которых подчеркивается важность раннего выхода на пенсию.

1 или более лет до выхода на пенсию

- Посмотрите серию видеороликов «Планирование финансового будущего». Финансовая безопасность помогает гарантировать, что у вас будет достаточно денег для пенсионного образа жизни, который вы хотите.

- Используйте наш контрольный список планирования вашего финансового будущего в качестве руководства.

- Посетите страницу Social Security & Your CalPERS Pension, чтобы узнать, как это может повлиять на ваши пособия Social Security.

- Оцените стоимость приобретения дополнительного кредита на обслуживание с помощью нашего Оценщика стоимости кредита на обслуживание.Если вы отправите запрос на оплату кредита на обслуживание, мы предоставим вам пакет для выбора стоимости и сроки, в течение которых вы должны ответить. Вы должны ответить в течение указанного периода времени, чтобы приобрести сервисный кредит.

Мы должны получить вашу избирательную форму, чтобы приобрести сервисный кредит до даты вашего выхода на пенсию. Избирательные формы, полученные после даты выхода на пенсию, приниматься не будут.

Мы должны получить вашу избирательную форму, чтобы приобрести сервисный кредит до даты вашего выхода на пенсию. Избирательные формы, полученные после даты выхода на пенсию, приниматься не будут.

1 год до выхода на пенсию

- Воспользуйтесь Калькулятором расчета пенсии или войдите в систему myCalPERS, чтобы рассчитать свое ежемесячное пособие.

- Запишитесь на наши курсы для участников.

- Свяжитесь с нами, если у вас есть претензия на совместное имущество на пенсионное пособие. Вы должны предоставить нам копию постановления суда, разрешающего претензию, прежде чем вы сможете получать пенсионные пособия и/или пособия по болезни.

9 месяцев до выхода на пенсию

- Если вы также являетесь участником другой государственной пенсионной системы в Калифорнии, вам необходимо предпринять определенные шаги, чтобы убедиться, что вы получаете все свои заработанные пособия от каждой системы.

Дополнительные сведения см. в документе «Когда вы меняете пенсионные системы» (PUB 16) (PDF).

Дополнительные сведения см. в документе «Когда вы меняете пенсионные системы» (PUB 16) (PDF). - Если у вас есть социальное обеспечение или другие пособия, не связанные с программой CalPERS, которые будут поступать позднее после выхода на пенсию, вы можете рассмотреть возможность временного увеличения своего ежемесячного дохода по программе CalPERS до тех пор, пока эти пособия не начнут действовать. Обратитесь к Вашему временному аннуитету CalPERS (PUB 13) (PDF) для получения дополнительной информации.

6 месяцев до выхода на пенсию

- Запросите Письмо с расчетной суммой вашего потенциального пенсионного пособия CalPERS.Вы можете выбрать дату выхода на пенсию на год вперед. Вы можете запросить до двух оценочных писем, рассчитанных по программе CalPERS, за 12-месячный период.

- Войдите в myCalPERS.

- Перейдите на вкладку Пенсия , затем выберите Калькулятор расчета пенсии .

- Выберите Начать новую оценку или одну из ваших сохраненных оценок .

- Когда вы перейдете на страницу Результаты оценки , просто выберите Начать письменный запрос оценки .

5 месяцев до выхода на пенсию

3-4 месяца до выхода на пенсию

- Отправьте нам заполненное заявление на пенсию и необходимые документы. Ваша заявка может быть подана лично в одном из наших региональных офисов, по почте или онлайн, войдя в myCalPERS. Обязательно сохраните копии всех представленных документов для себя.

- Уточните в своем кредитном союзе, организации сотрудников или страховом плане, можно ли продолжать определенные виды отчислений из заработной платы при выходе на пенсию.

- Обратитесь к своему сотруднику по страхованию медицинских пособий или в отдел кадров, чтобы определить, имеете ли вы право на медицинское и стоматологическое страхование в качестве пенсионера.

Вы на пенсии!

1-4 месяца после выхода на пенсию

- После того, как будет определен ваш пенсионный расчет, мы вышлем вам письмо-подтверждение первого платежа, в котором будет указана дата вашего первого пенсионного чека, сумма, которую вы можете ожидать получить, и важная информация о подоходном налоге. Если у вас есть медицинское страхование CalPERS, вам будет отправлено письмо с информацией об этих льготах.Храните эти письма вместе с другой информацией CalPERS и важными финансовыми документами.

- Если вы не вышли на пенсию первого числа месяца, ваш чек покроет период с даты выхода на пенсию до конца месяца. После этого мы перечислим вам депозит или отправим по почте ваш пенсионный чек первого числа месяца. Ваше финансовое учреждение определит, когда ваши средства будут доступны.

- В большинстве случаев вы должны получить свой первый пенсионный чек примерно в первый день месяца, следующего за датой выхода на пенсию.

- Вы также получите информационный лист с подробной информацией об учетной записи, содержащий информацию о том, что включено в расчет вашей пенсии на основе информации о заработной плате и кредите за услуги, которая была размещена в вашей учетной записи во время расчета вашего пособия.

- Вы получите письмо с уведомлением о вычетах, если у вас есть вычеты или платежи за покупку сервисного кредита или обязательные корректировки вашей учетной записи.

4 месяца после выхода на пенсию

- Подождите не менее четырех месяцев для обработки всей окончательной платежной ведомости и внесения корректировок в вашу пенсию.

- Если после получения четырех пенсионных чеков вы считаете, что ваш пенсионный расчет должен отражать более высокую итоговую компенсацию или кредит за обслуживание, позвоните нам по телефону 888 CalPERS (или 888 -225-7377).

Видео

Уход из ОПЕРАЦИЙ

Есть определенные шаги, которые необходимо предпринять всем членам OPERS, чтобы подготовиться к выходу на пенсию, но есть и уникальные соображения для каждого из трех пенсионных планов.

Мы здесь для вас

Если у вас возникнут какие-либо вопросы в связи с подготовкой к выходу на пенсию, вы всегда можете позвонить нам по телефону 1-800-222-PERS (7377), чтобы поговорить с высококвалифицированным представителем службы поддержки участников.

Вопросы, которые следует задать при рассмотрении вопроса о выходе на пенсию

Имею ли я право выйти на пенсию?

Возможно, один из самых важных моментов, о котором следует помнить при рассмотрении вопроса о выходе на пенсию, — соответствуете ли вы требованиям пенсионного права для вашего плана и пенсионной группы.

Возможно, вы финансово и морально готовы к выходу на пенсию, но для того, чтобы сделать следующий шаг, вам необходимо соответствовать возрастным и служебным требованиям, установленным OPERS.

Достаточно ли я накопил?

Годовые отчеты

Участники традиционного пенсионного плана и комбинированного плана могут видеть подробную разбивку того, на какую сумму они могут рассчитывать, в своем годовом отчете.

Ваши годовые отчеты доступны в любое время в вашей онлайн-учетной записи.

Эксперты говорят, что среднему человеку при выходе на пенсию потребуется 80 или более процентов своего рабочего дохода.Это число может быть разным для каждого человека в зависимости от образа жизни, который вы планируете вести во время выхода на пенсию.

Сравнив свой рабочий доход с пенсионным доходом, вы сможете увидеть, есть ли пробелы, которые вам нужно компенсировать. Вы можете сделать это, сэкономив больше с помощью личных сбережений или отсроченной компенсации, или просто проработав несколько лет дольше.

Учел ли я стоимость медицинского обслуживания?

Из-за роста расходов на здравоохранение вы можете столкнуться с ежегодным увеличением суммы, которую вы платите за медицинское страхование и страховое покрытие рецептурных препаратов.Подумайте о том, как вы будете оплачивать расходы, не покрываемые вашим планом медицинского страхования. Расходы на здравоохранение, такие как франшизы, доплаты и другие личные расходы, могут быстро поглотить ваши пенсионные сбережения.

Сколько лет я проведу на пенсии?

Сегодня в Соединенных Штатах большинство людей могут рассчитывать на то, что они проживут примерно 20 и более лет после выхода на пенсию.

Хотя вы не можете дожить до своей пенсии OPERS, вы можете дожить до своих дополнительных сбережений.

Сеансы консультирования OPERS

Если вы подумываете о выходе на пенсию, мы рекомендуем вам записаться на прием к консультанту OPERS.

Вы можете записаться на прием через свой онлайн-аккаунт или по телефону 1-800-222-7377.

О чем следует помнить

при подготовке к выходу на пенсиюСервисный кредит с другими системами

Если у вас есть зачет за выслугу в Пенсионной системе школьных работников штата Огайо, Пенсионной системе штата Огайо для учителей с установленными выплатами или Пенсионном фонде полиции и пожарной охраны штата Огайо, вы можете выйти на пенсию независимо от каждой системы или получить свои взносы и общий зачет за службу в Традиционный пенсионный план OPERS, Пенсионная система для школьных работников и Государственная пенсионная система для учителей План с установленными выплатами объединены для целей определения права на получение и расчета пособий.

Система с наибольшим кредитом за обслуживание будет выплачивать пособие, в то время как средства и кредит за обслуживание в другой(ых) системе(ах) переводятся в платежную систему.

Дополнительную информацию см. в листовке Service Credit and Contributing Months .

Координация социального обеспечения

Если вы имеете право на получение пособий по социальному обеспечению и получаете пенсионное пособие от OPERS, на ваши пособия по социальному обеспечению может повлиять компенсация государственной пенсии или положение об устранении непредвиденных обстоятельств.Государственная компенсация пенсии также может повлиять на вас, если вы имеете право на получение пособий по социальному обеспечению через своего супруга. Положение об исключении из непредвиденных обстоятельств может повлиять на вас, если вы имеете право на получение пособий по социальному обеспечению в связи с вашим собственным трудовым стажем.

Если у вас есть вопросы, касающиеся государственной компенсации пенсии или положения о ликвидации непредвиденных расходов, обратитесь в местное отделение социального обеспечения или зайдите на его веб-сайт по адресу ssa. gov.

gov.

Сотрудники правоохранительных органов и общественной безопасности

OPERS обеспечивает специальное пенсионное обеспечение для некоторых сотрудников правоохранительных органов и органов общественной безопасности, которые обязаны участвовать в традиционном пенсионном плане.Если вы являетесь сотрудником правоохранительных органов или службы общественной безопасности, обратитесь к брошюре для сотрудников правоохранительных органов/служб общественной безопасности , чтобы получить информацию, относящуюся к вашей ситуации.

Как подать заявление на пенсию

Когда вы будете готовы перейти от активного члена к пенсионеру, OPERS поможет вам пройти процесс подачи заявления на пенсию.

Зарегистрируйте онлайн-аккаунт OPERS

Создайте учетную запись в Интернете, чтобы получить доступ к важной информации об учетной записи, оценить выгоды, зарегистрироваться на семинары и веб-семинары и даже запланировать консультационную сессию.

Регистрация быстрая и простая.

Поговорите с консультантом OPERS.

Если вы думаете о выходе на пенсию, рекомендуем вам поговорить с консультантом OPERS. Они могут ответить на ваши первоначальные вопросы о процессе выхода на пенсию по телефону и помочь вам решить, следует ли вам прийти на индивидуальную консультацию.

Наши консультанты помогут вам заполнить заявление о выходе на пенсию, рассчитать размер пособий, обсудить варианты оплаты и ответить на ваши вопросы.

Позвоните нам по телефону 1-800-222-7377, чтобы поговорить с консультантом или записаться на очную консультацию.

Выберите дату выхода на пенсию

Датой выхода на пенсию является первый день месяца, следующего за днем вашего последнего трудоустройства .

Вам необходимо сообщить своему работодателю о ваших пенсионных планах и выбрать последнюю дату работы.

Вы можете узнать у своего работодателя, когда заканчивается ваше медицинское страхование и существуют ли правила выплаты больничных и отпуска.

Вы можете подать заявление на пенсию не позднее, чем за шесть месяцев до даты выхода на пенсию. Мы рекомендуем вам подать заявку по крайней мере за два месяца до .

Заполните заявление о выходе на пенсию

Чтобы подать заявление на получение пенсионного пособия, вам необходимо заполнить соответствующее заявление о выходе на пенсию для вашего плана.

При заполнении заявления вам будет предложено выбрать план платежей для вашего ежемесячного пособия и решить, хотите ли вы получать частичный единовременный платеж.

Вам также необходимо указать хотя бы одного получателя.

Необходимые документы

Для оформления выхода на пенсию требуется ряд дополнительных документов, таких как свидетельство о рождении или свидетельство о браке. Вы можете отправить копии этих документов в OPERS в любое время в процессе подачи заявки.

Не забудьте указать в каждом документе свое полное имя и либо последние четыре цифры вашего номера социального страхования, либо ваш OPERS ID (который можно найти в вашей онлайн-учетной записи).

| Необходимые документы |

|---|

| Подтверждение даты рождения ( свидетельство о рождении, свидетельство о крещении и т. д. ) |

| Подтверждение даты рождения вашего бенефициара ( , если вы будете оставлять ему ежемесячное пособие после своей смерти ) |

Подтверждение даты рождения любых иждивенцев, имеющих право на участие, которых вы хотите охватить медицинским обслуживанием OPERS. |

| Свидетельство о браке ( Свидетельство о браке не принимается ) |

| Адреса, номера социального страхования и даты рождения бенефициаров и иждивенцев |

| Подтверждение Medicare A и B, если применимо ( для вас и соответствующих иждивенцев ) |

| Прямая информация о депозите, включая банковский счет и номера маршрутизации ( Пожалуйста, принесите аннулированный чек или квитанцию сберегательного депозита. ) |

| Любые судебные постановления, которые могут относиться к вашей пенсии |

| Соглашение о программе поощрения при досрочном выходе на пенсию ( , если ваш работодатель предлагает программу поощрения при досрочном выходе на пенсию ) |

| Бюро компенсаций работникам (BWC), номер претензии ( , если вы получали оплату от BWC во время работы на государственной службе ) |

Опцион на частичную единовременную выплату

Независимо от того, какой вариант оплаты выбран, выходящие на пенсию участники также могут выбрать опцию частичной единовременной выплаты (PLOP). PLOP позволяет участнику получать единовременную выплату пособия вместе с сокращенным ежемесячным пенсионным пособием.

PLOP позволяет участнику получать единовременную выплату пособия вместе с сокращенным ежемесячным пенсионным пособием.

Единовременный платеж не может быть менее чем в шесть или более чем в 36 раз больше месячной суммы, подлежащей выплате в соответствии с выбранным планом платежей. Единовременная выплата не может привести к ежемесячному пособию, которое составляет менее 50 процентов от первоначального ежемесячного пособия.

Общая сумма, выплаченная в виде единовременной выплаты и ежемесячных платежей, будет равна сумме, которая была бы выплачена, если бы член не выбрал получение единовременной выплаты.

В качестве единовременного распределения PLOP полностью облагается налогом, если только он не переведен на квалифицированный план или IRA, и, как и ежемесячные пособия, может подлежать судебным постановлениям, таким как приказы о разделе имущества и приказы об удержании поддержки, если применимый.

Член OPERS, являющийся сотрудником правоохранительных органов или общественной безопасности, увольняющийся с государственной службы в возрасте 50 лет и старше и получающий частичную единовременную выплату опциона (PLOP) 18 августа 2006 г. или после этой даты, не должен будет платить дополнительные 10 процентов налог на это распределение, при условии, что должность, с которой они уволились, была их должностью в правоохранительных органах или общественной безопасности.

или после этой даты, не должен будет платить дополнительные 10 процентов налог на это распределение, при условии, что должность, с которой они уволились, была их должностью в правоохранительных органах или общественной безопасности.

Посмотрите пример (PDF открывается в новой вкладке) того, как PLOP повлияет на ежемесячное пособие получателя.

Получение первого чека

Вы получите свое первое пособие примерно через 8 рабочих дней после того, как OPERS получит всю действующую документацию от вас и вашего работодателя, или после даты выхода на пенсию, в зависимости от того, что наступит позднее.

Если вы выбрали вариант частичной единовременной выплаты, она будет разблокирована через 90 дней после вашего первого чека на пособие.

Прямой депозит

Ежемесячные выплаты пособия будут перечисляться непосредственно на ваш сберегательный или расчетный счет. Требуется прямой депозит.

Удержанный налог штата и федеральный налог

Федеральный подоходный налог и/или подоходный налог штата Огайо может быть вычтен из ежемесячной выплаты пособия.

Изменения могут быть внесены в суммы удержания в любое время через вашу учетную запись в Интернете.

Федеральные налоги

- Если вы ничего не сделаете, федеральный подоходный налог будет удержан из ваших пособий с использованием ставок удержания, применимых к состоящим в браке лицам, требующим трехкратного освобождения от удержания.

- Даже если вы решите не удерживать федеральный подоходный налог, вы несете ответственность за уплату федерального подоходного налога с налогооблагаемой части ваших платежей.

Государственные налоги

- Выплаты могут облагаться подоходным налогом штата Огайо, и вы можете выбрать удержание подоходного налога штата Огайо.

Что происходит после выхода на пенсию

Выход на пенсию — захватывающая глава в вашей жизни, которая может привести вас в любом направлении.Вот краткий список вещей, о которых следует помнить только что вышедшему на пенсию члену OPERS:

.

Обновляйте информацию

Важно своевременно обновлять информацию в OPERS, особенно на пенсии!

Вы можете безопасно и быстро изменить свой адрес, контактную информацию и банковскую информацию в любое время в своей онлайн-учетной записи OPERS.

Держите оперативников в курсе!

Многие люди используют свой выход на пенсию как возможность путешествовать, в то время как другие пенсионеры переезжают на зиму в более теплые страны.

Обновляйте адресную информацию в своей учетной записи OPERS Online!

Ежегодные корректировки стоимости жизни

Большинство участников OPERS, вышедших на пенсию, получат право на корректировку стоимости жизни. Целью корректировки стоимости жизни является снижение стоимости инфляции во время выхода на пенсию.

Корректировка стоимости жизни не суммируется, она всегда будет основываться на вашем первоначальном пенсионном аннуитете, а не на сумме пособия и накопленных пособий.

OPERS использует индекс потребительских цен для измерения корректировки стоимости жизни по отношению к инфляции. Если индекс потребительских цен, используемый для определения корректировки стоимости жизни, отрицательный, в следующем году пособие не предоставляется.

Ваша корректировка стоимости жизни определяется вашей пенсионной группой и может отличаться в зависимости от вашего пенсионного плана. Для получения дополнительной информации см. брошюру вашего плана ниже.

Здравоохранение

Традиционный пенсионный план и комбинированный план

Хотя это и не требуется по закону, OPERS признает важную роль медицинского страхования в обеспечении пенсионного обеспечения.Пожалуйста, нажмите на одну из ссылок ниже, чтобы узнать больше.

План для участников

Несмотря на то, что участники Плана, ориентированного на участников, не имеют доступа к системе OPERS Health, у них есть доступ к средствам на их Медицинском счете для пенсионеров. Эти средства могут быть использованы для покрытия расходов на здравоохранение, таких как страховые взносы и доплаты для вас и ваших иждивенцев.

Эти средства могут быть использованы для покрытия расходов на здравоохранение, таких как страховые взносы и доплаты для вас и ваших иждивенцев.

Заявление о выплате пособия

Если вы аннуитизируете какую-либо часть своего счета и выбираете один из планов выплат OPERS, вы будете получать Заявление о выплате пособия при каждом изменении вашего аннуитетного пособия.

Если вы аннуитетируете какую-либо часть своего счета и выберете один из планов выплат OPERS, вы будете получать Заявление о выплате пособия в любое время при изменении вашего пособия. Вы также получите Заявление о выплате пособий , если произойдут изменения в каких-либо вычетах в вашу пользу. Например, в выписке будут показаны такие изменения, как ваша корректировка стоимости жизни, отчисления на медицинское страхование или корректировки Medicare.

Заявление о выплате пособия отправляются в начале года или в любое время a в случае изменения суммы вашего пенсионного пособия.

Налоговые документы

После того, как вы выйдете на пенсию и начнете получать пособие от OPERS, ваше пенсионное пособие должно быть указано в вашей федеральной налоговой декларации.

Возвращение на работу после выхода на пенсию

Ваше пенсионное пособие может быть затронуто, если вы уйдете из OPERS и вернетесь на работу, охватываемую OPERS или другой пенсионной системой штата Огайо. Это включает в себя службу в качестве выборного должностного лица и определенные должности волонтеров.

Например, если вы вернетесь на работу в течение первых двух месяцев после даты выхода на пенсию, вы лишитесь пенсионного пособия в течение этого периода. Важно сообщить своему работодателю о том, что вы получаете пособие OPERS, если вы снова будете приняты на работу работодателем, покрываемым OPERS.

Дополнительную информацию о повторном трудоустройстве см. в брошюре «Возвращение на работу после выхода на пенсию» .

Дополнительная информация

Подробную информацию об отказе от участия в каждом из трех планов можно найти в брошюрах ниже.Если у вас есть конкретные вопросы о процессе подачи заявления на пенсию, позвоните нам по телефону 1-800-222-7377 или запишитесь на прием к консультанту OPERS.

Полное руководство на 2022 год

На первый взгляд, пенсионное планирование не сильно изменилось за эти годы. Вы работаете, копите, а потом выходите на пенсию. Но хотя механизм может быть таким же, сегодняшние вкладчики сталкиваются с некоторыми проблемами, о которых предыдущие поколения не должны были беспокоиться.

Во-первых, ожидаемая продолжительность жизни больше, а это значит, что вам понадобятся ваши деньги, чтобы продержаться дольше — возможно, до 90 лет.Доходность облигаций также намного ниже, чем раньше, а это означает, что вы не можете купить несколько инструментов с фиксированным доходом и получить доход, выражающийся двузначным числом. Затем наступает кризис в области здравоохранения из-за пандемии коронавируса.

Затем наступает кризис в области здравоохранения из-за пандемии коронавируса.

Это усугубляется тем фактом, что все больше компаний переходят от пенсий с установленными выплатами, которые гарантировали вам определенную сумму денег в ваши золотые годы, к планам с установленными взносами, которые более подвержены рыночным взлетам и падениям.

Итак, как же вам выйти на пенсию, о которой вы всегда мечтали? В конце концов, пенсионеры хотят испытать все то, что они не могли сделать, когда были слишком заняты работой.Отпуск в экзотических путешествиях, марафонский забег, написание романов, проведение большего количества времени с друзьями и семьей — возможности практически безграничны. Есть несколько шагов, которые мы объясняем в этом пенсионном руководстве, от составления бюджета и постановки целей до выбора правильного пенсионного сберегательного счета, который поможет вам составить план, который подходит именно вам.

Как читать это руководство

В этом руководстве изложены шаги, на которых следует сосредоточиться, чтобы вы начали работать над планированием выхода на пенсию. Следуйте от начала до конца или перейдите к разделу(ам), о котором вы хотите узнать больше.

Следуйте от начала до конца или перейдите к разделу(ам), о котором вы хотите узнать больше.

Сколько вам нужно накопить на пенсию?

Один из самых сложных моментов в подготовке к выходу на пенсию — думать о жизни 70-летнего человека. Многие люди настолько ошеломлены откладыванием денег на неизвестное будущее, что в итоге вообще ничего не откладывают. К счастью, планирование выхода на пенсию не слишком обременительно, но вам понадобится дорожная карта, которая может меняться со временем, чтобы не сбиться с пути.

Прежде всего, подумайте о том, как будет выглядеть ваша жизнь после выхода на пенсию.Сядьте с ручкой и бумагой и запишите свои пенсионные цели.

Тогда подумай сколько все будет стоить. Мы не знаем, какими будут цены в будущем, и в последние годы инфляция была ниже ориентира ФРС в 2%, но средний уровень инфляции в США за последнее столетие (1913-2013) составлял 3,22%. Так что планируйте более высокие цены на ближайшие десятилетия. Вы также захотите учитывать свои повседневные расходы, такие как расходы на жилье, питание и здравоохранение. Помните, что некоторые из дорогостоящих расходов, которые у вас есть сейчас, такие как ипотека или расходы на уход за детьми, больше не будут существовать, что может привести к снижению ваших общих расходов по мере приближения выхода на пенсию.

Помните, что некоторые из дорогостоящих расходов, которые у вас есть сейчас, такие как ипотека или расходы на уход за детьми, больше не будут существовать, что может привести к снижению ваших общих расходов по мере приближения выхода на пенсию.

Затем сложите все доходы, которые вы можете получить за годы после окончания работы. Учтите пенсионный доход, если он у вас есть, выплаты по социальному обеспечению и любые другие доллары, такие как доход от аренды недвижимости, которые могут вам пригодиться. Сопоставьте доходы и расходы, и вы получите хорошее представление о том, что вам нужно будет откладывать на каждый год выхода на пенсию.

Вот некоторые вещи, которые вы должны учитывать при расчетах:● Расходы на жилье, включая аренду или ипотеку, отопление, водоснабжение и техническое обслуживание

● Расходы на здравоохранение сегодняшние доллары на медицинские расходы при выходе на пенсию, исключая долгосрочный уход.)

● Повседневная жизнь, такая как еда, одежда, транспорт

● Развлечения, в том числе рестораны, кино, спектакли

● Путешествия, включая перелеты, гостиницы, бензин при вождении

● Возможное страхование жизни

Какое волшебное число нужно набрать, чтобы выйти на золотую пенсию?

В течение многих лет финансовые эксперты говорили, что людям нужно откладывать 1 миллион долларов — недавно эта сумма выросла до 2 миллионов долларов, поскольку стоимость жизни и возрастные демографические показатели изменились. Некоторые советуют откладывать от 80% до 90% своего годового предпенсионного дохода или откладывать в 12 раз больше своей предпенсионной зарплаты. Эти цифры и формулы могут быть ориентиром, но они не истина — ситуации у всех разные.

Некоторые советуют откладывать от 80% до 90% своего годового предпенсионного дохода или откладывать в 12 раз больше своей предпенсионной зарплаты. Эти цифры и формулы могут быть ориентиром, но они не истина — ситуации у всех разные.

Как начать откладывать на пенсию

Хотя начинать рано всегда важно — даже 25 долларов в месяц в 20 лет полезно — можно сначала откладывать деньги на более неотложные нужды, а затем начинать решать проблемы выхода на пенсию в возрасте от 30 до 40 лет. .Тем не менее, вы не хотите ждать намного дольше этого, потому что вам понадобится время, чтобы положить деньги на пенсионный счет, чтобы эти деньги росли. Чем дольше вы ждете, тем больше вам придется откладывать каждый год, что значительно усложняет задачу.

О чем следует помнить, приступая к работе

Составление бюджета

Это ваш текущий бюджет, который учитывает все ваши текущие доходы и расходы. Хотя у вас должно быть некоторое представление о том, сколько вам нужно откладывать в месяц в зависимости от ваших пенсионных целей, вам также необходимо убедиться, что у вас есть деньги для откладывания. Это хорошая идея, включить пенсионные сбережения в качестве статьи в свой бюджет, точно так же, как расходы на еду и жилье, чтобы вы могли откладывать эти средства каждый месяц.

Это хорошая идея, включить пенсионные сбережения в качестве статьи в свой бюджет, точно так же, как расходы на еду и жилье, чтобы вы могли откладывать эти средства каждый месяц.

Установить автоматические переводы

Это инструмент, который вы можете установить между своим текущим счетом и пенсионным счетом, чтобы не забывать сохранять. Настройте его так, чтобы в один и тот же день каждого месяца — может быть, в день, когда вам платят — средства, которые вы откладываете на будущее, переводились с вашего банковского счета в ваши инвестиции. Делая это таким образом, нет риска, что вы потратите эти деньги.

Создать счет на случай чрезвычайных ситуаций

Наличие отдельного счета на случай чрезвычайных ситуаций — обычно с накопленной зарплатой за три-шесть месяцев — позволит вам покрыть любые непредвиденные расходы, не нарушая ваши пенсионные планы.

Выплата долга

Одна цель для всех — достичь 65 без долгов. Это включает в себя задолженность по кредитной карте — и особенно по карте вознаграждения с высокими процентами — автомобильные и ипотечные кредиты, любые студенческие и другие крупные кредиты. Причина проста: вы не хотите, чтобы ваши годы, когда вы не зарабатывали деньги, оставались в долгу.

Причина проста: вы не хотите, чтобы ваши годы, когда вы не зарабатывали деньги, оставались в долгу.

счета Сравнительная таблица

| предел Вклад | $ 6000 | $ 6000 | $ 19500 | $ 19500 | $ 13500 | $ 57000 |

|---|---|---|---|---|---|---|

| предел взносе 50 плюс | $ 7000 | $ 7000 | $ 26500 | 26 500 долларов США | 16 000 долларов США | Н/Д |

Какие инвестиционные счета следует использовать?

Откладывание определенной суммы денег каждый месяц — это, конечно, самая важная часть пенсионных накоплений.Но вы не достигнете своей цели, не вложив эти деньги в рынок. Одна из причин для инвестирования заключается в том, что вы хотите воспользоваться силой компаундирования, когда прибыль растет поверх другой прибыли. Например, если вы инвестируете 100 долларов в один год, а в следующем они вырастут до 110 долларов, ваша прибыль в следующем году будет выше 110 долларов, а не первоначальной суммы, которую вы вложили. Со временем этот совокупный рост может действительно увеличить прибыль. Независимо от того, какой счет вы используете, ваши инвестиции будут увеличиваться год за годом.(Убытки также могут увеличиваться, но, к счастью, со временем рынки выросли.)

Со временем этот совокупный рост может действительно увеличить прибыль. Независимо от того, какой счет вы используете, ваши инвестиции будут увеличиваться год за годом.(Убытки также могут увеличиваться, но, к счастью, со временем рынки выросли.)

Однако, сколько вы можете сэкономить и какой налог вам, возможно, придется заплатить, зависит от учетной записи.

Счета, которые можно использовать для пенсионных сбережений:

Высокодоходный сберегательный счет

Это без риска — деньги на сберегательном счете, застрахованном на федеральном уровне, не инвестируются в акции или облигации — но вы заработаете дальше ни к чему средства на счете.В настоящее время сберегательные счета с самой высокой доходностью составляют менее 1% от сбережений в долларах и имеют тенденцию к снижению в соответствии с текущей политикой Федеральной резервной системы, направленной на сохранение базовой ставки на более низком уровне в течение более длительного времени. Ваши деньги должны расти со временем в более традиционном инвестиционном сберегательном инструменте.

Ваши деньги должны расти со временем в более традиционном инвестиционном сберегательном инструменте.

Традиционный индивидуальный пенсионный счет (традиционный IRA)

IRA — это инструмент инвестирования с льготным налогообложением для физических лиц, предназначенный для резервирования их пенсионных сбережений. В зависимости от статуса занятости человека, IRA могут быть разных типов и иметь разные налоговые обязательства.Как следует из названия, это отдельная учетная запись, которую вы открываете и вносите свой вклад. Одним из преимуществ традиционного IRA, как его называют, является то, что взносы, как правило, не облагаются налогом. Так, например, если вы внесете 6000 долларов, ваш налогооблагаемый доход уменьшится на ту же сумму.

Кроме того, деньги могут расти на счете с отсрочкой уплаты налогов, что означает, что вам не нужно платить налог на какие-либо инвестиции, пока вы не снимете их со счета. Это позволяет вашим деньгам накапливаться быстрее, чем в противном случае. Вам придется заплатить налог с суммы, которую вы снимаете со счета, но она основана на налоговой ставке текущего года. Это хорошо: поскольку вы обычно получаете небольшой доход на пенсии, вы окажетесь в более низкой налоговой категории, а это означает, что ваш налоговый удар по этим изъятиям будет незначительным. (Обычно существует 10-процентный штраф за снятие средств до того, как вам исполнится 59,5 лет, хотя вы можете вывести до 100 000 долларов США без уплаты налогов, если на вас негативно повлиял Covid-19. Дополнительную информацию см. на веб-сайте IRS. .)

Вам придется заплатить налог с суммы, которую вы снимаете со счета, но она основана на налоговой ставке текущего года. Это хорошо: поскольку вы обычно получаете небольшой доход на пенсии, вы окажетесь в более низкой налоговой категории, а это означает, что ваш налоговый удар по этим изъятиям будет незначительным. (Обычно существует 10-процентный штраф за снятие средств до того, как вам исполнится 59,5 лет, хотя вы можете вывести до 100 000 долларов США без уплаты налогов, если на вас негативно повлиял Covid-19. Дополнительную информацию см. на веб-сайте IRS. .)

Правила относительно максимальных взносов и пределов дохода для IRA могут меняться ежегодно.Что касается того, сколько вы можете внести, в настоящее время вам разрешено инвестировать 6000 долларов в год, хотя те, кому 50 лет и старше, могут сэкономить до 7000 долларов в год, используя так называемые догоняющие взносы. Однако, как только вам исполнится 72 года, вы должны начать снимать деньги со своего IRA. Минимальное необходимое распределение зависит от размера вашей учетной записи и продолжительности жизни, поэтому перед снятием поговорите с бухгалтером или консультантом. Если вы не снимете требуемую сумму, вы можете получить крупный налоговый штраф.

Минимальное необходимое распределение зависит от размера вашей учетной записи и продолжительности жизни, поэтому перед снятием поговорите с бухгалтером или консультантом. Если вы не снимете требуемую сумму, вы можете получить крупный налоговый штраф.

IRA Roth

IRA Roth отличаются от традиционных IRA двумя важными аспектами.Во-первых, взносы производятся в долларах после уплаты налогов, а это означает, что вы не получаете налогового вычета при инвестировании. Положительным моментом является то, что когда придет время снимать деньги, вы ничего не должны IRS. Таким образом, все ваши взносы со временем могут увеличиваться, не облагаясь налогом. Как и в IRA, вы можете вносить только 6000 долларов в год или 7000 долларов, если вам больше 50 лет. Есть одно предостережение: если вы зарабатываете более 122 000 долларов или если вы и ваш супруг зарабатываете более 193 000 долларов в сумме, ваша ежегодная комната для взносов будет уменьшенный.Если вы заработаете больше 137 000 долларов США индивидуально или 203 000 долларов США в паре, вы не сможете пополнить этот счет.

Simple IRA

Многие малые предприятия не предлагают планы 401(k), установка и обслуживание которых может быть дорогостоящим. Им разрешено предлагать SIMPLE IRA, что означает сберегательные поощрительные планы для сотрудников. Он работает аналогично 401 (k) в том смысле, что как сотрудники, так и сотрудники могут вносить средства, которые уменьшают налогооблагаемый доход каждой стороны на сумму, которую каждая сторона инвестирует.В 2022 году предел годового взноса для SIMPLE IRA составляет 14 000 долларов США по сравнению с 13 500 долларов США в 2021 году. Работники в возрасте 50 лет и старше могут сделать дополнительные догоняющие взносы в размере 3 000 долларов США на общую сумму 17 000 долларов США. Работодатели могут вносить только до 3% годового вознаграждения своих сотрудников. Взносы могут увеличиваться в счет отложенного налога до тех пор, пока вам не придется уйти.

Традиционные планы 401(k)

План 401(k) — это пенсионный счет, предлагаемый компанией для своих сотрудников. Взносы на этот счет являются доналоговыми, а это означает, что, как и традиционные IRA, они могут расти на основе отложенного налогообложения.Вам придется заплатить налоговому инспектору, когда вы будете снимать эти средства, но если вы находитесь в более низкой налоговой категории на пенсии, чем в рабочие годы, то этот налоговый удар не должен быть слишком большим.

Взносы на этот счет являются доналоговыми, а это означает, что, как и традиционные IRA, они могут расти на основе отложенного налогообложения.Вам придется заплатить налоговому инспектору, когда вы будете снимать эти средства, но если вы находитесь в более низкой налоговой категории на пенсии, чем в рабочие годы, то этот налоговый удар не должен быть слишком большим.

У 401(k) есть несколько преимуществ. Во-первых, предел взноса намного выше, чем в IRA. Работники моложе 50 лет могут вносить до 20 500 долларов США в 401 (k) в 2022 году по сравнению с 19 500 долларов США в 2021 году или 26 000 долларов США, если вам больше 50 лет. они совпадают, и сумма, соответствующая одному доллару работника, различается.Используя в качестве примера пенсионные планы, управляемые Vanguard Group, в 2019 году средняя ставка взносов сотрудников составила 7,0%, а средняя ставка взносов работодателя — 3,7%.

В 2022 году общая сумма взносов работодателя и работника не может превышать 61 000 долларов США или 100% вашей зарплаты (это 67 500 долларов США для лиц моложе 50 лет и старше). Существует также пожизненный лимит вклада в размере 305 000 долларов США. Еще одна ключевая особенность заключается в том, что деньги автоматически удаляются из вашего чека и помещаются в 401 (k), поэтому вам не нужно беспокоиться о переводе этих долларов на счет самостоятельно.

Существует также пожизненный лимит вклада в размере 305 000 долларов США. Еще одна ключевая особенность заключается в том, что деньги автоматически удаляются из вашего чека и помещаются в 401 (k), поэтому вам не нужно беспокоиться о переводе этих долларов на счет самостоятельно.

Как и в случае с традиционной IRA, вы получите 10-процентный налог, если снимете деньги до того, как вам исполнится 59 1/2 лет. Однако на данный момент вы можете удалить до 100 000 долларов США из 401 (k), если вы или ваш супруг потеряли работу или на вас негативно повлиял Covid-19, без 10% штрафа за снятие средств.

Roth 401(k)

Это спонсируемый работодателем счет, который финансируется за счет долларов после уплаты налогов. Как и Roth IRA, взносы не облагаются налогом, но вы также не получите налоговый счет, когда придет время снимать деньги.Как и в случае с традиционной формой 401(k), вносить взносы могут как работники, так и работодатели, но существуют ограничения. Максимальная сумма, которую вы можете внести в Roth 401(k) на 2022 год, составляет 20 500 долларов США, если вы моложе 50 лет. Это дополнительная сумма на 1 000 долларов США по сравнению с 2021 годом. Если вам 50 лет и старше, вы можете добавить дополнительно 6 500 долларов США за в год «догоняющих» взносов, в результате чего общая сумма составила 27 000 долларов США. Взносы, как правило, должны быть сделаны до конца календарного года.

Максимальная сумма, которую вы можете внести в Roth 401(k) на 2022 год, составляет 20 500 долларов США, если вы моложе 50 лет. Это дополнительная сумма на 1 000 долларов США по сравнению с 2021 годом. Если вам 50 лет и старше, вы можете добавить дополнительно 6 500 долларов США за в год «догоняющих» взносов, в результате чего общая сумма составила 27 000 долларов США. Взносы, как правило, должны быть сделаны до конца календарного года.

Вы можете разделить взносы между обычной формой 401(k) — с использованием долларов до вычета налогов — и Roth 401(k), но ваши совокупные инвестиции не могут превышать максимальную сумму взноса.Эта учетная запись идеальна для тех, кто думает, что после выхода на пенсию они могут оказаться в высокой налоговой категории, где им затем придется платить потенциально здоровенный налоговый счет дяде Сэму.

Существуют способы перевода денег с одного из вышеуказанных счетов на другой, например, с традиционного IRA на 401(k) и наоборот, но рекомендуется получить помощь финансового консультанта, прежде чем что-либо делать. .

.

Упрощенные пенсионные планы для сотрудников (SEP)

Если вы работаете не по найму и хотите накопить на пенсию, то план SEP может быть лучшим вариантом для вас.Этот счет, который может открыть только владелец бизнеса с одним или несколькими сотрудниками или кто-то, кто получает внештатный доход, похож на традиционную IRA в том, что взносы до налогообложения уменьшают ваш налогооблагаемый доход (или компанию в зависимости от того, кто вносит свой вклад) а деньги могут расти за счет отложенных налогов, пока вы не уберете их на пенсию. Для самозанятых и владельцев малого бизнеса лимит взносов SEP IRA был повышен до 61 000 долларов США в 2022 году по сравнению с 58 000 долларов США в 2021 году. Однако вы также можете положить деньги на счет сотрудника, в отличие от 401 (k), который более дороже, чем SEP, штатный сотрудник не может вносить свой вклад в свой собственный SEP.

Увеличить IconArrows, направленные наружуКак инвестировать для выхода на пенсию

Много лет назад инвесторы, ориентированные на выход на пенсию, скорее всего, вложили бы свои деньги в сбалансированный взаимный фонд, который обычно состоит на 60% из акций и на 40% из облигаций. Хотя этот набор активов по-прежнему популярен среди вкладчиков сегодня — вы получаете некоторый рост от акций и некоторую защиту от облигаций — у инвесторов теперь больше выбора.

Хотя этот набор активов по-прежнему популярен среди вкладчиков сегодня — вы получаете некоторый рост от акций и некоторую защиту от облигаций — у инвесторов теперь больше выбора.

Вот некоторые из наиболее популярных вариантов инвестирования:

Акции для роста

Большинство вкладчиков по-прежнему покупают акции — либо напрямую, либо через взаимный фонд или биржевой фонд, — которые являются акциями публично перечисленные компании.Цены на акции имеют тенденцию расти в долгосрочной перспективе, поэтому люди покупают их. По данным S&P Dow Jones Indices, с 1926 года S&P 500 показывает среднюю годовую доходность 10,24% с реинвестированными дивидендами. Другими словами, если вы инвестируете в акции в 30 лет и выходите на пенсию в 70, существует высокая вероятность того, что ваши деньги вырастут за эти 40 лет.

Недостатком является то, что акции могут упасть. Во время Великой рецессии 2008 года и недавнего падения фондового рынка из-за пандемии цены на акции упали более чем на 35%, что вызвало множество проблем для тех, кто находится на пенсии или приближается к ней.