Минимальный налог на УСН «Доходы минус расходы» в 2022 году

На первых порах предприниматели часто работают в ноль, а то и в убыток. Когда расходы превышают доходы или равны им, налог УСН, рассчитанный по общим правилам, оказывается нулевым. Государство решило, что налог не может быть меньше 1% от доходов. Это и есть минимальный налог, который нужно заплатить, если расходы превысили или сравнялись с доходами.Как рассчитывается минимальный налог

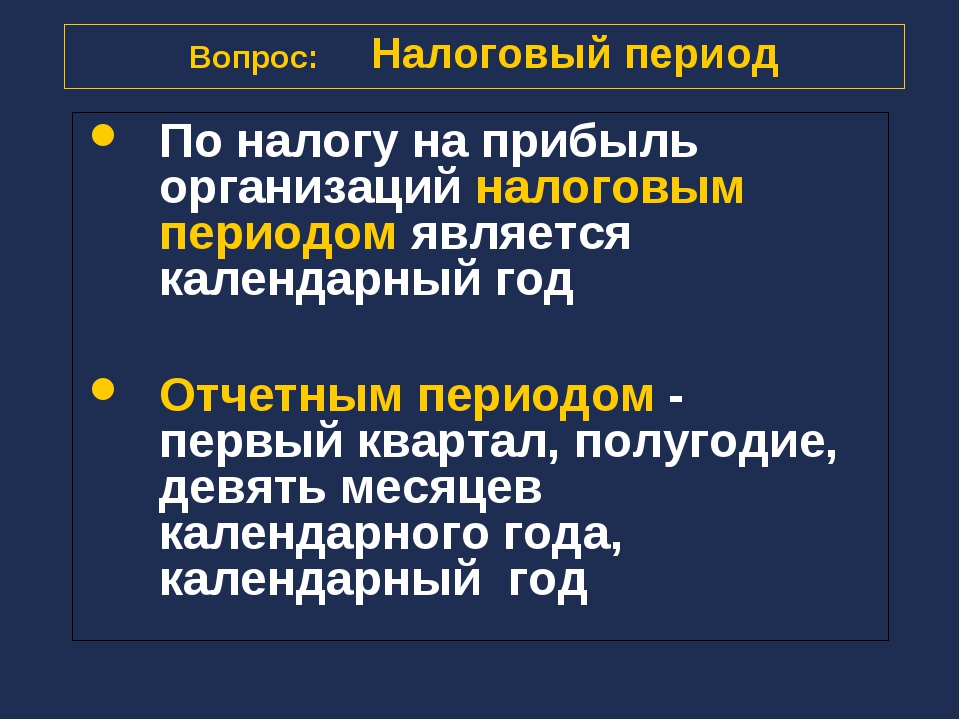

Минимальный налог возникает только по итогам года. Каждый квартал нужно рассчитывать и платить налог как обычно: из доходов с начала года вычитаете расходы, умножаете на налоговую ставку УСН «Доходы — Расходы» в вашем регионе и получаете налог, который нужно заплатить.

Что делать по итогам года:

- Считаете налог как обычно.

- Сравниваете полученную сумму с минимальным налогом — 1% от годовых доходов.

- Если посчитанный как обычно налог больше 1% от дохода или равен этой сумме, вы платите обычный налог УСН. Если налог получился меньше 1% от дохода, тогда платите минимальный налог. Проще всего понять расчет на конкретном примере.

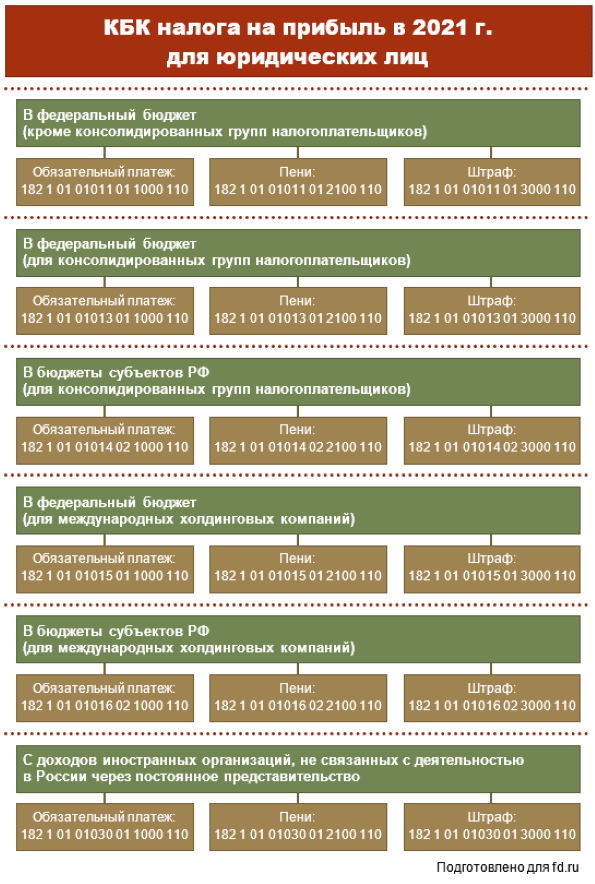

КБК для минимального налога в 2021 году

Не отличается от КБК обычного налога при УСН «Доходы минус расходы» 182 1 05 01021 01 1000 110. Только минимальный налог за 2015 и предыдущие годы платили на отдельный КБК.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноАвансовые платежи учитываются в счёт минимального налога

Весь год вы как обычно перечисляли квартальные авансовые платежи УСН, а по итогам года у вас получился минимальный налог. Авансовые платежи, который вы уже перечислили, учитываются в счёт минимального налога.

Подавать заявление о зачёте авансовых платежей в счёт минимального налога не нужно. Налоговая поймёт это из вашей декларации по УСН.

С вам не нужно разбираться с расчётом налога УСН, сравнивать обычный налог с минимальным. Эльба рассчитает все платежи в соответствии с действующим законодательством и напомнит, когда нужно заплатить и отчитаться.

Статья актуальна на

Google и Apple недоплачивают налоги на миллиарды евро? Как устранить лазейки | Экономика в Германии и мире: новости и аналитика | DW

Около 26 миллиардов евро могли бы дополнительно получать 20 крупнейших промышленно развитых стран мира ежегодно, если бы в полной мере собирали налоги с пяти крупнейших технологических компаний мира — Google, Apple, Facebook, Amazon и Microsoft. К такому выводу пришла неправительственная организация ActionAid. «Система больше не функционирует, мы нуждаемся в глобальной налоговой реформе», — говорит Андерс Дальбек (Anders Dahlbeck), налоговый эксперт организации, которая финансируется за счет индивидуальных пожертвований, грантов от частных фондов и правительств ряда стран.

Суд Евросоюза в Люксембурге

Исследование НПО вышло вскоре после того, как Евросоюз потерпел ряд поражений в юридических спорах с американскими технологическими концернами. Так, Суд ЕС на прошлой неделе отменил распоряжение Еврокомиссии, которое обязывало Amazon доплатить налоги в Люксембурге.

«Мы тщательно изучим вердикт суда и подумаем о дальнейших шагах», — заявила комиссар ЕС по вопросам конкуренции Маргрете Вестагер вскоре после его обнародования. Также не в пользу ЕС закончился спор с Apple об уклонении компании от уплаты налогов в Ирландии. Теперь он рассматривается в высшей судебной инстанции ЕС — Суде Евросоюза в Люксембурге.

Миллиарды благодаря уловкам при выплате налогов

В случае с налогами можно говорить о провале политики ЕС. Недавно европейское представительство Amazon в Люксембурге получило обратно 56 миллионов ранее уплаченных налогов, хотя оборот концерна из-за пандемии вырос на треть — до 42 миллиардов евро. При этом налоговые органы в странах ЕС не получили практически ничего.

Логистический центр Amazon неподалеку от Магдебурга в Германии

Как такое могло произойти? С помощью перемещения налогооблагаемой прибыли между подразделениями концерна так, что она накапливается там, где налоговые органы требуют как можно меньше, переносов штаб-квартиры, реинвестирования прибыли сразу после ее получения налоговым экспертам крупных компаний удается добиться того, что налоговые органы не получают практически ничего. По мнению депутата Европарламента от немецких «зеленых» Свена Гигольда (Sven Giegold), Германия теряет до четверти налоговых поступлений от компаний из-за использования ими преимуществ налоговых оазисов.

Нетронутый налоговый потенциал цифровой экономики огромен, считает Андерс Дальбек из ActionAid. Не только в промышленно развитых государствах, но и в странах с переходной экономикой и развивающихся странах правительства могут также генерировать огромный дополнительный доход. «Дополнительные средства необходимы сейчас, когда пандемия сильно увеличила финансовые потребности правительств в сфере здравоохранения», — говорит Дальбек. Вероятно, это одна из причин, по которой ActionAid смело рассчитывает в своем отчете «Восстановление миссии», что возможные дополнительные налоговые поступления будут достаточны для того, чтобы обеспечить каждого человека в мире двумя дозами вакцины от коронавируса.

Вероятно, это одна из причин, по которой ActionAid смело рассчитывает в своем отчете «Восстановление миссии», что возможные дополнительные налоговые поступления будут достаточны для того, чтобы обеспечить каждого человека в мире двумя дозами вакцины от коронавируса.

Глобальный корпоративный налог решит проблему?

Но НПО добивается большего: ActionAid предлагает ввести глобальный корпоративный налог в размере 25 процентов. И это тоже в духе времени: президент США Джо Байден в апреле обратился к ЕС с предложением изменить международную налоговую политику. «Прекратить гонку за минимальную налоговую ставку во всем мире», — гласил заголовок доклада министерства финансов США. В нем Вашингтон предложил глобальную минимальную ставку налога в размере 21 процента. Ранее министр финансов США Джанет Йеллен также высказывалась в пользу минимальной налоговой ставки. Министры финансов Германии и Франции поддержали эту идею.

ActionAid предлагает ввести глобальный корпоративный налог в размере 25 процентов

Эта цифра показывает, сколько налогов компания должна заплатить в целом. Если она платит меньше минимальной ставки налога в другой стране, ей придется доплатить разницу в своей. При пятипроцентном налоге на Карибских островах еще 20 процентов пришлось бы уплатить в стране, где расположена штаб-квартира компании.

Если она платит меньше минимальной ставки налога в другой стране, ей придется доплатить разницу в своей. При пятипроцентном налоге на Карибских островах еще 20 процентов пришлось бы уплатить в стране, где расположена штаб-квартира компании.

В этом случае больше не работала бы нынешняя модель, при которой компании уменьшают прибыль в странах с высокими налогами и перемещают ее туда, где налоги низкие. Как заявил Дальбек в интервью DW, для этого нужна критическая масса стран, которые ввели бы глобальный корпоративный налог: «Прежде всего, США, Канада и страны ЕС, а также, мы надеемся, некоторые крупные азиатские страны. Здесь находятся штаб-квартиры крупных компаний».

На протяжении десятилетий ставки корпоративного налога фактически двигались только в одном направлении: вниз. Из-за международной конкуренции средняя ставка налога на прибыль компаний составляет сейчас чуть более 20 процентов, а в 80-е годы она была около 40 процентов. Поэтому ActionAid призывает установить налог в размере «не менее 25 процентов», поскольку в противном случае ряду стран пришлось бы проводить корректировку в сторону понижения, если бы ставка налога была выше.

В поисках новых правил расчета налогов

Миру нужны деньги. Во всем мире пандемия и вызванная ею рецессия опустошили государственную казну, особенно в развивающихся странах и странах с переходной экономикой. «Судя по состоянию налоговой системы в этих государствах, им вообще очень сложно получить налоги, — констатирует Дальбек. — Поэтому мы призываем страны за пределами глобального севера рассмотреть другие меры по сбору налогов″.

Некоторые африканские страны, такие как Нигерия, Кения или Сьерра-Леоне, уже вычитают заранее установленную налоговую ставку непосредственно из оборота крупных технологических компаний за определенные предложения — например, стриминг, социальные сети и так далее.

Дополнительные налоговые поступления обеспечат каждого человека в мире вакциной от ковида

По данным Организации экономического сотрудничества и развития (ОЭСР), так называемые налоги на цифровые услуги уже взимаются в 40 странах мира. В Индии, например, установлены пороговые показатели: количество пользователей и доходы, получаемые в стране. Если они превышают определенные значения, необходимо уплатить налоги. Таким образом страны стараются свести к минимуму возможности компаний использовать налоговые уловки.

Если они превышают определенные значения, необходимо уплатить налоги. Таким образом страны стараются свести к минимуму возможности компаний использовать налоговые уловки.

В своем исследовании ActionAid выступает за формирование в долгосрочной перспективе глобальной налоговой системы, которая учитывала бы потребности развивающихся стран и стран с переходной экономикой — в идеале — под эгидой Организации Объединенных Наций. «Страны, в которых осуществляется экономическая деятельность, имеют право взимать налоги», — уверен Дальбек. Но у организации нет иллюзий: в ближайшем будущем согласовать такой сложный набор правил будет нереалистично.

В настоящее время должна быть установлена минимальная налоговая ставка в мире и приняты соответствующие решения на национальном уровне. Время для такого шага действительно кажется благоприятным, поскольку США и ЕС хотят, чтобы те, кто получил максимальную прибыль во время пандемии, разделили и издержки кризиса. Глобальный минимальный налог может появиться уже летом. Не стоит сомневаться, что налоговые эксперты в Amazon, Google и Co уже работают над тем, как обойти эти требования с наибольшей выгодой для компаний.

Глобальный минимальный налог может появиться уже летом. Не стоит сомневаться, что налоговые эксперты в Amazon, Google и Co уже работают над тем, как обойти эти требования с наибольшей выгодой для компаний.

Смотрите также:

Вакцина BioNTech и Pfizer: германо-американская история успеха

Вакцина Made in Germany

В Германии, США, Израиле и ряде других стран подавляющая часть населения будет привита от коронавируса мРНК-вакциной BioNTech/Pfizer. Для простоты ее часто называют «пфайзеровской», хотя точнее было бы сказать «байонтековской». В основе ее успеха — стратегический альянс инновационной немецкой биотехнологической фирмы-разработчика и опытного американского гиганта классической фармацевтики.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Успех детей мигрантов

Фирму BioNTech основали в 2008 году в Майнце при участии финансовых инвесторов профессор медицины Угур Шахин, сын турецкого гастарбайтера на автозаводе Ford в Кёльне, и его жена Озлем Тюречи, дочь приехавшего в ФРГ турецкого врача.

Она стала директором по медицинским исследованиям новой компании, которая сосредоточилась на индивидуализированных иммунотерапиях рака и других тяжелых заболеваний.

Она стала директором по медицинским исследованиям новой компании, которая сосредоточилась на индивидуализированных иммунотерапиях рака и других тяжелых заболеваний.Вакцина BioNTech и Pfizer: германо-американская история успеха

Офис на улице «У золотого кладезя»

Головной офис BioNTech находится в Майнце на улице с историческим названием «У золотого кладезя», что теперь, естественно, всячески обыгрывают журналисты. 12 января 2020 года Угур Шахин, прочитав в медицинском журнале The Lancet статью про новый вирус в китайском Ухане и осознав, что дело идет к пандемии, тут же приступил к созданию вакцины на основе наработанных за десятилетие РНК-технологий.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Pfizer: испытания и производство

17 марта 2020 года BioNTech заключила стратегический альянс с Pfizer. Два года до этого они уже начали разрабатывать мРНК-вакцину против гриппа. Корпорация из Нью-Йорка, основанная в 1849 году двумя выходцами из Германии и входящая ныне в тройку лидеров мировой фармацевтики, организовала в шести странах клинические испытания немецкого препарата и предоставила свои производственные мощности.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Первая вакцина от COVID-19 в США и ЕС

В декабре 2020 после завершения третьей фазы клинических испытаний разработка BioNTech и Pfizer стала первой вакциной от COVID-19, которую разрешили к применению как в США, так и в Евросоюзе. К тому моменту ЕС уже имел договор о покупке 200 млн доз и опцию на дополнительные 100 млн доз. В Германии самые первые прививки получили 27 декабря пенсионеры в возрастной группе 80+ в домах престарелых.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Завод Pfizer в Бельгии снабжает весь мир

Амбициозная цель двух компаний — выпустить в 2021 году 2 млрд доз. Три предприятия Pfizer в США обеспечивают североамериканский рынок, а снабжать Европу и остальной мир поручено заводу корпорации в бельгийском Пуурсе. Уже в январе стало ясно, что его мощностей не хватит для удовлетворения глобального спроса, и началось их срочное расширение, из-за чего примерно на месяц упали объемы производства.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Марбург обеспечит 750 млн доз в год

До создания вакцины BioNTech имела в Германии сравнительно небольшие производственные мощности. Теперь потребовалось крупное предприятие. 17 сентября 2020 года компания купила у швейцарского фармацевтического концерна Novartis завод в Марбурге. После срочной реконструкции и переоснащения он заработал 10 февраля. План на первое полугодие 2021 — 250 млн доз, проектная мощность — 750 млн доз в год.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Логистика требует холодного расчета

Особенность вакцины BioNTech/Pfizer — ей требуются сверхнизкие температуры до минус 80 градусов. Поэтому при транспортировке используются специальные термобоксы. Каждая содержит 23 килограмма сухого льда, проложенного тремя слоями: это обеспечивает холод в течение десяти дней. И каждая оснащена термосенсорами, подключенными к спутниковой системе GPS.

На снимке: прибытие партии вакцин в Италию.

На снимке: прибытие партии вакцин в Италию.Вакцина BioNTech и Pfizer: германо-американская история успеха

Израиль подтвердил эффективность вакцины

Ни одна страна не прививала свое население в декабре-феврале такими высокими темпами, как Израиль, и ни одна другая не изучала при этом столь пристально эффективность вакцины BioNTech/Pfizer. 21 февраля министерство здравоохранения Израиля сообщило: через две недели после второй прививки риск заболеть снижается на 95,8%, а угроза попасть в больницу или умереть — на 98,9%.

Вакцина BioNTech и Pfizer: германо-американская история успеха

Орден в знак благодарности

Германия отблагодарила своих ученых высшей наградой страны — орденом Крест за заслуги. 19 марта 2021 его вручил Озлем Тюречи и Угуру Шахину президент ФРГ Франк-Вальтер Штайнмайер. «Вы приняли решение быть учеными и предпринимателями, потому что хотели, чтобы результаты ваших научных исследований дошли до пациентов, — подчеркнул он.

— Вы создали вакцину для всего человечества».

— Вы создали вакцину для всего человечества».Автор: Андрей Гурков

кто и сколько должен платить?

При регистрации бизнеса, наша компания может предоставить услуги по избранию наиболее выгодной схемы налогообложения.

На сегодня, популярным и выгодным для многих решением является упрощенная система — Единый налог.

Однако, при осуществлении определенных видов хоз. деятельности, избрание Единого налога невозможно и предприятие должно находиться на общей системе налогообложения.

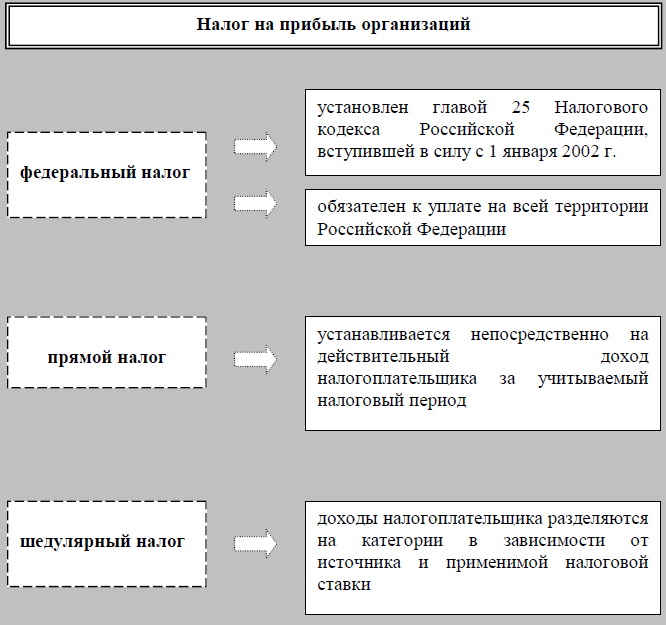

В данной статье мы рассмотрим особенности налога на прибыль предприятий: кто является плательщиком данного налога и каким образом он рассчитывается?

Статья на тему: Какую форму налогообложения выбрать для ведения бизнеса: Единый налог

Кто является плательщиком налога на прибыль?

Первое, что у нас спрашивают Клиенты это то, в каких случаях их компания будет плательщиком налога на прибыль предприятий.

Плательщиками данного вида налога являются исключительно те юрлица, которые находятся на общей системе налогообложения (не оплачивают ЕН), а именно:

- Юр. лица — резиденты, то есть те, которые имеют официальное место регистрации на территории Украины и осуществляют свою предпринимательскую деятельность, как в Украине так и за ее пределами;

- Юр. лица — нерезиденты, то есть те, которые имеют официальное место регистрации за пределами Украины, однако получают доходы на территории Украины. К этой подгруппе также относятся постоянные представительства таких компаний, которые зарегистрированы и получают прибыль в Украине.

Важно! В данной ситуации существует исключение — это юрлица со статусом неприбыльности.

Также нужно помнить, что физлица-предприниматели не могут считаться плательщиками налога на прибыль предприятий. Если ФЛП и находится на общей системе, то платит 41,5% (18% НДФЛ + 1,5% Военный сбор + 22% ЕСВ) из своей «чистой прибыли».

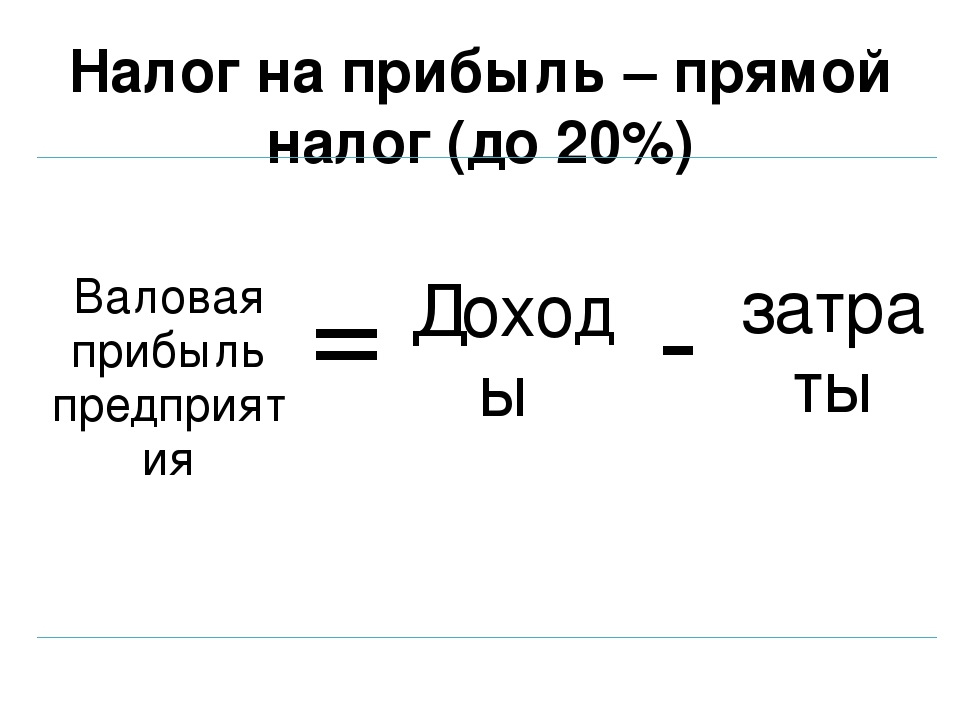

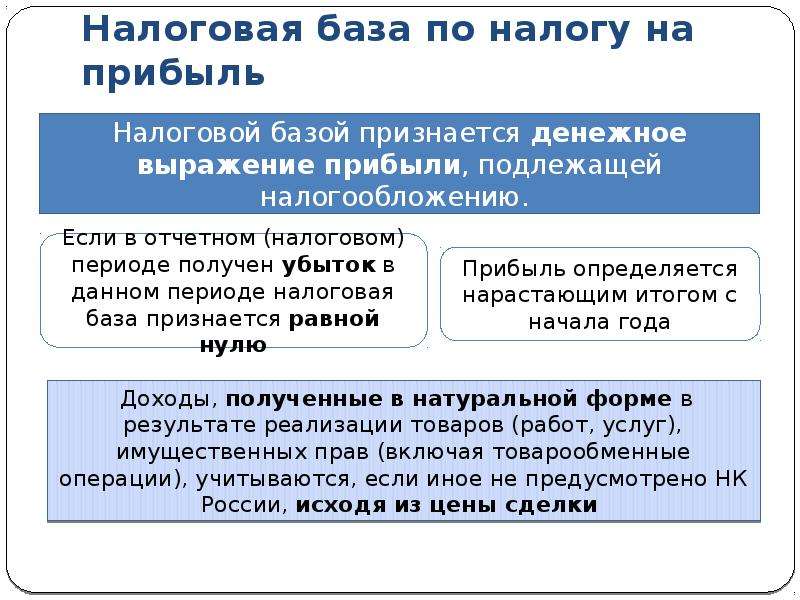

Что считается объектом налогообложения и каким образом вычислить базу налогообложения?

Объект

База налогообложения: «чистая прибыль», то есть полученный доход минус официальные расходы. Это и будет сумма средств, из которой должны уплатить налог на прибыль.

Относительно ставки налогообложения, это, как правило, 18% от «чистой прибыли».

Статья на тему: Провели консультацию по вопросам двойного налогообложения и получили справку налогового резидента

Например, у Вас есть компания, зарегистрированная в Украине, на счет которой поступили деньги от клиентов за осуществление услуг или от материнской компании. Скажем, 11000 долларов. А Вам нужно выплатить работникам компании заработную плату — например, 10000 долларов. Ставка налога начисляется

Итак, 11000-10000 = 1000, тогда 1000 * 18% = 180 долларов. Вам нужно оплатить 180 долларов налога на прибыль.

Вам нужно оплатить 180 долларов налога на прибыль.

Важно! К «чистой прибыли», полученной от определенных видов хозяйственных операций (операции по договорам страхования, букмекерские операции) применяются особые ставки налогообложения. Если это Ваш случай — мы можем помочь Вам с определением ставок и оптимальной системы налогообложения.

Когда возникает обязанность уплаты налога?

После представления соответствующей налоговой отчетности.

К примеру, если у Вашей компании календарный год считается налоговым отчетным периодом, то подать отчетность нужно до 11 марта года, следующего за отчетным налогового года. А рассчитаться за налог надо будет в течение 10 р.д. после подачи отчетности.

Помните, каждый бизнес уникален и требует своего, собственного подхода к нахождению оптимальной схемы налогообложения. Мы готовы Вам в этом помочь.

Если Вы хотите более подробно разобраться в порядке уплаты налогов именно для Вашего предприятия — Вы можете обратиться к юристам нашей компании любым удобным для Вас способом.

Мы готовы Вам помочь!

Свяжитесь с нами по почте [email protected], по номеру телефона +38 044 499 47 99 или заполнив форму:

Все больше украинцев открывают ФЛП. Какую группу выбрать, сколько платить налогов и когда подавать декларацию?

По состоянию на середину января 2022 года в Украине зарегистрированы почти 2 миллиона ФЛП. Они приносят в госбюджет более 27,6 миллиарда гривен ежегодно. Такая форма предпринимательства довольно удобна — особенно в вопросах налогов, ведь в большинстве случаев ФЛП платит их гораздо меньше, чем наемный работник. Заборона разобралась, в чем отличие групп ФЛП, какие налоги должна платить каждая из них и когда подавать декларации.

Я — ФЛП. Что это значит и что нужно делать?

Физическое лицо-предприниматель — это форма предпринимательства. В этом случае вы работаете на себя, можете нанимать сотрудников и распоряжаться прибылью по своему усмотрению.

Сейчас все больше работодателей просят своих сотрудников оформить ФЛП. По такой схеме работает почти весь ІТ-рынок и креативные индустрии. Причин, почему работодатели отказываются нанимать работников в штат, несколько.

Во-первых, зарплата наемного работника не может быть меньше минимальной — с 1 января это 6500 гривен. Это резонно, если, скажем, вы фрилансер и за какую-то небольшую работу вам предлагают, например, 6000 гривен в месяц.

Во-вторых, налоги для ФЛП сильно отличаются от налогообложения зарплаты наемных работников. Если вы открываете ФЛП, чтобы сотрудничать с юридическим лицом, то должны платить ежемесячно единый социальный взнос (от 1 января 2022 года это 1430 гривен) и 5% от прибыли. Наемный работник должен заплатить налог на доходы физических лиц — 18%, военный сбор — 1,5% (эти налоги могут высчитываться из зарплаты), а работодатель еще должен заплатить ЕСВ — 22%. Получается, что вы теряете 19,5% от зарплаты, а работодатель сверху должен заплатить государству еще 22%.

Получается, что вы теряете 19,5% от зарплаты, а работодатель сверху должен заплатить государству еще 22%.

В-третьих, по Кодексу законов о труде, наемного работника должны предупредить об увольнении по инициативе работодателя за два месяца. Если работник увольняется сам, то в большинстве случаев должен предупредить работодателя за две недели. Порядок увольнения ФЛП прописывается в договоре — то есть, в принципе, в этом случае человеку не придется отрабатывать еще какое-то время.

Какие бывают ФЛП и в чем их отличие?

ФЛП может выбирать, на какой системе налогообложения он будет работать. Их две: упрощенная и общая. На общей разрешены все виды деятельности, но и налогов там придется платить больше: 19,5% + ЕСВ — то есть как за наемного работника на предприятии. Упрощенная система предполагает, что в определенных видах деятельности можно платить значительно меньше налогов. Существует три группы ФЛП на упрощенной системе налогообложения:

Первая группа. Эти предприниматели не могут нанимать работников, а прибыль за год не может быть выше 1 миллиона 2 тысяч гривен. Эту группу дают тем предпринимателям, которые торгуют в розницу или предоставляют бытовые услуги населению.

Эти предприниматели не могут нанимать работников, а прибыль за год не может быть выше 1 миллиона 2 тысяч гривен. Эту группу дают тем предпринимателям, которые торгуют в розницу или предоставляют бытовые услуги населению.

Вторая группа. Здесь разрешается нанимать до десяти человек, а годовой объем дохода не должен превысить 5 миллионов 4 тысячи гривен. ФЛП второй группы могут оказывать услуги не только населению, но и другим ФЛП, производить и продавать товары. Также к этой группе относятся многие работники ресторанного бизнеса.

Третья группа. Она самая распространенная. Эти ФЛП могут нанимать неограниченное количество работников, а доход за год не должен превышать 7 миллионов 2 тысячи гривен. Занимаются ФЛП третьей группы любыми видами деятельности, кроме тех, что запрещены плательщикам единого налога. Запрещены, например, производство алкоголя, табачных изделий, добыча цветных металлов, торговля газом, автомобилями, горючим, почтовая и курьерская деятельность и тому подобное.

Четвертая группа. Эта группа создана специально для предпринимателей, которые занимаются сельским хозяйством. Нанимать работников такие предприниматели не могут, но могут привлекать к работе членов семьи.

- Фото: Fox Photos/Getty Images

Какие налоги я должен уплатить?

Первые три группы ежемесячно платят единый социальный взнос (ЕСВ), который составляет 22% от минимальной зарплаты — с 1 января 2022 года это 1430 гривен.

Кроме ЕСВ, предприниматели также должны платить единый налог — он для каждой группы разный. Первая группа платит не более 10% от прожиточного минимума для трудоспособных лиц — сейчас это 248,1 гривны в месяц. ФЛП второй группы должны платить по 20% от минимальной зарплаты — сейчас это 1300 гривен. Третья группа платит или 5% от доходов, или 3% и налог на добавленную стоимость.

Третья группа платит или 5% от доходов, или 3% и налог на добавленную стоимость.

Плательщиком НДС можно стать добровольно или если ваш доход за год превышает 1 миллион гривен. В основном НДС — это 20% от стоимости товаров или услуг, которые добавляются к стоимости. То есть вы как продавец увеличиваете стоимость товара, покупатель вам платит, и эти деньги вы платите государству.

Четвертая группа платит только единый налог — он зависит от размеров земель, которыми владеет или пользуется фермерское хозяйство. Отдельно еще следует уплачивать налог за каждого наемного сотрудника.

Однако есть случаи, когда налог будет больше. 15% придется заплатить от:

- суммы, которая превышает допустимую прибыль в год. То есть если вы ФЛП третьей группы и заработали не 7 миллионов 2 тысячи, а 8 миллионов, то вам придется дополнительно уплатить в бюджет 149 тысяч 700 гривен;

- дохода, который вы получили за виды деятельности, что не зарегистрированы в вашем свидетельстве налогоплательщика.

Когда вы открываете ФЛП, то выбираете один или несколько конкретных видов деятельности. Например, вы выбрали «Индивидуальную художественную деятельность». Если в договоре об оказании услуг заказчик напишет, что вы выполнили работы, например, по строительству, то за оплату этих работ вы должны заплатить отдельно;

Когда вы открываете ФЛП, то выбираете один или несколько конкретных видов деятельности. Например, вы выбрали «Индивидуальную художественную деятельность». Если в договоре об оказании услуг заказчик напишет, что вы выполнили работы, например, по строительству, то за оплату этих работ вы должны заплатить отдельно;

- дохода, полученного при неденежном расчете. Например, если вы выполняете работу, а вам за это отдают ноутбук, то 15% от стоимости этого ноутбука надо отдать государству.

Все налоги, которые платит ФЛП, идут в городской бюджет, где этот ФЛП зарегистрирован. Если вы как предприниматель зарегистрированы, скажем, в Житомире, по месту прописки, то и налоги ваши будут идти в городской бюджет Житомира. Даже если фактически вы работаете в Киеве. Изменить это никак нельзя — чтобы пополнять бюджет Киева, надо иметь столичную прописку.

А если я не получал денег за отчетный период, налоги не нужно платить?

Нужно. ЕСВ должны платить почти всегда. От уплаты этого налога освобождаются только пенсионеры или люди с инвалидностью, получающие социальную помощь или пенсию.

От уплаты этого налога освобождаются только пенсионеры или люди с инвалидностью, получающие социальную помощь или пенсию.

С единым налогом есть исключения. Третья группа может не платить ЕН за те месяцы, когда на счет ФЛП не поступали средства, поскольку этот налог высчитывается из прибыли.

А вот первая и вторая группы должны обязательно платить и единый налог. Эти две группы могут не платить ЕН один месяц на время отпуска или больший срок по больничному. Но если вы хотите не платить налог по больничному, надо предоставить в налоговую справку от врача. Однако есть еще одно условие: у вас не должно быть наемных работников.

А что с отчетностью?

ФЛП третьей группы должны раз в квартал (три месяца) подавать декларации о едином налоге. Каждая следующая декларация объединяет предыдущие: сначала вы подаете за первый квартал, затем за полугодие, потом за три квартала и в конце концов за год. Первая и вторая группы подают ее раз в год — до 1 марта. К декларации за год прикрепляется приложение с отчетом об уплате ЕСВ.

К декларации за год прикрепляется приложение с отчетом об уплате ЕСВ.

- Фото: Archive Photos/Getty Images

Подать эти декларации в налоговую можно на бумаге и через электронные сервисы — некоторые из них платные (FLP.ua, Taxer, «Деловод»), а некоторые государственные и бесплатные. К последней категории относится «Електронний кабінет платника податків» от Государственной налоговой службы или приложение «Дія».

В «Дії» подавать декларацию довольно просто и интуитивно. Зато в «Електронному кабінеті», если вы уже подавали ранее, можно посмотреть объемы доходов за предыдущие отчетные периоды — это удобно. Посмотреть, как заполнить декларацию, можно здесь.

Если вы неправильно указали размер прибыли в декларации, то можете прислать уточняющую декларацию, которая исправит ошибку. По закону, неправильная информация о доходах в декларации наказывается штрафом. Но если вы обнаружили ее сами, то на период карантина на территории Украины штраф вам не грозит.

По закону, неправильная информация о доходах в декларации наказывается штрафом. Но если вы обнаружили ее сами, то на период карантина на территории Украины штраф вам не грозит.

Если вы не можете / не хотите самостоятельно подать декларацию, это может сделать ваш представитель. Для этого нужно оформить у нотариуса доверенность о том, что этот человек может представлять ваши интересы.

Когда подавать налоги и декларации в 2022 году?

до 19 января: все группы ФЛП должны уплатить единый социальный взнос за четвертый квартал. Это 22% от минимальной зарплаты. В октябре и ноябре минималка составляла 6 тысяч гривен, в декабре выросла до 6500, поэтому суммарно надо заплатить 4070 гривен.

до 20 января: первая и вторая группы ФЛП платят единый налог за январь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 9 февраля: третья группа подает налоговую декларацию за 2021 год.

до 18 февраля: третья группа платит единый налог — 5% от дохода за четвертый квартал 2021 года (октябрь-декабрь).

до 20 февраля: первая и вторая группы ФЛП платят единый налог за февраль 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 20 марта: первая и вторая группы ФЛП платят единый налог за март 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 19 апреля: все группы ФЛП должны уплатить единый социальный взнос за первый квартал 2022 года. Это 22% от минимальной зарплаты — 4290 гривен.

до 20 апреля: первая и вторая группы ФЛП платят единый налог за апрель 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 10 мая: третья группа подает налоговую декларацию за первый квартал 2022 года.

до 20 мая: третья группа платит единый налог — 5% от дохода за первый квартал 2022 года (январь-март). Первая и вторая группы ФЛП платят единый налог за май 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 20 июня: первая и вторая группы ФЛП платят единый налог за июнь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 19 июля: все группы ФЛП должны уплатить единый социальный взнос за второй квартал 2022 года. Это 22% от минимальной зарплаты — 4290 гривен.

до 20 июля: первая и вторая группы ФЛП платят единый налог за июль 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 9 августа: третья группа подает налоговую декларацию за первое полугодие 2022 года.

до 19 августа: третья группа платит единый налог — 5% от дохода за второй квартал 2022 года (апрель-июнь).

до 20 августа: первая и вторая группы ФЛП платят единый налог за август 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 20 сентября: первая и вторая группы ФЛП платят единый налог за сентябрь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 19 октября: все группы ФЛП должны уплатить единый социальный взнос за третий квартал 2022 года. Это 22% от минимальной зарплаты — 4290 гривен.

Это 22% от минимальной зарплаты — 4290 гривен.

до 20 октября: первая и вторая группы ФЛП платят единый налог за октябрь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 9 ноября: третья группа подает налоговую декларацию за 9 месяцев 2022 года.

до 18 ноября: третья группа платит единый налог — 5% от дохода за третий квартал 2022 года (июль-сентябрь).

до 20 ноября: первая и вторая группы ФЛП платят единый налог за ноябрь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

до 20 декабря: первая и вторая группы ФЛП платят единый налог за декабрь 2022 года. Первая группа платит 248,1 гривны, вторая — 1300 гривен.

А если я не успею вовремя подать декларацию или заплатить налог?

По закону за несвоевременную подачу деклараций или уплату налогов предусмотрены штрафы. Но согласно постановлению Кабинета Министров, на период карантина ФЛП 1-3 группы освобождены от штрафов за несвоевременную или неполную уплату ЕСВ, ЕН и несвоевременную подачу декларации.

Однако в Налоговом кодексе есть норма, которую не отменяет карантинное постановление Кабмина. Согласно ей, если у вас ежемесячно на протяжении полгода будет налоговый долг в более 1020 гривен, вас могут перевести на общую систему налогообложения, где вам придется платить гораздо больше налогов.

Проверить, не начислили ли вам случайно штрафов или пени, можно в личном кабинете налогоплательщика в разделе «Состояние расчетов с бюджетом». Если пеню все же начислили, обратитесь в налоговую — вам должны ее списать.

Если сумма налогового долга превышает 1020 гривен, на адрес, где зарегистрирован ваш ФЛП, может поступить письменное требование. Если вы там не живете и теоретически можете пропустить сообщение, советуем все же периодически проверять наличие штрафа в электронном кабинете.

Условие для сохранения майнинга в России: новости крипторынка От Investing.com

Investing.com — Сложность майнинга BTC установила новый рекорд, а FTX анонсировала выпуск дебетовой карты — эти и другие важные новости криптовалютного рынка в нашем ежедневном обзоре.

Криптобиржа FTX объявила о планах выпуска дебетовой карты Visa (NYSE:) и открыла список ожидания. Ей можно будет рассчитываться по всему миру за счет биржевых балансов пользователей в цифровых валютах.

Фермы по добыче криптовалют можно не запрещать на территории России, если они будут действовать под жестким контролем со стороны государства. Такое мнение высказал председатель комитета Госдумы по промышленности и торговле Владимир Гутенев, пишет «Прайм».

«Майнинговые фермы не могут запитываться непрозрачным способом, они должны уплачивать все налоги и использовать конкурентные преимущества или в энергоизбыточных регионах, или в регионах, где климатические условия позволяют повышать их эффективность за счет низких температур и охлаждения», — сказал он.

Оператор крупнейшей в Латинской Америке площадки онлайн-коммерции Mercado Libre заявил о стратегических инвестициях в компанию Paxos и покупке акций 2TM Group, материнской компании биткоин-биржи Mercado .

Служба регулирования отрасли финансовых услуг США (FINRA) рассмотрит возможное ужесточение правил продажи криптовалют. Об этом сообщил ее руководитель Роберт Кук, пишет Barron’s.

По итогам очередного перерасчета сложность майнинга BTC выросла на 9,32%, достигнув нового максимума в 26,64 трлн хешей.

Текст подготовила Яна Шебалина

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Министр: Эстония пока не может поддержать инициативу по введению минимального налога в ЕС | Экономика

«Нынешнее предложение не оставляет государствам-членам ЕС свободы решать, применять ли минимальный налог на национальном уровне к компаниям с капиталом более 750 миллионов евро. Соглашение на уровне Организация экономического сотрудничества и развития (ОЭСР) фактически предусматривало такую возможность, так что Европейская комиссия вышла за рамки соглашения», — сказала Кейт Пентус-Розиманнус ERR в среду, прокомментировав противодействие Эстонии этой инициативе, которое привлекло внимание иностранных СМИ.

В среду издание Politico написало, что Эстония, Польша и Венгрия противодействуют проекту закона о минимальном налоге, таким образом, может быть сорвать план его введения в действие уже с 1 января следующего года.

По словам министра финансов Эстонии, проект директивы, опубликованный Европейской комиссией 22 декабря и представленный министрам финансов стран ЕС во вторник, в значительной степени учитывает интересы Эстонии и «сохраняет нашу действующую систему налогообложения предприятий, поддерживающую рабочие места и инвестиции».

«Минимальный налог будет применяться только к очень крупным корпорациям с оборотом более 750 миллионов евро. Так что это не затронет большинство работающий в Эстонии компаний. Для нас это была напряженная борьба, и мы смогли добиться результата. Поэтому вчера мы могли подтвердить, что обязательно будем конструктивной стороной при дальнейшем обсуждении директивы», — подчеркнула Пентус-Розиманнус.

По словам министра, Эстония обеспокоена тем, что налоговый пакет, одобренный ОЭСР, состоит из двух ступеней — цифрового налога и минимального налога, но запуск первой ступени может быть отложен.

«Цифровой налог заставит крупных дигитальные компании платить налог в странах, где они получают прибыль, в том числе в Эстонии. В декабре Еврокомиссия подготовила и опубликовала проект директивы о минимальном налоге, который сейчас хотят сейчас быстро одобрить, а вот введение цифрового налога задерживается», — отметила Пентус-Розиманнус, добавив, что Еврокомиссия с соответствующим проектом намерена выйти только в июле.

В декабре Еврокомиссия подготовила и опубликовала проект директивы о минимальном налоге, который сейчас хотят сейчас быстро одобрить, а вот введение цифрового налога задерживается», — отметила Пентус-Розиманнус, добавив, что Еврокомиссия с соответствующим проектом намерена выйти только в июле.

«Для нас по-прежнему важно, чтобы эти части пакета, два столпа реформы, рассматривались вместе. Нам не подходит такое положение дел, когда будет применяться только минимальный налог, а вступление в силу цифрового налога придется отложить», — подчеркнула министр.

«Если мы найдем решение этих проблем, то нет никаких препятствий для принципиального утверждения проекта на уровне Европейского союза уже в марте», — заявила Пентус-Розиманнус.

По соглашению ОЭСР инициатива по минимальному налогу должна вступить в силу в 2023 году. Однако Эстония интерпретирует соглашение так, что она не обязана внедрять этот налог внутри страны.

Директива Европейского союза же должна гарантировать, что налог применяется единообразно всеми государствами-членами и не противоречит основополагающим принципам ЕС.

«Хотя Эстония согласилась с договоренностями на уровне ОЭСР, это не означает, что мы автоматически соглашаемся и с директивой. Утверждение директивы — обычный внутренний процесс ЕС, в ходе которого Эстония может продолжать отстаивать свои интересы», — говорится в составленных Минфином инфоматериалах.

Чтобы директива была принята, ее должны поддержать все государства-члены ЕС.

Росстат — Респондентам

30 декабря 2020 года – Информация о сдаче отчетности в электронном виде

Росстат информирует, что вступили в силу изменения в Федеральный закон «Об официальном статистическом учете и системе государственной статистики в Российской Федерации».

С 30 декабря 2020 года все юридические лица и граждане, осуществляющие предпринимательскую деятельность без образования юридического лица (индивидуальные предприниматели), обязаны предоставлять первичные статистические данные по формам федерального статистического наблюдения исключительно в форме электронного документа, подписанного электронной подписью. Для субъектов малого предпринимательства эта норма начинает действовать с 1 января 2022 года.

Для субъектов малого предпринимательства эта норма начинает действовать с 1 января 2022 года.

Переход на сбор информации в электронном виде является важным шагом на пути к упрощению работы с респондентами и повышению качества данных. Ранее, с 1 января 2020 года, в соответствии с Федеральным законом «О бухгалтерском учете» введена обязанность по предоставлению в электронном виде обязательного экземпляра бухгалтерской (финансовой) отчетности, что предполагает наличие у всех предпринимателей и организаций усиленной квалифицированной электронной подписи, которая может использоваться при предоставлении первичных статистических данных.

В свою очередь Росстат обеспечил условия приема от респондентов первичных статистических данных в электронном виде посредством Веб-сбора или через спецоператоров связи.

Как результат, большинство респондентов владеет необходимым опытом предоставления отчетности в XML-формате. Кроме того, по итогам 2020 года доля крупных, средних предприятий и некоммерческих организаций, предоставлявших статистическую отчетность в органы государственной статистики в электронном виде, составила более 90%.

При возникновении вопросов о практической реализации требований об обязательном предоставлении статистической отчетности в электронном виде территориальные органы Росстата всегда готовы проконсультировать респондентов и помочь им.

Дополнение от 14 января 2021 года

С 30 декабря 2020 года все организации и индивидуальные предприниматели (кроме субъектов малого предпринимательства) обязаны предоставлять в территориальные органы Росстата первичные статистические данные в электронном виде.

Понимая, что респондентам потребуется время для адаптации к новым условиям сбора отчетности, Росстат временно продолжит прием первичных статистических данных на бумажном носителе.

Временный порядок будет действовать до внесения в постановление Правительства Российской Федерации от 18 августа 2008 г. № 620 «Об условиях предоставления в обязательном порядке статистических данных и административных данных субъектам официального статистического учета» изменений, регламентирующих процедуру предоставления данных в электронном виде.

Вместе с тем Росстат рекомендует оперативно перейти к использованию электронного способа и внести необходимые изменения в процедуры подготовки статистической отчетности. Условия приема от респондентов первичных статистических данных в электронном виде посредством Веб-сбора или через спецоператоров связи Росстатом обеспечены.

Каковы скобки подоходного налога на 2021 год по сравнению с 2022 годом?

Это уникальное время года для налогоплательщиков. С одной стороны, вы готовитесь подать налоговую декларацию за 2021 год (для большинства налогоплательщиков она должна быть подана до 18 апреля 2022 года). Но, с другой стороны, вы также смотрите вперед (или должны смотреть) и начинаете думать о том, как распорядиться своими финансами в 2022 году с точки зрения налогообложения. В любом случае вам необходимо ознакомиться со ставками федерального подоходного налога и налоговыми категориями, которые применяются (или будут применяться) к вам.

Сами налоговые ставки не изменились с 2021 по 2022 год. В 2022 налоговом году по-прежнему действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37. %. Однако, как и каждый год, налог на 2022 год скобок был скорректирован с учетом инфляции. Это означает, что при подаче декларации за 2022 год вы можете оказаться в другой налоговой категории, чем та, в которой вы находились в 2021 году, что также означает, что вы также можете облагаться другой налоговой ставкой в отношении части вашего дохода за 2022 год.

В 2022 налоговом году по-прежнему действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37. %. Однако, как и каждый год, налог на 2022 год скобок был скорректирован с учетом инфляции. Это означает, что при подаче декларации за 2022 год вы можете оказаться в другой налоговой категории, чем та, в которой вы находились в 2021 году, что также означает, что вы также можете облагаться другой налоговой ставкой в отношении части вашего дохода за 2022 год.

Диапазоны налоговых категорий на 2021 и 2022 годы также различаются в зависимости от вашего статуса подачи. Например, 22-процентная налоговая ставка на 2021 налоговый год увеличивается с 40 526 до 86 375 долларов США для плательщиков единого налога, но начинается с 54 201 доллара и заканчивается на уровне 86 350 долларов США для глав домохозяйств. (В 2022 году 22-процентная налоговая ставка для одиноких лиц увеличивается с 41 776 до 89 075 долларов США, в то время как та же ставка применяется к лицам, подавшим декларацию в качестве главы семьи, с налогооблагаемым доходом с 55 901 до 89 050 долларов США. )

)

Когда вы работаете над налоговой декларацией за 2021 год , вот налоговые кронштейны, вам понадобится:

2021 налоговые кронштейны для одиночных фильмов и замужем пары, подачи совместно

налога | налогооблагаемая прибыль | налогооблагаемый доход | |

10% | до $ 9 9024 | до $ 9 9000 | до $ 19 900 |

12% | $ 9 951 до $ 40 525 | $ 19 901 до $ 81 050 | |

22% | $ 40 526 до 86 375 $ | $ 81 051 до 172 750 долл. США 9 0024 | |

24% | $ 86376 до $ 164925 | $ 172751 до $ 329850 | |

32% | $ 164926 до $ 209425 | $ 329851 до $ 418850 | |

35 % | $ 209426 до $ 523600 | $ 418851 до $ 628300 | |

37% | за $ 523600 | за $ 628300 |

—

2021 Налоговые Кронштейны для Замужем Пары, подающие отдельно и бытовые бытовые подачи

налога налогооблагаемый доход налогооблагаемый доход | |||

10% | 9 0002 до $ 9950 | до $ 14200 | |

12% | $ 9951 до $ 40525 | $ 14201 до $ 54200 | |

22% | $ 40. | $ 54201 до $ 86350 | |

24% | $ 86376 до $ 164925 | $ 86351 до $ 164900 | |

32% | $ 164926 до $ 209425 | $ 164901 до $ 209400 | |

35% | $ 209.426 до $ 314150 | $ 209401 до $ 523600 | |

37% | За $ 314150 | За $ 523600 |

Когда вы» Если вы готовы сосредоточиться на своих налогах на 2022 год, вы можете использовать следующие Налоговые кронштейны:

2022 налоговые кронштейны для одиночных фильтров и замужних пар, подача совместно

налога налога | налогооблагаемый доход | Налогооблагаемый доход |

10% | до $ 10275 | до $ 20550 |

12% | $ 10,276 до $ 41775 | $ 20551 до $ 83550 |

22% | $ 41776 до $ 89075 | $ 83551 до $ 178150 |

24% | $ 89076 до $ 170050 | $ 178151 до $ 340100 |

32% | от 170 051 до 215 950 долларов | 34 доллара 0101 до $ 431900 |

35% | $ 215. | $ 431901 до $ 647850 |

37% | За $ 539.900 | За $ 647.850 |

—

—

2022 налоговые кронштейны для замуженных пар, подача отдельно и головы бытовые фильмы

налоговая ставка | налогооблагаемый доход | Доход | |

10% | до $ 10,275 | до $ 14 650 | |

12% | $ 10,276 до $ 41 775 | от $14 651 до $55 900 | |

22% | $ +41776 до $ 89075 | $ 55901 до $ 89050 | |

24% | $ 89076 до $ 170050 | $ 89051 до $ 170050 | |

32% | $ 170051 до $ 215950 | $ 170051 до $ 215950 | |

35% | $ 215951 до $ 323925 | $ 215951 до $ 539900 | |

37% | За $ 332925 | За $ 539900 |

—

Как работают налоговые рамки

Предположим, вы одиноки и в 2021 году у вас есть 90 000 долларов налогооблагаемого дохода. Поскольку 90 000 долларов США составляют 24% для одиноких, является ли ваш налоговый счет за 2021 год просто фиксированными 24% от 90 000 долларов или 21 600 долларов? Нет ! Фактически ваш налог составляет минус этой суммы. Это потому, что при использовании предельных налоговых ставок только часть вашего дохода облагается налогом по ставке 24%. Остальная часть облагается налогом по ставкам 10%, 12% и 22%.

Поскольку 90 000 долларов США составляют 24% для одиноких, является ли ваш налоговый счет за 2021 год просто фиксированными 24% от 90 000 долларов или 21 600 долларов? Нет ! Фактически ваш налог составляет минус этой суммы. Это потому, что при использовании предельных налоговых ставок только часть вашего дохода облагается налогом по ставке 24%. Остальная часть облагается налогом по ставкам 10%, 12% и 22%.

Вот как это работает. Опять же, если предположить, что вы одиноки и имеете налогооблагаемый доход в размере 90 000 долларов США в 2021 году, первые 9 950 долларов вашего дохода облагаются налогом по ставке 10%, что составляет 995 долларов США налога.Следующие 30 575 долларов дохода (сумма от 9 951 до 40 525 долларов) облагаются налогом по ставке 12% за дополнительные 3 669 долларов налога. После этого следующие 45 850 долларов вашего дохода (от 40 526 до 86 375 долларов) облагаются налогом по ставке 22%, что составляет 10 087 долларов налога. Остается только 3625 долларов вашего налогооблагаемого дохода (сумма свыше 86 375 долларов), которые облагаются налогом по ставке 24%, что составляет дополнительные 870 долларов налога. Если сложить все это, ваш общий налог в 2021 году составит всего 15 621 доллар. (Это на 5 979 долларов меньше, чем если бы ко всем 90 000 долларов применялась фиксированная ставка 24%.)

Остается только 3625 долларов вашего налогооблагаемого дохода (сумма свыше 86 375 долларов), которые облагаются налогом по ставке 24%, что составляет дополнительные 870 долларов налога. Если сложить все это, ваш общий налог в 2021 году составит всего 15 621 доллар. (Это на 5 979 долларов меньше, чем если бы ко всем 90 000 долларов применялась фиксированная ставка 24%.)

Теперь предположим, что вы миллионер (все мы можем мечтать, верно?). Если вы одиноки, только ваш доход в 2021 году свыше 523 600 долларов США облагается налогом по максимальной ставке (37%). Остальное облагается налогом по более низким ставкам, как описано выше. Так, например, налог на 1 миллион долларов на одного человека в 2021 году составляет 334 072 доллара. Это большие деньги, но все равно на 35 928 долларов меньше, чем если бы ставка 37% применялась как фиксированная ставка ко всему 1 миллиону долларов (что привело бы к налоговому счету в размере 370 000 долларов).

Штраф за брак

Разница между диапазонами значений иногда приводит к « штрафу за брак . Этот налогово-правовой поворот приводит к тому, что некоторые супружеские пары, подающие совместную декларацию, платят больше налогов, чем если бы они были холостыми (обычно, когда доходы супругов схожи). доход для группы, подающей совместную налоговую декларацию, более чем в два раза превышает минимальную сумму для группы, подающей одиночную декларацию

Этот налогово-правовой поворот приводит к тому, что некоторые супружеские пары, подающие совместную декларацию, платят больше налогов, чем если бы они были холостыми (обычно, когда доходы супругов схожи). доход для группы, подающей совместную налоговую декларацию, более чем в два раза превышает минимальную сумму для группы, подающей одиночную декларацию

До закона о налоговой реформе 2017 года это происходило в четырех самых высоких налоговых категориях. выше, только верхняя налоговая группа содержит ловушку штрафа за брак.В результате только пары с совокупным налогооблагаемым доходом более 628 300 долларов США подвергаются риску при подаче федеральной налоговой декларации за 2021 год. В декларации за 2022 год штраф за брак возможен только для супружеских пар с совокупным налогооблагаемым доходом выше 647 850 долларов США. (Обратите внимание, что налоговые категории для подоходного налога штата могут включать штраф за брак.)

Налоговые категории за текущий и будущие годы

Налоговые категории 2021 г.

,

Индивидуальные ставки

Ваш налогооблагаемый доход (не необлагаемый налогом доход) будет облагаться налогом по разным категориям или ставкам подоходного налога Налогового управления США в зависимости от категорий подоходного налога в зависимости от налогового года и статуса подачи вашей личной налоговой декларации.

Воспользуйтесь приведенным ниже RATEucator, чтобы получить результаты вашей личной налоговой категории за 2021 и 2022 налоговые годы. Просмотрите текущую разбивку таблицы налоговых категорий и налоговых ставок на 2021 год. Соответствующие налоговые ставки штата или скобки варьируются в зависимости от штата. Налоговые категории и, следовательно, ставки подоходного налога различаются в зависимости от налогового года; найти предыдущий налоговый год или прошлые налоговые скобки и таблицы ставок подоходного налога.

Когда вы закончите с вышеуказанным RATEucator, используйте налоговый калькулятор 2021 и оценщик возмещения для получения более точной и подробной информации о налоговой декларации. Кроме того, оптимизируйте свои налоги с помощью многих из этих простых в использовании инструментов налогового калькулятора, чтобы сохранить больше своих с трудом заработанных денег. Когда у вас будет хорошее представление о вашей налоговой ситуации в 2021 году, подготовьте и отправьте свои налоги в электронном виде на eFile.com, и пусть налоговое приложение сделает всю тяжелую работу за вас. Промо-акция с быстрым возвратом средств : Получите промо-код специального приглашения здесь, прежде чем отправлять eFileIT.

Кроме того, оптимизируйте свои налоги с помощью многих из этих простых в использовании инструментов налогового калькулятора, чтобы сохранить больше своих с трудом заработанных денег. Когда у вас будет хорошее представление о вашей налоговой ситуации в 2021 году, подготовьте и отправьте свои налоги в электронном виде на eFile.com, и пусть налоговое приложение сделает всю тяжелую работу за вас. Промо-акция с быстрым возвратом средств : Получите промо-код специального приглашения здесь, прежде чем отправлять eFileIT.

Не хотите читать? Просто нажмите на аудио ниже и послушайте Тесс.

Почему eFile? UnMax ваш налог!

Ваш браузер не поддерживает аудио элементы. В этом аудио упоминаются следующие ссылки:

Поддержка | 10 налоговых калькуляторов | DEPENDпреподаватель | EICucator | Не бойтесь сравнивать | Налоговая фракция

2021 Пример налогоплательщика для расчета налоговой ставки и скобки

Взгляните на это тематическое исследование, поскольку оно демонстрирует, как налоги IRS рассчитываются по шкале подоходного налога. Для получения дополнительной информации о налоговых ставках, связанных со штатом, выберите свой штат (штаты). Ваш доход облагается налогом по фиксированной ставке для всех доходов в определенных пределах. Когда ваш доход превышает планку, следующая часть дохода облагается налогом по следующей планке и так далее.

Для получения дополнительной информации о налоговых ставках, связанных со штатом, выберите свой штат (штаты). Ваш доход облагается налогом по фиксированной ставке для всех доходов в определенных пределах. Когда ваш доход превышает планку, следующая часть дохода облагается налогом по следующей планке и так далее.

Имя налогоплательщика: Элизабет Статус подачи: Единый Налогооблагаемый доход: 50 000 долларов США

Налоги к уплате IRS: 6748,50 долларов США Эффективная налоговая ставка: 13,503%

$995

$0 — $9,950

9 950 долл. США / 10%

3669 долларов США

9 950–40 525 долл. США

$30 575 / 12%

2084,50 $

40 525–50 000 долл. США

9 475 долл. США / 22%

Общая сумма налогов, рассчитанная по трем категориям подоходного налога

и налоговые ставки, определяющие эффективную налоговую ставку

6748 долларов. 50

50

Три налоговых скобки

50 000 долларов США / 13,50%

Анте Хамерсмит, Unsplash @ante_kante

Таблицы налоговых ставок и скобок за 2021 налоговый год

Ниже приведены таблицы ставок подоходного налога с разбивкой по статусу подачи, уровням подоходного налога и разбивке причитающихся налогов. RATEucator рассчитает для вас то, что здесь описано. См. пороговые значения налогооблагаемого дохода IRS для предыдущих налоговых категорий для неуплаченных налогов или будущих, 2022 г. Используйте инструмент выше, чтобы увидеть уникальную разбивку вашего подоходного налога.Когда вы подготовите налоговую декларацию за 2021 год с помощью eFile.com, наше налоговое приложение сообщит о вашем доходе в соответствующих налоговых категориях, поэтому вам не придется беспокоиться о том, в какие пороговые значения вы попадаете.

2021 Статус подачи: холост, не замужем

См. информацию о статусе одиночной или индивидуальной подачи.

10%

$0 — $9,950

10% в скобке

12%

9 951–40 525 долл. США

США

995 долларов США + 12% в скобке

22%

40 526 долл. США — 86 375 долл. США

4 664 долл. США + 22% в пределах скобки

24%

86 376 долл. США — 164 925 долл. США

14 751 долл. США + 24% в пределах скобки

32%

164 926 долл. США — 209 425 долл. США

33 603 долл. США + 32% в пределах скобки

35%

209 426 долл. США — 523 600 долл. США

47 843 долл. США + 35% в пределах скобки

37%

свыше 523 600 долларов США

157 804 доллара.25 + 37% в группе

2021 Статус подачи: глава семьи

См. информацию о статусе подачи документов главой домохозяйства.

10%

$0 — $14 200

10% в скобке

12%

$14 201 — $54 200

1420 долларов США + 12% в рамках скобки

22%

$54 201 — $86 350

6 220 долл. США + 22% в рамках скобки

24%

$86 351 — $164 900

13 293 долл. США + 24% в пределах скобки

США + 24% в пределах скобки

32%

$164 901 — $209 400

32 145 долларов США + 32% в пределах скобки

35%

209 401 $ — 523 600 $

46 385 долл. США + 35% в пределах скобки

37%

свыше 523 600 долларов США

156 355 долл. США + 37% в пределах скобки

2021 Статус подачи: Замужем, подается совместно или вдовой

См. информацию о совместном подаче документов замужем или вдовцом.

10%

$0 — $19 900

10% в скобке

12%

$19 901 — $81 050

1990 долларов США + 12% в рамках скобки

22%

81 051 $ — 172 750 $

$9 328 + 22% в рамках скобки

24%

172 751 $ — 329 850 $

29 502 долл. США + 24% в пределах скобки

32%

$329 851 — $418 850

67 206 долл. США + 32% в пределах скобки

35%

418 851 долл. США — 628 300 долл. США

95 686 долларов США + 35% в пределах скобки

37%

свыше 628 300 долларов США

168 993 долларов. 50 + 37% в группе

50 + 37% в группе

2021 Статус подачи документов: Замужем Подача документов раздельно

См. информацию о женатых, подающих отдельно статус подачи.

10%

$0 — $9,950

10% в скобке

12%

9 951–40 525 долл. США

995 долларов США + 12% в скобке

22%

40 526 долл. США — 86 375 долл. США

4 664 долл. США + 22% в пределах скобки

24%

86 376 долл. США — 164 925 долл. США

14 751 долл. США + 24% в пределах скобки

32%

164 926 долл. США — 209 425 долл. США

33 603 долл. США + 32% в пределах скобки

35%

209 426 долл. США — 314 150 долл. США

47 843 долл. США + 35% в пределах скобки

37%

свыше 314 150 долларов США

84 496 долларов.75 + 37% в группе

Имейте в виду, что вы можете уменьшить свой налогооблагаемый доход и/или увеличить свой необлагаемый налогом доход и, как следствие, попасть в более низкую налоговую категорию. Это делается путем учета налоговых вычетов, налоговых кредитов или других налоговых сбережений. Мы предлагаем вам не только ознакомиться с множеством инструментов налогового калькулятора, но также рассчитать и оценить свою налоговую декларацию за 2021 год и потенциальный возврат налога прямо сейчас. Кроме того, убедитесь, что вы корректируете форму W-4 или удержание налога в течение любого налогового года; используйте для этого калькулятор подоходного налога W-4.

Это делается путем учета налоговых вычетов, налоговых кредитов или других налоговых сбережений. Мы предлагаем вам не только ознакомиться с множеством инструментов налогового калькулятора, но также рассчитать и оценить свою налоговую декларацию за 2021 год и потенциальный возврат налога прямо сейчас. Кроме того, убедитесь, что вы корректируете форму W-4 или удержание налога в течение любого налогового года; используйте для этого калькулятор подоходного налога W-4.

Поиск таблиц налоговых ставок за предыдущий налоговый год по шкале подоходного налога и статусу подачи. Узнайте свой статус подачи налоговой декларации с помощью бесплатного eFile STATucator. Как только вы хорошо разберетесь в своей налоговой ситуации, позвольте нам проделать тяжелую работу и отправить вашу налоговую декларацию за 2021 год в электронном виде на eFile.com.

Если у вас есть вопросы по личному налогообложению, свяжитесь с одним из наших налоговых инспекторов.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Вы заплатили налоги. Эти корпорации не сделали. – Центр общественной неподкупности

Время чтения: 8 минутЭтот сюжет был опубликован в сотрудничестве с NBC News.

Центр общественной честности — это некоммерческий отдел новостей, который расследует злоупотребления общественным доверием. Подпишитесь, чтобы получать наши истории.

Налогоплательщики изо всех сил пытаются произвести платежи в последнюю минуту в связи с налоговой службой всего за четыре дня, но многие из крупнейших публичных корпораций страны чувствуют себя лучше: они сообщили, что абсолютно ничего не должны на миллиарды долларов прибыли они заработали в прошлом году.

По меньшей мере 60 компаний сообщили, что их федеральные налоговые ставки в 2018 году фактически равнялись нулю или даже меньше нуля на доход, полученный от операций в США, согласно анализу, опубликованному сегодня базирующимся в Вашингтоне, округ Колумбия, аналитическим центром, Институтом налогообложения. и экономическая политика. Это число более чем в два раза больше, чем примерно в год, по данным ITEP, в среднем в более раннем многолетнем анализе до вступления в силу нового налогового законодательства.

и экономическая политика. Это число более чем в два раза больше, чем примерно в год, по данным ITEP, в среднем в более раннем многолетнем анализе до вступления в силу нового налогового законодательства.

Среди них такие известные имена, как технологический гигант Amazon.com Inc. и потокового развлекательного сервиса Netflix Inc., а также глобального нефтяного гиганта Chevron Corp., производителя фармацевтической продукции Eli Lilly & Co. и производителя сельскохозяйственного и коммерческого оборудования Deere & Co.

Выявленные компании «смогли обнулить свои федеральные налоги на прибыль в размере 79 миллиардов долларов США до вычета налогов», согласно отчету ITEP, который был опубликован сегодня. «Вместо того, чтобы платить 16,4 миллиарда долларов в виде налогов, как того требует новая 21-процентная ставка корпоративного налога, эти компании получили чистую скидку на корпоративный налог в размере 4 долларов.3 миллиарда, проделав дыру в федеральном бюджете на 20,7 миллиарда долларов в прошлом году». Чтобы составить список, ITEP проанализировал финансовые документы 560 крупнейших публичных компаний страны за 2018 год.

Чтобы составить список, ITEP проанализировал финансовые документы 560 крупнейших публичных компаний страны за 2018 год.

Ниже приводится список крупнейших публичных прибыльных корпораций страны, которые не платили федеральный подоходный налог в 2018 году с миллиардных доходов США, согласно анализу ITEP 560 компаний. ITEP сообщает о доходах США до вычета федеральных налогов и принимает во внимание уплаченные государственные и местные налоги, которые могут уменьшить или увеличить U.С. доход. В отчете не рассматриваются общие налоговые резервы, которые могут включать иностранные налоги и отложенные налоги. Все цифры, кроме ставки налога, указаны в миллионах.

| Компания | США доход | Федеральная налоговая | Эффективная налоговая ставка | ||

| Amazon.com $ 10835 | -129 | -1% | |||

| Delta Air Lines | $ 5073 | -187 -4% | |||

| Chevron $ 4547 | -181 -4% | ||||

| General Motors | $ 4320 | -104 -2% | |||

| EOG Resources | $ 4067 | -304 -7% | |||

| Оксидентал Петролеум | $ 3379 | -23 -1% | |||

| Honeywell International | $ 2830 | -21 –1% | |||

| Deere | $2,152 | –268 | –12% | ||

| American Electric Power | $ +1943 | -32 -2% | |||

| Главный финансовый | $ | тысяча шестьсот сорок-один -49 | -3% | ||

| FirstEnergy $ +1495 | -16 -1% | ||||

| Prudential Financial | $ 1,440 | $ 1 440 | -346 | -24% | -24% |

| $ 1 434 | -34 | -2% | |||

| Девон Energy | $ 1,297 | -14 | -1% | ||

| DTE энергии | $ 1215 | -17 -1% | |||

| Halliburton $ 1082 | -19 -2% | ||||

| Netflix $ 856 | -22 — 3% | ||||

| Whirlpool | $ 717 | $ 717 | -10% | -10% | |

| Eli Lilly | $ 598 | -54 | -9% | IBM | $ 500 | $ 500 | -342 | -342 | -68% |

| $ 440 | -15 $ 440 | -15 | -3% | ||

| Penske Automotive Group | $ 393 | -16 | -4% | ||

| Aramark $ 315 | -48 -15% | ||||

| АЕСОМ Технология | $ 238 | -122 -51% | |||

| Технология данных | $ 203 | -10 | -5% | ||

| Performance Food Group | $ 192 | -9 | -4% | ||

| Arrow Electronics | $ 167 | -12 | -7% | ||

| : Институт налогообложения и экономической политики |

Спорный Закон о сокращении налогов и занятости, подписанный президентом Дональдом Трампом в декабре налоговая ставка до 21 процента с 35 процентов, среди прочих сокращений. Это отчасти виновато в том, что корпорациям стало проще платить налоги, сказал Мэтью Гарднер, старший научный сотрудник ITEP и ведущий автор отчета. Новая ставка корпоративного налога «снижает планку суммы уклонения от уплаты налогов, необходимой для того, чтобы свести вас к нулю», — сказал он.

Это отчасти виновато в том, что корпорациям стало проще платить налоги, сказал Мэтью Гарднер, старший научный сотрудник ITEP и ведущий автор отчета. Новая ставка корпоративного налога «снижает планку суммы уклонения от уплаты налогов, необходимой для того, чтобы свести вас к нулю», — сказал он.

«Призрак крупных корпораций, уклоняющихся от всех подоходных налогов на миллиардную прибыль, посылает американцам сильный и разрушительный сигнал: налоговая система настроена против них, в пользу корпораций и самых богатых американцев», — написал Гарднер в отчете.

‘Я не считаю это справедливым’

Компания Deere из Молайна, штат Иллинойс, основанная в 1837 году кузнецом Джоном Диром, который делал сельскохозяйственные плуги, сообщила о доходах в США в размере 2,15 млрд долларов до вычета налогов. В 2018 году она не задолжала налогов США и сообщила, что ей причитается 268 миллионов долларов от правительства с учетом различных вычетов и кредитов, согласно ее ежегодной подаче в Комиссию по ценным бумагам и биржам. Компания сообщила о глобальной прибыли в размере 2 долларов.37 миллиардов.

Компания сообщила о глобальной прибыли в размере 2 долларов.37 миллиардов.

Отвечая на вопрос о скидке, Брайан Моэнс, один из давних сотрудников Deere, задумался. «Каждый должен платить свою справедливую долю, будь то физическое лицо или корпорация», — сказал он. «Если только мелкие люди платят, а крупные корпорации не выполняют свою часть работы, я не вижу в этом справедливости».

Кузнец Джон Дир в 1837 году решил сделать плуг, который мог бы взрыхлять почву прерий Иллинойса. Более 180 лет спустя компания Deere Co., базирующаяся в Молине, штат Иллинойс., которая продает сельскохозяйственное и коммерческое оборудование по всему миру, в 2018 году у Deere была прибыль в США до вычета налогов в размере 2,15 миллиарда долларов. Ее федеральный налоговый счет: ноль. Дир сказал, что правительство США задолжало ему 268 миллионов долларов в 2018 году. (Charles & Hudson / Creative Commons) Моэнс благодарит свою жену за то, что в начале февраля они подали налоговую декларацию. Они ожидали возмещения, как и в прошлые годы, потому что они переплатили в течение года. «Это было не совсем то, о чем говорил Трамп», — сказал Моэнс, который занимается сборкой сельскохозяйственных тракторов на заводе Moline.«Это было меньше, чем мы получали в предыдущие годы», хотя ничего не изменилось.

«Это было не совсем то, о чем говорил Трамп», — сказал Моэнс, который занимается сборкой сельскохозяйственных тракторов на заводе Moline.«Это было меньше, чем мы получали в предыдущие годы», хотя ничего не изменилось.

Компания Deere отказалась сообщить подробности о своих налогах. Пресс-секретарь Кен Голден сказал: «Мы не предоставляем комментариев, кроме того, что содержится в публичных документах Deere & Company, поскольку мы считаем, что публичные документы предоставляют необходимую информацию, когда они оцениваются в полном объеме».

Законопроект Трампа о снижении налогов снизил ставку корпоративного налога, отменил и ужесточил некоторые вычеты, а также предоставил компаниям другие новые налоговые льготы.По данным Объединенного комитета по налогообложению, который отчитывается перед финансовыми и бюджетными комитетами Сената и Палаты представителей, одно только снижение ставки корпоративного налога сэкономит корпорациям 1,35 триллиона долларов в течение следующих 10 лет.

Теоретически в Соединенных Штатах была одна из самых высоких ставок корпоративного налога в мире, хотя у многих фирм эффективная ставка была намного ниже. Предыдущие администрации, в том числе администрация президента Барака Обамы, пытались немного снизить ставку корпоративного налога, чтобы сделать ее более конкурентоспособной.Вступив в должность в январе 2017 года, Трамп и Конгресс, контролируемый республиканцами, быстро приняли один из самых масштабных налоговых законопроектов за последние десятилетия — капитальный ремонт, который, по оценкам, увеличит дефицит федерального бюджета до 900 миллиардов долларов в этом году и более 1 триллиона долларов, начиная с 2017 года. 2022 г., по данным Бюджетного управления Конгресса, беспартийного законодательного органа.

Корпорации, как правило, не получают чеки «возврата», как это делают частные лица за переплату. Вместо этого корпорации рассчитывают, сколько налогов они должны, сворачивая различные вычеты и налоговые кредиты, которые затем снижают налоговый счет до тех пор, пока во многих случаях они ничего не должны по налогам или не накапливают дефицит, называемый уступкой, который они используют для компенсировать налоги в будущем.

Роберт Уилленс, независимый налоговый консультант, преподающий курсы корпоративного налогообложения в бизнес-школе Колумбийского университета, сказал, что корпорации, как правило, стремились получить возмещение налогов, уплаченных в предыдущие годы, когда в эти годы они несли чистые операционные убытки. По его словам, новый закон о налогах устранил эту возможность переноса чистых операционных убытков, но позволил компаниям переносить убытки на неопределенный срок. Вилленс сказал, что ожидает меньше возмещений, чем в прошлом, поскольку основным источником были чистые операционные убытки.

«Однако, если корпорация подает измененную налоговую декларацию, потому что теперь она решает, что она заплатила слишком много налогов в предыдущем году на основе пересмотренного подхода к статье доходов или расходов, она, безусловно, может получить возмещение всех или часть налогов, уплаченных в предыдущем году», — сказал Уилленс.

Мы платим все необходимые налоги

Исследования показывают, что многие корпорации редко платили 35-процентную ставку по старому налоговому кодексу. За прошедшие годы компании нашли множество способов сократить свои налоговые счета, от укрытия иностранных доходов в странах с низкими налогами и банковских кредитов для денег, потраченных на исследования и разработки, до вычета расходов на опционы на акции для руководителей.

За прошедшие годы компании нашли множество способов сократить свои налоговые счета, от укрытия иностранных доходов в странах с низкими налогами и банковских кредитов для денег, потраченных на исследования и разработки, до вычета расходов на опционы на акции для руководителей.

Гарднер сказал, что новый налоговый закон оставил большую часть старых налоговых льгот без изменений, но снизил ставку почти вдвое, что привело к «продолжающемуся снижению наших и без того низких корпоративных доходов». Поступления от корпоративного налога упали на 31 процент в 2018 году до 204 миллиардов долларов с 297 миллиардов долларов. «Это был более резкий спад, чем в любой год нормального экономического роста в истории США», — написал он.

Главный экономист Tax Foundation Кайл Померло заявил, что закон США о корпоративном налогообложении «нуждается в реформе».Он сказал, что новый закон снизил ставку в США, чтобы воспрепятствовать компаниям переводить прибыль в страны с более низкими налоговыми ставками, а также разрешил определенные вычеты, которые стимулируют более немедленные инвестиции в заводы и оборудование.

Сегодняшний отчет ITEP частично является продолжением многолетнего анализа прибыльных корпораций США, который показал, что многие из них платят нулевые налоги. Институт рассмотрел финансовые отчеты более 600 корпораций, включенных в список Fortune 500 в период с 2008 по 2015 год.В среднем около 30 компаний ежегодно сообщают об нулевых налогах в США или меньше. ITEP выявил более чем в два раза больше компаний, утверждающих, что они не платят налоги в США в 2018 году.

«Призрак крупных корпораций, уклоняющихся от всех подоходных налогов на миллиарды прибыли, посылает американцам сильный и разрушительный сигнал: налоговая система настроена против них, в пользу корпораций и самых богатых американцев».

Мэтью Гарднер, старший научный сотрудник ITEP и ведущий автор отчета

Одно новое важное положение расширило возможности компаний по списанию определенных инвестиций в оборудование и заводы, а также интеллектуальную собственность, позволив полностью или на 100% списать расходы немедленно. Правило действует до 2022 года, но к концу 2026 года постепенно прекращает свое действие.

Правило действует до 2022 года, но к концу 2026 года постепенно прекращает свое действие.

Джеффри Хупс, профессор бухгалтерского учета бизнес-школы Кенан-Флаглер при Университете Северной Каролины в Чапел-Хилле, сказал, что правительство обычно предоставляет такие налоговые льготы во время экономического спада, «чтобы побудить компании инвестировать больше», а не когда «экономика дела идут хорошо». Экономика США выросла на 2,9 процента в 2018 году, так же быстро, как и в любой другой год с 2005 года.

Amazon частично сократила свой налоговый счет за счет ускоренных амортизационных отчислений, в первую очередь на оборудование, согласно федеральной документации.Кроме того, Amazon заявила, что у нее есть налоговые льготы, связанные с избыточной компенсацией на основе акций. ITEP обнаружил, что Amazon сократила свой налоговый счет на 1 миллиард долларов за счет вычетов расходов, связанных с компенсацией на основе акций, что является одним из распространенных способов сокращения налоговых счетов.

Базирующийся в Сиэтле гигант розничной торговли и технологий сообщил о возврате федерального налога в размере 129 миллионов долларов на доход в размере 10,8 миллиарда долларов США до уплаты налогов.

Представитель Amazon сказал, что компания «платит все налоги, которые мы обязаны платить в США.S. и каждой стране, где мы работаем».

Представитель сказал, что Amazon заплатила 2,6 миллиарда долларов налогов за последние три года, но отказался указать, были ли эти налоги уплачены в США или за рубежом.

Прибыль: полмиллиарда. Возврат: $342M

Фармацевтические и технологические компании уже давно подвергаются критике за то, что они оставляют прибыль за границей в странах с небольшими корпоративными налогами или вообще без них, или в налоговых убежищах, таких как Каймановы острова, Люксембург и Нидерланды. Налоговый закон 2017 года призван решить эти проблемы, изменив способ налогообложения прибыли иностранных дочерних компаний в Соединенных Штатах. В рамках перехода на новый налоговый режим корпорации США облагались единовременным налогом на иностранную прибыль; налог может быть уплачен в течение восьми лет.

В рамках перехода на новый налоговый режим корпорации США облагались единовременным налогом на иностранную прибыль; налог может быть уплачен в течение восьми лет.

В 2017 и 2018 годах ряд компаний отчитался о выплате иностранной прибыли, что привело к значительным налоговым обязательствам.

Согласно новому закону, прибыль компании облагается налогом только в той стране, в которой она получена. США больше не облагают налогом новую иностранную прибыль, если она не достигает определенного порога, после чего доход облагается налогом в размере 10.5 процентов, что составляет половину от эффективной ставки США.

Возьмем, к примеру, гигантскую компанию по производству оборудования и услуг IBM Corp., которая неизменно входит в число крупнейших компаний США. Доходы компании составили 79,6 млрд долларов, более 60% из которых поступили из-за пределов США. С этой целью, согласно ее финансовой документации, в 2018 году IBM уплатила налог в размере 2 миллиардов долларов на будущую прибыль за рубежом. Налоговый советник Уилленс отметил, что IBM решила уплатить налог в размере 2 миллиардов долларов на будущие зарубежные доходы в 2018 году, а не в будущем, как это сделают многие компании.

Налоговый советник Уилленс отметил, что IBM решила уплатить налог в размере 2 миллиардов долларов на будущие зарубежные доходы в 2018 году, а не в будущем, как это сделают многие компании.

Между тем, в Соединенных Штатах IBM сообщила о получении федеральным возмещением в размере 342 миллионов долларов США от своего дохода в США до уплаты налогов в размере 500 миллионов долларов США, согласно ITEP и годовому отчету компании. Таким образом, эффективная налоговая ставка в США составляет минус 68 процентов. Его мировая прибыль составила 8,7 миллиарда долларов, а общая сумма налоговых поступлений составила 2,6 миллиарда долларов, включая иностранные налоговые платежи.

IBM не ответила на запросы комментариев. На январской телефонной конференции с инвесторами финансовый директор IBM Джим Кавано сказал, что в 2019 году ожидается «полная ставка не менее 11-12%», но не уточнил.

Некоторые налоговые правила не изменились в соответствии с законом 2017 года, например, возможность компаний компенсировать налоги за счет коммерческих убытков за предыдущие годы. До подачи заявления о банкротстве в сентябре 2005 года Delta Airlines накопила огромные убытки, которые она переносит на будущее, что позволяет компании годами отказываться от уплаты налогов.