«Цифра» для бизнеса: каких услуг не хватает корпоративным клиентам банков

Большой бизнес в России пока испытывает дефицит в цифровых банковских услугах и сервисах. Проблему активно пытаются решить лидеры финансовой отрасли.

Банковская digital-инфраструктура для бизнеса в России, особенно крупного и среднего, пока отстает от массового розничного сегмента, говорят специалисты. «В целом развитие финансовых сервисов и технологий для компаний, на мой взгляд, находится в нашей стране в начальной стадии формирования. Существует много разных проектов на уровне планов и деклараций, но многие еще далеки от практической реализации», — отмечает президент Ассоциации корпоративных казначеев Владимир Козинец. Во многом это связано с тем, что если в банковском ретейле, к примеру в сфере дистанционного обслуживания или мобайл-сервисов, применяются во многом типовые решения, то в случае с корпоративными клиентами в каждом конкретном случае нужен индивидуальный подход.

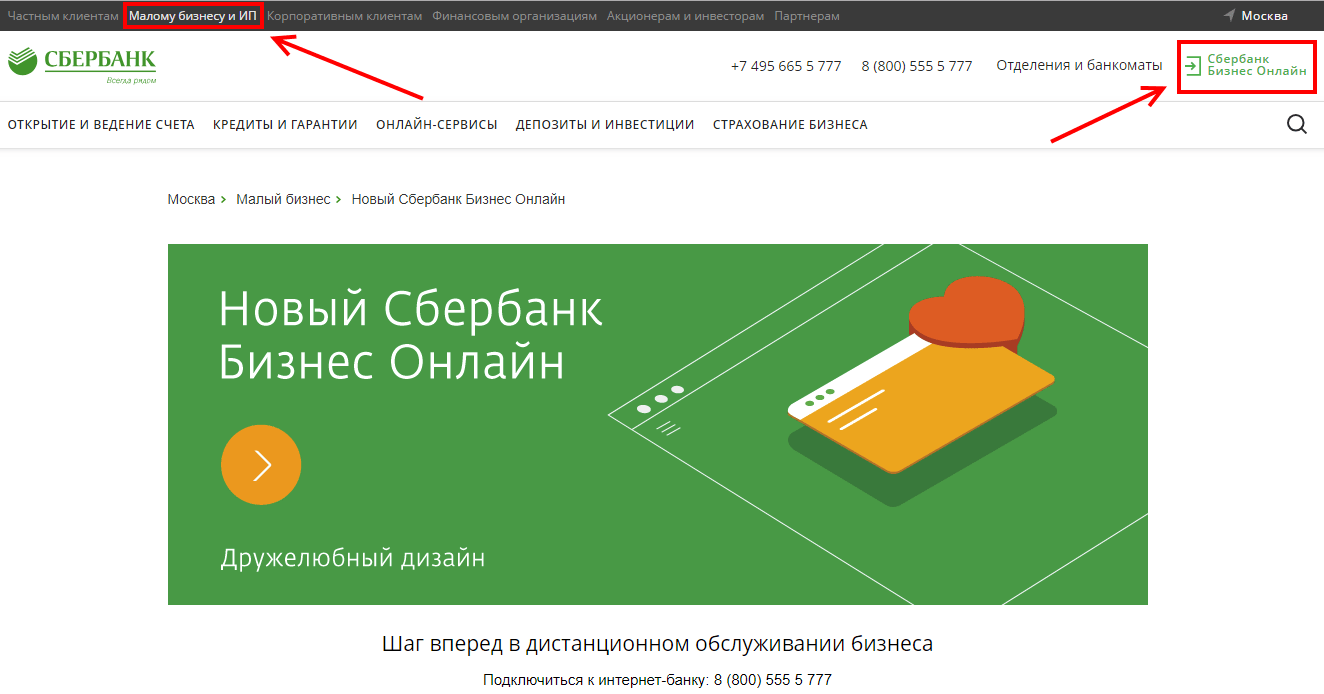

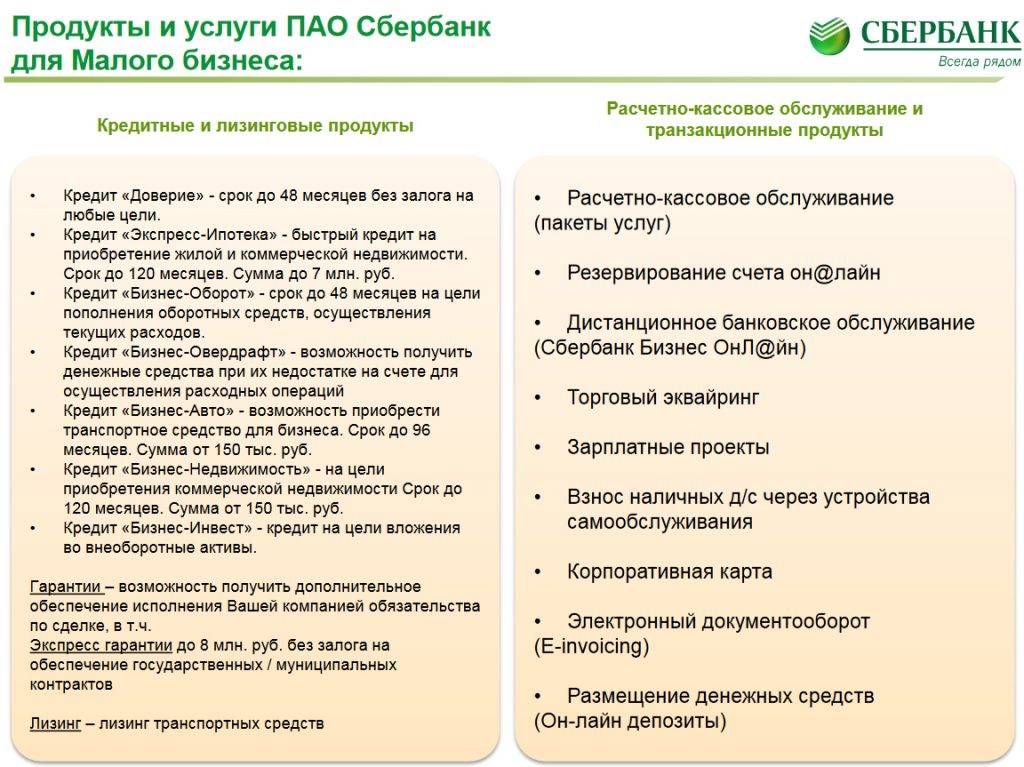

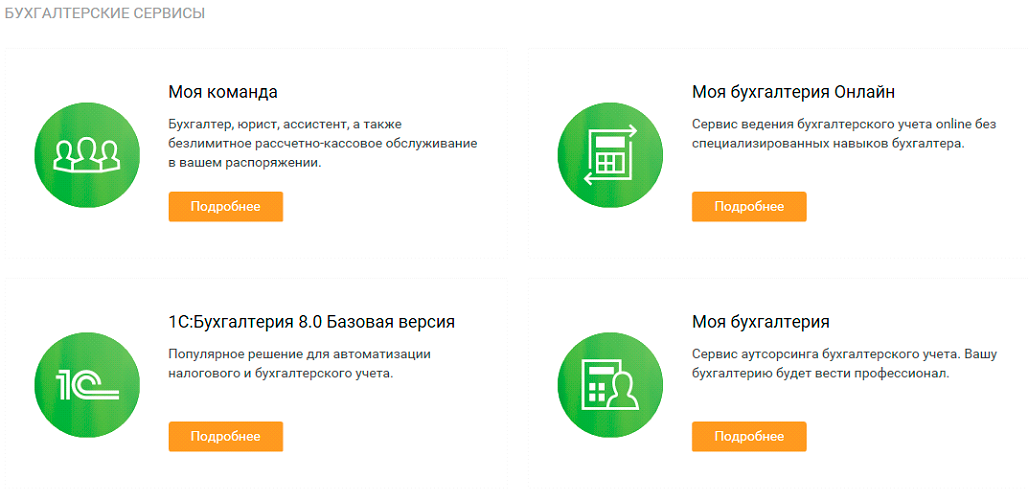

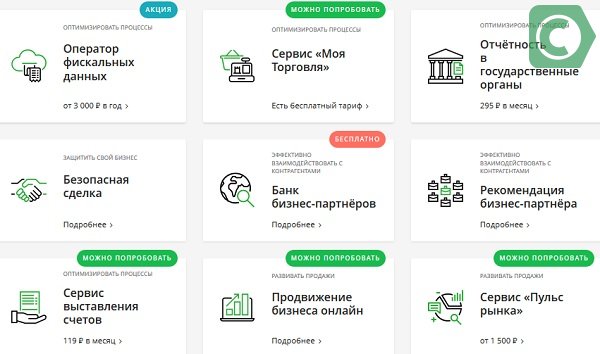

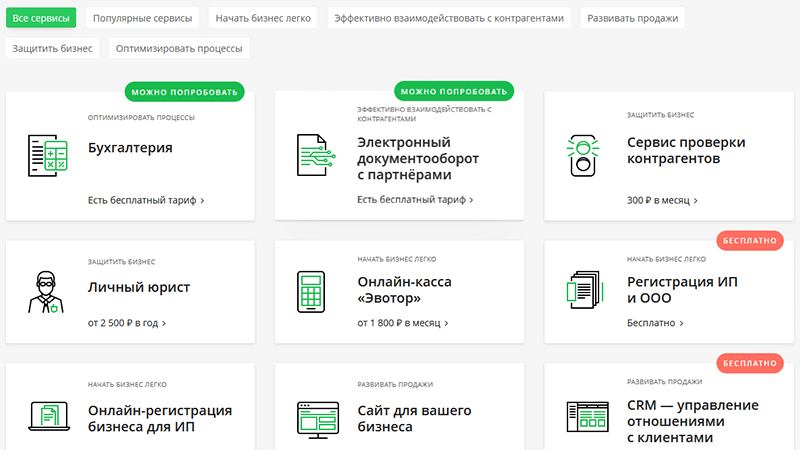

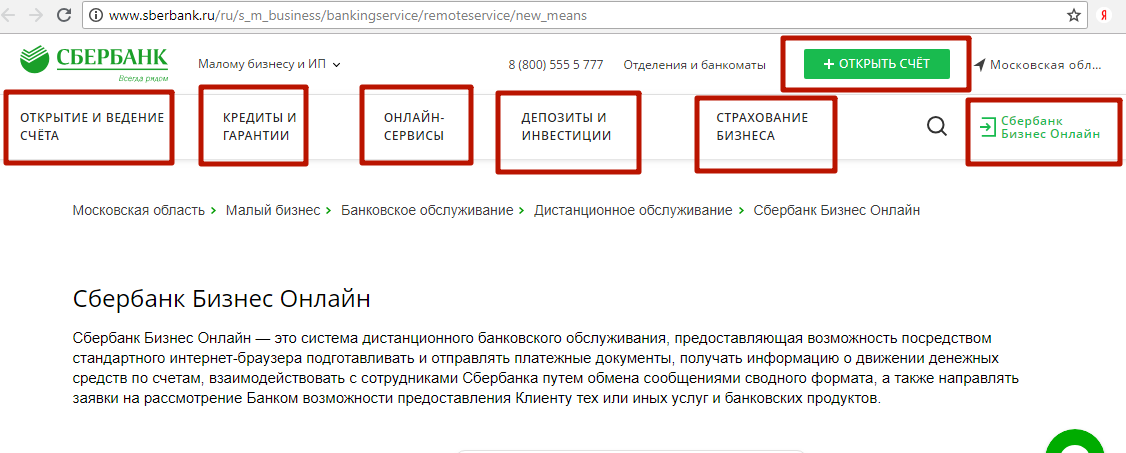

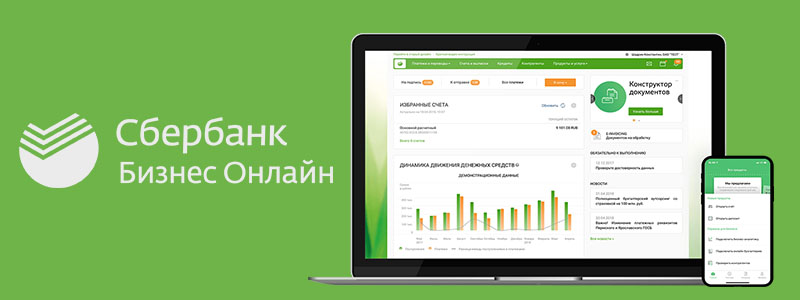

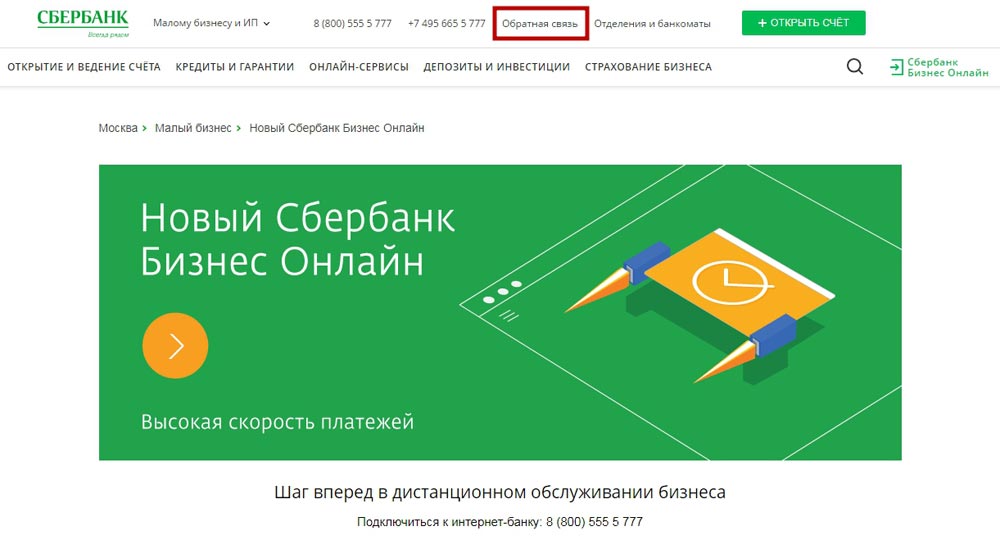

В малом и микробизнесе ситуация ближе к розничному сектору, поскольку цифровые решения для них легче тиражировать. «Предложение для некрупного бизнеса в России развито достаточно хорошо. В России даже есть специализированные цифровые банки для малых предпринимателей («Точка», Модульбанк и пр.)», — говорит руководитель группы по оказанию услуг компаниям финансового сектора в «Делойт, СНГ» Максим Налютин. Активно развивают новые продукты для этого сегмента и классические игроки (Сбербанк, Райффайзенбанк, «Открытие», ПСБ и др.). Существуют платформы заемного капитала, работающие по принципу p2b-кредитования.

Вопрос масштаба

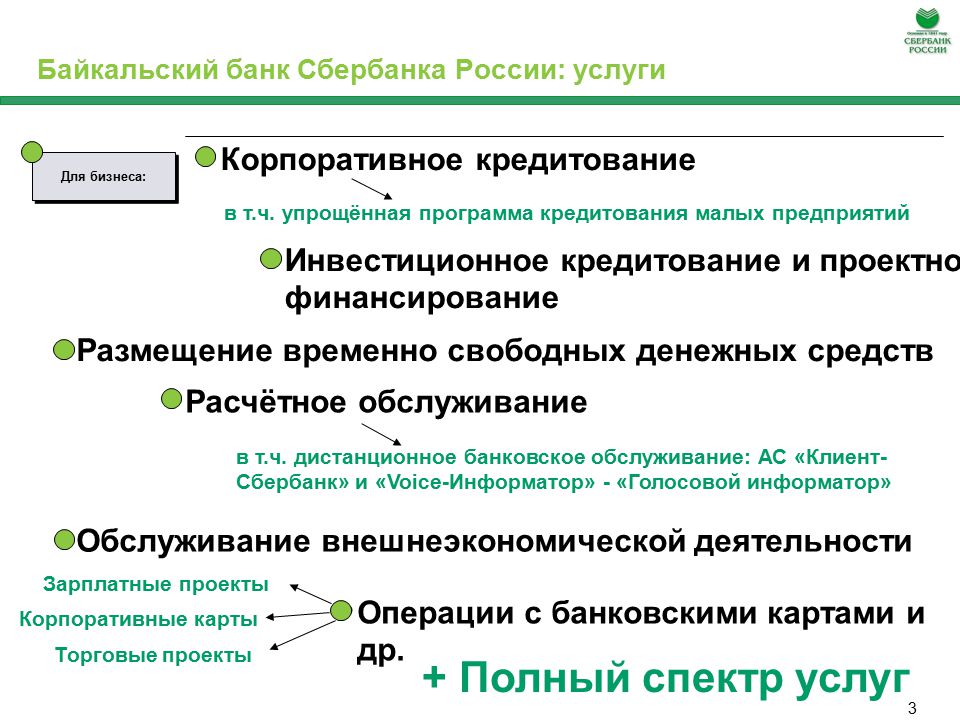

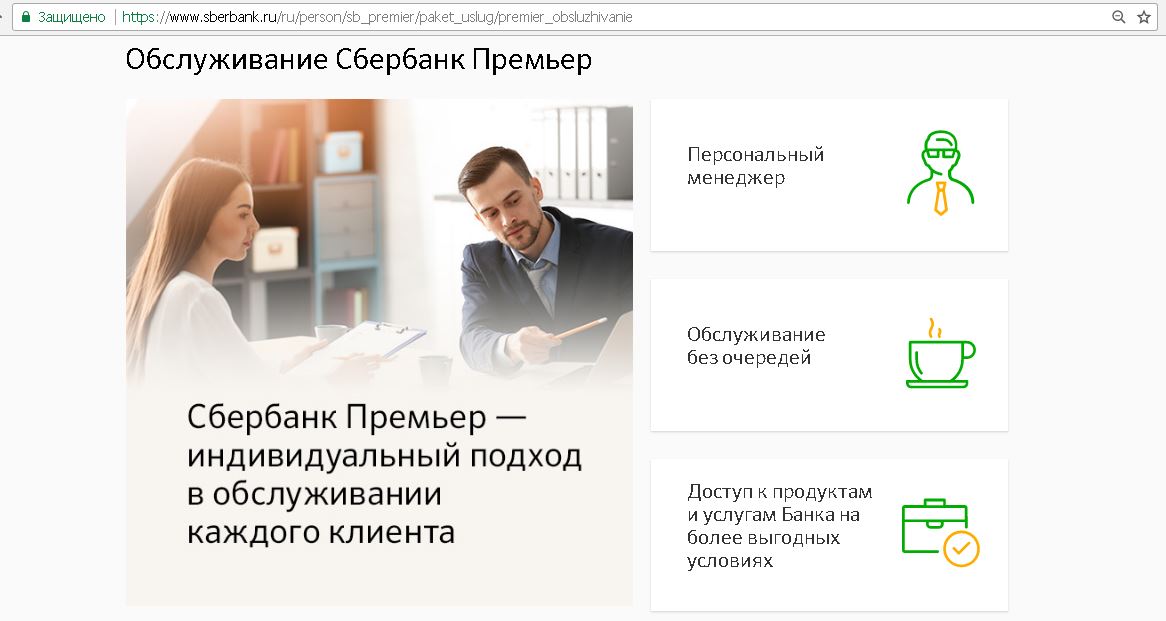

Как правило, в крупных банках за цифровизацию услуг для крупного и малого бизнеса отвечают разные подразделения. «Подходы очень отличаются, потому что решения для малого и микробизнеса гораздо проще масштабировать, а корпоративный запрос — история сложная и капиталоемкая», — объясняет руководитель управления по работе с предприятиями среднего бизнеса Райффайзенбанка Евгений Богачев. По его словам, крупному клиенту требуется гораздо более широкая продуктовая линейка в онлайне — от простого открытия счета и стандартного РКО до обслуживания валютно-обменных операций, покупки инструментов хеджирования, опций валютного контроля, инструментов управления ликвидностью и пр.

По его словам, крупному клиенту требуется гораздо более широкая продуктовая линейка в онлайне — от простого открытия счета и стандартного РКО до обслуживания валютно-обменных операций, покупки инструментов хеджирования, опций валютного контроля, инструментов управления ликвидностью и пр.

Корпоративный сектор сегодня сильно нуждается в развитии банковских цифровых продуктов, подтверждает Владимир Козинец: «В первую очередь это касается платежных сервисов — единых платежных шлюзов (host-to-host, «Транзит 2.0», СПФС (система передачи финансовых сообщений. — РБК+), CyberFT, системы быстрых платежей (c2b, b2b), различных вариантов TMS (системы управления казначейством. — РБК+), дальнейшего развития цифровых систем факторинга, торгового финансирования и сделок на денежном рынке».

Соответствующий запрос сегодня есть со стороны практически всех отраслей — торговли, нефтегаза, транспорта и пр., говорит Евгений Богачев. Наибольшую заинтересованность, по его словам, проявляют крупнейшие корпорации, многие из которых уже исчерпали методы оптимизации, лежащие в «физической» плоскости, — например, сокращение штата.

Те же люди

В целом картина сейчас выглядит следующим образом: есть банки-лидеры, у которых уже сформирован цифровой блок для эффективной работы с корпоративными клиентами, и все остальные — у кого этого направления нет вообще или оно очень слабо развито.

Как показали результаты исследования, услугу по открытию счета юридического лица онлайн предоставляют 14 банков из 30, а сервис онлайн-бухгалтерии — всего четыре. «Было также отмечено, что крупные банки создают собственные подразделения по разработке финтех-продуктов, в том числе для бизнеса. В частности, 17 кредитных учреждений, представленных в рейтинге, более 10% всех операционных затрат расходуют на НИОКР», — сообщил РБК+ финансовый директор VR Bank Роман Ромашевский.

В Райффайзенбанке, к примеру, как рассказал Евгений Богачев, создано специализированное профильное подразделение, которое активно взаимодействует с внешними финтех-компаниями. «Наши специалисты сотрудничают с различными инновационными кластерами, стартапами, находятся внутри финтех-сообщества, при этом давая этому сообществу обратную связь, подсказывая, какие потребности есть у банков, помогая «довести до ума» хорошие идеи. Адаптацией выбранных продуктов под необходимый функционал и их внедрением затем занимаются уже непосредственно те или и иные профильные бизнес-подразделения», — говорит эксперт.

«Наши специалисты сотрудничают с различными инновационными кластерами, стартапами, находятся внутри финтех-сообщества, при этом давая этому сообществу обратную связь, подсказывая, какие потребности есть у банков, помогая «довести до ума» хорошие идеи. Адаптацией выбранных продуктов под необходимый функционал и их внедрением затем занимаются уже непосредственно те или и иные профильные бизнес-подразделения», — говорит эксперт.

Главные стимулы для развития корпоративного направления — ужесточение конкурентной среды и растущие запросы со стороны бизнес-клиентов. Цифровые сервисы, дистанционное банковское обслуживание (ДБО), различные онлайн-платформы для корпоратов — сегодня все эти темы, по словам Евгения Богачева, очень быстро развиваются. «Любой клиент банка заинтересован в скорости и удобстве при обслуживании. И не важно, как частное лицо он пришел или как юрлицо. В качестве физлиц все пользователи современных гаджетов уже успели в полной мере оценить все прелести цифровизации банковских услуг, привыкли к удаленным сервисам, мобильным приложениям», — говорит он.

Поэтому ведущие российские банки, по ее словам, сейчас активно внедряют решения для автоматической обработки и анализа сложных, неструктурированных документов, технологии обработки естественного языка, компьютерного зрения и распознавания лиц в различных сочетаниях, применяют искусственный интеллект для персонализации предложений и сервисов для предпринимателей, организуют удаленную регистрацию юридических лиц, в том числе с помощью смартфона. Мобильные технологии помогают бизнес-клиентам банков автоматически извлекать данные из любых документов — например, счетов на оплату. «Для бизнеса важно как можно скорее начать работу с банком, и за счет автоматизации это можно сделать в три раза быстрее», — говорит Ольга Морозова.

Месседж от рынка

Наиболее перспективным и актуальным для развития, как говорят специалисты, является направление дистанционного банковского обслуживания. «Это самый востребованный на сегодня в целом сервис. Во многих банках, в том числе у нас, удаленное обслуживание уже очень хорошо налажено», — отмечает Евгений Богачев. Однако, как говорится, нет предела совершенству. На рынке все время появляется множество новых разных потребностей. Главный запрос от корпоративных клиентов на будущее, по его словам, это максимальное наполнение системы «банк — клиент»: детализация и аналитика информации об операциях, подключение новых продуктов в системе ДБО.

Есть и другие интересные задачи. Так, в России пока далеко не совершенны digital-сервисы по кредитованию бизнеса. Одна из причин в том, что финансовые данные в нашей стране пока еще недостаточно прозрачны по сравнению с зарубежной практикой, считает Евгений Богачев. Есть открытые данные Росстата, куда все предприятия сдают финансовую отчетность раз в год. Да, ФНС заявила о планах создать сервис доступа к квартальной бухгалтерской отчетности юрлиц с 2020 года, но пока детальной информации о подключении к такому сервису на рынке нет. «Проблема в том, что публикуются соответствующие данные с задержкой в шесть-девять месяцев. Кроме того, из имеющихся данных не всегда очевидно, как отдельные предприятия связаны между собой, насколько крупные бизнесы они образуют. Кроме того, отчетность индивидуальных предпринимателей пока никак не проанализировать дистанционно. А их миллионы, и они зачастую являются участниками той или иной группы предприятий», — объясняет он.

Да, ФНС заявила о планах создать сервис доступа к квартальной бухгалтерской отчетности юрлиц с 2020 года, но пока детальной информации о подключении к такому сервису на рынке нет. «Проблема в том, что публикуются соответствующие данные с задержкой в шесть-девять месяцев. Кроме того, из имеющихся данных не всегда очевидно, как отдельные предприятия связаны между собой, насколько крупные бизнесы они образуют. Кроме того, отчетность индивидуальных предпринимателей пока никак не проанализировать дистанционно. А их миллионы, и они зачастую являются участниками той или иной группы предприятий», — объясняет он.

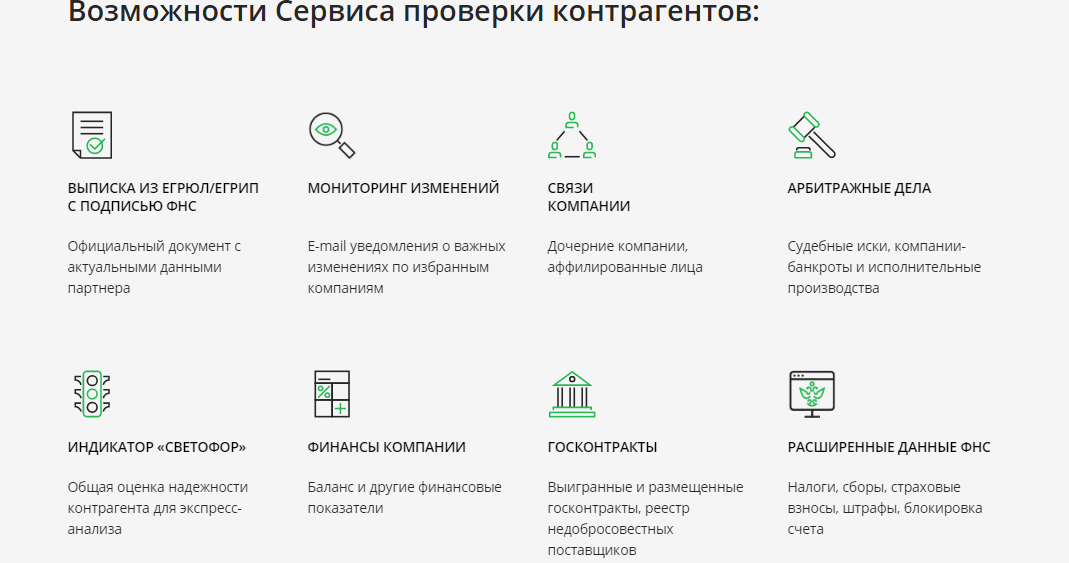

По словам Евгения Богачева, помимо «внешней витрины» с продуктами, которую видит клиент, для банков важна и цифровая «внутренняя кухня» — системы мониторинга и аналитики с помощью искусственного интеллекта. Эта работа позволяет на основе имеющихся данных о бизнесе и операциях клиента в банке совершенствовать продуктовое предложение, выявлять целевые потребности каждого клиента на будущее, формировать репрезентативное предложение. К примеру, Райффайзенбанк пилотирует новый продукт — предодобренный овердрафт для корпоративных клиентов. Основываясь на информации о движении средств по счетам клиента, используя внешние данные о его финансовом состоянии, наличии арбитражных дел и т.д., банк одобряет определенного размера кредитный лимит. Воспользоваться лимитом клиент сможет очень оперативно: останется подписать предложение банка и предоставить последнюю финансовую отчетность.

К примеру, Райффайзенбанк пилотирует новый продукт — предодобренный овердрафт для корпоративных клиентов. Основываясь на информации о движении средств по счетам клиента, используя внешние данные о его финансовом состоянии, наличии арбитражных дел и т.д., банк одобряет определенного размера кредитный лимит. Воспользоваться лимитом клиент сможет очень оперативно: останется подписать предложение банка и предоставить последнюю финансовую отчетность.

Несмотря на то, что развитие банковских b2b-сервисов идет медленнее, чем b2c, большая часть финтех-стартапов сегодня ориентируется именно на эту сферу, говорит Роман Ромашевский: «Для выхода на рынок b2b не нужна банковская лицензия, не требуется больших вложений в маркетинг, поэтому многие финтех-компании работают по модели b2b2c». Так или иначе, по данным «ABBYY Россия», за последнее полугодие 29% проектов с применением интеллектуальных технологий для бизнеса были реализованы именно в банках.

«Сбербанк» уже почувствовал на себе негативное влияние кризиса, но не собирается из-за этого прекращать ИТ-проекты.

Наоборот, новые технологии и аутсорсинг в банке будут использовать для экономии средств. ИТ-стратегия «Сбербанка»: мега-ЦОД, скоринг, аутсорсинг

Наоборот, новые технологии и аутсорсинг в банке будут использовать для экономии средств. ИТ-стратегия «Сбербанка»: мега-ЦОД, скоринг, аутсорсинг«Сбербанк» уже почувствовал на себе негативное влияние кризиса, но не собирается из-за этого прекращать ИТ-проекты. Наоборот, новые технологии и аутсорсинг в банке будут использовать для экономии средств.

Выступая сегодня перед журналистами, старший вице-президент «Сбербанка России» Виктор Орловский рассказал о планах развития ИТ в рамках общей стратегии развития банка вплоть до 2014 г. Орловский не назвал сумм, выделенных банком на эти цели, отметив лишь, что ИТ-бюджет в этом году составил примерно одну восьмую часть всего бюджета на развитие. Примечательно, что существенная часть ИТ-бюджета – это деньги, которые банк сможет сэкономить именно благодаря повышению эффективности за счет внедрения ИТ.

При этом старший вице-президент «Сбербанка» признает, что кризис несколько затронул ИТ-планы. «Мы ставим перед собой задачу еще более существенно сэкономить банковские деньги на централизации ИТ-инфраструктуры, на более правильном планировании, на еще более жестком проведении конкурсных отборов, на переговорах с нашими поставщиками, — говорит он. — Но кризис не отменяет развитие запланированных проектов». При этом ряд проектов не начнется немедленно, так как требует более длительной подготовки, но все равно будет исполняться. Орловский видит в кризисе и ряд положительных моментов: это меньший спрос на услуги ИТ-интеграторов со стороны конкурентов «Сбербанка», лучшие условия со стороны подрядчиков, более низкие цены. Кроме того, кризис позволит привлекать более профессиональные команды и отдельных ИТ-специалистов, которые раньше были заняты в других проектах.

— Но кризис не отменяет развитие запланированных проектов». При этом ряд проектов не начнется немедленно, так как требует более длительной подготовки, но все равно будет исполняться. Орловский видит в кризисе и ряд положительных моментов: это меньший спрос на услуги ИТ-интеграторов со стороны конкурентов «Сбербанка», лучшие условия со стороны подрядчиков, более низкие цены. Кроме того, кризис позволит привлекать более профессиональные команды и отдельных ИТ-специалистов, которые раньше были заняты в других проектах.

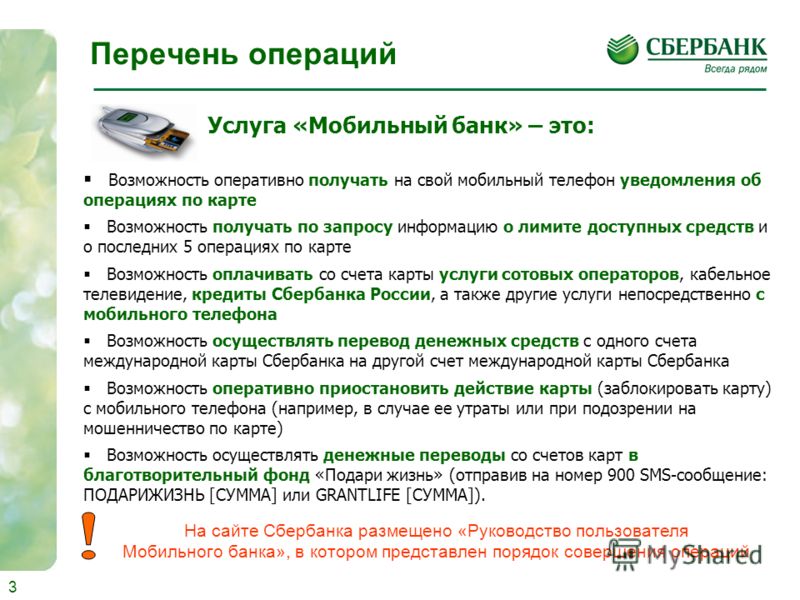

Запланированные «Сбербанком» проекты включают развитие розницы. «Мы собираемся очень активно развивать карточные технологии и продукты», — заявил Орловский. Наряду с другими задачами активно будет развиваться и российская платежная система (РПС «Сберкарт»), некоторая доля которой принадлежит «Сбербанку». Банк уже выпустил около 30 млн карт – это один из крупнейших показателей в мире. Сейчас в месяц выпускаются около 200 тыс. карт. Наряду с собственными технологиями предполагается развивать технологии ведущих платежных систем и дополнительные сервисы – возможность обслуживания в удаленных каналах в офлайн-режиме. «Не секрет, что все, что находится восточнее Урала, имеет некоторые проблемы с подключением к онлайн-каналам», — жалуется Виктор Орловский. При этом в двух регионах России уже в первом полугодии этого года будут запущены пилотные проекты по обеспечению «офлайн-картами» картами «Сбербанка» всех жителей.

«Не секрет, что все, что находится восточнее Урала, имеет некоторые проблемы с подключением к онлайн-каналам», — жалуется Виктор Орловский. При этом в двух регионах России уже в первом полугодии этого года будут запущены пилотные проекты по обеспечению «офлайн-картами» картами «Сбербанка» всех жителей.

Развитие контакт-центров в федеральном масштабе – еще один проект в рознице. В контакт-центрах «Сбербанк» собирается не только обслуживать клиентов по телефону, но и использовать другие каналы – SMS, интернет, форумы и т.д. Предполагается, что этот канал станет «достаточно мощным» средством общения с клиентами и предоставления им различных услуг, а также каналом продаж услуг клиентам, в основном, розничным и малому бизнесу.

Еще один проект «Сбербанка» — это так называемая «кредитная фабрика» и скоринг, то есть централизованное принятие решений по кредитам и централизованный процессинг – от момента предоставления заявки клиентом до момента выдачи клиенту кредита. «Этот проект, о котором уже много говорилось, действительно инновационный для банка с размерами, подобными «Сбербанку», — считает Орловский. — Мы собираемся решить эту задачу уже в конце 2009 г., и дальнейшие развитие этот проект получит в 2010-2014 гг.» В Москве «кредитная фабрика» уже работает, в ближайшее время она будет запущена в «Северо-Западном банке», а до конца года – в большинстве территориальных банков.

— Мы собираемся решить эту задачу уже в конце 2009 г., и дальнейшие развитие этот проект получит в 2010-2014 гг.» В Москве «кредитная фабрика» уже работает, в ближайшее время она будет запущена в «Северо-Западном банке», а до конца года – в большинстве территориальных банков.

ИТ в корпоративном бизнесе «Сбербанка» — это, прежде всего, корпоративный CRM. Это будет единое решение для всех территориальных банков на единой платформе. Оно позволит более эффективно взаимодействовать с клиентами, особенно с теми, которые работают не с одним, а с несколькими территориальными банками.

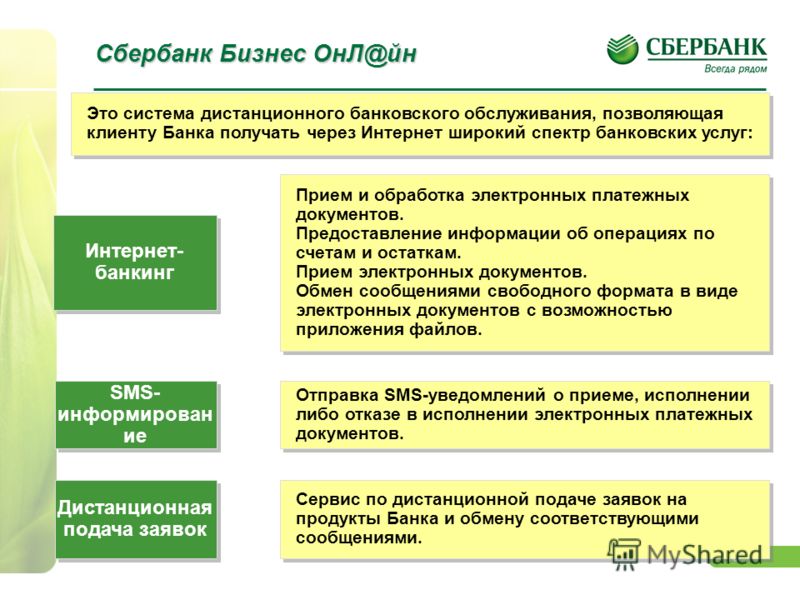

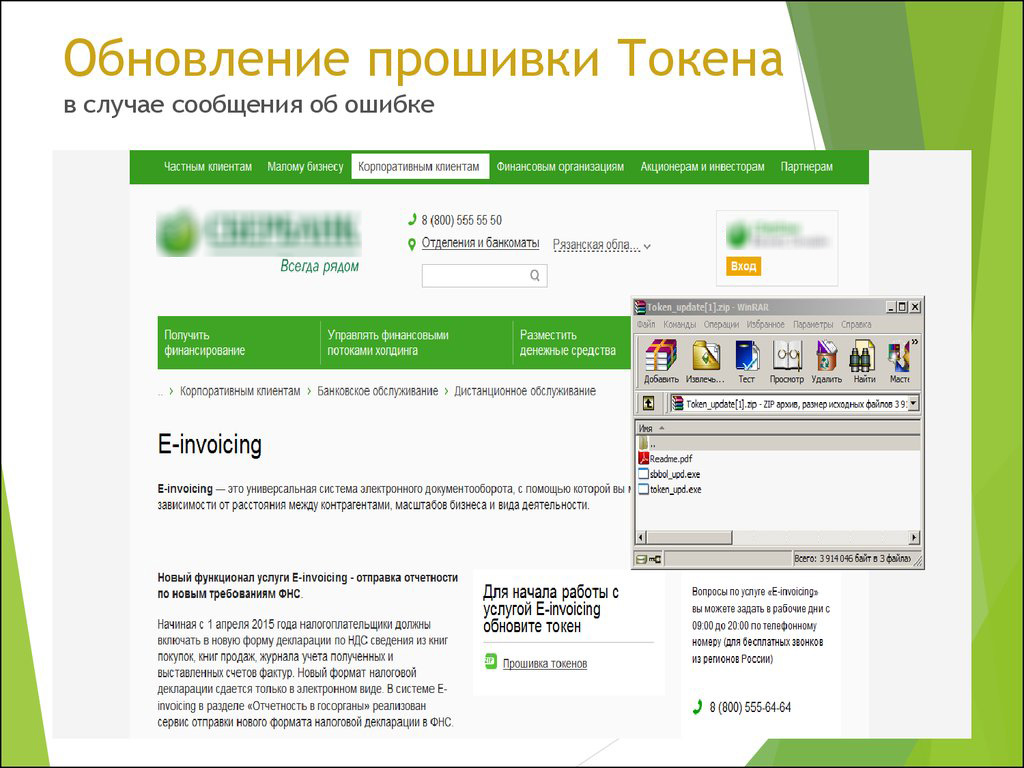

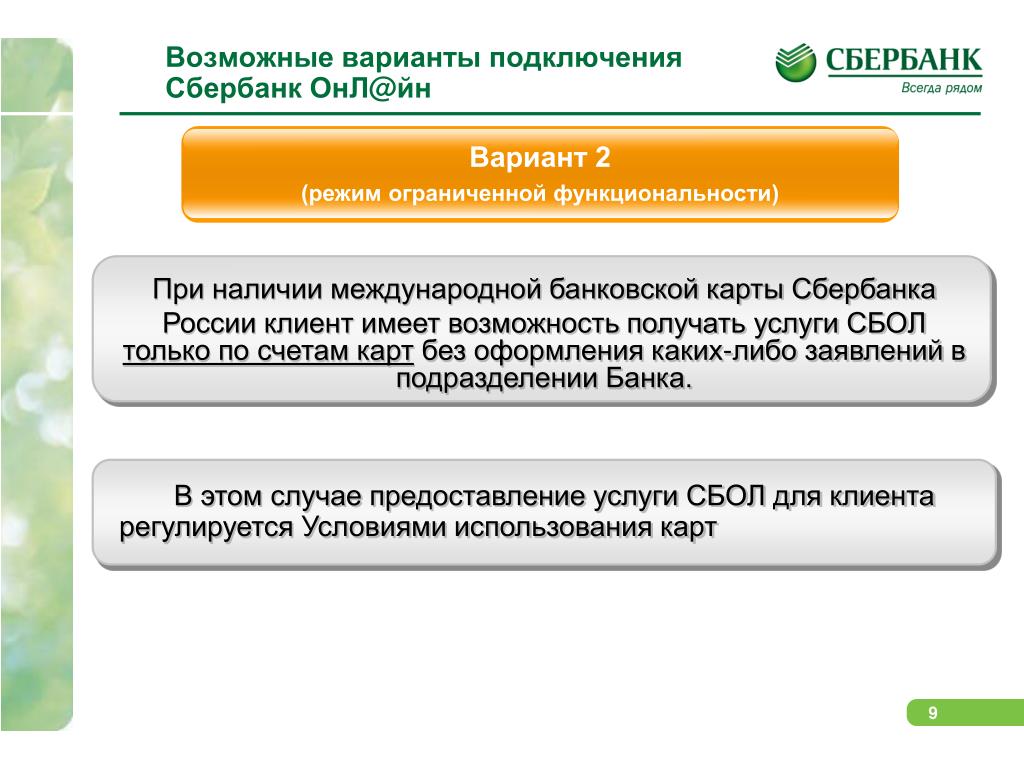

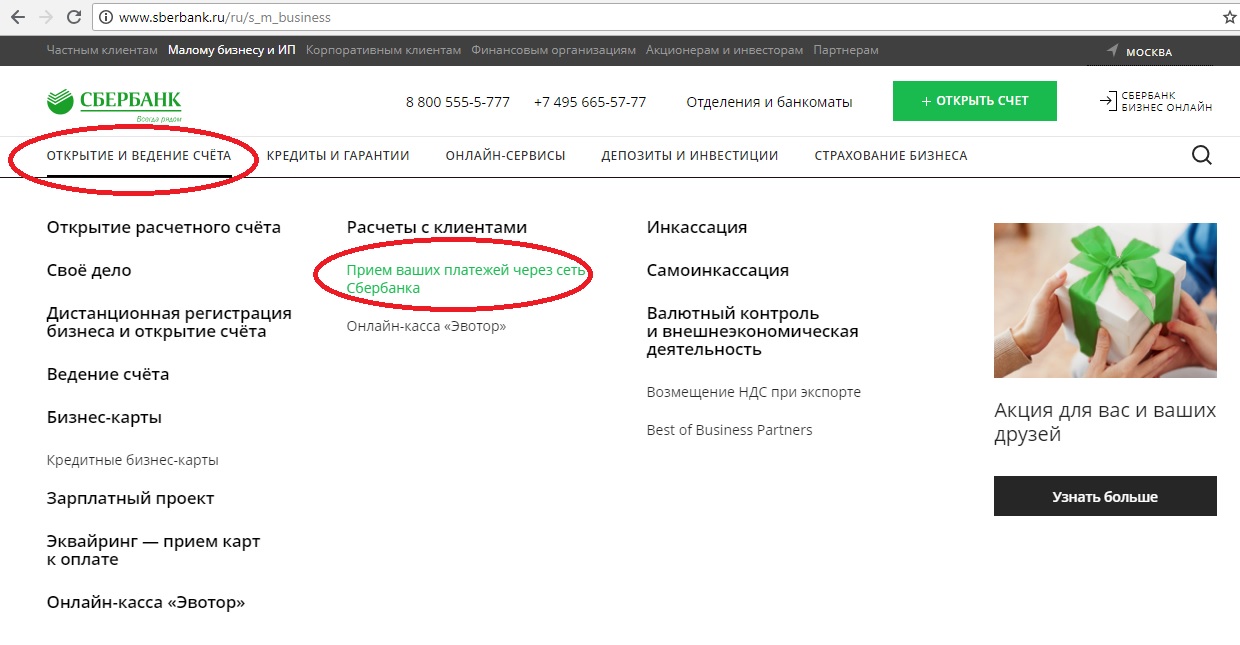

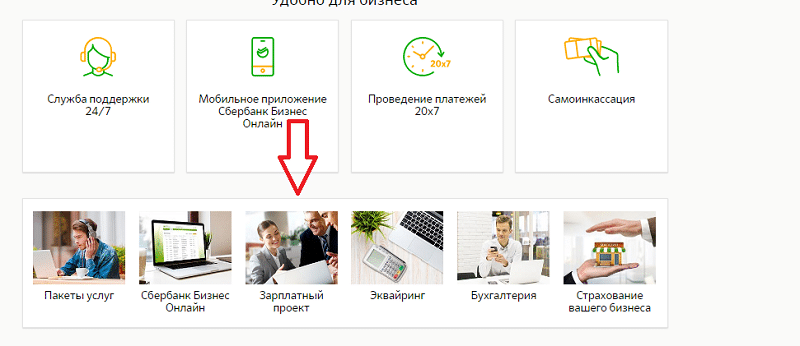

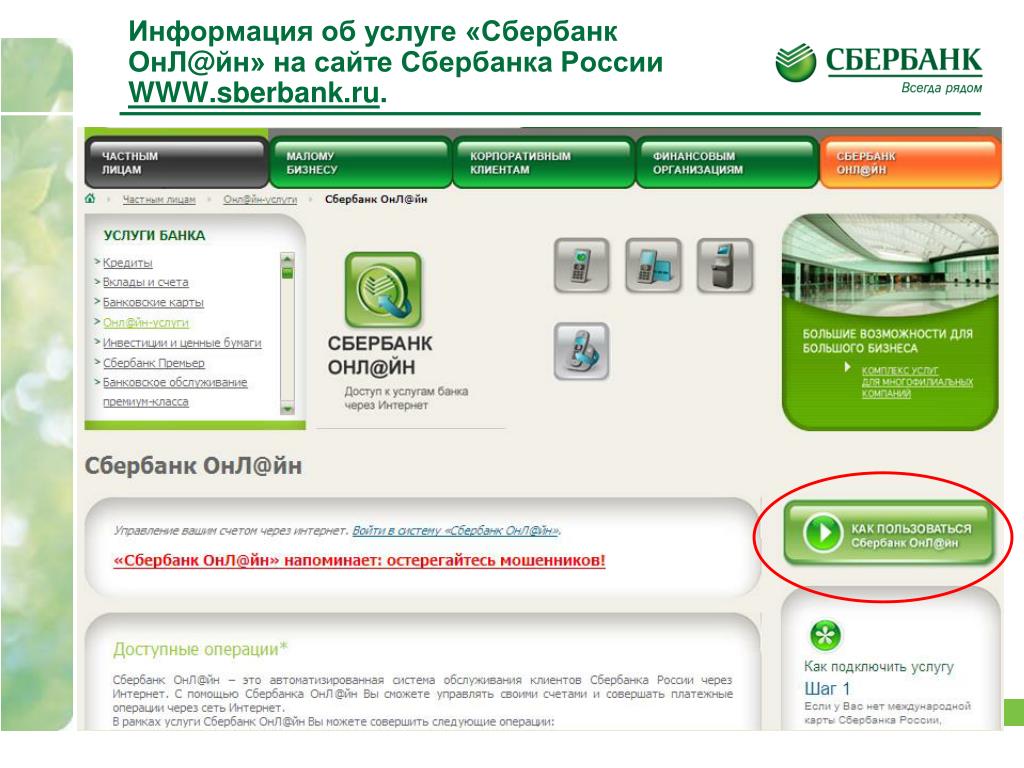

Дальнейшее развитие получит и система «клиент-банк». Сейчас уже около 60% транзакций, получаемых от крупных клиентов (а в ряде регионов – больше 85%), проходит по системе клиент-банк, что сильно разгружает как операционную нагрузку на на «Сбербанк», так и на банки клиентов. Система получит дальнейшее развитие для малого и среднего бизнеса: для них будут несколько «облегчены» технологии, используемые для корпоративного бизнеса. Сейчас ведется активная работа в этом направлении.

Сейчас ведется активная работа в этом направлении.

Предполагается также автоматизация работы с кредитным портфелем — от момента подачи заявки на кредит клиентом до момента принятия кредитного решения. Будет централизовано внедрена и система управления рисками: это и кредитные, и рыночные, и операционные риски.

Но прежде всего, по словам Орловского, на повестке дня стоит внедрение корпоративного хранилища данных. Сейчас проводится конкурс среди потенциальных вендоров. «Это одна из задач номер один, потому что ни системы управления банком, ни CRM без корпоративного хранилища не являются высокоэффективными решениями», — полагает он. Как следствие построения корпоративного хранилища, управленческий учет – это следующий этап ИТ-развития «Сбербанка». Планируется также внедрение единой системы бюджетирования и контроля на базе ERP-решений.

Кроме того, сейчас активно и в разных направлениях проводится консолидация операционной деятельности – как на уровне центрального аппарата, так и на уровне территориальных банков. Это требует ряда нововведений в части ИТ. Никаких специальных прикладных систем здесь не внедряют, тем не менее, комплекс доработок и изменений в системах направлен на то, чтобы сделать консолидацию максимально плавной и эффективной.

Это требует ряда нововведений в части ИТ. Никаких специальных прикладных систем здесь не внедряют, тем не менее, комплекс доработок и изменений в системах направлен на то, чтобы сделать консолидацию максимально плавной и эффективной.

Будет дальше развиваться и корпоративный сайт «Сбербанка»: предполагается ввести несколько новых сервисов как для клиентов, так и для более широкого круга посетителей. Сайты территориальных банков к концу этого года будут конвертированы на ту же методологию. Активно развивается и корпоративный внутрибанковский портал, который вступил в эксплуатацию в 2008 г. и является сервисно-информативным. Он предполагает и вертикальное общение (управленцы-сотрудники), и горизонтальное (между сотрудниками), и обратную связь с руководством. Планируется внедрить очень много новых сервисов и превратить этот портал в один из самых использованных внутрибанковских ресурсов. Сейчас к нему имеют доступ около 120 тыс. сотрудников. Планируется также серьезно развивать дистанционное обучение.

Внедрение системы электронного офисного документооборота – еще один первоочередной проект, позволяющий устранить не только бумажный документооборот, но и барьеры во взаимодействии разных подразделений «Сбербанка». Активно внедряется IP-телефония. Еще один проект – электронная торговая площадка, которая даст ИТ-подразделению возможность более эффективно осуществлять конкурсные процедуры, получать бОльшие скидки и т.д.

В инфраструктурной части развития ИТ «Сбербанк» ориентируется, в первую очередь, на экономию на объеме и стабильность, устойчивость работы. Для этого планируется консолидировать центры обработки данных (ЦОДы) в единый комплексный «мега-ЦОД». Он позволит сэкономить на обслуживании инфраструктуры «Сбербанка» с 2014 г.(когда полностью будут запущены все системы) порядка $100 млн в год. Площадка для ЦОДа уже выбрана. После создания инфраструктуры под этот дата-центр будет поэтапно проводиться перевод вычислительных мощностей территориальных банков. «Это не Big Bang, не переключение рубильника, а поэтапный процесс, — поясняет Виктор Орловский. — Он связан со значительными технологическими процедурами, которые нужно будет произвести, и поэтому растянут во времени».

— Он связан со значительными технологическими процедурами, которые нужно будет произвести, и поэтому растянут во времени».

После того, как будет осуществлено построение и ввод в эксплуатацию основного центра, запланировано построение и развитие резервного центра. Во главу угла здесь положена полная транспарентность для «Сбербанка», эффективность при строительстве дата-центра и аспекты устойчивости – чтобы ни при каких обстоятельствах работа дата-центра не была нарушена. «Сбербанк» собирается привлекать наиболее профессиональные компании в этой области (какие – пока не называется).

Еще одна важная ИТ-задача «Сбербанка» — развитие каналов передачи данных. На сегодняшний день порядка 5 тыс. внутренних структурных подразделений из более 20 тыс. не имеют онлайн-каналов и не подключены к центральному вычислительному ресурсу. Тому виной слабое развитие коммуникационной инфраструктуры в регионах. В планах «Сбербанка» — к 2014 г. вывести в онлайн все филиалы. «Это важное требование к централизованной обработке всей информации», — подчеркивает Орловский. Система мониторинга и управления ИТ-инфраструктурой – следующий проект. В его рамках предполагается построить центр управления на базе ЦОД. Для этого сейчас активно вводятся корпоративные стандарты в области ИТ. В «Сбербанке» надеются, что все эти меры помогут значительно сэкономить на объеме ИТ-инфраструктуры. «Жизнь показывает, что даже незначительные изменения приводят к существенной экономии», — говорит Виктор Орловский. Кроме того, «Сбербанк» внедряет новые практики проектного управления, где ИТ выступает в роли «драйвера». В итоге все разв

Система мониторинга и управления ИТ-инфраструктурой – следующий проект. В его рамках предполагается построить центр управления на базе ЦОД. Для этого сейчас активно вводятся корпоративные стандарты в области ИТ. В «Сбербанке» надеются, что все эти меры помогут значительно сэкономить на объеме ИТ-инфраструктуры. «Жизнь показывает, что даже незначительные изменения приводят к существенной экономии», — говорит Виктор Орловский. Кроме того, «Сбербанк» внедряет новые практики проектного управления, где ИТ выступает в роли «драйвера». В итоге все разв

итие будет построено в форме проектной деятельности со скрупулезным учетом времени. Под каждый проект уже сейчас делается технико-экономическое обоснование. В основу взаимодействия с заказчиками положен принцип SLA (соглашение о качестве обслуживания). Поменяется и организационная структура ИТ: в территориальных банках она будет адаптирована под общую методологию работы.

Еще один проект «Сбербанка» — «Концептуальный офис будущего» — откроется в конце 2-го квартала этого года на базе одного из московских филиалов. Здесь будут представлены все новейшие «супертехнологии» и бизнес-процессы, внедрять которые в массовом порядке пока дорого. Именно так должен выглядеть «Сбербанк» через 5-7 лет, полагает Орловский. Экспозиция «концептуального офиса» будет постоянно обновляться.

Здесь будут представлены все новейшие «супертехнологии» и бизнес-процессы, внедрять которые в массовом порядке пока дорого. Именно так должен выглядеть «Сбербанк» через 5-7 лет, полагает Орловский. Экспозиция «концептуального офиса» будет постоянно обновляться.

Аутсорсинг для «Сбербанка»– одно из ключевых направлений в области ИТ. Сейчас в ИТ-службах банка работают немногим меньше 10 тыс. человек – это около 3,3% от общей численности персонала банка. Это немного: в крупных мировых банках аналогичный показатель достигает 8-11%. Поэтому все стандартные ИТ-функции (кроме тех, что добавляют ценности «Сбербанку») планируется выводить на аутсорсинг. Сюда входит обслуживание периферии, а также технологий, не требующих специальных навыков, и — в ряде случаев — развитие ПО. «Мы не собираемся расти в плане штатной численности: наоборот, в течение нескольких лет, очевидно, будет идти ее снижение», — отметил Виктор Орловский. Под сокращение не попадут сотрудники центрального аппарата ИТ: наоборот, «Сбербанк» будет присматриваться к новым ИТ-профессионалам, которых раньше, возможно, не мог себе позволить из-за завышенных требований по зарплате. А вот на уровне отделений, где сейчас в ИТ работают порядка 5,5 тыс. человек, часть функций будет передаваться аутсорсерам, для которых

А вот на уровне отделений, где сейчас в ИТ работают порядка 5,5 тыс. человек, часть функций будет передаваться аутсорсерам, для которых

долгосрочное сотрудничество с крупным банком очень интересно в нелегкие времена.

«CNews», 29.01.2009

Не допускается использование всех материалов, размещенных в разделе «Мониторинг СМИ» официального сайта Министерства связи и массовых коммуникаций РФ, без указания их правообладателя, указанного для каждой публикации

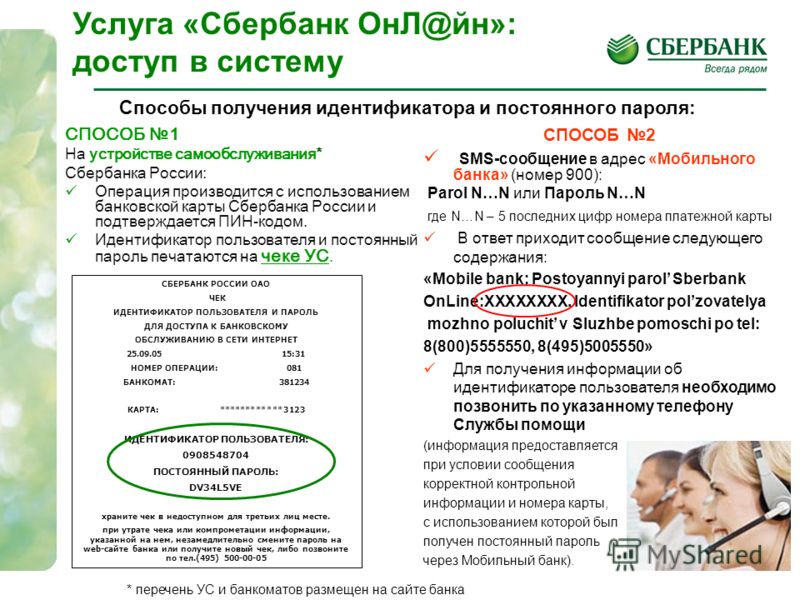

Банковское обслуживание через Интернет

Интернет-банк ИПБ-Онлайн — это система банковского обслуживания, с помощью которой клиенты «ИНТЕРПРОГРЕССБАНК» (Акционерное общество) в любое время, из любой точки мира могут удобно и безопасно управлять своими счетами через интернет.

Возможности ИПБ-Онлайн

- Платежи и переводы

- Выписки по картам и счетам

- Онлайн остатки по счетам и депозитам

- Открытие и управление онлайн-вкладами и счетами

- Пополнение депозитов

- Погашение кредитов

- Обмен валюты

- Платежи за услуги МИФИ

Доступ в ИПБ-Онлайн

- Для подключения к системе ИПБ-Онлайн необходимо быть клиентом Интерпрогрессбанка

- Держателям карт Банка доступна дистанционная регистрация в системе, для этого достаточно

заполнить онлайн-заявку - Клиентам, не имеющим карт Интерпрогрессбанка, необходимо обратиться в любое отделение Банка для оформления заявления на подключение к системе.

При обращении в офис Банка необходимо при себе иметь документ, удостоверяющий личность (паспорт)

При обращении в офис Банка необходимо при себе иметь документ, удостоверяющий личность (паспорт) - При подключении к системе Вы получите СМС-уведомление на мобильный телефон с паролем для первоначального доступа

Меры безопасности при работе в интернет-банке

Часто задаваемые вопросы

Я давно не пользовался интернет-банком и мой профиль был отключен, что делать?

В случае, если Вы не осуществляли вход в систему ИПБ-Онлайн более восемнадцати месяцев, Ваша учетная запись может быть заблокирована. Для возобновления доступа к Интернет-банку Вам необходимо повторно пройти регистрацию на сайте Банка в разделе «Подключение», либо обратиться в любой офис Банка. Сколько стоит подключение и обслуживание интернет-банка?Подключение и обслуживание системы ИПБ-Онлайн производится без комиссии. За проведение некоторых платежей и операций может взиматься комиссия в соответствии с Тарифами Банка.

Что делать, если я забыл пароль и логин в интернет-банк?Чтобы восстановить пароль к интернет-банку Вам необходимо обратиться в Службу клиентской поддержки по телефону +7 (495) 411 00 00

Как и где я могу использовать интернет-банк? В интернет-банке можно работать в любое удобное для Вас время с любого компьютера, подключенного к сети интернет.

Информация отображается в режиме реального времени.

Можно ли получить информацию по закрытому счету?Информация в системе интернет-банка доступна только по действующим счетам и продуктам. Для получения выписки по закрытым счетам, пожалуйста, обратитесь в офис Банка.

Как быстро будет осуществлен денежный перевод?Переводы между своими счетами/картами, а также оплата услуг осуществляется в режиме онлайн, переводы на счет в другом банке осуществляется в течение трех банковских дней.

Как будут приходить СМС-коды за границей?Для того, чтобы получать СМС-сообщения от Банка за границей, Вам необходимо подключить услугу международного роуминга.

Что делать, если не приходят СМС-коды на мобильный телефон?Пожалуйста, обратитесь в Службу клиентской поддержки по телефону +7 (495) 411 00 00

Куда обращаться в случае проблем в работе интернет-банка?Служба Клиентской поддержки + 7 (495) 411 00 00

Существуют ли какие-нибудь ограничения при работе в интернет-банке? При работе системе ИПБ-Онлайн вам необходимо помнить о лимитах на суммы денежных переводов, отправленных вами на счета третьих лиц, и о лимитах оплаты услуг. Узнать о действующих лимитах вы можете в разделе Тарифы.

Узнать о действующих лимитах вы можете в разделе Тарифы.

Валютные переводы через систему ИПБ-Онлайн произвести нельзя. Для выполнения данной операции обратитесь в Банк к операционному работнику.

Можно ли получить документ, подтверждающий совершение платежа?По операциям/платежам, которые были исполнены Банком, Вы можете распечатать, подтверждающую квитанцию. При необходимости копии заверенной квитанции обратитесь в Банк.

Когда будет исполнен внутрибанковский перевод денежных средств?Переводы между своими счетами, в том числе погашение кредитов, задолженности по кредитной карте, конверсионные операции, переводы в рублях на счета других клиентов Банка совершаются в режиме онлайн.

Когда будет исполнен межбанковский перевод денежных средств?Переводы в рублях на счета, открытые в других банках, исполняются текущим (при подтверждении операции до 17:00 (мск) времени) или следующим операционным днем (при подтверждении операции после 17:00 (мск))

Можно ли отключить СМС-код на вход в систему и зачем он нужен? СМС-код на вход может быть отключен/подключен Вами самостоятельно в интернет–банке в меню «Личные данные» — раздел «Безопасность». Одноразовый СМС-код на вход повышает уровень безопасности пользования системой и предоставляет возможность проведения операций по шаблонам без дополнительного подтверждения операций.

Одноразовый СМС-код на вход повышает уровень безопасности пользования системой и предоставляет возможность проведения операций по шаблонам без дополнительного подтверждения операций.

Тарифы и документы

Тарифы на проведение операций через интернет-банк ИПБ-Онлайн

Условия предоставления сервиса Система быстрых платежей

Правила открытия и обслуживания счетов физических лиц

Правила дистанционного обслуживания клиентов

Инструкция по работе с системой

Памятка по информационной безопасности

Christie MicroTiles в Сбербанке

Сбербанк, основанный 175 лет назад, является крупным российским банком. Весной этого года главный вход на улицу Красного Текстильщика, 2, где расположен региональный штаб банка на Северо-Западе России, открылся, чтобы увидеть недавно отремонтированный холл.

Видеостена, состоящая из сорока трех панелей Christie MicroTiles, привлекает внимание всех, кто входит в здание. Инсталляцию выполнила компания «ЛАНИТ Норд-Вест» (входит в Группу компаний «ЛАНИТ»), системный интегратор, специализирующийся на решениях для банковского сектора, в сотрудничестве с дистрибьютором технологий Christie DIGIS.

Николай Барабанщиков, начальник отдела мультимедийных систем ООО «ЛАНИТ Северо-Запад», прокомментировал: «Перед нами стояла задача сделать мультимедийную инсталляцию в реконструированном вестибюле головного офиса, а надхолловые этажи создают практичное и эффективное пространство для совместная работа.Ключом к брифу было желание клиента создать смелую и привлекательную визуальную особенность.Именно здесь на помощь пришли MicroTiles: модульные дисплеи из «строительных блоков» позволяют нам создать инсталляцию практически любой формы и размера.»

Вдохновением для проекта послужил масштабный визуальный дисплей на Лондонской фондовой бирже, где также используются Christie MicroTiles для открытия и закрытия дневных торгов и запуска акций новых компаний на бирже.

«Заказчик называет инсталляцию «Аллеей славы» — это первое, что видят посетители, заходя в здание. До ремонта здесь размещались фотографии сотрудников месяца на нескольких 20-дюймовых ЖК-мониторы в конструкции, представляющей логотип банка. Этакая современная Доска почета, — продолжил Николай.

Этакая современная Доска почета, — продолжил Николай.

«Новое решение, разработанное в сотрудничестве с DIGIS, дает клиентам гораздо больше гибкости в том, как они отображают контент. Одна фотография может отображаться на каждом отдельном MicroTile для создания портретной галереи или использовать весь дисплей как единый цифровой холст. для показа видеоматериалов и других материалов».

Как и Лондонская фондовая биржа, эта установка монтирует MicroTiles на разной глубине.Лицо на видеостене выглядит так же, как и на другом большом 2D-экране, но по мере того, как зритель проходит мимо стены, изменения глубины подчеркивают отображаемое содержимое отдельных микроплиток и помогают создать трехмерную структуру; который выделяется гораздо больше, чем вездесущие плоские 2D-экраны, и вызывает больший интерес у прохожих.

Описывая трудности, с которыми пришлось столкнуться в ходе проекта, Николай выделил опорную конструкцию видеостены: «На начальном этапе проектирования сборные монтажные опоры для такого типа расположения кубов отсутствовали, поэтому их пришлось изготавливать на заказ по требуемым размерам.

К счастью, даже при небольшом рабочем пространстве конструктивные особенности MicroTiles (в частности, доступ спереди для обслуживания) позволяют устанавливать их в довольно неглубокие ниши, обеспечивая, конечно же, тщательно рассчитанное расстояние для вентиляции. Учитывая, что MicroTiles выделяют низкий уровень тепла, нет необходимости в дополнительных системах охлаждения, что является требованием для большинства других широкоформатных дисплеев; и это также экономит энергию.».

Контент отображается с помощью четырех медиаплееров и четырех ЭБУ MicroTiles.Дисплейные модули MicroTiles отличаются долгим сроком службы, исключительной яркостью и высоким разрешением. «В результате нестандартного соотношения сторон (видеостена максимум 5 кубов в высоту и 10 в ширину) и высокой плотности пикселей разрешение больше 4К, 4650 х 1740 пикселей, обеспечивающее четкость изображения. изображение даже с близкого расстояния», — добавил Николай.

ЛАНИТ неоднократно работал со Сбербанком, и этот проект в головном офисе в Санкт-Петербурге уже вызвал интерес со стороны других региональных отделений. С момента открытия обновленного офиса прошло несколько месяцев, но первые положительные отзывы коллег не ослабевают.

С момента открытия обновленного офиса прошло несколько месяцев, но первые положительные отзывы коллег не ослабевают.

Николай Барабанщиков пояснил: «Обновленные помещения офиса демонстрируют инновационность, комфорт и экологичность. Это единое многофункциональное офисное пространство сочетает в себе современную технологию отображения изображений, яркую и необычную, а также натуральные элементы дизайна. , живая стена из зеленых растений и графический водопад — все это работает вместе в симбиозе.»

Типы контента, которые могут отображаться на этом цифровом холсте, чрезвычайно разнообразны. Среди них — виды Санкт-Петербурга, а также фото и видео корпоративных мероприятий, в том числе спортивных соревнований. Летом видеостена превратилась в цифровую художественную галерею: к Международному дню защиты детей 1 июня были выставлены отсканированные изображения детских рисунков. Здесь более 8 миллионов пикселей — поистине замечательное число, которого достаточно для отображения любого типа контента.

«Решения Christie хорошо известны и используются в знаковых инсталляциях по всему миру, — прокомментировал Павел Сигов, директор по распространению DIGIS.«Особенно приятно отметить уровень профессионализма наших коллег из ЛАНИТ, которые соединили в подходе к установке интерес к современным тенденциям в мире мультимедиа с высокой инженерной грамотностью. Ими был разработан дизайн что и красиво, и эффектно».

Безопасность | Стеклянная дверь

Пожалуйста, подождите, пока мы проверим, что вы реальный человек. Ваш контент появится в ближайшее время. Если вы продолжаете видеть это сообщение, отправьте электронное письмо чтобы сообщить нам, что у вас возникли проблемы.

Veuillez терпеливейший кулон Que Nous vérifions Que Vous êtes une personne réelle. Votre contenu s’affichera bientôt. Si vous continuez à voir ce сообщение, связаться с нами по адресу Pour nous faire part du problème.

Bitte warten Sie, während wir überprüfen, dass Sie wirklich ein Mensch sind. Ихр

Inhalt wird в Kürze angezeigt. Wenn Sie weiterhin diese Meldung erhalten,

Информировать Sie uns darüber bitte по электронной почте и

.

Ихр

Inhalt wird в Kürze angezeigt. Wenn Sie weiterhin diese Meldung erhalten,

Информировать Sie uns darüber bitte по электронной почте и

.

Даже Гедульд а.у.б. terwijl мы verifiëren u een человек согнуты. Uw содержание wordt бинненкорт вергегевен. Als u dit bericht blijft zien, stuur dan een электронная почта naar om ons te informeren по поводу ваших проблем.

Espera mientras verificamos Que eres una persona real. Tu contenido se sostrará кратко. Si continúas recibiendo este mensaje, информация о проблемах enviando электронная коррекция .

Espera mientras verificamos Que eres una persona real. Tu contenido aparecerá en краткийSi continúas viendo este mensaje, envía un correo electronico a пункт informarnos Que Tienes Problemas.

Aguarde enquanto confirmamos que você é uma pessoa de verdade. Сеу контеудо será exibido em breve. Caso continue recebendo esta mensagem, envie um e-mail para Para Nos Informar Sobre O Problema.

Attendi mentre verificiamo che sei una persona reale. Il tuo contenuto verra

кратко визуализировать. Se continui a visualizzare questo message, invia

удалить все сообщения по электронной почте indirizzo для информирования о проблеме.

Il tuo contenuto verra

кратко визуализировать. Se continui a visualizzare questo message, invia

удалить все сообщения по электронной почте indirizzo для информирования о проблеме.

Пожалуйста, включите Cookies и перезагрузите страницу.

Этот процесс выполняется автоматически. Вскоре ваш браузер перенаправит вас на запрошенный вами контент.

Подождите до 5 секунд…

Перенаправление…

Код: CF-102/6d1e4d1e2cfe3a65

McKinsey’s Global Banking Annual Review

Разрыв в оценках между ведущими и отстающими банковскими учреждениями снова увеличивается.Решения, принятые в ближайшие 18–24 месяца, определят, какие фирмы окажутся на правой стороне этого расхождения.

По мере того, как мы приближаемся к концу второго года всемирной пандемии, мировая экономика неожиданно выросла, а банки избежали худшего. Но перспективы отрасли остаются туманными, поскольку половина банков не покрывает стоимость собственного капитала.

Но перспективы отрасли остаются туманными, поскольку половина банков не покрывает стоимость собственного капитала.

В отличие от предыдущего экономического кризиса, в этот раз банки не столкнулись с какими-либо аномальными убытками, требованием материального капитала или приобретениями «белых рыцарей».На самом деле, прибыльность банков оказалась лучше, чем ожидало большинство аналитиков. Рентабельность собственного капитала в 2020 году составила 6,7 процента — меньше, чем стоимость собственного капитала, но все же лучше, чем ожидалось, и выше 4,9 процента, наблюдавшихся в 2008 году после финансового кризиса. ( Полный годовой отчет McKinsey Global Banking за 2021 год в формате PDF с более подробными данными и набором стратегических вопросов для банков доступен для загрузки на этой странице. )

Но если пандемия не оказала ожидаемого пагубного финансового воздействия на глобальную банковскую отрасль, она, безусловно, оказала множество других. Цифровой банкинг ускорился, использование наличных сократилось, сбережения увеличились, удаленная работа стала способом работы, а окружающая среда и устойчивость теперь находятся в центре внимания клиентов и регулирующих органов.

Цифровой банкинг ускорился, использование наличных сократилось, сбережения увеличились, удаленная работа стала способом работы, а окружающая среда и устойчивость теперь находятся в центре внимания клиентов и регулирующих органов.

Банковская система по крайней мере так же надежна, как и до пандемии, и намного здоровее, чем после последнего кризиса. Но можем ли мы сказать, что впереди у банков и их акционеров светлое и спокойное будущее? Не совсем. Причина для беспокойства очевидна в результатах банков по двум показателям: ROE, мера текущей прибыльности, и рыночная стоимость, опережающий показатель того, как рынки капитала оценивают банковскую деятельность.

Пятьдесят один процент банков работают с ROE ниже стоимости собственного капитала (COE), а 17 процентов ниже COE более чем на четыре процентных пункта. В отрасли с высокими требованиями к капиталу и низкими процентными ставками создание стоимости для акционеров является структурно сложной задачей. Фактически, почти $2,8 трлн капитала, вложенного акционерами и правительствами в банковскую систему за последние 13 лет, снизили рентабельность собственного капитала на три-четыре процентных пункта.

Проблемы, стоящие перед капиталоемкой отраслью в условиях низких цен, также проявляются в оценках.Банки торгуются по балансовой стоимости примерно в 1,0 раза по сравнению с 3,0-кратным для всех других отраслей и 1,3-кратным для финансовых учреждений, за исключением банков, при этом 47 процентов банков торгуются по цене ниже собственного капитала в их бухгалтерских книгах. И эта недооценка сохраняется даже после периода, когда финансовая система в целом увеличила рыночную капитализацию примерно на 1,9 триллиона долларов (более 20 процентов) с февраля 2020 года по октябрь 2021 года

.Из 599 проанализированных нами финансовых организаций только 65 получили всю прибыль (рис. 1).Большинство из них используют специализированную и нетребовательную к капиталу бизнес-модель или работают на быстрорастущих рынках. Несколько универсальных банков также выросли, но подавляющее большинство либо осознало небольшой рост стоимости своих акций, либо потеряло их стоимость.

Экспонат 1

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: McKinsey_Website_Accessibility@mckinsey.ком

Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: McKinsey_Website_Accessibility@mckinsey.комБанковские оценки показывают, что рынки капитала обесценивают отрасль, чьи базовые показатели прибыльности и роста являются достойными и устойчивыми, но не привлекательными, и которая подвергается сбоям со стороны специалистов по финансовым услугам, которые мало полагаются на баланс. Это отражено в рыночных мультипликаторах, где банковские услуги в настоящее время оцениваются в большей степени в соответствии со средней полезностью, с отношением цены к прибыли (P/E) в 15 раз, чем специализированные поставщики финансовых услуг, где P/E в 20-30 раз.

Базовый план на 2022–2025 годы: достойный, но не привлекательный

Принимая во внимание вероятные макроэкономические сценарии и сценарии пандемии, а также принимая во внимание сильно различающиеся исходные позиции банков по всему миру, мы видим, что глобальная отрасль настроена на восстановление, которое может привести к ROE от 7 до 12 процентов к 2025 году, что в некоторой степени соответствует прогнозам. произошло в последнее десятилетие (2010–2020 годы), когда средний показатель ROE составлял 7–8 процентов.

произошло в последнее десятилетие (2010–2020 годы), когда средний показатель ROE составлял 7–8 процентов.

Этот базовый уровень зависит от региона и будет определяться тремя макроэкономическими и взаимосвязанными факторами, неподконтрольными банкам: инфляция и, в конечном счете, процентные ставки, государственная поддержка восстановления и ликвидность.Эти переменные будут определять, будет ли отрасль работать в верхнем (12 процентов) или нижнем (7 процентов) диапазоне прибыльности.

Если звезды сойдутся, ROE в верхнем диапазоне будет выгодно отличаться от уровней, достигнутых в 2017–2019 годах. Но это все еще далеко не привлекательно для инвесторов, у которых есть много быстрорастущих и более прибыльных возможностей для рассмотрения.

От конвергентной устойчивости к дивергентному росту

С 2008 года разрыв между лидерами и последователями банковской отрасли, измеряемый общей прибылью акционеров, неуклонно увеличивался.К 2019 г. компании из верхней децили приносили своим акционерам примерно в пять раз больше ценности, чем представители нижней децили (и в 3 раза больше, чем средний банк). Теперь мы подошли к еще одному определяющему моменту в гонке акционерной стоимости: последствиям кризиса. Например, после последнего кризиса (2007–2009 гг.) около 60% отставания в производительности в течение следующего десятилетия пришлось на первые два года восстановления (2010 и 2011 гг.). В течение оставшейся части десятилетия разрыв продолжал увеличиваться, но более медленно (Иллюстрация 2).

Теперь мы подошли к еще одному определяющему моменту в гонке акционерной стоимости: последствиям кризиса. Например, после последнего кризиса (2007–2009 гг.) около 60% отставания в производительности в течение следующего десятилетия пришлось на первые два года восстановления (2010 и 2011 гг.). В течение оставшейся части десятилетия разрыв продолжал увеличиваться, но более медленно (Иллюстрация 2).

Экспонат 2

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected] Если нам повезет с COVID-19, 2022 год будет посвящен преодолению последствий кризиса. Объявлять конец COVID-19, конечно, преждевременно и, возможно, не правильно об этом думать.Сегодня многие страны, похоже, возвращаются к нормальной жизни благодаря эффективной государственной поддержке и успеху многих вакцин. Тем не менее, некоторые регионы сталкиваются с третьей и четвертой волнами болезни, многие из которых вызваны дельта-вариантом и проблемами с вакцинацией. В конце ноября Всемирная организация здравоохранения обозначила новый вариант концерна: Омикрон. Пока мы публикуем этот отчет, еще слишком рано говорить о том, насколько эффективны нынешние вакцины против нового варианта.Однако появление нового варианта подчеркивает простой факт: во взаимосвязанном мире никто из нас не находится в безопасности, пока мы все не будем в безопасности.

Тем не менее, некоторые регионы сталкиваются с третьей и четвертой волнами болезни, многие из которых вызваны дельта-вариантом и проблемами с вакцинацией. В конце ноября Всемирная организация здравоохранения обозначила новый вариант концерна: Омикрон. Пока мы публикуем этот отчет, еще слишком рано говорить о том, насколько эффективны нынешние вакцины против нового варианта.Однако появление нового варианта подчеркивает простой факт: во взаимосвязанном мире никто из нас не находится в безопасности, пока мы все не будем в безопасности.

Однако мы ожидаем, что ближайшие пять лет или около того ознаменуют собой начало новой эры в глобальном банковском деле, когда отрасль перейдет от десятилетия конвергентной устойчивости (2011–2020 гг.) к периоду дивергентного роста (2022 г.). –27).

За последнее десятилетие банки в основном сосредоточились на одной и той же деятельности: восстановлении регулятивного капитала, починке регулятивных барьеров, инвестировании в цифровизацию и повышении производительности и эффективности. Результатом стало сближение рентабельности до уровня ниже стоимости капитала, поскольку средняя глобальная рентабельность собственного капитала снизилась с 8 процентов в 2010 году до 6 процентов в 2015 году. Разрыв между 10 процентами лучших в отрасли и средними показателями рентабельности собственного капитала сократился с 17 до 14 процентных пунктов. следовала той же схеме: рыночная премия к балансовой стоимости выросла с 250 до 234 процентов за тот же период.

Результатом стало сближение рентабельности до уровня ниже стоимости капитала, поскольку средняя глобальная рентабельность собственного капитала снизилась с 8 процентов в 2010 году до 6 процентов в 2015 году. Разрыв между 10 процентами лучших в отрасли и средними показателями рентабельности собственного капитала сократился с 17 до 14 процентных пунктов. следовала той же схеме: рыночная премия к балансовой стоимости выросла с 250 до 234 процентов за тот же период.

Эта конвергентная устойчивость была результатом необходимых действий, предпринятых банками, особенно в первые годы.Но по мере того, как банки двигались синхронно, их предложения становились товаром, а ожидания клиентов стремительно росли. В мире с низкими процентными ставками коммодитизированная бизнес-модель, основанная на балансовом отчете, приносит меньший доход и не обеспечивает дифференциации для клиента. Если мы разделим доходы между доходами, генерируемыми балансовым отчетом, и доходами, полученными от создания и продажи (например, распределение взаимных фондов, платежи, потребительское финансирование), тенденция становится очевидной: рост и прибыльность смещаются в последнюю категорию, которая ROE составляет 20 процентов — в пять раз выше, чем 4 процента для бизнеса, ориентированного на баланс, — и в настоящее время обеспечивает более половины доходов банков (Иллюстрация 3).

Экспонат 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected] Не случайно специалисты и платформенные компании протягивают свои щупальца, предлагая инновационные платные услуги, которые бросают вызов традиционным бизнес-моделям банков.При запуске Revolut предлагал платежные услуги без комиссии и приложение с аналитикой расходов. Недавно основанная в Великобритании финтех-компания вошла в бизнес по управлению капиталом, содействуя инвестициям в дробные акции или криптовалюту. Результат: рост с 2 миллионов до 15 миллионов клиентов по всему миру за три года. Mercado Libre, авторитетный электронный рынок в Латинской Америке, создает собственное платежное решение Mercado Pago. Square, основанная 12 лет назад для участия в торговом эквайринговом бизнесе, оценивается почти в 100 миллиардов долларов и торгуется по цене примерно в 33 раза (по состоянию на 30 ноября 2021 г. ).

).

Рынки капитала уже учитывают это растущее расхождение. В 2020 году премия от лучших к худшим исполнителям увеличилась до 470% (в 8,5 раз больше рынка по сравнению с 1,5 раза). В октябре 2021 года этот разрыв еще больше увеличился до 518 процентов (Иллюстрация 4). Это расхождение становится более очевидным, если мы отделим традиционные банки, которые больше зависят от балансовой деятельности, от специализированных и платформенных компаний, которые больше ориентированы на создание и продажу. Причина в том, что банки оцениваются так же, как коммунальные услуги (то есть с низкими оценками и узким, хотя и увеличивающимся разрывом между лучшими и худшими показателями), в то время как специалисты и платформенные компании оцениваются скорее как технологические компании в других отраслях, с высокими оценками и широким диапазоном. пробелы (Приложение 5).

Экспонат 4

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected]

Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected]Экспонат 5

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами.Пожалуйста, напишите нам по адресу: [email protected]Источники расхождений

Решительные стратегические обязательства, принятые сегодня, отделят лидеров от неудачников в гонке за акционерную стоимость в течение следующих пяти лет и обеспечат их процветание в будущем банковского дела. Что сегодняшние лидеры делают по-другому? Чему могут подражать банки? Какие факторы находятся вне их контроля?

Мы проанализировали более 150 финансовых учреждений по всему миру, включая банки, специалистов и финтех-компании, и обнаружили четыре источника расхождений: географических регионов , в которых работают финансовые учреждения, их относительный масштаб , их фокус на сегментах и бизнес-направление . модели они развертывают.

модели они развертывают.

География

В 2010 г. на основной географический рынок банка приходилось 73% стандартного отклонения балансовой цены (P/B). В первой половине предыдущего десятилетия страны с формирующимся рынком были движущей силой глобального роста; логически, банки, которые сосредоточились на обслуживании этих регионов, могли рассчитывать на этот рост, чтобы повысить уверенность инвесторов в своей стратегии.

Затем, пять лет назад, наступил переломный момент: после финансового кризиса и кризиса суверенного долга в Европе в развитые страны вернулся рост, и факторы, влияющие на стоимость, изменились.В 2017 году на регион, в котором работал банк, приходилось лишь 41% стандартного отклонения P/B.

Теперь местонахождение снова является самым важным фактором, на который, согласно нашему анализу, приходится около 65 процентов стандартного отклонения P/B. После пандемии мы ожидаем, что развивающиеся рынки снова будут расти быстрее. По нашим оценкам, к 2025 году доля развивающихся рынков в общемировом пуле банковских доходов превысит 50 процентов — поразительный показатель, учитывая, что в начале тысячелетия на эти страны приходилось 20 процентов доходов.

Банки, которым посчастливилось иметь значительную и быстрорастущую экономику в качестве основного рынка, естественно, выиграют. Другим придется потрудиться, чтобы добиться таких же результатов. Инвесторы уже оценивают некоторые из этих географических различий.

Весы

Наш анализ показывает, что банки с лидирующей долей рынка в стране показывают премию ROE по сравнению с сопоставимыми банками. Этот эффект масштаба более заметен в Азии и Латинской Америке, где лидеры получают примерно 400 и 450 базисных пунктов надбавки к ROE соответственно.В Европе как крупные банки, так и небольшие специализированные игроки опережают банки среднего размера.

Более крупные банки, как правило, более рентабельны, хотя величина разницы варьируется. В Швеции, Дании, Германии или России первые три банка по размеру активов заметно более эффективны, чем нижние 20 процентов, с разрывом в стоимости активов от 200 до 300 базисных пунктов. В США или Китае разница меньше — менее 50 пунктов.

Мы ожидаем, что масштаб будет иметь еще большее значение, поскольку банки конкурируют за технологии.Одной из причин его важности по-прежнему является то, что большинство инвестиций в ИТ, как правило, связаны с фиксированными затратами, что делает их более дешевыми по сравнению с более высокими активами или доходной базой. Первоначальное воздействие масштаба заключается в способности снижать предельные издержки по мере того, как организация получает операционный рычаг при постоянном увеличении размера. Но мы ожидаем больших преимуществ, чем снижение затрат, поскольку цифровое масштабирование начинает обеспечивать сетевые эффекты массовых платформ, предлагающих одноранговые платежи и кредитование, среди других приложений.

сегментов

Еще одним фактором большого расхождения являются различия в возможностях банков обслуживать самые быстрорастущие и прибыльные сегменты клиентов. Рассмотрим, что происходит в розничном банкинге США. За последние 15 лет доходы домохозяйств со средним и низким доходом значительно сократились. Согласно нашим собственным данным, среднее американское домохозяйство получает около 2700 долларов банковских доходов в год за вычетом затрат на риски, в то время как самозанятый клиент в возрасте от 35 до 55 лет со степенью бакалавра и годовым доходом выше 100 000 долларов получает в четыре раза больше (11 500 долларов США). ).

Согласно нашим собственным данным, среднее американское домохозяйство получает около 2700 долларов банковских доходов в год за вычетом затрат на риски, в то время как самозанятый клиент в возрасте от 35 до 55 лет со степенью бакалавра и годовым доходом выше 100 000 долларов получает в четыре раза больше (11 500 долларов США). ).

Дивергенция в рентабельности сегментов растет, и не только в розничном бизнесе. На малые и средние предприятия (МСП) приходится пятая часть (около 850 миллиардов долларов) ежегодных мировых банковских доходов, и ожидается, что эта цифра будет расти на 7–10 процентов ежегодно в течение следующих пяти лет. Однако прибыль банков в этом сегменте существенно различается, отчасти из-за сильно различающегося кредитного качества портфеля. Поиск оптимального баланса между обеспечением высокого качества обслуживания клиентов и управлением затратами на обслуживание также оказался трудным.В результате многие банки не отдают приоритет МСП, отказываясь от огромной потенциальной ценности и оставляя многим МСП ощущение, что их потребности игнорируются.

Перспективные бизнес-модели

В мире, который постоянно удивляет, мы не решаемся говорить о бизнесе, ориентированном на будущее. Многие компании, которые думали, что готовы ко всему в 2019 году, лихорадочно изобретают себя заново или исчезают. Тем не менее, концепция полезна: что нужно, чтобы построить банк, невосприимчивый к разрушениям, как мы его сегодня понимаем?

Примером может служить Платежи.Fiserv, Global Payments, Klarna и Square очень разные и работают в разных частях цепочки создания стоимости платежей, но все они процветали в бизнесе, в котором большинство банков изо всех сил пытались создать ценность. Их бизнес-модель не требует больших капиталовложений, ориентирована на рост продаж в наиболее релевантных и привлекательных источниках доходов, а также предполагает значительные инвестиции в технологии и масштабируемые и интегрированные системы. Банки, с другой стороны, сосредоточили свое внимание на взаимодействиях со стороны должника, где создание стоимости было ограничено, а источники доходов находятся под давлением, например, текущие счета и трансграничные платежи.

В целом, специализированные поставщики финансовых услуг — в сфере платежей, потребительского финансирования или управления активами — генерируют более высокие ROE и мультипликаторы оценки, чем большинство глобальных универсальных банков. Некоторые финтехи за несколько лет переходят от грубого наброска к оценке в миллиарды долларов. И среди институтов, выбивающихся из общей массы, действительно есть банки. Что есть у этих лучших исполнителей, что другие могут создать, приобрести или получить к ним доступ через партнерские отношения, чтобы повысить ценность для акционеров? Наш анализ указывает на три общих элемента, которые составляют перспективную бизнес-модель:

1.Собственность клиента со встроенными цифровыми финансовыми услугами

Такие компании, как Amazon, Apple, Google, Netflix и Spotify, взяли существующие сервисы и преобразовали их в цифровой опыт, который теперь встроен в повседневную жизнь клиентов. Ведущие финтех-компании, специалисты и банки копируют эту модель в сфере финансовых услуг, превращая продукты в функции для удовлетворения потребностей клиентов и поддержания их вовлеченности. Существующие базовые элементы по-прежнему присутствуют — расчетный счет, персональный кредит или POS-терминал, — но они менее заметны, являясь неотъемлемой частью цифрового опыта, выходящего за рамки банковского дела.

Существующие базовые элементы по-прежнему присутствуют — расчетный счет, персональный кредит или POS-терминал, — но они менее заметны, являясь неотъемлемой частью цифрового опыта, выходящего за рамки банковского дела.

Успешные поставщики финансовых услуг предпринимают три шага, чтобы подготовить свой бизнес к этому сдвигу. Во-первых, они привлекают клиентов, решая очень специфические, но актуальные потребности. Примеры включают Alipay и Klarna, которые делают покупки и управление денежными средствами проще и удобнее для малого бизнеса благодаря быстрой и простой регистрации, прозрачному ценообразованию, новым функциям POS-терминала и решениям «купи сейчас — плати позже».

Во-вторых, самые эффективные компании привлекают клиентов в экосистему, связывая их с другими услугами и создавая динамичный и уникальный клиентский опыт.Например, основным предложением Square является платежный сервис, но на его основе были разработаны комплексные дополнительные услуги для таких секторов, как рестораны.

Третий шаг — предоставление клиентам персонализированной аналитической информации. Это увеличивает вовлеченность клиентов и, в конечном итоге, защиту интересов через сарафанное радио и социальные сети. И в благотворном цикле он сообщает банку или финтеху больше о поведении и потребностях клиентов. Приложение финансового помощника NOMI канадского банка RBC на базе искусственного интеллекта предоставляет пользователям прогнозы денежных потоков, которые учитывают платежи по кредиту и услуги подписки, а также применяет методы глубокого обучения к поведению клиентов при транзакциях.

2. Эффективная экономическая модель, способствующая росту за пределами баланса

Финансовые учреждения с более высокой оценкой, как правило, имеют на 40-60 процентов более низкую стоимость обслуживания, чем средний универсальный банк, и в четыре раза больший рост доходов. Более высокие доходы и низкие затраты, конечно, ведут к большей стоимости, но более глубокий анализ этих ведущих финансовых учреждений также показывает, что от 55 до 70 процентов их доходов приходится на создание и распространение по сравнению с 40-50 процентами для среднего универсального банка. и они используют цифровые каналы для взаимодействия с клиентами в два-три раза чаще, чем средний банк (рис. 6).

и они используют цифровые каналы для взаимодействия с клиентами в два-три раза чаще, чем средний банк (рис. 6).

Экспонат 6

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту. Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected] Например, китайский WeBankбыл запущен в 2014 году и сегодня обслуживает более 200 миллионов индивидуальных клиентов и 1,3 миллиона малых и средних предприятий. Этот рост был достигнут без филиалов и всего с 2000 сотрудников.Прибыльность выше 25 процентов, поддерживаемая стоимостью обслуживания в 50 центов на клиента, что в тридцатую меньше, чем в среднем банке.

Перспективные бизнес-модели в меньшей степени зависят от финансового посредничества (и его корреляции с процентными ставками) и в большей степени ориентированы на дополнительные услуги, обеспечивающие более активное участие клиентов и стабильные сборы. Такие предприятия, как платежи или управление активами, имеют естественное преимущество, потому что они собирают комиссионные, не затрагивая баланс.Для банков задача — и возможность — состоит в том, чтобы использовать свою огромную клиентскую базу, выйти за рамки традиционных банковских предложений и увеличить доход за счет предоставления дополнительных услуг.

Такие предприятия, как платежи или управление активами, имеют естественное преимущество, потому что они собирают комиссионные, не затрагивая баланс.Для банков задача — и возможность — состоит в том, чтобы использовать свою огромную клиентскую базу, выйти за рамки традиционных банковских предложений и увеличить доход за счет предоставления дополнительных услуг.

Первооткрыватели уже работают над какой-то моделью экосистемы. В 2020 году CBA создал x15, дочернюю компанию, находящуюся в полной собственности, с мандатом на создание, покупку или поддержку не менее 25 конкретных решений для клиентов CBA к 2024 году. Сбер расширяет экосистему нефинансовых услуг, которая в первые шесть месяцев На 2021 год пришлось 4 процента от общей выручки.В 2021 году Итау в партнерстве со стартапом в области облачного программного обеспечения Omie запустила Itáu Meu Negócio, платформу, предлагающую небанковские услуги по управлению бизнесом для МСП.

3. Непрерывные инновации и быстрый выход на рынок с использованием технологий и талантов

Сегодняшние лидеры в предоставлении банковских услуг оцениваются больше как технологические компании, чем как банки — явный признак того, что банкам необходимо увеличить скорость своего инновационного метаболизма. WeBank выпускает до 1000 обновлений в месяц, и на переход от идеи к производству уходит всего 10–11 дней.Бразильский цифровой NuBank способствует расширению доступа к финансовым услугам, предоставляя кредитные карты и персональные кредиты 50 миллионам клиентов, у большинства из которых не было кредитной истории, и поэтому они не обслуживались традиционными банками. NuBank использует наборы поведенческих данных и собственные алгоритмы для преодоления этого препятствия.

WeBank выпускает до 1000 обновлений в месяц, и на переход от идеи к производству уходит всего 10–11 дней.Бразильский цифровой NuBank способствует расширению доступа к финансовым услугам, предоставляя кредитные карты и персональные кредиты 50 миллионам клиентов, у большинства из которых не было кредитной истории, и поэтому они не обслуживались традиционными банками. NuBank использует наборы поведенческих данных и собственные алгоритмы для преодоления этого препятствия.

Для традиционных банков, столкнувшихся с более гибкими и продвинутыми в цифровом отношении конкурентами, такими как эти две фирмы, задача может показаться сложной. И часы тикают. По мере развития технологий и внедрения цифровых технологий эти конкуренты, а также крупные технологические компании, по-видимому, могут продолжить свое восходящее расхождение.

Оптимист отметит сильные и значительные балансы и капитальные позиции банков в сочетании с высоким уровнем доверия, подкрепленным десятилетиями отношений с клиентами. Казалось бы, такие организации способны противостоять любому злоумышленнику, ориентироваться в предстоящем расхождении и оказаться на правильной стороне водораздела. Однако пессимист скажет, что это вопрос времени, когда финтехи и крупные технологические компании заменят банки в качестве владельцев клиентов и поставщиков финансовых услуг, низведя банки, которые мы знаем сегодня, до роли операторов баланса.Реалистичный вид будет где-то посередине.

Казалось бы, такие организации способны противостоять любому злоумышленнику, ориентироваться в предстоящем расхождении и оказаться на правильной стороне водораздела. Однако пессимист скажет, что это вопрос времени, когда финтехи и крупные технологические компании заменят банки в качестве владельцев клиентов и поставщиков финансовых услуг, низведя банки, которые мы знаем сегодня, до роли операторов баланса.Реалистичный вид будет где-то посередине.

Следующие несколько лет имеют решающее значение для любого банка, стремящегося выйти на правильную сторону дивергенции, описанной в этом отчете. Мало того, что ожидание просто бесполезно, история показывает закономерность, согласно которой институты, предпринимающие смелые шаги к росту в первые годы после кризиса, обычно сохраняют свои достижения в долгосрочной перспективе. Ближайшие годы будут разрушительными для банковского дела, но это может стать своего рода «золотой эрой» для принятия стратегических решений.В настоящий момент банки и их многочисленные заинтересованные стороны могут по праву получать краткое удовлетворение от того, что пережили бурю. Затем банки должны быстро вернуться к дальновидным действиям.

Затем банки должны быстро вернуться к дальновидным действиям.

Для лучшего просмотра загрузите оптимизированную версию Глобальный банковский ежегодный обзор 2021: большое расхождение, полный отчет, на котором основана эта статья (PDF – 7,8 МБ).

Поскольку пандемия COVID-19 продолжается, банки должны готовиться к долгой зиме.

Через десять месяцев кризиса COVID-19 надежды на вакцины и новые терапевтические средства растут. Но до победы над новым коронавирусом еще от девяти до двенадцати месяцев. Тем временем во многие страны прибыли вторая и третья волны инфекции, и поскольку в ближайшие месяцы люди начнут толпиться в помещениях, уровень заражения может ухудшиться. В результате потенциал восстановления экономики в краткосрочной перспективе является неопределенным. Вопрос дня: «Когда экономика вернется к уровню 2019 года и траектории роста?»

Добро пожаловать в десятый выпуск Ежегодного обзора глобальной банковской деятельности McKinsey, который предлагает ряд возможных ответов на этот вопрос для мировой банковской отрасли, некоторые из которых, возможно, удивительно обнадеживают. В отличие от многих прошлых потрясений, кризис COVID-19 — это не банковский кризис; это кризис реальной экономики. Банки, безусловно, пострадают, поскольку потери по кредитам прокатятся по экономике каскадом, а спрос на банковские услуги упадет. Но проблемы не самодельные. Мировой банкинг вступил в кризис с хорошей капитализацией и стал гораздо более устойчивым, чем 12 лет назад.

В отличие от многих прошлых потрясений, кризис COVID-19 — это не банковский кризис; это кризис реальной экономики. Банки, безусловно, пострадают, поскольку потери по кредитам прокатятся по экономике каскадом, а спрос на банковские услуги упадет. Но проблемы не самодельные. Мировой банкинг вступил в кризис с хорошей капитализацией и стал гораздо более устойчивым, чем 12 лет назад.

Наше исследование показывает, что в ближайшие месяцы и годы пандемия создаст для банков двухэтапную проблему (Иллюстрация 1).Сначала последуют серьезные кредитные убытки, вероятно, до конца 2021 года; ожидается, что почти все банки и банковские системы выживут. Затем, в условиях приглушенного восстановления мировой экономики, банки столкнутся с серьезной проблемой текущих операций, которая может сохраниться и после 2024 года. В зависимости от сценария, в период с 2020 по 2024 год может быть упущено от 1,5 трлн до 4,7 трлн долларов совокупного дохода. В нашем базовом сценарии , $3,7 трлн доходов будут потеряны в течение пяти лет, что эквивалентно более чем полугодовым доходам отрасли, которые никогда не вернутся.

Экспонат 1

Для банков предстоит трудный путь, состоящий из двух этапов.

В период рецессии с 2007 по 2009 год глобальные доходы оставались примерно на одном уровне и составляли 3,4 триллиона долларов.

В сценарии A1 показаны два этапа.

Этап 1 – период рецессии с 2020 по 2021 год.

- В противном случае линия тренда мировых доходов выросла бы с 5,5 трлн долларов до 6 трлн долларов.

- Общее влияние кризиса на данном этапе составляет 2,9 трлн долларов: 1,0 трлн долларов в виде упущенных доходов и 1,9 трлн долларов в виде резервов на возможные потери по ссудам.

2 этап – период рецессии с 2022 по 2024 год.

- В противном случае линия тренда мировых доходов выросла бы с 6 трлн долларов до 7,1 трлн долларов.

- Общее влияние кризиса на данном этапе составляет 3,5 трлн долларов: 2,7 трлн долларов в виде упущенных доходов и 0,8 трлн долларов в виде резервов на возможные потери по ссудам.

Примечания

Примечание. На диаграмме показаны данные на конец года.

Источник: Глобальные банковские пулы McKinsey Panorama

McKinsey & Company

В этом кратком отрывке из нашего нового отчета мы рассматриваем проблемы кредитных убытков и доходов и предлагаем некоторые идеи, которые могут помочь банкам восстановить свою краткосрочную экономику и подготовиться к постпандемическому миру.

Видео

Посмотрите, как два наших автора представляют результаты отчета за 2020 год и отвечают на вопросы представителей отрасли.Кредитные потери: согнуть, но не сломать

Чтобы обуздать распространение вируса, общества по всему миру предприняли невообразимую до сих пор попытку: они остановили свою экономику, в некоторых случаях дважды, лишив работы десятки миллионов людей и закрыв миллионы предприятий.Эти люди и предприятия являются клиентами банков, и их неспособность выполнять свои обязательства резко увеличит количество личных и корпоративных дефолтов. В ожидании, глобальные банки предусмотрели 1,15 триллиона долларов на покрытие убытков по кредитам до третьего квартала 2020 года, что намного больше, чем за весь 2019 год (рис. 2). Банкам еще не приходилось производить существенные списания; их программы терпимости и значительная государственная поддержка поддерживают на плаву домохозяйства и компании. Но мало кто ожидает, что это состояние анабиоза продлится долго.Мы прогнозируем, что в базовом сценарии резервы на возможные потери по ссудам (LLP) в ближайшие годы превысят те, что были во время Великой рецессии.

В ожидании, глобальные банки предусмотрели 1,15 триллиона долларов на покрытие убытков по кредитам до третьего квартала 2020 года, что намного больше, чем за весь 2019 год (рис. 2). Банкам еще не приходилось производить существенные списания; их программы терпимости и значительная государственная поддержка поддерживают на плаву домохозяйства и компании. Но мало кто ожидает, что это состояние анабиоза продлится долго.Мы прогнозируем, что в базовом сценарии резервы на возможные потери по ссудам (LLP) в ближайшие годы превысят те, что были во время Великой рецессии.

Экспонат 2

В глобальном масштабе резервы на возможные потери по ссудам в первые три квартала 2020 г. превысили резервы за весь 2019 г., а к 2021 г. они могут превысить резервы на случай глобального финансового кризиса.

| 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 г. , фактически до 3 квартала , фактически до 3 квартала | Прогноз на весь 2020 год, приглушенное восстановление A1 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 272 | 352 | 656 | 960 | 720 | 672 | 720 | 608 | 624 | 648 | 736 | 720 | 712 | 768 | 1104 | 1504 |

| Год | Фактический | Более быстрое восстановление A3 | Восстановление звука A1 | Восстановление B2 остановлено |

|---|---|---|---|---|

| 2006 | 0,48 | н/д | н/д | н/д |

| 2007 | 0,56 | н/д | н/д | н/д |

Кризис 2008 г. | 1 | н/д | н/д | н/д |

| Кризис 2009 г. | 1.38 | н/д | н/д | н/д |

| 2010 | 1,02 | н/д | н/д | н/д |

| 2011 | 0,9 | н/д | н/д | н/д |

| 2012 | 0,94 | н/д | н/д | н/д |

| 2013 | 0,76 | н/д | н/д | н/д |

| 2014 | 0.75 | н/д | н/д | н/д |

| 2015 | 0,74 | н/д | н/д | н/д |

| 2016 | 0,82 | н/д | н/д | н/д |

| 2017 | 0,75 | н/д | н/д | н/д |

| 2018 | 0,7 | н/д | н/д | н/д |

| 2019 | 0. 73 73 | н/д | н/д | н/д |

| Кризис 2020 | н/д | 1,1 | 1,34 | 1,34 |

| Кризис 2021 | н/д | 1,26 | 1,84 | 1,94 |

| 2022 | н/д | 0,82 | 1,36 | 1,46 |

| 2023 | н/д | 0.76 | 1 | 1,14 |

| 2024 | н/д | 0,72 | 0,8 | 0,9 |

Примечания

Источник: SNL Financial; Глобальные банковские пулы McKinsey Panaroma

McKinsey & Company

Хорошая новость — по крайней мере, для банков и финансовых систем, на которые опирается общество, — заключается в том, что отрасль достаточно капитализирована, чтобы выдержать грядущее потрясение. В среднем по всему миру, в базовом сценарии, коэффициенты общего капитала первого уровня (CET1) снизятся с 12,5 процента в 2019 году до 12,1 процента в 2024 году, при этом в 2021 году ожидается минимум 10,9 процента. путей, но система в целом должна быть достаточно устойчивой. По нашим оценкам, даже при неблагоприятном сценарии коэффициенты CET1 упадут лишь дополнительно на 35–85 базисных пунктов, в зависимости от региона.

В среднем по всему миру, в базовом сценарии, коэффициенты общего капитала первого уровня (CET1) снизятся с 12,5 процента в 2019 году до 12,1 процента в 2024 году, при этом в 2021 году ожидается минимум 10,9 процента. путей, но система в целом должна быть достаточно устойчивой. По нашим оценкам, даже при неблагоприятном сценарии коэффициенты CET1 упадут лишь дополнительно на 35–85 базисных пунктов, в зависимости от региона.

Доходы: упущено более 3 триллионов долларов

На втором этапе воздействие переместится с балансов на отчеты о прибылях и убытках.В некоторых отношениях пандемия только усилит и продлит ранее существовавшие тенденции, такие как низкие процентные ставки. Но это также снизит спрос в некоторых сегментах и регионах. Что касается предложения, мы ожидаем, что банки станут более избирательными в отношении своих склонностей к риску. Конечно, будут компенсирующие положительные эффекты для отрасли, такие как необходимость рефинансирования существующей задолженности, а некоторые регионы и отраслевые сегменты по-прежнему будут извлекать выгоду из долгосрочных попутных ветров. Кроме того, программы государственной поддержки должны продолжать поддерживать деятельность в некоторых местах.

Кроме того, программы государственной поддержки должны продолжать поддерживать деятельность в некоторых местах.

В целом, однако, перспективы непростые. В базовом сценарии мы ожидаем, что к 2024 году глобальные доходы могут упасть примерно на 14% по сравнению с докризисной траекторией (Иллюстрация 3). В абсолютном выражении, по сравнению с докризисными прогнозами роста, кризис COVID-19 может стоить отрасли 3,7 триллиона долларов.

Экспонат 3

Мы стремимся предоставить людям с ограниченными возможностями равный доступ к нашему веб-сайту.Если вам нужна информация об этом контенте, мы будем рады работать с вами. Пожалуйста, напишите нам по адресу: [email protected]Проверка устойчивости: восстановление краткосрочной экономики

Жители северного климата знают, что зима проверяет нашу выносливость, навыки и терпение. Банки будут аналогичным образом растянуты в ближайшие годы. Некоторым потребуется восстановить капитал, чтобы укрепиться перед следующим кризисом в гораздо более сложных условиях, чем в только что прошедшем десятилетии. Нулевые процентные ставки никуда не денутся и будут снижать чистую процентную маржу, заставляя действующих операторов переосмысливать свои бизнес-модели, основанные на посредничестве рисков. Компромисс между восстановлением капитала и выплатой дивидендов будет жестким, а ухудшение рейтингов заемщиков приведет к инфляции активов, взвешенных с учетом риска, что усилит давление.

Нулевые процентные ставки никуда не денутся и будут снижать чистую процентную маржу, заставляя действующих операторов переосмысливать свои бизнес-модели, основанные на посредничестве рисков. Компромисс между восстановлением капитала и выплатой дивидендов будет жестким, а ухудшение рейтингов заемщиков приведет к инфляции активов, взвешенных с учетом риска, что усилит давление.

Решения доступны для каждой из этих проблем. Банки чрезвычайно хорошо отреагировали на первые этапы кризиса, обеспечив безопасность работников и клиентов и поддерживая бесперебойную работу финансовой системы.Теперь им нужна такая же решимость, чтобы иметь дело с тем, что будет дальше, сохраняя капитал и восстанавливая прибыль. Мы видим возможности как в числителе, так и в знаменателе ROE: банки могут использовать новые идеи для значительного повышения производительности и одновременного повышения точности капитала.