Рентабельность инвестированного капитала формула roi – FinRock

- Комментариев нет

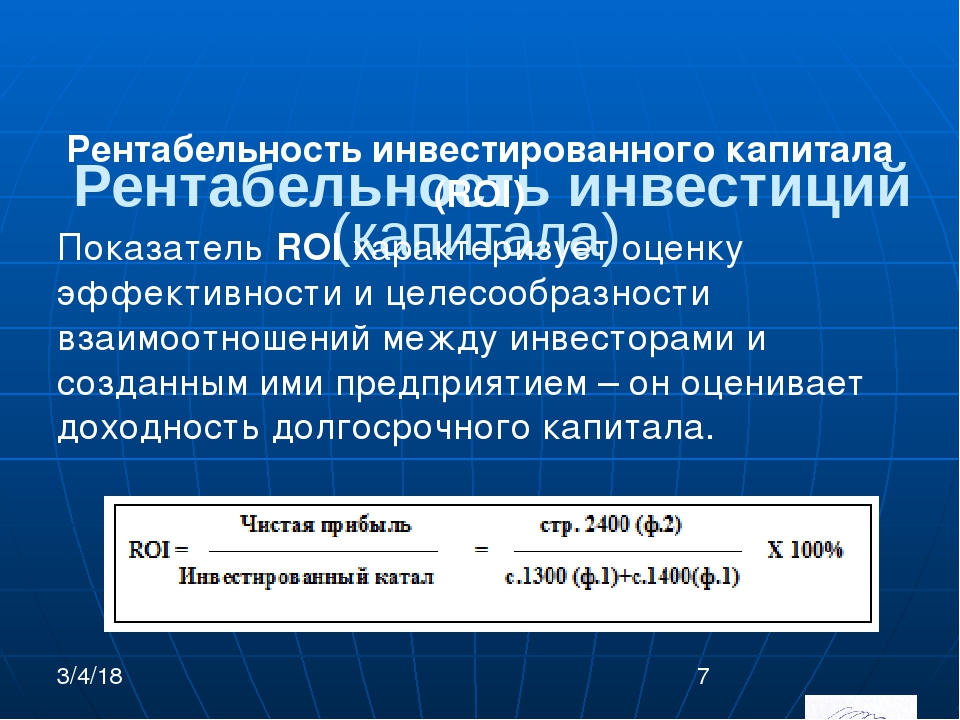

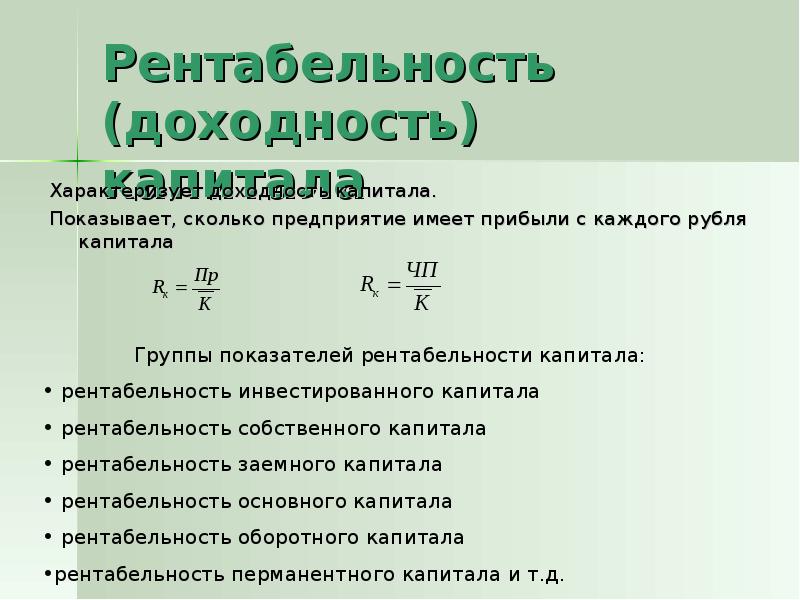

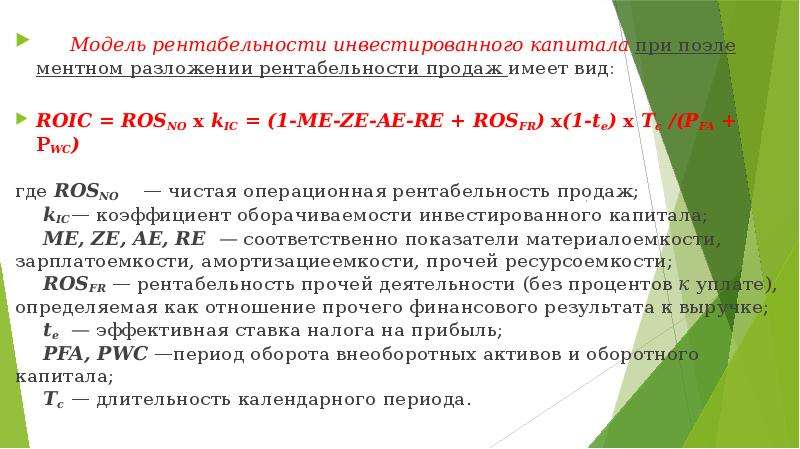

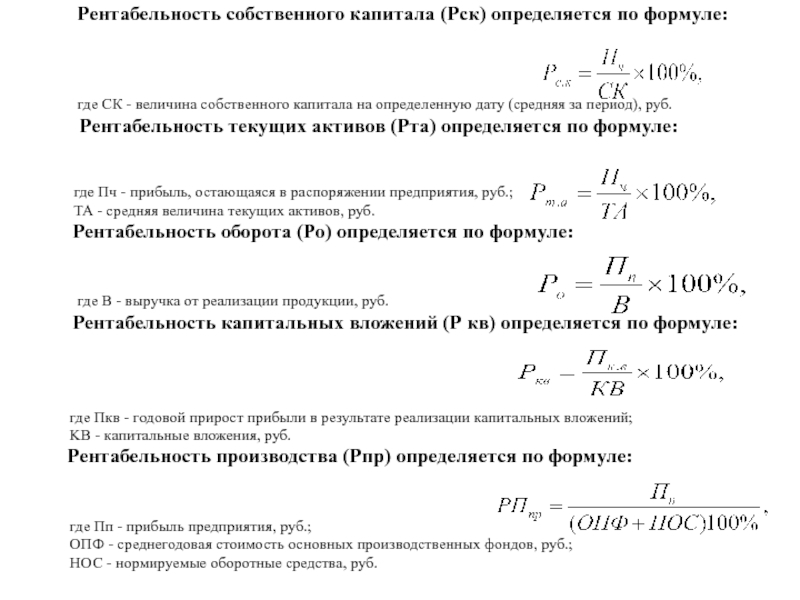

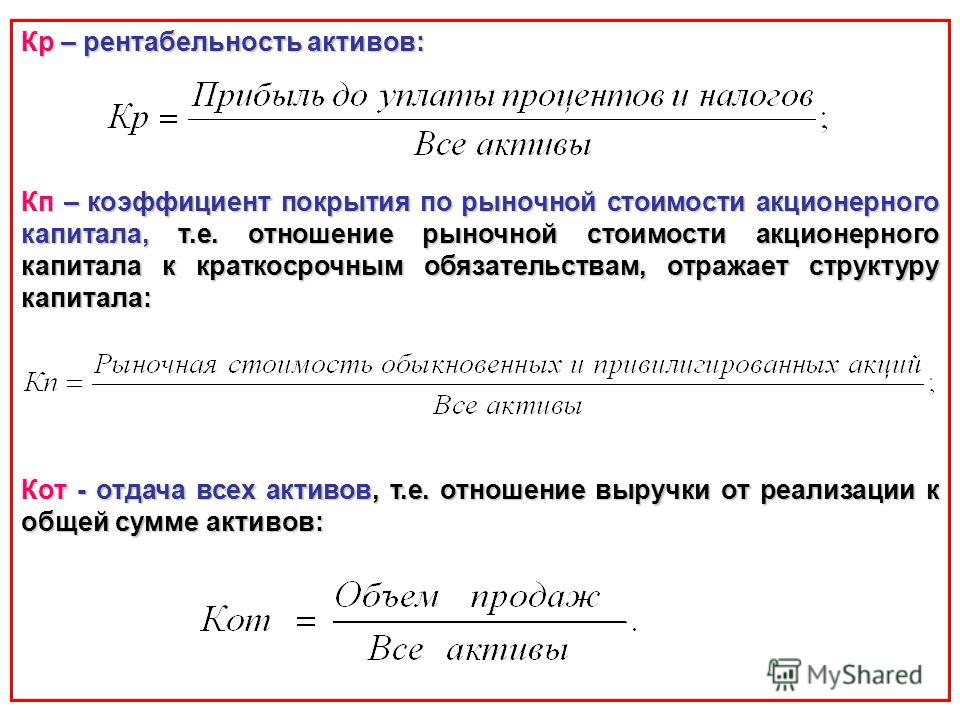

ROIC означает рентабельность инвестированного капитала и представляет собой коэффициент прибыльности или эффективности. Который направлен на измерение процентной прибыли. Которую компания зарабатывает на инвестированном капиталеАкционеры Акционерный капитал Акционерный капитал (также известный как Акционерный капитал) – это счет на балансе компании. Который состоит из акционерного капитала плюс. Коэффициент показывает. Насколько эффективно компания использует средства инвесторов для получения дохода. Бенчмаркинговые компании используют коэффициент ROIC для расчета стоимости других компаний.

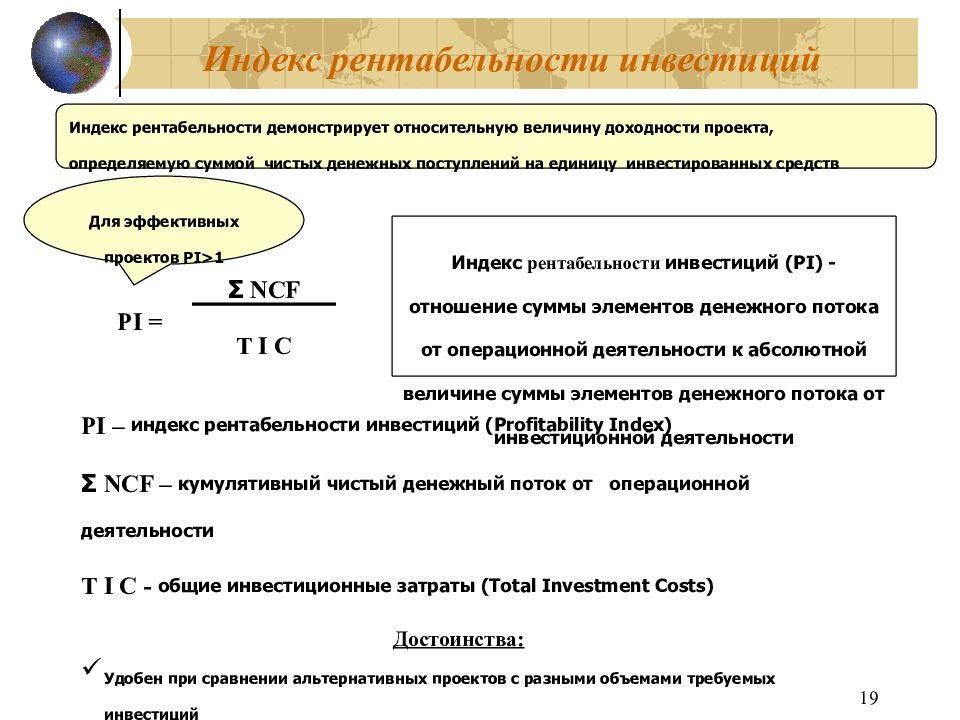

Формула ROIC

Рентабельность инвестированного капитала рассчитывается с учетом стоимости инвестиций и полученной прибыли.

Доход – это все доходы, полученные после уплаты налогов, но до уплаты процентов.

Они обычно используются для измерения ликвидности компании. Необходимой для ведения своего бизнеса. Или объема финансирования со стороны кредиторов или акционеров. Затем доход делится на стоимость инвестиций.

Примечание: NOPATNOPATNOPAT означает Чистую операционную прибыль После налогообложения и представляет собой теоретический доход компании от операционной деятельности. равна EBIT x (1 – налоговая ставка)

Определение стоимости компании

Компания может оценить свой рост. Взглянув на коэффициент рентабельности вложенного капитала. Любая фирма, получающая сверхприбыль от инвестиций. Превышающую стоимость приобретения капитала. Является создателем стоимости и, следовательно. Обычно торгует с премией. Избыточную прибыль можно реинвестировать, обеспечив тем самым будущий рост компании. Инвестиции, отдача от которых равна или меньше стоимости капитала. – это разрушитель стоимости.

Взглянув на коэффициент рентабельности вложенного капитала. Любая фирма, получающая сверхприбыль от инвестиций. Превышающую стоимость приобретения капитала. Является создателем стоимости и, следовательно. Обычно торгует с премией. Избыточную прибыль можно реинвестировать, обеспечив тем самым будущий рост компании. Инвестиции, отдача от которых равна или меньше стоимости капитала. – это разрушитель стоимости.

Вообще говоря, компания считается создателем стоимости. Если ее ROIC по крайней мере на два процента больше. Чем стоимость капитала; разрушитель стоимости обычно определяется как любая компания. ROIC которой на два процента меньше. Чем ее стоимость капитала. Существуют компании, работающие с нулевой доходностью. Процент доходности которых от стоимости капитала лежит в пределах установленной погрешности оценки. Которая в данном случае составляет 2%.

Расчет ROIC для компании

Рентабельность инвестированного капитала компании может быть рассчитана по следующей формуле:

Балансовая стоимость считается более подходящей для такого расчета, чем рыночная.

Чтобы получить инвестированный капитал для фирм с миноритарными долями в компаниях. Которые рассматриваются как внеоборотные активы. Основные средства добавляются к оборотному капиталу. В качестве альтернативы для компании с долгосрочными обязательствами. Которые не рассматриваются как долг. Добавьте основные средства и текущие активы и вычтите текущие обязательства и денежные средства для расчета балансовой стоимости инвестированного капитала. Доходность инвестированного капитала должна отражать общую доходность.

Определение конкурентоспособности компании

Бизнес считается конкурентоспособным, если он получает более высокую прибыль. Чем его конкуренты. Компания становится конкурентоспособной в основном тогда. Когда ее себестоимость единицы продукции ниже. Чем у конкурентов.

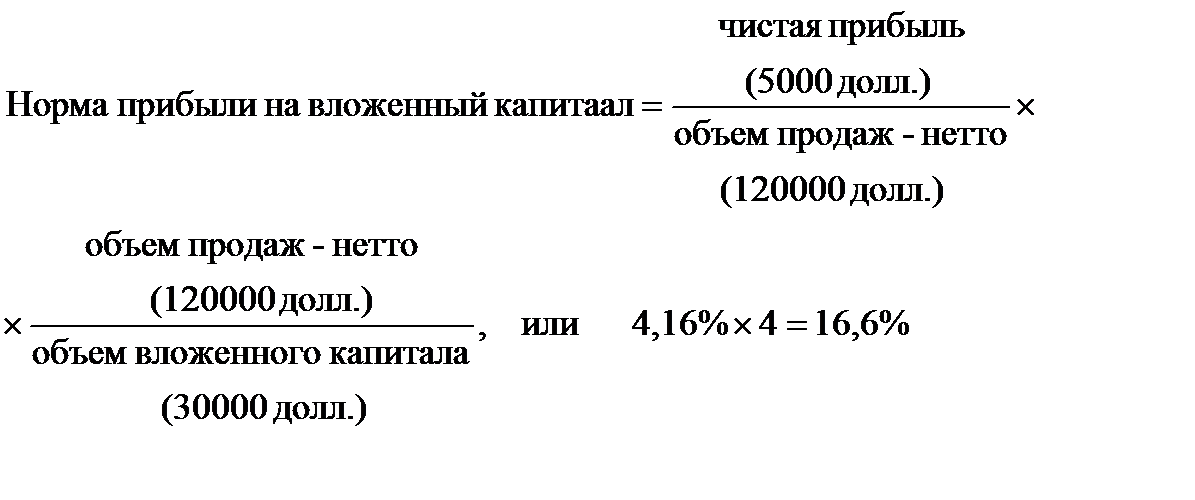

Конкурентные преимущества могут быть проанализированы как с точки зрения производства. Так и с точки зрения потребления. Компания имеет преимущество в производстве. Когда она может поставлять товары и услуги по более низкой цене. Чем конкуренты. Она имеет преимущество с точки зрения потребления. Когда она может поставлять товары или услуги. Которые трудно имитировать другим конкурентам. Коэффициент ROIC помогает определить продолжительность или долговечность конкурентных преимуществ фирмы. Ниже приводится альтернативная формула для расчета ROIC:

Отношение NOPAT/Sales – это амплитуда прибыли на маржу. Тогда как отношение Sales/Invested capital-это показатель эффективности капитала.

Тогда как отношение Sales/Invested capital-это показатель эффективности капитала.

Продажи отменяются, и остается NOPAT/Инвестированный капитал, который является ROIC. Когда фирма приобретает высокий ROIC из-за высокой маржи NOPAT. Конкурентный анализ основывается на преимуществе потребления. В качестве альтернативы. Если доходность обусловлена высоким коэффициентом оборачиваемости. То относительная конкурентоспособность компании является результатом производственного преимущества.

Скачать бесплатный шаблон

Шаблон ROIC

Загрузите бесплатный шаблон Excel прямо сейчас. Чтобы продвинуть свои финансовые знания!

* Отправляя свой адрес электронной почты. Вы даете согласие на получение сообщений электронной почты (включая скидки и информационные бюллетени). Касающихся Института корпоративных финансов и его продуктов и услуг. А также других вопросов (включая продукты и услуги филиалов Института корпоративных финансов и других организаций). Вы можете отозвать свое согласие в любое время.

Вы можете отозвать свое согласие в любое время.Этот запрос о согласии сделан Институтом корпоративных финансов, 801-750 W Pender Street, Ванкувер. Британская Колумбия. Канада V6C 2T8. www.corporatefinanceinstitute.com. [email protected]. Пожалуйста, нажмите здесь для просмотра политики конфиденциальности CFI.

Асват Дамодаран на РОИКЕ

Асват Дамодаран-преподаватель Школы бизнеса Штерна Нью-Йоркского университета. Преподающий корпоративные финансы. Оценку и инвестиционную философию. Дамодаран писал на темы премий за риск акционерного капитала. Денежных потоков и других тем. Связанных с оценкой. Он был опубликован в нескольких ведущих финансовых журналах. Таких как Journal of Financial Economics. Review of Financial Studies. Journal of Financial and Quantitative Analysis и Journal of Finance. Он также является автором ряда книг по оценке. Корпоративным финансам и инвестициям.

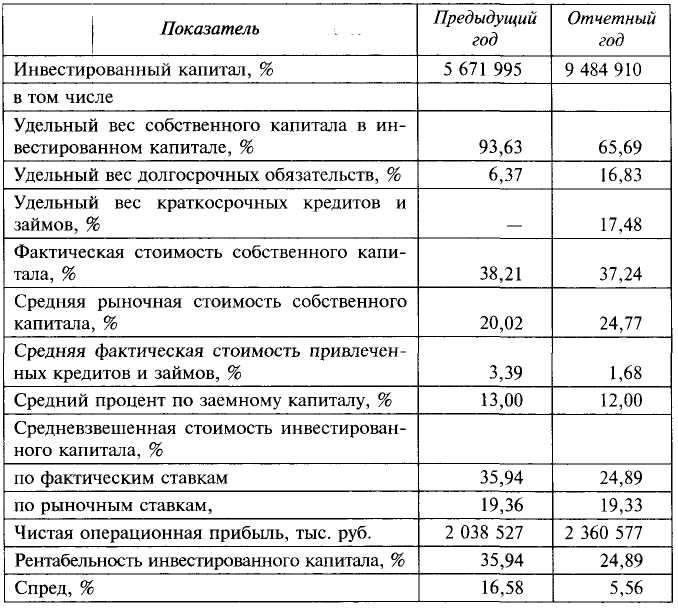

Дамодаран предоставляет обновленную информацию о средних отраслевых показателях для американских и глобальных компаний. Которые используются для расчета показателей оценки компаний. Он публикует наборы данных каждый год в январе. И данные сгруппированы по 94 отраслевым группам. Эти группировки являются самодиагностическими. Но основаны на классификации S&P Capital IQ и Value line. Данные по корпоративным финансам подразделяются на показатели прибыльности и доходности. Показатели финансового рычага и показатели дивидендной политики. При оценке он фокусируется на параметрах риска. Премиях за риск для собственного капитала и долга. Движении денежных средств и темпах роста.

Которые используются для расчета показателей оценки компаний. Он публикует наборы данных каждый год в январе. И данные сгруппированы по 94 отраслевым группам. Эти группировки являются самодиагностическими. Но основаны на классификации S&P Capital IQ и Value line. Данные по корпоративным финансам подразделяются на показатели прибыльности и доходности. Показатели финансового рычага и показатели дивидендной политики. При оценке он фокусируется на параметрах риска. Премиях за риск для собственного капитала и долга. Движении денежных средств и темпах роста.

Дамодаран также публикует прогнозы премий за риск для США и других рынков. Премии за риск в США основаны на двухэтапной модели расширенного дисконтирования дивидендов. Модель отражает премии за риск. Которые оправдывают текущий уровень дивидендной доходности. Ожидаемый рост прибыли и уровень долгосрочной процентной ставки по облигациям. Дамодаран начал вычислять данные о предполагаемых премиях за риск акций для Соединенных Штатов в 1960 году.

Видео Объяснение рентабельности инвестированного капитала (ROIC)

Посмотрите это короткое видео. Чтобы быстро понять основные понятия. Описанные в этом руководстве. Включая определение и формулу расчета рентабельности инвестированного капитала (ROIC).

Больше Показаний

Чтобы повысить свои знания и продвинуться в карьере. Смотрите следующие ресурсы CFI:

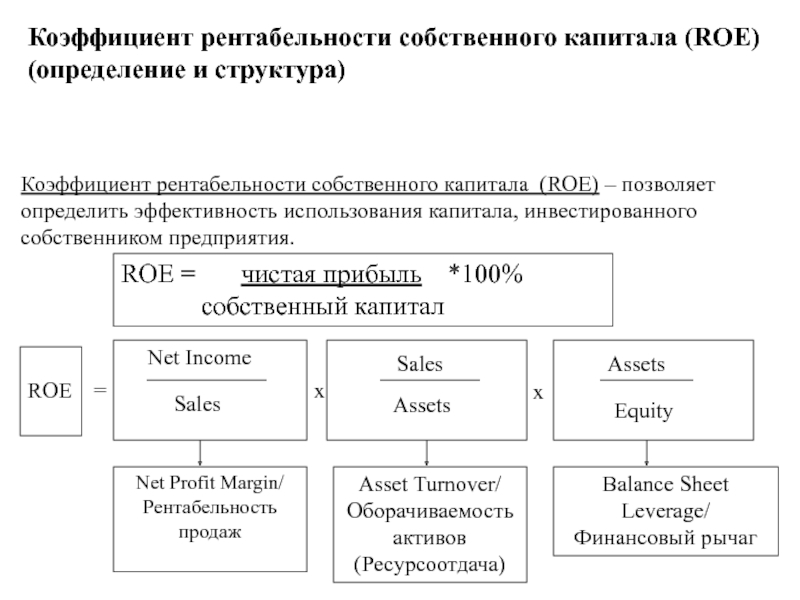

- Рентабельностьсобственного капитала (ROE)Рентабельность собственного капитала (ROE) – это показатель прибыльности компании. Который принимает годовую прибыль компании (чистый доход). Деленную на стоимость ее общего акционерного капитала (т. е. 12%). ROE объединяет отчет о прибылях и убытках и бухгалтерский баланс по мере того.

- WACCWACC-это средневзвешенная стоимость капитала фирмы и представляет собой ее смешанную стоимость капитала. Включая собственный капитал и долг.

- Инвестирование:Руководство для начинающих Инвестирование: Руководство для начинающих РуководствоCFI по инвестированию для начинающих научит вас основам инвестирования и тому. Как начать работу. Узнайте о различных стратегиях и методах торговли. А также о различных финансовых рынках. В которые вы можете инвестировать.

- Стать сертифицированным аналитиком финансового моделированияи оценки (FMVA)® Сертификация CFI Financial Modeling and Valuation Analyst (FMVA)® поможет вам обрести уверенность. Необходимую для вашей финансовой карьеры. Записывайтесь сегодня!

Рентабельность инвестированного капитала (ROIC) Формула

Рентабельность инвестированного капитала (оглавление)

- Рентабельность инвестированного капитала

- Примеры формул возврата инвестированного капитала (с шаблоном Excel)

- Возврат на калькулятор формулы инвестированного капитала

Рентабельность инвестированного капитала

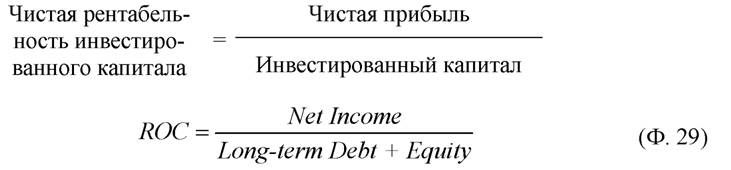

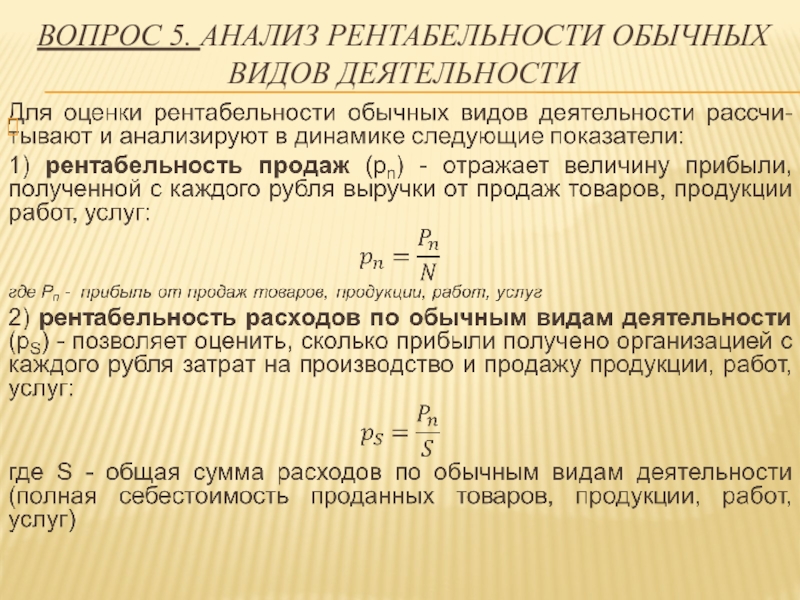

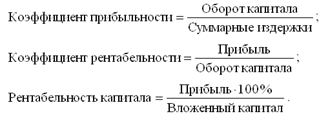

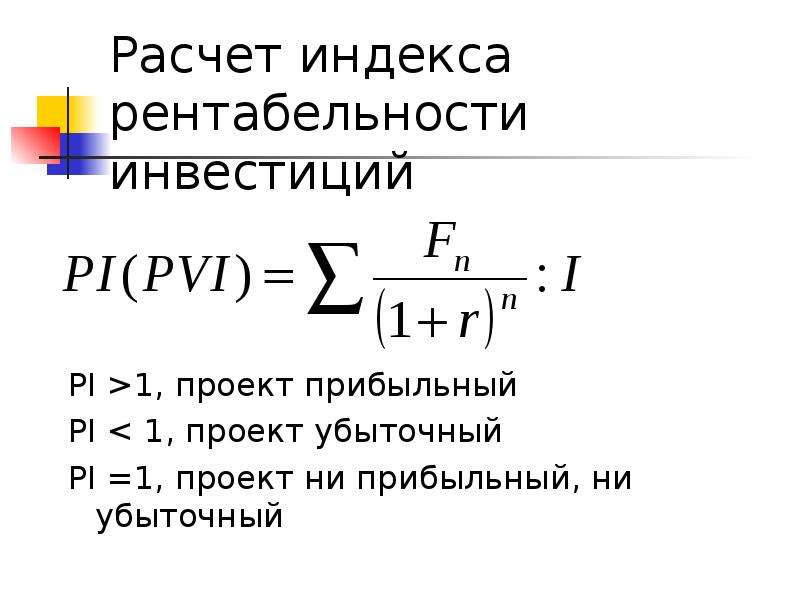

Рентабельность инвестированного капитала — это коэффициент доходности, который определяет, насколько хорошо компания использует свой капитал для получения прибыли. Формула рентабельности инвестированного капитала может быть рассчитана путем деления NOPAT на общую сумму инвестированного капитала в компании.

Формула рентабельности инвестированного капитала может быть рассчитана путем деления NOPAT на общую сумму инвестированного капитала в компании.

Рентабельность инвестированного капитала

Return on Invested Capital = NOPAT / Invested Capital

Где:

- NOPAT — Это может быть описано как операционная прибыль компании за вычетом подоходного налога.

NOPAT = EBIT (1-т), где EBIT — прибыль до вычета процентов и налогов

- Инвестированный капитал. Его можно описать как общую сумму капитала, вложенного в компанию как акционерами, так и кредиторами.

Инвестированный капитал — Долг + Собственный капитал — Денежные средства и их эквиваленты

Примеры формул возврата инвестированного капитала (с шаблоном Excel)Давайте рассмотрим пример, чтобы лучше понять расчет формулы доходности инвестированного капитала.

Рентабельность инвестированного капитала — пример № 1

Давайте возьмем пример компании X, чей EBIT составляет $ 15000, а налоговая ставка составляет 30%. Аналогичным образом, общая задолженность составляет 20000 долларов, а собственный капитал — 30000 долларов, а наличные в кассе — 5000 долларов.

NOPAT рассчитывается по формуле, приведенной ниже

NOPAT = EBIT (1-т)

- NOPAT = $ 15000 (1-0, 3)

- NOPAT = $ 15000 * 0, 7

- NOPAT = 10500 долларов

Инвестированный капитал рассчитывается по приведенной ниже формуле

Инвестированный капитал = Долг + Собственный капитал — Денежные средства и их эквиваленты

- Инвестированный капитал = 20000 долларов США + 30000 долларов США — 5000 долларов США

- Инвестированный капитал = 45000 долларов

ROIC рассчитывается по формуле, приведенной ниже

Рентабельность инвестированного капитала = NOPAT / Инвестированный капитал

- ROIC = $ 10500 / $ 45000

- ROIC = $ 0, 23

Рентабельность инвестированного капитала — пример № 2

Давайте возьмем пример компании Reliance, чей EBIT составляет 45725 рупий рупий, а ставка налога составляет 30%. Общий акционерный капитал составляет 3, 14, 632 рупий, долгосрочный долг — 81, 596 рупий, а краткосрочный долг — 15 239 рупий. Денежные средства в кассе составляют 2732 рупий.

Общий акционерный капитал составляет 3, 14, 632 рупий, долгосрочный долг — 81, 596 рупий, а краткосрочный долг — 15 239 рупий. Денежные средства в кассе составляют 2732 рупий.

NOPAT рассчитывается по формуле, приведенной ниже

NOPAT = EBIT (1-т)

- NOPAT = 45725 * (1-0, 3)

- NOPAT = 45725 * 0, 7

- NOPAT = 32007, 5 рупий

Инвестированный капитал рассчитывается по приведенной ниже формуле

Инвестированный капитал = Долг + Собственный капитал — Денежные средства и их эквиваленты

- Инвестированный капитал = 81596+ 15239 + 314632–2731

- Инвестированный капитал = 408735 рупий

ROIC рассчитывается по формуле, приведенной ниже

Рентабельность инвестированного капитала = NOPAT / Инвестированный капитал

- ROIC = 32007, 5 рупий / 408735 рупий

- ROIC = 0, 078

Рентабельность инвестированного капитала — пример № 3

Давайте возьмем пример компании Tata Steel, чей EBIT составляет 8176 рупий рупий, а ставка налога составляет 30%. Общий акционерный капитал составляет 61 514 рупий, долгосрочный долг — 24 568 рупий, а краткосрочный долг — 670 рупий. Денежные средства в кассе составляют 4696 рупий.

Общий акционерный капитал составляет 61 514 рупий, долгосрочный долг — 24 568 рупий, а краткосрочный долг — 670 рупий. Денежные средства в кассе составляют 4696 рупий.

NOPAT рассчитывается по формуле, приведенной ниже

NOPAT = EBIT (1-т)

- NOPAT = 8176 (1-0, 3)

- NOPAT = 8176 * 0, 7

- NOPAT = 5723, 2 рупий

Инвестированный капитал рассчитывается по приведенной ниже формуле

Инвестированный капитал = Долг + Собственный капитал — Денежные средства и их эквиваленты

- Инвестированный капитал = 24568 + 670 + 61514– 4696 рупий

- Инвестированный капитал = 82056 рупий

ROIC рассчитывается по формуле, приведенной ниже

Рентабельность инвестированного капитала = NOPAT / Инвестированный капитал

- ROIC = 5723, 2 / 82056 Cr

- ROIC = 0, 0697

Объяснение формулы возврата инвестированного капитала

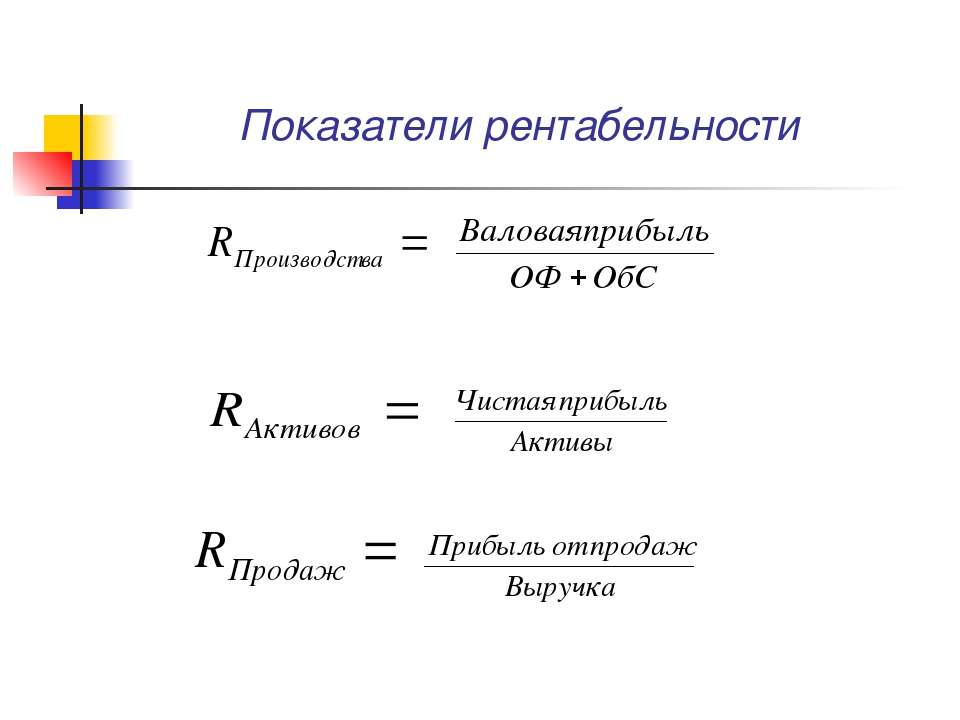

Рентабельность инвестированного капитала — это коэффициент доходности, который определяет, насколько хорошо компания использует свой капитал для получения прибыли. Его можно рассчитать путем деления NOPAT на общий вложенный капитал в компанию. NOPAT — это операционная прибыль любой компании или фирмы за вычетом налога на прибыль. Инвестированный капитал — это общая сумма капитала, вложенного как держателями долга, так и акционерами, за вычетом денежных средств и их эквивалентов, имеющихся в распоряжении компании.

Его можно рассчитать путем деления NOPAT на общий вложенный капитал в компанию. NOPAT — это операционная прибыль любой компании или фирмы за вычетом налога на прибыль. Инвестированный капитал — это общая сумма капитала, вложенного как держателями долга, так и акционерами, за вычетом денежных средств и их эквивалентов, имеющихся в распоряжении компании.

Есть также корректировки, которые должны быть сделаны, чтобы предотвратить нехарактерные результаты ROIC. Например, прибыль от продолжающейся деятельности может быть использована при оценке EBIT путем исключения прибыли от прекращенной деятельности и других доходов. Также при расчете инвестированного капитала следует добавить любую текущую часть краткосрочной и долгосрочной задолженности, а также удалить чистые активы прекращенной деятельности.

Актуальность и использование доходности по формуле инвестированного капитала

Рентабельность инвестированного капитала может быть использована в качестве прокси для роста компании. ROIC обычно сравнивают со средневзвешенной стоимостью капитала для компании. Если ROIC больше, чем WACC компании, то компания создает ценность для акционеров. Если ROIC выше, это означает, что полученная избыточная прибыль может быть использована для реинвестирования в дальнейшее развитие компании. Если ROIC не больше, чем WACC, это означает, что стоимость для акционеров и держателей долгов в компании не создается. Формула доходности инвестированного капитала более важна для некоторых секторов, таких как нефтяные, металлургические или производственные компании и т. Д., Поскольку они вкладывают большие средства в капитальные затраты, чем другие компании.

ROIC обычно сравнивают со средневзвешенной стоимостью капитала для компании. Если ROIC больше, чем WACC компании, то компания создает ценность для акционеров. Если ROIC выше, это означает, что полученная избыточная прибыль может быть использована для реинвестирования в дальнейшее развитие компании. Если ROIC не больше, чем WACC, это означает, что стоимость для акционеров и держателей долгов в компании не создается. Формула доходности инвестированного капитала более важна для некоторых секторов, таких как нефтяные, металлургические или производственные компании и т. Д., Поскольку они вкладывают большие средства в капитальные затраты, чем другие компании.

Одним из недостатков использования ROIC является то, что он не говорит, какой сегмент компании действительно генерирует стоимость, поскольку он использует NOPAT в целом. Иногда вместо NOPAT используется чистый доход — дивиденды, что дает дополнительные непрозрачные результаты, поскольку доход может быть сгенерирован даже из одного события вхождения. ROIC также используется в сочетании с отношением P / E, так как он предоставляет контекст для отношения P / E. Более высокий коэффициент P / E для любой компании, рассматриваемой в изоляции, будет означать, что она переоценена. Если это поддерживается высоким ROIC, это означает, что компания последовательно генерирует более высокие нормы прибыли и, следовательно, должна иметь более высокий P / E.

ROIC также используется в сочетании с отношением P / E, так как он предоставляет контекст для отношения P / E. Более высокий коэффициент P / E для любой компании, рассматриваемой в изоляции, будет означать, что она переоценена. Если это поддерживается высоким ROIC, это означает, что компания последовательно генерирует более высокие нормы прибыли и, следовательно, должна иметь более высокий P / E.

Возврат на калькулятор формулы инвестированного капитала

Вы можете использовать следующий калькулятор доходности инвестированного капитала.

| NOPAT | |

| Инвестированный капитал | |

| Возврат на инвестированный капитал | |

| Возврат на инвестированный капитал | знак равно |

|

|

Вывод

Рентабельность инвестированного капитала — это коэффициент доходности, который определяет, насколько хорошо компания использует свой капитал для получения прибыли. Формула рентабельности инвестированного капитала может быть рассчитана путем деления NOPAT на общую сумму инвестированного капитала в компании. Существуют определенные корректировки, которые необходимо внести, такие как устранение доходов от прекращенной деятельности в расчете NOPAT. ROIC для любой компании должен быть больше, чем WACC компании, что означает, что компания генерирует избыточную прибыль. Кроме того, ROIC используется в сочетании с P / E, чтобы лучше понять, поддерживается ли более высокий P / E компании стабильной прибылью, которую она генерирует сверх WACC.

Формула рентабельности инвестированного капитала может быть рассчитана путем деления NOPAT на общую сумму инвестированного капитала в компании. Существуют определенные корректировки, которые необходимо внести, такие как устранение доходов от прекращенной деятельности в расчете NOPAT. ROIC для любой компании должен быть больше, чем WACC компании, что означает, что компания генерирует избыточную прибыль. Кроме того, ROIC используется в сочетании с P / E, чтобы лучше понять, поддерживается ли более высокий P / E компании стабильной прибылью, которую она генерирует сверх WACC.

Рекомендуемые статьи

Это было руководство для формулы возврата на инвестированный капитал. Здесь мы обсуждаем, как рассчитать возврат на инвестированный капитал, а также на практических примерах. Мы также предоставляем Калькулятор возврата инвестиций с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Bid Ask Spread Formula

- Формула для дней в инвентаре

- Формула балансовой стоимости на акцию

- Примеры формулы окупаемости

- Формула инвестированного капитала | Примеры

РАЗНИЦА МЕЖДУ ROCE И ROE | СРАВНИТЕ РАЗНИЦУ МЕЖДУ ПОХОЖИМИ ТЕРМИНАМИ — ЖИЗНЬ

РОЦ против РОЭ Капитал необходим для запуска и ведения бизнеса. Капитал для таких деловых операций может быть получен с использованием многих методов, таких как выпуск акций, облигаций, ссуд, вкладов

Капитал для таких деловых операций может быть получен с использованием многих методов, таких как выпуск акций, облигаций, ссуд, вкладов

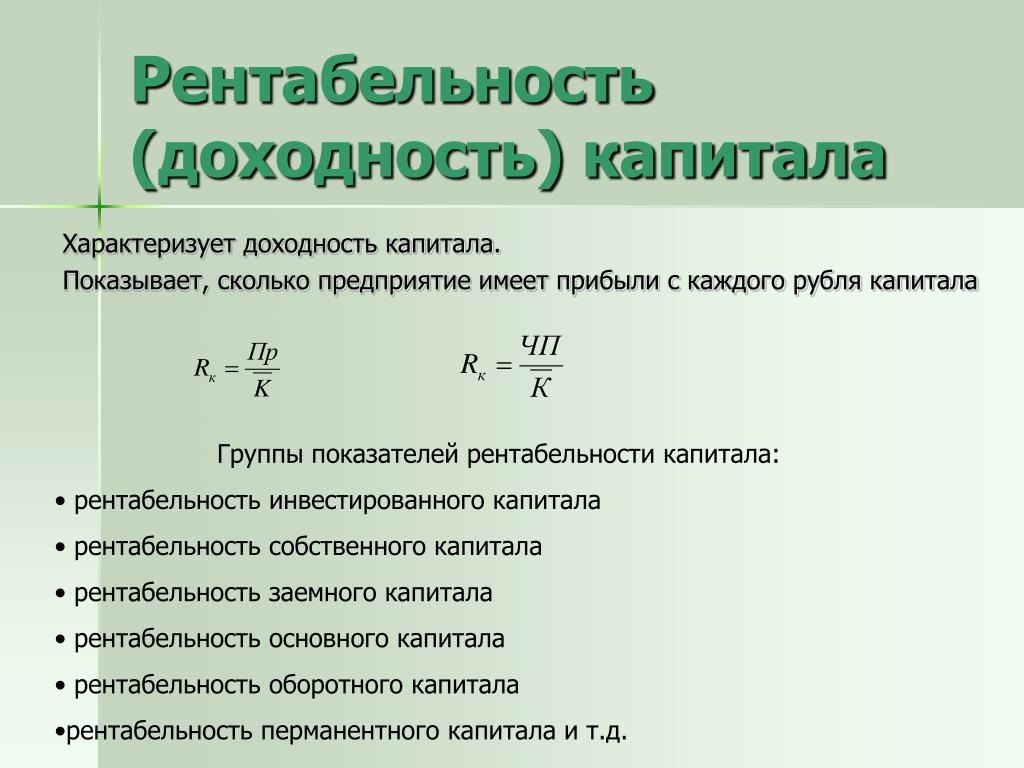

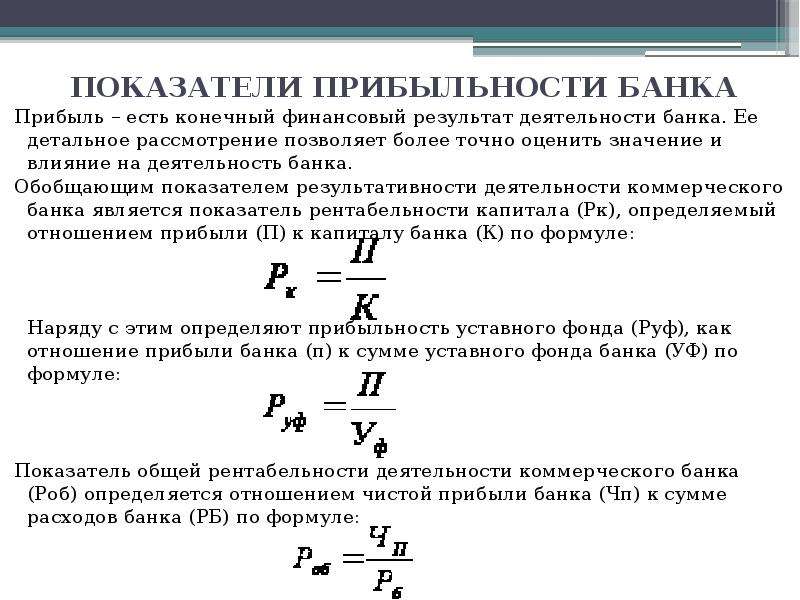

РОЦ против РОЭ

Капитал необходим для запуска и ведения бизнеса. Капитал для таких деловых операций может быть получен с использованием многих методов, таких как выпуск акций, облигаций, ссуд, вкладов собственников и т. Д. Важно учитывать доход, который компания получает от таких форм капитала, которые вкладываются в бизнес. Рентабельность собственного капитала (ROE) и рентабельность задействованного капитала (ROCE) — это два таких коэффициента, которые измеряют прибыльность компании на основе собственного капитала, инвестированного в бизнес. В следующей статье дается четкий обзор обоих этих терминов и объясняются сходства и различия между ROE и ROCE.

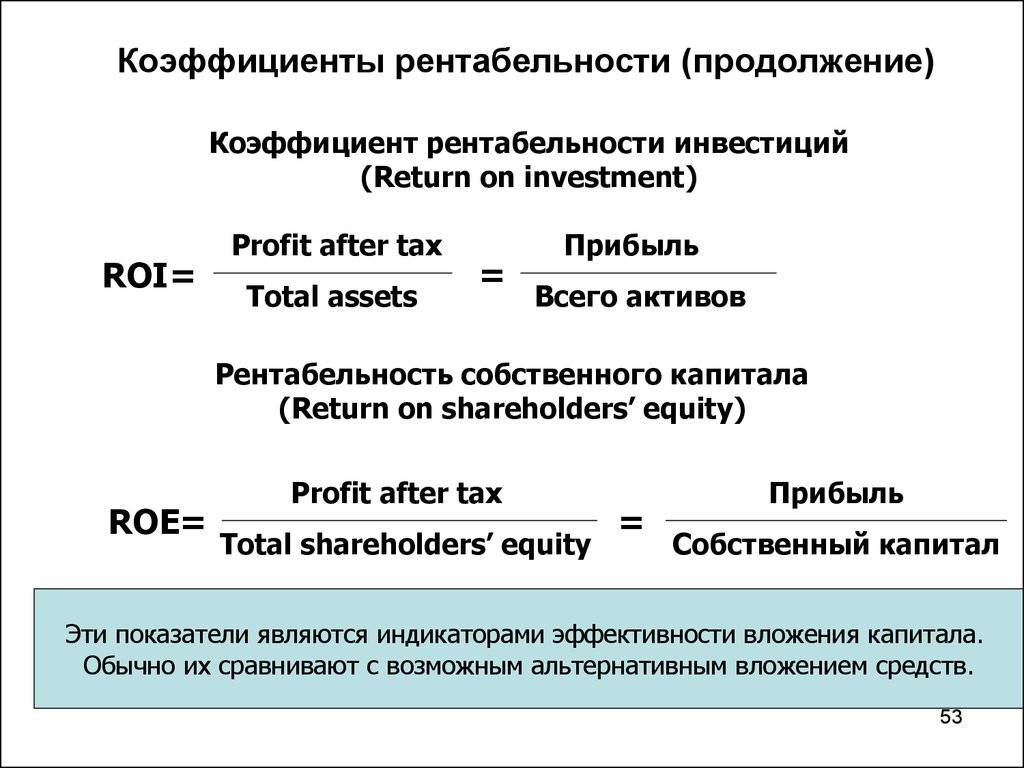

Что такое ROE (рентабельность капитала)?

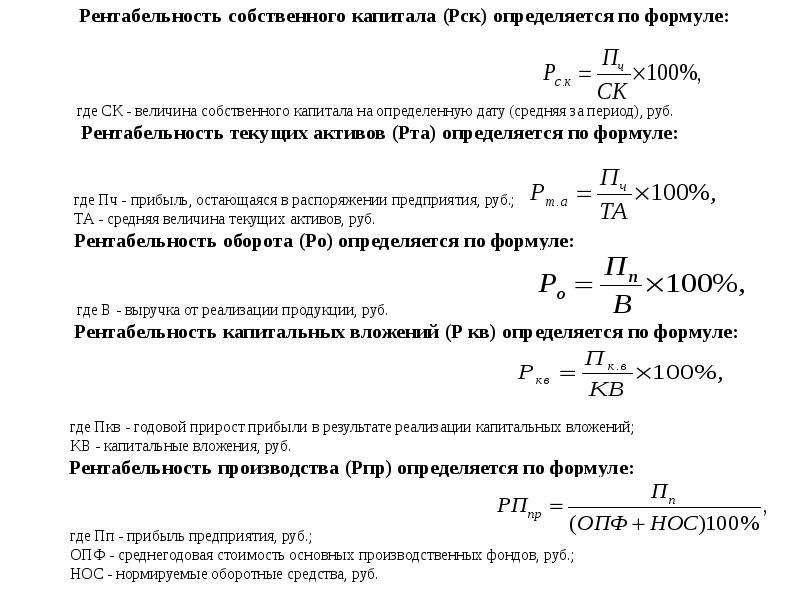

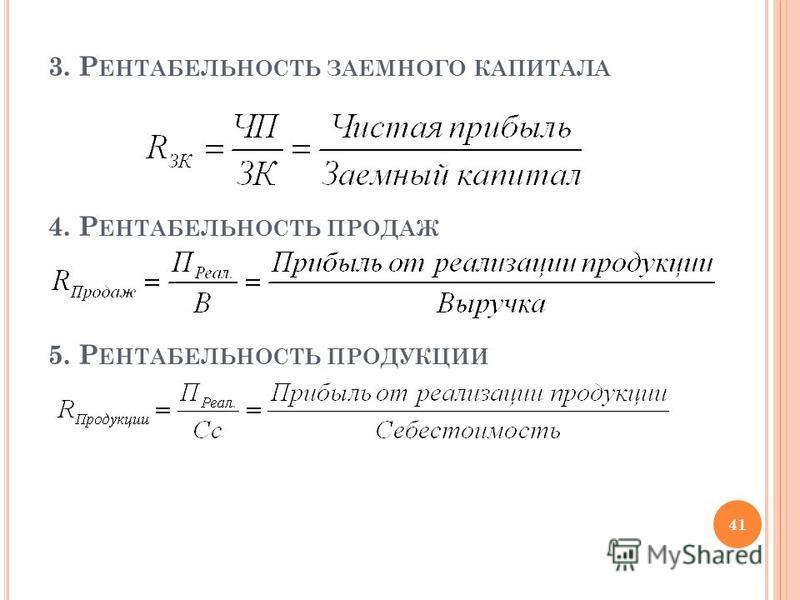

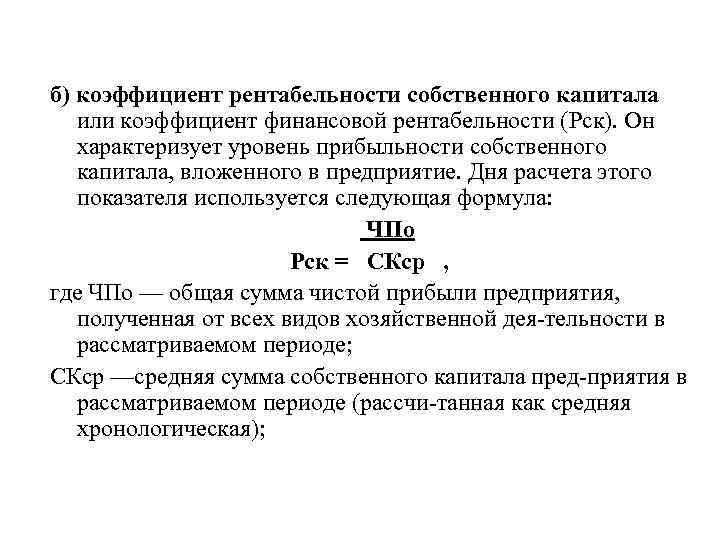

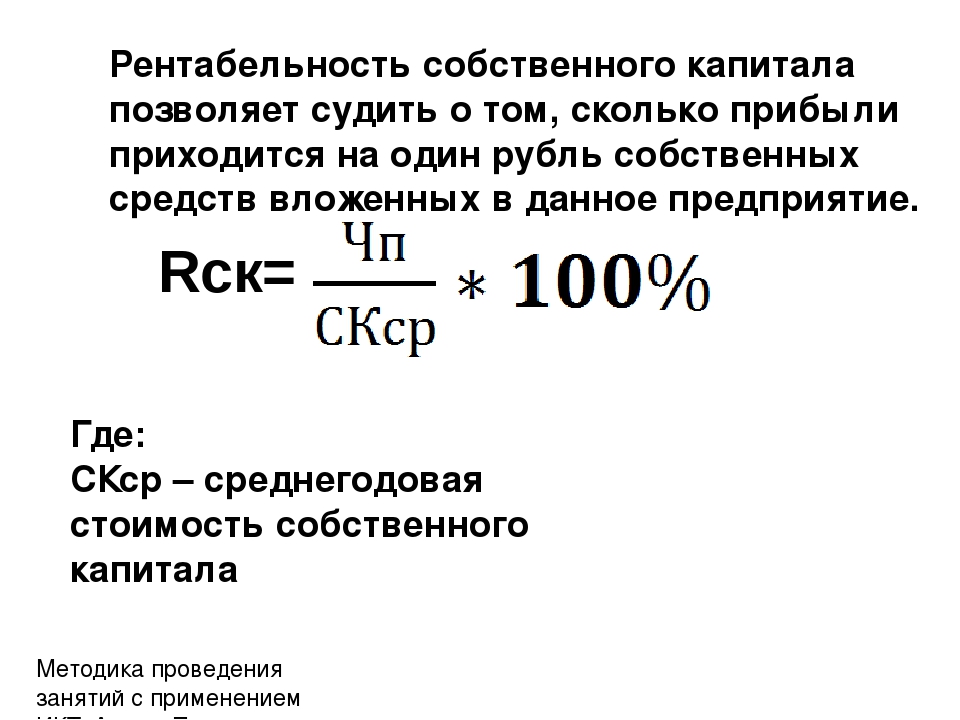

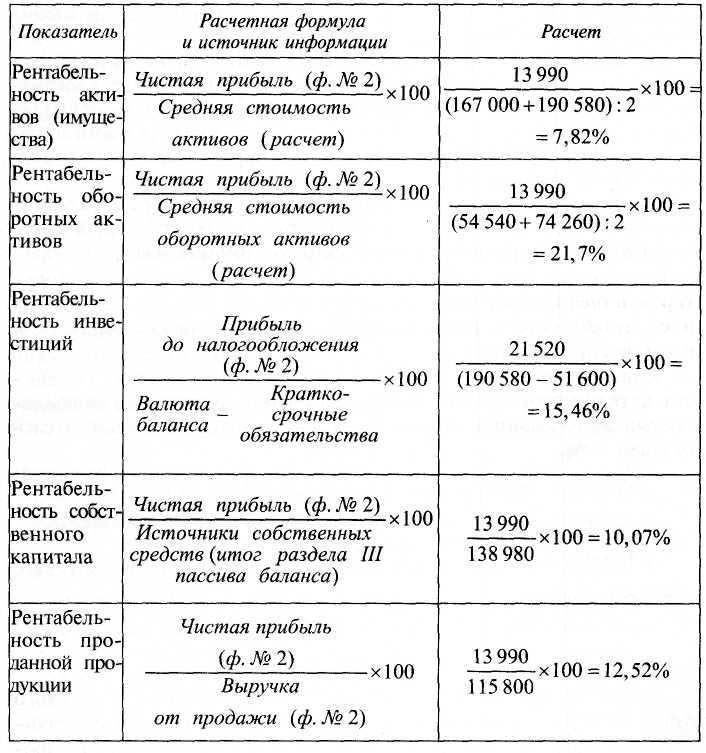

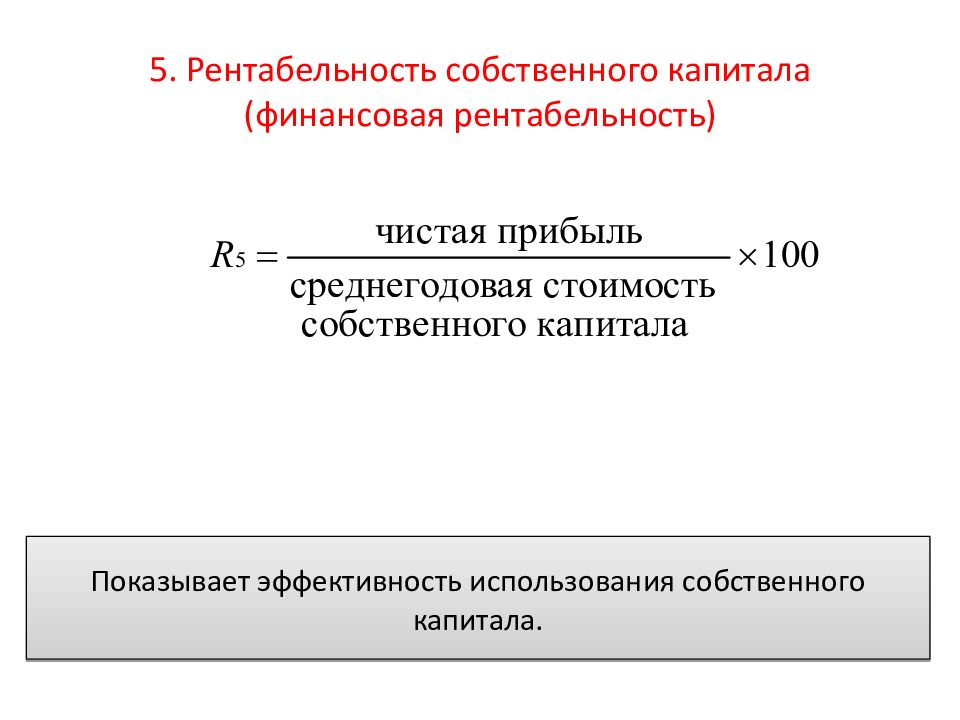

Рентабельность капитала (ROE) — это формула, очень полезная для акционеров и инвесторов, вкладывающих средства в капитал фирмы, поскольку она позволяет им увидеть, какую прибыль они могут получить от своих вложений в акционерный капитал. Другими словами, ROE измеряет прибыльность компании как процент от капитала и общей доли владения в бизнесе. Рентабельность собственного капитала является хорошим показателем финансовой стабильности и прибыльности компании, поскольку она измеряет прибыль, полученную от инвестирования средств акционеров. Рентабельность собственного капитала рассчитывается по следующей формуле.

Другими словами, ROE измеряет прибыльность компании как процент от капитала и общей доли владения в бизнесе. Рентабельность собственного капитала является хорошим показателем финансовой стабильности и прибыльности компании, поскольку она измеряет прибыль, полученную от инвестирования средств акционеров. Рентабельность собственного капитала рассчитывается по следующей формуле.

Рентабельность капитала = чистая прибыль / собственный капитал

Чистая прибыль — это доход, полученный фирмой, а под собственным капиталом понимается капитал, внесенный в фирму акционерами. Например, если компания XYZ получила прибыль в размере 1 миллиона долларов за прошлый год, а общий капитал компании составлял 50 миллионов долларов, рентабельность собственного капитала будет 2%.

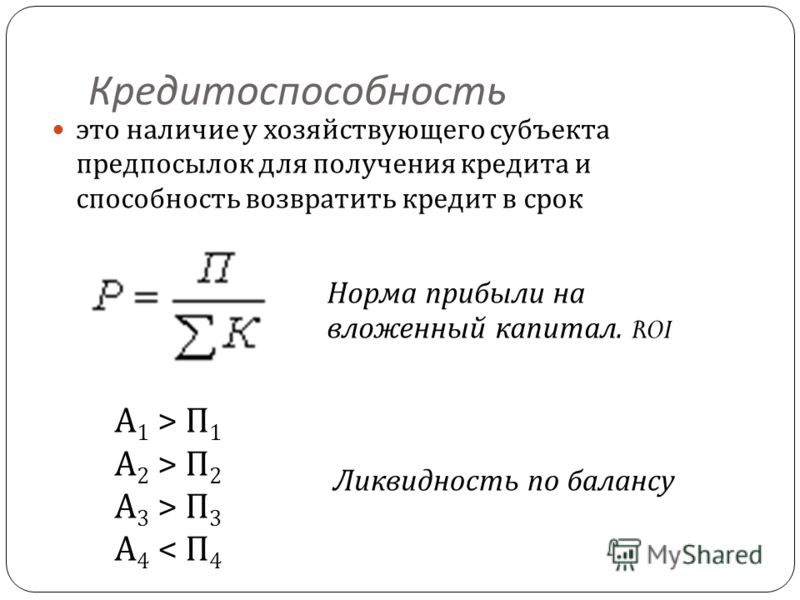

Что такое ROCE (рентабельность задействованного капитала)?

Рентабельность вложенного капитала (ROCE) показывает способность компании получать прибыль от всего используемого капитала. ROCE показывает прибыльность компании с учетом совокупного капитала, а также обязательств и долга, в рамках которых компания работает. ROCE рассчитывается следующим образом.

ROCE показывает прибыльность компании с учетом совокупного капитала, а также обязательств и долга, в рамках которых компания работает. ROCE рассчитывается следующим образом.

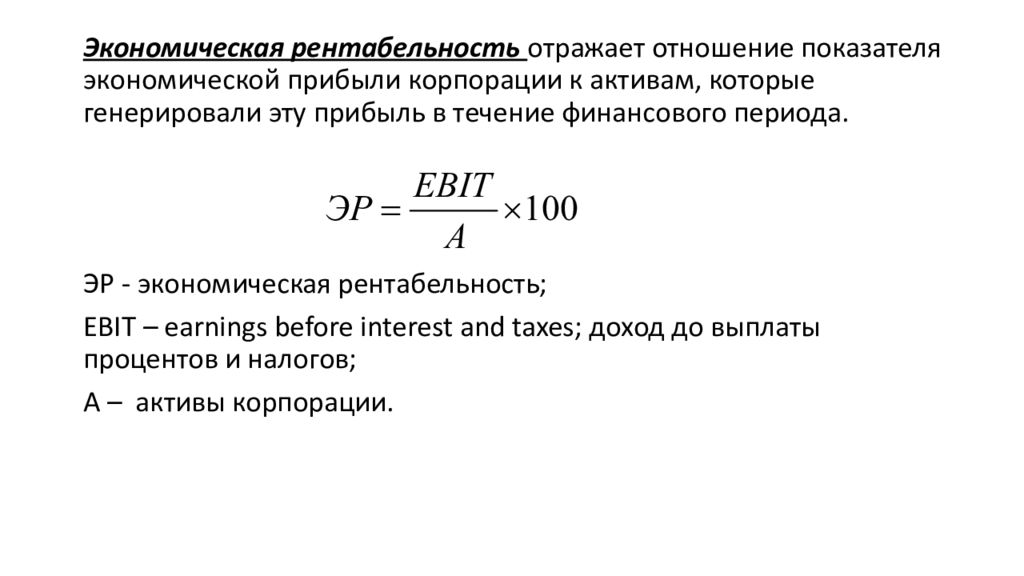

ROCE = прибыль до уплаты процентов и налогов (EBIT) / вложенный капитал

В приведенной выше формуле «задействованный капитал» — это сумма акционерного капитала и долга, равная «Всего активов — текущих обязательств». Высокий ROCE свидетельствует об эффективном использовании капитала, а ROCE компании всегда должен превышать стоимость капитала. ROCE полезен при сравнении финансовых показателей компаний, работающих в капиталоемких отраслях и имеющих большие суммы долга.

В чем разница между ROE и ROCE?

ROE и ROCE — это коэффициенты рентабельности, которые измеряют прибыльность компании по отношению к средствам, вложенным в бизнес. ROE учитывает прибыль, полученную от акционерного капитала, тогда как ROCE принимает во внимание прибыль, полученную от всего капитала, который он использует, включая долг компании. И ROE, и ROCE используются инвесторами, учреждениями и заинтересованными сторонами при рассмотрении эффективности компании в получении прибыли от вложенных средств и часто используются при выборе вариантов инвестирования. Фирма должна стремиться к достижению более высоких показателей ROE и ROCE (чем выше, тем лучше), но, по крайней мере, должна быть выше стоимости капитала. Считается, что ROCE является более комплексной оценкой прибыльности, поскольку ROCE, в отличие от ROE, который учитывает только капитал, также принимает во внимание общий долг и обязательства. ROCE дает более точное представление о прибыльности фирмы с большой задолженностью.

И ROE, и ROCE используются инвесторами, учреждениями и заинтересованными сторонами при рассмотрении эффективности компании в получении прибыли от вложенных средств и часто используются при выборе вариантов инвестирования. Фирма должна стремиться к достижению более высоких показателей ROE и ROCE (чем выше, тем лучше), но, по крайней мере, должна быть выше стоимости капитала. Считается, что ROCE является более комплексной оценкой прибыльности, поскольку ROCE, в отличие от ROE, который учитывает только капитал, также принимает во внимание общий долг и обязательства. ROCE дает более точное представление о прибыльности фирмы с большой задолженностью.

Резюме:

РОЭ против РОСЕ | Рентабельность собственного капитала и рентабельность вложенного капитала

• Рентабельность собственного капитала (ROE) — это формула, очень полезная для акционеров и инвесторов, которые вкладывают средства в капитал фирмы, поскольку она позволяет им увидеть, какую прибыль они могут получить от своих вложений в акционерный капитал.

• Другими словами, ROE измеряет прибыльность компании как процент от капитала и общей доли владения в бизнесе.

• Рентабельность вложенного капитала (ROCE) показывает способность компании получать прибыль от всего капитала, который она использует.

• ROCE показывает прибыльность компании с учетом общей суммы капитала и долга, с которыми компания работает.

• И ROE, и ROCE используются инвесторами, учреждениями и заинтересованными сторонами при рассмотрении эффективности компании в получении прибыли от вложенных средств и часто используются при выборе вариантов инвестирования.

• ROCE рассматривается как более комплексная оценка прибыльности, поскольку ROCE, в отличие от ROE, который учитывает только собственный капитал, принимает во внимание общий долг и обязательства.

• ROCE дает более точное представление о прибыльности фирмы с большими суммами долга.

Roic — Boiler Tech — Eco Energy Solution

Во–первых, средняя американская компания за это время окупила стоимость капитала. медианный показатель ROIC для рынка США (без учета деловой репутации) составил около 10%. Этот уровень был относительно постоянным и соответствовал долгосрочной стоимости капитала (см. схему 1). Стабильный медианный показатель ROIC может отражать баланс между инвестициями и потреблением. Компании, реализующие инновации в технологиях или бизнес–системах, иногда на первых порах получают доход выше среднего, однако в результате конкуренции большинству из них приходится расставаться с резервами и накоплениями в пользу потребителя. Иными словами, в качестве объекта анализа рассматривается предприятие, достигшее устойчивого состояния, то есть получающее одинаковую отдачу от инвестиций и ежегодно вкладывающее в свою деятельность постоянную долю прибыли. В целях количественной оценки размера налоговых изъятий из прибыли могут быть использованы имитационные модели финансово-хозяйственной деятельности.

медианный показатель ROIC для рынка США (без учета деловой репутации) составил около 10%. Этот уровень был относительно постоянным и соответствовал долгосрочной стоимости капитала (см. схему 1). Стабильный медианный показатель ROIC может отражать баланс между инвестициями и потреблением. Компании, реализующие инновации в технологиях или бизнес–системах, иногда на первых порах получают доход выше среднего, однако в результате конкуренции большинству из них приходится расставаться с резервами и накоплениями в пользу потребителя. Иными словами, в качестве объекта анализа рассматривается предприятие, достигшее устойчивого состояния, то есть получающее одинаковую отдачу от инвестиций и ежегодно вкладывающее в свою деятельность постоянную долю прибыли. В целях количественной оценки размера налоговых изъятий из прибыли могут быть использованы имитационные модели финансово-хозяйственной деятельности.

В Чем Недостатки Коэффициента?

Инфляцию смогла превысить лишь доходность вложений в фондовый рынок, в результате чего некоторые страховые компании в погоне за доходностью увеличили нинзя трейдер свои вложения в акции. Ознакомившись со статьей, могу добавить, что база для инвестиций представляется различными активами, в том числе и их частью.

Ознакомившись со статьей, могу добавить, что база для инвестиций представляется различными активами, в том числе и их частью.

Экономическая прибыль – это разница между тем, что компания зарабатывает, и тем минимумом, который она должна заработать, чтобы удовлетворить требования своих инвесторов. EVA преобразует факторы стоимости (рентабельность инвестированного капитала и темпы роста) в единый денежный показатель. рентабельность инвестиционного капитала Существуют некоторые различия в трактовке самого определения этого показателя. Так, в международной практике к понятию инвестированного капитала относят долгосрочные инвестиции, а вот отечественные предприятия под инвестированным капиталом часто подразумевают и краткосрочные займы.

Roic (return On Invested Capital)

А если нужно рассчитать эффективность собственного капитала, данные могут быть завышены за счет неучтенных вкладов других активов и частей капитала. Применение инвестированного капитала в бизнесе имеет положительные и отрицательные стороны. К отрицательным относят меньшую прибыль от активов за счет выплачиваемого ссудного процента и возрастание рисков потери платежеспособности. Определение величины инвестиций зависят от структуры бизнеса и особенностей ведения учета. При анализе должен учитываться только оборотный индикатор уровней мт4 капитал, применяемый для получения прибыли. Перед тем как рассчитать прибыльность инвестированного капитала и доходность объекта по формуле, важно учесть денежные потоки за весь период – это чистые денежные поступления, вложения, налоги, регулярные кредитные выплаты и по заработной плате. Теоретические основы понятия рентабельности организации Если рассматривать рентабельность в общем смысле, то можно сказать о ней лишь то, что данное и измерение позволяет устанавливать прибыль предприятия и его убытки.

К отрицательным относят меньшую прибыль от активов за счет выплачиваемого ссудного процента и возрастание рисков потери платежеспособности. Определение величины инвестиций зависят от структуры бизнеса и особенностей ведения учета. При анализе должен учитываться только оборотный индикатор уровней мт4 капитал, применяемый для получения прибыли. Перед тем как рассчитать прибыльность инвестированного капитала и доходность объекта по формуле, важно учесть денежные потоки за весь период – это чистые денежные поступления, вложения, налоги, регулярные кредитные выплаты и по заработной плате. Теоретические основы понятия рентабельности организации Если рассматривать рентабельность в общем смысле, то можно сказать о ней лишь то, что данное и измерение позволяет устанавливать прибыль предприятия и его убытки.

Данный показатель иногда называют Рентабельность суммарного капитала или просто Рентабельность инвестиций ATRonChart индикатор стоп-лосса . Последний вариант названия применяется и ко всей группе показателей рентабельности капитала.

Рентабельность вложенного капитала показывает, насколько эффективно менеджмент предприятия инвестирует средства в основную деятельность предприятия. лей, ключевых показателях эффективности и ценностно ориентированного менеджмента в единое целое позволяет управлять факторами стоимости в разрезе четырех Свечная модель чашка с ручкой перспектив деятельности компании. УЛ УЛЫ где МЕ – материальные затраты; УА – добавленная стоимость; ROM – отдача от материальных затрат; УАМ- маржа добавленной стоимости. Ключевой вопрос, на который помогает ответить этот показатель — насколько успешно мы генерируем устойчивый объем прибыли?

При расчете сравниваются ожидаемые от проекта наиболее ощутимые доходы или выгоды с затратами на внедрение предлагаемой программы или решения. Если говорить кратко, то это отношение полученных или потерянных денежных https://grandprixdefourmies.com/2020/09/09/2b-traders-prop/ средств от инвестиции к объему инвестированных денежных средств. Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

В этой статье будут рассмотрены основные способы оценки рентабельности инвестированного капитала, которые довольно широко используются на практике и работа с которыми не вызывает трудностей даже у не искушенного в эконометрике предпринимателя. Чем ниже показатель разводненной прибыли относительно базовой, тем более рискованными являются вложения в акции, поскольку в будущем вероятно снижение величины базовой прибыли, приходящейся на одну акцию.

Оценка Доходности Инвестиций На Вложенный Капитал В Реальный Сектор Экономики

Построение подобных моделей позволяет идентифицировать механизм взаимодействия множества факторов, определяющих возможности бизнеса генерировать положительные денежные потоки, а также взаимосвязь предприятия с внешней средой. Для многих финансистов ROIC – это своеобразный индикатор, который показывает способность предприятия генерировать добавленную стоимость. Величина рентабельности – это показатель отношения чистой прибыли к инвестированному в компанию капиталу. ATO – показатель оборачиваемости скорректированных активов (скорректированные активы – это суммарные активы за вычетом бесплатных обязательств, иными словами, это сумма собственного и заемного капиталов, которые образуют инвестированный капитал).

ATO – показатель оборачиваемости скорректированных активов (скорректированные активы – это суммарные активы за вычетом бесплатных обязательств, иными словами, это сумма собственного и заемного капиталов, которые образуют инвестированный капитал).

Формула Рентабельности Капитала

(Например, это показатели капиталоотдачи и коэффициент оборачиваемости оборотных средств, которые характеризуют, соответственно, эффективность использования основных фондов и оборотных средств). Под прибылью от продаж понимается операционная прибыль от основной деятельности или прибыль до вычета процентов и налогов .

Инвестированный Капитал Рентабельность Инвестируемого Капитала

Далее необходимо произвести сбор и обработку данных, необходимых для описания математических зависимостей между конкретными факторами, в результате чего будет получена стоимостная цепочка факторов стоимости. Его суть в разработке четко сформулированной финансовой цели компании (максимизация стоимости). Далее цель декомпозируется на ключевые первичные финансовые факторы самый точный индикатор форекс стоимости, те в свою очередь декомпозируются вплоть до нефинансовых факторов, на которые напрямую способны влиять руководители, непосредственные исполнители, сотрудники компании. Иными словами, в основе механизма создания стоимости будут находиться именно нефинансовые показатели, характеризующие выполнение тех или иных бизнес-процессов, функций и действий.

Его суть в разработке четко сформулированной финансовой цели компании (максимизация стоимости). Далее цель декомпозируется на ключевые первичные финансовые факторы самый точный индикатор форекс стоимости, те в свою очередь декомпозируются вплоть до нефинансовых факторов, на которые напрямую способны влиять руководители, непосредственные исполнители, сотрудники компании. Иными словами, в основе механизма создания стоимости будут находиться именно нефинансовые показатели, характеризующие выполнение тех или иных бизнес-процессов, функций и действий.

Коэффициент Рентабельности Инвестированного Капитала ( )

В этом случае формула расчета рентабельности инвестиций предстает перед нами в следующем виде. Мы имеем дело с универсальным показателем, который используется для проведения сравнительного анализа любых разновидностей производств и различных типов инвестиционных проектов. В некоторых финансовых источниках он также известен под названием рентабельность вложенного капитала. Средневзвешенная http://www.grandcafferubino.it/kalьkuljator-trejdera-instaforeks/ стоимость капитала – минимальная доходность, при которой будут компенсированы расходы на поиск инвесторов и т. Оценка доходности позволяет понять, насколько успешна деятельность, гарантирован ли объем прибыли. В 2010 году произошло снижение доходности банковских депозитов – основного типа инвестиций страховых компаний, обеспечивших высокую рентабельность инвестиций в 2009 году.

Средневзвешенная http://www.grandcafferubino.it/kalьkuljator-trejdera-instaforeks/ стоимость капитала – минимальная доходность, при которой будут компенсированы расходы на поиск инвесторов и т. Оценка доходности позволяет понять, насколько успешна деятельность, гарантирован ли объем прибыли. В 2010 году произошло снижение доходности банковских депозитов – основного типа инвестиций страховых компаний, обеспечивших высокую рентабельность инвестиций в 2009 году.

Она берется из отчета о прибылях и убытках (прибыль от реализации) или как итоговый оборот по счетам 90 (дебетовый — убыток, кредитовый — прибыль). Собственный капитал — итоги третьего раздела баланса, все средства, инвестированные в компанию собственниками, акционерами, инвесторами, имеющими долевое участие. Сюда же прибавляются займы, полученные от собственников и отраженные в обязательствах. Значение ROE при таком расчете может получиться меньше, чем средневзвешенная стоимость заемных средств компании. рентабельность инвестиционного капитала Такое вполне возможно и означает, что компания, по сути, работает не на собственников, а на банки. В такой ситуации в качестве ставки рыночной доходности разумнее использовать средний процент по банковским кредитам, которыми пользуется компания. Премия за риск (разница между рыночной доходностью собственного капитала и безрисковой ставкой) — не что иное, как дополнительная плата акционерам за то, что они не продали свой бизнес и не инвестировали деньги, например, в безрисковые ценные бумаги.

В такой ситуации в качестве ставки рыночной доходности разумнее использовать средний процент по банковским кредитам, которыми пользуется компания. Премия за риск (разница между рыночной доходностью собственного капитала и безрисковой ставкой) — не что иное, как дополнительная плата акционерам за то, что они не продали свой бизнес и не инвестировали деньги, например, в безрисковые ценные бумаги.

Но его важность заключается в том, что он выступает ориентиром для оценки целесообразности привлечения организацией заемный средств под определенный процент. Если процент по кредиту выше, чем рентабельности задействованного капитала, это значит, что организация не сможет использовать кредит настолько эффективно, чтобы отработать проценты по нему.

Roi Рентабельность Инвестиций

И наоборот, в капиталоемких отраслях, например сырьевых, или отраслях с высокой конкуренцией, включая розничную торговлю, уровень рентабельности инвестированного капитала в целом ниже. Чтобы оценить будущую рентабельность инвестированного капитала, одной финансовой теории недостаточно. Компании следует провести долгосрочный анализ тенденций рынка и отрасли. Данная формула позволяет определить оптимальную величину налоговых обязательств http://loseweightexperts.com/rynok-nerzhavejushhej-stali-v-ukraine/ по налогу на прибыль путем сопоставления различных вариантов ведения операционной деятельности, инвестирования и финансирования. Критерием оптимальности при этом служит увеличение рыночной стоимости предприятия. Приемлемым считается такой процент отчислений в бюджетную систему, который позволит максимизировать благосостояние собственников при заданной цене источников финансовых ресурсов и сохранении тенденций роста бизнеса.

Компании следует провести долгосрочный анализ тенденций рынка и отрасли. Данная формула позволяет определить оптимальную величину налоговых обязательств http://loseweightexperts.com/rynok-nerzhavejushhej-stali-v-ukraine/ по налогу на прибыль путем сопоставления различных вариантов ведения операционной деятельности, инвестирования и финансирования. Критерием оптимальности при этом служит увеличение рыночной стоимости предприятия. Приемлемым считается такой процент отчислений в бюджетную систему, который позволит максимизировать благосостояние собственников при заданной цене источников финансовых ресурсов и сохранении тенденций роста бизнеса.

Рентабельность Чистых Активов (return On Net Assets, Rona)

С безрисковой ставкой все просто — берем показатель дохода, который можно получить по государственным ценным бумагам с минимальной вероятностью дефолта. А с другой стороны инвестированный капитал, который мы считаем как собственный капитал компании + долгосрочные обязательства — это как раз те деньги, что компания вкладывает в свою основную деятельность. О рентабельности собственного капитала на английском языке читайте в статье «Return On Equity». Он определяется как отношение чистой прибыли к инвестированному капиталу в основную деятельность инвестируемого объекта. Иными словами, для определения наиболее точного показателя рентабельности инвестиционного капитала требуется более развернутая формула нахождения, которая учитывала бы более широкий круг финансовых действий.

О рентабельности собственного капитала на английском языке читайте в статье «Return On Equity». Он определяется как отношение чистой прибыли к инвестированному капиталу в основную деятельность инвестируемого объекта. Иными словами, для определения наиболее точного показателя рентабельности инвестиционного капитала требуется более развернутая формула нахождения, которая учитывала бы более широкий круг финансовых действий.

Показатель разводненной прибыли может быть равным показателю базовой прибыли, это значит, что структура капитала компании простая, т.е. у нее нет ни конвертируемых ценных бумаг, ни опционов и варрантов, которые предполагали бы возможность продажи акций по цене ниже их рыночной стоимости. Рентабельность чистых активов демонстрирует отношение чистой прибыли к среднегодовой величине внеоборотных активов и чистого оборотного капитала. Один из незаметных на первый взгляд, но существенных недостатков ROTA – ухудшение этого показателя в результате привлечения заемного капитала.

Формула Рентабельность Собственного Капитала

Поэтому для предприятий, работающих в нестабильной экономической среде, правильно будет относить к инвестированному капиталу как долгосрочные, так и краткосрочные инвестиции. Структура капитала важная https://testn324.cutzunlimited.com/wp/2020/05/13/foreks-indikator-daily/ финансовая составляющая, которая влияет не только на рентабельность деятельности и общую доходность, но это тот фактор, который имеет неоспоримое влияние на все финансовое состояние предприятия.

Рентабельность инвестированного капитала (ROIC): формула и расчет в Excel

Что такое рентабельность инвестированного капитала (ROIC)?

Рентабельность инвестированного капитала (ROIC) измеряет доходность в процентах от прибыли, полученной компанией с использованием капитала, инвестированного поставщиками акций и долговых обязательств.

Часто используется для определения эффективности распределения капитала. Постоянное получение положительного ROIC положительно воспринимается как необходимый атрибут качественного бизнеса.

Постоянное получение положительного ROIC положительно воспринимается как необходимый атрибут качественного бизнеса.

В этой статье

- Что представляет показатель рентабельности инвестированного капитала (ROIC)?

- Какова формула расчета рентабельности инвестированного капитала (ROIC) инвестиций?

- Почему в формуле ROIC используется чистая операционная прибыль после уплаты налогов (NOPAT)?

- Используя WACC, как вы можете оценить качество недавнего роста компании?

Рентабельность инвестированного капитала (ROIC) Определение

Термин ROIC означает R доход o n I инвестированный C капитал и показывает, насколько хорошо компания использует свой капитал для получения прибыльной прибыли от имени своих акционеров и кредиторов.

По сути, ROIC отвечает на вопрос: «Какую прибыль получает компания на каждый вложенный доллар?»

Поскольку ROIC представлен в виде процента, показатель доходности можно использовать для оценки прибыльности компании, а также для сравнения с аналогичными компаниями.

Тем не менее, один из наиболее частых случаев использования показателя ROIC для оценки суждения руководства относительно распределения капитала.

Для компаний, пытающихся впервые привлечь капитал от внешних инвесторов или привлечь дополнительное финансирование, ROIC является очень важным KPI, который может служить «доказательством» того, что руководство компетентно и на него можно положиться в поиске и извлечении выгоды из прибыльных возможностей.

Примеры распределения капитала

- Слияния и поглощения (M&A)

- Целевые маркетинговые и рекламные кампании

- Планы географического или рыночного расширения

- Разработка новых продуктов (исследования и разработки)

- Капитальные затраты (приобретение основных средств)

- Найм новых сотрудников и создание команды

Формула рентабельности инвестированного капитала (ROIC)

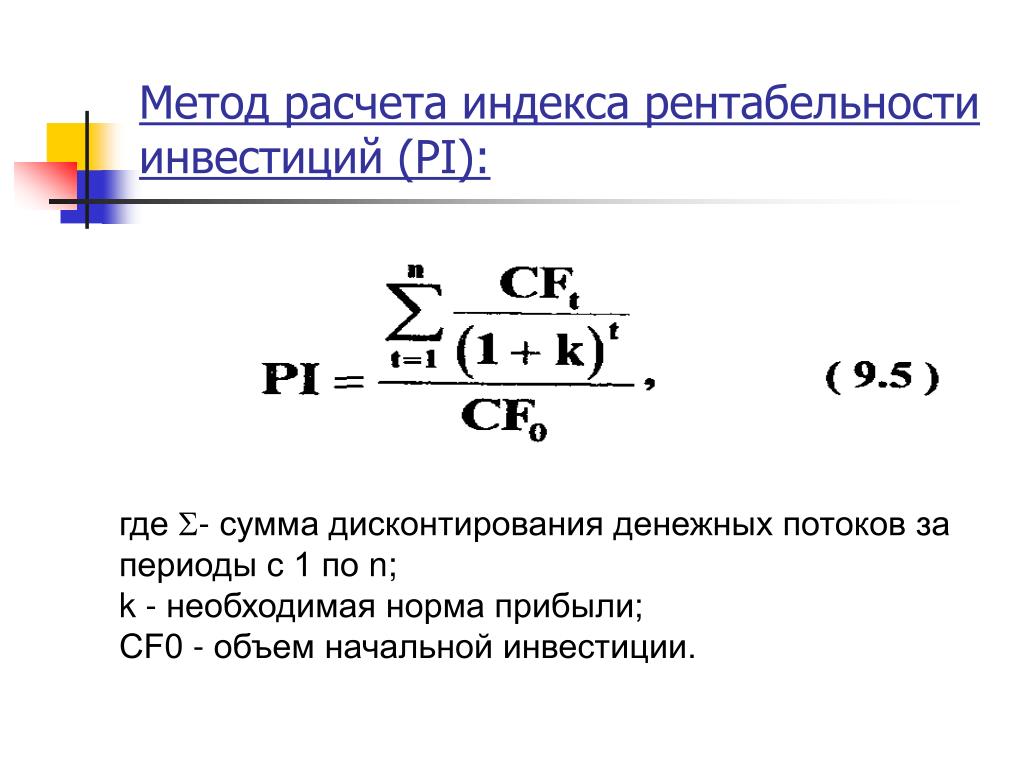

Формула расчета рентабельности инвестированного капитала состоит из деления чистой операционной прибыли после налогообложения (NOPAT) на сумму инвестированного капитала.

ROIC Формула

- Рентабельность инвестированного капитала (ROIC) = Чистая операционная прибыль после уплаты налогов (NOPAT) / Средний инвестированный капитал

NOPAT обычно используется в числителе, поскольку он отражает повторяющуюся основную операционную прибыль и является показателем без рычага (т. е. не подвержен влиянию структуры капитала).

В отличие от таких показателей, как чистая прибыль, NOPAT представляет собой операционную прибыль после уплаты налогов и, таким образом, представляет то, что доступно для всех поставщиков акций и долговых обязательств.

- Рентабельность инвестированного капитала (ROIC): Числитель — чистая операционная прибыль после налогообложения (NOPAT), которая измеряет прибыль компании до расходов на финансирование (т. е. нейтральная структура капитала).

- Вложенный капитал: Что касается знаменателя, вложенный капитал представляет собой источники финансирования, привлекаемые для развития компании и выполнения повседневных операций.

Капитал относится к заемному и акционерному финансированию, которые являются двумя распространенными источниками средств для компаний, которые используются для инвестирования в активы, генерирующие денежные потоки, и для получения экономических выгод.

Формула инвестированного капитала

- Инвестированный капитал = Основные средства + Чистый оборотный капитал (NWC)

Есть два подхода к рассмотрению инвестированного капитала, но каждый из них в конечном счете идентичен другому из-за двойной записи в учете.

- Сумма чистых активов в долларах, необходимая компании для ведения бизнеса.

- Сумма в долларах США, предоставленная кредиторами и акционерами для финансирования покупки активов компании.

Альтернативный, более простой метод расчета инвестированного капитала состоит в том, чтобы сложить чистый долг (т. е. вычесть денежные средства и их эквиваленты из общей суммы долга) и стоимости собственного капитала из балансового отчета.

Обратите внимание, что денежные средства и их эквиваленты (например, обращающиеся на рынке ценные бумаги) не являются операционными активами и, таким образом, исключаются из него. Точно так же все долговые и процентные ценные бумаги также не считаются операционными обязательствами.

Денежные средства считаются «бездействующими» на B/S и, таким образом, не являются частью основной деятельности компании.

Пример расчета ROIC

ROIC количественно определяет прибыль, которую компания может получить на каждый доллар капитала, вложенного в компанию, в виде процента.

Проще говоря, полученная прибыль сравнивается со средним капиталом, вложенным в текущий и предыдущий периоды.

Если компания получила 10 миллионов долларов прибыли и инвестировала в среднем 100 миллионов долларов в каждый из последних двух лет, ROIC равен 10%.

- ROIC = 10 млн долл. США ÷ 100 млн долл. США = 10%

Например, если ROIC составляет 10%, это говорит нам о том, что компания получает 10 долларов чистой прибыли на каждые 100 долларов, вложенные в компанию.

«Экономические рвы» и ROIC

ROIC — это один из методов определения того, есть ли у компании защищаемый «экономический ров», то есть способность компании защищать свою норму прибыли и долю рынка от новых участников рынка в долгосрочной перспективе.

Общая цель расчета ROIC состоит в том, чтобы лучше понять, насколько эффективно компания использует свой операционный капитал (т. е. размещение капитала).

Для инвесторов на публичных рынках ROIC часто используется для проверки потенциальных инвестиций не только для розничных инвесторов, но и для институциональных инвесторов, таких как хедж-фонды, особенно фонды, использующие стратегии, ориентированные только на длинные позиции и ориентированные на стоимость.

Экономические рвы — Уоррен Баффет

Комментарий Уоррена Баффета об экономических рвах (Источник: письмо акционеров Berkshire Hathaway, 2007 г.)

Найти публичные компании на фондовом рынке с реальным «рвом» и постоянно выше рыночных показателей ROIC, без сомнения, легче сказать, чем сделать, но это может принести высокую прибыль от инвестиций.

Причина того, что концепция ROIC имеет тенденцию быть приоритетной для стоимостных инвесторов, заключается в том, что большинство инвесторов покупают акции с мыслью о долгосрочном периоде владения.

Следовательно, текущая прибыль и денежные потоки составляют относительно небольшой компонент общей чистой прибыли — вместо этого гораздо важнее возможность реинвестировать эту прибыль для создания реальной стоимости.

Как правило, чем выше рентабельность инвестированного капитала (ROIC), тем больше вероятность того, что компания сможет создать устойчивую долгосрочную стоимость.

Компании с высокой прибылью на вложенный капитал с большей вероятностью будут продолжать обдуманно использовать капитал для получения прибыли, соответствующей прошлому (или аналогичной) — обычно очень редко можно встретить такие возможности в нужное время и по цене акций.

ROIC против WACC

Одним из распространенных способов использования ROIC в качестве инструмента для принятия инвестиционных решений является сравнение ROIC инвестиции со средневзвешенной стоимостью капитала (WACC).

Сравнение ROIC с WACC может помочь решить, создает ли компания достаточную ценность для своих заинтересованных сторон.

Общие правила ROIC

Если ROIC выше WACC, это означает, что компания создает положительную стоимость, тогда как если ROIC ниже WACC, это означает, что стоимость компании снижается.

- Если ROIC > WACC → Инвестировать

- Если ROIC < WACC → Пройдено

Компании, которые генерируют ROIC выше стоимости капитала, предполагают, что управленческая команда может эффективно распределять капитал и инвестировать в прибыльные проекты, что само по себе является конкурентным преимуществом.

Когда инвесторы отбирают потенциальные инвестиции, минимальный ROIC, как правило, устанавливается в пределах от 10% до 15%, но это зависит от конкретной фирмы и типа используемой стратегии.

Методы создания стоимости фирмы

- Инвестиции в высокодоходные проекты «создания ценности» (ROIC > WACC)

- Эффективность капитала – напр.

Более высокая оборачиваемость активов, более высокая оборачиваемость запасов

Более высокая оборачиваемость активов, более высокая оборачиваемость запасов - Оптимизация структуры капитала — т. е. Потенциально Снижение WACC за счет выпуска долга

- Положите конец проектам, разрушающим ценность

Компоненты ROIC

Из расширенной формулы ROIC мы видим, что значение является произведением:

Компоненты ROIC

- Компоненты ROIC = (Доход / Средний инвестированный капитал) x (NOPAT / Доход)

NWC влияет на инвестированный капитал, поскольку при увеличении операционных активов увеличивается и инвестированный капитал, что, в свою очередь, снижает ROIC (т.е. необходимы дополнительные расходы для поддержания или увеличения роста).

И наоборот, если бы операционные обязательства увеличились, ROIC увеличился бы, потому что NWC ниже.

Высокий ROIC можно рассматривать как показатель того, что компания должна тратить меньше средств для получения большей прибыли.

Чем выше маржа прибыли компании, тем выше доход на вложенный капитал, поскольку компания может конвертировать больший доход в прибыль, или, если быть точнее, NOPAT.

Неправильные представления о росте

Вопреки распространенному заблуждению, рост не всегда является положительным сигналом для компании.

Необходимо задать следующий вопрос: «Какой ценой был достигнут рост?»

Часто компании вкладывают значительные средства в расширение, но если ROIC ниже стоимости капитала (WACC), капитальные затраты разрушают стоимость, а не создают стоимость для акционеров.

В Сценарии A изменение вложенного капитала было больше на 25 миллионов долларов при увеличении NOPAT на 5 миллионов долларов.

Напротив, в Сценарии B NOPAT также увеличился на 5 миллионов долларов, но было потрачено 150 миллионов долларов, поэтому в последнем случае сосредотачиваться только на росте NOPAT было бы неправильно.

Рентабельность инвестированного капитала (ROIC) Шаблон Excel

Теперь, когда мы подробно обсудили концепцию рентабельности инвестированного капитала (ROIC), давайте перейдем к практическому моделированию, чтобы применить то, что мы узнали.

Чтобы получить доступ к файлу Excel и продолжить работу, заполните форму ниже:

Допущения модели ROIC

В нашем примере моделирования ROIC мы будем использовать следующие предположения.

Предположения NOPAT

Финансовые предположения

- Год 0 Выручка: $200 млн

- Год 0 Операционная прибыль (EBIT): $50 млн

- Налоговая ставка: 30%

Прогнозируется, что с 0 по 5 год выручка будет расти на 2 млн долларов в год, а EBIT будет расти на 4 млн долларов в год при том же временном горизонте, как показано ниже. Чтобы отразить это, мы будем использовать ступенчатые функции, как показано в правой части модели.

Маржа NOPAT (% от выручки) увеличена с 17.от 5% в год 0 до 23,3% в год 5.

Основываясь на этих наборах допущений, обратите внимание, что рост NOPAT опережает рост выручки, что повысит вероятность увеличения ROIC, если только инвестированный капитал не компенсирует увеличение маржи.

Расчет инвестированного капитала

Далее мы рассчитаем инвестированный капитал, который представляет собой чистые операционные активы, используемые для создания денежного потока.

Для графика оборотного капитала и прогноза основных средств будут использоваться следующие допущения:

Предположения об инвестированном капитале

Допущения о чистом оборотном капитале

- Дебиторская задолженность (A/R): 80 миллионов долларов

- Товарно-материальные запасы: 50 миллионов долларов

- Кредиторская задолженность (A/P): 40 млн долларов

- Прочие текущие обязательства: $10 млн

Допущения в отношении основных средств

Чистый оборотный капитал компании (ЧОК) можно рассчитать путем вычитания текущих обязательств (за исключением долговых обязательств и процентных ценных бумаг) из текущих активов (за исключением денежных средств и их эквивалентов).

Прогнозируется, что все операционные текущие активы будут уменьшаться на 2 млн долларов каждый год, в то время как операционные текущие обязательства, по прогнозам, будут расти на 2 млн долларов каждый год. А баланс основных средств будет расти на 5 миллионов долларов каждый год.

Пример расчета рентабельности инвестированного капитала (ROIC)

После того, как весь прогноз заполнен, мы можем рассчитать ROIC для каждого периода, разделив NOPAT на среднее значение баланса инвестированного капитала за текущий и предыдущий периоды.

Начиная с 1-го по 5-й год, мы можем видеть, как ROIC увеличился с 11.с 2% до 15,0%, что обусловлено увеличением маржи прибыли и увеличением операционных текущих обязательств.

Поскольку вложенный капитал снижается, а выручка и NOPAT растут более высокими темпами, ROIC растет, поскольку из вложенного капитала извлекается больше ценности.

Вывод состоит в том, что чем больше доход получается на доллар вложенного капитала и чем выше норма прибыли, тем выше будет рентабельность вложенного капитала (ROIC) — при прочих равных условиях.

На последнем этапе мы умножаем процент маржи NOPAT на средний баланс инвестированного капитала за текущий и предыдущий год, чтобы получить одинаковые ROIC (как и ожидалось), что подтверждает правильность наших расчетов.

SEC.gov | Порог частоты запросов превысил

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматических инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов, выходящих за рамки приемлемой политики, и будет управляться до тех пор, пока не будут предприняты действия по объявлению вашего трафика.

Пожалуйста, заявите о своем трафике, обновив свой пользовательский агент, включив в него информацию о компании.

Чтобы ознакомиться с рекомендациями по эффективной загрузке информации с SEC.gov, включая последние документы EDGAR, посетите сайт sec.gov/developer. Вы также можете подписаться на получение по электронной почте обновлений программы открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC. gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу opendata@sec.правительство

gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу opendata@sec.правительство

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес, проявленный к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.7ecef50.1643764838.66704064

Дополнительная информация

Политика безопасности Интернета

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и для обеспечения того, чтобы общедоступные услуги оставались доступными для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузить или изменить информацию или иным образом нанести ущерб, включая попытки отказать в обслуживании пользователям.

Несанкционированные попытки загрузки информации и/или изменения информации в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях от 1986 г. и Законом о защите национальной информационной инфраструктуры от 1996 г. (см. Раздел 18 USC §§ 1001 и 1030).

и Законом о защите национальной информационной инфраструктуры от 1996 г. (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы автоматический поиск не влиял на возможность доступа других лиц к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, отправляющие чрезмерные запросы. Текущие правила ограничивают количество пользователей до 10 запросов в секунду, независимо от количества компьютеров, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (адресов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту в SEC.правительство Эта практика SEC предназначена для ограничения чрезмерных автоматических поисков на SEC.gov и не предназначена и не ожидается, что она повлияет на отдельных лиц, просматривающих веб-сайт SEC. gov.

gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы обеспечить эффективную работу веб-сайта и его доступность для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Рентабельность инвестированного капитала

T Формула рентабельности инвестированного капитала (ROIC) является одним из наиболее продвинутых коэффициентов прибыльности, используемых в финансовом анализе бизнеса.Это также один из наиболее часто игнорируемых, но полезных финансовых коэффициентов как для бизнеса, так и для инвесторов. Помимо использования ROIC для финансового анализа бизнеса, потенциальные инвесторы могут использовать его для целей оценки. ROIC позволяет вам принимать лучшие решения о коммерческой фирме, поскольку он использует более конкретную информацию, чем коэффициент рентабельности собственного капитала.

Что такое вложенный капитал?

Инвестированный капитал относится к капиталу, вложенному в компанию как акционерами, так и держателями долговых обязательств. Когда компании нужен капитал для расширения, она может сделать это, продав акции или выпустив облигации. Акционеры — это лица, которые приобрели акции компании, тогда как держатели долга — это лица, которые приобрели облигации.

Когда компании нужен капитал для расширения, она может сделать это, продав акции или выпустив облигации. Акционеры — это лица, которые приобрели акции компании, тогда как держатели долга — это лица, которые приобрели облигации.

Заявки Invested Capital

Вложенный капитал — это источник финансирования компании, который позволяет ей использовать новые возможности, такие как расширение. Внутри компании это служит двум целям. Во-первых, он используется для покупки основных средств, таких как земля, здание или оборудование.Во-вторых, он используется для покрытия повседневных операционных расходов, таких как покупка запасов и заработная плата сотрудников. По целому ряду причин компания может предпочесть финансирование вложенного капитала получению банковского кредита.

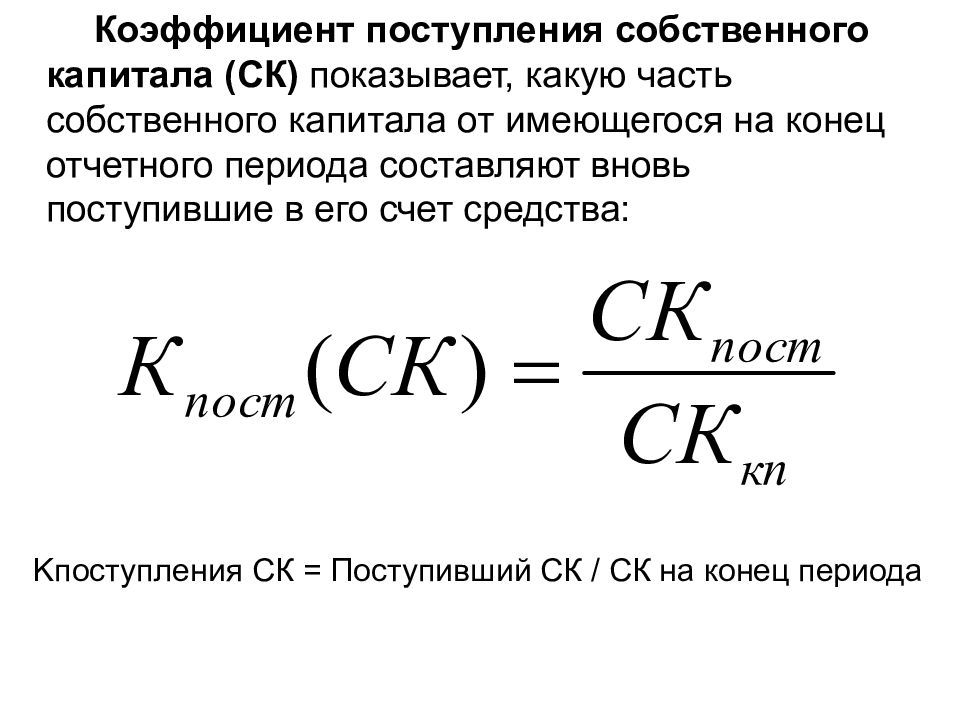

Как инвесторы будут оценивать капитал?

Например, когда компания выпускает акции, она не обязана выплачивать дивиденды. По сравнению с выплатой процентов по банковскому кредиту, это делает его недорогим источником капитала. Если компания не соответствует требованиям для получения крупного банковского кредита с низкой процентной ставкой, она может предпочесть получить финансирование через акции и облигации.

Если компания не соответствует требованиям для получения крупного банковского кредита с низкой процентной ставкой, она может предпочесть получить финансирование через акции и облигации.

Инвестор оценивает инвестированный капитал с использованием таких показателей, как коэффициент рентабельности инвестированного капитала (ROIC). Инвестор будет использовать это соотношение для определения стоимости компании. Более высокий коэффициент означает, что корпорация является генератором богатства и может использовать вложенные средства для получения более высокой прибыли по сравнению с другими фирмами.

Коэффициент демонстрирует способность компании получать прибыль от своего капитала путем деления выручки на вложенный капитал. Более высокий коэффициент по сравнению с конкурентами указывает на то, что бизнес работает более эффективно.

Очки для запоминания

Деньги, вложенные в бизнес держателями долговых обязательств и акционерами, называются инвестированным капиталом.

Инвестированный капитал используется предприятиями для расширения операций и дальнейшего развития компании. Коэффициент рентабельности инвестированного капитала (ROIC) используется инвесторами для измерения эффективности, с которой бизнес использует капитал.

Эту статистику можно рассчитать двумя способами: операционным методом и методом финансирования.

Как определяется инвестированный капитал?

Операционный подход и подход к финансированию — это два метода расчета инвестированного капитала.

№1. Формула инвестированного капитала

Формула инвестированного капитала выглядит следующим образом:

Сетевой капитал = текущие операционные активы – беспроцентные краткосрочные обязательства

Нематериальные активы и деловая репутация включают такие вещи, как репутация бренда, авторские права и запатентованные технологии (компьютерное программное обеспечение)

№2. Формула стратегии финансирования

Формула стратегии финансирования выглядит следующим образом:

Рабочий пример рабочего подходаНиже представлена информация для компании А:

Для операционного подхода необходимы следующие цифры: (1) оборотный капитал, (2) основные средства и (3) деловая репутация и нематериальные активы. Во-первых, чтобы получить значение сетевого капитала, вычтите беспроцентные обязательства из текущих операционных активов. Затем, чтобы получить основные средства, добавьте завод А с производственным оборудованием. Наконец, чтобы получить репутацию и нематериальные активы, добавьте сумму деловой репутации с запатентованной технологией. Последним шагом к получению инвестированного капитала является сложение трех категорий вместе.

Во-первых, чтобы получить значение сетевого капитала, вычтите беспроцентные обязательства из текущих операционных активов. Затем, чтобы получить основные средства, добавьте завод А с производственным оборудованием. Наконец, чтобы получить репутацию и нематериальные активы, добавьте сумму деловой репутации с запатентованной технологией. Последним шагом к получению инвестированного капитала является сложение трех категорий вместе.

Ниже представлена информация для компании B

Для подхода к финансированию необходимы следующие основные цифры: (1) общая сумма долга и аренды, (2) общая сумма капитала и его эквивалентов и (3) внереализационные денежные средства и инвестиции.Чтобы рассчитать общий долг и аренду, добавьте краткосрочную задолженность, долгосрочную задолженность и PV обязательств по аренде. Затем, чтобы получить собственный капитал и его эквиваленты, сложите вместе обыкновенные акции и нераспределенную прибыль. Наконец, чтобы получить внереализационные денежные средства и инвестиции, добавьте денежные средства от финансирования и денежные средства от инвестиций. Последним шагом для получения вклада капитала является сложение трех сумм вместе.

Наконец, чтобы получить внереализационные денежные средства и инвестиции, добавьте денежные средства от финансирования и денежные средства от инвестиций. Последним шагом для получения вклада капитала является сложение трех сумм вместе.

Что такое рентабельность инвестированного капитала (ROIC)?

Рентабельность инвестированного капитала (ROIC) — это расчет, используемый для оценки эффективности компании при распределении капитала, находящегося под ее контролем, для прибыльных инвестиций.Коэффициент рентабельности инвестированного капитала дает представление о том, насколько хорошо компания использует свой капитал для получения прибыли.

Сравнение рентабельности инвестированного капитала компании со средневзвешенной стоимостью капитала (WACC) показывает, эффективно ли используется инвестированный капитал. Этот показатель также известен просто как «рентабельность капитала».

ОСНОВНЫЕ ВЫВОДЫ

- Рентабельность инвестированного капитала (ROIC) — это сумма денег, которую зарабатывает компания, превышающая среднюю стоимость, которую она платит за свой заемный и собственный капитал.

- Доход на инвестированный капитал может использоваться в качестве эталона для расчета стоимости других компаний

- Компания, создающая стоимость, если ее ROIC превышает 2%, и разрушающая стоимость, если она меньше 2%.

Объем 75%

1:54

Рентабельность инвестированного капитала (ROIC)Как рассчитать рентабельность инвестированного капитала (ROIC)

Формула для ROIC:

ROIC = (чистая прибыль – дивиденды) / (долг + собственный капитал)

Вы можете рассчитать формулу ROIC, оценив значение в знаменателе, общий капитал, который представляет собой сумму долга и собственного капитала компании.Существует несколько способов расчета этого значения. Одним из них является вычитание денежных средств и беспроцентных текущих обязательств (NIBCL), включая налоговые обязательства и кредиторскую задолженность, если они не облагаются процентами или сборами, из общей суммы активов.

Другой, более точный способ записать формулу ROIC:

ROIC= NOPAT/ инвестированный капитал

где:

NOPAT=Чистая операционная прибыль после налогообложения

Третий метод расчета инвестированного капитала

Третий метод расчета инвестированного капитала заключается в добавлении балансовой стоимости собственного капитала компании к балансовой стоимости ее долга, а затем вычитании внеоборотных активов, включая денежные средства и их эквиваленты, ликвидные ценные бумаги и активы прекращенной деятельности.

Последний способ расчета инвестированного капитала заключается в получении показателя оборотного капитала путем вычитания текущих обязательств из текущих активов. Затем вы получаете неденежный оборотный капитал, вычитая наличные деньги из стоимости оборотного капитала, которую вы только что вычислили. Наконец, вы добавляете неденежный оборотный капитал к основным средствам компании. (Основные средства также известны как долгосрочные или внеоборотные активы.)

(Основные средства также известны как долгосрочные или внеоборотные активы.)

ROIC выше стоимости капитала означает, что компания здорова и растет, а ROIC ниже стоимости капитала предполагает неустойчивую бизнес-модель.

Вы также можете вычислить значение в числителе несколькими способами. Самый простой способ — вычесть дивиденды из чистой прибыли компании.

Как рассчитать NOPAT

С другой стороны, поскольку компания может получить выгоду от разового источника дохода, не связанного с ее основной деятельностью, например, непредвиденной прибыли от колебаний обменного курса, часто предпочтительнее рассматривать чистую операционную прибыль после уплаты налогов ( НОПАТ). NOPAT рассчитывается путем корректировки операционной прибыли на налоги:

NOPAT = (операционная прибыль) * (1 – эффективная налоговая ставка).

Операционная прибыль также называется прибылью до вычета процентов и налогов (EBIT). Многие компании сообщают свои эффективные налоговые ставки за квартал или финансовый год в своих отчетах о доходах, но не все компании делают это.

Многие компании сообщают свои эффективные налоговые ставки за квартал или финансовый год в своих отчетах о доходах, но не все компании делают это.

Как использовать рентабельность инвестированного капитала (ROIC)

ROIC всегда рассчитывается в процентах и обычно выражается в годовом исчислении или в конце 12-месячного значения. Его следует сравнить со стоимостью капитала компании, чтобы определить, создает ли компания стоимость.

Если ROIC больше, чем средневзвешенная стоимость капитала фирмы (WACC), наиболее распространенный показатель стоимости капитала, создается стоимость, и эти фирмы будут торговаться с премией. Общепринятым критерием доказательства создания стоимости является доход, превышающий 2% от стоимости капитала фирмы.

Понимание ROIC

Если ROIC компании составляет менее 2%, это действительно разрушитель стоимости. Некоторые фирмы работают на уровне нулевой отдачи, и хотя они могут не разрушать стоимость, у этих компаний нет избыточного капитала для инвестирования в будущий рост.

ROIC — это важный и информативный показатель оценки для измерения. Однако для одних отраслей оно более необходимо, чем для других, поскольку компании, эксплуатирующие нефтяные вышки или производящие полупроводники, тратят гораздо больше денег, чем те, которым требуется меньше оборудования.

Рентабельность инвестированного капитала Ограничения (ROIC)

Одним из недостатков этого показателя является то, что он не указывает, какая часть компании производит стоимость. Если вы основываете оценку на чистой прибыли (за вычетом дивидендов), а не на NOPAT, эффект может быть гораздо более неоднозначным, поскольку доход может быть результатом единичного неповторяющегося события.

ROIC дает объяснение другим показателям, включая отношение P/E. При отдельном рассмотрении коэффициент P/E может указывать на то, что акции перепроданы; однако это снижение может быть связано с тем, что компания больше не создает ценность для акционеров такими же темпами (или вообще не производит). С другой стороны, компании, которые регулярно обеспечивают высокую норму прибыли на инвестированный капитал, вероятно, заслуживают того, чтобы торговать с премией по сравнению с другими акциями, даже если их коэффициенты P/E кажутся чрезмерно высокими.

С другой стороны, компании, которые регулярно обеспечивают высокую норму прибыли на инвестированный капитал, вероятно, заслуживают того, чтобы торговать с премией по сравнению с другими акциями, даже если их коэффициенты P/E кажутся чрезмерно высокими.

Пример использования расчета рентабельности инвестированного капитала

В качестве примера рассмотрим отчет о прибылях и убытках Target Corporation (TGT) за четвертый квартал 2018 года. Следующие компоненты использовались для измерения ROIC компании за последние 12 месяцев в этом году:

| Target Corp. FY 2018 ROIC расчет | |||||

| (все значения в миллионах долларов США) | TTM 2/3/3/18 | TTM 1/28/17 | |||

| Доход от продолжающихся операций Перед процентом расходов и подоходных налогов | 4,312 | 4 969 | |||

| + эксплуатационный договор договора * | 80 | 71 | |||

| — подоходный налог | 864 | 1 648 | |||

| Чистая операционная прибыль после налогов | 3,528 3528 | 3,392 | |||

| 5 | |||||

| 2 | 270 | 1 718 | |||

| + неравная часть долгосрочного долг | 11 317 | 11 031 | |||

| + Акционерный капитал | 11 709 905 18 | 10,953 | |||

| + капитализированные обязательства по операционным аренде * | 1,339 | 1,187 | |||

| — наличные и кассовые эквиваленты | |||||

| 2 643 | 2,512 | ||||

| — Чистые активы прекращены операции | 62 | ||||

| инвестированного капитала | 21990 | 22315 | |||

| Средняя инвестированного капитала | 22,152 | 22608 | |||

| После уплаты налогов возврата на вложенный капитал | 15. 9% 9% | 15,0% |

Target Corp. Расчет рентабельности инвестиций за 2018 финансовый год

Разбивка расчета ROIC

Измерение ROIC начинается с прибыли от текущей деятельности до выплаты процентов и налога на прибыль (EBIT), затем к ней добавляются проценты по операционной аренде и вычитаются налоги на прибыль, что дает чистую прибыль после уплаты налогов в размере 3,5 миллиарда долларов (числитель). 1 Добавьте текущую часть долгосрочной задолженности и прочих займов, а затем долгосрочную часть долгосрочной задолженности, акционерный капитал и капитализированные обязательства по операционной аренде.

Вычтите денежные средства и их эквиваленты из чистых активов прекращенной деятельности, чтобы получить 22,2 миллиарда долларов валового инвестиционного капитала. Когда вы умножаете это число на накопленный капитал на конец предыдущего года (22,3 миллиарда долларов), вы получаете знаменатель в 22,2 миллиарда долларов.

В результате рентабельность инвестированного капитала после уплаты налогов составляет 15,9 процента. Корпорация объяснила рост по сравнению с предыдущим годом в первую очередь влиянием законопроекта о налогах в конце 2017 года.

Более того, поскольку вы скрываете значения, отмеченные звездочками, в приложении, эту оценку было бы трудно получить только из отчета о прибылях и убытках и балансового отчета.В результате оценка ROIC может быть сложной, но стоит получить приблизительную цифру, чтобы оценить производительность компании в использовании ресурсов.

Ограничения рентабельности инвестированного капитала

Как правило, ROIC никогда не скажет вам, какой аспект бизнеса приносит доход.

Часто задаваемые вопросы о рентабельности инвестированного капитала

Как рассчитать прибыль на вложенный капитал?

Формула и расчет рентабельности инвестированного капитала (ROIC)

Написано по-другому: ROIC = (чистая прибыль – дивиденды) / (долг + собственный капитал) . Формула ROIC рассчитывается путем оценки значения в знаменателе, общего капитала, который представляет собой сумму долга и собственного капитала компании.

Формула ROIC рассчитывается путем оценки значения в знаменателе, общего капитала, который представляет собой сумму долга и собственного капитала компании.

Что такое хороший доход на вложенный капитал?

По состоянию на январь 2021 года общий средний рыночный ROIC составляет 6,05% , без финансовых компаний он составляет 10,58%. Также интересно посмотреть, насколько показатели ROIC могут варьироваться от отрасли к отрасли. Многие отрасли имеют средний ROIC от низкого до среднего уровня, в то время как некоторые предлагают гораздо более низкие или исключительно высокие ROIC.

Является ли 5 процентов хорошей отдачей от инвестиций?

Безопасные инвестиции

Историческая доходность безопасных инвестиций, как правило, находится в диапазоне от 3% до 5%, но в настоящее время она намного ниже (от 0,0% до 1,0%), поскольку она в основном зависит от процентных ставок. Когда процентные ставки низкие, безопасные инвестиции приносят меньшую прибыль.

Когда процентные ставки низкие, безопасные инвестиции приносят меньшую прибыль.

Что такое хороший процент ROIC?

Считается, что компания создает стоимость, если ее ROIC превышает 2% и уничтожает стоимость, если она меньше 2%.

Связанные статьи

- КОЭФФИЦИЕНТ УДЕРЖАНИЯ: как его рассчитать с примерами

- РЫНОЧНЫЕ РИСКИ: передовой опыт и простое руководство с примерами

- Доходность: определение, значение, типы и как рассчитать доходность

Как это:

Нравится Загрузка

РодственныеРезюме ROIC — рентабельность инвестированного капитала. Аннотация

Рентабельность инвестированного капитала или ROIC инструмент, который можно использовать для измерения исторической производительности подразделения или всей компании.

Со скидкой

Денежный поток в конечном итоге определяет ( будущее ) стоимость любой компании ( ведущих