Коэффициенты ликвидности 2021(расчет, примеры, как изменить)

Платежеспособность компании складывается сразу из нескольких элементов, и наиболее значимый из них — ее ликвидность. Вне зависимости от размера активов, для того, чтобы расплачиваться с контрагентами, их необходимо перевести в наиболее ликвидную форму — то есть, в деньги. Вряд ли ваши поставщики обрадуются, если вместо оплаты вы предложите им забрать у вас пару офисных столов.

Также читайте Финансовая устойчивость: 4 уровня и Коэффициентный анализ: как определить финансовое состояние компании за 5 минут.

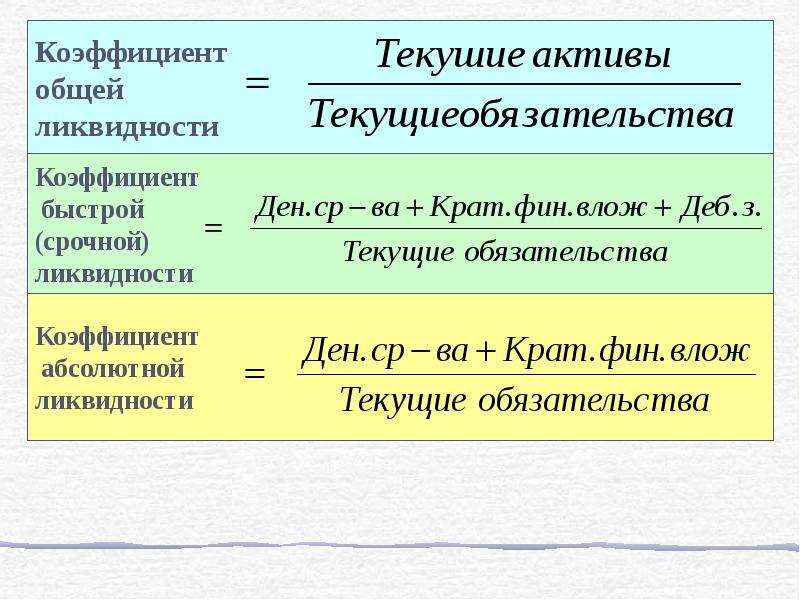

Существует 6 коэффициентов, позволяющих определить ликвидность при различных обстоятельствах.

Так, например, коэффициент мгновенной ликвидности определяет то, насколько организация готова расплатиться по своим счетам буквально прямо сейчас: взять имеющиеся в наличии деньги и передать их тем, перед кем у нее есть краткосрочные обязательства.

Коэффициент средней ликвидности в свою очередь подходит для ситуаций, когда у вас есть время для маневра — чтобы собрать необходимые средства, можно дождаться поступления дебиторской задолженности и реализовать имеющиеся запасы.

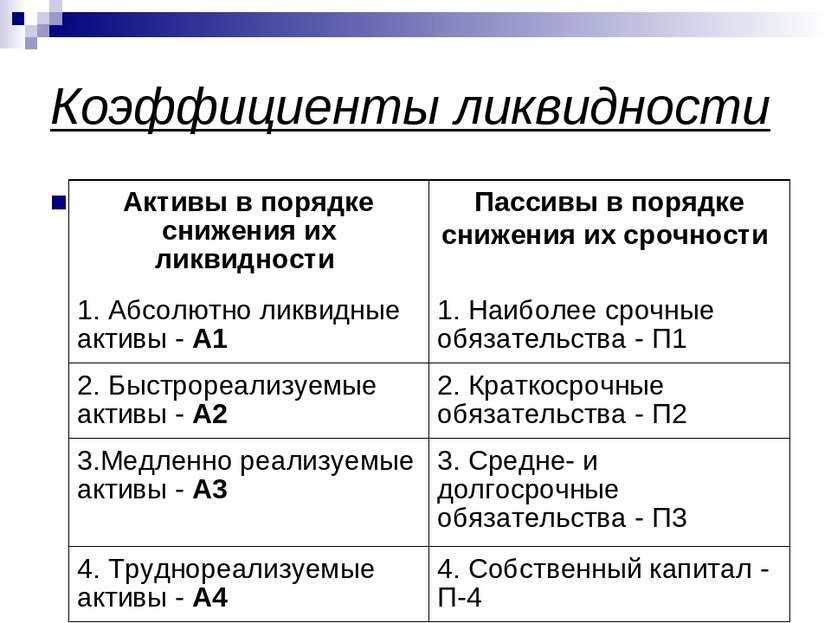

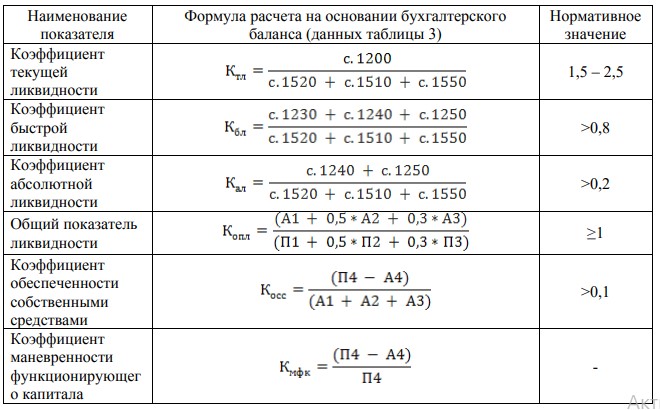

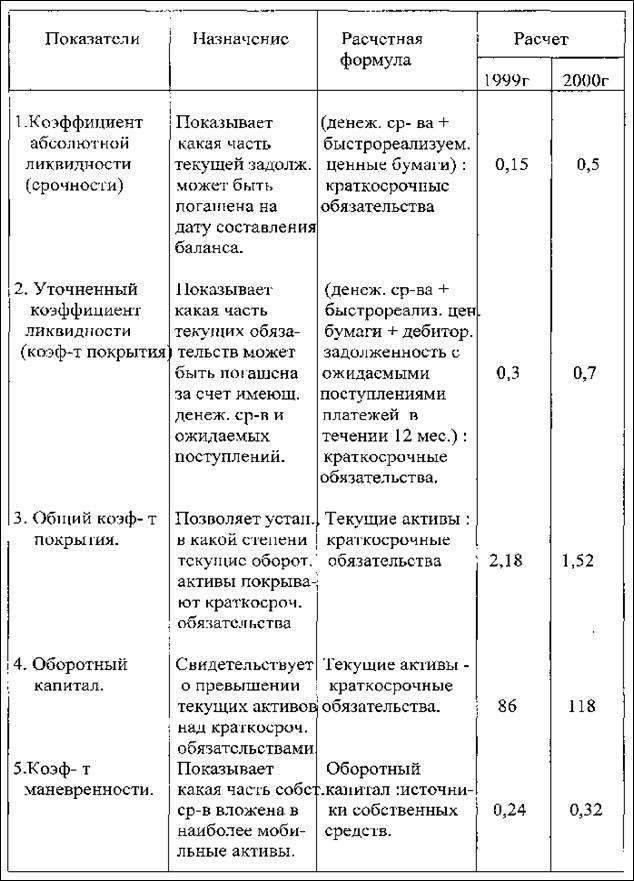

В любом случае, для определения ликвидности, нужно найти соотношение тех или иных активов к обязательствам, так что для удобства все можно представить в виде таблицы:

| Коэффициент | Формула | Норма | |

| Числитель | Знаменатель | ||

| Абсолютной ликвидности | Денежные средства + Краткосрочные финансовые вложения | Краткосрочные обязательства | > 0,3 |

| Текущей ликвидности | Оборотные средства | 1,5 — 2 | |

| Быстрой ликвидности | Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность | > 1 | |

| Мгновенной ликвидности | Денежные средства | > 0,2 | |

| Средней ликвидности | Денежные средства + Краткосрочные финансовые вложения + Дебиторская задолженность + Запасы | > 1,2 | |

Для анализа в основном используют первые три:

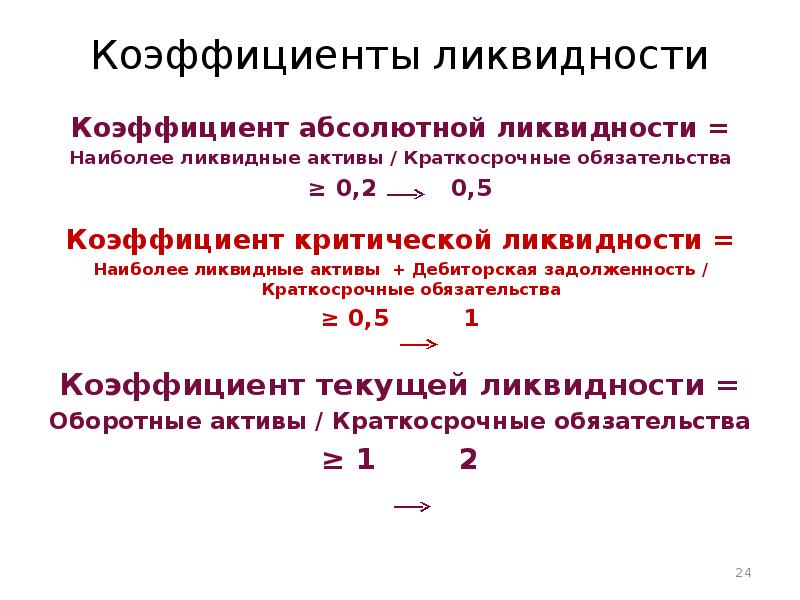

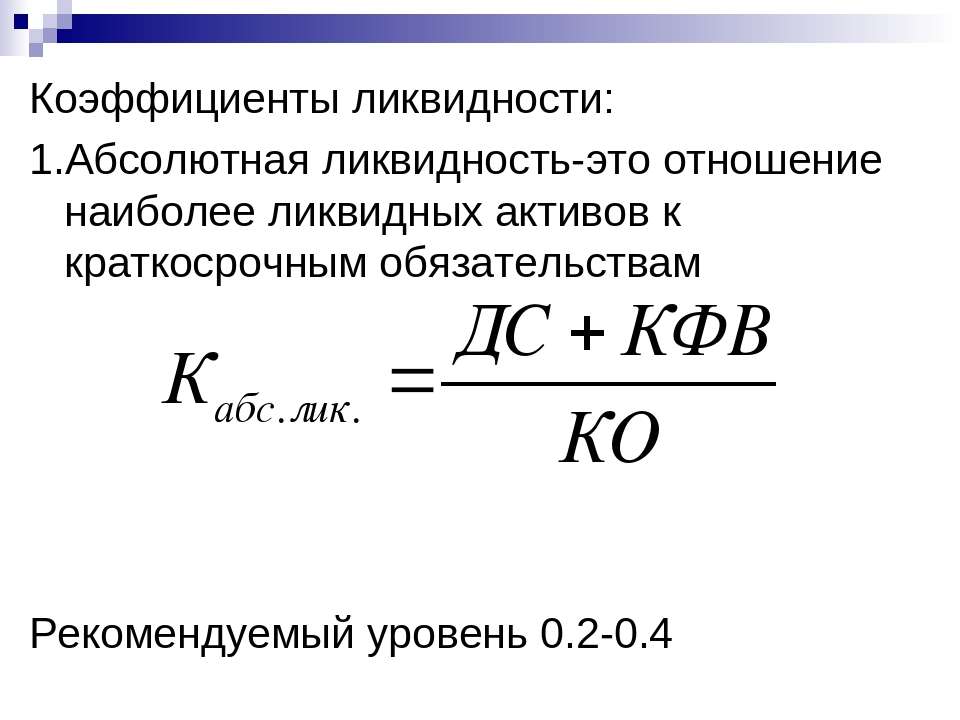

Коэффициент абсолютной ликвидности

Для этого коэффициента не однозначной устоявшейся нормы, однако если показатель слишком высок, это в любом случае говорит о том, что количество свободных средств в компании неоправданно высоко, и вы можете безбоязненно пустить их на развитие бизнеса.

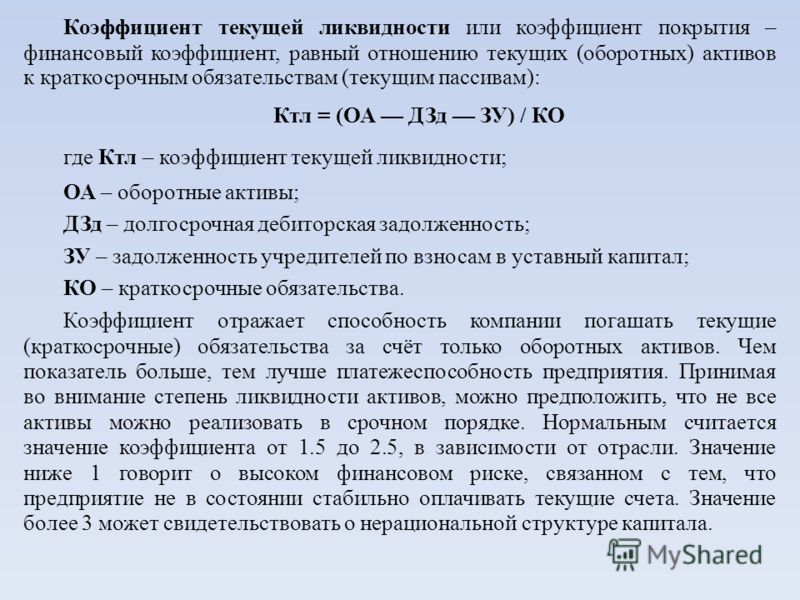

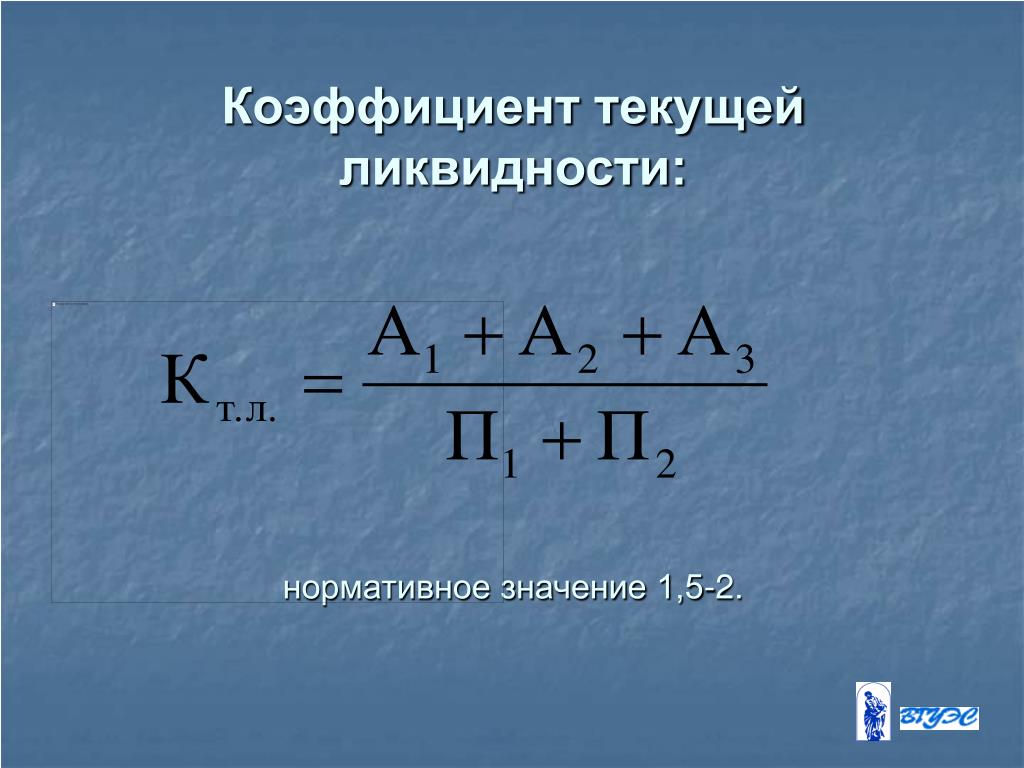

Коэффициент текущей ликвидности определяет способность рассчитаться по всем краткосрочным обязательствам только за счет оборотных активов.

Значение 1,5 — 2 считается нормальным в международной практике, в России оно обычно немного выше — от 2. Тем не менее, в любой стране коэффициент текущей ликвидности более 3 указывает на то, что средства используются нерационально.

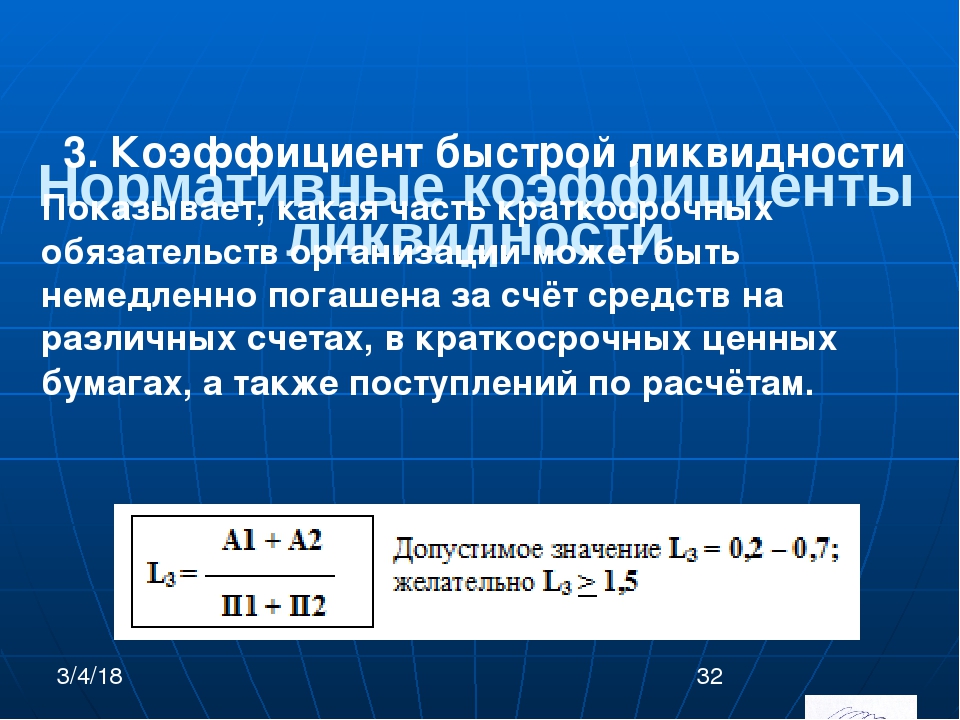

Коэффициент быстрой ликвидности отражает способность разобраться с текущими долгами даже в том случае, если у нее возникнут сложности с реализацией продукции.

Как и в случае с любыми другими финансовыми коэффициентами, не стоит забывать, что норма тут — понятие весьма относительное. В зависимости от отрасли и этапа развития компании, условия ведения бизнеса могут ощутимо различаться, так что и нормальные показатели для каждой ситуации будут свои.

Ликвидными считаются активы, которые можно быстро и просто перевести в деньги. Соответственно, самый ликвидный актив – это деньги в кассе, на счетах, на краткосрочных депозитах.

К высоколиквидным активам также относят ценные бумаги с высокими котировками на бирже. Ликвидными могут быть и другие ценности, например, недвижимость, которая пользуется спросом.

В число наименее ликвидных активов входят сырье, материалы, незавершенное строительство.

Все три описанных показателя – коэффициенты абсолютной, текущей и быстрой ликвидности – нужно анализировать в комплексе. Потому что коэффициент текущей ликвидности не учитывает ряд факторов, влияющих на наличие свободных денег (например, сроки хранения готовых товаров), а это не гарантирует отсутствие проблем с платежеспособностью. В свою очередь коэффициент быстрой ликвидности не учитывает объема запасов на складе.

CFA — Коэффициенты ликвидности | программа CFA

Анализ ликвидности (англ. ‘liquidity analysis’)

Ликвидность — это показатель того, как быстро активы компании переводятся в денежные средства.

Коэффициенты ликвидности (англ. ‘liquidity ratios’) оценивают способность компании погашать краткосрочные обязательства.

Повседневное управление ликвидностью в компании заключается, как правило, в эффективном использовании активов.

В среднесрочной перспективе, управление ликвидностью в компаниях нефинансового сектора также заключается в управлении структурой обязательств (управление ликвидностью в финансовом секторе рассматривается ниже).

Необходимый уровень ликвидности специфичен для разных отраслей.

Необходимая ликвидность на уровне конкретной компании может варьироваться в зависимости от предполагаемой потребности в деньгах на определенный момент времени.

Суждение о том, имеет ли компания достаточную ликвидность, требует анализа ее исторических потребностей в финансировании, ее текущего уровня ликвидности и ее ожидаемых будущих потребностей в финансировании, а также анализа возможностей для снижения потребности в финансировании или потребности в привлечении дополнительных средств (в том числе анализ фактически имеющихся и потенциальных источников такого финансирования).

Крупные компании, как правило, лучше контролируют размер и структуру долговых обязательств, чем более мелкие компании. Таким образом, они могут иметь больше потенциальных источников финансирования, в том числе публичные рынки капитала и денежные рынки.

Более легкий избирательный доступ к рынкам капитала также уменьшает необходимый размер запаса ликвидности. Более мелким компаниям, не имеющим такого доступа, соответственно, требуется больший запас ликвидности.

Условные обязательства (англ. ‘contingent liabilities’), такие как аккредитивы или финансовые гарантии, также могут иметь значение при оценке ликвидности.

В небанковском секторе условные обязательства , как правило, раскрываются в примечаниях к финансовой отчетности компании, и представляют собой потенциальные оттоки денежных средств. При необходимости, они должны быть включены в оценку ликвидности компании.

В банковском секторе условные обязательства представляют собой потенциально значительные оттоки денежных средств, которые не зависят от финансового состояния банка. Хотя в нормальных рыночных условиях эти оттоки, как правило, могут быть низкими, общий макроэкономический или рыночный кризис может привести к существенному увеличению денежных оттоков, связанных с условными обязательствами в связи дефолтам и банкротствами, которые часто сопровождают такие события (т.е., так называемые резервы под кредитные убытки).

Кроме того, такие кризисы, как правило, характеризуется снижением общего уровня ликвидности, что может еще более усугубить нехватку финансовых средств. Таким образом, для банковского сектора, влияние условных обязательств по ликвидности заслуживает особого внимания.

Таким образом, для банковского сектора, влияние условных обязательств по ликвидности заслуживает особого внимания.

Расчет коэффициентов ликвидности.

Общепринятые и наиболее часто используемые коэффициенты ликвидности представлены в Иллюстрации 12. Эти коэффициенты ликвидности отражают положение компании на определенный момент времени, и, следовательно, как правило, используют исходящие остатки баланса (на конец периода), а не средние значения за период.

Коэффициенты текущей, срочной и абсолютной ликвидности — это три основных показателя способности компании оплачивать текущие обязательства. Каждый из них использует по возрастанию более строгое определение ликвидных активов.

Коэффициент защитного интервала (период самофинансирования) показывает, как долго компания сможет осуществлять свои ежедневные денежные выплаты, используя только имеющиеся ликвидные активы, без дополнительных денежных поступлений.

Этот коэффициент аналогичен показателю «скорости сгорания» (англ. ‘burn rate’), который часто использовали для начинающих интернет-компаний в конце 1990-х годов, а также для биотехнологических компаний.

‘burn rate’), который часто использовали для начинающих интернет-компаний в конце 1990-х годов, а также для биотехнологических компаний.

Числитель этого коэффициента включает те же наиболее ликвидные активы, используемые в показателе срочной ликвидности, а знаменатель представляет собой оценочный средний размер ежедневных денежных выплат. Чтобы определить размер ежедневных денежных выплат, общая сумма денежных выплат за период делится на количество дней в периоде.

Общие денежные выплаты за период можно получить приблизительно, путем суммирования всех расходов отчета о прибылях и убытках — таких, как себестоимость проданных товаров; коммерческие, общие и административные расходы; НИОКР, а затем вычитая из полученной суммы все неденежные или начисленные расходы, такие как износ и амортизация (как правило, налоги не включаются в расчет).

Цикл обращения денежных средств — это финансовый показатель не в форме коэффициента, который оценивает период времени, необходимый компании, чтобы денежные выплаты (по операционной деятельности) привели к денежным поступлениям (по операционной деятельности).

Цикл обращения денежных средств иногда формулируется как период, в течении которого денежные ресурсы связаны в оборотном капитале компании. В течение этого периода компания должна финансировать свои инвестиции в операционную деятельность используя другие источники (т.е. за счет заемных или собственных средств).

Иллюстрация 12. Определения общепринятых и наиболее часто используемых коэффициентов ликвидности.

|

Коэффициенты ликвидности |

Числитель |

Знаменатель |

|

|---|---|---|---|

|

Current ratio |

Текущая ликвидность |

Оборотные активы |

Краткосрочные обязательства |

|

Quick ratio |

Срочная ликвидность |

Денежные средства + Краткосрочные ликвидные инвестиции + Дебиторская задолженность |

Краткосрочные обязательства |

|

Cash ratio |

Абсолютная (немедленная) ликвидность |

Денежные средства + Краткосрочные ликвидные инвестиции |

Краткосрочные обязательства |

|

Defensive interval ratio |

Период самофинансирования (Коэффициент защитного интервала) |

Денежные средства + Краткосрочные ликвидные инвестиции + Дебиторская задолженность |

Средние ежедневные денежные выплаты |

|

Дополнительный показатель ликвидности |

|||

| Cash conversion cycle (net operating cycle) |

Цикл обращения денежных средств (чистый операционный цикл) |

DOH + DSO — Оборачиваемость кредиторской задолженности в днях |

|

Интерпретация коэффициентов ликвидности.

Далее мы обсудим интерпретацию пяти основных показателей ликвидности, представленных в Иллюстрации 12.

Коэффициент текущей ликвидности (Current ratio).

Этот коэффициент показывает отношение оборотных (текущих) активов к краткосрочным (текущим) обязательствам.

Более высокий коэффициент текущей ликвидности указывает на более высокий уровень ликвидности (т.е., на более широкие возможности для погашения краткосрочных обязательств).

Коэффициент равный 1.0 означает, что балансовая стоимость оборотных активов компании точно равна балансовой стоимости ее краткосрочных обязательств.

Более низкое значение коэффициента указывает более низкую ликвидность, что предполагает большую зависимость компании от операционного денежного потока и внешнего финансирования для погашения краткосрочных обязательств.

Ликвидность влияет на способность компании приобретать новые долги. Коэффициент текущей ликвидности неявно допускает, что запасы и дебиторская задолженность являются ликвидными активами (но, по-видимому, не в том случае, когда соответствующие показатели оборачиваемости являются низкими).

См. также:

Коэффициент текущей ликвидности.

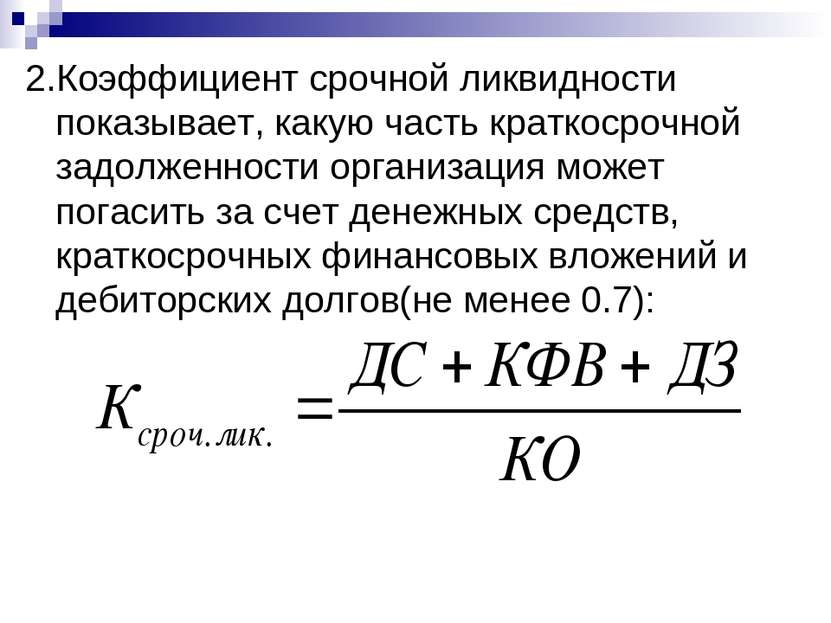

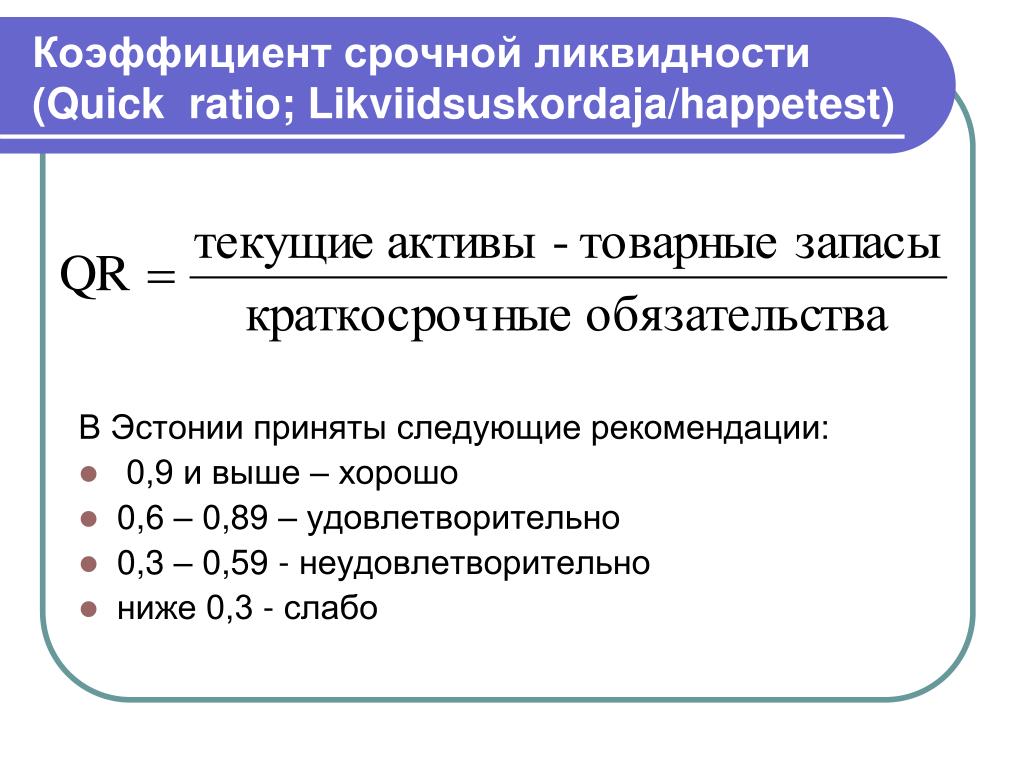

Коэффициент срочной / быстрой ликвидности (Quick ratio).

Коэффициент срочной ликвидности более консервативен, чем коэффициент текущей ликвидности, так как показывает только наиболее ликвидные оборотные средства (иногда называемые «быстрыми активами») по отношению к краткосрочным обязательствам.

Как и текущая ликвидность, более высокая срочная ликвидность указывает на больший уровень ликвидности компании.

Коэффициент быстрой ликвидности отражает тот факт, что некоторые оборотные активы, такие как расходы будущих периодов, некоторые предоплаченные налоги и расходы на персонал, представляют собой затраты текущего периода, которые были оплачены заранее, и обычно не могут быть преобразованы обратно в денежные средства.

Этот коэффициент отражает тот факт, что запасы, как правило, нельзя легко и быстро перевести в деньги, и, кроме того, компания, вероятно, не в состоянии продать все свои запасы по их балансовой стоимости, особенно если эти запасы необходимо продать быстро.

В ситуациях, когда запасы являются неликвидными (например, из-за низких коэффициентов оборачиваемости запасов), срочная ликвидность может быть лучшим и более надежным показателем ликвидности, чем текущая ликвидность.

См. также:

Коэффициент срочной ликвидности.

Коэффициент абсолютной / немедленной ликвидности (Cash ratio).

Коэффициент абсолютной ликвидности обычно представляет собой надежный показатель ликвидности для компании, оказавшейся в кризисной ситуации.

Этот коэффициент учитывает только высоколиквидные краткосрочные финансовые вложения и денежные средства.

Однако, при общем кризисе на рынках ценных бумаг, справедливая стоимость ликвидных ценных бумаг может значительно снизиться в результате рыночных факторов. В этом случае даже этот коэффициент не может считаться достоверным.

См. также:

Коэффициент абсолютной ликвидности.

Период самофинансирования / Коэффициент защитного интервала (Defensive interval ratio).

Период самофинансирования или коэффициент защитного интервала показывает, насколько долго компания может оплачивать свои расходы за счет имеющихся ликвидных активов без получения какого-либо дополнительного притока денежных средств.

Коэффициент защитного интервала равный 50 означает, что компания может оплачивать свои текущие расходы в течение 50 дней, прежде чем у нее иссякнут быстрореализуемые (срочные) активы, не получая при этом дополнительного притока денежных средств.

Более высокий коэффициент защитного интервала указывает на большую ликвидность.

Если период самофинансирования компании очень низкий по сравнению с аналогичными компаниями или собственными прошлыми показателями, аналитику следует выяснить, имеется ли у компании достаточный ожидаемый приток денежных средств, который может компенсировать низкое значение этого показателя.

См. также:

Коэффициент защитного интервала.

Цикл обращения денежных средств / Чистый операционный цикл (Cash conversion cycle / Net operating cycle).

Цикл обращения денежных средств указывает на промежуток времени с момента, когда компания инвестирует в оборотный капитал, до момента, когда операционная деятельность компании возвращает вложенные денежные средства.

В ходе обычной операционной деятельности, обычная коммерческая компания приобретает запасы в кредит, увеличивая кредиторскую задолженность. Затем компания продает эти запасы также в кредит, увеличивая дебиторскую задолженность.

После этого, компания выплачивает денежные средства поставщикам, погашая свою кредиторскую задолженность, а также она получает денежные средства от покупателей в счет погашения дебиторской задолженности.

Промежуток времени между этой выплатой денег поставщикам и получением денег от покупателей и называется «циклом обращения денежных средств» или «чистым операционным циклом».

Более короткий цикл указывает на большую ликвидность. Короткий цикл обращения денежных средств означает, что компания нуждается в финансировании запасов и дебиторской задолженности в течение короткого периода времени.

Более длительный цикл указывает на низкую ликвидность. Это означает, что компания должна финансировать свои запасы и дебиторскую задолженность в течение более длительного периода времени, что, возможно, указывает на необходимость более высокого объема финансирования оборотных активов.

Пример 9 демонстрирует преимущества короткого цикла обращения денежных средств, а также показывает, как бизнес-стратегия компании отражается в финансовых коэффициентах.

Пример (9) расчета и интерпретации показателей ликвидности.

Финансовый аналитик оценивает ликвидность компании Apple и вычисляет оборачиваемость дебиторской задолженности, запасов и кредиторской задолженности в днях, а также общий цикл оборачиваемости денежных средств, следующим образом:

|

FY2017 |

FY2016 |

FY2015 |

|

|---|---|---|---|

|

DSO |

27 |

28 |

27 |

|

DOH |

9 |

6 |

6 |

|

Минус: Оборачиваемость кредиторской задолженности в днях |

112 |

101 |

86 |

|

Равно: Цикл оборачиваемости денежных средств |

(76) |

(67) |

(53) |

Минимальная DOH указывает на то, что компания Apple поддерживает минимальный уровень запасов, что связано с ключевыми аспектами бизнес-модели компании, при которой производство выведено на аутсорсинг.

Рассматриваемое отдельно, увеличение срока оборачиваемости кредиторской задолженности (с 86 дней в FY2015 до 112 дней в FY2017) может свидетельствовать о неспособности поставщиков погасить задолженность.

Однако, в случае Apple, отчет о финансовом положении показывает, что компания имела более $70 млрд. денежных средств и краткосрочных финансовых вложений, которых было более чем достаточно для срочных расчетов с поставщиками, если бы компания Apple решила сделать это.

Вместо этого Apple использовала выгодные условия кредитования, предоставляемые поставщиками. В итоге это привело к отрицательному циклу обращения денежных средств, что является несколько необычным результатом.

Для большинства компаний отрицательный цикл обращения денежных средств означает необходимость дополнительных инвестиций в оборотный капитал. Однако Apple имеет избыток денег, которые использует для инвестиций сроком более 50 дней, в течение этого трехлетнего периода (они отражаются на балансе как краткосрочные инвестиции), в результате чего сама зарабатывает проценты, а не выплачивает их.

Пример 10. Рамки и контекст финансовых показателей.

В предыдущем примере мы сосредоточились на цикле обращения денежных средств, который многие компании используют в качестве ключевого показателя эффективности. Как правило, лучшим значением считается наименьшее положительное количество дней в цикле.

Однако, всегда ли такой подход верен?

Этот пример изучает ответ следующий вопрос:

Если большее отрицательное значение цикла обращения денежных средств считается желательным показателем, будет ли компания с большим отрицательным циклом обращения демонстрировать высокую эффективность?

В соответствии с реальным историческим примером, технологическая компания National Datacomputer имела большой отрицательный цикл обращения денежных средств в период с 2005 по 2009 год. В 2008 году этот показатель достиг пикового значения в -275.5 дней.

Иллюстрация 13. National Datacomputer Inc. ($ млн.).

|

Финансовый год |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

|---|---|---|---|---|---|---|

|

Выручка |

3. |

2.672 |

2.045 |

1.761 |

1.820 |

1.723 |

|

Себестоимость проданных товаров |

1.919 |

1.491 |

0.898 |

1.201 |

1.316 |

1.228 |

|

Дебиторская задолженность |

0.281 |

0.139 |

0.099 |

0.076 |

0.115 |

0.045 |

|

Запасы |

0. |

0.176 |

0.010 |

0.002 |

0.000 |

0.000 |

|

Кредиторская задолженность |

0.223 |

0.317 |

0.366 |

1.423 |

0.704 |

0.674 |

|

DSO |

28.69 |

21.24 |

18.14 |

19.15 |

16.95 |

|

|

DOH |

45. |

37.80 |

1.82 |

0.28 |

0.00 |

|

|

Минус: Оборачиваемость кредиторской задолженности в днях* |

66.10 |

138.81 |

271.85 |

294.97 |

204.79 |

|

|

Равно: Цикл обращения денежных средств |

7.88 |

-79.77 |

-251.89 |

-275.54 |

-187.84 |

* Примечание: Рассчитано с использованием себестоимости проданных товаров в качестве приблизительного объема закупок. Остатки запасов на конец 2008 и 2009 года равны $0. Таким образом, оборачиваемость запасов за 2009 год невозможно рассчитать. Однако, учитывая запасы и среднюю дневную выручку, DOH за 2009 год равен 0.00.

Остатки запасов на конец 2008 и 2009 года равны $0. Таким образом, оборачиваемость запасов за 2009 год невозможно рассчитать. Однако, учитывая запасы и среднюю дневную выручку, DOH за 2009 год равен 0.00.

Источник: Данные Compustat. Коэффициенты рассчитаны на основе этих данных.

Причиной отрицательного цикла обращения денежных средств является то, что кредиторская задолженность компании существенно возросла за этот период. Увеличение оборачиваемости кредиторской задолженности с 66 дней в 2005 году до 295 дней в 2008 году явно является негативным сигналом.

Кроме того, запасы компании исчезли, скорее всего потому, что у компании не было достаточно денег на закупку новых запасов и она не смогла получить дополнительный торговый кредит у своих поставщиков.

Конечно, финансовый аналитик сразу бы отметил негативные тенденции в этих данных, а также в дополнительных данных из комплекта финансовой отчетности компании.

В своих MD&A (комментариях руководства), компания четко описывает всю серьезность рисков следующим образом:

Поскольку что мы исторически несли убытки, и операционная деятельность приносила лишь ограниченный объем денежных средств, мы финансировали нашу операционную деятельность в основном за счет продажи ценных бумаг и продажи линейки продуктов в 2009 году.

Чтобы продолжить финансирование нашей деятельности, нам, возможно, потребуется привлечь дополнительный капитал за счет продажи ценных бумаг. Мы не уверены, что любое подобное финансирование будет возможно на приемлемых условиях или вообще будет возможно.

Кроме того, дополнительное долевое финансирование, если таковое будет доступно, вероятно, будет разводняющим для держателей наших обыкновенных акций, а долговое финансирование, если таковое будет доступно, скорее всего, будет связано с ограничительными ковенантами и блокированием всех или практически всех наших активов.

Если нам не удастся получить приемлемое финансирование в случае необходимости, у нас не окажется достаточных ресурсов для финансирования наших обычных операций, что может оказать существенное негативное влияние на наш бизнес.

Если мы не сможем генерировать достаточный оборотный капитал за счет операционной деятельности или за счет привлечения дополнительного капитала, есть значительные сомнения в способности компании продолжать свою деятельность в обозримом будущем. (выделено компанией)

Источник: National Datacomputer Inc., Форма 10-K за 2009 год, стр. 7.

Впоследствии, в своей Форма 10-K за 2010 год компания сообщила:

«В январе 2011 года, из-за нашей неспособность выполнять свои финансовые обязательства и надвигающейся потери критически важного дистрибуционного соглашения, предоставлявшего нам право заниматься дистрибуцией определенных продуктов, наши обеспеченные кредиторы («Обеспеченные Стороны»), действовавшие на основании надвигающегося дефолта, продали некоторые наши активы (помимо денежных средств и дебиторской задолженности) компании Micronet, Ltd. («Micronet), несвязанной корпорации, в соответствии с договором купли-продажи активов между Обеспеченными сторонами и Micronet от 10 января 2010 года («Соглашение»).

Для того, чтобы побудить Micronet заключить Соглашение, компания также предоставила определенные заверения и гарантии в отношении определенных деловых вопросов».

Таким образом, при анализе финансовых коэффициентов всегда необходимо учитывать контекст и границы разумности, чтобы понять причины, лежащие в основе изменений коэффициентов.

Финансовый аналитик должен не просто рассчитать коэффициенты, ему также необходимо их правильно интерпретировать.

Коэффициент ликвидности — Энциклопедия по экономике

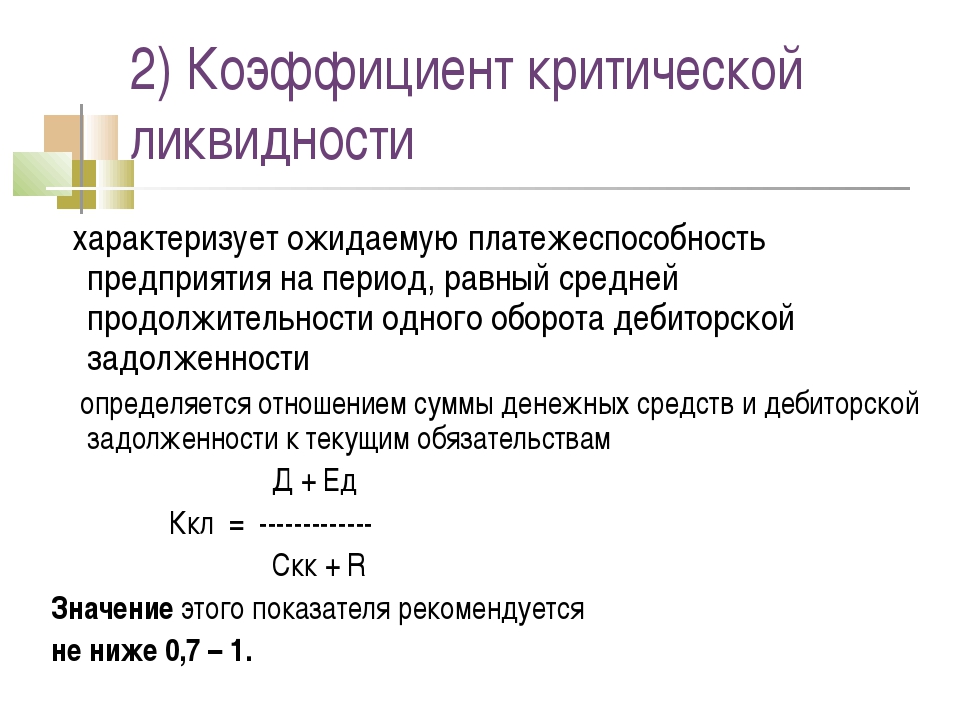

В соответствии с приведенной классификацией текущих активов в ходе экспресс-анализа и при внешнем анализе рассчитывают следующие коэффициенты ликвидности [c.47]Критический коэффициент ликвидности (промежуточный коэффициент покрытия коэффициент финансового покрытия) (Кл) [c.47]

Критический коэффициент ликвидности (иногда называемый еще и коэффициентом быстрой ликвидности) оценивает возможность погашения текущих обязательств с привлечением не только наличных средств, но и прочих текущих активов, кроме запасов и затрат. [c.48]

[c.48]

К2 — отношение суммы денежных средств, расчетов и прочих активов к сумме срочных обязательств (коэффициент ликвидности) (или л см. 2.29) [c.65]

Необходимо подчеркнуть, что при оценке эффективности работы предприятия обычно ограничиваются такими понятиями, как рентабельности продаж (ROS), активов (ROA) и собственного капитала (ROE), расчетом коэффициентов ликвидности, платежеспособности и деловой активности. [c.24]

В результате возросшей кредитной деятельности коэффициент ликвидности МВФ (отношение величины не связанных обязательствами средств Фонда в используемых им валютах к объему его ликвидных обязательств) понизился со 121% на 30 апреля 1997 г. до 45% на 30 апреля 1998 г. и 36% в конце августа 1998 г. при среднем показателе за несколько последних лет, находившемся на уровне 70%3. Однако увеличение квот на 45% в рамках одиннадцатого их пересмотра и вступление в силу Новых соглашений о займах увеличивают ресурсы МВФ на 90 млрд долл. Это обстоятельство имеет своим следствием определенное улучшение состояния ликвидности Фонда. [c.451]

[c.451]

Платежеспособность фирмы — важнейший показатель, характеризующий финансовое положение бизнеса. Оценка платежеспособности производится на основе ликвидности оборотных активов, т. е. времени, которое необходимо для превращения их в денежную наличность. Оборотные средства в деньгах должны быть готовы к платежу и расчетам немедленно, поэтому отношение этой части оборотных средств к наиболее срочным обязательствам и краткосрочным пассивам называют коэффициентом ликвидности [c.96]

Уравнение. Коэффициент скорости оплаты (называется также коэффициент ликвидности). [c.68]

Взаимосвязь активов и пассивов баланса представлена в табл. 13.19. Она показывает, что основным источником финансирования внеоборотных активов является постоянный капитал (собственный капитал и долгосрочные кредиты и займы). Оборотные активы образуются как за счет собственного капитала, так и за счет краткосрочных заемных средств. Желательно, чтобы они наполовину были сформированы за счет собственного, а наполовину -за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности, равное 2.

[c.303]

Тогда обеспечивается гарантия погашения внешнего долга и оптимальное значение коэффициента ликвидности, равное 2.

[c.303]

Номер предприятия Коэффициент ликвидности Коэффициент оборачиваемости капитала Рентабельность активов, % Коэффициент финансовой независимости Доля собственного капитала в оборотных активах, % [c.320]

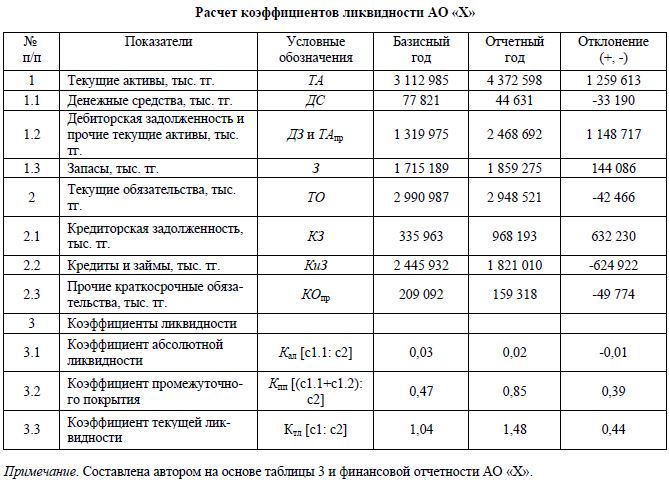

Расчет и оценка финансовых коэффициентов ликвидности [c.354]

Вторая стадия анализа — расчет финансовых коэффициентов ликвидности, который производится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных баланса. [c.358]

Анализ коэффициентов ликвидности [c.360]

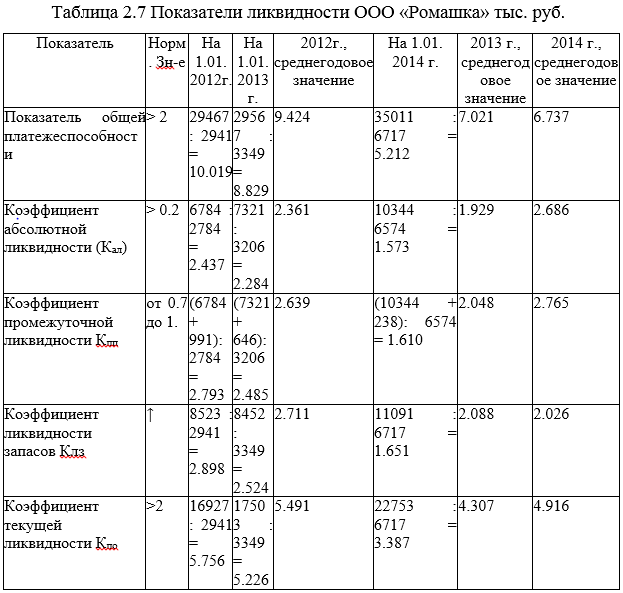

Коэффициенты ликвидности На начало года На конец года Изменения, % [c.360]

За анализируемый период отмечался рост коэффициентов ликвидности, особенно коэффициента критической ликвидности, что [c.360]

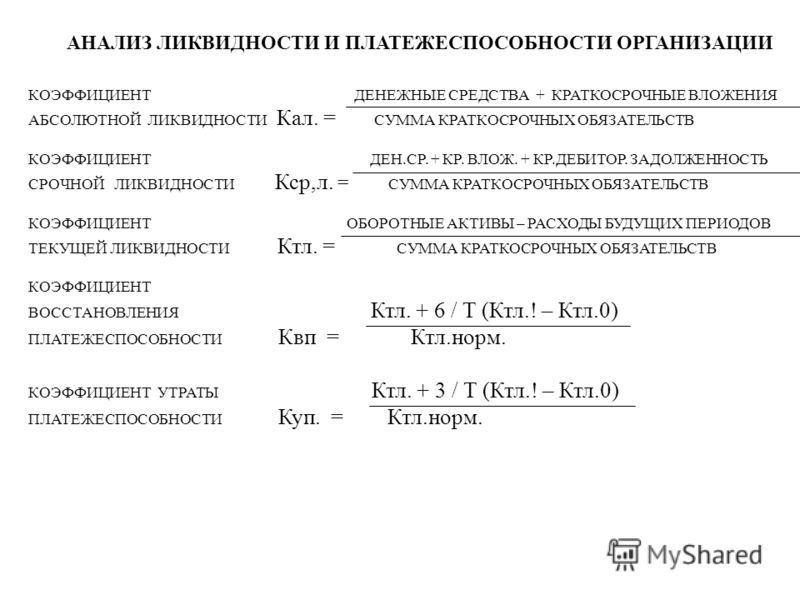

Коэффициент восстановления платежеспособности, имеющий значение больше 1, свидетельствует о наличии тенденции восстановления платежеспособности организации в течение 6 месяцев. Значение коэффициента меньше 1 показывает отсутствие возможности восстановить платежеспособность в течение 6 месяцев. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности организации в течение 3 месяцев, а больше 1 — об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку тенденций их динамики.

[c.367]

Значение коэффициента меньше 1 показывает отсутствие возможности восстановить платежеспособность в течение 6 месяцев. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности организации в течение 3 месяцев, а больше 1 — об отсутствии подобных тенденций. Прогноз изменения платежеспособности кроме расчета и оценки указанных выше коэффициентов включает также анализ коэффициентов ликвидности и оценку тенденций их динамики.

[c.367]

Состояние собственного оборотного капитала отражается на обобщающем коэффициенте ликвидности, характеризующем соотношение стоимостной оценки оборотных активов и привлеченного капитала. [c.257]

Следующая группа финансовых показателей используется при анализе совокупной стоимостной оценки средств, участвующих в воспроизводственном процессе. Важнейшими показателями в этой группе являются коэффициенты ликвидности, платежеспособности, маневренности, покрытия, оборачиваемости. Некоторые из них рассмотрены в предыдущих главах.

[c.266]

Некоторые из них рассмотрены в предыдущих главах.

[c.266]

Корректировка коэффициента ликвидности позволяет оценить роль государственной задолженности в банкротстве предприятия. Если значение скорректированного коэффициента равно 2 или больше, то признается, что неплатежеспособность предприятия непосредственно связана с задолженностью перед ним государства. [c.284]

Текущий коэффициент ликвидности — оборотные средства на 1 д. е. срочных обязательств [c.288]

Критический коэффициент ликвидности — денежные средства, расчеты и прочие активы на 1 д.е. срочных обязательств [c.288]

В четвертую группу включены показатели оценки ликвидности и рыночной устойчивости предприятия. Текущий коэффициент ликвидности (покрытия) определяется отношением суммы оборотных активов к сумме срочных обязательств. Критический коэффициент ликвидности исчисляется отношением суммы денежных средств и дебиторской задолженности к сумме срочных обязательств. [c.289]

Являясь абсолютным, показатель W не приспособлен для пространственно-временных сопоставлений, поэтому в анализе более активно применяются относительные показатели — коэффициенты ликвидности. Принято выделять три группы оборотных активов, различающиеся с позиции их участия в погашении расчетов производственные запасы, дебиторская задолженность и денежные средства и их эквиваленты. Средства, омертвленные в запасах, должны пройти стадию средства в расчетах , т. е. побывать в виде дебиторской задолженности. Поэтому они относительно дольше исключены из активного оборота.

[c.347]

Принято выделять три группы оборотных активов, различающиеся с позиции их участия в погашении расчетов производственные запасы, дебиторская задолженность и денежные средства и их эквиваленты. Средства, омертвленные в запасах, должны пройти стадию средства в расчетах , т. е. побывать в виде дебиторской задолженности. Поэтому они относительно дольше исключены из активного оборота.

[c.347]

По данным рассматриваемого примера значения коэффициентов ликвидности имеют вполне приемлемые значения, удовлетворяющие средним нормативам [c.348]

Рассмотренные четыре показателя являются основными для оценки ликвидности и платежеспособности. Тем не менее известны и другие показатели, имеющие определенный интерес для аналитика. Оценку ликвидности и платежеспособности нужно проводить осмысленно например, если величина собственных оборотных средств отрицательна, то финансовое положение предприятия в краткосрочной перспективе рассматривается как неблагоприятное, при этом расчет коэффициентов ликвидности уже не имеет смысла. [c.348]

[c.348]

Дайте определение следующим ключевым понятиям планово-аналитическая функция, информация, информационная база, бухгалтерская (финансовая) отчетность, публичность отчетности, система регулирования учета и отчетности, экспресс-анализ отчетности, учетная политика предприятия, имущественное положение, финансовое положение, чистые активы, валюта баланса, ликвидность, платежеспособность, собственные оборотные средства, коэффициенты ликвидности, коэффициенты капитализации, коэффициенты покрытия, финансовый леверидж, оборачиваемость, операционный цикл, рентабельность, рыночная активность, бюджет. [c.361]

По балансу определите величину краткосрочных обязательств, принимаемую в расчет коэффициентов ликвидности [c.227]

В отечественной и зарубежной практике рассчитываются различные коэффициенты ликвидности, оборотных активов и их элементов. Назовем наиболее важные по экономической сути и востребованности практикой показатели ликвидности. [c.230]

В отдельных случаях требуется рассчитать срочный (быстрый) коэффициент ликвидности для погашения срочных обязательств (например, срочных коротких займов, кредитов или, например, кредиторской задолженности, срок оплаты которой наступает). [c.231]

[c.231]

| Таблица 8.1 Динамика количественных значений коэффициентов ликвидности (по данным табл. 6.2 и 6.5) |

Динамика коэффициентов ликвидности показана в табл. 9.21. [c.328]

Стоимость краткосрочных обязательств не может быть покрыта не только наиболее ликвидными, но и быстрореализуемыми активами. Показатели ликвидности баланса и коэффициентов ликвидности не позволяют оценивать активы как ликвидные. Хотя коэффициент текущей ликвидности находится в пределах рекомендуемых значений, но это слишком общий показатель. Коэффициенты финансовой устойчивости, которые в большинстве находятся в пределах рекомендованных значений, показывают несколько нерациональное использование собственного капитала. Таким образом, финансовый анализ деятельности организации еще раз доказал невозможность оценки финансового состояния по отдельным параметрам. Необходим комплексный анализ, который должен также учитывать особенности экономических процессов в стране.

[c.343]

Необходим комплексный анализ, который должен также учитывать особенности экономических процессов в стране.

[c.343]Платежеспособность—это способность предприятия полностью и в срок рассчитаться по своим обязательствам. На практике для определения платежеспособности используют, например, критический коэффициент ликвидности, рассчитанный как отношение дебиторской задолженности и денежных средств к платежным обязательствам за определенное время. Если коэффициент окажется ббльшим или равным единице, считают, что предприятие платежеспособно. В противном случае говорят, что предприятию не хватит денежных средств для своевременного и полного погашения платежных обязательств. [c.231]

Клпорм — нормативное значение коэффициента ликвидности, установленное в размере 2 [c.283]

Тогда, срочный коэффициент ликвидности (Ксрочлякв) можно рассчитать по формуле [c.231]

В пунктах 3 и 5 табл. 8.1 произведен расчет двух новых коэффициентов ликвидности — реальной критической ликвидности и реальной общей ликвидности. При их расчете вся сумма оборотных активов и стоимость оборотных активов за вычетом запасов, взятых для исчисления АГкрит.ликв и гекликв> были скорректированы на данные аналитического учета (табл. 8.2) о наличии неликвидов, залежатых запасов и сомнительной дебиторской задолженности. Данные табл. 8.1 свидетельствуют о низком уровне ликвидности составляющих элементов оборотных активов она значительно ниже установленных нормативных значений по всем показателям (п. 1, 2 и 4 табл. 8.1). Однако следует заметить, что

[c.232]

При их расчете вся сумма оборотных активов и стоимость оборотных активов за вычетом запасов, взятых для исчисления АГкрит.ликв и гекликв> были скорректированы на данные аналитического учета (табл. 8.2) о наличии неликвидов, залежатых запасов и сомнительной дебиторской задолженности. Данные табл. 8.1 свидетельствуют о низком уровне ликвидности составляющих элементов оборотных активов она значительно ниже установленных нормативных значений по всем показателям (п. 1, 2 и 4 табл. 8.1). Однако следует заметить, что

[c.232]

Интерпретации коэффициента абсолютной ликвидности предприятия (Interpretation of enterprise’s cash ratio)

Лекаркина Надежда Константиновна

Заместитель директора ООО «ЦЭПЭС»

ученая степень – кандидат экономических наук

адрес электронной почты – [email protected]

Дата публикации: 26.09.2018 г.

Скачать статью в формате pdf (Выпуск журнала 3(11) 2018 г.)

Аннотация. В статье рассматривается коэффициент абсолютной ликвидности предприятия и возможные интерпретации его значений. Анализируются достоинства и недостатки расчета абсолютной ликвидности предприятия в сравнении с текущей и быстрой ликвидностью.

Анализируются достоинства и недостатки расчета абсолютной ликвидности предприятия в сравнении с текущей и быстрой ликвидностью.

Ключевые слова: коэффициент абсолютной ликвидности, оборотные активы, текущие обязательства, ликвидность.

Abstract. The article considers the cash ratio of the enterprise and different interpretations of values. The advantages and disadvantages of calculating the current liquidity of the enterprise in comparison with the quick and current liquidity are analyzed.

Keywords: cash ratio, current assets, current liabilities, liquidity.

ИНТЕРПРЕТАЦИИ КОЭФФИЦИЕНТА АБСОЛЮТНОЙ ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

INTERPRETATION OF ENTERPRISE’S CASH RATIO

Коэффициент абсолютной ликвидности — это отношение общей суммы денежных средств и денежных эквивалентов компании к ее текущим обязательствам. Данное соотношение показывает способность компании погасить свою краткосрочную задолженность за счет только абсолютно краткосрочных активов. Эта информация полезна для потенциальных кредиторов при принятии решения о выдаче кредита. Коэффициент абсолютной ликвидности, как правило, отражает наиболее консервативный взгляд на способность компании покрывать свои обязательства, в отличие от многих других коэффициентов ликвидности, поскольку ни запасы, ни дебиторская задолженность при расчете данного показателя не учитываются. То есть в случае если компания вынуждена немедленно погасить все текущие обязательства, этот показатель показывает способность компании сделать это без продажи или ликвидации других активов. Очевидно, что для продажи на рынке дебиторской задолженности, запасов и пр., могут потребоваться время и усилия. Кроме того, сумма денег, полученная от их продажи, может быть гораздо ниже рыночной стоимости, поэтому в расчет включаются только самые ликвидные оборотные активы предприятия.

Эта информация полезна для потенциальных кредиторов при принятии решения о выдаче кредита. Коэффициент абсолютной ликвидности, как правило, отражает наиболее консервативный взгляд на способность компании покрывать свои обязательства, в отличие от многих других коэффициентов ликвидности, поскольку ни запасы, ни дебиторская задолженность при расчете данного показателя не учитываются. То есть в случае если компания вынуждена немедленно погасить все текущие обязательства, этот показатель показывает способность компании сделать это без продажи или ликвидации других активов. Очевидно, что для продажи на рынке дебиторской задолженности, запасов и пр., могут потребоваться время и усилия. Кроме того, сумма денег, полученная от их продажи, может быть гораздо ниже рыночной стоимости, поэтому в расчет включаются только самые ликвидные оборотные активы предприятия.

Расчет коэффициента абсолютной ликвидности

Везде в мире коэффициент абсолютной ликвидности рассчитывается путем деления денежных средств и денежных эквивалентов на текущие обязательства.

Согласно бухгалтерскому учету разных стран, денежными эквивалентами, как правило, являются инвестиции и другие активы, которые могут быть конвертированы в денежные средства в течение 90 дней.

Текущие обязательства — обязательства, подлежащие погашению в течение 12 месяцев.

Коэффициент абсолютной ликвидности = (Денежные средства и

денежные эквиваленты / Краткосрочные обязательства.

Формула расчета данного коэффициента в зависимости от используемого бухгалтерского баланса будет немного отличаться. Ниже приведены формулы, для расчета коэффициента абсолютной ликвидности исходя из бухгалтерских балансов Российской Федерации, Республики Казахстан и Республики Беларусь.

- Российская бухгалтерская отчетность

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 1250 – строка 1250 Бухгалтерского баланса – Денежные средства и денежные эквиваленты,

стр. 1500 – строка 1500 Бухгалтерского баланса – Итого по разделу V (краткосрочные обязательства).

- Бухгалтерская отчетность Республики Казахстан, форма № 1 – Б.

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 010 – строка 010 Бухгалтерского баланса РК – Денежные средства и их эквиваленты.

стр. 300 – строка 300 Бухгалтерского баланса РК – Итого краткосрочные обязательства.

- Бухгалтерская отчетность Республики Казахстана, форма согласно Приложению 3 к Национальному стандарту финансовой отчетности]]>[1]]]>.

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 01 – строка 01 Бухгалтерского баланса РК (НСФО) – Денежные средства и эквиваленты денежных средств,

стр. 11 – строка 11 Бухгалтерского баланса РК (НСФО) – Краткосрочные финансовые обязательства.

- Бухгалтерская отчетность Республики Беларусь.

, где

Кбл –коэффициент абсолютной ликвидности,

стр. 270 – строка 270 Бухгалтерского баланса – Денежные средства и эквиваленты денежных средств,

стр. 690 – строка 690 Бухгалтерского баланса – Краткосрочные обязательства.

690 – строка 690 Бухгалтерского баланса – Краткосрочные обязательства.

Интерпретация коэффициента абсолютной ликвидности

Если коэффициент абсолютной ликвидности компании равен 1, сумма денежных средств равна сумме текущих обязательств.

Если коэффициент абсолютной ликвидности компании составляет менее 1, значит наличных денег недостаточно для погашения краткосрочной задолженности.

Если коэффициент абсолютной ликвидности компании превышает 1, у компании больше денежных средств и их эквивалентов, чем текущих обязательств. В этой ситуации компания имеет возможность покрыть всю краткосрочную задолженность и все еще иметь свободные наличные деньги. Однако это может также указывать на то, что компания использует свой капитал не лучшим образом, поскольку он может быть инвестирован в выгодный проект, с доходом выше, чем банковская процентная ставка.

Коэффициент абсолютной ликвидности может быть полезен, если сравнивать его со средними показателями отрасли и средними показателями конкурентов или рассматривать в динамике с течением времени.

Коэффициент абсолютной ликвидности ниже 1 иногда указывает на то, что компания может испытывать финансовые трудности. Тем не менее, низкий коэффициент абсолютной ликвидности может быть показателем конкретной стратегии компании, при которой компания принудительно держит низкие резервы денежных средств.

Некоторые отрасли, как правило, работают с более высокими текущими обязательствами и более низкими денежными резервами, поэтому коэффициенты абсолютной ликвидности в разных отраслях могут указывать на разные финансовые состояния. Кроме того, более высокий коэффициент абсолютной ликвидности не обязательно отражает высокие результаты деятельности компании. Высокие коэффициенты абсолютной ликвидности могут указывать на то, что компания неэффективна в использовании денежных средств или, для компании важно получение недорогих кредитов.

Ясно, что коэффициент абсолютной ликвидности может быть одним из лучших индикаторов ликвидности для фирмы, но при этом существует и несколько ограничений коэффициента абсолютной ликвидности.

Прежде всего, бывают ситуации, при которых у компании с более низким коэффициентом абсолютной ликвидности, в конце года может образоваться гораздо более высокая текущая и быстрая ликвидность.

Во-вторых, в некоторых странах коэффициент абсолютной ликвидности менее 0,2 является нормальным (что затрудняет интерпретацию коэффициента).

Наконец, поскольку коэффициент абсолютной ликвидности отражает две перспективы, трудно понять, на какую перспективу смотреть. Если коэффициент покрытия наличности компании меньше 1, то это может означать, что компания инвестирует свои денежные средства в другие активы и имеет другие средства для погашения краткосрочной задолженности или находится в затруднительном финансовом положении. Именно поэтому в большинстве финансовых анализов используется коэффициент абсолютной ликвидности наряду с другими коэффициентами, такими как коэффициенты быстрой или текущей ликвидности.

Рекомендуемые значения коэффициента абсолютной ликвидности

Как было уже сказано ранее, при анализе коэффициента необходимо учитывать показатели конкурентов в отрасли.

В целом же кредиторы предпочитают высокий коэффициент денежных средств, поскольку это указывает на то, что компания может легко погасить свой долг. Хотя идеального значения нет, для кредиторов предпочтительнее соотношение не менее 0,5-1. Однако, надо понимать, что показатель абсолютной ликвидности обеспечивает наиболее консервативное понимание ликвидности компании, поскольку учитываются только денежные средства и их эквиваленты. При этом, важно отметить, что такое соотношение не говорит о хорошем финансовом состоянии компании, поскольку компании обычно не удерживают денежные средства и их эквиваленты в той же сумме, что и текущие обязательства. Фактически, считается, что если на счетах компании большое количество денежных средств — компания неэффективно использует свои высоколиквидные активы, поскольку, когда деньги не инвестируются, это не приводит к росту.

В России, нормальное значение коэффициента абсолютной ликвидности – 0,2…0,5, о чем говорят многочисленные источники. Однако, при анализе, необходимо обращать внимание, во-первых, на динамику коэффициента во времени, во-вторых на уровень аналогичного показателя у конкурентов.

Однако, при анализе, необходимо обращать внимание, во-первых, на динамику коэффициента во времени, во-вторых на уровень аналогичного показателя у конкурентов.

Пример расчета коэффициентов

- ПАО «Газпром»

Ниже для примера приведен бухгалтерский баланс ПАО «Газпром»

Рис. 1. Бухгалтерский баланс ПАО «Газпром»

- АО Национальная компания «КазМунайГаз»

Ниже для примера частично приведен бухгалтерский баланс АО Национальная компания «КазМунайГаз».

Рис. 2. Бухгалтерский баланс ПАО «КазМунайГаз» (частично)

- Расчет коэффициентов ликвидности

Для сравнения необходимые данные из бухгалтерских балансов, приведенных выше, были переведены в доллары США. Можно было рассчитать коэффициенты и в валюте каждого предприятия, однако для сравнения активов и пассивов каждого предприятия в абсолютном выражении, удобно было привести значения к одной валюте. Были рассчитаны различные коэффициенты ликвидности для того, чтобы показать место коэффициента абсолютной ликвидности в системе показателей.

Были рассчитаны различные коэффициенты ликвидности для того, чтобы показать место коэффициента абсолютной ликвидности в системе показателей.

Компания | ПАО «Газпром», Россия | АО Национальная компания «КазМунайГаз», Казахстан | ||

Дата | 30.06.2018 | 31.12.2017 | 30.06.2018 | 31.12.2017 |

Коэффициент абсолютной ликвидности | 0,37 | 0,34 | 0,82 | 0,59 |

Коэффициент текущей ликвидности | 1,43 | 1,34 | 1,20 | 1,19 |

Коэффициент быстрой ликвидности | 1,12 | 1,04 | 0,97 | 0,85 |

Краткосрочные активы за вычетом запасов, млрд. | 42,2 | 40,5 | 5,9 | 4,9 |

Краткосрочные активы, млрд. долл. | 53,8 | 52,0 | 7,3 | 6,8 |

Доля денежных средств в краткосрочных активах | 0,26 | 0,25 | 0,68 | 0,50 |

Денежные средства и эквиваленты, млрд. долл. | 14,0 | 13,0 | 5,0 | 3,4 |

Краткосрочные обязательства, млрд. долл. | 37,6 | 38,8 | 6,1 | 5,7 |

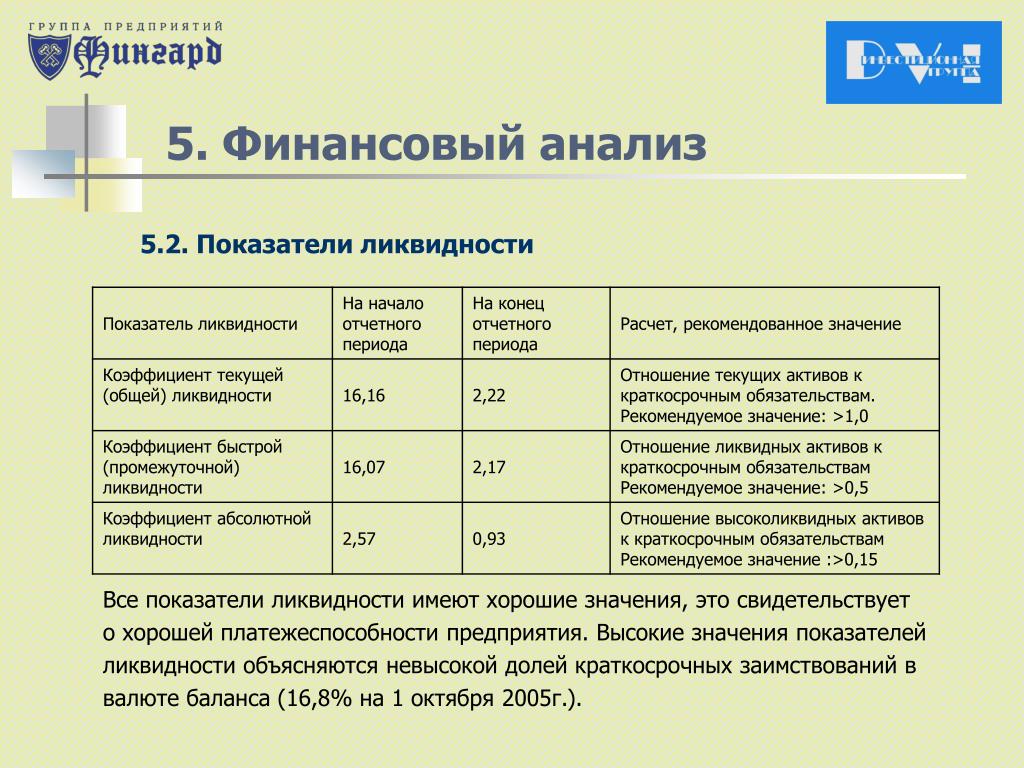

Как можно увидеть из примера, коэффициент абсолютной ликвидности казахстанского АО Национальная компания «КазМунайГаз» существенно выше, чем у российского ПАО «Газпром».

Однако, если рассмотреть коэффициенты ликвидности двух предприятий в комплексе, можно наблюдать интересную картину.

Коэффициент быстрой ликвидности АО Национальная компания «КазМунайГаз» — менее 1, из чего, следует, что для покрытия краткосрочных обязательств компании придется продать часть запасов. У ПАО «Газпром» такой проблемы нет. Однако доля денежных средств в общей структуре оборотных активов у АО Национальная компания «КазМунайГаз» существенно больше (в ~2.5 раза).

Что касается текущей ликвидности, то у ПАО «Газпром» она ниже, чем среднестатистическая (для добывающей промышленности средний коэффициент текущей ликвидности составляет 1,75, см. рисунок ниже), но выше, чем у АО Национальная компания «КазМунайГаз».

Рис. 3. Коэффициенты ликвидности в РФ за 2017 г. (официальная статистика)

В связи с этим, можно сделать вывод, что коэффициент абсолютной ликвидности не является основополагающим при анализе ликвидности предприятия, но показывает объем свободных денежных средств у предприятия, и является хорошим дополнением к комплексному анализу ликвидности.

Библиографический список

- ЕМИСС Государственная статистика, режим доступа – URL: https://fedstat.ru/

- Официальный сайт ПАО «Газпром», режим доступа – URL: http://www.gazprom.ru/

- Официальный сайт ПАО «КазМунайГаз», режим доступа – URL: http://www.kmg.kz/

- Приказ Министра финансов Республики Казахстан от «31» января 2013 г. №50.

- Приказ Министра финансов Республики Казахстан от «28» июня 2017 г. №404.

- Постановления Министерства финансов Республики Беларусь от «12» декабря 2016 г. N 104.

]]>[1]]]> Приказ Министра финансов Республики Казахстан от 31 января 2013 года № 50

]]>]]>

Анализ ликвидности. Коэффициенты ликвидности | Бета Финанс

Банкрот

Под ликвидностью понимают легкость реализации каких-либо активов компании. Чем легче реализовать какой-либо актив, тем выше его ликвидность. Но, более подробно о понятии ликвидности вы можете узнать из обучающих вебинаров компании Gerchik & Co.

Например, наивысшей ликвидностью обладают наличные деньги, так как все их принимают в качестве оплаты товаров или услуг. С другой стороны, старое изношенное оборудование будет обладать низкой ликвидностью из-за того, что продать такое оборудование можно быстро только лишь при условии значительного снижения цены.

Итак, степень ликвидности зависит, во-первых, от скорости реализации актива, а, во-вторых, от времени реализации (порой даже при условии очень большой скидки бывает невозможно продать актив просто потому что нет желающих его купить, например, ламповый телевизор сейчас никому не нужен, ведь сейчас наступает эра 3D телевизоров).

Наличие на балансе компании ликвидных активов, а точнее их процентное соотношение к общему числу активов может многое рассказать потенциальным инвесторам и кредиторам о финансовой устойчивости компании. Для этих целей и проводят анализ ликвидности. Анализ ликвидности показывает, есть ли у компании достаточно необходимых средств для покрытия краткосрочных кредитов. Этот вид анализа часто используют банки, присваивая ту или иную степень кредитного доверия компании-заемщику. Используются три коэффициента ликвидности.

Этот вид анализа часто используют банки, присваивая ту или иную степень кредитного доверия компании-заемщику. Используются три коэффициента ликвидности.

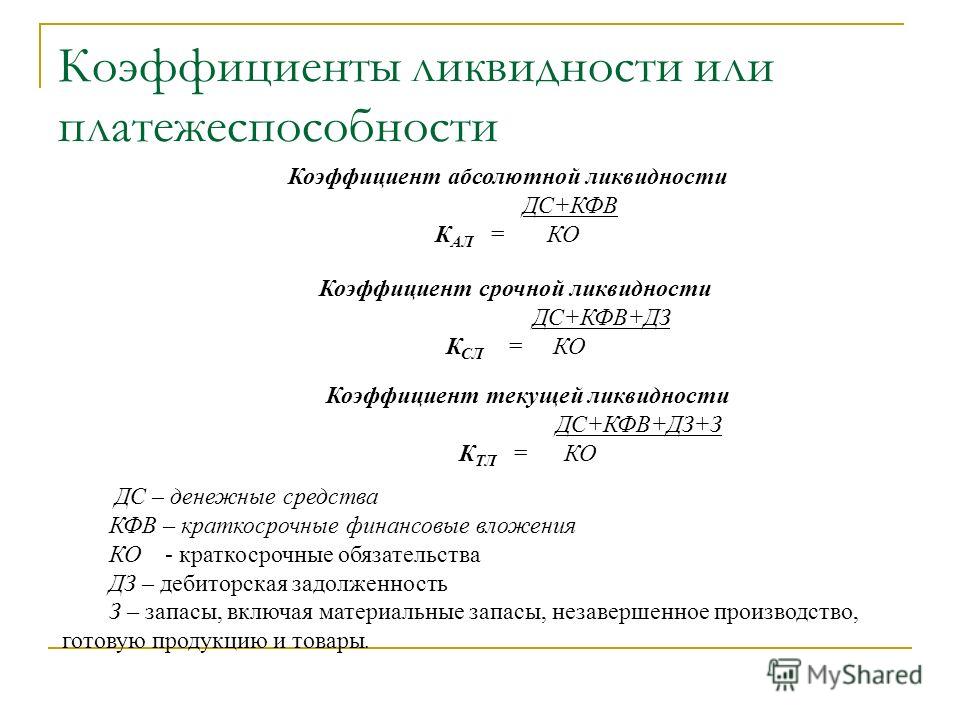

Коэффициенты ликвидности

Коэффициент текущей ликвидности (Current ratio) — один из самых часто используемых коэффициентов для оценки ликвидности компании. Находится по следующей формуле: Коэф-т текущей ликвидности = оборотный капитал / краткосрочные обязательства. Вряд ли инвестор захочет инвестировать деньги в компанию, чей показатель текущей ликвидности меньше единицы. Если оборотный капитал меньше краткосрочных обязательств, то в ближайшем будущем у компании будут серьезные проблемы с ликвидностью. Для нормального функционирования компании и сохранения своих инвестиций значение коэффициента текущей ликвидности должно быть не менее 2.

коэф. текущей ликвидности

Коэффициент промежуточной ликвидности (Quick ratio) — разновидность коэффициента текущей ликвидности. Вместо оборотного капитала для его расчета используют только его наиболее ликвидные статьи. Коэф. промежуточной ликвидности = (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность) / краткосрочные обязательства.

Вместо оборотного капитала для его расчета используют только его наиболее ликвидные статьи. Коэф. промежуточной ликвидности = (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность) / краткосрочные обязательства.Этот коэффициент отражает в более чистом виде способность компании платить по счетам. Запасы, которые входят в состав оборотных средств являются не очень ликвидным видом актива, и при их экстренной реализации они потеряют значительную часть стоимости, поэтому их не берут в расчет коэффициента промежуточной ликвидности. Значение коэффициента должно быть не менее 0,7-0,8, т.е. 70-80% краткосрочных обязательств должно быть перекрыто наиболее ликвидными активами, т.е. наличными, акциями и дебиторской задолженностью (задолженность клиентов перед компанией).

коэф. промежуточной ликвидности

Коэффициент абсолютной ликвидности (Cash ratio) — этот коэффициент показывает какую часть краткосрочного долга компания сможет вернуть в самые короткие сроки. Для расчета берут только самые ликвидные активы – наличность и торгуемые на бирже акции, а иногда только наличные.

Для расчета берут только самые ликвидные активы – наличность и торгуемые на бирже акции, а иногда только наличные.В любом случае, общепринятая формула имеет следующий вид: Коэф. абсолютной ликвидности = (денежные средства + краткосрочные финансовые вложения) / краткосрочные обязательства. Коэффициент текущей ликвидности должен быть не менее 0,1-0,2. Это значит, что не менее 10-20% краткосрочного долга должно быть выплачено за нескольких дней. Как правило, это могут быть наиболее «горячие долги», требующие немедленного покрытия.

коэф. абсолютной ликвидности

Далее: OIBDAКоэффициент быстрой ликвидности: формула по балансу

Автор статьи: Судаков А.П.

Понятие ликвидности субъекта предпринимательской деятельности применяется для оценки его способности покрыть текущие обязательства за счет собственного имущества. Параметр позволяет оценить скорость его превращения в денежные средства. Для упрощения анализа соотношения задолженности и ресурсов компании был введен экономический индикатор в виде коэффициента срочной ликвидности. Его значение наглядно демонстрирует эквивалент денежных средств компании, которые могут покрыть ее долги.

Его значение наглядно демонстрирует эквивалент денежных средств компании, которые могут покрыть ее долги.

Ликвидность и платежеспособность предприятия

Что такое ликвидность

Компания считается ликвидной, если она может оперативно погасить кредиторскую задолженность за счет своих активов. Они условно разделяются на несколько групп, классифицирующихся по скорости их превращения в денежные средства.

Высоколиквидные активы компании продаются практически моментально, а чаще всего они не требуют продажи. К ним относятся краткосрочные инвестиционные вложения.

Быстроликвидные ценности реализуются быстро за счет оплаты уже оказанных услуг или проданной продукции компанией. Задолженность субъектов, получивших услуги или продукцию в кредит, обычно оперативно погашается.

К среднеликвидным активам относятся запасы компании. Ввиду своей специфичности и узконаправленной востребованности, они продаются долго, а чаще всего с потерей частичной стоимости.

Коэффициенты ликвидности

Виды коэффициентов

В основе расчета всех коэффициентов ликвидности лежат активы предприятия. Классификация экономических индикаторов осуществляется в зависимости от характеристик ценностей организации.

Активы, которые можно легко и выгодно продать, участвуют в расчете коэффициента абсолютной ликвидности. По сумме имущественных ценностей, для которых характерна высокая и быстрая ликвидность, определяется коэффициент срочной или быстрой ликвидности. При учете в расчете всех оборотных средств можно рассчитать коэффициент текущей ликвидности. По любому показателю, привязав его к конкретной дате или временному периоду, можно оценить уровень платежеспособности компании.

Применение коэффициента быстрой ликвидности

Нормативные значения

Коэффициент быстрой ликвидности показывает умение субъекта предпринимательства быстро погашать краткосрочную задолженность за счет продажи высоколиквидных ценностей. Ими могут быть:

Ими могут быть:

- инвестиции краткосрочного характера;

- денежные средства;

- задолженность дебиторов, погашение которой ожидается во временной период, не превышающий год.

Коэффициент позволяет оценить соотношение денежных средств и их эквивалентов. Для оценки характеристик предприятия, параметр широко применяется не только российскими, но и зарубежными компаниями.

Для объективного анализа уровня платежеспособности субъекта предпринимательства из общей величины оборотных активов необходимо убрать запасы, не относящиеся к категории высоколиквидных активов.

Нормативное значение коэффициента быстрой ликвидности регламентировано значением 1. Рост параметра свидетельствует о надежности предприятия и умения его руководителей оперативно решать проблемные вопросы, связанные с задолженностью перед контрагентами, займодателями и уполномоченными органами.

Слишком завышенные показатели свидетельствуют о неэффективном использовании оборотного капитала. Это означает, что у предприятия на балансе числится сумма немаленьких размеров, которая не используется. Для оптимального функционирования и развития производства, свободные средства должны быть инвестированы в активы других компаний для извлечения из сделки дополнительной прибыли.

Это означает, что у предприятия на балансе числится сумма немаленьких размеров, которая не используется. Для оптимального функционирования и развития производства, свободные средства должны быть инвестированы в активы других компаний для извлечения из сделки дополнительной прибыли.

Срочная ликвидность

Для расчета величины текущих долгов, которые за небольшой временной период могут быть погашены за счет собственных ресурсов, применяется коэффициент срочной ликвидности.

Значение экономического показателя позволяет оценить платежеспособность субъекта предпринимательства. Параметр интересен партнерам, предоставляющим ему займы. Он также рассчитывается экономистами компании для оценки ее финансового состояния.

Актуальность полученного в результате произведенных вычислений значения определяется достоверностью исходной информации, применяемой в расчетах. Она берется из раздела финансовой отчетности, в котором предоставлены данные о краткосрочных займах и об оборотных активах. Величина оцениваемого параметра может быть искажена при учете в расчетах активов со сниженной скоростью реализации. К ним относятся не внушающие доверия ценные бумаги или просроченная задолженность по дебиторскому типу.

Величина оцениваемого параметра может быть искажена при учете в расчетах активов со сниженной скоростью реализации. К ним относятся не внушающие доверия ценные бумаги или просроченная задолженность по дебиторскому типу.

Оценка ликвидности предприятия

Для получения достоверного значения коэффициента, перед проведением расчетной процедуры, необходимо проанализировать качество взятых для расчета данных и оценить их актуальность. Информацию о некоторых активах лучше не указывать, особенно в ситуации, когда ожидается изменение их параметров до базового значения.

Как рассчитать

Формула коэффициента срочной ликвидности позволяет определить параметр через соотношение количества высоколиквидных и быстроликвидных активов к объему задолженности, которую необходимо погасить на протяжении года. Сумма активов идентифицируется в денежном эквиваленте краткосрочных долгов дебиторов и финансовых инвестиций.

Коэффициент также можно рассчитать по упрощенной схеме посредством уменьшения денежного эквивалента оборотных активов на размер запасов субъекта предпринимательской деятельности. Краткосрочные обязательства в расчетах определяются в виде доли уже сформированных долгов перед кредиторами.

Краткосрочные обязательства в расчетах определяются в виде доли уже сформированных долгов перед кредиторами.

Рассчитывая коэффициент быстрой ликвидности, формула по балансу позволит определить более достоверную величину параметра. При определении таким способом значения экономического индикатора, необходимо разделить количество легкореализуемых активов на суммарную задолженность, выраженную в виде срочных пассивов, кредитов и краткосрочных займов.

При значении коэффициента больше единицы, предприятие считается ликвидным. Его низкие значения свидетельствуют о проблемной финансовой ситуации на предприятии. Его руководителю можно порекомендовать проанализировать дебиторскую задолженность, провести переговоры с контрагентами с целью ее погашения. Такое решение позволит переводить часть оборотных активов в финансовые средства, используемые для расчетов со своими контрагентами.

Вконтакте

Одноклассники

Google+

Главбух как финдир.

Коэффициенты ликвидности

Коэффициенты ликвидностиСреднее значение изменения коэффициентов за год и медиана близки и равны —16,23% и —20,2%, соответственно. Если исключить показатели компаний, коэффициенты текущей ликвидности которых улучшились, то среднее значение ухудшения Ктл составляет 39,19%, медиана 34,9%. Таким образом, уменьшение коэффициента текущей ликвидности более чем на 35% может свидетельствовать о наличии признаков неплатежеспособности и риске банкротства.

При анализе коэффициентов абсолютной ликвидности компаний из выборки, следует отметить что у 31 предприятия по состоянию на 31.12.2015 отсутствовали высоколиквидные активы, следовательно, значение коэффициента составляет 0. Чуть более чем через 12 месяцев в отношении рассматриваемых должников было введено наблюдение, то есть требования кредиторов были признаны обоснованными. Накануне банкротства высоколиквидные активы отсутствовали уже у 57 должников, что составляет 27% от общего числа предприятий в выборке. А если учитывать компании, значения Кабл которых от 0 до 0,05 (меньше наименьшего «норматива» из таблицы 1), то их доля будет равна 83,5%. Таким образом, теоретически существует небольшая вероятность, которая заключается в том, что 16,5% компаний при введении наблюдения способны погасить заявленные требования кредиторов (хотя бы частично, например, заключив мировое соглашение).

А если учитывать компании, значения Кабл которых от 0 до 0,05 (меньше наименьшего «норматива» из таблицы 1), то их доля будет равна 83,5%. Таким образом, теоретически существует небольшая вероятность, которая заключается в том, что 16,5% компаний при введении наблюдения способны погасить заявленные требования кредиторов (хотя бы частично, например, заключив мировое соглашение).

Распределение значений коэффициентов абсолютной ликвидности представлено ниже.

Среднее значение коэффициента абсолютной ликвидности по состоянию на 31.12.2015 составило 0,1, медиана — 0,01. Среднее в конце 2016 — 0,056, медиана 0,0013.

Если исключить из анализа показатели компаний, значения Кабл которых улучшились, а также компаний с нулевыми высоколиквидными активами, то среднее значение падения Кабл составляет 59%, медиана 68%.

Имеет смысл также рассмотреть значения коэффициентов в зависимости от видов деятельности. Ниже в таблице представлены показатели по отраслям, к которым относятся большинство должников из выборки, а также расчетные данные из информационного ресурса «СПАРК» и сервиса «ТестФирм» .

Таблица 2

* В некоторых отраслях коэффициенты из СПАРК имеют аномально высокие значения, вероятно, при обработке не производится фильтрация заведомо некорректных данных бухгалтерской отчетности.

Выводы

- Анализируя коэффициенты ликвидности, следует сопоставлять полученные данные не с нормативными значениями, а с фактическими показателями по отрасли, к которой относится компания. В зависимости от вида деятельности коэффициенты существенно варьируются. При этом для выводов о платежеспособности компании следует учитывать изменение коэффициентов ликвидности в динамике.

-

Уменьшение коэффициента текущей ликвидности на 35%, а коэффициента абсолютной ликвидности на 60% и выше может служить индикатором наличия признаков неплатежеспособности и риске банкротства контрагента. При выявлении признаков преднамеренного банкротства арбитражным управляющим можно считать такое падение существенным ухудшением значений и, следовательно, анализировать сделки, совершенные в период такого падения.

- При введении наблюдения у 27 % компаний из выборки отсутствуют высоколиквидные активы: денежные средства и финансовые вложения. 16,5% компаний имеют значение коэффициента абсолютной ликвидности выше нормативного, и только у 11,8% значение коэффициента выше фактических данных по отрасли. То есть почти каждый десятый должник, в отношении которого введена процедура наблюдения, может погасить хотя бы часть задолженности и избежать банкротства.

Список литературы

1. Постановление Правительства РФ от 25.06.2003 N 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа»- Сергей Волосников, руководитель департамента оценки и финансово-экономических экспертиз АНО «Национальное экспертное бюро»

, формула с примерами

1. Что такое коэффициент ликвидности?

Что такое коэффициент ликвидности? Это коэффициент, который говорит о способности погасить свои долги при наступлении срока их погашения. Другими словами, мы можем сказать, что этот коэффициент показывает, насколько быстро компания может конвертировать свои оборотные активы в наличные, чтобы своевременно погасить свои обязательства. Как правило, ликвидность и краткосрочная платежеспособность используются вместе.

2. Почему коэффициент ликвидности?Коэффициент ликвидности влияет на доверие к компании, а также на кредитный рейтинг компании.Если будут продолжаться невыполнения обязательств по погашению краткосрочного обязательства, это приведет к банкротству. Следовательно, этот коэффициент играет важную роль в финансовой устойчивости любой компании и кредитном рейтинге.

3. ФормулыВ разделе «Коэффициент ликвидности» есть еще несколько коэффициентов, которые используются для проверки финансового состояния компании:

I. Коэффициент текущей ликвидности

Коэффициент текущей ликвидности

II. Коэффициент кислотного теста или коэффициент краткости

III. Коэффициент абсолютной ликвидности

IV.Базовый коэффициент защиты

I. Коэффициент текущей ликвидностиЭтот коэффициент измеряет финансовую устойчивость компании. Обычно 2: 1 считается идеальным соотношением, но это зависит от отрасли к отрасли.

Формула: оборотные активы / текущие обязательства

Где,

A. Оборотные активы = акции, дебитор, денежные средства и банк, дебиторская задолженность, ссуды и авансы, а также другие оборотные активы.

B. Текущее обязательство = Кредитор, Краткосрочная ссуда, банковский овердрафт, непогашенные расходы и прочие текущие обязательства

II.Соотношение кислотного теста или краткость: Этот коэффициент является лучшим показателем ликвидности компании. Этот коэффициент более консервативен, чем коэффициент текущей ликвидности. Быстрый актив рассчитывается путем корректировки оборотных активов для исключения тех активов, которые не являются денежными средствами. Обычно идеальным соотношением считается 1: 1.

Обычно идеальным соотношением считается 1: 1.

Формула: быстрые активы / текущие обязательства

Где,

Быстрые активы = Текущие активы — Запасы — Предоплаченные расходы

III. Коэффициент абсолютной ликвидности :Этот коэффициент измеряет общую ликвидность, доступную для компании.Этот коэффициент учитывает только рыночные ценные бумаги и денежные средства, доступные компании. Этот коэффициент проверяет только краткосрочную ликвидность с точки зрения денежных средств, обращающихся на рынке ценных бумаг и текущих инвестиций.

Формула: денежные средства + рыночные ценные бумаги / текущие обязательства

IV. Базовый коэффициент защиты:Это соотношение измеряет количество. дней компания может покрыть свои денежные расходы без помощи дополнительного финансирования из других источников.

Формула: (денежные средства + дебиторская задолженность + рыночные ценные бумаги) ÷ (операционные расходы + проценты + налоги) ÷ 365

Пример:| Сведения | Сумма |

| Денежные средства и их эквиваленты | 2188 |

| Краткосрочные инвестиции | 65 |

| Дебиторская задолженность | 1072 |

| Наличие | 8338 |

| Прочие оборотные активы | 254 |

| Итого оборотные активы | 11917 |

| Счета к оплате | 4560 |

| Непогашенные расходы | 809 |

| Налоги к уплате | 307 |

| Доходы будущих периодов | 998 |

| Налог на прибыль к уплате | 227 |

| Прочие неоплаченные расходы | 1134 |

| Итого текущие обязательства | 8035 |

Дополнительная информация:

- Операционные расходы в течение года 2188

- Чистые проценты, выплаченные в течение года, составляют 25

- Налоги уплачены / за год 1913

- Коэффициент текущей ликвидности = оборотные активы / текущие обязательства = 11971 ÷ 8035 = 1.

48

48 - Коэффициент быстрой ликвидности = (Текущие активы — Запасы) / Текущие обязательства = (11971-8338) ÷ 8035 = 0,45

- Базовый интервал защиты = (Денежные средства + Дебиторская задолженность + Рыночные ценные бумаги) ÷ (Операционные расходы + Проценты + Налоги) ÷ 365 = (2188 + 1072 + 65) ÷ (11215 + 25 + 1913) ÷ 365 = 92,27

- Коэффициент абсолютной ликвидности = (Денежные средства + Рыночные ценные бумаги) ÷ Текущее обязательство

= (2188 + 65) ÷ 8035 = 0.28

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

Симулятор

- Завести аккаунт

- Присоединяйтесь к игре

Мой симулятор

- Моя игра

- Создать игру

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дома- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

коэффициентов ликвидности | Формулы и пример расчета

На главную Финансы Финансовые коэффициенты Коэффициенты ликвидности Коэффициенты ликвидности — это финансовые коэффициенты, которые измеряют способность компании погасить свои краткосрочные финансовые обязательства, то есть текущие обязательства, за счет своих оборотных активов. Наиболее распространенными коэффициентами ликвидности являются коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент денежной наличности и цикл конвертации денежных средств. Высокий коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент наличности, а также низкий цикл конвертации денежных средств указывают на хорошую позицию ликвидности.

Наиболее распространенными коэффициентами ликвидности являются коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент денежной наличности и цикл конвертации денежных средств. Высокий коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент наличности, а также низкий цикл конвертации денежных средств указывают на хорошую позицию ликвидности.

При анализе финансового положения компании мы рассматриваем два графика: краткосрочный и долгосрочный. Краткосрочный период представляет собой период времени в 12 месяцев, а долгосрочный означает период времени более 1 года. Ликвидность актуальна в краткосрочной перспективе, в то время как платежеспособность применима в долгосрочной перспективе. Почти все коэффициенты ликвидности измеряют взаимосвязь между оборотными активами и текущими обязательствами. Оборотные активы — это активы, которые, как ожидается, будут генерировать денежные потоки в течение одного операционного цикла или 12 месяцев, а текущие обязательства — это обязательства, которые должны быть погашены в течение одного операционного цикла или в течение 12 месяцев.

В следующей таблице показаны наиболее распространенные коэффициенты ликвидности, их расчет и анализ:

| Коэффициент ликвидности | Формула |

|---|---|

| Коэффициент текущей ликвидности | Оборотные активы / текущие обязательства |

| Коэффициент быстрой ликвидности | (Денежные средства + Краткосрочные рыночные ценные бумаги + Дебиторская задолженность) / Текущие обязательства |

| Коэффициент денежной наличности | (денежные средства + обращающиеся ценные бумаги) / текущие обязательства |

| Цикл конвертации наличных | DIO + DSO — DPO |

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — самый популярный коэффициент ликвидности.Он рассчитывается путем деления текущих активов на текущие обязательства. Его также называют коэффициентом оборотного капитала. Коэффициент больше 1 показывает, что компания ожидает получить больше денежных поступлений от ликвидации оборотных активов, чем она ожидает выплатить за счет текущих обязательств в следующие 12 месяцев. Балансы обычно показывают текущие активы и краткосрочные обязательства отдельно от внеоборотных активов и долгосрочных обязательств. Типичные оборотные активы включают предоплату, запасы, дебиторскую задолженность, краткосрочные рыночные ценные бумаги и денежные средства, а типичные текущие обязательства включают кредиторскую задолженность, краткосрочные векселя к оплате, краткосрочные кредиты к оплате, задолженность по налогам, незаработанную выручку и начисленные расходы.

Коэффициент больше 1 показывает, что компания ожидает получить больше денежных поступлений от ликвидации оборотных активов, чем она ожидает выплатить за счет текущих обязательств в следующие 12 месяцев. Балансы обычно показывают текущие активы и краткосрочные обязательства отдельно от внеоборотных активов и долгосрочных обязательств. Типичные оборотные активы включают предоплату, запасы, дебиторскую задолженность, краткосрочные рыночные ценные бумаги и денежные средства, а типичные текущие обязательства включают кредиторскую задолженность, краткосрочные векселя к оплате, краткосрочные кредиты к оплате, задолженность по налогам, незаработанную выручку и начисленные расходы.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности (также называемый коэффициентом кислотного теста) — это коэффициент ликвидности, который сравнивает текущие активы, которые могут быть быстро ликвидированы, с текущими обязательствами. Быстрые активы включают денежные средства, краткосрочные рыночные ценные бумаги и дебиторскую задолженность. Прочие оборотные активы, такие как предоплата и запасы, исключаются при расчете коэффициента быстрой ликвидности, поскольку предоплата и запасы должны сначала стать дебиторской задолженностью, и только после этого можно ожидать их погашения. Коэффициент быстрой ликвидности также называется коэффициентом кислотного теста.Альтернативная, менее распространенная формула для расчета коэффициента быстрой ликвидности состоит в том, чтобы исключить предоплаты и запасы из оборотных активов и разделить их на текущие обязательства.

Прочие оборотные активы, такие как предоплата и запасы, исключаются при расчете коэффициента быстрой ликвидности, поскольку предоплата и запасы должны сначала стать дебиторской задолженностью, и только после этого можно ожидать их погашения. Коэффициент быстрой ликвидности также называется коэффициентом кислотного теста.Альтернативная, менее распространенная формула для расчета коэффициента быстрой ликвидности состоит в том, чтобы исключить предоплаты и запасы из оборотных активов и разделить их на текущие обязательства.

Коэффициент денежной наличности

Коэффициент наличности — еще более строгий показатель ликвидности. Он эффективно сравнивает остаток денежных средств и их эквивалентов с текущими обязательствами. Он рассчитывается путем деления денежных средств и краткосрочных рыночных ценных бумаг на краткосрочные обязательства.