недостатки, преимущества, типы ценных бумаг, дебиторской задолженности, операции коммерческих банков, сходства и различия с факторингом, главные этапы выполнения сделки, применение в малом бизнесе, минусы и плюсы, пример расчета

Добавлено в закладки: 0

Что такое форфейтинг? Описание и определение понятия

Форфейтинг – это тип кредитования торговых сделок. Финансовый агент при форфейтинге, который называется форфейтором, получает у покупателя, импортера, заемщика его коммерческие обязательства перед продавцом, экспортером, кредитором.

Основная особенность и достоинство данной операции в том, что наряду с долговыми обязательствами продавец форфейтору передает и все риски, связанные с ними. Сделка выполняется без права перевода рисков на организацию или лицо, которые продали обязательства.

К ценным форфейтинговым бумагам относят переводные и простые векселя. Полученные в итоге форфейтинга обязательства возможно перепродавать неограниченное количество раз (во вторые, третьи руки и так далее): есть вторичный рынок данных ценных бумаг. Если необходимо, долг можно поделить на части, каждую оформив отдельным векселем. При помощи этого при возникновении потребности в финансовых ресурсах, возможно продать часть долга, соразмерную ей, а часть в собственности оставить.

Форфейтинг дает возможность строить гибкий график выплат с оговоренным отдельно льготным периодом.

Форфейтинг — это такая кредитная операция, во время которой экспортер, получая от импортера переводные векселя (акцептованные тратты), продает со скидкой их банку или финансовой специализированной фирме. Когда наступает срок оплаты тратт импортер обычно погашает свою задолженность полугодовыми платежами. Обычно кредитование внешнеторговых фирм на основе форфейтинга производят большие банки. Используя форфейтинг, экспортер приобретает возможность добавочно мобилизовать средства и уменьшить дебиторскую задолженность. Экспортер к рынку форфейтинга обращается в том случае, когда ему не получается приобрести гарантию государственного института, либо его внешнеторговый контракт в недостаточной степени кредитоспособен, или его финансовое положение не дает возможности отвлекать надолго средства.

Форфейтинг — это операция по получению финансовым агентом (форфейтором) коммерческого обязательства заёмщика (импортёра, покупателя) перед кредитором (экспортёром, продавцом). Операция — это специфическая форма кредитования торговых операций. Главное условие форфейтинга в том, что все риски долгового обязательства переходят к форфейтору без права оборота на обязательства продавца.

Недостатки и преимущества форфейтинга

Достоинства

- форфейтер на себя берёт все риски;

- есть вторичный рынок ценных форфейтинговых бумаг, где долг возможно продать, то есть первый форфейтер продаёт, возникает второй, третий и так далее.;

- долг возможно дробить и можно каждую часть долга отдельным векселем оформить, это удобно, при появлении потребности денежных ресурсов, соответственно с её величиной продать не полный долг, а лишь его часть;

- форфейтинг предполагает гибкий график платежей, включая возможность предоставить льготный период.

Недостатки

- Нужно подготовить документы так, чтобы не было на экспортера регресса при банкротстве гаранта и необходимости знать законы страны импортера, которые определяют тип аваля, векселей, гарантий.

- Возможность появления затруднений, когда импортер в качестве гаранта предлагает лицо, которое не устраивает форфейтера.

- Большая маржа форфейтера, нежели при обыкновенном коммерческом кредитовании.

Типы ценных форфейтинговых бумаг

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Торговые организации – это главные потребители кредитных банковских продуктов. Огромный объем оборотов, возможность предоставления товаров в залог и малый уровень обеспеченности своими средствами делают их почти идеальными заемщиками.

Но есть ситуации, при которых одноразовые кредиты невыгодны и неудобны для большинства потенциальных клиентов – огромный объем небольших поставок, большой перечень дебиторов и так далее. В данной ситуации на помощь приходит финансирование по схемам форфейтинга и факторинга.

Форфейтинг — что это такое простыми словами

Форфейтинг – это один из типов торгового финансирования, заключенный в приобретении банком (кредитором) дебиторской задолженности клиента. Дебиторская задолженность в данной ситуации может быть представлена сертификатами, авалями, векселями, и другими обязательствами покупателя.

Зачастую в роли продавца выступает экспортер, являющийся производителем, а как покупатель выступает иностранный оптовик. Оформление сделки проводится при помощи оплаты продавцу денег в сумме сделки кредитором заместо покупателя.

В этом случае заемщиком является продавец, который должен оплатить банку комиссионные платежи, проценты за использование средств банка и добавочные платежи. Для покупателя меняется ишь схема погашения – средства переводят на счет банка-кредитора, а не продавцу напрямую.

Форфейтинг дебиторской задолженности

Дебиторская задолженность – это главный объект форфейтинга. Чтобы форфетировать дебиторскую задолженность, используются специальные форфейтинговые финансовые инструменты с применением бумаг – аккредитивов или векселей.

Аккредитив – это поручение анка (страны, в котором покупатель зарегистрирован) другому банку (страны, в которой продавец ведет деятельность) исполнить перед продавцом обязательства покупателя.

Данные обязательства могут также быть выкуплены во время форфейтинга. Но зачастую применяется самая простая ценная бумага – вексель, гарантирующая надежность всем сторонам сделки и отсутствие при совершении операции «подводных камней».

Форфейтинговые операции коммерческих банков

Кредитование одноразовыми ссудами банку приносит главные объемы прибыли при помощи существенных объемов выданных ссуд. Форфейтинг дает возможность производить взаимодействие с иностранными клиентами, увеличивать географию деятельности и приобретать прибыль при самых малых затратах. Потому форфейтинг настолько востребован на рынке банковского коммерческого кредитования.

Выполнение операции по форфейтингу намного проще, нежели операция лизинга и факторинга, и оформляется во внесении передаточной надписи в вексель. Вексель при этом необходимо авалировать (принять к исполнению). Сделать это должен банк страны импортера. Отсутствие необходимости заключать какие-нибудь соглашения меж участниками сделки купли-продажи товара и простота оформления привлекает большое число экспортеров.

Если форфейтер (кредитор) испытывает сомнения в платежеспособности плательщика по векселю, он имеет право затребовать добавочные гарантии от третьих лиц.

Факторинг и форфейтинг – сходства и различия

Главные различия и сходства форфейтинга и факторинга рассматриваются в таблице:

Форфейтинг | Факторинг | |

Во время каких операций применяется | Внешнеторговые (импортно-экспортные) | Внутриторговые |

Валюты сделки | Зависит от кредитора, применяется большое число мировых валют | Ограниченное число валют (в основном, евро, доллары США, рубли) |

Время финансирования | До 1 года и больше | 90-180 дней |

Отсутствует, банк-форфейтор берет на себя все риски | Зависимо от вида оформляемого договора | |

Размер выкупаемого долга | Долг полностью выкупается | До 90% |

Добавочные гарантии | Возможно оформить гарантии третьей стороны | нет |

Стороны договора | Продавец, банк | Факторинговая компания или банк, покупатель, продавец |

Возможность перепродавать требование | Есть | Нет |

Уровень переплаты в отношении факторинговой сделки зачастую больше, чем по форфейтинговой ввиду дополнительных рисков банка-кредитора (политический фактор, отсутствие регресса и так далее).

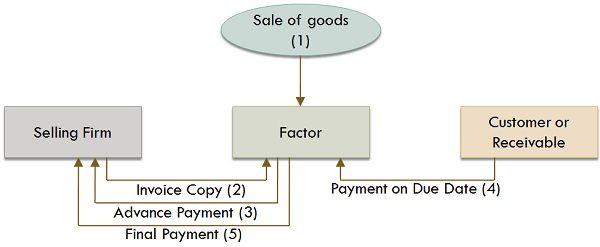

Главные этапы выполнения сделки

Чтобы получить форфейтинговое финансирование, продавец-экспортер обязан обратиться в банк, предоставив копии таких документов:

- Инвойс.

- Контракт.

- Вексель с передаточной надписью на имя форфейтера.

- Транспортные документы, которые подтверждают отправку товара.

- Поручительство по векселю или аваль, как дополнительные гарантии для кредитора.

Когда банк рассмотрел все документы, банк-форфейтер и продавец оформляют соглашение о передаче долга, при этом вексель продают с дисконтом. Когда осуществлена отгрузка товара, банк производит на счет покупателя перевод средств.

Применение в малом бизнесе

Форфейтинг распространен слабо среди торговых предприятий в сегменте малого бизнеса. Данные компании обычно, проводят бизнес в стране и более заинтересованы в факторинге.

Форфейтинг имеет важное значение для компаний, ведущих деятельность в области инновационного бизнеса, который предусматривает сотрудничество с партнерами из развитых стран Европы. В этом случае форфейтеры могут объединяться в синдикаты, чтобы производить контроль за работой дебиторов и их финансовой состоятельностью.

Минусы и плюсы

Как и в любом типе кредитования, главный недостаток форфейтинга — это переплата за использование кредитных средств. Помимо этого, отсутствие регресса не дает продавцу возможность в постоянном режиме отслеживать платежеспособность покупателей для того, чтобы корректировать торговую политику.

Достоинств у такого типа финансирования намного больше:

- оформление векселя возможно произвести по частям (к примеру, 2 векселя на каждую поставку) и продавать поэтапно дебиторскую задолженность или по частям;

- уменьшение рисков продавца;

- продавец полностью продает долг, при этом он может уменьшить кассовые разрывы и приобретать добавочную прибыль на данные средства в текущий момент;

- для покупателя возможно предоставить гибкий график оплаты, разных льгот и отсрочек.

Пример расчета

Экспортер заключил договор на поставку товара стоимостью 1000000 долларов США. На партию товара оформлят 2 векселя на 500000 долларов США каждый. Продажа форфейтеру одного из них производится с дисконтом в 5%, за комиссию агента 1,5%. Поэтому продавец приобретает:

500000 * 0,95 — 500000*0,015 = 475000 – 7500=467500 долларов США

Оставшиеся полмиллиона долларов США продавец приобретает после истечения срока отсрочки прямо от покупателя.

Рынок развивающихся стран у иностранных партнеров вызывает некоторые опасения, потому российский форфейтинговый рынок довольно слабо развит, хотя у него есть некоторые преимущества в сравнении с кредитами и аккредитивами.

Мы коротко рассмотрели форфейтинг: недостатки, преимущества, типы ценных бумаг, дебиторской задолженности, операции коммерческих банков, сходства и различия с факторингом, главные этапы выполнения сделки, применение в малом бизнесе, минусы и плюсы, пример расчета. Оставляйте свои комментарии или дополнения к материалу

Форфейтинг простыми словами — его виды, отличия от факторинга

Различаются следующие виды форфейтинга:

- Для финансовых сделок;

- Для экспортных договоров.

Посредник, выступающий в данном договоре форфейтером, занимается кредитованием финансовых операций между предприятиями, которые работают в юрисдикциях различных государств. Документы, подтверждающие заемные обязательства импортера для экспортера, являются векселями. В то же время, форфейтинг дебиторской задолженности допускает применение побочной документации, включая авали, аккредитивы и прочие гарантии.

Механизм и специфика

Этот инструмент является одним из наиболее гибких кредитных механизмов для внешнеторговой деятельности. Схема осуществления форфейтинга достаточно проста и имеет ряд этапов:

- Между импортером и экспортером заключается контракт, обеспечивающий поставку товара с отсроченной выплатой денег;

- Между форфейтером и экспортером прописывается отдельный договор, при котором экспортер передает собственные экономические требования к импортеру, вместе с определенным дисконтом;

- Экспортер осуществляет отгрузку продукции на основе соглашения, заключенного между ним и покупателем;

- Форфейтер получает бумаги, подтверждающие отгрузку продукции, а затем компенсирует в пользу экспортера цену отгруженного товара, вместе с комиссионными и дисконтом.

Далее особенности форфейтинга наделяют форфейтера правом в строго прописанные сроки взыскать с импортера вексельную задолженность в полной мере, либо же совершить перепродажу задолженности третьему лицу. Любые риски по неоплате вексельной задолженности со стороны клиента принимает форфейтер. Если задолжавшее лицо успешно оплачивает вексель, чистая выручка форфейтера равна дисконту минус расходы на совершение процедуры.

Форфейтинг как финансовый инструмент внешней торговли

Форфейтинг можно назвать универсальной технологией кредитования внешней торговли, которая, как и экономическая сфера, выступает основным потребителем услуг финансово-кредитных учреждений. Впрочем, в действительности торговые организации могут испытывать трудности при оформлении единоразового займа на приобретение импортной продукции.

Для активного развития предпринимательской деятельности необходимо приобретать зарубежное оборудование в рассрочку. На практике займы предприятию предоставляются не более, чем на 1-2 года, при этом финансовая структура зачастую имеет право увеличить процентную ставку по кредиту, если на валютных рынках произошли корректировки.

В подобном случае значительно более финансово выгодной альтернативой займу становится форфейтинг. Подобный механизм приобретения дебиторского долга предполагает легкий и оперативный метод расчета между поставщиком и клиентом.

Участники сделки

Хоть соглашение международного форфейтинга и заключается без какого-либо участия импортера, по факту договор включает в себя трех участников:

- Кредитор, поставляющий продукцию, принимающий от дебитора задолженность в виде гарантии дальнейшей выплаты, и перепродающий форфейтеру данные обязательства с прописанным дисконтом.

- Дебитор, приобретающий продукцию и обеспечивающий поставщику гарантии оплаты, используя вексели и прочие побочные бумаги.

- Форфейтер – организация, приобретающая задолженность с дисконтом у банка, чтобы затем перепродать ее третьему лицу.

Важность подобной процедуры высока для обоих участников операции, ведь она колоссально ускоряет сделку и облегчает работу. Форфейтирование долга позволяет покупателю перенести время выплаты денег, а продавец получает деньги сразу после отгрузки продукции. Что касается форфейтера, он расширяет географию собственной деятельности, сотрудничая с новыми потребителями из-за рубежа.

Список документов

Чтобы произвести процедуру форфейтинга, экспортеру необходимо обеспечить форфейтера определенными документами:

- Копией соглашения с импортером на предоставление продукции;

- Копией заверенного инвойса;

- Копиями бумаг, подтверждающих переправку продукции;

- Передаточную запись для задолженности;

- Гарантийное письмо.

Помимо этого, форфейтер при сомнениях в платежеспособности поставщика может затребовать дополнительные гарантии с документами от третьих лиц.

Форфейтинг для малого бизнеса

Применение форфейтинга в качестве экономического механизма для малого бизнеса обладает объективными ограничениями – небольшие компании зачастую работаю на рынке одного государства и почти не сотрудничают с зарубежными организациями. Для них более выгодным является факторинг.

Впрочем, малый бизнес в инновационной сфере нуждается в повышенной финансовой гибкости, так как хай-тек отличается непременным взаимодействием с бизнес-партнерами из более развитых государств. Подобным организациям форфейтинг полезен в качестве комфортного инструмента взаиморасчетов с зарубежными контрагентами.

Так как контроль платежеспособности многочисленных небольших организаций намного сложнее, чем подсчет финансовых характеристик крупных предприятий, форфейтеры предпочитают объединяться в так называемые синдикаты. Подобные образования обеспечивают оптимизацию издержек на контроль финансов отдельных небольших компаний, уменьшение рисков и представление своих услуг большому кругу бизнес-структур по сниженным ценам.

Форфейтинг и факторинг

Сходства и различия форфейтинга и факторинга весьма разнообразны. Основным отличием выступает то, что объект факторинга, по сути, является счетом-фактурой на реализацию продукции, а объект форфейтинга – это задолженность. Еще одно различие – форфейтинг чаще всего используется в процедурах внешней торговли, а факторинг имеет ориентацию на торговую деятельность в едином юридическом поле.

Дополнительное условие, чем отличается факторинг от форфейтинга, заключается в выкупе факторингом краткосрочного долга, а форфейтинг предполагает длительные займы на срок от 1 года. Вместе с тем, в факторинге невозможны дополнительные гарантии для приобретателя задолженности. Форфейтер же может затребовать больше гарантий от третьих лиц, чтобы убедиться в платежеспособности дебитора.

Важно понимать, что факторинг предполагает 2 типа соглашения – с регрессом и без него. При соглашении форфейтинга используется лишь сделка без регресса, при которой риск невыполнения обязанностей по долгу целиком ложится на компанию-форфейтера. Помимо этого, в условиях фактора объем приобретаемой задолженности не выходит за рамки 90 процентов, а форфейтинг не имеет подобных ограничений.

Наконец, факторинг предполагает невозможность для подобной организации перепродавать задолженность третьим лицам, в отличие от форфейтера, способного реализовать векселя так, как он считает нужным.

Преимущества и недостатки форфейтинга

Рассмотрим преимущества и недостатки форфейтинга. Для экспортеров основным минусом выступает завышенная, в сравнении с прочими займами, цена финансирования. Для импортера недостатки форфетирования сопряжены с побочными издержками – комиссионными за банковскую гарантию. Если используется подобный документ, потребителю ограничивается доступ к займу. Что касается посредника, при форфейтинге он не имеет регресса, что не дает форфейтеру возможности возвратить долг, если дебитор не оплатит его.

Впрочем, преимуществ подобного механизма значительно больше:

- Посредством форфейтинга продавец может эффективнее контролировать риски внешнеэкономических процедур. То есть, для экспортера форфейтер является страховщиком, гарантирующим выплаты за обеспеченную продукцию.

- Реализация дебиторского долга может производиться долями. Если имеется необходимость, экспортер продает задолженность, делая свой бизнес экономически более гибким.

- Перепродавая форфейтеру задолженность, экспортер ускоряет получение денег после отгрузки продукции. Чем раньше он получит свои средства, тем скорее сможет ввести их в оборот и получить дополнительный доход, закрывающий затраты на оплату форфейтингового дисконта.

Итоги

С помощью форфейтинга поставщик продукции целиком избегает экономических рисков при неплатежеспособности клиента. Подобный механизм позволяет разделять задолженность на отдельные доли, добившись выгодного баланса между деньгами, требуемыми незамедлительно, и средствами, которые могут поступить и позже, когда вексель будет оплачен.

Для потребителя форфейтинг гарантирует улучшенный график выплаты по обязательствам, что предполагает более частое применение инструмента во внешнеторговой деятельности различными организациями.

Возникновение и распространение форфейтинга стало результатом усиленного роста зарубежной дорогостоящей продукции с длительным периодом изготовления. Так как на международном рынке ведется мощная конкурентная борьба, а роль кредитования возрастает, форфейтинг стал значимым инструментом, освоением которого активно занимаются различные формы предпринимательской деятельности, вне зависимости от их масштаба.

что это простыми словами, схема, отличия от факторинга

Поговорим о такой схеме финансирования, как форфейтинг. Она особенно актуальна для торговых организаций с их огромным уровнем оборота, предоставлением товаров под залог и низкой обеспеченностью собственными денежными средствами.

Выясним, что же такое форфейтинг, чем он отличается от факторинга, какими преимуществами и недостатками обладает. Приведем пример расчета по форфейтингу, расскажем об этой операции коммерческих банков максимально подробно.

Форфейтинг – что это простыми словами?

Форфейтинг — достаточно популярный вид финансирования именно торговых предприятий. Суть его в том, что банк просто покупает дебиторскую задолженность компании. Под дебиторской задолженностью понимаются обязательства покупателей клиента банка, авали, векселя, сертификаты.

Обычно в схеме форфейтинга продавец — это экспортер, производящий товар, а покупатель — оптовая компания из-за рубежа. Сделка отличается тем, что вместо покупателя продавцу выплачивает средства банк-кредитор. Разумеется, в схему входят комиссионные банка, а продавец выступает заемщиком. Для покупателя этот вид сделки отличается от обычной лишь тем, что он платит не продавцу, а его банковскому учреждению.

Что такое форфейтинг дебиторской задолженности

Как вы поняли из вышесказанного, основным объектом форфейтинга становится дебиторская задолженность. С целью форфетировать ее применяются аккредитивы, о которых мы уже писали в отдельной статье, или же векселя. Именно последний документ становится надежной гарантией выполнения обязательств сторон. Хотя аккредитив тоже популярен.

Собственно говоря, банк просто выкупает дебиторскую задолженность, все обязательства покупателя, возникшие перед продавцом.

Коммерческие банки и форфейтинг

Разумеется, основную прибыль банку приносит кредитование разовыми платежами, ссудами. Однако форфейтинг позволяет банкам развивать отношения с иностранными партнерами. Суть в том, что в вексель вносится передаточная запись. Оформление сделки очень простое, но банк-кредитор может потребовать от плательщика по векселю дополнительные гарантии. Например, привлечь третьих лиц, которые станут поручителями.

Разумеется, основную прибыль банку приносит кредитование разовыми платежами, ссудами. Однако форфейтинг позволяет банкам развивать отношения с иностранными партнерами. Суть в том, что в вексель вносится передаточная запись. Оформление сделки очень простое, но банк-кредитор может потребовать от плательщика по векселю дополнительные гарантии. Например, привлечь третьих лиц, которые станут поручителями.

Таким образом, банк снижает риски кредитования, получая прибыль при минимальных затратах. Принять вексель к исполнению, то есть авалировать, может банк государства-импортера.

Отличия форфейтинга и факторинга

Чтобы вы лучше поняли отличия форфейтинга от факторинга, сравним их основные характеристики и особенности в виде таблицы:

| Параметр | Факторинг | Форфейтинг |

| Сфера применения | Торговля внутри страны | Экспорт-импорт |

| Валюта | Рубли, иногда доллары или евро | Множество вариантов, все зависит от страны-импортера |

| Сроки финансирования | До 180 дней | До года и более |

| Регресс | Прописывается в условиях договора | Его нет, банк-кредитор берет на себя все риски |

| Размер выкупаемого долга | До 90% | 100% |

| Дополнительные гарантии | Отсутствуют | Могут подключаться третьи стороны в качестве гарантов по сделке |

| Участники договора | Факторинговая компания или банк, покупатель и продавец | Банк и продавец |

| Можно ли продать требования | Нет | Да |

Важно

По факторинговой сделке переплата выше! Это связано с тем, что в данном случае отсутствует регресс, может подключиться политический фактор. То есть форфейтинговые сделки выгоднее.

Этапы сделки

Итак, чтобы воспользоваться финансированием по схеме форфейтинга, продавец-экспортер обязан предоставить своему банку копии указанных ниже документов:

- подписанный контракт;

- инвойс;

- документы на отправку товара, то есть транспортные бумаги;

- вексель, на котором стоит передаточная надпись форфейтера;

- поручительство по векселю или аваль. Это станет дополнительной гарантией для кредитора.

Только после того, как банк изучит все предоставленные бумаги, он заключит соглашение с продавцом, касающееся передачи долга. При этом, что важно, вексель будет передан с дисконтом. Как только будет произведена отгрузка товара, банк проведет платеж на счет покупателя.

Как форфейтинг используется малым бизнесом

Признаем, что в области малого бизнеса форфейтинг пока распространен слабо. Даже среди торговых предприятий. Чаще всего небольшие предприятия работают только внутри страны и по этой причине пользуются факторингом.

Форфейтинг же популярен среди предприятий, которые работают в инновационном бизнесе, с партнерами из стран Евросоюза. В данном случае форфейтеры часто объединяются в целые синдикаты, контролируя дебиторов и их финансовое благосостояние.

Преимущества и недостатки форфейтинга

Начнем с плохого. У форфейтинга есть следующие минусы:

- Переплата за предоставленные кредитные средства.

- Нет регресса, продавец не имеет возможности прослеживать, какая платежеспособность у покупателя именно в данный момент.

- Соответственно, продавец не может скорректировать свою торговую политику.

Плюсов у форфейтинга больше:

- Вексель можно оформить частями, например, по два документа на одну поставку.

- Риск продавца снижается.

- Продавать дебиторскую задолженность тоже можно по частям.

- У покупателя появляется гибкий график погашения задолженности, рассрочки и льготы.

- Продавец может уменьшить кассовые разрывы, получить дополнительную прибыль благодаря предоставленным банком средствам уже сегодня.

Пример расчета сделки по форфейтингу

Приведем простой пример расчетов сделки по форфейтингу:

Экспортер подписал договор, который подразумевает поставку произведенного им товара на общую сумму 5 миллионов долларов. Решено, что на партию товара выписываются два векселя, каждый, соответственно, на сумму 2,5 миллиона долларов.

Оба векселя продаются банку-форфейтеру с комиссией агента в 1,5% и дисконтом в 5%.

Продавец получит: 2,5 миллиона * 95% – 2,5 миллиона * 1,5% = 2,375 миллиона – 37,5 тысячи долларов = 2,3375 миллиона долларов.

Остальные 2,5 миллиона долларов будут перечислены продавцу только по истечении срока предоставленной отсрочки напрямую от покупателя. Сумма переплаты = 2,5 миллиона – 2,3375 миллиона долларов = 162,5 тысячи долларов.

Заключение

Сегодня форфейтинговый рынок в России развит слабо. Это связано в первую очередь с тем, что банки развитых европейских и американских стран с опасением относятся к рынкам развивающихся государств. Однако, уверены, благодаря простоте расчетов, выгодной позиции всех участников сделки, форфейтинг будет продолжать развиваться в нашей стране, становясь популярным инструментом расчетов.

схема, пример и отличия от факторинга

Крупными клиентами банковских организаций являются различные торговые компании. Для них кредит является отличной возможностью расширить производство, повысить его рентабельность, предоставить своим сотрудникам более выгодные рабочие условия. Некоторые юридические лица берут займ в качестве стартового капитала для начала бизнеса. Для банковских организаций выдача кредитов таким заёмщикам — очень выгодная процедура. Как правило, торговые организации берут крупные суммы. В случае банкротства или отсутствия возможности вовремя внести ежемесячную плату может быть изъят товар компании. Но не всегда подобные операции при традиционных условиях прибыльны и эффективны. В некоторых случаях необходимо прибегать к помощи финансирования и одной из таких возможностей является форфейтинг. Рассмотрим его схему подробнее в этой статье.

Содержание статьи

Что такое форфейтинг?

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Дебиторская задолженность, или долговые обязательства, могут быть представлены:

- Векселями (простейшая ценная бумага, которая позволяет участникам сделки удостовериться в её надёжности).

- Сертификатами.

- Аккредитивами (поручения, которые гарантируют полное выполнение обязательств по кредитованию) и т. д.

Форфейтинг чаще всего используется при осуществлении внешнеэкономической деятельности.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Участники

Участниками форфейтинга являются:

- Форфейтер. Он представляет собой посредника, который и приобретает дебиторскую задолженность. Вместе с этим ему передаются и возможные финансовые риски, связанные с возвратом неоплаченной стоимости продукции.

- Кредитор. Он осуществляет производство и/или реализацию продукции. Продаёт дебиторскую задолженность форфейтеру. По завершению сделки получает полную прибыль, полученную от продажи товара, с вычетом стоимости услуг посредника.

- Дебитор. Лицо, которое оформляет займ и принимает продукцию.

Схема форфейтинга

Традиционная схема форфейтинга состоит из следующим пунктов:

- Кредитор и посредник совместно устанавливают стоимость продукции и условия будущей сделки.

- Кредитор и дебитор заключают сделку на поставку продукции.

- Кредитор и посредник заключают договор о купле-продаже дебиторской задолженности и передаче ответственности.

- Кредитор осуществляет поставку товара и документально подтверждает выполнение этой процедуры.

- Посредник передаёт оплату с учётом стоимости своих услуг (вознаграждения).

Форфейтинг чаще всего используется при осуществлении ВЭД.

Преимущества

Форфейтинг обладает рядом преимуществ, которые выделяют его среди остальных схем финансирования:

- Значительное уменьшение рисков продавца товаров.

- Отсутствие регресса.

- Возможность продажи дебиторской задолженности в несколько этапов (при использовании двух и более векселей).

- Возможность принятия гибких условий договора.

- Система льгот и отсрочек при возникших у покупателя финансовых трудностях.

- Экономия на займах в банковских организациях.

- Простота оформления сопровождающих документов.

- Возможность торговых организаций увеличить объёмы производства и техническое оснащение.

- Фиксированная процентная ставка даже при долгосрочном займе.

- Увеличение прибыли предприятия.

- Значительное снижение количества рисков при осуществлении внешнеэкономической деятельности.

- Форфейтинговые инструменты оформляются довольно быстро и просто.

Именно эти преимущества и обуславливают большую популярность метода финансирования среди юридических лиц.

Недостатки

Но форфейтинг не обходится и без недостатков:

- Высокая маржа. Она обуславливается долгосрочностью сделки и рисками, который берёт на себя посредник.

- Наличие рисков, которые связаны непосредственно с законодательством страны и возможными его изменениями.

- Оплата гарантии (для импортёра).

- Большое количество ненадёжных контрагентов на международном рынке.

Как составить договор?

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

- Валюта. Для участия в сделке она должна свободно конвертироваться.

- Юрисдикция. Этот момент участники сделки должны обсудить заранее, условия обязательно отразить в договоре.

- Конфиденциальность. Договор должен обязательно содержать положение о неразглашении персональных данных, условий сделки. В противном случае, недобросовестные посредники могут перепродать ценные бумаги по более низкой цене на вторичном рынке.

Для получения финансирования кредитор должен оформить и подать в банковскую организацию пакет документов, который состоит из следующих бумаг:

- Внешнеторговый договор.

- Инвойс, как заполнить инвойс подробнее тут.

- Документы, которые подтверждают отправку продукции.

- Вексель, оформленный на имя посредника.

- Поручительство для дополнительной гарантии соблюдения всех условий сделки.

После подачи документов необходимо только ждать решения банковской организации. Если был получен положительный ответ, осуществляется непосредственно передача долга.

Отличия форфейтинга от факторинга

Форфейтинг и факторинг — две абсолютно разные схемы финансирования. Их отличия заключаются в следующих параметрах:

- Операции, при которых используется схема. Форфейтинг наиболее актуален и эффективен для внешнеэкономических сделок, а факторинг — для внутренней торговли.

- Валюты. При факторинге число валют строго ограничено. Схема форфейтинга же не устанавливает такие строгие рамки, всё обговаривается и устанавливается участниками сделки.

- Срок финансирования. Форфейтинг устанавливается на срок до 1 года и выше, вторая же схема действует не более 6 месяцев.

- Регресс. При оформлении форфейтинга он практически полностью отсутствует. Вторая же схема не гарантирует передачу рисков.

- Величина выкупаемого долга. При факторинге она не превышает 90 процентов, рассматриваемая же в статье схема предполагает полное приобретение долга и т. д.

Различия между схемами существенные. При выборе одной из них необходимо тщательно проанализировать все условия и выбрать наиболее подходящий для себя вариант.

Пример

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Кредитор заключил сделку на поставку товара. Общая стоимость договора составляет 1 миллион долларов США.

В качестве дебиторской задолженности использовались 2 векселя по 500 тысяч каждый. Дисконт составляет 5 процентов от общей стоимости сделки, цена услуг посредника — полтора процента.

Для нахождения суммы, которую получает продавец необходимо перемножить стоимости векселей с учётом дисконта и процента посредника. Получаем 467500 долларов США.

Остальную часть продавец получит только после завершения сделки.

Форфейтинг в Российской Федерации

Такая схема финансирования не так популярна в Российской Федерации, как в других странах. Но это объясняется довольно понятными причинами:

- Нестабильность экономики. Большая часть банковских организаций просто опасается выдавать кредиты на длительный срок.

- Отсутствие в России чёткой законодательной базы для подобного финансирования. Нормативные документы РФ попросту не подстроены под международные схемы и правила.

- Низкий уровень ответственности стран-партнёров. Многие российские экспортёры ориентированы именно на такие страны. Часто возникают трудности с поиском посредника, который возьмёт на себя все риски.

Форфейтинг встречается в России в специфичной, сильно изменённой форме. Чаще всего предприниматели и торговые организации останавливают свой выбор именно на факторинге, несмотря на возможные потери.

Тенденции развития этой схемы в России не наблюдается, так как для широкого использования форфейтинга необходимо наличие длинных денег у банковских организаций. Сейчас же они не могут планировать свои финансовые показатели более чем на 3 года вперед.

Дополнительная информация о том, что такое форфейтинг и, как это работает, в данном видео:

Итак, форфейтинг — довольно распространённая в мире схема финансирования предприятий и индивидуальных предпринимателей. В ней участвуют 3 лица — форфейтер, кредитор и дебитор. С помощью такого метода финансирования индивидуальные предприниматели и торговые организации могут улучшать условия производства своих товаров, а банковские предприятия — получать выгодных для кредитования клиентов. К сожалению, в России эта схема широко не распространена.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Автор статьи

Руководитель отдела ВЭД, большой опыт работы логистом, ведения внешнеэкономической деятельности компании.

Написано статей

Бесплатная консультация по телефону:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

это тип кредитования торговых сделок. Преимущества и недостатки форфейтинга :: BusinessMan.ru

Покупка у кредитора долга, который будет выражен в оборотном документе, но его основа будет прямо противоположной, является форфейтингом. Такое долговое обязательство приобретается со скидкой в оборотах. Покупатель берет на себя отказ от требования к кредитору при неполучении средств. Форфейтинг – это приобретение векселей коммерции, за счет которых происходит заем капитала для экспортеров, причем без оборота на продавца. Банк приобретает у продавца обязательство покупателя по выплате товара сразу после того, как он будет поставлен.

Форфейтинг – что это простыми словами

Подобная форма займа применяется во внешнеэкономических торговых операциях путем выкупа векселей экспортера акцептованных импортером. График платежей происходит по схеме, в которой основную часть денег выплачивает покупатель, а продавец выплачивает проценты за досрочную реализацию денежных средств за товар. Экспортер уступает требования кредитной организации и приобретает полную стоимость. Импортер реализует обязательства по имеющемуся долгу, но при этом стабильно должен производить выплату.

В отличие от стандартного вида платежей, риски по долговому обязательству полностью переходят на покупателя. Обычный учет предполагает равные небезопасные условия, в то время как данный тип финансирования в большей степени возлагает ответственность на импортера. Форфейтинг – это сокращение задолженностей продавца, улучшение структуры, ускорение оборотного капитала, стабилизация ставки, упрощенная форма займа и переуступки требований. Является дорогим по сравнению с обычным кредитованием.

Сущностные особенности форфейтинга

По сути, обязательства, график платежей, риски берет на себя покупатель (заемщик). Как правило, за основу берутся чистые документы в виде стандартных векселей или трат. Подобная форма кредитования оформляется оборотными бумагами, но закладывать свой бизнес полностью или частично заемщик не должен. Это кредитование является коммерческим и конфиденциальным, но при этом зачастую его называют трансформацией в банковский форфейтинг.

Установленные сроки сделки могут доходить до 7 лет. Данный способ распространен в европейских странах. Сторонами подобного договора выступают продавец, покупатель и кредитор. Провести инициацию соглашения может одна из сторон единолично: либо экспортер, либо импортер. Схема форфейтинга предусматривает выкуп долговых обязательств покупателя в том случае, если предоставленный пакет документов в банк удовлетворит интерес последнего. Данные должны включать факт передачи товаров, присутствующие обязательства, выраженные в материальных средствах, кроме этого, переуступку требований и право получать выручку кредитору, которая будет реализована ценной бумагой.

Как заключаются сделки форфейтинга

При заключении договоров с банком необходимо учитывать возможность разглашения информации, особенно это касается тех учреждений, которые способны реализовать долговые документы на вторичном рынке. Поэтому, прежде чем заключать сделку, нужно предусмотреть такой исход событий и заранее ликвидировать их. По сути, форфейтинг – это конфиденциальное соглашение, но ситуации бывают разные. Механизм данного кредитования применяется, если есть факт наличия двух следующих сделок:

- скорая ликвидация финансовых обязательств;

- для реализации наличных средств заемщику, который предоставил долг зарубежному заказчику.

Помимо всего прочего, форфейтинг имеет ограничения:

- продавец должен быть согласен на реализацию обязательств частями;

- в случае, когда покупатель — не иностранное предприятие или частный представитель, тогда возвращение долга должно быть закреплено гарантией со стороны кредитора или банка.

Основными инструментами подобных сделок кредитования являются векселя. Однако виды форфейтинговых ценных бумаг ими не ограничиваются, в качестве важных документов могут выступать и иные типы, главное, чтобы в них было абстрактное содержание обязательств.

Становление

Истоки форфейтинга появились в Цюрихе, когда закончилась Вторая мировая война. В те времена именно в этом городе банки имели огромный опыт в международной торговле. Поэтому они стали финансировать поставки зерна в Европейские западные страны и США. Поставки и конкуренция выросли в два раза, поэтому поставщики требовали отсрочки в шесть месяцев вместо привычных трех. Также в эти годы увеличилось производство дорогостоящих предметов, на изготовление которых уходило значительно больше времени.

Товары с высокой стоимостью вошли в привычный уклад и пользовались огромным спросом и востребованностью. Кредит развивал экономический и международный обмен, таким образом, поставщики финансировали свои сделки новыми методами и путями, причем постоянно обновляя и совершенствуя эти варианты. Международная торговля начала снимать барьеры, в результате многие азиатские, латиноамериканские и африканские страны начали активно принимать участие на мировом рынке. Однако предприниматели предоставляли займы с определенными трудностями, так как их реализация была в основном из собственных источников. Поэтому и поставщики были вынуждены изменить варианты финансирования сделок.

Развитие и условия форфейтинга

В основном совершенствовался данный тип кредитования в слаборазвитых странах, где экономическая система нестабильна. Форфейтинг – это определенный риск, поэтому экспортер требует и получает определенные векселя от импортера. Оплата по данным бумагам производится по установленным заранее срокам. Банком выдается специальное поручительство, в котором будет указано, что именно эта организация выступает ответственным лицом за импортера, выплачивающего обязательство. Иными бумагами могут выступать гарантии на выполнение и реализацию долга.

Таким образом, заемщик должен быть проверенным кандидатом, в ином случае обязательное условие – гарантия или поручительство (аваль). Помимо всего прочего, существуют определенные виды гарантии, которые определяются по следующим критериям:

- субъекту;

- порядку оформления;

- источнику финансирования.

Как правило, первым указанным выше видом являются банки, материально стабильные учреждения, предприятия, располагающие свободными активами или средствами.

Рынок подобного кредитования

Если в стране форфейтинг усовершенствован и является практически основной сферой кредитования, например, в Германии или Италии, то условия могут быть наиболее гибкими, и такими вопросами занимаются не только банки, но и специализированные предприятия. По сути, эта сделка есть среднесрочная операция, у которой фиксированная ставка и сроки. И большинство организаций выступают форфейтором, только если нужна сумма не ниже ста тысяч условных единиц. Правда, сегодня сроки и ставки становятся все более гибкими и лояльными, поэтому такое кредитование может быть реализовано и на 10 лет, и на шесть месяцев.

Форфейтинг и его роль в экономической составляющей

Такие долговые обязательства получили рыночное распространение, поэтому сроки оговариваются на основе конкретных обстоятельств, а также все зависит от страны импортера и экспортера, гарантий. Как правило, оплата производится равными частями раз в полгода, но большинство предпочитает ежеквартальные реализации суммы. При развитости и усовершенствовании данного рынка предприятия не формируют схему и условия сделок, в особенности это касается тех заемщиков, которые уже сотрудничали с форфейтором.

Кредитодатели зачастую создают структуру самостоятельно, предлагают ее потенциальным клиентам. Кроме этого, они также советуют лучший вариант займа и укажут на определенный долговой инструмент, которым целесообразнее воспользоваться. Подобные организации, помимо прочего, оценивают риски и суть операции.

Дополнительные условия соглашений

Для форфейтора предоставляется следующая информация:

- полные данные о покупателе;

- сроки и время;

- все ценовые составляющие;

- валюта платежа;

- период кредитования;

- долговые инструменты;

- ставки;

- гарантии.

Что касается последнего пункта, то есть аваль, для того, чтобы форфейтор принял этот документ как надежный, необходима мировая популярность банка, который выдавал эту гарантию. По сути, аваль и гарантия – это одно и то же, однако, есть страны, которые не воспринимают первый как законную бумагу или финансовый инструмент.

Соглашения с другими организациями

Зачастую экспортеры сотрудничают с брокерами, ввиду того, что последние предоставляют разумные и конкурентоспособные расценки, которые напрямую зависят от сроков и эффективности сделок. Такие организации получают процент от суммы соглашения.

То есть для экспортера такой вариант выгоден с учетом того, что оплата производится единожды, что, как правило, происходит тогда, когда поставщик или продавец добавил эту сумму к цене реализуемого предмета. На основе этого можно предположить, что такие сделки имеют свои характерные черты.

Существующие критерии этого финансирования

Преимущества и недостатки форфейтинга примерно схожи со стандартным кредитом. Положительные стороны соглашения:

- все риски на заемщике и на поручителе, продавец снимает с себя все обязательства;

- долговые части можно оформлять отдельными векселями;

- обязательства делятся равными частями на определенный промежуток времени;

- гибкость в платежах;

- подобное кредитование способно покрыть 100 % стоимость товаров или услуг;

- сниженные ставки;

- варьирующие сроки;

- лояльность в механизме и схеме;

- сотрудничество с другими организациями, в том числе и с государственными, причем финансирование может быть реализовано под их гарантии.

Отрицательные стороны форфейтинга следующие:

- заемщик несет полную ответственность за выполнение обязательств, а также за достоверность документации и информации;

- финансируемые организации получают больший процент, чем при стандартном кредитовании, при этом имеют возможность продажи бумаг на вторичном рынке;

- трудности с гарантией или авалем;

- высокие процентные ставки, если сравнивать с другими видами финансирования;

- операцию проводят в течение нескольких месяцев, с учетом того, что необходимо собрать много документов и информации.

Форфейтинг достаточно востребован и популярен в мировой практике, особенно это касается развитых стран с устойчивой экономической системой. Этот вид финансирования должен работать в любой стране, но для этого необходимо, чтобы в различных городах в кодексах он был официально закреплен и являлся законной схемой кредитования.

Форфейтинг: преимущества и недостатки | Налоги и Право

В Гражданском кодексе РФ понятие договора форфейтинга отсутствует, но элементы такого договора давно используются в международных сделках. Рассмотрим, что представляет собой данный договор, как его можно использовать, в чем преимущества и недостатки форфейтинга.

Суть договора

Форфейтинг — это особая форма среднесрочного коммерческого внешнеторгового кредитования, операция продажи в кредит, которая представляет собой покупку кредитором долговых документов заемщика без права регресса на любого предыдущего держателя обязательства.

Форфейтинг применяется преимущественно в сфере международной торговли и оказания услуг. И одним из главных его преимуществ является возможность оплатить товар или услугу наличными деньгами сегодня, взамен выручки, которая должна быть получена в будущем.

Понятие «без права регресса» означает, что все риски и всю ответственность берет на себя заемщик. В качестве долговых документов обычно выступают простые векселя и тратты (так называемые чистые документы, предполагающие абстрактное обязательство).

Форфейтинг является формой кредитования, оформляемой оборотными документами и пригодной для любых торговых сделок, при этом заемщик не обязан закладывать весь свой бизнес или его существенную часть. Форфейтинг называют формой своеобразной трансформации коммерческого кредита в банковский кредит.

Этот способ кредитования внешней торговли особо распространен в Англии и Германии. Сторонами — участниками классической сделки форфейтинга являются продавец, покупатель (заемщик) и банк-кредитор (покупатель долга заемщика перед продавцом). Инициировать сделку форфейтинга могут и продавец, и покупатель. Схема сделки заключается в том, что банк-форфейтор обязан выкупить долг заемщика на определенных условиях, когда заемщик представит ему документацию, удовлетворяющую интересам банка. Эта документация подтверждает наличие долга, факт передачи товаров (или услуг) покупателю, а также переуступку банку-форфейтору права на получение выручки (в виде кредитной ценной бумаги). То есть форфейтинг представляет собой форму единовременного среднесрочного кредитования крупной сделки по покупке товаров или услуг путем приобретения форфейтером у компании-продавца долговых документов. Фактически банк выступает гарантом по сделке.

Как использовать механизм?

Если для совершения сделки необходимы наличные денежные средства, а их нет, то вполне можно использовать договор форфейтинга. Так как в российском законодательстве существенные условия данного договора не предусмотрены, следует воспользоваться аналогией права и ввиду сходства форфейтинга с кредитованием использовать существенные условия кредитного договора.

Согласно ст. 432 ГК РФ существенными условиями договора являются его предмет, а также условия, которые названы в законах или иных нормативных актах существенными или необходимыми для договора данного вида. При определении, какие условия будут существенными для форфейтинга, необходимо учитывать информационное письмо Президиума ВАС РФ от 13.09.2011 N 147, согласно которому условие о размере выдаваемого кредита является также существенным условием кредитного договора.

В силу ст. 822 ГК РФ для договора товарного кредита таким существенным условием является предмет договора — вещи, определенные родовыми признаками. При этом согласно указанной норме условия о количестве, об ассортименте, о комплектности, качестве, таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (ст. ст. 465 — 485 ГК РФ), если иное не предусмотрено договором товарного кредита.

Условие о количестве товара в соответствии с п. 2 ст. 465 ГК РФ также отнесено к существенным условиям договора (Постановления ФАС ДО от 19.09.2006, от 12.09.2006 N Ф03-А51/06-1/2660 по делу N А51-19368/05-17-296, ФАС ВСО от 17.12.2012 по делу N А74-1167/2012).

Кроме того, если стороны не определили размер и условия предоставления кредита, отношения по коммерческому кредитованию не возникают. Такой вывод содержится в Постановлении ФАС ПО от 19.11.2009 по делу N А12-4139/2009. Суды, истолковав условия договора и спецификации в соответствии с требованиями п. 1 ст. 486, ст. 823 ГК РФ, пришли к выводу, что указанными соглашениями стороны установили отсрочку платежа, то есть покупателю предоставлен коммерческий кредит. Между тем данное толкование условий договора и спецификации к нему о сроке оплаты не соответствует указанным нормам права. Несовпадение момента оплаты товара с моментом его получения само по себе не является коммерческим кредитом (отсрочкой оплаты товара).

Таким образом, в договоре форфейтинга необходимо отразить следующие существенные и дополнительные условия:

— предмет;

— размер кредитования;

— размер скидки при досрочной оплате по договору;

— величину комиссии форфейтера, начисляемую ему за предоставляемые форфейтинговые услуги;

— срок исполнения сделки, то есть последний день представления форфейтеру требуемых документов по сделке.

Кроме того, часто в договоре устанавливаются штрафные санкции за просрочку платежа.

Мы уже отмечали, что форфейтинг используется в основном в международных контрактах. Учитывая, что контрагент по договору — иностранное лицо, зачастую договоры форфейтинга заключаются в иностранных юрисдикциях. В данном случае очень важно определить применимое право.

Существуют три варианта выбора регулирующего права:

1) стороны в качестве регулирующего права избирают национальные нормы права одной из сторон контракта;

2) стороны в качестве регулирующего права избирают нормы права государства иного, чем право государств, резидентами которых являются стороны контракта;

3) стороны не указывают регулирующее право либо же прямо указывают в контракте, что данный договор не подчинен нормам какого-либо законодательства и регулируется только теми положениями, которые закреплены в контракте <1>.

———————————

<1> Дробот Е.А. Регулирующее право внешнеэкономических контрактов // Внешнеторговое право. 2011. N 2.

Если внешнеторговый контракт заключается посредством почтовой, факсимильной или электронной связи путем направления подписанных обеими сторонами экземпляров контракта (акцептом оферты) и сторонам достоверно неизвестно, когда контракт будет подписан обеими сторонами, рекомендуется в реквизитах контракта указывать дату подписания контракта каждой стороной (информация Росфиннадзора от 11.01.2013).

Плюсы и минусы

В сделках форфейтинга есть ряд ограничений. Так, продавец должен быть заранее предупрежден и согласен принимать погашение долга сериями, но на это идут не все продавцы. Если покупатель не является международной компанией или представителем государства, то возврат долга должен быть обязательно гарантирован банком или государственным институтом, который выберет кредитор. Кроме того, форфейтинговые сделки являются конфиденциальными в отличие от банковских кредитов. Вместе с тем если кредитор-форфейтер продаст долговые бумаги на вторичном рынке, то разглашение условий сделки все же может состояться, поэтому следует учесть этот случай в договоре форфейтинга.

Практики отмечают, что достоинства форфейтинга не вызывают сомнений. В их числе можно отметить следующие:

1) форфейтинг подразумевает фиксированную процентную ставку, а значит, заемщик может точно планировать расходы на кредит;

2) оперативность и простота оформления вексельных долговых документов;

3) возможность для покупателя не тратить деньги на управление долгом, а также на организацию его погашения — все берет на себя форфейтер;

4) покупателю может быть предоставлен форфейтером предварительный опцион (условия) на кредитование по фиксированной ставке и он может внести свои расходы по обслуживанию финансирования в контрактную цену товара;

5) покупатель имеет возможность отложить оплату уже полученных им товаров или предоставленных ему услуг.

Также имеются и недостатки. Покупатель (заемщик) несет ответственность по обеспечению действительности долговых инструментов. Поэтому ему необходимо хорошо ориентироваться в законах относительно простых векселей, а также гарантий и авалей, особенно если форфейтинг осуществляется при международной сделке в валютном законодательстве. При этом банк получает за услуги гораздо больший процент, чем при кредитовании, и может продать векселя и другие кредитные документы на вторичном рынке ценных бумаг.

Кроме того, могут возникнуть трудности с поиском гаранта (того самого кредитного документа, который удовлетворит форфейтера).

Еще один важный момент: процентные ставки, как правило, выше, чем при других видах кредитования. Но это бывает оправданно, поскольку заемщик не несет издержек по страхованию.

Отметим также, что срок проведения операций может, по идее, составлять всего несколько дней, но в российской практике такое неосуществимо, так как требуется получение специальных разрешений ЦБ РФ, который по внутреннему регламенту должен рассмотреть запрос в течение одного месяца.

Риски и рекомендации

При заключении договора форфейтинга следует очень внимательно выбирать форфейтера, то есть банковскую структуру, а также обращать внимание на комиссии и дополнительные сборы, взимаемые банком.

Также необходимо прописать валюту договора, порядок расчетов между сторонами.

Если в договоре прописаны штрафные санкции, то они должны быть соразмерны сумме ущерба, а договор не должен содержать кабальные условия.

Следует внимательно просчитать риски и затраты при осуществлении подобной сделки. Издержками импортера, участвующего в форфейтинговой операции, являются комиссионные в пользу гаранта. Издержки экспортера по организации форфейтингового финансирования складываются из ставки дисконта, комиссии за опцион и комиссии за обязательство. Таким образом, сумма договора автоматически увеличивается из-за различных комиссионных сборов.

Согласно п. 1 ст. 450 ГК РФ изменение и расторжение договора возможны по соглашению сторон, если иное не предусмотрено ГК РФ, другими законами или договором. Банк вправе изменять процентную ставку по кредиту в одностороннем порядке, если такое условие прописано в кредитном договоре. В связи с этим следует особое внимание обратить на наличие в договоре соответствующих условий об изменении процентной ставки.

Еще одним распространенным видом риска является валютный риск. В большинстве случаев форфейтер берет заем на финансирование своей сделки в той же валюте, в которой эта сделка заключена. Однако, если заем получен в евро, а валютой контракта являются доллары США, автоматически возникает валютный риск. Он также возникает и при расчетах в рублях, если договор привязан к иностранной валюте, так как в этом случае возникают курсовые разницы.

В заключение следует отметить, что, поскольку в российском законодательстве такой тип договора, как договор форфейтинга, не установлен, необходимо применять аналогию права, внимательно прописывать условия в договоре, а также учитывать судебную практику.

В Гражданском кодексе РФ понятие договора форфейтинга отсутствует, но элементы такого договора давно используются в международных сделках. Рассмотрим, что представляет собой данный договор, как его можно использовать, в чем преимущества и недостатки форфейтинга.

Суть договора

Форфейтинг — это особая форма среднесрочного коммерческого внешнеторгового кредитования, операция продажи в кредит, которая представляет собой покупку кредитором долговых документов заемщика без права регресса на любого предыдущего держателя обязательства.Форфейтинг применяется преимущественно в сфере международной торговли и оказания услуг. И одним из главных его преимуществ является возможность оплатить товар или услугу наличными деньгами сегодня, взамен выручки, которая должна быть получена в будущем.Понятие «без права регресса» означает, что все риски и всю ответственность берет на себя заемщик. В качестве долговых документов обычно выступают простые векселя и тратты (так называемые чистые документы, предполагающие абстрактное обязательство).Форфейтинг является формой кредитования, оформляемой оборотными документами и пригодной для любых торговых сделок, при этом заемщик не обязан закладывать весь свой бизнес или его существенную часть. Форфейтинг называют формой своеобразной трансформации коммерческого кредита в банковский кредит.Этот способ кредитования внешней торговли особо распространен в Англии и Германии. Сторонами — участниками классической сделки форфейтинга являются продавец, покупатель (заемщик) и банк-кредитор (покупатель долга заемщика перед продавцом). Инициировать сделку форфейтинга могут и продавец, и покупатель. Схема сделки заключается в том, что банк-форфейтор обязан выкупить долг заемщика на определенных условиях, когда заемщик представит ему документацию, удовлетворяющую интересам банка. Эта документация подтверждает наличие долга, факт передачи товаров (или услуг) покупателю, а также переуступку банку-форфейтору права на получение выручки (в виде кредитной ценной бумаги). То есть форфейтинг представляет собой форму единовременного среднесрочного кредитования крупной сделки по покупке товаров или услуг путем приобретения форфейтером у компании-продавца долговых документов. Фактически банк выступает гарантом по сделке.

Как использовать механизм?

Если для совершения сделки необходимы наличные денежные средства, а их нет, то вполне можно использовать договор форфейтинга. Так как в российском законодательстве существенные условия данного договора не предусмотрены, следует воспользоваться аналогией права и ввиду сходства форфейтинга с кредитованием использовать существенные условия кредитного договора.Согласно ст. 432 ГК РФ существенными условиями договора являются его предмет, а также условия, которые названы в законах или иных нормативных актах существенными или необходимыми для договора данного вида. При определении, какие условия будут существенными для форфейтинга, необходимо учитывать информационное письмо Президиума ВАС РФ от 13.09.2011 N 147, согласно которому условие о размере выдаваемого кредита является также существенным условием кредитного договора.В силу ст. 822 ГК РФ для договора товарного кредита таким существенным условием является предмет договора — вещи, определенные родовыми признаками. При этом согласно указанной норме условия о количестве, об ассортименте, о комплектности, качестве, таре и (или) об упаковке предоставляемых вещей должны исполняться в соответствии с правилами о договоре купли-продажи товаров (ст. ст. 465 — 485 ГК РФ), если иное не предусмотрено договором товарного кредита.Условие о количестве товара в соответствии с п. 2 ст. 465 ГК РФ также отнесено к существенным условиям договора (Постановления ФАС ДО от 19.09.2006, от 12.09.2006 N Ф03-А51/06-1/2660 по делу N А51-19368/05-17-296, ФАС ВСО от 17.12.2012 по делу N А74-1167/2012).Кроме того, если стороны не определили размер и условия предоставления кредита, отношения по коммерческому кредитованию не возникают. Такой вывод содержится в Постановлении ФАС ПО от 19.11.2009 по делу N А12-4139/2009. Суды, истолковав условия договора и спецификации в соответствии с требованиями п. 1 ст. 486, ст. 823 ГК РФ, пришли к выводу, что указанными соглашениями стороны установили отсрочку платежа, то есть покупателю предоставлен коммерческий кредит. Между тем данное толкование условий договора и спецификации к нему о сроке оплаты не соответствует указанным нормам права. Несовпадение момента оплаты товара с моментом его получения само по себе не является коммерческим кредитом (отсрочкой оплаты товара).Таким образом, в договоре форфейтинга необходимо отразить следующие существенные и дополнительные условия:- предмет;- размер кредитования;- размер скидки при досрочной оплате по договору;- величину комиссии форфейтера, начисляемую ему за предоставляемые форфейтинговые услуги;- срок исполнения сделки, то есть последний день представления форфейтеру требуемых документов по сделке.Кроме того, часто в договоре устанавливаются штрафные санкции за просрочку платежа.Мы уже отмечали, что форфейтинг используется в основном в международных контрактах. Учитывая, что контрагент по договору — иностранное лицо, зачастую договоры форфейтинга заключаются в иностранных юрисдикциях. В данном случае очень важно определить применимое право.Существуют три варианта выбора регулирующего права:1) стороны в качестве регулирующего права избирают национальные нормы права одной из сторон контракта;2) стороны в качестве регулирующего права избирают нормы права государства иного, чем право государств, резидентами которых являются стороны контракта;3) стороны не указывают регулирующее право либо же прямо указывают в контракте, что данный договор не подчинен нормам какого-либо законодательства и регулируется только теми положениями, которые закреплены в контракте <1>.———————————<1> Дробот Е.А. Регулирующее право внешнеэкономических контрактов // Внешнеторговое право. 2011. N 2.

Если внешнеторговый контракт заключается посредством почтовой, факсимильной или электронной связи путем направления подписанных обеими сторонами экземпляров контракта (акцептом оферты) и сторонам достоверно неизвестно, когда контракт будет подписан обеими сторонами, рекомендуется в реквизитах контракта указывать дату подписания контракта каждой стороной (информация Росфиннадзора от 11.01.2013).

Плюсы и минусы

В сделках форфейтинга есть ряд ограничений. Так, продавец должен быть заранее предупрежден и согласен принимать погашение долга сериями, но на это идут не все продавцы. Если покупатель не является международной компанией или представителем государства, то возврат долга должен быть обязательно гарантирован банком или государственным институтом, который выберет кредитор. Кроме того, форфейтинговые сделки являются конфиденциальными в отличие от банковских кредитов. Вместе с тем если кредитор-форфейтер продаст долговые бумаги на вторичном рынке, то разглашение условий сделки все же может состояться, поэтому следует учесть этот случай в договоре форфейтинга.Практики отмечают, что достоинства форфейтинга не вызывают сомнений. В их числе можно отметить следующие:1) форфейтинг подразумевает фиксированную процентную ставку, а значит, заемщик может точно планировать расходы на кредит;2) оперативность и простота оформления вексельных долговых документов;3) возможность для покупателя не тратить деньги на управление долгом, а также на организацию его погашения — все берет на себя форфейтер;4) покупателю может быть предоставлен форфейтером предварительный опцион (условия) на кредитование по фиксированной ставке и он может внести свои расходы по обслуживанию финансирования в контрактную цену товара;5) покупатель имеет возможность отложить оплату уже полученных им товаров или предоставленных ему услуг.Также имеются и недостатки. Покупатель (заемщик) несет ответственность по обеспечению действительности долговых инструментов. Поэтому ему необходимо хорошо ориентироваться в законах относительно простых векселей, а также гарантий и авалей, особенно если форфейтинг осуществляется при международной сделке в валютном законодательстве. При этом банк получает за услуги гораздо больший процент, чем при кредитовании, и может продать векселя и другие кредитные документы на вторичном рынке ценных бумаг.Кроме того, могут возникнуть трудности с поиском гаранта (того самого кредитного документа, который удовлетворит форфейтера).Еще один важный момент: процентные ставки, как правило, выше, чем при других видах кредитования. Но это бывает оправданно, поскольку заемщик не несет издержек по страхованию.Отметим также, что срок проведения операций может, по идее, составлять всего несколько дней, но в российской практике такое неосуществимо, так как требуется получение специальных разрешений ЦБ РФ, который по внутреннему регламенту должен рассмотреть запрос в течение одного месяца.

Риски и рекомендации

При заключении договора форфейтинга следует очень внимательно выбирать форфейтера, то есть банковскую структуру, а также обращать внимание на комиссии и дополнительные сборы, взимаемые банком.Также необходимо прописать валюту договора, порядок расчетов между сторонами.Если в договоре прописаны штрафные санкции, то они должны быть соразмерны сумме ущерба, а договор не должен содержать кабальные условия.Следует внимательно просчитать риски и затраты при осуществлении подобной сделки. Издержками импортера, участвующего в форфейтинговой операции, являются комиссионные в пользу гаранта. Издержки экспортера по организации форфейтингового финансирования складываются из ставки дисконта, комиссии за опцион и комиссии за обязательство. Таким образом, сумма договора автоматически увеличивается из-за различных комиссионных сборов.Согласно п. 1 ст. 450 ГК РФ изменение и расторжение договора возможны по соглашению сторон, если иное не предусмотрено ГК РФ, другими законами или договором. Банк вправе изменять процентную ставку по кредиту в одностороннем порядке, если такое условие прописано в кредитном договоре. В связи с этим следует особое внимание обратить на наличие в договоре соответствующих условий об изменении процентной ставки.Еще одним распространенным видом риска является валютный риск. В большинстве случаев форфейтер берет заем на финансирование своей сделки в той же валюте, в которой эта сделка заключена. Однако, если заем получен в евро, а валютой контракта являются доллары США, автоматически возникает валютный риск. Он также возникает и при расчетах в рублях, если договор привязан к иностранной валюте, так как в этом случае возникают курсовые разницы.В заключение следует отметить, что, поскольку в российском законодательстве такой тип договора, как договор форфейтинга, не установлен, необходимо применять аналогию права, внимательно прописывать условия в договоре, а также учитывать судебную практику.

схема, договор, пример и отличия форфейтинга от факторинга

Время на чтение: 8 минут

АА

Инструментарий международной торговли развит и чрезвычайно разнообразен. Наработанные десятилетиями (а иногда — и веками) схемы позволяют решать разнообразнейшие задачи финансирования бизнеса, ведущегося российскими компаниями с зарубежными партнёрами.

Некоторые услуги в Российской Федерации пока не получили широкого распространения, хотя и заслуживают внимательного рассмотрения.

Одним из таких механизмов внешнеэкономической деятельности, служащим для получения средне- и долгосрочных займов, является Форфейтинг.

Содержание статьи

Описание операции факторинга

Форфейтинг (от фр. а forfai — общей суммой, полностью) по сути — ещё одна форма кредитования участников ВЭД, проводимая посредством выкупа долговых ценных бумаг, выпущенных в счёт задолженности, возникшей между ними в процессе торговли.

Участники сделки:

- Экспортёр – продавец, поставщик товаров, работ или услуг, уступающий (перепродающий) своё право требовать задолженность Импортёра по поставке.

- Импортёр – покупатель, приобретающий товары, работы или услуги в долг.

- Форфейтор – Банк или другой финансовый агент. Выкупает коммерческие долговые обязательства Импортёра перед Экспортёром. Эта задолженность чаще всего оформлена средне- или долгосрочной долговой ценной бумагой.

Наиболее подходит форфейтинг для операций купли-продажи дорогостоящего оборудования, машин или техники зарубежного производства.

Подобные контракты заключаются на средние и длительные сроки и их средняя сумма обычно порядка экв. 1-2 миллиона долларов США.

Финансировать особо крупные сделки возможно Консорциумам Форфейторов – объединению нескольких компаний, каждая из которых не хочет (либо не может) нести в одиночку нужный объём риска.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

8-495-565-32-46

Схема

Разберём для наглядности механизм форфетирования на примере.

Стандартная форфейтинговая сделка выглядит следующим образом:

- Экспортёр («John Deere, Inc.») и Импортёр (ООО «Хлебороб») договариваются об условиях Контракта купли-продажи оборудования, машин или техники (10 зерноуборочных комбайнов и 5 культиваторов): их стоимости (3,5 млн. долл. США), порядке оплаты и передачи, других значимых условиях.

- «John Deere, Inc.» ищет Банк-агент (Форфейтера, или группу Форфейтеров для создания консорциума — для финансирования особо крупных торговых сделок).

Договорённость достигнута с европейским банком «The First International bank» («FIB»). - ООО «Хлебороб» оформляет Вексель (серию векселей – если поставка будет осуществляться частями) и находит Банк (Гаранта или Авалиста), который гарантирует (или авалирует) эти Векселя.

В нашем примере — банк «ВТБ» - Направление в банк «FIB» (Форфейтеру) авалированных банком «ВБТ» Векселей.

- Поставка с/х техники ООО «Хлебороб».

- Предоставление векселя, выпущенных ООО «Хлебороб», поставщику «John Deere, Inc.».

- Продажа векселя (передача посредством индоссамента) Экспортёром («John Deere, Inc.») Форфейтеру («FIB»).

- «John Deere, Inc.» получает оговоренную сумму от продажи Векселей (95% от 3,5 млн. долл. США).

Пара важных моментов: Гарант/Авалист должен быть признан Форфейтером достаточно надёжным и сроки Векселя (и гарантии по нему) должны быть не меньше срока форфейтирования.

Обычно стоимость Векселя дисконтируется – т.е., выкупается несколько дешевле первоначальной цены – как плата за долгосрочные риски Форфейтера. Размер агентского вознаграждения зависит от срока, резидентности участников, других нюансов и на практике не превышает 1,5%.

Ключевые моменты договора

- Валюта договора — должна быть свободно конвертируемой.

- Юрисдикция — обязательно оговаривается отдельно.

- Конфиденциальность. Наличие права на разглашение условий сделки важно для возможной перепродажи Форфейтером долговых бумаг на вторичном рынке.

Не экономьте на услугах грамотного юриста-международника — при анализе Договора форфейтинга он действительно нужен.

Форфейтинг и Факторинг: в чём разница

Главные отличия этих двух финансовых инструментов изложены в таблице:

| Форфейтинг | Факторинг | |

|---|---|---|

| Длительность финансирования | Средне- и долгосрочная задолженность – до нескольких лет (7-10) | Краткосрочная задолженность – до полугода |

| Масштаб сделок | Возможен объединение Форфейторов в Консорциум | Ограничен возможностями 1 Фактора. |

| Сегмент бизнеса | Востребован крупным бизнесом | Востребован компаниями малого и среднего сегмента |

| Степень принятия риска финансовым агентом | Освобождение от рисков Продавца долга (Экспортёра) полное: все политические, валютные, и прочие риски – ложатся на Форфейтера | Даже если Фактор отказывается от права регресса, политические и валютные риски несет Экспортер |

| Возможность регресса | Регресс не предусмотрен | Регресс может быть предусмотрен условиями договора |

| Основной документ «овеществляющий» долг | Долговая ценная бумага – вексель, простой или переводной | Подтверждение факта поставки (счёт-фактура, грузовой таможенный документ, акт приёма-передачи.) |

| Часть долга, которая выкупается | Форфейтер выплачивает всю сумму долга (с оговоренным дисконтом) | Авансируется до 90% суммы товарной задолженности (по накладной). Остальные 10% поступают на счет Продавца после полного перечисления товарной задолженности Покупателем (после вычета стоимости услуг Фактора) |

| Дополнительные сервисы | Обслуживание отношений с должниками и инкассирование задолженностей не предусмотрено | Комплекс услуг по управлению дебиторской задолженностью. Может дополняться юридическим, бухгалтерским, консультационным и пр. обслуживанием |

| Возможность переуступки долга | Форфейтер может перепродать актив на вторичном рынке | Факторинговая задолженность не подлежит дальнейшей передаче |

| Участие третьего лица | Нужно подтверждение выполнения обязательств третьим лицом (гарантия, аваль) | Подтверждение не нужно |

| Характер уступаемого обязательства | Возможен финансовый вексель, цели не ограничены торговыми. | Характер – чётко денежное требование, возникающее в процессе товарных отношений, чётко обозначенное в Договоре финансирования. |

Форфейтинг подходит для торговых сделок с дорогостоящим оборудованием.

Начинающим и опытным бизнесменам, ведущим внешнеэкономическую деятельность важно чётко ориентироваться в терминах и понятиях, которые используются в международных расчётах. Что такое аллонж векселя и по каким правилам совершается индоссамент? Ответ в нашей статье.

Перед заключением сделки нужно как можно больше знать о своём партнёре. Вы можете узнать о том, как получить справку о бенефициаре вот здесь, а также всё о его правах и обязанностях.

Преимущества и недостатки

Для каждого участника схемы Форфейтинга существуют свои плюсы и минусы.

Итак, вы Экспортёр (Продавец), каковы плюсы Форфейтинга для вас:

- Регресс не предусмотрен. Т.е., в случае неоплаты Импортёром (Покупателем) требование об оплате долга Форфейтеру не перейдёт к Импортёру.

- Улучшение структуры баланса за счёт сокращения дебиторской задолженности.

- Экономия на банковских займах.

- Ускорение оборачиваемости капитала, как следствие – нарастить прибыльность деятельности.

- Отсутствие характерных для ВЭД рисков: валютного, странового, риска изменения процентных ставок, банкротства Авалиста.

- Скорость и простота оформления вексельных долговых инструментов.

- Возможность учесть расходы на Форфейтинг в стоимости Контракта поставки.

Обозначим минусы:

- Маржа, удерживаемая Форфейтером, выше обычного кредитования. Причина – долгосрочность операции и полное принятие рисков Форфейтером.

- Риски, связанные с различным законодательством государств, резидентами которых являются Авалист, Импортёр и сам Экспортёр. Особенно – в части банкротств, долговых ценных бумаг, формы аваля/гарантий.

- Согласование Гаранта/Авалиста с Форфейтером и Импортёром (Покупателем).

Преимущества и недостатки форфейтинга для Импортёра (Покупателя), сначала плюсы:

- Возможность купить дорогостоящее оборудование/машины/технику с рассрочкой на несколько лет.

- Скорость и простота оформления документов по сделке.

- Получение долгосрочного займа по фиксированной на весь срок процентной ставке.

- Обеспечение в виде залога/ипотеки не требуется.

При составлении договора форфейтинга лучше обратиться к юристу.

А теперь о минусах:

- Абстрактность обязательства по Векселю, никак не связанного с возможным невыполнением Экспортёром своих обязательств по качеству поставленного товара.

- Расходы на оплату услуг Форфейтера Экспортёр чаще всего включает в цену Контракта (возможно, в завуалированной форме).

- Гарантия/Аваль векселя оплачивается Импортёром.

Подводя итоги, отметим редкость использования Форфейтинга российскими компаниями (как и предприятиями большинства бывших союзных республик).

Основная причина этого — неготовность иностранных партнёров заключать долгосрочные займы с фиксированными процентами, вызванная недостаточной надёжностью рынков развивающихся стран.

Дополнительные сведения по теме вы найдёте в рубрике «Кредитование».

Автор статьи

Стаж юридической практики более 13 лет. Специализируюсь на финансовом праве, коммерческой деятельности, налоговом праве, страховании, гражданском праве.

Написано статей

Бесплатная консультация по телефону:

8-495-565-32-46

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.