Росреестр

Договоры пожизненной ренты отличаются от прочих форм сделок с недвижимостью. Особенность их в том, что владелец передает свое жилье в собственность другому лицу, но с обременением, которым выступает он сам.

Получателями ренты обычно становятся одинокие пожилые люди, которые нуждаются в обеспечении и помощи.

Что такое рента и как ее получить

Рента — особый вид сделки, который предусматривает передачу недвижимости взамен на материальное обеспечение владельца до его смерти. Собственник проживает в квартире до конца жизни и получает ренту в виде денежных выплат, а после его смерти квартира переходит к плательщику ренты, с которым заключен соответствующий договор.

Чем оно отличается содержание от ренты

Существует также разновидность сделки, подразумевающая не фиксированные выплаты, а содержание с предоставлением услуг по уходу. Например, это может быть покупка продуктов и лекарств, обеспечение медпомощи, оплата счетов ЖКХ, уборка, необходимый ремонт жилья и т.

Получатели – кто может претендовать на ренту

Получателем ренты является собственник квартиры либо, например, супруги, но это всегда физические лица. Если получателем выступает не один человек, то срок договора прекращается со смертью последнего из получателей.

Чтобы стать получателем пожизненной ренты или содержания, нужно быть единственным собственником квартиры, которая будет передана плательщику ренты. Сама квартира не должна иметь никаких обременений и ограничений на распоряжение ею. Плательщиками ренты могут выступать физические лица и организации.

Платежи – как определяется размер ренты

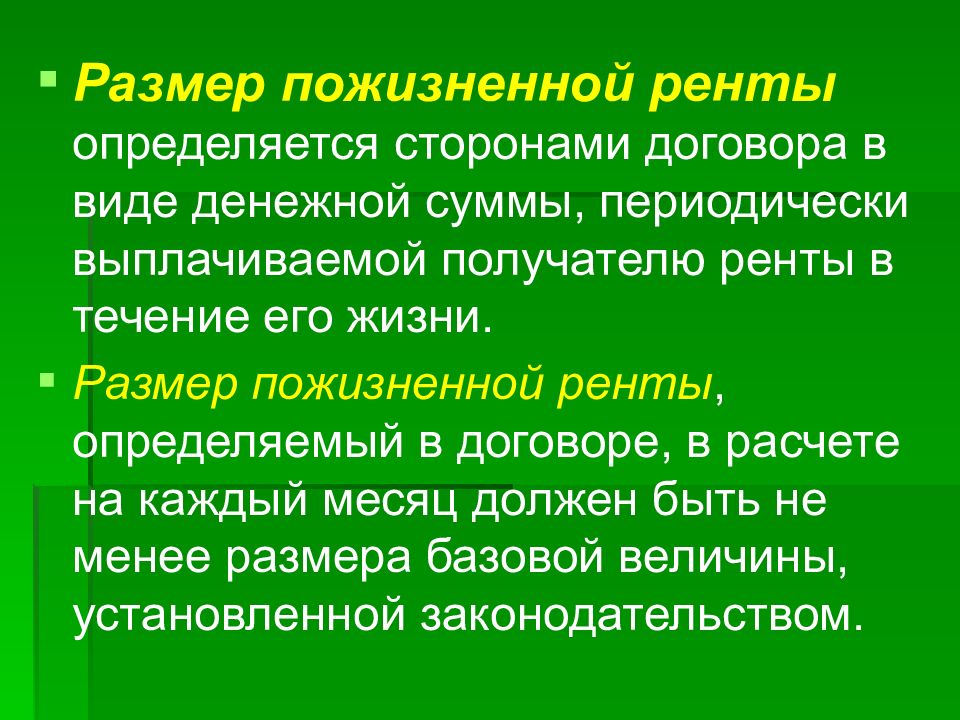

Если речь идет именно о ренте, а не о содержании, то оговаривается сумма платежей. Размер ренты не должен быть ниже прожиточного минимума того региона, где проживает получатель. С ростом прожиточного минимума на человека платежи индексируются. Как правило, выплаты осуществляются ежемесячно, если в договоре специально не оговариваются другие сроки.

Договор – как его правильно заключить

Договоры ренты или содержания не имеют определенной формы, они всегда составляются индивидуально. В каждом из них должен быть сформулирован и подробно изложен перечень условий, которые должен будет соблюсти плательщик ренты. Например, в случае с рентой там указывается общая стоимость жилья, размер ежемесячного денежного платежа и сроки его выплаты. Если пожилой человек хочет получать содержание, то все необходимые ему услуги также должны быть описаны в договоре.

Нотариус – нужно ли заверять документ

Договор ренты или пожизненного содержания должен быть нотариально заверен. Нотариус оценивает, дееспособен ли владелец квартиры, осознает ли он все возможные последствия сделки. Если препятствий нет, он оформляет и заверяет документ.

Заверенный договор нужно передать в Росреестр и оплатить госпошлину. Когда сделка будет зарегистрирована, новый владелец жилья получает свидетельство о собственности. Но обязательства по договору ренты не дают ему права распоряжаться недвижимостью.

Аннулирование сделки – как расторгнуть договор

Договоры ренты или пожизненного содержания с иждивением расторгаются либо по соглашению сторон, либо через суд. Сделка может быть признана недействительной, если не исполнялись условия договора и у получателя ренты есть обоснованные претензии ко второй стороне. Например, если за пожилым человеком перестали ухаживать или выплачивать ему взносы.

ВС разъяснил права наследников на жилье, отданное по договору ренты — Российская газета

Интересное решение вынесла Судебная коллегия по гражданским делам Верховного суда РФ, разбираясь с правами гражданки, получившей недвижимость по договору ренты. С иском к получателю ренты обратились наследники пенсионерки, которая при жизни отписала свое жилье за уход и содержание. Местные суды пошли навстречу пожеланиям родственников — сына и сестры покойной — забрать у получательницы ренты недвижимость и включить квартиру в их наследство.

С такими решениями не согласился Верховный суд РФ и защитил права получательницы квартиры, заодно объяснив, какие правовые нормы защищают права тех, кто связан с договорами ренты.

Эта история случилась в столице. В суд пришли родные, недовольные тем, что квартира по договору пожизненной ренты досталась чужому человеку. Истцы были уверены, что это их наследство, которое они попросили суд отнять и разделить пополам.

Свои требования родственники аргументировали тем, что по закону имеют право на обязательную долю в наследстве. А еще, по их мнению, регистрация перехода прав собственности на квартиру к чужой им гражданке случилась уже после смерти их родственницы. Они доказывали в суде, что, хотя эта женщина зарегистрировала на себя право собственности на квартиру, она во владение жильем еще не вступила и коммунальные платежи платить не начала.

Суды — районный и городской — с доводами родственников полностью согласились. Тогда ответчица, у которой отняли жилье, дошла до Верховного суда, где после изучения дела согласились с ее аргументами.

Верховный суд сказал, что есть «основания для отмены состоявшихся по делу судебных постановлений». Потому как судами первой и апелляционной инстанции допущены «нарушения норм материального права».

Вот как выглядела эта ситуация по мнению Судебной коллегии по гражданским делам Верховного суда. Между пожилой собственницей квартиры и некой гражданкой был заключен и заверен у нотариуса договор пожизненного содержания с иждивением. По условиям договора квартира пенсионерки переходит бесплатно в собственность ее помощницы, за что она обязуется пожизненно полностью содержать пожилую женщину, у которой до конца дней остается право бесплатно пользоваться жильем.

После подписания договора представитель пенсионерки по ее доверенности обратился в управление Росреестра с заявлением и необходимыми документами о государственной регистрации перехода прав собственности на квартиру новой владелице. Прошло немного времени, и пожилая женщина умерла. Так что переход права собственности был зарегистрирован уже после смерти пенсионерки.

Если человек заключил договор ренты, значит, он уже выразил свою волю передать квартиру

Районный суд, разбирая жалобу родственников, исходил из того, что ни одна из сторон по договору пожизненного содержания к исполнению договора не приступала. Квартира получательнице ренты передана не была, и та ее не успела принять. Доказательств, что помощница приносила продукты и лекарства, в суд не представлено. А еще истцы заявили, что правоспособность родственницы прекратилась в момент ее смерти. Из этого следует, что договор пожизненного содержания прекратился именно в этот день. По логике истцов выходит, что переход права собственности после смерти не мог быть зарегистрирован. Апелляцию такие доводы вполне устроили. А Судебная коллегия по гражданским делам ВС заявила, что с этими выводами она не согласна. И объяснила, почему.

В Гражданском кодексе есть 432-я статья. Там сказано, какой договор считается заключенным. В другой статье того же кодекса — 601-й — говорится о договоре пожизненного содержания. В нашем случае договор ренты заключен правильно, удостоверен у нотариуса и по закону госрегистрации не подлежал. Его никто не признавал незаключенным. Более того, из материалов суда видно, что родственники по ходу дела изменили свои исковые требования и отказались от желания признать его недействительным. А требований признать его незаключенным они не выдвигали.

В нашем случае договор ренты заключен правильно, удостоверен у нотариуса и по закону госрегистрации не подлежал. Его никто не признавал незаключенным. Более того, из материалов суда видно, что родственники по ходу дела изменили свои исковые требования и отказались от желания признать его недействительным. А требований признать его незаключенным они не выдвигали.

При жизни пенсионерка не требовала расторгнуть договор по причине, что помощница не выполняет свои обязательства.

Верховный суд сказал: раз пенсионерка заключила договор ренты, значит, она выразила свою волю передать квартиру, сама дала при жизни доверенность для регистрации на помощницу перехода права собственности. Доверенность не отзывала. Поэтому сам факт ее смерти не препятствует государственной регистрации перехода права собственности на квартиру. Факт смерти лишь прекратил обязательства для помощницы выплачивать пожизненную ренту.

Все эти обстоятельства, подчеркнул Верховный суд, не были учтены местными судами, что в итоге «привело к вынесению незаконных судебных постановлений».

Верховный суд все решения по этому делу отменил и велел пересмотреть спор с учетом его замечаний.

что это за вид отношений и какие «подводные камни»? (практика ЕЦЗ)

Договор пожизненного содержания с иждивением — соглашение, в соответствии с которым гражданин передает принадлежащее ему недвижимое имущество в собственность плательщика ренты, а тот в свою очередь обязуется пожизненно содержать с иждивением гражданина. Поэтому заключаются такие контракты в основном с пожилыми людьми.

Нередки случаи, когда по истечении определенного времени условия договора ренты перестают исполняться, и тогда благие намерения превращают жизнь пенсионеров в ад.

Герой нашей истории, пожилой мужчина 1939 года рождения обратился в ЕЦЗ в Калининграде. Он был очень расстроен тем, что Ленинградский районный суд г. Калининграда отказал ему в расторжении договора ренты, который был заключен в 2008 году. Суд решил, что Истец не доказал факт существенного нарушения Ответчиком условий договора. А Ответчик, напротив, исполняет свои обязательства надлежащим образом. Ситуация усугублялась еще тем, что в условиях пандемии, в судебном разбирательстве пожилой человек не смог принимать участие лично.

А Ответчик, напротив, исполняет свои обязательства надлежащим образом. Ситуация усугублялась еще тем, что в условиях пандемии, в судебном разбирательстве пожилой человек не смог принимать участие лично.

Как выяснялось, наш клиент, не согласившись с решением суда первой инстанции самостоятельно подал апелляционную жалобу и до судебного заседания в Калининградском областном суде оставалось всего пару дней. Ознакомившись с апелляционной жалобой, наш юрист Анастасия Позднякова приняла решение дополнить ее ходатайством о допросе свидетелей, с которыми в последние пять лет общался наш клиент, и которые могут подтвердить факт существенных нарушений плательщиком ренты своих обязательств. Кроме того, в решении суда первой инстанции отсутствовали доказательства того, что плательщиком ренты осуществлялось материальное обеспечение Истца в виде питания, одежды и ухода.

Обеспечив явку свидетелей, подготовив необходимый круг вопросов, в судебном заседании апелляционной инстанции юрист блестяще осуществила защиту интересов нашего клиента Владимира Федотовича в рамках дела. Доводы юриста были поддержаны прокурором. Закон также был на нашей стороне, потому как ст. 605 Гражданского кодекса Российской Федерации гласит, что при существенном нарушении плательщиком ренты своих обязательств получатель ренты вправе потребовать возврата недвижимого имущества, переданного в обеспечение пожизненного содержания, либо выплаты ему выкупной цены… При этом плательщик ренты не вправе требовать компенсацию расходов, понесенных в связи с содержанием получателя ренты».

Доводы юриста были поддержаны прокурором. Закон также был на нашей стороне, потому как ст. 605 Гражданского кодекса Российской Федерации гласит, что при существенном нарушении плательщиком ренты своих обязательств получатель ренты вправе потребовать возврата недвижимого имущества, переданного в обеспечение пожизненного содержания, либо выплаты ему выкупной цены… При этом плательщик ренты не вправе требовать компенсацию расходов, понесенных в связи с содержанием получателя ренты».

В итоге, 13.10.2020 года судебная коллегия по гражданским делам Калининградского областного суда отменила решение Ленинградского районного суда города Калининграда и приняла новое решение, в котором исковые требования, заявленные в интересах клиента ЕЦЗ удовлетворены, договор пожизненной ренты расторгнут и квартира возвращена в собственность клиента.

Если вам нужна помощь юриста — оставьте заявку удобным способом и мы найдем решение!

13. 11.2020

11.2020

Договор ренты с пожизненным содержанием или квартира в обмен на спокойную старость

14.09.2017Договор ренты с пожизненным содержанием или квартира в обмен на спокойную старость

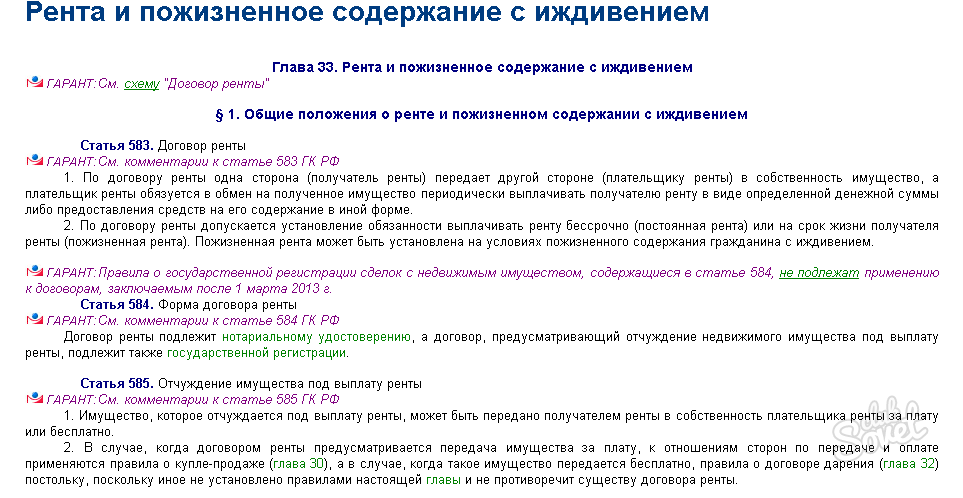

Правовое регулирование отношений, связанных с рентой и пожизненным содержанием с иждивением, урегулированы нормами главы 33 Гражданского кодекса Российской Федерации (далее – ГК РФ).

Так, в соответствии со ст. 583 ГК РФ, по договору ренты одна сторона (получатель ренты) передает другой стороне (плательщику ренты) в собственность имущество, а плательщик ренты обязуется в обмен на полученное имущество периодически выплачивать получателю ренту в виде определенной денежной суммы либо предоставления средств на его содержание в иной форме. По договору ренты допускается установление обязанности выплачивать ренту бессрочно (постоянная рента) или на срок жизни получателя ренты (пожизненная рента). Пожизненная рента может быть установлена на условиях пожизненного содержания гражданина с иждивением.

В настоящее время, в силу регулирования, установленного Федеральным законом от 30.12.2012 N 302-ФЗ, договоры ренты, предусматривающе отчуждение недвижимого имущества под выплату ренты, заключаемые после 1 марта 2013 года, не подлежат государственной регистрации.

Рента обременяет недвижимое имущество, переданное под ее выплату. Лицо, передавшее обремененное рентой недвижимое имущество в собственность другого лица, несет вместе с ним ответственность по требованиям получателя ренты, возникшим в связи с нарушением договора ренты.

При передаче недвижимого имущества под выплату ренты получатель ренты в обеспечение обязательства плательщика ренты приобретает право залога на это имущество.

Пожизненная рента может быть установлена на период жизни гражданина, передающего имущество под выплату ренты, либо на период жизни другого указанного им гражданина. Допускается установление пожизненной ренты в пользу нескольких граждан. Пожизненная рента определяется в договоре как денежная сумма, периодически выплачиваемая получателю ренты в течение его жизни. Размер пожизненной ренты, установленный договором, предусматривающим отчуждение имущества бесплатно, в расчете на месяц должен быть не менее установленной в соответствии с законом величины прожиточного минимума.

Пожизненная рента определяется в договоре как денежная сумма, периодически выплачиваемая получателю ренты в течение его жизни. Размер пожизненной ренты, установленный договором, предусматривающим отчуждение имущества бесплатно, в расчете на месяц должен быть не менее установленной в соответствии с законом величины прожиточного минимума.

В случае существенного нарушения договора пожизненной ренты плательщиком ренты получатель ренты вправе требовать от плательщика ренты выкупа ренты, либо расторжения договора и возмещения убытков.

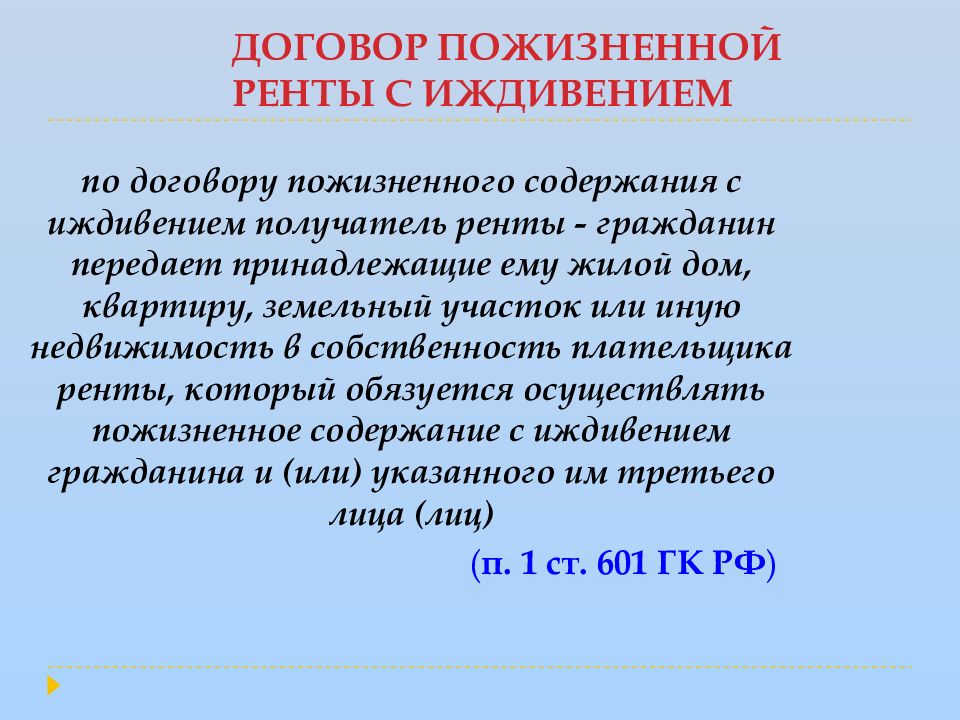

По договору пожизненного содержания с иждивением получатель ренты — гражданин передает принадлежащую ему недвижимость в собственность плательщика ренты, который обязуется осуществлять пожизненное содержание с иждивением гражданина и (или) указанного им третьего лица (лиц).

К договору пожизненного содержания с иждивением применяются правила о пожизненной ренте. При этом обязанность плательщика ренты по предоставлению содержания с иждивением может включать обеспечение потребностей в жилище, питании и одежде, а если этого требует состояние здоровья гражданина, также и уход за ним.

Обязательство пожизненного содержания с иждивением прекращается смертью получателя ренты.

В договоре пожизненного содержания с иждивением должна быть определена стоимость всего объема содержания с иждивением. При этом стоимость общего объема содержания в месяц по договору пожизненного содержания с иждивением, предусматривающему отчуждение имущества бесплатно, не может быть менее двух величин прожиточного минимума на душу населения в соответствующем субъекте Российской Федерации по месту нахождения имущества.

Договором пожизненного содержания с иждивением может быть предусмотрена возможность замены предоставления содержания с иждивением в натуре выплатой в течение жизни гражданина периодических платежей в деньгах.

Плательщик ренты вправе отчуждать, сдавать в залог или иным способом обременять недвижимое имущество, переданное ему в обеспечение пожизненного содержания, только с предварительного согласия получателя ренты, а также обязан принимать необходимые меры для того, чтобы в период предоставления пожизненного содержания с иждивением использование указанного имущества не приводило к снижению стоимости этого имущества.

Заместитель начальника

отдела государственной службы и кадров,

защиты государственной тайны

и мобилизационной подготовки, правового обеспечения

Управления Федеральной службы государственной регистрации,

кадастра и картографии по Республике Алтай

С.Н. Федотов

Договор пожизненной ренты. «Подводные камни» процедуры

Есть немало способов стать собственником недвижимости: купля-продажа, наследование, дарение. Однако среди них есть и другой – приобретение жилья путем заключения договора пожизненной ренты. И если на Западе такой способ получения домашнего очага в собственность отнюдь не редок, в России его популярность только набирает обороты. Между тем вместе с ростом популярности договоров пожизненной ренты растет и количество негодяев, пытающихся нажиться на таком виде сотрудничества… Поговорим подробнее о том, что же из себя представляет сам договор ренты, процедура его заключения и какие у данного вида сделки есть плюсы и минусы.

Что такое договор пожизненной ренты?

Договор ренты – это двухсторонний договор между плательщиком ренты (периодических платежей, которые уплачиваются в обмен на полученное имущество) и ее получателем. Другими словами, соглашение, по которому получатель ренты отдает свое имущество тому, кто выплачивает ему деньги на протяжении некоторого срока, определенного договором.

Рента может быть постоянной, пожизненной либо как пожизненное содержание с иждивением. Суть пожизненной ренты, о которой в данной статье идет речь, состоит в материальном обеспечении и помощи пожилому человеку в обмен на получение в собственность его недвижимости.

В России к услугам подобного вида ренты часто прибегают одинокие пожилые люди, о которых некому позаботиться. У них есть собственная жилплощадь, но нет родственников и достаточных средств к существованию – все это становится весомым доводом в пользу заключения договора пожизненной ренты, который выгоден как старикам, поскольку позволяет им обеспечить себе сносные условия жизни и получить небольшой дополнительный доход, и тем, кто заключит с ними этот договор (они за некую регулярную материальную помощь получают право собственности на его квартиру).

Между тем, понятное дело, при заключении такой сделки обе стороны могут нарваться на неприятности. В первую очередь пожилые люди могут столкнуться с мошенничеством – аферисты могут попытаться сжить старика со свету или обмануть с выплатами. Покупатель недвижимости может разом лишиться и права на жилье, и всех выплаченных денег, если так решит суд.

В связи с этим важно учитывать перед заключением такого вида ренты все возможные «подводные камни».

Риски сторон

Рассмотрим возможные риски, которым может подвергнуться любая из сторон заключаемого договора ренты.

- Ошибка в выборе. Пожилой человек может запросто ошибиться в выборе партнера. Он может изначально симпатизировать человеку, а потом столкнуться с невыполнением договора, связанным с необязательностью или забывчивостью второй стороны, а может заключить сделку с обязательным партнером, к которому при этом испытывать неприязнь. Из чего следует один закономерный вывод: в первую очередь, при заключении договора пожизненной ренты надо решить – сможете ли вы долгие годы быть связанными с конкретным человеком таким контрактом или нет.

Об этом же нужно задуматься и плательщику ренты.

Об этом же нужно задуматься и плательщику ренты. - И пожилой человек, и его партнер по сделке сталкиваются с таким риском, как посильность ноши. Вполне возможно, что расходы на содержание старика с годами не уменьшатся, а возрастут, если их ежемесячный размер не был оговорен заранее. В связи с этим лучше изначально постараться реально оценить свои финансовые возможности.

- Умения ждать. Этот риск касается главным образом партнера старика. А дождется ли он вообще этой квартиры. Так, бывали случаи, когда старик переживал своих плательщиков ренты. Чтобы исключить этот риск, эксперты советуют: обязательно предусмотрите условия наследования квартиры (и, соответственно, обязательств по договору) в случае смерти плательщика ренты.

- Великое переселение. Плательщики ренты могут захотеть переселить старика. В связи с этим важно указать в самом договоре ренты этот важный момент, связанный с переездом, исключен он или нет. Если исключен, а старик будет переселен, первая сторона сможет обратиться в суд.

- Расторжение. Пожилой человек может просто передумать и захотеть расторгнуть договор в одностороннем порядке через несколько лет после его подписания. И хоть, с одной стороны, эксперты отмечают, что получатель ренты не сможет этого сделать, если плательщик ренты аккуратно выполняет все условия договора, то, с другой стороны, упоминается, что и такая практика имеет широкое распространение, поскольку и среди бабушек и дедушек есть аферисты, которые под разного рода «благовидными» предлогами провоцируют неисполнение договора другой стороной, а потом пытаются расторгнуть сделку. Например, они не забирают деньги, начинают препятствовать оплате коммунальных услуг и так далее. Потом же спешат в суд за расторжением договора на том основании, что два месяца не получали ренту. Если суд признает их претензии, то все ранее внесенные средства того, кто ухаживает, пропадают, а пожилой человек возвращает себе право собственности. В связи с этим юристы советуют плательщикам рент, озаботиться ведением журнала для сохранности чеков и квитанций о перечисленных или потраченных суммах.

- Неисполнение условий договора со стороны плательщика ренты. Если старик столкнётся с тем, что взявшая на себя обязательство сторона не выполняет условий договора, то он может обратиться в суд и расторгнуть договор.

- Претензии родственников. Чаще всего о расторжении договора ренты после смерти пожилого человека настаивают родственники на том основании, что на момент подписания договора он не отдавал себе отчета в своих действиях и был недееспособен. Чтобы обезопасить себя от такого риска, плательщик ренты может взять на получателя ренты справку из психологического диспансера и заверить ее нотариально.

При всем при этом для обеих сторон остаются риски неисполнения условий договора и недостаточной их прописанности в самом документе. Так, может быть не зафиксирована обязательная индексация суммы ренты в зависимости от инфляции, или упущен важный пункт оплаты сиделки в случае болезни. Все это в конечном счете может привести к расторжению сделки в одностороннем порядке, а значит, к потере квартиры. Чтобы обезопасить себя, эксперты советуют до заключения договора воспользоваться услугами профессионального юриста.

Чтобы обезопасить себя, эксперты советуют до заключения договора воспользоваться услугами профессионального юриста.

Как заключить договор?

Перед заключением договора пожизненной ренты сторонам необходимо обговорить все его детали. Пожилой человек обязательно должен предельно точно указать в документе свои требования: дату перечисления денег, условия ухода, прочие нюансы. Нужно предусмотреть все, вплоть до мелочей, чтобы не возникло ситуации, когда пенсионер тяжело заболел, а условия его содержания во время болезни никак не обозначены в договоре.

Затем владелец квартиры должен собрать все документы, которые подтверждают его право собственности на недвижимость (справка о кадастровой стоимости жилья, сведения обо всех, кто зарегистрирован в нем).

После сбора необходимых документов нужно обратиться к нотариусу. Он оценит дееспособность владельца жилья и взвешенность его решения и заверит договор.

Затем стороны передают его вместе с оригиналами паспортов в регистрационные органы и оплачивают установленную госпошлину.

После регистрации сделки выдается свидетельство о собственности, где будут указаны новый владелец и его обязанности по отношению к прежнему владельцу.

Как расторгнуть договор?

Договоры пожизненной ренты расторгаются исключительно через суд и по соглашению обеих сторон. Сделку могут посчитать недействительной, только в двух случаях:

- ее условия не исполняются;

- владелец жилья на момент ее заключения был невменяем.

Если же все условия договора вовремя соблюдались, а пожилой человек был дееспособен в момент ее совершения, то разорвать договор ренты будет очень трудно.

Что такое пожизненная рента и как ее оформить?

Среди разных форм договоров приобретения недвижимости (купли-продажи, дарения, наследования) есть еще такие варианты сделок как договоры пожизненной ренты или пожизненного содержания с иждивением. Суть их состоит в материальном обеспечении и помощи пожилому человеку в обмен на получение в собственность его недвижимости.

Обычно одной стороной такого договора становятся одинокие пожилые люди, которым сложно жить без материальной поддержки и ухода. Старикам в нашей стране непросто сохранить достойный уровень жизни — пенсии маленькие, квартплата и коммунальные платежи растут, требуются медикаменты и уход. И если у пожилого человека, оказавшегося в сложной материальной ситуации, есть в собственности квартира, то он может найти на нее претендента и заключить с ним договор пожизненной ренты, сохраняя за собой право пользоваться жильем до конца жизни.

Договоры пожизненной ренты и пожизненного содержания с иждивением отличаются друг от друга тем, что в первом случае бабушке-владелице квартиры выплачивается ежемесячно оговоренная сумма, а во втором случае нужно взять на себя обязанности по ее содержанию, уходу и обеспечению всем необходимым. Нужно будет покупать продукты и одежду, убирать и ремонтировать квартиру, оплачивать коммунальные услуги, покупать лекарства, ухаживать, нанимать сиделку, оплачивать лечение в стационаре, наконец, оплатить и организовать похороны.

Материальная помощь старику и участие в его жизни для многих может стать решением квартирного вопроса в будущем. Но как двум сторонам найти друг друга – советовать сложно. Чаще всего люди находятся через «сарафанное радио» и родственные связи, реже через органы соцзащиты. Обеим сторонам важно хорошо знать тех людей, с которыми заключается подобный договор. В 85% случаев это не близкая родня, но знакомые люди — соседи, дальние родственники, бывшие коллеги.

Как правильно заключить такой договор?

Если пожилой человек готов передать свою недвижимость другому лицу за уход и пожизненное материальное содержание, и есть тот, кто может содержать старика до его смерти и принять его недвижимость, то им нужно сделать несколько правильных шагов для заключения договора ренты.

Шаг первый. Необходимо обсудить и сформулировать перечень условий договора ренты — все детали подробно. Не нужно спешить, всем сторонам нужно вдумчиво подойти к составлению этого документа. Стандартной формы договор не имеет, он всегда индивидуальный.

Стандартной формы договор не имеет, он всегда индивидуальный.

Пожилой человек должен указать в договоре свои требования — что обязана делать другая сторона, плательщик ренты. В нем должны быть указаны все существенные условия и нюансы, предельно точно даны формулировки. Например, плательщик ренты должен перечислять определенную сумму не позднее оговоренного срока, сумма должна индексироваться с учетом роста инфляции. Если у второй стороны будут и другие обязанности (оплата услуг ЖКХ, покупка лекарств, уход и т.д.) – их все нужно прописать.

Случаи в жизни бывают разные. Например, в момент подготовки документа пожилой человек был в общем-то здоров, но потом серьезно заболел, а в договоре уход за ним и обеспечение сиделкой и лекарствами не предусмотрены. Или, наоборот, в договоре ренты не предусмотрели смерть плательщика ренты и правила наследования этого договора. Словом, лучше предусмотреть все.

Решаясь на договор ренты, нужно обязательно проработать документ с юристом, который на основе своей практики добавит условия защиты пожилого человека в случае недобросовестности плательщика ренты, и, наоборот, снимет его риски, если нечестно поведет себя владелец.

Шаг второй. Владелец должен собрать все документы, подтверждающие его право собственности на недвижимость, на которую заключается договор ренты. Потребуется справка о кадастровой стоимости объекта и данные обо всех зарегистрированных в квартире лицах. Также необходимы оригиналы всех документов, подтверждающих личности обеих сторон договора.

Адвокат Петр Колдов рекомендует также взять справку из психоневрологического диспансера о состоянии здоровья владельца. «Обязательного требования об этом нет, — пояснил он, — но если у человека достаточно большой возраст и имеются серьёзные заболевания, я все же советую взять справку у психиатра, что на момент заключения договора владелец был здоров. Этой справки будет достаточно, чтобы в случае споров наследники не смогли сослаться на невменяемость пожилого человека».

Шаг третий. Со всеми этими документами сторонам необходимо прийти к нотариусу. Нотариус оценивает дееспособность владельца и осознанность его решения. На основании пакета документов он оформляет и заверяет договор пожизненной ренты. Договор ренты должен быть нотариально заверен в обязательном порядке.

На основании пакета документов он оформляет и заверяет договор пожизненной ренты. Договор ренты должен быть нотариально заверен в обязательном порядке.

Шаг четвертый. Стороны должны передать в регистрационные органы заверенный нотариусом договор и оплатить госпошлину. После регистрации сделки выдается свидетельство о собственности, в котором будет указан новый владелец и обременение.

Новый владелец — плательщик ренты — должен исполнять условия контракта до смерти бывшего собственника недвижимости. И только тогда он сможет подать заявление о снятии обременения с квартиры, предоставив справку о смерти бывшего владельца, после чего получит право использовать квартиру или дом по своему усмотрению.

Условия расторжения договора

Договоры ренты или пожизненного содержания с иждивением расторгаются исключительно по соглашению сторон или через суд. Есть лишь два основания, по которым сделка признается ничтожной — это неисполнение условий договора и признание владельца на момент его заключения недееспособным.

Если условия договора соблюдались и пожилой человек в момент подписания договора был дееспособен, то договор ренты, по мнению адвокатов, признать недействительным практически невозможно.

Если же у пожилого человека, получателя ренты, есть обоснованные претензии к исполнению условий договора, и он в суде это докажет, то суд расторгнет договор. На практике нередки случаи, когда пожилые люди обращаются в суд для расторжения договора.

«Иногда бывают случаи мошенничества со стороны стариков, — говорит Петр Колдов, — Но в основном пожилые люди расторгают договоры ренты, когда про них забывают и перестают за ними ухаживать».

Риски и подводные камни

К договорам ренты все относятся с некоторым опасением. И не зря – мошенников на рынке недвижимости хватает. Именно поэтому подобные сделки чаще всего и заключаются между знакомыми людьми. В любом случае, успокаивают юристы, защитить может собственно договор. Гарантия и защита сторон в подобной сделке — нотариальное заверение и суть договора ренты: до конца жизни пожилого человека новые собственники не смогут продать квартиру, заложить, поселиться в ней, если это не оговорено в договоре ренты, и обязаны будут содержать своего подопечного.

Тем не менее, рассмотрим возможные риски сторон. Первый риск — это ошибка пожилого человека в выборе партнера. Важно доверять, а затем доверие подкреплять грамотным и тщательно прописанным договором. Это субъективный фактор, но в нем суть. Можно симпатизировать человеку, прощать его необязательность или забывчивость, а в итоге столкнуться с систематическим неисполнением условий договора. А можно, наоборот, недолюбливать своего партнера, и раз за разом выискивать изъяны в его заботе. Здесь формула «ничего личного» не состоятельна. Поэтому нужно решить для себя — сможете ли вы долгие годы быть связанными с конкретным человеком таким контрактом или нет. Об этом же нужно задуматься и плательщику ренты.

Риск второй — посильность ноши. Это риски и пожилого человека, и его партнера. Вполне возможно, что расходы на содержание старика с годами не уменьшатся, а возрастут. Поэтому лучше постараться сразу реально оценить свои возможности, в том числе и финансовые.

Риск третий касается плательщика ренты — дождется ли он этой квартиры. Бывали случаи, когда старик переживал двух своих плательщиков ренты. Для того, чтобы исключить этот риск, нужно предусмотреть условия наследования квартиры (и, соответственно, обязательств по договору) в случае смерти плательщика ренты.

Риск четвертый — плательщики ренты захотят переселить старика. Если в договоре ренты будет зафиксировано, что переезды исключены, то такое действие будет означать нарушение условий договора, и нужно обращаться в суд.

Риск пятый – пожилой человек хочет расторгнуть договор в одностороннем порядке через несколько лет после его подписания. «Признать договор недействительным лишь потому, что одна сторона его уже не хочет исполнять, нельзя, — обращает внимание адвокат Петр Колдов. — Например, если плательщик ренты аккуратно выполняет все условия договора, то получатель ренты не сможет расторгнуть его только потому, что ему так захотелось».

По его словам,в адвокатской практике немало случаев мошенничества не только со стороны плательщиков ренты, но и со стороны бабушек и дедушек, которые под «благовидными» предлогами провоцируют неисполнение договора другой стороной, а потом пытаются расторгнуть договор ренты. Например, они не забирают деньги, начинают препятствовать оплате коммунальных услуг и так далее. А в результате спешат в суд за расторжением договора на том основании, что два месяца не получали ренту. Если суд признает их претензии, то все ранее внесенные средства того, кто ухаживает, пропадают, а пожилой человек возвращает себе право собственности.

Юристы советуют плательщикам рент, озаботиться ведением журнала для сохранности чеков и квитанций о перечисленных или потраченных суммах. «Заведите привычку получать подпись старика в этом журнале. В судебных разбирательствах такие документы играют важную роль», — отмечает Колдов.

Риск шестой — неисполнение условий договора со стороны плательщика ренты. В этом случае старикам, не мешкая, нужно идти в суд и расторгать договор.

В этом случае старикам, не мешкая, нужно идти в суд и расторгать договор.

Риск седьмой — претензии родственников. Чаще всего о расторжении договора ренты после смерти пожилого человека настаивают родственники и на том основании, что на момент подписания договора он не отдавал отчета в своих действиях и был недееспособен. В этом случае полезна справка из психологического диспансера, взятая перед сделкой, и необходимо нотариальное заверение сделки. Можно, конечно, посмертно провести психолого — психиатрическую комплексную экспертизу на основе документов и показаний свидетелей — но это очень сложный процесс и часто безрезультатный.

Если договор ренты составлен грамотно, то остаются лишь риски неисполнения условий договора. Например, не зафиксирована обязательная индексация суммы ренты в зависимости от инфляции, или упущен важный пункт оплаты сиделки в случае болезни. К примеру, в договоре не прописан способ и сроки выплаты ренты, тогда старик не может пользоваться предназначенными для него деньгами или получает их раз в полгода. Это приводит к тому, что его материальное положение остается на том же плачевном уровне, а квартира — уже номинально чужая. Изменить условия договора по инициативе одной из сторон — очень сложная процедура. Именно поэтому лучше воспользоваться услугами юриста до заключения договора, а не при возникновении проблем.

Это приводит к тому, что его материальное положение остается на том же плачевном уровне, а квартира — уже номинально чужая. Изменить условия договора по инициативе одной из сторон — очень сложная процедура. Именно поэтому лучше воспользоваться услугами юриста до заключения договора, а не при возникновении проблем.

Елена Гурьянова

14.01.2015, 2107 просмотров.

как работают договоры пожизненной ренты

Моя история обусловлена жизненными обстоятельствами — на моём попечении осталась пожилая одинокая родственница, это моя тётя, родная сестра отца. Она была вдовой, у неё не было детей, я и моя мама были её ближайшими родственницами. Тёте полагался бесплатный социальный работник — такие работники приходят дважды в неделю, приносят продукты (на них мы оставляли еженедельно деньги), выносят мусор, проверяют, всё ли хорошо со здоровьем у их подопечного — не обследуют, но смотрят по внешнему виду, ответам. У нас был мобильный соцработника тёти, мы были много лет на связи, и когда с тётей случился удар, именно соцработник быстрее всех вызвал врача — это случилось в день её прихода.

Раз в неделю я приезжала к тёте — одна или вдвоём с мамой. Мы мыли квартиру, холодильник, ванную и туалет, привозили простую универсальную еду (готовили её дома и привозили огромные свёртки с собой — пюре, паровые котлетки), чтобы тётя меньше соприкасалась с газовой плитой и больше разогревала в микроволновке. Мы мыли тётю, я стригла ей ногти, волосы, мы забирали вещи в стирку и переодевали в новое, я застилала постель. Так продолжалось последние десять лет — тётя стала слаба здоровьем и не выходила на улицу.

Соответственно, ежемесячные траты на тётю были равноценны ежемесячным тратам на полноценного члена семьи — питание, бытовая химия, одежда, оплата коммунальных услуг и т. п., это может быть от 30 000 до 50 000 ₽ в месяц. Тётину пенсию мы сохраняли, а оплату ухода за ней я делала все эти годы из своей зарплаты.

Примерно за год до её ухода мы стали замечать изменения в её психике — провалы в памяти, она иногда называла нас не нашими именами, резко перескакивала с одной темы на другую: развивалась деменция. Мы стали думать о том, чтобы перевезти тётю к нам — под постоянный уход и контроль.

Мы стали думать о том, чтобы перевезти тётю к нам — под постоянный уход и контроль.

Тётя проживала в районе, почти полностью состоящем из хрущёвок, где проживали уже немолодые жильцы, в основном старички и старушки. Мы постоянно слышали о фактах мошенничества, когда к ним приходят люди, выманивающие деньги на «волшебные» бытовые или медицинские приборы, мы понимали, что рынок квартир — хрупкий и в один прекрасный день к тёте придёт такой человек, который «обсудит» с ней передачу прав на квартиру.

Чтобы обезопасить её и её дом юридически, мы выбрали вариант договора пожизненной ренты. Он подразумевает передачу вам права на имущество (здесь — недвижимое, двухкомнатную квартиру в пятиэтажке) после смерти того, кого вы обеспечиваете рентой пожизненно.

Тётя дала согласие, мы поговорили с ней и объяснили, как это решение позволит зафиксировать то, что мы и так делаем, обезопасить её и дать ей гарантии на будущее.

Мы сразу подключили к нашему вопросу нотариуса и юриста, вызвав их на дом. Уже сложно сказать, сколько это стоило на тот момент, но это были цены в рынке и в спектр услуг входило составление договора, выезд к родственнице, заверение подписей и сопровождение потом, выписка всех необходимых документов.

Уже сложно сказать, сколько это стоило на тот момент, но это были цены в рынке и в спектр услуг входило составление договора, выезд к родственнице, заверение подписей и сопровождение потом, выписка всех необходимых документов.

В договоре были прописаны все те пункты, которые и так выполнялись мной на протяжении многих лет — была указана сумма в 30 000 — это ежемесячный минимум, который должен был бы выполняться по уходу (по договору вы собираете чеки), в некоторых договорах фиксируются условия захоронения и заботы об этом после ухода человека. По факту сумма на уход тратилась больше, и это было в порядке вещей — потому что речь шла о члене семьи.

Вопрос с последующими похоронами в нашем случае был решён, потому что для тёти было место на кладбище, где была захоронена её мама (моя бабушка).

Тётя ушла из жизни вскоре после ухода папы, своего брата, и заключённый своевременно договор позволил избежать забот, которые могли бы быть связаны с получением наследства.

Я могу сказать, что несмотря на то, что моя ситуация, казалось бы, довольно очевидная и естественная, в ней есть то, что важно учитывать всем на поприще пожизненной ренты:

1. Это ответственность, прежде всего, за здоровье человека, за его ментальное и эмоциональное состояние. Специальные книги не нужны, а вот здоровая и стабильная психика — однозначно. Вам предстоит уход за стариком с негибкой психикой и, возможно, ухудшающимся здоровьем. Вы должны быть эмоционально взрослым и с невероятно развитым эмоциональным интеллектом. Вы должны быть выше помрачений рассудка подопечного, не обижаться на его капризы и скверный характер. Вы должны проявлять колоссальную эмпатию, любовь и терпение и именно их поддерживать весь свой путь. Это первостепенно важные вещи.

2. У вас должно быть время на заботу о подопечном. Это может быть ежедневная забота или целый день в выходные — но полностью с утра до вечера, и это много месяцев и недель на протяжении многих лет. У такой работы нет отпусков и отгулов. И это физически и эмоционально тяжело. Тяжело мыть пусть лёгкое, но неповоротливое тело старичка или старушки и отмывать квартиру, вы должны быть не брезгливы, доброжелательны и готовы к роли сиделки.

У такой работы нет отпусков и отгулов. И это физически и эмоционально тяжело. Тяжело мыть пусть лёгкое, но неповоротливое тело старичка или старушки и отмывать квартиру, вы должны быть не брезгливы, доброжелательны и готовы к роли сиделки.

3. Вы должны знать, что плюсов в этой заботе гораздо больше, чем просто будущая материальная выгода. Вы улучшаете качество жизни другого человека, делаете его здоровее и счастливее.

4. Вы должны быть зрелым человеком, чтобы решиться на такое, когда так складываются обстоятельства. Важно понимать, что тем самым вы обезопасите своего подопечного, а не впадать в крайности «что люди вокруг скажут». Для этого, правда, как и писала ранее, нужно быть эмоционально взрослым.

Что такое пожизненная рента

Пожизненная рента — это вид сделки, при которой собственник квартиры (получатель ренты) обязуется передать своё жильё в обмен на регулярные платежи. Если собственнику жилья требуются дополнительные услуги — например, уход, покупка продуктов или помощь по хозяйству, — то такой вид ренты называется пожизненным содержанием с иждивением.

Срок такого договора — до конца жизни собственника квартиры. А если договор ренты был заключён с несколькими получателями — например, супругами, — то до конца жизни последнего из получателей.

Недвижимость может передаваться бесплатно (то есть исключительно в счёт рентных платежей) или за плату — единовременный платёж на момент заключения договора, который в дальнейшем будет дополнен рентными платежами, отмечает управляющий партнёр адвокатского бюро г. Москвы «Щеглов и партнёры», адвокат Юлия Лялюцкая.

Размер рентных выплат устанавливается договором. Если квартира передаётся бесплатно, то платежи не могут быть ниже прожиточного минимума, который установлен в регионе, где живёт получатель ренты. Если прожиточный минимум растёт — выплаты индексируются.

По словам Лялюцкой, переход права собственности на недвижимость происходит сразу после заключения договора ренты. То есть юридически владельцем квартиры станет плательщик ренты. Но недвижимость будет с обременением — её нельзя продавать и сдавать в аренду без согласия получателя ренты, за которым также сохранится право на проживание в квартире.

Но недвижимость будет с обременением — её нельзя продавать и сдавать в аренду без согласия получателя ренты, за которым также сохранится право на проживание в квартире.

Нужно иметь в виду: оплачивать коммунальные платежи и налоги после заключения договора нужно будет плательщику ренты — как владельцу имущества, — несмотря на то, что фактически он не будет проживать в квартире.

Как правильно составить договор

По словам юриста Сусаны Киракосян, договор пожизненной ренты подлежит обязательному нотариальному удостоверению. А переход права собственности на квартиру — государственной регистрации. Если квартира передаётся бесплатно — это будет договор дарения, а если за квартиру вносят дополнительный платёж — то договор купли-продажи.

Перед тем как заключать договор, плательщику ренты следует подготовиться, советует помощник адвоката Союза адвокатов Московской коллегии адвокатов «Арбат» Александр Ушаков.

Познакомиться с получателем ренты. Юрист рекомендует изучить состав семьи получателя и его потенциальных наследников. Для этого можно получить архивную и расширенную выписки из домовой книги (это можно сделать в МФЦ, ЖСК или ТСЖ), посмотреть, кто и когда был зарегистрирован в квартире получателя ренты и куда выписан. «Этот документ даст представление о составе семьи, но только при условии, что они были зарегистрированы в квартире получателя ренты», — замечает Ушаков. Кроме того, юрист рекомендует посмотреть фотоальбомы и поговорить с потенциальным получателем ренты и его соседями.

Проверить психоэмоциональное состояние будущего получателя ренты. Лучше всего, если получатель пройдёт медико-психологическую экспертизу в аккредитованном учреждении здравоохранения, ПНД и НД по месту жительства, говорит Александр Ушаков. Дополнительная гарантия — наличие действующего водительского удостоверения у получателя ренты.

Предоставить нотариусу при заключении договора справки из учреждений здравоохранения об отсутствии постановки на учёт в ПНД и НД. «Желательно оформлять только в нотариальной конторе с записью в журнале регистрации нотариальных действий», — советует юрист.

Типовых договоров ренты нет, они всегда составляются индивидуально. В договоре обязательно нужно указать общую стоимость жилья, размер ежемесячного денежного платежа и сроки его выплаты. Если оформляется договор пожизненного содержания с иждивением, то нужно перечислить все обязанности плательщика ренты — и сделать это максимально подробно. Если получатель ренты хочет сохранить за собой право проживания в квартире, то это условие нужно прямо прописать в договоре, замечает Сусана Киракосян.

«При составлении договора ренты важно чётко сформулировать обязанности плательщика ренты, прописав, что конкретно он должен исполнить перед получателем ренты: в том числе суммы единовременного и ежемесячных платежей получателю ренты, порядок и размер индексации сумм периодических выплат. При наличии условия о снабжении продуктами и лекарствами необходимо указать объём и ассортимент, качество либо наименование конкретных товаров, указать периодичность услуг», — перечисляет Александр Ушаков.

Чего стоит остерегаться

1. Сделку могут признать недействительной. «Самый распространённый случай мошенничества с договором ренты — это его заключение в пользу гражданина, который умер к моменту его заключения. Чаще всего такие ситуации возможны, когда договор ренты заключается через посредников», — рассказывает Юлия Лялюцкая. В дальнейшем такой договор могут признать недействительным, а вот вернуть деньги, переданные «посредникам», проблематично.

Вот ещё несколько причин, по которым сделку могут признать недействительной:

получатель ренты не имел права распоряжаться недвижимостью;

личность получателя ренты препятствует заключению договора: он недееспособен, не осознаёт, что распоряжается имуществом, или заблуждается относительно природы сделки;

форма договора не отвечает требованиям закона.

Чтобы снизить эти риски, необходимо очень внимательно и тщательно провести экспертизу самого объекта недвижимости, договора, а также проверить личность рентополучателя, советует адвокат.

Для этого необходимо получить выписку из ЕГРП (Росреестра), а также проверить по электронной судебной базе информацию обо всех судебных делах с участием собственника, добавляет Сусана Киракосян.

2. Сделку могут оспорить наследники. Недвижимость, которая передаётся по договору ренты, выбывает из наследственной массы — то есть её в любом случае не смогут получить наследники. Но после открытия наследства родственники получателя ренты могут оспорить договор.

«Самый популярный довод в таких делах: дедушка (или бабушка) не мог руководить своими действиями, не осознавал, что распоряжается недвижимым имуществом», — объясняет Юлия Лялюцкая. Действительно, полностью исключить такой риск при заключении договора ренты невозможно. Даже если собрать максимальное количество доказательств и документов, которые подтвердят реальную волю сторон и отсутствие принуждения и заблуждения, то подать иск наследникам всё равно не запретишь. А судебный спор — это 6–8 месяцев тяжбы только в суде первой инстанции, предупреждает юрист.

3. Получатель ренты может изменить своё решение и попытаться расторгнуть договор. «Такие ситуации обычно возникают под давлением наследников, родственников или просто неравнодушных соседей, которые видят во всём криминальную составляющую», — говорит Юлия Лялюцкая.

«Стороны должны действовать добросовестно, но, увы, на практике многие районные суды, особенно в центре крупных городов, где недвижимость дорогая, довольно часто рассматривают споры между получателем и плательщиком ренты с требованиями о расторжении по надуманным основаниям. В результате этого добросовестный плательщик ренты остаётся с убытками без ожидаемой недвижимости», — подтверждает Александр Ушаков.

Если составить договор правильно и как следует исполнять свои обязанности, то расторгнуть его без оснований будет проблематично. Но доказать свою добросовестность суду всё-таки придётся. «Если договор ренты предусматривает регулярные денежные выплаты, то доказательством выполнения обязанностей плательщика ренты будут расписки о получении наличных денежных средств или выписки из банка, подтверждающие регулярные денежные переводы», — замечает Юлия Лялюцкая.

Советы: как обезопасить себя и свои деньги

Выбирать надёжных посредников, если они нужны. Чтобы не нарваться на мошенников, следует очень тщательно изучить документы и реальные отзывы на агентство-посредника — такие агентства лучше выбирать по советам знакомых вам людей. «Если вы решили заключить договор с профессиональной фирмой, то предпочтение отдайте государственной. Выплаты будут меньше, зато вы будете надёжно защищены от мошенничества», — советует Сусана Киракосян. Ещё безопаснее — самостоятельно найти знакомого вам получателя ренты. Таким человеком может стать, например, одинокая пожилая соседка или ваш родственник.

Обратиться к юристам за сопровождением сделки. «Адвокат, готовя документы к сделке, помимо требований гражданского законодательства учитывает также правовые позиции судов, похожие споры и “кейсы”, которые обуславливают появление в документе тех или иных условий», — объясняет Юлия Лялюцкая. Риелтор, по словам эксперта, не сможет заменить профессиональную юридическую экспертизу: его цель — обеспечить встречу продавца и покупателя и довести их до сделки.

Исполнять договор буквально. Для этого нужно максимально подробно расписать все ваши обязательства в договоре. Если в нём написано, что рентную выплату нужно перевести через банк — переводите через банк, чтобы было подтверждение третьего независимого лица о сделанной в пользу получателя ренты оплате, рассказывает Александр Ушаков.

Собирать доказательства всех ваших действий. Храните доказательства всего, что вы исполняете по договору: выписки из банка о переводе средств, чеки из магазинов, подтверждения оплаты услуг и так далее. «Также не будет лишним ежемесячно оформлять акт — расписку о том, что условия по договору выполнены и получатель ренты за прошедший период претензий к плательщику ренты не имеет», — замечает юрист.

Дружить с соседями получателя ренты. В случае спора их показания в суде в качестве свидетеля: что вы регулярно посещали, приносили продукты и лекарства, ухаживали и содержали жилище получателя ренты, — будут верным инструментом защиты вашей добросовестности, советует Александр Ушаков.

Что такое пожизненная рента и как она работает

Вероятно, вы слышали об аннуитетах. Фактически, если вы уже готовитесь и планируете выйти на пенсию, возможно, она у вас даже будет. Но вы можете быть не уверены в деталях того, что такое пожизненная рента и как она работает.

Аннуитеты на пожизненный доход — это страховые продукты, предназначенные для обеспечения дохода на протяжении всего срока вашей пенсии. Если вы собираетесь выйти на пенсию или уже вышли на пенсию, вы можете рассматривать этот финансовый продукт как стабильный и гарантированный источник дохода.

Пожизненные аннуитеты также можно назвать «немедленными пожизненными аннуитетами» или «выплатами аннуитетов». Продукт разработан, чтобы защитить пенсионера от риска долголетия, т. Е. Риска пережить свои сбережения.

Людей, которые покупают аннуитеты, называют «аннуитантами», а способ выплаты аннуитета называется «режимом». Пожизненные аннуитеты имеют множество вариантов. Аннуитенты могут выбрать способ выплаты ежемесячной или ежеквартальной. Аннуитенты также могут выбирать полисы, защищенные от инфляции, а некоторые аннуитеты могут меняться, что означает, что платеж может увеличиваться или уменьшаться в зависимости от основных инвестиций.

Страхование жизни работает путем уплаты регулярных взносов страховой компании в обмен на получение единовременной выплаты вашим наследникам после вашей смерти. Аннуитеты, с другой стороны, покупаются в страховых компаниях единовременно наличными. Взамен вы получаете регулярные выплаты дохода до вашей кончины, в случае пожизненной ренты, или в течение согласованного вами срока в случае ренты, основанной на сроке.

Ваши платежи производятся ежемесячно, ежеквартально или ежегодно, в зависимости от выбранного вами режима платежей.

Размер ваших платежей зависит от нескольких переменных, в том числе от того, сколько платежей вы запланировали получить в данном году, и от продолжительности вашего платежного периода. Еще одним важным фактором являются текущие процентные ставки, поскольку на ваши первоначальные единовременные инвестиции, которые вы потратили при покупке аннуитета, начисляются проценты, которые затем распределяются между вашими платежами.

Как и все виды страхования, аннуитеты похожи на пари между вами и страховой компанией. В случае автострахования вы делаете ставку на то, что однажды попадете в аварию, и готовы заплатить, чтобы защитить себя, когда это произойдет.Страховая компания делает ставку, что вы заплатите больше, чтобы избежать риска, чем им придется заплатить за несчастный случай. По сути, они делают ставку на то, что вы лучший водитель, чем вы боитесь.

Пожизненная рента — это ставка между вами и страховщиком на то, что вы не проживете дольше того срока, на который они согласились в вашем контракте. Страховые компании чувствуют себя уверенно, устанавливая условия ставки, потому что у них есть много данных о смертности, и они могут с высокой степенью уверенности предсказать, сколько вы проживете, сколько они должны взимать с вас и сколько денег может заработать из аннуитета.

Давайте сделаем оценку пожизненного дохода 67-летней женщины, которой нужно инвестировать 150 000 долларов. Если эта женщина выберет 12 ежемесячных выплат, она могла бы получать от 304 до 669 долларов каждый месяц, согласно Калькулятору пожизненного дохода NewRetirement и исходя из текущих процентных ставок.

За 20 лет это составит около 160 000 долларов, что на 10 000 долларов больше, чем ее первоначальная премия в 150 000 долларов. И чем дольше она доживает до 87 лет, тем больше денег она будет получать, поскольку будет получать эти выплаты каждый месяц до конца своей жизни.

Конечно, бесплатных денег не бывает, и при аннуитетах есть некоторые первоначальные авансовые платежи. Например, большинство аннуитетов с пожизненным доходом покупается у страхового брокера, который обычно берет комиссию. Размер этой комиссии варьируется, но может доходить до 10%. При аннуитете в размере 150 000 долларов это означает выплату вашему брокеру 15 000 долларов.

Однако, если вы покупаете аннуитет у инвестиционной компании, а не у традиционной страховой компании, вы можете избежать контакта с брокером и, таким образом, не платить комиссию.

Аналогичным образом, если вы работаете с платным финансовым планировщиком, который выступает в качестве вашего доверенного лица, вы не будете платить комиссию.

Чем сложнее аннуитет, который вы хотите приобрести, тем он, как правило, дороже. Поскольку аннуитеты по сути являются договорами страхования, вы можете добавлять к ним пассажиров. Например, вы можете добавить участника по страховке по долгосрочному уходу, чтобы покрыть вероятность того, что вам понадобится помощь в проживании в будущем. Или вам может потребоваться более сложный продукт с защитой от инфляции.Эти дополнения увеличивают стоимость вашего аннуитета.

Благодаря немедленному пожизненному аннуитету вы сразу же начинаете получать выплаты, что делает его хорошим вариантом для тех, кто уже вышел на пенсию. Вы также можете купить отсроченный пожизненный аннуитет, при котором вы платите сейчас, но начнете получать доход в какой-то момент в будущем.

Первая и наиболее очевидная причина купить пожизненную ренту — защитить себя от риска долголетия. Ожидаемая продолжительность жизни увеличилась с 47 лет в 1900 году до 79 лет сегодня, и, по данным Бюро переписи населения, ожидаемая продолжительность жизни в США.С. увеличится до 85,6 лет.

Пожизненные аннуитеты становятся наиболее ценными, когда вы живете сверх предполагаемой продолжительности жизни. Другие преимущества включают защиту ваших сбережений от инфляции и объединение вашего аннуитета с другими видами страхования. Конечно, чем больше защиты вы покупаете, тем дороже ваш полис.

Узнайте больше сегодня. Воспользуйтесь калькулятором пожизненной ренты для мгновенной оценки.

Плюсы и минусы получения ренты

Откладывать деньги на пенсию может быть нелегко.Как только вы выясните, сколько вам нужно накопить, чтобы выйти на пенсию, начинается настоящее планирование. Однако существует ряд вариантов пенсионных накоплений, таких как 401 (k) через вашего работодателя, индивидуальный пенсионный счет (IRA) или аннуитет. Аннуитеты могут помочь вам пополнить свой пенсионный доход, но они не обязательно подходят для всех. Поговорите с финансовым консультантом в вашем районе, чтобы определить, подходит ли вам аннуитет.

Что такое аннуитет?Аннуитет — это договор между вами и страховой компанией.Вы платите аннуитет единовременно или несколькими платежами, а компания использует стратегию для увеличения ваших активов. Переменный аннуитет инвестирует ваши деньги в фонды определенных типов, фиксированный аннуитет увеличивается за счет установленной процентной ставки, а индексированный аннуитет приносит доход на основе показателей соответствующего индекса.

Однако рост происходит только на этапе накопления вашего аннуитета. Это время, когда вы производите платежи, и атрибуты страховой компании возвращаются на ваш счет в зависимости от типа вашего аннуитета.Когда вы будете готовы начать получать платежи, ваш договор аннуитета перейдет в фазу аннуитета. Платежи могут производиться разными способами, в том числе единовременно, ежемесячно, раз в полгода или ежегодно. Как вы получите свои деньги, полностью зависит от вас.

Чтобы защититься от преждевременной смерти на этапе накопления, большинство договоров аннуитета предусматривают ту или иную форму выплаты пособия в случае смерти. В этом случае аннуитетная компания отправит ваши средства заранее выбранному получателю.Если вы уйдете из жизни на этапе аннуитета, выплаты будут определяться выбранным вами типом платежей. Например, вы можете установить совместные выплаты по случаю потери кормильца, когда ваш супруг (а) вступит во владение после вашей смерти. Вы также можете выбрать пожизненные выплаты, которые могут позволить вам пережить свой депозит, хотя они прекращаются в момент вашей смерти.

За дополнительную плату многие компании, предоставляющие аннуитетные услуги, предложат вам возможность индивидуального оформления контракта с льготниками. Например, предположим, что вы хотите защитить себя от преждевременной смерти на этапе накопления.Вы можете приобрести пособие по случаю смерти, которое даст вашим получателям больше денег, чем они получили бы от стандартного пособия в случае смерти.

Вот несколько самых популярных компаний по аннуитету на сегодняшний день:

Объяснение различных типов аннуитетовСуществует три основных типа аннуитетов: фиксированные, переменные и индексированные. Фиксированный аннуитет гарантирует минимальную процентную ставку на ваши деньги, хотя эти ставки могут обновляться ежегодно или каждые несколько лет.С другой стороны, переменный аннуитет позволяет вам вкладывать деньги в различные инвестиционные фонды, такие как паевые инвестиционные фонды. Таким образом, размер ваших платежей будет зависеть от эффективности ваших инвестиций, а не от фиксированной ставки.

Хотя индексированный аннуитет технически является версией фиксированного аннуитета, он действительно сочетает в себе преимущества как фиксированных, так и переменных продуктов. Прибыль, которую вы получаете от индексированного аннуитета, не зависит от инвестиционных решений, которые вы принимаете. Вместо этого ваши деньги будут соответствовать динамике индекса фондового рынка, такого как S&P 500.Обратите внимание, что в этом случае ваши деньги фактически не инвестируются в индекс. Вместо этого аннуитетная компания отнесет к вашему счету доход, который дает индекс.

В качестве способа ограничения прибыли компании, занимающиеся аннуитетом, часто используют ставки участия или ограничения ставок с индексированными контрактами. Вот как они работают:

- Уровень участия: Допустим, индекс S&P 500 вырастает на 10% за год, а уровень участия в вашем контракте составляет 60%. Компания, занимающаяся аннуитетом, возьмет этот рост на 10% и даст вам 60% от него, что составит 6%.

- Ограничение ставки: В этом сценарии предположим, что индекс S&P 500 вырастет на 8% за год, а в вашем контракте есть ограничение в размере 5%. В результате ваш контракт получит доход в размере 5%, поскольку ограничение ставки ограничивает размер заработка по вашему контракту.

Вы также можете выбрать немедленную или отсроченную аннуитетную выплату. В первом случае вы предоставляете страховой компании единовременную выплату и сразу же начинаете получать выплаты. С отсроченным аннуитетом у вас есть возможность выплатить единовременную сумму или серию платежей, но вы начнете получать выплаты только через несколько лет.Это дает вашим деньгам возможность заработать проценты или оценить.

Каковы преимущества аннуитетов?Аннуитет предлагает уникальный способ увеличить ваш портфель пенсионных накоплений. В своей основной форме аннуитет — это, по сути, гибрид страховки и пенсионного счета, который предлагает различные способы увеличения ваших средств. В результате аннуитеты становятся все более популярными благодаря своим преимуществам.

Вы будете получать регулярные платежиСамая основная особенность (и самый большой плюс) аннуитета — это то, что вы получаете регулярные выплаты от страховой компании.Эти выплаты обеспечивают дополнительный доход во время выхода на пенсию и могут помочь, если вы боитесь, что накопили недостаточно для покрытия ваших регулярных расходов. Имейте в виду, что размер и количество ваших аннуитетных платежей будут варьироваться в зависимости от типа вашего аннуитета и условий вашего контракта.

Ваши взносы могут расти с отсрочкой налогообложенияДеньги, которые вы вносите в аннуитет, не подлежат налогообложению. Это означает, что вы можете внести деньги до уплаты налогов.Фактически, вы не будете должны платить налоги с этих денег, пока не начнете получать платежи. В период между внесением средств и их снятием возможно значительное увеличение суммы ваших денег. Этот тип роста аналогичен росту взносов 401 (k).

Фиксированный аннуитет предлагает гарантированную доходностьСтраховая компания вложит любые деньги, которые вы вложите в аннуитет. Когда вы вкладываете деньги, всегда есть определенный уровень риска.Однако любой контракт, который вы подписываете на фиксированную ренту, должен включать определенные гарантии, чтобы вы не потеряли деньги. Фиксированные аннуитеты гарантируют, что вы делаете определенный процент от ваших основных инвестиций. Этот процент обычно довольно низок, но это означает, что вы заработаете больше, чем сумма ваших первоначальных инвестиций.

Пособие в случае смерти обычно доступноПеременные аннуитеты сопряжены с риском, потому что они могут фактически потерять деньги.Но они также предоставляют дополнительный перк: пособие в случае смерти. Пособие в случае смерти — это выплата, которую страховая компания выплатит получателю в случае вашей смерти.

Для базового переменного аннуитета пособие в случае смерти обычно равно сумме, которую вы внесли в аннуитет. Если вы получите договор аннуитета на сумму 100 000 долларов, то выплата пособия в случае смерти, скорее всего, составит 100 000 долларов. Неважно, как работают вложения вашего аннуитета.

В качестве альтернативы вы можете найти переменную ренту с повышенным пособием в случае смерти.Благодаря расширенной льготе страховая компания будет регистрировать стоимость инвестиций вашего аннуитета каждую годовщину даты начала вашей аннуитета. Если вы умрете, страховая компания выплатит пособие в случае смерти, равное наивысшей зарегистрированной величине вашего аннуитета.

Например, предположим, что у вас есть договор аннуитета на сумму 100 000 долларов. Вы агрессивно инвестируете свои деньги, и в годовщину начала выплаты аннуитета ваши инвестиции составят 125 000 долларов. Тогда ваше пособие в случае смерти составит 125 000 долларов, даже если стоимость ваших инвестиций снизится до конца вашей жизни.

Обратите внимание, что аннуитет, вероятно, не лучший вариант, если вы просто ищете пособие в случае смерти. В этом случае вы можете помочь своим получателям отсрочить расходы на похороны и погребение с помощью полиса страхования жизни.

Каковы недостатки аннуитетов?Ничто в финансовой сфере не застраховано от недостатков, и аннуитеты не исключение. Например, сборы, взимаемые вместе с некоторыми аннуитетами, могут быть довольно высокими. Кроме того, надежность аннуитета заманчива, но иногда их доходность может быть ниже, чем та, которую вы могли бы заработать с помощью традиционного инвестирования.

Переменная рента может быть дорогойИзменяемые аннуитеты могут быть очень дорогими. Каждый раз, когда вы рассматриваете такой вариант, вам нужно понимать все связанные с ним сборы, чтобы быть уверенным, что вы выберете лучший вариант для своих целей и ситуации.

Изменяемые аннуитеты включают административные сборы, а также сборы за риск смерти и расходов. Страховые компании взимают с них плату, которая часто составляет около 1–1,25% от стоимости вашего счета, для покрытия расходов и рисков, связанных с страхованием ваших денег.Инвестиционные комиссии и коэффициенты расходов варьируются в зависимости от того, как вы инвестируете с переменным аннуитетом. Эти комиссии аналогичны тем, которые вы бы заплатили, если бы самостоятельно инвестировали в любой паевой инвестиционный фонд.

Фиксированные и индексированные аннуитеты, с другой стороны, на самом деле довольно дешевы. Многие из этих контрактов не предусматривают каких-либо ежегодных сборов и ограничивают другие расходы. Но чтобы позволить вам настроить свой контракт, компании часто предлагают за них дополнительных льготников. Всадники приезжают за дополнительную плату, но не являются обязательными.Гонорары райдеров обычно составляют до 1% от стоимости вашего контракта ежегодно, и их также могут предлагать переменные аннуитеты.

Плата за выкуп является обычным явлением как для переменного, так и для фиксированного аннуитета. Комиссия за возврат применяется, когда вы выводите больше средств, чем вам разрешено. Страховые компании обычно ограничивают комиссию за снятие средств в первые годы действия вашего контракта. Комиссия за сдачу часто бывает высокой и может применяться в течение длительного периода времени, так что остерегайтесь этого.

Доходы от аннуитета могут не соответствовать доходам от инвестицийФондовый рынок будет расти в хороший год.Это может означать больше денег для ваших инвестиций. При этом ваши вложения не вырастут на ту величину, на которую вырос фондовый рынок. Одна из причин такой разницы в росте — аннуитетные сборы.

Допустим, вы инвестируете в индексированный аннуитет. С индексированным аннуитетом страховая компания будет инвестировать ваши деньги, чтобы отразить определенный индексный фонд. Но ваш страховщик, скорее всего, ограничит вашу прибыль с помощью так называемого «коэффициента участия». Если у вас уровень участия 80%, то ваши инвестиции вырастут только на 80% от суммы, на которую вырос индексный фонд.Вы все равно можете получить большую прибыль, если индексный фонд будет работать хорошо, но вы также можете упустить прибыль.

Если ваша цель — инвестировать в фондовый рынок, вам следует подумать об инвестировании в индексный фонд самостоятельно. Это может показаться сложным, если у вас нет опыта инвестирования, поэтому подумайте об использовании робо-советника. Робо-консультант будет управлять вашими инвестициями с гораздо более низкой комиссией, чем аннуитет.

Также следует иметь в виду, что вы, вероятно, будете платить более низкие налоги, если будете инвестировать самостоятельно.Взносы в переменный аннуитет откладываются по налогу, но любые сделанные вами снятия будут облагаться налогом по вашей обычной ставке подоходного налога, а не по ставке налога на долгосрочный прирост капитала. Ставки налога на прирост капитала во многих странах ниже, чем ставки налога на прибыль. Таким образом, у вас больше шансов сэкономить на налогах, если вы инвестируете доллары после уплаты налогов, а не вкладываете в аннуитет.

Выход из ренты может быть трудным или невозможнымЭто серьезная проблема, связанная с немедленными выплатами ренты.После того, как вы внесете деньги для немедленного финансирования аннуитета, вы не сможете вернуть их или даже передать их получателю. Возможно, вы сможете перевести свои деньги в другой план аннуитета, но это также может привести к уплате комиссии.

Помимо того факта, что вы не можете вернуть свои деньги, ваши льготы исчезнут, когда вы умрете. Вы не можете передать эти деньги получателю, даже если у вас останется много средств на момент вашей смерти.

Какой тип аннуитета мне подходит?Ответ на вопрос, какой размер ренты является оптимальным для вас, полностью зависит от вашей ситуации.Например, если вы находитесь далеко от выхода на пенсию, более высокая потенциальная доходность переменного аннуитета может быть заманчивой. С другой стороны, те, кто приближается к пенсии, могут захотеть воспользоваться краткосрочным фиксированным аннуитетом, который безопасно растет на основе установленной процентной ставки.

В частности, поскольку переменные аннуитеты приносят доход за счет инвестиций, они предлагают наибольшие возможности для роста. Аннуитетные компании обычно предоставляют сотни потенциальных инвестиций с переменными контрактами.Подавляющее большинство из них — инвестиционные фонды, каждый из которых специализируется на определенных пулах ценных бумаг. Сюда могут входить фонды облигаций, фонды акций с большой капитализацией, фонды акций с малой капитализацией и другие.

Как мы утверждали выше, компромисс с переменными аннуитетами — это огромные комиссионные, которые они несут. Это делает их продукты даже более рискованными, чем просто их вложения. Если вас это не устраивает, предпочтительнее будет индексированная рента. Эти контракты предлагают несколько индексов, за которыми вы можете следить за своими активами, фактически не инвестируя в индекс, что означает, что вы не можете потерять деньги.Однако уровни участия и ограничения ставок могут ограничить ваш общий рост.

Если вы хотите полностью избежать шанса, что вы не потеряете деньги, но и не получите прибыли, вы можете ввести фиксированный аннуитет. Компании, занимающиеся аннуитетом, постоянно обновляют фиксированные ставки, которые они предлагают, поскольку они зависят от рыночных условий. Для большинства фиксированных аннуитетов минимальная ставка составляет 1%, а в некоторых из лучших в прошлом условий ставки компании предлагали около 3%. В целом фиксированные аннуитеты предлагают более высокие фиксированные ставки, чем депозитные сертификаты (CD).

ИтогАннуитет — это способ пополнить свой доход после выхода на пенсию. Для некоторых людей аннуитет — хороший вариант, потому что он может обеспечить регулярные выплаты, налоговые льготы и потенциальное пособие в случае смерти.

Однако есть потенциальные минусы, о которых следует помнить. Самая большая из них — это стоимость аннуитета. В то время как некоторые из более безопасных вариантов, такие как фиксированные и индексированные аннуитеты, имеют очень низкие комиссии, переменные аннуитеты могут стоить вам довольно много из-за их улучшенных возможностей возврата.

Итак, суть в том, что вы не должны получать аннуитет, пока не убедитесь, что это правильный шаг для вас. Не бойтесь встретиться с финансовым консультантом, если у вас возникнут какие-либо конкретные вопросы.

Советы по пенсионному планированиюФото: © iStock.com / Ridofranz, © iStock.com / Casper1774Studio, © iStock.com / Zerbor, © iStock.com / monkeybusinessimages

Получение дохода, которого хватит на весь период выхода на пенсию

На что может дать пожизненный доход

- Обеспечьте гарантированный доход 1 пожизненно

- Диверсифицируйте источники дохода

- Обеспечьте стабильный и надежный доход

Лицо выхода на пенсию в Америке радикально изменилось за последние десятилетия.Люди живут дольше. Пенсии выпадают все реже, о чем свидетельствует тот факт, что к 2019 году только 14% сотрудников имели доступ к пенсионному плану. 2 Добавьте сюда волатильность рынка, а также вопросы, связанные с долгосрочным финансовым здоровьем системы социального обеспечения, и неудивительно, что многие люди беспокоятся о финансировании своей пенсии. Сегодня ответственность за финансирование вашей пенсии, скорее всего, прямо ляжет на ваши плечи.

Но есть способ создать план, который может дать вам регулярный «пенсионный денежный поток» — через пожизненный доход аннуитета.Напоминающий традиционный пенсионный план 3 , этот инвестиционный инструмент может обеспечить гарантированный поток дохода в размере 1 , который длится всю жизнь и не подвержен неизбежным взлетам и падениям рынка. 4

Дополнительным преимуществом является то, что, зафиксировав некоторый гарантированный доход, у вас будет больше свободы инвестировать оставшуюся часть пенсионных активов для обеспечения потенциала роста в рамках плана диверсификации доходов. Инвесторы могут захотеть рассмотреть вопрос об аннуитете дохода для покрытия той части своих основных расходов, которая не покрывается другими источниками гарантированного дохода, такими как социальное обеспечение или пенсия.

«Люди могут не осознавать, что как только ваши основные расходы покрываются гарантированным пожизненным доходом, вы обретаете душевное спокойствие и свободу заниматься любимым делом в жизни», — отмечает Том Эванич, вице-президент и актуарий Fidelity Investments. Компания по страхованию жизни. «Кроме того, вы можете инвестировать оставшиеся активы для роста, а не беспокоиться о том, как сохранить и расширить свой портфель на всю оставшуюся жизнь».

Аннуитет с пожизненным доходом представляет собой договор со страховой компанией, который позволяет вам конвертировать часть ваших пенсионных сбережений (выбранную вами сумму) в предсказуемый пожизненный поток доходов.

Поддержка страховой компании может помочь снизить 3 основных пенсионных риска, которыми, как правило, может быть очень сложно управлять самостоятельно:

- Рыночный риск — Независимо от того, идет ли рынок вверх или вниз, страховая компания обязана ежегодно выплачивать вам доход.

- Риск долголетия — Вместо того, чтобы пытаться выяснить, сколько ваших сбережений вы можете тратить каждый год, прежде чем у вас закончатся деньги, страховая компания берет на себя ответственность за выплату вам, пока вы живете.

- Инфляционный риск — Включая опцию ежегодного увеличения, если таковая имеется, вы можете снизить риск того, что инфляция со временем снизит вашу покупательную способность.

Но не все аннуитеты с пожизненным доходом одинаковы — некоторые могут обеспечить более высокий уровень дохода с небольшой гибкостью доступа к активам или без нее, в то время как другие могут обеспечить более низкие уровни дохода с большей гибкостью.

Итак, вам нужно потратить время, чтобы понять различия между ними и выяснить, какие функции могут лучше всего удовлетворить ваши конкретные потребности.Давайте более подробно рассмотрим 2 категории аннуитетов пожизненного дохода, а именно: аннуитет с фиксированным доходом и фиксированный аннуитет с гарантированным пожизненным пособием по снятию средств.

Что такое аннуитет с фиксированным пожизненным доходом?

В рамках плана диверсифицированного дохода аннуитет с фиксированным пожизненным доходом может обеспечить вам гарантированный доход, независимо от рыночных спадов, на всю оставшуюся жизнь с выплатами, начинающимися немедленно или в будущую дату, которую вы выбираете при покупке аннуитета.Кроме того, есть дополнительные функции, которые вы можете выбрать для покупки, такие как защита для ваших бенефициаров и функция ежегодного увеличения платежей, чтобы ваши платежи не отставали от инфляции.