Ликвидность банка — что это такое: определение термина простыми словами

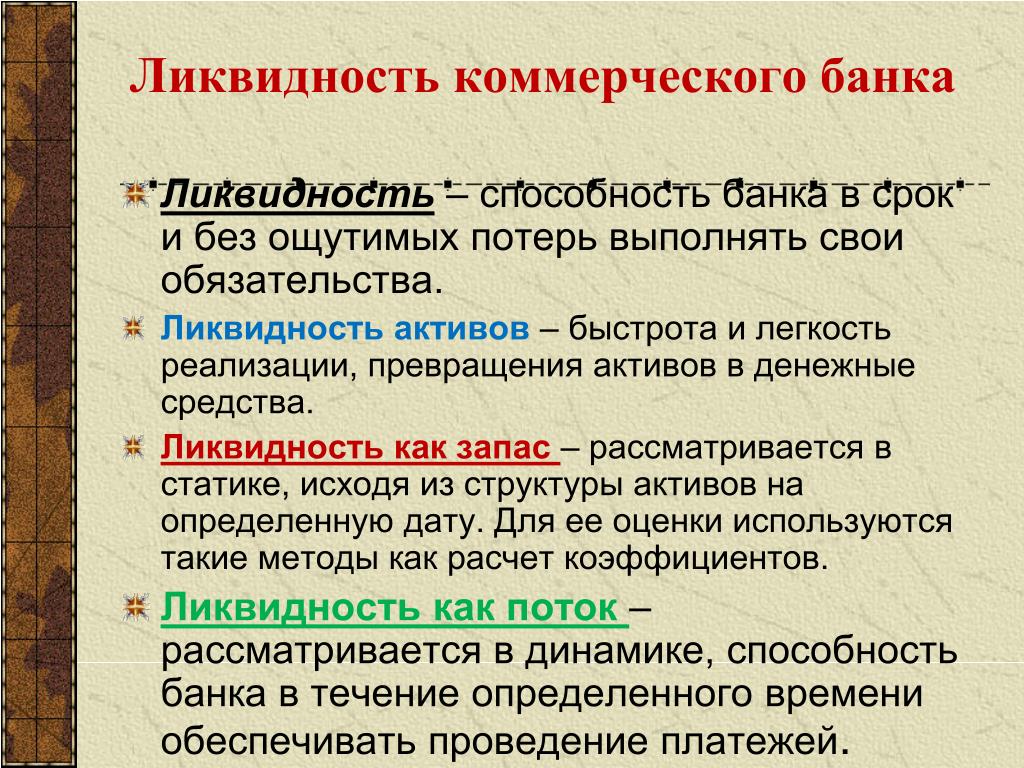

Ликвидность банка — это способность кредитной организации полностью справиться со всеми взятыми финансовыми обязательствами в установленный срок. Не путайте это понятие с общим термином «ликвидность» — способность имущества быстро и без потерь быть переведенным в денежные средства.

Ликвидность банка представляет собой соотношение обязательств, подлежащих исполнению, и активов, которыми владеет банк. При этом важно учитывать два нюанса:

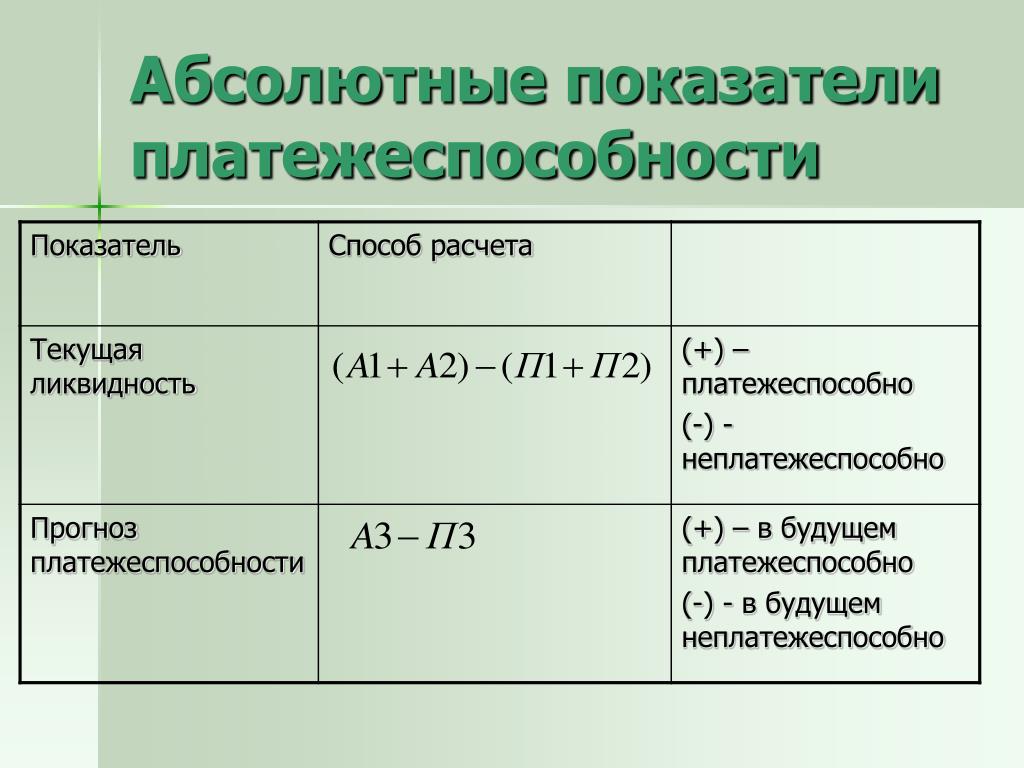

- Ликвидность рассчитывается за определенный промежуток времени. Например, отношение активов к немедленным платежам является текущей ликвидностью. Рассчитать подобное соотношение можно на любой срок

- Активами банка могут быть не только деньги, но и любое высоколиквидное ценное имущество

Ликвидность противоположна доходности банковской организации. Слишком высокая ликвидность уменьшает прибыль от операций.

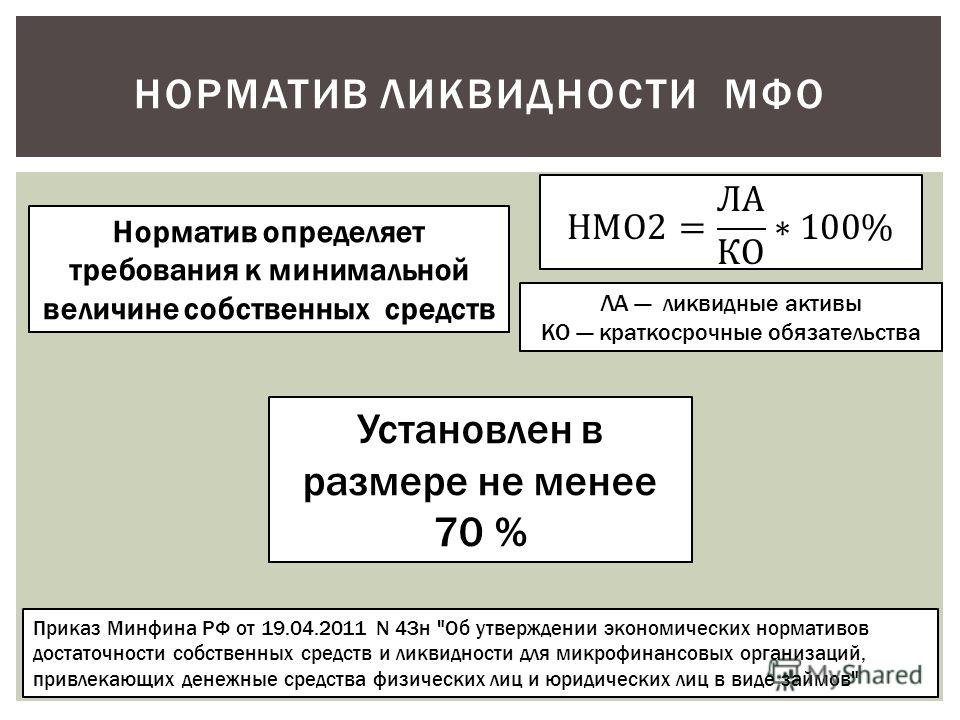

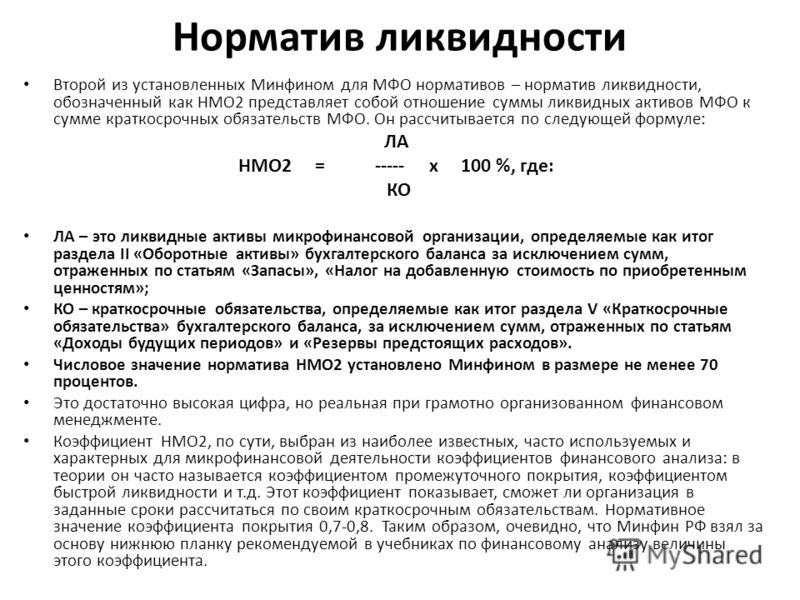

В процессе работы банк привлекает деньги вкладчиков и выдает кредиты, из-за чего доходность растет, а ликвидность — падает. При этом, согласно закону, гражданин имеет право в любой момент закрыть депозит и забрать деньги. Чрезмерно низкая ликвидность может вызвать дефолт для кредитного учреждения. Чтобы избежать подобных кризисов, Центробанк разработал нормативы ликвидности.

Ликвидность банка может быть обеспечена из внутренних источников:

- Наличных в кассе

- Денег на корреспондентском счете

- Ценных бумаг

- Кредитных активов

Внешними источниками ликвидности могут быть:

- Межбанковские кредиты

- Кредиты Центробанка

В банковской сфере применяются различные методики эффективного управления ликвидностью организации:

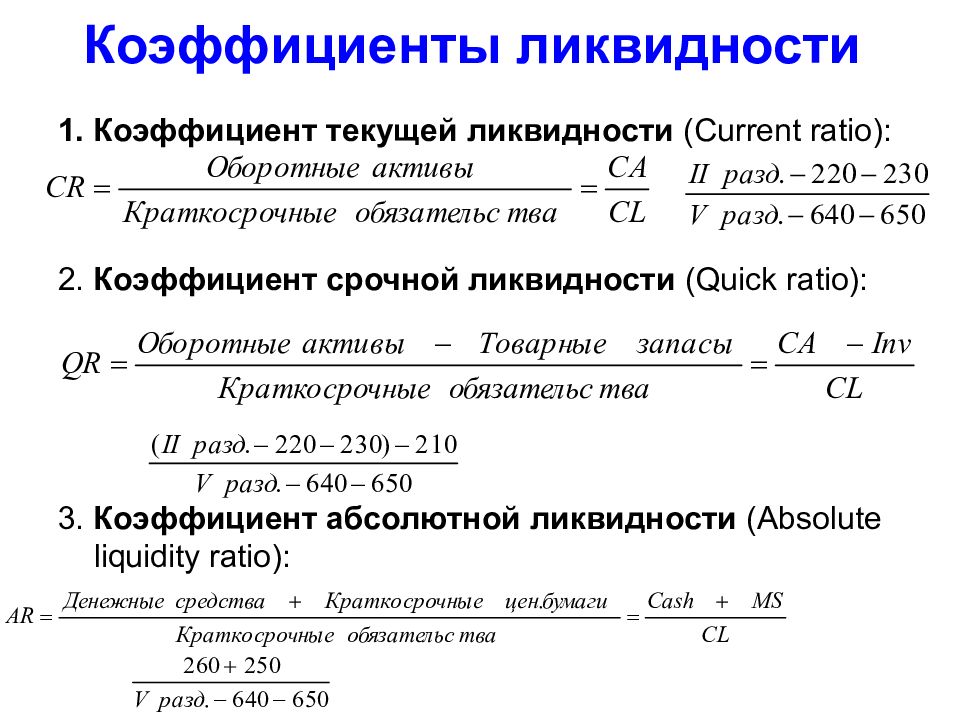

- Коэффициентный метод анализа.

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка - Анализ разрывов. Используют статистический и динамический GAP-анализ для оценки совершенных и планируемых сделок

- Календарное планирование поступления и списания денежных средств. С этим связывают термин «кассовый разрыв» — ситуацию, в которой дефицит наличных не позволяет произвести текущие расчеты, хотя общая стоимость кассовых активов превышает общий долг по обязательствам

- Текущая позиция. Представляет особой остаток средств на корсчете с учетом прихода и расхода в течение дня. Учет этого параметра позволяет сохранить положительную позицию во всех видах валют на короткий промежуток времени, опираясь на самый вероятный исход

- Стресс-тестирование. Аналитика финансового поведения кредитной организации при наступлении неблагоприятных внутренних либо внешних обстоятельств.

Помогает дополнительно спланировать деятельность банка

Помогает дополнительно спланировать деятельность банка

Кроме ликвидности и доходности, банковские активы характеризуются уровнем риска: чем он выше, тем менее ликвидными они являются.

Источникиопыт США и Японии Вестник Дагестанского государственного университета. Серия 3. Общественные науки

Бердияров Б.Т., Хамраев Р.Р. Управление ликвидностью: опыт США и Японии

Вестник Дагестанского государственного университета.

Серия 3. Общественные науки. 2017. Том. 32. Вып. 3

50

сти – это неспособность банка выполнить свои финансовые обязательства без потери

активов или возникновения нежелательных расходов. Чтобы избежать такой ситуации

и поддерживать финансовую стабильность, банки предпочитают поддерживать доста-

точный буфер ликвидности [10]. После глобальных финансовых потрясений предпола-

галось, что низкая платежеспособность банков является его первопричиной. Базельский

комитет по банковскому надзору подчеркнул платежеспособность банков и создание

ликвидности, а также предложил новые правила капитала, чтобы избежать такой ситу-

ации в будущем. Эти правила включали поддержание более высоких резервов капитала

Эти правила включали поддержание более высоких резервов капитала

банками [13]. Стандарт «Базель III» предназначался для устранения недостатков выяв-

ленных финансовым кризисом, среди которых подверженность банков риску ликвид-

ности – посредством укрепления банковского капитала и стандартов ликвидности и по-

вышения устойчивости банковского сектора [5].

Риск ликвидности в основном рассматривался как вторичный риск в банковской

литературе до мирового финансового кризиса [11]. Однако после кризиса внимание

разработчиков политики и исследователей было привлечено к серьезным последствиям

риска ликвидности. Примечательно, однако, что существующая литература фокусиру-

ется на недостаточных методах управления рисками банков [12]. Следовательно, не-

адекватная ликвидность привлекла значительное внимание и стала серьезной пробле-

мой для банков [6].

Ликвидность банка в свою очередь тесно переплетена с ликвидностью рынка. Чем

Чем

более устойчив, разнообразен, ёмок и конкурентоспособен рынок, тем более широким

становится понятие «ликвидность банка». Ликвидность банка определяется как его

способность своевременно, в полном объеме и с минимальными издержками отвечать

по обязательствам перед кредиторами и быть готовым удовлетворить потребности за-

емщиков в денежных средствах.

Риск ликвидности становится угрозой, когда банк не может прогнозировать спрос

на новые займы или снятие депозитов [8].

Ликвидность банка опирается на сбалансированность его активов и пассивов и в

определенной степени соответствие сроков размещения активов и привлеченных пас-

сивов. К основным признакам, характеризующим ликвидность, следует отнести: время,

источник ликвидности, тип платежного средства и размер издержек банка для поддер-

жания его ликвидности. Оценка ликвидности является наиболее проблематичной, так

как она связана с оценкой риска как активных, так и пассивных операций банка.

По временному признаку ликвидность подразделяется на ежедневную (мгновен-

ную), текущую, средне- и долгосрочную, по источникам – на накопленную и покуп-

ную. Соотношение накопленной ликвидности (в виде денежных резервов первой и вто-

рой очереди) и покупной ликвидности (совокупный объем кредитных лимитов, откры-

тых на банк), а также трудности определения совокупной потребности банка в ликвид-

ности – по-прежнему основная проблема управления активами и пассивами банка.

Ликвидность коммерческого банка как качественное состояние, на которое ока-

зывает влияние множество факторов, сложна в измерении. Об этом свидетельствует

зарубежный опыт оценки ликвидности коммерческих банков.

Как правило, существуют 2 метода измерения ликвидности: на основе финансо-

вых коэффициентов по данным балансам и отражающих ликвидность баланса; на осно-

ве определения потенциальной потребности в ликвидных средствах с учетом анализа

оборотов по активам и пассивам баланса банка в соответствующих периодах.

Общая ликвидность

Общая ликвидность

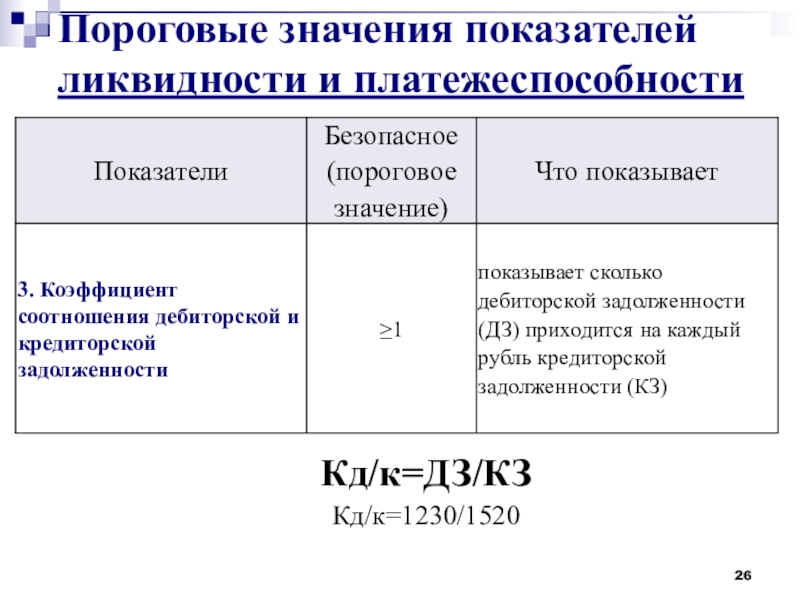

Показатель оборота активов определяет эффективность управления финансовыми и материальными ресурсами организации. Он рассматривается в комплексе с дебиторской и кредиторской задолженностью. Фактически такая задолженность формирует сумму обязательств организации перед дебиторами и кредиторами. Баланс показателей между оборотом активов и суммой обязательств и формируют величину общей ликвидности конкретной организации.

Понятие общей ликвидности

Ликвидность — экономический параметр, характеризующий способность активов конвертироваться в денежный эквивалент (наличные деньги, векселя, акции, облигации и т. д.). Показатель ликвидности классифицируется по степеням — выделяют: неликвидные, низколиквидные и высоколиквидные активы, которыми обладает конкретная организация.

д.). Показатель ликвидности классифицируется по степеням — выделяют: неликвидные, низколиквидные и высоколиквидные активы, которыми обладает конкретная организация.

Исходя из этого, ликвидность — относительное понятие, характеризующееся быстротой, с которой актив приобретает денежный эквивалент в бухгалтерском балансе.

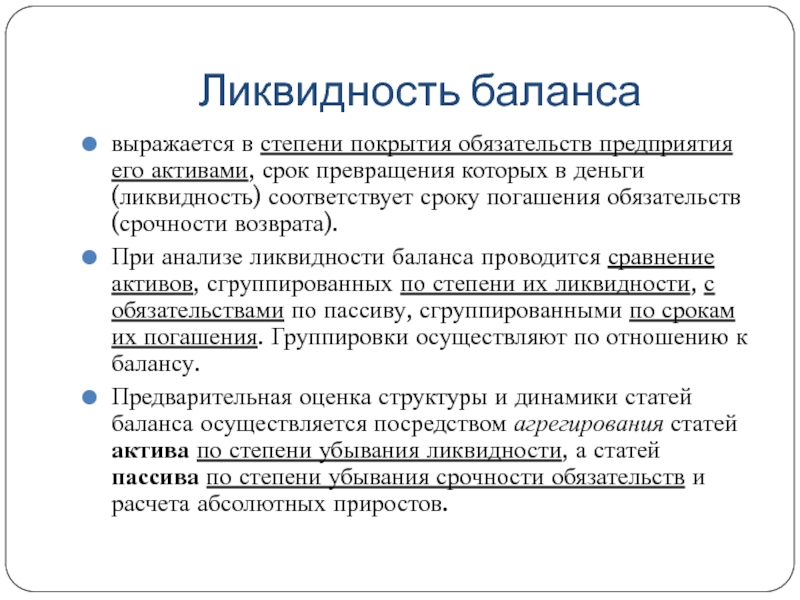

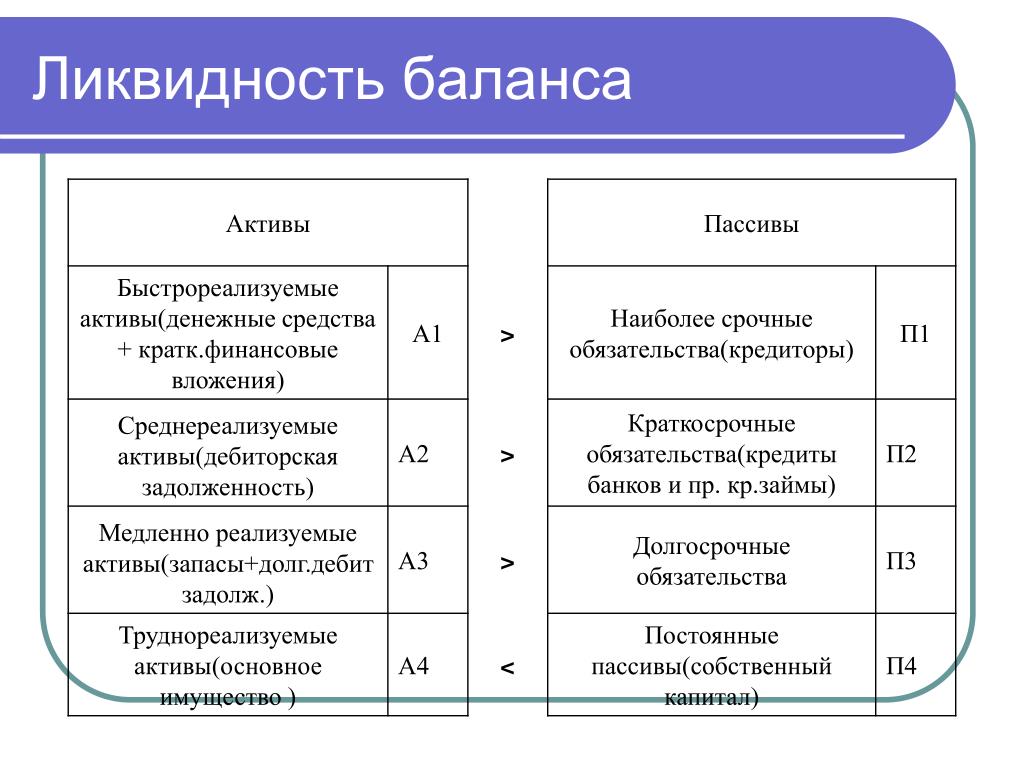

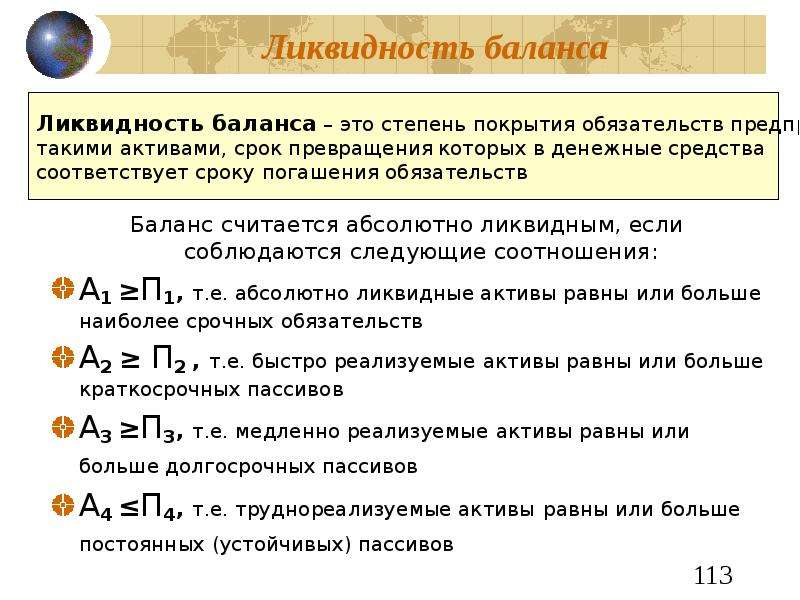

Степени ликвидности в российском бухгалтерском балансе структурированы в следующие группы:

- Активы группы А1 (максимально ликвидные) – совокупность денежных средств организации, а также кратковременных финансовых вложений.

- Активы группы А2 (среднереализуемые) – определяются краткосрочной дебиторской задолженностью.

- Активы группы А3 (медленно реализуемые) – включают в себя ресурсы организации, а также дебиторскую задолженность свыше 12 месяцев.

- Активы группы А4 (сложно реализуемые) – совокупность внеоборотных средств.

Общая ликвидность организации не рассматривается без совокупности показателей активов и пассивов (обязательств).

- Обязательства 1 группы (П1) – срочные обязательства организации перед заемщиками.

- Обязательства 2 группы (П2) – среднесрочные пассивы, включая краткосрочные кредиты и т.д.

- Обязательства 3 группы (П3) – долгосрочные обязательства организации.

- Обязательства 4 группы (П4) – постоянные обязательства, включая собственный капитал организации.

Специфика оценки общей ликвидности

Общая ликвидность выступает основной характеристикой платежеспособности организации. Ликвидные активы должны приравниваться или превышать по сумме все известные текущие обязательства. Иными словами, организация должна владеть финансовыми ресурсами, а также активами, из которых можно быстро и гарантированно извлечь средства для покрытия активных расходов.

Показатели с оценкой ликвидности заносятся в годовой бухгалтерский отчет. При этом сведения для оценки величины общей ликвидности содержатся в бухгалтерском балансе (форма №1), а также в отчете по форме №2.

При этом сведения для оценки величины общей ликвидности содержатся в бухгалтерском балансе (форма №1), а также в отчете по форме №2.

Расчет общей ликвидности производится по следующей формуле:

где, А1/А2/А3 – ликвидные активы (по группам).

П1/П2/П3 – пассивы (по группам).

Коэффициент общей ликвидности отображает финансовую ситуацию организации (рентабельность и эффективность):

- Сумма ликвидных активов превышает сумму обязательств – вариант, который указывает на тенденцию наращивания бюджетной массы и полную платежеспособность организации.

- Сумма активов и сумма обязательств равны – вариант, указывающий на платежеспособность, при котором финансовые средства могут покрыть только затраты (в организации отсутствуют свободные средства для развития).

- Сумма ликвидных активов меньше суммы обязательств – вариант, при котором финансовые средства не покрывают расходов, вынуждая использовать кредитные займы или сокращать производство.

Вывод

Общая ликвидность – показатель, который отображает рентабельность и эффективность организации. При оценке общей ликвидности раскрывается потенциал роста или убыточности компании, поэтому она служит одним из оснований привлечения инвесторов. Кроме того, учет показателей общей ликвидности позволяет оптимизировать соотношение объема активов с долговыми обязательствами конкретной организации.

Что такое ликвидность и почему это важно — Tavaga

Основные выводы- Ликвидность означает, насколько быстро бизнес может превратить свои активы в деньги для выплаты своих краткосрочных обязательств.

- Важный коэффициент ликвидности: коэффициент текущей ликвидности, коэффициент кислотного теста и коэффициент наличности.

Ликвидность на финансовом рынке — это способность участников легко торговать ценными бумагами на рынке без необходимости нести существенный спрэда спроса и предложения , комиссионных и т. Д.

Д.

Ликвидность — это инструмент для измерения способности компании оплачивать краткосрочные обязательства путем быстрой конвертации активов или почти денежных ценных бумаг в наличные. Компании обычно оплачивают свои финансовые обязательства, используя непосредственные активы. Это означает, насколько быстро бизнес может превратить свои активы в деньги для оплаты своих краткосрочных финансовых обязательств.

Ликвидность — это способность фирмы выполнять свои финансовые обязательства в короткие сроки, обычно один год.Коэффициенты ликвидности традиционно основываются на соотношении между оборотными активами (источником погашения краткосрочных обязательств) и текущими обязательствами.

Важный коэффициент ликвидности: коэффициент текущей ликвидности, коэффициент кислотного теста и коэффициент наличности.

Коэффициент текущей ликвидности : преобладающий коэффициент, коэффициент текущей ликвидности определяется как:

Коэффициент текущей ликвидности = (оборотные активы) / (текущие обязательства)

Оборотные активы включают денежные средства, текущие инвестиции, торговую дебиторскую задолженность, товарно-материальные запасы (запасы), ссуды и авансы. Краткосрочные обязательства — это обязательства, срок погашения которых ожидается в следующие двенадцать месяцев; это может быть ссуда, срок погашения которой наступил, или какие-либо текущие обязательства и резервы.

Краткосрочные обязательства — это обязательства, срок погашения которых ожидается в следующие двенадцать месяцев; это может быть ссуда, срок погашения которой наступил, или какие-либо текущие обязательства и резервы.

Коэффициент быстрой ликвидности / Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности : показывает способность / способность компании оплачивать все свои текущие обязательства, используя почти наличные или быстрые активы, которые можно быстро конвертировать в наличные.

Коэффициент быстрой ликвидности = (ликвидные активы) / (текущие обязательства)

Коэффициент текущей ликвидности и коэффициент быстрой ликвидности — оба коэффициента указывают на более высокую ликвидность и более хорошее финансовое состояние.

Коэффициент наличности: Наличные деньги, остатки на банковских счетах являются наиболее ликвидными активами компании.

Коэффициент наличности = (денежные средства и остатки на банковских счетах + текущие инвестиции) / (текущие обязательства)

Денежные средства и акции обладают высокой ликвидностью, поскольку к ним легко получить доступ и торговать ими. Земля и недвижимость, как правило, менее ликвидны, и на их продажу и на получение прибыли уходит много времени.

Ликвидность — это способность выплатить долги в срок.Ликвидность — это показатель финансового здоровья бизнеса. Каждая прибыльная организация или субъект окажется в положении банкротства и не сможет выполнить свои финансовые обязательства перед краткосрочными кредиторами.

Определение ликвидности в финансах | Малый бизнес

Сумма наличных денег, которые компания имеет или может генерировать, быстро показывает, насколько здорова компания в финансовом отношении. Высокий уровень доступных денежных средств указывает на то, что бизнес может легко погасить задолженность в установленные сроки.Типы активов, которыми обладает компания, и рыночная стоимость этих активов — вот где начинается обсуждение финансовой ликвидности.

Высокий уровень доступных денежных средств указывает на то, что бизнес может легко погасить задолженность в установленные сроки.Типы активов, которыми обладает компания, и рыночная стоимость этих активов — вот где начинается обсуждение финансовой ликвидности.

Активы

Активы — это любой предмет или вещь, принадлежащая компании, и делятся на четыре категории: текущие, инвестиционные, нематериальные и основные средства. Текущие активы — это наличные деньги, предметы, которые можно легко конвертировать в наличные, или предметы, которые предполагается использовать или уйти в течение финансового года. Инвестиционные активы — это акции, облигации и другие финансовые инструменты, имеющие денежную стоимость.Нематериальные активы — это вещи, которые имеют долгосрочную ценность для компании, такие как патенты, формулы и другая конфиденциальная информация. Основные средства — это долгосрочные материальные активы, необходимые для повседневной деятельности.

Ликвидность

Активы можно дополнительно классифицировать в соответствии со степенью ликвидности каждого актива. Под ликвидностью понимается способность конвертировать актив в наличные — одни предметы могут быть более ликвидными, чем другие. Например, акции могут быть проданы за считанные минуты или дни.Однако для конвертации собственности, такой как земля или здания, могут потребоваться недели, месяцы или даже годы. Легкость, с которой финансовые инструменты, такие как акции и облигации, конвертируются и передается право собственности, поэтому их часто называют ликвидными активами. Однако большинство активов в конечном итоге можно обменять на наличные или ликвидировать.

Под ликвидностью понимается способность конвертировать актив в наличные — одни предметы могут быть более ликвидными, чем другие. Например, акции могут быть проданы за считанные минуты или дни.Однако для конвертации собственности, такой как земля или здания, могут потребоваться недели, месяцы или даже годы. Легкость, с которой финансовые инструменты, такие как акции и облигации, конвертируются и передается право собственности, поэтому их часто называют ликвидными активами. Однако большинство активов в конечном итоге можно обменять на наличные или ликвидировать.

Товарность

Товарность — это еще один способ выражения концепции ликвидности. Ликвидность или конкурентоспособность актива требует наличия устоявшейся торговой площадки с большим количеством участников, желающих приобрести актив.Актив должен нравиться участникам рынка. Чем меньше влияние продажи актива на его цену, то есть продажа актива не представляет собой финансовых убытков для компании, тем более ликвидным считается актив.

Формула

Не существует официальной или стандартной формулы для расчета общей ликвидности. Однако финансовые формулы, называемые коэффициентами, часто используются, чтобы предположить, может ли компания выплатить сумму долга за счет ликвидности.«Коэффициент текущей ликвидности» может показать, достаточно ли у компании активов для получения денежных средств, необходимых для выплаты долга. Эта формула записана: текущие активы, разделенные на текущие обязательства, равны коэффициенту текущей ликвидности. Более четкую картину фактического преобразования активов можно увидеть с помощью коэффициентов активности, которые показывают, насколько быстро компания ликвидирует оборотные активы. Коэффициенты, которые определяют объемы оборачиваемости запасов и средний период сбора или время, необходимое для ликвидации запасов, представляют собой коэффициенты активности, которые в большей степени влияют на финансовую ликвидность.

Ссылки

Writer Bio

Алекс Берк имеет степень в области экологического дизайна и степень магистра в области управления информацией. Она работала лицензированным дизайнером интерьеров, художником, администратором базы данных и менеджером ночного клуба. Постоянный студент, Берк пишет веб-контент по множеству тем, включая искусство, дизайн интерьера, дизайн баз данных, культуру, здоровье и бизнес.

Она работала лицензированным дизайнером интерьеров, художником, администратором базы данных и менеджером ночного клуба. Постоянный студент, Берк пишет веб-контент по множеству тем, включая искусство, дизайн интерьера, дизайн баз данных, культуру, здоровье и бизнес.

Определение и значение ликвидности — Merriam-Webster

liq · uid · i · ty | \ li-ˈkwi-də-tē \: качество или состояние жидкости

Solvency vs.

Ликвидность | Разница между платежеспособностью и ликвидностью

Ликвидность | Разница между платежеспособностью и ликвидностью4 мин. Читать

- Концентратор

- Бухгалтерский учет

- Что такое платежеспособность и ликвидность?

Платежеспособность и ликвидность — это разница между измерением способности бизнеса использовать оборотные активы для выполнения своих краткосрочных обязательств и его долгосрочной направленности. Платежеспособность относится к долгосрочному финансовому положению бизнеса, что означает, что бизнес имеет положительную чистую стоимость и способность выполнять долгосрочные финансовые обязательства, в то время как ликвидность — это способность бизнеса выполнять свои краткосрочные обязательства.

О чем рассказывается в статье:

Что означает ликвидность в бухгалтерском учете?

Как вы оцениваете платежеспособность?

В чем разница между платежеспособностью и ликвидностью?

ПРИМЕЧАНИЕ: Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что означает ликвидность в бухгалтерском учете?

В бухгалтерском учете под ликвидностью понимается способность компании своевременно погашать свои обязательства. Оборотные активы и большая сумма денежных средств свидетельствуют о высоком уровне ликвидности.

Это также относится к тому, насколько легко актив может быть конвертирован в наличные в короткие сроки и с минимальной скидкой. Такие активы, как акции и облигации, являются ликвидными, поскольку у них есть активный рынок с множеством покупателей и продавцов. Компании, которым не хватает ликвидности, могут быть принуждены к банкротству, даже если они платежеспособны.

Как вы оцениваете платежеспособность?

Платежеспособность относится к долгосрочному финансовому положению бизнеса. Платежеспособный бизнес — это бизнес с положительной чистой стоимостью — общая сумма активов превышает общую сумму обязательств

Платежеспособность оценивается с использованием коэффициентов платежеспособности. Эти коэффициенты измеряют способность бизнеса погашать свои долгосрочные долги и проценты по долгам.

Эти коэффициенты измеряют способность бизнеса погашать свои долгосрочные долги и проценты по долгам.

ЧТО ТАКОЕ ФОРМУЛА КОЭФФИЦИЕНТА ПЛАТЕЖНОСТИ?

Формула коэффициента платежеспособности:

(Чистая прибыль после налогообложения + Неденежные расходы) / (Краткосрочные обязательства + Долгосрочные обязательства)

Расчет коэффициента платежеспособности включает следующие этапы:

Рассчитайте приблизительный денежный поток, генерируемый бизнесом, добавив коммерческий доход после налогообложения ко всем безналичным расходам.

Добавьте краткосрочные и долгосрочные деловые обязательства.

Разделите скорректированную чистую прибыль на общую сумму обязательств.

ЧТО ТАКОЕ РИСК платежеспособности?

Риск платежеспособности — это риск того, что бизнес не сможет выполнить свои финансовые обязательства по мере наступления их полной стоимости даже после выбытия активов. Совершенно неплатежеспособный бизнес не в состоянии выплатить свои долги и будет вынужден обанкротиться. Инвесторы должны изучить всю финансовую отчетность компании, чтобы убедиться, что бизнес является платежеспособным, а также прибыльным.

Инвесторы должны изучить всю финансовую отчетность компании, чтобы убедиться, что бизнес является платежеспособным, а также прибыльным.

В чем разница между платежеспособностью и ликвидностью?

| Основа для сравнения | Ликвидность | Платежеспособность |

| Определение | Ликвидность определяется как способность бизнеса погасить текущие обязательства с помощью оборотных активов | для погашения своих долгов при наступлении срока их погашения|

| Обязательства | Краткосрочные обязательства | Долгосрочные обязательства |

| Что он описывает | Насколько легко активы конвертируются в денежные средства | Насколько хорошо бизнес поддерживает сам в долгосрочном периоде |

| Коэффициенты | Коэффициенты, которые измеряют ликвидность бизнеса, известны как коэффициенты ликвидности. К ним относятся коэффициент текущей ликвидности, коэффициент кислотного теста, коэффициент быстрой ликвидности и т. Д. К ним относятся коэффициент текущей ликвидности, коэффициент кислотного теста, коэффициент быстрой ликвидности и т. Д. | Платежеспособность бизнеса определяется коэффициентами платежеспособности. Это коэффициент покрытия процентов, коэффициент долга к собственному капиталу и отношение основных средств к чистому капиталу. |

| Риск | Риск довольно низкий. Тем не менее, это влияет на кредитоспособность бизнеса. | Риск чрезвычайно высок, поскольку несостоятельность может привести к банкротству. |

| Баланс | Текущие активы, текущие обязательства и подробный отчет по каждому элементу под ними | Задолженность, акционеры собственный капитал и долгосрочные активы |

| Влияние друг на друга | Если платежеспособность высокая, ликвидность может быть достигнута в течение короткого периода времени | Если ликвидность высокая, платежеспособность не может быть достигнута быстро |

Платежеспособность и ликвидность являются важными понятиями. Хотя оба они измеряют способность предприятия выплатить свои долги, они не могут использоваться взаимозаменяемо, поскольку они различаются по объему и целям.

Хотя оба они измеряют способность предприятия выплатить свои долги, они не могут использоваться взаимозаменяемо, поскольку они различаются по объему и целям.

Однако важно понимать обе эти концепции, поскольку они связаны с задержками в выплате обязательств, которые могут вызвать серьезные проблемы для бизнеса.

Клиенты и поставщики могут не желать вести дела с компанией, у которой есть финансовые проблемы. В крайних случаях бизнес может быть доведен до принудительного банкротства.

СТАТЬИ ПО ТЕМЕ

Что такое ликвидность и почему она важна?

Мир финансов может казаться черным ящиком.Индустрия полна сложных звуковых соотношений и грандиозных терминов. Однако, как только вы поймете основные принципы, научитесь рассчитывать коэффициенты и как использовать коэффициенты, это станет намного проще. В этой статье мы рассмотрим: Определение ликвидности Активы и их относительная ликвидность Почему важна ликвидность

Что такое ликвидность?

Вообще говоря, ликвидность относится к тому, насколько легко актив может быть конвертирован в наличные деньги, не влияя на рыночную цену . Очевидно, что наличные деньги — это наиболее ликвидный актив, который у вас может быть, особенно относительно стабильной валюты, такой как доллар США. Для сравнения, актив с более низкой ликвидностью будет не так просто конвертировать в наличные. Примером могут служить крупные активы, такие как завод, основные средства. Представьте, что вы — горнодобывающая компания и у вас есть экскаватор стоимостью 5 миллионов долларов, вы не сможете просто продать его завтра, если вам понадобятся эти деньги для выплаты непогашенного долга. В следующем разделе подробно рассматриваются типы активов и их ликвидность.

Очевидно, что наличные деньги — это наиболее ликвидный актив, который у вас может быть, особенно относительно стабильной валюты, такой как доллар США. Для сравнения, актив с более низкой ликвидностью будет не так просто конвертировать в наличные. Примером могут служить крупные активы, такие как завод, основные средства. Представьте, что вы — горнодобывающая компания и у вас есть экскаватор стоимостью 5 миллионов долларов, вы не сможете просто продать его завтра, если вам понадобятся эти деньги для выплаты непогашенного долга. В следующем разделе подробно рассматриваются типы активов и их ликвидность.

Какова ликвидность различных активов?

Самые ликвидные активы

Как мы упоминали ранее, наличные деньги — самый ликвидный актив, которым вы можете владеть. Акции и облигации — это неденежные активы, которые также легче всего конвертировать в наличные. Чем выше объем сделки по акции или облигации, тем она более ликвидна. Это связано с тем, что более высокий объем торговли указывает на то, что актив легко продается по рыночной цене. На практике это означает, что разница между ценой предложения и ценой предложения (разница между ценой предложения и ценой продажи) низкая.

На практике это означает, что разница между ценой предложения и ценой предложения (разница между ценой предложения и ценой продажи) низкая.

Как мы упоминали ранее, наличные деньги — это наиболее ликвидный актив, которым вы можете владеть. Акции и облигации — это неденежные активы, которые также легче всего конвертировать в наличные. Чем выше объем сделки по акции или облигации, тем она более ликвидна. Это связано с тем, что более высокий объем торговли указывает на то, что актив легко продается по рыночной цене. На практике это означает, что разница между ценой предложения и ценой предложения (разница между ценой предложения и ценой продажи) низкая.

Инвестиционные активы — следующие по шкале ликвидности.Это включает ограниченные или привилегированные акции, которые часто имеют ограничения или условия, на которых они могут быть проданы. Это замедляет их конвертацию в наличные и, следовательно, снижает ликвидность.

Наименее ликвидные активы

Коллекционные предметы , такие как монеты, марки и предметы искусства, довольно неликвидны (в отличие от ликвидности). Владельцы этих предметов могут получить истинную ценность за предметы, если они сделают достаточно покупок для подходящего покупателя. Однако, если им быстро понадобятся деньги, им, вероятно, придется продать их по сниженной цене.Очевидно, что это снижает ликвидность этого типа активов. Однако, если спрос на объект внезапно возрастет (например, новая тенденция для конкретного исполнителя), ликвидность может быть переоценена.

Владельцы этих предметов могут получить истинную ценность за предметы, если они сделают достаточно покупок для подходящего покупателя. Однако, если им быстро понадобятся деньги, им, вероятно, придется продать их по сниженной цене.Очевидно, что это снижает ликвидность этого типа активов. Однако, если спрос на объект внезапно возрастет (например, новая тенденция для конкретного исполнителя), ликвидность может быть переоценена.

Машины, основные средства еще ниже по шкале ликвидности по причинам, указанным во введении. Примерами этого являются недвижимость, оборудование или инструменты, а также сырье.

Наименее ликвидными активами (вообще говоря) являются предприятия , которыми владеет компания.Их труднее всего продать из-за высокой степени сложности, связанной с продажей.

Почему важна ликвидность?

При оценке состояния компании понимание ее ликвидности важно для оценки способности фирмы выплачивать свои краткосрочные долги и текущие обязательства. Любые оставшиеся деньги можно использовать для выплаты дивидендов акционерам и развития фирмы.

Любые оставшиеся деньги можно использовать для выплаты дивидендов акционерам и развития фирмы.

Ликвидность оценивается с использованием таких коэффициентов, как коэффициент наличности, коэффициент текущей ликвидности и т. Д.В следующей статье этой серии они будут подробно рассмотрены. А пока давайте рассмотрим пример.

Ликвидность Microsoft

Используя бесплатные данные финансовой отчетности Financial Modeling Prep, мы можем увидеть, как ликвидность Microsoft улучшилась с 2009 года. Мы рассмотрим коэффициент текущей ликвидности корпорации Microsoft (MSFT) (денежные средства и краткосрочные инвестиции / общие текущие обязательства).

Мы видим, что с 2009 по 2011 год произошло резкое улучшение, а затем коэффициент текущей ликвидности остался около 2.5. Это объясняется глобальным финансовым кризисом, начавшимся в 2007 году. Фирмы, в том числе Microsoft, получали меньше доходов, и поэтому им приходилось использовать больше наличных средств для погашения долгов и обязательств.

Округление в большую сторону

Ликвидность — это способность легко конвертировать актив в наличные без потери денег по сравнению с рыночной ценой. Чем легче актив превратить в наличные, тем он более ликвидный. Ликвидность важна для понимания того, насколько легко компания может погасить краткосрочные обязательства и долги.Мы рекомендуем перейти к разделу «Подготовка к финансовому моделированию», загрузить несколько отчетов о балансе Microsoft и посмотреть, как разные компании сравниваются с точки зрения ликвидности. Прочтите следующую статью «Как рассчитать коэффициенты ликвидности», чтобы узнать, как это сделать!

Больше ликвидности означает большую нестабильность на Уолл-стрит

Крах фонда Archegos — лишь последний пример того, как чрезвычайная ликвидность может сделать финансовые рынки более волатильными и иногда приводить к странным результатам.

Другой драматический случай произошел в конце января, когда акции GameStop внезапно взлетели после ажиотажа покупок, координированного розничными инвесторами, стремящимися защитить продавца видеоигр от фондов, делающих ставки против компании.

Акции GameStop с тех пор упали, но этот эпизод пролил неприятный свет на платформы онлайн-торговли и спекулятивные инвестиционные фонды, вовлеченные в финансовую схватку.

В случае с Archegos ведущие банки, похоже, готовы к огромным убыткам из-за внезапной ликвидации акций на миллиарды долларов фондом, который имел большой рыночный риск, подкрепленный очень маленькими денежными средствами.

Затем была волна SPAC (специальных компаний по приобретению), которые вышли на публичные рынки посредством транзакций с меньшим количеством правил, чем при традиционном размещении акций.

Все эти случаи показывают, как поток ликвидности вслед за мягкой денежно-кредитной политикой меняет Уолл-стрит.

«Акции чрезвычайно быстро выросли с минимумов в марте прошлого года, но ликвидности все еще достаточно», — сказал Грегори Волохин из Meeschaert Financial Services.

Федеральная резервная система агрессивно закачивает средства в финансовую систему. Кроме того, и президент Джо Байден, и предшественник Дональд Трамп подписали обширные финансовые пакеты, которые обеспечили домашние хозяйства и предприятия фондами.

Кроме того, и президент Джо Байден, и предшественник Дональд Трамп подписали обширные финансовые пакеты, которые обеспечили домашние хозяйства и предприятия фондами.

«Я просто не знаю, видели ли мы, что столько денег попало в систему так быстро между тем, что мы видели в проверках стимулов, и тем, что мы собираемся увидеть с инфраструктурой», — сказал рыночный стратег TD Ameritrade Джей Джей Кинахан. ссылаясь на только что представленный Байденом план развития инфраструктуры на 2 триллиона долларов.

Некоторая волатильность также является результатом того, что инвесторы пытаются ориентироваться на изменениях на рынке, поскольку экономика восстанавливается с увеличением количества вакцинированных людей, а акции технологических компаний, которые процветали во время блокировки, теряют часть своего блеска.

«Предприимчивые инвесторы знают, что им нужно найти другие средства, помимо программного обеспечения, социальных сетей и акций электронной коммерции», — сказал Волохин. «Они ищут способы заработать больше денег».

«Они ищут способы заработать больше денег».

Кинахан сказал, что взрывы, подобные Архегосу, могут произойти, когда фонды «стремятся дифференцировать свою прибыль, что труднее сделать на бычьем рынке».«

— Новое положение? —

Отток на рынке вызывает разговоры о усилении финансового регулирования. После GameStop законодатели критиковали платформу онлайн-торговли Robinhood по поводу ее мер по временному ограничению торговли на фоне безумия.

Robinhood, которая сама планирует стать публичной, также подвергалась сомнению о ее отношениях с хедж-фондами, которые ведут с ней дела.

Фиаско Archegos сосредоточилось на дебатах о свопах, сделках с производными финансовыми инструментами, которые могут позволить делать большие ставки с высоким риском с небольшими авансовыми платежами.

По словам Волохина, непрозрачность рынка свопов делает его главным кандидатом на новые правила Комиссии по ценным бумагам и биржам.

«Комиссия по ценным бумагам и биржам может быстро принять меры, чтобы заставить банки больше раскрывать информацию о свопах», — сказал он. «Прямо сейчас прозрачности не так много».

Эта статья опубликована из ленты информационного агентства без изменений в тексте. Изменился только заголовок.

Подпишитесь на информационный бюллетень Mint

* Введите действующий адрес электронной почты

* Спасибо за подписку на нашу рассылку.

Не пропустите ни одной истории! Оставайтесь на связи и в курсе с Mint. Скачать наше приложение сейчас !!

Определение ликвидности | Форекспедия от BabyPips.com

Ликвидность описывает степень, в которой актив может быть быстро куплен и продан по стабильным ценам и конвертирован в наличные.

Ликвидность означает, насколько быстро и по какой цене можно продать актив, будь то финансовый актив, такой как акции, или реальный актив, например коммерческое здание.

Если у кого-то есть актив, «истинная» или фундаментальная стоимость которого составляет 100 долларов, и можно мгновенно конвертировать этот актив в 100 долларов наличными или денежным эквивалентом, то мы думаем, что рынок этого актива является совершенно ликвидным.

Конечно, такой идеально ликвидный рынок редко встречается в мире.

Ликвидность также используется для измерения того, насколько быстро покупатель актива может конвертировать денежные средства в этот материальный актив.

Итак, на идеально ликвидном рынке тот, кто хочет купить актив, фундаментальная стоимость которого составляет 100 долларов, сможет мгновенно купить этот актив ровно за 100 долларов и мгновенно получить его.

Это мера того, сколько покупателей и продавцов присутствует, и могут ли транзакции совершаться легко.

Обычно ликвидность рассчитывается исходя из объема торгов или объема незавершенных сделок, находящихся в данный момент на рынке.

Ликвидность считается «высокой» при значительном уровне торговой активности и при высоком спросе и предложении на актив, поскольку легче найти покупателя или продавца.

Если на рынке всего несколько участников, торгующих нечасто, то ликвидность считается «низкой». Это называется неликвидным рынком.

Почему так важна ликвидность?

Рыночная ликвидность важна по ряду причин, но прежде всего потому, что влияет на то, как быстро вы можете открывать и закрывать позиции.

Ликвидный рынок обычно связан с меньшим риском, поскольку обычно всегда есть кто-то, желающий занять другую сторону данной позиции.

Это может привлечь на рынок больше трейдеров, что добавит благоприятных рыночных условий.

На ликвидном рынке продавец быстро найдет покупателя без необходимости снижать цену актива, чтобы сделать его более привлекательным. С другой стороны, покупателю не нужно повышать цену, чтобы получить желаемый актив.

Ликвидность актива также является ключевым фактором при определении спреда, предоставляемого торговой платформой или брокером.

Высокая ликвидность означает, что на рынке имеется большое количество заявок на покупку и продажу. Это увеличивает вероятность того, что самая высокая цена, которую будет рад заплатить любой покупатель, и самая низкая цена, которую любой продавец будет рад принять, приблизятся друг к другу.

Это увеличивает вероятность того, что самая высокая цена, которую будет рад заплатить любой покупатель, и самая низкая цена, которую любой продавец будет рад принять, приблизятся друг к другу.

Другими словами, если рынок ликвиден, спрэд между покупателями и предложениями сузится до .

Если рынок неликвиден, спрэд между покупателем и предложением расширится на .

Что вызывает неликвидность?

Есть два трения, которые приводят к тому, что рынки становятся менее ликвидными, или неликвидными .

Первый — это косвенных затрат . Существует вероятность того, что потребуется некоторое время, прежде чем произойдет преобразование актива в 100 долларов наличными.

Например, нам, возможно, придется вывести актив на рынок, или, если мы находимся на рынке, нам, возможно, придется подождать, пока не появится кто-то, кто захочет актив.

Это время ожидания , иногда называемое стоимостью ожидания или стоимостью поиска , является одним из проявлений неликвидности и делает рынок менее чем идеально ликвидным.

Второе трение — прямые затраты.

Мы можем решить заплатить кому-нибудь комиссию, чтобы актив был продан немедленно. Вместо того, чтобы оплачивать косвенные затраты на ожидание, пока не найдется тот, кто заплатит нам полные 100 долларов наличными, мы можем вместо этого сократить время ожидания до нуля и просто заплатить кому-то другому, «дилеру», который будет ждать за нас.

По сути, мы платим дилеру за оперативность транзакции или за ликвидность .

Эта стоимость известна как транзакционная стоимость или стоимость ликвидности.Но более широко известный как «спред между ценой покупки и продажи» или «спред».

Например, мы можем продать актив дилеру за 99,00 долларов, а затем позволить дилеру подождать, пока он не найдет того, кто захочет получить этот актив.

В этом случае дилер предоставляет нам немедленную транзакцию в обмен на комиссию в размере 1,00 доллара США.

Хотя мы сократили стоимость ожидания до нуля, это не случай идеальной ликвидности, потому что мы должны платить комиссию.

В то время как дилер — это обычно используемый термин для тех, кто предоставляет такие услуги по незамедлительности (или ликвидности) транзакций на финансовых рынках, также используются такие термины, как принципал , финансовый посредник и брокер .

На финансовых рынках финансовые учреждения, такие как инвестиционные банки, обычно выступают в качестве дилеров для инвесторов.

Как использовать ликвидность в торговле

Когда вы торгуете на финансовых рынках, необходимо учитывать ликвидность, прежде чем открывать или закрывать какую-либо позицию.

Это связано с тем, что недостаток ликвидности часто связан с повышенным риском.

Если на рынке наблюдается волатильность, но покупателей меньше, чем продавцов, закрыть позицию может быть труднее.

В этой ситуации вы рискуете застрять в проигрышной позиции или вам, возможно, придется обратиться к нескольким сторонам с разными ценами, чтобы просто выполнить свой заказ.

Самое важное, что нужно помнить, — это то, что ликвидность рынка не обязательно фиксирована, она динамична, постоянно переходя от высокой ликвидности к низкой.

Высокая или низкая текущая ликвидность зависит от множества факторов, таких как объем трейдеров и время суток.

Если вы торгуете на рынке в нерабочее время, вы можете обнаружить, что участников рынка меньше, и поэтому ликвидность намного ниже.

Например, в часы азиатской торговли по валютным парам CHF может быть меньше ликвидности. По сравнению с часами европейских торгов спреды будут шире.

Forex считается самым ликвидным рынком в мире из-за большого объема и частоты торгов.

Итак, на валютном рынке ликвидность относится к способности валютной пары продаваться и покупаться без значительного изменения ее обменного курса.

Считается, что валютная пара имеет высокий уровень ликвидности, если ее легко купить или продать и по этой паре существует значительная торговая активность.

Несмотря на высокий уровень ликвидности, валютный рынок не демонстрирует стабильных цен.

Количество людей, торгующих основными парами, приводит к различным взглядам на то, какой должна быть цена, что приводит к ежедневным движениям цены.

Это особенно верно, когда новости перевариваются рынком.

Основные валютные пары, наиболее торгуемые пары, являются наиболее ликвидными.

Это означает, что такие пары, как EUR / USD, USD / JPY, GBP / USD, USD / CHF, USD / CAD, AUD / USD и NZD / USD, обладают высокой ликвидностью.

На форексе ликвидность имеет значение, потому что она снижает риск проскальзывания, обеспечивает более быстрое исполнение ордеров и более узкие спреды между покупателями и предложениями.

.

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка

Представляет собой определенный алгоритм проведения оценки состояния активов по конкретным показателям за определенный период. Показатели каждый банк определяет самостоятельно, но за основу берутся регулирующие обязательные нормативы Центробанка Помогает дополнительно спланировать деятельность банка

Помогает дополнительно спланировать деятельность банка

Добавить комментарий

Комментарий добавить легко