Расчет показателей рентабельности

Поможем написать любую работу на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

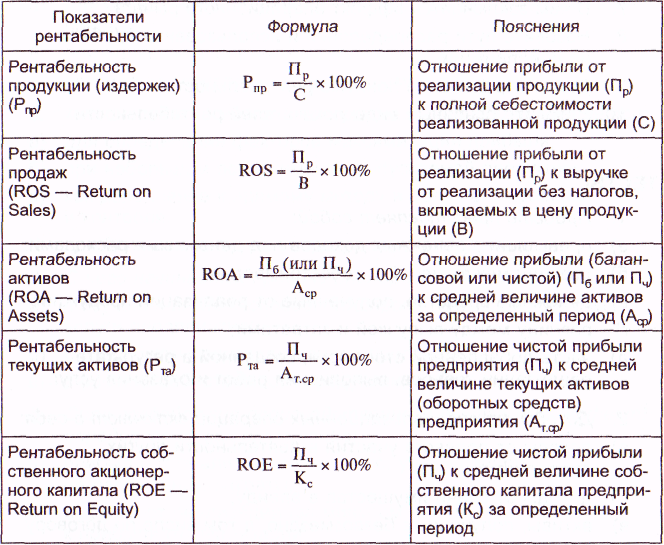

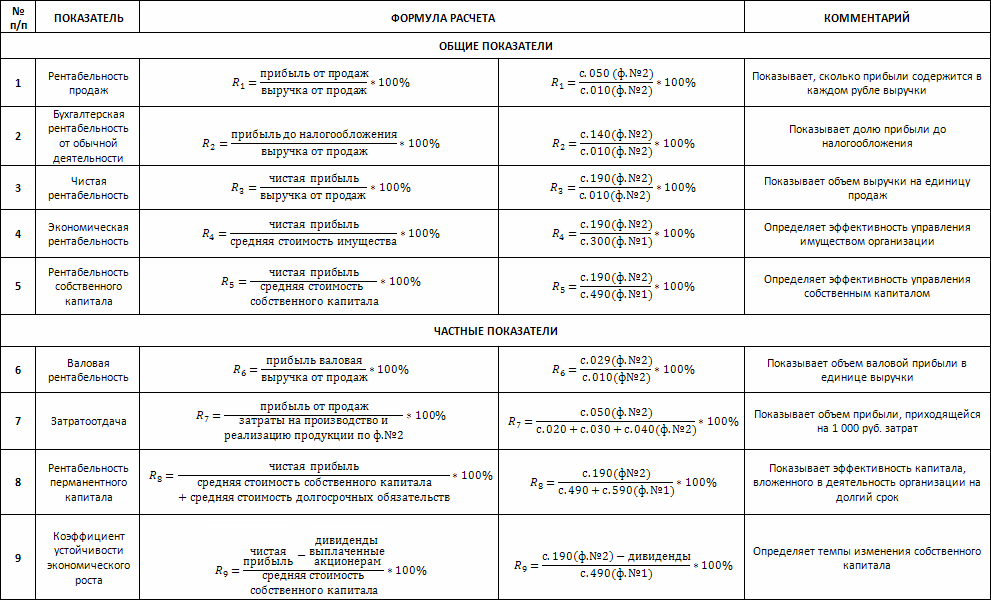

Узнать стоимостьРентабельность – показатель эффективности деятельности предприятия, выражающий относительную величину прибыли и характеризующий уровень отдачи средств, используемых в его деятельности.

Все показатели объединены в 3 группы:

1) показатели, базирующиеся на затратном подходе – их уровень определяется соотношением прибыли и затрат. В РБ важнейшим в этой группе является показатель рентабельности продукции – показывает сколько прибыли от реализации приходится на единицу затрат на производство и сбыт продукции (себестоимость и реализация продукции): ;

2) показатели, характеризующие эффективность системы продаж. В РБ важнейшим является показатель рентабельности продаж (оборота) – определяется отношением прибыли от реализации и выручки от реализации:

В РБ важнейшим является показатель рентабельности продаж (оборота) – определяется отношением прибыли от реализации и выручки от реализации:

3) показатели, в основе которых лежит ресурсный подход – их уровень определяется отношением прибыли к общей сумме или отдельным частям вложенного капитала. В РБ важнейшим является показатель рентабельности активов (капитала предприятия) – определяется отношением прибыли отчетного периода (либо чистой прибыли) к среднегодовой стоимости активов предприятия или отдельных его частей, таких как собственный капитал, заемный, оборотный и др.: ; .

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы.

Показатели рентабельности финансово-хозяйственной деятельности организации

В процессе создания предприятия, собственника интересует вопрос доходности деятельности, т.

В связи с тем, что современная внешняя среда организации очень динамична, то на важнейшие показатели прибыли и рентабельности, влияет (прямо или косвенно) огромное количество различных факторов. При этом влияние некоторых факторов очевидно, а влияние других не так очевидно и адекватно оценить их воздействие может, только специалист в сфере экономического анализа.

Следует отметить, что показатели рентабельности являются важнейшими элементами, которые отражают влияние факторов на формирование прибыли предприятий. В связи с этим они необходимы для сравнительного анализа и анализа финансового состояния предприятия.

Предприятие можно считать рентабельным в случае превышения доходов над затратами. В условиях рыночной экономики для того, чтобы продукция организации была востребована и конкурентоспособна, необходимо эффективно настроить производственную деятельность и анализировать экономические показатели.

Основными показателями, характеризующими эффективность деятельности организации, являются показатели рентабельности (или доходности).

Существует несколько определений рентабельности. М. Н. Крейнина характеризует рентабельность, как показатель финансовой эффективности производственной деятельности организации, который в целом отражает эффективность использования ресурсов организации [3].

Г. В. Савицкая определяет рентабельность, как «показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы» [4].

Таким образом, рентабельность можно определить, как отношение между доходом и затратами, вложенными в создание этого дохода. Связывая прибыль с использованным капиталом, рентабельность дает возможность сопоставить уровень доходности с другим вариантом использования капитала или доходностью, полученной предприятием при аналогичных рыночных условиях [5].

Рентабельность служит показателем, обобщенно характеризующим финансовую эффективность функционирования организации. С помощью показателей рентабельности есть возможность дать оценку эффективности управления предприятием, поскольку получение высокого уровня прибыльности и необходимого уровня доходности во многом зависит от эффективности управленческих решений. В связи с этим рентабельность также может рассматриваться еще и как необходимый критерий эффективности управления.

Показатели рентабельности позволяют оценить финансовое состояние организации в долгосрочном периоде. Для инвесторов показатель рентабельности служит важнейшим индикатором, по сравнению с показателями финансовой устойчивости и ликвидности, которые рассчитываются отношением между отдельными статьями баланса.

Кроме того, показатели рентабельности применяются для прогнозирования прибыльности. Прогнозное значение прибыли основывается на уровне доходности за предшествующие периоды с учетом прогнозируемой динамики.

Следовательно, можно сделать вывод, что показатели рентабельности отражают эффективность деятельности и финансовые результаты деятельности организации. С их помощью возможно измерять доходность организации с многосторонних позиций и приводятся в систему соответственно интересам участников.

Увеличение показателей рентабельности находится в зависимости от определенных экономических процессов и явлений.

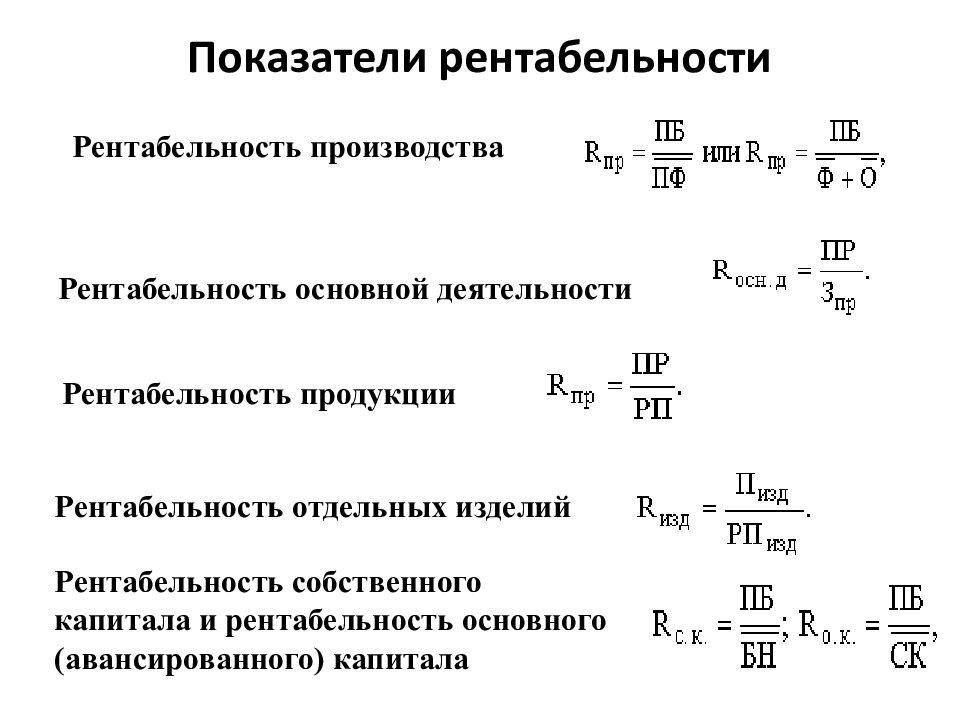

Доходность капитала определяется как отношение прибыли (балансовой, валовой, чистой) к среднегодовой стоимости инвестированного капитала или его элементов: основного, оборотного, производственного собственного (акционерного), заемного капитала и т. д.

Показатели рентабельности можно отнести к общеэкономическим. Они позволяют оценить итоговый финансовый результат. М. И. Баканов рассматривает рентабельность «как результат воздействия технико-экономических факторов, а значит, как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно-хозяйственной деятельности от основных технико-экономических факторов» [1].

И. Баканов рассматривает рентабельность «как результат воздействия технико-экономических факторов, а значит, как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно-хозяйственной деятельности от основных технико-экономических факторов» [1].

Рентабельность также отражает результат производственной деятельности, и на ее формирование оказывают влияние факторы, связанные с ростом эффективности использования оборотных активов, сокращением себестоимости и ростом рентабельности продукции [2].

Общая рентабельность организации следует рассмотреть как функцию набора количественных показателей — факторов: фондоотдачи и структуры основных средств, периода оборачиваемости оборотных активов, рентабельности проданной продукции.

Кроме того, показатели рентабельности используются как инструмент принятия управленческих решений в области инвестиций и ценообразования.

– рентабельность основной деятельности,

– рентабельность продаж,

– рентабельность капитала.

Все показатели рентабельности рассчитываются в процентах.

1) Показатель рентабельности основной деятельности показывает количество прибыли, приходящееся на рубль реализованной и произведенной продукции.

Показатель рентабельности основной деятельности рассчитывается по формуле:

, (1)

где Пр — прибыль от продаж;

С — себестоимость реализованной продукции.

2) Показатели рентабельности продаж показывают размер прибыли, приходящийся на рубль проданной продукции. Повышение данного показателя определяется либо ростом цены продажи при сохранении уровня издержек, либо сокращением последних при сохранении цены продажи.

Рентабельность продаж по прибыли от продаж определяется по формуле:

, (2)

3) Показатели рентабельности активов (капитала)

Показатель рентабельности капитала дает возможность оценить эффективность инвестиции и определить направления инвестиционных направлений организации. Помимо прочего, данный показатель можно применять для соотношения результатов финансово-хозяйственной деятельности организаций, работающих в одной экономической отрасли.

Помимо прочего, данный показатель можно применять для соотношения результатов финансово-хозяйственной деятельности организаций, работающих в одной экономической отрасли.

Среди показателей рентабельности активов (капитала) выделяют:

– показатель рентабельности имущества, который отражает прибыльность предприятия на один рубль, вложенный в активы:

, (3)

– показатель рентабельности текущих активов

, (4)

– показатель рентабельности собственного капитала отражает количество прибыли, полученное на один рубль, вложенный собственниками предприятия. Повышение данного показателя дает гарантию повышения дивидендов. Показатель рентабельности собственного капитала крайне интересен акционерам, так как дает возможность акционерам оценить предполагаемую доходность. Динамика данного показателя влияет на уровень доходности акций на фондовом рынке.

– показатели рентабельности инвестиций отражают эффективность использования инвестированных в предприятие средств:

, (5)

где Кп — перманентный капитал (подразумевает долгосрочные заемные средства и собственный капитал).

– показатель рентабельности совокупного капитала показывает совокупную доходность вложений собственников, кредиторов, вкладчиков.

Проводя анализ показателей рентабельности в динамике, необходимо обращать внимание на следующие аспекты:

– временной период, т. е. период перехода организации на более эффективные технологии производства или выпуск нового вида продукции;

– оценка риска;

– проблема оценки, т. к. прибыль оценивается в динамике, а собственный капитал складывается в течение ряда лет.

Литература:

- Баканов М. И. Теория экономического анализа: Учебник / М. И. Баканов, А. Д. Шеремет — М.: Финансы и статистика, 2015.

- Гинзбург А. И. Экономический анализ [Текст]: учебное пособие / А. И. Гинзбург — СПб.: Питер, 2016.

- Крейнина М. Н. Финансовое состояние предприятия. Методы оценки [Текст]: учебник / М. Н. Крейнина — М.: ИКЦ «ДИС», 2012.

- Савицкая Г.

В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / Г. В. Савицкая — Минск: ИП «Экоперспектива», 2014.

В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / Г. В. Савицкая — Минск: ИП «Экоперспектива», 2014. - Экономика предприятия [Текст]: Учебник / Под ред. проф. О. И. Волкова. -2-е изд., перераб. и доп. — М-: ИНФРА-М, 2017.

Основные термины (генерируются автоматически): показатель рентабельности, показатель, рентабельность, собственный капитал, основная деятельность, отношение прибыли, показатель рентабельности активов, производственная деятельность, рентабельность продаж, уровень доходности.

Показатели рентабельности — Блог IFINDIR

Рентабельность – это, пожалуй, самый часто используемый в бизнес-лексиконе термин. При правильном подходе, он может многое рассказать об эффективности работы фирмы, особенно в сравнении с конкурентами.

Рентабельность – это даже не один коэффициент или показатель, а целая группа расчетных величин. Однако, к сожалению, чаще оказывается, что предприниматели начинают обсуждать рентабельность (и даже хвалиться ее уровнем), не совсем понимая, о чем они говорят.

В общем виде, рентабельность – это коэффициент, рассчитываемый как отношение прибыли к выручке, активам или капиталу фирмы. Уже понятно, что, во-первых, вариантов «рентабельности» может быть очень много (т.к. и прибыль можно использовать разную – чистую, операционную, валовую и т.д., и активы могут быть различными), а во-вторых, каждый из них по-своему характеризует эффективность компании. Наиболее популярные и часто используемые коэффициенты:

- РЕНТАБЕЛЬНОСТЬ ПРОДАЖ = ОПЕРАЦИОННАЯ ПРИБЫЛЬ / ВЫРУЧКА. Показывает долю операционной прибыли в каждом заработанном (вырученном) рубле;

- ВАЛОВАЯ РЕНТАБЕЛЬНОСТЬ = ВАЛОВАЯ ПРИБЫЛЬ / ВЫРУЧКА. Показывает долю валовой прибыли в каждом заработанном рубле, или, иными словами, насколько цена продукции превышает ее себестоимость.

- РЕНТАБЕЛЬНОСТЬ ПО EBITDA = EBITDA / ВЫРУЧКА. Показывает долю «грязной прибыли» в выручке.

- РЕНТАБЕЛЬНОСТЬ АКТИВОВ = ЧИСТАЯ ПРИБЫЛЬ / АКТИВЫ.

Показывает эффективность управления компанией своим имуществом: какую прибыль получит компания на каждый вложенный в нее рубль (вне зависимости от того, кто именно вложил этот рубль – акционер или кредитор).

Показывает эффективность управления компанией своим имуществом: какую прибыль получит компания на каждый вложенный в нее рубль (вне зависимости от того, кто именно вложил этот рубль – акционер или кредитор). - РЕНТАБЕЛЬНОСТЬ СОБСТВЕННОГО КАПИТАЛА = ЧИСТАЯ ПРИБЫЛЬ / СОБСТВЕННЫЙ КАПИТАЛ. Показывает эффективность управления деньгами, которые вложены в компанию ее собственником (не учитывая денег, вложенных прочими кредиторами).

Можно заметить, что во всех коэффициентах рентабельности используются либо только интервальные показатели, либо интервальные вместе с моментными.

Следовательно, важный вывод, который нужно сделать и запомнить: рентабельность рассчитывается за некоторый промежуток времени (обычно – год). Особенно важно это понимать, оперируя, например, показателем «рентабельность активов» — если сумма активов в течение года оставалась примерно одинаковой, то очевидно, что рентабельность, рассчитанная за целый год будет примерно вчетверо ниже рентабельности за каждый квартал этого года.

Об этом нужно помнить, когда показатели рентабельности будут сравниваться с аналогичными показателями других фирм – сравнивать можно только показатели за аналогичный по длительности период времени.

ПохожееРентабельность. Анализ рентабельности предприятия и рентабельности продукции

Рентабельность – это относительный показатель, который отображает степень прибыльности экономической деятельности предприятия. Во время анализа рентабельности предприятия или продукции исследуются как текущие уровни рентабельности, так и динамика их изменения.Рентабельным называют такое предприятие, которое имеет прибыль, а значит, имеет положительные показатели рентабельности. Если предприятие убыточно, то его называют нерентабельным. Продукцию называют рентабельной, если она приносит прибыль.

Показатели рентабельности предприятия очень важны при комплексном анализе его деятельности. На основании анализа рентабельности предприятия проводится инвестиционная политика, а на основании анализа рентабельности продукции — политика ценообразования.

Рентабельность дает понятие об отношении между полученным результатом и использованными ресурсами, а значит и об эффективности деятельности предприятия. Источником информации для анализа рентабельности предприятия являются все формы финансовой отчетности.

Основные показатели рентабельности это:

- Общая рентабельность производства (рентабельность предприятия, рентабельность фондов, Return on Assets, ROA) – отношение чистой прибыли к среднегодовой величине активов.

- Рентабельность собственного капитала (Return of Equity, ROE) – отношение чистой прибыли к среднегодовой величине собственного капитала

- Рентабельность основных средств и других внеоборотных активов — отношение операционной прибыли к среднегодовой величине основных средств и других внеоборотных активов

- Рентабельность инвестированного капитала (Return on Invested Capital ROIC) — отношение операционной прибыли за вычетом скорректированных налогов к среднегодовой величине инвестированного капитала

- Рентабельность перманентного капитала – отношение чистой прибыли к среднегодовой величине собственного капитала и долгосрочных займов

- Рентабельность суммарных активов (ROTA, Return on Total Assets) – отношение EBIT к среднегодовой величине активов

- Рентабельность чистых активов (RONA) — отношение прибыли к среднегодовой величине внеоборотных активов и чистого оборотного капитала

- Рентабельность активов бизнеса (ROBA) — отношение EBIT к среднегодовой величине требований к оборотному капиталу плюс основных средств

- Рентабельность продаж (Profit margin) – отношение операционной или чистой прибыли к выручке от реализации.

- Рентабельность продукции – отношение операционной прибыли к себестоимости реализованной продукции.

- Рентабельность единицы продукции – отношение валовой, операционной или чистой прибыли единицы продукции к ее себестоимости

Во время анализа рентабельности предприятия аналитики обращают внимание не только на значения отдельных показателей и их изменения, но и сравнивают их между собой. Например, рост ROBA при снижении ROTA может сигнализировать о чрезмерной дебиторской задолженности, неоправданных количествах свободных денежных средств и/или затоваренности склада. Такая динамика показателей рентабельности, скорее всего, подтолкнет менеджмент к инвестициям в основные фонды.

После анализа рентабельности предприятия начинается анализ рентабельности отдельных видов продукции с целью выявления нерентабельной и малорентабельной продукции, причин выпуска такой продукции и разработки решений с целью их устранения.

Единственными факторами, влияющими на рентабельность единицы продукции являются: изменение отпускной цены и изменение себестоимости. В аналитической записке изменение и влияние этих факторов рентабельности продукции отмечается наравне с изменением самой рентабельности.

Таким образом. Рентабельность – это важный показатель деятельности предприятия, дающий более полную, чем прибыль, картину и хорошо поддающийся разного рода анализу.

Показатели финансового анализа — прибыльность

Эта серия следует за серией о Группе показателей финансового анализа и подробно описывает показатели прибыльности.

Показатели рентабельности

Рентабельность определяется как способность получать прибыль за счет использования различных ресурсов.

Показатели рентабельности образуют одну группу финансового анализа, которые используются для оценки прибыльности и эффективности управления компанией, т.е.е. способность компании производить максимальный выпуск (т.е. маржу или прибыль), в идеале с минимальными затратами.

Группа показателей рентабельности включает следующие показатели:

Валовая маржа

Валовая маржа является одним из показателей рентабельности.

Его можно выразить какСравнения

- % валовой прибыли будет значительно различаться между отраслями, поэтому сравнение компаний в разных отраслях не имеет смысла

- имеет смысл сравните со средним показателем по отрасли или с предыдущими годами

Маржу часто путают с наценкой, в знаменателе которой стоит стоимость проданных товаров, а не продаж.

Таким образом, наценка немного выше, чем маржа.

Таким образом, наценка немного выше, чем маржа.Чистая маржа / Маржа прибыли / Рентабельность продаж

Чистая маржа (Return On Revenue — ROR «или Return On Sales — ROS») является одним из показателей рентабельности. Он показывает, какую прибыль приносит единичная выручка. Это полезный индикатор для контроля затрат, поскольку на его основе легко вывести формулу коэффициента использования.

Формула расчета

Прибыль может быть EBIT (PBIT), EBT (PBT) или EAT (PAT).

Сравнение

- подходит, в основном, для сравнений внутри компании — особенно потому, что показатель затрат увеличивается с течением времени, так как уменьшающийся коэффициент может указывать на рост затрат, и наоборот.

- сравнения между компаниями имеют смысл только в том случае, если они очень похожие предприятия в той же отрасли, где можно ожидать аналогичные уровни затрат и% валовой прибыли

- уместным является сравнение со средним значением по отрасли

Добавленная стоимость

Добавленная стоимость (VA) является одним из показателей дифференциации рентабельности и он показывает значение, которое объект добавил к внешним входам. Добавленная стоимость получается как разница между выручкой от продажи товаров / услуг и затратами на вводимые ресурсы (обычно прямыми затратами).

Добавленная стоимость получается как разница между выручкой от продажи товаров / услуг и затратами на вводимые ресурсы (обычно прямыми затратами).

Существует две альтернативы для добавленной стоимости:

Экономическая добавленная стоимость (EVA)

Экономическая добавленная стоимость (EVA) оценивает стоимость (прибыль), созданную компанией в течение года, сверх стоимости капитала .

Формула расчета

NOPAT — (инвестированный капитал * WACC)

Объяснение терминов :

• NOPAT → Чистая операционная прибыль после налогообложения (Операционная прибыль после налогов)

• инвестированный капитал → общий капитал и обязательства

• WACC → средневзвешенная стоимость капитала, которую также необходимо рассчитать

рыночная добавленная стоимость (MVA)

рыночная добавленная стоимость (MVA) показывает какую ценность компания приносит своим акционерам. В отличие от EVA, MVA оценивает долгосрочное развитие, а вклад оценивается в течение всего жизненного цикла компании (а не за год). MVA используется для оценки качества управленческой работы.

В отличие от EVA, MVA оценивает долгосрочное развитие, а вклад оценивается в течение всего жизненного цикла компании (а не за год). MVA используется для оценки качества управленческой работы.

Формула расчета

рыночная стоимость компании — сумма вложенного капитала

Рентабельность задействованного капитала (ROCE)

Рентабельность задействованного капитала (ROCE) является одним из показателей рентабельности и показывает, как эффективно компания управляет своими долгосрочными ресурсами , т.е.е. какую прибыль принесет единица долгосрочного вложения.

В результате ROCE предоставляет более точную информацию, чем ROE, потому что ROE имеет в знаменателе только капитал и, как таковой, не учитывает сумму кредитов (т. Е. Долгосрочные обязательства).

Формула расчета

* может быть в виде среднего значения начала и конца периода

Прибыль в числителе в основном EBIT, но также может быть EBT, EAT, Чистая прибыль или Чистая прибыль за вычетом процентов по долгосрочным займам.

Сравнения и рекомендуемые значения

- Общие сравнительные данные в финансовом анализе

- Текущая стоимость заимствования (т.е. в основном процентная ставка), которая не должна превышать ROCE. Не существует фиксированного рекомендованного значения, но оно должно быть как минимум в 2 раза выше ROCE. (10)

- с корпоративной WACC, которая должна превышать ROCE

Недостатки ROCE

- Проблемы с сопоставимостью различных категорий прибыли из числителя

- капиталоемкие компании, достигающие той же прибыли, что и компании с меньшей потребность в капитале будет ниже ROCE; сравнение компаний в разных отраслях может быть непоследовательным Показатель

- зависит от оценки активов — эл.грамм. завышение основных средств приводит к снижению ROCE по двум причинам:

- завышение стоимости активов (более высокий знаменатель = более низкий ROCE)

- завышение амортизации = уменьшение прибыли (нижний числитель = более низкая ROCE)

Доходность на собственный капитал (ROE)

Рентабельность собственного капитала (ROE) — это один из показателей прибыльности, который показывает, насколько эффективно предприятие управляет ресурсами, вложенными акционерами / партнерами.

Формула расчета

* может быть в виде среднего значения начала и конца периода

В числителе чаще всего используется EAT (PAT), часто после вычета дивидендов на владельцы привилегированных акций.

Сравнение и рекомендуемое значение

Если предприятие финансируется только за счет собственного капитала, ROE может соответствовать ROCE.

Сравнение с другими компаниями имеет смысл только в рамках той же отрасли. Уместно смотреть на развитие тренда в течение более длительного периода времени.

Рекомендуемое значение зависит от многих факторов (например, промышленности или макроэкономического развития), однако оно должно быть более 12% в стабильных экономиках (11).

Основным недостатком ROE

является то, что он не учитывает ссуды (или, скорее, обязательства), поэтому причиной хорошей ROE также может быть более высокая задолженность (особенно в случае более дешевых ссуд). Из-за этого ROE в основном используется акционерами (имеет смысл использовать ROCE для внутренних целей), и коэффициенты долга также должны анализироваться параллельно.

Из-за этого ROE в основном используется акционерами (имеет смысл использовать ROCE для внутренних целей), и коэффициенты долга также должны анализироваться параллельно.

Рентабельность активов (ROA)

Рентабельность активов (ROA) — один из показателей рентабельности, который показывает, сколько прибыли будет генерироваться единицей активов.Он показывает, насколько эффективно компания управляет своими активами.

Формула расчета

* часто среднее от начального до конечного сальдо

Числитель обычно EAT (PAT) или EBIT.

О ROA

Чем выше чистая маржа и чем выше оборот активов, тем выше ROA.

ROA обычно ниже у компаний с естественно высокими активами (например,грамм. коммунальные услуги). И наоборот, компании с низкими активами (например, услугами), как правило, имеют более высокую рентабельность инвестиций.

Сравнение и рекомендуемое значение

Сравнение :

- с компаниями в той же отрасли, даже если у них разное соотношение капитала и долга (преимущество перед ROE).

Сравнение с компаниями в разных отраслях не имеет особого смысла, потому что каждая отрасль имеет разную чистую маржу, оборачиваемость активов и капиталоемкость.

Сравнение с компаниями в разных отраслях не имеет особого смысла, потому что каждая отрасль имеет разную чистую маржу, оборачиваемость активов и капиталоемкость. - соответствующее сравнение с прошлым в организации

Рекомендуемое значение : Википедия утверждает, что ROA выше 5% считается хорошим (12).

Коэффициент использования

Коэффициент использования — один из показателей рентабельности. Его формулу легко вывести из формулы прибыли (рентабельности продаж). Он показывает, сколько затрат понесено на каждую единицу продаж.

Формула расчета

Сравнение

- особенно подходит для сравнения внутри компании — особенно потому, что показатель операционных затрат (OPEX) увеличивается с течением времени, поскольку увеличение рациона может указывать на рост затрат, и наоборот.

- Сравнение компаний имеет смысл только в том случае, если они очень похожи друг на друга в одной отрасли, где мы можем ожидать схожий уровень затрат и валовую прибыль%

- Соответствующее сравнение со средним показателем по отрасли

Рентабельность затраты (ROC)

Рентабельность затрат (ROC) — один из показателей рентабельности. Он выражает сумму прибыли, приходящуюся на общую себестоимость единицы.

Он выражает сумму прибыли, приходящуюся на общую себестоимость единицы.

Формула расчета

Сравнение

- особенно подходит для сравнения внутри компании — особенно в качестве индикатора изменений затрат с течением времени, поскольку уменьшение отношения может указывать на рост затрат наоборот

- Сравнение компаний имеет смысл только в том случае, если это очень похожие предприятия в одной отрасли, где мы можем ожидать аналогичный уровень затрат и валовую прибыль%

- Соответствующее сравнение со средним значением по отрасли

12 Ключевые финансовые показатели Показатели эффективности, за которыми вы должны следить

Ключевые показатели эффективности (KPI) вашего бизнеса — это ваши инструменты для измерения и отслеживания прогресса в основных областях деятельности компании.Ваши ключевые показатели эффективности дают вам общее представление об общем состоянии вашего бизнеса. Получение информации, предоставляемой вашими ключевыми показателями эффективности, позволяет вам активно вносить необходимые изменения в недостаточно эффективные области, предотвращая потенциально серьезные убытки. Затем количественная оценка KPI позволяет измерить эффективность ваших усилий. Этот процесс обеспечивает долгосрочную устойчивость операционной модели вашей компании и помогает повысить инвестиционную ценность вашего бизнеса.

Получение информации, предоставляемой вашими ключевыми показателями эффективности, позволяет вам активно вносить необходимые изменения в недостаточно эффективные области, предотвращая потенциально серьезные убытки. Затем количественная оценка KPI позволяет измерить эффективность ваших усилий. Этот процесс обеспечивает долгосрочную устойчивость операционной модели вашей компании и помогает повысить инвестиционную ценность вашего бизнеса.

Первым приоритетом является определение и понимание общего воздействия различных финансовых реалий, представленных вашими числами KPI, на ваш бизнес.Затем используйте информацию, которую вы получаете из этих бесценных показателей эффективности финансового управления, для выявления и внедрения изменений, которые устраняют проблемы с политиками, процессами, персоналом или продуктами, которые влияют на одно или несколько значений ваших ключевых показателей эффективности.

Основные KPI, которые вы, несомненно, уже используете, включают выручку, расходы, валовую прибыль и чистую прибыль. Вот другие ключевые индикаторы, которые следует отслеживать, анализировать и принимать меры по мере необходимости.

Вот другие ключевые индикаторы, которые следует отслеживать, анализировать и принимать меры по мере необходимости.

Мониторинг и анализ вашего операционного денежного потока важны для понимания вашей способности оплачивать поставки и текущие операционные расходы.Этот KPI также используется для сравнения с общим используемым вами капиталом — анализ, который показывает, приносят ли ваши операции достаточно денежных средств для поддержки капитальных вложений, которые вы делаете для развития своего бизнеса.

Анализ отношения операционного денежного потока к общему задействованному капиталу дает вам более глубокое представление о финансовом состоянии вашего бизнеса, позволяя вам не ограничиваться только прибылью при принятии решений о капитальных вложениях.

2.Оборотный капитал Денежные средства, которые доступны сразу, — это «оборотный капитал». Рассчитайте свой оборотный капитал, вычтя существующие обязательства вашего бизнеса из имеющихся активов. Денежные средства в кассе, дебиторская задолженность, краткосрочные инвестиции включены, а также кредиторская задолженность, начисленные расходы и ссуды являются частью этого уравнения KPI.

Рассчитайте свой оборотный капитал, вычтя существующие обязательства вашего бизнеса из имеющихся активов. Денежные средства в кассе, дебиторская задолженность, краткосрочные инвестиции включены, а также кредиторская задолженность, начисленные расходы и ссуды являются частью этого уравнения KPI.

Этот особенно значимый KPI информирует вас о состоянии вашего бизнеса с точки зрения имеющихся операционных средств, показывая, в какой степени ваши доступные активы могут покрыть ваши краткосрочные финансовые обязательства.

3. Коэффициент текущей ликвидности В то время как KPI оборотного капитала, рассмотренный выше, вычитает обязательства из активов, KPI коэффициента текущей ликвидности делит общие активы на обязательства, чтобы дать вам представление о платежеспособности вашего бизнеса, то есть о том, насколько хорошо ваша компания находится в состоянии стабильно своевременно и своевременно выполнять свои финансовые обязательства. поддерживать уровень кредитного рейтинга, необходимый для роста и расширения вашего бизнеса.

поддерживать уровень кредитного рейтинга, необходимый для роста и расширения вашего бизнеса.

Долг к собственному капиталу — это соотношение, рассчитываемое на основе совокупных обязательств вашего бизнеса в сравнении с собственным капиталом (чистой стоимостью) ваших акционеров.Этот KPI показывает, насколько хорошо ваш бизнес финансирует свой рост и насколько хорошо вы используете инвестиции своих акционеров. Цифра показывает, насколько прибыльным является бизнес. Он сообщает вам и вашим акционерам, сколько долгов было накоплено у бизнеса, чтобы стать прибыльным. Высокое отношение долга к собственному капиталу свидетельствует о практике оплаты роста за счет накопления долга. Этот важнейший KPI поможет вам сосредоточиться на финансовой отчетности.

5. Выручка LOB по сравнению с Цель Этот KPI сравнивает ваш доход от направления бизнеса с вашим прогнозируемым доходом от него. Отслеживание и анализ расхождений между фактическими доходами и вашими прогнозами помогает вам понять, насколько хорошо тот или иной отдел работает в финансовом отношении. Это один из двух основных факторов при расчете KPI отклонения бюджета — сравнение между прогнозируемыми и фактическими итогами операционного бюджета, которое необходимо для более точного составления бюджета с учетом потребностей.

Отслеживание и анализ расхождений между фактическими доходами и вашими прогнозами помогает вам понять, насколько хорошо тот или иной отдел работает в финансовом отношении. Это один из двух основных факторов при расчете KPI отклонения бюджета — сравнение между прогнозируемыми и фактическими итогами операционного бюджета, которое необходимо для более точного составления бюджета с учетом потребностей.

Сравнение фактических расходов с суммой, заложенной в бюджет, позволяет получить этот KPI.Сравнение поможет вам понять, где и как некоторые бюджетные расходы отклонились от графика, чтобы вы могли более эффективно планировать дальнейшие действия. Расходы по сравнению с бюджетом — еще один главный фактор KPI отклонения бюджета. Знание величины отклонения между общим предполагаемым и общим фактическим отношением доходов к расходам поможет вам стать экспертом в отношении взаимосвязи между операциями и финансами вашего бизнеса.

KPI оборачиваемости кредиторской задолженности показывает скорость, с которой ваш бизнес рассчитывается с поставщиками.Это соотношение является результатом деления общих затрат на продажи за период (затраты, которые ваша компания понесла при поставке своих товаров или услуг) на среднюю кредиторскую задолженность за этот период.

Это очень информативное соотношение при сравнении за несколько периодов. Снижение KPI оборачиваемости кредиторской задолженности может указывать на то, что время, которое ваша компания тратит на расчеты с поставщиками, увеличивается и что необходимы действия, чтобы сохранить вашу хорошую репутацию у поставщиков и позволить вашему бизнесу воспользоваться значительными преимуществами. скидки от поставщиков по времени.

8. Оборот дебиторской задолженности KPI оборачиваемости дебиторской задолженности отражает скорость, с которой ваш бизнес успешно собирает платежи от ваших клиентов. Этот KPI рассчитывается путем деления ваших общих продаж за период на среднюю дебиторскую задолженность за этот период. Этот номер может служить предупреждением о том, что необходимо внести исправления в управление дебиторской задолженностью, чтобы обеспечить сбор платежей в надлежащие сроки.

Этот KPI рассчитывается путем деления ваших общих продаж за период на среднюю дебиторскую задолженность за этот период. Этот номер может служить предупреждением о том, что необходимо внести исправления в управление дебиторской задолженностью, чтобы обеспечить сбор платежей в надлежащие сроки.

Товарно-материальные запасы непрерывно поступают на ваши производственные и складские помещения и уходят с них. Трудно представить себе объем текучести кадров, который на самом деле имеет место. KPI оборачиваемости запасов позволяет узнать, сколько из ваших средних запасов ваша компания продала за период. Этот KPI рассчитывается путем деления продаж за определенный период на ваш средний запас за тот же период. KPI дает вам представление о продажах и эффективности производства вашей компании.

10. Рентабельность капитала КПЭ рентабельности капитала (ROE) измеряет чистую прибыль вашей компании в отличие от каждой единицы акционерного капитала (чистой стоимости). Сравнивая чистую прибыль вашей компании с ее общим богатством, ваша рентабельность собственного капитала показывает, соответствует ли ваша чистая прибыль размеру вашей компании.

Сравнивая чистую прибыль вашей компании с ее общим богатством, ваша рентабельность собственного капитала показывает, соответствует ли ваша чистая прибыль размеру вашей компании.

Независимо от того, сколько стоит ваша компания в настоящее время (ее чистая стоимость), ваш текущий чистый доход будет определять ее вероятную стоимость в будущем.Таким образом, коэффициент рентабельности собственного капитала вашего бизнеса информирует вас о величине прибыльности вашей организации и количественно определяет ее общую операционную эффективность и эффективность финансового управления. Повышение или высокая рентабельность собственного капитала ясно показывает вашим акционерам, что их инвестиции оптимизируются для развития бизнеса.

11. Коэффициент быстрой ликвидности KPI коэффициента быстрой ликвидности измеряет способность вашей организации использовать свои высоколиквидные активы для немедленного выполнения краткосрочных финансовых обязательств вашего бизнеса. Это показатель богатства и финансовой гибкости вашей компании. Это понимается как более консервативная оценка финансового состояния бизнеса, чем коэффициент текущей ликвидности, поскольку расчет коэффициента быстрой ликвидности исключает запасы из активов.

Это показатель богатства и финансовой гибкости вашей компании. Это понимается как более консервативная оценка финансового состояния бизнеса, чем коэффициент текущей ликвидности, поскольку расчет коэффициента быстрой ликвидности исключает запасы из активов.

Этот KPI с коэффициентом краткости получил популярное название «Кислотный тест» (по названию теста с азотной кислотой, используемого для обнаружения золота). Точно так же коэффициент быстрой ликвидности — это быстрый и простой способ оценки благосостояния и здоровья вашей компании. Если вы новичок в использовании КПЭ, КПЭ коэффициента быстрой ликвидности — хороший способ быстро получить представление об общем состоянии вашего бизнеса.

12. Удовлетворенность клиентов Хотя ключевые показатели эффективности, привязанные к бюджету, важны, окончательным показателем потенциала компании для долгосрочного успеха является количественная оценка удовлетворенности клиентов. Net Promoter Score (NPS) — это результат расчета различных уровней положительной реакции клиентов на очень короткие опросы об удовлетворенности клиентов. NPS — это простое и точное измерение вероятных показателей удержания клиентов (будущих продаж текущим клиентам) в рамках вашей базы доходов и потенциала для создания реферального бизнеса для увеличения этой базы.

NPS — это простое и точное измерение вероятных показателей удержания клиентов (будущих продаж текущим клиентам) в рамках вашей базы доходов и потенциала для создания реферального бизнеса для увеличения этой базы.

Некоторые другие ключевые показатели эффективности должны отслеживаться в конкретных операционных областях, таких как финансы, маркетинг, производство, закупки, обслуживание клиентов и т. Д. Например:

- Маркетинговые КПЭ — Соотношение затрат на привлечение клиентов к жизненной ценности, жизненной ценности, стоимости привлечения клиентов и др., Показатель рентабельности клиентов, относительная доля рынка.

- Показатели повторяющейся выручки — области доходов и расходов, такие как плата за повторяющиеся контракты на обслуживание, абонентская плата, плата за обслуживание продукта, темп роста выручки, цикл преобразования денежных средств.

- Обзор периодической выручки — включает долю периодической выручки, темп роста периодической выручки, частоту выхода из повторяющейся выручки.

- Показатель эффективности LOB — Время рабочего цикла (производительность), коэффициент использования производственных мощностей, уровень простоя процесса, добавленная стоимость человеческого капитала, уровень вовлеченности сотрудников, индекс качества.

- Финансовый отдел — Операционные KPI также должны включать непонятные индикаторы, такие как KPI отчета об ошибках, KPI коэффициента ошибок платежей.И множество индикаторов в областях биллинга и управления транзакциями, сборов и других.

KPI могут возникать по любой из нескольких причин:

- Обычно наиболее легко идентифицируемыми являются неэффективность планирования или человеческая ошибка.

- Настройка ключевого показателя эффективности без тщательной проверки его фактической практической ценности для бизнеса может привести к проблематичным результатам.

Такой KPI может отвлечь вас и всю вашу команду от сосредоточения на истинных показателях эффективности и направить ваш бизнес в неверном направлении.

Такой KPI может отвлечь вас и всю вашу команду от сосредоточения на истинных показателях эффективности и направить ваш бизнес в неверном направлении. - Неправильное использование KPI может произойти из-за чрезмерного акцента на самом числе KPI и недооценки реальных оперативных участников, которые генерируют числа. Этот синдром может привести к неясным бизнес-стратегиям по улучшению тех частей операций, которые лежат в основе цифр.

Измерение рентабельности через показатели эффективности

Коэффициенты, упомянутые в этой статье, представляют собой одни из наиболее важных показателей финансового успеха вашего бизнеса.

Инвесторов (включая вас) будут интересовать эти коэффициенты, поскольку они демонстрируют эффективность и потенциал роста бизнеса. Что касается показателей производительности, которые наиболее важны для владельцев малого бизнеса. Вам нужно сосредоточиться на:

- Коэффициент маржи валовой прибыли

- Маржа чистой прибыли или процент чистой прибыли

- Процент операционной прибыли

- Рентабельность активов

- Рентабельность капитала

Понимание коэффициента маржи валовой прибыли

Ваша валовая прибыль может быть рассчитана по следующей формуле, используя цифры, взятые из вашего отчета о прибылях и убытках:

Валовая прибыль / Продажи = Маржа прибыли

Напомним, что валовая прибыль — это сумма в долларах продаж, остающаяся после вычета стоимости проданных товаров.

Если ваша валовая прибыль со временем снижается, это может означать, что вам необходимо улучшить управление запасами или что ваши отпускные цены растут не так быстро, как стоимость продаваемых вами товаров.

Если вы, например, производитель, спад может означать, что ваши производственные затраты растут быстрее, чем ваши цены, и необходимы корректировки с той или иной стороны (или с обеих).

Понимание вашей операционной прибыли в процентах

Процент операционной прибыли можно рассчитать по следующей формуле, используя цифры из отчета о прибылях и убытках:

Операционная прибыль / Продажи = Процент прибыли

Этот коэффициент разработан, чтобы дать вам точное представление о том, сколько денег вы зарабатываете на своих основных бизнес-операциях.Он показывает процент от каждого доллара продаж, оставшийся после всех обычных операционных затрат. Глядя на это соотношение с течением времени, вы можете определить, имеют ли ваши общие расходы тенденцию к росту или снижению.

Понимание маржи чистой прибыли

Ваша чистая прибыль показывает вам итоговый результат: какая часть каждого доллара продаж в конечном итоге доступна вам, владельцу, для выхода из бизнеса или получения в качестве дивидендов.

Это, наверное, та цифра, на которую вы привыкли смотреть больше всего.Этот коэффициент учитывает все ваши расходы, включая налоги на прибыль и проценты.

Пример

Если ваш чистый доход составляет 500 000 долларов, а объем продаж 2 000 000 долларов, ваша маржа прибыли составляет 25 процентов. (500 000/2 000 000 = 0,25. В процентах это 25 процентов.)

Вы должны иметь некоторое представление о диапазоне, в котором вы ожидаете, что ваша норма прибыли будет определяться в значительной степени отраслевыми стандартами. Если вам не удается достичь своей цели, это может означать, что вы поставили нереалистичную цель, или это может означать, что вы делаете что-то не так.

Однако имейте в виду, что соотношение само по себе не указывает на то, что вы делаете неправильно. Анализ вашей валовой прибыли или операционной маржи — лучший способ решить проблему.

Анализ вашей валовой прибыли или операционной маржи — лучший способ решить проблему.

Даже если вы достигли своей цели, вы всегда должны следить за своей прибылью. Если, например, он должен снизиться, это может означать, что вам нужно проверить, не становятся ли ваши расходы слишком высокими.

Понимание вашей рентабельности активов

Рентабельность активов — это отношение чистой прибыли к общей сумме активов.По сути, это показатель того, насколько хорошо ваш бизнес использует свои активы для получения большего дохода. Его можно рассматривать как комбинацию двух других соотношений:

- Маржа чистой прибыли (отношение чистой прибыли к продажам)

- Оборачиваемость активов (отношение продаж к сумме активов)

Высокая рентабельность активов может быть связана с высокой маржой прибыли, быстрой оборачиваемостью активов или сочетанием того и другого.

|

Дополнительные бизнес-показатели для оценки эффективности

Понимание вашей рентабельности капитала

Коэффициент рентабельности собственного капитала можно рассчитать по следующей формуле:

|

Отношение чистой прибыли из отчета о прибылях и убытках к чистой стоимости или акционерному капиталу из баланса показывает, сколько вы заработали от своих инвестиций в бизнес в течение отчетного периода. Банкиры часто называют этот коэффициент рентабельностью инвестиций (ROI).

Банкиры часто называют этот коэффициент рентабельностью инвестиций (ROI).

Вы можете сравнить рентабельность собственного капитала вашего бизнеса с тем, что вы могли бы заработать на фондовом рынке (или даже на простом банковском счете) за тот же период. Со временем ваш бизнес должен приносить, по крайней мере, ту же прибыль, которую вы могли бы получить от более пассивных инвестиций, таких как акции, облигации и банковские компакт-диски. В противном случае, зачем вы тратите на это свое время, хлопоты и капитал?

Высокая рентабельность собственного капитала может быть результатом высокой рентабельности активов, широкого использования заемного финансирования или сочетания этих двух факторов.

Наконечник

Если вы оцениваете рентабельность собственного капитала для корпорации, имейте в виду, что чистый доход отражает ваши расходы на любую заработную плату, выплачиваемую вам или другим сотрудникам-владельцам.

Поскольку многие акционеры-сотрудники закрытых корпораций — для целей налогообложения — получают максимально возможную заработную плату, доходность на самом деле может быть выше, чем указано в этом соотношении. Политика инвентаризации и политика бизнеса в отношении учета пограничных статей расходов / капитала также могут иметь значительное влияние на это соотношение.

При анализе как рентабельности капитала, так и рентабельности активов не забывайте учитывать влияние инфляции на балансовую стоимость активов. Хотя в вашей финансовой отчетности все активы показаны по их балансовой стоимости (т. Е. Первоначальной стоимости за вычетом амортизации), восстановительная стоимость многих старых активов может быть существенно выше их балансовой стоимости. Бизнес со старыми активами, как правило, должен показывать более высокий процент доходности, чем бизнес, использующий новые активы.

13 Менеджеры по показателям финансовой деятельности должны контролировать

Хотя у вас может не быть опыта в области финансов, базовое понимание ключевых концепций финансового учета может помочь вам улучшить процесс принятия решений, а также ваши шансы на карьерный успех .Обладая лучшим пониманием того, как ваша организация измеряет финансовые результаты, вы можете предпринять шаги, чтобы повысить ценность своей повседневной деятельности.

Финансы могут напугать непосвященных. Чтобы вам было удобнее понимать и обсуждать финансовые темы, вот список основных менеджеров по финансовым показателям, которые необходимо понимать.

Что такое финансовые KPI?

Финансовые KPI (ключевые показатели эффективности) — это показатели, которые организации используют для отслеживания, измерения и анализа финансового состояния компании.Эти финансовые KPI подпадают под различные категории, включая прибыльность, ликвидность, платежеспособность, эффективность и оценку.

Понимая эти показатели, вы сможете лучше понять, как работает бизнес с финансовой точки зрения. Затем вы можете использовать эти знания, чтобы скорректировать цели вашего отдела или команды и внести свой вклад в достижение важнейших стратегических целей.

Для менеджеров эти показатели и KPI должны быть доступны внутри компании и распространяться еженедельно или ежемесячно в форме обновлений по электронной почте, информационных панелей или отчетов.Если их нелегко распространить, вы все равно можете ознакомиться с показателями с помощью анализа финансовой отчетности.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСЧто такое анализ финансовой отчетности?

Анализ финансовой отчетности — это процесс проверки ключевых финансовых документов для лучшего понимания того, как работает компания. Хотя существует множество различных типов финансовых отчетов, которые можно проанализировать в рамках этого процесса, некоторые из наиболее важных, особенно для менеджеров, включают:

- Бухгалтерский баланс : Отчет, в котором перечислены активы, обязательства и собственный капитал компании на определенный момент времени.

- Отчет о прибылях и убытках: Отчет о доходах, расходах и прибыли компании за период.

- Отчет о движении денежных средств: Отчет, отражающий влияние на поток денежных средств деятельности из баланса и отчета о прибылях и убытках, разделенных на операционную, инвестиционную и финансовую.

- Годовой отчет: Документ, описывающий деятельность и финансовые условия компании и обычно включающий перечисленные выше документы, а также другие аналитические данные и рассказы ключевых фигур внутри компании.

13 Контрольные показатели финансовой деятельности

Приведенные ниже показатели обычно встречаются в перечисленных выше финансовых отчетах и являются наиболее важными для понимания менеджерами и другими ключевыми заинтересованными сторонами в организации.

1. Маржа валовой прибыли

Маржа валовой прибыли — это коэффициент рентабельности, который измеряет, какой процент выручки остается после вычета стоимости проданных товаров. Себестоимость проданных товаров относится к прямым производственным затратам и не включает операционные расходы, проценты или налоги.Другими словами, маржа валовой прибыли — это показатель рентабельности, особенно для строки продукта или позиции, без учета накладных расходов.

Маржа валовой прибыли = (Выручка — Себестоимость продаж) / Выручка * 100

2. Маржа чистой прибыли

Маржа чистой прибыли — это коэффициент рентабельности, который измеряет, какой процент выручки и прочего дохода остается после вычитания всех затрат для бизнеса, включая стоимость проданных товаров, операционные расходы, проценты и налоги.Маржа чистой прибыли отличается от маржи валовой прибыли как мера рентабельности бизнеса в целом, учитывающая не только стоимость проданных товаров, но и все другие связанные с этим расходы.

Маржа чистой прибыли = Чистая прибыль / Выручка * 100

3. Оборотный капитал

Оборотный капитал — это мера доступной операционной ликвидности предприятия, которая может использоваться для финансирования повседневных операций.

Оборотный капитал = Оборотные активы — Краткосрочные обязательства

4.Коэффициент текущей ликвидности

Коэффициент текущей ликвидности — это коэффициент ликвидности, который помогает вам понять, может ли бизнес погасить свои краткосрочные обязательства, то есть обязательства со сроком погашения в течение одного года, за счет своих текущих активов и обязательств.

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства

5. Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности , также известный как коэффициент кислотного теста , представляет собой еще один тип коэффициента ликвидности, который измеряет способность бизнеса справляться с краткосрочными обязательствами.В числителе коэффициента быстрой ликвидности используются только высоколиквидные оборотные активы, такие как денежные средства, рыночные ценные бумаги и дебиторская задолженность. Предполагается, что определенные оборотные активы, такие как запасы, не всегда легко превратить в наличные.

Коэффициент быстрой ликвидности = (оборотные активы — запасы) / текущие обязательства

6. Кредитное плечо

Финансовый рычаг , также известный как мультипликатор собственного капитала , относится к использованию заемных средств для покупки активов.Если все активы финансируются за счет собственного капитала, множитель равен единице. По мере увеличения долга множитель увеличивается с единицы, демонстрируя влияние долга на левередж и, в конечном итоге, увеличивая риск для бизнеса.

Кредитное плечо = Общая сумма активов / Общая сумма капитала

7. Отношение долга к собственному капиталу

Отношение долга к собственному капиталу — это коэффициент платежеспособности, который измеряет, насколько компания финансирует себя за счет собственного капитала по сравнению с заемным. Этот коэффициент дает представление о платежеспособности бизнеса, отражая способность акционерного капитала покрыть всю задолженность в случае экономического спада.

Отношение долга к собственному капиталу = общий долг / общий капитал

8. Оборачиваемость запасов

Оборачиваемость запасов — это коэффициент эффективности, который измеряет, сколько раз за отчетный период компания продала все свои запасы. Это дает представление о том, есть ли у компании избыточные запасы по сравнению с уровнем продаж.

Оборачиваемость запасов = Себестоимость продаж / (Начальные запасы + Конечные запасы / 2)

9.Общий оборот активов

Общая оборачиваемость активов — это коэффициент эффективности, который измеряет, насколько эффективно компания использует свои активы для получения дохода. Чем выше коэффициент текучести, тем лучше производительность компании.

Общий оборот активов = Выручка / (Начальная сумма активов + Конечная сумма активов / 2)

10. Рентабельность капитала

Рентабельность собственного капитала, , чаще отображаемая как ROE, представляет собой коэффициент прибыльности, измеряемый путем деления чистой прибыли на собственный капитал.Он показывает, насколько хорошо бизнес может использовать инвестиции в акционерный капитал для получения прибыли для инвесторов.

ROE = Чистая прибыль / (Начальный капитал + Конечный капитал) / 2

11. Рентабельность активов

Рентабельность активов, или ROA, — это еще один коэффициент рентабельности, аналогичный ROE, который измеряется путем деления чистой прибыли на средние активы компании. Это показатель того, насколько хорошо компания управляет своими доступными ресурсами и активами для получения более высокой прибыли.

ROA = Чистая прибыль / (Начальная сумма активов + Конечная сумма активов) / 2

12. Операционный денежный поток

Операционный денежный поток — это мера того, сколько денежных средств имеет бизнес в результате своей деятельности. Этот показатель может быть положительным, что означает наличие денежных средств для роста операций, или отрицательным, что означает, что потребуется дополнительное финансирование для поддержания текущих операций. Операционный денежный поток обычно указывается в отчете о движении денежных средств и может быть рассчитан одним из двух методов: прямым или косвенным.

13. Сезонность

Сезонность — это показатель того, как период года влияет на финансовые показатели и результаты вашей компании. Если вы работаете в отрасли, на которую влияют высокие и низкие сезоны, этот показатель поможет вам отсортировать мешающие переменные и увидеть, каковы они на самом деле.

Важно отметить, что когда речь заходит о финансовых KPI, нет абсолютно ничего хорошего или плохого. Показатели необходимо сравнивать с показателями прошлых лет или с показателями конкурентов в отрасли, чтобы увидеть, улучшаются или снижаются финансовые показатели вашей компании и как она работает по сравнению с другими.

Итог

Существует множество других финансовых KPI, которые вы можете отслеживать и отслеживать, чтобы понять, как обстоят дела в вашей компании и как ваши действия влияют на прогресс в достижении общих целей. Перечисленные выше финансовые KPI — отличное место для начала, если вы не знакомы с финансами. Понимание того, как эти показатели влияют на бизнес-стратегию, является важным бизнес-навыком для развития всех менеджеров.

Вы хотите развить или отточить свои финансовые навыки? Изучите наши онлайн-курсы по финансам и бухгалтерскому учету , чтобы разработать свой инструментарий для принятия и понимания финансовых решений.

6 диаграмм KPI для повышения производительности и прибыльности для малых и средних предприятий

Следуя этим шести диаграммам KPI, ваша компания сможет увидеть взаимосвязь между людьми и прибыльностью. Эти быстрые «расходные» диаграммы призваны упростить понимание, измерение и сравнение этих движущих сил вашего бизнеса.

Как использовать одностраничную систему показателей6 диаграмм, составляющих One Page Scorecard , позволяют быстро и легко ежемесячно анализировать взаимоотношения компании между People и Profitability.

Существует множество различных отчетов, коэффициентов и ключевых показателей эффективности, которые можно использовать для понимания своего бизнеса.

Вы лучше всех знаете движущие силы своего бизнеса. Эти 6 помогут любому бизнесу, который зарабатывает деньги на чужом времени.

Почему именно эти 6? Эти диаграммы работают вместе, чтобы показать, как люди влияют на прибыль. И как результаты влияют на вашу стратегию в области человеческого капитала. Мы рекомендуем вам следить за тенденциями, чтобы вы могли измерять и сравнивать их, сравнивая с вашим бюджетом и историей компании, а также с вашими коллегами и конкурентами.

6 диаграмм расположены в определенном порядке. В левом столбце отображаются показатели «Люди», а в правом столбце — показатели «Компания». Верхняя строка представляет «Доход», средняя строка — «Валовая прибыль», а нижняя строка — «Чистая прибыль». Просмотрите каждую строку, чтобы увидеть, как люди увеличивают прибыль.

Выручка в часВыручка, разделенная на общее количество оплаченных часов

ЧТО МНЕ ГОВОРИТ?«Выручка в час показывает, насколько хорошо вы управляете производительностью и, как следствие, рентабельностью своих сотрудников»

Доход в час — это сумма дохода в долларах за каждый час, который вы заплатили людям за работу.Общее количество оплачиваемых часов включает всех наемных и почасовых сотрудников, а также непосредственный и вспомогательный персонал. Используйте 40 часов, чтобы получить общее количество часов, оплачиваемых для наемных работников и сотрудников, работающих неполный рабочий день.

Доход в час — один из самых важных показателей, за которым нужно следить, когда вы зарабатываете деньги на Other People’s Time. Он показывает, насколько хорошо вы управляете производительностью и, как следствие, прибыльностью своих сотрудников. Скрытые издержки, связанные с оборотом, необлагаемым счетом и неэффективным временем, сведены в одно число.

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- Каков ваш доход в час по сравнению с тем, что вы думали?

- Какая у вас тенденция? Вы направленно поднимаетесь вверх, остаетесь прежним или сокращаетесь?

- Как этот месяц по сравнению с максимумами и минимумами прошлого года? Является ли этот месяц незначительным всплеском или изменением бизнес-модели?

- Как Revenue Per Hour соотносится с изменениями в персонале? Повредили ли вам текучесть кадров или новые сотрудники?

Если выручка в час растет, признавайте и награждайте своих лучших людей и команды.

- Изучите поведение своих лучших сотрудников. Нанимайте, чтобы копировать эти качества.

Если ставки снижаются, посмотрите цены и убедитесь, что в ваши заявки включены все затраты на рабочую силу.

- Проверить влияние кадровых изменений на производительность.

- Если люди ушли, спросите «почему» на выходном собеседовании и узнайте из «бесплатных консультаций».

- Если вы добавили новых сотрудников, проверьте, как вы принимаете новых сотрудников. Изучите, сколько времени нужно новому человеку, чтобы стать полноценным продуктивным.

- Разберитесь с доходом в час по командам, отделам или любым другим способом, которым вы структурировали свои рабочие группы. Изучите различия между лучшими и худшими супервизорами, обучением, долголетием клиентов, поощрительным вознаграждением и т. Д. Составьте план личного развития, чтобы продвинуть худшие из них.

Доход из всех источников

ЧТО МНЕ ГОВОРИТ?«Валовой доход показывает общую сумму заработанных денег в долларах. Это верхняя строка ».

Валовая выручка — это общая сумма заработанных денег. Это линия выручки до расходов, отчислений, надбавок и т. Д. Она показывает способность бизнеса продавать товары или услуги, но не обязательно способность получать прибыль.

Показатель Валовой доход — это точный показатель для предприятий сферы услуг, где нет большой разницы между валовыми и чистыми продажами.Линия тренда показывает, будут ли ваши счета расти, уменьшаться или оставаться на прежнем уровне.

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- О чем говорит оранжевая линия тренда? Вы движетесь вверх, вниз или сжимаетесь?

- Каким образом доход соотносится с вашим ожиданием (вашим бюджетом)?

- Как этот месяц по сравнению с максимумами и минимумами прошлого года?

- Ваш бизнес сезонный? Если да, то как вы ожидали?

Если валовая выручка увеличивается, убедитесь, что маржа нового бизнеса находится на целевом уровне.

- Спрогнозируйте, как долго вы сможете справиться с увеличением численности существующих сотрудников и когда вам нужно будет нанять.

Если валовая выручка сокращается, решите, новая реальность это или временное явление.

- Если это новая норма, какие сокращения вы можете сделать, чтобы приспособиться к более низким доходам, не разрушая культуру?

- Если временно, как долго вы можете позволить себе поддерживать текущую структуру затрат?

- Переведите всех доступных людей и ресурсы на поиск потенциальных клиентов, создание предложений или другие виды деятельности по продажам.

Общие затраты на оплату труда ÷ количество сотрудников

ЧТО МНЕ ГОВОРИТ?«Стоимость рабочей силы на одного сотрудника позволяет оценить, как ваши общие затраты на человеческий капитал изменяются по мере вашего роста».

Затраты на оплату труда на одного сотрудника — это общие затраты на рабочую силу, разделенные на количество сотрудников в эквиваленте полной занятости (FTE).Сотрудники, получающие полную ставку, равны одному FTE при 40 часах работы.

Эта цифра в долларах показывает изменения в стоимости на одного сотрудника и дает представление о скрытых расходах, таких как сверхурочные, медицинское страхование, PTO и т. Д. Прибыльные компании, которые делят прибыль, хотят увеличения затрат на FTE. Это также может означать низкую текучесть кадров, поскольку более высокооплачиваемые, опытные люди имеют более высокие тарифы на оплату. Более высокая прибыль приводит к бонусам, которые увеличивают стоимость FTE — в этом случае более высокие трендовые затраты могут быть хорошей вещью.

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- Ваши Расходы на оплату труда на одного сотрудника увеличиваются, уменьшаются или остаются неизменными?

- Как это соотносится с вашим доходом на сотрудника?

- Изменения — это тенденция или аномалия?

- Если Затраты на рабочую силу на сотрудника увеличиваются, увеличивается ли доход на сотрудника с такой же или большей скоростью? Если так, то вы идете в правильном направлении.Если нет, взгляните на размер вознаграждения сотрудников и структуру бонусов — что-то кажется неуместным или чрезмерно щедрым?

- Проанализируйте цены, чтобы не отставать от растущих затрат. Большинство проблем с денежным потоком возникает из-за низкой валовой прибыли, что означает, что не учитываются все затраты на предоставление услуги.

- Если ваши Затраты на рабочую силу на сотрудника снижаются, оцените, хорошо это или плохо. Часто проще всего сократить сверхурочные или нанять сотрудников с более низкой заработной платой. Изучите, как это влияет на бизнес-модель.

Валовая прибыль%

Валовая прибыль ÷ Общий доход x 100

ЧТО МНЕ ГОВОРИТ?«% валовой прибыли или валовая прибыль варьируются в зависимости от отрасли и жизненного цикла компании. — знаете ли вы, где должны быть показатели и тенденции вашей прибыли?»

Gross Profit , a / k / a Gross Margin, показывает, насколько эффективен бизнес при предоставлении ваших услуг.Процент вашей валовой прибыли показывает, какую часть вашего дохода можно покрыть:

- Накладные расходы

- Налоги

- Целевой показатель чистой прибыли

Валовая прибыль отображается в процентах, чтобы гарантировать, что увеличение доходов не маскирует проблемы с предоставлением услуг.

Gross Profit% показывает, сколько прибыли было получено от выполненных работ в процентах от общего дохода. Он говорит вам, насколько хорошо вы оцениваете свою работу, управляете людьми и контролируете свои собственные расходы.

Вы используете Gross Profit% , чтобы узнать, насколько хорошо вы управляете продажами и обслуживанием. Доставляют ли продажи прибыльные проекты? Ваши менеджеры проектов вносят проекты в рамки бюджета?

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- Как процент валовой прибыли соотносится с вашими целями? Вашим конкурентам?

- Какие клиенты, команды, продавцы, источники лидов обеспечивают наибольшую валовую прибыль%

- Найдите значение % валовой прибыли по клиенту, проекту или команде, чтобы понять, кто приносит наибольшую прибыль.

- Изучите клиентов с самой низкой маржой в каждой команде, чтобы понять реальные затраты и связанную с ними ценность для клиентов. Обновите модель ценообразования, чтобы отразить истинную стоимость и вашу полную ценность. Переход от почасовой оплаты к ценообразованию обычно является самым лучшим способом увеличения прибыли.

- Признавайте и награждайте тех, кто приносит наибольшую валовую прибыль. Распознавание дома часто имеет самый продолжительный эффект с минимальными затратами. Превратите своих лучших сотрудников в тренеров и стимулируйте их к увеличению валовой прибыли компании.

- Прежде чем добавлять новый обслуживающий персонал, решите, следует ли увольнять клиентов с низкой маржой и заменять их клиентами с более высокой маржой. Сложение путем вычитания — отличный способ увеличить прибыль без увеличения затрат на персонал. Это также отсрочивает неотъемлемый риск добавления новых фиксированных расходов на заработную плату. Увольнение плохих клиентов также помогает удерживать сотрудников, поскольку клиенты с низким валовым доходом обычно причиняют горе вам и вашим сотрудникам.

Окупаемость общих затрат на оплату труда

Чистый доход ÷ Общие затраты на оплату труда

ЧТО МНЕ ГОВОРИТ?«Рентабельность инвестиций от общих затрат на рабочую силу показывает, какую прибыль вы получите от инвестиций в своих сотрудников с течением времени.

Если вы позаботитесь о своих людях, они позаботятся о ваших клиентах, которые позаботятся о ваших инвесторах ».

Рентабельность инвестиций в общие затраты на рабочую силу — это процент от чистого дохода по сравнению с общими затратами на человеческий капитал. Он показывает прибыль от инвестиций в ваших сотрудников — прибыль, полученную от общих затрат на ваш персонал.

Окупаемость затрат на рабочую силу показывает, насколько эффективно вы управляете своим самым важным активом, своими людьми.Он показывает эффективность вашей стратегии развития человеческого капитала. Тенденция показывает рентабельность инвестиций ваших сотрудников с течением времени и то, нужно ли вам сосредоточиться на своей компании или кадровой стратегии.

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- ROI от общих затрат на рабочую силу сравнивает изменения в ваших расходах на заработную плату с изменениями в вашем чистом доходе. Следите за изменениями в тренде. Это подскажет вам, когда вам нужно сосредоточиться на людях или финансах.

- Выясните, какая из вышеперечисленных тенденций вызвала изменение прибыли на человека.

- Если он растет, то это результат того, что ваши доходы растут быстрее, чем расходы на заработную плату — пора признать и вознаградить ваших ключевых сотрудников.

- Если он снижается, вы хотите посмотреть на эффективность вашей стратегии в области человеческого капитала. Ищите области для улучшения, включая более эффективный набор, адаптацию сотрудников и обучение для снижения текучести кадров.

- Изучите факторы чистой прибыли и затрат на рабочую силу, чтобы понять изменения.Какие у вас самые прибыльные команды и люди?

- Реализуйте стратегии человеческого капитала для повышения производительности и прибыльности. Просмотрите свою стратегию в области человеческого капитала и убедитесь, что она обновлена с учетом текущих потребностей компании.

Выручка за вычетом стоимости проданных товаров за вычетом накладных расходов

ЧТО МНЕ ГОВОРИТ?«Чистая прибыль — это чистая прибыль, ключевой показатель рентабельности, денежных средств и капитала.»

Чистая прибыль — важнейший результат Компании. Это сумма прибыли или убытка, полученная Компанией, также называемая «итоговой линией».

Показывает, увеличила ли Компания стоимость собственного капитала, принося больше денег, чем тратит каждый месяц. Он говорит вам, работает ли бизнес-модель. Важно измерять рентабельность с течением времени.

Чистая прибыль превращается в наличные деньги и обеспечивает жизненную силу компании.

НА ЧТО СЛЕДУЕТ СМОТРЕТЬ?- О чем говорит оранжевая линия тренда? Вы движетесь вверх, вниз или сжимаетесь?

- Как прибыль соотносится с тем, что вы думали (ваш бюджет)?

- Проверьте вашу чистую прибыль по сравнению с предыдущими месяцами. Что изменилось?

- Изучив валовую прибыль, теперь поймите ваши накладные расходы и то, как это влияет на вашу чистую прибыль.

Вы ожидали изменений? Если нет, проанализируйте отклонения.

Как соотносится линия тренда вашего чистого дохода с трендом валового дохода:

- Если валовой доход растет, проверьте, не нужно ли вам добавлять накладные расходы (например, пространство).

- Если валовой доход остается неизменным или сокращается, решите, будет он постоянным или временным.

- Посмотрите, можно ли увеличить прибыль за счет аутсорсинга для снижения накладных расходов.

- Найдите способы повышения эффективности бэк-офиса, чтобы сократить время, затрачиваемое на деятельность, не приносящую дохода.

- Сообщите свои целевые показатели чистой прибыли ключевым менеджерам и сотрудникам, совместите их вознаграждение с прибылью компании и получите дискреционные усилия.

- Если временно, спрогнозируйте, как долго вы можете позволить себе сохранять текущую структуру затрат.

Мы будем рады поговорить с вами о том, какую выгоду может получить ваша компания от такой системы показателей. Наличие простых для сканирования диаграмм, показывающих взаимосвязь между людьми и прибыльностью вашей компании, может дать вам представление о вашем бизнесе, которого в настоящее время нет.

GrowthForce специализируется на предоставлении точных и актуальных услуг по ведению бухгалтерского учета, бухгалтерскому учету и контролю для малого и среднего бизнеса.Мы составляем как финансовые, так и управленческие отчеты, которые показывают предприятиям их ключевые показатели эффективности, что способствует их росту и успеху.

Если вы считаете, что ваша компания может извлечь выгоду из такой одностраничной карты показателей, или хотите получить дополнительную информацию, заполните эту форму. Мы хотели бы создать его для вашей компании.

ПОКАЗАТЕЛИ ПРИБЫЛЬНОСТИ — uniGiro RegTech

При анализе финансовой отчетности компании, состоящей из балансов, отчетов о прибылях и убытках и отчетов о движении денежных средств, кредиторы могут попытаться ответить на несколько вопросов, например:

Насколько хорошо бизнес в компании? В чем его сильные стороны? В чем его слабые стороны?

Как компания работает в своей отрасли? Бизнес компании улучшается или ухудшается?

Как компания создает ценность для своих акционеров?

В этой связи необходим набор коэффициентов рентабельности , чтобы мировое сообщество кредиторов глубоко узнало о способности компании получать хорошую прибыль и генерировать маржу и возврат инвестиций, что является типичным показателем, отражающим финансовое благополучие компании на рынке.

Более интересный опыт показал, что прибыльность компании может быть измерена либо с точки зрения того, насколько эффективен рабочий цикл бизнеса по сравнению с циклами других компаний в рыночной нише, либо с точки зрения того, как активы, используемые руководством, создают ценность для различных заинтересованных сторон (возврат по инвестициям, рентабельности капитала, рентабельности продаж, рентабельности активов), учитывая, что такая стоимость может быть создана на основе определенного уровня ответственности.

Поскольку общая чистая прибыль сама по себе имеет низкое значение, если она не будет сравниваться с доходами других компаний, набор данных показателей прибыльности дает представление о ресурсах, используемых для получения этой прибыли, и, следовательно, дополнительной вертикальной ценности для сообщества кредиторов. .

В этом случае семейство коэффициентов рентабельности может предоставить либо глобальную ситуацию прибыльности финансового отчета компании, но также информацию о вертикальной прибыльности, которую один инвестор или заинтересованные стороны более заинтересованы в знании.

Это семейство вместе с другими является ключевым моментом, который может способствовать более выгодным сделкам и особенно повысить прибыльность компании.

Чтобы узнать больше о коэффициентах рентабельности:

Финансовый анализ.Показатели доходности в Budget-Plan Express

Показатели рентабельности (коэффициенты рентабельности)

Показатели рентабельности — финансовые показатели, характеризующие прибыльность компании. При использовании показателей рентабельности следует обратить внимание на то, что один и тот же термин часто называют показателями, основанными на анализе чистой прибыли, и показателями, используемыми при расчете прибыли до налогообложения.

- Рентабельность продаж (Рентабельность продаж, ROS),%

- Рентабельность собственного капитала (рентабельность собственного капитала, ROE),%

- Рентабельность активов (Рентабельность активов, ROA),%

- Рентабельность инвестированного капитала (ROIC),%

Рентабельность продаж — показатель финансовых показателей организации, показывающий, какую часть выручки организация приносит прибыль.При этом в качестве финансового результата при расчете могут использоваться различные показатели прибыли (валовая, чистая операционная), что обуславливает существование различных вариаций этого показателя. В этом случае рентабельность по чистой прибыли рассчитывается:

- Рентабельность продаж по чистой прибыли = (Чистая прибыль / Выручка) * 100% /

Рентабельность собственного капитала — это показатель чистой прибыли по сравнению с собственным капиталом организации. Это важнейший финансовый показатель доходности для любого инвестора, собственника бизнеса, показывающий, насколько эффективно использовался вложенный в бизнес капитал. В отличие от аналогичного показателя «рентабельность активов», этот показатель характеризует эффективность использования не всего капитала (активов) организации, а только той его части, которая принадлежит собственникам предприятия:

- Рентабельность собственного капитала = (Чистая прибыль / Собственный капитал) * 100% .

Рентабельность активов — это финансовый коэффициент, характеризующий рентабельность использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры ее капитала (финансового рычага), качества управления активами.В отличие от показателя «рентабельность собственного капитала», этот показатель учитывает все активы организации, а не только собственные средства.

- Рентабельность активов = (Чистая прибыль / Активы) * 100% .

Для капиталоемких производств (таких как, например, железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для сервисных компаний, не требующих больших капитальных вложений и вложений в оборотный капитал, рентабельность активов будет выше (0 ÷ 0,100).

Коэффициент рентабельности инвестированного капитала (ROIC) — это отношение чистой операционной прибыли компании к среднегодовой сумме инвестированного капитала.

- ROIC = NOPLAT / инвестированный капитал * 100%

С учетом возможных предположений формула ROIC представлена как:

- NOPLAT / (собственный капитал + заемный капитал) * 100%

Показатели стоимости инвестиций приняты за среднее значение.

Показатель ROIC часто используется как индикатор способности компании создавать добавленную стоимость для других компаний (сравнительный анализ).

Высокий (относительно) уровень ROIC рассматривается как свидетельство силы и сильного менеджмента компании.

В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / Г. В. Савицкая — Минск: ИП «Экоперспектива», 2014.

В. Анализ хозяйственной деятельности предприятия [Текст]: учебник / Г. В. Савицкая — Минск: ИП «Экоперспектива», 2014. Показывает эффективность управления компанией своим имуществом: какую прибыль получит компания на каждый вложенный в нее рубль (вне зависимости от того, кто именно вложил этот рубль – акционер или кредитор).

Показывает эффективность управления компанией своим имуществом: какую прибыль получит компания на каждый вложенный в нее рубль (вне зависимости от того, кто именно вложил этот рубль – акционер или кредитор).

Сравнение с компаниями в разных отраслях не имеет особого смысла, потому что каждая отрасль имеет разную чистую маржу, оборачиваемость активов и капиталоемкость.

Сравнение с компаниями в разных отраслях не имеет особого смысла, потому что каждая отрасль имеет разную чистую маржу, оборачиваемость активов и капиталоемкость.

Такой KPI может отвлечь вас и всю вашу команду от сосредоточения на истинных показателях эффективности и направить ваш бизнес в неверном направлении.

Такой KPI может отвлечь вас и всю вашу команду от сосредоточения на истинных показателях эффективности и направить ваш бизнес в неверном направлении.

Добавить комментарий

Комментарий добавить легко