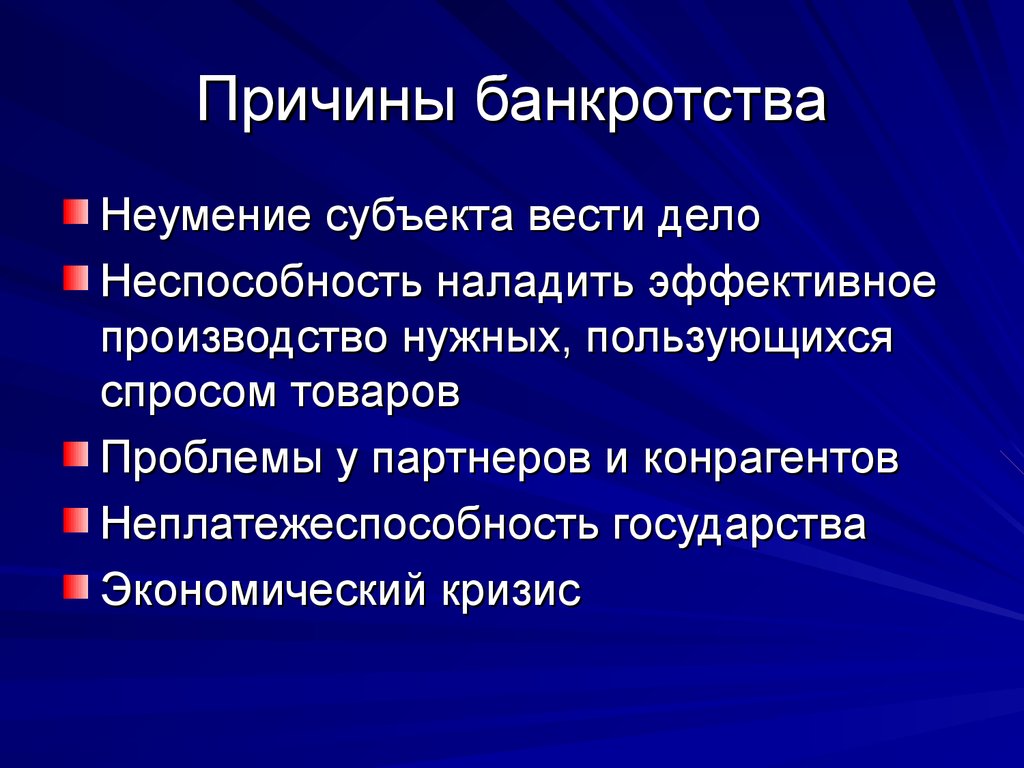

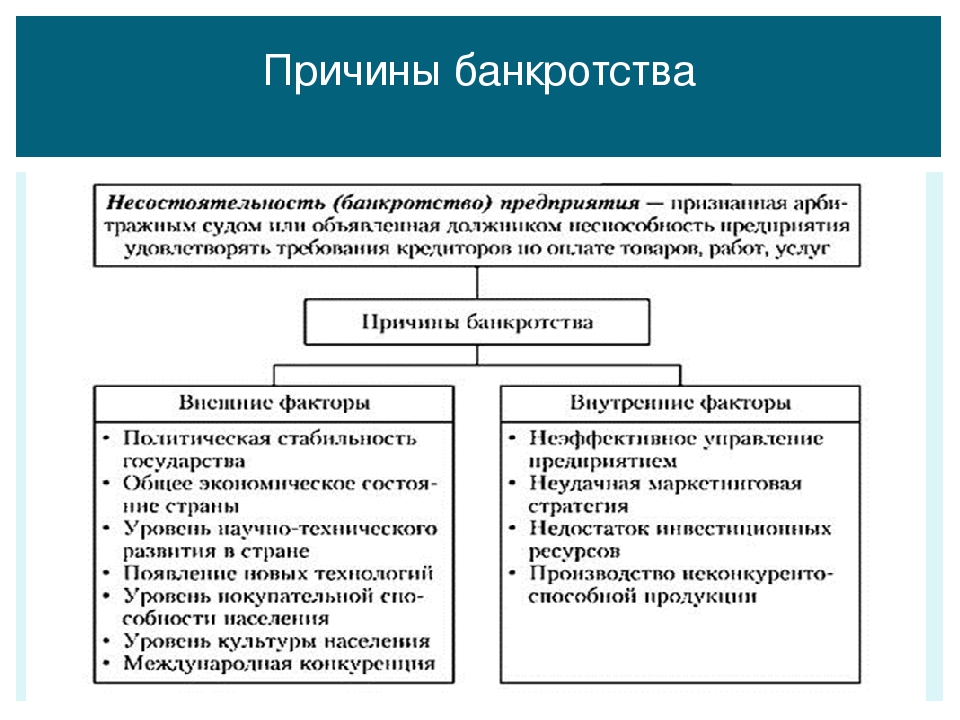

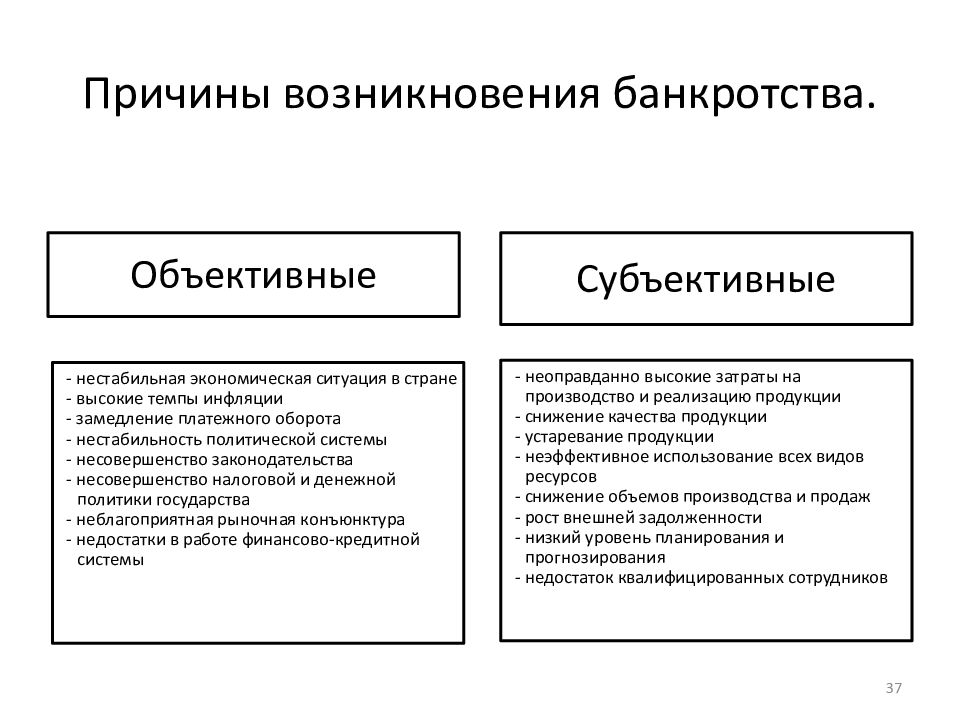

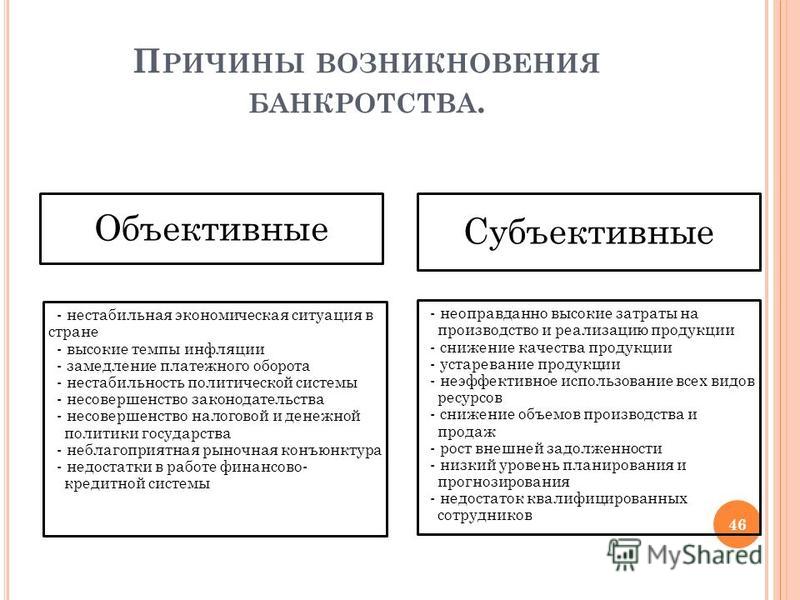

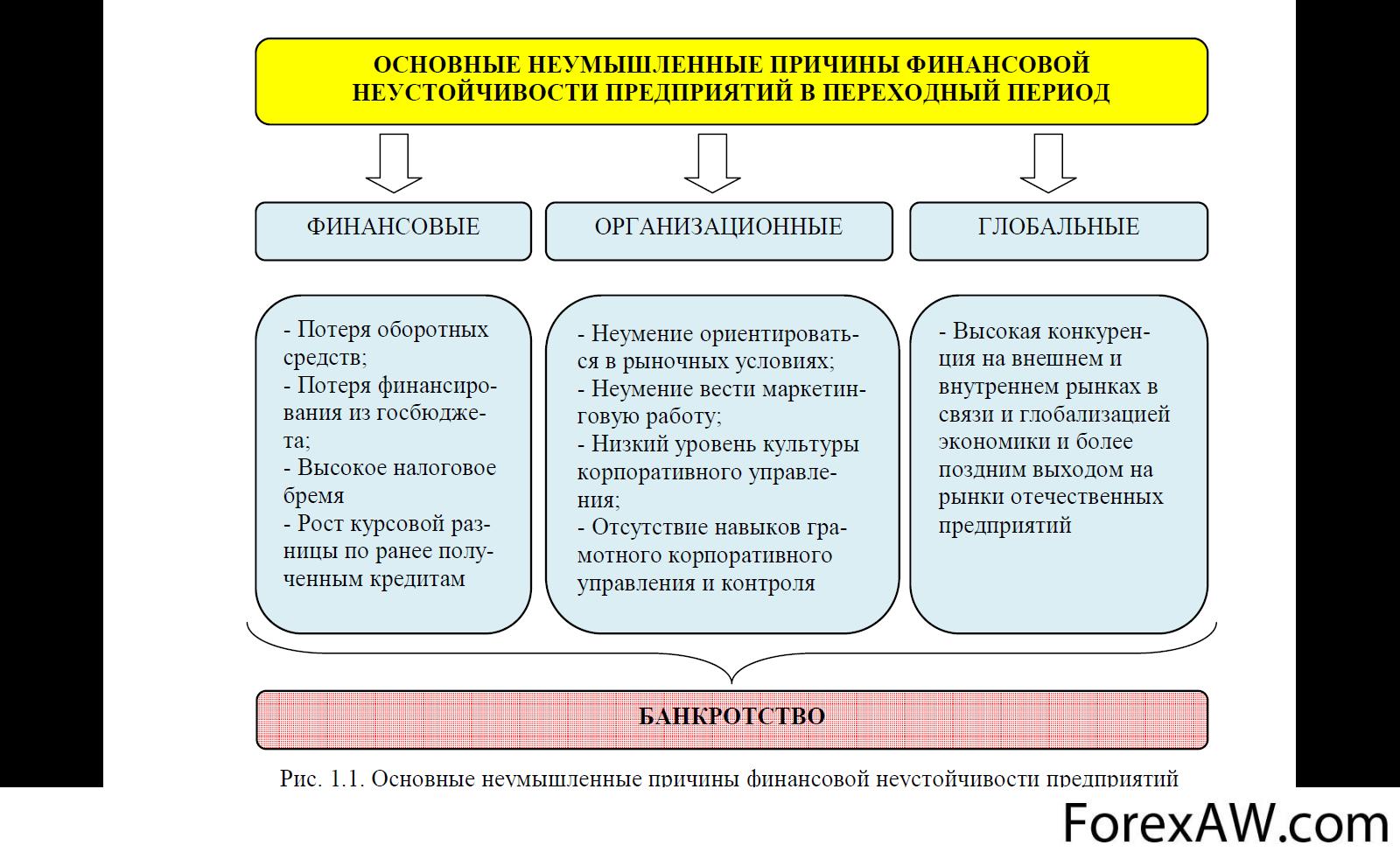

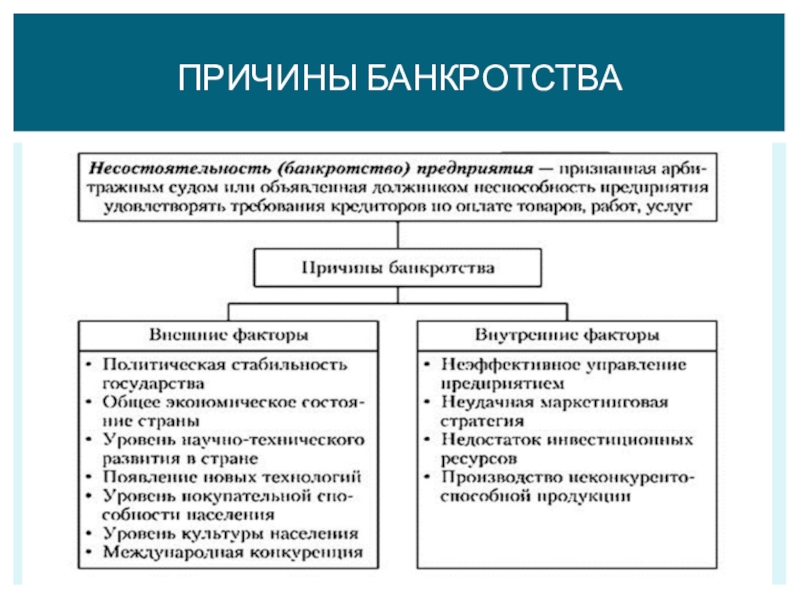

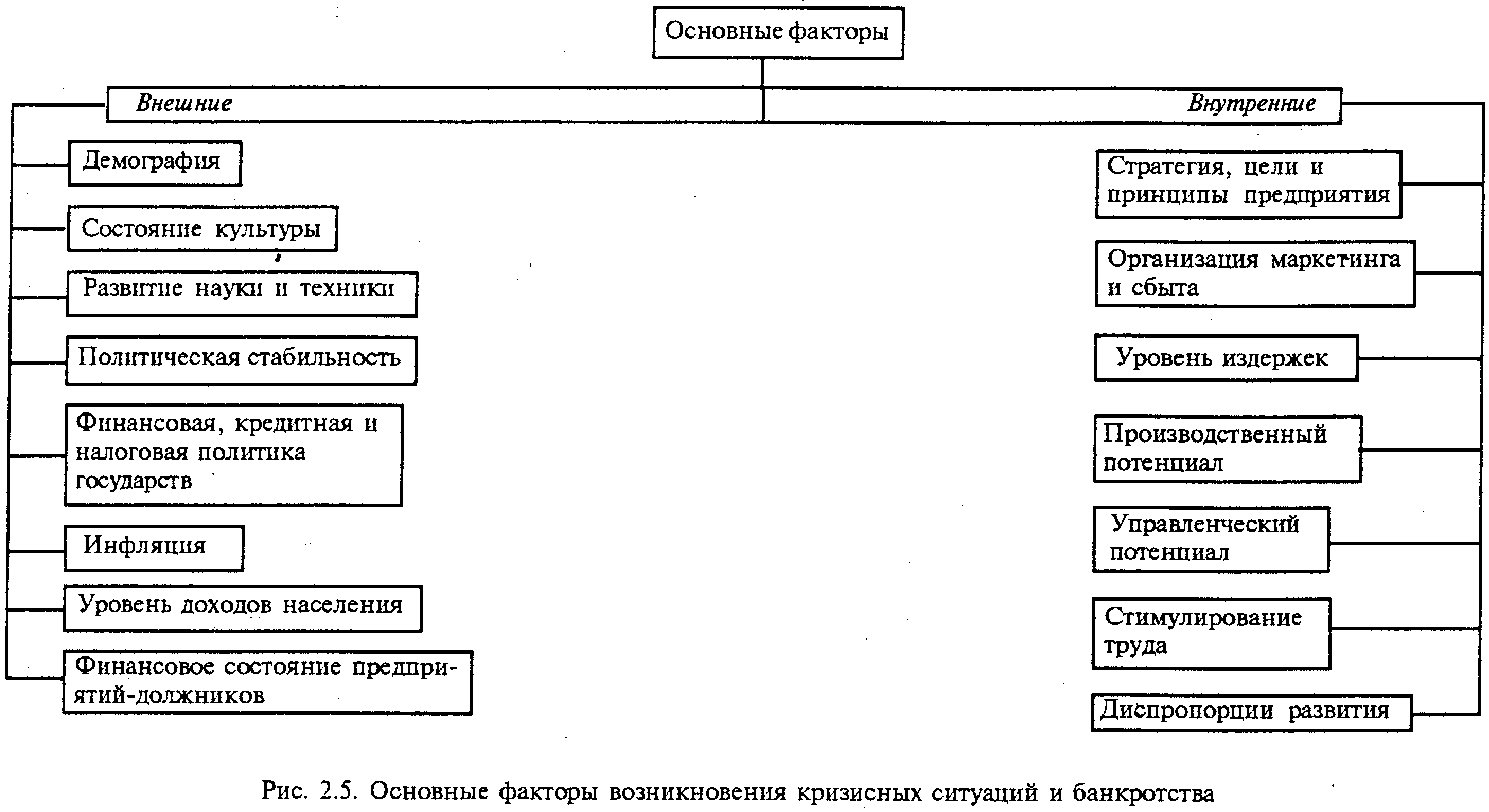

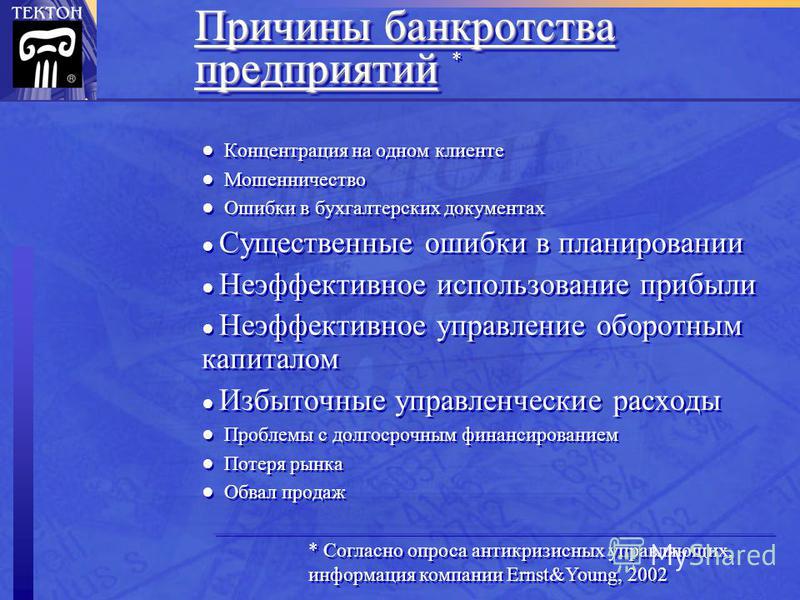

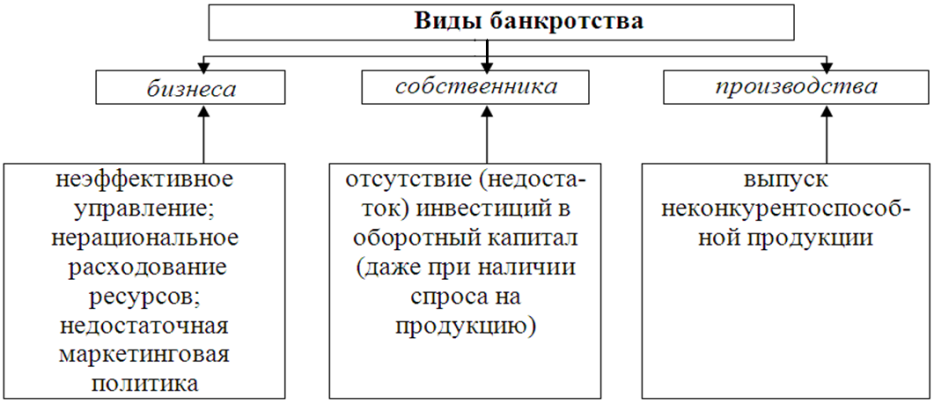

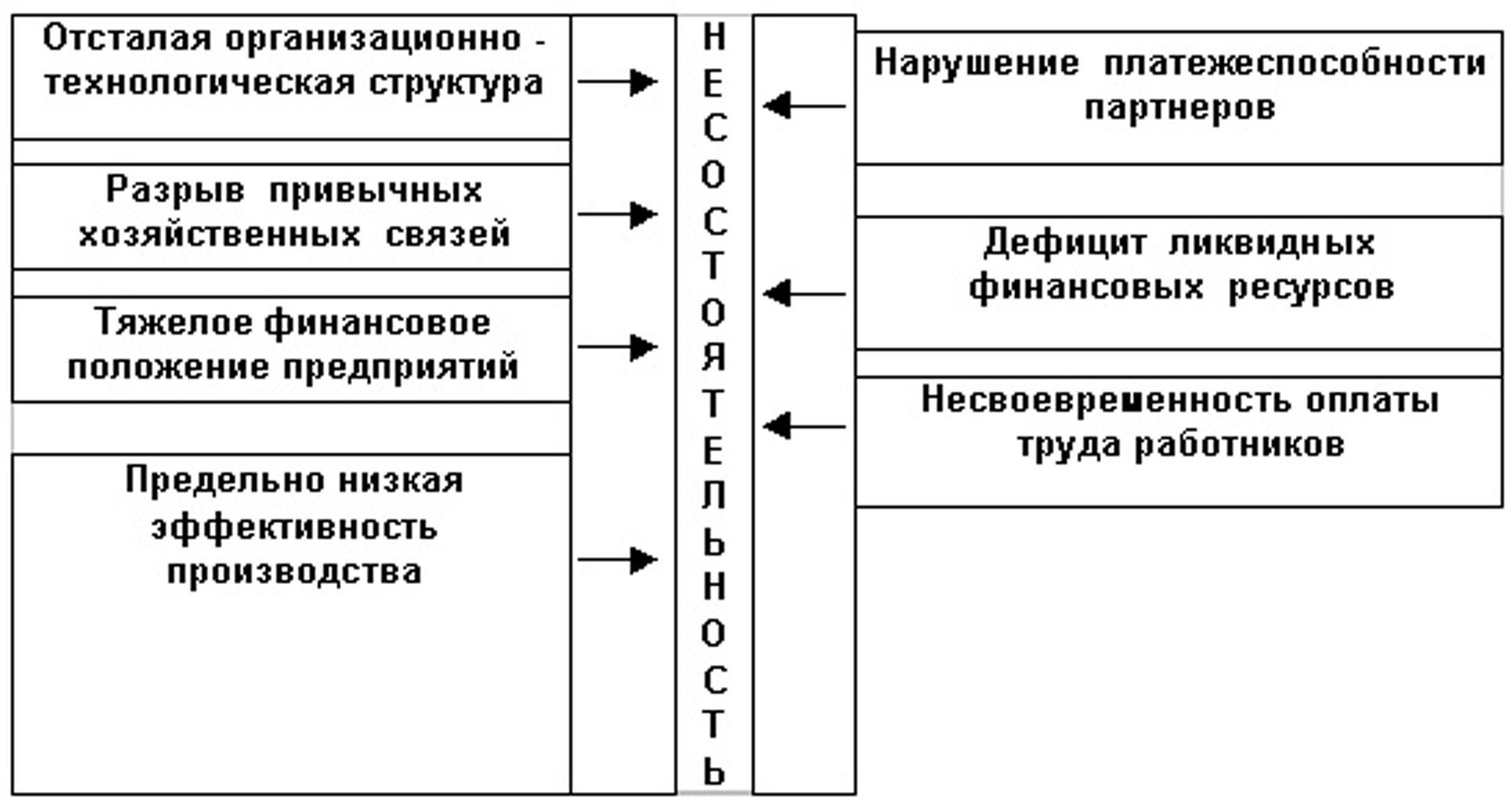

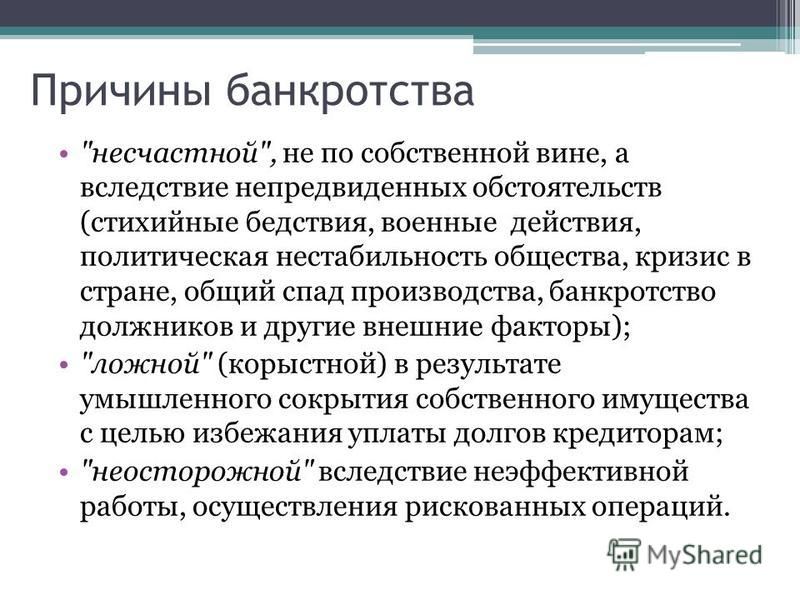

Существует огромное количество предпосылок банкротства, при этом все они по сути представляют собой итог взаимодействия ряда факторов, как внутреннего, так и внешнего характера. Все причины банкротства организации можно классифицировать по следующим видам.

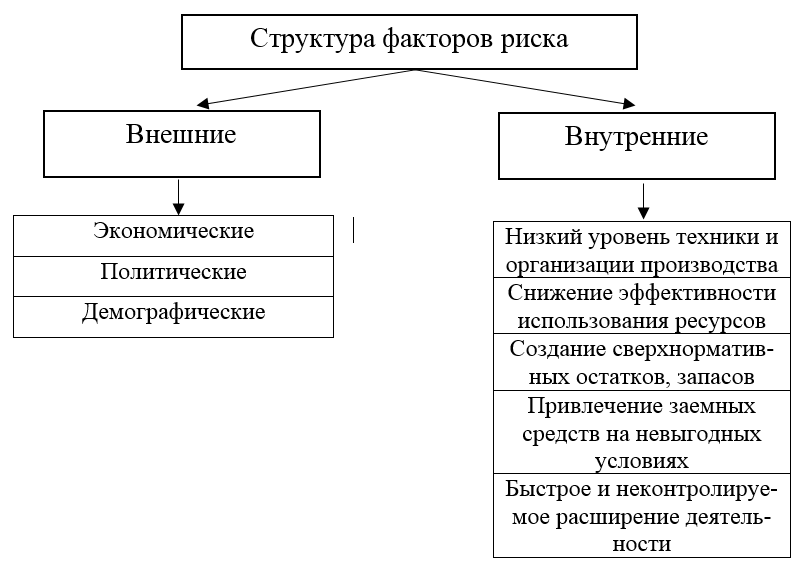

Внешние факторы

Причины экономического типа: кризис состояния экономики в государстве, инфляция, общее снижение производства в стране, шаткое состояние финансовой системы, увеличение цен на самые различные ресурсы, неплатежеспособность и последующее банкротство некоммерческой организации и в целом партнеров, изменение конъюнктуры рынка. В последнее время все чаще отмечают, что причиной несостоятельности субъектов хозяйствования становится неверная фискальная политика, проводимая в стране. Кроме того, проверить организацию на банкротство можно и в том случае, если в государстве установлен достаточно высокий уровень налогообложения, который для большинства предприятий становится в принципе непосильным.

Политические причины, которые могут заключаться в нестабильном состоянии общества, политика государства на международной арене, в силу которых ряду предприятий вовсе могут пригодиться особенности банкротства стратегических организаций, несовершенство законодательных актов в сфере антимонопольной политики, хозяйственного права, а также предпринимательской деятельности.

Стоит рассказать также и демографических факторах, вроде численности и состава населения, а также уровня его благосостояния, влияющих на состояние экономики и об увеличении конкуренции во внешней деятельности государства, что может быть связано с развитием научно-технического прогресса.

Также нельзя не отметить внутренние факторы, которые проявляются в следующем:

Во-первых, это дефицит собственного оборотного капитала предприятия, который может наблюдаться в силу неэффективной политики в области инвестиций, или же неэффективной коммерческо-производственной работы компании.

Во-вторых, уменьшение эффективности применения производственных ресурсов компании, его производственной мощности, что скажется в виду убытков, высоком уровне себестоимости, а также «проедании» своего капитала.

В-третьих, низкие показатели уровня технологий, техники и в целом организации производства в компаниях.

В-четвёртых, разработка сверхнормативных остатков незавершенного производства, строительства и готовой продукции, что влияние на образование затоваривания и снижение оборачиваемости капитала. Как правило, это является главным толчком к тому, что предприятие залезает в долги, и как следствие, в ближайшем будущем становится банкротом.

В-пятых, это плохая база клиентов компании, которая или оплачивает заказы с опозданием, или же не оплачивает вовсе в силу банкротства, что вынуждает саму компанию залезать в новые долги и привлекать в оборот заемные средства на совсем невыгодных условиях. Именно так постепенно и начинается цепное банкротство в стране.

Советуем почитать:

Почти треть российских компаний увидели угрозу собственного банкротства — РБК

ЦСР собирал данные путем структурированных и глубинных личных интервью в рамках еженедельного мониторинга настроений бизнеса. К началу мая количество участников исследования составило 2 тыс. компаний в разных секторах экономики.

К началу мая количество участников исследования составило 2 тыс. компаний в разных секторах экономики.

Эффект домино

Читайте на РБК Pro

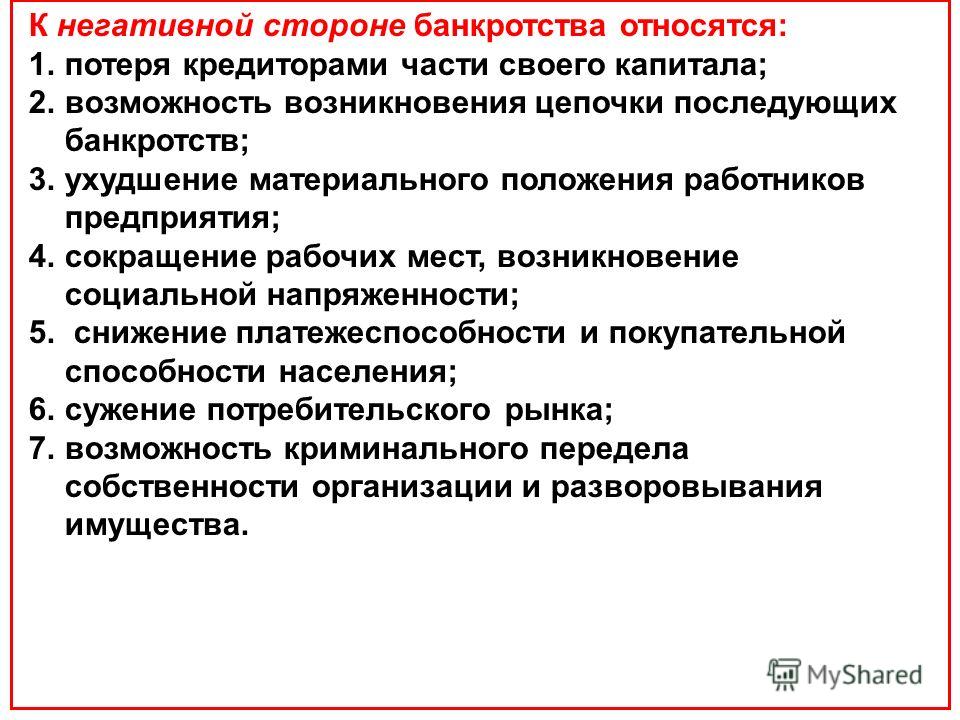

Подавляющее большинство компаний под угрозой банкротства (78%) сообщили, что наблюдают риски не только собственного банкротства, но и контрагентов. Банкротство из-за последствий пандемии «такое же заразное, как сам вирус», отмечает вице-президент ЦСР Екатерина Папченкова: неплатежеспособность одной компании с высокой вероятностью «утянет в банкротство» кредиторов.

- 88% компаний заметили риски неплатежеспособности у своих поставщиков и подрядчиков, 59% — у заказчиков.

- Большинство контрагентов с признаками неплатежеспособности относятся к малым и средним предприятиям. Они чаще всего оказывают услуги хранения (склады/терминалы) и автомобильных перевозок, а также работают в сферах торговли, рекламы и маркетинга, пищевой и текстильной промышленности.

- Среди контрагентов с признаками банкротства доля не подпадающих под объявленный мораторий выше, чем в целом по выборке, — около 80% против 58%.

- Каждая десятая компания, столкнувшаяся с неплатежами поставщиков или заказчиков, решила инициировать процедуру банкротства в отношении контрагентов, не подпадающих под защиту моратория.

Банкротство в России очень жесткое, отмечает соучредитель ассоциации «Банкротный клуб» бывший судья Высшего арбитражного суда Рустем Мифтахутдинов: «У кредиторов пока нет идеологии, чтобы спасти контрагента, каждый в первую очередь думает о себе и жаждет крови». По его мнению, кредиторам лучше усмирить свой аппетит: «Кризис — это засуха в Африке. Если хищник не будет пускать травоядных к водопою, то в итоге сам останется голодным».

Менее 2% предприятий при процедуре банкротства в России получают шанс восстановить платежеспособность и вернуться на рынок, привело данные Минэкономразвития. В США этот показатель достигает 30%.

Последствия моратория

Введенный с 4 апреля правительством мораторий на возбуждение дел о банкротстве распространяется на проблемные секторы (определяются по кодам деятельности в Едином реестре юридических лиц — ОКВЭД), а также на системообразующие и стратегические предприятия.

Правительство определило список пострадавших отраслей по основным кодам вида деятельности (ОКВЭД), которые указаны в ЕГРЮЛ. Изначально эти коды играли статистическую роль, они часто не совпадают с фактическими видами деятельности, поэтому часть компаний из пострадавших от кризиса отраслей не может получить господдержку.

Инструменты моратория — неначисление пени и приостановка взысканий имущества, — защищая должников, подрывают платежеспособность кредиторов, предупреждает арбитражный управляющий, адвокат и партнер бюро «Соколов, Трусов и партнеры» Галина Иванова. Приостановка начисления санкций создает ситуацию беспроцентного использования чужих средств, и вполне возможна ситуация, когда этим воспользуются фирмы, которые были неплатежеспособны задолго до пандемии, предупредила она.

Невозможность взысканий подрывает доверие, и для перестраховки компании сокращают авансовые платежи, отмечает адвокат, партнер Art De Lex Ольга Савинова. Ситуация с доверием в бизнес-среде очень напряженная, предупредил директор Deloitte Legal Юрий Халимовский: «Многие наши клиенты с длинными цепочками поставок пересматривают договоры: ужесточают требования и прописывают дополнительные условия».

Ситуация с доверием в бизнес-среде очень напряженная, предупредил директор Deloitte Legal Юрий Халимовский: «Многие наши клиенты с длинными цепочками поставок пересматривают договоры: ужесточают требования и прописывают дополнительные условия».

Нужно воспользоваться отсрочкой моратория и усовершенствовать законодательство о банкротстве, развить реабилитационные процедуры, считает и замдиректора департамента судебной практики «Роснефти» Константин Гричанин.

Коронавирус

Россия Москва Мир

0 (за сутки)

Заразились

0 (за сутки)

Умерли

0 (за сутки)

Заразились

0

0 (за сутки)

Умерли

0 (за сутки)

Заразились

0

0 (за сутки)

Умерли

Источник: JHU, федеральный и региональные оперштабы по борьбе с вирусом

Банкротство как вынужденная мера

В условиях экономического кризиса банкротство юридического, физического лица ни для кого не редкость. Именно поэтому многих так волнует вопрос: банкротство — это вынужденная мера или способ уйти от обязательств?

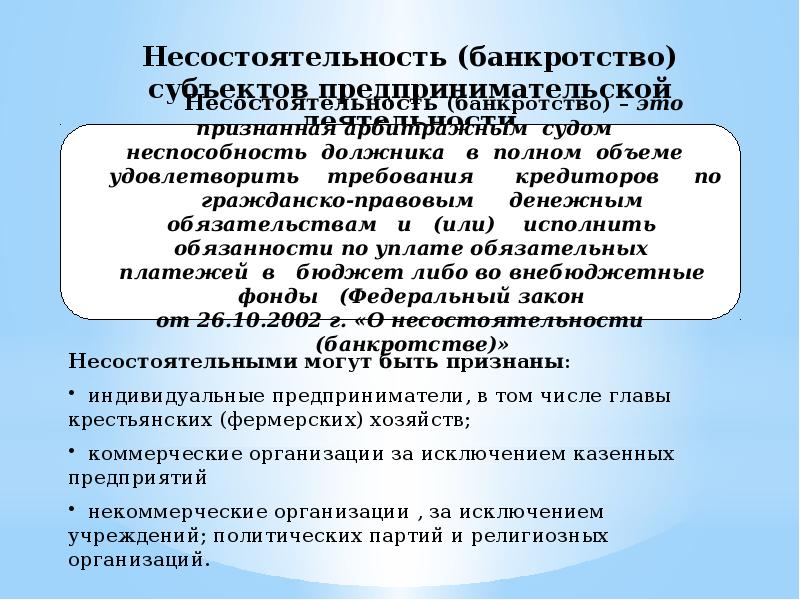

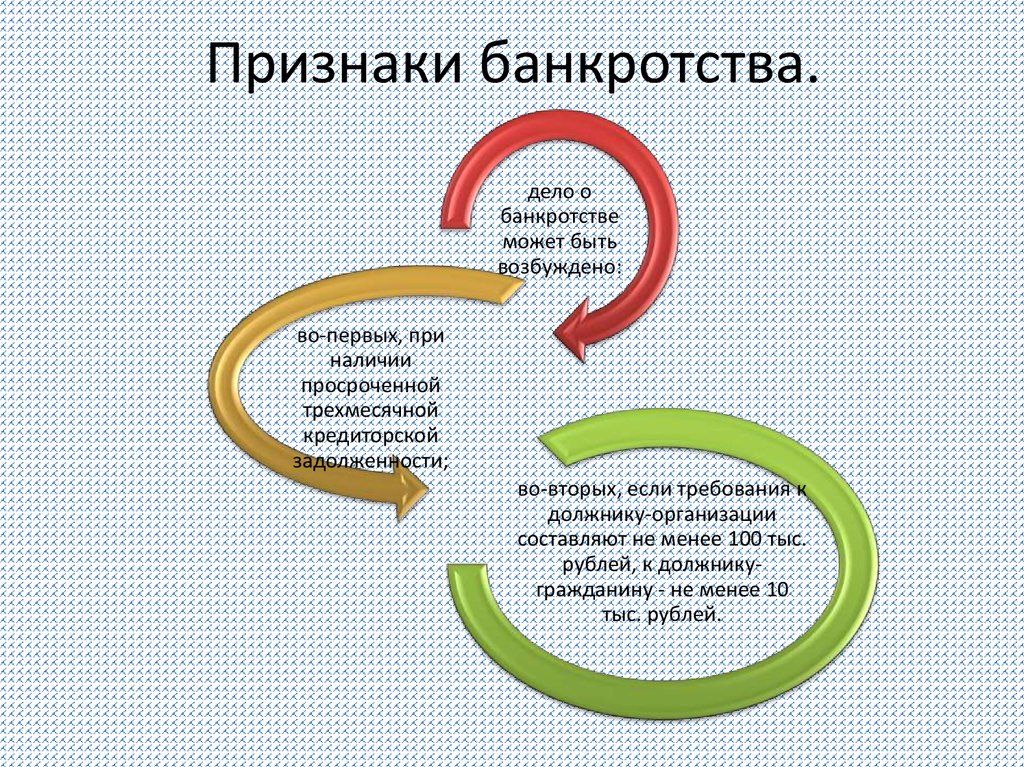

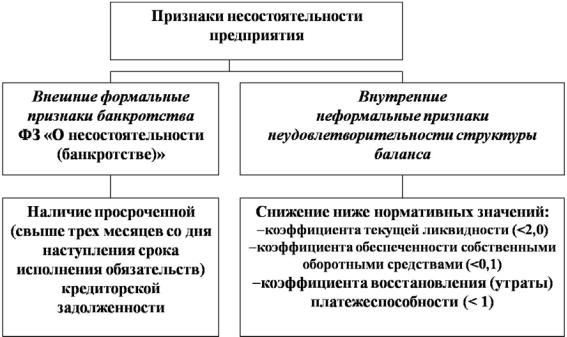

Попробуем разобраться в данном вопросе. Понятие «банкротство» закреплено в статье 2 Федерального закона «О несостоятельности (банкротстве)» № 127-ФЗ от 26.

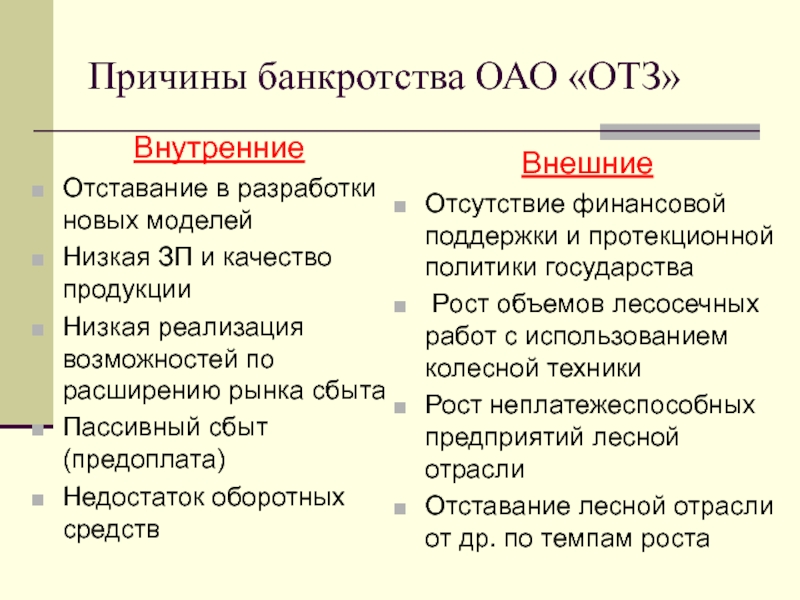

Причины банкротства юридических лиц зависят от того какой деятельностью они занимаются. Так, например, внешние причины могут быть вызваны закономерностями экономического развития (кризисы, цикличность), политической ситуацией в стране и мире, несовершенством существующего законодательства, демографическими проблемами в стране и прочее. К внутренним причинам банкротства юридических лиц можно отнести наличие некомпетентного руководства в данной отрасли, отсутствие эффективной системы управления предприятием, нерациональная структура организации предприятия, недостаточное повышение квалификации сотрудников, низкая заинтересованность (мотивация) в результатах деятельности, ухудшение психологической атмосферы в коллективе, отсутствие четкой финансовой стратегии развития организации, низкая конкурентоспособность продукции, неэффективная реклама и прочее.

К внутренним причинам банкротства юридических лиц можно отнести наличие некомпетентного руководства в данной отрасли, отсутствие эффективной системы управления предприятием, нерациональная структура организации предприятия, недостаточное повышение квалификации сотрудников, низкая заинтересованность (мотивация) в результатах деятельности, ухудшение психологической атмосферы в коллективе, отсутствие четкой финансовой стратегии развития организации, низкая конкурентоспособность продукции, неэффективная реклама и прочее.

Причинами банкротства физических лиц может стать потеря работы, снижение доходов и увеличение расходов в связи с болезнью близких или рождением ребенка, в результате которых наступает неплатежеспособность должника, неправильное сопоставление своих возможностей и потребностей. Кроме того, существуют и объективные причины банкротства граждан, например, стихийные бедствия, другие неблагоприятные природные воздействия, общий невысокий уровень дохода населения, общая нестабильность финансово-кредитной политики государства и так далее.

Ирина Кондрашихина, начальник отдела по контролю (надзору) в сфере саморегулируемых организаций Управления Росреестра по Вологодской области предупреждает: «Не стоит забывать, что в случае признания должника банкротом наступают определенные последствия для должника.

Так, например, для гражданина это будут следующие последствия:

— в течение пяти лет с даты признания гражданина банкротом он не вправе принимать на себя обязательства по кредитным договорам и (или) договорам займа без указания на факт своего банкротства;

— в течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица, иным образом участвовать в управлении юридическим лицом;

— в течение 5 лет нельзя скрывать факт принятия плана реструктуризации долгов, если к должнику применялась процедура по реструктуризации долгов гражданина, при кредитовании и приобретении товаров в рассрочку;

— в случае признания гражданина банкротом суд вправе вынести определение о временном ограничении права на выезд гражданина из РФ;

— после признания гражданина банкротом все его имущество идет в конкурсную массу. Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

Исключение составляет имущество, на которое не может быть обращено взыскание в соответствии с гражданским процессуальным законодательством;

— при обнаружении сокрытого имущества производство по делу о банкротстве может быть возобновлено и данное имущество будет реализовано с целью удовлетворения оставшихся требований кредитора и т. д.

Что касается должника — юридического лица, то для него процесс признания банкротства носит исключительно негативный характер. С начала процесса он полностью отстраняется от управления компанией, его работа подвергается тщательной проверке, и в случае уличения его в хищениях, уничтожении документации или умышленном причинении вреда компании подвергается административной и уголовной ответственности».

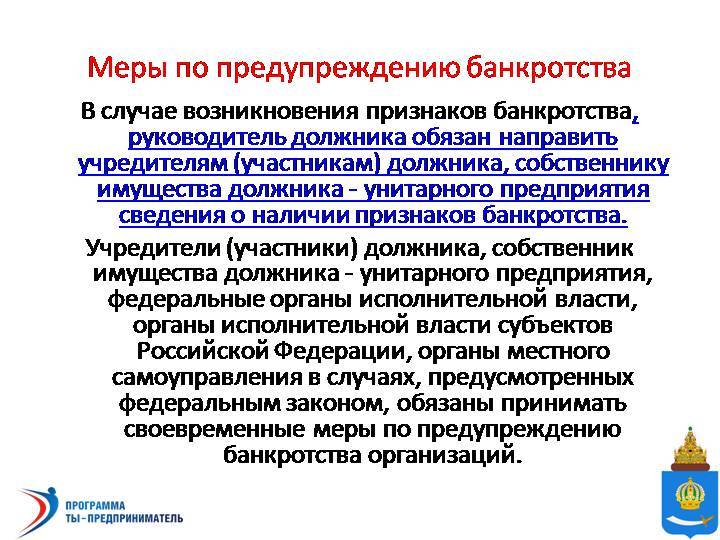

Поэтому закономерно возникает вопрос — а можно ли как-то предупредить банкротство?

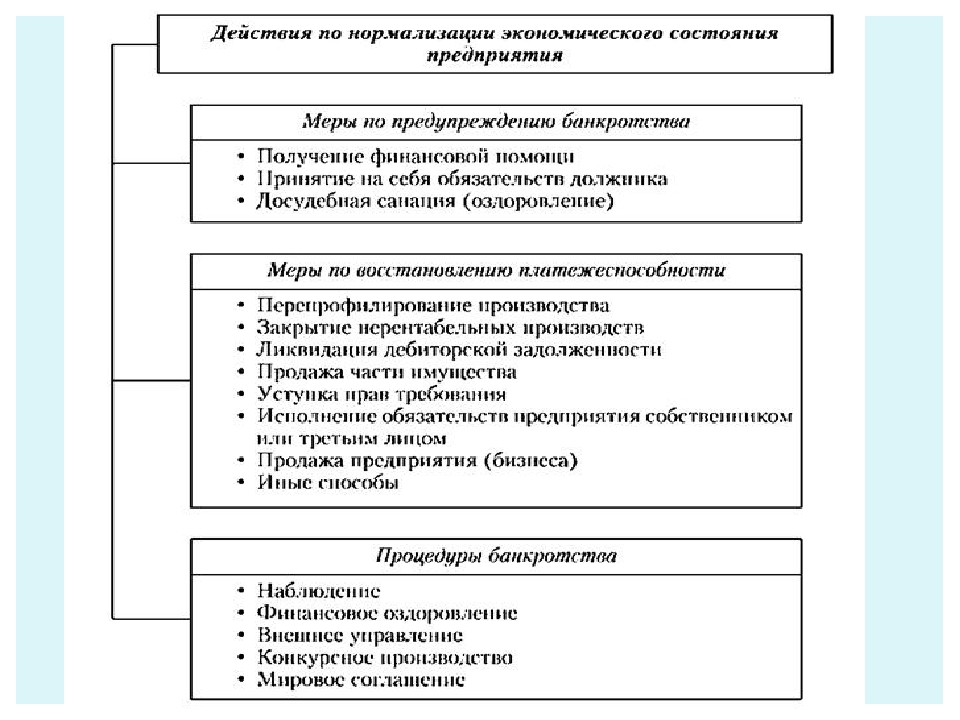

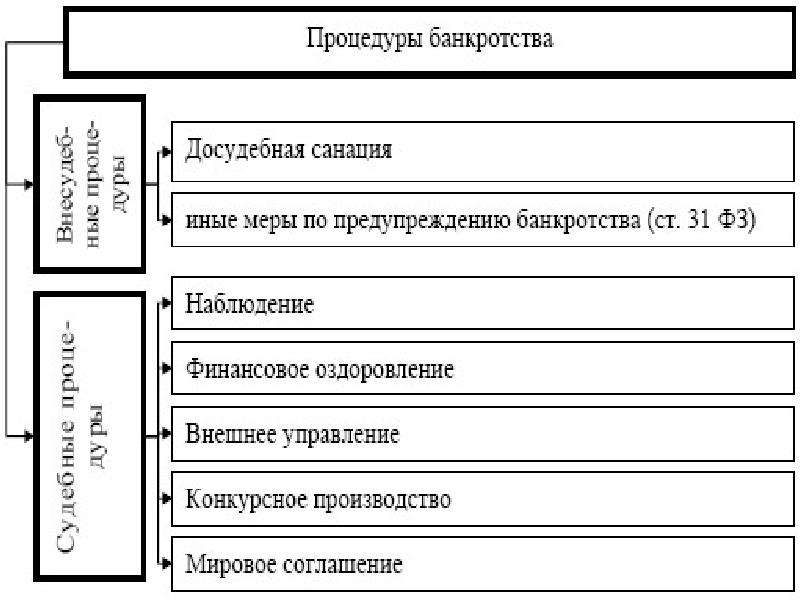

Само предупреждение банкротства характеризуется как комплекс мероприятий правового регулирования отношений должника, его кредиторов и государственных органов, обеспечивающий предотвращение возможных негативных последствий в результате снижения платежеспособности должника. Нормы главы II Закона о банкротстве регулируют меры по предупреждению банкротства. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами или иными лицами на основании соглашения с должником до момента подачи в арбитражный суд заявления о признании должника банкротом. Закон о банкротстве к одной из мер предупреждения банкротства относит санацию — предоставление финансовой помощи в размере, достаточном для погашения денежных обязательств. Предоставить финансовую помощь могут учредители должника, собственник имущества должника — унитарного предприятия, кредиторы и иные лица. Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь.

Нормы главы II Закона о банкротстве регулируют меры по предупреждению банкротства. Меры, направленные на восстановление платежеспособности должника, могут быть приняты кредиторами или иными лицами на основании соглашения с должником до момента подачи в арбитражный суд заявления о признании должника банкротом. Закон о банкротстве к одной из мер предупреждения банкротства относит санацию — предоставление финансовой помощи в размере, достаточном для погашения денежных обязательств. Предоставить финансовую помощь могут учредители должника, собственник имущества должника — унитарного предприятия, кредиторы и иные лица. Предоставление финансовой помощи может сопровождаться принятием на себя должником или иными лицами обязательств в пользу лиц, предоставивших финансовую помощь.

Существуют и иные способы предупреждения банкротства.

Например, к экономическим способам предупреждения банкротства можно отнести модернизацию предприятия, перепрофилирование производства, принятие мер, направленных на повышение квалификации персонала, изменение системы управления организации, дополнительный выпуск акций, увеличение уставного капитала за счет дополнительных взносов участников или третьих лиц и прочее.

Юридическими способами предупреждения банкротства являются заключение соглашения о новации, отступном либо прекращение обязательств иными способами, заключение договоров на выгодных условиях, взыскание дебиторской задолженности, истребование имущества из чужого незаконного владения, частичная продажа своего имущества и другие меры.

Таким образом, знание причин банкротства, своевременное их устранение и принятие мер по предупреждению банкротства позволят избежать наступления неблагоприятных последствий от введения процедур банкротства.

Бывают случаи, когда некоторые вполне платежеспособные заемщики, узнав о существовании такого закона, но, не разобравшись в его тонкостях, могут перестать платить по кредитам и займам, в надежде, что их долги будут прощены. Однако использовать данный механизм для списания долга без реальных к тому оснований не стоит. Процедура банкротства — это не кредитная амнистия, а трудоемкий, долгий и не очень приятный процесс. Следует помнить о последствиях признания банкротом! Принимая во внимание изложенное, необходимо сто раз подумать, прежде чем подать заявление в суд о признании себя банкротом.

Безусловно, не надо забывать о добросовестных, сознательных предприятиях, организациях, гражданах, которые действительно пострадали, к примеру, от последствий финансово-экономического кризиса, которыми были предприняты все меры по предупреждению банкротства, но не получилось восстановить свою платежеспособность. В таких случаях действительно, банкротство — это вынужденная мера.

Пресс-служба Управления Росреестра по Вологодской области

Основные причины банкротства многих застройщиков жилья

В последнее время заметен значительный рост количества банкротов среди российских компаний-застройщиков, причем это касается как крупных, так и небольших организаций.

Во многом такие неутешительные показатели объясняются следующими причинами:

-

Снижение покупательской способности населения ввиду спада экономики, нестабильного курса рубля.

-

Сокращение объемов застройки.

Даже льготное кредитование со стороны государства и всевозможная поддержка не улучшает положение многих девелоперов. Поэтому заметен спад объемов строительства, как и финансовых возможностей покупателей.

Даже льготное кредитование со стороны государства и всевозможная поддержка не улучшает положение многих девелоперов. Поэтому заметен спад объемов строительства, как и финансовых возможностей покупателей.

-

Снижение показателей по вводу жилья в эксплуатацию.

-

Кредитное инвестирование. На строительный сектор приходится более 15% всей невыплаченной кредитной задолженности в Российской Федерации.

Аналитики утверждают, что в текущем положении дел и банкротстве виноваты исключительно сами застройщики ввиду непродуманной политики ведения дел.

Самыми первыми уходят с рынка недвижимости те строительные компании, которые активно развивались в докризисный период, когда цена квадратного метра, как и благосостояние покупателей, увеличивалось. Поэтому некоторые организации старались занять всевозможные ниши без тщательно продуманной стратегии и, не успевая сдавать первые объекты, принимались за инвестирование уже и в иные проекты, причем не всегда успешные.

Но при этом компании-застройщики, которые инвестировали в успешное развитие будущих проектов, более детально учитывали всевозможные риски и предоставляли потребителю качественное жилье с хорошо развитой инфраструктурой остались и будут дальше оставаться на плаву. Ведь хорошие квартиры всегда пользуются спросом даже в неблагоприятное время.

Причины банкротства застройщиков

Застройщики, в числе прочих хозяйствующих объектов, могут быть признаны банкротами. Ситуация далеко не редкая и не является исключением из правил. Инвесторы, покупая квартиру в недостроенном доме, который ещё не был сдан в эксплуатацию, должны осознавать все потенциальные риски. О том, что делать дольщику при банкротстве застройщика, детально расскажет ссылка pravoved.ru. Информации на сайте будет более чем достаточно, чтобы разработать эффективный алгоритм действий и минимизировать негативные последствия.

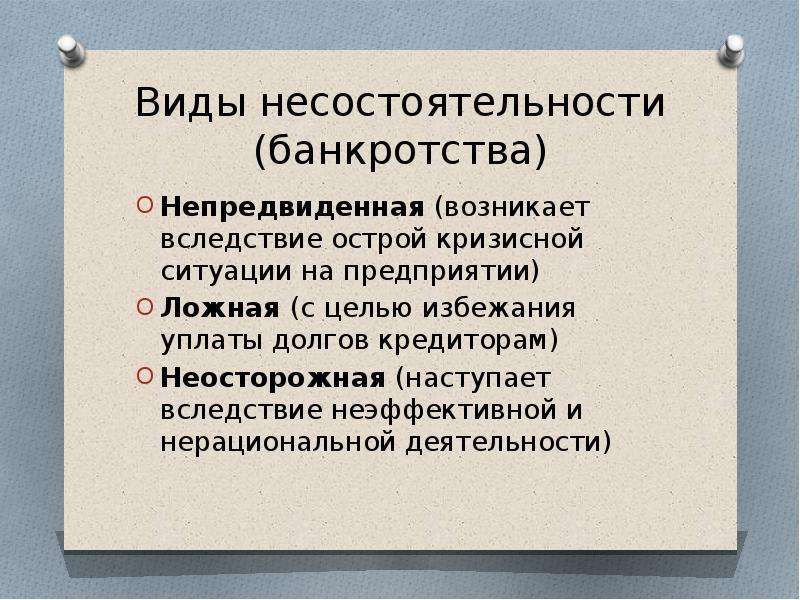

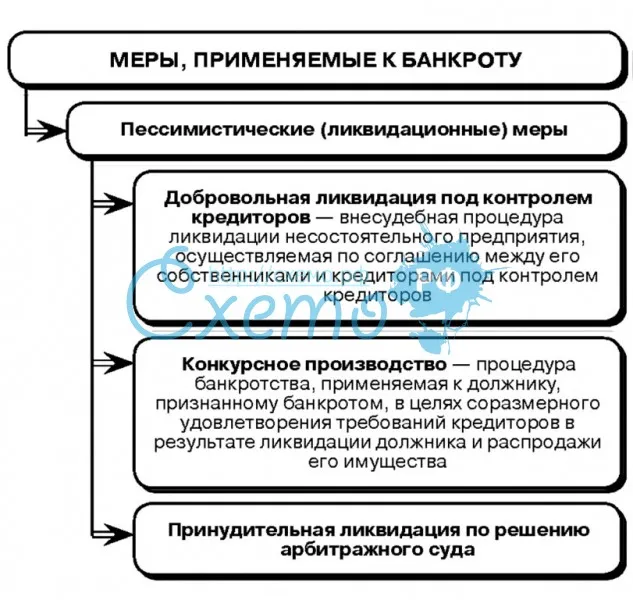

Виды банкротства

Банкротство застройщика может быть принудительным или на добровольных началах. Понятно, что и тот, и другой путь в итоге приведёт к получению заветного статуса. В первом случае инициатором процедуры выступают кредиторы, а также контролирующие инстанции. Добровольное банкротство предполагает, что сам должник, объективно оценивая ситуацию, идёт на кардинальные меры.

Понятно, что и тот, и другой путь в итоге приведёт к получению заветного статуса. В первом случае инициатором процедуры выступают кредиторы, а также контролирующие инстанции. Добровольное банкротство предполагает, что сам должник, объективно оценивая ситуацию, идёт на кардинальные меры.

Основные причины банкротства застройщиков

Причин для банкротства застройщика может быть более чем достаточно. К числу наиболее популярных, стоит отнести следующие:

- Значительные погрешности и ошибки на этапе разработки плана. Во время реализации такового может оказаться, что нужны более значительные инвестиции или технологии, доступ к которым ограничен;

- Безграмотная организация рабочего процесса. Это далеко не способствует оптимизации и сокращению временных издержек;

- Неблагоприятное воздействие прямых или косвенных факторов. К примеру, банкротство способен спровоцировать большой скачок цен на строительные материалы. Не всегда таковые уже куплены и ждут на складе.

Подорожать также могут отдельные услуги. В итоге это обстоятельство приводит к удорожанию проекта, снижению рентабельности и даже убыткам. При этом застройщик рассчитывал на прибыль. Он мог не учесть все потенциальные риски;

Подорожать также могут отдельные услуги. В итоге это обстоятельство приводит к удорожанию проекта, снижению рентабельности и даже убыткам. При этом застройщик рассчитывал на прибыль. Он мог не учесть все потенциальные риски;

- Различные форс-мажоры. Сюда стоит отнести стихийные бедствия, несчастные случаи на производстве, которые могут затянуть реализацию проекта, аварии, а также прочие внештатные ситуации и трудности на стройке.

Понятно, что финансовые сложности не всегда носят объективный характер. Иногда они фиктивные. Такой путь выбирают недобросовестные застройщики. Именно поэтому, на этапе выбора компании, стоит внимательно изучить рынок, в деталях анализируя каждого отдельного представителя. В некоторых ситуациях застройщики банально не хотят выполнять взятые на себя обязательства и уходят от ответственности.

18 +

На правах рекламы

Коронавирус и банкротства в развитых экономиках — ECONS.

ONLINE

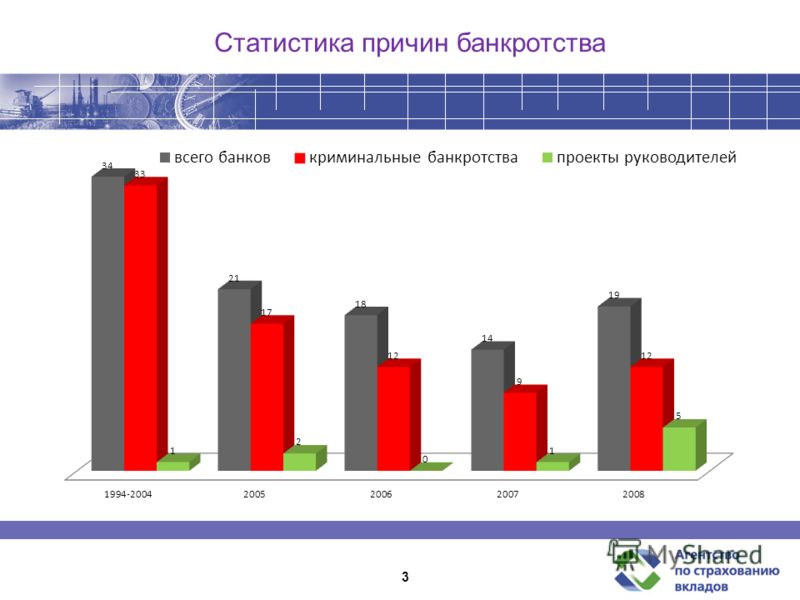

ONLINEВо время экономических кризисов резко возрастает количество банкротств. Компании несут убытки, борются за выживание и часто терпят поражение. В начале пандемии многие ожидали, что нынешний кризис также вызовет волну банкротств. Но в течение 2020 г. количество заявлений о банкротстве компаний в развитых странах – членах ОЭСР упало на 17% только по сравнению с 2019 г. и еще сильнее – в сравнении с предыдущими периодами. Такое снижение количества банкротств свидетельствует, что антикризисные меры, принятые в начале пандемии, оказались успешны. Но в то же время эта ситуация вызывает беспокойство.

Данные о количестве заявлений о банкротстве за 2020 г. доступны для 25 стран ОЭСР с развитой экономикой, в 24 из них это количество сократилось (см. график). В США количество банкротств снизилось на 16% по сравнению с 2019 г. В других крупнейших экономиках наблюдались схожие тенденции: в Японии и Германии сокращение составило 7% и 13% соответственно, в Канаде и Великобритании заявлений было меньше примерно на 25%, самое большое снижение наблюдалось в Австралии и Франции – порядка 40%, и только в Польше количество банкротств было таким же, как и в 2019 г.

Можно выделить две основные причины такого спада банкротств. Пандемия COVID-19 побудила власти большинства развитых экономик выделить дополнительное финансирование на программы поддержки занятости, которые были призваны помочь работникам и временно приостановить процедуры банкротства, чтобы фирмы могли пережить кризис, – преждевременные банкротства могли лишь усилить рецессию. Программы поддержки занятости обновлялись и расширялись в большинстве стран ОЭСР, в то же время сроки мораториев на банкротства во многих странах вскоре истекут. Австралия, например, уже с 1 января 2021 г. вернулась к стандартной процедуре банкротства.

Многие предприятия благодаря государственным антикризисным программам смогли получить реальную помощь. Компании, в свою очередь, сохранили штат и даже нанимали новых сотрудников, когда карантинные ограничения были частично сняты. Таким образом, поддержка помогает компаниям оставаться на плаву в расчете на восстановление экономики.

Но обильная финансовая помощь не может быть доступна на протяжении длительного времени. Большому количеству компаний потребуется реструктуризация долгов, как только государственные программы поддержки будут свернуты, а суды заработают в стандартном режиме. Реорганизаций или ликвидационных процедур, которые эффективны в обычное время, будет недостаточно, чтобы справиться с волной банкротств. Менять регулирование банкротств нужно уже сейчас – до того, как эта волна начнется.

В марте 2019 г. – за год до того, как предприятия стали закрывать из-за пандемии, – Европарламент принял новую директиву о превентивной реструктуризации, цель которой – повысить эффективность производства по делам о несостоятельности. Согласно этой директиве, новая процедура должна быть введена в национальные законодательства стран ЕС к 2022 г. Великобритания уже внедрила подобное регулирование и, таким образом, может стать примером для других государств.

Поправки в британское законодательство о банкротстве, принятые в июне 2020 г. , вводят три ключевые новеллы:

, вводят три ключевые новеллы:

- во-первых, они устанавливают двухмесячный мораторий, в течение которого компании предоставляются каникулы по обслуживанию большинства долгов;

- во-вторых, поправки позволяют должнику предложить план собственного финансового оздоровления, с которым должны будут согласиться все кредиторы, если план поддержит большинство из них;

- в-третьих, поставщикам, обнаружившим, что у должника есть проблемы с платежами кредиторам, запрещается прекращать поставки, пока компания будет оплачивать их в срок, даже если ей придется делать это в первоочередном порядке по отношению к выплатам по банковским кредитам.

Исследование процедур банкротства по всему миру показало, что изменения, подобные тем, что осуществила Великобритания, повышают вероятность того, что компаниям удастся выжить и они смогут продолжать свою деятельность и в процессе реструктуризации.

Многие экономисты

обеспокоены тем, что неплатежеспособные компании будут оттягивать на себя ресурсы из здоровых сегментов экономики. Эти опасения в корне ошибочны. Меры, которые заставят бизнес закрыться навсегда, лишь

замедлят восстановление экономики после коронакризиса. Когда компании закрываются, разрушаются цепочки поставок, что негативно сказывается и на других предприятиях – в том числе на предприятиях в более здоровых секторах. Необходимо предотвратить как можно больше подобных разрушений.

Эти опасения в корне ошибочны. Меры, которые заставят бизнес закрыться навсегда, лишь

замедлят восстановление экономики после коронакризиса. Когда компании закрываются, разрушаются цепочки поставок, что негативно сказывается и на других предприятиях – в том числе на предприятиях в более здоровых секторах. Необходимо предотвратить как можно больше подобных разрушений.

Оригинал статьи опубликован на VoxEU.org. Перевод выполнен редакцией Econs.online.

Основы банкротства: когда следует подавать заявление о банкротстве?

Банкротство — страшное предложение. Само слово «банкротство» звучит так зловеще. Средства массовой информации бомбардируют нас кошмарными историями о, казалось бы, солидных бизнес-гигантах, которые постепенно превращаются в банкротов. Колонки светской хроники не устают рассказывать о последних шагах знаменитостей от банкротства. Вы можете даже бояться, что вы в нескольких шагах от гибели. Но как понять, что пришло время сдаться и объявить себя банкротом?

Но как понять, что пришло время сдаться и объявить себя банкротом?

Как оценить свое финансовое положение

Вот несколько вопросов, которые помогут вам оценить вашу финансовую зону риска:

- Вы делаете только минимальные платежи по кредитным картам?

- Вам звонят коллекторы?

- Мысль о том, чтобы разобраться в своих финансах, вызывает у вас страх или потерю контроля?

- Используете ли вы кредитные карты для оплаты предметов первой необходимости?

- Вы рассматриваете консолидацию долга?

- Вы не уверены, сколько вы на самом деле должны?

Если вы ответили утвердительно на два или более из приведенных выше вопросов, вы, по крайней мере, хотите немного больше подумать о своем финансовом положении.Проще говоря, банкротство — это когда вы должны больше, чем можете позволить себе заплатить.

Чтобы определить свое финансовое положение, проведите инвентаризацию всех своих ликвидных активов.

Не забудьте включить пенсионные фонды, акции, облигации, недвижимость, транспортные средства, сберегательные счета колледжей и другие средства небанковских счетов. Сложите приблизительную оценку по каждому пункту.

Затем соберите и сложите свои счета и кредитные выписки. Если стоимость ваших активов меньше суммы вашего долга, объявление о банкротстве может стать одним из способов выхода из затруднительного финансового положения.Однако к банкротству нельзя подходить легкомысленно. В конце концов, это не простое лекарство от неконтролируемых долгов.

Как объявить о банкротстве?

Вы можете стать банкротом одним из двух основных способов. Более распространенный способ — добровольно объявить себя банкротом. Второй способ заключается в том, чтобы кредиторы обратились в суд с заявлением о признании лица банкротом.

Есть несколько способов подать заявление о банкротстве , каждый из которых имеет свои плюсы и минусы. Вы можете проконсультироваться с юристом, прежде чем продолжить, чтобы вы могли выяснить, что лучше всего подходит для ваших обстоятельств.

Подача заявления о банкротстве по главе 7

Есть много причин, по которым люди подают заявление о банкротстве по главе 7. Вы, вероятно, не единственный, какой бы ни была ваша причина. Некоторыми распространенными причинами подачи заявления о банкротстве являются безработица, большие медицинские расходы, серьезно перерасход кредита и семейные проблемы. Главу 7 иногда называют «прямым банкротством». Банкротство по главе 7 ликвидирует ваши активы, чтобы погасить как можно большую часть вашего долга. Денежные средства от ваших активов распределяются среди кредиторов, таких как банки и компании-эмитенты кредитных карт.

В течение четырех месяцев вы получите уведомление о выписке. Запись о вашем банкротстве останется в вашем кредитном отчете в течение десяти лет. Но даже это не должно означать гибели. Многие заявители по Главе 7 купили дома, на счету которых недавние банкротства. Для многих людей глава 7 предлагает быстрый старт с чистого листа.

Но банкротства по главе 7 подходят не всем. Почти все активы изымаются и продаются, чтобы расплатиться с кредиторами. Если должник владеет компанией, семейным домом или любым другим личным имуществом, которое он или она хочет сохранить, глава 7 может быть не лучшим вариантом.

Почти все активы изымаются и продаются, чтобы расплатиться с кредиторами. Если должник владеет компанией, семейным домом или любым другим личным имуществом, которое он или она хочет сохранить, глава 7 может быть не лучшим вариантом.

Подача заявления о банкротстве по главе 13

Для людей, у которых есть собственность, которую они хотят сохранить, подача заявления о банкротстве по главе 13 может быть лучшим выбором.

Банкротство по главе 13 также известно как реорганизационное банкротство. Глава 13 позволяет людям погасить свои долги в течение трех-пяти лет. Для лиц с постоянным предсказуемым годовым доходом глава 13 предлагает льготный период. Любая задолженность, оставшаяся в конце льготного периода, списывается.

После утверждения судом банкротства кредиторы должны прекратить контакты с должником. Затем обанкротившиеся лица могут продолжать работать и выплачивать свои долги в ближайшие годы, сохраняя при этом свое имущество и имущество.

Объявление о банкротстве: страшно, но иногда необходимо

Может быть трудно признать, что вам нужна помощь, чтобы расплатиться с долгами, или что вы не можете сделать это в одиночку. Но именно поэтому у нашего правительства есть законы о банкротстве, чтобы защитить не только кредиторов, но и отдельных лиц.Если у вас нервное бремя долгов, возможно, пришло время столкнуться с финансовыми фактами. Возможно, вы пытались игнорировать звонящий телефон и кучу неоплаченных счетов, которые не исчезнут.

Но именно поэтому у нашего правительства есть законы о банкротстве, чтобы защитить не только кредиторов, но и отдельных лиц.Если у вас нервное бремя долгов, возможно, пришло время столкнуться с финансовыми фактами. Возможно, вы пытались игнорировать звонящий телефон и кучу неоплаченных счетов, которые не исчезнут.

Однако вы можете оказать себе медвежью услугу, не подав заявление о банкротстве. При наличии хорошего юриста и правильной информации подача заявления о банкротстве может дать вам финансовую основу, необходимую для того, чтобы начать все сначала. Другими словами, выбрасывание полотенца может быть просто началом, которое вам нужно.

5 распространенных причин банкротства в штате Небраска

К сожалению, мы не можем точно сказать, что подумают ваши друзья и семья.Хотя есть люди, которые делают ложные предположения о других, которые подают заявление о банкротстве в Небраске, кажется, что почти любое решение, которое вы принимаете в жизни, будет иметь несколько скептиков, которые не одобряют, не зная фактов.

Помните: эти ложные предположения людей могут быть не верными о вас . Мы понимаем, что жизнь сложна, а ситуации разнообразны. Многие хорошие, честные и трудолюбивые люди, такие как вы, обратились к нам за помощью после того, как столкнулись с финансовыми трудностями в своей жизни.Даже Эйбу Линкольну пришлось объявить о банкротстве после того, как деловой партнер оставил его с неуправляемым долгом. Итак, если вам нужно объявить себя банкротом в штате Небраска, не беспокойтесь о том, что могут сказать другие, делайте то, что в ваших интересах и/или интересах вашей семьи.

5 распространенных причин, по которым люди подают заявление о банкротстве в штате Небраска

Вот некоторые из основных причин, по которым люди обращаются к нам за помощью в подаче заявления о банкротстве в штате Небраска:

- Перегрузка безнадежной задолженности . Иногда жизнь происходит одновременно.Многие люди имеют непостижимо обременительные медицинские долги, долги по кредитным картам и другие долги, которые накапливаются.

Прежде чем они это осознают, их зарплата кончается, а их жизнь превращается в хаос. В конце концов им, возможно, придется выбирать между выплатой долгов или кормлением своих семей.

Прежде чем они это осознают, их зарплата кончается, а их жизнь превращается в хаос. В конце концов им, возможно, придется выбирать между выплатой долгов или кормлением своих семей. - Необоснованные медицинские расходы . Это не ваша вина, если вы заболели или получили травму, но ваша страховка будет относиться к вам так, как есть. Так много людей не могут найти способы получить свою страховку для оплаты своих медицинских потребностей и настолько перегружены медицинскими расходами, которые могут себе позволить только миллионеры.Это часто приводит к необходимости подачи заявления о банкротстве в штате Небраска.

- Неотложная медицинская помощь, влияющая на производительность труда. Что-то случилось — вы заболели или вам нужно лечить инвалидность или травму — и вы вынуждены долгое время оставаться без работы. Что происходит, когда вы внезапно не можете оплачивать счета, ипотеку, аренду, еду или другие нужды? Эти долги накапливаются, и люди не могут найти выход даже после того, как выздоровеют и вернутся на работу.

- Потеря работы. Потеря работы может быть одним из самых стрессовых событий в жизни, особенно когда больше нет возможности оплачивать даже самые маленькие счета. Исчерпание вариантов означает неспособность платить, и многие могут снова обрести стабильность только после того, как подадут заявление о банкротстве в Небраске.

- Страх потерять дом . Выплачивать ипотеку может быть сложно, особенно если что-то из вышеперечисленного повлияло на вашу жизнь. Банкротство помогает начать новую жизнь.

Свяжитесь с нашими адвокатами по делам о банкротстве в штате Небраска, чтобы получить помощь уже сегодня!

Нет ничего безответственного в том, чтобы подать заявление о банкротстве в штате Небраска, и большинство людей делают это по понятным причинам.Ты не вписываешься в стереотип — ты хороший человек, просто переживший трудные времена. Прямо как «Честный Эйб». Позвольте нашим квалифицированным и опытным адвокатам по банкротству из Небраски помочь вам выйти из этих трудных времен и дать вам новый старт! Позвоните в наш офис сегодня по телефону (308) 872-8327 или свяжитесь с нашей фирмой онлайн , чтобы один из наших адвокатов по банкротству в штате Небраска мог ответить на ваши вопросы.

Основания для подачи заявления о банкротстве по главе 7 вместо главы 13

Когда у них есть выбор, многие люди предпочитают подавать заявление о банкротстве по главе 7, а не по главе 13, потому что она погашает большинство медицинских счетов и задолженностей по кредитным картам.В этой статье мы обсудим преимущества главы 7 и недостатки главы 13.

Преимущества банкротства по главе 7

Глава 7 банкротства имеет много преимуществ, которые мы обсудим ниже. Однако важно помнить, что глава 7 предназначена не для всех. Вы должны соответствовать требованиям, выполнив тест на доход (называемый «тестом на нуждаемость»). А для некоторых людей долг списывается в обмен на отказ от ценных неосвобожденных активов. Конкурсный управляющий продает эти активы, чтобы расплатиться с кредиторами.По этой причине главу 7 иногда называют «ликвидационным» банкротством.

Потратьте время, чтобы взвесить все за и против банкротства по главе 7 и главе 13. Многие юристы по банкротству предлагают бесплатные консультации, на которых они могут помочь вам решить, какое банкротство подать.

1. Вы получаете «Новый старт»

Цель главы 7 о банкротстве — дать вам новый старт. Ликвидация определенного долга освобождает вас от личной ответственности за погашенный долг.

Однако некоторые виды долгов не подлежат погашению, включая студенческие ссуды (если суд не примет иного решения), алименты и алименты, определенные налоги и долги, возникшие в результате мошенничества.

Определенные права удержания имущества, такие как ипотека, налоговое право удержания или право удержания механика, остаются после завершения процедуры банкротства в соответствии с главой 7.

2. Вы сохраните будущий доход

Как правило, имущество, которое вы приобретаете или приобретете после подачи заявления в соответствии с главой 7, не включается в конкурсную массу.

Эти формы собственности, приобретенные в течение 180 дней после подачи заявки в соответствии с главой 7 , станут частью конкурсной массы:

- Унаследованное имущество

- Имущество по решению о разводе или мировому соглашению

- Пособия по смерти

- Поступления по полису страхования жизни

3.

Нет ограничений на сумму вашего долга

Нет ограничений на сумму вашего долгаВ отличие от Главы 13 о банкротстве, правила о банкротстве в соответствии с Главой 7 не устанавливают ограничения на сумму долга, который вы можете иметь.

В соответствии с главой 13 вы не можете объявить себя банкротом, если обеспеченный или необеспеченный долг превышает пределы долга.

4. Отсутствие плана погашения долга

В соответствии с Главой 7 вам не нужно погашать долг в соответствии с утвержденным судом планом погашения, в отличие от банкротства в соответствии с Главой 13. Вы больше не несете ответственности за погашение долга после его погашения в главе 7.

5. Списание долгов происходит быстро

В типичном случае погашение долга может произойти всего за три месяца. Примерно через 60–90 дней после того, как вы подадите заявление о банкротстве, суд вынесет постановление о ликвидации. После того, как доверительный управляющий распределит вашу собственность среди необеспеченных кредиторов, суд по делам о банкротстве закроет дело.

Недостатки банкротства по главе 13

В некоторых случаях погашение долга с течением времени в соответствии с планом погашения, утвержденным судом в соответствии с Главой 13, обеспечивает преимущества, недоступные в Главе 7.Однако у главы 13 есть недостатки, в том числе:

1. Только физические лица имеют право (даже на долги предприятий)

Чтобы подать заявление о банкротстве в соответствии с Главой 13, вы должны подать заявление как физическое лицо. Если у вас есть личная ответственность по корпоративным долгам, вы все равно можете подать заявку, если:

- Вы являетесь единственным владельцем бизнеса или имеете партнера, и

- Вы подаете документы как физическое лицо, а не как компания

2. Вы должны погасить долг кредиторам

Банкротство по главе 13 требует выплаты кредиторам с использованием трех- или пятилетнего плана погашения.

Это означает, что у вас должен быть достаточный доход, чтобы ежемесячно платить кредиторам. Вы должны:

Вы должны:

- Полностью погасить приоритетные долги и обеспеченные кредиторы

- Выплатить необеспеченным кредиторам сумму, равную сумме, которую эти кредиторы получили бы, если бы ваш доверительный управляющий продал ваше имущество, на которое не распространяется освобождение, в результате банкротства согласно главе 7

3. Вы должны соответствовать требованиям ограничения долга

. Вы не имеете права на участие в Главе 13, если ваш необеспеченный или обеспеченный долг превышает определенную сумму.Эта сумма меняется из года в год.

Глава 7 не имеет пределов долга, поэтому вам может потребоваться рассмотреть его, если ваш долг превышает эти суммы.

Сравнение главы 13 с главой 7 Банкротство: когда выбирать главу 13

Возможно, вам лучше выбрать главу 13, если:

- Вы не соответствуете критериям Главы 7 в рамках «проверки нуждаемости» (если ваш доход превышает средний доход в вашем штате).

- У вас есть располагаемый доход для погашения некоторой части необеспеченного долга в плане погашения по главе 13.

- Вы хотите погасить долг ежемесячными платежами в течение трех- или пятилетнего плана. Ваш конкурсный управляющий будет заниматься распределением среди кредиторов.

- Вы хотите спасти свой дом от потери права выкупа. Автоматическая приостановка временно предотвратит обращение взыскания, пока суд не подтвердит ваш план погашения.

- Вы хотите остановить изъятие вашей машины. Вы должны погасить долг, если вы не купили автомобиль по крайней мере за два года до подачи заявления о банкротстве. Сумма задолженности по кредиту может быть уменьшена в соответствии с опцией «уменьшения».Это позволяет вам выплачивать сумму стоимости автомобиля плюс проценты равными частями в течение срока действия плана погашения. Это выгодно, когда кредит перевернут — вы должны больше по кредиту, чем стоит недвижимость.

- Вы хотите сохранить неиспользованное имущество. Вы можете сохранить неосвобожденное имущество в обмен на погашение долга перед необеспеченными кредиторами.

- У вас есть долги, которые не подлежат погашению в соответствии с главой 7.

Некоторые долги останутся в силе после банкротства в соответствии с главой 7, но могут быть погашены в соответствии с главой 13.

Некоторые долги останутся в силе после банкротства в соответствии с главой 7, но могут быть погашены в соответствии с главой 13. - У вас есть непогашаемый долг, который вы хотите погасить со временем.

- У вас есть содолжник. Глава 13 защитит содолжников от ответственности за совместный долг, если кредитор получит оплату через план погашения. Если задолженность остается после окончания плана, кредитор может взыскать сумму, все еще причитающуюся с содолжника. И наоборот, глава 7 устранит личную ответственность лица, подавшего заявление, по долгу, но содолжник останется ответственным.

Содержание дома и машины

Это одно из основных отличий между Главой 7 и Главой 7.Глава 13 Банкротство. В соответствии с главой 7 вы можете быть обязаны вернуть свой дом или машину кредитору (например, банку) или договориться об оплате оптовой стоимости товара.

Скорее всего, вам будет разрешено оставить себе дом или машину, если вы останетесь в курсе платежной системы, установленной судом в главе 13.

Примечание об обращении взыскания

В то время как оба банкротства временно приостанавливают обращение взыскания, Глава 13 может быть лучшим вариантом для прекращения его на более длительный срок.

После подтверждения плана погашения по главе 13 вы будете возвращать пропущенные платежи в течение срока действия плана.Положения и условия первоначального соглашения будут регулировать отношения должника и кредитора.

Глава 13, однако, не предотвратит обращение взыскания на заложенное имущество, если вы подали заявление о банкротстве в течение последних двух лет, а суд по делам о банкротстве отменил автоматическую приостановку, чтобы позволить кредитору приступить к обращению взыскания.

В главе 7 маловероятно, что вы сможете сохранить свой дом, если вы просрочили платежи по ипотеке. Суд может и часто будет удовлетворять просьбу кредитора об отмене автоматического приостановления для продолжения процедуры обращения взыскания на дом.

Долги, причитающиеся в результате прошлых преступлений

Ваши долги, скорее всего, не будут погашены в соответствии с Главой 7, если кредитор будет возражать и сможет доказать, что вы ранее были осуждены судом.

Несмотря на то, что вы должны будете заплатить за уголовные долги в рамках плана по Главе 13, баланс может быть аннулирован, если непогашенные долги не будут полностью выплачены к концу банкротства по Главе 13.

Задолженность по алиментам, алиментам, студенческим ссудам

Эти долги не будут списаны.Вы не можете избежать долгов поддержки через банкротство главы 7.

Если вы не сможете погасить их до окончания процедуры банкротства по главе 13, вы все равно будете должны оставшуюся сумму даже после завершения процедуры банкротства.

Долги, не связанные с поддержкой, при разводе, разделе имущества или соглашении

Если кредитор (часто супруг) возражает, то эти долги не будут погашены, если вы не продемонстрируете, что:

- Вы все равно не сможете оплатить эти долги после банкротства

- Выгода от погашения этого долга превышает вред, причиненный кредитору

Любой остаток в конце Главы 13 банкротства будет стерт.

Не уверен, следует ли подавать главу 7 или главу 13?

Решение о банкротстве само по себе достаточно сложно. Выбор подходящей формы банкротства и подготовка к подаче заявления будут включать в себя множество соображений, о которых вы можете не знать, пока не станет слишком поздно.

Узнайте, как опытный адвокат по банкротству может помочь вам в этом процессе и гарантировать, что банкротство решит ваши финансовые проблемы.

5 основных причин банкротства

«Более 120 000 канадцев ежегодно объявляют о своем банкротстве или подают потребительское предложение.Это честные люди, которые по тем или иным причинам оказались завалены долгами».

Поэтому, если вы рассматриваете возможность банкротства, вы должны знать, что вы не одиноки. Знание причин банкротства может помочь вам выявить финансовые проблемы на ранней стадии и взять под контроль свои долги до того, как они начнут контролировать вас.

5 основных причин личного банкротства

Неожиданная катастрофа

Это миф, что банкротство всегда является результатом того, что вы можете контролировать. Часто причины банкротства не являются чем-то, о чем мы договорились. Это может включать в себя капитальный ремонт автомобиля или дома, пожар в доме или даже что-то столь же катастрофическое, как смерть в семье. Без адекватных сбережений и страховки цена крупного бедствия может привести к банкротству.

Часто причины банкротства не являются чем-то, о чем мы договорились. Это может включать в себя капитальный ремонт автомобиля или дома, пожар в доме или даже что-то столь же катастрофическое, как смерть в семье. Без адекватных сбережений и страховки цена крупного бедствия может привести к банкротству.

Сокращение дохода или потеря работы

Потеря работы может затруднить выплату долга. Даже если вы не рискуете потерять работу, вы, возможно, столкнулись с сокращением сверхурочной работы или сокращением вашего обычного рабочего времени.Возможно, один из членов семьи решил уйти с работы по личным причинам. Какой бы ни была причина, теперь вы вынуждены сводить концы с концами на сниженный доход. Вы можете обнаружить, что полагаетесь на кредитные карты для оплаты счетов. Если вы потеряете работу или у вас будет сокращено рабочее время, важно, чтобы вы немедленно сократили свои расходы. Одна из лучших вещей, которую вы можете сделать, чтобы подготовиться к катастрофическим последствиям сокращения доходов, — это создать себе резервный фонд.

Болезнь или проблемы со здоровьем

Даже при наличии государственной медицинской помощи в Канаде серьезное заболевание, травма или другие проблемы со здоровьем могут повлиять как на ваш доход, так и на ваши расходы на проживание.Не все медицинские расходы покрываются медицинским обслуживанием или страховкой. Возможно, вы сочли необходимым взять отпуск, чтобы оправиться от проблем со здоровьем. Без дополнительных страховых выплат вы, возможно, какое-то время использовали кредитные карты для оплаты как медицинских расходов, так и повседневных расходов на проживание. Если вы не можете вернуться к работе, вашего дохода по инвалидности может оказаться недостаточно для погашения ваших долгов. Вы мало что можете сделать, чтобы подготовиться к неожиданной медицинской проблеме, кроме как убедиться, что у вас есть страховка и достаточные сбережения, чтобы поддержать вас в течение короткого периода времени.Раздельное проживание или развод

В дополнение к эмоциональным издержкам, финансовые издержки развода довольно высоки. Помимо оплаты судебных издержек, бывшие супруги теперь вынуждены оплачивать расходы на два домохозяйства вместо одного, при том же доходе. Они также могут столкнуться с дополнительными судебными издержками, связанными с разводом. Неудивительно, что отчет о причинах неплатежеспособности за 2010 год, подготовленный одним из наших лицензированных управляющих по делам о несостоятельности, Hoyes, Michalos & Associates, показал, что распад брака или отношений был основной причиной банкротства в 14% всех случаев банкротства.

Помимо оплаты судебных издержек, бывшие супруги теперь вынуждены оплачивать расходы на два домохозяйства вместо одного, при том же доходе. Они также могут столкнуться с дополнительными судебными издержками, связанными с разводом. Неудивительно, что отчет о причинах неплатежеспособности за 2010 год, подготовленный одним из наших лицензированных управляющих по делам о несостоятельности, Hoyes, Michalos & Associates, показал, что распад брака или отношений был основной причиной банкротства в 14% всех случаев банкротства.

Неумелое управление финансами

Перерасход и чрезмерное использование кредита является основной причиной банкротства. По правде говоря, наличие большего долга, чем вы можете обработать, могло начаться из-за чрезмерных расходов или из-за плохого использования долга по кредитной карте, однако мы часто обнаруживаем, что в большинстве случаев крайняя точка возникает в сочетании с одной из вышеперечисленных причин. Когда вы по уши в долгах и у вас нет достаточных сбережений, на которые можно было бы опереться, неожиданное событие, такое как болезнь, потеря работы или развод, может поставить и без того рискованную ситуацию на грань. Лучший способ избежать неумелого управления финансами — составить бюджет, чтобы отслеживать как свои доходы, так и расходы и следить за тем, чтобы вы тратили только то, что зарабатываете. Также важно создать план сбережений на расходы, которые могут привести к увеличению долга.

Лучший способ избежать неумелого управления финансами — составить бюджет, чтобы отслеживать как свои доходы, так и расходы и следить за тем, чтобы вы тратили только то, что зарабатываете. Также важно создать план сбережений на расходы, которые могут привести к увеличению долга.

Позвольте нам помочь

Независимо от ваших финансовых проблем, есть решение. Наши местные попечители понимают, что у вас могут возникнуть проблемы с вашим долгом не по вашей вине. Свяжитесь с местным управляющим по делам о банкротстве, который рассмотрит вашу ситуацию и порекомендует решение ваших финансовых проблем.

Обратитесь к ближайшему лицензированному арбитражному управляющему.

Медицинские счета составляют 40% банкротств

Чрезмерные медицинские счета в Соединенных Штатах играют огромную роль в личных банкротствах, составляя около 40% заявок в прошлом году, согласно новому исследованию.

Около 500 000 американцев подали заявление о защите от банкротства в 1999 году в основном из-за больших медицинских расходов, согласно исследованию, которое будет опубликовано в следующем месяце в финансовом журнале Norton’s Bankruptcy Adviser.

«Очень мало внимания уделялось количеству людей, которые находятся в банкротстве из-за серьезных медицинских проблем», — сказала ведущий автор исследования, профессор права из Гарварда Элизабет Уоррен. «Это напоминание о том, что многие из обанкротившихся семей были доведены до предела из-за расходов, связанных с болезнью или травмой».

Профессор Уоррен и его коллеги обнаружили, что пожилые люди и женщины, а также семьи, возглавляемые одинокими женщинами, были группами в банкротстве, которые больше всего пострадали от медицинских расходов.По словам профессора Уоррена, результаты показывают, насколько хрупким является статус среднего класса для многих американских семей. Эти семьи находятся «всего в одной серьезной болезни от финансового краха», сказала она. «Какой страшный способ думать об Америке».

Профессор Уоррен и ее коллеги, Тереза Салливан, декан аспирантуры Техасского университета, и юрист Мелисса Джейкоби опросили людей, подавших заявление о банкротстве в 1999 году в восьми судебных округах по всей стране, что составляет около 18% всех заявителей.

Если результаты прогнозируются по всей стране, 326 441 банкротство в прошлом году было связано с болезнью или травмой заявителя или члена семьи, а 267 575 других заявителей имели значительные медицинские счета, хотя они также указали другие причины — или не указали причин — для их банкротства. В дополнение к серьезной болезни или травме эксперты также называют потерю работы или развод частыми причинами банкротства.

Исследование проводится в то время, когда в Конгрессе находится законопроект, усложняющий списание долгов по кредитным картам и других долгов посредством банкротства.Находящийся на рассмотрении закон направлен на применение новых стандартов для определения того, должны ли люди, подающие заявление о банкротстве, быть принуждены к погашению своих долгов в соответствии с планом реорганизации, одобренным судами, вместо их роспуска.

Новое исследование медицинских счетов и банкротства «станет фактором в дебатах» по поводу законодательства, сказал Фрэнк Торрес, законодательный советник Союза потребителей, группы защиты прав потребителей. «Теперь дело за Конгрессом, обратят ли они на это внимание.

«Теперь дело за Конгрессом, обратят ли они на это внимание.

Эмитенты кредитных карт утверждают, что действующий закон о банкротстве позволяет должникам слишком легко отказаться от своих обязательств, даже если они фактически могут погасить значительную часть своего долга. Эмитенты требуют от Конгресса ужесточить требования к банкротству, затруднив подачу заявлений о защите от банкротства, которые уничтожают большую часть долгов.

Уоррен сказала, что последствия ее выводов заключаются в том, что если таким семьям будет отказано в возможности погасить долги в результате банкротства, некоторые потеряют свои дома, и «многим из этих людей будет грозить взыскание долгов до конца их жизни.”

Процесс — Основы банкротства | Суды США

Статья I, раздел 8, Конституции Соединенных Штатов уполномочивает Конгресс принимать «единые законы по вопросу о банкротстве». В соответствии с этими полномочиями Конгресс принял «Кодекс о банкротстве» в 1978 году. В Кодекс о банкротстве, кодифицированный как раздел 11 Кодекса Соединенных Штатов, с момента его принятия несколько раз вносились поправки. Это единый федеральный закон, который регулирует все дела о банкротстве.

Это единый федеральный закон, который регулирует все дела о банкротстве.

Процессуальные аспекты процедуры банкротства регулируются Федеральными правилами процедуры банкротства (часто называемыми «Правилами банкротства») и локальными правилами каждого суда по делам о банкротстве.Правила о банкротстве содержат набор официальных форм для использования в делах о банкротстве. Кодекс о банкротстве и Правила о банкротстве (и местные правила) устанавливают формальные юридические процедуры для решения долговых проблем физических и юридических лиц.

В каждом судебном округе страны есть суд по делам о банкротстве. В каждом штате есть один или несколько округов. В стране насчитывается 90 районов банкротства. Суды по делам о банкротстве обычно имеют собственные офисы клерков.

Должностным лицом суда, имеющим право принимать решения по федеральным делам о банкротстве, является судья по делам о банкротстве Соединенных Штатов, судебный чиновник окружного суда Соединенных Штатов. Судья по делам о банкротстве может принять решение по любому вопросу, связанному с делом о банкротстве, например, о праве на подачу иска или о том, должен ли должник получить списание долгов. Однако большая часть процесса банкротства носит административный характер и проводится за пределами здания суда. В случаях, предусмотренных главами 7, 12 или 13, а иногда и в случаях, предусмотренных главой 11, этот административный процесс осуществляется доверенным лицом, назначенным для наблюдения за делом.

Судья по делам о банкротстве может принять решение по любому вопросу, связанному с делом о банкротстве, например, о праве на подачу иска или о том, должен ли должник получить списание долгов. Однако большая часть процесса банкротства носит административный характер и проводится за пределами здания суда. В случаях, предусмотренных главами 7, 12 или 13, а иногда и в случаях, предусмотренных главой 11, этот административный процесс осуществляется доверенным лицом, назначенным для наблюдения за делом.

Взаимодействие должника с судьей по делам о банкротстве обычно очень ограничено.Типичный должник по главе 7 не появится в суде и не увидит судью по делам о банкротстве, если по делу не будет выдвинуто возражение. Должнику по главе 13 может потребоваться только предстать перед судьей по делам о банкротстве на слушании по утверждению плана. Обычно единственное официальное разбирательство, на котором должен присутствовать должник, — это собрание кредиторов, которое обычно проводится в офисе доверительного управляющего США. Это собрание неофициально называется «собрание 341», потому что раздел 341 Кодекса о банкротстве требует, чтобы должник присутствовал на этом собрании, чтобы кредиторы могли задать должнику вопросы о долгах и имуществе.

Это собрание неофициально называется «собрание 341», потому что раздел 341 Кодекса о банкротстве требует, чтобы должник присутствовал на этом собрании, чтобы кредиторы могли задать должнику вопросы о долгах и имуществе.

Фундаментальная цель федеральных законов о банкротстве, принятых Конгрессом, состоит в том, чтобы дать должникам финансовый «новый старт» от обременительных долгов. Верховный суд сделал это замечание о цели закона о банкротстве в решении 1934 года:

[Это] дает честному, но несчастному должнику… новую возможность в жизни и чистое поле для будущих усилий, не сдерживаемое давлением и разочарованием ранее существовавшего долга.

Local Loan Co. против Ханта , 292 U.С. 234, 244 (1934). Эта цель достигается за счет освобождения от банкротства, которое освобождает должников от личной ответственности по конкретным долгам и запрещает кредиторам предпринимать какие-либо действия против должника для взыскания этих долгов. В этой публикации описывается освобождение от банкротства в формате вопросов и ответов, обсуждаются сроки погашения, объем погашения (какие долги погашены и какие долги не погашены), возражения против погашения и отзыв увольнения. В нем также описывается, что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела о банкротстве.

В нем также описывается, что может сделать должник, если кредитор попытается взыскать погашенную задолженность после завершения дела о банкротстве.

Кодексом о банкротстве предусмотрено шесть основных видов дел о банкротстве, каждый из которых рассматривается в данной публикации. Делам традиционно даются названия глав, которые их описывают.

Глава 7, озаглавленная «Ликвидация», рассматривает упорядоченную процедуру под надзором суда, посредством которой доверительный управляющий принимает имущество должника, превращает его в денежные средства и распределяет между кредиторами при условии соблюдения права должника на сохранение определенного освобожденного имущества и права обеспеченных кредиторов.Поскольку в большинстве дел, предусмотренных главой 7, обычно имеется мало или совсем нет неподпадающего под освобождение имущества, фактической ликвидации активов должника может и не быть. Эти дела называются «делами без активов». Кредитор, имеющий необеспеченное требование, получит распределение из конкурсной массы только в том случае, если дело касается активов и кредитор подает доказательства требования в суд по делам о банкротстве. В большинстве случаев, предусмотренных главой 7, если должник является физическим лицом, он или она получает освобождение от личной ответственности за определенные подлежащие погашению долги.Должник обычно получает освобождение всего через несколько месяцев после подачи ходатайства. Поправки к Кодексу о банкротстве, принятые в соответствии с Законом о предотвращении злоупотреблений при банкротстве и защите прав потребителей от 2005 года, требуют применения «проверки нуждаемости», чтобы определить, имеют ли отдельные должники-потребители право на помощь в соответствии с главой 7. Если доход такого должника превышает определенный пороговых значений, должник может не иметь права на помощь в соответствии с главой 7.

В большинстве случаев, предусмотренных главой 7, если должник является физическим лицом, он или она получает освобождение от личной ответственности за определенные подлежащие погашению долги.Должник обычно получает освобождение всего через несколько месяцев после подачи ходатайства. Поправки к Кодексу о банкротстве, принятые в соответствии с Законом о предотвращении злоупотреблений при банкротстве и защите прав потребителей от 2005 года, требуют применения «проверки нуждаемости», чтобы определить, имеют ли отдельные должники-потребители право на помощь в соответствии с главой 7. Если доход такого должника превышает определенный пороговых значений, должник может не иметь права на помощь в соответствии с главой 7.

Глава 9, озаглавленная «Урегулирование долгов муниципалитета», по существу предусматривает реорганизацию, очень похожую на реорганизацию в соответствии с главой 11.Только «муниципалитет» может подавать документы в соответствии с главой 9, которая включает города и поселки, а также деревни, округа, налоговые округа, муниципальные коммунальные службы и школьные округа.

Глава 11, озаглавленная «Реорганизация», обычно используется коммерческими предприятиями, которые желают продолжать вести бизнес и одновременно расплачиваться с кредиторами посредством утвержденного судом плана реорганизации. Должник по главе 11 обычно имеет исключительное право подать план реорганизации в течение первых 120 дней после подачи иска и должен предоставить кредиторам заявление о раскрытии информации, содержащее информацию, достаточную для того, чтобы кредиторы могли оценить план.В конечном итоге суд одобряет (утверждает) или не одобряет план реорганизации. В соответствии с утвержденным планом должник может уменьшить свою задолженность, погасив часть своих обязательств и погасив другие. Должник также может расторгнуть обременительные контракты и договоры аренды, вернуть активы и изменить масштабы своей деятельности, чтобы вернуться к прибыльности. В соответствии с главой 11 должник обычно проходит период консолидации и выходит с уменьшенной долговой нагрузкой и реорганизованным бизнесом.

Глава 12, озаглавленная «Урегулирование долгов семейного фермера или рыбака с регулярным годовым доходом», предусматривает облегчение бремени задолженности семейных фермеров и рыбаков с регулярным доходом.Процесс в соответствии с главой 12 очень похож на процесс в главе 13, в соответствии с которым должник предлагает план погашения долгов в течение периода времени — не более трех лет, если суд не утвердит более длительный период, не превышающий пяти лет. В каждом деле по главе 12 также есть доверительный управляющий, обязанности которого очень похожи на обязанности доверительного управляющего по главе 13. Выплата доверительным управляющим платежей кредиторам в соответствии с утвержденным планом согласно главе 12 аналогична процедуре, предусмотренной главой 13. Глава 12 позволяет семейному фермеру или рыбаку продолжать вести бизнес, пока план выполняется.

Глава 13, озаглавленная «Урегулирование долгов физического лица с регулярным доходом», предназначена для должника-физического лица, имеющего постоянный источник дохода. Глава 13 часто предпочтительнее главы 7, потому что она позволяет должнику сохранить ценный актив, такой как дом, и потому что она позволяет должнику предложить «план» погашения долга кредиторам в течение определенного времени — обычно от трех до пяти лет. Глава 13 также используется должниками-потребителями, которые не имеют права на помощь по главе 7 в соответствии с проверкой нуждаемости.На слушании по утверждению суд либо одобряет, либо не одобряет план погашения долга должника, в зависимости от того, соответствует ли он требованиям Кодекса о банкротстве для подтверждения. Глава 13 сильно отличается от главы 7, поскольку должник по главе 13 обычно остается во владении наследственным имуществом и производит платежи кредиторам через доверительного управляющего на основе ожидаемого дохода должника в течение срока действия плана. В отличие от главы 7, должник не получает немедленного погашения долгов.Должник должен завершить платежи, предусмотренные планом, до получения освобождения от ответственности.

Глава 13 часто предпочтительнее главы 7, потому что она позволяет должнику сохранить ценный актив, такой как дом, и потому что она позволяет должнику предложить «план» погашения долга кредиторам в течение определенного времени — обычно от трех до пяти лет. Глава 13 также используется должниками-потребителями, которые не имеют права на помощь по главе 7 в соответствии с проверкой нуждаемости.На слушании по утверждению суд либо одобряет, либо не одобряет план погашения долга должника, в зависимости от того, соответствует ли он требованиям Кодекса о банкротстве для подтверждения. Глава 13 сильно отличается от главы 7, поскольку должник по главе 13 обычно остается во владении наследственным имуществом и производит платежи кредиторам через доверительного управляющего на основе ожидаемого дохода должника в течение срока действия плана. В отличие от главы 7, должник не получает немедленного погашения долгов.Должник должен завершить платежи, предусмотренные планом, до получения освобождения от ответственности. Должник защищен от судебных исков, арестов и других действий кредиторов, пока действует план. Списание также несколько шире (т. е. ликвидируется больше долгов) в соответствии с главой 13, чем списание в соответствии с главой 7.

Должник защищен от судебных исков, арестов и других действий кредиторов, пока действует план. Списание также несколько шире (т. е. ликвидируется больше долгов) в соответствии с главой 13, чем списание в соответствии с главой 7.

Цель главы 15, озаглавленной «Дополнительные и другие трансграничные дела», состоит в том, чтобы предоставить эффективный механизм рассмотрения дел о трансграничной несостоятельности.В данной публикации обсуждается применимость Главы 15, когда должник или его имущество подпадают под действие законов Соединенных Штатов и одной или нескольких зарубежных стран.

В дополнение к основным типам дел о банкротстве, Основы банкротства содержат обзор Закона о гражданской помощи военнослужащим, который, среди прочего, обеспечивает защиту военнослужащих от вынесения заочного решения и дает суду возможность оставаться в силе. производство по военным должникам.

Эта публикация также содержит описание процедуры ликвидации в соответствии с Законом о защите инвесторов в ценные бумаги («SIPA»). Хотя Кодекс о банкротстве предусматривает процедуру ликвидации биржевого маклера, гораздо более вероятно, что обанкротившаяся брокерская фирма окажется вовлеченной в процедуру SIPA. Целью SIPA является возврат инвесторам ценных бумаг и денежных средств, оставшихся у несостоявшихся брокерских компаний. С момента своего создания Конгрессом в 1970 году Корпорация по защите инвесторов в ценные бумаги защищает инвесторов, размещающих акции и облигации в брокерских фирмах, гарантируя защиту имущества каждого клиента на сумму до 500 000 долларов США на каждого клиента.

Хотя Кодекс о банкротстве предусматривает процедуру ликвидации биржевого маклера, гораздо более вероятно, что обанкротившаяся брокерская фирма окажется вовлеченной в процедуру SIPA. Целью SIPA является возврат инвесторам ценных бумаг и денежных средств, оставшихся у несостоявшихся брокерских компаний. С момента своего создания Конгрессом в 1970 году Корпорация по защите инвесторов в ценные бумаги защищает инвесторов, размещающих акции и облигации в брокерских фирмах, гарантируя защиту имущества каждого клиента на сумму до 500 000 долларов США на каждого клиента.

Процесс банкротства сложен и опирается на такие юридические понятия, как «автоматическое приостановление», «разрешение», «исключения» и «принятие». Таким образом, заключительная глава этой публикации представляет собой глоссарий терминологии банкротства, в котором простыми словами объясняется большинство правовых понятий, применяемых в делах, возбуждаемых в соответствии с Кодексом о банкротстве.

Исправление нашей системы банкротства, чтобы дать людям второй шанс

Большую часть своей карьеры я посвятил изучению одного простого вопроса: почему американские семьи разоряются?

Когда я начинал свою карьеру в качестве молодого профессора права, я думал, как и многие люди в то время, что большинство семей разорились из-за безответственности или расточительности. Они жили не по средствам. И когда их безответственность окончательно настигла их, они воспользовались нашей системой банкротства, чтобы выбраться из-под своих долгов.

Они жили не по средствам. И когда их безответственность окончательно настигла их, они воспользовались нашей системой банкротства, чтобы выбраться из-под своих долгов.

Но когда я начал преподавать банкротство, я обнаружил, что никто — даже предполагаемые «эксперты» — на самом деле не копался в данных, чтобы выяснить, что привело семьи к банкротству.

Итак, я нашел двух замечательных партнеров и начал собирать данные о том, почему семьи разоряются. Это было тогда, когда вам приходилось собирать информацию вручную, и суды брали большие деньги за изготовление копий для вас.Чтобы сэкономить деньги, я летал по зданиям судов по всей стране со своим копировальным аппаратом по прозвищу R2D2, привязанным к креслу самолета рядом со мной, и копировал тысячи документов о банкротстве, чтобы понять, почему американские семьи стали банкротами.

Никогда не забуду, как во время одной из своих первых поездок я сидел в зале суда, обшитом деревянными панелями, в Сан-Антонио и наблюдал, как семьи, подающие заявления о банкротстве, входят и выходят из зала суда, чтобы предстать перед судьей. Они выглядели точно так же, как семья, в которой я вырос, держась за оборванный край среднего класса.Теперь они стояли перед судьей, готовые отдать почти все, что у них было, лишь бы получить некоторое облегчение от сборщиков счетов.

Они выглядели точно так же, как семья, в которой я вырос, держась за оборванный край среднего класса.Теперь они стояли перед судьей, готовые отдать почти все, что у них было, лишь бы получить некоторое облегчение от сборщиков счетов.

Наше исследование в конечном итоге показало, что большинство этих семей не были безрассудными или безответственными — они просто попали под давление экономики, которая вынуждала их брать все больше долгов и больше рисковать, чтобы цепляться за свое место в американском среднем классе. А это означало, что один неудачный прорыв мог сбить их с ног. Данные показали, что почти 90% этих семей объявляли себя банкротами по одной из трех причин: потеря работы, проблемы со здоровьем или распад семьи.

В начале 1990-х Конгресс учредил специальную комиссию для рассмотрения законов о банкротстве и внесения предложений по их улучшению. Меня попросили помочь.

Сначала я сказал нет. Затем я подумал об историях, с которыми столкнулся в ходе нашего исследования. Я подумал о семье, которая, наконец, осуществила свою давнюю мечту открыть новый ресторан — и все пошло прахом. Молодая и очень усталая женщина, которая описала, как ей наконец удалось уйти от жестокого бывшего мужа, но теперь она осталась одна со своими маленькими детьми и кучей счетов.Пожилая пара, которая обналичила все, что у них было, а затем влезла в долги, чтобы выручить своего сына, который боролся с зависимостью, и снова и снова подвергала его реабилитации. А потом я перезвонил и сказал да.

Я подумал о семье, которая, наконец, осуществила свою давнюю мечту открыть новый ресторан — и все пошло прахом. Молодая и очень усталая женщина, которая описала, как ей наконец удалось уйти от жестокого бывшего мужа, но теперь она осталась одна со своими маленькими детьми и кучей счетов.Пожилая пара, которая обналичила все, что у них было, а затем влезла в долги, чтобы выручить своего сына, который боролся с зависимостью, и снова и снова подвергала его реабилитации. А потом я перезвонил и сказал да.

С этого началась моя десятилетняя борьба с попытками банковской индустрии изменить наши законы о банкротстве, чтобы выжать все, что можно, из работающих семей. Как раз в тот момент, когда должен был быть подготовлен отчет комиссии, банковская индустрия написала собственную версию законопроекта о банкротстве и добилась того, чтобы ее представили ее союзники в Конгрессе.В отраслевой версии мира Конгресс мог бы поддерживать либо «честных людей, которые оплачивают свои счета», либо «людей, которые уклоняются от уплаты своих долгов». Не было места для разговоров о растущих расходах на здравоохранение или потерянных рабочих местах, из-за которых работающие семьи оказались на грани выживания. Я знал, что эти сотни изменений в законопроекте, поддержанном промышленностью, затруднят получение помощи нуждающимся семьям.

Не было места для разговоров о растущих расходах на здравоохранение или потерянных рабочих местах, из-за которых работающие семьи оказались на грани выживания. Я знал, что эти сотни изменений в законопроекте, поддержанном промышленностью, затруднят получение помощи нуждающимся семьям.

И я знал, что мне нужна помощь. Мне посчастливилось найти потрясающих союзников в Сенате. Сенатор Тед Кеннеди, много лет руководивший борьбой.Сенаторы Пол Уэллстоун, Расс Фейнгольд и Дик Дурбин с энтузиазмом присоединились к нам. В течение следующих трех лет мы боролись с отраслью, как могли. В конечном итоге, однако, Сенат и Палата представителей с большим отрывом приняли законопроект, поддержанный промышленностью. Но президент Клинтон в последние дни своего президентства перевернул отраслевой план и наложил вето на его законопроект.

Финансовая индустрия проиграла этот раунд, но не сдалась. В конце концов, он снова сплотил своих союзников в Конгрессе и сумел протолкнуть еще одну версию своего законопроекта в 2005 году при подавляющей поддержке республиканцев и некоторой поддержки демократов.

Банковская индустрия потратила более 100 миллионов долларов, чтобы превратить этот законопроект в закон, потому что они знали, что это будет стоить гораздо больше их прибыли. И они были правы — сильнее сжимая семьи, им удалось получить гигантскую прибыль.

Но это было ужасно для нуждающихся семей. После того, как законопроект был принят, количество заявлений о банкротстве навсегда сократилось на 50%, а количество неплатежеспособных людей постоянно увеличилось на 25%. Затруднив людям погашение своих долгов и своевременное погашение платежей за жилье, законопроект 2005 года значительно усугубил финансовый кризис 2008 года: эксперты обнаружили, что законопроект «вызвал около 800 000 дополнительных ипотечных дефолтов и 250 000 дополнительных случаев лишения права выкупа.И, несмотря на заявления представителей отрасли и их союзников в Конгрессе о том, что законопроект 2005 года сократит расходы по кредитным картам для потребителей, стоимость долга по кредитным картам также выросла.

Я проиграл этот бой в 2005 году, и за это заплатили работающие семьи. Но я не прекращал бороться за то, чтобы привлечь финансовую индустрию к ответственности и помочь американским семьям. Я начал закладывать основу для новой защиты пользователей кредитных карт и в 2007 году предложил идею нового федерального агентства для защиты американских семей от мошенничества с ипотекой, студенческими кредитами и другими финансовыми продуктами.Правила, помогающие пользователям кредитных карт, нашли отражение в Законе о кредитных картах, который президент Обама подписал в 2009 году. А в 2010 году президент Обама подписал закон и об этом новом агентстве по защите прав потребителей — Бюро финансовой защиты потребителей. Это агентство теперь вернуло 12 миллиардов долларов людям, которые были обмануты крупными банками и другими финансовыми фирмами.

Но с нашими законами о банкротстве до сих пор существуют серьезные проблемы, во многом благодаря тому плохому законопроекту 2005 года. Вот почему я объявляю о своем плане отменить вредные положения законопроекта о банкротстве 2005 года и пересмотреть правила банкротства потребителей в этой стране, чтобы дать американцам больше шансов снова встать на ноги. Мой план:

Мой план:

Облегчить людям, раздавленным долгами, получение помощи через банкротство.

Расширить права людей на заботу о себе и своих детях, пока они находятся в процессе банкротства.

Покончить с абсурдными правилами, делающими практически невозможным погашение задолженности по студенческому кредиту в случае банкротства.

Позвольте большему количеству людей защитить свои дома и автомобили в случае банкротства, чтобы они могли начать с прочного фундамента, когда они начнут собирать осколки и восстанавливать свою финансовую жизнь.

Помогите решить проблему постыдного расового и гендерного неравенства, от которого страдает наша система банкротства.

Закройте лазейки, которые позволяют богатым и корпоративным кредиторам злоупотреблять системой банкротства за счет всех остальных.

Частично благодаря законопроекту о банкротстве 2005 года наша нынешняя система слишком усложняет для нуждающихся людей инициирование процесса банкротства, чтобы они могли снова встать на ноги. Мой план оптимизирует процесс, снижает затраты и дает людям больше гибкости при банкротстве, чтобы найти решения, соответствующие их финансовым проблемам.

Мой план оптимизирует процесс, снижает затраты и дает людям больше гибкости при банкротстве, чтобы найти решения, соответствующие их финансовым проблемам.

Оптимизация процесса подачи заявления о банкротстве . В настоящее время существует два основных типа производства по делу о банкротстве физических лиц — традиционное производство по главе 7 и более продолжительное и менее щедрое производство по главе 13. В главе 7 лица, подающие заявление о банкротстве, погашают свои долги, отказываясь от всего своего имущества, кроме того, которое защищено законами об «освобождении», но сохраняют свой будущий доход. В главе 13 заявители сохраняют свою собственность, но берут на себя многолетний план погашения.