Калькулятор НДС онлайн — расчет НДС

Инструкции по работе с Калькулятором НДС

Рекомендуем сначала выбрать «Тип расчета» (Выделить или Начислить НДС) так как калькулятор все расчеты показывает сразу, по мере ввода чисел.

Режим работы можно изменить, нажав на соответствующую кнопку или кликнув по названию режима работы.

Если нужно, измените ставку НДС.

Все расчеты на калькуляторе НДС можно производить, даже если нет подключения к интернет.

Последние введенные «Режим работы» и «Ставка НДС» сохраняются в памяти калькулятора.

Для копирования «Суммы НДС» или «Суммы Без/С НДС» кликните по цифрам, появится специальное окно.

При нажатии на кнопку «Х» калькулятор сбрасывается к первоначальным настройкам (Выделение НДС по ставке 20%).

Результаты вычислений отображаются как в числовом виде, так и прописью. Суммы прописью удобно копировать из специальных полей.

Результаты вычислений можно сохранить, используя кнопку «Сохранить».

Таблицу сохраненных результатов можно редактировать, удаляя не нужные расчеты.

Скопировав «Ссылку на результат», можно отправить ссылку на произведенные расчеты по e-mail или мессенджер.

Формула расчета НДС

Для выделения НДС из суммы нужно Цену с НДС умножить на 20 и разделить на 120.

Попробуем посчитать НДС, выделим НДС из 550: 550х18/120=83.90. НДС равен 83.90, сумма без НДС — 550-83.90 = 466.10.

Начислять НДС тоже не сложно. Необходимо Цену без НДС умножить на 0.20 (получаем сумму НДС) и к получившемуся результату прибавить Цену без НДС.

Для примера начислим НДС на 550: 550х0.20+550=649. НДС равен 99.00, сумма с НДС 649.00..

Из истории возникновения НДС

Изначально ставка НДС доходила до 28%, но позже была снижена до 20%.

Сейчас основная ставка НДС, действующая на территории России — 20%. Пониженная ставка НДС 10% действует на медицинские и детские товары, печатные издания, книжную продукцию.

Какие круги ада приходится пройти, чтобы на практике возместить НДС

Зачем буквенные коды? Пусть цифровые делают, цифр много….

Плюс миллион. Рассказывали про одну даму, в школе училась ел…

Переложить уплату взносов с работодателей на работников — ид…

адм. отпуск разрывает стаж, да и зачем его брать, если не от…

Его посадили за «убийство» жены, не за бухгалтерию.

Вспомните чем занимался главный герой фильма «Побег из …

Подобные инициативы, время от времени, появляются. Видимо, у…

если будет очень нужно, то будут и с великой радостьюКогда-т…

А давно ли в книгах дают указания по проводкам? Хоть каким-н…

Вот, давеча была новость о том, что бы запретить выдачу з.п….

Начнется повальный отказ от использования карт, на которые п…

Коэффициенты в формуле можно узаконить любые.сегодня коэф ра…

В университете мой препод как раз рассказывала про проводки …

а кто бы подумал о бухгалтерах? Всем фиолетово, что геморроя…

у меня есть фирма, договор с ней был с 12 по 18 год, задолжа…

Не знаю как у вас в школе, а мы (2003-2012 года обучения) ли…

Знаю пару организаций, у которых работники устроены на услов…

Из последнего прошлый бух: транспортный налог на прицеп счит…

ну как-то странно. Во-первых, отпуск идет по графику и вдруг…

Подозреваю, что big bath с чистой совестью можно устроить дл…

Нет, ну если на этот день не будет увеличиваться количество …

Кстати, бывает и так. Смотря какие объекты имеются в виду….

ФНС будет считать годовой доход. Представьте, физлицо получи…

Только Вашей оценки как раз и не хватало ))

Вам же то же понятно, раз начали спорить ))

Дорогие мои родители и опрашивающие…… что ж вы все про ш…

кажется вам про них ответили уже и без меня…..кроме этого,…

Если введут, то сколько думаю будет халтура у бухгалтеров :)…

тему процентов изучает каждый ученик ТРЕТЬЕГО класса!это оче…

Техника работает лучше, если она простая. Зачем Снилс, если …

не знаю уж кто как и главное что он вообще считает, но даже …

ээээ…. примерно от 43.8 до 48,5 % сейчас в зависимости от …

такая же история со справками пенсионерам вместо удостоверен…

изменения в ст. 128 ТК по отпуску б/с — дельные. Давно надо …

Финансовая пирамида это.

как считать и что делать при превышении

Более того, если после проведения камеральной проверки заявленная сумма налога к возврату будет признана правильной, ИФНС обязана вернуть сумму превышения налогоплательщику.

Такая ситуация может возникнуть, например, если:

- компания закупила большой объем товаров, реализация по которым произойдет только в следующем квартале;

- производственное предприятие приобрело дорогостоящее оборудование;

- заказчик отказался от приобретения крупной партии продукции, а закупка комплектующих для ее производства уже была произведена;

- в иных обоснованных обстоятельствах.

Как следует поступить предприятию, если в отчетном периоде выявлено превышение безопасной доли вычета по НДС

На практике возникает вопрос: Как следует поступить компании в том случае, если в отчетном периоде наблюдается превышение безопасной доли вычета по НДС?

- Перенести часть «входящего» налога на добавленную стоимость на следующие более поздние отчетные периоды. Если организация выбрала этот вариант, то вычеты можно перенести на более поздние налоговые периоды, но не более 3 лет с момента оприходования имущества, оказания работ или выполнения услуг. Налог предъявляется к вычету в том налоговом периоде, когда компания решила его фактически заявить. При этом входящий счет-фактура фиксируется в книге покупок именно за этот квартал;

- Оставить фактические данные, подать декларацию в ИФНС с учетом превышения и ждать вызова на комиссию. В этом случае к декларации можно приложить пояснительное письмо с указанием причин превышения допустимого процента доли вычета по НДС.

Итоги

Доля вычетов по НДС — инструмент, с помощью которого налоговики определяют какого налогоплательщика проверить в первую очередь.Компании вправе сами решать брать во внимание данный показатель или не учитывать показатель доли вычетов по НДС, поскольку за превышение данной нормы налоговых санкций не предусмотрено.

Но компания должна знать, что, если заявить вычет по НДС больше нормы, то риск налоговой проверки значительно возрастает по следующим основаниям:

Размер уменьшения исчисленного налогового платежа является одним их основных показателей, который анализирует ФНС и является критерием для отбора фирм — кандидатов на проверку.

В случае если на протяжении 12 месяцев процент вычитаемой суммы из исчисленного НДС превысит нормативный показатель 89 %, то налоговая инспекция запросит пояснения.

И если нет возможности пояснить причины отклонений от региональных норм, то можно спровоцировать выездную налоговую проверку.

Безопасная доля вычетов по НДС — залог пониженного внимания со стороны налоговиков.

Три года на вычет НДС: ловушка в НК РФ

Когда чиновники запрещают переносить вычет, узнайте здесь.

Но вычет нужно не только применить, но и задекларировать. А декларацию, как известно, мы подаем уже по окончании налогового периода — на это нам отведено целых 25 дней. И вот здесь легко попасть в ловушку.

Если вы отложите вычет на самый последний квартал этого трехлетнего срока, вы его потеряете. А все дело в том, что в законе нигде не прописано, включаются 25 дней на подачу декларации в трехлетний период, в течение которого можно зачесть НДС, или нет. Налоговики ожидаемо считают, что не включаются, и такие запоздалые вычеты снимают. И к сожалению, такой подход находит поддержку в суде (см. определение ВС РФ от 04.09.2018 № 308-КГ18-12631).

Выход один — принимать НДС к вычету в предпоследнем квартале трехлетнего срока. Ну или в крайнем случае подавать декларацию в последний день последнего квартала.

Поясним на примере.

Допустим, вы закупили и оприходовали партию товара 24.09.2015. Принимать НДС к вычету сразу по каким-то причинам не стали. По идее, три года на вычет заканчиваются 24.09.2018, то есть в 3-м квартале 2018 года. Но безопасно будет заявить его в декларации за 2-й квартал 2018 года. Если же все-таки пришлось отложить вычет на последний момент, не тяните с подачей декларации до октября, отчитайтесь 30 сентября. Может быть, в этом случае сохранить вычет у вас получится.

Заполнить и сдать декларацию по НДС вам поможет эта статья.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Калькулятор НДС

Экономические последствия налога на добавленную стоимость

Бенджамин Франклин в 1798 году заявил: «В этом мире нет ничего надежного, кроме смерти и налогов». Жуткое заявление было заявлено не напрасно: налогообложение является распространенной чертой повседневной жизни с момента его первоначального появления — согласно Бургу (2004), именно в Древнем Египте около 2390 г. до н.э. налог был впервые установлен и взимался в виде зерна. . С наступлением индустриализации сфера налоговой политики постепенно расширялась, и к XIX веку налогообложение стало частью почти всех видов человеческой деятельности и потребления в более развитых странах.Поскольку на государственные налоги обычно приходится значительная часть государственных доходов, это изменение сильно повлияло на наши финансовые дела — политические и экономические проблемы с НДС стали первостепенными.

На следующем графике показана доля НДС в процентах от общего налогообложения в 2014 году в разных странах.

Источник: Статистика доходов (2016 г.), ОЭСР.

Экономические последствия налогообложения могут меняться в зависимости от теоретического подхода и типа налога.Адаптация или изменение структуры НДС — по объему или ставке налога — может повлиять на экономику в целом по разным каналам:

- Это может повлиять на режим сохранения

Экономисты, которые занимаются широким кругом экономических вопросов, часто расходятся во мнениях о последствиях различных налоговых нагрузок. Обсуждение выбора между налогом на прибыль и налогом на потребление составляет одну из таких горячих тем. Значительная часть профессионалов считает, что подоходный налог искажает поведение в отношении сбережений, поскольку он сокращает доходы, тем самым уменьшая располагаемый доход (часть дохода, доступную после налогообложения), который люди могут направить на сбережения.С другой стороны, налог на потребление возникает только тогда, когда сбережения расходуются; следовательно, это не меняет решений по сохранению. Поскольку более высокие сбережения способствуют увеличению инвестиций, большая зависимость от налога на потребление может способствовать экономическому росту.

В Соединенных Штатах государственные доходы больше зависят от подоходных налогов , чем в европейских странах, где налогов на потребление составляют самую высокую часть государственных доходов. Было несколько попыток перевести налоговую систему США в сторону налогообложения, основанного на потреблении, поскольку сторонники такого изменения утверждают, что это побудит людей больше сберегать.Тогда более высокие сбережения будут способствовать экономическому росту производительности и уровня жизни.

Напротив, сторонники нынешнего подоходного налога полагают, что люди не сильно изменят свою привычку сберегать в ответ на такой сдвиг в налоговой системе. Решив эту проблему, американские политики скорректировали закон о подоходном налоге, чтобы компенсировать такой неблагоприятный эффект. Налогоплательщики могут внести ограниченную сумму на специальный сберегательный счет (например, индивидуальные пенсионные счета и планы 401 (k)), которые не подлежат налогообложению, пока они не снимут свои деньги во время выхода на пенсию.В таком случае люди, которые сберегут через эти счета, в конечном итоге облагают налогом их потребление, а не их доход.

- Перераспределяет доходы в экономике

Налоговое законодательство, которое способствует сбережению, имеет прочную связь с аргументами по вопросу о поведении в отношении сбережений. Причина в том, что семьи с низким доходом обычно не могут позволить себе сбережения и склонны тратить весь свой доход на повседневное потребление; таким образом, такая система снижает налоговую нагрузку на более состоятельных людей и подталкивает правительство к введению более высоких налогов для бедных.Отсюда следует, что в странах, где налоговые поступления сильно зависят от налогов на потребление , как и высокая ставка НДС, это может увеличить разрыв между богатыми и бедными, увеличивая неравенство в обществе. На рисунке ниже показана стандартная ставка НДС в странах ОЭСР в 2016 году. Самая высокая стандартная ставка (27%) принадлежит Венгрии; однако это компенсируется сниженными ставками, применяемыми к продуктам питания и новым домам, чтобы помочь бедным и поддержать семьи.

Источник: Тенденции налога на потребление (2016 г.), ОЭСР.

- Может изменять уровень цен

Введение или корректировка ставки НДС может повлиять на уровень цен, хотя ее величина и длительный эффект зависят не только от конструкции налогового законодательства, но и от экономических факторов и реакции экономических субъектов на такое изменение. Чтобы убедиться в этом, давайте рассмотрим повышение ставки НДС в стране. Непосредственным результатом изменения, безусловно, является повышение уровня цен на товары, облагаемые НДС; однако его инфляционный эффект может быть уменьшен, если продавец не перекладывает такие затраты полностью на конечного покупателя.Такая ситуация может произойти в секторах, где высока конкуренция между продавцами или потребительский спрос более чувствителен к изменению цен. Другими словами, полный ценовой эффект во многом зависит от эластичности спроса по цене. Кроме того, правительство может заставить продавцов не повышать цены, тем самым вводя так называемую меру ценовых потолков , которая еще больше ослабляет ценовой эффект. Однако даже если изменение ставки НДС на вызывает изменение цены , продолжительность эффекта будет довольно короткой, и вряд ли вызовет устойчивый рост уровня инфляции .

Поскольку государственные налоги, как правило, связаны с экономической деятельностью, их уровень во многом зависит от реального валового внутреннего продукта (ВВП). Налог на добавленную стоимость, в частности, движется в тандеме с экономическим производством из-за его потребительского характера. Когда доход увеличивается на , люди тратят больше на товары и услуги, следовательно, налоговые поступления автоматически увеличиваются на . Другими словами, процент от общего дохода, полученного в стране, поступает в правительство в зависимости от экономической активности: более высокая экономическая активность означает более высокие налоговые поступления, а более низкий ВВП означает более низкие налоговые поступления.Однако, поскольку потребление составляет значительную часть ВВП, большая часть этого потока поступает в правительство, в то время как меньшая часть возвращается в экономику (как форма потребления) и способствует экономическому росту. Отсюда следует, что налоги можно рассматривать как автоматический стабилизатор , поскольку они защищают экономику от перегрева, но также могут поддерживать экономическую активность, когда производство ниже ожидаемого. Кроме того, государство может увеличить потребление за счет снижения ставок НДС; однако эффект от этой политики неоднозначен и вряд ли будет продолжительным.

.Калькулятор НДСUK — VATCalculator.eu

Это очень простой калькулятор НДС для Великобритании. Его можно использовать также как калькулятор обратного НДС, поэтому легко рассчитать цены с учетом НДС и без учета НДС

Выберите обычную (20%) или пониженную (5%) ставку налога на добавленную стоимость, а затем введите любую известную цифру:

- Стоимость НДС — будет рассчитана цена с НДС и цена без НДС

- цена с НДС — будет рассчитана стоимость и цена без НДС

- цена без НДС — будет рассчитана стоимость и цена с НДС

Какая ставка НДС в Великобритании?

Текущая ставка НДС в Великобритании составляет 20% для большинства товаров и услуг.Для некоторых товаров и услуг применяется пониженная ставка НДС ( 5% ), например детские автокресла и энергия для дома, а также 0% НДС товаров и услуг, например большая часть еды и детской одежды.

Как рассчитать НДС в Великобритании вручную

Стандартная ставка НДС (20%) очень легко рассчитать. Все, что вам нужно сделать, это разделить сумму без НДС на 5.

Стоимость без НДС: 200 фунтов стерлингов

Сумма НДС: 200 фунтов стерлингов / 5 = 40 фунтов стерлингов

Чтобы получить сумму с НДС, умножьте сумму без НДС на 1.2

Стоимость без НДС: 50 фунтов стерлингов

Сумма с учетом НДС: 50 фунтов стерлингов * 1,2 = 60 фунтов стерлингов

Разделить сумму НДС, включая НДС, на 6 Чтобы получить часть НДС, включающую сумму НДС

Стоимость с учетом НДС: 48 фунтов стерлингов

Стоимость НДС: 48 фунтов стерлингов / 6 = 8 фунтов стерлингов

Разделите цену с НДС на 6 и затем умножьте результат на 5, чтобы получить сумму без НДС, зная значение с учетом НДС

Стоимость с учетом НДС: 48 фунтов стерлингов

Стоимость НДС: 48 фунтов стерлингов / 6 фунтов стерлингов = 8

фунтов стерлинговСумма без НДС: 8 фунтов стерлингов * 5 = 40 фунтов стерлингов

История налога на добавленную стоимость в Великобритании

| Год | Изменения НДС |

|---|---|

| 1940-1973 | В эти годы в Великобритании действовал налог на потребление, называемый налогом на покупку.Применялся не в точках продаж, а в точках производства и распределения |

| 1973 | 10% налог на добавленную стоимость в Великобритании был введен |

| 1974 | Ставка НДС снижена до 8%, но был введен 25% налог на топливо |

| 1976 | Ставка НДС на бензин снижена до 12,5% |

| 1979 | Ставка налога на добавленную стоимость повышена до 15% |

| 1991 | Ставка НДС был увеличен до 17.5% |

| 2008 | Ставка налога с продаж снижена на 15% (стандартный НДС) |

| 2010 | Ставка налога с продаж снова повышена до 17,5% (стандартный НДС) и 7% (пониженный НДС) |

| 2011 | НДС увеличен до 20%, ставка снижена до 5% |

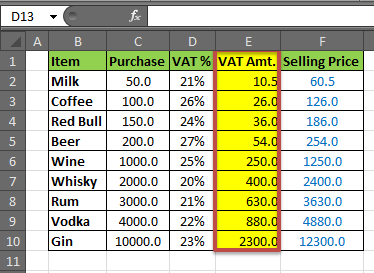

Как рассчитать НДС в Excel | Формула НДС

Из этой статьи вы узнаете, как рассчитать НДС в Excel с помощью функции? И какую формулу мы можем использовать для расчета суммы уплаченного НДС, когда единственной информацией, которой вы располагаете, является общая сумма?

Ну, рассчитать налог в excel довольно просто. НДС (налог на добавленную стоимость) — это наиболее распространенный вид налога, который применяется к товарам. Теперь GST (налог на товары и услуги) применяется практически ко всем видам товаров, но для некоторых продуктов, таких как спиртные напитки, НДС все еще существует.Таким же образом вы можете рассчитать GST. Прочитав эту статью, вы будете знать:

- Как рассчитать отпускную цену товара.

Общая формула расчета НДС в Excel:

Общая формула для расчета продажной цены:

Сценарий:

Допустим, мы имеем дело с напитками (всеми видами). Мы предполагаем, что к каждому продукту применяется разный% НДС. И этот НДС указан. Нам нужно рассчитать НДС и продажную цену.

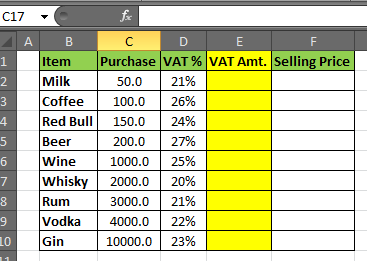

Шаг 1. Подготовьте таблицу

Мы подготовили ниже таблицу в Excel Spreadsheet.

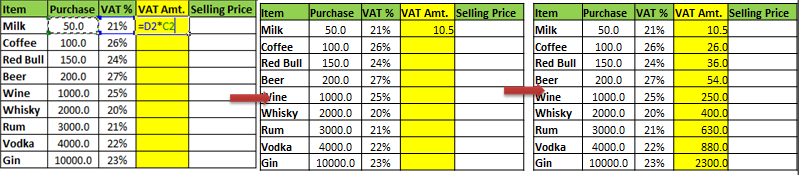

Шаг 2: Рассчитайте сумму НДС

В ячейке E2 напишите эту формулу и нажмите Enter.

У вас будет сумма НДС, рассчитанная в E4 для молока. Перетащите формулу вниз до E10.

Примечание: в столбце% НДС обязателен символ «%». Если вам не нужен символ%, вам нужно указать процент перед цифрой «0.Потому что Excel преобразует «число%» в «число / 100».

Шаг 3: Рассчитайте продажную цену:

В ячейке F2 напишите эту формулу и нажмите Enter.

Формула продажной цены: «Стоимость + налоги » (без учета прибыли). Мы предполагаем, что НДС — это единственный налог, который применяется к вашему товару. Тогда стоимость Покупка + НДС из них Налоги.

И готово. Ваш калькулятор НДС в Excel готов.

Вы можете добавлять итоги в нижнюю строку или в крайний правый столбец, как это делают большинство новичков. Но умный способ отображения итогов — это верхняя строка, прямо над заголовками, чтобы она всегда была видна (если верхняя строка заморожена).

Теперь вы знаете, как рассчитать НДС в Excel. Вы можете использовать эту формулу налога в Excel для создания мгновенной электронной таблицы Excel для калькулятора НДС. Вы можете отменить процесс, чтобы создать формулу налоговой ставки в Excel.

Если вам понравились наши блоги, поделитесь ими с друзьями на Facebook.А также вы можете подписаться на нас в Twitterr и Facebook.

Мы будем рады услышать от вас, дайте нам знать, как мы можем улучшить, дополнить или усовершенствовать нашу работу и сделать ее лучше для вас. Напишите нам на [email protected]

Популярные статьи:

50 ярлыков Excel для повышения производительности

Как использовать функцию ВПР в Excel

Как использовать функцию СЧЁТЕСЛИ в Excel

Как использовать функцию СУММЕСЛИ в Excel

.Калькулятор НДСUK — добавьте или удалите налог на добавленную стоимость к цене

Что такое НДС?

НДС — это налог на добавленную стоимость, которым облагаются продаваемые вещи или товары. Это косвенный налог, который добавляется к продажной цене товара. Он применяется на каждом этапе производства товара, от сырья до конечной реализации продукта. Он накладывается на каждый уровень производства и распределения товаров. Проще говоря, это косвенный потребительский налог на величину, на которую увеличилось количество продукта на каждом уровне его производства или распределения.Он выплачивается всякий раз, когда продукт продается производителю товаров, когда он берет налог на добавленную стоимость с оптового торговца, оптовый торговец получает налог на добавленную стоимость магазина, а магазин берет НДС с покупателя. А налог на добавленную стоимость, собранный или уплаченный на каждом этапе, выплачивается правительству.

Это не налог на проданные товары как налог с продаж. Он отличается от налога с продаж, поскольку добавляется на каждом этапе производства, когда цена добавляется последним продавцом. Продавец должен уплатить налог на общую добавленную стоимость, добавленную им в процессе производства товаров, которая является чистой стоимостью за вычетом стоимости деталей, приобретенных у других источников / фирм.Поскольку сырье в процессе производства прошло различные стадии обработки, прежде чем было преобразовано в конечный продукт, а затем продвигалось через продавцов до конечного потребителя. На всех этих этапах к цене товара добавляется некоторый элемент стоимости. Этот налог на добавленную стоимость взимается только с добавленной стоимости на каждом этапе.

Читайте дальше, чтобы узнать, как указанный выше калькулятор НДС помогает определить полную и эксклюзивную цену НДС в Великобритании.

Как рассчитать НДС с помощью нашего калькулятора НДС?

Вы можете получить быстрый результат, так как наш калькулятор не требует длительной процедуры; вам просто нужно ввести всего два значения из трех полей.Фактическая цена продукта и ставка налога на добавленную стоимость, которая фиксируется в стране, но может варьироваться от страны к стране. Затем нажмите кнопку «Рассчитать», и калькулятор НДС покажет вам сумму налога, которую вы или покупатель должны заплатить. Это также способ узнать фактическую цену продукта, поскольку вы можете вычесть сумму НДС из чистой цены, чтобы получить фактическую цену.

Расчет НДС становится проще с нашим калькулятором НДС; вам просто нужно выполнить указанные шаги, чтобы узнать, как рассчитать НДС с помощью этого надежного инструмента — да, это помогает определить:

Если вы хотите ДОБАВИТЬ НДС:

- Сначала вы должны выбрать опцию «Добавить НДС».

- После этого введите чистую цену НДС в поле «Чистая цена».’

- Сразу после этого вы должны ввести ставку НДС в процентах в поле «Ставка НДС».

- Наконец, нажмите кнопку расчета нашей НДС, чтобы получить цену брутто и сумму налога на добавленную стоимость.

Если вы хотите удалить НДС:

- Во-первых, вы должны выбрать опцию «Удалить НДС».

- Затем вы должны ввести значение цены брутто в поле «Цена брутто».

- Затем вы должны ввести ставку НДС (%) в поле «Ставка НДС.’

- После того, как вы закончите, вы должны нажать кнопку расчета до

Имейте в виду — расчет НДС, добавление / удаление НДС для ваших счетов-фактур можно выполнить в течение нескольких секунд с помощью нашего калькулятора налога на добавленную стоимость.

Какие ставки НДС (налога на добавленную стоимость) в Великобритании в 2019 году?

Ну, в Соединенном Королевстве (UK) есть только 3 основные ставки НДС, которые применяются к товарам и услугам.

Стандартная ставка НДС составляет 20%:

Да, стандартная ставка налога на добавленную стоимость составляет 20%, которая обычно используется в Великобритании и распространяется на большинство товаров и услуг.

Наш калькулятор НДС лучше всего подходит для расчета стандартной ставки НДС, с помощью которой вы можете прибавлять НДС к числу и вычитать ставку НДС из числа.

Ставка 20% НДС учитывается с 4 января 2011 года.

Ставка налога на добавленную стоимость (НДС) ранее составляла 17,5%.

Сниженная ставка НДС составляет 5%:

Для некоторых товаров и услуг используется пониженная ставка налога на добавленную стоимость (НДС) (например, Home Energy).

Нулевая ставка НДС составляет 0%:

Существуют различные товары и услуги без НДС; продукты питания и детская одежда являются примерами ставки налога на добавленную стоимость 0%.

Как добавить НДС?

Вы можете добавить НДС, используя простую формулу для НДС:

Чтобы добавить НДС:

Сумма брутто = (НДС * Чистая сумма) / 100

Налог = Сумма брутто — Сумма нетто;

Кроме того, вы можете использовать наш калькулятор добавленного НДС, чтобы узнать сумму НДС.

Как снять НДС?

Вы можете удалить НДС с помощью заданной формулы:

Чтобы удалить НДС:

Сумма нетто = Сумма брутто / (1 + (НДС / 100))

Налог = Сумма брутто — Сумма нетто

Ну, формулу выше запоминать незачем; Вам просто нужно мгновенно ввести значения в указанном выше калькуляторе удаления НДС.

Заключительные слова онлайн-калькулятора:

Имейте в виду, что налог на добавленную стоимость (НДС) не только различается в зависимости от страны, но и в одной стране вы можете найти разные категории товаров или услуг.

Например. В Великобритании ставка НДС для книги составляет 0%, что означает, что вам не нужно снимать НДС, если вы покупаете книгу в Великобритании. Сниженная ставка НДС составляет 5% на электроэнергию для бытового и бытового использования. Вы можете обнаружить, что некоторые товары освобождены от НДС, например лотерейные билеты или вода, поставляемая в дом.Помните, что средняя ставка налога на добавленную стоимость (НДС) для товаров / услуг, не освобожденных от налогов, в Великобритании составляет 20%. Что ж, представленный выше онлайн-калькулятор НДС поможет вам развернуть вопрос, как рассчитать НДС UK.

Другие языки: Mwst Rechner, Calcul Tva, Calculadora Iva, Калькулятор Ндс, حساب ضريبة القيمة المضافة, Kdv Hesaplama, Calcolo Iva, Alv Laskuri

.

Добавить комментарий

Комментарий добавить легко