2 НДФЛ и больничный

может ли бух-рия не оплачивать больничный, если нет справки 2ндфл с прошлого места работы за прошлый год?

Комментарии

| а при чем тут 2 ндфл? для оплаты больничного есть своя форма… 2 ндфл тут все равно не катит |

| вот тоже хотелось бы понять, причем тут эта справка |

| принесите справку о доходе для расчета больничного:)) |

| неееее, или принесете справку, или не оплачиваем больничный)))) |

| вы что ли в 10 году в другом месте работали? да, надо нести справку, только на 2 ндфл, а другую:)) |

| до июня 2010 в другом, причем в другом городе, с ноября 10 на новом))) |

| вам в предыдущем надо заказть справку за 9 и 10 годы.  .. сейчас — так… телефоном или письменно, ехать. я так понимаю, не с руки? .. сейчас — так… телефоном или письменно, ехать. я так понимаю, не с руки? |

| |

| вы для начала созвонитесь с ними, возможно они попросят вас написать письменное заявление… |

| |

| Если человек работал, то по МРОТу нельзя.  Нужно делать запрос в пенсионный фонд. Иначе могут быть проблемы. Нужно делать запрос в пенсионный фонд. Иначе могут быть проблемы. |

| можно для начала по МРОТу, а потом, когда придет информация — пересчитать.. 3 года на пересчет есть же:) |

| Во как! А мы звонили, так они нас напугали, что по МРОТу можно только после отрицательного ответа из пенсионного. Вот и сидим ждём… |

| да вроде никто не запрещал сразу — по МРОТу.  . это-то ФСС всегда компенсирует.. а вот больше — это узнавать надо.. . это-то ФСС всегда компенсирует.. а вот больше — это узнавать надо.. |

| |

| То, что нужно делать запрос в пенсионный фонд — указано в законе. По поводу ГПД не знаю, у меня вообще не было опыта с такими договорами. |

| Запрос надо делать, по заявлению работника.  |

| Естественно, это же он заинтересован, чтобы больничный оплатили. |

| не несите фигню.. нет пока такой процедуры и, похоже, не будет — ПФР отказался от сбора данных о зарплате за 2010 год. справка нужна по форме, утвержденной Минзравсоцравитием.. |

организации. Про запросы сказали именно они, когда мы туда звонили. организации. Про запросы сказали именно они, когда мы туда звонили. |

| Я это и имела в виду. А для начислений в пенсионный учавствует. Поэтому о начисленный взносах ФСС у ПФР сведений быть не может. |

| а законы не пробовали читать и действовать в соответствии с ними? |

| Если вы говорите про законы, значит вы ни разу не сдавали отчётность.  |

| нельзя сделать запрос — нет у фонда данных и нет формата ответа на запросы. |

| По новым разъяснениям запрос делается по заявлению работника, да и то в том случае, если бывшего работодателя работник найти не может.  Но просто это пустая трата времени, так как пенсионный такие сведения не даст, и придется рассчитывать с минимума в данном примере. Но просто это пустая трата времени, так как пенсионный такие сведения не даст, и придется рассчитывать с минимума в данном примере. |

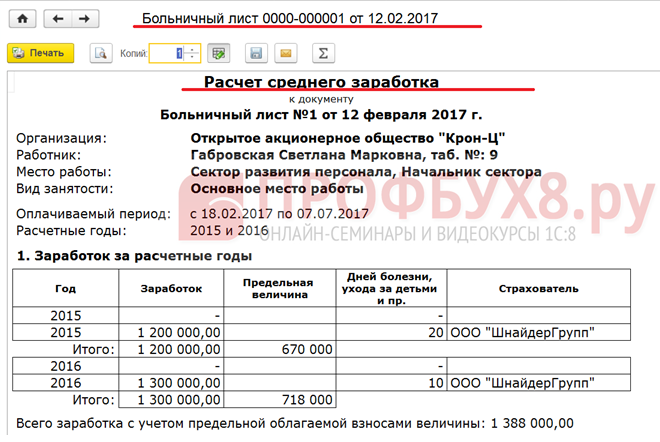

| Для расчета больничного нужно предоставить справку вот формы справки, которую утвердил Минздрав для расчета больничного 1) приказом от 17.01.11 г. N 4н: каждый работодатель обязан предоставлять ее работнику в неограниченных количествах, неограниченное количество раз (Я сразу 5 штук заказала на всякий случай) |

| 2ндфл не является обязательным докумен том при приеме на работу, на каком основании ее требуют? |

| В моем комментарии речь идет не о справке по форе 2-НДФЛ (для расчета б\л она не нужна), а о справке разработанной Минздравом специально для расчет больничных.  Если сотрудник сам о себе не позаботится и не запросит этой справки, |

| А ссылку можно на документ где Вы нашли что: «каждый работодатель обязан предоставлять ее работнику в неограниченных количествах, неограниченное количество раз « Я брала справку на предыдущем месте работы мне гл.бух сказала что надо снять копию и заверить у нотариуса. И заверенную отдать на новую работу а оригинал у себя хранить. Я потом спросила у гл.бух на новой работе. Она сказала то же самое. |

| п 3.  Порядка о выдаче справки: Порядка о выдаче справки:3. После прекращения работы (службы, иной деятельности) Справка выдается по письменному заявлению застрахованного лица (его законного представителя либо доверенного лица) не позднее трех рабочих дней со дня получения (регистрации) такого заявления. |

| если не предоставить справку с пред. места работы то б/л будет оплачен из расчета прожиточного минимума |

| Правильно, потому что Соцрах не заинтересован платить больше, поэтому работник должен представить справку разработанной Минздравом специально для расчет больничных.  |

| У ФСС есть информация о начисленных взносах по копмании в целом, а вот данные о начисленных страховых взносах по конкретному сотруднику может предоставить только ПФР, т.к. именно в ПФР подаются индивидуальные сведения о ЗП и начисленных взносах. А база для начисления взносов в ПФР и ФСС одиниковая! |

| С чего вдруг не оплачивать? Оплатят. Просто зп за то время что Вы проработали на новом месте на 730 разделят и все Это Ваш средний заработок.  От него и будут отталкиваться при расчете. Потом справку принесете (только не 2НДФЛ) и пересчитают Вам и доплатят. От него и будут отталкиваться при расчете. Потом справку принесете (только не 2НДФЛ) и пересчитают Вам и доплатят. |

| Справка по зак. № 225-ФЗ выдается на пред. месте работы и содержит сведения о з-те за 2009 и 2010гг., необходимые для расчета суммы б.л. Если эти сведения не представлены б.л. рассчитывается исходя из имеющихся данных, путем сложения начисленных сумм и деления на 730. Именно 730- является фиксированным числом. У Вас просто будет очень маленькая сумма по б.л., но на процесс расчета б.л. отсутствие такой справки никак не влияет. А форма 2 НДФЛ — это справка о подоходном налоге. Это документ из компетенции ИМНС, а не ФСС. 2 НДФЛ необходим для расчета лимита для предоставления стандартных налоговых вычетов по подоходному налогу, и только за 2011г (если вы уволились в середине года.  ) ) |

Памятка для работающих граждан (получение справки по форме 2-НДФЛ и справки о пособиях, выплаченных региональным отделением)

ПАМЯТКА ДЛЯ РАБОТАЮЩИХ ГРАЖДАН

С 01.01.2021 г. Санкт-Петербургское региональное отделение Фонда социального страхования Российской Федерации (далее – региональное отделение) будет осуществлять назначение и выплату пособий напрямую застрахованным лицам, соответственно, региональное отделение:

- является для работника налоговым агентом по НДФЛ, так как осуществляет расчет и выплату пособия по временной нетрудоспособности и в связи с материнством с четвертого дня (за первые три дня пособия начисляются и выплачиваются работодателем)

- начисляет и удерживает НДФЛ с доходов работника, полученных в виде пособий по временной нетрудоспособности и в связи с материнством

- на основании обращения работника оформляет справку по форме 2-НДФЛ для подтверждения доходов работника, полученных им в виде пособий по временной нетрудоспособности и в связи с материнством

- на основании обращения работника оформляет справку о всех пособиях, начисленных и выплаченных ему за счет средств Фонда социального страхования Российской Федерации за конкретный интервал времени, включая необлагаемые НДФЛ.

Для получения справки по форме 2-НДФЛ, а также справки о пособиях, выплаченных региональным отделением, работнику необходимо обратиться в региональное отделение любым способом:

- электронно, через личный кабинет застрахованного лица по адресу: https://lk.fss.ru

- лично, обратившись в Центр обслуживания по адресам:

Невский пр., д. 178, 2 этаж. Часы приема: будние дни с 9:00 до 18:00; Инструментальная ул., д. 3Б (вход со стороны Аптекарской наб., д. 12). Часы приема: будние дни с 09:00 до 18:00; выходные дни с 10:00 до 16:00.

При личном обращении необходимо предъявить документ, удостоверяющий личность, а также СНИЛС - почтой по адресу: 190900, Санкт-Петербург, ВОХ 1205

Бланк заявления

ВНИМАНИЕ! Справки за 2020 год выдает работодатель!

Исключения:

- выплаты по электронным листкам нетрудоспособности в связи с карантином по Временным правилам: гражданам старше 65 лет и вернувшимся из-за границы

- выплаты пособий в рамках гос.

услуг в связи с прекращением деятельности, банкротством работодателя и пр.

услуг в связи с прекращением деятельности, банкротством работодателя и пр. - выплаты пособий добровольно вступившим в правоотношения по обязательному социальному страхованию индивидуальным предпринимателям и иным категориям самозанятых граждан.

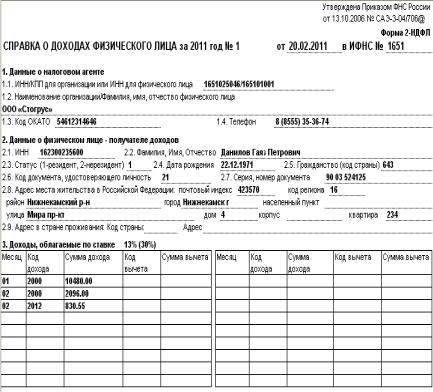

Код дохода больничного листа в справке 2-НДФЛ в 2021 году

Код больничного в справке 2-НДФЛ — 2300 при выплате пособия по временной нетрудоспособности. В случае расчета до фактического заработка указывают 4800.

2-НДФЛ больше нет

В 2021 году работодатели выдают работникам вместо 2-НДФЛ новую форму «Справка о доходах и суммах налога физического лица». Отдельного отчета больше не существует, справка стала приложением к расчету 6-НДФЛ, которое сдают ежегодно. Формат и порядок заполнения нового бланка утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753, в нем сказано, какой код больничного в справке 2-НДФЛ указывать налоговым агентам.

Новое приложение из 6-НДФЛ и прежняя форма 2-НДФЛ отличаются незначительно. В новом бланке больше нет полей для внесения данных о налоговом агенте, они указываются на титульном листе 6-НДФЛ. Удалено поле «Сумма налога, не удержанная налоговым агентом» и введен новый отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». В разделе 3 о вычетах добавлены поля для внесения сведений об уведомлениях от ИФНС.

В новом бланке больше нет полей для внесения данных о налоговом агенте, они указываются на титульном листе 6-НДФЛ. Удалено поле «Сумма налога, не удержанная налоговым агентом» и введен новый отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога». В разделе 3 о вычетах добавлены поля для внесения сведений об уведомлениях от ИФНС.

Порядок кодировки доходов изменился незначительно, но код больничного в справке 2-НДФЛ в 2021 году не изменился.

Подробнее об оформлении нового бланка — «Справка 2-НДФЛ в 2021 году: бланк, коды и порядок выдачи работникам».

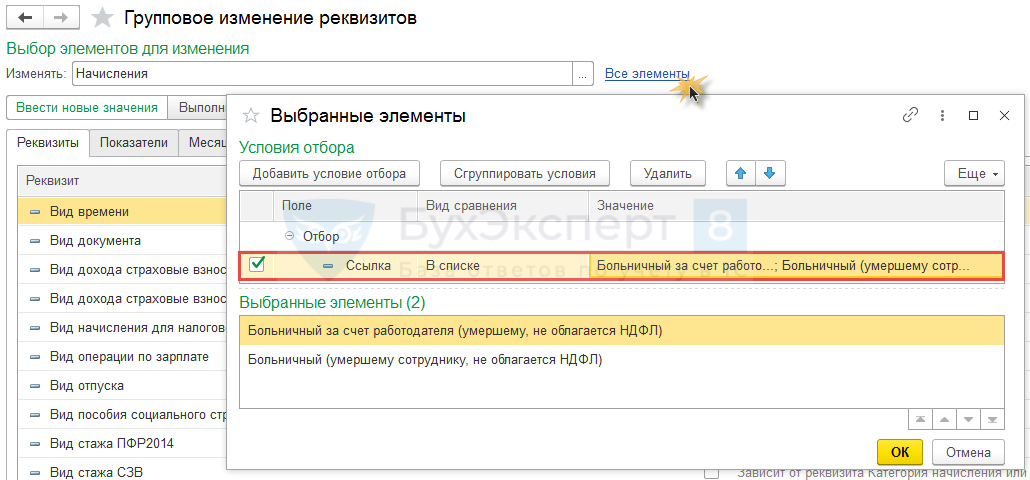

Все ли больничные отражаются в 2-НДФЛ

Вся доходность работника облагается подоходным налогом. В Налоговом кодексе РФ указано, отражаются ли больничные в 2-НДФЛ, — да, пособие по временной нетрудоспособности является доходом служащего независимо от источника выплат (п. 1 ст. 217 НК РФ). Перечисления по больничному указываются в составе сведений о суммах, выплаченных физическому лицу, для этого применяется специальный код больничного листа в справке 2-НДФЛ, утвержденный ФНС.

Но есть и исключения. В том же п. 1 ст. 217 НК РФ и в письме Минфина РФ № 03-04-06/8-118 от 18.04.2012 разъясняется, входит ли пособие по нетрудоспособности в состав данных в 2-НДФЛ — в документе отражают только выплаты по временной нетрудоспособности. Декретные и детские пособия не облагаются налогом на доходы физических лиц и не включаются в документ.

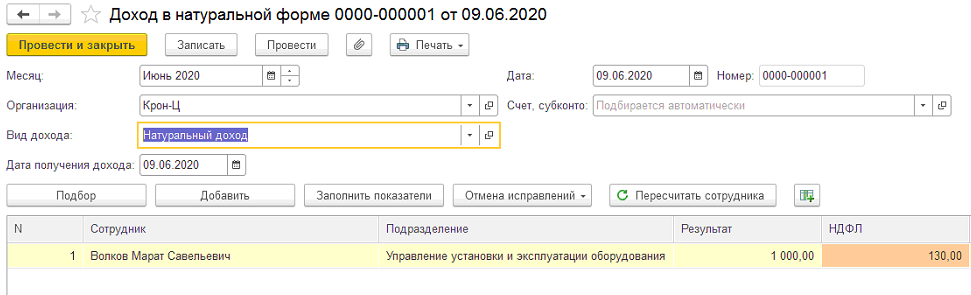

Кодировка социального пособия по временной нетрудоспособности

Вся доходность, которую выплачивает сотруднику налоговый агент, кодируется для упрощения налогового учета и разделения на доходные источники. Действующий код дохода больничного в справке 2-НДФЛ утвержден ФНС России: приказами № ММВ-7-11/387@ от 10.09.2015 и № ЕД-7-11/753@ от 15.10.2020. Он не изменился после утверждения нового бланка.

По приказам ФНС код больничного листа за счет работодателя и выплат по временной нетрудоспособности от ФСС один и тот же — 2300. Доплату до фактического заработка отражают по коду 4800.

При заполнении справки отражайте пособие в фактический месяц выплат пособия по временной нетрудоспособности. Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Выплата от работодателя и от ФСС фиксируется в одной строке — без разбивки на источники и по коду 2300.

Представим основные показатели, включая код выплаты больничного в 2-НДФЛ, действующие в 2021 году, в таблице:

| Кодировка | Описание |

|---|---|

| 2000 | Оплата труда |

| 2001 | Вознаграждение руководства (директоров) |

| 2002 | Премия за достижение результата в работе |

| 2003 | Вознаграждения за счет прибыли |

| 2010 | Оплата по договорам гражданско-правового характера (ГПХ) |

| 2012 | Отпускные |

| 2720 | Подарки работникам |

| 2760 | Материальная помощь |

| 1400 | Сдача имущества в аренду (кроме транспорта) |

| 2400 | Сдача транспорта в аренду |

| 1010 | Дивиденды |

| 2013 | Компенсация за неиспользованный отпуск |

| 2014 | Выходное пособие |

| 2301 | Штрафы и неустойки по решению суда |

| 2520 | Доходность в натуральной форме — товары, работы, услуги, выполненные для налогоплательщика |

| 2530 | Заработная плата в натуральной форме |

| 2610 | Материальная выгода, которую работник получил от процентов по займам |

| 2611 | Невозвратный (прощенный) долг, который списали с баланса организации |

| 3020 | Банковские проценты по вкладам |

| 4800 | Универсальный шифр для доходности, не вошедшей в другие группировки |

Образец заполнения новой справки

Правовые документы

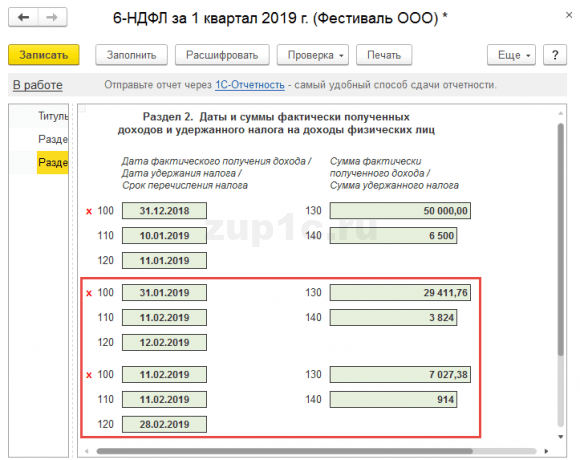

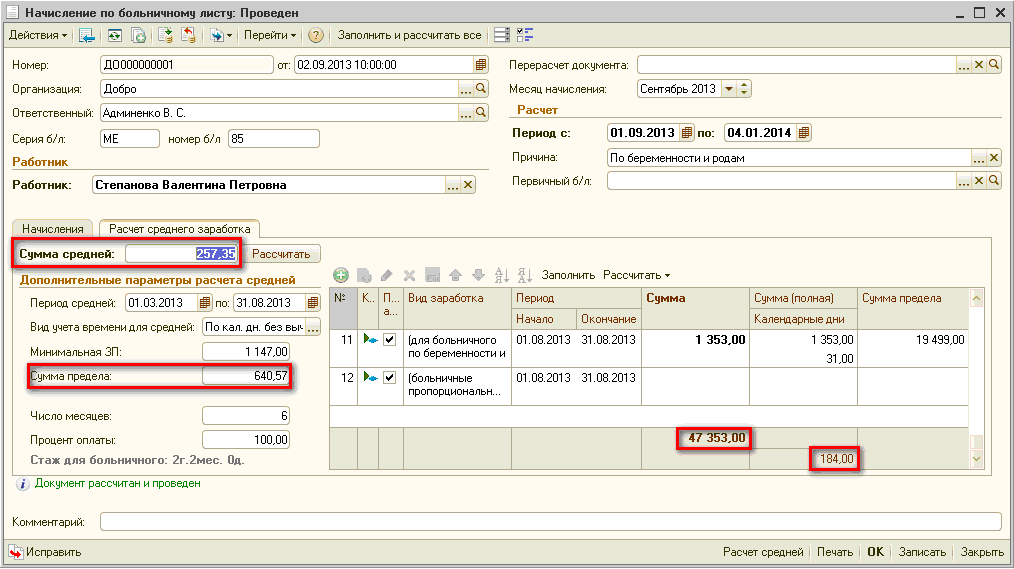

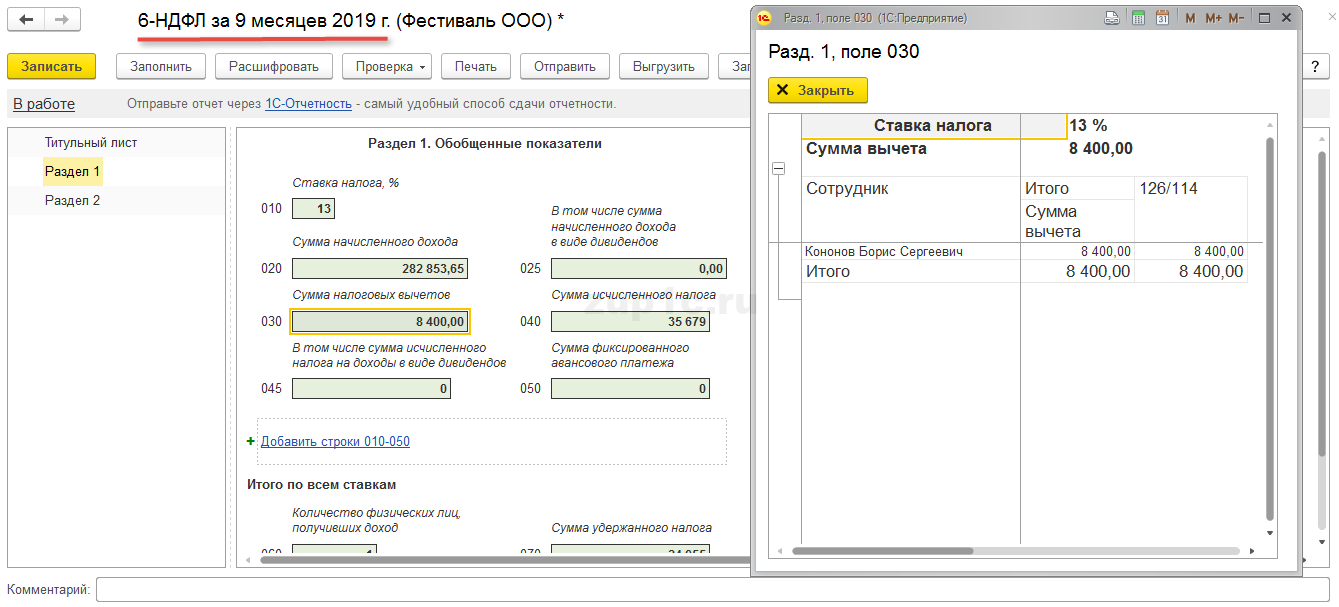

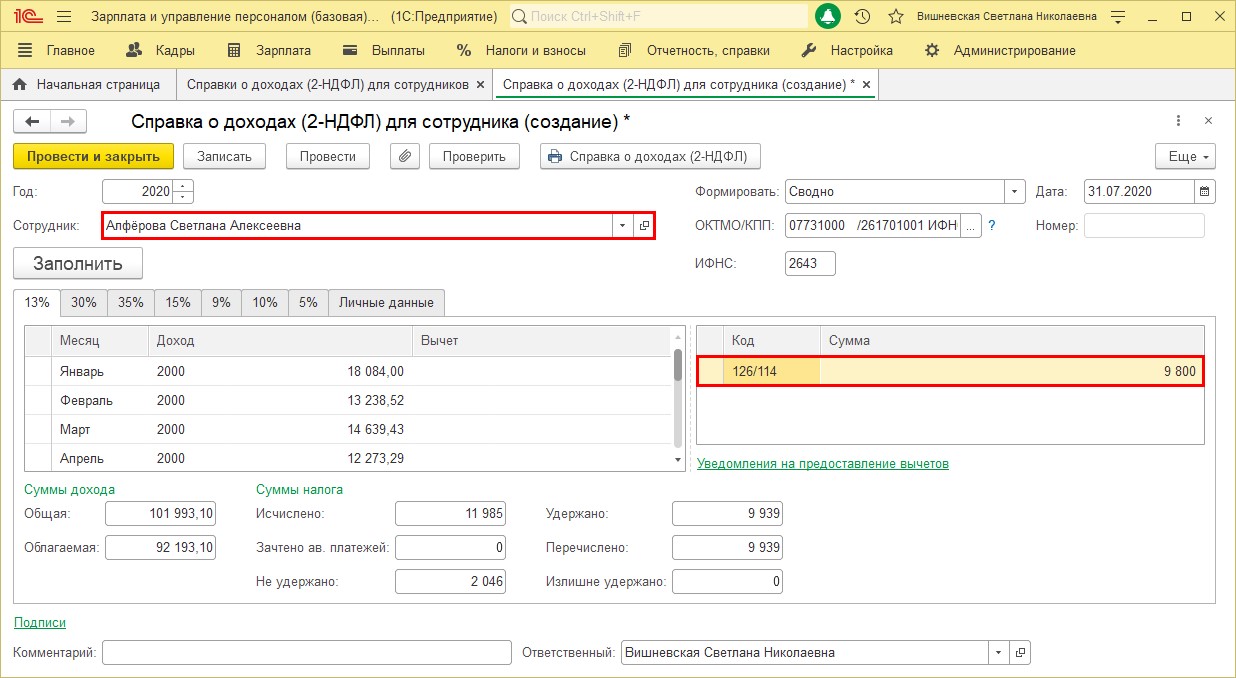

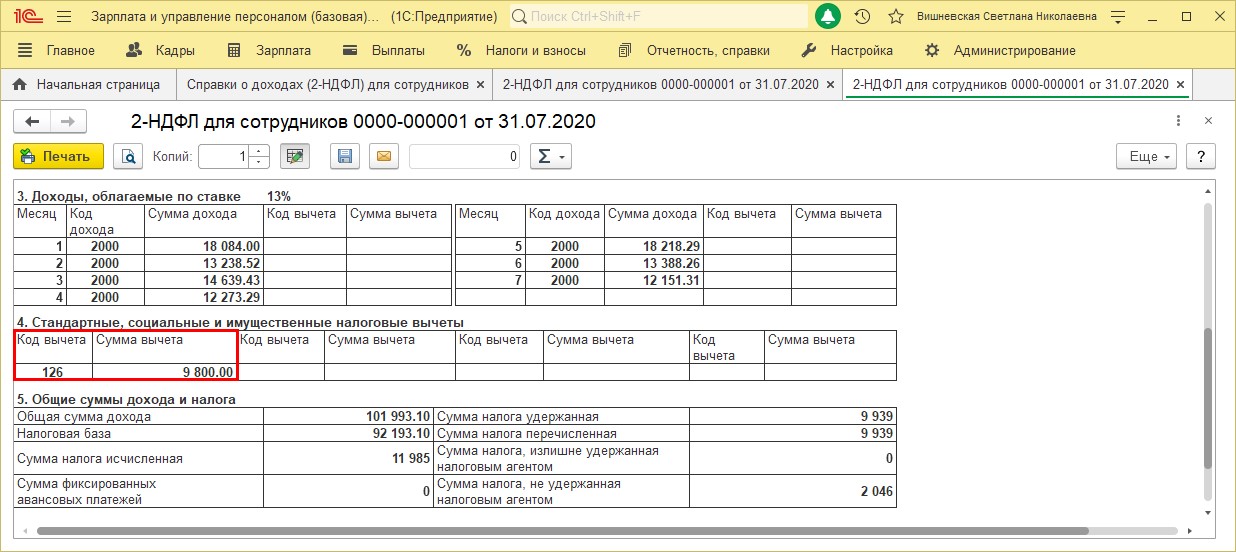

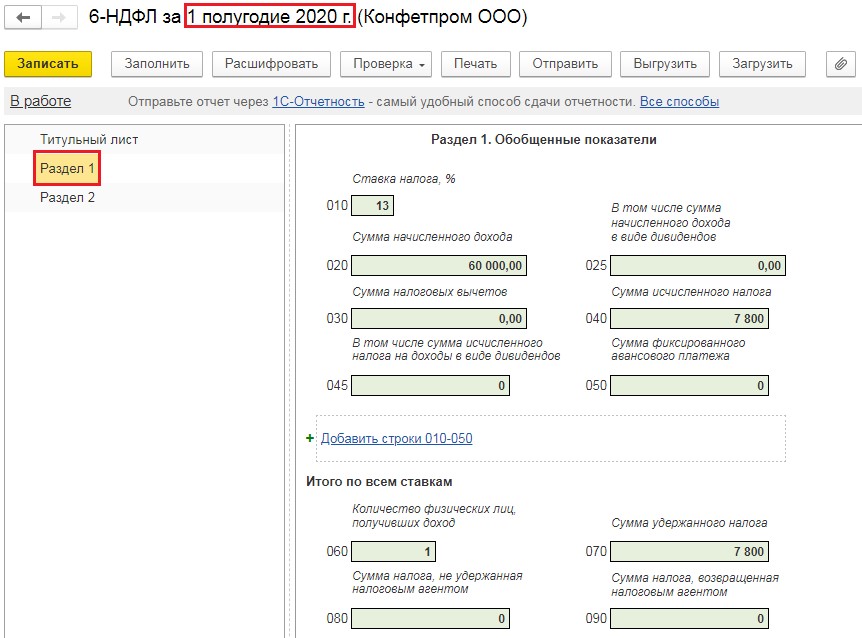

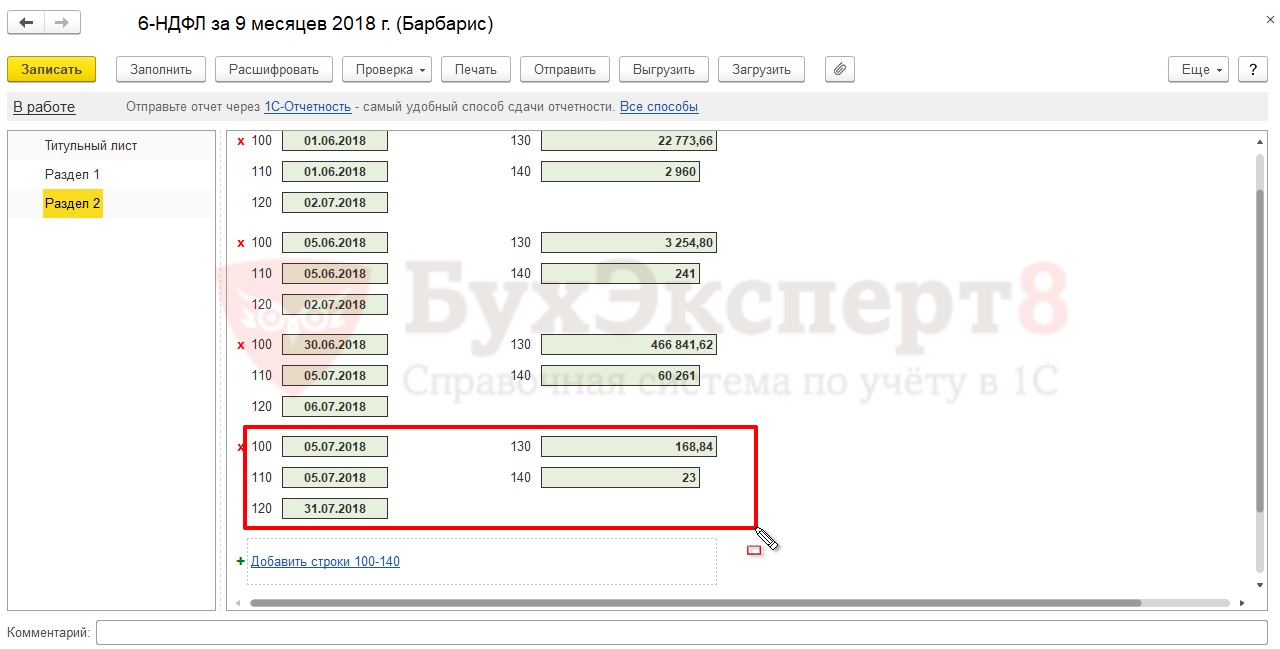

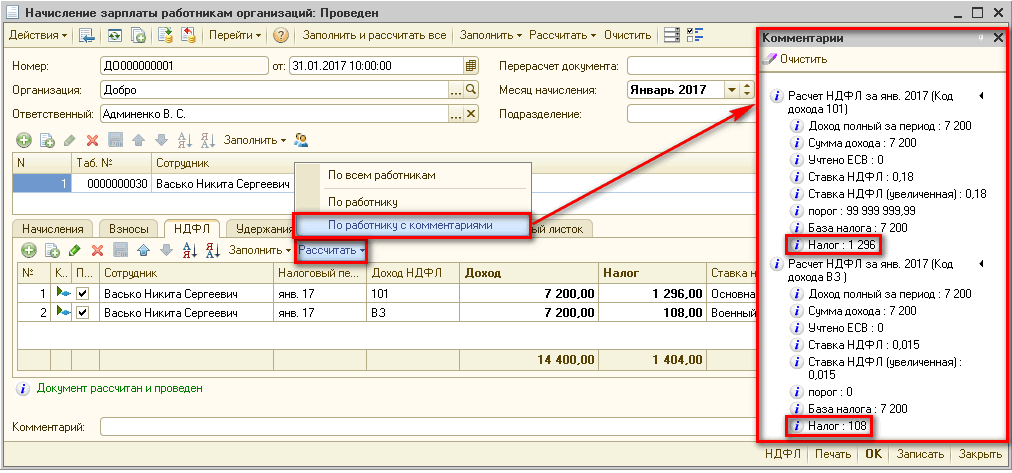

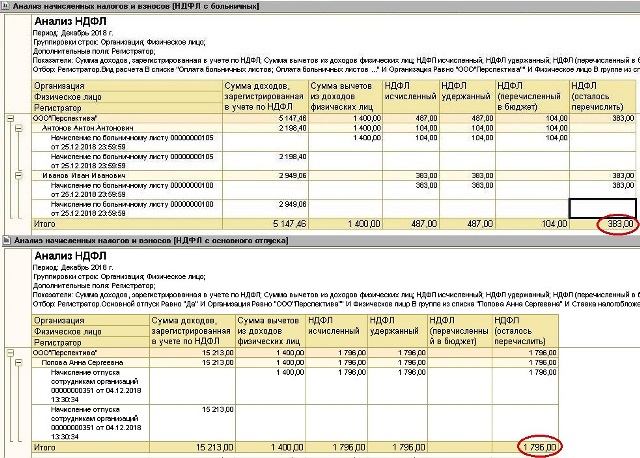

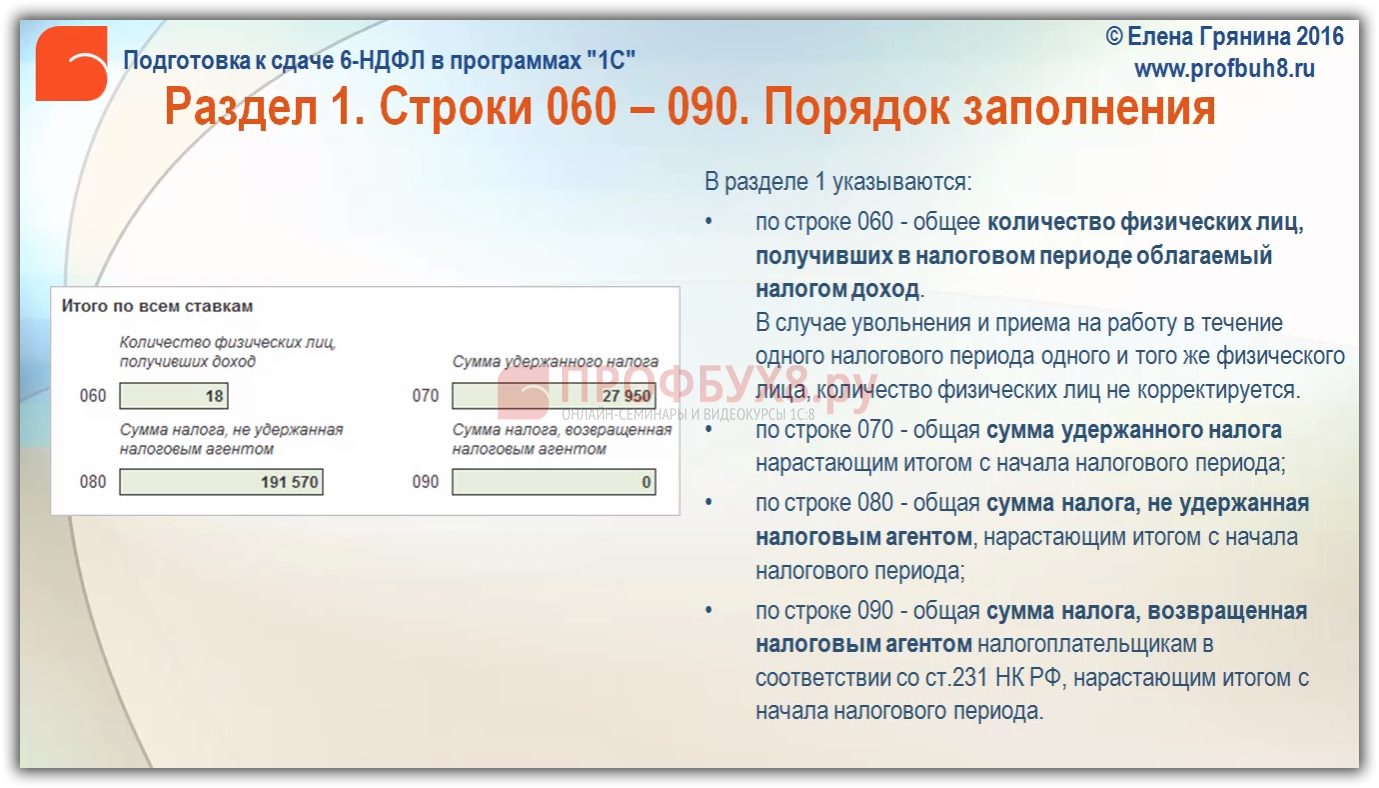

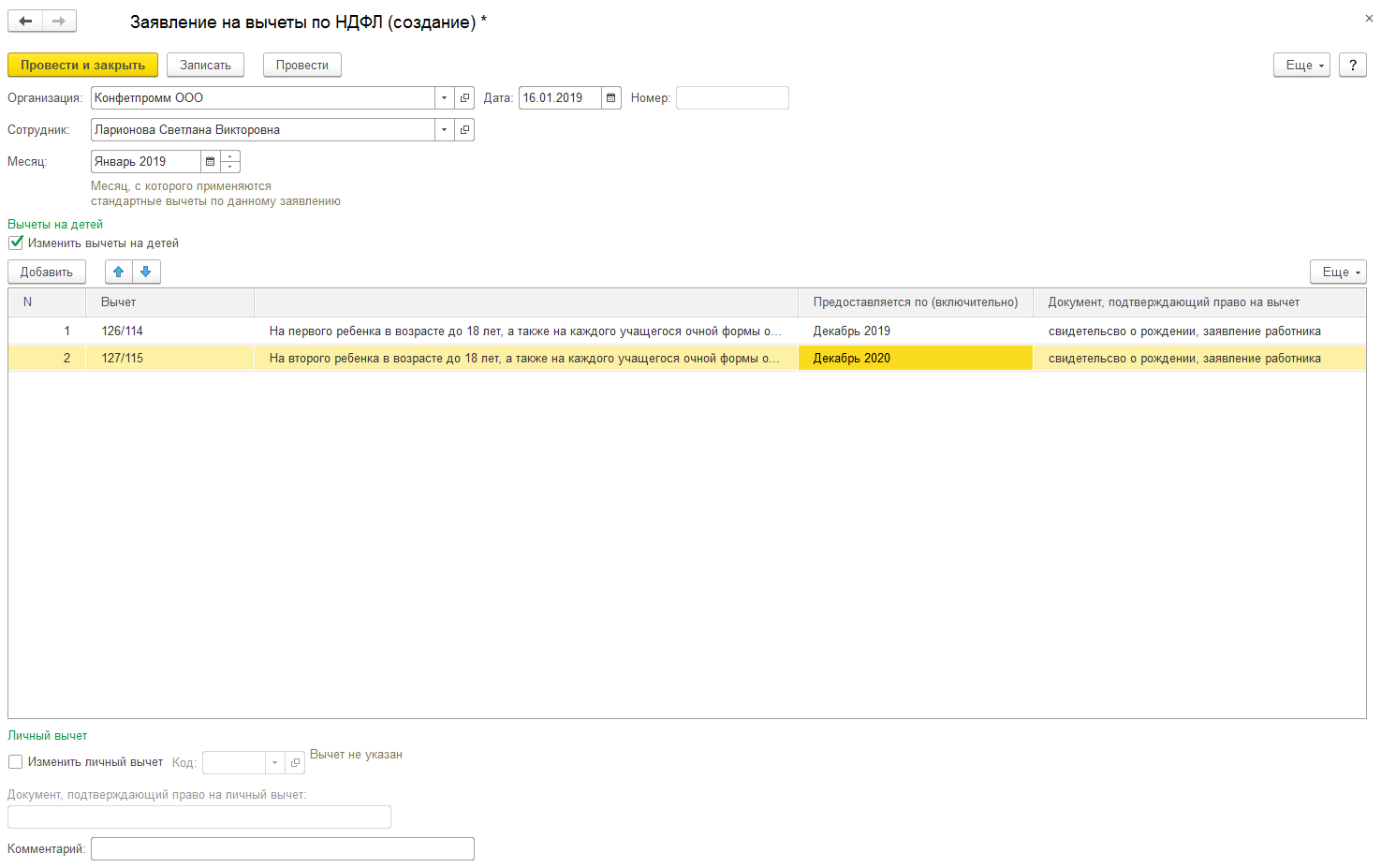

Примеры заполнения 6-НДФЛ в 1С: зарплата, больничные и отпускные

Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)

3)Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Рассмотрим примеры:

заработная плата за сентябрь выплачена в октябре,

заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018).

Заработная плата за сентябрь выплачена в октябре

Пример

Заработная плата за сентябрь выплачена в октябре – 05.10.2018

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05. 10.2018.

10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

Рис. 1

Рис. 2

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 3

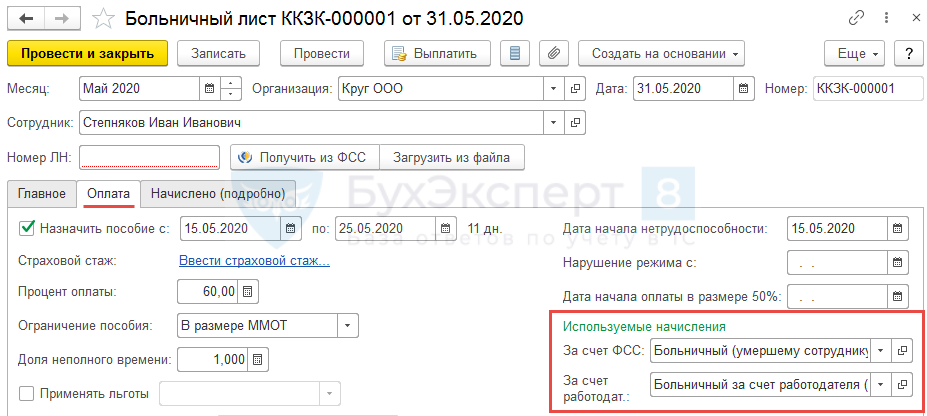

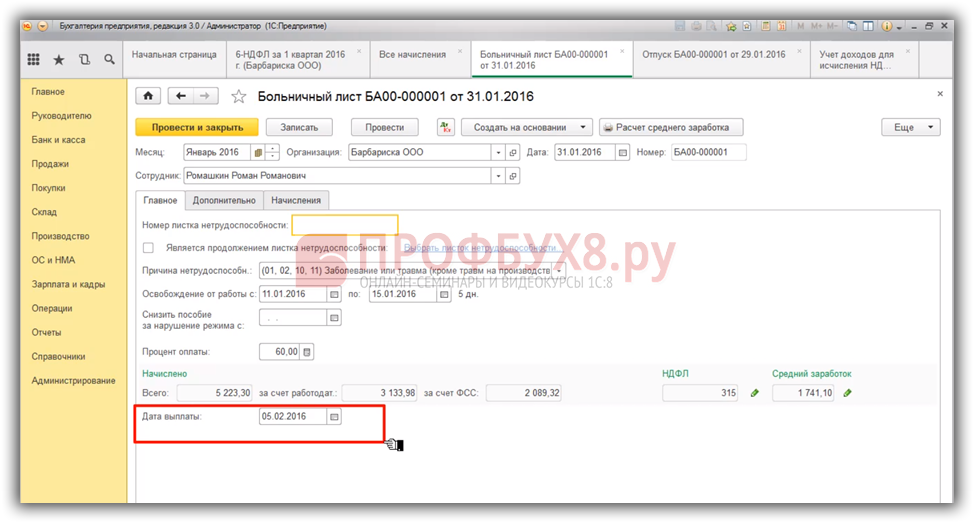

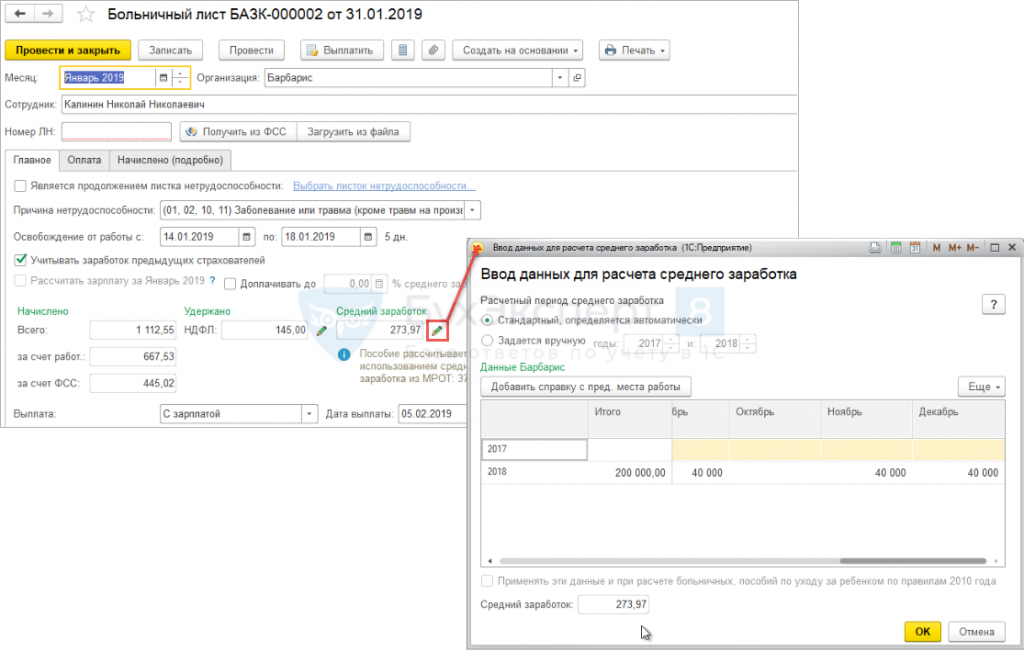

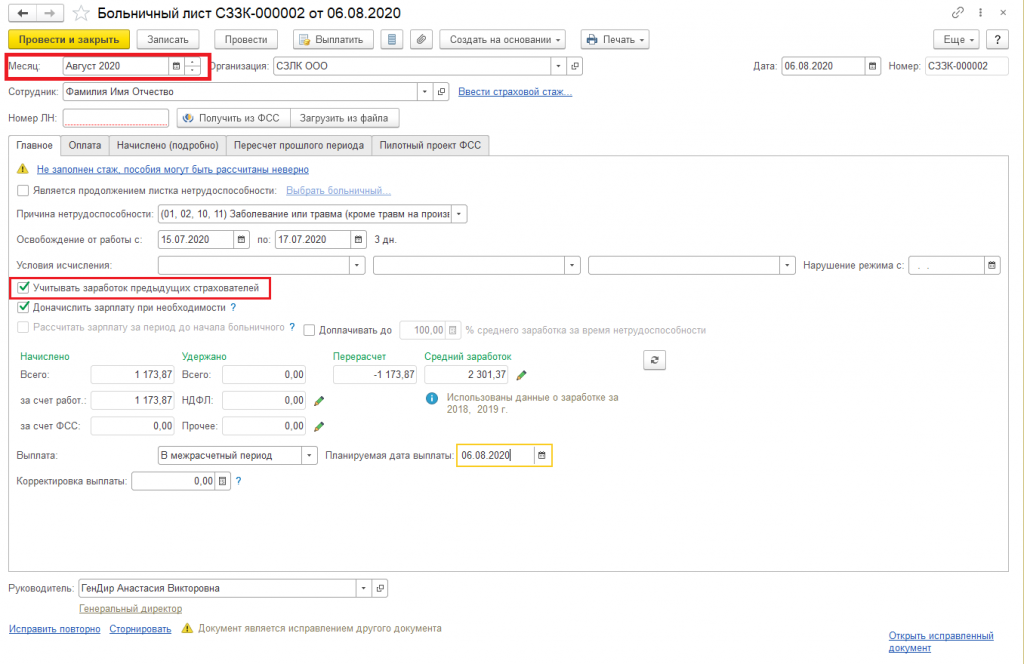

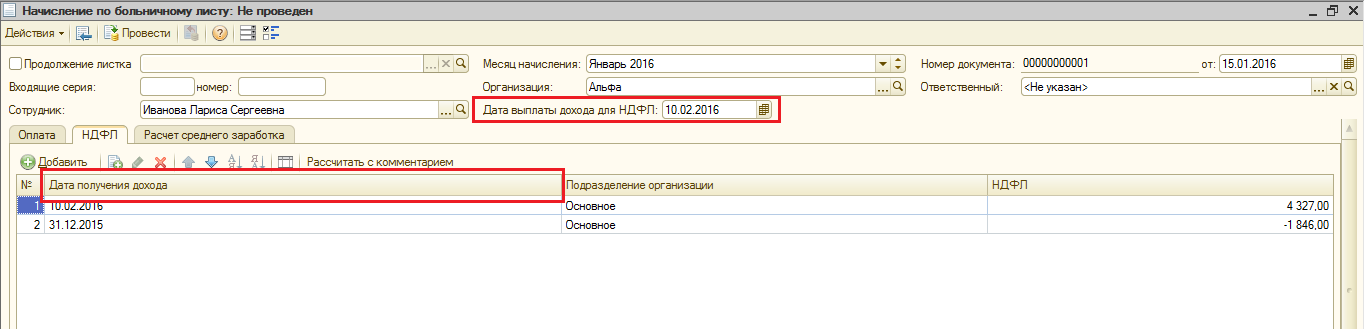

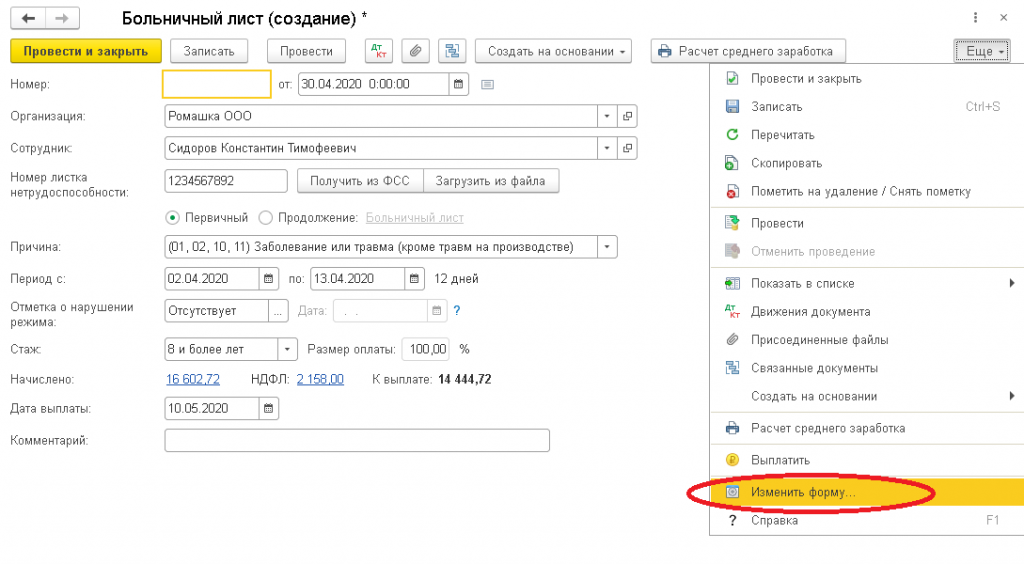

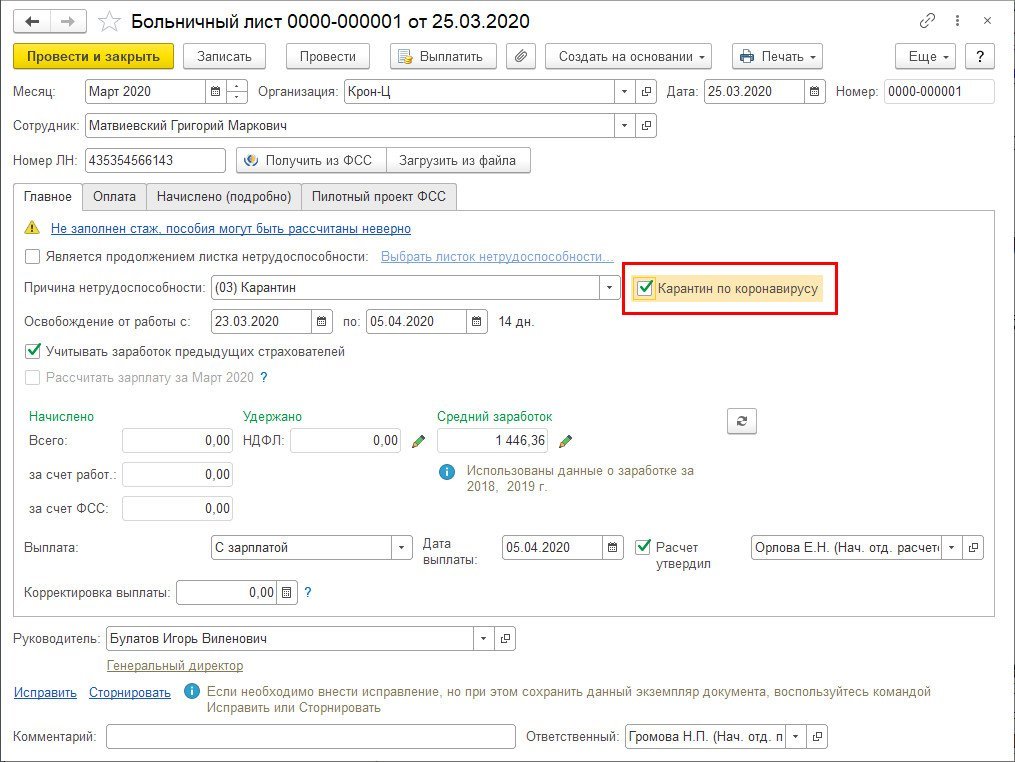

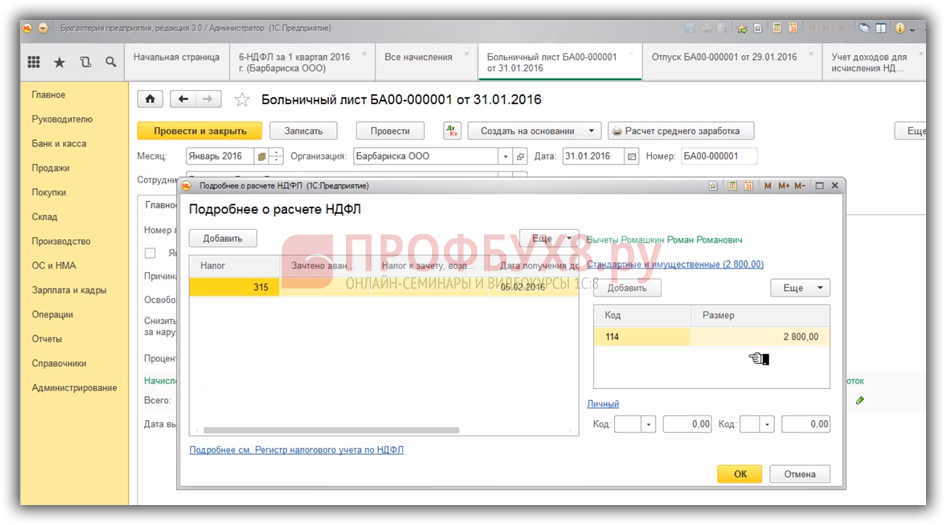

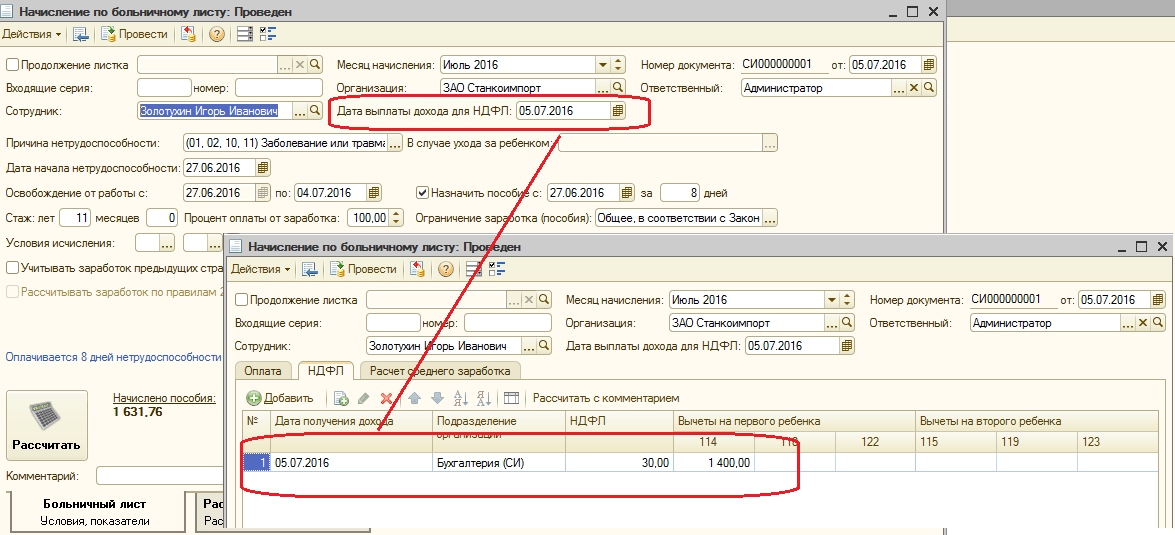

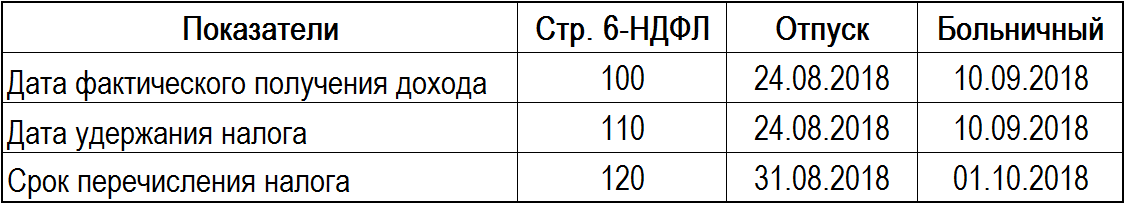

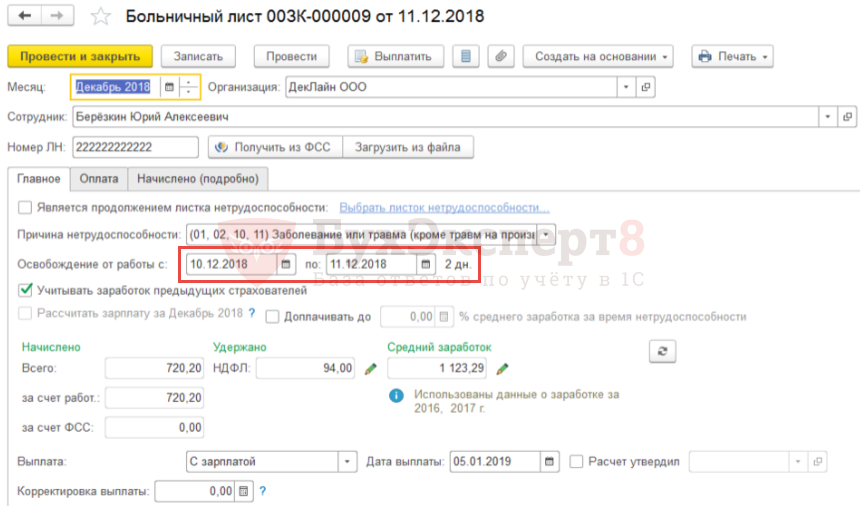

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплатыдокумента на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Больничный выплачен в сентябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018.

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 5

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено в октябре – 08.10.2018 (рис. 6).

Выплачено в октябре – 08.10.2018 (рис. 6).

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

Рис. 6

Рис. 7

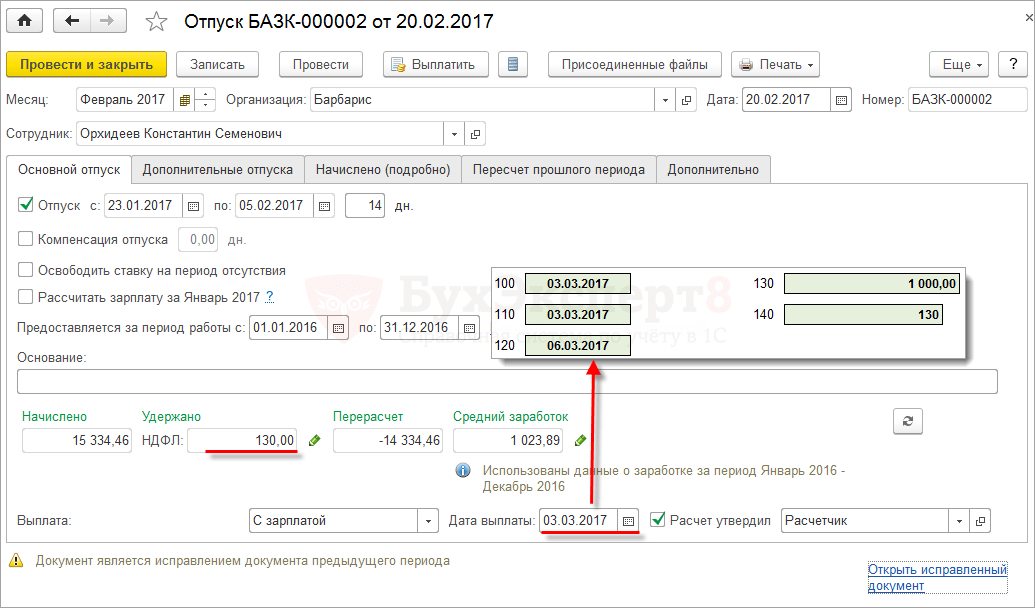

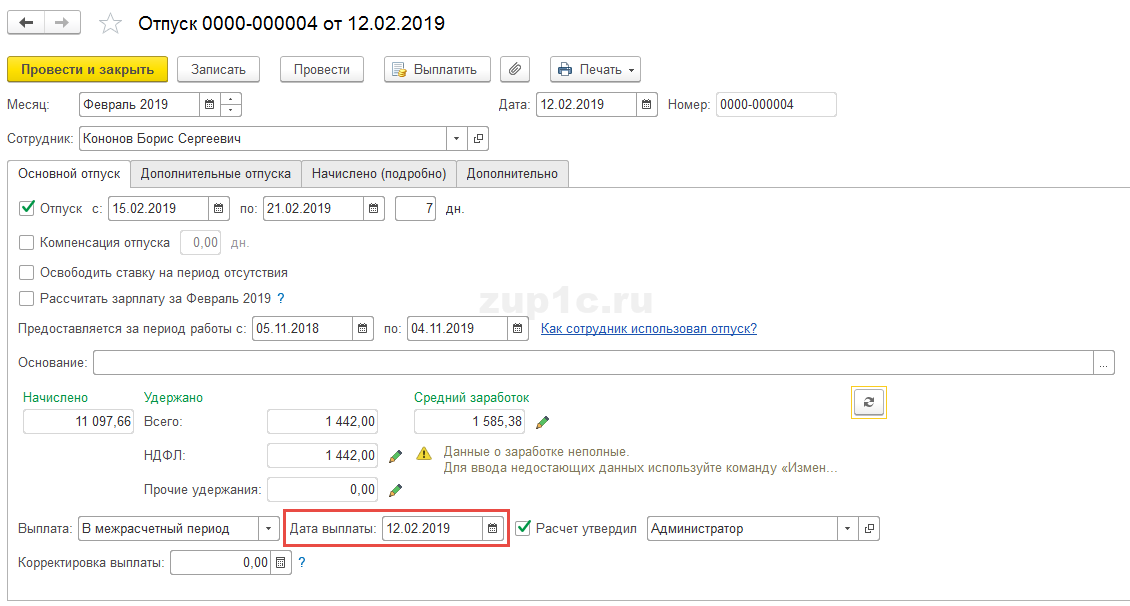

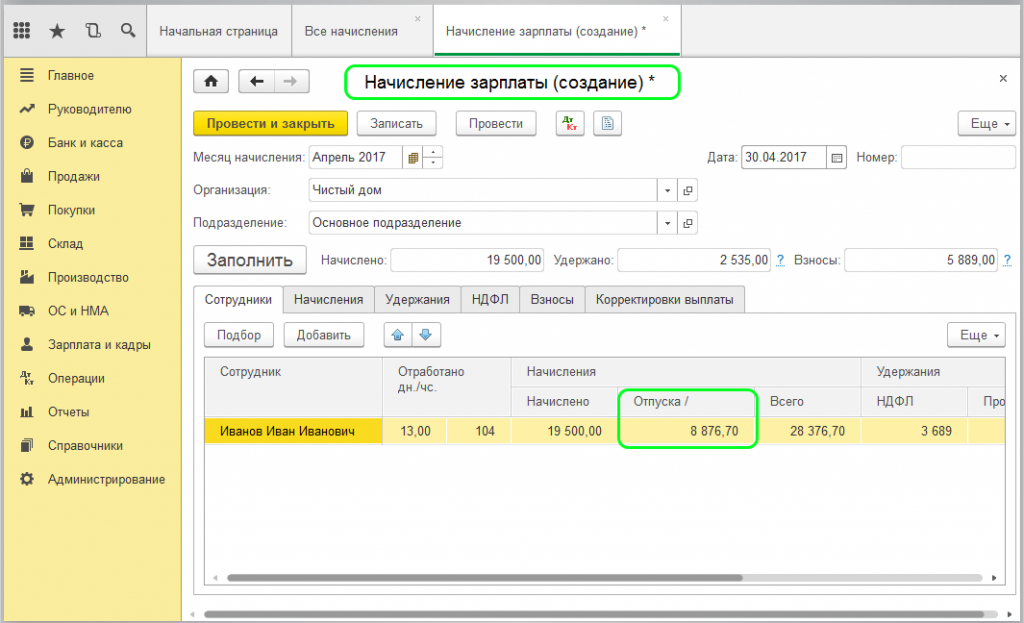

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

Отпускные выплачены в сентябре 2018 года – 03.09.2018.

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 8

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 9

Источник: buh.ru

НДФЛ с больничного листа в 2020 году

Когда дают больничный

Работник может получить листок нетрудоспособности:

- по болезни, в связи с отравлением или травмой;

- для долечивания в санаторно-курортных организациях;

- для осуществления ухода за больным членом семьи;

- из-за установленного карантина;

- в связи с беременностью и родами;

- при усыновлении ребенка;

- по иным обстоятельствам, приводящим к временной потере трудоспособности.

В каких случаях надо платить налог

С больничного листа удерживается НДФЛ во всех вышеназванных случаях вынужденного отдыха. Он начисляется на все выплаты, которые получает работник. И доходы, полученные за период временной нетрудоспособности, исключением не являются. Таким образом, с пособий, выплачиваемых в связи с болезнью, карантином, уходом за ребенком, удерживается налог.

Как не раз поясняли в Минфине, налоговые льготы в таких случаях предусмотрены в закрытом перечне статьи 217 НК РФ. Пособия по временной нетрудоспособности в нем не значатся, поэтому работодатель обязан в данном случае выполнять обязанности налогового агента.

Какие выплаты освобождены от налога

Больничный по беременности и родам облагается НДФЛ тоже? Нет. Это одно из немногих пособий, с которых ничего удерживать не надо. Об этом отдельно сказано в ч. 1 статьи 217 НК РФ. Но надо помнить, если локальным нормативным актом установлена любая доплата к пособию по беременности и родам, то она уже является налогооблагаемым доходом. Именно с этой суммы надо удержать подоходный налог.

Начисляется ли НДФЛ на больничный, оплачиваемый иностранному работнику

Здесь может быть две ситуации:

-

Нанятый иностранец приравнен к российскому гражданину, то есть является выходцем Белоруссии, Казахстана или Армении и работает на общих основаниях.

Тогда его доходы должны облагаться подоходным налогом на общих основаниях.

Тогда его доходы должны облагаться подоходным налогом на общих основаниях.

-

У работодателя заключено соглашение с временно пребывающим в РФ мигрантом, например, приехавшим на основании визы. Пособие по беременности и родам ему не положено, а в остальных случаях с больничных, которые он получил, удерживается налог. Тут также важно учитывать налоговую ставку НДФЛ. Если иностранец находится на территории РФ более 183 дней в течение года, он считается налоговым резидентом, и значит, ставка НДФЛ для него 13%. Если этого статуса у него нет, то ставка – 30%.

С какой суммы надо удерживать налог

Законодательство обязывает работодателя удерживать налог только с тех выплат, источником которых он является. Поскольку страхователем оплачивается только первые три дня периода нетрудоспособности, связанного с заболеванием или травмой, то именно на эту сумму и надо насчитать налог. Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

В оплате больничных, выданных в связи с карантином, долечиванием, уходом за больным членом семьи, работодатель не участвует, поэтому исчислять и платить НДФЛ с этих выплат он также не должен.

Обратите внимание, если работник попросит справку о доходах, а в отчетном периоде он получал пособие из ФСС, его надо отправить в территориальный орган фонда, поскольку полная информация будет именно у госслужащих, а не у работодателя.

Минфин высказался о сроках перечисления НДФЛ с зарплаты, отпускных и больничных

Минфин высказался о сроках перечисления НДФЛ с зарплаты, отпускных и больничных

Налог на доходы физических лиц с заработной платы (с учетом аванса) должен быть перечислен не позднее даты, следующей за днем выплаты дохода. А с суммы отпускных или больничных НДФЛ нужно уплатить в бюджет не позднее последнего числа месяца, в котором производились такие выплаты. Такие разъяснения содержатся в письме Минфина России от 03.10.17 № 03-04-06/64400.

А с суммы отпускных или больничных НДФЛ нужно уплатить в бюджет не позднее последнего числа месяца, в котором производились такие выплаты. Такие разъяснения содержатся в письме Минфина России от 03.10.17 № 03-04-06/64400.

НДФЛ с зарплаты

Чиновники напоминают, что исчисление НДФЛ производится в последний день месяца, за который работнику был начислен доход в виде оплаты труда. До истечения месяца такой доход не может считаться полученным, и, соответственно, налог не может быть исчислен. Далее чиновники напоминают положения пункта 4 статьи 226 НК РФ. В нем сказано, что налоговый агент обязан удержать НДФЛ из доходов работников при их фактической выплате. Таким образом, удержание исчисленной по окончании месяца суммы налога производится только при фактической выплате зарплаты после окончания месяца, за который сумма налога была исчислена. Уплата НДФЛ в бюджет производится не позднее дня, следующего за днем выплаты налогоплательщику дохода. Это общее правило установлено пунктом 6 статьи 226 НК РФ. Исключение касается отпускных и пособий по временной нетрудоспособности (см. ниже).

Это общее правило установлено пунктом 6 статьи 226 НК РФ. Исключение касается отпускных и пособий по временной нетрудоспособности (см. ниже).

По общему правилу, налоговый агент перечисляет НДФЛ с заработной платы (в том числе за первую половину месяца) один раз в месяц при окончательном расчете дохода работника по итогам каждого месяца в сроки, установленные в пункте 6 статьи 226 НК РФ. Например, при выплате зарплаты 8-го числа месяца, следующего за расчетным, НДФЛ нужно перечислить в бюджет не позднее 9-го числа.

НДФЛ с больничного и отпускных

Как уже было сказано выше, налоговые агенты удерживают исчисленную сумму налога при фактической выплате дохода физлицу (п. 4 ст. 226 НК РФ). При выплате налогоплательщику пособия по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также отпускных сумма исчисленного и удержанного НДФЛ должна быть перечислена не позднее последнего числа месяца, в котором производились такие выплаты. Об этом прямо сказано в пункте 6 статьи 226 НК РФ.

Об этом прямо сказано в пункте 6 статьи 226 НК РФ.

Таким образом, НДФЛ с больничного удерживается при их фактической выплате, а в бюджет перечисляется не позднее последнего дня месяца такой выплаты. То же правило действует и в отношении отпускных.

Если выплаты по больничному идут от ФСС, то как быть с алиментами и справкой 2-НДФЛ?

С 1 января 2021 г. все официально трудоустроенные граждане Петербурга будут получать положенные выплаты (оплата больничных листов, пособия) напрямую из Фонда социального страхования. Нововведения коснутся всех петербуржцев, работающих по трудовым договорам, и работодателей.

Рубрика «Вам отвечает эксперт Фонда социального страхования»

— В связи с тем, что с 1 января все выплаты по больничному будут поступать не от работодателя, а от Фонда соцстраха, кто будет удерживать алименты с больничного и где получать справки 2-НДФЛ и о произведенных выплатах?

— отвечает Софья Талантова, заместитель управляющего Санкт‑Петербургского регионального отделения Фонда социального страхования РФ

— С 1 января 2021 г. все официально трудоустроенные граждане Петербурга будут получать положенные выплаты (оплата больничных листов, пособия) напрямую из Фонда социального страхования. Нововведения коснутся всех петербуржцев, работающих по трудовым договорам, и работодателей.

все официально трудоустроенные граждане Петербурга будут получать положенные выплаты (оплата больничных листов, пособия) напрямую из Фонда социального страхования. Нововведения коснутся всех петербуржцев, работающих по трудовым договорам, и работодателей.

Начиная с января 2021 г., по заявлению работника Петербургское региональное отделение ФСС выдает ему справку 2-НДФЛ и справку о произведенных выплатах (в части, касающейся выплат, начисленных и произведенных ФСС).

Удерживать алименты с больничных будут и работодатели, и ФСС: с 1 по 3 день больничного — работодатель, с 4-го дня — Санкт‑Петербургское региональное отделение ФСС.

В региональное отделение ФСС для удержания алиментов вправе обратиться:

- взыскатель с заявлением в свободной форме (обязательно указываются его ФИО, реквизиты документа, удостоверяющего личность, и данные для перечисления средств) и оригиналом исполнительного документа;

- работодатель по поручению взыскателя (работника) с оригиналом исполнительного документа об обращении взыскания на заработную плату и иные доходы должника и заявлением взыскателя, в котором прописываются обязательно реквизиты для перечисления;

- судебный пристав-исполнитель путем направления постановления об обращении взыскания вместе с заверенной им копией исполнительного документа.

На сайте регионального отделения – www.rofss.spb.ru – представлены исчерпывающие ответы на все актуальные вопросы.

Телефон «горячей линии» Петербургского отделения ФСС (812) 677-87-17 (работает без выходных, с 9:00 до 21:00).

Понимание вашего уведомления или письма IRS

В вашем уведомлении или письме будет объяснена причина обращения и даны инструкции о том, как решить проблему.

Если вы согласны с информацией, то связываться с нами не нужно.

Если при поиске вашего уведомления или письма с помощью функции поиска на этой странице результат не возвращается или вы считаете, что уведомление или письмо выглядят подозрительно, свяжитесь с нами по телефону 800-829-1040. Если вы определили, что уведомление или письмо являются поддельными, следуйте инструкциям помощника IRS или посетите нашу страницу «Сообщить о фишинге», чтобы узнать о дальнейших действиях.

Чтобы получить копию уведомления или письма IRS, напечатанного шрифтом Брайля или крупным шрифтом, посетите страницу «Информация об альтернативном медиацентре» для получения более подробной информации.

Почему я получил уведомление от IRS?

IRS рассылает уведомления и письма по следующим причинам:

- У вас есть задолженность.

- Вы должны вернуть большую или меньшую сумму.

- У нас есть вопрос по вашей налоговой декларации.

- Нам необходимо подтвердить вашу личность.

- Нам нужна дополнительная информация.

- Мы изменили ваш возврат.

- Нам необходимо уведомить вас о задержках в обработке вашего возврата.

Следующие шаги

ЧтениеКаждое уведомление или письмо содержит много ценной информации, поэтому очень важно, чтобы вы внимательно их прочитали. Если мы изменили вашу налоговую декларацию, сравните информацию, которую мы предоставили в уведомлении или письме, с информацией в вашей исходной декларации.

ОтветитьЕсли ваше уведомление или письмо требует ответа к определенной дате, есть две основные причины, по которым вы хотите выполнить это требование:

- , чтобы минимизировать дополнительные проценты и штрафы.

- , чтобы сохранить ваше право на апелляцию, если вы не согласны.

Платите как можно больше, даже если вы не можете выплатить всю свою задолженность. Вы можете произвести оплату онлайн или подать заявку на заключение соглашения об онлайн-оплате или предложения на компромиссе. Посетите нашу страницу платежей для получения дополнительной информации.

Сохраните копию уведомления или письмаВажно хранить копии всех уведомлений или писем в налоговой отчетности. Эти документы могут понадобиться вам позже.

Свяжитесь с нами Мы указываем наш контактный телефон в правом верхнем углу уведомления или письма. Как правило, вам нужно связаться с нами, только если вы не согласны с информацией, если мы запросили дополнительную информацию или если у вас есть задолженность. Вы также можете написать нам по адресу, указанному в уведомлении или письме. Если вы пишете, дайте нам ответ не менее 30 дней.

Местонахождение уведомления или номер письма

Вы можете найти номер уведомления (CP) или буквы (LTR) в верхнем или нижнем правом углу вашей корреспонденции.

О форме 1040, Декларация по индивидуальному подоходному налогу в США

Форма 1040 используется налогоплательщиками США для подачи годовой налоговой декларации.

Текущая редакция

Ниже приводится общее руководство по тому, какое расписание (я) вам нужно будет зарегистрировать. (См. Инструкции к форме 1040 для получения дополнительной информации о пронумерованных расписаниях.) Для приложения А и других расписаний с буквенным обозначением см. Расписания для формы 1040.

| ЕСЛИ ВЫ … | ЗАТЕМ ИСПОЛЬЗУЙТЕ |

|---|---|

Получите дополнительный доход, например, пособие по безработице, денежные призы или вознаграждения, выигрыши в азартных играх. У вас есть какие-либо вычеты, например вычет процентов по студенческому кредиту, налог на самозанятость, расходы на преподавателя. | Приложение 1 PDF |

| Должны иметь другие налоги, такие как налог на самозанятость, налоги на домашнюю занятость, дополнительный налог на IRA или другие квалифицированные пенсионные планы и счета с льготным налогообложением, AMT, или необходимость произвести авансовый возврат налогового кредита излишка страхового взноса. | Приложение 2 PDF |

| Может потребовать любой кредит, который вы не запрашивали в форме 1040 или 1040-SR, например иностранный налоговый кредит, кредит на образование, общий бизнес-кредит. Иметь другие платежи, например сумму, уплаченную с просьбой о продлении срока подачи или удержания сверхнормативного налога на социальное обеспечение. | Приложение 3 PDF |

Последние изменения

Обновление исключения по безработице для состоящих в браке налогоплательщиков, проживающих в государстве с общественной собственностью — 24-МАЯ-2021

Налоговый режим пособий по безработице

Форма 1040, 1040-SR или 1040-NR, строка 3a, Квалифицированные дивиденды — 06-APR-2021

Расширение архива и другое облегчение для файловых систем формы 1040 PDF

Маски и другие средства индивидуальной защиты для предотвращения распространения COVID-19 не облагаются налогом

Заявление IRS — Закон о американском плане спасения от 2021 года

Новое исключение выплаты компенсации по безработице в размере до 10 200 долларов — 24 марта 2021 г.

Специальный период регистрации в системе медицинского страхования до 15 мая 2021 г. — 8 марта 2021 г.

Отчетность о зачетах для оплаты квалифицированных больных и отпускных по семейным обстоятельствам в валовом доходе — 01-МАР-2021

Исправление к инструкциям к формам 1040 и 1040-SR — 08-FEB-2021

Отчетность о сверхнормативных вычетах при прекращении наследства или траста в формах 1040, 1040-SR и 1040-NR за 2018 налоговый год и 2019 налоговый год — 10-JUL-2020

Ограничение коммерческих убытков для некоторых налогоплательщиков отменено на 2018, 2019 и 2020 годы — 19-МАЙ-2020

Освобождение налогоплательщиков в определенные сроки, связанные с налогообложением, в связи с пандемией коронавируса — 14 апреля 2020 г.

Договоренности о микрозахватах — 23 марта 2020 г.

Отчетность, относящаяся к разделу IRC 965 о возвратах за 2017 год –- 08-МАР-2018

Другие предметы, которые могут вам пригодиться

Налог на прибыль | Что такое индивидуальный подоходный налог?

Индивидуальный подоходный налог (или личный подоходный налог) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством. В США вводится прогрессивный подоходный налог, ставки которого увеличиваются вместе с доходом. Федеральный подоходный налог был установлен в 1913 году после ратификации 16-й поправки. Хотя ему едва исполнилось 100 лет, индивидуальные подоходные налоги являются крупнейшим источником налоговых поступлений в США

В США вводится прогрессивный подоходный налог, ставки которого увеличиваются вместе с доходом. Федеральный подоходный налог был установлен в 1913 году после ратификации 16-й поправки. Хотя ему едва исполнилось 100 лет, индивидуальные подоходные налоги являются крупнейшим источником налоговых поступлений в США

Как работает индивидуальный подоходный налог?

В Соединенных Штатах подоходный налог с физических лиц взимается на федеральном уровне, а также в большинстве штатов. Многие страны мира также взимают индивидуальный подоходный налог.

Подоходный налог в США является прогрессивным, что означает, что налоговые ставки (процентная доля вашего дохода, которую вы платите в виде налогов) увеличиваются по мере увеличения дохода налогоплательщика. В США взимаются ставки подоходного налога от 10 до 37 процентов, которые начинаются с определенных пороговых значений дохода, указанных ниже. Диапазоны дохода, для которых применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

| Оценить | Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств |

|---|---|---|---|

| 10% | 0–9950 долл. США | 0–19 900 долл. США | 0–14 200 долл. США |

| 12% | 9 951–40 525 долл. | 19 901 долл. США до 81 050 долл. США | 14 201–54 200 долл. |

| 22% | 40 526 долларов — 86 375 долларов | 81 051 долл. США до 172 750 долл. США | 54 201 долл. США до 86 350 долл. США |

| 24% | 86 376 долл. США до 164 925 долл. США | 172 751 долл. — 329 850 долл. — 329 850 долл. | 86 351 долл. США до 164 900 долл. США |

| 32% | 164 926 долларов — 209 425 долларов | 329 851 долл. США до 418 850 долл. США | 164 901 долл. США до 209 400 долл. США |

| 35% | от 209 426 до 523 600 долларов | 418 851 долл. США до 628 300 долл. США | 209 401 долл. США до 523 600 долл. США |

| 37% | $ 523 601 или больше | $ 628 301 или больше | $ 523 601 или больше |

Источник: Налоговая служба | |||

Структура ступенчатой ставки, подобная приведенной выше, где каждый доллар дохода сверх каждого порога облагается налогом по более высокой ставке, приводит к предельным ставкам налога, сумме дополнительного налога, уплачиваемой за каждый дополнительный доллар, полученный в качестве дохода.

Из-за различных вычетов, таких как стандартные вычеты и детализированные вычеты, а также зачетов, таких как налоговый кредит на заработанный доход (EITC) и налоговый кредит на ребенка (CTC), большинство налогоплательщиков не платят федеральный подоходный налог со всей своей прибыли. Многие налоговые кодексы штатов также предлагают аналогичные скидки и вычеты.

Многие налоговые кодексы штатов также предлагают аналогичные скидки и вычеты.

Кто платит федеральный подоходный налог?

Прогрессивный дизайн кодекса подоходного налога США приводит к тому, что лица с более высокими доходами платят большую долю подоходного налога, чем лица с низкими доходами.

Согласно данным Федеральной налоговой службы (IRS) за 2018 год, самые последние доступные данные:

- Верхний 1 процент всех налогоплательщиков заплатил 40,1 процента всех федеральных подоходных налогов, а нижние 50 процентов налогоплательщиков заплатили примерно 3 процента.

- На 1 процент самых высоких налогоплательщиков приходится больше уплаченных подоходных налогов (40,1 процента), чем на 90 процентов самых бедных вместе взятых (6 процентов).

- Первый процент налогоплательщиков платит самую высокую среднюю ставку налога (25.4 процента), что более чем в семь раз превышает показатель беднейших 50 процентов (3,4 процента).

В период с 1950 по 2016 год у растущего числа налогоплательщиков США была задолженность по нулевому подоходному налогу после вычетов и вычетов. Несмотря на периодические спады, наблюдается тенденция к увеличению доли неплательщиков с 28 процентов в 1950 году до 33,4 процента в 2016 году. В течение этого периода минимальная процентная доля неплательщиков составляла 16 процентов в 1969 году, а максимальная — 41,7 процента в 2009 году. .

Индивидуальные подоходные налоги являются основным источником государственных доходов

По сравнению со средним показателем по ОЭСР, Соединенные Штаты значительно больше полагаются на индивидуальный подоходный налог, чем другие развитые страны. В то время как страны ОЭСР в среднем собрали 23,9 процента общих налоговых поступлений от индивидуальных подоходных налогов в 2018 году, в США индивидуальные подоходные налоги (федеральные, штатные и местные) были основным источником налоговых поступлений — 40,72 процента, то есть разница почти в 17 процентов. процентные пункты.

процентные пункты.

Штат и населенные пункты в значительной степени зависят от индивидуального подоходного налога, который составил 23,5 процента от общих налоговых сборов штата и местных налогов США в 2016 финансовом году, последнем году, по которому имеются данные. Уровень зависимости от подоходного налога значительно варьируется в зависимости от штата.

Какие штаты взимают индивидуальный подоходный налог?

По состоянию на 2021 год 42 штата США также взимают индивидуальный подоходный налог. Сорок один налог на заработную плату и доход от заработной платы, а в одном штате — Нью-Гэмпшир — исключительно налоги на дивиденды и процентный доход.В восьми штатах подоходный налог с физических лиц вообще не взимается.

Из этих штатов, облагающих налогом заработную плату, девять имеют структуру единой ставки налога, часто называемую «фиксированным налогом», при которой одна ставка применяется ко всем налогооблагаемым доходам. И наоборот, 32 штата и округ Колумбия взимают прогрессивные налоги на прибыль по ступенчатой ставке, причем количество скобок в разных штатах сильно различается. На Гавайях 12 скобок, больше всего в стране.

На Гавайях 12 скобок, больше всего в стране.

Подходы государств к подоходному налогу различаются и в других деталях.Некоторые штаты удваивают ширину одинарных скобок для женатых файлов, чтобы избежать «штрафа за брак». Некоторые штаты индексируют налоговые категории, льготы и вычеты с учетом инфляции; многие другие этого не делают. Некоторые штаты связывают свои стандартные вычеты и личные льготы с федеральным налоговым кодексом, в то время как другие устанавливают свои собственные или не предлагают вообще никаких.

Подоходный налог с населения — Ballotpedia

Подоходный налог с населения — это налог, взимаемый государством (или другим государственным учреждением) с дохода физического лица.Из 50 штатов и Вашингтона, округ Колумбия, только семь не взимают подоходный налог с населения. Налоговые ставки значительно различаются от штата к штату. Некоторые используют фиксированную ставку для расчета налога, но чаще всего в штатах используются брекет-системы, которые изменяют ставку в зависимости от дохода человека. [1]

[1]

Подоходные налоги с физических лиц составляют примерно одну треть всех налоговых поступлений, собираемых штатами. Поступления от подоходного налога с физических лиц становятся все более важными для государственных доходов. В 1950 году подоходный налог с населения составлял примерно 9.3 процента от всех налоговых поступлений штата. К 1970 году эта доля увеличилась до 19 процентов. По состоянию на 2010 год эта доля еще больше увеличилась до 33,5 процента. [2]

Как рассчитывается НДФЛ

В Соединенных Штатах используется система предельных налоговых ставок, в соответствии с которой разные налоговые ставки применяются к разным категориям доходов. Некоторые ошибочно полагают, что данная налоговая ставка применяется ко всему доходу физического лица. Однако это не так. Вместо этого ставки применяются к частям налогооблагаемого дохода.Investopedia объясняет эту концепцию в следующем примере, который предполагает налогооблагаемую прибыль в размере 32 050 долларов США: [3] [4]

| “ | [T] Как работает предельная налоговая система, вы платите разные налоговые ставки на разные части вашего дохода. Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили 10% налог с первых 9 075 долларов, которые вы заработали (907,50 долларов). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3 доллара.446,25). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] Первые заработанные вами доллары облагаются налогом по самой низкой ставке, а последние заработанные вами доллары облагаются налогом по самой высокой ставке. В этом случае вы заплатили 10% налог с первых 9 075 долларов, которые вы заработали (907,50 долларов). С оставшихся 22 975 долларов дохода (32 050 — 9 075 долларов) вы платили налог в размере 15% (3 доллара.446,25). Ваш общий налог составил 4353,75 доллара, а не 5400 долларов. В то время как ваша предельная налоговая ставка составляла 15%, ваша эффективная налоговая ставка была ниже, на уровне 12% (4353,75 долларов США / 36 000 долларов США). [5] | ” |

| —Investopedia | ||

Ставки НДФЛ

2017

Федеральные ставки

В таблице ниже приведены ставки федерального подоходного налога с населения за 2017 год. [6]

Ставки Федерального подоходного налога с населения, 2017 г. (единая подача) (единая подача) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| $ 0 | $ 9 325 | 10% |

| 9,325 долл. США | 37 950 долларов США | 15% |

| 37 950 долл. США | $ 91 900 | 25% |

| 91 900 долл. США | $ 191 650 | 28% |

| 191 650 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 418 400 долл. США | 35% |

| 418 400 долл. США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.  | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (совместная регистрация в браке) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| $ 0 | $ 18 650 | 10% |

| 18 650 долл. США | 75 900 долл. США | 15% |

| 75 900 долл. США | $ 153 100 | 25% |

| 153 100 долл. США | 233 350 долл. США | 28% |

| 233 350 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 470 700 долл. США | 35% |

| 470 700 долл. США и выше | 39.60% | |

Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

| Ставки Федерального подоходного налога с населения, 2017 г. (глава семьи) | ||

|---|---|---|

| Налогооблагаемый доход | Ставка налога | |

| Низкий | Высокий | |

| $ 0 | 13 150 долл. США | 10% |

| 13 150 долл. США | $ 50 800 | 15% |

| 50 800 долл. США | $ 131 200 | 25% |

| 131 200 долл. США | 212 500 долл. США | 28% |

| 212 500 долл. США | 416 700 долл. США | 33% |

| 416 700 долл. США | 444 500 долл. США | 35% |

444 500 долл. США и выше США и выше | 39.60% | |

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г. | ||

Государственные ставки

В таблице ниже указаны ставки подоходного налога с населения для всех 50 штатов. Из 50 штатов (и Вашингтона, округ Колумбия) только семь не взимают подоходный налог с населения. Для остальных штатов, которые собирают налог, ставки значительно различаются, как и структуры в квадратных скобках. [7]

| Ставки НДФЛ, 2017 г. | ||||||

|---|---|---|---|---|---|---|

| Государство | Ставки налога | Количество скоб | Кронштейны | |||

| Самый низкий | Самый высокий | Самый низкий | Самый высокий | |||

| Алабама | 2% | 5% | 3 | $ 500 | 3 001 долл. США США | |

| Аляска | Нет государственного подоходного налога | |||||

| Аризона | 2.59% | 4,54% | 5 | $ 10 179 | $ 152 668 | |

| Арканзас | 0,9% | 6,9% | 6 | 4 299 долл. США | 35 100 долл. США | |

| Калифорния | 1% | 12,3% | 9 | $ 8 015 | $ 537 498 | |

| Колорадо | 4,63% | 1 | Единая ставка | |||

| Коннектикут | 3% | 6.99% | 7 | 10 000 долл. США | 500 000 долл. США | |

| Делавэр | 0% | 6,6% | 7 | 2 000 долл. США | 60 001 долл. США | |

| Флорида | Нет государственного подоходного налога | |||||

| Грузия | 1% | 6% | 6 | 750 долл. США США | 7 001 долл. США | |

| Гавайи | 1,4% | 8,25% | 9 | 2400 долларов США | 48 000 долл. США | |

| Айдахо | 1.6% | 7,4% | 7 | $ 1 454 | $ 10 905 | |

| Иллинойс | 3,75% | 1 | Единая ставка | |||

| Индиана | 3,23% | 1 | Единая ставка | |||

| Айова | 0,36% | 8,98% | 9 | $ 1 573 | $ 70 785 | |

| Канзас | 2,7% | 4.6% | 2 | 15 000 долл. США | 15 000 долл. США | |

| Кентукки | 5% | 1 | Единая ставка [8] | |||

| Луизиана | 2% | 6% | 3 | 12 500 долларов США | 50 001 долл. США США | |

| Мэн | 5,8% | 7,15% | 4 | 21 100 долл. США | 200 000 долл. США | |

| Мэриленд | 2% | 5.75% | 8 | 1 000 долл. США | 250 000 долл. США | |

| Массачусетс | 5,1% | 1 | Единая ставка | |||

| Мичиган | 4,25% | 1 | Единая ставка | |||

| Миннесота | 5,35% | 9,85% | 4 | 25 390 долл. США | $ 156 911 | |

| Миссисипи | 3% | 5% | 3 | 5000 долларов США | $ 10 001 | |

| Миссури | 1.5% | 6% | 10 | 1 000 долл. США | 9 001 долл. США | |

| Монтана | 1% | 6,9% | 7 | 2 900 долл. США США | 17 600 долл. США | |

| Небраска | 2,46% | 6,84% | 4 | $ 3 090 | 29 830 долл. США | |

| Невада | Нет государственного подоходного налога | |||||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | |||||

| Нью-Джерси | 1.4% | 8,97% | 6 | 20 000 долл. США | 500 000 долл. США | |

| Нью-Мексико | 1,7% | 4,9% | 4 | $ 5 500 | 16 001 долл. США | |

| Нью-Йорк | 4% | 8,82% | 8 | $ 8 500 | $ 1 077 550 | |

| Северная Каролина | 5,499% | 1 | Единая ставка | |||

| Северная Дакота | 1.1% | 2,9% | 5 | 37 950 долларов США | 413 350 долл. США США | |

| Огайо | 0,495% | 4,997% | 9 | 5 250 долл. США | $ 208 500 | |

| Оклахома | 0,5% | 5% | 6 | 1 000 долл. США | $ 7 200 | |

| Орегон | 5% | 9,9% | 4 | 3 400 долл. США | 125 000 долл. США | |

| Пенсильвания | 3.07% | 1 | Единая ставка | |||

| Род-Айленд | 3,75% | 5,99% | 3 | $ 61 300 | 139 400 долл. США | |

| Южная Каролина | 0% | 7% | 6 | 2 930 долл. США | $ 14 600 | |

| Южная Дакота | Нет государственного подоходного налога | |||||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | |||||

| Техас | Нет государственного подоходного налога | |||||

| Юта | 5% | 1 | Единая ставка | |||

| Вермонт | 3. 55% 55% | 8,95% | 5 | 37 950 долларов США | 416 700 долл. США | |

| Вирджиния | 2% | 5,75% | 4 | 3 000 долл. США | 17 001 долл. США | |

| Вашингтон | Нет государственного подоходного налога | |||||

| Западная Вирджиния | 3% | 6,5% | 5 | 10 000 долл. США | 60 000 долл. США | |

| Висконсин | 4% | 7.65% | 4 | $ 11 230 | 247 350 долл. США | |

| Вайоминг | Нет государственного подоходного налога | |||||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г.  | ||||||

Личные льготы

Государства, собирающие подоходный налог с физических лиц, позволяют физическим лицам ежегодно требовать освобождения от уплаты подоходного налога.Личное освобождение указывает на то, что налогообложению подлежит только доход человека выше определенного уровня. [9]

Исключения действуют за счет уменьшения суммы налогооблагаемого дохода физического лица. И налоги штата, и федеральные налоги допускают освобождение. Государственные льготы, о которых сообщает Центр налоговой политики, указаны в таблице ниже. [10]

| Личные льготы, 2015 г. | |||

|---|---|---|---|

| Государство | Одноместный | женат | иждивенцев |

| Алабама | $ 1 500 | 3 000 долл. США | 500 долл. США |

| Аляска | Нет государственного подоходного налога | ||

| Аризона | 2 100 долл. США США | $ 4 200 | 2300 долларов США |

| Арканзас | $ 26 | $ 52 | $ 26 |

| Калифорния | $ 111 | $ 222 | $ 344 |

| Колорадо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Коннектикут | $ 14 500 | 24 000 долл. США | $ 00 |

| Делавэр | $ 110 | $ 220 | $ 110 |

| Флорида | Нет государственного подоходного налога | ||

| Грузия | $ 2 700 | 5 400 долл. США | 3000 долл. США |

| Гавайи | $ 1,144 | $ 2 288 | $ 1,144 |

| Айдахо | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Иллинойс | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США США |

| Индиана | 1 000 долл. США | 2 000 долл. США | 2500 долларов США |

| Айова | $ 40 | $ 80 | $ 40 |

| Канзас | 2250 долларов США | 4500 долларов США | 2250 долл. США |

| Кентукки | $ 20 | $ 40 | $ 20 |

| Луизиана | 4500 долларов США | 9000 долларов США | 1 000 долл. США |

| Мэн | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Мэриленд | 3 200 долл. США | $ 6 400 | 3 200 долл. США |

| Массачусетс | $ 4 400 | $ 8 800 | 1 000 долл. США |

| Мичиган | 4 000 долл. США | 8 000 долл. США | 4 000 долл. США |

| Миннесота | $ 4 050 | 8 100 долл. США США | $ 4 050 |

| Миссисипи | 6000 долларов США | 12 000 долл. США | 1500 долларов США |

| Миссури | 2 100 долл. США | $ 4 200 | 1 200 долл. США |

| Монтана | 2400 долларов США | $ 4 800 | 2400 долларов США |

| Небраска | $ 132 | $ 264 | $ 132 |

| Невада | Нет государственного подоходного налога | ||

| Нью-Гэмпшир | Государственный подоходный налог в размере 5% только с дивидендов и процентного дохода | ||

| Нью-Джерси | 1 000 долл. США | 2 000 долл. США | 1500 долларов США |

| Нью-Мексико | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Нью-Йорк | $ 00 | $ 00 | 1 000 долл. США США |

| Северная Каролина | $ 00 | $ 00 | $ 00 |

| Северная Дакота | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Огайо | 2250 долл. США | 4500 долларов США | 2250 долл. США |

| Оклахома | 1 000 долл. США | 2 000 долл. США | 1 000 долл. США |

| Орегон | $ 197 | $ 394 | 197 $ |

| Пенсильвания | Без исключений | $ 00 | $ 00 |

| Род-Айленд | $ 3 900 | $ 7 800 | $ 3 900 |

| Южная Каролина | $ 4 050 | 8 100 долл. США | $ 4 050 |

| Южная Дакота | Нет государственного подоходного налога | ||

| Теннесси | Государственный подоходный налог в размере 6% только с дивидендов и процентного дохода | ||

| Техас | Нет государственного подоходного налога | ||

| Юта | 6% налоговый кредит | 6% налоговый кредит | 6% налоговый вычет |

| Вермонт | $ 4 050 | 8 100 долл. США США | $ 4 050 |

| Вирджиния | $ 930 | $ 1 860 | $ 930 |

| Вашингтон | Нет государственного подоходного налога | ||

| Западная Вирджиния | 2 000 долл. США | 4 000 долл. США | 2 000 долл. США |

| Висконсин | $ 700 | $ 1,400 | 700 $ |

| Вайоминг | Нет государственного подоходного налога | ||

| Примечание : Полные примечания и аннотации см. В приведенном ниже источнике. Источник: Центр налоговой политики , «Ставки государственного подоходного налога с физических лиц 2000-2017», по состоянию на 26 октября 2017 г. | |||

Последние новости

В этом разделе содержится ссылка на поиск в новостях Google по запросу « Personal + подоходный + налог «.

См. Также

Внешние ссылки

- ↑ Investopedia , «Подоходный налог», по состоянию на 26 сентября 2014 г.

- ↑ Брунори Д. (2011). Государственная налоговая политика: политическая перспектива .Вашингтон, округ Колумбия: Издательство городского института

- ↑ Investopedia , «Может ли переход на более высокую налоговую категорию привести к снижению чистой прибыли?» по состоянию на 13 ноября 2014 г.

- ↑ Investing Answers , «Предельная налоговая ставка», по состоянию на 13 ноября 2014 г.

- ↑ Примечание: этот текст дословно цитируется из первоисточника. Любые несоответствия относятся к первоисточнику.

- ↑ Tax Foundation , «2017 Tax Brackets», 10 ноября 2016 г.

- ↑ Центр налоговой политики , «Ставки государственного подоходного налога с населения 2000-2015», по состоянию на 29 сентября 2015 г.

- ↑ Баланс , «Штаты с фиксированными ставками подоходного налога на 2019 год», по состоянию на 1 декабря 2019 г.

- ↑ Центр налоговой политики , «Что такое личное освобождение?» по состоянию на 14 декабря 2015 г.

- ↑ Налоговая служба , «3.Личные исключения и иждивенцы «, по состоянию на 14 декабря 2015 г.

| ||||||||||||||

Индивидуальные подоходные налоги | Городской институт

Государственные и местные справочные материалы Домашняя страница

Индивидуальный подоходный налог (или личный подоходный налог) — это налог, взимаемый с заработной платы, окладов, дивидендов, процентов и других доходов, которые человек зарабатывает в течение года.Налог обычно взимается государством, в котором получен доход. Однако у некоторых штатов есть соглашения о взаимности с одним или несколькими другими штатами, которые позволяют облагать налогом доход, полученный в другом штате, в государстве проживания получателя.

Однако у некоторых штатов есть соглашения о взаимности с одним или несколькими другими штатами, которые позволяют облагать налогом доход, полученный в другом штате, в государстве проживания получателя.

В 2021 году 41 штат и округ Колумбия взимали налог на доходы физических лиц на широкой основе. Нью-Гэмпшир облагает налогом только проценты и дивиденды. Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг не облагают налогом доходы физических лиц любого вида.(Теннесси ранее облагал налогом проценты по облигациям и дивиденды по акциям, но этот налог был отменен в 2021 налоговом году.)

Сколько доходов государство и органы местного самоуправления получают от подоходного налога с физических лиц?

Государственные и местные органы власти собрали в совокупности 426 миллиардов долларов дохода от подоходного налога с физических лиц в 2018 году, или 13 процентов от общих доходов. Это была меньшая доля, чем собираемые правительствами штатов и местных властей от налогов на имущество, но примерно равна той, что они собирали от общих налогов с продаж.

Индивидуальные подоходные налоги являются основным источником доходов штатов, но они приносят относительно небольшой доход местным органам власти. Правительства штатов собрали 390 миллиардов долларов (19 процентов от общих доходов штата) от индивидуальных подоходных налогов в 2018 году, в то время как местные органы власти собрали 36 миллиардов долларов (2 процента от общих доходов местных органов власти).

Частично доля доходов местных органов власти от подоходного налога с физических лиц мала из-за правил штата: только 12 штатов уполномочили местные органы власти вводить собственный подоходный налог с физических лиц или налог на заработную плату в 2018 году.В этих 12 штатах доходы местного индивидуального подоходного налога в процентах от общих доходов варьировались от менее 0,1 процента в Орегоне до 17 процентов в Мэриленде.

Населенные пункты в Индиане, Айове, Мэриленде и Нью-Йорке взимают индивидуальный подоходный налог, который совмещается с подоходным налогом штата. То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и используют отчисления и льготы штата при уплате местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

То есть местные налогоплательщики в этих штатах подают местный налог в свою налоговую декларацию штата и используют отчисления и льготы штата при уплате местного налога. В населенных пунктах Мичигана также взимается индивидуальный подоходный налог, но используются местные формы и расчеты.

Между тем, населенные пункты в Алабаме, Канзасе, Кентукки, Миссури, Огайо, Орегоне и Пенсильвании взимают налог на прибыль или фонд заработной платы. Эти налоги отделены от государственного подоходного налога. Налоги на заработную плату и заработную плату обычно рассчитываются как процент от заработной платы, удерживаемой работодателем (хотя и оплачиваемой работником) и выплачиваемой физическими лицами, работающими в налоговой местности, даже если это лицо проживает в другом городе или штате без налога. Населенные пункты в Канзасе облагают налогом только проценты и дивиденды (не заработную плату).

Какие штаты больше всего полагаются на индивидуальный подоходный налог?

Мэриленд собрала 23 процента общих доходов штата и местных доходов от подоходного налога с физических лиц в 2018 году, что является большей частью по сравнению с любым другим штатом. Следующие по величине доли в том году были в Коннектикуте (22 процента), Нью-Йорке (21 процент) и Массачусетсе (20 процентов).

Следующие по величине доли в том году были в Коннектикуте (22 процента), Нью-Йорке (21 процент) и Массачусетсе (20 процентов).

Данные: просмотр и загрузка общего дохода каждого штата с разбивкой по источникам в процентах от общего дохода

Среди 41 штата с широким подоходным налогом с физических лиц Северная Дакота меньше всего полагалась на этот налог как долю от общих доходов штата и местных доходов (4 процента) в 2018 году.В общей сложности, семь из 41 штата с широким налогообложением собрали менее 10 процентов общих доходов штата и местного самоуправления от подоходного налога с физических лиц в этом году. В 2018 году Нью-Гэмпшир и Теннесси облагали налогом очень узкую базу дохода, и в результате их налоги обеспечили менее 1 процента общих доходов штата и местного самоуправления в этом году. (Узкий подоходный налог штата Теннесси был отменен в 2021 налоговом году.)

Насколько ставки индивидуального подоходного налога различаются в разных штатах?

В 2021 году верхние ставки налога на доходы физических лиц в штате варьируются от 2. От 9 процентов в Северной Дакоте до 13,3 процента в Калифорнии (включая 1 процентную надбавку штата на налогооблагаемую прибыль свыше 1 миллиона долларов). Следующие по величине ставки индивидуального подоходного налога находятся на Гавайях (11 процентов) и Нью-Джерси (10,75 процента). В целом, в девяти штатах и округе Колумбия самые высокие ставки подоходного налога с физических лиц составляют 8 процентов или выше.

От 9 процентов в Северной Дакоте до 13,3 процента в Калифорнии (включая 1 процентную надбавку штата на налогооблагаемую прибыль свыше 1 миллиона долларов). Следующие по величине ставки индивидуального подоходного налога находятся на Гавайях (11 процентов) и Нью-Джерси (10,75 процента). В целом, в девяти штатах и округе Колумбия самые высокие ставки подоходного налога с физических лиц составляют 8 процентов или выше.

Данные: просмотр и загрузка максимальной ставки индивидуального подоходного налога в каждом штате

Напротив, в 13 штатах с широким подоходным налогом с физических лиц максимальная ставка подоходного налога с физических лиц составляет 5 процентов или ниже.В Индиане, Северной Дакоте и Пенсильвании максимальная ставка налога ниже 4 процентов.

Девять штатов с широким налогообложением используют единую (фиксированную) ставку налога на весь доход. На Гавайях больше всего налоговых категорий — 12.

Кроме того, в отличие от федерального индивидуального подоходного налога, во многих штатах, в которых используется несколько скобок, высокие налоговые ставки начинаются с относительно низких уровней налогооблагаемого дохода. Таким образом, большинство государственных индивидуальных подоходных налогов довольно плоские. Например, порог максимальной налоговой ставки в Алабаме (5 процентов) начинается всего с 3 001 доллар налогооблагаемого дохода.Не считая девяти штатов с фиксированными налоговыми ставками, порог максимальной ставки налога на прибыль составляет менее 40 000 долларов налогооблагаемого дохода в 11 штатах. (Эти суммы налогооблагаемого дохода указаны для лиц, подающих заявления на одного человека. В некоторых штатах указаны разные скобки с более высокими итоговыми значениями для супружеских пар. Для получения дополнительной информации см. Эту таблицу ставок подоходного налога штата.)

Таким образом, большинство государственных индивидуальных подоходных налогов довольно плоские. Например, порог максимальной налоговой ставки в Алабаме (5 процентов) начинается всего с 3 001 доллар налогооблагаемого дохода.Не считая девяти штатов с фиксированными налоговыми ставками, порог максимальной ставки налога на прибыль составляет менее 40 000 долларов налогооблагаемого дохода в 11 штатах. (Эти суммы налогооблагаемого дохода указаны для лиц, подающих заявления на одного человека. В некоторых штатах указаны разные скобки с более высокими итоговыми значениями для супружеских пар. Для получения дополнительной информации см. Эту таблицу ставок подоходного налога штата.)

Но в некоторых штатах более прогрессивная шкала ставок. Например, максимальная ставка Калифорнии (13,3 процента) применяется к налогооблагаемому доходу свыше 1 миллиона долларов. Округ Колумбия (8.95 процентов), Нью-Джерси (10,75 процента) и Нью-Йорк (8,82 процента) также имеют максимальные налоговые ставки, которые начинаются с 1 миллиона долларов налогооблагаемого дохода.

Какой доход облагается налогом?

штата обычно следуют федеральному определению налогооблагаемого дохода. Тридцать два штата и округ Колумбия используют скорректированный федеральный валовой доход (AGI) в качестве отправной точки для подоходного налога штата. Federal AGI — это валовой доход налогоплательщика после поправок, превышающих норму, таких как отчисления на индивидуальные пенсионные счета и проценты по студенческим займам.Еще пять штатов используют свои собственные определения дохода в качестве отправной точки для их налогообложения, но эти определения штатов в значительной степени зависят от федеральных налоговых правил и в конечном итоге примерно отражают федеральный AGI. Колорадо, Айдахо, Северная Дакота и Южная Каролина идут еще дальше и используют федеральный налогооблагаемый доход в качестве отправной точки. Федеральный налогооблагаемый доход — это AGI плюс федеральные расчеты по стандартным или детализированным вычетам (например, проценты по ипотеке и благотворительные взносы) и любые личные льготы (которые в настоящее время федеральное правительство устанавливает на уровне 0 долларов США).

Однако правила штата по подоходному налогу несколько отличаются от федеральных законов. Например, в отличие от федерального правительства, штаты часто облагают налогом проценты по муниципальным облигациям по ценным бумагам, выпущенным за пределами этого штата. Во многих штатах также разрешено полное или частичное освобождение от пенсионного дохода, который в противном случае облагается налогом в федеральной декларации. А в большинстве штатов с широким подоходным налогом лица, подающие документы, которые перечисляют свои федеральные налоговые вычеты и заявляют о вычетах по государственным и местным налогам, не могут вычитать подоходный налог штата из детализированных вычетов подоходного налога штата.

Поскольку штаты часто используют федеральные правила в своих собственных налоговых системах, Закон о сокращении налогов и занятости (TCJA) вынудил многие штаты рассмотреть возможность внесения изменений в свои собственные системы. Это было особенно верно для штатов, которые использовали федеральный стандартный вычет и личное освобождение при расчете подоходного налога штата (до того, как TCJA почти удвоил первое и отменил второе). TCJA также ввел новый федеральный вычет для сквозного дохода от бизнеса (доход, полученный индивидуальными предпринимателями, товариществами и некоторыми корпорациями).Однако, поскольку вычет относится к федеральному налогооблагаемому доходу, это коснулось только тех штатов, которые используют федеральный налогооблагаемый доход в качестве начала своих налоговых расчетов.

TCJA также ввел новый федеральный вычет для сквозного дохода от бизнеса (доход, полученный индивидуальными предпринимателями, товариществами и некоторыми корпорациями).Однако, поскольку вычет относится к федеральному налогооблагаемому доходу, это коснулось только тех штатов, которые используют федеральный налогооблагаемый доход в качестве начала своих налоговых расчетов.

Аналогичная динамика (но с меньшими финансовыми последствиями) произошла, когда Конгресс расширил федеральный налоговый кредит на заработанный доход и налоговый кредит на детей в ответ на пандемию COVID-19. Из-за связи между федеральным налоговым кодексом и налоговым кодексом штата в штатах, которые соответствуют этой политике, также будет наблюдаться увеличение EITC на уровне штата.

Как штаты облагают налогом прирост и убыток капитала?

Пять штатов и округ Колумбия рассматривают прирост и убыток капитала так же, как и федеральный закон: они облагают налогом всю реализованную прирост капитала, разрешают вычет до 3000 долларов США на чистые капитальные убытки и разрешают налогоплательщикам переносить неиспользованные капитальные убытки на последующие годы.

Другие штаты предлагают исключение из диапазона и вычеты, не предусмотренные федеральным законодательством. Нью-Гэмпшир полностью исключает прирост капитала, тогда как Арканзас исключает не менее 50 процентов всего дохода от прироста капитала и до 100 процентов прироста капитала свыше 10 миллионов долларов.Аризона освобождает от налога 25 процентов долгосрочного прироста капитала, а Нью-Мексико освобождает от налога 50 процентов или до 1000 долларов федеральной налогооблагаемой прибыли (в зависимости от того, что больше). Пенсильвания и Алабама разрешают вычитать убытки только в том году, в который они были понесены, в то время как Нью-Джерси не позволяет вычитать убытки из обычного дохода (более подробную информацию см. В нашей таблице учета прироста капитала в штате).

Однако, в отличие от федерального правительства, которое устанавливает льготную ставку, в большинстве штатов налог на прирост капитала взимается по той же ставке, что и обычный доход.Коннектикут, Гавайи, Массачусетс и Орегон взимают специальные налоговые ставки с дохода от прироста капитала.

Как штаты облагают налогом доход, полученный в других юрисдикциях?

Государственный подоходный налог обычно взимается государством, в котором получен доход. Некоторые штаты, однако, заключили соглашения о взаимности с другими штатами, которые позволяют облагать налогом внешний доход в государстве проживания. Например, взаимное соглашение Мэриленда с округом Колумбия позволяет Мэриленду облагать налогом доход, полученный в округе резидентом Мэриленда, и наоборот.Как правило, это государства с крупными работодателями, близкими к границе, и большими пригородными потоками в обоих направлениях. Большинство штатов также позволяют налогоплательщикам вычитать подоходный налог, уплачиваемый другим штатам, из суммы, причитающейся их родному штату.

Интерактивные инструменты для работы с данными

Данные о государственных и местных финансах: исследование правительственной переписи

Государственные финансовые отчеты

Дополнительная литература

См. Нашу справочную информацию о налоговых льготах по государственному подоходному налогу

Нашу справочную информацию о налоговых льготах по государственному подоходному налогу

Государственный налоговый и экономический обзор

Люси Дадаян (обновляется ежеквартально)

Расходы по государственному подоходному налогу

Аравинд Боддупалли, Фрэнк Саммартино и Эрик Тодер (2020)

Как увеличение федерального EITC и CTC может повлиять на государственные налоги

Элейн Мааг и Дэвид Вайнер (2021)

Налоговые дебаты переходят в Штаты: Закон о сокращении налогов и рабочих местах создает много вопросов для государств, которые связаны с федеральными правилами о подоходном налоге

Ричард Осье и Фрэнк Саммартино (2018)

Устранение дыры в размерах семьи Федеральная налоговая реформа, оставленная для штатов

Ричард Осье и Элейн Мааг (2018)

Прогрессивность подоходного налога федерального штата

Фрэнк Саммартино и Нортон Фрэнсис (2016)

Связь между налогами и ростом на уровне штата: новые данные

Уильям Г. Гейл, Ким С. Рубен и Аарон Крупкин (2015)

Гейл, Ким С. Рубен и Аарон Крупкин (2015)

Федеральные и государственные подоходные налоги и их роль в системе социальной защиты

Элейн Мааг (2015)

2020-2021 Федеральные налоговые ставки и налоговые ставки

Существует семь федеральных налоговых категорий на 2020 налоговый год: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваш рейтинг зависит от вашего налогооблагаемого дохода и статуса регистрации. Это ставки налогов, подлежащих уплате в мае 2021 года.

Налоговые категории и ставки на 2021 налоговый год, а также на 2019 год и предыдущие годы находятся в другом месте на этой странице.

2020 шкала федерального подоходного налога

(для налогов, подлежащих уплате в мае 2021 года или в октябре 2021 года с продлением)

Расширьте статус подачи, который относится к вам.

987,50 долл. | |||||

долл. США 4617,503 свыше 40959 долл. США | 14 605 долл. США.50 плюс 24% от суммы свыше 85 525 долл. США | ||||

33 271,50 долл. США плюс 32% от суммы свыше 163 300 долл. США | |||||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США 95 |

975000 долл. США плюс 12% от суммы свыше 19750 долл. США 97516 900 9 235 долл. США плюс 22% от суммы свыше 80 250 долл. США | ||

29 211 долл. США плюс 24% от суммы свыше 171 050 долл. США | ||

66 543 долл. США плюс 32% от суммы свыше 326 600 долл. | 94735 долларов США плюс 35% от суммы свыше 414 700 долларов США | |

| 9009 4 |

В браке, подача отдельно

987,503 995 долларов США плюс 12% от суммы 995 | |||

4 617,50 долл. Плюс 22% от суммы свыше 40 125 долл. США | |||

14 605,50 долл. США плюс 24% от суммы свыше 85 525 долл. США | |||

33 271 долл. США.50 плюс 32% от суммы свыше 163 300 долл. США | |||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | |||

83 653,75 долл. США плюс 37% суммы свыше 311 025 долл. США | 690|||

1410 долл. | |||

6 162 долл. США плюс 22% от суммы свыше 531690 долл. США 9003 90013 158 долл. США плюс 24% от суммы свыше 85 500 долл. США | |||

31 830 долл. США плюс 32% от суммы свыше 163 300 долл. США | |||

45 926 долл. США плюс 35% от суммы свыше 207 350 долл. США90 90 | 154 793 долл. США.50 плюс 37% от суммы свыше 518 400 долларов США |

2021 год, федеральный подоходный налог

(для налогов, подлежащих уплате в апреле 2022 года)

Разверните статус подачи, который относится к вам.

995 долларов США плюс 12% от суммы свыше 9,950 долларов США | |||||

0 долларов США плюс 22% от суммы сверх 9,950 долларов США | 14 751 долл. | ||||

33 603 долл. США плюс 32% от суммы свыше 164 925 долл. США | |||||

47 843 долл. США плюс 35% от суммы свыше 209 90 долл. США | |||||

157 804 долл. США.25 плюс 37% от суммы свыше 523 600 долл. США |

1990 долл. США плюс 12% от суммы свыше 19 900 долл. США394 0 9328 долларов США плюс 22% от суммы свыше 81 050 долларов США | ||

29 502 доллара США плюс 24% от суммы свыше 172 750 долларов США | ||

67 206 долларов США плюс 32% от суммы свыше 329 850 долларов США 95 | ||

168 993 долларов. |

В браке, подача отдельно