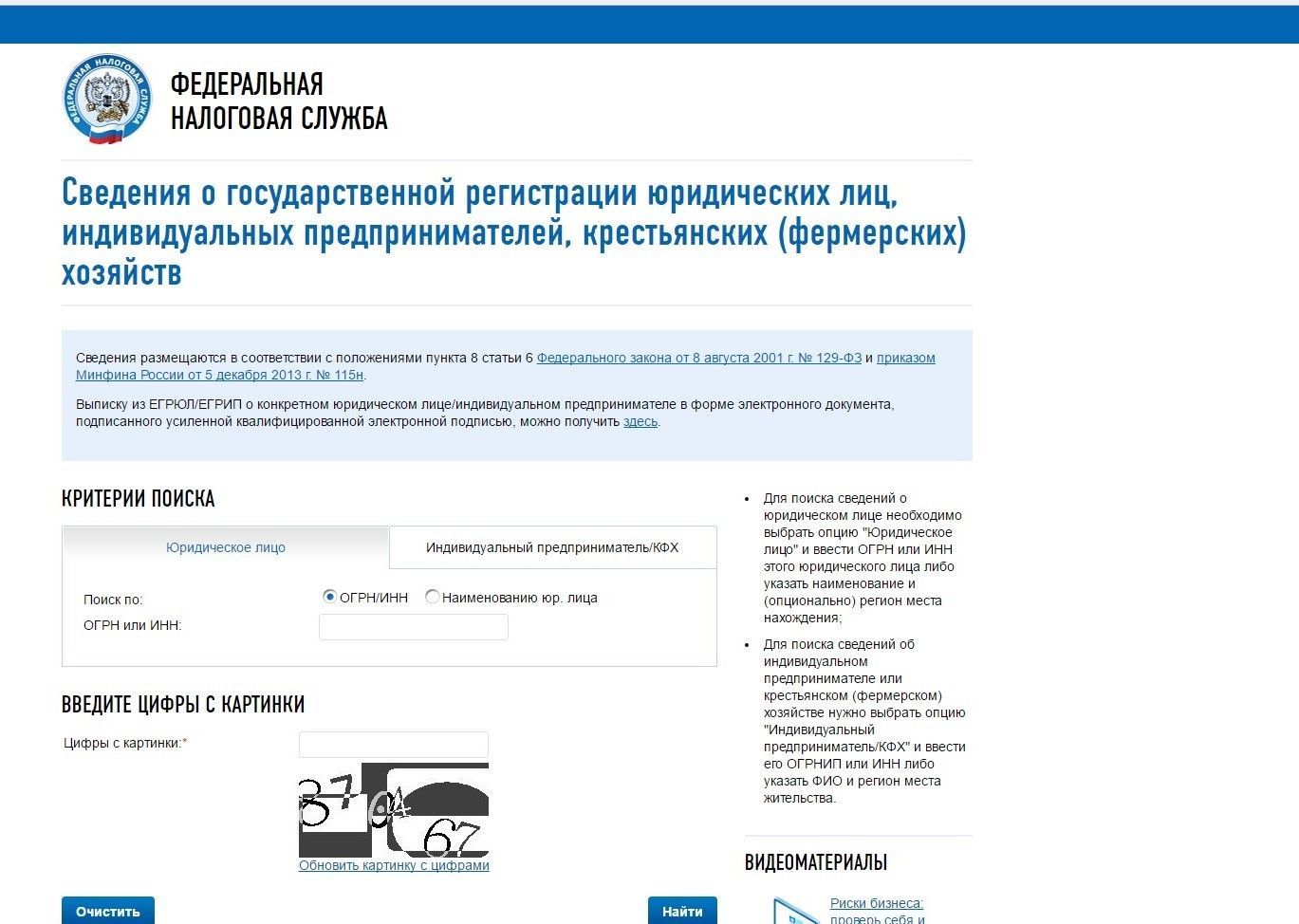

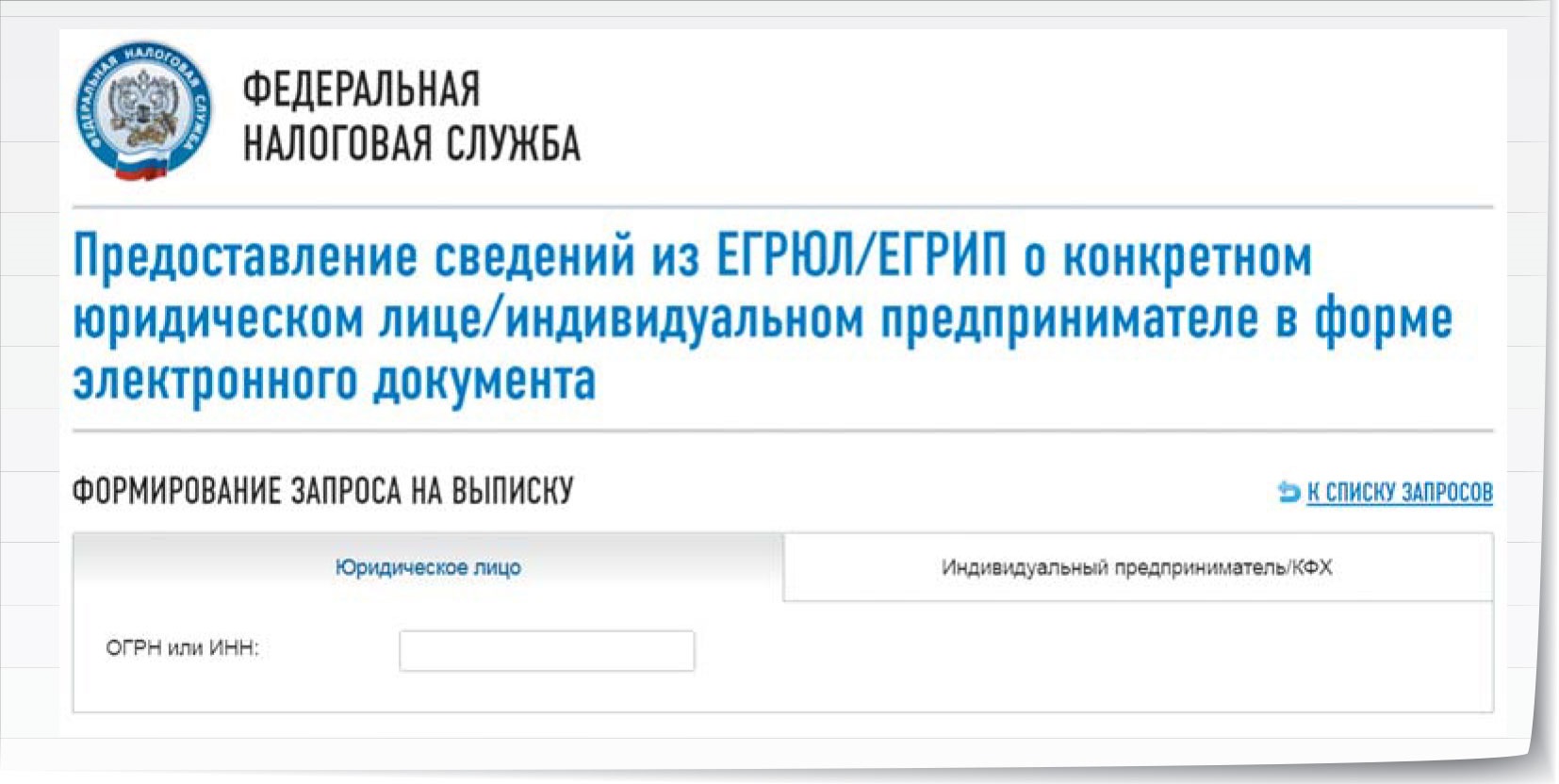

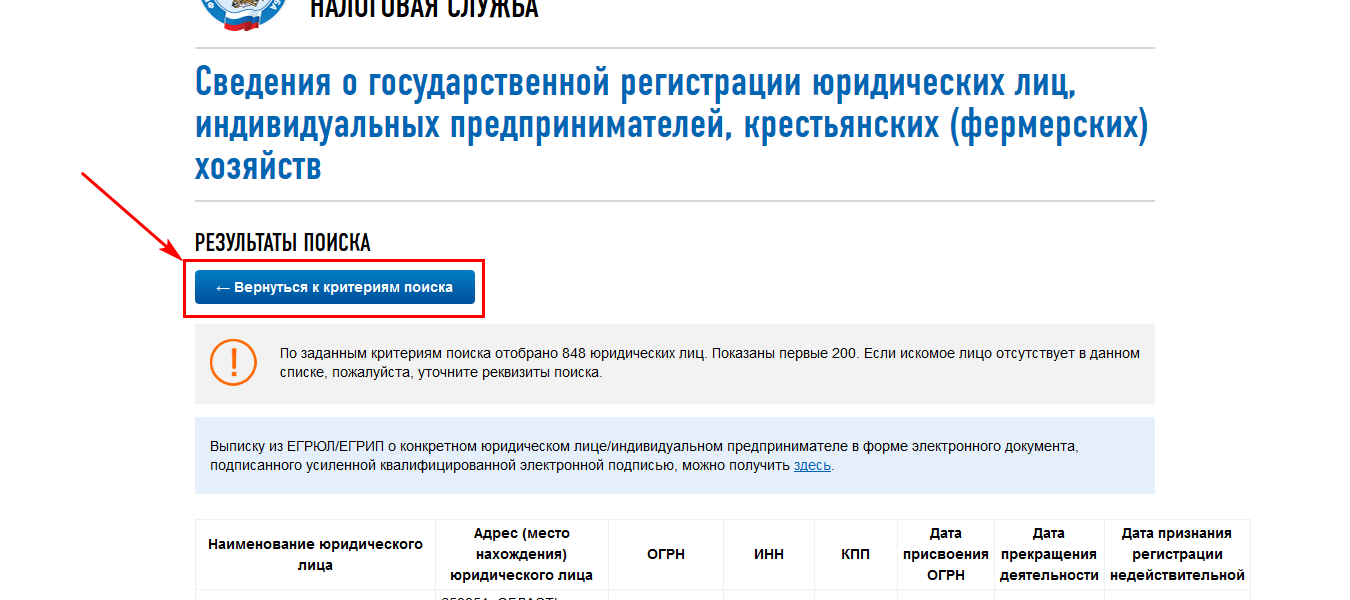

Изменить сведения о компании в ЕГРЮЛ или ЕГРИП

Изменить сведения о компании в ЕГРЮЛ или ЕГРИПВнести данные в ЕГРЮЛ или ЕГРИП нужно, если:

- регистрируете нового налогоплательщика;

- поменялись реквизиты компании;

- прекратилась деятельность организации.

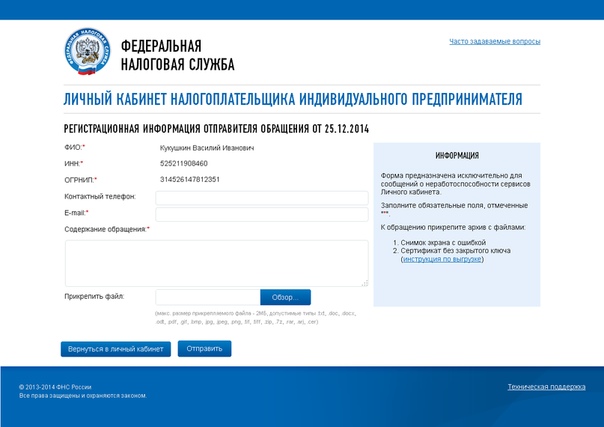

Для этого руководитель должен отправить заявление в налоговую инспекцию по специальной форме.

Некоторые формы можно предоставить в налоговую только на бумаге, остальные — как на бумаге, так и через интернет.

| Только на бумаге | На бумаге или через интернет |

|

|

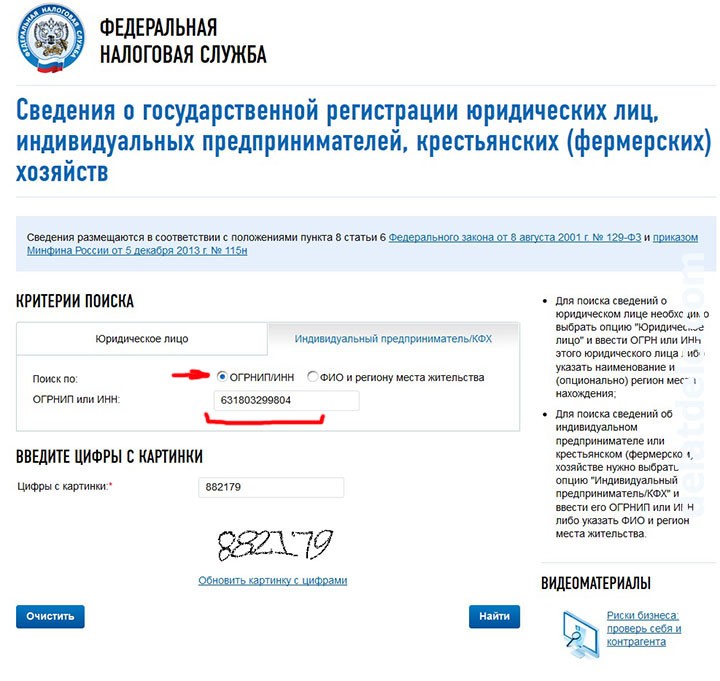

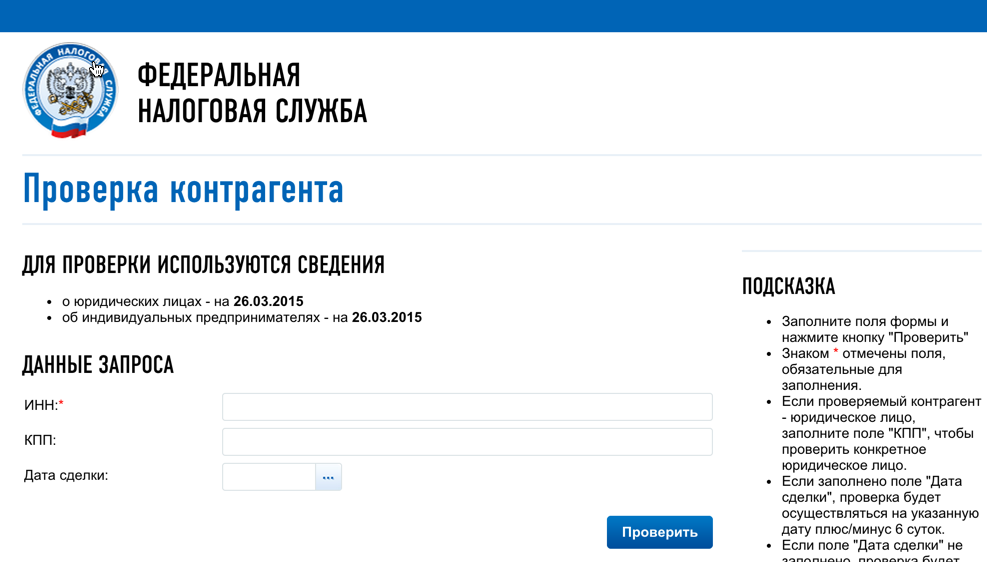

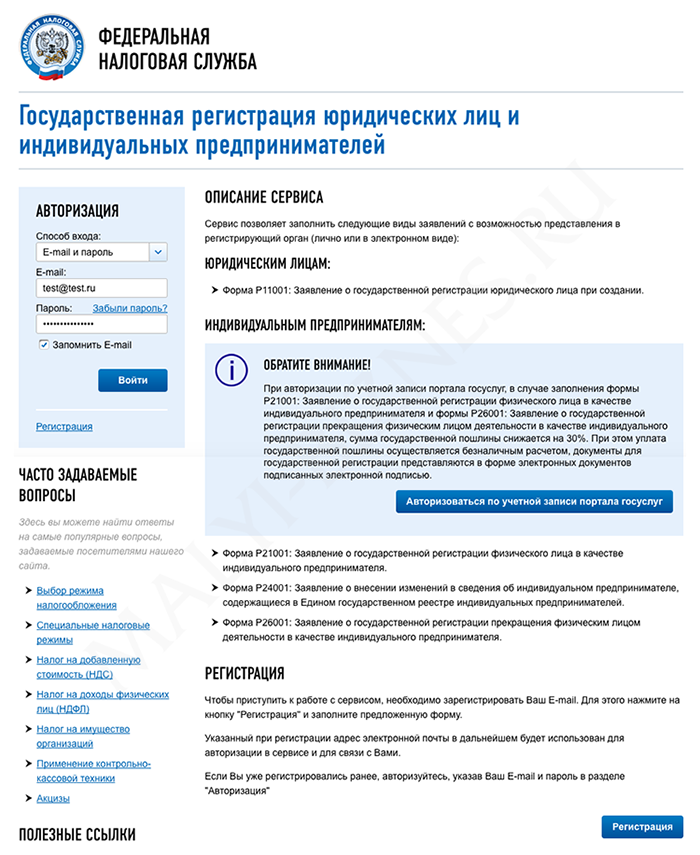

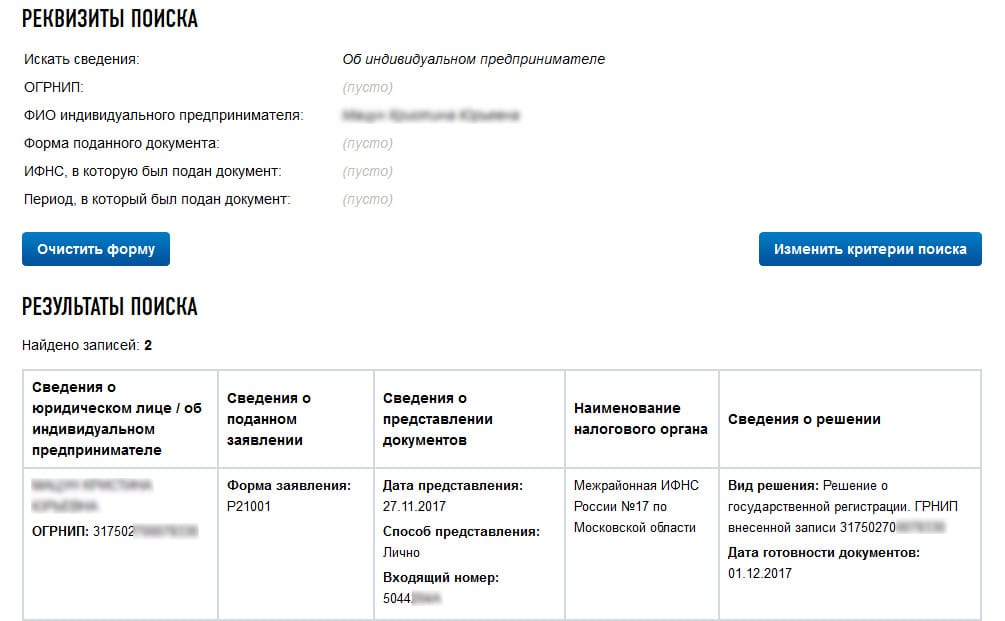

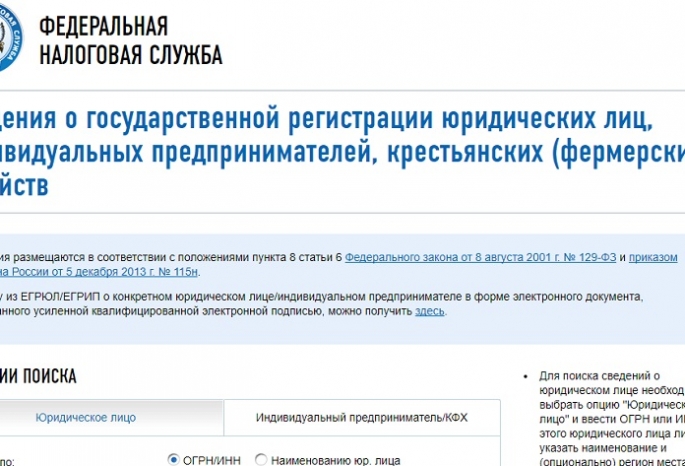

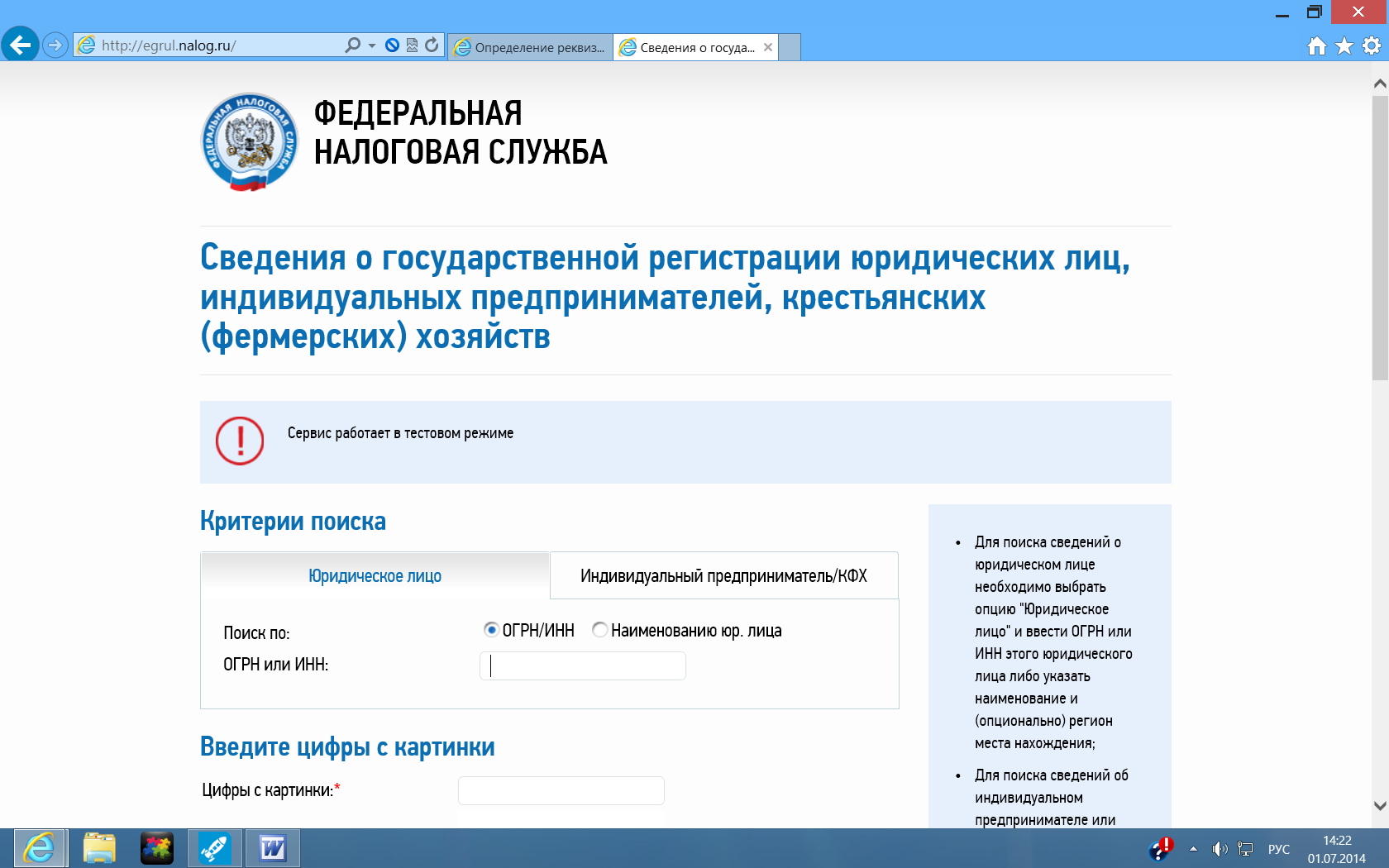

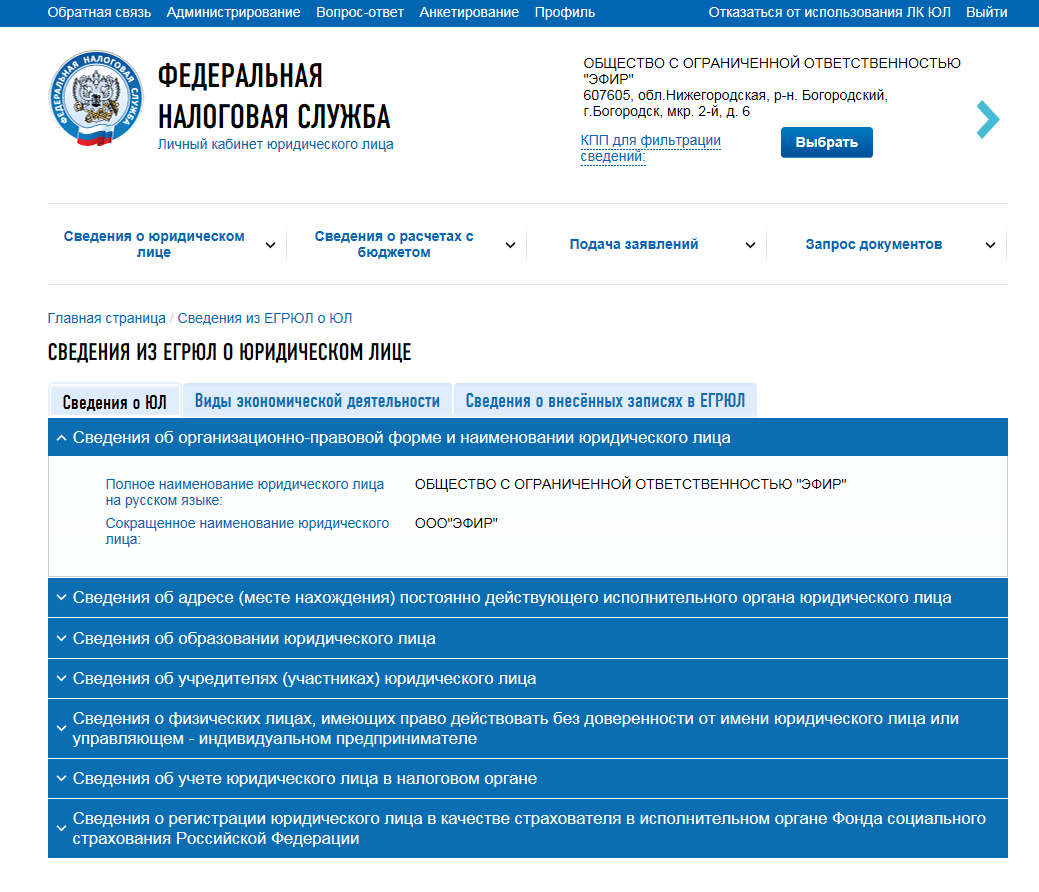

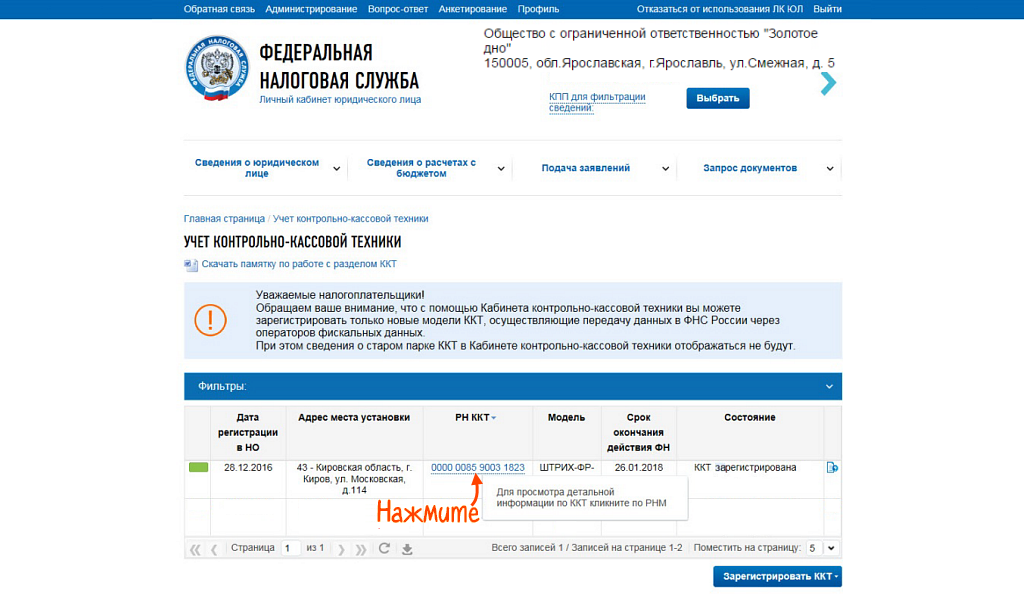

Как сформировать

- Перейдите в раздел «Отчетность» или «Учет/Отчетность» (в зависимости от конфигурации).

- Создайте документ одним из способов:

- в подразделе «Регистрация ЮЛ/ИП» нажмите «Создать» и выберите форму заявления;

- в любом подразделе отчетности нажмите «Создать» и в строке поиска введите название формы.

- Заполните заявление. Если появились вопросы, воспользуйтесь справкой.

- Перейдите в раздел «Приложенные файлы» и загрузите документы, подтверждающие изменение сведений. Они должны соответствовать требованиям налоговой инспекции. Для этого:

- Подпишите все бумажные документы.

- Сканируйте их так, чтобы все страницы одного документа были в одном файле (если вы сканируете один документ в разные файлы или разные документы в один файл, налоговая откажет в приеме заявления).

- Загрузите сканы в любом формате, СБИС автоматически сконвертирует их в нужный формат.

- В зависимости от формы отправьте документ через интернет либо распечатайте и сдайте в налоговую на бумаге.

Инспекция должна прислать ответ в течение 5 рабочих дней.

Ответы на популярные вопросы

Любой тариф сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

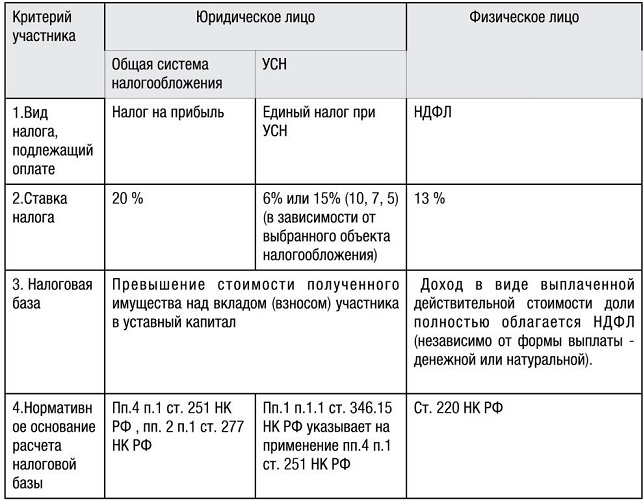

Налоги для юридических лиц — какие налоги платят ООО

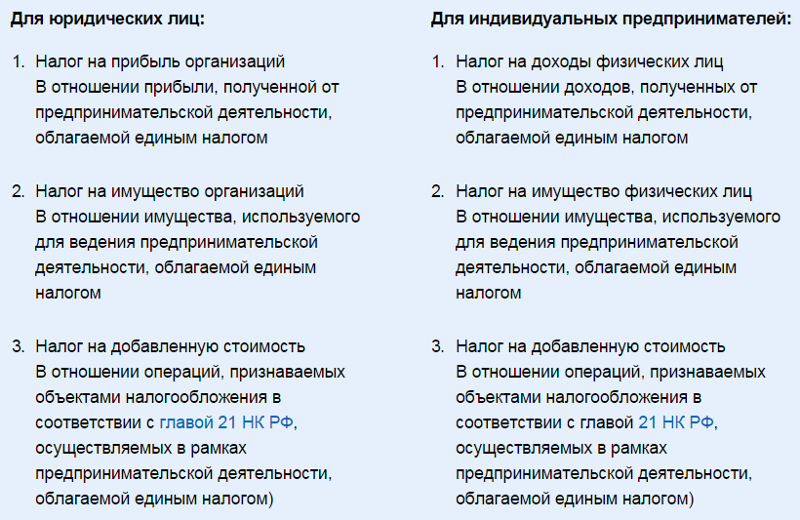

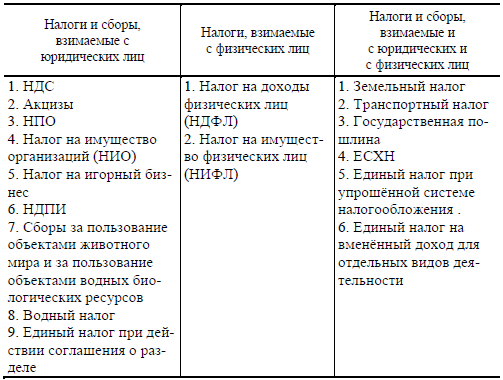

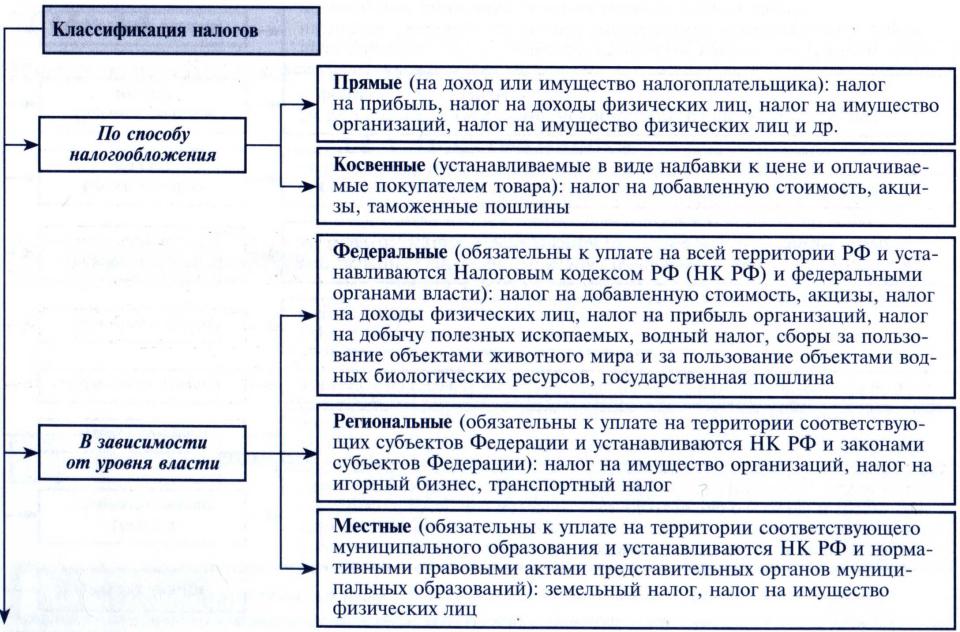

Если организация не переходила на один из специальных режимов налогообложения, минимальный набор платежей будет состоять из трех налогов:

- На прибыль. Считается с разницы между доходами и расходами организации.

- На добавленную стоимость (НДС).

- На имущество. Считается со стоимости имущества, находящегося на балансе организации.

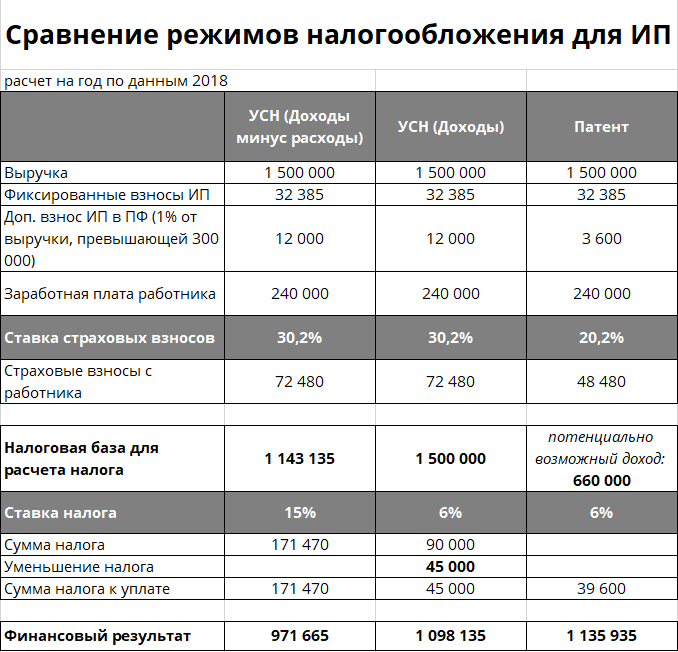

Если малое предприятие удовлетворяет требованиям, которые предусмотрены Налоговым кодексом, оно может перейти на один из специальных режимов налогообложения. Тогда предприятие будет освобождено от уплаты указанных налогов (за некоторыми исключениями), а вместо них будет платить:

- Единый упрощенный налог, если перейдет УСН (Глава 26.

2 НК РФ). Платеж рассчитывают либо с доходов, либо с разницы между доходами и расходами, в зависимости от выбранного варианта УСН.

2 НК РФ). Платеж рассчитывают либо с доходов, либо с разницы между доходами и расходами, в зависимости от выбранного варианта УСН. - Единый налог на вмененный доход, если перейдет на ЕНВД (Глава 26.3 НК РФ). Платеж рассчитывают не с фактического, а с предполагаемого дохода, который считают отдельно для каждого вида деятельности.

- Единый сельскохозяйственный налог, если перейдет на ЕСХН (Глава 26.1 НК РФ, только для сельхозпроизводителей). Платеж рассчитывают с разницы между доходами и расходами.

Все остальные налоги юридических лиц от системы налогообложения не зависят. Организация платит их в том случае, если есть соответствующий объект налогообложения. Если организация владеет транспортом, то будет платить транспортный налог, если землей – земельный, если добывает полезные ископаемые – налог на добычу полезных ископаемых, использует водные ресурсы – водный налог и т.д.

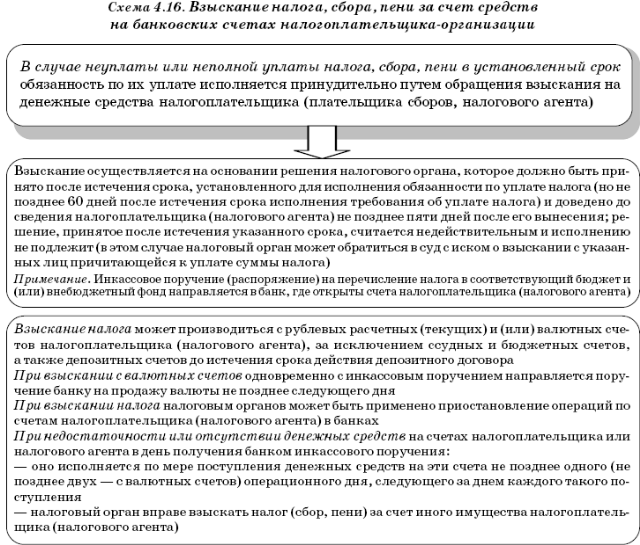

За неуплату налога на организацию наложат штраф от 20 до 40% от суммы недоимки и могут заблокировать расчетный счет. Помимо этого, за каждый день просрочки начисляют пени в размере 1/300 от ставки рефинансирования, а начиная с 31 дня просрочки – 1/150 от ставки рефинансирования.

Помимо этого, за каждый день просрочки начисляют пени в размере 1/300 от ставки рефинансирования, а начиная с 31 дня просрочки – 1/150 от ставки рефинансирования.

Боитесь пропустить даты сдачи отчётности?

Сформируйте в 3 клика ваш персональный налоговый календарь. Система сама напомнит о предстоящих датах сдачи.

Создать налоговый календарьИсключение ИП из ЕГРИП ИФНС

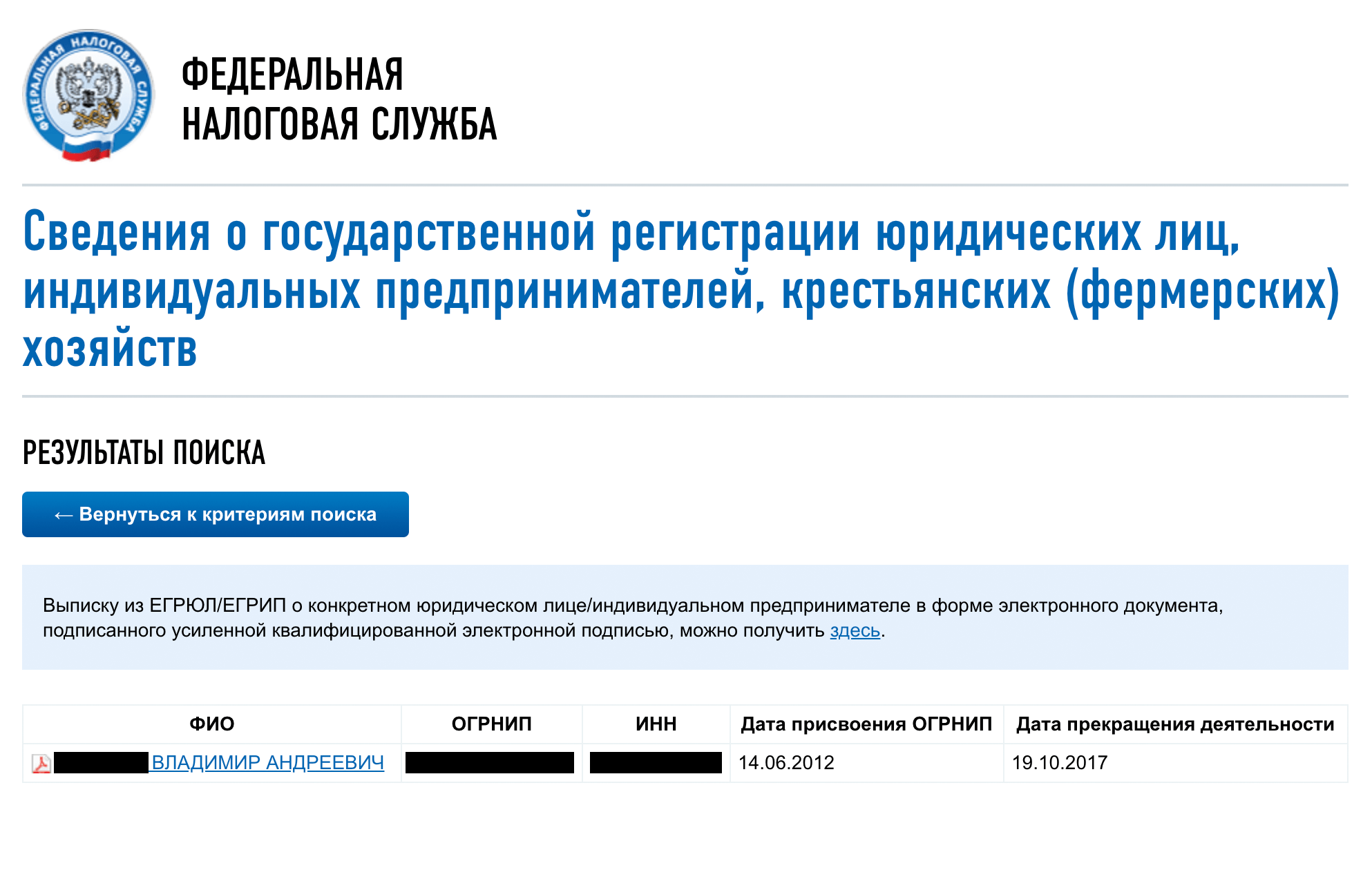

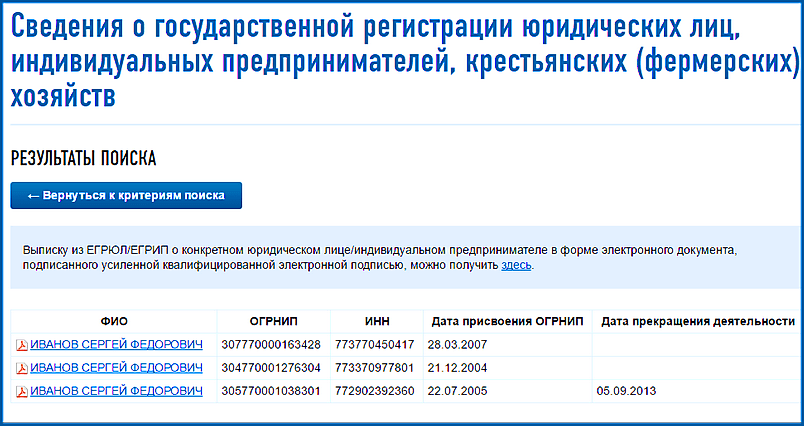

Исключение из ЕГРИП ИП в 2020 году: необходимые условия

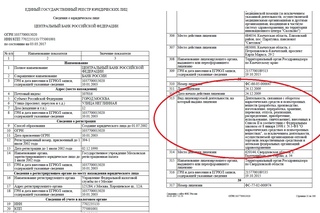

Право исключать предпринимателей из Единого госреестра предоставлено налоговым органам федеральным законом № 377-ФЗ от 12.11.2019 (ст.1). Данный правовой документ внес изменения в некоторые нормативные акты, в том числе, в закон № 129-ФЗ о государственной регистрации юрлиц и ИП от 08.08.2001. Поправки, разрешающие налоговикам исключать ИП из реестра, вступят в силу с 01.09.2020 (п. 4 ст. 4 закона № 377-ФЗ). В частности, в законе 129-ФЗ появится новая статья 22.4, регламентирующая исключение из ЕГРИП индивидуального предпринимателя по решению ФНС.

Регистрирующий орган сможет принять решение об исключении ИП из реестра при двух обязательных условиях:

- Если истекло 15 месяцев:

- со дня окончания действия выданного ИП патента;

- со дня предоставления предпринимателем последней отчетности по налогам и сборам;

- Если ИП имеет задолженность и недоимку перед ФНС.

Для исключения предпринимателя из ЕГРИП необходима совокупность вышеназванных условий. При их наличии предприниматель признается фактически прекратившим свою деятельность, и налоговый орган будет вправе исключить его из реестра в административном порядке.

Читайте также: Внесудебное банкротство физических лиц

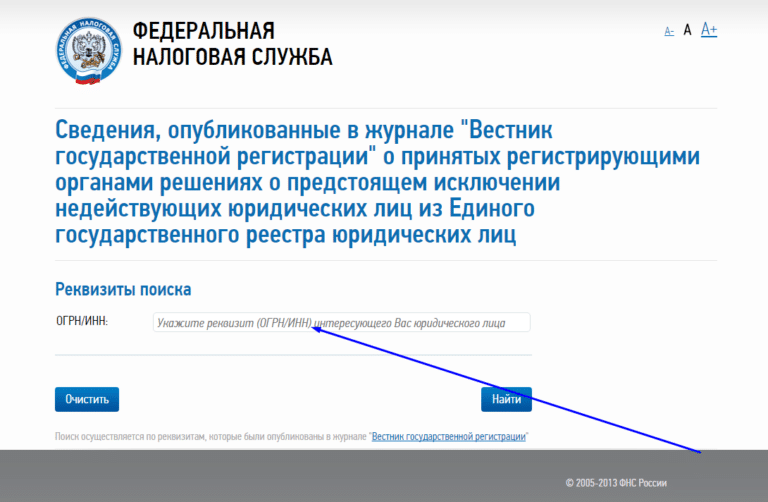

Исключение ИП из ЕГРИП налоговым органом: порядок действий

Выявив неактивного предпринимателя, налоговики не сразу удалят его из реестра. Законом предусмотрена процедура, позволяющая ИП, его кредиторам и другим заинтересованным лицам оспорить действия ФНС:

- Вначале принимается решение о предстоящем исключении индивидуального предпринимателя из ЕГРИП.

- В течение трех рабочих дней оно публикуется. Где — в законе не указано. Вероятно, это будет «]]>Вестник государственной регистрации]]>» (в нем публикуются решения об исключении юридических лиц из ЕГРЮЛ). Воспользовавшись электронным сервисом, предприниматели смогут проверять, не принято ли в отношении них предварительное решение об исключении из реестра.

Также публикуется информация, в каком порядке и в какие сроки недействующий предприниматель и иные заинтересованные лица вправе данное решение оспорить. Указывается адрес, по которому следует направлять возражения.

Также публикуется информация, в каком порядке и в какие сроки недействующий предприниматель и иные заинтересованные лица вправе данное решение оспорить. Указывается адрес, по которому следует направлять возражения. - Оспаривание предусматривается в виде подачи (направления) мотивированных заявлений в течение 1 месяца со дня публикации. В них выражается несогласие с действиями налоговиков, приводится обоснование своей позиции. Тогда решение об исключении индивидуального предпринимателя из реестра не принимается.

- Если в течение месяца никаких заявлений не поступит, и в течение этого срока они не будут направлены в ФНС, регистрирующий орган исключает ИП из ЕГРИП – в него вносится соответствующая запись.

После этого у заинтересованных граждан, включая удаленного из реестра предпринимателя, есть один год на обжалование решения налоговиков в судебном порядке. Он отсчитывается со дня, когда они узнали (или должны были узнать) о нарушении своих прав действиями ФНС.

Читайте также: Возражение на исключение из ЕГРЮЛ (форма Р38001)

Исключение из ЕГРИП: последствия

Исключение ИП из реестра делает его дальнейшую предпринимательскую деятельность нелегитимной. Продолжая работать как ИП, он может понести уголовную или административную ответственность (ст. 171 УК РФ, ст. 14.1 КоАП РФ).

Следует учесть и другие последствия исключения предпринимателя из ЕГРИП по решению налогового органа:

- В течение трех лет (со дня исключения) он не сможет вновь зарегистрироваться в качестве индивидуального предпринимателя. Соответствующие поправки вносятся в ст. 22.1 закона № 129-ФЗ. Они вступят в силу с 01.09.2020.

- Исключение из реестра не избавит предпринимателя от необходимости погасить задолженность/недоимку по налогам. Согласно ст. 24 Гражданского кодекса РФ, граждане несут имущественную ответственность по своим долгам («обязательствам»), независимо от того, есть ли у них статус ИП. Список имущества, за счет которого нельзя взыскать долги, определен ст.

О последнем негативном последствии Верховный Суд РФ напомнил в 2015 году (Постановление Пленума ВС РФ № 50 от 17.11.2015, п. 55). Имущественная ответственность гражданина-должника наступает вне зависимости от того, является ли он индивидуальным предпринимателем. Закон не разграничивает имущество ИП и имущество физического лица. Поэтому имея долг перед налоговой инспекцией, исключенному из ЕГРИП предпринимателю придется с ней рассчитаться, уплатив недоимку (задолженность) и штрафы.

Также можно обратить внимание на Письмо Минфина № 03-02-08/3210 от 24.01.2017. Его авторы ссылаются не только на вышеупомянутое Постановление Пленума ВС РФ № 50, но и на Определение Конституционного Суда № 95-О-О от 25.01.2007. Здесь говорится, что утрата или приобретение гражданином специального статуса не влияет на его ответственность перед ФНС.

Читайте также: Как подать заявление на закрытие ИП в 2020 году: форма Р26001

Новые правила налогообложения недвижимости для организаций: ФНС

С 2022 года налог на имущество организаций подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по нему – не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

«Ранее данные сроки устанавливались законами субъектов РФ», — уточнили в ФНС.

Переданное в аренду, в том числе по договору финансовой аренды (лизинга), недвижимое имущество организации теперь подлежит налогообложению у арендодателя (лизингодателя).

При внесении изменений в перечень объектов торгово-офисного назначения, которые облагаются налогом по кадастровой стоимости, формирующий его уполномоченный орган будет обязан в течение пяти дней проинформировать об этом налоговый орган по субъекту РФ, а также разместить изменения на своем официальном сайте или сайте региона.

С 2022 года в отношении объекта налогообложения, прекратившего свое существование, исчисление налога на имущество организаций прекращается с первого числа месяца его гибели или уничтожения. Для этого налогоплательщик должен представить соответствующее заявление в налоговый орган по своему выбору. С ним он вправе подать документы, подтверждающие факт гибели или уничтожения объекта.

Российские организации, имеющие право на льготы в отношении объектов, налоговая база по которым определяется как их кадастровая стоимость, представляют в налоговый орган по своему выбору соответствующее заявление и подтверждающие документы. Если такой налогоплательщик не направит указанные документы или не сообщит об отказе от применения налоговой льготы, она предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами, с периода, в котором у компании возникло на нее право.

С 1 января также вводятся льготы, освобождающие от уплаты налога в федеральной территории «Сириус»:

- некоммерческие образовательные организации — в отношении объектов, находящихся в их собственности и построенных в соответствии с Программой строительства олимпийских объектов и развития города Сочи как горноклиматического курорта, утвержденной Правительством РФ;

- компании, обладающие правом на проведение чемпионата мира FIA «Формула-1» — в отношении объектов, построенных в соответствии с вышеуказанной программой;

- организации, созданные органами публичной власти федеральной территории «Сириус» для обеспечения реализации их полномочий.

А в пресс-службе Ассоциации юристов России (АЮР) сообщили, что у налоговиков появится возможность накладывать предварительные обеспечительные меры на имущество бизнеса. Инспекторы получат право запрещать продажу без согласования имущества компании, в том числе недвижимости и транспорта. Соответствующий законопроект, дающий ФНС право оперативно блокировать имущество юрлиц и ИП, одобрил Кабмин.

Обзор налоговых обязательств для каждого вида бизнеса

Определение того, какой вид бизнеса подходит для вашей ситуации, может быть трудным. При принятии этого решения следует учитывать множество факторов. Налоги должны быть неотъемлемой частью этого выбора. Тип бизнеса, который вам подходит, будет во многом зависеть от вашего размера и структуры.

Правильное юридическое лицо будет сопряжено с управляемыми административными трудностями для бизнеса вашего размера, а также будет отвечать потребностям вашей организации.Кроме того, определение подходящего юридического лица может сэкономить вам значительную сумму денег при уплате налогов.

В этой статье дается обзор того, как налоги работают для каждого предприятия. Хотя эта статья не является исчерпывающей, она является хорошей отправной точкой для рассмотрения того, как могут выглядеть ваши налоги для каждого типа бизнеса. Малому бизнесу могут не понадобиться сложные структуры, которые вы найдете в корпорации, но средний и крупный бизнес может значительно выиграть от создания более сложного типа бизнеса, чтобы получить налоговые льготы.

Оглавление

Посмотреть большеТипы бизнес-структур

Перед тем, как выбрать бизнес-структуру, вам следует сесть и разработать бизнес-план. Наличие этого плана поможет вам определить, какие виды услуг или продуктов будет предлагать ваша компания и как она будет их предлагать. Эта информация будет важна, чтобы выяснить, какая структура лучше всего подходит для вашей ситуации.

Существует шесть основных типов бизнес-структур.У каждого есть свои преимущества и недостатки. Эти структуры включают следующее.

Эти структуры включают следующее.

- ИП — это самый основной тип бизнес-структуры. В нем участвует только один человек, но в некоторых индивидуальных предпринимателях есть сотрудники. Вы несете единоличную ответственность за активы и обязательства компании, и ваши налоги будут объединены с вашей личной налоговой декларацией. Индивидуальные предприниматели не являются отдельным юридическим лицом для целей налогообложения.

- Corporation — Корпорация обычно предназначена для крупных предприятий, но ее также можно использовать для малых предприятий, имеющих много активов.В корпорациях часто есть сотрудники, но не всегда. Корпорации являются отдельными юридическими структурами и полностью облагаются налогом отдельно от своих владельцев.

- S corporation — S-корпорация является уникальным бизнес-субъектом. Во многих отношениях она похожа на корпорацию C (или просто «корпорацию»), но больше облагается налогом как партнерство или индивидуальное предпринимательство.

IRS считает S-корпорацию «сквозной организацией».

IRS считает S-корпорацию «сквозной организацией». - Общество с Ограниченной Ответственностью (ООО) — Данная бизнес-структура представляет собой сочетание корпорации и партнерства.LLC обычно облагаются налогом отдельно от своих владельцев. ООО является отдельным юридическим лицом для налоговых целей.

- Партнерство — Партнерство — это, по сути, индивидуальное предпринимательство, в котором участвует более одного человека. Все партнеры в равной степени несут ответственность за бизнес-активы и расходы в полном товариществе. Также доступны определенные структуры ограниченного партнерства.

- Кооператив — Кооперативы — редкая бизнес-структура, но у них есть преимущества.Они созданы для предоставления общих услуг или удовлетворения потребностей, приносящих пользу всем членам. Кооперативы облагаются налогом так же, как и S-корпорация.

Каждый из этих видов бизнеса, как правило, несет ответственность за уплату подоходного налога, налога на трудоустройство и любых применимых акцизных сборов. Индивидуальным предпринимателям, ООО и товариществам также может потребоваться платить налоги на самозанятость. Основное внимание в этой статье уделяется подоходному налогу.

Индивидуальным предпринимателям, ООО и товариществам также может потребоваться платить налоги на самозанятость. Основное внимание в этой статье уделяется подоходному налогу.

Индивидуальные предприниматели: обзор налогов

Основным преимуществом индивидуальных предпринимателей с налоговой точки зрения является их простота.Для вашего бизнеса нет отдельных налогов, и вы указываете все свои доходы и убытки в своей налоговой декларации. Вы должны производить расчетные налоговые платежи ежеквартально и обязательно отслеживать, как был получен каждый доллар и как потрачен каждый цент.

Имейте в виду, что как индивидуальное предприятие вы будете облагаться налогом со всех своих доходов. Это независимо от того, снимаете ли вы деньги со своего коммерческого банковского счета или получаете зарплату. Вы облагаетесь налогом так, как будто деньги находятся на вашем личном счете, и вы можете свободно их тратить, даже если это не так.

В качестве индивидуального предпринимателя вы все равно можете вычесть все расходы, связанные с вашим бизнесом, в Таблице C. Эти расходы могут включать в себя некоторые из следующего:

Эти расходы могут включать в себя некоторые из следующего:

- Операционные расходы

- Реклама

- Деловые поездки

- Расходы по оплате независимым подрядчикам

- Сборы вне зависимости от источника

- Страхование

- Юридические и профессиональные услуги

- Ремонт и обслуживание

- Канцелярские товары

- И многое другое

Как индивидуальный предприниматель, вы также должны будете платить налоги на самозанятость.Это взносы в Социальное обеспечение и Медикэр, которые штатные сотрудники обычно снимают со своей зарплаты (иногда их называют «налогами на заработную плату»).

Корпорации: обзор налогов

Корпорация является отдельным юридическим лицом, что означает, что она подает собственную налоговую декларацию. Он полностью отделен от вашей индивидуальной налоговой декларации и имеет другую систему налоговых ставок. Вы, как владелец, не облагаетесь налогом напрямую с прибыли корпорации. Вместо этого вы облагаетесь налогом только с тех сумм, которые корпорация фактически выплачивает вам в виде дивидендов или заработной платы. Это означает, что корпорация облагается налогом, а затем вы получаете налог на свой доход от корпорации. Такое двойное налогообложение иногда делает корпорации непривлекательной бизнес-структурой для малого бизнеса.

Вместо этого вы облагаетесь налогом только с тех сумм, которые корпорация фактически выплачивает вам в виде дивидендов или заработной платы. Это означает, что корпорация облагается налогом, а затем вы получаете налог на свой доход от корпорации. Такое двойное налогообложение иногда делает корпорации непривлекательной бизнес-структурой для малого бизнеса.

Корпорации имеют множество преимуществ, не связанных с налогами. Например, корпорации обеспечивают защиту ответственности в случае судебного преследования корпорации или бизнеса.Это помогает корпоративным владельцам избегать личной ответственности и не подвергает риску собственные активы.

Однако у корпораций есть и недостатки. Одна из основных проблем — это все требования к отчетности и ведению документации. Корпорации должны создавать и регистрировать учредительные документы в большинстве штатов при их создании. В некоторых штатах также требуются корпоративные подзаконные акты. Кроме того, многие штаты требуют, чтобы корпорации предоставляли годовые отчеты и вели записи в течение определенного времени. Каждая подача также часто связана с пошлиной. Все эти административные нагрузки могут сделать корпоративную структуру неприемлемой для некоторых малых предприятий.

Каждая подача также часто связана с пошлиной. Все эти административные нагрузки могут сделать корпоративную структуру неприемлемой для некоторых малых предприятий.

Корпорации S: обзор налогов

Корпорация S представляет собой уникальное сочетание корпорации и индивидуального предпринимателя. Он предлагает многие из преимуществ корпорации, не связанных с налогами, включая защиту ответственности. Это также упрощает уплату налога в вашей личной налоговой декларации. В корпорации S нет двойного налогообложения, потому что она считается сквозной организацией.

Однако, как и ИП, вы несете ответственность за уплату всех налогов на прибыль, связанных с прибылью. Это применимо, даже если эта прибыль все еще находится на корпоративном банковском счете.

Только определенные предприятия могут быть S-корпорациями. Большинство требований касается размера компании. Например, у вас может быть не более 100 акционеров, а правомочные акционеры включают физических лиц, трасты или владения. Акционеры корпорации S не могут быть товариществами или корпорациями.

Акционеры корпорации S не могут быть товариществами или корпорациями.

Компании с ограниченной ответственностью: обзор налогов

Компании с ограниченной ответственностью уникальны тем, что они могут решать, как IRS должно относиться к ним с налоговой точки зрения. LLC могут рассматриваться как корпорация, партнерство или часть индивидуальной налоговой декларации владельца LLC. Эта информация часто определяется структурой LLC.

Например, LLC, состоящая как минимум из двух участников, считается партнерством, если только она не решит рассматривать ее как корпорацию, заполнив форму 8832.С другой стороны, LLC, в которой есть только один участник, рассматривается как «неучтенная организация», и подоходный налог является частью личной налоговой декларации владельца. Однако даже LLC с одним участником также могут рассматриваться как корпорация.

Партнерство: обзор налогов

В простейшей форме с налоговой точки зрения партнерство будет рассматриваться как индивидуальное предприятие для более чем одного человека. То есть доходы и расходы бизнеса будут включены в индивидуальную налоговую декларацию каждого партнера.Пропорциональная сумма убытков и доходов каждого партнера, как указано в соглашении о полном партнерстве, должна быть отражена в их собственной личной налоговой декларации. Однако процесс для этого немного отличается от индивидуального предпринимательства.

То есть доходы и расходы бизнеса будут включены в индивидуальную налоговую декларацию каждого партнера.Пропорциональная сумма убытков и доходов каждого партнера, как указано в соглашении о полном партнерстве, должна быть отражена в их собственной личной налоговой декларации. Однако процесс для этого немного отличается от индивидуального предпринимательства.

Партнерство будет ежегодно предоставлять информацию о своих доходах, вычетах, убытках, прибылях и т. Д., Но эта информация не относится к отдельной налоговой ставке. Вместо этого эта информация переносится в Таблицу K-1, которую каждый партнер будет использовать в своей налоговой декларации.График K-1 по существу используется вместо Приложения C для индивидуального предпринимательства. Это не так подробно расписано в Таблице C, потому что в нем нет подробного описания расходов. Информация о стоимости включена в годовую отчетность товарищества по форме 1065.

ТОО

Полное товарищество не имеет дополнительной защиты ограниченной ответственности, как LLC или корпорация. Однако структуры партнерства с ограниченной ответственностью (LLP) доступны. LLP также являются сквозными организациями, как и полное товарищество, но они привлекательны из-за дополнительного уровня защиты активов.

Однако структуры партнерства с ограниченной ответственностью (LLP) доступны. LLP также являются сквозными организациями, как и полное товарищество, но они привлекательны из-за дополнительного уровня защиты активов.

Кооперативы: обзор налогов

Кооперативы — нечастые бизнес-структуры, но иногда они хорошо работают для компаний, которые хотят иметь членов или пользователей-владельцев. Фермерские хозяйства и продуктовые магазины, пожалуй, самые известные кооперативы в Соединенных Штатах.

Кооперативы технически являются корпорациями с точки зрения налогообложения, но, как и корпорации S и партнерства, они имеют статус «сквозного». Хотя они считаются отдельным юридическим лицом, они не платят федеральный подоходный налог как независимое лицо.Методы налогообложения кооперативов могут различаться на уровне штата, поэтому важно ознакомиться с местными законами для получения дополнительной информации о конкретных кооперативных налогах.

Выбор правильной бизнес-структуры для вас

Вы должны хорошо подумать, какая бизнес-структура будет лучше всего работать для вашего предприятия. Налоги должны быть одной из вещей, о которых вы думаете, но вы также можете подумать:

Налоги должны быть одной из вещей, о которых вы думаете, но вы также можете подумать:

- защита ответственности,

- административные расходы,

- простота распространения или перехода,

- количество задействованных людей, а

- затраты, связанные с запуском.

Тип продукта или услуги, которые производит ваш бизнес, также будет иметь отношение к типу структуры, которую вы должны выбрать.

К счастью, вы можете изменить свою структуру позже, если решите, что выбранная вами структура не подходит для вас. Однако этот процесс может быть трудным, трудоемким и дорогостоящим, поэтому подумайте сейчас, какая структура будет работать лучше всего, чтобы избежать этих затрат в будущем. Вы также должны иметь в виду, что по мере роста вашего бизнеса вы можете «модернизировать» свою структуру, чтобы приспособиться к вашему росту.

Мы можем помочь вам с вашими потребностями в юридической форме

LegalNature предлагает множество юридических форм, которые могут помочь в создании и поддержании вашего бизнеса, независимо от того, являетесь ли вы индивидуальным предпринимателем или крупной корпорацией. Эти инструменты самопомощи позволяют сократить расходы независимо от вашей структуры. Расходы, связанные с этими юридическими документами, также являются бизнес-расходами, вычитаемыми из налогооблагаемой базы для каждого вида бизнеса. Щелкните здесь, чтобы просмотреть множество доступных юридических документов.

Эти инструменты самопомощи позволяют сократить расходы независимо от вашей структуры. Расходы, связанные с этими юридическими документами, также являются бизнес-расходами, вычитаемыми из налогооблагаемой базы для каждого вида бизнеса. Щелкните здесь, чтобы просмотреть множество доступных юридических документов.

Типы юридических лиц — NerdWallet

Проще говоря, юридическое лицо — это организация, созданная физическим или физическим лицом для ведения бизнеса, торговли или участия в аналогичной деятельности. Существуют различные типы юридических лиц — индивидуальное предпринимательство, партнерство, ООО, корпорация и т. Д. — и тип юридического лица определяет как структуру этой организации, так и то, как эта компания облагается налогом.

При открытии бизнеса первое, что вам нужно сделать, это выбрать структуру своей компании, другими словами, выбрать тип бизнес-объекта.

Это решение будет иметь важные юридические и финансовые последствия для вашего бизнеса. Сумма налогов, которую вы должны заплатить, зависит от выбора вашего предприятия, равно как и от легкости, с которой вы можете получить ссуду для малого бизнеса или привлечь деньги от инвесторов. Кроме того, если кто-то подаст в суд на ваш бизнес, структура вашего предприятия определяет вашу подверженность риску.

Сумма налогов, которую вы должны заплатить, зависит от выбора вашего предприятия, равно как и от легкости, с которой вы можете получить ссуду для малого бизнеса или привлечь деньги от инвесторов. Кроме того, если кто-то подаст в суд на ваш бизнес, структура вашего предприятия определяет вашу подверженность риску.

Правительства штатов США признают более десятка различных типов хозяйствующих субъектов, но средний владелец малого бизнеса выбирает между этими шестью: единоличное владение, полное товарищество, товарищество с ограниченной ответственностью, общество с ограниченной ответственностью, корпорация C и корпорация S.

Какое предприятие вам подходит? Это руководство поможет вам принять это решение. Мы объясним типы субъектов хозяйствования, а также плюсы и минусы каждого из них, чтобы у вас была вся информация, необходимая для определения того, что лучше всего для вашей компании.

Вам нужно срочно финансирование?

Просматривайте предложения от нескольких кредиторов с помощью одного поиска. Некоторые из наших кредитных партнеров предлагают финансирование в течение нескольких дней.

Некоторые из наших кредитных партнеров предлагают финансирование в течение нескольких дней.

Типы юридических лиц: обзор

Как мы упоминали выше, на самом базовом уровне бизнес-объект просто означает организацию, которая была создана для ведения бизнеса.Однако тип организации, которую вы выбираете для своего бизнеса, определяет структуру вашей компании и ее налогообложение. Например, по определению, индивидуальное предприятие должно принадлежать и управляться одним владельцем. С другой стороны, если тип вашего предприятия — партнерство, это означает, что есть два или более собственника.

Точно так же, если вы открываете бизнес в качестве индивидуального предпринимателя, это означает, что для целей налогообложения вы являетесь сквозным субъектом (налоги перекладываются на владельца бизнеса). И наоборот, если вы создаете свой бизнес как корпорацию, это означает, что бизнес существует отдельно от своих владельцев и, следовательно, платит отдельные налоги.

Как правило, чтобы установить структуру юридического лица вашего бизнеса, вы должны зарегистрироваться в штате, в котором находится ваш бизнес. Большинство владельцев бизнеса выберут из шести наиболее распространенных вариантов: индивидуальное предпринимательство, полное товарищество, товарищество с ограниченной ответственностью, LLC, корпорация C или корпорация S. Ниже мы объяснили каждый из этих популярных типов бизнес-структур, а также плюсы и минусы выбора каждой конкретной структуры для вашей компании.

Индивидуальное предприятие

Индивидуальное предприятие — это простейшее предприятие, в котором одно лицо (или супружеская пара) является единственным владельцем и оператором бизнеса.Если вы открываете новый бизнес и являетесь единственным владельцем, вы автоматически становитесь индивидуальным предпринимателем в соответствии с законом. Нет необходимости регистрировать индивидуальное предприятие в государстве, хотя вам могут потребоваться лицензии или разрешения на ведение местного бизнеса в зависимости от вашей отрасли.

Фрилансеры, консультанты и другие специалисты по обслуживанию обычно работают как индивидуальные предприниматели, но это также жизнеспособный вариант для более устоявшихся предприятий, таких как розничные магазины, с одним человеком у руля.

Плюсы ИП

Легко начать (не нужно регистрировать бизнес в государстве).

Никаких корпоративных формальностей или требований к оформлению документов, таких как протоколы заседаний, устав и т. Д.

Вы можете вычесть большую часть коммерческих убытков из своей личной налоговой декларации.

Заполнить налоговую декларацию легко — просто заполните и приложите Таблицу C-Profit or Loss From Business к своей налоговой декларации.

Минусы индивидуальной собственности

Как единственный собственник, вы несете личную ответственность по всем долгам и обязательствам бизнеса — кто-то, выигравший судебный процесс против вашего бизнеса, может забрать ваши личные активы (ваш автомобиль, личные банковские счета, даже дома в некоторых ситуациях).

Между вами и бизнесом нет реального разделения, поэтому получить бизнес-ссуду и собрать деньги сложнее (кредиторы и инвесторы предпочитают ООО или корпорации).

Труднее создать бизнес-кредит без зарегистрированного юридического лица.

Индивидуальные предприниматели — безусловно, самый популярный тип бизнес-структуры в США из-за того, насколько легко их создать. Ваши личные и деловые финансы во многом пересекаются, что упрощает запуск и подачу налоговой декларации.Проблема в том, что это же отсутствие разделения может привести к проблемам с законом. Если клиент, сотрудник или другое третье лицо успешно подаст в суд на ваш бизнес, они могут забрать ваши личные активы. Из-за этого риска большинство индивидуальных предпринимателей в конечном итоге преобразовывают свой бизнес в ООО или корпорацию.

Полное товарищество

Партнерство во многом схоже с индивидуальным предпринимательством — ключевое отличие состоит в том, что у бизнеса два или более собственника. Есть два типа партнерства: полное партнерство, или GP, и партнерство с ограниченной ответственностью, или LP.В рамках полного партнерства все партнеры активно управляют бизнесом и участвуют в прибылях и убытках.

Есть два типа партнерства: полное партнерство, или GP, и партнерство с ограниченной ответственностью, или LP.В рамках полного партнерства все партнеры активно управляют бизнесом и участвуют в прибылях и убытках.

Как и индивидуальное предприятие, полное товарищество является формой собственности по умолчанию для предприятий с несколькими владельцами — нет необходимости регистрировать полное товарищество в государстве.

Плюсы полного партнерства

Легко начать (нет необходимости регистрировать свой бизнес в государстве).

Отсутствие корпоративных формальностей или требований к оформлению документов, таких как протоколы собраний, устав и т. Д.

Вам не нужно самостоятельно покрывать все убытки бизнеса, потому что партнеры делят прибыль и убытки.

Владельцы могут вычесть большую часть коммерческих убытков из своих личных налоговых деклараций.

Минусы полного товарищества

Каждый собственник несет личную ответственность по долгам и прочим обязательствам бизнеса.

В некоторых штатах каждый партнер может нести личную ответственность за небрежные действия или поведение другого партнера (это называется солидарной ответственностью).

Споры между партнерами могут разрушить бизнес (хотя составление прочного партнерского соглашения может помочь вам избежать этого).

Сложнее получить бизнес-ссуду, привлечь крупного клиента и создать бизнес-кредит без зарегистрированного юридического лица.

Большинство людей заключают партнерские отношения, чтобы снизить риск открытия бизнеса. Вместо того, чтобы идти ва-банк в одиночку, очень полезно, особенно в первые годы, когда несколько человек делятся своими трудностями и успехами.

Если вы действительно идете по этому пути, очень важно выбрать правильного партнера или партнеров. Споры могут серьезно ограничить рост бизнеса, и законы многих штатов возлагают на каждого партнера полную ответственность за действия других. Например, если один партнер заключает договор, а затем нарушает одно из условий, третья сторона может лично подать в суд на любого или всех партнеров.

Коммандитное товарищество

В отличие от полного товарищества, коммандитное товарищество, или LP, является зарегистрированным юридическим лицом.Следовательно, чтобы создать коммандитное товарищество, вы должны подать документы в государство. В LP есть два типа партнеров: те, кто владеет, управляет и принимает на себя ответственность за бизнес (общие партнеры), и те, которые действуют только как инвесторы (ограниченные партнеры, иногда называемые «молчаливыми партнерами»).

Партнеры с ограниченной ответственностью не контролируют бизнес-операции и имеют меньше обязательств. Обычно они выступают в качестве инвесторов в бизнесе, а также платят меньше налогов, потому что они играют более косвенную роль в компании.

Плюсы коммандитного товарищества

LP — хороший вариант для сбора денег, потому что инвесторы могут выступать в качестве партнеров с ограниченной ответственностью без личной ответственности.

Общие партнеры получают деньги, необходимые для работы, но сохраняют контроль над бизнес-операциями.

Партнеры с ограниченной ответственностью могут уйти в любое время без прекращения делового партнерства.

Минусы коммандитного товарищества

Генеральные партнеры несут личную ответственность за долги и обязательства компании.

Более дорогое создание, чем полное товарищество, и требует государственной регистрации.

Партнер с ограниченной ответственностью также может столкнуться с личной ответственностью, если он непреднамеренно принимает слишком активное участие в бизнесе.

Компании с несколькими владельцами, которые хотят привлечь деньги от инвесторов, часто преуспевают в качестве LP, потому что инвесторы могут избежать ответственности.

Вы можете встретить еще одну структуру бизнес-единицы, которая называется товариществом с ограниченной ответственностью или LLP. В LLP ни один из партнеров не несет личной ответственности за бизнес, но в большинстве штатов только юридические фирмы, бухгалтерские фирмы, врачебные кабинеты и другие фирмы, оказывающие профессиональные услуги, могут объединяться в LLP. Эти типы предприятий могут быть организованы как ТОО, чтобы избежать ответственности каждого партнера за действия другого. Например, если один врач из медицинской практики допускает злоупотребление служебным положением, наличие LLP позволяет другим врачам избежать ответственности.

В LLP ни один из партнеров не несет личной ответственности за бизнес, но в большинстве штатов только юридические фирмы, бухгалтерские фирмы, врачебные кабинеты и другие фирмы, оказывающие профессиональные услуги, могут объединяться в LLP. Эти типы предприятий могут быть организованы как ТОО, чтобы избежать ответственности каждого партнера за действия другого. Например, если один врач из медицинской практики допускает злоупотребление служебным положением, наличие LLP позволяет другим врачам избежать ответственности.

Корпорация C

Корпорация C является независимым юридическим лицом, существующим отдельно от владельцев компании.Акционеры (владельцы), совет директоров и должностные лица контролируют корпорацию, хотя один человек в корпорации C может выполнять все эти роли, поэтому можно создать корпорацию, в которой вы все отвечаете.

При таком типе хозяйственной деятельности существует гораздо больше нормативных актов и налоговых законов, которые компания должна соблюдать. Способы регистрации, сборы и необходимые формы зависят от штата.

Способы регистрации, сборы и необходимые формы зависят от штата.

Плюсы корпорации C

Собственники (акционеры) не несут личной ответственности по долгам и обязательствам бизнеса.

Корпорации C имеют право на большее количество налоговых вычетов, чем любой другой вид бизнеса.

Владельцы корпораций C платят более низкие налоги на самозанятость.

У вас есть возможность предлагать опционы на акции, которые могут помочь вам собрать деньги в будущем.

Минусы корпорации C

Более дорогое создание, чем индивидуальное предпринимательство и партнерство (сборы за регистрацию, необходимые для регистрации бизнеса, варьируются от 100 до 500 долларов США в зависимости от штата, в котором вы находитесь).

Корпорации C сталкиваются с двойным налогообложением: компания платит налоги по корпоративной налоговой декларации, а затем акционеры платят налоги на дивиденды в своих личных налоговых декларациях.

Владельцы не могут вычесть коммерческие убытки из своих личных налоговых деклараций.

Корпорации должны выполнить множество формальностей, таких как проведение собраний совета директоров и акционеров, ведение протоколов собраний и создание подзаконных актов.

Большинство малых предприятий игнорируют корпус C при принятии решения о том, как структурировать свой бизнес, но они могут быть хорошим выбором по мере роста вашего бизнеса и необходимости дополнительной правовой защиты.Самым большим преимуществом корпорации C является ограниченная ответственность. Если кто-то подает в суд на компанию, они ограничиваются использованием активов компании для покрытия судебного решения — они не могут преследовать ваш дом, машину или другие личные активы.

Корпорации представляют собой неоднозначную картину с точки зрения налогообложения: больше налоговых вычетов и меньше налогов на самозанятость, но есть вероятность двойного налогообложения, если вы планируете предлагать дивиденды. Владельцы, которые инвестируют прибыль обратно в бизнес, а не получают дивиденды, с большей вероятностью получат выгоду в рамках корпоративной структуры.Создание и поддержание корпораций может быть сложной задачей, но онлайн-юридические службы могут помочь в этом.

Владельцы, которые инвестируют прибыль обратно в бизнес, а не получают дивиденды, с большей вероятностью получат выгоду в рамках корпоративной структуры.Создание и поддержание корпораций может быть сложной задачей, но онлайн-юридические службы могут помочь в этом.

S corporation

Корпорация S сохраняет ограниченную ответственность, которая присуща корпорации C, но является сквозной организацией для налоговых целей. Это означает, что, как и в случае с единоличной опорой или партнерством, прибыль и убытки корпорации S отражаются в личных налоговых декларациях владельцев. Корпоративное налогообложение для S corp отсутствует.

Плюсы корпорации S

Собственники (акционеры) не несут личной ответственности по долгам и обязательствам бизнеса.

Отсутствие корпоративного налогообложения и двойного налогообложения: Корпорация S является сквозной организацией, поэтому государство облагает ее налогом так же, как индивидуальное предприятие или товарищество.

Минусы корпорации S

Как и корпорации C, создание корпораций S дороже, чем индивидуальное предпринимательство и партнерство (требуется регистрация в государстве).

Существует больше ограничений на выпуск запасов с корпусом S, чем с корпусом C.

Вам по-прежнему необходимо соблюдать корпоративные формальности, такие как создание подзаконных актов и проведение собраний совета директоров и акционеров.

Чтобы организовать корпорацию S или преобразовать свой бизнес в корпорацию S, вам необходимо заполнить форму IRS 2553. Корпорации S могут быть хорошим выбором для предприятий, которым нужна корпоративная структура, но которым нравится налоговая гибкость единоличное владение или товарищество.

Общество с ограниченной ответственностью

Общество с ограниченной ответственностью черпает положительные черты каждого из других типов хозяйствующих субъектов. Как и корпорации, LLC предлагают защиту с ограниченной ответственностью. Но у LLC также меньше документов и постоянных требований, и в этом смысле они больше похожи на индивидуальные предприниматели и товарищества.

Как и корпорации, LLC предлагают защиту с ограниченной ответственностью. Но у LLC также меньше документов и постоянных требований, и в этом смысле они больше похожи на индивидуальные предприниматели и товарищества.

Еще одним большим преимуществом является то, что вы можете выбрать, как IRS будет облагать налогом вашу LLC. Вы можете выбрать, чтобы IRS рассматривал его как корпорацию или как промежуточную организацию по вашим налогам.

Плюсы ООО

Владельцы не несут личной ответственности по долгам или обязательствам компании.

Вы можете выбрать, хотите ли вы, чтобы ваша LLC облагалась налогом как партнерство или как корпорация.

Не так много корпоративных формальностей по сравнению с S corp или C.

Минусы ООО

Создание ООО дороже, чем ИП или товарищества (требуется регистрация в государстве).

LLC популярны среди владельцев малого бизнеса, включая фрилансеров, потому что они сочетают в себе лучшее из многих миров: простоту индивидуального предпринимательства или партнерства с правовой защитой корпорации.

Как выбрать лучший тип бизнес-сущности

Теперь, когда вы лучше понимаете, как работают обычные типы бизнес-сущностей и их плюсы и минусы, вы можете определить, какой тип лучше всего подходит для вашего малого бизнеса. Наилучший вариант действий, если вы можете себе это позволить, — это проконсультироваться с бизнес-юристом и налоговым специалистом по вопросу о том, какая структура оптимальна для вас, учитывая, где в настоящее время находится ваш бизнес и где вы надеетесь его вести.

В качестве отправной точки, однако, есть три общих фактора, которые следует учитывать при выборе одного из типов хозяйствующих субъектов: правовая защита, налоговый режим и требования к оформлению документов.В разделе ниже вы можете увидеть, как объекты складываются по каждому из этих факторов.

Краткая информация о хозяйственном субъекте

Защита с ограниченной ответственностью? Нет. Налоговый режим: облагается по ставке личного налога. Уровень государственных требований: низкий.

Защита ограниченной ответственности? Нет. Налоговый режим: облагается по ставке личного налога. Уровень государственных требований: низкий.

Защита ограниченной ответственности? Только для партнеров с ограниченной ответственностью. Налоговый режим: Общие партнеры облагаются налогом по ставке личного налога.Уровень государственных требований: средний.

Защита ограниченной ответственности? да. Налоговый режим: облагается по ставке личного налога. Уровень государственных требований: высокий.

Защита ограниченной ответственности? да. Налоговый режим: необходимо платить корпоративные налоги (но остерегайтесь двойного налогообложения дивидендов). Уровень государственных требований: высокий.

Общество с ограниченной ответственностью

Ограниченная ответственность Protections? да. Налоговый режим: можете выбрать, как вы хотите облагаться налогом.

Уровень государственных требований: средний.

Налоговый режим: можете выбрать, как вы хотите облагаться налогом.

Уровень государственных требований: средний.

Как видите, индивидуальные предприниматели и врачи общей практики не обеспечивают защиты ответственности, поэтому они подвергают вас большему юридическому риску, если кто-то подаст в суд на ваш бизнес. Но налогообложение просто, когда у вас есть индивидуальное предприятие или терапевт, и у вас не так много государственных постановлений, которые нужно соблюдать. Это означает, что у вас будет больше времени на то, что вы любите — на ведение бизнеса.

Простота индивидуального предпринимательства или партнерства делает любую из этих структур бизнес-единиц хорошей отправной точкой для фрилансеров и консультантов, особенно если отрасль, в которой они работают, не несет с собой небольшого юридического риска.

В этом контексте влиятельная личность в сфере моды и красоты Джоанна Фейт Уильямс сказала: «Быть индивидуальным предпринимателем сейчас кажется наиболее подходящим вариантом, поскольку в настоящее время я не за что несу ответственность. Я держу хорошо составленные контракты, чтобы защитить себя, но, поскольку Я начинаю больше погружаться в создание контента, такого как электронные книги… или вещей, за которые моей аудитории придется платить, я определенно рассмотрю возможность регистрации в качестве LLC ».

Я держу хорошо составленные контракты, чтобы защитить себя, но, поскольку Я начинаю больше погружаться в создание контента, такого как электронные книги… или вещей, за которые моей аудитории придется платить, я определенно рассмотрю возможность регистрации в качестве LLC ».

С другой стороны, если ваш бизнес находится в более спорной отрасли, например, в сфере общественного питания, ухода за детьми или профессиональных услуг, это веская причина для немедленного создания ООО или корпорации.И независимо от отрасли, поскольку ваш бизнес растет и на кону стоит все больше долларов, это может быть идеальным временем для «перехода» в ООО или корпорацию. То, что работает для фрилансера или любителя, скорее всего, не сработает для того, кто пытается нанять сотрудников, привлечь дополнительных владельцев или расширить свою деятельность.

Бретт Хеллинг, владелец блога о райдшеринге Ridester.com, обнаружил, что это правда. «Изначально я начал вести этот блог как неполный рабочий день. Однако, как только сайт начал расти очень быстрыми темпами и начал зарабатывать деньги, я понял, что он превращается в настоящий бизнес.Я быстро понял, что должен зарегистрировать ООО… чтобы оградить себя от ответственности в случае, если что-то пойдет не так », — объясняет он.

Однако, как только сайт начал расти очень быстрыми темпами и начал зарабатывать деньги, я понял, что он превращается в настоящий бизнес.Я быстро понял, что должен зарегистрировать ООО… чтобы оградить себя от ответственности в случае, если что-то пойдет не так », — объясняет он.

Хотя, безусловно, можно изменить бизнес-структуру на любом этапе развития вашего бизнеса, некоторые изменения внести легче, чем другие. Например, относительно просто превратиться из единоличной опоры или партнерства в ООО, заполнив соответствующие документы в вашем штате.

Преобразование в корпорацию, однако, сложнее, особенно если вы планируете выпуск акций.Кроме того, преобразование из корпорации C в корпорацию S может принести неожиданные налоги. Поэтому, прежде чем изменять структуру своего бизнеса, вам нужно подумать о возможных преимуществах и потенциальных проблемах, связанных с этим, и проконсультироваться у бизнес-юриста за профессиональным советом.

Кроме того, вы должны иметь в виду, что IRS устанавливает определенные ограничения и сроки для того, как часто вы можете изменять тип юридического лица вашего бизнеса. Кроме того, также стоит помнить, что различные государственные налоговые планы могут изменить порядок налогообложения типов юридических лиц, и это может повлиять на то, как налоги влияют на ваше окончательное решение.

Кроме того, также стоит помнить, что различные государственные налоговые планы могут изменить порядок налогообложения типов юридических лиц, и это может повлиять на то, как налоги влияют на ваше окончательное решение.

Чистая прибыль

Ваш выбор хозяйствующего субъекта очень важен. Выбранная вами организация может повлиять на то, как люди воспринимают ваш бизнес, и, что более важно, она окажет большое влияние на ваши юридические риски и финансы.

В целом, вы захотите иметь в виду следующее, выбирая между различными типами хозяйствующих субъектов:

Индивидуальное предпринимательство и полное товарищество являются хорошими «стартовыми» организациями.

По мере роста вашего бизнеса и получения большего дохода вы можете рассмотреть возможность регистрации в качестве LLC или корпорации.

Подумайте о плюсах и минусах каждого типа хозяйствующего субъекта с точки зрения правовой защиты, налогового режима и государственных требований.

Поработайте с бизнес-юристом и бухгалтером, чтобы получить конкретную помощь для вашего бизнеса.

В конечном счете, хотя для всех малых предприятий не существует единого лучшего выбора бизнес-структуры, обратившись к этому руководству и проконсультировавшись с юридическими или финансовыми специалистами, вы сможете определить, какой тип подходит для вашего бизнеса.

Сравнить карты

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной группой. Формула оценки учитывает тип проверяемой карты (например, возврат наличных, поездка или перевод баланса), а также ставки карты, комиссии, вознаграждения и другие особенности. |

Обычная годовая процентная ставка13,24% -19,24% Изменяемая годовая процентная ставка | ||

| Начальная годовая процентная ставка 2 месяца | Intro APR0% intro APR on Purchases for 12 месяцев | |

Типы юридических лиц: простое руководство

Каждый бизнес имеет «тип юридического лица», даже если вы этого не знаете.

Мы здесь, чтобы познакомить вас с основными типами предприятий и помочь выбрать наиболее подходящий для вас.

Пять основных типов организацийПочти каждый бизнес попадает в одну из следующих категорий:

| Вид хозяйственного общества | Сводка |

|---|---|

| ИП | Одно лицо владеет бизнесом и контролирует его. Все налоги и долги собственник оплачивает лично. здесь нет юридического лица.Они сообщают о прибылях и убытках в Таблице C своей личной налоговой декларации. Все налоги и долги собственник оплачивает лично. здесь нет юридического лица.Они сообщают о прибылях и убытках в Таблице C своей личной налоговой декларации. |

| Товарищество | Два или более физических лица разделяют контроль и владение бизнесом. Партнеры подают налоги на свою долю прибыли. На них в равной степени ложатся издержки, долги и убытки. |

| Корпорация C | Один или несколько владельцев, а корпорация контролируется акционерами, советом директоров и менеджментом. Бизнес — это отдельная организация, которая платит корпоративные налоги.Обычно зарезервировано для крупных предприятий. |

| Корпорация S | Подобно корпорации C, за исключением того, что прибыль, убытки, вычеты и кредиты передаются ее акционерам, которые вносят это в свой подоходный налог с населения. |

| Общество с ограниченной ответственностью (ООО) | Гибридная коммерческая организация: владельцы могут выбирать, как они облагаются налогом, будь то корпорация или физическое лицо, по своим личным налогам. |

Выбранная вами бизнес-структура напрямую повлияет на:

- Размер вашего бизнеса и операций

- Как облагаются налогом

- Ваша доля прибыли

- Ваша степень владения и подотчетности

- Ваша юридическая ответственность

- Варианты финансирования

Начните с того, что задайте себе несколько вопросов, чтобы получить более четкое представление о ваших краткосрочных и долгосрочных целях, финансовых обязанностях и стиле руководства.

- Станете ли вы лидером-одиночкой с несколькими сотрудниками? Или вы будете искать партнеров и сотрудничать с инвесторами?

- Вы хотите быть единственным лицом, принимающим решения в своем бизнесе? Или вы бы предпочли сотрудничать с партнерами, членами совета директоров или инвесторами?

- Какого размера вы хотите, чтобы ваш бизнес рос?

- Как вы собираетесь привлечь капитал для своего предприятия?

- Будете ли вы привлекать акционеров и выпускать им акции? Если нет, готовы ли вы к этому в будущем?

- Планируете ли вы вести бизнес в долгосрочной перспективе?

Если вы хотите вести свой бизнес в одиночку и у вас нет грандиозных планов стать следующим Uber или Apple, это место для начала. Фактически, как только вы начинаете вести бизнес в одиночку, вы автоматически становитесь индивидуальным предпринимателем в глазах правительства. Как индивидуальный предприниматель вы можете работать в одиночку на неопределенный срок или нанимать подрядчиков или персонал, но если ваш доход превысит определенный порог, вы захотите зарегистрироваться.

Фактически, как только вы начинаете вести бизнес в одиночку, вы автоматически становитесь индивидуальным предпринимателем в глазах правительства. Как индивидуальный предприниматель вы можете работать в одиночку на неопределенный срок или нанимать подрядчиков или персонал, но если ваш доход превысит определенный порог, вы захотите зарегистрироваться.

Плюсы

Индивидуальное предпринимательство — самый простой и доступный по цене. Никаких юридических документов, кроме местных лицензий и разрешений, не требуется, так что вы можете сразу приступить к работе.Многие малые предприятия начинаются как индивидуальные предприниматели — от продуктовых магазинов для мам и взрослых до художественных студий и бутиков одежды.

Минусы

Как индивидуальный предприниматель, вы облагаетесь налогом как физическое лицо, что означает отказ от значительно большего процента прибыли, чем вы платили бы как корпорация. Вы также несете 100% ответственность за финансы компании. Если для вашего бизнеса наступят тяжелые времена, вы несете личную ответственность за любые долги и можете потерять свои личные активы.Также гораздо сложнее получить финансирование или привлечь капитал в качестве индивидуального предпринимателя — банки и инвесторы рассматривают это как более рискованное предприятие, поэтому, если вы планируете расти, это может быть не для вас.

Если для вашего бизнеса наступят тяжелые времена, вы несете личную ответственность за любые долги и можете потерять свои личные активы.Также гораздо сложнее получить финансирование или привлечь капитал в качестве индивидуального предпринимателя — банки и инвесторы рассматривают это как более рискованное предприятие, поэтому, если вы планируете расти, это может быть не для вас.

Если вы хотите запустить небольшое предприятие с небольшим количеством сотрудников, то, вероятно, вам лучше всего подойдет единственный опорный маршрут.

Люди, добившиеся успеха в этой должности, могут спокойно принимать 100% бизнес-решений, при этом неся ответственность за любые расходы, долги и юридические обязательства.

Краткое описание ИП| Критерии | ИП |

|---|---|

| Структура собственности | Полное владение владельцем бизнеса, который выступает в качестве индивидуального предпринимателя |

| Правила налогообложения | Прибыль и убытки от коммерческой деятельности указываются в декларации собственника по подоходному налогу. |

| Ваша доля прибыли | 100% достается собственнику |

| Подотчетность и юридическая ответственность | Бизнес и владелец считаются одним целым — как индивидуальный предприниматель, вы несете полную ответственность по всем долгам, возникшим у бизнеса, и по судебным искам, поданным против него |

| Источники капитала | Владелец может использовать свой доход и сбережения или подавать заявку на получение кредита |

Дополнительная литература: Индивидуальное предприятие и ООО (основные различия)

Партнерство Приятно иметь кого-то, кто разделяет рабочую нагрузку — партнерство позволяет двум или более людям делать именно это.Этот тип организации полагается на коллективные ресурсы, таланты и усилия каждого партнера. Типичные примеры партнерства включают юридические фирмы, бары и рестораны, креативные агентства и семейные предприятия. Есть два подтипа партнерства: полное товарищество и товарищество с ограниченной ответственностью.

Есть два подтипа партнерства: полное товарищество и товарищество с ограниченной ответственностью.

Быть сильным сотрудником и полностью доверять своим партнерам — залог успеха в этой форме бизнеса. Есть три типа партнерства, на которые стоит обратить внимание:

Если вы и ваши сотрудники планируете поровну разделить все свои взносы, прибыли и убытки, то вы смотрите на полное товарищество .

Если один или два партнера будут делать большую часть тяжелой работы, но один или несколько партнеров будут иметь, скажем, ограниченное руководство и ограниченную ответственность, тогда вам следует подумать о партнерстве с ограниченной ответственностью .

Наконец, если вы хотите протестировать новую бизнес-идею с друзьями или семьей в течение определенного периода времени, вам подойдет совместное предприятие . Если вы решите оставить поезд в рабочем состоянии после истечения срока его годности, вы должны заключить полное партнерство.

| Критерии | Товарищество |

|---|---|

| Структура собственности | Два или более физических лица совместно владеют бизнесом. |

| Правила налогообложения | Каждый владелец указывает свою долю прибыли в личных налоговых декларациях. Партнерство также должно подавать годовой информационный отчет (форма 1065). |

| Ваша доля прибыли | Распределяется поровну между всеми партнерами в полном товариществе, в противном случае определяется процентной долей инвестиций партнеров или операционным соглашением. |

| Подотчетность и юридическая ответственность | Партнеры поровну несут все расходы, долги и убытки, за исключением товариществ с ограниченной ответственностью. |

| Источники капитала | Совместные ресурсы партнеров плюс кредиты. |

корпорации C являются наиболее распространенной формой корпораций в США. Они снимают ответственность с физических лиц, потому что, в отличие от партнерств и индивидуальных предпринимателей, корпорация C является самостоятельным юридическим лицом.В результате сама корпорация может удерживать прибыль и нести убытки и облагаться налогом отдельно от своих владельцев.

Они снимают ответственность с физических лиц, потому что, в отличие от партнерств и индивидуальных предпринимателей, корпорация C является самостоятельным юридическим лицом.В результате сама корпорация может удерживать прибыль и нести убытки и облагаться налогом отдельно от своих владельцев.

Плюсы

Основным преимуществом является защита ответственности владельцев — вам не нужно беспокоиться о том, что ваши личные активы пострадают от долгов, убытков или судебных исков против компании. У вас также есть возможность продать акции или привлечь инвесторов для стимулирования роста. Налоговая реформа Трампа также сделала корпус C более привлекательным вариантом, введя фиксированную ставку налога в размере 21%.

Минусы

Создание корпорации — сложный и дорогостоящий процесс — законы штата, федеральные постановления и местные постановления могут привести к большим юридическим счетам; будьте готовы иметь дело как с вашим государственным секретарем, так и с IRS. Плата за текущее обслуживание также намного выше для корпораций C. Наконец, корпорация облагается налогом дважды: сначала как отдельное юридическое лицо, затем акционеры должны подавать свою долю прибыли в своих личных налоговых декларациях. Это часто называют «двойным налогообложением».”

Плата за текущее обслуживание также намного выше для корпораций C. Наконец, корпорация облагается налогом дважды: сначала как отдельное юридическое лицо, затем акционеры должны подавать свою долю прибыли в своих личных налоговых декларациях. Это часто называют «двойным налогообложением».”

C управляется акционерами, советом директоров и менеджментом — владельцы бизнеса обычно занимают одну или несколько из этих должностей. Это отличный вариант для компаний, ожидающих быстрого роста и расширения.

В двух словах о корпусе C| Критерии | C Corporation |

|---|---|

| Структура собственности | Один или несколько владельцев, а корпорация контролируется акционерами, советом директоров и менеджментом.Корпорация продолжает существовать, даже если акционер или владелец покидает |

| Правила налогообложения | Бизнес как отдельное предприятие платит налог по специальной корпоративной ставке. Акционеры декларируют свою долю прибыли (выплаченную в виде заработной платы, бонусов и дивидендов) в своих индивидуальных отчетах Акционеры декларируют свою долю прибыли (выплаченную в виде заработной платы, бонусов и дивидендов) в своих индивидуальных отчетах |

| Ваша доля прибыли | Прибыль потенциально может поступить к вам тремя способами: 1. Заработная плата или премии, выплачиваемые акционерам 2. Дивиденды, выплачиваемые акционерам 3.Продажа акций |

| Подотчетность и юридическая ответственность | Корпорация рассматривается как отдельное юридическое лицо |

| Источники капитала | Прирост капитала за счет продажи капитала инвесторам |

Корпорация S всегда должна начинаться сначала как корпорация C. Когда бизнес подает заявку на получение статуса S-корпорации, он остается отдельным юридическим лицом, обеспечивает ограниченную защиту ответственности своим владельцам и контролируется советом директоров, акционерами и руководством.Так зачем вам вообще становиться S Corp? Значительная экономия на налогах.

В отличие от корпуса C, корпус S выбирает, чтобы доходы, убытки, вычеты и кредиты бизнеса передавались его акционерам, которые регистрируют это в своем подоходном налоге с населения. Компания не облагается федеральным подоходным налогом, поскольку не претендует на прибыль.

Из-за этого большого налогового преимущества существуют определенные ограничения для S-корпораций. Например, у них может быть не более 100 акционеров (все из которых должны быть гражданами или резидентами США) и только один класс акций — эти условия очень строгие, особенно когда вы находитесь в той точке своего бизнеса, где вы действительно хотите катапультировать свой рост.

Кроме того, IRS будет внимательно следить за вами — или, по крайней мере, за вашей платежной ведомостью. Из-за налоговых преимуществ корпорации S IRS постоянно контролирует заработную плату акционеров, которые являются сотрудниками, чтобы убедиться, что они получают компенсацию в соответствии с рыночными и отраслевыми стандартами и уплачивают справедливую сумму налогов.

Только граждане США могут образовать корпорацию S. И если вы думаете о массовом росте, это не для вас — помните об ограничении в 100 акционеров.Но если вам нужен бизнес, который может существовать и после вашего пребывания в должности, и вы готовы скрупулезно соблюдать строгие требования к подаче документов, создание корпорации S — хороший способ сэкономить на налогах.

Коротко о корпусе S| Критерии | S Корпорация |

|---|---|

| Структура собственности | Один или несколько владельцев, а корпорация контролируется акционерами, советом директоров и менеджментом. Корпорация продолжает существовать, даже если акционер или владелец покидает |

| Правила налогообложения | Акционеры сообщают о доходах, убытках, удержаниях и кредитах компании в своих индивидуальных налоговых декларациях — корпорация S не платит федеральный налог |

| Ваша доля прибыли | Владельцы и акционеры получают выплаты в зависимости от процента их инвестиций |

| Подотчетность и юридическая ответственность | Корпорация рассматривается как отдельное юридическое лицо. Если акционеры не сообщают о своей заработной плате должным образом в своих годовых налоговых декларациях, они могут быть подвергнуты финансовому штрафу Если акционеры не сообщают о своей заработной плате должным образом в своих годовых налоговых декларациях, они могут быть подвергнуты финансовому штрафу |

| Источники капитала | Увеличение капитала путем продажи капитала инвесторам (до 100 акционеров, являющихся гражданами или резидентами США) |

Общество с ограниченной ответственностью (ООО) лучше всего можно охарактеризовать как гибридное предприятие. Владельцы могут выбирать, как их облагать налогом — если они предпочитают, чтобы их облагали налогом как корпорация, то это уже вопрос.Но если это более выгодно для владельцев и акционеров, они могут выбрать обработку прибылей, убытков, кредитов или вычетов бизнеса в своих индивидуальных налоговых декларациях, как в случае индивидуальных предпринимателей, партнерств и S-корпораций.

Кто лучше для LLC является лидером, если вы ищете юридическую структуру, которую относительно легко создать, и хотите дать своему предприятию некоторую гибкость. Подобно корпорации C или S, LLC предоставляет владельцам и акционерам защиту с ограниченной ответственностью, поэтому их личные активы никогда не будут поставлены на карту, если компания столкнется с какими-либо убытками, долгами или судебными исками.

Подобно корпорации C или S, LLC предоставляет владельцам и акционерам защиту с ограниченной ответственностью, поэтому их личные активы никогда не будут поставлены на карту, если компания столкнется с какими-либо убытками, долгами или судебными исками.

Если у вас нет четкой стратегии выхода, убедитесь, что вы выбрали партнеров или акционеров, которые участвуют в ней в долгосрочной перспективе, при создании LLC. К сожалению, в случае ухода одного из партнеров ООО придется распустить.

Кратко об ООО| КРИТЕРИИ | Общество с Ограниченной Ответственностью |

|---|---|

| Структура собственности | Может быть единственным владельцем или привлекать партнеров, инвесторов и акционеров |

| Правила налогообложения | Может облагаться налогом как корпорация или через индивидуальную налоговую декларацию владельцев |

| Ваша доля прибыли | Прямо пропорционально инвестиционному проценту каждого собственника или по соглашению |

| Подотчетность и юридическая ответственность | ООО рассматривается как отдельное юридическое лицо |

| Источники капитала | Прирост капитала за счет инвестиций и ссуд собственников и акционеров |

Бизнес развивается, как и люди. C-корпорации могут стать S-корпорациями, индивидуальные предприятия могут стать LLC и т. Д. Важно знать, что, хотя вы изначально выбрали юридическую структуру, подходящую для вашего бизнеса в то время, у вас все еще есть свобода изменить тип юридического лица в будущем. Убедитесь, что вы ознакомились с федеральными, государственными и местными законами, чтобы заполнить необходимые документы для осуществления этого перехода.

C-корпорации могут стать S-корпорациями, индивидуальные предприятия могут стать LLC и т. Д. Важно знать, что, хотя вы изначально выбрали юридическую структуру, подходящую для вашего бизнеса в то время, у вас все еще есть свобода изменить тип юридического лица в будущем. Убедитесь, что вы ознакомились с федеральными, государственными и местными законами, чтобы заполнить необходимые документы для осуществления этого перехода.

При создании или изменении юридического лица вам потребуется проконсультироваться с юристом. Но как только ваш бизнес будет создан, хороший бухгалтер поможет обеспечить соответствие всех ваших счетов требованиям, установленным для этой организации.

Зарегистрируйте свой бизнес: предприятия

Любой, кто занимается бизнесом в Нью-Мексико, должен зарегистрироваться в Департаменте налогообложения и доходов (TRD). Мы можем сделать исключение, если ваш бизнес освобожден от валовой выручки, удержания или компенсации налога в соответствии с законодательством штата.

После регистрации вы получите идентификационный номер налогоплательщика штата Нью-Мексико. Используйте этот номер для отчетности и уплаты налога на валовой доход штата и местного опциона, налога у источника выплаты штата Нью-Мексико и компенсационного налога в рамках Комбинированной системы отчетности (CRS).Известный как идентификационный номер CRS, он используется для отчетности и уплаты налогов, взимаемых с валовой выручки от бизнеса в Нью-Мексико.

Как подать заявление на получение идентификационного номера CRS

Мы предлагаем два способа получения идентификационного номера CRS. Вы можете подать ACD-31015, Заявление на получение налогового идентификационного номера предприятия, в любую местную налоговую инспекцию. Для получения инструкций по заполнению этой формы щелкните здесь. Вы также можете подать заявку на получение идентификационного номера CRS онлайн.

Любое юридическое лицо, кроме индивидуального предпринимателя / физического лица, у которого нет сотрудников, должно получить федеральный идентификационный номер работодателя (FEIN). IRS выдает этот номер. Чтобы связаться с IRS, позвоните по телефону 1-800-829-4933 или обратитесь в FEIN.

IRS выдает этот номер. Чтобы связаться с IRS, позвоните по телефону 1-800-829-4933 или обратитесь в FEIN.

Плата за регистрацию или получение идентификационного номера CRS не взимается. Вы можете вернуть свои формы в любую районную налоговую инспекцию или зарегистрироваться онлайн и сразу же получить идентификационный номер CRS. Заявки, отправленные по почте, обрабатываются в течение одной-двух недель. Затем мы отправим вам идентификационный номер CRS по почте. Заявки на получение идентификационных номеров CRS также доступны во многих городских, сельских и муниципальных ратушах по всему штату.Эти офисы могут выдать идентификационный номер CRS сразу после обработки заявления.

Нефть и газ

Физическое или юридическое лицо, которое производит, покупает и транспортирует любую из продуктов, перечисленных ниже, должно:

- Свяжитесь с Департаментом энергетических полезных ископаемых и природных ресурсов / Отделом сохранения нефти, чтобы получить идентификационный номер отчетности по нефти и газу (OGRID)

- Обратитесь в Департамент налогообложения и доходов, чтобы зарегистрироваться в качестве налогового декларанта по нефти и газу (он отличается от идентификационного номера CRS)

Физические лица, являющиеся собственниками или покупателями долей участия, которые обязаны уплачивать налоги на нефть и газ, должны:

- Обратитесь в Департамент налогообложения и доходов, чтобы зарегистрироваться в качестве налогового специалиста по нефти и газу (он отличается от идентификационного номера CRS)

- Начиная с 19 марта 2018 г.

OGRID не будет выдаваться или требоваться для новых владельцев регистрации.

OGRID не будет выдаваться или требоваться для новых владельцев регистрации.

Следующие продукты облагаются налогом на добычу нефти и газа:

- масло

- природный газ

- углеводороды жидкие

- диоксид углерода

- гелий, или

- газ неуглеводородный прочий.

Идентификационный номер CRS не требуется тем, кто должен платить налог у источника с доходов от нефти или газа нерезидентам Нью-Мексико за скважины, расположенные в этом штате. Оплатите эти удержания с помощью RPD-41284, Ежеквартальная налоговая декларация о выручке от добычи нефти и газа .

Корпорации

Корпорация должна получить идентификационный номер CRS, если у нее есть данные о валовой выручке штата Нью-Мексико, удержании или компенсации налогов. Корпорация, не несущая ответственности за эти налоги и не обязанная получать идентификационный номер CRS, может по-прежнему подавать налоговую декларацию о доходах и франшизе в Нью-Мексико.

Корпорация также должна зарегистрироваться в офисе государственного секретаря.

Ссылки

Таблица ставок налогов для валовых поступлений

TRD Местные районные отделения

Или просмотрите дополнительную информацию в офисе государственного секретаря в Интернете.

RPD-41295 — Заявление на сертификацию продуктового магазина розничной торговли в Нью-Мексико для вычета продуктового вычета в соответствии с Разделом 7-9-92 NMSA 1978

Государственные налоги на бизнес

Информация о регистрации бизнеса

Подробная информация о регистрации бизнеса в Департаменте налоговых услуг (DRS).

Агентство: Департамент налоговых услугНалоги на бизнес

Краткое описание налогов, обычно применяемых к компаниям, ведущим бизнес в Коннектикуте. Это не полный список, но он содержит те налоги, которые представляют интерес для большинства предприятий, и, при необходимости, указывает государственные учреждения, с которыми можно связаться для получения дополнительной информации.

Это не полный список, но он содержит те налоги, которые представляют интерес для большинства предприятий, и, при необходимости, указывает государственные учреждения, с которыми можно связаться для получения дополнительной информации.

Корпоративная налоговая информация

Подробная информация о требованиях к регистрации и подаче налоговой декларации.

Агентство: Департамент налоговых услугХранение, оплата и просмотр транзакций по бизнес-аккаунту

Компании, имеющие регистрационный номер налогоплательщика Коннектикута (CT REG), могут использовать Центр обслуживания налогоплательщиков (TSC-BUS) для регистрации, оплаты, просмотра налоговых операций и обновления информации о счете компании.

Руководство по налоговым льготам для предприятий Коннектикута

Информация о налоговых льготах для предприятий в различных отраслях.

Агентство: Департамент налоговых услугИнформация о налогах с продаж

Предоставляет владельцам бизнеса информацию о регистрации бизнеса, налогах с продаж и использования, свидетельствах об освобождении от уплаты налогов, заполнении и изменении налоговых деклараций, продлении разрешения по налогу с продаж и закрытии бизнеса.

Агентство: Департамент налоговых услугЦентр обслуживания налогоплательщиков (TSC) Online Business Help

На странице онлайн-справки TSC представлена информация о том, как подавать большинство государственных налоговых деклараций, просматривать остатки и планировать платежи.

Налоговая информация о страховании от безработицы

Работодатели Коннектикута могут подать налоговую декларацию по безработице, получить необходимые формы и ознакомиться с порядком выплаты пособий здесь.

Агентство: Министерство трудаИнформация об удерживаемом налоге

Предоставляет предприятиям Коннектикута информацию о требованиях к удержанию налогов.

Агентство: Департамент налоговых услугРегистрация предприятия

Веб-сайт «Бизнес для Западной Вирджинии»

В

Веб-сайт «Бизнес для Западной Вирджинии» — это ваш онлайн-портал, посвященный государственным бизнес-услугам в Западной Вирджинии. Начните здесь, чтобы открыть новый бизнес в Западной Вирджинии, или переместите свою компанию за пределы штата в Горный штат.

Вернитесь сюда, чтобы поддерживать документы в актуальном состоянии.

Начните здесь, чтобы открыть новый бизнес в Западной Вирджинии, или переместите свою компанию за пределы штата в Горный штат.

Вернитесь сюда, чтобы поддерживать документы в актуальном состоянии.

Формы регистрации бизнеса

- АВТОБУСНОЕ ПРИЛОЖЕНИЕ

- Формы регистрации бизнеса

- Буклет

- Информация и инструкции по регистрации бизнеса

- ГСР-02

- Запрос на подтверждение хорошей репутации сотрудников Управления медицинской каннабиса

- ГСР-01

- Запрос на подтверждение хорошей репутации

Подать заявку на получение идентификационного номера работодателя (EIN)

онлайн на веб-сайте налоговой службы.

- BUS-CSL

- Информация о Законе о защите прав потребителей Западной Вирджинии

- BUS-DBA

- График регистрации дополнительных торговых наименований администратором баз данных

- BUS-RBL

- Переоформление свидетельства о регистрации бизнеса

- АВТОБУС-РЕФ.

- Заявление о возврате регистрационного сбора за лицензию на ведение бизнеса

Специальное уведомление 10-01 Информация о свидетельстве о постоянной регистрации бизнеса

ТСД-360 Регистрационные процедуры для бизнеса

АВТОБУС-ФИН Декларация об окончательной коммерческой деятельности: используется для закрытия учетной записи регистрации бизнеса

Бинго и лотерея

Только освобожденная от налогов благотворительная или общественная организация может получить лицензию от налогового комиссара на проведение игр в бинго и розыгрышей в Западной Вирджинии. Чтобы узнать больше, пожалуйста

кликните сюда.

Чтобы узнать больше, пожалуйста

кликните сюда.

БГО-1 Заявление на получение обычной годовой, ограниченной или государственной лицензии на ярмарку бинго инструкции

БГО-3 Финансовый отчет BGO-3 Super, Annual Limited и State Fair Bingo инструкции

БГО-СЧ График 1.Это расписание должно быть подано вместе со всеми финансовыми отчетами по Бинго и Супер Бинго.

РАФ-1 Заявление на получение регулярной годовой, ограниченной или государственной лицензии на проведение справедливой лотереи инструкции

РАФ-3 Годовой, ограниченный и финансовый отчет о справедливых розыгрышах лотереи штата инструкции

РАФБРД-1 Заявка на лицензию на продажу лотерейных досок и игр

РАФБРД-3 Квартальная налоговая декларация лотереи и игр

РАФФЕЛЬ-4

Это расписание необходимо подавать вместе с годовыми финансовыми отчетами лотереи.

Кладбища