Юристы раскрывают секреты: как вернуть НДС из бюджета

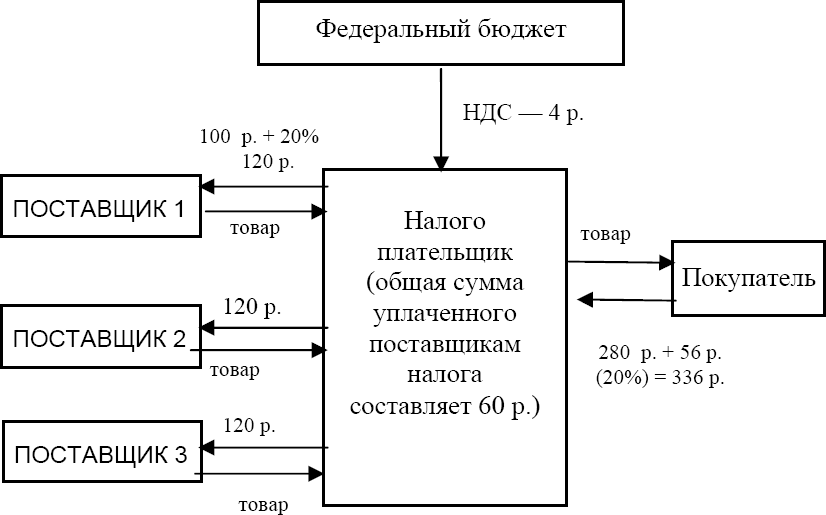

Если вычеты в налоговом периоде оказались больше самой суммы налога – разницу возмещает государство. С необходимостью подтвердить вычет по НДС и получить возмещение может столкнуться любая компания или предприниматель, которые являются его плательщиками. Тех, кто хочет вернуть средства из бюджета, ждет повышенное внимание налоговой службы и более тщательная налоговая проверка. Поэтому учет обычно стремятся организовать так, чтобы всегда платить налог, а не возвращать его. Если в определенном периоде организация получила право на возмещение, она обычно переносит часть вычетов на другой налоговый период, объясняет гендиректор национальной юркомпании

Региональный рейтинг.

группа

Налоговое консультирование и споры

группа

Арбитражное судопроизводство

группа

Банкротство (включая споры)

группа

Земельное право/Коммерческая недвижимость/Строительство

10-11место

По количеству юристов

×

Юрий Мирзоев.

Столько дел выигрывает ФНС по ее собственным данным 2017 года

НДС – сложный и противоречивый налог. И законность вычетов здесь один из главных вопросов, утверждает советник юрфирмы

Федеральный рейтинг.

группа

ВЭД/Таможенное право и валютное регулирование

группа

ГЧП/Инфраструктурные проекты

группа

Цифровая экономика

группа

Банкротство (включая споры)

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Интеллектуальная собственность (включая споры)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Разрешение споров в судах общей юрисдикции

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Финансовое/Банковское право

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Трудовое и миграционное право (включая споры)

группа

Корпоративное право/Слияния и поглощения

13место

По выручке на юриста (более 30 юристов)

16место

По количеству юристов

20место

По выручке

×

Игорь Пастухов.

Ведомство пользуется системой АСК-НДС, которая автоматически сопоставляет данные из счетов-фактур контрагентов. Это позволяет выявлять несовпадения и преступные схемы. Ужесточились правила регистрации юрлиц, и число фирм-однодневок упало до исторического минимума в 7%.

Благодаря программам налоговые проверки стали быстрее и качественнее. Но это значит, что и юристы налогоплательщика должны работать более скрупулезно и четко, когда подают апелляцию в вышестоящий налоговый орган.

Старший партнер юркомпании «Варшавский и партнеры» Владлена Варшавская

Реальность операций или формальные недостатки

Государство заинтересовано собирать налоги, а не возвращать деньги из бюджета. Получить вычет никогда не было легким делом, а сейчас это еще сложнее из-за более тщательных проверок, делится Пастухов. По его наблюдениям, много отказов связано с дефектами оформления – например, нет расшифровки подписи, неправильно указан ИНН контрагентов, их руководители на опросе не подтвердили налоговикам, что подписывали эти счета-фактуры. В то же время число формальных отказов постепенно уменьшается.

Отказов из-за формальных недостатков становится меньше. Видимо, налоговые органы решили, что это невыгодно им самим: перегружает налоговые инспекции и суды, портит судебную статистику.

Старший партнер «Пепеляев Групп» Сергей Савсерис

Практика идет по другому пути: реальность операций важнее формальных недочетов. Об этом говорит новая ст. 54.1 НК, которая действует с августа 2017 года. Согласно этой норме, право уменьшить сумму налога зависит от того, исполнил ли свое обязательство контрагент налогоплательщика. «Важно заранее подумать, могут ли вашего контрагента обвинить о том, что у него нет ресурсов для исполнения договора», – объясняет старший консультант налоговой практики

Федеральный рейтинг.

группа

Управление частным капиталом

группа

Цифровая экономика

группа

Интеллектуальная собственность (включая споры)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Корпоративное право/Слияния и поглощения

19место

По количеству юристов

24место

По выручке на юриста (более 30 юристов)

42место

По выручке

Профайл компании

×

Евгений Панкратов.

Согласно этой норме, право уменьшить сумму налога зависит от того, исполнил ли свое обязательство контрагент налогоплательщика. «Важно заранее подумать, могут ли вашего контрагента обвинить о том, что у него нет ресурсов для исполнения договора», – объясняет старший консультант налоговой практики

Федеральный рейтинг.

группа

Управление частным капиталом

группа

Цифровая экономика

группа

Интеллектуальная собственность (включая споры)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Корпоративное право/Слияния и поглощения

19место

По количеству юристов

24место

По выручке на юриста (более 30 юристов)

42место

По выручке

Профайл компании

×

Евгений Панкратов.

Но иногда доказать реальность операции недостаточно. Надо обосновать, что ее совершил именно тот контрагент, который указан в документах. Если это не удастся – то получить вычет по НДС не получится, хотя суды признают такие затраты для целей исчисления налога на прибыль, делится Пастухов. По его словам, такая практика сложилась в последнее время.

А по сведениям Савсериса из

Федеральный рейтинг.

группа

ВЭД/Таможенное право и валютное регулирование

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Антимонопольное право (включая споры)

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Интеллектуальная собственность (включая споры)

группа

Комплаенс

группа

Природные ресурсы/Энергетика

группа

Фармацевтика и здравоохранение

группа

Экологическое право

группа

Банкротство (включая споры)

группа

Корпоративное право/Слияния и поглощения

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Финансовое/Банковское право

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Разрешение споров в судах общей юрисдикции

×

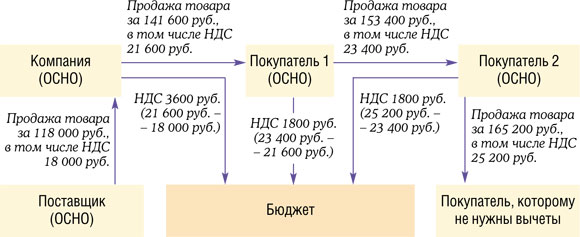

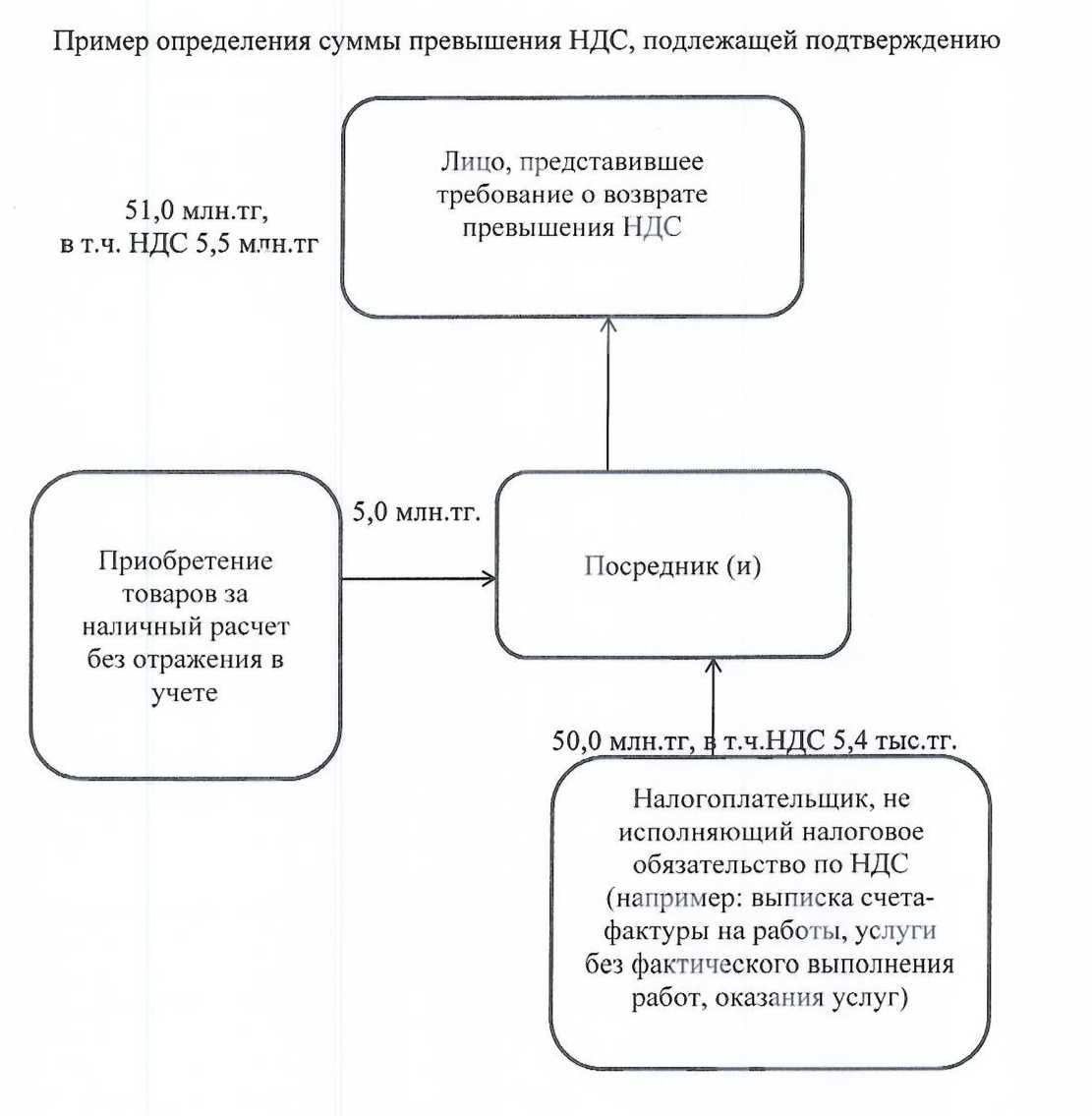

, отказывают чаще всего тогда, когда НДС не уплачен кем-то в цепочке поставок. Это может быть контрагент первого или последующих звеньев. Как рассказывает Савсерис, налоговики стремятся доказать не только этот факт, но и другие обстоятельства:

Это может быть контрагент первого или последующих звеньев. Как рассказывает Савсерис, налоговики стремятся доказать не только этот факт, но и другие обстоятельства:

- налогоплательщик не проявил должной степени осмотрительности и осторожности при выборе контрагента;

- или он имеет отношение к компаниям, которые не уплатили НДС;

- у сделок нет деловой цели.

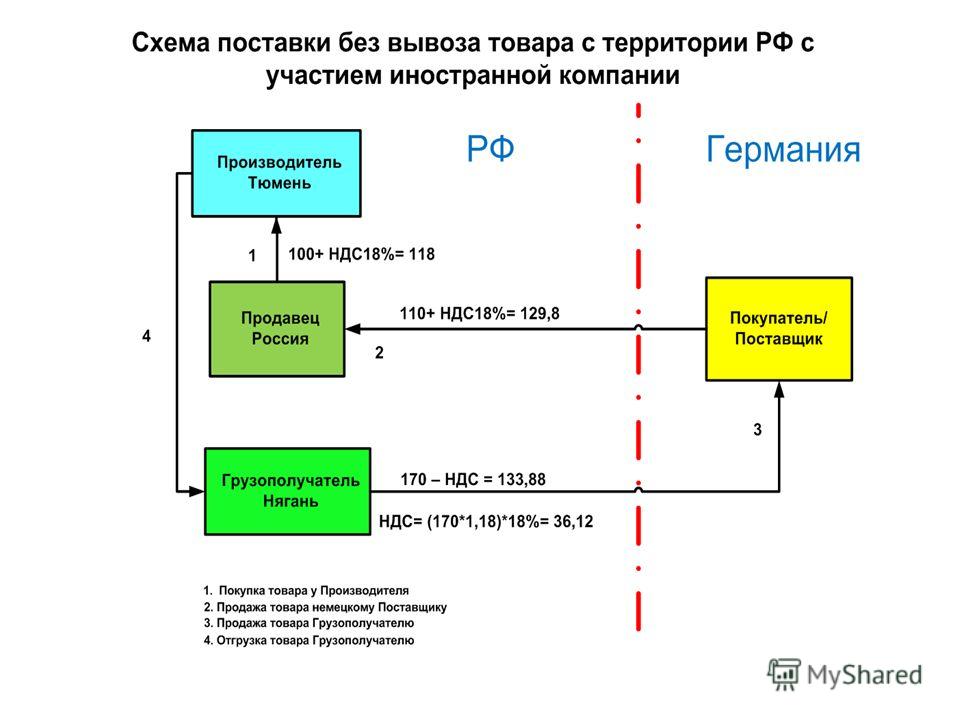

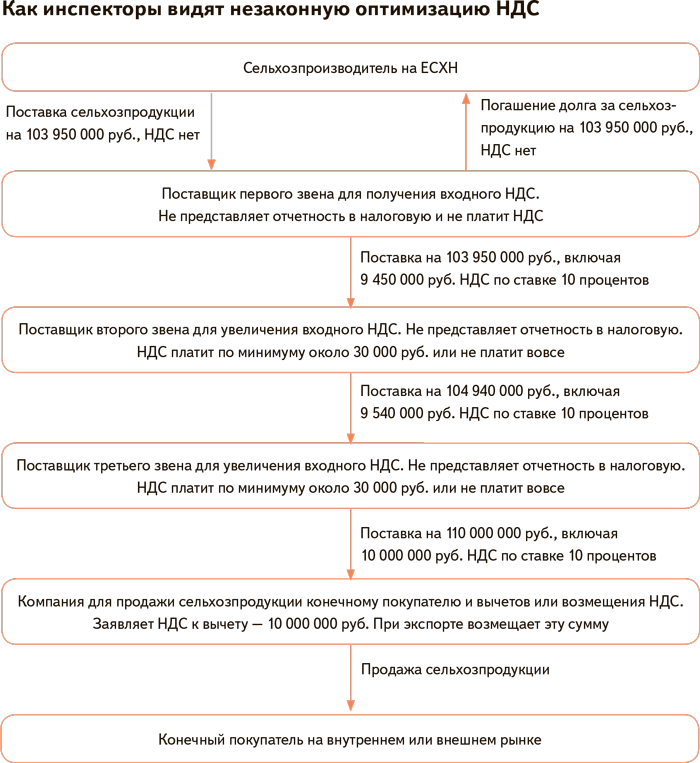

От налоговых нарушений к уголовным

Учитывая огромную «теневую экономику», большинство компаний когда-либо прибегало к различным незаконным методам возмещения НДС, делится «субъективной оценкой» Пастухов. Преступных схем очень много, но большинство известно налоговым органам, говорит Савсерис. В частности, в цепочку купли-продажи товаров могут встраиваться фирмы-однодневки, которые не платят НДС. По наблюдениям Савсериса, неуплата НДС часто встречается в строительной и рекламной сферах. Участники рынка обычно объясняют ее высокой долей расходов наличными – чтобы оплатить работу исполнителей-физлиц. Для этого в цепочку поставщиков вставляют «обнальные» фирмы-однодневки, которые выставляют счета с НДС, поясняет Савсерис.

Для этого в цепочку поставщиков вставляют «обнальные» фирмы-однодневки, которые выставляют счета с НДС, поясняет Савсерис.

По его словам, незаконные схемы мешают добросовестным налогоплательщикам. Ведь любой из них может оказаться в конце цепочки по хищению НДС. И если у поставщика нет средств на уплату налога – инспекция сможет доначислить его добросовестному налогоплательщику. «К сожалению, суд может признать такое взыскание НДС законным, даже если налогоплательщик не имел никакого отношения к налоговой экономии», – рассказывает Савсерис.

Пастухов предупреждает, что использовать незаконные схемы стало опаснее, ведь налоговики научились собирать доказательства фиктивности операций и активнее сотрудничают с полицией. Незаконные вычеты при возврате НДС означают риск привлечения к ответственности не по ст. 199 УК (уклонение от уплаты налогов), а по ст. 159 УК (мошенничество). Дело по мошеннической статье, в отличие от 199 УК, нельзя прекратить после выплаты долгов в бюджет.

Идти ли в суд и как готовиться

Если организация заявляет вычет НДС, выставленный компанией, которая его не уплатила (фирмой-однодневкой), то шансов выиграть в суде практически нет, говорит Савсерис. Дело в том, что придется доказывать должную осмотрительность при выборе контрагента. Сейчас для этого уже недостаточно формального набора документов о регистрации контрагента и т. п. По сути, нужно будет доказать реальные отношения с поставщиком, объясняет Савсерис: показать, что были деловые контакты с конкретными людьми, велась переписка, переговоры, согласовывалась текущая работа. По словам Пастухова, быть осмотрительным – означает посещать офис контрагента, его производственные объекты и склады, встречаться с его руководителями, собирать информацию и отзывы о его работе, проверять базы судебных актов.

А если добросовестная компания стала «жертвой» поставщика, который сам привлекал фирмы-однодневки для незаконной налоговой экономии, Савсерис советует ей обращаться в суд. Там надо доказывать, что компания непричастна к необоснованной налоговой выгоде. Например, в деле № А40-222736/2016 это удалось «Агрофирме «Элита». ФНС не смогла доказать, что эта компания причастна к махинациям своего поставщика и его аффилированных лиц. Перед тем как идти в суд, надо оценить перспективы по каждому эпизоду. Если истек трехлетний срок, в течение которого можно было воспользоваться вычетом, суд откажет налогоплательщику в удовлетворении заявления, приводит пример Варшавская.

Там надо доказывать, что компания непричастна к необоснованной налоговой выгоде. Например, в деле № А40-222736/2016 это удалось «Агрофирме «Элита». ФНС не смогла доказать, что эта компания причастна к махинациям своего поставщика и его аффилированных лиц. Перед тем как идти в суд, надо оценить перспективы по каждому эпизоду. Если истек трехлетний срок, в течение которого можно было воспользоваться вычетом, суд откажет налогоплательщику в удовлетворении заявления, приводит пример Варшавская.

В суде налогоплательщик не обязан опровергать выводы налоговых органов, говорит закон. Но на практике там нечего делать без доказательств, которые подтверждают вашу позицию. Тем более, согласно судебной практике, какие-то обстоятельства все-таки должен доказывать налогоплательщик.

Советник юрфирмы «ЮСТ» Игорь Пастухов

Если налоговый орган подтвердит «подозрительность» определенных операций, компания должна доказать осмотрительность при выборе контрагента и достоверность обстоятельств, дающих право на льготу, приводит пример Пастухов.

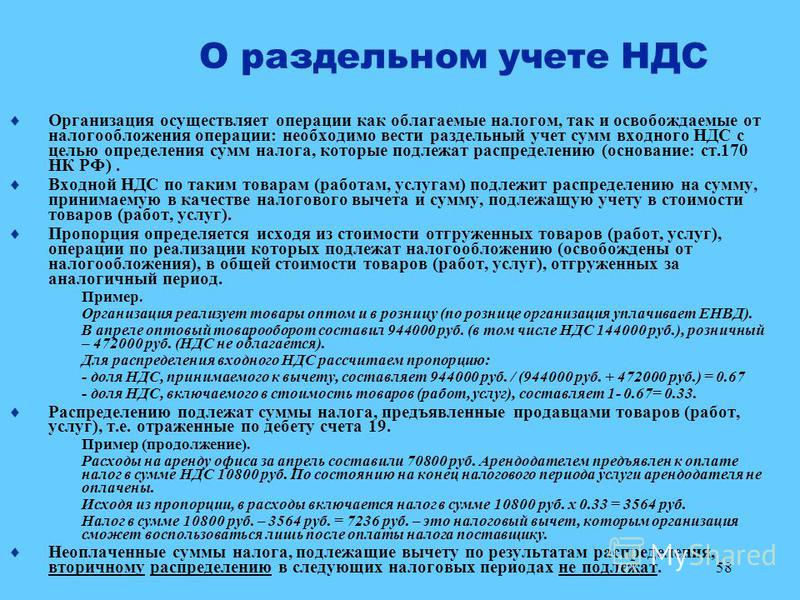

Как уменьшить НДС правильно

Чтобы получить вычет по НДС, бумаги нужно правильно оформить. Надо следить, чтобы реквизиты были указаны верно, проверять доверенности у подписантов и следить за достоверностью подписей. Счет-фактуры должны быть завизированы только лично. Факсимиле не допускается, даже если стороны условились об этом в договоре. «Суды считают, что оформление счет-фактур – это сфера публичных, а не частных интересов», – поясняет Пастухов. Чтобы избежать проблем с возвратом суммы налога, Варшавская рекомендует вести раздельный учет НДС по операциям, а порядок учета закрепить в учетной политике. У компании не должно быть долгов по налогам и сборам, а приобретенные товары надо обязательно использовать в налогооблагаемой деятельности. Не лишне проверять контрагентов второго и третьего звеньев. А во время камеральной налоговой проверки инспекторы могут допросить свидетелей, проверить производство и склады, предупреждает Варшавская.

Она советует заранее подготовить пояснения по таким вопросам:

- Почему суммы НДС к возмещению из бюджета больше, чем суммы к уплате?

- Почему сумма заявлена в текущем налоговом периоде, хотя это можно сделать в течение трех лет?

- Из чего складывается себестоимость товара, изготовления продукции?

Кроме корректного оформления операций, надо следить, чтобы все отношения с поставщиками были реальны, а договор заключался именно с той фирмой, от имени которой действуют менеджеры продавца, советует Савсерис. Стоит сохранять всю электронную переписку. По словам Савсериса, стоит насторожиться, если менеджеры поставщика ведут переписку с бесплатных почтовых сервисов, вам предлагают заключить договор с «операционной компанией», а руководитель избегает встречи или выглядит как подставное лицо. Чтобы не получить отказ в вычете НДС, потому что его не уплатил в бюджет поставщик, нужно контролировать менеджеров по закупкам и документировать все этапы взаимодействия с поставщиками, говорит Савсерис. «Ну и конечно, не стоит ввязываться в сомнительные схемы по хищению НДС», – прибавляет он.

Стоит сохранять всю электронную переписку. По словам Савсериса, стоит насторожиться, если менеджеры поставщика ведут переписку с бесплатных почтовых сервисов, вам предлагают заключить договор с «операционной компанией», а руководитель избегает встречи или выглядит как подставное лицо. Чтобы не получить отказ в вычете НДС, потому что его не уплатил в бюджет поставщик, нужно контролировать менеджеров по закупкам и документировать все этапы взаимодействия с поставщиками, говорит Савсерис. «Ну и конечно, не стоит ввязываться в сомнительные схемы по хищению НДС», – прибавляет он.

Возврат НДС

Пользователь может иметь определенные права относительно персональных данных, которые мы храним. Мы предлагаем пользователю право выбора, какие именно персональные данные мы будем обрабатывать.

Пользователь может принять решение, что не будет предоставлять свои личные данные группе E100, путем отказа предоставления своего согласия выраженного при совершении действий с E100. Пользователь может решить, что не будет иметь уникального идентификационного номера cookie, назначенного для его компьютера, чтобы избежать агрегации и анализа данных, собранных на наших веб-страницах.

Пользователь может перестать получать от нас маркетинговые материалы, по почте, следуя инструкции отмены подписки, включенной в содержание конкретной акции. Пользователь также может отказаться от получения рекламных материалов. Пользователь может отозвать любое свое предварительное согласие или же в любое время, по законным причинам, запретить нам обработку его персональных данных. С этого момента мы начнем придерживаться предпочтений, выраженных пользователем. В некоторых случаях отзыв согласия на наше использование или раскрытие персональных данных пользователя будет означать, что он не сможет использовать определенные продукты или услуги, предлагаемыми нами.

Если пользователь находится на территории Европейской Экономической Зоны, он может запретить нам предоставлять свои персональные данные третьим лицам, за исключением: (і) поставщиков услуг, которые предоставляют услуги от нашего имени, (ii) в случае, если мы продадим или передадим весь или часть нашего бизнеса или имущества, (iii) если раскрытие информации продиктовано требованиями законодательства, или (іv) если мы посчитаем, что такое раскрытие необходимо или уместно, в связи с расследованием предполагаемого мошенничества или другой незаконной деятельности. Если пользователь находитесь в Европейской Экономической Зоне, мы используем его персональные данные только для целей, указанных в настоящей Политике конфиденциальности, а также других регламентах, о которых мы уведомили пользователя, разве что обладаем юридическими основаниями, такими как согласие на использование персональных данных в других целях. Если этого требует законодательство, Е100 получает предварительное согласие пользователя во время сбора для обработки (і) персональных данных в маркетинговых целях, и (ii) персональных данных, признанных, на основании действующего законодательства, важными.

Возврат НДС — поможем вернуть налог для ООО в Москве

Сергей Печурин

Просмотров: 526

Комментариев нет

Возврат НДС в Москве

Потребность возврата части денежных средств возникает при перечислении суммы налога на добавленную стоимость в большем размере, чем это установлено нормой. Лидерами по возврату НДС являются юридические лица, осуществляющие экспортно-импортные операции, лизинговые фирмы. Компания «Конфиденс Код» оказывает услуги по оформлению возврата НДС по всем предусмотренным законом операциям.

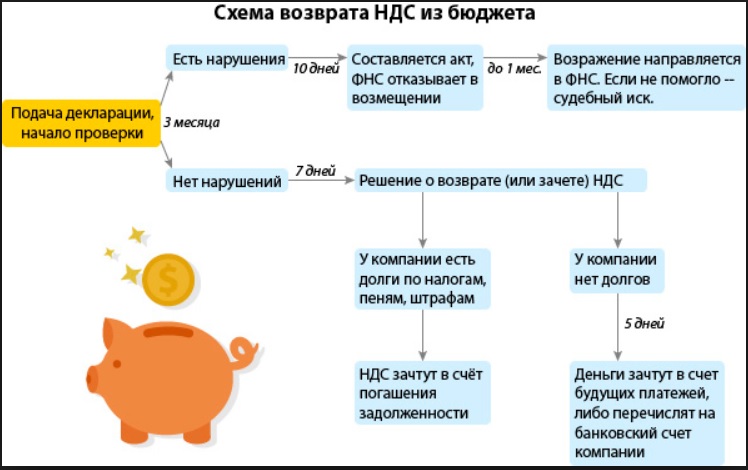

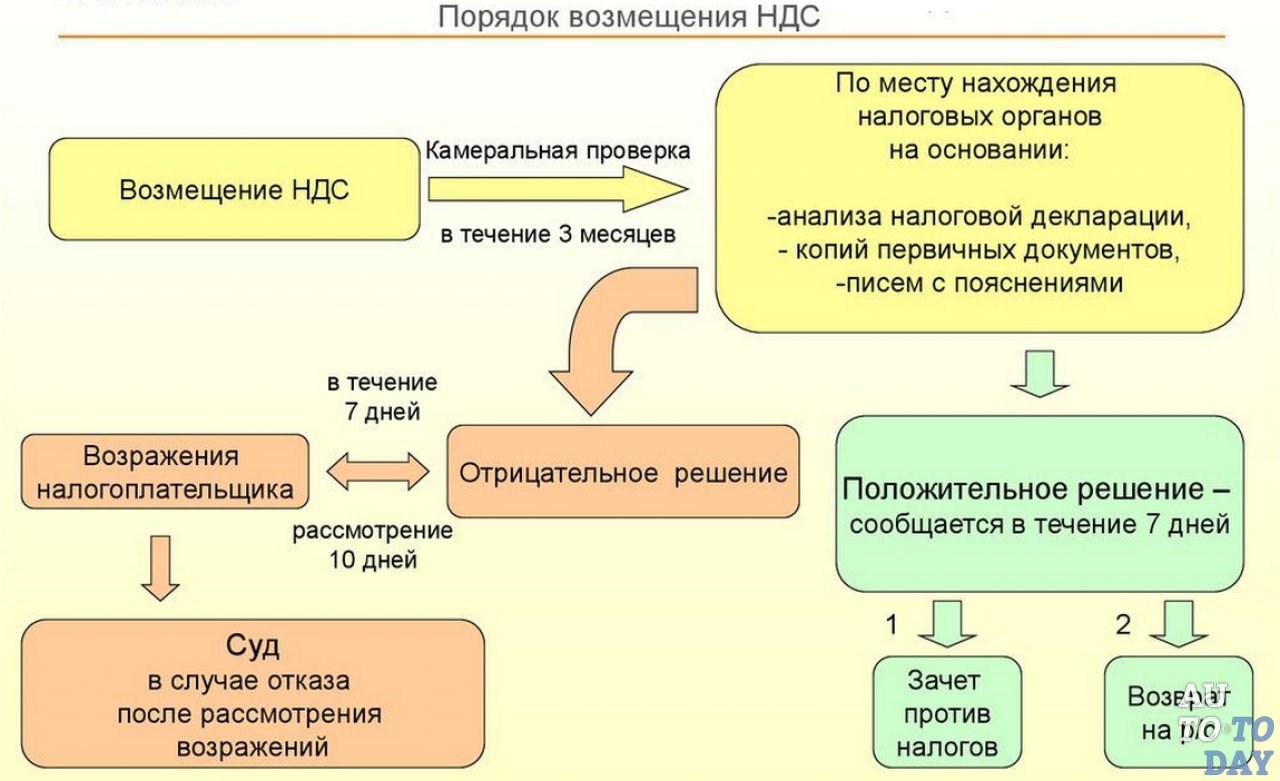

Возврат НДС в Москве: нюансы получения налога назад

Любое юридическое лицо, выступившее с заявлением о возврате налога на добавленную стоимость, должно позаботиться о тщательной подготовке документации. Даже самая небольшая неточность или ошибка способны свести все усилия налогоплательщика к нулю. Налоговые органы жестко контролируют процесс возврата, а дела о возмещении затрат по НДС часто становятся предметом судебных тяжб. Бухгалтерские услуги НДС предусматривают два способа возврата налога:

Бухгалтерские услуги НДС предусматривают два способа возврата налога:

- Первый представляет собой зачет – погашение задолженности по оплате пеней, недоимок.

- Второй подразумевает непосредственное возвращение денег на счет юридического лица. Законом предусмотрен возврат по ставкам НДС 18% (общая ставка), 10% (при реализации медпрепаратов, детских товаров, продуктов питания отдельных категорий), 0% (при работе с экспортными товарами).

Этапы подготовки и получения возврата НДС

Первый этап – заполнение декларации. До оформления документа требуется соблюсти следующие условия:

- зафиксировать в книге учета купленные услуги и товары;

- профинансировать материальные ценности и использовать их в деятельности, которая облагается НДС;

- заполнить счета-фактуры и другие бумаги.

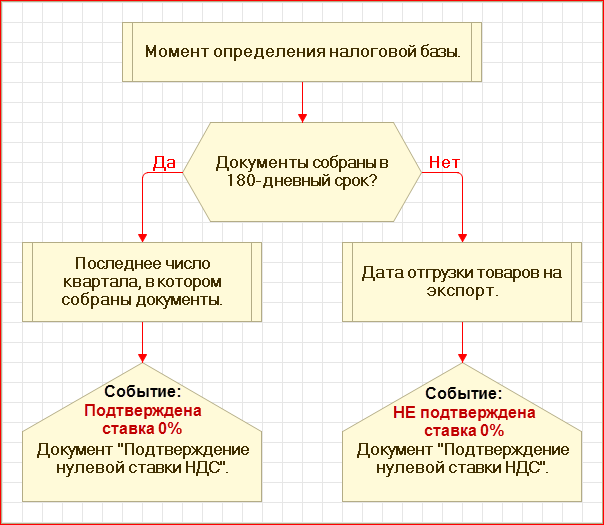

Рассмотрим механизм возврата НДС на примере экспорта за рубеж российского оборудования (для этой категории товаров действует нулевая ставка). Экспортный НДС имеет свои особенности оформления. Подтверждение нулевой ставки невозможно без предъявления документации о продаже товаров партнеру. Необходимо доказать факт вывоза, предоставив договор на поставку заграницу, выписку со счета с данными о транзакции от иностранного лица, сопроводительную документацию с таможенными отметками. Далее налоговые органы осуществляют проверку поданной документации. Решение о предоставлении или в отказе возврата принимается на основе проверочного акта. Непосредственно возврат НДС производится посредством перечисления необходимой суммы на банковский счет предприятия или зачета. При наличии у юридического лица возражений по сумме возврата или несогласии налогоплательщика с отказом в возмещении налога подается апелляция в вышестоящие налоговые органы.

Подтверждение нулевой ставки невозможно без предъявления документации о продаже товаров партнеру. Необходимо доказать факт вывоза, предоставив договор на поставку заграницу, выписку со счета с данными о транзакции от иностранного лица, сопроводительную документацию с таможенными отметками. Далее налоговые органы осуществляют проверку поданной документации. Решение о предоставлении или в отказе возврата принимается на основе проверочного акта. Непосредственно возврат НДС производится посредством перечисления необходимой суммы на банковский счет предприятия или зачета. При наличии у юридического лица возражений по сумме возврата или несогласии налогоплательщика с отказом в возмещении налога подается апелляция в вышестоящие налоговые органы.

Услуга возврата НДС под ключ от компании ООО «Бухгалтерская комапния «Конфиденс Код»

Сотрудники бухгалтерской компании «Конфиденс Код» имеют высокую квалификацию и богатый практический опыт, необходимые для профессионального оказания услуг возврата НДС. Процесс подготовки, подачи и получения возмещения всегда проходит оперативно, с соблюдением законных интересов клиента. Также мы проводим предварительные консультации по вопросам грамотной подготовки документации, осуществляем экспертизу чеков, квитанций, других документов, точно определяем период для возврата, при необходимости подаем апелляционные требования для рассмотрения в вышестоящих налоговых органах и арбитражном суде. Только в нашей компании возможна организация возврата НДС «под ключ». По всем интересующим вопросам обращайтесь по телефону +7 495 255 2132.

Процесс подготовки, подачи и получения возмещения всегда проходит оперативно, с соблюдением законных интересов клиента. Также мы проводим предварительные консультации по вопросам грамотной подготовки документации, осуществляем экспертизу чеков, квитанций, других документов, точно определяем период для возврата, при необходимости подаем апелляционные требования для рассмотрения в вышестоящих налоговых органах и арбитражном суде. Только в нашей компании возможна организация возврата НДС «под ключ». По всем интересующим вопросам обращайтесь по телефону +7 495 255 2132.

ПРОЦЕДУРА ВОЗВРАТ НДС ПРИ ПОКУПКЕ АВТО В ЕВРОПЕ — Альянс Правових Сил

Во избежание двойной уплаты налога на добавленную стоимость (НДС) при покупке автомобиля за рубежом, в Европе, необходимо оформить покупку должным образом. Чаще всего автомобили покупают в Германии, Польше и Литве.

Основные требования для возврата НДС при покупке автомобиля:

- Продавец должен быть плательщиком НДС в стране, в которой ведет свою деятельность;

- Покупатель должен быть не резидентом этой страны.

При выборе автомобиля в Европе Вы, наверное, замечали, что есть две цены –NETTO и BRUTTO. Это означает, что при покупке такой машины можно получить обратно сумму НДС.

Заметьте, вернуть НДС при экспорте можно не для всех машин. Его возвращают только продавцы, являющиеся юридическими лицами. Поэтому они и указывают двойную цену (NETTO и BRUTTO). Если вы видите в объявлении только BRUTTO, то такую машину продает физическое лицо – ее можно приобрести именно за ту цену, которая указана в объявлении и НДС в таком случае не возвращается.

Сколько вернут?

В большинстве стран ЕС НДС обозначается аббревиатурой VAT, в Германии –MwSt. Ставки НДС в Европе колеблются в размере 19-25%. В Германии она составляет 19%, в Литве — 21%, Польше — 23%, Венгрии — 27%, Болгарии — 20%. Именно эту сумму вам и вернут на банковский счет.

Общие правила возврата НДС

В каждой стране могут быть свои правила относительно переоформления автомобиля при покупке или продажи, но общие этапы по возврату НДС одинаковы во всем мире.

- Произвести оплату за автомобиль в наличной или безналичной форме на основании договора купли-продажи, счета-фактуры, фактуры или иного документа.

- Обратиться на внутреннюю таможню в зоне деятельности продавца для оформления экспортной декларации (местный таможенный брокер поможет Вам пройти всю процедуру).

- Пересечь границу по специальной полосе для грузовых автомобилей и поставить отметку в экспортной декларации.

Если пройти все эти этапы, то продавцу в электронном виде приходит сообщение о том, что автомобиль выехал за пределы его страны и платить налог на добавленную стоимость он уже не обязан.

Если покупатель не поставит отметку в экспортных документах на границе, тогда продавец вынужден заплатить НДС за проданный автомобиль. Чтобы избежать этого продавцы требуют оставить задаток в размере полной или частичной стоимости НДС, а после пересечения границы возвращают наличными или на карточный счет.

Пример расчета НДС

BRUTTO (сумма автомобиля с НДС) — 25 000,00 Евро

Страна происхождения — Германия

НДС — 19%

NETTO (сумма автомобиля без НДС) 25 000,00 / 1,19 = 21 008,40

НДС (BRUTTO-NETTO) 25 000,00 Евро — 21 008,40 Евро = 3 991,57 Евро

Подытожим:

- Вернуть НДС можно только при покупке авто у юридического лица.

- Продавцы — физические лица НЕ возвращают НДС.

- Вернуть НДС могут как физические, так и юридические лица, зарегистрированные в Украине.

СОВЕТЫ АДВОКАТА:

- Во избежание споров по поводу начисления налогов на таможенной территории Украины, советуем в договоре купли-продажи авто сумму НДС указывать отдельной суммой или оформить отдельным счетом. Для удобства стоимость НДС фиксируют, как залоговую и указывают размер этого залога.

- Необходимо заранее обсудить с продавцом методы и сроки возврата НДС.

Автор: Кристина Людкевич

НДС в Германии: пример для подражания или необходимость реформ?

Налог на добавленную стоимость – часть нашей повседневной жизни. Ежедневно мы совершаем самые разные покупки, каждая из которых приносит определенный доход в казну государства. Сейчас в Германии действуют две процентные ставки НДС: главная – 19 процентов, и сниженная – 7 процентов от стоимости товаров или услуг. Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных – коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сниженная ставка НДС применяется на определенные категории продуктов и товаров первой необходимости, в том числе на мясо, рыбу, молоко, овощи, фрукты, муку, крупы, сахар, чай, кофе, книги, газеты, инвалидные коляски, медицинские протезы, а также фермерских животных – коров, овец, кур. Что касается услуг, льготная налоговая ставка действует для отелей, кроме того, некоторые сферы деятельности налоговое законодательство Германии полностью освобождает от уплаты НДС. К ним относятся, например, услуги страховых агентов, медицинских учреждений и частных врачебных практик, за исключением стоматологии и эстетической медицины.

Сложные механизмы и структуры НДС сделали этот налог в Германии одним из важнейших источников дохода для государства. В настоящее время он обеспечивает чуть более 30 процентов всех налоговых поступлений в казну. По закону предприятия обязаны оплачивать налог на добавленную стоимость каждый месяц. Молодые компании должны также предоставлять предварительные НДС-декларации ежемесячно в течение первых двух лет с начала работы. Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

Предприятия отчитываются по НДС в конце каждого года. Это касается и крупных компании, и частных предпринимателей. Четкая схема расчета НДС существует для деятельности внутри страны и операций с импортом. А вот ставка налога при экспорте товаров и услуг в Германии равна нулю. Например, если дизайнерская фирма находится на территории страны и разрабатывает сайт для партнера, который осуществляет свою деятельность в США, она может облагать стоимость предоставляемых ею услуг по нулевой ставке.

История налога в Германии

В 2018 году НДС в Германии отмечал 50-летний юбилей. Однако началась его история еще раньше – в конце Первой мировой войны. Тогда экономика страны испытывала сильнейший упадок. Дефицит бюджета и послевоенные выплаты нанесли серьезный удар по финансовой ситуации. Чтобы хоть как-то пополнить казну, правительство приняло решение ввести налог с оборота, который, по сути, стал первым в стране настоящим налогом такого рода. Его первоначальная ставка была всего 0,5 процента. Со временем она увеличивалась и в 1951 году составляла уже 4 процента. Официально этот налог назывался Allphasen-Brutto-Umsatzsteuer («многофазный налог с оборота») и взимался на каждом этапе продаж в рамках различных производственных цепочек. Этот налог был выгоден для крупных компаний, которые сами интегрировали все процессы и платили его только один раз. Однако если продукт проходил несколько предприятий, каждое из них было вынуждено платить этот налог.

Со временем она увеличивалась и в 1951 году составляла уже 4 процента. Официально этот налог назывался Allphasen-Brutto-Umsatzsteuer («многофазный налог с оборота») и взимался на каждом этапе продаж в рамках различных производственных цепочек. Этот налог был выгоден для крупных компаний, которые сами интегрировали все процессы и платили его только один раз. Однако если продукт проходил несколько предприятий, каждое из них было вынуждено платить этот налог.

Ситуация изменилась в 1968 году, когда государство ввело существующий до сих пор Umsatzsteuer, который также известен как Mehrwertsteuer, – налог с оборота или налог на добавленную стоимость. Основная налоговая ставка составила тогда 10 процентов, льготная – 5. Стоит сказать, что налоговая реформа готовилась около четырнадцати лет, но не все прошло так гладко. Теперь компании и трейдеры стали платить друг другу валовую цену, включая НДС. То есть каждая компания в экономической цепочке стала платить только за добавленную стоимость, которую она создает, например, за дальнейшую обработку. В конечном итоге, оплата налога легла на потребителя, на которого компании стали переносить свои затраты. Многие предприятия сферы услуг и магазины розничной торговли просто увеличили свои цены на те самые 10 процентов и для граждан нововведение стало настоящим шоком. Однако схема включала в себя список товаров и услуг, которые относились к основным потребностям и проходили в системе налогообложения по льготному тарифу. В этот список входили не только продовольственные товары первой необходимости, но и, например, книги, расходы на общественный транспорт, билеты на концерты, в театр, на спортивные соревнования. Этот список действует до сих пор и включает около 50 различных категорий.

В конечном итоге, оплата налога легла на потребителя, на которого компании стали переносить свои затраты. Многие предприятия сферы услуг и магазины розничной торговли просто увеличили свои цены на те самые 10 процентов и для граждан нововведение стало настоящим шоком. Однако схема включала в себя список товаров и услуг, которые относились к основным потребностям и проходили в системе налогообложения по льготному тарифу. В этот список входили не только продовольственные товары первой необходимости, но и, например, книги, расходы на общественный транспорт, билеты на концерты, в театр, на спортивные соревнования. Этот список действует до сих пор и включает около 50 различных категорий.

Критика налога сегодня

Очередная реформа НДС произошла в Германии в 2007 году. Ее подготовило новое правительство под руководством Ангелы Меркель. Тогда были установлены тарифы НДС, действующие по сей день. Повышение основной ставки до 19 процентов не было резким, налоги росли постепенно, начиная с 1979 года. Можно сказать, что все прошло безболезненно, однако без критики не обошлось. В основном повышение ставок ругали за то, что из-за подорожания некоторых товаров и услуг налоговая нагрузка легла на получателей низких и средних доходов. Эксперты выявили закономерность: чем ниже у покупателя зарплата, тем большую ее часть он тратит на потребление. То есть малоимущие и представители среднего класса отдают государству в виде НДС существенно более крупную долю своих доходов, чем люди с высоким заработком.

Можно сказать, что все прошло безболезненно, однако без критики не обошлось. В основном повышение ставок ругали за то, что из-за подорожания некоторых товаров и услуг налоговая нагрузка легла на получателей низких и средних доходов. Эксперты выявили закономерность: чем ниже у покупателя зарплата, тем большую ее часть он тратит на потребление. То есть малоимущие и представители среднего класса отдают государству в виде НДС существенно более крупную долю своих доходов, чем люди с высоким заработком.

Кроме того, в настоящий момент в Германии идет активная дискуссия о пересмотре перечня предметов первой необходимости с налоговыми льготами. Так, например, спикер по вопросам семейной политики фракции ХДС Маркус Вайнберг неоднократно выступал с инициативой снижения налога на такие товары, как детские подгузники и предметы женской гигиены – прокладки и тампоны. «Различные товары женской гигиены относятся к товарам первой необходимости для около 50 процентов населения страны и облагаются при этом налогом, будто это предмет роскоши», – раскритиковал Вайнберг существующую практику в одном из своих заявлений. Эту инициативу мгновенно поддержали активисты и Интернет-пользователи.

Эту инициативу мгновенно поддержали активисты и Интернет-пользователи.

Самое популярное сравнение в немецких СМИ – это регулярная 19-процентная ставка НДС для подгузников, прокладок и минеральной воды и сниженный налог в 7 процентов, например, для таких деликатесов, как икра, фуа-гра и черепашье мясо. Логические расхождения критики видят и в похожих категориях товаров. Почему овощи и фрукты, вне зависимости от страны их произрастания, а также формы – свежие, в виде пюре или варенья, облагаются льготным налогом, а фруктовые и овощные соки – полной налоговой ставкой? Другой пример: молоко и молочные продукты с низким содержанием добавок проходят по льготному тарифу, а соевое молоко и продукты для аллергиков облагаются полным налогом. К реформе НДС призывают многочисленные онлайн-петиции, на государственном уровне ее поддерживает Союз налогоплательщиков Германии (BdSt).

Критике со стороны экспертов и профессионального сообщества подвергается и последнее изменение в законодательстве по НДС в отношении гостиничного дела. С января 2010 года услуги всех отелей, пансионов и гостевых домов стали облагаться льготной налоговой ставкой. Однако это касается лишь непосредственно ночевки. Все остальные услуги – например, завтрак, парковка, доступ в интернет, сауна, стирка белья – оплачиваются по стандартному тарифу. То есть хозяевам отелей приходится вести «двойную бухгалтерию» и рассчитывать сумму налога по двум различным категориям.

С января 2010 года услуги всех отелей, пансионов и гостевых домов стали облагаться льготной налоговой ставкой. Однако это касается лишь непосредственно ночевки. Все остальные услуги – например, завтрак, парковка, доступ в интернет, сауна, стирка белья – оплачиваются по стандартному тарифу. То есть хозяевам отелей приходится вести «двойную бухгалтерию» и рассчитывать сумму налога по двум различным категориям.

НДС в Европе

Каждый год портал Statista делает обзор данных по уровню НДС в европейских странах. По состоянию на 2018 год самый низкий налог зафиксирован в Швейцарии – всего 7,7 процента. При этом, в стране действуют сразу три различные ставки: наряду с регулярной существует две льготных – 2,5 процента для большинства продуктов питания и медикаментов, а также 3,8 процента – для услуг отелей. Второй самый низкий НДС в Европе – у Люксембурга, он составляет 17 процентов, за ним следует Мальта – 18 процентов. Государства Кипр и Румыния по ставке НДС находятся на одном уровне с Германией – они установили для своих граждан налог в размере 19 процентов. Далее с 20-процентной ставкой идут Болгария, Великобритания, Эстония, Франция, Австрия и Словакия. За ними следуют Нидерланды, Бельгия, Чехия, Испания, Латвия и Литва (21 процент), а также Италия и Словения (22 процента). НДС в 23 процента установлен в Ирландии, Польше и Португалии, в 24 процента – в Греции и Финляндии. В Дании, Хорватии, Швеции и Норвегии ставка НДС держится на отметке в 25 процентов. Самый высокий налог среди европейских стран зафиксирован в Венгрии – 27 процентов. Это в три с половиной раза больше, чем в Швейцарии.

Далее с 20-процентной ставкой идут Болгария, Великобритания, Эстония, Франция, Австрия и Словакия. За ними следуют Нидерланды, Бельгия, Чехия, Испания, Латвия и Литва (21 процент), а также Италия и Словения (22 процента). НДС в 23 процента установлен в Ирландии, Польше и Португалии, в 24 процента – в Греции и Финляндии. В Дании, Хорватии, Швеции и Норвегии ставка НДС держится на отметке в 25 процентов. Самый высокий налог среди европейских стран зафиксирован в Венгрии – 27 процентов. Это в три с половиной раза больше, чем в Швейцарии.

Стоит отметить, что в некоторых странах Европы существует не просто две тарифных ставки НДС – полная и льготная, но и несколько подкатегорий специальных сниженных ставок. Например, во Франции пять вариантов НДС: основная ставка – 20 процентов и три вида льготных – 2,1 процента, 5,5 процента и 10 процентов, действующие на разные категории товаров. Еще одной – повышенной ставкой в размере 33,3процента – облагаются предметы роскоши, например, яхты длиной более 30 метров и с мощностью мотора более 750 кВт. Похожий вид НДС есть и в Италии: с 2012 года правительство страны в целях борьбы с финансовыми трудностями ввело «налог на роскошь» – на определенные виды лодок, автомобилей и частных самолетов. В добавление к основному НДС налог на «люксовые товары» существует и в Нидерландах, к ним так же относятся автомобили повышенной ценовой категории.

Похожий вид НДС есть и в Италии: с 2012 года правительство страны в целях борьбы с финансовыми трудностями ввело «налог на роскошь» – на определенные виды лодок, автомобилей и частных самолетов. В добавление к основному НДС налог на «люксовые товары» существует и в Нидерландах, к ним так же относятся автомобили повышенной ценовой категории.

Tax Free: система возврата НДС для туристов

Популярная среди туристов практика покупок по системе Tax Free распространена и в Германии. Почти во всех магазинах одежды, обуви и промтоваров оформляют документы для возврата НДС. Это позволяет путешественникам дополнительно экономить 10-15 процентов от стоимости покупок. Право на такие розничные сделки имеют нерезиденты Евросоюза и люди, не имеющие разрешения на жительство в стране сроком больше, чем на три месяца. При этом, минимальная сумма покупок должна составлять 25 евро одним чеком, при покупке продуктов питания – не менее 50 евро. Еще одно важное условие – перевозка покупок в личном багаже, а не почтовая пересылка или передача их через третьих лиц. Исключением в системе Tax Free в Германии являются различные услуги, например, плата за проезд, счета в ресторане, проживание в отеле и прочее, а также любое оборудование для личного транспорта, например, покупка бампера, стекол, топлива, моторного масла и так далее. Также стоит учитывать, что у каждой страны-участницы ЕС своя ставка возврата НДС и собственные ограничения по сумме минимального и максимального возврата.

Исключением в системе Tax Free в Германии являются различные услуги, например, плата за проезд, счета в ресторане, проживание в отеле и прочее, а также любое оборудование для личного транспорта, например, покупка бампера, стекол, топлива, моторного масла и так далее. Также стоит учитывать, что у каждой страны-участницы ЕС своя ставка возврата НДС и собственные ограничения по сумме минимального и максимального возврата.

Дарья Хрущёва

Аукцион смета с ндс упрощенная система налогообложения

Главная » Разное » Аукцион смета с ндс упрощенная система налогообложенияУпрощенец выиграл тендер: как быть с НДС

Добрый день, коллеги.

Если вы участвуете в тендерах, если вы работаете в соответствии с законом о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд, то эта статья для вас.

Бывает такое, что тендеры выигрывает компания не только на ОСН, но и на УСН. Тендер проводился с НДС, а тут упрощенец. В ряде регионов бывало такое, что заказчик снижал сумму платежей упрощенцу на размер НДС или самого упрощенца заставляли платить НДС. Бывало такое, что упрощенца при этом еще и слегка шантажировали, мол, иначе вообще денег не получишь. По-разному бывало. И вот в этой части ФАС попыталась навести порядок.

У меня в руках письмо Федеральной антимонопольной службы от 18 июня 2019 года № ИА/50880/19, подписанное Игорем Артемьевым. И здесь по этому вопросу написано следующее:

«В соответствии с положениями Закона о контрактной системе контракт заключается по цене, предложенной победителем закупки.

При формировании своего ценового предложения победитель закупки предлагает цену контракта с учетом всех налогов и сборов, которые он обязан уплатить в соответствии с положениями Налогового кодекса Российской Федерации (далее — НК РФ).

Лицо, применяющее УСН, не является плательщиком НДС, но при этом оплачивает налог в соответствии с НК РФ, который рассчитывается в зависимости от выбранного объекта налогообложения в соответствии с главой 26.2 НК РФ.

При этом Законом о контрактной системе не предусмотрена возможность корректировки (вычитания) заказчиком из цены контракта, предложенной победителем закупки, применяющим УСН, размер НДС».

Итак, коллеги, Артемьев говорит, что законом о контрактной системе не предусмотрена возможность корректировки, то есть вычитания заказчиком из цены контракта налога на добавленную стоимость. «Таким образом, в связи с отсутствием в Законе о контрактной системе положений, позволяющих заказчику в одностороннем порядке корректировать (уменьшать) цену контракта в зависимости от применяемой победителем системы налогообложения, контракт заключается по цене, предложенной победителем» . Вот ответ на первый вопрос.

Второй вопрос, который поставлен в этом письме.

«В соответствии с письмом Министерства финансов Российской Федерации (далее — Минфин России) от 27.12.2017 N 24-03-08/87276 при установлении начальной (максимальной) цены контракта заказчик должен учитывать все факторы, влияющие на цену: условия и сроки поставки, риски, связанные с возможностью повышения цены, в том числе налоговые платежи, предусмотренные НК РФ». А дальше вывод: «Таким образом, любой участник закупки, в том числе который освобожден от уплаты НДС и применяет УСН, вправе участвовать в закупках.

На основании изложенного, учитывая, что победителем закупки может быть лицо, которое не является плательщиком НДС и применяет УСН, заказчику в проекте контракта необходимо установить вариативное условие о цене контракта «включая НДС/НДС не облагается»». И дальше вывод: «Таким образом, указание в проекте контракта вариативного условия о цене контракта «включая НДС/НДС не облагается» является обязательным и не зависит от волеизъявления заказчика»

. Поняли идею? То есть они это должны указывать в контракте.

Поняли идею? То есть они это должны указывать в контракте.

Третий вопрос, который Артемьев ставит, – самый сложный. «По вопросу об отказе заказчика исключать условие о включении НДС в цену контракта на стадии подписания контракта с лицом, применяющим УСН, ФАС России сообщает следующее.

Как следует из письма Федеральной налоговой службы от 08.11.2016 N СД-4-3/[email protected], пунктом 3 статьи 169 НК РФ установлено, что составлять счета-фактуры обязаны налогоплательщики НДС при совершении операций, признаваемых объектом налогообложения указанным налогом в соответствии с главой 21 НК РФ (за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 НК РФ).

Окей, мы это знаем. Упрощенцы счета-фактур не составляют. Идем дальше. «В связи с этим, организации и индивидуальные предприниматели, применяющие УСН, при осуществлении операций по реализации товаров (работ, услуг) не должны составлять и выставлять покупателям счета-фактуры.

Вместе с тем, в случае выставления лицами, не являющимися налогоплательщиками НДС, в том числе организациями и индивидуальными предпринимателями, перешедшими на УСН, покупателю товаров (работ, услуг) счета-фактуры с выделением суммы НДС вся сумма налога, указанная в этом счете-фактуре, в соответствии с пунктом 5 статьи 173 НК РФ подлежит уплате в бюджет».

Верно. Если упрощенец захотел выставить счет-фактуру с указанием там НДС, конечно, он этот НДС вынужден будет заплатить в бюджет. Дальше Артемьев пишет: «Также, как следует из письма Федеральной налоговой службы от 08.11.2016 N СД-4-3/[email protected], в случае, если в государственном контракте на поставку товаров (работ, услуг) их стоимость указана «включая НДС» и при оплате этих товаров (работ, услуг) заказчиком в платежном поручении выделена сумма НДС при невыставлении счета-фактуры у продавца, применяющего УСН, обязанность уплатить НДС в бюджет в соответствии с положениями главы 21 НК РФ не возникает».

Получается, что все-таки заказчик включил в контракт НДС и он деньги платит упрощенцу, и платит ему с НДС. Но при невыставлении счет-фактуры у продавца, применяющего упрощенку, обязанность уплатить НДС в бюджет в соответствии с положениями главы 21 НК РФ, не возникает.

Дальше путаница пошла. Но я сейчас ее поясню. «Вместе с тем, ФАС России обращает внимание, что в указанных случаях зачастую на стадии исполнения государственного (муниципального) контракта заказчики отказываются подписывать акт сдачи-приемки товара, если не выставлена счет-фактура с выделением суммы НДС, ссылаясь на условие контракта, что цена включает НДС»

. Так вот, заказчики отказываться больше не должны. Таким образом, под угрозой одностороннего расторжения контракта и включения в реестр недобросовестных поставщиков, подрядчиков, исполнителей, исполнители, применяющие упрощенку, вынуждены выставлять счета-фактуры. То есть их давят, их заставляют уплачивать НДС, что фактически приводит к двойному налогообложению и ущемлению прав таких упрощенцев.

И в самом конце он пишет: «Учитывая, что участником закупки может быть любое лицо, вне зависимости от применяемой системы налогообложения, отказ заказчика исключать из проекта контракта на стадии подписания контракта условие о цене контракта «включая НДС», в случае, если контракт заключается с поставщиком (подрядчиком, исполнителем), применяющим УСН, приводит к ущемлению прав такого участника закупки, поскольку такое лицо обязано будет уплатить НДС». Конечно, оно будет обязано платить НДС! Если, с одной стороны, ему платят деньги с НДС, потом не подписывают договор, не подписывают никаких бумаг, пока ты, типа, не выставишь счет-фактуру, тут и возникает путаница.

Низкий поклон Игорю Артемьеву. Побольше бы таких чиновников. В данном случае, Игорь Артемьев, не нарушая ни одной буквы закона, наоборот, делает абсолютно все в соответствии с письмами Минфина и ФНС России, а также НК РФ. Он нам говорит, что заказчик, если контракт идет с НДС, обязан заплатить всю сумму, не уменьшая эту сумму на размер НДС. При этом заказчик не имеет права заставлять упрощенца подписывать документы и платить НДС, выставлять счета-фактуры. Вся сумма ушла вместе с НДС, упрощенец ее получил, оприходовал, заплатил 6%, счет-фактуру не выставляет, какие проблемы? Все нормально.

При этом заказчик не имеет права заставлять упрощенца подписывать документы и платить НДС, выставлять счета-фактуры. Вся сумма ушла вместе с НДС, упрощенец ее получил, оприходовал, заплатил 6%, счет-фактуру не выставляет, какие проблемы? Все нормально.

Итак, ребята, письмо очень хорошее, огромное спасибо Артемьеву. В конце тут еще вывод: «На основании изложенного, ФАС России сообщает, что при направлении победителем закупки, применяющим УСН, протокола разногласий по вопросу исключения из проекта контракта условия о включении НДС в цену контракта с приложением документов, подтверждающих факт применения таким участником закупки УСН, заказчику необходимо исключить указанное условие и внести изменения в проект контракта в части дополнения условием «НДС не облагается» с указанием основания». Но при этом, исходя из всего смысла этого письма, цена контракта уменьшаться не должна. И это очень и очень хорошо. Спасибо Артемьеву за это письмо. Я бы рекомендовал вам максимальный репост, потому что огромное количество бизнесменов зарабатывают по госконтрактам (муниципальным, региональным). И это пойдет им в помощь. И можете сами высказаться на этот счет.

И это пойдет им в помощь. И можете сами высказаться на этот счет.

Спасибо, ребята, и удачи в делах.

www.klerk.ru

Фирма на УСН выиграла аукцион 44ФЗ. Не оплачивают в сумме НДС

Добрый день, Руслан!

Всё не так однозначно. Имеется различная судебная практика в разных регионах. Приведу примеры:

не в Вашу пользу:

Поставщик, применяющий УСН, предоставил заказчику товар на сумму, равную цене контракта с учетом НДС. Заказчик предложил уменьшить цену контракта на сумму налога, поставщик не согласился. Контракт оплачен без учета НДС.

Постановление Четырнадцатого арбитражного апелляционного суда от 30.06.2015 по делу N А05-463/2015

Действия заказчика правомерны. В удовлетворении требований поставщика отказано.

Оплата товара без учета НДС в данном случае не изменяет цену контракта. Применение УСН предусматривает, что организация освобождается от обязанности уплачивать НДС. Письмо Минфина России от 05.09.2014 N 03-11-11/44793 нельзя принять во внимание, так как оно не является нормативным правовым актом.

При реализации товаров по контракту поставщик не платил НДС. В связи с этим, если заказчик возместит данную сумму, на стороне поставщика возникнет неосновательное обогащение.

Довод поставщика о том, что указание в контракте цены с НДС является опечаткой, отклонен. Он был осведомлен о порядке формирования цены при заключении контракта и за разъяснением конкурсной документации не обращался.

В Вашу пользу:

Заказчик заключил контракт с лицом, применяющим УСН. Стоимость работ включала в том числе налоги и другие обязательные платежи. Выполненные работы оплачены без учета НДС.

Постановление Арбитражного суда Уральского округа от 07.12.2017 N Ф09-7458/17 по делу N А60-58301/2016

Действия заказчика неправомерны. Требования подрядчика удовлетворены.

Цена контракта является твердой, определяется на весь срок его исполнения.

Возможности изменить цену контракта, в том числе уменьшить ее на сумму НДС, поскольку победитель аукциона применяет УСН, Закон N 44-ФЗ не предусматривает.

Выполненные работы должны быть оплачены по согласованной в контракте цене вне зависимости от применяемой системы налогообложения.

Аналогичная позиция в

Постановление Седьмого арбитражного апелляционного суда от 28.03.2016 N 07АП-1505/2016 по делу N А67-7718/2015

Решение Арбитражного суда Красноярского края от 29.12.2014 по делу N А33-22157/2014

Решение Арбитражного суда Республики Саха (Якутия) от 24.04.2015 по делу N А58-182/2015

Публично-правовые отношения по перечислению в бюджет НДС складываются между налогоплательщиком (в рассматриваемой ситуации — лицом, освобожденным от уплаты названного налога) и государством. Тот факт, что подрядчик не является плательщиком НДС, не может быть основанием для изменения заказчиком условий контракта в одностороннем порядке.

Заключая гражданско-правовые договоры, стороны не вправе влиять на определение налоговых обязательств участников отношений.

Заказчик должен оплатить работы по цене, установленной контрактом согласно аукционной документации, независимо от того, является ли поставщик плательщиком НДС.

Кроме того, в соответствии с п. 5 ст. 173 НК РФ лицо, не признаваемое плательщиком НДС, обязано самостоятельно перечислить в бюджет сумму налога, уплаченную в составе цены товаров (работ, услгу).

На Вашем месте я бы настаивал не своей правоте и в случае невозможности урегулирования в досудебном порядке — обращался в суд.

pravoved.ru

платить НДС или не платить?

Школа заключила контракт на ремонтно-строительные работы. В договоре стоимость работ была указана с НДС, а при выставлении счетов выяснилось, что фирма-подрядчик применяет упрощенную систему налогообложения и счета выставляет без НДС. Надо ли перечислять сумму НДС подрядчику?Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате ряда налогов, в том числе и НДС, за исключением:

– НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ;

– НДС, уплачиваемого согласно ст. 174.1 НК РФ (при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором доверительного управления имуществом или концессионным соглашением на территории РФ) (п. 2 ст. 346.11 НК РФ).

174.1 НК РФ (при осуществлении операций в соответствии с договором простого товарищества (договором о совместной деятельности), договором доверительного управления имуществом или концессионным соглашением на территории РФ) (п. 2 ст. 346.11 НК РФ).

Следовательно, «упрощенцы» при реализации товаров, работ, услуг НДС не исчисляют, счета-фактуры не выставляют, в расчетных и первичных документах сумму НДС не выделяют. Соответственно, и в договорах стоимость товаров, работ, услуг указывается без НДС.

В случае если при заключении договора подрядчик применял общий режим налогообложения и являлся плательщиком НДС, в договоре была указана стоимость работ с учетом НДС. Законодательством не установлено требование при переходе на УСНО вносить изменения в ранее заключенные контракты. Но в этом случае нужно учитывать налоговые риски: будет расхождение в документальном оформлении заключенного контракта, а также у проверяющих могут появиться вопросы по целевому использованию бюджетных средств.

Таким образом, исходя из вышесказанного, следует привести все документы в соответствие друг с другом.

Сначала рассмотрим вопрос заключения договора. Если подрядчик являлся на момент заключения контракта плательщиком НДС (применял общий режим налогообложения), то в договоре правомерно указана стоимость работ с выделенной суммой НДС. Если же на момент подписания контракта подрядчик был «упрощенцем», то в договор просто закралась ошибка.

Согласно Федеральному закону от 21.07.2005 № 94‑ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд» (далее – Закон № 94‑ФЗ), помимо начальной (максимальной) цены контракта, заказчик устанавливает требование к формированию цены контракта, а именно указывает, что в составе заявки участник размещения заказа должен установить цену с учетом или без учета налогов и других обязательных платежей.

Согласно положениям Закона № 94‑ФЗ контракт заключается по цене победителя аукциона вне зависимости от системы налогообложения, применяемой победителем (Письмо Минэкономразвития РФ от 29. 04.2009 № Д05-2144).

04.2009 № Д05-2144).

В любом случае если на момент оплаты выполненных работ, услуг подрядчик является «упрощенцем», то необходимо внести соответствующие изменения в контракт. Как правило, подписывается дополнительное соглашение, в котором указывается стоимость работ, услуг без НДС. И указывается, что «НДС не облагается».

На момент оплаты выполненных работ, оказанных услуг подрядчиком выставляется счет без выделения НДС, счет-фактура не выставляется. В акте выполненных работ, оказанных услуг также их стоимость указывается без НДС.

У организаций и индивидуальных предпринимателей, применяющих УСНО, есть Уведомление о возможности применения упрощенной системы налогообложения (форма № 26.2-2). Копию данного документа «упрощенцы» представляют по требованию заказчиков, поэтому необходимо приложить ее к пакету документов.

Остается вопрос стоимости самих работ. Так как в первоначальном варианте стоимость работ была указана с учетом НДС, то, соответственно, было бы логично вычесть сумму НДС из общей стоимости работ, что являлось бы суммой оплаты при «упрощенке». Но данный вопрос решают стороны договора, принимая во внимание положения Закона № 94‑ФЗ.

Но данный вопрос решают стороны договора, принимая во внимание положения Закона № 94‑ФЗ.

Таким образом, если счет выставляется «упрощенцем» без выделения НДС, то платить НДС заказчик не должен. В случае же выставления «упрощенцем» счетов с выделенной суммой НДС будет стоять вопрос о правомерности выделения им НДС. И, соответственно, уплата НДС по договору тоже будет неправомерна.

www.klerk.ru

НДС при УСН: в каких случаях платить и как учитывать налог в 2019 — 2020 годах

НДС при УСН компании не платят. Но всё же есть случаи, когда НДС необходимо перечислить в бюджет. Рассмотрим их в статье.

Платят ли НДС при упрощенной системе налогообложения

УСН и НДС: покупка у иностранного лица на территории РФ

НДС при работе на УСН: есть ли налог при аренде госимущества

НДС на упрощенке при покупке госимущества

Выставление счета-фактуры с НДС вместо документа без НДС

НДС при УСН в 2019-2020 годах

Итоги

Платят ли НДС при упрощенной системе налогообложения

Ответ на этот вопрос дает ст. 346.11 НК РФ, по нормам которой фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

346.11 НК РФ, по нормам которой фирмы, работающие на УСН, не признаются плательщиками НДС, за исключением случаев, касающихся:

- ввоза товаров в РФ;

- налога, обозначенного в ст. 174.1 НК РФ (операции по договорам простого товарищества и доверительного управления).

Кроме того, НДС при УСН нужно заплатить «упрощенцам» — налоговым агентам. То же самое придется им сделать и при выставлении ими своим партнерам счетов-фактур, в которых выделен НДС. Ситуации, при которых «упрощенцы» считаются налоговыми агентами, приведены в ст. 161 НК РФ: операции продажи-покупки и аренды госимущества, приобретение товаров, работ, услуг на территории России у иностранных контрагентов, не зарегистрированных в российских налоговых органах.

Подробнее см. в материале «Кто признается налоговым агентом по НДС (обязанности, нюансы)».

О том, как учесть «входной» и «ввозной» НДС при УСН смотрите в Готовом решении от КонсультантПлюс.

УСН и НДС: покупка у иностранного лица на территории РФ

Фирма-«упрощенец» заключила договор с зарубежным производителем на покупку материалов, при этом реализация материалов осуществляется на территории РФ. Что будет в этом случае с НДС? Это зависит от того, есть ли у «иностранца» постоянное представительство в РФ. НДС при УСН российской фирме следует платить только в том случае, если такого представительства нет. В этом случае российский покупатель является налоговым агентом, который, в соответствии с пп. 1 и 2 ст. 161 НК РФ, обязан удержать с контрагента-иностранца НДС и уплатить его в бюджет.

Пример

Российская компания на УСН заключила контракт с зарубежным продавцом, не имеющим постоянного представительства в России, на 12000 долларов США с учетом НДС. Выполнение контракта производится на территории РФ. В этом случае российской компании необходимо удержать с «иностранца» НДС при УСН в сумме 2000 долларов и перечислить его в бюджет, а оставшиеся 10 000 долларов уплатить за покупки.

Подытожим: «упрощенец» обязан уплатить НДС, если местом сделки является РФ и зарубежные продавцы не имеют самостоятельной возможности уплатить НДС в связи с тем, что не имеют постоянного представительства в РФ.

О порядке вычета удержанного налоговым агентом НДС читайте в статье «Как налоговому агенту принять к вычету НДС при приобретении товаров (работ, услуг) у иностранного продавца».

НДС при работе на УСН: есть ли налог при аренде госимущества

В случае аренды госимущества, согласно п. 3 ст. 161 НК РФ, арендатору придется заплатить НДС при УСН. При этом налоговая база будет соответствовать сумме арендной платы с НДС. Причем необходимость уплаты налога не зависит от того, обозначена плата в договоре с арендодателем с НДС или без него: если цена указана без НДС, «упрощенцу» необходимо будет начислить налог сверх нее и уплатить его в бюджет.

См. также материал «ФНС напомнила, когда не возникает обязанностей агента при аренде казенного имущества».

НДС на упрощенке при покупке госимущества

При реализации госимущества налоговая база, согласно п. 3 ст. 161 НК РФ, соответствует сумме дохода от продажи с учетом НДС. При этом уплачивать налог должен не продавец госимущества, а его покупатель, который признается налоговым агентом. Именно он (в данном случае — покупатель-«упрощенец») обязан рассчитать НДС при УСН, удержать его из доходов, подлежащих к оплате, и перечислить в бюджет.

Однако подп. 12 п. 2 ст. 146 НК предоставляет возможность покупателю-«упрощенцу» не удерживать НДС с доходов продавца госимущества, если соблюдаются условия выкупа государственного и муниципального имущества, установленные ст. 3 закона РФ «Об особенностях отчуждения недвижимого имущества, находящегося в государственной собственности…» от 22.07.2008 № 159-ФЗ:

- Арендуемая упрощенцем недвижимость на 01.07.2015 уже находилась у него в аренде не менее 2 лет.

- Задолженность по арендной плате и иным связанным с ней платежам (штрафы, пени) у него отсутствует.

- Недвижимость не входит в утвержденный перечень имущества, предназначенного для сдачи в аренду и свободного от прав третьих лиц.

- На день заключения договора выкупа упрощенец числится в реестре субъектов малого и среднего предпринимательства.

Выставление счета-фактуры с НДС вместо документа без НДС

Бывают случаи, когда «упрощенец» по просьбе покупателя выписывает счет-фактуру, в которой он указывает НДС, хотя освобожден от него. Этим он оказывает самому себе же медвежью услугу: в результате придется не только заплатить НДС, выделенный в счете-фактуре, но и сдать декларацию по НДС при УСН.

Рекомендуем ознакомиться с материалами:

Все подробности отражения «входного» НДС в книге учета доходов и расходов при УСН изложены в Готовом решении от КонсультантПлюс.

НДС при УСН в 2019-2020 годах

В 2019-2020 годах новшеств в части НДС при применении УСН нет. При этом нужно помнить о следующем.

1. «Упрощенцы» могут заключить письменное соглашение со своими контрагентами о невыставлении им счетов-фактур.

См. также материал «Согласие на несоставление счетов-фактур может быть электронным».

2. «Упрощенцы» обязаны отражать в декларации по НДС сведения, имеющиеся в выставленных счетах-фактурах.

3. Посредники, не являющиеся налоговыми агентами, работающие на УСН, при поступлении или выписке счетов-фактур обязаны до 20-го числа месяца, следующего за отчетным, направить в ФНС журнал учета счетов-фактур.

Подробнее о журнале учета см. в нашем материале «Журнал учета счетов-фактур: кому он потребуется».

Итоги

Организация или ИП на УСН не являются налогоплательщиками НДС, за исключением осуществления операций по импорту товаров и доверительного управления. Однако упрощенцы могут выступать в роли налоговый агентов, выполняя обязанности по удержанию НДС у налогоплательщиков при осуществлении операций, указанных в ст. 161 НК РФ, уплате его в бюджет. Также обязанность по уплате НДС возникает у «упрощенцев» при выставлении счетов-фактур с выделенной суммой налога.

Однако упрощенцы могут выступать в роли налоговый агентов, выполняя обязанности по удержанию НДС у налогоплательщиков при осуществлении операций, указанных в ст. 161 НК РФ, уплате его в бюджет. Также обязанность по уплате НДС возникает у «упрощенцев» при выставлении счетов-фактур с выделенной суммой налога.

Источники:

- Налоговый кодекс РФ

- Федеральный закон от 22.07.2008 N 159-ФЗ

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru

Можно ли заключить договор с подрядчиком, работающим по УСН, если смета сделана с учетом НДС?

Добрый день, Едена! На Ваш вопрос есть уже ответ.

Вопрос: По итогам проведения открытого конкурса на выполнение работ госзаказчик и организация — победитель конкурса, применяющая УСН, заключили контракт. Должна ли цена контракта уменьшаться (по сравнению с указанной в контракте) на сумму НДС при оплате оказания услуг, учитывая факт применения УСН организацией?

Ответ: Цена контракта (по сравнению с указанной в контракте) на сумму НДС при оплате оказания услуг, учитывая факт применения УСН организацией, не должна уменьшаться в рассматриваемой ситуации. Обоснование: В соответствии с ч. 1 ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — Закон № 44-ФЗ) контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой, окончательным предложением участника закупки, с которым заключается контракт, за исключением случаев, в которых в соответствии с настоящим Федеральным законом извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.Согласно ч. 2 ст. 34 Закона № 44-ФЗ при заключении контракта указывается, что цена контракта является твердой и определяется на весь срок исполнения контракта, а в случаях, установленных Правительством Российской Федерации, указываются ориентировочное значение цены контракта либо формула цены и максимальное значение цены контракта, установленные заказчиком в документации о закупке.

Обоснование: В соответствии с ч. 1 ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — Закон № 44-ФЗ) контракт заключается на условиях, предусмотренных извещением об осуществлении закупки или приглашением принять участие в определении поставщика (подрядчика, исполнителя), документацией о закупке, заявкой, окончательным предложением участника закупки, с которым заключается контракт, за исключением случаев, в которых в соответствии с настоящим Федеральным законом извещение об осуществлении закупки или приглашение принять участие в определении поставщика (подрядчика, исполнителя), документация о закупке, заявка, окончательное предложение не предусмотрены.Согласно ч. 2 ст. 34 Закона № 44-ФЗ при заключении контракта указывается, что цена контракта является твердой и определяется на весь срок исполнения контракта, а в случаях, установленных Правительством Российской Федерации, указываются ориентировочное значение цены контракта либо формула цены и максимальное значение цены контракта, установленные заказчиком в документации о закупке. При заключении и исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных данной статьей и ст. 95 Закона № 44-ФЗ.Частью 2 ст. 50 Закона № 44-ФЗ установлено, что к конкурсной документации должен быть приложен проект контракта (в случае проведения открытого конкурса по нескольким лотам — проект контракта в отношении каждого лота), который является неотъемлемой частью конкурсной документации.В силу ч. 1 ст. 54 Закона № 44-ФЗ по результатам конкурса контракт заключается на условиях, указанных в заявке на участие в конкурсе, поданной участником конкурса, с которым заключается контракт, и в конкурсной документации. При заключении контракта его цена не может превышать начальную (максимальную) цену контракта, указанную в извещении о проведении конкурса.На основании п. 2 ст. 346.11 Налогового кодекса РФ организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со ст. 174.1 НК РФ.Как следует из изложенных норм, оплата контракта, заключенного по результатам конкурса, должна производиться именно исходя из той цены, которая указана в данном контракте, а данная цена, в свою очередь, формируется исходя из конкурсной документации и заявки участника — победителя конкурса.Возможность уменьшения цены контракта на НДС при условии применения победителем конкурса УСН Законом № 44-ФЗ не предусмотрена.Таким образом, цена контракта (по сравнению с указанной в контракте) на сумму НДС при оплате оказания услуг, учитывая факт применения УСН организацией, не должна уменьшаться в рассматриваемой ситуации.Данный вывод подтверждается позицией Татарстанского УФАС России в Решении от 09.07.2014 № 04-04/9521. Контрольный орган в сфере закупок заключил, что установленная в контракте стоимость оплаты выполнения является обязательством заказчика оплатить контракт в установленном размере при надлежащем его исполнении. Контракт заключается и оплачивается заказчиком по цене победителя торгов вне зависимости от применения системы налогообложения победителем.Следует отметить, что применительно к ранее действовавшему законодательству Минфин России также разъяснял в Письме от 26.01.2012 № 03-07-11/21, что при оплате товаров (работ, услуг), поставляемых (выполняемых, оказываемых) в рамках муниципального контракта, заключенного с победителем открытого аукциона в электронной форме, в том числе являющимся налогоплательщиком, применяющим упрощенную систему налогообложения, уменьшение цены контракта на сумму налога на добавленную стоимость не производится и поставленные товары (выполненные работы, оказанные услуги) оплачиваются по цене, указанной в контракте.Ю.М.ЛермонтовСоветник государственной гражданской службы РФ 3 класса24.11.2014

При заключении и исполнении контракта изменение его условий не допускается, за исключением случаев, предусмотренных данной статьей и ст. 95 Закона № 44-ФЗ.Частью 2 ст. 50 Закона № 44-ФЗ установлено, что к конкурсной документации должен быть приложен проект контракта (в случае проведения открытого конкурса по нескольким лотам — проект контракта в отношении каждого лота), который является неотъемлемой частью конкурсной документации.В силу ч. 1 ст. 54 Закона № 44-ФЗ по результатам конкурса контракт заключается на условиях, указанных в заявке на участие в конкурсе, поданной участником конкурса, с которым заключается контракт, и в конкурсной документации. При заключении контракта его цена не может превышать начальную (максимальную) цену контракта, указанную в извещении о проведении конкурса.На основании п. 2 ст. 346.11 Налогового кодекса РФ организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со ст. 174.1 НК РФ.Как следует из изложенных норм, оплата контракта, заключенного по результатам конкурса, должна производиться именно исходя из той цены, которая указана в данном контракте, а данная цена, в свою очередь, формируется исходя из конкурсной документации и заявки участника — победителя конкурса.Возможность уменьшения цены контракта на НДС при условии применения победителем конкурса УСН Законом № 44-ФЗ не предусмотрена.Таким образом, цена контракта (по сравнению с указанной в контракте) на сумму НДС при оплате оказания услуг, учитывая факт применения УСН организацией, не должна уменьшаться в рассматриваемой ситуации.Данный вывод подтверждается позицией Татарстанского УФАС России в Решении от 09.07.2014 № 04-04/9521. Контрольный орган в сфере закупок заключил, что установленная в контракте стоимость оплаты выполнения является обязательством заказчика оплатить контракт в установленном размере при надлежащем его исполнении. Контракт заключается и оплачивается заказчиком по цене победителя торгов вне зависимости от применения системы налогообложения победителем.Следует отметить, что применительно к ранее действовавшему законодательству Минфин России также разъяснял в Письме от 26.01.2012 № 03-07-11/21, что при оплате товаров (работ, услуг), поставляемых (выполняемых, оказываемых) в рамках муниципального контракта, заключенного с победителем открытого аукциона в электронной форме, в том числе являющимся налогоплательщиком, применяющим упрощенную систему налогообложения, уменьшение цены контракта на сумму налога на добавленную стоимость не производится и поставленные товары (выполненные работы, оказанные услуги) оплачиваются по цене, указанной в контракте.Ю.М.ЛермонтовСоветник государственной гражданской службы РФ 3 класса24.11.2014

pravoved.ru

деклараций по НДС | Налоговый и таможенный союз

В декларации (или «декларации») налогоплательщик (предприятие) предоставляет налоговым органам страны ЕС, где они зарегистрированы, информацию о:

- об их налогооблагаемых (облагаемых / освобожденных) сделках

- НДС, взимаемый с клиентов (исходящий налог) и начисленный поставщиками (предварительный налог)

- сумма НДС, подлежащая уплате (или возмещению).

Кто должен подавать декларацию по НДС?

Особые правила для определенных транзакций:

Как часто нужно возвращать деньги?

Это зависит от того, в какой стране ЕС зарегистрирован бизнес.Директива по НДС гласит, что декларации должны подаваться не реже одного раза в год ( Статья 252 Директивы по НДС ).

На практике многие страны ЕС требуют возврата каждые или 3 месяца . В целом предприятиям с высокой текучестью приходится чаще возвращать прибыль. Но в дополнение к этим «периодическим отчетам» могут также потребоваться годовые отчеты.

Крайний срок для подачи декларации не может быть позже, чем через 2 месяца после окончания периода возврата.

Должен ли я делать годовые отчеты, а также отчеты за более короткие периоды?

В некоторых странах ЕС да. И там, где это требуется, годовые отчеты должны содержать всю информацию, требуемую для периодических отчетов, а также информацию, необходимую для внесения каких-либо корректировок.

Должен ли быть возврат через Интернет?

В некоторых странах ЕС да, но не во всех. Но национальные налоговые органы должны разрешить вам подавать декларацию онлайн, если вы хотите.

Декларации по НДС предприятий, производящих налогооблагаемые (облагаемые / освобожденные) поставки

Какую информацию должна содержать декларация по НДС?

Вся информация, необходимая для расчета:

- налог, ставший подлежащим уплате (исходящий НДС) и

- , подлежащие вычету (входящий НДС).

Если необходимо установить основу для оценки, декларация также должна содержать общую стоимость связанных транзакций и любых освобожденных от налогообложения транзакций ( Статья 250 Директивы по НДС .

Возврат также должен содержать за отчетный период общую стоимость (без НДС):

- поставок, произведенных в ЕС, с которых начисляется НДС

- товаров, отправленных или транспортированных компанией или от ее имени из Страна ЕС, в которой декларация должна быть подана в другую страну ЕС, или товары, установленные или смонтированные в другой стране ЕС, с которой начисляется НДС

- Приобретение товаров из стран ЕС или транзакции, рассматриваемые как таковые, произведенные в стране ЕС, где должна быть подана декларация, по которой начислен НДС

- поставка товаров в стране ЕС, куда должна быть подана декларация и в отношении которых предприятие, как покупатель, подлежит уплате НДС ( см. Статью 197 Директивы по НДС ) и по которым начисляется НДС.

Возврат НДС необлагаемыми юридическими лицами

Необлагаемые налогом юридические лица могут иногда уплачивать НДС при приобретении товаров внутри ЕС. Там, где они это делают, они должны подавать декларации так же, как и предприятия, если:

- поставщик не имеет права на освобождение в рамках специальной схемы для малых предприятий или ступенчатой помощи (см. Специальные схемы — малые предприятия) и

- поставка составляет не считается имевшим место в стране ЕС, где

декларации по НДС от налоговых представителей

Если налоговый представитель назначен лицом, ответственным за уплату НДС по сделке от имени компании, не находящейся в этой стране , налоговый представитель должен подавать декларации так же, как и бизнес.

Клиенты, подлежащие уплате НДС

Клиенты, которые обязаны уплатить НДС по транзакции, должны указать это в своей декларации по НДС — например, когда они:

Новые транспортные средства

Если внутри ЕС Поставка нового транспортного средства (автомобиля, лодки, самолета и т. д.) осуществляется:

- налогоплательщиком клиенту, чьи приобретения внутри ЕС не облагаются НДС и который не зарегистрирован в качестве плательщика НДС или

- любого другого лицо, осуществляющее такие поставки на периодической основе,

Страны ЕС должны убедиться, что поставщик предоставляет всю информацию, необходимую для надлежащего начисления НДС.

( Статья 254 Директивы по НДС )

Если приобретение нового транспортного средства внутри ЕС осуществляется налогоплательщиком или необлагаемым налогом юридическим лицом, другие приобретения которого не облагаются НДС, поскольку они освобождены от налога или подпадают ниже порогового значения для приобретений внутри ЕС, то они должны подать декларацию по НДС для этих приобретений. То же самое применимо, если приобретение совершено частным лицом. Страны ЕС несут ответственность за установление подробных правил возврата для этого типа транзакций.

( статьи 257-258 Директивы по НДС )

Акцизные товары

При приобретении товаров внутри ЕС, на которые распространяется гармонизированный акцизный сбор ЕС, необходимо возвратить товар, если:

- товары приобретены налогоплательщиком или необлагаемое налогом юридическое лицо

- акциз взимается в той стране ЕС, где были приобретены товары.

Страны ЕС несут ответственность за установление подробных правил возврата для такого рода транзакций.

( Статья 258 Директивы по НДС )

Импорт из-за пределов ЕС

Страны ЕС должны устанавливать отдельные и подробные правила для учета импорта товаров из стран, не входящих в ЕС.

Страны ЕС могут потребовать подачи отдельной декларации при ввозе товаров из-за пределов ЕС или могут разрешить учет этих операций в обычных декларациях по НДС.

( Статья 260 Директивы по НДС )

НДС, НДС и налог с продаж в России — Налоговые расходы

Сводка