Какие налоговые долги спишут предпринимателям: разъяснение ГНС

ГНС в Информационном письме №17 предоставила разъяснение относительно социальной поддержки налогоплательщиков на период карантинных ограничений, в частности, относительно послаблений с целью урегулирования налогового долга.

Закон № 1072 увеличил минимальный порог суммы налогового долга, к которой не применяются меры взыскания и предусмотрел сразу несколько механизмов урегулирования налогового долга, в зависимости от его суммы и категории налогоплательщиков — должников, а именно:

1) списание налогового долга, общая сумма которого по всем налогам и сборам не превышает 3 060 гривен у любого налогоплательщика, кроме плательщиков, которые находятся в процедурах банкротства, и плательщиков, которые имеют налоговый долг по таможенным платежам;

2) отсрочки налогового долга, общая сумма которого не превышает 6 800 гривен для налогоплательщиков физлиц;

3) прощение финансовых санкций при условии ускоренной уплаты основной суммы налогового долга налогоплательщикам физическим и юридическим лицам отдельных категорий.

Эти механизмы являются разными по содержанию и способу применения. Ниже предоставлено объяснение по каждому из них.

Увеличен минимальный порог суммы налогового долга, к которой не применяются меры взыскания.

Сумма увеличена с 60 необлагаемых налогом минимумов доходов граждан (на сегодня 1020 гривен) до 180 необлагаемых налогом минимумов доходов граждан (на сегодня 3060 гривен). До этой суммы налогового долга территориальные органы ГНС не будут направлять должнику налоговые требования и применять меры взыскания. Также имущество должников не будет передаваться в налоговый залог в случае, если общая сумма налогового долга не будет превышать 3060 гривен.

Liga:Report — самый легкий сервис отчетности для предпринимателей. Это всегда актуальные формы, подсказки во время заполнения, поддержка пользователей онлайн м еще огромное количество возможностей, которое упрощает ФОПам жизнь. Узнайте больше

Какой налоговый долг подпадает под списание?

Списанию подлежит налоговый долг (в том числе штрафные санкции и пеня), совокупный размер которого по всем налогам и сборам не превышает 3 060 грн (включительно), который учитывался на 1 ноября 2020 года и остался неуплаченным/ непогашенным по состоянию на дату списания такого долга.

Не подлежит списанию налоговый долг по налогим и сборам, которые в соответствии с налоговым, таможенным и другим законодательством взимаются в связи с ввозом (пересылкой) товаров на таможенную территорию Украины или территорию свободной таможенной зоны или вывозом (пересылкой) товаров с таможенной территории Украины или территории свободной таможенной зоны, а также налоговый долг лиц, на которых распространяются судебные процедуры, определенные Кодексом по процедурам банкротства.

Спишут ли задолженность по уплате ЕСВ до 3060 грн?

Задолженность по уплате ЕСВ не подпадает под списание согласно норме пункта 2 (прим. 4) подраздела 10 раздела ХХ Кодекса (с изменениями, внесенными Законом № 1072), но часть задолженности ЕСВ может быть списана согласно норме пункта 9 (прим. 15) раздела VІІІ Закона о ЕСВ (сумм недоимки по уплате единого социального взноса на общеобязательное государственное социальное страхование (в том числе штрафных санкций и пени), которые подлежали исполнению на основании исполнительного документа).

Подпадает ли списанию налоговый долг граждан до 3060?

Да. Под действие Закона № 1072 подпадают все категории налогоплательщиков, кроме лиц, на которых распространяются судебные процедуры, определенные Кодексом по процедурам банкротства, и лиц, которые имеют налоговый долг по таможенным платежам.

Нужно ли подавать заявление на списание налогового долга?

Нет. Заявление не подается, поскольку списание осуществляется контролирующим органом единоразово и одновременно всем налогоплательщикам, совокупная сумма налогового долга которых на 1 ноября 2020 года не превышала 3 060 гривен (включительно) и осталась непогашенной на дату такого списания.

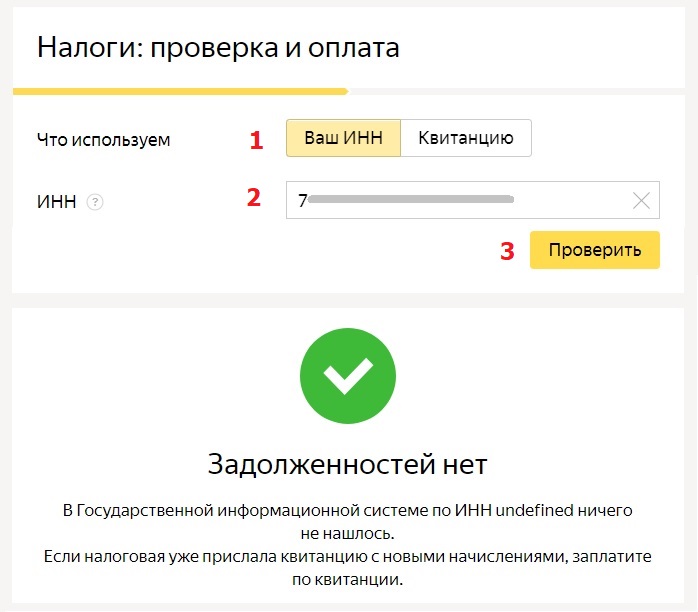

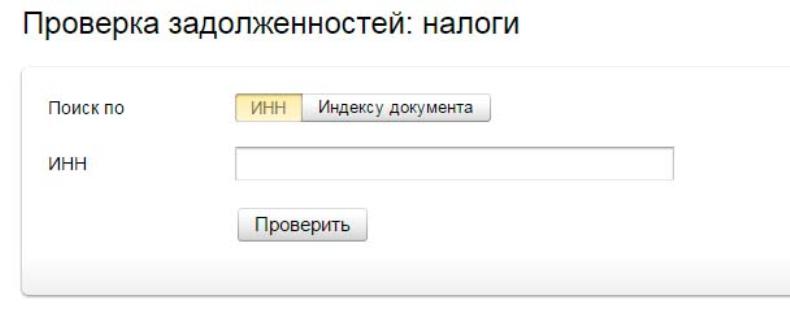

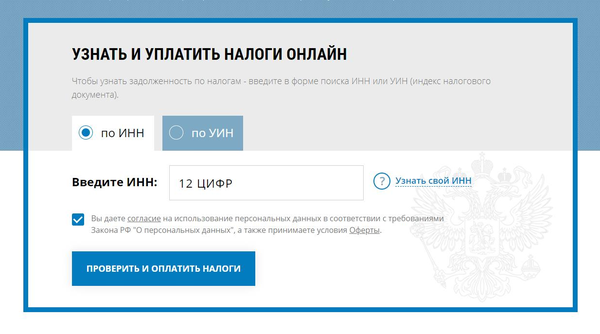

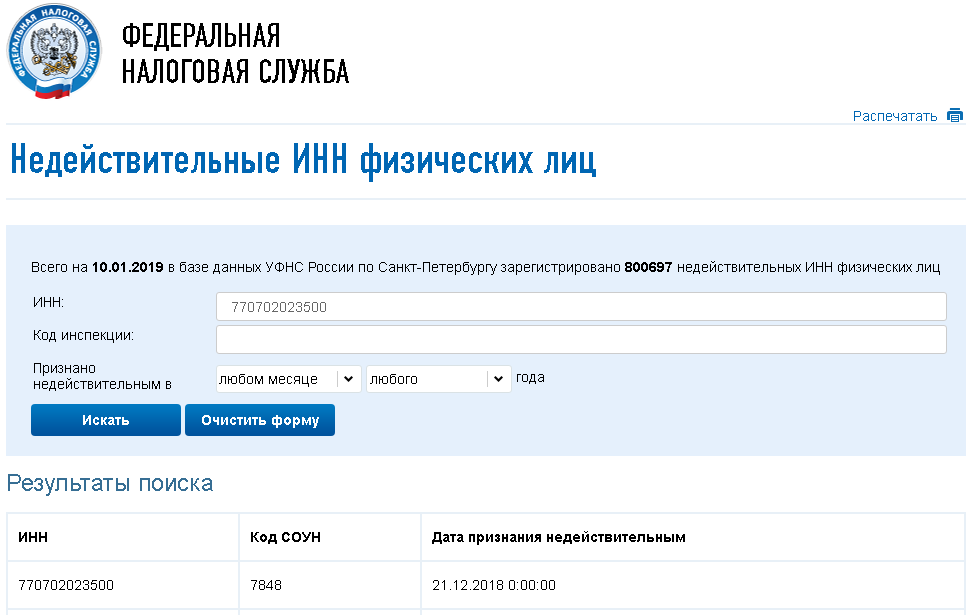

Как узнать, списали вам налоговый долг или нет?

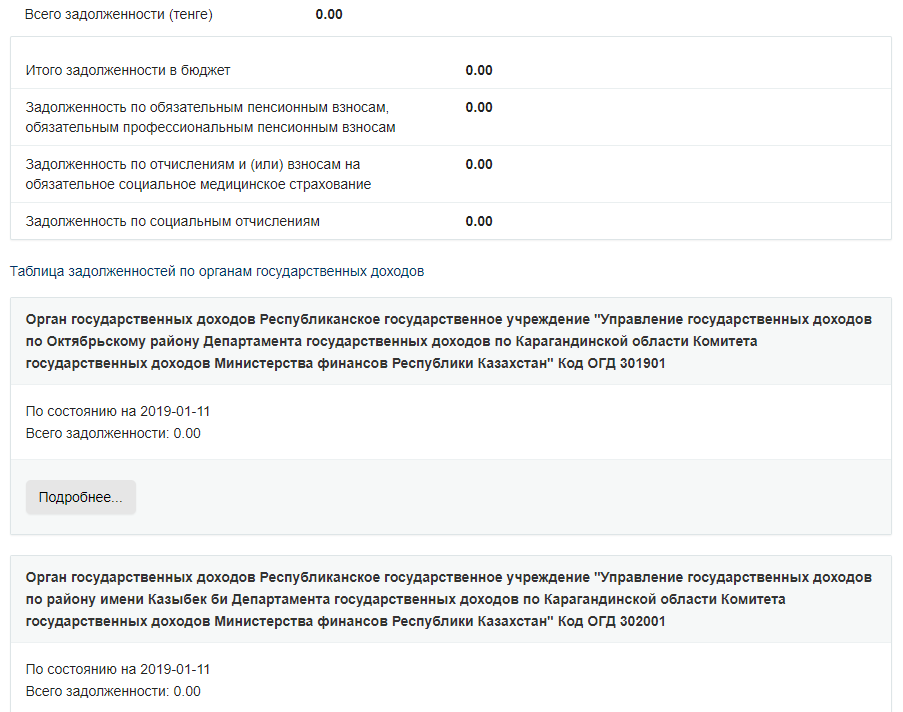

Информацию о списании налогового долга налогоплательщик может получить в частной части Электронного кабинета (в доступной для просмотра налогоплательщику информации о состоянии расчетов по налогам и сборам будет отображена сумма списания с ссылкой на Закон № 1072).

Также информация о таком списании относительно субъектов хозяйствования после его проведения будет обнародована на вебпортале ГНС. Кроме того, информация о проведенном списании будет предоставляться налогоплательщику в случае его обращения контролирующему органу с соответствующим запросом.

Освобождается ли имущество лательщика из-под налогового залога в случае списания налогового долга?

Да. После списания налогового долга имущество налогоплательщика освобождается из-под налогового залога и исключается из соответствующих государственных реестров. Также информация о списанных суммах передается к органам Государственной исполнительной службы для закрытия исполнительных производств.

Кому дадут отсрочку налогового долга в сумме до 6 800грн?

Отсрочка налогового долга предоставляется налогоплательщикам — физическим лицам, в том числе самозанятым лицам, которые по состоянию на 1 декабря 2020 года имели общий размер налогового долга (в том числе штрафные санкции, пеню и проценты за пользование рассрочкой/отсрочкой) в сумме, которая не превышает 6 800 гривен.

Что нужно сделать, чтобы получить такую отсрочку?

Налогоплательщику необходимо обратиться с соответствующим заявлением в произвольной форме (никаких дополнительных документов подавать не нужно) к контролирующему органу, где учитывается такой налоговый долг. Заявление можно подать как в бумажном виде (лично обратившись к контролирующему органу или послав письмо), так и в электронном через частную часть Электронного кабинета. Если общая сумма налогового долга на 1 декабря 2020 года превышает 6 800 гривен или если с заявлением обратился налогоплательщик, который не подпадает под действие Закона № 1072, контролирующий орган направляет такому налогоплательщику в месячный срок отказ.

Можно ли досрочно оплатить отсроченную до 29 декабря 2021 года сумму налогового долга?

Да. При этом налогоплательщик уведомляет контролирующий орган о такой досрочной уплате путем направления письма в произвольной форме.

Начислят ли штрафы и пеню плательщикам, которые воспользовались отсрочкой?

В случае погашения плательщиком налогов полной суммы отсроченного налогового долга не позже определенного срока (29 декабря 2021 года) штрафные санкции и пеня на такие оплаченные отсроченные суммы не применяются и не насчитываются.

Кому спишут штрафы и пеню?

Налогоплательщикам, которые погасят в полном объеме в течение 6 месяцев со дня вступления в силу Закона №1072 суммы налогового долга (без штрафных санкций, пени, кроме неуплаченных процентов за пользование рассрочкой/отсрочкой), который возник на 1 ноября 2020 года, и при условии уплаты текущих налоговых обязательств в полном объеме,

Норма распространяется на налогоплательщиков, которые на 1 ноября 2020 года имеют налоговый долг, за исключением:

— крупных налогоплательщиков, которые отвечают критериям, определенным подпунктом 14.

— лиц, на которых распространяются судебные процедуры, определенные Кодексом по процедурам банкротства;

— лица, относительно которых имеются судебные решения, которые набрали законной силы, которыми рассрочено (отсрочено) взыскания налогового долга;

— банков, на которые распространяются нормы Закона Украины «О системе гарантирования вкладов физических лиц»;

— лиц, которые имеют налоговый долг по таможенным платежам;

— лиц, которые имеют задолженность по уплате санкций за нарушение законодательства в сфере внешнеэкономической деятельности и пени.

При каком условии будут списанные штрафы и пеня?

Налогоплательщику необходимо обратиться к контролирующему органу по месту учета его налогового долга с заявлением в произвольной форме о намерении воспользоваться отмеченной нормой Закона № 1072 и обеспечить в течение шести месяцев со дня вступления в силу Закона (до июня 2021 года) погашение денежными средствами основной суммы налогового долга (без штрафных санкций, пени, кроме неуплаченных процентов за пользование рассрочкой/ отсрочкой), который возник на 1 ноября 2020 года, и своевременную и в полном объеме уплату текущих налоговых обязательств.

Штрафные санкции и пеня будут списаны, если:

…основная часть налогового долга (без штрафных санкций, пени, кроме неуплаченных процентов за пользование рассрочкой/отсрочкой) погашена налогоплательщиком денежными средствами…

…это погашение осуществлено в течение шести месяцев со дня вступления в силу Законом №1072 (то есть с декабря 2020 года до июня 2021 года включительно)…

…и при условии, что налогоплательщик обеспечивает своевременную и в полном объеме уплату текущих налоговых обязательств из общегосударственных и местных налогов.

Обратите внимание! При погашении налогового долга применяется очередность зачисления средств, которое платит такой налогоплательщик, в счет погашения налогового долга, определенная пунктом 87.9 статьи 87 ПКУ. Таким образом, налогоплательщик должен быть заинтересован в самом быстром погашении основной суммы налогового долга, чтобы большая сумма штрафных санкций и пени была списана.

Чтобы всегда отчитываться без ошибок, вести учет доходов онлайн, держать руку на пульсе изменений законодательства и работать с проверенными контрагентами — рекомендуем комплексное решение LIGA360:Предприниматель от ЛІГА:ЗАКОН. Переходите по ссылке и выбирайте свое персональное предложение со скидкой.

Долг по наследству: 5 странных вопросов про налог на имущество :: Деньги :: РБК Недвижимость

Юристы рассказали, можно ли продать жилье с многолетним долгом по налогу на имущество и почему россиянам перестали приходить квитанции из налоговой службы

Фото: DepositPhotos

В 2016 году налоги на имущество серьезно изменились: к примеру, налоговую ставку начали рассчитывать не по инвентаризационной, а по кадастровой стоимости объекта. Еще одно новшество — отсутствие квитанций: многие налогоплательщики просто не получили уведомления от Федеральной налоговой службы (ФНС). Множество нововведений может сбить с толку: люди пытаются узнавать тонкости налогообложения в специализированных изданиях, у нотариусов и даже на интернет-форумах.

Еще одно новшество — отсутствие квитанций: многие налогоплательщики просто не получили уведомления от Федеральной налоговой службы (ФНС). Множество нововведений может сбить с толку: люди пытаются узнавать тонкости налогообложения в специализированных изданиях, у нотариусов и даже на интернет-форумах.

«РБК-Недвижимость» попросила юристов ответить на пять странных вопросов о налоге на имущество.

Кто должен платить налог на имущество по ипотечной квартире — банк или заемщик?

Сергей Еремин, старший юрист Herbert Smith Freehills:

— Заемщик. В соответствии со ст. 400 Налогового кодекса России плательщиками налога на имущество физических лиц признаются собственники недвижимости. При покупке квартиры в ипотеку банк получает недвижимость в залог, однако право собственности к банку не переходит. Пока банк не заберет квартиру за долги, владельцем остается тот человек, который непосредственно купил квартиру, — соответственно, именно этот человек и должен платить налог.

При покупке квартиры в ипотеку банк получает недвижимость в залог, однако право собственности к банку не переходит. Пока банк не заберет квартиру за долги, владельцем остается тот человек, который непосредственно купил квартиру, — соответственно, именно этот человек и должен платить налог.Стоит обратить внимание, что налог на имущество платится только с той недвижимости, на которую оформлено право собственности. На практике это означает, что если жилищный кредит получен на несданную в эксплуатацию квартиру в новостройке, то налог на имущество начисляется только с момента официальной регистрации права собственности. Оттягивание регистрации этого права получило широкое распространение в качестве способа уклонения от налога на имущество.

Могут ли выселить из квартиры, если долго не платить налог на имущество?

Сергей Смирнов, вице-президент Московской коллегии адвокатов «Вердиктъ»:

— Фактически нет. Если вы зарегистрированы в квартире и это ваше единственное жилье, то чтобы обратить взыскание, то есть отобрать у вас жилье, квартиру придется оценить, а затем продать через систему торгов. В этом случае государство должно будет предоставить владельцу проданной квартиры (то есть должнику) квартиру хуже, чем была у человека изначально. На практике эта схема не работает, так как в России нет инструмента предоставления альтернативного жилья — такую недвижимость просто негде взять.

Если вы зарегистрированы в квартире и это ваше единственное жилье, то чтобы обратить взыскание, то есть отобрать у вас жилье, квартиру придется оценить, а затем продать через систему торгов. В этом случае государство должно будет предоставить владельцу проданной квартиры (то есть должнику) квартиру хуже, чем была у человека изначально. На практике эта схема не работает, так как в России нет инструмента предоставления альтернативного жилья — такую недвижимость просто негде взять.Следует помнить: налог на имущество взыскивается только с частной собственности. Соответственно, если за долги у вас забирают частную собственность, то взамен государство должно предоставить другую частную собственность. Иными словами, вселить человека в квартиру по договору социального найма не получится. В дальнейшем механизм продажи квартиры с аукциона с последующим возмещением в виде более дешевой квартиры может заработать — но для этого потребуется время. В то же время, если человеку принадлежат два объекта недвижимости — к примеру, помимо квартиры у него есть дом в деревне, — то основание для выселения из квартиры, за которую не платится налог, имеется, и квартира действительно будет продана с аукциона. Обычно при таком виде продажи собственник теряет как минимум 30% стоимости жилья.

Обычно при таком виде продажи собственник теряет как минимум 30% стоимости жилья.

Мне перестали приходить квитанции для уплаты налога на имущество. Почему?

Андрей Безрядов, адвокат:

— Со 2 июня 2016 года налоговые органы больше не обязаны посылать россиянам уведомления о налогах почтовым отправлением. Поправка относится к тем, кто зарегистрировался в личном кабинете налогоплательщика — это онлайн-сервис ФНС России, где каждый россиянин может узнать о своих налогах. Все зарегистрированные пользователи этого сервиса через личный кабинет выбирают предпочтительный способ: они могут заказать доставку уведомлений по почте, а могут ограничиться уведомлением в электронном виде. В качестве настройки «по умолчанию» там стоит вариант «в электронном виде» — а значит, бумажная квитанция таким людям не придет.

Разумеется, обязанность уплаты налога лежит на самих россиянах — отсутствие уведомления не может служить поводом для освобождения от ответственности. Таким образом, налог придется заплатить в любом случае — с квитанцией или без. Законом предусмотрена ответственность за несвоевременную оплату налога в виде пени в размере 1/300 ставки рефинансирования за каждый день просрочки, а также штрафа в 20% от суммы недоимки.

Мне по наследству досталась квартира с большим долгом по налогу на имущество. Имею ли я право не платить этот налог за те годы, когда я не был владельцем квартиры?

Ирина Стряпкина, адвокат:

— Механизм наследования подразумевает порядок универсального правопреемства — это означает, что вместе с правом на имущество наследник получает обязанности наследодателя. На практике это означает, что если человек получает в наследство объект недвижимости, то наследнику придется уплатить все связанные с этим налоги. Избежать уплаты налога, возникшего у прежнего хозяина дома или квартиры, можно только одним способом: не вступать в право наследования и не получать объект недвижимости. В то же время размер обязательств не может превышать стоимость наследуемого имущества. Таким образом, прежде чем претендовать на наследство, необходимо прояснить ситуацию с неисполненными обязательствами наследодателя не только перед государством, но и перед третьими лицами — например, не является ли жилое помещение предметом залога по договору ипотечного кредитования.

На практике это означает, что если человек получает в наследство объект недвижимости, то наследнику придется уплатить все связанные с этим налоги. Избежать уплаты налога, возникшего у прежнего хозяина дома или квартиры, можно только одним способом: не вступать в право наследования и не получать объект недвижимости. В то же время размер обязательств не может превышать стоимость наследуемого имущества. Таким образом, прежде чем претендовать на наследство, необходимо прояснить ситуацию с неисполненными обязательствами наследодателя не только перед государством, но и перед третьими лицами — например, не является ли жилое помещение предметом залога по договору ипотечного кредитования.Можно ли продать квартиру с многолетним долгом по налогу на имущество?

Мария Понаморева, старший юрист адвокатского бюро А2:

— Да. Наличие задолженности по уплате налога на имущество не является препятствием для проведения государственной регистрации перехода права собственности — люди могут продавать и покупать жилье с долгами по налогу на имущество. После регистрации перехода права собственности на квартиру Росреестр самостоятельно уведомляет налоговый орган о смене собственника квартиры. Далее отношения по урегулированию налоговой задолженности бывшего собственника производятся без участия нового собственника — то есть долг все равно останется за тем, кто его «накопил». Вместе с тем бывают случаи, когда по тем или иным причинам Росреестр не уведомил налоговый орган или налоговый орган не отразил у себя информацию о смене сособственника данной квартиры и продолжает начислять налоги и наращивать пени предыдущему собственнику. Бывший владелец может даже не знать о таком «долге». Ситуация неприятная, но не критичная: в судебном процессе при предъявлении документов о переходе права собственности производится перерасчет задолженности.

Наличие задолженности по уплате налога на имущество не является препятствием для проведения государственной регистрации перехода права собственности — люди могут продавать и покупать жилье с долгами по налогу на имущество. После регистрации перехода права собственности на квартиру Росреестр самостоятельно уведомляет налоговый орган о смене собственника квартиры. Далее отношения по урегулированию налоговой задолженности бывшего собственника производятся без участия нового собственника — то есть долг все равно останется за тем, кто его «накопил». Вместе с тем бывают случаи, когда по тем или иным причинам Росреестр не уведомил налоговый орган или налоговый орган не отразил у себя информацию о смене сособственника данной квартиры и продолжает начислять налоги и наращивать пени предыдущему собственнику. Бывший владелец может даже не знать о таком «долге». Ситуация неприятная, но не критичная: в судебном процессе при предъявлении документов о переходе права собственности производится перерасчет задолженности.

Есть и другой способ: квартиру можно продать вместе с накопившимся налогом. Такая схема с обременением предусмотрена в ст. 391 Гражданского кодекса России. Продажа квартиры вместе с налоговой или любой другой задолженностью в этом случае производится по взаимному согласию сторон, о чем прямо говорится в договоре купли-продажи. После государственной регистрации права собственности на квартиру новый собственник становится обладателем не только квартиры, но и всей существующей налоговой задолженности. Росреестр в данном случае также уведомляет налоговый орган о переходе прав собственника по объекту и переводе задолженности со старого владельца на нового. При оформлении сделки по купле-продаже квартиры у нотариуса стороны могут столкнуться с тем, что нотариус по собственной инициативе запросит у продавца документы по расчетам перед налоговым органом. Данное требование не совсем обосновано и вызвано, скорее, желанием нотариуса максимально защитить интересы покупателя.

О МФЦ — МФЦ ЕАО

Устав ОГБУ «МФЦ» по ЕАО Учредитель: Комитет социальной защиты населения правительства ЕАО

О деятельности МФЦ Андреева Рита Александровна |

Областное государственное бюджетное учреждение «Многофункциональный центр предоставления государственных и муниципальных услуг в Еврейской автономной области» (далее — Учреждение) создано в соответствии с Гражданским кодексом Российской Федерации, Федеральным законом «О некоммерческих организациях», постановлением правительства ЕАО от 22. 03.2007 №82-пп «О создании областного государственного учреждения «Расчетно-кассовый центр», постановлением правительства Еврейской автономной области от 12.10.2010 №370-пп «О создании государственных казенных учреждений Еврейской автономной области путем изменения типа существующих государственных бюджетных учреждений Еврейской автономной области» и постановлением правительства Еврейской автономной области от 22.03.2011 №120-пп «О переименовании областного государственного бюджетного учреждения «Расчетно-кассовый центр».

03.2007 №82-пп «О создании областного государственного учреждения «Расчетно-кассовый центр», постановлением правительства Еврейской автономной области от 12.10.2010 №370-пп «О создании государственных казенных учреждений Еврейской автономной области путем изменения типа существующих государственных бюджетных учреждений Еврейской автономной области» и постановлением правительства Еврейской автономной области от 22.03.2011 №120-пп «О переименовании областного государственного бюджетного учреждения «Расчетно-кассовый центр».

Учреждение создано в целях повышения качества предоставления государственных и муниципальных услуг на территории Еврейской автономной области.

Предметом деятельности Учреждения является организация предоставления государственных и муниципальных услуг на территории Еврейской автономной области.

Целями деятельности Учреждения являются:

— упрощение процедур получения физическими и юридическими лицами отдельных государственных и муниципальных услуг;

— противодействие коррупции, ликвидации рынка посреднических услуг при предоставлении государственных и муниципальных услуг;

— обеспечение информированности физических и юридических лиц о порядке, способах и условиях получения государственных и муниципальных услуг;

— предоставление физическим и юридическим лицам возможности получения государственных и муниципальных услуг с использованием современных информационных и коммуникационных технологий, обеспечение доступа к порталу государственных и муниципальных услуг;

— повышение комфортности для заявителей процесса получения государственных и муниципальных услуг.

Учреждение осуществляет следующие виды деятельности:

— организация предоставления на базе Учреждения государственных и муниципальных услуг в соответствии с соглашениями, заключаемыми с государственными и муниципальными органами, государственными внебюджетными фондами, уполномоченными на предоставление этих услуг;

— предоставление мер социальной поддержки населению Еврейской автономной области.

— участие в межведомственном взаимодействии с органами государственной власти, государственными и муниципальными предприятиями, учреждениями и другими организациями, участвующими в предоставлении государственных и муниципальных услуг;

— прием необходимых документов от заявителей на предоставление государственных и муниципальных услуг, первичный входящий контроль документов, транспортировка документов, информирование заявителей о необходимости совершения регламентированных действий в ходе получения государственных и муниципальных услуг, выдача результатов предоставления государственных и муниципальных услуг заявителям;

— оказание посреднических и консультационных услуг физическим и юридическим лицам;

— информирование заявителей о порядке предоставления государственных и муниципальных услуг в Учреждении, о ходе выполнения запросов о предоставлении государственных и муниципальных услуг, а также по иным вопросам, связанным с предоставлением государственных и муниципальных услуг;

— организация работы курьерской службы по доставке необходимых документов в соответствующие органы исполнительной власти, органы местного самоуправления, организации, участвующие в предоставлении государственных и муниципальных услуг, а также по доставке результатов предоставления государственных и муниципальных услуг в Учреждение;

— обработка персональных данных заявителей при предоставлении государственных и муниципальных услуг на базе Учреждения;

— организация и проведение выставок, семинаров и конференций;

— предоставление мест для рекламы;

— предоставление в аренду недвижимого имущества, находящегося в оперативном управлении Учреждения, в целях достижения уставных целей Учреждения;

— предоставление в установленном порядке в аренду мест для мелкорозничной торговли в помещениях Учреждения, в т. ч. продукцией общественного питания, а также предоставление в аренду мест для размещения терминалов, банкоматов, торговых автоматов и т.п.

ч. продукцией общественного питания, а также предоставление в аренду мест для размещения терминалов, банкоматов, торговых автоматов и т.п.

Инспектор федеральной налоговой службы: о важности уплаты налогов в срок

На учете в Выборгском районе Санкт‑Петербурга состоит более 121 тысяч плательщиков транспортного налога из числа физических лиц, более 300 тысяч плательщиков налога на имущество ФЛ , 8508 плательщиков налога на землю ФЛ.

В налоговой инспекции вновь горячая пора – идет прием деклараций по НДФЛ за 2017 год, подводятся итоги прошлогодней кампании по сбору налогов с физических лиц, а к тем, кто забыл или не захотел заплатить, принимаются меры взыскания. Об этих и других вопросах мы и решили поговорить с заместителем начальника Межрайонной ИФНС № 17 по Санкт‑Петербургу с Юлией Анатольевной Баруздиной.

— Юлия Анатольевна, расскажите о видах имущественных налогов с физических лиц.

— Существует три вида налогов: транспортный, на недвижимость и на землю. С 2016 года срок оплаты по каждому из них — 1 декабря. Налог уплачивается за предыдущий год, физическим лицам направляется одно сводное уведомление по месту регистрации с приложением квитанций на оплату.

— Как налоговые органы борются с неплательщиками?

—Контрольная деятельность со стороны государства постоянно совершенствуется. После того как прошел срок уплаты (т.е. после 1 декабря), налоговый орган в течение 6 месяцев направляет должникам требование об уплате налогов. Если оно добровольно не исполнено, дело передается мировым судьям. Мировой суд выносит решение, о котором уведомляет налогоплательщика. Если и по решению суда он не исполняет свои обязанности, то налоговая служба передает судебный приказ для возбуждения исполнительного производства в службу судебных приставов.

— Какое наказание за несвоевременную уплату налога?

— В соответствии со статьей 75 Налогового кодекса РФ. За просрочку платежей полагается пеня — одна трехсотая ставки рефинансирования за каждый день просрочки. Общая сумма задолженности зависит от величины налога и дней просрочки. За год это будет около 20% от суммы неуплаченного налога.

Налоговая служба по решению мировых судей отправляет судебные приказы работодателям, чтобы работодатель с зарплаты должника гасил задолженность.

— Много ли в нашем районе злостных неплательщиков?

— Самых злостных неплательщиков у нас 38 человек. За несколько лет они задолжали государству значительную сумму неоплаченных налогов.

—Как вы поступаете в таких случаях?

—Для розыска неплательщиков мы привлекаем службу судебных приставов, а также правоохранительные органы, которые разыскивают неплательщиков (а в основном это должники по транспортному налогу) и их транспортные средства. Служба судебных приставов выставляет на торги имущество, для погашения задолженности.

Служба судебных приставов выставляет на торги имущество, для погашения задолженности.

Одна из возможностей розыска — система «Поток». Налоговая инспекция проводит совместные рейды с судебными приставами и ГИБДД проверяет владельцев транспортных средств. Если задолженность установлена, владельцу предлагают погасить ее или его автомобиль увозят на штрафстоянку.

Судебные приставы направляют запросы в регистрирующие органы – Росреестр и ГИБДД – на наличие имущества и транспортных средств. Накладываются ограничения на совершение регистрационных действий (чтобы должники не могли продать имущество или транспортное средство) и запрет на выезд за границу.

— На какой стадии сейчас ситуация с долгами за прошлый год?

— Мы получили решения от мировых судей, направили их в службу судебных приставов, они уже возбудили около 80000 дел по принудительному взысканию задолженности.

— Если человек пропустил срок уплаты налога, что ему делать?

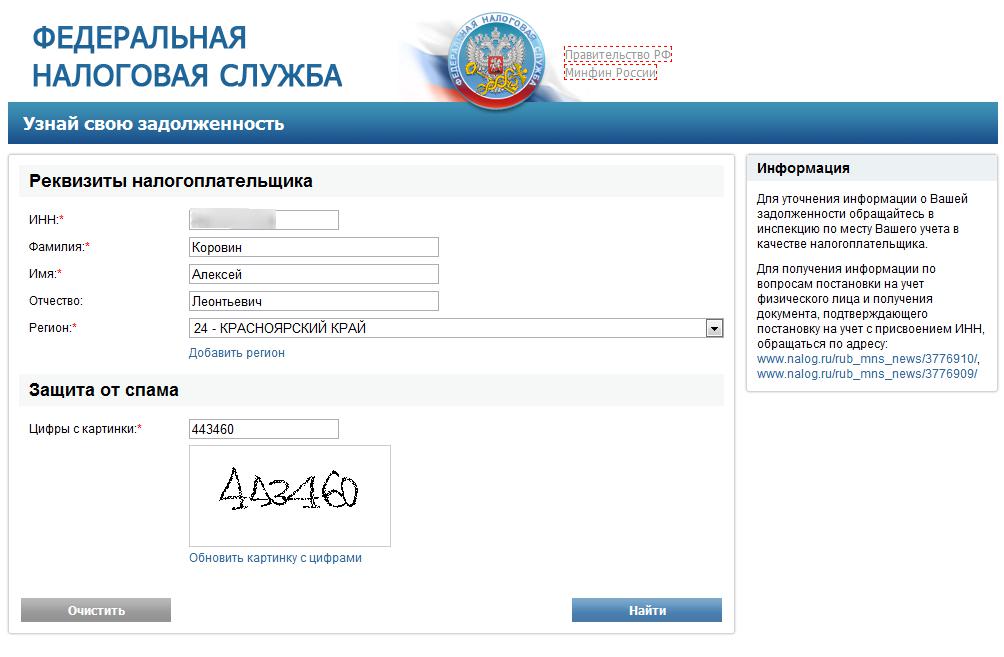

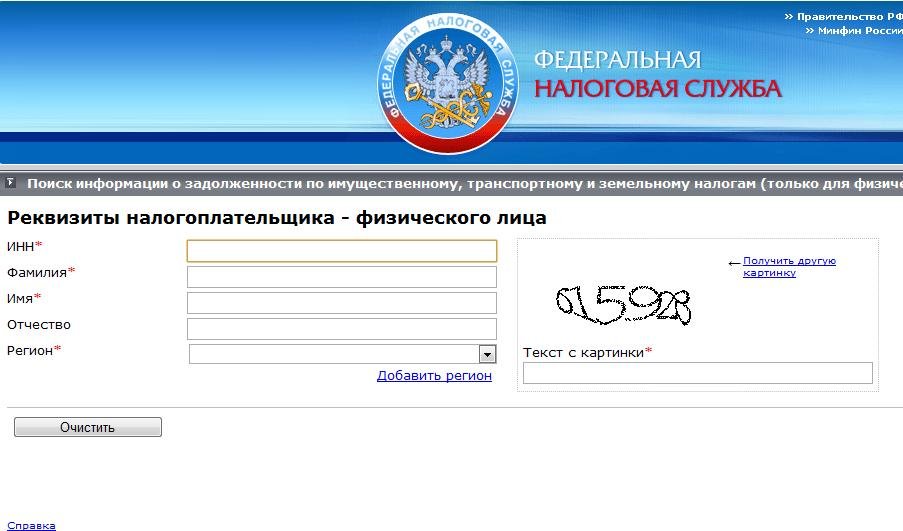

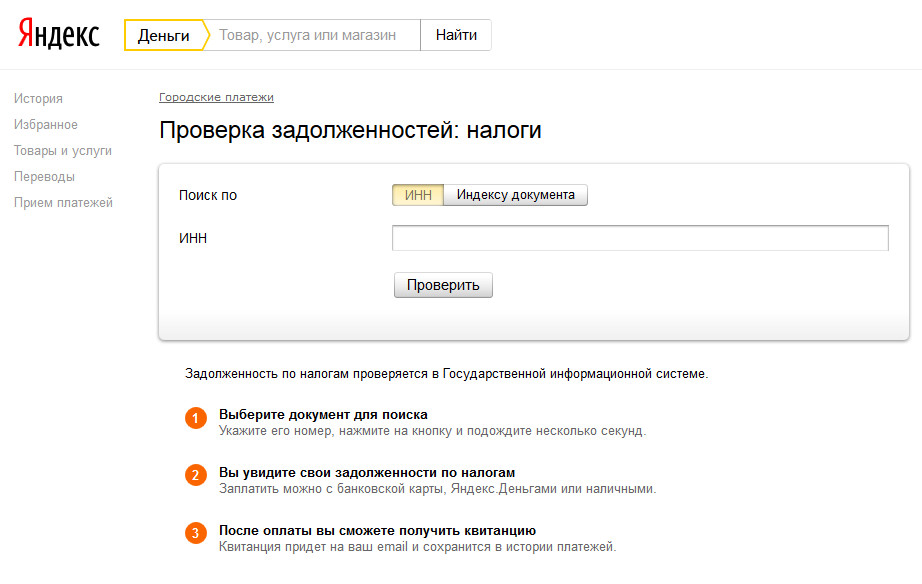

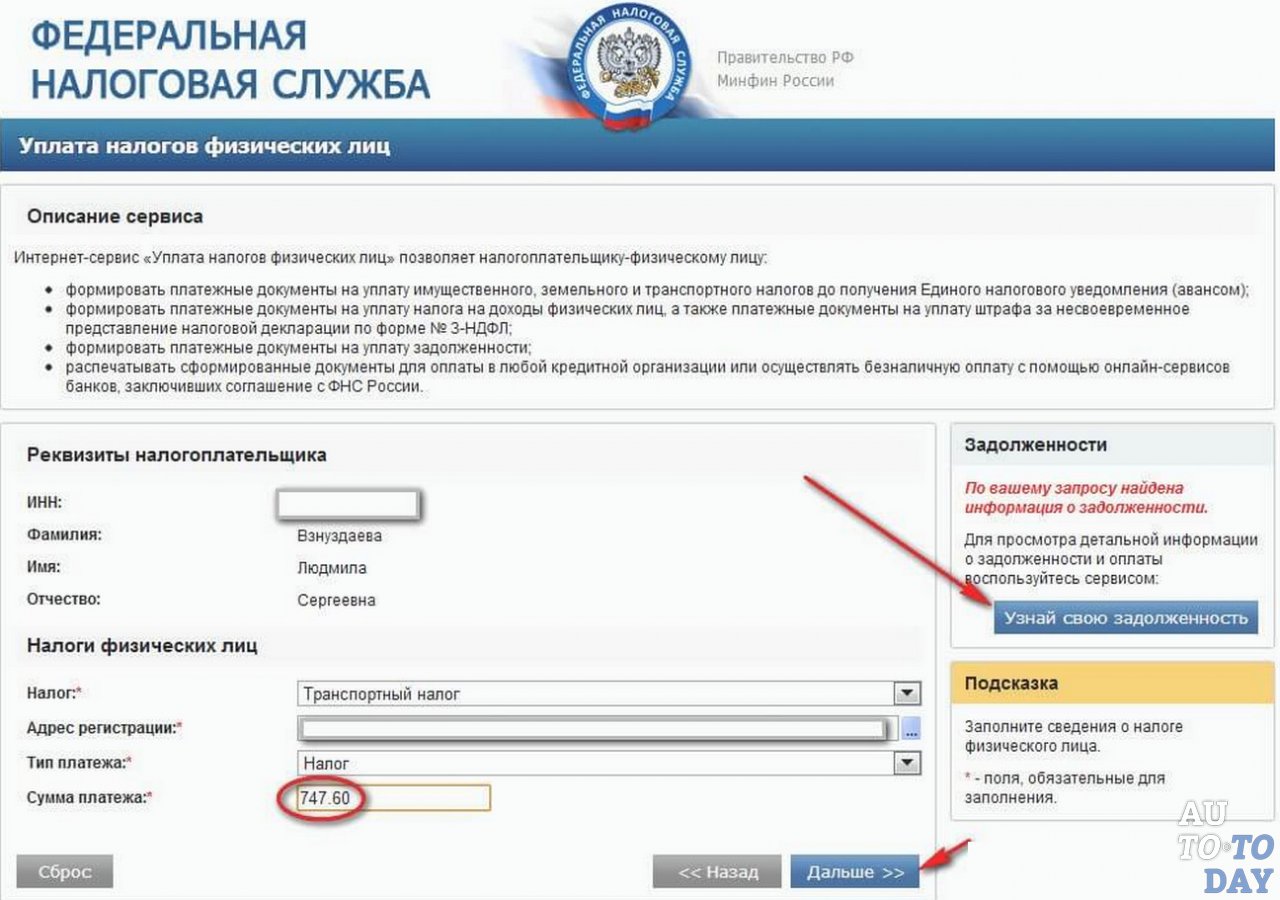

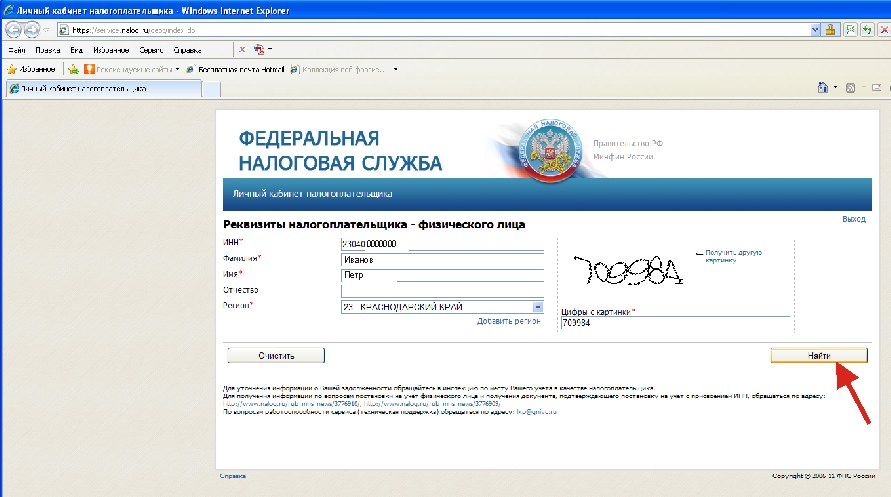

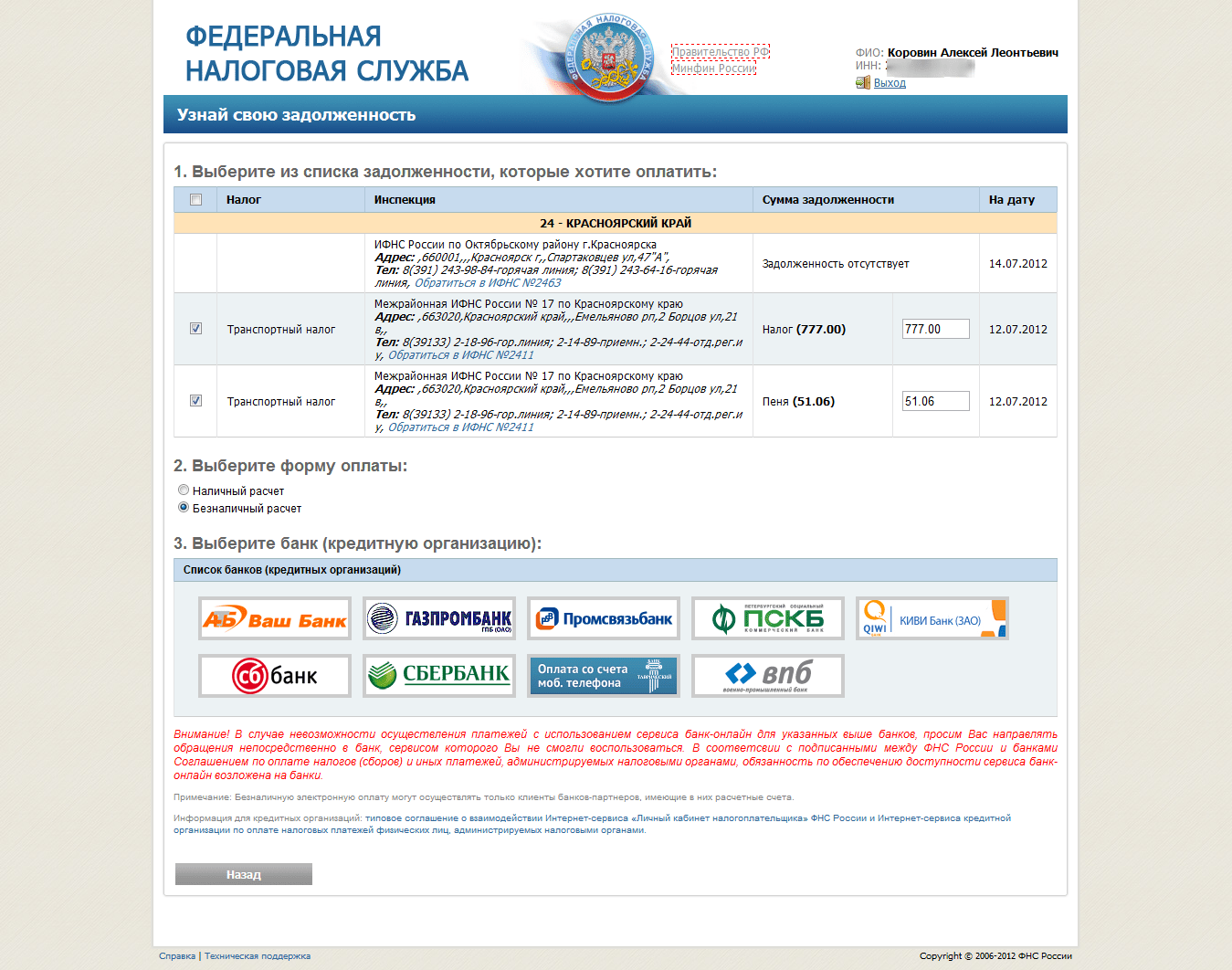

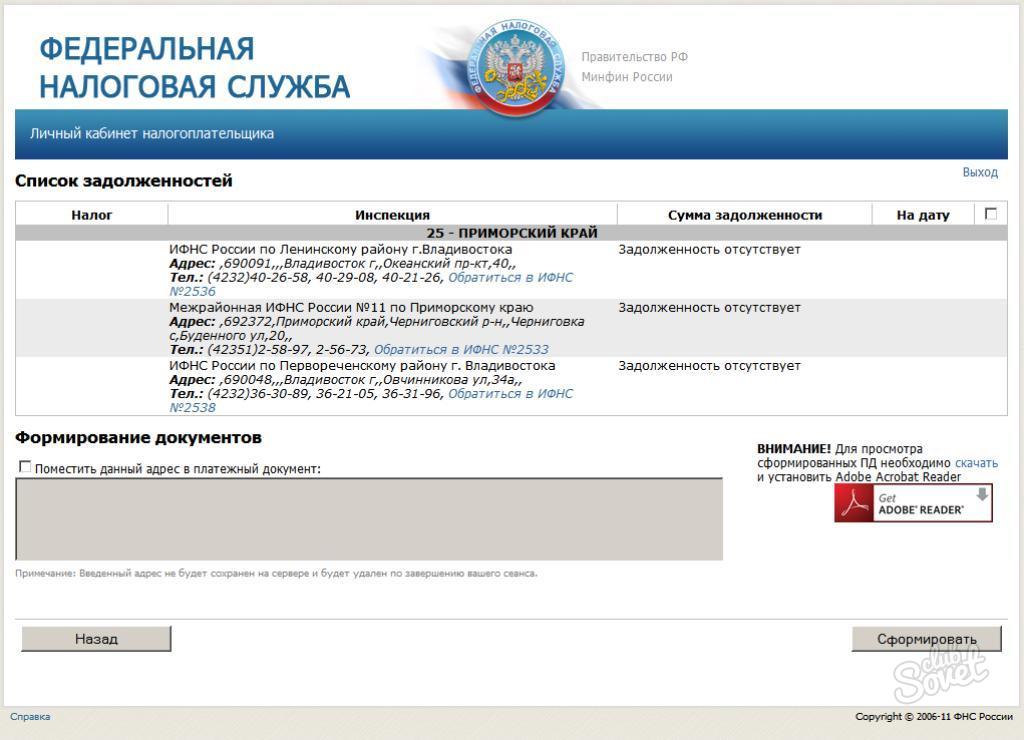

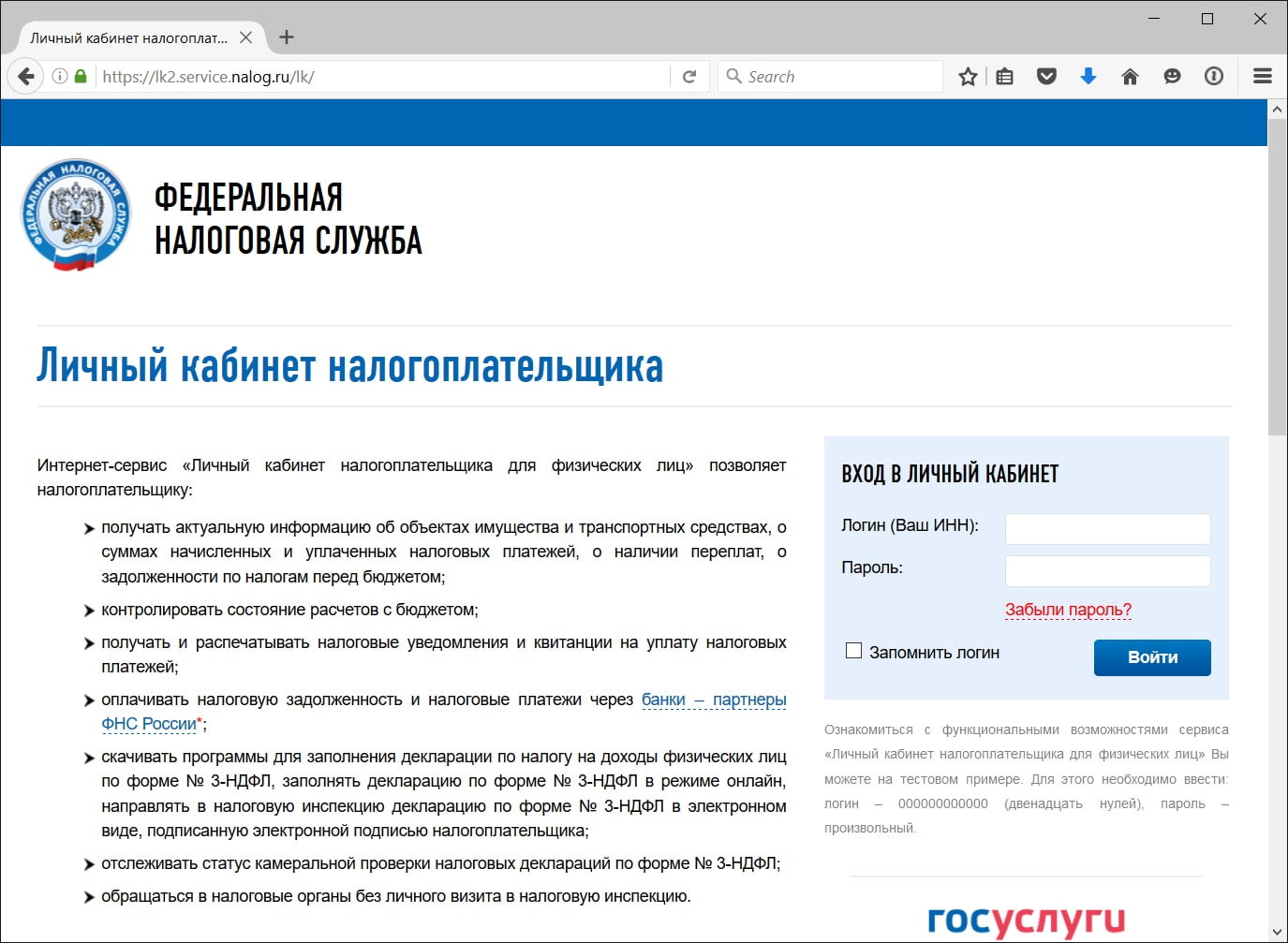

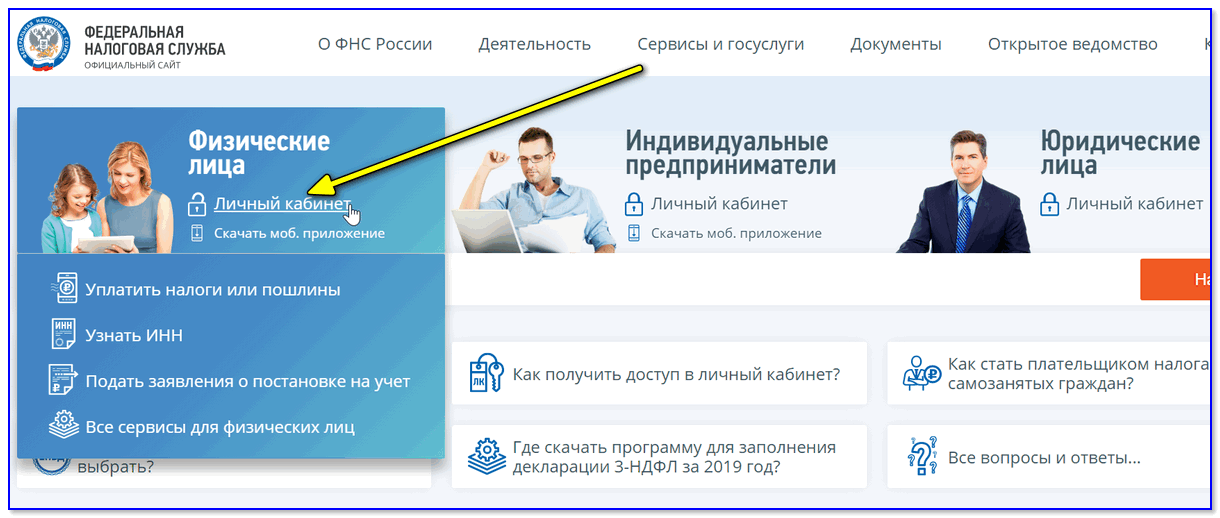

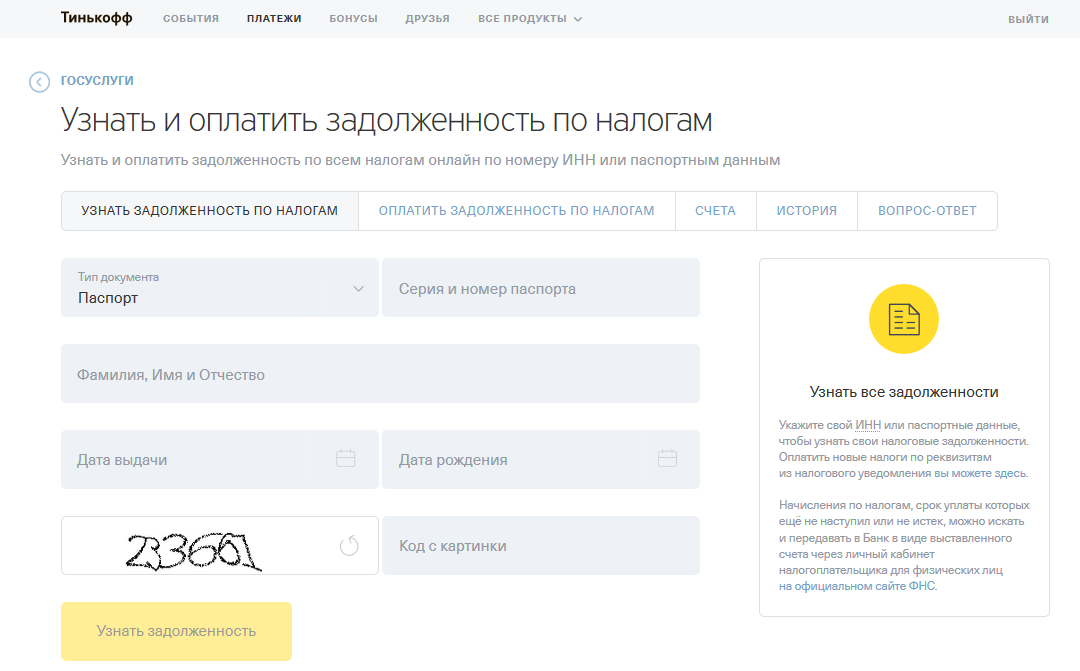

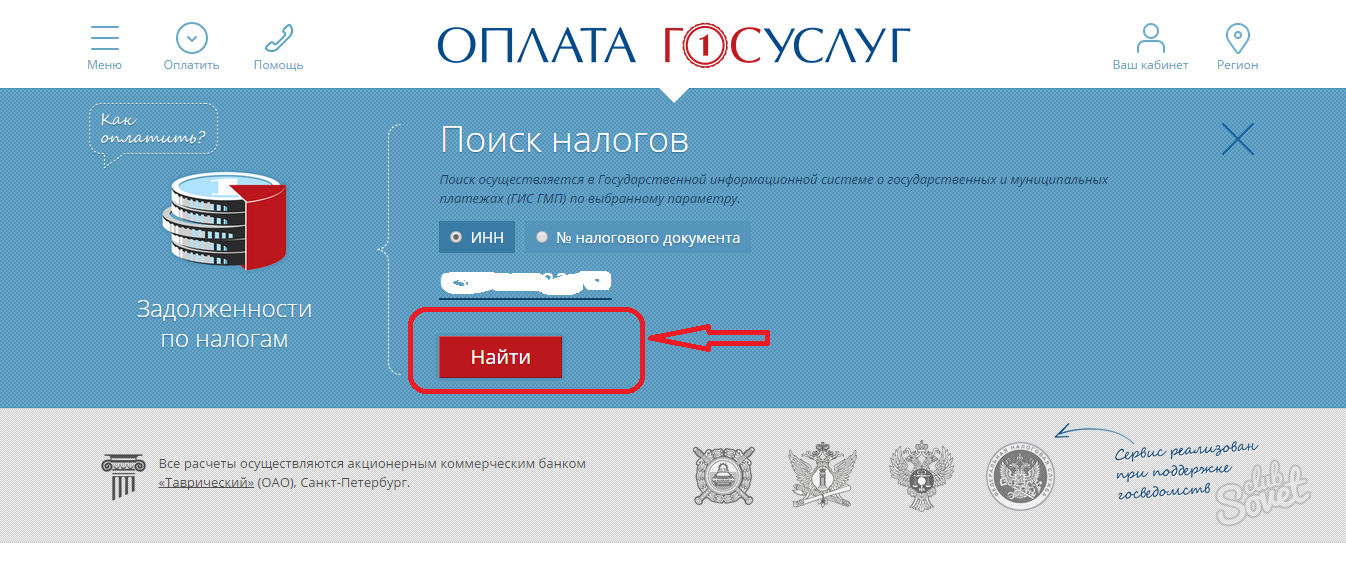

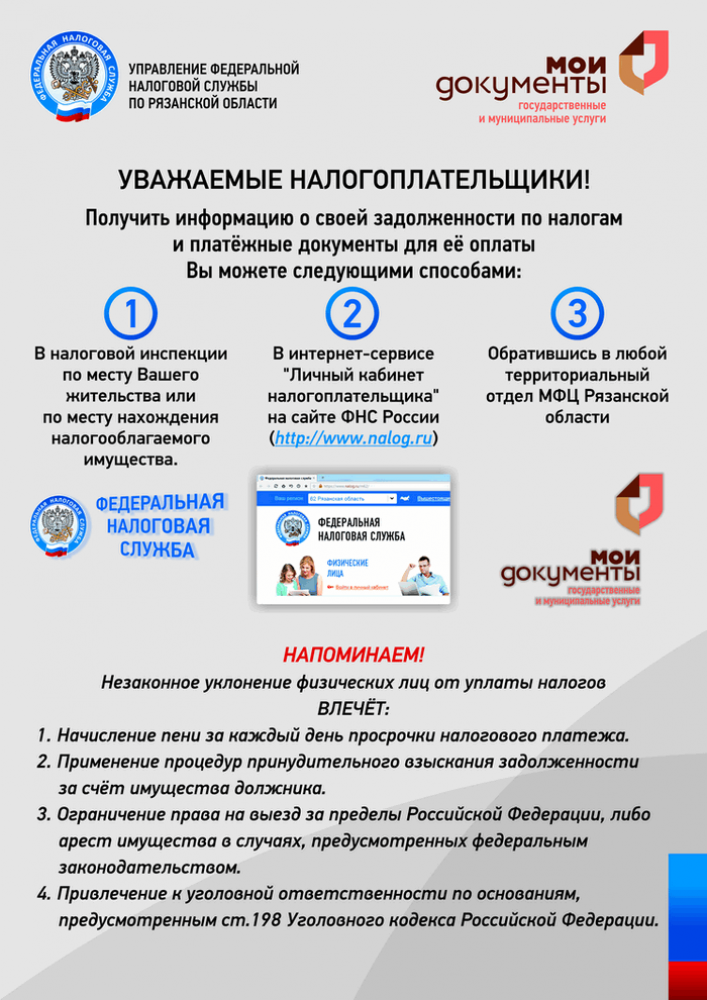

— Заплатить, но уже с учетом пени. Есть простой способ проверить свою задолженность — личный кабинет налогоплательщика на сайте www. nalog.ru. Достаточно один раз прийти в любую налоговую инспекцию с паспортом и номером ИНН, чтобы вам выдали пароль к личному кабинету.

Есть простой способ проверить свою задолженность — личный кабинет налогоплательщика на сайте www. nalog.ru. Достаточно один раз прийти в любую налоговую инспекцию с паспортом и номером ИНН, чтобы вам выдали пароль к личному кабинету.

Вы заходите в личный кабинет, видите все ваши объекты, налоговые уведомления и квитанции. Там можно заполнить декларацию по форме 3-НДФЛ, написать заявление о зачете, заказать сверку расчетов, подать заявление на льготы.

Если по каким-то причинам гражданин не может пользоваться личным кабинетом, он может с паспортом прийти в налоговую инспекцию за квитанцией или за налоговым уведомлением.

— Не все могут пользоваться интернетом, особенно пожилые.

— Наши пенсионеры очень активны, они самые добросовестные налогоплательщики: заранее узнают все, что нужно. Среди них уже много активных пользователей интернета. Если же человек не имеет возможности выйти в сеть, он может прийти в налоговый орган. У нас в зале на первом этаже оформлены стенды, где есть полная информация. Можно подойти к администратору, и он ответит на вопросы.

Можно подойти к администратору, и он ответит на вопросы.

— На что расходуются собранные в виде налога средства?

— На выплату пенсий, пособий, субсидий, компенсаций пенсионерам, инвалидам, студентам, малообеспеченным и многодетным семьям.

НАЛОГОВАЯ АМНИСТИЯ — 2018

В соответствии с поручением Президента РФ, а также Федеральным законом от 28.12.2017 N 436-ФЗ предусмотрено списание налоговой задолженности для следующих категорий налогоплательщиков:

1. Для физических лиц. Списанию подлежит сумма задолженности по имущественным налогам (транспортный, земельный налоги, налог на имущество), образовавшаяся по состоянию на 01.01.2015, а также соответствующая сумма пени, начисленная на указанную задолженность.

2. Для индивидуальных предпринимателей и физических лиц, которые ранее занимались предпринимательской деятельностью. Списанию подлежит сумма задолженности по налогам, уплата которых связана с осуществлением предпринимательской деятельности (за исключением НДПИ, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу РФ), образовавшаяся по состоянию на 01. 01.2015, а также соответствующая сумма пени, штрафов.

01.2015, а также соответствующая сумма пени, штрафов.

3. Для индивидуальных предпринимателей и физических лиц, которые ранее занимались предпринимательской деятельностью, а также адвокатов, нотариусов и иных лиц, которые занимаются или ранее занимались частной практикой. Списанию подлежит сумма задолженности по страховым взносам, образовавшаяся за расчетные периоды до 01.01.2017, в размере, определяемом как произведение восьмикратного минимального размера оплаты труда, тарифа страховых взносов и количества месяцев и (или) дней осуществления деятельности, а также соответствующая сумма пени.

Списание указанной задолженности по страховым взносам будет произведено после получения необходимых сведений от органов ПФ РФ. Списание задолженности осуществляют налоговые органы самостоятельно, без участия налогоплательщика. Дополнительно обращаться в налоговые органы не нужно.

***

Адрес МИФНС № 17 Выборгского района: Пархоменко пр., д. 13.

Телефон для справок: 740-44-40.

Часы работы: понедельник, среда с 9 до 18 без обеда, вторник, четверг с 9 до 20 без обеда, пятница с 9 до 16.40.

Каждую вторую и четвертую субботу месяца инспекция работает с 10 до 15.00.

Сайт: www.nalog.ru

приближается срок уплаты имущественных налогов

Актуально

12:31 25/11/2020

Просмотров: 210

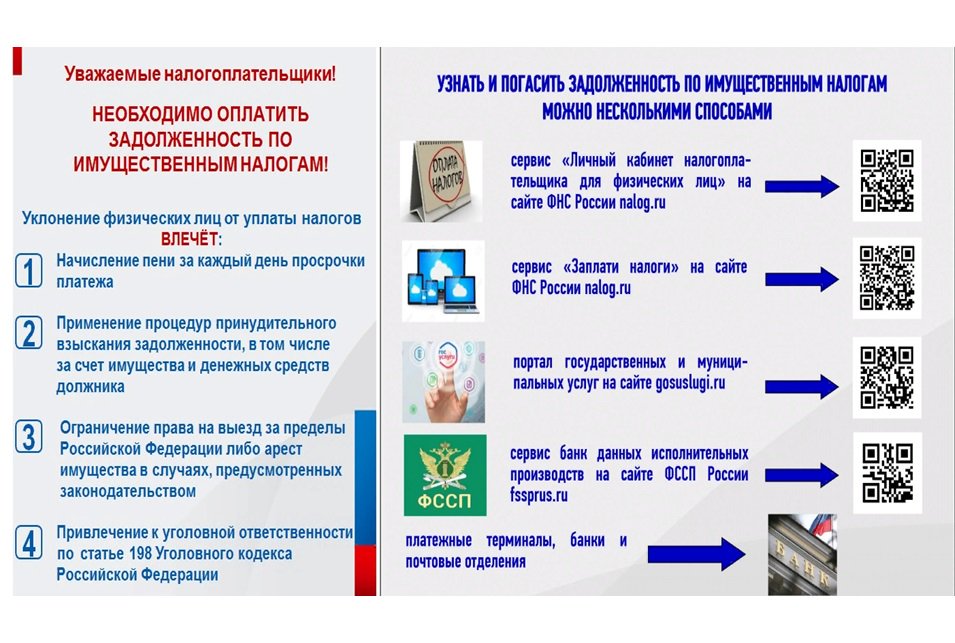

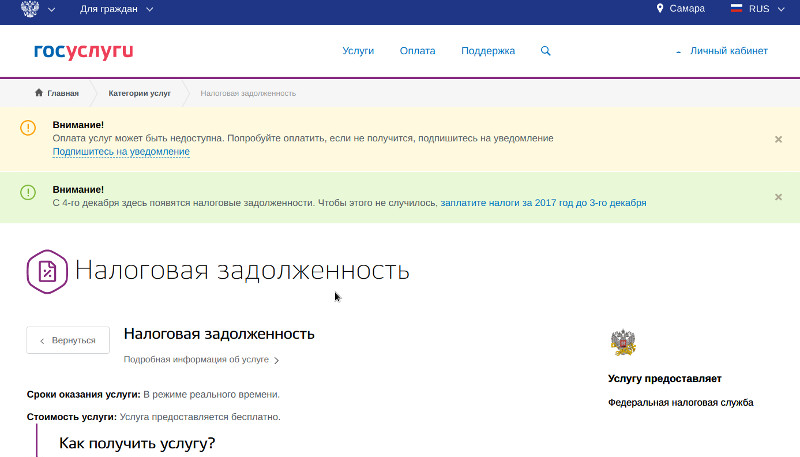

Не позднее 1 декабря текущего года граждане должны уплатить налоги на транспорт, землю и имущество (имущественные налоги физических лиц за 2019 год).

В случае неуплаты уже со 2 декабря начнут начисляться пени. В дальнейшем это может привести к ограничению выезда за границу, аресту счетов и имущества должника.

Если будут задействованы принудительные механизмы взыскания, то кроме долга и пеней придется заплатить государственную пошлину и исполнительский сбор.

Как пояснили специалисты Налоговой службы, гражданам предоставлена возможность исполнить свои налоговые обязательства с помощью единого налогового платежа. С 2020 года с помощью единого налогового платежа также можно уплачивать и НДФЛ. При отсутствии долга налоговые органы проведут зачет единого налогового платежа до наступления срока уплаты налогов. Он будет зачтен в течение 10 дней со дня направления физлицу налогового уведомления (или со дня поступления ЕНП, если гражданин уплатил его после получения налогового уведомления).

С 2020 года с помощью единого налогового платежа также можно уплачивать и НДФЛ. При отсутствии долга налоговые органы проведут зачет единого налогового платежа до наступления срока уплаты налогов. Он будет зачтен в течение 10 дней со дня направления физлицу налогового уведомления (или со дня поступления ЕНП, если гражданин уплатил его после получения налогового уведомления).

Единый налоговый платеж является аналогом электронного кошелька гражданина. С его помощью он может добровольно перечислить деньги для уплаты налога на имущество, земельного и транспортного налогов, НДФЛ.

Пополнить кошелек можно не только за себя, но и за третье лицо с помощью одного расчетного документа. Налоговый орган сначала зачтет эти деньги в счет задолженности, а если ее нет, зачтет, когда наступит срок уплаты, после чего налогоплательщик получит соответствующее уведомление.

Электронный кошелек можно пополнить через Личный кабинет или воспользоваться сервисами в разделе «Уплата налогов и пошлин» на сайте ФНС России.

Единый налоговый платеж сокращает время оформления платежек, минимизирует ошибки при заполнении реквизитов, а также позволяет не беспокоиться о сроках уплаты налогов.

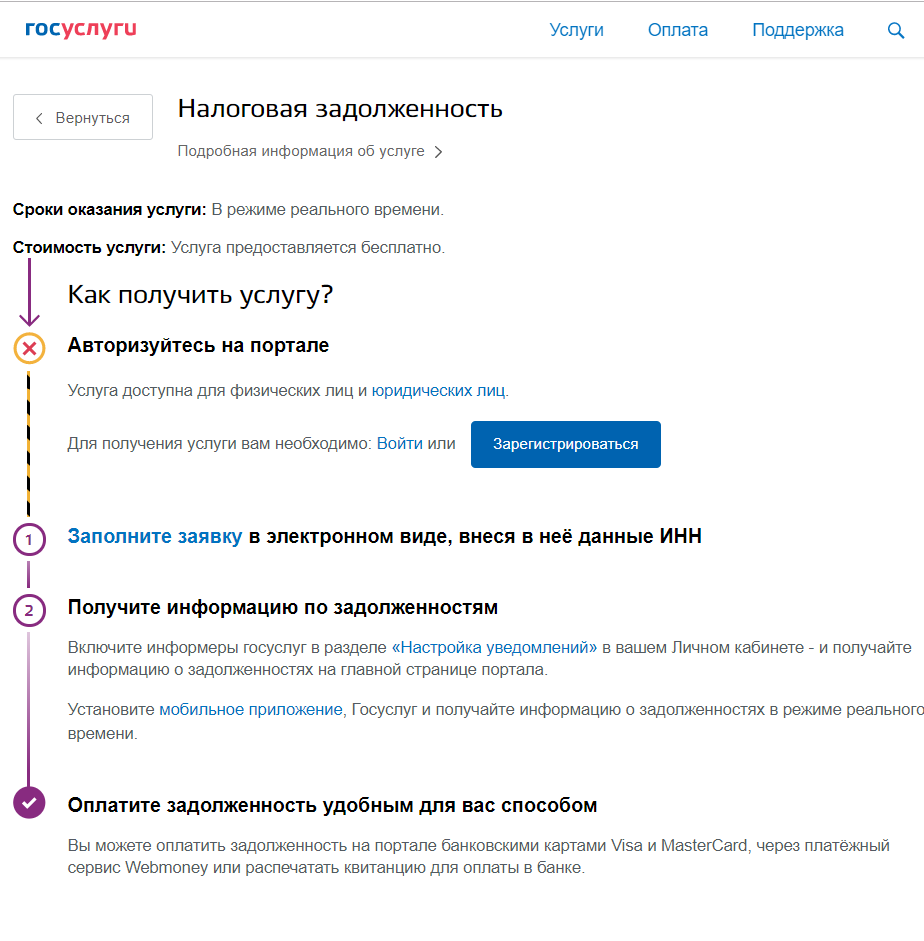

О последствиях неуплаты задолженности по имущественным налогам физических лиц наглядно рассказывает видеоролик, размещённый на сайте ФНС России www.nalog.ru в разделе «Видеоматериалы». В ролике разъясняется, что заплатить налоги можно как лично через банк, так и с помощью онлайн-сервиса ФНС России «Личный кабинет налогоплательщика для физических лиц».

Личный кабинет позволяет уплатить налоги, не выходя из дома, в режиме онлайн. Для подключения к сервису необходимо обратиться в любую налоговую инспекцию и получить логин и пароль. Также есть возможность установить на телефон мобильную версию сервиса – «Налоги ФЛ».

Личный кабинет налогоплательщика физического лица

«Личный кабинет налогоплательщика физического лица» — один из самых популярных сервисов на сайте ФНС России – www.nalog. ru, через который граждане получают налоговые уведомления, платят налоги, узнают о задолженности, заполняют и сдают декларации. В настоящее время число пользователей сервиса на территории Усть-Илимского района и города Усть-Илимска составляет более 27 тыс. человек. Мы попросили подробнее рассказать о «Личном кабинете налогоплательщика» заместителя начальника Межрайонной ИФНС России № 9 по Иркутской области Раису Жук.

ru, через который граждане получают налоговые уведомления, платят налоги, узнают о задолженности, заполняют и сдают декларации. В настоящее время число пользователей сервиса на территории Усть-Илимского района и города Усть-Илимска составляет более 27 тыс. человек. Мы попросили подробнее рассказать о «Личном кабинете налогоплательщика» заместителя начальника Межрайонной ИФНС России № 9 по Иркутской области Раису Жук.

— Раиса Николаевна, для чего нужен «Личный кабинет»?

— Он позволяет налогоплательщикам оперативно получать необходимую информацию от налогового органа, при этом экономить не только время, но и финансы.

— Раиса Николаевна, какие возможности предоставляет гражданам данный сервис?

— Пользователь «Личного кабинета» получает актуальную информацию об объектах имущества и транспортных средствах, о суммах начисленных и уплаченных налогов, наличии переплат или задолженности по налогам, может направлять заявления на возврат или зачет налогов. Граждане могут самостоятельно распечатывать налоговые уведомления и квитанции, а также оплачивать задолженность и налоги в режиме онлайн. Используя сервис, можно заполнить и направить в инспекцию декларацию по налогу на доходы физических лиц (3-НДФЛ), а также узнать результаты ее камеральной проверки. Налогоплательщики могут видеть предоставляемую работодателем в налоговый орган информацию о своих доходах и удержанных суммах налога.

Используя сервис, можно заполнить и направить в инспекцию декларацию по налогу на доходы физических лиц (3-НДФЛ), а также узнать результаты ее камеральной проверки. Налогоплательщики могут видеть предоставляемую работодателем в налоговый орган информацию о своих доходах и удержанных суммах налога.

— Как стать пользователем «Личного кабинета»?

— Можно, имея при себе паспорт, обратиться в любую налоговую инспекцию России независимо от места жительства и получить регистрационную карту. Полученный пароль для входа в «Личный кабинет» в целях безопасности нужно будет изменить в течение месяца. Если этого не сделать – придется снова обращаться в налоговый орган за повторной регистрацией.

— Как часто необходимо менять пароль в сервисе?

— Только один раз — сменить первичный пароль на личный.

— Если гражданин не имеет возможности обратиться в инспекцию самостоятельно. Может ли реквизиты доступа в «Личный кабинет» получить доверенное лицо?

— Да, при наличии нотариально заверенной доверенности.

— Что делать, если пароль к «Личному кабинету» утерян?

— Необходимо обратиться в инспекцию для выдачи повторного пароля. При этом прошу обратить внимание: сейчас в «Личном кабинете» предусмотрены возможность замены пароля с отправкой его на электронный адрес налогоплательщика. Воспользоваться этой функцией можно, как при первом посещении, так и в последующие периоды. Однако если вы не сообщили о том, что будете ею пользоваться, придется посещать инспекцию.

— Как часто обновляется информация в «Личном кабинете»?

— Она актуализируется ежедневно и соответствует данным территориальных налоговых органов.

— Можно ли, получив доступ к сервису, распечатывать квитанции и уплачивать налоги на недвижимость, зарегистрированную в другом регионе?

— Да, информация в сервисе аккумулируется по налогоплательщику независимо от того, в каком регионе зарегистрировано его имущество.

— А если в уведомлении указаны неверные сведения об объекте налогообложения?

— Нужно письменно обратиться в тот налоговый орган, где зарегистрирован данный объект. Инспекция проверит информацию и внесет необходимые поправки. Заявление можно отправить через «Личный кабинет» или сервис «Обратиться в ФНС» (выбрав соответствующий налоговый орган), подать лично или направить почтой.

Инспекция проверит информацию и внесет необходимые поправки. Заявление можно отправить через «Личный кабинет» или сервис «Обратиться в ФНС» (выбрав соответствующий налоговый орган), подать лично или направить почтой.

— Каким образом, используя этот сервис, налогоплательщик может уплатить текущие платежи и погасить задолженность?

— Можно распечатать квитанцию в «Личном кабинете налогоплательщика» и произвести оплату в банке, в том числе через платежный терминал. Те, кто пользуется онлайн-платежами, могут произвести оплату в этом же сервисе.

— Есть какие-либо особенности использования «Личного кабинета»?

— С июня 2016 г. пользователям «Личного кабинета налогоплательщика физического лица» налоговые уведомления, требования и иные документы направляются только в электронном виде (в бумажном виде не дублируются).

— А если налогоплательщик желает и дальше получать бумажные документы?

— Он должен подать в налоговый орган уведомление о получении документации в бумажном виде. Направить уведомление можно лично, по почте либо в электронной форме через свой «Личный кабинет». В последнем случае предварительно там же в «Личном кабинете» следует получить усиленную неквалифицированную электронную подпись.

Направить уведомление можно лично, по почте либо в электронной форме через свой «Личный кабинет». В последнем случае предварительно там же в «Личном кабинете» следует получить усиленную неквалифицированную электронную подпись.

— Если гражданин подал уведомление о получении документов в бумажном виде, может ли он в дальнейшем передумать и отказаться от их получения?

— Да, в любой момент можно вернуться к взаимодействию исключительно в электронном виде.

В заключение разговора хотелось бы подчеркнуть, что Федеральная налоговая служба постоянно модернизирует существующие электронные сервисы, разрабатывает и внедряет новые. В настоящее время их более пятидесяти. В планах службы максимально перевести общение налоговых органов с налогоплательщиками в электронный вид, в том числе с использованием Интернет-сервиса «Личный кабинет налогоплательщика физического лица».

Откуда взялся налоговый долг? — Опендатабот

Откуда берет информацию Opendatabot, почему ГФС показывает другие данные, и можно ли оперативнее обновлять «свои данные»? Если у вас возникли эти вопросы, успокойтесь и прочитайте эту статью.

Откуда берет информацию Opendatabot?

Мы работаем исключительно с открытыми базами данных, которые государственные органы обязаны выкладывать на Едином портале открытых данных.

Как часто обновляется информация?

Мы получаем обновленную информацию в тот момент, когда государственный орган выкладывает ее на портал открытых данных. Например, Единый государственный реестр обновляется еженедельно, в пятницу. А вот информация от ГФС выкладывается примерно раз в месяц.

Если данные выкладываются нерегулярно, мы указываем, на какое число актуальна данная информация.

Если после указанного числа ваш долг был погашен, вы все еще будете видеть долг на ODB.

Почему Opendatabot показывает неактуальную информацию? Данные не совпадают с теми, что указаны на сайте ГФС?

На сайте ГФС вы можете отслеживать состояние вашего долга на данный момент.

К сожалению, эта информация не попадает к нам в форме открытых данных. Поэтому Opendatabot сообщит вам об актуальном долге на то число, которое указано в сообщении.

Могут ли быть другие причины, по которым данные могут не совпадать?

Мы получили большое количество вопросов о несуществующих налоговых долгах ФЛП. И обратились с информационным запросом в ГФС. Текст ответа приводим ниже:

«У физических лиц-предпринимателей *** и ***, указанных в Вашем письме, по состоянию на 01.01.2017 числился долг в сумме 159,30 грн и 747,91 грн соответственно. То есть обнародованная информация соответствует данным интегрированной карточки плательщика указанных должников».

Это означает, что, когда вы пересматриваете информацию о вашем ФЛП, вы видите налоговую задолженность не только предпринимателя, но и физического лица (например, неуплаченный налог на землю).

Это точно не мой долг. Могут ли быть другие причины?

Да, это может быть связано с особенностью информации, которую предоставляет ГФС. Она выглядит следующим образом:

название предприятия;

имя директора;

налоговая;

начальник налоговой.

Если по каким-то причинам название и директор у компании совпадают, вы можете получить известие о налоговом долге. В таком случае обращайтесь к нашей команде, мы разберем этот вопрос в индивидуальном порядке.

Что делать, если Opendatabot сообщил вам о долге?

- Откройте сайт ГФС и проверьте, совпадают ли данные.

Если у вас был налоговый долг на указанное ODB число, но вы его погасили, данные ГФС будут более достоверными.

- Если долга не было, обратитесь к ГФС и выясните, о каком именно долге идет речь (ФЛП или физического лица).

Обратите внимание, что инспектор, который сопровождает физических лиц-предпринимателей, не имеет информации о долгах того же лица как физического лица.

Онлайн-инструментIRS позволяет налогоплательщикам проверять баланс своего счета

IR-2018-63, 19 марта 2018 г.

ВАШИНГТОН. Налоговая служба призвала налогоплательщиков использовать IRS.gov/account для проверки состояния своих федеральных налоговых счетов.

Онлайн-аккаунт — один из многих полезных онлайн-инструментов, способствующих впечатляющему росту посещений популярного веб-сайта агентства. Уже в этом году количество посещений IRS.gov выросло на 24 процента по сравнению с прошлым годом.

IRS.gov / account предоставляет индивидуальным налогоплательщикам основную информацию для регистрации, уплаты или отслеживания своих налоговых платежей. Дополнительно налогоплательщики могут:

- Посмотреть сумму, которую они должны.

- Оплачивайте онлайн или заключите соглашение об онлайн-платежах.

- Доступ к их налоговой отчетности.

- Просмотрите историю платежей за последние 18 месяцев.

- Просмотрите основную информацию о налоговой декларации для последней поданной налоговой декларации.

Чтобы получить доступ к своей информации в Интернете, налогоплательщики должны зарегистрироваться с помощью Secure Access, процесса двухфакторной аутентификации IRS.Этот процесс проверки личности строго защищает конфиденциальную информацию. Налогоплательщики, которые уже зарегистрировались с использованием безопасного доступа для получения расшифровки стенограммы в Интернете или получения ПИН-кода IP, могут использовать те же имя пользователя и пароль. Налогоплательщикам следует ознакомиться с процессом безопасного доступа до начала регистрации.

Налогоплательщики, которые уже зарегистрировались с использованием безопасного доступа для получения расшифровки стенограммы в Интернете или получения ПИН-кода IP, могут использовать те же имя пользователя и пароль. Налогоплательщикам следует ознакомиться с процессом безопасного доступа до начала регистрации.

Помимо IRS.gov/account, IRS поощряет налогоплательщиков посетить IRS.gov, чтобы ознакомиться со многими другими инструментами самообслуживания и полезными ресурсами, доступными для частных лиц, предприятий и налоговых специалистов.»Где мой возврат?» например, и мобильное приложение IRS2Go остается лучшим способом проверить статус возврата налога. Этот инструмент обновляется не чаще одного раза в день, поэтому налогоплательщикам не нужно проверять его чаще.

IRS не устанавливает контакты с налогоплательщиками по электронной почте, текстовым сообщениям или в социальных сетях для запроса личной или финансовой информации. Сюда входят запросы на ввод PIN-кодов, паролей или аналогичной информации для доступа к кредитным картам, банкам или другим финансовым счетам.

Как узнать, сколько вы должны IRS за неуплаченные налоги

Если вы являетесь налогоплательщиком, который имеет задолженность по налогам, то вы, возможно, в какой-то момент задались вопросом, сколько вы должны IRS или даже государству за эти невыплаченные налоги.Некоторые узнают, сколько они должны, когда получают уведомление от IRS о неоплаченной задолженности. Но, конечно, мы не хотим ждать, пока это произойдет.

Смотрите наше видеообъяснение ниже, а затем продолжайте читать для получения дополнительной информации:

Есть несколько способов узнать, сколько вы должны IRS. Вы можете узнать номер по почте, по телефону или проверив номер в Интернете. Мы объясним эти варианты дальше и объясним, как использовать каждый из них.

Узнайте, сколько вы должны IRS, с помощью онлайн-инструмента IRS предлагает онлайн-инструмент, который поможет вам выяснить, сколько налогов вы должны.Инструмент показывает баланс за каждый налоговый год, включая основную сумму и любые штрафы или пени. Он также показывает платежи, которые вы совершили за последние 18 месяцев, и сумму выплаты.

Он также показывает платежи, которые вы совершили за последние 18 месяцев, и сумму выплаты.

Одна из причин, почему онлайн-инструмент IRS удобен, потому что он предоставляет обновленную информацию. Это, наверное, самый удобный способ получить доступ к информации о ваших налоговых сборах. Чтобы использовать эту услугу, вам необходимо иметь учетную запись на веб-сайте IRS. При регистрации убедитесь, что у вас есть следующая информация:

- Номер социального страхования

- Дата рождения Вам нужна ваша

- Статус подачи (холост, женат, совместная подача и т. Д.)

- Почтовый адрес из вашей последней налоговой декларации.

- Электронный адрес

- Мобильный телефон с вашим именем на счете.

- Номер счета в ипотеке или ссуде под залог недвижимости, автокредите или кредитной карте, который также должен быть указан на ваше имя

Самое замечательное в онлайн-инструменте то, что он обновляет проценты и штрафы каждые 24 часа, что делает данные надежными. Вы также можете просмотреть или распечатать стенограммы здесь. Если вы хотите запросить отправку стенограммы вам по почте, это займет от пяти до десяти дней.Отправка платежа обычно занимает от одной до трех недель.

Вы также можете просмотреть или распечатать стенограммы здесь. Если вы хотите запросить отправку стенограммы вам по почте, это займет от пяти до десяти дней.Отправка платежа обычно занимает от одной до трех недель.

Инструмент доступен в следующие дни и часы:

- С понедельника по пятницу: с 6:00 до 12:30 по восточному времени

- Суббота: с 6:00 до 22:00. ET

- Воскресенье: 18:00 до 12:00 утра по восточному времени

Вот где найти онлайн-инструмент IRS. Если вы не уверены, за какие годы вы должны сделать заказ, насколько позволяет система. Иногда для записей старше 10 лет требуется электронное письмо с запросом, указанное ниже.

Узнайте, сколько вы должны IRS, позвонив им напрямую Вы также можете напрямую позвонить в IRS, чтобы узнать, сколько вы должны. Индивидуальные налогоплательщики могут позвонить по телефону 1-800-829-1040. Линии открыты с понедельника по пятницу с 7:00 до 19:00. Для налогоплательщиков, представляющих бизнес, звоните по телефону 1-800-829-1240 , также в те же дни и время. Помните, что может пройти некоторое время в очереди, прежде чем вы сможете поговорить с кем-нибудь.

Для налогоплательщиков, представляющих бизнес, звоните по телефону 1-800-829-1240 , также в те же дни и время. Помните, что может пройти некоторое время в очереди, прежде чем вы сможете поговорить с кем-нибудь.

Если вы уже получили уведомление от IRS, вы можете проверить свой баланс по уведомлению, которое они отправили вам по почте. Это наш наименее рекомендуемый метод, если у вас есть задолженность в течение нескольких лет, потому что вы можете пропустить уведомление, так как они отправляют много. В уведомлении должна быть указана причитающаяся сумма, а также применимые пени и штрафы. Вы также должны принять во внимание, что уведомление, которое рассылает IRS по почте, охватывает только один год причитающихся налогов. Поэтому, если у вас есть задолженность в течение нескольких лет, вам следует добавить суммы, указанные в уведомлении, которое они отправили вам по почте. Если вы считаете, что IRS пропустило отправку вам уведомления за год или два, то лучше всего, если вы позвоните им, чтобы узнать, сколько вы должны IRS.Вы можете позвонить по номеру, который они указали в уведомлении.

Если вы считаете, что IRS пропустило отправку вам уведомления за год или два, то лучше всего, если вы позвоните им, чтобы узнать, сколько вы должны IRS.Вы можете позвонить по номеру, который они указали в уведомлении.

На веб-сайте IRS также показаны другие способы узнать, сколько вы должны, в зависимости от вашей ситуации.

Если вы представляете бизнес или физическое лицо, заполнившее форму, отличную от 1040, вы можете получить ее, отправив форму 4506-T «Запрос на расшифровку налоговой декларации». Отметьте поле «Учетная запись». Содержит копию налоговой декларации и всю необходимую информацию о балансе.Форма 4506-T позволяет запрашивать только четыре записи одновременно.

Технически простой заказ Выписки по счету повлечет за собой расходы по балансу, но Запись по счету дает более полное представление о вашей учетной записи.

Теперь, когда я знаю, сколько я должен, как мне заплатить? Следующим шагом после определения суммы вашей задолженности IRS является внесение платежа. Однако в некоторых случаях может быть трудно выплатить необходимую сумму, вероятно, из-за слишком большой накопленной суммы или, возможно, по причинам.В этом случае есть также несколько вариантов погашения налоговой задолженности, если вам трудно заплатить IRS сумму, которую они просят с вас. Мы рекомендуем проконсультироваться с налоговым юристом перед принятием любого из нижеперечисленных решений, , если вы уже не можете легко его выплатить.

Однако в некоторых случаях может быть трудно выплатить необходимую сумму, вероятно, из-за слишком большой накопленной суммы или, возможно, по причинам.В этом случае есть также несколько вариантов погашения налоговой задолженности, если вам трудно заплатить IRS сумму, которую они просят с вас. Мы рекомендуем проконсультироваться с налоговым юристом перед принятием любого из нижеперечисленных решений, , если вы уже не можете легко его выплатить.

План платежей позволяет вам вносить ежемесячные платежи в IRS до тех пор, пока задолженность не будет полностью погашена. Условия плана оплаты будут зависеть от вашего финансового положения.Сумма вашей задолженности также будет принята во внимание. IRS требует от налогоплательщиков предоставить финансовую информацию, прежде чем они утвердят план выплат, если ваша задолженность превышает 50 000 долларов. Если ваша задолженность составляет 50 000 долларов или меньше, вы имеете право на рассрочку без предоставления финансовой информации. Максимальный срок для плана платежей или рассрочки составляет 72 месяца.

Максимальный срок для плана платежей или рассрочки составляет 72 месяца.

Обратите внимание, что для того, чтобы иметь право на рассрочку, вы также должны быть в курсе налоговых деклараций.Если вы работаете не по найму, у вас должны быть текущие расчетные квартальные налоговые платежи за текущий год. А если у вас есть сотрудники, вы должны иметь текущие налоговые депозиты на заработную плату и документы формы 941, чтобы получить план выплат. См. Наше руководство по планам платежей IRS для получения дополнительной информации.

Подать компромиссное предложение и получить одобрение Получение компромиссного предложения позволяет вам погасить налоговую задолженность на сумму меньше первоначальной суммы. В некоторых случаях 100000 долларов можно урегулировать всего за 1000 или даже 100 долларов в зависимости от вашего случая.Хотя OIC может быть не лучшим вариантом для всех, это лучшее решение для урегулирования вашей налоговой задолженности, особенно если вы испытываете финансовые трудности. Те, у кого низкий доход и не имеют активов, обычно получают одобрение своего OIC.

Те, у кого низкий доход и не имеют активов, обычно получают одобрение своего OIC.

Для начала вам необходимо заполнить форму IRS 656 и форму IRS 433-A (OIC). Тем, у кого есть корпорация, партнерство или ООО, вам также необходимо заполнить форму IRS 433-B (OIC).

Чтобы узнать больше о подаче Компромиссного предложения, прочтите наше подробное руководство по подготовке и подаче.

Получить статус «В настоящее время не подлежит коллекционированию» Перевод в статус «В настоящее время не подлежит коллекционированию» означает, что IRS будет временно прекращать любые действия по взысканию против вас. Это еще одна категория трудностей, помимо ОИК. Если вы работаете с ЧПУ, вы ничего не платите, но это не всегда навсегда. Как только IRS определит, что ваши финансовые возможности улучшились, они могут снова начать сбор с вас. Если вы продолжите зарабатывать такую же сумму денег в год или близкую к ней, вполне возможно, что IRS продолжит обновлять ваш статус, и долги могут оставаться в этом состоянии до тех пор, пока не истечет срок их действия.

I Если у вас скоро истекает срок налоговой задолженности, иногда лучше использовать ЧПУ, чем «Компромиссное предложение». См. Нашу публикацию о статусе «Предложение в компромиссе» и «В настоящее время не подлежит коллекционированию» и позвоните нам, чтобы убедиться, что вы делаете правильные действия.

Заявить о банкротстве и включить ваши налоговые долгиЗадолженность по подоходному налогу с физических лиц должна быть из деклараций, которые поданы налогоплательщиком (а не IRS Substitute For Returns), и храниться в течение 3 лет. Налог с заработной платы и налог с продаж не освобождаются от уплаты при банкротстве. Дополнительную информацию см. В руководстве Ноло по уплате налогов при банкротстве.

Если большая часть вашего долга — это налоговая задолженность, банкротство, как правило, не лучший вариант. Большинство людей, которые имеют право на банкротство, имеют право на Компромиссное предложение. Предложение лучше в вашем кредите, и во многих случаях налоговые залоги могут быть полностью отозваны, как будто их никогда не было, в то время как банкротство будет в вашей записи в течение некоторого времени.

Предложение лучше в вашем кредите, и во многих случаях налоговые залоги могут быть полностью отозваны, как будто их никогда не было, в то время как банкротство будет в вашей записи в течение некоторого времени.

Если у вас тонна других долгов, близких к налоговым или превышающих их, банкротство может быть лучшим вариантом. См. Наше руководство по «Компромиссное предложение против банкротства» для получения дополнительной информации.

Оплатить налоговую задолженность полностью Есть средства на погашение? Часто это лучший выход. Когда у вас слишком много денег, слишком много активов или слишком много зарабатываете ежемесячно, вы, скорее всего, не сможете претендовать на Компромиссное предложение. IRS предоставит вам продление на 60-120 до полной оплаты, просто позвонив и спросив. Вы получаете только один из них, поэтому используйте его с умом. Обычно они дают 60 дней для дел в коллекциях и 120 дней для дел, которые еще не в коллекциях.

Не забудьте запросить снижение штрафа в первый раз, если вы соответствуете требованиям.

Что произойдет, если я не заплачу в IRS или не отправлю разрешениеНикто не хочет быть на плохой стороне IRS. Последствия невыплаты причитающегося долга или принятия решения в IRS могут быть следующими:

Налоги и пениНу, а если вовремя не заплатить налоги, начисляют штрафы и пени за просрочку платежа.Это проблематично, потому что накопленные проценты и штрафы заставят вас заплатить еще больше. Если вы получите предложение о принятии компромисса, банкротство с целью упразднения налогов или ваших налогов приведет к истечению срока действия этих дополнительных штрафов и процентов, вероятно, не будет иметь значения.

IRS налагает удержание и сборы на вашу собственность Чего боятся большинство налогоплательщиков, не уплачивающих налоги, так это того, что IRS взимает с них сборы. Сбор IRS может применяться к вашим активам, таким как банковские счета, дома и автомобили.IRS также будет удерживать ваш дом в какой-то момент, если вы не решите эту проблему. И вопреки мнению большинства, IRS не взимает сбор с вашей собственности или активов сразу после того, как вы получите от них уведомление. Обычно требуется отправить несколько уведомлений, прежде чем они действительно начнут что-то у вас брать. Прочтите наш пост о различных типах писем с требованием IRS, чтобы узнать о них больше.

Сбор IRS может применяться к вашим активам, таким как банковские счета, дома и автомобили.IRS также будет удерживать ваш дом в какой-то момент, если вы не решите эту проблему. И вопреки мнению большинства, IRS не взимает сбор с вашей собственности или активов сразу после того, как вы получите от них уведомление. Обычно требуется отправить несколько уведомлений, прежде чем они действительно начнут что-то у вас брать. Прочтите наш пост о различных типах писем с требованием IRS, чтобы узнать о них больше.

Еще одна вещь, которую может сделать IRS, — это поднять вашу зарплату.Удержание заработной платы — это постановление суда, которое дает IRS право удерживать ваш доход. Они отправляют его вашему работодателю в качестве уведомления о том, что вы должны деньги, и ваш работодатель должен удержать до 25% вашего располагаемого дохода. Располагаемый доход — это ваш валовой доход после вычета федерального подоходного налога, социального обеспечения, подоходного налога штата и штата по инвалидности, но до вычета взносов 401 (k), вычетов из пособий по здоровью, назначенных судом назначений на поддержку и добровольных удержаний.

Неурегулированная налоговая задолженность IRS может повредить ваш кредитный отчет, поскольку залоговое право на ваше имя будет отражено в публичных записях. Это помешает вам получить ссуду, подать заявку на ипотеку или что-либо, что потребует от вас поиска финансирования у кредиторов.

Подведем итог…Работать с долгами непросто. Вот почему рекомендуется платить налоги вовремя, чтобы избежать каких-либо неприятностей, которые эти налоговые долги могут принести в будущем.Если вы знаете, что у вас есть неуплаченные налоги, вы можете узнать, сколько вы должны IRS, с помощью различных методов. Онлайн-инструмент IRS — уже удобный способ получить необходимую информацию о невыплаченных налогах. Существуют также различные варианты оплаты и варианты урегулирования налоговой задолженности, если вы считаете, что ваша задолженность не подлежит выплате.

Если вы оказались в ситуации, когда считаете, что вам нужна помощь в урегулировании налоговой задолженности, посетите нашу страницу контактов.

Сводка

Название статьи

Определение суммы вашей задолженности перед IRS за неуплаченные налоги

Описание

Если вы налогоплательщик, имеющий задолженность по налогам, то в какой-то момент вы могли задаться вопросом, сколько вы должны IRS или даже Государство за эту задолженность по налогам.Некоторые узнают, сколько они должны, когда получают уведомление от IRS о неоплаченной задолженности. Но, конечно, мы не хотим ждать, пока это произойдет. Вот способы, которыми вы можете узнать, сколько вы должны IRS.

Автор

Роберт Кайвон, эсквайр.

Имя издателя

Специалисты по налоговому разрешению

Логотип издателя

Вот как справиться с невыполненными федеральными обязательствами

urbazon | E + | Getty Images

Большая пачка долга перед IRS может быть душераздирающим бременем, но худшее, что вы можете сделать, — это игнорировать эту проблему.Это никуда не денется.

«Это зависит от уровня вашей задолженности, но может быть огромным», — сказала Беверли Уинстед, налоговый поверенный из Лорела, штат Мэриленд.

«Некоторым людям 10 000 долларов долга IRS могут показаться мне 100 000 долларов для кого-то из моей частной практики, но вы не можете прятать голову в песок», — сказала она. «Есть варианты, которые помогут вам двигаться в правильном направлении».

Правильное направление — решение проблемы путем подачи текущих налоговых деклараций и создания потенциально более долгосрочного плана выплаты задолженности по налогам.

Больше от ваших денег Ваше будущее:

Получили уведомление от IRS о вашей задолженности? Не паникуйте. поселился. В 2019 году служба разместила около 543 604 налоговых залогов на имущество и выпустила 782 735 уведомлений о сборах третьим сторонам, получающим доход от просроченных налогоплательщиков.

Чем дольше вы оставите проблему с налоговой задолженностью, тем глубже будет дыра.

«Налогоплательщикам с долгом IRS нужно разобраться с ним раньше, чем позже, потому что он может задерживаться на годы», — сказал Том Гибсон, бухгалтер-консультант отдела налоговых сбережений в Веро-Бич, Флорида. «Если откладывать это, станет только хуже».

«Если откладывать это, станет только хуже».

Гибсон предлагает налогоплательщикам сделать урегулирование налоговой задолженности своим главным приоритетом при управлении своими обязательствами, превзойдя даже ипотеку. «IRS может арестовать ваш дом или активы вашего бизнеса», — отмечает он.

Что делать, если вы не можете заплатить?

Первый вариант — особенно для владельцев бизнеса — это взять ссуду в банке или кредитную линию, чтобы покрыть свою задолженность. Проценты могут не вычитаться, но они почти наверняка будут ниже действующей ставки, взимаемой IRS.

Пени по неуплаченным налоговым остаткам начисляются по ставке 0,5% в месяц. IRS также взимает проценты с остатка по ставке федеральной краткосрочной процентной ставки (в настоящее время 0%) плюс 3%.Все это равносильно 9% -ному обязательству, которое будет увеличиваться, если процентные ставки вырастут.

Вторая альтернатива — взять ссуду в соответствующем пенсионном плане, таком как 401 (k), или индивидуальном пенсионном счете, который вы можете погасить со временем. Вы упустите потенциальную прибыль от вложений в деньги, и будет некоторый процент, причитающийся за замену средств, но, опять же, это будет намного меньше, чем стоимость удержания долга в IRS.

Вы упустите потенциальную прибыль от вложений в деньги, и будет некоторый процент, причитающийся за замену средств, но, опять же, это будет намного меньше, чем стоимость удержания долга в IRS.

Не просто вытаскивайте деньги из своего плана.«Я думаю, что многие люди используют это как налогооблагаемое распределение, и это только усугубляет ситуацию», — сказал Гибсон.

Если у вас есть нерешенные проблемы с IRS, сейчас самое время сделать шаг в правильном направлении.

Beverly Winstead

налоговый поверенный

Если немедленная выплата долга не является жизнеспособным вариантом, налогоплательщики могут установить рассрочку платежа с IRS на срок до 72 месяцев для решения проблемы. При балансе менее 10 000 долларов вы можете настроить его самостоятельно в IRS.gov без раскрытия каких-либо финансовых данных. Если сумма долга превышает эту сумму, вам нужно будет предоставить в IRS информацию о ваших ежемесячных доходах и расходах.

«Во многих случаях люди могут сами решить эту проблему на веб-сайте IRS», — сказал Уинстед. «Но если это слишком сложно, им следует хотя бы поговорить об этом с юристом или налоговым представителем».

Люди, которые не могут позволить себе консультацию, могут получить бесплатную консультацию в таких организациях, как клиника для налогоплательщиков с низким доходом, которую Уинстед помогает при Университете Мэриленда.

Налогоплательщики, находящиеся в действительно тяжелом финансовом положении, которые чувствуют, что не могут справиться с налоговой задолженностью, могут представить IRS «компромиссное предложение». По сути, это призыв к уменьшению суммы задолженности. Остерегайтесь компаний, которые обещают урегулировать налоговую задолженность за гроши на доллар. Налоговому управлению США потребуются довольно серьезные обстоятельства, чтобы согласиться на сокращение налоговой задолженности.

Такие вещи, как катастрофические медицинские расходы, потеря работы или безработные члены семьи, полагающиеся на вас, могут иметь право на участие. Однако, если у вас все еще есть хороший доход, ваши шансы, вероятно, невелики. «IRS вряд ли пойдет на компромисс с высокооплачиваемым доктором или дантистом», — сказал Гибсон.

Однако, если у вас все еще есть хороший доход, ваши шансы, вероятно, невелики. «IRS вряд ли пойдет на компромисс с высокооплачиваемым доктором или дантистом», — сказал Гибсон.

В 2019 году IRS получило 54 225 компромиссных предложений от налогоплательщиков и приняло 17 890 из них, согласно данным IRS. Чтобы сделать предложение, вы должны быть в курсе последних налоговых деклараций и заплатить ориентировочные налоги за текущий год.

IRS не бездушен, но его решение будет основано на том, насколько взыскаемым он считает ваш долг и насколько исключительными являются ваши обстоятельства.«В конце концов, это будет зависеть от того, какой у вас располагаемый доход и сколько у вас собственного капитала и активов для выплаты долга», — сказал Уинстед.

Она предположила, что сейчас самое время заняться проблемой, поскольку IRS было более снисходительным к налогоплательщикам во время пандемии. Это может длиться недолго.

«Когда мы выйдем из этого, я думаю, они вернутся к более обычной тактике сбора, — сказал Уинстед. «Если у вас есть нерешенные проблемы с IRS, сейчас самое время сделать шаг в правильном направлении.«

«Если у вас есть нерешенные проблемы с IRS, сейчас самое время сделать шаг в правильном направлении.«

Определение налоговой ответственности

Что такое налоговые обязательства?

Налоговое обязательство — это общая сумма налоговой задолженности физического лица, корпорации или другой организации перед налоговым органом, например налоговой службой (IRS). Другими словами, это общая сумма налога, которую вы должны уплатить налоговому инспектору. Налоговые обязательства возникают при получении дохода, при получении прибыли от продажи актива или при наступлении другого налогооблагаемого события. Отсутствие налоговых обязательств означает, что общая сумма налога налогоплательщика была равна нулю в предыдущем году или им не нужно было подавать налоговую декларацию.

Ключевые выводы

- Налоговое обязательство — это общая сумма налоговой задолженности физического лица, корпорации или другой организации перед налоговым органом, например, IRS.

- Налог на прибыль, налог с продаж и налог на прирост капитала — все это формы налоговых обязательств.

- Налоги взимаются различными налоговыми органами, включая федеральные, государственные и местные органы власти, которые используют эти средства для оплаты таких услуг, как ремонт дорог и защита страны.

- Как физические, так и юридические лица могут снизить свои налоговые обязательства, требуя вычетов, освобождений и налоговых льгот.

Общие сведения о налоговых обязательствах

Налоговое обязательство — это сумма налогообложения, которую несет предприятие или физическое лицо в соответствии с действующим налоговым законодательством. Налоги взимаются различными налоговыми органами, включая федеральные, государственные и местные органы власти, которые используют средства для оплаты таких услуг, как ремонт дорог и защита страны. Когда происходит налогооблагаемое событие, налогоплательщику необходимо знать налоговую базу для этого события и ставку налога на налоговой базе.

Налог с продаж и платежные ведомости компании являются формами налоговых обязательств.Когда предприятия продают свою продукцию, большинство правительств штатов и местных властей взимают налог с продаж, который представляет собой процент от каждой продажи и оплачивается покупателями. Компании отправляют налоги с продаж в налоговые органы ежемесячно или ежеквартально. Компании удерживают подоходный налог и налоги на социальное обеспечение и медицинское обслуживание из заработной платы сотрудников.

Налоговые обязательства физического или юридического лица включают не только текущий год; вместо этого он учитывает все годы, за которые причитаются налоги. Это означает, что если есть задолженность по налогам (любые налоги, которые остались неуплаченными за предыдущие годы), они также добавляются к налоговым обязательствам.

Примеры налоговой ответственности

Самым распространенным видом налоговых обязательств для налогоплательщиков является налог на заработанный доход. Предположим, например, что Энн зарабатывает 60 000 долларов валового дохода, который указывается в форме IRS W-2 в конце года. При федеральной налоговой ставке 22% для этого уровня дохода налоговые обязательства Анны будут составлять 8 990 долларов в соответствии с налоговыми категориями 2020 года. В частности, Энн должна была бы 10% при первом доходе в размере 10% от первых 9875 долларов дохода, 12% от следующих 30 250 долларов и 22% от последних 19875 долларов.

Предположим, например, что Энн зарабатывает 60 000 долларов валового дохода, который указывается в форме IRS W-2 в конце года. При федеральной налоговой ставке 22% для этого уровня дохода налоговые обязательства Анны будут составлять 8 990 долларов в соответствии с налоговыми категориями 2020 года. В частности, Энн должна была бы 10% при первом доходе в размере 10% от первых 9875 долларов дохода, 12% от следующих 30 250 долларов и 22% от последних 19875 долларов.

Предположим, что согласно W-4 Анны ее работодатель удержал 6500 долларов в качестве федеральных налогов, и что она уплатила 1000 долларов в течение года. Когда Анна подает форму 1040, свою индивидуальную налоговую декларацию, оставшаяся сумма налогового платежа составляет 8 990 долларов США за вычетом 6 500 долларов США удержаний и 1 000 долларов платежей, или 1490 долларов США.

Налоговое обязательство включает все годы, в течение которых физическое лицо, корпорация или другое юридическое лицо может иметь задолженность по налогам.

Как облагается налогом прирост капитала

Когда налогоплательщик продает инвестицию, недвижимость или другой актив с целью получения прибыли, это физическое лицо платит налоги с прибыли.Предположим, например, что налогоплательщик покупает 100 обыкновенных акций XYZ за 10 000 долларов и продает ценные бумаги пятью годами позже за 18 000 долларов. Прибыль в размере 8000 долларов США считается налоговой базой для этого налогооблагаемого события, а сделка является долгосрочным приростом капитала, поскольку период владения превышает один год.

Ставка налога на прирост капитала может отличаться от ставок налога на прибыль и других налоговых расчетов. Если ставка налога составляет 10%, налоговое обязательство составляет 800 долларов США, и налогоплательщик будет включать этот расчет в свою индивидуальную налоговую декларацию 1040.

Особенности: строка 16

Заполнили форму 1040? Строка 16, которая появляется на второй странице формы 1040, представляет собой ваши общие налоговые обязательства перед IRS. Иногда от этой суммы может перевернуться желудок, потому что она может казаться завышенной. Однако при расчете вашего налогового обязательства вы корректируете его с учетом удержанного федерального подоходного налога, вычетов, освобождений и налоговых льгот, чтобы рассчитать сумму налогов, подлежащих уплате в настоящее время, и невыплаченных. Если вы переплатили, вам вернут деньги.С другой стороны, если вы заплатили слишком мало, вы будете должны IRS еще немного.

Иногда от этой суммы может перевернуться желудок, потому что она может казаться завышенной. Однако при расчете вашего налогового обязательства вы корректируете его с учетом удержанного федерального подоходного налога, вычетов, освобождений и налоговых льгот, чтобы рассчитать сумму налогов, подлежащих уплате в настоящее время, и невыплаченных. Если вы переплатили, вам вернут деньги.С другой стороны, если вы заплатили слишком мало, вы будете должны IRS еще немного.

Предложение в Компромиссной программе

Что такое компромиссное предложение и кто подходит?

Программа «Предложение в компромиссе» позволяет квалифицированным налогоплательщикам, находящимся в затруднительном финансовом положении, снять с себя огромные налоговые обязательства, уплатив разумную часть своей налоговой задолженности. можем рассмотреть компромиссные предложений от:

- физических и юридических лиц, признанных неплатежеспособными или ликвидированных в результате банкротства, и

- физических лиц, которые не являются неплатежеспособными или банкротами, если оплата в полном объеме создаст неоправданные экономические трудности.

(Только человек, , могут подать заявление о возмещении ущерба в связи с неоправданными экономическими трудностями, которое может включать освобождение от деловых долгов, за которые они лично несут ответственность.)

(Только человек, , могут подать заявление о возмещении ущерба в связи с неоправданными экономическими трудностями, которое может включать освобождение от деловых долгов, за которые они лично несут ответственность.)

Если вы подаете заявку на компромиссное предложение, мы полностью рассмотрим вашу заявку, однако мы рассмотрим ваше предложение только в том случае, если вы соответствуете квалификационным критериям. Мы проанализируем ваше предложение, чтобы определить, отвечает ли его принятие интересам штата Нью-Йорк и других налогоплательщиков. Например, для достижения компромисса это может потребовать от вас полной оплаты любых целевых налогов, которые вы должны (неуплаченные налоги с продаж или удержанные налоги, за исключением пени и процентов).В результате мы не будем принимать все предложения от подходящих кандидатов.

Что такое чрезмерные экономические трудности?

Как правило, неоправданные экономические трудности возникают, когда вы не можете оплачивать разумные основные расходы на жизнь. Базовые расходы на проживание — это расходы на здоровье, благополучие и получение дохода для вас или вашей семьи. Мы обращаемся к Финансовым стандартам IRS, чтобы определить допустимые основные расходы на проживание.

Базовые расходы на проживание — это расходы на здоровье, благополучие и получение дохода для вас или вашей семьи. Мы обращаемся к Финансовым стандартам IRS, чтобы определить допустимые основные расходы на проживание.

В дополнение к основным расходам на проживание мы рассмотрим другие факторы, которые могут повлиять на ваше финансовое состояние при оценке иска о неоправданных экономических трудностях, в том числе:

- Возраст, статус занятости и трудовой стаж

- Неспособность получать доход из-за длительной болезни, состояния здоровья или инвалидности

- Обязательства перед иждивенцами

- чрезвычайные обстоятельства, такие как специальные расходы на образование, медицинская катастрофа или стихийное бедствие

- Невозможность получить заем под активы или погасить активы из-за трудностей

Чрезмерные экономические трудности не включают неспособность вести богатый или роскошный образ жизни. Когда мы проверяем ваши расходы для определения чрезмерных экономических трудностей, мы обычно делаем , а не , разрешаем следующие необходимые расходы на проживание:

Когда мы проверяем ваши расходы для определения чрезмерных экономических трудностей, мы обычно делаем , а не , разрешаем следующие необходимые расходы на проживание:

- Стоимость обучения в частной школе

- расходы на колледж

- благотворительных взносов