Макроэкономические показатели в СНС и методы их расчета. Валовой внутренний продукт (производство, распределение и потребление)

Макроэкономические показатели в СНС и методы их расчета. Валовой внутренний продукт (производство, распределение и потребление)

I . Производственным методом (на стадии производства товаров и услуг) ВВП рассчитывается как сумма валовой добавленной стоимости отраслей или секторов экономики.

В целях исключения многократного повторного счета ВВП должен выступать как стоимость конечных товаров и услуг и включать в себя только стоимость, создаваемую (добавляемую) на каждой промежуточной стадии обработки, т.е. добавленную стоимость.

Добавленная стоимость — это стоимость, созданная в процессе производства на данном предприятии и включающая реальный его вклад в формирование стоимости конкретного продукта, т.е. заработную плату, прибыль и амортизацию.

Добавленная стоимость определяется как разность между стоимостью произведенных товаров и услуг (выпуском) и стоимостью товаров и услуг, полностью потребленных в процессе производства (промежуточным потреблением).

Суммирование величин добавленной стоимости по всем отраслям и производствам позволяют исчислить итоговые значения ВВП, освобожденные от повторного счета.

Поскольку суммирование добавленной стоимости по предприятиям каждой отрасли позволяет рассчитать ее удельный вес в совокупном продукте, то ВВП, рассчитанный по производству, называют также ВВП, рассчитанным по отраслям.

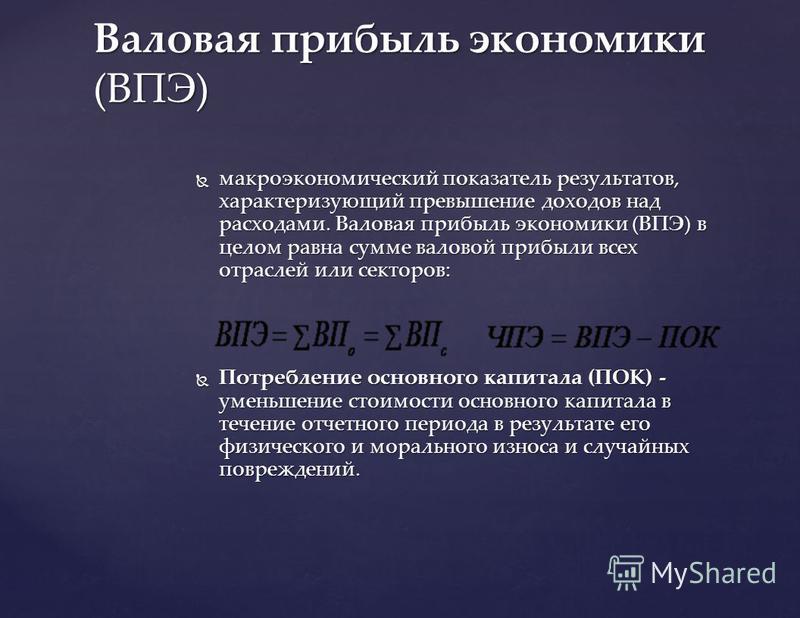

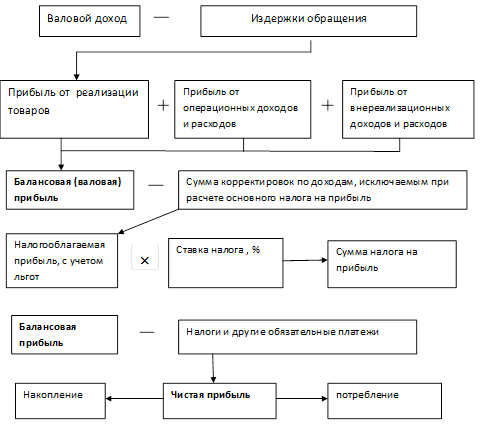

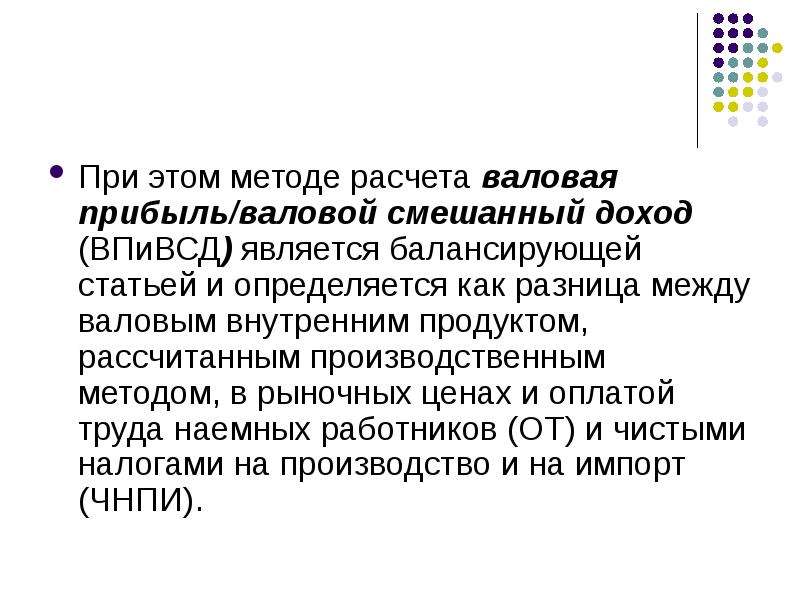

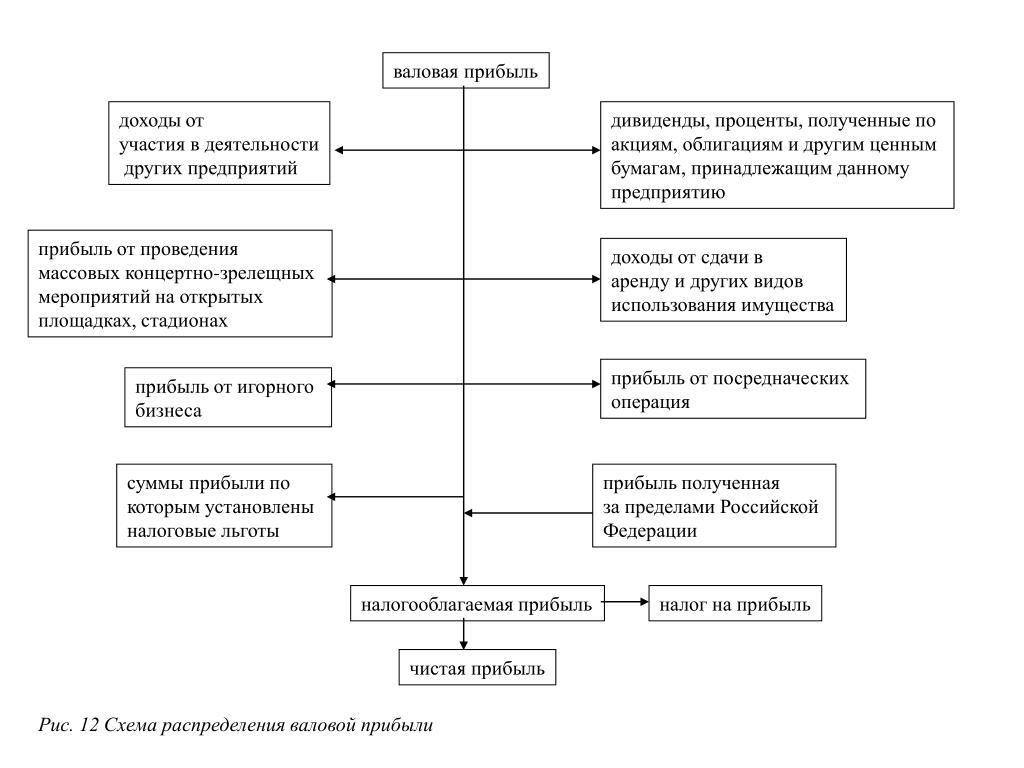

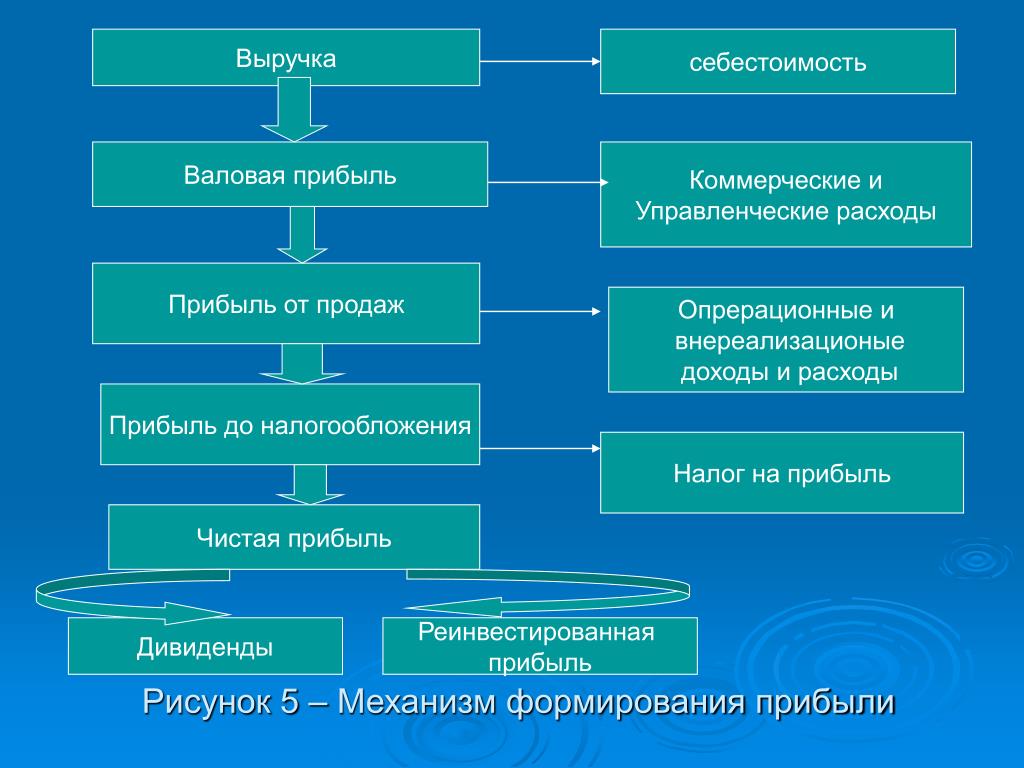

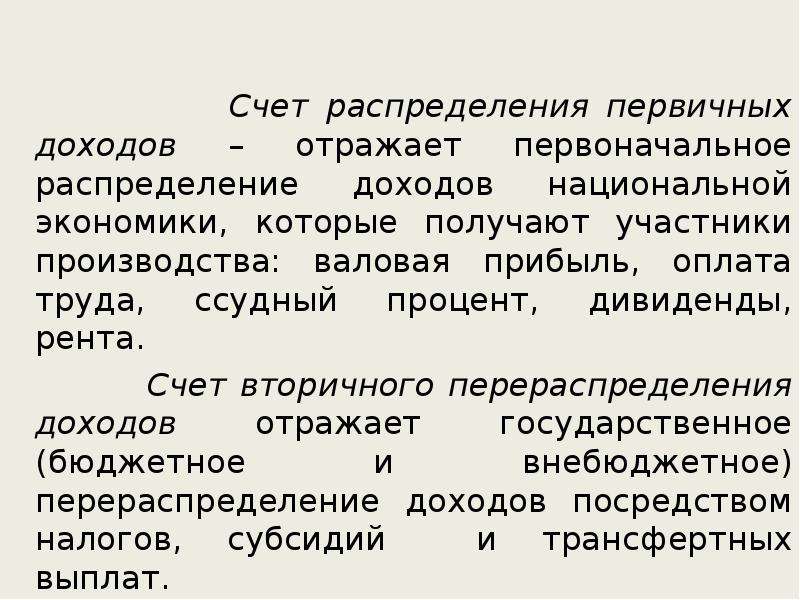

II . Распределительным методом (на стадии распределения), или по доходам, ВВП определяется как сумма первичных доходов, распределенных производственными единицами (резидентами) между непосредственными участниками процесса производства товаров и услуг.

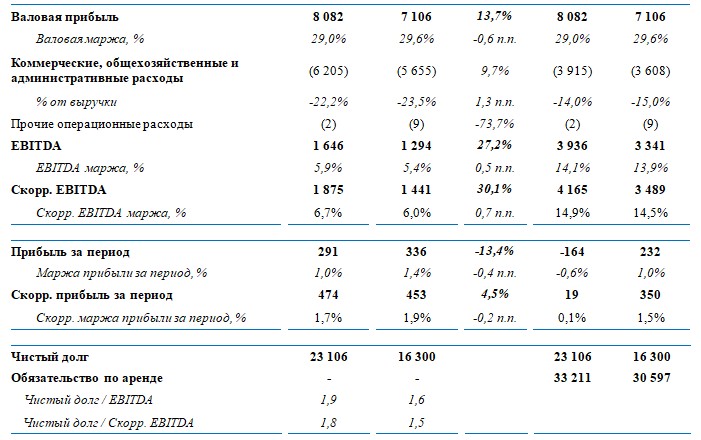

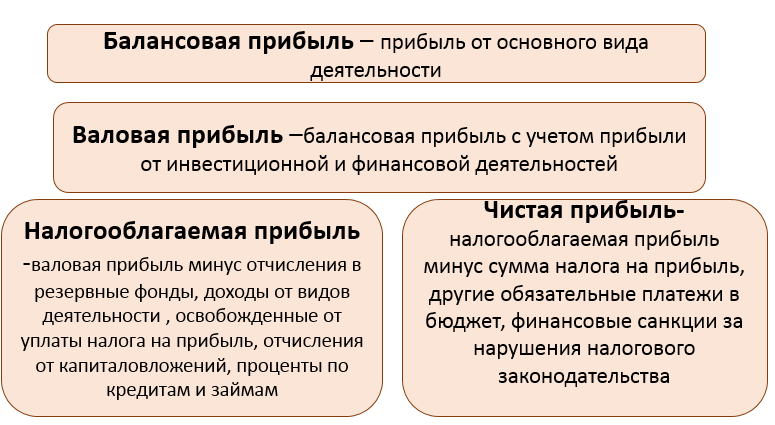

В расчет включаются: оплата труда наемных работников, чистые налоги на производство и импорт (т.е. налоги на производство и импорт за вычетом субсидий на производство и импорт), валовая прибыль и валовые смешанные доходы.

Смешанные доходы — это доходы некорпоративных собственников (предприятий), где соединены воедино доход собственника, доход предпринимателя и доход работника (т. е. когда сам владелец участвует в производстве).

е. когда сам владелец участвует в производстве).

Следует отметить, что валовая прибыль и валовые смешанные доходы в СНС определяются балансовым методом как разность между ВВП, рассчитанным производственным методом, и другими видами первичных доходом (оплата труда, чистые налоги на производство и чистые налоги на импорт). Поэтому данный метод не используется для определения объема ВВП, а применяется в основном для анализа процесса распределения валовой добавленной стоимости между ее производителями, состава и структуры доходов, доли различных видов первичных доходов в ВВП.

Таким образом, при расчете ВВП по доходам суммируются все виды факторных доходов (заработная плата, рента, проценты, прибыль корпораций, доходы некорпоративных предприятий), а также два компонента, не являющихся доходами: амортизационные отчисления и чистые косвенные налоги на бизнес (налоги минус субсидии).

предыдущаяследующаяСтроительство домов под ключ в Московской области

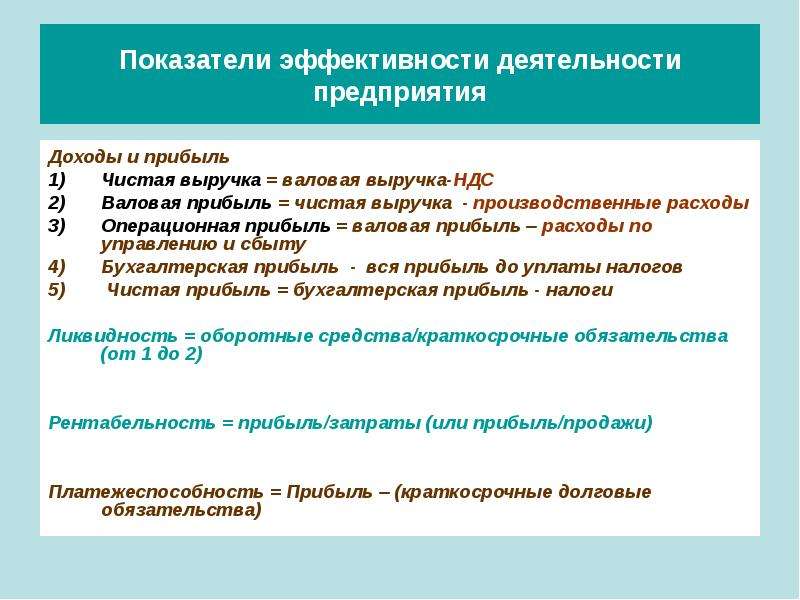

чем отличаются и как посчитать? Доход и выручка

Для многих людей остается не до конца понятным, что такое прибыль предприятия и доход. А если углубиться в эту тему, то всплывает множество уточняющих терминов: валовая прибыль, EBITDA, чистая прибыль.

А если углубиться в эту тему, то всплывает множество уточняющих терминов: валовая прибыль, EBITDA, чистая прибыль.

Оказывается, что экономисты, бухгалтеры и сотрудники органов статистики, публикуя свои показатели, имеют в виду строго определенные значения каждого термина. Такие определения даются в государственных законодательных документах, и их знание является обязательным для всех отчетных работников. Но поскольку сфера доходности и прибыльности интересует многих непрофессионалов, то нелишним будет понимать суть обсуждаемых понятий.

Что такое выручка?

Самое легко воспринимаемое понятие современной экономики – выручка. Действительно, выручка – это средства, получаемые организацией или частным предпринимателем в уплату за товар или услугу. Кажется, что все просто.

Однако выручка имеет свои особенности по моменту признания ее таковой. В обыденной жизни под выручкой понимают реальные деньги в момент получения их продавцом – выручка определяется по оплате. Для такого случая есть свое название: кассовый метод учета выручки.

Другой, более распространенный способ учета выручки используется обычно в крупных компаниях. Это метод учета выручки по начислению. То есть выручка признается таковой уже при передаче товара покупателю или в момент подписания акта оказанных услуг, вне зависимости от реальной даты получения денег. В этом случае авансы под поставку выручкой не считаются.

Выручка может быть валовой и чистой. Валовая выручка – это вся сумма денег, поступившая за товар или услугу. Или полная стоимость договора мены, если речь идет о бартерных сделках. Этот показатель мало интересен, так как существуют обязательные налоги и акцизы, а также пошлины, которые прямо включаются в цену товара (услуги). Значит, они должны быть извлечены из покупательской оплаты и возвращены государству.

Так появляется другой показатель – чистая выручка. Он характеризует деятельность предприятия вне зависимости от состава и размера налогов и акцизов, входящих в цену реализации. Чистая выручка всегда указывается в одном из главных отчетных бухгалтерских документов – отчете о прибылях и убытках.

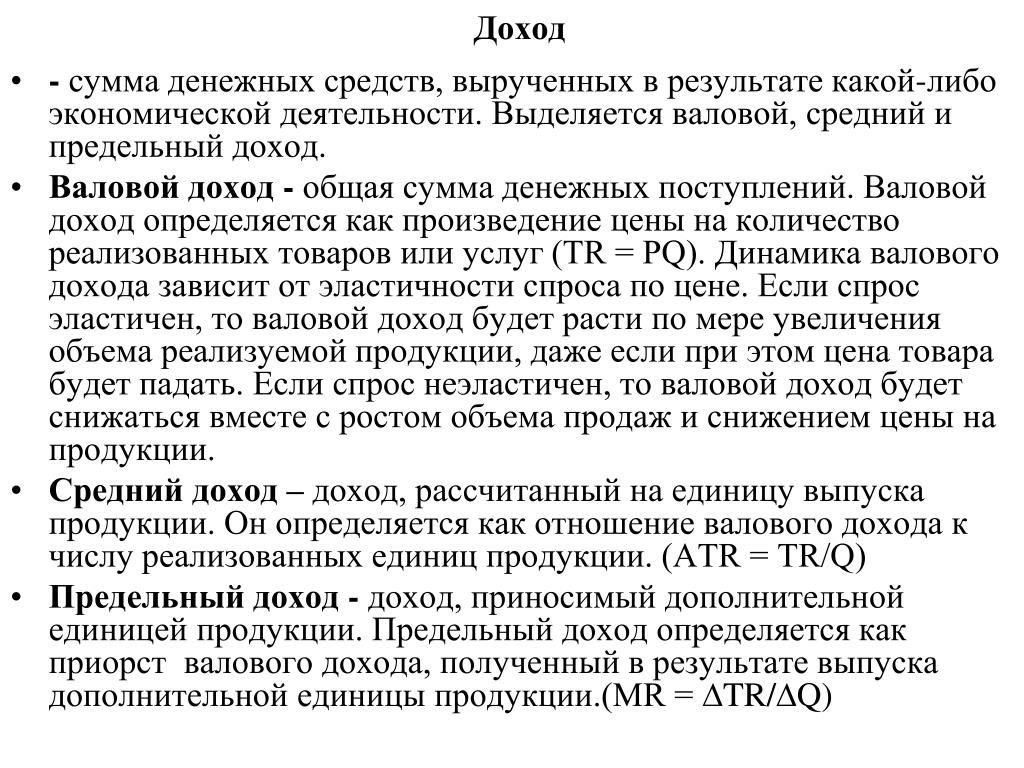

Что такое доход?

Доход – это величина, на которую вырастает капитал предприятия. А как он вообще может вырасти? Один способ – внесение вкладов собственниками предприятия, а другой – его деятельность. Ведь любое предприятие создается с единственной целью – принести доход.

Классификация доходов и затрат – дело настолько важное, что государственные мужи посвятили этому множество документов. Самыми значительными из них являются Налоговый кодекс и ПБУ. В Положении о бухгалтерском учете «Доходы организаций» предоставлены полные объяснения способам образования и видам доходов предприятия.

Не углубляясь в тонкости этих монументальных трудов, можно отметить, что доход от основной деятельности – это чистая выручка от реализации.

Помимо доходов от непосредственных уставных видов деятельности, предприятие может получать и другие доходы. Например, проценты от содержания собственных денег на депозите или взысканные с партнеров штрафные санкции. Эти доходы относят к прочим, но они тоже участвуют в образовании прибыли предприятия.

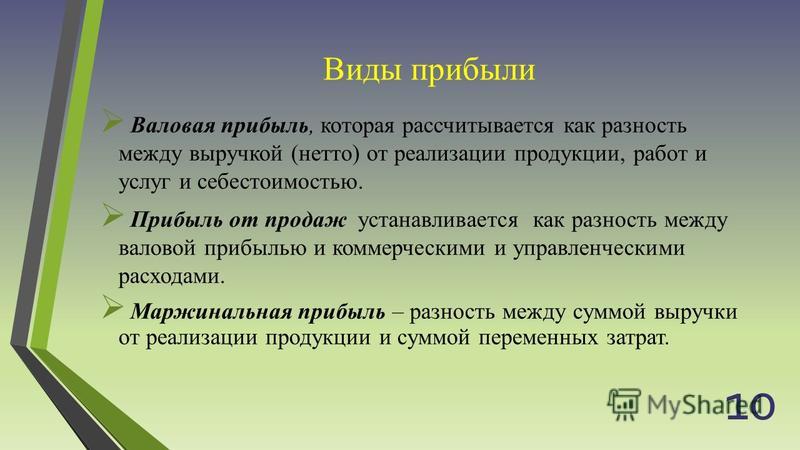

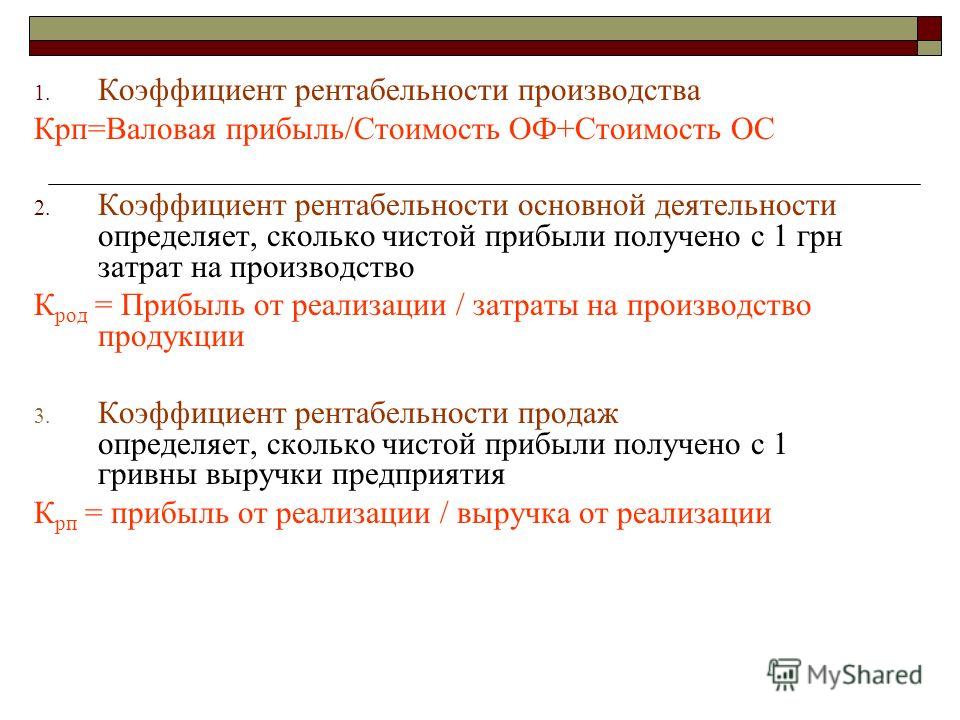

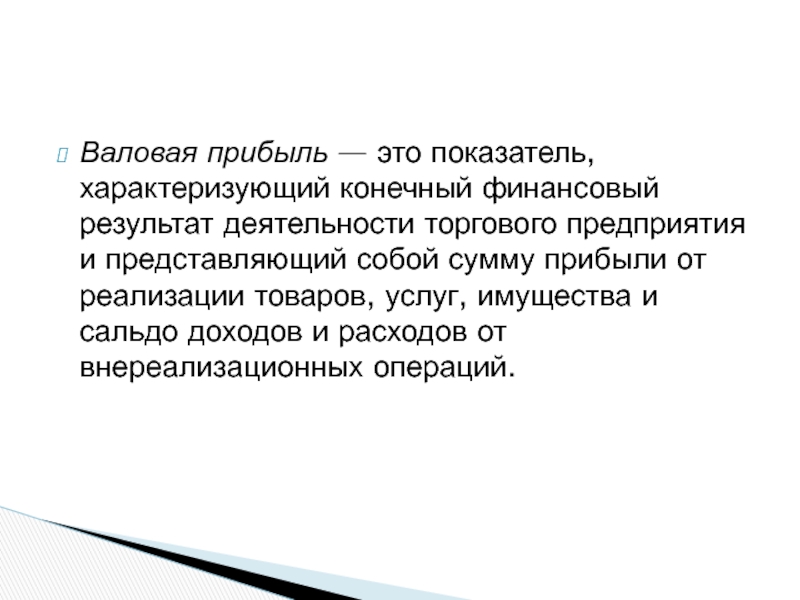

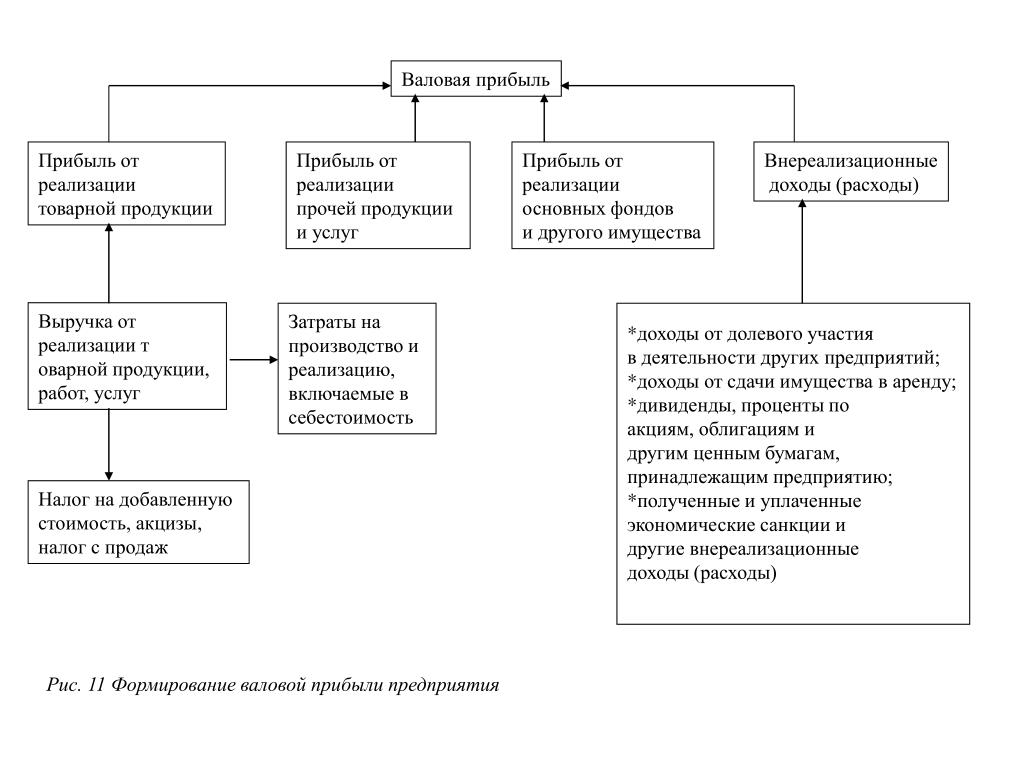

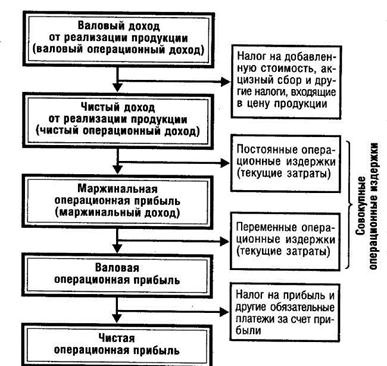

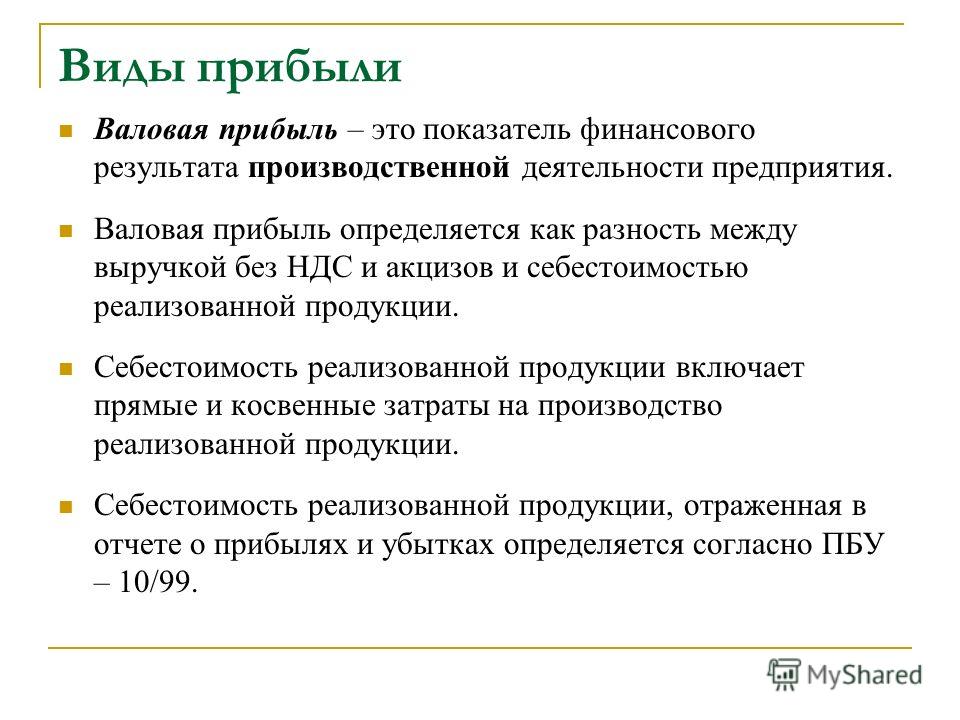

Что такое валовая прибыль?

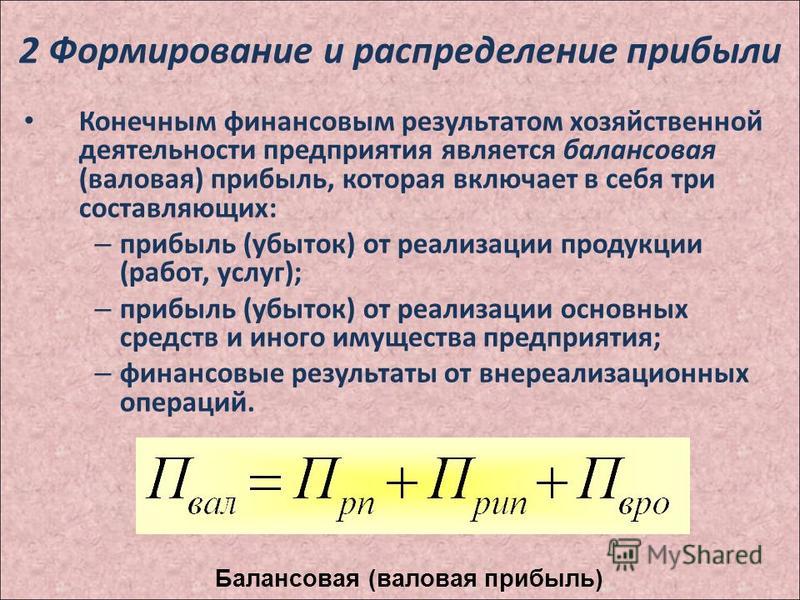

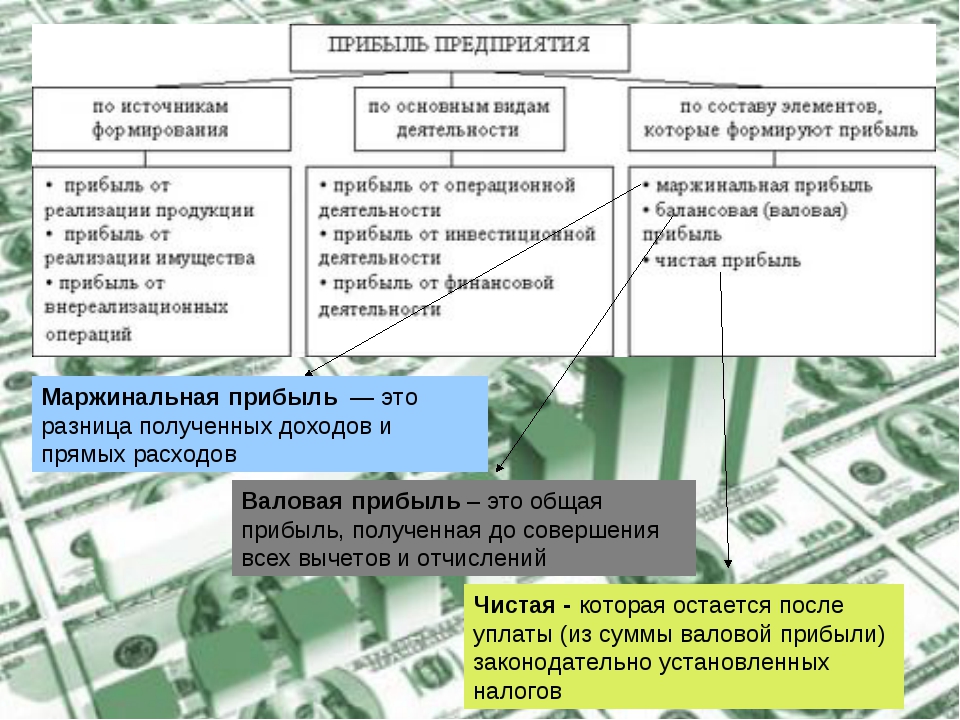

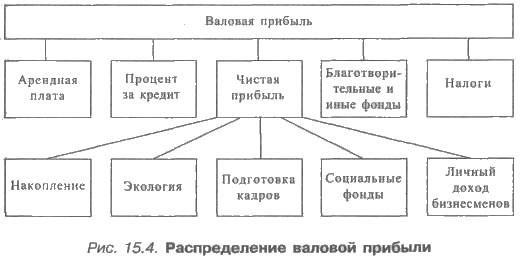

Просуммировав полученные доходы от различных видов деятельности и уменьшив их на связанные с ними затраты, получают валовую прибыль. Например, основная деятельность по реализации товаров или услуг образует доход, а себестоимость этих товаров или услуг – расход. Разница между ними даст валовую прибыль по основному виду деятельности. Такой же подход применяется и к определению валовой прибыли от прочих видов деятельности.

Интересно, что в торговле валовая прибыль по основной деятельности – это разница продажной цены товаров и их себестоимости. А для промышленности этот показатель рассчитывается более сложно, в себестоимость включаются многие элементы затрат, учитываемые по особым правилам.

А для промышленности этот показатель рассчитывается более сложно, в себестоимость включаются многие элементы затрат, учитываемые по особым правилам.

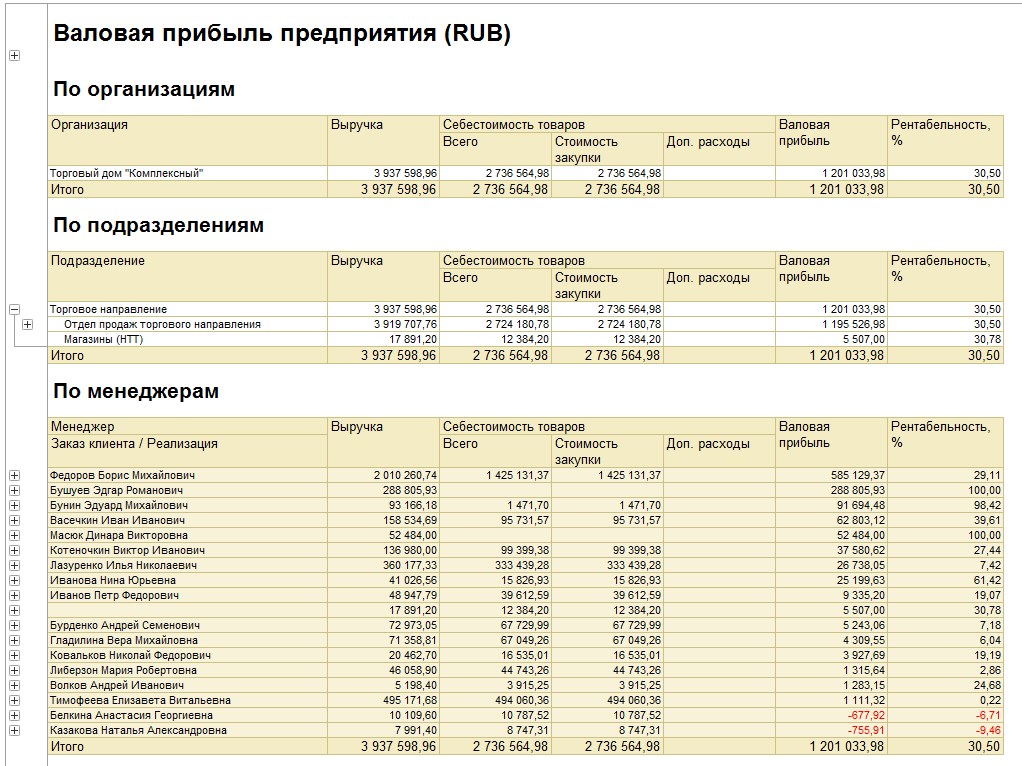

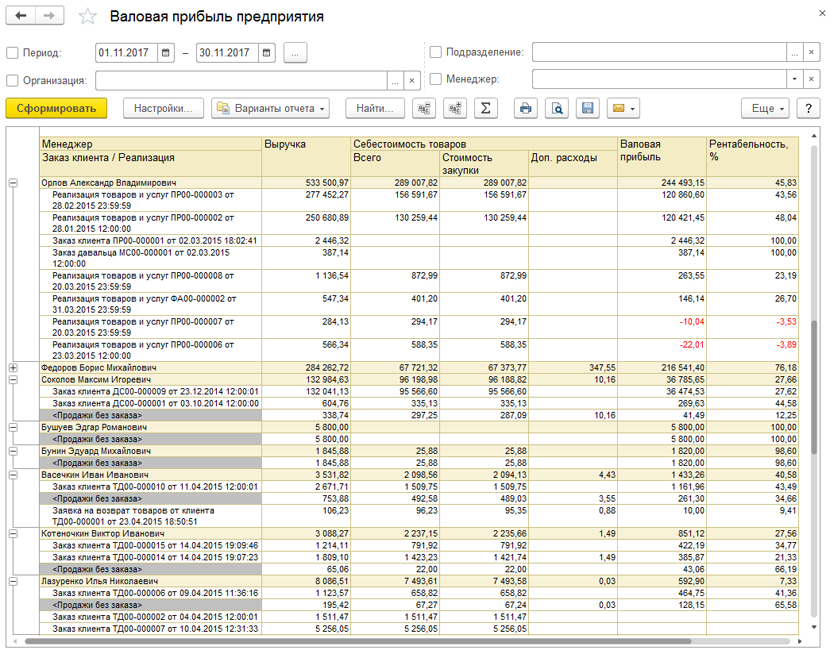

Показатель валовой прибыли – любимый показатель сравнения эффективности разных предприятий. Кроме того, можно определять валовую прибыль от различных видов деятельности внутри одного предприятия и показывать эффективность выпуска разных товаров. Валовая прибыль очень нравится банковским работникам при расчете кредитоспособности предприятия. Однако для собственников предприятия важнее другой показатель – чистая прибыль.

Что такое чистая прибыль?

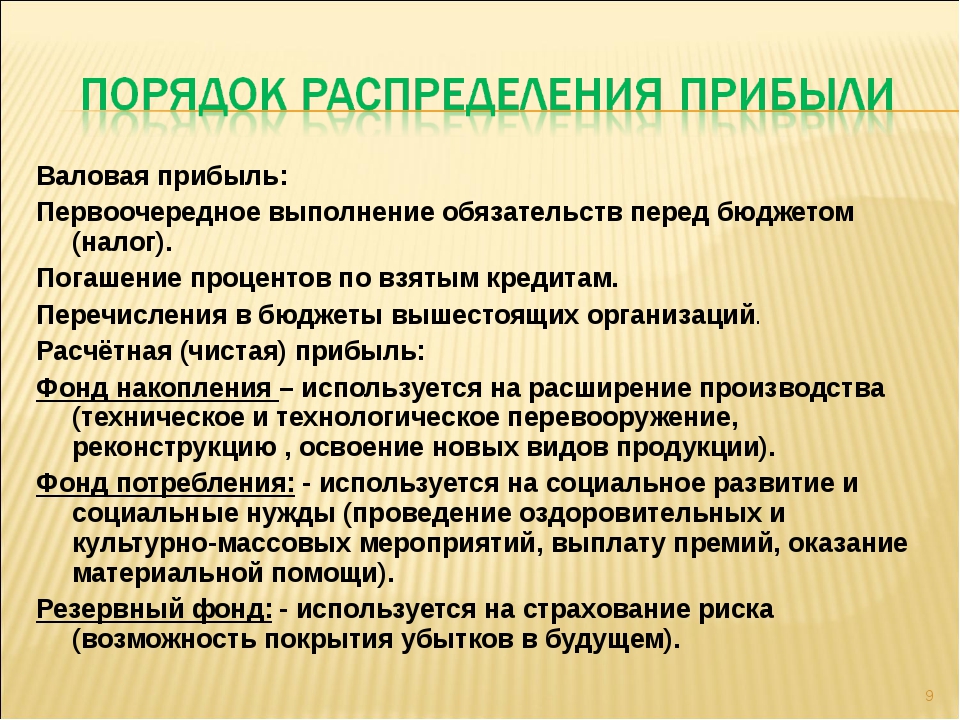

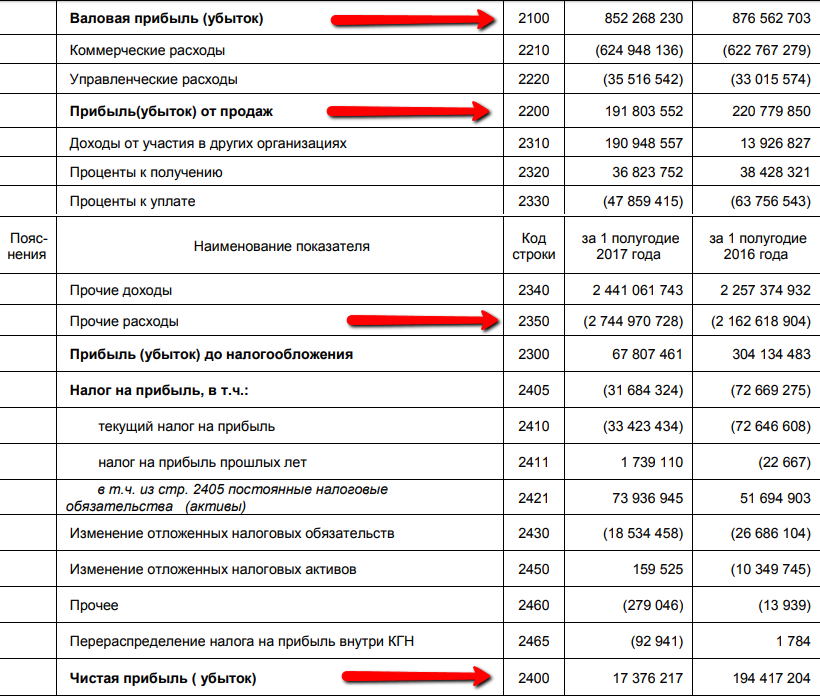

Результат всех операций в деятельности предприятия за определенный период выражается показателем чистой прибыли. Он получается уменьшением валовой прибыли на сумму всех затрат, уплачиваемых из нее. Такие затраты классифицируются по правилам, указанным в законах. В общем случае, это налог на прибыль, штрафы, которые должно уплатить предприятие, кредитные проценты и другие операционные расходы.

Валовая прибыль за вычетом указанных расходов, создает ту базу, от которой идет начисление дивидендов собственникам (акционерам) предприятия.

Именно чистая прибыль показывает итоговый эффект работы предприятия, который отображается в главном отчетном документе бухгалтерии – бухгалтерском балансе.

Другие виды прибыли – EBIT и EBITDA

Важность государственного регулирования при образовании чистой прибыли сложно переоценить. По сути, государство устанавливает правила игры, регламентируя те затраты, на которые предприятие имеет право уменьшить свою прибыль до момента начисления налога на нее. Эти затраты, как и величина налога на прибыль, могут отличаться по государствам или даже по районам внутри каждой страны.

Если проводится анализ деятельности предприятий, работающих в разных странах или при разных системах налогообложения, то на основе чистой прибыли никаких выводов сделать будет нельзя. Поэтому для сравнения используют другие виды прибыли: валовую, или специальным образом очищенную. К очищенным видам прибыли относятся EBIT (прибыль до налогообложения и уплаты процентов) и EBITDA (прибыль без учета амортизационных отчислений, налогов и процентов).

К очищенным видам прибыли относятся EBIT (прибыль до налогообложения и уплаты процентов) и EBITDA (прибыль без учета амортизационных отчислений, налогов и процентов).

Первое знакомство с основными экономическими категориями работы предприятия состоялось. Теперь вам известно, что такое прибыль и доход и чем от них отличается выручка.

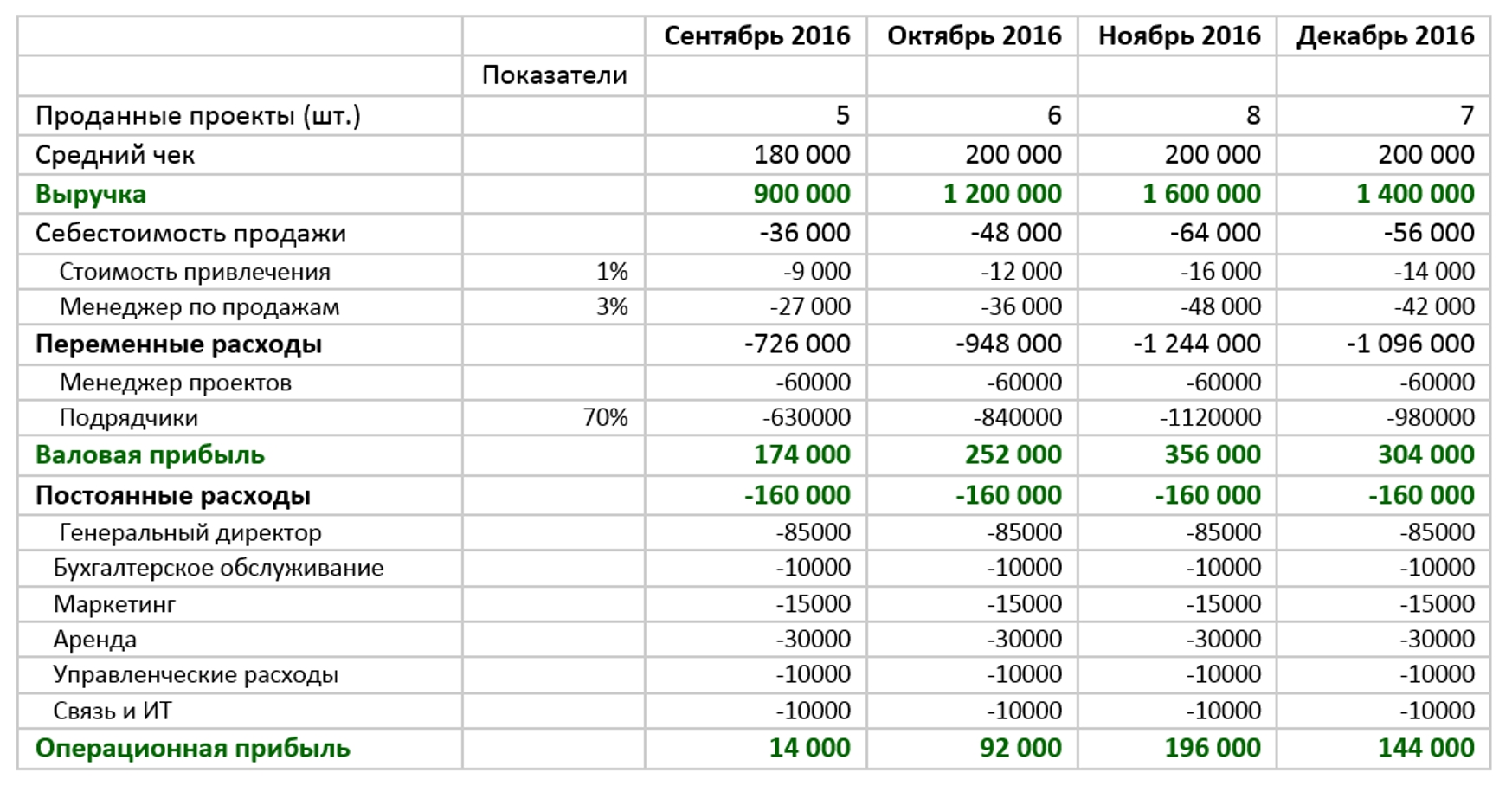

Разница между себестоимостью реализуемого продукта или услуги, и выручки, полученной от продажи.

Валовая прибыль отличается от операционной прибыли тем, что в последнюю не входят затраты на налоговые отчисления, издержки и другие финансовые потери.

Понятие валовой прибыли

Валовая прибыль является одной из промежуточных разновидностей прибыли, которая отображается в финансовой отчетности. Таким образом, она высчитывается бухгалтерией, как разница между полной выручкой и себестоимостью товара или услуги.Стоимость реализуемых товаров напрямую связана с финансовыми вложениями, формирующими их себестоимость. Последняя представляет собой сумму материальных затрат, заработной платы рабочему коллективу, аренды помещения и прочих вложений в производство. Валовая прибыль демонстрирует доходность осуществляемой коммерческой деятельности, и позволяет понять, насколько выгодно расходуются средства на создание продукта или услуги.

Валовая прибыль демонстрирует доходность осуществляемой коммерческой деятельности, и позволяет понять, насколько выгодно расходуются средства на создание продукта или услуги.

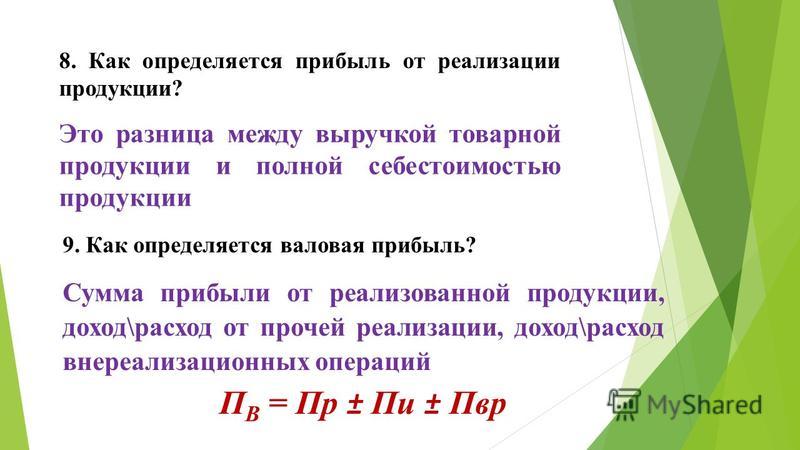

Чтобы определить размер валовой прибыли, необходимо вычесть из выручки, полученной от продажи продукции, затраты, на ее производство и реализацию. В выручку включены все финансы, которые были получены за счет реализации товара по главному направлению деятельности компании. Налоговая добавочная стоимость при учете валовой прибыли не учитывается.

Себестоимость товара или услуги объединяет все затраты, которыми сопровождался процесс их создания и продажи. При оказании услуг, компания, предоставляющая их, считает затраты, связанные с обязанностями работников их оказывающих.

В бухгалтерском отчете валовая прибыль, как правило, указывается в конце отчетного периода. Это может быть месяц, квартал или год. Также этот показатель при необходимости можно рассчитать на любой промежуток времени.

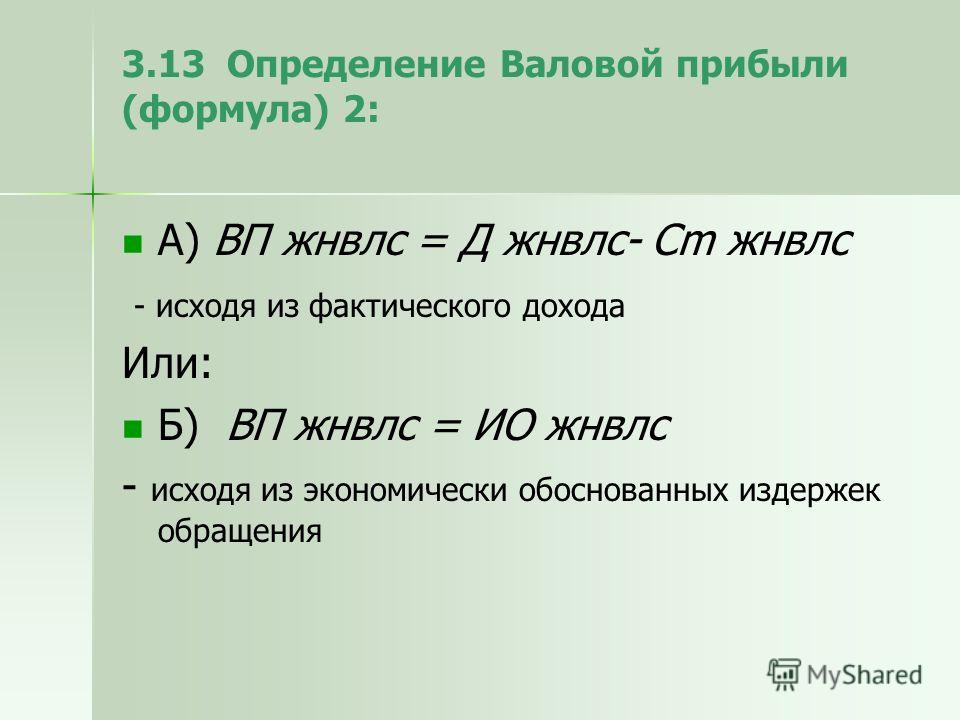

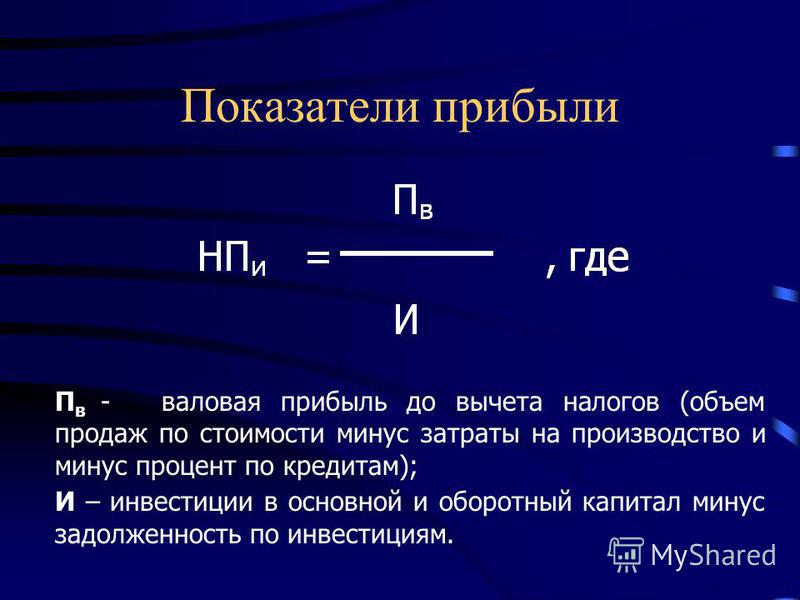

Формула расчета валовой прибыли

Итак, чтобы на практике рассчитать валовую прибыль, необходимо использовать следующую формулу: где:ПР — это валовая прибыль

В — выручка от продажи продукции или оказания услуг,

С — себестоимость товара или услуг. Эти значения могут быть представлены, как в денежном, так и в процентном эквиваленте, в зависимости от целей и методов управленческого учета.

Эти значения могут быть представлены, как в денежном, так и в процентном эквиваленте, в зависимости от целей и методов управленческого учета.

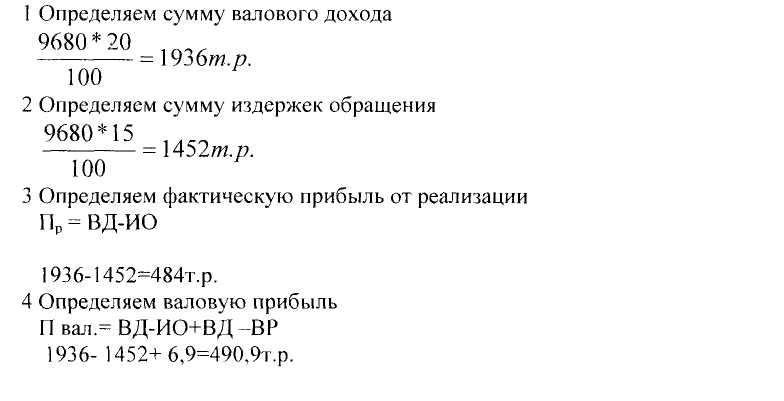

Чтобы определить валовую прибыль по товарному обороту, можно воспользоваться следующей формулой:

где:ПР = Т х Р /100 — С

ПР — валовая прибыль

Т — показатель оборота товаров

Р — надбавка на расчетную стоимость

С — себестоимость продукции и услуг.

Расчетная стоимость высчитывается по формуле:

В этой формуле Т (надб) является показателем торговой надбавки, которая высчитывается в процентах.Р = Т(надб)/100 + Т(надб)

Доходные и расходные статьи, используемые в приведенных формулах, могут входить в совершенно разные составляющие, зависящие от особенностей фирмы и ее финансового учета. Например, в выручку компании по производству продукции включены затраты на оказание услуг и изготовление товара. В торговой компании выручка может включать доход от реализуемой продукции, а также от предоставления оплачиваемых услуг, например, при доставке клиенту продукции. Компании, занимающиеся арендой недвижимости, доход получают от платы арендаторов.

Компании, занимающиеся арендой недвижимости, доход получают от платы арендаторов.

Некоторые виды учетной политики предполагают включение в валовую прибыль доходов, которые могут быть получены от продажи имущества, находящегося в распоряжении компании.

Себестоимость производства товара или оказания услуги также может отличаться в зависимости от особенностей фирмы. Так, для производственной компании этот показатель складывается из затрат на приобретение материалов, топлива, энергии, рабочего инструмента, оборудования; отчислений на заработную плату сотрудникам и связанные с этим налоговые платежи; затраты на управление производственным процессом и на амортизацию оборудования.

Торговая организация включает в себестоимость следующие затраты: цена купленного товара, расходы, связанные с транспортировкой продукции к месту торговли, зарплатные отчисления, расходы на упаковку, хранение и продажу продукции.

Мало кто из обычных людей сможет ответить на вопрос о том, чем отличается доход от прибыли. Оба понятия означают приход денежных средств и возможность их инвестирования в дальнейшем. А как соотносятся эти показатели с выручкой — тоже загадка для неподкованного в экономических вопросах читателя. Однако эту оплошность легко устранить, достаточно просто разобраться с терминологией.

Оба понятия означают приход денежных средств и возможность их инвестирования в дальнейшем. А как соотносятся эти показатели с выручкой — тоже загадка для неподкованного в экономических вопросах читателя. Однако эту оплошность легко устранить, достаточно просто разобраться с терминологией.

Что подразумевается под термином «выручка»

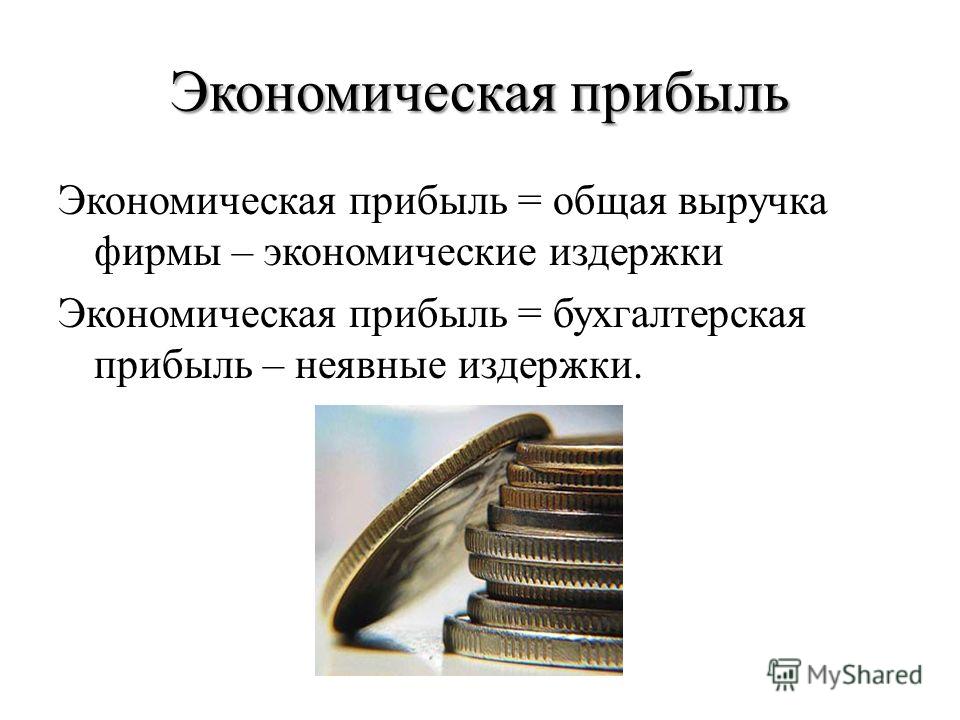

Первая представляет собой разницу между выручкой и бухгалтерскими (то есть явными, калькулируемыми) затратами.

Принимая во внимание экономические затраты, включающие неявные издержки, связанные с альтернативой в условиях ограниченных ресурсов, то речь уже пойдет об экономической прибыли: выручка минус экономические затраты.

Рассмотрим пример. Так как руководитель предприятия по пассажирским перевозкам в свое время выбрал путь предпринимателя, а не путь наемного работника со сбережениями в банке, то у него образовались альтернативные экономические издержки, например, такие:

- сбережения на банковском счете, которые были вложены в развитие бизнеса — 60 т.

р.

р. - недополученный процент от пребывания денег в банке — 6 т.р.

- потерянная заработная плата от работы по найму в год — 180 т.р.

Получается, что годовая прибыль в размере 240 т.р., посчитанная нами ранее, должна быть уменьшена на сумму экономических издержек:

240 т.р. — (180 т.р.+60т.р.+6т.р.) = -6 т.р.

Данный бизнес для предпринимателя не окупится за год. Если бухгалтер предприятия поздравит руководителя с годовой прибылью, то сам предприниматель оценит результативность бизнеса, как удовлетворительную.

Резюме

Подведем итог и ответим на вопрос о том, чем отличается доход от прибыли, в чем разница между ними и выручкой, выделив основные моменты тезисно:

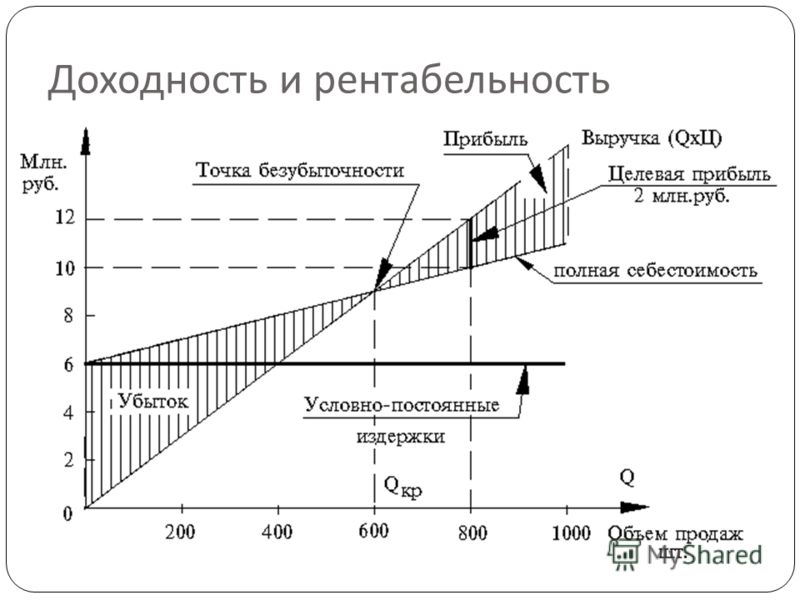

- Выручка и доход — всегда положительные экономические показатели. Прибыль может быть положительной (предприятие прибыльное), отрицательной (предприятие убыточное) и равной нулю (предприятие находится в точке безубыточности).

- Доход включает в себя прибыль, а также затраты на оплату труда работников предприятия и социальную составляющую внутренней политики.

- Прибыль — это расчетный показатель. Она может учитывать неявные экономические издержки. Доход же всегда можно посчитать и ввести в бухгалтерский баланс.

- Еще чем отличается доход от прибыли, так это законодательной привязкой: коммерческие предприятия работают для достижения прибыли, некоммерческие предприятия прибыль вообще не должны получать, а муниципальные могут быть прибыльными, но субсидирование предполагает только достижение безубыточности. Доход могут получать все предприятия.

Таким образом, раскрытие маленьких терминологических нюансов доходной части деятельности предприятий позволит читателям стать более подкованными в экономических вопросах.

КРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕН

КРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕНКРАТКИЕ МЕТОДОЛОГИЧЕСКИЕ ПОЯСНЕНИЯ

Система национальных счетов

(СНС)

представляет собой систему

взаимосвязанных статистических показателей, построенную в виде определенного

набора счетов и таблиц, характеризующих результаты экономической деятельности

страны.

Индексы физического объема ВВП определяются путем деления стоимости ВВП в отчетном периоде, оцененной в ценах базисного периода, на его стоимость в базисном периоде. Базисный период обычно изменяют один раз в пять лет. На практике большинство стран СНГ изменяют базисный период ежегодно в связи с тем, что за год происходят существенные изменения в структуре экономики и цен. Индексы физического объема ВВП в отчетном году по сравнению с предыдущим годом при этом рассчитываются путем деления величины ВВП в отчетном году в ценах предыдущего года на величину ВВП в предыдущем году. При исчислении индексов физического объема ВВП за длительные периоды применяется метод цепных индексов.

Расчет основных

макроэкономических показателей

(валового

внутреннего продукта, продукции промышленности, сельского хозяйства, розничного

товарооборота, платных услуг населению, денежных доходов населения)

по странам СНГ на душу населения в

процентах к средним данным по Содружеству производится в текущих ценах в российских рублях; данные

пересчитываются по среднегодовым официальным курсам национальных валют к рублю,

установленным центральными (национальными) банками стран СНГ; для расчета

используется среднегодовая численность постоянного населения. Расчет

внешнеторгового оборота производится в долларовом исчислении.

Расчет

внешнеторгового оборота производится в долларовом исчислении.

Резиденты — институциональные единицы (юридические или физические лица), имеющие центр экономического интереса на экономической территории страны, т.е. владеющие недвижимым имуществом, осуществляющие или намеревающиеся осуществлять свою деятельность на экономической территории страны в течение длительного срока (не менее года).

Экономическая территория страны — территория, административно управляемая правительством данной страны, в пределах которой лица, товары и капиталы могут свободно перемещаться; она не включает территориальные анклавы других стран (посольства, военные базы и т. п.) или международных организаций, но включает анклавы данной страны на территории других стран.

Валовой

национальный доход (ВНД)

— сумма

первичных доходов, полученных резидентами за их участие в производстве ВВП

данной страны и стран остального мира. ВНД отличается от ВВП на величину

первичных доходов, полученных резидентами от остального мира, за вычетом

первичных доходов, выплаченных данной страной нерезидентам. Ранее ВНД назывался

валовым национальным продуктом (ВНП).

ВНД отличается от ВВП на величину

первичных доходов, полученных резидентами от остального мира, за вычетом

первичных доходов, выплаченных данной страной нерезидентам. Ранее ВНД назывался

валовым национальным продуктом (ВНП).

Налоги на производство и импорт — это обязательные безвозмездные невозвратные платежи, взимаемые государством с производящих единиц в связи с производством, продажей и импортом товаров и услуг или использованием факторов производства. Они не включают налоги на прибыль или иные доходы, получаемые предприятием. Они состоят из налогов на продукты и других налогов на производство.

Налоги на продукты

— это налоги, взимаемые

пропорционально количеству или стоимости

товаров и услуг, производимых, продаваемых или импортируемых резидентами.

К ним относятся следующие наиболее распространенные

налоги: налог на добавленную стоимость (НДС) и налоги типа НДС, акцизы,

налоги на продажи, покупки и др. , налоги на отдельные виды

услуг, налоги на экспорт и импорт и т.д.

, налоги на отдельные виды

услуг, налоги на экспорт и импорт и т.д.

Другие налоги на производство — это налоги, связанные с использованием факторов производства, а также платежи за лицензии и разрешение заниматься какой-либо производственной деятельностью или другие обязательные платежи, уплата которых необходима для деятельности производящей единицы-резидента. Они могут выплачиваться за землю, основные фонды или рабочую силу, используемые в процессе производства, или за право осуществлять определенные виды деятельности или операции.

Чистые налоги — налоги за вычетом субсидий.

Субсидии

— это текущие безвозмездные

невозвратные платежи, которые государство производит предприятиям в связи

с производством, продажей или импортом товаров и услуг или использованием

факторов производства для проведения определенной экономической и социальной

политики. Они состоят из субсидий на продукты и других субсидий на производство.

Они состоят из субсидий на продукты и других субсидий на производство.

Субсидии на продукты — это субсидии, выплачиваемые пропорционально количеству или стоимости товаров и услуг, производимых, продаваемых или импортируемых резидентами. К ним относятся, например, регулярные возмещения предприятиям из государственного бюджета постоянных убытков, возникающих в результате того, что продажная цена на производимую ими продукцию устанавливается ниже средних издержек производства, субсидии на импорт и экспорт и др.

Прибыль

—

часть добавленной стоимости, которая остается у производителей (корпораций)

после вычета расходов, связанных с оплатой труда и уплатой чистых других налогов

на производство. Прибыль может быть определена на валовой и чистой основе, т.е.

до и после исключения потребления основного капитала.

Смешанный доход – часть добавленной стоимости некорпорированных предприятий домашних хозяйств, которая остается после вычета оплаты труда занятых в них наемных работников и чистых других налогов на производство. Он содержит элементы как вознаграждения за труд членов домашних хозяйств, являющихся владельцами некорпорированных предприятий, так и прибыли этих предприятий. Смешанный доход может быть определен на валовой и чистой основе, т.е. до и после исключения потребления основного капитала.

Бюджет – форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления.

Консолидированный

(государственный) бюджет

– свод бюджетов всех уровней:

республиканского (федерального) и территориальных, включая местные бюджеты.

Доходы бюджета (консолидированного)– объединяют доходы республиканского (федерального) бюджета, бюджетов региональных и местных органов управления. Они охватывают налоги и аналогичные обязательные платежи юридических и физических лиц, неналоговые платежи (такие как поступления от продажи активов и от приватизации) и трансферты, полученные от других стран, а также международных организаций. Межбюджетные трансферты между отдельными уровнями управления не включаются.

Налог — обязательный платеж юридических и физических лиц в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки.

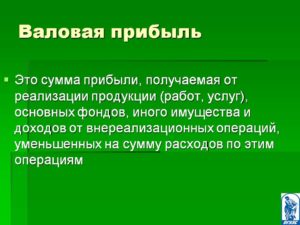

Налог на прибыль

(доход) (предприятий и организаций) — объектом обложения налогом является

валовая прибыль предприятий (сумма прибыли от реализации продукции (работ,

услуг), основных фондов, иного имущества предприятия (организации) и доходов от

внереализационных операций, уменьшенных на сумму расходов по этим операциям).

Подоходный налог с физических лиц — объектом налогообложения у физических лиц является совокупный доход, полученный в календарном году. При налогообложении учитывается совокупный доход, полученный как в денежной (национальной или иностранной валюте), так и в натуральной форме. Размер облагаемого совокупного годового дохода определяется в порядке и на условиях, устанавливаемых законом государства.

Налог на добавленную стоимость представляет собой изъятие в бюджет части добавленной стоимости, которая создается на всех стадиях производства и определяется как разница между стоимостью произведенных товаров и услуг и стоимостью товаров и услуг, полностью потребленных в процессе производства. Объектами налогообложения являются обороты по реализации товаров (работ, услуг) на территории государства.

Акцизы

—

косвенные налоги, включаемые в цену товара и оплачиваемые покупателем. Закон

государства устанавливает порядок обложения акцизами, как правило, реализуемых

винно-водочных изделий, табачных

изделий, ювелирных изделий и

некоторых других товаров.

Закон

государства устанавливает порядок обложения акцизами, как правило, реализуемых

винно-водочных изделий, табачных

изделий, ювелирных изделий и

некоторых других товаров.

Доходы от внешнеэкономической деятельности — это неналоговое поступление средств от централизованного экспорта и прочие поступления от внешнеэкономической деятельности. Они включают поступления по государственным кредитам, предоставляемым иностранным государствам; поступления в связи с осуществлением таможенного контроля и проведением таможенных процедур и прочие поступления.

Доходы от приватизации государственных, муниципальных предприятий и организаций — это вся выручка от продажи объектов приватизации и поступления, полученные в процессе приватизации.

Поступления от реализации

государственных займов и других ценных бумаг

включают

поступления от реализации облигаций внутренних выигрышных займов государств;

государственные казначейские обязательства, размещаемые среди населения;

государственные краткосрочные облигации; золотой сертификат; прочие поступления

и др.

Расходы на финансирование экономики — в их состав, в соответствии с действующей в государстве бюджетной классификацией, включаются расходы на отрасли, производящие товары и услуги. Основная масса этих расходов направляется на финансирование капитальных вложений в государственном секторе экономики и выдачу предприятиям разного рода дотаций.

Расходы на финансирование социально-культурных мероприятий – включают расходы на образование, культуру, медицину.

Расходы на национальную оборону

— охватывают расходы на

приобретение вооружений и военной техники, на текущее содержание армии и флота,

финансирование научно-исследовательских и опытно-конструкторских работ в военной

области, на военное строительство, выплату пенсий военнослужащим и т. д.

д.

Расходы на управление направлены на выполнение государством хозяйственно-организаторской функции, связаны с наличием специфическо-управленческой сферы деятельности.

Расходы на содержание правоохранительных органов, судов и органов прокуратуры — это расходы на содержание органов внутренних дел, органов безопасности, судов и органов прокуратуры.

Расходы на международную деятельность — это предоставление государственных кредитов иностранным государствам, платежи по государственным кредитам, полученным от иностранных государств, покупка валюты и др.

Внутренний государственный долг

– долговое обязательства органов государственного управления перед резидентами

страны, возникшие в связи с привлечением их средств на возвратной и возмездной

основе для выполнения различных государственных программ.

Внешний государственный долг – долговое обязательства органов государственного управления перед нерезидентами: международными финансовыми организациями, органами государственного управления других стран, иностранными банками и др.

Паритет покупательной способности

валюты (ППС) –

количество единиц валюты, необходимое для покупки товаров, эквивалентное тому,

что можно купить за одну единицу валюты сравниваемой (базовой) страны. ППС

определяется методом оценки отобранных репрезентативных товаров и услуг одной

страны в ценах другой страны (базисной) и последующего соотношения полученных

стоимостей наборов товаров с учетом структуры расходов на конечное использование

ВВП сопоставляемых стран. Для

систематизированного получения ППС на единой методологической основе ООН и

другие международные организации периодически

проводят международные сопоставления по большинству стран мира, что

позволяет на основе ППС исчислить ВВП разных стран в единой валюте и осуществить

международные сопоставления ВВП и других макроэкономических показателей.

Бюджетный дефицит — величина превышения расходов бюджета над его доходами.

Бюджетный профицит — величина превышения доходов бюджета над его расходами.

Страховые взносы — поступившая от страхователя плата за страхование, которую он обязан внести страховщику (страховой организации) в соответствии с договором страхования или законом.

Страховые выплаты — денежная сумма, которая выплачена страховщиком страхователю (застрахованному лицу, выгодоприобретателю или иным третьим лицам) при наступлении страховых случаев.

Страховые взносы и страховые выплаты исчисляются по методологии составления бухгалтерской и статистической отчетности страховых компаний.

Доходы и расходы страховых

компаний

— это показатели финансовых результатов

их деятельности и использования этих результатов, исчисляемые по методологии

составления бухгалтерской и статистической отчетностей страховых компаний.

Кредитные вложения в экономику – остаток задолженности, включая просроченную, юридических и физи-ческих лиц перед кредитными организациями по всем кредитам (включая кредиты органам государственной власти всех уровней) иностранным государствам, государственным внебюджетным фондам, нерезидентам, в валюте государства, иностранной валюте и драгоценных металлах.

Остатки ссуд банков относятся к краткосрочным и долгосрочным ссудам по состоянию на конец периода. Остаток ссуд на конец периода равняется остатку ссуд на начало периода плюс ссуды, выданные за отчетный период, минус погашенные ссуды.

Краткосрочные кредиты предоставляются банками на пополнение собственных оборотных средств.

Долгосрочные кредиты

предоставляются банками предприятиям и организациям на затраты по

расширен-ному воспроизводству основных фондов, а также населению на жилищное

строительство, хозяйственное обзаве-дение и другие аналогичные цели.

Экспорт товаров

-

стоимость товаров, вывезенных с

экономической территории данной страны, в результате чего сокращаются

материальные ресурсы резидентов данной страны. Главным критерием для регистрации

экспорта является смена собственности, на практике в таможенной статистике в

качестве такого критерия используется факт пересечения границы страны. Экспорт

оценивается в ценах ФОБ (порт страны-экспортера) или ДАФ (граница

страны-экспортера).

FOB (Free

on

Board

– франко–борт судна страны–экспортера), включающим стоимость товара, все расходы

по транспортировке до порта погрузки, а также все налоги и сборы, которые

полагается уплатить, чтобы товар мог быть погружен на борт. Пересчет экспорта в

доллары США производится по курсу, котируемому центральным банком страны на день

принятия грузовой таможенной декларации.

В качестве классификатора экспортируемых товаров применяется Товарная номенклатура внешнеэкономической деятельности Содружества Независимых Государств (ТН ВЭД СНГ).

Импорт товаров

—

стоимость товаров, ввезенных на экономическую территорию данной страны, в

результате чего увеличиваются материальные ресурсы резидентов данной страны.

Главным критерием для регистрации импорта является смена собственности, на

практике в таможенной статистике в качестве такого критерия используется факт

пересечения границы страны. Импорт оценивается в ценах СИФ (порт

страны-импортера) или СИП (пункт назначения на границе страны–импортера).

CIF

(Cost,

Insurance

and

Freight),

включающим стоимость товара, расходы по страхованию и транспортировке товара до

границы страны-импортера. Пересчет импорта в доллары США производится по курсу,

котируемому центральным банком страны на день принятия грузовой таможенной

декларации.

В качестве классификатора импортируемых товаров, применяется Товарная номенклатура внешнеэкономической деятельности Содружества Независимых Государств (ТН ВЭД СНГ).

Отправлено почтовой корреспонденции (число исходящих почтовых отправлений) — письма, включая почтовые карточки и бандероли, посылки (обыкновенные и с указанием стоимости), периодические издания (газеты и журналы), доставленные подписчикам и поступившие в розничную сеть распространения печати.

Отправленные телеграммы учитываются как платные, так и служебные, а также переводные и телеграммы «переговор». Включаются все

отправленные телеграммы, в том числе переданные по телефону, телетайпу или

поданные у операционных окон почтовых предприятий.

Число предоставленных междугородных телефонных разговоров — включаются состоявшиеся исходящие междугородные телефонные разговоры (внутренние и международные) при соединении абонентов вручную, полуавтоматически, автоматически, оплачиваемые и без оплаты (служебные). Количество разговоров с междугородных телефонных автоматов определяется по показателям счетчиков, а при отсутствии счетчиков — пересчетом суммы доходов в количество разговоров через средний тариф.

Число телефонных аппаратов (включая таксофоны) телефонной

сети общего пользования или имеющих на нее выход

—

включаются

телефонные аппараты, присоединенные

к телефонным станциям городской и сельской телефонной сети

общего пользования

министерств связи и телефонные аппараты, имеющие выход на сеть общего

пользования, присоединенные к станциям,

принадлежащим другим

ведомствам и организациям. В общем

количестве телефонных аппаратов учитываются все основные

и дополнительные

телефонные аппараты,

установленные в квартирах,

таксофоны (местные и универсальные), аппараты учреждений, организаций,

предприятий (прямые, спаренные, коллективного пользования, параллельные), по

которым можно соединиться с абонентами сети общего пользования. Из общего

числа телефонных аппаратов выделяются домашние (установленные в

квартирах, собственных домах).

В общем

количестве телефонных аппаратов учитываются все основные

и дополнительные

телефонные аппараты,

установленные в квартирах,

таксофоны (местные и универсальные), аппараты учреждений, организаций,

предприятий (прямые, спаренные, коллективного пользования, параллельные), по

которым можно соединиться с абонентами сети общего пользования. Из общего

числа телефонных аппаратов выделяются домашние (установленные в

квартирах, собственных домах).

Пейджер — приемник системы персонального радиовызова.

Сотовая связь

— мобильная

система радиотелефонной

связи. Принцип действия этой системы заключается в том, что принимающие

станции с выходом на АТС подобно пчелиным сотам покрывают

город (район). По мере перемещения владельца сотового радиотелефона он

автоматически переключается с одной станции на другую.

Интернет — глобальная информационная сеть (система соединенных компьютерных сетей мирового масштаба), упрощающая предоставление услуг по обмену информацией.

Электронная почта — высокоскоростная передача информации, подготовленной или обрабатываемой на входе средствами вычислительной техники, по каналам электросвязи с промежуточным накоплением в «электронных почтовых ящиках».

Включаются услуги, предоставляемые предприятиями (организациями), независимо от ведомственной подчиненности и формы собственности, гражданам для удовлетворения их социально-бытовых, культурных, лечебно-оздоровительных, правовых и других потребностей.

Объем платных услуг через все каналы реализации включает, наряду с этим, объемы

услуг, предоставляемые некорпоративными предприятиями (принадлежащими домашним

хозяйствам, которые осуществляют производство услуг для последующей реализации

на рынке) и физическими лицами, занимающимися предпринимательской деятельностью

без образования юридического лица (зарегистрированные и незарегистрированные).

В общий объем платных услуг не включается выручка от продажи населению по месту работы лесных, строительных и других материалов, а учитывается в объеме розничного товарооборота.

Индексы физического объема товарооборота и реализации населению платных услуг (в том числе бытовых) исчислены путем сопоставления величины товарооборота (услуг) за отчетный и базисный периоды в постоянных ценах; индексы физического объема за длительный период (например к 2000 году) исчислены цепным методом, т.е. путем перемножения годовых индексов.

Данные

о

миграции получают в результате разработки поступающих от органов

внутренних дел документов статистического учета прибытия и убытия, которые

составляются при регистрации населения по месту жительства. Понятие “прибывшие”

и “выбывшие” характеризуют миграцию с некоторой условностью, поскольку один и

тот же человек может в течение года сменить место постоянного жительства не один

раз. Основную часть мигрантов составляют лица, меняющие местожительство в

пределах своей страны.

Понятие “прибывшие”

и “выбывшие” характеризуют миграцию с некоторой условностью, поскольку один и

тот же человек может в течение года сменить место постоянного жительства не один

раз. Основную часть мигрантов составляют лица, меняющие местожительство в

пределах своей страны.

Численность занятых в экономике

включает как работающих по

найму (независимо от того, была ли это постоянная, временная, сезонная,

случайная или разовая работа), так и работающих не по найму во всех секторах

экономики. Таким образом, эта категория включает лиц, работающих в

государственных предприятиях и организациях; в кооперативах всех видов; в

частных предприятиях и предприятиях со смешанной формой собственности; в

фермерских (крестьянских) хозяйствах, а также занятых индивидуальной трудовой

деятельностью, в личном подсобном хозяйстве и у отдельных лиц (семей) в качестве

домашней прислуги. При этом учитываются как фактически работающие, так и

временно отсутствующие на работе по каким-либо причинам (из-за болезни, отпуска

и др.).

При этом учитываются как фактически работающие, так и

временно отсутствующие на работе по каким-либо причинам (из-за болезни, отпуска

и др.).

Данные о занятом населении приведены включая иммигрантов и иностранных работников, занятых в экономике. Численность иностранных граждан, привлеченных на работу в страны Содружества в 2007 году, по предварительным данным, составила более двух миллионов человек. По оценке, фактическая численность трудовых мигрантов (включая нелегалов) значительно превышает официальные данные миграционных служб и других ведомств.

Коэффициент фондов

определяется как соотношение между среднедушевыми доходами (расходами),

исчисленными по 10% высокодоходного и 10% малообеспеченного населения.

Распределение общего фонда денежных доходов (располагаемых ресурсов) домашних хозяйств по 20% группам населения отражает неравномерность распределения доходов между отдельными группами населения. Определяется как процентное отношение объема денежных доходов, приходящегося на каждую 20% группу населения, к общему объему денежных доходов.

Величина

прожиточного минимума

представляет

собой стоимостную оценку нормативной потребительской корзины, а также расходы на

налоги и обязательные платежи. Нормативная потребительская корзина включает в

себя минимальный набор продуктов питания, необходимых для сохранения здоровья

человека и поддержания его жизнедеятельности, непродовольственных товаров и

услуг; разрабатывается для основных социально-демогра-фических групп населения и

утверждается законодательно. Стоимостная оценка натурального набора по каждой

группе товаров производится по средним ценам регистрации.

Домохозяйство (домашнее хозяйство при переписи населения) — это группа совместно проживающих в жилищной единице лиц, ведущих общее хозяйство, то есть полностью или частично объединивших свои индивидуальные бюджеты в части совместных расходов на питание, бытовые нужды или в целом имеющие общий бюджет и подчиняющиеся общим правилам, как связанных, так и не связанных отношениями родства.

Персонал, занятый исследованиями и разработками

– совокупность лиц, чья

творческая деятельность, осуществляемая на систематической основе, направлена на

увеличение суммы научных знаний и поиск новых областей применения этих знаний, а

также занятых оказанием прямых услуг, связанных с выполнением исследований и

разработок. В статистике персонал, занятый исследованиями и разработками,

учитывается как списочный состав работников организаций (соответствующих

подразделений высших учебных заведений, промышленных организаций и др.),

выполняющих исследования и разработки, по состоянию на конец года.

В статистике персонал, занятый исследованиями и разработками,

учитывается как списочный состав работников организаций (соответствующих

подразделений высших учебных заведений, промышленных организаций и др.),

выполняющих исследования и разработки, по состоянию на конец года.

В составе персонала, занятого исследованиями и разработками, выделяются четыре категории: исследователи, техники, вспомогательный и прочий персонал.

Исследователи – работники, профессионально занимающиеся исследованиями и разработками и непосредственно осуществляющие создание новых знаний, продуктов, методов и систем, а также осуществляющие управление указанными видами деятельности. Исследователи обычно имеют высшее образование.

Техники

– работники,

которые участвуют в проведении научных исследований и разработок, выполняя

технические функции, как правило, под руководством исследователей.

Вспомогательный персонал – охватывает работников, выполняющих вспомогательные функции, связанные с проведением исследований и разработок: работники планово-экономических, финансовых подразделений, патентных служб, подразделений научно-технической информации, научно-технических библиотек; рабочие, осуществляющие наладку, монтаж, обслуживание и ремонт научного оборудования и приборов, рабочие опытных (экспериментальных) производств, лаборанты, не имеющие высшего и среднего специального образования.

К общему количеству

уловленных (обезвреженных) вредных веществ из отходящих газов относится

фактическое количество загрязняющих атмосферу продуктов, уловленных и (или)

обезвреженных с использованием пылегазоочистных установок на предприятиях. К ним

не относятся вещества, которые используются в технологических процессах

производства продукции в качестве сырья или полуфабрикатов, как это изначально

предусматривалось в проектах данной технологии.

Использование воды (водопотребление) — использование для удовлетворения хозяйственных нужд вод всех видов (поверхностных, подземных, пластовых, шахтных, морских и др.), полученных как из водозаборов, принадлежащих предприятию, так и коммунальных водопроводов и иных водохозяйственных систем. В состав водопотребления не включается величина оборотного и последовательного (повторного) использования сточных вод (за исключением воды, поступившей на подпитку (возмещения) потерь в эти оборотные и последовательные водохозяйственные системы), а также коллекторно-дренажных стоков.

Потери воды при транспортировке — потери воды от места забора до места потребления (использования) на испарение, фильтрацию, утечки и др. Сюда не включаются объемы воды, переданной для использования стороннему потребителю.

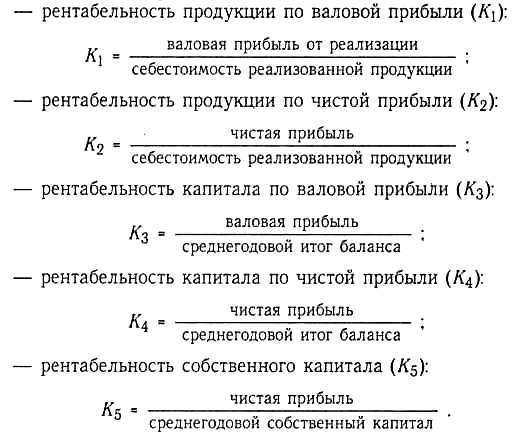

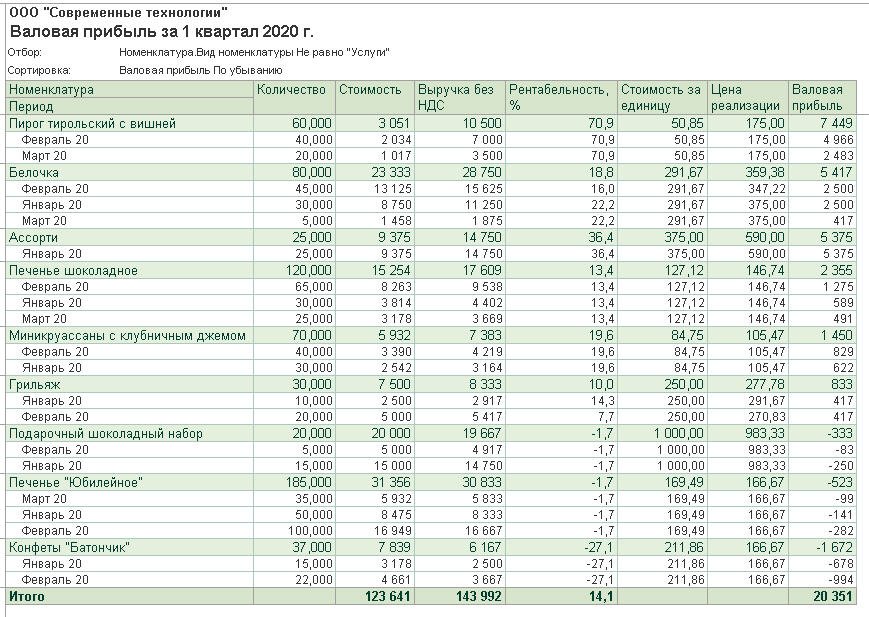

Разница между валовой прибылью и маржой | Малый бизнес

Владельцы малого бизнеса часто тратят много времени на анализ прибыли и доходов своей компании. Владельцы бизнеса обращают пристальное внимание на эту информацию, потому что она касается того, насколько хорошо их компания зарабатывает деньги на потребительских продажах. Валовая прибыль и маржа — это два основных бизнес-термина, связанных с финансовой информацией компании. Эта информация находится в отчете о прибылях и убытках компании или во внутренних финансовых отчетах.Создание исторической записи по валовой прибыли и марже также может помочь владельцам бизнеса создать тенденцию анализа для измерения финансовых улучшений.

Владельцы бизнеса обращают пристальное внимание на эту информацию, потому что она касается того, насколько хорошо их компания зарабатывает деньги на потребительских продажах. Валовая прибыль и маржа — это два основных бизнес-термина, связанных с финансовой информацией компании. Эта информация находится в отчете о прибылях и убытках компании или во внутренних финансовых отчетах.Создание исторической записи по валовой прибыли и марже также может помочь владельцам бизнеса создать тенденцию анализа для измерения финансовых улучшений.

Определение

Валовая прибыль — это основной расчет, относящийся к отчету о прибылях и убытках компании. Валовая прибыль — это результат выручки за вычетом стоимости проданных товаров. У компаний есть два варианта расчета выручки при расчете валовой прибыли. Валовая выручка — это все продажи за определенный период времени. Чистая выручка — это продажи за вычетом скидок, возвратов и надбавок.Чистый объем продаж часто дает владельцам бизнеса более полное представление о валовой прибыли своей компании. Себестоимость проданных товаров представляет собой материальные, трудовые и производственные накладные расходы, необходимые для производства потребительских товаров или услуг.

Себестоимость проданных товаров представляет собой материальные, трудовые и производственные накладные расходы, необходимые для производства потребительских товаров или услуг.

Маржа — это разница между продажной ценой отдельного товара и себестоимостью его производства. Как и валовая прибыль, производственные затраты включают материалы, рабочую силу и производственные накладные расходы.

Использует

Валовая прибыль позволяет владельцам бизнеса просматривать информацию в совокупном масштабе.Хотя валовая прибыль представляет собой фактическую сумму в долларах, владельцы бизнеса также могут рассчитать маржу валовой прибыли, чтобы представить эту информацию в процентах. Формула валовой прибыли: выручка за вычетом стоимости проданных товаров, деленная на выручку. Владельцы бизнеса используют формулу валовой прибыли, чтобы сравнить свой процент прибыли с конкурирующей компанией или отраслевым стандартом.

Владельцы бизнеса используют анализ маржи для проверки отдельных продуктов или линейки товаров или услуг. Анализ маржи предоставляет конкретную информацию о прибыльности для каждого товара, проданного компанией.Владельцы бизнеса также могут использовать некоторый анализ маржи, принимая решение о продаже новых товаров или услуг на экономическом рынке.

Анализ маржи предоставляет конкретную информацию о прибыльности для каждого товара, проданного компанией.Владельцы бизнеса также могут использовать некоторый анализ маржи, принимая решение о продаже новых товаров или услуг на экономическом рынке.

Преимущества

Анализ валовой прибыли может предоставить владельцам бизнеса обширный объем информации о стоимости проданных товаров. Владельцы бизнеса часто обращают внимание на эту информацию, поскольку снижение затрат — один из способов увеличения прибыли бизнеса. Владельцы малого бизнеса многие рассматривают возможность использования более дешевых ресурсов для увеличения своей валовой прибыли.

Анализ маржи в основном используется в компаниях, продающих потребителям инвентарные товары.Владелец бизнеса использует анализ маржи в качестве внутреннего метода измерения производительности, чтобы гарантировать, что их цены на товары соответствуют максимальной конечной точке прибыли для максимизации потребительских продаж и индивидуального доступа к индивидуальной прибыли от товара.

Справочная информация

- «Бухгалтерский учет»; Чарльз Т. Хорнгрен, Уолтер Т. Харрисон младший; 2007

Экономическая прибыль | Безграничная экономика

Разница между экономической и бухгалтерской прибылью

Экономическая прибыль состоит из выручки за вычетом скрытых (альтернативных) и явных (денежных) затрат; бухгалтерская прибыль состоит из выручки за вычетом явных затрат.

Цели обучения

Различать экономическую прибыль и бухгалтерскую прибыль

Основные выводы

Ключевые моменты

- Явные затраты — это денежные затраты, которые несет фирма. Неявные издержки — это альтернативные издержки ресурсов фирмы.

- Бухгалтерская прибыль — это денежные затраты, которые фирма оплачивает, и доход, который она получает. Это бухгалтерская прибыль, и она выше экономической прибыли. Бухгалтерская прибыль = общая денежная выручка — общие затраты.

- Экономическая прибыль — это денежные затраты и альтернативные издержки, которые платит фирма, и доход, который она получает.

Экономическая прибыль = общий доход — (явные затраты + неявные затраты).

Экономическая прибыль = общий доход — (явные затраты + неявные затраты).

Ключевые термины

- явная стоимость : Прямой платеж, производимый другим лицам в ходе ведения бизнеса, например, заработная плата, аренда и материалы, в отличие от неявных затрат, которые не производятся фактически.

- неявная стоимость : Альтернативная стоимость, равная той, от которой фирма должна отказаться, чтобы использовать факторы, которые она не покупает и не нанимает.

- экономическая прибыль : Разница между общим доходом, полученным фирмой от своих продаж, и общими альтернативными издержками всех ресурсов, используемых фирмой.

- бухгалтерская прибыль : Общая выручка за вычетом затрат, должным образом отнесенных на счет проданных товаров.

Термин «прибыль» может напоминать образы денег, но для экономистов прибыль означает нечто большее, чем просто наличные деньги. В общем, прибыль — это разница между затратами и выручкой, но есть разница между бухгалтерской прибылью и экономической прибылью.Самая большая разница между бухгалтерской и экономической прибылью состоит в том, что экономическая прибыль отражает явные и неявные затраты, тогда как бухгалтерская прибыль учитывает только явные затраты.

В общем, прибыль — это разница между затратами и выручкой, но есть разница между бухгалтерской прибылью и экономической прибылью.Самая большая разница между бухгалтерской и экономической прибылью состоит в том, что экономическая прибыль отражает явные и неявные затраты, тогда как бухгалтерская прибыль учитывает только явные затраты.

Явные и неявные затраты

Явные затраты — это затраты, связанные с прямым денежным платежом. Заработная плата, выплачиваемая рабочим, арендная плата, выплачиваемая землевладельцу, и материальные затраты, выплачиваемые поставщику, — все это примеры явных затрат.

Напротив, неявные затраты — это альтернативные издержки факторов производства, которыми производитель уже владеет.Неявные затраты — это то, от чего фирма должна отказаться, чтобы использовать свои ресурсы; Другими словами, неявные затраты — это любые затраты, возникающие в результате использования актива вместо его аренды, продажи или предоставления в кредит. Например, фирма по производству бумаги может владеть рощей деревьев. Неявная стоимость этого природного ресурса — это потенциальная рыночная цена, которую фирма могла бы получить, если бы продала его как пиломатериал вместо того, чтобы использовать его для производства бумаги.

Неявная стоимость этого природного ресурса — это потенциальная рыночная цена, которую фирма могла бы получить, если бы продала его как пиломатериал вместо того, чтобы использовать его для производства бумаги.

Бухгалтерская прибыль

Бухгалтерская прибыль — это разница между общей денежной выручкой и общими денежными затратами, которая рассчитывается с использованием общепринятых принципов бухгалтерского учета (GAAP).Другими словами, бухгалтерская прибыль — это то же самое, что и бухгалтерские расходы, и состоит из кредитов и дебетов на балансе фирмы. Они состоят из явных затрат, которые фирма должна иметь для поддержания производства (например, заработная плата, арендная плата и материальные затраты). Денежный доход — это то, что фирма получает после продажи своей продукции на рынке.

Бухгалтерская прибыль также ограничена по времени; Как правило, бухгалтерская прибыль учитывает затраты и выручку только за один период времени, например, за финансовый квартал или год.

Экономическая прибыль

Экономическая прибыль — это разница между общим денежным доходом и общими затратами, но общие затраты включают как явные, так и неявные затраты. Экономическая прибыль включает альтернативные издержки, связанные с производством, и поэтому ниже, чем бухгалтерская прибыль. Экономическая прибыль также занимает более длительный период времени, чем бухгалтерская прибыль. Экономисты часто рассматривают долгосрочную экономическую прибыль, чтобы решить, должна ли фирма выходить на рынок или выходить из него.

Экономический vs.Учетная прибыль : Самая большая разница между экономической и бухгалтерской прибылью заключается в том, что в экономической прибыли учитываются неявные или альтернативные затраты.

Источники и детерминанты прибыли

Существование экономической прибыли зависит от конкуренции на рынке и рассматриваемого временного горизонта.

Цели обучения

Опишите источники экономической прибыли

Основные выводы

Ключевые моменты

- Экономическая прибыль = общий доход — (явные затраты + неявные затраты).

Бухгалтерская прибыль = общая выручка — явные затраты.

Бухгалтерская прибыль = общая выручка — явные затраты. - Экономическая прибыль может быть положительной, отрицательной или нулевой. Если экономическая прибыль положительна, у фирм есть стимул выходить на рынок. Если прибыль отрицательная, у фирм есть стимул уходить с рынка. Если прибыль равна нулю, нет стимула входить или выходить.

- Для конкурентного рынка экономическая прибыль может быть положительной в краткосрочной перспективе. В конечном итоге экономическая прибыль должна быть равна нулю, что также известно как нормальная прибыль.Экономическая прибыль в долгосрочной перспективе равна нулю из-за прихода на рынок новых фирм, что снижает рыночную цену.

- Для неконкурентоспособного рынка экономическая прибыль может быть положительной. Неконкурентоспособные рынки могут приносить положительную прибыль из-за барьеров для входа, рыночной власти фирм и общего отсутствия конкуренции.

Ключевые термины

- нормальная прибыль : альтернативные издержки предпринимателя на управление фирмой; следующая лучшая сумма, которую предприниматель мог бы заработать, выполняя другую работу.

Экономическая прибыль — это общий доход за вычетом явных и неявных (альтернативных) затрат. В отличие от этого, бухгалтерская прибыль — это разница между общей выручкой и явными затратами — она не принимает во внимание альтернативные издержки и обычно превышает экономическую прибыль.

Экономическая прибыль может быть положительной, нулевой или отрицательной. Если экономическая прибыль положительна, у других фирм есть стимул выйти на рынок. Если прибыль равна нулю, у других фирм нет стимула входить или выходить.Когда экономическая прибыль равна нулю, фирма зарабатывает так же, как если бы ее ресурсы были использованы в следующей лучшей альтернативе. Если экономическая прибыль отрицательна, у фирм появляется стимул уходить с рынка, потому что их ресурсы были бы более прибыльными в другом месте. Размер экономической прибыли, которую получает фирма, во многом зависит от степени рыночной конкуренции и рассматриваемого периода времени.

Конкурентные рынки

На конкурентных рынках, где существует множество фирм и ни одна из них не может влиять на цену товара или услуги, экономическая прибыль может различаться в краткосрочной и долгосрочной перспективе.

В краткосрочной перспективе фирма может получить экономическую прибыль. Однако при наличии экономической прибыли другие фирмы захотят выйти на рынок. Если на рынке нет барьеров для входа, появятся новые фирмы, которые увеличат предложение товара и снизят цену. Это снижение цены ведет к снижению доходов фирмы, поэтому в долгосрочной перспективе экономическая прибыль равна нулю. Нулевая экономическая прибыль также известна как нормальная прибыль. Несмотря на нулевую экономическую прибыль, фирма все равно может получать положительную бухгалтерскую прибыль.

Долгосрочная прибыль для безупречной конкуренции : В долгосрочной перспективе для фирмы на конкурентном рынке экономическая прибыль нулевая. Графически это видно на пересечении уровня цен с точкой минимума кривой средних общих затрат (ATC). Если бы уровень цен был установлен выше минимальной точки ATC, была бы положительная экономическая прибыль; если бы уровень цен был установлен ниже минимума ATC, возникла бы отрицательная экономическая прибыль.

Неконкурентоспособные рынки

В отличие от конкурентных рынков, неконкурентоспособные рынки, для которых характерны фирмы, обладающие рыночной властью или барьерами для входа на рынок, могут приносить положительную экономическую прибыль.Причины положительной экономической прибыли — барьеры для входа, рыночная власть и отсутствие конкуренции.

- Барьеры для входа мешают новым фирмам легко выходить на рынок и сокращают краткосрочную экономическую прибыль.

- Рыночная власть или способность влиять на рыночные цены позволяет фирмам устанавливать цену выше, чем равновесная цена на конкурентном рынке. Это позволяет им получать прибыль в краткосрочной и долгосрочной перспективе. Такая ситуация может возникнуть, если на рынке доминирует монополия (одна фирма), олигополия (несколько фирм со значительным контролем над рынком) или монополистическая конкуренция (фирмы обладают рыночной властью благодаря дифференцированной продукции).

- Отсутствие конкуренции удерживает цены выше, чем цена равновесия конкурентного рынка.

Например, фирмы могут вступать в сговор и работать вместе, чтобы ограничить предложение, чтобы искусственно поддерживать высокие цены.

Например, фирмы могут вступать в сговор и работать вместе, чтобы ограничить предложение, чтобы искусственно поддерживать высокие цены.

Долгосрочная прибыль для монополии : В долгосрочной перспективе монополия, благодаря своей рыночной власти, может установить цену выше конкурентного равновесия и получить экономическую прибыль. Если бы цена была установлена равной минимальной точке кривой средних общих затрат (ATC), монополия получила бы нулевую экономическую прибыль.Если бы цена была установлена ниже минимума ATC, фирма получила бы отрицательную экономическую прибыль.

Что такое валовая прибыль? Определение, формула и расчет

Валовая прибыль — это прибыль компании после вычета затрат, непосредственно связанных с производством и доставкой ее продуктов и услуг.

Формула валовой прибыли рассчитывается путем вычитания стоимости проданных товаров (COGS) из выручки компании.

Валовая прибыль часто называется валовой прибылью или валовой прибылью.

В зависимости от компании, выручка может также называться «продажами», а стоимость проданных товаров может называться «себестоимостью выручки» или «себестоимостью продаж».

Выручка, стоимость выручки и валовая прибыль указаны в отчете о прибылях и убытках компании. Вот скриншот отчета о прибылях и убытках Tesla за 2019 год:

Как видите, выручка Tesla в 2019 году составила 24 578 миллионов долларов, а стоимость выручки составила 20 509 долларов. Это дает валовую прибыль в размере 24 578 долларов США — 20 509 долларов США = 4 069 миллионов долларов США.

Объяснение валовой прибыли простым языком

Для бизнеса выручка — это общая сумма денег, полученных без учета каких-либо затрат или расходов.

Но валовая прибыль показывает, сколько денег осталось после вычета из выручки одной основной статьи расходов — стоимости проданных товаров.

Но какова стоимость проданных товаров (COGS) и чем она отличается от других расходов?

Себестоимость проданных товаров — это добавленная стоимость материалов, рабочей силы и других вещей, которые являются переменной , основанной на количестве продукта или услуги, которые производит компания.

Чем больше произведено продукта или предоставлено услуг, тем выше стоимость дохода.

Вот примеры видов переменных затрат, включаемых в себестоимость реализованной продукции:

- Почасовая оплата

- Материалы для производства

- Оборудование, используемое в производстве

- Упаковка

- Комиссионные с продаж

- Комиссии за транзакции по платежам клиентов (включая комиссию по кредитной карте)

- Доставка и выполнение

Различные другие расходы и расходы могут быть включаются, если они являются переменными и напрямую связаны с выпуском компанией продуктов и услуг.

Когда все эти переменные затраты складываются, общая сумма является стоимостью проданных товаров (или стоимостью выручки), используемой для расчета валовой прибыли.

Сумма валовой прибыли, оставшаяся после вычитания стоимости выручки, многое говорит о том, насколько эффективно работает компания.

Желательно, чтобы валовая прибыль увеличивалась с той же скоростью, что и выручка. Или, что еще лучше, увидеть, как он растет быстрее, а это означает, что компания становится более прибыльной.

Или, что еще лучше, увидеть, как он растет быстрее, а это означает, что компания становится более прибыльной.

Валовая прибыль vs.чистая прибыль

Себестоимость проданных товаров отличается от операционных расходов, которые составляют фиксированных затрат, которые не зависят напрямую от объема производства компании. К ним относятся аренда, зарплата менеджеров, маркетинг, страхование и другие.

Если вычесть операционные расходы из валовой прибыли, получится операционная прибыль. Обычно это гораздо меньшее число, чем валовая прибыль, поскольку из него вычитаются другие основные статьи расходов.

После вычитания всех расходов, включая так называемые внереализационные расходы, такие как проценты и налоги, остается чистая прибыль (также называемая чистой прибылью или прибылью)

Вот как рассчитать три основных уровня прибыли:

- Валовая прибыль = Выручка — Себестоимость выручки

- Операционная прибыль = Валовая прибыль — Операционные расходы

- Чистая прибыль = Операционная прибыль — Прочие расходы

Формула: Как рассчитать валовую прибыль

Валовая прибыль — один из самых простых финансовых показателей для расчета. Формула просто вычитает стоимость выручки из выручки.

Формула просто вычитает стоимость выручки из выручки.

Формула: Валовая прибыль = Выручка — Себестоимость выручки

Например, представим кофейню с доходом (продажами) 200 000 долларов в год.

Они платят 80 000 долларов в год своим почасовым сотрудникам и 40 000 долларов за такие товары, как кофе в зернах и выпечку. Это их себестоимость продаж, составляющая 120 000 долларов.

Тогда валовая прибыль компании составит 200 000 долларов США — 120 000 долларов США = 80 000 долларов США.

Валовая прибыль — это не то же самое, что валовая прибыль

Хотя многие люди используют эти термины как синонимы, валовая прибыль и валовая прибыль — не одно и то же.

Валовая прибыль — это сумма в валюте, а маржа — это соотношение или процент. Маржа валовой прибыли — это процент, оставшийся как валовая прибыль после вычитания стоимости выручки из выручки.

Вы рассчитываете это, разделив валовую прибыль на доход.

Формула: Валовая прибыль = Валовая прибыль / Выручка

В приведенном выше примере кофейни валовая прибыль составила 80 000 долларов при выручке в 200 000 долларов.

Это дает валовую прибыль в размере 80 000 долларов США / 200 000 долларов США = 0,4 = 40%.

На каждый доллар продаж кофейня получает 40 центов валовой прибыли, которые она может использовать для оплаты других деловых расходов (и, надеюсь, у него останется что-то в виде чистой прибыли в конце дня).

Самый простой способ запомнить разницу между прибылью и маржей:

- Прибыль / доход: Сумма в долларах (как в 1000 долларов)

- Маржа: Процент (как в 10%)

Чем выше валовая прибыль, тем лучше

Если валовая прибыль компании увеличивается, это означает, что компания зарабатывает больше денег на проданной единице продукции.Другими словами, компания становится более эффективной и приносит больше прибыли при том же количестве рабочей силы и материальных затрат.

Лучший способ увеличить валовую прибыль — это поднять цены или снизить стоимость производства товаров или услуг.

За валовой маржей внимательно следят инвесторы и фондовые аналитики, особенно для предприятий с высокой стоимостью дохода.

Это самый важный показатель прибыльности для многих компаний, который может повлиять на разницу между прибылью и убытками.

Высокая валовая прибыль также может означать, что компания сможет снизить цены, но при этом останется прибыльной. Более высокая валовая прибыль, чем у прямых конкурентов, является конкурентным преимуществом.

Однако, даже если компания имеет высокую маржу валовой прибыли, она все равно может быть убыточной с отрицательной маржой чистой прибыли. Это часто случается, если операционные расходы или другие неоперационные расходы высоки.

Некоторые компании рассчитывают отдельные показатели валовой прибыли и валовой прибыли для разных частей своего бизнеса.

Например, у Apple в 2019 году была валовая прибыль 31,6% от продаж продукции, но 64% от продаж услуг. Это означает, что бизнес по оказанию услуг более прибылен на каждый доллар дохода.

Это означает, что бизнес по оказанию услуг более прибылен на каждый доллар дохода.

Связанные термины:

Расчет прибыли и общего дохода

Прибыль — это количество, которое фирмы пытаются максимизировать. Это разница между выручкой фирмы и себестоимостью продукции.

Прибыль — важная мера в экономике, потому что цель фирмы максимизировать прибыль является центральной для многих экономических моделей производства и предложения.Проще говоря, прибыль — это сумма, оставшаяся от общего дохода после вычитания общих затрат (независимо от их определения). Общая выручка — это сумма, полученная производителями при реализации продукции. Например, рассмотрим общую прибыль производителя, производящего мебель. Производитель может иметь высокие доходы, но он должен оплачивать зарплату рабочих, материалы, пространство для изготовления мебели, людей, продающих мебель, и способы распространения информации о своем продукте. Все это вычитается из общей выручки (денег от проданной мебели) для расчета прибыли производителя.

Общий доход = P × Q \ text {Общий доход} = \ text {P} \ times \ text {Q} Общий доход = P × Q Например, если компания продает 50 единиц продукции (Q) по 6 долларов каждая (P), то общий доход будет равен 6 × 50 долларов США, или 300 долларов США. Если продукция производителя продается по разным ценам, общий доход можно рассчитать, умножив каждую цену на количество, проданное по этой цене, а затем сложив эти числа вместе, чтобы получить общий доход.

Если та же компания в приведенном выше примере продает 30 единиц продукции по 6 долларов каждая, но дисконтирует оставшиеся 20 единиц продукции и продает их по 5 долларов каждая, тогда общий доход будет равен: TR = (30 × 6 $) + (20 × 5 $) = 280 $ \ text {TR} = (30 \ times \ 6 $) + (20 \ times \ 5 $) = \ $ 280TR = (30 × 6 $) + (20 × 5 долларов США) = 280 долларов США После учета общего дохода необходимо рассчитать затраты, чтобы увидеть более широкую картину.Компания с доходом в 300 000 долларов в месяц предполагает, что бизнес успешен. Но если бизнесу приходится тратить на расходы 350 000 долларов в месяц, на самом деле он теряет 50 000 долларов каждый месяц. Прибыль важна для измерения успеха бизнеса. Он дает более полную картину, чем общий доход или общие затраты. Прибыль также можно рассчитать на удельной основе: Прибыль = TR − TC = (P × Q) — (ATC − Q) = (P − ATC) × Q \ begin {align} \ text {Profit} & = \ text {TR} — \ text {TC} \\ & = (\ text {P} \ times \ text {Q}) — (\ text {ATC} — \ text {Q}) \\ & = (\ text {P} — \ text {ATC}) \ times \ текст {Q} \ end {align} Прибыль = TR − TC = (P × Q) — (ATC − Q) = (P − ATC) × Q В этом расчете P — цена, ATC — средняя общая стоимость, а Q — количество.

Если та же компания в приведенном выше примере продает 30 единиц продукции по 6 долларов каждая, но дисконтирует оставшиеся 20 единиц продукции и продает их по 5 долларов каждая, тогда общий доход будет равен: TR = (30 × 6 $) + (20 × 5 $) = 280 $ \ text {TR} = (30 \ times \ 6 $) + (20 \ times \ 5 $) = \ $ 280TR = (30 × 6 $) + (20 × 5 долларов США) = 280 долларов США После учета общего дохода необходимо рассчитать затраты, чтобы увидеть более широкую картину.Компания с доходом в 300 000 долларов в месяц предполагает, что бизнес успешен. Но если бизнесу приходится тратить на расходы 350 000 долларов в месяц, на самом деле он теряет 50 000 долларов каждый месяц. Прибыль важна для измерения успеха бизнеса. Он дает более полную картину, чем общий доход или общие затраты. Прибыль также можно рассчитать на удельной основе: Прибыль = TR − TC = (P × Q) — (ATC − Q) = (P − ATC) × Q \ begin {align} \ text {Profit} & = \ text {TR} — \ text {TC} \\ & = (\ text {P} \ times \ text {Q}) — (\ text {ATC} — \ text {Q}) \\ & = (\ text {P} — \ text {ATC}) \ times \ текст {Q} \ end {align} Прибыль = TR − TC = (P × Q) — (ATC − Q) = (P − ATC) × Q В этом расчете P — цена, ATC — средняя общая стоимость, а Q — количество. Например, компания производит подушки и продает каждую подушку по 19 долларов. Средняя общая стоимость изготовления подушки составляет 5 долларов. Компания продает 2000 подушек. Прибыль рассчитывается как: Прибыль = (Цена подушек — Средняя общая стоимость) × Количество проданных подушек = (19–5 долларов США) × 2 000 = 14 долларов США × 2 000 долларов США = 28 000 долларов США \ begin {align} \ text {Прибыль} & = (\ text {Цена подушек} — \ text {Средняя общая стоимость}) \ times \ text {Количество проданных подушек} \\ & = (\ $ 19 — \ $ 5) \ times 2 \ text {,} 000 \\ & = \ $ 14 \ times 2 \ text {,} 000 \\ & = \ 28 $ \ text {,} 000 \ end {выровнено} Прибыль = (Цена подушек — Средняя общая стоимость) × Количество проданных подушек = (19 $ — 5 $) × 2000 = 14 $ × 2000 = 28 000 долларов США При таком расчете прибыль составляет 28 000 долларов.

Например, компания производит подушки и продает каждую подушку по 19 долларов. Средняя общая стоимость изготовления подушки составляет 5 долларов. Компания продает 2000 подушек. Прибыль рассчитывается как: Прибыль = (Цена подушек — Средняя общая стоимость) × Количество проданных подушек = (19–5 долларов США) × 2 000 = 14 долларов США × 2 000 долларов США = 28 000 долларов США \ begin {align} \ text {Прибыль} & = (\ text {Цена подушек} — \ text {Средняя общая стоимость}) \ times \ text {Количество проданных подушек} \\ & = (\ $ 19 — \ $ 5) \ times 2 \ text {,} 000 \\ & = \ $ 14 \ times 2 \ text {,} 000 \\ & = \ 28 $ \ text {,} 000 \ end {выровнено} Прибыль = (Цена подушек — Средняя общая стоимость) × Количество проданных подушек = (19 $ — 5 $) × 2000 = 14 $ × 2000 = 28 000 долларов США При таком расчете прибыль составляет 28 000 долларов.Показатель недели: маржа валовой прибыли против маржи чистой прибыли

Щелкните здесь, чтобы посмотреть наш веб-семинар о марже валовой прибыли и марже чистой прибыли.

Достаточно ли вы зарабатываете, чтобы оставаться в бизнесе? И есть ли способы увеличить свою прибыльность?

Как финансовый руководитель, вы знаете, что это важные вопросы, и что отслеживание вашей маржи прибыли, в частности маржи валовой прибыли и маржи чистой прибыли, поможет вам ответить на них.

Что такое маржа валовой прибыли и маржа чистой прибыли?

Во-первых, важно понимать разницу между валовой прибылью и чистой прибылью. Маржа валовой прибыли — это процент, полученный из уравнения, которое показывает сумму денег, доступную после вычитания вашей общей выручки и стоимости проданных товаров (COGS), или суммы, которую ваша компания обошлась в производство товаров или услуг, которые она продает.

Маржа валовой прибыли также называется валовой прибылью или валовой прибылью.

Ваша маржа чистой прибыли также представляет собой процент, полученный из уравнения, которое показывает, какие денежные средства остаются от вашей валовой прибыли (выручка за вычетом стоимости товаров) после уплаты ваших операционных расходов и всех других расходов, таких как налоги и проценты, уплаченные по долгу. вычтено.

вычтено.

Маржа чистой прибыли также называется чистой прибылью или чистой прибылью.

«Доход», «прибыль» и «маржа» иногда используются вместо друг друга, но важно помнить, что «доход» и «прибыль» относятся к денежным суммам, а «маржа» — к процентам.

Почему важна маржа валовой прибыли?

«Одна из наиболее важных финансовых концепций, которую вам необходимо усвоить при ведении нового бизнеса, — это расчет валовой прибыли».

— Entrepreneur.com

Знание вашей валовой прибыли помогает вам измерить и понять, насколько эффективно ваша компания использует сырье и рабочую силу для производства товаров / услуг, которые она предлагает, а также отслеживать тенденции рентабельности. Отслеживание тенденций прибыльности важно, потому что многие предприятия столкнулись с финансовыми проблемами из-за увеличения валовой прибыли, но снижения маржи валовой прибыли.

Например, компания получает 500 000 долларов дохода и 375 000 долларов валовой прибыли. Скажем, через год он удваивает доход до 1 миллиона долларов и увеличивает валовую прибыль до 600 000 долларов. Первоначальный ответ мог быть таким: «Отлично! Мы удвоили выручку и почти вдвое увеличили валовую прибыль! » Однако, если они не смотрят на поля, часть истории может остаться невысказанной.

Скажем, через год он удваивает доход до 1 миллиона долларов и увеличивает валовую прибыль до 600 000 долларов. Первоначальный ответ мог быть таким: «Отлично! Мы удвоили выручку и почти вдвое увеличили валовую прибыль! » Однако, если они не смотрят на поля, часть истории может остаться невысказанной.

В этом примере, когда компания получила 500 000 долларов дохода и 375 000 долларов валовой прибыли, у нее была валовая маржа прибыли 75% (375 000/500 000 =.75). Когда они удвоили выручку до 1 миллиона долларов и увеличили валовую прибыль до 600 000 долларов, их маржа валовой прибыли снизилась до 60% (600 000/1 миллион = 0,6). Это снижение валовой прибыли на 15%, что означает, что у них меньше денег для покрытия всех других расходов, которые также будут расти, поскольку они работают над увеличением доходов.

Если эта тенденция сохранится, бизнес быстро столкнется с финансовыми проблемами.

Расчет маржи валовой прибыли также позволяет сравнить маржу с отраслевым стандартом, чтобы увидеть, насколько вы соответствуете показателям аналогичных компаний. Ответ поможет вам понять, нужно ли вам изменить способ ведения бизнеса, чтобы оставаться конкурентоспособным.

Ответ поможет вам понять, нужно ли вам изменить способ ведения бизнеса, чтобы оставаться конкурентоспособным.

Сравнивая свою маржу с показателями других компаний, имейте в виду, что маржа валовой прибыли сильно различается от компании к компании (начинающей или давно существующей) и от отрасли к отрасли. В верхней части диапазона маржи компании финансового сектора, как известно, имеют маржу валовой прибыли на уровне 80-90%. В нижней части диапазона маржи компании розничной торговли, как известно, имеют маржу валовой прибыли около 20%.

Почему важна маржа чистой прибыли?

Если вы хотите отслеживать и увеличивать прибыльность своей компании, вам также нужно знать, как рассчитать маржу чистой прибыли.

Чтобы повысить прибыльность, вам необходимо увеличить выручку, снизить затраты или их комбинацию. Знание вашей чистой прибыли создает более четкую картину общих расходов компании по сравнению с выручкой и помогает вам работать над достижением любой из этих целей.

Если вы работаете на конкурентном рынке, сокращение затрат может быть более простым путем повышения прибыльности.

Еще одна причина, по которой важно отслеживать вашу чистую прибыль, заключается в том, что увеличение дохода не всегда означает увеличение прибыльности.

Маржа чистой прибыли помогает вам сосредоточиться на конечном финансовом результате усилий вашей компании по созданию и продаже продуктов или услуг. И он учитывает все ваши расходы, чтобы помочь вам увидеть общую картину финансов компании.

Маржа чистой прибыли является хорошим индикатором общей прибыльности компании, поскольку показывает, какой процент от каждого доллара выручки компания сохраняет в качестве прибыли.

Что я могу узнать о показателях рентабельности?

Отслеживание нормы прибыли с помощью показателей поможет вам понять, какая чистая прибыль является хорошей. Это позволяет вам видеть изменения, чтобы вы могли исследовать причину этих изменений и избегать их в будущем, если они плохие, или реплицировать их, если есть хорошие.