Преимущества патентной системы налогообложения | Комитет по экономическому развитию и инвестиционной политике Псковской области

Патентная система налогообложения — это специальный режим налогообложения, при котором уплата упрощенного налога происходит авансом. В подтверждение факта уплаты налогов налоговая инспекция выдает документ, который называется патент.

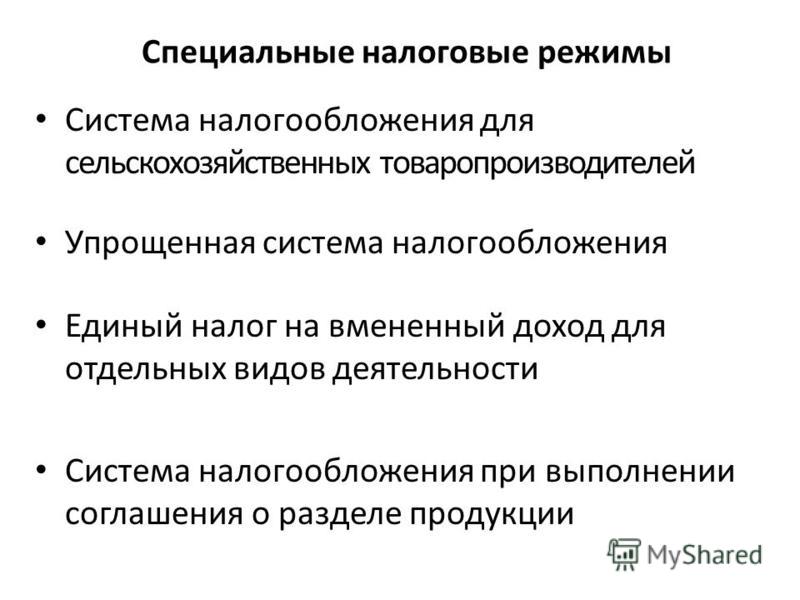

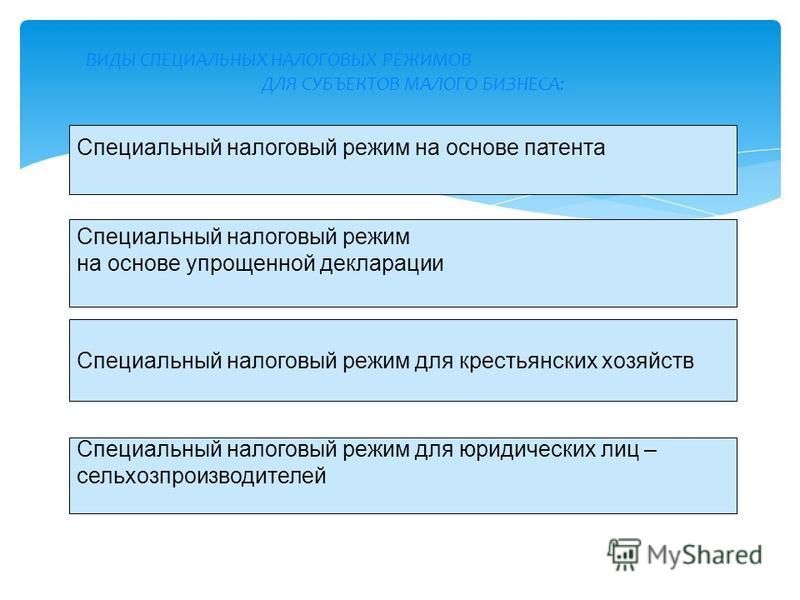

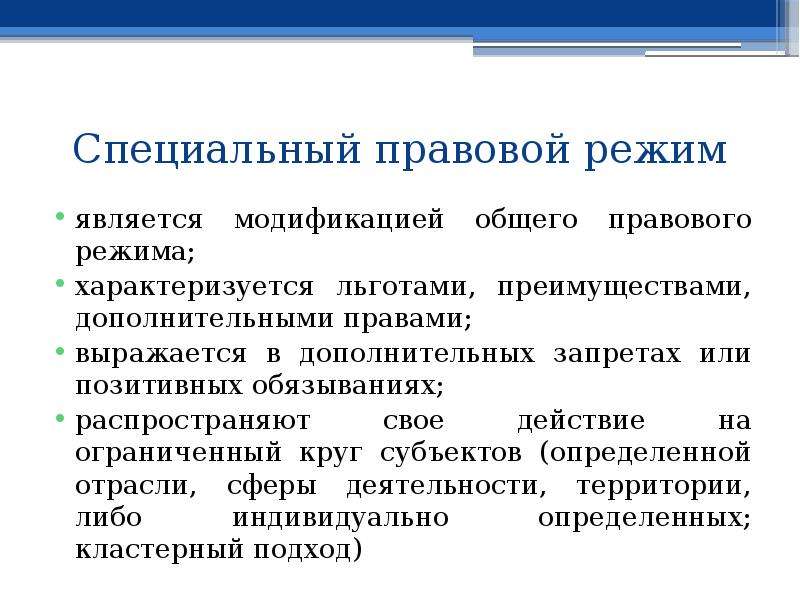

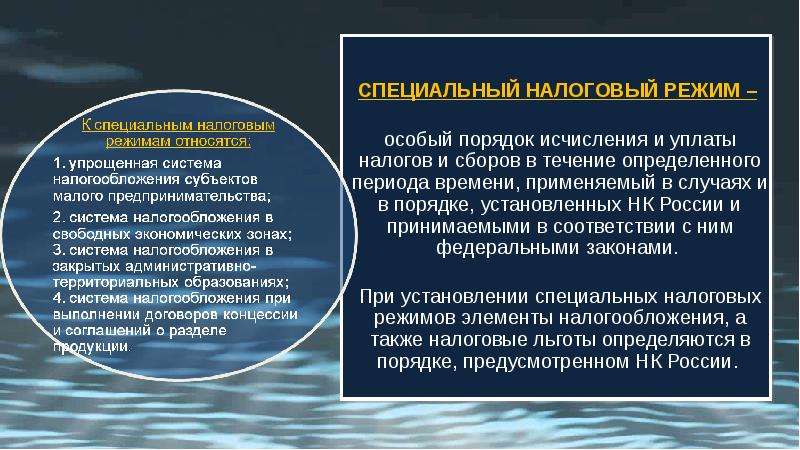

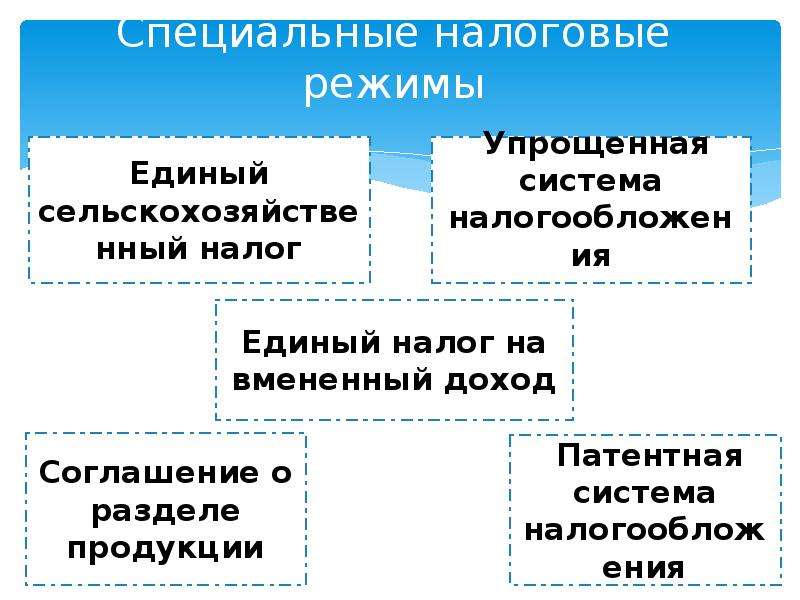

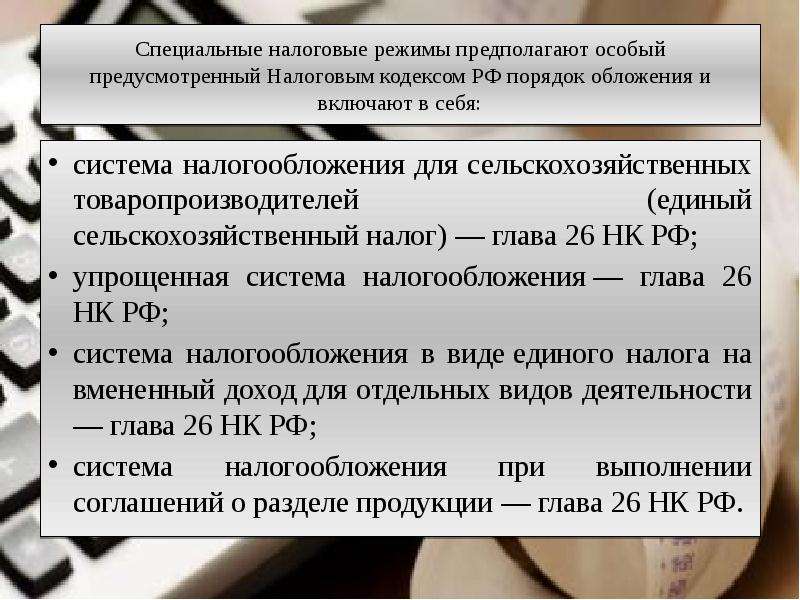

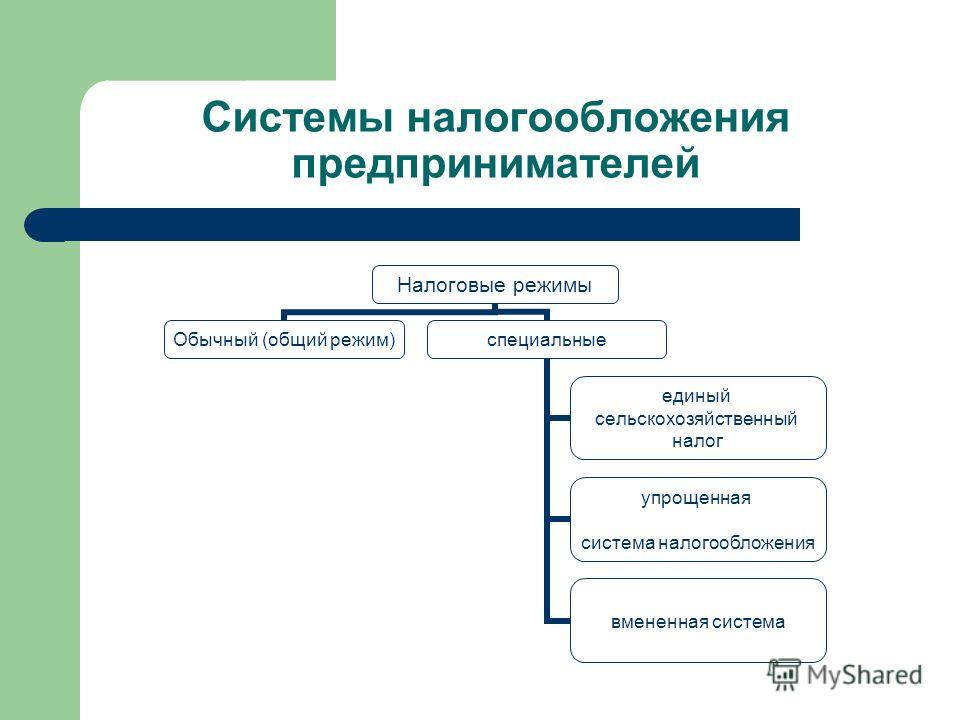

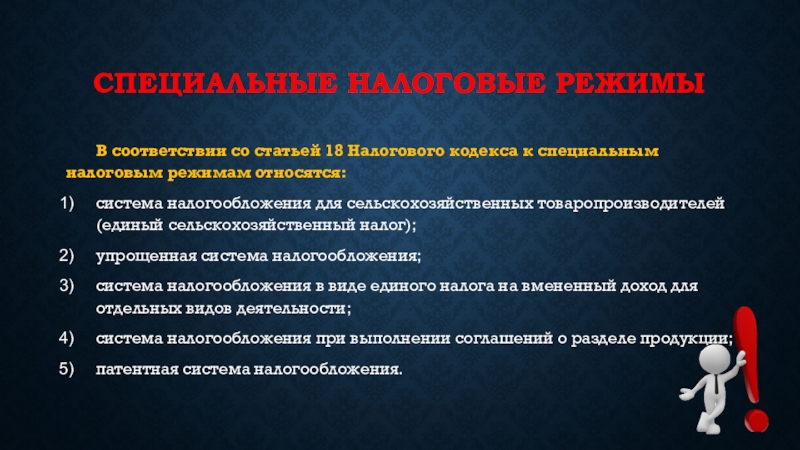

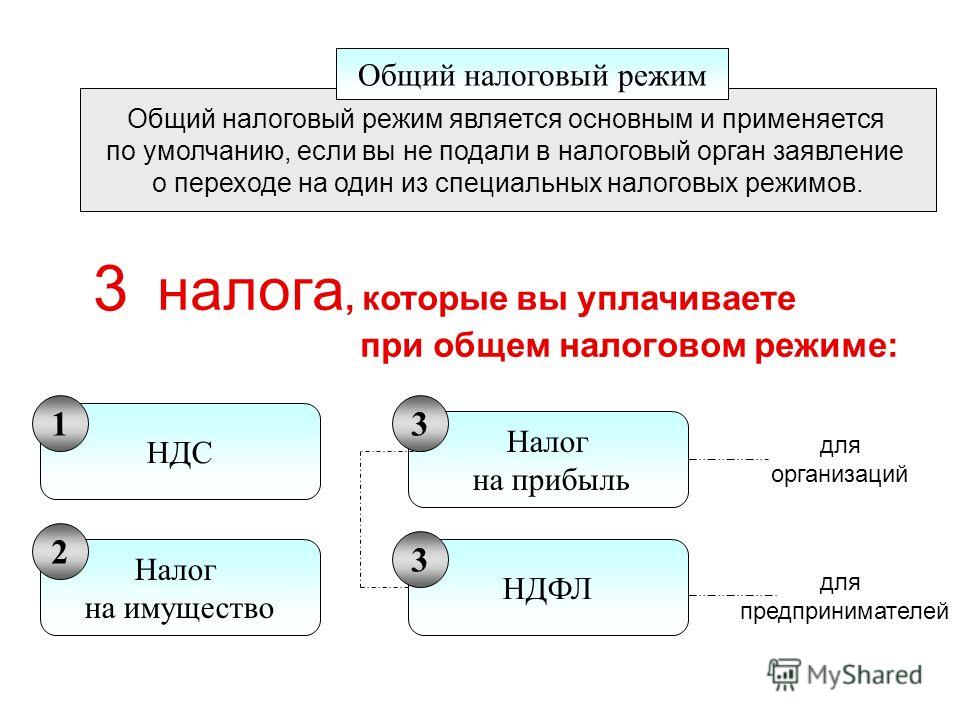

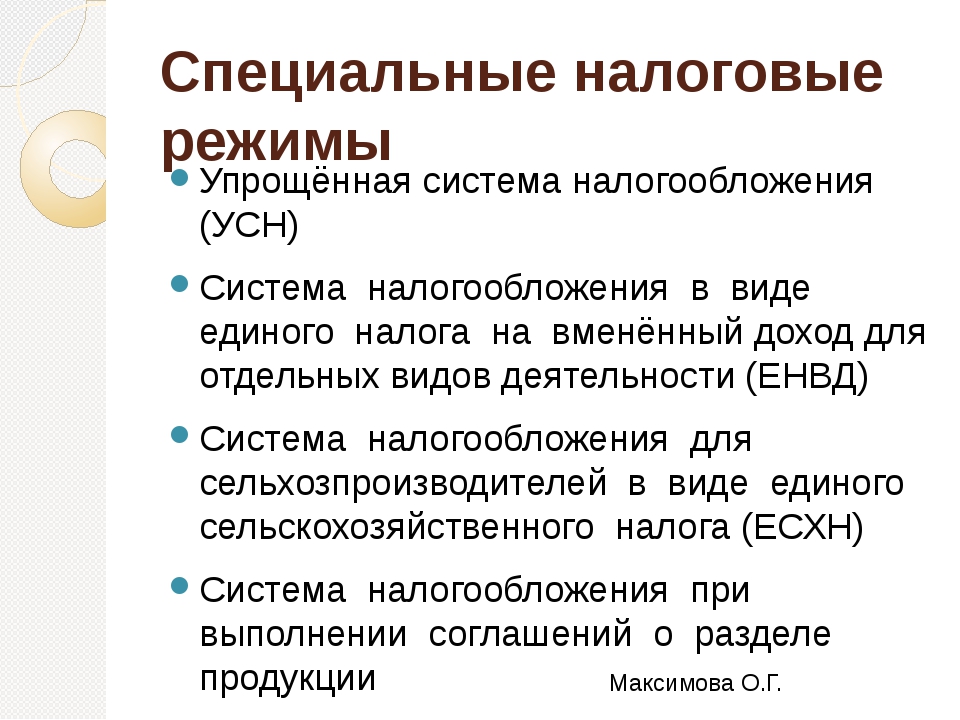

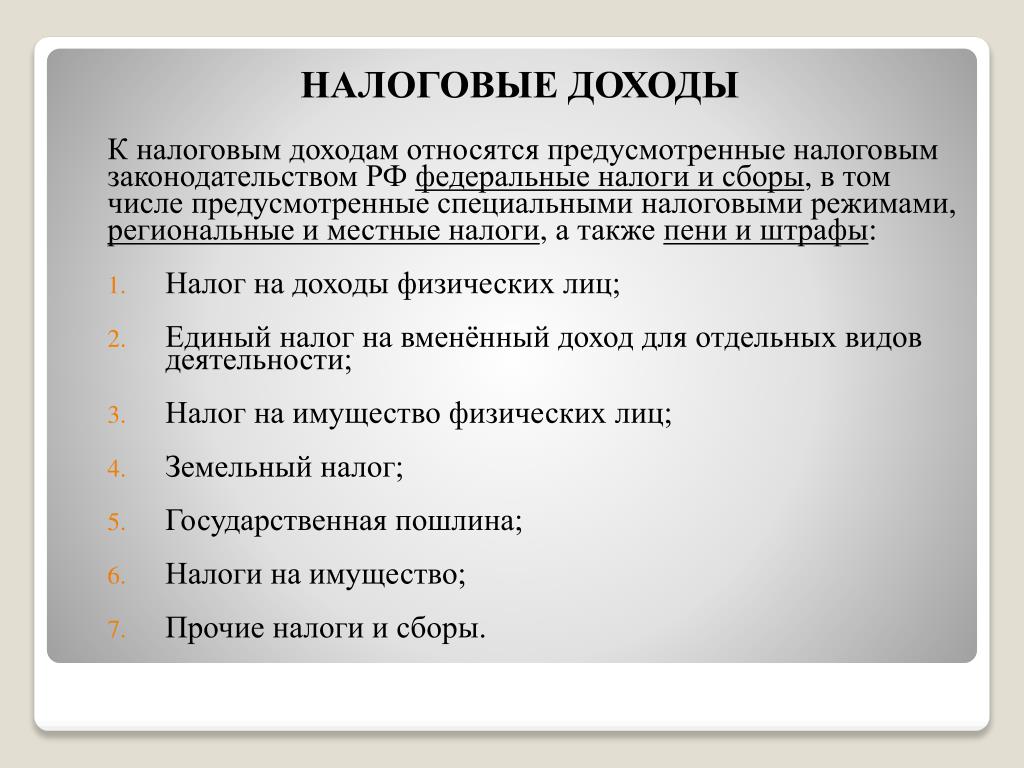

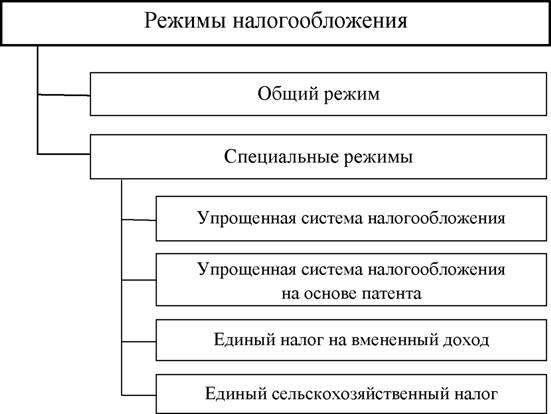

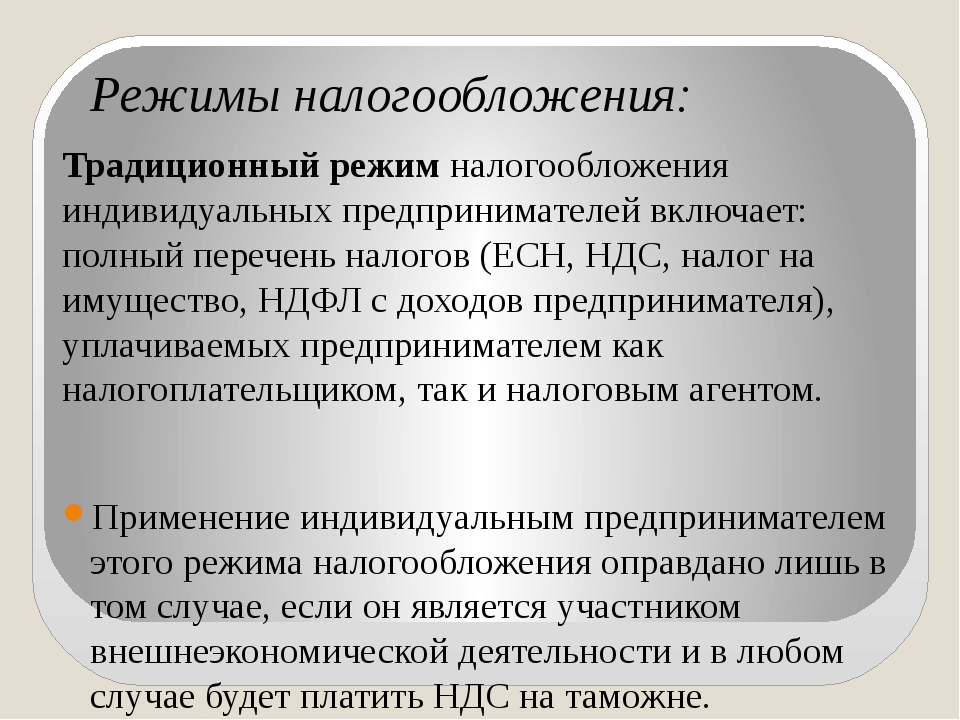

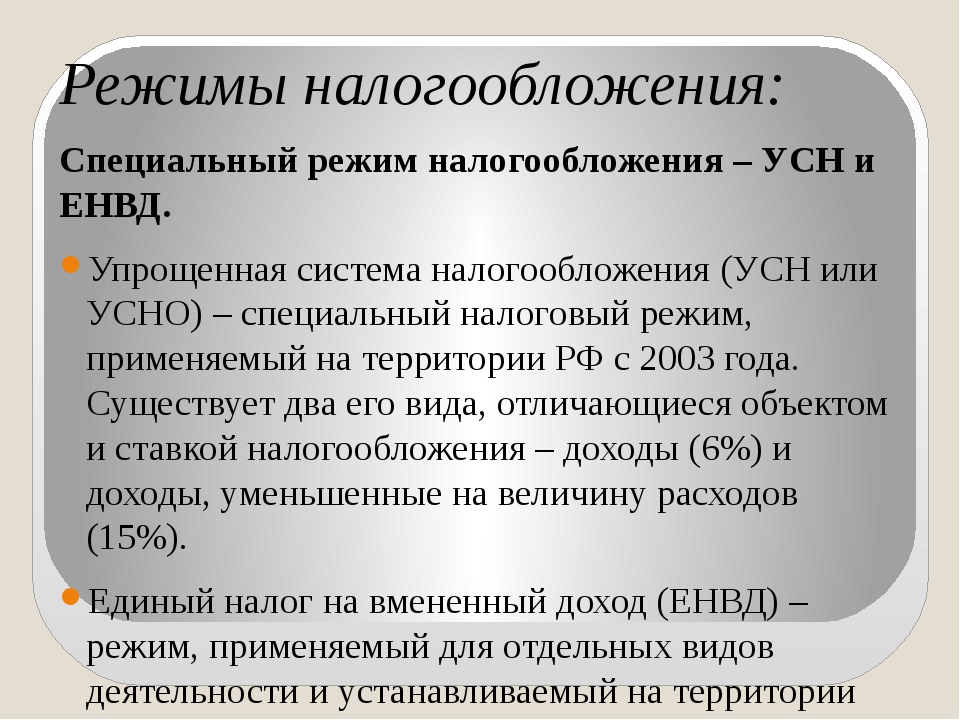

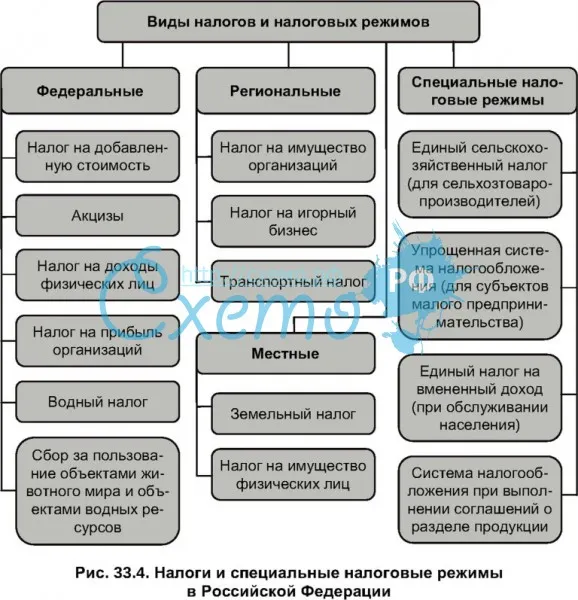

Патентная система налогообложения (далее — ПСН) относится к специальным налоговым режимам, цель которых — создание более простых условий налогообложения для определенных категорий налогоплательщиков за счет низкой ставки налога и освобождения от уплаты некоторых из них. ПСН не является исключением. Она также существенно упрощает все процедуры, связанные с бухгалтерским учетом и налоговой отчетностью, однако направлена исключительно на индивидуальных предпринимателей (далее — ИП) и применима только для них.

Также как и другие системы налогообложения, ПСН обладает рядом преимуществ:

переход на ПСН или возврат к иным режимам осуществляется предпринимателем добровольно и на необходимый ему срок.

также преимуществом ПСН является уплата всего одного налога – за выданный патент, причем сумма налога не зависит от фактических доходов ИП. Субъект Российской Федерации, в котором осуществляется деятельность, устанавливает фиксированный потенциально возможный годовой доход, исходя из которого рассчитывается стоимость патента. Таким образом, ИП освобождается от уплаты налога на доходы

одним из преимуществ также является простота учета.

Используя эту систему, предприниматель может вести книгу учета доходов, но предоставлять ее в налоговую инспекцию для заверения не нужно. ПСН позволяет четко определять доход, фиксируя дату получения денег. Оплата патента дает возможность не тратиться на другие налоги. Разумеется, эта норма действует только на период действия патента, минимальный срок которого — один месяц;

Используя эту систему, предприниматель может вести книгу учета доходов, но предоставлять ее в налоговую инспекцию для заверения не нужно. ПСН позволяет четко определять доход, фиксируя дату получения денег. Оплата патента дает возможность не тратиться на другие налоги. Разумеется, эта норма действует только на период действия патента, минимальный срок которого — один месяц;существенным преимуществом ПСН является отсутствие необходимости приезжать в налоговые органы для сдачи декларации. Декларация по налогу, уплачиваемому в связи с применением ПСН, в налоговые органы не представляется. Взаимоотношения индивидуальных предпринимателей и налоговых органов значительно упрощаются, а это в свою очередь снижает количество конфликтов с инспекциями;

ИП на патенте могут не использовать контрольно-кассовую технику при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт. Вместо этого они должны выдавать по требованию покупателя документ, подтверждающий прием наличных денежных средств.

еще одним преимуществом ПСН является свободный выбор той налоговой инспекции, в которой ИП могут получить патент. Это связано с тем, что патент действует на территории всего субъекта Российской Федерации, в котором он выдан. Иными словами, если Вы зарегистрированы и ведете деятельность в одном и том же субъекте Российской Федерации, то за получением патента следует идти в налоговую инспекцию по месту регистрации. Если субъекты Российской Федерации разные, то Вы обращаетесь в любой по своему выбору налоговый орган, расположенный в регионе ведения деятельности.

И в заключение необходимо отметить, что патентная система налогообложения, вступившая в силу с 1 января 2013 года, является достаточно “молодым” налоговым режимом и, конечно, в дальнейшем будет подлежать корректировке и дополнению. Однако уже сейчас можно говорить о главных преимуществах данной системы налогообложения – ее простоте, а также экономической эффективности ее применения для индивидуальных предпринимателей.

| Популярные вопросы | ||

| 1. | Вмененный доход — это ПРАВИЛЬНЫЙ ответ | |

| 2. | Сколько специальных налоговых режимов предусмотрено Налоговым кодексом РФ ПРАВИЛЬНЫЙ ответ | |

| 3. | Налогоплательщики — организации, перешедшие на упрощенную систему налогообложения, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

| 4. | К специальным налоговым режимам в РФ относится ПРАВИЛЬНЫЙ ответ | |

5. | Специальным налоговым режимом, предусмотренным для малого бизнеса в РФ, является ПРАВИЛЬНЫЙ ответ | |

| 6. | Организации и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения ведут налоговый учет в ПРАВИЛЬНЫЙ ответ | |

| 7. | Средние за месяц уровни цен на нефть для целей соглашения о разделе продукции доводятся через официальные источники ежемесячно в срок до ПРАВИЛЬНЫЙ ответ | |

| 8. | Налоговой базой при применении объекта налогообложения доходы по упрощенной системе налогообложения является денежное выражение ПРАВИЛЬНЫЙ ответ | |

| 9. | Не имеют права перейти на упрощенную систему налогообложения ПРАВИЛЬНЫЙ ответ | |

| 10. | Налогоплательщики имеют право перейти добровольно на следующие специальные налоговые режимы ПРАВИЛЬНЫЙ ответ | |

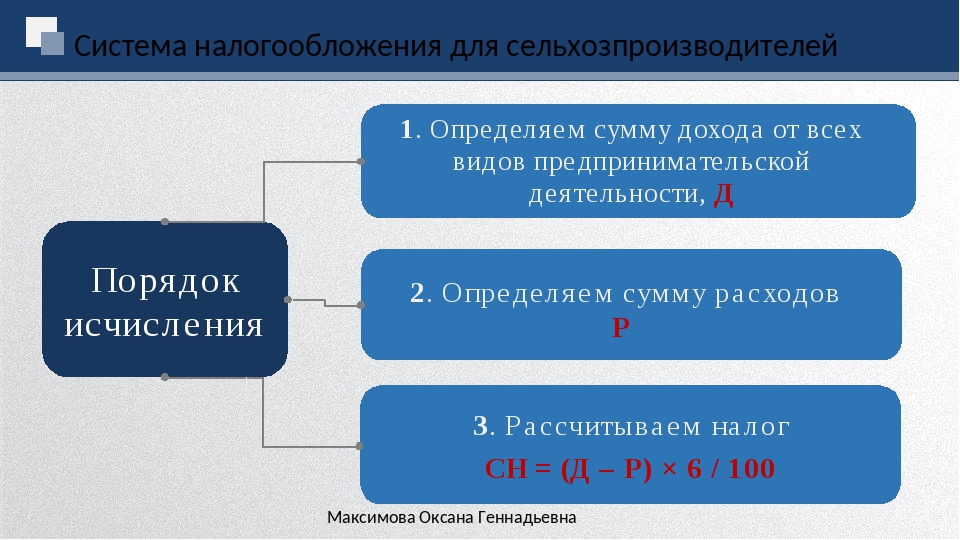

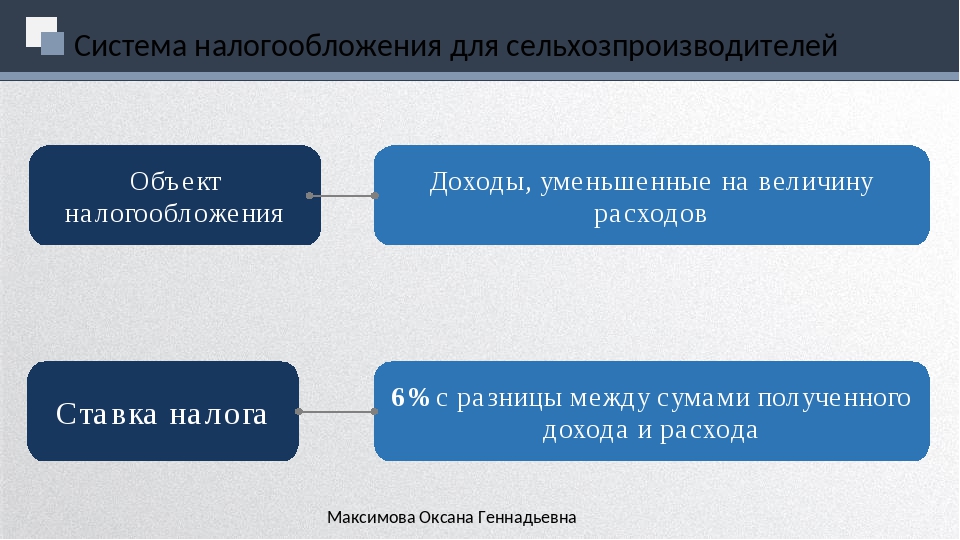

| 11. | Объектом налогообложения по единому сельскохозяйственному налогу является ПРАВИЛЬНЫЙ ответ | |

12. | Ставка единого налога при использовании объекта налогообложения доходы, уменьшенные на величину расходов, по упрощенной системе налогообложения составляет ПРАВИЛЬНЫЙ ответ | |

| 13. | Налоговой базой при применении объекта налогообложения доходы, уменьшенные на величину расходов по упрощенной системе налогообложения, является денежное выражение ПРАВИЛЬНЫЙ ответ | |

| 14. | Налогоплательщик, использующий право на применение специального налогового режима СРП предоставляет в налоговые органы ПРАВИЛЬНЫЙ ответ | |

| 15. | Корректирующий коэффициент базовой доходности К3 ПРАВИЛЬНЫЙ ответ | |

| 16. | Единый сельскохозяйственный налог вводится в действие на территории РФ ПРАВИЛЬНЫЙ ответ | |

| 17. | Налогоплательщик, находящийся на специальном налоговом режиме СРП предоставляет ПРАВИЛЬНЫЙ ответ | |

| 18. | Нахождение на большинстве специальных налоговых режимах предусматривает ПРАВИЛЬНЫЙ ответ | |

19. | Для перехода с упрощенной системы налогообложения на общую систему налогообложения налогоплательщику необходимо ПРАВИЛЬНЫЙ ответ | |

| 20. | Налогоплательщики — индивидуальные предприниматели, находящиеся на едином налоге на вмененный доход, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

| 21. | Не имеют право перейти на уплату единого сельскохозяйственного налога ПРАВИЛЬНЫЙ ответ | |

| 22. | Объектом налогообложения при упрощенной системе налогообложения являются ПРАВИЛЬНЫЙ ответ | |

| 23. | Плательщики ЕНВД обязаны предоставить в налоговый орган по месту нахождения налоговую декларацию ПРАВИЛЬНЫЙ ответ | |

| 24. | Корректирующий коэффициент базовой доходности К1 ПРАВИЛЬНЫЙ ответ | |

| 25. | Специальные налоговые режимы в РФ регламентируются ПРАВИЛЬНЫЙ ответ | |

| 26. | Изменение суммы вмененного дохода за счет изменения величины корректирующих коэффициентов, возможно начиная ПРАВИЛЬНЫЙ ответ | |

27. | Налоговая база по налогу на добычу полезных ископаемых определяется ПРАВИЛЬНЫЙ ответ | |

| 28. | Компенсационная продукция для целей соглашения о разделе продукции — это ПРАВИЛЬНЫЙ ответ | |

| 29. | Сумма единого налога на вмененный доход зависит от ПРАВИЛЬНЫЙ ответ | |

| 30. | Объект налогообложения при упрощенной системе налогообложения определяется ПРАВИЛЬНЫЙ ответ | |

| 31. | При расчете ЕНВД используется ПРАВИЛЬНЫЙ ответ | |

| 32. | Налоговая база при нахождении на едином сельскохозяйственном налоге определяется как ПРАВИЛЬНЫЙ ответ | |

| 33. | Организации и индивидуальные предприниматели переходят на уплату единого налога на вмененный доход ПРАВИЛЬНЫЙ ответ | |

| 34. | Раздел продукции для целей соглашения о разделе продукции — это раздел ПРАВИЛЬНЫЙ ответ | |

| 35. | Субъект федерации, на территории которого взимается ЕНВД, регламентирует ПРАВИЛЬНЫЙ ответ | |

36. | Налогоплательщики — организации, перешедшие на единый сельскохозяйственный налог, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

| 37. | Ставка ЕНВД составляет ПРАВИЛЬНЫЙ ответ | |

| 38. | Единый налог на вмененный доход вводится в действие на территории соответствующего субъекта федерации ПРАВИЛЬНЫЙ ответ | |

| 39. | Инвестор для целей соглашения о разделе продукции — это ПРАВИЛЬНЫЙ ответ | |

| 40. | Плательщиками единого сельскохозяйственного налога являются ПРАВИЛЬНЫЙ ответ | |

| 41. | Прибыльная продукция для целей соглашения о разделе продукции — это ПРАВИЛЬНЫЙ ответ | |

| 42. | Специальный налоговый режим соглашения о разделе продукции действует в течение ПРАВИЛЬНЫЙ ответ | |

| 43. | Налоговым периодом по единому налогу на вмененный доход является ПРАВИЛЬНЫЙ ответ | |

| 44. | Отчетным периодом при нахождении на едином сельскохозяйственном налоге является ПРАВИЛЬНЫЙ ответ | |

45. | При нахождении на специальном налоговом режиме налогоплательщик уплачивает ПРАВИЛЬНЫЙ ответ | |

| 46. | Налоговым периодом при упрощенной системе налогообложения является ПРАВИЛЬНЫЙ ответ | |

| 47. | Организации и индивидуальные предприниматели переходят на упрощенную систему налогообложения ПРАВИЛЬНЫЙ ответ | |

| 48. | Сельскохозяйственные товаропроизводители имеют право перейти на уплату единого сельскохозяйственного налога, если ПРАВИЛЬНЫЙ ответ | |

| 49. | По итогам года организации и индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения с объектом доходы, уменьшенные на величину расходов ПРАВИЛЬНЫЙ ответ | |

| 50. | При выполнении соглашения о разделе продукции доля государства составляет ПРАВИЛЬНЫЙ ответ | |

| 51. | Налогоплательщики — индивидуальные предприниматели, перешедшие на единый сельскохозяйственный налог, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

52. | Под продукцией для целей соглашения о разделе продукции понимается ПРАВИЛЬНЫЙ ответ | |

| 53. | Цена нефти для целей соглашения о разделе продукции определяется ПРАВИЛЬНЫЙ ответ | |

| 54. | Налогоплательщики — индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

| 55. | Единый сельскохозяйственный налог уплачивается в бюджет по итогам года ПРАВИЛЬНЫЙ ответ | |

| 56. | Инвестор при соглашении о разделе продукции ПРАВИЛЬНЫЙ ответ | |

| 57. | Налогоплательщики, находящиеся на упрощенной системе налогообложения ПРАВИЛЬНЫЙ ответ | |

| 58. | При определении объекта налогообложения по единому сельскохозяйственному налогу доходы налогоплательщика-организации включают ПРАВИЛЬНЫЙ ответ | |

| 59. | При применении упрощенной системы налогообложения доходы и расходы налогоплательщика определяются по ПРАВИЛЬНЫЙ ответ | |

60. | Ставка единого налога при использовании упрощенной системы налогообложения составляет ПРАВИЛЬНЫЙ ответ | |

| 61. | Сумма ЕНВД, исчисленная за налоговый период ПРАВИЛЬНЫЙ ответ | |

| 62. | Сумма уплаченного в бюджет минимального налога по упрощенной системе налогообложения ПРАВИЛЬНЫЙ ответ | |

| 63. | Цена продукции (нефти) применяется ПРАВИЛЬНЫЙ ответ | |

| 64. | Плательщики единого налога в связи с применением упрощенной системы налогообложения обязаны предоставить в налоговый орган по месту нахождения налоговую декларацию по итогам отчетного периода ПРАВИЛЬНЫЙ ответ | |

| 65. | При определении объекта налогообложения по единому сельскохозяйственному налогу расходы налогоплательщика определяются в соответствии с ПРАВИЛЬНЫЙ ответ | |

| 66. | Ставка единого налога при использовании объекта налогообложения доходы, по упрощенной системе налогообложения составляет ПРАВИЛЬНЫЙ ответ | |

67. | Имеют право перейти на упрощенную систему налогообложения организации ПРАВИЛЬНЫЙ ответ | |

| 68. | Налогоплательщики — организации, находящиеся на едином налоге на вмененный доход, освобождаются от уплаты ПРАВИЛЬНЫЙ ответ | |

| 69. | Доходы и расходы по налогу на прибыль для добывающих предприятий определяются в соответствии с ПРАВИЛЬНЫЙ ответ | |

| 70. | Налоговым периодом при нахождении на едином сельскохозяйственном налоге является ПРАВИЛЬНЫЙ ответ | |

| 71. | При применении упрощенной системы налогообложения доходы налогоплательщика определяются в соответствии с ПРАВИЛЬНЫЙ ответ | |

| 72. | Ставка единого сельскохозяйственного налога составляет ПРАВИЛЬНЫЙ ответ | |

| 73. | Изменение суммы вмененного дохода за счет изменения количества физических показателей, возможно начиная ПРАВИЛЬНЫЙ ответ | |

74. | Доходы при нахождении на едином сельскохозяйственном налоге определяются в соответствии с ПРАВИЛЬНЫЙ ответ | |

| 75. | Налогоплательщики, находящиеся на едином сельскохозяйственном налоге ПРАВИЛЬНЫЙ ответ | |

| 76. | Ставка налога на добычу полезных ископаемых по нефти и газовому конденсату составляет ПРАВИЛЬНЫЙ ответ | |

| 77. | Уплата ЕНВД производится в бюджет ПРАВИЛЬНЫЙ ответ | |

| 78. | Прибылью у добывающих предприятий признается ПРАВИЛЬНЫЙ ответ | |

| 79. | Организации и индивидуальные предприниматели переходят на уплату единого сельскохозяйственного налога ПРАВИЛЬНЫЙ ответ | |

| 80. | Размер базовой доходности зависит ПРАВИЛЬНЫЙ ответ | |

| 81. | Отчетными периодами по упрощенной системе налогообложения являются ПРАВИЛЬНЫЙ ответ | |

| 82. | Перечень специальных налоговых режимов РФ установлен ПРАВИЛЬНЫЙ ответ | |

83. | Плательщиками единого налога на вмененный доход являются ПРАВИЛЬНЫЙ ответ | |

| 84. | При нахождении на соглашении о разделе продукции инвестор уплачивает следующие налоги ПРАВИЛЬНЫЙ ответ | |

| 85. | Организация, находящаяся на упрощенной системе налогообложения может утратить право нахождения на этом специальном налоговом режиме если ПРАВИЛЬНЫЙ ответ | |

| 86. | ЕНВД облагаются следующие виды предпринимательской деятельности ПРАВИЛЬНЫЙ ответ | |

| 87. | Налогоплательщик может находиться на упрощенной системе налогообложения ПРАВИЛЬНЫЙ ответ | |

| 88. | Налогоплательщиком при нахождении на специальном налогом режиме соглашения о разделе продукции является ПРАВИЛЬНЫЙ ответ | |

| 89. | При нахождении на едином сельскохозяйственном налоге доходы и расходы налогоплательщика определяются по ПРАВИЛЬНЫЙ ответ | |

90. | Налогоплательщики, находящиеся на упрощенной системе налогообложения, обязаны уплатить единый налог в бюджет по итогам отчетного периода ПРАВИЛЬНЫЙ ответ | |

| 91. | При применении упрощенной системы налогообложения расходы налогоплательщика определяются в соответствии с ПРАВИЛЬНЫЙ ответ | |

| 92. | Сумма единого налога при упрощенной системе налогообложения зависит от ПРАВИЛЬНЫЙ ответ | |

| 93. | Убыток, полученный при нахождении на едином сельскохозяйственном налоге ПРАВИЛЬНЫЙ ответ | |

| 94. | При нахождении на упрощенной системе налогообложения налогоплательщик уплачивает в бюджет ПРАВИЛЬНЫЙ ответ | |

| 95. | При определении НДС в соответствии с соглашением о разделе продукции ПРАВИЛЬНЫЙ ответ | |

| 96. | Время нахождения налогоплательщика на специальном налоговом режиме определяется ПРАВИЛЬНЫЙ ответ | |

97. | У налогоплательщика нет права перехода на другой налоговый режим при нахождении на ПРАВИЛЬНЫЙ ответ | |

| 98. | Сельскохозяйственными товаропроизводителями признаются индивидуальные предприниматели ПРАВИЛЬНЫЙ ответ | |

| 99. | При применении упрощенной системы налогообложения доходы налогоплательщика-организации включают ПРАВИЛЬНЫЙ ответ | |

| 100. | Сумма минимального налога при упрощенной системе налогообложения составляет ПРАВИЛЬНЫЙ ответ | |

ПИСЬМО Минфина РФ от 17.07.2020 № 03-11-11/62552

Вопрос: Об одновременном применении индивидуальным предпринимателем НПД и ПСН.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 17 июля 2020 г. N 03-11-11/62552

Департамент налоговой политики рассмотрел обращение от 02.07.2020 и по вопросу, связанному с порядком применения налога на профессиональный доход (далее — НПД), сообщает следующее.

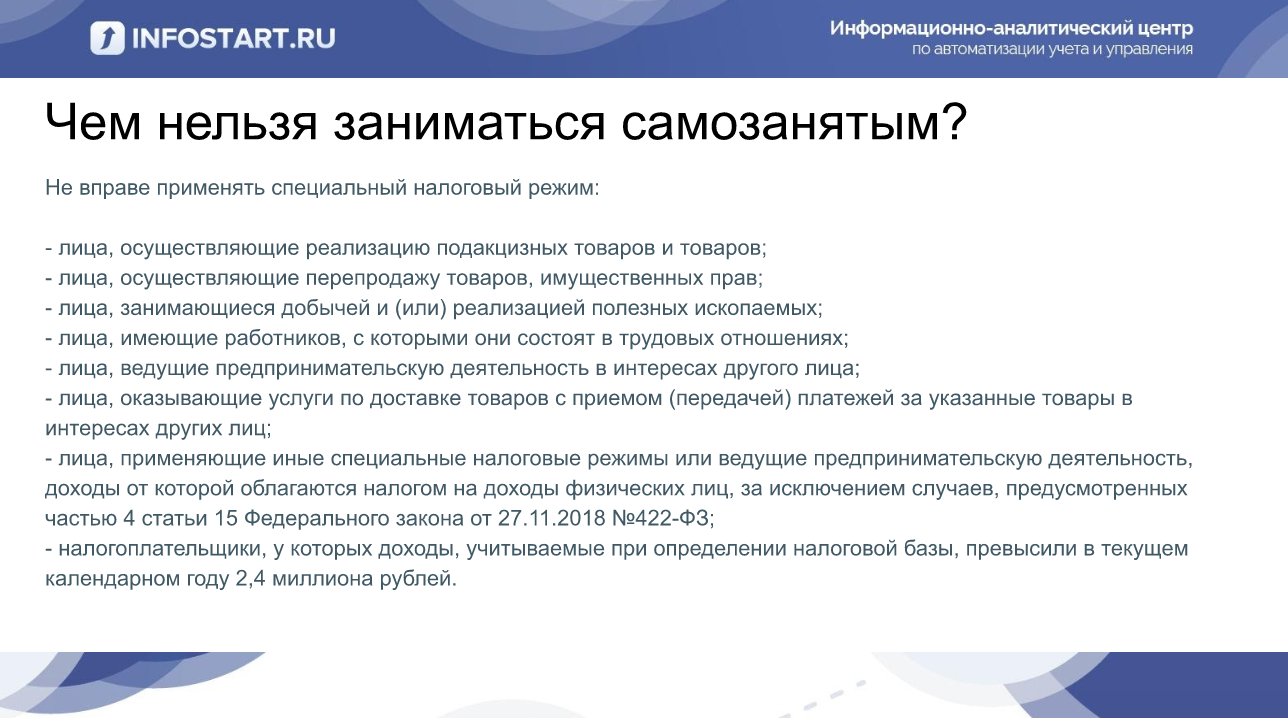

На основании части 1 статьи 2 Федерального закона от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — Федеральный закон) применять специальный налоговый режим НПД вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент.

Ограничения, связанные с применением Федерального закона, установлены частью 2 статьи 4 и частью 2 статьи 6 указанного Федерального закона.

Согласно пункту 7 части 2 статьи 4 Федерального закона не вправе применять специальный налоговый режим НПД лица, применяющие иные специальные налоговые режимы или ведущие предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев, предусмотренных частью 4 статьи 15 Федерального закона.

В соответствии со статьей 18 Налогового кодекса Российской Федерации к специальным налоговым режимам относится, в частности, патентная система налогообложения.

Таким образом, индивидуальный предприниматель не вправе одновременно применять специальный налоговый режим НПД и патентную систему налогообложения.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

В.А.ПРОКАЕВ

17.07.2020

——————————————————————

Налоговое агентство Италии разъясняет специальный налоговый режим для новых резидентов, специалистов и предпринимателей

С циркулярным номером. 33 от 28 декабря 2020 года Налоговое агентство Италии предоставило административное руководство по специальному налоговому режиму для новых рабочих-резидентов, специалистов и предпринимателей.

33 от 28 декабря 2020 года Налоговое агентство Италии предоставило административное руководство по специальному налоговому режиму для новых рабочих-резидентов, специалистов и предпринимателей.

Специальный налоговый режим, измененный и расширенный в 2019 году, предусматривает 70-процентное освобождение от налога на доходы, полученные физическими лицами, которые обосновались в Италии своим налоговым резидентством.

Правомочные налогоплательщики включают итальянских и иностранных граждан, которые (1) не были налоговыми резидентами Италии в течение двух предыдущих налоговых лет, (2) переместили свою налоговую резиденцию в Италию в текущем налоговом году, (3) обязуются сохранить свою налоговую резидентность в Италии в течение как минимум двух лет и (4) в течение налогового года осуществлять деятельность, которая приводит к освобождению от налогообложения, в основном в Италии. Освобождение действует в течение пяти лет и, при соблюдении определенных условий, может быть продлено еще на пять лет с общим периодом до десяти лет.

Циркуляр 33 разъясняет, что 70-процентное освобождение от налогооблагаемого дохода применяется к налогоплательщикам, которые переместили свою налоговую резиденцию в Италию 30 апреля 2019 года или после этой даты и стали налоговыми резидентами на 2019 год. в Италию 3 июля 2019 г. или позднее и будет применяться, начиная с 2020 налогового года, в то время как к новым резидентам в 2019 г. будет применяться меньшее 50-процентное освобождение.

Циркуляр 33 разъясняет, что первое требование (налоговое резидентство не в Италии в течение предыдущих двух лет) выполняется для налогоплательщиков, которые рассматриваются как налоговые резиденты Италии в соответствии с внутренним законодательством Италии, но как резиденты иностранного государства в соответствии с положениями любого применимого договор о подоходном налоге.Правило применяется к итальянским гражданам, которые не зарегистрировались за границей и оставались зарегистрированными в качестве резидентов Италии на момент их переезда в иностранное государство, а также к иностранным гражданам, которые когда-либо регистрировались в Италии или сохраняли место обычного проживания.

Циркуляр 33 не разъясняет требование о том, чтобы деятельность, приносящая доход, дающий право на освобождение, осуществлялась в основном в Италии в течение налогового года.

Некоторые возможные интерпретации заключаются в том, что налогоплательщик:

– проводит более половины календарных дней в Италии,

– проводит более половины своих рабочих дней в Италии,

– выполняет большую часть деятельности, приносящей доход, на который распространяется освобождение, в Италии, независимо от количества дней она провела в Италии в течение года.

70-процентное освобождение от налога применяется к следующим категориям доходов:

1) доход от трудовой деятельности,

2) другие категории доходов, облагаемых налогом как доход от трудовой деятельности,

3) доход от независимых профессиональных услуг,

4) доход от предпринимательской деятельности.

Освобождение применяется исключительно к итальянскому источнику дохода.

Циркуляр 33 разъясняет, что только доход от бизнеса, полученный налогоплательщиком напрямую (в качестве индивидуального предпринимателя), имеет право на освобождение.Доход, полученный через партнерство или другую организацию, считающуюся фискально прозрачной и поступающий к налогоплательщику в соответствии с правилами партнерства Италии, не подпадает под освобождение. Действительно, согласно правилам партнерства в Италии, доход от бизнеса из иностранного источника, полученный через итальянское партнерство, переквалифицирован как доход от партнерства из итальянского источника в зависимости от места организации партнерства.

С другой стороны, все иностранные организации, включая партнерства в США, компании с ограниченной ответственностью, считающиеся товариществами, и корпорации, считающиеся S-корпорациями, классифицируются как отдельные налогооблагаемые юридические лица для итальянских доходов (независимо от их юридической формы и налоговой классификации в их зарубежная страна организации). В результате, в случае гражданина США, который является членом LLC, облагаемого налогом как товарищество, или акционером S-корпорации, доход, который проходит через юридическое лицо и облагается налогом на нее в соответствии с законодательством США о подоходном налоге, не подходит. за освобождение. Когда этот доход распределяется среди членов или акционеров, он классифицируется как дивиденд и облагается налогом по ставке налога на дивиденды в размере 26 процентов в Италии.

В результате, в случае гражданина США, который является членом LLC, облагаемого налогом как товарищество, или акционером S-корпорации, доход, который проходит через юридическое лицо и облагается налогом на нее в соответствии с законодательством США о подоходном налоге, не подходит. за освобождение. Когда этот доход распределяется среди членов или акционеров, он классифицируется как дивиденд и облагается налогом по ставке налога на дивиденды в размере 26 процентов в Италии.

Приемлемый доход может быть получен от коммерческой или профессиональной деятельности, которая уже осуществлялась на момент перехода налогового резидентства налогоплательщика в Италию, или от новой коммерческой или профессиональной деятельности, начатой в любое время после этого (в течение пяти или десятилетнего приемлемого периода).

Нет требования, чтобы работа по найму или профессиональная деятельность, приносящая приемлемый доход, выполнялась для итальянского работодателя или юридического лица-резидента. В результате доход, полученный иностранными гражданами, которые стали резидентами Италии и продолжают работать в Италии на своего иностранного работодателя, имеет право на освобождение. В случае, если иностранный работодатель считается имеющим постоянное представительство в Италии в результате того, что его работник базируется и работает в Италии, любой доход, относящийся к постоянному представительству работодателя в Италии, будет облагаться налогом для иностранного работодателя в соответствии с обычным итальянским подоходным налогом. правила.

В результате доход, полученный иностранными гражданами, которые стали резидентами Италии и продолжают работать в Италии на своего иностранного работодателя, имеет право на освобождение. В случае, если иностранный работодатель считается имеющим постоянное представительство в Италии в результате того, что его работник базируется и работает в Италии, любой доход, относящийся к постоянному представительству работодателя в Италии, будет облагаться налогом для иностранного работодателя в соответствии с обычным итальянским подоходным налогом. правила.

Роялти, полученные за лицензию на самостоятельно разработанные нематериальные активы, авторские права или права на изображение, рассматриваются как доход, облагаемый налогом как доход от занятости. Если их платит юридическое или физическое лицо, базирующееся в Италии, они будут являться доходом из итальянского источника, имеющим право на освобождение.

Циркуляр № 33 содержит некоторые важные разъяснения относительно применения освобождения от налога к доходам, заработанным до, но полученным после перевода налогоплательщика в Италию. Когда доход выплачивается в связи с прошлой работой , осуществленной за пределами Италии , когда налогоплательщик был физическим лицом- нерезидентом, для целей подоходного налога в Италии такой доход не подлежит освобождению.Правило применяется к схемам поощрительной компенсации, таким как опционы на акции или бонусы, а также к выходным пособиям или единовременным выплатам, начисленным в отношении трудоустройства за границей, но выплаченным новому налогоплательщику-резиденту в течение периода действия права.

Когда доход выплачивается в связи с прошлой работой , осуществленной за пределами Италии , когда налогоплательщик был физическим лицом- нерезидентом, для целей подоходного налога в Италии такой доход не подлежит освобождению.Правило применяется к схемам поощрительной компенсации, таким как опционы на акции или бонусы, а также к выходным пособиям или единовременным выплатам, начисленным в отношении трудоустройства за границей, но выплаченным новому налогоплательщику-резиденту в течение периода действия права.

И наоборот, премия, выходное пособие или единовременная компенсация, начисленная в отношении итальянской работы или услуг, оказанных в Италии в течение периода действия права, но полученная после окончания периода права, когда налогоплательщик уже переехал из Италии. , также не имеют права на освобождение и облагаются налогом как доход нерезидента из источника в Италии в соответствии с обычными итальянскими правилами подоходного налога.

Период приемлемости составляет пять лет. Он может быть продлен на пять лет (с пяти до десяти лет) для налогоплательщиков с одним несовершеннолетним ребенком на иждивении (либо во время перевода, либо в любое время после этого в течение начального пятилетнего периода), или кто приобрел дом в Италии в течение двенадцати месяцев, предшествующих передаче, или в любое время в течение периода действия права. Для налогоплательщиков, имеющих на иждивении трех и более несовершеннолетних детей, размер освобождения увеличивается с 70 до 90 процентов.

Он может быть продлен на пять лет (с пяти до десяти лет) для налогоплательщиков с одним несовершеннолетним ребенком на иждивении (либо во время перевода, либо в любое время после этого в течение начального пятилетнего периода), или кто приобрел дом в Италии в течение двенадцати месяцев, предшествующих передаче, или в любое время в течение периода действия права. Для налогоплательщиков, имеющих на иждивении трех и более несовершеннолетних детей, размер освобождения увеличивается с 70 до 90 процентов.

Неспособность сохранить итальянское налоговое резидентство в течение минимального двухлетнего периода приводит к потере права на освобождение задним числом.

В целом, специальный налоговый режим для новых рабочих-резидентов, специалистов и предпринимателей предлагает огромные возможности иностранным компаниям с существующим или новым бизнесом в Италии, которые планируют перевести персонал из своего домашнего офиса в свои итальянские дочерние компании, иностранным гражданам, которые планируют преследовать возможности трудоустройства в итальянских компаниях, а также для иностранных специалистов и предпринимателей, которые планируют переехать в Италию и продолжить или начать новый бизнес или профессиональную деятельность, находясь там.

При надлежащем планировании для новых налоговых резидентов в соответствии со специальным режимом предоставляется освобождение в размере до 90 процентов приемлемого налогооблагаемого дохода, действующее на период до десяти лет.

Греция — KPMG Global

Определение налогового резидентства вводится на основе Руководства Организации экономического сотрудничества и развития (ОЭСР) с 1 января 2014 года. Понятие обычного (постоянного) проживания определяется для целей налогообложения в Греции, если кто-либо проживает в Греции более 183 дней в совокупности в течение любого 12-месячного периода, включая их краткосрочное пребывание за границей.Однако соответствующее положение не применяется в отношении лиц, находящихся в Греции только в туристических, медицинских, лечебных или аналогичных личных целях, при условии, что их пребывание не превышает 365 дней, включая их краткосрочное пребывание за границей.

Индивидуальный режим с высоким уровнем дохода

В целях привлечения состоятельных физических лиц вводится альтернативное налогообложение доходов из иностранных источников, полученных физическими лицами (и/или их родственниками), которые переносят свое налоговое резидентство в Грецию, если в совокупности выполняются следующие условия (a) физическое лицо не был налоговым резидентом Греции в течение 7 из 8 лет, предшествовавших передаче их налогового резидентства в Грецию, и (b) может доказать, что они или их родственники или юридическое лицо, в котором они владеют большинством акций, инвестируют в реальные недвижимость или движимое имущество или акции юридических лиц, базирующихся в Греции. Сумма инвестиции не должна быть ниже 500 000 евро (EUR) и должна быть завершена в течение 3 лет. Условие (b) не требуется в случае физического лица, получившего вид на жительство в связи с инвестиционной деятельностью в Греции (на основании статьи 16 Закона 4251/2014).

Сумма инвестиции не должна быть ниже 500 000 евро (EUR) и должна быть завершена в течение 3 лет. Условие (b) не требуется в случае физического лица, получившего вид на жительство в связи с инвестиционной деятельностью в Греции (на основании статьи 16 Закона 4251/2014).

В частности, физические лица, которые будут использовать альтернативный метод налогообложения, должны ежегодно платить единовременный налог в размере 100 000 евро, независимо от уровня их доходов из иностранных источников. В случае, если родственник использует соответствующие положения, он должен ежегодно платить единовременный налог в размере 20 000 евро.Применение этих положений не может превышать 15 налоговых лет.

Доходы физических лиц из источников в Греции, подлежащих альтернативному методу налогообложения, должны отражаться в годовой декларации по подоходному налогу и облагаться налогом в соответствии с его классификацией, в то время как их доходы из иностранных источников не подлежат отчетности и облагаются налогом на основе единовременного налога.

Стоит отметить, что уплата ежегодного паушального налога исчерпывает любые дальнейшие налоговые обязательства физического лица на его доход из иностранных источников, в то время как любой налог, уплаченный за границей, не засчитывается в счет каких-либо налоговых обязательств Греции.Кроме того, это физическое лицо освобождается от налога на наследство и пожертвования любых иностранных активов.

Требуемые категории инвестиций, срок их хранения в Греции, процесс подачи заявки, а также любые другие детали, необходимые для реализации соответствующих положений, определяются среди прочего решениями министерства.

Испания – Налогообложение международных руководителей

Каковы основные категории разрешений на работу для долгосрочных командировок в Испанию?

В этом контексте укажите, требуется ли местный трудовой договор для определенного типа разрешения.

Основные категории разрешений на работу для долгосрочных командировок в ИСПАНИЮ установлены в Законе 14/2013:

Разрешение на работу для высококвалифицированных специалистов (требуется местный трудовой договор).

Разрешение на проживание и работу для высококвалифицированных специалистов (HSP) может быть приемлемым вариантом для назначений, если правопреемникам будет предоставлен испанский трудовой договор.

Иностранец, гражданин страны/юрисдикции, не входящей в ЕС, может подать заявку на получение HSP, если кандидат выполняет как минимум следующие предварительные условия:

Сотрудник:

- Резюме с опытом работы высококвалифицированным специалистом на данную должность.

- Обладатель высшего образования, связанного с занимаемой должностью.

Должность должна соответствовать ряду требований, чтобы квалифицироваться как высококвалифицированная работа с определенным вознаграждением и уровнем опыта, которые могут быть аккредитованы.

Характеристики работы:

- Название должности должно соответствовать функциям и принадлежать к группе 1 или 2 Национальной классификации занятий 2011 года. Эти группы соответствуют следующим категориям должностей: (1) директора и менеджеры и (2) техники.

- Выбранная должность должна быть отражена в трудовом договоре, профиле работы, профессиональной классификации и Коллективном договоре приложения.

- Опыт и подготовка варьируются в зависимости от занимаемой должности и зависят от более высокой степени.

Годовая брутто-зарплата:

- Группа (1) Директора и менеджеры: 54 142 евро в год.

- Группа (2) Прочие научные и интеллектуальные техники и специалисты: 40 077 евро в год.

* Эти суммы могут измениться в 2021 году.

Обратите внимание, что это минимальная заработная плата для одного работника. Если у работника есть на иждивении члены семьи, которые будут подавать заявление на получение вида на жительство, эта базовая сумма будет увеличиваться; 150 процентов IPREM на одного члена семьи и 50 процентов на каждого члена семьи, если их двое или более.

На момент составления этого документа IPREM в настоящее время составляет 564,90 €.

Вид на жительство для высококвалифицированных специалистов действителен на тот же срок действия контракта (с ограничением 2 года в случае бессрочного контракта).

Разрешение на внутрикорпоративную работу (2 вида):

- ЕС Вид на жительство для внутрикорпоративного перевода (ICT-UE) для руководителей, специалистов и стажеров.

- Национальный вид на жительство для внутрикорпоративного перевода для других категорий, таких как перевод работников для управления контрактом (CSS) или перевод работников в рамках профессиональных отношений.

Запрос на тот или иной вид на жительство зависит от категории, которую предполагается перевести в компанию или группу компаний, зарегистрированных в Испании. В обоих случаях местный трудовой договор для Испании не требуется.

Мобильность внутри ЕС. Владельцы действующего разрешения на пребывание внутрикорпоративного получателя ИКТ ЕС могут въезжать, проживать и работать в одном или нескольких государствах-членах ЕС при условии, что они предварительно уведомили или подали заявку на получение разрешения, когда это применимо, в органы этих государств в соответствии с их законодательством. в соответствии с Директивой 2014/66/ЕС.

в соответствии с Директивой 2014/66/ЕС.

Компании, учрежденные в других странах-членах ЕС, могут переводить менеджеров, специалистов и стажеров, имеющих разрешение ЕС на внутрикорпоративное перемещение ИКТ, в Испанию при условии, что они предварительно уведомят об этом Отдел крупных компаний и стратегических секторов экономики.

Предварительные требования:

- Сертификация компании: свидетельство реальной деятельности

- Сотрудник должен иметь высшее образование или его эквивалент или минимальный профессиональный опыт 3 года.

- Сотрудник должен продемонстрировать наличие предыдущего и непрерывного трудоустройства или профессиональных отношений в течение 3 месяцев с одной или несколькими компаниями группы.

- Документация компании, подтверждающая отношения между компаниями (например, принадлежность компаний к одной группе).

- Поскольку в Испании не будет местного трудового договора и не будет зачисления правопреемника в систему социального обеспечения в Испании: Документация, подтверждающая страховое покрытие социального обеспечения на время командировки (Свидетельство о страховом покрытии из страны/юрисдикции происхождения) .

Существуют другие виды на жительство и разрешения на работу в соответствии с другим законом (Закон 4/2000), однако процедуры в соответствии с Законом об иммиграции 4/2000 (например, Голубая карта ЕС) являются более сложными из-за бюрократических процедур, которые установили жесткие процедур и жестких требований. Более того, с 2012 года Национальная ситуация в сфере занятости делает практически невозможным применение этих других процедур.

Предоставьте общий обзор процесса получения разрешения на работу и проживание для долгосрочных командировок (включая время обработки и максимальное подтверждение разрешения).

В соответствии с Законом 14/2013 (высококвалифицированные специалисты и разрешения на внутрикорпоративную работу) процесс и сроки примерно следующие:

- Сбор документов (в зависимости от наличия компании и правопреемника).

- Подготовьте заявление на получение вида на жительство и разрешение на работу.

- Процедура выдачи решения: Власти Испании выдают вид на жительство и разрешение на работу (20-40 рабочих дней).

- Подготовьте заявление на получение визы и запишитесь на прием для получения визы в посольстве/консульстве Испании по месту жительства (в зависимости от наличия у правопреемника).

- Порядок выдачи решения: Выдача визы (10 рабочих дней).

- Регистрационный адрес в местной мэрии

- Запишитесь на прием в иммиграционную службу (полицию) и подайте заявление на получение ID-карты в качестве иностранца (приблизительно 1 неделя, но в зависимости от загруженности властей и наличия встреч).

- Присутствие на приеме у полиции и предоставление исходных данных для получения окончательных данных (1 день).

- Получить удостоверение личности с места работы и проживания (4-5 недель).

Существует ли минимальная заработная плата для получения долгосрочного разрешения на работу и вид на жительство для командировок? Можно ли учитывать надбавки к зарплате?

Для всех разрешений на работу и вид на жительство в Испании требуется минимальная заработная плата, в целом требуется, чтобы иностранный гражданин получал заработную плату, эквивалентную сопоставимому испанскому местному сотруднику в испанской компании, где иностранец намеревается работать / базироваться. .

.

Для разрешений на работу в качестве высококвалифицированных сотрудников обратите внимание на минимальную заработную плату.

Как правило, надбавки могут учитываться в отношении заработной платы, которая должна быть указана в испанском трудовом договоре.

Существует ли ускоренная процедура, которая может ускорить получение визы/разрешения на работу?

Нет, в настоящее время ускоренного режима для Испании нет.

На каком этапе работнику разрешается приступить к работе при подаче заявления на долгосрочный вид на работу и вид на жительство (правопреемники/местный наем)?

Работнику разрешается приступить к работе, как только он получит вид на жительство и разрешение на работу (имеется в виду, когда испанские власти выдают соответствующее разрешение на работу).В случае, если требование получения въездной рабочей визы указано как обязательное в решении испанских властей, работник не может начать работать до получения такой рабочей визы и въезда с ней в Испанию.

Можно ли перевести краткосрочное разрешение/деловую визу в долгосрочное разрешение в Испании?

Технически можно перевести краткосрочное разрешение/деловую визу на долгосрочное разрешение внутри страны/юрисдикции. Это необходимо рассматривать в каждом конкретном случае, так как это сильно зависит от обстоятельств.Если перевод невозможен, заявителю необходимо будет покинуть Испанию и подать заявление на получение места жительства за пределами Испании .

Можно ли продлить разрешение на работу и вид на жительство?

Обычно да; но это всегда зависит от типа разрешения. Процесс продления может проходить в Испании, заявителю не требуется покидать страну/юрисдикцию.

Существуют ли квоты, система или проверка рынка труда?

В Испании нет системы квот.

Для некоторых типов разрешений может быть проведена проверка рынка труда, чтобы проверить, доступен ли кто-либо из безработных в Испании на эту должность. Однако этот тест рынка труда не распространяется на получение вида на жительство и разрешения на работу в соответствии с Законом 14/2013 (внутрикорпоративные разрешения на работу или разрешения на работу для высококвалифицированных специалистов).

Однако этот тест рынка труда не распространяется на получение вида на жительство и разрешения на работу в соответствии с Законом 14/2013 (внутрикорпоративные разрешения на работу или разрешения на работу для высококвалифицированных специалистов).

Вопросы и ответы о налоге на чистый доход от инвестиций

Узнайте, распространяется ли на вас налог на чистый доход от инвестиций.

Основы налога на чистый доход от инвестиций

1.Что такое налог на чистый доход от инвестиций (NIIT)?

Налог на чистый доход от инвестиций взимается в соответствии со статьей 1411 Налогового кодекса. NIIT применяется по ставке 3,8% к определенному чистому доходу от инвестиций физических лиц, поместий и трастов, которые имеют доход выше установленных законом пороговых сумм.

2. Когда вступил в силу налог на чистый доход от инвестиций?

Налог на чистый доход от инвестиций вступил в силу 1 января 2013 года. NIIT влияет на налоговые декларации физических лиц, имений и трастов, начиная с их первого налогового года, начинающегося 1 января (или позже). 1 декабря 2013 г. Не влияет на декларации по налогу на прибыль за 2012 налоговый год, поданные в 2013 г.

1 декабря 2013 г. Не влияет на декларации по налогу на прибыль за 2012 налоговый год, поданные в 2013 г.

Кто должен уплатить налог на чистый доход от инвестиций

3. Какие физические лица облагаются налогом на чистый доход от инвестиций?

Физические лица будут платить налог, если они имеют чистый доход от инвестиций, а также имеют измененный скорректированный валовой доход выше следующих пороговых значений:

Статус подачи | Пороговая сумма |

| Совместная регистрация в браке | 250 000 долларов США |

| Женатые подают отдельно | 125 000 долларов США |

| Одноместный | 200 000 долларов |

| Глава семьи (с соответствующим лицом) | 200 000 долларов |

| Вдова (вдова) с ребенком на иждивении | 250 000 долларов США |

Налогоплательщики должны знать, что эти пороговые суммы не индексируются с учетом инфляции.

Если вы являетесь физическим лицом, освобожденным от уплаты налогов Medicare, вы по-прежнему можете облагаться налогом на чистый доход от инвестиций, если у вас есть чистый доход от инвестиций, а также модифицированный скорректированный валовой доход сверх применимых пороговых значений.

4. Что такое модифицированный скорректированный валовой доход для целей налога на чистый доход от инвестиций?

Для налога на чистый доход от инвестиций модифицированный скорректированный валовой доход представляет собой скорректированный валовой доход (форма 1040, строка 37), увеличенный на разницу между суммами, исключенными из валового дохода в соответствии с разделом 911(a)(1), и суммой любых вычетов (взятых учитывать при расчете скорректированного валового дохода) или исключений, запрещенных в соответствии с разделом 911(d)(6) для сумм, описанных в разделе 911(a)(1).В случае налогоплательщиков с доходом от контролируемых иностранных корпораций (КИК) и компаний с пассивными иностранными инвестициями (ПИИК) они могут иметь дополнительные корректировки их AGI. См. раздел 1.1411-10(e) окончательных правил.

См. раздел 1.1411-10(e) окончательных правил.

5. Какие физические лица не облагаются налогом на чистый доход от инвестиций?

Иностранцы-нерезиденты (НРО) не облагаются налогом на чистый доход от инвестиций. Если НРО состоит в браке с гражданином или резидентом США и сделал или планирует сделать выбор в соответствии с разделом 6013(g) или 6013(h) для того, чтобы считаться иностранцем-резидентом для целей подачи заявления в качестве зарегистрированных совместно, состоящих в браке, окончательные правила содержат специальные правила для этих пар и соответствующий раздел 6013 (g) / (h) для выбора в NIIT.

Физическое лицо с двойным резидентством в значении положения §301.7701(b)-7(a)(1), которое определяет, что оно является резидентом иностранного государства для целей налогообложения в соответствии с соглашением о подоходном налоге между Соединенные Штаты и это иностранное государство и заявляет о преимуществах договора в качестве нерезидента Соединенных Штатов, считается НРО для целей NIIT.

Лицо с двойным статусом, которое часть года является резидентом США, а другую часть года имеет статус NRA, подпадает под действие NIIT только в отношении той части года, в течение которой данное лицо житель США.Пороговая сумма (описанная в пункте 3 выше) не уменьшается и не пропорциональна для резидента с двойным статусом.

6. Какие поместья и трасты облагаются налогом на чистый доход от инвестиций?

Имущество и трасты облагаются налогом на чистый доход от инвестиций, если они имеют нераспределенный чистый доход от инвестиций, а также скорректированный валовой доход сверх суммы в долларах, при которой начинается самая высокая налоговая категория для имущества или траста в таком налоговом году в соответствии с разделом 1(e). ) (для налогового 2013 года эта пороговая сумма составляет 11 950 долларов США).Как правило, пороговая сумма на предстоящий год обновляется IRS каждую осень в процедуре получения дохода. В 2014 году пороговая сумма составляет 12 150 долларов США (см. Rev. Proc. 2013-35 PDF).

Rev. Proc. 2013-35 PDF).

Существуют специальные правила расчета для некоторых уникальных типов трастов, таких как квалифицированные похоронные трасты, остаточные благотворительные трасты и выборные трасты малого бизнеса, которые можно найти в окончательных правилах (см. № 20 ниже).

7. Какие поместья и трасты не облагаются налогом на чистый доход от инвестиций?

Следующие трасты не облагаются налогом на чистый доход от инвестиций:

- Трасты, освобожденные от подоходного налога, установленного Подзаголовком А Налогового кодекса (например,g., благотворительные фонды и фонды квалифицированных пенсионных планов, освобожденные от налогов в соответствии с разделом 501, и остаточные благотворительные фонды, освобожденные от налогов в соответствии с разделом 664).

- Доверительное управление или имущество умершего, в котором все неистекшие доли используются для одной или нескольких целей, описанных в разделе 170(c)(2)(B).

- Трасты, которые классифицируются как «трасты доверителя» в соответствии с разделами 671-679.

- Трасты, которые не классифицируются как «трастовые фонды» для целей федерального подоходного налога (например,g., инвестиционные фонды недвижимости и общие трастовые фонды).

- Избрание фондов поселений коренных жителей Аляски.

- Постоянная забота (кладбища) Трасты.

Что входит в чистый доход от инвестиций

8. Что входит в чистый доход от инвестиций?

Как правило, инвестиционный доход включает в себя, но не ограничивается: проценты, дивиденды, прирост капитала, доход от аренды и роялти, неквалифицированные аннуитеты, доход от предприятий, занимающихся торговлей финансовыми инструментами или товарами, и предприятий, которые являются пассивной деятельностью для налогоплательщик (по смыслу статьи 469).Для расчета вашего чистого инвестиционного дохода ваш инвестиционный доход вычитается из суммы определенных расходов, которые должным образом относятся к доходу (см. пункт 13 ниже).

пункт 13 ниже).

9. Какие распространенные виды дохода не являются чистым доходом от инвестиций?

Заработная плата, пособие по безработице; операционный доход от непассивного бизнеса, пособия по социальному обеспечению, алименты, необлагаемые налогом проценты, доход от самозанятости, дивиденды постоянного фонда Аляски (см. Ред. Правило 90-56, 1990-2 CB 102) и выплаты от определенных квалифицированных планов ( описанные в разделах 401(а), 403(а), 403(b), 408, 408А или 457(b)).

10. Какие виды доходов включаются в чистый доход от инвестиций?

В той степени, в которой прибыль не компенсируется капитальными потерями, следующие прибыли являются обычными примерами статей, учитываемых при расчете чистого инвестиционного дохода:

- Прибыль от продажи акций, облигаций и взаимных фондов.

- Распределение прироста капитала от взаимных фондов.

- Доход от продажи инвестиционной недвижимости (включая доход от продажи второго дома, который не является основным местом жительства).

- Прибыль от продажи долей участия в товариществах и корпорациях типа S (при условии, что партнер или акционер был пассивным владельцем). См. раздел 1.1411-7 предложенных правил 2013 года.

11. Применяется ли этот налог к прибыли от продажи личного жилья?

Налог на чистый доход от инвестиций не применяется к любой сумме прибыли, которая исключается из валового дохода для целей обычного подоходного налога. Ранее существовавшее законодательное исключение в разделе 121 освобождает первые 250 000 долларов США (500 000 долларов США в случае супружеской пары) прибыли, признанной при продаже основного места жительства, от валового дохода для целей обычного подоходного налога и, таким образом, от NIIT.

Пример 1: A, незарегистрированный заявитель, зарабатывает 210 000 долларов и продает свое основное жилье, которым он владел и в котором проживал последние 10 лет, за 420 000 долларов. Базовая стоимость дома А составляет 200 000 долларов. Реализованная прибыль А от продажи составляет 220 000 долларов. Согласно разделу 121, А может исключить прибыль от продажи в размере до 250 000 долларов. Поскольку эта прибыль исключается для целей обычного налога на прибыль, она также исключается для целей определения чистого дохода от инвестиций. В этом примере налог на чистый доход от инвестиций не применяется к прибыли от продажи дома А.

Реализованная прибыль А от продажи составляет 220 000 долларов. Согласно разделу 121, А может исключить прибыль от продажи в размере до 250 000 долларов. Поскольку эта прибыль исключается для целей обычного налога на прибыль, она также исключается для целей определения чистого дохода от инвестиций. В этом примере налог на чистый доход от инвестиций не применяется к прибыли от продажи дома А.

Пример 2: B и C, супружеская пара, подающая совместную заявку, продают свое основное жилье, которым они владели и в котором проживали последние 10 лет, за 1,3 миллиона долларов. Базовая стоимость дома B и C составляет 700 000 долларов. Реализованная прибыль B и C от продажи составляет 600 000 долларов. Признанная прибыль, облагаемая обычным подоходным налогом, составляет 100 000 долларов США (600 000 долларов США реализованной прибыли за вычетом 500 000 долларов США, исключенных из раздела 121). B и C имеют другой чистый инвестиционный доход в размере 125 000 долларов США, в результате чего общий чистый инвестиционный доход B и C составляет 225 000 долларов США. Модифицированный скорректированный валовой доход B и C составляет 300 000 долларов США и превышает пороговую сумму в 250 000 долларов США на 50 000 долларов США. B и C подлежат NIIT в зависимости от того, что меньше: 225 000 долларов США (чистый доход от инвестиций B) или 50 000 долларов США (сумма модифицированного скорректированного валового дохода B и C превышает пороговое значение в размере 250 000 долларов США, подаваемое в браке совместно). B и C должны уплатить налог на чистую прибыль от инвестиций в размере 1 900 долларов США (50 000 долларов США X 3,8%).

Модифицированный скорректированный валовой доход B и C составляет 300 000 долларов США и превышает пороговую сумму в 250 000 долларов США на 50 000 долларов США. B и C подлежат NIIT в зависимости от того, что меньше: 225 000 долларов США (чистый доход от инвестиций B) или 50 000 долларов США (сумма модифицированного скорректированного валового дохода B и C превышает пороговое значение в размере 250 000 долларов США, подаваемое в браке совместно). B и C должны уплатить налог на чистую прибыль от инвестиций в размере 1 900 долларов США (50 000 долларов США X 3,8%).

Пример 3: D, незамужняя заявительница, зарабатывает 45 000 долларов и продает свое основное жилье, которым она владела и в котором проживала последние 10 лет, за 1 миллион долларов.Базовая стоимость D в доме составляет 600 000 долларов. Реализованная прибыль D от продажи составляет 400 000 долларов. Признанная прибыль, облагаемая обычным подоходным налогом, составляет 150 000 долларов США (400 000 долларов США реализованной прибыли за вычетом 250 000 долларов США, исключенных из раздела 121), что также является чистым доходом от инвестиций. Модифицированный скорректированный валовой доход D составляет 195 000 долларов. Поскольку модифицированный скорректированный валовой доход D ниже пороговой суммы в 200 000 долларов, D не должен платить налог на чистый доход от инвестиций.

Модифицированный скорректированный валовой доход D составляет 195 000 долларов. Поскольку модифицированный скорректированный валовой доход D ниже пороговой суммы в 200 000 долларов, D не должен платить налог на чистый доход от инвестиций.

12. Включает ли чистый доход от инвестиций проценты, дивиденды и прирост капитала моих детей, которые я сообщаю в своей форме 1040, используя форму 8814?

Суммы чистого дохода от инвестиций, включенные в вашу форму 1040 на основании формы 8814, учитываются при расчете вашего чистого дохода от инвестиций.Однако расчет вашего чистого дохода от инвестиций не включает (a) суммы, исключенные из вашей формы 1040 из-за пороговых сумм, указанных в форме 8814, и (b) суммы, относящиеся к дивидендам постоянного фонда Аляски.

13. Какие инвестиционные расходы подлежат вычету при расчете NII?

Чтобы получить чистый доход от инвестиций, валовой доход от инвестиций (статьи, описанные в пунктах 7-11 выше) уменьшается на вычеты, которые должным образом относятся к статьям валового дохода от инвестиций. Примеры вычетов, часть которых может быть надлежащим образом отнесена на валовой инвестиционный доход, включают расходы на проценты по инвестициям, вознаграждение за инвестиционные консультации и брокерские услуги, расходы, связанные с доходом от аренды и роялти, сборы за составление налогов, фидуциарные расходы (в случае недвижимости или траст), а также государственные и местные подоходные налоги.

Примеры вычетов, часть которых может быть надлежащим образом отнесена на валовой инвестиционный доход, включают расходы на проценты по инвестициям, вознаграждение за инвестиционные консультации и брокерские услуги, расходы, связанные с доходом от аренды и роялти, сборы за составление налогов, фидуциарные расходы (в случае недвижимости или траст), а также государственные и местные подоходные налоги.

14. Придется ли мне платить как налог на чистый доход от инвестиций в размере 3,8%, так и дополнительный налог Medicare в размере 0,9%?

Вы можете облагаться обоими налогами, но не на один и тот же вид дохода.

Дополнительный налог Medicare в размере 0,9% применяется к заработной плате, компенсациям и доходам от самозанятости, превышающим определенные пороговые значения, но не применяется к статьям дохода, включенным в чистый доход от инвестиций. См. дополнительную информацию о дополнительном налоге Medicare.

Как сообщается и уплачивается налог на чистый доход от инвестиций

15.

Если я облагаюсь налогом на чистый доход от инвестиций, как я буду отчитываться и платить налог?

Если я облагаюсь налогом на чистый доход от инвестиций, как я буду отчитываться и платить налог?Физические лица, поместья и трасты будут использовать форму 8960 PDF и инструкции PDF для расчета налога на чистый доход от инвестиций.

Для физических лиц налог будет указываться и уплачиваться с помощью формы 1040. Для поместий и трастов налог будет указываться и уплачиваться с помощью формы 1041.

16. Подпадает ли налог на чистый доход от инвестиций в расчетные налоговые положения?

Налог на чистый доход от инвестиций облагается оценочными налоговыми положениями. Физические лица, поместья и трасты, которые ожидают обложения налогом в 2013 году или впоследствии, должны скорректировать свои удержания подоходного налога или расчетные платежи с учетом увеличения налога, чтобы избежать штрафов за недоплату.Для получения дополнительной информации об удержании налога и расчетном налоге см. Публикацию 505, Удержание налога и расчетный налог.

17.

Могут ли налоговые льготы уменьшить мою ответственность перед NIIT?

Могут ли налоговые льготы уменьшить мою ответственность перед NIIT?Любая скидка по федеральному подоходному налогу, которая может быть использована для компенсации налоговых обязательств, предусмотренных подзаголовком A Кодекса, может быть использована для компенсации NII. Однако, если налоговый кредит разрешен только против налога, установленного главой 1 Кодекса (обычный подоходный налог), эти кредиты не могут уменьшить NIIT. Например, зачеты по подоходному налогу за границей (разделы 27(a) и 901(a)) и общие коммерческие зачеты (раздел 38) разрешены в качестве зачетов только в отношении налога, установленного главой 1 Кодекса, и поэтому не могут использоваться. чтобы уменьшить вашу ответственность NIIT.Если вы принимаете иностранные подоходные налоги в качестве вычета по подоходному налогу (в отличие от налогового кредита), часть (или вся) сумма вычета может быть вычтена из NII.

18. Нужно ли удерживать налог с заработной платы?

Нет, но вы можете потребовать удержания дополнительного подоходного налога из вашей заработной платы.

Примеры расчета налога на чистый доход от инвестиций

19. Плательщик единого налога с доходом ниже установленного законом порога.

Налогоплательщик, зарегистрированный в одиночку, имеет заработную плату в размере 180 000 долларов США и 15 000 долларов США в виде дивидендов и прироста капитала.Модифицированный скорректированный валовой доход налогоплательщика составляет 195 000 долларов США, что меньше установленного законом порога в 200 000 долларов США. Налогоплательщик не облагается налогом на чистый доход от инвестиций.

20. Плательщик единого налога с доходом выше установленного законом порога.

Налогоплательщик, зарегистрированный в одиночку, имеет заработную плату в размере 180 000 долларов США. Налогоплательщик также получил 90 000 долларов США от пассивного участия в товариществе, которое считается чистым инвестиционным доходом. Модифицированный скорректированный валовой доход налогоплательщика составляет 270 000 долларов США.

Модифицированный скорректированный валовой доход налогоплательщика превышает порог в 200 000 долларов США для плательщиков единого налога на 70 000 долларов США.Чистый инвестиционный доход налогоплательщика составляет 90 000 долларов США.

Налог на чистый доход от инвестиций основан на меньшем из двух значений: 70 000 долларов США (сумма, на которую модифицированный скорректированный валовой доход налогоплательщика превышает пороговое значение в 200 000 долларов США) или 90 000 долларов США (чистый доход от инвестиций налогоплательщика). Налогоплательщик должен NIIT в размере 2660 долларов США (70 000 долларов США x 3,8%).

Дополнительная информация

21. Помимо этих часто задаваемых вопросов, имеется ли дополнительная информация о налоге на чистый доход от инвестиций?

Да. Вы можете найти дополнительную информацию о NIIT в окончательном регламенте PDF 2013 года и в новом предлагаемом регламенте PDF 2013 года, опубликованном 1 декабря 2013 года. 2, 2013.

2, 2013.

22. Предлагаемые положения, опубликованные 5 декабря 2012 г., вступают в силу для налоговых периодов, начинающихся после 31 декабря 2013 г., но налог на чистый доход от инвестиций вступил в силу 1 января 2013 г. Могу ли я полагаться на эти предлагаемые положения, предлагаемые положения, опубликованные 2 декабря 2013 г., и/или окончательные положения, также опубликованные 2 декабря 2013 г., для руководства по налогу на чистый доход от инвестиций в 2013 г.?

Да. Для налоговых периодов, начинающихся до 1 января 2014 г. (т.г., 2013 календарный год), налогоплательщики могут полагаться на предложенные правила 2012 года (опубликованные 5 декабря 2012 года), предлагаемые правила 2013 года (опубликованные 2 декабря 2013 года) или окончательные правила 2013 года (опубликованные 1 декабря 2013 года). 2, 2013) для целей заполнения формы 8960. Однако в той степени, в которой налогоплательщики занимают позицию в налоговом году, начинающуюся до 1 января 2014 года, которая не соответствует окончательным положениям, и такая позиция влияет на режим одного или нескольких товаров в налоговом году, начинающемся после декабря31 декабря 2013 г. , то такой налогоплательщик должен внести разумные коррективы, чтобы гарантировать, что его обязательства по налогу на чистый доход от инвестиций в налоговые годы, начинающиеся после 31 декабря 2013 г., не будут неправомерно искажены. Например, могут потребоваться разумные корректировки для обеспечения того, чтобы ни одна статья дохода или вычета не учитывалась при расчете чистого инвестиционного дохода более одного раза, и чтобы переносы, базисные корректировки и другие аналогичные статьи корректировались надлежащим образом.

, то такой налогоплательщик должен внести разумные коррективы, чтобы гарантировать, что его обязательства по налогу на чистый доход от инвестиций в налоговые годы, начинающиеся после 31 декабря 2013 г., не будут неправомерно искажены. Например, могут потребоваться разумные корректировки для обеспечения того, чтобы ни одна статья дохода или вычета не учитывалась при расчете чистого инвестиционного дохода более одного раза, и чтобы переносы, базисные корректировки и другие аналогичные статьи корректировались надлежащим образом.

Связанный предмет: Формы и публикации

Paul Hastings LLP — Казначейство предлагает пять основных изменений в Уставе США.S. Типовое налоговое соглашение

уведомления клиентов

04 августа 2015 г.

Дэвид Максо

20 мая 2015 г. Министерство финансов США («Казначейство») опубликовало пять наборов предлагаемых поправок к Типовой конвенции США о подоходном налоге. («Типовой договор») для общественного обсуждения. Последний раз Типовой договор обновлялся в 2006 году.

(«Типовой договор») для общественного обсуждения. Последний раз Типовой договор обновлялся в 2006 году.

Цель предлагаемых поправок состоит в том, чтобы гарантировать, что Соединенные Штаты сохранят баланс льгот, оговоренный в рамках их договорной сети, поскольку налоговое законодательство их партнеров по договору изменяется таким образом, что создаются возможности для базового эрозия и перемещение прибыли («BEPS»), а также для предотвращения U.С. договорная сеть из поощрительных инверсий.

Типовой договор не имеет обязательной силы, но служит основой для казначейства при заключении налоговых договоров. Это означает, что предлагаемые изменения вступят в силу только тогда, когда партнер по договору согласится с ними в ходе будущих переговоров.

Пять наборов предлагаемых изменений обсуждаются ниже.

Освобожденные постоянные представительства

В соответствии с этим предложением в договорных льготах будет отказано, если резидент одного договаривающегося государства получает доход от другого договаривающегося государства через постоянное представительство («ПП»), расположенное за пределами государства проживания, и такой доход подлежат значительно более низкой налоговой ставке, чем другие доходы такого резидента. В частности, договорные льготы не будут применяться к определенным видам доходов, если они относятся к постоянному представительству, расположенному за пределами государства постоянного проживания, и либо (а) прибыль постоянного представительства облагается комбинированной совокупной эффективной налоговой ставкой в государстве постоянного проживания и государстве, в котором постоянное представительство находится на уровне менее 60% от применимой налоговой ставки в государстве резидентства или (b) постоянное представительство находится в третьем государстве, не имеющем всеобъемлющего налогового соглашения с договаривающимся государством, от которого исходят льготы по соглашению. если государство резидентства не включает доход, приходящийся на постоянное представительство, в свою налоговую базу.

В частности, договорные льготы не будут применяться к определенным видам доходов, если они относятся к постоянному представительству, расположенному за пределами государства постоянного проживания, и либо (а) прибыль постоянного представительства облагается комбинированной совокупной эффективной налоговой ставкой в государстве постоянного проживания и государстве, в котором постоянное представительство находится на уровне менее 60% от применимой налоговой ставки в государстве резидентства или (b) постоянное представительство находится в третьем государстве, не имеющем всеобъемлющего налогового соглашения с договаривающимся государством, от которого исходят льготы по соглашению. если государство резидентства не включает доход, приходящийся на постоянное представительство, в свою налоговую базу.

Хотя некоторые налоговые соглашения США уже включают треугольные положения о противодействии злоупотреблениям с представительствами, предлагаемое положение менее благоприятно, отчасти потому, что оно будет применяться не только к представительствам, расположенным в третьих странах, но также и к филиалу, расположенному в стране происхождения, которая является рассматривается как PE страной проживания.

Специальные налоговые режимы

В соответствии с этим предложением государство-источник сохранит свое право на налогообложение процентных платежей, роялти и некоторых других доходов, если резидент по договору, требующий льгот, связан с плательщиком таких доходов и льгот от «специальный налоговый режим» в государстве проживания, который приводит к низкому налогообложению или его полному отсутствию.

«Специальный налоговый режим» означает любое законодательство, нормативный акт или административную практику, которые предусматривают льготную эффективную налоговую ставку для процентов, роялти или некоторых других доходов, в том числе путем снижения налоговой ставки или налоговой базы. Например, получение решения о том, что проценты от иностранных источников облагаются более низкой налоговой ставкой в государстве резидентства, чем ставка, которая обычно применяется к процентам от иностранных источников, полученным другими резидентами, представляет собой особый налоговый режим. В случае процентов термин будет включать любое законодательство, регулирование или административную практику, которые предусматривают условные вычеты в отношении собственного капитала.

В случае процентов термин будет включать любое законодательство, регулирование или административную практику, которые предусматривают условные вычеты в отношении собственного капитала.

Новое определение специального налогового режима будет содержать ряд исключений. Специальный налоговый режим не будет включать в себя какое-либо законодательство, нормативные акты или административную практику, (а) которая не дает непропорциональной выгоды процентам, роялти или другим доходам (например, режим, который разрешает стандартные налоговые вычеты, ускоренную амортизацию, перенос убытков или иностранный налог). кредиты не будут специальным налоговым режимом), (b) которые в отношении роялти удовлетворяют существенным требованиям к деятельности, предназначенным для стимулирования деятельности, которая не носит мобильного характера, для осуществления в государстве проживания, (c) которые реализуют принципы статей «Прибыль от коммерческой деятельности» или «Ассоциированные предприятия» Типового договора (например, административная практика, в соответствии с которой достигается предварительное соглашение о ценообразовании, не будет особым налоговым режимом), (d) который применяется к определенным некоммерческим или поставщикам пенсионных или пенсионных услуг; (например, в Соединенных Штатах это исключение будет применяться к регулируемым инвестиционным компаниям и инвестиционным фондам недвижимости), или (f) которые, по соглашению договаривающихся государств, не будут представлять собой специальный налоговый режим.

Платежи от иностранных организаций

В соответствии с этим предложением Соединенные Штаты будут взимать полный налог у источника на выплаты дивидендов, процентов, роялти и некоторых других доходов, полученных иностранными организациями в течение 10 лет после даты их выезда из страны.

В течение длительного времени Соединенные Штаты пытались уменьшить налоговые льготы от инверсий с помощью законодательства, правил и административных постановлений. Хотя эти изменения уменьшили количество инверсий, экспатриация по-прежнему дает налоговые льготы.Этот предлагаемый пересмотр Типового договора предотвратит поощрение инверсий сетью договоров Соединенных Штатов за счет сокращения еще одной налоговой льготы, предоставляемой такими типами сделок.

Ограничение льгот («LOB»)

Казначейство добавит тест на «производные выгоды», который даст компании, являющейся резидентом договаривающегося государства, право на договорные льготы, если (i) не менее 95% компания принадлежит, прямо или косвенно, семи или менее лицам, которые являются эквивалентными бенефициарами ( i. е. , как правило, лица, которые будут иметь право на все льготы по налоговому соглашению с договаривающимся государством, от которого истребуются льготы по налоговому соглашению) и (ii) выполнено испытание на размывание базы.

е. , как правило, лица, которые будут иметь право на все льготы по налоговому соглашению с договаривающимся государством, от которого истребуются льготы по налоговому соглашению) и (ii) выполнено испытание на размывание базы.

Тест производных льгот, используемый в действующих налоговых соглашениях США, обычно требует, чтобы владельцы компании были резидентами стран ЕС или НАФТА; таким образом, предложенный тест производных выгод является более благоприятным в том смысле, что он не накладывает конкретных географических ограничений. Тем не менее, другие аспекты предлагаемого теста на производные выгоды, такие как требование о том, что промежуточные собственники также должны быть эквивалентными бенефициарами, менее благоприятны.

Еще одно предлагаемое изменение затруднит квалификацию на льготы по договору в соответствии с правилами атрибуции для других тестов LOB. Например, в соответствии с действующими налоговыми соглашениями США холдинговые компании и другие юридические лица, которые не ведут активную торговлю или бизнес, могут претендовать на льготы по соглашению в соответствии с тестом «активная торговля или бизнес», если считается, что они ведут деятельность связанного лица. В соответствии с пересмотренным критерием «активная торговля или бизнес» резидент, желающий претендовать на льготы в соответствии с критерием «активная торговля или бизнес», будет считаться осуществляющим деятельность, осуществляемую связанным лицом, только в той степени, в которой и резидент, и связанное лицо вовлечены в том же или дополнительных направлениях бизнеса.

В соответствии с пересмотренным критерием «активная торговля или бизнес» резидент, желающий претендовать на льготы в соответствии с критерием «активная торговля или бизнес», будет считаться осуществляющим деятельность, осуществляемую связанным лицом, только в той степени, в которой и резидент, и связанное лицо вовлечены в том же или дополнительных направлениях бизнеса.

Последующие изменения в законодательстве

Это предлагаемое изменение даст договаривающимся государствам возможность прекратить действие определенных договорных льгот, если какое-либо из государств примет определенные изменения во внутреннем законодательстве, затрагивающие условия договора. В частности, если общая ставка налога, которая применяется практически ко всем доходам резидента, падает ниже 15 процентов в любом из Договаривающихся государств или в любом из этих государств предоставляется освобождение от налогообложения для резидентов практически всех доходов из иностранных источников, положения, снижающие налоги на дивиденды, проценты , роялти и некоторые другие доходы могут перестать действовать. Цель этого предлагаемого изменения состоит в том, чтобы избежать нежелательных случаев низкого налогообложения или его отсутствия в результате изменений внутреннего законодательства.

Цель этого предлагаемого изменения состоит в том, чтобы избежать нежелательных случаев низкого налогообложения или его отсутствия в результате изменений внутреннего законодательства.

Заключение

Проект изменений, если он будет реализован, будет представлять собой существенные изменения в Типовом договоре. Эти изменения предлагаются в то время, когда международное сообщество сосредоточено на избежании двойного неналогообложения в рамках проекта G20/OECD BEPS. С этими предложениями Соединенные Штаты решают сложную ситуацию с доходами без гражданства, а также пытаются влиять и направлять международные дебаты по поводу BEPS.

***

Щелкните здесь, чтобы просмотреть полный текст в формате PDF

Специальный налоговый режим для иностранных граждан | impots.gouv.fr

Кто имеет право на режим?

Налоговый режим для экспатриантов применяется к лицам, которые не были резидентами Франции для целей налогообложения в течение пяти календарных лет, предшествовавших началу их работы в компании, базирующейся во Франции, которая их нанимает:

- либо сотрудник «нанят компанией», которая имеет связи с первоначальной компанией, базирующейся за границей [внутригрупповой] перевод.

Эти ссылки могут относиться к акционерному капиталу, иметь юридическое или коммерческое происхождение… Это относится, в частности, к сотрудникам, которые направляются или становятся доступными в рамках внутригруппового перевода, например, из иностранной материнской компании в дочернюю. базируется во Франции;

Эти ссылки могут относиться к акционерному капиталу, иметь юридическое или коммерческое происхождение… Это относится, в частности, к сотрудникам, которые направляются или становятся доступными в рамках внутригруппового перевода, например, из иностранной материнской компании в дочернюю. базируется во Франции; - , или работник напрямую нанят за границей на должность в компании во Франции [внешний наем].

Примечание: право на режим не зависит от трудового договора или его дополнений, определяющих период работы во Франции, а также от заключения договора на определенный срок.

Также понимается, что принимающая компания может не существовать на законных основаниях во Франции на дату вступления иностранного работника в должность, если цель его или ее прибытия во Францию связана с созданием этой компании.

Когда существуют доказанные связи между компанией, базирующейся во Франции, и первоначальной компанией, наем всегда должен рассматриваться как перевод внутри группы.

Лица, прибывающие на работу во Францию по собственной инициативе или уже обосновавшиеся во Франции во время приема на работу, не имеют права на режим экспатриации.

Каковы льготы по подоходному налогу в режиме экспатриантов?

Режим экспатриации дает право на освобождение от подоходного налога в отношении:

- Дополнительная компенсация, непосредственно связанная с осуществлением профессиональной деятельности во Франции (экспатриантская премия);

- Доля вознаграждения, связанная с зарубежной деятельностью, осуществляемой в интересах работодателя;

- 50% дохода от инвестиций из иностранных источников (оплата которого производится лицом, находящимся за пределами Франции в государстве или территории, заключивших налоговое соглашение с Францией, которое содержит положение об административной помощи для борьбы с уклонением от уплаты налогов);

- 50 % определенных прав интеллектуальной и промышленной собственности из иностранных источников (оплата которых производится лицом, находящимся за пределами Франции в государстве или территории, заключивших с Францией налоговое соглашение, содержащее положение об административной помощи для борьбы с уклонением от уплаты налогов и уклонением от уплаты налогов) ) ;

- 50 % прироста капитала от продажи ценных бумаг и долей собственности из иностранных источников.

Схема для экспатриантов также позволяет бенефициарам вычитать из своего налогооблагаемого дохода взносы в дополнительные пенсионные и дополнительные пенсионные программы, с которыми они были связаны до прибытия во Францию.

Условие освобождения от бонуса иностранца

Работник должен облагаться налогом во Франции на сумму, по крайней мере эквивалентную компенсации, полученной в той же компании работником, не являющимся иностранным гражданином.

На практике налогооблагаемый доход экспатрианта после освобождения от бонуса экспатрианта должен оставаться как минимум равным t эталонной компенсации , которая соответствует сумме, выплачиваемой за аналогичные функции в компании или, где применимо, в аналогичной компании, базирующиеся во Франции.

Определение эталонной компенсации на самом деле является специфическим для каждой компании, при этом последняя должна иметь подтверждающие доказательства, обосновывающие используемый метод.

Он также может быть равен самой низкой заработной плате, полученной сотрудником с таким же опытом, как у иностранного сотрудника и выполняющим аналогичные функции в компании или в аналогичной компании, базирующейся во Франции, либо в течение рассматриваемого года, либо в течение трех предыдущих лет. .

Ситуация может быть оценена исключительно в отношении года, в котором работник приступает к выполнению своих обязанностей, если размер премии за экспатриацию определен и установлен, и если обязанности служащего не меняются в течение периода отъезда ( это не применяется в случаях, когда премия иностранца рассчитывается как процент от базовой заработной платы или в случаях, когда работник выбирает фиксированную ставку премии).