Инвестиционный фонд России: ТОП-8 самых перспективных ПИФ-компаний

Паевой инвестиционный фонд России на сегодняшний день обеспечивает своим пайщикам источник постоянного дохода. Современный финансовый мир претерпел достаточно серьезные изменения. Традиционные виды вложения денег больше не работают вовсе или не приносят желаемого дохода. Как показывает практика, стандартный банковский вклад в России не способен принести более 6-7% годовых в рублях и не более 1,5% годовых в валюте.

Содержание:

1. Инвестиционный фонд России: ТОП-8 ПИФ-компаний!

1.1. ПИФ-фонд REITINVEST

1.2. ПИФ-фонд Газпромбанка

1.3. ПИФ МК «Бивалютный»

1.4. ПИФ «Глобальные сырьевые рынки»

1.5. Райффазен-информационные технологии

1.6. ПИФ «Солид-Инвест»

1.7. ПИФ «Полярная звезда»

1.8. Инвестиционная компания Церих

2. Заключение

Естественно, что указанная выше сумма прибыли смехотворна мала и не удовлетворяет потребностей инвесторов. Более того, банковский депозит, как и аналогичные инвестиции, не покрывают даже уровня инфляции. Проще говоря, деньги, лежащие на банковском вкладе «сгорают» и небольшой процент вклада способен лишь замедлить скорость их обесценивания.

Лишь паевой инвестиционный фонд России способен принести настоящую, а не иллюзорную прибыль, которая не только покроет уровень инфляции, но и станет новым источником доходов.

Инвестиционный фонд России: ТОП-8 лучших ПИФ-компаний!

Российские эксперты утверждают, что из нескольких тысяч существующих ПИФ-фондов можно выделить лишь несколько лучших, и каждый из них принесет гарантированный и стабильный доход. Рассмотрим ТОП-8 надежных инвестиционных фондов России.

ПИФ-фонд REITINVEST

Подавляющее большинство современных ПИФ-фондов России вкладывают все деньги пайщиков в пакеты акций или облигаций. В этом случае уровень дохода целиком и полностью зависит от стоимости акций, а также от поведения рынка ценных бумаг. Любой политический кризис или локальная война способны обрушить рынок, а значит, о прибыли останется только мечтать. Более того, если рынок просядет очень сильно, то можно потерять вложенные деньги.

Совсем другое дело, фонд REITINVEST. Это классический инвестиционный фонд недвижимости в России, и, как несложно догадаться, все имеющиеся средства вкладываются в ликвидную зарубежную недвижимость. Детально ознакомиться с деятельностью фонда, вы можете на их сайте https://reitinvest.top/.

Как правило, покупаются дома и виллы, находящиеся неподалеку от теплого моря. Такая недвижимость всегда пользуется спросом, и ее легко сдать в аренду, а по необходимости и продать.

Кроме того, не стоит забывать о том, что кроме арендной платы, такая недвижимость имеет устойчивую тенденцию к постоянному росту стоимости. В случае продажи, за виллу неподалеку от моря можно будет выручить гораздо большую сумму, чем была потрачена на ее покупку.

В итоге, клиент получит 5-7% ежегодно в британских фунтах стерлингах. Это в 3-4 раза больше, чем валютная ставка Сбербанка, что делает такое вложение денег крайне выгодным. Все выплаты обеспечиваются договором, в котором заранее оговорен весь причитающийся доход.

Нельзя не отметить тот факт, что клиентам, вложившим в ПИФ-фонд сумму от 10 000 британских фунтов, полагается двухнедельный отдых на объектах недвижимости, которые принадлежат REITINVEST.

ПИФ-фонд Газпромбанка

Паевой инвестиционный фонд России был создан в 2009 году, и с тех пор лидирует на отечественном рынке. Один из наиболее доходных способов инвестирования. Своим клиентам ПИФ Газпромбанка предлагает порядка 30% годовых в рублях, причем выплаты гарантированы самим банком, а, следовательно, вы не потеряете своих денег не при каких условиях.

Фонд не имеет определенной направленности, но в большинстве случаев деньги пайщиков вкладываются в объекты и компании, принадлежащие компании Газпром. С 2016 года часть средств вкладывается в государственные облигации, что также гарантирует стабильный доход и нулевые риски.

ПИФ МК «Бивалютный»

Один из самых молодых фондов России, созданный в 2014 году. Принадлежит инвесторской компании «Менеджмент-консалтинг». Первый капитал был сделан на быстро растущем долларе в ноябре-декабре 2014 года. В настоящее время, средства пайщиков инвестируются в самые стабильные валюты миры, что приносит прибыль до 26,7% годовых в рублях.

ПИФ «Глобальные сырьевые рынки»

Этот фонд собственность банка «УралСиб», входящего в десятку самых крупных банков России. Как видно из названия, основные вложения приходятся в нефти и газодобывающие компании страны. Таким образом, обеспечивается устойчивая прибыль, даже в условиях падения цен на нефть. На сегодняшний день, вложившись в этот фонд можно получать до 26,5% годовых.

Райффазен-информационные технологии

Крупный инвестиционный фонд, принадлежащий немецкому Райффазен банку. В отличии от большинства своих конкурентов, вкладывает деньги пайщиков не в нефтяные или газовые компании, а в предприятия связи и крупнейших провайдеров.

Дела ведут настоящие профессионалы своего дела, и таким образом можно заработать до 20,16% годовых от суммы вложения.

ПИФ «Солид-Инвест»

Иногда нестандартные инвестиции также могут принести серьезнейший доход. Инвестиционный фонд России «Солид-Инвест» занимается долгосрочным вкладыванием средств в акции компаний занимающихся альтернативной энергетикой и инновационными технологиями в этой области.

Пай фонд независим и управляется опытными управляющими, хорошо разбирающимися в области нетрадиционной энергетики. Минимальный срок вложения средств – 3 года. За это время можно увеличить свой капитал на 18,5%.

ПИФ «Полярная звезда»

Один из молодых и перспективных инвестиционных фондов России. Был создан в 2012 году выходцами из финансовой группы ВТБ-капитал. Специализируется на вкладах в организации, занимающихся развитием Арктики и добычей полезных ископаемых на арктическом шлейфе.

За несколько лет работы управляющим предприятия удалось утроить прибыль, и сейчас она составляет до 17% в год.

Инвестиционная компания Церих

Несмотря на то, что данный инвестиционный фонд имеет российскую прописку, его специалисты занимаются вкладыванием средств исключительно в иностранные финансовые компании и банки. Это один из самых стабильных и надежных ПИФов, но прибыль составляет всего лишь 12% годовых, что, впрочем, выше чем в любом российском банке.

Какой бы паевой инвестиционный фонд России вы не выбрали, ясно что это современный способ вложения денег, способный принести куда большую прибыль, чем классический банковский вклад или ПАММ-счет.

>

>

| ВТБ – Фонд казначейский | 0P0000. | 66,890 | +0,98% | 46,09B | 20/03 | ||

| Газпромбанк – Облигации плюс | 0P0001. | 1.804,850 | +0,92% | 29,6B | 20/03 | ||

| ВТБ – Фонд сбалансированный | 0P0000. | 28,930 | +2,30% | 24,74B | 20/03 | ||

| Райффайзен – Облигации | 0P0000. | 25.251,190 | +1,34% | 23,66B | 12/03 | ||

| Сбербанк – Фонд перспективных облигаций | 0P0000. | 4.232,330 | -1,89% | 16,75B | 12/03 | ||

| Сбербанк – Сбалансированный | 0P0000. | 81.969,660 | -4,24% | 14,72B | 12/03 | ||

| Сбербанк – Фонд облигаций Илья Муромец | 0P0000. | 36.406,250 | -1,69% | 14,54B | 02/03 | ||

| Сбербанк – Природные ресурсы | 0P0000. | 1.626,490 | -0,35% | 11,01B | 06/03 | ||

| Сбербанк – Фонд акций Добрыня Никитич | 0P0000. | 10.199,530 | -8,56% | 8,66B | 12/03 | ||

| ВТБ – Фонд акций | 0P0000. | 29,890 | +3,64% | 8,17B | 20/03 | ||

| Райффайзен – Корпоративные облигации | 0P0000. | 15.579,710 | +1,20% | 6,1B | 19/03 | ||

| Сбербанк – Глобальный Интернет | 0P0000. | 3.363,050 | -3,74% | 3,27B | 06/03 | ||

| Райффайзен – Информационные технологии | 0P0000. | 17.891,650 | -1,65% | 3,05B | 12/03 | ||

| ВТБ – Фонд нефтегазового сектора | 0P0000. | 20,630 | +2,69% | 2,72B | 20/03 | ||

| ВТБ – Фонд еврооблигаций | 0P0000. | 16,450 | +3,46% | 2,72B | 20/03 | ||

| Райффайзен – США | 0P0000. | 39.885,940 | -2,98% | 2,35B | 12/03 | ||

| Райффайзен – Фонд активного управления | 0P0000. | 23.441,980 | -1,92% | 1,85B | 19/03 | ||

| Сбербанк – Еврооблигации | 0P0000. | 2.998,020 | +2,59% | 1,81B | 06/03 | ||

| Райффайзен – Акции | 0P0000. | 29.922,950 | +5,37% | 1,78B | 12/03 | ||

| Райффайзен – Индекс ММВБ голубых фишек | 0P0000. | 17.147,180 | +1,98% | 1,53B | 31/01 | ||

| Райффайзен – Сырьевой сектор | 0P0000. | 26.955,170 | +2,77% | 1,39B | 12/03 | ||

| Сбербанк – Электроэнергетика | 0P0000. | 1.078,230 | -8,33% | 1,3B | 06/03 | ||

| ВТБ – Фонд еврооблигаций развивающихся рынков | 0P0000. | 27,590 | +3,26% | 1,33B | 20/03 | ||

| ВТБ – Индекс ММВБ | 0P0000. | 5.493,470 | +2,93% | 1,28B | 20/03 | ||

| TKB BNP Paribas Premium Equity Russia | 0P0000. | 2.210,790 | +0,22% | 920,7M | 07/06 | ||

| Райффайзен – Золото | 0P0000. | 14.876,680 | +2,15% | 868,36M | 12/03 | ||

| Сбербанк – Потребительский сектор | 0P0000. | 1.929,250 | -7,39% | 789,47M | 06/03 | ||

| Райффайзен – Сбалансированный | 0P0000. | 21.023,420 | +3,04% | 809,75M | 12/03 | ||

| ВТБ – Фонд предприятий с государственным участием | 0P0000. | 25,790 | +5,96% | 779,74M | 20/03 | ||

| Райффайзен – Долговые рынки развитых стран | 0P0000. | 16.563,830 | -0,28% | 691,76M | 19/03 | ||

| Сбербанк – Америка | 0P0000. | 1.768,850 | -5,51% | 632,54M | 12/03 | ||

| Газпромбанк – Еврооблигации | 0P0001. | 3.971,350 | +4,16% | 565,25M | 20/03 | ||

| Газпромбанк – Акции | 0P0001. | 1.960,740 | +3,29% | 352,93M | 20/03 | ||

| Райффайзен – Потребительский сектор | 0P0000. | 12.694,580 | +5,42% | 435,99M | 12/03 | ||

| ВТБ – Фонд электроэнергетики | 0P0000. | 7,810 | +6,11% | 429,19M | 20/03 | ||

| Сбербанк – Финансовый сектор | 0P0000. | 928,200 | -6,78% | 386,05M | 12/03 | ||

| ТКБ Инвестмент Партнерс — Фонд сбалансированный | 0P0000. | 6.032,250 | -0,22% | 314,96M | 07/06 | ||

| Райффайзен – Электроэнергетика | 0P0000. | 4.874,480 | +6,68% | 332,73M | 12/03 | ||

| Альянс РОСНО – Акции | 0P0000. | 701,890 | -0,04% | 306,99M | 24/12 | ||

| ТКБ Инвестмент Партнерс — Фонд облигаций | 0P0000. | 5.277,980 | +0,13% | 287,53M | 26/04 | ||

| ВТБ – БРИК | 0P0000. | 125,320 | +3,37% | 291,38M | 20/03 | ||

| ВТБ – Фонд металлургии | 0P0000. | 12,590 | +3,88% | 240,54M | 20/03 | ||

| Арсагера — Фонд акций | 0P0000. | 9.342,260 | +0,10% | 199,06M | 24/12 | ||

| Райффайзен – Индустриальный | 0P0000. | 7.100,560 | +1,63% | 191,66M | 12/03 | ||

| Энергокапитал – Сбалансированный | 0P0000. | 1.277,470 | -0,32% | 172,21M | 31/07 | ||

| ВТБ – Фонд перспективных инвестиций | 0P0000. | 19,310 | +7,10% | 181,6M | 20/03 | ||

| Сбербанк – Развивающиеся рынки | 0P0000. | 1.425,540 | -5,51% | 154,2M | 12/03 | ||

| ВТБ – Фонд телекоммуникаций | 0P0000. | 17,530 | 0,00% | 136,45M | 18/02 | ||

| Райффайзен – Развивающиеся рынки | 0P0000. | 17.207,310 | +2,10% | 130,34M | 12/03 | ||

| TKB BNP Paribas Equity Telecoms Russia | 0P0000. | 3.503,550 | -4,27% | 111,49M | 07/06 | ||

| ВТБ – Фонд потребительского сектора | 0P0000. | 15,620 | +3,17% | 110,08M | 20/03 | ||

| Райффайзен – Европа | 0P0000. | 12.308,920 | +1,70% | 107,67M | 12/03 | ||

| Альянс РОСНО – Сбалансированный | 0P0000. | 429,710 | +0,03% | 98,92M | 24/12 | ||

| TKB BNP Paribas Premium Fund of Funds Commodity Go | 0P0000. | 1.616,950 | +0,55% | 97,12M | 08/04 | ||

| Райффайзен – Драгоценные металлы | 0P0000. | 14.874,300 | +2,08% | 97,79M | 12/03 | ||

| Газпромбанк – Нефть | 0P0001. | 444,810 | +8,26% | 69,19M | 20/03 | ||

| Альянс РОСНО – Акции второго эшелона | 0P0000. | 230,030 | +2,08% | 75,96M | 29/11 | ||

| Арсагера — Фонд смешанных инвестиций | 0P0000. | 6.191,350 | +0,13% | 66,28M | 24/12 | ||

| Raiffeisen Second Tier | 0P0000. | 0,022 | 0,00% | 63,81M | 04/02 | ||

| Сбербанк – Европа | 0P0000. | 708,660 | -7,72% | 57,67M | 12/03 | ||

| Альянс РОСНО – Акции сырьевых компаний | 0P0000. | 307,110 | -0,15% | 44,02M | 24/12 | ||

| Альянс РОСНО – Государственные облигации | 0P0000. | 107,970 | +0,21% | 24,06M | 24/12 | ||

| Альянс РОСНО – Облигации корпораций | 0P0000. | 154,150 | +0,09% | 15,15M | 19/09 | ||

| Энергокапитал – Мировые рынки | 0P0000. | 183,860 | -0,36% | 12,61M | 04/02 | ||

| Альянс РОСНО – Акции несырьевых компаний | 0P0000. | 81,630 | +0,04% | 10,64M | 24/12 | ||

| Энергокапитал – Сберегательный | 0P0000. | 286,720 | -0,25% | 10,17M | 04/02 | ||

| Альянс РОСНО – Максимум | 0P0000. | 0,022 | 0,00% | 4,17M | 04/02 | ||

| Энергокапитал – Индекс ММВБ | 0P0000. | 0,022 | 0,00% | 3,3M | 04/02 |

Инвестиционный фонд — Википедия

Инвестиционный фонд — учреждение, осуществляющее коллективные инвестиции. Суть его в аккумулировании сбережений частных и юридических лиц для совместного (в том числе и портфельного) инвестирования через покупку ценных бумаг, а не реальных производственных активов. За счёт того, что приобретение ценных бумаг осуществляет профессиональный участник рынка, риски частных инвесторов минимизируются [1].

Вместе с таким инструментом как банковские депозиты вложения в ИСИ являются наиболее популярными инструментами сохранения и приумножения сбережений частных лиц.

Первый инвестиционный фонд в мире был создан в августе 1822 года в Бельгии. Инвестиционные фонды начинают быстро развиваться только после Второй мировой войны, постепенно создавая конкуренцию банкам и другим финансовым институтам. Наибольшего распространения инвестиционные фонды приобрели в Великобритании и США. На сегодняшний день более половины американских домохозяйств являются вкладчиками того или иного инвестиционного фонда.

По состоянию на 2008 год инвестиционная компания Fidelity Investments была самым крупным акционером в 10% американских корпораций.

В настоящее время (на 2016-2017 год) выделяется «Большая тройка»[2] американских инвестиционных компаний (Vanguard, BlackRock, State Street Corporation), которые вместе имеют крупнейшие пакеты акций в 40% от всех публичных американских компаний, и в 88% компаний составляющих S&P 500 (500 компаний с наибольшей капитализацией). В результате акции крупнейших американских компаний оказались сосредоточены в руках небольшого количества людей. Представители «большой тройки» декларируют, что они хотят быть активными акционерами и вмешиваться в управление компаниями

Перекрестное владение институциональными инвесторами акциями компаний в одной отрасли снижает конкуренцию между этими компаниями и коррелирует с неоправданным повышением цен для потребителей.[3][4]

Инвестиционные фонды выполняют следующие функции[6]:

- аккумуляция сбережений индивидуальных инвесторов;

- более эффективное управление инвестиционными ресурсами, которое не могут обеспечить индивидуальные инвесторы по причине отсутствия необходимых профессиональных навыков и опыта;

- диверсификация рисков с помощью вложения средств индивидуальных инвесторов в различные инструменты финансового рынка;

- снижение затрат на проведение операций на рынке ценных бумаг.

Институт совместного инвестирования[править | править код]

Институт совместного инвестирования (ИСИ) — термин, обозначающий в украинском законодательстве инвестиционный фонд, осуществляющий деятельность по совместному инвестированию — объединению (привлечению) денежных средств инвесторов с целью получения прибыли от их вложений в ценные бумаги других эмитентов, корпоративные права и недвижимость.

Активы институтов совместного инвестирования управляются компанией по управлению активами (КУА).

Существует несколько типов Институтов совместного инвестирования, которые определяются по способам и правилам ведения инвестиционной деятельности:

- открытого типа;

- интервального типа;

- закрытого типа.

ИСИ открытого типа характеризуется взятыми управляющей компанией обязательствами по выкупу собственных ценных бумаг по заявке инвестора. Данное требование от инвестора может поступить в любое время. Выкуп производится по обусловленному сроку эмиссии, не менее раза в год. ИСИ закрытого типа не возлагает на себя обязанности по выкупу эмитированных компанией ценных бумаг.

список российских компаний в 2020 году

Евгений Смирнов # Инвестиции

Евгений Смирнов # Инвестиции

Фонды прямых инвестиций России

Деятельность PEF в России регламентирует Федеральный Закон №156-Ф3. В отечественном законодательстве для данного типа организаций предусмотрены более жесткие условия регулирования, нежели в США и ЕС.

- Что такое фонд прямых инвестиций

- Особенности функционирования PEF

- Как устроен PEF

- Процедура инвестирования через PEF

- Принципы распределения прибыли в PEF

- Фонды прямых инвестиций в России

Самым надёжным и безопасным видом инвестирования являются банковские депозиты. При этом, если вкладываться в наиболее крупные финучреждения, особенно в государственные, риск потери денег минимален. Однако и прибыльность депозитов невысокая, часто она едва покрывает уровень инфляции.

Если для вас важно не только сохранить свои накопления, но и приумножить их, банки — неподходящий вариант. А вот инвестирование в фондовый рынок, то есть в рынок акций — это как раз то, что позволит хорошо. Правда, и риски здесь отнюдь не нулевые.

Что такое фонд прямых инвестиций

Покупка акций на фондовой бирже с целью их последующей перепродажи по более высокой цене — самый очевидный и распространенный вид инвестирования в акции. Однако проблема в том, что на бирже торгуются ценные бумаги уже известных стабильных компаний, которые прошли стадию взрывного роста и теперь развиваются в умеренном темпе или стоят на месте.

Гораздо выгоднее покупать акции тех компаний, которые находятся в самом начале своего бурного роста и еще не прошли процедуру публичного размещения акций на бирже, общепринято именуемую аббревиатурой IPO. Но поскольку их ценные бумаги еще не торгуются на биржах, для их покупки приходится использовать другие, менее известные инструменты, в частности – фонды прямых инвестиций (далее PEF — Private Equity Fund).

PEF представляет собой особую форму коллективного инвестирования в покупку крупного пакета акций (от 10%) или облигаций не прошедших IPO компаний. В отличие от обычных спекуляций на фондовой бирже, здесь акции покупаются на долгий срок, который часто превышает 5–7 лет.

Особенности функционирования PEF

По большому счету, PEF является разновидностью паевого инвестиционного фонда (ПИФ), так как основная его цель — получение прибыли путем размещения средств, предоставленных инвесторами-пайщиками. Поэтому между PEF и ПИФ есть очень много общих черт:

- оба вида инвестирования обычно регулируются одними и теми же законами;

- именной инвестиционный пай каждого инвестора пропорционален сумме его вложений;

- одинаковые принципы налогообложения — налоги платятся только по факту продажи акций и только при условии, что цена продажи превышает номинальную стоимость акций;

- повышенный риск в сравнении с облигациями и государственными ценными бумагами.

В то же время PEF обладают и рядом специфических черт, явно отличающих их от обычных ПИФ:

- PEF не работают с акциями публичных компаний и акционерных обществ;

- инвесторы всегда автоматически получают право влиять на принятие стратегических решений в управлении компанией;

- PEF не имеют права прямо инвестировать в акции государственных компаний и другие ценные бумаги, выпущенные государством;

- вес голосов участников PEF в принятии управленческих решений относительно развития компании зависит от того, что прописано в уставных документах самого фонда, а не от размеров доли инвестиций.

Помимо паевых инвестфондов, PEF часто сравнивают с венчурными фондами, поскольку здесь также имеется определенное сходство в вопросах выбора объектов инвестирования, в организационной структуре и уровне доходности.

Но и в данном случае параллель не будет четкой, поскольку некоторые принципиальные различия всё же имеются:

- Венчурные инвесторы могут по совместительству быть еще и учредителями компании, чьи акции приобретаются, и покупать бумаги из первичной эмиссии. Пайщикам PEF это запрещено, они покупают только акции и облигации из дополнительных эмиссий.

- PEF избегают покупки акций совсем новых компаний, отдавая предпочтения тем, что решили докапитализироваться, хотя уже какое-то время присутствуют на рынке, обладают устоявшейся организационной структурой и сформированной клиентской базой. В свою очередь, венчурные фонды довольно активно инвестируют в совсем новые стартапы.

- Для венчурных инвестиций типичны относительно небольшие суммы, не позволяющие влиять на управление компанией. А вот PEF по закону должны либо обзавестись собственным представителем в совете директоров (то есть иметь не менее 10% акций), либо должны покупать блокирующий (более четверти) или контрольный (более половины) пакет акций.

Как устроен PEF

В плане организационной структуры PEF представляет собой ООО, которое создается на конкретно оговоренный срок. Обычно это 7–10 лет. Учредители фонда делятся на две неравные категории:

- генеральный или управляющий партнер, который занимается фактическим управлением фондом;

- ограниченные партнеры, просто участвующие в инвестировании своими деньгами.

В роли ограниченных партнеров выступают различные крупные инвесторы. Зачастую это всевозможные частные либо хедж-фонды, а также страховые компании и пенсионные фонды.

Хотя в теории участником PEF на правах ограниченного партнера могут выступать как юридические, так и физические лица, на практике большинство фондов прямого инвестирования для физлиц недоступны из-за слишком высоких требований по минимальному объему вложений. В остальном же PEF выступает как типичная управляющая компания, которая распоряжается деньгами вкладчиков с их разрешения и в их же интересах.

В некоторых государствах также используется понятие «инвестиционное партнерство», с помощью которого в законе различают портфельные и частные вложения. Фонды, оперирующие такими понятиями, иногда могут сталкиваться с некоторыми трудностями при инвестировании за рубежом.

К примеру, в России такой вид деятельности регулируется разделом «ПИФ для квалифицированных инвесторов», запрещающим продавать или передавать паи третьим лицам. Кроме того, из-за различий в законодательстве отдельных государств, PEF, созданный по правилам страны своей регистрации, в другой стране может квалифицироваться как венчурный.

Процедура инвестирования через PEF

При всех различиях в законодательстве разных стран, общепринятое понимание таково: инвестиции в фонды прямых инвестиций — это покупка от 10% уставного капитала в виде дополнительно выпущенных акций либо облигаций.

Сами PEF могут инвестировать деньги пайщиков как напрямую, так и через портфельные компании, что является типичной практикой в США и Западной Европе. Качественно диверсифицировав вложения в акции предприятий из различных отраслей экономики, PEF в итоге получает низкий уровень риска. Это позволяет экономить на собственном экспертном бюро, занимающемся анализом и контролем инвестиций.

При этом деньги инвесторов могут как вкладываться целенаправленно, так и аккумулироваться для инвестирования в целый пакет компаний, определенных заранее. Выбор для инвестирования основывается как на стандартных оценочных методиках (например, EBITDA), так и на инсайдерской информации. Во втором случае можно сделать особенно удачное вложение:

- купить залоговые активы по существенно сниженной цене;

- купить акции «проблемной» компании, стоящей на пороге быстрого скачка;

- купить сильно недооцененные компании с очевидно высоким потенциалом;

- зайти на нишевый рынок, неинтересный крупным институциональным инвесторам, но дающий хорошую прибыль.

Принципы распределения прибыли в PEF

В настоящий момент существуют две основные схемы распределения прибыли между пайщиками PEF:

- Симметричная. Все вкладчики получают заработанные деньги строго после продажи ценных бумаг, приобретенных на их деньги.

- Асимметричная. Сроки выплат у вкладчиков разные и определяются правилами фонда.

Из-за того, что объект инвестирования обладает низкой ликвидностью, существуют определенные сложности с точным расчетом текущей стоимости пакета конкретного вкладчика. В этой связи возникают сложности как с досрочным выходом отдельного пайщика из проекта, так и с реализацией всего пакета, которым владеет PEF.

По истечении срока, на который создавался фонд, возникает вопрос, как именно конвертировать акции или облигации в живые деньги, из которых и будет выплачена прибыль пайщиков-инвесторов. Обычно PEF реализует один из следующих сценариев:

- Продажа всех акций новому стратегическому инвестору или другому PEF.

- Выход компании на IPO и продажа акций через фондовую биржу. Если за время со старта проекта компания, чьими акциями владеет фонд, добилась значительных финансовых успехов, выход на биржу является наиболее выгодным вариантом.

- Продажа акций менеджменту компании через механизмы BIMBO или в обмен на заемные средства.

Фонды прямых инвестиций в России

Деятельность PEF на территории РФ регламентирует Федеральный Закон №156-Ф3 «Об инвестиционных фондах». В отечественном законодательстве для данного типа организаций предусмотрены заметно более жесткие условия регулирования, нежели в США и странах Европы. Особенно в том, что касается финансовой отчетности и вопросов независимого аудита.

Как и многое другое, касающееся современных инструментов инвестирования, PEF мало знакомы рядовому отечественному инвестору. Тем не менее в последние годы PEF в нашей стране резко активизировали свою деятельность и нарастили объемы вложений. Этому в немалой степени способствовали государственные программы, направленные на поддержку рынка инвестиций.

И всё же, пока список отечественных фондов прямых инвестиций довольно короткий и включает следующие организации:

- Alfa Capital Partners;

- Baring Vostok Capital Partners;

- Delta Private Equity Partners;

- Mint Capital;

- Troika Capital Partners.

Отдельно стоит упомянуть Российский Фонд Прямых Инвестиций (РФПИ) — государственный PEF, созданный правительством еще в 2011 году. Этот фонд занимается вложениями в стратегические предприятия и важнейшие отрасли нашей экономики.

Понравилась статья?

Поделись в соц.сетях

Добавить комментарий

Вам понравится

Государственный инвестиционный фонд

Понятие инвестиционного фонда

Государственный инвестиционный фонд является одной из различных форм инвестиционных фондов. Также помимо государственных, существуют и частные негосударственные фонды. Например, коммерческие и некоммерческие. Но в данной теме рассмотрим государственные фонды.

Учредителем, то есть собственником и основателем такой структуры, является государство или государственная структура.

Такими учредителями могут выступать следующие государственные организации:

- Правительство;

- Центральный банк;

- Министерство, департамент финансов.

Замечание 1

Важно, что главная и основная цель таких инвестиционных фондов – это сбережение и аккумулирование денежных средств, которые направляются на решение задач и проблем на национальном уровне, национального характера.

Рассмотрим некоторые из таких целей, важных на национальном уровне:

- социальное страхование;

- пенсионное страхование, накопление пенсий;

- резерв денежных средств на инвестирование.

Пример 1

Примеры государственных фондов:

- Государственный пенсионный фонд Норвегии,

- Национальный фонд социального обеспечения,

- Пенсионный фонд Российской Федерации.

Примеры государственных инвестиционных фондов:

- государственный фонд Объединенных Арабских Эмиратов – «Abu-Dhabi Investment Authority»,

- Китайская инвестиционная корпорация,

- Суверенный фонд Саудовской Аравии (SAMA Foreign Holdings),

- Kuwait Investment Authorit,

- Инвестиционный фонд Российской Федерации.

Основные особенности

Рассмотрим, что отличает государственный инвестиционный фонд от других фондов:

- создателем и инициатором государственного инвестиционного фонда выступает государство;

- фонд призван осуществлять и финансировать стратегически важные, приоритетные инвестиционные проекты;

- осуществление государственной поддержки из фонда;

- главная цель – социальная, экономическая, а не извлечение прибыли, как у коммерческих инвестиционных фондов;

- инвесторы не должны находиться на стадиях банкротства, реорганизации;

- не могут быть инвесторами и унитарные предприятия с долей государственного участия более 25 %;

- повышенные государственные гарантии для инвесторов из-за наличия строгой системы отбора заявок инвестиционных проектов.

Государственные инвестиционные фонды Российской Федерации

В Российской Федерации такие фонды в нормативной базе упоминаются в Бюджетном Кодексе РФ. Согласно Кодексу в РФ, статье 179.2 в Российской Федерации разделяют следующие государственные инвестиционные фонды:

- Инвестиционный фонд Российской Федерации;

- Инвестиционные фонды соответствующих территориальных субъектов РФ.

Замечание 2

Важно, что порядок использования средств, а также их формирование вправе устанавливать только Правительство РФ.

Выбор инвестиционных проектов осуществляется по строгим критериям инвестиционными консультантами Минэкономразвития РФ.

Также предполагается, что часть бюджетных средств таких фондов направляется на реализацию различных, приоритетных проектов на принципах частно — государственного партнерства.

Такие инвестиционные фонды стоит отличать от государственных внебюджетных фондов, которые тоже аккумулируют средства, но их цель не в финансировании инвестиционных проектов, а в обеспечении социальных, экономических целей страны. Примеры, таких внебюджетных государственных фондов – это Пенсионный фонд России, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования.

Взаимный фонд — Википедия

Материал из Википедии — свободной энциклопедии

Взаимный фонд или фонд взаимных инвестиций (англ. Mutual Fund) — портфель акций, тщательно отобранных и приобретённых профессиональными финансистами на вложения многих тысяч мелких вкладчиков. Стоимость акции фонда равна стоимости суммарных инвестиций фонда (за вычетом долга), делённых на число акций. Основное преимущество для вкладчиков — уменьшение риска, поскольку инвестиции распределены среди большого количества различных предприятий.

Первый взаимный фонд — Massachusetts Investors Trust — был создан в США в 1924 году. Сначала распространением паев занимались независимые фирмы-андеррайтеры. Они получали доход за счёт комиссий, которые платили инвесторы при покупке паев[1].

К 1998 году в США насчитывалось 3513 взаимных фондов. К 2000 году было открыто 164,1 млн счетов, то есть около двух на семью[2].

Крупнейшими взаимными фондами управляют такие компании как BlackRock, The Vanguard Group, State Street Global Advisors, Fidelity Investments, Allianz (деятельность осуществляется через принадлежащую Allianz американскую компанию PIMCO).

Большинство существующих брокеров имеют договоры с основными управляющими компаниями на продажу паёв их фондов.

В российском законодательстве понятие взаимный фонд не определено, однако существует брат-близнец — паевой инвестиционный фонд (ПИФ).

- Джон Богл. Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях = Don’t Count On It!. — М.: Альпина Паблишер, 2013. — 545 с. — ISBN 978-5-9614-1816-3.

- Роберт Шиллер. Иррациональный оптимизм. Как безрассудное поведение управляет рынками = Irrational Exuberance. Second Edition Revised & Updated. — М.: Альпина Паблишер, 2013. — 422 с. — ISBN 978-5-9614-1845-3.

- Экономика инвестиционных фондов: монография / А.Е.Абрамов, К.С.Акшенцева, М.И.Чернова, Д.А.Логинова, Д.В.Новиков, А.Д.Радыгин, Ю.В.Сивай; под. общ.ред. А.Д.Радыгина. — М.: Издательский дом «Дело» РАНХиГС, 2015. — 720 с. — ISBN 978-5-7749-1047-2

Чековый инвестиционный фонд — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 13 октября 2015; проверки требуют 9 правок. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 13 октября 2015; проверки требуют 9 правок.

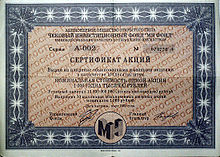

Сертификат акций чекового инвестиционного фонда, выдаваемый гражданам в обмен на приватизационный чек

Сертификат акций чекового инвестиционного фонда, выдаваемый гражданам в обмен на приватизационный чекЧековый инвестиционный фонд, ЧИФ — специализированный фонд, создаваемый в России периода ваучерной приватизации начала 1990-х, с целью оказания помощи населению в инвестировании приватизационных чеков (ваучеров) и обеспечения профессионального управления активами данного фонда.

В соответствии с Указом первого Президента РФ № 1186 «О мерах по организации рынка ценных бумаг в процессе приватизации государственных и муниципальных предприятий» от 7 октября 1992 года, а также рядом других нормативных актов, чековые инвестиционные фонды создавались[1][2] с целью обеспечения инвестирования приватизационных чеков (ваучеров), полученных населением в процессе ваучерной приватизации и, далее, обеспечения профессионального управления активами фонда[2].

По замыслу идеологов приватизации в России ЧИФы должны были сыграть роль новых институциональных инвесторов на вновь создаваемом российском рынке ценных бумаг, которые способны были бы в качестве крупных акционеров контролировать деятельность администрации предприятий в интересах вкладчиков фонда[1].

Чековые инвестиционные фонды создавались как акционерные инвестиционные фонды закрытого типа, не имеющие обязательства выкупать свои акции у акционеров. Лицензирование ЧИФ и регистрация выпусков акций ЧИФ осуществлялись Госкомимуществом РФ. В качестве оплаты собственных акций ЧИФы принимали ваучеры, идеи, средства. Полученные средства инвестировались управляющей компанией ЧИФа в акции приватизируемых предприятий с целью получения дохода.

После выхода Указа Президента количество ЧИФов в России стабильно росло и в середине 1994 года достигло максимума — 662 фонда. В дальнейшем начался процесс реорганизации фондов путём слияния или поглощения, отзывов лицензий, преобразования в иные организационные структуры (акционерные общества, акционерные инвестиционные фонды, инвестиционные компании). В результате этих процессов количество ЧИФов сократилось до 350 к началу 1998 года. В процессе чековой приватизации чековые инвестиционные фонды аккумулировали и инвестировали около 45 млн ваучеров (32 % от их общего количества). По данным чековых аукционов, ЧИФ стали владельцами 10% акций приватизированных предприятий, выставленных на всероссийские чековые аукционы[1]. Схема действия чековыx инвестиционныx фондов была примерно одинакова: фонды собирали ваучеры с населения, участвовали в чековом аукционе, и покупали за ваучеры акции доходных предприятий. Затем, акции продавались с баланса чековыx инвестиционныx фондов на баланс структур, контролируемых влиятельными в регионе группировками (зачастую организованной преступностью) по низкой балансовой стоимости, оставляя номинальные активы в фонде для последующей фактической ликвидации.

Указ о преобразовании ЧИФов в ПИФы[править | править код]

В 1998 год вышел Указ Президента РФ от 23.02.1998 № 193 в соответствии с которым ЧИФы были переданы под юрисдикцию Федеральной комиссии по рынку ценных бумаг (ФКЦБ России). ФКЦБ России c целью решения проблемы двойного налогообложения доходов приняла решение о том, что ЧИФы могут преобразовываться в паевые инвестиционные фонды. Однако большинство чековых инвестиционных фондов к тому времени были закрыты или преобразованы в другие организации, зачастую с целью увода активов в офшорные зоны[3].

Причины банкротства[править | править код]

К настоящему времени большинство чековых инвестиционных фондов признаны банкротами и ликвидированы[3]. Причины банкротства чековых инвестиционных фондов различны:

- Двойное налогообложение их доходов. Поскольку ЧИФы по организационно-правовой форме являлись акционерным обществом, они были обязаны платить налог на полученную им прибыль на общих основаниях. Затем уже из полученной в качестве дивидендов распределенной чистой прибыли фонда акционеры фонда также должны были заплатить налог. В результате общие налоговые выплаты достигали 47-50 % первоначально полученной фондом прибыли, что снижало доходность вложений в ЧИФ. Действовавшая в отношении чековых инвестиционных фондов система налогообложения нарушала ключевой принцип коллективного инвестирования: инвестор, вкладывающий свои деньги в ценные бумаги через ЧИФ, и инвестор, осуществляющий вклады самостоятельно, должны находиться в равном положении относительно условий налогообложения (принцип налоговой прозрачности).

- Увод активов в офшорные зоны[3].

- Отсутствие контроля за деятельностью чековых инвестиционных фондов со стороны государства в лице Госкомимущества РФ и других органов. Не существовало рычагов воздействия со стороны государства на ЧИФы в случае невыполнения ими своих обязательств перед вкладчиками. Могла быть применена только одна мера наказания — отзыв лицензии или приостановка её действия. Однако к этому моменту большинство активов уже находилось в офшорах[3].

- Отсутствие контроля со стороны инвесторов за деятельностью ЧИФа. На первоначальном этапе создания фонда выбирался совет директоров, зачастую из самих организаторов ЧИФа, который управлял фондом до следующего такого собрания, на котором согласно законодательству должно было присутствовать не менее половины всех акционеров. Собрать такое количество людей в одном месте было физически невозможно даже для сравнительно небольшого фонда с 10 000 акционерами, не говоря о фондах, где количество вкладчиков доходило до нескольких миллионов[3].

- Одновременное появление на рынке коллективных инвестиционных финансовых пирамид, таких как «МММ», «Русский дом Селенга», «Тибет» и другие. В отличие от ЧИФов, они не сообщали вкладчикам, куда вкладываются их деньги, тем не менее гарантируя доходность не меньше 20 %, 40 % и даже 70 % годовых (такие сверхдоходы выплачивались вкладчикам из средств, привлеченных от новых клиентов, а не из доходов, полученных от инвестирования[3]).

Добавить комментарий

Комментарий добавить легко