Показатели эффективности инвестиций: PI, NPV, IRR

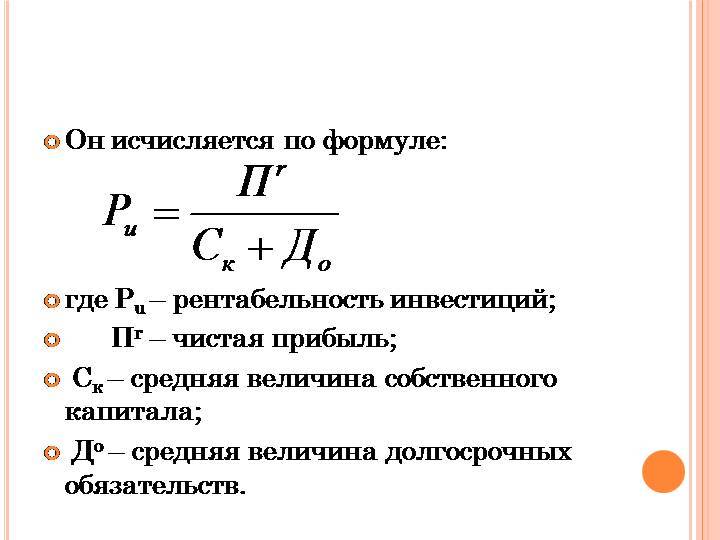

Проводя оценку проектов с точки зрения инвестиционной привлекательности, специалисты оперируют профессиональными терминами и обозначениями. Рассмотрим и расшифруем наиболее важные показатели эффективности — NPV, IRR, PI.

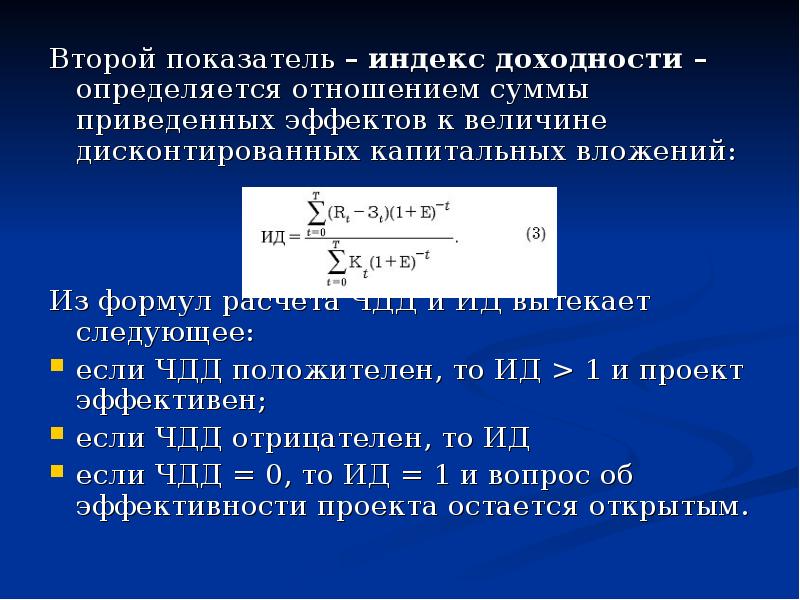

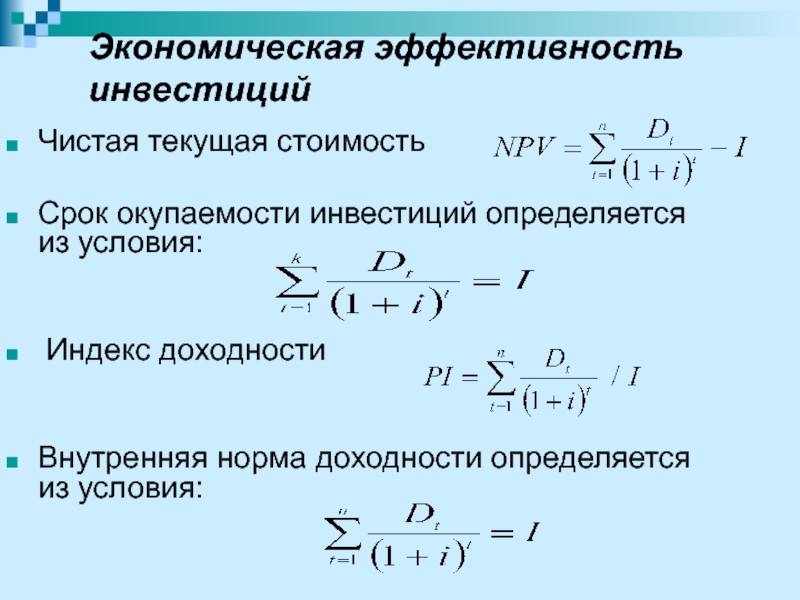

Этот показатель равен разнице между суммой имеющихся в данный момент времени денежных поступлений (инвестиций) и суммой необходимых денежных выплат на погашение кредитных обязательств, инвестиций или на финансирование текущих потребностей проекта. Разница рассчитывается исходя из фиксированной ставки дисконтирования.

В целом, NPV — это результат, который можно получить незамедлительно, после того, как решение об осуществлении проекта принято. Чистая текущая стоимость рассчитывается без учета фактора времени. Показатель NPV сразу дает возможность оценить перспективы проекта:

- если больше нуля — проект принесет инвесторам прибыль;

- ниже нуля — возможны убытки для инвесторов.

Этот показатель — абсолютная мера эффективности проектов, который имеет прямую зависимость от масштабов бизнеса. При прочих равных условиях NPV растет вместе с суммой финансирования. Чем внушительнее инвестиции и объем планируемого денежного потока, тем больше будет абсолютный показатель NPV.

Еще одна особенность показателя чистой текущей стоимости проекта — зависимость ее суммы от структуры распределения инвестиций между отдельными периодами реализации. Чем внушительнее часть затрат, запланированных на периоды в конце работы, тем больше должна быть и сумма запланированного чистого дохода. Наименьшее значение NPV получается в том случае, если предполагается полное осуществление всего объема инвестиционных затрат с наличием проектного цикла.

Третья отличительная черта показателя чистой текущей стоимости — влияние времени начала эксплуатации проекта (при условии формирования чистого денежного потока) на численное значение NPV. Чем больше времени пройдет между стартом проектного цикла и непосредственно началом стадии эксплуатации, тем меньшим, при других неизменных условиях, окажется NPV.

Среди факторов, влияющих на размер NPV, стоит отметить:

- темпы производственного процесса. Выше прибыль — больше выручка, ниже затраты — больше прибыль;

- ставка дисконтирования;

- масштаб предприятия — объем инвестиций, выпуска продукции, продаж за единицу времени.

Соответственно, существует ограничение для применения данного метода: нельзя сравнивать проекты, имеющие существенные отличия хотя бы в одном из этих показателей. NPV растет вместе с ростом эффективности капиталовложений в бизнес.

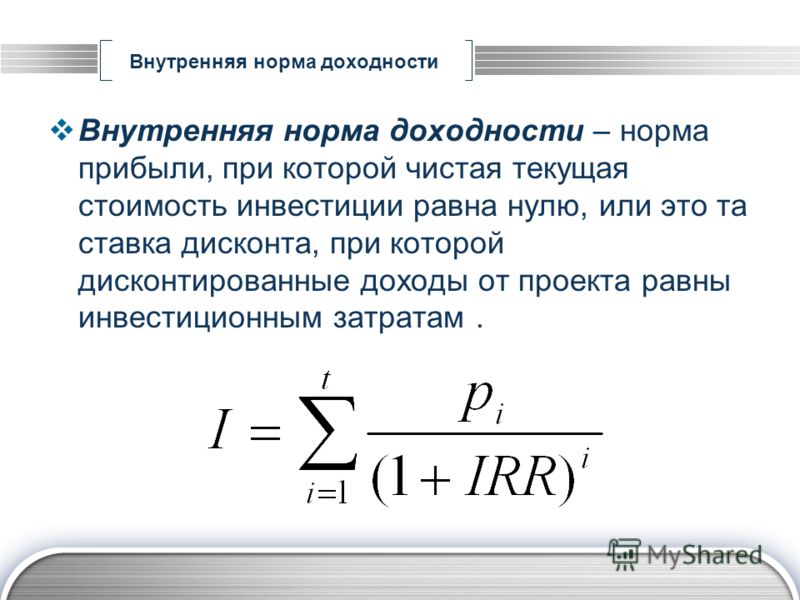

Данный показатель рассчитывается в зависимости от величины NPV. IRR — это максимально возможная стоимость инвестиций, а также уровень допустимых расходов по конкретному проекту.

К примеру, при финансировании старта бизнеса на деньги, взятые в виде банковской ссуды, IRR — это максимальный уровень процентной ставки банка. Ставка даже ненамного выше сделает проект заведомо убыточным. Экономический смысл расчета данного показателя состоит в том, что автор проекта или руководитель фирмы может принимать разнообразные инвестиционные решения, имея четкие рамки, за которые нельзя выходить. Уровень рентабельности инвестиционных решений не должен быть ниже показателя СС — цены источника финансирования. Сравнивая IRR с СС, получаем зависимости:

- IRR больше СС — проект стоит принять во внимание и профинансировать;

- IRR меньше СС — от реализации необходимо отказаться по причине убыточности;

- IRR равен СС — грань прибыльности и убыточности, необходима доработка.

Кроме того, рассматривать IRR как источник информации о жизнеспособности бизнес-идеи можно с точки зрения, в рамках которой внутреннюю норму прибыли можно расценивать в качестве нормы дисконта (возможной), с учетом которой проект может быть выгоден.

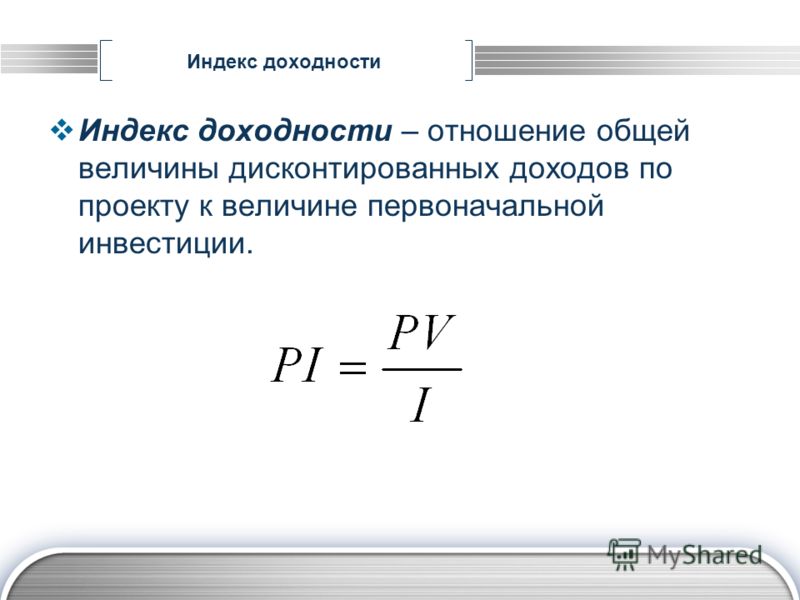

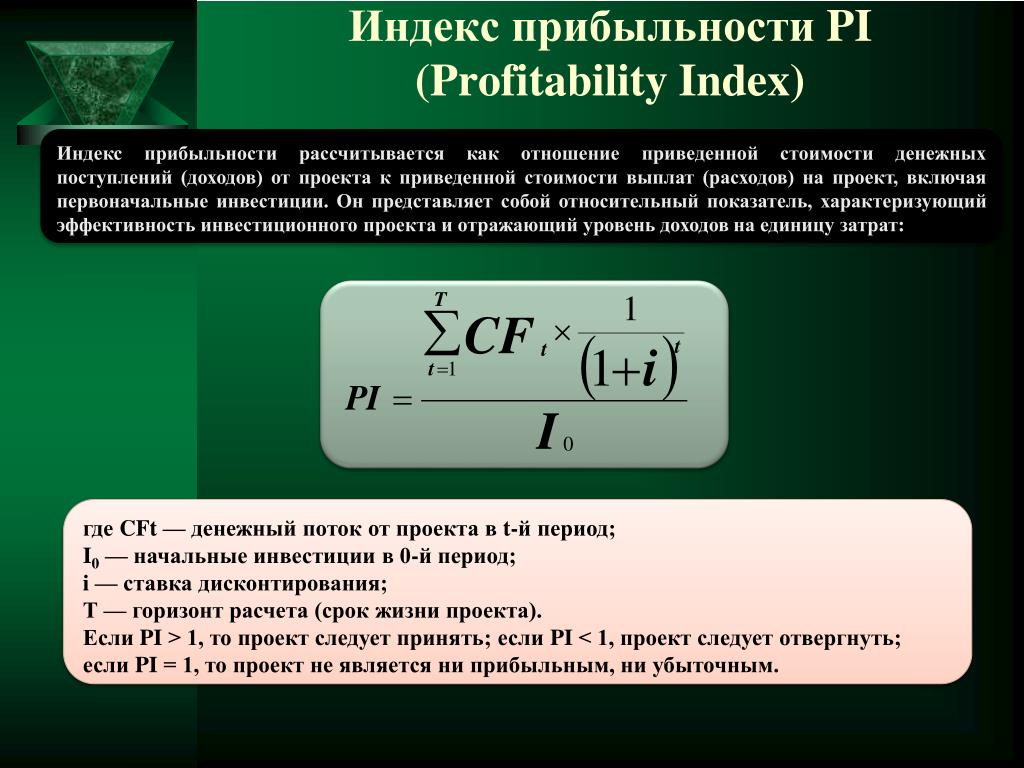

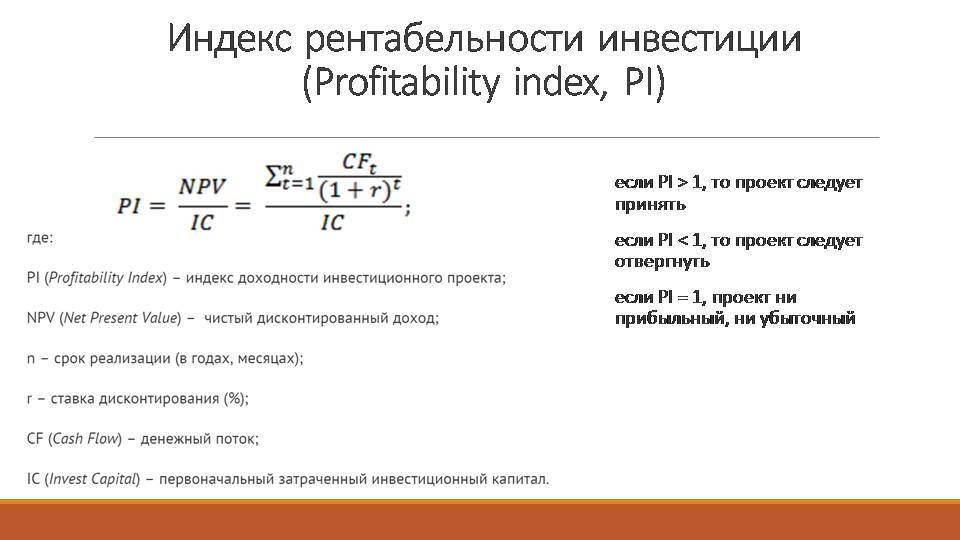

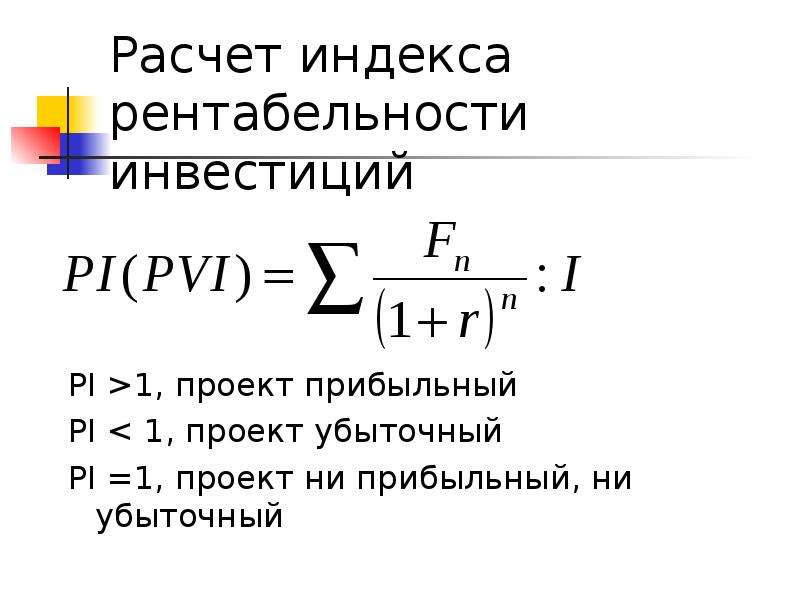

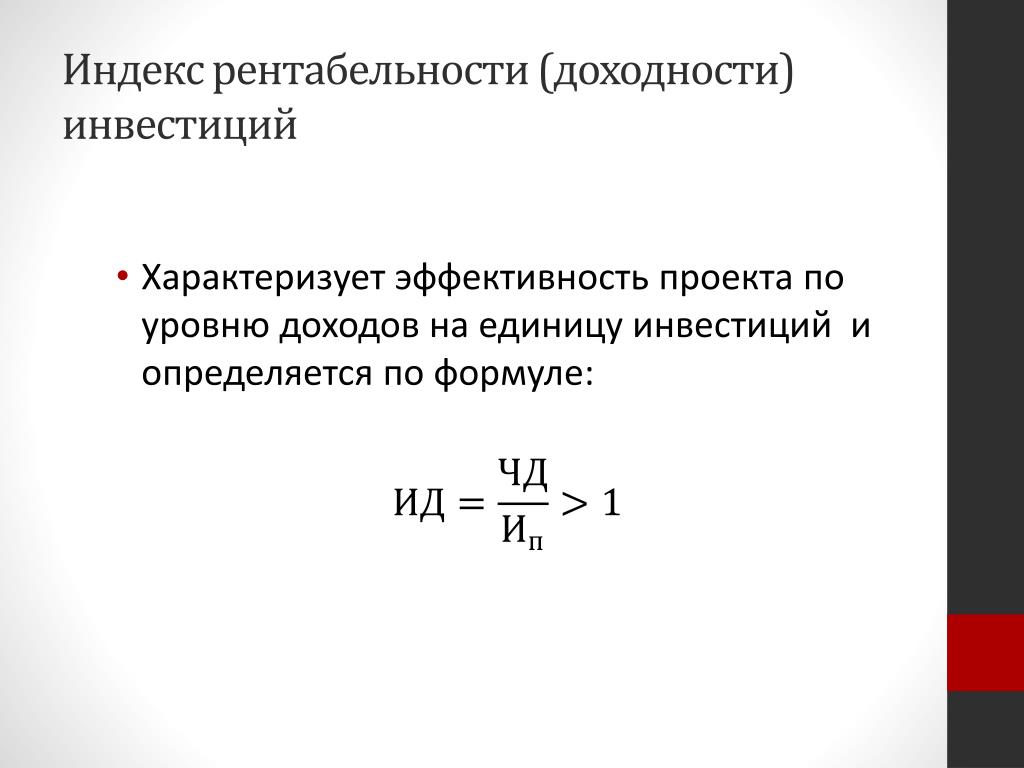

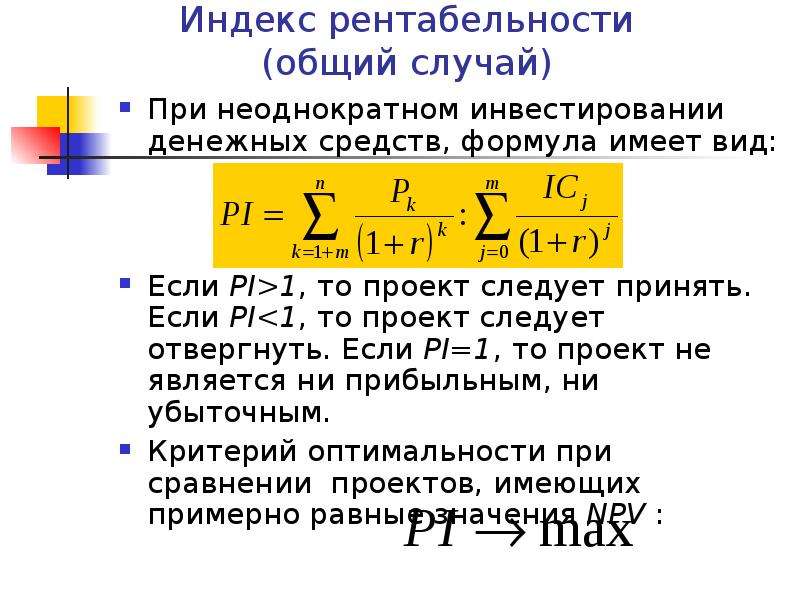

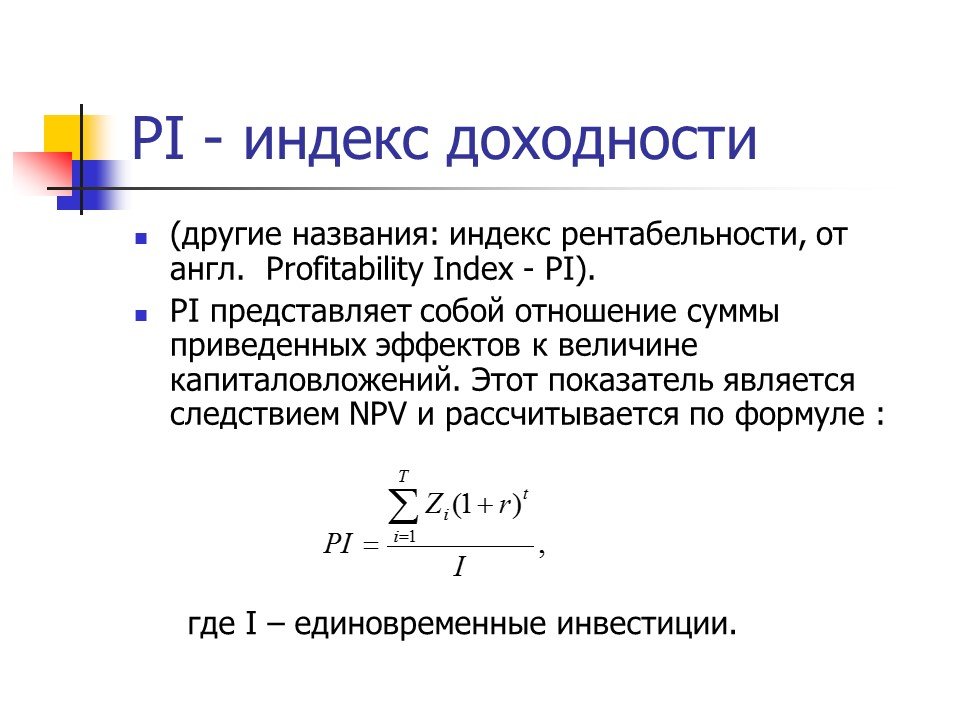

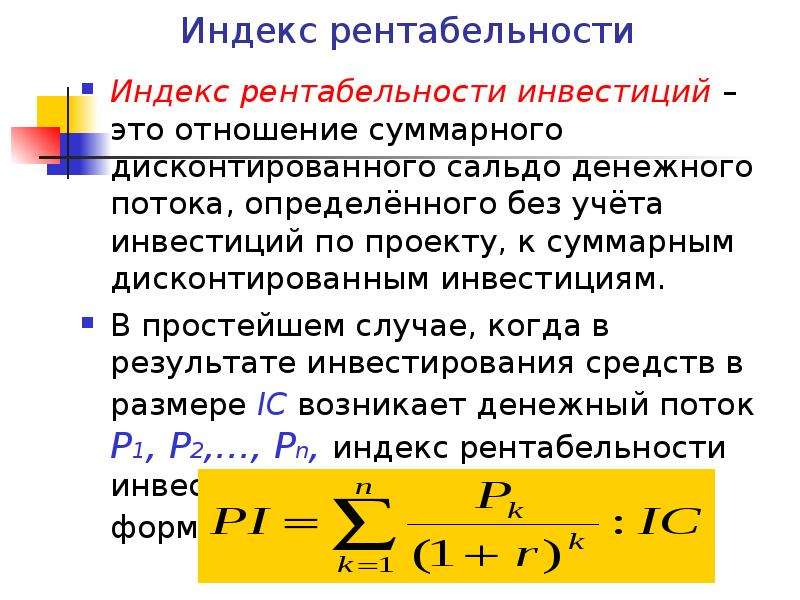

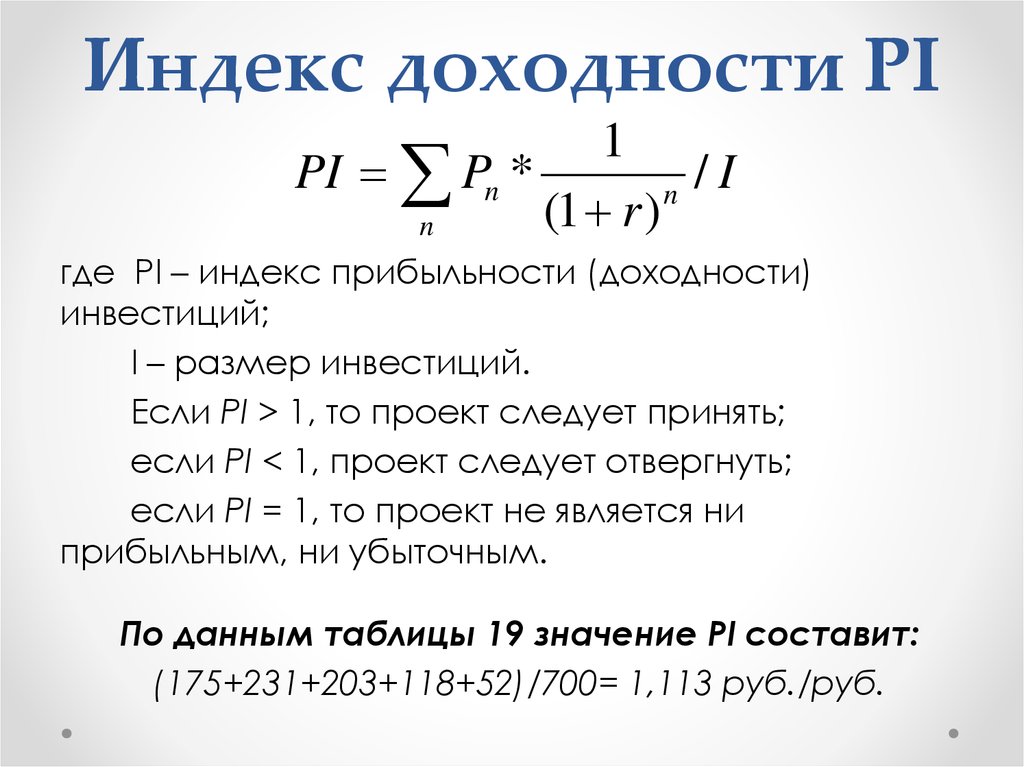

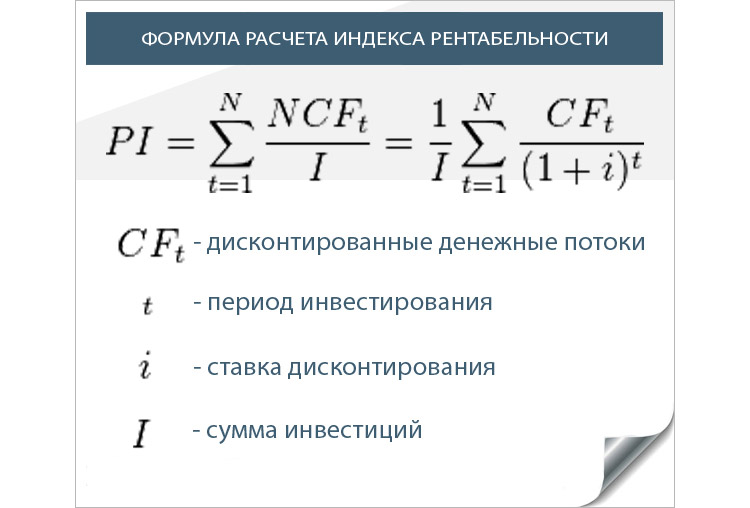

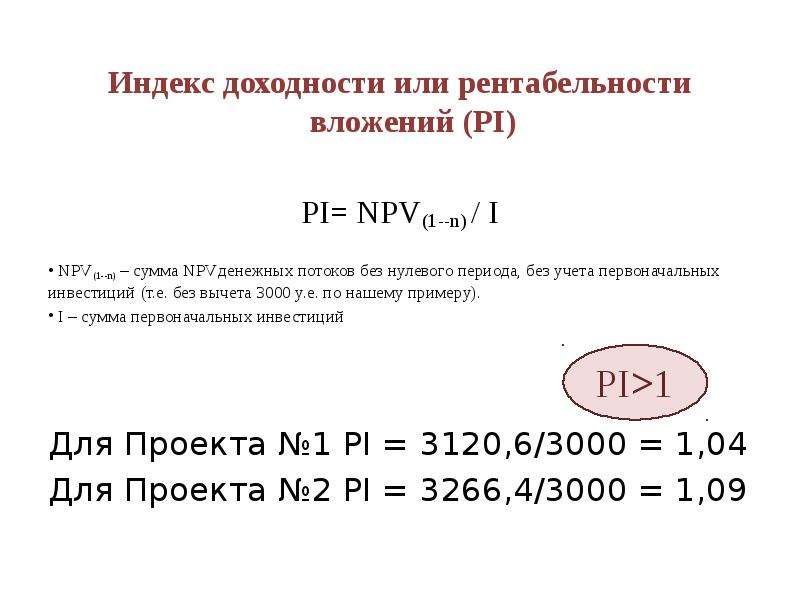

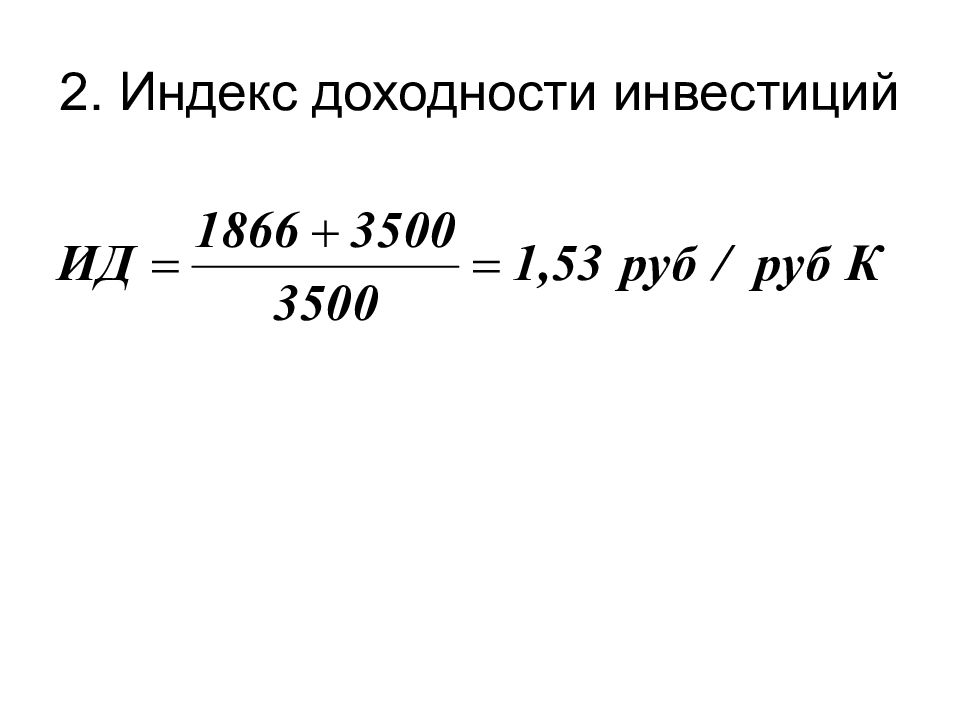

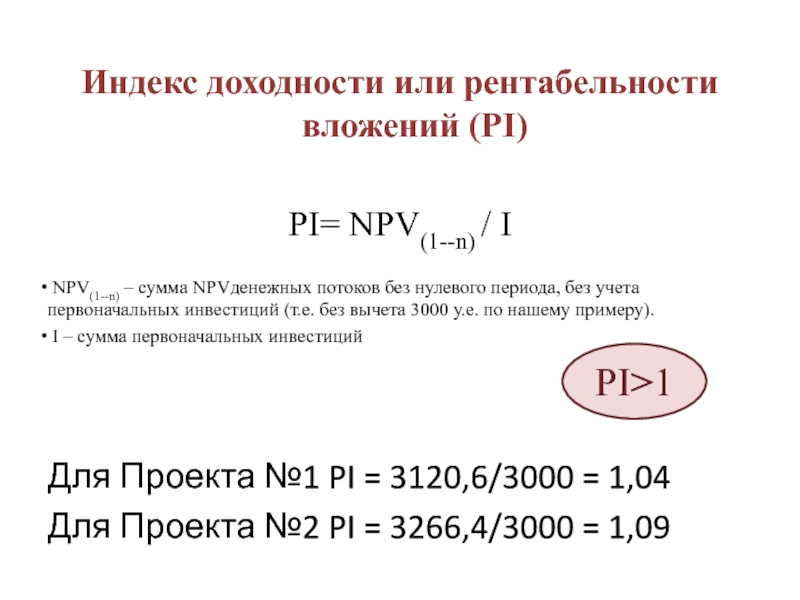

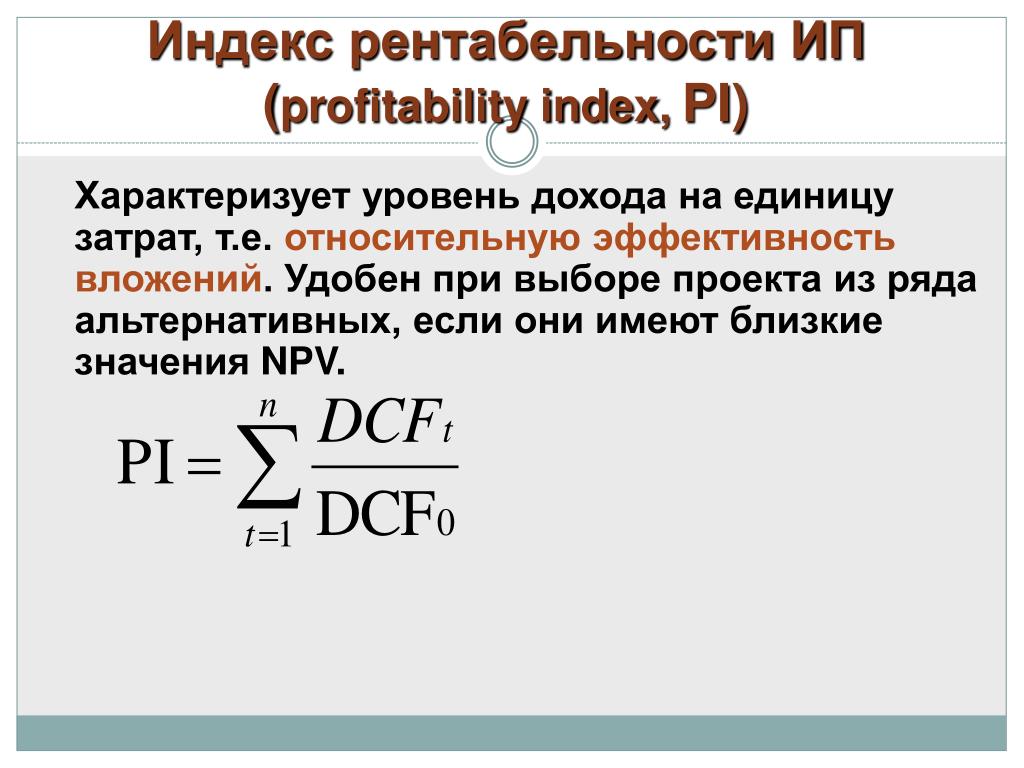

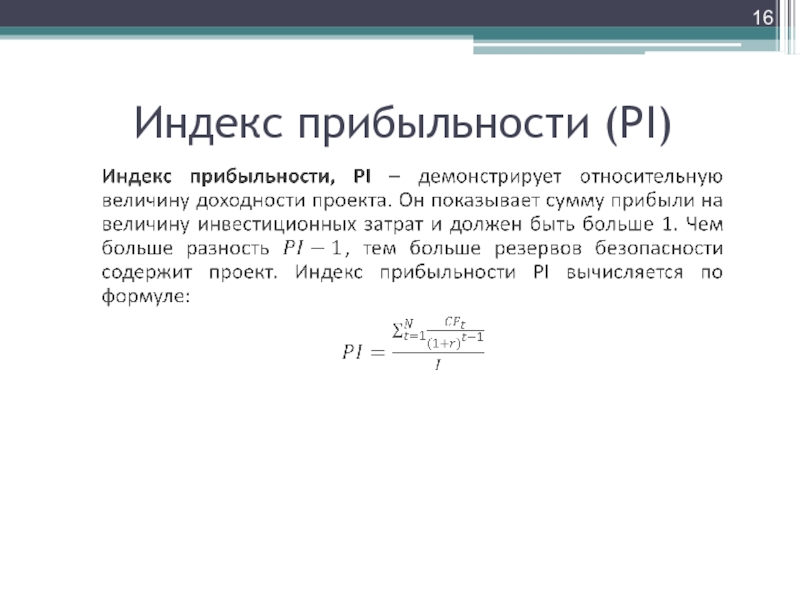

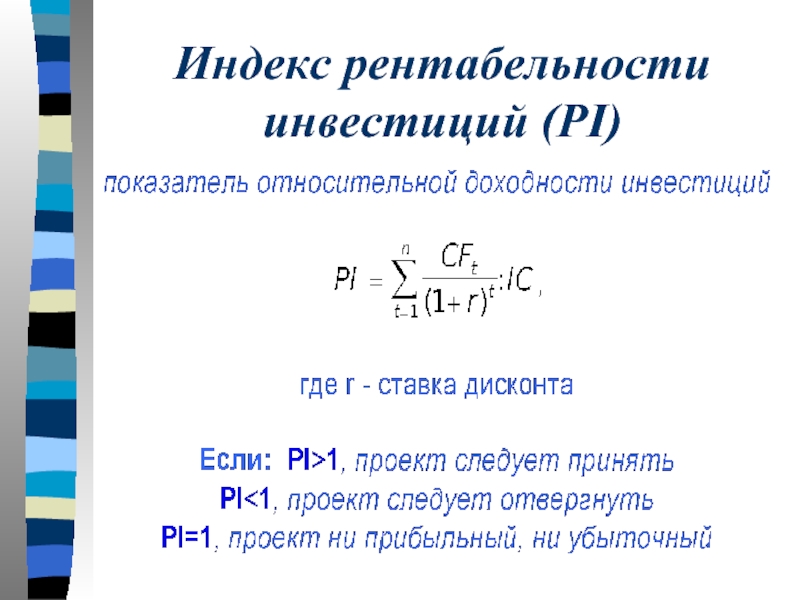

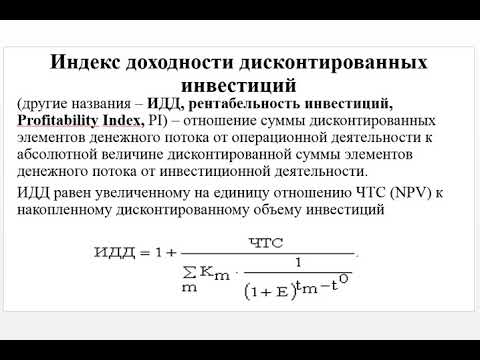

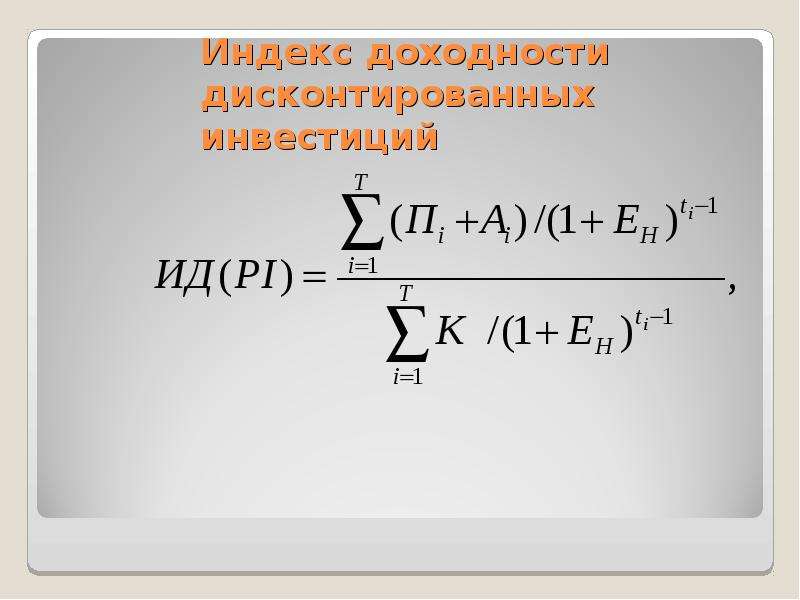

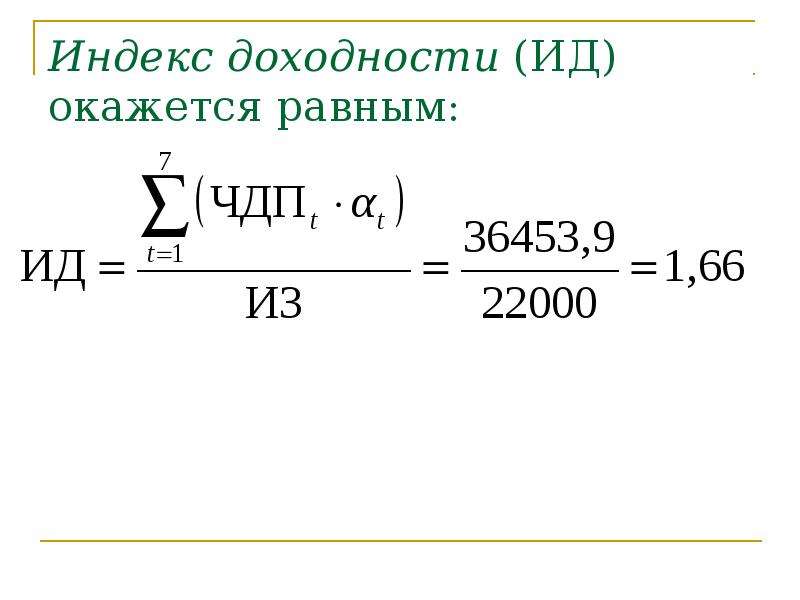

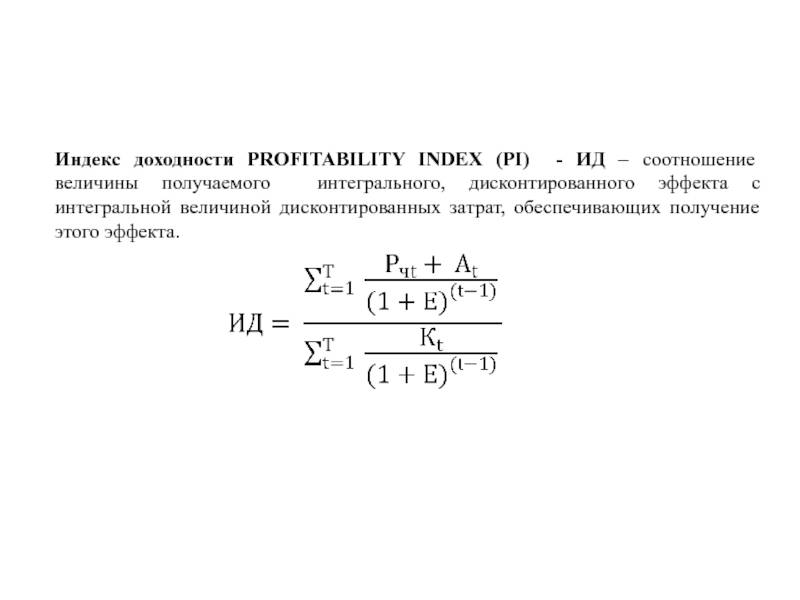

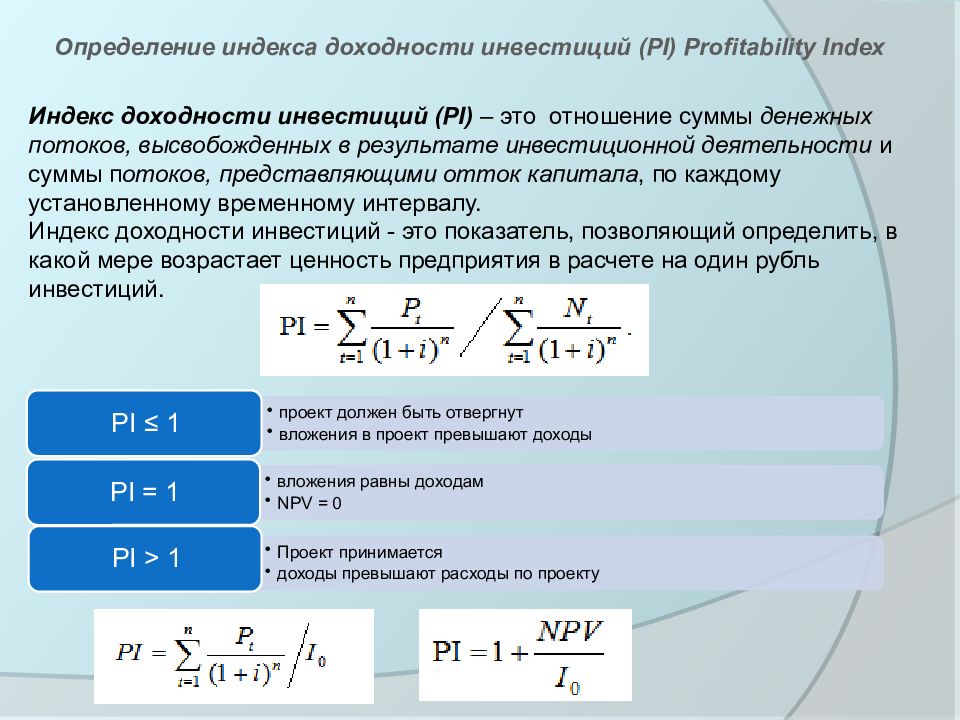

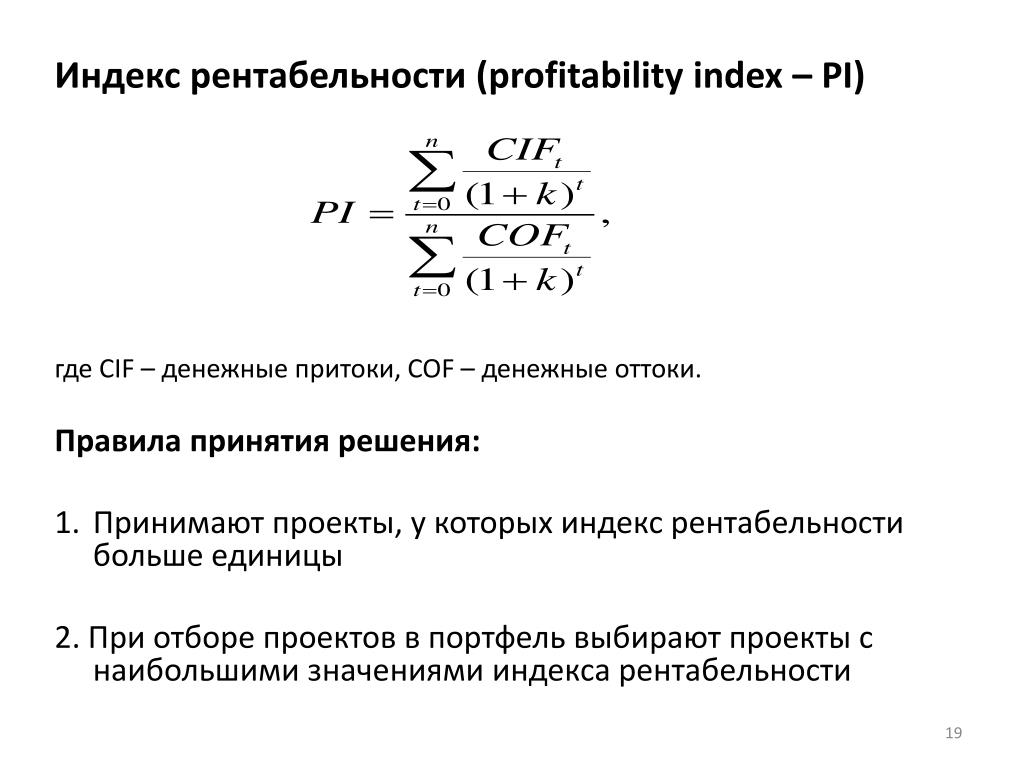

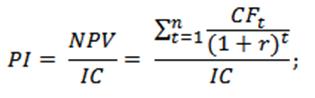

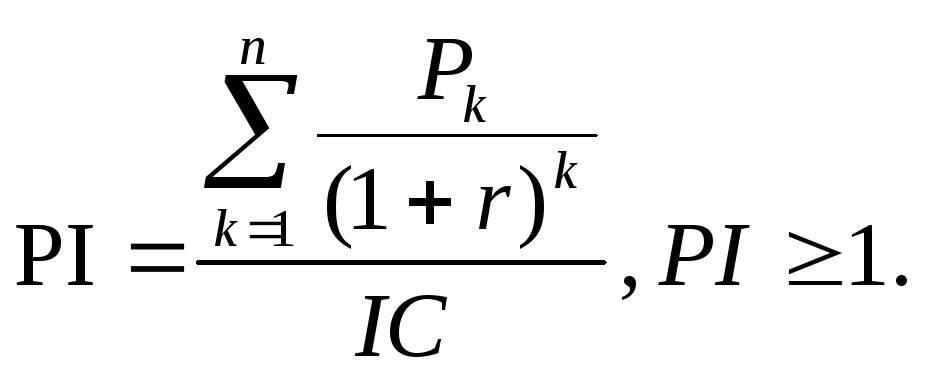

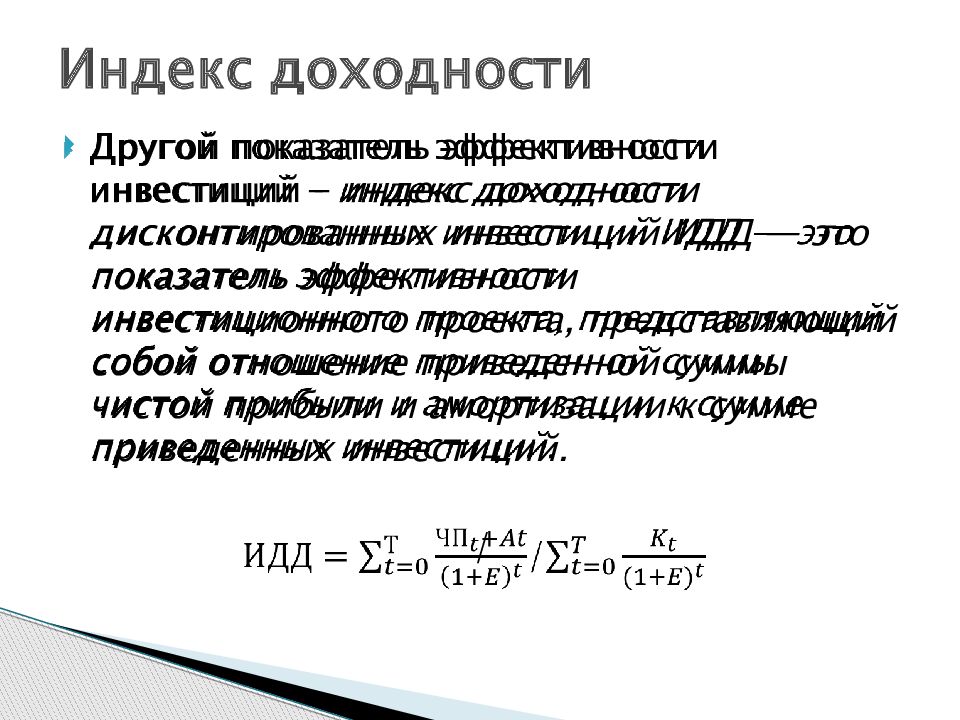

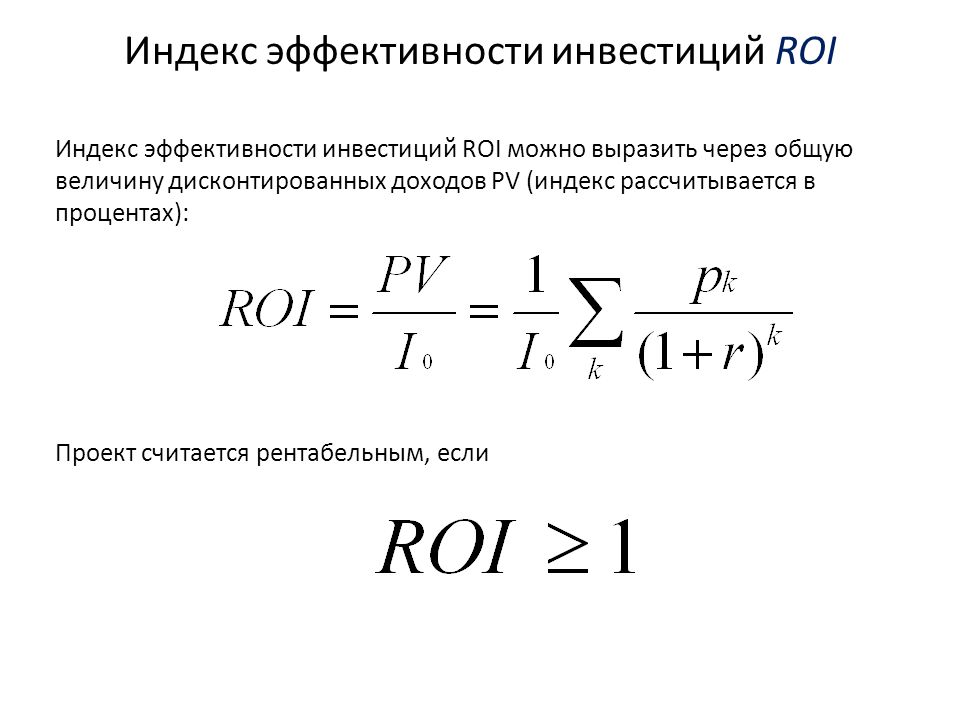

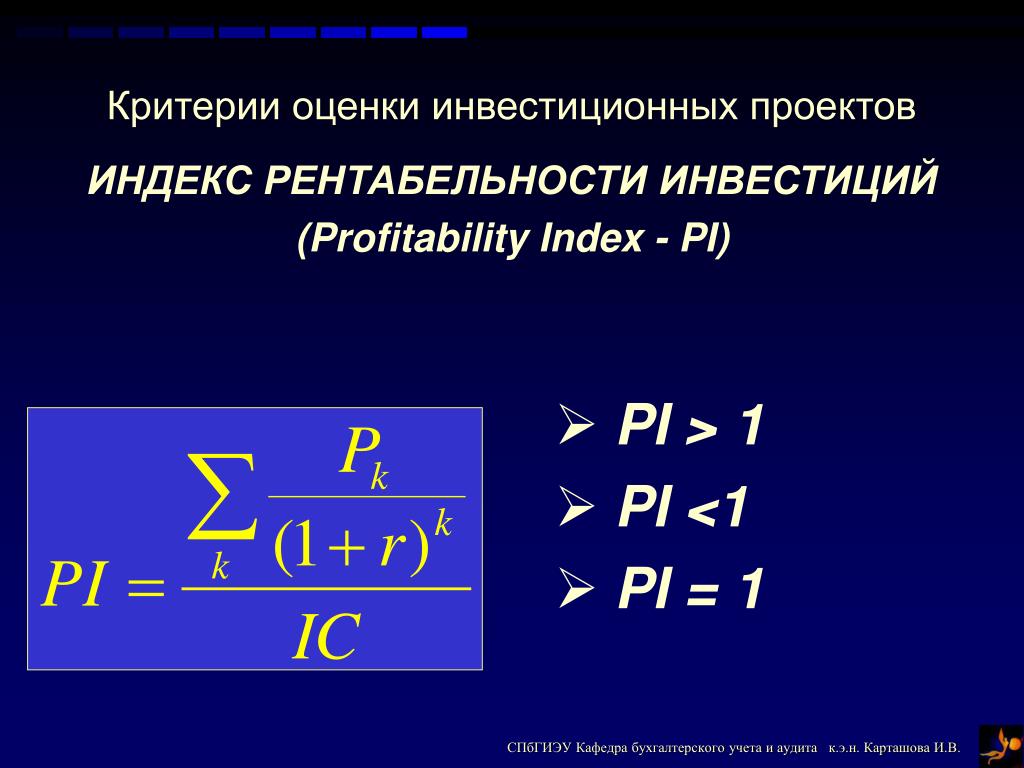

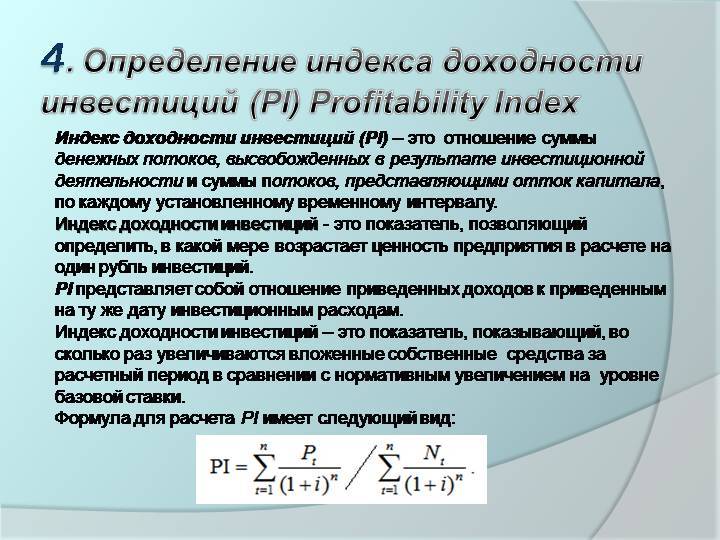

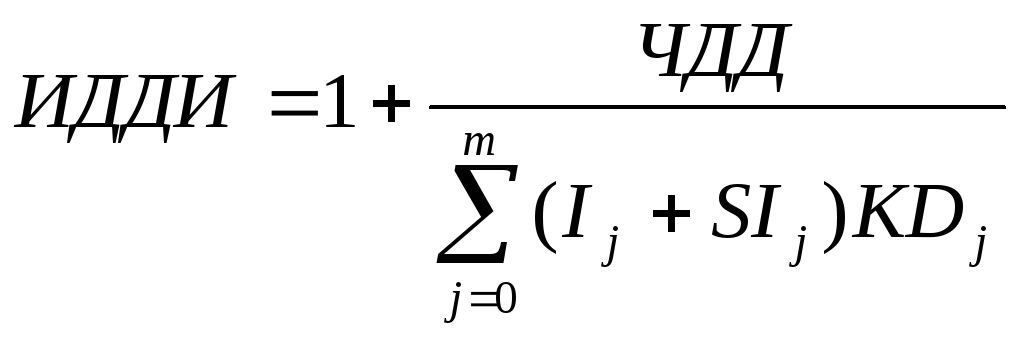

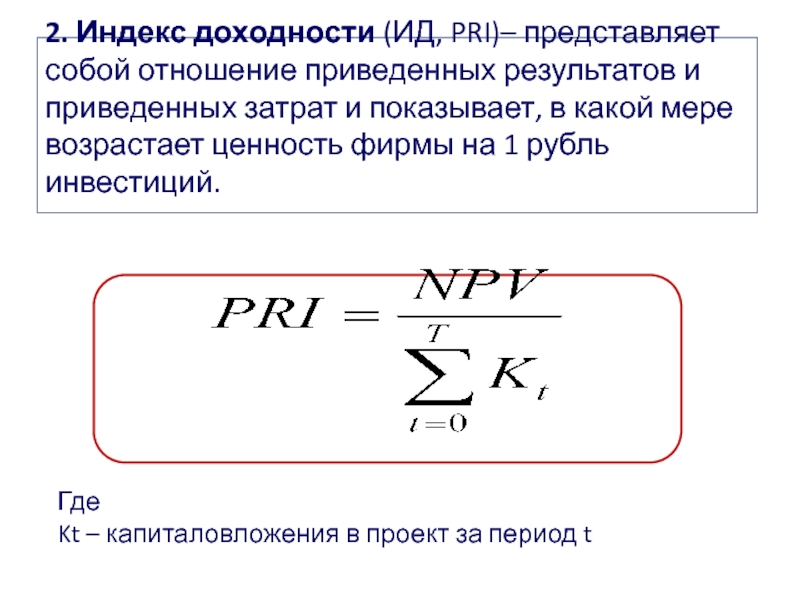

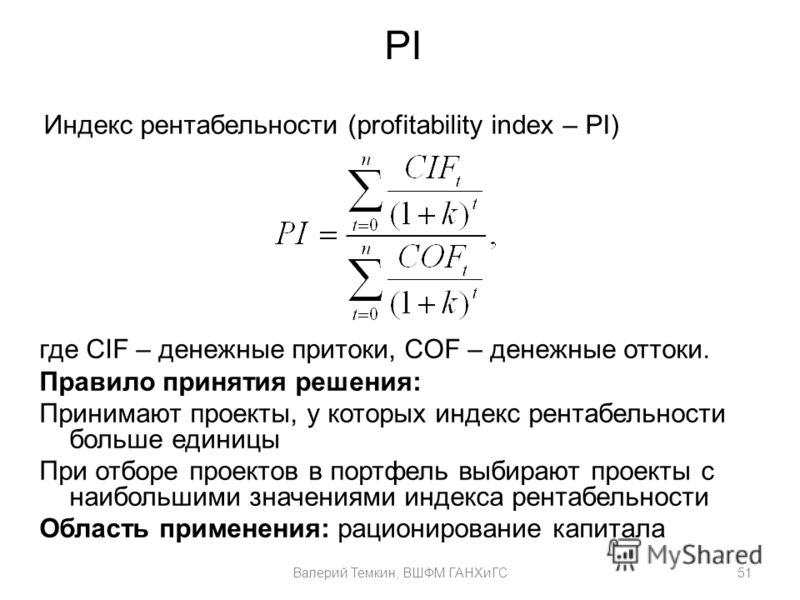

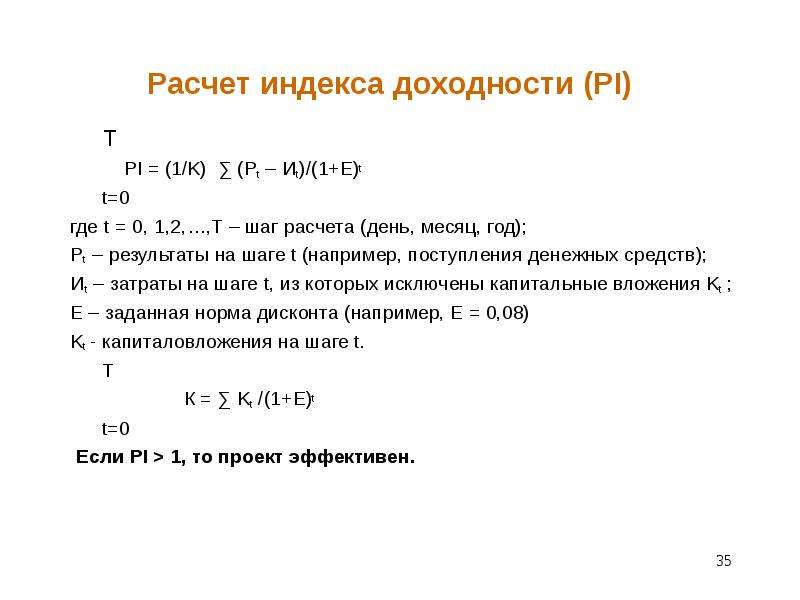

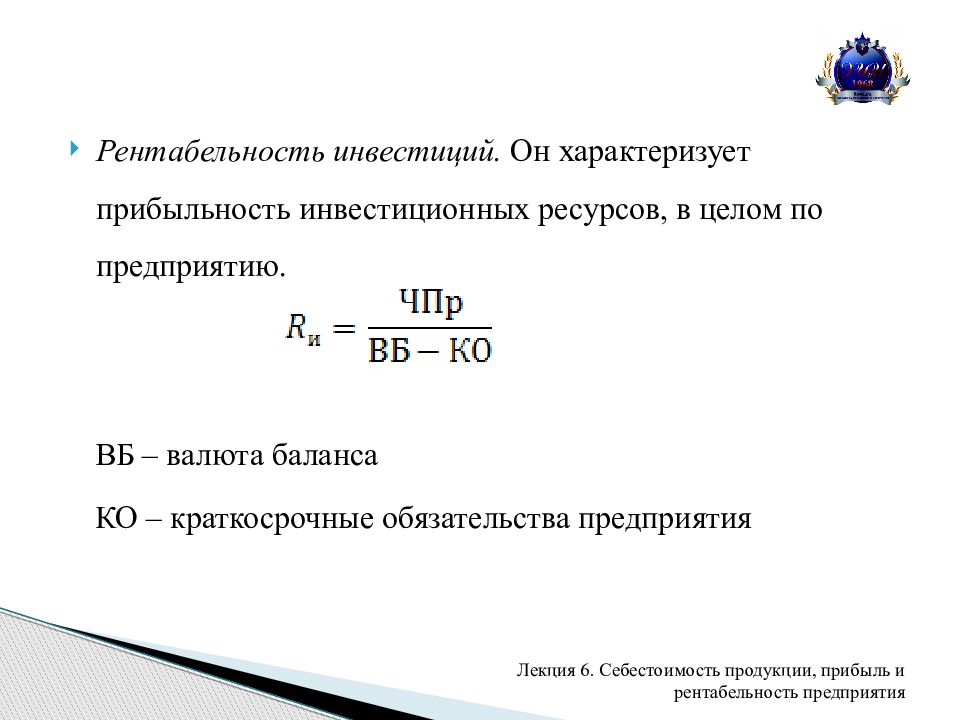

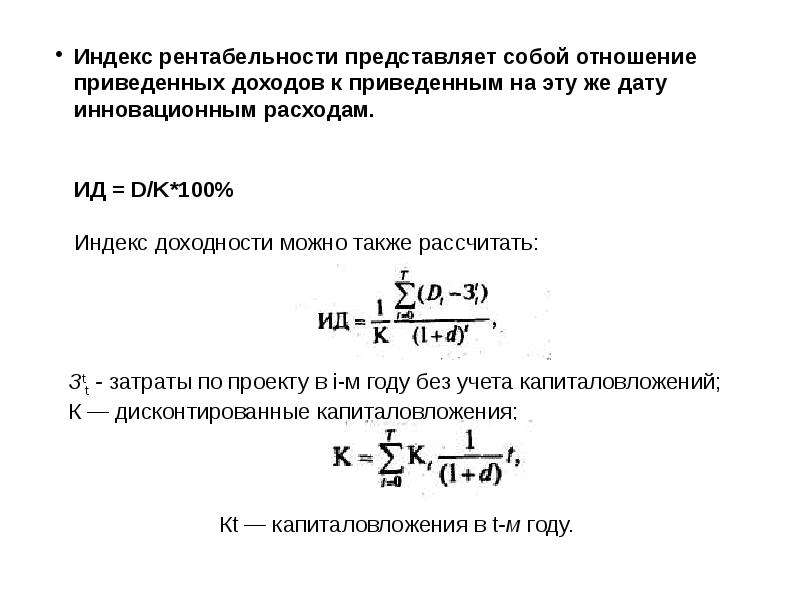

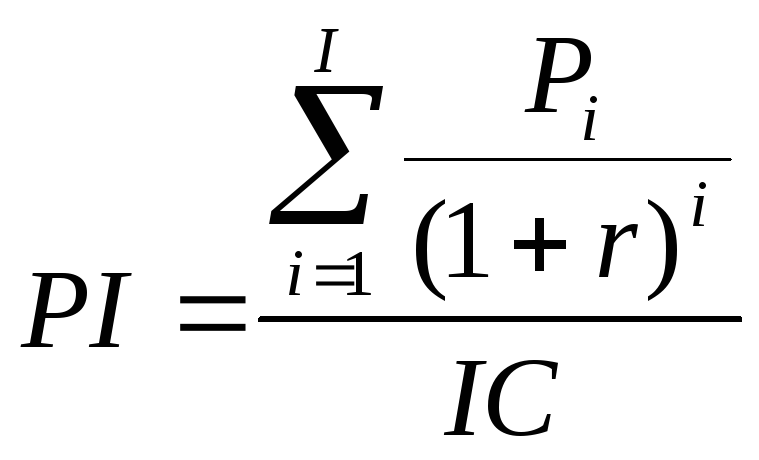

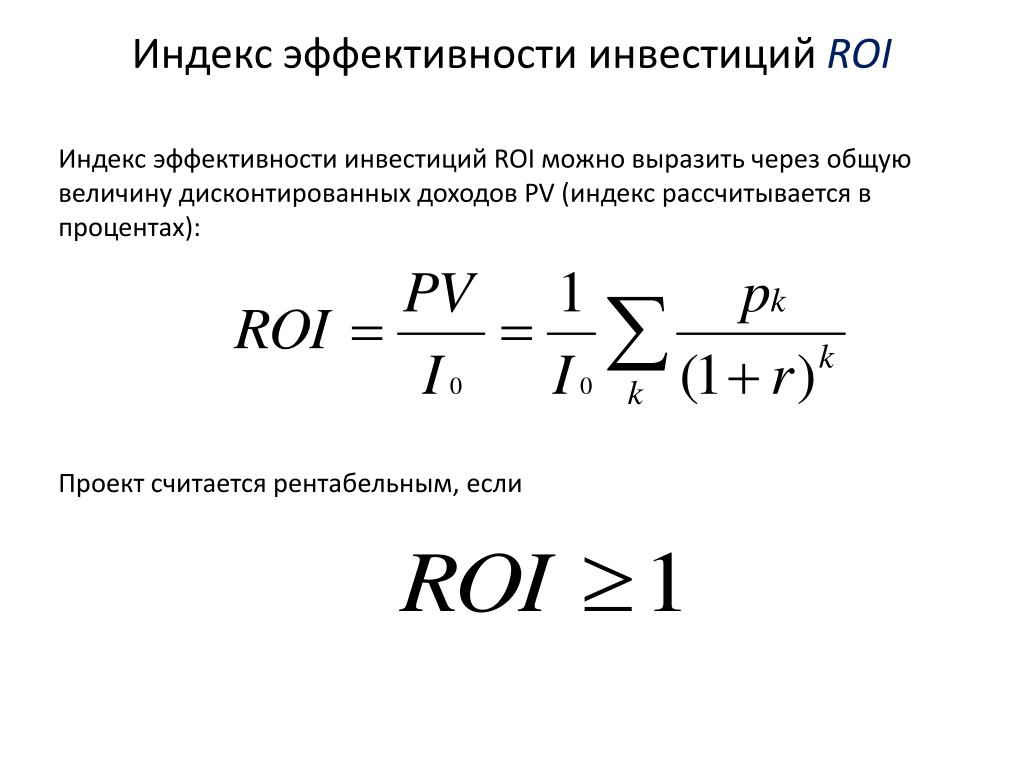

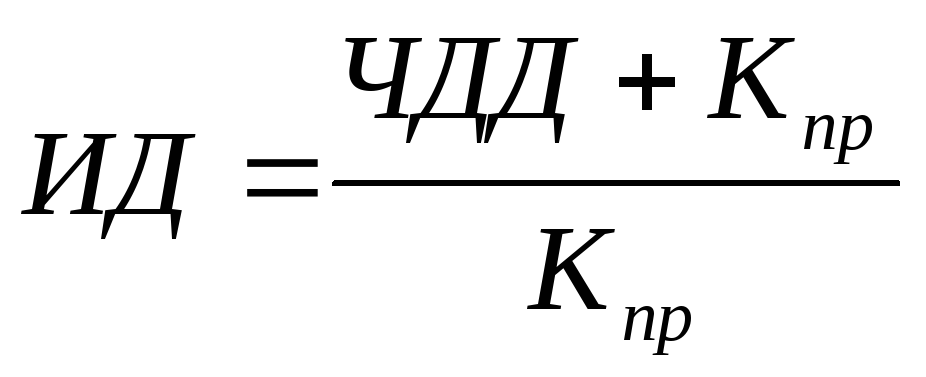

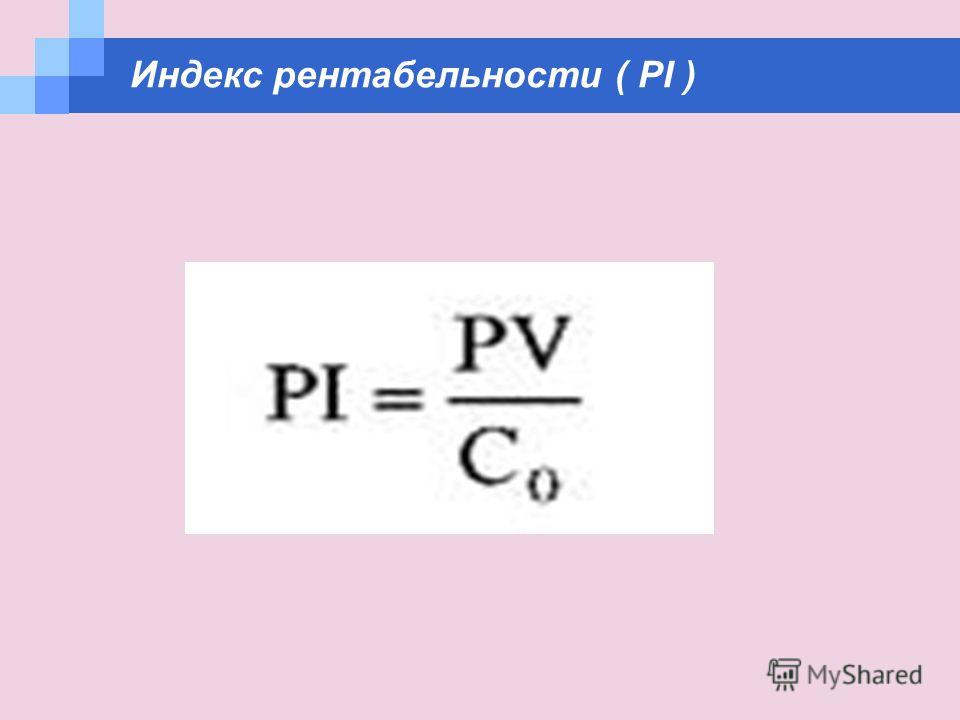

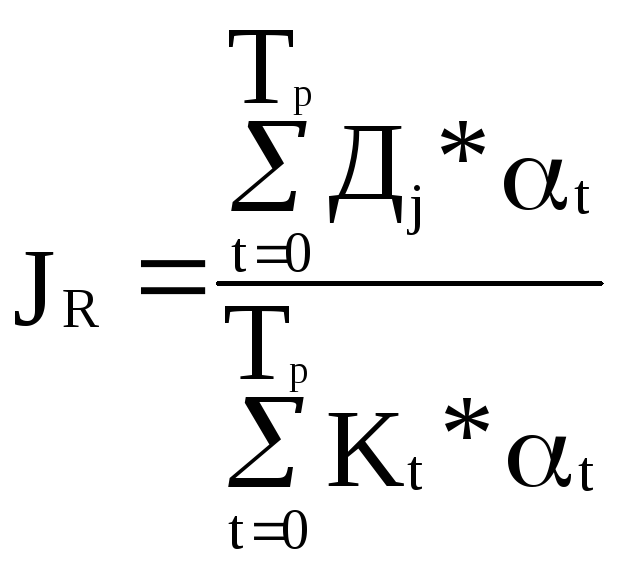

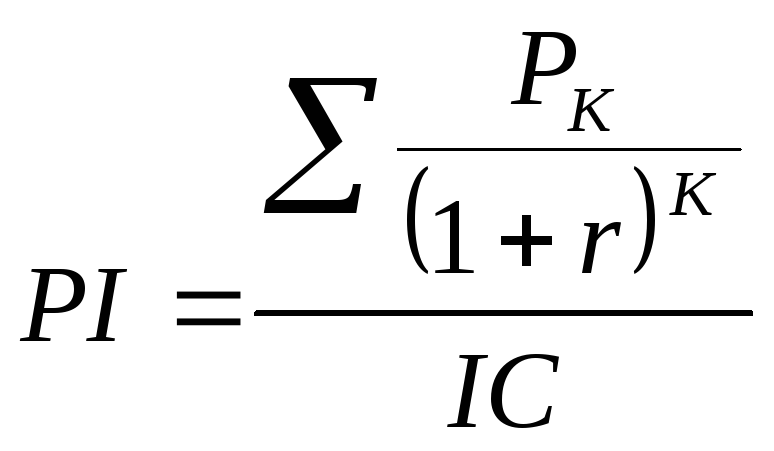

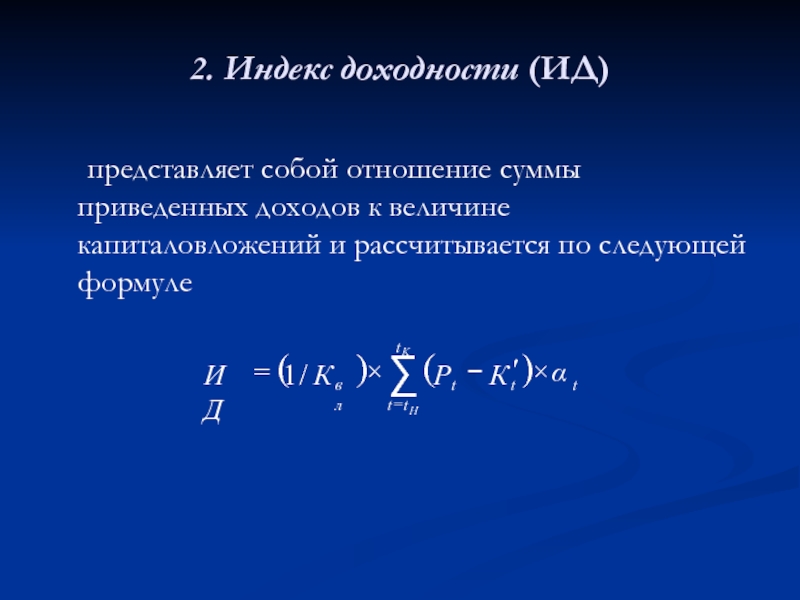

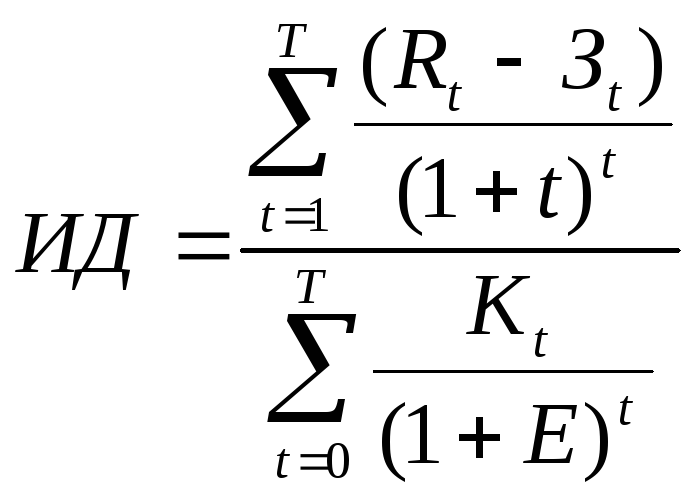

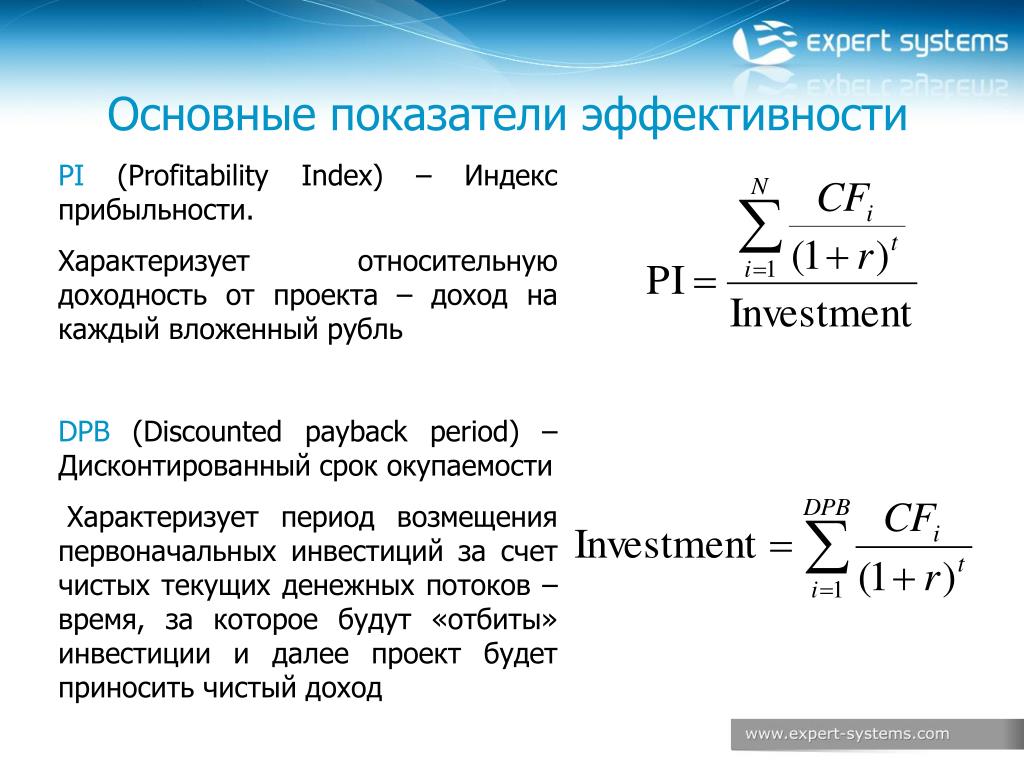

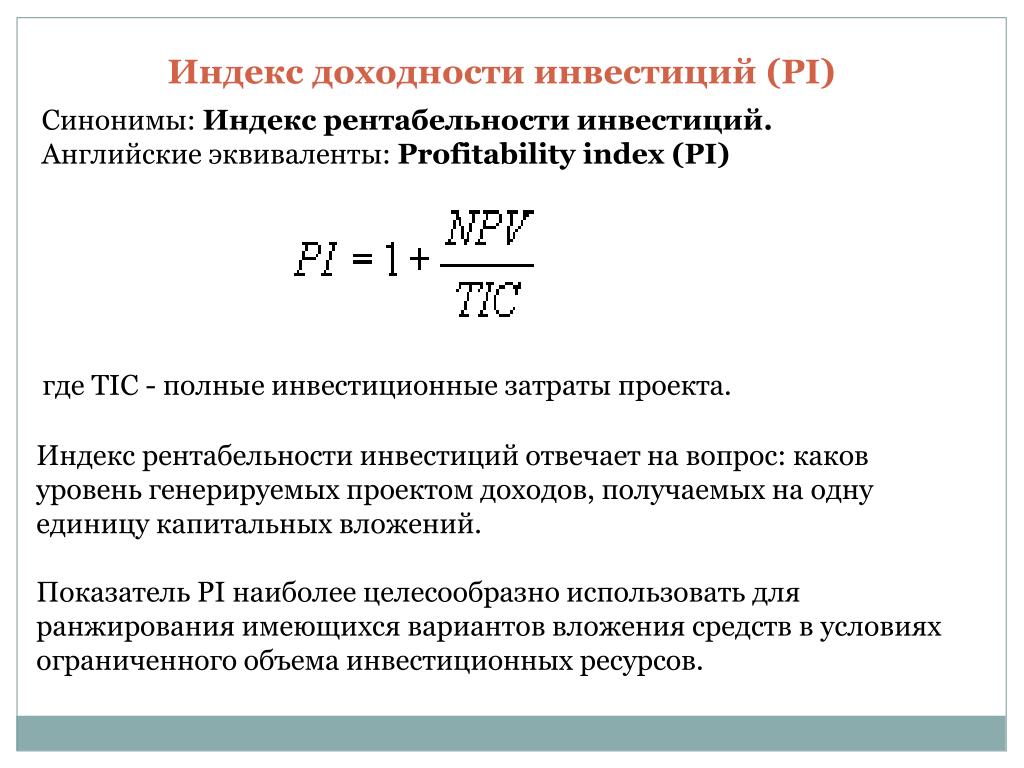

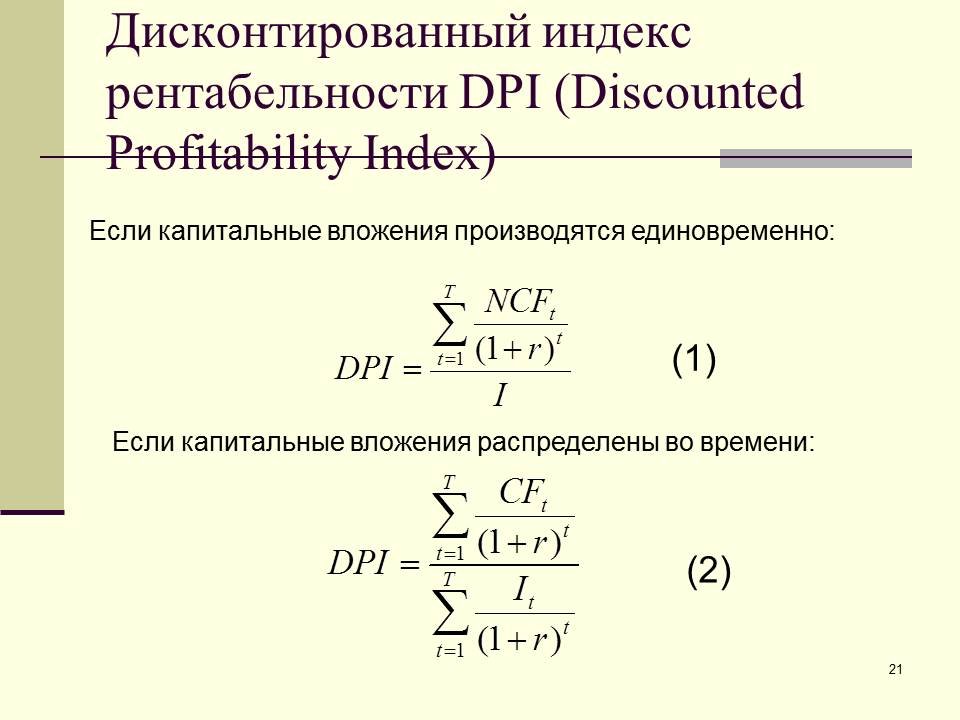

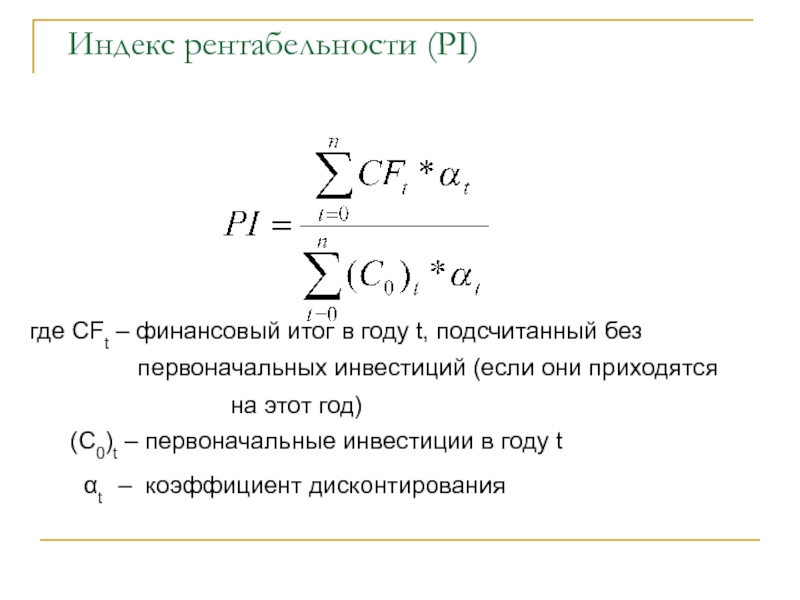

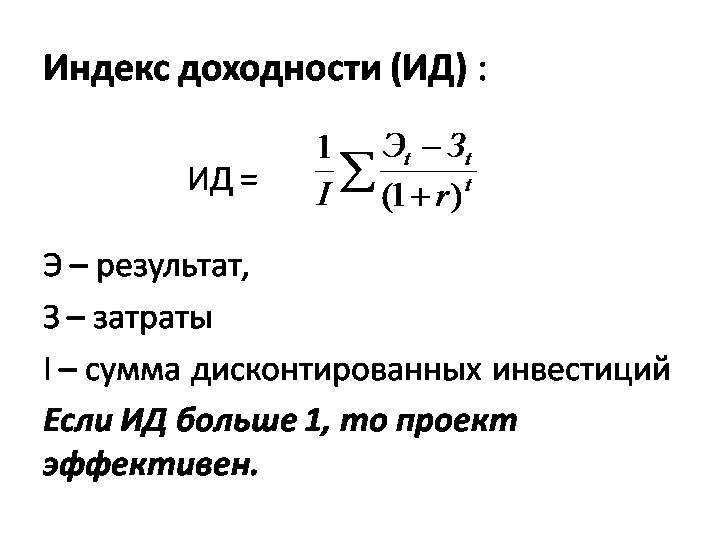

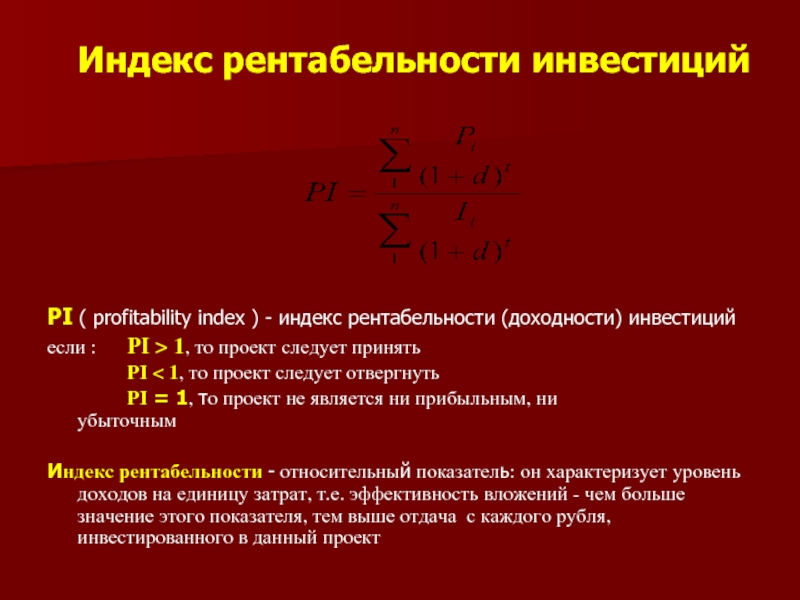

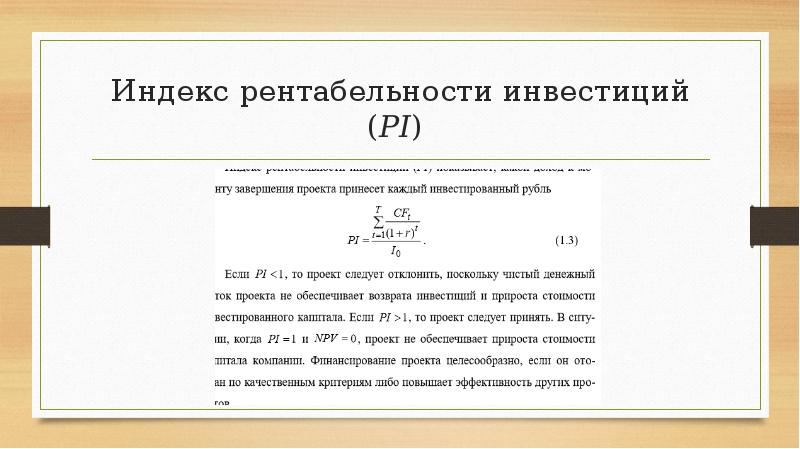

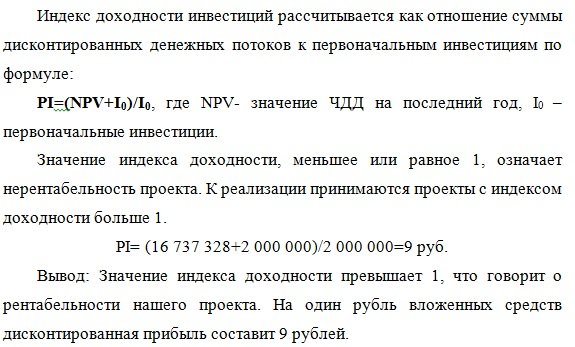

Этот индекс демонстрирует отношение отдачи капитала к объему вложений в проект. PI — это относительная прибыльность будущего предприятия, а также дисконтируемая стоимость всех финансовых поступлений в расчете на единицу вложений. Если взять в расчет показатель I, который равен вложениям в проект, то индекс прибыльности инвестиций рассчитывается по формуле PI = NPV / I.

Profitability Index — это относительный показатель, который дает представление не о реальном размере чистого денежного потока в проекте, а только о его уровне по отношению к инвестиционным затратам. Соответственно, индекс можно использовать в качестве инструмента сравнительной оценки эффективности разных вариантов, даже если по ним предполагается разный объем финансовых вложений и инвестиций. В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

В ходе рассмотрения нескольких инвестпроектов PI можно использовать в качестве показателя, позволяющего «отсеять» неэффективные предложения. Если значение показателя PI равно или меньше единицы, проект не сможет принести необходимый доход и рост инвестиционного капитала, поэтому от его реализации стоит отказаться.

В целом, возможны три варианта действий, основываясь на значении индекса прибыльности инвестиций (PI):

- больше одного — данный вариант рентабелен, его стоит принять в реализацию;

- меньше одного — проект неприемлем, так как инвестиции не приведут к образованию требуемой ставки отдачи;

- равен одному — данное направление инвестирования максимально точно удовлетворяет избранной ставке отдачи.

Перед принятием решения стоит учитывать, что бизнес-проекты с высоким значением индекса прибыльности инвестиций — более выгодные, устойчивые и перспективные. Однако принимать во внимание нужно и тот факт, что слишком высокие цифры коэффициента доходности не всегда являются гарантией высокой текущей стоимости проекта (и наоборот). Многие подобные бизнес-идеи неэффективны при реализации, а значит могут иметь невысокий индекс прибыльности.

Многие подобные бизнес-идеи неэффективны при реализации, а значит могут иметь невысокий индекс прибыльности.

Сроки разработки бизнес-планов в среднем составляют от 4 до 20 рабочих дней.

ОТЗЫВЫ НАШИХ КЛИЕНТОВ — СКАНЫ С ПОДПИСЯМИ И ПЕЧАТЯМИ

Вопросы? Мы будем рады ответить на все Ваши вопросы по многоканальному телефону: +7 (495) 220-47-48.

Сделать заказ

Поля, отмеченные * обязательны для заполнения

Наши преимущества

Наши специалисты строго соблюдают сроки

Разрабатываем бизнес-планы с учетом требований крупнейших банков

Наличие персонального менеджера

Наличие гарантийного срока

Индекс прибыльности: понятие, формула расчета

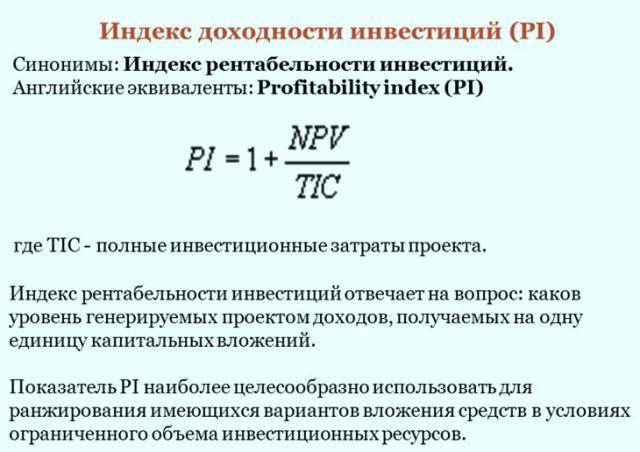

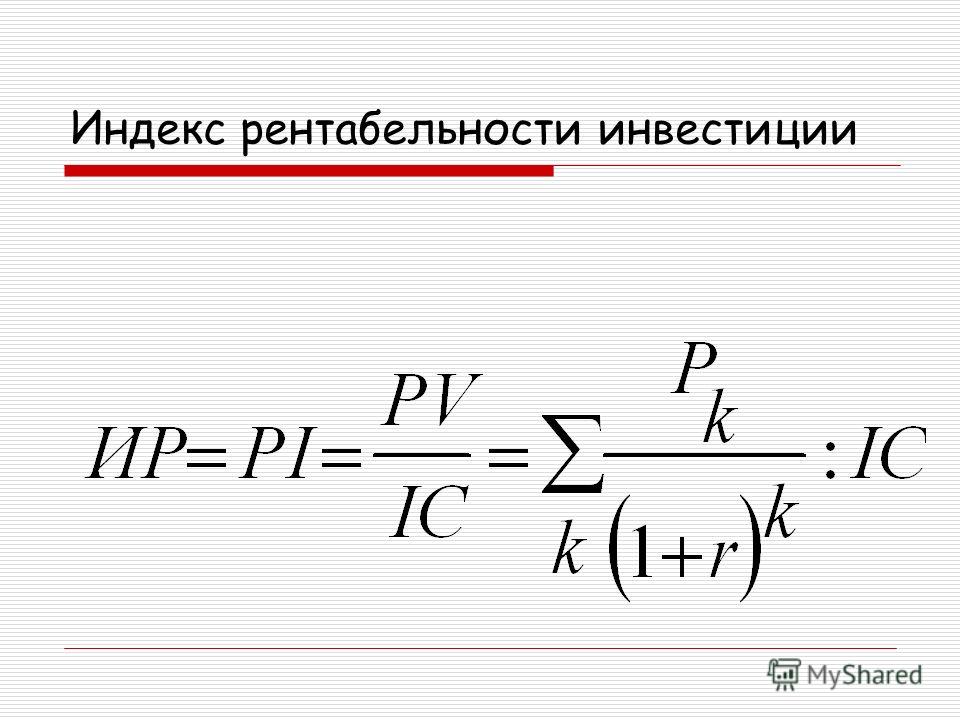

Индекс прибыльности показывает, насколько тот или иной проект будет прибыльным (относительно), или же сколько денежных средств поступит в процессе проведения данного проекта. При этом учитывается только одна единица вложения.

Инвестиции и индекс прибыльности

Перед тем как вкладывать свои деньги в тот или иной проект, нужно постараться определить, какой из вариантов принесет большую прибыль и насколько хорошую выгоду вы при этом получаете. Именно для того чтобы узнать данную информацию, и существует так называемый индекс прибыльности инвестиций. Данный показатель также носит название индекс рентабельности, или PI.

Что нужно знать про индекс прибыльности в сфере инвестиций

С его помощью можно без особых проблем рассчитать, какое отношение между текущими доходами и текущими расходами существует. При этом также берутся во внимание те денежные средства, которые были вложены в проект. Кроме того, расчет бывает как реальным (в таком случае рассчитываются те средства, что были получены за прошедший период времени), так и прогностическим (когда учитываются те доходы и расходы, которые еще будут иметь место).

Если после расчетов оказалось, что PI меньше 1, тогда можно утверждать, что вы получили от инвестирования в проект чистую прибыль, которая является меньше тех средств, что были в него вложены. Это дает право утверждать, что такое вложение денег было нерентабельным.

Это дает право утверждать, что такое вложение денег было нерентабельным.

Если индекс прибыльности инвестиции равен 1, то проект может быть как рентабельным, так и нет. А вот PI, который больше единицы, означает, что вы вложили свои деньги с умом и получите достаточно большой доход. При этом стоит помнить, что чем больше полученное значение, тем более устойчивым и надежным считается проект. Также помните, что при расчете долгосрочных проектов часто бывает, что первоначальная прибыль может и не быть больше капитала, поэтому учитывайте временной период.

Преимущества и недостатки индекса

Индекс прибыльности имеет свои плюсы и минусы. Среди преимуществ данного метода самым главным является то, что он позволяет идеально распределить во времени денежные средства. Кроме того, с его помощью можно определить, какие эффекты имел тот или иной проект за все время своего существования, а также сравнить разные по масштабу проекты.

Но есть у него и свои недостатки. Например, индекс прибыльности не дает без проблем ранжировать проекты, которые имеют разную продолжительность. Но, несмотря на все минусы, именно с помощью PI можно легко оценить эффективность достаточно долгосрочных инвестиций и получить возможность рассчитать прибыль.

Но, несмотря на все минусы, именно с помощью PI можно легко оценить эффективность достаточно долгосрочных инвестиций и получить возможность рассчитать прибыль.

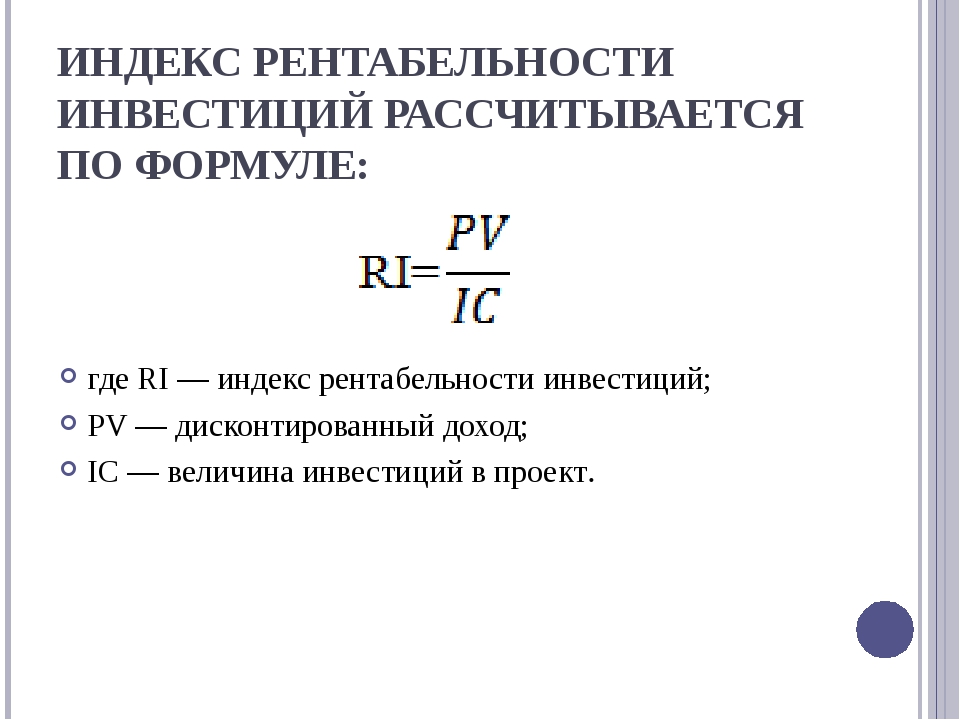

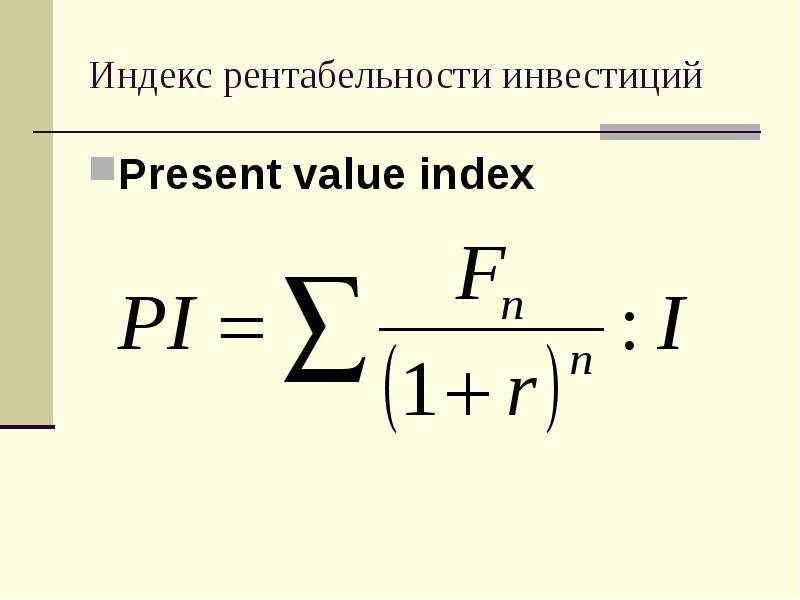

Формула индекса рентабельности

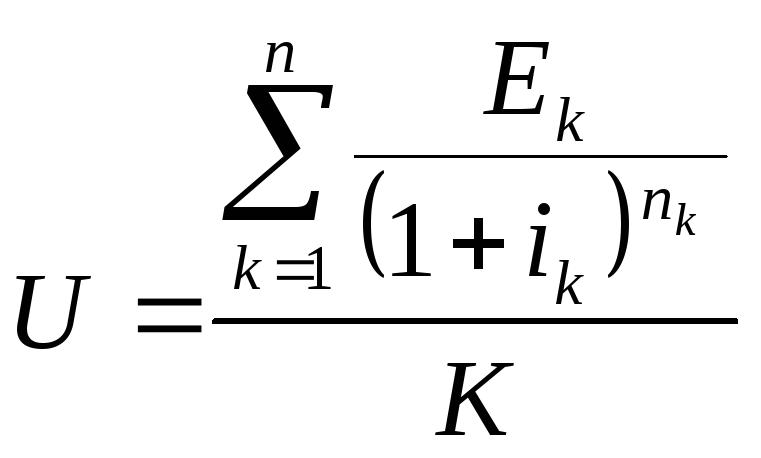

Если говорить о том, как правильно рассчитать PI, то здесь вам понадобится специальная формула, которая выглядит так:

PI = PVin / PVout

или так

PI = 1 + NPV / PVout

В этих формулах PVin (NPV) означает чистую текущую стоимость проекта, а PVout — это вложения капитала.

Индекс прибыльности, формула которого была описана выше, не означает, что вы непременно получите абсолютный размер чистого потока денег, ведь он указывает только на отношение к затратам на инвестиции.

Если вы являетесь инвестором и хотите определить, насколько удачным будет тот или иной проект, тогда вам нужно знать, что чем больше инвестиционные затраты, тем больше будет та сумма чистого денежного потока, которую вы планируете получить. Также на сумму будет влиять так называемый объем инвестиционных издержек по разным временным периодам. Оказывает важное влияние на сумму потока денег и то, когда началась эксплуатационная стадия. Дисконтная ставка имеет существенное влияние на стоимость главных показателей проекта в сфере инвестиций.

Также на сумму будет влиять так называемый объем инвестиционных издержек по разным временным периодам. Оказывает важное влияние на сумму потока денег и то, когда началась эксплуатационная стадия. Дисконтная ставка имеет существенное влияние на стоимость главных показателей проекта в сфере инвестиций.

Формула индекса доходности | Калькулятор (шаблон Excel)

Формула индекса доходности (Содержание)

- Формула индекса доходности

- Примеры формулы индекса доходности (с шаблоном Excel)

- Калькулятор формулы расчета индекса доходности

Формула индекса доходности

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта.

Вот формула индекса доходности —

Profitability Index = PV of Future Cash Flows / Initial Investment

Примеры формулы индекса доходности (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять формулу расчета индекса доходности.

Формула индекса доходности — пример № 1

Давайте возьмем пример проекта А, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс доходности = (21148, 13 долл. США + 30000 долл. США) / 30000 долл. США

Индекс доходности = $ 1, 70

Формула индекса доходности — пример № 2

Давайте возьмем пример доверия, который в качестве проекта X, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс доходности = (593262. 10 + 10000000) / 10000000

10 + 10000000) / 10000000

Индекс доходности = 1, 06

Формула индекса доходности — пример № 3

Давайте возьмем пример компании Apple, у которой есть проект Z, денежные потоки которого изображены ниже:

Индекс доходности рассчитывается по приведенной ниже формуле

Индекс доходности = PV будущих денежных потоков / начальных инвестиций

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Сначала мы рассчитаем чистую приведенную стоимость

Затем мы рассчитываем индекс доходности

Индекс рентабельности = (17, 49 долл. США + 50 млн долл. США) / 50 млн долл. США

Индекс доходности = $ 1, 35

Пояснение формулы индекса доходности

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта. Эта мера используется для ранжирования проектов на основе их стоимости, созданной на единицу инвестиций.

Эта мера используется для ранжирования проектов на основе их стоимости, созданной на единицу инвестиций.

- Приведенная стоимость будущих денежных потоков. Как следует из названия, понятие временной стоимости денег используется для определения текущей стоимости будущих притоков денежных средств по проекту. Дисконтирование учитывает, что 1 доллар, полученный в будущем, не равен 1 доллару сегодня, и, следовательно, надлежащий коэффициент дисконтирования должен быть использован для определения стоимости будущего 1 доллара сегодня.

- Начальные инвестиции — это первоначальные капитальные затраты на проект. Это затраты только в начале, а другие затраты в разных точках проекта не рассматриваются как начальные инвестиции.

Релевантность и использование формулы индекса доходности

Как указано, индекс рентабельности = PV будущих денежных потоков / начальных инвестиций

Это может быть далее разбито на:

Индекс рентабельности = (чистая приведенная стоимость + начальные инвестиции) / начальные инвестиции

Итак, основываясь на приведенной выше формуле:

- Если индекс рентабельности> 1, тогда компания должна приступить к проекту, поскольку он генерирует ценность для компании

- Если индекс рентабельности <1, то компания не должна продолжать проект, поскольку это разрушает ценность для компании.

- Если индекс прибыльности = 1, то компания должна быть безразлична к продолжению проекта или нет, так как это не создает дополнительную ценность для компании или разрушает ценность для компании

Эта мера может использоваться, чтобы определить, какой проект должен быть сделан. Если есть несколько проектов, то должен быть выбран проект с самым высоким индексом доходности. Это делается, когда капитал ограничен, а проекты взаимоисключающие. По этой причине это называется соотношением выгод и затрат. Это отличается от концепции принятия проекта с самой высокой чистой приведенной стоимостью. Основа сравнения проектов только с чистой приведенной стоимостью не учитывает первоначальные инвестиции. Индекс рентабельности сравнивает чистую приведенную стоимость, достигнутую с первоначальными инвестициями, и показывает наиболее точное представление об использовании активов компании.

Существуют определенные преимущества и недостатки использования индекса прибыльности в качестве меры для принятия решения о том, какой проект продолжить.

Преимущества: —

- Индекс PI может указывать, может ли предполагаемый проект, который будет предпринят, создать или разрушить ценность для компании.

- Индекс PI учитывает временную стоимость денег и риск притока денежных средств в будущем и дисконтирует их с учетом стоимости капитала.

- Когда существует потребность в нормировании капитала, индекс PI полезен для ранжирования проектов.

Недостатки: —

- Индекс PI требует стоимости капитала, которую обычно сложно оценить.

- Существует неопределенность в результатах для взаимоисключающих проектов, если первоначальные инвестиции различны.

Калькулятор формулы расчета индекса доходности

Вы можете использовать следующий калькулятор индекса доходности.

| PV будущих денежных потоков | |

| Начальные инвестиции | |

| Индекс доходности | |

| Индекс доходности | знак равно |

|

|

Вывод

Индекс рентабельности — это показатель, используемый фирмами для определения взаимосвязи между затратами и выгодами от реализации предложенного проекта. Проекты с индексом доходности больше единицы должны быть выбраны для выполнения компанией, поскольку они создают ценность для компании. Индекс рентабельности меньше единицы указывает на то, что проект разрушает ценность для компании. Если есть несколько проектов, которые являются взаимоисключающими, то проект, который имеет самый высокий индекс доходности, должен быть выбран компанией, если у них ограниченный капитал.

Проекты с индексом доходности больше единицы должны быть выбраны для выполнения компанией, поскольку они создают ценность для компании. Индекс рентабельности меньше единицы указывает на то, что проект разрушает ценность для компании. Если есть несколько проектов, которые являются взаимоисключающими, то проект, который имеет самый высокий индекс доходности, должен быть выбран компанией, если у них ограниченный капитал.

Рекомендуемые статьи

Это было руководство к формуле индекса доходности. Здесь мы обсуждаем, как рассчитать индекс доходности вместе с практическими примерами. Мы также предоставляем Калькулятор индекса прибыльности с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Расчет формулы чистой прибыли

- Формула для валовой прибыли

- Примеры формулы маржи операционной прибыли

- CAPM Формула

(Начните здесь!) Основные понятия, которые необходимо знать каждому, от сложных процентов до фондового рынка. Почему инвестирование в индексы имеет смысл… Налоговый калькулятор…

Калькулятор прироста капитала Основы Roth IRA,

лимиты доходов и взносов,

инвестиционные предложения,

и калькулятор Roth IRA. 401(к) Калькулятор Эффективное с точки зрения налогообложения инвестирование Финансовая отчетность: общая картина. Изучите основы волатильности; планируйте свою жизнь с помощью калькулятора Монте-Карло. Введение в Современная теория портфеля: понимать диверсификацию и границы эффективности, найти портфель с максимальным коэффициентом Шарпа; почему индексные фонды теоретически оптимальны. Глобальная сеть InterChimp… | Изучите логику оценки акций

с калькулятором дисконтированных денежных потоков. Плюс: делать прогнозы фондового рынка Плюс: калькулятор сложных процентов и многое другое… Заставляет ли усреднение долларовой стоимости волатильность «работать на вас»? Яйцеголовые и микробы, коммуняки и вампиры; Полы в космосе; Насколько богатым был бы Элвис? Правило 72 Фондовый рынок CAGR-лататор Калькулятор инфляции Калькулятор возврата инвестиций

Выскакивать Глоссарий & Калькулятор Совершенно не связанные диверсии |

Индекс общей доходности (определение, формула)

Что такое индекс совокупного дохода?

Total Return Index или TRI — это очень полезный контрольный показатель индекса акций, который фиксирует доходность как от движения цен составляющих акции, так и от выплаты дивидендов, а также предполагает, что дивиденды реинвестируются.Это очень полезная мера, потому что она фактически показывает, что инвестор забирает или получает взамен от сделанных инвестиций.

Формула индекса общей доходности

Формула индекса общей доходности представлена ниже –

Индекс общей доходности = Предыдущий TR * [1+(Сегодняшний индекс PR + Индексированный дивиденд/Предыдущий индекс PR-1)]

Расчет индекса общей доходности

Расчет индекса общей доходности может быть выражен в долларах, евро или других валютах. Чтобы сначала рассчитать TRI, нам нужно учесть выплаченные дивиденды. Первый шаг — разделить дивиденды, выплаченные за некоторое время, на тот же делитель, который использовался для расчета баллов, связанных с индексом, или его также называют базовым пределом индекса. Это дает нам значение выплачиваемого дивиденда на пункт индекса, который представлен уравнением, как показано ниже:

Чтобы сначала рассчитать TRI, нам нужно учесть выплаченные дивиденды. Первый шаг — разделить дивиденды, выплаченные за некоторое время, на тот же делитель, который использовался для расчета баллов, связанных с индексом, или его также называют базовым пределом индекса. Это дает нам значение выплачиваемого дивиденда на пункт индекса, который представлен уравнением, как показано ниже:

Индексированные дивиденды (Dt) = Выплаченные дивиденды / Индекс базовой капитализации

Вторым шагом является объединение индекса дивидендов и изменения цен для корректировки индекса доходности цен за день.Для этого можно использовать следующую формулу:

(Сегодняшний индекс PR + Индексированный дивиденд)/Предыдущий индекс PR

Наконец, индекс общей доходности рассчитывается путем применения корректировок индекса ценовой доходности к индексу общей доходности, учитывающему всю историю выплаты дивидендов. Это значение умножается на индекс TRI предыдущего дня. Его можно представить следующим образом:

Его можно представить следующим образом:

Индекс общей доходности = Предыдущий TRI * [1+ {(Сегодняшний индекс PR + Индексированный дивиденд)/Предыдущий индекс PR}-1]

Таким образом, расчет TRI включает в себя трехэтапный процесс, который включает, во-первых, определение дивиденда на индексный пункт, во-вторых, корректировку индекса доходности цены и, наконец, применение корректировки к уровню индекса TRI предыдущего дня.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторствоСтатья Ссылка будет гиперссылкой

Например:

Источник: Индекс общего дохода (wallstreetmojo.com)

Пример индекса общей доходности

Давайте рассмотрим здесь пример Лондонской фондовой биржи как единичной акции, и мы инвестируем в нее. Эти акции были куплены в 2000 году, а в 2001 году по акциям были выплачены дивиденды в размере 0,02 фунта стерлингов. Цена акций после выплаты дивидендов поднялась до 5 фунтов стерлингов.Теперь мы можем представить, что какие бы дивиденды ни были выплачены, они были использованы для покупки большего количества акций LSE по тому же ценовому диапазону в 5 фунтов стерлингов. Следовательно, теперь мы можем купить 0,02/5 = 0,004 акции LSE, что в сумме составляет 1,004 акции. Таким образом, TRI на этом уровне можно рассчитать как 5 * 1,004 = 5,02

Цена акций после выплаты дивидендов поднялась до 5 фунтов стерлингов.Теперь мы можем представить, что какие бы дивиденды ни были выплачены, они были использованы для покупки большего количества акций LSE по тому же ценовому диапазону в 5 фунтов стерлингов. Следовательно, теперь мы можем купить 0,02/5 = 0,004 акции LSE, что в сумме составляет 1,004 акции. Таким образом, TRI на этом уровне можно рассчитать как 5 * 1,004 = 5,02

Во втором 2002 году акции выпускают новые дивиденды. Дивиденды относятся к части прибыли от бизнеса, выплачиваемой акционерам в качестве благодарности за инвестиции в акции компании.читайте еще раз, где предполагается, что цены на акции постоянны на уровне 0,002 фунта стерлингов. В настоящее время мы являемся владельцами 1,004 акций. Рассчитанный таким образом общий дивиденд составляет 1,004 * 0,02 = 0,002008 фунтов стерлингов. Теперь он реинвестируется в ту же акцию, текущая цена которой составляет 5,2 фунта стерлингов. Теперь количество принадлежащих акций станет 1,008. Таким образом, TRI теперь окажется равным 5,2 * 1,008 = 5,24

Таким образом, TRI теперь окажется равным 5,2 * 1,008 = 5,24

Нам нужно сделать то же самое для каждого периода. Следовательно, в конце кумулятивного числа периода мы можем легко построить график уровня TRI или рассчитать требуемый TRI для этого периода по формуле, указанной выше, с учетом TRI предыдущего периода и текущего TRI.

Индекс совокупной доходности в сравнении с индексом доходности цены

- Индекс общей доходности включает как движение цен или прирост/убыток капитала, так и дивиденды, полученные от ценных бумаг. Напротив, индекс доходности цены учитывает только движение цены или прирост/убыток капитала, а не полученные дивиденды.

- TRI дает более реалистичную картину дохода от акций, поскольку он включает все составляющие, связанные с ним, такие как изменение цены, проценты и дивиденды, где PRI дает только детали движения цен, а это не реальный доход. со склада.

- TRI — это более современный подход к тому, как инвесторы оценивают свои взаимные фонды.

Взаимный фонд — это профессионально управляемый инвестиционный продукт, в котором пул денег от группы инвесторов инвестируется в активы, такие как акции, облигации и т. д. помогает им лучше оценить фонд, поскольку СЧА взаимных фондов отражает не только потери/прирост капитала в портфеле, но и дивиденды, полученные от активов в портфеле. Напротив, PRI является более традиционным подходом, когда взаимные фонды сравнивались с изменениями цен только в отношении количества ценных бумаг, которые управляют взаимным фондом.

Взаимный фонд — это профессионально управляемый инвестиционный продукт, в котором пул денег от группы инвесторов инвестируется в активы, такие как акции, облигации и т. д. помогает им лучше оценить фонд, поскольку СЧА взаимных фондов отражает не только потери/прирост капитала в портфеле, но и дивиденды, полученные от активов в портфеле. Напротив, PRI является более традиционным подходом, когда взаимные фонды сравнивались с изменениями цен только в отношении количества ценных бумаг, которые управляют взаимным фондом. - TRI более прозрачен, и доверие к акциям или фондам значительно возросло. Напротив, PRI является скорее вводящим в заблуждение сценарием, поскольку он завышает эффективность взаимного фонда, что привлекло множество инвесторов для инвестирования в конкретный фонд, не понимая реального сценария.

Влияние TRI на инвесторов взаимных фондов

Использование индекса общей доходности по сравнению с индексом доходности цены может сильно повлиять на долгосрочные стратегии инвесторов. Он играет решающую роль в активных инвестициях в пассивные инвестиции. Пассивное инвестирование — это стратегия, используемая инвесторами для максимизации своей прибыли, избегая частого изменения портфеля путем покупки и продажи ценных бумаг, а вместо этого покупая и удерживая широкий спектр ценных бумаг.читать далее сделал. Взяв средний подсчет, видно, что компоненты индекса будут приносить около 2% дивидендов в год. Этот доход, если мы используем подход PRI, не включается в сравнение взаимных фондов.

Он играет решающую роль в активных инвестициях в пассивные инвестиции. Пассивное инвестирование — это стратегия, используемая инвесторами для максимизации своей прибыли, избегая частого изменения портфеля путем покупки и продажи ценных бумаг, а вместо этого покупая и удерживая широкий спектр ценных бумаг.читать далее сделал. Взяв средний подсчет, видно, что компоненты индекса будут приносить около 2% дивидендов в год. Этот доход, если мы используем подход PRI, не включается в сравнение взаимных фондов.

Таким образом, в подходе PRI доход минимизируется или занижается на 2% в год. С подходом TRI инвесторы увидят, что производительность индекса выросла на 2%, принимая во внимание подход TRI, а не подход PRI.Одна хорошая вещь TRI для инвесторов взаимных фондов заключается в том, что вложенные деньги больше не будут привязаны к неточным контрольным показателям.

Заключение

Индекс общей доходности является полезным эталоном, когда мы хотим узнать фактическую доходность, полученную от составляющих акций или взаимных фондов. Это удобная мера, потому что она показывает, что инвестор забирает или получает взамен от сделанных инвестиций. Это составляющая доходности индекса, выплачиваемых дивидендов, а также дивидендов, которые реинвестируются обратно в индекс.

Это удобная мера, потому что она показывает, что инвестор забирает или получает взамен от сделанных инвестиций. Это составляющая доходности индекса, выплачиваемых дивидендов, а также дивидендов, которые реинвестируются обратно в индекс.

На всех крупных развитых рынках все взаимные фонды в настоящее время оцениваются по индексу совокупной доходности, который ранее сравнивался с индексом доходности цены. Даже в случае нахождения капитала, когда речь идет о возможности роста фонда, необходимо учитывать дивиденды, которые он сгенерировал, но не распределил от своих базовых компаний. Таким образом, TRI вступает в более широкую картину, когда необходимо рассчитать фактическую прибыль от фонда акций.

Рекомендуемые статьи

Эта статья представляет собой руководство по индексу общей доходности.Здесь мы обсудим формулу для расчета индекса общей доходности, а также ее пример и ее отличия от индекса доходности по цене. Вы можете узнать больше из следующих статей-

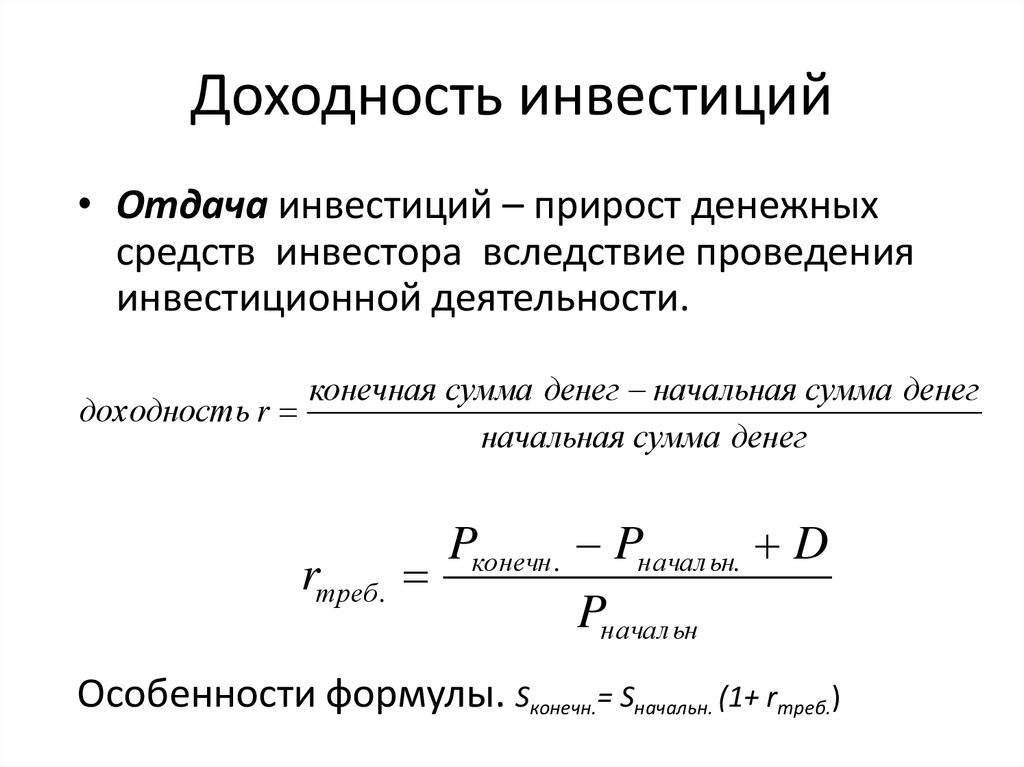

Возврат инвестиций (ROI) — Что такое ROI?

Возврат инвестиций или ROI, как следует из названия, представляет собой показатель, который используется для оценки прибыли, которую можно получить от любого вида инвестиций. Не ограничиваясь инвестициями в акции, взаимные фонды, FD и другие, многие думают о рентабельности инвестиций, принимая любые важные жизненные решения.ROI позволяет легко измерить отдачу от конкретных инвестиций по отношению к стоимости инвестиций.

Не ограничиваясь инвестициями в акции, взаимные фонды, FD и другие, многие думают о рентабельности инвестиций, принимая любые важные жизненные решения.ROI позволяет легко измерить отдачу от конкретных инвестиций по отношению к стоимости инвестиций.

Окупаемость инвестиций стала важной в бизнес-решениях, капиталовложениях и инвестициях или любых других решениях, которые требуют значительных затрат. ROI может быть использован кем угодно из любой сферы жизни. В этой статье мы объяснили суть темы, включая значение возврата инвестиций, формулу с примером, преимущества, ограничения и часто задаваемые вопросы.

Что такое рентабельность инвестиций?В контексте финансовых инвестиций рентабельность инвестиций (ROI) означает, насколько вырастут ваши деньги, если вы инвестируете в конкретную акцию или взаимный фонд или в зависимости от обстоятельств.ROI можно рассчитать на разных этапах.

ROI можно использовать, чтобы получить представление о доходах, прежде чем инвестировать куда-либо, в то время как вы находитесь в середине срока владения или после погашения, ROI можно использовать для инструментов, ориентированных на акции и долговые обязательства.

Рентабельность инвестиций рассчитывается для проверки того, какую прибыль принесли ваши инвестиции. Его можно рассчитать в процентах.

ROI можно рассчитать по следующей формуле:

Формула ROI: [(Конечная стоимость инвестиций — первоначальная стоимость инвестиций)/начальная стоимость] * 100

Давайте разберемся с этим на примере.

Скажем, А инвестировал 80 000 рупий в паевой инвестиционный фонд, который через два года стал 96 000 рупий, давайте рассчитаем для этого рентабельность инвестиций.

[(96 000-80 000)/80 000]*100

Здесь рентабельность инвестиций составляет 20%.

Разные инвесторы могут по-разному интерпретировать то, как они хотят рассчитать прибыль от своих инвестиций. Некоторые хотят взглянуть на годовую доходность.

Если мы снова рассмотрим предыдущий пример, 20% — это доход, который «А» получает в совокупности за два года.1/2 – 1]*100 = приблизительно 9,5%.

Здесь годовой доход от инвестиций составляет около 9,5%.

Определение рентабельности инвестиций с помощью калькуляторовХотя вышеупомянутый пример был очень простой иллюстрацией того, как можно рассчитать ROI с помощью формулы ROI, инвесторы также могут использовать различные калькуляторы, такие как калькулятор единовременной выплаты, калькулятор SIP, для оценки своих доходов от соответствующих инвестиций.

Использование и интерпретация ROI- ROI — это один из показателей, который можно использовать для определения наилучшего возврата инвестиций.

- Может использоваться для любых инвестиций. Будь то традиционные инвестиции, такие как срочные депозиты или любые другие банковские продукты, золото и другие товары, акции и облигации и любые другие продукты, связанные с рынком.

- Рентабельность любых инвестиций будет зависеть от различных факторов, влияющих на эффективность этого класса активов.

- Расчет рентабельности инвестиций может быть использован для оптимизации собственного портфеля финансовых вложений.

- Прогнозируемая рентабельность инвестиций может быть рассчитана на основе исторической доходности или любых других исторических данных до того, как вы начнете инвестировать

Универсальность: Возврат инвестиций (ROI) — универсальный показатель, который используется для различных целей, а не только для инвестиций в финансовые инструменты.ROI — универсальный показатель.

Простота в использовании : Расчет рентабельности инвестиций не является сложной задачей и очень прост в использовании и понимании. Это делает его доступным показателем для всех. Вам не нужно использовать сложные инструменты или формулы, чтобы получить рентабельность инвестиций.

Помогает принимать финансовые решения : ROI помогает инвесторам лучше контролировать свои финансы и получить приблизительное представление о том, чего ожидать от размещения финансов в любом месте.

Не учитывает инфляцию: Одним из самых больших ограничений ROI является то, что он не учитывает фактор инфляции.Учитывая тот же пример, 80 000 рупий могли вырасти до 96 000 рупий в абсолютном выражении. Однако инфляция, если она значительно выросла, снижает стоимость денег. Таким образом, 20-процентная рентабельность инвестиций не обязательно означает, что вы можете позволить себе гораздо больше в абсолютном выражении. Одни из лучших доходов от инвестиций учитывают все расходы и налоги.

Другие расходы : ROI не учитывает другие расходы, такие как инвестиционные затраты, сборы, взимаемые различными инвестиционными платформами, и любые другие дополнительные расходы, которые должен нести инвестор.

Налоги : Доходы, которые дает расчет ROI, не учитываются применимыми налогами. Таким образом, цифра, которую вы получите в конце расчета, может быть меньше в реальном выражении.

Эволюция области исследования В последнее время некоторые инвесторы и предприятия углубились в разработку новой формы показателя рентабельности инвестиций; это называется «Социальная отдача от инвестиций» или SROI. Первоначально разработанная в конце 1990-х годов, SROI рассматривает более широкое влияние проектов, принимая во внимание внефинансовые ценности (т.т. е., социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах). SROI также помогает понять ценностное предложение определенных критериев ESG (Environmental Social & Governance), используемых в практике социально ответственного инвестирования (SRI).

Первоначально разработанная в конце 1990-х годов, SROI рассматривает более широкое влияние проектов, принимая во внимание внефинансовые ценности (т.т. е., социальные и экологические показатели, которые в настоящее время не отражаются в обычных финансовых счетах). SROI также помогает понять ценностное предложение определенных критериев ESG (Environmental Social & Governance), используемых в практике социально ответственного инвестирования (SRI).

Вопросы . Каков коэффициент возврата инвестиций?

Ответ . Коэффициент рентабельности инвестиций — это показатель рентабельности, который определяет производительность или потенциальный доход от бизнеса или инвестиций.Формула ROI рассматривает выгоду, полученную от инвестиций, деленную на первоначальные инвестиционные затраты.

Вопросы . Что считается хорошим ROI?

Ответ . Хорошая рентабельность инвестиций зависит от определенных параметров, таких как толерантность инвестора к риску и период времени, в течение которого инвестиции принесут существенный доход. Учитывая, что все остальные параметры равны, инвесторам, не склонным к риску, вероятно, придется согласиться на более низкую рентабельность инвестиций, поскольку они берут на себя меньший риск.Точно так же инвестиции с более длительным сроком владения, как правило, обеспечивают более высокую рентабельность инвестиций для привлечения инвесторов.

Учитывая, что все остальные параметры равны, инвесторам, не склонным к риску, вероятно, придется согласиться на более низкую рентабельность инвестиций, поскольку они берут на себя меньший риск.Точно так же инвестиции с более длительным сроком владения, как правило, обеспечивают более высокую рентабельность инвестиций для привлечения инвесторов.

Вопросы . Как рассчитывается рентабельность инвестиций?

Ответ . ROI можно рассчитать, вычитая первоначальную стоимость инвестиций из конечной стоимости инвестиций (которая равна чистой прибыли). Затем результат делится на стоимость инвестиций и умножается на 100.

Доходность S&P 500 с 1965 года

Доходность фондового рынка с 1965 года

Если бы вы вложили 100 долларов в S&P 500 в начале 1965 года, у вас было бы около 26 931 доллар.51 в начале 2022 года, при условии, что вы реинвестировали все дивиденды. Это возврат инвестиций в размере 26 831,51%, или 10,30% в год .

Этот инвестиционный результат превосходит инфляцию за этот период, а доход с поправкой на инфляцию составляет около 2 917,42% в совокупности, или 6,15% в год .

На приведенном ниже графике показана динамика 100 долларов с течением времени при инвестировании в индексный фонд S&P 500. Доходность предполагает, что все дивиденды автоматически реинвестируются.

На этой диаграмме показана скорость прибылей и убытков по месяцам, включая дивиденды:

Корректировка доходности фондового рынка с учетом инфляции

Номинальная прибыль на инвестиции в размере 100 долларов США составляет 26 831,51 долларов США, или 26 831,51%. Это означает, что к 2022 году у вас в кармане будет 26 931,51 доллар.

Тем не менее, важно учитывать влияние инфляции при рассмотрении инвестиций, особенно долгосрочных. Вы можете преобразовать доходность S&P в их 90 401 реальное значение 90 402 (с поправкой на инфляцию), используя расчет инфляции на основе U. S. Индекс потребительских цен (ИПЦ) Бюро статистики труда.

S. Индекс потребительских цен (ИПЦ) Бюро статистики труда.

В случае доходов, описанных выше, ИПЦ в 1965 г. составлял 31 500, а ИПЦ в 2022 г. — 281 148.

Соотношение между этими ИПЦ показывает, как относительная покупательная способность доллара изменилась за 57 лет.

С поправкой на инфляцию, номинальная конечная стоимость первоначальных 100-долларовых инвестиций в размере 26 931,51 90 401 90 402 будет иметь реальную стоимость 90 402 примерно 90 164 2 917,42 90 165 долларов в долларах 1965 года.Это означает, что доход с поправкой на инфляцию составляет 2917,42% по сравнению с исходными 26831,51%.

Для получения дополнительной информации об инфляции см. наш калькулятор инфляции в США за 1965 год.

Полные месячные данные

В приведенной ниже таблице показан полный набор данных, относящихся к инвестициям в размере 100 долларов, включая прибыли и убытки за 685-месячный период с 1965 по 2022 год.

Обратите внимание, что показанные данные представляют собой среднемесячную цену закрытия . Доходы включают дивиденды.

Доходы включают дивиденды.

| Год | Месяц | Возврат (%) | Сумма ($) |

|---|---|---|---|

| 1965 | 1 | 0,98% | 100,98 |

| 1965 | 2 | 0,34% | 101,31 |

| 1965 | 3 | 1,56% | 102,89 |

| 1965 | 4 | 1,73% | 104,67 |

| 1965 | 5 | -4.51% | 99,96 |

| 1965 | 6 | 0,10% | 100.06 |

| 1965 | 7 | 2,12% | 102,18 |

| 1965 | 8 | 3,60% | 105,85 |

| 1965 | 9 | 2,50% | 108,50 |

| 1965 | 10 | 1,08% | 109,66 |

| 1965 | 11 | -0.21% | 109,43 |

| 1965 | 12 | 1,98% | 111,60 |

| 1966 | 1 | -0,43% | 111. 12 12 |

| 1966 | 2 | -3,86% | 106,83 |

| 1966 | 3 | 3,32% | 110,37 |

| 1966 | 4 | -5,01% | 104,85 |

| 1966 | 5 | -0.56% | 104,26 |

| 1966 | 6 | 0,02% | 104,28 |

| 1966 | 7 | -5,77% | 98,26 |

| 1966 | 8 | -3,22% | 95.10 |

| 1966 | 9 | -0,56% | 94,56 |

| 1966 | 10 | 5,32% | 99,59 |

| 1966 | 11 | 0.72% | 100.30 |

| 1966 | 12 | 4,13% | 104,44 |

| 1967 | 1 | 3,73% | 108,34 |

| 1967 | 2 | 2,63% | 111,19 |

| 1967 | 3 | 1,99% | 113,40 |

| 1967 | 4 | 2,06% | 115,74 |

| 1967 | 5 | -0. 99% 99% | 114,59 |

| 1967 | 6 | 1,99% | 116,87 |

| 1967 | 7 | 1,85% | 119.04 |

| 1967 | 8 | 1,65% | 121.01 |

| 1967 | 9 | 0,10% | 121,12 |

| 1967 | 10 | -2,88% | 117,63 |

| 1967 | 11 | 3.11% | 121,29 |

| 1967 | 12 | -0,02% | 121,27 |

| 1968 | 1 | -4,26% | 116.11 |

| 1968 | 2 | -1,56% | 114,30 |

| 1968 | 3 | 7,66% | 123,06 |

| 1968 | 4 | 2,56% | 126,20 |

| 1968 | 5 | 2.94% | 129,92 |

| 1968 | 6 | 0,05% | 129,98 |

| 1968 | 7 | -1,93% | 127,47 |

| 1968 | 8 | 3,51% | 131,94 |

| 1968 | 9 | 2,72% | 135,52 |

| 1968 | 10 | 1,79% | 137,94 |

| 1968 | 11 | 1. 29% 29% | 139,72 |

| 1968 | 12 | -3,99% | 134,15 |

| 1969 | 1 | -0,24% | 133,83 |

| 1969 | 2 | -1,91% | 131,27 |

| 1969 | 3 | 2,27% | 134,25 |

| 1969 | 4 | 3,51% | 138,97 |

| 1969 | 5 | -4.97% | 132,06 |

| 1969 | 6 | -4,21% | 126,51 |

| 1969 | 7 | -0,28% | 126,15 |

| 1969 | 8 | 0,63% | 126,94 |

| 1969 | 9 | 1,35% | 128,65 |

| 1969 | 10 | 1,00% | 129,93 |

| 1969 | 11 | -5.03% | 123,40 |

| 1969 | 12 | -0,59% | 122,67 |

| 1970 | 1 | -3,20% | 118,75 |

| 1970 | 2 | 2,01% | 121,14 |

| 1970 | 3 | -2,75% | 117,81 |

| 1970 | 4 | -11,20% | 104,62 |

| 1970 | 5 | -0. 27% 27% | 104,34 |

| 1970 | 6 | 0,52% | 104,88 |

| 1970 | 7 | 3,26% | 108,30 |

| 1970 | 8 | 6,32% | 115,14 |

| 1970 | 9 | 2,49% | 118.01 |

| 1970 | 10 | 0,21% | 118,25 |

| 1970 | 11 | 7.16% | 126,72 |

| 1970 | 12 | 4,11% | 131,93 |

| 1971 | 1 | 4,15% | 137,40 |

| 1971 | 2 | 2,83% | 141,30 |

| 1971 | 3 | 3,67% | 146,49 |

| 1971 | 4 | -1,11% | 144,86 |

| 1971 | 5 | -1.60% | 142,55 |

| 1971 | 6 | -0,46% | 141,89 |

| 1971 | 7 | -1,52% | 139,74 |

| 1971 | 8 | 2,49% | 143,21 |

| 1971 | 9 | -1,86% | 140,54 |

| 1971 | 10 | -4,37% | 134,40 |

| 1971 | 11 | 7. 16% 16% | 144.03 |

| 1971 | 12 | 4,42% | 150,40 |

| 1972 | 1 | 2,09% | 153,54 |

| 1972 | 2 | 2,62% | 157,56 |

| 1972 | 3 | 1,26% | 159,54 |

| 1972 | 4 | -0,78% | 158,30 |

| 1972 | 5 | 0.52% | 159,12 |

| 1972 | 6 | -0,50% | 158,32 |

| 1972 | 7 | 3,78% | 164,31 |

| 1972 | 8 | -1,21% | 162,32 |

| 1972 | 9 | 0,42% | 163,00 |

| 1972 | 10 | 5,25% | 171,56 |

| 1972 | 11 | 2.31% | 175,53 |

| 1972 | 12 | 0,99% | 177,27 |

| 1973 | 1 | -3,33% | 171,37 |

| 1973 | 2 | -1,35% | 169,07 |

| 1973 | 3 | -1,63% | 166,30 |

| 1973 | 4 | -2,57% | 162,03 |

| 1973 | 5 | -1. 99% 99% | 158,81 |

| 1973 | 6 | 1,21% | 160,73 |

| 1973 | 7 | -1,64% | 158.10 |

| 1973 | 8 | 2,00% | 161,25 |

| 1973 | 9 | 4,24% | 168,08 |

| 1973 | 10 | -6,85% | 156,57 |

| 1973 | 11 | -6.81% | 145,91 |

| 1973 | 12 | 1,70% | 148,39 |

| 1974 | 1 | -2,47% | 144,72 |

| 1974 | 2 | 4,57% | 151,34 |

| 1974 | 3 | -4,82% | 144,05 |

| 1974 | 4 | -2,71% | 140,16 |

| 1974 | 5 | 0.46% | 140,80 |

| 1974 | 6 | -11,35% | 124,82 |

| 1974 | 7 | -3,76% | 120,12 |

| 1974 | 8 | -10,01% | 108. 09 09 |

| 1974 | 9 | 2,38% | 110,66 |

| 1974 | 10 | 3,74% | 114,80 |

| 1974 | 11 | -6.09% | 107,81 |

| 1974 | 12 | 8,63% | 117,12 |

| 1975 | 1 | 10,81% | 129,78 |

| 1975 | 2 | 4,97% | 136,23 |

| 1975 | 3 | 1,49% | 138,26 |

| 1975 | 4 | 6,71% | 147,54 |

| 1975 | 5 | 2.89% | 151,81 |

| 1975 | 6 | 0,43% | 152,46 |

| 1975 | 7 | -7,00% | 141,80 |

| 1975 | 8 | -0,85% | 140,59 |

| 1975 | 9 | 4,97% | 147,58 |

| 1975 | 10 | 2,04% | 150,59 |

| 1975 | 11 | -1. 18% 18% | 148,81 |

| 1975 | 12 | 9,55% | 163,02 |

| 1976 | 1 | 4,18% | 169,83 |

| 1976 | 2 | 0,80% | 171,19 |

| 1976 | 3 | 1,10% | 173,07 |

| 1976 | 4 | -0,38% | 172,40 |

| 1976 | 5 | 0.90% | 173,96 |

| 1976 | 6 | 2,67% | 178,59 |

| 1976 | 7 | -0,56% | 177,59 |

| 1976 | 8 | 2,44% | 181,92 |

| 1976 | 9 | -3,11% | 176,27 |

| 1976 | 10 | -0,37% | 175,62 |

| 1976 | 11 | 3.79% | 182,27 |

| 1976 | 12 | -0,54% | 181,29 |

| 1977 | 1 | -2,37% | 177,00 |

| 1977 | 2 | -0,05% | 176,90 |

| 1977 | 3 | -1,19% | 174,79 |

| 1977 | 4 | 0,06% | 174,90 |

| 1977 | 5 | 0. 90% 90% | 176,48 |

| 1977 | 6 | 1,28% | 178,74 |

| 1977 | 7 | -2,08% | 175.02 |

| 1977 | 8 | -1,18% | 172,97 |

| 1977 | 9 | -2,20% | 169,16 |

| 1977 | 10 | 0,98% | 170,82 |

| 1977 | 11 | -0.08% | 170,69 |

| 1977 | 12 | -3,39% | 164,90 |

| 1978 | 1 | -0,97% | 163,30 |

| 1978 | 2 | 0,27% | 163,73 |

| 1978 | 3 | 4,83% | 171,64 |

| 1978 | 4 | 5,50% | 181,09 |

| 1978 | 5 | 0.67% | 182,31 |

| 1978 | 6 | -0,06% | 182,19 |

| 1978 | 7 | 7,33% | 195,55 |

| 1978 | 8 | 0,40% | 196,33 |

| 1978 | 9 | -2,77% | 190,88 |

| 1978 | 10 | -5,44% | 180,50 |

| 1978 | 11 | 1. 92% 92% | 183,97 |

| 1978 | 12 | 4,19% | 191,67 |

| 1979 | 1 | -1,06% | 189,65 |

| 1979 | 2 | 2,34% | 194,09 |

| 1979 | 3 | 2,43% | 198,80 |

| 1979 | 4 | -1,89% | 195.04 |

| 1979 | 5 | 2.42% | 199,76 |

| 1979 | 6 | 1,42% | 202,59 |

| 1979 | 7 | 5,01% | 212,75 |

| 1979 | 8 | 1,54% | 216.03 |

| 1979 | 9 | -3,35% | 208,79 |

| 1979 | 10 | -0,32% | 208.12 |

| 1979 | 11 | 4.40% | 217,28 |

| 1979 | 12 | 3,31% | 224,48 |

| 1980 | 1 | 4,40% | 234,35 |

| 1980 | 2 | -8,78% | 213,78 |

| 1980 | 3 | -1,16% | 211,29 |

| 1980 | 4 | 5,04% | 221,93 |

| 1980 | 5 | 6. 86% 86% | 237,16 |

| 1980 | 6 | 4,97% | 248,95 |

| 1980 | 7 | 3,50% | 257,67 |

| 1980 | 8 | 2,84% | 264,98 |

| 1980 | 9 | 3,32% | 273,79 |

| 1980 | 10 | 4,61% | 286,42 |

| 1980 | 11 | -1.24% | 282,86 |

| 1980 | 12 | 0,01% | 282,89 |

| 1981 | 1 | -3,07% | 274,20 |

| 1981 | 2 | 4,14% | 285,56 |

| 1981 | 3 | 1,29% | 289,26 |

| 1981 | 4 | -1,62% | 284,58 |

| 1981 | 5 | 0.86% | 287,02 |

| 1981 | 6 | -2,02% | 281,23 |

| 1981 | 7 | 0,80% | 283,49 |

| 1981 | 8 | -8,30% | 259,95 |

| 1981 | 9 | 1,73% | 264,44 |

| 1981 | 10 | 3,04% | 272,49 |

| 1981 | 11 | 1. 18% 18% | 275,71 |

| 1981 | 12 | -4,80% | 262,46 |

| 1982 | 1 | -1,91% | 257,44 |

| 1982 | 2 | -2,74% | 250,37 |

| 1982 | 3 | 5,47% | 264,07 |

| 1982 | 4 | 0,57% | 265,57 |

| 1982 | 5 | -5.27% | 251,57 |

| 1982 | 6 | 0,24% | 252,19 |

| 1982 | 7 | 0,79% | 254,19 |

| 1982 | 8 | 12,10% | 284,94 |

| 1982 | 9 | 8,88% | 310,24 |

| 1982 | 10 | 4,50% | 324,20 |

| 1982 | 11 | 1.36% | 328,60 |

| 1982 | 12 | 3,93% | 341,50 |

| 1983 | 1 | 2,13% | 348,77 |

| 1983 | 2 | 3,87% | 362,25 |

| 1983 | 3 | 4,20% | 377,46 |

| 1983 | 4 | 4,42% | 394,16 |

| 1983 | 5 | 1. 75% 75% | 401.07 |

| 1983 | 6 | 0,71% | 403,91 |

| 1983 | 7 | -2,41% | 394,19 |

| 1983 | 8 | 3,31% | 407,25 |

| 1983 | 9 | 0,65% | 409,89 |

| 1983 | 10 | -1,14% | 405.21 |

| 1983 | 11 | -0.13% | 404,69 |

| 1983 | 12 | 1,58% | 411.07 |

| 1984 | 1 | -5,11% | 390,05 |

| 1984 | 2 | 0,44% | 391,78 |

| 1984 | 3 | 0,51% | 393,77 |

| 1984 | 4 | -0,25% | 392,77 |

| 1984 | 5 | -1.85% | 385,51 |

| 1984 | 6 | -0,91% | 382. 01 01 |

| 1984 | 7 | 9,21% | 417,18 |

| 1984 | 8 | 1,41% | 423,05 |

| 1984 | 9 | -0,41% | 421,30 |

| 1984 | 10 | 1,29% | 426,72 |

| 1984 | 11 | -0.71% | 423,70 |

| 1984 | 12 | 4,70% | 443,61 |

| 1985 | 1 | 5,79% | 469,28 |

| 1985 | 2 | -0,48% | 467.03 |

| 1985 | 3 | 1,02% | 471,82 |

| 1985 | 4 | 2,74% | 484,73 |

| 1985 | 5 | 2.51% | 496,90 |

| 1985 | 6 | 2,25% | 508.07 |

| 1985 | 7 | -1,85% | 498,69 |

| 1985 | 8 | -1,88% | 489,29 |

| 1985 | 9 | 1,50% | 496,61 |

| 1985 | 10 | 6,42% | 528,49 |

| 1985 | 11 | 5. 29% 29% | 556,47 |

| 1985 | 12 | 0,75% | 560,66 |

| 1986 | 1 | 5,70% | 592,60 |

| 1986 | 2 | 6,18% | 629,24 |

| 1986 | 3 | 2,74% | 646,49 |

| 1986 | 4 | 0,49% | 649,67 |

| 1986 | 5 | 3.13% | 670.02 |

| 1986 | 6 | -1,80% | 657,94 |

| 1986 | 7 | 2,28% | 672,94 |

| 1986 | 8 | -2,46% | 656,41 |

| 1986 | 9 | -0,09% | 655,82 |

| 1986 | 10 | 3,53% | 678,99 |

| 1986 | 11 | 1.71% | 690,60 |

| 1986 | 12 | 6,67% | 736,68 |

| 1987 | 1 | 6,46% | 784,29 |

| 1987 | 2 | 4,38% | 818,61 |

| 1987 | 3 | -0,86% | 811,60 |

| 1987 | 4 | 0,17% | 813. 00 00 |

| 1987 | 5 | 4.50% | 849,58 |

| 1987 | 6 | 3,12% | 876.10 |

| 1987 | 7 | 6,45% | 932,64 |

| 1987 | 8 | -3,03% | 904,38 |

| 1987 | 9 | -11,85% | 797,18 |

| 1987 | 10 | -12,30% | 699.10 |

| 1987 | 11 | -1.33% | 689,77 |

| 1987 | 12 | 4,25% | 719.06 |

| 1988 | 1 | 3,33% | 742,99 |

| 1988 | 2 | 3,23% | 767,00 |

| 1988 | 3 | -0,89% | 760.21 |

| 1988 | 4 | -2,19% | 743,57 |

| 1988 | 5 | 6. 00% 00% | 788,17 |

| 1988 | 6 | -0,31% | 785,76 |

| 1988 | 7 | -1,72% | 772,25 |

| 1988 | 8 | 1,93% | 787,14 |

| 1988 | 9 | 3,80% | 817.06 |

| 1988 | 10 | -2,02% | 800,55 |

| 1988 | 11 | 2.33% | 819,17 |

| 1988 | 12 | 3,51% | 847,95 |

| 1989 | 1 | 3,30% | 875,93 |

| 1989 | 2 | -0,16% | 874,51 |

| 1989 | 3 | 3,56% | 905,69 |

| 1989 | 4 | 4,12% | 942,96 |

| 1989 | 5 | 3.39% | 974,95 |

| 1989 | 6 | 2,80% | 1002,25 |

| 1989 | 7 | 4,69% | 1049,26 |

| 1989 | 8 | 0,46% | 1054,04 |

| 1989 | 9 | 0,29% | 1057,06 |

| 1989 | 10 | -1,81% | 1 037,89 |

| 1989 | 11 | 2. 74% 74% | 1066,29 |

| 1989 | 12 | -2,21% | 1042,72 |

| 1990 | 1 | -2,53% | 1 016,36 |

| 1990 | 2 | 2,71% | 1043,88 |

| 1990 | 3 | 0,20% | 1045,93 |

| 1990 | 4 | 3,85% | 1086,20 |

| 1990 | 5 | 3.17% | 1 120,64 |

| 1990 | 6 | 0,17% | 1 122,54 |

| 1990 | 7 | -7,86% | 1 034,29 |

| 1990 | 8 | -4,34% | 989,39 |

| 1990 | 9 | -2,32% | 966,48 |

| 1990 | 10 | 2,98% | 995,32 |

| 1990 | 11 | 4.59% | 1040,97 |

| 1990 | 12 | -0,69% | 1 033,84 |

| 1991 | 1 | 11,61% | 1 153,83 |

| 1991 | 2 | 3,04% | 1188,96 |

| 1991 | 3 | 2,26% | 1 215,82 |

| 1991 | 4 | -0,18% | 1 213,64 |

| 1991 | 5 | 0. 35% 35% | 1 217,86 |

| 1991 | 6 | 0,78% | 1 227,36 |

| 1991 | 7 | 2,68% | 1 260,24 |

| 1991 | 8 | -0,30% | 1 256,42 |

| 1991 | 9 | 0,18% | 1 258,70 |

| 1991 | 10 | 0,02% | 1 258,90 |

| 1991 | 11 | 0.94% | 1 270,67 |

| 1991 | 12 | 7,36% | 1 364,17 |

| 1992 | 1 | -0,60% | 1 355,98 |

| 1992 | 2 | -1,01% | 1 342,25 |

| 1992 | 3 | 0,26% | 1 345,80 |

| 1992 | 4 | 2,07% | 1 373,63 |

| 1992 | 5 | -1.33% | 1 355,37 |

| 1992 | 6 | 1,91% | 1 381,29 |

| 1992 | 7 | 0,94% | 1 394,30 |

| 1992 | 8 | 0,38% | 1 399,57 |

| 1992 | 9 | -1,18% | 1 383,03 |

| 1992 | 10 | 2,76% | 1421,16 |

| 1992 | 11 | 3. 27% 27% | 1 467,64 |

| 1992 | 12 | 0,14% | 1 469,74 |

| 1993 | 1 | 1,72% | 1495,08 |

| 1993 | 2 | 2,15% | 1 527,23 |

| 1993 | 3 | -1,34% | 1 506,74 |

| 1993 | 4 | 0,72% | 1 517,66 |

| 1993 | 5 | 0.87% | 1 530,79 |

| 1993 | 6 | 0,06% | 1 531,72 |

| 1993 | 7 | 1,76% | 1 558,72 |

| 1993 | 8 | 1,35% | 1 579,84 |

| 1993 | 9 | 1,24% | 1 599,46 |

| 1993 | 10 | 0,01% | 1 599,58 |

| 1993 | 11 | 0.89% | 1 613,77 |

| 1993 | 12 | 1,74% | 1 641,78 |

| 1994 | 1 | -0,08% | 1 640,54 |

| 1994 | 2 | -1,42% | 1 617,18 |

| 1994 | 3 | -3,35% | 1 563,07 |

| 1994 | 4 | 1,06% | 1 579,61 |

| 1994 | 5 | 1. 11% 11% | 1 597,11 |

| 1994 | 6 | -0,52% | 1 588,82 |

| 1994 | 7 | 3,08% | 1 637,79 |

| 1994 | 8 | 0,82% | 1 651,18 |

| 1994 | 9 | -0,44% | 1 643,85 |

| 1994 | 10 | -0,37% | 1 637,77 |

| 1994 | 11 | -1.03% | 1620,97 |

| 1994 | 12 | 2,45% | 1660,70 |

| 1995 | 1 | 3,82% | 1 724,13 |

| 1995 | 2 | 2,56% | 1 768,23 |

| 1995 | 3 | 3,22% | 1 825,09 |

| 1995 | 4 | 3,35% | 1 886,19 |

| 1995 | 5 | 3.18% | 1946,14 |

| 1995 | 6 | 3,55% | 2 015,18 |

| 1995 | 7 | 0,51% | 2 025,52 |

| 1995 | 8 | 3,72% | 2 100,82 |

| 1995 | 9 | 0,91% | 2 120,00 |

| 1995 | 10 | 2,36% | 2 169,99 |

| 1995 | 11 | 3. 39% 39% | 2 243,54 |

| 1995 | 12 | 0,16% | 2 247,18 |

| 1996 | 1 | 5,90% | 2 379,87 |

| 1996 | 2 | -0,20% | 2 375,09 |

| 1996 | 3 | 0,20% | 2 379,77 |

| 1996 | 4 | 2,35% | 2 435,81 |

| 1996 | 5 | 1.28% | 2 466,95 |

| 1996 | 6 | -3,48% | 2 381,19 |

| 1996 | 7 | 3,08% | 2 454,43 |

| 1996 | 8 | 2,02% | 2 504,10 |

| 1996 | 9 | 4,12% | 2 607,26 |

| 1996 | 10 | 5,05% | 2 738,98 |

| 1996 | 11 | 1.20% | 2 771,80 |

| 1996 | 12 | 3,26% | 2 862,09 |

| 1997 | 1 | 4,36% | 2 986,91 |

| 1997 | 2 | -0,62% | 2 968,28 |

| 1997 | 3 | -3,41% | 2 867,20 |

| 1997 | 4 | 9,22% | 3 131,50 |

| 1997 | 5 | 5. 34% 34% | 3 298,62 |

| 1997 | 6 | 5,74% | 3 487,83 |

| 1997 | 7 | 0,35% | 3 499,96 |

| 1997 | 8 | 1,19% | 3 541,68 |

| 1997 | 9 | 1,65% | 3 599,95 |

| 1997 | 10 | -1,15% | 3 558,48 |

| 1997 | 11 | 2.63% | 3 652,23 |

| 1997 | 12 | 0,24% | 3660,89 |

| 1998 | 1 | 6,40% | 3 895,26 |

| 1998 | 2 | 5,31% | 4 102,21 |

| 1998 | 3 | 3,41% | 4 241,92 |

| 1998 | 4 | -0,22% | 4 232,51 |

| 1998 | 5 | 0.12% | 4 237,44 |

| 1998 | 6 | 4,47% | 4 426,75 |

| 1998 | 7 | -6,97% | 4 118,17 |

| 1998 | 8 | -4,90% | 3 916,44 |

| 1998 | 9 | 1,29% | 3966,99 |

| 1998 | 10 | 10,97% | 4 402,35 |

| 1998 | 11 | 4. 10% 10% | 4 583,02 |

| 1998 | 12 | 5,05% | 4 814,36 |

| 1999 | 1 | -0,07% | 4 811,15 |

| 1999 | 2 | 2,92% | 4 951,80 |

| 1999 | 3 | 4,25% | 5 162,26 |

| 1999 | 4 | -0,10% | 5 157,16 |

| 1999 | 5 | -0.61% | 5 125,61 |

| 1999 | 6 | 4,52% | 5 357,41 |

| 1999 | 7 | -3,77% | 5 155,20 |

| 1999 | 8 | -0,60% | 5 124,37 |

| 1999 | 9 | -1,27% | 5 059,16 |

| 1999 | 10 | 7,11% | 5 418,66 |

| 1999 | 11 | 2.81% | 5 570,86 |

| 1999 | 12 | -0,12% | 5 564,23 |

| 2000 | 1 | -2,48% | 5 426,35 |

| 2000 | 2 | 3,94% | 5 640,20 |

| 2000 | 3 | 1,42% | 5 720,55 |

| 2000 | 4 | -2,84% | 5 558,16 |

| 2000 | 5 | 3. 16% 16% | 5 733,99 |

| 2000 | 6 | 0,85% | 5 782,75 |

| 2000 | 7 | 0,94% | 5 837,09 |

| 2000 | 8 | -1,08% | 5 774,07 |

| 2000 | 9 | -5,21% | 5 472,99 |

| 2000 | 10 | -0,77% | 5 430,71 |

| 2000 | 11 | -3.32% | 5 250,41 |

| 2000 | 12 | 0,46% | 5 274,30 |

| 2001 | 1 | -2,14% | 5 161,62 |

| 2001 | 2 | -9,08% | 4 692,95 |

| 2001 | 3 | 0,45% | 4 714,01 |

| 2001 | 4 | 6,88% | 5 038,30 |

| 2001 | 5 | -2.39% | 4 917,96 |

| 2001 | 6 | -2,66% | 4 787,13 |

| 2001 | 7 | -2,05% | 4 689,19 |

| 2001 | 8 | -11,25% | 4 161,78 |

| 2001 | 9 | 3,18% | 4 294,29 |

| 2001 | 10 | 5,05% | 4 511,29 |

| 2001 | 11 | 1. 47% 47% | 4 577,43 |

| 2001 | 12 | -0,30% | 4 563,80 |

| 2002 | 1 | -3,35% | 4 410,79 |

| 2002 | 2 | 4,95% | 4 628,91 |

| 2002 | 3 | -3,51% | 4 466,23 |

| 2002 | 4 | -2,82% | 4 340,27 |

| 2002 | 5 | -5.92% | 4083,28 |

| 2002 | 6 | -10,76% | 3 643,98 |

| 2002 | 7 | 1,14% | 3 685,48 |

| 2002 | 8 | -4,76% | 3 510,14 |

| 2002 | 9 | -1,37% | 3 462,15 |

| 2002 | 10 | 6,63% | 3 691,54 |

| 2002 | 11 | -1.04% | 3 653,33 |

| 2002 | 12 | -0,22% | 3 645,20 |

| 2003 | 1 | -6,41% | 3 411,37 |

| 2003 | 2 | 1,31% | 3 455,98 |

| 2003 | 3 | 5,29% | 3 638,66 |

| 2003 | 4 | 5,31% | 3 831,95 |

| 2003 | 5 | 5. 70% 70% | 4 050,54 |

| 2003 | 6 | 0,60% | 4 074,67 |

| 2003 | 7 | -0,17% | 4067,90 |

| 2003 | 8 | 3,16% | 4 196,49 |

| 2003 | 9 | 2,03% | 4 281,59 |

| 2003 | 10 | 1,21% | 4 333,42 |

| 2003 | 11 | 3.06% | 4 466,19 |

| 2003 | 12 | 4,93% | 4 686,59 |

| 2004 | 1 | 1,09% | 4 737,52 |

| 2004 | 2 | -1,57% | 4 663,37 |

| 2004 | 3 | 0,97% | 4 708,52 |

| 2004 | 4 | -2,56% | 4 587,78 |

| 2004 | 5 | 2.86% | 4 718,88 |

| 2004 | 6 | -2,24% | 4 613,24 |

| 2004 | 7 | -1,39% | 4 549,22 |

| 2004 | 8 | 2,78% | 4 675,81 |

| 2004 | 9 | 0,10% | 4 680,61 |

| 2004 | 10 | 4,77% | 4904,06 |

| 2004 | 11 | 2. 73% 73% | 5 037,81 |

| 2004 | 12 | -1,35% | 4969,84 |

| 2005 | 1 | 1,68% | 5 053,39 |

| 2005 | 2 | -0,26% | 5040,48 |

| 2005 | 3 | -2,41% | 4919,06 |

| 2005 | 4 | 1,34% | 4 984,77 |

| 2005 | 5 | 2.18% | 5 093,47 |

| 2005 | 6 | 1,81% | 5 185,55 |

| 2005 | 7 | 0,31% | 5 201,63 |

| 2005 | 8 | 0,28% | 5 216,18 |

| 2005 | 9 | -2,62% | 5 079,29 |

| 2005 | 10 | 3,96% | 5 280,51 |

| 2005 | 11 | 2.14% | 5 393,73 |

| 2005 | 12 | 1,47% | 5 472,85 |

| 2006 | 1 | -0,02% | 5 471,94 |

| 2006 | 2 | 1,49% | 5 553,26 |

| 2006 | 3 | 0,80% | 5 597,59 |

| 2006 | 4 | -0,79% | 5 553,56 |

| 2006 | 5 | -2. 71% 71% | 5 403,29 |

| 2006 | 6 | 0,72% | 5442,19 |

| 2006 | 7 | 2,29% | 5 566,92 |

| 2006 | 8 | 2,53% | 5 707,82 |

| 2006 | 9 | 3,62% | 5914,21 |

| 2006 | 10 | 2,00% | 6 032,60 |

| 2006 | 11 | 2.15% | 6 162,19 |

| 2006 | 12 | 0,69% | 6 204,89 |

| 2007 | 1 | 1,60% | 6 303,92 |

| 2007 | 2 | -2,47% | 6 147,97 |

| 2007 | 3 | 4,18% | 6 404,97 |

| 2007 | 4 | 3,39% | 6 622,21 |

| 2007 | 5 | 0.34% | 6 645,05 |

| 2007 | 6 | 0,57% | 6 683,23 |

| 2007 | 7 | -4,20% | 6 402,46 |

| 2007 | 8 | 3,07% | 6 599,32 |

| 2007 | 9 | 2,99% | 6 796,75 |

| 2007 | 10 | -4,81% | 6470,08 |

| 2007 | 11 | 1. 24% 24% | 6 550,19 |

| 2007 | 12 | -6,64% | 6 115,57 |

| 2008 | 1 | -1,56% | 6 019,93 |

| 2008 | 2 | -2,63% | 5 861,81 |

| 2008 | 3 | 4,24% | 6 110,57 |

| 2008 | 4 | 2,56% | 6 267,16 |

| 2008 | 5 | -4.25% | 6001,02 |

| 2008 | 6 | -6,08% | 5 636,25 |

| 2008 | 7 | 2,11% | 5 755,20 |

| 2008 | 8 | -4,85% | 5 476,22 |

| 2008 | 9 | -20,19% | 4 370,37 |

| 2008 | 10 | -8,61% | 3 994,29 |

| 2008 | 11 | -0.35% | 3980,26 |

| 2008 | 12 | -1,10% | 3936,65 |

| 2009 | 1 | -6,70% | 3 672,80 |

| 2009 | 2 | -5,69% | 3 463,91 |

| 2009 | 3 | 12,32% | 3 890,72 |

| 2009 | 4 | 6,66% | 4 149,84 |

| 2009 | 5 | 2. 87% 87% | 4 268,89 |

| 2009 | 6 | 1,28% | 4 323,43 |

| 2009 | 7 | 8,12% | 4 674,53 |

| 2009 | 8 | 3,65% | 4 845,17 |

| 2009 | 9 | 2,40% | 4 961,60 |

| 2009 | 10 | 2,09% | 5 065,51 |

| 2009 | 11 | 2.23% | 5 178,26 |

| 2009 | 12 | 1,36% | 5 248,53 |

| 2010 | 1 | -2,90% | 5 096,40 |

| 2010 | 2 | 5,94% | 5 399,28 |

| 2010 | 3 | 4,09% | 5 620,00 |

| 2010 | 4 | -5,88% | 5 289,41 |

| 2010 | 5 | -3.54% | 5 101,98 |

| 2010 | 6 | -0,16% | 5 093,86 |

| 2010 | 7 | 0,86% | 5 137,85 |

| 2010 | 8 | 3,37% | 5 311,06 |

| 2010 | 9 | 4,58% | 5 554,17 |

| 2010 | 10 | 2,49% | 5 692,52 |

| 2010 | 11 | 3. 71% 71% | 5903,92 |

| 2010 | 12 | 3,46% | 6 108,33 |

| 2011 | 1 | 3,15% | 6 300,79 |

| 2011 | 2 | -1,11% | 6 230,70 |

| 2011 | 3 | 2,22% | 6 369,08 |

| 2011 | 4 | 0,66% | 6411,07 |

| 2011 | 5 | -3.66% | 6 176,26 |

| 2011 | 6 | 3,10% | 6 367,83 |

| 2011 | 7 | -10,40% | 5 705,53 |

| 2011 | 8 | -0,79% | 5 660,50 |

| 2011 | 9 | 3,02% | 5 831,39 |

| 2011 | 10 | 1,77% | 5934,44 |

| 2011 | 11 | 1.55% | 6 026,70 |

| 2011 | 12 | 4,78% | 6 314,93 |

| 2012 | 1 | 4,16% | 6 577,80 |

| 2012 | 2 | 2,88% | 6 767,49 |

| 2012 | 3 | -0,04% | 6 764,91 |

| 2012 | 4 | -3,09% | 6 555,81 |

| 2012 | 5 | -1. 15% 15% | 6 480,26 |

| 2012 | 6 | 2,92% | 6 669,55 |

| 2012 | 7 | 3,39% | 6 895,49 |

| 2012 | 8 | 3,02% | 7 103,82 |

| 2012 | 9 | -0,22% | 7 088,39 |

| 2012 | 10 | -2,84% | 6 887,26 |

| 2012 | 11 | 2.18% | 7 037,10 |

| 2012 | 12 | 4,27% | 7 337,49 |

| 2013 | 1 | 2,33% | 7 508,68 |

| 2013 | 2 | 2,72% | 7 713,10 |

| 2013 | 3 | 1,45% | 7 825,23 |

| 2013 | 4 | 4,57% | 8 183,18 |

| 2013 | 5 | -1.12% | 8 091,71 |

| 2013 | 6 | 3,25% | 8 355,05 |

| 2013 | 7 | 0,25% | 8 376,15 |

| 2013 | 8 | 1,19% | 8 476,03 |

| 2013 | 9 | 2,12% | 8 655,52 |

| 2013 | 10 | 3,86% | 8 989,62 |

| 2013 | 11 | 1. 52% 52% | 9 126,41 |

| 2013 | 12 | 0,97% | 9 214,74 |

| 2014 | 1 | -0,13% | 9 202,75 |

| 2014 | 2 | 2,72% | 9 453,28 |

| 2014 | 3 | 0,20% | 9 472,35 |

| 2014 | 4 | 1,53% | 9 617,47 |

| 2014 | 5 | 3.20% | 9 924,87 |

| 2014 | 6 | 1,50% | 10 073,33 |

| 2014 | 7 | -0,43% | 10 030,32 |

| 2014 | 8 | 1,78% | 10 208,67 |

| 2014 | 9 | -2,65% | 9 938,48 |

| 2014 | 10 | 5,71% | 10 505,54 |

| 2014 | 11 | 0.63% | 10 572,13 |

| 2014 | 12 | -1,11% | 10 454,78 |

| 2015 | 1 | 2,83% | 10 750,38 |

| 2015 | 2 | 0,06% | 10 756,33 |

| 2015 | 3 | 0,88% | 10 850,81 |

| 2015 | 4 | 0,98% | 10 957,03 |

| 2015 | 5 | -0. 44% 44% | 10 909,31 |

| 2015 | 6 | -0,08% | 10 900,63 |

| 2015 | 7 | -2,42% | 10 636,35 |

| 2015 | 8 | -4,51% | 10 156,96 |

| 2015 | 9 | 4,32% | 10 595,45 |

| 2015 | 10 | 2,93% | 10 906,16 |

| 2015 | 11 | -1.10% | 10 785,87 |

| 2015 | 12 | -6,42% | 10 093,45 |

| 2016 | 1 | -0,55% | 10 037,95 |

| 2016 | 2 | 6,36% | 10 676,64 |

| 2016 | 3 | 2,83% | 10 978,92 |

| 2016 | 4 | -0,30% | 10 945,50 |

| 2016 | 5 | 1.07% | 11 062,24 |

| 2016 | 6 | 3,30% | 11 427,01 |

| 2016 | 7 | 1,20% | 11 564,05 |

| 2016 | 8 | -0,44% | 11 513,32 |

| 2016 | 9 | -0,51% | 11 455,06 |

| 2016 | 10 | 1,20% | 11 592,66 |

| 2016 | 11 | 3. 95% 95% | 12 050,10 |

| 2016 | 12 | 1,44% | 12 223,34 |

| 2017 | 1 | 2,58% | 12 538,26 |

| 2017 | 2 | 1,75% | 12 757,59 |

| 2017 | 3 | -0,15% | 12 737,94 |

| 2017 | 4 | 1,69% | 12 953,52 |

| 2017 | 5 | 1.78% | 13 183,63 |

| 2017 | 6 | 0,99% | 13 313,86 |

| 2017 | 7 | 0,25% | 13 346,86 |

| 2017 | 8 | 1,65% | 13 567,52 |

| 2017 | 9 | 2,73% | 13 938,56 |

| 2017 | 10 | 1,59% | 14 160,12 |

| 2017 | 11 | 2.88% | 14 568,43 |

| 2017 | 12 | 4,86% | 15 276,73 |

| 2018 | 1 | -2,89% | 14 835,74 |

| 2018 | 2 | 0,06% | 14 845,32 |

| 2018 | 3 | -1,66% | 14 598,30 |

| 2018 | 4 | 1,96% | 14 884,66 |

| 2018 | 5 | 2. 11% 11% | 15 199,17 |

| 2018 | 6 | 1,58% | 15 439,43 |

| 2018 | 7 | 2,45% | 15 817,82 |

| 2018 | 8 | 1,68% | 16 083,52 |

| 2018 | 9 | -3,85% | 15 464,47 |

| 2018 | 10 | -2,08% | 15 143,41 |

| 2018 | 11 | -5.56% | 14 301,05 |

| 2018 | 12 | 1,74% | 14 549,27 |

| 2019 | 1 | 5,83% | 15 397,33 |

| 2019 | 2 | 1,95% | 15 697,27 |

| 2019 | 3 | 3,72% | 16 281,72 |

| 2019 | 4 | -1,53% | 16 032,32 |

| 2019 | 5 | 1.40% | 16 257,53 |

| 2019 | 6 | 3,83% | 16 879,76 |

| 2019 | 7 | -3,13% | 16 350,68 |

| 2019 | 8 | 3,09% | 16 855,14 |

| 2019 | 9 | 0,01% | 16 856,79 |

| 2019 | 10 | 4,43% | 17 604,17 |

| 2019 | 11 | 2. 47% 47% | 18 038,87 |

| 2019 | 12 | 3,35% | 18 642,52 |

| 2020 | 1 | 0,12% | 18 665,28 |

| 2020 | 2 | -18,92% | 15 134,24 |

| 2020 | 3 | 4,32% | 15 787,83 |

| 2020 | 4 | 5,89% | 16 717,31 |

| 2020 | 5 | 6.51% | 17 805,32 |

| 2020 | 6 | 3,48% | 18 424,31 |

| 2020 | 7 | 5,89% | 19 510,15 |

| 2020 | 8 | -0,63% | 19 387,82 |

| 2020 | 9 | 1,73% | 19 722,45 |

| 2020 | 10 | 3,95% | 20 502,30 |

| 2020 | 11 | 4.26% | 21 375,72 |

| 2020 | 12 | 2,80% | 21 973,23 |

| 2021 | 1 | 2,49% | 22 520,70 |

| 2021 | 2 | 0,82% | 22 705,68 |

| 2021 | 3 | 6,02% | 24 072,90 |

| 2021 | 4 | 0,76% | 24 255,91 |

| 2021 | 5 | 1. 81% 81% | 24 695,04 |

| 2021 | 6 | 3,07% | 25 452,74 |

| 2021 | 7 | 2,19% | 26 008,92 |

| 2021 | 8 | -0,08% | 25 986,94 |

| 2021 | 9 | 0,45% | 26 104,45 |

| 2021 | 10 | 4,74% | 27 343,04 |

| 2021 | 11 | 0.27% | 27 415,61 |

| 2021 | 12 | -2,05% | 26 853,05 |

| 2022 | 1 | 0,29% | 26 931,51 |

Нажмите, чтобы показать еще 678 строк

Информация на этой странице взята из книги Роберта Шиллера «Иррациональное изобилие» и сопутствующего набора данных, а также из ежемесячных журналов ИПЦ Бюро статистики труда США.

Обратите внимание, что значение индекса S&P за текущий квартал основано на скользящем среднем цен закрытия в соответствии с методологией Роберта Шиллера. Используемые данные об инфляции основаны на среднегодовых значениях ИПЦ.

Используемые данные об инфляции основаны на среднегодовых значениях ИПЦ.

Инвестиционный калькулятор | Возврат инвестиций

Мы использовали предоставленную вами информацию в сочетании с предположениями, сделанными HSBC, чтобы проиллюстрировать, достаточно ли средств, которые вы готовы инвестировать, для достижения ваших финансовых целей.

Важно понимать, что приведенные цифры являются ориентировочными и не гарантируют максимальную и минимальную суммы ваших инвестиций. Прогнозируемая будущая эффективность ваших инвестиций, показанная на этом рисунке, не является гарантией фактической эффективности.

Также существует вероятность того, что инвестиции могут оказаться неэффективными в «плохих рыночных условиях», представленных на этом рисунке. Это может указывать на потенциально отрицательную доходность, а в худшем случае можно потерять все инвестиции.

Наши предположения

Скорость роста

Первоначальные результаты основаны на предполагаемых темпах роста, связанных с выбранным вами уровнем риска, и не включают влияние каких-либо сборов или налогов. Эффект любых комиссий, сборов и сборов будет заключаться в снижении общей прибыли, которую вы видите на любых инвестициях. Инвестиции с большим риском обычно имеют более высокий потенциал прибыли или убытков. В то время как менее рискованные инвестиции обычно предлагают большую стабильность и меньшую доходность.

Эффект любых комиссий, сборов и сборов будет заключаться в снижении общей прибыли, которую вы видите на любых инвестициях. Инвестиции с большим риском обычно имеют более высокий потенциал прибыли или убытков. В то время как менее рискованные инвестиции обычно предлагают большую стабильность и меньшую доходность.

Рыночные условия

На графике отображаются три состояния рынка: «Плохо», «Средне» и «Хорошо». «Плохо» — это 5-й процентиль, «Средний» — 50-й процентиль, а «Хорошо» — 95-й процентиль.

Уровень риска

Очень низкий — в целом вас устраивает достижение очень низкого уровня потенциальной доходности ваших инвестиций в сочетании с очень низким уровнем риска потери инвестиций.

Капитальная стоимость продуктов, потенциально подходящих для вас, может колебаться и может упасть ниже ваших первоначальных инвестиций. Ожидается, что в нормальных рыночных условиях колебания будут низкими, хотя это и не гарантировано, и вас устраивает такой уровень колебаний. Это относится к инвестиционным продуктам с рейтингом риска 1.

Это относится к инвестиционным продуктам с рейтингом риска 1.

Низкий – вас обычно устраивает достижение низкого уровня потенциальной доходности ваших инвестиций в сочетании с низким уровнем риска потери инвестиций.

Капитальная стоимость продуктов, потенциально подходящих для вас, может колебаться и может упасть ниже ваших первоначальных инвестиций. Ожидается, что в нормальных рыночных условиях колебания будут низкими, хотя это и не гарантировано, и вас устраивает такой уровень колебаний.Это относится к инвестиционным продуктам с рейтингом риска 2.

Сбалансированный – в целом вас устраивает достижение умеренного уровня потенциальной доходности ваших инвестиций в сочетании с умеренным уровнем риска потери инвестиций.

Капитальная стоимость продуктов может колебаться и может упасть ниже ваших первоначальных инвестиций. Ожидается, что колебания будут выше, чем у продуктов, которые подходят для инвесторов с более низкими категориями допустимого риска, но не так сильно, как для более высоких категорий допустимого риска.

Это относится к инвестиционным продуктам с рейтингом риска 3.

Высокий – в целом вас устраивает достижение высокого уровня потенциальной доходности ваших инвестиций в сочетании с высоким уровнем риска потери инвестиций.

Капитальная стоимость продуктов может значительно колебаться и может значительно упасть ниже ваших первоначальных инвестиций. Вы понимаете взаимосвязь между инвестиционным риском и вознаграждением и чувствуете себя комфортно при таком уровне колебаний.

Это относится к инвестиционным продуктам с рейтингом риска 4.

Очень высокий – в целом вам удобно максимизировать потенциальный доход от инвестиций в сочетании с максимальным риском потери инвестиций. Капитальная стоимость продуктов может сильно колебаться и может значительно упасть ниже ваших первоначальных инвестиций.

Вы понимаете взаимосвязь между инвестиционным риском и вознаграждением и чувствуете себя комфортно при таком уровне колебаний. Это относится к инвестиционным продуктам с рейтингом риска 5.

Это относится к инвестиционным продуктам с рейтингом риска 5.

Ваши регулярные взносы

Мы исходили из того, что любые регулярные инвестиции останутся постоянными в течение периода выплаты взносов, независимо от инфляции. Например, если вы начнете с 1000 фунтов стерлингов в месяц, вы будете продолжать добавлять по 1000 фунтов стерлингов в месяц за каждый год внесения взносов.

Цифры на графике/таблице

Чтобы проиллюстрировать неопределенность доходности, мы показываем ряд потенциальных результатов для выбранного вами уровня риска.Однако это не гарантируется, и стоимость инвестиций может быть выше или ниже указанных диапазонов.

Возможна отрицательная доходность, и все инвестиции могут быть потеряны.

Обратите внимание, что все значения доходности, показанные в таблице, являются будущими значениями, округленными до трех значащих цифр.

Расчеты CRSP | CRSP — Центр исследований цен на ценные бумаги

В этой области содержатся формулы и методологии, используемые для получения переменных CRSP в файлах акций и индексов и созданные утилитами обработки данных CRSP.

Скорректированные данные

Данные о ценах, дивидендах, акциях и объемах исторически корректируются с учетом событий разделения, чтобы сделать данные непосредственно сопоставимыми в разные периоды истории ценной бумаги. CRSP предоставляет необработанные нескорректированные данные, но для создания скорректированных данных можно использовать утилиты данных stk_print и ts_print.

В качестве даты привязки выбрана базовая дата корректировки. Все данные на эту дату не корректируются, а другие данные преобразуются на основе событий разделения между базовой датой и временем этих данных.Базовой датой корректировки обычно выбирается последний доступный торговый день.

События разделения всегда включают дробление акций, дивиденды по акциям и другие распределения с ценовыми факторами, такими как выделение, распределение акций и права. Акции и объемы корректируются только с использованием дробления акций и дивидендов по акциям. События разделения применяются на Дату экс-распределения.

Данные о цене и дивидендах корректируются с расчетом:

А(t) = P(t) / C(t),

, где A(t) — скорректированное значение в момент времени t, P(t) — исходное значение в момент времени t , а C(t) — совокупный поправочный коэффициент в момент времени t .

Данные доли и объема корректируются с расчетом:

А(т) = Р(т) * С(т),

, где A(t) — скорректированное значение в момент времени t, P(t) — исходное значение в момент времени t , а C(t) — совокупный поправочный коэффициент в момент времени t .

В обоих случаях, где C 0 является базовой датой корректировки, кумулятивный корректировочный коэффициент составляет:

если t = C 0

С(т) = 1.0

если t > C 0 и нет разделенных событий с t-1

С(t) = C(t-1)

если t > C 0 и событие разделения с фактором f начиная с t-1

С(t) = C(t-1) * f

если t > C 0 и изменение события разделения

С(т-1)/ф

если t < C 0 и изменение события разделения

С(t+1)*f

Где factor обычно представляет собой переменную Factor to Adjust Price + 1.

Если в торговле есть разрыв, когда возможные события разделения неизвестны, все скорректированные значения устанавливаются как отсутствующие, если разрыв находится между наблюдением и базовой датой корректировки.

Ежемесячно: если ежемесячные сводные данные (идентификатор или минимальная цена, цена предложения или максимальная цена и объем торгов) корректируются, поправочный коэффициент не может учитывать корректировки, происходящие в середине месяца. Таким образом, результат предполагает, что все корректирующие события происходят в последний торговый день месяца.Более точное месячное скорректированное значение может быть получено путем корректировки и повторного суммирования базовых ежедневных данных.

Годовой доход

Годовая доходность — это постоянная годовая доходность, применяемая к каждому периоду в массивах, которая приводит к фактической совокупной доходности в этом диапазоне. Годовая доходность — это частный случай средней геометрической доходности, в которой периоды времени выражены в годах.

Связанный Портфель Возврат

Доходность связанного портфеля представляет собой составную группу серий индексов портфеля, основанную на зависящем от времени назначении портфеля для ценной бумаги.Они строятся для каждой ценной бумаги на основе назначений внутри указанного типа портфеля. Соответствующая доходность портфеля в любое время — это доходность портфеля, которому в данный момент принадлежит ценная бумага. Если в данный момент ценная бумага не назначена портфелю этого типа, доход связанного портфеля устанавливается равным отсутствующему значению.

Совокупный доход

Совокупный доход — это совокупный доход от фиксированной начальной точки. Каждый период во временном ряду кумулятивной доходности содержит составную доходность с первого периода во временном ряду до конца этого периода.

Делистинг Возврат

Delisting Return — возврат ценной бумаги после ее исключения из списка. Он рассчитывается путем сравнения значения после делистинга с ценой на дату последней торговли ценной бумагой. Стоимость после делистинга может включать цену на другой бирже или общую стоимость распределений среди акционеров. Если нет возможности торговать акцией после делистинга до того, как она будет объявлена бесполезной, стоимость после делистинга равна нулю. Возвраты при исключении из списка рассчитываются аналогично общему доходу, за исключением того, что значение после исключения из списка используется в качестве текущей цены.

Стоимость после делистинга может включать цену на другой бирже или общую стоимость распределений среди акционеров. Если нет возможности торговать акцией после делистинга до того, как она будет объявлена бесполезной, стоимость после делистинга равна нулю. Возвраты при исключении из списка рассчитываются аналогично общему доходу, за исключением того, что значение после исключения из списка используется в качестве текущей цены.

Действительная информация о платеже для делистинга — это либо действительная цена с как минимум котировкой спроса и предложения в течение десяти торговых периодов, либо полный набор платежей, полученных за акции. Если информации после исключения из списка недостаточно для создания возврата, сообщается об отсутствующем значении.

Ежемесячно: Ежемесячный доход от исключения из списка рассчитывается от конечной цены за последний месяц до последней дневной торговой цены, если нет другой информации об исключении из списка. В этом случае дата платежа за исключение из списка совпадает с датой исключения из списка. Если доход рассчитывается на основе дневной цены, это доход за неполный месяц. Доходы за неполный месяц на самом деле не являются доходами от исключения из списка, поскольку они не представляют значения после исключения из списка, но позволяют исследователю сделать более точную оценку доходов от исключения из списка.

Если доход рассчитывается на основе дневной цены, это доход за неполный месяц. Доходы за неполный месяц на самом деле не являются доходами от исключения из списка, поскольку они не представляют значения после исключения из списка, но позволяют исследователю сделать более точную оценку доходов от исключения из списка.

При оценке портфеля можно использовать отчет об исключении из списка или другое представление для присвоения стоимости ценной бумаге, исключенной из списка. Исследователь должен решить, следует ли присваивать альтернативные оценочные значения на основе кода исключения из списка, когда информация о платеже для исключения из списка недоступна.Если используются месячные данные и используется альтернативная оценка доходности при исключении из списка, частичная доходность за месяц также должна быть скорректирована с учетом этого фактора.

Сумма дивидендов за период (элемент ts_print)