Письмо ФНС России от 18.05.2018 г. № ЕД-4-2/9521@

Вопрос: ФНС России в п. 12 Приложения N 2 к Приказу от 30.05.2007 N ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» предоставила рекомендации налогоплательщикам по исследованию определенных признаков у своих контрагентов. Наличие данных признаков свидетельствует о высокой степени риска квалификации подобного контрагента налоговыми органами как проблемного (или однодневки), а сделок, совершенных с таким контрагентом, как сомнительных.

Исходя из содержания вышеизложенного пункта и согласно позиции контролирующих органов при выборе контрагента налогоплательщику необходимо проявить должную осмотрительность и осторожность и запросить пакет документов (не установленный конкретно и нормативно).

Налоговые органы придерживаются определенной позиции, при которой через оценку деятельности контрагента налогоплательщика (иными словами, его «добросовестности») определяется право самого налогоплательщика на получение налоговой выгоды, что в итоге приводит к совершенно необоснованному доначислению сумм налогов налогоплательщику.

Сложившаяся ситуация показывает, что критериев в виде количества и состава документов, определяющих достаточность документов для признания поведения налогоплательщика при заключении сделок осмотрительным, ни НК РФ, ни ГК РФ, ни подзаконные акты не содержат, границы проявления осмотрительности не определены. Аналогичная информация содержится в Письме Минфина России от 17.12.2014 N 03-02-07/1/65228, а именно: НК РФ не определен конкретный перечень документов и действий, который необходимо запрашивать у контрагентов с целью подтверждения должной осмотрительности.

В п. 10 Постановления Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» указано на то, что налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности, а контрагент налогоплательщика нарушил свои налоговые обязанности.

Критерии оценки рисков разработаны налоговым органом в п. 12 Приложения N 2 к Приказу от 30.05.2007 N ММ-3-06/333@, но нет ни одного нормативного правового акта или разъяснения, касающегося того, посредством анализа каких конкретно документов и сведений можно с уверенностью определить, надежный контрагент или нет.

Какой пакет документов необходимо запросить у контрагента, чтобы налогоплательщик подтвердил свою должную осмотрительность и осторожность при выборе контрагента?

05.07.2018Российский налоговый порталОтвет:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 18. 05.2018 г. № ЕД-4-2/9521@

05.2018 г. № ЕД-4-2/9521@

Федеральная налоговая служба, рассмотрев обращение Акционерного общества, сообщает следующее.

Федеральным законом от 18.07.2017 N 163-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» (далее — Закон N 163-ФЗ) часть первая Налогового кодекса Российской Федерации (далее — Кодекс) дополнена статьей 54.1, определяющей конкретные действия налогоплательщика, которые признаются злоупотреблением правами, и условия, которые должны быть соблюдены налогоплательщиком для возможности учесть расходы и заявить налоговые вычеты по имевшим место сделкам (операциям).

Данная статья не содержит положений о расширении полномочий налоговых органов по сбору доказательственной базы. Следовательно, сохраняет силу принцип презумпции добросовестности налогоплательщика.

При этом статья 54.1 Кодекса не является кодификацией правил, сформулированных в Постановлении Пленума Высшего Арбитражного Суда Российской Федерации от 12. 10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» (далее — Постановление Пленума N 53), а представляет собой новый подход к проблеме злоупотребления налогоплательщиком своими правами, учитывающий основные аспекты сформированной судебной практики.

10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» (далее — Постановление Пленума N 53), а представляет собой новый подход к проблеме злоупотребления налогоплательщиком своими правами, учитывающий основные аспекты сформированной судебной практики.

Таким образом, понятия, отраженные в Постановлении Пленума N 53, включая понятия «должная осмотрительность», «недобросовестность налогоплательщика», и развитые в сложившейся судебной практике, сформированной до вступления в силу Закона N 163-ФЗ, не используются в рамках проведения камеральных налоговых проверок налоговых деклараций (расчетов) налогоплательщиков, представленных в налоговые органы после вступления в силу указанного закона, а также в рамках проведения выездных налоговых проверок и проверок полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами, решения о назначении которых вынесены после дня вступления в силу указанного закона.

ФНС России в связи со вступлением в силу статьи 54.

В указанном письме, в частности, приведены характерные примеры искажения сведений о фактах хозяйственной деятельности в целях уменьшения налоговой базы и (или) суммы подлежащего уплате налога, неправильного применения налоговой ставки, налоговой льготы, налогового режима, манипулирования статусом налогоплательщика и т.д., а также обстоятельства, свидетельствующие об умышленных действиях налогоплательщика.

Вместе с тем на официальном сайте ФНС России в сети Интернет размещена информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском.

В соответствии со статьей 102 Кодекса предусмотрены условия снятия режима налоговой тайны в отношении сведений о среднесписочной численности работников; об уплаченных организацией суммах налогов и сборов; о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности, при публикации которых эти сведения становятся открытыми (или общедоступными) и не являются налоговой тайной, только в случае если они размещены на сайте ФНС России.

Следует отметить, что сведения о нарушениях законодательства о налогах и сборах, в том числе о суммах недоимки и задолженности по пеням, штрафам при их наличии, не относятся к налоговой тайне (главы 15, 16 Кодекса), являясь следствием нарушения Кодекса, не относятся к общедоступной информации до размещения на сайте ФНС России.

Первое размещение на официальном сайте ФНС России (www.nalog.ru) вышеуказанных сведений в форме открытых данных будет осуществлено 1 июня 2018 года, что предоставит налогоплательщикам дополнительную возможность оценить риски при выборе контрагента.

Действительный

государственный советник

Российской Федерации

2 класса

Д.В.ЕГОРОВ

18.05.2018

Управление ФНС России по Республике Северная Осетия-Алания номер 1500

Налоговая 1500 в Респу́блика Се́верная Осе́тия достаточно популярная налоговая инспекция, в которой зарегистрировано 6 юридических лиц, фирм и индивидуальных предпринимателей. ИФНС 1500 входит в список УФНС Респу́блика Се́верная Осе́тия, в котором числится 6 налоговых инспекций. Подробная информация по контактам, реквизитам и адресу налогового органа находится ниже.

ИФНС 1500 входит в список УФНС Респу́блика Се́верная Осе́тия, в котором числится 6 налоговых инспекций. Подробная информация по контактам, реквизитам и адресу налогового органа находится ниже.

Федеральная налоговая служба Респу́блика Се́верная Осе́тия представляет более 78109 юридических лиц, а инспекция 1500 обслуживает на 2022 год 12 юрлиц и компаний, из которых в последний год было ликвидировано 4 фирм и ИП. Что составляет 1 % фирм области. ИФНС занимает 3 место в налоговом регионе Респу́блика Се́верная Осе́тия по стабильности налоговых поступлений и числу регистраций компаний и индивидуальных предпринимателей.

Полное наименование налоговой: Управление ФНС России по Республике Северная Осетия-Алания

Адрес: ,362027,Северная Осетия Респ,,Владикавказ г,,Джанаева ул,39,,

Телефон: 867-22 40-21-03

Код ОКПО:32699484

Плательщик: УФК по Республике Северная Осетия — Алания (Управление ФНС России по Республике Северная Осетия-Алания)

Банк получателя: ОТДЕЛЕНИЕ-НБ РЕСП. СЕВЕРНАЯ ОСЕТИЯ-АЛАНИЯ Г. ВЛАДИКАВКАЗ

СЕВЕРНАЯ ОСЕТИЯ-АЛАНИЯ Г. ВЛАДИКАВКАЗ

БИК: 049033001

Счет №: 40101810100000010005

ИНН: 1515900068

КПП: 151501001

Код ОКТМО бюджетополучателя: 90000000

Налоговые, близкие по объему обслуживаемых Юридических лиц и Индивидуальных предпринимателей регистриций юридических лиц (ЮЛ) и индивидуальных предпринимателей (ИП) в Респу́блика Се́верная Осе́тия

Юридические лица (ЮЛ) и индивидуальные предприниматели (ИП) зарегистрированные в Межрайонная инспекция ФНС России №3 по Республике Северная Осетия — Алания

Список юридических лиц и индивидуальных предпринимателей зарегистрированных в Инспекции ФНС России №1511 и находящихся в процессе ликвидации, или уже ликвидированных. Ликвидированные ЮЛ и ИП зарегистрированные в Инспекции Федеральной Налоговой Службы России №1511 можно найти с помощью ручного поиска в нашем разделе.

Ликвидированные ЮЛ и ИП зарегистрированные в Инспекции Федеральной Налоговой Службы России №1511 можно найти с помощью ручного поиска в нашем разделе.

ИНН: 1504017830

Статус: Ликвидирована

ИНН: 1511007826

Статус: Ликвидирована

ИНН: 1511015087

Статус: Ликвидирована

ИНН: 1516396140

Статус: Ликвидирована

ИНН: 1515027728

Статус: Ликвидирована

ИНН: 1504023400

Статус: Ликвидирована

ИНН: 1501022208

Статус: Ликвидирована

ИНН: 1502026244

Статус: Ликвидирована

ИНН: 1501018988

Статус: Действующая

ИНН: 1504001340

Статус: Ликвидирована

ИНН: 1502025297

Статус: Ликвидирована

ИНН: 1502024575

Статус: Ликвидирована

Письмо ФНС России от 24.

06.2016 N ЕД-19-15/104

06.2016 N ЕД-19-15/104Вопрос: Об оценке рисков при выборе контрагентов в целях избежания получения необоснованной налоговой выгоды.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 24 июня 2016 г. N ЕД-19-15/104

Федеральная налоговая служба (далее — ФНС России), рассмотрев обращение по вопросам предоставления правовой оценки достаточности выполненных условий при проверке налогоплательщиком контрагентов на благонадежность в целях избежания разногласий с налоговыми органами, сообщает следующее.

В соответствии с подпунктом 4 пункта 1 статьи 32 Налогового кодекса Российской Федерации (далее — Кодекс) и Административным регламентом Федеральной налоговой службы (далее — Административный регламент), утвержденным Приказом Минфина России от 02.07.2012 N 99н (зарегистрирован Минюстом России 29.08.2012 N 25312), налоговые органы обязаны бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц.

В силу подпункта 3 пункта 17 Административного регламента должностные лица, ответственные за предоставление государственной услуги, не вправе давать правовую оценку актов (решений), действий (бездействия) налоговых органов или их должностных лиц, иных обстоятельств и событий.

Налоговыми органами при проведении проверок всесторонне оценивается совокупность фактов и обстоятельств, установленных в ходе проверки, указывающих на получение налогоплательщиком необоснованной налоговой выгоды применительно к каждому случаю.

Учитывая, что предпринимательская деятельность осуществляется хозяйствующими субъектами самостоятельно и на свой риск, налоговые органы не несут ответственности за выбор налогоплательщиком контрагентов и возможное в связи с этим наступление для него неблагоприятных последствий, в том числе налоговых.

В целях самостоятельной оценки рисков при выборе контрагентов налогоплательщики могут использовать общедоступные критерии оценки рисков, отраженных в Приказе ФНС России от 30. 05.2007 N ММ-3-06/333@ «Об утверждении концепции системы планирования выездных налоговых проверок».

05.2007 N ММ-3-06/333@ «Об утверждении концепции системы планирования выездных налоговых проверок».

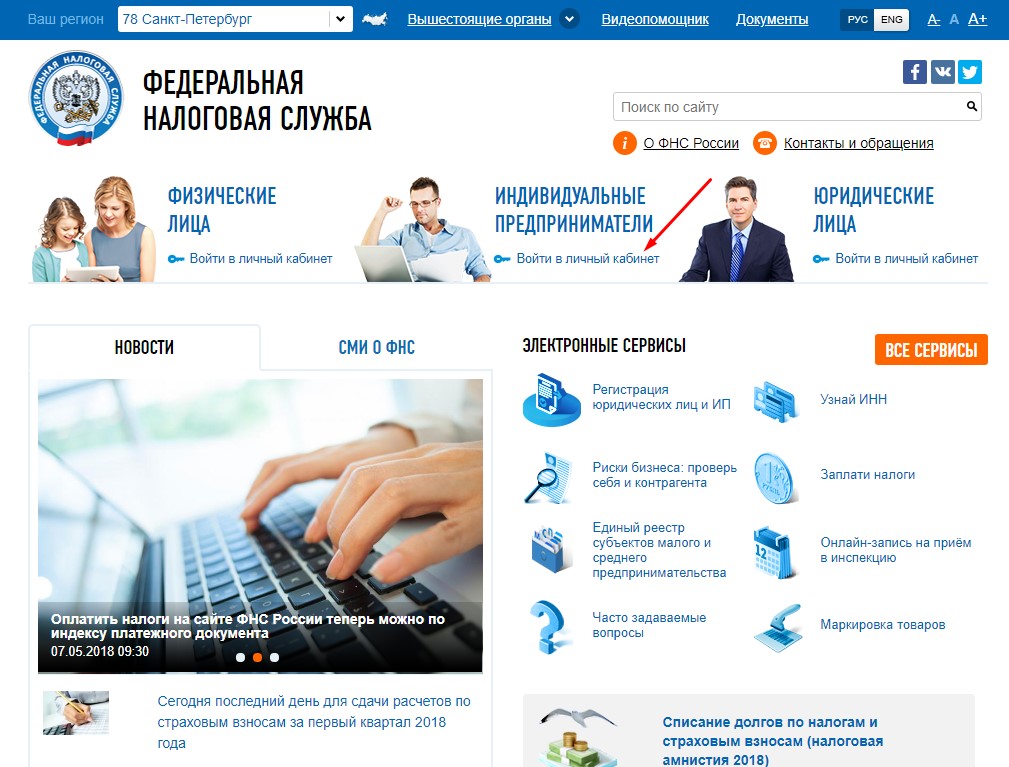

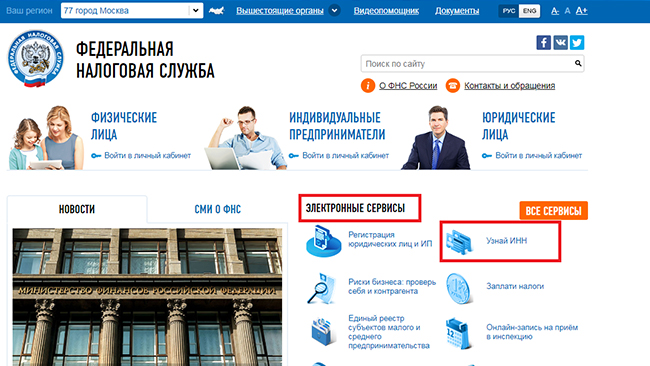

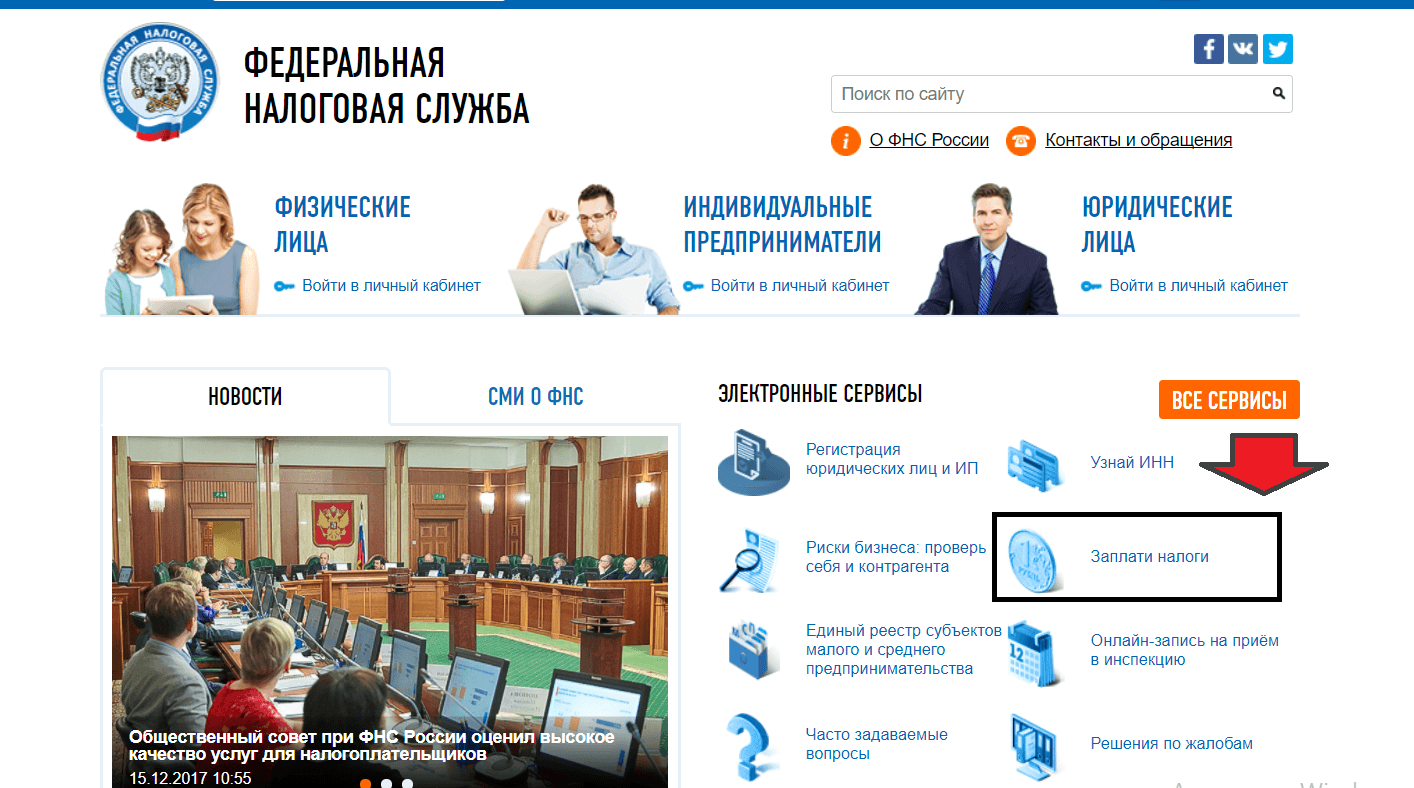

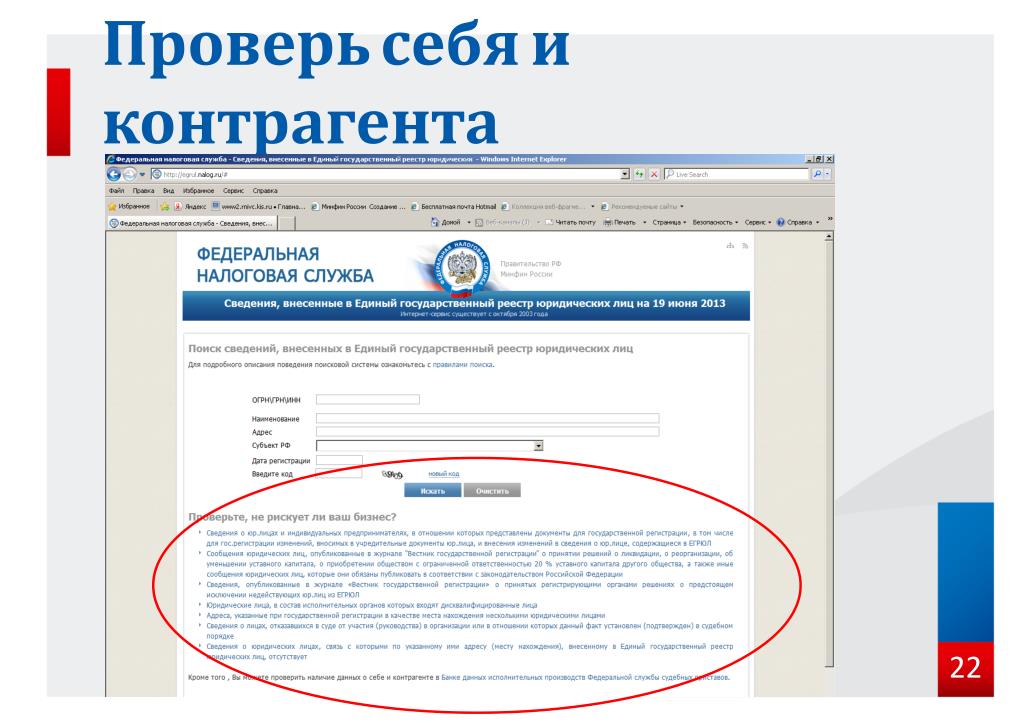

На официальном сайте ФНС России в сети Интернет www.nalog.ru размещена информация о способах ведения финансово-хозяйственной деятельности с высоким налоговым риском.

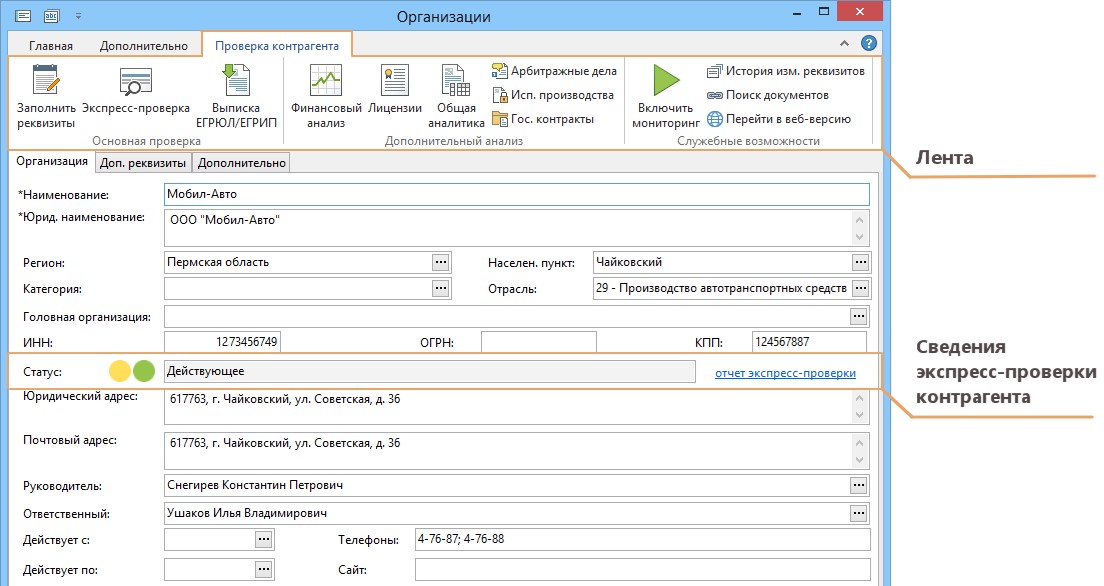

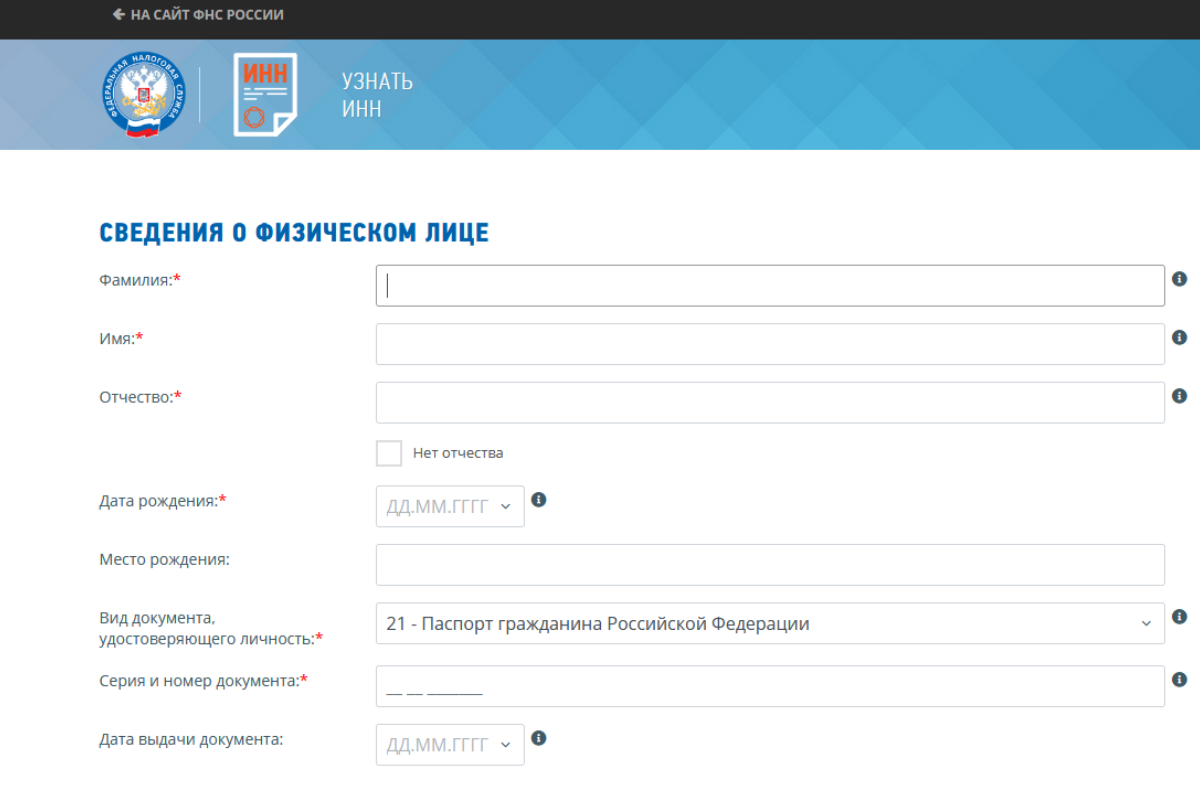

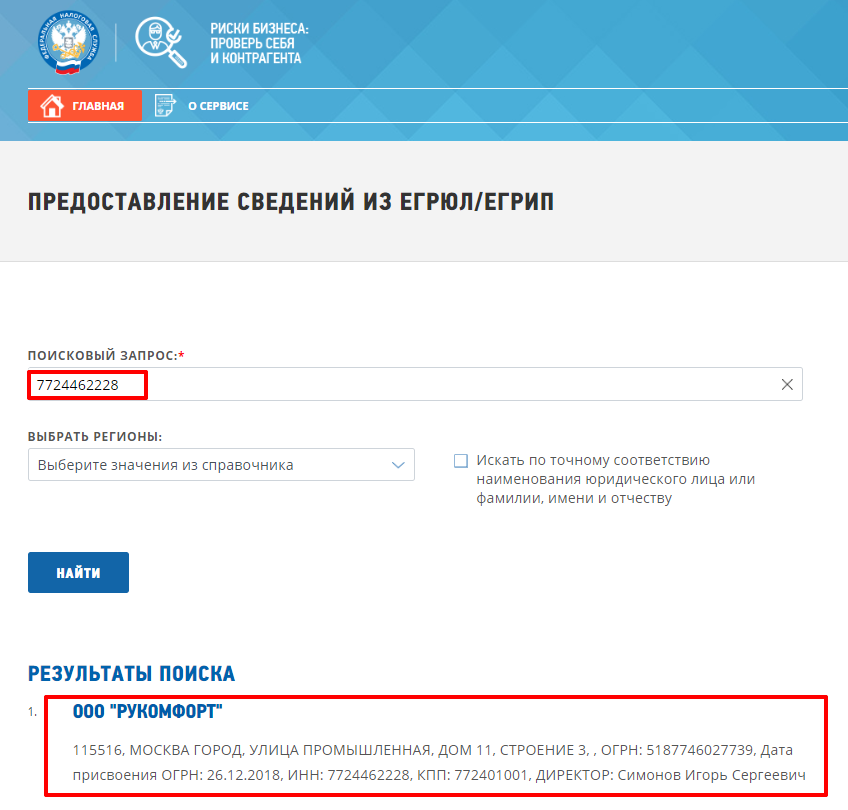

ФНС России рекомендует при оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, исследовать среди прочих следующие признаки: отсутствие документального подтверждения полномочий руководителя компании-контрагента (его представителя), копий документа, удостоверяющего его личность, отсутствие информации о фактическом месте нахождения контрагента, производственных и (или) торговых площадей, отсутствие информации о государственной регистрации контрагента в ЕГРЮЛ (официальный сайт ФНС России www.nalog.ru), отсутствие очевидных свидетельств возможности реального выполнения контрагентом условий договора, а также наличие обоснованных сомнений в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг.

Сведения об адресах, указанных при государственной регистрации в качестве места нахождения несколькими юридическими лицами (так называемые адреса «массовой» регистрации, характерные, как правило, для «фирм-однодневок»), а также наименования юридических лиц, в состав исполнительных органов которых входят дисквалифицированные лица, также размещены на сайте ФНС России.

Кроме того, в Постановлении Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» перечислены обстоятельства, которые могут свидетельствовать о получении налогоплательщиками необоснованной налоговой выгоды.

Необходимо учитывать, что факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды. Налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в том числе в силу отношений взаимозависимости или аффилированности с налогоплательщиком. Однако, если налогоплательщиком будет подтвержден факт сделки, претензии будут предъявлены его контрагенту.

Однако, если налогоплательщиком будет подтвержден факт сделки, претензии будут предъявлены его контрагенту.

Также следует отметить, что при возникших разногласиях с налоговым органом налогоплательщик может обжаловать акты налоговых органов, действия или бездействие их должностных лиц в вышестоящий налоговый орган или в суд в соответствии с пунктом 1 статьи 138 Кодекса.

Порядок и сроки подачи жалобы в вышестоящий налоговый орган, а также рассмотрение жалобы вышестоящим налоговым органом и принятие решения по ней регламентируются нормами глав 19 и 20 Кодекса.

Действительный

государственный советник

Российской Федерации

2 класса

Д.В.ЕГОРОВ

24.06.2016

ФНС публикует информацию об обязательствах налогоплательщиков и финансовую отчетность — Комментарий

Справочная информация

Изменения в законодательстве

Публикация информации

Комментарий

Федеральная налоговая служба (ФНС) недавно начала публиковать информацию, касающуюся различных обязательств российских налогоплательщиков (т. е. юридических лиц) и их финансовую отчетность на своем веб-сайте. Данная практика является новой для России, так как ранее такая информация относилась к налоговой тайне и в силу Налогового кодекса не могла разглашаться.После внесения поправок в законодательство налоговые органы теперь будут активно публиковать эту информацию, чтобы помочь настоящим компаниям выбрать контрагентов.

е. юридических лиц) и их финансовую отчетность на своем веб-сайте. Данная практика является новой для России, так как ранее такая информация относилась к налоговой тайне и в силу Налогового кодекса не могла разглашаться.После внесения поправок в законодательство налоговые органы теперь будут активно публиковать эту информацию, чтобы помочь настоящим компаниям выбрать контрагентов.

Справочная информация

Значительное упрощение процесса регистрации российских компаний (в том числе существенное сокращение сопутствующих расходов) в 2002 г. привело к возникновению феномена подставных компаний. Недобросовестные предприниматели:

- регистрировали подставную компанию, как правило, на номинальное имя;

- кратковременно использовал компанию для ведения хозяйственной деятельности, не сдавая отчеты в налоговые органы и не уплачивая налоги; и

- отказались от компании и таким же образом создали новую.

Между тем у контрагентов таких подставных компаний возникли значительные проблемы из-за отказа налоговых органов в вычете налога на добавленную стоимость, уплаченного в пользу компаний, и налога на прибыль организаций. Таким образом, стало обычной практикой для контрагентов в российской бизнес-среде (особенно для крупных компаний, заинтересованных в поддержании своей положительной деловой репутации, в том числе репутации добросовестных налогоплательщиков) запрашивать значительное количество документов у компании, с которой они заключали договор. деловые отношения в первый раз, включая его налоговые отчеты и доказательства налоговых платежей.Однако до недавнего времени добросовестным налогоплательщикам приходилось полагаться исключительно на документы, представляемые контрагентом в этом отношении, поскольку получить информацию о добросовестности налоговых платежей контрагента от налоговых органов было невозможно в силу закрытости указанной информации.

Таким образом, стало обычной практикой для контрагентов в российской бизнес-среде (особенно для крупных компаний, заинтересованных в поддержании своей положительной деловой репутации, в том числе репутации добросовестных налогоплательщиков) запрашивать значительное количество документов у компании, с которой они заключали договор. деловые отношения в первый раз, включая его налоговые отчеты и доказательства налоговых платежей.Однако до недавнего времени добросовестным налогоплательщикам приходилось полагаться исключительно на документы, представляемые контрагентом в этом отношении, поскольку получить информацию о добросовестности налоговых платежей контрагента от налоговых органов было невозможно в силу закрытости указанной информации.

Изменения в законодательстве

В 2016 году был принят закон, рассекретивший большую часть вышеуказанной налоговой информации. Таким образом, ФНС начала собирать информацию от местных налоговых органов о большом количестве налогоплательщиков и размещать ее в открытом доступе на своем веб-сайте.

Размещение информации

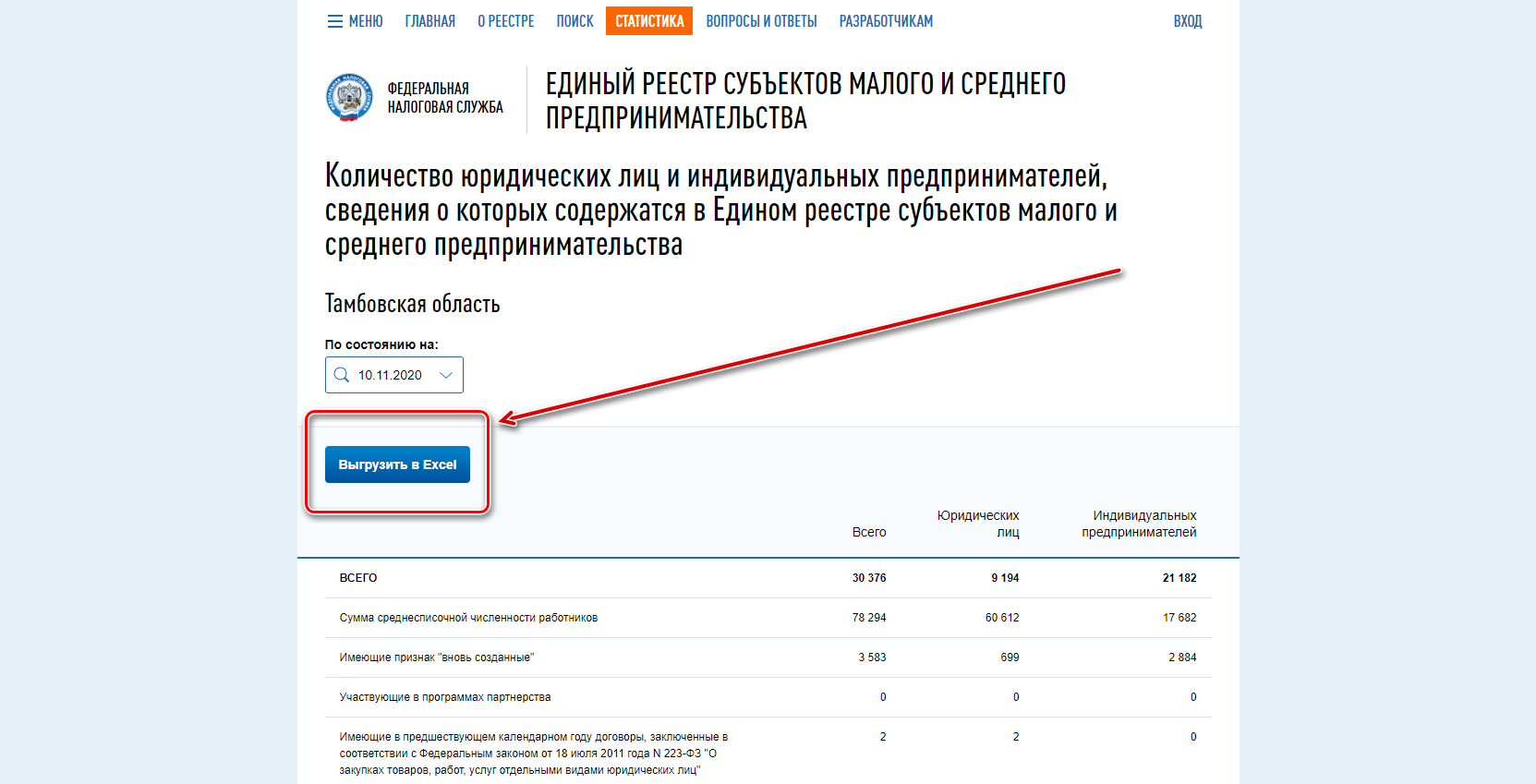

1 августа 2018 года ФНС России опубликовала на своем сайте информацию (по состоянию на 31 декабря 2017 года) относительно:

- численности работников соответствующих налогоплательщиков;

- специальные налоговые режимы, применяемые налогоплательщиками;

- участие налогоплательщиков в консолидированных группах налогоплательщиков.

Впоследствии, 1 октября 2018 года, ФНС опубликовала информацию о налогах и сборах, уплаченных соответствующими налогоплательщиками в 2017 году, а также их доходах и расходах по данным бухгалтерской отчетности за 2017 год.

В третьем транше информации, который будет опубликован 1 декабря 2018 года, ФНС опубликует информацию о просроченных платежах и налоговой задолженности заинтересованных налогоплательщиков, а также информацию о налоговом мошенничестве.

Комментарий

Данная разработка полезна не только российским налогоплательщикам, но и иностранным компаниям, выбирающим российских контрагентов. Например, при заключении договора франчайзинга франчайзер потребует от франчайзи подтверждения надлежащего исполнения им своих обязательств перед государственными органами, включая уплату любых налогов.В настоящее время существует механизм проверки подлинности таких заверений с использованием независимого источника.

Например, при заключении договора франчайзинга франчайзер потребует от франчайзи подтверждения надлежащего исполнения им своих обязательств перед государственными органами, включая уплату любых налогов.В настоящее время существует механизм проверки подлинности таких заверений с использованием независимого источника.

За дополнительной информацией по этой теме обращайтесь к Валерию Нарежному в «Городисский и партнеры» по телефону (+7 495 937 6116) или электронной почте ( n[email protected] ). Доступ к веб-сайту «Городисский и Партнеры» можно получить по телефону www.gorodissky.com .

ФНС разъясняет подход к расследованию уклонения от уплаты налогов

Письмо ФНС подробнее

В письме 1 ФНС приводит примеры незаконного искажения хозяйственной деятельности для целей налогообложения и утверждает, что сделки должны совершаться реальными контрагентами (а не фиктивными компаниями).

ФНС призывает налоговые инспекции отказаться от формального подхода, а анализировать в совокупности все обстоятельства, связанные с заключением и исполнением сделок, отслеживать финансовые потоки. Доначисление налога допускается только в случае, если налоговые органы пришли к однозначному выводу об уклонении налогоплательщика от уплаты налогов.

В письме также пересматривается концепция должной осмотрительности контрагента как средства исключения вины (халатности) налогоплательщика.Хотя это положительное изменение, ФНС теперь переложила на налогоплательщиков бремя доказывания, включая проверку деловой репутации их поставщиков, их местонахождение и платежеспособность, наличие необходимых ресурсов и опыта, а также оценку рисков дефолта. Кроме того, использование поставщиков с ценами ниже рыночных может рассматриваться как сговор с недобросовестным поставщиком.

ФНС прямо подтверждает, что налоговая реконструкция (перерасчет налоговых результатов по фактическим операциям компании, без уклонения от уплаты налогов) проверяющими может быть произведена, но только при отсутствии вины или халатности со стороны налогоплательщика, а также при раскрытии информации о фактических поставщиках и условиях таких сделок.

Учитывая позицию ФНС, налогоплательщики должны собирать и хранить информацию о поставщиках для обеспечения должной осмотрительности. Эта информация будет иметь решающее значение при проведении налоговой проверки, в том числе для последующего успешного судебного разбирательства. Поэтому мы рекомендуем пересмотреть внутренние политики по выбору поставщиков и по подходу к документированию соответствующих шагов и комплаенс-процедур с учетом разъяснений ФНС.

Новая позиция ФНС может существенно повлиять на налоговую практику по широкому кругу операций.В частности, при рассмотрении дел об уклонении от уплаты налогов ФНС рекомендует проверяющим оценивать не только общий экономический эффект от сделки, но и ее отдельные элементы и этапы (по аналогии с подходом «ступенчатой сделки» в некоторых зарубежных странах). . Новый подход может коснуться не только сложных сделок внутри России, но и сделок с иностранными компаниями, что потребует от компаний более тщательного планирования, обоснования и документального оформления сделок.

Посмотреть русскую версию

1 Письмо ФНС России №БВ-4-7/[email protected] от 10.03.2021 «О применении статьи 54.1 НК РФ».

Путин обвиняет Запад в использовании Украины в качестве пешки в столкновении с Россией

«Но уже сейчас ясно, что фундаментальные опасения России были проигнорированы», — сказал Путин, ставя под сомнение политику открытых дверей НАТО, которая может позволить бывшим советским государствам, таким как Украина, присоединиться. «НАТО говорит о праве стран на свободный выбор, но нельзя укреплять чью-то безопасность за счет других.

В течение нескольких недель напряженность между Востоком и Западом нарастала из-за размещения более 100 000 российских военнослужащих вблизи Украины, что, по словам официальных лиц США и НАТО, может быть предвестником захвата Россией земель, подобного тому, который позволил Москве аннексировать Крым в 2014.

История продолжается под рекламой

Западные лидеры, угрожая массированным экономическим возмездием в случае вторжения Путина, заявляют, что новое нападение не только поставит под угрозу будущее Украины, но и подорвет нормы, лежащие в основе трансатлантической безопасности на протяжении 70 лет.

Появление Путина вместе с премьер-министром Венгрии Виктором Орбаном стало первым с конца декабря, когда он публично высказался о противостоянии.

Впервые более чем за месяц 1 февраля президент России Владимир Путин обсудил напряженность в отношениях с Западом в связи с наращиванием российской военной мощи вблизи Украины. (The Washington Post)Хотя Путин предложил продолжить дипломатические переговоры, он также обвинил Запад в том, что он превратил Украину в пешку в противостоянии великих держав.

«Мне кажется, США не особо заботятся о безопасности Украины — может быть, они думают об этом где-то на заднем плане», — сказал он. — Но их главная задача — ограничить развитие России».

— Но их главная задача — ограничить развитие России».

Продолжение истории под рекламой

Путин выступил, поскольку президент Украины Владимир Зеленский, принимая премьер-министра Великобритании Бориса Джонсона для переговоров в Киеве, предупредил о возможности крупномасштабного конфликта.

«Это не будет война Украины и России. Это будет европейская война, полноценная война», — сказал Зеленский. «Потому что никто больше не собирается отдавать территории и людей.

Джонсон обратился к гражданам России о потенциальной человеческой цене войны.

«В Украине под ружьем находятся 200 000 мужчин и женщин», — сказал он. «Они окажут очень, очень ожесточенное и кровавое сопротивление. И я думаю, что родители, матери в России, должны задуматься над этим фактом».

Обсуждения Джонсона с украинским лидером являются последними в серии визитов высокого уровня в Киев, когда западные официальные лица обсуждают с местными лидерами, как помочь. Западные чиновники, в том числе президент Франции Эммануэль Макрон, также общались с Путиным.Сообщается, что Джонсону пришлось отложить телефонный разговор с Путиным в понедельник, поскольку он имеет дело с последствиями расследования вечеринок на Даунинг-стрит во время пандемии коронавируса. Звонок теперь назначен на среду.

Западные чиновники, в том числе президент Франции Эммануэль Макрон, также общались с Путиным.Сообщается, что Джонсону пришлось отложить телефонный разговор с Путиным в понедельник, поскольку он имеет дело с последствиями расследования вечеринок на Даунинг-стрит во время пандемии коронавируса. Звонок теперь назначен на среду.

История продолжается под рекламой

Тем временем администрация Байдена продолжала попытки продвинуть дипломатическую резолюцию. Кремль неоднократно отрицал, что планирует нападение, хотя во вторник Путин не давал таких гарантий.

За несколько часов до выступления Путина госсекретарь Энтони Блинкен и его российский коллега, министр иностранных дел Сергей Лавров, обсудили недавний обмен предложениями по безопасности.

Этот получасовой звонок прозвучал через день после того, как Москва отправила Соединенным Штатам и европейским странам то, что официальные лица США назвали «дополнением» ответа западных стран на два предложенных договора, которые Москва выдвинула в декабре. Российские предложения были направлены на то, чтобы заблокировать вступление Украины в НАТО и ограничить военную активность Запада в Восточной Европе.

Российские предложения были направлены на то, чтобы заблокировать вступление Украины в НАТО и ограничить военную активность Запада в Восточной Европе.

Продолжение истории под рекламой

В то время как страны НАТО сразу отвергли такие меры, Соединенные Штаты предложили ряд компромиссных шагов по контролю над вооружениями и военным учениям.

Выступая после звонка, Лавров пожаловался, что письменный ответ США сосредоточен на «второстепенных» вопросах и что реакция США на «ключевой вопрос» между двумя странами была «крайне негативной».

Представитель Государственного департамента Нед Прайс сказал, что Блинкен «подтвердил приверженность США суверенитету и территориальной целостности Украины, а также право всех стран определять свою собственную внешнюю политику и союзы».

Чиновники Госдепартамента в беседе с журналистами на условиях анонимности рассказали о состоявшемся во вторник звонке и заявили, что российский МИД все еще работает над более официальным ответом на компромиссные предложения Запада и передаст их, как только Путин даст свое согласие.

Продолжение истории ниже объявления

По их словам, Лавров выразил заинтересованность в дальнейших встречах с США, а также с НАТО и Организацией по безопасности и сотрудничеству в Европе.

Солдаты находятся в состоянии повышенной готовности на северо-восточной границе Украины, недалеко от Харькова, на фоне сосредоточения российских войск с другой стороны. (Уитни Шефте, Уитни Лиминг/The Washington Post)Также во вторник Зеленский подписал указ о расширении вооруженных сил страны на 100 000 человек в течение следующих трех лет.В настоящее время украинские силы насчитывают 250 000 человек.

«Это начало перехода Украины к профессиональной армии», — сказал он. «Этот указ не потому, что скоро война — я это всем говорю, — этот указ для того, чтобы скоро и в будущем в Украине был мир».

Премьер-министр Украины Денис Шмыгаль, который во вторник принимал в Киеве своего польского коллегу Матеуша Моравецкого, заявил, что Великобритания, Польша и Украина готовят трехсторонний пакт для укрепления региональной безопасности. Польша и Великобритания предложили Украине помощь в обеспечении безопасности, но неясно, что повлечет за собой новая договоренность.

Польша и Великобритания предложили Украине помощь в обеспечении безопасности, но неясно, что повлечет за собой новая договоренность.

История продолжается под рекламой

Министр обороны Алексей Резников написал во вторник в Твиттере, что Украина получила шестой самолет с военной помощью США, включая «84 тонны боеприпасов». В настоящее время поставки из США составляют около 500 тонн оборонной техники, «и это еще не конец», — написал он.

Вооруженные силы США отдали приказ о «подготовке к развертыванию» 8500 военнослужащих, которые, вероятно, будут направлены в страны-партнеры НАТО в Восточной Европе — президент Байден исключил отправку наземных войск в Украину — хотя официальный представитель Пентагона Джон Кирби заявил журналистам во вторник, что окончательных решений не принято.Великобритания также предложила направить самолеты, военные корабли и военных специалистов для поддержки восточного фланга НАТО.

Кирби сказал, что не было признаков деэскалации со стороны России, хотя некоторые войска и вооружение возвращались из Беларуси, где они были размещены для того, что Москва назвала регулярными учениями, но которые западные страны характеризуют как еще один потенциальный фронт.

История продолжается под рекламой

Путин в своем выступлении вместе с венгерским Орбаном, в свою очередь, подчеркнул наличие американской ПРО в Восточной Европе.Россия охарактеризовала такую технику, как система Aegis Ashore, которую Соединенные Штаты разместили в Румынии и которая, по словам Пентагона, может быть введена в действие в Польше в конце этого года, как наступательное оружие.

«Представим, что Украина — член НАТО, напичкана оружием — современные наступательные системы есть, как в Польше и Румынии — и начинает операцию в Крыму», — сказал он. «Мы должны воевать с блоком НАТО? Кто-нибудь что-нибудь подумал об этом? Кажется, нет.

«Мы должны воевать с блоком НАТО? Кто-нибудь что-нибудь подумал об этом? Кажется, нет.

Орбан, считающийся ближайшим союзником Путина в рамках НАТО и Евросоюза, назвал свой визит в Москву «миссией мира». Он также сказал, что стремится увеличить импорт газа в Венгрию из России, хотя некоторые обвиняют Москву в разжигании энергетического кризиса, чтобы получить рычаги воздействия на европейские страны.

История продолжается под рекламой

«Как венгры и другие народы Центральной Европы, Средней Европы, мы заинтересованы в снижении напряженности между Западом и Востоком и делаем все возможное, чтобы предотвратить холодную войну», — сказал он. сказал во время пресс-конференции во вторник.

Оппозиционные партии Венгрии позвонили Орбану по номеру , чтобы отменить его поездку, потому что «в этой напряженной ситуации ехать в Москву просто предательски».

Паннет сообщил из Сиднея, а Бут сообщил из Лондона. Карен ДеЯнг, Джон Хадсон и Дэн Ламот в Вашингтоне и Дэвид Стерн в Киеве внесли свой вклад в этот отчет.

Российская национальная система прослеживаемости товаров

С вступлением в силу Федерального закона от№ 371-ФЗ* (от 09.11.2020) с 1 июля 2021 года в России вводится национальная система прослеживаемости товаров.

Ранее система прослеживаемости работала в экспериментальном режиме и была добровольной: к ней могли присоединиться индивидуальные предприниматели и организации, ввозящие в Россию отдельные виды товаров, подлежащих прослеживаемости в соответствии с Постановлением Правительства РФ от 25 июня 2019 года № 807*.

После вступления в силу Федерального закона участие в системе прослеживаемости станет обязательным для субъектов предпринимательства, а налогоплательщики будут обязаны сообщать налоговым органам об операциях с прослеживаемыми товарами.

Суть изменений

Система прослеживаемости разработана как система противодействия нелегальному ввозу и обороту товаров. Централизованная база данных Федеральной налоговой службы (ФНС) позволит отслеживать операции с прослеживаемыми товарами с момента их ввоза на территорию России до момента изъятия из обращения.

Система прослеживаемости не предусматривает маркировку товаров. Отслеживание осуществляется по специальному регистрационному номеру прослеживаемости товаров, который присваивается партии товаров сразу после ее ввоза в Россию и декларирования.

Детали прослеживаемости, включая регистрационный номер прослеживаемости, присвоенный партии, «следят» за товарами при их последующей продаже. Эти реквизиты указываются в товаросопроводительных документах на товары, а также в отчетности налогоплательщика по НДС.

Электронный документооборот между налогоплательщиками является неотъемлемой частью системы прослеживаемости. При реализации прослеживаемых товаров все организации и индивидуальные предприниматели должны обеспечить возможность выставления и получения счетов-фактур в электронной форме. Бумажные счета-фактуры предоставляются только при реализации товаров конечным потребителям (для нужд, не связанных с осуществлением предпринимательской деятельности), реэкспорте товаров или вывозе прослеживаемых товаров в другое государство-член Евразийского экономического союза.

Бумажные счета-фактуры предоставляются только при реализации товаров конечным потребителям (для нужд, не связанных с осуществлением предпринимательской деятельности), реэкспорте товаров или вывозе прослеживаемых товаров в другое государство-член Евразийского экономического союза.

В случае выявления расхождений между имеющейся в ФНС информацией об операциях с прослеживаемыми товарами и отчетностью, предоставленной налогоплательщиком или контрагентами, ФНС вправе потребовать от налогоплательщика представить счета-фактуры, первичные документы и иные документы в отношении отслеживаемые товары в рамках выездной проверки.

Отслеживаемые товары

Правительство РФ утвердило перечень товаров, подлежащих прослеживаемости. Этот перечень (с соответствующими кодами ТН ВЭД и ОКПД-2) теперь можно увидеть на основании Постановления, принятого в рамках эксперимента по внедрению системы прослеживаемости.

Перечень товаров, подлежащих прослеживаемости, на момент написания включает:

- холодильники, морозильники, прочие виды холодильного и морозильного оборудования и тепловые насосы;

- вилочные погрузчики и прочие вилочные погрузчики, тягачи, используемые на железнодорожных станциях;

- бульдозеры, грейдеры, планировщики самоходные, трамбовки и катки дорожные, погрузчики фронтальные с одним ковшом, экскаваторы;

- бытовые или прачечные стиральные машины, сушилки и некоторые виды прачечного оборудования;

- мониторы и проекторы, используемые в системах автоматической обработки информации, телевизионные приемники, мониторы и проекторы без встроенной телевизионной приемной аппаратуры;

- детские коляски и детские автокресла; и

- электронные интегральные схемы и электронные запоминающие устройства.

В связи с введением системы прослеживаемости на постоянной основе ожидается утверждение Правительством РФ обновленного перечня прослеживаемых товаров.

Правительством РФ уже разработан соответствующий проект постановления*, но он еще не принят. Обновленный перечень отслеживаемых товаров во многом идентичен перечню в Постановлении № 807, но к вышеуказанному перечню добавлен новый вид товара: срезанные цветы и бутоны, пригодные для составления букетов или для декоративных целей.

Новые обязательства налогоплательщиков

Налогоплательщики обязаны отчитываться перед Федеральной налоговой службой и предоставлять документы, содержащие сведения об отслеживаемости, не только при ввозе товаров в Россию, но и при реализации или изъятии из оборота отслеживаемых товаров. Например, это касается перепродажи отслеживаемых товаров другому налогоплательщику, продажи товаров конечному потребителю, экспорта из России или переработки.

Рекомендуемые формы отчетности по каждому виду операций с прослеживаемыми товарами для соответствующей категории налогоплательщиков содержатся в Письме ФНС отЕА-4-15/5042@* от 14. 04.2021. В дальнейшем специальным приказом будут утверждены соответствующая форма отчета об операциях с прослеживаемыми товарами и документов, содержащих реквизиты прослеживаемости (вместе с порядком их заполнения). Однако на данный момент документ еще не принят и находится в стадии разработки.

04.2021. В дальнейшем специальным приказом будут утверждены соответствующая форма отчета об операциях с прослеживаемыми товарами и документов, содержащих реквизиты прослеживаемости (вместе с порядком их заполнения). Однако на данный момент документ еще не принят и находится в стадии разработки.

Налогоплательщики, освобожденные от обязанности по уплате НДС или применяющие специальные налоговые режимы, также должны отчитываться об операциях с отслеживаемыми товарами. В этих случаях налогоплательщик должен представлять ежеквартальный отчет в ФНС по специальной форме.Вместо электронного счета-фактуры они должны выдать контрагенту универсальный передаточный акт в электронной форме, содержащий реквизиты для прослеживаемости.

Налогоплательщики, которые приобрели товары, подлежащие прослеживаемости, до 1 июля 2021 года, но намерены реализовать их после этой даты в рамках своей коммерческой деятельности, также должны уведомить ФНС о наличии прослеживаемых товаров на складе.

Комментарии

Ожидается, что система прослеживаемости значительно сократит долю нелегального оборота товаров в России и окажет положительное влияние на экономическое развитие в целом. Тем не менее введение нового механизма контроля за операциями с отдельными категориями товаров неизбежно приведет к увеличению административной нагрузки на многие предприятия.

Тем не менее введение нового механизма контроля за операциями с отдельными категориями товаров неизбежно приведет к увеличению административной нагрузки на многие предприятия.

В свете планируемых изменений налогоплательщики должны четко определить, есть ли у них обязанность по отчетности по операциям с отслеживаемыми товарами с учетом ввозимой или реализуемой ими продукции, утвержденной Правительством РФ.

Даже если налогоплательщик не является прямым импортером отслеживаемых товаров, новые правила могут по-прежнему применяться, если он приобретает эти товары в рамках коммерческой деятельности или уже приобрел отслеживаемые товары до 1 июля 2021 года.

Кроме того, все организации и индивидуальные предприниматели, осуществляющие операции с прослеживаемыми товарами, должны обеспечить электронную подачу отчетности и выставление счетов-фактур контрагентам в электронной форме. В последующем следует внимательно отнестись к выбору соответствующего оператора электронного документооборота.

Добавить комментарий

Комментарий добавить легко