3.5. Диверсификация риска — Риск и доходность. Модель ценообразования финансовых активов (Capital Asset Pricing Model, CAPM)

Онлайн курс «Основы корпоративных финансов», разработанный в Высшей Школе Экономики, посвящен изучению принципов и моделей современного финансового анализа компании, направленного на выявление факторов, создающих её фундаментальную стоимость, а также освоению методов оценки финансовых эффектов стратегических решений компании.

Онлайн курс «Основы корпоративных финансов посвящен новой для российской практики методологии анализа компании, сфокусированной на задаче максимизации ее фундаментальной стоимости. Он основан на концепциях современной финансовой теории и выходит далеко за рамки интерпретации финансовой отчетности компании.

Применяя принципы универсальной финансовой теории, мы тем не менее отразим специфику российского рынка капитала, котoрый относится к группе развивающихся рынков. Онлайн курс основан на изучении публичных компаний, однако его концепции применимы к компаниям любой организационно-правовой формы.

тыс. долл. США | ||||||||

Наименование компонентов | Сумма займа | Погашение за счет: | Способ погашения займа | |||||

государственного бюджета | участников | |||||||

сумма | % | сумма | % | сумма | % | |||

Компонент 1. | ||||||||

Подкомпонент 1.1. Создание благоприятной бизнес-среды для цепочек добавленной стоимости | 52 | 0,1 | 52 | 100 | — | — | Обслуживание осуществляется за счет средств Государственного бюджета | |

Подкомпонент 1.2. Укрепление потенциала участников цепочек добавленной стоимости | 3 893 | 8,4 | 3 893 | 100 | — | — | ||

Компонент 2. Инклюзивное (вовлекающие) сельское финансирование | ||||||||

Подкомпонент 2. | 1 000 | 2,2 | 1 000 | 100 | — | — | Обслуживание осуществляется за счет средств Государственного бюджета | |

Подкомпонент 2.2. Кредитные линии для диверсификации и модернизации сельского хозяйства | 33 710 | 73,0 | — | — | 33 710 | 100 | Обслуживание осуществляется участвующими коммерческими банками | |

Подкомпонент 2.3. Кредитные линии для молодежи | 5 000 | 10,8 | — | — | 5 000 | 100 | ||

Компонент 3. | ||||||||

Подкомпонент 3.1. Модернизация ирригационных систем | 1 106 | 2,4 | 1 106 | 100 | — | — | Обслуживание осуществляется за счет средств Государственного бюджета | |

Подкомпонент 3.2. Повышение потенциала АВП по эксплуатации модернизированных ирригационных систем | 36 | 0,1 | 36 | 100 | — | — | ||

Компонент 4. Управление проектом | ||||||||

Управление проектом, мониторинг и отчетность | 1 403 | 3,0 | 1 403 | 100 | — | — | Обслуживание осуществляется за счет средств Государственного бюджета | |

Всего | 46 200 | 100,0 | 7 490 | 16,2 | 38 710 | 83,8 | ||

Париж предложил реформу энергорынка ЕС на фоне роста счетов граждан на €500 в год — Экономика и бизнес

БРЮССЕЛЬ, 4 октября.

Практических решений по реформированию энергорынка ЕС на заседании Еврогруппы в понедельник не ожидается, поскольку министры экономики и финансов зоны евро не обладают достаточными полномочиями для этого. По информации источников ТАСС в европейских институтах, итоги этой дискуссии и остальные предложения будут вынесены на рассмотрение глав государств и правительств ЕС в Брюсселе в конце октября.

Несправедливый рост цен

«Рост цен на энергию впервые будет сегодня в центре внимания на заседании Еврогруппы. Он вызывает у нас серьезную озабоченность, это несправедливо, неэффективно и очень дорого для европейских граждан», — заявил Ле Мэр.

Он вызывает у нас серьезную озабоченность, это несправедливо, неэффективно и очень дорого для европейских граждан», — заявил Ле Мэр.

«Те [европейские политики], кто считает рост цен на газ временным явлением, которое пройдет само собой, должны сказать это в лицо наиболее бедным гражданам, которые уже платят за электричество на €400-500 в год больше из-за роста цен на газ. Сохранение статус-кво невозможно», — подчеркнул министр экономики и финансов Франции.

«У европейского энергетического рынка есть одно серьезное достоинство, он обеспечивает поставки энергии всем государствам ЕС. Но также и один серьезный недостаток — это увязка цен на электричество с ценами на газ. Это полностью неэффективно, и мы более не можем с этим соглашаться», — сказал министр.

Реформа энергорынка

По его словам, Франция и Испания на заседании Еврогруппы изложат конкретные предложения по улучшению энергорынка ЕС.

«Во-первых, нам необходимо улучшить регулирование рынка газа и управление запасами газа.

«Если мы хотим обеспечить производство большего объема электричества без дополнительных выбросов углекислого газа, то атомная энергетика является сильным ответом на эту ситуацию», — продолжал министр экономики и финансов Франции.

Ле Мэр пояснил, что страны ЕС должны признать атомную энергетику зеленой ввиду отсутствия выбросов парниковых газов. Это обстоятельство позволит вкладывать средства из программ ЕС в строительство новых и модернизацию старых АЭС в европейских государствах.

Позиция Брюсселя

Заместитель председателя Еврокомиссии Валдис Домбровскис сообщил, что ЕК рассматривает вопрос признания атомной энергетики в качестве низкоуглеродного источника энергии. По его словам, Брюссель считает нынешний рост цен на газ временным явлением, которое лишь ускорит переход ЕС к зеленой энергетике.

По его словам, Брюссель считает нынешний рост цен на газ временным явлением, которое лишь ускорит переход ЕС к зеленой энергетике.

Еврокомиссар по экономике Паоло Джентилони сообщил в Люксембурге, что Еврокомиссия «готовит доклад о влиянии на европейский рынок глобального роста цен на газ. Я призываю обеспечить защиту наиболее уязвимых европейских семей, но мы также должны добиться, чтобы наши меры противодействия этому кризису не противоречили пути, который мы выбрали в направлении климатического перехода».

Отвечая на вопросы журналистов о газовой зависимости ЕС от России, он подчеркнул, что Евросоюз «намерен обсуждать пути диверсификации поставок и хранения, а также решить проблему высоких цен на поставки». Джентилони не уточнил, что цены на трубопроводный газ из РФ по долгосрочным контрактам для европейских потребителей являются самыми низкими на европейском рынке газа.

Газовые рекорды

Цена на газ в Европе в ходе торгов 4 октября вновь побила рекорд и впервые превысила $1,2 тыс. за 1 тыс. куб.м, свидетельствуют данные биржи ICE. На прошлой неделе этот показатель впервые в истории превысил $1 тыс.

за 1 тыс. куб.м, свидетельствуют данные биржи ICE. На прошлой неделе этот показатель впервые в истории превысил $1 тыс.

Председатель правления «Газпрома» Алексей Миллер ранее обращал внимание, что сильное отставание в закачке газа в подземные хранилища Европы и растущий спрос привели к тому, что цены на этот вид топлива в Европе побили рекорды и могут повыситься еще больше в ближайшее время.

потенциал создания стоимости на развитых и развивающихся рынках капитала

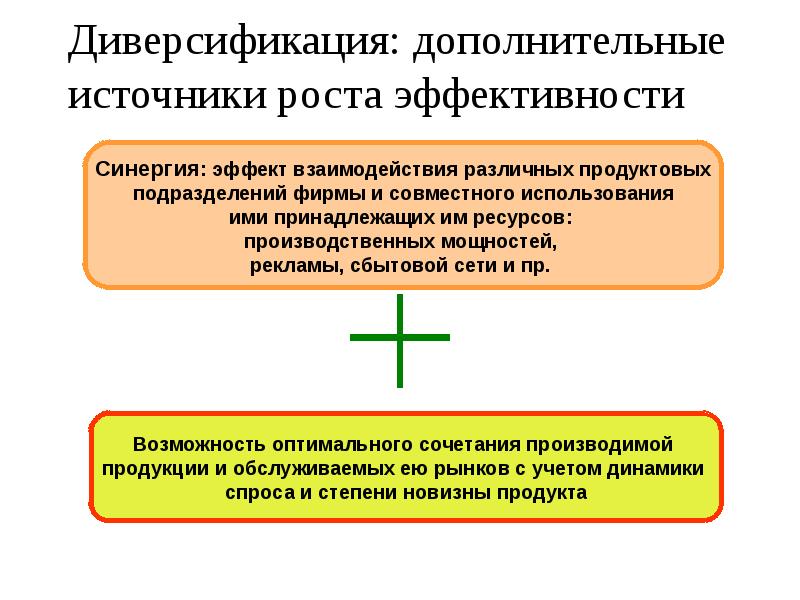

Ирина Вячеславовна Скворцова — Приглашенный преподаватель, Преподаватель:Факультет экономических наук / Школа финансов; Стажер-исследователь:Факультет экономических наук / Научно-учебная лаборатория корпоративных финансов. Электронная почта: [email protected] Статья посвящена исследованию эффективности диверсификации бизнеса на основе стратегии органического роста на развитых и развивающихся рынках капитала. Проанализированы различия в эффективности, а также в характере зависимости между степенью диверсификации и эффективностью деятельности компаний, диверсифицирующих свой бизнес через органический рост. Выявлены ключевые детерминанты эффективности диверсификации на основе стратегии органического роста.На примере 365 компаний, из которых 104 компании представляют растущие рынки капитала и 261 компания относится к развитым рынкам капитала, за период 2009–2012 гг. выявлено, что на растущих рынках диверсификация бизнеса на основе стратегии органического роста разрушает стоимость компании на краткосрочном горизонте. На развитых рынках капитала стратегия диверсификации через органический рост создает стоимость как в краткосрочном, так и в долгосрочном периоде при умеренной и высокой степени диверсификации.Для компаний с развитых рынков капитала эмпирически выявленаU-образная форма зависимости между степенью диверсификации и операционной, стратегической и долгосрочной стратегической эффективностью. На растущих рынках капитала выявлена линейная зависимость между степенью диверсификации и операционной и стратегической эффективностью.Ключевыми детерминантами стратегической эффективности диверсификации бизнеса на основе органического роста можно считать рентабельность для компаний с развитых и развивающихся рынков капитала, а также уровень финансового рычага и капиталоемкость для развитых рынков.

Выявлены ключевые детерминанты эффективности диверсификации на основе стратегии органического роста.На примере 365 компаний, из которых 104 компании представляют растущие рынки капитала и 261 компания относится к развитым рынкам капитала, за период 2009–2012 гг. выявлено, что на растущих рынках диверсификация бизнеса на основе стратегии органического роста разрушает стоимость компании на краткосрочном горизонте. На развитых рынках капитала стратегия диверсификации через органический рост создает стоимость как в краткосрочном, так и в долгосрочном периоде при умеренной и высокой степени диверсификации.Для компаний с развитых рынков капитала эмпирически выявленаU-образная форма зависимости между степенью диверсификации и операционной, стратегической и долгосрочной стратегической эффективностью. На растущих рынках капитала выявлена линейная зависимость между степенью диверсификации и операционной и стратегической эффективностью.Ключевыми детерминантами стратегической эффективности диверсификации бизнеса на основе органического роста можно считать рентабельность для компаний с развитых и развивающихся рынков капитала, а также уровень финансового рычага и капиталоемкость для развитых рынков. К числу основных детерминантов долгосрочной стратегической эффективности для компаний с развитых рынков капитала следует отнести размер компании и рентабельность ее операций.

К числу основных детерминантов долгосрочной стратегической эффективности для компаний с развитых рынков капитала следует отнести размер компании и рентабельность ее операций.

Федеральный кадровый центр ОПК

Методология финансового управленческого учета

НПА в области бухгалтерского, налогового, статистического учетов, трудового законодательства для акционерных обществ с государственным участием и государственных организаций.

Формирование учетной политики предприятий.

Финансовый управленческий учет — основные тенденции, методология.

Формирование числовых показателей финансовой отчетности.

Управление денежными потоками, прибыльностью проектов, эффективное использование активов предприятия.

Стратегическое и текущее планирование

Виды планов, порядок их формирования, утверждения и ведения.

Организационная структура системы бюджетирования.

Планирование и бюджетирование для повышения эффективности использования материальных, трудовых и финансовых ресурсов.

Вероятность прогнозов при стратегическом планировании на 3-5 лет.

Анализ финансовой отчетности

Система аналитических показателей предприятия.

Виды анализ финансовой отчетности.

Управление ликвидностью и платежеспособностью, деловой активностью, прибылью и рентабельностью.

Анализ влияния показателей финансового рычага на финансовую устойчивость предприятия.

Особенности проведения фин. анализа на предприятиях ОПК.

Оптимизация расходов

Инструментарий, используемый для анализа затрат, точка безубыточности.

Основные принципы и модели оптимизации расходов на предприятиях.

Способы оптимизации кадровых затрат.

Законные способы снижения налогов.

Планирование и осуществление закупочной деятельности по 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» и 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц».

Управление рисками

Методы оценки рисков, минимизация рисков.

Система контроля за финансово-хозяйственной деятельностью акционерного общества, осуществляемая советом директоров (наблюдательным советом).

Проблемы и перспективы организации системы внутреннего аудита и ревизионной комиссии.

Последствия аудиторского заключения с оговоркой.

Кризис корпоративного управления, как результат мошенничества.

Дополнительное финансирование

Источники формирования заемного капитала.

Имущество предприятия, как источник дополнительного финансирования.

Привлечение ресурсов из иных дополнительных источников.

Привлечение финансов от населения.

Работа со спонсорами, благотворителями, добровольческими организациями, с российскими и зарубежными фондами-донорами (в том числе в формате проектного финансирования).

Международные стандарты финансовой отчетности (МСФО)

Практика первого применения международных стандартов финансовой отчетности. Корректировки отчетных статей.

Корректировки отчетных статей.

Консолидированная финансовая отчетность.

Основные изменения в МСФО в 2020 г.

Отечественный и зарубежный опыт в сфере финансового анализа, бюджетирования и управления денежными потоками.

Автоматизация учета

Методологическая постановка и автоматизация учета.

Сравнительные характеристики программных продуктов 1С по ведению учета.

Этапы автоматизации отчетности.

Основные критерии разработки технического задания на автоматизацию.

Частые ошибки при внедрении автоматизации учета, почему «не взлетело».

Россия заняла 9-е место по уровню финансовой грамотности среди европейских стран

Россия заняла 9 место по уровню финансовой грамотности среди европейских стран, принявших участие в исследовании Организации экономического сотрудничества и развития (ОЭСР)*. По сравнению с населением других европейских стран, где проводилось исследование, россияне хорошо понимают ключевые финансовые концепты и разбираются в финансовой арифметике, однако менее настроены на соблюдение баланса трат и сбережений. Сбережения населения зависят от уровня доходов; непростая экономическая ситуация ведет к сокращению доходов и сбережений.

По сравнению с населением других европейских стран, где проводилось исследование, россияне хорошо понимают ключевые финансовые концепты и разбираются в финансовой арифметике, однако менее настроены на соблюдение баланса трат и сбережений. Сбережения населения зависят от уровня доходов; непростая экономическая ситуация ведет к сокращению доходов и сбережений.

Для оценки уровня финансовых знаний, навыков и установок населения использовался Индекс финансовой грамотности. Индекс измеряется по методологии ОЭСР в диапазоне от 1 до 21 балла.

Значение Индекса финграмотности в России – 12,5 балла. Россия занимает 9 место среди 17 европейских стран, принявших участие в исследованиях ОЭСР. Россия опережает в том числе такие страны, как Болгария, Хорватия, Венгрия (значение Индекса финграмотности в этих странах – 12,3 балла) и Италия (11,1 балл). Австрия, Германия, Словения – лидеры рейтинга. Подробнее – в таблице ниже.

Финансовая грамотность населения в странах ОЭСР и в России

| Общий балл | Знания | Навыки | Установки | ||

| 1 | Словения | 14,7 | 4,8 | 6,3 | 3,6 |

| 2 | Австрия | 14,4 | 5,3 | 6 | 3,1 |

| 3 | Германия | 13,9 | 5,2 | 5,7 | 3,1 |

| 4 | Эстония | 13,3 | 4,9 | 5,3 | 3,1 |

| 5 | Португалия | 13,1 | 4 | 5,9 | 3,2 |

| 6 | Польша | 13,1 | 5 | 5,5 | 2,6 |

| 7 | Чехия | 13 | 4,5 | 5,3 | 3,1 |

| 8 | Молдова | 12,6 | 4 | 5,5 | 3,1 |

| 9 | РОССИЯ | 12,5 | 4,8 | 4,9 | 2,8 |

| 10 | Болгария | 12,3 | 4,1 | 5,3 | 2,9 |

| 11 | Венгрия | 12,3 | 4,6 | 4,5 | 3,3 |

| 12 | Хорватия | 12,3 | 4,5 | 5 | 2,8 |

| 13 | Грузия | 12,1 | 4,5 | 5,1 | 2,5 |

| 14 | Северная Македония | 11,8 | 3,9 | 5,1 | 2,8 |

| 15 | Черногория | 11,5 | 4,1 | 4,7 | 2,6 |

| 16 | Румыния | 11,2 | 3,5 | 5 | 2,7 |

| 17 | Италия | 11,1 | 3,9 | 4,2 | 3 |

Фокусные точки исследований по методологии ОЭСР – имеющиеся у человека финансовые знания и установки, а также практикуемое финансовое поведение. Индекс финансовой грамотности рассчитывается как сумма значений трех частных индексов: «Знания», «Навыки» и «Установки». Финансовые знания

оценивались исходя из ответов человека на вопросы, касающиеся финансовой арифметики и базовых финансовых концептов (инфляция, диверсификация рисков, соотношение риска и доходности). Финансовые навыки – это планирование расходов и доходов, ведение семейного бюджета, грамотный выбор финансовых продуктов и услуг. Наконец, финансовые установки отражают ориентацию человека на достижение долгосрочных финансовых целей, понимание необходимости соблюдения разумного баланса трат и сбережений.

Индекс финансовой грамотности рассчитывается как сумма значений трех частных индексов: «Знания», «Навыки» и «Установки». Финансовые знания

оценивались исходя из ответов человека на вопросы, касающиеся финансовой арифметики и базовых финансовых концептов (инфляция, диверсификация рисков, соотношение риска и доходности). Финансовые навыки – это планирование расходов и доходов, ведение семейного бюджета, грамотный выбор финансовых продуктов и услуг. Наконец, финансовые установки отражают ориентацию человека на достижение долгосрочных финансовых целей, понимание необходимости соблюдения разумного баланса трат и сбережений.

По сравнению с другими европейскими странами, принявшими участие в исследовании ОЭСР, у России сильные позиции по финансовым знаниям: страна находится на 6 месте из 17, Индекс финансовой грамотности равен 4,8 балла из 7 возможных. Россия входит в число стран-лидеров по финансовым знаниям (Австрия, Польша, Германия, Эстония, Словения).

При этом по значениям «Навыков» и «Установок» у россиян пока наблюдается отставание по сравнению с населением других европейских стран. Установки представляются наиболее сложным для изменения компонентом финансовой грамотности – влияние на них усложнено, поскольку они являются продуктом личностного развития и устойчивы к изменениям внешней среды. Изменение установок требует времени и серьезных усилий.

По финансовым установкам Россия на 11 месте (2,8 балла из 5 возможных). По финансовым навыкам – на 14 месте (4,9 балла из 9 возможных), при этом по отдельным финансовым навыкам россияне в числе лидеров. Так, Россия входит в ТОП-5 европейских стран по доле населения, отслеживающего состояние своих финансов. Кроме того, Россия на втором месте по доле населения, имеющего долгосрочные финансовые цели.

ПСБ станет интеграционной площадкой для проектов по диверсификации ОПК

https://ria.ru/20200825/diversifikatsiya-1576283461. html

html

ПСБ станет интеграционной площадкой для проектов по диверсификации ОПК

ПСБ станет интеграционной площадкой для проектов по диверсификации ОПК — РИА Новости, 25.08.2020

ПСБ станет интеграционной площадкой для проектов по диверсификации ОПК

ПСБ намерен стать интеграционной площадкой по реализации процесса диверсификации, от которого зависит развитие оборонно-промышленного комплекса, сообщил… РИА Новости, 25.08.2020

2020-08-25T13:49

2020-08-25T13:49

2020-08-25T13:49

новости компаний — экономика

петр фрадков

псб (банк псб)

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/151102/41/1511024197_0:161:3071:1888_1920x0_80_0_0_f09a91aeed3b7de462232cf91bfc7688.jpg

МОСКВА, 25 авг — РИА Новости. ПСБ намерен стать интеграционной площадкой по реализации процесса диверсификации, от которого зависит развитие оборонно-промышленного комплекса, сообщил председатель банка Петр Фрадков. Он выступил на организованной ПСБ панельной сессии «Меры поддержки перехода на выпуск гражданской продукции. Финансовые и административные механизмы» в рамках конгресса «Диверсификация ОПК в интересах нацпроектов».В панельной сессии также приняли участие замминистра финансов РФ Алексей Моисеев, замглавы Минэкономразвития РФ Петр Засельский, заместитель председателя коллегии Военно-промышленной комиссии России Олег Бочкарев, гендиректор АО «Объединенной судостроительная корпорация» Алексей Рахманов, гендиректор АО «Объединенная ракетно-космическая корпорация» Андрей Жерегеля и гендиректор ПАО «МАК «Вымпел» Сергей Боев.Они обсудили актуальные вопросы финансирования и меры поддержки предприятий ОПК при переходе на выпуск гражданской продукции. Участники отметили, что для повышения доли выпуска продукции двойного назначения важна соответствующая промышленная и протекционистская политика со стороны государства, а также операционная эффективность самих предприятий ОПК для выпуска высококонкурентных товаров.

Он выступил на организованной ПСБ панельной сессии «Меры поддержки перехода на выпуск гражданской продукции. Финансовые и административные механизмы» в рамках конгресса «Диверсификация ОПК в интересах нацпроектов».В панельной сессии также приняли участие замминистра финансов РФ Алексей Моисеев, замглавы Минэкономразвития РФ Петр Засельский, заместитель председателя коллегии Военно-промышленной комиссии России Олег Бочкарев, гендиректор АО «Объединенной судостроительная корпорация» Алексей Рахманов, гендиректор АО «Объединенная ракетно-космическая корпорация» Андрей Жерегеля и гендиректор ПАО «МАК «Вымпел» Сергей Боев.Они обсудили актуальные вопросы финансирования и меры поддержки предприятий ОПК при переходе на выпуск гражданской продукции. Участники отметили, что для повышения доли выпуска продукции двойного назначения важна соответствующая промышленная и протекционистская политика со стороны государства, а также операционная эффективность самих предприятий ОПК для выпуска высококонкурентных товаров.

https://ria.ru/20200824/issledovanie-1576252464.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/151102/41/1511024197_171:0:2902:2048_1920x0_80_0_0_f2484cb13169e30a0b28ef3725a2c799.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

новости компаний — экономика, петр фрадков, псб (банк псб)

МОСКВА, 25 авг — РИА Новости. ПСБ намерен стать интеграционной площадкой по реализации процесса диверсификации, от которого зависит развитие оборонно-промышленного комплекса, сообщил председатель банка Петр Фрадков.Он выступил на организованной ПСБ панельной сессии «Меры поддержки перехода на выпуск гражданской продукции. Финансовые и административные механизмы» в рамках конгресса «Диверсификация ОПК в интересах нацпроектов».

«У предприятий ОПК есть потребность не только в классических сервисах, таких как кредитование, лизинг, факторинг, но проектном и мезонинном финансировании, прямые инвестициях. Сочетание этих инструментов с мерами господдержки позволит существенно снизить нагрузку в части обслуживания долга, тем самым увеличив доходность проектов. ПСБ намерен стать интеграционной площадкой по дальнейшей реализации процесса диверсификации, от которого зависит и развитие оборонно-промышленного комплекса России в целом», — привели в пресс-службе банка слова Фрадкова.

В панельной сессии также приняли участие замминистра финансов РФ Алексей Моисеев, замглавы Минэкономразвития РФ Петр Засельский, заместитель председателя коллегии Военно-промышленной комиссии России Олег Бочкарев, гендиректор АО «Объединенной судостроительная корпорация» Алексей Рахманов, гендиректор АО «Объединенная ракетно-космическая корпорация» Андрей Жерегеля и гендиректор ПАО «МАК «Вымпел» Сергей Боев.

24 августа 2020, 17:05

ПСБ и «Иннопрактика» провели исследование проектов диверсификации в ОПКОни обсудили актуальные вопросы финансирования и меры поддержки предприятий ОПК при переходе на выпуск гражданской продукции. Участники отметили, что для повышения доли выпуска продукции двойного назначения важна соответствующая промышленная и протекционистская политика со стороны государства, а также операционная эффективность самих предприятий ОПК для выпуска высококонкурентных товаров.

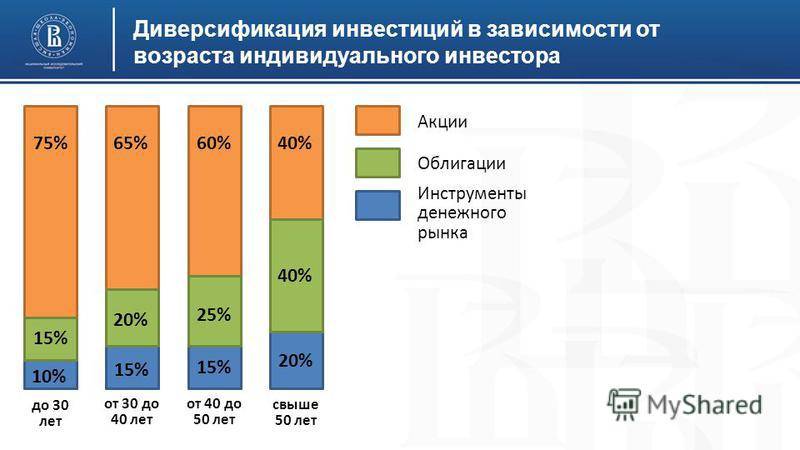

Почему важно диверсифицировать свой инвестиционный портфель

Редакционная независимостьМы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги. Инвестирование — один из лучших способов разбогатеть и достичь долгосрочных финансовых целей. Но во что следует инвестировать? Хотя нет единого правильного ответа для всех, есть один принцип, который может помочь вам в принятии инвестиционных решений: диверсификация.

«Независимо от того, какова ваша цель, диверсификация является ключом к инвестированию», — говорит Корбин Блэквелл, старший специалист по финансовому планированию компании Betterment.

Как и многие вещи в мире финансов, диверсификация сначала кажется сложной. Но мы поговорили с двумя экспертами по инвестициям, чтобы помочь понять, что именно означает диверсификация, насколько диверсифицированным должен быть ваш портфель и как начать диверсифицировать свой портфель прямо сейчас, даже с небольшой суммой денег.

Что значит диверсифицировать свой портфель?

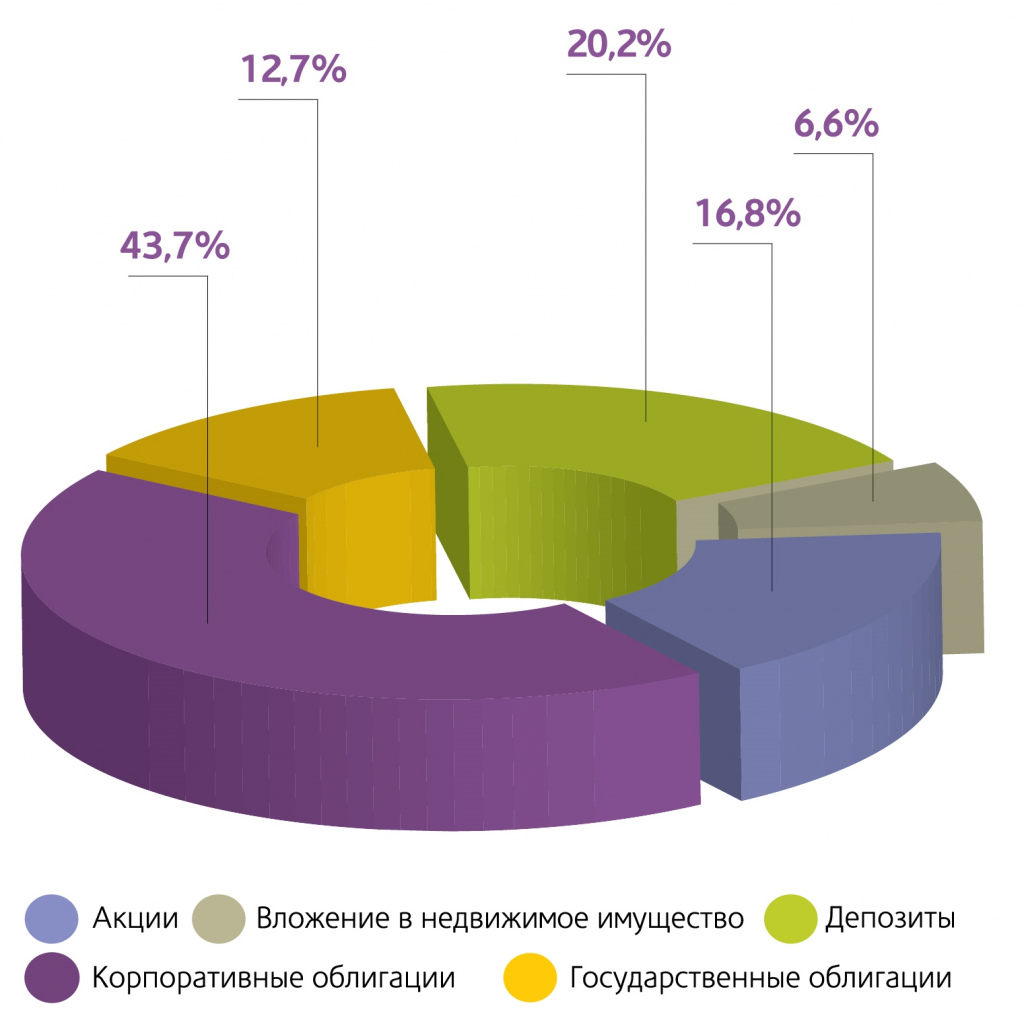

Когда вы диверсифицируете свой портфель, вы включаете в него различные типы активов.Диверсификация может помочь снизить риск вашего портфеля, чтобы производительность одного актива или класса активов не влияла на весь портфель.

Существует два способа диверсификации вашего портфеля: по классам активов и внутри классов активов. Когда вы диверсифицируете классы активов, вы распределяете свои инвестиции по нескольким типам активов. Например, вместо того, чтобы инвестировать только в акции, вы также можете инвестировать в облигации, недвижимость и многое другое.

При диверсификации в пределах класса активов вы распределяете свои инвестиции между многими инвестициями в рамках определенного типа активов.Например, вместо того, чтобы покупать акции одной компании, вы покупаете акции многих компаний самых разных размеров и секторов.

Почему важно диверсифицировать

Основная цель диверсификации — распределить риск таким образом, чтобы эффективность одной инвестиции не обязательно коррелировала с эффективностью всего вашего портфеля.

«Помните старую поговорку: «Вы же не хотите складывать все яйца в одну корзину?», — говорит Дельянн Баррос, эксперт по инвестициям и основатель Delyanne the Money Coach.«А теперь представьте, что корзина — это одна акция. Вкладывать все свои деньги в одну компанию или всего в несколько компаний может быть чрезвычайно рискованно, когда дело доходит до инвестирования. Если одна из этих компаний обанкротится или ее производительность пострадает, ваши инвестиции тоже пострадают».

Вы не хотите, чтобы успех вашего инвестиционного портфеля зависел от одной компании, поэтому вы можете снизить риск, распределив свои инвестиции между несколькими разными компаниями или даже другими классами активов.

Кроме того, разные классы активов — и даже разные активы в пределах одного класса активов — ведут себя по-разному в зависимости от рыночных условий.Наличие множества различных инвестиций в вашем портфеле означает, что если часть вашего портфеля упадет, не обязательно упадет все.

Наконец, диверсификация может помочь вам комбинировать в своем портфеле активы с разным уровнем риска. Например, акции исторически приносили более высокую прибыль, чем облигации или наличные деньги, но они также сопряжены с большим риском. С другой стороны, хотя облигации не приносят той же высокой доходности, которую исторически приносили акции, они могут хеджировать часть риска вашего портфеля в те годы, когда фондовый рынок падает.

Насколько диверсифицированным должен быть ваш портфель?

Не существует волшебной формулы, которая точно подскажет, насколько диверсифицированным должен быть ваш портфель. Однако основное эмпирическое правило заключается в том, чтобы включать в свой портфель инвестиции, доходность которых не коррелирует друг с другом. Таким образом, если рыночное событие влияет на часть вашего портфеля, оно либо не влияет на все целиком, либо оказывает противоположное влияние на другую часть вашего портфеля.

Как мы упоминали ранее, вы можете диверсифицировать активы по классам или внутри них. Во-первых, включите в свой портфель активы, отличные от акций. Облигации являются популярным дополнением ко многим инвестиционным портфелям, но вы также можете включить недвижимость или другие альтернативные инвестиции. Во-вторых, убедитесь, что ваши вложения в акции диверсифицированы. Вы можете добиться этого несколькими способами:

Во-первых, включите в свой портфель активы, отличные от акций. Облигации являются популярным дополнением ко многим инвестиционным портфелям, но вы также можете включить недвижимость или другие альтернативные инвестиции. Во-вторых, убедитесь, что ваши вложения в акции диверсифицированы. Вы можете добиться этого несколькими способами:

- Инвестировать в компании из разных секторов фондового рынка

- Инвестировать в компании разного размера (крупной, средней и малой капитализации) международные акции

Одна ошибка, которую вы можете непреднамеренно совершить как инвестор, состоит в том, чтобы вложить свои деньги в несколько фондов, которые в основном владеют одними и теми же активами.

«Распространенное заблуждение состоит в том, что люди думают, что у них есть куча средств, и поэтому они диверсифицированы», — сказал Блэквелл. «Наличие большего количества позиций в вашем портфеле не означает, что вы более диверсифицированы. Хорошая диверсификация — это иметь разные области рынка, которые ведут себя по-разному».

Например, вы можете инвестировать в один индексный фонд S&P 500 и один общий индексный фонд фондового рынка, полагая, что вы получаете доступ к широкому спектру инвестиций. Но около 75% от общего количества U.По данным Moringstar, рынок акций S состоит из акций, которые уже входят в S&P 500. Таким образом, вместо дальнейшей диверсификации своего портфеля вы инвестировали в одни и те же компании дважды.

«Вам нужны активы, которые ведут себя по-разному, будь то наоборот или полностью независимы друг от друга», — сказал Блэквелл. «Просто наличие большого количества взаимных фондов, акций или ETF не означает, что вы хорошо диверсифицированы, в зависимости от того, что в них находится».

Помните, что подходящий для вас уровень диверсификации также зависит от ваших финансовых целей, вашего временного горизонта и вашей терпимости к риску.Поскольку эти вещи со временем меняются, то же самое должно происходить и с вашим распределением активов. Как правило, чем ближе вы к пенсии, тем меньший процент вашего пенсионного фонда должен храниться в акциях.

Изменения рыночных условий могут также повлиять на ваш уровень диверсификации без вашего ведома. Если какая-либо инвестиция или класс активов показывают особенно хорошие результаты в течение определенного периода времени, они могут представлять большую часть вашего инвестиционного портфеля в денежном выражении, даже если количество принадлежащих вам акций остается прежним.Если это произойдет, вы можете купить или продать определенные активы, чтобы восстановить свой портфель обратно к его первоначальному распределению активов. Это известно как ребалансировка.

Как начать диверсификацию сегодня

Один из самых простых способов создать диверсифицированный инвестиционный портфель — инвестировать в объединенные инвестиции. Объединенные инвестиции — это единый инвестиционный фонд, который содержит сотни или даже тысячи отдельных инвестиций.

Биржевые фонды и индексные фонды являются популярными типами объединенных инвестиционных фондов, и вы можете использовать их для получения доступа к широкому спектру активов с помощью одной инвестиции. Некоторые из самых популярных ETF и индексных фондов охватывают S&P 500, NASDAQ или даже весь фондовый рынок.

Некоторые из самых популярных ETF и индексных фондов охватывают S&P 500, NASDAQ или даже весь фондовый рынок.

Еще один инструмент, который поможет вам диверсифицировать свой портфель, — робот-советник. Инвесторы могут использовать роботов-консультантов для создания диверсифицированного портфеля без необходимости исследовать и выбирать собственные инвестиции. Когда вы подписываетесь на робота-консультанта, вы делитесь информацией о своих финансовых целях, и робот-консультант создает диверсифицированный портфель от вашего имени, автоматически перебалансируя его с течением времени.

Pro Tip

Вы можете легко диверсифицировать свой портфель, используя индексные фонды и роботов-советников, даже с небольшой суммой денег. Просто убедитесь, что вы выбираете разнообразные фонды, которые подходят для вашей финансовой цели и временного горизонта.

Еще один инструмент, облегчающий диверсификацию вашего портфеля, — это дробные акции, которые представляют собой просто часть одной акции.

«Дробные акции позволяют вам покупать столько, сколько вы можете себе позволить на одну акцию, и при этом получать диверсифицированный доступ, который вы хотите в своем портфеле», — сказал Баррос.«Инвесторы могут буквально начать инвестировать с доллара. Брокеры, такие как Fidelity и Charles Schwab, — вот некоторые примеры, которые предлагают дробные акции».

Акции Tesla, например, торговались по цене более 1000 долларов за акцию во вторую неделю января 2022 года, что делало их недоступными для многих инвесторов. Но с брокером, который предлагает дробные акции, вы можете купить только часть акции, чтобы она соответствовала вашему бюджету.

Вам нужна минимальная сумма инвестиций?

Хорошая новость заключается в том, что не существует минимальной суммы денег, необходимой для создания диверсифицированного портфеля.В случае с ETF цена, необходимая для начала работы, — это просто стоимость одной акции фонда. В некоторых случаях цена акции ETF может достигать сотен долларов. Но так же, как вы можете покупать дробные доли отдельных акций, вы также можете покупать дробные доли ETF у определенных брокеров.

Но так же, как вы можете покупать дробные доли отдельных акций, вы также можете покупать дробные доли ETF у определенных брокеров.

Некоторые брокеры — один из известных примеров — Vanguard — требуют минимальных инвестиций в свои индексные фонды. Но многие другие брокеры позволяют вам инвестировать в индексные фонды без минимальных вложений.

Если вы решите инвестировать с помощью робота-консультанта, вы также сможете начать с небольшой суммы денег. Это зависит от компании, но некоторые роботы-консультанты требуют минимальных вложений всего в 10 долларов.

Важно отметить, что, хотя фактическая сумма в долларах, необходимая для начала инвестирования, может быть небольшой, есть несколько финансовых этапов, которые вы, возможно, захотите достичь, прежде чем начать инвестировать.

Во-первых, убедитесь, что вы в состоянии ежемесячно выполнять все свои финансовые обязательства.Если у вас возникли проблемы с оплатой счетов, вы можете подождать, пока вы не станете более стабильным в финансовом отношении, прежде чем открывать брокерский счет. Точно так же подумайте о том, чтобы сначала создать свой резервный фонд. Хотя рекомендуемая сумма для чрезвычайного фонда варьируется, большинство экспертов советуют, чтобы у вас было как минимум три-шесть месяцев расходов на проживание в банке.

Точно так же подумайте о том, чтобы сначала создать свой резервный фонд. Хотя рекомендуемая сумма для чрезвычайного фонда варьируется, большинство экспертов советуют, чтобы у вас было как минимум три-шесть месяцев расходов на проживание в банке.

Наконец, если у вас есть долги с высокими процентами, такие как кредитные карты или ссуды до зарплаты, разумно погасить их, прежде чем направлять располагаемый доход на инвестиции.Процентные ставки по этим типам долга могут быть выше, чем ваш потенциальный инвестиционный доход, а это означает, что приоритет долга с высокой процентной ставкой фактически приводит к более высокой доходности.

После того, как вы отметите эти задачи в своем списке финансовых дел, вы можете чувствовать себя уверенно, вкладывая деньги на брокерский счет каждый месяц. Даже если у вас есть только небольшая сумма для начала, ваши инвестиции все равно могут иметь большое значение, особенно если у вас есть много лет для роста.

%PDF-1.5 % 406 0 объект > эндообъект внешняя ссылка 406 75 0000000016 00000 н 0000003523 00000 н 0000003699 00000 н 0000001796 00000 н 0000003742 00000 н 0000003785 00000 н 0000004426 00000 н 0000004539 00000 н 0000004650 00000 н 0000004686 00000 н 0000004848 00000 н 0000005008 00000 н 0000005175 00000 н 0000005347 00000 н 0000006031 00000 н 0000006495 00000 н 0000007240 00000 н 0000007932 00000 н 0000008607 00000 н 0000009305 00000 н 0000009591 00000 н 0000009882 00000 н 0000010033 00000 н 0000010438 00000 н 0000010786 00000 н 0000011384 00000 н 0000264369 00000 н 0000353574 00000 н 0000354321 00000 н 0000356188 00000 н 0000358837 00000 н 0000360733 00000 н 0000370626 00000 н 0000376436 00000 н 0000376846 00000 н 0000377237 00000 н 0000393811 00000 н 0000393882 00000 н 0000393976 00000 н 0000394053 00000 н 0000394151 00000 н 0000394194 00000 н 0000394284 00000 н 0000394327 00000 н 0000394420 00000 н 0000394463 00000 н 0000394600 00000 н 0000394643 00000 н 0000394743 00000 н 0000394826 00000 н 0000394967 00000 н 0000395009 00000 н 0000395123 00000 н 0000395201 00000 н 0000395303 00000 н 0000395345 00000 н 0000395440 00000 н 0000395482 00000 н 0000395583 00000 н 0000395625 00000 н 0000395713 00000 н 0000395755 00000 н 0000395843 00000 н 0000395885 00000 н 0000395927 00000 н 0000396035 00000 н 0000396077 00000 н 0000396119 00000 н 0000396161 00000 н 0000396282 00000 н 0000396325 00000 н 0000396433 00000 н 0000396476 00000 н 0000396518 00000 н 0000396560 00000 н трейлер ]>> startxref 0 %%EOF 409 0 объект > поток xV{LSWN-V)L]v-pEP>»B7V,~LA@Q^qNt&2\f6%so-l$m}wNN/

Диверсифицированный портфель, узнайте, как диверсифицировать свои инвестиции прямо сейчас!

Что вы получите от этой статьи:

- 4 основных принципа финансового успеха

- Поймите 3 важных налога, с которыми вы должны быть знакомы

- Узнайте, как структурировать свой портфель, чтобы избежать ненужных налоговых штрафов

- Как диверсифицировать свои инвестиции для получения максимальной отдачи

- Откройте для себя Unshakeable: ваш план финансовой свободы и как он может помочь вам в достижении ваших финансовых целей

Лучшие способы оптимизировать ваши сбережения

Если вы что-нибудь знаете об инвестировании, вы слышали термин «диверсифицированный портфель». Возможно, вы даже гуглили «как диверсифицировать портфель» в надежде узнать специальную формулу, которая приведет вас к финансовой свободе. Есть веская причина, по которой термин «диверсифицированный портфель» стал модным в наши дни: это лучший способ минимизировать риск, сохраняя при этом возможность получения финансовой выгоды. Почему? Потому что диверсификация портфеля удерживает часть ваших денег в инвестициях, которые имеют устойчивые — если не впечатляющие — варианты роста, а часть направляет на инвестиции, которые более рискованны, но приносят более высокие шансы или большую прибыль.

Возможно, вы даже гуглили «как диверсифицировать портфель» в надежде узнать специальную формулу, которая приведет вас к финансовой свободе. Есть веская причина, по которой термин «диверсифицированный портфель» стал модным в наши дни: это лучший способ минимизировать риск, сохраняя при этом возможность получения финансовой выгоды. Почему? Потому что диверсификация портфеля удерживает часть ваших денег в инвестициях, которые имеют устойчивые — если не впечатляющие — варианты роста, а часть направляет на инвестиции, которые более рискованны, но приносят более высокие шансы или большую прибыль.

Что такое диверсифицированные инвестиции?

Диверсифицированная инвестиция – это единый продукт, включающий несколько различных видов инвестиций, не связанных друг с другом. Взаимный фонд может быть диверсифицированным вложением, если он состоит из различных видов акций, поскольку один может приобретать ценность, а другой ее терять.

Взаимный фонд может быть диверсифицированным вложением, если он состоит из различных видов акций, поскольку один может приобретать ценность, а другой ее терять.

Что такое диверсифицированный портфель?

С другой стороны, диверсифицированный портфель представляет собой совокупность инвестиций в план одного человека. Он может состоять из взаимных фондов, облигаций, акций, сберегательных счетов и других инвестиций. Некоторые из них будут более рискованными по своей природе, чем другие, поэтому владелец портфеля получает безопасность от более безопасных инвестиций и шанс получить большую прибыль от более рискованных.

Он может состоять из взаимных фондов, облигаций, акций, сберегательных счетов и других инвестиций. Некоторые из них будут более рискованными по своей природе, чем другие, поэтому владелец портфеля получает безопасность от более безопасных инвестиций и шанс получить большую прибыль от более рискованных.

Лучшие способы оптимизировать ваши сбережения

Выяснение того, как максимизировать свои сбережения, может оказаться настоящим вызовом.Не существует единой формулы или одного правильного способа создания диверсифицированного портфеля, потому что у каждого человека свои финансовые приоритеты. Но хотя существует много разных путей к финансовому успеху , Тони сконцентрировал то, что он узнал из бесед с 50 ведущими мировыми инвесторами, в четыре основных принципа. Думайте об этих четырех правилах как о своей инвестиционной основе, когда будете учиться диверсифицировать свой портфель. Используйте эти правила в качестве основы своей инвестиционной стратегии, а затем выберите конкретные инвестиционные возможности, которые лучше всего подходят для вас.

Думайте об этих четырех правилах как о своей инвестиционной основе, когда будете учиться диверсифицировать свой портфель. Используйте эти правила в качестве основы своей инвестиционной стратегии, а затем выберите конкретные инвестиционные возможности, которые лучше всего подходят для вас.

1. Максимально защитить принципала

2. Принимать только асимметричные риски

3. Оптимизация налогообложения

4. Быть хорошо диверсифицированным

Основной принцип №1: не теряйте деньги

Конечно, никто не хочет терять деньги, но как это сделать? Вы структурируете свой портфель так, чтобы он мог оставаться на плаву и минимизировать убытки, даже когда рынок падает. И, самое главное, вы понимаете, как ведут себя рынки и не реагируете на волатильность. Помните, самые умные и сообразительные инвесторы в мире понимают, что со временем рынки обычно растут (особенно это касается США). Таким образом, единственный способ по-настоящему потерять деньги (если у вас хорошо диверсифицированный портфель) — это сделать выбор, основанный на страхе, и продать акции, когда рынок падает.

И, самое главное, вы понимаете, как ведут себя рынки и не реагируете на волатильность. Помните, самые умные и сообразительные инвесторы в мире понимают, что со временем рынки обычно растут (особенно это касается США). Таким образом, единственный способ по-настоящему потерять деньги (если у вас хорошо диверсифицированный портфель) — это сделать выбор, основанный на страхе, и продать акции, когда рынок падает.

Помимо принятия ошибочных эмоциональных решений, как еще можно не потерять деньги? Секрет здесь в диверсифицированных инвестициях за счет распределения активов.Подумайте о том, чтобы разделить свои средства на три отдельных инвестиционных сегмента: сегмент безопасности, сегмент риска/роста и сегмент мечты, каждый из которых имеет свои уровни риска и вознаграждения. В вашем безопасном корзине вы храните средства для необходимых вам вещей, таких как выплаты по ипотеке, страховка и пенсия. Ведро риска можно потратить на такие предметы, как недвижимость, валюта, предметы коллекционирования и многое другое, предметы, которые могут принести большую награду, но могут не оправдаться. Вы должны быть готовы потерять все деньги, которые вы положили в корзину риска, чтобы получить большие вознаграждения.Наконец, ведро мечты. Dream Bucket — это место, где вы можете весело провести время со своими деньгами. Здесь вы можете разместить неожиданные бонусы, деньги для фонда путешествий и многое другое, и где вы действительно сможете насладиться плодами своего диверсифицированного портфеля.

Вы должны быть готовы потерять все деньги, которые вы положили в корзину риска, чтобы получить большие вознаграждения.Наконец, ведро мечты. Dream Bucket — это место, где вы можете весело провести время со своими деньгами. Здесь вы можете разместить неожиданные бонусы, деньги для фонда путешествий и многое другое, и где вы действительно сможете насладиться плодами своего диверсифицированного портфеля.

Основной принцип № 2: Асимметричный риск и вознаграждение

Мы были запрограммированы думать, что единственный способ увеличить наше богатство — это пойти на огромный риск. Нам говорили, что для того, чтобы выиграть по-крупному, мы должны рискнуть потерять все. Но оказывается, что некоторые из самых успешных людей на самом деле самые осторожные. Крупнейшие инвесторы следуют другому сценарию и берут на себя асимметричные риски, которые в значительной степени основаны на диверсифицированных инвестициях. Асимметричное вознаграждение за риск означает, что вы берете на себя наименьший возможный риск ради наивысшего уровня роста. Вот как вы выигрываете в игре, которая является сутью диверсифицированного портфеля.

Нам говорили, что для того, чтобы выиграть по-крупному, мы должны рискнуть потерять все. Но оказывается, что некоторые из самых успешных людей на самом деле самые осторожные. Крупнейшие инвесторы следуют другому сценарию и берут на себя асимметричные риски, которые в значительной степени основаны на диверсифицированных инвестициях. Асимметричное вознаграждение за риск означает, что вы берете на себя наименьший возможный риск ради наивысшего уровня роста. Вот как вы выигрываете в игре, которая является сутью диверсифицированного портфеля.

Один из способов учета асимметричного риска — понимание инвестиционных сезонов.Покупайте, когда все остальные отчаянно пытаются продать, потому что именно тогда вы найдете лучшие сделки. Опять же, сообразительные долгосрочные инвесторы знают, что сезоны всегда меняются и что спады на рынке обычно носят временный характер. То, что сейчас может показаться безнадежным делом, можно приобрести за небольшую часть стоимости, которую оно в конечном итоге стоит. И в какой-то момент эти акции или индексный фонд, скорее всего, снова вырастут. Так что используйте в своих интересах акции на снижении, изучая, как диверсифицировать инвестиции. Помните, какой бы холодной ни была зима, впереди весна.

И в какой-то момент эти акции или индексный фонд, скорее всего, снова вырастут. Так что используйте в своих интересах акции на снижении, изучая, как диверсифицировать инвестиции. Помните, какой бы холодной ни была зима, впереди весна.

Все дело в том, чтобы найти способы пойти на небольшой риск ради больших наград. Замахиваться на заборы без защиты снизу — это прямой путь к катастрофе.Узнайте, как включить асимметричный риск и вознаграждение в свой диверсифицированный портфель, и вы не только будете придерживаться правила № 1 не терять деньги, но и будете на верном пути к прокладыванию жизнеспособного пути к финансовой свободе .

Основной принцип № 3: налоговая эффективность

Когда вы научитесь диверсифицировать свой портфель, вы увидите, что дело не только в доходах, а в том, что вы в конечном итоге сохраните.Бороться с налогами может показаться сложнее, чем создавать диверсифицированные инвестиции, но если ваш портфель неэффективен с точки зрения налогообложения, возможно, вы не удерживаете столько, сколько должны. На самом деле, вы можете потерять деньги.

Как инвестор, стремящийся создать диверсифицированный портфель, вы должны знать о трех важнейших налогах:

- Стандартный подоходный налог .

Это может быть большой. Если у вас высокий доход, ваш совокупный федеральный подоходный налог и подоходный налог штата, вероятно, приближается к 50% или превышает его.

Это может быть большой. Если у вас высокий доход, ваш совокупный федеральный подоходный налог и подоходный налог штата, вероятно, приближается к 50% или превышает его. - Долгосрочный прирост капитала . Если вы удерживаете свои инвестиции более одного года перед продажей, вы будете платить долгосрочный налог на прирост капитала, который составляет 20%.

- Краткосрочный прирост капитала . Если вы продадите свои инвестиции, прежде чем держать их в течение как минимум одного года, вы обнаружите, что вам придется платить краткосрочный налог на прирост капитала.И прямо сейчас, ставки в настоящее время такие же, как стандартный подоходный налог. Это означает, что обычно выгоднее удерживать свои инвестиции дольше года.

Между этими тремя налогами вы можете только представить, сколько вы могли бы платить дяде Сэму и как это сокращает ваши диверсифицированные инвестиции. И если вы понимаете силу сложения , то понимаете, что 50-процентный налоговый вычет по сравнению с 20-процентным налоговым вычетом может означать разницу между достижением ваших финансовых целей на десять лет раньше или никогда их не достичь.

И если вы понимаете силу сложения , то понимаете, что 50-процентный налоговый вычет по сравнению с 20-процентным налоговым вычетом может означать разницу между достижением ваших финансовых целей на десять лет раньше или никогда их не достичь.

Итак, как вы структурируете свой диверсифицированный портфель, чтобы уменьшить налоговые платежи и сохранить больше своих доходов, чтобы вы могли увеличивать свои инвестиции?

- Отложить налоги . Когда это возможно, вы должны инвестировать таким образом, чтобы вы могли отсрочить уплату налогов.Независимо от того, инвестируете ли вы в план 401 (k), IRA, аннуитет или план с установленными выплатами, отсрочка налогов означает, что вы можете не облагаться налогом и платить налог только в момент продажи инвестиции.

- Избегать краткосрочного прироста капитала . Если вы решите продать какие-либо инвестиции, хранящиеся за пределами счета с отложенным налогом, такого как IRA, убедитесь, если это вообще возможно, что вы держите их в течение как минимум одного года и одного дня, чтобы претендовать на долгосрочное право.

норма прироста капитала.

норма прироста капитала. - Будьте в курсе взаимных фондов .Паевые инвестиционные фонды обеспечивают определенный уровень диверсификации портфеля, привлекательный для инвесторов. Но знаете ли вы, что подавляющее большинство взаимных фондов не держат свои инвестиции в течение всего года? И ты знаешь, что это значит? Если вы не держите все свои взаимные фонды в рамках 401(k), вы, как правило, платите обычный подоходный налог с любой прибыли. Это означает, что вы можете платить до 35%, 45% или даже 50% подоходного налога, что наносит сокрушительный удар по вашей способности начислять сложные проценты.

- Рассмотрим индексные фонды . Индексные фонды не торгуют постоянно отдельными компаниями; вместо этого они обычно имеют фиксированную корзину компаний, которая взимает плату только в том случае, если индекс, который отслеживает фонд, изменяется, что на самом деле довольно редко. Это означает, что вы можете инвестировать в индекс в долгосрочной перспективе, что поможет вам избежать налоговых ударов каждый год.

Вместо этого вы откладываете уплату налогов, так как ничего не продали, и ваши деньги могут оставаться в фонде и накапливаться без налогового «затягивания» ваших доходов.

Вместо этого вы откладываете уплату налогов, так как ничего не продали, и ваши деньги могут оставаться в фонде и накапливаться без налогового «затягивания» ваших доходов.

Есть дополнительные вопросы о налогах или о том, как создать диверсифицированные инвестиции? Проконсультируйтесь с фидуциарием или налоговым стратегом, чтобы лучше понять все способы максимизации процесса начисления сложных процентов и обеспечения большего чистого роста вашего фонда финансовой свободы. Помните, налоговая эффективность означает быструю финансовую свободу и может сэкономить вам годы или даже десятилетия работы.

Основной принцип № 4: Диверсифицируйте! Разнообразь! Разнообразь!

Знание того, где оставить свои деньги и как их разделить, является самым важным навыком успешного инвестора, ориентированного на диверсифицированные инвестиции. Эффективная диверсификация не только снижает некоторые финансовые риски, но и дает возможность максимизировать прибыль. Другими словами, диверсифицированный портфель — это сильный портфель.

Эффективная диверсификация не только снижает некоторые финансовые риски, но и дает возможность максимизировать прибыль. Другими словами, диверсифицированный портфель — это сильный портфель.

Подождите, а разве мы уже не диверсифицировали между Сегментом Безопасности и Сегментом Риска в принципе №2? Да! Теперь пришло время сделать еще один шаг вперед. Теперь вы должны диверсифицировать в пределах этих сегментов, чтобы вы могли структурировать диверсифицированный портфель на все сезоны. Если вы держите все свои активы в одном классе, вы не настроите себя на успех.

Как диверсифицировать свой портфель

Вот 4 способа диверсификации вашего портфеля:

- Диверсификация между активами разных классов (недвижимость, акции, облигации, товары, частный капитал)

- Диверсифицируйте свои активы в пределах классов активов (избегайте концентрации всех своих денег в одной акции или облигации; вы должны диверсифицировать даже в пределах своих классов активов)

- Глобальная диверсификация (разные рынки, страны, валюты)

- Сроки диверсификации (усреднение стоимости в долларах, дата погашения)

По-настоящему диверсифицированный портфель должен включать ценные бумаги всех следующих шести классов:

- Акции США

- Американские инструменты с фиксированным доходом, такие как сберегательные облигации и фонды денежного рынка

- Иностранные акции для защиты от падения доллара

- Товары, такие как нефть, недвижимость и золото

- Иностранный фиксированный доход, включая как корпоративные, так и государственные продукты

- Справедливость в вашем доме

В зависимости от того, как быстро вы хотите достичь своих финансовых целей, на каком этапе своей жизни вы находитесь и насколько вам комфортно с риском, вы можете использовать распределение активов, чтобы определить точное сочетание этих шести продуктов и то, как они должны составлять ваш диверсифицированный портфель. Помните о любых потребностях в ликвидности, которые могут возникнуть у вас до выхода на пенсию, и о том, как каждый тип активов будет облагаться налогом или штрафоваться, если вам нужно снять деньги досрочно. Работа с финансовым планировщиком поможет вам создать диверсифицированные инвестиции, которые наилучшим образом соответствуют вашим потребностям и планам на будущее.

Помните о любых потребностях в ликвидности, которые могут возникнуть у вас до выхода на пенсию, и о том, как каждый тип активов будет облагаться налогом или штрафоваться, если вам нужно снять деньги досрочно. Работа с финансовым планировщиком поможет вам создать диверсифицированные инвестиции, которые наилучшим образом соответствуют вашим потребностям и планам на будущее.

Вложив деньги в такой разнообразный спектр активов, вы сможете выделиться среди 99% всех инвесторов. И лучшая часть? Диверсифицированный портфель обеспечит лучшее из обоих миров, уменьшив ваши шансы на риск и повысив вероятность возврата.

Хотите узнать больше о диверсифицированном портфолио и о том, как использовать возможности Core 4? Получите все подробности в аудиозаписи Тони Роббинса Unshakeable ; откройте ключевые секреты о том, как создать диверсифицированный портфель, принимать разумные инвестиционные решения и управлять своими личными финансами уже сегодня.

Хотите узнать больше о том, как использовать мощность Core 4?

Получите все подробности в аудиозаписи Тони Роббинса Unshakeable ; откройте ключевые секреты того, как диверсифицировать свои активы, принимать разумные инвестиционные решения и управлять своими личными финансами уже сегодня.

Диверсификация вашего портфеля в меняющемся мире

Каждый достойный инвестор знает, что диверсификация является ключом к защите вашего портфеля от неизбежных взлетов и падений рынков. Это простой, но важный момент о яйцах и корзинах.

Однако никто не беспокоится о диверсификации, когда рынки растут. Только когда они ухудшаются, тема внезапно возвращается в моду. Третий квартал 2021 года продемонстрировал заметно более слабые результаты, чем за весь период восстановления рынка после разгара пандемии, поэтому инвесторы снова в центре внимания диверсификации.

Они также с осторожностью следят за отношениями между акциями и облигациями, которые в сентябре рухнули, нанеся одни из самых больших убытков так называемым «диверсифицированным» портфелям.

В связи с изменением давних правил диверсификации инвесторы нервничают по понятным причинам. Большинство классов активов в течение многих лет выигрывали от простых условий ликвидности. С неизбежным циклом ужесточения на горизонте мы можем увидеть, как пострадает большинство рискованных активов. Так как же диверсифицироваться на мрачном экономическом фоне, отмеченном растущей инфляцией, ничтожным ростом и очень реальным риском того, что центральные банки ошибутся? Вот три тактики для рассмотрения.

Большинство классов активов в течение многих лет выигрывали от простых условий ликвидности. С неизбежным циклом ужесточения на горизонте мы можем увидеть, как пострадает большинство рискованных активов. Так как же диверсифицироваться на мрачном экономическом фоне, отмеченном растущей инфляцией, ничтожным ростом и очень реальным риском того, что центральные банки ошибутся? Вот три тактики для рассмотрения.

Достоинства наличных денег

Бычьи рынки обычно начинаются с точки очень низких оценок, когда оптимизм инвесторов подрывается войной, рецессией или кризисом, а процентные ставки низки или падают.Сегодня ни один из этих факторов не действует. Оценки высоки, как и размер прибыли, и процентные ставки находятся на повороте.

В этих обстоятельствах управляющие фондами все чаще указывают на достоинства увеличения краткосрочных денежных вложений как на «наименее худший вариант». Нет никаких сомнений в том, что наличные деньги были ужасной долгосрочной инвестицией (за исключением Японии). Но, как отмечает Morgan Stanley в своей недавней исследовательской заметке «Наличные — это не мусор (на данный момент)», ситуация на более коротких временных горизонтах иная.С 1959 года вероятность того, что денежные средства превзойдут S&P 500 в любом месяце, составляет 40% и каждый третий в течение любого шестимесячного периода.

Но, как отмечает Morgan Stanley в своей недавней исследовательской заметке «Наличные — это не мусор (на данный момент)», ситуация на более коротких временных горизонтах иная.С 1959 года вероятность того, что денежные средства превзойдут S&P 500 в любом месяце, составляет 40% и каждый третий в течение любого шестимесячного периода.

Один из наиболее распространенных аргументов в пользу оптимизма практически по любому активу заключается в том, что он будет более привлекательным, чем наличие альтернативы: наличных денег. Но в то время как мышление «наличные — это мусор» цепляет и убеждает, как объясняет исследование Morgan Stanley, оно также может вводить в заблуждение. Аргумент смешивает долгосрочную перспективу (где наличные деньги обычно проигрывают) с краткосрочной перспективой (где показатели намного лучше).Он представляет наличные деньги как «альтернативу», когда на самом деле компромисс редко бывает таким бинарным.

В связи с тем, что инфляция в Великобритании, вероятно, будет более устойчивой, чем временной — благодаря Brexit, Covid-19, более высоким ценам на энергоносители и отсутствию ясности в отношении состояния рынка труда Великобритании — управляющие фондами отказываются от облигаций в фунтах стерлингов и вместо этого предпочитая хранить эти деньги наличными.

«Наличные — это очень хороший диверсификатор в краткосрочной перспективе», — говорит Дэвид Кумбс, глава отдела инвестиций в несколько активов в Rathbone Unit Trust Management.«Очевидно, что вы теряете деньги в реальном выражении, если инфляция высока, но в течение следующих нескольких месяцев иметь значительный денежный вес — очень хорошая идея».

Большинство активов в большинстве случаев лучше, чем наличные деньги, но наличные деньги могут превзойти их в краткосрочной перспективе. Веским аргументом в пользу удержания (некоторых) наличных денег является то, что они вернут больше с меньшим риском. Конечно, это не аргумент «все или ничего». В конце концов, управляющим фондами даются деньги для инвестирования, а не для хранения в банке. Но некоторая доля наличных денег может выступать в качестве небольшого гибкого буфера — примерно от 5 до 10 процентов — и в качестве военного сундука для покупки на рыночных падениях.

Только смелые держат золото?

Из-за замешательства в отношении прогнозов инфляции, которая может распространиться на рынки облигаций и акций, вызывая волатильность, многие могут обратиться к золоту как к порту во время шторма. Золото преподносится как лучший диверсификатор — место, где нужно быть, когда инфляция растет или мир катится к чертям. Но любой, кто держал золото (включая себя в настоящем), будет прискорбно разочарован «защитой», которую обеспечивает желтый металл.

Золото преподносится как лучший диверсификатор — место, где нужно быть, когда инфляция растет или мир катится к чертям. Но любой, кто держал золото (включая себя в настоящем), будет прискорбно разочарован «защитой», которую обеспечивает желтый металл.

Правда в том, что золото сделало именно то, что должно было сделать.Цена на золото падает, когда процентные ставки, вероятно, вырастут. Как показано на диаграмме ниже, существует очень сильная обратная связь между золотом и реальными процентными ставками. Это означает, что золото не является защитой от инфляции, несмотря на то, что все рекламируют его как таковое. Иными словами, золото не является хорошим диверсификатором, когда процентные ставки растут.

Большой вопрос, вырастут ли процентные ставки. Не должны, но это не значит, что не будут. Банк Англии или ФРС могут начать повышать ставки в ответ на инфляционные тенденции, когда такие факторы, как рост цен на энергоносители, на самом деле оказывают дезинфляционное воздействие, поскольку они сокращают дискреционные расходы и без того консервативного потребителя.

Повышайте ставки слишком рано, и существует опасность создания рецессии в то время, когда экономические последствия Covid еще не рассеялись, а правительства с большими долгами тратят деньги так, как будто завтра не наступит.

Существует вполне реальный риск того, что центральные банки неправильно рассчитывают ставки, не в последнюю очередь потому, что в истории нет экономических параллелей, на которых можно основывать свои предположения. Суть в том, что, хотя золото, вероятно, не является решением, государственные облигации определенно не являются таковыми.

Они не могут печатать продукты питания или масло

Нестабильность может возникнуть не только на рынках. Вам не нужно быть метеорологом, чтобы увидеть большую волатильность сезонов, что повлияет на сельское хозяйство. Введение «мягких товаров», таких как пшеница и кукуруза, в качестве диверсификаторов в ваш портфель может быть сложной задачей, учитывая сложность цен на товарные фьючерсы, но вы можете ввести их через биржевые фонды.

Другой альтернативой являются сельскохозяйственные акции.Вы можете найти некоторые из них среди пяти крупнейших холдингов MSCI Global Ag ETF с такими именами, как Deere, Nutrien, Archer Daniels, Corteva, Kubota.

Наконец, если последние несколько недель и научили нас чему-то, так это тому, насколько мир по-прежнему зависит от нефти. Будь то российские газовые трубы, беспорядки на Ближнем Востоке или нехватка рабочей силы, вызванная Брекситом/Ковидом, политическая нестабильность означает, что нефть остается постоянным риском, и для него нужно диверсифицировать. Рост цен на энергоносители является огромным налогом на рост, а это означает, что каждый хорошо диверсифицированный портфель должен иметь некоторую долю нефти и газа.

Конечно, время покупать нефть было 20 месяцев назад, когда цена была занижена. Но в этом суть диверсификаторов: вам нужны вещи в вашем портфеле, которые падают, когда все остальное растет. Вот что такое диверсификация, и она всегда обходится дорого — почти как страхование. Возможно, вам это не нужно в то время, но когда вы в конечном итоге это сделаете, вы всегда будете рады, что заплатили за это.

Возможно, вам это не нужно в то время, но когда вы в конечном итоге это сделаете, вы всегда будете рады, что заплатили за это.

Майке Карри — руководитель отдела личных финансов и маркетинга в Fidelity International. [email protected] , Twitter @MaikeCurrie ; Instagram @MaikeCurrie . У нее есть активы в BlackRock Gold & General Fund и Ninety One Global Gold Fund.

Как создать диверсифицированный портфель

Диверсификация портфеля достигается за счет объединения различных видов инвестиций с целью снижения риска. Тем не менее, инвестор может увеличить ожидаемую норму прибыли и при этом снизить риск, добавив активы с высоким риском в портфель активов с низким уровнем риска.Относительная пропорция этого сочетания может создать оптимальный портфель для любого инвестора — независимо от его цели.

Как создать диверсифицированный портфель

Первым шагом в этом процессе является определение оптимального сочетания активов с использованием традиционных классов активов:

Каждый из этих классов активов исторически приносил инвесторам разную норму прибыли. Они также пришли с различными уровнями риска. В долгосрочной перспективе доходность акций превзошла доходность облигаций.Облигации приносили более высокую прибыль, чем наличные деньги. С другой стороны, акции были более рискованными, чем облигации, а облигации были более рискованными, чем наличные деньги.

Они также пришли с различными уровнями риска. В долгосрочной перспективе доходность акций превзошла доходность облигаций.Облигации приносили более высокую прибыль, чем наличные деньги. С другой стороны, акции были более рискованными, чем облигации, а облигации были более рискованными, чем наличные деньги.

Таким образом, первый шаг в процессе диверсификации портфеля требует, чтобы инвесторы определили правильное сочетание акций, облигаций и денежных средств, которыми они должны владеть. Другими словами, какая часть портфеля должна состоять из акций? Какой процент должен быть в облигациях? И сколько должно оставаться в наличных деньгах или в фонде денежного рынка? Это называется распределением активов.

Распределение активов — самый важный шаг в процессе диверсификации портфеля. Причина этого в том, что более 90% ожидаемой доходности портфеля зависит от состава его активов. Точно так же уровень риска портфеля — или волатильность — также зависит от состава его активов.

Это дает инвесторам несколько способов подойти к вопросу распределения активов:- На основе допустимого риска

- На основе целей потребления

Инвестор, стремящийся полностью избежать риска, может владеть только облигациями. Кто-то с высокой терпимостью к риску может инвестировать только в обыкновенные акции. У любого другого инвестора в континууме между человеком, избегающим риска, с одной стороны, и агрессивным человеком, с другой, будет сочетание акций, облигаций и наличных денег где-то посередине.

Кто-то с высокой терпимостью к риску может инвестировать только в обыкновенные акции. У любого другого инвестора в континууме между человеком, избегающим риска, с одной стороны, и агрессивным человеком, с другой, будет сочетание акций, облигаций и наличных денег где-то посередине.

Расширять

Хотя ожидаемая норма прибыли инвестора, не склонного к риску, будет значительно ниже, чем вероятная доходность агрессивного инвестора, он или она, безусловно, достигнет цели избежать риска фондового рынка.

Терпимость к риску и цели потребления

Единственная проблема с разработкой распределения активов на основе толерантности к риску заключается в том, что окончательный портфель может не принести доход, достаточный для финансирования долгосрочных потребительских целей инвестора. Если это произойдет, они рискуют остаться без денег до того, как умрут.

Более разумный подход к распределению активов состоит в том, чтобы определить, сколько денег потребуется, чтобы дожить до выхода на пенсию и дожить до нее. Для этого необходимо учитывать как их доходы, так и расходы за этот период времени.Отсюда инвестору необходимо рассчитать, сколько денег потребуется сегодня, чтобы профинансировать все в будущем.

Для этого необходимо учитывать как их доходы, так и расходы за этот период времени.Отсюда инвестору необходимо рассчитать, сколько денег потребуется сегодня, чтобы профинансировать все в будущем.

Если ожидаемая норма доходности текущего портфеля достаточна, то инвестору не нужно больше работать. Если это не так, то распределение необходимо скорректировать, чтобы убедиться, что портфель приносит достаточно денег для финансирования всех желаемых потребительских целей инвестора. Если это не сработает, то инвестор должен обуздать свои потребительские цели.

Как диверсифицировать обыкновенные акции в портфеле

Следующим шагом в процессе диверсификации является определение того, какими ценными бумагами владеть. Инвесторы, стремящиеся к приросту капитала, обычно обращаются за этим ростом к фондовому рынку. И, опять же, этот рост сопряжен с риском. На самом деле, есть два типа риска, связанные с владением акциями.

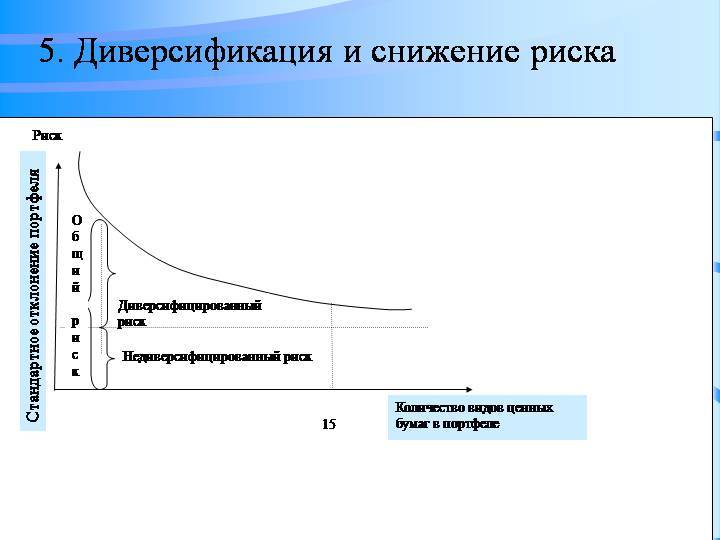

Первый – это рыночный риск, также называемый «систематическим» риском. Это риск того, что при падении рынка большинство акций последует за ним.К сожалению, инвестор мало что может сделать, чтобы избежать систематического риска.

Это риск того, что при падении рынка большинство акций последует за ним.К сожалению, инвестор мало что может сделать, чтобы избежать систематического риска.

Второй вид риска – несистематический риск. Это риск того, что что-то непредвиденное может привести к снижению цены конкретной акции в любой день. Хотя инвесторы не могут устранить несистематический риск, они могут его уменьшить. Способ сделать это — диверсифицировать. Это означает добавление в портфель большего количества акций из разных отраслей.

Расширять

Источник: Влияние диверсификации на риск. Исследования, такие как исследование Вагнера и Лау, опубликованное в журнале Financial Analysts Journal, показали, что каждая дополнительная акция, добавляемая в портфель акций, снижает его общую волатильность.Те же исследования показывают, что оптимальное количество холдингов составляет от 20 до 25 акций. Более того, это не приведет к значительному снижению волатильности портфеля. Так что и здесь диверсификация помогает максимизировать доход и минимизировать риск.

Расширять

Инвесторы также могут диверсифицировать свой портфель, владея взаимными фондами, EFT или переменными аннуитетами.

В зависимости от целей и личных предпочтений инвестора большей диверсификации можно добиться, смешивая инвестиционные темы по размеру и стилю.Это означает, что портфель включает в себя акции компаний с большой, малой и средней капитализацией, то есть акции компаний разного размера, владеющих как стоимостными, так и растущими акциями.

За счет глобального присутствия можно добиться еще большей диверсификации. Международные акции можно дополнительно диверсифицировать по размеру и стилю, включив в них как развитые, так и развивающиеся рынки. Развивающиеся рынки — это те, которые быстро растут в развивающихся странах.

Диверсифицированные структуры для получения дохода

Инвесторы, ищущие доход, имеют множество вариантов диверсификации портфелей независимо от того, инвестируют ли они в акции.Они могут добавить в смесь корпоративные, государственные или муниципальные облигации. Они могут покупать депозитные сертификаты. Или они могут владеть фиксированной рентой.

Они могут покупать депозитные сертификаты. Или они могут владеть фиксированной рентой.

Инвесторы в облигации и аннуитеты могут диверсифицировать свои портфели за счет ступенчатой лестницы. Эта стратегия инвестирует равные суммы в последовательные сроки погашения в течение установленного периода времени. Например, кто-то со 100 000 долларов может инвестировать по 10 000 долларов в облигации со сроком погашения каждый год в течение следующих 10 лет. Лестница с аннуитетами может быть достигнута несколькими различными способами. Эксперт по аннуитету может помочь вам определить эффективный подход к построению лестницы.

Доход также может быть получен с помощью альтернативных инвестиций.

Альтернативные инвестиции диверсифицируют корреляционный риск

Альтернативные инвестиции — это по определению любой класс активов, который не является акциями, облигациями или денежными средствами — классы активов, которые включают «традиционные» инвестиции. Инвестиции в коммерческую и приносящую доход недвижимость или инвестиционные фонды недвижимости (REIT) технически являются альтернативными инвестициями.

Фонды, которые инвестируют в частные компании, частный капитал или венчурный капитал, например, являются распространенными альтернативами.Инвестиционные инструменты, которые используют экзотические или необычные торговые стратегии, используют опционы или другие производные инструменты или занимают как длинные, так и короткие позиции по акциям, — все это альтернативные инвестиции. Вы даже можете включить аннуитеты в корзину «альтернатив».

Основное преимущество диверсификации, которое предлагают альтернативы, заключается в том, что они не коррелируют с традиционными инвестициями. Это означает, что они могут обеспечить положительную доходность, даже когда традиционные рынки акций и облигаций находятся в бедственном положении.

Но большинство альтернативных инвестиций доступно только крупным организациям или аккредитованным состоятельным инвесторам.Тем не менее, индивидуальные инвесторы, стремящиеся диверсифицировать традиционные портфели акций и облигаций, используя альтернативы, могут по-прежнему использовать аннуитеты для выполнения этой роли.

Диверсификация направлена на снижение риска. Но избегание любого риска может создать ситуацию, когда инвестор может пережить свои деньги. Вот почему инвесторам, особенно начинающим инвесторам, важно взвесить все варианты и обратиться за профессиональным советом, прежде чем пытаться создать хорошо диверсифицированный портфель.

Прежде чем принимать финансовые решения, обратитесь за консультацией к квалифицированному специалисту.

Последнее изменение: 12 апреля 2021 г.

Поделиться этой страницей:https://www.annuity.org/annuities/strategies/diversification/Скопировать ссылку

10 процитированных научных статей

Авторы Annuity.org придерживаются строгих правил поиска источников и используют только заслуживающие доверия источники информации, включая авторитетные финансовые публикации, академические организации, рецензируемые журналы, уважаемые некоммерческие организации, правительственные отчеты, судебные протоколы и интервью с квалифицированными экспертами. Вы можете узнать больше о нашей приверженности точности, справедливости и прозрачности в наших редакционных правилах.

Вы можете узнать больше о нашей приверженности точности, справедливости и прозрачности в наших редакционных правилах.

Посмотреть исходники

- Абуаф, Н., Айяла, Т. и Синклер, Д. (2018, 24 августа). Глобальное инвестирование в акции: эффективный пограничный подход. Получено с https://onlinelibrary.wiley.com/doi/full/10.1111/infi.12146

- CFI Education Inc. (без даты). Что такое альтернативные инвестиции? Получено с https://corporatefinanceinstitute.com/resources/knowledge/finance/alternative-investment/ .

- ФИНРА.(н.д.). Распределение активов. Получено с https://www.finra.org/investors/learn-to-invest/key-investing-concepts/asset-allocation .

- Фишер, Л. и Лори, Дж. Х. (1970). «Некоторые исследования изменчивости доходности инвестиций в обыкновенные акции». Журнал бизнеса 43, вып. 2: 99-134. Получено с https://www.jstor.org/stable/2352105?read-now=1&refreqid=excelsior%3A44cff0a0823fa2c4ad6a5b563661c688&seq=1 .

- Ларраби, Д.

(16 февраля 2012 г.). Предприимчивый инвестор: Практический анализ для профессионалов в области инвестиций.Получено с https://blogs.cfainstitute.org/investor/2012/02/16/setting-the-record-straight-on-asset-allocation/ .

(16 февраля 2012 г.). Предприимчивый инвестор: Практический анализ для профессионалов в области инвестиций.Получено с https://blogs.cfainstitute.org/investor/2012/02/16/setting-the-record-straight-on-asset-allocation/ . - Марковиц, Х.М. (2010, декабрь). Ежегодный обзор финансовой экономики. Теория портфеля: как я ее все еще вижу. Получено с https://www.annualreviews.org/doi/full/10.1146/annurev-financial-011110-134602

- Марковиц, Х. (1952). Выбор портфолио. Финансовый журнал 7, вып. 1: 77-91. Получено с https://www.jstor.org/stable/2975974?seq=1 .

- Модильяни, Ф.и Пог, Г.А. (1974, март-апрель). Как диверсификация снижает риск. Из «Введение в риск и доходность», The Financial Analyst Journal. Получено с https://www.jstor.org/stable/4529681?seq=1 .

- Вагнер, WH, и Лау, SC (1971). «Влияние диверсификации на риск». Журнал финансовых аналитиков 27, вып. 6 (1971): 48-53. Получено с https://www.jstor.org/stable/4470866?seq=1 .

- Уилкокс, Дж.В. и Фабоцци, Ф.

Дж. (2013). Финансовые консультации и инвестиционные решения: манифест перемен.Получено с https://onlinelibrary.wiley.com/doi/pdf/10.1002/9781118656761.app1

Дж. (2013). Финансовые консультации и инвестиционные решения: манифест перемен.Получено с https://onlinelibrary.wiley.com/doi/pdf/10.1002/9781118656761.app1

Есть ли скидка диверсификации в финансовых конгломератов?