Справка о бенефициарах — образец заполнения

Справка о бенефициарах — образец предлагается нами для субъектов, которые обязаны представлять такую справку по правилам закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 № 115-ФЗ (далее — закон № 115). Указанная справка является одним из инструментов борьбы с отмыванием денег через подставные компании. Рассмотрим кто и в каких случаях должен предоставлять такую справку и как правильно ее составить.

Кто обязан представлять справку о бенефициарных владельцах и кто вправе ее требовать

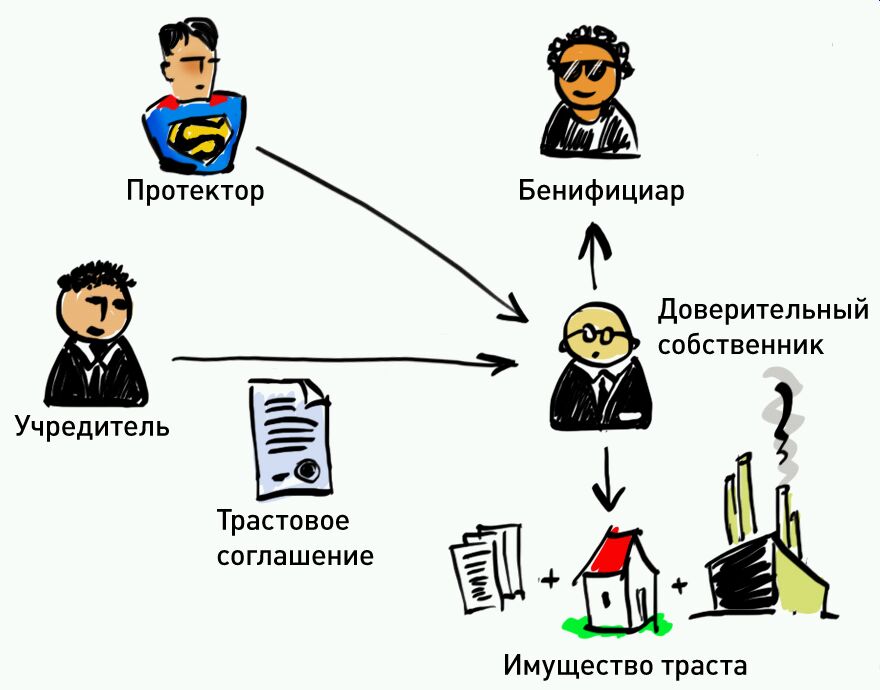

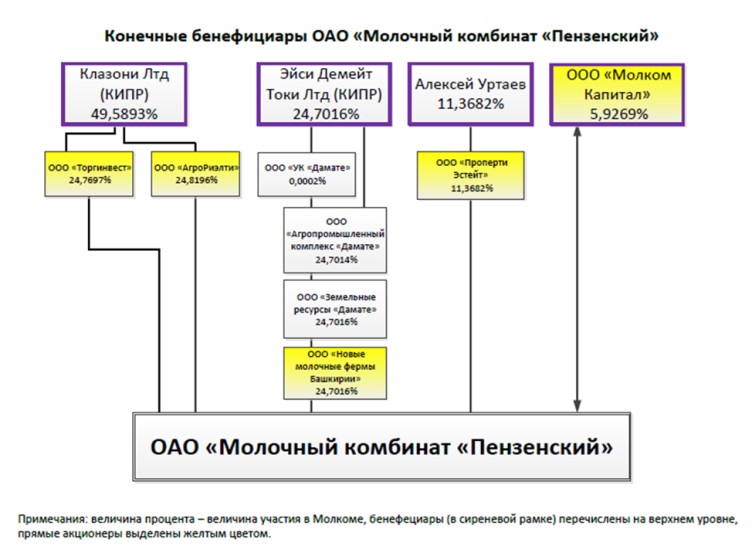

Сведения о бенефициарных владельцах, под которыми в ст. 3 закона № 115 понимаются физлица, владеющие компаниями или оказывающие влияние на их управление (напрямую или через других лиц), являются обязательной частью документации юридического лица, совершающего операции с деньгами или имуществом.

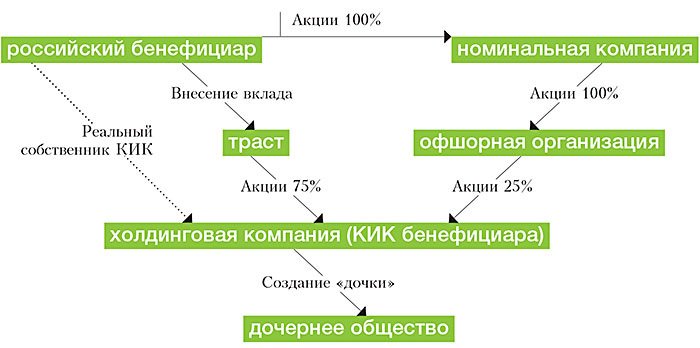

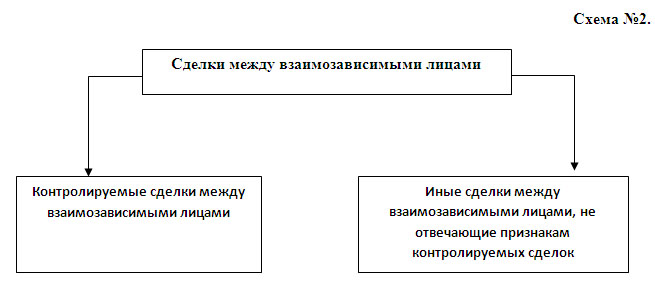

Схемы для определения бенефициарного владельца нет, поэтому, несмотря на отличие в терминологии (бенефициарные владельцы и юрлицо в законе № 115 — взаимозависимые лица в Налоговом кодексе РФ), можно предложить использовать метод, определенный в ст. 105.2 НК РФ.

Перечень субъектов, обязанных хранить указанные сведения, содержится в ст. 5 закона № 115. Ряд юрлиц из этого списка освобождены от обязанности вести учет бенефициарных владельцев (абз. 2–5 подп. 2 п. 1 ст. 7 закона № 115):

- органы госвласти;

- предприятия и учреждения, в которых долю более 50% имеют РФ, ее регионы или муниципальные образования, и др.

Список необходимо вести постоянно и 1 раз в год обновлять, самостоятельно выясняя личные данные владельцев. Юрлицо обязано представлять его по правилам, утв. постановлением Правительства РФ от 31.07.2017 № 913, по запросу:

- ФНС и ее подразделений;

- Росфинмониторинга и его межрегиональных управлений.

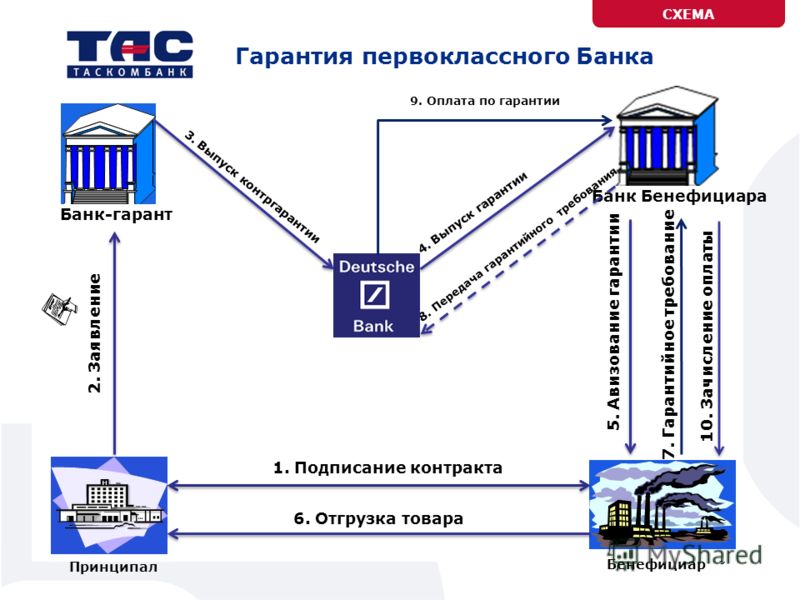

Кроме того, справку о бенефициарах уполномочен запросить банк (п. 14 ст. 7 закона № 115). Может он понадобиться и для участия в торгах. Многие положения о закупках включают требование показать всю цепочку связей и огласить бенефициаров, что признается законным требованием (решение Московского УФАС России от 17.08.2015 по делу № 1-00-1338/77-15).

См. также «Порядок идентификации клиента в банке по закону 115-ФЗ».

Как вести учет и раскрывать сведения о бенефициарных владельцах, рассказали эксперты КонсультантПлюс:

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как составить письмо о бенефициарных владельцах: образец справки

Ни ФНС, ни Росфинмониторинг не предложили какой-нибудь хотя бы рекомендательной формы для списка бенефициарных владельцев, в связи с чем его можно составить на свое усмотрение. Основное условие: список должен содержать сведения, перечисленные в абз.

- полное имя лица;

- дату рождения и гражданство;

- реквизиты паспорта гражданина РФ или документа на право проживания в РФ иностранного гражданина или апатрида;

- ИНН.

На практике организации перерабатывают для рассматриваемой цели список аффилированных лиц.

Банки обычно предлагают свою форму справки, где могут указать несколько расширенный или наоборот суженный (в случае, когда допустима упрощенная идентификация клиента согласно подп. 1.11 п. 1 ст. 7 закона № 115) перечень сведений. Форма сведений о бенефициарах для торгов в рамках закона «О закупках товаров, работ, услуг отдельными видами юридических лиц» от 18.07.2011 № 223-ФЗ предлагается заказчиком вместе со всей конкурсной документацией и диктуется обычно положением о закупках соответствующего заказчика.

Примерный образец письма о бенефициарных владельцах можно скачать здесь:

Скачать образец

Итоги

Таким образом, образец справки о бенефициарах может быть предложен запросившей его уполномоченной организацией/органом или составлен самостоятельно.

Источники:

закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 № 115-ФЗ Более полную информацию по теме вы можете найти в КонсультантПлюс.Чем аффилированные лица отличаются от связанных сторон

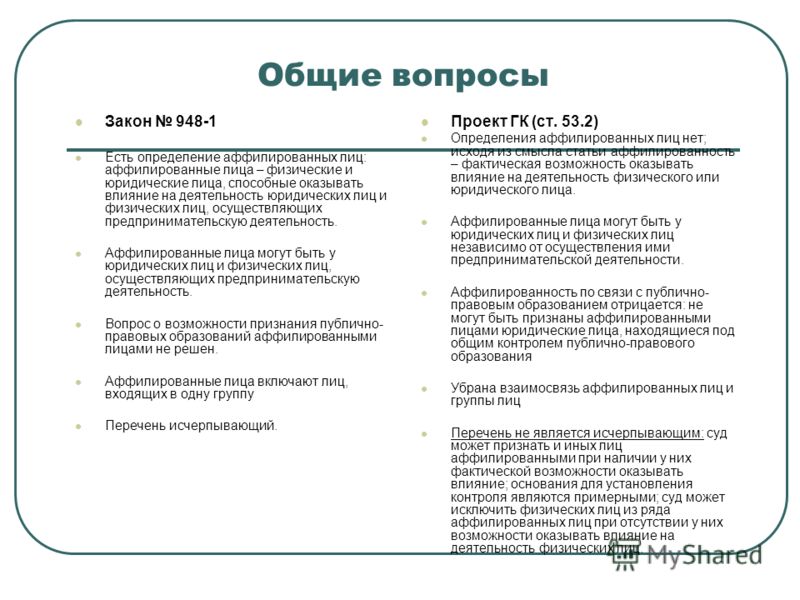

В нормативных актах РФ есть и понятие «связанные стороны» и понятие «аффилированные лица». И возникает вопрос – тождественны ли эти понятия или есть какие-либо различия.

Согласно п.4 ПБУ 11/2008 «Информация о связанных сторонах», ПБУ 11/2008 (утв. Приказом Минфина РФ от 29.04.08 № N 48н), юридическими и (или) физическими лицами, способными оказывать влияние на деятельность организации, составляющей бухгалтерскую отчетность, или на деятельность которых организация, составляющая бухгалтерскую отчетность, способна оказывать влияние (связанными сторонами), могут являться:

Приказом Минфина РФ от 29.04.08 № N 48н), юридическими и (или) физическими лицами, способными оказывать влияние на деятельность организации, составляющей бухгалтерскую отчетность, или на деятельность которых организация, составляющая бухгалтерскую отчетность, способна оказывать влияние (связанными сторонами), могут являться:

а) юридическое и (или) физическое лицо и организация, составляющая бухгалтерскую отчетность, которые являются аффилированными лицами в соответствии с законодательством Российской Федерации;

б) юридическое и (или) физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, и организация, составляющая бухгалтерскую отчетность, которые участвуют в совместной деятельности;

в) организация, составляющая бухгалтерскую отчетность, и негосударственный пенсионный фонд, который действует в интересах работников такой организации или иной организации, являющейся связанной стороной организации, составляющей бухгалтерскую отчетность.

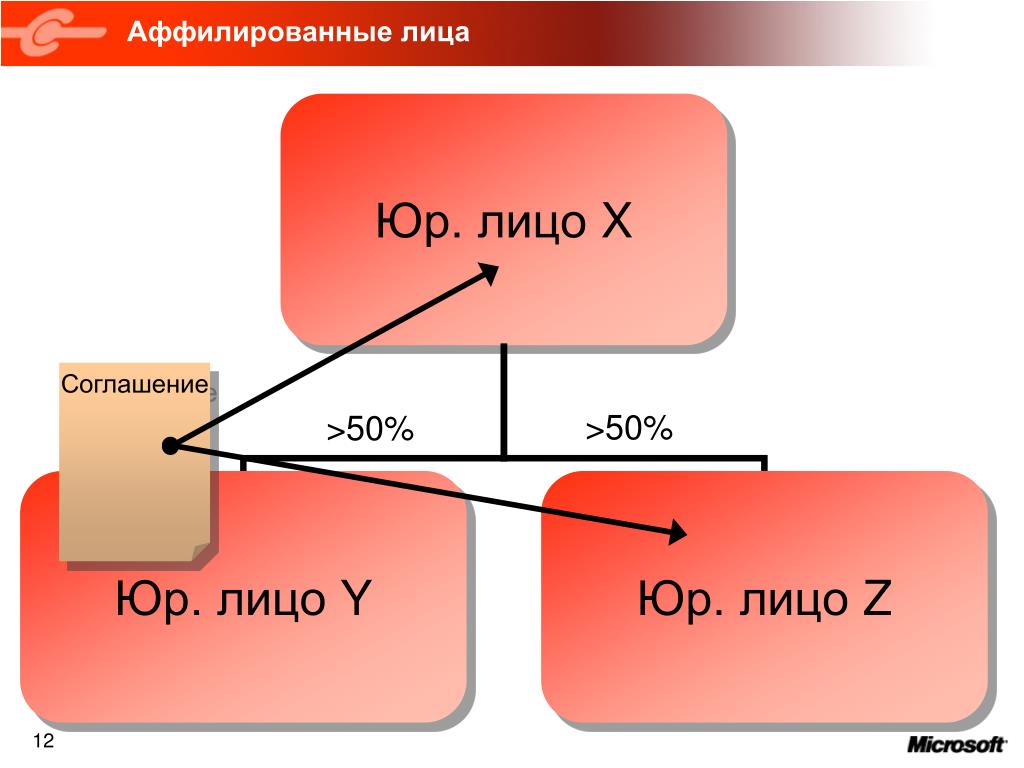

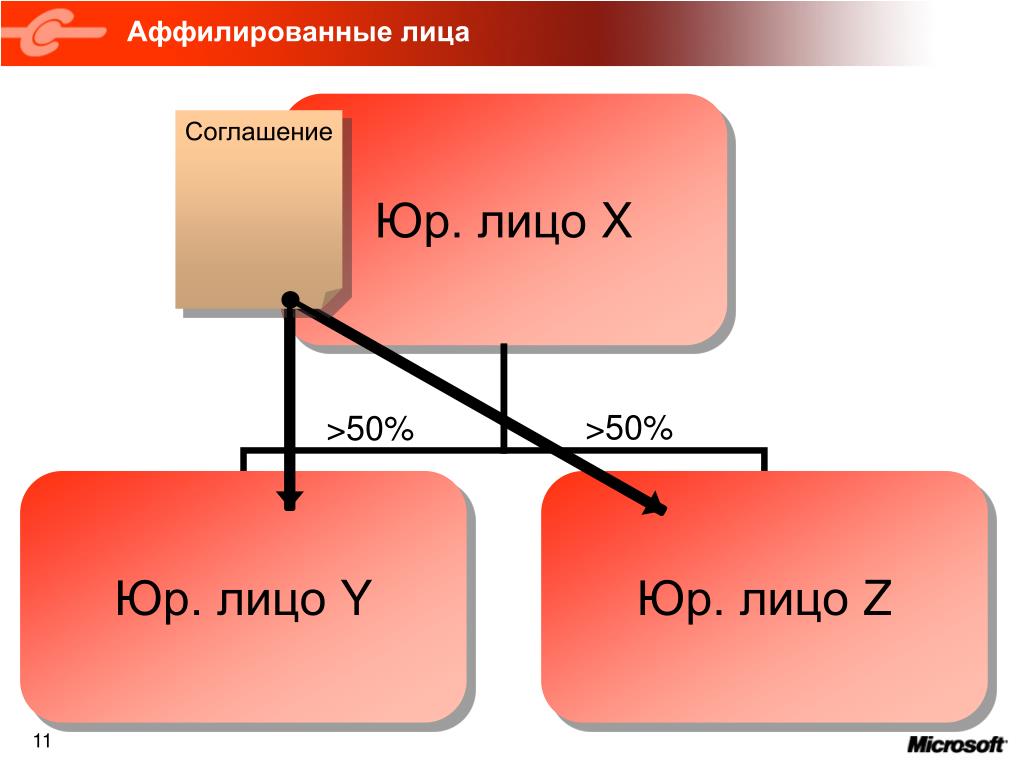

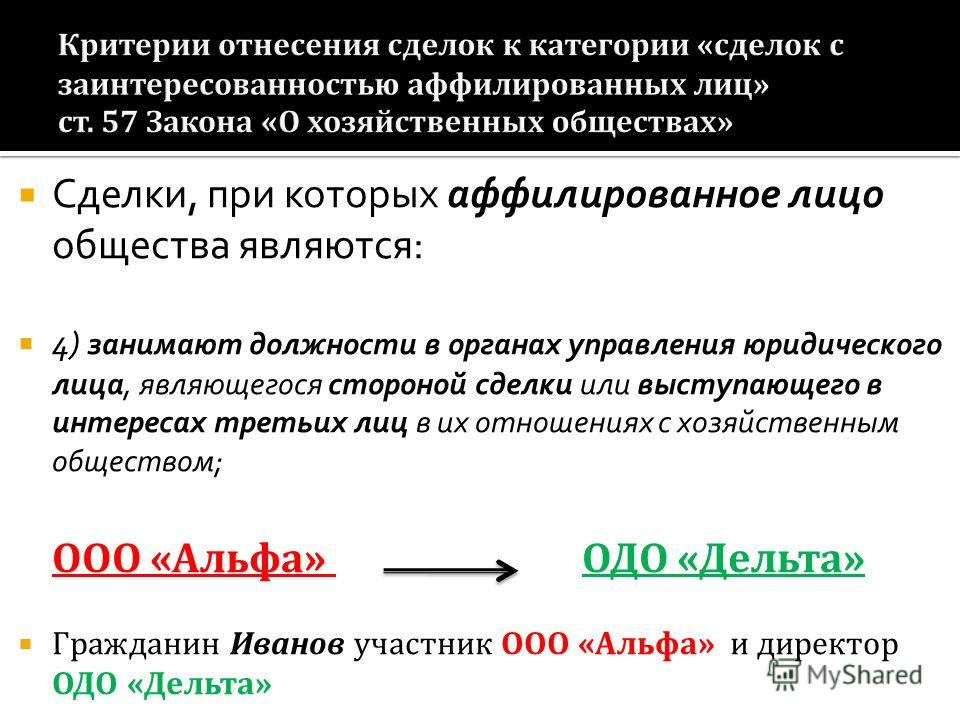

Понятие аффилированных лиц в законодательстве РФ раскрыто в ст. 4 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» от 22.03.91 № 948-1: аффилированные лица – это физические и юридические лица, способные оказывать влияние на деятельность юридических и (или) физических лиц, осуществляющих предпринимательскую деятельность;

4 Закона РСФСР «О конкуренции и ограничении монополистической деятельности на товарных рынках» от 22.03.91 № 948-1: аффилированные лица – это физические и юридические лица, способные оказывать влияние на деятельность юридических и (или) физических лиц, осуществляющих предпринимательскую деятельность;

Аффилированными лицами юридического лица являются:

— член его Совета директоров (наблюдательного совета) или иного коллегиального органа управления, член его коллегиального исполнительного органа, а также лицо, осуществляющее полномочия его единоличного исполнительного органа;- лица, принадлежащие к той группе лиц, к которой принадлежит данное юридическое лицо;

— лица, которые имеют право распоряжаться более чем 20 % общего количества голосов, приходящихся на голосующие акции либо составляющие уставный или складочный капитал вклады, доли данного юридического лица;

— юридическое лицо, в котором данное юридическое лицо имеет право распоряжаться более чем 20% общего количества голосов, приходящихся на голосующие акции либо составляющие уставный или складочный капитал вклады, доли данного юридического лица;- если юридическое лицо является участником финансово-промышленной группы, к его афф.

Таким образом:

Понятие «связанные стороны» определено нормативными актами по бухгалтерскому учету (ПБУ 11/2008) и является более широким по сравнению с понятием «аффилированные лица» (гражданское законодательство).

К категориям лиц, являющимися связанными сторонами, но не являющимися аффилированными лицами, относятся:

— участники совместной деятельности,

— негосударственный пенсионный фонд.

Соответственно, если компания не является участником договора о совместной деятельности и не имеет договора с негосударственным пенсионным фондом (а таких компаний большинство), то ее перечень связанных сторон тождественен перечню аффилированных лиц.

Паршкова Н. Б., аудитор,руководитель департаментаобщего аудитаООО «Листик и Партнеры»

Б., аудитор,руководитель департаментаобщего аудитаООО «Листик и Партнеры»

15.01.14

Посмотреть «Весь список»что это такое простым языком

Определение термина

Аффилированная компания – это структура, подконтрольная более крупному или влиятельному юр. лицу.

лицу.

- Всегда ли аффилированность запрещена?

- Аффилированные лица: кто это такие?

- Законодательство РФ о защите конкуренции

- Аффилированные компании и Налоговый кодекс РФ

- Что такое аффилированный сайт?

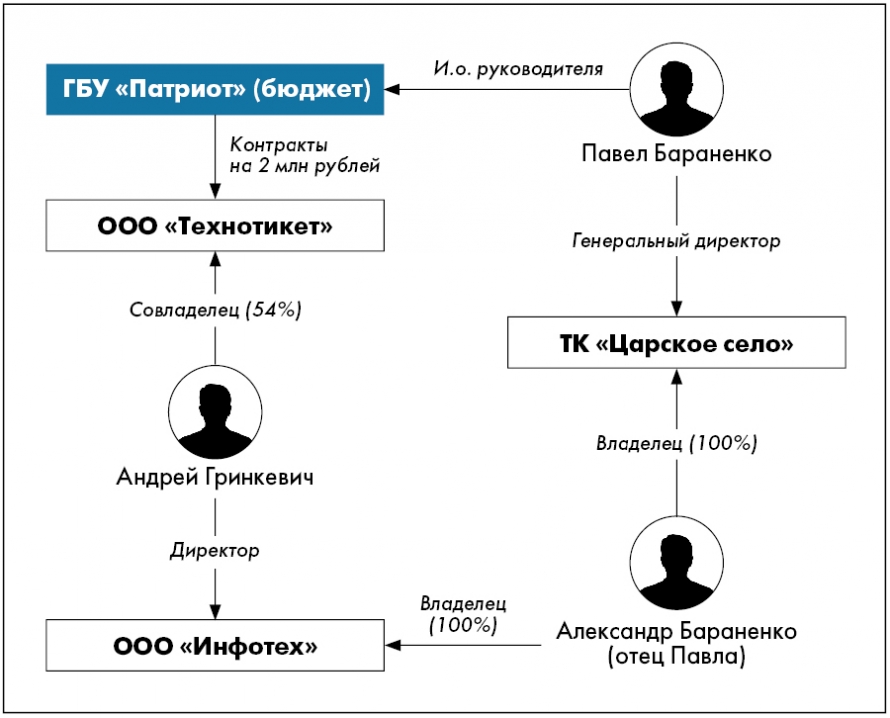

Понятие аффилированности чаще всего ассоциируется с преступным сговором. Под видом независимых компаний в торгах и сделках участвуют субъекты хозяйствования, связанные между собой общими собственниками. Государство стремится искоренить подобные явления, но чтобы этого добиться, необходимо тщательно изучить их природу и разновидности.

Под видом независимых компаний в торгах и сделках участвуют субъекты хозяйствования, связанные между собой общими собственниками. Государство стремится искоренить подобные явления, но чтобы этого добиться, необходимо тщательно изучить их природу и разновидности.

Из этой статьи можно узнать, что означает понятие «аффилированность юридического лица» и в каких случаях такие отношения считаются противозаконными.

Всегда ли аффилированность запрещена?

Английское слово affiliated в переводе означает «присоединенный», без всякого негативного оттенка. Всем известно, что крупные компании часто практикуют открытие своих отделений, дочерних фирм и филиалов. Они делают это открыто и нередко с использованием в названиях связанных с ними предприятий известных логотипов и торговых марок.

Значение слова само по себе не содержит намека на преступный сговор, который всегда составляет тайну его участников.

Примером опасных связей заинтересованных лиц могут служить злоупотребления при проведении государственных закупок. Может показаться, что участие аффилированных лиц в торгах должно быть категорически запрещено, но это не так. В российских правовых нормах дается их определение. По закону 44-ФЗ (ст. 39, ч.6) ими считаются супруги, близкие родственники, в том числе неполнородные, усыновители, усыновленные и пр.

Может показаться, что участие аффилированных лиц в торгах должно быть категорически запрещено, но это не так. В российских правовых нормах дается их определение. По закону 44-ФЗ (ст. 39, ч.6) ими считаются супруги, близкие родственники, в том числе неполнородные, усыновители, усыновленные и пр.

При этом нет прямого запрета участия аффилированных с членами комиссии лиц в закупках по государственным заказам. Другой закон, 135-ФЗ указывает на недопустимость ограничения или устранения конкуренции с использованием взаимных связей заинтересованных сторон. Аналогичные положения присутствуют и в 223-ФЗ.

Иными словами, аффилированность как таковая юридически не означает наличия преступно-коррупционных намерений. Тем не менее, она потенциально создает для них условия в тех случаях, когда ее скрывают.

Аффилированные лица: кто это такие?

В русской и англоязычной трактовках термина «аффилиат» есть некоторые отличия. Для начала о том, как правильно пишется это слово: исключительно с двумя «Ф» и одним «Л» – в этом филологи единодушны. Теперь о том, что это значит.

Теперь о том, что это значит.

В зарубежной юридической практике аффилированные компании – это дочерние, то есть вторичные и подчиненные фирмы.

У нас это понятие считается двусторонним. Под его признаки подпадают и аффилируемые, и аффилирующие лица. Связь между ними как бы взаимная, хотя на практике всегда один из субъектов главнее. Возможно, российское право со временем придет к необходимости их различать.

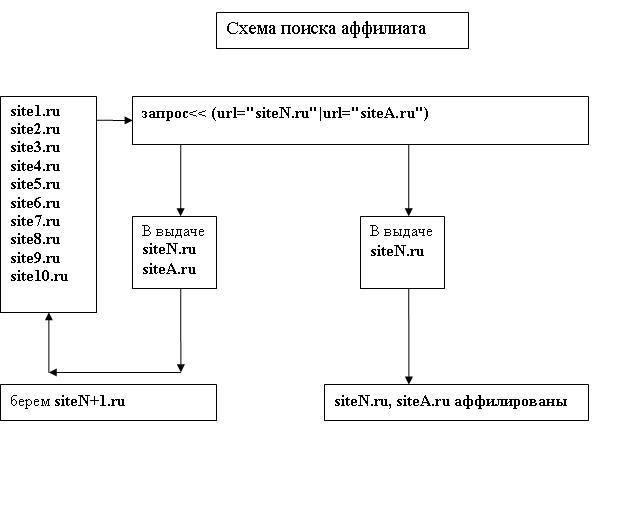

Примером прямого подчинения является любой сайт-аффилиат. Википедия под таковым понимает ресурс-близнец, содержащий ту же информацию, что и «материнская» страница. Его политика если и колеблется, то только вместе с «генеральной линией».

Именно этот аспект позволяет понять, в чем разница между взаимозависимыми и аффилированными структурами. В отечественной трактовке это, простыми словами, синонимы. Зарубежные юристы видят разницу между прямым подчинением и способностью партнеров влиять друг на друга.

При раскрытии возможных злоупотреблений главная проблема состоит в том, как доказать аффилированность физического лица, ответственного за принятие определенного решения с предприятием, в нем заинтересованным. Если он чей-то родственник или деловой партнер, то выводы напрашиваются сами. Сложнее, когда он просто приятель, друг или добрый знакомый. Особенно когда об этом мало кто знает.

Если он чей-то родственник или деловой партнер, то выводы напрашиваются сами. Сложнее, когда он просто приятель, друг или добрый знакомый. Особенно когда об этом мало кто знает.

Так кто же объективно считается физическим или юридическим аффилированным лицом? Каковы критерии, по которым его можно однозначно отличить от всех остальных?

Зависимость проявляется в нескольких возможных обстоятельствах.

- Субъект хозяйствования полностью контролирует предприятие по причине наличия прав собственности или владения.

- Владеет определенной частью уставного капитала предприятия, дающей право голоса при принятии коллективных управленческих решений.

- Занимает должность генерального директора или иной ключевой пост в менеджменте компании или обладает правовым статусом, дающим возможность управления. Для юридического лица это выражается правом на указания, обязательные для исполнения.

- Лицо связано с собственниками компании родственными или семейными узами.

- Владеет более чем пятой частью акций, составляющих капитал предприятия.

- Входит с руководством и менеджментом компании как минимум в одну группу, объединенную общими деловыми интересами. Это могут быть бизнес-клубы или иные подобные сообщества.

Главным критерием отнесения физического или юридического лица к аффилированным служит его способность оказывать влияние на хозяйственную деятельность предприятия.

Законодательство РФ о защите конкуренции

С учетом основания, в силу которого лицо признается аффилированным, следует отметить участие сторонних организаций в управлении российскими государственными компаниями, в том числе естественными монополиями. В этом факте нет ничего удивительного. Столь крупные субъекты бизнеса обязательно окружают связанные стороны, принимающие финансовое участие в их деятельности.

Аффилированность обусловлена наличием пакета акций, дающего возможность участвовать в управлении корпорацией. Действующее законодательство, последующие изменения в ГК РФ и прочие нормативные документы обязывают предоставлять списки структур, имеющих непосредственные эффективные деловые связи с каждой стратегически важной корпорацией.

Эта информация общедоступна. Она представляет собой перечень аффилированных компаний с указанием процента их доли в общем капитале.

В частности, каждый желающий может узнать, что АО (акционерное общество) Роснефть имеет такую структуру акционерного капитала:

- 50,00000001% – АО Роснефтегаз;

- 19,75% – BP Russian Investments Limited;

- 18,93% – QH Oil Investments LLC;

- 10,98% – АО Национальный расчетный депозитарий.

В конечном счете можно прийти к выводу о том, что перечисленные четыре субъекта практически полностью контролируют Роснефть – на остальных держателей акций приходится ничтожная доля капитала, измеряемая десятыми долями процента.

Подобные отчеты предоставляют и другие госкорпорации.

| Компания | Структура акционеров |

| Газпром | РФ – 38,37% Роснефтегаз – 10,97% Росгазификация – 0,89% Держатели АДР – 24,13% Прочие юр. |

| Сбербанк | Банк России – 50% + 1 акция Юридические лица – нерезиденты – 45,04% Юридические лица – резиденты – 1,81% Частные инвесторы – 3,15% |

| Внешэкономбанк | Внешэкономбанк – 99,7745% Акционеры – миноритарии – 0,2255% |

| Ростелеком | Акции в свободном обращении – 38,98% Российская Федерация в лице Росимущества – 45,04% Внешэкономбанк – 3,96% ООО «Мобител» – 12,01% |

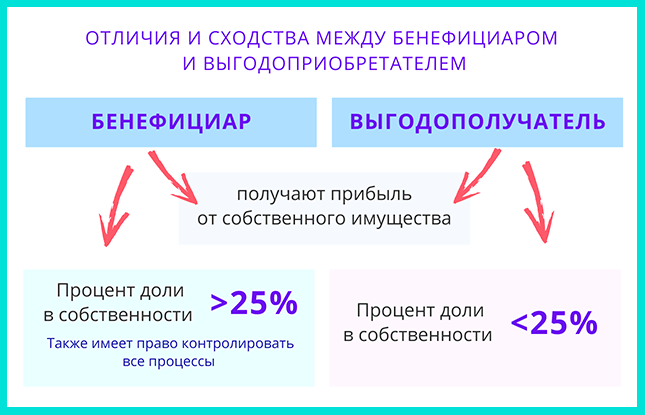

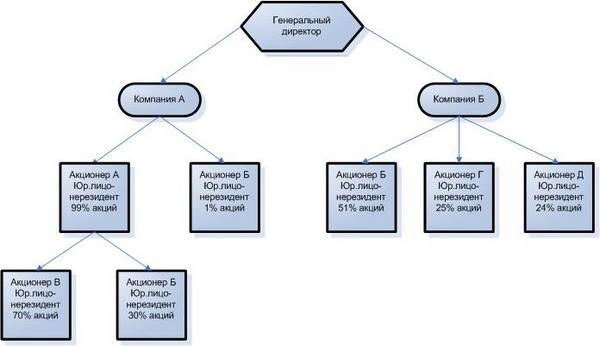

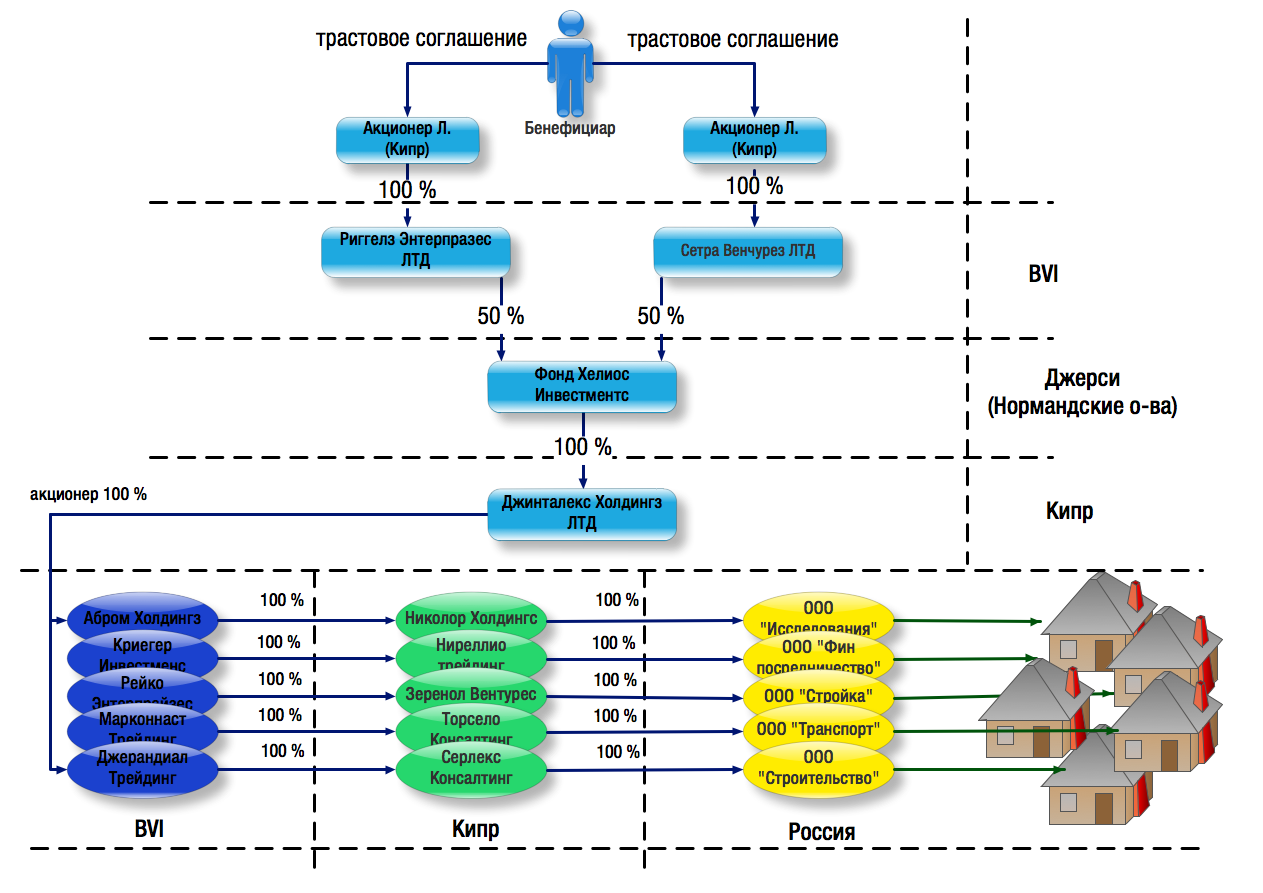

Следует различать данные об аффилированных лицах и выгодоприобретателях, зачастую пользующихся оффшорными схемами для сокрытия своих личностей, то есть тех, кто относится к бенефициарам.

Во-первых, в правоустанавливающих документах указываются официальные акционеры, владеющие минимум пятой частью капитала. Не менее четверти, то есть на 5% больше (ФЗ-115), имеют бенефициары. В чем разница еще? Больше ни в чем. И те и другие получают доход от данного предприятия и являются его долевыми собственниками.

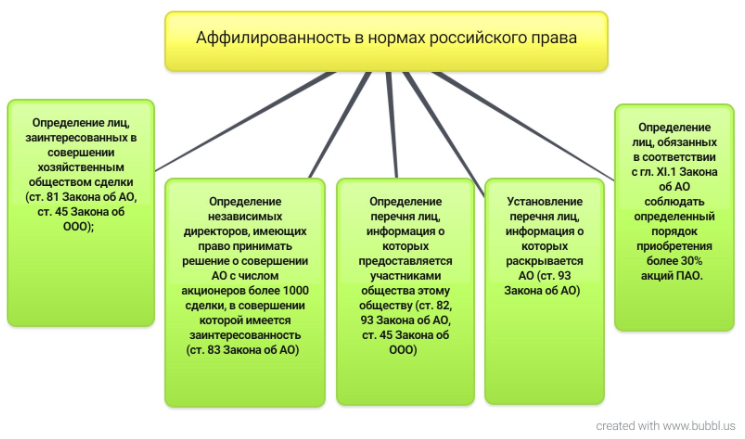

Деятельность аффилированных лиц в Российской Федерации регламентируется шестнадцатью нормативными актами, в том числе ФЗ «О конкурентной борьбе», «Об аудиторской работе», Указом Президента, письмами Минфина и пр. Есть планы по принятию особого Федерального Закона, специально посвященного аффилированным субъектам.

Аффилированные компании и Налоговый кодекс РФ

Термин «аффилированность» в официальных правовых документах РФ используется как вспомогательный и указывается в скобках. В Налоговом кодексе Российской Федерации фигурирует основное понятие взаимозависимости участников.

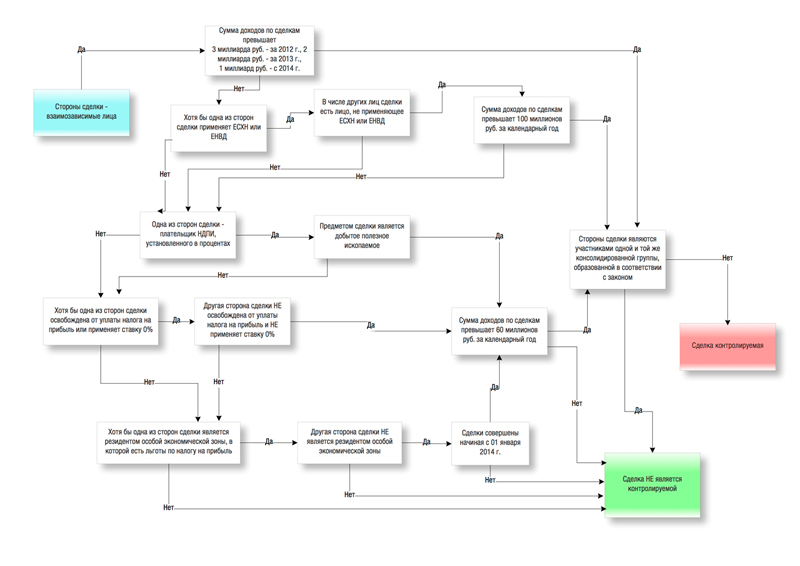

Внимание, уделяемое в НК аффилированным лицам, обусловлено тем, что схемы с их участием часто разрабатываются с целью оптимизации фискальной нагрузки, иными словами, ухода от налогообложения при заключении сделок.

Применение особых методов налогового контроля компаний предусматривает обязательное раскрытие информации о взаимосвязанных субъектах-участниках бизнеса.

Признаки взаимозависимости юридических и физических лиц и степени их участия изложены в главе 14.1 и статье 105.1 НК РФ и последующих к ним изменениях. В отличие от Гражданского кодекса, в этих документах речь идет не о 20, а о 25% прямого или косвенного участия в капитале предприятия. Также указывается процентное отношение представительства в коллегиальном исполнительном органе или совете директоров организации – более половины.

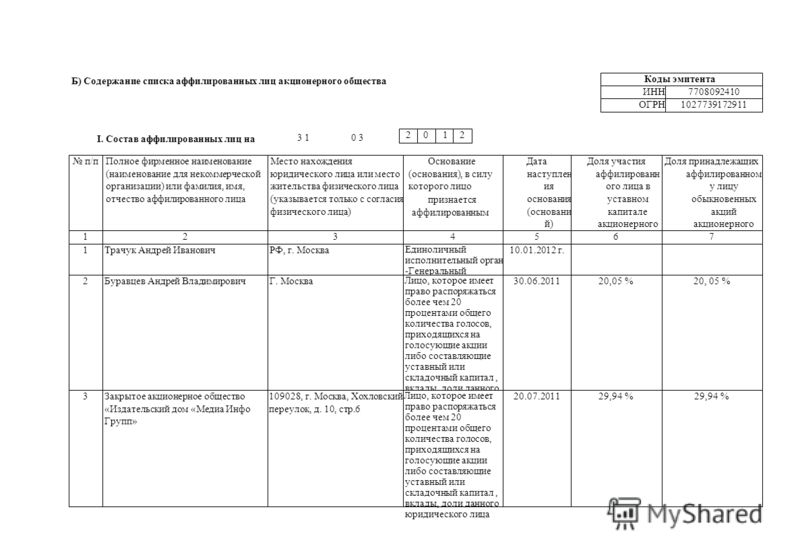

На основании Ст. 93 ФЗ «Об АО», на акционерные общества возлагается обязанность вести учет и отчетную документацию аффилированных с ними лиц. Это же требование закреплено другими законодательными актами РФ (постановлениями ФКЦБ и пр.).

Акционерные общества должны каждый квартал предоставлять сведения об аффилированных лицах в государственный регистрирующий орган. Списки таковых публикуются в открытом доступе с указанием изменений в сроки, не превышающие три дня после того, как они произошли.

Образец заполнения списка 2018 года включает следующие сведения:

- полное наименование аффилированного лица (для ФЛ – Ф.

И.О.) с указанием всех реквизитов;

И.О.) с указанием всех реквизитов; - дата, начиная с которой юридическое или физическое лицо может быть признано аффилированным;

- реквизиты документа, на котором основан факт аффилированности;

- доля участия лица в общем капитале АО;

- дата изменения списка аффилированных лиц и его описание;

- подпись руководителя акционерного общества.

Этот документ может заполняться в виде электронной анкеты на сайте ФКЦБ РФ, откуда информация попадает в единый реестр.

При возникновении подозрений об уклонении от налогообложения посредством аффилированных лиц, следует проверка предприятия. Признаками злоупотребления могут служить следующие факты:

- Во время проведения проверки или непосредственно перед ней учредителями компании зарегистрировано новое юридическое лицо.

- Фактические адреса и контактные данные обеих фирм совпадают.

- С началом проверки сумма активов компании резко уменьшилась.

- Договоры поставок в срочном порядке переоформляются на другую фирму, в ее же пользу переуступаются права и обязанности.

- Сотрудники переходят в другое акционерное общество, меняется управленческая структура предприятия и его штатное расписание.

- Выручка перечисляется на банковские реквизиты новообразованной компании.

Каждый из перечисленных признаков представляет собой косвенное доказательство скрытой аффилированности (взаимозависимости). Выявление попытки уклонения от налогов становится основанием для принятия мер по взысканию недоимки уже с аффилированного субъекта (НК РФ, п. 2, п/п 2 ст. 45).

Ответственность общества с ограниченной ответственностью и аффилированных с нею лиц за неполное, искаженное или несвоевременное предоставление указанных сведений предусматривает три основные формы.

- Административная – в случае формальных нарушений (нарушение сроков, ненамеренные упущения и т. п.).

- Налоговая – если действия повлекли необоснованное изменение рыночных цен. Последствие – доначисление налогов плюс пеня с безакцептным списанием со счета.

- Гражданско-правовая – при наступлении последствий, предусмотренных ГК РФ.

При проведении торгов на госзакупки и в других сходных обстоятельствах ускорить проверку позволяет письмо-справка об отсутствии аффилированных лиц среди сотрудников, руководителей или учредителей фирм-контрагентов. Этот документ выполняется на фирменном бланке и включает ссылку на источник (реестр), позволяющую убедиться в правдивости информации.

Что такое аффилированный сайт?

Интернет-сайты, как и фирмы, могут быть аффилированными. Правда, при создании ресурсов-аффилиатов ставятся другие задачи. Цель их организации состоит в максимальном расширении информационного потока. Для этого формируются сайты-близнецы (их еще называют клонами), идентичные по содержанию, а иногда даже сходные внешне.

Объяснить это понятие помогает пример из реальной, а не виртуальной жизни, когда один и тот же продукт фасуется его продавцом в разные упаковки. В этом случае вероятность того, что покупатель выберет именно этот товар возрастает в разы (по количеству фиктивных разновидностей).

С этим явлением поисковые системы борются. Определить зависимость интернет-ресурсов достаточно просто: чаще всего у них общий IP-адрес, тождественный контент, одинаковая структура и верстка.

Опубликовано:

Добавить комментарий

Вам понравится

Связанные одной целью: в чем проблемы аффилированных кредиторов

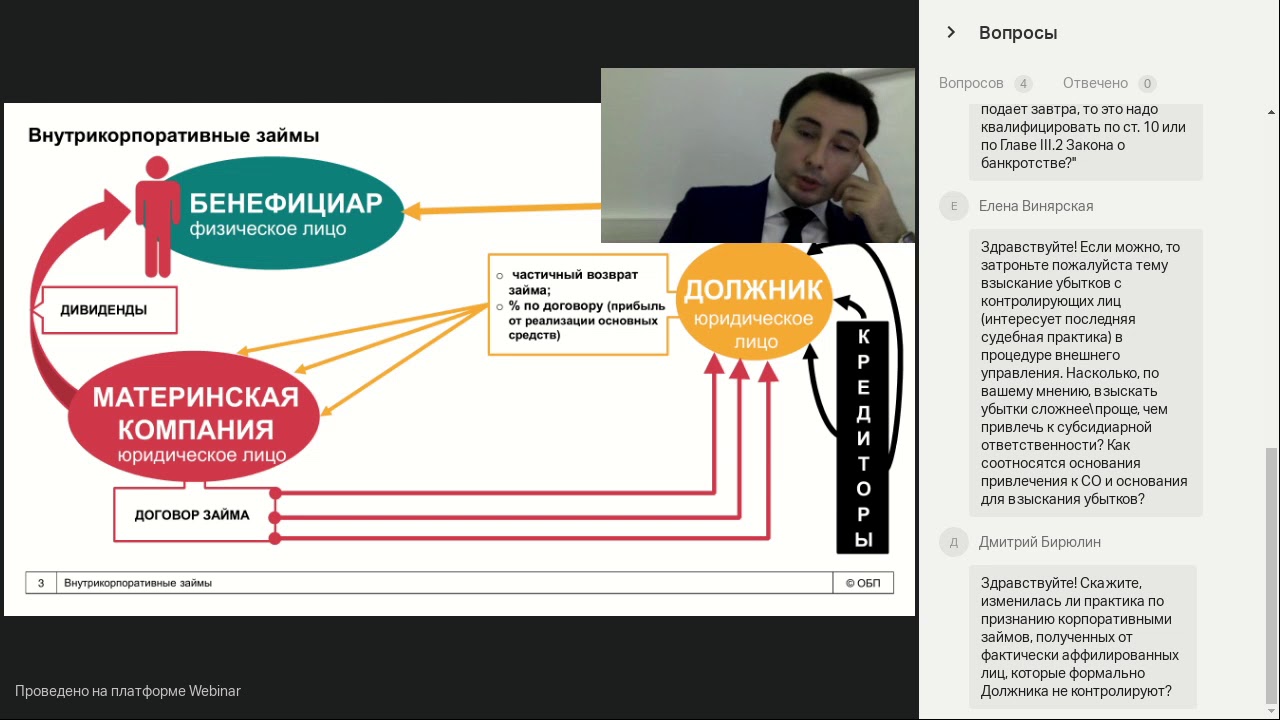

Финансирование бизнеса аффилированными компаниями стало традицией в России. Этому способствовал целый ряд факторов — как налоговые удобства, так и то обстоятельство, что в случае банкротства должника, внутрикорпоративные займодавцы имели возможность участвовать в деле наравне с независимыми кредиторами, рассказывает Павел Хлюстов, управляющий партнер АБ «Павел Хлюстов и партнеры».

Этому способствовал целый ряд факторов — как налоговые удобства, так и то обстоятельство, что в случае банкротства должника, внутрикорпоративные займодавцы имели возможность участвовать в деле наравне с независимыми кредиторами, рассказывает Павел Хлюстов, управляющий партнер АБ «Павел Хлюстов и партнеры».

Но в последние годы практика начала меняться: сперва Экономколлегия ВС взяла курс на борьбу с непосредственными участниками общества, которые пытаются встать в реестр кредиторов на основании заемной задолженности, а впоследствии распространила эту практику на займы всех аффилированных с должником лиц.

Как развивается практика?

Верховный суд затронул проблему внутрикорпоративных займов еще в 2015 году. Тогда Экономколлегия в деле № А33-16866/2013 подчеркнула: одного лишь факта, что займ выдал участник должника, недостаточно для вывода об отсутствии заемных отношений и направленности на реализацию внутрикорпоративных отношений. «Эта позиция была воспринята нижестоящими судами как руководство к включению займов от акционеров и участников в реестр требований кредиторов несостоятельного должника», — комментирует Хлюстов.

Банкротство-2019: в поисках баланса

Но уже в 2017 году в рамках дела № А32-19056/2014 ВС скорректировал практику. Тогда высшая инстанция указала: сам по себе факт аффилированности заемщика и должника еще не говорит о том, что требования нельзя включать в реестр. Но при этом суд напомнил, что заем может использоваться вместо механизма увеличения уставного капитала, что позволит формально нарастить подконтрольную кредиторскую задолженность — а значит, нарушить права независимых кредиторов.

За два месяца до этого решения Экономколлегия в деле № А12-45751/2015 указала: единство экономических интересов кредитора и должника можно доказать не только через подтверждение аффилированности юридической, но и фактической. То есть, даже если формально аффилированности нет, то это еще не значит, что ее нет на самом деле — о ней может свидетельствовать, например, заключение сделок и последующее их исполнение на условиях, недоступных независимым участникам рынка.

Мягкий подход к субординации требований

Эти решения привели к тому, что суды начали применять «мягкий» подход при субординации требований аффилированных кредиторов. При таком подходе требования аффилированных должнику лиц могут быть включены в реестр при наличии определенной совокупности доказательств. Противоположный «жесткий» подход в свою очередь предусматривает вывод требований связанных с должником лиц «за реестр» — сейчас он применяется в основном к требованиям участников общества, но не к аффилированным заемщикам.

В 2018 году эта практика получила развитие. В определении по делу № А40-140479/2014 ВС при оценке займов между аффилированными структурами призвал оценивать, в каком финансовом состоянии находился должник при предоставлении займа и раскрывалась ли публично информация о предоставлении займа.

Процедура корпоративного займа может происходить открыто, когда о нем уведомляют кредиторов и других лиц, чтобы они знали реальное состояние дел, решил тогда ВС. Но если мажоритарный участник или акционер вкладывает средства с помощью займа, и — такие действия позволяют завуалировать кризисную ситуацию и создать перед кредиторами иллюзию благополучного положения дел в обществе. И если «тайный» план выхода из кризиса не удалось реализовать, то убытки в пределах своих вложений несут сами контролирующие лица, которые одобрили этот план.

Но если мажоритарный участник или акционер вкладывает средства с помощью займа, и — такие действия позволяют завуалировать кризисную ситуацию и создать перед кредиторами иллюзию благополучного положения дел в обществе. И если «тайный» план выхода из кризиса не удалось реализовать, то убытки в пределах своих вложений несут сами контролирующие лица, которые одобрили этот план.

Константин Гричанин, заместитель директора департамента судебной практики НК «Роснефть», напомнил и о других важных для практики выводах Верховного суда:

- В деле № А81-7027/2016 Экономколлегие обратила внимание на необходимость исследования правовой природы отношений, целей и источников предоставления денежных средств, а также экономических мотивов сделки;

- В определении по делу № А32-14248/2016 ВС указал: наличия в действиях кредитора злоупотребления правом уже самого по себе достаточно для отказа во взыскании долга.

- Оценка наличия или отсутствия аффилированности не должна быть ограничена проверкой прямых доказательств — ведь конечный бенефициар, не имеющий соответствующих формальных полномочий, не заинтересован в раскрытии своего статуса контролирующего лица.

Об этом ВС напомнил в деле № А40-122605/2017.

Об этом ВС напомнил в деле № А40-122605/2017.

Как рассказывает Хлюстов, во многих случаях нижестоящие суды продолжают упрощать споры — они «предпочитают видеть в ВС адепта «жесткой» модели» и зачастую отказывают аффилированным кредиторам во включении в реестр без проверки необходимых обстоятельств. «Это является заблуждением. Чтобы отказать во включении такого требования суду необходимо проанализировать индивидуальные особенности спора, свидетельствующие об экономической цели и правовой природе предоставленного финансирования», — подчеркивает эксперт.

Многие суды применяли и продолжают применять формальный подход в рассмотрении такой категории споров, не исследуя правовую природу отношений между аффилированным лицом и должником, соглашается Марина Баландина, руководитель практики

Федеральный рейтинг.

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Антимонопольное право (включая споры)

группа

Семейное и наследственное право

группа

Трудовое и миграционное право (включая споры)

группа

Фармацевтика и здравоохранение

группа

ГЧП/Инфраструктурные проекты

группа

Земельное право/Коммерческая недвижимость/Строительство

группа

Интеллектуальная собственность (включая споры)

группа

Корпоративное право/Слияния и поглощения

группа

Природные ресурсы/Энергетика

группа

Управление частным капиталом

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Банкротство (включая споры)

Профайл компании

×

.

Как распределяется бремя доказывания?

В то же время, Баландина подчеркивает: с учетом складывающейся судебной практики (преимущественно Верховного суда) у аффилированного кредитора есть все шансы на включение в реестр — если он сможет доказать реальность сделки и ее экономическую целесообразность.

В этом сюжете17 мая, 12:04

27 мая, 14:39

О том, что бремя доказывания аффилированности — а точнее, ее отсутствия — лежит на потенциально связанном с должником кредиторе, Верховный суд указывал во множестве своих решений. По сложившейся практике, суд может возложить на него обязанность раскрыть разумные экономические мотивы совершения сделки либо мотивы поведения в процессе исполнения уже заключенного соглашения.

«Кредиторам должника достаточно заявить разумные сомнения или возражения, после чего бремя доказывания обоснованности требований переходит на заявителя этих требований», — объясняет Гричанин. «Для возложения такого максимального бремени доказывания на аффилированного кредитора иным лицам достаточно представить — помимо сведений о заинтересованности должника и заявителя — доказательства наличия разумных сомнений в наличии долга или в реальности намерений при совершении сделок», — соглашается Евгений Лиджиев, адвокат

Федеральный рейтинг.

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Страховое право

группа

Банкротство (включая споры)

группа

Трудовое и миграционное право (включая споры)

группа

Фармацевтика и здравоохранение

группа

Уголовное право

группа

Корпоративное право/Слияния и поглощения

9место

По выручке на юриста (более 30 юристов)

23место

По количеству юристов

25место

По выручке

×

.

«Для возложения такого максимального бремени доказывания на аффилированного кредитора иным лицам достаточно представить — помимо сведений о заинтересованности должника и заявителя — доказательства наличия разумных сомнений в наличии долга или в реальности намерений при совершении сделок», — соглашается Евгений Лиджиев, адвокат

Федеральный рейтинг.

группа

Арбитражное судопроизводство (крупные споры — high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Страховое право

группа

Банкротство (включая споры)

группа

Трудовое и миграционное право (включая споры)

группа

Фармацевтика и здравоохранение

группа

Уголовное право

группа

Корпоративное право/Слияния и поглощения

9место

По выручке на юриста (более 30 юристов)

23место

По количеству юристов

25место

По выручке

×

.

На что обращают внимание суды?

Максим Стрижак, управляющий партнер Федеральный рейтинг. группа Арбитражное судопроизводство (средние и малые споры — mid market) группа Банкротство (включая споры) × , рассказывает, что для выявления признаков недобросовестного поведения кредитора суды обращают внимание на:

- Нерыночные условия договоров между кредитором и должником;

- Транзитный характер проводок денежных средств и свободное движение средств внутри группы компаний в которую входят — или входили — кредитор и должник;

- Нерациональное поведение сторон по сделке — например, отсутствие попыток взыскания долга до момента возникновения банкротства, предоставление новых займов при нарушении должником ранее заключенных обязательств;

- Отсутствие экономической целесообразности совершения операции и правового смысла избранной формы сделки, а также заведомое отсутствие возможности у должника исполнить вновь создаваемое обязательство.

Например, в случае, когда сумма обязательства превышает активы участников сделки.

Например, в случае, когда сумма обязательства превышает активы участников сделки.

«Однако, так как описать все способы злоупотребления фактически невозможно, то и перечень критериев для их определения не является закрытым и постоянно дополняется новыми», — предупреждает юрист.

Как добросовестному кредитору включиться в реестр?

Добросовестный аффилированный кредитор должен вынести одно правило – презумпция добросовестности участников гражданских правоотношений, в случаях с аффилированными кредиторами в банкротстве, не работает. Об этом говорит Алина Манина, Заместитель управляющего партнёра

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Разрешение споров в судах общей юрисдикции

группа

Уголовное право

группа

Банкротство (включая споры)

Профайл компании

×

.

Она же дает и ряд практических советов. В первую очередь, добросовестному кредитору следует сразу занимать активную процессуальную позицию, а не ждать, что суд начнет самостоятельно — например, на основании доводов другой стороны — устанавливать обстоятельства по делу.

В этом сюжете8 мая, 8:54

22 апреля, 10:46

14 мая, 10:05

Нужно доказать, что долг был реальным. Для этого потребуется вся первичная документация по сделке, оригиналы документов, выписки о движении денег по банковским счетам. У должника можно истребовать с помощью суда доказательства наличия долга в бухгалтерской отчетности — это тоже поможет доказать реальность займа.

В любом случае придется доказать суду экономическую обоснованность и целесообразность заключения сделки. «Ведь вы аффилированное лицо и должны знать состояние должника на момент совершения сделки», — подчеркивает Манина.

Миноритарному участнику или акционеру будет проще доказать, что займ не носил корпоративный характер и не был направлен на создание искусственной задолженности в целях контроля над процедурой банкротства. «Предоставление же займа, например, единственным участником должника повлечет дополнительные вопросы у суда о характере сложившихся правоотношений», — предупреждает эксперт.

«Предоставление же займа, например, единственным участником должника повлечет дополнительные вопросы у суда о характере сложившихся правоотношений», — предупреждает эксперт.

От квалификации займа как корпоративного может спасти указание в договоре на определенную цель предоставления денег. Если договор уже заключен, и указания в нем нет, то нужно убедить суд в том, что цели предоставлялись для какого-то конкретного проекта и были реальной инвестицией в деятельность должника: «Возможно, у вас могла сохранится переписка с другими участниками должника, если вы вели переговоры по определенному проекту. Все это поможет вам в доказывании своей добросовестности».

Что дальше?

Эксперты «Право.ru» сходятся во мнении: проблему аффилированных кредиторов в банкротстве нужно решить на законодательном уровне. «Уже давно назрели изменения в ст.71 и 100 Закона о банкротстве, которые по сути не предусматривают никаких значимых правил», — считает Евгений Лиджиев. Он предлагает установить общее повышенное бремя доказывания для включения в реестр, а также — сверхповышенное бремя доказывания для лиц, аффилированных с должником.

По мнению Максима Стрижака, необходимо систематизировать и закрепить в законе критерии субординации требований кредиторов, уже выработанные судебной практикой. Кроме того, он предлагает узаконить распределение бремени доказывания и стандарты доказывания. Решение этой задачи поможет создать понятные и прозрачные правовые механизмы регулирования взаимоотношений независимых и аффилированных кредиторов, уверен эксперт.

Проблемы аффилированных кредиторов в банкротстве (и многие другие трудности банкротных дел) эксперты обсудят на предстоящей конференции «Право.ru» под названием «Банкротство-2019: в поисках баланса», которая состоится в Москве 21 июня 2019 года.

Налоги юридических лиц

Постановление Пленума ВАС РФ № 33 от 30 мая 2014 года «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» является ключевым судебным актом, которым арбитражные суды руководствуются при рассмотрении вопросов, отражённых в Постановлении.

В данном Постановлении рассматриваются различные вопросы, связанные с налогообложением НДС. В частности, постановление Пленума ВАС РФ № 33 закрепляет следующие подходы (ниже представлен ряд наиболее часто встречающихся вопросов):

1. Выбытие товаров (порча, хищение и прочее)

Выбытие имущества по обстоятельствам, не зависящим от воли налогоплательщика (например, порча или хищение) не облагается НДС. Бремя доказывания таких обстоятельств возлагается на налогоплательщика. При этом при оценке доказательств суды должны учитывать обычные условия ведения хозяйственной деятельности налогоплательщика (например, объем и частота выбытий, типичных для деятельности налогоплательщика, и т.д.)

При недоказанности факта выбытия по указанным обстоятельствам налогоплательщик обязан исчислить НДС с безвозмездной передачи товаров.

2. Безвозмездная передача товаров

Если стоимость основного товара включает стоимость дополнительного товара, то обязанность по исчислению НДС с безвозмездной передачи не возникает.

Раздача товаров (работ, услуг) в рекламных целях не должна облагаться НДС, если данные товары (работы, услуги) не отвечают признакам товара, то есть имущества, предназначенного для реализации в собственном качестве.

3. Применение ставки НДС 0% по услугам международной перевозки

Для всех лиц, участвующих в оказании услуг по международной перевозке (например, перевозчики на отдельных этапах перевозки), предусмотрено применение ставки 0% НДС к данным услугам.

4. Применение ставки НДС 10% при ввозе товаров и их реализации на территории России

Для применения ставки 10% НДС достаточно, чтобы товар соответствовал коду, определенному Правительством РФ со ссылкой хотя бы на один из двух источников – ОКП или ТН ВЭД.

5. Период принятия НДС к вычету

При превышении входящего НДС над исходящим, положительная разница подлежит возмещению налогоплательщику из бюджета при условии подачи им налоговой декларации до истечения трехлетнего срока. При этом налоговые вычеты могут быть заявлены налогоплательщиком в налоговой декларации за любой налоговый период в течение данного трехлетнего срока.

При этом налоговые вычеты могут быть заявлены налогоплательщиком в налоговой декларации за любой налоговый период в течение данного трехлетнего срока.

6. Прочие вопросы

В Постановлении также рассмотрены иные вопросы, связанные с определением плательщиков НДС и налоговых агентов, объекта налогообложения и налоговой базы, а также вопросы, касающиеся применения налоговых ставок по НДС и налоговых вычетов.

Подробнее (флэш)

Подробнее

Аффилированная компания — Энциклопедия по экономике

Корпоративная структура компании — Структура акционерного капитала компании (распределение между акционерами). — Структура собственности компании филиалы и представительства дочерние и зависимые компании доли участия, паи, вклады в УК долгосрочные финансовые вложения. — Структура дружественных организаций финансово-промышленные группы, холдинги, аффилированные компании. [c.23]Риск отсутствия поддержки со стороны дружественных организаций финансово-промышленных групп, холдингов, аффилированных компаний [c.

130]

130]МАТЕРИНСКАЯ КОМПАНИЯ — компания, владеющая контрольным пакетом акций, обладающая полномочиями управления по отношению к своим дочерним, зависящим от нее (аффилированным) компаниям, филиалам. [c.175]

Глобальная стратегия финансирования риска. КСК может служить рычагом централизации управления риском крупных корпораций, беря на себя выполнение программ страхования региональных филиалов, дочерних и аффилированных компаний, а также интересов корпораций за рубежом. Страхование филиалов и подразделении может осуществляться в рамках глобальной политики регулирования уровня риска путем установления более высокого уровня франшизы, а также обеспечения более высоких пределов страхового покрытия и охвата более широких классов рисков, чем это могло бы быть достигнуто для отдельно взятых предприятий. [c.162]

Аффилированные банку компании/лица. Есть утвержденный порядок работы с аффилированными компаниями/лицами. [c.19]

АФФИЛИРОВАННАЯ КОМПАНИЯ — дочерняя компания, которая является подчиненной другой, материнской компании. [c.46]

[c.46]

КОМПАНИЯ АФФИЛИРОВАННАЯ — см. АФФИЛИРОВАННАЯ КОМПАНИЯ [c.313]

ГОЛОВНОЕ ПРЕДПРИЯТИЕ. 1. Предприятие, занимающее лидирующее положение в составе объединения, концерна руководство головного предприятия обычно совмещает свои функции с управлением объединением в целом. 2. Компания, которая владеет контрольным пакетом акций и обладает полномочиями управления дочерними, аффилированными компаниями, филиалами. [c.136]

ФИРМА АФФИЛИРОВАННАЯ — компания, где есть пакет акций меньше контрольного, либо одна из двух компаний, которые являются дочерними компаниями третьей. Такая компания способна выступать в качестве филиала либо представительства основной материнской компании. При этом основная компания принимает участие в управлении делами аффилированной фирмы на базе соответствующего договора. [c.711]

Аффилированная компания нередко создается, когда бизнес переносится в удаленный от основной компании регион, например при создании транснациональных корпораций. [c.711]

[c.711]

Таким образом, к аффилированным лицам, осуществляющим контроль либо находящимся под контролем, относятся материнские компании и дочерние общества, а также физические лица, владеющие контрольным пакетом акций либо более 20 % голосующих акций, но имеющие возможность определять решения организации (например, генеральный директор АО). [c.184]

Важный вид трастовых услуг — управление крупными долями собственности и пакетами акций негосударственных предприятий, когда задача управляющего — обеспечить не прирост портфеля финансовых активов, а эффективность финансового менеджмента, выплату дивидендов, рост показателей рентабельности и т.п. Спрос на такого рода услуги растет не только со стороны государства, но и со стороны крупных частных корпораций, владеющих пакетами акций и долями собственности большого числа предприятий. Речь идет не о дочерних компаниях и аффилированных структурах, а о пакетах акций на уровне блокирующего или даже меньшего. Как показала практика, управление такими относительно незначительными пакетами акций и долями собственности (количество которых может быть очень большим), как правило, не представляет интереса для крупных компаний. Стоит упомянуть и о нарождающемся в России классе стратегических инвесторов, которые владе-

[c.97]

Стоит упомянуть и о нарождающемся в России классе стратегических инвесторов, которые владе-

[c.97]

При этом нужно помнить, что запланированный результат — это совсем не то, что будет потом отражаться в бухгалтерской отчетности. Бюджетирование и бухгалтерский учет — вещи разные. Если впоследствии окажется, что лимит превысил реальные потребности компании по расчетам с бюджетом, то ничего плохого в этом нет. Гораздо хуже, когда приходится искать деньги для непредвиденных платежей. Поэтому лучше (в соответствии с ожидаемыми действиями государственных органов) менять (ужесточать) лимиты расчетов с бюджетом по общему обороту в течение бюджетного периода. Например, на первые два квартала лимит может быть установлен в 10%, на третий и четвертый — 11% общего оборота компании. В табл. 3.2 приведен формат плана-графика бюджета продаж по контрактам и заказам с расчетом чистых продаж путем установления лимита по расчету с бюджетом по общему обороту. Отметим, что для производственных структур, где существует определенный объем незавершенного производства и выпускающие цехи могут одновременно производить полуфабрикаты для других цехов того же предприятия, при определении чистых продаж лучше учитывать. также стоимость полуфабрикатов и комплектующих для других цехов. Таким же образом могут учитываться и поставки дочерним (аффилированным) структурам компании по так называемым трансфертным (внутренним) ценам.

[c.74]

также стоимость полуфабрикатов и комплектующих для других цехов. Таким же образом могут учитываться и поставки дочерним (аффилированным) структурам компании по так называемым трансфертным (внутренним) ценам.

[c.74]

Наличие сведений об аффилированных с компанией-эмитентом лиц, а также о [c.61]

Руководство компании и аффилированные с ним юридические и [c.219]

Основной формой передачи технологий в рамках ТНК является обеспечение собственных аффилированных компаний всей необходимой документацией из центра. Стратегически значимые элементы НИОКР выполняются, как правило, в материнской компании. [c.62]

Исходя из анализа структуры стратегических зон хозяйствования, сложившейся организационной структуры и проектных решений по освоению концептуальных решений в области девелоп-мента и инжиниринга, было выделено два уровня управления компанией — корпоративный центр управления всей компанией и центры управления отдельными стратегическими зонами хозяйствования. При этом для каждого центра определены его функционально-управленческие характеристики и статус центр затрат или центр прибыли. Кроме этого, осуществлено выделение каждого центра в юридически обособленные, но хозяйственно зависимые дочерние юридические лица, входящие в состав всего холдинга. Было принято решение, что холдинговое юридическое лицо (юридическое лицо, управляющее другими юридическими лицами) лучше всего образовывать не на базе всего корпоративного центра управления, а на основе организационного образования, объединяющего руководителей высшего уровня (топ-менеджмента). В отдельное юридическое лицо был объединен весь корпоративный центр управления компанией. Для управления стратегическими хозяйственными зонами образовано б юридических лиц, которые должны управлять дочерними и аффилированными компаниями и предприятиями в своих стратегических зонах хозяйствования. Центральным звеном всей системы управления на уровне стратегических зон хозяйствования стала девелоперская компания, организующая деятельность других бизнес-единиц в рамках конкретных проектов.

При этом для каждого центра определены его функционально-управленческие характеристики и статус центр затрат или центр прибыли. Кроме этого, осуществлено выделение каждого центра в юридически обособленные, но хозяйственно зависимые дочерние юридические лица, входящие в состав всего холдинга. Было принято решение, что холдинговое юридическое лицо (юридическое лицо, управляющее другими юридическими лицами) лучше всего образовывать не на базе всего корпоративного центра управления, а на основе организационного образования, объединяющего руководителей высшего уровня (топ-менеджмента). В отдельное юридическое лицо был объединен весь корпоративный центр управления компанией. Для управления стратегическими хозяйственными зонами образовано б юридических лиц, которые должны управлять дочерними и аффилированными компаниями и предприятиями в своих стратегических зонах хозяйствования. Центральным звеном всей системы управления на уровне стратегических зон хозяйствования стала девелоперская компания, организующая деятельность других бизнес-единиц в рамках конкретных проектов. В результате сложилась организационная структура компании, изображенная на рис. 6.2.

[c.340]

В результате сложилась организационная структура компании, изображенная на рис. 6.2.

[c.340]

АФФИЛИРОВАННОЕ ЛИЦО — физические лица, способные оказывать реальное воздействие на деятельность компании. К аффилированным лицам компании относятся учредители (владельцы) компании, управляющий и другие первые должностные лица, а также управляющие и владельцы юридических лиц, обладающие долями в капитале компании, участвующие во внутрифирменном управлении. В ситуации, когда аффилированные лица связаны между собой (например, осуществляют единое руководство разными фирмами либо владеют долями в капитале различных компаний), употребляют термин аффилированная группа, которая рассматривается как единое аффилированное лицо. Обычно физическое аффилированное лицо в акционерной компании владеет более чем 10% капитала компании. В ряде стран выделяют юридическое лицо — аффилированную компанию, которая владеет пакетом акций меньше контрольного так же обычно называют и одну из двух дочерних компаний по отношению к третьей, материнской. В РФ требуется получение разрешения антимонопольных органов на приобретение более 50% капитала крупных компаний лицами, связанными между собой и образующими аффи-

[c.44]

В РФ требуется получение разрешения антимонопольных органов на приобретение более 50% капитала крупных компаний лицами, связанными между собой и образующими аффи-

[c.44]

АФФИЛИРОВАННАЯ КОМПАНИЯ (англ, affiliated ompany) — компания, которая владеет пакетом акций основной компании в размере, меньшем контрольного. Такая компания может выступать в качестве филиала или представительства основной, материнской компании при этом материнская компания участвует в управлении делами аффилированной на основе соответствующего договора. Аффилированная компания часто создается при переносе бизнеса в удаленный от расположения основной компании регион, при создании транснациональных корпораций. [c.30]

Кроме того, ОАО Газпром получило экспертное заключение, подготовленное Лондонским филиалом Дойче Банк АГ, в отношении цены приобретения Gazprom Finan e B.V., аффилированной компанией ОАО Газпром , 72,663% акций ОАО Сибнефть , составляющей 13,079 млрд долл. В результате экспертизы Дойче Банк пришел к выводу, что вознаграждение за

[c. 172]

172]

Российские компании пока только выходят на этот рынок, однакоу них есть одно неоспоримое преимущество. В большинстве своем это дочерние структуры девелоперских организации. То есть, как минимум они могут рассчитывать на заключение контрактов, на управление бизнес-центрами, находящимися в собственности аффилированных компаний. Этого вполне достаточно, чтобы заработать себе имя и в дальнейшем предлагать свои услуги другим застройщикам. По этому пути уже пошли. Система Галс.,. Интеррос девелопмент , Стимул групп, и. Альфа девелопмент. [c.198]

Выгодоприобретатель при страховании от несчастных случаев

Страхование от несчастных случаев помогает людям обезопасить себя от финансовых последствий сложных непредвиденных ситуаций. И пусть мысли о несчастных случаях, которые могут произойти с самим человеком или с его близкими и родными, не доставляют удовольствия, многие предпочитают заранее подумать об этом. Обращаясь в страховые компании за полисами страхования от НС, люди заботятся о том, чтобы при несчастном случае у их семьи были средства на лечение и восстановление застрахованного, а при худшем исходе денежные траты не становились еще одной проблемой.

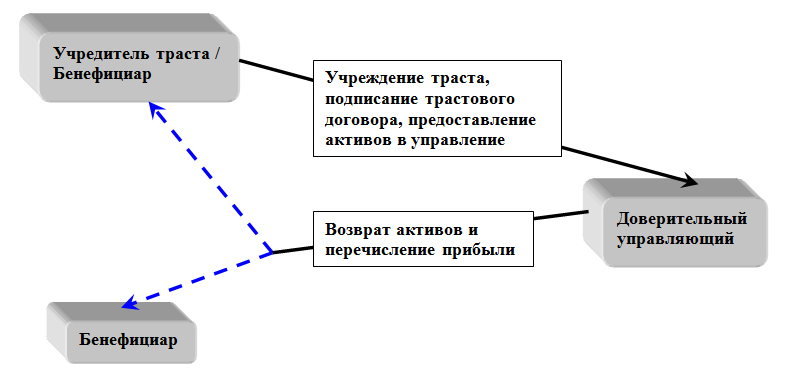

Кроме застрахованного, страхователя и страховщика, участником страховых отношений также является выгодоприобретатель, или бенефициар. Существует множество категорий лиц, которые могут получить возмещение при страховании от НС, и важно понимать все тонкости, связанные с назначением бенефициара при этом виде страховых программ.

Выгодоприобретатель при страховании от НС

Как и в других видах страхования, выгодоприобретателями могут являться как физические, так и юридические лица, назначенные застрахованным. Если таковые не указаны, то ими являются законные наследники застрахованного. В договоре прописывается, какую долю страховой выплаты получит каждый из них. Сумма указывается в абсолютном или относительном значении. Если же такой информации нет в договоре, выплата делится на равные части в соответствии с количеством бенефициаров.

Кроме того, если несчастный случай, к счастью, не закончился кончиной застрахованного, то в этой ситуации чаще всего возмещение получает сам пострадавший.

Бенефициарами могут являться как резиденты Российской Федерации, так и нерезиденты, любого возраста. Если на момент выплаты страховой суммы выгодоприобретателю не исполнилось 18 лет, сумма удерживается до наступления его совершеннолетия или находится в распоряжении законных опекунов.

Что необходимо знать бенефициару?

Для получения страхового возмещения выгодоприобретателю необходимо в установленные в договоре сроки обратиться к страховщику, предоставив необходимый пакет документов. При предъявлении требования о выплате страхового возмещения все обязанности страхователя должны быть выполнены. В противном случае обязанность за их выполнение ложится на бенефициара, и он же несет риски невыполнения этих обязательств.

Отдельно необходимо отметить, что если НС произошел по воле указанного в договоре выгодоприобретателя, то он не только не получит страховую выплату, но и рискует оказаться под следствием. Но в большинстве ситуаций бенефициаром назначается близкий человек, который вряд ли может быть заинтересован в наступлении страхового случая.

Выгодоприобретатель в программах МетЛайф

Компания МетЛайф осуществляет свою деятельность в соответствии с текущим законодательством Российской Федерации в сфере страхового дела, что также касается и такой части страхового договора, как назначение бенефициара. В связи с этим назначение этого участника страховых отношений при заключении и ведении договоров в МетЛайф существенным образом не отличается от других страховщиков.

МетЛайф предлагает следующие программы страхования от НС:

Обе программы включают такие риски, как полная или частичная нетрудоспособность в связи с несчастным случаем или критическим заболеванием, а также смерть застрахованного в результате НС.

Если у вас остались какие-либо вопросы, вы можете обратиться за помощью к нашим финансовым консультантам, они с радостью помогут вам разобраться во всех тонкостях вашей ситуации.

Вот разница между наследником и бенефициаром

Многие люди используют термины «наследник» и «бенефициар» как синонимы, но между этими двумя обозначениями есть важные различия. Вот чем отличаются наследник и бенефициар:

Вот чем отличаются наследник и бенефициар:

Кто наследник?

Наследник — это родственник, имеющий законное право на наследство от имущества умершего родственника, если у умершего не было законной последней воли и завещания.

При отсутствии завещания, что называется «умирающим без завещания», имущество обычно переходит к ближайшим живым родственникам в виде установленных долей, а затем к более дальним родственникам, если близкие родственники не живут.В то время как переживший супруг не является наследником в строгом определении этого слова, супруг или зарегистрированный домашний партнер, как правило, первым в очереди на имущество в соответствии с законами штата о семейной или общественной собственности.

Имущество сначала переходит к живому супругу и / или прямым потомкам (детям и / или внукам, биологическим или усыновленным). Если они не живые, то родителям, а если они не живые, потомкам бабушек и дедушек (тети, дяди и двоюродные братья). Если все наследники умерли, то имущество наследства переходит к государству, что называется выкупом.

Кто получает, сколько определяется конкретными законами каждого штата о наследовании по завещанию, которые представляют собой схемы того, как будет разделено имущество, если человек умирает без действующего завещания. Работа суда по наследственным делам состоит в том, чтобы убедиться, что чистые активы наследственного имущества переходят к людям, имеющим на них законное право.

Кто не наследник ? Не состоящий в браке партнер, независимо от продолжительности отношений, не будет считаться наследником. То же самое и с близкими друзьями, приемными детьми, родственниками супругов, разведенными супругами, приемными детьми или благотворительными организациями.Это одна из причин, почему так важно убедиться, что у вас есть законная последняя воля и завещание, если вы хотите передать свое имущество кому-то, кто не считается законным наследником.

Кто является бенефициаром?

Бенефициар — это лицо, указанное в завещании, трасте, полисе страхования жизни и / или финансовом счете умершего, которое было выбрано для получения активов.

Бенефициар не обязательно должен быть наследником: бенефициаром может быть друг, постоянный партнер, пасынок или благотворительная организация.Даже домашнее животное может быть в выигрыше! И хотя наследники могут быть бенефициарами, это не всегда данность, которую они унаследуют. Возьмем, к примеру, родителей, которые оставляют большую часть своего состояния романтическим партнерам, а не своим живым детям, или бабушек и дедушек, которые вырезают своенравных внуков по своей воле.

Чтобы сделать ситуацию более интересной: хотя последняя воля и завещание указывают для , как наследник хочет распределить свои активы, это не обязательно определяет , кто унаследует активы, потому что они часто передаются через назначение бенефициара в кредитном союзе, банке, страховой компании или другом финансовом учреждении.

Например, завещание может предписывать разделение финансовых счетов поровну между двумя детьми, но если все обозначения бенефициаров для всех этих счетов указаны на имя бывшего супруга умершего, этот бывший супруг имеет право на активы. Дети ничего не получат, если в наследстве нет счетов без указания бенефициаров; тогда дети будут иметь право на эти активы.

Дети ничего не получат, если в наследстве нет счетов без указания бенефициаров; тогда дети будут иметь право на эти активы.

Важно помнить: обозначение получателя имеет приоритет перед желанием! Вот почему вы должны постоянно проверять назначения своих бенефициаров и вносить изменения, когда происходит жизненное событие, такое как рождение, усыновление, смерть, брак, развод и повторный брак.

И в отличие от наследников, которые наследуют активы на основе установленных долей, определенных в соответствии с правилами штата, бенефициары получают суммы, определенные наследником. Также может быть более одного основного бенефициара, а также более одного вторичного или условного бенефициара в случае, если основной (-ые) бенефициар (-ы) умер (-и) умер. Также, в отличие от наследников, бенефициары могут получать выплаты от наследства в процентах на основе указаний наследника. Например, супруг может получить 100% страхового возмещения, но он также может получить 34%, при этом двое взрослых детей получают по 33%.

Есть много причин, выходящих за рамки наследования, почему наличие последней воли и завещания — хорошая идея. Но если вы предпочитаете передать свои активы кому-то другому, а не своим наследникам, проверьте все свои финансовые счета, чтобы убедиться, что вы указали свои бенефициары, а затем назначьте встречу с поверенным по наследственному или семейному праву, чтобы сгладить все ваши последние пожелания . *

Если вам нужна помощь в планировании наследства, вам помогут наши консультанты Hanscom Investment Services †.Чтобы записаться на прием, позвоните по телефону 8 00-656-4328 доб. 2236 .

Другие читают:

* Это не замена профессиональной юридической консультации — проконсультируйтесь с юристом, чтобы обсудить ваши индивидуальные требования к планированию недвижимости.

† Ценные бумаги и консультационные услуги предлагаются через LPL Financial (LPL), зарегистрированного инвестиционного консультанта и брокера-дилера (член FINRA / SIPC). Страховые продукты предлагаются через LPL или ее лицензированных аффилированных лиц.Hanscom Federal Credit Union не зарегистрирован в качестве брокера-дилера или инвестиционного консультанта. Зарегистрированные представители LPL предлагают продукты и услуги, используя Hanscom Investment Services, а также могут быть сотрудниками Hanscom Federal Credit Union. Эти продукты и услуги предлагаются через LPL или ее аффилированные лица, которые являются отдельными юридическими лицами, а не аффилированными лицами Hanscom Federal Credit Union. Ценные бумаги и страхование, предлагаемые через LPL или его аффилированные лица:

Страховые продукты предлагаются через LPL или ее лицензированных аффилированных лиц.Hanscom Federal Credit Union не зарегистрирован в качестве брокера-дилера или инвестиционного консультанта. Зарегистрированные представители LPL предлагают продукты и услуги, используя Hanscom Investment Services, а также могут быть сотрудниками Hanscom Federal Credit Union. Эти продукты и услуги предлагаются через LPL или ее аффилированные лица, которые являются отдельными юридическими лицами, а не аффилированными лицами Hanscom Federal Credit Union. Ценные бумаги и страхование, предлагаемые через LPL или его аффилированные лица:

Не застрахованы NCUA или другим государственным агентством / Не гарантированы Федеральным кредитным союзом Hanscom / Депозиты или обязательства Федерального кредитного союза Hanscom / могут потерять стоимость

Какой получатель? | III

Бенефициар — это физическое или юридическое лицо, указанное вами в полисе страхования жизни для получения пособия в случае смерти. Вы можете назвать:

Вы можете назвать:

- Один человек

- Два или более человека

- Доверительный управляющий созданного вами траста

- Благотворительность

- Ваша недвижимость

Если вы не назовете бенефициара, компенсация в случае смерти будет выплачена в ваше имущество.

Два «уровня» бенефициаров

Ваш полис страхования жизни должен иметь как «основных», так и «условных» бенефициаров. Главный бенефициар получает пособие в случае смерти, если его или ее можно будет найти после вашей смерти.Условные бенефициары получают пособие в случае смерти, если основной бенефициар не может быть найден. Если не удается найти основных или условных бенефициаров, пособие в случае смерти будет выплачено вашему имуществу.

В рамках именования бенефициаров вы должны идентифицировать их как можно более четко и указывать их номера социального страхования. Это облегчит компании по страхованию жизни их поиск и снизит вероятность возникновения споров относительно пособий в случае смерти. Например, если вы напишете «жена [или муж] застрахованного» без конкретного имени, бывший супруг может потребовать компенсацию в случае смерти.С другой стороны, если вы назвали конкретных детей, родившиеся позже или усыновленные дети не получат пособие в случае смерти, если вы не измените назначение бенефициара, чтобы включить их.

Например, если вы напишете «жена [или муж] застрахованного» без конкретного имени, бывший супруг может потребовать компенсацию в случае смерти.С другой стороны, если вы назвали конкретных детей, родившиеся позже или усыновленные дети не получат пособие в случае смерти, если вы не измените назначение бенефициара, чтобы включить их.

Помимо именования получателей, вы должны указать, как будут обрабатываться льготы, если один или несколько получателей не могут быть найдены. Например, предположим, что у вас есть двое детей, и вы назначаете каждому из них половину пособия в случае смерти. Если один из детей умирает раньше вас, хотите ли вы, чтобы другой ребенок получил всю компенсацию в случае смерти или наследники умершего ребенка получили свою долю?

Если пособие по случаю смерти переходит к вашему имуществу, рассмотрение дела о завещании может задержать распределение денег, а стоимость завещания может уменьшить сумму, доступную вашим наследникам.

Выбор бенефициаров и своевременность их выбора — важная часть владения страхованием жизни. Рождение или усыновление ребенка, брак или развод могут повлиять на ваш первоначальный выбор. При возникновении новых ситуаций пересматривайте назначение получателя, чтобы убедиться, что ваш выбор по-прежнему уместен.

Рождение или усыновление ребенка, брак или развод могут повлиять на ваш первоначальный выбор. При возникновении новых ситуаций пересматривайте назначение получателя, чтобы убедиться, что ваш выбор по-прежнему уместен.

Условный бенефициар по сравнению с основным бенефициаром

При создании полиса страхования жизни, пенсионного счета или живого траста вы должны указать основного бенефициара или первое физическое или юридическое лицо в очереди, которое получит эти активы после вашего перехода.В случае, если это физическое лицо умирает раньше вас или не может быть обнаружено для получения активов, вам также следует указать условного бенефициара или следующее физическое или юридическое лицо в очереди. Поступая таким образом, вы можете избежать возможности передачи ваших активов в завещание, что может стать более дорогостоящим для вашего имущества, а также отложить передачу наследства вашим наследникам.

youtube.com/embed/6h-64-UlHfQ»/>

Понимание типов бенефициаров

Основным бенефициаром является физическое или юридическое лицо, которое первым претендует на наследование ваших активов после вашей смерти.Несмотря на термин «основной», вы можете назвать более одного такого бенефициара и указать, как активы будут разделены между ними.

С другой стороны, условный бенефициар является вторым в очереди на наследование ваших активов. Единственный способ, которым условный бенефициар унаследует что-либо от учетной записи или политики, — это если основной бенефициар или бенефициары уже умерли от вас или по другим причинам не могут быть найдены.

Например, если у вас двое детей и вы называете своего сына основным или основным бенефициаром, а вашу дочь — в качестве контингента, только ваш сын унаследует активы после вашей смерти, если только он не умер раньше вас или не был найден в в этом случае ваша дочь унаследует полную сумму.Если вы назовете их обоих в качестве основных бенефициаров, они разделят активы в соответствии с выбранным вами процентным соотношением.

В качестве альтернативы, вы можете указать своего супруга в качестве основного бенефициара, а ваших детей — в качестве условных бенефициаров, и в этом случае ваши дети получат наследство только в том случае, если ваш супруг (а) умер раньше вас. Если вы хотите, чтобы активы забрали и ваш супруг (а), и дети, вы бы назвали их всех в качестве основных бенефициаров, возможно, при этом ваш супруг (а) унаследует половину, а ваши двое детей получат по четверти каждому.В этом случае, если ваш супруг умрет раньше вас, ваши дети останутся основными бенефициарами.

Выбор бенефициаров

Вы можете выбрать любого, кто унаследует ваши активы в рамках живого траста, полиса страхования жизни или пенсионного счета в качестве основного или условного бенефициара — с одним основным исключением: лицо должно достичь возраста совершеннолетия в соответствии с законодательством штата, чтобы получить наследство напрямую. Если назначенный бенефициар моложе 18 или 21 года, в зависимости от вашего штата, активы сначала будут переданы законному опекуну. Указание несовершеннолетнего в качестве бенефициара может направить вопрос в суд по наследственным делам — ситуации, избежать которой призваны полисы страхования жизни и пенсионные счета.

Указание несовершеннолетнего в качестве бенефициара может направить вопрос в суд по наследственным делам — ситуации, избежать которой призваны полисы страхования жизни и пенсионные счета.

Обратите внимание: сколько бы вы ни обожали своего питомца, его нельзя назвать бенефициаром. Если вы беспокоитесь о благополучии вашего питомца после того, как вы уйдете, вам следует подумать о заключении соглашения о защите домашних животных, чтобы убедиться, что о них позаботятся.

Однако ваш получатель не обязательно должен быть физическим лицом. Вы также можете указать свою любимую благотворительную или некоммерческую организацию в качестве основного или условного бенефициара, хотя при использовании этого варианта вам следует учитывать дополнительные налоговые последствия.

Другая возможность обратиться с указанием ваших бенефициаров — немыслимо: трагедия может затронуть всех выбранных вами бенефициаров и оставить ваше имущество государству. Вы можете защититься от этого, указав удаленного условного бенефициара, то есть юридического или физического лица, которое унаследует ваши активы, если ни один из других выбранных вами бенефициаров не переживет вас.

Как изменить бенефициаров

Бенефициарыне имеют никаких юридических прав на ваши активы в течение вашей жизни — и могут даже не знать, что они являются вашими бенефициарами — поэтому вы можете свободно корректировать и изменять обозначения в своих полисах страхования жизни и пенсионных счетах так часто, как захотите. , за одним примечательным исключением: если учетная запись является безотзывной, вы не можете менять получателей.

Пенсионные счета, такие как IRA и 401 (k), позволяют легко менять назначенных бенефициаров, но, поскольку это может иметь серьезные налоговые последствия, особенно в случае участия супругов, важно проконсультироваться с юристом или налоговым специалистом, чтобы убедиться, что ваши дела устроены наиболее выгодным образом.

Помните, что план недвижимости, по иронии судьбы, — это живой и дышащий документ. Это означает, что вы должны регулярно просматривать его, чтобы убедиться, что все положения по-прежнему сообщают, что вы хотите, чтобы произошло с вашими активами после вашей смерти. Каждый раз, когда вы или ваши близкие переживаете жизненное событие или изменение, такое как рождение, брак, развод или смерть, вы должны пересмотреть не только свою волю и любые трасты, но также свои полисы страхования жизни и пенсионные счета, чтобы убедиться, что вы указали свои выбранные бенефициары — как основные, так и условные. Кроме того, если вы изменили свое мнение о том, кому вы хотите унаследовать свои активы, пришло время обновить ваших бенефициаров.

Каждый раз, когда вы или ваши близкие переживаете жизненное событие или изменение, такое как рождение, брак, развод или смерть, вы должны пересмотреть не только свою волю и любые трасты, но также свои полисы страхования жизни и пенсионные счета, чтобы убедиться, что вы указали свои выбранные бенефициары — как основные, так и условные. Кроме того, если вы изменили свое мнение о том, кому вы хотите унаследовать свои активы, пришло время обновить ваших бенефициаров.

Невозможно спланировать все возможные случаи, но, посоветовавшись с опытным специалистом по планированию недвижимости, вы можете убедиться, что вы организовали свои дела так, чтобы наилучшим образом отражать ваши пожелания, и отдыхать спокойно, зная, что ваше поместье будет обработано легко, как только вы ушел.

получателей страхования жизни: факты

Назначение получателя страхования жизни должно быть простым и несложным процессом. Хотя во многих случаях это может быть несложно, существует ряд потенциальных юридических, финансовых и налоговых проблем, которые могут возникнуть, если вы неправильно укажете своих бенефициаров. Поэтому важно выяснить, как избежать простых, но потенциально дорогостоящих ошибок.

Поэтому важно выяснить, как избежать простых, но потенциально дорогостоящих ошибок.

Наш независимый инструмент подбора агентов подберет для вас лучшее страховое решение в вашем регионе.Расскажите нам, что вы ищете, и мы порекомендуем вам лучших агентов. Любая предоставленная вами информация будет отправлена только выбранному вами агенту.

Статистический портрет американской семьи

Бенефициарами по страхованию жизни часто являются супруги и дети застрахованных лиц. Однако мы живем в динамичном мире, в котором «типичная» семья может быть не такой уж типичной. Рассмотрим эту статистику о семьях в США:

- В 2010 году в США было заключено 2 096 000 браков.С.

- В 2005 году в отчете «Положение наших союзов» говорилось, что 8,1% всех семейных семей составляли не состоящие в браке гетеросексуалы.

- В том же отчете за 2005 год также показано, что только 63% всех детей в США живут со своими биологическими родителями.

Это самый низкий показатель в западном мире.

Это самый низкий показатель в западном мире.

Лицо или люди, которых вы называете бенефициаром, — это выбор, который можете сделать только вы, но это жизненно важный выбор.

Бенефициары основного и условного страхования жизни

Как юридически обозначить выгодоприобретателя по страхованию жизни? Есть два основных типа получателей страхования жизни:

- Основной получатель: Основной получатель — это лицо (или лица), которые получат доходы по полису страхования жизни в случае смерти застрахованного лица.Однако основной бенефициар не получит никаких доходов, если он или она умрет до смерти указанного застрахованного.

- Условный бенефициар: Он также известен как вторичный бенефициар. Условный бенефициар не получит никаких доходов от страхования жизни, если основной бенефициар еще жив на момент смерти застрахованного лица. Условный бенефициар имеет право на получение выручки только в том случае, если основной бенефициар умирает раньше указанного застрахованного.

Многие профессионалы в этой отрасли считают, что лучший или самый безопасный подход — это указать основного и условного выгодоприобретателя по полису страхования жизни.

Отзывные и безотзывные бенефициары по страхованию жизни

Есть два класса бенефициаров, известных как отзывные и безотзывные бенефициары.

- Отзывные бенефициары: Владелец полиса страхования жизни имеет право изменить назначение бенефициара в любое время без согласия ранее названного бенефициара.

- Безотзывные бенефициары: Владелец полиса страхования жизни не может изменить назначение бенефициара без согласия первоначального бенефициара.

Какой выбор лучше? Большинство экспертов считают, что самый простой способ — это использовать отзывного бенефициара. Если вы выберете безотзывного бенефициара, может возникнуть ряд потенциально сложных юридических проблем.

Выбор получателя страхования жизни

Как вы выбираете, кто будет получателем страховки жизни? Вам следует учитывать:

- Семья: Один или несколько ближайших членов семьи, которые зависят от вас как в плане вашего дохода, так и финансовой поддержки, должны возглавлять ваш список потенциальных бенефициаров.

Ваши основные и условные семейные бенефициары могут включать вашего супруга или домашнего партнера, детей, братьев и сестер, родителей или любого другого члена вашей семьи. Вам решать, в каком порядке важности.

Ваши основные и условные семейные бенефициары могут включать вашего супруга или домашнего партнера, детей, братьев и сестер, родителей или любого другого члена вашей семьи. Вам решать, в каком порядке важности. - Юридический опекун: Если указанные вами бенефициары являются несовершеннолетними (не достигшими возраста юридического согласия), компания по страхованию жизни может потребовать, чтобы вы назвали законного опекуна в качестве бенефициара. В качестве альтернативы вы можете назначить законного опекуна, используя Единый закон о передаче несовершеннолетних от их имени, вместо использования законного опекуна.Обратите внимание, что даже если вы назвали опекуна в качестве бенефициара, выручка не будет выплачена до тех пор, пока суд специально не назначит опекуна или не утвердит указанного бенефициара в качестве опекуна для несовершеннолетнего (несовершеннолетних).

- Estate: Вы можете выбрать свое имущество в качестве бенефициара.

Выручка пойдет Исполнителю или Управляющему имуществом. Это физическое или юридическое лицо, указанное в последней воле и завещании застрахованного лица, которое должно быть одобрено или назначено судом по наследственным делам.Однако вы можете использовать свое имущество в качестве названного бенефициара, только если вы составили последнее завещание и завещание, и не должны указывать конкретное лицо в обозначении бенефициара вашего полиса. Обязательно обсудите налоговые последствия обозначения вашего имущества в качестве бенефициара со своим бухгалтером, финансовым консультантом или страховым агентом.

Выручка пойдет Исполнителю или Управляющему имуществом. Это физическое или юридическое лицо, указанное в последней воле и завещании застрахованного лица, которое должно быть одобрено или назначено судом по наследственным делам.Однако вы можете использовать свое имущество в качестве названного бенефициара, только если вы составили последнее завещание и завещание, и не должны указывать конкретное лицо в обозначении бенефициара вашего полиса. Обязательно обсудите налоговые последствия обозначения вашего имущества в качестве бенефициара со своим бухгалтером, финансовым консультантом или страховым агентом. - Трасты: Траст должен быть создан до того, как вы сможете назначить одного или нескольких доверенных лиц и назвать бенефициаров траста.

- Благотворительная организация: Вы можете указать благотворительную организацию в качестве основного или условного получателя.

- Страхование жизни ключевого лица: Это обычная практика для бизнеса приобретать страхование жизни ключевого персонала в компании.

Эта форма страхования жизни может принадлежать компании, и в этом случае бизнес обычно является бенефициаром любых применимых полисов бенефициара страхования жизни. Или же владелец бизнеса может купить полис страхования жизни и указать совладельца в качестве бенефициара, что позволит совладельцу приобрести долю в бизнесе страхователя в случае его смерти.

Эта форма страхования жизни может принадлежать компании, и в этом случае бизнес обычно является бенефициаром любых применимых полисов бенефициара страхования жизни. Или же владелец бизнеса может купить полис страхования жизни и указать совладельца в качестве бенефициара, что позволит совладельцу приобрести долю в бизнесе страхователя в случае его смерти.

Что делать, если вы хотите назвать нескольких бенефициаров?

Если вы хотите указать более одного получателя страхования жизни, вы можете использовать два подхода:

- По запросу: Вы можете назначить своих бенефициаров по «ветвям семьи или родословной». Это означает, что поступления по страхованию жизни будут передаваться по наследству и делиться поровну между бенефициарами и / или оставшимися в живых детьми бенефициаров .

Пример: Вы, как застрахованный, назначили своих сына (Джон) и дочь (Джейн) бенефициарами.Ваш сын Джон умирает раньше вас. Если бы вы скончались в следующий раз, Джейн получила бы 50 процентов выручки, а оставшиеся 50 процентов затем были бы распределены поровну между всеми оставшимися в живых детьми Джона.

- На душу населения: Проще говоря, выручка делится поровну между всеми выжившими бенефициарами линии происхождения .