Сущность лизинга, формы и виды лизинга: финансовый, операционный, международный.

Лизингу, как источнику финансирования приобретения имущества, посвящено большое количество материалов в печатных и электронных источниках. В этой статье мы постараемся вкратце рассказать о сущности лизинга и возможных формах и видах лизинга.

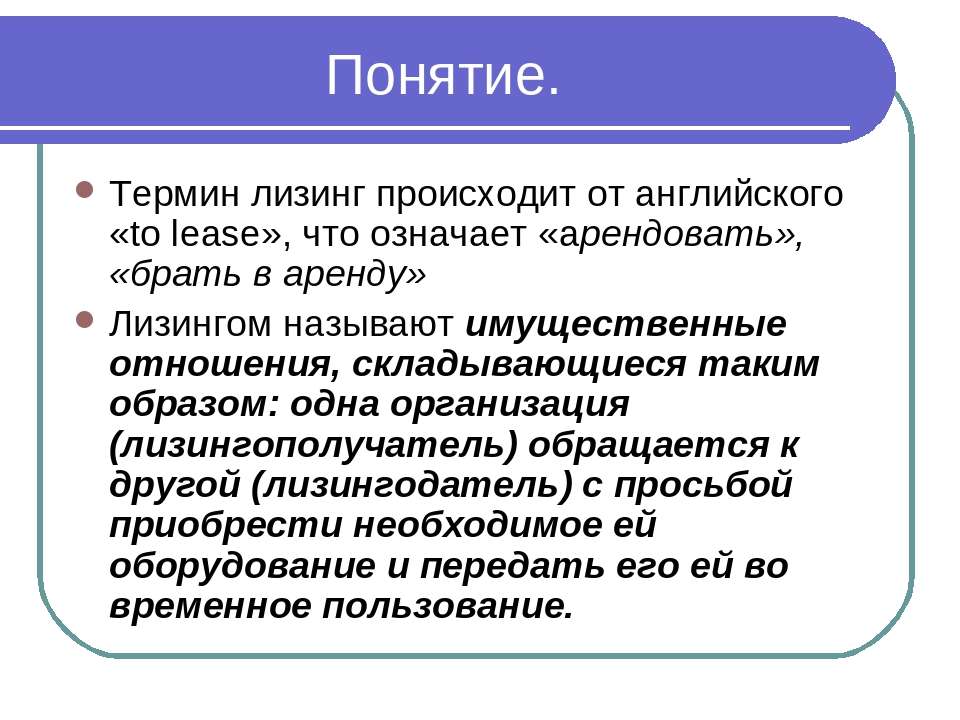

Несмотря на то, что в законодательстве существует чёткое определение лизинга, зачастую при объяснении сути лизинга приходится прибегать к аналогиям и сравнениям с другими, более привычными видами деятельности и формами финансирования. Связано это прежде всего с тем, что российский рынок лизинга весьма молод (он начал зарождаться в начале 90-х годов XX века) и лизинг, как форма финансирования, ещё не стал привычным инструментом финансирования покупки автомобилей, спецтехники, оборудования.

Лизинг является видом инвестиционной деятельности, объединяющей в себе элементы аренды и кредитования.

С арендой лизинг роднит факт передачи клиенту в пользование реального имущества, за использование которого лизингополучатель выплачивает лизинговые платежи.

С кредитованием у лизинга также есть много общего. И при кредитовании, и при заключении договора лизинга производится анализ финансового состояния клиента, при этом методы оценки заёмщика одинаковые. Это связано с тем, что лизинговая компания аналогично кредитующему банку инвестирует денежные средства в приобретение конкретного имущества по заявке лизингополучателя и вернуть вложенные в сделку средства – одна из основных задач лизингодателя. Лизинговые компании не заинтересованы в изъятии переданного в лизинг имущества, т.к. в этом случае возникает проблема его реализации в целях погашения средств, направленных на финансирование лизинговой сделки (доля заёмных средств в структуре источников финансирования лизинговых сделок составляет более 70%). Самостоятельной эксплуатацией, сдачей в аренду или иным использованием оборудования, автотранспорта, спецтехники лизинговые компании не занимаются.

Принято выделять три основные формы лизинга: финансовый лизинг, оперативный лизинг (или операционный лизинг) и возвратный лизинг.

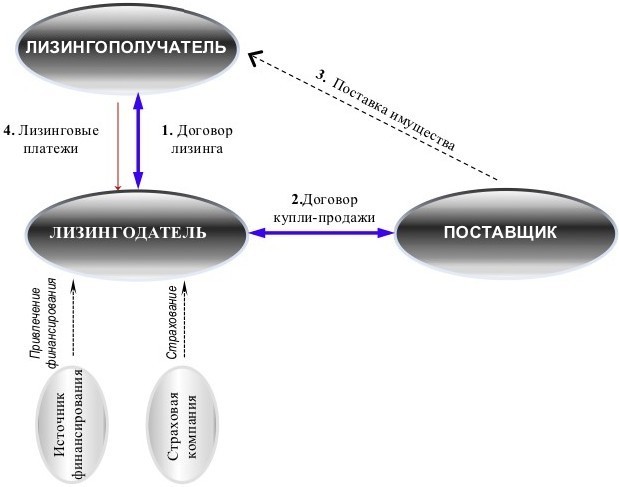

Финансовый лизинг – наиболее распространённая форма лизинга в России. При финансовом лизинге в сделке участвуют три основные стороны: лизинговая компания, лизингополучатель и поставщик лизингового имущества. Лизинговая компания покупает имущество у поставщика и передаёт это имущество в пользование лизингополучателю. По окончании договора лизинга имущество переходит в собственность клиента. Договоры финансового лизинга заключаются на срок, сопоставимый со сроком полной амортизации объекта лизинга (как правило, 3-5 лет).

Оперативный лизинг (иначе его называют операционный лизинг) отличается от финансового лизинга тем, что по окончании договора лизинга предполагается не переход предмета лизинга в собственность лизингополучателя, а возврат лизинговой компании. На сегодня рынка оперативного лизинга в России по сути не существует. Программы операционного лизинга предлагает всего несколько лизинговых компаний, при этом данные программы предполагают лизинг легковых автомобилей.

Возвратный лизинг – это форма лизинга, при которой лизингополучатель и поставщик являются одним и тем же лицом. При заключении договора возвратного лизинга организация – собственник имущества продаёт это имущество лизинговой компании и берёт это же имущество в лизинг. Возвратный лизинг позволяет использовать все преимущества и налоговые льготы финансовой аренды (лизинга), а также получить на длительный период (срок действия договора лизинга) оборотные средства для развития текущей деятельности.

Ещё одна из форм лизинга, которую следует упомянуть – это международный лизинг. При международном лизинге одна из сторон договора лизинга – лизингодатель или лизингополучатель – является нерезидентом Российской Федерации. В заключаемых в России сделках международного лизинга нерезидентом является лизингодатель. Это, как правило, лизинговые компании, аффилированные с поставщиками лизингового имущества.

Как выбрать лизинговую компанию Статьи

Выбор лизинговой компании, непростое решение предприятия. Вашей компании требуется обновление транспорта? Не достаточно свободных денежных средств, для этого? Воспользуйтесь услугами лизинговой компании…

Разберемся по порядку.

Лизинг – не просто финансовая аренда, инструмент привлечения средств, это возможность обновить основные фонды, расширить бизнес при этом снизить финансовые риски.

Клиент после заключения договора сможет лизинговым имуществом пользоваться, но пока не выплатит всю стоимость, распоряжаться не сможет.

Динамично развивающийся в России рынок лизинга, ежегодно увеличивает объемы и географию сделок. Как плюс, появляется множество компаний, которые предлагают выбор оптимальных лизинговых услуг, но в то же время это усложняет выбор самой компании.

Как выбрать лизинговую компанию, вашего долгосрочного партнера?

При выборе обратите внимание на следующие критерии:

— опыт работы в вашем регионе. Со временем компания набирает опыт, анализирует рынок поставщиков, тем самым сделки и подготовка к ним становятся грамотнее.

— финансовая устойчивость на рынке лизинговых услуг и количество успешных сделок. Лизинговая компания, использующая различные источники финансирования, предложит договор на удобных вам условиях.

— насколько компания опытна в лизинге в той сфере деятельности, которая именно вас интересует.

При выборе лизинговой компании немаловажно для предприятия и применение гибкого графика платежей.

Проанализируйте все эти факторы, пообщайтесь с представителем компании и при окончательном выборе учтите, что лизинговая компания станем для вас стратегическим партнером на несколько лет.

Первое знакомство

Надежность – дело хорошее. Но четкий ответ на вопрос: как понять – надежна лизинговая компания или нет? – у клиентов подчас вызывает затруднения. Поэтому мы попросили представителей самих лизинговых предприятий поделиться своими мнениями на этот счет. Ведущий менеджер АЛК «Промсвязьлизинг» Андрей Скляренко советует прежде всего обратить внимание на возраст лизинговой компании. Ведь долгое функционирование на рынке – залог ее благополучия. О репутации можно узнать от клиентов. Дополнительной гарантией надежности лизинговой фирмы будут служить их известные имена и успешно реализованные проекты.

Андрей Писаренко, директор ООО «Элемент-лизинг», рекомендует клиентам в первую очередь четко для себя определить, что они подразумевают под понятием «надежность».

Представители организаций, выступающих в качестве лизингополучателей, стараются обращать внимание на финансовые показатели коммерческой организации (что не всегда возможно). Зачем это нужно? «Лизинговая компания – всего лишь промежуточное звено между рынком капитала и рынком применения этого капитала, – отвечает Николай Шаров, директор департамента проектов железнодорожной инфраструктуры и тарифов ООО «ТГ – Финансы и Инвестиции». – Поэтому, оценивая надежность лизинговой компании, обязательно надо обращать внимание на финансирующие ее организации, рынки присутствия и диверсификацию портфеля».

Насколько важен «разброс» клиентов

Отчасти такого же мнения придерживается и Николай Шаров: «Разноплановость лизинговой компании говорит о ее большей надежности. Ведь это позволяет ей присутствовать сразу на многих рынках». Однако наряду с этим он отмечает, что разные рынки имеют свои параметры финансирования. Например, относительно короткие деньги – признак рынка лизинга автотранспорта, а лизинг железнодорожного подвижного состава ориентирован на более длительные сроки. Кроме того, помимо различия в продолжительности предоставления финансовых ресурсов, предметы лизинга диктуют разную специфику работы. Поэтому нередко лизингополучателю логично получать сервис, адекватный профессиональным запросам своей сферы рынка, то есть у специализированной компании, считает г-н Шаров. Полностью согласен с последним утверждением и Андрей Писаренко. Он считает, что четкая специализация лизинговой компании по финансированию определенного сегмента клиентов – очень важный фактор.

Ведь это позволяет ей присутствовать сразу на многих рынках». Однако наряду с этим он отмечает, что разные рынки имеют свои параметры финансирования. Например, относительно короткие деньги – признак рынка лизинга автотранспорта, а лизинг железнодорожного подвижного состава ориентирован на более длительные сроки. Кроме того, помимо различия в продолжительности предоставления финансовых ресурсов, предметы лизинга диктуют разную специфику работы. Поэтому нередко лизингополучателю логично получать сервис, адекватный профессиональным запросам своей сферы рынка, то есть у специализированной компании, считает г-н Шаров. Полностью согласен с последним утверждением и Андрей Писаренко. Он считает, что четкая специализация лизинговой компании по финансированию определенного сегмента клиентов – очень важный фактор.

Источники полезной информации

Останавливая свой выбор на той или иной лизинговой компании, предприятие может не только отталкиваться от отзывов ее клиентов, но и самостоятельно запросить у лизингодателя всю необходимую документацию. Как правило, с этим проблем не возникает.

Как правило, с этим проблем не возникает.

«Фирма вправе требовать от лизинговой компании те же документы, какие спрашивают у нее, – говорит Вячеслав Кудрин, – информация о лизингодателе должна быть открытой».

Какими именно данными клиент должен заинтересоваться? Следует посмотреть баланс, устав и выписку из Единого государственного реестра юридических лиц. Это нужно для того, чтобы оценить масштаб лизинговой компании, с которой фирма планирует работать, и понять, кто вправе подписывать документы. Из бухгалтерского баланса как минимум можно сделать вывод о размерах собственных и привлеченных средств лизингодателя, а также о стоимости уже приобретенных основных фондов.

И еще один существенный момент. Перед тем как подписать договор, клиенту нужно тщательно проверить, насколько официальное предложение о размере лизинговых платежей соответствует ожидаемым запросам. Ведь подчас именно этот фактор может повлиять на итоговое решение.

Судьбу сделки определит банк

Как правило, для осуществления своей деятельности лизинговые компании помимо собственных финансов используют привлеченные денежные средства. Это может быть кредитная линия в одном банке или целый перечень различных источников финансирования. Имеет ли решающее значение банк, с которым сотрудничает лизингодатель?

Это может быть кредитная линия в одном банке или целый перечень различных источников финансирования. Имеет ли решающее значение банк, с которым сотрудничает лизингодатель?

По мнению г-на Писаренко, для лизингополучателя этот фактор в принципе не важен. А вот в АЛК «Промсвязьлизинг» думают иначе. Андрей Скляренко уверен, что данный критерий нужно оценивать в первую очередь. По его словам, желательно, чтобы банк был «хотя бы из первой тридцатки».

Вячеслав Кудрин на этот счет думает следующее: «Закрепление лизинговой компании за конкретным банком обычно означает целевое финансирование каждой отдельно взятой сделки. Это сопровождается более тщательным и длительным изучением лизингополучателя. Финансирование из нескольких источников позволяет проявлять гибкость к клиенту, в том числе и по стоимости ресурсов. Если же сравнивать западные банки с отечественными, то, конечно же, первые имеют возможность предоставить более дешевые ресурсы».

Практически все собеседники сошлись во мнении, что явной закономерности между стоимостью услуги и зависимостью или независимостью лизинговой компании от банка в настоящее время нет. На данном рынке сложилась довольно серьезная конкуренция, что обуславливает постоянную тенденцию к удешевлению услуг лизингодателей.

На данном рынке сложилась довольно серьезная конкуренция, что обуславливает постоянную тенденцию к удешевлению услуг лизингодателей.

Лизинг в банке

Многие клиенты задают вопрос: способна ли лизинговая компания, созданная как дочернее предприятие банка, предоставить какие-то особенно выгодные условия? В некоторой степени да. Ведь их тесная связь с банком открывает более оперативные возможности финансирования. При этом требования к лизингополучателю, как правило, примерно такие же, как и при получении кредита. Обычно подобные лизинговые компании финансируют какие-то корпоративные проекты либо выступают как альтернатива кредита.

Основные требования лизинговой компании к клиенту

Выбрав лизинговую компанию, предприятие может столкнуться с проблемами при заключении договора. Ведь лизингодатель предъявляет к клиенту не меньшие требования. Поэтому будет не лишним заранее оценить основные условия, которые лизингодатель предъявляет к потенциальным компаньонам. Например, в нашей компании они таковы:

• опыт работы по основной деятельности – не менее одного года;

• объем ежемесячных поступлений на счета лизингополучателя в банках должен быть не менее эквивалента 30 000 долларов США;

• сумма очередного ежемесячного платежа не должна превышать 10 процентов от суммы среднемесячной выручки за последний отчетный квартал;

• объем лизинговой сделки не должен превышать 40–50 процентов от величины общих активов лизингополучателя;

• у лизингополучателя должна отсутствовать текущая просроченная задолженность по финансовым обязательствам перед банком, бюджетом и внебюджетными фондами;

• в течение последних шести месяцев не должно быть:

• картотеки неисполненных платежных документов по любому из счетов в банках,

• крупных инкассовых требований лиц,

• случаев блокировки или ареста счетов по требованию третьих лиц;

• лизингополучатель не должен выступать ответчиком по судебным искам, находящимся в производстве.

Cуществуют как общие критерии оценки лизинговых компаний (финансовая устойчивость, стоимость финансирования), так и факторы, которые будут важны для конкретного лизингополучателя и определённой лизинговой сделки (срок лизинга, первоначальный взнос, срок принятия решения по сделке и т.п.

Резюме:

При выборе лизинговой компании необходимо обратить внимание на следующее:

— срок работы лизинговой компании на рынке;

— финансовая устойчивость лизинговой компании;

— доступ лизинговой компании к источникам финансирования;

— ограничения по клиентами предметам лизинга;

— ограничения по условиям лизинга;

— стоимость финансирования по лизингу;

— наличие у лизинговой компании автохозяйства;

— опыт работы лизинговой компании по внешнеэкономическим контрактам;

— работа в регионе нахождения лизингополучателя.

Как выбрать лизинговую компанию?

Плох тот руководитель, который не мечтает расширить свой бизнес. Но развитие требует свободных финансов. К сожалению, для большинства компаний этот вопрос болезнен. Нередко единственный доступный путь – приобрести оборудование в лизинг. Как выбрать надежную и добросовестную лизинговую компанию, предлагающую разумные цены?

Но развитие требует свободных финансов. К сожалению, для большинства компаний этот вопрос болезнен. Нередко единственный доступный путь – приобрести оборудование в лизинг. Как выбрать надежную и добросовестную лизинговую компанию, предлагающую разумные цены?

Желание клиента быть уверенным в завтрашнем дне вполне понятно. Поэтому к выбору лизинговой компании, с которой фирма планирует сотрудничать, зачастую предъявляют серьезные требования. Критерии оценки, конечно, у каждого предприятия индивидуальны. Но в одном мнения руководителей компаний, предполагающих воспользоваться лизинговыми услугами, сходятся: главное – чтобы партнер был надежный!

В настоящее время, когда Россия находится буквально на пороге вхождения в ВТО, назревает актуальный вопрос, а стоит ли связываться с российскими лизинговыми компаниями (банками и т.п. финансовыми структурами), быть может, стоит дождаться более «дешевых» и «длинных» ресурсов, предлагаемых западными финансовыми структурами? То, что предлагаемые ими ресурсы действительно окажутся более дешевыми и на более продолжительный срок, сомнений нет. Однако не стоит заниматься самообманом в ожидании «манны небесной». Вряд ли серьезный и надежный иностранный банк предложит российским компаниям дешевые денежные ресурсы, изучив финансовое и хозяйственное состояние абсолютного большинства российских компаний. Выгодные условия вновь получат только те компании, которые и без того имеют свободный доступ к недорогим ресурсам благодаря своей безупречной репутации, чьё присутствие в активах любого российского банка более чем желанно.

Однако не стоит заниматься самообманом в ожидании «манны небесной». Вряд ли серьезный и надежный иностранный банк предложит российским компаниям дешевые денежные ресурсы, изучив финансовое и хозяйственное состояние абсолютного большинства российских компаний. Выгодные условия вновь получат только те компании, которые и без того имеют свободный доступ к недорогим ресурсам благодаря своей безупречной репутации, чьё присутствие в активах любого российского банка более чем желанно.

Первое знакомство

Надежность – дело хорошее. Но четкий ответ на вопрос: как понять – надежна лизинговая компания или нет? – у клиентов подчас вызывает затруднения. Поэтому мы попросили представителей самих лизинговых предприятий поделиться своими мнениями на этот счет. Ведущий менеджер АЛК «Промсвязьлизинг» Андрей Скляренко советует прежде всего обратить внимание на возраст лизинговой компании. Ведь долгое функционирование на рынке – залог ее благополучия. О репутации можно узнать от клиентов. Дополнительной гарантией надежности лизинговой фирмы будут служить их известные имена и успешно реализованные проекты.

Дополнительной гарантией надежности лизинговой фирмы будут служить их известные имена и успешно реализованные проекты.

Андрей Писаренко, директор ООО «Элемент-лизинг», рекомендует клиентам в первую очередь четко для себя определить, что они подразумевают под понятием «надежность». «Обычно компанию интересует возможность лизингодателя профинансировать и впоследствии качественно сопровождать сделку. В этом случае логично обратить внимание на опыт лизинговой фирмы, ее специализацию по клиенту и по виду оборудования, – говорит г-н Писаренко. — Можно поинтересоваться списком ее партнеров. Если эту информацию предоставят, руководитель легко сможет связаться с лицом, уже имеющим опыт работы с данной лизинговой компанией. Это как минимум позволит узнать о квалификации руководства, персонала и качестве услуг лизингодателя».

Представители организаций, выступающих в качестве лизингополучателей, стараются обращать внимание на финансовые показатели коммерческой организации (что не всегда возможно). Зачем это нужно? «Лизинговая компания – всего лишь промежуточное звено между рынком капитала и рынком применения этого капитала, – отвечает Николай Шаров, директор департамента проектов железнодорожной инфраструктуры и тарифов ООО «ТГ – Финансы и Инвестиции». – Поэтому, оценивая надежность лизинговой компании, обязательно надо обращать внимание на финансирующие ее организации, рынки присутствия и диверсификацию портфеля».

Зачем это нужно? «Лизинговая компания – всего лишь промежуточное звено между рынком капитала и рынком применения этого капитала, – отвечает Николай Шаров, директор департамента проектов железнодорожной инфраструктуры и тарифов ООО «ТГ – Финансы и Инвестиции». – Поэтому, оценивая надежность лизинговой компании, обязательно надо обращать внимание на финансирующие ее организации, рынки присутствия и диверсификацию портфеля».

Особенности выбора лизинговой компании.

При выборе лизинговой компании стоит в первую очередь (лицензирование лизинговой деятельности отменено с 11.02.02 на основании вступления в силу ФЗ РФ от 08.08.01 № 128-ФЗ) обратить внимание на источники финансирования, которые она использует. В России сложились две крупные разновидности лизинговых компаний (ЛК):

1. Лизинговые компании, созданные как дочерние структуры коммерческих банков (других финансовых учреждений, страховых компаний).

2. Лизинговые компании, созданные при крупных предприятиях-производителях и продавцах промышленной продукции.

В странах с богатой «лизинговой» историей существуют и третий вид: ЛК, работающие в основном на собственных ресурсах, образовавшихся за счет процесса реинвестирования. Увы, в РФ очень мало компаний, которые своевременно осознали важность этого процесса. Ошибочность такой позиции обнажил финансовый кризис августа 1998 года, когда из порядка 500 лизинговых компаний более 90% прекратили/заморозили свою деятельность вслед за «лопнувшими» банками, коими и были учреждены.

Насколько важен «разброс» клиентов

При выборе клиент нередко сталкивается с вопросом: воспользоваться услугами узкоспециализированной лизинговой фирмы или компании, готовой работать абсолютно со всеми видами лизинга? Нередко лизинговые компании называют себя универсальными и объявляют, что занимаются всеми видами лизинга с любым возможным объектом лизинга, во всех регионах России и на любые суммы. Однако, вероятнее всего, это лишь рекламный ход с целью обратить на себя внимание.

Вячеслав Кудрин, генеральный директор ООО «СТОУН-XXI», ратует за универсальность. В качестве их главного преимущества он отмечает тот факт, что потенциальный лизингополучатель, сотрудничая только с одной лизинговой компанией, может приобрести различное оборудование. Например, как автотранспорт, так и офисную мебель или дорогостоящие станки для своего основного производства. При этом обе стороны сделки изучают друг друга только при заключении первого договора лизинга. Далее клиент переходит в категорию постоянных и процесс оформления контракта, по словам В. Кудрина, ускоряется. Ведь финансовое состояние клиента уже известно, а условия, текст договора лизинга и порядок передачи предмета лизинга уже согласованы.

В качестве их главного преимущества он отмечает тот факт, что потенциальный лизингополучатель, сотрудничая только с одной лизинговой компанией, может приобрести различное оборудование. Например, как автотранспорт, так и офисную мебель или дорогостоящие станки для своего основного производства. При этом обе стороны сделки изучают друг друга только при заключении первого договора лизинга. Далее клиент переходит в категорию постоянных и процесс оформления контракта, по словам В. Кудрина, ускоряется. Ведь финансовое состояние клиента уже известно, а условия, текст договора лизинга и порядок передачи предмета лизинга уже согласованы.

Отчасти такого же мнения придерживается и Николай Шаров: «Разноплановость лизинговой компании говорит о ее большей надежности. Ведь это позволяет ей присутствовать сразу на многих рынках». Однако наряду с этим он отмечает, что разные рынки имеют свои параметры финансирования. Например, относительно короткие деньги – признак рынка лизинга автотранспорта, а лизинг железнодорожного подвижного состава ориентирован на более длительные сроки. Кроме того, помимо различия в продолжительности предоставления финансовых ресурсов, предметы лизинга диктуют разную специфику работы. Поэтому нередко лизингополучателю логично получать сервис, адекватный профессиональным запросам своей сферы рынка, то есть у специализированной компании, считает Н. Шаров. Полностью согласен с последним утверждением и Андрей Писаренко. Он считает, что четкая специализация лизинговой компании по финансированию определенного сегмента клиентов – очень важный фактор.

Довольно категорично высказывается по этому вопросу Станислав Егорушков, генеральный директор ОАО «Геолизинг». Он отмечает, что заявление лизинговой компании о том, что она работает абсолютно со всеми видами оборудования, – исключительно маркетинговый ход. В сущности, это говорит лишь о том, что у лизингодателя есть большой финансовый рычаг для рассмотрения разноплановых лизинговых заявок, с целью отобрать для себя более комфортные. «На самом деле структура принятия решений такая же, как в узкоспециализированных компаниях, – говорит С. Егорушков. – Отличие лишь в том, что, работая с незнакомым оборудованием, лизингодатель гораздо дольше готовит сделку. Ведь ему нужно дополнительное время на то, чтобы детально разобраться, что именно хочет заказчик».

Условия предоставления лизинговых услуг у российских лизинговых компаний достаточно одинаковы, и в целом регулируются главой 34 ГК РФ, Федеральным Законом «О финансовой аренде (лизинге)» от 29 октября 1998 г. № 164-ФЗ (в редакции Федерального закона от 29 января 2002 г. № 10-ФЗ).

Источники полезной информации

Останавливая свой выбор на той или иной лизинговой компании, предприятие может не только отталкиваться от отзывов ее клиентов, но и самостоятельно запросить у лизингодателя всю необходимую документацию. Как правило, с этим проблем не возникает.

«Фирма вправе требовать от лизинговой компании те же документы, какие спрашивают у нее, – говорит Вячеслав Кудрин, – информация о лизингодателе должна быть открытой».

Какими именно данными клиент должен заинтересоваться?

Любой участник лизинговой сделки сталкивается на практике с теми или иными рисками. Успешное разрешение проблемы рисков зависит от многих факторов, главный из которых — осведомленность, а значит, способность предвидеть осложнения и избегать их.

Следует посмотреть баланс, устав и выписку из Единого государственного реестра юридических лиц.

Это нужно для того, чтобы оценить масштаб лизинговой компании, с которой фирма планирует работать, и понять, кто вправе подписывать документы. Из бухгалтерского баланса как минимум можно сделать вывод о размерах собственных и привлеченных средств лизингодателя, а также о стоимости уже приобретенных основных фондов.

Николай Шаров также советует проверить полномочия должностных лиц лизингодателя. То есть уточнить, имеют ли они право заключать договор лизинга. Наряду с этим, отмечает Н.Шаров, следует обратить внимание, соответствует ли договор лизинга статье 18 Федерального закона № 164-ФЗ «О финансовой аренде (лизинге)». Напомним, она говорит о том, что компания обязана предупредить лизингополучателя обо всех правах третьих лиц на предмет лизинга, так как он может быть заложен.

Четко осмыслив для себя все плюсы и минусы от сделки финансового лизинга, а также выбрав определенную лизинговую компанию (или хотя бы сузив круг этих компаний до минимума), потенциальный лизингополучатель должен достаточно серьезно подготовиться к встрече с лизингодателем.

Прочесть законодательные акты касающиеся лизинга в России, — это тот минимум, что от вас потребуется, чтобы грамотно задать вопросы об условиях предполагаемой сделки и получить на них всеобъемлющий и доступный для вашего понимания ответ. Тем более что, блеснув даже теоретическими знаниями интересующего вас вопроса, вы получите заслуженное уважение лизингодателя и вырастете на порядок в его глазах, невзирая даже на не самые оптимистичные финансовые показатели вашей фирмы. По российской «традиции» такими незавидными показателями является «белая» (официальная) отчетность.

Не лишним было бы поинтересоваться на первых переговорах о сроках рассмотрения заявки на лизинг и принятия решений относительно целесообразности сделки.

Возможно, первые переговоры с лизинговой компанией внесут некоторое разочарование в ваше представление о возможностях финансового лизинга в России. Постараюсь вкратце внести ясность в данные вопросы, дабы заранее подготовить лизингополучателя к конструктивному разговору с лизингодателем.

Львиная доля потенциальных лизингополучателей считает, что при заключении лизингового контракта не требуется дополнительного обеспечения (залог, поручительство, банковская гарантия и т.п.), так как обеспечением является непосредственно объект лизинга.

И еще один существенный момент. Перед тем как подписать договор, клиенту нужно тщательно проверить, насколько официальное предложение о размере лизинговых платежей соответствует ожидаемым запросам. Ведь подчас именно этот фактор может повлиять на итоговое решение.

Судьбу сделки определит банк

Как правило, для осуществления своей деятельности лизинговые компании помимо собственных финансов используют привлеченные денежные средства. Это может быть кредитная линия в одном банке или целый перечень различных источников финансирования.

Имеет ли решающее значение банк, с которым сотрудничает лизингодатель?

По мнению г-на Писаренко, для лизингополучателя этот фактор в принципе не важен. А вот в АЛК «Промсвязьлизинг» думают иначе. Андрей Скляренко уверен, что данный критерий нужно оценивать в первую очередь. По его словам, желательно, чтобы банк был «хотя бы из первой тридцатки».

Вячеслав Кудрин на этот счет думает следующее: «Закрепление лизинговой компании за конкретным банком обычно означает целевое финансирование каждой отдельно взятой сделки. Это сопровождается более тщательным и длительным изучением лизингополучателя. Финансирование из нескольких источников позволяет проявлять гибкость к клиенту, в том числе и по стоимости ресурсов. Если же сравнивать западные банки с отечественными, то, конечно же, первые имеют возможность предоставить более дешевые ресурсы».

Практически все собеседники сошлись во мнении, что явной закономерности между стоимостью услуги и зависимостью или независимостью лизинговой компании от банка в настоящее время нет. На данном рынке сложилась довольно серьезная конкуренция, что обуславливает постоянную тенденцию к удешевлению услуг лизингодателей.

Лизинг в банке

Станислав Егорушков, генеральный директор ОАО «Геолизинг»: Многие клиенты задают вопрос: способна ли лизинговая компания, созданная как дочернее предприятие банка, предоставить какие-то особенно выгодные условия? В некоторой степени да. Ведь их тесная связь с банком открывает более оперативные возможности финансирования. При этом требования к лизингополучателю, как правило, примерно такие же, как и при получении кредита. Обычно подобные лизинговые компании финансируют какие-то корпоративные проекты либо выступают как альтернатива кредита.

Основные требования лизинговой компании к клиенту

Алла Ефимова, менеджер по сопровождению договоров ЗАО «Гознак-лизинг»:

Выбрав лизинговую компанию, предприятие может столкнуться с проблемами при заключении договора. Ведь лизингодатель предъявляет к клиенту не меньшие требования. Поэтому будет не лишним заранее оценить основные условия, которые лизингодатель предъявляет к потенциальным компаньонам. Например, в нашей компании они таковы:

• опыт работы по основной деятельности – не менее одного года;

• объем ежемесячных поступлений на счета лизингополучателя в банках должен быть не менее эквивалента 30 000 долларов США;

• сумма очередного ежемесячного платежа не должна превышать 10 процентов от суммы среднемесячной выручки за последний отчетный квартал;

• объем лизинговой сделки не должен превышать 40–50 процентов от величины общих активов лизингополучателя;

• у лизингополучателя должна отсутствовать текущая просроченная задолженность по финансовым обязательствам перед банком, бюджетом и внебюджетными фондами;

• в течение последних шести месяцев не должно быть:

• картотеки неисполненных платежных документов по любому из счетов в банках,

• крупных инкассовых требований лиц,

• случаев блокировки или ареста счетов по требованию третьих лиц;

• лизингополучатель не должен выступать ответчиком по судебным искам, находящимся в производстве.

Официальный сайт компании «Балтийский лизинг»

Получить дорогостоящую спецтехнику, оборудование, транспорт и другие активы можно без привлечения кредитов или расходования оборотного капитала. Проще и выгоднее воспользоваться механизмом финансовой аренды, известной также под названием «лизинг». В этом случае речь идет об аренде активов с правом последующего выкупа по остаточной стоимости. Услуга популярна у представителей разных сфер бизнеса.

Мы являемся первой универсальной лизинговой компанией России. Клиенты нашей фирмы быстро получают транспорт, оборудование, спецтехнику в пользование. При этом расчет за нее будет производиться поэтапно, согласно графику платежей. Внешне такое корпоративное сотрудничество может напоминать кредит или рассрочку, но в реальности это принципиально иной механизм.

Разница в том, что при кредитовании или рассрочке смена собственника происходит сразу, поскольку речь идет о прямой продаже, а лизинговый договор предусматривает лишь предоставление активов во временное пользование (юридически они остаются зарегистрированными на ту же компанию до окончания всех расчетов по договору).

Такой механизм имеет немало преимуществ:

- Каждый платеж фактически является инвестицией, поскольку в конечном итоге имущество будет выкуплено по остаточной (в большинстве случаев — крайне низкой) цене. В этом отличие от обычной аренды, при которой уплаченные суммы являются лишь дополнительными расходами, а активы подлежат возврату.

- Одобрение по лизинговой сделке получить проще, чем при кредитовании. При этом на оформление документации требуется меньше времени и усилий.

- Лизинговые платежи разрешено относить на себестоимость, что может значительно снизить налогооблагаемую базу.

Предлагаем взять в лизинг разные виды оборудования и техники на выгодных условиях. Это удобный и практичный вариант для юридических лиц и ИП. Наша компания имеет филиалы во всех регионах России.

В каталоге есть новые и подержанные авто, спецтехника, оборудование, также работаем с недвижимостью. Предлагаются гибкие условия сотрудничества, в частности — предусмотрены разные суммы минимального аванса в зависимости от конкретной сделки. Действуют спецпредложения, благодаря которым активы можно приобрести значительно дешевле указанной на сайте суммы.

График погашения и прочие условия согласовываются с учетом бюджета и пожеланий клиента. Предварительное решение принимается всего за день, предлагаемое имущество застраховано.

Основные преимущества лизинга | artfin-tumen.ru

Зачем нужен лизинг, если можно взять кредит в банке?

В отличие от обычного кредита, купить в лизинг можно сразу несколько объектов движимого или недвижимого имущества. Кроме того, платежи по лизингу зачастую гораздо ниже выплат по банковским кредитам, а лизингодатели в случае возникновения каких-либо форс-мажорных обстоятельств, как правило, помогают клиентам справиться с временными трудностями и не требуют скорейшего погашения задолженности.

Можно ли так же быстро оформить лизинговую сделку, как получить кредит?

В настоящее время лизинг считается одним из самых быстрых механизмов финансирования. Поэтому на оформление лизинговой сделки обычно уходит гораздо меньше времени, чем на получение банковского кредита. Не предполагает бумажной волокиты и погашение платежей по договору лизинга, которые, кстати, в некоторых случаях могут быть отсрочены.

Покупка имущества в лизинг является слишком сложной финансовой схемой. Это правда?

Такое мнение и близко не соответствует действительности, а распространяют его в основном малоопытные бухгалтеры, которые плохо вникли в суть этой финансовой схемы. На самом деле, чтобы приобрести имущество в лизинг, достаточно собрать необходимые документы, которых не так и много, а затем оформить саму сделку, на что обычно уходит не больше нескольких недель.

Скрывают ли лизингодатели дополнительные платежи от своих клиентов, как это делают банки?

Лизинг – это одна из немногих финансовых схем, где невозможно скрыть дополнительные платежи от клиента. График выплат по лизинговой сделке составляется лизингодателем заранее, соответственно, он не может скрыть от лизингополучателя какие-либо дополнительные платежи. Другими словами, покупая имущество в лизинг, можно не беспокоиться о повышении его стоимости спустя какое-то время.

Как часто лизинговые компании расторгают договора с клиентами?

Крупные компании очень редко расторгают договора со своими клиентами, так как при аннулировании лизинговой сделки им придётся продавать бывшее в употреблении и не всегда востребованное на рынке имущество. Наоборот, лизингодатели, как уже упоминалось выше, довольно часто дают отсрочки по выплате платежей и помогают клиентам справиться с трудностями.

Лизинговые сделки — Сейчас.ру

В.С. МЕЛЬНИКОВ

В.С. Мельников, кандидат

исторических наук, доцент.

Лизинг в

соответствии со ст. 2 Федерального закона от

29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)»

(в ред. от 29.01.2002, далее — Закон о лизинге) —

совокупность экономических и правовых

отношений, возникающих в связи с

реализацией договора лизинга, в том числе

приобретением предмета лизинга. Лизинговая

сделка представляет собой совокупность

договоров, необходимых для реализации

договора лизинга между лизингодателем,

лизингополучателем и продавцом предмета

лизинга. Договор лизинга — это такой

договор, в соответствии с которым

арендодатель (лизингодатель) обязуется

приобрести в собственность указанное

арендатором (лизингополучателем) имущество

у определенного им продавца и предоставить

лизингополучателю это имущество за плату

во временное владение и пользование.

Договором лизинга может быть

предусмотрено, что выбор продавца и

приобретаемого имущества осуществляется

лизингодателем. Лизинговая деятельность —

это вид инвестиционной деятельности по

приобретению имущества и передаче его в

лизинг.

Термин «лизинг» произошел от

английского глагола «to lease», что означает

«арендовать», «брать в аренду». Чем же лизинг

отличается от аренды, хорошо известной в

России?

Под арендой понимается сдача

имущества во временное владение и

пользование за определенную плату. Как

правило, арендодатель сдает в аренду

собственное имущество, возмещая через

арендные платежи свои затраты и получая

прибыль. Таким образом, под арендой, как

краткосрочной, так и долгосрочной, всегда

понимались двусторонние отношения

(арендодатель — арендатор). Применение же

нового термина — «лизинг» — было вызвано

желанием выделить новый вид аренды —

финансовый. В случае финансового лизинга

между производителем имущества и его

пользователем возникает финансовый

посредник, который и берется финансировать

сделку.

Любое из имеющихся определений

лизинга является ограниченным и не

учитывает всех форм проявления этого

гибкого кредитного инструмента. Приведем

еще одну дефиницию лизинга, данную

Европейской федерацией национальных

ассоциаций по лизингу оборудования

(Leaseurоре): «Лизинг — это договор аренды

завода, промышленных товаров, оборудования,

недвижимости для использования их в

производственных целях арендатором, в то

время как товары покупаются арендодателем

и он сохраняет за собой право

собственности» <*>. Таким образом, лизинг

представляет собой соглашение между

собственником имущества (арендодателем) и

арендатором о передаче имущества в

пользование на оговоренный период по

установленной ренте, выплачиваемой

ежегодно, ежеквартально или ежемесячно.

Предметом лизинга могут быть любые

непотребляемые вещи, используемые для

предпринимательской деятельности, кроме

земельных участков и других природных

объектов.

———————————

<*>

Кабатова Е.В. Лизинг: Понятие, правовое

регулирование, международная унификация.

М., 1991. С. 16.

Закон о лизинге в ст. 3

конкретизирует, что предметом лизинга

могут быть любые непотребляемые вещи, в том

числе предприятия и другие имущественные

комплексы, здания, сооружения,

оборудование, транспортные средства и

другое движимое и недвижимое имущество,

которое может использоваться для

предпринимательской деятельности, т.е. виды

имущества, которые образуют основные

средства производства, а также

имущественные комплексы, но без оборотных

средств (сырья, материалов, продукции).

Следует иметь в виду, что объектом лизинга

является как новое, так и бывшее в

употреблении имущество, т.е. обращающееся

на вторичном рынке средств производства.

Если объектом лизинга является недвижимое

имущество, в договоре лизинга

предусматривается передача

лизингополучателю права той части

земельного участка, которая занята этой

недвижимостью и необходима для ее

использования.

Особого внимания

требует рассмотрение вопроса о том, может

или не может быть объектом лизинга

имущество, предназначенное для бытовых

нужд, для личного и семейного пользования.

На Западе указанные виды имущества

зачастую передаются в лизинг, что

обусловлено особенностями зарубежного

рынка легковых автомобилей и бытовой

техники. Но поскольку эти виды имущества не

предназначены для предпринимательской

деятельности, они не могут являться

объектами лизинга, за исключением легковых

автомобилей, используемых в качестве такси.

Естественно, не могут быть объектом лизинга

предметы, нахождение которых в обороте не

допускается законом: земельные участки и

другие природные объекты, а также

имущество, которое запрещено для

свободного обращения или для которого

установлен особый порядок обращения.

Субъектами лизингового рынка являются:

лизингодатели, лизингополучатели, продавцы

имущества, банки и другие

кредитно-финансовые учреждения, а также

брокерские и консалтинговые фирмы, которые

хотя и не являются непосредственными

участниками лизинговых операций, но

оказывают участникам рынка посреднические,

информационные и консалтинговые услуги.

Основными субъектами лизинга, т.е.

сторонами договора лизинга, являются

лизингодатель и лизингополучатель. При

финансовом лизинге участником сделки

является также продавец имущества — объекта

договора лизинга, хотя стороной

непосредственно в договоре лизинга он не

является.

Лизингодатель — это

юридическое лицо, приобретающее имущество

у производителя, продавца и передающее его

по договору лизинга лизингополучателю. По

закону лизингодателем может быть и

физическое лицо, т.е. гражданин,

зарегистрированный в качестве

предпринимателя без образования

юридического лица (но на практике такое

вряд ли возможно). Функции лизингодателей

на рынке лизинговых услуг, как правило,

выполняют специализированные коммерческие

организации — лизинговые компании в виде

хозяйственных товариществ и акционерных

обществ. Чаще всего лизингодателями

являются непосредственно производители

лизингового имущества. Юридическое право

осуществлять лизинговую деятельность дает

лицензия.

Лизингополучатель — это

юридическое лицо или гражданин,

зарегистрированные в качестве

предпринимателя без образования

юридического лица, принимающие (или

получающие) по договору лизинга во

временное владение и пользование

лизинговое имущество.

Продавец — это

юридическое или физическое лицо,

являющееся владельцем имущества,

выбранного лизингополучателем (а при

оперативном лизинге — лизингодателем), и

заключающее с лизингодателем договор

купли-продажи этого имущества. Функции

продавца на рынке лизинговых услуг чаще

всего выполняют предприятия — изготовители

имущества, но это могут быть и фирмы,

осуществляющие оптовую торговлю. Банки и

другие кредитно-финансовые учреждения,

даже если они не являются непосредственно

лизингодателями, также относятся к

участникам рынка лизинговых услуг, так как

обеспечивают лизингодателей заемными

средствами, необходимыми для приобретения

имущества.

Задача брокерских фирм,

функционирующих на рынке лизинговых услуг,

состоит в поиске партнеров, информационном

обеспечении других участников рынка и даже

в выполнении посреднических функций.

Консалтинговые фирмы, специализирующиеся

на лизинге, оказывают консалтинговую

помощь всем участникам рынка, и в первую

очередь лизингополучателям.

При

международном лизинге субъектами

российского лизингового рынка могут быть

иностранные юридические лица, выполняющие

функции лизингодателя, лизингополучателя

или поставщика.

Лизинговые операции

приравниваются к кредитным и регулируются

теми же правовыми нормами, что и кредитные.

Однако лизинг отличается от кредита тем,

что после окончания срока лизинга

(договора) и выплаты всей обусловленной

договором суммы объект лизинга остается

собственностью лизингодателя (если в

договоре не предусмотрен выкуп объекта

лизинга по остаточной стоимости или

передача в собственность

лизингополучателю). При кредите банк

оставляет за собой право собственности на

объект как залог суммы.

Различают две

формы лизинга:

— внутренний, когда

лизингодатель, лизингополучатель и

продавец являются резидентами Российской

Федерации;

— международный, когда

лизингодатель или лизингополучатель

является нерезидентом Российской

Федерации.

В соответствии с Законом о

лизинге, если лизингодателем является

резидент Российской Федерации, т.е. предмет

лизинга находится в собственности

резидента Российской Федерации, то договор

международного лизинга регулируется

Законом о лизинге и российским

законодательством. Если же лизингодателем

является нерезидент Российской Федерации

(предмет лизинга находится в собственности

нерезидента Российской Федерации), то

договор международного лизинга

регулируется федеральными законами в

области внешнеэкономической

деятельности.

Представляется, что

данное положение Закона о лизинге

небезупречно, так как Россия является

участницей Конвенции УНИДРУА о

международном финансовом лизинге (далее —

Конвенция). Сфера действия данной Конвенции

определяется в зависимости от того, где

находится место деятельности участников

лизинговых отношений, а то обстоятельство,

кто является собственником лизингового

имущества, не имеет правового значения.

Поэтому в тех случаях, когда лизингодатель,

лизингополучатель и продавец имеют места

своей деятельности на территории

государств — участников Конвенции либо

когда договор поставки (купли-продажи) и

договор лизинга подчиняются праву одного

из государств — участников Конвенции,

отношения сторон должны регулироваться

именно Конвенцией, а не внутренним

законодательством стран.

К основным

типам лизинга относятся долгосрочный

лизинг, осуществляемый в течение трех лет и

более, среднесрочный, осуществляемый в

течение более полутора лет, и

краткосрочный, осуществляемый в течение

полутора лет.

По иной классификации

выделяются финансовый, возвратный и

оперативный виды лизинга.

Финансовый

лизинг характеризуется длительным сроком

контракта (от 5 до 10 лет) и амортизацией всей

или большей части стоимости оборудования.

Фактически финансовый лизинг представляет

собой форму долгосрочного кредитования

покупки. По истечении срока действия

финансового лизингового контракта

арендатор может вернуть объект аренды,

продлить соглашение или заключить новое, а

также купить объект лизинга по остаточной

стоимости (обычно она носит чисто

символический характер). Кроме того, по

объектам сделок лизинг подразделяется на

лизинг движимого (дорожный, воздушный и

морской транспорт, вагоны, контейнеры,

техника связи) и недвижимого (торговые и

конторские здания, производственные

помещения, склады) имущества.

По

отношению к арендуемому имуществу можно

выделить договор чистого лизинга (net leasing),

когда дополнительные расходы по

обслуживанию арендуемого имущества берет

на себя арендатор, и договор полного

лизинга (wet leasing), если техническое

обслуживание, ремонт, страхование и др.

лежат на лизингодателе. В этом случае

говорят о лизинге, включающем

дополнительные обязательства. Предметом

данного вида лизинга бывают, как правило,

вложенное специализированное

оборудование, некоторые виды строительной

техники и т.д. Финансовые учреждения и банки

редко используют такой вид лизинга, так как

они не обладают необходимой технической

базой.

Исходя из особенностей

организации отношений между заемщиком и

сдающим в наем, выделяются прямой лизинг,

когда изготовитель или владелец имущества

выступают в качестве лица, сдающего его в

аренду, и косвенный лизинг, при котором

сдача в аренду осуществляется через третье

лицо.

По методу финансирования

различают срочный лизинг, при котором

осуществляется одноразовая аренда, и

возобновляемый (револьверный) лизинг, при

котором договор лизинга продолжается по

истечении первого срока контракта. На

практике применяются и другие виды

лизинга.

Возвратный лизинг (sale and lease back)

является разновидностью финансового

лизинга, при котором продавец (поставщик)

предмета лизинга одновременно выступает и

как лизингополучатель. При этом возвратный

лизинг в Законе о лизинге выделяется как

основной самостоятельный вид. Он

заключается в продаже собственником

оборудования лизинговой компании с

одновременным заключением договора

лизинга на это оборудование в качестве

пользователя. В такой операции только два

участника: арендатор имущества (бывший

владелец) и лизинговая компания (новый

владелец). В результате первоначальный

собственник получает от лизинговой

компании полную стоимость оборудования,

сохраняет за собой право владения и

периодически платит за пользование

оборудованием. Подобная сделка позволяет

предприятию получить денежные средства за

счет продажи средств производства, не

прекращая их эксплуатации, и использовать

их для новых капитальных вложений.

Рентабельность данной операции будет тем

выше, чем доходы от новых инвестиций больше

суммы арендных платежей. Операции

возвратного лизинга вызывают уменьшение

баланса предприятия, так как ведут к

изменению собственника имущества. К такой

сделке можно прибегать и тогда, когда у

предприятия довольно низкий уровень

доходов и, следовательно, оно не может

полностью воспользоваться льготами по

ускоренной амортизации и налогообложению

прибыли. Предприятие совершает сделку, а

лизинговая компания получает его налоговые

льготы. В ответ она снижает ставку арендной

платы.

Оперативный лизинг

подразумевает передачу в пользование

имущества многоразового использования на

короткий или средний срок, который, как

правило, короче экономического срока

службы имущества (амортизационного

периода). При этом арендатор при соблюдении

определенного срока контракта имеет право

расторгнуть договор. По истечении срока

оборудование может стать объектом нового

лизингового контракта или возвращается

арендодателю. Обычно в оперативный лизинг

сдается строительная техника, транспорт,

ЭВМ и т.д. Довольно часто лизинговая

компания берет на себя техническое

обслуживание объекта лизинга, т.е.

регламентный ремонт, страхование. Таким

образом она осуществляет полносервисный

или частичносервисный лизинг (в договоре

предусматривается разделение

обязательств).

Кроме того, различают

договор лизинга с полной выплатой (full-payout

lease) и частичной выплатой (non full-payout lease). При

лизинге с полной выплатой лизинговая

компания в течение договора возвращает

себе стоимость оборудования, т.е. размер

периодических платежей начисляется таким

образом, чтобы компенсировать стоимость

оборудования и принести прибыль.

Финансовый лизинг обычно осуществляется с

полной выплатой. Лизинг с частичной

выплатой подразумевает возвращение

лизинговой компанией за время договора

лишь части стоимости оборудования.

Оперативный лизинг — пример лизинга с

частичной выплатой. Одно и то же

оборудование сдается лизинговой компанией

во временное пользование несколько раз, и в

итоге компенсируются все расходы

компании.

Так как часто лизинговой

компании не хватает собственных средств

для осуществления лизинговых операций, то

она может привлекать их со стороны.

Подобная операция получила название

лизинга с дополнительным привлечением

средств

Комментарии к законам »

Национальная лизинговая компания — официальный сайт компании в Москве

Европейский банк реконструкции и развития

деревообрабатывающее оборудование и для производства мебели

металлообрабатывающее и деревообрабатывающее оборудование

промышленное оборудование

полиграфическое оборудование Mimaki и других производителей

полиграфическое и печатное оборудование

полиграфическое оборудование Mimaki и других производителей

полиграфическое оборудование WPS и других производителей

полиграфическое и печатное оборудование

оборудование для розлива напитков

оборудование для общепита, упаковочное, торговое и другое

пищевое и упаковочное оборудование

автомойки, оборудование для автосервисов и СТО

технологическое и перерабатывающее оборудование

оборудование для промышленной переработки

свайебойное оборудование

стоматологическое оборудование

клининговое оборудование

сельскохозяйственная техника

складская и погрузочная техника JAC из Китая

складская и погрузочная техника JAC из Китая

складская и погрузочная техника Jungheinrich из Германии

грузовая автомобильная техника из Китая

грузовая автомобильная техника МАЗ

коммерческий автотранспорт

коммерческий автотранспорт

коммерческий автотранспорт Mitsubishi

деревообрабатывающие станки и оборудование для производства мебели

автотранспорт

автотранспорт

автотранспорт

автотранспорт

автотранспорт

деревообрабатывающее, металлообрабатывающее оборудование

полиграфическое оборудование

строительная опалубка

металлообрабатывающее и деревообрабатывающее оборудование

воздушные компрессорные системы, электрогенераторы

полиграфическое оборудование

токарно-винторезные, сверлильные, точильно-шлифовальные станки

промышленное швейное оборудование

торговое оборудование

оборудование для стоматологии

строительные материалы, оборудование и инструмент для промышленных полов

оборудование и техника для сферы антикоррозийной защиты

вилочные погрузчики

строительное оборудование

строительная опалубка

лизинговых и специализированных финансовых компаний Часть I: Введение в лизинг и кредитование

Проверено инвестиционным банкиром группы финансовых институтов

Что такое лизинг? Чем занимаются лизинговые компании?

Короче говоря, лизинговая компания предоставляет физический актив корпорациям, которые хотят увеличить свои мощности в обмен на регулярные платежи. Таким образом, бизнес может использовать активы, не покупая их напрямую. Лизинговые компании — это финансовые учреждения, которые действуют как посредники, поскольку они владеют активами (возможно, за счет собственных средств) и сдают их в аренду по ставке, которая позволяет им получать приемлемую прибыль на капитал.

Многие крупные банки имеют оружие в лизинг, как и такие конгломераты, как General Electric.

Арендодатель является владельцем активов, а арендатор получает активы по договору. Физические активы варьируются от легких грузовиков и легковых автомобилей до крупного промышленного оборудования.

Ключевое различие между покупкой транспортного средства и лизингом заключается в том, что в договоре аренды у компании есть возможность либо вернуть транспортное средство лизинговым компаниям, либо приобрести их по остаточной стоимости по истечении основного срока (обычно от 2 до 4 лет).

Различия между арендой и ссудой

Когда вы арендуете транспортное средство, вы, по сути, имеете право использовать его в течение заранее определенного количества месяцев. По истечении срока арендатор может вернуть автомобили после оплаты любых сборов в конце срока. В случае, если компания желает приобрести автомобили, она может заплатить дополнительную цену, которая была согласована, и потребовать автомобили. С другой стороны, финансовое подразделение предоставляет ссуду коммерческим клиентам для финансирования покупки автомобиля в течение определенного периода времени.

Ежемесячные платежи по аренде обычно ниже, чем ежемесячные финансовые платежи за тот же автомобиль, потому что вы оплачиваете ожидаемую амортизацию автомобиля в течение периода аренды, а также арендную плату, налоги и сборы. У лизинга перед финансированием есть как преимущества, так и недостатки.

Лизинг позволяет арендаторам увеличить свой денежный поток и освобождает пользователей от бремени выплаты большой суммы наличными авансом. Еще одно важное отличие, которое следует отметить, заключается в том, что аренда позволяет пользователям использовать активы без возникновения каких-либо долгов.

Поскольку аренда обычно классифицируется как расход, а не как задолженность, арендаторы не рискуют ухудшить свои кредитные качества. Однако в долгосрочной перспективе лизинг обычно обходится дороже, чем покупка активов заранее. Наконец, арендаторы не имеют полных юридических прав на используемые активы и должны тщательно соблюдать условия, изложенные в контракте.

Как лизинговая компания зарабатывает деньги?

- Финансовая прибыль : один из основных способов заработка лизинговыми компаниями.Высокая финансовая прибыль означает, что компаниям, сдающим автомобили в аренду, была начислена более высокая процентная ставка. Например, лизинговая компания берет деньги в долг под 15% годовых и взимает арендную ставку 20%, тогда их финансовая прибыль составит 5% годовых. Поскольку эта отрасль очень конкурентоспособна, многие фирмы часто устанавливают арендные ставки практически без финансовой прибыли. Это неизбежно заставляет их искать другие источники прибыли, что приводит к следующему пункту.

- Услуги и прочие доходы : Сюда входят доходы от топливных карт, услуг по управлению авариями и технического обслуживания. В состав выручки и прочей выручки также включаются сборы за синдицирование, которые представляют собой комиссионные, полученные, когда компания способствует заключению договора аренды между арендатором и сторонним арендодателем.

- Штрафы за досрочное погашение : они возникают, когда арендатор выполняет свои договорные права на досрочное прекращение аренды. В таком случае лизинговая компания взимает с арендатора сумму, равную ее заранее определенной стоимости при прекращении договора.Структурируя стоимость прекращения контракта, лизинговая компания может получить еще один поток прибыли.

- Плата за сверхнормативное использование : еще один способ заработка лизинговых компаний. Когда автомобили возвращаются в хорошем состоянии, прибыль от продажи в конце лизинга будет намного выше. Чтобы обеспечить надлежащее обслуживание транспортных средств, лизинговые компании устанавливают строгие правила использования оборудования или транспортных средств. Если правила не соблюдаются, компания может взимать штрафы, которые выплачиваются в конце срока аренды.

Что такое финансирование плана этажа?

Это один из способов финансирования транспортных средств за счет средств арендатора для финансирования транспортных средств от кредиторов. Ссуды обычно обеспечиваются автомобилями, приобретенными в качестве залога, и это эффективный способ финансирования запасов без выплаты наличных. Благодаря этому розничные торговцы или лизинговые компании могут иметь инвентарь или транспортные средства на складе, а не продавать их из каталога, и увеличивать продажи и прибыль за счет оптимизации приобретения инвентаря.

Корпоративная оценка для лизинговых и финансовых компаний

Что касается оценки этих компаний финансовых учреждений, методы оценки банков и страховых компаний могут использоваться в большинстве случаев, даже если регулирование капитала, как правило, является национальным и менее строгим, чем для банков и страховых компаний.

Свободный денежный поток к собственному капиталу / DCF

Вы можете выполнить анализ дисконтированного денежного потока, оценив приведенную стоимость будущих денежных потоков, которые будут генерироваться существующими контрактами, и отдельно оценив новые предприятия, которые компания планирует запустить.Последняя оценка обычно выполняется путем дисконтирования будущих результатов ожидаемых новых контрактов или просто с использованием мультипликатора, основанного на сопоставимых компаниях.

Помимо упомянутых выше методов, важно также отметить, что активы и доходность лизинговых компаний так же важны, как и денежные потоки, которые они генерируют.

Оценка финансовых компаний должна проводиться тщательно путем тщательного анализа стратегии бизнеса, национальной отраслевой структуры и сил, влияющих на нее, а также макроэкономической среды.

В качестве примера, если бы портфель договоров аренды транспортных средств был заключен на условиях, которые значительно отличаются от текущих преобладающих рыночных условий на дату рыночной оценки, и не было никакого хеджирования против такого изменения, аналитику необходимо было бы оценить влияние ситуация.

Финансовые компании часто работают как дочерние компании банков или других крупных финансовых учреждений, и поэтому, в зависимости от целей оценки, необходимо проанализировать, в какой степени стоимость и условия финансирования для компании зависят от того, часть более крупного финансового учреждения.Другими словами, специалисту по оценке потребуется оценить самостоятельные возможности лизинговой компании по привлечению финансовых ресурсов.

Важно отметить, что вместо оценки фирмы путем дисконтирования ожидаемых денежных потоков до выплаты долга по средневзвешенной стоимости капитала, более стандартным является оценка собственного капитала путем дисконтирования денежных потоков для инвесторов в акционерный капитал по стоимости собственного капитала.

Оценка денежных потоков до выплат по долгу или средневзвешенной стоимости капитала может быть проблематичной, когда долг и выплаты по долгу не могут быть легко идентифицированы, что обычно имеет место для компаний, оказывающих финансовые услуги.При этом капитал может быть напрямую дисконтирован путем дисконтирования денежных потоков с заемными средствами к собственному капиталу по стоимости капитала. Денежный поток в капитал — это денежный поток, оставшийся для инвесторов в акции после того, как были произведены выплаты по долгу и выполнены потребности в реинвестировании. Это основная причина, по которой используются мультипликаторы P / B и P / E, а не стоимостные мультипликаторы, такие как EBITDA.

Кроме того, финансовый рычаг — это еще один аспект, который отличает компании, оказывающие финансовые услуги, от других отраслей. Банки или специализированные финансовые компании, как правило, используют больше заемных средств для финансирования своего бизнеса, поэтому их коэффициент левериджа обычно выше, чем у большинства других фирм.Из-за этого небольшие изменения стоимости активов фирмы (или процентных ставок) могут оказать существенное влияние на стоимость капитала.

Финансовые компании и лизинговые мультипликаторы

На практике для этих так называемых «специализированных финансовых» компаний банковские и страховые методы оценки могут использоваться в большинстве случаев, даже если регулирование капитала, как правило, менее жесткое, чем для банков или страховых компаний. Метрики, используемые для оценки лизинговых / финансовых компаний, — это кратная цена книги (P / B) и цена / прибыль LTM (P / E).

По данным SNL Financial, ведущей платформы для исследования финансовых институтов, средние коэффициенты P / E и P / B на конец 2017 года составляли 11,2x и 0,89x соответственно для компаний, занимающихся автофинансированием. Кроме того, те же показатели для лизинговых компаний были 11,8х и 1,11х.

Другие ключевые финансовые показатели при анализе лизинговых компаний включают материальный финансовый рычаг, балансовую стоимость на акцию, материальную балансовую стоимость на акцию и нематериальную операционную маржу.

Возвращаясь к тому, почему трудно оценить денежные потоки для фирм, оказывающих финансовые услуги, это связано с тем, что, в отличие от производственных фирм, которые инвестируют в заводы, оборудование или другие основные средства, фирмы, предоставляющие финансовые услуги, инвестируют в нематериальные активы, такие как права аренды и лицензии.В результате вложения для будущего роста часто классифицируются в бухгалтерской отчетности как операционные расходы. Следовательно, традиционный способ оценки денежного потока может быть проблематичным.

6 лучших лизинговых компаний

Лизинг оборудования — это вид финансирования, при котором владельцы бизнеса регулярно платят компаниям, занимающимся лизингом оборудования, и взамен получают доступ к машинам, инструментам или оборудованию, которыми они еще не владеют. Мы оценили более 15 ведущих поставщиков и сузили его до шести лучших лизинговых компаний по стране.

ТОП-6 лизинговых компаний по оборудованию 2019

Как работает лизинг оборудования

У заемщика есть несколько способов получить оборудование в аренду. Некоторые заемщики будут использовать внутреннее финансирование, предоставляемое производителем или дилером приобретаемого оборудования. Эти договоренности обычно подписываются прямой лизинговой компанией оборудования. Другой вариант — получить оборудование в лизинг через банк, а третий вариант — использовать компанию, специализирующуюся на лизинге оборудования.

Некоторые из опций и их преимущества для вас:

- Внутреннее финансирование: Отличный вариант, если вы покупаете новое оборудование напрямую у производителя или фабрики, но обязательно сравнивайте цены.

- Лизинг банковского оборудования: Отличный вариант для предприятий, которые установили отношения со своим банком, однако ставки могут быть высокими, а варианты погашения могут быть не такими гибкими.

- Кредитор по лизингу оборудования: Популярная опция, позволяющая быстро сдать в аренду оборудование, новое или бывшее в употреблении, с очень гибкими условиями погашения.

Заемщикам, заинтересованным в лизинге оборудования, особенно нового или мало бывшего в употреблении, следует сначала проконсультироваться с дилером или производителем. Могут быть доступны специальные ставки, такие как процентная ставка 0% и скидки. Этот вид финансирования обычно доступен только наиболее кредитоспособным заемщикам. Кредитоспособные заемщики могут пожелать рассмотреть возможность аренды оборудования в своем банке, хотя ставки лизинга оборудования от альтернативных кредиторов часто конкурентоспособны или лучше, чем банковские ставки.

Заемщики с неидеальной кредитной историей или предприятия, заинтересованные в лизинге оборудования, которое не соответствует требованиям дилера или банка — из-за возраста, часов работы или пробега — захотят изучить альтернативные лизинговые компании оборудования.

Виды аренды оборудования

Доступно несколько типов аренды оборудования, наиболее распространенными из которых являются аренда с выкупом за 1 доллар, аренда с опционом на 10% и аренда по справедливой рыночной стоимости (FMV). Основная разница между договорами аренды основана на сумме, подлежащей выплате в конце срока аренды за право владения оборудованием.

Наиболее популярные виды аренды и их особенности:

- Выкуп за 1 доллар: Этот вид аренды больше всего напоминает ссуду. В конце срока заемщик платит 1 доллар за владение оборудованием.Этот вариант наиболее подходит для предприятий, которые намерены владеть активом.

- Опцион 10%: Этот договор аренды дает предприятию возможность оплатить владение оборудованием в конце срока аренды. Этот вариант — хороший выбор для предприятий, которые хотят отказаться от выбора по окончании срока аренды.

- FMV аренда: Этот вариант представляет собой классический сценарий аренды, при котором предприятие может купить актив по его справедливой рыночной стоимости в конце срока аренды. Это наиболее популярно для оборудования, которое будет часто обновляться.

Капитальная аренда и операционная аренда

Компании захотят сравнить операционную и капитальную аренду (также известную как финансовая аренда). У каждого есть свои последствия для бухгалтерского учета и налогообложения. Аренда с опционом на выгодную покупку — например, выкуп за 1 доллар или аренда с опционом 10% — всегда считается капитальной арендой, в то время как аренда FMV обычно считается операционной арендой.

Кому подходит аренда оборудования

Лизинг оборудования может быть отличным вариантом для предприятий, которым требуется часть оборудования на короткий период времени, прежде чем либо перейти на новое оборудование, либо полностью отказаться от оборудования.Преимущество лизинга оборудования заключается в том, что он часто предлагает большую гибкость, чем другие формы финансирования, позволяя при этом частое обновление.

Лизинг оборудования также является отличным вариантом для предприятий, которые могут быть не в состоянии позволить себе оплату ссуды за оборудование, что позволяет использовать дополнительный вариант в конце срока аренды, а также другие гибкие варианты, такие как повышающие платежи, при которых ежемесячный платеж растет. через некоторое время. Компании могут использовать калькулятор аренды оборудования, чтобы помочь выбрать лучший вариант.

Лизинг оборудования против ссуд на оборудование

Для заемщиков, рассматривающих возможность лизинга оборудования, будет хорошей идеей сравнить другой популярный метод лизинга оборудования: ссуды на оборудование. При выборе между лизингом оборудования и ссудой на оборудование необходимо задать несколько важных вопросов, например, намеревается ли компания хранить оборудование и как долго это оборудование необходимо.

Компании, которые планируют хранить оборудование в течение длительного времени и могут позволить себе ежемесячные платежи, могут посчитать ссуду на оборудование лучшим вариантом.Преимущества ссуды на оборудование включают потенциально более низкие процентные ставки, а также полностью амортизированные платежи.

Как мы оценивали лизинговые компании оборудования

Аренда оборудования доступна у различных кредиторов и других ресурсов, включая традиционные банки, альтернативных кредиторов и брокеров по кредитованию бизнеса. Чтобы выбрать лучшие компании по лизингу оборудования, мы оценили ряд факторов, которые отличают каждого поставщика, чтобы выбрать лучшие компании по финансированию оборудования, включая тип обслуживаемого заемщика, разнообразие доступных программ и общую репутацию.

Критерии, используемые для оценки лучших лизинговых компаний:

- Общие затраты: Процентная ставка, которую вы можете рассчитывать заплатить за аренду оборудования, а также дополнительные расходы, такие как сборы за документацию и подачу заявления.

- Скорость финансирования: Скорость, с которой вы продвигаетесь через процесс, от момента подачи заявки до получения финансирования.

- Процесс подачи заявки : Сложность или простота подачи заявки на финансирование, а также от того, будете ли вы работать в тесном сотрудничестве со специалистом или нет.

- Критерии андеррайтинга: Кредитные критерии, используемые кредитором, включая самый низкий кредитный рейтинг и время в бизнесе, а также целевого заемщика.

- Гибкость погашения: Доступны разнообразные программы погашения, включая творческие варианты погашения, предназначенные для растущих и сезонных предприятий.

- Репутация в Интернете: Отзывы, которые бизнес получает на сайтах обзоров и других онлайн-ресурсах.

- Служба поддержки клиентов: Скорость и профессионализм обслуживания клиентов, наблюдаемые в процессе исследования, а также у рецензентов.

На основании этих критериев мы выбрали Crest Capital как нашу лучшую компанию по лизингу оборудования. Crest предлагает ставки от 5,5% при аренде оборудования только для приложений стоимостью до 250 000 долларов, а владельцы малого бизнеса могут подать заявку онлайн и получить квалификацию всего за один час.

Crest Capital: Лучшая компания по лизингу оборудования

Компания Crest Capital, признанная прямым кредитором, имеет репутацию компании, занимающейся прямыми сделками, и предлагает одни из самых конкурентоспособных ставок в отрасли.Crest Capital была основана в 1989 году и предлагает в лизинг новое и бывшее в употреблении оборудование на сумму от 5000 до 500000 долларов. Заемщики, проработавшие не менее двух лет и имеющие хорошую кредитоспособность, должны рассмотреть вопрос о лизинге оборудования Crest Capital.

Crest Capital Rates and Fees

Типичные ставки и комиссии, предлагаемые Crest Capital:

- Процентная ставка: 5,5% — 9,5%

- Штраф за предоплату: №

- Дополнительные сборы: Административный сбор 275 долларов США

Crest Capital описывает свои процентные ставки как близкие к банковским, и при этом можно получить аренду оборудования с процентной ставкой выше 9.5% через них, большая часть договоров аренды попадает в этот диапазон. Потенциальные заемщики должны знать, что Crest Capital взимает административный сбор в размере 275 долларов США по своим договорам аренды.

Условия использования Crest Capital

Условия аренды оборудования Crest Capital:

- Сумма лизинга: 5000 — 500 000 долларов

- Срок аренды: 24-72 месяца

- Виды погашения: Ежемесячно, поэтапно, отсрочено и сезонно

- Обеспечение: Дополнительное обеспечение не требуется, может потребоваться подача залогового права UCC

- Персональная гарантия: Да

- Скорость финансирования: В течение 48 часов

Crest Capital предлагает несколько гибких вариантов погашения, в том числе повышающую программу, при которой платежи начинаются с малого и со временем увеличиваются в размере вместе с вашим прогнозируемым доходом.Как и большинству кредиторов в сфере малого бизнеса, Crest Capital потребует личную гарантию и, вероятно, предъявит право удержания UCC в отношении бизнес-активов.

Crest Capital Квалификация

Типичные требования для аренды оборудования с Crest Capital:

Программа лизинга оборудованияCrest Capital лучше всего подходит для устоявшихся предприятий, которые работают не менее двух лет, а заемщики должны иметь кредитный рейтинг не менее 650. Crest Capital не указывает минимальный доход, вместо того, чтобы основывать общую сумму аренды на множестве фактических и прогнозируемых новых доходов.

Что не хватает Crest Capital

Заемщики с солидным бизнесом и сильной личной кредитной историей найдут, что Crest Capital предлагает сочетание гибких программ, условий погашения и низких процентных ставок. В тех случаях, когда Crest Capital терпит неудачу, она расширяет свое предложение на заемщиков с плохой кредитной историей или предприятий, которые не могут продемонстрировать как минимум два года работы.

Crest Capital Обзоры

Crest Capital имеет сильную онлайн-репутацию с рейтингом Better Business Bureau A + и более 4 звезд, полученными в среднем на нескольких сайтах с обзорами.Многие из положительных отзывов принадлежат компаниям, которые указывают на то, что они являются постоянными клиентами. На момент написания этой статьи отрицательных отзывов практически не существовало, что делает вероятным, что Crest Capital очень эффективно справляется с проблемами клиентов до их обострения.

Как подать заявку в Crest Capital

Чтобы подать заявку на лизинг оборудования с Crest Capital, включая заявку только на финансирование до 250 000 долларов, заемщики могут заполнить онлайн-заявку на согласование в течение 60 минут и финансирование в тот же день.

Посетите Crest Capital

Национальная деловая столица: лучшая компания по лизингу оборудования для персонализированного обслуживания

National Business Capital — это онлайн-рынок кредитования, который использует индивидуальный подход к подбору заемщиков и кредиторов. Основанная в 2007 году, она насчитывает более 75 активных кредиторов в своей сети, готовых финансировать новое и бывшее в употреблении оборудование. National Business Capital — отличный выбор для заемщиков, которые хотели бы сравнить лизинговые программы и ставки от как можно большего числа кредиторов.

Ставки и сборы на национальный деловой капитал

Типичные ставки и сборы, предлагаемые National Business Capital:

- Процентная ставка: 8% — 20%

- Штраф за досрочное погашение: Нет, заемщикам предоставляется скидка при досрочном погашении.

- Дополнительные сборы: Может варьироваться

Имея доступ к широкому кругу кредиторов, от традиционных банков до альтернативных кредиторов, объем лизинга оборудования National Business Capital обычно снижается на 8–20%.Заемщики могут рассчитывать на прозрачный процесс, когда National Business Capital предоставит письменную документацию до подписания документов. Как и большинство кредиторов на торговых площадках, он берет процент (2,99%) от комиссии за открытие или закрытие сделки, которая зависит от кредитора.

Условия национального делового капитала

Условия аренды оборудования National Business Capital:

- Сумма аренды: 10 000 — 1 миллион долларов

- Срок аренды: От 12 до 60 месяцев

- Виды погашения: Может варьироваться

- Залог: Нет

- Персональная гарантия: Да

- Скорость финансирования: 24-72 часа

Имея доступ к широкой сети кредиторов программ, большинство заемщиков, вероятно, найдут для себя условия аренды оборудования и погашения, которые им подходят.National Business Capital заявляет, что залог обычно не требуется, однако заемщикам следует ожидать возможности удержания UCC в отношении бизнес-активов. Аренда оборудования потенциально может быть профинансирована в тот же день.

Квалификация национального делового капитала

Типичные требования для аренды оборудования с National Business Capital:

National Business Capital предоставляет варианты для владельцев бизнеса, которым интересно, соответствуют ли они требованиям. Компании с кредитным рейтингом 650 или выше имеют право на финансирование стартапов и не должны соответствовать требованиям к минимальному доходу, в то время как компании с валовым годовым объемом продаж не менее 120 000 долларов США, скорее всего, могут претендовать на кредитный рейтинг 550 или выше.