Налоговые схемы и оптимизация налогооблажения – Куприянов & Партнёры

Есть очень много людей, которые не хотят платить совсем. А если приходится платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

Есть очень много людей, которые платить не хотят вовсе. А если платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

После многих лет работы с налогами мы поняли, что налоговая схема и оптимизация – разные вещи. В этой статьей мы расскажем, что такое налоговые схемы и оптимизация налогообложения.

ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ

Оптимизировать налогообложение, значит, не платить те налоги, которые Вы платить не обязаны.

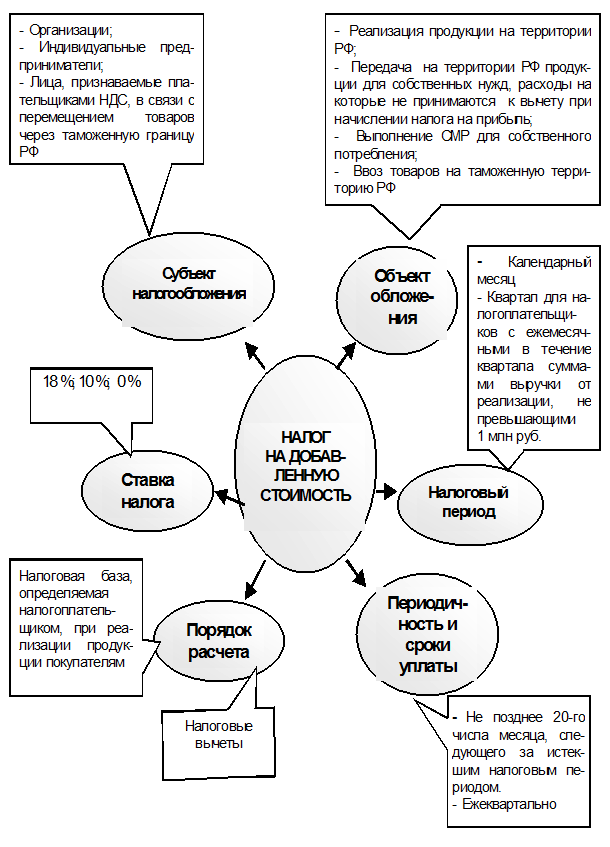

Самая большая налоговая нагрузка падает на плечи тех, кто применяет общую систему налогообложения. В самом Налоговом кодексе РФ общая система налогообложения не прописана, но используется в обиходе. Рассмотрим её на примере самых распространённых налогов. Общая система подразумевает уплату НДС, налог на прибыль организаций в размере 20%, налог на имущество организаций, акцизы и так далее.

Одновременно Налоговым кодексом РФ предусмотрены специальные режимы налогообложения: упрощённая двух видов, единый налог на вменённый доход, единый сельскохозяйственный налог, патентная система, система при выполнении соглашений о разделе продукции.

Если компания является собственником доли больше 25% в другой организации, то она обречена применять только общую систему налогообложения. Это касается и тех компаний, численность сотрудников которых больше 100 человек или они имеют филиалы.

Компания продаёт свою долю участия в другой организации, количество сотрудников меньше ста человек, но у неё есть филиал. Руководитель проконсультировался с юристами и решил закрыть филиал, а вместо него открыл представительство, чтобы перейти на упрощённую систему налогообложения и платить 15% от доходов за вычетом расходов. Или вовсе 6% от дохода. Плюс к этому приятному бонусу сумму рассчитанного налога можно уменьшить за счёт страховых взносов, которые уплачиваются за сотрудников. Это простой пример налоговой оптимизации. В реальности нюансов множество, все не опишешь.

НАЛОГОВЫЕ СХЕМЫ

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Самой распространённой и очень опасной схемой является обналичивание денег участниками юридических лиц.

Все деньги, которые компания получает от бизнеса, принадлежат ей, а не руководителю или учредителям. Просто взять их для личных нужд они не могут. Поэтому прибегают к помощи посредников, которыми выступают индивидуальные предприниматели. Предприниматель в любой момент может распорядится выручкой по своему усмотрению.

Компания заключает с предпринимателем договор на оказание услуг. Рисуются документы об исполнении договора, деньги перечисляются предпринимателю. Предприниматель получает 5% от суммы, а остальное возращает руководителю компании наличными.

Это очень старая схема хорошо ответно налоговикам. За её применение можно получить реальный срок отбытия наказания тех местах, от которых чем дальше держишься, тем лучше. Да и гарантии того, что деньги вернут нет.

За её применение можно получить реальный срок отбытия наказания тех местах, от которых чем дальше держишься, тем лучше. Да и гарантии того, что деньги вернут нет.

Поэтому используйте легальные способы уменьшения налоговой нагрузки. И перед тем, как решиться на какие-то действия, позвоните нам. Мы поможем Вам избежать налоговых рисков +7(499)705-99-82.

Схемы и методы белой оптимизации налогов

26.02.2021

Аудит внешнеэкономической деятельности

Посмотреть20.02.2021

Налог на имущество физических лиц

Посмотреть30.10.2020

Учет НДС в бухгалтерском учете

Посмотреть02.10.2020

Отчетность, сдавайся

Начался октябрь, а значит пришло время сдавать налоговую и бухгалтерскую отчетность…

ПосмотретьИзменения в налогах 2021

Статья о новых налогах 2021 года для организаций и индивидуальных предпринимателей.

Посмотреть01. 10.2020

10.2020

Налоговые вычеты при покупке квартиры

Посмотреть24.08.2020

Налоговая отчетность организации

Налоговую отчетность сдают все юридические лица и индивидуальные предприниматели,…

Посмотреть02.06.2020

Стоимость ведения ип

Бухгалтерское сопровождение ИП включает различные налоговые режимы, выбираемые в…

Посмотреть12.08.2020

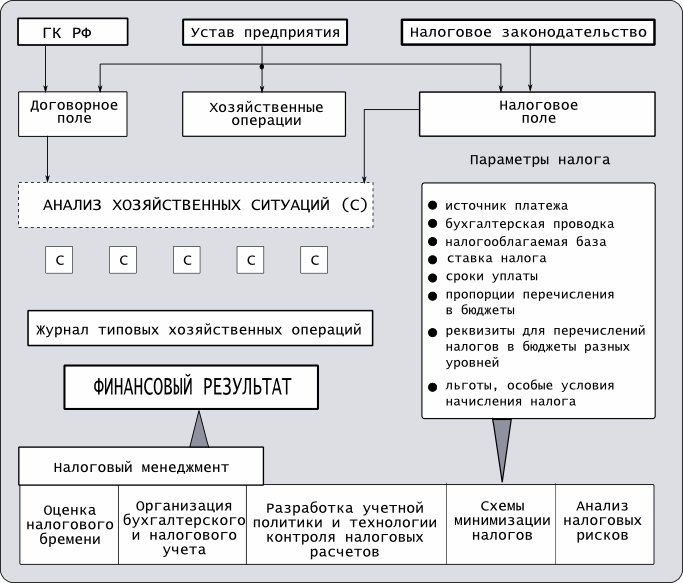

Планирование налогового учета

Планирование налогового учета проводится с учётом специфики организации и отрасли.

Посмотреть31.07.2020

Оформление результатов налоговой проверки

Оформление результатов налоговой проверки является заключительным этапом любой проверки…

Посмотреть31.07.2020

В отношении вас готовится возбуждение дела по ст. 199 УК РФ?

У полиции есть информация, что компания уклонялась от налогов. Вероятно, готовится…

Посмотреть31.07.2020

У вас полицейская проверка?

Полицейская проверка: узнайте, как проходит процедура и какие действия следует предпринять…

31. 07.2020

07.2020

Уголовные дела по налогам: учитывайте практику

Ваш адвокат в одном лице, какой бы он ни был специалист, не может знать всё. Иногда…

Посмотреть31.07.2020

Списание налогов и другие изменения в НК. Как учесть госпомощь и как налоговики будут проверять в 2021

Мы подготовили обзор по мерам государственной поддержки бизнеса и рассказываем, как…

Посмотреть31.07.2020

Простые правила выездных проверок, о которых в панике часто забывают

Это значит, что ФНС заподозрила вашу компанию в неуплате налогов, и в отношении вашей…

31.07.2020

Получен акт налоговой проверки: дальнейшие действия

Всё плохо. ФНС нашла нарушения и доначислила вашей компании недоимку, пени и штрафы/

Посмотреть31.07.2020

Налоговая с 1 июля: Служба ФНС планирует начать выездные проверки после окончания моратория

С 1 июля подходит к завершению пауза в выездных налоговых проверках связанных с пандемией.

31.07.2020

Налоговая проверка только началась или уже идет?

Если налоговая проверка началась, то у налоговых органов есть все основания предполагать…

31.07.2020

Когда налоговые требования звучат как приговор

Чем грозит для представителей малого и среднего бизнеса выездная налоговая проверка…

Посмотреть31.07.2020

Когда налоговые требования звучат как приговор?

Руководитель департамента налогового консалтинга компании рассказывает о налоговых…

Посмотреть31.07.2020

Как написать пояснения в налоговую?

Нередко при рассмотрении отчетности у налоговиков возникают вопросы, связанные с…

Посмотреть24.07.2019

Изменения в ККТ с 01.07.2019

Очередная обширная группа налогоплательщиков присоединяется к лицам, обязанным применять…

31.07.2020

Инструкция: как избежать наказания за дробление бизнеса

Как избежать наказания за дробление бизнеса с целью экономии на налогах.

27.05.2019

НДФЛ с имущества ИП в 2019 году

С 1 января 2019 г. начали действовать поправки, внесенные в 23 главу НК. Большинство…

Посмотреть30.06.2020

Ведение бухгалтерского учета ИП

Какие особенности ведения бухгалтерского учёта присущи ИП. Как выстроить наиболее…

Посмотреть05.04.2019

Найденное при инвентаризации имущество учитывают в доходах

Перед формированием годовой отчетности компании проводится инвентаризация, результатом…

14.03.2019

Перерасчет налога на недвижимость в случае ошибки кадастровой стоимости

Этот налог относится к любому недвижимому имуществу, вплоть до парковочных мест и…

Посмотреть19.02.2019

Расходы на медосмотр можно учесть в расходы

Медосмотры для сотрудников с тяжелыми условиями труда (или связанные с транспортом)…

Посмотреть12.01.2019

Когда работодатель обязан выплачивать премии?

Редакция БизнесГарант расскажет, когда работодатель обязан выплачивать премии в соответствии…

Посмотреть23. 12.2018

12.2018

Бухгалтерский учет — определение, задачи, принципы

Бухгалтерский учет, Бухгалтерский учет основы, Бухгалтерский учет виды, Бухгалтерский…

Посмотреть03.12.2018

Чрезмерная оптимизация налоговой нагрузки может привести к блокировке счета

Многие схемы, позволяющие снизить налоговую нагрузку, только формально считаются…

Посмотреть21.11.2018

Реальный срок за неуплату страховых взносов

Должностным лицам и предпринимателям грозит реальный срок за неуплату страховых взносов

Посмотреть19.10.2018

Презумпция виновности: как и зачем доказывать реальность сделок с учетом НДС

С самого становления рыночной экономики в России и появлении такого налога, как НДС…

Посмотреть04.08.2018

Старт бизнеса в 2021 году: как выбрать оптимальную систему налогообложения

Выбор системы налогообложения — первое, с чего нужно начать ведение официального…

Посмотреть10. 07.2018

07.2018

Налоговая Декларация по форме 3 НДФЛ

3 НДФЛ, 3 НДФЛ порядок, 3 НДФЛ физических лиц, 3 НДФЛ форма, 3 НДФЛ бланк, 3 НДФЛ…

Посмотреть27.05.2020

«Давай, до свиданья»: почему в 2020 году бухгалтерию придется уволить

Как сэкономить на бухгалтерии, чтобы зарабатывать еще больше.

Посмотреть27.05.2020

Выживут только экономные: самарским бизнесменам придется сократить траты на сотрудников

Эксперты рассказывают, как сделать это без удара по компании.

Посмотреть27.05.2020

Особенности осуществления торговой деятельности плательщиков ЕНВД

Основные положения по применению ЕНВД и особенности.

Посмотреть27.05.2020

Новогодние расходы. Как учесть без последствий?

Можно ли отнести «новогодние» траты на расходы, и стоит ли уплачивать с них НДФЛ…

Посмотреть27.05.2020

Проверка работодателей работающих с фрилансерами в 2021 году

Отношения между самозанятыми и работодателями могут быть переквалифицированы в трудовые…

Посмотреть27. 05.2020

05.2020

Оформление самозанятости – дело для профессионалов

Как правильно оформлять самозанятость и как этот термин трактует закон.

Посмотреть27.05.2020

Сокращая, приумножайте: почему кадровик на аутсорсинге эффективнее и дешевле, чем сотрудник в штате

Какой вариант выбрать: плюсы и минусы.

Посмотреть25.06.2020

Второе дыхание для бизнеса: в Самаре запустили новое антикризисное решение

Оно реанимирует работу компаний, которым нужен результат.

Посмотреть25.06.2020

Кризис и бизнес: как вести бухгалтерию, чтобы 2021 год не стал последним для компании

Самарским предпринимателям советуют пересмотреть подход к финансовому учету.

Посмотреть20.07.2020

Как налоговики распознают дробление. И что за это будет

Налоговые проверки и другие мероприятия налогового контроля вновь начинают работу…

Посмотреть23.07.2020

Вывод активов. Как не погореть на желании всё спасти?

Как не погореть на желании всё спасти?

Вывод активов из ООО перед ликвидацией, встречается очень часто. Разберёмся, как…

Посмотреть30.07.2020

Что делает бухгалтерия при ликвидации компании

Разберём подробно бухгалтерскую составляющую при ликвидации компании.

Посмотреть03.08.2020

Ведение бухгалтерского учета УСН

Упрощённая система налогообложения включает различные формы и особенности, что может…

Посмотреть11.08.2020

Допрос в налоговой инспекции. Все, о чем не хочется даже думать

Что делать во время допроса и какие шаги нужно предпринять в самом начале, чтобы…

Посмотреть12.08.2020

Режим 2021: на что меняем ЕНВД

Какие изменения последуют вслед за отменой ЕНВД и какие режимы в каких ситуациях…

Посмотреть29.08.2020

Оптимизация финансовых потоков в компании

Как наиболее эффективно выстроить бизнес-процессы для управления финансами организации.

Оптимизационные схемы и их риски применения – компания по бухгалтерским и аудиторским услугам

|

Риски при оптимизационных схемах

Если при выборе услуги или товара всем известен подход «цена соответствует качеству», а при выборе оптимизационной схемы – руководствуйтесь принципом «выгода от оптимизации должна соответствовать риску за оптимизацию». Если есть оптимизационные схемы с различной степенью риска, то попробуем их классифицировать и определить соответствующий риск при их применении на предприятии. Так же приведем пример расчета схемы оптимизации для понимания процесса просчета схем. |

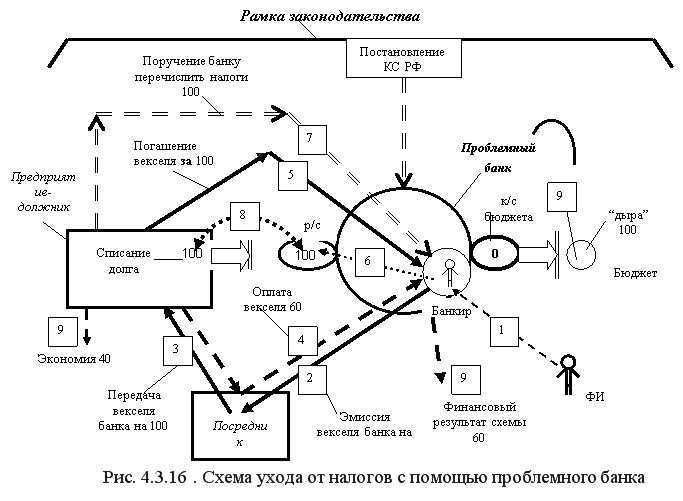

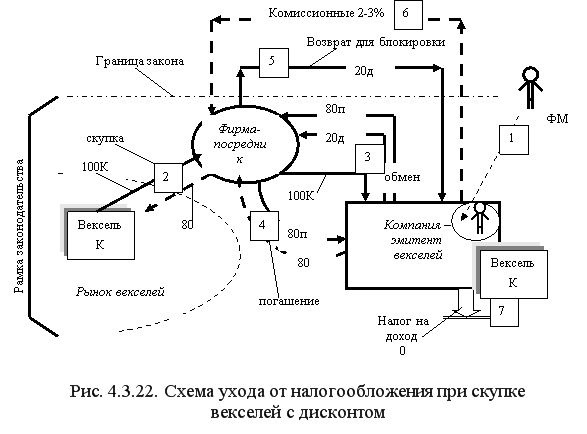

Выведение денежных средств из-под налогообложения.

Выведение денежных средств из-под налогообложения.Обязательным условием схем данной группы является использование фиктивных договоров и фиктивных фирм. Часто привлекаются номинальные директора и учредители для анонимности настоящих владельцев.

В большинстве рассматриваемых схем денежные средства выводятся из легального оборота, их введение обратно считается «отмыванием доходов».

К схемам этой группы относятся:

1.1. Схема, которая увеличивает расходы оптимизатора за счет перечисления средств на «серые» и «черные» фирмы.

Данный способ оптимизации:

- увеличивает расходы компании и налоговый кредит;

- позволяет получить свободные наличные средства;

- «завести» в оборот компании, товары купленные за наличные средства.

Одним словом это называют обналичкой с использованием «фирм-однодневок», «конвертационных центров».

1.2. Схема по уменьшению запасов в качестве альтернативы для продаж.

Она предполагает продажу запасов компании по заниженной стоимости благодаря порче или фиктивному уничтожению запасов. При этом запасы продаются за наличные средства.

1.3. Оптимизация, при которой перебрасывают налоговые обязательства с одной компании на другую.

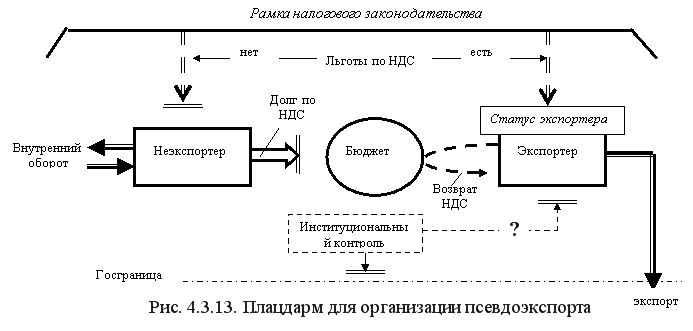

Для ее внедрения нужна компания, которая готова продать налоговый кредит или расходы. Это может быть экспортер, который не имеет права на возмещение НДС.

Схемы по выведению денежных средств из-под налогообложения отличаются повышенным риском для оптимизатора. Эти схемы нелегальны, кратковременны и могут быть быстро выявлены представителями фискальных органов. Тем, кто экономит через «обналичку», «конвертационные центры», налоговики как минимум могут доначислить НДС и налог на прибыль. Как максимум – можно «заработать» уголовное преследование по ст. 212 Уголовного Кодекса Украины «Уклонение от уплаты налогов, сборов (обязательных платежей)».

Как максимум – можно «заработать» уголовное преследование по ст. 212 Уголовного Кодекса Украины «Уклонение от уплаты налогов, сборов (обязательных платежей)».

Отличие этого пути оптимизации от предыдущего в том, что денежные средства не выводятся из легального оборота и при необходимости могут быть возвращены обратно.

К схемам этой группы относятся:

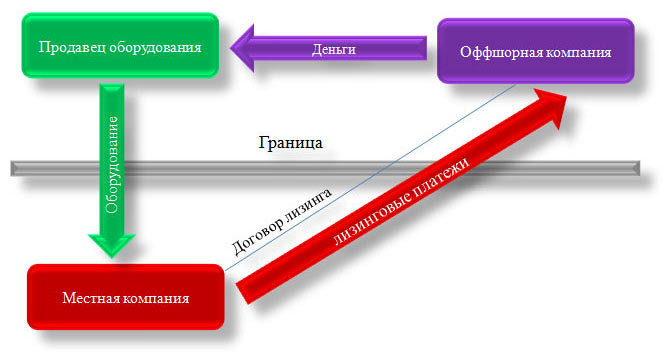

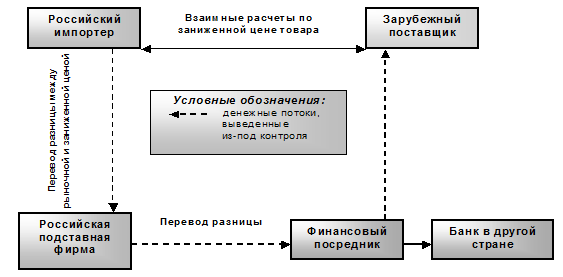

2.1. Перевод денежных средств в другие страны – с меньшим уровнем налогообложения.

Конечно, речь идет об оффшорах. Эта тема обширна и широко представлена в интернете, поэтому отвлекаться от основной не станем.

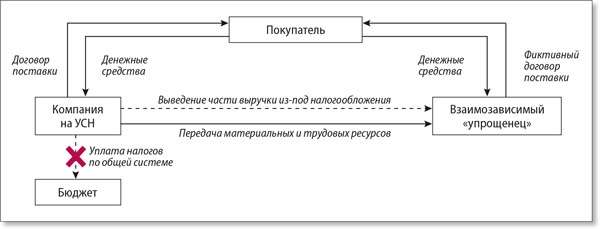

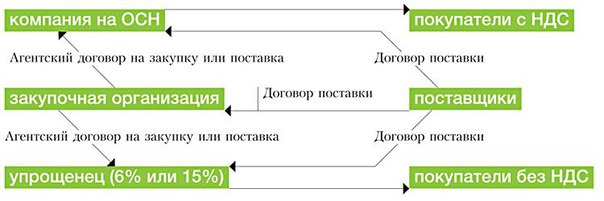

2.2. Перевод денежных средств на другие предприятия с другой системой налогообложения.

Часто перевод осуществляют на предприятия с упрощенной системой налогообложения (единый налог).

2. 3. Перевод денежных средств в другие сферы деятельности или на другие предприятия с льготным налогообложением.

3. Перевод денежных средств в другие сферы деятельности или на другие предприятия с льготным налогообложением.

К возможным сферам и субъектам перевода относят сельское хозяйство, ИТ-технологии, полиграфическая продукция, предприятия инвалидов и т.д. К таким схемам следует относится с осторожностью, поскольку преимущественно они носят временный характер.

Этот путь оптимизации менее рискован, чем предыдущий, хотя его нельзя считать безукоризненным. По степени риска его можно отнести к золотой середине – между схемой по выведению средств из-под налогообложения и схемой по отсрочкам платежей. Выявить такие схемы возможно, когда у компании сделки осуществляются на основании фиктивных документов, когда недостаточно трудовых ресурсов и имущества, сделки ведутся по завышенным или заниженным ценам и т.д.

3. Отсрочка оплаты налоговых платежей – перенос на следующие периоды.Этот путь оптимизации позволяет регулировать налоговую нагрузку. Его использование приводит к снижению налоговой нагрузки в ближайшее время, с дальнейшим увеличением нагрузки. Такой путь могут избрать только те компании, которые занимаются долгосрочным планированием.

Его использование приводит к снижению налоговой нагрузки в ближайшее время, с дальнейшим увеличением нагрузки. Такой путь могут избрать только те компании, которые занимаются долгосрочным планированием.

К схемам этой группы относятся:

3.1. Незавершённые операции с целью переноса налоговых обязательств.

Схема подразумевает замену операций, которые влекут налоговые обязательства, на операции, которые не приводят к налоговым обязательствам. Например: это может быть заключение договора хранения, под реализацию вместо купли-продажи, с будущим оформлением продажи с учетом желаемой отсрочки налоговых обязательств.

3.2. Осуществление операций с последующей их отменой.

Этот способ используют для увеличения налогового кредита и расходов в конце отчетного периода с дальнейшим возвратом операций в следующих отчетных периодах (когда появляются соответствующие ресурсы).

3.3. Использование посредников для увеличения разрыва во времени между действиями контрагентов и возникновением налоговых обязательств.

Цель этого пути оптимизации – привязать наступление налоговых обязательств к информации, отчетам, получаемым от посредников. Тем самым удается легально отсрочить наступление налоговых обязательств. Этот способ подразумевает использование договоров поручения, комиссии и т.п.

Главной характеристикой такого пути оптимизации является самый низкий уровень рисков среди прочих схем оптимизации. Такие схемы выявить можно, если оптимизатор допустил следующие недоработки:

- не потрудился скрыть во времени отдельные хозяйственные операции по оптимизации;

- не использует разнообразие схем, а пользуется одной в едином формате;

- используются некорректно составленные документы и т.п.

Но несмотря ни на что у такого пути меньше рисков благодаря своей сути: оптимизатор не уходит от налогов, он их переносит во времени на более поздний срок.

И последний вопрос, который может возникнуть после прочтения статьи:

«Я понял, что такое оптимизация, ознакомился с классификацией и причинами неудач внедрения, но не на шаг, не приблизился к заветной цели – конкретному пути оптимизации. Допустим, я предварительно выбрал оптимальный для меня вариант — как его просчитать?»

Допустим, я предварительно выбрал оптимальный для меня вариант — как его просчитать?»

На каком из путей и схем оптимизации остановиться – зависит от самого оптимизатора.

Перед началом оптимизации, необходимо выяснить – какова цель оптимизации: снижение общей налоговой нагрузки или расходов на уплату одного из налогов? После ознакомиться с классификацией схем оптимизации, определить риск, допустимый для компании и только после подбора конкретного пути оптимизации, провести его просчеты по цифрам компании.

Пример схемы оптимизации.Для понимания процесса проведения просчета приведем пример.

Пример схемы оптимизации. Допустим, компания остановилась на оптимизации путем перевода денежных средств на другие предприятия с другой системой налогообложения (меньшей налоговой нагрузкой). Примером такой схемы может быть перевод денежных средств с общей системы налогообложения с НДС на предприятие с упрощенной системой налогообложения с НДС (единый налог).

Исходные данные: Для расчета, компания «О» предоставила следующие данные:

Компания занимается оптовой куплей-продажей товара.

- Реализация товара за год составляет 9 млн. грн. в год (налоговое обязательство по НДС -1 млн. 500 тыс. грн.).

- Весь товар приобретается с НДС. Себестоимость реализованного товара за год составляет 4 млн. 800 тыс.грн. (налоговый кредит по НДС по товару — 800 тыс.грн).

- Расходы компании за месяц с НДС составляют 300 тыс.грн. (налоговый кредит по прочим расходам – 50 тыс.грн).

- Расходы компании за месяц без НДС, которые включаются в расходы для уменьшения налога на прибыль (зарплата, социальные начисления, амортизация и прочие расходы) – 60 тыс.грн.

Цель оптимизации – снизить налоговую нагрузку по налогу на прибыль.

Расчет:

1. Сначала рассчитаем, налоговую нагрузку компании до оптимизации.

Налоговое обязательство по НДС за месяц до оптимизации: 1500 — 800 — 50 = 650 тыс. грн

Считаем, что все налоговые накладные оформлены верно зарегистрированы в едином реестре налоговых накладных.

2. Сумма налога на прибыль до оптимизации: (7500 — 4000 — 250 — 60)*18% = 574,2 тыс. грн

Общая налоговая нагрузка компании «О» до оптимизации оставила: 650 + 574,2 = 1 224,2 тыс. грн

3. Компания (далее по тексту компания «О») планирует провести оптимизацию путем перехода на единый налог по ставке 3% + НДС.

Налоги после оптимизации компании «О» составят:

Налоговое обязательство по НДС за месяц до оптимизации: 1500 — 800 — 50 = 650 тыс. грн.

Единый налог составит 7500*3% = 225 тыс. грн.

Общая налоговая нагрузка компании «О» после оптимизации составила: 650 + 225 = 875 тыс. грн.

грн.

НЕ прибегая к кардинальным изменениям такой путь оптимизации, позволит сэкономить 1224,2 — 875 = 349,2 тыс. грн. Это приблизительно на 30% уменьшит налоговую нагрузку, которая была на общей системе.

Для чего приведен пример? Чтобы показать, что спланированные действия, совершенные в рамках правового поля законодательства – могут оптимизировать налоговую нагрузку компании или ее отдельных налогов.

Конечно, оптимизация всегда имеет риски, всегда возникнут вопросы в процессе ее внедрения. Нельзя останавливаться на одной схеме, ее нужно постоянно совершенствовать и приспосабливать к изменяющемуся законодательству. Тем не менее, компания способна оптимизировать свои налоги и бизнес-процессы в целом. Без налогового планирования не обойтись. Его эффективное и оптимальное применение требует глубокого знания налогового законодательства, знания особенностей применения налоговых льгот, умения отыскивать пробелы в законодательстве, знания систем налогообложения и прочих нюансов законодательства.

Специалисты компании «Аудит.Бухгалтерия.Аутсорсинг» проанализировали и изучили Налоговый Кодекс Украины с последними изменениями, усовершенствовали «старые» легальные схемы оптимизации, разработали новые пути оптимизации.

Наши специалисты помогут в выборе оптимального пути оптимизации, внедрении избранного пути на практике.

Консультационно-практический семинар «Методика построения и расчета схемы налоговой оптимизации»

Занятия проходят в современном учебном комплексе ЧОУ ДПО «Институт экономики и права»: г. Санкт-Петербург, ул. Смоленская, д.9, ст. метро «Фрунзенская».

Приглашаются собственники и руководители коммерческих организаций, финансовые директоры, главные экономисты, главные бухгалтеры и все заинтересованные лица.

На семинаре будут рассмотрены вопросы:

- Как можно и как нельзя снижать налоговую нагрузку.

- Как построить и рассчитать схему налоговой оптимизации.

- Как учесть все риски и минимизировать их до приемлемого уровня.

Занятия проводит:

Недошивин Александр Сергеевич — налоговый юрист. Директор юридической компании «Рескрипт», Санкт-Петербург. Главный научный сотрудник Научно-исследовательского центра Системного анализа. Эксперт в области налогового права, офшорного бизнеса и управленческого учета, имеющий более чем 20-летний опыт практической работы в области налоговой оптимизации.

Актуальность:

Последнее время резко возросла эффективность работы фискальных и правоохранительных органов в области выявления уклонения от уплаты налогов путем заключения сделок с фиктивными юридическими лицами (т.н. «помойками»). Начиная с 2015 года вводится и постепенно углубляется автоматизированный контроль за деятельностью коммерческих организаций вплоть до контроля каждой хозяйственной операции. Широко применявшиеся до недавних пор методы снижения налоговой нагрузки, небезупречные с точки зрения налогового законодательства, но плохо выявлявшиеся, становятся недопустимыми в практике работы организаций. Большинство организаций вынуждено перестраивать работу для исключения резко выросших налоговых рисков.

Большинство организаций вынуждено перестраивать работу для исключения резко выросших налоговых рисков.

На семинарах по оптимизации налогообложения как правило просто даются различные способы уменьшения конкретных налогов. Но, во-первых, большинство этих способов не годится для систематического использования, и может быть применено лишь эпизодически. Во-вторых, как нельзя построить дом без единого проекта, хаотично оперируя строительными инструментами, так и для длительной работы «по белому» с разумной налоговой нагрузкой недостаточно просто знания всех способов уменьшения налогов. Необходимо разработать и внедрить проект организации бизнеса, важной составляющей частью которого является схема налоговой оптимизации.

Настоящий консультационно-практический семинар посвящен тому, как разработать долговременную схему работы компании, позволяющую законными методами снизить налоговую нагрузку до приемлемого уровня.

Программа семинара:

1. Государственная политика в области налогообложения.

- Налоговая нагрузка и налоговое администрирование.

- Виды налоговых правонарушений и ответственность за нарушение законодательства о налогах и сборах – административная, уголовная. Понятие налоговой ответственности.

- Понятия «необоснованная налоговая выгода», «недобросовестный налогоплательщик», «налоговое правонарушение», «уклонение от уплаты налогов».

- Граница между незаконным уклонением от оплаты налогов и законной налоговой оптимизацией.

- Гуманность отношения государства к налогоплательщику в России.

2. Новое в практике работы государственных органов в области налогообложения.

- Анализ финансовых потоков. Выявление транзитных компаний.

- Сбор и обработка данных о совершенных транзакциях – назначение и ожидаемый эффект.

- Электронные книги покупок и продаж – перспективы и первые результаты применения.

- Выявление «помоек» и «однодневок» среди поставщиков и подрядчиков.

3. Схемы оптимизации налоговой нагрузки, широко применявшиеся ранее, но сейчас ставшие недопустимыми:

Схемы оптимизации налоговой нагрузки, широко применявшиеся ранее, но сейчас ставшие недопустимыми:

- «Обналичка».

- Сделки с т.н. «помойками».

- Использование агентских схем.

4. Инструменты и способы налоговой оптимизации, остающиеся в распоряжении налогоплательщиков.

4.1. Возможность снижения налоговой нагрузки для отдельно взятого юридического лица.

4.2. Использование группы юридических лиц с разными режимами налогообложения.

4.3. Российские компании.

- Российские коммерческие и некоммерческие организации.

- Индивидуальный предприниматель.

4.4. Офшорные компании.

- Области и способы применения офшоров.

- Применение офшоров во внешней торговле и внутрироссийском обороте.

- Масштабы применения офшоров в России.

- Принимаемые меры по деофшоризация российской экономики – конкретные шаги и их перспективы.

- Переформатирование офшорного рынка – налоговые гавани, ставшие неспокойными, и перспективные юрисдикции.

- Миграция капиталов из Европы и Карибов в Юго-восточную Азию.

5. Построение и расчет схем налоговой оптимизации.

5.1. Основные понятия, методы и приемы, используемые при оптимизации налогообложения:

- Понятия «юридическое лицо», «хозяйствующий субъект», «компания».

- Динамическая модель хозяйствующего субъекта.

- Модель «черного ящика».Оптимизация товарных и денежных потоков между членами группы путем разделения НДС-ных и безНДС-ных потоков.

5.2. Основные принципы налоговой оптимизации.

- Комплексный подход.

- Приоритет хозяйственных целей перед налоговыми.

- Открытая аффилированность членов группы.

5.3. Состав и назначение членов группы.

- Сбытовые компании.

- Держатель активов.

- Индивидуальный предприниматель.

5.4. Организация группы.

- Экономическая обоснованность функционального и организационного разделения бизнеса на группу юридических лиц.

- Обеспечение управляемости группы.

5.5. Признание сделок контролируемыми и последствия этого.

5.6. Расчет схемы налоговой оптимизации.

- Расчет налоговой нагрузки для отдельного члена группы.

- Расчет результирующей налоговой нагрузки для всей группы.

5.7. Примеры расчета схемы налоговой оптимизации для компаний разных отраслей экономики:

- Производство.

- Оптовая торговля.

6. Риски налоговой оптимизации и способы их уменьшения.

6.1. Главные риски.

- Экономическая обоснованность.

- Трансфертное ценообразование.

6.2. Возможные претензии

- Необоснованная налоговая выгода.

- Переоценка экономического содержания операций.

- Переквалификация сделок.

- Признание сделок контролируемыми.

6.3. Комплексный критерий оценки рисков = Вероятность наступления + Тяжесть последствий.

6.4. Достижимый уровень снижения рисков.

6. 5. Распределение рисков в группе взаимосвязанных компаний.

5. Распределение рисков в группе взаимосвязанных компаний.

- Защищаемые члены группы.

- Заменяемые члены группы.

6.6. Методы уменьшения рисков.

- Экономическая обоснованность существования самой группы, ее членов и сделок между ними.

- Обоснование трансфертных цен.

- Уменьшение оборота через защищаемых членов.

- Горячее резервирование для заменяемых членов.

6.7. Защита в процессе налоговой проверки. Обжалование действий и решений налоговых органов в административном и судебном порядке.

7. Управленческий учет

7.1. Понятие управленческого учета. Его отличие от других видов учета – бухгалтерского, налогового.

7.2. Необходимость управленческого учета при реализации схем оптимизации налогообложения.

7.3. Методология управленческого учета.

7.4. Инструменты управленческого учета.

7.5. Организация и внедрение управленческого учета на предприятиях.

8. Вопросы и ответы

Слушателям, аттестованным НП «ППБА» по системе многоуровневой непрерывной сертификации UCPA, не имеющим задолженности по оплате взносов, выдается 10-часовой сертификат в зачет 40-часовой программы повышения квалификации, неаттестованным бухгалтерам выдается сертификат о прохождении повышения квалификации.

Рубрика Оптимизация налогообложения

Есть ли способы законной налоговой оптимизации, или даже не стоит и пытаться? В частности, бухгалтеры ищут способы снизить базу по налогу на прибыль.

Спросили в «Красном уголке бухгалтера».

«Товарищи, нужен ваш опыт. Могли бы поделиться хотя бы по одному примеру, как можно хоть немного оптимизировать налог на прибыль или з/п. Мы посредники, купи/продай.

Например, я выписала:

- арендовать автомобиль руководителя или сотрудников, компенсировать бензин.

- обоснованно ввести ИП управляющего.

- компенсировать затраты на отпуск родственникам своих сотрудников.

В комментариях усомнились в правильности таких идей:

«А какая у вас нагрузка налоговая? Не переборщить бы с оптимизацией. Ещё больше проблем можно нахвататься».Кто-то дает несколько советов:

«У руководителя и сотрудников можно арендовать и другое имущество, компьютеры, офисную мебель, например. По аренде автомобиля все расходы на эксплуатацию, страховка, техобслуживание, ремонт все уменьшает прибыль. Сейчас маски, перчатки, антисептик актуальны».Еще пишут про аренду и нормы естественных потерь:

«Нормы естественных потерь при транспортировке и хранении, аренда складских помещений».Еще советуют компенсировать работникам проценты по ипотеке, там не более 3% от ФОТ.

Еще пишут, что пункт с бензином неверен:

«Компенсировать бензин — неверная постановка. Или компенсация за использование личного транспорта и в ней все или договор аренды с учетом всего и НДФЛ в бюджет».На это пишут, что вариант рабочий, но там сумма слишком маленькая:

«Вполне рабочий вариант с бензином. Только там сумма всего 1200 вроде. Смысла нет».Ответили, что да, так и есть, и в эту сумму и бензин и запчасти входят.

«Да, все верно. В 1200 входит все и бензин и запчасти».Вообще, самый правильный вариант — обратиться к налоговому юристу. И не заниматься «самолечением».

А Центр обучения «Клерка» приглашает на бесплатный вебинар «Налоги, ФНС и бизнес: ключевые изменения, риски и возможности». Он пройдет 25 мая, начало в 11:00 по Мск.

Налоговая оптимизация: экономим деньги, соблюдая закон

Проводя налоговую оптимизацию компании, мы гарантируем:

- глубокий анализ экономики, схемы работы предприятия, управленческой структуры;

- детальную проработку всех законодательных актов, связанных со сферой деятельности фирмы;

- разработку индивидуального шаблона оптимизации налогов, наиболее эффективного для конкретного предприятия;

- действия в полном соответствии с законами: все решения совместно продумываются и проверяются финансистами, юристами и налоговыми аудиторами.

Помимо услуги оптимизации налогов вы получите от наших специалистов действенные рекомендации по ведению бухгалтерского и налогового учета и составлению отчетности.

Чего вы добьетесь благодаря оптимизации налогов?

1. Сокращение финансовых затрат и бюджетных отчислений.

2. Защита бизнеса от претензий со стороны ИФНС и правоохранительных органов.

3. Оптимизация документооборота.

4. Стабилизация экономики предприятия.

5. Уменьшение риска налоговых преступлений.

Легальные способы минимизировать налогообложение

Компания A. White & G. Hedges Audit использует исключительно белые варианты налоговой оптимизации. Мы не пытаемся найти лазейки в законах и придумать полулегальные схемы, которые впоследствии обернутся штрафами, сводящими на нет всю выгоду от уменьшения налогов.

Первой услугой по оптимизации налогообложения всегда является аудит предприятия и анализ законодательной базы. Эксперты оценивают статус плательщика налогов, специфику его работы, результаты хозяйственной деятельности, организационную структуру и десятки других факторов.

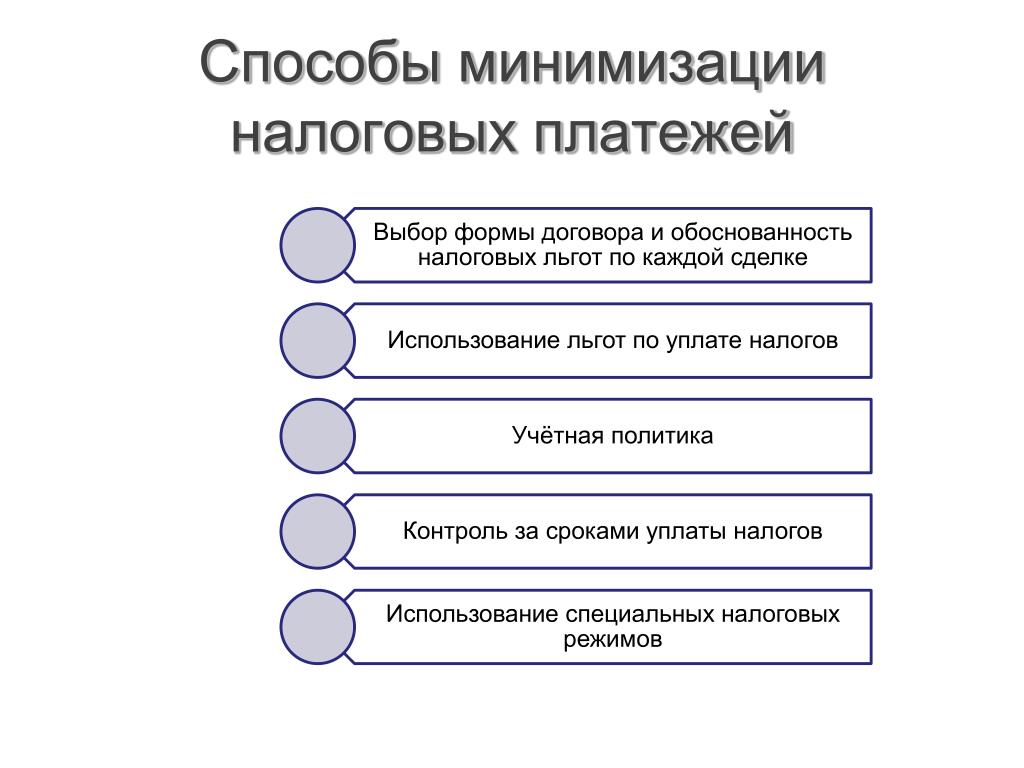

Путей достижения минимизации налоговых отчислений десятки, и выбор оптимальных для предприятия является ключевой задачей экономиста. Наиболее эффективными методами налоговой оптимизации являются:

1. Использование налоговых режимов. Например, предприятие может реализовать продукцию через две компании: на одном юридическом лице останутся сделки с предприятиями, которым не нужен НДС, на втором — контракты с крупными оптовиками.

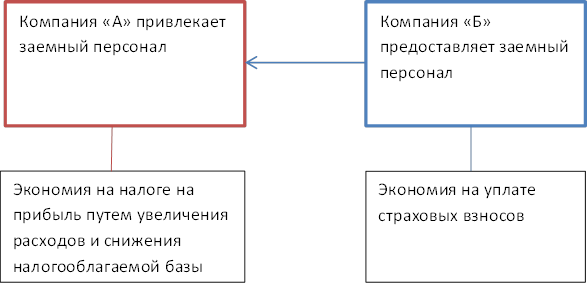

2. Оптимизация отчислений на сотрудников. Есть несколько вариантов: использование льгот и налоговых послаблений, перевод сотрудников с трудового договора на гражданско-правовой с ИП, использование ИП-управляющего.

3. Снижение налога на прибыль за счет формирования резерва для ремонта основных средств с привлечением крупных затрат, использования премии за амортизацию и др.

4. Уменьшение объектов налогообложения. Речь идет о списании неработающего оборудования, продаже неиспользуемых объектов недвижимости. Также одним из методов сокращения расходов является повышение стоимости основных средств при инвентаризации. Сюда же можно отнести и оспаривание кадастровой стоимости недвижимости.

Также одним из методов сокращения расходов является повышение стоимости основных средств при инвентаризации. Сюда же можно отнести и оспаривание кадастровой стоимости недвижимости.

5. Использование льгот. Не все предприниматели знают о поддерживаемых государством отраслях или областях деятельности, где действуют льготные налоговые режимы. Наши эксперты отслеживают все изменения в законах и помогут наиболее эффективно использовать государственную поддержку.

6. Услуги аутсорсинговых компаний. Некоторые отделы компании можно устранить, передав их функции аутсорсинговым компаниям. Это поможет сократить зарплатный фонд и отчисления за сотрудников. Также есть возможность вписать услуги организации-аутсорсера в расходы.

Нужно отметить, что A. White & G. Hedges Audit оказывает услуги по оптимизации налогов ООО, ИП, ОАО и предприятий других форм собственности в краткосрочной и долгосрочной перспективе. В первом случае эксперты ищут способы снижения платежей в текущем расчетном периоде, во втором изменяют всю систему налогообложения для повышения ее эффективности.

Схема сотрудничества

Услуги по оптимизации налогообложения от A. White & G. Hedges Audit включают:

- Анализ финансово-хозяйственной деятельности предприятия, действующей системы налогообложения, поиск слабых мест.

- Расчет эффективности налогообложения.

- Анализ законодательной базы, относящейся к сфере деятельности предприятия.

- Разработка законных и эффективных схем налоговой оптимизации, согласование их с заказчиком.

- Составление планов налоговых платежей по отдельным видам налогов.

- Применение разработанных методов на практике и контроль результатов.

- Рекомендации по оптимизации документооборота.

Мы нацелены на долгосрочное сотрудничество с клиентами. В большинстве случаев они обращаются к нам вновь в случае реорганизации, для обязательного, тематического, налогового аудита, сопровождения сделок с контрагентами, проверки недвижимости и других задач. A. White & G. Hedges Audit осуществляет комплексную поддержку бизнеса, обеспечивая беспроблемную и эффективную работу.

Почему нам стоит доверять?

- Более 20 лет на рынке.

- Большинство клиентов приходят к нам по рекомендации.

- Свыше 50% предприятий работают с нашей компанией с момента основания.

- Более 100 аудиторских отчетов в год.

- Финансисты, обладающие глубокими знаниями, отслеживающие законодательные изменения и эффективно реагирующие на них.

Компания A. White & G. Hedges Audit приглашает для оптимизации налогов предприятия Москвы и Московской области. Мы применяем эффективные, легальные методы, нацеленные на достижение конкретных финансовых целей. Предложенные нашими экспертами инициативы будут продуманными, надежными и не приносящими вреда предприятию. Начните экономить уже со следующего квартала — запишитесь на консультацию к нашему эксперту!

Оптимизация налогов СПб [Цена от 15000 руб.]

Понятие оптимизации налогообложения

Оптимизация налогов (минимизация налоговых платежей) является важным аспектом обеспечения необходимой рентабельности практически любого бизнеса.

Оптимизация налогообложения актуальна, как для малого бизнеса, так и для крупных предприятий.

Оптимизация налогообложения представляет собой уменьшение налоговой нагрузки (ее уровня или степени).

Оптимизация налогов – это совокупность методов и (или) подходов к эффективному планированию, позволяющему снизить налоги, перечисляемые в бюджет.

Налоговое планирование и оптимизация налогов неразрывно связаны.

Оптимизация налогообложения предприятия представляет собой, например, уменьшение налога на взносы или уменьшение налога на прибыль в результате использования представленных действующим законодательством льгот и различного рода послаблений.

Безусловно, главной целью этого процесса выступает уменьшение налогов предприятия (к примеру, уменьшение налога на страховые взносы).

Помимо этого, оптимизация налогов организации предполагает сведение к минимуму или полное исключение штрафов и пени, начисляемых ФНС, снижение налоговых рисков.

Кроме того, что оптимизация налогов предприятия позволяет снизить налоги для бизнеса, она может помочь отсрочить обязательные налоговые платежи (перенести их на более поздний срок).

Зачастую оптимизация налогов или налоговая оптимизация рассматриваются исключительно как минимизация налогов. Это не совсем корректно.

Минимизация налоговой нагрузки заключается в целенаправленных действиях хозяйствующего субъекта, направленных на уменьшение платежей в бюджет.

Налоговая оптимизация и налоговая минимизация как процессы, безусловно, во многом схожи. И тем не менее, есть одно важное отличие.

Оптимизация налогообложения компании направлена в первую очередь на построение системы эффективного налогового планирования (анализируется весь объем налоговых платежей), одним из следствий которой выступает уменьшение налоговой нагрузки.

Оптимизация налогообложения организации может выражаться в таких процессах, как оптимизация системы налогообложения организации посредством разработки подходящей налоговой учетной политики, применении имеющихся в законе льгот и (или) отсрочек, использовании пробелов действующего законодательства и многих других.

Оптимизация системы налогообложения возможна (и даже рекомендуется) еще до регистрации, когда делается выбор в пользу того или иного налогового режима. Выбор «правильной» системы налогообложения позволит определить наиболее эффективные способы ее дальнейшей оптимизации.

Так или иначе, и оптимизация налогов, и налоговая минимизация направлены на увеличение финансовых ресурсов хозяйствующего субъекта через уменьшение обязательных платежей в бюджет.

Таким образом, оптимизация и минимизация налоговых платежей, конечно, очень схожи. Но оптимизация налогов компании, как понятие, гораздо шире и объемнее минимизации налоговых обязательств.

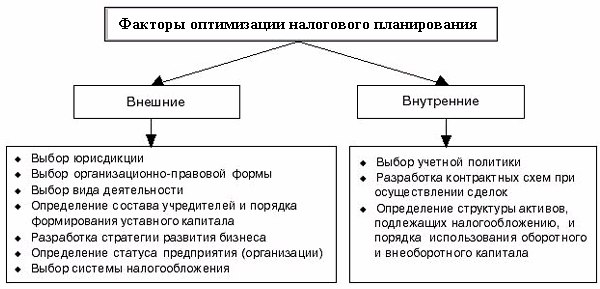

Оптимизация налогов: методы и схемы

Схемы оптимизации налогообложения организации можно условно разделить на три группы

- Внешние способы оптимизации налогов

- Внутренние способы оптимизации налогообложения

- Особые пути оптимизации налогообложения

Внешние системы оптимизации налогов включаются в себя следующие способы минимизации уплаты налогов

Замена субъекта. Это такой метод оптимизации налогов, при котором организационно-правовая форма деятельности хозяйствующего субъекта заменяется на более подходящую. Например, компания может создать общество инвалидов или создать рабочие места для данной группы населения.

Это такой метод оптимизации налогов, при котором организационно-правовая форма деятельности хозяйствующего субъекта заменяется на более подходящую. Например, компания может создать общество инвалидов или создать рабочие места для данной группы населения.

Еще один метод – смена вида деятельности, когда хозяйствующий субъект переходит на новое или смежное с уже имеющимся направление деятельности, более выгодное с точки зрения налогообложения.

Смена юрисдикции предполагает регистрацию хозяйствующего субъекта не в том регионе, где он осуществляет свою деятельность, а в том, где создана наиболее комфортная среда с точки зрения налогообложения (много разных льгот).

Внутренние методы оптимизации налогообложения напрямую связаны с текущей хозяйственной деятельностью

Самая распространенная схема минимизации налогов – использование налоговых льгот, в рамках действующего законодательства.

Вторая по популярности использования схема налоговой минимизации – изменение налогового режима. Так, например, переход на специальные налоговые режимы содержит самые разнообразные методы минимизации налогов. Это и возможность сократить страховые взносы (УСН, ЕНВД), и возможность работать с нулевым налогом (ИП на УСН и ПСН) и многие другие.

Так, например, переход на специальные налоговые режимы содержит самые разнообразные методы минимизации налогов. Это и возможность сократить страховые взносы (УСН, ЕНВД), и возможность работать с нулевым налогом (ИП на УСН и ПСН) и многие другие.

Схемы оптимизации налогообложения могут включать такой способ как использование оборотных активов. В частности, ускоренная амортизации, переоценка основных средств позволяют снизить налог на прибыль.

Особые схемы оптимизации налогов содержат следующие способы минимизации налогового бремени

В ряде случаев, перечисленных в пункте 2 статьи 64 НК РФ, хозяйствующему субъекту могут быть предоставлены отсрочка или рассрочка по налогам и взносам.

Сокращение объектов налогообложения предполагает замену объектов налогообложения или уменьшение их количества (размеров) для реализации схемы минимизации налоговой нагрузки.

Таким образом, пути минимизации налогов весьма разнообразны и включают в себя самые разнообразные способы минимизации налогов.

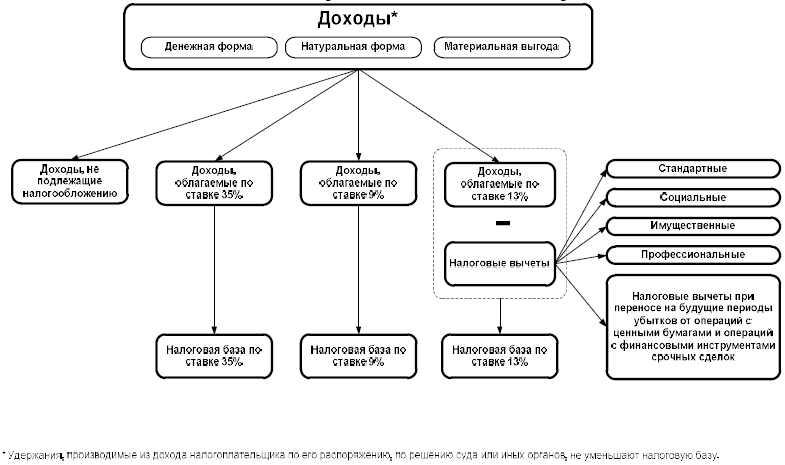

Виды оптимизации налогов: уменьшение налога УСН и оптимизация налога на прибыль

Объектом налогообложения по налогу на прибыль являются полученные доходы, уменьшенные на расходы. Исходя из этого, налоговая оптимизация налога на прибыль допускает следующие способы минимизации налога на прибыль

- Снижение налогооблагаемых доходов

- Увеличение расходов учитываемых при исчислении налога на прибыль

Оптимизация налогообложения прибыли возможна за счет формирования резерва расходов. В данном случае имеется в виду формирование резервов предстоящих расходов

- По сомнительным долгам

- По гарантийному ремонту и гарантийному обслуживанию

- По предстоящему ремонту основных средств

- По оплате отпусков и ежегодного вознаграждения за выслугу лет

- По социальной защите инвалидов

- По обесцениванию ценных бумаг (для профессиональных участников рынка ценных бумаг)

Также минимизация налога на прибыль организаций возможна в следующих случаях

- Когда в состав расходов на оплату труда включены расходы на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории РФ

- Когда в состав доходов включены средства, полученные безвозмездно от хозяйственного общества или товарищества, акционером (участником) которых является организация, в пределах суммы ее вклада в имущество

- Когда в состав доходов входят результаты работы по переносу, переустройству собственных объектов основных средств, выполненные сторонними организациями, в связи с созданием или реконструкцией иного объекта капитального строительства

Перечисленные выше способы прямо предусмотрены Налоговым кодексом и могут являться частью схемы минимизации налогов организации.

В то же время, следует отметить, что это далеко не полный перечень инструментов для оптимизации налогообложения прибыли.

Минимизация налога на прибыль возможна, если правильно написать учетную политику и использовать действующие нормы законодательства, в результате которые возможно занижение суммы налога на прибыль или его полное исключение.

Это, во-первых, использование специальных налоговых режимов, которые освобождают от уплаты налога на прибыль.

Во-вторых, зачастую одно юр. лицо делят на несколько, одно из которых применяет специальный налоговый режим. Следует заметить, что оптимизация налога на прибыль организаций является условно законной и у ФНС могут возникнуть в данной ситуации различные вопросы.

В-третьих, применение повышающих коэффициентов к норме амортизации и обязательное указание на это в учетной политике.

В-четвертых, использование нелинейного способа амортизации.

В-пятых, премирование работников, так как премия относится к расходам производственного характера и уменьшает налогооблагаемую базу.

Налоговая оптимизация упрощенной системы налогообложения начинается с выбора объекта налогообложения: «доходы» или «доходы, уменьшенные на величину расходов».

Чаще всего уменьшение налога УСН «доходы» производится за счет перечисленных страховых взносов. Уменьшение налога УСН для ООО, происходит, если ООО в квартале, за который необходимо уплатить налог перечисляло страховые взносы за своих работников.

Помимо перечисленных выше способов оптимизации и минимизации налогов ООО (подходящих и для ИП) уменьшение налога УСН для ИП возможно при использовании следующих законных способов.

Во-первых, это применение пониженных ставок УСН в соответствии с действующим региональным законодательством. Регионы вправе снижать ставку УСН. Например, в Санкт-Петербурге налоговая ставка для режима УСН «доходы минус расходы» составляет 7% вместо базовой ставки 15%, предусмотренной НК РФ. Также региональным законодательством могут быть предусмотрены другие налоговые льготы в зависимости от вида деятельности.

Во-вторых, использование «налоговых каникул». Так, вновь зарегистрированные ИП на УСН и ПСН вправе воспользоваться данным видом льгот и применять ставку 0%. Решение о предоставлении «налоговых каникул» принимаются на уровне региона. В частности, региональные власти устанавливают виды деятельности, позволяющие уйти на «налоговые каникулы», сроки действия «налоговых каникул», ограничения на их применение.

Оптимизация налогообложения при УСН возможно в случае использования следующих методов.

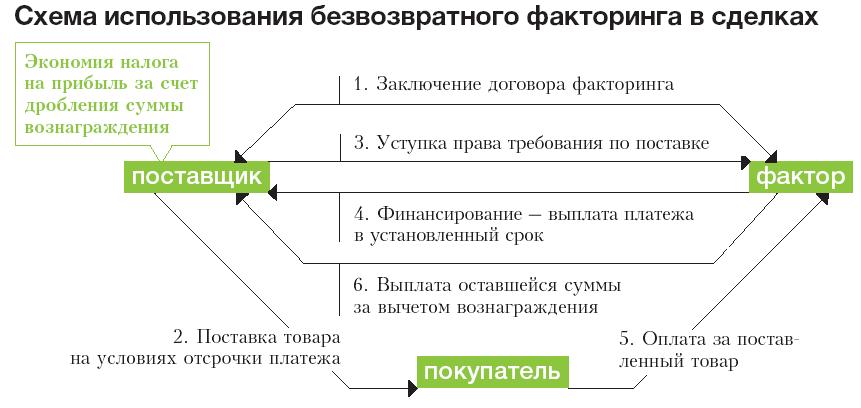

Использование в деятельности посреднических договоров. Это позволяет уменьшить доходы, но подходит этот метод в большей степени торговым организациям. Действуя в качестве посредника по договору комиссии или агентирования ООО или ИП признает облагаемым доходом только свое вознаграждение, а не всю сумму, полученную от покупателей.

Возврат аванса покупателю. Данный способ чаще всего используется в конце года, в случае если возникает риск потери права применения УСН. Суть методы заключается в наличии договоренности с покупателем о возврате аванса в текущем году и перечислении оплаты в следующем. Подобная оптимизация налогов УСН является условно законной, так как у проверяющих могут возникнуть вопросы.

Суть методы заключается в наличии договоренности с покупателем о возврате аванса в текущем году и перечислении оплаты в следующем. Подобная оптимизация налогов УСН является условно законной, так как у проверяющих могут возникнуть вопросы.

Оптимизация при упрощенной системе налогообложения предполагает также использование задатка вместо аванса. Этот метод разрешает на законных основаниях отсрочить дату признания дохода.

Минимизация налогов ООО или ИП возможна с использованием и других способов в зависимости от вида деятельности.

Таким образом, при оптимизации налогообложения организационно-правовая форма хозяйствующего субъекта играет второстепенную (если не последнюю роль). Так, оптимизация налогов ИП и оптимизация налогообложения ООО, применяющих один и тот же налоговый режим мало чем отличаются друг от друга.

Ключевая роль в данном случае принадлежит тому налоговому режиму, который использует ООО или ИП.

Налоговое планирование и оптимизация налогообложения.

Как снизить налоги законно

Как снизить налоги законно

Занижение налогов может быть как законным, так и вне рамок действующего законодательства.

Оптимизировать налогообложение в рамках действующего законодательства возможно: способов это сделать, учитывая налоговый режим, вид деятельности, региональное законодательство, существует достаточно. Тем не менее многие компании под видом оптимизации продолжают предпринимать попытки уйти от уплаты налогов.

Это может быть использование фирм-однодневок, дробление бизнеса (способ условно законный), зарплата в «конвертах» и многие другие.

Следует помнить, что применение незаконных схем – это всегда большой риск. Опыт проведения налоговых проверок и судебных разбирательств, выявивших подобные случаи, постоянно анализируется и обобщается. В результате вносятся соответствующие поправки в законодательство, устанавливающие ответственность за применение оптимизации и минимизации налогов вне рамок действующего законодательства.

Стоит ли рисковать своим бизнесом каждый решает сам.

Тем не менее законная оптимизация налогообложения в целом выгоднее. Законные способы минимизации налогов гарантируют реальное снижение налоговой нагрузки, отсутствие ненужного внимания со стороны проверяющих, штрафы и нивелируют прочие налоговые риски.

Правильная (законная) налоговая оптимизация позволит бизнесу стать более доходным, однако незаконная налоговая оптимизация может привести к доначислению налогов и предъявлению дополнительных налоговых санкций.

Следует отметить, что грань между законной оптимизацией и незаконным использованием налоговых преференций иногда бывает очень узкой. То есть если Ваш налоговый консультант плохо ориентируется в сложившейся судебной практике, то не исключено, что предложенный им вариант оптимизации налогов может привести к лишним разбирательствам.

Оптимизация налогообложения – это деятельность в рамках налогового планирования.

Налоговое планирование может включать в себя такие мероприятия, как: анализ проектов и уже принятых законов, судебной практики, а также оценка влияния этих документов на налоговую нагрузку; прогнозирование налоговых обязательств в краткосрочном и долгосрочном периодах; разработка схем управления финансовыми, товарными и информационными потоками и многие другие.

В качестве примера планирования налоговой нагрузки можно привести уменьшение налога УСН ИП без работников в случае уплаты страховых взносов ИП «за себя». В результате уплаты страховых взносов снижен налог по УСН может быть максимально (до 100%).

Можно выделить ряд инструментов, которые могут быть частью налогового планирования и как следствие оптимизации налогообложения компании. Речь идет об инструментах, позволяющих снизить риски начисления штрафов, проведения налоговых проверок и т.п.

Это проверка контрагентов; уточнение полномочий лиц, подписывающих договоры; оформление «первички», подтверждающей все факты осуществления хозяйственных операций; упоминавшаяся ранее «правильная» (подходящая) учетная политика; соблюдение сроков сдачи отчетности и уплаты налогов и т. д.

д.

Планирование и оптимизация налогообложения являются важнейшим элементом всей предпринимательской деятельности и должно производиться на всех ее этапах. Законная минимизация налогов представляет собой достаточно трудоемкий процесс. Справиться с ним под силу не каждому руководителю, финансовому директору или бухгалтеру.

Услуги по оптимизации налогообложения в рамках законодательства становятся все более актуальными и востребованными.

Безопасно оптимизировать систему налогообложения можно, если грамотно выстроить свою налоговую политику, использовав все возможные льготы и преференции, предоставляемые государством. Лучше всего для этого привлечь опытных консультантов в области налогообложения, которые разбираются в налоговом планировании и смогут предотвратить использование незаконных схем и уберечь Ваш бизнес от налоговых проверок, штрафов и прочих неприятных последствий.

Наша компания может оказать Вам помощь в оптимизации налогов. Услуга «оптимизация налогов» оказывается высококвалифицированными специалистами, обладающими богатым опытом в данной области.

Услуга «оптимизация налогов» оказывается высококвалифицированными специалистами, обладающими богатым опытом в данной области.

Заказать оптимизацию налогов, Вы можете, позвонив по телефону 8-800-101-60-08.

Оптимизация налогов в Санкт-Петербурге и защита от претензий налоговиков может быть заказана через этот сайт

Агрессивное налоговое планирование — OECD

Работа ОЭСР по налоговому планированию

ОЭСР находится в авангарде усилий по улучшению международного налогового сотрудничества между правительствами в целях противодействия уклонению от международного налогообложения. Для достижения этих целей ОЭСР создала в 2004 году Руководящую группу ATP, которая должна действовать как центр знаний и опыта в области международного налогового планирования. В Руководящую группу входили представители 7 стран, а сейчас она выросла до полноценной рабочей группы из 46 стран ОЭСР и G20.Работа ОЭСР направлена на выявление тенденций в международном налоговом планировании и оказание помощи правительствам в более быстром и эффективном реагировании на возникающие риски. Работа основана на библиотеке более 400 агрессивных схем налогового планирования, хранящейся в Справочнике ATP ОЭСР, конфиденциальной базе данных схем, поддерживаемой подгруппой стран, которые являются членами WP11.

Работа основана на библиотеке более 400 агрессивных схем налогового планирования, хранящейся в Справочнике ATP ОЭСР, конфиденциальной базе данных схем, поддерживаемой подгруппой стран, которые являются членами WP11.

BEPS рабочий

Эрозия базы и перемещение прибыли (BEPS) относится к стратегиям налогового планирования, которые используют пробелы в архитектуре международной налоговой системы для искусственного перемещения прибыли в места, где мало или совсем нет экономической деятельности или налогообложения.CFA пригласило Рабочую группу 11 (Агрессивное налоговое планирование) для выполнения работы в отношении 4 пунктов Плана действий BEPS.

Это:

- Действие 2 по нейтрализации эффектов гибридных договоренностей о несоответствии

- Действие 3 по усилению правил CFC

- Действие 4 по ограничению эрозии базы посредством вычета процентов и других финансовых выплат

- Действие 12 о требовании от налогоплательщиков раскрыть информацию об их агрессивном налоговом планировании

Что нового

Дополнительная информация

Видео

youtube.com/embed/9h5arCUjj8U»/>

Занять

стратегий налоговой оптимизации физических лиц для лучшего финансового планирования — Vivek Banka

«В этом мире нет ничего определенного, кроме смерти и налогов» — знаменитые слова, сказанные Бенджамином Франклином.Мы не можем больше согласиться с этой цитатой, поскольку мы все чаще видим, что люди не уделяют должного внимания своим налогам и их оптимизации, несмотря на то, что в конечном итоге важно их декларации после уплаты налогов.

В этой статье мы попытаемся обозначить несколько аспектов и направлений, о которых следует позаботиться физическим лицам, которые помогут им оптимизировать свои налоговые расходы.

Существующий налоговый режим против нового

Как известно, правительство в Законе о финансах 2020 объявило, что у физических лиц будет выбор между двумя вариантами при подаче налоговой декларации, а именно:

1) Существующий режим с соответствующие положения о налоговых вычетах (в разделе 80C — ELSS, PPF, EPF, Sukanya Samriddhi Yojana и т. д.), Национальная пенсионная программа, льготы HRA и т. д .; и

д.), Национальная пенсионная программа, льготы HRA и т. д .; и

2) Новый режим, при котором налоговые ставки ниже, но большая часть вычетов недоступна.

Вышеупомянутое является первым шагом к оптимизации ваших налогов, так как следует выбрать любую из вышеперечисленных схем в зависимости от налоговых расходов, требований ликвидности и риска, поскольку многие из этих вычетов гарантируют инвестиции в средства, которые блокируют деньги для значительные временные рамки.

Как правило, в случае лица, зарабатывающего более 15 лакхов дохода, если налоговые вычеты превышают 250 000 индийских рупий (посредством различных вычетов, таких как Раздел 80C, NPS, HRA / LTA и т. Д.), То следует выбрать старую схему может быть лучше.

Следовательно, учитывая тот факт, что старый режим предлагает отчисления, а также прививает здоровую практику сбережений, мы склоняемся к существующему режиму.

Излишне говорить, что если существует дефицит ликвидности для физических лиц и / или их налоговые обязательства в новом режиме ниже из-за более низких вычетов, тогда следует выбрать новую схему.

Кроме того, необходимо иметь в виду, что если лицо, не получающее зарплату, откажется от схемы, это лицо не сможет снова подписаться на новый налоговый режим в будущем (кроме случаев, когда это лицо перестает получать доход от бизнеса. или профессии)

Отчисления в соответствии с Разделом 80C — Схемы малых сбережений

Схема Суканья Самриддхи

Лица, имеющие до 2 дочерей в возрасте до 10 лет, могут подписаться на эту схему, и сумма вычета Раздел 80C от их налогооблагаемого дохода (с учетом максимального вычитаемого лимита 1.5 лак). Эта схема, помимо вычета, предлагает более высокую не облагаемую налогом процентную ставку в размере 7,6% по сравнению с PPF, что составляет 7,1% и является гораздо более выгодным вариантом, чем другие способы фиксированного дохода.

Public Provident Fund (‘PPF’)

PPF — это сбережение с налогом на сбережения, в котором физические лица могут накапливать сумму в течение 15 лет (который может быть продлен блоками по 5 лет), зарабатывая проценты от 7,1% годовых. Ежегодно инвестируемая таким образом сумма освобождается от налога в размере 1.5 налогов каждый год в соответствии с разделом 80C Закона о подоходном налоге. PPF снова является очень здоровым вариантом, не облагаемым налогом, для инвестора и позволяет ему накапливать долгосрочное богатство.

Ежегодно инвестируемая таким образом сумма освобождается от налога в размере 1.5 налогов каждый год в соответствии с разделом 80C Закона о подоходном налоге. PPF снова является очень здоровым вариантом, не облагаемым налогом, для инвестора и позволяет ему накапливать долгосрочное богатство.

Национальная пенсионная схема

НПС — это пенсионная схема, которая позволяет людям ежегодно инвестировать определенную сумму до выхода на пенсию, а затем при выходе на пенсию получать свои сбережения в виде единовременной выплаты и частично в виде аннуитета. Они также могут выбрать максимум 60% единовременной выплаты при выходе на пенсию, однако минимум 40% необходимо будет брать в качестве аннуитета (т.е. Периодические поступления после выхода на пенсию).

В настоящее время большим преимуществом этой схемы является то, что она позволяет дополнительно вычесть до 50 000 индийских рупий из налогооблагаемого дохода в соответствии с разделом 80CCD, что эффективно помогает снизить налоговые обязательства. Это незамедлительная и значительная выгода для инвестора (т.е. 15 000 индийских рупий без учета налогов / доплаты, в высшей налоговой категории)

Это незамедлительная и значительная выгода для инвестора (т.е. 15 000 индийских рупий без учета налогов / доплаты, в высшей налоговой категории)

Сбор налоговых убытков

Сбор налоговых убытков (TLH) — это концепция, которая распространен в западных странах и постепенно догоняет Индию.В соответствии с TLH, если у инвестора есть некоторые инвестиции (особенно акции), которые приносят отрицательную прибыль в виде большого процента, инвестор может снова продать и купить ценные бумаги по той же цене, чтобы накопить капитальные убытки.

Допустим, инвестор владеет 100 акциями компании «А», которые были куплены по цене 100 индийских рупий 1 января 2020 года, а затем указанная акция будет торговаться по 75 индийских рупий 24 марта 2020 года. Принципы инвестирования гласят, что мы не должны ничего делать и ждать восстановления рынка.Однако можно подойти к этой ситуации с помощью концепции TLH. 24 марта инвестор может продать 100 акций по 75 индийских рупий и зарегистрировать убыток в размере 25 индийских рупий за акцию. Впоследствии он может выкупить ту же самую акцию обратно на следующий день 25 марта 2020 года (здесь нужно иметь в виду, что цена акции может отличаться из-за однодневного разрыва между покупкой и продажей, мы бы не стали рекомендуем покупать и продавать в тот же день из-за налоговых соображений)

Впоследствии он может выкупить ту же самую акцию обратно на следующий день 25 марта 2020 года (здесь нужно иметь в виду, что цена акции может отличаться из-за однодневного разрыва между покупкой и продажей, мы бы не стали рекомендуем покупать и продавать в тот же день из-за налоговых соображений)

После этого новая стоимость инвестиций составит 75 индийских рупий, а краткосрочные капитальные убытки — 25 индийских рупий.Теперь инвестор может либо переносить этот убыток на 8 лет, либо, если в том же году у него есть прирост капитала, он может компенсировать его. Особенно в случае краткосрочной прибыли от долговых паевых инвестиционных фондов, в которых прибыль облагается налогом по плоской ставке (т. Е. Инвестор с самой высокой налоговой панелью сможет сэкономить 30% на своих убытках в 25 рупий). Прибыль от прироста капитала от акций / недвижимости, не котирующихся на бирже, будет хорошим противодействием этому, поскольку их ставки прироста краткосрочного капитала высоки.

Хотя инвестору придется платить налог всякий раз, когда он / она продает долю по более низкой цене в 75 индийских рупий. Следовательно, эта стратегия рекомендуется только в том случае, если частное лицо имеет краткосрочный прирост капитала, который облагается налогом по более высокой ставке, чем прирост капитала на собственный капитал, который инвестору в конечном итоге придется заплатить.

Следовательно, эта стратегия рекомендуется только в том случае, если частное лицо имеет краткосрочный прирост капитала, который облагается налогом по более высокой ставке, чем прирост капитала на собственный капитал, который инвестору в конечном итоге придется заплатить.

Следует отметить, что в соответствии с Законом о подоходном налоге краткосрочные капитальные убытки могут быть зачтены как краткосрочные, так и долгосрочные капитальные убытки. В то время как долгосрочные капитальные убытки могут быть компенсированы только долгосрочными капитальными потерями.

HUF

Существуют и другие варианты, такие как создание индуистской неделимой семьи (HUF), особенно если этому человеку передаются наследственные активы.HUF помогает ему создать отдельное юридическое лицо, для которого налоговые плиты начинаются заново, а также могут применяться соответствующие вычеты. Тем не менее, это должно быть тщательно спланировано под руководством экспертов из-за сопутствующих сложностей, а также положений о клубах в соответствии с законом о подоходном налоге.

Вкратце, мы попытались кратко изложить возможные стратегии оптимизации налогообложения, излишне говорить, что каждый человек обязательно проконсультируется со своим налоговым консультантом, чтобы принять стратегии, которые лучше всего им подходят и помогают им оптимизировать свои налоговые расходы. учитывая при этом другие факторы, такие как ликвидность, риск и т. д.

Заявление об ограничении ответственности: Взгляды, выраженные в статье выше, принадлежат авторам и не обязательно отражают или отражают точку зрения этого издательства. Если не указано иное, автор пишет в своем личном качестве. Они не предназначены и не должны рассматриваться как отражающие официальные идеи, взгляды или политику какого-либо агентства или учреждения.

Налоговое планирование и оптимизация налогообложения

Налоговое планирование и налоговая оптимизация — важная часть предпринимательской деятельности.Это правовые меры, которые предпринимает бизнес для снижения налоговой нагрузки: сборы, пошлины, обязательные платежи. Цель может быть достигнута за счет льгот, отчислений, более низких ставок, права на возврат.

Цель может быть достигнута за счет льгот, отчислений, более низких ставок, права на возврат.

Оптимизация и налоговое планирование важно с момента основания бизнеса, на каждом этапе работы предприятия. При грамотном подходе можно разработать такую организационную структуру, которая будет отвечать сразу нескольким требованиям: эффективность с точки зрения получения прибыли, минимизация налоговых платежей и прозрачное управление.

Для снижения налогообложения необходимо проанализировать текущее состояние компании, изучить действующее законодательство и выбрать оптимальный и законный способ снижения налоговой нагрузки. Лучше всего доверить эту задачу специалистам, потому что цена ошибки может быть слишком высока для вашего бизнеса.

Что такое оптимизация и налоговое планирование

Оптимизация и налоговое планирование — взаимосвязанные процессы. Чтобы снизить, то есть оптимизировать обязательные платежи, необходимо правильно спланировать рабочие процессы и финансовую деятельность предприятия.

Оптимизация налогового планирования — действия налогоплательщика, направленные на сокращение платежей, а также обоснование суммы обязательств с целью определения и управления реальными доходами. Одна из целей в этом случае — выбор оптимальной формы налогообложения и снижение фискальной нагрузки на бизнес. Важно, чтобы методы и способы достижения целей не выходили за рамки законодательства, иначе речь пойдет об уклонении от уплаты налогов.

Особый метод минимизации платежей называется налоговой схемой.Включает описание хозяйственных действий, позволяющих применять благоприятный режим и экономить на налогах. Налогоплательщик вправе выбирать организационно-правовую форму хозяйственной деятельности и налоговую систему. Также он может по своему усмотрению выбирать поставщиков, партнеров и согласовывать с ними условия сотрудничества.

Основные задачи налогового управления:

- юридическое снижение налоговой нагрузки;

- минимизация налоговых потерь по конкретному налогу или по совокупности налогов;

- увеличение объема оборотных средств и, как следствие, увеличение реальных возможностей для развития организации и повышения эффективности труда.

Общепринятой методикой определения фискальной нагрузки является методика расчета, разработанная Министерством финансов. Он определяет размер выплат как отношение всех уплаченных организацией налогов к выручке. На практике при снижении фискальной нагрузки часто вместо суммы уплаченных налогов используется начисленная сумма за расчетный период.

Одним из обстоятельств, которые могут свидетельствовать об уклонении от уплаты налогов и, соответственно, вероятности проверки, налоговые органы считают низкий показатель загрузки по сравнению со среднеотраслевым.Для таких случаев есть даже специальный термин: налоговый разрыв, то есть разница между суммой налогов, которую теоретически должен уплатить налогоплательщик, и суммой фактических платежей.

Учетная политика

Продуманная учетная политика хорошо влияет на налогообложение предприятия. Так, например, следующие элементы учетной политики влияют на объем затрат, а следовательно, и размер прибыли:

- Способы амортизации основных средств и нематериальных активов;

- Методы оценки сырья при списании его в производство, а также себестоимости товаров при реализации;

- Порядок оценки остатков незавершенного производства, остатков готовой продукции.

Одним из выгодных для налогоплательщиков аспектов является юридическое разрешение на создание ряда резервов, отчисления в которые могут быть включены в расходы компании. Но важно учитывать, что при формировании учетной политики можно консолидировать и обоснованно обосновать выбор того или иного варианта расчета налоговой базы. Почему мы обращаем внимание на эту возможность? Потому что грамотной аргументацией легко снизить риски.

При выборе методов определения доходов и расходов, их признания, оценки и распределения для целей налогообложения помните, что некоторые из них отличаются от методов и методов бухгалтерского учета.Поэтому с самого начала ведется раздельный бухгалтерский и налоговый учет.

Стратегия и тактика

Действия по снижению платежей должны охватывать все сферы и аспекты деятельности. Квалифицированный специалист предложит стратегический и тактический план по оптимизации фискальной нагрузки. Стратегия — это долгосрочный курс, решение масштабных бизнес-задач с учетом налоговых интересов. Тактика влияет на повседневные задачи и операции.

Тактика влияет на повседневные задачи и операции.

Стратегический план включает:

- обзор судебной практики и нормативно-правовой базы в конкретной сфере, а также долгосрочный прогноз изменений;

- обзор судебной практики и нормативно-правовой базы в конкретной сфере, а также долгосрочный прогноз изменений;

- прогнозирование налоговых обстоятельств и форс-мажорных обстоятельств, разработка плана действий на каждый из чрезвычайных ситуаций;

- график выполнения финансовых и коммерческих обязательств предприятия;

- оценка рисков и возможных причин отклонения от расчетных показателей;

- детальное обоснование выбранной схемы с учетом рисков и последствий;

- прогноз эффективных инструментов оптимизации.

Но основная цель стратегии — выбрать такую схему налогообложения, которая наилучшим образом соответствует специфике предприятия и помогает снизить фискальную нагрузку. Тактика направлена на эффективное решение текущих задач. Он подразумевает мониторинг правовых актов, влияющих на налоговую сферу и отрасль, краткосрочное прогнозирование, график исполнения обязательств и изменения активов.

Он подразумевает мониторинг правовых актов, влияющих на налоговую сферу и отрасль, краткосрочное прогнозирование, график исполнения обязательств и изменения активов.

Tactics уделяет больше внимания каждой конкретной транзакции: исследованию условий, прогнозированию последствий и оценке рисков.Чтобы тактика оставалась эффективной, ее пересматривают не реже одного раза в месяц. Невозможно самостоятельно разработать эффективный стратегический и тактический план; нужна экспертная поддержка.

Этапы снижения фискальной нагрузки

Суть оптимизации — снизить выплаты и выбрать наиболее эффективную и безопасную схему налогообложения. Если на момент открытия бизнеса вы не задумывались о фискальной нагрузке, с большой долей вероятности первым шагом к оптимизации будет полная или частичная реорганизация предприятия.Потому что необходимо выбрать такую систему налогообложения, которая максимально соответствует целям и задачам бизнеса.

Специалисты сначала определяют общее направление работы, то есть составляют стратегию. И только после этого реорганизуется тактика. Первыми шагами к выбору стратегии являются оценка рисков, анализ финансовых проблем, выбор основных инструментов планирования и разработка схемы. Деятельность компании планируется с учетом новой налоговой схемы (поэтому часто требуется реорганизация бизнеса).

И только после этого реорганизуется тактика. Первыми шагами к выбору стратегии являются оценка рисков, анализ финансовых проблем, выбор основных инструментов планирования и разработка схемы. Деятельность компании планируется с учетом новой налоговой схемы (поэтому часто требуется реорганизация бизнеса).

Налоговые риски — это вероятность увеличения платежей, возможность уголовного преследования или контроля со стороны органов управления. Иногда предприниматели нарушают Закон непреднамеренно, из-за непонимания тонкостей или из-за того, что они не отслеживают изменения. Поэтому при любых изменениях фискальных схем и платежей важно проконсультироваться со специалистами для выяснения возможных рисков. Очень важно, чтобы все решения принимались в правовом поле.

Перед тем, как вводить новую схему, вы должны сравнить потенциальную экономию и затраты и убедиться, что все изменения обоснованы в письменной форме.Каждая операция, проводимая компанией, должна быть оформлена документально. В случае проверки контролирующими органами только тщательная документация поможет доказать, что все операции были оправданы и проводились с соблюдением буквы Закона.

В случае проверки контролирующими органами только тщательная документация поможет доказать, что все операции были оправданы и проводились с соблюдением буквы Закона.

Эффективность оптимизации налогового планирования

Наиболее эффективными инструментами снижения налоговой нагрузки являются уже известные нам налоговые схемы. С их помощью вы можете значительно сократить общую сумму необходимых платежей. Но оценивать эффективность схемы только с точки зрения снижения налоговой нагрузки невозможно.Не менее важны правовые риски. Например, дополнительных расходов и штрафов после проверки может быть намного больше, чем сумма экономии. Не говоря уже о таком серьезном риске, как уголовная ответственность.

Эффективность налоговой схемы зависит не столько от экономии на уплате налогов и сборов, сколько от хорошо развитой доказательной базы для обоснования выбранной схемы. Доказательная база основана на таком понятии, как получение налоговых льгот. Под этим понятием подразумевается уменьшение суммы налогового обязательства за счет уменьшения налоговой базы, удержания, льготы, применения более низкой ставки, а также получения права на возврат или возврат из бюджета.

Важно учитывать, что регулирующие органы могут ставить под сомнение любую гражданско-правовую сделку, которая влияет на налогообложение. Поэтому так важно аргументированное обоснование выбранной схемы. При налоговом планировании и оптимизации налогообложения необходимо учитывать не только формальное соблюдение закона, но и другие обстоятельства, связанные с операциями и сделками, которые могут повлиять на юридические риски.

Действие льготы может быть подтверждено доводами налогового органа, подтвержденными доказательствами наличия таких обстоятельств:

- невозможность осуществления налогоплательщиком данных операций с учетом времени, местонахождения имущества или количества материальных ресурсов, экономически необходимых для производства товаров, работ или услуг;

- отсутствие необходимых условий для достижения результатов соответствующей хозяйственной деятельности из-за отсутствия управленческого или технического персонала, основных средств, производственных фондов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые напрямую связаны с возникновением налоговых льгот, если выбранный вид деятельности также требует выполнения и учета других операций;

- сделок с товарами, которые не были совершены или не могли быть совершены в размере, указанном в бухгалтерских документах.

При выборе схемы оптимизации налогового планирования необходимо руководствоваться рекомендациями:

- хозяйственная деятельность должна быть экономически обоснованной и соответствовать стандартам предпринимательской деятельности;

- фактическое содержание хозяйственных операций и организационно-управленческих актов налогоплательщика не должно противоречить их документации;

- при построении различных схем налогового планирования следует избегать взаимозависимости участников сделки;

- При заключении договоров необходимо контролировать цены на товары (работы, услуги), указанные в сделке, чтобы исключить возможность судебного пересмотра цен налоговыми органами.

Квалифицированная налоговая помощь

Компания ВАЛЕН оказывает полный комплекс услуг по налоговому учету, обоснованию схем налогообложения и сокращению платежей: