ROI в маркетинге: что это такое, как посчитать по формуле ROI

Окупаются ли ваши инвестиции в рекламу и продвижение? О том, как вычислить рентабельность вложений за 10 секунд, а как считать ROI не нужно и неправильно, какой коэффициент считается хорошим – читайте в нашей новой статье.

Содержание статьи

ROI – это важно

Зачем нужно считать ROI

ROI: преимущества и недостатки

ROI, ROMI, ROAS – три R для расчета рентабельности инвестиций

Как измерять ROI в digital-маркетинге

Как оценить ROI разных digital-каналов

Особенности расчета ROI: на что обратить внимание

Автоматический расчет ROI

Как посчитать ROI быстро: 3 способа

Как оценить показатель ROI

Наглядные примеры расчета

Выводы

FAQ

ROI (Return on Investment) – это важно

Чтобы понять, сколько денег принесла каждая вложенная копейка, используют понятие рентабельности. Посчитать ROI можно для чего угодно – отдельной услуги, актива, сотрудника.

Что такое ROI в маркетинге

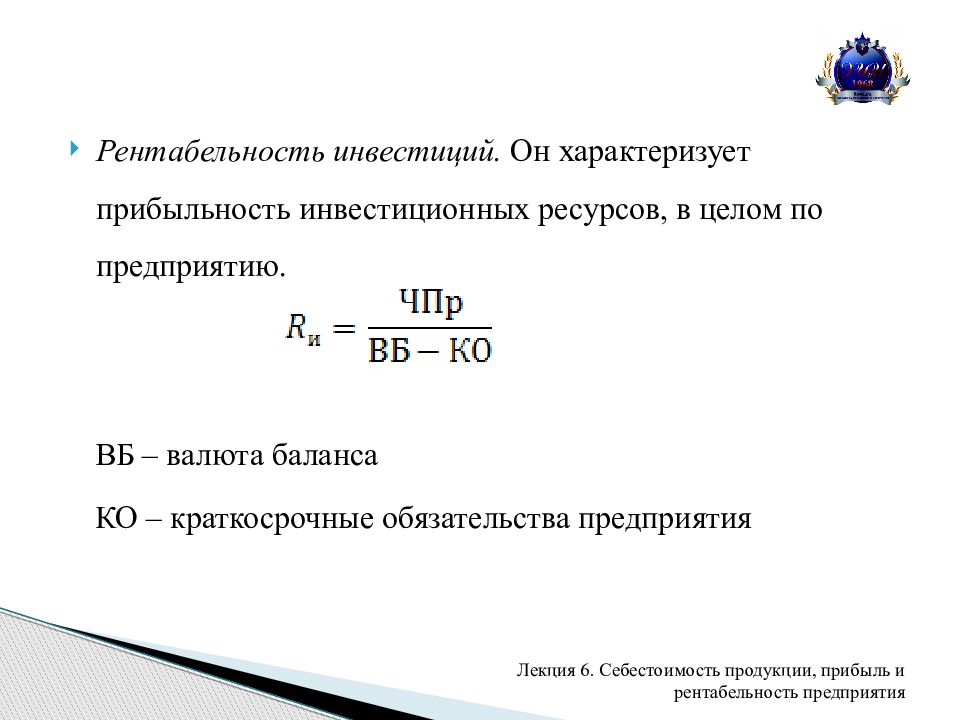

Рентабельность инвестиций позволяет определить эффективность конкретного канала, кампании, акции. Для расчета применяется формула:

ROI = ((Прибыль от рекламного канала – Инвестиции) / Инвестиции) х 100%

Результат действителен при условии, что используется один маркетинговый канал в течение конкретного временного отрезка. Или если работает несколько инструментов, но есть возможность четко отделять входящие конверсии.

Важно! Формула ROI содержит показатель «Инвестиции», который должен учитывать не только рекламный бюджет, но и сопутствующие затраты: например, оплата работы PPC-специалисту за настройку контекстной рекламы, копирайтеру за написание объявления, онлайн-сервису за предоставление услуг.

Зачем нужно считать ROI

ROI в маркетинге считают перед тем, как принять управленческое решение. Закупка материалов, оборудования, выбор рекламного канала, решение о сворачивании программы лояльности – все это требует сравнения вариантов. Но эффективнее всего рентабельность инвестиций использовать в 4 направлениях:

Закупка материалов, оборудования, выбор рекламного канала, решение о сворачивании программы лояльности – все это требует сравнения вариантов. Но эффективнее всего рентабельность инвестиций использовать в 4 направлениях:

- При прямых продажах

- При проведении акций и распродаж. Сравнение показателей для разных форматов и периодов специальных предложений поможет выбрать лучший вариант стимулирования сбыта.

- При планировании мер по повышению лояльности покупателей. Организация и упорядочивание данных помогают поддерживать с заказчиками продолжительный контакт.

- При измерении эффективности мер по устранению негативных отзывов. Если заказчик после нейтрализации отрицательного отношения снова стал постоянным покупателем, это положительно влияет на доход компании.

Когда ROI бесполезен

ROI не универсален. Есть много ситуаций, когда его расчет – пустая трата времени. Вот самые распространенные:

- Продукт, покупку которого долго обдумывают. Обычно это дорогостоящие товары – недвижимость, автомобиль, строительные материалы. Клиент кликнет по контекстной рекламе, полгода будет ее обдумывать и в конце концов купит, но из-за отложенного спроса посчитать ROI становится невозможным.

- Значительная разница в прибыли от сделок. Например, агентство недвижимости в этом месяце продало 1 квартиру, в следующем – уже 3.

- Долгосрочные инвестиции на начальном этапе.

Также сложно вычислить рентабельность инвестиций, когда не совсем понятно, что именно привело к конверсии – рекламный канал или переговорные навыки менеджера.

ROI: преимущества и недостатки

Коэффициент рентабельности инвестиций прост в расчетах. Он поможет владельцу бизнеса принять верное решение, сравнивая факторы риска и возможности разных проектов.

Почему стоит использовать Marketing ROI при оценке эффективности инвестиций:

- с его помощью можно быстро сравнить данные в рамках одной или нескольких компаний;

- расчеты дают возможность провести экспресс-оценку практически любой бизнес-отрасли;

- легко проанализировать «закрытые системы», позволяющие подставить конкретные цифры в формулу ROI, без рисков и подводных камней, как в случае со сложными расчетами.

Несмотря на легкость вычислений, многие специалисты не рекомендуют использовать показатель в качестве основной оценки. Дело в том, что он показывает четкий результат исключительно в идеальных условиях «вакуума» – когда цифры легко подставляются и ничто не влияет извне, а расчеты производятся в отношении четкого периода времени.

Но так бывает далеко не всегда. Как, например, оценить рентабельность вложений в обучающие курсы для персонала? Возможно, эффективность работников улучшится – а вместе с тем одновременно поставщики повысят ставки, клиентская база сократится, конкурент перейдет на более современную рекламную платформу, что делает чистый просчет эффективности одного показателя малорезультативным.

Другие недостатки ROI:

- Не учитывается временная стоимость денег.

- Зависит от бухгалтерских принципов отчетности, принятых в компании.

- Не подходит для глубокого анализа. Чтобы объективно оценить рентабельность, необходимо рассчитать несколько показателей.

Коэффициент рентабельности инвестиций определяется в процентах, поэтому не дает представление о реальном приросте прибыли. Пример: есть два проекта, в 1-й вложили 2000 у. е. и получили ROI 10%, во 2-й – 200 у. е. и ROI 30%. Коэффициент дает нам понять – второй вариант выгоднее, ведь 30% больше 10%. Но фактически доход от первого составил 2000*10%=200 у. е., от второго – 200*30%=60 у. е. Мы понимаем, что в цифрах выгоднее первый проект. Но при этом можем рассмотреть прогноз по рентабельности второго проекта, если в него инвестировать больше денег.

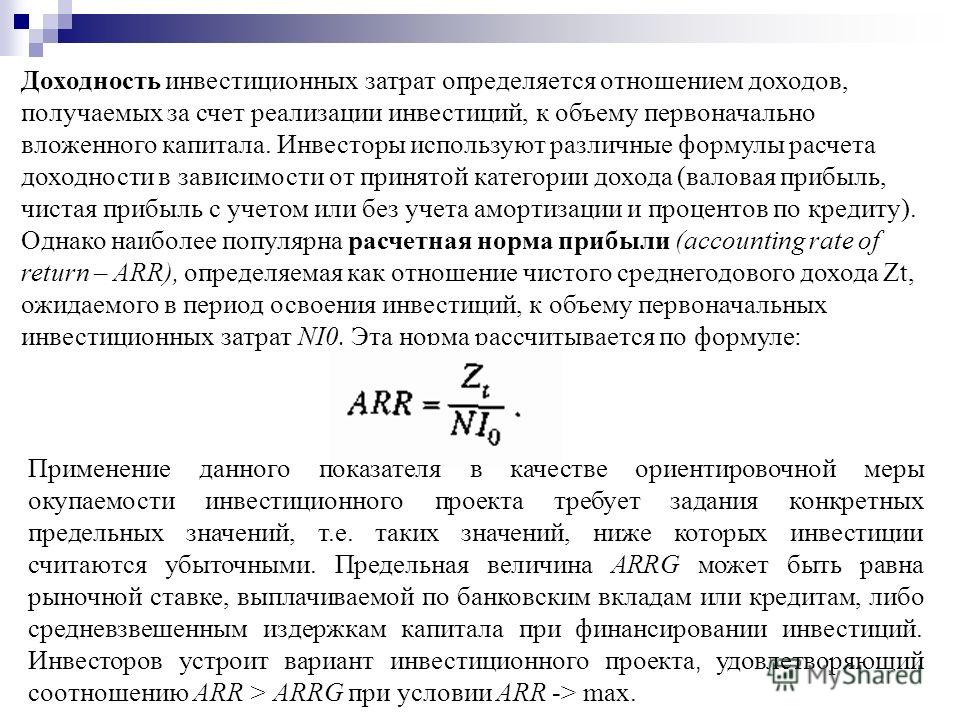

ROI, ROMI, ROAS – три R для расчета рентабельности инвестиций

В зависимости от того, какие статьи затрат нас интересуют, можно использовать три разные формулы:

1.

Формула ROI:

Как рассчитать ROMI и ROAS

2. Чтобы определить рентабельность исключительно затрат на маркетинговый канал, используют показатель ROMI. В расчете – рекламный бюджет, аренда билбордов, оплата агентству-подрядчику, полиграфия. Затраты на производство не учитываются.

3. Если нужно определить эффективность конкретного рекламного канала, используют коэффициент ROAS. В формуле учитываются доход и стоимость одной кампании.

Как измерять ROI в digital-маркетинге

Digital-маркетинг – это продвижение продукта с использованием цифровых технологий – интернета, TV, радио. Сложность подсчета ROI для этих каналов состоит в том, что не всегда главной целью рекламной акции является финальный аккорд воронки продаж. Иногда кампании создаются, чтобы повысить репутацию бренда, чтобы название продукта было у всех на слуху, чтобы повысить трафик и т.

Ниже – основные метрики, которые помогут нам в вычислении рентабельности для рекламных каналов в сфере digital.

Показатель конверсии

Конверсия – целевые действия пользователей. В зависимости от поставленных задач конкретного рекламного канала это могут быть:

- продажа;

- звонок;

- заполнение формы;

- регистрация;

- подписка;

- просмотр видео;

- нажатие кнопки «Подробнее».

Показатель конверсии определяет, насколько хорошо кампания справляется с поставленной целью. Ее значение можно отследить для:

- каналов входящего трафика – органической выдачи, контекстной рекламы, push;

- мобильной и десктопной версии;

- разных географических регионов.

Если канал стабильно показывает высокую конверсию, это повод задуматься над тем, чтобы вложить в него больше инвестиций.

Во сколько обходится 1 лид

Лид в digital – это пользователь, который выявил интерес к продукту и предоставил координаты для обратной связи – контакты, электронный адрес, заполненную регистрационную форму.

Если цель рекламного канала – собрать и передать порцию новых лидов в отдел продаж, то показатель CPL поможет рассчитать, в какую сумму обошелся 1 лид.

Если вы получили значение большее, нежели стоимость среднего чека, это говорит о нерентабельности кампании.

Рентабельность целевого действия

CPA – коэффициент, который показывает, во сколько компании обходится выполнение каждого целевого действия – подписки, регистрации, просмотра видео, покупки и т. д.

Если вы тратите на привлечение клиента больше денег, чем он приносит, рекламный канал становится нерентабельным.

Стоимость среднего чека

Величину среднего чека удобно использовать в расчетах digital-рентабельности. Даже незначительное изменение в сторону повышения может заметно повлиять на общую прибыль.

Если за месяц сайт «сделал» 20 продаж на 20 тысяч $, сумма среднего чека составила 20 000 : 20 = 1 000 $.

Пожизненная ценность клиента

LTV – суммарная прибыль, которую получит компания от одного заказчика в течение всего периода сотрудничества. Это один из ключевых показателей в подсчете рентабельности – он дает более глубокое понимание выгоды от рекламного канала.

Допустим, вы потратили на привлечение 1 клиента 20$, а он сделал покупку на 10$. На первый взгляд, вложения нерентабельны, но в следующем месяце этот же заказчик, ощутив доверие и лояльность к компании, делает заказ уже на 30$, а через полгода – на 100$. Возможно, при этом применялись дополнительные меры по стимуляции повторных покупок – например, SMS-напоминание – но они обходились гораздо дешевле первоначальных инвестиций. В этом случае вложения полностью оправдали себя.

В этом случае вложения полностью оправдали себя.

Как оценить ROI разных digital-каналов

Каждый рекламный канал в digital-сфере имеет свои особенности и задачи, поэтому для расчета ROI используются следующие метрики, помимо конверсий:

- в E-mail маркетинге – кликабельность, открываемость писем, процент отписок, привлеченные лиды;

- в Push-уведомлениях – подписки, кликабельность, открываемость, количество привлеченных лидов;

- в аккаунтах социальных сетей и мессенджеров – кликабельность, открываемость, количество новых подписчиков, вовлеченность;

- в Landing Page – количество и продолжительность просмотров страницы, трафик, пользователи, зашедшие на сайт впервые и повторно;

- в блоге – трафик, количество переходов по внутренним ссылкам, уникальные пользователи, время, проведенное на странице.

Ключевые метрики позволяют вычислить точный ROI, определить главные зоны роста и риска, скорректировать бизнес-стратегию.

Особенности расчета ROI: на что обратить внимание

Чем больше факторов учитывается в расчете, тем точнее коэффициент рентабельности инвестиций. Для корректных результатов рекомендуем учесть 4 особенности, описанные ниже:

1. Как ваш клиент продвигается по воронке продаж

Вот ваша контекстная реклама. Пользователь кликнул, перешел на сайт. Не купил. Через неделю увидел вашу рекламу в Instagram. Перешел. Не купил, но запомнил адрес сайта. Через месяц вводит название компании в поисковую строку, переходит и покупает. Технически лид пришел через обычную органическую выдачу. Практически – благодаря тому, первому контекстному объявлению.

Какая роль отводится первоначальному источнику конверсии, решает ваша модель атрибуции. Автоматизированные системы расчета ROI позволяют разрабатывать эту модель в виде воронки продаж. О том, какими программами можно пользоваться, мы расскажем чуть ниже.

2. Какие еще факторы влияют на выручку

Ваш лучший менеджер переехал в другую страну. Сырье 3 раза задерживали на таможне. Самого ходового товара долго не было в наличии. В это же время вы запускаете рекламную кампанию, по которой трафик идет, а продавать не получается. ROI снизится, но маркетинг тут ни при чем.

Сырье 3 раза задерживали на таможне. Самого ходового товара долго не было в наличии. В это же время вы запускаете рекламную кампанию, по которой трафик идет, а продавать не получается. ROI снизится, но маркетинг тут ни при чем.

3. Есть ли сложности с учетом различий в затратах

В январе вы заплатили 150$ за доставку заказа в Великобританию. А в феврале подняли цены на перевозки, и теперь необходимо отдать уже 200$. ROI упадет, но не по вине отдела маркетинга.

4. Учитывается ли полный цикл продаж

Заказчик может увидеть рекламу в марте, а купить – в июле офлайн. Или кликнуть по контекстному объявлению в феврале, долго думать и решиться лишь к маю. Чтобы оптимизировать сбор данных, важно автоматизировать расчет ROI.

Автоматический расчет ROI

Если вы серьезно настроены мониторить один из важнейших показателей в бизнесе, необходимо подготовиться. Желательно за полгода до внедрения контроля ROI.

Подготовка в автоматизации

Подключаем Google Analytics и храним там информацию о всех затратах на рекламные каналы. В настройках должны быть фильтры по офисному IP, адаптированные под ваш бизнес опции конверсии и сбора трафика.

В настройках должны быть фильтры по офисному IP, адаптированные под ваш бизнес опции конверсии и сбора трафика.

Дальнейший алгоритм действий таков:

- Если заказов из корзины меньше 75% в общей массе, подключаем call tracking для мониторинга обработки звонков.

- Внедряем скрипт SourceBuster, чтобы отслеживать происхождение каждого заказа.

- Настраиваем возможность получать данные по заказам за определенный период.

- Группируем и помечаем рекламные каналы для корректного расчета ROI в маркетинге по каждому сегменту.

Чем у́же сегментирование, тем корректнее коэффициент рентабельности инвестиций. Мы рекомендуем разделать каналы на ретаргетинг и привлечение новых посетителей, отдельно сгруппировать запросы по брендам, отсеять минус-слова, ввести геотаргетинг.

OWOX Bi Smart Data

Платформа для продвинутой аналитики позволяет получать готовые отчеты с опцией индивидуального добавления метрик, которые используются для учета в вашем бизнесе. Плюсы применения:

Плюсы применения:

- не требуются специальные навыки;

- отчеты можно получать в любом из шаблонов на выбор или составить свой по нужным метрикам;

- полный контроль над доступом к данным.

Сервис предоставляет пробную бесплатную версию для ознакомления.

Google Analytics

Сервис дает возможность рассчитать показатель ROI по рекламным каналам Google. Так вы сможете наглядно оценить, какие кампании более эффективны, и перераспределять бюджет.

Сервис рассчитан на работу с одной моделью атрибуции, поэтому не может гарантировать на 100% корректный расчет ROI, поскольку могут учитываться не все источники продаж.

Google Sheets

Инструмент для ручной загрузки информации из Google Analytics в Google Sheets. Позволяет быстро выполнить мелкие расчеты, но не подходит при больших объемах данных.

Как посчитать ROI быстро: 3 способа

Вот три лаконичных сервиса, которые позволяют просчитать рентабельность инвестиций в 2 клика:

- Event Farm.

Бонус – дополнительный лист со сравнительной таблицей для наглядности.

Бонус – дополнительный лист со сравнительной таблицей для наглядности. - HubSpot. Online калькулятор-«считалочка», изюминка – рекомендации по улучшению вводимых метрик.

- Entrepreneur. Сервис для людей с развитым визуальным восприятием, опция точной настройки отсутствует, выставлять показатели по бегункам нужно вручную.

Сервисы автоматически рассчитывают результат, достаточно ввести данные о продажах.

Как оценить показатель ROI

Результаты коэффициента рентабельности оцениваются таким образом:

- больше 100% – рекламный канал рентабельный;

- равен 100% – точка безубыточности, необходимо найти фактор, мешающий проекту получать больше дохода;

- меньше 100% – проект нерентабельный, необходимо подумать о закрытии или пересмотреть стратегию.

Для полноты картины ROI рассматривается в совокупности с другими показателями: чистой прибылью и количеством реализованной продукции.

Как повысить ROI

Что делать, если ROI получился меньше 100% или ниже, чем в предыдущем периоде:

- Ставить четкие задачи для каждого рекламного канала – в цифрах, которых реально достичь. Не «увеличить конверсию», а «конвертировать 20% лидов за 1 месяц».

- Проводить A/B тестирование элементов, дизайна, таргетинга и отдавать предпочтение опциям, которые работают лучше.

- Снижать затраты на рекламу, анализировать целесообразность расходов.

Любая, даже нерентабельная кампания, дает значительный объем данных для размышлений и анализа. Характеристики целевой аудитории, использование на разных видах устройств, геопозиции – все это позволяет правильно корректировать существующую и разрабатывать новую эффективную бизнес-стратегию.

Наглядные примеры расчета

Если мы рассчитываем коэффициент для конкретного рекламного канала, то подставляем в формулу ROI только те доходы и затраты, которые связаны с этим проектом.

Рентабельность инвестиций в рознице

Перед Пасхой кондитерская запустила два контекстных объявления: для куличей и праздничных кексов. Рекламный бюджет каждого – 300 $. По итогам рекламы продали 200 куличей по 5$ и 250 кексов по 2$. Рассчитаем, какое объявление оказалось более эффективным:

Рекламный бюджет каждого – 300 $. По итогам рекламы продали 200 куличей по 5$ и 250 кексов по 2$. Рассчитаем, какое объявление оказалось более эффективным:

1) (200 * 5 – 300) / 300 * 100% = 233,3% – это означает, что за каждый вложенный доллар вы получили 2,33 доллара;

2) (250 * 2 – 300) / 300 * 100% = 66,6% – это означает, что за каждый вложенный доллар вы получили 0,66 доллара.

Мы видим, что 1-й проект – рентабельный, а 2-й – нерентабельный и себя не окупил. Вывод: к следующему празднику акцентируем внимание на ассортименте куличей.

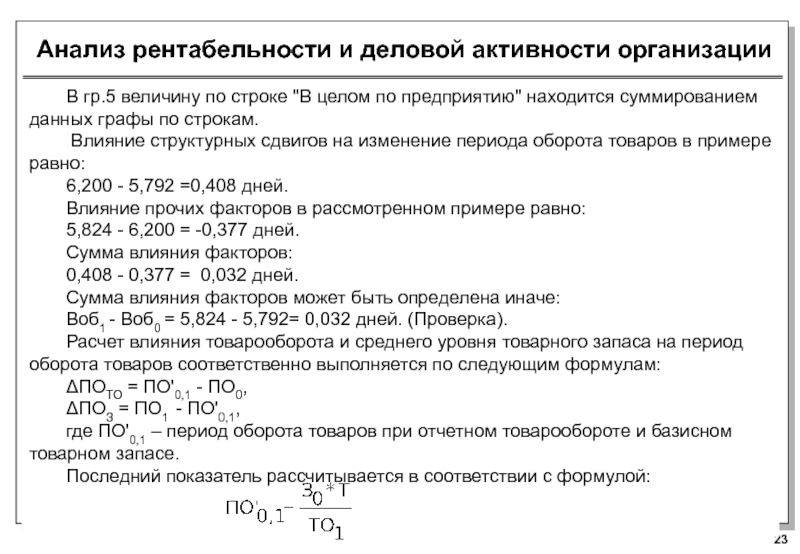

Расчет ROI для SEO

Определяем самый эффективный digital-канал

|

Канал |

Рекламный бюджет |

Доход |

Расчет |

Результат |

|

SEO-продвижение |

50 000 |

200 000 |

(200 000 – 50 000) / 50 000 * 100% |

300% |

|

Контекстная реклама |

10 000 |

45 000 |

(45 000 – 10 000) / 10 000 * 100% |

350% |

|

Таргетинг Instagram |

3 000 |

4 000 |

(4 000 – 3 000) / 3 000 * 100% |

33% |

Наибольшую рентабельность показала контекстная реклама. Продвижение в Instagram оказалось нерентабельным, есть смысл изменить стратегию или закрыть канал.

Продвижение в Instagram оказалось нерентабельным, есть смысл изменить стратегию или закрыть канал.

Выводы

Регулярный расчет ROI помогает вовремя выявить погрешности бизнес-стратегии, закрывать или корректировать нерентабельные рекламные каналы и наращивать рентабельные.

Рассчитать коэффициент можно вручную или с помощью автоматизированных программ. Последние для корректности результата требуют сбора данных минимум за 6 месяцев до начала анализа.

Повысить ROI можно с помощью оптимизации затрат, А/В тестирования, регулярного анализа потребностей целевой аудитории, оценки и понимания неудач предыдущих кампаний.

FAQ

Что такое ROI?

Это индикатор успешности инвестиций. Показывает в процентах, насколько окупились (или не окупились) вложения. Учитывает все статьи затрат и доходов, в том числе зарплату персоналу, аренду и содержание офисного помещения и т. д.

Что такое ROMI?

Это показатель рентабельности инвестиций в каналы маркетинга. Учитывает только затраты на рекламу.

Учитывает только затраты на рекламу.

Что такое ROAS?

Это индикатор эффективности конкретного digital-канала. Определяет, получила ли компания больше, чем потратила.

Что нужно учитывать при расчете ROI/ROMI?

Корректность показателей зависит от правильной модели атрибуции, сложностей в расчете среднего чека, продолжительности цикла продаж и многих других факторов, которые описаны выше в статье.

Как автоматизировать расчет ROI/ROMI и ROAS?

С помощью специальным программ и сервисов: OWOX, Google Analytics, Google Sheets. Более лаконичные инструменты – HubSpot, Event Farm, Entrepreneur.

Интернет-маркетинг

Мы создаем систему взаимодействия различных инструментов продвижения, синергия которых приводит к отличным результатам. Мы разработаем механизм ведения Вашего бизнеса в интернете.

Получить консультацию

Наш менеджер свяжется с Вами в ближайшее время

Отправить заявку

Показатель рентабельности — расчет, виды, способы повышения

Соглашение о конфиденциальности

и обработке персональных данных

1. Общие положения

Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г. Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected].

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01. 12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: [email protected]

Контактный телефон: +7(495)133-20-43

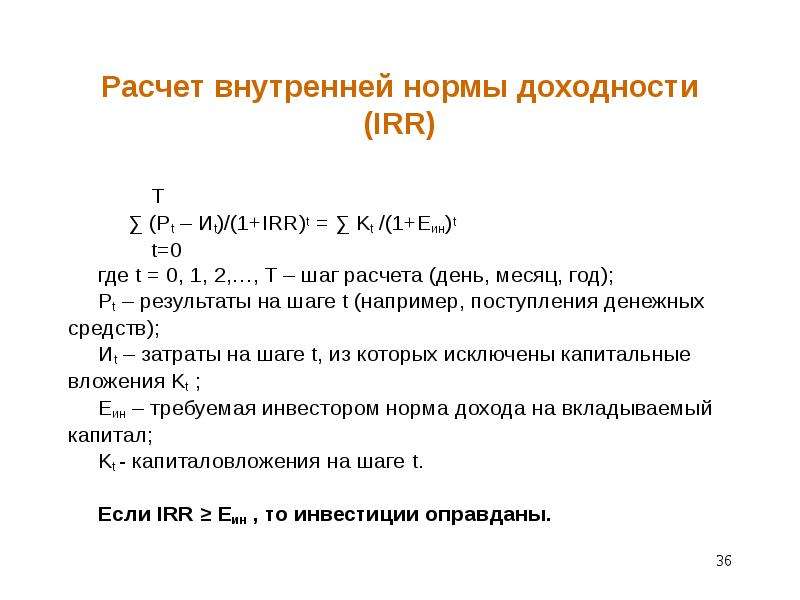

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

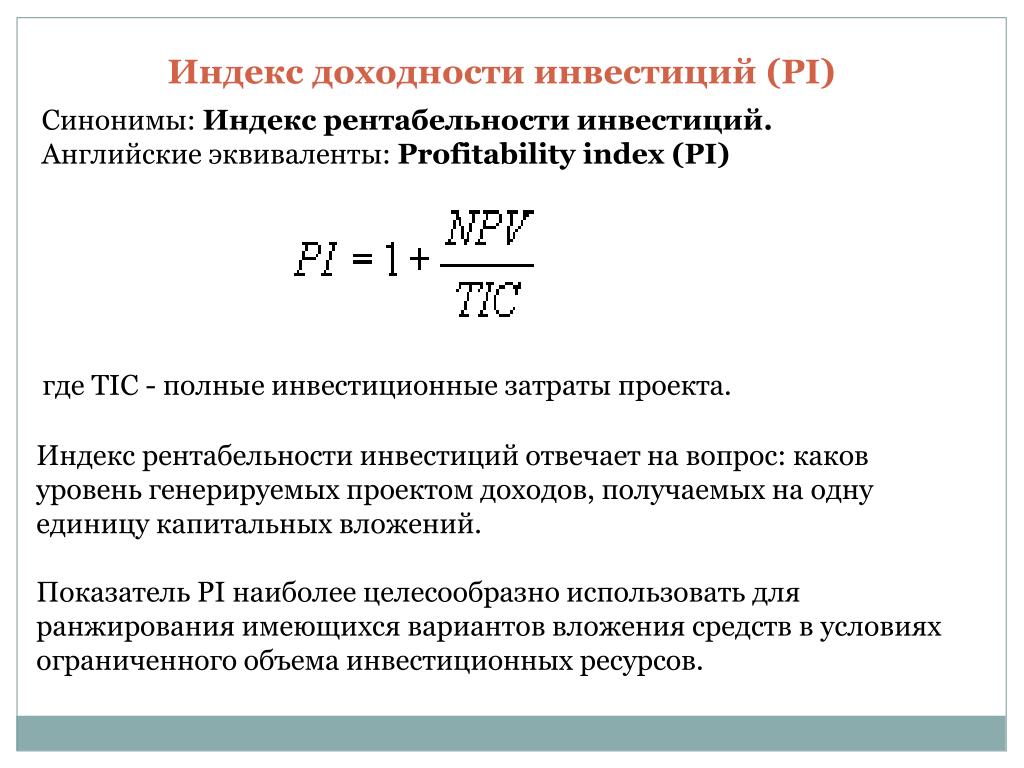

Формула индекса рентабельности| Рассчитать индекс рентабельности (примеры)

Что такое формула индекса рентабельности?

Формула для индекса прибыльности проста и рассчитывается путем деления приведенной стоимости всех будущих денежных потоков проекта на первоначальные инвестиции в проект.

Индекс рентабельности = ПС будущих денежных потоков / Первоначальные инвестиции

Его можно расширить, как показано ниже,

- Индекс прибыльности = (Чистая приведенная стоимость + Начальные инвестиции) / Начальные инвестиции

- Индекс прибыльности = 1 + (Чистая приведенная стоимость / Начальные инвестиции)

Вы можете свободно использовать это изображение на своем веб-сайте, шаблоны и т. д., пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью по гиперссылке

Например:

Источник: Формула индекса прибыльности (wallstreetmojo.com)

Шаги для расчета индекса рентабельности

- Во-первых, первоначальные инвестиции в проект должны быть оценены на основе требований проекта с точки зрения капитальных затрат на машины и оборудование и других расходов, которые также являются капитальными по своему характеру.

- Теперь необходимо определить все будущие денежные потоки, ожидаемые от проекта. Затем следует рассчитать коэффициент дисконтирования на основе текущей ожидаемой прибыли от инвестиций с аналогичным риском.Теперь, используя коэффициент дисконтирования, можно рассчитать текущую стоимость будущих денежных потоков от проекта.

- Наконец, индекс прибыльности проекта рассчитывается путем деления текущей стоимости всей будущей стоимости денежного потока от проекта (шаг 2) на первоначальные инвестиции в проект (шаг 1).

Примеры

Пример # 1

Давайте возьмем пример компании ABC Ltd, которая решила инвестировать в проект, где они оценивают следующие годовые денежные потоки:

- 5000 долларов в год 1

- 3000 долларов в год 2

- 4000 долларов в год 3

В начале проекта начальные инвестиции, необходимые для проекта, составляют 10000 долларов, а ставка дисконтирования — 10%.

ПС денежного потока в 1-м году = 5000 долларов США / (1 + 10%) 1 = 4545 долларов США

PV денежного потока во 2-м году = 3000 долларов США / (1 + 10%) 2 = 2479 долларов США

ПС денежного потока в году 3 = 4000 долларов США / (1 + 10%) 3 = 3005 долларов США

Итак, сумма PV будущих денежных потоков будет:

Индекс рентабельности проекта = 10 030 $ / 10 000 $

По формуле индекса рентабельности видно, что проект создаст дополнительную стоимость в 1 доллар.003 за каждый вложенный в проект $ 1. Следовательно, в проект стоит инвестировать, поскольку с тех пор оно превышает 1,00.

Пример # 2

Рассмотрим пример компании A, которая рассматривает два проекта:

пр.А

Проект A требует первоначальных инвестиций в размере 2000000 долларов США, ставки дисконтирования 10% и предполагаемых годовых денежных потоков:

- 300000 долларов в год 1

- 600000 долларов в год 2

0 долларов в год 3

- 700000 долларов в год 4

- 600000 долларов в год 5

Первоначальные инвестиции = 2000000 долларов

ПС денежного потока в 1-м году = 300 000 долларов США / (1 + 10%) 1 = 272 727 долларов США

ПС денежного потока во 2-м году = 600 000 долларов США / (1 + 10%) 2 = 495 868 долларов США

ПС денежного потока в году 3 = 900 000 долларов США / (1 + 10%) 3 = 676 183 долларов США

ПС денежного потока в 4-м году = 700 000 долларов США / (1 + 10%) 4 = 478 109 долларов США

ПС денежного потока в 5-м году = 600 000 долларов США / (1 + 10%) 5 = 372 553 долларов США

Итак, сумма PV будущих денежных потоков будет:

Индекс рентабельности проекта A = 2 295 441 долл. США / 2 000 долл. США

пр.Б

Первоначальные инвестиции в размере 3 000 000 долларов США, ставка дисконтирования 12% и предполагаемые годовые денежные потоки:

- 600000 долларов в год 1

- 800000 долларов в год 2

0 долларов в год 3

- 1000000 долларов в год 4

- 1200000 долларов в год 5

ПС денежного потока в год 1 = 600000 долларов / (1 + 12%) 1 = 535 714 долларов США

ПС денежного потока во 2-м году = 800 000 долларов США / (1 + 12%) 2 = 637 755 долларов США

ПС денежного потока в году 3 = 900 000 долларов США / (1 + 12%) 3 = 640 602 долларов США

ПС денежного потока в 4-м году = 1000000 долларов США / (1 + 12%) 4 = 635 518 долларов США

ПС денежного потока в 5-м году = 1 200 000 долларов США / (1 + 12%) 5 = 680 912 долларов США

Итак, сумма PV будущих денежных потоков будет:

Индекс рентабельности проекта B = 3 130 502 долл. США / 3 000 000 долл. США

Используя формулу индекса рентабельности, можно увидеть, что Проект A создаст дополнительную стоимость в размере 0 долларов США.15 на каждый 1 доллар, вложенный в проект, по сравнению с Проектом B, что создаст дополнительную ценность в 0,04 доллара на каждый 1 доллар, вложенный в проект. Следовательно, компания A должна выбрать проект A, а не проект B.

Калькулятор индекса рентабельности

Вы можете использовать следующий калькулятор индекса рентабельности —

| Формула индекса рентабельности = |

|

Актуальность и использование

Концепция формулы индекса рентабельности очень важна с точки зрения проектного финансирования.Это удобный инструмент, когда нужно решить, инвестировать в проект или нет. Индекс может использоваться для ранжирования инвестиций в проекты с точки зрения созданной стоимости на единицу инвестиций.

- Основная идея заключается в том, что чем выше индекс, тем привлекательнее вложение.

- Если индекс больше единицы, то проект увеличивает стоимость компании или, в противном случае, уничтожает ценность, когда индекс меньше единицы.

Рекомендуемые статьи

Это руководство по формуле индекса рентабельности.Здесь мы обсуждаем, как рассчитать индекс прибыльности, а также приводим практические примеры, калькулятор и загружаемый шаблон Excel. Вы можете узнать больше о моделировании в Excel из следующих статей —

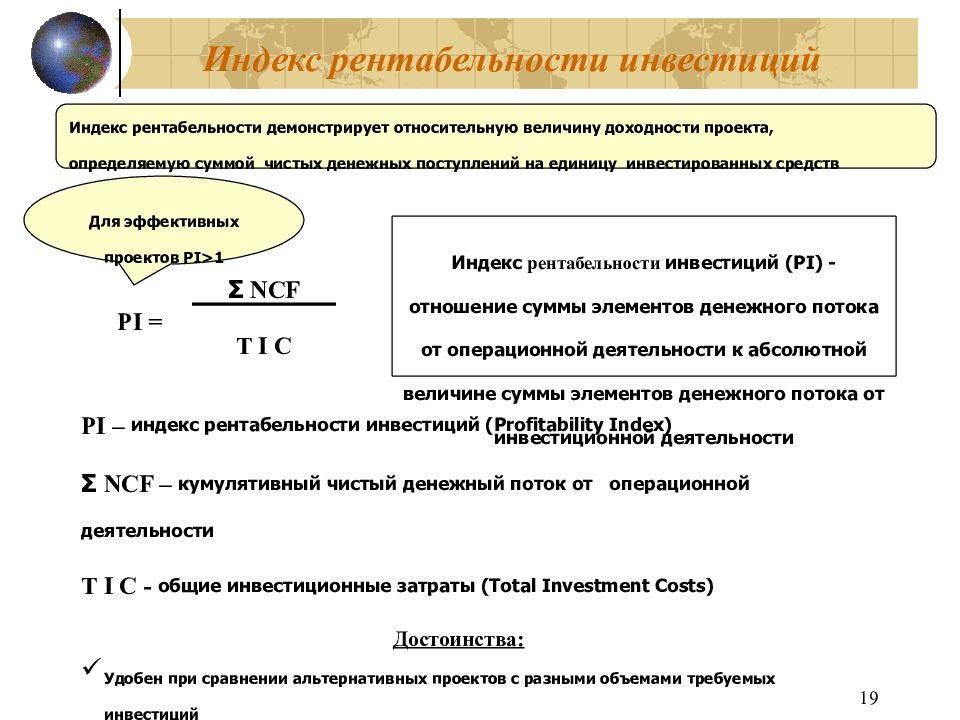

Индекс рентабельности— узнайте, как рассчитать индекс рентабельности

Что такое индекс рентабельности?

Индекс прибыльности (PI) измеряет соотношение между текущей стоимостью будущих денежных потоков и первоначальными инвестициями. Индекс — полезный инструмент для ранжирования инвестиционных проектов и отображения стоимости, созданной на единицу инвестиций.

Индекс прибыльности также известен как коэффициент инвестиций в прибыль (PIR) или коэффициент инвестиций в стоимость (VIR).

Формула индекса рентабельности

Формула PI выглядит следующим образом:

или

4 Следовательно, еслиЧем выше показатель рентабельности, тем привлекательнее вложение.

Пример индекса рентабельности

Компания A рассматривает два проекта:

Проект A требует первоначальных инвестиций в размере 1500000 долларов США для получения предполагаемых годовых денежных потоков Отчет о денежных потоках Отчет о денежных потоках (также называемый отчетом о движении денежных средств) является одним из трех ключевых финансовых отчетов, в которых отражены денежные средства:

- 150 000 долларов в год 1

- 300 000 долларов в год 2

- 500 000 долларов в год 3

- 200 000 долларов в год 4

- 600 000 долларов в год 5

- 500 000 долларов в год 6

- 100000 долларов в год 7

Соответствующая ставка дисконтирования для этого проекта составляет 10%.

Проект B требует первоначальных инвестиций в размере 3 000 000 долларов США для получения расчетных годовых денежных потоков в размере:

- 100 000 долларов США в год 1

- 500 000 долларов США в год 2

- 1 000 000 долларов США в год 3

- 1 500 000 долларов США в год 4

- 200 000 долларов США в год 5

- 500000 долларов в 6-м году

- 1 000 000 долларов в 7-м году

Подходящая ставка дисконтирования для этого проекта составляет 13%.

Компания А может реализовать только один проект.7 = 425 060,64 долларов США

Приведенная стоимость будущих денежных потоков:

88 495,58 долларов США + 391 573,34 долларов США + 693050,16 долларов США + 919 978,09 долларов США + 108 551,99 долларов США + 240 159,26 долларов США + 425 060,64 долларов США = 2 866 869,07 долларов США / 0,96 0005 долларов США / показатель прибыльности проекта B = 2 866 869,07 долларов США / 0,96 0005. Проект Б разрушает ценность.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Индекс рентабельности проекта

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Преимущества индекса рентабельности

- Индекс рентабельности показывает, должны ли инвестиции создавать или разрушать стоимость компании.

- Он принимает во внимание временную стоимость денег и риск будущих денежных потоков. Cash Flow (CF) Поток наличных денег (CF) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или физического лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF за счет стоимости капитала.

- Это полезно для ранжирования и выбора между проектами при нормировании капитала.

Пример: компания выделяет 1 000 000 долларов на проекты.Начальные инвестиции, приведенная стоимость и индекс рентабельности этих проектов следующие:

неправильный способ решить эту проблему — выбрать проекты с наивысшей NPV: проекты B, C и F. Это даст чистую приведенную стоимость в размере 470 000 долларов.

Правильный способ решения этой проблемы заключается в выборе проектов, начиная с наивысшего индекса рентабельности до тех пор, пока не будут исчерпаны денежные средства: проекты B, A, F, E и D.Это даст NPV в размере 545 000 долларов.

Недостатки индекса рентабельности

- Для расчета индекса рентабельности требуется оценка стоимости капитала.

- Во взаимоисключающих проектах, где начальные инвестиции различны, это может указывать на неправильное решение.

Ссылки по теме

Спасибо за то, что прочитали это руководство CFI. Чтобы продолжить обучение, вам могут быть полезны перечисленные ниже ресурсы CFI.Миссия CFI — помочь любому продвинуться по карьерной лестнице с помощью программы «Финансовый аналитик по моделированию и оценке» (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®.

- Скорректированная приведенная стоимость Скорректированная приведенная стоимость (APV) Скорректированная приведенная стоимость (APV) проекта рассчитывается как его чистая приведенная стоимость плюс текущая стоимость побочных эффектов заемного финансирования.

- Формула дисконтированного денежного потока (DCF) Формула дисконтированного денежного потока DCF В этой статье формула DCF разбивается на простые термины с примерами и видео с расчетами.Научитесь определять ценность бизнеса.

- Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и собственного капитала в течение определенного периода времени. . Они показывают, насколько хорошо компания использует свои активы для получения прибыли.

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и предыдущие транзакции. Определение

Что такое правило индекса прибыльности (PI)?

Правило индекса рентабельности — это упражнение для принятия решения, которое помогает оценить, продолжать ли проект.Сам индекс представляет собой расчет потенциальной прибыли предлагаемого проекта. Как правило, индекс или коэффициент рентабельности больше 1 указывает на то, что проект следует продолжать. Индекс или коэффициент рентабельности ниже 1 указывает на то, что от проекта следует отказаться.

Ключевые выводы

- Формула PI — это приведенная стоимость будущих денежных потоков, деленная на первоначальную стоимость проекта.

- Правило PI гласит, что результат выше 1 означает ход, а результат ниже 1 — проигрыш.

- Правило PI является разновидностью правила NPV.

Понимание правила индекса прибыльности

Индекс рентабельности рассчитывается путем деления приведенной стоимости будущих денежных потоков, которые будут генерироваться проектом, на первоначальную стоимость проекта. Индекс рентабельности 1 означает, что проект будет безубыточным. Если оно меньше 1, затраты перевешивают выгоды. Если он больше 1, предприятие должно быть прибыльным.

Например, если проект стоит 1000 долларов и принесет прибыль 1200 долларов, все в порядке.»

PI по сравнению с NPV

Правило индекса рентабельности является разновидностью правила чистой приведенной стоимости (NPV). Как правило, положительное значение NPV соответствует индексу рентабельности больше единицы. Отрицательная NPV будет соответствовать индексу рентабельности ниже единицы.

Например, для проекта стоимостью 1 миллион долларов, имеющего приведенную стоимость будущих денежных потоков 1,2 миллиона долларов, PI равен 1,2.

PI отличается от NPV в одном важном отношении: поскольку это коэффициент, он не указывает на размер фактического денежного потока.

Например, проект с первоначальными инвестициями в 1 миллион долларов и приведенной стоимостью будущих денежных потоков 1,2 миллиона долларов будет иметь индекс рентабельности 1,2. В соответствии с правилом индекса рентабельности проект будет продолжен, даже если требуемые первоначальные капитальные затраты не определены.

PI против IRR

Внутренняя норма доходности (IRR) также используется для определения необходимости реализации нового проекта или инициативы. При дальнейшем разбиении чистая приведенная стоимость дисконтирует денежные потоки после вычета налогов от потенциального проекта на средневзвешенную стоимость капитала (WACC).

Чтобы рассчитать NPV:

- Сначала определите все поступления и оттоки денежных средств.

- Затем определите соответствующую ставку дисконтирования (r).

- Используйте ставку дисконтирования, чтобы найти текущую стоимость всех денежных поступлений и оттоков.

- Возьмите сумму всех текущих значений.

Метод NPV точно показывает, насколько прибыльным будет проект по сравнению с альтернативами. Если проект имеет положительную чистую приведенную стоимость, его следует принять.Если отрицательный, его следует отклонить. При взвешивании нескольких вариантов с положительным значением NPV следует принимать те, у которых дисконтированные значения выше.

Напротив, правило IRR гласит, что если внутренняя норма доходности проекта превышает минимальную требуемую норму доходности или стоимость капитала, то проект или инвестиции должны продолжаться. Если IRR ниже стоимости капитала, проект следует закрыть.

Что такое индекс прибыльности?

Индекс рентабельности (PI), также известный как коэффициент прибыльности инвестиций (PIR) или коэффициент стоимостных инвестиций (VIR), представляет собой инструмент капитального бюджета, который измеряет потенциальную прибыльность инвестиций или проекта.Его можно использовать в качестве метода оценки или применять к потенциальным капитальным затратам, а также использовать как полезную формулу для ранжирования финансовых перспектив проекта наряду с другими инвестициями. Индекс прибыльности позволяет инвесторам количественно оценить сумму стоимости, созданной на единицу инвестиций.

Формула

Индекс рентабельности рассчитывается путем деления приведенной стоимости будущих денежных потоков на первоначальную стоимость (или первоначальные инвестиции) в проект. Первоначальные затраты включают денежный поток, необходимый для запуска команды и проекта.Расчет будущих денежных потоков не включает первоначальную сумму инвестиций.

Индекс прибыльности = Текущая стоимость будущих денежных потоков ÷ Первоначальные инвестиции в проект.

Приведенная стоимость будущих денежных потоков — это метод дисконтирования будущих денежных средств до их текущей стоимости, который требует выполнения расчета временной стоимости денег. Это дисконтирование происходит потому, что текущая стоимость 1 доллара не эквивалентна полученной в будущем стоимости 1 доллара.Деньги, полученные ближе к настоящему времени, считаются более ценными, чем деньги, полученные в будущем.

Индекс доходности 1 указывает на безубыточность, что является безразличным результатом для потенциальных инвесторов. Если результат меньше 1,0, логика подсказывает, что инвестиций следует избегать, поскольку затраты на проект перевешивают потенциальную прибыль. Если результат больше 1,0, инвесторы, вероятно, обратятся к рассмотрению других достоинств проекта. Если индекс рентабельности проекта равен 1.2, например, инвесторы ожидают возврата в размере 1,20 доллара на каждые 1 доллар, потраченный на финансирование проекта.

Приложение

Индекс прибыльности часто используется для ранжирования инвестиций и / или проектов фирмы наряду с другими. Для максимизации ограниченных финансовых ресурсов и прибыли для акционеров инвесторы, естественно, хотят тратить деньги на проекты с высоким краткосрочным потенциалом роста. Когда доступно множество инвестиционных проектов, потенциальные инвесторы могут использовать индекс прибыльности (наряду с другими формулами) для ранжирования проектов от высокого к низкому, прежде чем решить, какая из них является наилучшей возможностью.& nbsp; Даже если проект предлагает высокую чистую приведенную стоимость, он все равно может быть пропущен из-за использования других финансовых расчетов.

Важно отметить, что одна проблема с использованием индекса рентабельности заключается в том, что он не позволяет владельцу бизнеса рассматривать весь масштаб проекта. Использование метода чистой приведенной стоимости для оценки инвестиционных проектов помогает смягчить эту проблему, но поднимает другие детали, которые стоит рассмотреть. Конечно, время, необходимое проекту для того, чтобы стать прибыльным, постоянно беспокоит инвесторов, а рыночные факторы могут непредсказуемо увеличить график.

Рассматривайте индекс прибыльности как полезный ориентир, но всегда используйте его в тандеме с методом чистой приведенной стоимости и другими формами многогранного анализа.

Как рассчитать чистую приведенную стоимость и индекс прибыльности проекта

Чистая приведенная стоимость и индекс прибыльности — полезные инструменты, которые позволяют инвесторам и компаниям принимать решения о том, куда направить свои деньги для получения максимальной прибыли.

Чистая приведенная стоимость говорит нам, сколько стоит поток денежных средств на основе ставки дисконтирования или нормы прибыли, необходимой для оправдания инвестиций.

Индекс рентабельности позволяет напрямую сравнивать ЧПС одного проекта с ЧПС другого, чтобы найти проект с наилучшей нормой доходности.

Расчет чистой приведенной стоимости киоска с лимонадом

Предположим, у вас есть возможность открыть киоск с лимонадом за 100 долларов. Вы полагаете, что этот киоск с лимонадом будет приносить 20 долларов наличными ежегодно в течение следующих 10 лет, или 200 долларов в общей сложности. Однако, будучи умным инвестором, вы захотите открыть киоск с лимонадом только в том случае, если он создает для вас ценность — если доходность превышает требуемую норму доходности.Предположим, вы хотите зарабатывать 8% в год на своих инвестициях. Стоит ли открывать киоск с лимонадом?

Чтобы найти ответ, нам нужно рассчитать чистую приведенную стоимость киоска с лимонадом. Мы определили, что профиль денежного потока выглядит следующим образом:

Год 0: — 100 $

долларов США

Год 1: 20 $

Год 2: 20 $

Год 3: 20 $

Год 4: 20 $

Год 5: 20 $

Год 6: 20 $

Год 7: 20 $

Год 8: 20 $

Год 9: 20

долларов США за год 10: 20Как описано, нам нужно инвестировать 100 долларов сегодня, чтобы получать 20 долларов в год прибыли от киоска с лимонадом в течение следующих 10 лет.10) = 9,26 долл. США

Дисконтирование говорит нам, сколько денег стоит сегодня, учитывая нашу требуемую норму прибыли. Например, 10-й денежный поток в размере 20 долларов сегодня имеет приведенную стоимость 9,26 доллара. Таким образом, если бы у нас была возможность купить 20 долларов наличными через 10 лет, мы могли бы заплатить не более 9,26 доллара за этот денежный поток, чтобы получить 8% годовой доход на наши инвестиции в размере 9,26 доллара.

После того, как вы рассчитали текущую стоимость для каждого денежного потока, следующим шагом будет сложение всех текущих значений. После сложения всех 11 денежных потоков от первоначальных затрат в размере 100 долларов США до приведенной стоимости 10-го года в размере 9 долларов США.26, мы получаем чистую приведенную стоимость проекта в размере 34,20 доллара США.

NPV положительный, поэтому нам следует открыть киоск с лимонадом. Мы будем генерировать доходность выше 8% в год, потому что NPV положительна. Если бы NPV была отрицательной, мы бы знали, что проект приносит доход менее 8% в год. Если бы NPV составляла 0 долларов, то ожидается, что проект принесет доход, равный нашей ставке дисконтирования, или 8% в год.

Расчет индекса рентабельности

Следующим шагом является использование информации из расчета чистой приведенной стоимости для определения индекса рентабельности инвестиций.Индекс рентабельности рассчитывается по формуле:

Индекс рентабельности = приведенная стоимость будущих денежных потоков / первоначальные инвестиции

Мы подсчитали, что чистая приведенная стоимость всех денежных потоков киоска с лимонадом составила 34,20 доллара. Однако для расчета индекса рентабельности нам нужна только приведенная стоимость будущих денежных потоков.

Чтобы получить текущую стоимость всех будущих денежных потоков, мы можем сложить текущую стоимость денежных потоков, которые происходят с 1 по 10 год, и получить 134 доллара.20. В качестве альтернативы, мы можем просто добавить 100 долларов первоначальных инвестиций обратно к чистой приведенной стоимости, которую мы рассчитали ранее (34,20 доллара), чтобы получить 134,20 доллара. В любом случае вы получите одинаковую ценность.

Эта цифра, 134,20 доллара, входит в числитель. Изначально мы вложили в проект 100 долларов, так что это входит в знаменатель.

Таким образом, индекс доходности составляет 134,20 доллара / 100 долларов, или 1,342.

О чем говорит нам индекс рентабельности

Когда индекс рентабельности больше 1, проект создает ценность — он приносит доход, превышающий наш требуемый доход.Когда индекс рентабельности меньше 1, проект разрушает ценность — он приносит доход меньше, чем наш требуемый доход. Если он равен 1, то индекс рентабельности говорит нам, что проект приносит доход, равный ставке дисконтирования.Одним из основных недостатков здесь является то, что размер проекта имеет большое влияние на чистую приведенную стоимость проекта. Лимонадный киоск за 1000 долларов, который приносит 175 долларов денежных потоков в течение 10 лет, будет иметь большую чистую приведенную стоимость (174,26 доллара), чем наш лимонадный киоск за 100 долларов, который приносит 20 долларов денежных потоков в течение 10 лет.

Однако, несмотря на меньшую NPV, киоск с лимонадом за 100 долларов приносит гораздо большую прибыль на каждый вложенный доллар. Если вы посчитаете, вы обнаружите, что киоск с лимонадом за 100 долларов дает индекс прибыльности 1,342 по сравнению с 1,174 для киоска с лимонадом за 1000 долларов.

Поскольку размер NPV проекта связан с размером первоначальных инвестиций, NPV бесполезен для определения того, какой проект имеет более высокую доходность в процентном выражении. Индекс рентабельности решает эту основную проблему, позволяя сравнивать индексы рентабельности двух или более проектов друг с другом, чтобы найти проект, обеспечивающий наибольшую отдачу от каждого вложенного доллара.

Если вас интересует прибыль, вас, вероятно, тоже интересуют акции. Если вы хотите начать инвестировать, приходите в наш брокерский центр, где мы можем помочь вам начать процесс.

Эта статья является частью Центра знаний Motley Fool’s Knowledge Center, который был создан на основе собранной мудрости фантастического сообщества инвесторов. Мы хотели бы услышать ваши вопросы, мысли и мнения о Центре знаний в целом или об этой странице в частности. Ваш вклад поможет нам помочь миру лучше инвестировать! Напишите нам по адресу knowledgecenter @ fool.ком . Спасибо — и продолжайте дурачиться!

Рентабельность проекта: как ее конкретно оценить

Рентабельность реализуемого вами проекта или нет? Как можно измерить рентабельность проекта ? Каждая организация должна оценить прибыльность своего проекта. Однако определение прибыли — непростая задача.

Многие руководители проектов могут быть удивлены, обнаружив, что вся их тяжелая работа приводит к убыточным проектам.

Давайте посмотрим, какие элементы следует учитывать, чтобы понять, может ли проект быть прибыльным или нет. и, затем, как конкретно рассчитать прибыльность проекта.

7 ключевых моментов рентабельности проекта

Чтобы оценить , является ли проект доступным (прибыльным) или нет , мы можем начать с 7 ключевых моментов.

Каждый из этих пунктов важен, и хороший менеджер по работе с клиентами всегда должен помнить о них.

Скрытое управление бизнесом

Сохранение конкурентоспособности , несомненно, является ключевым элементом, влияющим на деятельность организации.

Ключевые показатели эффективности организации в целом важно понимать, чтобы повысить прибыльность компании и понять роль конкретного проекта, основанного на ключевых целях компании.

Структурированная установка

Каждый проект должен быть настроен таким образом, чтобы обеспечить эффективное управление с самого начала и на протяжении всего его жизненного цикла.

Это означает определение набора целей для каждого проекта и их отражение в основном бюджете проекта.

Это будет контрольная точка для всех проектных затрат.

Контроль затрат

Отследить затраты — и, следовательно, прибыльность — проекта можно будет только в том случае, если был определен базовый бюджет.

Во всех проектах приоритетом должен быть контроль фактических затрат и их балансировка с предполагаемыми затратами в бюджете.

Всегда следить за масштабом проекта

Вы можете легко потерять из виду масштаб проекта из-за новых потребностей клиентов и изменений.

Если проект имеет фиксированную цену, любая деятельность, не входящая в первоначальный объем, потребует дополнительных усилий и затрат, за которые команде не будут платить.

А это моментально повлияет на общую доходность проекта.

Повышение прозрачности и коммуникации

Как мы уже говорили в нескольких предыдущих статьях, мы знаем, что коммуникация и прозрачность являются основой успешного и, следовательно, прибыльного проекта.

Это может быть проблемой в случае организаций, которые все еще полагаются на ручные или устаревшие методы организации своих данных.

Более того, эффективность проекта трудно предсказать, когда нет ясности между отделами и командами.

Проводите регулярную оценку

Необходимо оценивать каждый проект относительно основного бюджета, это позволит избежать и предвидеть задержки и риски.

Очень важно управлять предстоящими затратами и добавлять затраты по мере их возникновения, так как это даст четкое представление об общих затратах на завершение.

Используйте инструменты управления проектами

Многие инструменты управления проектами очень эффективны. Если вы никогда не использовали его раньше, мы рекомендуем попробовать TWproject бесплатно.

Этот тип технологии позволит иметь единую точку, из которой можно контролировать все расходы по проекту.

Более того, благодаря этим инструментам можно будет получать более быстрые и точные отчеты по проекту.

Как измерить рентабельность проекта

Чтобы конкретно измерить рентабельность проекта, можно принять во внимание несколько методов.Посмотрим, какие они.

Приведенная стоимость будущих денежных потоков

Определяющим фактором при расчете индекса рентабельности является приведенная стоимость будущих денежных потоков , которые должны быть возвращены инвестициями и, следовательно, проектом.

Формула текущей стоимости измеряет текущую стоимость будущей суммы, которая должна быть получена, с учетом определенного периода времени и процентной ставки.

Текущее значение можно рассчитать по формуле: Vp = Vf / (1 + r) n

где

Вп = Текущее значение

Vf = будущее значение

r = Процентная ставка

n = Количество лет

Например, если ожидается, что инвестиция принесет 100000 евро через 3 года при процентной ставке 3.5% расчет приведенной стоимости будет примерно таким:

Вп = 100,000 / (1 + 0,035) 3 = 100,000 / 1,109 = 90,194,27 евро

Расчет показывает, что 90 194,27 евро, вложенные сегодня под 3,5% годовых, будут стоить 100 000 евро через три года.

Чистая приведенная стоимость

Чистая приведенная стоимость , или NPV, представляет собой приведенную стоимость будущих денежных потоков, полученных от инвестиций, за вычетом инвестированной суммы.

Это число показывает разницу между тем, что компания должна потратить, чтобы получить желаемую прибыль, и тем, что она фактически собирается потратить.

NPV использует временную стоимость денег, чтобы определить, приведет ли сумма, потраченная сегодня на обеспечение будущего дохода, к прибыли или нет.

Например: если фактическая сумма инвестиций составляет 85 000 евро, а приведенная стоимость будущих денежных потоков составляет 90 194,27 евро, ЧПС соответствует 90 194,27–85 000 или 5 194,27 евро.

Таким образом, положительное значение NPV показывает, что инвестиции принесут прибыль. Если NPV окажется отрицательным, это означает, что проект нерентабелен.

Индекс рентабельности

Инвестиции с высокими показателями прибыльности могут помочь организации получить максимальную прибыль при минимальных вложениях.

В то время как NPV показывает, принесут ли инвестиции прибыль (положительный NPV) или убыток (отрицательный NPV), индекс рентабельности показывает степень прибыли или убытка.

Руководители проектов могут использовать текущую стоимость будущих денежных потоков (PV) или чистую приведенную стоимость (NPV) для расчета индекса рентабельности.

Индекс прибыльности = (PV / инвестированная сумма) = 1 + (NPV / инвестированная сумма)

Используя предыдущий пример: организация планирует получить 100 000 евро в течение трех лет на инвестиции в размере 85 000 евро.

Процентная ставка должна оставаться на уровне 3,5 процента в течение этих трех лет.

Индекс рентабельности (PV) = (90,194,27 / 85,000) = 1,061

Индекс рентабельности (VAN) = 1 + (5,194,27 / 85,000) = 1,061

Индекс доходности 1.061, вероятно, можно было бы считать маржинальной инвестицией.

Если бы временной интервал был увеличен с трех до пяти лет, расчет был бы следующим:

Вп = 100000 / (1 + 0,035) 5 = 100000/1188 = 84197,32 евро

и, следовательно, расчет индекса рентабельности будет:

Индекс рентабельности (PV) = (84,197,32 / 85,000) = 0,991

, так что это немного убыточная инвестиция.

Как правило: если результат больше 1, проект будет генерировать ценность, и организация должна продолжить работу над проектом.Если результат меньше 1, проект разрушает ценность, и организация не должна продолжать проект. Если вместо этого полученный результат равен 1, проект можно прервать, так как он не приносит ни прибыли, ни убытка, а организации это совершенно безразлично.

Понятно, что чем выше индекс рентабельности, тем привлекательнее вложение.

Прежде чем приступить к проекту, каким бы он ни был, важно, чтобы менеджер проекта выполнил хотя бы один из этих анализов.

Без правильного расчета рентабельности проекта это будет все равно, что войти в лес в полной темноте, не зная, куда приведет путь.

Понимание метода индекса рентабельности | Клеверизм

Индекс рентабельности — это отношение прибыли от инвестиций к затратам, связанным с их осуществлением.

Это индекс, используемый для измерения приведенной стоимости будущего денежного потока по сравнению с первоначальными инвестициями.

Это измерение больше предназначено для прогнозирования рентабельности инвестиций в данный проект.Он помогает вам или компании, использующей его, решить, инвестировать в проект или нет.

Этот индекс может использоваться индивидуальными инвесторами для принятия инвестиционных решений.

Тем не менее, он в основном используется компаниями, которые собираются участвовать в проектах и которым необходимо знать их жизнеспособность. Он также используется для сравнения двух или более разных проектов, чтобы решить, в какой из них инвестировать.

Использование индекса рентабельности соответствует необходимости максимизировать инвестиции при одновременном снижении затрат.

Когда вы делаете инвестиции, ваша цель — получить значительную прибыль, которая компенсирует первоначальные инвестиции, которые вы вложили.

В основном так вы получаете прибыль от своих инвестиций.

Другими терминами для индекса рентабельности являются инвестиционный коэффициент прибыли (PIR) и коэффициент стоимостного инвестирования (VIR).

При рассмотрении нескольких проектов с инвестиционным рейтингом индекс рентабельности служит для ранжирования проектов в порядке максимальной отдачи от первоначальных инвестиций.

Это позволяет легко выбрать, какой из них выбрать.

Чем выше индекс рентабельности, тем выше будет реализованная прибыль.

ФОРМУЛЫ ИНДЕКСА РЕНТАБЕЛЬНОСТИИндекс прибыльности рассчитывается с использованием нескольких переменных, которые отражают различные аспекты инвестиций.

Используются две разные формулы.

Давайте посмотрим на них отдельно.

Формула 1Это более простая и прямая формула.Он использует приведенную стоимость будущего денежного потока и требуемые первоначальные инвестиции.

PI = Приведенная стоимость будущего денежного потока / Требуемые первоначальные инвестиции

Приведенная стоимость будущего денежного потока направлена на то, чтобы понять, насколько ценны доходы, которые должны быть получены. Это основано на том, что 1 доллар сегодня не может быть такой же стоимости, как 1 доллар в следующем году.

Это рассуждение верно, потому что ценность денег никогда не остается постоянной. Это происходит не потому, что стоимость может измениться сама по себе, а потому, что ее покупательная способность может меняться и изменяется.

Одним из важнейших факторов, определяющих покупательную способность денег, является постоянно меняющаяся сила спроса и предложения. Если предложение товара невелико, то товар становится дорогим.

Денег, необходимой вам ранее для покупки продукта, становится недостаточно.

Еще одним фактором, который косвенно влияет на спрос и предложение, но напрямую влияет на стоимость денег, является инфляция.

Высокая инфляция удешевляет жизнь, поэтому стоимость денег падает.

Эти факторы побуждают инвесторов и компании, ищущие инвестиции, рассчитывать потенциальную прибыль.

Им нужно знать, какую ценность будут иметь будущие доходы, если они будут удержаны сегодня.

Пример расчетаРуководство компании A думает о строительстве нового завода, чтобы дополнить его текущую деятельность.

Они прогнозируют рост спроса на свою продукцию. Чтобы иметь возможность обрабатывать новые заказы, они рассматривают этот шаг.

Поскольку они не хотят вкладывать средства в проект, который не принесет хорошей прибыли, они дают своей финансовой команде некоторую работу. Они должны рассчитать индекс доходности новой инвестиции.

Ожидаемый денежный поток составляет 250 000 долларов США, а первоначальные инвестиции — 200 000 долларов США. ниже приведен расчет индекса рентабельности.

PI = Предварительно установленное значение будущего денежного потока / Требуются начальные инвестиции

PI = 250 000/200 000 = 1,25

с PI равным 1.25, за этот проект стоит взяться. Любой индекс больше 1 — признак хорошей доходности.

Формула 2Вторая формула требует дополнительных вычислений. Это показано ниже.

Формула индекса прибыльности = 1 + (чистая приведенная стоимость / требуемые начальные инвестиции)

Чтобы использовать эту формулу, вам нужно будет найти чистую приведенную стоимость. Чистая приведенная стоимость рассчитывается по следующей формуле.

Чистая приведенная стоимость = Приведенная стоимость будущего денежного потока — Требуются первоначальные инвестиции

Пример расчетаЧтобы показать, как обе эти формулы дают одинаковые результаты, мы воспользуемся примером из первой формулы.

При первоначальных инвестициях 200 000 долларов и приведенной стоимости будущего денежного потока 250 000 долларов, вот как будут выглядеть расчеты.

Сначала рассчитайте чистую приведенную стоимость.

Чистая приведенная стоимость = Приведенная стоимость будущего денежного потока — Требуются первоначальные инвестиции

Чистая приведенная стоимость = 250 000 — 200 000 = 50 000

Теперь рассчитайте PI.

PI = 1 + (чистая приведенная стоимость / требуемые начальные инвестиции)

PI = 1 + (50 000/200 000) = 1.25

В других случаях у вас может быть список конкретных ожидаемых денежных потоков на каждый год запуска нового проекта. В этом случае остаются те же формулы, только вам придется следовать более длительному процессу.

Этот процесс добавляет еще один фактор, называемый дисконтированной стоимостью. По сути, это текущая стоимость будущей суммы.

Это происходит из ранее упомянутой идеи о том, что текущая стоимость денег не равна ее стоимости позже во времени, например 1 год спустя.

Обычно считается, что деньги, которые будут получены позже, имеют более низкую приведенную стоимость, чем деньги, хранящиеся в настоящее время.

Таким образом,Дисконтирование уменьшает сумму денег на определенный процент.

Давайте посмотрим на пример.

Компания X рассматривает возможность инвестирования. По его расчетам, ожидаемый денежный поток за первые 3 года составит 70 000, 65 000 и 82 000 долларов. Первоначальные вложения — 120 000 долларов. Чтобы рассчитать PI, нам сначала нужно получить общую приведенную стоимость этой прогнозируемой прибыли.3 = 61 607,81

Итого: 178 963,18

Используя это как текущую стоимость денежного потока, мы затем вычисляем индекс прибыльности.

Имейте в виду, что чистая приведенная стоимость достигается путем вычитания требований к первоначальным инвестициям из приведенной стоимости будущего денежного потока, которая является общей дисконтированной суммой (178 963,18).

PI = 1 + (чистая приведенная стоимость / требуемые начальные инвестиции)

PI = 1 + ((178 963.18 — 120 000) / 120 000)

PI = 1,49

Мы можем проверить это с помощью первой формулы.

PI = Предварительно установленное значение будущего денежного потока / Требуются начальные инвестиции

PI = 178 963,18 / 120 000

PI = 1,49

ИНТЕРПРЕТАЦИЯ ЗНАЧЕНИЯ ИНДЕКСА РЕНТАБЕЛЬНОСТИИндекс рентабельности, являясь средством определения того, в какой проект стоит инвестировать, дает число, которое необходимо интерпретировать.

Так же, как соотношение при вычислении важно, так же важна его интерпретация.

Существует три различных значения или диапазона значений, которые можно получить из любой из выбранных вами формул.

- Более 1 — значение PI больше 1 означает, что проект является хорошей инвестицией. Это знак того, что вы получите больше, чем вложили в инвестиции. Каждый раз, когда вы вычисляете PI и получаете значение больше 1, считайте проект жизнеспособным.

- Равно 1 — когда вы получаете значение PI, равное 1, это означает, что инвестиции принесут именно ту сумму, которую вы вложили.Это не лучший проект для инвестирования. Когда дела обстоят нейтрально, считайте, что шансы потери выше, чем шансы выигрыша. Держитесь подальше от таких вложений.

- Менее 1 — любые инвестиции, PI меньше 1, являются рискованными. Значение меньше 1 означает, что доходность меньше первоначальной инвестиции. Проект — гарантированно убыточное вложение. Убегать.

Цель любой формулы, разработанной для проверки инвестиций на рентабельность, — предоставить руководство и гарантии.

Вот несколько веских причин, почему вам следует использовать индекс прибыльности.

Показывает стоимость проектаСама природа индекса рентабельности даст вам хорошее представление о стоимости проекта, в который вы хотите инвестировать.

Это соотношение выгод от проекта к инвестиционным затратам, и это не может быть более ясным, чем это.

Это заимствовано из концепции анализа затрат и выгод.

С этой концепцией все, что вы делаете, нужно оценивать, чтобы выяснить, перевешивают ли выгоды связанные с этим затраты.

Хотя анализ затрат и выгод применим во всех сферах жизни, нет более подходящей для него ситуации, чем мир инвестиций.

Используя индекс прибыльности, вы можете увидеть, какой доход вы можете получить от инвестиций. Сам процесс расчета предоставит вам полезную информацию и заставит вас сделать некоторые подробные соображения.

Например, чтобы получить расчетный годовой денежный поток от проекта, вам нужно будет выполнить некоторую математику.Это отличается от других оценок инвестиций, которые учитывают рыночный курс и другие внешние факторы.

Кроме того, результаты расчетов дают четкое представление о том, стоит ли конкретная инвестиция ваших денег.

Счета по рискамИндекс рентабельности учитывает постоянно присутствующий фактор риска, чего нельзя сказать о других формулах. Хотя в формулах нет переменной, называемой риском, риск учитывается при использовании дисконтированной оценки.

Когда ожидаемый денежный поток дисконтируется на определенный процент, это фактор риска, о котором нужно позаботиться.

Эти суммы уменьшаются в зависимости от рискованности инвестиций.

Таким образом, для проекта, который кажется более рискованным, ставка дисконтирования будет выше, чем для менее рискованного проекта.

Чем выше ставка дисконтирования, тем меньше ожидаемый денежный поток. Это дает точное представление об истинной сумме, которая может быть практически реализована как возврат.

Это также помогает правильно сравнивать разные проекты, чтобы минимизировать риск неправильного выбора.

Может помочь узнать, как инвестиции повлияют на стоимость компании?Каждый шаг, сделанный компанией, влияет на общую стоимость компании. Если компания расширяется, и рынок показывает, что это хороший шаг, стоимость компании возрастает. Если компания занимается исследованиями и разработками и объявляет о крупном прорыве, ее стоимость возрастает.

С другой стороны, если компания испытывает снижение прибыли, ее стоимость падает. Если это произойдет в течение двух лет подряд, это повлияет на цены акций, и инвесторы могут продать свои акции.

Нечто подобное происходит с новыми проектами компаний. Если это хороший шаг и он обязательно увеличит их прибыль, общая стоимость компании возрастет.